Book: Основы биржевой торговли

1.3. Рыночные “гуру”

Рыночные «гуру» появились с того самого момента, как люди столкнулись с рынком. В 1841 в Англии была издана классическая книга по рыночным маниям “Необычайно популярные заблуждения и сумасшествие толпы”. Ее переиздают и сегодня. Чарльз Маккей описывает в ней тюльпанную манию, бум Южных морей в Англии и другие массовые мании. Человеческая природа меняется медленно, и сегодня новые мании, включая манию следования за «гуру», продолжают охватывать рынки.

Благодаря современным средствам телекоммуникаций, «гуру «создают свои мании намного быстрее, чем раньше. Даже образованные и умные игроки и инвесторы следуют за рыночными «гуру», подобно последователям средневековых мессий.

На рынке присутствует три типа «гуру»: «гуру» рыночного цикла, волшебного метода и мертвые «гуру». Некоторые «гуру» предсказывают важные переломы рыночных тенденций. Другие пропагандируют “уникальные методики” – новые пути к обогащению. Оставшиеся вышли из-под огня критики и поддерживают свой культ простым приемом покидания нашего грешного мира.

“Гуру” рыночного цикла

В течение многих десятилетий, рынок ценных бумаг в США примерно следовал четырехлетнему циклу. Значительные спады, вызванные «медведями», случились в 1962, 1966, 1970, 1974, 1978 и 1982 годах. В общем, рынок ценных бумаг в течение 2,5 – 3 лет шел вверх и в течение от 1 до 1,5 лет – вниз.

Новый «гуру» рыночного цикла появлялся почти на каждой волне колебания рынка, каждые четыре года. Слава «гуру» длилась примерно от 2 до 3 лет. Правление каждого «гуру» совпадало с основным периодом рынка «быков» в США.

Рыночный «гуру» предсказывает все основные подъемы и падения. Каждый успешный прогноз увеличивает его славу и заставляет больше людей покупать или продавать, когда он выпускает следующий прогноз. По мере того, как все больше людей обращают внимание на прогноз, он становится все более пророчествующим. Если вы обнаружили свежего «гуру»” то может быть выгодно прислушиваться к его советам.

Среди тысяч аналитиков кто-нибудь обязательно будет в фаворе в каждый конкретный момент. Большинство аналитиков оказалось знаменитыми в какой-то момент своей карьеры по той же причине, по которой испорченные часы показывают точное время дважды в день. Те, кто сумел насладиться славой во время своих удач, часто считают себя уничтоженными, когда удача проходит и они уходят с рынка. Но есть и старые лисы, которые радостно встречают свое счастье и продолжают работать как обычно, когда оно кончается.

Успех рыночного «гуру» определяется не только временной удачей. У него есть любимая теория по поводу рынка. Эта теория – цикличность, объем, волна Эллиота, что угодно – обычно разрабатывается за несколько лет до звездного часа. Сначала рынок отказывается следовать теории «гуру». Затем рынок меняется и несколько лет ведет себя строго по теории. Тут-то и восходит звезда рыночного «гуру», чтобы ярко сиять высоко над рынком.

Сравните это с тем, что происходит с супермоделями, когда меняются вкусы публики. В один сезон популярны блондинки, а в другой -рыженькие. Неожиданно звезда – блондинка больше не находит места на обложке ведущего женского журнала. Всем нужна темненькая или женщина с родинкой на лице. Меняется не модель, а вкусы публики.

«Гуру» всегда возникает на периферии анализа рынка. Им никогда не бывает аналитик с репутацией. Те, кто работает на корпорацию, относятся к делу ответственно и никогда не достигают невиданных результатов, поскольку используют в общем одинаковые методы. Туру» рыночного цикла – это всегда аутсайдер с уникальной теорией.

«Гуру” обычно зарабатывает на жизнь, распространяя информационный бюллетень, и может обогатиться, продавая свои советы. Число подписчиков может возрасти от нескольких сотен до десятков тысяч. Сообщают, что последний «гуру» рыночного цикла нанял трех человек только для того, чтобы распечатывать конверты, в которых ему присылали деньги.

На конференциях по инвестициям «гуру» обычно окружает толпа поклонников. Если вы когда-нибудь окажетесь в такой толпе, обратите внимание на то, что «гуру» почти не задают вопросов по поводу его теории. Последователям достаточно упиваться звуками его голоса. А потом хвастаться друзьям, что они с ним встречались.

«Гуру «остается знаменитым до тех пор, пока рынок ведет себя согласно его теории, обычно меньше, чем в течение полного 4-х летнего рыночного цикла. В какой-то момент рынок меняется и начинает следовать иным законам. «Гуру «про должает использовать методы, которые потрясающе работали в прошлом, и теряет своих последователей. Когда прогнозы «гуру» перестают оправдываться, обожание толпы сменяется ненавистью. Для дискредитированного «гуру» совершенно невозможно вновь стать звездой.

Эдсон Гоулд был царствующим «гуру» в начале 1970 годов. Он основывал свои прогнозы на изменении политики Федеральной Резервной Системы, отражавшейся в изменении ставки дисконтирования. Его знаменитое правило “трех шагов и остановки” гласило, что если Федеральная Резервная Система трижды поднимает ставки дисконтирования, то это означает закручивание гаек и ведет к рынку «медведей». Трехкратное снижение ставки дисконтирования означает смягчение кредитной политики и приводит к рынку «быков». Гоулд также разработал оригинальную графическую технику, называемую линиями скорости – простые линии трендов, чей наклон зависит от скорости изменений и глубины рыночных реакций.

Во время рынка «медведей» 1973-1974 годов Гоулд стал очень знаменит. Он взлетел к славе, правильно предсказав минимум декабря 1974 года, когда индекс Доу-Джонса упал почти до 500. Когда рынок взлетел вверх, этот важный поворот оказался правильно предсказан Гоулдом по линиям скорости, и его слава упрочилась. Но вскоре США были затоплены ликвидными активами, инфляция набрала обороты и методы Гоулд а, разработанные для других условий рынка финансов, перестали работать. К 1976 году у него почти не осталось сторонников и сейчас мало кто даже может вспомнить его имя.

В 1978 году появился новый «гуру» рыночного цикла. Джозеф Гранвил утверждал, что изменения в объеме продаж предшествуют изменениям в ценах. Он красочно это сформулировал: “Объем – это тот пар, от которого едет паровозик”. Гранвил создал-свою теорию во время работы на крупную брокерскую фирму на Wall Street. Он писал в своей автобиографии, что идея пришла к нему, когда он сидел в туалете и изучал узор на полу. Гранвил перенес свою идею из туалета на графики, но рынок отказывался выполнять его прогнозы. Он разорился, развелся и спал на полу в офисе своего друга. Но в конце 1970-х рынок стал работать по сценариям Гранвилла как никогда раньше, и люди начали обращать на это внимание.

Гранвилл ездил по США и собирал огромные толпы. Он выезжал на сцену в коляске, издавал прогнозы и поносил “ретроградов”, которые не признавали его теорию. Он играл на пианино, пел и даже спускал временами штаны, чтобы быть более убедительным. Его прогнозы были поразительно точны. Он привлек внимание к себе, стал широко цитируем и освещаем в печати. Гранвил стал настолько велик, что начал оказывать влияние на рынок ценных бумаг. Когда он объявил, что присоединяется к «медведям», Доу-Джонс падал на 40 пунктов в день, что было очень круто по тем временам. Гранвилл был опьянен своим успехом. Рынок пошел вверх в 1982 году, но он остался с «медведями» и рекомендовал своим сторонникам продавать. Рынок взлетел вверх ракетой в 1983. Гранвилл наконец сдался и порекомендовал покупать, когда индекс Доу-Джонса практически удвоился. Он продолжил выпускать бюллетень, но это была лишь бледная тень былого.

В 1984 году возник новый «гуру». Роберт Причер сделал себе имя как последователь теории волн Эллиота. Эллиот был непримечательным бухгалтером, разработавшим свою рыночную теорию в 1930-х годах. Он верил, что рынок идет вверх 5 волнами, а вниз 3 волнами, причем каждую можно разбить на несколько меньших волн.

Как и большинство рыночных учителей до него, Причер многие годы выпускал рекомендательные письма с ограниченным успехом. Когда рынок «быков» прорвался за отметку 1000 по Доу-Джонсу, люди начали прислушиваться к молодому аналитику, утверждавшему, что индекс достигнет 3000. Сильный рынок «быков» становился все сильнее, и слава Причера росла как на дрожжах.

Во время бушующего рынка «быков» 1980-х слава Причера вырвалась из узкого круга информационных писем и инвестиционных конференций. Пречер выступал по национальному телевидению и давал интервью массовым журналам. В октябре 1987 года он, казалось заколебался, сначала дав сигнал продавать, но затем предложив своим последователям готовиться покупать. Когда индекс Доу-Джонса упал на 500 пунктов, массовое восхищение Причером уступило место презрению и ненависти. Одни обвиняли его в спаде, а другие возмущались, что рынок так и не достиг обещанных 3000. Консультативный бизнес Причера развалился и он, в общем, вышел в отставку.

Основные черты всех «гуру» рыночного цикла совпадают. Они начинают работать с прогнозами за несколько лет до того, как становятся звездами. У каждого есть несколько сторонников, уникальная теория и некоторый кредит доверия, что, собственно, и подразумевает скромное выживание в консультативном бизнесе. Тот факт, что на протяжении нескольких лет теория «гуру» не приносила плодов, не принимается во внимание его последователями. Средства массовой информации замечают только, что теория стала правильной. Когда теория перестает работать, восхищение масс «гуру» перерождается в ненависть.

Когда вы видите, что родился новый успешный «гуру», может быть выгодно вскочить на подножку его поезда. Но еще более важно понять, когда «гуру» достиг своего расцвета. Все «гуру» терпят крах и, по определению, делают это на вершине своей карьеры. Когда «гуру» признан средствами массовой информации, это говорит о том, что он подошел к своему пределу. Ведущие издания сторонятся аутсайдеров. Когда несколько крупных журналов уделяют внимание новому модному «гуру», знайте – его конец близок.

Другим тревожным сигналом, показывающим, что рыночный «гуру» достиг своего максимума, является интервью в «Барронс», крупнейшем деловом еженедельнике. Каждый январь «Барронс» приглашает группу видных аналитиков делиться мудростью и радовать нас прогнозами на следующий год. Эта группа обычно набирается из “безопасных” аналитиков, которые основывают свои суждения на соотношении цен и доходов, появлении новых видов продукции и т.д. Для «Барронс» совершенно не характерно приглашать в эту группу модного «гуру» с необычными взглядами. «Гуру» приглашают только тогда, когда публика этого требует, и в противном случае может пострадать престиж издания. Оба, и Гранвилл и Причер, были приглашены в январскую группу «Барронс» в зените своей карьеры. Оба «гуру» пали через несколько месяцев после этого. Когда очередной «гуру» появится в январском номере «Барронс», не продлевайте подписку на его бюллетень.

Пока массовая психология остается тем, что она есть, новые «гуру» будут появляться с неизбежностью. Старые «гуру» рыночного цикла никогда не возвращаются. Стоит им споткнуться, и восхищение сменяется презрением и ненавистью.

“Гуру” “волшебного” метода

«Гуру» рыночного цикла созданы рынком акций, а «гуру» «волшебного» метода более характерны для производных рынков, особенно для рынка фьючерсов. Такие “гуру» появляется на сцене после того, как они изобрели новую схему игры или новый метод анализа.

Игроки всегда ищут новинку, преимущество перед коллегами -игроками. Подобно тому, как рыцари торговались за мечи, они готовы щедро платить за свои профессиональные инструменты. Никакая цена не будет слишком высокой, если за нее предоставляется возможность подключиться к денежному насосу.

“Гуру» «волшебного» метода продает новый комплект ключей к прибыли. Как только достаточно много людей ознакомятся с этим набором и проверят его на рынке, набор неминуемо изнашивается и теряет популярность. Рынок постоянно меняется и методы, которые хорошо работали вчера, вряд ли будут хороши сегодня и наверняка не сработают через год.

В начале 1970-х издатель бюллетеня в Чикаго Джейк Бернштейн стал знаменит за счет использования рыночных циклов для предсказания максимумов и минимумов. Его метод работал хорошо, и его слава ширилась. Бернштейн установил высокую цену за свой бюллетень, проводил семинары, управлял фондами и издал бесконечную вереницу книг. Как обычно, рынок изменился и в 1980-х стал все менее и менее цикличным.

Над Чикаго высоко поднялась и звезда Питера Стейдлмайера, другого «гуру» «волшебного» метода. Он призывал последователей отбросить старые приемы биржевой игры в пользу его метода Рыночного профиля (Market Profile). Этот метод обещал раскрыть секреты спроса и предложения и дать возможность истинно верующим покупать по минимуму и продавать по максимуму. Стейдлмайер объединился со своим менеджером Кевином Коем и их регулярные семинары привлекали по 50 человек, готовых заплатить 1600 долларов за 4 дня занятий. Среди приверженцев Рыночного профиля не нашлось ярких примеров финансового успеха и отцам-основателям пришлось закрыть дело. Стейдлмайер нашел работу в брокерской фирме и продолжил совместно с Коем проводить семинары, время от времени.

Как это не странно, даже в наше время глобальной коммуникации, репутация изменяется медленно. ‘Туру», чей образ в родной стране уже повержен, может успешно собирать деньги, проповедуя свою теорию за рубежом. Мое внимание к этому факту привлек «гуру», сравнивший свою продолжающуюся популярность в Азии с тем, что происходит с теряющими популярность американскими певцами и киноактерами. Они не способны привлечь публику в США, но вполне могут заработать себе на жизнь, выступая за границей.

Последователи «гуру»

Личности рыночных «гуру» разнообразны. Некоторые мертвы, а те, кто жив, заполняют пространство от типа серьезного академического ученого до великого клоуна. «Гуру» должен в течение нескольких лет заниматься оригинальными разработками, а затем воспользоваться своим счастьем, когда рынок повернется в его сторону.

Чтобы прочитать о скандалах, которые окружали многих «гуру», обратитесь к “Победитель забирает все” Виллиама Галлахера и к “Руководство к системам игры по Доу-Джонсу” Брюса Баблока. Целью данного раздела является лишь анализ самого феномена «гуру».

Когда мы платим «гуру», мы ожидаем, что вернем больше, чем потратили. Так ведет себя человек, поставивший несколько долларов у наперсточника на углу улицы. Он надеется выиграть больше, чем положил в эту дырявую корзину. Только невежество или жадность заставляют попасться на такую удочку.

Некоторые обращаются к «гуру» в поисках сильного лидера. Они ищут патентованного безгрешного провидца. Как сказал один мой друг, “они бродят вокруг с пуповиной в руке и ищут, куда бы ее воткнуть”. Умный провидец предоставляет такую возможность, за деньги, разумеется.

Публика хочет «гуру», и новые «гуру» явятся к ней. Как разумный игрок, вы должны понимать, что, в долгосрочном плане, никакой «гуру» не сделает вас богатым. Вам придется работать над этим самому.

www.e-reading.club

Основы биржевой торговли — торговля на бирже для начинающих

Решили торговать валютой и контрактами на разницу цен? На этой странице Вы найдете всю необходимую информацию. Мы объясним, как работает рынок FX, как выбирать валютные пары и чем привлекательна торговля CFD. Знания придают уверенность!

В разделе технический анализ подробно описаны алгоритмы анализа графиков. Вы познакомитесь с приметами изменения тенденции рынка и принципами использования индикаторов. Опираясь на анализ графика, можно определить лучшую возможность открыть позицию и задать ордер. Знание приносит успех!

Что такое уровни Фибоначчи? Какие они бывают, чем отличаются, и почему они так популярны в биржевой торговле. Мы ответим на эти вопросы, а также выберем несколько эффективных стратегий применения уровней Фибоначчи в реальном Форекс-трейдинге.

Из раздела что такое Форекс? Вы узнаете о торговле валютными парами на глобальном рынке. Мы разъясним смысл основных терминов: тип торгового ордера, перенос позиции, хеджирование…

Индикатор RSI – один из самых старых и популярных осцилляторов. Каковы преимущества этого индикатора, и как наиболее эффективно использовать его в торговле?

Что такое индикатор CCI (Commodity Channel Index)? Каковы его преимущества и недостатки? В этой статье мы ответим на актуальные вопросы и разберем несколько торговых стратегий на основе CCI, как для новичков, так и для опытных трейдеров.

Awesome Oscillator Билла Вильямса, хоть и похож на стандартный MACD, имеет свои особенности и преимущества. В чем они заключаются, и какие системы с AO наиболее эффективны в торговле?

Что такое индикатор стохастик (Stochastic Oscillator)? Какие его особенности, достоинства и недостатки? Ответим на вопросы в этой статье и разберем несколько торговых стратегий на основе Стохастика, как для новичков, так и для опытных трейдеров.

Этот обучающий материал посвящен индикатору ADX. В статье представлена инструкция по установке и настройке инструмента, а также разобран принцип его работы, в том числе, в составе комплексных стратегий.

Что такое перерисовка, в чем ее опасность, и почему трейдеры ищут индикаторы, не подверженные ей? Мы разберемся в специфике перерисовки, а также выясним, показания каких инструментов наиболее надежны и неизменны.

Что такое уровни поддержки и сопротивления, как правильно построить их на графике, и какие сигналы дает этот инструмент трейдеру? В данном материале вы найдете не только ответы на эти вопросы, но и эффективную стратегию торговли по уровням.

Что такое индикатор Parabolic SAR, каковы его сильные и слабые стороны? Как правильно использовать Параболик в торговле на Форекс, и какие стратегии с этим индикатором наиболее эффективны? Ответы на эти вопросы вы найдете в нашей статье.

Что такое японские свечи, и как правильно их анализировать? В чем преимущества и недостатки технического анализа? Чтобы ответить на эти вопросы и научиться торговать по паттернам, рассмотрим свечной анализ подробнее.

Что такое скальпинг на рынке Форекс. В чем специфика этого стиля торговли, и какие стратегии наиболее эффективны? Ответы на эти и другие вопросы вы найдете в нашей статье.

Что за инструмент индикатор Ишимоку (Ichimoku Kinko Hyo), в чем его особенности и преимущества? Как эффективно использовать индикатор Ichimoku в торговле? Описание индикатора и примеры реальных сделок – в этой статье.

Что такое пробой ключевого уровня, как это происходит на практике, и как вести себя в такой ситуации трейдеру? В статье мы разберем плюсы и минусы этой стратегии и Вы сможете принять решение самостоятельно использовать ее или нет.

Что такое Stop Loss и Take Profit (стоп лосс и тейк профит)? Насколько обязательно их выставление в форекс-трейдинге? В этой статье мы ответим на самые главные вопросы, а также научимся правильно устанавливать защитные ордера.

Дневные стратегии на Форекс завоевали популярность трейдеров благодаря стабильности и спокойному ритму торговли. Чтобы узнать преимущества и недостатки трейдинга на дневном таймфрейме, а также изучить рабочие Forex-стратегии…

Часовые стратегии Форекс сочетают в себе стабильность торговли в среднесрок и множество возможностей для взятия прибыли в краткосрочных движениях. Каковы особенности стратегий торговли на дневном таймфрейме, и какая из них самая эффективная?

Особенности и преимущества индикатора ZigZag. Установка в терминале и настройка параметров инструмента. Все это, а также несколько стратегий разной степени сложности

Стратегия «Снайпер» отлично подходит для новичков и профессионалов. Она не требует индикаторов и работает на нескольких таймфреймах. В этой статье описан принцип ТС, а также приведены примеры сделок, открытых по стратегии.

Опережающие индикаторы позволяют понять направление движения цены еще до начала самого движения. Но существуют ли они на самом деле? И если да, то какие именно инструменты относятся к этой категории?

В этом материале вы найдете ответы на вопросы от том, что такое уровни пивот и индикатор Pivot Point. Кроме того, в статье представлена инструкция по установке

www.avatrade.ru

Как торговать на бирже с нуля. Советы для начинающих

Торговля на бирже из удела избранных превращается в способ инвестиций и заработка для всех желающих. Развитие технологий способствует тому, что любой желающий из любого уголка мира может заниматься торговлей, не выходя из дома. Но у любого новичка сразу же возникает масса вопросов — как торговать на бирже с нуля, как понимать термины биржи? Попытаемся дать несколько советов для начинающих трейдеров.

Первые шаги

Человек, решивший торговать на бирже похож на путника перед указательным камнем. Причем камень покрыт совершенно непонятными письменами. Потому первым шагом должно быть овладение знаниями о бирже. Сначала следует постичь теорию торговли, освоение терминологии биржевых торговцев.

Существует множество книг, которые написаны профессиональными трейдерами для новичков. Например, А. Элдер «Как играть и выигрывать на бирже», Э. Найман «Малая Энциклопедия Трейдера», Э. Лефевр «Воспоминания биржевого спекулянта», Д. Швагер «Биржевые маги», М. Ковел «Черепахи-трейдеры», Б. Стинбарджер «Самоучитель трейдера. Психология, техника, тактика и стратегия», Л.Коннорс и Л.Рашки «Секреты биржевой торговли».

Еще один ресурс, причем совершенно бесплатный — специализированные интернет-ресурсы для трейдеров. Там можно почитать статьи о торговле, пройти азы подготовки трейдера, пообщаться с коллегами и узнать их истории успехов и поражений.

Если первый ликбез не отбил охоту торговать на бирже, дальше можно уже начинать вкладывать в свое образование деньги. Наиболее эффективным способом остаются дистанционные курсы по торговле на бирже. Таких курсов очень много, и тут главное не ошибиться в выборе. Ведь заработок на знаниях привлекает многих, в том числе и непрофессионалов, которые не имеют практических навыков торгов. Потому следует сначала узнать, кто ведет обучение и стоит ли ему доверять. Трейдеры-профессионалы, такие, как А. Пурнов, А. Герчик, Д. Краснов, имеют за плечами многолетний опыт торговли на биржах различных стран и разными инструментами. Они могут научить торговле и предостеречь от ошибок, которые могут совершить неофиты биржевой торговли. Потому доверять можно только опытным трейдерам, имеющим реальные результаты.

Овладев теорией, пройдя подготовительные курсы, новичок уже имеет свое представление о торговле и готов к следующему шагу.

Что следует сделать далее?

Теперь начинающий трейдер должен ответить для себя на несколько вопросов, которые должны помочь ему определиться с торговлей и выбором биржи.

- «Где я буду торговать?» — самый первый вопрос — это выбор биржи, где трейдер планирует работать. Сейчас можно торговать не только на отечественных биржах, а и в любой стране мира. Чаще всего выбор падает на российские, американские и европейские биржи. Некоторые, предпочитают экзотику в виде австралийских, азиатских или африканских бирж, но это большая редкость. Выбрать биржу следует исходя из подготовки трейдера — знания языков, доступ к информации, знания реалий страны, в которой планируется работать.

- «Чем я буду торговать?» — торговать на биржах можно чем угодно — от зерна и хлопка до сложных деривативов. Агентство Bloomberg несколько лет назад уже транслировало данные по 2,5 млн продуктов. Потому выбор продукта крайне важен, чтобы не утонуть в этом океане. Лучше овладеть мастерством торгов одним продуктом, чем распылять силы и внимание на 10-20 объектов.

- «С кем я буду работать?» — торговать на рынке самостоятельно на бирже трудно, а новичку просто невозможно. Для решения этой проблемы пользуются услугами брокеров — посредников между трейдером и биржей. Брокер выполняет заявки трейдера на бирже и представляет интересы трейдера на бирже. Выбор брокера крайне важен — от его профессионализма, сопровождения будет зависеть успех торговли. Немаловажен и вопрос комиссионных — у брокеров существует несколько вариантов тарифов и их следует изучать очень тщательно. Брокер так же решает вопрос с информационным сопровождением торговли.

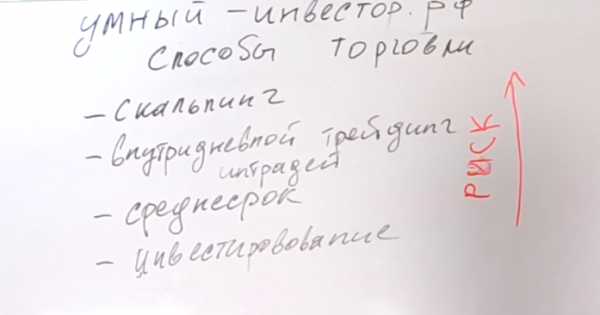

- «Что я хочу получить от торговли?» — кажется простой вопрос — все идут на биржу ради денег. Но на самом деле правильный ответ на этот вопрос укажет путь трейдера — хочет ли он эффективно вложить свои средства — это будет путь инвестора. Хочет ли он умножить свой капитал быстро и с риском — это будет путь торговца. Ответ так же подскажет какой тип торговли выбрать — краткосрочный, среднесрочный или долгосрочный.

Это одни из немногих важных вопросов для трейдера. В процессе работы возникнет еще множество вопросов, но именно ответ на эти укажет путь, которым пойдет трейдер.

Чего следует избегать?

Путь биржевого трейдера довольно непрост и каждая ошибка на нем грозит финансовыми потерями. Совсем без потерь и ошибок не обойтись. Но уберечься от некоторых из них можно.

Вот несколько шагов, которые не нужно делать новичкам:

- Спешить с реальной торговлей. Не нужно спешить и вкладывать сразу же свои деньги в торговлю. Если брокер предоставляет демо-счет, нужно поработать с ним не день-два, а месяц или даже больше. Не нужно спешить.

- Выходить на Форекс. Интернет переполнен объявлениями от форекс-брокеров и форекс-трейдеров, которые сулят золотые горы. Между тем Форекс один из самых сложных рынков и новичку там придется очень тяжело. Начинать лучше с акций и облигаций. А Форекс оставить до лучших времен.

- Начинать с позиционной торговли. Новичкам лучше начать с краткосрочных торгов — скальпинг или дейтрейдинг. Это непросто, но тут можно ограничиться техническим анализом.

- Прекращать обучение. Никогда нельзя прекращать обучение. Учиться нужно всегда. Пособия и курсы есть не только для новичков, но и для опытных торговцев.

- Поддаваться азарту. Опытные трейдеры советуют создать для себя правила торгов и поведения. Это особенно важно, когда трейдер начинает проигрывать и его накрывает азарт — нужно отыграться. Не нужно. Должен быть лимит на слив. Закрылись две-три сделки в минус — все, на сегодня торги закончились. Да и в целом, должен быть лимит на сделки, даже удачные. Трейдинг работа нервная и вероятность совершить ошибку после 10-15 сделок очень высока.

- Доверять роботам. К торговому роботу стоит обращаться только когда будет хорошее понимание торговли и рынка. До этого момента, верить в такие программы не стоит.

Ошибок у трейдера все равно будет много. И без финансовых потерь не обойтись. Но все это решаемо, к этому надо быть готовым, и все ошибки и поражения анализировать и превращать в победы.

Путь трейдера не прост, но очень увлекателен. Любой новичок скоро станет мастером и уже сам сможет давать советы — как торговать на бирже с нуля.

fortrader.org

Как торговать и зарабатывать на бирже — инструкция для новичка

В 21 веке торговля на бирже стала одним из самых популярных способов управления и накапливания своего капитала. В этой статье мы рассмотрим основопологающие вопросы: с чего начать свой путь трейдеру и инвестору, как начать зарабатывать на ценных бумагах, выбор торгового счета, установка терминала для торгов, примеры самостоятельной торговли и ответы на часто задаваемые вопросы.

Это довольно обширная статья, в которой мы разберем все необходимые нюансы для торговли на бирже. Обязательно прочтите все до конца. Каждый совет и пункт писался профессионалом в мире финансов. Материал представлен максимально понятно, без воды и рекламы.

1. Введение в торговлю на бирже

Ни для кого не секрет, что существует множество подходов, которые позволят торговать на бирже ценных бумаг:

- Самостоятельная торговля. Отсутствие комиссий на ввод/вывод и прочих действий. Полная свобода в выборе ценных бумаг и действий с ними.

- Доверительное управление (передача денег в управление трейдерам). Рискованный подход, где Вы полностью зависите от успешности другого человека.

- Автоследование (копирование сделок успешных трейдеров или прибыльных стратегий). Имеет место быть, но за эту услугу придется платить комиссию. Плюс к тому же, успешные в прошлом стратегии не гарантируют дохода в будущем.

- ПИФы. Паевые инвестиционные фонды очень популярны. Однако, их доход полностью зависит от цен на акции и облигации. Если все растет, то они будут также расти. Минусы: сложно прогнозируемый доход. Часто присутствуют комиссии на ввод/вывод.

У каждого из них есть свои плюсы и минусы. Нет идеального подхода для каждого инвестора. Мы рассмотрим исключительно первый вариант.

Торговля на бирже — это обширное направление. Существует много финансовых рынков:

Каждый инвестор сам выбирает для себя подходящую площадку для работы. Большинство выбирают фондовую биржу (акции и облигации), как самый понятный и надежный способ инвестирования.

2. Как открыть биржевой счет — инструкция

Биржевой счет можно открыть через брокера. Доступ к торговле на бирже на российском фондовом рынке осуществляется исключительно через него. Только юридические лица со специальной лицензией могут напрямую торговать на ММВБ.

Ничего страшного в том, что брокер будет Вашим посредником и консультантом нет. Комиссии практически никаких нет, а те что есть — слишком маленькие. К тому же брокер будет формировать все документы для налоговой.

Рассмотрим пошаговую инструкцию для открытия торгового счета.

2.1. Регистрация у брокера

Советую зарегистрироваться у одного из следующих брокеров (я работаю с ними много лет):

Это лидеры в России (входят в топ 5 по всем рейтингам брокеров). Они действительно предлагают качественные брокерские услуги.

2.2. Открытие торгового счета (ИИС или ЕДП)

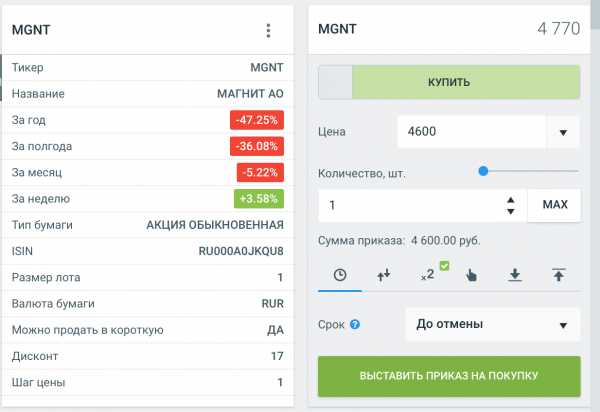

Для открытия брокерского счета в личном кабинете нажмите на ссылку «Открыть новый договор»

Выбираете тип счета

Рекомендую открыть себе счет ИИС для получения в дальнейшем налоговых привилегий. Его лучше открыть как можно быстрее, поскольку его можно закрыть лишь через три года, чтобы получить налоговые вычеты. Можно его даже не пополнять, а просто открыть.

Если думаете снимать прибыль или вывести деньги через какое-то время то лучше открыть себе «единую денежную позицию» (ЕДП). В этом типе счета можно торговать одновременно валютой, акциями, облигациями и даже можно приобретать американские акции.

2.3. Пополнение торгового счета

Пополнение и снятие с брокерского счета проводится без комиссии. Можно осуществлять наличными или безналичным переводом.

Если филиал брокера находится далеко от дома, то удобнее воспользоваться межбанковским переводом. Например, через дебетовую карту Тинькофф (ввод и вывод без комиссии, обзор карты »). В итоге Вы можете перевести деньги на свой брокерский счет бесплатно.

3. Торговля акциями на бирже (ценными бумагами)

Сама торговля на бирже российскими ценными бумагами происходит через терминалы (программа на компьютере). Их предоставит Вам брокер. Самым популярным терминалом является Quik и Транзакт. Рассмотрим кратко инструкцию по Quik: как торговать акциями.

3.1. Терминал Quik

Терминал Quik — это официальная программа, которую можно бесплатно скачать в интернете (например, у брокера Finam)

Установка проходит стандартные шаги: указание пути, соглашение и установка.

Далее необходимо авторизоваться в программе. Логин и пароль Вы самостоятельно указываете с помощью специального приложения «keygen.exe». После чего Вам будут сформированы два ключа: публичный и секретный. Публичный надо будет загрузить брокеру. Быстрее всего все эти действия сделать позвонив в тех.поддержку и они все подскажут.

Итак, после авторизации в программе Вы увидите следующий интерфейс:

Можно настроить таблицу со списком ценных бумаг по своему желанию. Акции, облигации, валюту можно добавлять/удалять/поднимать выше и ниже. Добавить или удалить столбцы. Все это делается в меню свойства:

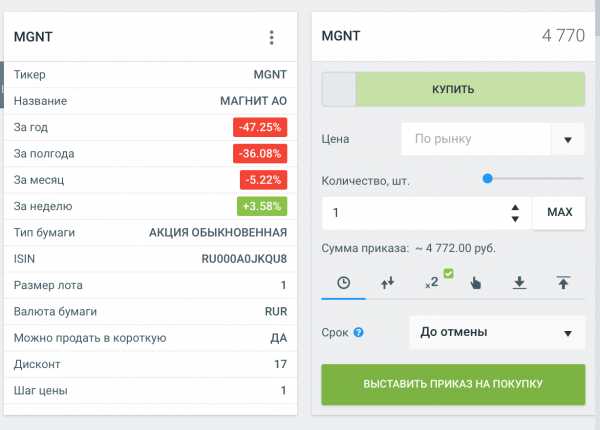

Чтобы открыть сделку надо выбрать инструмент и отправить заявку. Отправить заявку на биржу:

Ваши заявки будут отображены в «таблице моих сделок»:

Здесь же можно посмотреть активные позиции по бумагам. В целом этих данных достаточно для биржевой торговли.

Возможности Quik позволяют делать много полезных вещей: добавлять индикаторы на график, изменять таймфреймы, читать новости через терминал и получать доступ к терминалу через API (это нужно для автоматизированной торговли).

3.2. Приложение Финам Трейд для торговли на бирже

Не у всех есть под рукой компьютер, на котором установлен терминал. Жизнь динамична и многие находятся за пределами дома. Для торговли на бирже можно воспользоваться специальным приложением «Финам Трейд» (брокер Финам), которое можно установить бесплатно на любой телефон/планшет через Андроид или iOS.

В нем есть абсолютно все инструменты для торговли, что и в стандартном терминале. Можно выставлять и снимать заявки. Смотреть уже состоявшиеся сделки. При чем можно заниматься трейдингом, как на российском фондовом рынке, так и на американском.

Удобно и то, что можно посмотреть стакан, график цены. Фактически приложение Финам Трейд является полноценным инструментом не только для торговли, но и для графического анализа.

Так выглядят графики на Финам трейд:

Пример портфеля на Финам трейде:

4. Как заработать на фондовой бирже

Заработать на фондовом рынке — это мечта многих трейдеров и тех, кто в целом понимает суть ценных бумаг. Но для получения прибыли с ценных бумаг надо быть обладателем биржевых знаний и опыта.

В этой статье мы не будем рассматривать стратегии торговли и инвестирования. Это огромнейшая тема для рассуждения. Их можно почитать в специальном разделе на нашем сайте.

Есть два подхода к заработку на ценных бумагах: инвестирование и трейдинг. Рассмотрим все за и против каждого направления.

4.1. Спекулятивный заработок на рынке ценных бумаг

Спекулятивный заработок — это самый распространенный способ торговли на фондовом рынке. Главная суть: купить дешевле, продать дороже. При этом временной интервал удержания открытой позиции крайне мал. Покупка и дальнейшая продажа происходит в течении одного дня и возможно даже одного часа (редко, когда позиция держится больше недели).

Спекуляция стала крайне популярной с появлением мобильных приложений для торговли. Теперь можно вести активные действия практически «на ходу».

Спекулятивный подход отнимает время и нервы. При этом для большинства спекулянтов итоговый результат оказывается убыточным. Но мало кто хочет признавать свои ошибки и долго мучается, медленно сливая свой депозит.

Не все так плохо, есть и более профессиональные участники, которые торгуют в плюс. Но все же это плюс не составляет сотни процентов годовых, поэтому стоит ли этому уделять все свободное время? Жизнь слишком коротка, чтобы так много внимания уделять на спекуляцию.

Главная проблема спекулянтов в том, что не существует идеальных стратегий, которые бы могли стабильно приносить прибыль. Стратегии основанные на долгосрочный период дают почти гарантированный доход и не требуют практически никаких действий. Да, доход за год будет всего 10-30%, но зато трудозатрат почти никаких.

4.2. Инвестирование на долгосрок

Инвесторский подход к торговле более надежный и спокойный. Сделки заключается долгосрочно. Редко, когда инвестор продает ценные бумаги спустя пару дней после покупки.

Чаще всего инвесторы формируют инвестиционный портфель из акций и облигаций. Этим они обезопасивают свой капитал от через мерных колебаниях, которые присущи всем биржевым рынкам. Как правило, каждый год рынок совершает движения от 20% до 50% (от минимума до максимума). При чем он может сходить вниз на 20%, а вырасти в итоге за год всего на 5%.

Самый простой способ для инвестиционного подхода: купить 50% акций и 50% облигаций. Но более грамотный подход заключается в определении состояния рынка на «перекупленность» и «перепроданность». Я взял в кавычки эти понятия, поскольку никто с гарантией не может сказать, когда конкретно цена стала чрезмерно дорогой и когда она будет чрезмерно дешевой.

За всю историю фондового рынка чего только не случалось. Бывало, что стоимость компании (капитализация) в моментах опускалась до уровня годовой доходности, то есть компания стоили так дешево, что за один год ее прибыль была больше текущей капитализации. В случае, если это надежная компания, то такой момент был бы идеальной точкой входа.

Многие ориентируются на показатель P/E (текущая капитализация деленная на ежегодный доход). Однако у одной надежной компании этот показатель будет 5 и цена акции не растет, а у другой будет 100 и цена акции растет. Такие парадоксы сплошь и рядом встречаются. Объяснить в двух словах такие ситуации невозможно. Необходим более детальный анализ. Можно лишь сказать, что у всего есть свои причины. Не надо думать, что другие инвесторы «идиоты» и не видят этого.

Самая простая стратегия «купи и держи» в среднем принесет 10-20% годовых, если инвестиционный портфель ценных бумаг будет состоять поровну из акций и облигаций надежных эмитентов. Под надежными я понимаю голубые фишки и облигации федерального займа.

ПримечаниеГоворя в среднем 10-20% годовых я имею ввиду промежутки времени от 10 лет. Естественно, что если брать отдельно взятый год, то можно получить, как +50%, так и -30%, а может и просто 0% годовых.

Ниже перечислены важные советы начинающим инвесторам от профессионалов.

5. Советы от профессиональных трейдеров

Фондовый рынок — это инструмент для увеличения своего капитала, но с другой стороны это «игра», в которой можно потерпеть поражение. Особенно, если рассматривать маленькие промежутки времени. Итак, что надо делать, чтобы все же победить на рынке ценных бумаг.

5.1. Обучение трейдингу и инвестициям

Обучение торговле и инвестициям крайне важны. Есть множество выдающихся трейдеров, у которых за плечами жизненный опыт. Читайте эти книги, смотрите обучающие видео на Yuotube. Практически весь материа

vsdelke.ru

Как торговать на бирже криптовалют

С момента появления в нашей жизни криптовалют прошло уже 9 лет. Сейчас сложность вычислений новых блоков самых популярных монет возросла настолько, что майнинг без специального оборудования и профессиональных ферм стал бессмысленным. Как в таком случае зарабатывать на криптовалютах? Остается только трейдинг криптовалют. Если у вас есть немного лишних денег и желание попробовать биржевую игру, мы вам расскажем, как торговать на биржах криптовалют.

Как торговать криптовалютой

Биржи бывают двух видов: работающие с фиатными деньгами и чисто криптовалютные. Если вы выберете чисто криптовалютную, вам придется озадачиться вопросом, как купить криптовалюту за рубли или доллары в другом месте. Это может быть обменник или другая биржа.

Перед тем, как начать торговать криптовалютой, нужно зарегистрироваться и пройти верификацию. С регистрацией и вводом средств не возникает трудностей. Верификация же нужна для вывода средств. Она представляет собой порой долгий процесс. Некоторые площадки проводят автоматическую верификацию по загруженным сканам документов, другие — только ручную.

Верификация позволяет увеличить лимиты на вывод и способствует повышению безопасности Вашего аккаунта.

Торговля криптовалютой на бирже преследует одну цель — купить дешевле, продать дороже. Вся задача сводится к предугадыванию того, как поведет себя курс, в какой момент лучше осуществить сделку. Эта задача решается с помощью анализа, прогнозирования и отслеживания сигнальных событий. Торговыми сигналами криптовалют называются значимые события в мире или крупные сделки, приводящие к изменению курса.

На криптовалютном рынке сложился собственный сленг. Китами здесь называют опытных участников торгов, профессионалов. Хомяками — слабо ориентирующихся новичков, не знающих особенностей рынка и торгующих без анализа и прогноза. Чтобы не быть хомяком, прочитайте нашу статью о торговле на бирже криптовалют для чайников, она познакомит вас с основами.

Основы биржевой торговли

Рассмотрим основные инструменты для эффективной торговли. Они ничем не отличаются от инструментов форекса или рынка ценных бумаг. Мы дадим базовую информацию по каждому. Надеемся, это подтолкнет вас к полноценному обучению торговле криптовалютой. После тщательного изучения всех инструментов вы сможете анализировать рынок и делать правильные выводы.

Графики

Все движения курсов валют записываются. Вы всегда можете просмотреть историю изменения цены любой валютной пары за любой промежуток времени. Для наглядности она представлена в виде графиков. Графики бывают различных видов, но самыми информативными считаются японские свечи. Они наглядно показывают спред.

Спред — это разница лучших предложенных цен на продажу/покупку валюты в один и тот же момент. Лучшими криптовалютами для торговли будут монеты с большим спредом. Умение понимать японские свечи пригодится в техническом анализе.

Ордеры

Ордер — это запрос трейдера на осуществление покупки или продажи валюты. Ордеры бывают агрессивные и пассивные. Пассивные выставляются на определенном уровне, а не по текущему курсу. Агрессивные — по текущей цене, они срабатывают моментально. Ордеры-агрессоры являются причиной колебания курса валютной пары.

Пример агрессивного ордера.

Крупный агрессивный ордер способен вызвать значительное изменение графика и привести к срабатыванию множества пассивных.

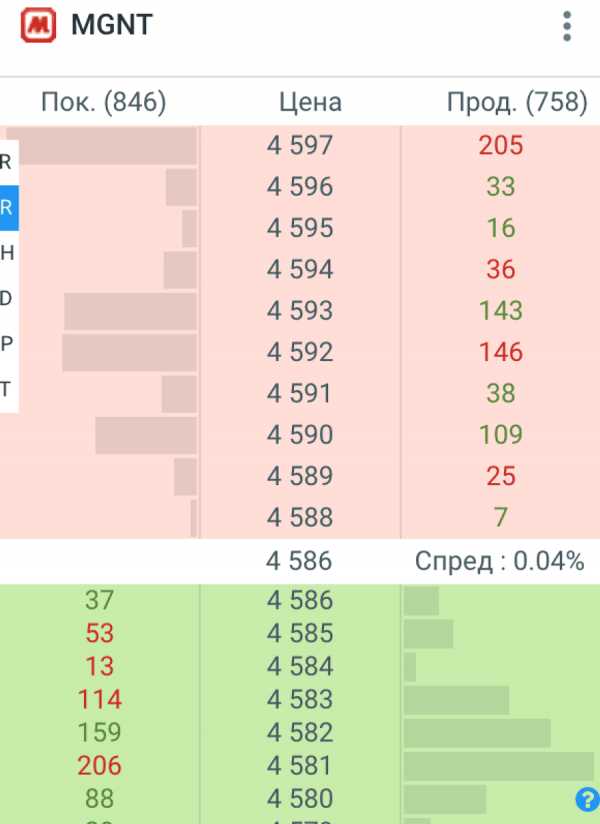

Стакан котировок

Стакан котировок представляет собой список ордеров, близких к текущей цене торгующейся пары. Стакан показывает желание других участников торговать по данному курсу. Если находятся встречные ордеры, сделка совершается, а курс корректируется с учетом этой сделки. Если для ордера не нашлось встречного, то он остается в таблице ждать пару, или пока владелец не отменит его сам.

Для удобного анализа стаканов (списков) необходимо увеличить количество отображаемых строчек.

Важно уметь анализировать стакан котировок. Ищите ордеры на большие суммы, они могут вызвать изменение курса. Ордеры на покупку вызовут его рост, а на продажу — слив. В списке перечислены только ордеры, приближенные к текущей цене. Поэтому сложно прогнозировать, как поведет себя курс дальше после срабатывания крупных ордеров в поле нашего зрения, но краткосрочный анализ сделать можно. Для углубленного анализа понадобятся другие инструменты технического анализа или даже новостные стратегии.

Значимые уровни

Графики валют отнюдь не представляют собой прямую, это кривая с взлетами и падениями, максимумами и минимумами. Линия, проведенная по ряду максимумов, следующих друг за другом, называется линией сопротивления, минимумов — линией поддержки.

Пространство на графике между параллельными линиями сопротивления и поддержки называется каналом или трендом. Если линии направлены вверх, это значит, что на рынке больше покупают, чем продают. В таком случае говорят, что тренд восходящий. Если линии направлены вниз, то тренд нисходящий, на рынке больше продают.  Когда число покупок примерно равно числу продаж, то линии сопротивления и поддержки находятся в горизонтальном положении, а тренд называется боковым.

Когда число покупок примерно равно числу продаж, то линии сопротивления и поддержки находятся в горизонтальном положении, а тренд называется боковым.

Трейдерам выгодно торговать на границах канала: покупать, когда цена падает, и продавать, когда она растет. Важно научиться определять значимые уровни графика, это относится к основам технического анализа.

Особенности криптовалютной торговли

Криптовалютный рынок живет по тем же принципам, что валютные и рынки ценных бумаг. Главное его отличие — это волатильность. Курсы монет необычайно подвижны. Это источник возможностей трейдеров и ответ на вопрос, как зарабатывать на бирже криптовалют. Прибыль обеспечивается разницей цены. Логично, что подвижность курса является одним из основных критериев выбора криптовалюты для торговли. Отсюда вытекает второй плюс — минимальный капитал для старта.

Фондовые рынки малоподвижны. Чтобы получить ощутимую прибыль от разницы курсов, требуется вложить немало средств. В случае с криптой достаточно 100$, чтобы начать. Можно умножить начальную сумму в несколько раз уже через несколько дней. Но делать тысячи процентов на торговле криптовалютами возможно только при правильном прогнозировании.

Пример пампа. Обычно “хомяки” в такие моменты начинают покупать монету, в то время как инициаторы скачкообразного роста продают её на пике курса.

Еще одной особенностью криптовалютного рынка является то, что рост или слив (обвал) курса может вызвать группа игроков или даже один игрок, обладающий значительной суммой. Опасной для новичка будет ситуация, когда движение торгов криптовалютой вызывается намеренно, и он купится на этот трюк. Такая ситуация на сленге криптотрейдеров называется «стрижка». Чтобы не стать хомяком, поддающимся провокациям, и не потерять деньги, мы дадим несколько рекомендаций безопасной торговли.

Как правильно торговать на криптовалютной бирже

- Рекомендуется играть на деньги, потеря которых не ударит по бюджету. В основе этого совета лежит психология. Если человек вложил все, что у него есть, или набрал кредиты, как он сможет спокойно играть на бирже? Постоянное напряжение от мысли, что можно потерять все, или что нужно отдавать кредит, может привести к поспешным решениям и ошибкам.

- Как покупать криптовалюту на бирже. Покупать следует до начала роста, лучше при падении. Если вы купите при росте, можете попасться на удочку манипуляторов рынка, о которых мы рассказывали в предыдущем разделе статьи.

- Как продать криптовалюту на бирже. Продавать следует при росте, по достижении ценой второй половины пика. Если вы ушли в минус, а цена падает уже долгое время, не поддавайтесь панике, не продавайте монеты дешевле, чем купили. Просто подождите. История помнит случаи падения цены биткоина на биржах до 50%, не помешавшие ему в последующем вырасти еще больше. Рано или поздно цена вырастет.

- Не ловите максимумы и минимумы. Конечно, хочется чтобы торговля на бирже криптовалют приносила максимум выгоды. У вас еще недостаточно опыта, чтобы точно определить этот момент. Лучше продать при росте «выше среднего», чем передержать и не успеть продать совсем.

- Запрещается игра на бирже на всю сумму в одном направлении. Торгуя только одной валютной парой, вы можете попасть в ситуацию затяжного падения курса. В таком случае вам придется ждать, пока он вырастет, все это время торговля будет простаивать, а вы превратитесь в инвестора. Для предупреждения такой ситуации рекомендуется делить все средства на 4-8 частей и играть в различных направлениях.

Сколько можно зарабатывать на бирже криптовалют

Размер заработка будет зависеть от трех факторов:

- Стартовой суммы;

- Выбранной стратегии торговли криптовалютой;

- Вашей прозорливости.

Заработок на криптовалюте ничем не ограничен, реально умножить первоначальную сумму в несколько раз за несколько дней. Соответственно, чем больше будет сумма, тем больше заработаете. Но можно не только заработать, но и потерять, если будете неправильно прогнозировать курс. Нет инструкции или гайда, пошагово рассказывающего, как торговать криптовалютой на бирже. Никто не даст точного рецепта обогащения. Мы можем только дать набор инструментов для анализа, прогнозирования и выработки собственной стратегии.

Стратегии торговли на биржах криптовалют

Все стратегии делятся на две группы: новостные и технические. Биткоин очень чутко реагирует на события. Курс заметно взлетел, когда Япония признала криптовалюты платежным средством. Хорошо просел, когда Китай запретил ICO. Но проблема в том, что сложно найти адекватные, своевременные новости в этой сфере. Они доходят до СМИ с большими задержками. Сейчас самыми лучшими источниками считаются форумы и блоги, куда пользователи приносят различные новости и делятся своими мнениями. Например, https://bitcointalk.org/.

Технические стратегии пришли из традиционной биржевой игры. Мнения криптовалютных трейдеров об их эффективности разнятся. Одни высказывают сомнения, а другие успешно используют элементы технического анализа. С одной стороны, рынком управляет группа игроков с активами, которые исчисляются миллионами долларов. С другой стороны, в рынок хлынула волна молодых трейдеров, их знания о техническом анализе почерпнуты из Интернета. Следовательно, рынок будет жить по этим принципам.

Скользящие средние

Скользящее Среднее — это среднее значение цены за фиксированный период времени. По мере того, как цена изменяется, ее среднее или растет, или падает. Есть несколько методов расчета скользящих средних. При анализе графика есть два сигнала для начала торговли криптовалютой. Если цена пересекает скользящее среднее снизу вверх — это сигнал к покупке, если сверху вниз — к продаже.

Пример скользящей средней (SMA) на графике LTC-BTC.

Сама скользящая средняя указывает на текущий тренд, открывать ордера рекомендуется только в его направлении.

Торговля на прорывах

Существуют два типа прорывов: продолжающиеся и разворотные. Иногда после восходящего или ниспадающего тренда рынок берет передышку. Покупатели и продавцы криптовалют как бы замирают в раздумьях что им делать дальше. В это время вы можете наблюдать боковой тренд, то есть движение цены в определенном диапазоне. Это состояние называется консолидацией.

Через некоторое время трейдеры принимают решение. Тренд либо продолжает идти в том же направлении (продолжающийся прорыв), либо меняет направление, тем самым вызывая разворотный прорыв. В этот момент можно заработать на развороте биржевого графика. Иногда бывают ложные прорывы, когда цена прорывает определенный уровень, но не продолжает движение в этом направлении, а возвращается обратно.

Торговля криптовалютами с плечом

Если трейдер пришел с небольшим депозитом, можно ли заработать в несколько раз больше? Депозит трейдера умножается на предоставляемое кредитное плечо. Как работает кредитное плечо? Брокеры и сами площадки добавляют к средствам клиента собственные. В результате он может оперировать гораздо большей суммой денег. Это позволяет получить прибыль в несколько раз больше. Правда, размер возможных убытков тоже возрастает. Кредитное плечо чаще используют в спекуляциях на краткосрочных изменениях цены, что помогает максимально использовать плюсы и минимизировать риски маржинальной торговли.

Арбитраж

Арбитраж представляет собой стратегию, стоящую особняком от всех остальных. При ней прибыль извлекают из разницы цены одной и той же монеты на разных площадках. Схема проста: вы покупаете в одном месте монеты подешевле, и продаете в другом подороже.

1 – минимальный курс (биржа Kraken), 2 – максимальный курс (биржа HitBTC). На разнице между ними потенциально можно заработать.

Криптовалютный рынок имеет ряд особенностей: высокую волатильность, децентрализацию, медленные транзакции. Эти особенности порождают разницы курсов разных площадок. Данный способ заработка на биржах криптовалют занимает мало времени, требует минимальных знаний биржевой торговли и практически не содержит рисков.

Вы просто мониторите котировки всех площадок и ищите самые высокие и низкие курсы. Важно учесть несколько моментов:

- Баланс должен быть больше 100$. С меньшей суммы будет совсем смешной заработок.

- Рассчитывайте прибыль с учетом комиссий за ввод и вывод средств.

- Поскольку рынок очень волатилен, лучше осуществлять операции в период минимальной активности, чтобы курс не успел измениться, пока вы будете проворачивать сделки.

Мы рассмотрели основы трейдинга на криптовалютах. Дали краткий обзор существующих стратегий. Надеемся, он вас заинтересует и подтолкнет к глубокому изучению. Наши советы и рекомендации помогут вам принимать решения рационально, делать меньше ошибок, не быть хомяками и стать китами криптовалютного рынка.

и Telegram (crypto_state).

и Telegram (crypto_state).Если Вам понравилась статья, пожалуйста, поделитесь ей с друзьями в соцсетях и на форумах (кнопки ниже). Вы очень поможете расширить криптовалютное сообщество и развивать наш проект быстрее!

cryptostate.ru

Основы торговли на бирже для начинающих — FINFEX.ru

Содержание статьи

С развитием онлайн технологий биржевая торговля для начинающих стала доступна. Практически все желающие могут стать участниками финансовых рынков. Некоторых биржа влечет как источник легких денег, другие подозревают торговую площадку в мошенничестве, наподобие финансовых пирамид.

Реальность же такова, что торговля на бирже, в отличие от нерегулируемого валютного рынка, легальна, работа строится по строгим правилам, процессы контролируются государственными и международными регуляторами. Успех же сопутствует организованным и трудолюбивым людям, точно так, как в любом другом бизнесе.

Биржевая площадка: структура и инструменты

Осуществляется биржевая торговля с понедельника по пятницу, суббота и воскресенье всегда выходные, а также есть национальные праздники, когда биржа не работает.

Структура регулируемого финансового рынка состоит из:

- функционала — торговых площадок и электронных систем;

- инвесторов — банков, кредитных организаций, управляющих компаний;

- посредников — брокеров и дилеров;

- организаторов — клиринговых компаний, регистраторов и депозитариев;

- поставщиков информации — агентств и новостных компаний.

Виды инструментов, с которыми работают участники торгов включают:

- фонды — акции, облигации и другие ценные бумаги;

- товары спот — зерно, продукты и сырье — металлы, энергия;

- валюты — индексы;

- срочный рынок — фьючерсы и опционы.

Биржи могут быть универсальными, на таких торгуются инструменты из разных групп, как на ММВБ, и специализированные, например, лондонская площадка металлов LME или чикагская товарная CME.

Торговля на бирже

Торговля на бирже

Торговля на бирже: основные стили

Совсем недавно торговля на бирже для начинающих и выход на фондовый рынок требовали серьезный капитал. Но теперь, с онлайн доступом, недорогими брокерскими услугами и низкими лимитами для стартового депозита практически любой может стать владельцем акций одним щелчком мыши.

С технической стороны для торговли нужен компьютер, выход в Интернет и торговый счет. Однако, начинающим торговать на фондовой бирже следует настроиться на обучение и проявить терпение. Вначале, еще до выбора брокера, необходимо изучить теоретическую часть биржевой игры.

Инвестирование на фондовом рынке

Первое, что необходимо понять, до того, как начать торговать на бирже, это разницу между инвестированием и спекуляцией. Инвестор участвует в процессе развития тех предприятий, в чьи ценные бумаги вкладывает свои средства. Инвестор смотрит не только на техническую картину котировок акций, но и понимает, или предполагает, что те или иные бизнес-идеи компании эмитента, а также технологии, разработки или стартапы будут прибавлять в своей стоимости и вскоре станут стоить дороже. Таким образом, инвестирование, это действие, имеющее под собой рациональную основу с ожиданием увеличения вложенных средств с течением времени.

Спекуляции на фоновом рынке

Спекуляции или активная торговля несут в себе элемент азартных игр. Этот подход стремится превзойти традиционный стиль «купить и держать». Торговцы, они же трейдеры, ищут краткосрочные возможности и на растущих, и на падающих рынках.

Для успеха необходимо полностью исключить из процесса торговли на бирже начинающими элемент азарта и отнестись к трейдингу как к бизнесу. Обязательно нужно разработать и последовательно внедрить в практику серьезную программу:

- стратегический план с целями для капитала;

- бизнес-план с краткосрочными и долгосрочными целями;

- торговый план, описывающий какие инструменты и по каким принципам будут использоваться.

Важно понимать, что торговый план — это не просто набор правил, которые возможно будут работать и не чей-то план. Хороший план исследован на практике, протестирован на исторических данных, подвергается периодической коррекции время от времени и очень краток — излагается в нескольких предложениях.

Выбор начинающими брокера для биржевой торговли

Свои услуги для выхода на торговую площадку предлагают российские брокеры и дилеры и очень много зарубежных посредников. У брокеров есть определенные требования к размеру депозита. Дилеры выводят на рынок совокупную клиентскую позицию и дают возможность торговать на фондовой бирже начинающим с небольшой суммы.

Чтобы не ошибиться с выбором посредника, и не тратить затем время на поиск нового, следует обращать внимание на следующие моменты:

- Русский язык техслужбы. Многие торговые платформы переведены на русский, но не каждая брокерская компания имеет сотрудников, владеющих русским языком. Здесь возникает риск остаться без помощи или совета, так как некому будет ответить на вопросы и помочь разобраться с затруднением.

- Удобный вывод денежных средств, он должен быть прозрачен и безопасен.

- Количество и удобство вывода средств со стороны брокера — как часто, от какой суммы и какими платежными системами.

- Серьезный брокер запросит копии скана документов убедиться, что конкретный человек владеет счетом. Это делается в интересах безопасности.

- Регламент для брокера и, особенно, дилера — регулируется ли посредник государственными органами, есть ли подтверждающие документы на сайте.

- Какие льготы и премии предоставляются трейдеру для различных видов счетов.

- Какие провайдеры обслуживают посредника, ведь скоростное и мощное программное обеспечение брокера залог успешных сделок.

- Какие активы для торговли представлены. Обязательно должны быть самые техничные и ликвидные инструменты.

Организация справочной службы поддержки клиентов должна оперативно выходить на связь с трейдером и помогать решать возникающие проблемы.

Начало торговли на бирже: виртуальный и реальный счет

Познакомиться с ПО и приступить к виртуальной торговле начинающим можно на демо-терминале или через браузерную платформу. Вначале нужно разобраться с настройками, это сэкономит много времени в дальнейшем:

- следует построить графики выбранных бумаг или индексов, остальные инструменты удалить;

- активировать и удобно расположить ленту новостей;

- сохранить профиль для автоматической загрузки.

На сайте любого брокера есть разделы с обучающими материалами, курсами и вебинарами на бесплатной основе. Есть платное обучение и раздел с частыми вопросами и ответами. Как правило предусмотрены вкладки со статьями, стратегиями и форум с полезной информацией.

Торговля на бирже

Торговля на бирже

Практическая биржевая торговля

В начале не стоит вкладывать в торговлю много средств. На бирже очень легко потерять капитал, особенно новичку. Сохранить и заработать значительно сложнее. Следует последовательно и не торопясь правильно начать торговать не ради прибыли, а для выработки собственного стиля и стратегии. С опытом и при положительных результатах можно наращивать депозит.

Фондовые брокеры условно делятся на 2 категории — с полным сервисом и выборочными услугами. Минимальная сумма брокера, с которой можно открыть счет составляет эквивалент 1 тыс. долларов. У дилеров есть варианты счетов с меньшим депозитом.

Развернутый спектр услуг касается крупных клиентских счетов, с суммой депозита от 25-30 тыс. долларов. Сервис для клиентов с небольшим депозитом ограничен, а иногда включает высокую плату за сделки с определенными инструментами.

Комиссионные и торговые сборы

Торговля — это приказ на покупку акций одного эмитента — если планируется приобрести пять разных акций, это считается как пять отдельных сделок, и оплатить сбор придется за каждую. В этом минус маленького депозита.

- Диверсификация увеличивает расходы, которые иногда составляют до 5% от суммы депозита трейдера еще до получения прибыли. Причем сборы взимаются не только за открытие, но и за закрытие сделки. Поэтому необдуманная торговля на фондовой бирже для начинающих легко обернется уменьшением счета на 8-10%.

- Вложения в один актив увеличивает риски для капитала. Как альтернативу, для небольших вкладов стоит рассмотреть облигации, паевые и взаимные фонды. Их структура состоит из разных акций и инвестиций, это снижает риск вложений в одну область.

Фондовая торговля в России

В России фондами торгуют на двух отечественных биржах, московской ММВБ и ФБСПб в Санкт-Петербурге. Для участия нужно познакомиться с правилами, инструментами и участниками биржи:

- как строится работа биржи;

- рабочие часы площадки;

- какие инструменты представлены и их спецификации;

- что лежит в основе роста и падения цены;

- кто принимает участие в торгах.

Вся необходимая информация об инструментах и распорядке торгов представлена на сайтах бирж. Кроме этого следует изучить литературу о трейдинге и основные виды анализа.

Биржа Форекс

Биржа Форекс

Принципы и методы оценки фондового рынка

Понять, как правильно торговать на бирже помогут 3 основных подхода к анализу рынка:

- Фундаментальный основан на анализе финансовых и производственных показателей актива — процентная ставка, инфляционные ожидания динамика отраслевого роста и других.

Основные методы заключаются в сравнительном подходе, учете сезонности, корреляции, группировке и обобщении.

- Технический анализ, это прогнозирование вероятного изменения цен на основе закономерностей движения цен в прошлом в схожих обстоятельствах. Изучению подвергается график. Информация учитывает цену, объем торгов, уровень между спросом и предложением.

Методами служат уровни и трендовые линии, паттерны, свечной анализ, волновые теории, фрактальный подход, рыночный профиль и другие схожие способы оценки.

- Компьютерный анализ — один из разделов технического, использует статистические методы исследования и прогнозирования. Название «компьютерный» обусловлено применением ПО для сложных математических расчетов.

Методы компьютерного анализа обобщенно называются техническими индикаторами. Индикаторы существуют в десятках вариаций, но делятся на несколько основных групп:

- отслеживающие тренд, они как правило запаздывают;

- осцилляторы, считаются опережающими;

- объемные, учитывают количество сделок;

- выделенные в подгруппы Билла Вильямса;

- многочисленные пользовательские.

Хорошие материалы о российском фондовом рынке есть у авторов В. Твардовского и С. Паршикова. Теория о технической торговле представлена Л. Вильямса и Д. Мерфи. Интервью успешных управляющих изложены в «Магах рынка» Д. Швагера, практические схемы описаны в «Биржевых секретах» Л. Рашке и Л. Коннорса.

На Российских фондовых площадках начинающим выгодно торговать отечественными инструментами. Это связано с тем, что акции Европейских или Американских площадок рассчитываются на Московской и Питерской биржах по курсовой валютной стоимости. Кроме комиссий и сборов есть выплата за конвертацию при открытии и закрытии сделки. В результате, после выхода из позиции, брокер может удержать до 30-40% от полученной прибыли.

Торговля на бирже, в отличие от нерегулируемого валютного рынка, легальна, работа строится по строгим правилам, процессы контролируются государственными и международными регуляторами.

finfex.ru

С чего начать торговлю на фондовом рынке

С чего начать торговлю на фондовом рынке? На первый взгляд это довольно просто. Но если вы не разу не сталкивались с торговлей на бирже, то для вас это будет темный лес. Помню сам, когда тоже хотел начать покупать акции даже не знал что для этого нужно. Какие действия нужно предпринять? Приходилось искать информацию из разных источников: всего понемногу. Проблема в том, что у многих информация подана кусками, без полной картины плана действий от самого начала до получения первой прибыли.

Поэтому я решил показать полный путеводитель для успешной работы на фондовом рынке. Торговля на бирже это можно сказать целая наука, но вам не нужно овладевать ей полностью. По крайней мере пока. На полное изучение могут уйти многие месяцы, а то и годы. Вам на первое время достаточно знать только азы, которые обеспечат вам 80% успеха (по принципу 80 /20). Ну а остальные знания, которые вы сможете позже изучить потребуют от вас более серьезных временных затрат и не гарантируют значительного увеличения прибыли.

Начало торговли

Сам процесс начала работы на бирже очень напоминает открытие вклада в банке и его можно свести к 3-м простым шагам:

- открываете брокерский счет;

- вносите деньги;

- покупаете акции.

Но без дополнительных знаний, вы будете предоставлены сами себе и практически действовать вслепую, подобно лодке в море без парусов и навигации. Куда понесет течение, туда и поплывете. Без четкого курса того, что вам надо делать, вы практически никогда не сможете добиться положительных результатов на рынке.

Допустим вы хотите обладать акциями самых известных и крупных компаний. Вы покупаете акции Газпрома, Лукойла, Магнита, Сбербанка. Хорошо. В этом много ума не надо. А что потом? Вот несколько сценариев дальнейшего развития событий:

- Котировки Газпрома вырастут через месяц на 30% — что вы будете делать? Держать дальше? Или фиксировать прибыль.

- Акции Сбербанка упадут в цене в 2 раза — продавать с убытком?

- Лукойл начинает расти бешенными темпами, а Магнит начинает также быстро снижаться. Ваши действия?

- Абсолютно все акции входят в нисходящий тренд и падают уже несколько месяцев. Распродавать все или ждать, когда остановится падение (и смотреть как обесценивается ваш портфель с каждым днем) с надеждой на дальнейший рост?

Если нет ответов на эти вопросы, то вы будете подобны слепому котенку бредущему наугад. И ваши шансы на успех минимальны. Это будет напоминать казино, где вы делаете ставки (покупаете акции) на различные цифры. По теории вероятности есть шанс правильно сделать ставку на нужный сектор и остаться в выигрыше. Но как вы знаете, математическое ожидание будет не на вашей стороне.

Чек-лист

Для начала торговли, как уже было сказано выше, нужно знать хотя бы азы, определенные базовые знания. И даже на освоение только этих знаний потребуется время. Причем овладевать ими желательно в определенной последовательности, для лучшего усвоения и понимания и как итог получения более высоких результатов в плане будущей торговли.

Перед вами пошаговый план, того что нужно сделать, чтобы успешно торговать на фондовом рынке.

- Для начала вам необходимо четко составить свой финансовый план, а именно, что вы хотите получить от торговли на фондовом рынке. «Конечно прибыль, что же еще!» — ответит большинство. Но прибыль можно получать по разному. Это может быть полностью пассивный доход, в виде купонов по облигациям или получаемым дивидендам, либо прибыль, формируемая от роста курсовой стоимости активов (купил дешево — продал дорого), за счет покупки-продажи активов. Дополнительно заранее определите свои сроки, это называется горизонт инвестирования.

- Получить базовые знания об устройстве фондового рынка и правилах работы с ним.

- Определить для себе какими финансовыми инструментами вы будете заниматься: акции, облигации, ETF, фьючерсы или опционы, может быть валюта. Каждый из них имеет свои плюсы и минусы, такие как простота, доходность, волатильность, уровень риска и многое другое. Если сразу несколькими, то в какой пропорции они будут находится в вашем портфеле.

- Выбрать свой стиль торговли — понять что вам ближе: активная торговля или пассивное инвестирование. Здесь все будет зависеть от ваших поставленных целей (см. п. 1 — финансовый план), свободного времени, умения проводить качественный анализ и психологии.

- В зависимости от стиля торговли выбрать подходящую для вас торговую или инвестиционную стратегию.

- Обязательно изучить систему управления капиталом. Именно она является одной из самых главных в торговле на фондовом рынке (наряду с выбранной стратегией и психологией трейдинга). Это позволит вам уберечь капитал от значительных убытков (вплоть до полного слива), повысить эффективность торговли и доходности и защитить ваши активы от других негативных влияний, которых на фондовом рынке не один десяток.

- Ознакомиться с азами технического анализа. Вы должны твердо знать такие понятия как: тренд, зоны поддержки и сопротивления, горизонтальные уровни, самые важные фигуры разворота, продолжений тенденции.

- Фундаментальный анализ. В первую очередь используется при долгосрочном инвестировании, на более малых сроках его влияние на результаты торговли значительно снижается.

- Определиться для себя, на каком фондовом рынке будете торговать: российский, американский, европейский. Рекомендую сделать выбор в пользу России — Московская биржа. Получая дополнительную доходность от использования ИИС вы можете гарантированно зарабатывать 20-25% прибыли в год, без какого либо риска.

- Правильно выбрать брокера, через которого будете торговать.

- Заключить с ним договор на брокерское обслуживание, подобрать исходя из ваших потребностей оптимальный тариф, внести деньги на счет.

- Установить и настроить программу для торговли (обычно это Quik или Transaq).

- В зависимости от ваших целей и выбранной стратегии провести анализ (технический или фундаментальный) и выбрать для покупки перспективные активы.

- Используя систему мани-менеджмента или управления капиталом определяем размер каждой сделки.

- Совершить первые покупки.

- Придерживаться ранее выбранной стратегии при торговле. У вас должен быть четкий план действий — когда именно нужно покупать и продавать, несмотря не на что.

- Заносить совершенные сделки в торговый журнал. Это позволит вам в дальнейшем анализировать эффективность своей торговли, выявляя ошибки, доходность и получать много другой статистики (соотношение прибыльных и убыточных сделок, средняя прибыль на сделку, максимальная и минимальная доходность с одной сделки, на каких бумагах вы зарабатываете больше всего, а на каких торговать не стоит, в виду постоянных убытков).

- Держать руку на пульсе событий. Здесь вам в помощь финансовые мировые новости (телевидение и сайты). Конечно постоянно за ними следить не надо, но общее представление о том, что творится в мире в данный момент, нужно иметь.

- Периодически проводить анализ своих финансовых результатов (см. п. 17), на основании которого можно (и даже нужно) вносить коррективы в свою стратегию торговли или даже полностью менять ее при неутешительных показателях.

Занимаясь активным трейдингом и совершая сделки несколько раз в неделю, постоянно контролируя ситуацию на рынке, трейдер в течении года заработал 25% прибыли. Вроде бы неплохо. Но если сравнить с рынком, который за год вырос также на 25% получается неутешительный результат. Вместо того, чтобы просто один раз купить активы и держать их, трейдер в течении года тратил свое время, нервы, постоянно рисковал в надежде заработать. А результат одинаков.

Поэтому, для оценки эффективности своей торговли в первую очередь сравнивайте полученные результаты с общим ростом рынка, на котором торгуете (для России — это индекс ММВБ).

Теперь вы знаете, с чего начать торговлю на бирже. Рынок акций является одним из самых перспективных, прибыльных способов инвестирования капитала. Именно на фондовом рынке делаются миллионные состояния, впрочем и получают значительные убытки. Поэтому на бирже нужно играть по заранее определенным вами правилам.

vse-dengy.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.