Инвестиционный консультант или финансовый советник. Кто нужен частному лицу?

Эта статья поможет вам понять, кто такой независимый инвестиционный консультант. И выбрать для себя нужного специалиста в области личных финансов.

1. Закон об инвестиционных консультантах

Прежде нужно уточнить термин, которым мы будем называть эксперта в области инвестиций. До недавнего времени законодательство не регулировало работы специалистов в области финансового консалтинга.

Однако всё изменилось 21 декабря 2018 г. В этот день вступили в силу поправки в закон о рынке ценных бумаг. В соответствии с этими изменениями на фондовом рынке РФ появился новый тип профессиональных участников. Которые получили официальное название «инвестиционные советники» (далее — ИС).

Чтобы стать ИС, необходимо выполнить ряд требований, и подать заявление в ЦБ. После проверки регулятор вносит запись о новом профучастнике в единый реестр инвестиционных советников ЦБ.

В чём уникальное свойство ИС? Лишь те специалисты, которые являются ИС – имеют право предлагать своим клиентам индивидуальные инвестиционные рекомендации.

Например, только ИС по закону имеет право сказать клиенту: «я рекомендую вам вложить деньги в облигации компании ABC». А если эксперт по личным финансам не имеет статуса ИС, то он не имеет права давать подобные рекомендации своим клиентам.

2. Финансовый консультант и инвестиционный советник. В чём отличия

Создавая новый тип специалистов на финансовом рынке, ЦБ преследовал благую цель. Она состояла в том, чтобы навести порядок в сегменте услуг, связанных с финансовым консалтингом.

Но к сожалению – выплеснул с водой ребёнка. Большинство частных советников по личным финансам – это индивидуальные предприниматели. И требования, которые выдвигает закон для желающих стать ИС – для этих специалистов не подъёмны.

Это привело к тому, что ИС стали лишь крупные финансовые организации. Никто из персональных финансовых советников для частных лиц не получил статуса ИС.

И здесь мы подходим к существу вопроса.

Если вы ищете для себя инвестиционного консультанта – вы должны понимать, что этот термин законодательно не определён. В законе есть понятие инвестиционный советник.

Однако смею предположить, что ваше намерение состоит в том, чтобы найти специалиста, к которому можно обратиться за помощью в области личных финансов. И если это так – вам нужно понять, какие специалисты работают на этом рынке. Чтобы затем выбрать для себя нужного эксперта.

Итак, вы выбирать из следующих специалистов:

- Инвестиционный советник. Это профучастник, представленный в реестре ЦБ;

- Финансовый консультант, финансовый советник, НФС, инвестиционный финансовый консультант. Это синонимы.

Давайте обсудим, что из себя представляет каждый из этих экспертов.

2.1 Инвестиционный советник

Итак, на рынке работает ряд ИС. Как говорилось выше, требования для желающих стать ИС велики. И поэтому сейчас ИС являются лишь несколько десятков крупных финансовых компаний.

Если вы частное лицо, которому нужна помощь по финансовым вопросам – вы должны понимать, что при обращении к ИС вы столкнётесь с конфликтом интересов. Потому что каждой компании выгодно предлагать именно свои продукты и услуги.

И поэтому спектр решений, которые вам предложат – будет ограничен. И не факт, что среди них будет оптимальное для ваших задач.

2.2 Финансовый консультант, он же финансовый советник

В этой категории вы встретите много физических лиц и ИП. Здесь стоит понимать, что сотрудники многих организаций называют себя финансовыми консультантами.

Это во многом так, но предлагают они продукты лишь той компании, в штате которой они состоят. Поэтому при обращении к этим специалистам вы также столкнётесь с конфликтом интересов.

В чём же решение?

Найти для себя независимого финансового консультанта (советника). Подобные специалисты не являются штатными сотрудниками компаний. Но при этом они имеют договора о сотрудничестве со многими компаниями, что позволяет им предлагать клиентам широкий спектр решений.

При общении с независимыми экспертами конфликт интересов исчезает. Ведь в таком случае задачей специалиста является выбор для вас оптимального решение из представленных на рынке.

Ведь у него нет задачи продавать продукты какой-то конкретной компании. Он на стороне клиента, и стремится лучшим образом решить задачи, стоящие перед человеком.

С кем работают инвестиционные консультанты? Чаще всего это частные лица или семьи, которые осознают необходимость профессиональной помощи в области личных финансов.

Это люди среднего класса, которые имеют средства для сбережений. Для них услуги инвестиционных и финансовых консультантов очень актуальны.

Им нужна помощь в долгосрочном финансовом планировании. А также выбор эффективных инвестиционных инструментов для создания личного капитала.

Посмотрите мое видео по теме:

И если перед вами стоят подобные задачи – выбирайте для их решения независимых финансовых советников.

С уважением,

Владимир Авденин

независимый инвестиционный консультант

avdenin.ru

Инвестиционный консультант — Обязанности и услуги инвестиционных консультантов

Содержание статьи:

- Кого называют инвестиционным консультантом?

- Для чего они нужны?

- Обязанности консультантов

- Профессиональные качества

Инвестиционным консультантом является специалист в подборе и анализе видов инвестиций, составлении инвестиционной стратегии клиента. В роли консультанта может выступать физическое и юридическое лицо. Инвестиционные консультанты предоставляют услуги в проведении экспертизы инвестиционных проектов и идей, в части обращения, покупки и продажи ценных бумаг на фондовых рынках.

Инвестиционный консультант это специалист высокого уровня, имеющий все необходимые компетенции в области экономики и финансов. Он должен обладать аналитическим складом ума и другими качествами, которые мы обсудим далее.

Консультант может провести экспертную оценку имеющегося портфеля инвестиций, предоставить аналитическую оценку рыночной конъюнктуры. В обязанности консультанта входит не только предложение собственных идей, но и учет интересов клиента, его ситуации и личных предпочтений. Консультант составляет план инвестирования, готовит всю необходимую документацию, курирует процесс до получения результата. За свои услуги консультант получает либо процент от доходов, либо фиксированное вознаграждение.

В идеале консультант — это советник, который может доступным и понятным языком разъяснить клиенту сложные моменты инвестиционной деятельности. Однако никаких гарантий консультант дать не может, поскольку стабильная прибыль не гарантирована в принципе ни в одной сфере деятельности. Всегда оказывает влияние рынок, политическая ситуация, текущие и форс-мажорные обстоятельства.

Независимых инвестиционных консультантов на рынке немного. Как правило, они работают в инвест-компаниях и банках, и заинтересованы, чтобы клиент вкладывал средства именно в эту компанию, ПИФ (паевой инвестиционный фонд), банк. Однако представители брокеров убеждены, что главным критерием эффективности является сложившаяся репутация консультантов на рынке. Брокерам и инвестиционным управляющим выгодно выстраивать с клиентами долгосрочное партнерство, а в длительном периоде неэффективная инвестиционная стратегия обнаружит себя. Поэтому консультанты в принципе не могут предлагать невыгодные для клиента, но выгодные для компании инвестиционные продукты.

Для юридических лиц разрешением на ведение консультационной деятельности является лицензия, выданная федеральной службой по финансовым рынкам (ФСФР). Для физических лиц лицензирование не обязательно, однако требует наличие аттестата ФСФР и участия в саморегулируемой организации профессиональных участников рынка ценных бумаг.

Как правило, частное лицо имеет некие планы и цели по вложению собственных средств. Задача консультанта состоит в выборе и разработке оптимальной стратегии, отвечающей всем запросам клиента. Инвестиционный консультант всегда руководствуется и отталкивается от интересов своего клиента.

Однако на разработке оптимальной стратегии его задачи не заканчиваются. Консультант обязан не только придумать, но и реализовать те направления, методы и формы инвестирования, которые были выбраны клиентом. Другими словами воплощение теории в практику это его прямая обязанность.

Почему данная профессия на сегодняшний день так востребована и её популярность только растет? Дело в том, что благосостояние людей постепенно возрастает, а вместе с этим растут и их сбережения. Это подталкивает интерес людей к инвестированию накопленных средств. Стимулом к инвестированию может быть, как и сохранение капитала от обесценивания (инфляции), так и банальное желание заработать. Однако не так много людей, имеющих накопления, обладают необходимыми знаниями, а тем более навыками, которые позволят успешно вкладывать. В таких ситуациях люди и прибегают к услугам инвестиционных консультантов.

Например, в прошлом инвестор занимался лишь реальным (прямым) инвестированием. Далее он захотел расширить круг собственной деятельности и попробовать заработать на покупке ценных бумаг. Для него эта область совершенно незнакомая, однако опыт в инвестиционной деятельности он имеет. Инвестиционные консультанты именно те лица, которые помогут и проведут такого инвестора на новый рынок, расскажут обо всех тонкостям и подводных камнях, научат основам и подскажут, куда двигаться дальше.

Давайте структурируем стимулы, побуждающие к обращению за консультациями:

- необходимость в профессиональной оценке текущей финансовой ситуации

- получение информации о существующих трендах и действующих способах инвестиций

- желание самостоятельно освоить мир инвестиций

- освоение новых рынков и сфер инвестирования

- экономия времени и нервов инвестора.

Функции инвестиционных консультантов:

- общее развитие фондового рынка

- повышение финансовой грамотности населения

- защита прав малоквалифицированных инвесторов

- повышение качества предоставляемых финансовых услуг на рынке

- повышение ответственности профессиональных участников рынка перед клиентами

- общее снижение уровня рисков на фондовых рынках.

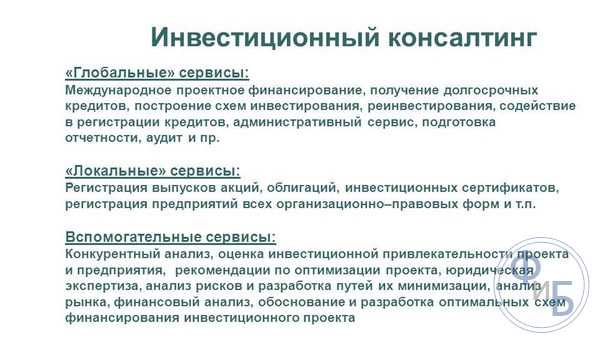

Услуги и обязанности консультантов

Работа с частным клиентом либо крупным предприятием имеет свою специфику и отличия. Однако можно классифицировать тот перечень услуг и обязанностей инвестиционных консультантов, которые они оказывают:

- консультирование и разработка рекомендаций по состоянию мировых финансовых рынков, оценка конкуренции и конкурентов, поиск и анализ потенциально подходящих источников инвестиций

- оптимизация инвестиционной стратегии, минимизация инвестиционных расходов, оценка эффективности предложенных идей

- разработка плана инвестирования, составление его графика, прогноз денежных потоков

- подготовка всей необходимой инвестиционной документации и презентационного материала

- ведение переговоров

- расчет экономического эффекта

- ведение инвестиционного процесса от момента вложения до получения результата.

Профессиональные качества

Для того чтобы быть успешным в определенной сфере необходимо обладать набором знаний и навыков без которых не обойтись. И так, профессиональные качества инвестиционного консультанта:

- коммуникабельность

- аналитический склад ума

- стрессоустойчивость

- компетентность и профессионализм в своей области

- грамотная речь

- очень желательно знание психологии и т.д.

Заработок консультантов по осуществлению инвестиционной деятельности составляет в среднем от одного до полутора процентов от общей прибыли клиента.

По итогу обращения за помощью к консультанту инвестор получит:

- готовую дорожную карту по осуществлению инвестиционной деятельности, основанную на возможностях и предпочтениях инвестора с учётом профессиональной оценки

- информационную поддержку по активам, возможным с ними операциями и времени, наиболее подходящим для этого

- выполнение текущей работы по формированию инвестиционного портфеля и осуществлению сделок.

mir-investicyj.ru

Какой инвестиционный консультант лучше – с фиксированной оплатой или с оплатой в виде комиссионных?

В статье, перевод которой представлен ниже, рассказывается о том, как инвестиционные консультанты в США взимают плату за свои услуги и, соответственно, как их можно разделить по степени «независимости» от брокеров, страховых и других финансовых компаний.

О своей позиции по этому вопросу, исходя из собственной практики, я напишу в одной из следующих статей.

* * *

Источник – investopedia.com

25 июля 2018 г.

Автор – Джейсон Ван Берген

Перевод – Алексей Старков, «Статьи о Бизнесе» для sergeynaumov.com

* * *

Всех инвестиционных консультантов, по сути, можно разделить на два типа: те, кто берет за свои услуги фиксированную оплату (fee-only) и те, кто получает комиссионные (commission-based). Инвестиционный консультант с фиксированной оплатой – финансовый профессионал, берущий за свои услуги заранее определенную фиксированную сумму, которую оплачивает клиент. Это отличает его от коллеги-консультанта, получающего компенсацию за свою работу в виде комиссий от заключенного с клиентом контракта или от совершенных клиентом сделок.

Давайте рассмотрим, какое место занимают эти два типа инвестиционных советников в финансовом мире, а также то, как можно сравнить их между собой.

Определяем различия между советниками, работающими за фиксированную плату (fee-only), и советниками, оказывающими услуги на основе получаемых комиссионных (commission-based)

Оба типа инвестиционных консультантов в основном предоставляют услуги по анализу инвестиционных портфелей.

Кроме того, консультанты зачастую разбираются во множестве разных классов активов, а также в других смежных областях — недвижимости, накоплении на обучение, пенсионном и налоговое планировании, подготовке налоговой отчетности.

Основное различие между советниками с фиксированной оплатой и советниками, работающими на основе получаемых комиссионных, состоит в следующем. Первый берет с клиента за свои услуги фиксированную сумму (или оплату на основе фиксированной почасовой ставки), либо процент от активов под управлением. В свою очередь, второй тип консультанта получает доход от определенной финансовой компании при открытии там счета на имя клиента, или же при продаже клиенту финансового продукта, предлагаемой финансовой компанией.

Советники, работающие за фиксированную плату (fee-only) несут так называемую «фидуциарную ответственность» перед своими клиентами. Данная ответственность для них более приоритетна, чем какие-либо обязательства перед брокером, дилером или иной финансовой компанией. Это означает, что советник на первое место всегда должен ставить интересы клиентов. Кроме того, он не может продавать клиентам инвестиционные продукты, противоречащие их потребностям, целям и терпимости к риску. При нарушении данных правил инвестиционные консультанты могут понести уголовную ответственность.

В свою очередь, доход советника, работающего за комиссионные, полностью зависит от количества проданных им финансовых продуктов и открытых для клиентов счетов. Такой советник предлагает программы страхования и взаимные фонды. Чем больше финансовых сделок он завершит или чем больше откроет счетов или страховых программ для клиентов, тем более высоким будет его доход.

Советники, работающие на основе комиссионных, в отношениях с клиентами должны соблюдать «правило уместности». Это значит, что они могут продавать любые продукты, которые, по их мнению, соответствуют целям и ситуации клиентов. Хотя это правило достаточно субъективно.

Консультанты не имеют правовой ответственности перед клиентами. При этом они могут нести обязательства перед финансовыми компаниями, с которыми или на которых они работают. Кроме того, они не обязаны сообщать клиентам о существующем конфликте интересов.

Сравнение советников, работающих за фиксированную плату (fee-only) и советников, работающих и за фиксированную плату, и за комиссионные (fee-based)

Среди всех инвестиционных советников, работающих за фиксированную плату (fee-only), существуют те, которые имеют небольшое, но значительное отличие. Это советники, работающие и за фиксированную плату, и за комиссионные (fee-based).

Единственным источником дохода для советников, работающих за фиксированную плату, являются платежи от клиентов. Рекомендуя клиентам инвестиционные решения, советники, работающие за фиксированную плату, следуют «фидуциарному стандарту» – всегда действовать в интересах клиентов. Советники должны проводить тщательный анализ до того, как рекомендовать клиентам какой-либо финансовый продукт, должны сообщать клиентам о любом конфликте интересов и использовать наиболее подходящие методы исполнения сделок при инвестировании.

В свою очередь, доход советников, работающих и за фиксированную плату, и за комиссионные, также складывается в основном из платежей от клиентов. Однако небольшая часть общего дохода может быть заработана от полученных комиссионных при продаже продуктов брокеров, управляющих компаний, предлагающих взаимные фонды, или страховых компаний. Советник, работающий и за фиксированную плату, и за комиссионные может получить комиссию от продажи инвестиционных продуктов, однако клиент принимает окончательное решение относительно того, какой инвестиционный продукт он хочет приобрести.

Данный тип советников, также как и советники, работающие только за комиссионные, придерживаются «правила уместности», т.е. они могут продавать любые продукты, которые считают подходящими для целей клиента. Однако при этом они не обязаны раскрывать существующий конфликт интересов.

Из-за наличия дополнительных источников дохода советникам, работающим и за фиксированную плату, и за комиссионные, при беседе с клиентом необходимо раскрывать его фактические затраты при инвестировании.

Проблемы с советниками, работающими за комиссионные

Многие советники, получающих доход в виде комиссионных или в виде комиссионных и фиксированной платы от клиентов (включая советников от брокеров) фактически работают на крупные компании инвестиционной отрасли по типу Goldman Sachs или Merrill Lynch.

Однако эти инвестиционные советники трудоустроены в данные компании только номинально. Зачастую со стороны они похожи на независимых самозанятых консультантов. Такие советники имеют доступ к инфраструктуре инвестиционной компании и общаются с работниками компании из смежных департаментов (с профессиональными трейдерами, аналитиками и др.). Кроме того, советники имеют право использовать название компании для продвижения своих услуг по финансовому консультированию и для убеждения клиентов в том, что их профессиональная деятельность поддерживается уважаемой компанией.

Для получения такой поддержки от крупной инвестиционной компании советники несут некоторые важные обязательства. Самое главное из них – обеспечивать инвестиционную компанию доходом. Другими словами, финансовые советники должны перечислять компании определенную часть своих заработков.

Советники получают свой доход за счет комиссий, которые платят клиенты, когда совершают инвестиционные сделки. Поэтому интерес советника и инвестиционной компании заключается в том, чтобы генерировать повышенный доход за счет максимальных комиссий от сделок.

Проблема заключается в том, что консультант вознаграждается за вовлечение клиента в более частое осуществление сделок, даже если этот стиль инвестирования не подходит данному клиенту.

Кроме того, для увеличения размера своих комиссионных некоторые брокеры применяют неэтичную практику чрезмерных сделок по покупке и продаже активов, находящихся на счете клиента.

Данная практика обеспечивает постоянное приобретение и продажу ценных бумаг из инвестиционного портфеля клиента. Основной целью таких операций является увеличение содержимого карманов финансового советника.

Скрытые затраты

Стоимость услуг советников, работающих за фиксированную плату, часто выглядит более высокой по сравнению с ценами их коллег, работающих за комиссионные. Однако мнение о том, что советники, работающие за комиссионные, предоставляют свои услуги бесплатно, т.к. клиенты непосредственно им ничего не платят, является распространенным заблуждением.

Большинство инвесторов мало задумываются о скрытых затратах, которые они несут, когда финансовый советник рекомендует к покупке определенные акции и впоследствии получает комиссию при их покупке инвестором. Или когда управляющий взаимного фонда отбирает акции в фонд, взимающий значительные комиссии за управление фондом или надбавки при приобретении и скидки при продаже фонда.

Рассмотрим следующий пример.

Инвестирование $50 000 в фонд с надбавкой при приобретении в размере 5% эквивалентно более чем 14 часам работы по разработке инвестиционного портфеля, выполненной советником, работающим за фиксированную плату по ставке $175 в час.

Если бы вы оплатили 14 часов работы финансового советника по созданию инвестиционного портфеля по данной тарифной ставке, вы могли бы ожидать от него выполнения большого объема работы. Результатом этой работы стало бы создание более сбалансированного инвестиционного портфеля с потенциально более высокой доходностью, чем покупка взаимного фонда с надбавкой при приобретении.

Советники, работающие только за фиксированную плату, обеспечивают инвестору возможность получить больше услуг за те деньги, которые они тратят на профессиональные консультации и экспертизу при выборе акций.

Оплата и объективность при инвестиционной рекомендации

Исходя из того, как именно советники получают доход за свои услуги, от советников, работающих за фиксированную плату, по крайней мере, теоретически можно ожидать большей объективности в работе. Эти советники в большей степени способны к такой оценке всех существующих акций, облигаций, взаимных фондов и сберегательных сертификатов, на которую не будут оказывать влияние какие-либо личные выгоды, которые могут быть получены советниками за рекомендацию клиентам определенных инструментов.

Поскольку метод оплаты труда основан на почасовой ставке, консультанты, работающие за фиксированную плату, не мотивированы на то, чтобы клиент совершал больше торговых операций. Поэтому они более заинтересованы в том, чтобы вы совершали сделки тогда, когда это вам действительно нужно.

Тем не менее, несмотря на то, что консультанты, работающие за фиксированную плату, помогают инвесторам избежать проблем с избыточным количеством сделок по счету, не стоит думать, что клиенту вообще не придется оплачивать брокерские комиссии за осуществление сделок.

Советники могут брать почасовую плату за свою работу, но инвесторам все равно нужно будет платить комиссию брокеру. Комиссии остаются основным средством, при помощи которого инвестиционные компании зарабатывают деньги, и в обозримом будущем это положение дел, скорее всего, сохранится.

Преждевременная самостоятельность

В эпоху великого бычьего рынка 90-х годов в связи с развитием технологий, позволивших обычным инвесторам получить доступ к финансовым сервисам, ранее доступным только через услуги брокера или финансового советника, начался рост сторонников подхода самостоятельного инвестирования.

Сначала некоторые инвестиционные компании начали внедрять системы торговли по телефону, с помощью которых клиенты могли приобретать или продавать ценные бумаги, просто нажимая клавиши телефона для выбора типа и суммы сделки. По мере того, как торговые системы становились более компьютеризированными, стало возможным покупать и продавать акции и другие инвестиционные инструменты напрямую с помощью простого клика мыши. В результате свои услуги стали предлагать дешевые онлайн-брокеры (по сути, это были, своего рода, дисконтные брокеры).

Торговля через таких брокеров предполагала более низкие комиссии. При этом брокеры не предоставляли инвестиционные рекомендации или иную поддержку, которую оказывали брокеры полного сервиса (full-service brokers). Это давало многим инвесторам веские основания и мотивацию начинать брать на себя ответственность за принятие решений по управлению своими финансами.

Реальной привлекательностью инвестирования через интернет стало не появление подобных торговых систем, а появление огромного количества доступных данных – инвестиционных советов и рекомендаций. Индивидуальным инвесторам больше не нужно было полагаться только на своих финансовых консультантов в вопросах доступа к аналитическим исследованиям, к их мнениям по поводу определенных финансовых продуктов и к их советам по поводу времени покупки/продажи активов. Еще лучше было то, что большая часть этих рекомендаций стала бесплатной и не требовала оплаты комиссий.

Инвесторы изучали все эти данные, относясь к ним, как к истине в последней инстанции. К сожалению, значительная часть подобных данных состояла из неподтвержденных слухов, безудержных спекуляций и в самом плохом случае — откровенной лжи. Инвесторы часто теряли кучу денег в результате применения к ним самых нечестных приемов в диком, диком интернете.

Именно из-за рисков самостоятельного инвестирования услуги специалистов по инвестициям по-прежнему актуальны. Совсем небольшое количество обычных инвесторов имеют достаточно времени, образования, опыта и стремления к достижению того же уровня экспертности, что и у большинства инвестиционных профессионалов. Инвестиционные советники в своем лучшем проявлении — это дисциплинированные, преданные идее, умные люди, которые искренне стремятся помочь своим клиентам достичь их инвестиционных целей. Поэтому, если у вас нет времени или опыта для проведения надлежащих исследований, обратиться к услугам профессионала может быть разумным решением.

Итог

Услуги консультантов на основе комиссионных могут быть подходящими для ряда инвесторов, в особенности при не самых крупных размерах инвестиционного портфеля, требующих меньшего количества действий по активному управлению. Оплата инвестором этих редких комиссий, вероятно, не сильно отразится на доходности портфеля в долгосрочной перспективе.

Однако для инвесторов, имеющих крупный портфель, чьи инвестиционные цели требуют частых торговых операций и активного распределения активов, использование услуг финансового советника, работающего за фиксированную плату, будет похоже на достижение «инвестиционной нирваны». Все это позволит инвестиционным профессионалам работать с выгодой для себя и при этом наилучшим образом решать задачи своих клиентов.

sergeynaumov.com

Инвестиционный консультант — Кто такие инвестиционные консультанты

И так, начнем, инвестиционный консультант это физическое либо юридическое лицо, предоставляющее услуги по консультированию и помощи в части инвестирования, выборе подходящего вида инвестиций, разработке инвестиционной стратегии и разработке методов управления инвестиционными средствами клиента. Также инвестиционные консультанты предоставляют услуги в проведении экспертизы инвестиционных проектов и идей, в части обращения, покупки и продажи ценных бумаг на фондовых рынках.

В первую очередь, инвестиционный консультант это специалист высокого уровня, имеющий все необходимые знания в области экономики и финансов. Он должен обладать аналитическим складом ума и многими другими качествами.

Как правило, частное лицо, обратившееся к инвестиционному консультанту, имеет некие планы и цели по вложению собственных средств. Его задача состоит в выборе и разработке оптимальной стратегии, отвечающей всем запросам клиента. Инвестиционный консультант всегда руководствуется и отталкивается от интересов своего клиента.

Однако на разработке оптимальной стратегии его задачи не заканчиваются. Он обязан не только придумать, но и реализовать те направления, методы и формы инвестирования, которые были выбраны клиентом. Другими словами воплотить теорию в практику.

Обязанности инвестиционных консультантов

Попробуем выделить основные обязанности инвестиционных консультантов в их работе:

- консультирование и разработка рекомендаций по состоянию на мировых финансовых рынках, оценка конкуренции и конкурентов, поиск и анализ потенциальных источников инвестиций

- оптимизация инвестиционной стратегии, минимизация инвестиционных расходов

- разработка плана инвестирования, составление его графика, прогноз денежных потоков

- подготовка всей необходимой инвестиционной документации и презентационного материала

- ведение переговоров

- расчет экономического эффекта

- ведение инвестиционного процесса от момента вложения до получения результата.

Основные качества инвестиционного консультанта:

- коммуникабельность

- стрессоустойчивость

- компетентность и профессионализм в своей области

- грамотная речь

- очень желательно знание психологии и т.д.

Заработок инвестиционного консультанта составляет в среднем от одного до полутора процентов от общей прибыли его клиента.

( Пока оценок нет )

investicii-v.ru

Top Международные инвестиционные консультанты 2019

Инвестиционные консультанты специализируются на том, чтобы помочь инвесторам решить, какие ценные бумаги покупать. Некоторые советники предоставляют консультации только тогда, когда другие управляют своими собственными взаимными фондами. Международные инвестиционные консультанты сосредоточены на предоставлении инвесторам глобального воздействия, а не на инвестировании в внутренние фонды и ценные бумаги. Если вы хотите расширить границы США, международный советник по инвестициям может быть хорошей идеей помочь навигации по водам.

В этой статье мы рассмотрим, как найти консультанта по международным инвестициям, некоторые важные вопросы и другие важные соображения.

Поиск подходящего финансового советника

Существует множество способов найти финансового консультанта, но поиск консультантов с международным опытом может быть сложным. Это особенно актуально, если вы живете в маленьком городе, где может быть не так много вариантов. Хорошей новостью является то, что у вас есть варианты в любом сценарии.

Лучшее место для поиска финансовых консультантов — это сайт CFP’s Lets Make the Plan, который позволяет легко искать аккредитованных инвестиционных консультантов. На веб-сайте представлены местные варианты, а также их метод компенсации, минимальные инвестиционные требования, дисциплинарная история и краткая биография. В разделе специальностей вы можете искать международные инвестиции и любые другие важные критерии.

Если в вашем регионе нет международных финансовых консультантов, вам может потребоваться обратиться к традиционному финансовому консультанту о включении международных средств в ваш портфель.

Многие финансовые консультанты имеют опыт включения международных инвестиций в портфель и могут иметь некоторые рекомендации. Важно задать вопросы, чтобы понять их подход, когда речь заходит о международных рекомендациях по инвестированию и диверсификации.

Международные консультанты с фондами

Некоторые международны

ru.routestofinance.com

Инвестиционный советник — ЦБ берет под контроль финансовый консалтинг РФ

Инвестиционный советник – термин, который вводится законом 397-ФЗ. Рынок услуг независимых финансовых консультантов в России ждут серьезные перемены, поскольку с декабря 2018 года ЦБ намерен контролировать юрлиц и индивидуальных предпринимателей, дающих инвестиционные рекомендации своим клиентам.

1. Откуда появился термин «инвестиционный советник»

21 декабря 2017 года ЦБ опубликовал проект изменений в 397-ФЗ. Эти изменения также иногда называют «Закон о финансовых советниках».

Эти изменения вводят понятие «деятельность по инвестиционному консультированию». А человек, осуществляющий подобную деятельность – именуется инвестиционным советником:

Проект предполагает, что инвестиционный советник обязан состоять в одной из саморегулирующихся организаций (СРО). А также — обладать определенной квалификацией.

Банк России будет проверять всех инвестиционных советников на соответствие необходимым требованиям. И затем включать их в единый реестр инвестиционных советников ЦБ РФ.

2. Зачем регулировать деятельность инвестиционных советников

Деятельность по финансовому консультированию в России сейчас никак не регулируется. Любой человек, вне зависимости от своего опыта или квалификации – может назвать себя финансовым консультантом. И немедленно начать консультировать частных лиц по личным финансам.

И зачастую это приносит людям проблемы. Потому что нередко им предлагают некачественные, либо крайне невыгодные финансовые продукты. Подобные предложения могут быть следствием низкой квалификации финансового «консультанта», либо его алчность.

Здесь нужно понимать, что инвестиционные советники работают с деньгами. Их предложения и рекомендации в сильнейшей степени влияют и на финансовое положение семей, и на их будущее. Поэтому этой работой должны заниматься профессионалы.

И ЦБ это прекрасно понимает. И для того, чтобы навести порядок на рынке финансового консультирования – необходимо определить, кто такой инвестиционный советник, и каковы требования к этому специалисту.

Также планируется составить список людей и компаний, которые имеют право заниматься этой деятельностью. После вступления в силу законопроекта ЦБ будет вести реестр инвестиционных советников. Этот реестр будет находится в открытом доступе на сайте ЦБ.

В результате качество услуг по финансовому консультированию вырастет. Потому право именовать себя инвестиционным советником получат лишь те люди, которые имеют необходимую квалификацию и опыт. Которые будут дорожить своей профессиональной репутацией — и будут качественно выполнять свою работу в интересах клиентов.

3. Что беспокоит независимых финансовых советников (НФС)

Проект закона обязывает инвестиционного советника быть членом саморегулируемой организации (СРО). На сегодняшний день о желании создать СРО заявила лишь НАУФОР, членами которой являются в основном профессиональные участники рынка – банки, инвестиционные и страховые компании, и пр.

Нас, независимых финансовых советников (НФС) — беспокоит следующее. Существует неустранимый конфликт между задачами независимого советника, и целями организаций-членов НАУФОР, представляющих крупную финансовую индустрию.

Задача индустрии – продавать свои финансовые продукты, чтобы заработать прибыль. К сожалению — зачастую интересы клиента здесь стоят не на первом месте.

Задача независимого финансового, или инвестиционного советника – найти для клиента оптимальное решение из представленных на рынке. Причем среди не только российских, но в том числе и среди доступных зарубежных решений. Для независимого советника во главе угла стоят интересы клиента, которого он консультирует – но никак не интересы финансовой индустрии.

И если НФС согласно закону станут членами СРО, которая создана НАУФОР – есть вероятность, что крупная финансовая индустрия через условия членства в СРО начнет регламентировать деятельность независимых инвестиционных советников. Это нанесет вред и нашей работе, и интересам наших клиентов.

Чтобы этого не произошло – независимым инвестиционным советникам нужна своя собственная саморегулируемая организация. И мы посредством отрытого письма, опубликованного ниже – обращаемся ко всем профессионалам, работающим на рынке независимого финансового консультирования – с призывом объединиться в рамках своей собственной СРО.

4. Открытое письмо независимых инвестиционных советников

Ниже публикуется открытое письмо, подписанное рядом независимых инвестиционных советников, ныне работающими на рынке финансового консультирования России.

Открытое письмо

нашим коллегам – независимым инвестиционным советникам

Уважаемые коллеги!

Как вы, вероятно, знаете, в декабре 2017 года был подписан Закон №397-ФЗ, который регулирует порядок деятельности инвестиционных советников. Закон вступает в силу спустя год после опубликования, т.е. в декабре 2018 года. В соответствии с Законом после его вступления в силу каждый инвестиционный советник должен состоять в саморегулируемой организации (СРО), объединяющей инвестиционных советников, и быть включенным в единый реестр инвестиционных советников, размещенный на сайте регулятора – ЦБ России.

На сегодняшний день, насколько нам известно, единственной организацией, заявившей о желании создать СРО в этой сфере, является НАУФОР – организация, членами которой, прежде всего, являются профессиональные участники фондового рынка – брокеры, управляющие компании, банки и другие организации, представляющие крупную финансовую индустрию. Не ставя под сомнение право НАУФОР регулировать деятельность тех инвестиционных советников, которые ведут свою деятельность от лица профессиональных участников фондового рынка – брокеров, дилеров, управляющих, банков и т.д., являясь сотрудниками этих организаций, мы обеспокоены попыткой НАУФОР взять под контроль деятельность независимых инвестиционных советников (не являющихся сотрудниками организаций – профессиональных участников фондового рынка).

Главные опасения вызывает явный неустранимый конфликт интересов между задачами инвестиционного советника и целями членов НАУФОР. Основной задачей финансовой индустрии является зарабатывание прибыли для своих акционеров, и интересы инвесторов в этом процессе, как показывает мировой опыт, как правило, находятся на последних местах. Одна из важнейших задач независимого инвестиционного советника – стоять на страже интересов своих клиентов в этом извечном конфликте с инвестиционной индустрией. Возможность НАУФОР (как представителя крупной финансовой индустрии) регламентировать деятельность независимых инвестиционных советников и определять условиях их вхождения в реестр может создать угрозу самой профессии независимого инвестиционного советника в силу невозможности в этих условиях обеспечить ее независимость.

Отдельную обеспокоенность вызывают попытки НАУФОР под видом инвестиционных советников легализовать деятельность тех, кто занимается не консультированием, а, по сути, активным управлением капиталами клиента – трейдеров, берущих капитал в активное управление, участников сервисов «автоследования», «социальных инвестиционных сетей трейдеров» и других аналогичных механизмов. Не обсуждая в принципе возможность подобной деятельности и ее легализации, мы считаем, что к профессии инвестиционного советника она не имеет отношения, и должна регулироваться отдельно от регулирования деятельности инвестиционных советников.

Одним из возможных способов разрешения указанных противоречий мы считаем создание отдельной самостоятельной СРО, которая объединяла бы действительно независимых инвестиционных советников. Принятый №397-ФЗ допускает такую возможность. Создание отдельной самостоятельной СРО могло бы обеспечить возможность напрямую взаимодействовать с регулятором (ЦБ России), представляя интересы независимых инвестиционных советников.

Мы приглашаем к совместному обсуждению всех действительно независимых инвестиционных советников, попадающих под следующие критерии:

- Вы зарегистрированы в качестве юридического лица или индивидуального предпринимателя и занимаетесь оказанием консультационных услуг в отношении ценных бумаг, сделок с ними и (или) заключения договоров, являющихся производными финансовыми инструментами, путем предоставления индивидуальных инвестиционных рекомендаций.

- Вы не являетесь сотрудником какой-либо организации, являющейся профессиональным участником рынка ценных бумаг, управляющей компании инвестиционного фонда, паевого инвестиционного фонда, негосударственного пенсионного фонда, кредитной организации, негосударственного пенсионного фонда, страховой организации, страхового брокера.

- Ваша деятельность сводится именно к оказанию консультационных услуг (выдаче инвестиционных рекомендаций) инвесторам, а не к прямому управлению их капиталами или управлению через алгоритмы «автоследования», «социальные инвестиционные сети трейдеров» и другие подобные сервисы

- У вас есть интерес к созданию отдельной самостоятельной СРО, независимой от крупной финансовой индустрии, и участию в ней.

Если все, что написано выше – про вас, мы приглашаем вас объединить усилия в рамках создаваемой ассоциации, которую планируется трансформировать в СРО после вступления в силу соответствующих положений Закона.

Если вы готовы поставить подпись под данным открытым письмом и присоединиться к дальнейшему обсуждению, пожалуйста, напишите одному из участников проекта для включения вас в число участников обсуждения.

Независимые инвестиционные советники:

- Андрей Паранич, г. Москва ООО «ФинСтарт»

- Егор Косолапов, г. Москва, ООО «ФИНДИС»

- Сергей Кикевич, г. Москва, ООО «МБК Развитие»

- Елена Красавина, г. Москва, ООО «Красавина и партнеры»

- Нина Донина, г. Москва, ООО «ФК Нина Донина»

- Татьяна Мальцева, г. Москва, ООО «План-лайн»

- Анна Воробьева, г. Москва, ООО «Бюро верных решений»

- Татьяна Ляднова, г. Москва, ООО «Консалтинговая компания «Форт Капитал»»

- Денис Клюковский, г. Москва, ООО «Миделия Инвестмент Партнерс»

- Вера Сизова, г. Ижевск, ООО «Вестник»

- Евгения Блискавка, г. Москва, АНО «Национальный центр финансовой грамотности»

- Сергей Спирин, г. Москва, индивидуальный предприниматель

- Михаил Штейнбок, г. Томск, индивидуальный предприниматель

- Александр Воробьев, г. Рязань, индивидуальный предприниматель

- Иван Онищенко, г. Москва, индивидуальный предприниматель

- Инна Баумгертнер, г. Москва, индивидуальный предприниматель

- Владимир Авденин, г. Москва, индивидуальный предприниматель

- Сергей Макаров, г. Москва, индивидуальный предприниматель

- Нина Поляничева, г. Москва, индивидуальный предприниматель

- Сергей Наумов, г. Калининград, индивидуальный предприниматель

- Роман Томкив, г. Мытищи, индивидуальный предприниматель

- Виталий Лучинский, г. Москва, индивидуальный предприниматель

- Елена Борисова, г. Москва, индивидуальный предприниматель

- Денис Крылов, г. Тула, индивидуальный предприниматель

- Сергей Новохацкий, г. Белгород, индивидуальный предприниматель

- Евгений Меркулов, г. Воронеж, индивидуальный предприниматель

- Михаил Петров, г. Москва, индивидуальный предприниматель

- Елена Селиванова, г. Тюмень, индивидуальный предприниматель

- Марина Борисенко, г. Нижневартовск, индивидуальный предприниматель

- Константин Иванов, г. Москва, индивидуальный предприниматель

- Елена Косова, г. Ставрополь, индивидуальный предприниматель

- Максим Березин, г. Москва, индивидуальный предприниматель

- Андрей Пасхин, г. Москва, индивидуальный предприниматель

- Екатерина Голубева, г. Санкт-Петербург, индивидуальный предприниматель

- Алена Путкова, г. Арзамас, индивидуальный предприниматель

5. В завершение

В декабре 2018 года на рынке финансового консультирования России произойдут серьезные изменения. Впервые в нашей истории ЦБ берет под контроль профессионалов, работающих в сфере финансового консалтинга.

Для людей, которым нужны качественные финансовые консультации — это позитивное событие. Обратившись к реестру инвестиционных советников на сайте ЦБ — вы мгновенно можете получить список консультантов, обладающих необходимой квалификацией.

Для независимых профессионалов, работающих на рынке финансового консалтинга — это время объединиться, чтобы создать саморегулируемую организацию. СРО позволит нам существовать автономно, независимо от интересов финансовой индустрии. И тем сделает нас действительно независимыми, повышая тем самым качество услуг для наших клиентов.

Если вы — профессионал, работающий на рынке финансового консультирования, вы отвечаете необходимым требованиям, перечисленным в открытом письме выше, и хотели стать членом СРО, объединяющих независимых инвестиционных советников — пожалуйста, свяжитесь со мной.

С уважением,

Владимир Авденин

независимый инвестиционный советник

avdenin.ru

Инвестиционный консультант — особенности профессии

Содержание:

Во многих странах мира давно уже практикуются услуги частного инвестиционного консультанта, который помогает эффективно вкладывать свои капиталы и получать прибыль при минимальных рисках.

В нашей стране услугами подобного рода, в своем большинстве, пользуются юридические лица, компании, корпорации и организации. Хотя общее число компаний, пользующихся услугами инвестиционных консультантов, пока составляет около 10 %, но эта цифра ежегодно растет и физические лица также обращают внимание на такие возможности, которые открывает перед ними сотрудничество с финансовыми консультантами.

Инвестиционный консультант: что это за профессия?

Инвестиционный консультант – это профессиональный советчик в вопросах по инвестициям, объектам инвестирования, правильного распределения своих финансовых средств по разным инвестиционным инструментам. Этот специалист обладает долгим опытом работы, умением тщательно и грамотно анализировать разные рынки, куда вкладчик может вложить свои средства и получить максимальный доход при минимальных рисках.

Инвестиционный консультант способен разработать индивидуальную стратегию инвестирования, исходя из потребностей клиента, его целей накопления, размера его начального капитала.

В обязанности такого специалиста входит умение провести грамотный анализ всех финансовых активов для того, чтобы определить их инвестиционные свойства. Он дает своему клиенту рекомендации по управлению инвестициями, инвестиционному портфелю, активам на разных биржах и рынках (недвижимость, ценные бумаги, валютные вклады, депозиты и т.д. ).

Клиентами инвестиционного консультанта могут быть физические частные лица или юридические лица – компании, учреждения и организации.

По большому счету, инвестиционный консультант – это финансовый аналитик, прекрасно разбирающийся в вопросах инвестирования.

Инвестиционный консультант: в чем заключается его помощь?

Прежде всего, грамотный и профессиональный инвестиционный консультант – это ваш друг, помощник и товарищ, который обязан представлять и защищать ваши интересы на всех инвестиционных рынках. Он всегда на первое место ставит интересы своего клиента. Профессионал умеет просчитать финансовое состояние своего клиента и, исходя из полученных данных, помогает формировать инвестиционный портфель, целую программу инвестирования и распределения всех капиталов по разным инвестиционным объектам:

- Инвестиционные фонды;

- Накопительное страхование;

- Акции и ценные бумаги;

- Пенсионные накопления;

- Банковские вложения (депозиты, валютные вклады).

Помимо того, что клиент получает качественный финансовый анализ своего капитала и возможность грамотного распределения средств по инвестиционным объектам, ему предоставляется и помощь в воплощении стратегий инвестирования в жизнь и управления всеми инвестиционными процессами.

Когда услугами инвестиционного консультанта пользуются юридические лица (компании, организации и т.д. ) обязанностей у него прибавляется и ему предстоит:

- Рассчитывать экономические возможности от определенного проекта компании;

- Проводить анализ и сравнивать полученные данные от возможных альтернативных направлений развития и реализации проекта;

- Проводить консультации по вопросам, которые касаются нынешней ситуации на финансовом рынке, финансового положения потенциальных инвесторов, изучать рынок прочих инвесторов, сотрудничество с которыми может принести пользу компании;

- Разрабатывать самые оптимальные и эффективные пути развития и финансирования проекта, учитывая при этом все возможные потоки финансов по проекту, графики финансирования проекта вашими партнерами, графики выплат по займам и кредитам;

- Разрабатывать шаги оптимизации финансовой составляющей проекта, направленные на понижение размера налоговых выплат, расходов по процентам и т.д. ;

- Подготавливать необходимый портфель документов для проведения презентации проекта перед вашими потенциальными партнерами, кредиторами. Сюда входит бизнес-план, экономическое и техническое обоснование, инвестиционный меморандум;

- Принимать активное участие в деловых переговорах с потенциальными партнерами и инвесторами, покупателями бизнеса и кредиторами;

- Сопровождать проект с момента его разработки до логического завершения, в течение всего срока его реализации.

Такой большой объем работы и обязанностей накладывает определенную ответственность, и компании чаще всего обращаются не к частным инвестиционным консультантам, а в консалтинговые фирмы, чьи специалисты распределяют между собой обязанности и эффективно их ведут.

Профессиональные навыки инвестиционного консультанта

Настоящий профессионал в финансовой и инвестиционной сферах должен обладать большим объемом знаний аналитики и особенностей финансирования, умением делать прогнозы и проводить грамотный анализ всех инвестиционных рынков и объектов.

Кроме этого, консультант должен быть коммуникабельным, легко устанавливать контакты с клиентами, заинтересовывать человека в своих услугах. Важно также уметь четко и кратко доносить свои мысли и идеи клиенту, простыми словами рассказывать о финансовых особенностях инвестиций.

Во многом успех такого сотрудничества, как инвестиционный консультант – клиент, зависит от тех отношений, которые складываются между вами. Поэтому, без знаний психологии человека, желания быть полезным и правильно преподносить себя вы просто не обойдетесь.

В последнее время услуги инвестиционных консультантов в Украине начали пользоваться спросом и тенденция только возрастает.

Если вы хотите «попасть в струю», вы должны быть настоящим профессионалом, который сам обладает эффективным и прибыльным инвестиционным портфелем, умеет просто доносить свои мысли людям, обладает богатым и успешным опытом работы на инвестиционном рынке, умеет грамотно и правильно распределять капиталы клиентов между прибыльными объектами вложений.

Полезным будет знать, что по сравнению с инвестиционным консультантом, у финансового консультанта несколько иные задачи. Его задачи в первую очередь связаны с финансовой грамотностью (семейный бюджет, постановка и расчет финансовых целей, разработка финансового плана), а также эффективным использованием возможностей финансового рынка. Финансовый консультант также подбирает надежные финансовые учреждения, выгодные продукты и сопровождает клиента при заключении договоров и во время их действия. Более подробно про финансового консультанта читайте в статье.

Понравилась статья? Жмите «Мне нравится»:

Получите доступ Бесплатно к видео курсу сейчас и узнайте:

-Тайные законы денег, которыми пользуются миллионеры;

-Как получать 30-40% годовых с гарантиями как у банка;

-Как сохранить и приумножить деньги в условиях кризиса.

Читайте также

vseprogroshi.com.ua

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.