Закрытый паевый инвестиционный фонд

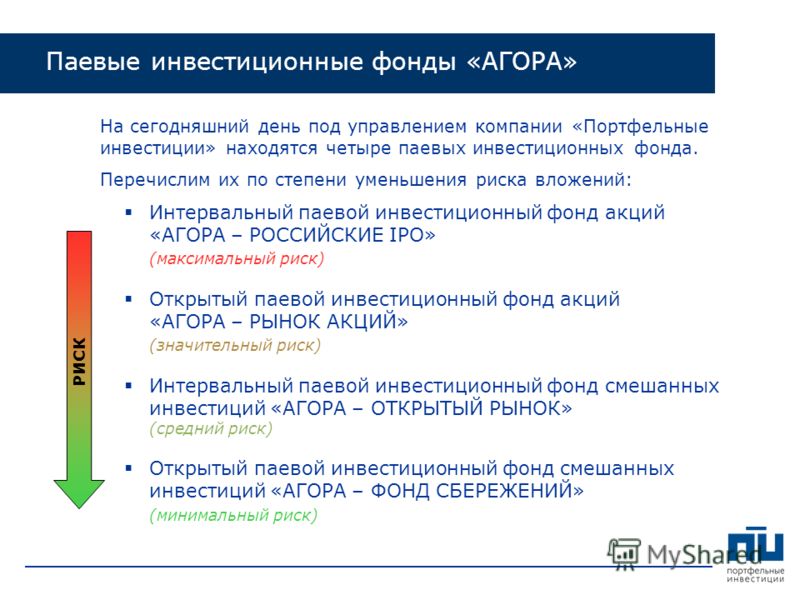

ЗПИФ облигаций

Облигации традиционно считаются тихой гаванью при спадах на рынке. Долговые инструменты должны составлять не менее 50% активов фонда, а вот доля акций не должна превышать 20%.

ЗПИФ акций

Непосредственно в акции должно быть инвестировано не менее 50% активов ПИФа не менее 2/3 рабочих дней в квартал. Помимо акций в портфеле также могут быть и облигации, но не более 40%.

ЗПИФ смешанных инвестиций

Представляет собой нечто среднее между вышерассмотренными категориями фондов. Соотношение акций и облигаций может быть любым, но суммарно ценные бумаги должны занимать не менее 70% портфеля фонда.

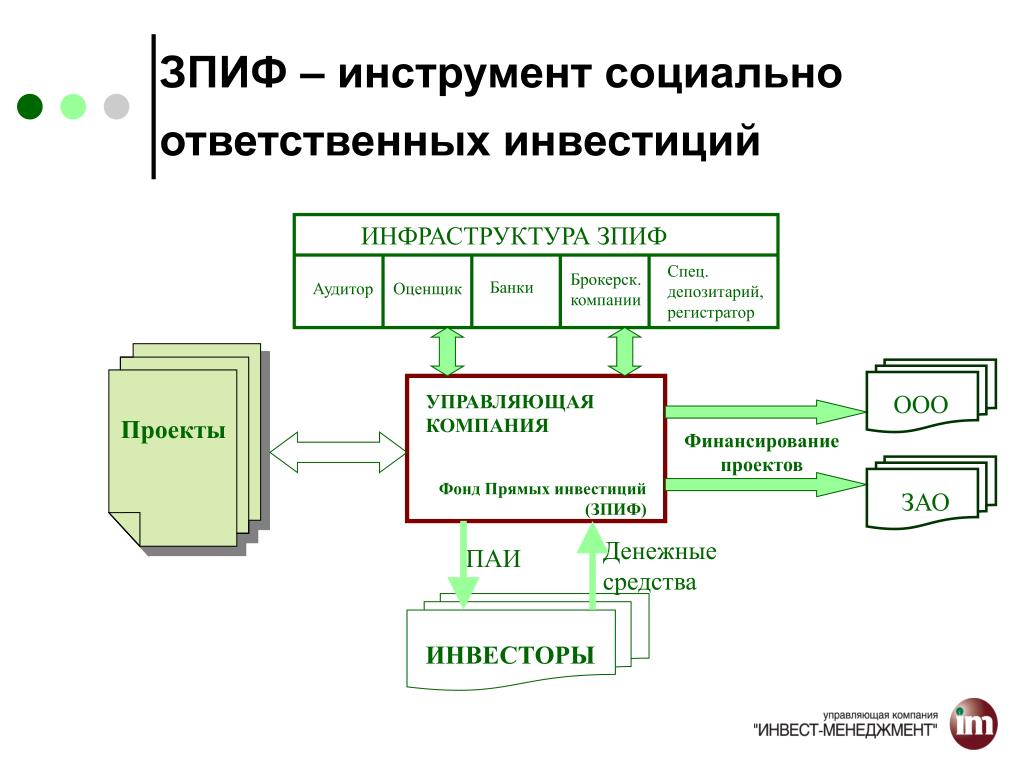

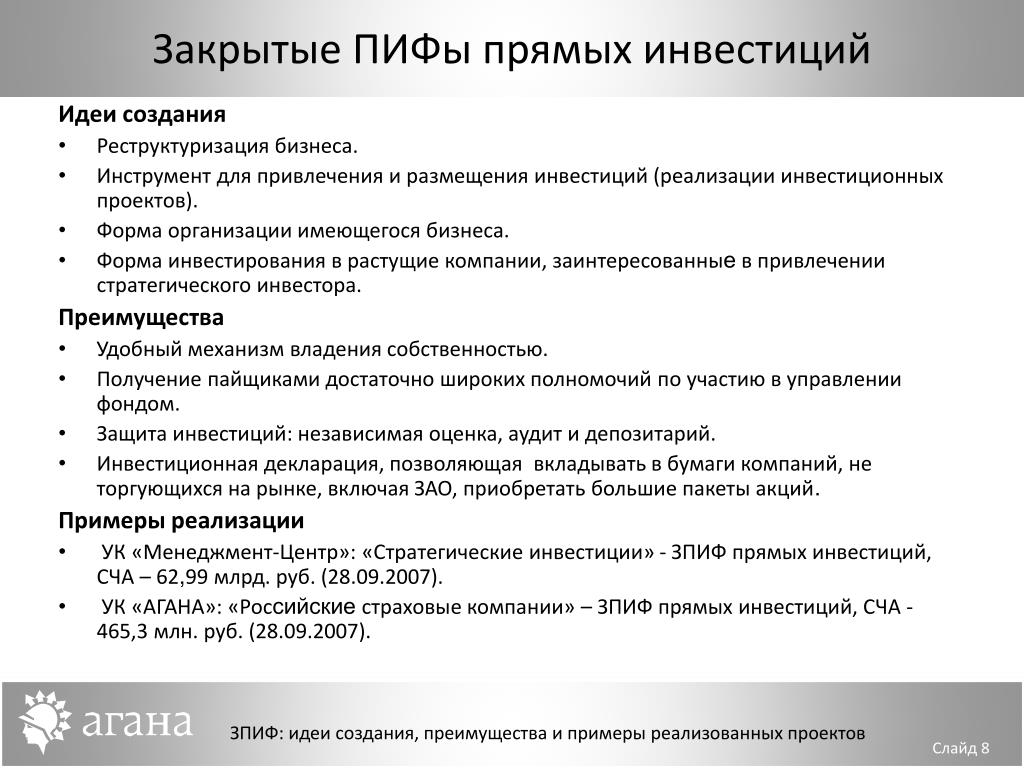

ЗПИФ прямых инвестиций

*для квалифицированных инвесторовФонды прямых инвестиций осуществляют долгосрочное инвестирование средств в компании различных отраслей, создаются для вложения денег непосредственно в реальные активы или для получения контроля над предприятием (приобретение его контрольного пакета акций).

Доход Фонда формируется в результате увеличения капитализации компаний, бизнес которых финансируется из средств Фонда.

Характерной особенностью фонда прямых инвестиций является запрет инвестирования в зарубежные активы и инструменты, также акции (доли), размещаемые при учреждении обществ.

Фонд обладает достаточно широким инструментарием как по долевому, так и по долговому финансированию.

ЗПИФ особо рисковых (венчурных) инвестиций

*для квалифицированных инвесторов

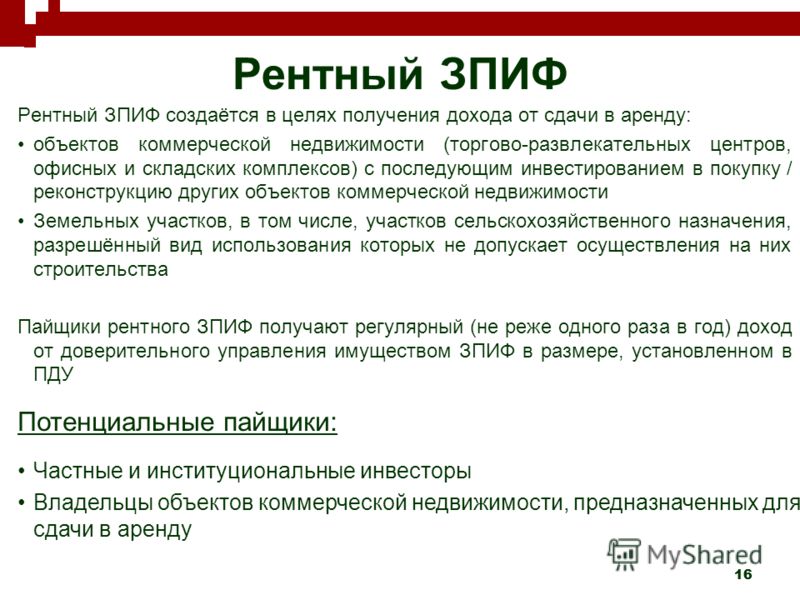

ЗПИФ рентный

Рентные фонды создаются для получения дохода от сдачи объектов недвижимости в аренду, а также повышение стоимости объектов недвижимости за счет проведения реконструкции и модернизации объектов.

В состав рентных ЗПИФ могут входить денежные средства, недвижимое имущество и право аренды недвижимого имущества, акции акционерных инвестиционных фондов и инвестиционные паи паевых инвестиционных фондов, относящихся к категории рентных фондов, долговые инструменты, паи определенных иностранных фондов.

В Правилах доверительного управления таким фондом должны быть предусмотрены периодичные (не реже одного раза в год) промежуточные выплаты дохода его пайщикам.

Основными преимуществами фонда являются защита активов и особенности налогообложения, позволяющие реинвестировать полученную прибыль в полном объеме (отсутствие налога на прибыль, получаемую фондом).

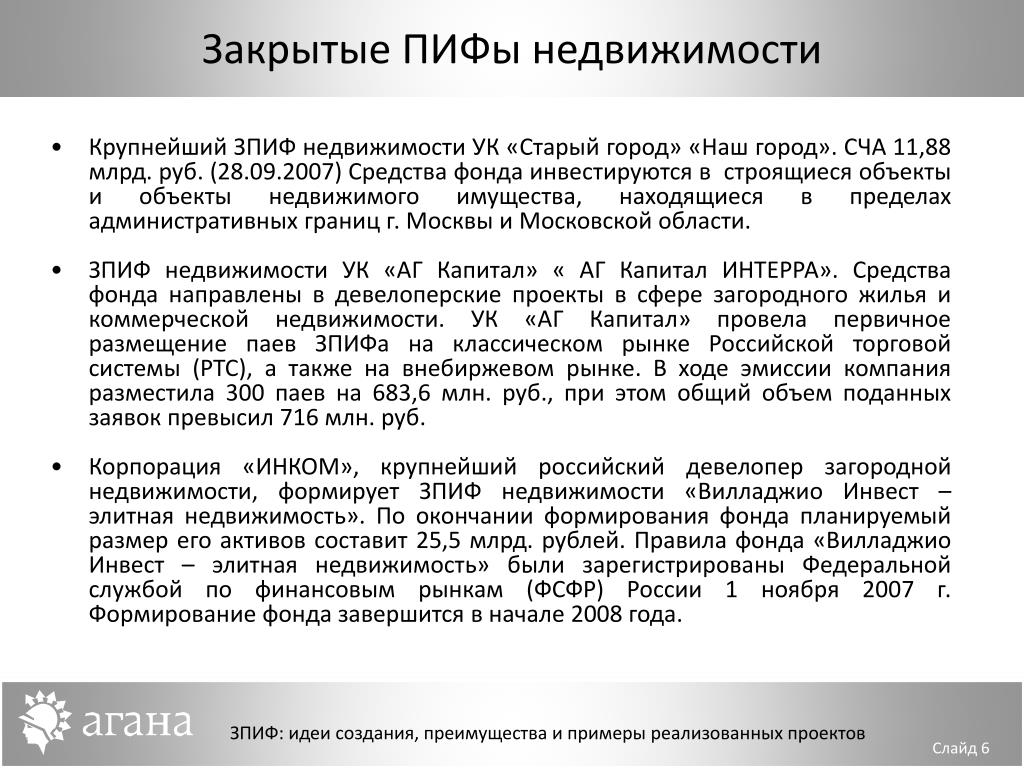

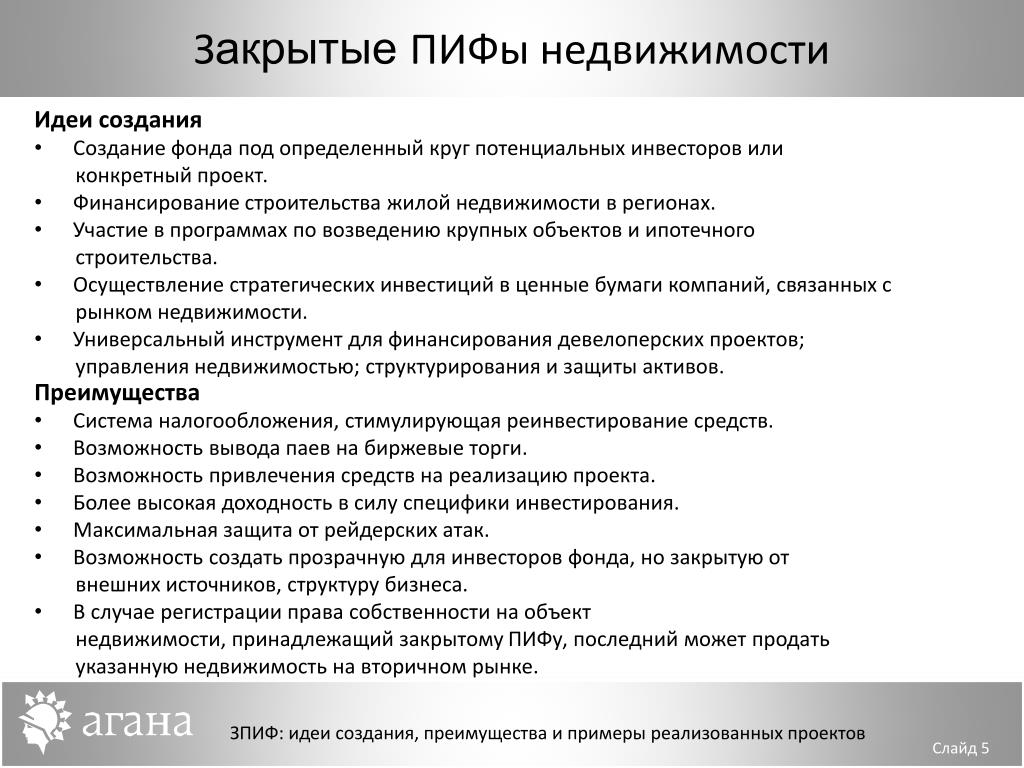

ЗПИФ недвижимости

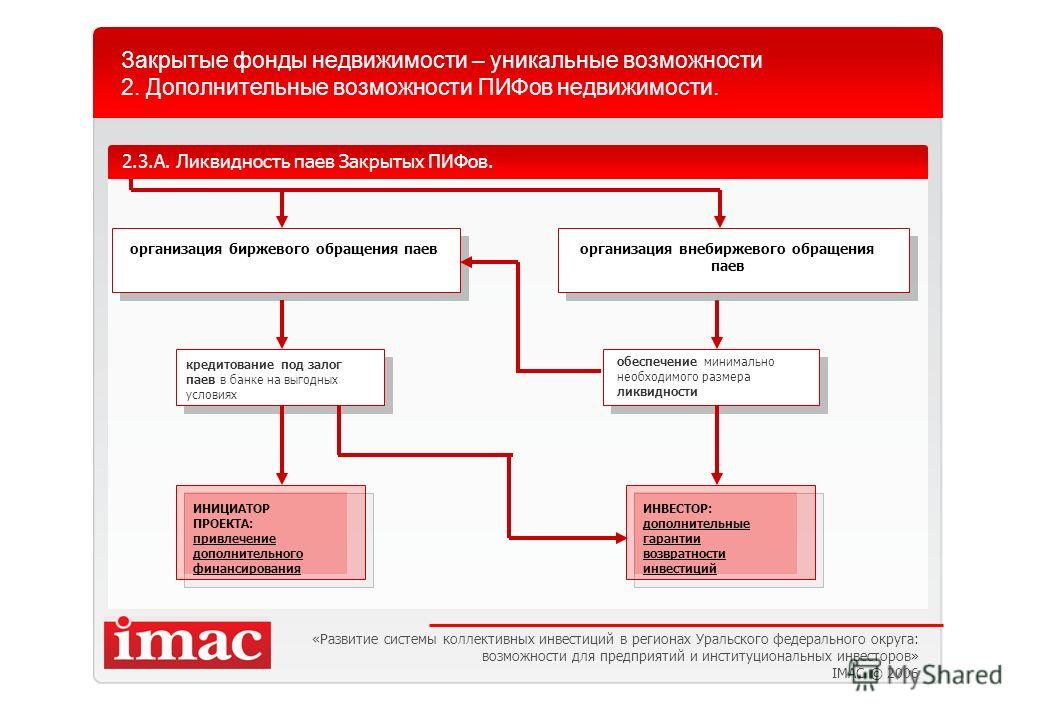

ЗПИФы недвижимости – получили наибольшее распространение, так как являются удобным инструментом для вложений в недвижимое имущество. Среди преимуществ – налоговые льготы, большая защита интересов инвесторов, а также возможность привлечения других инвесторов.

ЗПИФ недвижимости может принимать черты рентного фонда с возможностью выплаты промежуточного дохода, например, от сдачи объектов недвижимости в аренду.

В состав ЗПИФ недвижимости могут входить денежные средства, недвижимое имущество и право аренды недвижимого имущества, имущественные права из долевого участия в строительстве, акции акционерных инвестиционных фондов и инвестиционные паи паевых инвестиционных фондов, относящихся к категории рентных фондов и фондов недвижимости, долговые инструменты, паи определенных иностранных фондов.

Закрытый паевой инвестиционный фонд недвижимости, предназначенный для квалифицированных инвесторов, значительно расширяет список возможных активов фонда, позволяя вести полноценное освоение земельных участков и строительство: имущественные права, связанные со строительством и реконструкцией объекта, проектная документация, акции российских хозяйственных обществ (доля более 50%).

ЗПИФ кредитный

*для квалифицированных инвесторовКредитные ЗПИФы могут предоставлять займы за счет имущества фондов.

Фонды этой категории могут приобретать в состав активов денежные требования по кредитным договорам или договорам займа, имущество (в том числе имущественные права), полученное при взыскании, долговые инструменты.

Денежные требования могут быть обеспечены поручительством, банковской гарантией, а также залогом (в частности ценными бумагами, недвижимостью, долями в уставных капиталах ООО).

Во время кризиса кредитные ЗПИФы оказались выгодным инструментом для банков, желающих очистить баланс от проблемных долгов. Кредитный фонд предлагал передачу просроченных кредитов в один ПИФ для последующего управления.

Кредитные фонды также можно рассматривать как инструмент реструктуризации долгов и финансирования различных проектов.

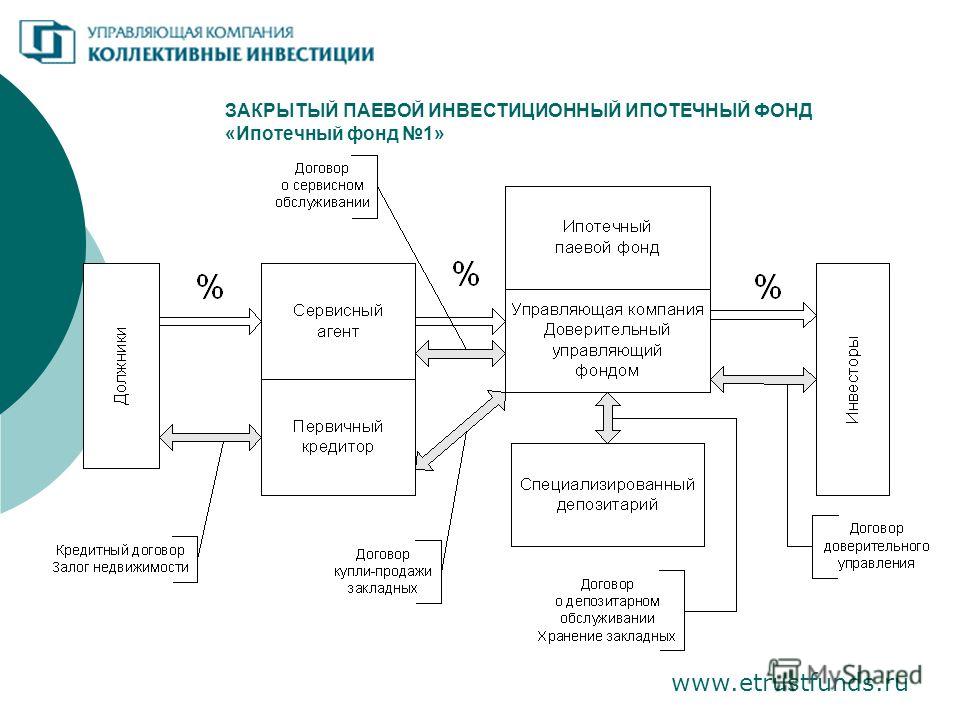

ЗПИФ ипотечный

Ипотечные фонды создаются с целью приобретения ипотечных кредитов (прав требования) и выкупа закладных у банков. Ипотечные фонды в некоторой степени позволяют решить проблему отсутствия у банков необходимых ресурсов для ипотечного кредитования. А также могут рассматриваться банками как инструмент рефинансирования ипотечных кредитов и секьюритизации активов.

ЗПИФ хедж-фонд

*для квалифицированных инвесторовХедж-фонды – новый для России инструмент инвестирования, позволяющий совершать спекулятивные операции с различными инструментами, в том числе с деривативами и драгоценными металлами.

ЗПИФ художественных ценностей

ЗПИФы художественных ценностей – недавно появившийся вид фондов. Предназначен для инвесторов, желающих вложить деньги в активы, стоимость которых не имеет корреляции с финансовыми рынками.

Художественные ценности, в которые могут инвестировать фонды данной категории, – это картины, скульптуры, почтовые марки, фотографии и т. д. (полный перечень будет определен в Положении о составе и структуре активов). Ценности на момент их приобретения должны находиться на территории России и быть застрахованы.

Что такое закрытый паевой инвестиционный фонд (ЗПИФ)?

2020-03-16 Автор: Богачев Андрей Владимирович Рубрика: Статьи Тэги: Рассмотрим как пример паевые инвестиционные фонды.

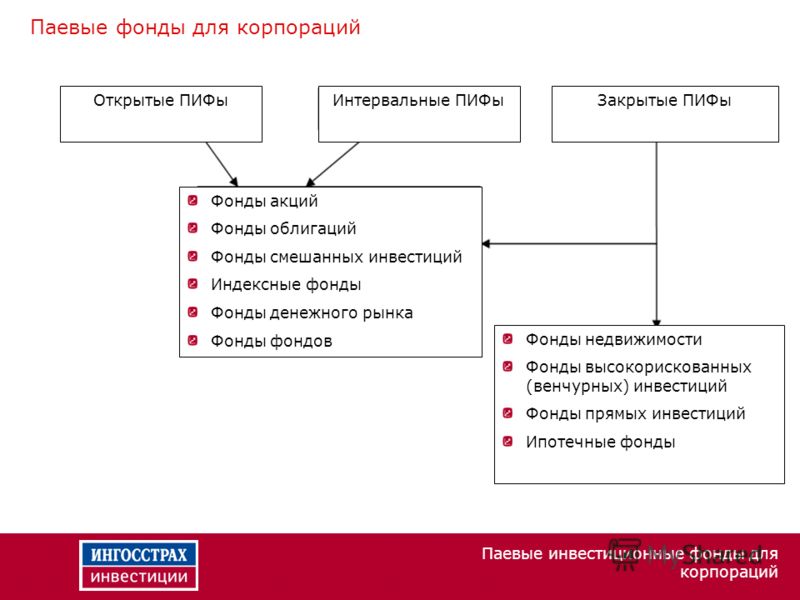

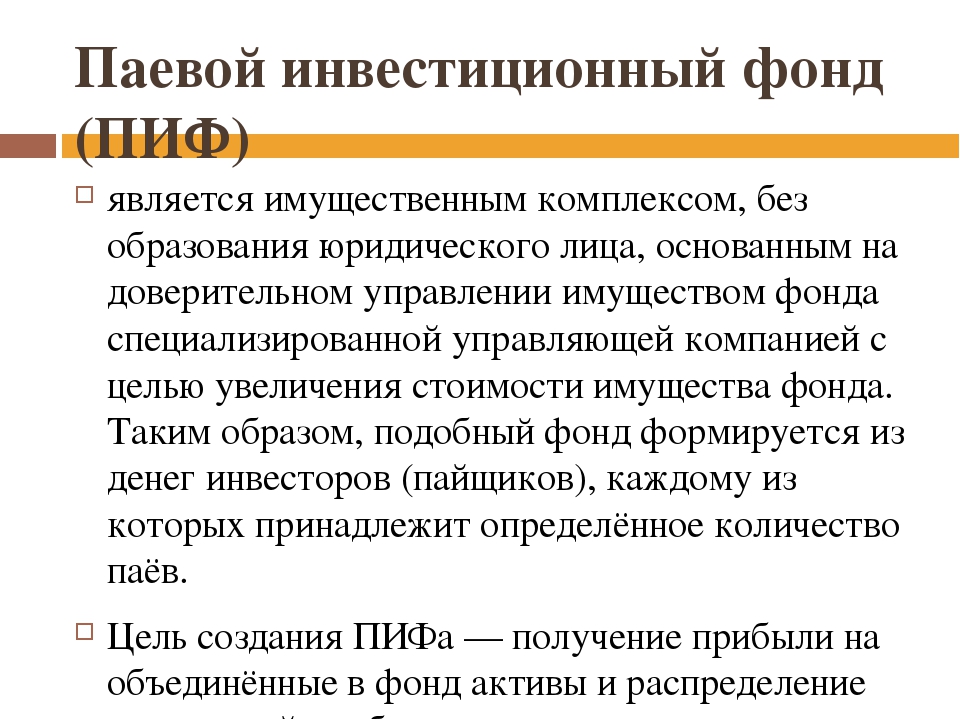

Рассмотрим как пример паевые инвестиционные фонды.ПИФ и ЗПИФ – это форма коллективных вложений, где приобрести пай может любой желающий, располагающий необходимой суммой денег. По сути пай является ценной бумагой.

Управляет фондом профучастник рынка ценных бумаг – управляющая компания. Цена пая зависит от рынка и финансового состояния фонда.

Роль пайщика в открытом ПИФе сведена к минимуму. Он может лишь наблюдать за доходностью своих вложений, но к управлению компанией не допущен. Активами управляет УК.

Закрытый паевой инвестиционный фонд (ЗПИФ) — один из способов защитить финансовые активы в России. Владелец ЗПИФа достигает конфиденциальности, упрощает порядок наследования семейного капитала и получает управляемый налоговый горизонт.

Управление ЗПИФ является неотъемлемым правом инвестора. Он имеет возможность влиять на основополагающие решения компании.

Для чего используется ЗПИФ

1) Защита активов. Помогает закрыть активы от посягательств или обременений, которые могут быть наложены непосредственно на активы.

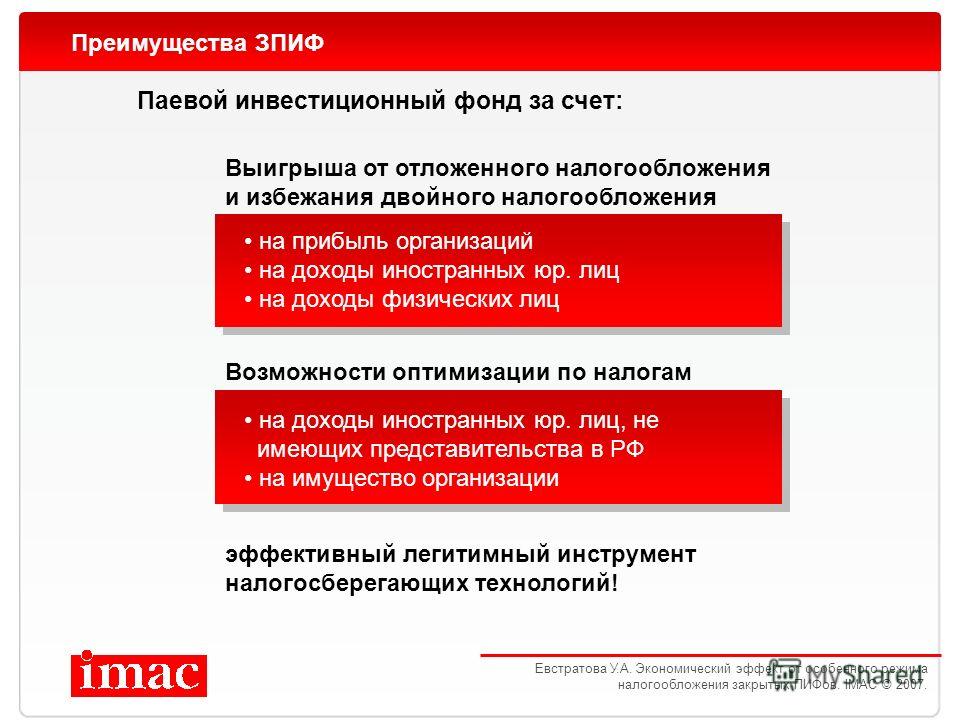

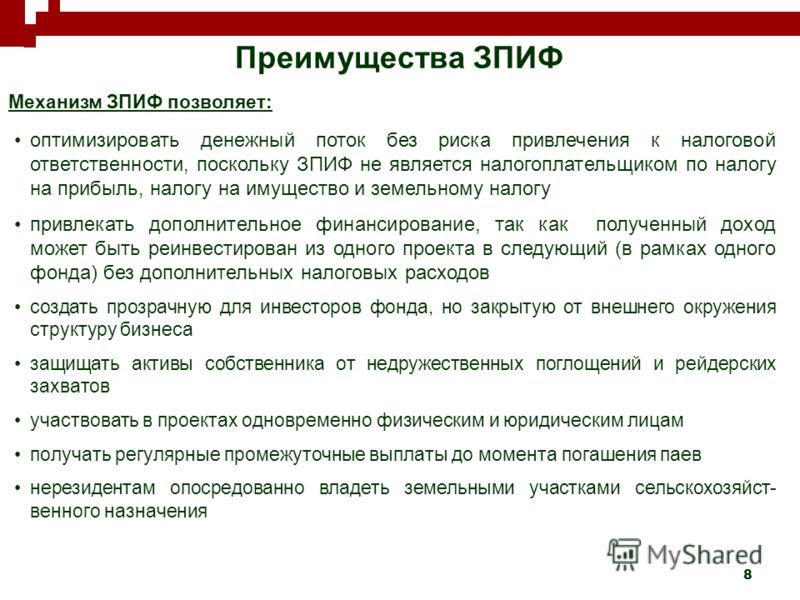

2) Налоговые каникулы. Владелец ЗПИФа получает контролируемый налоговый период. Финансовый результат работы активов внутри ЗПИФа не облагается подоходным налогом или налогом на прибыль вне зависимости от налогового резидентства пайщика.

4) Управление капиталом, в том числе в вопросах наследования.

Какие преимущества дает ЗПИФ

1) Бессрочный налоговый период. Уплата налога на доход осуществляется только при продаже паев или выводе денежных средств из фонда.

2) Конфиденциальность. Информация о владельце ЗПИФа носит закрытый характер. Владение активами фонда удостоверяется паями этого фонда: если человек владеет 100 % паев этого фонда, значит, он единственный владелец этого траста.

3) Управление капиталом. Владелец фонда может передавать паи в пользу членов семьи или деловых партнеров. Владелец фонда сам определяет, кто будет в этом фонде, отчуждая паи в его пользу.

4) Управление наследованием. Разрозненный портфель активов очень трудно оставить в наследство. Когда собственник владеет акциями, облигациями и другими ценными бумагами, особенно структурными продуктами, очень сложно справедливо распределить активы между будущими наследниками.

Далее в нашей рубрике про ЗПИФ рассмотрим особенности ЗПИФ и расскажем для какой категории лиц ЗПИФ будет выгодным для использования.

Ещё новости и рекомендации от DIVIUS Law&Consulting, связанные с пандемией коронавируса:

Наш комментарий к статье «Коронный вопрос. Как эпидемия коронавируса в мире отражается на воронежском бизнесе?»

Как эпидемия коронавируса в мире отражается на воронежском бизнесе?»

Является ли коронавирус форс-мажорным обстоятельством, позволяющим китайским покупателям расторгать договоры без отрицательных последствий и ответственности?

Инструкция работодателю: как перевести сотрудника на дистанционную работу. Советы юристов.

Понравилась статья? Поделитесь с друзьями —

Закрытый паевой инвестиционный фонд недвижимости

ЗПИФ недвижимости

ЗПИФ недвижимости – это эффективный способ инвестирования, который выгоден как застройщику, так и инвестору. Кратко рассмотрим преимущества этой формы инвестиций для тех и других.

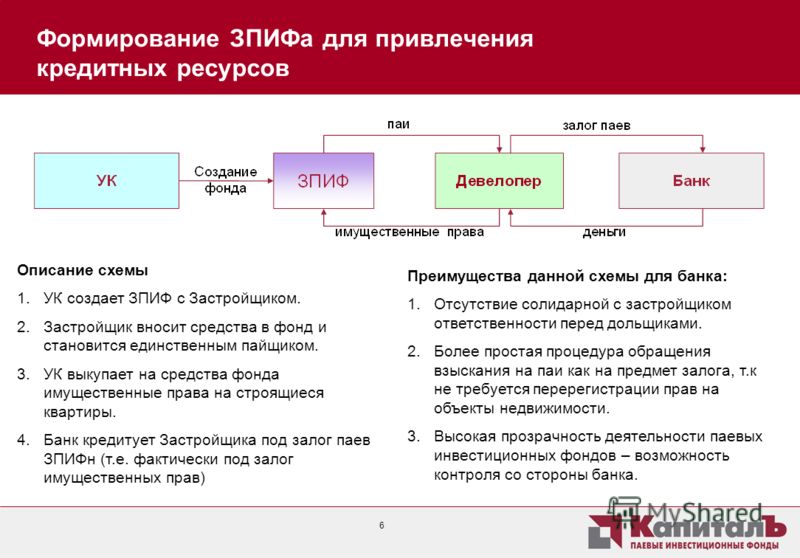

Выгода для застройщика

По законодательству РФ средства ЗПИФ могут направляться на финансирование объекта строительства с момента завершения наиболее рискованного этапа девелопмента: оформления земельных отношений, получения разрешительной документации, создания и утверждения проекта. Стоимость этого этапа составляет 7-15% стоимости всего объекта и финансируется застройщиком на собственные средства или кредиты. А уже на следующим этапе, когда производятся основные строительно-монтажные работы, идет укладка инженерных сетей, для успешного соблюдения сроков девелоперу жизненно необходимы регулярные поступления средств и, по возможности, без выплаты процентов по кредиту, чтобы не вынимать на них деньги из оборота. Таким источником финансирования и становится ЗИПФ. При этом управляющая компания фонда не только направляет в проект средства инвесторов, но и занимается продажей прав на будущие квартиры. И, в отличие от самого застройщика, имеет возможность использовать такие привлекательные маркетинговые инструменты, как рассрочка платежей, различные жилищные программы. Все это повышает конкурентоспособность объекта на рынке и в конечном счет; приносит пользу обеим сторонам.

Стоимость этого этапа составляет 7-15% стоимости всего объекта и финансируется застройщиком на собственные средства или кредиты. А уже на следующим этапе, когда производятся основные строительно-монтажные работы, идет укладка инженерных сетей, для успешного соблюдения сроков девелоперу жизненно необходимы регулярные поступления средств и, по возможности, без выплаты процентов по кредиту, чтобы не вынимать на них деньги из оборота. Таким источником финансирования и становится ЗИПФ. При этом управляющая компания фонда не только направляет в проект средства инвесторов, но и занимается продажей прав на будущие квартиры. И, в отличие от самого застройщика, имеет возможность использовать такие привлекательные маркетинговые инструменты, как рассрочка платежей, различные жилищные программы. Все это повышает конкурентоспособность объекта на рынке и в конечном счет; приносит пользу обеим сторонам.

Выгода для инвестора

За счет масштабов инвестиций, осуществляемых ЗПИФ, выгода каждого пайщика оказывается выше, чем если бы он инвестировал свои средства самостоятельно. Риски инвесторов в фонде также значительно снижаются по сравнению с самостоятельными вложениями в недвижимость. Это происходит за счет следующих факторов:

Риски инвесторов в фонде также значительно снижаются по сравнению с самостоятельными вложениями в недвижимость. Это происходит за счет следующих факторов:

- контроль деятельности управляющей компании фонда со стороны специализированного депозитария и регистратора;

- государственный надзор за функционированием фонда со стороны ЦБ;

- строгая законодательная база, регулирующая деятельность ЗПИФ;

- возможность контроля сделок ЗПИФ посредством Инвестиционного комитета фонда;

- юридическая защита активов: на имущество ЗПИФ не может быть обращено взыскание по обязательствам пайщика.

При покупке паев ЗПИФ инвестор снимает с себя необходимость управления приобретенными активами – купля/продажа, отношения с коммунальными службами, корпоративное управление при прямых инвестициях в капитал проектов и т.п. Это особенно актуально для крупных инвесторов и большого количества проектов.

ЗПИФ не платит налог на прибыль, поэтому есть возможность ее реинвестировать и увеличивать доходность. Дополнительную доходность обеспечивают регулярные выплаты на протяжении всего действия ЗПИФ.

Дополнительную доходность обеспечивают регулярные выплаты на протяжении всего действия ЗПИФ.

Закрытые паевые инвестиционные фонды, ПИФы недвижимости, закрытый паевой инвестиционный рентный фонд, кредитный ПИФ

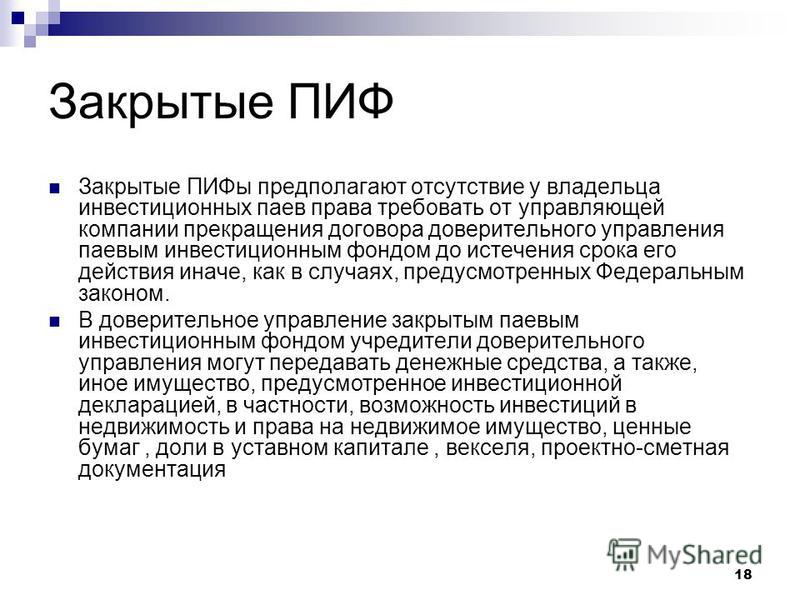

Закрытый паевой инвестиционный фонд (далее ЗПИФ) предполагает продажу паев только в рамках периода формирования организации. После покупки пая в ЗПИФе инвестор лишается права продажи приобретенной доли в любое удобное время. Процедура погашения предусмотрена правилами фонда и происходит в предварительно оговоренное время.

Содержание

Скрыть- Закрытые паевые инвестиционные фонды

- Закрытые паевые инвестиционные фонды недвижимости

- Закрытый паевой инвестиционный рентный фонд

- Закрытый паевой инвестиционный кредитный фонд

Закрытые паевые инвестиционные фонды

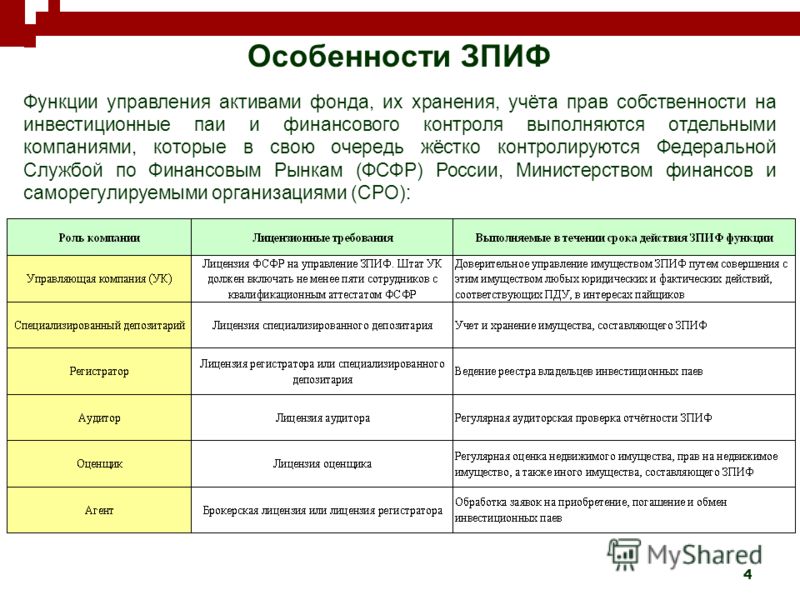

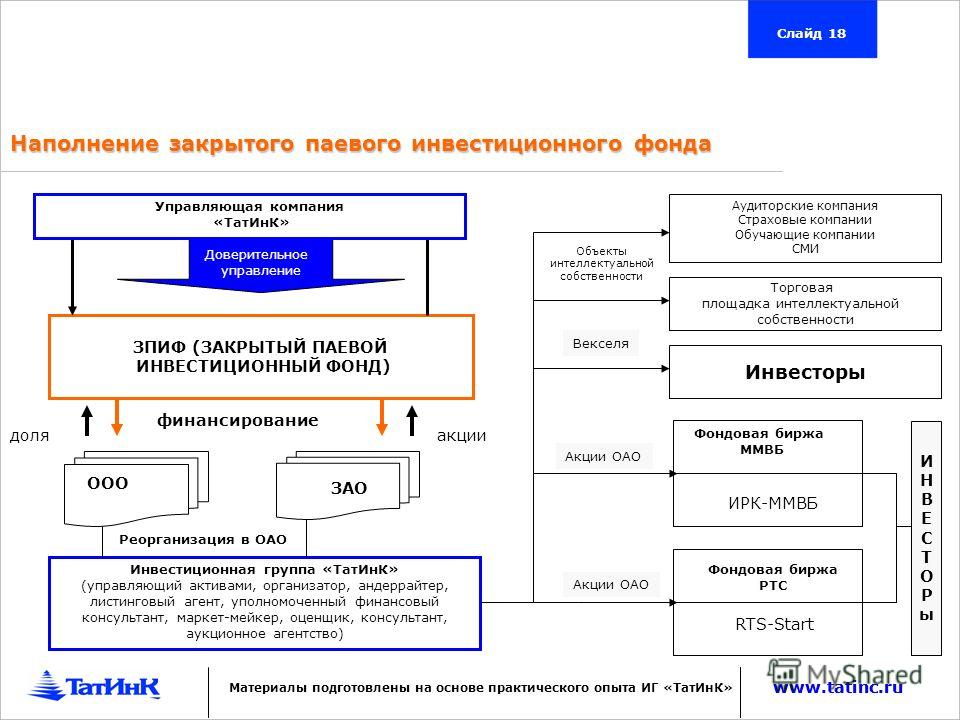

ЗПИФ предполагает объединение имущества физических лиц и компаний, выступающих в роли инвесторов. Привлеченные средства поступают в распоряжение управляющей компании, которая работает по соответствующей лицензии. Как правило, такие лицензии позволяют управлять инвестиционными фондами, ПИФами и негосударственными пенсионными фондами.

Как правило, такие лицензии позволяют управлять инвестиционными фондами, ПИФами и негосударственными пенсионными фондами.

Имущество, в результате которого образуется ЗПИФ, пребывает в собственности пайщиков на долевых началах. В роли пайщиков выступают юридические и физически лица, вне зависимости от статуса резидента или нерезидента РФ.

Закрытые паевые инвестиционные фонды недвижимости

Сравнительно недавно в российском законодательстве появилось понятие «квалифицированный инвестор, после чего в государстве начали появляться ПИФы, созданные специально для инвесторов с высоким уровнем квалификации. Новый тип организаций открывает более широкие возможности для инвестирования в сравнении с фондами традиционного формата.

Среди ЗПИФов наиболее широко распространены организации, которые сконцентрированы на финансировании объектов строительной отрасли, а также объединения кредитного формата. Сам по себе ЗПИФ не считается юридическим лицом, но за его работу отвечают несколько организаций, большая часть из которых по совместительству выполняет функции контроля. По этой причине ЗПИФы и отличаются высоким уровнем надежности.

Сам по себе ЗПИФ не считается юридическим лицом, но за его работу отвечают несколько организаций, большая часть из которых по совместительству выполняет функции контроля. По этой причине ЗПИФы и отличаются высоким уровнем надежности.

Закрытый паевой инвестиционный рентный фонд

Рентные ЗПИФы специализируются на инвестициях в коммерческую недвижимость с последующим получением доходов от сдачи в аренду. Среди основных целей фонда получение стабильного дохода инвесторами и собственниками коммерческой недвижимости.

Рентные ЗПИФы также занимаются переводом непрофильных активов в статус инвестиционных ресурсов для решения различных бизнес-задач.

ЗПИФы практически не облагаются налогами, поэтому используются для привлечения фискальных преференций.

Фонды также служат для привлечения финансовых ресурсов через продажу паев заинтересованным инвесторам, с сохранением прав на объекты передачи прав в виде коммерческой недвижимости.

Закрытый паевой инвестиционный кредитный фонд

Кредитный ПИФ в соответствии с законодательством может функционировать исключительно в формате закрытого фонда. В составе активов организации встречаются денежные требования, которые предусмотрены договорами кредитования или займа. В качестве предмета займа нередко используются собственные средства инвестиционного фонда. В результате управляющая компания помимо права на приобретение банковских требований нередко выступает в качестве кредитора. Благодаря росту уровня компетенции законодательные структуры повысили уровень риска и потенциальный уровень доходов по кредитным ЗПИФам. По этой причине покупка долей в фонде доступна только инвесторам с высоким уровнем квалификации.

В составе активов организации встречаются денежные требования, которые предусмотрены договорами кредитования или займа. В качестве предмета займа нередко используются собственные средства инвестиционного фонда. В результате управляющая компания помимо права на приобретение банковских требований нередко выступает в качестве кредитора. Благодаря росту уровня компетенции законодательные структуры повысили уровень риска и потенциальный уровень доходов по кредитным ЗПИФам. По этой причине покупка долей в фонде доступна только инвесторам с высоким уровнем квалификации.

Совет от Сравни.ру: Закрытые паевые инвестиционные фонды привлекают инвесторов потенциально высоким уровнем доходов и проверенной на практике надежностью. Единственной преградой на пути к успешному инвестированию становится уровень квалификации инвестора, который должен соответствовать закрепленным в законодательстве параметрам, чтобы физическое лицо получило разрешение на регистрацию в качестве участника того или иного ЗПИФа.

Закрытый паевой инвестиционный фонд в России (ЗПИФ)

Что такое ЗПИФ?

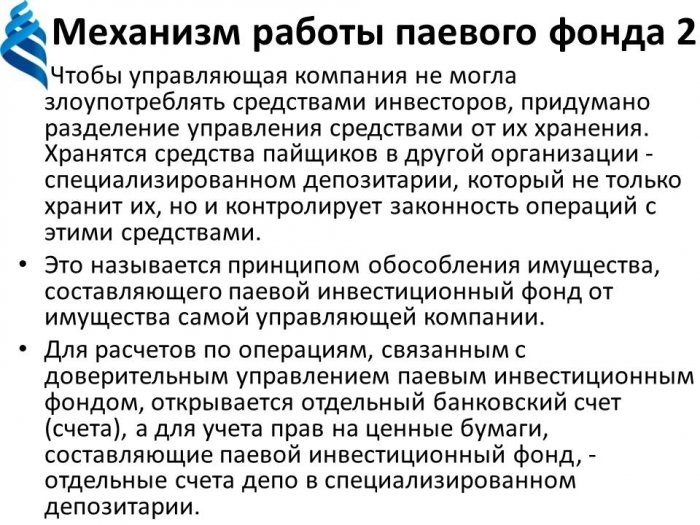

Паевой инвестиционный фонд — обособленное имущество, переданное в доверительное управление управляющей компании учредителями (пайщиками), и имущества, полученного в процессе управления Фондом.

- Доходы и имущество фонда принадлежат пайщикам на праве общей долевой собственности и удостоверяется инвестиционным паем.

- Инвестиционные паи могут быть свободно проданы или заложены.

- Все инвестиционные паи имеют равную стоимость. Размер доли в фонде определяется количеством паев у пайщика.

- Имущество фонда находится в доверительном управлении Управляющей компании (УК). Оно обособленно от личного имущества пайщиков и от имущества УК.

Как работает Фонд

В состав имущества фонда могут входить различные активы, обладающие имущественной ценностью: ценные бумаги, займы и прочие. Операционная деятельность фонда осуществляется управляющей компанией и исключительно в интересах пайщиков.

- Активы могут как приобретаться в ЗПИФ, так и отчуждаться из него.

- Активы могут находиться в составе ЗПИФ длительный период как в ожидании роста стоимости, так и в целях получения дохода.

- Фонды могут получать займы и кредиты в т.ч. под залог имущества Фонда.

- Операции с имуществом Фонда формально совершаются УК. На практике многие ЗПИФ управляются пайщиками.

- Все доходы, образованные в результате операционной деятельности, поступают в состав имущества Фонда.

Преимущества ЗПИФ

Оптимизация налогообложения

Создание ЗПИФа позволяет существенно снизить налоговую нагрузку на бизнес. Уменьшение налогового бремени происходит с использованием абсолютно законной схемы, жизнеспособность которой закреплена в Налоговом кодексе и подтверждена правоприменительной практикой.

Защита активов от захватов и обращения взыскания со стороны кредиторов

После внесения имущества в состав ЗПИФа его раздел или выдел в натуре не допускаются, единственным возможным объектом для захвата или обращения взыскания становится инвестиционный пай, который практически не представляет интереса для рейдеров и кредиторов, т. к. не дает возможности получить непосредственный контроль над имуществом. При этом, если паи ЗПИФа ограничены в обороте — предназначены для квалифицированных инвесторов, они соответственно могут перейти только к лицам, имеющим статус квалифицированного инвестора, что делает захват или обращение взыскания еще более затруднительным.

к. не дает возможности получить непосредственный контроль над имуществом. При этом, если паи ЗПИФа ограничены в обороте — предназначены для квалифицированных инвесторов, они соответственно могут перейти только к лицам, имеющим статус квалифицированного инвестора, что делает захват или обращение взыскания еще более затруднительным.

Оптимизация управления бизнесом

ЗПИФы являются альтернативой сложным холдинговым структурам. Управление делами через ЗПИФ позволяет структурировать бизнес, сформировать единый центр принятия и исполнения решений, усилить контроль (как внутренний, так и внешний), упорядочить денежные потоки, снизить операционные издержки и, в конечном счете, увеличить прибыль.

Снижение рисков при реализации проектов

ЗПИФы зарекомендовали себя как инструмент снижения рисков при реализации проектов, в том числе строительных и венчурных. При использовании ЗПИФ риски уменьшаются за счет:

локализации, так как паевой фонд позволяет обособить проект от остального бизнеса, как организационно, так и финансово.

диверсификации, вследствии возможности использования нескольких фондов для реализации отдельных проектов.

распределения между участниками проекта, так как ЗПИФы являются инструментом коллективных инвестиций.

Применение ЗПИФов

Застройщикам

- ПИФ не является юридическим лицом и не платит налог на прибыль.

- Нельзя обратить взыскание по долгам владельцев инвестиционных паев или управляющей компании на имущество фонда.

- Предоставляет возможность формирования фонда (от 25 млн. руб) из отдельных объектов коммерческой или жилой недвижимости, так и на базе проектов районного масштаба.

Арендодателям

- ПИФ не является плательщиком налога на прибыль.

- Рентный ЗПИФ получает доходы от сдачи недвижимости в аренду, основной доход пайщиков — арендные платежи и рост рыночной стоимости объекта.

- Полученный доход или его часть управляющая компания ЗПИФа по согласованию с учредителем может:

- Периодически выплачивать пайщикам.

- Инвестировать в модернизацию и реконструкцию объектов для увеличения их стоимости и арендных ставок по ним.

- Инвестировать в покупку и строительство других объектов недвижимости (как коммерческой, так и жилой).

Холдинги

- ПИФ не платит налог на прибыль, так как не является юридическим лицом.

- Простой способ объединить бизнес активы, простота управления.

- На имущество фонда нельзя обратить взыскание по долгам пайщиков.

- Информация о владельцах инвестиционных паев ЗПИФ является закрытой.

Замена офшорным структурам

- Отсутствие рисков, связанных с изменением в законодательстве офшорных зон.

- Отсутствие рисков, связанных с изменением во внешней политике.

- Информация о владельцах инвестиционных паев является закрытой.

- Нет ограничений на владение активами нерезидентами.

Кредиторам

- Возможность выдачи займов без лицензии кредитной организации.

- Фонд не является юридическим лицом и, следовательно, не является налогоплательщиком. Пайщики уплачивают налог только при продаже (погашении) паев и при получении промежуточных выплат.

- Возможность покупки прав требования по кредитам у банков и получать проценты по этим договорам без уплаты налога на прибыль.

- Отсутствие жестких ограничений. Нет надзора в виде нормативов и обязательных резервов.

- Возможность привлечения денежных средств от стратегических инвесторов.

- Нет ограничений на объем займов. Позволяет проводить более гибкую кредитную политику.

- Минимизация потерь по дефолтным кредитам.

- Эффективная структура управления и структурирования активов.

- Защита активов.

Землевладельцам

- Налоговые преференции.

- Защита активов.

- Приобретение земли нерезидентами.

- Привлечение денежных средств.

Зарубежная недвижимость

- Налоговые преференции и избежание двойного налогообложения.

- Приобретение и защита активов.

- Профессиональное управление активами.

- Привлечение средств иностранных инвесторов.

Инновации

- Простота инвестирования в контрольные пакеты акций и долей компаний.

- Удобная структура управления и финансирования венчурного проекта.

- Строгий контроль уменьшает риски неправомерных действий.

- Привлечение на длительный срок (от 3-х лет) средств институциональных и частных инвесторов, в т.ч. иностранных.

Налогообложение ЗПИФ

Операции, совершаемые с имуществом ЗПИФ, и само имущество ЗПИФ имеют специальный налоговый режим.

Доходы, поступающие в состав Фонда от продажи имущества или сдачи в аренду, дивиденды, проценты и любые иные доходы не облагаются налогом на прибыль, что позволяет реинвестировать без потерь.

За счет средств Фонда также оплачиваются имущественные налоги, если в состав Фонда входит такое имущество.

Пайщики фонда – владельцы инвестиционных паев, их налогообложение строится на основе правил налогообложения ценных бумаг.

Сравнение ЗПИФ и АО

Специфика юридической конструкции ЗПИФ сближает его с юридическим лицом, но при этом предоставляет существенные преимущества в деятельности. Таким образом, в рамах ЗПИФ может быть выстроена привычная структура системы управления.

|

ЗПИФ |

АО |

|

Общее собрание пайщиков |

Общее собрание акционеров |

|

Инвестиционный комитет/консультант |

Совет директоров |

|

Управляющая компания |

Генеральный директор |

|

ПИФ — не юридическое лицо Налог на прибыль — 0% |

АО — юридическое лицо Налог на прибыль — 20% |

Сравнение ЗПИФ и фондов иностранных юрисдикций

Компании, не стремящиеся к приобретению статуса публичных, заинтересованы в ограничении для третьих лиц доступа к информации о финансовых показателях деятельности, строго соблюдая требования контролирующих органов к раскрытию информации.

Подобные задачи, актуальные как для крупных компаний, так и для обладателей семейных капиталов (имущественных накоплений), возможно решить с использованием структуры фонда. В России это ЗПИФы, в том числе для квалифицированных инвесторов. В иностранных юрисдикциях — трасты, фонды и иные структуры по управлению благосостоянием.

Рассмотрим сравнение российского ЗПИФа и Частного семейного фонда в Лихтенштейне.

|

ЗПИФ |

Фонд в Лихтенштейне |

|

|

Защита активов |

Запрет обращения взыскания на активы ЗПИФа по долгам владельцев инвестиционных паев или управляющей компании |

Фонд защищает активы учредителя от изъятий третьих лиц: судебные дела, развод, рейдерский захват и т.д. |

|

Ограничение доступа к информации об инвесторах для третьих лиц |

Информация о владельцах инвестиционных паев (например, ФИО) хранится в реестре специализированного регистратора и не доступна для третьих лиц, а также недоступна в ЕГРП и ЕГРЮЛ. |

Имя учредителя не указывается в публичных источниках или в торговом реестре Лихтенштейна. |

|

Ограничение доступа к информации о бенефициарах для третьих лиц |

Управляющая компания ЗПИФа обязана идентифицировать бенефициаров клиентов, но информация предоставляется исключительно регуляторам и и не доступна для третьих лиц. |

Совет фонда (при выполнении ряда условий) имеет возможность не идентифицировать своих бенефициаров, не нарушая при этом требований российского законодательства о КИК. |

|

Налоговое планирование |

Отсутствие налога на прибыль по сделкам с имуществом фонда. |

Потенциальные бенефициары не имеют права требования прибыли из фонда. |

|

Учет активов |

Учет активов ведется на территории РФ и регламентируются законами РФ. |

Учет и контроль активов осуществляется по Праву Лихтенштейна о фондах. |

Закрытые паевые инвестиционные фонды в управляющей компании «Апрель Капитал»

Информация и условия инвестирования на данной странице, в том числе, порог входа, условия обмена и продажи паев, указаны в соответствии с Правилами доверительного управления открытых паевых инвестиционных фондов под управлением АО УК «Апрель Капитал».АО УК «Апрель Капитал» (лицензия № 21-000-1-00075 от 09 августа 2002 года на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России (без ограничения срока действия), лицензия профессионального участника рынка ценных бумаг № 177-09185-001000 от 08 июня 2006 года на осуществление деятельности по управлению ценными бумагами, выданная ФСФР России (без ограничения срока действия). Открытые паевые инвестиционные фонды под управлением АО УК «Апрель Капитал» (далее — Фонды): ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции»1 (Правила доверительного управления зарегистрированы ФКЦБ России 18. 06.2003г. № 0118-14241730), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции сырьевых компаний»2 (Правила доверительного управления зарегистрированы ФСФР России 14.06.2007г. № 0846-94127344), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции несырьевых компаний»3 (Правила доверительного управления зарегистрированы ФСФР России 14.06.2007г. № 0847-94127333), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Сбалансированный»4 (Правила доверительного управления зарегистрированы ФКЦБ России 01.08.2001г. № 0060-56716383), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Облигации плюс»5 (Правила доверительного управления зарегистрированы ФСФР России 17.11.2005г. № 0424-79363131).

06.2003г. № 0118-14241730), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции сырьевых компаний»2 (Правила доверительного управления зарегистрированы ФСФР России 14.06.2007г. № 0846-94127344), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции несырьевых компаний»3 (Правила доверительного управления зарегистрированы ФСФР России 14.06.2007г. № 0847-94127333), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Сбалансированный»4 (Правила доверительного управления зарегистрированы ФКЦБ России 01.08.2001г. № 0060-56716383), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Облигации плюс»5 (Правила доверительного управления зарегистрированы ФСФР России 17.11.2005г. № 0424-79363131).

Получить подробную информацию о Фондах и ознакомиться с правилами доверительного управления Фондами, а также с иными документами, предусмотренными в Федеральном законе от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 123112, г. Москва, Пресненская наб., д.12, этаж 45, комната 14, по телефону +7 495 668-5566, а также в сети интернет по адресу: www.april-capital.ru. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением АО УК «Апрель Капитал», предусмотрены скидки с расчетной стоимости паев при их погашении. Обращаем Ваше внимание, что взимание скидок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Москва, Пресненская наб., д.12, этаж 45, комната 14, по телефону +7 495 668-5566, а также в сети интернет по адресу: www.april-capital.ru. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением АО УК «Апрель Капитал», предусмотрены скидки с расчетной стоимости паев при их погашении. Обращаем Ваше внимание, что взимание скидок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Информация об используемом знаке обслуживания: 09.11.2016 г. №РД0209944 — Государственная регистрация договора о предоставлении права использования товарных знаков от 29.08.2016 г.:

— «АпрельКапитал» по Свидетельству № 569211, в отношении услуг 36, 41, 45 классов МКТУ,

— «изобразительный товарный знак» по Свидетельству № 582278, в отношении товаров и услуг 09, 16, 35, 36, 41, 45 классов МКТУ

доверительное управление, ПИФы, Паевые инвестиционные фонды, управление активами, пенсионными накоплениями

© 2002–2021 АО УК «БКС». Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

АО УК «БКС». Лицензия ФКЦБ России № 21-000-1-00071 от 25.06.2002 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, без ограничения срока действия.

Лицензия ФСФР России № 050-12750-001000 от 10.12.2009г. на осуществление деятельности по управлению ценными бумагами, без ограничения срока действия.

Подробную информацию об осуществлении деятельности по управлению паевыми инвестиционными фондами и услугами по доверительному управлению, оказываемыми АО УК «БКС», а также об агентах, в том числе о полном, сокращенном фирменном названии, местонахождении, лицензии агентов, Вы можете найти в информационном бюллетене «Приложение к Вестнику ФСФР», на сайте bcs.ru/am, в ленте ЗАО «Интерфакс», в АО УК «БКС» по адресу: Российская Федерация, 630099, Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20.

Стоимость инвестиционных паёв может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют и не гарантируют доходы в будущем. Все сведения о доходности (приросте стоимости пая) ПИФ под управлением АО УК «БКС» приводятся без учета надбавок/скидок и налогообложения. Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. АО УК «БКС», государство не гарантируют доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым фондом. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют и не являются гарантией доходности учредителя управления в будущем. Управляющий не гарантирует достижения ожидаемой доходности, определенной в инвестиционном профиле и (или) в стандартном инвестиционном профиле учредителя управления.

Указание примера ожиданий инвестора, его инвестиционных целей, целей фондов, инвестиционного профиля драйверов роста является предположительным и не является обещанием гарантий уровня риска, доходности, эффективности управления активами, размера и стабильности издержек, доходов, безопасности инвестиций.

Полные наименования паевых инвестиционных фондов под управлением АО УК «БКС»:

- Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Основа», регистрационный номер правил фонда: 0140-58233625, дата регистрации 8.10.2003, ФКЦБ;

- Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Империя», регистрационный номер правил фонда: 2135-94173117, дата регистрации 26.05.2011, ФСФР России;

- Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Перспектива», регистрационный номер правил фонда: 0039-18547710, дата регистрации 20.03.2000, ФКЦБ;

- Открытый паевой инвестиционный фонд рыночных финансовых инструментов «XXII век», регистрационный номер правил фонда: 0133-58232502, дата регистрации 10.09.2003, ФКЦБ;

- Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Драгоценные металлы», регистрационный номер правил фонда: 2515, дата регистрации 27.

12.2012, ФСФР России;

12.2012, ФСФР России; - Открытый паевой инвестиционный Фонд рыночных финансовых инструментов «БКС Российские Акции», регистрационный номер правил фонда: 0278-58233720, дата регистрации 17.11.2004, ФСФР;

- Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Международные Облигации», регистрационный номер правил фонда: 3664, дата регистрации 19.02.2019, Банк России;

- Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Российские Еврооблигации», регистрационный номер правил фонда: 3665, дата регистрации 19.02.2019, Банк России;

- Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Фундаментальный Выбор», регистрационный номер правил фонда: 3666, дата регистрации 19.02.2019, Банк России.

- Закрытый паевой инвестиционный фонд недвижимости «Недвижимость пенсионного фонда», регистрационный номер правил фонда: 1084-58229782, дата регистрации 20.

11.2007, ФСФР РФ.

11.2007, ФСФР РФ. - Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Мировые ресурсы», регистрационный номер правил фонда: 4284, дата регистрации 28.01.2021, Банк России;

Раскрытие информации FATCA Документы Перечень инсайдерской информации Сведения для инсайдеров

Информация о структуре и составе участников управляющей компании, в том числе о лицах, под контролем либо значительным влиянием которых находится управляющая компания. Соответствует информации, направленной в Банк России для размещения на официальном сайте Банка России, дата направления информации в Банк России — 8.12.2020

Дата опубликования 8.12.2020. Время опубликования 19:00. Период актуальности: по настоящее время. Неактуальные редакции списка и схемы размещены в архиве.

Предоставленные на сайте материалы и указанная в них информация не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в них, могут не подходить Инвестору, не соответствовать его инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей Инвестора. АО УК «БКС» не несет ответственности за возможные убытки Инвестора в случае совершения упомянутых операций, либо инвестирования в упомянутые финансовые инструменты.

Финансовые инструменты либо операции, упомянутые в них, могут не подходить Инвестору, не соответствовать его инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей Инвестора. АО УК «БКС» не несет ответственности за возможные убытки Инвестора в случае совершения упомянутых операций, либо инвестирования в упомянутые финансовые инструменты.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски.

Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски.

Определение закрытого фонда

Что такое закрытый фонд?

Закрытый фонд — это портфель объединенных активов, который увеличивает фиксированную сумму капитала посредством первичного публичного предложения (IPO), а затем размещает акции для торговли на фондовой бирже.

Как и паевой инвестиционный фонд, закрытый фонд имеет профессионального менеджера, который контролирует портфель и активно покупает и продает холдинговые активы. Подобно биржевому фонду, он торгуется как акции, поскольку его цена колеблется в течение торгового дня.Однако закрытый фонд уникален тем, что после IPO материнская компания фонда не выпускает дополнительных акций, а сам фонд не будет выкупать — выкупать — акции. Вместо этого, как и отдельные акции, фонд может быть куплен или продан инвесторами только на вторичном рынке.

Другие названия закрытых фондов включают «закрытые инвестиции» и «закрытые паевые инвестиционные фонды».

Как работает закрытый фонд

Хотя закрытый фонд имеет несколько уникальных характеристик, которые отличают его от открытого фонда, такого как паевой инвестиционный фонд или биржевой фонд (ETF), он также имеет несколько общих черт с этими двумя ценными бумагами.И закрытые, и открытые фонды управляются инвестиционным консультантом через команду менеджеров, торгующих портфелем. Оба также взимают годовой коэффициент расходов и могут распределять доход и прирост капитала среди акционеров.

Закрытый фонд организован как публичная инвестиционная компания, и как ему, так и его управляющему портфелем требуется регистрация в Комиссии по ценным бумагам и биржам (SEC). Он, как правило, активно управляется, в отличие от большинства ETF или индексных паевых инвестиционных фондов, и его портфель ценных бумаг обычно концентрируется на конкретной отрасли, географическом рынке или рыночном секторе.

Ключевые выводы

- Закрытый фонд создается, когда инвестиционная компания привлекает деньги посредством IPO, а затем торгует своими акциями на открытом рынке, как акциями.

- Фонды закрытого типа часто предлагают более высокую доходность или более высокие потоки доходов, чем их аналоги открытых фондов.

- Цена закрытого фонда колеблется в зависимости от спроса и предложения, а также от изменения стоимости авуаров его портфеля.

Чем отличаются фонды закрытого типа

Однако фонды закрытого типа принципиально отличаются от фондов открытого типа.Закрытый фонд привлекает установленный размер капитала только один раз, посредством IPO, путем выпуска фиксированного количества акций, приобретаемых инвесторами. После продажи всех акций предложение закрывается — отсюда и название. Новый инвестиционный капитал в фонд не поступает.

Напротив, паевые инвестиционные фонды и биржевые фонды постоянно принимают доллары новых инвесторов, выпуская дополнительные акции и выкупая — или выкупая — акции у акционеров, желающих продать.

Список закрытых фондов на фондовых биржах, где их акции торгуются так же, как акции, с движением цен на акции в течение торгового дня.Такой листинг отличается от открытых паевых инвестиционных фондов, которые оценивают акции только один раз в конце торгового дня. В то время как цена акций открытого фонда основана на стоимости чистых активов (СЧА) портфеля, цена акций закрытого фонда колеблется в зависимости от рыночных сил. Эти силы включают спрос и предложение, а также изменение стоимости ценных бумаг в фондах фонда.

Поскольку они торгуют исключительно на вторичном рынке, закрытым фондам также требуется брокерский счет для покупки и продажи.Открытый фонд часто можно приобрести напрямую через инвестиционную компанию, спонсирующую фонд.

МинусыМожет изменяться

Меньше ликвидности, чем у открытых фондов

Доступно только через брокеров

Возможна большая скидка

Закрытые фонды и стоимость чистых активов

Одна из уникальных особенностей закрытого фонда — это его цена. СЧА фонда рассчитывается регулярно.Однако цена, по которой он торгуется на бирже, полностью определяется спросом и предложением. Этот спрос инвесторов может привести к закрытому фонду, торгующему с премией или дисконтом к его чистой стоимости. Цена с премией означает, что цена акции выше чистой чистой стоимости, в то время как дисконт является противоположным значением, ниже чистой чистой стоимости.

СЧА фонда рассчитывается регулярно.Однако цена, по которой он торгуется на бирже, полностью определяется спросом и предложением. Этот спрос инвесторов может привести к закрытому фонду, торгующему с премией или дисконтом к его чистой стоимости. Цена с премией означает, что цена акции выше чистой чистой стоимости, в то время как дисконт является противоположным значением, ниже чистой чистой стоимости.

Фонды закрытого типа могут торговать с надбавками и скидками по нескольким причинам. Они могут быть ориентированы на популярный сектор и отражать настроения этого сектора. Эти фонды могут также торговаться с премией, если фондом управляет исторически успешный сборщик акций.И наоборот, отсутствие спроса со стороны инвесторов или плохой профиль риска и доходности для фонда может привести к тому, что он будет торговать со скидкой к его чистой чистой стоимости.

Как упоминалось ранее, фонды закрытого типа не выкупают акции у инвесторов, но инвесторы могут торговать акциями между собой. Поскольку фонды закрытого типа не выкупают акции инвесторов, они не поддерживают большие денежные резервы, оставляя им больше средств для инвестирования. Они также могут активно использовать левередж — заемный капитал — для увеличения прибыли.В результате фонды закрытого типа часто предлагают более высокую доходность или более высокие потоки доходов, чем их аналоги взаимных фондов открытого фонда.

Поскольку фонды закрытого типа не выкупают акции инвесторов, они не поддерживают большие денежные резервы, оставляя им больше средств для инвестирования. Они также могут активно использовать левередж — заемный капитал — для увеличения прибыли.В результате фонды закрытого типа часто предлагают более высокую доходность или более высокие потоки доходов, чем их аналоги взаимных фондов открытого фонда.

Примеры закрытых фондов

Самый крупный тип закрытых фондов, оцениваемый по активам под управлением, — это фонды муниципальных облигаций. Эти крупные фонды инвестируют в долговые обязательства государственных и местных органов власти и государственных учреждений. Управляющие этими фондами часто стремятся к широкой диверсификации, чтобы минимизировать риск, но также часто полагаются на кредитное плечо для максимизации прибыли.

Менеджеры также создают глобальные и международные фонды с помощью акций или инструментов с фиксированной доходностью по всему миру. К ним относятся глобальные фонды, которые объединяют американские и международные ценные бумаги, международные фонды, которые покупают только ценные бумаги за пределами США, и фонды развивающихся рынков, которые могут быть очень волатильными и менее ликвидными из-за стран, в которые они инвестируют.

Одним из крупнейших закрытых фондов является Глобальный фонд диверсифицированного дохода от акционерного капитала (EXG) Eaton Vance. Основанная в 2007 году, она имеет рыночную капитализацию 2 доллара США.23 миллиарда по состоянию на март 2020 года. Основная цель инвестиций — обеспечить текущий доход и прибыль, а второстепенная цель — прирост капитала.

Что такое закрытые конечные фонды?

Несмотря на то, что они торгуются в США более века, фонды закрытого типа (CEF) недостаточно изучены. Распространенное заблуждение состоит в том, что CEF — это тип традиционного паевого инвестиционного фонда или биржевого фонда (ETF).Закрытый фонд — это , а не традиционный паевой инвестиционный фонд, закрытый для новых инвесторов.

На самом фундаментальном уровне CEF — это инвестиционная структура (не класс активов), организованная в соответствии с положениями Закона об инвестиционных компаниях 1940 года. CEF — это тип инвестиционной компании, акции которой торгуются на открытом рынке, например акция или ETF.

CEF — это тип инвестиционной компании, акции которой торгуются на открытом рынке, например акция или ETF.

Почему их называют фондами закрытого типа?

Как и традиционный паевой фонд, CEF инвестирует в портфель ценных бумаг и обычно управляется фирмой по управлению инвестициями.Но в отличие от паевых инвестиционных фондов, CEF закрыты в том смысле, что капитал не поступает в них регулярно, когда инвесторы покупают акции, и не утекает, когда инвесторы продают акции. После первичного публичного предложения (IPO) акции не торгуются напрямую с семьей спонсирующих фондов, как в случае с открытыми паевыми фондами.

Вместо этого акции обычно торгуются на бирже, и другие участники рынка действуют как соответствующие покупатели или продавцы. Сам фонд не выпускает и не выкупает акции ежедневно.Как и акции, CEF проводят первичное публичное размещение акций при запуске. На капитал, привлеченный в ходе IPO, управляющие портфелем покупают ценные бумаги, соответствующие инвестиционной стратегии фонда.

После IPO осталось всего 5 способов увеличить капитал в портфеле

- Выбор разумных инвестиций, которые позволят повысить стоимость чистых активов

- Выпуск долга с привлечением фонда

- Выпуск привилегированных акций с привлечением средств фонда

- Проведение вторичного размещения акций (публичная продажа новых акций)

- Проведение предложения прав (предоставление существующим акционерам права вкладывать больше капитала в фонд пропорционально их существующей собственности)

Точно так же есть только 5 способов оттока капитала из CEF

.- Выплаты акционерам

- Неудачные инвестиционные решения

- Тендерное предложение по выкупу акций, которое является методом контроля дисконта

- Только для привлеченных средств, принудительные продажи должны оставаться в соответствии с лимитами кредитного плеча

- Ликвидация фонда

Итак, поскольку капитал не поступает свободно в и из CEF, они называются фондами закрытого типа.

«Закрытая» структура дает основания для скидок и премий. После IPO акции CEF торгуются на открытом рынке, обычно на бирже, и рынок сам определяет цену акций. В результате цена акций обычно не соответствует стоимости чистых активов базовых активов фонда. (Стоимость чистых активов = (активы фонда — обязательства фонда) / акции в обращении)

Если цена акции выше, чем стоимость чистых активов, считается, что акции торгуются с «премией».«Обычно это изображается как« положительный дисконт », хотя математически это противоречит здравому смыслу. Например, фонд, торгующий с премией 2%, будет отображаться как« + 2% ». Если цена акции меньше стоимости чистых активов , акции, как говорят, торгуются с «дисконтом». Обычно это обозначается знаком минус, «-2%».

Закрытая структура также имеет другие значения

- В отличие от открытых паевых инвестиционных фондов, управляющий закрытым фондом не сталкивается с риском реинвестирования из-за ежедневного выпуска акций.

- Управляющий закрытым фондом не должен держать лишние денежные средства для погашения.

- Поскольку нет необходимости быстро привлекать денежные средства для неожиданного погашения, капитал считается более стабильным, чем в открытых фондах. Это стабильная капитальная база.

Относительно стабильная капитальная база, в свою очередь, порождает 2 других атрибута:

Во-первых, это делает CEF хорошей структурой для инвестирования в неликвидные ценные бумаги, такие как акции развивающихся рынков, муниципальные облигации и т. Д.Более высокий риск, связанный с инвестированием в неликвидные ценные бумаги, может привести к более высокой прибыли для акционеров.

Во-вторых, регулирующие органы разрешают фондам выпускать долговые и привилегированные акции со строгими ограничениями на леверидж. Фонд может выпускать долговые обязательства на сумму до 50% чистых активов. Еще один способ взглянуть на это: на каждый доллар долга у фонда должно быть 3 доллара активов (включая активы из долга). Это обычно называется пределом кредитного плеча 33%.

Это обычно называется пределом кредитного плеча 33%.

Фонд может выпускать привилегированные акции на сумму до 100% чистых активов.Другой способ взглянуть на это состоит в том, что на каждый доллар выпущенных привилегированных акций у фонда должно быть 2 доллара активов (включая активы от привилегированных акций). Это обычно называется лимитом кредитного плеча 50%.

Дело в том, что CEF не имеют высокой доли заемных средств, хотя любое количество заемных средств увеличивает волатильность стоимости чистых активов фонда.

Основные выводы

- Закрытые фонды — это тип инвестиционной компании, акции которой торгуются на открытом рынке, как акции или ETF.

- Капитал не поступает в фонды или из них, когда акционеры покупают или продают акции

- Как и акции, акции торгуются на открытом рынке

- Цена акций CEF почти всегда отличается от стоимости его чистых активов

- Инвесторы должны знать о возникающей премии или скидки

- Благодаря стабильной базе активов, CEF могут инвестировать в неликвидные ценные бумаги и выпускать долговые и / или привилегированные акции

Следующие шаги для рассмотрения

Найти акции Сопоставьте идеи с потенциальными инвестициями с помощью нашего скринера акций.

CEF против ETF и паевых инвестиционных фондов

Распространенное заблуждение состоит в том, что закрытый фонд (CEF) — это традиционный паевой инвестиционный фонд или биржевой фонд (ETF).Закрытый фонд — это не традиционный паевой инвестиционный фонд, закрытый для новых инвесторов. И хотя акции CEF торгуются на бирже, они не являются биржевыми фондами (ETF).

CEF имеют общие черты с традиционными открытыми взаимными фондами

- Оба имеют базовый портфель инвестиций со стоимостью чистых активов

- Оба управляются профессиональной командой менеджеров

- Оба имеют коэффициенты расходов и, как правило, графики сборов

- Оба могут предлагать инвесторам распределение дохода и прироста капитала.

Однако традиционные паевые инвестиционные фонды выпускают и выкупают акции ежедневно по окончании работы по чистой стоимости активов фонда.CEF не выпускают и не выкупают акции ежедневно. Вместо этого акции CEF торгуются на бирже внутри дня, как и акции. Цена акций CEF устанавливается рынком. Цена акций лишь изредка и по чистой случайности равна стоимости чистых активов CEF. Также, в отличие от традиционных паевых инвестиционных фондов, CEF могут выпускать долговые и / или привилегированные акции для увеличения своих чистых активов. Этот левередж может увеличить распределение (доход), но также увеличивает волатильность стоимости чистых активов.

CEF имеют общие черты с ETF

- Оба имеют базовый портфель инвестиций со стоимостью чистых активов

- Обе торгуют днем на биржах Акции

- CEF и ETF можно рассматривать во многом как акции, поскольку вы можете устанавливать лимитные ордера, сокращать акции и покупать с маржей

- Портфели можно использовать

- Оба имеют коэффициенты расходов и, как правило, графики сборов

- Оба могут предлагать инвесторам распределение дохода и прироста капитала.

ETF

ETF

имеют функцию выкупа / создания, которая обычно гарантирует, что цена акции не будет существенно отклоняться от стоимости чистых активов.В результате структура капитала ETF не закрывается. У CEF такой функции нет. CEF активно управляются, тогда как большинство ETF предназначены для отслеживания эффективности индекса. CEF достигают заемных средств за счет выпуска долговых и привилегированных акций, а также за счет финансового инжиниринга. ETF не могут выпускать долговые или привилегированные акции. ETF структурированы так, чтобы защитить инвесторов от прироста капитала лучше, чем CEF или открытые фонды.

Основные выводы

Традиционный | ETF | CEF | |

Стоимость | 1 раз в сутки по 4 р. | в течение дня | в течение дня |

Доступность покупок | Зависит от платформы | Высокий любой брокер | Высокий любой брокер |

Прозрачность портфеля | Низкий | Высокая | Низкий |

Опции из списка | № | Есть | Некоторые |

Постоянно предлагается | Да | Есть | Нет |

Тип управления | Активно | пассивный | Активно |

Закрытые паевые инвестиционные фонды — обзор, характеристики, пример

Что такое закрытые паевые инвестиционные фонды?

Закрытые паевые инвестиционные фонды — это паевые инвестиционные фонды, которые привлекают фиксированную сумму капитала от инвесторов посредством первичного публичного предложения (IPO) Первичное публичное размещение (IPO) Первичное публичное размещение (IPO) — это первая продажа акций, выпущенных компанией публике. До IPO компания считается частной компанией, обычно с небольшим количеством инвесторов (учредителей, друзей, родственников и бизнес-инвесторов, таких как венчурные капиталисты или бизнес-ангелы). Узнайте, что такое IPO, и разместите свои акции на фондовой бирже. Закрытый паевой инвестиционный фонд контролируется менеджером фонда, торгуется аналогично ценным бумагам и считается публичной инвестиционной компанией.

До IPO компания считается частной компанией, обычно с небольшим количеством инвесторов (учредителей, друзей, родственников и бизнес-инвесторов, таких как венчурные капиталисты или бизнес-ангелы). Узнайте, что такое IPO, и разместите свои акции на фондовой бирже. Закрытый паевой инвестиционный фонд контролируется менеджером фонда, торгуется аналогично ценным бумагам и считается публичной инвестиционной компанией.

- Закрытые паевые инвестиционные фонды — это паевые инвестиционные фонды, которые привлекают фиксированную сумму капитала и выпускают фиксированное количество акций — дополнительные акции не могут быть выпущены, а существующие акции не могут быть купленным обратно.

- Закрытый паевой инвестиционный фонд считается публичной инвестиционной компанией и должен зарегистрироваться в соответствующей комиссии по ценным бумагам.

- Закрытый паевой инвестиционный фонд торгуется на фондовой бирже, зависит от спроса и предложения и может торговать с премией или дисконтом к стоимости чистых активов на акцию.

Общие сведения о закрытых паевых инвестиционных фондах

В закрытых паевых инвестиционных фондах инициируется первичное публичное размещение акций с целью привлечения капитала для паевого инвестиционного фонда.Акции выдаются тем, кто вносит капитал в паевой инвестиционный фонд. После этого акции котируются на вторичном рынке. Вторичный рынок. Вторичный рынок — это место, где инвесторы покупают и продают ценные бумаги у других инвесторов. Примеры: Нью-Йоркская фондовая биржа (NYSE), Лондонская фондовая биржа (LSE). и торгуются инвесторами на основе спроса и предложения. Закрытый паевой инвестиционный фонд, как следует из названия, не выпускает дополнительных акций и не выкупает акции. На диаграмме ниже показан процесс, связанный с закрытым паевым инвестиционным фондом:

Ключевые характеристики закрытого паевого инвестиционного фонда

Закрытый паевой инвестиционный фонд имеет следующие ключевые характеристики:

1.

Комиссия за управление

Комиссия за управлениеВзимается плата за управление.

2. Активно управляется

Активно управляется управляющим фондом.

3. Основной капитал и акции

Увеличивает фиксированную сумму капитала и количество акций посредством SPO.

4. Торговля на бирже

Торговля на вторичном рынке (фондовая биржа Фондовая биржа Фондовая биржа — это торговая площадка, на которой покупаются и продаются ценные бумаги, такие как акции и облигации.Фондовые биржи позволяют компаниям привлекать капитал, а инвесторам принимать обоснованные решения, используя информацию о ценах в режиме реального времени. Биржи могут быть физическим адресом или электронной торговой площадкой.)

5. Запрет на выпуск или погашение акций

Он не выпускает и не выкупает акции помимо акций, выпущенных в ходе IPO.

6. Изменение цены акций

Цена акций закрытого паевого инвестиционного фонда отражает чистую стоимость активов в портфеле в дополнение к рыночному спросу и предложению Спрос и предложение Законы спроса и предложения — это микроэкономические концепции, которые заявляют, что на эффективных рынках — количество и количество поставленных товаров. Закрытый паевой инвестиционный фонд может торговать с премией или дисконтом к стоимости чистых активов на акцию.

Закрытый паевой инвестиционный фонд может торговать с премией или дисконтом к стоимости чистых активов на акцию.

Цена акций закрытого паевого инвестиционного фонда

Распространенная путаница связана с тем, как акции закрытого паевого инвестиционного фонда оцениваются на рынке. Цена акций закрытого паевого инвестиционного фонда изменяется в зависимости от изменения стоимости активов в портфеле, а также спроса и предложения и других фундаментальных факторов. Спрос и предложение, а также другие фундаментальные факторы могут привести к тому, что закрытый паевой инвестиционный фонд будет торговать с премией или дисконтом к стоимости чистых активов на акцию.

Поскольку закрытый паевой инвестиционный фонд состоит из фиксированного количества акций, высокий спрос определяет цену акций, а давление продавцов снижает цену акций. Спрос и предложение закрытого паевого инвестиционного фонда могут определяться настроениями рынка, репутацией управляющего фондом, плохим профилем доходности и рисков, высокими комиссиями за управление и т. Д.

Д.

Практический пример

Рассмотрим закрытый инвестиционный фонд. end взаимный фонд, который привлек 10 миллионов долларов капитала посредством первичного публичного размещения акций.После IPO паевой инвестиционный фонд выпустил 10 миллионов акций с чистой стоимостью 1 доллар (10 миллионов долларов / 10 миллионов акций) на акцию. Для простоты предположим, что фонд не взимает плату за управление.

A Premium NAV / акция

Потенциальный инвестор замечает, что закрытый паевой инвестиционный фонд управляется авторитетным банкиром с Уолл-Стрит и удобен для акционеров. Потенциальный инвестор решает приобрести доли в закрытом паевом инвестиционном фонде. Отмечая, что текущая цена акции составляет 1 доллар, она предлагает небольшую премию к чистой чистой стоимости за акцию для покупки акций у текущих акционеров фонда.

СЧА со скидкой на акцию

В разгар торговой войны между США и Китаем инвестор взаимного фонда замечает, что паевой инвестиционный фонд занимает большую позицию в акциях фишек. Инвестор считает, что спрос на микросхемы в Китае будет слабым, и в результате не хочет держать паевой инвестиционный фонд. Он решает продать свои акции паевого инвестиционного фонда с дисконтом к чистой чистой стоимости на акцию.

Инвестор считает, что спрос на микросхемы в Китае будет слабым, и в результате не хочет держать паевой инвестиционный фонд. Он решает продать свои акции паевого инвестиционного фонда с дисконтом к чистой чистой стоимости на акцию.

Плюсы и минусы закрытых паевых инвестиционных фондов

Плюсы :

- Снижение несистематического риска из-за наличия у фонда диверсифицированных ценных бумаг

- Управляется портфельным менеджером с помощью аналитиков

- Торгуется на акциях биржи, обеспечивающие высокую ликвидность

Минусы :

- Обусловлено спросом и предложением, что может привести к торгам фонда со скидкой

- Комиссия за управление сборами и расходы

- Отсутствует послужной список при запуске фонда

Дополнительная литература

CFI предлагает сертификацию FMVA® по финансовому моделированию и оценке (FMVA) ™. Присоединяйтесь к более чем 350 600 студентам, которые работают в таких компаниях, как Amazon, J. П. Морган и программа сертификации Ferrari для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы:

П. Морган и программа сертификации Ferrari для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы:

- Инвестирование: руководство для новичков Инвестирование: руководство для начинающих Руководство CFI по инвестициям для начинающих научит вас основам инвестирования и научит их начинать. Узнайте о различных стратегиях и методах торговли, а также о различных финансовых рынках, на которые вы можете инвестировать.

- Рыночные ценные бумаги Рыночные ценные бумаги Рыночные ценные бумаги — это неограниченные краткосрочные финансовые инструменты, которые выпускаются либо для долевых ценных бумаг, либо для долговых ценных бумаг публично зарегистрированной компании .Компания-эмитент создает эти инструменты специально для сбора средств для дальнейшего финансирования коммерческой деятельности и расширения.

- Открытые паевые инвестиционные фонды Открытые паевые инвестиционные фонды Открытые паевые инвестиционные фонды — это паевые инвестиционные фонды, которые выпускают акции для инвесторов на основе чистой стоимости активов (СЧА) фонда на акцию.

В открытом паевом инвестиционном фонде

В открытом паевом инвестиционном фонде - Частная против публичной компании Частная против публичной компании Основное различие между частной и публичной компанией состоит в том, что акции публичной компании торгуются на фондовой бирже, а акции частной компании — нет.

Закрытые фонды | Investor.gov

Закрытый фонд, юридически известный как закрытая инвестиционная компания, является одним из трех основных типов инвестиционных компаний. Два других типа инвестиционных компаний — это фонды открытого типа (обычно паевые инвестиционные фонды) и паевые инвестиционные фонды. трасты (ПИФы). Биржевые фонды (ETF) обычно также структурированы как фонды открытого типа, но могут быть также структурированы как UIT.

Закрытый фонд инвестирует деньги, собранные в ходе первичного публичного размещения акций, в акции, облигации, инструменты денежного рынка и / или другие ценные бумаги.

Вот некоторые из традиционных и отличительных характеристик закрытых фондов:

- Закрытый фонд обычно не предлагает на постоянной основе свои акции для продажи, а вместо этого продает фиксированное количество акций за один раз.

После первичного публичного размещения фонд обычно торгуется на рынке, таком как Нью-Йоркская фондовая биржа или фондовый рынок NASDAQ.

После первичного публичного размещения фонд обычно торгуется на рынке, таком как Нью-Йоркская фондовая биржа или фондовый рынок NASDAQ. - Цена акций закрытых фондов, которые торгуются на вторичном рынке после их первоначального публичного предложения, определяется рынком и может быть больше или меньше стоимости чистых активов акций (СЧА).Акции, которые продаются по цене выше, чем NAV, считаются проданными с премией, а акции, которые продаются по цене ниже NAV, продаются с дисконтом.

- Закрытый фонд обычно не обязан выкупать свои акции у инвесторов по запросу. То есть паи закрытых фондов обычно не подлежат выкупу. Кроме того, им разрешено держать больший процент неликвидных ценных бумаг в своих инвестиционных портфелях, чем паевые инвестиционные фонды. «Неликвидной» ценной бумагой обычно считается ценная бумага, которую нельзя продать в течение семи дней по приблизительной цене, используемой фондом при определении чистой стоимости активов.

- Закрытые фонды зарегистрированы в SEC и регулируются SEC.

Кроме того, инвестиционные портфели закрытых фондов обычно управляются отдельными организациями, известными как инвестиционные консультанты, которые также зарегистрированы в SEC.

Кроме того, инвестиционные портфели закрытых фондов обычно управляются отдельными организациями, известными как инвестиционные консультанты, которые также зарегистрированы в SEC. - Фонды закрытого типа обычно выплачивают выплаты ежемесячно или ежеквартально. Эти распределения могут включать доход, генерируемый фондом — процентный доход, дивиденды или прирост капитала — или возврат основной суммы / капитала. Возврат основной суммы / капитала снижает размер активов фонда.Фонды закрытого типа должны отправлять письменное уведомление, называемое уведомлением 19 (а), когда распределения включают возврат капитала.

Есть много разновидностей закрытых фондов. У каждого могут быть разные инвестиционные цели, стратегии и инвестиционные портфели. Они также могут подвергаться различным рискам, нестабильности, а также комиссиям и расходам. Комиссии снижают доходность инвестиций фонда и являются важным фактором, который инвесторы должны учитывать при покупке акций.

Перед покупкой акций фонда вам следует внимательно прочитать всю доступную информацию о фонде, включая его проспект и последний отчет акционеров.

Узнать больше

Что такое закрытый фонд?

Фонды закрытого типа существуют с 1893 года, более чем за 30 лет до того, как в Соединенных Штатах был создан первый паевой инвестиционный фонд (также известный как открытый фонд). Однако фонды закрытого типа встречаются гораздо реже, чем фонды открытого типа. На рынке имеется около 500 закрытых фондов, а открытых паевых инвестиционных фондов — около 7700. 1

Закрытые фонды похожи на открытые паевые инвестиционные фонды в том, что инвесторы объединяют свои деньги вместе, чтобы купить профессионально управляемый портфель акций и / или облигаций.Оба имеют дивиденды и прирост капитала, которые распределяются ежегодно. В остальном они очень разные. Например, фонды закрытого типа встречаются гораздо реже, чем фонды открытого типа. Кроме того, фонды закрытого типа имеют больше общего с акциями или биржевыми фондами (ETF).

Фонды закрытого типа проводят первичное публичное размещение акций (IPO) с фиксированным количеством акций для продажи инвесторам. После этого инвестиционная компания обычно не имеет дела с общественностью напрямую, и инвесторы, желающие приобрести акции, должны делать это на вторичном рынке, таком как Нью-Йоркская фондовая биржа.Инвестиционным портфелем закрытого фонда обычно управляет отдельная организация, известная как «инвестиционный консультант», зарегистрированная в Комиссии по ценным бумагам и биржам.

После этого инвестиционная компания обычно не имеет дела с общественностью напрямую, и инвесторы, желающие приобрести акции, должны делать это на вторичном рынке, таком как Нью-Йоркская фондовая биржа.Инвестиционным портфелем закрытого фонда обычно управляет отдельная организация, известная как «инвестиционный консультант», зарегистрированная в Комиссии по ценным бумагам и биржам.

Акции покупаются и продаются на открытом рынке, что создает ситуацию, в которой активность инвесторов не оказывает существенного влияния на решения по управлению средствами. Рыночная цена акций закрытых фондов, торгуемых на вторичном рынке, определяется спросом и предложением, а не стоимостью чистых активов (СЧА) акций.Хотя закрытые фонды начинаются с чистой стоимости активов, торговая цена может быть выше или ниже этого значения. Если цена выше, акции продаются с «премией». Если цена ниже, они продают со скидкой.

Если вы планируете инвестировать в закрытый фонд, следует помнить о некоторых вещах. Фонды закрытого типа взимают комиссию за брокерскую торговлю и считаются более рискованными, чем открытые паевые инвестиционные фонды. Они могут инвестировать в большее количество неликвидных ценных бумаг и могут использовать методы кредитования, которых обычно избегают паевые инвестиционные фонды.Закрытые фонды обычно не подлежат погашению. Инвестиционная компания не обязана выкупать акции для удовлетворения требований инвесторов. А фонды закрытого типа взимают плату за управление.

Фонды закрытого типа взимают комиссию за брокерскую торговлю и считаются более рискованными, чем открытые паевые инвестиционные фонды. Они могут инвестировать в большее количество неликвидных ценных бумаг и могут использовать методы кредитования, которых обычно избегают паевые инвестиционные фонды.Закрытые фонды обычно не подлежат погашению. Инвестиционная компания не обязана выкупать акции для удовлетворения требований инвесторов. А фонды закрытого типа взимают плату за управление.

Некоторые люди рассматривают возможность инвестирования в фонды закрытого типа, поскольку они предназначены для обеспечения потока дохода, часто на ежемесячной или ежеквартальной основе. Фонды закрытого типа также могут стать важным элементом диверсификации их портфелей. Диверсификация — это метод, помогающий управлять инвестиционным риском, но он не гарантирует прибыль или защищает от инвестиционных потерь.

Стоимость паев закрытых фондов и паевых инвестиционных фондов колеблется в зависимости от рыночных условий. Акции при продаже или выкупе могут стоить больше или меньше их первоначальной стоимости.

Акции при продаже или выкупе могут стоить больше или меньше их первоначальной стоимости.

Паевые инвестиционные фонды продаются по проспекту эмиссии. Пожалуйста, внимательно изучите инвестиционные цели, риски, сборы и расходы перед инвестированием. Проспект эмиссии, содержащий эту и другую информацию об инвестиционной компании, можно получить у финансового специалиста. Обязательно внимательно прочтите проспект, прежде чем принимать решение о вложении средств.

Источник: 1) Институт инвестиционной компании

Информация в этом информационном бюллетене не предназначена в качестве совета или рекомендаций по вопросам налогообложения, права, инвестиций или выхода на пенсию, и на нее нельзя полагаться, чтобы избежать каких-либо федеральных налоговых штрафов. Вам рекомендуется обратиться за советом к независимому налоговому или юридическому специалисту. Содержание получено из источников, которые считаются точными. Ни представленная информация, ни выраженное мнение не являются приглашением к покупке или продаже какой-либо ценной бумаги. Этот материал был написан и подготовлен Broadridge Advisor Solutions. © 2021 Broadridge Financial Solutions, Inc.

Этот материал был написан и подготовлен Broadridge Advisor Solutions. © 2021 Broadridge Financial Solutions, Inc.

Закрытые фонды и паевые инвестиционные фонды открытого типа

Закрытые фонды отличаются от открытых паевых инвестиционных фондов.

В случае открытого фонда, пока вы хотите покупать акции, управляющая компания продаст их вам. Они возьмут ваши деньги, добавят их в портфель и создадут больше акций. Вы всегда покупаете акции открытого фонда у фондовой компании, а не на вторичном рынке.

Когда открывается закрытый фонд, компания собирает определенную сумму денег и выпускает определенное количество акций. После этого новые акции не создаются. Инвесторы могут покупать акции фонда только на вторичном рынке, у кого-то другого, кто продает акции.

После сбора первоначальных денег управляющий фондом управляет инвестициями в соответствии с целями и задачами фонда. Фонды закрытого типа можно инвестировать в любые публично торгуемые ценные бумаги, такие как акции, облигации, привилегированные акции, опционы и т. Д.

Д.

Фонды закрытого типа могут давать выплаты выше среднего

Многие фонды закрытого типа выплачивают ежемесячные или ежеквартальные дивиденды. Они могут быть привлекательной альтернативой для инвесторов, ищущих доход. Инвесторы должны понимать, как осуществляется этот доход. Во многих случаях часть выплаты фонда представляет собой возврат основной суммы. Некоторые фонды медленно самоликвидируются в течение 20–30 лет.

Цена акций также может быть очень волатильной, и многие фонды закрытого типа увидят, что их акции будут падать при повышении процентных ставок.Инвесторы, использующие закрытые фонды, должны понимать, что, хотя они могут получать стабильный доход, их основная стоимость может колебаться до экстремальных максимумов и минимумов.

Будьте осторожны с кредитным плечом

Цена акций настолько изменчива, потому что многие закрытые фонды используют кредитное плечо или занимают средства под залог фонда, чтобы купить больше ценных бумаг. Цель этой стратегии — увеличить доходность фонда или сумму выплачиваемого дохода.

Цель этой стратегии — увеличить доходность фонда или сумму выплачиваемого дохода.

Например, представьте себе фонд регулярных дивидендов, который владеет акциями, выплачивающими дивиденды.Как закрытый фонд, который может использовать кредитное плечо, этот фонд может брать займы под портфель акций, чтобы купить больше акций, выплачивающих дивиденды. Предполагая, что процентные ставки были достаточно низкими, их стоимость заимствования была бы меньше, чем дивидендная доходность, и они могли бы увеличить выплаты из фонда, используя таким образом кредитное плечо.

Такое использование кредитного плеча или заемных средств приводит к тому, что закрытые фонды, такие как облигации, сильно чувствительны к процентной ставке. При повышении процентных ставок цена акций закрытых фондов может снизиться.Это связано с тем, что инвесторы ожидают, что теперь фонду придется платить более высокую стоимость заемных средств, и ожидается, что эти более высокие процентные ставки снизят общую доходность фонда.

Акции торгуются с премией или скидкой

Когда фонд торгуется с дисконтом, это означает, что при покупке доли вы платите меньше, чем действительно стоит рыночная стоимость всех основных инвестиций фонда.

Когда фонд торгуется с премией, это означает, что при покупке доли вы платите больше, чем действительно стоит рыночная стоимость всех основных инвестиций фонда.

Фонды закрытого типа лучше всего использовать в качестве дополнения к портфелю, приносящему общий доход, или, только для опытных инвесторов, путем применения дисциплинированной торговой стратегии, которая предполагает покупку средств со скидкой и продажу их с премией.

Не путайте закрытые фонды с закрытыми фондами. Когда открытый паевой инвестиционный фонд прекращает выпуск акций на временной или постоянной основе, он будет считаться «закрытым». В этот момент вы не можете покупать акции фонда; не на вторичном рынке и не у фондовой компании.Эти закрытые фонды не то же самое, что закрытые фонды.

Это кажется сложным

Подумайте об этом так: то, что вы называете паевым инвестиционным фондом, является открытым фондом. Если в настоящее время вы держите то, что ваша компания или консультант называет паевыми фондами, у вас, вероятно, есть открытые фонды. Большинство портфелей заполнено фондами открытого типа.

Фонды закрытого типа больше похожи на фондовые биржи. Существует меньшее предложение закрытых фондов, и часто они принадлежат инвесторам или консультантам с продвинутыми знаниями или конкретными целями, потому что закрытые фонды часто представляют более высокий риск.

.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

12.2012, ФСФР России;

12.2012, ФСФР России; 11.2007, ФСФР РФ.

11.2007, ФСФР РФ.

м.

м.

В открытом паевом инвестиционном фонде

В открытом паевом инвестиционном фонде После первичного публичного размещения фонд обычно торгуется на рынке, таком как Нью-Йоркская фондовая биржа или фондовый рынок NASDAQ.