Кредиты в Твери от 3% на 06.10.2021 | Оформите заявку на кредит в одном из 24 банка Твери

Потребительский кредит в Твери — определенная сумма, предоставляемая гражданам взаймы для покупки каких-либо товаров или оплаты услуг. Сегодня население РФ массово пользуется такими банковскими продуктами. Люди считают для себя удобным использование кредитов для приобретения нового или подержанного транспортного средства, мебели, даже жилплощади.

Поможет оформить кредит портал Banki.ru. Здесь соискатель сможет открыть страницу с актуальными на 06.10.2021 2021 кредитными предложениями от разных ФО по минимальной ставке 3, тщательно изучить и сравнить их, а потом перейти к заполнению заявки, не потратив ни одной лишней минуты. Если понадобится подсчитать, какую выгоду заемщик извлечет из сделки по кредиту, для этого есть онлайн-калькулятор.

Какие кредиты представлены в Твери:

- единовременные;

- возобновляемые;

- на неотложные нужды;

- доверительные;

- на недвижимость;

- на товары первой необходимости;

- на платные услуги;

- для молодых семейств;

- пенсионерам;

- на ремонт жилья.

На нашем же сайте можно найти полезный сервис – «Мастер подбора кредитов». С его помощью удастся за считаные минуты отыскать лучшие варианты финансирования Твери из 214 кредитов, заполнив всего одну простую анкету.

О процедуре оформления

Какие действия нужно выполнить, чтобы взять кредит в одной из 24 финансовых организаций Твери:

- Ознакомиться с перечнем кредитов, выбрать наиболее выгодные предложения. Это можно сделать разными способами (проконсультировавшись в офисе, на официальном сайте компании, по телефону).

- Заполнить заявку на кредит и отправить ее кредитору.

- Дождаться рассмотрения и одобрения.

- Получить кредит наличными или на банковскую карту (можно открыть специально или воспользоваться уже имеющейся).

Об одобрении

Пользователь зашел на страницу с вариантами кредитов, указал город — Тверь, приступил к оформлению запроса. Какие аспекты особенно важны, когда нужно добиться 100%-го одобрения:

- внешний вид клиента, пришедшего за кредитом, и поведение на собеседовании;

- кредитор проверит, не состоит ли заявитель на учете в психоневрологическом или наркологическом диспансере;

- свою роль играет наличие или отсутствие у соискателя судимости;

- не должно быть неоплаченных штрафов или коммунальных платежей;

- помочь с оформлением кредита может предоставление залога или привлечение поручителей.

Соблюдение простых рекомендаций позволит быстро и без проблем получить кредит в банке.

Публикация: 30.11.2018

Изменено: 04.10.2021

Как взять кредит по максимально низкой ставке?

04.07.2018Сегодня мы затронем простую, но очень важную для кошелька тему:

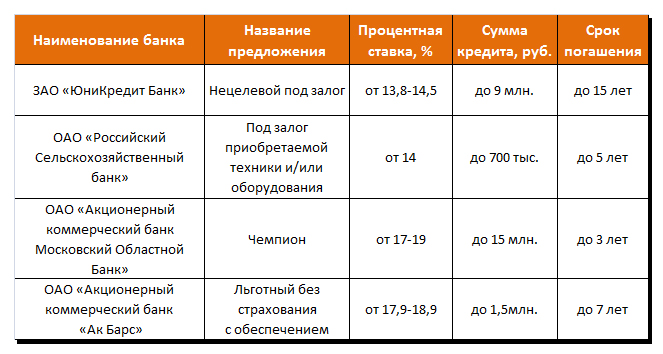

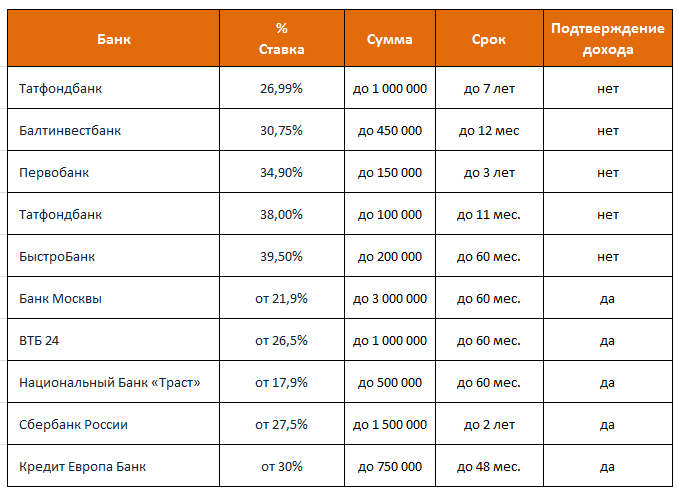

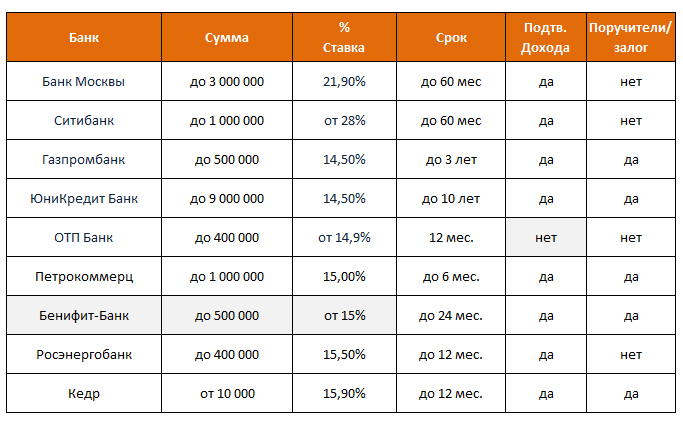

Ответ очевиден. Самые выгодные условия банки предлагают тем, кто имеет хорошую кредитную историю, официальный доход, получает зарплату на банковскую карту, готов предоставить залог, поручителя, имеет собственность или семью.

Отличный способ снизить процент – взять кредит под залог автомобиля. Автомобиль при этом остаётся у вас, а в банке оформляется договор залога. Подобные программы пользуются особой популярностью в автомобильных регионах страны, например, в Приморском крае.

Особые условия кредитования зачастую предлагаются пенсионерам, сотрудникам бюджетных и военных структур. Таким клиентам кредит на небольшую сумму, как правило, предоставляется без обеспечения и с упрощённым оформлением, вплоть до оформления только по паспорту.

Если у вас есть действующий кредит, присмотритесь к программам рефинансирования. Год назад ставки по кредитам были намного выше, а сегодня, когда ключевая ставка снизилась, на рынке можно встретить очень выгодные программы. Это отличный шанс снизить сумму ежемесячного платежа, минимизировать расходы по обслуживанию кредита и получить дополнительную сумму денег на личные расходы.

Отличный способ определиться с нужным кредитным продуктом – воспользоваться сайтом банка. Большинство компаний размещают на сайте специальные кредитные калькуляторы, которые позволяют примерно рассчитать процентную ставку, ежемесячный платёж и общую сумму переплаты по кредиту в зависимости от суммы, срока, наличия залога, поручителей, первоначальных взносов.

Многих могут заинтересовать основные причины отказов по заявкам на кредитование. Ответ простой: плохая кредитная история, когда нет платежей по кредиту 30 и более дней и наличие задолженности перед судебными приставами. Это делает получение кредита практически невозможным. Поэтому, если вы уже брали кредиты, советуем проверить себя. Сделать это можно, отправив запрос в Бюро Кредитных Историй (БКИ) через банк.

Часто звучит вопрос о том, как работая в организации 3 месяца, оформить кредит?Шансы, безусловно, есть, однако успех зависит от таких факторов, как кредитная история, официальное трудоустройство, уровень дохода заёмщика, наличие семьи и имущества в собственности..

Приглашаем всех клиентов, желающих получить свой кредит на выгодных условиях, оформить заявку на сайте Примсоцбанка, что займет у вас пару минут. В случае положительного решения специалист банка свяжется с вами и назначит встречу в ближайшем к вам офисе банка.

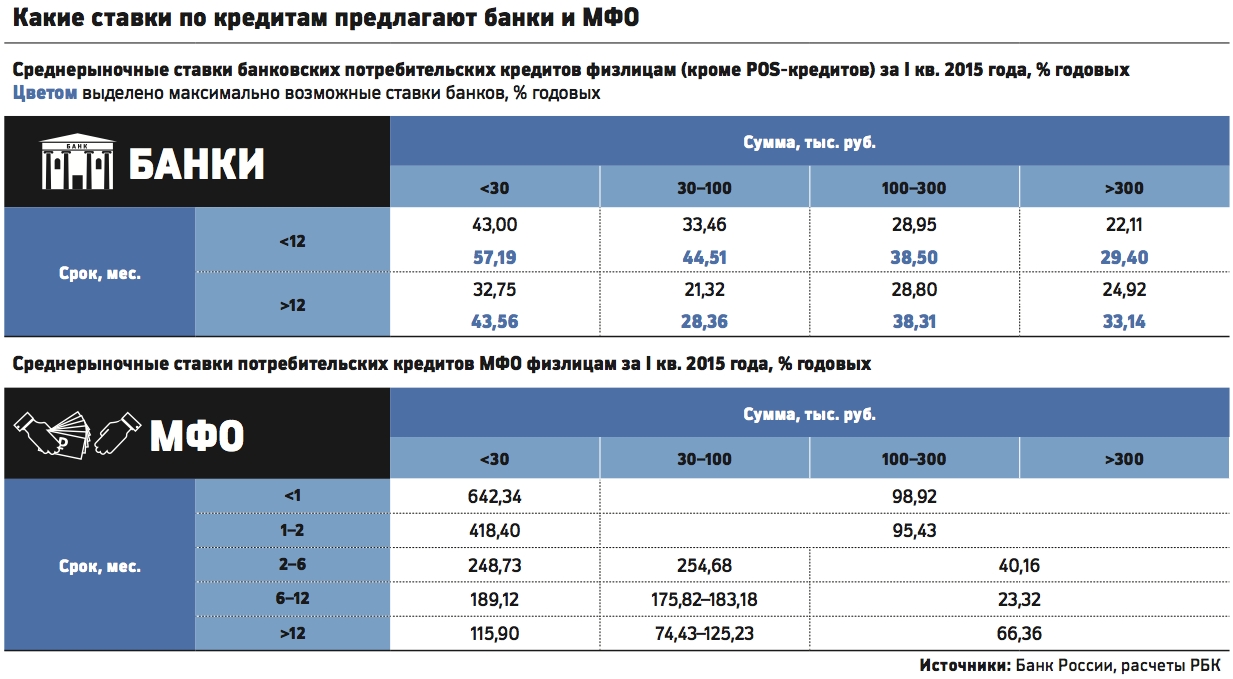

Центробанк хочет распространить механизм ограничения ПСК на все виды ссуд

Центробанк хочет распространить механизм ограничения полной стоимости кредита (ПСК) на все виды ссуд, отметила председатель Банка России Эльвира Набиуллина в Совете Федерации.

Она попросила власти поддержать эту инициативу. «Чтобы люди видели честную стоимость кредита со всеми «накрученными опциями», с середины следующего года вступит в силу требование об ограничении ПСК по ипотеке. Мы считаем важным распространить такой механизм на все кредиты», — рассказала Эльвира Набиуллина. Что такое ПСК и как она влияет на стоимость кредита, «РГ» — Неделе рассказали в пресс-службе ЦБ.

Факт 1. ПСК учитывает не только сумму кредита и процентную ставку, но и другие расходы, предусмотренные договором, например, обязательную страховку или плату за выпуск кредитной карты. Возможность оценить расходы, связанные с получением и обслуживанием кредита или займа, — важный фактор, который влияет на принятие гражданином решения о заключении договора. Кроме того, это позволяет сравнить предложения различных кредиторов и сделать осознанный выбор в пользу того или иного кредитного продукта.

Кроме того, это позволяет сравнить предложения различных кредиторов и сделать осознанный выбор в пользу того или иного кредитного продукта.

Факт 2. ПСК должна учитывать все продукты — основной и дополнительный, но кредиторы могут пытаться обойти это требование. Например, клиентам, которые заинтересовались рекламой кредитной карты с длительным грейс-периодом, могут предложить подписать договор на оформление карты без грейс-периода с вполне рыночной ставкой и дополнительное соглашение о подключении грейс-периода, по которому ставка оказывается уже значительно выше. Но среди множества подписываемых документов клиент этого не замечает и думает, что получает карту с большим грейс-периодом и низкой ставкой. Таким образом, фактически граждане приобретают гораздо более дорогой продукт, если выйдут за пределы грейс-периода.

Факт 3. Помимо связанных с кредитом дополнительных услуг вроде страховки банки активно предлагают потребителям добровольные дополнительные услуги, которые не связаны с параметрами кредита и возможностью его получения. Согласно текущим нормам плата за такие услуги не включается в расчет ПСК. Вместе с тем возникают случаи, когда недобросовестные менеджеры банков навязывают приобретение подобных дополнительных услуг, то есть, несмотря на то что юридически они абсолютно добровольны и не влияют на решение банка по заявке и условия кредита, потребителю сообщают о том, что оформить договор без них невозможно. Кроме того, не всегда такие менеджеры сообщают клиентам полную и достоверную информацию о размере комиссий за такие услуги, и они могут оказаться для потребителей неприятной неожиданностью.

Согласно текущим нормам плата за такие услуги не включается в расчет ПСК. Вместе с тем возникают случаи, когда недобросовестные менеджеры банков навязывают приобретение подобных дополнительных услуг, то есть, несмотря на то что юридически они абсолютно добровольны и не влияют на решение банка по заявке и условия кредита, потребителю сообщают о том, что оформить договор без них невозможно. Кроме того, не всегда такие менеджеры сообщают клиентам полную и достоверную информацию о размере комиссий за такие услуги, и они могут оказаться для потребителей неприятной неожиданностью.

Факт 4. На момент заключения договора потребительского кредита (займа) ПСК не может превышать среднерыночное значение ПСК (его рассчитывает Банк России), увеличенное более чем на треть.

Советы от профи

Представители Банка России также рассказали, на что обратить внимание заемщикам

Совет 1. Проверьте, не включены ли в ваш договор какие-то дополнительные платные услуги, которые вам не нужны: кредитная карта, СМС-информирование, добровольное страхование жизни и здоровья, удаленное обслуживание или услуги нотариуса. Уточните, обязательны ли эти пункты или вы можете от них отказаться.

Уточните, обязательны ли эти пункты или вы можете от них отказаться.

Совет 2. Обратите внимание, что в стоимость кредита банк не должен включать услуги, на которые вы не давали свое согласие, и те, которые он оказывает в своих интересах: рассмотрение заявки, подготовку документов для договора, ведение ссудного счета.

Кредиты в банках Безрукавки с онлайн заявкой в 2021 году

Кредиты в банках Безрукавки с онлайн заявкой в 2021 году — низкие процентные ставки без скрытых переплатНа сегодня в 2 банках Безрукавки осуществляется кредитование физических лиц, в том числе без кредитной истории. На сегодня можно оформить 10 кредитов с подачей онлайн заявки, 8 кредитов со срочным решением банка до 1 дня. Взять ссуду с самой низкой процентной ставкой 5.9% можно в Почта Банке, кредит «Суперпочтовый». Данные обновлены

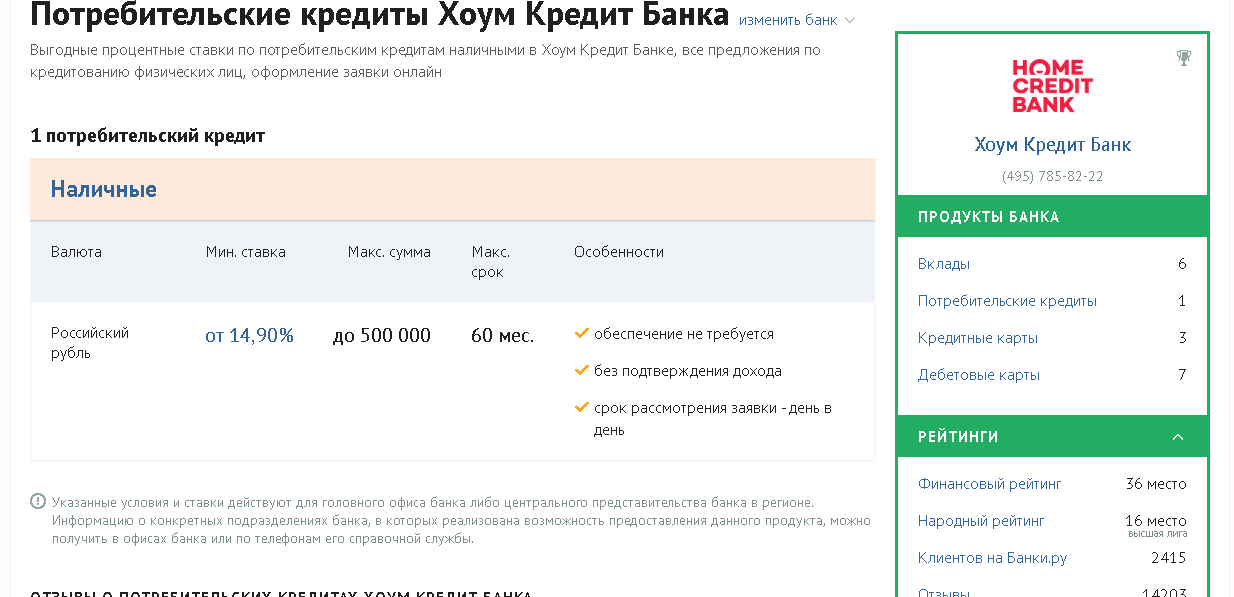

Хоум Кредит Банк · Безрукавка

до 60 мес.

до 3 000 000 ₽

- любой заемщик

- без залога и поручителей

- страховка на выбор

Азиатско-Тихоокеанский Банк · Безрукавка

до 60 мес.

до 1 000 000 ₽

от 8.8%

- любой заемщик

- без залога и поручителей

- страховка на выбор

- без справок

Совкомбанк · Безрукавка

до 60 мес.

до 1 000 000 ₽

от 9.9%

- любой заемщик

- без залога и поручителей

- страховка на выбор

- справка по форме банка

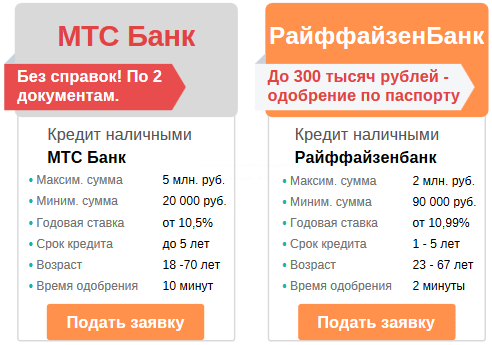

МТС-Банк · Безрукавка

до 60 мес.

до 5 000 000 ₽

от 10.5%

- любой заемщик

- без залога и поручителей

- без страховки

- справка по форме банка

Тинькофф Банк · Безрукавка

—

до 700 000 ₽

от 12%

Кредитная карта- любой заемщик

- без залога и поручителей

- без страховки

- без справок

Почта Банк · Безрукавка

до 60 мес.

до 3 000 000 ₽

от 12.9%

- любой заемщик

- без залога и поручителей

- страховка на выбор

- справка по форме банка

СберБанк · Безрукавка

Целевой- любой заемщик

- без залога и поручителей

- без страховки

- без справок

Тинькофф Банк · Безрукавка

до 60 мес.

до 2 000 000 ₽

от 5.9%

- любой заемщик

- без залога и поручителей

- страховка на выбор

- без справок

Почта Банк · Безрукавка

до 60 мес.

до 4 000 000 ₽

от 5.9%

Зарплатникам- клиентам банка

- без залога и поручителей

- страховка на выбор

- без справок

Почта Банк · Безрукавка

до 60 мес.

до 4 000 000 ₽

от 5.9%

КлиентамОсобым заемщикам- клиентам банка, пенсионерам

- без залога и поручителей

- страховка на выбор

- без справок

Почта Банк · Безрукавка

до 60 мес.

до 4 000 000 ₽

от 5.9%

- любой заемщик

- без залога и поручителей

- страховка на выбор

- без справок

Почта Банк · Безрукавка

до 60 мес.

до 4 000 000 ₽

от 5.9%

- любой заемщик

- без залога и поручителей

- страховка на выбор

- без справок

Почта Банк · Безрукавка

до 60 мес.

до 4 000 000 ₽

от 5.9%

КлиентамОсобым заемщикам- клиентам банка, пенсионерам

- без залога и поручителей

- страховка на выбор

- без справок

Почта Банк · Безрукавка

до 60 мес.

до 4 000 000 ₽

от 5.9%

Целевой- любой заемщик

- без залога и поручителей

- страховка на выбор

- без справок

Тинькофф Банк · Безрукавка

до 60 мес.

до 3 000 000 ₽

от 7.9%

Залог- любой заемщик

- залог авто

- страховка на выбор

- без справок

Тинькофф Банк · Безрукавка

до 60 мес.

до 2 000 000 ₽

от 8.9%

- любой заемщик

- без залога и поручителей

- страховка на выбор

- без справок

СберБанк · Безрукавка

до 60 мес.

до 5 000 000 ₽

от 8.9%

Целевой- любой заемщик

- без залога и поручителей

- без страховки

- без справок

СберБанк · Безрукавка

до 60 мес.

до 5 000 000 ₽

от 8.9%

- любой заемщик

- без залога и поручителей

- страховка на выбор

- без справок

СберБанк · Безрукавка

до 240 мес.

до 10 000 000 ₽

от 9.2%

Залог- любой заемщик

- залог недвижимости

- страховка на выбор

- справка по форме банка

Почта Банк · Безрукавка

до 150 мес.

до 2 000 000 ₽

от 9.9%

Целевой- любой заемщик

- без залога и поручителей

- страховка на выбор

- подтверждение доходов

СберБанк · Безрукавка

до 60 мес.

до 3 000 000 ₽

от 11.9%

Не для всех Поручитель- пенсионерам, студентам

- требуется поручитель

- страховка на выбор

- справка по форме банка

СберБанк · Безрукавка

до 60 мес.

до 1 500 000 ₽

от 17%

Целевой Не для всех Поручитель- владельцам ЛПХ

- требуется поручитель

- страховка на выбор

- справка по форме банка

Минимальные ставки по кредитам

в БезрукавкеБыстрый выбор

«Хатон.ру» — что такое кредитный брокер и чем он может быть вам полезен

Чем занимается кредитный брокер

Кредитный брокер выступает посредником между банком и потенциальным заёмщиком, который планирует взять кредит. Брокер помогает выбрать оптимальные условия, подготовить документы и подать заявку. При его участии проще оформить ипотеку, потребительский кредит наличными, кредит на развитие бизнеса, а также кредит под залог недвижимости или автомобиля. Поможет специалист и рефинансировать все активные займы.

У крупных брокеров заключены договоры с десятками банков. Это помогает согласовывать кредиты с низкими процентными ставками и лояльными требованиями к получателю. Наличие договорённостей позволяет подавать заявки в несколько финансовых учреждений одновременно, что повышает шансы оперативно получить заём.

Александр Бочкарёв

Клиент «Хатон.ру».

О «Хатон.ру» узнал по отзывам в интернете. Я обратился к кредитному брокеру, потому что так проще получить информацию, какие банки сейчас лояльней всего и под какие проценты выдают кредиты. Мне помогли подать заявку во все подходящие места сразу и ускорить процесс. Я просто предоставил свои документы, а дальше ими занимался брокер. Это было удобно, потому что основное время у меня занимала работа. Я получал от специалиста «Хатон.ру» информацию по кредитам, скидкам, процентам и для себя принимал решение.

«Хатон.ру» сотрудничает с 72 банками в Москве: «Альфа‑Банком», Сбербанком, ВТБ, Газпромбанком и другими. Среди партнёров есть и 15 таких, которые могут одобрить заявку на получение займа удалённо, пока вы пьёте чай или кофе в офисе компании. С «Хатон.ру» удаётся находить варианты с низкой ставкой — от 4,9% годовых (в зависимости от кредитной истории клиента). Компания поможет получить нужную сумму без обязательного страхования. А если банк вдруг отклонит заявку на выдачу кредита, «Хатон.ру» объяснит причину отказа и подскажет, как устранить проблему.

Оставить заявкуВ каких случаях брокер может помочь

Изображение: Милена Шевченко / ЛайфхакерК кредитному брокеру имеет смысл обращаться, если у вас нет времени и желания разбираться в предложениях разных банков или вам уже отказали в выдаче займа и вы не знаете, что делать. Эксперты «Хатон.ру» подберут кредит под ваш запрос, обратят внимание на подводные камни в договоре (например, на наличие скрытых комиссий) и в итоге помогут сэкономить деньги.

Александр Бочкарёв

Мне понадобился кредит, потому что стройматериалы дорожали, а мне нужно было закончить стройку. Сервис понравился, а специалист, которая со мной работала, мне всё объясняла, и мне было легче ориентироваться в процессе получения кредита. Поэтому думаю, что я буду обращаться в «Хатон.ру» ещё — экономлю своё время и получаю более полную картину по кредитам, процентам и скидкам. Я доволен работой компании: несмотря на то что у меня есть определённая загруженность по кредиту, в «Хатон.ру» всё равно нашли банк, который одобрил мой кредит.

Услуги «Хатон.ру» будут полезны клиентам, которые уже подавали самостоятельно заявку на кредит, но по какой‑то причине получили отказ. Обычно банки не сообщают, что привело к такому решению, поэтому несостоявшемуся заёмщику приходится теряться в догадках. Кредитные брокеры владеют более полной информацией о том, по каким критериям банки оценивают потенциальных пользователей их средств. Специалисты могут помочь в оформлении документов и увеличить шансы на успех, даже если у человека плохая кредитная история или низкий доход.

Бывает, что банк не готов дать клиенту заём. Например, потому, что заявитель нигде не работает или имеет высокую кредитную нагрузку. Если в собственности у человека есть квартира или автомобиль, «Хатон.ру» поможет оформить кредит под залог недвижимости через частного инвестора.

Как выглядит процедура получения кредита

Изображение: Милена Шевченко / ЛайфхакерВ «Хатон.ру» нового клиента ждёт бесплатная консультация, на которой ему нужно будет рассказать о своём запросе: желаемой сумме займа и комфортном ежемесячном платеже. Сотрудники компании бесплатно проверят кредитную историю обратившегося в трёх крупных бюро (это Объединённое кредитное бюро, Национальное бюро кредитных историй и «Эквифакс») и с учётом этих данных сделают вывод, смогут ли помочь при имеющихся условиях. А если нет, то постараются найти другие варианты.

После этого консультанты «Хатон.ру» составят список финансовых учреждений, чьи предложения подходят клиенту (например, с низкой процентной ставкой и невысоким ежемесячным платежом), и исходя из своего опыта расскажут, в каких организациях выше вероятность получить кредит. В «Хатон.ру» знают, какие документы нужно подготовить, и дистанционно подадут заявки в банки‑партнёры. Оплатить помощь кредитного брокера понадобится только в том случае, если кредит одобрят.

Диана Мутаф

Клиент «Хатон.ру».

О «Хатон.ру» я узнала через интернет. Решила обратиться к кредитному брокеру, так как не было времени на банки. Кредит брала на рефинансирование, и мне его одобрили. Я вообще не думала ни о чём — всё за меня делала специалист Валерия. Я сэкономила очень много времени. Если возникнет необходимость в потребительском кредите или ипотеке, сразу же обращусь в эту компанию и только к специалисту Валерии.

Сколько нужно заплатить за услуги

Изображение: Милена Шевченко / ЛайфхакерОбычно клиенты платят кредитному брокеру процент от суммы полученного займа или фиксированную сумму. Уточните этот момент заранее. Важно помнить, что ни один кредитный брокер не может дать 100‑процентную гарантию, что вы получите кредит. Поэтому нужно выбирать компанию, которая работает без предоплаты — так вы избежите ситуации, когда отдадите деньги, а банк откажет вам в займе.

В «Хатон.ру» клиент платит единоразовую комиссию только тогда, когда уже получил кредит. Её размер составляет от 3% от суммы займа. Точная цифра зависит от вида и сложности ситуации клиента.

Обратиться за помощьюКак проверить кредитного брокера

В России пока нет отдельного закона, который описывал бы деятельность кредитных брокеров. Этой ситуацией могут воспользоваться недобросовестные компании. К услугам кредитных брокеров часто прибегают люди, которые сталкиваются с какими‑то трудностями. Например, с испорченной кредитной историей или работающие без официального трудоустройства. Если вам обещают исправить кредитную историю или предлагает оформить документы, которые не имеют отношения к действительности, нужно насторожиться. Изменить вашу кредитную историю невозможно: все операции по займам фиксируют крупные бюро, и доступа к редактированию этих данных у брокеров нет.

Не стоит соглашаться и на оформление поддельных документов, например справки о доходах. Как правило, банки перепроверяют данные клиентов: делают запросы в налоговую, пенсионный фонд и перезванивают потенциальному заёмщику, чтобы уточнить какую‑то информацию. Если обман вскроется, в лучшем случае вам просто откажут в кредите. А в худшем вас ждут проблемы с законом.

Прежде чем воспользоваться услугами компании, изучите её сайт и отзывы о работе. У добросовестного кредитного брокера должны быть заключены договоры о сотрудничестве с банками. Например, на сайте «Хатон.ру» есть сертификаты, подтверждающие партнёрство.

Помните, что честный кредитный брокер не даёт громких обещаний, что вы точно получите кредит уже завтра, и не требует предоплаты за свою работу. Он только выступает в роли официального посредника между банком и будущим заёмщиком. Уточните у кредитного брокера, нужна ли предоплата и с какими финансовыми учреждениями он сотрудничает. Вы должны чётко понимать, как будет происходить оказание вам услуг. Все специалисты «Хатон.ру» раньше трудились в банках. У них есть знания и опыт в области кредитования и банковских продуктов, поэтому они могут помочь клиенту подобрать кредит под его запросы, добиться минимальной годовой ставки, согласовать условия и подсказать, какие документы необходимо подготовить для подачи заявки.

Записаться на консультациюЗеленое строительство, зеленая ипотека и зеленое проектное финансирование. Мнения застройщиков — в эфире «СТРОЙКА. ГЛАВНОЕ»

Ведущие эксперты рынка недвижимости в прямом эфире ютуб-канала «СТРОЙКА. ГЛАВНОЕ» обсудили зеленое строительство, зеленую ипотеку и зеленое проектное финансирование.

Напомним, что эфир совместного проекта компании MACRO и портала ЕРЗ.РФ «СТРОЙКА. ГЛАВНОЕ» проходит каждый вторник в 11:00 (МСК). Спикеры сами выбирают, какая тема наиболее интересна и актуальна для строительной отрасли на этой неделе.

28 сентября обсуждались следующие вопросы:

• Какие технологии зеленого строительства внедряют девелоперы России.

• Важно ли зеленое строительство для покупателя недвижимости.

• Приведет ли тренд к увеличению стоимости строительства.

• Для кого выгодна зеленая ипотека.

В обсуждении участвовали:

Кирилл Холопик, генеральный директор Института развития строительной отрасли, руководитель портала ЕРЗ.РФ;

Александр Спасов, руководитель, директор финансового департамента СК Неометрия;

Николай Епифанов, директор по связям с общественностью ГК Сибпромстрой.

Эфир открыла ведущая проекта «СТРОЙКА. ГЛАВНОЕ» Светлана Опрышко, независимый директор компании MACRO.

Фото: РБК Недвижимость

Первым свое экспертное мнение о зеленом строительстве высказал Кирилл Холопик (на фото). Он считает, что этот вид строительства медленно, но верно придет в Россию. Идеально, если бы это произошло в ближайшем будущем.

«Как бы ни боялись крупные девелоперы зеленого строительства, мы все равно придем к нему. Это неизбежно, — считает Холопик. — Кто раньше освоит работу с зеленым строительством, тот первым получит все преимущества на рынке», — резюмировал он.

В продолжение темы Кирилл Холопик рассказал о зеленом строительстве в целом и его пути в России, существующей нормативной базе, приоритетах и принципах, целях и достижениях зеленого строительства, а также об опыте западных стран.

По его словам, российские власти разрабатывают концепции зеленого строительства уже несколько лет, этот процесс небыстрый и очень кропотливый. Со своей стороны ЕРЗ.РФ заканчивает разработку методологии присвоения новостройкам категории этого вида строительства, проинформировал Холопик. В планах — начать строительство таких домов в 2022 году.

На вопрос о том, будут ли нормы зеленого строительства обязательными в будущем, Кирилл Холопик ответил, что будут, но лишь частично.

«Часть норм постепенно будет становиться обязательной, — предположил эксперт, добавив: — Уже сейчас нормы энергосбережения (установки счетчиков или энергосберегающих ламп) — это фактически часть зеленого строительства. Какие именно нормы будут обязательны в будущем, сказать трудно».

Александр Спасов (на фото) отметил, что в своей работе СК Неометрия делает упор на потребностях клиентов. И добавил, что все больше покупателей хотят иметь квартиры из экологичных материалов.

«Мы отталкиваемся от того, что хотят наши клиенты», — пояснил Спасов. — Видим рост количества запросов на различные экологичные материалы при строительстве. Чем больше класс комфортности, тем больше таких материалов, тем больше внимания уделяется эргономике проекта, озеленению, благоустройству и т.д.».

Отвечая на вопрос, не обернется ли этот процесс ростом цен на недвижимость, Александр Спасов указал на индивидуальность каждого из проектов.

«Чем больше и экологичнее материалы, тем больше это влияет на себестоимость квартиры, — пояснил он, добавив. — Но здесь надо смотреть каждый проект индивидуально. Мы делаем все для того, чтобы удовлетворить потребности клиента».

Также он отметил, что в этом деле важна и государственная поддержка. «Если будет льготное финансирование или более быстрое рассмотрение проектов, то тогда это, безусловно, даст нам толчок для развития этого направления, и такие проекты будет интереснее реализовывать», — заключил он.

По словам Николая Епифанова (на фото), ГК Сибпромстрой уже несколько лет работает над энергосбережением в своих домах. Например, в северных территориях компании удалось снизить норматив по потерям тепла, также она экспериментирует с подключениями к собственной воде.

«Наши новостройки серьезно экономят на потреблении тепла. Для потребителя это отражается в снижении платежки, — рассказал Епифанов. — Кроме того, компания взяла курс на то, чтобы не было центрального горячего водоснабжения и у домов была своя вода, что также серьезно снижает энергопотребление дома».

В ответ на реплику зрителя о том, что тренд на зеленое строительство подходит только «небожителям Москвы», Александр Спасов еще раз подчеркнул, что для застройщика в приоритете — потребности каждого клиента.

«Кто сейчас готов брать квартиру, где не разделены счетчики? Это те нюансы и мелочи, которые еще несколько лет назад относились к разряду “Хочешь — делай, не хочешь — не делай”. Сейчас чтобы продать квартиру, надо делать все качественно. Все зависит от потребностей, — аргументировал Спасов. — Любая целевая аудитория постепенно учится. Клиенты повышают свои требования, а застройщики в свою очередь должны этим требованиям соответствовать», — добавил он.

Посмотреть полную версию эфира можно по ссылке.

Чтобы быть в курсе тем еженедельных эфиров компании MACRO и ЕРЗ.РФ и получать анонсы всех мероприятий с ведущими экспертами строительной отрасли, регистрируйтесь по ссылке stroika-glavnoe.ru.

Следующий эфир пройдет 5 октября в 11:00 (МСК).

Желаете принять участие в обсуждении в качестве эксперта? Отправьте заявку на номер +7 923 614 90 45 (WhatsApp).

Другие публикации по теме:

От цифровизации и маркетинга до эстетики и клуба привилегий. Кейсы застройщиков в эфире «СТРОЙКА. ГЛАВНОЕ»

Практика проектного финансирования. Мнения застройщиков — в эфире «СТРОЙКА. ГЛАВНОЕ»

Крупнейшие девелоперы обсудят практику проектного финансирования в эфире «СТРОЙКА. ГЛАВНОЕ»

Каким должен быть умный дом: опыт и мнения экспертов, кейсы застройщиков — в эфире СТРОЙКА. ГЛАВНОЕ

Лидеры России по скорости строительства: мнения экспертов — в эфире СТРОЙКА.ГЛАВНОЕ

Продажи новостроек: как сохранить спрос и динамику. Кейсы консалтеров и IT-компаний

Способы сохранения маржинальности строительства, проблема аварийного жилья в регионах: мнения застройщиков — в эфире «СТРОЙКА. ГЛАВНОЕ»

Способы сохранения маржинальности строительства, проблема аварийного жилья в регионах — в эфире «СТРОКА.ГЛАВНОЕ»

Круглый стол по способам гарантированного достижения отличных результатов в девелопменте пройдет 27 августа

Какие специалисты обеспечивают успех бизнеса, потребность в кадрах и работа с молодежью — в эфире «СТРОЙКА. ГЛАВНОЕ»

КРЕДИТ ОНЛАЙН на карту 2021 ᐉ Взять в кредит деньги онлайн в Украине на карточку

- Как получить деньги на карту онлайн?

- Условия выдачи кредита

- Кто может взять кредит онлайн

- Преимущества оформления онлайн кредитов

- Недостатки онлайн кредитов

- Как погасить кредит онлайн

- Способы погашения долга по кредиту

- Почему стоит оформить кредит онлайн у SOS CREDIT

- Популярные вопросы

Популярность услуги кредит онлайн на карту с каждым днем растет. Это неудивительно, поскольку финансовые продукты на рынке очень востребованы. Если несколько лет назад деньги можно было получить только в банке, то сегодня вариативность повысилась. Вы просто заходите на сайт, заполняете заявку, отправляете ее на рассмотрение и деньги будут на карте онлайн.

Тем более для этого потребуется всего ничего: минимальный пакет документов, гаджет, подключенный к сети интернет и до 30 минут вашего времени. Условия получения максимально прозрачны, реальны и открыты, без лишних документов и дополнительной информации.

Как получить деньги на карту онлайн?

Если вам понадобилась небольшая сумма на свою карточку, наш сервис то, что вам нужно. Деньги на карту отправляются мгновенно после согласования с системой. Приготовьте паспорт и идентификационный код – это все, что понадобится на данный момент.

Шаг 1

Вы оказались на главной странице сайта. Обратите внимание на калькулятор, и выберите необходимую сумму и срок, который бы вас устроил.

Шаг 2

Теперь перейдите к регистрационной форме: введите действующий номер телефона и Email, придумайте пароль, прочитайте правила предоставления услуги и поставьте галочку в знак согласия. Смело жмите «Зарегистрироваться», вас ждет следующий этап. Не разглашайте данные для входа третьим лицам для безопасности вашего аккаунта.

Шаг 3

Заполните аппликационную форму. Это перечень вопросов, которые необходимы для совершения выдачи кредита онлайн на карту в Украине. Проследите, чтобы ваши ответы были максимально информативными, правдивыми и точными. Это значительно повысит вероятность положительного решения. Что еще поможет? Отсутствие грамматических ошибок и опечаток в заявке.

Шаг 4

Введите данные своей банковской карты и прикрепите ее к аккаунту. После быстрой верификации перейдите к следующему шагу. Заявка отправлена на рассмотрение. Обратите внимание, мы не берем комиссии за верификацию.

Шаг 5

Получите одобрение, прочитайте и подпишите договор, а после и деньги на карту онлайн. Поздравляем, операция прошла успешно. Проверьте баланс на своей карте в банкомате или в сервисе онлайн обслуживания.

Условия выдачи кредита

| Возраст заемщика | от 18 до 90 лет |

| Процентная ставка | от 0,01% до 3% в день |

| Максимальная сумма кредита | от 500 грн до 15 000 грн |

| Сумма первого займа | от 500 до 10 000 грн |

| Срок кредита | от 7 до 30 дней |

| Рассмотрение заявки | до 15 минут |

| Требования | паспорт, ИНН, гражданство Украины |

| Способ получения | на карту |

| Дополнительные документы | не требуются |

| Кредитная история | любая |

Кто может взять кредит онлайн?

Воспользоваться услугой может любой совершеннолетний гражданин Украины. Нашими клиентами являются:

- студенты;

- пенсионеры;

- внутренне перемещенные лица;

- безработные;

- люди с плохой кредитной историей.

Кстати, получить перевод можно на карту виза или мастеркард, главное, чтобы она была действующей. Мы осуществляем выдачу даже на неименную карту. Единственное ограничение: проживающие в АРК Крым, в зоне проведения антитеррористической операции, также услуга не доступна тем украинцам, которые находятся за рубежом.

В основном таким видом кредитования интересуются те, кто имеет средний доход. Согласитесь, зачем брать в долг в банке, если кредит в интернете оформляется в течение 5 минут? К примеру, у вас сломалась стиральная машинка, а денег на вызов мастера нет. Наш сайт доступен 24 часа в сутки и 7 дней в неделю, то есть ограничений по времени выдачи нет. Всего за 30 минут вы справитесь с денежным затруднением и сможете выйти из сложной ситуации.

Преимущества оформления онлайн кредитов

Если вы хотите занять деньги онлайн, непременно ознакомьтесь с преимуществами данной услуги:

- онлайн одобрение с переводом на карту. Вам не нужно тратить время на поход в банк, сбор документации и ожидание решения;

- быстрая выдача. Деньги поступают на карту любого банка в течение 5 минут после одобрения заявки. Вам только останется обналичить перевод в близлежащем банкомате;

- низкая процентная ставка. Мы предлагаем одни из самых выгодных условий сотрудничества, программу лояльности для последних клиентов, промокоды и скидки.

Недостатки онлайн кредитов

Однако при всех своих плюсах сервисы онлайн кредитования имеют некоторые недостатки, а именно:

- вы не можете получить деньги на карту другого человека;

- сумма ограничена максимальным и минимальным значением;

- срок варьируется от 1 до 30 дней.

Как видите, кредит с решением через интернет имеет скорее свои особенности, чем недочеты.

Как погасить кредит онлайн?

Сумму и срок погашения можно посмотреть в Личном Кабинете либо в договоре, который вы подписали после одобрения. Чтобы подобрать варианты оплаты, заемщику нужно перейти в раздел «Оплатить кредит» и выбрать тот, который подходит больше всего. Обратите внимание, для избежания просрочки проследите за своевременностью возврата долга.

Способы погашения долга по кредиту

Мы предлагаем несколько вариантов осуществления платежа:

- оплата через Личный Кабинет;

- терминалы Приват Банка и других сетей;

- в кассе любого банка Украины;

- в любом отделении Укрпочты.

Простой кредит – простая оплата. Все вышеперечисленные способы удобны для перевода денежных средств. Срок поступления денег на наш счет зависит от выбранного варианта и варьируется от 5 минут до 2 суток. Помните о пролонгации, если вы не успеваете погасить кредит вовремя.

Почему стоит оформить кредит онлайн у SOS CREDIT

Наш круглосуточный сервис существует на рынке предоставления финансовых услуг около 5 лет. В чем наша уникальность?

- Во-первых, денежный кредит можно получить в любой точке Украины, вне зависимости от уровня вашего дохода. То есть, уровень зарплаты имеет не приоритетное значение во время принятия решения.

- Во-вторых, уникальная скоринговая система обеспечивает выдачу электронного кредита в максимально короткие сроки.

- В-третьих, все операции совершаются полностью онлайн. Интернет – это все, что вам нужно для работы с сервисом. Немаловажное преимущество – мы постоянно работаем над усовершенствованием сервиса как с технической стороны, так и с точки зрения удобства для пользователя.

Популярные вопросы

В процессе оформления или оплаты займа у наших клиентов возникают вопросы, а благодаря оперативной службе поддержки они решаются очень быстро. Вы можете обратиться по номеру телефона 0 800 211 767, [email protected], в чат на сайте или в нашу группу в Facebook. Ниже приведены самые часто задаваемые из них.

Какие документы нужны для оформления онлайн-кредита?

Для получения кредита достаточно паспорта, ID-карты и ИНН. Заказывать всевозможные дополнительные справки совсем не обязательно. Это сэкономит ваше и время и силы. Кстати, делать скан-копии документов не нужно, но эта опция повышает вероятность получения положительного решения.

Можно ли получить онлайн кредит на карту без справок и поручителей?

Вам не понадобятся ни поручители, ни какие-либо дополнительные документы. Это немаловажно, поскольку такой фактор значительно увеличивает скорость выдачи. Еще один плюс – вам не нужно отправлять запрос, мы уведомим вас об успехе в Личном Кабинете, с помощью смс сообщения и письма на электронную почту.

Какую максимальную сумму денег можно взять в кредит на карту онлайн?

Максимальная сумма, которую мы выдаем для новых клиентов составляет до 10 000 гривен, сумма для постоянных клиентов увеличивается до 15 000 гривен. Срок остается неизменным – до 30 дней включительно.

Можно ли взять онлайн кредит на чужую карту в Украине?

Многие заемщики предполагают, что деньги можно получить на любую карточку. Совершенно верно, мы совершаем перевод по номеру карты, которая указана в вашем Личном Кабинете. Поэтому проследите за актуальностью данных, если карта изменилась – просто скорректируйте информацию.

Банковские ссуды | Первый Гражданский Банк

2,500 Бонус за новую регистрацию

Новое предложение бонусов за регистрацию доступно при открытии счета новым держателям карт уровня Accelerated Rewards кредитной карты First Citizens Rewards® или существующим держателям карт, которые переходят на уровень Accelerated Rewards. Не действует с другими рекламными предложениями.

Очки заработка

На уровне ускоренных вознаграждений вы будете зарабатывать 1,5 балла за каждый доллар, потраченный на все чистые розничные покупки (валовые розничные покупки за вычетом любых возвратов или кредитов).Заработанные баллы рассчитываются на основе фактически потраченных долларов с округлением до ближайшего значения в большую или меньшую сторону. Баллы будут вычтены из доступного баланса учетной записи для вознаграждений за все возвращенные покупки. Ежемесячного лимита баллов нет, и баллы не истекают, пока вы остаетесь на Уровне ускоренных вознаграждений.

Бонусные баллы

Каждое очко стоит 0,01 доллара, что означает, что 100 баллов равняются 1 доллару в погашении. Погашения начинаются от 10 000 баллов. Могут применяться некоторые ограничения.

Вы можете обменять баллы на другие банковские продукты First Citizens:

- Возврат денежных средств на текущий текущий счет, сберегательный счет или счет кредитной карты First Citizens Bank

- Кредиты на счет в счет личной ссуды или ипотеки First Citizens

Возврат денежных средств и погашение кредита на счет должны быть выполнены через веб-сайт Программы, однако выписку о возврате средств на вашу карту First Citizens Card также можно погасить через информационный центр First Citizens Rewards.Погашения будут отправлены в течение 2-8 рабочих дней. Никакая карта First Citizens или кредит на ипотечный счет не будет использоваться, полностью или частично, против любого ежемесячного минимального платежа, однако кредиты на ваш потребительский кредит First Citizens будут сначала зачислены на ваш непогашенный процент, а оставшаяся сумма будет применена. вашему директору.

Владельцы карт уровня Accelerated Rewards могут обменять 50 000 баллов на один континентальный рейс, если рейс забронирован не менее чем за 21 день и включает ночлег в субботу.Эта награда доступна только для получения билетов на автобусы стоимостью менее 1000 долларов США. Билеты, стоимость которых превышает 1000 долларов США, не имеют права на получение этой награды.

также доступны для путешествий, включая авиабилеты, отели, аренду автомобилей, круизы и туры, розничные подарочные карты и сертификаты, пожертвования и товары.

Вы можете использовать баллы для погашения Pay Me Back®, что означает, что кредит на соответствующую сумму в долларах будет зачислен на вашу карту First Citizens Rewards, которая использовалась для покупок на сумму более 100 долларов.Некоторые исключения относятся к определенным категориям транзакций. Кредит по выписке не будет полностью или частично зачислен в счет любого минимального ежемесячного платежа.

Эти термины являются лишь кратким изложением. Действуют другие ограничения и требования. Полные правила программы First Citizens Rewards® будут предоставлены при регистрации и доступны на веб-сайте программы FirstCitizensRewards.com при входе в систему.

Правила программы могут быть изменены или отменены без предварительного уведомления.

главных преимуществ получения личного кредита в банке

Это случается со всеми нами. Произошла чрезвычайная ситуация в семье, и вам пришлось брать ссуды под высокие проценты, чтобы удовлетворить насущные потребности. Но вы задержали платежи, а проценты и основная сумма накапливаются с головокружительной скоростью. Вы рискуете попасть в долговую ловушку и думаете, как получить мгновенную ссуду, чтобы выбраться из нее.

Лучшим выбором может стать личный заем в банке.Вот почему:

Это быстро: Вы можете получить личный заем в течение нескольких часов. Подайте заявку утром, и к вечеру вы получите наличные. HDFC Bank предлагает клиентам предварительно одобренные ссуды за 10 секунд *. Клиенты, не принадлежащие к HDFC Bank, могут получить кредит за 4 часа. Если вы задавались вопросом, как получить мгновенную ссуду, не удивляйтесь.

Вам не нужно обеспечение: Поскольку личные ссуды являются необеспеченными (без залога или обеспечения) ссудами, банки будут анализировать ваш доход, денежные потоки, силу или стабильность вашего бизнеса или занятости, чтобы убедиться, что вы в состоянии выплатить кредит.Клиенты HDFC Bank могут получить личные ссуды с минимальной документацией или без нее. Фактически, если они предварительно одобрены для получения личной ссуды, они могут легко подать заявку на нее.

Более низкие процентные ставки: Процентные ставки по личным займам ниже, чем из других источников. Если у вас хорошая кредитная история, надежное подтверждение дохода и длительные отношения с банком, вы сможете получить хорошие условия.

Простые условия погашения: Индивидуальные ссуды — это краткосрочные и среднесрочные (от 12 до 60 месяцев) ссуды с гибкой структурой погашения.Обычно вы будете выплачивать ссуду равными ежемесячными платежами (EMI). Вы можете скорректировать срок погашения, чтобы ваши EMI были удобными для вашего кармана. HDFC Bank предлагает ссуды с EMI от 2162 рупий за лакх. Проверьте калькулятор EMI для личного кредита, чтобы лучше спланировать погашение.

Это просто: Получить личную ссуду в HDFC Bank легко, особенно если у вас есть документы в порядке и у вас хорошая кредитная история. Это помогает, если вы уже являетесь клиентом. Вы можете подать заявку на получение кредита через NetBanking, на веб-сайте HDFC Bank, в банкомате или в ближайшем к вам филиале.

Узнайте все, что вам нужно знать о Персональном ссуде.

Подайте заявку сейчас и Jio Shaan Se!

Хотите подать заявку на получение личного кредита? Щелкните здесь , чтобы начать.

* Действуют положения и условия. Выдача личного кредита по собственному усмотрению HDFC Bank Ltd.

Как изменить условия банковской ссуды

Если у вас более высокий кредитный рейтинг, вам нужна финансовая помощь или вы хотите рефинансировать ссуду, вы можете договориться о более низких процентных ставках. — SDI Productions / Getty ImagesЕсть много причин, по которым вы можете захотеть пересмотреть условия кредита, взятого на поддержку своего бизнеса. Возможно, ваш кредитный рейтинг значительно улучшился, и вы надеетесь воспользоваться более низкой процентной ставкой. Или, может быть, пандемия негативно повлияла на ваш бизнес, и вы надеетесь найти какое-то облегчение, чтобы помочь в будущих платежах.

Банки и кредиторы могут быть открыты для пересмотра условий вашего кредита при определенных обстоятельствах. Процесс пересмотра банковской ссуды зависит от условий и ставки ссуды.Вот что вам нужно знать, прежде чем обращаться в банк с просьбой изменить кредитный договор.

[Подробнее: 15 часто задаваемых вопросов о ссудах для малого бизнеса ]

Повторные переговоры, если ваш кредит улучшится

Один из лучших сценариев для пересмотра вашего кредита с банком заключается в том, что с тех пор ваш кредитный рейтинг улучшился вы взяли ссуду и имеете право на более низкую процентную ставку. У владельцев бизнеса, которые находятся в этой должности, есть несколько вариантов пересмотра условий банковской ссуды.

Во-первых, начните с прочтения текста, написанного мелким шрифтом. Некоторые ссуды, особенно ипотечные, имеют так называемый штраф за досрочное погашение. Это комиссия, которую кредиторы могут взимать, если вы полностью или частично оплачиваете остаток до истечения срока погашения кредита, обычно это процент от общей суммы платежа. Штрафы за досрочное погашение являются незаконными во многих штатах, но для уверенности проверьте свое кредитное соглашение. Если существует штраф за предоплату, это может стоить вашего авансового финансового обязательства, и вы можете не захотеть пересматривать условия кредита.

Затем оцените ситуацию в вашем банке. У вас есть несколько счетов в этом банке? В их интересах сохранить вас в качестве клиента? Попытайтесь понять их позицию перед переговорами.

NerdWallet рекомендует поискать нового кредитора. «Они будут рады взять ваш бизнес, потому что 1) ваш кредит сейчас даже лучше, чем был раньше, и 2) они хотят получить хорошую ссуду у другого кредитора. Опять же, при условии отсутствия ограничений по предоплате, они, вероятно, даже предложат погасить вторую ссуду, чтобы перевести вас в свою службу », — написал один эксперт.

Вы можете использовать это конкурентное предложение в своем первоначальном банке во время повторных переговоров. Это предложение, по сути, оставляет у банка два варианта: рефинансировать ссуду сейчас, когда у вас более высокий кредитный рейтинг, или пересмотреть условия ссуды. Оба решения приводят к одному и тому же результату для вашего бизнеса: лучшим условиям по кредиту.

[Подробнее: Как я могу повысить свои шансы на получение ссуды для малого бизнеса? ]

Банки открыты для пересмотра условий ссуды, особенно если альтернативой является то, что ваш бизнес не может выплатить ссуду и находится под угрозой банкротства.

Повторные переговоры, если вам нужна помощь

Многие владельцы бизнеса стремятся пересмотреть условия бизнес-ссуд, потому что их финансовое положение более шаткое, чем когда они ранее брали ссуду. Если вы находитесь в таком положении, вы можете попробовать изменить несколько вещей.

«В случае ссуды с пересмотренными условиями все стороны соглашаются изменить первоначальные условия ссуды. Изменения могут включать процентную ставку или срок кредита », — сообщает Investopedia.«В некоторых случаях структуру ставок можно изменить, изменив фиксированную ставку на ссуду с регулируемой ставкой или наоборот».

Банки открыты для пересмотра условий ссуды, особенно если альтернатива заключается в том, что ваш бизнес не может выплатить ссуду и находится под угрозой банкротства. Для банка затраты и риски, связанные с банкротством, оправдывают его работу с вами, чтобы повысить ваши шансы на выплату кредита. Также стоит отметить, что многие штаты предлагают программы посредничества для предприятий и частных лиц, которые не могут работать с кредитором, чтобы напрямую договориться о ссуде.

Другой вариант пересмотра условий — воздержание, когда заемщик временно приостанавливает выплаты по ипотеке. Это считается крайней мерой, если вашему бизнесу грозит потеря права выкупа. Рефинансирование ссуды может быть лучшим вариантом, чем воздержание.

Рефинансирование ссуды

Существует много типов бизнес-ссуд, которые могут быть рефинансированы: ссуды на оборотный капитал, микрозаймы и ссуды на оборудование — лишь некоторые примеры. Рефинансирование может сэкономить деньги вашего бизнеса за счет снижения процентной ставки или уменьшения ежемесячного платежа, тем самым высвобождая оборотный капитал.

Рефинансирование ссуды означает, что вы берете новую ссуду для погашения существующей ссуды. Затем вы вносите платежи по новой ссуде в будущем. Самым большим преимуществом рефинансирования является то, что оно может высвободить ваш денежный поток. С более низкими ежемесячными платежами вы можете направить средства, которые ранее шли на погашение ссуд, в области вашего бизнеса, где вы можете устойчиво расти и вернуться в нужное русло.

У рефинансирования есть некоторые потенциальные недостатки. Если вы досрочно погасите старую ссуду, вам снова могут грозить штрафы за досрочное погашение.Рефинансирование также негативно влияет на ваш кредитный рейтинг. И текущие процентные ставки могут быть выше, чем при получении первоначальной ссуды. Обязательно проконсультируйтесь с финансовым экспертом, чтобы взвесить, действительно ли рефинансирование является лучшим вариантом.

Вы также должны знать, что стоимость рефинансирования может быть непомерно высокой для многих предприятий. U.S. News and World Report отмечает, что стоимость рефинансирования, включая андеррайтинг и другие комиссии, может составлять от 1% до 5% от суммы кредита. Рефинансирование может не иметь смысла, если вы получаете лишь немного более низкую ставку.

CO— призван вдохновить вас ведущими уважаемыми экспертами. Однако, прежде чем принимать какое-либо деловое решение, вам следует проконсультироваться со специалистом, который может проконсультировать вас в зависимости от вашей индивидуальной ситуации.

Следуйте за нами в Instagram , чтобы получить больше советов экспертов и рассказов владельцев бизнеса.

CO — стремится помочь вам начать, вести и развивать свой малый бизнес.Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Сообщение от

Вас приглашают присоединиться к частной сети руководителей.

Узнайте, как 45 000 руководителей развивают свой бизнес.Подключайтесь к проверенным компаниям в защищенной частной сети, чтобы находить новых клиентов, зарабатывать деньги и находить надежные решения для любых бизнес-приоритетов.

Учить большеОпубликовано 5 октября 2020 г.

Справочник потребителей по рефинансированию ипотечных кредитов

21 июля 2011 г. полномочия по разработке правил для законов о защите прав потребителей, относящихся к ипотеке, кредитным картам, банковским счетам и другим потребительским финансовым продуктам, переданы от Совета Федеральной резервной системы в Бюро финансовой защиты потребителей (CFPB).Для получения информации о последних нормативных изменениях, а также дополнительной информации о покупках и использовании потребительских финансовых продуктов, посетите веб-сайт CFPB. |

Упали ли процентные ставки? Или вы ожидаете, что они вырастут? Достаточно ли улучшился ваш кредитный рейтинг, чтобы вы могли иметь право на ипотеку по более низкой ставке? Хотите перейти на другой вид ипотеки?

Ответы на эти вопросы повлияют на ваше решение рефинансировать ипотеку.Но прежде чем принять решение, вам нужно понять все, что связано с рефинансированием. Ваш дом может быть вашим самым ценным финансовым активом, поэтому вы должны быть осторожны при выборе кредитора или брокера и конкретных условий ипотеки. Помните, что наряду с потенциальными выгодами от рефинансирования существуют и затраты.

При рефинансировании вы выплачиваете существующую ипотеку и создаете новую. Вы даже можете решить объединить как первичную, так и вторую ипотеку в новую ссуду. Рефинансирование может напоминать вам о том, через что вы прошли при получении первоначальной ипотеки, поскольку второй раз вы можете столкнуться со многими из тех же процедур — и с такими же типами затрат.

Зачем рассматривать рефинансирование?

Когда рефинансирование — не лучшая идея?

Имеете ли вы право на рефинансирование?

Сколько будет стоить рефинансирование?

Что такое «бесплатное рефинансирование»?

Как рассчитать период безубыточности?

Калькуляторы рефинансирования

Как вы можете сделать покупки для получения новой ссуды?

Рабочий лист покупок ипотеки PDF (292 КБ)

Подробная таблица покупок ипотеки PDF (34 КБ)

Глоссарий

Контактная информация Федерального агентства

Понижение процентной ставки

Процентная ставка по ипотеке напрямую связана с тем, сколько вы платите по ипотеке каждый месяц — более низкие ставки обычно означают меньшие выплаты.Вы можете получить более низкую ставку из-за изменений рыночных условий или из-за того, что ваш кредитный рейтинг улучшился. Более низкая процентная ставка также может позволить вам быстрее наращивать капитал в вашем доме.

Например, сравните ежемесячные платежи (в счет основной суммы и процентов) по 30-летнему займу с фиксированной ставкой в размере 200 000 долларов США под 5,5% и 6,0%.

| Ежемесячный платеж по 6.0% | $ 1,199 | ||

| Ежемесячный платеж @ 5.5% | $ 1,136 | ||

| Разница за каждый месяц | $ 63 | ||

| Но через год разница составляет | $ 756 | ||

| За 10 лет вы сэкономите | 7 560 долл. США |

Изменение размера ипотеки

Увеличьте срок ипотеки: Вы можете захотеть получить ипотеку на более длительный срок, чтобы уменьшить сумму, которую вы платите каждый месяц.Однако это также увеличит продолжительность выплат по ипотеке и общую сумму, которую вы в конечном итоге будете платить в счет процентов.

Уменьшите срок ипотеки: Краткосрочная ипотека — например, 15-летняя ипотека вместо 30-летней — обычно имеет более низкие процентные ставки. Кроме того, вы погасите ссуду раньше, что еще больше снизит ваши общие процентные расходы. Компромисс заключается в том, что ваши ежемесячные платежи обычно выше, потому что вы платите больше основной суммы каждый месяц.

Например, сравните общие процентные расходы по ссуде с фиксированной ставкой в 200 000 долларов под 6% на 30 лет и ссуде с фиксированной ставкой 5,5% на 15 лет.

| Ежемесячный платеж | Итого проценты | |

|---|---|---|

| Кредит на 30 лет под 6,0% | $ 1,199 | $ 231 640 |

| Кредит на 15 лет под 5,5% | $ 1,634 | $ 94 120 |

Совет: Рефинансирование — не единственный способ сократить срок ипотеки.Выплачивая небольшую надбавку к основной сумме каждый месяц, вы быстрее погасите ссуду и сократите срок своей ссуды. Например, добавление 50 долларов каждый месяц к вашему основному платежу по вышеуказанной 30-летней ссуде сокращает срок на 3 года и позволяет сэкономить более 27 000 долларов на выплате процентов.

Переход с ипотеки с регулируемой процентной ставкой на ипотеку с фиксированной ставкой

Если у вас есть ипотека с регулируемой ставкой, или ARM, ваши ежемесячные платежи будут меняться по мере изменения процентной ставки.С такой ипотекой ваши выплаты могут увеличиваться или уменьшаться.

Вы можете почувствовать себя некомфортно из-за перспективы того, что ваши выплаты по ипотеке могут вырасти. В этом случае вы можете подумать о переходе на ипотеку с фиксированной процентной ставкой, чтобы дать себе некоторое душевное спокойствие, имея стабильную процентную ставку и ежемесячный платеж. Вы также можете предпочесть ипотеку с фиксированной процентной ставкой, если считаете, что процентные ставки будут расти в будущем.

Совет: Если ваш ежемесячный платеж по ссуде с фиксированной ставкой включает суммы условного депонирования для налогов и страхования, ваш ежемесячный платеж может измениться со временем из-за изменений в налогах на недвижимость, страховании или сборах общественных ассоциаций.

Получение ARM с лучшими условиями

Если у вас в настоящее время есть ARM, приведет ли следующая корректировка процентной ставки к значительному увеличению ваших ежемесячных платежей? Вы можете выбрать рефинансирование, чтобы получить еще один ARM с лучшими условиями. Например, новый заем может начинаться с более низкой процентной ставки. Или новый заем может предлагать меньшие корректировки процентной ставки или более низкие пределы платежей, что означает, что процентная ставка не может превышать определенную сумму. Для получения дополнительной информации см. «Справочник потребителей по ипотечным кредитам с регулируемой процентной ставкой ».

Совет: Если вы рефинансируете одну ARM в другую, проверьте начальную ставку и полностью проиндексированную ставку. Также спросите о корректировках ставок, с которыми вы можете столкнуться в течение срока кредита.

Получение денежных средств из собственного капитала, накопленного в вашем доме

Собственный капитал — это разница в долларовой стоимости между остатком вашей задолженности по ипотеке и стоимостью вашей собственности. Когда вы рефинансируете сумму, превышающую вашу задолженность по дому, вы можете получить разницу в виде денежного платежа (это называется рефинансированием с выплатой наличных).Вы можете сделать это, например, если вам нужны деньги для ремонта дома или оплаты обучения ребенка.

Однако помните, что когда вы приобретаете долю в капитале, вы владеете меньшей частью своего дома. На восстановление вашего капитала потребуется время. Это означает, что если вам нужно продать свой дом, вы не положите столько денег в карман после продажи.

Если вы рассматриваете возможность рефинансирования с выплатой наличных, подумайте и о других альтернативах. Вместо этого вы можете купить ссуду под залог собственного капитала или кредитную линию под залог собственного капитала.Сравните ссуду под залог собственного капитала с рефинансированием с выплатой наличных, чтобы понять, какая сделка для вас лучше. См. «Что следует знать о кредитных линиях собственного капитала» .

Совет: Многие финансовые консультанты предостерегают от рефинансирования с выплатой наличных для погашения необеспеченного долга (например, кредитных карт) или краткосрочного обеспеченного долга (например, автокредитования). Вы можете поговорить с надежным финансовым консультантом, прежде чем выбрать рефинансирование с выплатой наличных в качестве плана консолидации долга.

Наверх

У вас долгая ипотека.

График амортизации показывает, что доля вашего платежа, которая зачисляется на основную сумму вашего кредита, увеличивается каждый год, в то время как доля, зачисляемая на проценты, уменьшается каждый год. В последующие годы ипотечного кредита большая часть платежа относится к основной сумме долга и помогает наращивать капитал. Рефинансируя ипотеку на поздних сроках, вы перезапустите процесс амортизации, и большая часть вашего ежемесячного платежа будет снова зачислена на выплату процентов, а не на капитал здания.

| Амортизация кредита в размере 200 000 долларов США сроком на 30 лет под 5,9% [d] |

Ваша текущая ипотека имеет штраф за досрочное погашение

Штраф за досрочное погашение — это плата, которую кредиторы могут взимать, если вы выплачиваете ипотечный кредит досрочно, в том числе за рефинансирование. Если вы рефинансируете у того же кредитора, спросите, можно ли отказаться от штрафа за предоплату. Вам следует внимательно рассмотреть стоимость любого штрафа за предоплату в сравнении с экономией, которую вы ожидаете получить от рефинансирования.Выплата штрафа за предоплату увеличит время, необходимое для достижения безубыточности, если учесть затраты на рефинансирование и ежемесячную экономию, которую вы ожидаете получить.

Вы планируете переехать из дома в ближайшие несколько лет.

Ежемесячная экономия, полученная за счет более низких ежемесячных платежей, не может превышать затрат на рефинансирование — расчет безубыточности поможет вам определить, стоит ли рефинансировать, если вы планируете переехать в ближайшее время.

Определение вашего права на рефинансирование аналогично процессу утверждения, который вы прошли с вашей первой ипотечной ссудой. Ваш кредитор будет учитывать ваш доход и активы, кредитный рейтинг, другие долги, текущую стоимость собственности и сумму, которую вы хотите взять в долг. Если ваш кредитный рейтинг улучшился, вы можете получить ссуду по более низкой ставке. С другой стороны, если ваш кредитный рейтинг сейчас ниже, чем когда вы получили текущую ипотеку, вам, возможно, придется заплатить более высокую процентную ставку по новой ссуде.

Кредиторы рассмотрят сумму запрашиваемой вами ссуды и стоимость вашего дома, определенную на основе оценки. Если соотношение кредита к стоимости (LTV) не соответствует их руководящим принципам кредитования, они могут не захотеть предоставить кредит или могут предложить вам кредит на менее выгодных условиях, чем у вас уже есть.

Если цены на жилье упадут, ваш дом может стоить не столько, сколько вы должны по ипотеке. Даже если цены на жилье останутся прежними, если у вас есть заем, включающий отрицательную амортизацию (когда ваш ежемесячный платеж меньше процентов, которые вы должны, невыплаченные проценты добавляются к сумме вашей задолженности), вы можете задолжать по ипотеке больше, чем вы изначально одолжили.В этом случае вам может быть сложно рефинансировать.

Нет ничего необычного в том, чтобы платить от 3 до 6 процентов непогашенной основной суммы в качестве комиссии за рефинансирование. Эти расходы добавляются к штрафам за досрочное погашение или другим расходам на погашение любых имеющихся у вас ипотечных кредитов.

Комиссия за рефинансирование варьируется от штата к штату и от кредитора к кредитору. Вот некоторые типичные комиссии и диапазоны средних затрат, которые вы, скорее всего, заплатите при рефинансировании. Для получения дополнительной информации о затратах на расчет или закрытие см. Руководство для потребителей по затратам на расчет .

Совет: Вы можете запросить копию документов о расчетных расходах (форма HUD-1) за день до закрытия кредита. Это даст вам возможность просмотреть документы и проверить условия.

Регистрационный взнос. Этот сбор покрывает первоначальные затраты на обработку вашего запроса на ссуду и проверку вашего кредитного отчета. Если вам отказано в кредите, вам все равно придется заплатить этот сбор.

Диапазон затрат = от 75 до 300 долларов

Комиссия за выдачу кредита. Комиссия, взимаемая кредитором или брокером за оценку и подготовку вашего ипотечного кредита.

Диапазон затрат = от 0% до 1,5% от основной суммы кредита

Очки. Балл равен 1 проценту от суммы ипотечной ссуды. Есть два типа очков, которые вы можете заплатить. Первый — это пункты дисконтирования ссуды, единовременная плата, уплачиваемая для снижения процентной ставки по ссуде. Во-вторых, некоторые кредиторы и брокеры также взимают баллы, чтобы заработать на ссуде. Количество начисляемых баллов может быть согласовано с кредитором.

Диапазон затрат = от 0% до 3% основной суммы кредита

Совет: Продолжительность времени, в течение которого вы ожидаете сохранить ипотечный кредит, помогает вам определить, стоит ли выплачивать баллы заранее, чтобы снизить процентную ставку. В отличие от баллов, уплаченных по вашей первоначальной ипотеке, баллы, уплаченные для рефинансирования, могут не полностью вычитаться из вашего подоходного налога в год их выплаты. Обратитесь в налоговую службу, чтобы узнать текущие правила списания баллов.

Оценочный взнос. Этот сбор используется для оценки вашего дома, чтобы убедить кредиторов в том, что стоимость недвижимости не меньше суммы кредита. Некоторые кредиторы и брокеры включают плату за оценку как часть сбора за подачу заявления. Вы имеете право на получение копии оценки, но вы должны попросить ее предоставить кредитору. Если вы рефинансируете и у вас была недавняя оценка, вы можете проверить, откажется ли кредитор от требования новой оценки.

Диапазон затрат = от 300 до 700 долларов

Плата за техосмотр. Кредитор может потребовать осмотр термитов и анализ структурного состояния собственности инспектором, инженером или консультантом. Кредиторы могут потребовать проверку септической системы и проверку воды, чтобы убедиться, что колодец и система водоснабжения будут поддерживать достаточный запас воды для дома. В вашем штате могут потребоваться дополнительные специальные проверки (например, проверки на вредителей в южных штатах).

Диапазон затрат = от 175 до 350 долларов

Комиссия за рассмотрение дела / закрытие сделки. Кредитор обычно взимает с вас комиссию, уплаченную юристу или компании, которая проводит закрытие для кредитора.

Диапазон затрат = от 500 до 1000 долларов

Страхование домовладельца. Ваш кредитор потребует, чтобы на момент урегулирования у вас имелся страховой полис домовладельца (иногда называемый страхованием от рисков). Полис защищает от физического повреждения дома огнем, ветром, вандализмом и другими причинами, подпадающими под действие вашего полиса. Эта политика гарантирует, что инвестиции кредитора будут защищены, даже если дом будет разрушен.При рефинансировании вам может потребоваться только показать, что у вас действует действующая политика.

Диапазон затрат = от 300 до 1000 долларов

Сборы FHA, RDS или VA или PMI. Эти сборы могут потребоваться для ссуд, застрахованных в рамках жилищных программ федерального правительства, таких как ссуды, застрахованные Федеральной жилищной администрацией (FHA) или Службой развития сельских районов (RDS), а также ссуды, гарантированные Департаментом по делам ветеранов (VA). как обычные ссуды, застрахованные частным ипотечным страхованием (PMI).Застрахованные кредиты и программы гарантий обычно применяются, если сумма кредита превышает 80% от стоимости имущества. Как государственное, так и частное ипотечное страхование покрывают риск кредитора, что вы не выплатите все платежи по кредиту.

Диапазон затрат: FHA = 1,5% плюс 1/2% в год; RDS = 1,75%; VA = от 1,25% до 2%; PMI = от 0,5% до 1,5%

Поиск и страхование титула. Этот сбор покрывает стоимость поиска в записях о собственности, чтобы убедиться, что вы являетесь законным владельцем, и проверить наличие залогового права.Страхование титула защищает кредитора от ошибок в результатах поиска титула. Если возникает проблема, страховка покрывает вложения кредитора в вашу ипотеку.

Диапазон затрат = от 700 до 900 долларов

Подсказка: Спросите у компании, имеющей ваш текущий полис страхования титула, сколько будет стоить переоформление полиса для новой ссуды. Это может снизить ваши затраты.

Сбор за обследование. Кредиторы требуют обследования, чтобы подтвердить расположение построек и улучшений на земле.Некоторые кредиторы требуют полного (и более дорогостоящего) обследования, чтобы убедиться, что дом и другие постройки законно находятся там, где вы говорите. Возможно, вам не придется платить этот сбор, если недавно было проведено обследование вашей собственности.

Диапазон затрат = от 150 до 400 долларов

Штраф за досрочное погашение. Некоторые кредиторы взимают комиссию за досрочное погашение существующей ипотеки. Займы, застрахованные или гарантированные федеральным правительством, обычно не могут включать штраф за досрочное погашение, а некоторые кредиторы, такие как федеральные кредитные союзы, не могут включать штрафы за досрочное погашение.Также некоторые штаты запрещают эту плату.

Диапазон затрат = процентные платежи от одного до шести месяцев

Наверх

Кредиторы часто определяют «безвозмездное» рефинансирование по-разному, поэтому не забудьте узнать о конкретных условиях, предлагаемых каждым кредитором. В принципе, есть два способа избежать предоплаты.

Первый — это договоренность, при которой кредитор покрывает расходы на закрытие сделки, но взимает с вас более высокую процентную ставку. Вы будете платить по этой более высокой ставке в течение всего срока действия ссуды.

Совет: Попросите кредитора или брокера сравнить первоначальные затраты, основную сумму, ставку и платежи с учетом и без этого компромисса.

Во-вторых, комиссия за рефинансирование включается в («вкладывается» или «финансируется») в ваш кредит — они становятся частью основной суммы кредита. Хотя вам не нужно будет платить наличными вперед, вместо этого вы в конечном итоге будете выплачивать эти сборы с процентами в течение срока действия ссуды.

Совет: Когда кредиторы предлагают «бесплатную» ссуду, они могут включать штраф за досрочное погашение, чтобы отговорить вас от рефинансирования в течение первых нескольких лет ссуды.Попросите кредитора, предлагающего бесплатную ссуду, объяснить все комиссии и штрафы, прежде чем вы согласитесь с этими условиями.

Используйте приведенную ниже пошаговую таблицу, чтобы дать вам приблизительную оценку времени, которое потребуется для возмещения ваших затрат на рефинансирование, прежде чем вы получите выгоду от более низкой ставки по ипотеке. В примере предполагается, что ипотечный кредит на 30 лет с фиксированной ставкой в размере 200 000 долларов США под 5% и текущий заем под 6%. Комиссия за новую ссуду составляет 2500 долларов США и оплачивается наличными при закрытии сделки.

| Пример | Ваши номера | |

|---|---|---|

| $ 1,199 | |

| –1 073 долл. США | |

| $ 126 | |

| 0,72 | |

| 126 х 0,72 | |

| $ 91 | |

| 2 500 долл. США | |

| 2,500 долл. США / 91 | |

| 27 месяцев |

Совет: Рассчитайте финансовую выгоду от рефинансирования через один, два или три года.Сравнивается ли выгода с вашими планами остаться дома?

Если вы планируете оставаться в доме до тех пор, пока не выплатите ипотечный кредит, вы также можете посмотреть общую сумму процентов, которую вы заплатите как по старому, так и по новому ссуде.

Вы также можете сравнить прирост капитала в обоих займах. Если у вас есть текущий заем какое-то время, большая часть вашего платежа идет в основную сумму, помогая вам наращивать капитал. Если срок вашей новой ссуды превышает оставшийся срок существующей ипотечной ссуды, меньшая часть досрочных выплат пойдет в счет основного долга, что замедлит накопление капитала в вашем доме.

Наверх

Многие онлайн-калькуляторы ипотеки предназначены для расчета эффекта от рефинансирования ипотеки. Для этих калькуляторов обычно требуется информация о вашей текущей ипотеке (например, оставшаяся основная сумма, процентная ставка и количество лет, оставшихся по ипотеке), новой ссуде, которую вы рассматриваете (например, основная сумма, процентная ставка и срок), а также авансовый платеж или заключительные расходы, которые вы оплатите по ссуде. Некоторые могут запросить вашу налоговую ставку и процентную ставку, которую вы можете получить на инвестиции (при условии, что вы вложите свои сбережения).Калькуляторы рефинансирования покажут сумму, которую вы сэкономите, по сравнению с затратами, которые вы заплатите, чтобы вы могли определить, подходит ли вам предложение рефинансирования. У Национального бюро экономических исследований есть пример калькулятора рефинансирования.

Поиски ипотечного кредита помогут вам заключить наиболее выгодную сделку по финансированию. Покупки, сравнения и переговоры могут сэкономить вам тысячи долларов. Начните с получения копий ваших кредитных отчетов, чтобы убедиться, что информация в них точна (посетите веб-сайт Федеральной торговой комиссии для получения информации о бесплатных копиях вашего отчета).

Рабочий лист ипотеки — дюжина ключевых вопросов, которые нужно задать — PDF (33 КБ) может вам помочь. Вы также можете использовать наш Подробный рабочий лист покупок по ипотеке PDF (34 КБ). Возьмите с собой один из этих рабочих листов, когда будете разговаривать с каждым кредитором или брокером, и заполните предоставленную информацию. Не бойтесь заставлять кредиторов и брокеров конкурировать друг с другом за ваш бизнес, давая им понять, что вы делаете покупки по лучшей цене.

Поговорите со своим текущим кредитором

Если вы планируете рефинансировать, вы можете начать с вашего текущего кредитора.Этот кредитор может захотеть сохранить ваш бизнес и, возможно, пожелает снизить или отменить некоторые из типичных комиссий за рефинансирование. Например, вы можете сэкономить на оплате поиска по заголовку, опросов и инспекций. Или ваш кредитор может не взимать сбор за подачу заявления или сбор за оформление. Это более вероятно, если вашей текущей ипотеке всего несколько лет, так что документы, относящиеся к этой ссуде, все еще актуальны. Опять же, сообщите своему кредитору, что вы делаете покупки для лучшей сделки.

Сравните ссуды перед принятием решения

Присмотритесь и сравните все условия, предлагаемые разными кредиторами — как процентные ставки, так и затраты.Помните, что покупка, сравнение и переговоры могут сэкономить вам тысячи долларов.

Федеральный закон требует от кредиторов предоставить «добросовестную оценку» в течение трех дней с момента получения вашей заявки на получение кредита. Вы можете запросить у своего кредитора оценку конечных расходов по ссуде. Смета должна дать вам подробную приблизительную оценку всех затрат, связанных с закрытием. Внимательно изучите эти документы и сравните эти затраты с расходами по другим займам. Вы также можете попросить копию формы расчета HUD-1 за день до подписания окончательных документов.

Совет: Если вы хотите убедиться, что процентная ставка, которую предлагает ваш кредитор, соответствует ставке, которую вы получаете при закрытии ссуды, спросите о фиксации ипотечного кредита (также называемой фиксацией ставки или обязательством ставки). Любое обещание о блокировке должно быть оформлено в письменной форме. Перед подписанием убедитесь, что ваш кредитор объяснил все расходы или обязательства. См. Руководство для потребителей по блокировке ипотечных кредитов .

Получить информацию в письменной форме

Прежде чем платить невозвращаемую комиссию, запрашивайте письменную информацию о каждой интересующей вас ссуде.Важно, чтобы вы прочитали эту информацию и спросили кредитора или брокера о том, чего вы не понимаете.

Вы можете поговорить с финансовыми консультантами, консультантами по жилищным вопросам, другими доверенными консультантами или своим адвокатом. Чтобы связаться с местным консультационным агентством по вопросам жилья, позвоните в Департамент жилищного строительства и городского развития США по бесплатному телефону 800-569-4287 или посетите онлайн-агентство, чтобы найти ближайший к вам центр.

Используйте газеты и Интернет для покупок

Ваша местная газета и Интернет — хорошие места, чтобы начать делать покупки для получения ссуды.Обычно вы можете найти информацию о процентных ставках и пунктах, предлагаемых несколькими кредиторами. Поскольку ставки и баллы могут меняться ежедневно, вам нужно часто проверять источники информации при покупке ипотечного кредита.

Будьте осторожны с рекламой

Любая первоначальная информация, которую вы получите об ипотеке, вероятно, будет получена из рекламных объявлений, почты, телефона и запросов от строителей, брокеров по недвижимости, ипотечных брокеров и кредиторов. Хотя эта информация может быть полезной, имейте в виду, что это маркетинговые материалы — объявления и рассылки призваны сделать ипотечный вид как можно более привлекательным.Эти рекламные объявления могут рекламировать низкие начальные процентные ставки и ежемесячные платежи, не подчеркивая, что эти ставки и платежи могут существенно возрасти позже. Так что соберите все факты и убедитесь, что любые предложения, которые вы рассматриваете, соответствуют вашим финансовым потребностям.

Любое объявление для ARM, которое показывает начальную процентную ставку, должно также показывать, как долго эта ставка действует, и годовую процентную ставку, или годовую процентную ставку, по ссуде. Если годовая процентная ставка намного выше, чем начальная ставка, это признак того, что ваши платежи могут сильно вырасти после вводного периода, даже если рыночные процентные ставки останутся прежними.

Подсказка: Если есть большая разница между начальной процентной ставкой и годовой процентной ставкой, указанной в объявлении, это может означать, что ссуды связаны с высокими комиссиями.

Выбор ипотеки может стать самым важным финансовым решением, которое вы примете. Вы должны получить всю информацию, необходимую для принятия правильного решения. Задавайте вопросы о кредитных характеристиках, когда вы разговариваете с кредиторами, ипотечными брокерами, расчетными или заключительными агентами, вашим адвокатом и другими профессионалами, участвующими в сделке, — и продолжайте спрашивать, пока не получите четких и полных ответов.

Глоссарий | Контакты Федерального агентства

Последнее обновление: 27 августа 2008 г.

Как получить личный заем в размере 50 000 долларов

При подаче заявления на получение крупного личного кредита стоит провести исследование. (iStock)

Получение любой ссуды требует тщательного планирования и рассмотрения, но получение личной ссуды на сумму 50 000 долларов и более требует особого внимания. Поскольку вы ищете ссуду по высокой цене, требования по ссуде будут более строгими, и вам, возможно, придется предоставить больше документации, чем с меньшей ссудой.

Чтобы сэкономить деньги, вам нужно обеспечить выгодные кредитные ставки. Простой способ проверить воду на процентных ставках — это пройти предварительную квалификацию для получения желаемого личного кредита в размере 50 000 долларов США (для которого требуется только мягкая проверка кредитоспособности и не повлияет на ваш кредитный рейтинг). Credible позволяет вам пройти предварительный квалификационный отбор по кредиту за считанные минуты, чтобы вы могли быстро определить ставку.

Как мне получить личный заем в размере 50 000 долларов США?Требования ко всем кредитным организациям, предоставляющим частные ссуды, немного различаются, но следующая информация должна дать вам общее представление о том, соответствуете ли вы требованиям.

- Отношение долга к доходу

- Кредитный рейтинг

- Годовой доход

Отношение долга к доходу: Большинство кредиторов предпочитают, чтобы отношение общего долга к доходу составляло 36 процентов или меньше, по данным Бюро финансовой защиты прав потребителей. Отношение вашего долга к доходу представляет собой сумму вашего дохода, которая будет использоваться для выплаты долга.

Кредитный рейтинг: Большинство кредиторов требуют минимальный кредитный рейтинг 600, хотя некоторые кредиторы могут смотреть на оценки несколько ниже.Если вы хотите получить личный заем в размере 50 000 долларов, ваш кредитный рейтинг должен быть 650 или выше. (Проверьте свой кредитный рейтинг здесь).

Если у вас отличная кредитная история, вам не о чем беспокоиться. Начните с того, что введите сумму кредита и кредитный рейтинг в размере 50 000 долларов в инструменты Credible, чтобы увидеть ставки от 4,99% фиксированной годовой ставки.

Годовой доход: Ваш кредитор захочет знать ваш годовой доход, чтобы убедиться, что вы вносите достаточно средств для своевременной выплаты ежемесячных платежей. Они захотят просмотреть ваши отчеты о доходах и кредитных отчетах, чтобы убедиться, что у вас стабильный доход.Если вы работаете в качестве фрилансера или независимого подрядчика, вам может потребоваться предоставить дополнительные документы, подтверждающие, что ваш средний доход соответствует требованиям кредитора.