Payeer — регистрация, вход, работа с кошельками и отзывы

Обновлено 7 января 2021 Просмотров: 219619 Автор: Дмитрий Петров- Регистрация в Payeer, вход и знакомство с кошельком

- Настройки безопасной работы с кошельком в Пайере

- Возможности Паер-кошелька, прием платежей и партнерка

- Эпилог

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Давно я не писал про популярные платежные системы (электронные деньги) в России и мире в целом. Однако, поговорить есть о чем. Становится все более популярной совсем молодая международная платежка под названием Payeer.

Ее востребованность, скорее всего, связана с изначально заложенным в нее обширным функционалом (умеет практически все и даже больше), а также с тем, что в Пайер можно работать с кошельками анонимно и использовать ее для вывода денег из разных «сомнительных» схем заработка. Последнее делает ее достойным конкурентом Перфект Маням, кошельку в OkPay, Payza или почившим в бозе Либерти Резерву.

Также в Payeer можно зарабатывать на партнерке или, например, создать свой обменник на основе их Апи, чтобы стричь проценты. Есть у этой системы и, конечно же, недостатки. На мой взгляд, там очень высокие проценты за пополнение кошелька (по сравнению с привычными нам гигантами платежей рунета), но во многих случаях это получается все равно выгоднее, чем использовать какие-то другие платежные системы или схемы вывода денег из интернете.

Кроме этого, в интернете вы найдете массу крайне негативных отзывов о Пейере (в основном с прохождением платежей), но на рост ее популярности это все равно не очень сильно влияет. Давайте посмотрим почему…

Регистрация в Payeer, вход и знакомство с кошельком

Насколько можно судить из найденной в сети информации, система эта совсем молода — появилась только в 2012 году с головным офисом в Тбилиси. Но также имеются офисы и в других крупных городах мира (в том числе и в Москве). Payeer действительно международная система, и каких-либо государственных границ для нее не существует (две сотни стран имеют ее представительства).

Для совершения платежей, пополнения и вывода средств из кошелька не потребуется подтверждать свои личные данные, если вы этого не хотите. А для получения платежа, в этой системе даже не нужно быть зарегистрированным (вам вместе с извещением придут логин и пароль для входа в кошелек, куда автоматом упадут деньги).

Чисто теоретически (по оценке возможностей системы) Пайер практически идеален, но на практике все может оказаться далеко не так безоблачно (ложка дегтя может испортить целую бочку вкусняшек). Ни в коем случае не сочтите эту публикацию призывом к регистрации и безоговорочному использованию этого электронного кошелька в своих денежных операциях. Я просто хочу коснуться этой темы, и даже в большей степени не для того, чтобы что-то новое рассказать вам, а чтобы вы поделились своими впечатлениями от использования этой платежки (если таковой опыт у вас уже был).

Однако, для тех кто в Payeer еще не зарегистрирован и даже про эту систему не слышал, довольно-таки кратко опишу его возможности и настройки, которые можно задать для своего кошелька. Итак, для начала надо будет на главной странице сервиса кликнуть по кнопке «Создать» (имеется в виду новый кошелек) в правом верхнем меню.

Итак, для начала надо будет на главной странице сервиса кликнуть по кнопке «Создать» (имеется в виду новый кошелек) в правом верхнем меню.

На первом шаге регистрации вас попросят указать свой емайл (желательно тот, к которому вы имеете доступ, а не из разряда временной почты) и разгадать капчу, а на втором шаге уже придется придумывать пароль, секретное слово и логин (на латинице), который будет отображаться под вашими сообщениями на форуме или в чате (в денежном же плане ваш кошелек в Пайер привязан к указанному Емайлу, который и будет являться подлинным логином для входа и работы с системой):

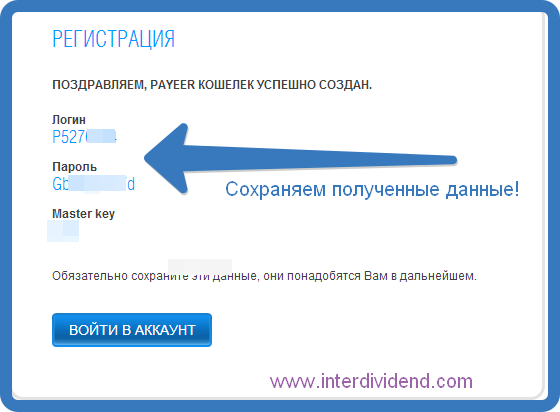

Все, жмете на кнопку «Изменить» и вы автоматически войдете на сайт payeer.com под своим логином (Емайлом) и паролем — можно приступать к изучению интерфейса и разбору имеющихся настроек. Да, на почту вам еще будет выслан так называемый Master key, который может понадобиться для подтверждения проводимых с кошельком операций, если сочтете нужным активировать эту опцию защиты в настройках вашего аккаунта.

Не устаю напоминать про правила хранения паролей и всяких других данных, которые вам нужны для работы с платежными и прочими важными системами, способными привлечь внимание всяческих редисок (взломщиков). В общем, еще раз про менеджер паролей KeePass хочу напомнить. Кроме пароля советую в нем сохранить также секретное слово и полученный по почте Master key, во избежании, так сказать, проблем в будущем.

Настройки безопасной работы с кошельком в Пайере

Раз уж зашел об этом разговор, то давайте сразу и начнем знакомство с Пайер с рассмотрения настроек, отвечающих за безопасный вход и работу с вашим кошельком. Для этого кликаете по значку шестеренке в правом верхнем углу вашего личного кабинета и переходите на вкладку «Безопасность». Лучше об этом позаботиться сейчас, а не после кражи денег со счета (у меня такое уже пару раз было с Яндекс Деньгами и Вебманями).

Как можете убедиться, по умолчанию все сделано для того, чтобы максимально упростить работу с кошельком в Payeer. Если вы используете эту систему для вывода или обмена небольших сумм, то можно все так и оставить, но все же лучше будет включить хотя бы минимальную дополнительную защиту. Хорошим вариантом защиты входа и работы с кошельком было бы получение кода подтверждения по SMS при проведении любой операции в системе (правда, отправка сообщений на телефон не бесплатна, но зато значительно надежнее отсылки кода на Емайл, который не сложно взломать).

Если вы используете эту систему для вывода или обмена небольших сумм, то можно все так и оставить, но все же лучше будет включить хотя бы минимальную дополнительную защиту. Хорошим вариантом защиты входа и работы с кошельком было бы получение кода подтверждения по SMS при проведении любой операции в системе (правда, отправка сообщений на телефон не бесплатна, но зато значительно надежнее отсылки кода на Емайл, который не сложно взломать).

Если с этим не хотите заморачиваться, то хотя бы использование Master key включите (его нужно будет вводить постоянно при выполнении операций в личном кабинете или при оплате услуг в интернете). Защита не ахти какая, но все же лучше, чем ничего.

Т.к. большинство краж осуществляется путем взлома Емайла, к которому привязан Пеер-кошелек, и последующей инициацией процедуры восстановления пароля (он придет как раз на этот самый взломанный ящик), то вы можете в настройках безопасности возможность восстановления пароля вообще отключить во избежании подобных казусов. Но делая это не забудьте надежно сохранить пароль (лучше в нескольких местах).

Но делая это не забудьте надежно сохранить пароль (лучше в нескольких местах).

На вкладке «Профиль» в настройках системы вы можете ввести свои персональные данные (паспортные) и даже >можете их верифицировать, но это вовсе не обязательно и никак особо не повлияет на вашу работу с Паер.

В вашем личном кабинете по умолчанию включен общий чат, который при желании можно будет отключить опять же в настройках (если мешает). В остальном интерфейс платежной системы предельно понятен и доступен, тем более, что полностью переведен на русский язык.

Возможности Паер-кошелька, прием платежей и партнерка

Все возможные операции, которые вы можете совершать войдя в Payeer, найдете в левом меню, а настройки и различная информация сосредоточены в верхней панели. Практически по всем из них мы уже пробежались.

Давайте вкратце пробежимся по основным возможностям Пайер и узнаем, где это все можно будет найти в личном кабинете:

- Ввод денежных средств в Паер возможен множеством разных способов.

В подавляющем большинстве случаев для этого упомянутую процедуру персонализации проходить не потребуется (кроме ввода с Paxum, Wire или SEPA). Пополнение кошелька возможно переводом средств из других платежек (Киви, W1, ЯД и др.), с банковских счетов и карт, мобильных или мгновенных платежей, а также с терминалов и пунктов приема платежей. Все это можно будет сделать на вкладке «Пополнить» в левом меню вашего личного кабинета. Взимаемая за пополнение комиссия будет отличаться в зависимости от используемого метода. Например, за ввод с BTC-E, Bitcoin и Paxum комиссия взиматься не будет, но в большинстве случаев она все же будет и довольно-таки ощутимой.

В подавляющем большинстве случаев для этого упомянутую процедуру персонализации проходить не потребуется (кроме ввода с Paxum, Wire или SEPA). Пополнение кошелька возможно переводом средств из других платежек (Киви, W1, ЯД и др.), с банковских счетов и карт, мобильных или мгновенных платежей, а также с терминалов и пунктов приема платежей. Все это можно будет сделать на вкладке «Пополнить» в левом меню вашего личного кабинета. Взимаемая за пополнение комиссия будет отличаться в зависимости от используемого метода. Например, за ввод с BTC-E, Bitcoin и Paxum комиссия взиматься не будет, но в большинстве случаев она все же будет и довольно-таки ощутимой. - Система действительно международная, и для перевода внутри страны или за рубеж денежных средств ваш оппонент даже не обязательно должен быть зарегистрирован в Payeer. Просто делаете перевод на его Емайл (или номер мобильного телефона) и он по почте (или посредством СМС) получит реквизиты для доступа к своему автоматически созданному кошельку (счету) с уже лежащим в нем вашим переводом.

Деньги при этом поступают практически мгновенно.

Деньги при этом поступают практически мгновенно. - Кроме переводов внутри системы можно совершать переводы (вывод средств из Пайер) и в другие платежные системы, системы мгновенных платежей, а также на банковские реквизиты и карты. В каждой стране имеется большущий список.Процент за вывод отличается в зависимости от выбранного вами способа. Например, на счет российского мобильного оператора из большой тройки комиссия вообще не взимается. Причем комиссия может взиматься не только Пайер, но и системой, в которую осуществляется перевод. Например, при выводе на Яндекс-деньги с вас кроме 0.9% комиссии системы возьмут еще 3.93% в самом ЯДе. Поэтому обращайте при выводе внимание на ту сумму, которую переводите, и ту, что получите (в последнем столбце).

- Имеется стандартная для платежки возможность оплаты мобильной связи, интернета, телевидения и т.п. вещей. Правда по сравнению с основными платежками рунета, в Payeer вариантов не очень-то и много.

- Если вы занимаетесь коммерцией или каким-либо другим видом онлайн-бизнеса, то возможность подключения к вашему сайту системы приема платежей на основе АПИ Паер может оказаться очень даже кстати.

Это по сути агрегатор платежей, позволяющий принимать или выводить средства на множество других платежных систем и схем.

Это по сути агрегатор платежей, позволяющий принимать или выводить средства на множество других платежных систем и схем. - Владельцам онлайн-сервисов, привлекающих партнеров для заработка, может показать удобной функция массовой автоматической отправки платежей посредством АПИ на различные платежные системы, банковские карты и банки.

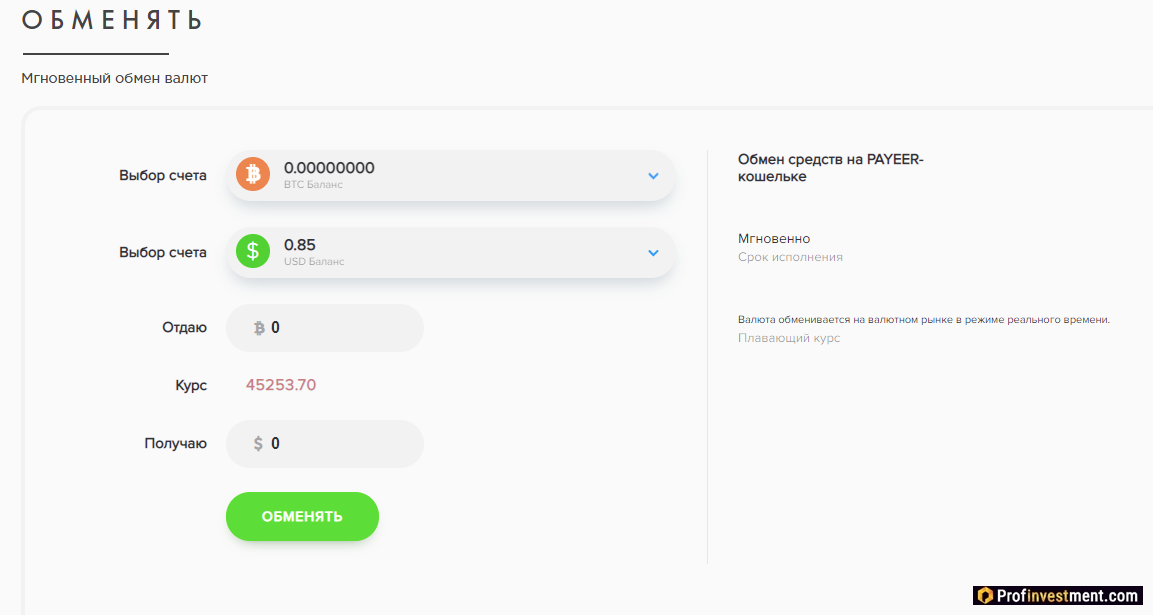

- В системе имеется возможность внутреннего обмена валюты без использования сторонних обменников типа BestChange (точнее, это сервисы бесплатного мониторинга обменников электронных валют). Более того, вы сами можете создать обменник на своем сайте с помощью АПИ этой системы и получать доходы с объемов, проводимых через него операций. Очень даже неплохой способ заработка, но его еще нужно с умом использовать, привлекая в обменник достаточное число потенциальных клиентов.

- Зарабатывать в Payeer можно не только на обмене валют, но и на привлечении новых партнеров в систему, т.е. имеется партнерская программа (многоуровневая).

Если у вас есть сайт подходящей тематики или вы умеете арбитражить трафик, то можете набирать рефералов и получать процент с доходов системы. По началу это будет 10%, но с увеличением объемов можно дойти и до 40% с доходов от прямых рефералов приносящих системе доход. Процент от рефералов более высокого уровня можно представить примерно так:

Если у вас есть сайт подходящей тематики или вы умеете арбитражить трафик, то можете набирать рефералов и получать процент с доходов системы. По началу это будет 10%, но с увеличением объемов можно дойти и до 40% с доходов от прямых рефералов приносящих системе доход. Процент от рефералов более высокого уровня можно представить примерно так:

Эпилог

Давайте тезисно перечислю «как бы» плюсы:

- Простой и, надо сказать, удобный интерфейс. Имеется встроенный чат, через который можно, например, обратиться к техподдержке, хотя для этого можно использовать и стандартные тиккеты, но пусть будет.

- Платежи в Пайере в идеале должны проходить мгновенно, что есть гуд. К тому же они не ограничены территорией какого-либо государства и при необходимости можно прямо в кошельке провести конвертацию практически любой валюты.

- Замечательным образом с помощь Payeer можно организовать прием платежей на своем сайте, ибо система поддерживает целую кучу вариантов ввода средств.

Владельцам же онлайн-сервисов или каких-то еще вариантов онлайн-бизнеса может пригодиться довольно-таки редко встречающаяся функция автоматической массовой отправки платежей.

Владельцам же онлайн-сервисов или каких-то еще вариантов онлайн-бизнеса может пригодиться довольно-таки редко встречающаяся функция автоматической массовой отправки платежей. - Анонимность. Что ни говори, но проблема вывода средств из черных и серых схем заработка в сети есть и будет существовать всегда. А значит нужны и инструменты ее решающие. После безвременной кончины Либерти Резерва образовалась довольно приличная дыра, которую, возможно, с успехом и заполнила система Payeer.

- Возможность подзаработать на создании обменного пункта или на партнерской программе. Лишним это точно не будет. Система относительно молодая и еще не всем известная, поэтому и набрать «жирных» рефералов шанс еще сохраняется. ИМХО.

Теперь «как бы» минусы Payeer:

Ну, надеюсь, вы выскажете свое мнение по поводу Пайер в комментариях, но уж больно много негатива в сети присутствует на предмет «зажали деньги». Фейк? Происки конкурентов? Пока на собственном опыте не убедишься, говорить об этом сложно (сейчас очень здорово умеют работать компании по формированию мнения в сети). Будем считать, что риск присутствует. С другой стороны, в некоторых случаях достойной альтернативы этой системы может не найтись и вовсе. Придется пользоваться ей на свой страх и риск…

Будем считать, что риск присутствует. С другой стороны, в некоторых случаях достойной альтернативы этой системы может не найтись и вовсе. Придется пользоваться ей на свой страх и риск…

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Payeer кошелек. Вход в личный кабинет и регистрация в Пеер

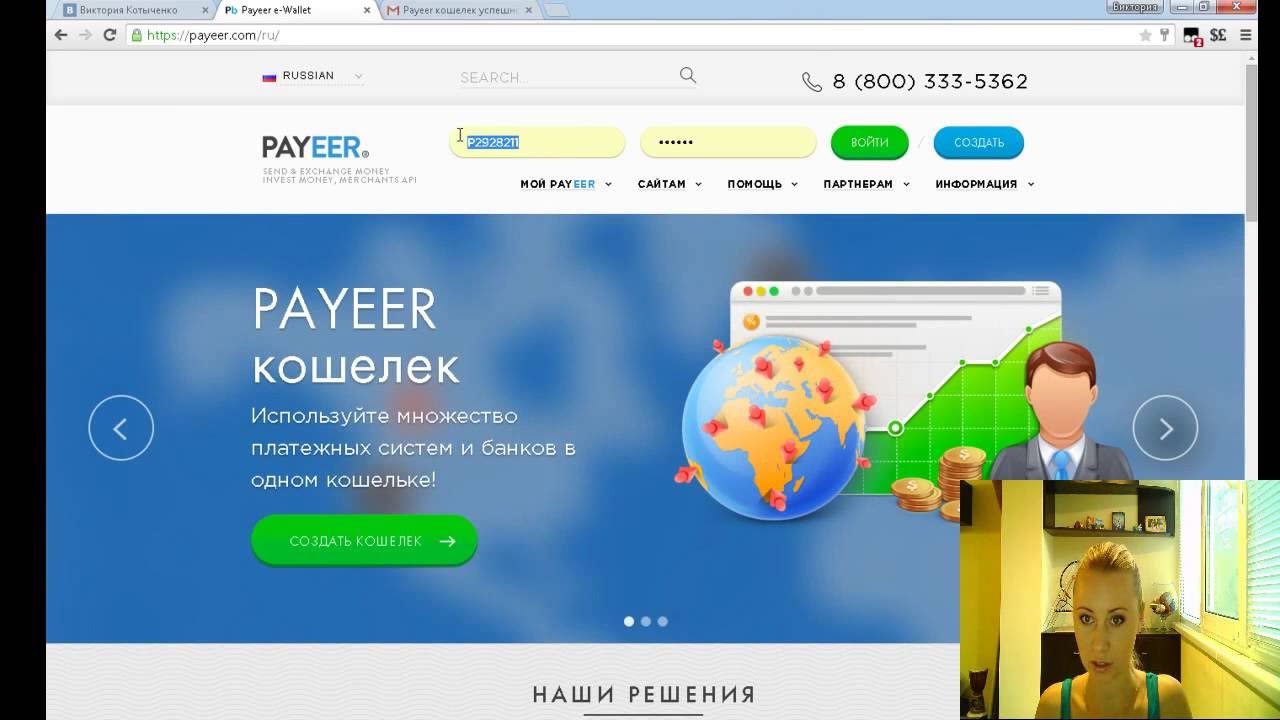

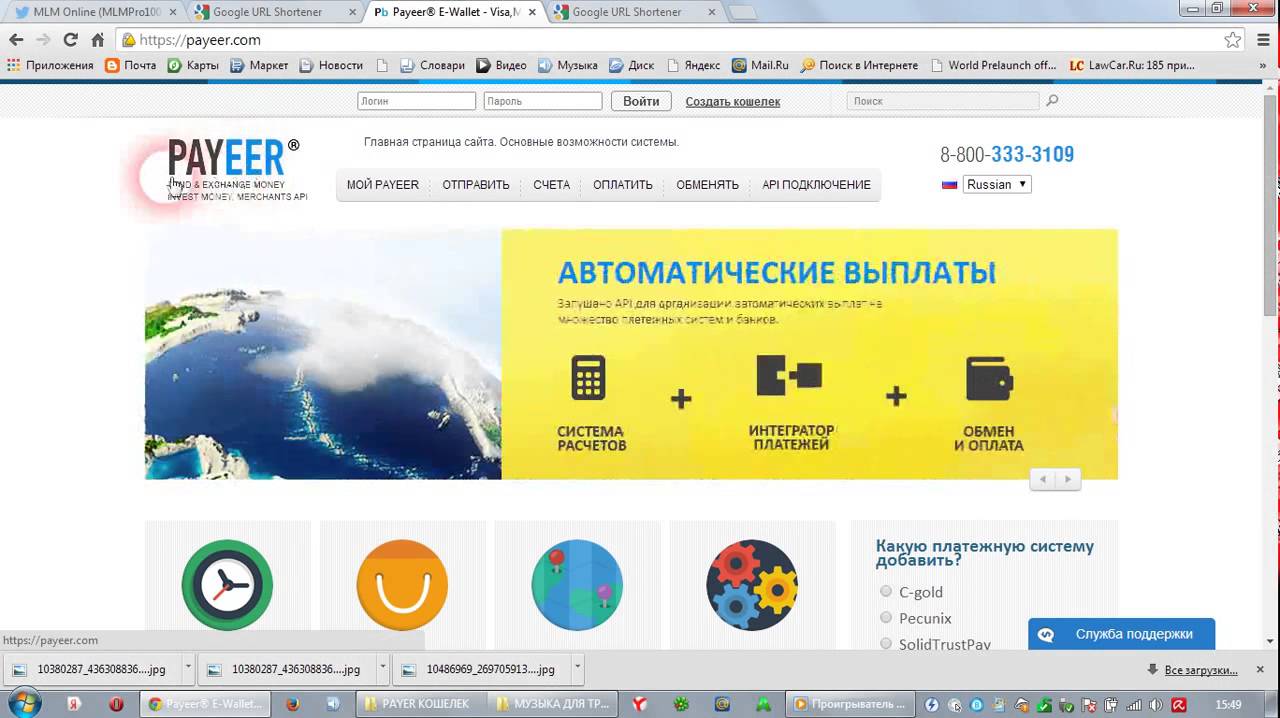

Payeer вход в кабинет и регистрацияЕдинственный настоящий официальный сайт кошелька Паер — Payeer.com (вход в личный кабинет Payeer). Будьте внимательны! В сети сильно распространены фишинговые сайты, так сказать двойники. Представляют они собой полную копию определенных ресурсов: инвестиционных компаний, платежных систем или торговых бирж. Как правило, мошеннические сайты распространяются через гугл и яндекс директ, или поддельные доменные имена. Поэтому очень важно сохранять в закладках ссылки на сайты, в которых речь идет о деньгах.

Ошибка на личном опыте, или как у меня украли деньги с кошелька

Году в 2013 после переустановки Windows удалились все закладки. Я недолго думая набрал в поиске домен кошелька Perfectmoney.com, сейчас кстати домен у данной платежки perfectmoney.is

Я недолго думая набрал в поиске домен кошелька Perfectmoney.com, сейчас кстати домен у данной платежки perfectmoney.is

Так что будьте крайне внимательны! Повторюсь, добавляйте все ссылки в закладки!

Похожие статьи

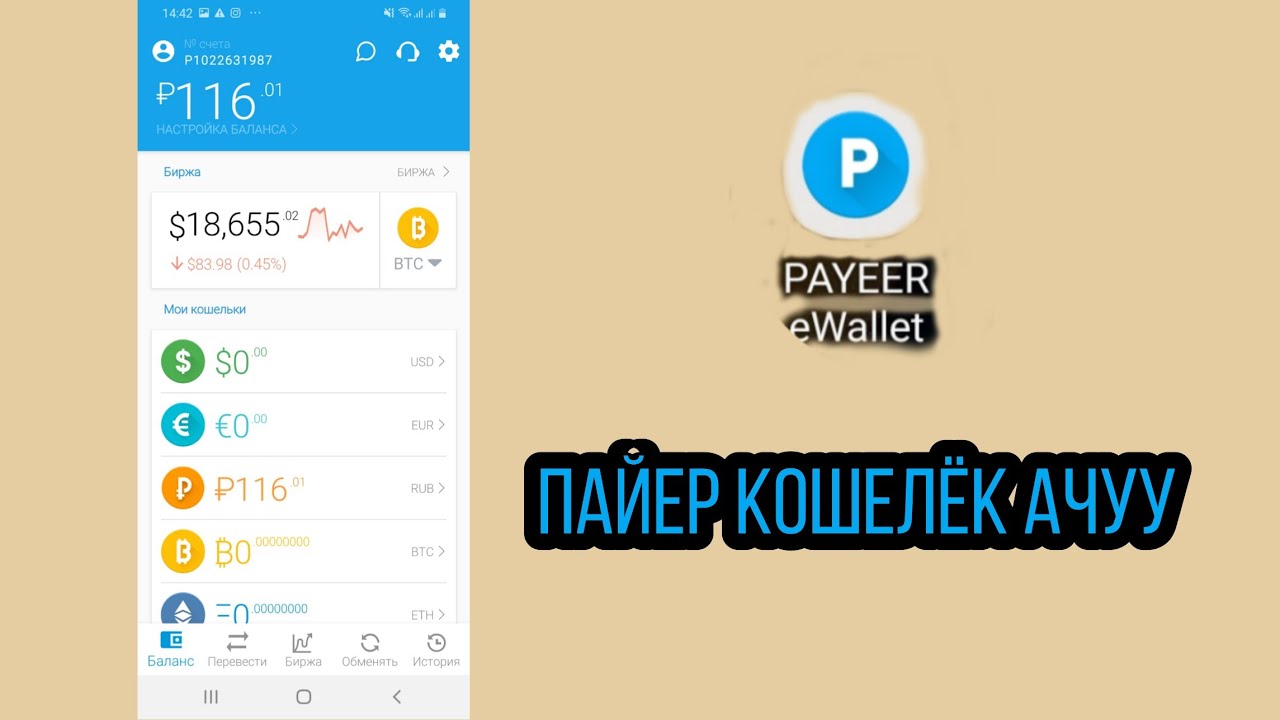

Payeer вход в кошелек и регистрацияДавайте рассмотрим как выглядит официальный сайт Паер и личный кабинет.

Так выглядит официальный сайт кошелька PayeerКак вы видите, нет никаких лишних букв в доменном имени Payeer. com. Зачастую сайты двойники могут удалить или приписать определенную букву.

com. Зачастую сайты двойники могут удалить или приписать определенную букву.

В следующей статье вы узнаете, как пополнить кошелек Payeer и зарегистрироваться

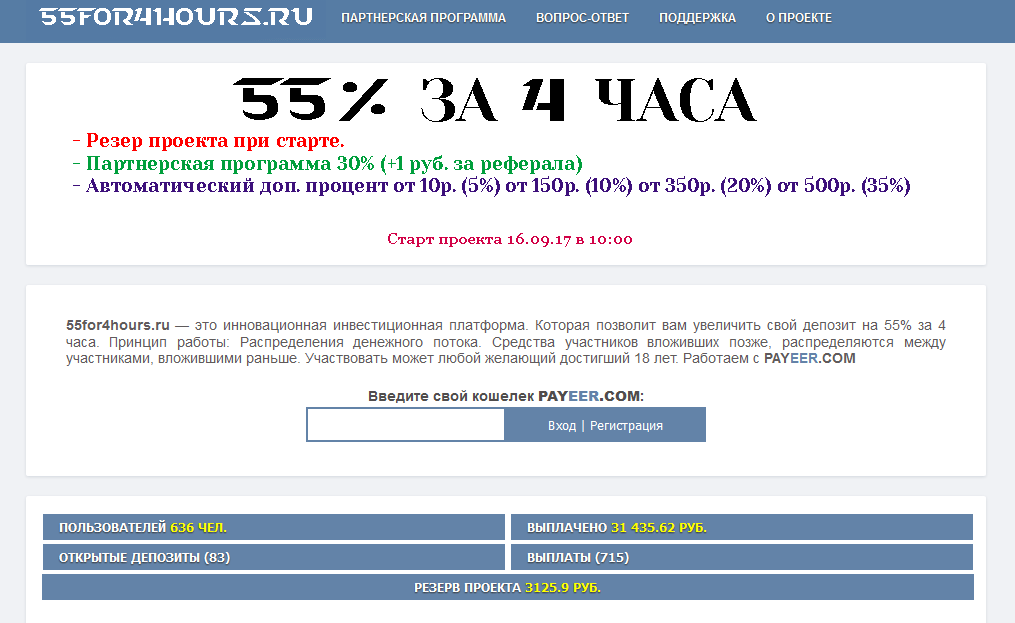

Осенью 2020 года кошелек Payeer перестал работать с хайп проектами. Будьте внимательны! Не инвестируйте в хайпы где увидите эту платежную систему

Электронный кошелёк Payeer | VIVAZZI

5 января 2019 г. 19:12

- Фиатная валюта: Доллар (USD), Рубли (RUB), Евро (EUR)

- Криптовалюта: Биткоин (BTC), Эфириум (ETH), Bitcoin Cash ABC (BCHABC), Лайткоин (LTC), Даш (DASH)

Среди преимуществ можно выделить: простота в использовании, приятный и интуитивный дизайн, возможность проводить финансовые операции без верификации (но с некоторыми ограничениями), торговать на бирже.

Минусы: чуть больше комиссия на переводы по сравнению с другими кошельками.

Внимание: Всегда проверяйте, что вы попали именно на оригинальный сайт payeer.com. После перехода по ссылке скопируйте её куда-нибудь, а затем вставляйте в строку браузера, или сохраните в закладки — так вы избежите случайной ошибки при написании адреса сайта и перехода на поддельный сайт мошенников.

Регистрация в Payeer

Перейдите на сайт payeer.com и нажмите «Создать кошелёк»:

В форме регистрации всего лишь нужно указать вашу эл. почту:

Нажав продолжить, вам отправиться письмо с подтверждением на указанную эл. почту. Откройте и скопируйте присланный код:

в форму регистрации:

Нажмите «Подтвердить», чтобы перейти в новое окно, в котором сможете сохранить свой пароль от кошелька:

Вот и всё — ваш эл. кошелёк готов к работе! Сохраните свои данные в надёжном месте, как подсказывает Payeer:

кошелёк готов к работе! Сохраните свои данные в надёжном месте, как подсказывает Payeer:

Верификация в Payeer

Процедура верификации в Payeer вовсе не обязательна, но она увеличивает лимиты по переводам и предоставляет дополнительные возможности сервиса (для бизнеса). Чтобы пройти верификацию (персонализацию), перейдите по ссылке в настройки или наведите на свой номер счёта в Payeer в верхней строке сайта:

Выберите тип аккаунта: Персональный или Бизнес в зависимости от ваших задач:

Обычно пользователь выбирает тип аккаунта «Персональный», так как бизнес больше подходит для организаций. Проверка документов осуществляется в течение 48 часов. После успешной проверки статус аккаунта с

Проверка документов осуществляется в течение 48 часов. После успешной проверки статус аккаунта с

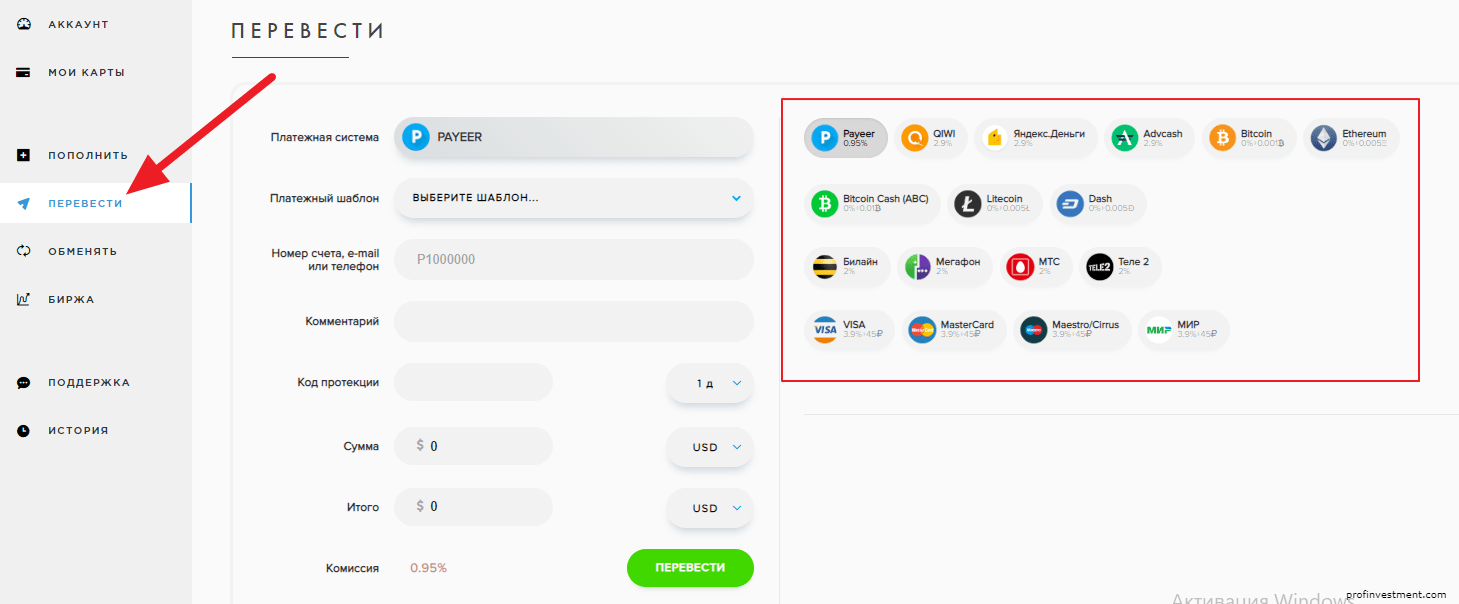

Перевод денежных средств в Payeer

В Payeer поддерживается множество способов перевода фиатной и криптовалюты:

Допустим, вам нужно перевести деньги на другой кошелёк Payeer. Тогда вам нужно ввести номер кошелька и сумму к переводу, выбрав нужную валюту. Как вы можете заметить, в Payeer есть недостаток в том, что переводы между кошельками Payeer есть комиссия. Для сравнения в том же AdvCash её нет.

Также есть возможность защитить перевод кодом протекции (но не все переводы). Сохранив код протекции, получатель сможет получить деньги введя код протекции. Если в течение указанного срока код протекции не введён, то деньги возвращаются обратно на счёт отправителя.

Если в течение указанного срока код протекции не введён, то деньги возвращаются обратно на счёт отправителя.

Также стот отметить, что в Payeer вы можете, имея фиатную валюту, например, рубли, перевести на любой кошелёк другому пользователю в криптовалюте, например, в биткоинах. Но для этого нужно сначала купить биткоины на бирже (см. раздел Биржа в Payeer).

Биржа в Payeer

Ещё одним большим преимуществом Payeer является биржа, в которой вы можете купить или продать фиатную или криптовалюту:

Биржа Payeer весьма проста. В этой бирже нет инструментов для ведения технических анализов и прогнозирования. Но в ней есть всё, что нужно, чтобы купить или продать валюту. Причём сделать это очень просто, благодаря интуитивному интерфейсу:

Партнёрская программа Payeer

В Payeer вы можете заработать на рекомендациях использовать этот кошелёк.

Вам будет выплачиваться процент от комиссии переводов, совершённых вашими привлечёнными партнёрами (рефералами). Сумма партнёрского вознаграждения от 11% до 25% в зависимости от объёма совершённых переводов вашими рефералами.

Как пополнить Payeer банковской картой с меньшей комиссией

Ещё давно обнаружил интересную особенность: чтобы меньше платить комиссию, нужно сначала перевести деньги на Электронный кошелёк AdvCash, а затем в из AdvCash уже в Payeer (на момент написания статьи 9 янв 2019).

Давайте убедимся в этом.

С карты на payeer: 10000 р. -> 10618.56 р. (суммарная комиссия: 618.56 р., 6.1856%) С карты на advcash: 10000 р. -> 10303.97 р.(комиссия: 303.97 р.) c advcash на payeer: 10000 р. -> 10 190 р. (комиссия: 193 р.), (суммарная комиссия: 493.97 р., 4.9397%)

Меньше на 124.59 р. (124.59 / 10000 = 1.2459%).

Внимание: по каким-то причинам временно перевод с advcash на payeer отключён.

Спасибо за ваш отзыв!

После нажатия кнопки «Отправить» ваше сообщение будет доставлено мне на почту.

Права на использование материала, расположенного на этой странице https://vivazzi. pro/invest/wallets/payeer/:

pro/invest/wallets/payeer/:

Разрешается копировать материал с указанием её автора и ссылки на оригинал без использования параметра rel="nofollow" в теге <a>. Использование:

Автор статьи: Мальцев Артём

Ссылка на статью: <a href="https://vivazzi.pro/invest/wallets/payeer/">https://vivazzi.pro/invest/wallets/payeer/</a>

Подробнее: Правила использования сайта

Эксперт рассказал, куда девается удаленная переписка в мессенджере

МОСКВА, 23 окт — ПРАЙМ. Будучи основным средством коммуникации, мессенджеры хранят огромное количество данных о нас, нашей жизни и жизни близких. Мы надеемся, что самое ценное не утекает за границы наших устройств и, в случае чего, мы можем почистить контент и таким образом обезопасить себя. Однако это не соответствует действительности, рассказывает агентству «Прайм» партнер и директор компании «ИТ-Резерв» Павел Мясоедов.

Будучи основным средством коммуникации, мессенджеры хранят огромное количество данных о нас, нашей жизни и жизни близких. Мы надеемся, что самое ценное не утекает за границы наших устройств и, в случае чего, мы можем почистить контент и таким образом обезопасить себя. Однако это не соответствует действительности, рассказывает агентству «Прайм» партнер и директор компании «ИТ-Резерв» Павел Мясоедов.

Назван самый опасный мессенджер для россиян

«Соблюдая цифровую гигиену и обращая внимание на настройки безопасности, мы значительно понижаем риски утечки информации. Но главная проблема заключается в том, что часть лазеек всё равно остаётся в руках у разработчиков программного обеспечения», — отмечает эксперт.

Практически все коммуникационные программы построены на клиент-серверной архитектуре. Это значит, что система для работоспособности всегда обращается к инфраструктуре разработчика, обмениваясь с ней различным контентом. Там он обрабатывается и передаётся уже вашему собеседнику. Если в приложении включено сквозное шифрование, тогда декларируется, что вашу переписку прочитать могут только те, кто в ней участвуют.

Если в приложении включено сквозное шифрование, тогда декларируется, что вашу переписку прочитать могут только те, кто в ней участвуют.

«Но надо понимать, что не все программы поддерживают такой вид защиты и, что это лишь заявления и при должной сноровке и серьёзных целях ключ подбирается и к закрытым данным», — уверен Мясоедов.

«Следуя этой логике, можно предположить, что удаление переписки на своём телефоне нивелирует вероятность взлома просто ликвидируя информацию. Но удаляя переписку на своём устройстве, мы не удаляем её на серверах компаний. Более того, мы теряем к ней доступ, а вот у инженеров разработчика он остаётся», — добавляет он.

Россиянам напомнили, какую информацию нельзя раскрывать в мессенджерах

Период хранения удалённых пользователями данных может составлять весьма значительный период времени.

Если озаботиться проблемой заблаговременно, то можно скачать защищённые программы, в которых данные будут ходить только между собеседниками. Это возможно, если технология передачи работает в обход сервера по протоколу peer-to-peer. Отправлять отдельные сообщения в таком ключе можно и в мессенджере Telegram, но только если открыть такой чат отдельно через настройки.

Главное помнить, что как настройку текущего мессенджера, так и скачивание специального мессенджера, требуется производить заранее. Постфактум удалить сообщения, побывавшие на сервере разработчика, не получится, заключил эксперт.

Лучшие приложения для одноранговой оплаты: плюсы и минусы

Перейдите к нашему выбору лучших приложений для одноранговой оплаты:

Одноранговые платежные сервисы — это приложения или функции приложений, которые позволяют отправлять деньги другим людям — часто путем поиска их номера телефона, адреса электронной почты или имени пользователя — быстро и обычно бесплатно. Вот некоторые из наиболее распространенных доступных P2P-сервисов, а также их преимущества и недостатки.

Zelle

Что это такое: Zelle — это услуга, которую предлагают большинство крупных банков в США.S. и позволяет людям отправлять деньги другим пользователям Zelle либо через их банковский счет, либо через приложение Zelle.

Как это работает: после создания учетной записи Zelle через свой банк или приложение Zelle пользователи могут отправлять или запрашивать деньги, введя зарегистрированный адрес электронной почты или номер телефона другого пользователя Zelle. Если у получателя нет учетной записи Zelle, ему придется создать ее, чтобы отправлять или получать деньги.

Преимущества:

Денежные переводы происходят быстро.Денежные переводы другим зарегистрированным пользователям Zelle обычно происходят в течение нескольких минут. Если получатель не зарегистрирован в Zelle, ему необходимо зарегистрироваться, прежде чем он сможет получить деньги.

Zelle совместим со многими банками и кредитными союзами. Быстрые прямые денежные переводы между различными банками и кредитными союзами — одно из самых больших преимуществ Zelle. В отличие от некоторых других служб денежных переводов, Zelle переводит деньги прямо на ваш банковский счет, поэтому вам не нужно ждать, чтобы вывести их из стороннего приложения.

Недостатки:

Невозможно подключить кредитную карту для оплаты другим лицам. Существуют и другие приложения для одноранговых платежей, которые позволяют пользователям подключать кредитные карты для оплаты, что может быть полезно, если на вашем банковском счете или в приложении недостаточно средств.

Для этой услуги обычно требуется смартфон. Если Zelle доступен через ваш банк, вы обычно можете использовать настольный логин вашего банка для отправки денег. В противном случае вам понадобится мобильное устройство, например смартфон или планшет, чтобы отправлять и получать деньги через приложение Zelle или приложение вашего банка.

Вы не можете отправлять деньги на счета в международных банках. Zelle работает только с отечественными банками.

Venmo

Что это такое: Venmo — это приложение, которое позволяет пользователям отправлять деньги друг другу через связанный банковский счет, баланс Venmo или кредитную карту. Сервис принадлежит PayPal, но по функциональности он отличается от сервиса одноранговых денежных переводов PayPal. Одним из самых интересных преимуществ Venmo является то, что приложение также предлагает бесплатную дополнительную дебетовую карту, которая позволяет пользователям тратить деньги со своего баланса счета Venmo.

Как это работает: Пользователи загружают приложение Venmo и создают учетную запись. Затем они могут привязать банковский счет или кредитную карту для пополнения своего счета Venmo; затем они могут отправлять, запрашивать или получать деньги от других пользователей Venmo.

Преимущества:

Многие люди используют Venmo, поэтому это может быть удобный способ отказаться от наличных денег. В конце первого квартала 2019 года PayPal объявил, что у Venmo 40 миллионов пользователей, что делает его очень популярным способом отправки, запроса и получения денег.

Бесплатная дебетовая карта. Пользователи, которые выбирают карту Venmo, могут использовать дебетовую карту в розничных магазинах, и карта будет использовать баланс Venmo пользователя для финансирования. Дебетовая карта также дает пользователям возврат наличных за покупки в определенных магазинах, которые добавляются к балансу Venmo пользователя.

Недостатки:

За отправку денег по кредитной карте взимается комиссия. Venmo взимает 3% от общей суммы перевода за отправку денег с помощью кредитной карты.

Venmo взимает комиссию за мгновенный перевод денег на ваш банковский счет. Если вы хотите мгновенно перевести средства Venmo на свой банковский счет, взимается комиссия в размере 1% — минимум 25 центов и максимум 10 долларов. В противном случае вам придется подождать один-три рабочих дня, чтобы получить деньги бесплатно.

Cash App

Что это такое: Cash App — это приложение для денежных переводов, созданное Square Inc., которое позволяет людям отправлять деньги через свой баланс приложения Cash или связанный банковский счет, кредитную или дебетовую карту.Услуга предлагает дополнительную дебетовую карту, называемую Cash Card, которая позволяет пользователям тратить деньги на своем балансе в приложении Cash, а также получать «денежные призывы», которые представляют собой экономию, которая применяется к различным поставщикам.

Как это работает: после загрузки приложения Cash App на смартфон или планшет пользователи создают учетную запись и связывают дебетовую карту, кредитную карту или банковский счет. После того, как их учетная запись Cash App настроена, они могут отправлять, запрашивать и получать деньги от других пользователей Cash App, а также инвестировать в акции и покупать и продавать биткойны.

Преимущества:

Бесплатная, дополнительная дебетовая карта. Приложение Cash App дает пользователям возможность получить дебетовую карту «Cash Card», которая позволяет им тратить свои остатки в приложении Cash App в различных магазинах.

«Увеличение денежных средств» может помочь пользователям сэкономить деньги. Пользователи, у которых есть Cash Card, могут использовать Cash App, чтобы активировать «денежные бонусы», которые представляют собой скидки у определенных розничных продавцов, которые автоматически применяются к покупке (например, 10% скидка на заказ DoorDash). Одновременно может быть активна только одна денежная поддержка, но пользователи могут легко переключать, какая денежная поддержка активна в приложении.

Пользователи могут использовать приложение для инвестирования в акции, а также для покупки и продажи биткойнов. Уникальная особенность приложения Cash заключается в том, что оно позволяет пользователям инвестировать свои деньги в отдельные акции, а также покупать и продавать биткойны, потенциально позволяя им зарабатывать деньги через приложение.

Недостатки:

За отправку денег по кредитной карте взимается комиссия. Cash App взимает комиссию в размере 3% с людей, которые используют кредитную карту для отправки денег.

Комиссия за мгновенный депозит.Приложение Cash App предлагает бесплатные стандартные операции вывода наличных средств, которые занимают от одного до трех рабочих дней для внесения средств на вашу связанную дебетовую карту, но если вы хотите внести мгновенный вывод средств, приложение Cash App взимает комиссию в размере 1,5% с минимальной суммой в 25 центов.

PayPal

Что это такое: PayPal — это платежный сервис, который помогает людям с личными денежными переводами, покупками в Интернете и электронной коммерцией. Используя PayPal в качестве услуги одноранговых денежных переводов, люди могут отправлять деньги друг другу через связанный банковский счет, дебетовую или кредитную карту.

Как это работает: PayPal предлагает множество различных функций, возможно, наиболее популярными из которых являются платежные услуги для онлайн-продавцов и покупателей. Но PayPal также предлагает денежные переводы P2P для зарегистрированных пользователей. Создав учетную запись PayPal, вы можете отправлять и запрашивать деньги, выполнив поиск по имени, электронной почте или номеру телефона другого пользователя, а затем указав сумму, которую хотите отправить или запросить.

Преимущества:

Услуга широко используется и имеет множество платежных функций.Помимо одноранговых переводов, PayPal позволяет пользователям покупать и продавать в Интернете и интегрирован со многими страницами оформления заказа для розничных онлайн-магазинов.

PayPal имеет высокие лимиты на переводы. Вы можете отправить до 60 000 долларов, но может быть ограничено до 10 000 долларов за одну транзакцию. Эта сумма может варьироваться в зависимости от вашей валюты и от того, подтверждена ли ваша учетная запись.

Существует несколько способов оплаты переводов. Пользователи могут отправлять деньги с дебетовой карты, кредитной карты, банковского счета, баланса PayPal и кредита PayPal.PayPal Credit — это индивидуальная кредитная линия, предлагаемая PayPal, которую можно использовать для отправки денег друзьям и родственникам.

Недостатки:

Существует комиссия за использование кредитной карты, дебетовой карты или кредита PayPal для отправки денег. Отправка денег через связанный банковский счет или баланс PayPal — единственные бесплатные способы. Все остальные варианты взимают комиссию за транзакцию в размере 2,9%, а процентные ставки PayPal Credit равны процентным ставкам по кредитным картам.

Перевод средств на ваш банковский счет и обратно на ваш счет PayPal может занять некоторое время.Бесплатные переводы из PayPal на ваш банковский счет обычно занимают один рабочий день, но может занять от трех до пяти рабочих дней в зависимости от процесса клиринга в вашем банке. Если вы хотите немедленно вывести деньги на свой банковский счет, PayPal взимает комиссию в размере 1% от переводимой суммы, при этом максимальная комиссия составляет 10 долларов США.

Google Pay

Что это такое: Google Pay — это приложение для цифровых платежей, которое позволяет пользователям совершать покупки и денежные переводы с помощью цифрового кошелька.

Как это работает: Google Pay — это приложение, которое можно загрузить на Android (под управлением Android Lollipop 5.0 или выше) и устройств Apple (iOS 7 или выше) и позволяет пользователям не только отправлять друг другу деньги, но и оплачивать розничным продавцам товары и услуги, если у них есть считыватель связи ближнего действия в точках продаж. Пользователи должны загрузить приложение, войти в систему с учетной записью Google и связать платежную и банковскую информацию. Тогда у них будет доступ к отправке денег и совершению платежей. Пользователи Google Pay также могут разделить расходы на аренду, коммунальные услуги и питание друг с другом, а приложение помогает пользователям делать математические вычисления.

Преимущества:

Google Pay можно использовать при оформлении заказа в большом количестве розничных продавцов.Google Pay удобен не только для P2P-переводов; он также может быть полезен для повседневных покупок. Если у продавца есть кассовая система со считывателем NFC, на вашем смартфоне включена функция NFC и вы зарегистрированы в Google Pay, вы сможете использовать свой смартфон в киоске для оплаты. Google Pay теперь также позволяет клиентам активировать рекламные цены и скидки через приложение и экономить деньги у розничных продавцов.

Его можно использовать на устройствах Apple, таких как iPhone и iPad, работающих с iOS 7 или выше.В то время как приложение Apple Pay Cash работает только с другими пользователями продуктов Apple, Google Pay можно загрузить как на продукты Android, так и на продукты Apple.

Недостатки:

Доступно только в США. Для территорий США Google Pay поддерживается только в том случае, если связанная дебетовая карта была выпущена банком, имеющим лицензию в США.

Вы не можете использовать кредитную карту для отправки денег. Google Pay не позволяет пользователям использовать кредитные карты в качестве способа оплаты.

Apple Pay Cash

Что это такое: Apple Pay Cash позволяет пользователям Apple отправлять и получать деньги в приложении «Сообщения», которое совместимо с более поздними версиями iPhone, iPad, Apple Watch и Mac.

Как это работает: пользователи регистрируются в Apple Pay с помощью своего совместимого устройства Apple, и после привязки дебетовой карты в приложении Apple Wallet они могут отправлять, запрашивать и принимать деньги от других пользователей через Сообщения.

Преимущества:

Apple Pay можно использовать при оформлении заказа во многих розничных магазинах.Как и Google Pay, приложение Apple Pay может сделать розничные транзакции быстрыми и удобными. Если вы зарегистрированы в Apple Pay, у вас есть устройство Apple с технологией, поддерживающей NFC, и вы совершаете покупки в магазине, который поддерживает платежи NFC, вы можете использовать приложение, чтобы быстро оплачивать покупки.

Удобно для пользователей Apple. Если ваши друзья и семья являются частью экосистемы Apple, Apple Pay Cash может быть удобен для отправки, запроса и получения денег.

Недостатки:

Не работает с устройствами сторонних производителей.Apple Pay Cash доступна только для устройств Apple, таких как iPhone, iPad, Apple Watch и Mac с соответствующим программным обеспечением. Apple Pay Cash нельзя использовать на устройствах Android, что означает, что это может быть ограниченный способ отправки денег друзьям и родственникам, если у них нет продуктов iOS.

Денежные переводы в социальных сетях

Что это такое: некоторые социальные сети и коммуникационные сети позволяют пользователям отправлять одноранговые денежные переводы друг другу. Facebook Messenger, например, позволяет людям отправлять, запрашивать и получать деньги через связанный банковский счет.

Как это работает. Обычно пользователи могут легко зарегистрироваться в платежной системе P2P социальной сети, привязав банковский счет, дебетовую карту или учетную запись PayPal. Когда они хотят отправить или запросить деньги, они могут отправить платежное сообщение через платформу другому зарегистрированному пользователю. Если другой пользователь отправляет вам деньги, они должны автоматически появиться на вашем связанном банковском счете.

Преимущества:

Денежные переводы обычно происходят быстро. Если обе стороны уже зарегистрированы со связанным банковским счетом, они должны иметь возможность мгновенно отправлять и получать деньги.Скорость перевода может варьироваться в зависимости от того, сколько времени требуется для регистрации в службе денежных переводов или от того, требуется ли вашему банку некоторое время, чтобы зачислить деньги на ваш счет.

Это удобный способ заплатить или запросить деньги у друзей и семьи. Если ваши друзья и семья уже пользуются той же социальной сетью, что и вы, то отправить деньги может быть легко и удобно.

Некоторые приложения позволяют пользователям отправлять деньги за границу. Facebook Messenger позволяет пользователям из США отправлять деньги за границу, хотя некоторые страны не имеют права на эту услугу.

Недостатки:

Обычно ограничиваются очень простыми функциями передачи. Социальные сети обычно не предлагают дополнительных функций, связанных с предложениями дебетовых карт или кассовых операций со смартфоном. Эти социальные сети также могут не позволять пользователям отправлять друг другу платежи с помощью кредитных карт.

Опасность мошенничества. Социальные сети могут быть привлекательнее для мошенников в большей степени, чем другие платежные сервисы, поскольку они представляют собой гораздо более личные платформы.Следите за запросами на оплату от других пользователей социальных сетей, которых вы не знаете лично или которые кажутся нехарактерными для людей, которых вы знаете. Киберпреступники могут взламывать учетные записи или рассказывать истории, которые призваны задеть ваши души, прежде чем они попросят денег. Некоторые распространенные тактики включают в себя романтические аферы, лотереи, мошенничества с пожертвованиями, мошенничества с наследством и ссуды.

Резюме: Лучшие сервисы одноранговой оплаты

| ||

Те, у кого есть большая группа других пользователей Venmo |

| |

| ||

| ||

| ||

| ||

Денежные переводы в социальных сетях | Специализированные пользователи социальных сетей |

|

Другие варианты отправки денег

Если вы хотите отправить деньги за границу небанковскими методами или наличными, описанные выше методы могут вам не подойти. Такие службы, как Wise (ранее TransferWise), MoneyGram, Western Union и другие, как правило, помогают людям, которые находятся в разных ситуациях. Прочтите руководство NerdWallet по некоторым из лучших способов отправки денег, чтобы узнать больше о том, какие услуги могут лучше всего удовлетворить ваши потребности.

PayPal запускает «суперприложение», объединяющее платежи, сбережения, оплату счетов, криптовалюту, покупки и многое другое — TechCrunch

PayPal уже некоторое время говорит о своих планах «суперприложения», недавно сообщив инвесторам, что их грядущий цифровой кошелек и платежное приложение были запущены. Сегодня официально представлена первая версия этого приложения, предлагающая комбинацию финансовых инструментов, включая прямой депозит, оплату счетов, цифровой кошелек, одноранговые платежи, инструменты для покупок, криптографические возможности и многое другое.Компания также объявляет о своем партнерстве с Synchrony Bank по открытию нового высокодоходного сберегательного счета PayPal Savings.

Эти изменения превращают PayPal из платежной утилиты, которая присутствует здесь и там в других предложениях, в более детализированное финансовое приложение. Хотя PayPal сам по себе не стремится быть «банком», новое приложение предлагает ряд конкурентных функций для тех, кто рассматривает возможность перевода своих финансов в необанки, такие как Chime или Varo, поскольку теперь оно также будет включать поддержку прямого депозита зарплаты через PayPal. банк-партнеры с двухдневным ранним доступом, оплатой счетов и многим другим.

Эти функции могут сделать PayPal более конкурентоспособным, поскольку получение оплаты раньше было одним из самых привлекательных факторов среди тех, кто рассматривает приложения для цифрового банкинга вместо использования традиционных банков.

Помимо перевода зарплаты в Payal, средства клиентов PayPal могут затем использоваться для повседневных дел, таких как оплата счетов, сбережения или покупки, например.

Усовершенствованная функция оплаты счетов позволяет клиентам отслеживать, просматривать и оплачивать счета от тысяч компаний, включая коммунальные услуги, телевидение и Интернет, страхование, кредитные карты, телефон и многое другое, сообщает PayPal.Когда в начале этого года впервые появилась система оплаты счетов, она предлагала доступ к тысячам (однозначным) счетчиков. Теперь он будет поддерживать около 17 000 биллеров. Клиенты также могут находить счетчиков с помощью улучшенной интеллектуальной функции поиска, устанавливать напоминания для получения уведомлений о предстоящих счетах и планировать автоматические платежи по счетам, которые они должны оплачивать на регулярной основе. Счета не нужно оплачивать только из средств, находящихся в настоящее время на счете PayPal, но их можно оплачивать через любой приемлемый источник финансирования, который уже привязан к их счету PayPal.

Через партнерство с Synchrony Bank PayPal Savings предложит высокодоходный сберегательный счет с годовой процентной доходностью (APY) 0,40%, что более чем в шесть раз превышает средний показатель по стране 0,06%, сообщает компания. Однако это ниже, чем у основных конкурентов на рынке цифрового банкинга, таких как Chime (0,50%), Varo (начинается с 0,20%, но пользователи могут претендовать на получение 3,00% APY), Marcus (0,50%), Ally (0,50%). , ONE (1,00% или 3,00% для транзакций с автосохранением) и другие. Однако ставка может понравиться тем, кто переходит из традиционного банка, где ставки, как правило, ниже.

PayPal считает, что его высокодоходное предложение сможет конкурировать не только на основе APY, но и на силе его комбинированных предложений.

Кредиты изображений: PayPal

«Мы знаем, что около половины клиентов в США даже не имеют сберегательного счета, не говоря уже о том, что у него очень конкурентоспособный тариф», — отмечает Джулиан Кинг, старший вице-президент PayPal по работе с потребителями. «В целом, мы думаем, что, объединив полный набор решений на платформе, это действительно конкурентоспособное предложение для человека.”

Приложение также было реорганизовано с учетом новых и будущих функций.

Теперь он имеет персонализированную панель управления, предлагающую обзор учетной записи клиента. Вкладка кошелька позволяет пользователям управлять прямыми депозитами и подключать источники финансирования, такие как банковские счета, дебетовые и кредитные карты, а также возможность регистрироваться в собственных дебетовых, кредитных и денежных картах PayPal. А вкладка «Финансы» обеспечивает доступ к высокодоходным сбережениям и ранее доступным криптовалютным возможностям, что позволяет пользователям покупать, хранить и продавать биткойны, Ethereum, Bitcoin Cash и Litecoin.

Вкладка платежей, тем временем, будет содержать большую часть традиционного набора функций PayPal, включая одноранговые платежи, международные денежные переводы, благотворительные и некоммерческие пожертвования, а также теперь оплату счетов и функцию двустороннего обмена сообщениями, которая позволяет пользователям запрашивать платежи или сказать спасибо после получения платежа — будь то между друзьями и семьей или между продавцами и покупателями. Это дополнение может привести PayPal в большее соответствие с Venmo, принадлежащим PayPal, который уже предлагает возможность добавлять примечания к платежам и делать комментарии.

Messaging также связан с новым торговым центром PayPal, где компания наконец-то успешно использует свое приобретение Honey за 4 миллиарда долларов в 2019 году. Основные функции Honey теперь становятся частью мобильного опыта PayPal, включая персонализированные предложения и эксклюзивные вознаграждения.

Кредиты изображений: PayPal

ПользователиPayPal смогут просматривать скидки и предложения внутри приложения, а затем делать покупки и совершать сделки через браузер в приложении. Сделки можно сохранить в кошельке для использования в будущем, чтобы их можно было применить при совершении покупок позже в приложении или в Интернете.Клиенты также смогут присоединиться к программе лояльности, где они смогут получать кэшбэк и кредит PayPal на свои покупки. Компания заявляет, что эти персонализированные сделки со временем улучшатся.

«Мы будем использовать возможности искусственного интеллекта и [машинного обучения], чтобы понять, какие торговые сделки наиболее интересны покупателям, и будем развивать их с течением времени. Они будут становиться все умнее и умнее по мере того, как продукт будет все больше использоваться », — отмечает Кинг. Это будет включать использование данных о сделках, которые нравятся клиентам, а затем заключение им подобных сделок в будущем.

Также новым в обновленном мобильном приложении является добавление краудсорсинговой платформы сбора средств PayPal, Generosity Network, впервые запущенной в конце прошлого года. Сеть является ответом PayPal на GoFundMe или Facebook Fundraisers, предлагая инструменты, которые позволяют людям собирать деньги для себя, других нуждающихся или таких организаций, как малый бизнес или благотворительные организации. В настоящее время сеть также расширяется на международные рынки, сначала в Германии и Великобритании, а в будущем — в других странах.

Как уже сообщал PayPal, новое приложение закладывает основу для других новых продуктов в ближайшем будущем.Самая большая инициатива в его дорожной карте — это план выхода в инвестиционное пространство, чтобы составить конкуренцию другим мобильным инвестиционным приложениям, таким как Robinhood. По словам PayPal, когда это произойдет, это поддержит возможность покупать акции, дробные акции и ETF.

Он также позже добавит поддержку оплаты с помощью QR-кодов в автономной среде и инструменты для использования PayPal для экономии в магазинах.

Обновленное приложение запускается с сегодняшнего дня в США в виде поэтапного выпуска, который будет завершен в ближайшие недели.Однако сбережения PayPal будут доступны не сразу — они появятся в США в «ближайшие месяцы», как и некоторые инструменты для покупок и вознаграждений.

Что такое одноранговые платежи и как их использовать?

Одноранговые платежи или P2P-платежи — это транзакции, которые можно использовать для чего угодно, от разделения счета за ужин в размере 30 долларов между друзьями до оплаты аренды. Эти платежи позволяют переводить средства между двумя сторонами с использованием их индивидуальных банковских счетов или кредитных карт через онлайн или мобильное приложение.Они становятся популярными среди людей всех возрастов без каких-либо признаков замедления. Ожидается, что мобильные P2P-транзакции могут достичь 86 миллиардов долларов в США в 2018 году.

Хотя PayPal — один из первых новаторов в этой области — по-прежнему является наиболее широко используемым сервисом одноранговых платежей, продолжает появляться все больше и больше уникальных платформ. Вот факты, которые вам следует знать о платежах P2P, прежде чем решить, подходят ли они вам.

Как работают одноранговые платежи

Учетные записи для одноранговых платежей обычно относительно просты в настройке.Какую бы платформу вы ни выбрали, вы должны создать учетную запись, а затем привязать к ней свой банковский счет, кредитную или дебетовую карту. Некоторым приложениям может потребоваться дополнительная информация для проверки и пароли для повышения безопасности. После того, как ваша учетная запись будет настроена, вы сможете находить других пользователей по их имени пользователя, электронной почте или телефонным контактам.

Отправка и получение денег обычно происходит через пару кликов. Вы выбираете, кому вы отправляете деньги, сумму транзакции, добавляете причину платежа, если хотите, а затем отправляете платеж.В зависимости от того, какой сервис P2P-платежей вы используете, время, необходимое для перевода денег, может варьироваться от нескольких секунд до трех рабочих дней. Многие приложения хранят деньги, хранящиеся в приложении, до тех пор, пока вы вручную не переведете деньги на свой личный банковский счет.

Выплаты P2P

ПлатежиP2P — это простота использования, удобство и скорость. Хотя некоторым может не понравиться то, что они больше не могут использовать оправдание «Я забыл свой кошелек», скорость, с которой вы можете расплатиться с друзьями и семьей, является огромным преимуществом.

По большей части одноранговые платежи работают так же, как снятие денег из банкомата, за исключением хлопот по поиску одного, чтобы возместить получателю. Некоторые платежные сервисы P2P взимают фиксированную плату или низкую процентную комиссию. Однако некоторые P2P позволяют производить оплату без комиссии. Изучите поставщиков, чтобы узнать, связаны ли какие-либо сборы с совершением транзакций.

Используемые более 62% американских миллениалов, P2P-платежи становятся настолько обычным явлением, что вы можете услышать, как люди говорят: «Я вам Venmo» или «Я буду вам PayPal», вместо того, чтобы просто сказать: «Я заплачу вам». назад.”

Потенциальные риски безопасности P2P-платежей

Хотя по большей части услуги P2P безопасны, при отправке денег через Интернет всегда есть риски. Если вы случайно отправите деньги не тому пользователю или рискуете стать жертвой утечки данных, могут возникнуть проблемы. Более серьезная проблема, связанная с мошеннической или ошибочной транзакцией, заключается в том, что получить возмещение может быть сложнее, особенно если вы используете средства из приложения, а не из своего банка. Многие поставщики P2P-платежей используют меры предосторожности для снижения этих рисков безопасности, от паролей и PINS до уведомлений о транзакциях, которые подтверждают, действительно ли пользователи отправляли деньги.

Чтобы снизить риск стать жертвой мошенников, проводите транзакции только с людьми, которых вы знаете. Узнайте о типах мошенничества, которые отслеживает ваша платежная система P2P, и изучите качество сети поддержки клиентов компании.

Следует помнить о рисках, связанных с использованием однорангового платежного приложения, но они не обязательно должны мешать вам использовать этот быстрорастущий и простой способ оплаты.

Заявление об отказе от ответственности: Этот сайт предназначен для образовательных целей и не заменяет профессиональные консультации.Материал на этом сайте не предназначен для предоставления юридических, инвестиционных или финансовых советов и не указывает на наличие каких-либо продуктов или услуг Discover. Это не гарантирует, что Discover предлагает или одобряет продукт или услугу. За конкретными советами относительно ваших уникальных обстоятельств вы можете проконсультироваться с квалифицированным специалистом.

Из одноранговой сети в мобильный кошелек

Когда вы в последний раз обналичивали физический чек в банке? Или отсчитывали сдачу в кассе, чтобы купить продукты?

Способы совершения покупок, отправки денег и получения платежей стремительно меняются.Цифровые транзакции набирают обороты, и ожидается, что в 2019 году суммы цифровых платежей во всем мире превысят 4,1 триллиона долларов. И это число растет с поразительной скоростью — 12,8 процента каждый год. 1

Итак, что означает этот сдвиг для ваших денег? И как вы можете использовать возможности цифровых платежей для повышения безопасности и упрощения ваших финансовых транзакций?

Что такое цифровой платеж?

Даже если вы не считаете себя особенно технически подкованным, скорее всего, цифровые способы оплаты уже вошли в вашу жизнь.Вы обошлись без бумажного чека и подписались на прямой перевод вашей еженедельной зарплаты. Вы отправили в IRS электронный платеж для покрытия вашего налогового счета. Или вы разрешили своей газовой компании автоматически составлять ежемесячный баланс.

Безопасны ли цифровые платежи?

Если вас беспокоят периодические сообщения в новостях об утечках данных клиентов, вы, вероятно, задаетесь вопросом, насколько безопасны ваши цифровые данные.

Брайан Келер, старший вице-президент по разработке инновационных продуктов U.С.Банк указывает на сдвиг в способах обеспечения конфиденциальности данных. «Эволюция онлайн и цифровых платежей действительно претерпевает огромные изменения», — говорит он. «То, что происходит сейчас, особенно в сфере мобильных кошельков, — это настоящая цифровая безопасность, совмещенная с самим платежом».

Ариф Ахмед, старший вице-президент по новым платежам и технологиям в U.S. Bank, соглашается. «Мобильный кошелек на самом деле включает в себя множество новых технологий», — говорит он, указывая, в частности, на использование токенизации.При токенизации конфиденциальная информация об аккаунте потребителя заменяется «токеном», который используется для завершения транзакции.

«Если ваша карта у определенного лица взломана, ваша карта в других местах по-прежнему в безопасности», — делится Ахмед. Поскольку данные учетной записи скрыты токеном, вам не нужно беспокоиться о мошенничестве или проблемах с заменой карты.

Тяжелое шифрование имеет первостепенное значение для обеспечения надежной защиты всех типов цифровых способов оплаты и предотвращения мошенничества.Кроме того, для доступа к аккаунтам необходимо доказать, что вы действительно являетесь им. Это может означать ввод имени пользователя и пароля, запоминание PIN-кода, прохождение биометрической проверки или выполнение многофакторной аутентификации.

И вы можете предпринять шаги, чтобы защитить себя еще больше. На своих устройствах защитите себя с помощью брандмауэра, антивирусного программного обеспечения и защиты от вредоносных программ. И убедитесь, что посещаемые вами сайты используют безопасные серверы для обработки транзакций. (Найдите контрольный «https» в адресной строке браузера.)

Плюсы и минусы цифровых платежей

Ахмед говорит, что помимо повышения безопасности, удобство является основной причиной, по которой люди обращаются к цифровым платежам. Легко получайте доступ к средствам через свой компьютер, телефон или мобильное устройство. Совершайте безопасные платежи в электронном виде или расплачивайтесь в магазине с помощью быстрого касания телефона и сканирования PIN-кода или отпечатка пальца. Ахмед отмечает, что платежи через мобильный кошелек все чаще используются в обычных магазинах, для покупок в приложениях и даже в общественном транспорте.

А продавцам нравится скорость транзакций. Вместо того, чтобы ждать, пока ваш чек будет оплачен, они получат свои средства быстрее, если вы платите электронным способом.

Но скорость все еще может быть проблемой, когда дело доходит до покупок в магазине, отмечает Келер. «Сегодня цифровые платежи в точках продаж выполняются медленнее, потому что клиенты вынуждены вытаскивать свою карту до совершения транзакции». Они все еще привыкают к идее открыть приложение для цифровых платежей, прежде чем они попадут в регистр.

«Фактическая транзакция, вероятно, происходит быстрее», — говорит Ахмед, добавляя, что ускорение оформления заказа от начала до конца — это всего лишь вопрос наращивания мышечной памяти у потребителей, использующих цифровые платежи в магазинах.

Какой вид цифровых платежей самый лучший?

Эксперты сходятся во мнении: когда дело доходит до выбора цифрового платежа, зачастую нет единственного правильного выбора. «Большинство людей выбирают платеж по определенной причине», — говорит Келер. «Часто это оплата картой, потому что они приносят вознаграждение.Он добавляет, что вы получаете одинаковые вознаграждения и преимущества карты независимо от того, совершается ли транзакция с помощью физической карты или цифрового платежа.

Ахмед добавляет, что перспектива получения вознаграждения за покупку часто превосходит удобство одного способа оплаты перед другим. Келер указывает на клиентов, которые обходят простоту систем оплаты счетов своих банков в пользу накопления вознаграждения, расплачиваясь напрямую с помощью кредитных карт. «На самом деле им придется приложить больше усилий, чтобы получить свою награду», — говорит он.

Но Ахмед отмечает пределы неэффективности, с которыми готовы мириться клиенты.Часто возникающая у потребителя проблема, с которой он сталкивается, часто возникает при покупках, сделанных на вашем телефоне. «Как только вы найдете нового продавца, вам нужно будет ввести около 400 полей!» он говорит. Покупатели разочарованно сдаются, бросая свои электронные тележки при оформлении заказа и оставляя продавцов с потерянной продажей.

Однако Кёлер отмечает, что сообразительные розничные торговцы уже решают проблему для посетителей сайта, предлагая варианты мобильного кошелька. Вместо того, чтобы вводить учетные данные с нуля, просто коснитесь опции оплаты через мобильный кошелек, войдите в систему и оплатите за считанные секунды.

Итак, в следующий раз, когда вы будете готовы совершить покупку, ознакомьтесь с вариантами осуществления цифрового платежа. Вы можете найти новый способ еще лучше улучшить управление своими деньгами.

Технологии могут упростить платежи. Легко переводите и получайте деньги на ходу с P2P-платежами .

Источники:

1 https: // www.statista.com/outlook/296/100/digital-payments/worldwide 2 Виза: https://usa.visa.com/visa-everywhere/blog/bdp/2019/05/13/tap-to-pay-1557714409720.html 3 MasterCard: https://newsroom.mastercard.com/latin-america/press-releases/consumers-in-lac-embrace-fast-safe-contactless-payments/Вопросы и ответы: Почему одноранговые платежи — это следующий прибыльный рубеж для PayPal

Платформы одноранговых платежей PayPal, такие как Venmo и PayPal.Я уже видел значительную популярность среди пользователей: во втором квартале 2015 года объем платежей Venmo составил 1,6 миллиарда долларов, что позволяет предположить, что эти типы мобильных услуг являются важным шагом вперед для бренда.

Недавнее разделение PayPal с онлайн-рынком eBay позволяет бренду больше сосредоточиться на своем наборе вариантов мобильных платежей, что является прибыльной границей, учитывая рост числа потребителей, которые привыкли совершать транзакции через смартфоны и планшеты.В ближайшие месяцы мобильные покупки также продолжат восходящую траекторию, поскольку все больше маркетологов будут выпускать приложения и мобильные сайты, оборудованные для обеспечения удобной оплаты с помощью таких сервисов, как PayPal OneTouch.

В интервью Mobile Commerce Daily Анудж Наяр, старший директор по глобальным инициативам PayPal, обсуждает недавние предприятия компании в области мобильных платежей, проблемы, с которыми бренды могут столкнуться в будущем, и растущее внимание к маркетингу своих одноранговых платформ. .

Насколько важно использование мобильных платформ для PayPal?

Использование мобильной коммерции чрезвычайно важно для PayPal. Мобильная коммерция растет намного быстрее, чем электронная коммерция в целом, и eMarketer прогнозирует, что эти продажи вырастут на 32 процента в 2015 году.

Этот рост будет обусловлен более широким использованием смартфонов для праздничных покупок в качестве больших экранов, мобильных устройств. Оптимизированные веб-страницы, недавно разработанные приложения для розничной торговли и более быстрые мобильные кассы обеспечивают более плавные транзакции.Мы считаем, что это отличная возможность для бизнеса привлечь своих клиентов и увеличить их продажи, особенно с приближением сезона отпусков.

Мобильная коммерция — один из наиболее важных факторов, способствующих столь преобразующемуся периоду развития бизнеса. Наиболее успешные розничные продавцы обеспечат покупателям более удобный опыт, независимо от того, заходят ли они в магазин, делают ли заказы в Интернете, через мобильный браузер, через приложение или звонят по телефону.

Какую роль, по вашему мнению, будут играть одноранговые платежи в мобильных устройствах в течение следующего года?

В глобальном масштабе рынок одноранговых переводов и денежных переводов стоит более 1 триллиона долларов.Хотя количество мобильных платежей растет, платежи по дебетовому счету представляют собой одну из самых маленьких частей пирога цифровых платежей после платежей в магазине и платежей в приложениях (покупок, совершаемых через приложение электронной коммерции на телефоне).

С помощью одноранговых платежей люди могут связать свои счета дебетовой карты в Интернете и переводить деньги кому угодно в цифровом виде, фактически заменяя наличные деньги и чеки. Именно по этой причине PayPal недавно запустил новую платформу для мобильных одноранговых платежей под названием PayPal.Мне.

Благодаря этой знаменательной инициативе более 169 миллионов активных пользователей PayPal могут создавать свои собственные профили пользователей, связанные с персонализированным URL-адресом (например, paypal.me/username). Затем этой ссылкой можно поделиться с другими в качестве способа запроса денег с помощью текстовых сообщений, электронной почты, обмена мгновенными сообщениями или через социальные сети.

PayPal Venmo также является крупным игроком в сфере одноранговых платежей — во втором квартале 2015 года объем платежей по этой услуге составил 1,6 миллиарда долларов, что на поразительные 247 процентов больше, чем в прошлом году. Короче говоря, мы считаем, что одноранговые платежи будут играть значительную роль в использовании мобильных устройств в следующем году.

Было ли внедрение мобильных платежей среди потребителей медленнее или быстрее, чем вы ожидали? А как насчет торговцев?

После изучения покупательских привычек в Интернете и за границей 17 600 потребителей в 22 странах становится ясно одно: мобильные покупки стремительно вырастут. Потребители все более комфортно совершают покупки с мобильных устройств.

Фактически, они покупают столько же мобильных устройств, сколько и настольных компьютеров, а во время Черной пятницы прошлого года объем мобильной электронной торговли увеличился на 62 процента! Внедрение мобильных платежей среди потребителей произошло намного быстрее, чем мы ожидали, и мы ожидаем, что в ближайшем будущем он продолжит расти.

По мере того, как мобильные технологии становятся все более интегрированными в жизнь пользователей, важность цифровых кошельков как способа оплаты возрастает. Это идеальное время для продавцов, чтобы перейти на мобильные устройства. Новое поколение покупателей все чаще отказывается от неудобств обычных магазинов, и компании, ориентированные на мобильные устройства, получат вознаграждение.

Какие самые большие новые возможности в мобильной связи в этом году?

PayPal провела глобальный опрос тенденций мобильных покупок и обнаружила, что 47 процентов тех, кто делал покупки через мобильный телефон, предпочитают использовать приложение вместо браузера из-за удобства и скорости.Поэтому, хотя многие компании были сосредоточены на создании сайтов, удобных для мобильных устройств, важно разработать стратегию приложений.

Тот же опрос также показал, что более молодые люди в возрасте от 18 до 34 лет составляют 59 процентов мобильных покупателей. Для предприятий, ориентированных на миллениалов, особенно важно иметь хорошо разработанное и простое в использовании приложение.

Одним из наиболее ярких примеров этого является Jane.com, который недавно занял 11-е место в списке самых быстрорастущих частных компаний в стране по версии журнала Inc. Magazine.На торговой площадке представлены последние тенденции женской моды, предметы домашнего декора и детская одежда.

Заметив рост покупок, совершаемых через мобильный браузер, компания решила упростить свои мобильные покупки, создав приложение для своих клиентов. Сегодня 35 процентов общего дохода поступает от приложения, и мобильный Интернет-трафик также продолжает расти!

В этот праздничный сезон еще одна большая возможность для продавцов стимулировать рост бизнеса — это контекстная торговля, фраза для описания покупок, которые можно совершать по другим цифровым каналам за пределами торговых сайтов продавцов.Мобильные устройства и социальные сети вместе позволят реализовать весь потенциал контекстной торговли.

Если компании хотят эффективно привлекать потребителей, им следует уделять внимание покупателям в социальных сетях. Любой, кто занимается розничной продажей или продажей услуг, выиграет, если получит кнопку «Купить», распространенную среди своих клиентов, где бы они ни находились.

Есть ли у вас мобильная веха прошлого года, которой вы хотели бы поделиться?

PayPal постоянно вводит новшества, чтобы помочь продавцам расширить свои каналы продаж.В прошлом году мы обработали четыре миллиарда платежей, каждый четвертый — с мобильных устройств. Чтобы продолжить нашу миссию по улучшению обслуживания наших мобильных клиентов, PayPal запустила несколько ключевых инициатив.

В начале этого года мы расширили возможности использования One Touch для оформления заказа, объединив функции One Touch Web и мобильных устройств. Теперь потребители могут совершать покупки одним нажатием из мобильных приложений, даже если у них нет приложения PayPal.

В сентябре прошлого года мы запустили One Touch с PayPal, что привело к повышению коэффициента мобильной конверсии на 50% и более.Мы верим, что это развитие откроет новое поколение потребителей и продавцов, которые будут более подключены к Интернету.

В этом году, 1 сентября, мы также запустили PayPal.Me: новый сервис одноранговых платежей, который позволяет людям отправлять или собирать деньги с помощью простой ссылки. Он доступен на мобильных устройствах (iPhone и Android), настольных компьютерах и планшетах.

Пользователи могут персонализировать свою собственную ссылку PayPal.Me, которая синхронизируется с их учетной записью PayPal и может быть предоставлена друзьям или клиентам. Если у кого-то еще нет учетной записи PayPal, регистрация выполняется быстро и бесплатно.Также есть возможность выбора для всех, кто платит за товары или услуги, поэтому любые подходящие покупки будут подпадать под стандартные правила защиты покупателей PayPal.

Были ли у вас проблемы с мобильными подходами?

Любой, кто продает в Интернете, знает, что бросание корзины покупок — обычная проблема, а ожидания потребителей в отношении покупок с мобильных устройств еще выше. С распространением мобильной коммерции продавцы должны думать «прежде всего о мобильных», чтобы конкурировать — например, при проектировании всего клиентского опыта с ориентацией на мобильные устройства.

Необходимость упрощения оформления заказа особенно важна для мобильных устройств, где ввод данных о доставке и выставлении счетов на крошечном экране мобильного устройства является серьезным препятствием для совершения покупок.

Можете ли вы обсудить какие-либо предстоящие мобильные инициативы PayPal для потребителей и / или брендов?

Мы внедряем новые инновации, такие как One Touch, который значительно улучшает возможности совершения покупок в Интернете и с мобильных устройств. Потребители, которые выбирают One Touch, могут безопасно производить оплату у всех подходящих продавцов без необходимости вводить имя пользователя, пароль или платежную информацию, если они используют одно и то же устройство.

Подходящие продавцы получают One Touch автоматически — для прямого решения проблемы номер один, с которой они сталкиваются, а именно отказа от корзины покупок, интеграция не требуется.

В дополнение к нашему фирменному кошельку PayPal у нас также есть Venmo, одноранговый цифровой кошелек только для США. Venmo станет более важным, поскольку мир будет принимать цифровые кошельки, которые сейчас составляют лишь один процент от общих розничных возможностей на сумму 25 триллионов долларов.

Имея 16-летний опыт построения доверия с миллионами клиентов по всему миру, мы в PayPal продолжим внедрять инициативы в том же духе, чтобы продавцам и клиентам было удобно совершать покупки — в любое время и в любом месте.

Final Take

Алекс Самуэли, штатный писатель Mobile Commerce Daily, Нью-Йорк

Сколько стоит создание мобильного однорангового платежного приложения, такого как Venmo и Square Cash

Прежде чем спросить себя: «Как сделать приложение, подобное Venmo?» убедитесь, что вы полностью понимаете особенности одноранговых мобильных платежей.

Денежные переводыP2P обладают множеством функций, которые не были обычными для глобального банковского мира.Square Cash, Venmo, Dwolla, Google Wallet или любые клоны Venmo обычно работают без карт и без наличных, они используют технологии бесконтактных платежей и осуществляют денежные переводы в один клик.

Ключевая идея платежных сервисов P2P — предоставить пользователям инструмент для отправки и получения денег без банкоматов для снятия наличных или платежных терминалов, разработанных банками.

Несмотря на то, что существует несколько типов приложений для мобильных одноранговых платежей, мы хотели бы сосредоточиться на вопросе о том, как создать такое приложение, как Venmo и Cash.Оба они бесплатны для пользователей, они также являются самостоятельными цифровыми продуктами для своих разработчиков и считаются мировыми лидерами в своей нише.

Как разработать приложение, такое как Venmo или Cash? Правила однорангового мира

Первое, что вам нужно, чтобы привыкнуть к созданию такого приложения, как Venmo, — это то, что мобильные одноранговые (или личные) платежные сервисы имеют очень мало функций, общих с базовыми PayPal или Western Union, если вы посмотрите на них. с точки зрения пользовательского опыта.Однако оба они предлагают денежные переводы между людьми. Вот некоторые важные особенности Venmo и Cash App:

- Для кого? Приложение Venmo и Square Cash было разработано для людей, которые знают друг друга, независимо от того, друзья они, родственники или коллеги. В то же время у Cash Apps есть бизнес-версия.

- Для чего? Приложения предназначены для решения проблем с различными денежными выплатами, такими как одолжение денег у друга, оплата домовладельцу, разделение обеда, отправка денег в качестве подарка, оплата услуг в Интернете и т. Д.

- Как быстро? Выполнение транзакции занимает от секунд до часов. В некоторых случаях (например, вам нужно использовать кредитные деньги) это может занять несколько дней.

- Источник денег. Приложения должны быть связаны с банковским счетом, кредитной или дебетовой картой. Для перевода денег они используют кошелек в приложении.

Платежные услуги P2P различаются по бизнес-модели, местоположению, характеру и даже сфере использования. В данном случае Venmo и Cash App — это отдельные трансграничные финансовые сервисы, созданные для всех типов одноранговых денежных переводов и платежей.Другие примеры — Alipay и Airfox.

Сколько стоит Venmo? Чтобы ответить на этот вопрос, нам нужно глубже изучить природу Venmo. Venmo и Square Cash — это сервисы для онлайн-платежей P2P и C2B (клиент-бизнес). У них есть функция онлайн-кошелька, которая позволяет пользователям хранить немного денег внутри сервисов и использовать их для быстрых платежей. Если на счетах Venmo или Cash App нет денег, приложения будут взимать плату с вашего банковского счета или кредитной (дебетовой) карты.

Не путайте Venmo с ориентированными на банки приложениями (Dwolla и PopMoney) и встроенными в социальные платформы инструментами онлайн-платежей Facebook Messenger, Snapchat и WeChat.

Платежные сервисы для мобильных ОС— еще один тип конкурентов Venmo и Cash App. Они основаны на устройстве и более безопасны, часто напрямую связаны с вашим банковским счетом. Примеры — Apple Pay и Google Pay

.Сколько стоило сделать Venmo? Пошаговое объяснение разработки

В нашей статье под названием «У меня есть представление о приложении, что теперь» мы подробно рассказали о каждом этапе разработки мобильного приложения, а в нашей статье «Сколько стоит создание приложения» вы можете найти общие расчеты, разделенные по этапам проекта и товарищи по команде вовлечены в процесс.Проверьте их, чтобы получить дополнительную информацию по теме.

И здесь мы хотели бы рассмотреть те этапы разработки одноранговых приложений, которые важны для вашего коммерческого успеха.

- Этап открытия. Подумайте, какие способы оплаты и функции вам действительно нужны

Все мобильные приложения P2P имеют схожие функции — они помогают людям платить другим безналично и быстро получать платежи от товарищей. Чтобы удовлетворить потребности пользователей, вам необходимо создать P2P-сеть, разработать способ поддержки различных онлайн-платежей электронной коммерции и связать свою службу с банковскими системами.

Чтобы понять, какие способы оплаты вам нужны, оцените, какое денежное общение вы ожидаете. Может быть, вы хотите сосредоточиться на выплатах на месте? Или вы планируете работать с особой аудиторией, которая будет платить арендодателям в рассрочку? Или, может быть, ваше приложение будет посвящено тем, кто хочет с умом отвечать на запросы о заимствовании от друга к другу?

- Этап разработки и тестирования. Учитывайте уровень безопасности вашего приложения и потенциальную синхронизацию финансовых данных

Сколько стоит Venmo? Разработка таких приложений, как Venmo, означает огромную ответственность.Проверка и идентификация отпечатков пальцев, несколько уровней проверки безопасности, шифрование личных и финансовых данных — все эти функции будут стоить вам денег, но невозможно запустить платежное приложение, не будучи уверенным в его безопасности.

Звучит еще один вопрос — вы уверены, что ваше приложение будет точно переводить деньги? Потеря денег при попытке перевести их с одного банковского счета на другой — еще один серьезный риск, который необходимо учитывать. Помните, что вам нужно будет вложить много денег в тестирование продукта, чтобы избежать таких недостатков.

- Стадия разработки. Правильная архитектура данных и возможности приложений

Скорее всего, вы предполагаете, что аудитория вашего продукта будет стремительно расти. Имейте в виду, что финансовые транзакции (а также их проверка) требуют огромной мощности ваших серверов. Будьте технически готовы обслуживать большое количество людей, чтобы избежать перегрузки системы и потери данных клиентов. Правильная структура данных также поможет справиться с задачей. На этом этапе вам нужно будет сотрудничать с опытными цифровыми инженерами.

- Стадия открытия и развития. Технические решения и интеграции

Как сделать Венмо? Как мы писали выше, вы должны знать, каких клиентов вы обслуживаете и какую проблему решаете для них. Например, Venmo предназначен для платежей индивидуальных пользователей, а также для регулярных транзакций со счетами частных предпринимателей (домовладельцев, таксистов, продавцов на рынке и других).

Ваш инструмент, вероятно, будет работать более эффективно, если вы интегрируете в него платформы электронной коммерции, календари, платформы для расчета семейного бюджета и социальные сети.Проанализируйте свою аудиторию, чтобы узнать, какими услугами они пользуются и что может быть им полезно.

Также обратите внимание на устройства, которые используют эти люди.

Основные функции приложения Venmo или Cash

Сколько стоит приложение Venmo или Square Cash? Основным фактором, влияющим на бюджет разработки приложения, является количество и сложность функций, которые вы хотите включить в свой продукт.

Учтите, что Venmo и Cash имеют разный набор функций и предназначены для обслуживания разных типов клиентов.Ниже мы привели список их основных функций. Такие же должны быть реализованы в вашем MVP. Подробнее о разработке MVP и Lean-подходе читайте в нашем блоге.

Приложение Venmo

В 2019 году Venmo — самое успешное приложение в категории, созданной соседями по комнате из Пенсильванского университета Икрамом Магдон-Исмаилом и Эндрю Кортиной. Это помогает людям совершать быстрые денежные переводы между собой без использования банкоматов или выписывания чеков.Venmo MVP выглядел как инструмент для отправки денег с помощью текстовых сообщений.

СтартапVenmo был создан платежной компанией Braintree Fintech, которая является частью PayPal с 2013 года. В 2015 году PayPal запустила рекламную кампанию Venmo и добавила несколько функций в свои алгоритмы работы, которые вскоре сделали приложение значительно популярным среди молодежи. В 2019 году Venmo привлекла 40 миллионов уникальных пользователей.

Сегодняшние функции Venmo следующие:

- Одноранговые платежи и отслеживание денег

- Банковские счета и привязки карт

- Пункты продажи (POS) покупают

- Разделение платежей и разделение счетов

- Интеграция контактов с Facebook и телефоном

- Отправка билетов по электронной почте или через мессенджеры

- Отправка запросов на перевод

- Комментарии и смайлы