Статья от компании ПОДБОР ИНВЕСТ

По старинке держите накопления дома? А ведь можно удачно разместить их и получать приличные проценты. Вариантов личного инвестирования много. Но к сожалению, не все они приносят ожидаемую прибыль.

Сегодня мы расскажем куда вложить деньги под высокий процент, о наиболее действенных и безопасных механизмах, благодаря которым можно получать дополнительный доход.

Обзор инвестиционных продуктов

Все предложенияПамятка об инвестициях

Первое, о чем должен помнить начинающий инвестор прежде чем решить, куда можно выгодно вложить деньги под проценты — инвестировать следует только свободные накопления. Нельзя вкладывать средства, которые могут пригодиться уже завтра и тем более ради этого не стоит брать в долг или оформлять кредиты. Никогда такие вложения не принесут ожидаемой прибыли.

Второй важный момент — нужно оценить все реальные риски инвестирования и рассчитать доходность, которую принесет выбранное вложение.

Третий важный фактор — для снижения рисков необходимо диверсифицировать свои денежные средства. Иными словами, разделить их на части и вложить в разные проекты.

Важно! Нельзя вкладывать все свои сбережения в инструменты с высокими процентами, которые в разы отличаются от средневзвешенных ставок на рынке. Риск потерять инвестиции будет большим.

Для того чтобы определить, как выгодно вложить деньги под проценты, мы разберем каждый вид инвестирования и выделим основные плюсы и минусы всех вариантов.

ТОП–7 наиболее выгодных вложений денег под проценты

Наш рейтинг наиболее популярных вариантов вложения денег под проценты будет полезен как инвесторам с небольшим капиталом, так и крупным вкладчикам.

Банковские вклады

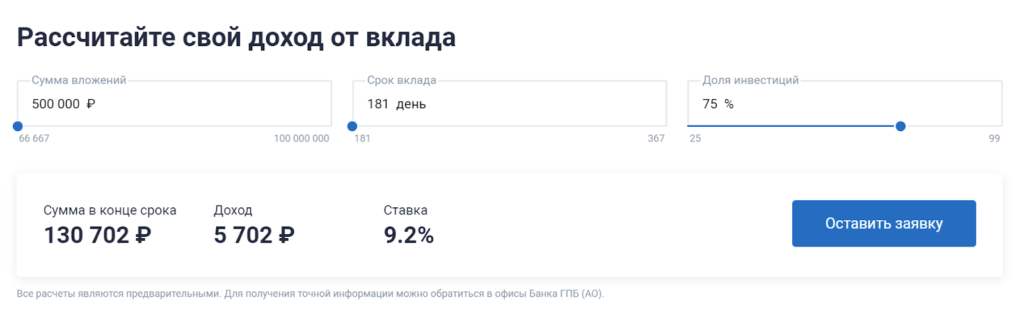

Первое место в ТОП-7 популярных вариантов инвестирования занимают банковские вклады. Самый простой, доступный и понятный для многих граждан вид получения прибыли — это вложить средства под проценты в депозиты. К ним можно отнести и целевые накопительные счета, которые позволяют снять деньги в любой момент, не потеряв при этом доход.

Самый простой, доступный и понятный для многих граждан вид получения прибыли — это вложить средства под проценты в депозиты. К ним можно отнести и целевые накопительные счета, которые позволяют снять деньги в любой момент, не потеряв при этом доход.

Подберите лучший инвестиционный продукт за 2 шага

Подбор продуктаИз положительных моментов отметим следующее.

- Вклады с ежемесячной капитализацией процентов позволяют получить больший доход в отличие от обычных срочных депозитов.

- Многие банки к накопительным счетам предлагают карту с кэшбэком, благодаря которому на счет возвращается определенный процент с покупок.

- Часто банки предлагают повышенную процентную ставку за размещение на депозитах большой суммы.

К минусам таких накоплений можно отнести невысокую процентную ставку. Кроме того, перед тем, как оформить договор, нужно изучить надежность кредитно-финансового учреждения.

На вопрос: как лучше вложить деньги под проценты, эксперты рекомендуют хранить инвестиции в разных валютах, благодаря этому личные сбережения будут не только сохранены, но и приумножены. Кроме того, обратите внимание на сроки: чем больший срок размещения денег на банковских депозитах, тем выше процентная ставка и, соответственно, прибыль.

Микрофинансовые организации и краудлендинг

Отдача от вкладов в МФО иногда выше, чем по банковским депозитам. Инвестору важно предварительно изучить рейтинг компании прежде, чем доверить свои сбережения. И, в первую очередь, необходимо обратить внимание на следующие факторы:

- возраст компании, желательно, чтобы МФО успешно работала не один год;

- процентную ставку;

- надежность, проверить которую можно по рейтингу МФО и отзывам клиентов.

Краудлендинг очень схож с МФО. Площадки предоставляют кредиты физическим и юридическим лицам и под эти цели принимают депозиты на разные сроки. Доходность по ним немного выше по сравнению с микрофинансовыми организациями.

Доходность по ним немного выше по сравнению с микрофинансовыми организациями.

Форекс

Третье место занимает Форекс. На валютном рынке можно самостоятельно покупать или продавать валюту в режиме онлайн, а также действовать через брокера. Посредник возьмет за оказанные услуги определенный процент. При личном управлении важно знать досконально валютный рынок и иметь опыт подобной торговли.

Выделим положительные моменты торговли:

- если разработать эффективную стратегию торговли, можно получить отличную прибыль;

- для участия не требуется большой первоначальный капитал.

Для объективного анализа отметим и минусы Форекса.

- Для успешной торговли необходимо пройти предварительное обучение.

- Участник рынка должен уметь владеть эмоциями, чтобы не превратить торговлю валютой в обычное казино.

- Нет никакой гарантии, что в результате будет получена прибыль.

- Для новичков без опыта торговля на площадке — это высокий риск.

Паевый инвестиционный фонд

Это неплохой способ получения отличного пассивного дохода. В данном случае инвестор передает средства компаниям, торгующим на бирже акций и ценных бумаг.

Инвестор, в первую очередь, должен найти надежную компанию, которой он доверит заработанные свободные средства. Для этого необходимо уделить внимание следующим факторам:

- отзывам клиентов о фирме;

- рейтингу доходности.

Для минимизации рисков можно распределить средства на несколько инвестиционных фондов в Москве и регионах. Такое решение поможет избежать потерь.

Данный вид инвестирования имеет несколько весомых плюсов:

- прибыльность такого инвестирования значительно выше, чем на депозитах;

- инвестор самостоятельно выбирает инструмент вложения денег;

- для участия не нужен опыт торговли.

ПАММ-счета

Если вы задаетесь вопросом, куда вложить деньги под большой процент, рассмотрите ПАММ-счета. Это прекрасный инструмент для получения дохода если нет ни времени, ни опыта. Данное инвестирование предполагает передачу средств трейдерам для торговли на финансовых рынках.

Начинающему инвестору необходимо распределить деньги на несколько частей и вложить их в разных управляющих. Умеренная прибыль может составить до 20 % годовых, более опытные вкладчики получат до 30 % дохода. Есть и рискованные проекты под 200–1000 % в год.

Для инвестиций необходимо оценивать ПАММ счета по трем факторам:

- возраст счета;

- прошлая прибыль;

- какая сумма принадлежит другим инвесторам.

Главный секрет инвестиций — необходимо постоянно мониторить ситуацию и немедленно избавляться от убыточных счетов.

Венчурные фонды и инвестиции

Если вы ищете ответ на вопрос, как вложить деньги под проценты и получить максимальную прибыль, обратите внимание на венчурные фонды. Они пользуются большой популярностью за рубежом и являются отличным инструментом для получения хорошего дохода.

Суть инвестирования состоит в том, что средства вкладываются в проекты и программы, находящиеся на этапе развития или даже идеи.

Главное отличие от иных вложений — высокая доходность. Можно вложить средства и заработать на этом 1000 % годовых. Но здесь есть один минус – не каждый проект «выстрелит» и принесет огромный доход. Однако выигрыш, полученный за участие в прибыльной программе, с лихвой покроет все неудачи.

Вложения в золото

Многим известен еще один вариант инвестиций — в золото. Их основное преимущество — высокая надежность. Особенно выгодно это делать в период кризиса, по окончании которого стоимость драгоценных металлов вырастает в разы.

Сегодня практически каждый банк реализует монеты и слитки разного номинала. Предлагают драгоценные металлы и брокеры. Но данный вид инвестиций больше подходит для сбережения средств, чем для получения быстрой прибыли. Кроме того, такие вклады рассчитаны на более долгосрочный период, превышающий 3 года.

Эксперты называют вложения в золото тихой гаванью, поскольку здесь практически отсутствуют риски. Кроме того, драгоценные металлы можно в любой момент продать при необходимости.

Несколько слов в завершении

Мы ответили на главный вопрос: куда лучше вложить деньги под проценты и проанализировали разные способы инвестирования с целью получения прибыли, которые помогут сделать правильный выбор. Разместить средства можно еще и в акции, облигации, криптовалюту, недвижимость и предметы искусства. Каждый из этих вариантов через определенное время позволит получить дополнительный доход.

Главное, на чем хочется акцентировать внимание — инвестируйте в разные проекты Благодаря такому шагу вы минимизируете риски и сможете не только сохранить, но и приумножить накопленные средства.

Приглашаем инвесторов

100% обеспечение

инвестиций

Заемщик получает деньги под залог ювелирных изделий, драгоценных камней, часов или предметов искусства. Если он не возвращает деньги в срок, мы просто продаем невыкупленные изделия на мировых аукционах, биржах, в интернет-магазине. Залоговой стоимости изделия хватает, чтобы погасить долг и выплатить проценты вам и ломбарду.

Проверка подлинности

ювелирных изделий

Ничего не понимаете в золоте и бриллиантах?

В «Рублёвском ломбарде» с 2009 года

по признанным стандартам оценки ТУ и GIA работает собственная геммологическая

лаборатория. Внесена в реестр Росстандарта, оснащена современным оборудованием

для максимально точной оценки изделий. Наши заключения — гарантия качества, подлинности драгоценностей и надежности обеспечения вашего вклада.

Наши заключения — гарантия качества, подлинности драгоценностей и надежности обеспечения вашего вклада.

Надежное банковское

хранилище

Все ювелирные изделия и камни, предметы искусства находятся в нашем банковском хранилище. Укрепленные металлические стены и пол, сейфовые двери с кодовыми замками, детекторы движения, три системы охраны, в том числе круглосуточная собственная. Такая многоуровневая система безопасности есть только у крупных банков и «Рублёвского ломбарда». Ваши инвестиции под надежной защитой!

Страхование

драгоценностей

Все ювелирные украшения, предметы искусства, часы, драгоценные камни, которые хранятся

в ломбарде, застрахованы. Мы предусмотрели все возможные варианты: кражи, грабежи, взрывы, пожары, повреждения водой, стихийные бедствия. Будьте спокойны, вы в любом случае получите прибыль от инвестиций!

Будьте спокойны, вы в любом случае получите прибыль от инвестиций!

Методы управления финансовыми рисками. Куда можно выгодно вложить деньги в Казахстане

Диверсифицировать значит распределять риски между разными финансовыми инструментами: на короткий и долгий срок, с более и менее высоким доходом — и без компромиссов в надежности. Проще говоря, «не класть все яйца в одну корзину».

Этот подход работает не только для инвестиционных управляющих. Опытные вкладчики размещают деньги в разные банки, на депозиты разных видов и обращают внимание на вклады с пополнением

В Казахстане есть возможность выбирать депозиты исходя из самых разных жизненных приоритетов и целей. Однако в новых возможностях заключены не только преимущества, но и риски. Базовый риск, который сопутствует всем денежным вложениям, – риск невозврата денег. Этот риск берет на себя Казахстанский фонд гарантирования депозитов — в пределах максимальной суммы гарантии.

Всего при выборе банка и вклада опытные вкладчики оценивают 4 возможных риска.

- Кредитный риск: финансовая устойчивость банка может ослабнуть.

- Процентный риск: ставки вознаграждения по депозитам могут снизиться, и разместить деньги под тот же процент станет невозможно.

- Валютный риск: запланированы расходы, которые зависят от обменного курса, например, семейный отпуск за границей или покупка машины.

- Риск ликвидности: сбережения размещены без изъятий под высокий процент, и потребовалось больше денег, чем вкладчик мог предвидеть.

Сделать правильный выбор — значит выдержать баланс между надежностью, доходом, валютой сбережений и сроком вклада

Кредитный риск: в приоритете – надежные банки

Право на защиту сбережений в банках предусмотрено законом для каждого. Риск невозврата денег со вклада, банковского счета или платежной карточки берет на себя Казахстанский фонд гарантирования депозитов. КФГД выплатит возмещение, если банк будет лишен лицензии на проведение всех банковских операций.

Риск невозврата денег со вклада, банковского счета или платежной карточки берет на себя Казахстанский фонд гарантирования депозитов. КФГД выплатит возмещение, если банк будет лишен лицензии на проведение всех банковских операций.

Максимальная сумма выплаты от КФГД зависит от вида и валюты депозита.

- Депозиты в иностранной валюте – 5 миллионов тенге.

- Депозиты в тенге: несрочные и срочные вклады, банковские счета, деньги на платежных карточках – 10 миллионов тенге.

- Сберегательные вклады в тенге – 15 миллионов тенге.

- Если в одном банке несколько депозитов, различных по видам и валюте – 15 миллионов тенге в совокупности.

Даже с гарантией по депозитам, в приоритете – надежные банки

Поиск надежного банка – это главное при выборе вклада. Во-первых, выдача денег может быть ограничена еще в период работы банка. Некоторые банки в трудной финансовой ситуации приостанавливали выплату денег с депозитов еще до того момента, как были лишены лицензий. Во-вторых, при лишении банка лицензии и выплате денег из средств КФГД в период со дня лишения банка лицензии вознаграждение не начисляется и не выплачивается. КФГД начинает выплату в течение 35 рабочих дней, и по крупным вкладам недополученная сумма может быть заметной.

Некоторые банки в трудной финансовой ситуации приостанавливали выплату денег с депозитов еще до того момента, как были лишены лицензий. Во-вторых, при лишении банка лицензии и выплате денег из средств КФГД в период со дня лишения банка лицензии вознаграждение не начисляется и не выплачивается. КФГД начинает выплату в течение 35 рабочих дней, и по крупным вкладам недополученная сумма может быть заметной.

Как оценить надежность банка?

Высокий процент по вкладам, бонусы, акции, выгодный обменный курс и активная реклама – это не всегда признак того, что банк успешен. За такими привилегиями должна стоять по-настоящему жизнеспособная бизнес-модель.

Выбор банка – это осознанное решение, к которому следует подходить с той же тщательностью и серьёзностью, как к покупке машины или квартиры. Решение облегчит, если вы знакомы с историей банка: ключевыми событиями, с долгосрочным вектором развития, сменами в высшем руководстве и среди акционеров. Такую информацию можно найти и в открытых источниках. Полезны будут мнения и заключения независимых аудиторов, мнения и отзывы экспертов, аналитиков и обзоры финансово-аналитических компаний для инвесторов.

Полезны будут мнения и заключения независимых аудиторов, мнения и отзывы экспертов, аналитиков и обзоры финансово-аналитических компаний для инвесторов.

Необходимый минимум: конкретные, измеримые и однозначно трактуемые сведения

- Проверьте, выдерживает ли банк требования финансового регулятора пруденциальные нормативы.

- Следите за мнением признанных рейтинговых агентств.

- Ознакомьтесь с заключениями и особыми оговорками аудиторских фирм.

Пруденциальные нормативы – это законодательно закрепленные требования к минимальным значениям основных показателей – капитала и ликвидности. Достаточность капитала означает финансовую устойчивость банка и указывает на его способность преодолевать риски, а достаточная ликвидность – на наличие денежного резерва для бесперебойного выполнения платежей. Это базовые показатели успешной работы банка. Чем ближе показатели по пруденциальным нормативам к минимальным требованиям, тем выше риск потери финансовой устойчивости.

Чем ближе показатели по пруденциальным нормативам к минимальным требованиям, тем выше риск потери финансовой устойчивости.

В успешном банке фактические показатели превышают минимальные показатели пруденциальных нормативов: чем выше – тем лучше

Кредитные рейтинги — еще один качественный источник информации о финансовой устойчивости банка.

Рейтинги казахстанским банкам присваивают три признанных международных агентства: Standard & Poor’s, Fitch Ratings и Moody’s Investor Services. Рейтинговые агентства дают оценку по своей методологии, следят за развитием ситуации, пересматривают рейтинги и дают прогнозы: стабильно ли положение или возможно улучшение или ухудшение ситуации.

Основатель агентства Moody’s разработал первую шкалу кредитных рейтингов в 1909 году. Через 100 лет, в 2009 году, агентство оперировало 32 разными системами оценки для разных видов инвестиций. История другого агентства, Standard & Poor’s, насчитывает 150 лет

Банк может иметь рейтинг от одного международного агентства или от нескольких. Отчеты рейтинговых агентств – это открытая информация, а резюме, как правило, изложены просто и не требуют специальных знаний по финансам.

Ищите и сравнивайте долгосрочный рейтинг по международной шкале. Самый высокий уровень – категория «А», рейтинг «ААА». Суверенный рейтинг Республики Казахстан – «ВВВ–»: соответствие этому рейтингу – эталон надежности для казахстанских компаний и банков.

Чем ближе к рейтингу Республики Казахстан ВВВ–, тем выше надежность

«А» — Отличный уровень надежности

«B» — Высокий уровень надежности

«C» — Неустойчивое финансовое состояние

«D» — Дефолт – неисполнение обязательств

| AAA (S&P, Fitch) / Aaa (Moody’s) | Минимальный кредитный риск: самая высокая надежность |

|---|---|

| AA+ / Aa1 AA / Aa2 AA– / Aa3 | Очень низкий кредитный риск: высокая надежность |

| A+ / A1 A / A2 A– / A3 | Низкий кредитный риск: высокая надежность при благоприятных экономических условиях |

| BBB+ / Baa1 / BBB / Baa2 | Умеренный кредитный риск: |

| BBB– / Baa3 | Высокая надежность при благоприятных экономических условиях |

| BB+ / Ba1 BB / Ba2 BB– / Ba3 | Существенный кредитный риск: относительная стабильность в краткосрочном периоде, неопределенность – в будущем. Финансовая устойчивость значительно зависит от экономической ситуации Финансовая устойчивость значительно зависит от экономической ситуации |

| B+ / B1 B / B2 B– / B3 | Высокий кредитный риск: в данный момент, при благоприятных экономических условиях, обязательства исполняются |

| CCC+ / Caa1 CCC / Caa2 CCC– / Caa3 | Высокий кредитный риск: благоприятные экономические условия крайне важны для дальнейшего исполнения обязательств |

| CC / Ca | Существует явный риск неисполнения обязательств |

| C | Самый низкий рейтинг: инвесторы называют этот рейтинг спекулятивным |

| D / DDD | Дефолт – неисполнение обязательств |

youtube.com/embed/1aOxbSqYbXk» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Валютный риск: риск изменения стоимости национальной валюты

Валютный риск возникает, когда запланированы расходы в иностранной валюте.

Если основная часть расходов – в тенге, тогда выгоднее хранить большую часть денег на депозите в национальной валюте и получать стабильный, предсказуемый доход. Обменный курс под влиянием различных факторов может как расти, так и снижаться – это приводит как к выгодам, так и к убыткам. Например, по итогам 2019 года сбережения в иностранной валюте не принесли дохода, а депозит в тенге, открытый в начале года, помог нарастить сбережения на 9,8% и более. Поэтому чтобы избежать влияния валютного риска на накопления, нужно не допустить перекоса накопления в сторону одной из валют.

В долгосрочных сбережениях валютные вклады могут выступать вспомогательным резервом страхования от резких негативных факторов, способных оказать значительное влияние на обесценение национальной валюты. Тогда основную часть накоплений размещают в валюте основных расходов, а меньшая часть в иностранной валюте выступает страховым резервом.

Тогда основную часть накоплений размещают в валюте основных расходов, а меньшая часть в иностранной валюте выступает страховым резервом.

Валюта расходов — это валюта сбережений

Процентный риск: риск изменения ставок по депозитам

С течением времени ставки по депозитам меняются и под влиянием различных экономических факторов – эти процессы не поддаются долгосрочному прогнозированию. Размещая вклад, подумайте и о процентном риске.

Первое – ставки на депозитном рынке могут вырасти уже после того, как вклад размещен: образуется упущенная разница, и вкладчик получает менее высокий доход, чем получал бы при открытии нового депозита под текущую, высокую ставку. Особенно этому риску подвержены долгосрочные сберегательные вклады.

Будущие изменения максимальных ставок сложно предсказать – принять решение нужно на основании текущей ситуации. Максимальные рекомендуемые ставки вознаграждения по срочным и сберегательным вкладам известны на два месяца вперед – текущий и будущий. Максимальная рекомендуемая ставка по несрочным вкладам зависит от базовой ставки Национального Банка, которая пересматривается несколько раз в год. Например, на 2020 год запланировано … раз.

Максимальная рекомендуемая ставка по несрочным вкладам зависит от базовой ставки Национального Банка, которая пересматривается несколько раз в год. Например, на 2020 год запланировано … раз.

Второе – к моменту закрытия вклада ставки на депозитном рынке снизятся, и разместить деньги под ту же высокую ставку вознаграждения будет невозможно.

Ищите вклады с пополнением: вы сможете вносить деньги под ту же высокую процентную ставку, под которую был открыт депозит.

Планируйте размещение денег, Следите за изменением максимальных ставок на сайте КФГД

Риск ликвидности: деньги потребуются раньше или в большем объеме, чем планировали

Несмотря на то, что ставка вознаграждения по сберегательному вкладу привлекательна, оставьте часть денег на более мобильных депозитах. Деньги, размещенные во вклад без ограничений досрочного снятия, – это «подушка безопасности» в непредвиденных обстоятельствах. Выбирайте несрочный вклад с минимальным неснижаемым остатком.

Чтобы снизить риск ликвидности, диверсифицируйте накопления по срокам: на текущие, краткосрочные и долгосрочные. Ищите баланс между минимизацией риска ликвидности и поддержанием хорошей нормы доходности, выстраивая и поддерживая «лестницу» вкладов различной срочности

- Текущие финансы – на повседневные расходы и покупки. Для таких накоплений подходит несрочный вклад. Когда баланс доходов и расходов ясен, деньги сверх необходимого можно размещать в более выгодный долгосрочный вклад.

- Резерв на краткосрочные расходы от 6 месяцев до года – для трат на значительные покупки. Выбирайте вклады с пополнением на тот же срок, что планируете расходы. Снова, остаток денег сверх запланированного можно разместить в долгосрочный вклад под более высокую ставку вознаграждения.

- Сбережения на долгосрочные расходы от года – для самых важных, осознанных целей. Выбирайте сберегательные вклады с самой высокой из возможных ставок вознаграждения и повышенной гарантией.

Лестница вкладов разной срочности:

- текущие финансы

- краткосрочные накопления

- долгосрочные сбережения

Беспроигрышная тактика успешного инвестора. Куда вложить свободные деньги?

Хотя вариантов для инвестирования свободного капитала сейчас предостаточно, не все из них на деле эффективны и прибыльны. Например, доходность по банковским вкладам – самому популярному у казахстанцев способу «заработка» – ненамного превышает уровень инфляции. В зависимости от срока и вида депозита (срочный, несрочный, сберегательный) ставки вознаграждения в отечественных банках варьируются в пределах 9,5-13,5% годовых в тенге и 0,1-2% – в иностранной валюте.

Если открыть несрочный вклад с возможностью пополнения на сумму 500 тыс.![]() тенге под 9,5% годовых, то за год он принесёт доход лишь 47,5 тыс. тенге. С учётом инфляции, которую Национальный банк РК в 2019 году прогнозирует в коридоре 4-6%, реальный доход вкладчика составит всего 3-5%. Максимальная ставка вознаграждения предусмотрена по так называемым сберегательным депозитам, открытым на 24 месяца. Правда, в течение этого срока нельзя ни пополнить вклад, ни изъять деньги со счёта. В противном случае это чревато штрафными санкциями и потерей начисленных процентов.

тенге под 9,5% годовых, то за год он принесёт доход лишь 47,5 тыс. тенге. С учётом инфляции, которую Национальный банк РК в 2019 году прогнозирует в коридоре 4-6%, реальный доход вкладчика составит всего 3-5%. Максимальная ставка вознаграждения предусмотрена по так называемым сберегательным депозитам, открытым на 24 месяца. Правда, в течение этого срока нельзя ни пополнить вклад, ни изъять деньги со счёта. В противном случае это чревато штрафными санкциями и потерей начисленных процентов.

Единственный плюс в истории с банковскими вкладами – гарантия сохранности депозитов физических лиц в иностранной валюте до 5 млн тенге, в национальной валюте по срочным и несрочным вкладам — до 10 млн тенге и до 15 млн тенге – по сберегательным. Очевидно, что, вкладывая деньги в такой инвестиционный инструмент, удастся лишь компенсировать инфляционные потери и сохранить сбережения, но никак не извлечь прибыль. Не случайно американский экономист Роберт Аллен когда-то сказал: «Сколько миллионеров вы знаете, которые построили свое состояние на процентах с депозита? Вот и я о том же».

Не случайно американский экономист Роберт Аллен когда-то сказал: «Сколько миллионеров вы знаете, которые построили свое состояние на процентах с депозита? Вот и я о том же».

Можно вложить деньги в деньги. Точнее – в валюту. Казахстанцы отдают предпочтение долларам и евро, надеясь выйти в плюс за счёт курсовой разницы. Но и этот способ инвестирования имеет свои минусы. Основной из них – нестабильность курса. Даже финансисты не дают долгосрочных прогнозов, как поведет себя валюта в той или иной ситуации. К тому же тенге периодически укрепляется, хоть прочность позиций и оставляет сомнения.

Ещё один классический вид инвестиций – покупка недвижимости. Она защищает деньги инвесторов от обесценивания и дает неплохой доход с аренды. Однако у этого финансового инструмента есть ряд недостатков. Во-первых, высокий порог входа. Средняя стоимость жилья в Казахстане составляет 200 тыс. тенге за квадратный метр. В мегаполисах цены ещё выше. Так, в Алматы однокомнатная квартира площадью 30 кв. м обойдется как минимум в 10 млн тенге. Не всем инвесторам по карману столь крупные приобретения.

м обойдется как минимум в 10 млн тенге. Не всем инвесторам по карману столь крупные приобретения.

Во-вторых, недвижимость – низколиквидный актив. Её не получится быстро продать без существенной потери рыночной стоимости. К тому же при продаже квартиры или дома, которым вы владели меньше года, доход от прироста стоимости будет облагаться индивидуальным подоходным налогом в размере 10%. Например, если вы приобрели квартиру за 10 млн тенге, а планируете продать за 13 млн тенге, то с прибыли в 3 млн тенге необходимо будет уплатить ИПН, а это 300 тыс. тенге.

К слову, на 300 тыс. тенге сегодня можно купить 15 граммов аффинированного золота 999,9 пробы. Золотые слитки весом 5, 10, 20, 50 и 100 граммов продают некоторые банки второго уровня и обменные пункты. Стоимость колеблется в районе 19-20 тыс. тенге за грамм. Вкладывать деньги в такой инвестиционный инструмент лучше на ближайшие 5-7 лет. Заработать на золоте быстро и много не получится. Да и слитки выкупаются со спредом не менее 5% к рыночной цене. Прагматичные же инвесторы в основном приобретают акции золотодобывающих компаний и получают прибыль как с прироста стоимости ценных бумаг на бирже, так и в виде дивидендов.

Кстати, казахстанские компании платят очень хорошее вознаграждение владельцам своих акций. В частности, АО «Национальная атомная компания «Казатомпром» за 2018 год начислило акционерам дивиденды в размере 308,4 тенге на ценную бумагу. Соответственно, те инвесторы, которые купили 100 акций уранового гиганта во время IPO, только на дивидендах заработали свыше 30 тыс. тенге. Стоит отметить, что с момента размещения акции НАК «Казатомпром» демонстрируют уверенный рост. Если в ноябре 2018 года они торговались на уровне 4 344 тенге за бумагу, то сейчас – по 5 598 тенге. Менее чем за год они выросли в цене почти на 28%.

Как вариант, можно инвестировать деньги в индексные фонды. Это своеобразная «корзина с акциями», которая торгуется на фондовом рынке как одна ценная бумага. Так, в ETF KASE входят 7 высоколиквидных компаний Казахстана, в РТС – 50 крупнейших эмитентов России, а в NASDAQ – 100 высокотехнологичных компаний США. Инвестировать в биржевые фонды гораздо дешевле, чем покупать ценные бумаги конкретных компаний по отдельности. При этом риски сводятся к минимуму: если акции одной компании сильно упадут в цене, то доходность по остальным скорректирует стоимость портфеля и не даст ему «просесть».

Вкладывать деньги на фондовом рынке можно в облигации или в так называемые бонды. Это аналог долговой расписки, которая подтверждает обещание компании, выпустившей такие ценные бумаги, вернуть инвестору к определённому сроку всю сумму долга плюс фиксированный процент. К примеру, ставка вознаграждения по индексированным бондам АО «Фридом Финанс» составляет 6% годовых в долларах США. Это в 4 раза выше процентов по депозитам в инвалюте, предлагаемым в отечественных банках. Срок обращения бондов – 3 года. Все это время инвестор защищён не только от инфляционных рисков, но и возможного ослабления курса тенге.

Фондовый рынок – это, пожалуй, самый выгодный инструмент для свободной наличности. При грамотном управлении ценные бумаги, будь то акции, облигации, опционы, фьючерсы или фонды, могут приносить солидную прибыль на протяжении многих лет. Главное – действовать с умом и контролировать риски. Правда, умело инвестировать на бирже могут не многие. Это целое искусство, которому можно и нужно учиться.

А потому первые «свободные» средства желательно вкладывать не в банк, не в золото и даже не в рынок ценных бумаг, а в себя. Так рекомендует сделать один из богатейших людей планеты Уоррен Баффетт. По его мнению, это то, чем должны заниматься все. В таком случае каждый из нас — чуточку инвестор. Более того, инвестиции в себя обязательно принесут максимальную отдачу в будущем. Ведь по большому счёту именно знания и опыт позволяют не только зарабатывать деньги, но и приумножать их.

Для получения подробной информации направьте заявку в ИК «Фридом Финанс».

Депозиты от Альфа-Банк Украина, краткосрочные и долгосрочные депозиты от надежного банка

Предупреждение:

1. Последствия для клиента в случае пользования банковской услугой или невыполнения им обязательств по договору о предоставлении этой банковской услуги:

— Прибыль, полученная от вкладных (депозитных) операций подлежит налогообложению доходов, согласно действующему законодательству Украины.

— Если вкладчик получает льготы или субсидии, то получение дополнительных доходов может привести к их потере.

— При зачислении средств на вкладной (депозитный) счет, открытый в Банке, Банк, на условиях договора, обязуется вернуть их, а вкладчик оплатить услуги Банка.

2. Последствия для клиента в случае его несвоевременного обращения в банк о возврате денежных средств, привлеченных по договору банковского вклада (депозита):

— В случае несвоевременного обращения Клиента в банк относительно возврата денежных средств, привлеченных по договору на размещение банковского вклада (депозита), такой вклад будет пролонгирован на тот же срок и тех же условиях, на которых был внесен согласно условий договора на размещение вклада, за исключением процентной ставки, которая действует в Банке на дату пролонгации вклада.

— В случае отсутствия/отмены пролонгации, сумма вклада с начисленными процентами будет выплачена на счет, указанный в договоре на размещение вклада.

3. Банку запрещается требовать от Клиента приобретения любых товаров или услуг от банка, родственного или связанного с ним лица как обязательное условие предоставления этих услуг (кроме предоставления пакета банковских услуг).

4. Банк не имеет права вносить изменения в договора заключенные с клиентами в одностороннем порядке, если иное не установлено договором или законом.

5. Клиент может отказаться от получения рекламных материалов с помощью дистанционных каналов коммуникации.

6. Дополнительные и сопутствующие услуги, связанные с предоставлением услуг по привлечению банковского вклада (депозита) — отсутствуют.

7. Клиент имеет право на отказ от договора о предоставлении банковской услуги, если такое право предусмотрено законом.

Получите гарантированную доходность

Раскрытие информации о рекламе Эта статья / сообщение содержит ссылки на продукты или услуги от одного или нескольких наших рекламодателей или партнеров. Мы можем получить компенсацию, когда вы переходите по ссылкам на эти продукты или услуги.В этом нет никаких сомнений: процентные ставки были плохими уже много лет. Но если вы ищете надежные инвестиции с высокой доходностью и гарантированной доходностью, надежда еще не потеряна.

Давайте проясним — как правило, самые безопасные вложения дают самую низкую доходность.И хотя вложения, несомненно, безопасны, существует риск, о котором часто забывают, о котором следует знать: инфляция . Безопасное место для хранения ваших денег может гарантировать возврат 2%, но если инфляция достигнет 4%, сделали ли вы что-нибудь взамен? Ответ — нет.

Безопасные инвестиции с высокой доходностью

Акции с высокими дивидендами

Хотя технически это не инвестиции с фиксированным доходом, акции с высокими дивидендами могут считаться безопасными и предлагают почти гарантированную норму прибыли.В случае дивидендов всегда существует риск потери основной суммы, потому что цена отдельной акции может снизиться в любой момент. Но в то же время существует вероятность значительного роста, если цена акций вырастет.

Investor Junkie отслеживает 50 компаний из S&P, которые увеличивали свои дивиденды акционерам в течение 25 лет подряд. Доступны акции с высокими дивидендами от знаковых компаний, которые давно выплачивают и увеличивают дивиденды.Вот некоторые из этих акций:

- Coca-Cola (KO) в настоящее время выплачивает годовой дивидендный доход в размере 3,53%

- Johnson & Johnson (JNJ) в настоящее время выплачивает годовой дивидендный доход в размере 2,62%

- Procter & Gamble (PG) в настоящее время выплачивает годовой дивидендный доход в размере 2,94%

- 3M (MMM) в настоящее время выплачивает годовой дивидендный доход в размере 2,62%

Вы можете купить дивидендные акции у онлайн-брокера, такого как Ally Invest , но выбрать правильные акции сложно. часть.

Депозитные сертификаты (CD)

CD — это инвестиционный контракт, который у вас есть с банком, чтобы выплатить вам гарантированную норму прибыли при внесении денег на определенный срок. CD являются одними из самых безопасных вложений, поскольку практически отсутствует риск потери основной суммы. Более того, они имеют страховку FDIC на сумму до 250 000 долларов на вкладчика.

Срок для компакт-дисков может варьироваться от 90 дней до 10 лет. Чем больше вы вкладываете и чем дольше оставляете его в банке, тем выше гарантированная доходность.Например, депозит в размере 1000 долларов США сегодня, удерживаемый на один год, будет приносить около 1,3% (13 долларов США). Но если вы внесете 10 000 долларов и согласитесь хранить их в течение пяти лет, доходность составит примерно 2% (200 долларов).

Фонды денежного рынка

Фонды денежного рынка ДЕЙСТВИТЕЛЬНО безопасные паевые инвестиционные фонды. Управляющие фондами денежного рынка инвестируют только в краткосрочные процентные ценные бумаги, такие как государственные облигации США. И, как и в случае с компакт-дисками, если вы инвестируете в фонд денежного рынка через банк, у вас будет страховка FDIC.Потери основной суммы в фондах денежного рынка практически отсутствуют.

Итак, какую прибыль вы можете получить от государственных облигаций США в наши дни? Что ж, в 2007 году вы могли инвестировать в фонд денежного рынка и получить доход в 4,5%. Сегодня, в 2017 году, средняя доходность составляет от 1% до 1,5%.

Ценные бумаги Казначейства США

Ценные бумаги Казначейства США — это способ купить американский долг. Вы можете приобрести ценные бумаги Казначейства США через портал облигаций Министерства финансов США, Treasury Direct.Банкноты номиналом всего 100 долларов США будут продавать вам казначейские векселя (со сроком погашения 52 недели или меньше), казначейские векселя (со сроком погашения два, три, пять, семь и 10 лет) и / или казначейские облигации (со сроком погашения 30 лет). .

Поскольку вы покупаете у государства, выплата процентов по любой купленной вами форме безопасности гарантирована. Однако имейте в виду, что сумма основного долга, то есть деньги, которые вы инвестируете, может снизиться, если процентные ставки вырастут. По этой причине, если вы ищете 100% -ную безопасность, вам следует придерживаться казначейских векселей и краткосрочных казначейских векселей.

Текущая доходность казначейских облигаций выглядит следующим образом (по состоянию на 28 февраля 2017 г.):

- Годовые казначейские векселя, 0,88%

- Пятилетние казначейские обязательства, 1,89%

- 10-летние казначейские обязательства, 2,36%

- Казначейские облигации, 2,97%

Казначейские ценные бумаги с защитой от инфляции (TIPS)

TIPS — еще один вариант инвестирования, предлагаемый Казначейством США. TIPS выплачивают проценты, как казначейские облигации, векселя и векселя, но на самом деле TIPS учитывают инфляцию! Итак, на первый взгляд, даже несмотря на то, что процентные ставки по TIPS кажутся ниже (0.8% за 30-летний период), вам необходимо помнить, что реальная доходность скорректирована с учетом инфляции, что приближает TIPS к доходности других государственных ценных бумаг с сопоставимыми сроками погашения.

TIPS также можно приобрести и держать через Treasury Direct.

Есть предостережения в отношении СОВЕТОВ, о которых вам следует знать:

- Основная поправка на инфляцию не выплачивается до тех пор, пока ценные бумаги не будут погашены.

- Основная поправка на инфляцию полностью облагается налогом, что снижает степень защиты, которую они обеспечивают.

- Повышается. в основном облагаются налогом за год, в котором они произошли, даже если ваши TIPS еще не созрели — это означает, что вы можете платить налог с дохода, который вы не получили

Муниципальные облигации

Муниципальные облигации аналогичны облигациям Казначейства США, за исключением того, что вы покупаете долг на уровне штата или города, а не на федеральном уровне. «Мунис», как и казначейские облигации, обеспечивает гарантированную доходность, И доход, который вы получаете от муниципальных образований, не облагается налогом. Но следует помнить о двух вещах:

- Munis — это долгосрочные инвестиции, обычно на 20 с лишним лет

- Процентные ставки в настоящее время находятся на историческом минимуме

Это токсичное сочетание.Долгосрочные облигации имеют процентную ставку , обратную процентной ставке. Это означает, что при повышении процентных ставок цены на облигации снижаются. Таким образом, если вы инвестируете в 20-летнюю муниципальную облигацию, выпущенную вашим государством, под 2% сегодня, а через два года текущая ставка для аналогичной облигации составляет 4%, рыночная стоимость вашей облигации упадет.

Однако есть обходной путь. Инвестируя в фонды краткосрочных муниципальных облигаций , вы можете получать не облагаемый налогом доход без риска потери основной суммы в результате реакции рынка на колебания процентных ставок.Одним из таких фондов является Vanguard Short-Term Tax-Free Fund Investor Shares (VWSTX). Фонд инвестирует в высококачественные краткосрочные муниципальные ценные бумаги со средней дюрацией от одного до двух лет и имеет среднюю доходность за 10 лет 1,64%. Если ваша комбинированная предельная ставка федерального налога и налога штата составляет 40%, эквивалентная доходность налогооблагаемых инвестиций составит около 2,73%.

Аннуитеты

Я не решился включить сюда аннуитеты, потому что они включают довольно длинный список как положительных, так и отрицательных характеристик.

Положительный момент:- Аннуитеты часто приносят доход значительно выше, чем другие инвестиции с фиксированным доходом

- Аннуитеты растут на основе отсрочки налогов, даже если они не удерживаются в пенсионном плане, защищенном от налогов

- Аннуитеты могут быть Гарантированная страховой компанией

- Аннуитеты обеспечат вам дохода на всю жизнь … который будет продолжать выплачиваться вам, даже если основная стоимость была исчерпана. возвращаемся, но берем с вас 2.5% в виде комиссионных

- Нет ликвидности — инвестируя в аннуитет, вы инвестируете в будущий доход и не получите обратно эти первоначальные вложения

Выплата долга — неожиданная гарантированная доходность

Безусловно, это, вероятно, единственный настоящий безрисковый шанс получить двузначную прибыль от своих инвестиций.И при этом это будет практически гарантированная доходность.

Допустим, у вас есть задолженность по кредитной карте на сумму 10 000 долларов с годовой процентной ставкой 14%. Выплачивая карту, вы фактически получаете 14% годового дохода от своих инвестиций в результате выплаты процентов, которые вам больше не нужно платить.

Более того, если у вас есть ликвидные денежные средства, инвестированные в среднем под, скажем, 2%, но у вас есть задолженность по кредитной карте, требующая двузначных процентов, вы теряете деньги, не выплачивая этот долг.Выплата долга — гарантированный выигрыш.

Одноранговое (P2P) кредитование

P2P кредитование — это когда вы, как инвестор, «играете роль банкира» для физических лиц, нуждающихся в ссуде. Этим людям могут понадобиться средства для консолидации долга, оплаты медицинских счетов, покупки автомобиля или даже инвестиций в бизнес. И по той или иной причине они предпочли брать займы в P2P, а не в традиционном банке. Затем, как «кредитор», вы напрямую получаете проценты по этой ссуде. Таким образом, это один из способов стабильного возврата денег.Один из кредиторов, который нам действительно нравится, — это Prosper.

Тем не менее, все платформы P2P-кредитования несут риск дефолта заемщика. Во-первых, кредиты не обеспечены. Во-вторых, платформы в основном возникли после финансового краха 2008 года, то есть они не пережили полномасштабную рецессию, чтобы дать точное представление о том, насколько хорошо они будут работать.

Резюме

В условиях низкой процентной ставки, в которой мы находимся сегодня, в сочетании с быстрорастущим фондовым рынком, трудно найти привлекательную доходность от 2% до 4%.Однако, если вы просто хотите сохранить капитал, что является отличной идеей, любой из упомянутых выше вариантов может сработать. Вы всегда можете проконсультироваться у онлайн-биржевых брокеров.

10 лучших инвестиций с низким уровнем риска в июне 2021 года

Несмотря на то, что экономика США вышла из глубины 2020 года, до конца 2021 года и в последующий период может быть еще немало препятствий. Фондовый рынок пережил существенный отскок во второй половине прошлого года и с тех пор остается горячим.Но инвесторам следует оставаться дисциплинированными, если рынок остынет. Создание портфеля, в котором есть хотя бы несколько менее рискованных активов, может быть полезным, чтобы помочь вам преодолеть будущую волатильность на рынке.

Разумеется, компромисс заключается в том, что, снижая подверженность риску, инвесторы, скорее всего, получат более низкую доходность в долгосрочной перспективе. Это может быть хорошо, если ваша цель — сохранить капитал и поддерживать стабильный поток процентного дохода.

Но если вы стремитесь к росту, подумайте о стратегиях инвестирования, которые соответствуют вашим долгосрочным целям.Даже у инвестиций с более высоким риском, таких как акции, есть сегменты (например, дивидендные акции), которые снижают риск, но при этом обеспечивают привлекательную долгосрочную доходность.

Что следует учитывать

В зависимости от того, насколько вы готовы рискнуть, есть несколько возможных сценариев:

- Никакого риска — вы никогда не потеряете ни цента своей основной суммы.

- Некоторый риск — разумно сказать, что со временем вы либо выйдете на уровень безубыточности, либо понесете небольшие убытки.

Однако есть два улова: инвестиции с низким уровнем риска приносят более низкую доходность, чем вы могли бы найти где-либо еще с риском; а инфляция может подорвать покупательную способность денег, хранящихся в инвестициях с низким уровнем риска.

Если вы выберете инвестиции с низким уровнем риска, вы, скорее всего, со временем потеряете покупательную способность. Именно поэтому игры с низким уровнем риска делают более выгодные краткосрочные инвестиции или дают возможность пополнить запасы вашего чрезвычайного фонда. Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Вот лучшие инвестиции с низким уровнем риска в июне 2021 года:

- Высокодоходные сберегательные счета

- Сберегательные облигации

- Депозитные сертификаты

- Фонды денежного рынка

- Казначейские векселя, векселя, облигации и TIPS

- Корпоративные облигации

- Акции, выплачивающие дивиденды

- привилегированные акции

- Счета денежного рынка

- Фиксированная рента

Обзор: Лучшие инвестиции с низким уровнем риска в 2021 году

1.Высокодоходные сберегательные счета

Хотя с технической точки зрения сберегательные счета не являются инвестициями, они предлагают умеренную прибыль на ваши деньги. Вы найдете наиболее прибыльные варианты, выполнив поиск в Интернете, и вы можете получить немного больше урожая, если захотите ознакомиться с прейскурантами и присмотреться к ним.

Зачем инвестировать: Сберегательный счет абсолютно безопасен в том смысле, что вы никогда не потеряете деньги. Большинство счетов застрахованы государством на сумму до 250 000 долларов США на каждый тип счета в банке, поэтому вам будет выплачена компенсация, даже если финансовое учреждение обанкротится.

Риск: Наличные деньги не теряют в долларовой стоимости, хотя инфляция может подорвать их покупательную способность.

2. Сберегательные облигации

Как и сберегательные счета, сберегательные облигации США, строго говоря, не являются инвестициями.

Скорее, это «инструменты сбережений», — говорит Маккайла Брейден, бывший старший советник Министерства финансов США, которое управляет TreasuryDirect.gov.

Через TreasuryDirect Казначейство продает два типа сберегательных облигаций: облигацию EE и облигацию I.

«Облигация I — хороший выбор для защиты от инфляции, потому что вы получаете фиксированную ставку, и уровень инфляции добавляется к ней каждые шесть месяцев», — говорит Брейден, имея в виду надбавку за инфляцию, которая пересматривается дважды в год.

Зачем инвестировать: Сберегательные облигации серии EE приносят проценты до 30 лет и получают фиксированную доходность, если они были выпущены в мае 2005 года или позже. Если сберегательная облигация США погашается до пяти лет, взимается штраф в размере процентов за последние три месяца.

Риск: Сберегательные облигации США практически не связаны с риском, а также могут приносить небольшую прибыль или вообще без нее. Так что со временем вы, вероятно, потеряете покупательную способность.

3. Депозитные сертификаты

Банковские компакт-диски всегда защищены от потери на счете, обеспеченном FDIC, если вы не заберете деньги раньше. Чтобы найти самые выгодные тарифы, поищите в Интернете и сравните, что предлагают банки.

Зачем инвестировать: Если вы оставите компакт-диск нетронутым до истечения срока, банк обещает выплатить вам установленную процентную ставку в течение указанного срока.

На некоторых сберегательных счетах выплачиваются более высокие процентные ставки, чем на некоторых компакт-дисках, но для этих так называемых высокодоходных счетов может потребоваться большой депозит.

Риск: Если вы удалите средства с компакт-диска раньше, вы обычно потеряете часть заработанных процентов. Некоторые банки также поражают вас потерей части основной суммы долга, поэтому важно прочитать правила и проверить ставки, прежде чем покупать компакт-диск.

4. Фонды денежного рынка

Фонды денежного рынка — это пулы компакт-дисков, краткосрочных облигаций и других инвестиций с низким уровнем риска, сгруппированных вместе для диверсификации рисков, и обычно продаются брокерскими фирмами и компаниями паевых инвестиционных фондов.

Зачем инвестировать: В отличие от CD, фонд денежного рынка является ликвидным, что означает, что вы, как правило, можете забрать свои средства в любое время без каких-либо штрафов.

Риск: Фонды денежного рынка обычно довольно безопасны, — говорит Бен Вацек, основатель и специалист по финансовому планированию Guide Financial Planning в Миннеаполисе.

«Банк сообщает вам, какую ставку вы получите, и его цель состоит в том, чтобы стоимость одной акции не была меньше 1 доллара», — говорит он.

5. Казначейские векселя, векселя, облигации и TIPS

The U.S. Treasury также выпускает казначейские векселя, казначейские векселя, казначейские облигации и ценные бумаги с защитой от инфляции, или TIPS:

- Казначейские векселя со сроком погашения в один год или раньше.

- казначейских облигаций рассчитаны на срок до 10 лет.

- Казначейские облигации со сроком погашения до 30 лет.

- TIPS — это ценные бумаги, основная стоимость которых повышается или понижается в зависимости от направления инфляции.

Зачем инвестировать: Все это высоколиквидные ценные бумаги, которые можно покупать и продавать напрямую или через паевые инвестиционные фонды.

Риск: Если вы храните казначейские облигации до наступления срока их погашения, вы, как правило, не потеряете никаких денег, если только не купите облигацию с отрицательной доходностью. Если вы продадите их раньше срока погашения, вы можете потерять часть своей основной суммы, поскольку их стоимость будет колебаться по мере роста и падения процентных ставок. Однако недавняя волатильность на рынке и переход ФРС к снижению процентных ставок до нуля означают, что некоторые казначейские облигации могут фактически иметь отрицательную доходность. Так что покупка некоторых из этих облигаций может стоить вам денег.

6. Корпоративные облигации

Компании также выпускают облигации, которые могут быть от относительно низкорисковых (выпущенных крупными прибыльными компаниями) до очень рискованных. Самые низкие из низких известны как высокодоходные облигации или «мусорные облигации».

«Существуют высокодоходные корпоративные облигации с низкой ставкой и низким качеством, — говорит Шерил Крюгер, основатель Growing Fortunes Financial Partners в Шаумбурге, штат Иллинойс. «Я считаю их более рискованными, потому что у вас есть не только риск процентной ставки, но и риск дефолта.”

- Риск процентной ставки: Рыночная стоимость облигации может колебаться при изменении процентных ставок. Стоимость облигаций растет, когда ставки падают, и стоимость облигаций снижается, когда ставки растут.

- Риск дефолта: Компания может не выполнить свое обещание выплатить проценты и основную сумму, потенциально оставив вас ни с чем по инвестициям.

Зачем инвестировать: Чтобы снизить процентный риск, инвесторы могут выбирать облигации со сроком погашения в ближайшие несколько лет.Долгосрочные облигации более чувствительны к изменениям процентных ставок. Чтобы снизить риск дефолта, инвесторы могут выбирать высококачественные облигации крупных компаний с хорошей репутацией или покупать фонды, инвестирующие в диверсифицированный портфель этих облигаций.

Риск: Обычно считается, что облигации имеют меньший риск, чем акции, хотя ни один из классов активов не является безрисковым.

«Держатели облигаций имеют более высокую иерархию, чем акционеры, поэтому, если компания обанкротится, держатели облигаций получат свои деньги обратно раньше акционеров», — говорит Вацек.

7. Акции, приносящие дивиденды

Акции не так безопасны, как наличные деньги, сберегательные счета или государственный долг, но, как правило, они менее рискованны, чем такие высокоуровневые компании, как опционы или фьючерсы. Дивидендные акции считаются более безопасными, чем акции с высокими темпами роста, потому что они выплачивают денежные дивиденды, помогая ограничить их волатильность, но не устраняя ее. Таким образом, дивидендные акции будут колебаться вместе с рынком, но могут не так сильно упасть, когда рынок находится в депрессивном состоянии.

Зачем инвестировать: Акции, по которым выплачиваются дивиденды, обычно считаются менее рискованными, чем те, которые этого не делают.

«Я бы не сказал, что дивидендные акции — это инвестиции с низким уровнем риска, потому что были акции, приносящие дивиденды, которые потеряли 20 или 30 процентов в 2008 году», — говорит Вацек. «Но в целом это меньший риск, чем акции роста».

Это потому, что компании, выплачивающие дивиденды, обычно более стабильны и зрелы, и они предлагают дивиденды, а также возможность повышения курса акций.

«Вы не зависите только от стоимости этих акций, которая может колебаться, но вы также получаете регулярный доход от этих акций», — говорит Вацек.

Риск: Один из рисков для дивидендных акций заключается в том, что компания попадает в тяжелые времена и объявляет об убытке, вынуждая ее полностью урезать или исключить свои дивиденды, что нанесет ущерб цене акций.

8. Привилегированные акции

Привилегированные акции больше похожи на облигации с более низким рейтингом, чем на обыкновенные акции. Тем не менее, их стоимость может существенно колебаться в случае падения рынка или повышения процентных ставок.

Зачем инвестировать: Как и облигации, привилегированные акции производят регулярные выплаты наличными.Но, что необычно, компании, выпускающие привилегированные акции, могут в некоторых случаях приостановить выплату дивидендов, хотя часто компании приходится компенсировать любые пропущенные выплаты. И компания должна выплатить дивиденды по привилегированным акциям, прежде чем дивиденды могут быть выплачены держателям обыкновенных акций.

Риск: Привилегированные акции похожи на более рискованную версию облигации, но, как правило, они безопаснее, чем акции. Их часто называют гибридными ценными бумагами, потому что держатели привилегированных акций получают выплаты после держателей облигаций, но раньше держателей акций.Привилегированные акции обычно торгуются на фондовой бирже, как и другие акции, и их необходимо тщательно проанализировать перед покупкой.

9. Счета денежного рынка

Счет денежного рынка может во многом походить на сберегательный счет, и он предлагает многие из тех же преимуществ, включая дебетовую карту и выплату процентов. Однако для счета денежного рынка может потребоваться более высокий минимальный депозит, чем для сберегательного счета.

Зачем инвестировать: Ставки на счетах денежного рынка могут быть выше, чем на сопоставимых сберегательных счетах.Кроме того, у вас будет возможность потратить наличные, если они вам понадобятся, хотя на счете денежного рынка может быть установлен лимит на ежемесячное снятие средств, аналогичный сберегательному счету. Вы захотите найти здесь лучшие ставки, чтобы убедиться, что вы получаете максимальную прибыль.

Риск: Счета денежного рынка защищены FDIC с гарантиями до 250 000 долларов на вкладчика на банк. Таким образом, счета денежного рынка не представляют риска для вашего принципала. Возможно, самый большой риск — это цена, связанная с наличием слишком большого количества денег на вашем счете и недостаточным доходом для опережения инфляции, что означает, что вы можете со временем потерять покупательную способность.

10. Фиксированные аннуитеты

Аннуитет — это договор, часто заключаемый со страховой компанией, по которому будет выплачиваться определенный уровень дохода в течение определенного периода времени в обмен на авансовый платеж. Аннуитет можно структурировать по-разному, например, выплачивать в течение фиксированного периода, например, 20 лет или до смерти клиента.

При фиксированном аннуитете контракт обещает выплачивать определенную сумму денег, обычно ежемесячно, в течение определенного периода времени. Вы можете внести единовременную выплату и получить выплату сразу же или внести ее в течение определенного периода времени, и аннуитет начнет выплачиваться в какой-то момент в будущем (например, в дату выхода на пенсию).)

Зачем инвестировать: Фиксированный аннуитет может обеспечить вам гарантированный доход и доход, обеспечивая большую финансовую безопасность, особенно в периоды, когда вы больше не работаете. Аннуитет также может предложить вам способ увеличения вашего дохода на основе отсрочки налогообложения, и вы можете вносить неограниченную сумму на счет. Аннуитеты могут также включать ряд других льгот, таких как пособие в случае смерти или минимальные гарантированные выплаты, в зависимости от контракта.

Риск: Аннуитетные контракты известны своей сложностью, поэтому вы можете не получить именно то, что ожидаете, если не будете внимательно читать мелкий шрифт контракта.Аннуитеты довольно неликвидны, а это означает, что их может быть трудно или невозможно получить без значительного штрафа. Если в будущем инфляция существенно вырастет, ваша гарантированная выплата также может выглядеть не столь привлекательной.

Подробнее:

10 способов заработать на повышении процентной ставки

Хотя многие инвесторы и аналитики обращают внимание на низкие процентные ставки, рост процентных ставок меняет рыночный ландшафт для предприятий и индивидуальных инвесторов.Вот как инвесторы могут получить прибыль от повышения процентных ставок.

Ключевые выводы

- Инвестиции в повышение процентных ставок могут быть успешно осуществлены путем инвестирования в компании, которые преуспеют с более высокими процентными ставками, такие как брокеры, акции технологических и медицинских компаний, а также компании с большим остатком денежных средств.

- Инвесторы также могут извлечь выгоду из перспективы более высоких ставок, покупая недвижимость и продавая ненужные активы.

- Краткосрочные облигации и облигации с плавающей процентной ставкой также являются хорошими инвестициями во время роста ставок, поскольку они снижают волатильность портфеля.

1. Инвестируйте в брокерские фирмы

Брокерские фирмы зарабатывают деньги на процентах, полученных от остатков денежных средств на счетах клиентов. Естественно, они получают больше процентов, когда ставки выше. Обзор периода 2003-2004 гг., Когда ставка по федеральным фондам выросла с 1,25% до 2,25%, показывает, что у крупных онлайн-брокеров, таких как E * Trade и Charles Schwab, процентный доход увеличился на 38%, и в результате операционная деятельность увеличилась на 10%. прибыли.

2. Инвестируйте в богатые компании

Богатые компании также выиграют от повышения ставок, зарабатывая больше на своих денежных резервах.Инвесторы могут искать компании с низким соотношением долга к собственному капиталу (D / E) или компании с большим процентом балансовой стоимости в виде денежных средств.

3. Зафиксируйте низкие ставки

Лицам с ипотечными кредитами с регулируемой процентной ставкой (ARM) или компаниям с любым видом финансирования с регулируемой процентной ставкой было бы целесообразно рефинансировать финансирование с фиксированной ставкой, зафиксировав минимально возможные процентные ставки на длительный срок.

4. Купить с финансированием

Частным лицам или компаниям, планирующим крупные покупки или капитальные затраты, следует подумать о покупке сейчас, пока у них еще есть возможность зафиксировать низкие долгосрочные ставки.Покупки, сделанные до начала значительного повышения процентных ставок, могут привести к значительной экономии финансовых затрат и общих долгосрочных затрат.

5. Инвестируйте в технологии, здравоохранение

Большинство компаний в секторах технологий и здравоохранения удерживают большие суммы прибыли в качестве нераспределенной прибыли для реинвестирования в рост, а не выплачивают их в виде дивидендов. Прошлая история показывает, что такая позиция обычно приводит к увеличению доходов в условиях роста ставок.За последние 13 периодов повышения процентных ставок — за последние полвека — секторы здравоохранения и технологий продемонстрировали средний прирост от 13% до 20% в течение первого года после повышения процентных ставок. Для сравнения, общий средний прирост индекса S&P 500 составил всего 6–7%.

6. Используйте краткосрочные облигации или облигации с плавающей процентной ставкой

Инвесторы в облигации могут снизить волатильность портфеля в условиях роста процентных ставок, перейдя на облигации с более короткими сроками погашения или купив облигации с купонными ставками, плавающими в соответствии с рыночной ставкой.

7. Инвестируйте в компании по расчету заработной платы

Обработчики заработной платы, такие как Paychex и Automatic Data Processing, обычно поддерживают большие остатки денежных средств для клиентов в периоды между зарплатами, когда деньги распределяются в качестве заработной платы. Эти фирмы должны увидеть рост процентных доходов при повышении процентных ставок.

8. Продать активы

Физические лица или предприятия с ненужным имуществом или другими активами могут получить прибыль от продажи таких активов до того, как ставки начнут расти.Покупатели, скорее всего, захотят купить сейчас, когда они все еще могут фиксировать низкие долгосрочные ставки, поэтому они могут быть готовы платить надбавки за приобретение необходимых активов до того, как ставки начнут расти.

9. Сохранение долгосрочных контрактов на поставку

Повышение ставок обычно означает рост цен. Компании, которые могут заключить долгосрочные контракты с поставщиками, могут получить лучшую маржу, избегая повышения цен как можно дольше.

10. Покупка или инвестирование в недвижимость

Цены на недвижимость, как правило, растут вместе с процентными ставками, а часто даже опережают их.Покупка недвижимости или инвестирование в инвестиционные фонды недвижимости (REIT) — еще один способ получить прибыль от растущих ставок.

Повышение процентных ставок может показаться плохим для тех, кому нужно взять ссуду или купить что-то в кредит, но инвесторы могут получить прибыль, планируя заранее и приобретая правильные типы инвестиций.

Как подготовиться к росту процентных ставок

Когда процентные ставки колеблются около исторических минимумов в течение длительных периодов времени, становится легко забыть, что то, что снизится, в конечном итоге вернется вверх.Ставки обычно начнут расти по мере восстановления экономики. Когда это происходит, как краткосрочные, так и долгосрочные инвесторы с фиксированным доходом, застигнутые врасплох, могут упустить легкую возможность увеличить свой ежемесячный доход. По этой причине сейчас самое время начать подготовку к этому сдвигу в среде процентных ставок.

Как подготовиться к росту процентных ставок

Ключевые выводы

- Краткосрочные и среднесрочные облигации менее чувствительны к повышению ставок, чем облигации с более длительным сроком погашения, которые фиксируют рост ставок на более длительные периоды времени.Однако краткосрочные облигации обеспечивают меньший потенциал получения дохода, чем долгосрочные облигации.

- Инвестиции, которые хеджируются от инфляции, как правило, плохо работают, когда процентные ставки начинают расти, поскольку рост ставок сдерживает инфляцию

- Точно так же, как разумно поддерживать ликвидность своего портфеля с фиксированным доходом, также разумно зафиксировать ипотечный кредит по текущим ставкам до их повышения.

Продолжительность обрыва

Во главе списка дел инвесторы должны сократить риски долгосрочных облигаций, одновременно увеличивая свои позиции в краткосрочных и среднесрочных облигациях, которые менее чувствительны к повышению ставок, чем облигации с более длительным сроком погашения, которые фиксируют рост ставок на более длительные периоды .Но переход к модели краткосрочных низкодоходных облигаций имеет компромисс, поскольку краткосрочные облигации обеспечивают меньший потенциал получения дохода, чем более долгосрочные.

Одним из решений этой головоломки является объединение краткосрочных облигаций с другими инструментами, включая долговые обязательства с плавающей ставкой, например банковские ссуды, и казначейские ценные бумаги с защитой от инфляции (TIPS), регулируемая процентная ставка которых менее чувствительна к повышению процентных ставок, чем другие инструменты с фиксированной ставкой.

«Исторически надбавки за риск инфляции чаще всего были однозначно положительными», — сказал Герт Бекаерт, профессор бизнеса Колумбийской школы бизнеса.«Если будущие процентные ставки вырастут из-за более высокой инфляции (например, бум цен на сырьевые товары), и риск инфляции внезапно снова будет учтен, номинальные казначейские облигации будут работать очень плохо, но TIPS будут работать хорошо, поскольку они индексируются с учетом инфляции».

TIPS корректируются дважды в год, чтобы отразить изменения в индексе потребительских цен (ИПЦ) США, эталоне инфляции. Если уровень цен повышается, купонные выплаты на TIPS реагируют аналогичным образом. Что касается ссуд с плавающей ставкой, эти инструменты инвестируют в более рискованные банковские ссуды, купоны которых имеют плавающий спрэд, превышающий справочную процентную ставку.Таким образом, они периодически корректируются по мере изменения курса.Некоторые TIPS биржевые фонды (ETF) включают:

- The Schwab U.S. TIPS ETF (SCHP)

- SPDR СОВЕТЫ Barclays (IPE)

- iShares TIPS Bond ETF (TIP)

- PIMCO 1–5-летний индекс TIPS в США ETF (STPZ)

Аналогичным образом, есть также примеры долговых ETF с плавающей ставкой, которые включают:

- Фонд облигаций с плавающей процентной ставкой iShares (FLOT)

- SPDR Barclays Capital Investment Grade ETF с плавающей ставкой (FLRN)

- Векторы рынка ETF с плавающей ставкой инвестиционного уровня (FLTR)

Посмотреть акции

Не все стратегии, основанные на повышении ставок, относятся к ценным бумагам с фиксированным доходом.Инвесторам, желающим получить прибыль при повышении ставок, следует подумать о покупке акций основных потребителей сырья.

Цена на сырье часто остается стабильной или снижается при повышении ставок. Компании, использующие эти материалы для производства готовой продукции — или просто в своей повседневной деятельности — увидят соответствующее увеличение своей прибыли по мере снижения затрат. По этой причине эти компании обычно рассматриваются как средство защиты от инфляции.

Повышение процентных ставок также является хорошей новостью для сектора недвижимости, поэтому компании, получающие прибыль от жилищного строительства и строительства, также могут быть хорошими игроками.Производители мяса птицы и говядины также могут столкнуться с увеличением спроса при повышении ставок из-за увеличения потребительских расходов и снижения затрат.

Используйте лестницы для связывания

Конечно, общая стратегия, которую специалисты по финансовому планированию и инвестиционные консультанты рекомендуют клиентам, — это лестница облигаций.

Лестница облигаций — это серия облигаций со сроком погашения, например, каждые три, шесть, девять или 12 месяцев. По мере роста ставок каждая из этих облигаций реинвестируется по новой, более высокой ставке.Тот же процесс работает и для CD-лестницы. Следующий пример иллюстрирует этот процесс:

Ларри имеет 300 000 долларов на денежном рынке, приносящий доход менее 1%. Его брокер сообщает ему, что процентные ставки, вероятно, начнут расти в ближайшие несколько месяцев. Он решает переместить 250 000 долларов своего портфеля на денежном рынке в пять отдельных компакт-дисков на 50 000 долларов, срок погашения которых составляет каждые 90 дней, начиная с трех месяцев.

Каждые 90 дней Ларри реинвестирует компакт-диск со сроком погашения в другой компакт-диск с более высокой ставкой.Он может инвестировать каждый компакт-диск в другой с таким же сроком погашения или может изменять сроки погашения в соответствии со своими потребностями в денежных потоках или ликвидности.

Остерегайтесь инфляционных хеджей

Материальные активы, такие как золото и другие драгоценные металлы, обычно преуспевают при низких ставках и высокой инфляции. К сожалению, инвестиции, которые застрахованы от инфляции, обычно плохо работают, когда процентные ставки начинают расти просто потому, что рост ставок сдерживает инфляцию.

Цены на другие природные ресурсы, такие как нефть, также могут пострадать в условиях высоких процентных ставок.Это плохая новость для тех, кто инвестирует в них напрямую. Инвесторам следует рассмотреть возможность перераспределения по крайней мере части своих вложений в эти инструменты и вместо этого инвестировать в акции компаний, которые их потребляют.

Ставка на доллар США

Те, кто инвестирует в иностранную валюту, могут захотеть увеличить свои активы в старом добром дяде Сэме. Когда процентные ставки начинают расти, доллар обычно набирает обороты по отношению к другим валютам, потому что более высокие ставки привлекают иностранный капитал в инвестиционные инструменты, деноминированные в долларах, такие как казначейские векселя, ноты и облигации.

Снизьте риск

Повышение процентных ставок означает, что более консервативные инструменты также начнут платить более высокие ставки. Более того, цены на высокодоходные предложения (например, бросовые облигации) будут иметь тенденцию падать более резко, чем цены на государственные или муниципальные выпуски, когда ставки увеличиваются. Следовательно, риски высокодоходных инструментов могут в конечном итоге перевесить их более высокую доходность по сравнению с альтернативами с низким уровнем риска.

Рефинансируйте свой дом

Точно так же, как разумно поддерживать ликвидность вашего портфеля с фиксированным доходом, также разумно зафиксировать ипотечный кредит по текущим ставкам до того, как они вырастут.Если вы имеете право рефинансировать свой дом, вероятно, сейчас самое время сделать это.

Кроме того, приведите свой кредитный рейтинг в форму, погасите эти небольшие долги и посетите свой банк или кредитного специалиста. Закрепление ипотеки под 5%, а затем получение средней доходности 6,5% по лестнице облигаций — это путь с низким уровнем риска к гарантированной прибыли. Сохранение низких ставок по другим долгосрочным долгам, например по автокредиту, также является хорошей идеей.

Итог

История подсказывает, что процентные ставки не будут оставаться низкими вечно, но скорость, с которой они растут, и насколько они поднимутся, трудно предсказать.Те, кто не обращает внимания на процентные ставки, могут упустить ценные возможности для получения прибыли в условиях роста процентных ставок.

Есть несколько способов, с помощью которых инвесторы могут нажиться на повышении ставок, например, покупка акций компаний, потребляющих сырье, увеличение их портфелей CD или облигаций, укрепление своих позиций в долларах и рефинансирование своих домов. Для получения дополнительной информации о том, как получить прибыль от повышения процентных ставок, обратитесь к своему финансовому консультанту.

Получите гарантированную норму прибыли на свои деньги — лабиринт наших жизней

Оглавление

безопасных инвестиций с высокой доходностью

В наши дни все больше и больше паевых инвестиционных фондов структурируются, чтобы «защитить» инвесторов от падений рынка и обеспечить гарантированная доходность своих денег.

Могут ли они действительно принести пользу, или это просто еще одна форма «уловки» инвестиций, которая распространилась после краха фондового рынка в 2008 году?

Отличие заключается в типах защищаемых инвестиций. Вместо того, чтобы использовать все акции или все облигации или деривативы, некоторые паевые инвестиционные фонды теперь предлагают различные виды страхования, защищающие клиента от рыночных потерь и гарантированного дохода.

«пут-опцион» гарантирует инвестору, что, если его или ее деньги не будут инвестированы в течение определенного периода времени, финансовое учреждение, которое продало этот опцион, должно вернуть деньги.Инвестор заключает «форвардный контракт» на покупку инвестиций, но финансовое учреждение может принять его на себя для инвестора, если будущая прибыль не будет получена.

Такие контракты существуют уже давно, традиционно для людей, которые слишком заняты, чтобы активно управлять своими деньгами.

Перенесемся в сегодняшний день, когда рынок растет и мы беспокоимся о будущем. Контракты с гарантированной доходностью стали доступными для повседневного инвестора.

Как всегда, программы с гарантированной доходностью имеют свои преимущества и недостатки.

Безопасные инвестиции с высокой доходностью

Кажется, что в наши дни так много людей постоянно живут в минусе. Мы забыли о важности получения прибыли и не менее счастливы потерять деньги. Инвестирование — еще одна моя страсть, и мне так надоело слышать в книге все оправдания, почему человек передо мной не может инвестировать. Многие мои друзья сидят сложа руки и абсолютно ничего не делают, и это очень расстраивает. Это одна из причин, по которой я создал свой личный финансовый и инвестиционный блог.Я хотел научить людей контролировать свои финансы и дать несколько советов по некоторым отличным инвестиционным идеям, которые уже существуют. Когда люди видят количество времени и денег, которые я вложил в свой блог, это всегда их удивляет.

Но все мое время, усилия и деньги хорошо меня вознаградили. Я также хотел дать вам очень краткое представление о том, как я могу вести успешный бизнес и при этом каждый день могу проводить с семьей по часу.

Акции с высокими дивидендами

— Ваш лучший выбор!

Значит, вы недовольны своим стандартным банковским счетом с жалкой прибылью в 1%.

Но вы еще не готовы играть в акции или акции, где вы могли бы вернуть все свои деньги потерянными.

Инвестиционные рынки в этом году принесли хорошую прибыль, и до сих пор (2014 год) рынки приносили большую прибыль.

Но что, если бы вы сейчас пошли ва-банк? Вы бы все еще улыбались?

Или вам было бы намного лучше, если бы вы просто вложили свои деньги в компании, которые платят определенную прибыль на ваши деньги?

Что, если бы я сказал, что в 2015 году у вас может быть гарантированный 15% возврат ваших денег? Где вы могли бы получить такую крупную инвестицию?

Легко, на фондовом рынке с акциями, выплачивающими дивиденды.Доходность была настолько прибыльной, что с годовой доходностью 15% за последние 30 лет дивидендные акции легко превзошли рыночную доходность.

Компании, выплачивающие хорошие дивиденды, приносят инвесторам более высокую доходность, чем средняя доходность S&P 500, составляющая примерно 9%.

Это безумие, которое вы хотите испытать.

Теперь, хотя рынок в целом может быть вашим другом не каждый год, лучшие компании, которые выплачивают дивиденды, — это беспроигрышная ставка.

Некоторые из самых известных в мире компаний, такие как Pepsi, Proctor & Gamble, Pfizer, Johnson & Johnson, выплачивают дивиденды.

Депозитные сертификаты (CD)

Депозитные сертификаты — это разумный способ вложения ваших денег и хорошее начало для новых инвесторов. Они предлагают лучшие процентные ставки в инвестиционном мире, которые вы можете зафиксировать на длительный период времени. Это означает, что вы можете планировать, чтобы ваши деньги были вложены в долгосрочную перспективу, не беспокоясь о возможности их потери в одночасье.

Компакт-диски бывают разных видов. Чем дольше срок действия CD, тем выше процентная ставка, которую он предлагает.Существуют также варианты типичного компакт-диска, включая 90-дневные и 180-дневные компакт-диски, или даже компакт-диски с условиями нестандартного размера. Еще одно преимущество компакт-дисков заключается в том, что банк, в котором вы покупаете компакт-диски, обычно не взимает с вас никаких комиссий или штрафов за досрочное снятие денег.

Загвоздка с компакт-дисками заключается в том, что вы не можете снять вложенные деньги до истечения срока. В некоторых случаях банк взимает штраф за досрочное снятие средств, который обычно эквивалентен сумме процентов от 3 до 6 месяцев по CD.Вы можете решить эту проблему, купив компакт-диск с более длительным сроком службы, который даст вам более высокую процентную ставку для компенсации штрафа.

Фонды денежного рынка

Чем безопаснее вложение?

Если вы инвестируете свои средства на сберегательный счет, вы, скорее всего, заработаете очень небольшую сумму процентов на эти деньги. Финансовый пузырь 2008 года привел к резкому падению процентных ставок, поэтому маловероятно, что процентные ставки еще какое-то время восстановятся.

Если у вас есть лишние деньги, которые не нужно тратить сразу, фонд денежного рынка предлагает хорошую альтернативу традиционному сберегательному счету.

Что такое фонд денежного рынка? Фонд денежного рынка — это паевой инвестиционный фонд, который предлагает инвесторам краткосрочные инвестиции в облигации. Они обязаны хранить активы со сроком погашения не менее 90 дней, но обычно налагают более жесткие ограничения.

Это лучшее, на что можно рассчитывать, и это не гарантируется.

Инвесторы должны понимать, что безопасность инвестиций FDIC не распространяется на счета, которые вы найдете в банках. Если вы действительно платите, чтобы получить более высокую ставку, вы можете настроить себя на потерю своих денег.

Инструменты Казначейства США имеют низкий уровень дефолта, но вы все равно можете потерять часть или всю свою основную сумму.

Фонды денежного рынка очень ликвидны, и вы можете вывести свои деньги в любой момент. Это одна из причин того, что они обычно не предлагают более 2% годовых.

Ценные бумаги Казначейства США

Ценные бумаги Казначейства США — это ссуды, предоставляемые Казначейством США через сеть квалифицированных финансовых учреждений для привлечения финансирования для правительства США.

Существуют различные выпуски с разными сроками погашения, которые выпускаются на регулярной основе. Термин «казначейская безопасность» относится к рыночным долгам правительства США. Это оборотные и переводные ценные бумаги.

Как и все долговые ценные бумаги, казначейские ценные бумаги представляют собой ссуды. Казначейство США предоставляет ссуду и взимает основную сумму и проценты через определенные промежутки времени. По казначейским ценным бумагам обычно выплачивается более высокая процентная ставка, чем по большинству других инвестиций. Разумно ожидать получения более высокой доходности от казначейских ценных бумаг, чем от инвестиций с аналогичным риском, не пользующихся полной поддержкой федерального правительства.