Вклады с ежедневным начислением процентов в банках Екатеринбурга | проценты, сроки

ЦБ РФна 30 июл $ 73,1904 (−0,4184) € 86,8624 (−0,0549) КС 6,5% год МС 5,462% год Finam.

- Ф — начисление процентов по фиксированной ставке на конкретный срок

- Ш — начисление процентов по периодам

- П — пополнение

- Пр — пролонгация

- К — капитализация процентов

- Р — расходные операции

- Л — льготное расторжение вклада

Смотрите также

Вклады с капитализацией и пополнением, Сезонные вклады, Вклады для пенсионеров, Накопительные счета, Вклады с ежедневным начислением процентов, Вклады с капитализацией, Пополняемые вклады, Вклады с частичным снятием и пополнением, Вклады с подарками, Детские вклады, Мультивалютные вклады, Вклады онлайн, Вклады с частичным снятием без потери процентов, Вклады с ежемесячной выплатой процентов, Вклады с выплатой процентов впередНашли ошибку? Выделите текст и нажмите Ctrl+Enter

Открыть выгодный вклад с ежемесячной капитализацией

до 4,86%ставка годовых

от 1 000 ₽сумма вклада

до 1 100 днейсрок вклада

Открыть вклад

Рассчитайте свой вклад онлайн

Условия по вкладу

Тарифы и документы

Часто задаваемые вопросы

Валюта вклада

Рубли РФ,

Доллары СШАСрок вклада

от 91 до 1 100 дней в рублях,

от 367 до 1 100 дней в долларах СШАМинимальная сумма вклада

1 000 ₽/ 100 $ в интернет-банке,

30 000 ₽ / 500 $ в офисе банкаМаксимальная сумма вклада

Не ограничена

Начисление и выплата процентов

Ежемесячно на отдельный счет или с причислением к сумме вклада (капитализация)

Пополение вклада

Не предусмотрено

Расходные операции

Не предусмотрены

Расход причисленных к сумме вклада процентов

Доступно

Продление вклада

Автоматически на условиях, действующих на дату продления

Досрочное востребование вклада

При востребовании в срок с 1 до 180 дней — по ставке 0,01% годовых

При востребовании в срок со 181 дня — по 0,5% от ставки, установленной по вкладу на дату открытия/продления

В пакете выгоднее

С пакетами премиального банковского обслуживания «Приоритет», «Статус» и «Прайвет» вы получите не только большой кешбэк по своим картам и повышенный процент на остаток, но и специальные условия по вкладу «Комфорт». .

.

Процентные ставки

Как открыть вклад

В отделении Банка: в любом удобном для вас офисе или отделении

* On-line калькулятор использует типовые тарифы и не учитывает возможности внесения дополнительных взносов или осуществления расходных операций по счету. Фактическая сумма на счете по окончании срока может отличаться от указанной в расчете как в меньшую, так и в большую сторону в зависимости от особенностей работы учетной системы Банка. Вычисленные в данном калькуляторе значения процентной ставки и дохода не являются публичной офертой и предназначены для ознакомления. Расчет НДФЛ примерный, не предполагающий наличие дохода по другим вкладам (счетам) и в других банках, не учитывающий возможность разделения/отнесения дохода на разные налоговые периоды, использующий по вкладам в долларах курс на текущую дату, а не на дату фактического получения дохода, и пр.

Вклады с ежемесячной капитализацией и выплатой процентов

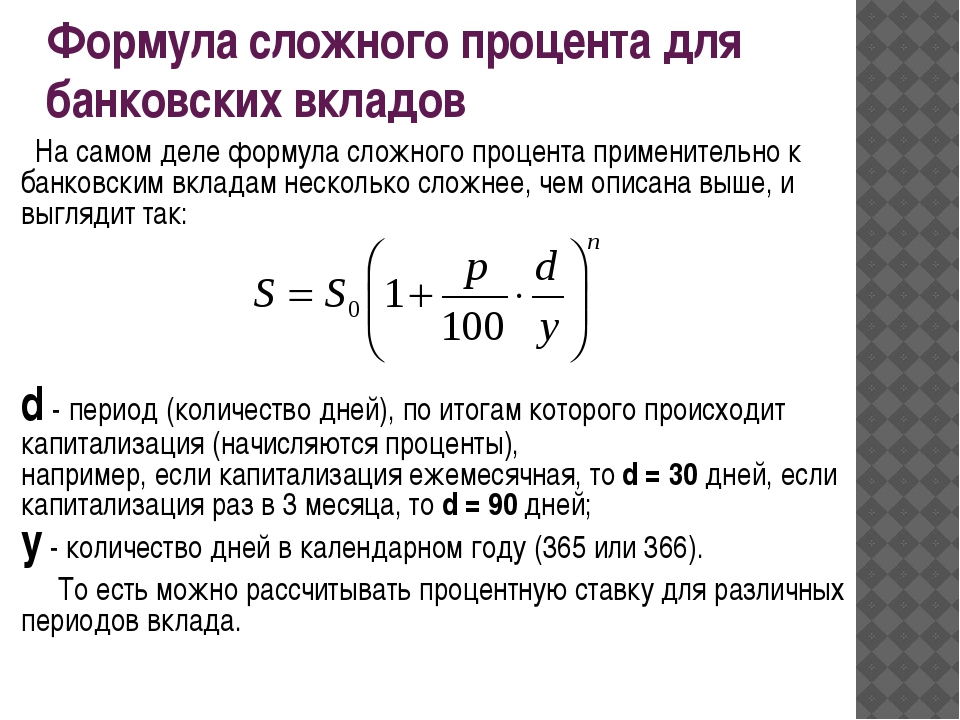

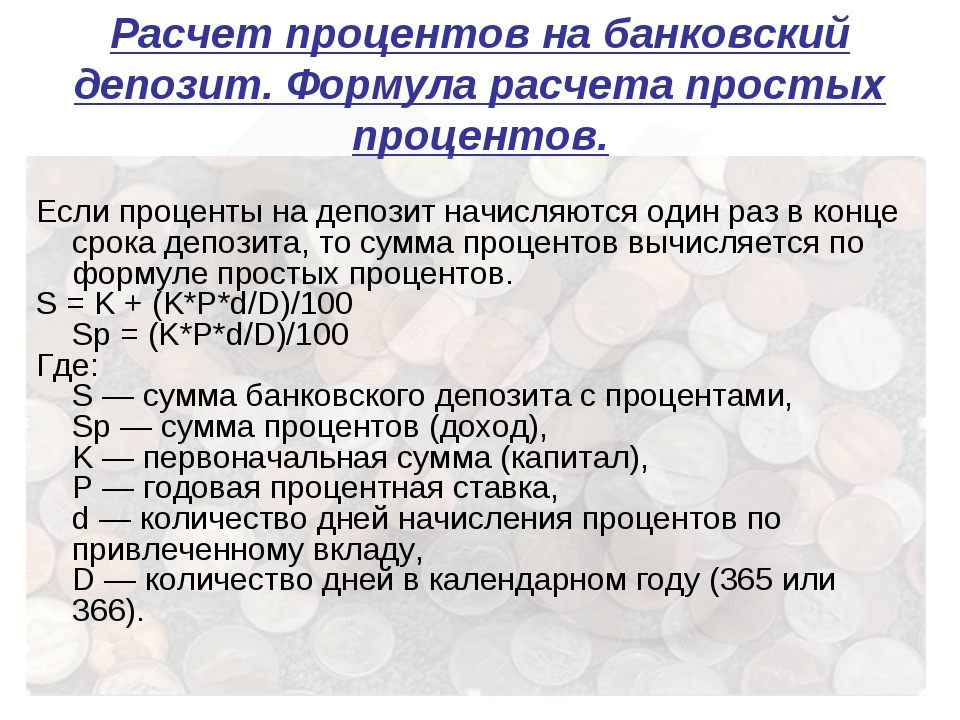

Банковские вклады отличаются не только размером процентной ставки и сроком размещения, но и способом начисления процентов.

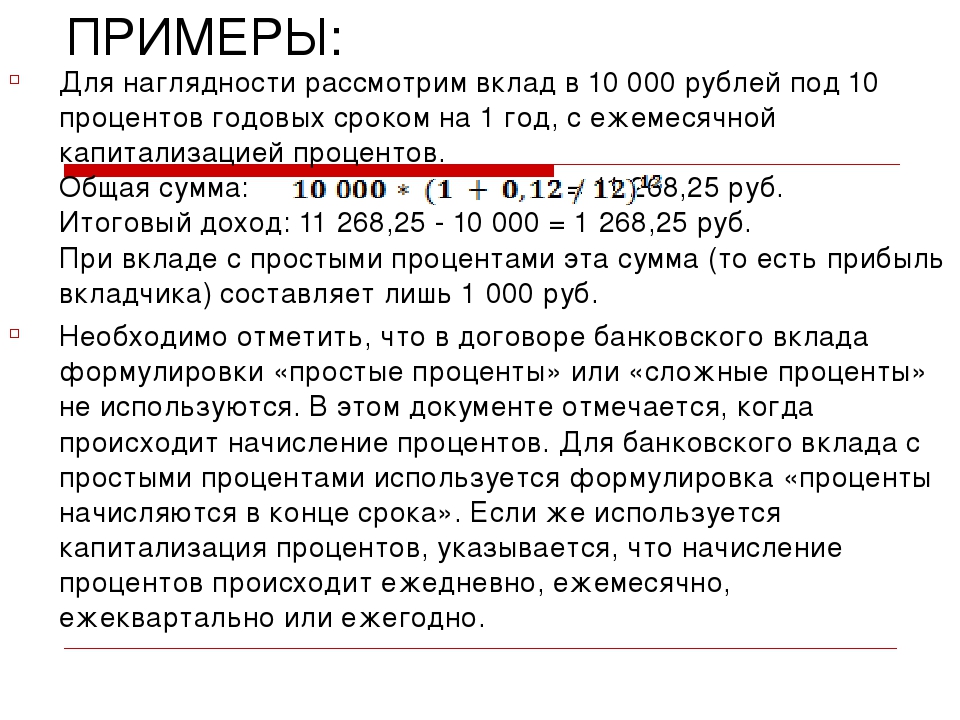

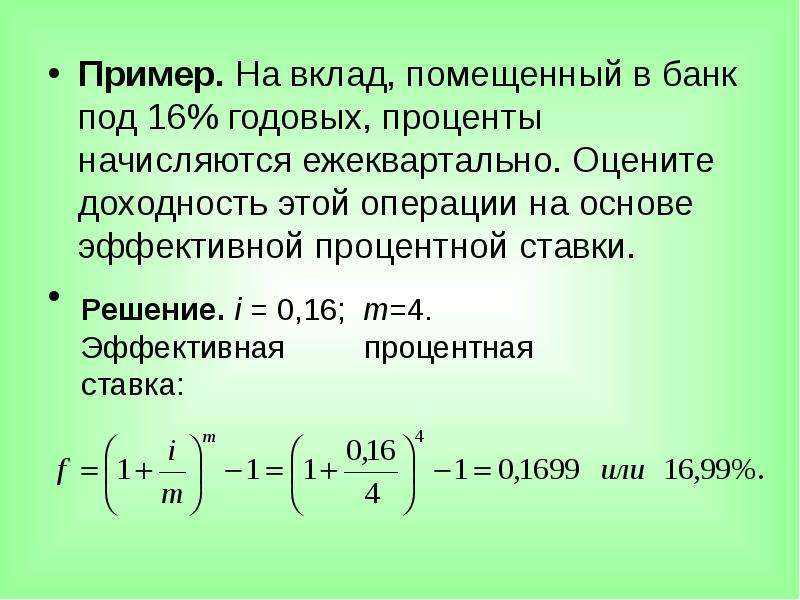

- Вклады с капитализацией процентов выгодны клиентам банков тем, что реальная доходность по ним выше номинальной процентной ставки за счет постоянного прогрессивного увеличения основной суммы депозита. Но это только, если процентная ставка по такому депозиту не отличается от ставки простых процентов. На практике такое встречается достаточно редко.

Банковские вклады с капитализацией процентов особенно выгодны при длительном размещении средств на 2-5 лет. Чем дольше будет такой вклад находиться в банке, тем лучше. Но не так-то просто найти банковский вклад с капитализацией под хороший процент и на длительный срок. Одно из интересных предложений – депозит «Золотой Плюс Стандарт» на 3 года. К пример ,если положить вклад под 9,5% годовых с капитализацией процентов, то при той же процентной ставке реальная доходность депозита составит 10,8%. ПАО «КВАНТ МОБАЙЛ БАНК» предлагает возможность по всем вкладам выбрать капитализацию процентов без снижения ставки.

Но не так-то просто найти банковский вклад с капитализацией под хороший процент и на длительный срок. Одно из интересных предложений – депозит «Золотой Плюс Стандарт» на 3 года. К пример ,если положить вклад под 9,5% годовых с капитализацией процентов, то при той же процентной ставке реальная доходность депозита составит 10,8%. ПАО «КВАНТ МОБАЙЛ БАНК» предлагает возможность по всем вкладам выбрать капитализацию процентов без снижения ставки.

Если Вы хотите ежемесячно получать проценты на руки, для всех держателей рублевых вкладов в ПАО «КВАНТ МОБАЙЛ БАНК», оформление банковской карты бесплатно. Таким образом, клиент сам выбирает оптимальный способ распоряжаться процентами.

Нет единственно правильного ответа, какой способ начисления процентов по вкладу лучше выбрать. Все зависит от конкретной ситуации и целей. Важно быть информированным и иметь свободу выбора. Никто не проконсультирует по вопросам вкладов лучше банковских специалистов. Интересующие Вас вопросы Вы сможете задать по номеру бесплатной круглосуточной телефонной линии информационного центра ПАО «КВАНТ МОБАЙЛ БАНК» 8 (800) 200-2372.

Денис Мантуров: «Приложим максимум усилий для продвижения продукции пензенских предприятий»

Региональное информационное агентство Пензенской области, пожалуй, — единственный источник новостей, где публикуются заметки, охватывающие не только Пензу, но и районы. Таким образом, мы представляем полную картину региона.

На сайте РИА ПО публикуются не только новости Пензенской области, но и аналитические статьи, интервью на актуальные темы, обзоры и фоторепортажи.

Ежедневно по будням мы предлагаем читателям дайджест событий, произошедших в Сурском крае за минувший день.

Новостная лента Пензенской области раскрывает жизнь региона в сфере экономики, общества, спорта, культуры, образования, сельского хозяйства, ЖКХ, здравоохранения и медицины. Помимо этого, на наших страницах публикуется информация о предстоящих событиях, концертах и спортивных мероприятиях.

Вместе с тем, РИА Пензенской области размещает новости инвестиционной политики региона, происшествий, криминала, аварий и ДТП.

Ежедневно в режиме онлайн РИА ПО публикует оперативные и последние новости Пензы и районов Пензенской области. Читатели могут узнать об актуальных событиях Пензенского, Башмаковского, Бековского, Бессоновского, Вадинского, Земетчинского, Спасского, Иссинского, Городищенского, Никольскиого, Каменского, Кузнецкого, Нижнеломовского, Наровчатского, Лопатинского, Шемышейского, Камешкирского, Тамалинского, Пачелмского, Белинского, Мокшанского, Неверкинского, Сердобского, Лунинского, Малосердобинского, Колышлейского и Сосновоборского районов.

Новости Пензы и Пензенской области — здесь собраны последние и самые важные публикации о том, что сегодня происходит в городе: культурные, спортивные события, актуальные нововведения в сфере ЖКХ и строительства, происшествия, чрезвычайные ситуации, ДТП, аварии, криминальная хроника.

Мы также не оставляем без внимания достижения земляков: спортсменов, представителей культуры, науки и образования.

На страницах РИА Пензенской области оперативно публикуются не только фотографии с прошедших мероприятий, но и видео, а также инфографика.

Помимо этого, читателям периодически предлагаются тесты на знание Сурского края.

Новости Пензы и Пензенской области сегодня — это около ста ежедневных публикаций о том, что в данный момент актуально для жителей областного центра и региона.

На страницах РИА ПО ежемесячно публикуются материалы о вступающих в силу законах, которые коснутся жителей нашего региона.

Наше информационное агентство предоставляет читателям актуальный прогноз погоды в Пензе и Пензенской области на неделю и каждый день с указанием температуры воздуха, направления ветра и осадков. Прогноз сопровождается комментарием специалиста из регионального ЦГМС.

Riapo.ru – это новости Пензы, главные события, факты и мнения об актуальных и насущных вопросах и проблемах в регионе.

FDIC: национальные ставки и ограничения ставок

Подписка по электронной почте | Подписка через RSS

15 декабря 2020 года Совет директоров FDIC утвердил Окончательное правило, в котором вносятся определенные поправки в ограничения процентных ставок, применимые к менее капитализированным учреждениям (как определено в Разделе 38 Федерального закона о страховании вкладов), которые вступают в силу с апреля. 1, 2021. Ограничения по процентным ставкам обычно ограничивают менее капитализированные учреждения от привлечения депозитов, предлагая ставки, которые значительно превышают ставки на преобладающем рынке.

1, 2021. Ограничения по процентным ставкам обычно ограничивают менее капитализированные учреждения от привлечения депозитов, предлагая ставки, которые значительно превышают ставки на преобладающем рынке.

Окончательное правило переопределило «национальную ставку» как среднее значение ставок, выплачиваемых всеми застрахованными депозитными учреждениями и кредитными союзами, по которым имеются данные, со ставками, взвешенными по доле каждого учреждения во внутренних депозитах. «Верхний предел национальной ставки» рассчитывается как наибольшее из следующих значений: (1) национальная ставка плюс 75 базисных пунктов; или (2) 120 процентов текущей доходности по обязательствам Казначейства США с аналогичным сроком погашения плюс 75 базисных пунктов. Верхний предел национальной ставки по депозитам без погашения составляет наибольшее из следующих значений: национальная ставка плюс 75 базисных пунктов или ставка федеральных фондов плюс 75 базисных пунктов.

Менее капитализированное учреждение может использовать «местный предел ставки» вместо национального верхнего предела ставки для депозитов, собранных на территории местного рынка учреждения. Окончательное правило переопределило «местный предел ставки» для конкретного депозитного продукта как 90 процентов от наивысшей ставки, предлагаемой по депозитному продукту учреждением или кредитным союзом, принимающим депозиты в физическом месте в пределах местного рынка учреждения.

Окончательное правило переопределило «местный предел ставки» для конкретного депозитного продукта как 90 процентов от наивысшей ставки, предлагаемой по депозитному продукту учреждением или кредитным союзом, принимающим депозиты в физическом месте в пределах местного рынка учреждения.

В соответствии с разделом 337.7 (d), застрахованное депозитарное учреждение, которое стремится выплачивать процентную ставку до его верхнего предела рыночной ставки, должно предоставить уведомление и свидетельство о наивысшей ставке, выплаченной по конкретному депозитному продукту в регионах местного рынка учреждения, в соответствующий региональный отдел Федеральной корпорации по страхованию депозитов (FDIC). директор. Учреждение должно обновлять свои доказательства и расчеты для существующих и новых счетов ежемесячно, если иное не указано соответствующим региональным директором FDIC, и сохранять такую информацию доступной как минимум в течение двух последних циклов проверки и, по запросу FDIC, предоставлять документацию в соответствующему региональному офису FDIC и экзаменационному персоналу во время любых последующих экзаменов.

Информация о месячном потолке по состоянию на 19 июля 2021 г.

FDIC начал публикацию национальной ставки и верхнего предела ставки 18 мая 2009 г. Данные недоступны до 18 мая 2009 г. К этим историческим данным можно получить доступ по предыдущим ставкам. Данные с мая 2009 г. по 31 марта 2021 г. отражают расчет, действовавший на тот момент (средние значения, взвешенные по филиалам, без учета кредитных союзов), а данные, опубликованные после 31 марта 2021 г., отражают расчет, описанный выше.

Информация о ежемесячной ставке будет публиковаться каждый 3-й понедельник каждого месяца. Когда 3-й понедельник выпадает на государственный праздник, информация о предельной ставке будет опубликована на следующий рабочий день. Все опубликованные ставки и доходности основаны на информации, доступной в последний рабочий день конца предыдущего месяца (примечание: ставки и доходности, опубликованные 1 апреля 2021 г., основаны на информации, доступной по состоянию на 26 февраля 2021 г. ).

).

1 Если учреждение стремится предложить продукт со сроком погашения вне срока, который не предлагается другим учреждением в пределах его местного рынка, или для которого FDIC не публикует национальный предел ставки, учреждение будет обязано использовать ставку, предлагаемую на следующий более низкий срок погашения для этого депозитного продукта, при определении применимого национального или местного предела ставок, соответственно.Например, учреждение, желающее предложить 26-месячный депозитный сертификат, должно использовать ставку, предлагаемую для 24-месячного CD, чтобы определить применимый национальный или местный предел ставки.

2 Источник: S&P Global Market Intelligence; Финансовые данные SNL. Расчеты: FDIC. Ставки по сберегательным и процентным текущим счетам основаны на уровне продуктов на 2500 долларов, тогда как ставки денежного рынка и депозитных сертификатов представляют собой в среднем уровни продуктов на 10 000 и 100 000 долларов. Типы счетов и сроки погашения, указанные в этих таблицах, чаще всего предлагаются банками и филиалами, по которым у нас есть данные (сроки погашения по сроку).

Типы счетов и сроки погашения, указанные в этих таблицах, чаще всего предлагаются банками и филиалами, по которым у нас есть данные (сроки погашения по сроку).

3 Казначейские доходности публикуются Министерством финансов США с теми же сроками погашения, что и сроки обращения CD. Для бессрочных депозитов, по которым нет сопоставимой казначейской доходности, используется эффективная ставка по федеральным фондам, опубликованная Федеральным резервным банком Нью-Йорка. Примечание: Казначейство США не публикует 4-летнюю ставку казначейства.

Разница между процентами и капитализированными процентами | Малый бизнес

Выплаченные проценты — это стоимость заимствования денег.В бухгалтерском учете существует два типа выплачиваемых процентов: сложные и простые проценты.

Капитализированные проценты — это форма сложных процентов, отражаемых в балансе капитальных затрат предприятия. Этот процент является частью долгосрочного долга. Руководители бизнеса, которые рассматривают крупные капитальные вложения для долгосрочной стратегии роста компании, должны учитывать, как капитализированные проценты влияют как на краткосрочный оборотный капитал, так и на долгосрочные обязательства.

Определение типов процентов

Большинство ссуд выдается через банки, но есть также бизнес-инвесторы и специализированные кредиторы, которые ссужают компаниям ссуды на крупные коммерческие расходы, предназначенные для улучшения капитального ремонта и расходов.Капитальные улучшения включают в себя такие расходы, как покупка склада для расширения, приобретение нового оборудования и финансирование нового парка транспортных средств для доставки.

Процентная ставка по ссуде определяется на основе собственных формул, которые включают такие данные, как альтернативная стоимость, ожидаемая инфляция, продолжительность ссуды, риск неисполнения обязательств заемщиком, ликвидность и правительственные постановления. Компании могут рассматривать два типа бизнес-ссуд:

- Простые проценты ссуд начисляют проценты на основной остаток.Если годовая процентная ставка составляет 5 процентов от 100 000 долларов, годовая процентная ставка составляет 5 000 долларов.

Простые проценты часто используются в кредитных линиях, а не в долгосрочных ссудах.

Простые проценты часто используются в кредитных линиях, а не в долгосрочных ссудах. - Сложные проценты ссуды начисляют проценты на основную сумму долга и начисленные проценты. Подумайте об ипотечной ссуде, по которой проценты начисляются на невыплаченную основную сумму и проценты. Эти ссуды со временем дорожают.

Владельцы бизнеса, желающие вложить капитал, могут не иметь возможности выбрать тип структуры ссуды.Они остаются на усмотрение кредитора или инвестора, поэтому наличие надежной финансовой книги с высокими доходами, хорошей кредитной историей и ответственным оборотным денежным потоком является обязательным условием. Руководители бизнеса, рассматривающие возможность финансирования капитальных затрат, должны найти время, чтобы поработать с профессиональным бухгалтером или бухгалтером для подготовки своих финансовых отчетов. Если финансовая отчетность не показывает, что компания является сильным кандидатом на инвестиции, либо в бизнес-плане должно быть указано серьезное экономическое обоснование, либо руководители бизнеса должны предпринять усилия для сокращения затрат и стабилизации доходов. и прибыль.

и прибыль.

Что такое капитализированный процент?

Как уже указывалось, капитализированные проценты — это процентные ставки, используемые в финансовой отчетности компании. Обычно это сложные проценты по ссуде, взятой на приобретение или строительство долгосрочных активов. Сумма капитализированных процентов — это сумма начисленных процентов на причитающиеся сложные проценты; Начисленная сумма — это часть процентов, которая не была выплачена с момента последнего платежа. Стоимость ссуды со временем увеличивается, потому что проценты по будущей задолженности также начисляются.

Таким образом, ссуда в размере 100 000 долларов под 5 процентов, полученная на покупку нового тягача с прицепом, выплачиваемая в течение следующих пяти лет, не просто включает 5 000 долларов процентов в год. На процентный остаток также начисляются проценты. Если он начисляется ежегодно, начисленные проценты добавляются к оставшемуся остатку кредита в размере 100 000 долларов США.

Это делается в бизнесе как общепринятый принцип бухгалтерского учета (GAAP). Предприятия могут включать проценты в балансы как часть своих долгосрочных активов, а не списывать их как краткосрочные операционные расходы.Интерес к капиталу используется для инвестиций в рост компании и включает в себя крупные покупки недвижимости, объектов и операционного оборудования, кораблей и флотов. Он не используется для инвентаризации, расходов на оборотный капитал или общего обслуживания и замены существующего оборудования.

Проценты против. Капитализированные проценты

Теперь, когда вы понимаете, что капитализированные проценты — это тип сложных процентов, используемых в бухгалтерском учете и финансовой отчетности, вы понимаете, что проценты и капитализированные проценты могут относиться к одному и тому же.Обсуждая баланс с инвесторами, руководитель бизнеса может называть капитализированные проценты процентами. Хотя это правильно, это может привести к путанице, поскольку не все проценты являются капитализированными.

Понимание того, что проценты используются в личных и коммерческих финансах, создает много возможностей для обмена базовыми терминами бухгалтерского учета, иногда неправильно. Эта путаница усугубляется тем фактом, что интерес может также относиться к доле владения акциями компании.Бизнес, который выпускает акции для инвесторов, будь то через частные сделки или публичные предложения и торги на фондовой бирже, может иметь инвесторов с «контрольным пакетом акций» в компании. Это не означает, что акционер одолжил компании деньги, а вместо этого имеет контрольный пакет в размере 51 процента или более акций компании.

Если компания имеет 1 миллион акций, мажоритарным акционером является партия или стратегический альянс с 500 001 акцией. Этот акционерный капитал также указывается в балансе компании как «оплаченный капитал» и может быть разбит на отдельные статьи, такие как привилегированные и обыкновенные акции.Он также включает нераспределенную прибыль и казначейские акции, которые по-прежнему принадлежат компании, а не акционеру.

Расчет процентов

Поскольку простые и сложные проценты представляют собой разные способы подсчета процентов по разным структурам ссуды, существует два разных способа расчета процентов по ссуде. Простой процент умножает ставку на основную сумму и срок. Простые проценты просты:

Простые проценты = основная сумма x процентная ставка x срок

Это означает, что ссуда в размере 700 000 долларов под 8 процентов на 10 лет в сумме дает 560 000 долларов в общей сумме процентов.Это 56 000 долларов США в виде годовых процентов или 4 666,66 долларов США в месяц только по выплате процентов.

Сложные проценты сложнее, потому что это общая сумма основного долга и процентов в будущем за вычетом основной суммы в настоящее время. Имейте в виду, что сложные проценты могут начисляться ежедневно, ежемесячно, ежеквартально или ежегодно. Для простоты в этих примерах используется ежегодное начисление сложных процентов.

Сложные проценты = основная сумма x [(1 + процентная ставка) Срок — 1]

Тот же заем в размере 700000 долларов, описанный в примере простых процентов, в сложных процентах будет выглядеть следующим образом:

700000 долларов x [(1. 08) 10 — 1] = 811 247,49 долларов США

08) 10 — 1] = 811 247,49 долларов США

Процентная ставка превышает сумму кредита через 10 лет, более чем в два раза превышая сумму первоначальной задолженности. Это существенно больше процентов, чем простая процентная ссуда.

Вот почему стоимость ипотеки иногда вдвое превышает фактическую сумму займа, даже если процентная ставка была довольно низкой. Если вы посмотрите на таблицу выплат по ипотеке за 30-летний период, вы увидите, что общая сумма, выплаченная по ссуде, продолжает увеличиваться с течением времени.Вот почему многие заемщики пытаются погасить ссуду дополнительными выплатами по основной сумме, чтобы уменьшить сложный фактор ссуды. Если основной баланс падает, сумма процентов и сложных процентов основана на меньшем значении.

Начисленные сложные проценты

Начисленные сложные проценты постоянно вычитают существующие платежи, но добавляют новые выплаты остатка процентов на основе стоимости ссуды. Расчет процентов и определение суммы процентов, начисленных для требований капитализированных процентов в балансе, различаются.Формула рассчитывает изменения в сумме остатка ссуды. Но начисленные проценты — это общая сумма процентов, причитающихся за весь срок ссуды, которая еще не была получена. Это означает, что если ссуда представляет собой капитальные вложения на пять лет и прошло три года, в балансе отражаются только начисленные проценты за два года.

Расчет процентов и определение суммы процентов, начисленных для требований капитализированных процентов в балансе, различаются.Формула рассчитывает изменения в сумме остатка ссуды. Но начисленные проценты — это общая сумма процентов, причитающихся за весь срок ссуды, которая еще не была получена. Это означает, что если ссуда представляет собой капитальные вложения на пять лет и прошло три года, в балансе отражаются только начисленные проценты за два года.

Например, если взять пятилетнюю ссуду на сумму 300 000 долларов на покупку новых печатных машин для издателя, а процентная ставка составляет 6 процентов ежегодно, общая сумма процентов составит 101 467 долларов.Если к концу третьего года остается остаток процентов в размере 40 586 долларов, то это начисленные капитализированные проценты, указанные в балансе.

Зачем заботиться о капитализированных процентах?

Капитализированные расходы влияют на налоговые декларации корпораций иначе, чем оборотный капитал и расходы. Это амортизированные расходы в долгосрочной перспективе по сравнению с расходами, вычитаемыми из доходов в соотношении доллар к доллару. Идея состоит в том, что капитальные затраты с прилагаемыми к ним процентами капитала являются долгосрочными инвестициями в компанию, которые могут не получить немедленного возврата инвестиций.

При покупке здания может потребоваться значительный ремонт, который требует времени. Участок необработанной земли требует развития. Для нового оборудования может потребоваться остановка производства, чтобы удалить старое и установить новое. Для обучения людей работе с новым оборудованием может потребоваться время. Все эти факторы влияют на время, в течение которого капитальные затраты влияют на рентабельность инвестиций и чистую прибыль. Вычитание всей суммы за один год, год приобретения, может привести к значительным убыткам в этом году.Амортизация учитывает срок полезного использования нового приобретения и, таким образом, распределяет затраты на этот срок. Это помогает бизнесу вести бухгалтерский учет на более высоком уровне, когда речь идет о чистой прибыли или убытках.

Это важно, особенно если бизнес ищет новых инвесторов или имеет совет директоров, в который входят лица, имеющие значительное влияние, возможно, даже контрольный пакет акций компании. Инвесторы хотят видеть компанию последовательной. Это необходимо на каждом этапе жизненного цикла компании.У новой компании должны быть устойчивые тенденции роста. В хорошо зарекомендовавшей себя компании должны быть проработаны кусочки головоломки, чтобы доходы были стабильными.

Капитальные вложения действительно влияют на денежный поток доходов и в большинстве случаев добавляют значительные долги, но инвесторы хотят видеть последовательное управление капиталом даже при увеличении показателей. Это позволяет выплачивать дивиденды и распределять прибыль.

Определение капитализированных процентов по отчетам

В отчетах о ссуде не будет четкой информации о том, что такое капитализированные проценты.Хороший бухгалтер или бухгалтер классифицирует любую новую ссуду в бухгалтерских книгах компании как долг и должен установить параметры платежа. Если вы используете программное обеспечение для бухгалтерского учета, такое как Quickbooks, отчеты легко создаются для определения остатка ссуды в любой момент времени.

Помните, что программное обеспечение предоставляет точные данные только в том случае, если точные данные введены в систему. Вот почему необходимо с самого начала ведения любого бизнеса установить надлежащую бухгалтерскую практику.Большинство предприятий, использующих методы двойной записи, имеют одну учетную запись для кредита любого платежа, таким образом уменьшая задолженность во второй записи.

При просмотре годовых отчетов капитализированные проценты указываются в балансе, а не в отчете о прибылях и убытках. Это не расходы, которые распределяются вместе с другими операционными расходами и расходами на оборотный капитал. В балансе вы найдете капитализированные расходы в составе неоперационных расходов. Это может называться проценты на капитал, процентные расходы или амортизированное отсроченное финансирование.Это расходы по выплате ссуды.

Поскольку капитализированные проценты не считаются частью годовых краткосрочных обязательств компании, они не влияют на коэффициент оборотного капитала. Этот коэффициент помогает определить платежеспособность компании в плане оплаты краткосрочных долговых обязательств оборотными активами и доходами. Сильное соотношение составляет от 1,2 до 2,0. Если бы долгосрочный долг был рассчитан с использованием этого коэффициента, то можно было бы подумать, что компания склоняется к банкротству.

С учетом сказанного, компания, которая может рефинансировать долгосрочный долг — или реструктурировать его, чтобы сэкономить на сложных процентах, которые накапливаются как капитализированные проценты на балансе, — может добавить тысячи долларов обратно в прибыль компании. Вот почему владельцы бизнеса должны правильно указывать капитализированные проценты и использовать коэффициенты оборотного капитала в свою пользу, пытаясь всегда реструктурировать долгосрочные обязательства, которые улучшат чистую прибыль компании.

Как работают процентные ставки на сберегательных счетах?

А как работают проценты по сберегательному счету?

Заработать пару долларов, помогая родителям разгребать лужайку или выносить мусор, всегда было увлекательно в детстве — не имело значения, что это были небольшие деньги, вам просто нравилось смотреть на свою копилку. заполнить.Банковские проценты такие. Хотя сейчас это может показаться не таким уж большим, со временем проценты могут стать хорошей подушкой для вашего сберегательного счета и помочь вам достичь ваших будущих сберегательных целей.

Итак, почему банки выплачивают проценты своим клиентам?Если вы когда-нибудь задавались вопросом, почему банки выплачивают своим клиентам проценты на деньги на их сберегательных счетах, ответ может быть проще, чем вы думаете. Когда вы открываете сберегательный счет, счет денежного рынка, депозитный счет или депозитный счет другого типа, вы заключаете партнерские отношения со своим банком.Вы даете банку право ссужать ваши деньги заемщикам в форме ссуд, ипотечных кредитов или кредитных карт, а взамен вы получаете проценты, также называемые сберегательными процентами. 1

Но что, если рынок рухнет или что-то поставит под угрозу ваши отношения с банком? Не переживай. Федеральная корпорация по страхованию депозитов (FDIC) застраховывает до допустимых пределов, если ваш банк обанкротится.

Как на сберегательном счете начисляются проценты?В зависимости от вашего счета ваш банк может использовать простые или сложные проценты, чтобы вычислить, сколько денег вы заработаете в виде процентов.Может быть полезно знать, какой тип процентов использует ваш счет, поскольку он может повлиять на вашу годовую процентную доходность (APY) или годовую ставку, которая показывает, сколько денег вы можете заработать в виде процентов на этом счете в течение года. Это также может повлиять на вашу годовую процентную ставку (APR), которая представляет собой годовую ставку, которая показывает ваши денежные проценты, которые вы будете платить по ссуде или взятым в долг. 2

Простой процент использует ваш основной баланс или первоначальную сумму денег, внесенную на ваш счет, для расчета вашего APY.Этот тип процентов не учитывает проценты, заработанные вами с течением времени. Это означает, что если вы начали с 1000 долларов на вашем счете, банк всегда будет основывать ваши проценты на 1000 долларов. 3

Сложный процент рассчитывает ваш APY, используя ваш основной баланс плюс любые проценты, которые вы уже заработали за определенный период времени. Если ваш счет пополняется ежедневно, ваш банк обычно будет рассчитывать ваши проценты, заработанные каждый день, а если ваш счет начисляется ежемесячно или ежегодно, ваш банк обычно будет рассчитывать ваши проценты один раз в месяц или год. 10 Это означает, что если вы начали с 1000 долларов на вашем счете и заработали 5 долларов в виде процентов, в следующий раз, когда ваш банк будет рассчитывать проценты, он будет основывать их на 1005 долларах. 4 Вот пример того, как простые и сложные проценты могут работать более 10 лет при 1%.

| Первоначальный депозит | 1000 долларов США | 1000 долларов США |

| 1 год | $ 1 010 | $ 1 010,05 |

| 2 года | $ 1,020 | 1 020 долл. США.19 |

| 5 лет | $ 1 050 | $ 1 051,25 |

| 10 лет | $ 1,100 | $ 1 105,12 |

В первый год разница в деньгах, заработанных между простыми и сложными процентами, может составлять всего пару центов. Но со временем он может продолжать расти и расти.

Как часто на сберегательном счете начисляются проценты?Это зависит от вашей учетной записи.На большинстве сберегательных счетов и счетов денежного рынка вы будете получать проценты каждый день, но обычно проценты выплачиваются на счет ежемесячно. 7 Однако за компакт-диски обычно выплачиваются деньги в конце определенного срока. 8 Если вы не уверены, когда на ваш счет начисляются проценты, возможно, пора позвонить в свой банк.

Почему мы должны платить проценты?Банки и другие финансовые учреждения взимают процентную ставку каждый раз, когда вы занимаете деньги. Это означает, что вы возвращаете то, что взяли в долг, а затем еще немного.Они делают это по нескольким причинам. Во-первых, каждый раз, когда они ссужают вам наличные, они рискуют, что вы не вернете их. Вторая причина заключается в том, что когда вы занимаетесь в банке, они не могут вложить деньги, которые вы взяли в долг. 2

Но тогда как банки могут позволить себе выплачивать проценты по депозитам своих клиентов, если они ссужают деньги? Как правило, ставки по сберегательным счетам ниже, чем процентные ставки, чтобы поддерживать работоспособное партнерство между вами и банком.Допустим, у вашего соседа есть сберегательный счет на сумму 10 000 долларов с процентной ставкой 3%, он может заработать 300 долларов в виде процентов от банка в год. Если вам нужно было одновременно занять 10 000 долларов, банк может одолжить вам эти деньги под 8% годовых. Вы можете в конечном итоге заплатить 800 долларов процентов, а банк получит 500 долларов прибыли от этого перехода. 9

Вне зависимости от того, сберегаете ли вы или занимаетесь, проценты — важная часть банковского дела. И хотя вы, возможно, не копите на свою любимую фигурку или шоколадный батончик (или что-то еще, что вы купили на эти деньги на стрижку газона), все равно приятно видеть, как ваши деньги растут.

Этот сайт предназначен для образовательных целей. Материалы, представленные на этом сайте, не предназначены для предоставления юридических, инвестиционных или финансовых советов или для указания на доступность или пригодность любого продукта или услуги Capital One для ваших уникальных обстоятельств. За конкретными советами относительно ваших уникальных обстоятельств вы можете проконсультироваться с квалифицированным специалистом.

Причард, Дж. «Что такое интерес?» (2 ноября 2018 г.). Получено 10 марта 2019 г. с: https: // www.thebalance.com/what-is-interest-315436

Грант, М. и Т. Сигал «Годовая процентная ставка и годовая процентная ставка: почему ваш банк надеется, что вы не заметите разницы» (16 февраля 2019 г.). Получено 10 марта 2019 г. с: https://www.investopedia.com/personal-finance/apr-apy-bank-hopes-cant-tell-difference/

.Плен, Т. «Как работает автокредит с простой процентной ставкой?» (нет данных). Получено 10 марта 2019 г. с: https://budgeting.thenest.com/simple-interest-car-loan-work-26087.HTML

Каган Дж. «Сложный процент» (9 февраля 2019 г.). Получено 10 марта 2019 г. с: https://www.investopedia.com/terms/c/compoundinterest.asp

.«Калькулятор простых процентов», финансово-калькуляторы. Получено 10 марта 2019 г. с сайта https://financial-calculators.com/simple-interest-calculator

.«Калькулятор сложных процентов», финансово-калькуляторы. Получено 10 марта 2019 г. с: https: // financial-calculators.ru / калькулятор сложных процентов

Копп, К. «Как процентные ставки работают на сберегательных счетах» (25 февраля 2019 г.). Получено 10 марта 2019 г. с: https://www.investopedia.com/articles/personal-finance/062315/how-interest-rates-work-savings-accounts.asp

.«Денежный рынок: депозитный сертификат (CD)», Investopedia. Получено 23 марта 2019 г. по адресу: https://www.investopedia.com/university/moneymarket/moneymarket3.asp

.Кертис, Г.«Платежи за банковские сборы» (12 октября 2018 г.). Получено 10 марта 2019 г. с: https://www.investopedia.com/articles/pf/07/bank_fees.asp

.Портер, Т. «Ежедневное начисление сложных процентов по сравнению с ежемесячными: что лучше для ваших сбережений?» (20 июля 2018 г.). Получено 23 апреля 2019 г. с: https://www.mybanktracker.com/savings/faq/compounding-interest-daily-vs-monthly-275679

.

Понимание интереса | Capital One

Понимание того, как работают проценты, может стать отличной основой для того, чтобы стать более информированным управляющим деньгами.Почему? Потому что процентные ставки обычно вступают в игру всякий раз, когда деньги ссужаются или занимают, что может происходить чаще, чем вы думаете.

Итак, вы кредитор? Вы можете не думать о себе как о таковом, но если у вас есть банковский счет, вы, по сути, ссужаете банку деньги. Вы считаете себя заемщиком? Использование кредитной карты — это, по сути, заимствование из кредитной линии, заранее установленной суммы денег, которую эмитент карты согласился предоставить вам ссуду.

Если вы надеетесь получить максимальную прибыль от сберегательного счета или просто хотите открыть новую кредитную карту, вооружение знаниями о процентах может пригодиться.Знание разницы между простым процентом и сложным процентом, например, может заставить вас принимать более правильные решения о том, как вы тратите, сберегаете и занимаетесь.

1. Что такое проценты?Проще говоря, проценты — это процентная плата, выплачиваемая, когда деньги взяты взаймы, или заемные, когда деньги ссужаются. 1

Заработанные проценты похожи на бонусные деньги, которые банк платит вам только за хранение денег на счете, например, сбережений. Вот почему его иногда называют «сберегательный процент» или «IOD» (проценты по депозиту).

Причитающиеся проценты — это комиссия, которую вы платите, когда занимаете деньги, например, когда берете ссуду. Вы платите кредитору проценты за привилегию заимствования.

Когда дело доходит до процентов, полезно иметь в виду следующее: более длительное хранение денег на счете, вероятно, принесет вам больше процентов, а досрочное погашение кредита, вероятно, будет стоить вам меньше в долгосрочной перспективе.

2. Что такое простой процент?Простые проценты — это деньги, заработанные только на первоначально вложенную сумму денег. 2 Вот как рассчитать проценты, полученные на сберегательном счете: если вы поместите 20 000 долларов на простой сберегательный счет с процентами по ставке 1% в месяц, вы будете зарабатывать 200 долларов каждый месяц. На простом сберегательном счете с процентами вы всегда будете зарабатывать 1% от 20 000 долларов, даже если ваш баланс превышает первоначальный депозит. Это означает, что даже если ваш баланс увеличится до 20 200 долларов через месяц или 20 400 долларов через два месяца и так далее, вы все равно будете получать проценты только на первоначальный баланс в 20 000 долларов.

3. Что такое сложные проценты?Сложные проценты — это проценты, полученные не только от первоначальной суммы денег, но и проценты, которые вы зарабатываете. При использовании этого метода процентная ставка может со временем расти экспоненциально, независимо от начальной суммы. 3

Возможно, вы слышали о «магии сложных процентов», и для этого есть веская причина. Внесение регулярных вкладов на сберегательный счет, особенно если вы начинаете рано, может иметь мощный эффект снежного кома.Это потому, что сложные проценты растут быстрее, чем простые проценты.

Если придерживаться приведенного выше примера, если вы внесете 20 000 долларов под ежемесячную сложную процентную ставку 1%, то за первый месяц вы получите 200 долларов (1% от 20 000 долларов). Но вот что становится интересным: проценты за второй месяц составят 202 доллара (1% от 20 200 долларов) и продолжают расти, пока вы храните деньги на счете.

Итак, какие инвестиции предлагают сложные проценты? Банки, выплачивающие сложные проценты, могут делать это с помощью таких предложений, как сберегательные счета, депозитные сертификаты (CD) и счета денежного рынка (MMA).Некоторые текущие счета с высокими процентами имеют ставки, аналогичные сберегательным счетам, но многие вообще не платят процентов.

Если вы хотите максимизировать проценты, рекомендуется изучить несколько банков со сберегательными счетами со сложными процентами, прежде чем переходить к одному из них.

4. Что такое фиксированные или переменные процентные ставки?Когда вы берете ссуду, вам могут быть предложены фиксированная или переменная процентная ставка. Фиксированная ставка гарантирует, что процентная ставка останется неизменной в течение срока кредита, тогда как процентная ставка по ссуде с плавающей ставкой может измениться в любое время с учетом текущих рыночных ставок. 4

Как правило, если вы можете получить ссуду под низкую фиксированную процентную ставку, которая работает в рамках вашего бюджета, вы можете пойти по этому пути, чтобы не было сюрпризов в будущем. С другой стороны, если процентные ставки падают, имеет смысл выбрать ссуду с переменной ставкой. С падением процентных ставок будет падать и процентная ставка по вашему кредиту. Как вы уже догадались, по мере их роста будет расти и ваша ставка.

У каждого есть свои плюсы и минусы, поэтому вы должны рассмотреть свою уникальную ситуацию.

5. Как часто выплачиваются проценты по сберегательному счету?Когда вы рассчитываете проценты по сберегательному счету, имейте в виду, что они будут выплачиваться каждый раз при начислении процентов в зависимости от вашего соглашения с банком. Это может быть ежедневно, ежемесячно, раз в полгода или ежегодно.

Чем чаще начисляется сложная сумма, тем больше вы будете получать проценты, поэтому ежедневное начисление сложных процентов принесет вам наибольшую отдачу от ваших сбережений. Точно так же ежегодное начисление сложных процентов может быть более выгодным, если вы платите проценты по ссуде, потому что чем реже они усугубляются, тем меньше вы должны этому кредитору.

6. Что означает годовая процентная ставка?APR означает годовую процентную ставку и относится к сумме процентов и комиссий, которые вы будете платить по ссуде или остатку по кредитной карте в течение года без начисления сложных процентов. 5 Годовая процентная ставка включает обязательные сборы, поэтому это может быть полезный показатель чистой прибыли при сравнении различных кредитных ставок.

7. Что означает APY?APY означает годовой процентный доход. Это процентная ставка, полученная или выплаченная в течение года с начислением сложных процентов. 5

Таким образом, по той же ссуде APY обычно будет больше, чем APR, поскольку APY приносит проценты по процентам. Если вам интересно, как узнать процентную ставку от инвестиции, вы всегда можете спросить своего банкира, ознакомиться с условиями в документации или посетить веб-сайт своего банка.

8. Кто устанавливает процентные ставки?Федеральная резервная система США — официальный государственный банк, контролирующий банки США, — устанавливает процентные ставки. 6 «ФРС» имеет право регулировать процентные ставки для банков, чтобы контролировать денежную массу в экономике.Поэтому, если экономика замедляется, ФРС может снизить процентные ставки, чтобы побудить людей брать ссуды и совершать покупки. Если экономика растет быстро, она может увеличивать темпы, чтобы предотвратить инфляцию, что происходит, когда цены поднимаются выше стоимости товаров.

Когда процентные ставки выше, вы зарабатываете больше денег на своих депозитах, но вы также платите более высокие процентные ставки по любым займам. Когда процентные ставки падают, вы зарабатываете меньше денег на своих сбережениях, но также и меньше платите, чтобы занимать деньги.Вот почему некоторые люди ждут снижения процентных ставок, когда готовятся сделать крупную покупку, например, дом.

Введение процентов в работуКак только вы увидите, как все это работает, интерес может стать намного большим, ну, интересным. Со временем любой, у кого есть банковский счет, может стать заемщиком или кредитором. И чем больше вы понимаете, как проценты могут работать в вашу пользу, тем лучше вы сможете научиться управлять своими деньгами. Использование сложных процентов может даже помочь вам построить довольно уютное гнездышко — с немного меньшими усилиями.

Что такое сложный процент?

Сложные проценты — важная концепция, которую необходимо понимать при управлении своими финансами. Это может помочь вам получить более высокую прибыль от ваших сбережений и инвестиций, но также может работать против вас, когда вы платите проценты по ссуде.

Узнайте, как работают сложные проценты, как они рассчитываются и как воспользоваться этой простой, но феноменальной концепцией, чтобы максимизировать свои инвестиции.

Определение и примеры сложных процентов

Подумайте о сложных процентах как о том, что происходит, когда возникает «эффект снежного кома».Снежный ком начинается с малого, но чем больше добавляется снега, тем больше он становится. По мере роста он становится больше и быстрее.

Сложные проценты — это проценты, полученные от первоначальной основной суммы плюс накопленные проценты. Вы не только получаете проценты по своему начальному депозиту, но и получаете проценты по процентам.

Как работает сложный процент?

Чтобы понять сложные проценты, начните с концепции простых процентов: вы вкладываете деньги, а банк выплачивает вам проценты по вашему депозиту.

Например, если вы зарабатываете 5% годовых, депозит в размере 100 долларов принесет вам 5 долларов через год. Что произойдет в следующем году? Вот тут-то и появляется сложное начисление. Вы будете получать проценты на свой первоначальный депозит, и вы будете получать проценты на только что заработанные проценты.

Процент, полученный вашими деньгами на второй год, будет больше, чем годом ранее, потому что баланс вашего счета теперь составляет 105 долларов, а не 100 долларов.

Со сложными процентами, даже если вы не вносите никаких дополнительных вкладов, ваш заработок ускорится.

- Год первый: Первоначальный депозит в размере 100 долларов приносит 5% процентов или 5 долларов, в результате чего ваш баланс достигает 105 долларов.

- Год второй: Ваши 105 долларов приносят 5% дохода, или 5,25 доллара. Ваш баланс составляет 110,25 доллара США.

- Год третий: Ваш баланс 110,25 доллара приносит 5% годовых, или 5,51 доллара. Ваш баланс увеличивается до 115,76 долларов США.

Выше приведен пример годового начисления процентов. Во многих банках, в том числе в онлайн-банках, проценты ежедневно накапливаются и добавляются на ваш счет ежемесячно, поэтому процесс продвигается еще быстрее.

Конечно, если вы занимаете деньги, начисление сложных процентов работает против вас и в пользу вашего кредитора. Вы платите проценты на взятые взаймы деньги. В следующем месяце, если вы не выплатили всю сумму, которую вы должны, вы будете должны проценты на сумму, которую вы взяли, плюс начисленные проценты.

Формула сложных процентов

Вы можете рассчитать сложные проценты несколькими способами. Изучение того, как это сделать самостоятельно, может дать вам ценную информацию о том, как можно достичь своих целей по сбережению, сохраняя при этом реалистичные ожидания.Каждый раз, когда вы проводите расчеты, изучите несколько сценариев «что, если», используя разные числа, и посмотрите, что произойдет, если вы сэкономите немного больше или заработаете проценты еще на несколько лет.

Онлайн-калькуляторыработают лучше всего, так как они делают математические вычисления за вас и могут легко создавать диаграммы и годовые таблицы.

Некоторые люди предпочитают смотреть на числа более подробно, выполняя расчеты самостоятельно. Вы можете использовать финансовый калькулятор с функциями хранения формул или обычный калькулятор с ключом для вычисления показателей.

Используйте следующую формулу для расчета сложных процентов:

Чтобы использовать этот расчет, введите следующие переменные:

- A: Сумма , которую вы получите.

- P: Ваш первоначальный депозит, известный как основная сумма .

- r: годовая процентная ставка , записана в десятичном формате.

- n: — количество периодов начисления сложных процентов в год (например, ежемесячно — 12, а еженедельно — 52).(180)

- А = 1000 (2,113703)

- А = 2113,70

- = FV (ставка, nper, pmt, pv, тип)

- = FV ([. 05/12], [15 * 12], 1000,)

- При использовании сложных процентов вы получаете проценты по уже заработанным процентам

. - Во многих банках проценты ежедневно увеличиваются, что позволяет

быстрее приумножить свои деньги. - Онлайн-калькуляторы позволяют легко вычислить сложные проценты.

- Экономьте раньше, чтобы получить максимальную прибыль.

- 401 (k) План — План пенсионных накоплений, установленный работодателем, в котором работники откладывают процент заработной платы на счет, на который начисляются проценты.План 403 (b): план пенсионных сбережений, аналогичный плану 401 (k), но исключительно для сотрудников государственных школ и некоторых организаций, освобожденных от налогов.

- 529 Накопительный план колледжа — Накопительный план на образование, реализуемый государством или учебным заведением. Он разработан, чтобы помочь семьям откладывать средства для оплаты будущих расходов на обучение в колледже.

- Годовая процентная ставка (APR) — APR позволяет оценить стоимость кредита в процентах. Если ставка по вашему кредиту составляет 10%, вы будете платить 10 долларов за каждые 100 долларов в год.12).

- Не знаете, что такое APR или APY? Просмотрите это видео с сайта Investopedia , чтобы подробнее объяснить эти две концепции.

- Ежегодная комиссия — Сумма, которую компании-эмитенты кредитных карт взимают за использование кредитной карты.

- Актив — Любое имущество, имеющее ценность при обмене. Например, наличные деньги, акции, облигации, недвижимость и личное имущество.

- Банк — Коммерческая компания, которая принадлежит ее акционерам и предоставляет своим клиентам сберегательные и текущие счета и другие финансовые услуги.

- Облигации — Ссуды корпорациям или государству на определенный период времени, называемые сроком. Вы получаете проценты по ссуде, и в конце срока ваша облигация подлежит погашению и может быть выплачена вам компанией.

- Бюджет — План управления деньгами, разделение ожидаемых доходов и расходов между расходами и вариантами сбережений на основе личных финансовых целей в течение заданного периода времени.

- Капитализация — Когда проценты капитализируются, непогашенные (невыплаченные) проценты по вашему счету студенческой ссуды добавляются к основному остатку. Когда это происходит, вы, по сути, платите проценты сверх процентов.

- Депозитный сертификат (CD) — Счет, на который вы депонируете средства на определенный срок (например, шесть месяцев, один, два или пять лет) в финансовом учреждении с обещанием фиксированной процентной ставки. Для большинства компакт-дисков вы не можете делать депозиты или снимать деньги со счета в течение этого срока.

- Корпоративные облигации — Ссуды юридическим лицам на определенный период времени, именуемые сроком.

- Кредит — Сумма денег, которую кредитор готов ссудить другому лицу для покупки товаров и услуг, исходя из ожидания того, что деньги будут возвращены в соответствии с обещаниями с процентами.

- Кредитная карта — Сумма денег, которую кредитор готов ссудить другому лицу для покупки товаров и услуг, исходя из предположения, что деньги будут возвращены в соответствии с обещаниями с процентами.

- Кредитный лимит — Максимальная сумма кредита, которую кредитор предоставит клиенту.

- Кредитоспособность — Мера способности и желания выплатить ссуду.

- Кредитный рейтинг / балл — Мера кредитоспособности, основанная на анализе финансовой истории потребителя, часто вычисляемая в виде числовой оценки с использованием FICO или других скоринговых систем для анализа кредитоспособности потребителя. Оценка кредитором желания и способности человека платить долги, исходя из характера, возможностей и капитала; математическая модель, используемая кредиторами для прогнозирования вероятности того, что счета будут оплачены в соответствии с обещаниями.

- Беспокоитесь о своем кредитном рейтинге? Узнайте больше о влиянии кредитных запросов на ваш кредитный рейтинг

- Кредитный союз — Финансовое учреждение, принадлежащее своим членам, которое предоставляет своим членам сберегательные и текущие счета и другие услуги по низким ценам.

- Дебетовая карта — Карта, используемая для оплаты товаров и услуг непосредственно с текущего счета путем электронного перевода средств со своего текущего счета на счет магазина для оплаты покупки; также называемые чековыми карточками.

- Задолженность — Вся сумма задолженности перед кредиторами.

- Отсрочка — Временная отсрочка выплаты федерального студенческого кредита. Отсрочка предоставляется, если вы соответствуете определенным критериям. (Например, безработица или экономические трудности).

- Диверсификация — Когда вы распределяете риск потерь на различные варианты сбережений и инвестиций.

- Заработанные проценты — Выплата, которую вы получаете за разрешение финансовому учреждению или корпорации использовать ваши деньги.

- EE Bond — EE — это тип облигации, которая обычно покупается за половину ее номинальной стоимости и должна храниться не менее одного года, прежде чем будет обналичена.

- Вознаграждения работникам — Дополнительные выплаты, помимо зарплаты, предлагаемые работодателями (например, страхование здоровья или пенсионный план).

- Счет электронного перевода (ETA) — Недорогой сберегательный счет, который предоставляет получателям федеральных платежей возможность получать свои федеральные платежи посредством прямого депозита.

- Собственный капитал — Разница между стоимостью вашего дома и суммой вашей задолженности по ипотеке.

- Федеральные студенческие ссуды — ссуд, гарантированных федеральным правительством, включают ссуды Stafford, Direct, Parent PLUS и Grad PLUS. Эти ссуды имеют фиксированную процентную ставку, а также возможность отсрочки и отсрочки погашения.

- Фиксированные расходы — Расходы, стоимость которых всегда одинаковая.

- Льготный период — Период времени, по истечении которого вы начнете накапливать проценты по невыплаченному остатку.

- Валовой доход — Общая сумма дохода от заработной платы до вычетов из заработной платы.

- I Облигация — Тип облигации, приобретаемой по номинальной стоимости, которая представляет собой сумму, напечатанную на облигации, и должна храниться не менее одного года, прежде чем будет обналичена.

- Индивидуальный счет развития (IDA) — Соответствующий сберегательный счет, на котором другая организация (например, фонд, корпорация или государственное учреждение) соглашается добавить деньги на ваш счет, чтобы соответствовать деньгам, которые вы откладываете на нем.

- Кража личных данных — Когда кто-то использует ваше имя, номер социального страхования, номер кредитной карты и другую личную информацию без вашего разрешения.

- Доход — Любые деньги, получаемые физическим лицом.

- Проценты — Проценты — это дополнительная сумма, которую вы заплатите кредитной организации за получение займа. Что касается сбережений, проценты — это дополнительная сумма, которую вы заработаете за то, что ваши деньги будут находиться на банковском счете или другом сберегательном механизме.

- Простые проценты

- Простые проценты — это проценты, выплачиваемые только на «основную сумму» или первоначально взятую сумму, а не на проценты, причитающиеся по займу.

- Сложные проценты

- Проценты начисляются ежедневно, ежемесячно, ежеквартально, раз в полгода или ежегодно как на основную сумму, так и на проценты, начисленные в драгоценную сумму.

- Инвестиции — Откладывание денег на будущий доход, выгоду или прибыль для достижения долгосрочной цели; использование сбережений для получения финансовой прибыли.

- Плата за просрочку — Штраф по всем видам кредита за осуществление платежа после установленного срока.

- Срок кредита — Срок, в течение которого вы должны выплатить кредит.

- Счет денежного рынка — Счет, на котором обычно выплачиваются более высокие проценты, и для получения процентов обычно требуется более высокий минимальный баланс, чем на обычном сберегательном счете. Вы можете делать депозиты и снимать .

- Паевой фонд — Профессионально управляемый сбор денег от группы инвесторов.Управляющий паевым инвестиционным фондом инвестирует ваши деньги в определенную комбинацию различных акций, облигаций и других продуктов.

- Потребности — Основы или основы, необходимые для поддержания физической жизни, включая пищу, одежду, воду и жилье, иногда называемое материальным благополучием

- Чистая прибыль — Также называется «оплата на дом»; это сумма дохода, оставшаяся после отчислений из заработной платы

- Комиссия за оформление — Плата за оформление ссуды, которая обычно связана с жилищными и студенческими ссудами.

- Вычеты из заработной платы — Суммы, вычитаемые из валового дохода, удерживаемые работодателем по таким статьям, как налоги и вознаграждения работникам.

- Вексель — Юридически обязательный документ, подписанный при получении студенческой или родительской ссуды. В долговом обязательстве (иногда называемом «выпускной запиской») перечислены условия, на которых вы берете ссуду, и условия, на которых вы соглашаетесь выплатить ссуду. Он будет включать информацию о том, как рассчитываются проценты и какие условия отсрочки и аннулирования доступны для заемщика.

- Пенсионные инвестиции — Деньги, которые вы вкладываете в течение длительного периода времени, чтобы у вас были деньги на жизнь, когда вы больше не работаете.

- Индивидуальные пенсионные соглашения Roth (IRA) — Взносы в IRA Roth не подлежат налогообложению, в то время как взносы в традиционный IRA могут вычитаться. Распределения (включая прибыль) от Roth IRA не включаются в доход.

- Сберегательный счет с выпиской — Счет, на котором начисляются проценты.Обычно вы получаете ежеквартальный отчет, в котором перечислены все ваши транзакции — снятие средств, депозиты, комиссии и полученные проценты.

- Акции — Части компании, называемые акциями . Если компания преуспевает, вы можете получать периодические дивиденды в зависимости от количества принадлежащих вам акций. Дивиденды — это часть прибыли компании, которую она возвращает вам, акционеру.

- Субсидированные — Федеральное правительство выплачивает проценты, которые накапливаются по субсидированной части федеральных кредитов в течение школьного периода, льготного периода и периодов отсрочки.

- Сбережения — Процесс откладывания дохода для будущих расходов. Сбережения предоставляют наличные средства на случай чрезвычайных ситуаций и краткосрочных целей, а также средства для инвестирования.

- Традиционные индивидуальные пенсионные соглашения (IRA) — Взносы в традиционную IRA могут вычитаться из налогооблагаемой базы в зависимости от суммы вашего взноса и вашего дохода. Заработок с сумм в вашей IRA не облагается налогом, пока они не будут распределены.

- Казначейские ценные бумаги с защитой от инфляции (TIPS) — Обеспечивают защиту от инфляции, а процентная ставка привязана к индексу потребительских цен.

- Несубсидированный — Заем, по которому заемщик несет ответственность за уплату процентов, начисляемых по любой несубсидированной ссуде.

- Сберегательные облигации США — Вариант долгосрочного инвестирования, обеспеченный полной верой и кредитом правительства США. Сберегательные облигации можно приобрести в финансовом учреждении всего за 25 долларов или за счет удержаний из заработной платы.

- Ценные бумаги Казначейства США — Ссуды правительству США на определенный период времени, называемые сроком .Казначейские ценные бумаги обеспечены полной верой и кредитом правительства США и включают казначейские векселя (казначейские векселя), векселя (казначейские векселя) и облигации (казначейские облигации).

- Переменный аннуитет — Договор страхования, в соответствии с которым ваша премия инвестируется в различные инвестиционные фонды, подобные инвестициям в паевые инвестиционные фонды.

- Проценты. Это процентная ставка, которую вы зарабатываете или взимаете. Чем выше процентная ставка, тем больше денег вы зарабатываете или тем больше должны.

- Стартовый принцип. Сколько денег вы начинаете? Насколько большой вы взяли ссуду? Хотя начисление сложных процентов со временем складывается, все зависит от первоначальной суммы, которую вы вносите или занимаете.

- Периодичность начисления процентов. Скорость начисления процентов — ежедневно, ежемесячно или ежегодно — определяет, насколько быстро растет баланс. Взяв ссуду или открывая сберегательный счет, убедитесь, что вы понимаете, как часто возрастают проценты.

- Продолжительность. Как долго вы планируете иметь счет или погасить ссуду? Чем дольше вы оставляете деньги на сберегательном счете или чем дольше удерживаете долг, тем дольше он должен накапливаться и тем больше вы заработаете или должны.

- Пополнение и снятие средств. Планируете ли вы регулярно пополнять свой счет? Как часто вы будете платить по кредиту? Скорость, с которой вы увеличиваете свой основной баланс или выплачиваете ссуду, имеет большое значение в долгосрочной перспективе.

- A = сумма денег, накопленная через n лет, включая проценты

- P = основная сумма (ваш начальный депозит или начальный баланс кредитной карты)

- r = годовая процентная ставка (десятичная дробь)

- n = количество начисленных процентов в год

- t = количество лет (время) депонирования суммы на

- А = 5000 (1,64767)

- А = 8 238,35

Через 15 лет у вас будет примерно 2114 долларов. Ваше окончательное число может незначительно отличаться из-за округления. Из этой суммы 1000 долларов США представляют собой ваш первоначальный депозит, а оставшиеся 1114 долларов США — это проценты.

Образец электронной таблицы в Документах Google показывает, как это работает. Также есть загружаемая копия для использования с вашими номерами.

Использование электронных таблиц

Таблицы могут сделать за вас весь расчет.Для расчета окончательного остатка после начисления сложных процентов обычно используется расчет будущего значения . Microsoft Excel, Google Таблицы и другие программные продукты предлагают эту функцию, но вам нужно будет немного изменить числа.

Используя приведенный выше пример, вы можете выполнить расчет с помощью функции будущей стоимости Excel:

Введите каждую из ваших переменных в отдельные ячейки. Например, в ячейке A1 может быть «1000», чтобы представить ваш первоначальный депозит, а в ячейке B1 может быть «15», чтобы представить 15 лет.

Уловка использования электронной таблицы для сложных процентов состоит в том, чтобы использовать сложение периодов вместо того, чтобы просто думать годами. Для ежемесячного начисления сложных процентов периодическая процентная ставка — это просто годовая ставка, деленная на 12, потому что в году 12 месяцев или «периодов». Для ежедневного начисления сложных процентов большинство организаций используют 360 или 365.

В этом примере исключен раздел pmt , который будет периодическим добавлением к учетной записи.Если бы вы добавляли деньги на счет ежемесячно, это пригодилось бы. Тип в этом случае также не используется. Вы могли бы использовать это, если хотите произвести расчет в зависимости от срока платежа.

Правило 72

Правило 72 — еще один способ быстро оценить сложные проценты. Этот метод может дать вам приблизительную оценку того, сколько времени потребуется, чтобы удвоить ваши деньги, исходя из процентной ставки и продолжительности времени, в течение которого вы заработаете эту ставку.Умножьте количество лет на процентную ставку. Если у вас 72, у вас есть комбинация факторов, которые примерно удвоят ваши деньги.

Пример 1: У вас есть сбережения в размере 1000 долларов США, приносящие 5% годовых, или «годовой процентный доход». Сколько времени потребуется, чтобы на вашем счету было 2000 долларов?

Чтобы найти ответ, выясните, как получить 72. Поскольку 72 разделенное на 5 дает 14,4, потребуется около 14,4 лет, чтобы удвоить ваши деньги.

Пример 2: Сейчас у вас есть 1000 долларов, а через 20 лет вам понадобятся 2000 долларов.Какую ставку вы должны заработать как минимум, чтобы к тому времени ваши деньги удвоились?

Опять же, выясните, что нужно, чтобы добраться до 72, используя имеющуюся у вас информацию, в данном случае это количество лет. Поскольку 72 разделенное на 20 равняется 3,6, вам нужно будет заработать примерно 3,6% годовых, чтобы достичь своей цели за этот период времени.

Что это значит для индивидуальных инвесторов и вкладчиков

Как индивидуальный вкладчик и, возможно, даже инвестор, есть способы убедиться, что начисление сложных процентов работает в вашу пользу.

Сохраняйте раньше и чаще

Когда вы увеличиваете свои сбережения, время — ваш друг. Чем дольше вы можете оставлять свои деньги нетронутыми, тем больше они могут расти, потому что сложные проценты со временем увеличивают деньги в геометрической прогрессии.

Если вы вносите 100 долларов в месяц под 5% годовых с начислением ежемесячных процентов в течение пяти лет, вы сэкономите 6000 долларов на депозитах и заработаете 800,61 доллара в виде процентов. Даже если вы больше никогда не сделаете депозит по истечении этого времени, по прошествии 20 лет на вашем счету будет дополнительно 7 573 доллара США.87 процентов — намного больше, чем ваши начальные $ 6000 на депозитах, благодаря начислению сложных процентов.

Проверьте APY

Чтобы сравнить банковские продукты, такие как сберегательные счета и компакт-диски, посмотрите на годовую процентную доходность. Он учитывает начисление сложных процентов и обеспечивает истинную годовую ставку. Банки обычно публикуют APY, поскольку он выше процентной ставки. Вам следует попытаться получить приличные ставки по своим сбережениям, но, вероятно, не стоит менять банк еще на 0,10%, если у вас нет очень большого остатка на счете.

Быстро расплачиваться с долгами и доплачивать, когда есть возможность

Оплата только минимальной суммы по кредитной карте обойдется вам дорого. Вы едва ли повлияете на процентные платежи, и ваш баланс действительно может вырасти. Если у вас есть студенческие ссуды, избегайте капитализации процентных платежей (добавления невыплаченных процентов к общей сумме остатка) и, по крайней мере, выплачивайте проценты по мере их накопления, чтобы не получить неприятный сюрприз после окончания учебы. Даже если вы не обязаны платить, вы окажете себе услугу, сведя к минимуму свои пожизненные расходы на выплату процентов.

Сохраняйте низкие ставки по займам

Помимо влияния на ваш ежемесячный платеж, процентные ставки по вашим кредитам определяют, насколько быстро ваш долг будет расти и сколько времени потребуется для его погашения. Трудно бороться с двузначными ставками, которые есть у большинства кредитных карт. Посмотрите, имеет ли смысл консолидировать долги и снизить процентные ставки, пока вы выплачиваете долги; это может ускорить процесс и сэкономить ваши деньги.

Что делает сложные проценты сильными?

Начисление процентов происходит, когда проценты выплачиваются повторно.Первые один или два цикла не особенно впечатляют, но все начинает улучшаться после того, как вы снова и снова добавляете интерес.

Частота

Частота сложения имеет значение. Более частые периоды начисления сложных процентов — например, ежедневно — дают более впечатляющие результаты. При открытии сберегательного счета ищите счета, которые увеличиваются ежедневно. Вы можете видеть, что процентные платежи добавляются на ваш счет только ежемесячно, но расчеты по-прежнему можно производить ежедневно. Некоторые счета начисляют проценты только ежемесячно или ежегодно.

Время

Компаундирование более драматично в течение длительного периода времени. Опять же, у вас есть большее количество вычислений или «кредитов» на счет, когда деньги остаются в покое, чтобы расти.

Процентная ставка

Процентная ставка также является важным фактором баланса вашего счета с течением времени. Более высокие ставки означают, что счет будет расти быстрее, но сложные проценты могут преодолеть более низкую ставку. Особенно в течение длительных периодов времени на счете с более низкой ставкой начисление сложных процентов может закончиться более высокий баланс, чем на счете, использующем простой расчет.Посчитайте, произойдет ли это, и найдите точку безубыточности.

Вклады

Снятие средств и депозиты также могут повлиять на баланс вашего счета. Лучше всего подойдет рост ваших денег или регулярное добавление новых депозитов на ваш счет. Если вы снимаете свои доходы, вы ослабляете эффект начисления сложных процентов.

Начальная сумма

Сумма денег, с которой вы начинаете, не влияет на начисление процентов. Независимо от того, начинаете ли вы со 100 долларов или 1 миллиона долларов, сложный баланс работает одинаково.Результаты кажутся больше, когда вы начинаете с большого депозита, но вас не наказывают за то, что вы начинаете с малого или ведете отдельные счета. Лучше всего сосредоточиться на процентах и времени при планировании своего будущего: какой процент вы будете зарабатывать и как долго? Доллары — это всего лишь результат вашей ставки и временных рамок.

Ключевые выводы

Финансовая грамотность: термины и определения

Финансовая грамотность: термины и определения | WPI Перейти к основному содержаниюЧто такое сложный процент? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Сложные проценты — это когда проценты, которые вы зарабатываете на остаток на сберегательном или инвестиционном счете, реинвестируются, принося вам больше процентов. Как однажды сказал один мудрец: «Деньги делают деньги. А деньги, которые приносят деньги, приносят деньги ».

Сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени. И наоборот, со временем это также увеличивает остатки вашей задолженности. Вот все, что вам нужно знать о том, что Альберт Эйнштейн якобы назвал восьмым чудом света.

Что такое сложный процент?

Сложные проценты — это не просто проценты на основной баланс. Даже ваши проценты приносят проценты. Сложные проценты — это когда вы добавляете заработанные проценты обратно в свой основной баланс, что затем приносит вам еще больше процентов, увеличивая вашу прибыль.

Допустим, у вас есть 1000 долларов на сберегательном счете, на который вы получаете 5% годовых. В первый год вы заработаете 50 долларов, а новый баланс составит 1050 долларов. На второй год вы заработаете 5% на более крупном балансе в 1050 долларов, что составляет 52 доллара.50, что даст вам новый баланс в размере 1102,50 долларов в конце второго года.

Благодаря магии сложных процентов рост баланса вашего сберегательного счета со временем будет ускоряться, поскольку вы зарабатываете проценты на все более крупных остатках. Если вы оставите 1000 долларов на этом гипотетическом сберегательном счете на 30 лет, все время будете получать 5% годовых и ни разу не добавили ни копейки на счет, то в итоге вы получите остаток в размере 4321,94 доллара.

Проценты могут быть начислены — или добавлены обратно в основную сумму — в разные промежутки времени.Например, проценты могут начисляться ежегодно, ежемесячно, ежедневно или даже постоянно. Чем чаще начисляются проценты, тем быстрее растет ваш основной баланс.

Продолжая приведенный выше пример, если вы начали с остатком на сберегательном счете в 1000 долларов, но заработанные вами проценты увеличивались ежедневно, а не ежегодно, через 30 лет у вас будет общий остаток в размере 4 481,23 доллара. Вы бы заработали дополнительно 160 долларов за счет более частого начисления процентов.

Простой процент против сложного процента

Простые проценты работают иначе, чем сложные проценты. Простые проценты рассчитываются только на основе основной суммы. Заработанные проценты не суммируются и не реинвестируются в основную сумму при расчете простых процентов.

Если рассматривать простые проценты, то остаток на счете в 1000 долларов, приносящий 5% годовых, принесет вам 50 долларов в год, период. Заработанные проценты не будут добавлены обратно в основную сумму. На второй год вы заработаете еще 50 долларов.

Простые проценты обычно используются для расчета процентов, взимаемых по автокредитам и другим формам краткосрочных потребительских ссуд. Между тем, процентные ставки по долгу по кредитной карте изменились, и именно поэтому кажется, что задолженность по кредитной карте может стать такой большой и так быстро.

В идеальном мире вы бы хотели, чтобы ваши сбережения и инвестиции рассчитывались с использованием сложных процентов, а ваши долги — с использованием простых процентов.

Ключевые переменные сложных процентов

При расчете сложных процентов вам необходимо понимать несколько ключевых факторов.Каждый играет свою роль в конечном продукте, и некоторые переменные могут существенно повлиять на вашу прибыль. Вот пять ключевых переменных, влияющих на понимание сложных процентов:

Формула сложных процентов

Есть несколько способов расчета сложных процентов. Самый простой способ — использовать онлайн-калькулятор, который сделает за вас вычисления. Но иногда полезно увидеть движущиеся части.nt

Важно отметить, что годовая процентная ставка делится на количество раз в год.(120)

Через 10 лет на вашем счету будет около 8 238 долларов. Это включает в себя ваш первоначальный депозит в размере 5000 долларов и 3238 долларов процентов.

Сложнее будет, если вы планируете внести дополнительные депозиты на счет. Вы все еще можете решить эту проблему самостоятельно, но, возможно, это проще с Microsoft Excel.

Формула сложных процентов Excel

Вы можете рассчитать сложные проценты в Microsoft Excel, используя финансовую функцию Future Value (FV):

= FV (ставка, кол-во, вып., [Pv], [тип])

- FV = будущая стоимость

- ставка = процентная ставка за период

- nper = общее количество начислений процентов

- pmt = дополнительные деньги, которые вы добавляете за каждый период

- pv = текущая стоимость или первоначальный депозит.Если вы его опустите, предполагается, что оно равно 0. Тип

- = либо число 0, либо 1. 0 указывает, что платежи подлежат оплате в конце периода, а 1 указывает, что платежи подлежат оплате в начале периода. Если вы его опустите, предполагается, что оно равно 0.

Если вы опустите переменную pmt , вы получите тот же результат, что и первое уравнение. Продолжая приведенный выше пример, вот что произойдет, если вы добавите 100 долларов в месяц к своему первоначальному депозиту в 5000 долларов:

= FV (0.05 / 12,10 * 12,100,5000,0)

Через 10 лет под 5% вы получите около 23 763 доллара.

Если вы не хотите заниматься математикой самостоятельно, калькулятор сложных процентов сделает всю работу за вас.

Формула простого процента

Для расчета простых процентов используется упрощенная версия формулы сложных процентов:

A = P (1 + rt)

- A = сумма денег, накопленная через n лет, включая проценты

- P = основная сумма (ваш первоначальный депозит или начальный счет кредитной карты)

- r = годовая процентная ставка (десятичная дробь)

- t = количество лет (время) депонирования суммы на

Если наши предыдущие 5000 долларов приносят только простые проценты, мы бы рассчитали это следующим образом:

- А = P (1 + RT)

- A = 5000 (1 + [.05 * 10])

- А = 5000 (1 + 0,5)

- А = 5000 (1,5)

- А = 7,500

После 10 лет получения 5% простых процентов у вас будет 7500 долларов, что более чем на 700 долларов меньше, чем если бы ваши деньги были начислены ежемесячно.

Примеры сложных процентов

Сложные проценты могут помочь или навредить вам, в зависимости от того, сберегаете ли вы деньги или занимаетесь им.

- Сберегательные счета, текущие счета и депозитные сертификаты (CD). Когда вы делаете депозит на счет в банке, который приносит проценты, например, на сберегательный счет, проценты зачисляются на ваш счет и добавляются к вашему балансу. Это помогает вашему балансу со временем расти.

- 401 (k) счета и инвестиционные счета. Доходы на вашем 401 (k) и инвестиционном счетах также со временем увеличиваются. Процент, который акции растут изо дня в день, рассчитывается на основе их результатов накануне, что означает, что они увеличиваются каждый рабочий день.Если вы реинвестируете свои дивиденды и регулярно вносите вклады, вы можете помочь своему балансу расти еще быстрее.

- Студенческие ссуды, ипотека и другие личные ссуды. Сложные проценты работают против вас, когда вы занимаетесь. Когда вы занимаете деньги, вам начисляются проценты с тех денег, которые вы не возвращаете. Если вы не уплачиваете проценты в течение срока, указанного в ссуде, они «капитализируются» или добавляются к вашему первоначальному остатку по кредиту. После этого будущие проценты начисляются на новый, больший остаток по кредиту.Подсчитайте, сколько будут составлять ваши проценты (и сколько дополнительных платежей можно сэкономить) с помощью нашего калькулятора студенческого кредита.

- Кредитные карты. Каждый месяц с вашей кредитной карты взимаются проценты с вашего остатка на карте. Если вы никогда больше не снимаете с карты и выплачиваете начисленные проценты каждый месяц, ваш баланс останется прежним. Но если вы не заплатите достаточно, чтобы покрыть новые проценты за месяц, они будут добавлены к балансу вашей кредитной карты. Затем проценты в следующем месяце рассчитываются на основе этой большей суммы.Со временем это может привести к резкому увеличению вашего баланса.

Заставляем сложные проценты работать на вас

- Дайте себе время. Для сложных процентов сила времени решает все. Чем раньше вы начнете экономить или инвестировать, тем дольше вы дадите этим деньгам расти. Вот почему так важно как можно скорее начать инвестировать на пенсию. Чем раньше вы начнете, тем меньше собственных денег вам придется сэкономить. Большую часть ваших пенсионных фондов можно увеличить за счет начисления сложных процентов.

- Активно погашайте долги. Сложные проценты работают против вас, когда вы занимаете деньги, будь то студенческие ссуды, кредитные карты или другие формы заимствования. Чем быстрее вы их оплатите, тем меньше у вас будет задолженность со временем.

- Сравнить APYs. Годовая процентная доходность, или APY, даст вам лучшее представление о том, что вы будете зарабатывать или платить в качестве процентов, чем годовая процентная ставка или APR. Это потому, что годовая процентная ставка учитывает сложные проценты, а годовая процентная ставка — простая процентная ставка.

- Проверить скорость начисления процентов. Чем чаще по счету начисляются проценты, тем больше вы зарабатываете. (Или больше, чем вы должны.) В идеале, вы хотите, чтобы ваши сберегательные продукты увеличивались как можно чаще, а ваши долги увеличивались как можно реже.

Итог

Сложные проценты и начисление сложных процентов могут увеличить ваши сбережения и пенсионный потенциал. Успешное начисление сложных процентов позволяет вам использовать меньше собственных денег для достижения ваших целей.Однако начисление сложных процентов также может работать против вас, например, когда долг по кредитной карте с высокими процентами со временем накапливается. Вот почему начисление сложных процентов является мощным мотиватором, чтобы погасить долги как можно скорее и как можно скорее начать инвестировать и откладывать деньги.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Простые проценты часто используются в кредитных линиях, а не в долгосрочных ссудах.

Простые проценты часто используются в кредитных линиях, а не в долгосрочных ссудах.