Как инвестировать в 2020 году

2019 год был достоин того, чтобы инвесторы проводили его с бокалом шампанского, подсчитывая заработанное. А заработали они неплохо: вопреки ожиданиям глобальной рецессии, фондовые рынки разных стран прибавили 15–30%, воодушевив профессиональных и индивидуальных инвесторов в России и за рубежом. Большинство из них надеются на продолжение роста, пусть не столь бурного, и в наступающем году.

Надежду на продолжение праздника дают, как и в этом году, центральные банки.

По прогнозам аналитиков, они сохранят мягкую денежную политику, что поддержит фондовые рынки. К тому же мировая экономика выглядит лучше, чем казалось еще осенью. Вероятность глобальной рецессии в ближайшие 12 месяцев управляющие активами оценивают почти в 40%, показал опрос Absolute Strategy Research (ASR), всего три месяца назад пессимистов было 53%. МВФ ждет в 2020 г. ускорения роста глобального ВВП с 3 до 3,4%. «Про рецессию никто пока не говорит. Хотя все понимают, что мы находимся в конце цикла роста, – рассуждал в ноябре на Финансовом форуме «Ведомостей» управляющий директор JPMorgan в России и СНГ Константин Акимов. – Это означает, что скорее рецессия произойдет, чем не произойдет, но оценка ближайшего будущего сильно улучшилась».

– Это означает, что скорее рецессия произойдет, чем не произойдет, но оценка ближайшего будущего сильно улучшилась».

Впрочем, надежды инвесторов на рост рынков могут и не оправдаться: геополитические риски слишком непредсказуемы, в торговой войне США и Китая не исключено обострение. А президентская кампания в США – это целый инкубатор «черных лебедей», предупреждает генеральный директор УК «Спутник – управление капиталом» Александр Лосев. Наконец, импичмент президенту США Дональду Трампу приобретает вполне реальные очертания: решение о нем уже вынес конгресс, но окончательное решение остается за сенатом, где большинство у однопартийцев Трампа. Эти факторы будут поддерживать высокую волатильность на рынке, отмечает портфельный управляющий УК «Райффайзен капитал» София Кирсанова, советуя инвесторам в наступающем году «чуть больше погрузиться в политику». Приток ликвидности будет толкать фондовые рынки вверх, но глобальные риски сдержат рост, резюмирует инвестиционный стратег «БКС премьера» Александр Бахтин: «С большой вероятностью нас ждет еще год роста, но не такой щедрый, как 2019 год».

В таких условиях эксперты советуют непрофессиональным инвесторам, как и в прошлом году, принять меры для защиты своих денег – усилить портфель надежными инструментами с фиксированным доходом, акциями защитных отраслей, готовыми инвестиционными продуктами с ограниченным либо нулевым риском. Зарабатывать же предлагается на отдельных инвестиционных идеях.

Портфельные инвестиции

Структура портфеля всегда зависит от имеющихся средств, горизонта вложений, целей и отношения к риску. «Самый простой принцип распределения между акциями и облигациями – это привязка к возрасту: чем моложе инвестор, тем длиннее горизонт и тем выше толерантность к риску», – говорит Бахтин. Доля облигаций в портфеле соответствует возрасту – например, 40% для человека 40 лет. «Но в текущих условиях актуален еще более консервативный подход – в облигациях должно быть не менее половины портфеля», – осторожен он.

В 2020 г. частным инвесторам стоит постепенно снижать долю изрядно прибавивших в весе акций и переключить внимание на долговые бумаги развивающихся стран, советует аналитик ГК «Финам» Сергей Дроздов. Генеральный партнер Matrix Capital Павел Теплухин поддерживает вложения на 5–10 лет в портфель акций, при сроке инвестиций год или 3–5 лет должна быть больше доля облигаций.

Генеральный партнер Matrix Capital Павел Теплухин поддерживает вложения на 5–10 лет в портфель акций, при сроке инвестиций год или 3–5 лет должна быть больше доля облигаций.

Международный финансовый консультант Исаак Беккер уверен, что акции не должны занимать более 30% сбалансированного портфеля. Еще более консервативный подход непрофессиональному инвестору с умеренной склонностью к риску рекомендует гендиректор УК «БСПБ капитал» Дмитрий Шагардин: 80% вложений – в облигации и еврооблигации, 20% – в акции, и не только в российские. «В хорошо сбалансированном и диверсифицированном долгосрочном портфеле можно постепенно увеличивать долю золота и защитных активов», – предлагает он.

Не следует забывать и о валютной диверсификации. С начала 2019 г. курс доллара к рублю снизился на 7,3%, евро – на 10,4%. Что будет в следующем – определят труднопредсказуемые цены на нефть и расходы госбюджета на национальные проекты. На мировом рынке американский доллар, скорее всего, будет дешеветь вместе со снижением процентных ставок, предрекают крупные инвестбанки, оговариваясь, что в 2019 г. этого так и не произошло. А в случае глобальных шоков именно доллар будет главным бенефициаром среди валют, замечает Дроздов.

этого так и не произошло. А в случае глобальных шоков именно доллар будет главным бенефициаром среди валют, замечает Дроздов.

Валюту нужно использовать для диверсификации портфеля, чтобы повысить его устойчивость к курсовым колебаниям, но не с целью заработать на них, предупреждают эксперты. «Самый универсальный вариант – корзина, 50% которой приходится на рубль, а 50% – на другие валюты: доллар, евро, швейцарский франк», – говорит Бахтин. В этом случае, по его словам, вне зависимости от валютной волатильности рублевый эквивалент будет сохраняться.

Драгоценная защита

Классический защитный актив на период неопределенности или на случай обвала фондовых рынков – золото. В 2019 г. оно подорожало более чем на 15% с локальным максимумом $1530 за тройскую унцию в конце августа. По мнению руководителя направления перспективных исследований Julius Baer Карстена Менке, разрешение торгового конфликта США и Китая и улучшение прогноза роста глобального ВВП могут в краткосрочной перспективе негативно сказаться на рынке золота, но во второй половине года рост мировой экономики должен замедлиться, что поддержит спрос на золото. С учетом ожидаемого ослабления доллара стоимость унции превысит $1550, ждет он.

С учетом ожидаемого ослабления доллара стоимость унции превысит $1550, ждет он.

Для диверсификации рисков в 2020 г. драгоценные металлы должны занимать не менее 10% портфеля, считает руководитель Sberbank Investment Research Ярослав Лисоволик, в случае ожидания роста цен на драгоценные металлы их долю можно нарастить и до 25%. Sberbank Investment Research прогнозирует, что в 2020 г. цена тройской унции будет держаться на уровне $1500, что превышает среднюю оценку 2019 г. – $1390. Аналитики банка «Уралсиб» считают, что в 2020 г. унция золота будет стоить около $1480. А старший аналитик ИАЦ «Альпари» Анна Бодрова ждет цены в диапазоне $1400–1600 при стабильной ситуации на мировых площадках и роста до $1850, если инвесторам срочно понадобится защитный актив. «Золото – инвестиция для терпеливых, с горизонтом не менее пяти лет, и для инвестиционной покупки нужно дождаться возвращения котировок к $1250–1350», – говорит она.

Рискнуть по-русски

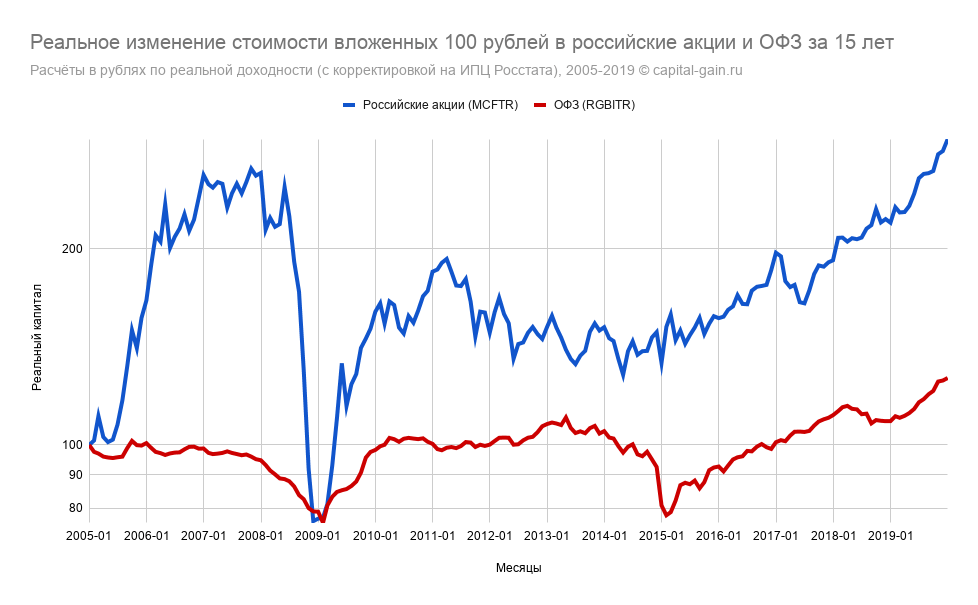

Если в 2020 г. спада в мировой экономике не произойдет, то фондовый рынок может порадовать инвесторов, рассчитывают аналитики. Фаворитом многих профессиональных игроков остается российский рынок: компании платят высокие дивиденды, а акции дешевле зарубежных аналогов. Помимо сравнительной дешевизны российского рынка его поддержат продолжающееся снижение ставок, переток локальных инвесторов из депозитов и инструментов фиксированного дохода в акции, а также стабильность макроэкономической ситуации, указывает портфельный управляющий УК «Альфа-капитал» Эдуард Харин. Многие российские бумаги по-прежнему недооценены по сравнению с зарубежными аналогами, отмечает руководитель департамента инвестиционных продуктов Sova Capital Георгий Майоров. Наиболее безопасный, хотя и не самый доходный вариант, – инвестировать в индекс Мосбиржи, купив, к примеру, БПИФ или ETF, предлагает он.

спада в мировой экономике не произойдет, то фондовый рынок может порадовать инвесторов, рассчитывают аналитики. Фаворитом многих профессиональных игроков остается российский рынок: компании платят высокие дивиденды, а акции дешевле зарубежных аналогов. Помимо сравнительной дешевизны российского рынка его поддержат продолжающееся снижение ставок, переток локальных инвесторов из депозитов и инструментов фиксированного дохода в акции, а также стабильность макроэкономической ситуации, указывает портфельный управляющий УК «Альфа-капитал» Эдуард Харин. Многие российские бумаги по-прежнему недооценены по сравнению с зарубежными аналогами, отмечает руководитель департамента инвестиционных продуктов Sova Capital Георгий Майоров. Наиболее безопасный, хотя и не самый доходный вариант, – инвестировать в индекс Мосбиржи, купив, к примеру, БПИФ или ETF, предлагает он.

Тем не менее формировать портфель лучше из отдельных инструментов, считает Кирсанова. По ее словам, осторожным инвесторам подойдут компании с низкими мультипликаторами и высокой дивидендной доходностью, агрессивным – акции компаний цикличных секторов, в частности металлургии: интерес к ней с началом торговых войн серьезно упал, обеспечив не только существенный потенциал роста, но и высокую дивидендную доходность.

Крупнейшие российские компании все большую часть прибыли отдают на дивиденды и ожидаемая дивидендная доходность по индексу Мосбиржи на следующий год превосходит доходности ОФЗ на всей кривой и сопоставима с доходностью корпоративных бумаг (например, по индексу IFX-Cbonds), констатирует главный аналитик Промсвязьбанка Михаил Поддубский. По данным Bloomberg, ожидаемая дивидендная доходность «Газпрома» – 6,65%, X5 Retail Group – 4,15%, МТС – 9,38%, Сбербанка – 6,63%, «Норникеля» – 8,58%, перечисляет Майоров.

По прогнозам Morgan Stanley, в 2020 г. средняя дивидендная доходность российских акций достигнет 8,4%, все больше компаний платят большие дивиденды по четким и понятным формулам, рассказывал директор инвестиционного департамента УК «Атон-менеджмент» Евгений Малыхин. Его топовые идеи – «Газпром», «Норильский никель» и «Лукойл». «Атон» оценивает их потенциал роста в 23, 19 и 18% соответственно, ожидаемая дивидендная доходность за 2019 г. – 6,7, 10,7, 8,4%. Среди фаворитов руководителя ИАЦ «Альпари» Александра Разуваева помимо «Газпрома» также «Сургутнефтегаз», накопивший $51 млрд.

Исполнительный директор «ВТБ капитал инвестиций» Владимир Потапов отдает предпочтение акциям компаний, ориентированных на внутренний спрос: это телекоммуникации, банковский бизнес, ритейл, электроэнергетика. «Именно в этих секторах ожидается опережающий рост прибыли на акцию», – прогнозирует он. Директор аналитического департамента ИК «Регион» Валерий Вайсберг в 2020 г. предлагает сделать ставку на Сбербанк и «Новатэк», оценивая доходность вложений в 20–25% и 15–20% соответственно. Харин считает, что существенный интерес могут представлять компании с рублевой выручкой и высоким уровнем дивидендов (МТС, ФСК, «Юнипро», «Русгидро»). Начальнику управления анализа рынков «Открытие брокера» Константину Бушуеву из ликвидных бумаг нравятся акции Сбербанка и «Татнефти», а также «Алросы», «Интер РАО», UC Rusal, «Русгидро», АФК «Система» и «Детского мира».

Заморские территории

Что касается зарубежья, то многие аналитики считают американский фондовый рынок предпочтительнее европейского. Америка продолжает себя чувствовать явно лучше других стран, американский бизнес по-прежнему «генерит» неплохую прибыль, отмечает руководитель аналитического центра «Санкт-Петербургская биржа» Павел Пахомов. Аналитики ИАЦ «Альпари» уверены, что до выборов президента США потрясений на рынках не будет, как и обострения торговых споров США и Китая. Главная задача, стоящая перед администрацией Трампа, – сохранить «красивую картинку» до выборов, уверен Пахомов.

Америка продолжает себя чувствовать явно лучше других стран, американский бизнес по-прежнему «генерит» неплохую прибыль, отмечает руководитель аналитического центра «Санкт-Петербургская биржа» Павел Пахомов. Аналитики ИАЦ «Альпари» уверены, что до выборов президента США потрясений на рынках не будет, как и обострения торговых споров США и Китая. Главная задача, стоящая перед администрацией Трампа, – сохранить «красивую картинку» до выборов, уверен Пахомов.

По наблюдениям Бахтина, в 2019 г. на американском рынке была крайне высока концентрация средств фондов, размещаемых в ограниченном количестве голубых фишек. Поэтому в 2020 г. он ожидает повышенных темпов роста отдельных компаний, которые «не на слуху». Его поддерживает руководитель направления акций глобальных рынков УК «Система капитал» Никита Емельянов: «Китай и США приходят к консенсусу по торговой сделке, решается ситуация с Brexit, в Европе и США восстанавливаются индексы деловой активности, поэтому если горизонт инвестиций – до года, для входа в рынок стоит подождать коррекции примерно на 5% от максимумов 2019 г. , так как хорошие новости уже заложены в ценах бумаг и рынки слегка перегреты». Тем же, кто готов инвестировать на более длинный срок, стоит подумать о компаниях малой и средней капитализации. «В первой половине года динамика индекса компаний малой капитализации Russell 2000 может существенно опередить S&P 500. В частности, есть много интересных историй среди разработчиков программного обеспечения (Hubspot, Nutanix, Zendesk, Splunk), – говорит Емельянов. – А через полгода можно будет пересмотреть позицию и вернуться в акции голубых фишек». Малыхин выделяет среди зарубежных акций бумаги химических компаний, в частности Dow Chemical и LyondellBasell, и компаний, связанных с развитием 5G: Skyworks Solutions, Marvell Technology и др. А Пахомов – акции биотехнологического сектора.

, так как хорошие новости уже заложены в ценах бумаг и рынки слегка перегреты». Тем же, кто готов инвестировать на более длинный срок, стоит подумать о компаниях малой и средней капитализации. «В первой половине года динамика индекса компаний малой капитализации Russell 2000 может существенно опередить S&P 500. В частности, есть много интересных историй среди разработчиков программного обеспечения (Hubspot, Nutanix, Zendesk, Splunk), – говорит Емельянов. – А через полгода можно будет пересмотреть позицию и вернуться в акции голубых фишек». Малыхин выделяет среди зарубежных акций бумаги химических компаний, в частности Dow Chemical и LyondellBasell, и компаний, связанных с развитием 5G: Skyworks Solutions, Marvell Technology и др. А Пахомов – акции биотехнологического сектора.

А вот в акции азиатских компаний следует инвестировать с осторожностью, предупреждает Майоров: «Торговые войны, противостояние в Гонконге, непрозрачная отчетность компаний, сильная закредитованность в Китае и дефолты крупных компаний – эти факторы с учетом и без того высокой волатильности азиатских рынков могут представлять повышенные риски для инвесторов в наступающем году».

Тем, кто доверяет фондовым «гуру», Беккер рекомендует в 2020 г. обратить особое внимание на компанию Уоррена Баффетта Berkshire Hathaway. Она накопила $128,2 млрд, которые могут быть использованы для покупки подешевевших бумаг в случае обвала на рынке. «Это даст компании колоссальное преимущество на ближайшие 3–5 лет, а может, и дольше», – говорит Беккер.

Беккер и президент инвестиционной группы «Московские партнеры» Евгений Коган (в своем Telegram-канале) обращают внимание на завершение большой коррекции в секторе компаний, занятых в сфере выращивания и переработки конопли, а также производства из нее медицинских препаратов. Но это идея только для тех, кто готов рискнуть ради больших заработков, предупреждает Беккер.

Сколько принесут долги

Маловероятно, что в 2020 г. долговые рынки продолжат расти теми же темпами, что в 2019-м, говорят аналитики, тем не менее заработать на них по-прежнему можно, преимущественно на корпоративных бумагах и облигациях развивающихся рынков.

В 2019 г. рублевые облигации принесли инвесторам 13–15% годовых, констатирует портфельный управляющий УК «Альфа-капитал» Евгений Жорнист. Это произошло благодаря снижению доходностей вслед за ключевой ставкой ЦБ. В 2020 г. она может быть снижена с 6,25 до 5,5–6% по разным прогнозам, что дополнительно поддержит рынок рублевого долга. «В 2020 г. мы можем увидеть более существенное снижение ставок, чем ЦБ и рынок ожидают в данный момент: инфляция уже ощутимо ниже таргета ЦБ, а в начале 2020 г. окажется в районе 2,5%, – говорит Лисоволик. – В этих условиях доходности рублевых облигаций продолжат снижаться».

«Рубль скорее будет укрепляться по отношению к твердым валютам, что также делает рублевые облигации привлекательной инвестицией», – говорит Жорнист, но он предпочитает не ставить на общий рост долгового рынка, а отдает предпочтение отдельным недооцененным долгам во втором-третьем эшелоне и умеренной дюрации.

Лучший по соотношению риска и дохода вариант вложений в гособлигации – ОФЗ с погашением через 5–10 лет, считает руководитель дирекции анализа долговых инструментов банка «Уралсиб» Ольга Стерина: на них в ближайший год инвесторы смогут заработать 9,3–9,4% за счет роста цены и купонов (без реинвестирования), если ключевая ставка упадет на 50 базисных пунктов, 5–10-летние бумаги будут расти в цене, но и в случае форс-мажоров и роста доходностей этих бумаг будет «не так больно», добавляет заместитель гендиректора по активным операциям ИК «Велес капитал» Евгений Шиленков. Активно наращивать долю ОФЗ в портфеле он не советует, но уже купленные нужно сохранить.

Активно наращивать долю ОФЗ в портфеле он не советует, но уже купленные нужно сохранить.

К III кварталу ключевая ставка достигнет 5,5%, а доходности ОФЗ могут опуститься еще на 30–40 базисных пунктов: до 5,6–5,75% по трехлетним бумагам и до 6–6,15% по 10-летним, ждет исполнительный директор департамента анализа рыночной конъюнктуры Газпромбанка Андрей Кулаков. Он советует в первом полугодии занимать позиции в длинных ОФЗ, которые обеспечат наибольший совокупный доход за счет изменения цены и купонного дохода, но после того как доходности закрепятся на указанных уровнях, оставаться в длинных бумагах смысла не будет.

Аналитики предполагают, что корпоративные облигации могут оказаться выгоднее ОФЗ, так как будут дорожать быстрее. Фавориты «Уралсиба» – облигации «Тинькофф» с офертой в сентябре 2022 г. (доходность к оферте – 7,7% годовых), ВЭБа с погашением в июне 2023 г. (6,9%), Evraz с погашением в июле 2024 г. (7,25%), АФК «Система» с офертой в октябре 2029 г. (7,9%), ритейлера «О’кей» с офертой в апреле 2022 г. (8%). А среди евробондов российских компаний Стерина выделяет долларовые бумаги МКБ (старший выпуск) с погашением в 2024 г. (4,9% годовых), евробонды ММК с погашением в 2024 г. (3%), «Полюса» с погашением в 2023 г. (3,1%).

(8%). А среди евробондов российских компаний Стерина выделяет долларовые бумаги МКБ (старший выпуск) с погашением в 2024 г. (4,9% годовых), евробонды ММК с погашением в 2024 г. (3%), «Полюса» с погашением в 2023 г. (3,1%).

Аналитики также рекомендуют развивающиеся долговые рынки, где доходности существенно выше, чем в США и Европе. Например, евробонды Индонезии (доходность 10-летних бумаг в локальной валюте с учетом инфляции 4,1%), Филиппин (3,8%). Среди корпоративных бондов развивающихся стран тоже много недооцененных, отметил руководитель отдела управления бумагами с фиксированной доходностью УК «Сбербанк управление активами» Ренат Малин. Он рекомендует облигации инфраструктурной Transnet SOC и химической Sasol из ЮАР, турецких телекоммуникационных Turkcell и Turk Telekomunikasyon AS, бразильской Petrobras.

Вне зависимости от инвестиционной стратегии аналитики призывают проявлять осторожность и следить за политикой. Финансовые рынки стали слишком сильно зависеть от политиков, констатирует Пахомов, а они непредсказуемы, в то время как деньги любят тишину и предсказуемость.

Доходное место: в каких странах менее рискованно вкладывать деньги

Движение цен рисковых активов на мировых финансовых рынках под влиянием геополитических, экономических и, как показал «коронакризис», гуманитарных факторов, как правило, характеризуется однонаправленностью. Глобальные позитивные драйверы приводят к притоку инвесторов в финансовые инструменты подавляющего большинства стран, рост же неопределенности выливается в падение биржевых индексов.

Однако фондовые инструменты крупнейших экономик по-разному проявляют чувствительность к тем или иным факторам их ценообразования. Ряд стран демонстрируют большую устойчивость цен национальных активов к факторам внешней среды, акцентируя внимание участников рынка на внутренних условиях инвестиций. Напротив, фондовые площадки других государств способны проявлять повышенную отзывчивость к общемировым трендам, усугубляя ситуацию и внутристрановыми особенностями.

На рисунке представлена экстремальная волатильность биржевого индекса Аргентины Merval: риск инвестиций в акции компаний страны кратно превышает показатели риска ведущих биржевых площадок.

Реклама на Forbes

Вообще говоря, привлекательность фондового рынка страны подразумевает оценку его потенциала, или доходности вложений, и присущих инвестиционному процессу рисков. Если получение прибыли носит вероятностный характер, а доходность прошлых периодов не гарантирует достижения положительного результата в будущем, то, исследуя статистические зависимости движения цен фондовых инструментов на больших исторических массивах данных, можно с высокой степенью достоверности определить рискованность инвестиций и допустимые масштабы убытков.

В конечном счете страны с повышенной волатильностью биржевых индексов и чувствительностью к негативным общемировым тенденциям будут характеризоваться и существенным риском получения потерь по инвестициям.

С целью оценки устойчивости национальных фондовых площадок к процессам, протекающим на глобальных рынках капитала, проведем исследование показателей риска индексов акций крупнейших экономик мира и выявим наиболее привлекательные страны для вложения средств с позиции риска и доходности инвестиций.

Базой исследования выбраны биржевые индексы стран из группы 20 ведущих экономик мира. На долю стран G-20 приходится порядка 80% глобального ВВП и примерно столько же от общей капитализации всех фондовых рынков мира, взлетевшей к началу 2020 года выше $85 трлн.

Эталонным показателем или бенчмарком для сравнения страновых фондовых индексов выступил глобальный индекс MSCI All Country World Index (ACWI), отражающий динамику 23 развитых и 26 развивающихся рынков акций.

Временной интервал оценки — 5 лет, с июля 2015 года и по настоящее время на основе недельных значений индексов. Столь долгосрочный характер наблюдения за динамкой мировых рынков акций обусловлен необходимостью получения более достоверных результатов. С учетом существенных изменений цен биржевых активов в первой половине 2020 года на волне экономико-гуманитарного кризиса из-за возведения барьеров распространению пандемии, отдельно проведен анализ устойчивости страновых индексов акций и за последние 12 месяцев.

В качестве индикаторов риска инвестиций в страновые индексы рассматриваются следующие показатели:

Бета-коэффициент (β) — показатель, характеризующий чувствительность национального индекса акций к изменению эталонного MSCI ACWI за аналогичный период времени. Нормативное значение β равно 1.

Страновой индекс со значением «бета» больше 1 характеризуется повышенным риском вложения средств. Например, если текущая годовая «бета» рынка Бразилии составила 1,12 по отношению к бенчмарку MSCI ACWI, это означает, что при изменении глобального индекса на 1% индекс Bovespa изменится сильнее — на 1,12%.

Однако повышенный бета-коэффициент индекса акций может привлекать спекулятивно-настроенных инвесторов, рассчитывающих увеличить свою доходность на волне общемирового подъема рынков. Напротив, в ситуации глобального спада, высокая бета рынка страны таит риски дополнительных потерь стоимости активов.

В ситуации повышенной неопределенности целесообразно выбирать индексы со значением «бета» <1.

Коэффициент корреляции (R) — показатель, отражающий силу взаимосвязи индекса конкретной страны и эталона MSCI ACWI. Чем ближе значение показателя к 1, тем связь сильнее. Исторически у американского рынка с глобальным бенчмарком очень высокая прямая сила связи (0,96), что отражает ведущую роль рынка акций США в ценообразовании мировых фондовых активов.

Долгосрочная слабо отрицательная корреляция китайского рынка акций говорит об обратной зависимости индекса Shanghai Composite от мирового эталона и подавляющем влиянии внутристрановых факторов на динамику национального рынка капитала.

Сигма-коэффициент (σ) — показатель волатильности рынка акций относительно средних значений его доходности за период. Коэффициент сигма или стандартное отклонение отражает статистически возможную величину потерь в стоимости актива в процентах за определенный период времени.

Например, волатильность фондового рынка Аргентины за последний год составила 63%, что говорит о чрезвычайно высоких рисках инвестиций в ценные бумаги страны относительно большинства фондовых рынков мира.

Реклама на Forbes

Доходность индекса (I) за период приведена в качестве справочного значения, а также для оценки эффективности инвестиции при соотнесении средней доходности за период и риска соответствующего фондового индекса.

При помощи показателя риск/доходность (σ/I) можно провести отбор наиболее привлекательных финансовых инструментов для включения их в сбалансированный инвестиционный портфель. В общем, чем значение риск/доходность ниже, тем инвестиционно-привлекательнее выглядит тот или иной страновой индекс акций.

Оценка риска инвестиций в индексы стран G-20 на долгосрочном временном интервале (5 лет) представлена в таблице, отсортированной по масштабу ВВП стран мира.

После завершения программы количественного смягчения (QE) в США в конце 2014 года международный валютный рынок пришел в движение, обусловив существенные изменения риск-параметров мировых рынков акций.

Если в конце 2000-х можно было наблюдать значение бета коэффициента в диапазоне 1,5–2 (когда при каждом отклонении бенчмарка на 1% индексы развивающихся рынков кратно падали или росли), то за последние 5 лет тенденция к снижению бета-параметра лишь усилилась: финансовые рынки «молодых» экономик перестали так чутко реагировать на внешние факторы, повысив вес внутренних драйверов ценообразования рисковых активов.

Реклама на Forbes

Бета композитного индекса развивающихся экономик (MSCI EM, emerging market) в настоящее время равна 1, демонстрируя полную синхронность с ACWI.

Таким образом, из всех стран G-20, относительно низкой восприимчивостью к глобальным тенденциям характеризуются индексы Саудовской Аравии, Китая, России, Индонезии, Австралии и Турции. В данных экономиках внутренние факторы доминируют над внешними драйверами цен национальных активов. При этом масштаб экономики не оказывает влияние на чувствительность рынка акций: бета коэффициента второй по величине ВВП страны, Китая, в 2 раза ниже показателя США и Японии.

По параметру корреляции, отражающего силу взаимосвязи индексов, подавляющее большинство национальных фондовых рынков характеризуются однонаправленностью движения с эталонным индикатором ACWI. Однако в последние годы связь китайского и мексиканского рынков акций с динамикой бенчмарка не диагностируется. В силу своего масштаба, по-прежнему, очень высокая прямая сила связи наблюдается у рынка акций США, который по сути также может выступать бенчмарком для большинства стран.

В силу своего масштаба, по-прежнему, очень высокая прямая сила связи наблюдается у рынка акций США, который по сути также может выступать бенчмарком для большинства стран.

Волатильность (сигма) G-20, как правило, укладывается в диапазон 40–50%, и это означает, что на долгосрочном 5-летнем интервале риск убытков не превышал и половины инвестиционного капитала. При этом максимальным риском потерь обладает рынок Аргентины (91%) в силу многолетнего дефолтного состояния экономики страны. К рынкам с наименьшей волатильностью можно отнести Канаду, Австралию, Мексику, Индонезию, Великобританию, Южную Корею, Индию и Россию.

Наибольшую доходность (I) за исследуемый период показали рынки Аргентины, Бразилии и России. Относительный показатель инвестиционной привлекательности, рассчитываемый на основе соотнесения риска инвестиций и исторического результата от вложений средств, выводит в лидирующую группы следующие рынки стран: Россия (0,66), Бразилия (0,69), США (0,82). Значение коэффициента риск/доходность <1 говорит об адекватности принимаемых инвестором рисков математическому ожиданию дохода.

Реклама на Forbes

Относительно неплохими позициями обладают рынки акций Турции (1,04) и Индии (1,09). Почти полная неопределенность результата инвестиций в рынок Аргентины, по причине экстремальной волатильности цен, не позволяет рассматривать значение показателя риск/доходность, равное 0,53, в качестве индикатора принятия инвестиционного решения. Простыми сломами, риск полной потери капитала на фондовом рынке Аргентины может реализоваться ранее, чем будет достигнут прогресс.

Статистические параметры риска и доходности инвестиций в страновые индексы G-20 за последние 12 месяцев представлены в таблице:

Рекордная волатильность первого полугодия 2020 года, ставшая отражением исторического обвала фондовых рынков в марте этого года на волне «коронакризиса» и последовавшего с апреля столь же стремительного восстановления котировок акций на фоне безлимитного монетарного стимулирования, существенным образом сказалась на метриках риска.

Поскольку доходность рынка является случайной величиной, а процесс восстановления экономики идет в каждой стране в своем темпе, расчет относительного показателя риск/доходность не производился, а оценка инвестиционной привлекательности фондовых рынков осуществлялась исключительно на основе чувствительности национальных индексов к общемировому социально-экономическому кризису и волатильности.

Тем не менее, и в ситуации высокой неопределенности можно выделить рынки, продемонстрировавшие относительную устойчивость. Наименьшую волатильность за последний год проявили индексы Китая и России. Несмотря на почти сопоставимые значения параметров риска Австралии, Мексики, Индонезии и Саудовской Аравии, доходность фондовых рынков этих стран до сих пор находится на отрицательной территории.

Реклама на Forbes

ВыводыВ последние годы наблюдается тенденция снижения чувствительности национальных рынков акций, особенно в развивающихся экономиках, к изменчивости цен на глобальных биржевых площадках. Значение внутристрановых факторов ценообразования рисковых активов возрастает. Наглядным примером роста устойчивости национальных рынков акций служит падение показателя «бета» для России и Китая.

Высокая волатильность фондовых индексов сейчас в большей степени присуща развитым рынкам. Причина такого положения кроется как в высокой капитализации и ликвидности рынков, привлекающие спекулянтов, так и структуре ВВП развитых стран: исследование показало высокую уязвимость стран в эпоху кризиса, где доля сектора сферы услуг существенно превышает уровень промышленных сил. Средний фондовый риск развивающихся экономик почти на 2 п.п. ниже глобальных развитых рынков. Относительно низкая амплитуда колебаний индексов характерна для Китая, России, Мексики, Саудовской Аравии, Индонезии и Австралии — единственного представителя группы развитых рынков, относящегося к Азиатско-Тихоокеанскому региону.

По совокупности риск-параметров наибольшей инвестиционной привлекательностью в долгосрочной перспективе обладают рынки акций России, Бразилии и Китая. Все они относятся к развивающимся экономикам, а по критерию риск/доходности способны «конкурировать за капитал» с ведущими биржевыми площадками мира, в том числе и США. В краткосрочном периоде ряд стран группы BRICS также демонстрируют пониженные риски инвестиций.

На основе результатов оценки инвесторы с различными предпочтениями способны выбрать подходящий себе рынок акций по соотношению риска и доходности. Возможности межстрановой и даже межрегиональной диверсификации позволяют снизить риск инвестиций отдельно взятого фондового рынка страны.

Мнение автора может не совпадать с точкой зрения редакции

Реклама на Forbes

Alphabet увеличила чистую прибыль в III квартале на 68%, лучше прогноза

Этот контент был опубликован 27 октября 2021 года — 07:10Маунтин-Вью. 27 октября. ИНТЕРФАКС — Американская Alphabet Inc., холдинговая компания Google, увеличила чистую прибыль в третьем квартале 2021 года на 68%, выручку — на 41%.

Росту финансовых показателей компании способствовало существенное повышение доходов Google от рекламы. В условиях пандемии COVID-19, когда посещаемость обычных магазинов снизилась, и покупатели переключились на онлайн-покупки, рекламодатели стали более активно вкладывать деньги в цифровое продвижение товаров.

Как говорится в пресс-релизе Alphabet, ее чистая прибыль в июле-сентябре составила $18,94 млрд по сравнению с $11,25 млрд за аналогичный период прошлого года.

Прибыль в расчете на акцию выросла до $27,99 с $16,4. Эксперты, опрошенные FactSet, в среднем прогнозировали чистую прибыль компании на уровне $23,73 на акцию.

Квартальная выручка Alphabet увеличилась до $65,12 млрд с $46,17 млрд годом ранее.

Выручка без учета расходов на приобретение трафика, которые составили $11,5 млрд, повысилась на 41%, до $53,62 млрд при среднем прогнозе рынка для этого показателя в $52,3 млрд.

Рекламные доходы Google в минувшем квартале подскочили на 43%, до $53,1 млрд. В частности, поисковый сервис заработал на рекламе $37,9 млрд, на 44% больше, чем годом ранее. Доходы от рекламы на YouTube выросли на 43%, до $7,21 млрд. Этот показатель, однако, оказался хуже среднего прогноза экспертов, опрошенных Bloomberg, на уровне $7,5 млрд.

Главный финансовый директор компании Рут Порат отметила, что изменение настроек приватности для устройств Apple оказало «сдержанное влияние на выручку YouTube». Как сообщалось, с апреля этого года Apple начала требовать от владельцев приложений запрашивать у пользователей информацию о том, какими данными они готовы делиться.

Выручка сервисов Google в целом повысилась на 41%, до $59,88 млрд, выручка Google Cloud подскочила на 45%, до $4,99 млрд, также оказавшись хуже среднего прогноза Уолл-стрит в $5,04 млрд.

В минувшем квартале Alphabet выкупила 4,6 млн собственных акций на общую сумму $12,6 млрд.

Акции компании подешевели на 0,8% на дополнительных торгах во вторник. Капитализация Alphabet с начала 2021 года выросла на 59% и составляет $1,84 трлн. Фондовый индекс S&P 500 за этот период прибавил 22%.

пк ак ав*

В какие проекты можно вложить деньги удаленно?

Сегодня можно работать и зарабатывать, не выходя из дома, имея доступ к инструментам инвестиционного рынка. Наверняка какие-то слова из этого списка уже знакомы интернет-пользователю:

- брокер;

- трейдер;

- криптовалюта;

- биткоин;

- акции;

- дивиденды и т. д.

Все эти термины являются обычными для инвестора на финансовой бирже и более подробнее о них можно узнать на fxpro отзывы.

Чем интересны проекты на инвестиционном рынке?

Инвестиционный рынок довольно разнообразен и открывает большие возможности перед вкладчиком. Инвестор может начать работать на нем с небольшой суммы, чтобы удостовериться в реальной прибыли и минимальных рисках. Сам рынок делится на несколько направлений, можно работать одновременно по всем, используя специально разработанные стратегии, или выбрать что-то одно и вкладывать средства в какой-то определенный инвестиционный портфель.

Что нужно для начала работы на рынке

Прежде всего, необходимо выбрать брокера, в чем поможет Traders Union. Он откроет специальный счет для работы на бирже и будет сопровождать инвестора, помогая ему освоится на рынке. Кроме этого, рекомендуется ознакомиться с теми направлениями, которые предлагает финансовый сектор:

- цифровые деньги;

- акции, ценные бумаги, облигации;

- валюта;

- драгоценный металл и камни.

Это основные сегменты, которые пользуются популярностью вкладчиков, но стоит выделить из них цифровую валюту и акции, которые являются лидерами по популярности.

Цифровая валюта и акции

В каждом из направлений инвестор может сформировать при помощи брокера портфель с ценными активами. Например, на криптовалютной бирже можно создать портфель с альткоинами и биткоином. Основным активом будет биткоин, а оставшуюся долю нужно поделить между альткоинами. Такой портфель гарантирует прибыль и безопасность во время кризиса.

В работе с ценными бумагами компаний необходимо позаботиться о том, чтобы основная доля портфеля состояла из «Голубых фишек». Это активы компаний, которые зарекомендовали себя на рынке как стабильные организации, активы которых даже во время кризиса, проседая, не обваливаются совершенно и быстро восстанавливаются.

Работа на инвестиционной бирже – это серьезный труд, который не терпит игроков и требует регулярной аналитики и быстрой реакции вкладчика на любые изменения. Инвестору необходимо тесное сотрудничество со своим брокером, чтобы успеть выводить активы или переориентировать их в другие выгодные направления.

во что вкладывать деньги — Минфин

Нет более постоянного, чем временное

«Инфляция, безработица, разгул преступности!» — старое советское пропагандистское клише, доказывающее всю человеконенавистническую суть капитализма, снова обрело актуальность. И не только по отношению к западному миру, но и ко многим развивающимся странам, лишь недавно сделавшим первый шаг от коммунизма и феодализма к более совершенному общественному устройству. Украина — не исключение. У нас есть все: и преступность, и безработица, а теперь вот и инфляция вернулась.

И вернулась достаточно давно. Не сомневаюсь, что и вы это заметили, и уже не первый месяц жалуетесь на то, как растут цены на «все». Хотя, может мы стали слишком привередливыми и все видим в черном цвете, ведь согласно официальной статистике до последнего времени жаловаться было особенно не на что.

Те, кто отвечает в стране за экономику и финансы, заверяли нас, что все временно: рост цен незначительный, вызван быстрым восстановлением экономики после пандемического шока, и в скором времени нормализуется. Звучало успокаивающе, но, как оказалось, не очень реалистично: экономика растет так себе, а цены достаточно быстро. Кстати, в США и многих других развитых странах ситуация с инфляцией похожа — капиталы и доходы обесцениваются, и возникает вопрос, как этому противостоять?

Читайте также: Инвесторы «прячутся» от инфляции на рынке недвижимости. Акции каких REITs растут быстрее всего

США начинает снимать розовые очки

Что касается США — а о происходящем там есть смысл говорить всегда, ведь стоит американцам «чихнуть», как остальной мир уже трясется в лихорадке — то целевой показатель потребительской инфляции в 2% был превышен уже в марте, и с тех пор цены только растут.

В сентябре потребительская инфляция в США достигла тринадцатилетнего максимума, составив 5,4%. Это много, но до недавних пор американские власти твердили, что инфляция носит временный характер, и проблема рассосется сама по себе и достаточно скоро. Ожидания, к сожалению, не сбылись, а на фоне энергетического кризиса и дефицита «всего на свете» вряд ли сбудутся в обозримом будущем.

Да и Уолл-стрит, похоже, уже перестала верить в тезис о «временности», во всяком случае, так следует из последних заявлений руководителей крупнейших банков. Половина руководства американского центрального банка, который отвечает за ценовую стабильность в стране, тоже начала бить тревогу по поводу роста цен, вторая же половина, во главе с председателем Пауэллом, все еще сомневается, но думаю, что и ей недолго осталось.

Читайте также: Инфляция ускоряется: спасут вложения в бизнес, акции и недвижимость

В Украине заметили, но что дальше

В Украине проблемы начались даже раньше, чем в США. Первый «звоночек» прозвучал в декабре 2020-го, когда впервые за последние три года потребительская инфляция достигла целевого показателя НБУ в 5%. К чести руководителей центрального банка, нужно сказать, что проблему они не замалчивали, пытались бороться, с начала года подняв уровень процентной ставки аж на 2,5%, но помогло не сильно: инфляция продолжала расти каждый месяц и в сентябре достигла 11%.

Какого уровня она достигнет в ближайшие месяцы, сказать трудно, но, в целом, приходится склоняться к тому, что рост цен продолжится. Во всяком случае предпосылок для этого немало: от роста стоимости энергоносителей и всевозможного сырья до импорта инфляции из других стран, например, нашего крупнейшего торгового партнера Китая, где рост цен производителей в сентябре достиг 10.7%.

Каких «высот» мы достигнем и что делать власти в подобной ситуации, судить не берусь. Прежде всего, прогнозы — дело неблагодарное, да и у власти есть кому их делать — должны же придворные экономические советники с «модными» дипломами отрабатывать свой хлеб.

Так что давайте оставим «государевы проблемы» тем, кому и положено их решать, а сами подумаем, как спасать свои сбережения и капиталы, если они, конечно, у вас есть. А если нет, то и переживать не о чем — бюджетникам, пенсионерам и прочим гражданам, материально зависимым от нашей власти, уже давно пора было стать фаталистами, покорившись злому финансовому року и судьбе.

Читайте также: Ценовой шок: как инвестору пережить период высокой инфляции

Шкурные вопросы

Итак, как сохранить и приумножить капитал? Ответ давно известен: инвестируя! По-другому ничего не выйдет. Поэтому, вооружившись историческими данными, предлагаю посмотреть, какие классы активов лучше всего сохраняют стоимость в периоды повышенной инфляции, в какие из них мы можем инвестировать самостоятельно, и что из этого доступно в Украине.

В качестве отправной точки можем использовать недавнее исследование крупнейшего американского банка Wells Fargo, анализирующее результаты инвестирования в разные классы активов на протяжении последних двадцати лет.

Ставка на нефть

Итак, на первом месте по доходности, оставив далеко позади всех конкурентов, находятся инвестиции в нефть. Во времена повышенной инфляции (когда рост цен составляет больше 0,3% в месяц), ее цена выросла на 41%. И чтобы заработать, не обязательно скупать бочки нефти или заливать канистры бензином и складировать их у себя во дворе. Намного проще купить акции крупнoго публичного фонда United States Oil Fund (USO), инвестирующего в нефтяные фьючерсы.

Еще лучшей альтернативой, на мой взгляд, станут акции компаний нефтегазового сектора, начиная от производителей оборудования и заканчивая вертикально интегрированными гигантами. В Украине нефтяных компаний, куда бы мог инвестировать рядовой гражданин, нет. Теоретически, вы можете вступить в партнерство с государством и олигархами, купив акции Укрнафты, но, на мой взгляд, уж лучше пусть все съест инфляция.

Читайте также: Почему нефть будет дорожать дальше и что нам с этого

Связь с развивающимися рынками

На втором месте — акции компаний развивающихся стран, выросшие в периоды повышенной инфляции на 18%. С одной стороны, Украина в эту категорию попадает, ведь мы — развивающаяся страна, правда, очень медленно и иногда не туда, куда нужно. Но, к сожалению, у нас нет собственного рынка акций. Так что, опять же, смотрите в сторону акций китайских, индийских, бразильских и других компаний из быстро развивающегося мира.

А ещё проще — купите акции инвестиционного фонда Vanguard FTSE Emerging markets (VWO), который включает 5 210 компаний из развивающихся стран и вполне может обладать большим неизрасходованным потенциалом.

В целом же, в периоды высокой инфляции акции выглядят намного предпочтительнее других активов. И если вы считаете, что связываться с развивающимися рынками слишком рискованно, то можете обратить внимание на акции крупнейших мировых компаний и банков, представляющих циклические сектора экономики: финансовый, индустриальный, сырьевой и коммуникационный. В периоды повышенной инфляции, в течение последних двух десятилетий, их рост составлял немногим более 16%.

Золото не подведет

Замыкает первый отряд победителей золото, выросшее в периоды повышенной инфляции на 16%. Золотые слитки вы, конечно, можете купить и в украинском банке, но беда в том, что разница между ценой покупки и продажи составит 15%-20%. Слишком много! А к тому же, их нужно где-то хранить и нет сомнений, что намного практичнее покупать акции фонда SPDR Gold Trust (GLD), который выполнит за вас всю работу по покупке и хранению золотых слитков. Да и ликвидность у него отличная.

Наверное, к этому перечню было бы справедливо добавить и криптовалюты, которые их почитатели называют «цифровым золотом». В Украине это «добро» вполне доступно, стать криптоспекулянтом проще простого, но, к сожалению, какие-то логичные аргументы в пользу того, что этот класс активов будет расти или падать в цене, привести сложно. Криптовалютами движет вера, а где есть вера, там остается мало места для фундаментального анализа.

Читайте также: Топ-10 книжных новинок о деньгах и инвестициях ко Дню сбережений

Недвижимость для подстраховки

Ну, и нельзя обойти вниманием недвижимость — самый популярный в Украине инвестиционный инструмент.

Теоретически, во всем мире, особенно развитых странах, недвижимость принято считать неплохой страховкой от инфляции. Вот только, боюсь, что в Украине, с ее отсталой экономикой, нарастающим демографическим кризисом и неистощимым предложением квадратных метров, эта закономерность может быть нарушена. Все пузыри рано или поздно лопаются и, спасаясь от инфляции, обидно будет пасть жертвой какого-нибудь украинского «Evergrande».

С чем не стоит связываться

Больше всего в периоды высокой инфляции достается облигациям. Это определено финансовой природой инструмента. Но облигации облигациям рознь. И если TIPS (государственные облигации, защищенные от инфляции) исторически демонстрировали рост в 13%, то облигации развивающихся стран теряли больше всех в сравнении с другими классами активов — целых 8%.

Кстати, облигаций в Украине навалом: от ОВГЗ до квазисуверенных долгов государственных компаний и банков и заканчивая горсткой корпоративных облигаций. Ну почему у нас всегда так много того, чего стоит сторониться?

Читайте также: Почему женщины зарабатывают на инвестициях больше, чем мужчины

Вместо выводов

Итак, каков итог? Прежде всего, хочется напомнить, что предыдущие результаты, на которых основаны изложенные выше выводы, — это не гарантия будущих. Во-вторых, к сожалению, в Украине пока достаточно сложно воспользоваться многими финансовыми стратегиями, которые позволяют защитить ваш капитал от обесценивания в периоды высокой инфляции. От национального рынка ценных бумаг остался лишь неликвидный рынок облигаций, преимущественно государственных, да ещё Государственная комиссия по ценным бумагам, призванная регулировать то, чего не существует.

Но, к счастью, все больше банков предлагают своим клиентам услуги по открытию брокерских счетов за границей, выведению частного капитала за рубеж и инвестированию в глобальные финансовые рынки. И пока власть занята превращением страны в «дивный новый мир», существующими возможностями стоит воспользоваться самостоятельно, конечно же, если у вас есть капитал, который вы не хотите бездумно потерять.

безопасных акций для покупки: инвестируйте в акции с низкой волатильностью в 2021 году

Обновлено: 28 июля 2021 г., 14:18

Хотя всем нам может понравиться идея безрискового инвестирования в акции, не существует такой вещи, как акции, которые были бы на 100% безопасными. Даже лучшие компании могут столкнуться с неожиданными проблемами, и даже самые стабильные корпорации часто испытывают значительную волатильность курса акций. Мы наблюдали это во время пандемии COVID-19, во время которой многие сильные компании испытали резкое падение стоимости акций.

Если вам нужны полностью безопасные инвестиции с небольшими шансами на потерю денег, казначейские ценные бумаги или компакт-диски могут быть вашим лучшим выбором.

Тем не менее, некоторые акции значительно безопаснее, чем другие. Если компания находится в хорошем финансовом состоянии, имеет ценовую власть над конкурентами и продает товары, которые люди покупают даже во время глубокой рецессии, это, вероятно, относительно безопасное вложение.

Семь безопасных акций для рассмотрения

С учетом вышеперечисленных характеристик, здесь (в произвольном порядке) представлены семь акций или фондов, которые должны обеспечить высокую доходность с течением времени:

1.Berkshire HathawayBerkshire Hathaway (NYSE: BRK.A), (NYSE: BRK.B) — это конгломерат, которому принадлежит около 60 дочерних предприятий, в том числе гигант автострахования GEICO, бизнес железнодорожного транспорта BNSF и аккумулятор. производитель Duracell. Многие из них (например, эти три) являются нециклическими предприятиями, которые в целом преуспевают в любом экономическом климате.

Кроме того, Berkshire владеет обширным портфелем акций с крупными позициями в Apple (NASDAQ: AAPL), Bank of America (NYSE: BAC), Coca-Cola (NYSE: KO) и многих других.Короче говоря, владение Berkshire — это как владение множеством различных инвестиций в одну акцию. Большинство компонентов было выбрано генеральным директором Уорреном Баффетом, одним из величайших инвесторов всех времен.

2. The Walt Disney CompanyБольшинство людей знают Disney (NYSE: DIS) за его тематические парки, кинофраншизы и персонажей, но об этом гиганте развлечений есть гораздо больше. Дисней также владеет огромной круизной линией; киностудии Pixar, Marvel и Lucasfilm; телевизионные сети ABC и ESPN; и потоковые сервисы Hulu, ESPN + и Disney +.

Его тематические парки обладают огромной ценовой политикой и хорошо себя чувствуют в большинстве экономических климатов. Франшизы фильмов Disney являются одними из самых ценных в мире, а их потоковый бизнес приносит большой (и быстрорастущий) поток регулярных доходов.

Однако Disney не был застрахован от пандемии COVID-19. В 2020 финансовом году компания испытала серьезное снижение доходов из-за временного закрытия тематических парков Диснея, круизной линии Диснея и кинотеатров.

Финансовые последствия продолжающихся закрытий сохранятся как минимум до 2021 года.

Несмотря на эти проблемы, цена акций Disney оставалась стабильной благодаря силе потокового бизнеса Disney + и новому вниманию компании к своей стратегии прямого обращения к потребителю. Эти инициативы продиктованы мощью любимого бренда Disney и ценной интеллектуальной собственностью компании. Те же самые качества делают Disney безопасным вложением в долгосрочную перспективу.

3. ETF с высокой дивидендной доходностью VanguardДивиденды являются хорошим показателем стабильности компании.Более того, акции с выплатой дивидендов, как правило, более стабильны в трудные времена, чем акции, по которым дивиденды не выплачиваются.

ETF Vanguard High Dividend Yield ETF (NYSEMKT: VYM) — это торгуемый на бирже фонд, который инвестирует в портфель акций с выплатой дивидендов выше среднего. Крупнейшие холдинги включают Johnson & Johnson (NYSE: JNJ), JPMorgan Chase (NYSE: JPM), Procter & Gamble (NYSE: PG) и Bank of America, но в целом фонд инвестирует более чем в 400 акций. .

4. Procter & GambleProcter & Gamble (NYSE: PG) — это в основном нециклический бизнес, который производит продукты, которые нужны людям в любой экономической среде. P&G является материнской компанией, выпускающей такие товары для дома, как Pampers, Downy, Tide, Charmin, Gillette, Old Spice и Febreze.

Чтобы дать вам представление о том, насколько стабильным и стабильным был бизнес Procter & Gamble с течением времени, примите во внимание, что компания увеличивала свои дивиденды в течение 64 лет подряд.Это одна из лучших дивидендных историй на всем фондовом рынке.

5. Индексный фонд недвижимости VanguardНедвижимость — это пример актива, который имеет тенденцию обеспечивать отличный долгосрочный рост без слишком большого риска. Инвестиционные фонды в сфере недвижимости, или REIT, позволяют инвесторам получить в своем портфеле доступ к коммерческой недвижимости, такой как офисные здания, торговые центры и многоквартирные дома.

Индексный фонд Vanguard Real Estate Index Fund (NYSEMKT: VNQ) инвестирует в различные акции недвижимости, выплачивает дивидендную доходность выше среднего и может представлять собой возможность долгосрочного инвестирования с меньшим риском, но с высоким потенциалом.

В 2020 году коммерческая недвижимость была одним из секторов, наиболее пострадавших от пандемии. Это связано с тем, что многие из основных объектов собственности, принадлежащих REIT, сдаются в аренду предприятиям, которые зависят от людей, которые могут и хотят физически к ним обращаться. Но тезис о долгосрочных инвестициях верен, и безопасность недвижимости не нарушена, особенно когда вы инвестируете в такой разнообразный индексный фонд, как этот.

6. StarbucksВам будет сложно найти бренд с большим конкурентным преимуществом, чем Starbucks (NASDAQ: SBUX).Его пользующийся доверием бренд дает компании ценовую власть над конкурентами, а ее масштабность также дает ей преимущества в эффективности. Другими словами, Starbucks может взимать больше денег, одновременно извлекая выгоду из ценовых преимуществ, которые дает такая крупная компания.

Starbucks из года в год продолжает увеличивать свою площадь и выручку. Трудно представить себе мир, в котором Starbucks не станет местом, где можно купить высококачественные кофейные напитки. Даже когда пандемия COVID-19 вынудила Starbucks закрыть свои внутренние зоны отдыха, потребители по-прежнему стекались к линиям автобуса Starbucks, чтобы купить свои любимые напитки.

7. AppleApple (NASDAQ: AAPL) имеет прочное преимущество, заключающееся в наличии как чрезвычайно лояльной клиентской базы, так и экосистемы продуктов, разработанных для наилучшего взаимодействия друг с другом. Другими словами, пользователи iPhone и Mac, как правило, остаются пользователями iPhone и Mac.

Ни для кого не секрет, что продукты Apple стоят значительно дороже, чем телефоны, компьютеры и планшеты с таким же оборудованием у конкурентов. Все это вместе показывает, что Apple обладает огромной ценовой властью.

Вы знали?Dividend Aristocrats считаются безопасными акциями, поскольку эти компании увеличивали дивиденды не менее 25 лет подряд.

На что обращать внимание при выборе безопасных акций

Хотя ни одна акция не является идеальной, вы, безусловно, можете настроить себя с портфелем из относительно безопасных акций, если вы включите несколько рекомендаций в свой анализ акций.

Если безопасность является приоритетом, рассмотрите следующие четыре критерия:

Пестрый дурак

- Устойчивый, растущий доход: Ищите компании, которые стабильно растут из года в год.Неустойчивый доход обычно коррелирует с неустойчивым курсом акций, в то время как стабильный доход чаще встречается среди акций с меньшей волатильностью.

- Отсутствие цикличности: Цикличность — это слово, которое описывает, насколько экономически чувствительным является бизнес. Экономика проходит циклы расширения и спада, и циклические компании обычно хорошо работают в период расширения и хуже во время спада. Например, автомобильная промышленность носит цикличный характер, потому что во время рецессии люди покупают меньше новых автомобилей.С другой стороны, коммунальные услуги не цикличны, потому что людям всегда нужны электричество и вода.

- Рост дивидендов: Хороший способ оценить долгосрочную стабильность компании — взглянуть на ее дивидендную историю, если она обеспечивает дивиденды. Если компания редко (или никогда) сокращает дивиденды и имеет большой опыт увеличения выплат даже в сложных экономических условиях, это хороший знак. Дивидендный аристократ — это акция, дивиденды которой увеличиваются не менее 25 лет подряд, поэтому список этих акций будет хорошей отправной точкой.

- Долговечные конкурентные преимущества: Это может быть самым важным, на что нужно обращать внимание. Конкурентные преимущества проявляются в нескольких формах, таких как известная торговая марка, рентабельный производственный процесс или высокие барьеры для входа в отрасль. Выявив конкурентные преимущества, вы можете найти компании, которые со временем сохранят или увеличат свою долю рынка.

Тревожные признаки того, что акция менее безопасна

С другой стороны, есть некоторые контрольные факторы, указывающие на то, что акция является менее безопасной инвестицией:

- Пенни-акции: Нет четкого определения пенни акции, но этот термин обычно относится к акциям, которые торгуются по цене менее 5 долларов за акцию.Хотя не , но все акции , соответствующие этому описанию, являются плохими инвестициями, но почти все они дешевы по какой-то причине. Это распространенный миф о том, что торговля грошовыми акциями — отличный способ разбогатеть; скорее всего, эффект будет прямо противоположным.

- Сокращение дивидендов: Если акция часто сокращает или приостанавливает выплату дивидендов в тяжелые времена, это может быть признаком того, что это не стабильный бизнес во всех экономических условиях. Однако многие компании предусмотрительно приостановили выплату дивидендов во время пандемии COVID-19.Но если акция не должна была прекращать выплату дивидендов в это время, это отличный признак стабильности.

- Снижающаяся или нестабильная выручка: Большинство американских компаний пострадали от пандемии, но безопасные акции в долгосрочной перспективе вернутся к относительной стабильности. Если выручка компании часто увеличивается в течение одного года, а затем падает в следующем, трудно утверждать, что это стабильный бизнес. Постоянно снижающаяся выручка — очевидный признак небезопасности акций, но нестабильная выручка может вызывать не меньшее беспокойство.

- Высокий коэффициент выплаты: Этот коэффициент применим только к акциям, которые выплачивают дивиденды (некоторые великие компании этого не делают). Если компания выплачивает дивиденды, проверьте прибыль на акцию за последние 12 месяцев и сравните ее с выплаченными дивидендами. Если дивиденд представляет собой высокий процент прибыли (скажем, более 70%), это может быть признаком того, что дивиденд не является устойчивым.

Рецепт инвестирования в безопасные акции

Если вы хотите инвестировать в «безопасные акции», приведенный выше список поможет вам начать работу.Но прежде чем начать, запомните эти два предостережения.

Во-первых, один из лучших способов сделать ваш портфель более безопасным — это диверсификация. Как мы уже говорили, ни одна акция не может быть полностью застрахована от волатильности и конкуренции, поэтому, находя относительно безопасные акции и распределяя деньги между ними, вы даете себе гораздо больше защиты, чем если бы вы только что купили одну или два.

Во-вторых, акции, упомянутые здесь (и любые другие, которые кажутся безопасными), не обязательно являются «безопасными» в течение коротких периодов времени.Даже самые успешные компании испытывают краткосрочные колебания цен, и это особенно заметно во время пандемии COVID-19. Не беспокойтесь о курсах акций в течение нескольких дней или недель, но сосредоточьтесь на том, какие компании, скорее всего, преуспеют в долгосрочной перспективе. И, когда дело доходит до таких безопасных акций, краткосрочная слабость курса акций может создать отличные возможности для долгосрочной покупки.

По сути, рецепт безопасного инвестирования в акции состоит в том, чтобы найти стабильные компании, купить их кучу и продержаться надолго.

Секторы фондового рынкаБезопасные запасы можно найти в каждом секторе рынка.

Акции голубых фишекЭти компании постоянно доказывают свою прибыльность.

Акции с большой капитализациейЭто, как правило, менее изменчивые, более солидные компании.

Запасы ростаИнвестирование в рост может потребовать сильного духа при колебаниях цен.

Последние статьи

Диснейленд на этот раз зашел слишком далеко?

Ведущий оператор тематических парков в мире повышает цены на своем калифорнийском курорте.

Рик Мунарриз | 28 октября 2021 г.

Объявление о прибылях и убытках Procter & Gamble: 3 выноса

Гигант потребительских товаров рассчитывает преодолеть последний скачок цен.

Демитри Калогеропулос | 28 октября 2021 г.

Эти ведущие акции могут продолжать расти, несмотря на нехватку рабочей силы

Фриланс и технологии — это всего лишь две отрасли, которые стоит рассмотреть.

Рэйчел Уоррен, Тоби Борделон и Тревор Дженневин | 28 октября 2021 г.

Лучшие дивиденды: Coca-Cola или Procter & Gamble?

Инвесторам, ищущим доход, здесь есть на выбор два отличных предприятия.

Паркев Татевосян | 28 октября 2021 г.

Что понравилось инвесторам в результатах Johnson & Johnson за 3 квартал

Гигант здравоохранения показал хорошие результаты в третьем квартале.

Кейт Спейтс и Брайан Орелли, доктор философии | 28 октября 2021 г.

3 продукта, которые мы хотели бы, чтобы Apple выпустила в следующий раз

Три участника Motley Fool делятся изобретениями Apple своей мечты.

Рэйчел Уоррен, Брайан Уизерс и Тревор Дженневин | 28 октября 2021 г.

Можно ли покупать эти стабильные акции здравоохранения?

Johnson & Johnson превзошла ожидания аналитиков в третьем квартале. Но делает ли оценка Dividend King покупкой?

Коди Кестер | 28 октября 2021 г.

Являются ли продолжающиеся тяжбы Johnson & Johnson катастрофой для акций?

Недавний маневр по объединению требований истцов в дочернюю компанию, объявившую о банкротстве, вызвал у инвесторов некоторое удивление.

Рэйчел Уоррен и Брайан Уизерс | 28 октября 2021 г.

2 акции для покупки по мере роста населения США

Один — революционер в сфере здравоохранения, другой — производитель потребительских технологий, который начинает вторгаться в сферу здравоохранения.

Рэйчел Уоррен, Брайан Уизерс и Тревор Дженневин | 28 октября 2021 г.

2 основные акции, которые могут помочь инвесторам подавить инфляцию

Эти гигантские компании обладают конкурентным преимуществом и потребительской базой, чтобы противостоять встречному ветру инфляции.

Рэйчел Уоррен и Брайан Уизерс | 28 октября 2021 г.

Стоит ли покупать акции в условиях кризиса с коронавирусом?

Фондовые рынки были нестабильны из-за пандемии, но прогнозы восстановления экономики означают, что сейчас хорошее время для покупки акций и фондов.

В этой статье мы изложили:

Если вы новичок в инвестировании, возможно, сначала вам стоит прочитать это.

Сейчас хорошее время для покупки акций?

Все зависит от того, что вы покупаете. Хотя будущее некоторых компаний выглядит позитивным, этого нельзя сказать обо всех компаниях.

Возьмем эти два примера:

Цена акций Evergrande: Китайский девелопер возобновил торги после двухнедельной приостановки, когда 21 октября цена акций упала на 12,5% после того, как стало известно, что план по продаже его подразделения по оказанию услуг в сфере недвижимости провалился.Крайний срок погашения долга нависает над самым крупным застройщиком в мире.

Цена акций Darktrace: акций британской компании по кибербезопасности резко выросли после того, как она сообщила о стабильном спросе и повысила ожидания на следующий год. За шесть месяцев до июня выручка выросла на 41%, увеличилось и количество клиентов.

Важно изучить каждую покупаемую компанию. Включенные в листинг компании публикуют свои финансовые результаты, которые могут дать вам представление о состоянии компании.

Также имейте в виду, что во время пандемии некоторые секторы чувствуют себя лучше, чем другие. В целом, технологические компании преуспели, а туристические фирмы пострадали.

Помните:

- Не покупайте акции компании только потому, что кто-то сказал, что вы должны (всегда сначала проводите собственное исследование)

- Выбор и мониторинг отдельных акций занимает много времени

- Вы можете покупать инвестиционные фонды или использовать робо-советник, чтобы эксперт может сделать всю тяжелую работу за вас

Узнайте: как инвестировать во время рецессии

Сейчас хорошее время для инвестиций в 2021 году?

Причины надеяться на фондовый рынок в 2021 году:

- Успешное внедрение вакцинации может привести к увеличению движения, торговли и расходов

- Закрытые отрасли снова откроются (подумайте о путешествиях и развлечениях)

- Поглощения продолжатся

- Новые отрасли: технологии, электронная коммерция и биотехнологии процветали в течение пандемия и будет продолжать расти

- Низкие процентные ставки побудят людей тратить или инвестировать

Причины осторожности в отношении фондового рынка в 2021 году:

- Опасения по поводу новых штаммов коронавируса

- Краткосрочный рост безработицы и прекращение схем государственной поддержки

- Фондовые рынки уже сильно выросли с момента обвала в марте прошлого года в начале пандемии covid-19, что может означать, что они должны наступить падение

- Brexit и влияние, которое окажет выход из ЕС

- Центральный банк США намерен отменить свои экстренные покупки корпоративных облигаций США, сигнализируя о дальнейшем отходе от поддержки рынков облигаций и других мер поддержки пандемии

Подробнее: Как инвестировать во время рецессии

Сбои могут возникать неожиданно, и их причины становятся очевидными только задним числом.

Но с открытием мировой экономики в течение года, похоже, есть ограниченные катализаторы для большого краха.

Обрушится ли фондовый рынок в 2021 году?

- Обвал фондового рынка — это внезапное и значительное падение стоимости акций и, следовательно, их цена. деньги, которые они вложили.

Никто не может точно предсказать, обрушится ли фондовый рынок в 2021 году. Все, что вы можете сделать, — это оценить, какие факторы будут влиять на фондовый рынок и ваши конкретные инвестиции.

Цена акций FTSE 100, которая измеряет результаты крупнейших листинговых британских компаний, достигла новых максимумов. Но когда акции растут быстро, всегда есть опасность, что они могут упасть так же быстро.

Если вы новичок в инвестировании, возможно, вы захотите прочитать наше руководство для начинающих.

Рост дневной торговли и DIY-инвестирования

Поскольку многие люди накопили существенные сбережения при блокировке, застряв дома, это привело к росту числа дневных трейдеров.

Но имейте в виду, что дневная торговля рискованна, потому что вы делаете краткосрочные ставки на рынке. Мы всегда рекомендуем инвестировать на долгий срок.

Имейте в виду, что самостоятельное инвестирование сопряжено с риском, поэтому вы можете заплатить профессиональному инвестору за выбор акций от вашего имени, купив фонд.

Подробнее: Как выбрать инвестиционные фонды

«Исследования обычно показывают, что время на рынке более удачно, чем расчет времени на рынке, поэтому я бы предостерегал инвесторов от попыток предотвратить любые потенциальные падения».

Клэр Уолш, независимый финансовый экспертВ какие акции стоит инвестировать прямо сейчас?

Мы перечислили несколько компаний, которые стоит рассмотреть или которых стоит избегать, хотя мы всегда рекомендуем вам провести собственное исследование перед покупкой акций.

- Abrdn : после слияния Standard Life и Aberdeen в 2017 году компания по управлению активами добивалась плохих результатов. Но новая стратегия компании по сокращению расходов и повышению производительности, похоже, меняет ее судьбу. В первой половине года выручка компании выросла на 7%.

- Tui : это была ухабистая поездка для туристических компаний, таких как Tui, которым пришлось сократить летнее расписание из-за текущих ограничений на поездки.Стоимость акций Tui упала на 22% за последние шесть месяцев, но с учетом 1,5 миллиона заказов, сделанных с мая, ситуация улучшается. Акции EasyJet упали на 15% в середине сентября после предупреждений о том, что восстановление, вероятно, займет больше времени, чем у конкурентов.

- Тейлор Вимпи : акции застройщика выросли на 6% за последние шесть месяцев. Операционная прибыль компании за первые шесть месяцев 2021 года составила 424 миллиона фунтов стерлингов по сравнению с убытком в 16 миллионов фунтов стерлингов в первой половине 2020 года.

- Rolls Royce: компания производит двигатели для самолетов, выполняющих дальние рейсы.Из-за того, что во время пандемии было остановлено столько самолетов, цена акций Rolls Royce сильно пострадала. Однако после того, как это принесло прибыль, ситуация становится более позитивной.

- Avast: группа кибербезопасности могла быть куплена американским конкурентом. Аналитики оценили компанию FTSE 100 в 7,2 миллиарда фунтов стерлингов и предположили, что бизнес может закончиться войной на торгах. Эта новость вызвала рост стоимости акций Avast на 17%.

- Инвестиционный фонд Seraphim Space : привлек 180 млн фунтов стерлингов, когда он дебютировал на Лондонской фондовой бирже в июле 2021 года.Траст инвестирует в пул компаний, занимающихся космическими технологиями.

- Wise : цена акций росла с момента их листинга на Лондонской фондовой бирже в начале июля. Ранее называвшаяся Transferwise, она конвертирует деньги в разные валюты, но у нее есть планы по расширению деятельности в других областях финансовых услуг.

- Nissan : акции выглядят интересно, учитывая его планы по производству электрических батарей в Сандерленде, стоимость которого оценивается в 1 миллиард фунтов стерлингов.

- BT : французская телекоммуникационная компания Altice купила 12% акций BT.Объявление от 10 июня было воспринято как вотум доверия компании и привело к росту стоимости акций BT.

- Blackberry : смартфоны больше не производятся, но считается, что программное обеспечение компании для кибербезопасности дает ей большой потенциал в будущем. Имейте в виду, что некоторые технологические акции в настоящий момент выглядят немного дороже, поэтому вам нужно взвесить, стоит ли того наценка.

- Biogen : Одобрение своего спорного препарата для лечения болезни Альцгеймера в США, потенциально открывающее путь Соединенному Королевству сделать то же самое, дало толчок акциям Biogen.Однако имейте в виду, что есть вопросы относительно того, станет ли новый препарат Биоген коммерческим хитом. Некоторые ученые указали на неубедительные результаты испытаний.

- Zoom — любимец пандемии, цена акций Zoom достигла пика в октябре 2020 года, увеличившись почти на 750% по сравнению с мартом 2020 года. С тех пор она упала почти на 50% и дала некоторые неутешительные результаты в середине года, однако многие инвесторы заинтересованы в стремлении Zoom укрепить свои лидерские позиции за счет увеличения инвестиций и слияний и поглощений.

- Цена акций Blue Prism в 2021 году была неустойчивой, однако пандемия изменила способ нашего взаимодействия с технологиями, ускорив их использование на 5-10 лет. Blue Prism занимает хорошее место в области программного обеспечения для автоматизации рабочего места, чтобы извлечь выгоду из этой тенденции, и она дала некоторые положительные результаты.

- Unilever : за лето стоимость акций упала почти на 10%, снизив их стоимость на 11 миллиардов фунтов стерлингов. Есть предположения, что гигант потребительских товаров может быть потрясен и разрушен инвесторами.

- Sports Direct : 4 октября в Лондоне акции упали на 6,7%, это худшие акции FTSE 250. Владелец, Frasers Group PLC, объявил о планах обратного выкупа акций Sports Direct на сумму до 70 миллионов фунтов стерлингов с целью «уменьшения акционерного капитала компании».

- Facebook: Волна плохих новостей вокруг гиганта социальных сетей повлияла на стоимость акций Facebook в последние месяцы. Спад означает, что сейчас самое подходящее время для покупок, хотя вам нужно помнить о рисках, с которыми по-прежнему сталкивается компания.

- The Hut Group: всего через год после размещения на бирже 5,4 млрд фунтов стерлингов было поднято вопросов о прибыльности, управлении и оценке интернет-магазина товаров для красоты и здоровья. Цена акций упала на 35%, но через неделю выросла благодаря обещаниям решить проблемы корпоративного управления.

- Qinetiq : 14 октября цена акций упала, потеряв 13% своей стоимости из-за опасений по поводу цепочки поставок. Инвесторы настроены пессимистично, но баланс выглядит надежным.

- Dwac : 22 октября цена акций выросла на 285% после новостей о том, что компания собирается вывести на рынок медиа-стартап Дональда Трампа.Цена уже подскочила на 357% накануне на новостях, что SPAC приобретает Trump Media & Technology Group.

Подробнее: Руководство по инвестиционным тенденциям на 2021 год

Приобретение компании Morrisons

Сеть супермаркетовMorrisons, похоже, будет куплена гигантом прямых инвестиций Clayton, Dubilier & Rice (CD&R) за 7 миллиардов фунтов стерлингов. Это следует за трехмесячной войной на торгах.

ПредложениеCD&R по цене 287 пенсов за акцию, на 1 пенсов выше, чем предложение, внесенное консорциумом во главе с Fortress Investment, превзошло первоначальные ожидания.Однако он ниже отметки 297 пунктов, закрытых накануне в пятницу 1 октября.

Совет директоров Morrisons согласился рекомендовать предложение акционерам, которые проголосуют по сделке 19 октября, а поглощение ожидается к ноябрю.

Взлеты и падения рынка

Остерегайтесь волатильности рынка в настоящий момент. Индекс FTSE 100, который измеряет показатели крупнейших компаний Великобритании, за последний год поднялся вверх, но путь к нему был ухабистым.

Netflix, Deliveroo и Peloton также являются хорошими примерами колебаний цен на акции, которые необходимо учитывать при инвестировании.

Стриминговый сервис, компания по доставке еды и производитель тренажеров, по-видимому, стали тремя корпоративными победителями вспышки коронавируса.

Плюсы

- Netflix получил 16 миллионов новых подписчиков в течение 2020 года, выручка составила 7,16 миллиарда долларов в апреле 2021 года и предсказала лучший второй квартал года

- Deliveroo выиграла от инвестиций Amazon на 575 миллионов долларов, увеличив вовлеченность клиентов

- Peloton акции выросли на 400% до 2020 года

Негативные последствия

Но ни одна из этих компаний не застрахована от негативного воздействия пандемии или других встречных ветров:

- Netflix

- Производство многих новых шоу Netflix было остановлено

- Конкуренция в этом секторе, особенно со стороны новых игроков, таких как Disney +

- Число регистраций в первом квартале 2020 года ниже ожидаемого

- Deliveroo

- Еще не принесла прибыли: при этом ее выручка выросла на 54% до 1 фунта стерлингов.2 млрд в прошлом году компания понесла убыток в размере 223 млн фунтов стерлингов.

- Акции Deliveroo упали на 30% за первые 20 минут листинга на Лондонской фондовой бирже 31 марта 2021 года. получает больше юридических прав

- Peloton

- Цена акций Peloton упала на 53% с январского пика в начале мая

- Серия несчастных случаев с оборудованием привела к смерти ребенка, и компания объявила о выпуске массового продукта вспомнить

- Жертва собственного успеха блокировки, проблемы с цепочкой поставок

- Будущее неуверенно с открытием спортзалов

Вы можете прочитать: Как покупать акции

Несмотря на оптимальные условия во время пандемии, Deliveroo не смог поставитьСтоит ли покупать акции?

Вот восемь вещей, которые следует учитывать:

1.

ВолатильностьАкции могут быть очень нестабильными, когда есть неопределенность, и могут сильно упасть, если будут обнаружены новые варианты COVID, которые уклоняются от вакцин.

2.

Контекст — это всеТо, что что-то недешево, не делает его непривлекательным. Нас ждет еще одно десятилетие почти нулевых процентных ставок, низких темпов роста и низкой или нулевой инфляции. В этой среде предприятия на растущих рынках с доступом к дешевым деньгам, как правило, преуспевают, и то, что вы за них платите сейчас, может выглядеть дешево через 10 лет.

3.

Не все акции одинаковыНекоторые из них, которые сейчас выглядят дешевыми, на самом деле дорогие и, вероятно, исчезнут в течение следующих нескольких лет.

4.

Вы счастливы, идя против толпы ?Инвестирование, когда люди напуганы и существует высокая степень неопределенности, по понятным причинам устрашает.

Подумайте, считаете ли вы, что мы будем в лучшем положении к тому времени, когда вам понадобятся деньги. Ситуация всегда может ухудшиться, прежде чем станет лучше.

5.

Долгосрочное инвестированиеПомните, что «убыток» — это убыток только тогда, когда вы продаете инвестиции. Ваше решение зависит от того, насколько быстро вам понадобятся деньги и от того, понимаете ли вы, что акции могут падать так же, как и расти. Сможете ли вы пережить потерю денег, если рынки продолжат падать?

6.

ИнфляцияПри рекордно низких процентных ставках 0,1% наличный сберегательный счет не поможет вашим деньгам расти.

Если учесть инфляцию, которая измеряет рост стоимости жизни, вам почти гарантированно станет хуже.

7. Используйте акции и акции ISA

Рекомендуется держать свои акции в ISA, чтобы защитить свои доходы от налога на дивиденды и налога на прирост капитала.

Объясняем: как облагаются налогом акции?

8. Купить пул акций

Если вы предпочитаете инвестировать в корзину акций, а не выбирать их самостоятельно, вы можете инвестировать в фонд.

Некоторые фонды просто отслеживают фондовый рынок, например S&P 500, индекс, измеряющий крупнейшие компании в Соединенных Штатах.

Продукты с самым высоким рейтингом

Самостоятельные инвестиции в акции и акции с самым высоким рейтингом ISA

Финансовые технологии, возобновляемые источники энергии, игры и отдых — это секторы фондового рынка, за которыми стоит следить.Лучшие инвестиции прямо сейчас

Чтобы максимально использовать возможность покупки, часто нужно искать фирмы, которые хорошо подготовлены к любым потенциальным структурным сдвигам.

- Сектор финансовых технологий и платежей : стоит изучить компании, которые помогают людям работать удаленно или оплачивать товары или услуги.

- Электронная торговля : может вырасти, учитывая фактор страха перед покупками в переполненных торговых центрах и супермаркетах.

- Возобновляемая энергия : подумайте о секторах, которые будут преуспевать независимо от пандемии. Быстрое падение стоимости строительства проектов в области возобновляемых источников энергии произошло одновременно с повышением осведомленности о климатическом кризисе.Это мощная тенденция, которую будет сложно остановить Covid-19. Эти активы обеспечивают надежные потоки доходов, которые часто поддерживаются государственными субсидиями. Прочтите наше руководство по этичному инвестированию.

- Онлайн-игры : эти предприятия были одними из самых устойчивых к рыночной распродаже.

- Банки : в зависимости от продолжительности вспышки коронавируса стоит присмотреться к «закаленным в боях» банкам. Помните, что банки пережили [финансовый] кризис 2008 года и, следовательно, могут оказаться лучше в период восстановления экономики, чем ожидают рынки.

- Сектор досуга : после месяцев изоляции люди хотят выйти и потратить. Рестораны и пабы с самым высоким балансовым отчетом могли бы жить очень хорошо. В идеале они испытают рост потребительских расходов в период снижения конкуренции. И у них будет возможность забрать дешевые проблемные активы у обанкротившихся конкурентов.