Как правильно приобретать жилье с помощью материнского капитала

https://realty.ria.ru/20200303/1567942942.html

Как правильно приобретать жилье с помощью материнского капитала

Как правильно приобретать жилье с помощью материнского капитала — Недвижимость РИА Новости, 03.03.2020

Как правильно приобретать жилье с помощью материнского капитала

Использование материнского капитала остается одной из самых востребованных мер господдержки семей, поэтому каждое изменение законов вызывает у людей много… Недвижимость РИА Новости, 03.03.2020

2020-03-03T15:40

2020-03-03T15:40

2020-03-03T15:43

f.a.q. – риа недвижимость

жилье

материнский капитал

пенсионный фонд рф

ипотека

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/155534/40/1555344086_0:117:3087:1853_1920x0_80_0_0_d30a803d68caa05748f75e5d0824ffdb.jpg

Использование материнского капитала остается одной из самых востребованных мер господдержки семей, поэтому каждое изменение законов вызывает у людей много вопросов, особенно когда расширяется круг лиц, имеющих на него право. Сайт «РИА Недвижимость» ответил на главные вопросы о том, как можно улучшать жилищные условия с помощью маткапитала по новым правилам.

Сайт «РИА Недвижимость» ответил на главные вопросы о том, как можно улучшать жилищные условия с помощью маткапитала по новым правилам.

https://realty.ria.ru/20200220/1565017464.html

https://realty.ria.ru/20200206/1564310689.html

https://realty.ria.ru/20191002/1559355032.html

https://realty.ria.ru/20190304/1551525381.html

https://realty.ria.ru/20200211/1564546761.html

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

f.a.q. – риа недвижимость, жилье, материнский капитал, пенсионный фонд рф, ипотека

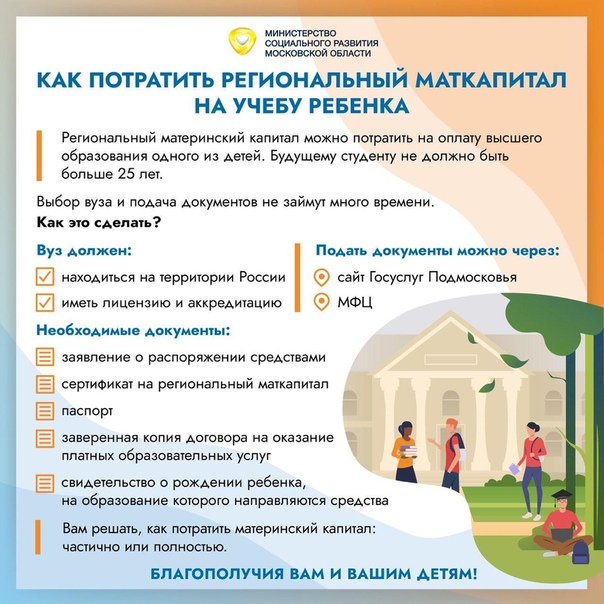

как направить материнский капитал на улучшение жилищных условий

О программе материнского капитала, как одной из мер государственной поддержки семей с детьми.

На какие именно улучшения жилищных условий можно направить средства материнского капитала? Можно ли распорядиться маткапиталом через банки? С кем можно заключить договор займа на приобретение или строительство жилья? На эти и другие вопросы отвечает заместитель управляющего Отделением Пенсионного фонда России по Ростовской области Светлана Жинкина.

1. Программа материнского капитала претерпела много изменений за довольно короткий срок. Давайте начнем с того, что сейчас она собой представляет?

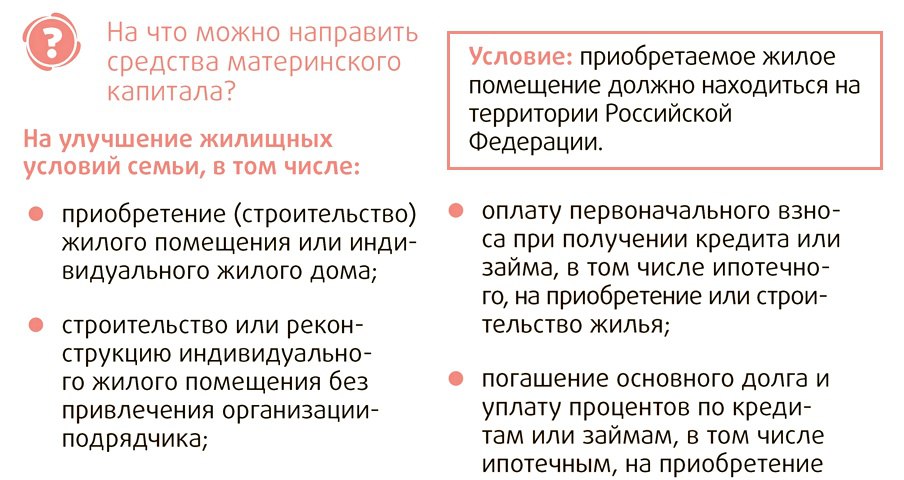

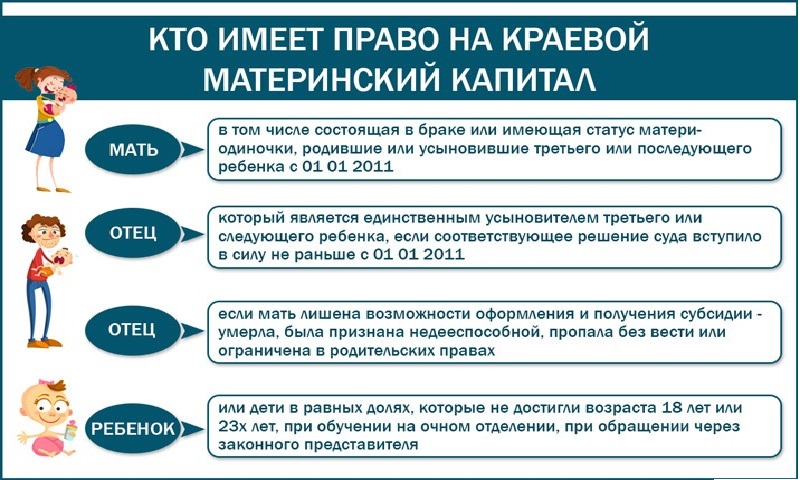

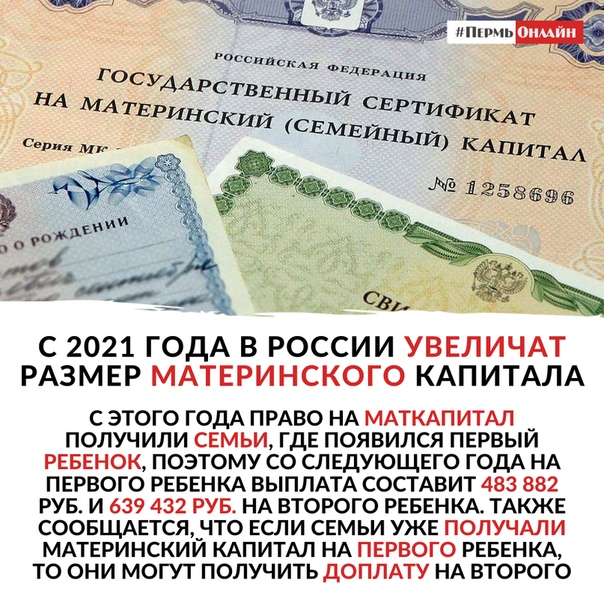

— Материнский (семейный) капитал – это мера государственной поддержки российских семей, в которых, начиная с 1 января 2007 года, рожден или усыновлен второй или любой следующий ребенок. Право на материнский капитал теперь также имеют семьи, в которых

В Ростовской области на сегодняшний день сертификаты на материнский капитал получили 263 тыс. донских семей, из которых практически 70 % получателей уже полностью распорядились средствами материнского капитала.

2. Ключевой вопрос нашего интервью: как направить материнский капитал на улучшение жилищных условий?

— Распорядиться материнским капиталом на улучшение жилищных условий можно, когда ребенку, в связи с рождением или усыновлением которого возникло право на дополнительные меры государственной поддержки, исполнится три года.

3. Куда нужно обратиться?

— Заявление о распоряжении материнским капиталом можно подать в любое управление Пенсионного фонда России независимо от места жительства или фактического проживания лично, через личный кабинет или МФЦ.

В этом году также начало действовать нововведение – проактивное оформление сертификата на материнский семейный капитал. Семьям, ребенок в которых родился

4. На какие именно улучшения жилищных условий можно направить средства материнского капитала?

— Назову все:

1. приобретение жилого помещения;

приобретение жилого помещения;

- строительство или реконструкция объекта индивидуального жилищного строительства как с привлечением строительной организации, так и без привлечения строительной организации;

- компенсация затрат за построенный или реконструированный объект индивидуального жилищного строительства;

- уплата первоначального взноса при получении кредита (займа), в том числе ипотечного;

- погашение основного долга и уплата процентов по кредитам или займам на приобретение или строительство жилья, в том числе ипотечным;

- уплата цены по договору участия в долевом строительстве;

- платеж в счет уплаты вступительного взноса и (или) паевого взноса, если владелец сертификата, либо супруг является участником жилищного кооператива.

Важно отметить, что приобретаемое жилое помещение должно находиться на территории России. Ремонт жилого помещения, применительно к распоряжению материнским капиталом, улучшением жилищных условий не является.

5. А можно распорядиться материнским капиталом через банки?

— Да. Подать заявление о распоряжении средствами материнского капитала на улучшение жилищных условий с привлечением кредитных средств (наиболее востребованное у семей направление программы) с апреля 2020 года можно непосредственно в банке, в котором оформляется кредит.

То есть вместо двух обращений – в банк и Пенсионный фонд – семье достаточно обратиться только в банк, где одновременно оформляется кредит и подается заявление на погашение кредита или уплату первого взноса.

Заявления и необходимые документы банки передают управлениям ПФР по электронным каналам связи. Для этого Отделением Пенсионного фонда по Ростовской области были заключены соглашения об информационном обмене с банками, которые предоставляют семьям кредиты. Между ОПФР по Ростовской и представителями в регионе 11 банков подписаны соглашения об информационном обмене (Сбербанк, ВТБ, Уралсиб, Россельхозбанк, Центр-инвест, Открытие, Промсвязьбанк, МТС-банк, Абсолют-банк, Альфа-банк, Южный).

Таким образом, значительно упрощена процедура распоряжения материнским капиталом на самое востребованное у донских семей направление – улучшение жилищных условий с привлечением кредитных средств. В Ростовской области в прошлом году 10 тысяч донских семей погасили кредиты и займы средствами материнского капитала.

6. Светлана Геннадьевна, с кем вообще можно заключить договор займа на приобретение или строительство жилья?

— Это можно сделать как с банком, так и с кредитным потребительским кооперативом, сельскохозяйственным кредитным потребительским кооперативом, который осуществляет свою деятельность не менее трех лет со дня государственной регистрации. Также договор может быт заключён с единым институтом развития в жилищной сфере (дом. рф). При этом средства займа организация-займодатель должна перечислить по безналичному расчету – на личный банковский счет владельца сертификата или его супруги (супруга).

рф). При этом средства займа организация-займодатель должна перечислить по безналичному расчету – на личный банковский счет владельца сертификата или его супруги (супруга).

Стоит отметить, что в законе не предусмотрены ограничения по количеству кредитов и займов, на оплату которых можно направить средства материнского капитала. Поэтому эти средства можно направить на погашение одновременно двух или нескольких жилищных кредитов.

7. На что при подаче заявления следует обратить особое внимание?

-Владелец сертификата обязан оформить жилое помещение, приобретенное (построенное, реконструированное) с использованием средств материнского капитала, в общую собственность с детьми (в том числе первого, второго, третьего ребенка и последующих детей) с определением размера долей по соглашению.

8. В какие сроки будут семье перечислены средства?

— В случае принятия положительного решения срок перечисления средств материнского капитала Пенсионным фондом составляет один месяц и десять рабочих дней с даты подачи заявления на распоряжение средствами материнского капитала.

9. А можно аннулировать свое заявление о распоряжении средствами материнского капитала на улучшение жилищных условий?

— Заявление о распоряжении средствами материнского капитала может быть аннулировано по желанию заявителя. Для этого необходимо подать заявление об аннулировании ранее поданного заявления. Такое заявление можно подать лично либо через представителя в то управление ПФР, куда было подано заявление о распоряжении средствами.

Такое заявление об аннулировании может быть подано только до перечисления средств, т.е. в срок не позднее 10 рабочих дней с даты принятия решения о распоряжении средствами материнского капитала.

Балашихинцам рассказали, как направить материнский капитал на улучшение жилищных условий

Право на материнский (семейный) капитал имеют российские семьи, в которых с 2007 года родился или был усыновлен второй ребенок (а также третий, четвертый и любой следующий ребенок, если до этого право на материнский капитал не возникало или не оформлялось), а также семьи, в которых начиная с 1 января 2020 года появился первый ребенок.

Распорядиться средствами материнского капитала можно на:

— улучшение жилищных условий;

— образование детей;

— накопительную пенсию мамы;

— социальную адаптацию и интеграцию в общество детей-инвалидов;

— ежемесячную выплату из средств материнского капитала.

Самым популярным направлением расходования средств материнского капитала в Московском регионе, как и по всей стране, остается улучшение жилищных условий. С начала действия государственной программы – с 2007 года – денежными средствами на эти цели в Главном управлении ПФР №7 распорядились 36 576 семей: 19 000 – в Москве и 17 576 – в Московской области.

В этом случае воспользоваться материнским капиталом можно сразу после рождения (усыновления) ребенка.

В этом случае воспользоваться материнским капиталом можно сразу после рождения (усыновления) ребенка.Куда обратиться?

С середины апреля прошлого года у граждан появилась возможность подать заявление об оплате средствами материнского капитала кредита на покупку или строительство жилья сразу в банке (включая оплату первичного взноса по кредиту). Также заявление можно подать в любой клиентской службе ГУ – Главного управления ПФР №7 по г. Москве и Московской области независимо от места жительства (пребывания) или фактического проживания, в МФЦ или через личный кабинет на официальном сайте ПФР https://es.pfrf.ru/#services-f.

На какие именно улучшения жилищных условий можно направить средства материнского капитала:

— приобретение жилого помещения;

— строительство или реконструкция объекта индивидуального жилищного строительства (ИЖС) с привлечением строительной организации;

— строительство или реконструкция объекта индивидуального жилищного строительства без привлечения строительной организации;

— компенсация затрат за построенный или реконструированный объект индивидуального жилищного строительства;

— уплата первоначального взноса при получении кредита (займа), в том числе ипотечного, на приобретение или строительство жилья;

— погашение основного долга и уплата процентов по кредитам или займам на приобретение или строительство жилья, в том числе ипотечного;

— уплата цены по договору участия в долевом строительстве;

— платеж в счет уплаты вступительного взноса и (или) паевого взноса, если владелец сертификата либо его супруг (супруга) является участником жилищного, жилищно-строительного, жилищного накопительного кооператива.

Важно! Приобретаемое жилое помещение должно находиться на территории России. Ремонт жилого помещения, применительно к распоряжению материнским капиталом, улучшением жилищных условий не является.

Вся полезная информация, в том числе перечень необходимых документов и сроки перечисления средств, сведения о том, с кем можно заключить договор займа на приобретение или строительство жилья, а также об аннулировании заявления о распоряжении средствами материнского (семейного) капитала на улучшение жилищных условий, находится на официальном сайте ПФР в разделе «Гражданам» – «Материнский капитал».

Квартира на материнский капитал

Практически все получатели материнского капитала используют его для приобретения жилья. Но, каждый владелец родового сертификата должен знать, покупка квартиры за материнский сертификат имеет массу нюансов. Государство строго контролирует этот процесс. В статье вы найдете информацию о всех способах покупки квартиры за материнский капитал, о документах которые требуются для совершения сделки, а также условия покупки квартиры за мат. капитал.

капитал.Условия покупки квартиры за материнский капитал.

Прежде всего, стоит отметить, что покупка квартиры за материнский капитал может совершить не только владельцем сертификата, но и супруг. Что бы совершить покупку согласно Закону, покупатель должен выполнить три условия:

— дети и супруги при покупке недвижимости обязательно, должны стать долевыми собственниками, о чем должно в договоре делается соответствующая запись и в дальнейшем эта информация будет указана в выписке из ЕГРН.

— использовать сертификат после получения можно только через три года. Исключение из правила, это использование его в качестве первоначального взноса и для погашения кредита по ипотеке.

— сделка купли/продажи может совершаться только в безналичной форме, через банк и пенсионный фонд РФ. Пенсионный фонд переведет деньги лишь на р/с жилищного кооператива, частного лица-продавца или же на счет в банке, где была взята ипотека.

Какое жилье можно купить на материнский капитал.

— владелец сертификата вправе купить первичное или вторичное жилье

— родовой сертификат можно использовать как первоначальный взнос или как платеж в счет погашения действующей ипотеки

— семья вправе построить жилье самостоятельно или же обратится к застройщику. В случае если был выбран первый вариант, ПФР перечислит 50% суммы мат.капитала изначально, а второй транш будет произведен через шесть месяцев

— также его можно использовать на реконструкцию уже имеющееся жилье.

Процедура приобретения квартиры на вторичном рынке.

Главный нюанс такой рода сделки заключается в том, что первым делом заключается сама сделка и только после этого пенсионный фонд перечислит средства на счет продавца. Пошагово сделка купли-продажи происходит таким образом:

— следует получить выписку, которая подтверждает размер материнского капитала, такой документ выдают в МФЦ в течении десяти дней

— далее необходимо заключить договор о купле-продаже, где отдельно указывается, что данная сделка совершается в рассрочку.

— потом сделка регистрируется в Росреестре

— и с самом конце — пишется заявление в пенсионный фонд, в котором содержится просьба перечислить мат.капитал на счет продавца.

Какие документы необходимо собрать для оформления?

В Пенсионный фонд, вместе с заявлением, необходимо предоставить:

— родовой сертификат

— удостоверение пенсионного страхования

— метрика о рождении детей

— свидетельство о браке

— паспорт

— информация об остатке суммы, который должен быть переведен продавцу в счет оплаты

— официально заверенное обязательство о том, что после покупки, недвижимость будет зарегистрирована на второго супруга и детей

— р/с продавца, куда следует перевести деньги

К слову, заявление ПФР будет рассматривать на протяжении тридцати дней, при этом, если пакет документов будет не полным, пенсионный фонд самостоятельно запрашивает недостающие документы в компетентных органах.

После того, как пенсионный фонд переведет средства на счет продавца, в банке следует взять подтверждение о перечислении денег и совместно с продавцом подать запрос на снятие обременения. Когда из ЕГРН придет выписка о том, что обременение снято, можно считать сделку свершившейся. Покупателю остаётся лишь выполнить свое обязательство, а именно в течении шести месяцев оформить жилье и выделить все членам семьи доли.

Квартира в ипотеку за мат.капитал

Как уже было написано выше, материнский капитал можно использовать для приобретения жилья в кредит. Особенно это выгодно когда возможности накопить средства на первый взнос нет.

Как выглядит процедура покупки квартиры в ипотеку за мат.капитал:

— в выбранный вами банк подается заявление на получение ипотеки, также следует указать, что Вы хотите использовать деньги родового сертификата как первый взнос по ипотеке. К заявлению необходимо приложить копию сертификата.

— после рассмотрения банком вашей заявки, он примет решение выдавать вам кредит или нет, и уведомит вас об этом

— продавец и покупатель оформляют сделку. Как и в первом случае, покупатель обязан зарегистрировать покупаемое жилье в долевую собственность между всеми членами семьи

Как и в первом случае, покупатель обязан зарегистрировать покупаемое жилье в долевую собственность между всеми членами семьи

— сделка регистрируется в Федеральной службе государственной регистрации, кадастра и картографии

— следует получить выписку из Единого государственного реестра недвижимости.

Приобретение квартиры по договору долевого участия с использованием родового сертификата

Существует два варианта: первый — покупка жилья у застройщика с привлечением собственных денежных средств и материнского капитала, второй способ – покупка недвижимости в ипотеку с использованием мат.капитала.

Если покупка совершается без оформления ипотеки, процедура выглядит так:

— заключается договор с обязательным условием, что полный расчет будет произведен в течение 3-х мес. (за это время Пенсионный фонд обязан перечислить сумму материнского капитала), также в договоре указывается сумма, внесенная сразу и сумма материнского капитала, данные сертификата

— сделка регистрируется в Росреестре

— в ПФР подается заявление на перечисление мат. капитала продавцу в счет оплаты жилья, кроме заявления необходимо передать в Пенсионный фонд лишь три документа, а именно:

капитала продавцу в счет оплаты жилья, кроме заявления необходимо передать в Пенсионный фонд лишь три документа, а именно:

1. документ, где указана сумма, которая уже внесена в счет оплаты жилья и сумма, которую необходимо оплатить за счет средств мат.капитала

2. копию договора, по которому заявитель принимает участие в долевом строительстве

3. официально заверенное обязательство о том, что после покупки, недвижимость будет зарегистрирована на второго супруга и детей.

Доля детей в квартире, приобретенной за материнский капитал.

Как вы могли заметить, в каждом из предложенных вариантов приобретения квартиры за материнский капитал, от покупателя требуется официально заверенное обязательство о том, что после покупки, недвижимость будет зарегистрирована на второго супруга и детей на протяжении 6 мес. с выделенными каждому долями. Многие семьи задают вполне разумный вопрос, какими должны быть эти доли – поровну или на усмотрение родителей/органов опеки? В законе нет четких мерок для распределения долей, то есть, супруги сами принимают решение, какая часть квартиры будет принадлежать тому или иному члену семьи.

• Требования к материнскому капиталу по целям Россия 2020

• Требования по материнскому капиталу по целям Россия 2020 | StatistaДругая статистика по теме

Пожалуйста, создайте учетную запись сотрудника, чтобы иметь возможность отмечать статистику как избранную. Затем вы можете получить доступ к своей любимой статистике через звездочку в заголовке.

Зарегистрируйтесь сейчасПожалуйста, авторизуйтесь, перейдя в «Моя учетная запись» → «Администрирование».После этого вы сможете отмечать статистику как избранную и использовать персональные статистические оповещения.

АутентифицироватьБазовая учетная запись

Познакомьтесь с платформой

У вас есть доступ только к базовой статистике.

Единая учетная запись

Идеальная учетная запись начального уровня для индивидуальных пользователей

- Мгновенный доступ к статистике 1 м

- Скачать в формате XLS, PDF и PNG

- Подробные ссылки

$ 59 39 $ / месяц *

в первые 12 месяцев

Корпоративный аккаунт

Полный доступ

Корпоративное решение, включающее все функции.

* Цены не включают налог с продаж.

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

Дополнительная статистика

Узнайте больше о том, как Statista может поддержать ваш бизнес.

Счетная палата РФ. (29 сентября 2021 г.). Количество требований к материнскому капиталу в России с 2007 по 2020 год по назначению (в тысячах) [График]. В Statista. Получено 12 октября 2021 г. с сайта https://www.statista.com/statistics/1268047/maternity-capital-claims-by-purpose-russia/

Счетная палата Российской Федерации. «Количество требований к материнскому капиталу в России с 2007 по 2020 год по назначению (в тысячах)». Диаграмма. 29 сентября 2021 года. Statista. По состоянию на 12 октября 2021 г.https://www.statista.com/statistics/1268047/maternity-capital-claims-by-purpose-russia/

Счетная палата Российской Федерации. (2021 г.). Количество требований к материнскому капиталу в России с 2007 по 2020 год по назначению (в тысячах). Statista. Statista Inc. Дата обращения: 12 октября 2021 г. https://www.statista.com/statistics/1268047/maternity-capital-claims-by-purpose-russia/

Счетная палата Российской Федерации. «Количество требований к материнскому капиталу в России с 2007 по 2020 год по целям (в тысячах). «Statista, Statista Inc., 29 сентября 2021 г., https://www.statista.com/statistics/1268047/maternity-capital-claims-by-purpose-russia/

«Statista, Statista Inc., 29 сентября 2021 г., https://www.statista.com/statistics/1268047/maternity-capital-claims-by-purpose-russia/

Счетная палата Российской Федерации, Количество материнского капитала претензий в России с 2007 по 2020 год, по назначению (в тысячах) Statista, https://www.statista.com/statistics/1268047/maternity-capital-claims-by-purpose-russia/ (последнее посещение — 12 октября 2021 г. )

Куда вложить материнский капитал?

В 2015 году распоряжением Президента РФ о продлении федеральной программы материнского капитала еще на два года.Ранее размер основного капитала не подлежал индексации и составлял на 2016 год 453 тыс. 026 рублей.

В то же время государство предоставило другой способ инвестирования полученных средств — на реабилитацию детей, нуждающихся в особой заботе. Определить, какой вариант выгоднее, сложно, для этого нужно рассмотреть каждый, учитывая все особенности.

Родители имеют право распоряжаться полученным на улучшение жилищных условий капиталом только по достижении вторым и третьим ребенком трехлетнего возраста. В этом случае есть одно но. Если средства продаются как первый взнос по кредиту на квартиру / дом или как платежи по ипотеке, то их можно использовать сразу после рождения второго ребенка.

В этом случае есть одно но. Если средства продаются как первый взнос по кредиту на квартиру / дом или как платежи по ипотеке, то их можно использовать сразу после рождения второго ребенка.

Основные цели расходования материнского капитала:

- Разрешена покупка жилплощади.

- Семья может начать строительство нового дома или реконструировать имеющееся помещение, как с привлечением строительных компаний, так и самостоятельно.

- Родителям разрешено использовать денежные средства в качестве компенсации затрат на строительство и реконструкцию индивидуального жилищного строительства.

- Может выступать в качестве первоначального взноса при подаче заявления на ипотеку.

- С помощью полученных средств можно погасить имеющуюся задолженность по жилищному кредиту (в том числе ипотечному).

- Часть стоимости недвижимости, при долевом строительстве.

- Уплата цены по договору жилищно-сберегательного кооператива.

Очень важным условием является местонахождение приобретаемого жилья в пределах Российской Федерации. К тому же ремонт квартиры / дома не является условием траты денег на капитал.

К тому же ремонт квартиры / дома не является условием траты денег на капитал.

Если жилище не является общей собственностью родителей и их детей, то нотариус должен подписать свидетельство о долевом владении недвижимым имуществом каждым членом семьи.

Лучшее вложение — в образование

Есть несколько направлений, куда можно вложить материнский капитал:

- Оплата обучения в образовательной организации с государственной аккредитацией и лицензией: детский сад, общеобразовательная школа, средние специальные учреждения, университеты, дополнительное образование в форме высшей или художественной школы.

- Оплачивать содержание, уход за младенцем в образовательном учреждении.

- Оплата жилищно-коммунальных услуг, оказываемых организацией образования.

В этой ситуации также действуют несколько условий:

- Материнский капитал разрешается использовать при достижении ребенком 3-х летнего возраста.

- Использование полученного сертификата необходимо осуществлять до достижения ребенком 25-летнего возраста.

Если обучение началось после указанного возраста, средства могут быть использованы на оплату проживания в общежитии и ЖКХ.

Если обучение началось после указанного возраста, средства могут быть использованы на оплату проживания в общежитии и ЖКХ. - Его также можно направить на помощь одному ребенку или всем сразу, но в равных количествах.

- Учебное заведение должно действовать на территории Российской Федерации и иметь разрешение на оказание данного вида услуг.

Если ученик / ученик был отчислен, либо он по собственному желанию покинул / сменил учебное заведение, то родители должны подать заявление в Пенсионный фонд с требованием приостановить удержание денежных средств.

Стоимость обучения может быть существенно ниже суммы свидетельства о рождении ребенка.В этой ситуации разрешается выбрать другой вариант, куда можно вложить полученные выгоды. Например, часть отправьте на обучение, а часть на покупку квартиры.

Думаем о будущем — формируем материнскую пенсию

Члены семьи могут принять решение о вложении денег «в будущее», то есть отправить полученную справку для создания накопительной части пенсии. Мама малыша может самостоятельно выбрать любой пенсионный фонд.

Мама малыша может самостоятельно выбрать любой пенсионный фонд.

Предоставление пенсионных фондов:

- Женщина может получить срочную выплату, срок которой должен быть не менее 10 лет.Этот платеж формируется из инвестиционного дохода и полученного свидетельства на материнский капитал.

- Выплата может осуществляться под видом пенсии. Предоставляется ежемесячно до конца вашей жизни. Его размер определяется с учетом предполагаемой продолжительности выплаты пособия. В него, помимо материнского капитала, входят все накопления в ПФ, сформированные за счет отчислений работодателей.

- Единовременный платеж. Предоставляется только если:

- Сумма экономии составляет менее 5% от страховой части.Учесть фиксированную долю накопительной части пенсии стоит в день ее назначения.

- Человек получает пенсию в связи с инвалидностью или потерей одного из родителей (опекунов).

- Стаж работы по достижении пенсионного возраста недостаточен для получения страховой пенсии.

- Сумма пенсионных баллов меньше 30.

Помощь родителям особенных детей

Это очень важное изменение во всей системе обеспечения матерей детьми.С 2016 года родители, чьи дети относятся к категории инвалидов, имеют право вкладывать средства в развитие своего малыша, то есть направлять их на улучшение его жилищных условий.

Благодаря внесенным корректировкам родителям особенного ребенка разрешено приобретать различные устройства, которые значительно улучшат жизнь их ребенка.

Например, слепой от рождения ребенок получит уникальную клавиатуру с алфавитом Брайля, сын с травмой опорно-двигательного аппарата — устройство, которое помогает встать на ноги без особого давления на позвоночник.Разрешается покупать кровать с ортопедическим матрасом или эллиптическим тренажером.

К сожалению, в настоящий момент невозможно отправить средства справки на лечение или выздоровление малыша в санаторно-курортном комплексе, это необходимо оплатить по другой государственной программе помощи детям-инвалидам.

Законодательство разрешает использовать 1/3 суммы, пока ребенку не исполнится 3 года.

Где бы вы ни инвестировали в сертификат, это будет лучшим решением для вас.Несомненно, наиболее выгодно инвестировать в недвижимость, ведь она всегда «в цене». Вместе с тем, вложение в себя — одно из лучших решений, которое может принять человек, поэтому пенсию матери и образование ребенка исключать из списка не стоит.

B3-3.1-09, Прочие источники доходов (01.09.2021)

ВведениеВ этом разделе представлена информация о документировании и квалификации дохода заемщика из источников, отличных от заработной платы, в том числе:

Требования к документации для текущего получения дохода

Документация, необходимая для каждого источника дохода, описана ниже.Документация должна подтверждать историю получения, если применимо, а также сумму, частоту и продолжительность дохода. Кроме того, подтверждение текущего получения дохода должно быть получено в соответствии с политикой допустимого возраста кредитных документов, если иное не оговорено отдельно ниже. Дополнительную информацию см. В B1-1-03, Допустимый возраст кредитных документов и федеральных налоговых деклараций.

Текущий чек может быть подтвержден различными способами, в зависимости от типа дохода.Примеры включают, но не ограничиваются,

текущих корешков,

выписки с банковского счета, подтверждающие прямой вклад,

аннулированных чеков со счета плательщика заемщику,

судебных протоколов, или

экземпляра банковских выписок заемщика с указанием регулярного депонирования этих средств.

Алименты, алименты или отдельное алименты

В следующей таблице приведены требования к проверке алиментов, алиментов или отдельного алиментов.

| ✓ | Подтверждение дохода от алиментов, алиментов или отдельных алиментов |

|---|---|

Документально подтвердить, что алименты, алименты или отдельное содержание будут продолжать выплачиваться в течение не менее трех лет после даты подачи заявки на ипотеку, что подтверждается одним из следующих условий:

| |

Проверьте ограничения на продолжение выплат, например, возраст детей, которым выплачивается алименты, или продолжительность выплаты алиментов. | |

| Документ, подтверждающий получение заемщиком полной оплаты не менее чем за шесть месяцев. | |

| Просмотрите историю платежей, чтобы определить, подходит ли она для получения стабильного квалифицируемого дохода.Чтобы считаться стабильным доходом, полные, регулярные и своевременные платежи должны быть получены в течение шести месяцев или дольше. Доход, полученный менее шести месяцев, считается нестабильным и не может быть использован для получения права заемщика на получение ипотеки. Кроме того, если полные или частичные платежи производятся на непоследовательной или спорадической основе, доход неприемлем для целей квалификации заемщика. |

Примечание : Кредитор может включать алименты, алименты или отдельное содержание в качестве дохода только в том случае, если заемщик раскрывает их в Форме 1003 и требует, чтобы они учитывались при рассмотрении требований для получения ссуды.

Пособие на автомобили

Для того, чтобы автомобильное пособие считалось приемлемым стабильным доходом, заемщик должен получать выплаты не менее двух лет. Кредитор должен добавить полную сумму резерва к ежемесячному доходу заемщика, а полную сумму расходов по аренде или финансированию — к ежемесячным долговым обязательствам заемщика.

Доход постояльцев

Доход от жителей основного или второго дома заемщика не считается приемлемым стабильным доходом, за исключением следующих случаев:

Когда заемщик с ограниченными возможностями получает доход от аренды от личного помощника, проживающего в доме, независимо от того, является ли это лицо родственником заемщика, арендные платежи могут рассматриваться как приемлемый стабильный доход в размере до 30% от общей суммы брутто. доход, который используется для определения права заемщика на получение ипотечной ссуды.Персональные помощники, как правило, оплачиваются из средств Medicaid Waiver и включают проживание и питание, из которых производится арендная плата заемщику.

Требования для получения ипотечного кредита HomeReady включают дополнительное исключение. См. Главу B5-6, Домашняя ипотека.

В следующей таблице представлены требования к проверке доходов от пансионеров.

| ✓ | Проверка доходов от пансионеров |

|---|---|

| Получите документацию об истории совместного проживания гражданина (например, копию водительских прав, счета, выписки из банка или формы W-2), в которых адрес гражданина совпадает с адресом заемщика. | |

| Получить документацию об арендных платежах постояльца за последние 12 месяцев. |

Доход от прироста капитала

Доход, полученный от прироста капитала, как правило, представляет собой разовую операцию; поэтому его не следует рассматривать как часть стабильного ежемесячного дохода заемщика. Однако, если заемщику необходимо полагаться на доход от прироста капитала, чтобы соответствовать требованиям, этот доход должен быть подтвержден в соответствии со следующими требованиями.

| ✓ | Проверка дохода от прироста капитала |

|---|---|

| Задокументируйте двухлетнюю историю дохода от прироста капитала, получив копии подписанных заемщиком федеральных налоговых деклараций за последние два года, включая форму IRS 1040, Приложение D. | |

| Определите средний доход за последние два года (в соответствии с разделом о переменном доходе в B3-3.1-01, Общая информация о доходах) и используйте эту усредненную сумму как часть квалифицируемого дохода заемщика, если заемщик предоставит текущие доказательства того, что он или она владеют дополнительным имуществом или активами, которые могут быть проданы, если для будущих выплат по ипотечному кредиту потребуется дополнительный доход. Примечание : Капитальные убытки, указанные в форме 1040 IRS, Приложение D, не должны учитываться при расчете доходов или обязательств, даже если убытки повторяются. Из-за характера этого дохода текущее получение дохода не требуется в соответствии с политикой допустимого возраста кредитных документов. Однако документация о праве собственности на активы должна соответствовать политике допустимого возраста кредитных документов (дополнительную информацию см. В B1-1-03, Допустимый возраст кредитных документов и федеральные налоговые декларации). |

Долгосрочный доход по инвалидности

В следующей таблице представлены требования к подтверждению дохода по долгосрочной нетрудоспособности. Это не относится к доходу по инвалидности, полученному от Управления социального обеспечения. См. Соответствующий раздел ниже для получения информации о доходе по социальному обеспечению.

| ✓ | Подтверждение дохода по длительной нетрудоспособности |

|---|---|

Получите копию полиса заемщика по инвалидности или выписки о пособиях от плательщика пособия (страховой компании, работодателя или другой квалифицированной незаинтересованной стороны) для определения:

| |

| Как правило, длительная нетрудоспособность не имеет установленной даты истечения срока, и следует ожидать ее продолжения. Требование переоценки льгот не считается установленным сроком действия. Если заемщик в настоящее время получает выплаты по краткосрочной нетрудоспособности, которые уменьшатся до меньшей суммы в течение следующих трех лет, потому что они конвертируются в долгосрочные пособия, сумма долгосрочных пособий должна использоваться в качестве дохода, чтобы соответствовать требованиям. заемщик.Дополнительную информацию о краткосрочной нетрудоспособности см. В разделе «Доходы по временному отпуску» ниже. |

Предложения или контракты на работу

Если заемщик должен приступить к трудоустройству в соответствии с условиями предложения о работе или контракта, кредитор может предоставить ссуду в соответствии с одним из вариантов, описанных ниже.

| ✓ | Вариант 1 — Квитанция получена до выдачи займа |

|---|---|

| Кредитор должен получить оформленную копию предложения или контракта заемщика для будущего трудоустройства и ожидаемого дохода. | |

| Перед предоставлением ссуды кредитор должен получить от заемщика квитанцию, в которой содержится достаточная информация для подтверждения дохода, используемого для квалификации заемщика на основании предложения или контракта. Корешок платежа должен храниться в файле ипотечной ссуды. |

| ✓ | Вариант 2 — Квитанция о выплате зарплаты не получена до выдачи ссуды | |

|---|---|---|

Этот вариант ограничен ссудами, которые соответствуют следующим критериям:

| ||

Кредитор должен получить и рассмотреть предложение или контракт заемщика о найме в будущем. Предложение о работе или контракт должны

Также обратите внимание, что для члена профсоюза, который работает по профессии, которая приводит к серии краткосрочных заданий (например, квалифицированный рабочий-строитель, грузчик или рабочий сцены), профсоюз может предоставить оформленное предложение о работе или контракт для будущая занятость. | ||

| Дата начала для заемщика должна быть не ранее, чем за 30 дней до даты векселя или не позднее чем через 90 дней после даты векселя. Перед поставкой кредитор должен получить следующую документацию в зависимости от даты начала приема на работу заемщика: | ||

| Если начальная дата заемщика … | Требуемая документация | |

| Дата векселя или не более чем за 30 дней до даты вложения | ||

| Не более 90 дней после даты векселя | Предложение или договор о работе | |

Кредитор должен документально подтвердить, в дополнение к сумме резервов, требуемых DU или для транзакции, одно из следующего:

| ||

| Кредитор должен предоставить ссуду с кодом особой характеристики 707. | ||

Примечание : DU выдаст проверочное сообщение, связанное с предложениями о трудоустройстве и контрактами, если текущая дата начала приема на работу заемщика пуста или после даты создания файла дела по кредиту.

Иностранные доходы

Иностранный доход — это доход, который получает заемщик, работающий в иностранной корпорации или иностранном правительстве, и выплачивается в иностранной валюте. Заемщики могут использовать иностранный доход для получения права при соблюдении следующих требований.

| ✓ | Проверка иностранных доходов |

|---|---|

| Копии его или ее подписанных федеральных налоговых деклараций за последние два года, которые включают иностранный доход. | |

| Кредитор должен соответствовать стандартным требованиям к документации, основанным на источнике и типе дохода, как указано в Главе B3–3, Оценка дохода. |

Доход в приемной семье

Доход, полученный от спонсируемой государством или округом организации за предоставление временного ухода за одним или несколькими детьми, может считаться приемлемым стабильным доходом, если выполняются следующие требования.

| ✓ | Подтверждение дохода по уходу за приемными семьями |

|---|---|

| Подтвердите доход в приемной семье с помощью подтверждающих писем от организаций, предоставляющих доход. | |

Документально подтвердить, что заемщик оказывает услуги по уходу за приемными семьями в течение двух лет. Если заемщик не получал этот вид дохода в течение двух полных лет, он все равно может считаться стабильным доходом, если

|

Пособие на жилье или попечение

Жилищное пособие или пособие пастора может считаться соответствующим доходом, если имеется документация о том, что оно было получено в течение последних 12 месяцев, и, вероятно, будет продолжаться в течение следующих трех лет. Пособие на оплату жилья может быть добавлено к доходу, но не может использоваться для компенсации ежемесячной оплаты жилья.

Процентный доход и дивиденды

В следующей таблице представлены требования к проверке процентного и дивидендного дохода.

| ✓ | Проверка доходов от процентов и дивидендов |

|---|---|

| Подтвердите право собственности заемщика на активы, по которым был получен процентный или дивидендный доход. Документация о праве собственности на активы должна соответствовать политике допустимого возраста кредитных документов (дополнительную информацию см. В B1-1-03, Допустимый возраст кредитных документов и федеральные налоговые декларации). | |

Задокументировать двухлетнюю историю дохода, подтвержденную

| |

| Рассчитайте средний доход, полученный за последние два года. Дополнительную информацию см. В разделе «Переменный доход» документа B3-3.1-01 «Общая информация о доходе». | |

| Вычтите любые активы, использованные для первоначального взноса или затрат на закрытие, из общих активов заемщика перед расчетом ожидаемого будущего дохода по процентам или дивидендам. |

Сертификаты ипотечного кредита

Штаты и муниципалитеты могут выдавать ипотечные кредитные сертификаты (MCC) вместо или как часть своих полномочий по выпуску облигаций с доходом от ипотечных кредитов.MCC позволяют правомочному покупателю жилья впервые получить ипотеку, обеспеченную его или ее основным местом жительства, и потребовать федеральный налоговый кредит на определенный процент (обычно от 20% до 25%) от выплат процентов по ипотеке.

При расчете коэффициента DTI заемщика учитывайте максимально возможный доход MCC как дополнение к доходу заемщика, а не как уменьшение суммы платежа по ипотеке заемщика. Используйте следующий расчет при определении доступного дохода:

[(Сумма ипотеки) x (Ставка по облигациям) x (MCC%)] ÷ 12 = Сумма, добавляемая к ежемесячному доходу заемщика.

Например, если заемщик получает ипотечный кредит в размере 100 000 долларов США с процентной ставкой 7,5%, и он или она имеет право на получение кредита в размере 20% по программе MCC, сумма, которая должна быть добавлена к его ежемесячному доходу, составит 125 долларов США. (100000 долларов США x 7,5% x 20% = 1500 долларов США ÷ 12 = 125 долларов США).

Кредитор должен получить копию MCC и документально подтвержденный расчет кредитора корректировки дохода заемщика и включить их в файл ипотечной ссуды.

Для операций рефинансирования кредитор может разрешить MCC оставаться на месте до тех пор, пока он получит подтверждение до закрытия ссуды от поставщика MCC, что MCC остается в силе для новой ипотечной ссуды.Копии документов MCC, включая свидетельство о перевыпуске, должны храниться в файле новой ипотечной ссуды.

Доходы по дифференцированным выплатам по ипотеке

Работодатель может субсидировать выплаты работника по ипотеке, выплачивая всю или часть разницы в процентах между нынешними и предлагаемыми выплатами работника по ипотеке.

При расчете квалификационного коэффициента дифференцированные выплаты должны добавляться к валовому доходу заемщика.

Платежи не могут использоваться для прямого зачета ипотечного платежа, даже если работодатель выплачивает их ипотечному кредитору, а не заемщику.

В следующей таблице представлены требования к проверке дохода от дифференцированных выплат по ипотеке.

| ✓ | Проверка доходов от дифференцированных выплат по ипотеке |

|---|---|

| Получить письменное подтверждение от работодателя заемщика, подтверждающее субсидию и указание суммы и продолжительности платежей. | |

| Убедитесь, что можно ожидать продолжения получения дохода в течение как минимум трех лет с даты подачи заявки на ипотеку. Если этот доход используется для транзакции покупки, текущая квитанция не требуется документировать, за исключением случаев, когда это подтверждается письмом работодателя. Для операций рефинансирования, когда доход продолжается по новому займу, недавняя квитанция должна соответствовать политике допустимого возраста кредитных документов (дополнительную информацию см. В B1-1-03, Допустимый возраст кредитных документов и налоговые декларации по федеральному подоходному налогу). ). |

Доход заемщика, не являющегося жильцом

DU будет рассматривать доход заемщика, не являющегося постоянным жителем, как соответствующий доход для основного места жительства с определенными ограничениями коэффициента LTV.

Для ссуд, гарантированных вручную, доход от заемщика, не являющегося арендатором, может рассматриваться как приемлемый квалифицируемый доход. Этот доход может компенсировать определенные недостатки, которые могут быть в заявке на получение кредита заемщика, такие как ограниченный доход, финансовые резервы или ограниченная кредитная история.Однако его нельзя использовать для компенсации значительных или недавних случаев значительного уничижительного кредита в кредитной истории арендатора-заемщика. Заемщик-арендатор должен все же разумно продемонстрировать готовность вносить платежи по ипотеке и сохранять домовладение. Если для квалификации используется доход от заемщика, не являющегося жильцом, коэффициенты LTV ограничены.

Информацию о максимальных коэффициентах LTV, CLTV и HCLTV, которые применяются, когда доход заемщика, не являющегося арендатором, используется для квалификационных целей для как ссуды с DU, так и ссуды с гарантией вручную.

Облигации к получению

В следующей таблице представлены требования к проверке доходов по векселям к получению.

| ✓ | Проверка доходов по векселям к получению |

|---|---|

| Убедитесь, что можно ожидать продолжения получения дохода в течение как минимум трех лет с даты подачи заявки на ипотеку. | |

| Получите копию примечания для определения суммы и срока платежа. | |

| Документ о регулярном получении дохода за последние 12 месяцев. Платежи по векселю, выполненные в течение последних 12 месяцев, независимо от продолжительности, не могут использоваться в качестве стабильного дохода. |

Доходы от государственной помощи

В следующей таблице представлены требования к подтверждению дохода от государственной помощи.

| ✓ | Подтверждение дохода от государственной помощи |

|---|---|

| Задокументируйте получение заемщиком дохода от государственной помощи в письмах или документах от плательщика, в которых указываются размер, частота и продолжительность выплаты пособий. | |

| Убедитесь, что можно ожидать продолжения получения дохода в течение как минимум трех лет с даты подачи заявки на ипотеку. |

Ваучерная программа на выбор жилья (более известная как Раздел 8) также является приемлемым источником соответствующего дохода. Не требуется, чтобы платежи по ваучерам Раздела 8 были получены за какой-либо период времени до даты подачи заявки на ипотеку или чтобы выплаты продолжались в течение любого периода времени с даты заявки на ипотеку.

| ✓ | Проверка платежных ваучеров по Разделу 8 |

|---|---|

| Уточните в государственном учреждении, которое выдает ваучеры, сумму ежемесячного платежа и необлагаемость дохода. Если доход не облагается налогом, кредитор может рассчитать скорректированный валовой доход заемщика. Для получения дополнительной информации см. B3-3.1-01, Общая информация о доходах. |

Пенсионный фонд, государственная рента и пенсионный доход

В следующей таблице приведены требования к проверке пенсионного обеспечения, государственного аннуитета и пенсионного дохода.

| ✓ | Подтверждение пенсионного обеспечения, государственной аннуитета и пенсионного дохода |

|---|---|

Документально подтвердить текущее получение дохода, подтвержденное

| |

| Если доход от государственного аннуитета или пенсионного счета начнется в дату первой выплаты или раньше, задокументируйте доход с выпиской о выплате от организации, предоставляющей доход. В выписке должны быть указаны тип дохода, сумма и частота выплаты, а также подтверждение начальной даты начала. | |

| Если пенсионный доход выплачивается в форме распределения со пенсионного счета 401 (k), IRA или Keogh, определите, будет ли доход сохраняться в течение не менее трех лет после даты подачи заявки на ипотеку.Приемлемые остатки на пенсионных счетах (из 401 (k), IRA или Keogh) могут быть объединены с целью определения того, выполняется ли трехлетнее требование продолжения. Примечание: Заемщик должен иметь неограниченный доступ к счетам без штрафных санкций. |

Если пенсионный доход, аннуитет или пенсионный доход заемщика подтвержден службой проверки DU, DU выдаст сообщение с указанием необходимой документации. Эта документация может отличаться от требований, описанных выше.См. B3-2-02, Служба проверки DU.

Доход от выплаты роялти

В следующей таблице представлены требования к проверке доходов от роялти.

| ✓ | Проверка доходов от выплаты роялти |

|---|---|

Получить копии

| |

| Подтвердите, что заемщик получал выплаты роялти в течение как минимум 12 месяцев и что выплаты будут продолжаться как минимум в течение трех лет после даты подачи заявки на ипотеку. |

Дополнительную информацию см. В разделе «Переменный доход» документа B3-3.1-01 «Общая информация о доходе».

График K-1 Доход

Для заемщиков, владеющих менее 25% долей участия в партнерстве, корпорации S или компании с ограниченной ответственностью (LLC), обычный доход, чистый доход от аренды недвижимости и прочий чистый доход от аренды, указанный в форме 1065 или 1120S IRS, Приложение K-1 может использоваться для квалификации заемщика при условии, что кредитор может подтвердить, что бизнес имеет достаточную ликвидность для поддержки вывода прибыли.Если в Приложении K-1 представлено это подтверждение, дальнейшая документация о ликвидности бизнеса не требуется.

В следующей таблице представлена проверка требований к доходу для заемщиков, включенных в График K-1, с долей участия менее 25% в партнерстве, корпорации S или LLC.

| ✓ | Проверка таблицы доходов К-1 |

|---|---|

| Если в Приложении K-1 отражена задокументированная, стабильная история получения денежных распределений дохода от бизнеса в соответствии с уровнем дохода от бизнеса, который используется для квалификации, то дальнейшая документация о доступе к доходу или адекватной ликвидности бизнеса не требуется.Затем доход по Графику K-1 может быть включен в денежный поток заемщика. | |

| Если в Приложении K-1 не отражена задокументированная, стабильная история получения денежных распределений дохода от бизнеса в соответствии с уровнем дохода от бизнеса, который используется для квалификации, то кредитор должен подтвердить, что у бизнеса есть достаточная ликвидность для поддержки вывода средств. заработка. Кредитор может по своему усмотрению использовать метод подтверждения достаточной ликвидности бизнеса. | |

| Если заемщик имеет двухлетнюю историю получения «гарантированных платежей партнеру» от партнерства или ООО, эти платежи могут быть добавлены к денежному потоку заемщика. Примечание : Исключением из двухлетнего требования о получении «гарантированных платежей партнеру» является случай, если заемщик недавно приобрел номинальную собственность в партнерстве по оказанию профессиональных услуг (например, в медицинской практике или юридической фирме) после того, как получил установленный трудовой стаж в товариществе.В этой ситуации кредитор может рассчитывать на гарантированную компенсацию заемщика. Это должно быть подтверждено соглашением о партнерстве с заемщиком и дополнительно подтверждено данными о доходах с начала года до даты. |

Требования к документации

Заемщик должен предоставить подписанные индивидуальные федеральные налоговые декларации за последние два года и Приложение IRS K-1 за последние два года.

Доходы по социальному обеспечению

В следующей таблице приведены требования к подтверждению дохода по социальному обеспечению.

| ✓ | Справка о доходах по социальному обеспечению |

|---|---|

| У дохода по социальному обеспечению в связи с выходом на пенсию или длительной нетрудоспособности, который заемщик получает со своего личного счета / трудовой книжки, не будет установленной даты истечения срока, и ожидается, что он будет продолжаться. Однако, если пособия по социальному обеспечению выплачиваются в качестве пособия для члена семьи владельца пособия, этот доход может быть использован для квалификации, если кредитор получит документацию, подтверждающую, что оставшийся срок составляет не менее трех лет с даты ипотеки. заявление. | |

| Задокументируйте регулярное получение платежей, подтвержденное следующим образом, в зависимости от типа пособия и родства получателя (собственного или другого), как показано в таблице ниже. |

| Требования к документации | ||

|---|---|---|

| Вид социального обеспечения | Заемщик получает пособие по социальному обеспечению из собственного счета / трудовой книжки | Заемщик получает пособие по социальному обеспечению со счета / трудовой книжки другого лица |

| Выход на пенсию |

| |

| Инвалидность | ||

| Пособие по случаю потери кормильца | NA | |

| Дополнительный доход по безопасности (SSI) |

| NA |

Если доход по социальному обеспечению заемщика подтвержден службой проверки DU, DU выдаст сообщение с указанием необходимой документации.Эта документация может отличаться от требований, описанных выше. См. B3-2-02, Служба проверки DU.

Доходы от временного отпуска

Временный отпуск, как правило, является непродолжительным и связан с отпуском по беременности и родам или по уходу за ребенком, краткосрочной инвалидностью или другими видами временного отпуска, которые приемлемы по закону или по закону работодателя заемщика. Заемщикам, находящимся во временном отпуске, может выплачиваться или не выплачиваться оплата во время их отсутствия на работе.

Если кредитору известно, что заемщик будет во временном отпуске во время закрытия ипотечной ссуды и что доход заемщика необходим для получения ссуды, кредитор должен определить допустимый доход и подтвердить трудоустройство, как описано ниже.

| ✓ | Временный отпуск — требования к трудоустройству |

|---|---|

| Трудоустройство и доход заемщика должны соответствовать стандартным требованиям, указанным в Разделе B3–3.1, «Занятость и другие источники дохода». | |

| Заемщик должен предоставить письменное подтверждение своего намерения вернуться к работе. | |

| Кредитор должен задокументировать согласованную для заемщика дату возврата, получив либо от заемщика, либо непосредственно от работодателя (или назначенного работодателем лица, когда работодатель пользуется услугами третьей стороны для управления отпусками работника) подтверждение такой даты, представленное работодателем или уполномоченным лицом работодателя. Примеры документации могут включать, помимо прочего, предыдущую переписку от работодателя или назначенного лица, в которой указывается продолжительность отпуска или ожидаемая дата возвращения, или компьютерная распечатка из системы учета работодателя или уполномоченного лица. (Эта документация не обязательно должна соответствовать политике допустимого возраста кредитных документов.) | |

| Кредитор не должен получать от работодателя заемщика никаких доказательств или информации, указывающих на то, что заемщик не имеет права вернуться на работу после периода отпуска. | |

| Кредитор должен получить устное подтверждение занятости в соответствии с B3-3.1-07 «Устное подтверждение занятости». Если работодатель подтверждает, что заемщик в настоящее время находится в временном отпуске, кредитор должен учитывать заемщика как нанятого. | |

Кредитор должен проверить доход заемщика в соответствии с Разделом B3–3.1 «Занятость и другие источники дохода». Кредитор должен получить

Примечание : Подтверждение дохода может быть предоставлено заемщиком, работодателем заемщика или сторонним поставщиком услуг проверки занятости. |

Требования к исчислению дохода, используемого для квалификации

Если заемщик вернется на работу на дату первого платежа по ипотечному кредиту, кредитор может учесть регулярный доход от работы заемщика в качестве квалификационного.

Если заемщик , а не вернется к работе на дату первого платежа по ипотеке, кредитор должен использовать меньшую из таких сумм, как доход от временного отпуска заемщика (если таковой имеется) или регулярный доход от работы. Если доход заемщика в связи с временным отпуском меньше его обычного дохода от работы, кредитор может дополнить доход за счет временного отпуска доступными ликвидными финансовыми резервами (см. B3-4.1-01, Минимальные требования к резервам). Ниже приведены инструкции по расчету «дополнительного дохода»:

Сумма дополнительного дохода = доступные ликвидные резервы, разделенные на количество месяцев дополнительного дохода

Доступные ликвидные резервы : вычтите любые средства, необходимые для завершения транзакции (первоначальный взнос, затраты на закрытие, другие необходимые выплаты по долгу, условное депонирование и минимальные обязательные резервы) из общей подтвержденной суммы ликвидных активов.

Количество месяцев дополнительного дохода : количество месяцев с даты первого платежа по ипотеке до даты, когда заемщик начнет получать свой регулярный доход от работы, округленное до следующего целого числа.

После определения дополнительного дохода кредитор должен рассчитать общий соответствующий доход.

Общий соответствующий доход = дополнительный доход плюс доход от временного отпуска

Общий получаемый квалификационный доход не может превышать регулярный трудовой доход заемщика.

Пример

Сумма регулярного дохода: 6000 долларов в месяц

Доход в связи с временным отпуском: 2000 долларов в месяц

Всего проверенных ликвидных активов: 30 000 долларов США

Необходимые средства для завершения транзакции: 18 000 долларов США

Доступные ликвидные резервы: 12 000 долларов США

Дата первого платежа: 1 июля

Дата, когда заемщик начнет получать регулярный доход от работы: 1 ноября

Дополнительный доход: 12000 долларов / 4 = 3000 долларов

Общий квалифицируемый доход: 3000 долларов США + 2000 долларов США = 5000 долларов США

Информацию о кредитных файлах, подписанных с помощью DU, см. В B3-3.5-01, Документация о доходах и занятости для DU, для руководства по вводу данных.

Примечание : Эти требования применяются, если кредитор узнает в процессе проверки занятости и дохода, что заемщик находится в временном отпуске. Если заемщик в настоящее время не находится в временном отпуске, кредитор не должен спрашивать, намерен ли он или она взять отпуск в будущем.

Доход чаевых

В следующей таблице приведены требования к проверке чаевых.

| ✓ | Подтверждение дохода чаевых |

|---|---|

Получить следующие документы:

Для получения дополнительной информации см. B3-3.1-02, Стандарты трудовой документации. | |

| Доход от чаевых может быть использован для определения права заемщика, если кредитор подтверждает, что заемщик получал его в течение последних двух лет. | |

| Кредитор должен определить размер чаевых, который может учитываться при оценке заемщика. См. Раздел «Переменный доход» в B3-3.1-01, Общая информация о доходах, для получения дополнительной информации. |

Доверительный доход

В следующей таблице представлены требования к проверке доходов траста.

| ✓ | Проверка доходов траста |

|---|---|

| Подтвердите доход траста, получив копию доверительного соглашения или выписку доверительного управляющего, подтверждающую сумму, частоту и продолжительность платежей. | |

| Убедитесь, что трастовый доход будет продолжаться не менее трех лет с даты подачи заявки на ипотеку. Если этот доход не поступает ежемесячно, документация о текущем получении дохода не требуется в соответствии с политикой допустимого возраста кредитных документов. |

Пособие по безработице Доход

В следующей таблице представлены требования к проверке доходов от пособий по безработице, например, получаемых сезонными рабочими.

| ✓ | Подтверждение доходов по безработице |

|---|---|

| Подтвердите, что заемщик регулярно получал платежи в течение не менее двух лет, получив копии подписанных федеральных налоговых деклараций. | |

| Компенсация по безработице не может использоваться для определения права заемщика, если она явно не связана с сезонной занятостью, которая указывается в подписанных заемщиком декларациях о федеральном подоходном налоге.Убедитесь, что сезонный доход, вероятно, сохранится. Дополнительную информацию о проверке сезонного дохода см. В B3-3.1-05 «Доход от вторичной занятости (вторая и многократная работа)» и «Сезонный доход». |

Примечание : Компенсация по безработице может использоваться для определения заемщика права на получение кредита рефинансирования с высоким LTV вне зависимости от того, является ли он сезонным или несезонным.

VA Доходы по пособиям

В следующей таблице представлены требования к проверке дохода от льгот VA.

Примечание : Пособия на образование не являются приемлемым доходом, поскольку они компенсируются расходами на образование.

| ✓ | Подтверждение дохода от пособий VA |

|---|---|

| Задокументируйте получение заемщиком льгот VA в письме или бланке распределения от VA. | |

| Убедитесь, что можно ожидать продолжения получения дохода в течение как минимум трех лет с даты подачи заявки на ипотеку.(Подтверждение не требуется для пенсионных пособий VA или пособий по долгосрочной нетрудоспособности.) |

В таблице ниже приведены ссылки на выпущенные объявления, относящиеся к этой теме.

| Объявления | Дата выдачи |

|---|---|

| Объявление SEL-2021-08 | 01 сентября 2021 г. |

| Объявление SEL-2020-07 | 16 декабря 2020 |

| Объявление SEL-2019-08 | 2 октября, 2019 |

| Объявление SEL-2019-07 | 07 августа 2019 |

| Объявление SEL-2018-09 | 4 декабря 2018 |

| Объявление SEL-2018-08 | 02 октября 2018 |

| Объявление SEL-2018-06 | 07 августа 2018 |

| Объявление SEL-2017-06 | 25 июля 2017 |

| Объявление SEL-2016–08 | 24 октября 2016 |

| Объявление SEL-2016–05 | 28 июня 2016 |

| Объявление SEL-2016–04 | 31 мая 2016 г. |

| Объявление SEL-2015–10 | 29 сентября 2015 г. |

| Объявление SEL-2015–09 | 25 августа 2015 |

| Объявление SEL-2015–07 | 30 июня 2015 г. |

| Объявление SEL-2015–01 | 27 января 2015 |

| Объявление SEL-2014–12 | 30 сентября 2014 г. |

| Объявление SEL-2014–06 | 27 мая 2014 г. |

| Объявление SEL-2013–07 | 24 сентября 2013 г. |

| Объявление SEL-2013–04 | 28 мая 2013 г. |

| Объявление SEL-2012-13 | 13 ноября 2012 г. |

| Объявление SEL-2012-07 | 21 августа 2012 г. |

| Объявление SEL-2012-04 | 15 мая 2012 г. |

| Объявление SEL-2011–13 | 20 декабря 2011 г. |

| Объявление SEL-2010–16 | 1 декабря 2010 г. |

| Объявление SEL-2010–13 | 20 сентября 2010 г. |

| Объявление 09–19 | 8 июня 2009 г. |

Жилье как капитал здоровья: как связаны траектории здоровья и пути к получению жилья

Плохое жилье связано с плохим здоровьем.Это говорит о том, что улучшение жилищных условий может привести к улучшению здоровья жителей. В этом обзоре проводился широкий поиск исследований из любой точки мира, в которых изучали, связаны ли инвестиции в улучшение жилищных условий с улучшением здоровья. Было опубликовано огромное количество исследований по вопросам жилья и здоровья, но очень мало исследований изучали, влияет ли улучшение жилищных условий на здоровье жителей. Программы обновления микрорайонов часто включают улучшение жилищных условий, но ключевой целью этих программ является улучшение района за счет привлечения новых жителей, часто более обеспеченных.В этих программах улучшения в статистике здравоохранения могут просто отражать изменение численности населения, проживающего в данном районе, и исходное население, возможно, не выиграло от улучшения условий жизни. В этом обзоре рассматривались только исследования, в которых изучались изменения в состоянии здоровья исходной популяции, а не изменения в данной местности. Мы отобрали 39 исследований, в которых оценивали изменения в состоянии здоровья после улучшения жилищных условий. Исследования охватили широкий спектр жилищных улучшений. Улучшения жилья в странах с высоким уровнем доходов, проведенные за последние 30 лет, включали ремонт, переселение, переезд, установку центрального отопления и теплоизоляции.Исследования, проведенные в развивающихся странах, включали предоставление туалетов. В более ранних исследованиях (до 1965 г.) изучались изменения в состоянии здоровья после переселения из трущоб. В целом, похоже, что улучшение жилищных условий может привести к улучшению здоровья. Улучшение здоровья наиболее вероятно, когда жилищные улучшения нацелены на людей с плохим здоровьем и неадекватными жилищными условиями, в частности, недостаточным теплом. Программы улучшения жилищных условий на базе районов, например программы обновления жилых кварталов, которые улучшают жилье независимо от индивидуальных потребностей, могут не привести к явному улучшению жилищных условий во всех домах в районе.Это может объяснить, почему улучшения здоровья после этих программ не всегда очевидны. Улучшение тепла и доступное тепло могут быть важной причиной улучшения здоровья. Улучшение здоровья также может привести к сокращению пропусков занятий в школе или на работе. Повышение энергоэффективности и обеспечение доступного тепла могут позволить домовладельцам отапливать больше комнат в доме и увеличить полезное пространство в доме. Увеличение полезной жилой площади может привести к более широкому использованию дома, повысить уровень конфиденциальности и помочь наладить отношения в доме.Обзор наилучших имеющихся данных исследований показывает, что жилье, способствующее укреплению здоровья, должно быть подходящего размера для удовлетворения потребностей домохозяйства и быть доступным для поддержания комфортной температуры в помещении. Абстрактный Фон Твердо установленные связи между плохими жилищными условиями и плохим здоровьем указывают на то, что улучшение жилищных условий может быть важным механизмом, с помощью которого государственные инвестиции могут привести к улучшению здоровья. Интервенционные исследования, в которых оценивается влияние улучшения жилищных условий на здоровье, являются важным источником данных для проверки предположений о потенциале улучшения здоровья.Оценки могут не выявить долгосрочного воздействия на здоровье из-за ограниченных периодов наблюдения. Воздействие на социально-экономические детерминанты здоровья может быть ценным косвенным показателем потенциала долгосрочного воздействия на здоровье. Цели Оценить влияние на здоровье и социальное воздействие жителей после улучшения физической структуры жилья. Методы поиска С 1887 г. по июль 2012 г. был проведен поиск в 27 библиографических базах данных по академической и серой литературе (ASSIA; Avery Index; CAB Abstracts; The Campbell Library; CINAHL; The Cochrane Library; COPAC; DH-DATA: Health Admin; EMBASE; Geobase ; Global Health; IBSS; ICONDA; MEDLINE; MEDLINE In-Process & Other Non-Indexed Citations; NTIS; PAIS; PLANEX; PsycINFO; RIBA; SCIE; Sociological Abstracts; Social Science Citations Index; Science Citations Index расширен; SIGLE; SPECTR) .Был проведен поиск в двенадцати базах данных серой скандинавской литературы и политики (Libris; SveMed +; Libris uppsök; DIVA; Artikelsök; NORART; DEFF; AKF; DSI; SBI; Statens Institut for Folkesundhed; Social.dk) и 23 соответствующих веб-сайтах. Кроме того, был направлен запрос к тематическим экспертам для получения подробной информации о соответствующих исследованиях. Поиск не ограничивался языком или статусом публикации. Критерий выбора Были включены исследования, в которых оценивалось изменение любых последствий для здоровья после улучшения жилищных условий. Это включало экспериментальные исследования и неконтролируемые исследования.Поперечные исследования были исключены, поскольку корреляции не могут пролить свет на изменения в результатах. Были исключены исследования, сообщающие только о социально-экономических результатах или косвенных показателях здоровья, таких как использование медицинских услуг. Были включены все жилищные улучшения, которые включали физическое улучшение структуры дома. Исключенные вмешательства включали улучшение мобильных домов; модификации по мобильности или по медицинским причинам; качество воздуха; удаление свинца; снижение облучения радоном; уменьшение или удаление аллергенов; и мебель или оборудование.Если улучшение включало одно из них в дополнение к включенному вмешательству, исследование было включено в обзор. Исследования не были исключены на основании даты, местоположения или языка. Сбор и анализ данных Исследования были независимо проверены и критически оценены двумя авторами обзора. Качество исследования оценивалось с помощью инструмента риска систематической ошибки и инструмента Гамильтона для учета неэкспериментальных и неконтролируемых исследований. Данные о влиянии на здоровье и социально-экономическое воздействие были извлечены одним автором обзора и проверены вторым автором обзора.Перед обобщением исследования были сгруппированы в соответствии с широкими категориями вмешательств, датой и контекстом. По возможности, были рассчитаны и статистически объединены стандартизированные оценки эффекта. В тех случаях, когда метаанализ не подходил, данные были сведены в таблицу и обобщены в повествовательной форме после перекрестного изучения заявленных воздействий и характеристик исследования. Качественные данные были обобщены с использованием логической модели для сопоставления заявленных воздействий и связей с воздействиями на здоровье; количественные данные были включены в модель.Полученные результаты В обзор были включены тридцать девять исследований, в которых приводились количественные или качественные данные, либо и то, и другое. Было отобрано тридцать три количественных исследования. Это включало пять рандомизированных контролируемых испытаний (РКИ) и 10 неэкспериментальных исследований улучшения тепла, 12 неэкспериментальных исследований переселения или переоборудования, три неэкспериментальных исследования обеспечения базовых улучшений в странах с низким или средним уровнем дохода (СНСД) и три неэкспериментальных исторических исследования переселения из трущоб.Четырнадцать количественных исследований (42,4%) были оценены как низкое качество и не были включены в синтез. Было найдено двенадцать исследований, в которых представлены качественные данные. Это были исследования улучшения тепла (n = 7) и переселения (n = 5). Три качественных исследования были исключены из синтеза из-за неясности методов. В шести включенных качественных исследованиях также представлены количественные данные, которые были включены в обзор. Возможен очень небольшой количественный синтез, поскольку данные не поддаются метаанализу.Во многом это было связано с крайней неоднородностью как методологически, так и из-за различий в вмешательстве, выборках, контексте и результатах; эти вариации остались даже после группировки вмешательств и результатов. Кроме того, в нескольких исследованиях представлены данные, по которым можно было рассчитать стандартизованную величину эффекта. Данные были синтезированы повествовательно. Данные исследований мероприятий по повышению тепло- и энергоэффективности показали, что возможно улучшение общего состояния здоровья, респираторного и психического здоровья.Исследования, нацеленные на людей с недостаточной теплотой и хроническими респираторными заболеваниями, скорее всего, сообщат об улучшении здоровья. Последствия обновления микрорайонов за счет жилищного строительства были менее очевидны; Эти меры были нацелены на районы, а не на отдельные домохозяйства, которые больше всего нуждаются в них. В двух исследованиях с низким уровнем дохода (LMIC) более низкого качества сообщалось о неясных или незначительных улучшениях здоровья. Одно более качественное исследование переселения из трущоб (до 1960 г.) сообщило о некотором улучшении психического здоровья. Сообщений о неблагоприятных последствиях для здоровья после улучшения жилищных условий было немного.В небольшом количестве исследований собраны данные о социальных и социально-экономических последствиях улучшения жилищных условий. Улучшения теплоты были связаны с увеличением полезного пространства, повышением конфиденциальности и улучшением социальных отношений; также сократилось количество пропусков на работу или учебу по болезни. В очень немногих исследованиях сообщалось о различном воздействии, относящемся к вопросам справедливости, и те данные, которые были представлены, не подлежали синтезу. Выводы авторов Инвестиции в жилье, которые улучшают тепловой комфорт в доме, могут привести к улучшению здоровья, особенно если улучшения нацелены на людей с недостаточным количеством тепла и людей с хроническими респираторными заболеваниями.Воздействие на здоровье программ, которые обеспечивают улучшения во всех областях и не нацелены в соответствии с уровнями индивидуальных потребностей, были менее ясными, но сообщаемые воздействия на уровне области могут скрывать улучшения здоровья для тех, у кого есть наибольший потенциал для получения выгоды. Наилучшие имеющиеся данные указывают на то, что жилье подходящего размера для домовладельцев и доступное по цене отопление связано с улучшением здоровья и может способствовать улучшению социальных отношений внутри и за пределами домашнего хозяйства. Кроме того, есть некоторые предположения о том, что обеспечение адекватного доступного тепла может сократить количество пропусков занятий в школе или на работе.Хотя многие из вмешательств были нацелены на группы с низким уровнем дохода, практически полное отсутствие отчетности о различном воздействии не позволило проанализировать потенциал улучшения жилищных условий в плане воздействия на социальное и экономическое неравенство. Резюме простым языком Улучшение жилищных условий как вложение в улучшение здоровья Плохое жилье связано с плохим здоровьем. Это говорит о том, что улучшение жилищных условий может привести к улучшению здоровья жителей. В этом обзоре проводился широкий поиск исследований из любой точки мира, в которых изучали, связаны ли инвестиции в улучшение жилищных условий с улучшением здоровья.Было опубликовано огромное количество исследований по вопросам жилья и здоровья, но очень мало исследований изучали, влияет ли улучшение жилищных условий на здоровье жителей. Программы обновления микрорайонов часто включают улучшение жилищных условий, но ключевой целью этих программ является улучшение района за счет привлечения новых жителей, часто более обеспеченных. В этих программах улучшения в статистике здравоохранения могут просто отражать изменение численности населения, проживающего в данном районе, и исходное население, возможно, не выиграло от улучшения условий жизни.В этом обзоре рассматривались только исследования, в которых изучались изменения в состоянии здоровья исходной популяции, а не изменения в данной местности. Мы отобрали 39 исследований, в которых оценивали изменения в состоянии здоровья после улучшения жилищных условий. Исследования охватили широкий спектр жилищных улучшений. Улучшения жилья в странах с высоким уровнем доходов, проведенные за последние 30 лет, включали ремонт, переселение, переезд, установку центрального отопления и теплоизоляции. Исследования, проведенные в развивающихся странах, включали предоставление туалетов.В более ранних исследованиях (до 1965 г.) изучались изменения в состоянии здоровья после переселения из трущоб. В целом, похоже, что улучшение жилищных условий может привести к улучшению здоровья. Улучшение здоровья наиболее вероятно, когда жилищные улучшения нацелены на людей с плохим здоровьем и неадекватными жилищными условиями, в частности, недостаточным теплом. Программы улучшения жилищных условий на базе районов, например программы обновления жилых кварталов, которые улучшают жилье независимо от индивидуальных потребностей, могут не привести к явному улучшению жилищных условий во всех домах в районе.Это может объяснить, почему улучшения здоровья после этих программ не всегда очевидны. Улучшение тепла и доступное тепло могут быть важной причиной улучшения здоровья. Улучшение здоровья также может привести к сокращению пропусков занятий в школе или на работе. Повышение энергоэффективности и обеспечение доступного тепла могут позволить домовладельцам отапливать больше комнат в доме и увеличить полезное пространство в доме. Увеличение полезной жилой площади может привести к более широкому использованию дома, повысить уровень конфиденциальности и помочь наладить отношения в доме.Обзор наилучших имеющихся данных исследований показывает, что жилье, способствующее укреплению здоровья, должно быть подходящего размера для удовлетворения потребностей домохозяйства и быть доступным для поддержания комфортной температуры в помещении.

Какие налоги при продаже дома в Нью-Йорке?

При продаже дома в Нью-Йорке многие люди обращают внимание на продажную цену и комиссионные агента по недвижимости. Но о чем они могут не думать, так это о налогах, связанных с сделкой с недвижимостью в штате Нью-Йорк.Есть много налоговых последствий, о которых вам нужно знать при продаже своего дома, и в зависимости от ситуации они могут реально повлиять на вашу прибыль. Давайте подробнее рассмотрим налоги на продажу вашего дома и подробнее рассмотрим, как налоги связаны с продажей дома в Нью-Йорке.

Самый важный налоговый вопрос, о котором нужно знать при покупке или продаже дома в Нью-Йорке, — это прирост капитала.Прирост капитала определяется как прибыль, которую вы получаете в результате покупки недвижимости. Вы можете думать об этом как о разнице между ценой продажи и ценой покупки.

Сумма налога на прирост капитала по вашей продаже зависит от различных чисел и условий. Они включают в себя все, от состояния собственности до того, является ли покупатель законным резидентом США. Каждый разный регулирует процент. Также доступно множество вычетов, в том числе сборы, уплаченные за подачу заявки на ссуду, расходы на закрытие и баллы, выплачиваемые по ссуде, чтобы получить более низкую ставку по ипотеке.

В целом, налог на прирост капитала составляет около 15 процентов для жителей США, проживающих в штате Нью-Йорк. Если шланг расположен в пределах города Нью-Йорка, вы должны внести еще 10% в налоги Нью-Йорка. Однако не исключено, что вы имеете право на освобождение от уплаты налогов.