Лучший арбитражный управляющий. Банкротство юридических и физических лиц (граждан). Персональный сайт арбитражного управляющего Лебедева Сергея Викторовича. № 4 в Рейтинге Арбитражных управляющих, составленных ФНС РФ в 2018 году.

Арбитражный управляющий

ПРОФЕССИОНАЛЬНЫЙ УЧАСТНИК РЫНКА АНТИКРИЗИСНОГО УПРАВЛЕНИЯ.

— БАНКРОТСТВО ЮРИДИЧЕСКИХ ЛИЦ, любой степени сложности;

|Проведено более 365 процедур банкротств юридических лиц|

— БАНКРОТСТВО ГРАЖДАН.

|Завершено (с освобождением от всех долгов) более 160 процедур ГРАЖДАН|

— КОМПЛЕКСНОЕ сопровождение процедур банкротства;

— ПОСРЕДНИЧЕСКИЕ услуги в до судебном урегулировани споров.

Управлением Федеральной службы государственной регистрации, кадастра и картографии по Новосибирской области признан:- «ЛУЧШИМ АРБИТРАЖНЫМ УПРАВЛЯЮЩИМ НОВОСИБИРСКОЙ ОБЛАСТИ ПО ИТОГАМ 2012 ГОДА»

В РЕЙТИНГЕ ЭФФЕКТИВНОСТИ АРБИТРАЖНЫХ УПРАВЛЯЮЩИХ РОССИЙСКОЙ ФЕДЕРАЦИИ, СОСТАВЛЕННОМ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБОЙ РФ ( сайт nalog.ru; https://www.nalog.ru/rn77/taxation/bankruptcy/#title11 )

ВКЛЮЧЕН ПОД № 4

/в Российской Федерации, качестве арбитражных управляющих зарегестрировано более 10 000 специалистов/

Имеется допуск к совершенно секретным сведениям по второй форме .

Аккредитован в качестве конкурсного управляющего (внешнего управляющего) при банкростве ЗАСТРОЙЩИКОВ

Даны разъяснения по вопросу предоставления сведений о возбужденных в отношении лиц уголовных делах, а также справок о наличии (отсутствии) у них судимости информационными центрами территориальных органов МВД России по запросу финансового управляющего

По смыслу части 1 статьи 3 Федерального закона от 7 февраля 2011 г. № 3-ФЗ «О полиции» данный Федеральный закон имеет приоритет перед другими федеральными законами, составляющими правовую основу деятельности полиции. В этой связи следует принять во внимание, что согласно части 5 статьи 17 Федерального закона «О полиции» информация, содержащаяся в банках данных о гражданах, предоставляется государственным органам и их должностным лицам только в случаях, предусмотренных федеральным законом.

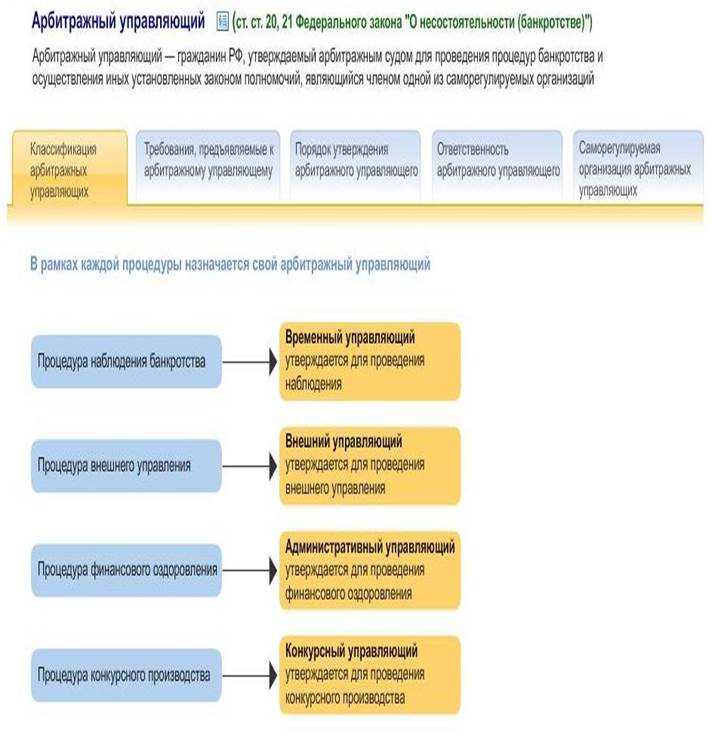

Финансовый управляющий к данным субъектам не относится. Так, в соответствии с абзацем двадцать девятым статьи 2 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» финансовым управляющим является арбитражный управляющий, утвержденный арбитражным судом для участия в деле о банкротстве гражданина. Согласно абзацу двадцать четвертому статьи 2 Федерального закона № 127-ФЗ арбитражный управляющий – гражданин Российской Федерации, являющийся членом саморегулируемой организации арбитражных управляющих.

В соответствии с абзацем седьмым пункта 1 статьи 20.3 Федерального закона № 127-ФЗ арбитражный управляющий в деле о банкротстве имеет право запрашивать необходимые сведения о должнике, о лицах, входящих в состав органов управления должника, о контролирующих лицах, о принадлежащем им имуществе (в том числе имущественных правах), о контрагентах и об обязательствах должника у физических лиц, юридических лиц, государственных органов, органов управления государственными внебюджетными фондами Российской Федерации и органов местного самоуправления, включая сведения, составляющие служебную, коммерческую и банковскую тайну.

При этом абзацем пятым пункта 7 статьи 213.9 Федерального закона № 127-ФЗ установлен исчерпывающий перечень информации, которую вправе получать финансовый управляющий от граждан и юридических лиц (включая кредитные организации), от органов государственной власти, органов местного самоуправления в связи с проведением процедуры банкротства (об имуществе гражданина, о счетах и вкладах (депозитах) гражданина, в том числе по банковским картам, об остатках электронных денежных средств и о переводах электронных денежных средств).

Таким образом, положение абзаца пятого пункта 7 статьи 2139 Федерального закона № 127-ФЗ является специальной нормой по отношению к абзацу седьмому пункта 1 статьи 20.3 данного Федерального закона и, устанавливая перечень сведений, которые финансовый управляющий вправе запросить у органов государственной власти, имеет приоритет в применении.

Вместе с тем законодательными и иными нормативными правовыми актами определен механизм, позволяющий финансовому управляющему получать сведения о наличии (отсутствии) судимости гражданина, в отношении которого проводится процедура банкротства, и (или) факта его уголовного преследования либо о прекращении его уголовного преследования.

Так, согласно абзацу третьему пункта 2 статьи 213.13 Федерального закона № 127-ФЗ гражданин, в отношении задолженности которого может быть представлен план реструктуризации его долгов, обязан уведомить кредиторов об известных гражданину уголовных делах в отношении его, а также о наличии неснятой или непогашенной судимости.

В силу абзаца первого пункта 9 статьи 213.9 Федерального закона № 127-ФЗ гражданин обязан предоставлять финансовому управляющему по его требованию любые сведения о составе своего имущества, месте нахождения этого имущества, составе своих обязательств, кредиторах и иные имеющие отношение к делу о банкротстве гражданина сведения в течение пятнадцати дней с даты получения требования об этом.

Порядок получения гражданином сведений о наличии (отсутствии) судимости и (или) факта уголовного преследования либо о прекращении уголовного преследования установлен Административным регламентом Министерства внутренних дел Российской Федерации по предоставлению государственной услуги по выдаче справок о наличии (отсутствии) судимости и (или) факта уголовного преследования либо о прекращении уголовного преследования, утвержденным приказом МВД России от 7 ноября 2011 г.

При неисполнении гражданином обязанности, предусмотренной абзацем первым пункта 9 статьи 213.9 Федерального закона № 127-ФЗ, финансовый управляющий направляет в арбитражный суд ходатайство об истребовании доказательств, на основании которого в установленном процессуальным законодательством порядке арбитражный суд выдает финансовому управляющему запросы с правом получения ответов на руки.

В силу абзаца второго части 1 статьи 16 АПК РФ требования арбитражного суда о представлении доказательств, сведений и других материалов, связанные с рассматриваемым делом, являются обязательными и подлежат исполнению органами, которым они адресованы.

На основании изложенного отсутствуют правовые основания предоставления органами внутренних дел Российской Федерации сведений о наличии (отсутствии) у иных физических лиц судимости и (или) факта их уголовного преследования либо о прекращении в отношении них уголовного преследования по запросам финансовых управляющих.

Ответ подготовлен УПУ ДПД МВД России

Чего ожидать от института банкротства юридических лиц в 2020 году? | Российское агентство правовой и судебной информации

Все ждут от института банкротства разного, и в этом, пожалуй, нет ничего необычного. Поиск баланса между интересами кредиторов и должника (юридического лица) при выборе между ликвидационной и реабилитационной процедурами идет уже десятилетия. Но сегодня с этой точки зрения ситуация выглядит парадоксально. Руководитель правового бюро «Олевинский, Буюкян и партнеры» Эдуард Олевинский рассказал РАПСИ о перспективах и трендах института банкротства юридических лиц в 2020 году.

Все ждут от института банкротства разного, и в этом, пожалуй, нет ничего необычного. Поиск баланса между интересами кредиторов и должника (юридического лица) при выборе между ликвидационной и реабилитационной процедурами идет уже десятилетия. Но сегодня с этой точки зрения ситуация выглядит парадоксально. Руководитель правового бюро «Олевинский, Буюкян и партнеры» Эдуард Олевинский рассказал РАПСИ о перспективах и трендах института банкротства юридических лиц в 2020 году.С одной стороны, долгие годы нормы об основных процедурах банкротства изменялись в пользу кредиторов. Это касается как ликвидационной процедуры конкурсного производства, так и процедур реабилитационных – финансового оздоровления и внешнего управления. В результате сегодня ни должник не вправе настаивать на реабилитации, ни суд не вправе ввести такую процедуру без согласия кредиторов. Это невозможно даже в тех случаях, когда очевидно, что оздоровление принесет кредиторам большее удовлетворение (за исключением стратегических предприятий, субъектов естественной монополии и редчайших случаев предоставления должником твердых гарантий погашения на превышающую требования кредиторов сумму).

При этом больше других улучшилось правовое положение залоговых кредиторов. Масштабные поправки, внесенные Федеральным законом от 21 декабря 2013 года N367-ФЗ в параграф 3 главы 23 Гражданского кодекса РФ, а также судебная практика высших судебных инстанций закрепили за залогом свойство эластичности, то есть требования залогодержателя обеспечены не только самим предметом залога, но и любым его юридическим или фактическим заменителем. Этим же законом была введена норма о возникновении залога из ареста для кредитора, в чьих интересах был наложен запрет на распоряжение имуществом (статья 174.1 Гражданского кодекса РФ) – такой кредитор теперь обладает правами и обязанностями залогодержателя в отношении этого имущества.

Заметим, что поправками в Налоговый кодекс РФ, которые вступают в силу с 1 апреля 2020 года, залог из ареста будет применяться и к требованиям налоговых органов.

Возникающая интрига состоит в том – даст ли залог из налогового ареста преимущества в банкротстве? В отношении «арестного» залога по гражданско-правовым основаниям Верховный суд (ВС) РФ признал, что такой приоритет противоречит принципу равенства кредиторов (пункт 18 Обзора судебной практики ВС РФ N2 (2017) (утвержден президиумом ВС РФ 26 апреля 2017 года), однако будет ли таким же решение в отношении требований налоговиков? Разрешения этого вопроса можно ожидать уже в этом году очередными поправками в закон о банкротстве, или в следующем году в практике применения этой новой нормы Налогового кодекса России судами.

Помимо преимуществ, в удовлетворении своих требований залогодержатель вправе самостоятельно определять как порядок продажи залога, так и условия обеспечения его сохранности до продажи. Кстати, во второй декаде февраля Верховный суд рассмотрит спор о том, ограничен ли залогодержатель в этом праве, и как должен действовать арбитражный управляющий в случае, когда залогодержатель использует это правомочие во вред должнику (определение ВС РФ 308-ЭС16-10285 (4, 5, 6) от 9 января 2020 года о передаче кассационных жалоб по делу А63-13115/2014 на рассмотрение Судебной коллегии по экономическим спорам ВС РФ).

С другой стороны, в отсутствие эффективных реабилитационных процедур должники используют временные меры и процессуальные возможности для оттягивания момента утраты контроля. Как говорят, «не стреляйте в пианиста – он играет как умеет».

Процедура наблюдения, когда сколь-нибудь существенные шаги для реабилитации предпринимать запрещается, сегодня обязательна. Ее негативный эффект как для бизнеса должника, так и для удовлетворения требований кредиторов признается большинством профессиональных участников процедур банкротства. Как ни странно, сегодня самым, пожалуй, распространенным способом реабилитации является затягивание введения процедур банкротства.

Согласно пункту 8 статьи 42 Закона о банкротстве несколько заявлений о признании должника банкротом должны рассматриваться последовательно, при этом каждое следующее заявление может быть рассмотрено лишь после рассмотрения предыдущего. Таким образом, выстроенная очередь заявителей продвигается со скоростью примерно одно заявление в месяц, процедуры в этот период нет, а должник решает вопросы с каждым следующим заявителем в то время, пока суд рассматривает предшествующие требования. Разумеется, правила pari pasu (пропорционального погашения требований кредиторов) и очередности удовлетворения требований кредиторов при банкротстве должника при этом не соблюдаются. В случае с крупнейшим застройщиком Су-155 такая очередь двигалась от первого заявления о признании этого должника банкротом до введения первой процедуры банкротства 9 лет. Разумеется, проведение в этот период необходимых реабилитационных мер вполне осуществимо, однако в большинстве случаев этот метод используется для вывода должником своих активов в ущерб кредиторам.

Разумеется, правила pari pasu (пропорционального погашения требований кредиторов) и очередности удовлетворения требований кредиторов при банкротстве должника при этом не соблюдаются. В случае с крупнейшим застройщиком Су-155 такая очередь двигалась от первого заявления о признании этого должника банкротом до введения первой процедуры банкротства 9 лет. Разумеется, проведение в этот период необходимых реабилитационных мер вполне осуществимо, однако в большинстве случаев этот метод используется для вывода должником своих активов в ущерб кредиторам.

Сложно сказать, окажется ли удачной очередная попытка ввести новую процедуру судебной реструктуризации долгов юридических лиц, которая предпринята законопроектом N239932-7, и станет ли новое регулирование эффективным. Среди предложенных мер следующие:

— процедура наблюдения по общему правилу минуется и первой вводится процедура реструктуризации или конкурсного производства;

— процедура реструктуризации долгов может происходить под управлением должника, под управлением кредиторов или, что гораздо более ценно, под их совместным управлением;

— не все кредиторы допускаются к участию в управлении процедурой реструктуризации. Интересы кредитора считаются не затрагиваемыми реструктуризацией, и такой кредитор не вправе участвовать в управлении процедурой, если:

Интересы кредитора считаются не затрагиваемыми реструктуризацией, и такой кредитор не вправе участвовать в управлении процедурой, если:

— его требования обеспечены залогом (кроме кредитных организаций),

— срок исполнения требования не наступил,

— в течение трех месяцев с даты утверждения судом плана реструктуризации долгов будет погашена просроченная часть обязательства перед ним и в оставшейся части обязательства по этому плану будут исполняться по изначальным условиям;

— в качестве одной из возможных мер предлагается, по аналогии с оздоровлением банков, снижение уставного капитала вплоть до 1 рубля и дополнительная эмиссия акций (внесение дополнительного вклада в уставный, складочный капитал должника) без соблюдения преимущественного права приобретения акций (долей) должника;

— не допускается односторонний отказ от исполнения или одностороннее изменение договора аренды контрагентом должника во внесудебном порядке.

Кстати, если этот законопроект (после уже более 10-летнего обсуждения необходимости реструктуризационной процедуры в отношении должников-юридических лиц) будет принят, то проверка обоснованности всех поступивших требований будет происходить совместно с требованиями первого заявителя и проблема запоздалого применения специальных правил при несостоятельности должника будет наконец решена.

За прошедшие почти два десятилетия участники процедур банкротства почувствовали вкус финансового обеспечения ответственности арбитражных управляющих, впрочем, как и страховые организации. Тех, кто занимается страхованием ответственности арбитражных управляющих, остались единицы, и они осторожничают. Даже очевидно необоснованной жалобы на арбитражного управляющего достаточно для того, чтобы страховой тариф на очередной период увеличивался для него в разы, а застраховать крупный риск и вовсе стало весьма проблематично. Та же проблема возникает и у компенсационных фондов саморегулируемых организаций. Чтобы таких трудностей не было, необходимо пересмотреть принципы андеррайтинга, ввести экспертизу риска по каждому страхователю и по каждому делу, которое он ведет. К этому страховые организации не готовы. Также можно ограничить срок от правонарушения до обращения кредитора или должника за выплатой. Но таких законопроектов пока нет, поэтому, несмотря на серьезность проблемы, все же сомнительно, что в 2020 году стоит ждать ее разрешения.

Ну и, наконец, вряд ли стоит в этом году ожидать существенных изменений в регулировании вознаграждения арбитражных управляющих. И в этом, как я считаю, виноваты они сами. Из имеющихся сегодня предложений на этот счет одно (об индексации вознаграждения) не учитывает ничьих интересов, кроме самих арбитражных управляющих, а по поводу другого (о комплексном изменении системы финансирования деятельности арбитражных управляющих, которое было предложено Российским союзом саморегулируемых организаций арбитражных управляющих) в самом профессиональном сообществе нет согласия. Увы, но это привело к тому, что Госдума сняла с рассмотрения эту часть законопроекта, а Российский союз саморегулируемых организаций арбитражных управляющих утратил статус национального объединения.

Таким образом, в наступившем году самым, пожалуй, важным событием в области несостоятельности компаний может стать новая процедура реструктуризации долгов юридических лиц и совместное рассмотрение всех поступивших заявлений. Эти нововведения способны существенно изменить плачевную статистику удовлетворения требований в банкротстве.

Эти нововведения способны существенно изменить плачевную статистику удовлетворения требований в банкротстве.

Еще раз про аффилированность в банкротстве.

Пока зима не закончилась, Новогодние подарки, как говорится — в тему. 26 декабря 2018 года Президиум ВС РФ утвердил Дополнение к «Обзору судебной практики по вопросам, связанным с участием уполномоченных органов в делах о банкротстве и применяемых в этих делах процедурах банкротства» от 20.12.2016 года.

Дополнение коснулось непосредственно утверждения кандидатуры временного управляющего, а также исключения аффилированности лиц, участвующих в деле. Тема, с одной стороны не новая, но в устах ВС РФ всегда актуальная.

Напомним, что аффилированные лица — это физические и юридические лица, способные оказывать влияние на деятельность юридических и (или) физических лиц, осуществляющих предпринимательскую деятельность. В Гражданском законодательстве понятие «аффилированности» появилось вместе со статьей 53. 2, прописанной в Федеральном законе от 05.05.2014 № 99-ФЗ «О внесении изменений в главу 4 части первой Гражданского кодекса Российской Федерации и о признании утратившими силу отдельных положений законодательных актов Российской Федерации». Положения указанной статьи регулируют взаимозависимость лиц, как правовую, так и экономическую.

2, прописанной в Федеральном законе от 05.05.2014 № 99-ФЗ «О внесении изменений в главу 4 части первой Гражданского кодекса Российской Федерации и о признании утратившими силу отдельных положений законодательных актов Российской Федерации». Положения указанной статьи регулируют взаимозависимость лиц, как правовую, так и экономическую.

В дополнение к Обзору указывается, что если дело о банкротстве возбуждено по заявлению самого должника или аффилированного с ним лица, кандидатура временного управляющего определяется посредством случайного выбора. Данное правило распространяется на любого заявителя по делу о банкротстве, если кандидатура временного управляющего или саморегулируемая организация арбитражных управляющих предложена лицом, которое так или иначе связно с должником. Такое регулирование направлено на обеспечение якобы подлинной независимости арбитражного управляющего, предотвращение потенциального конфликта интересов между кредиторами. Иными словами, должны быть устранены все сомнения относительно того, что предложенный должником арбитражный управляющий, в приоритетном порядке будет учитывать интересы последнего, ущемляя тем самым права «независимых кредиторов». ВС РФ указывает: «Поскольку должник и аффилированные с ним лица имеют общий интерес, отличный от интереса кредиторов, правила пункта 5 статьи 37 Закона о банкротстве подлежат применению по аналогии (пункт 1 статьи 6 ГК РФ) и в ситуации, когда кандидатура временного управляющего, саморегулируемая организация предложены связанным с должником лицом — заявителем по делу о банкротстве». Но разве впоследствии управляющий не может стать зависимым?

ВС РФ указывает: «Поскольку должник и аффилированные с ним лица имеют общий интерес, отличный от интереса кредиторов, правила пункта 5 статьи 37 Закона о банкротстве подлежат применению по аналогии (пункт 1 статьи 6 ГК РФ) и в ситуации, когда кандидатура временного управляющего, саморегулируемая организация предложены связанным с должником лицом — заявителем по делу о банкротстве». Но разве впоследствии управляющий не может стать зависимым?

Оставим в стороне механизм случайного выбора, и порассуждаем о ситуациях, в которых он применим. Тем более, что по новым Дополнениям к Обзору случайный выбор кандидатуры арбитражного управляющего возможен также и когда: «…кандидатура временного управляющего, саморегулируемой организации предложены лицом, которое при отсутствии формально-юридических признаков аффилированности имеет возможность давать должнику обязательные для исполнения указания или иным образом определять его действия».

Такая формулировка, конечно же, настораживает – ведь перечень формально-юридических критериев влияния на должника отсутствует. Сразу возникают вопросы: что именно суд будет расценивать, как признак аффилированности? По каким критериям или показателям будет определять возможность «давления» одной стороны на другую? Договорные отношения между связанными лицами, как правило, возникают при появлении у одной или некоторого числа организаций, возможность влиять на решение другой. В этом случае под влиянием на принятие решений подконтрольной стороной подразумевается:

Сразу возникают вопросы: что именно суд будет расценивать, как признак аффилированности? По каким критериям или показателям будет определять возможность «давления» одной стороны на другую? Договорные отношения между связанными лицами, как правило, возникают при появлении у одной или некоторого числа организаций, возможность влиять на решение другой. В этом случае под влиянием на принятие решений подконтрольной стороной подразумевается:

- возможность установления каких-либо условий, определяющих ведение деятельности;

- возможность исполнения полномочий исполнительного органа другого юридического лица;

- возможность осуществлять проверки юридического лица.

- другие способы договорных взаимоотношений субъектов хозяйствования.

Что касается специфики дел о банкротстве, то применительно к практике принято различать несколько видов аффилированных кредиторов:

- кредиторы-инициаторы банкротства;

- кредиторы, контролирующие процедуру, т.

е. имеющие большинство голосов;

е. имеющие большинство голосов;

- собственники (иные бенефициары) должника;

- текущие кредиторы, созданные для вывода денег из конкурсной массы.

Понятно, что эти статусы могут совпадать в одном кредиторе. С одной стороны, не может не радовать развитие судебной прокредиторской практики в части установления аффилированности в процедурах банкротства. С другой – отсутствие в ряде случае критериев определения фактической аффилированности порождает те самые перекосы в принятии решений судами. Конечно, понимание судами установленных положений мы увидим через время на практике.

26.02.2019

Олег Проскурин, руководитель практики «Банкротство и реструктуризация», партнер «JBI Group»

Как сделать арбитражных управляющих по-настоящему независимыми

Процедура банкротства в России сегодня неэффективна: процент удовлетворения требований кредиторов у нас чрезвычайно мал. При этом в реальности практически все банкротства контролируемые, потому что арбитражные управляющие действуют фактически как лица, нанятые участниками процедуры. И эти два факта, безусловно, тесно связаны.

И эти два факта, безусловно, тесно связаны.

Закон о банкротстве декларирует, что арбитражный управляющий независим и действует в интересах «должника, кредиторов и общества». Его кандидатура во всех процедурах банкротства, кроме наблюдения, утверждается большинством голосов кредиторов. На первый взгляд это выглядит справедливо, но на самом деле все не совсем так. Во многих случаях у должников есть профессиональные кредиторы (прежде всего банки), размер требований которых зачастую дает возможность назначать «своего» управляющего. Который, соответственно, может ориентироваться в первую очередь на интересы кредитора-«заказчика» и не особенно стремиться удовлетворить интересы всех остальных.

Банки обычно жестко контролируют процедуру банкротств, и зачастую они (разумеется, исключительно по совпадению) оказываются единственными кредиторами, получающими в них удовлетворение. Нередки войны за контроль над собранием кредиторов, когда заинтересованные стороны добиваются включения в реестр своих требований и невключения чужих. Победитель получает возможность назначить «своего» управляющего и беспрепятственно проводить через собрание кредиторов любое решение. Такая ситуация выглядит дико. Стороны ведь не выбирают судью – тогда почему они выбирают арбитражного управляющего?

Победитель получает возможность назначить «своего» управляющего и беспрепятственно проводить через собрание кредиторов любое решение. Такая ситуация выглядит дико. Стороны ведь не выбирают судью – тогда почему они выбирают арбитражного управляющего?

Простор для злоупотреблений

По закону о банкротстве расчеты с кредиторами производятся пропорционально в рамках одной очереди – и управляющие не могут изменить этот порядок, но пространство для злоупотреблений остается. От управляющего во многом зависит то, как реализуется имущество должника: например, он может помочь залоговому кредитору оставить за собой предмет залога и при этом минимизировать обязательные перечисления с его стороны в конкурсную массу. В еще более одиозных случаях управляющий обеспечивает реализацию имущества должника по заниженной цене в пользу компании, контролируемой заказчиком.

Недобросовестный управляющий также может по указанию заказчика оспорить или не оспорить определенные сделки должника, подать или не подать заявление о привлечении к субсидиарной ответственности контролирующих лиц компании и т. д. Такие тактики, конечно, стоят на грани (а зачастую и за гранью) уголовного закона, но правоохранительные органы на такие случаи реагируют крайне неохотно. Поэтому даже для добросовестного кредитора основной инструментарий в борьбе за имущество должника – назначение «своего» управляющего.

д. Такие тактики, конечно, стоят на грани (а зачастую и за гранью) уголовного закона, но правоохранительные органы на такие случаи реагируют крайне неохотно. Поэтому даже для добросовестного кредитора основной инструментарий в борьбе за имущество должника – назначение «своего» управляющего.

По воле случая

Кандидатура арбитражного управляющего даже в рамках закона не всегда избирается большинством кредиторов. В наблюдении – упрощенной процедуре – действует другой порядок. При банкротстве по инициативе кредитора суд утверждает кандидатуру, которую предлагает первый заявитель. Раньше это мог делать даже сам должник. Но с 2015 г. в случае упрощенной процедуры, инициированной должником, управляющего случайным образом выбирает электронная система. Введение этого правила показало, что государство понимает наличие проблемы контролируемого назначения арбитражных управляющих. Однако дальше власти не пошли – на другие процедуры банкротства эта норма не распространилась, хотя объективных препятствий нет.

Система случайного выбора уже много лет действует в арбитражном суде – так происходит распределение дел между судьями, и в целом она зарекомендовала себя как эффективная. На мой взгляд, ее можно придерживаться и при выборе арбитражного управляющего.

Речь может идти и о назначении случайного менеджера из предложенной кредитором СРО, и о рейтинговании управляющих с дальнейшим случайным выбором среди кандидатов с одинаковым рейтингом, и о случайном выборе управляющих, аккредитованных при суде. Главное – чтобы ни один из участников дела не имел возможности повлиять на выбор конкретного управляющего в своей процедуре.

Выбор решает не все

Банки выступают против изменения существующей системы. Официально они ссылаются на повальную некомпетентность и недобросовестность арбитражных управляющих, и причины для такой оценки есть. Но как может сформироваться цивилизованный рынок услуг управляющих, если большая часть их доходов складывается из неофициального вознаграждения за лояльность? И должна ли одна проблема создавать другую?

Возражения банков могут быть учтены при законодательном закреплении новой системы назначения управляющих. Существует много способов обеспечить необходимую компетентность специалистов. Например, судья, слушающий дело о банкротстве, может проверить соответствие опыта управляющего сложности конкретной процедуры, на которую он назначается. Очевидно, что для этого нужно будет законодательно закрепить соответствующие критерии, а возможно, и систему рейтингов в целом. Но сути это не меняет – кандидатуры управляющих должны быть представлены суду на основе случайного выбора.

Существует много способов обеспечить необходимую компетентность специалистов. Например, судья, слушающий дело о банкротстве, может проверить соответствие опыта управляющего сложности конкретной процедуры, на которую он назначается. Очевидно, что для этого нужно будет законодательно закрепить соответствующие критерии, а возможно, и систему рейтингов в целом. Но сути это не меняет – кандидатуры управляющих должны быть представлены суду на основе случайного выбора.

Другой процент

Правда, надо признать, что порядок назначения управляющих не единственная причина проблем с процедурами банкротства. Представители профессионального сообщества, например, часто ссылаются на низкий размер фиксированного вознаграждения. Сейчас он компенсируется правом управляющего на процент от средств, направленных на расчеты с кредиторами. Но ждать окончания процедуры банкротства для получения своих процентов мало кто хочет, поэтому многие управляющие ищут заказчика, который мог бы финансировать их деятельность с самого начала. Очевидно, что без изменения процента вознаграждения выбранные случайным образом специалисты вряд ли станут более независимыми финансово.

Очевидно, что без изменения процента вознаграждения выбранные случайным образом специалисты вряд ли станут более независимыми финансово.

Разумеется, кредиторы никогда не получат больше, чем стоят активы должника. Поэтому не стоит ожидать полного расчета со всеми кредиторами в каждой процедуре банкротства – если бы это было возможным, банкротов в принципе не было бы. Но независимый и компетентный арбитражный управляющий может выступить в качестве гарантии эффективности формирования конкурсной массы и ее справедливого и равного распределения.

На мой взгляд, реформа порядка назначения арбитражных управляющих в нашей стране назрела. Нет никакого смысла ужесточать ответственность за формальные нарушения и одновременно принуждать управляющих работать на одного из участников банкротного процесса. Когда назначение менеджера и его материальное благополучие зависит от кредитора или должника, он будет рассматривать такого спонсора как заказчика, а иногда даже нарушать закон в его интересах. Единственный выход из этой ситуации – обеспечить назначение объективно независимых управляющих, которые не связаны с участниками процедуры банкротства.-

Единственный выход из этой ситуации – обеспечить назначение объективно независимых управляющих, которые не связаны с участниками процедуры банкротства.-

Автор — руководитель практики банкротства и финансовой реструктуризации «Ильяшев и партнеры

Упрощенная процедура банкротства: ликвидация через банкротство

Исключение компании из ЕГРЮЛ со списанием непогашенной задолженности

Банкротство в упрощенном порядке существенно сокращает сроки процедуры — до шести-восьми месяцев вместо двух-трех лет. Банкротство такого вида начинается сразу с конкурсного производства, минуя меры по восстановлению платежеспособности должника, т.е. максимально соответствует цели должника по избавлению от кредиторских требований.

Признаки банкротства выявляются на стадии промежуточного ликвидационного баланса.

По завершении процедуры вся непогашенная задолженность списывается, а требования кредиторов в неудовлетворенной их части погашаются. Компания официально исключается из ЕГРЮЛ.

Порядок упрощенной процедуры банкротства

- Собственник принимает решение о добровольной ликвидации компании.

- Компания готовит промежуточный ликвидационный баланс.

- В арбитражный суд подается иск о банкротстве.

- В случае, если заявление принято к производству, вводится процедура банкротства, по окончании которой компания исключается из ЕГРЮЛ.

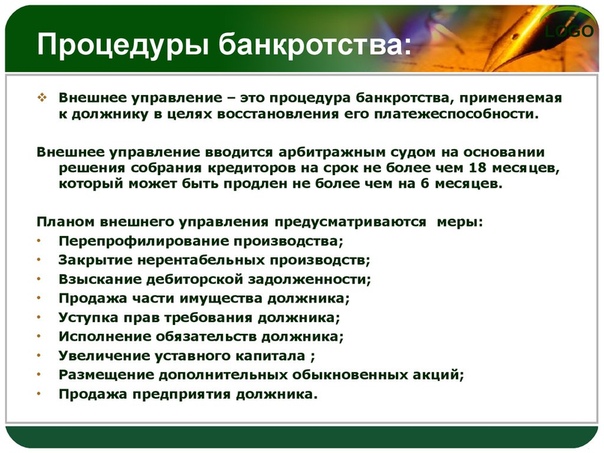

Полная процедура банкротства детально регулируется законодательством и предусматривает сложную с юридической и затратную с финансовой точки зрения процедуру, состоящую из комплекса мер: наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство.

Как видно, первые три этапа обеспечивают, скорее, интересы кредитора, поскольку направлены на восстановление платежеспособности должника или спасение компании. Если внешний управляющий выясняет, что компания жизнеспособна, он назначает меры по ее реабилитации. Но если Вы представляете сторону должника, то Ваша цель — избавиться от кредиторских требований малой ценой, навсегда и без угрозы негативных последствий для Вас. И именно упрощенная процедура банкротства может представлять для Вас наибольший интерес.

И именно упрощенная процедура банкротства может представлять для Вас наибольший интерес.

При упрощенной процедуре банкротство начинается сразу с конкурсного производства, позволяя сэкономить время и финансы на оплате услуг арбитражного управляющего. Арбитражный суд утверждает конкурсного управляющего из состава членов саморегулируемой организации арбитражных управляющих.

По завершении процедуры признания должника банкротом вся непогашенная задолженность списывается, а требования кредиторов в неудовлетворенной их части погашаются. Компания официально исключается из ЕГРЮЛ с получением соответствующего свидетельства.

Для кого интересна упрощенная процедура?

- Для компаний, имеющих задолженность перед кредиторами в любом размере (минимальный размер долга не установлен), которые не смогут исполнить свои обязательства в течение трех месяцев.

- Для ликвидирующихся компаний, имеющих непогашенные требования и опасающихся риска назначения налоговой проверки при ликвидации.

На сегодняшний день процедура упрощенного банкротства хотя и эффективна, но связана с определенными рисками, ввиду того, что вступил ряд изменений в соответствующий федеральный закон, в частности, должник, который инициирует процедуру банкротства, не может выбрать арбитражного управляющего. Он назначается судом, а это значит, что процедура упрощенного банкротства сегодня полностью зависит от честности и объективности арбитражного управляющего, что зачастую ставит должников в неприятное положение.

Таким образом, самая действенная фигура при банкротстве — это кредитор, имеющий исполнительный лист, на основании которого он обращается с требованием о признании должника несостоятельным (банкротом), поскольку в этом случае именно кредитор выбирает арбитражного управляющего, а значит, контролирует процедуру банкротства.

попечителей и администраторов | Суды США

Попечители США

Когда возбуждается дело о банкротстве, доверительный управляющий США назначает беспристрастного управляющего по делу для ведения дела и ликвидации неиспользованных активов должника. Доверительный управляющий контролирует поведение сторон банкротства и частных управляющих недвижимостью, наблюдает за соответствующими административными функциями и принимает меры для обеспечения соблюдения применимых законов и процедур. Программа Trustee Program в США является составной частью U.S. Министерство юстиции. Узнать больше.

Доверительный управляющий контролирует поведение сторон банкротства и частных управляющих недвижимостью, наблюдает за соответствующими административными функциями и принимает меры для обеспечения соблюдения применимых законов и процедур. Программа Trustee Program в США является составной частью U.S. Министерство юстиции. Узнать больше.

Администраторы банкротства

Конгресс учредил программу управления банкротством в 1986 году. Офисы администраторов по банкротству в шести судебных округах Алабамы и Северной Каролины осуществляют надзор за администрированием дел о банкротстве, содержат группу частных попечителей и контролируют транзакции и поведение сторон в банкротстве. Администраторы банкротства также:

Алабама

Северный округ Алабамы

Мистер.J. Thomas Corbett

Администратор по банкротству

Robert S. Vance Federal Building

Suite 300

1800 Fifth Avenue North

Birmingham, AL 35203

(205) 714-3830

Средний округ Алабамы

Г-жа Даниэль К. Греко.

Греко.

Администратор по банкротству

Фрэнк М. Джонсон, здание федерального суда

One Church Street

Montgomery, AL 36104

(334) 954-3900

Южный округ Алабамы

Цимлих Марк С.

Банкротный управляющий

ул.Джозеф-стрит, комната 502

Mobile, AL 36602

(251) 441-5433

Северная Каролина

Восточный округ Северной Каролины

Г-жа Марджори К. Линч

Администратор по банкротству

434 Fayetteville Street

Suite 640

Raleigh, NC 27601

(919) 334-3885

Средний округ Северной Каролины

Г-н Уильям П. Миллер

Администратор по банкротству

101 S. Edgeworth Street

Greensboro, NC 27401

(336) 358-4170

Западный округ Северной Каролины

РС.Шелли К. Абель

Администратор по банкротству

402 W. Trade Street, Suite 200

Charlotte, NC 28202

(704) 350-7587

11 Кодекс США § 704 — Обязанности попечителя | Кодекс США | Закон США

Исторические и редакционные заметки

законодательные акты Раздел 704 (8) поправки Сената удален из поправки Палаты представителей. Попечители должны дать конструктивное уведомление о возбуждении дела в порядке, указанном в разделе 549 (c) раздела 11.

Попечители должны дать конструктивное уведомление о возбуждении дела в порядке, указанном в разделе 549 (c) раздела 11.

В этом разделе перечислены основные обязанности доверительного управляющего. Другие или уточнения по ним могут быть предписаны Правилами процедуры банкротства в той мере, в какой это не противоречит предписаниям настоящего раздела. Обязанности вытекают из статьи 47a Закона о банкротстве [статья 75 (a) бывшего раздела 11].

Основная обязанность доверительного управляющего состоит в том, чтобы собрать и уменьшить до денег собственность имущества, которому он служит, и закрыть имущество так быстро, насколько это совместимо с наилучшими интересами заинтересованных сторон.Он должен нести ответственность за все полученное имущество и расследовать финансовые дела должника. Если цель будет достигнута (например, если есть активы, которые будут распределены), доверительный управляющий должен изучить доказательства требований и возразить против разрешения любого требования, которое является неправомерным. Если это целесообразно, доверительный управляющий должен выступить против освобождения должника от ответственности в интересах обычных необеспеченных кредиторов, которых представляет доверительный управляющий.

Если это целесообразно, доверительный управляющий должен выступить против освобождения должника от ответственности в интересах обычных необеспеченных кредиторов, которых представляет доверительный управляющий.

Доверительный управляющий несет ответственность за предоставление такой информации, касающейся наследства и его управления, по запросу заинтересованной стороны.Если бизнес должника разрешен к ведению, то доверительный управляющий должен подать в государственные органы, на которые возложена ответственность за сбор или определение любых налогов, возникающих в связи с операциями, периодические отчеты и краткое изложение операции, включая отчет о поступлениях и выплатах, а также другая информация, требуемая судом. Он должен дать конструктивное уведомление о возбуждении дела в порядке, указанном в разделе 342 (b).

Редакционные примечания

Поправки2010 — Подст. (а) (3). Паб. L. 111–327 заменил «521 (a) (2) (B)» на «521 (2) (B)».

2009 — Подраздел. (б) (1) (В). Паб. Л. 111–16 заменил «7 дней» на «5 дней».

(б) (1) (В). Паб. Л. 111–16 заменил «7 дней» на «5 дней».

2005 — Pub. L. 109–8, §102 (c) (1), обозначил существующие положения как подст. (а).

Подсек. (а) (10). Паб. L. 109–8, §219 (a) (1), добавлен п. (10).

Подсек. (а) (11). Паб. L. 109–8, §446 (b), добавлен п. (11).

Подсек.(а) (12). Паб. L. 109–8, §1105 (a), добавлен п. (12).

Подсек. (б). Паб. L. 109–8, §102 (c) (2), добавлен подст. (б).

Подсек. (с). Паб. L. 109–8, §219 (a) (2), добавлен подст. (с).

1986 — Пар. (8). Паб. L. 99–554, §217 (1), добавить «с доверенным лицом Соединенных Штатов» после слов «с судом» и «доверительным управляющим Соединенных Штатов или» после «информации как».

Пар. (9). Паб. L. 99–554, §217 (2), после слова «суд» добавлено «с доверенным лицом Соединенных Штатов».

1984 — п.(1). Паб. L. 98–353, §474, заменил «закрыть такое имущество» на «закрыть такое имущество».

Pars. (3) — (9). Паб. L. 98–353, §311 (a), добавлен п. (3) и изменили название бывших пар. (3) — (8) как (4) — (9) соответственно.

(3) и изменили название бывших пар. (3) — (8) как (4) — (9) соответственно.

Обязательства и связанные с ними дочерние компании

Основы банкротства Доверительный управляющий или управляющий банкротством США :: Justia

Доверительный управляющий США играет важную роль в отслеживании хода рассмотрения дела по главе 11 и надзоре за его администрированием.Доверительный управляющий США отвечает за мониторинг деятельности должника, владеющего бизнесом, а также за представление операционных отчетов и сборов. Кроме того, доверительный управляющий США отслеживает заявки на получение компенсации и возмещения от специалистов, планы и заявления о раскрытии информации, поданные в суд и комитеты кредиторов. Доверительный управляющий США проводит собрание кредиторов, которое часто называют «встречей по разделу 341» в деле по главе 11. 11 U.S.C. § 341. Доверительный управляющий и кредиторы США могут задавать вопросы должнику под присягой на заседании по разделу 341 относительно действий, поведения, собственности должника и ведения дела.

Доверительный управляющий США также предъявляет определенные требования к должнику, находящемуся во владении, в отношении таких вопросов, как отчетность о его ежемесячном доходе и операционных расходах, открытие новых банковских счетов и уплата текущих удерживаемых налогов и других налогов. По закону должник, находящийся во владении, должен платить опекуну США ежеквартальный сбор за каждый квартал года до тех пор, пока дело не будет преобразовано или отклонено. 28 U.S.C. § 1930 (а) (6). Размер комиссии, которая может варьироваться от 250 до 10 000 долларов США, зависит от суммы выплат должника в течение каждого квартала.Если должник, находящийся во владении, не выполняет требования к отчетности, предъявляемые доверительным управляющим США или постановления суда по делам о банкротстве, или не принимает надлежащих мер для подтверждения дела, управляющий из США может подать ходатайство в суд о предоставлении преобразование дела должника по главе 11 в другую главу Кодекса о банкротстве или прекращение дела.

В Северной Каролине и Алабаме администраторы банкротства выполняют те же функции, что и американские попечители в остальных сорока восьми штатах.Программа управления банкротством находится в ведении Административного управления судов США, а программа попечителей США находится в ведении Министерства юстиции. В данной публикации ссылки на доверенных лиц США также применимы к администраторам по банкротству.

У.S. Доверительный управляющий или управляющий банкротством — Банкротство

Программа администраторов банкротства США (USBA) — это судебный орган, учрежденный Конгрессом США в 1986 году. Она была разработана и разработана в результате возражений и неудовлетворенности программой попечителей США. Администратор по банкротству работает как несудебный орган самоуправления судебной власти. Администрация по делам о банкротстве действует в шести федеральных судебных округах штатов Алабама и Северная Каролина. Управляющий по делам о банкротстве контролирует управление имуществом и управляет попечителями и другими фидуциарами по делам о банкротстве.Основные обязанности администратора банкротства:

Администрация по делам о банкротстве действует в шести федеральных судебных округах штатов Алабама и Северная Каролина. Управляющий по делам о банкротстве контролирует управление имуществом и управляет попечителями и другими фидуциарами по делам о банкротстве.Основные обязанности администратора банкротства:

- Контролирует всех конкурсных управляющих.

- Он контролирует всех должников по главе 11.

- Он рекомендует прокуратуру США и Федеральное бюро расследований для расследования предполагаемой преступной деятельности.

- Обращается в суд по делам о банкротстве, районные и окружные суды по делам, связанным с делами о банкротстве.

- Он рассматривает и отвечает всем требованиям к профессиональной занятости и компенсации.

- Он рассматривает и принимает решение о прекращении всех случаев злоупотребления системой банкротства.

USBA является отдельным и отличным от федеральных судов по делам о банкротстве. Однако USBA и его поверенные предстают перед судом США по делам о банкротстве для оказания помощи в рассмотрении дел о банкротстве. Кроме того, USBA работает в сотрудничестве с государственными учреждениями, такими как Министерство юстиции, Федеральное бюро расследований и Налоговая служба, для выявления и расследования случаев мошенничества и эксплуатации в связи с банкротством.Однако программа администраторов банкротства отделена от программы попечителей США.

Кроме того, USBA работает в сотрудничестве с государственными учреждениями, такими как Министерство юстиции, Федеральное бюро расследований и Налоговая служба, для выявления и расследования случаев мошенничества и эксплуатации в связи с банкротством.Однако программа администраторов банкротства отделена от программы попечителей США.

для администраторов по делам о банкротстве находится в ведении Административного управления судов США, а программа попечителей США находится в ведении исполнительной ветви Министерства юстиции. Администрация по делам о банкротстве уполномочена утверждать и поддерживать список утвержденных кредитных консультационных агентств и учебных заведений для должников в своих соответствующих районах.

Доверительный управляющий США играет важную роль в надзоре за продвижением и администрированием дела о банкротстве согласно Главе 11.Доверительный управляющий из США отвечает за надзор за деятельностью предприятия должника и получает соответствующие операционные отчеты и сборы. Кроме того, он следит за выплатой компенсаций и компенсаций профессионалам, а также планирует и раскрывает отчеты в суд и комитеты кредиторов. В соответствии с главой 11 Доверительный управляющий США также несет ответственность за проведение собрания кредиторов по разделу 341 для наблюдения за действиями, поведением, недвижимым имуществом должника и ведением дела.Кроме того, Доверительный управляющий в США требует отчетов в связи с ежемесячным доходом и операционными расходами предприятия должника, созданием новых банковских счетов и отсрочкой выплаты текущих выплат сотрудникам и других налогов.

Кроме того, он следит за выплатой компенсаций и компенсаций профессионалам, а также планирует и раскрывает отчеты в суд и комитеты кредиторов. В соответствии с главой 11 Доверительный управляющий США также несет ответственность за проведение собрания кредиторов по разделу 341 для наблюдения за действиями, поведением, недвижимым имуществом должника и ведением дела.Кроме того, Доверительный управляющий в США требует отчетов в связи с ежемесячным доходом и операционными расходами предприятия должника, созданием новых банковских счетов и отсрочкой выплаты текущих выплат сотрудникам и других налогов.

Кодекс о банкротстве настаивает на том, что находящийся во владении бизнес должника должен уплачивать ежеквартальный сбор в пользу Доверительного управляющего США пропорционально выплатам. Если должник не выполняет требования к отчетности Доверительного управляющего США или постановления суда о банкротстве, Доверительный управляющий США может инициировать подачу ходатайства о преобразовании дела по главе 11 в любое другое дело о банкротстве или об увольнении.

В целом администраторы по делам о банкротстве выполняют аналогичные функции попечителя США в штатах Алабама и Северная Каролина.

Информационный лист администратора банкротства США— Последствия подачи Главы 7 | GHMA

ЗАЯВЛЕНИЕ ОБ ИНФОРМАЦИИ, ТРЕБУЕМОЙ статьей 11 Свода законов США 341

ВВЕДЕНИЕ

В соответствии с Законом о реформе банкротства от 1994 г., Управление по делам о банкротстве США подготовило этот информационный лист, чтобы помочь вам понять некоторые из возможных последствий подачи заявления о банкротстве в соответствии с главой 7 Кодекса о банкротстве.Это сделано для того, чтобы вы знали:

- Потенциальные последствия обращения в банкротство, включая влияние на кредитную историю;

- Эффект получения погашения задолженности при банкротстве;

- Эффект от подтверждения долга; и

- Ваша возможность подать прошение в соответствии с другой главой Кодекса о банкротстве

Есть много других положений Кодекса о банкротстве, которые могут повлиять на вашу ситуацию. Это заявление содержит только общие принципы закона и не заменяет юридическую консультацию.Если у вас есть какие-либо вопросы или вам нужна дополнительная информация о том, как законы о банкротстве применяются в вашем конкретном случае, вам следует проконсультироваться со своим юристом.

Это заявление содержит только общие принципы закона и не заменяет юридическую консультацию.Если у вас есть какие-либо вопросы или вам нужна дополнительная информация о том, как законы о банкротстве применяются в вашем конкретном случае, вам следует проконсультироваться со своим юристом.

Что такое разряд?

Подача петиции по главе 7 предназначена для погашения большей части долгов, указанных вами в графиках банкротства. Выплата — это постановление суда, согласно которому вы не обязаны возвращать свои долги. Но есть ряд исключений. Долги, которые обычно не могут быть погашены в вашем деле по главе 7, включают, например, большинство налогов, алименты, алименты, студенческие ссуды, предписанные судом штрафы и реституции, долги, полученные в результате мошенничества или обмана, долги, которые не были указаны в вашем деле. графики банкротства и долги по травмам, вызванные вождением в состоянии алкогольного опьянения или приемом наркотиков.Вам может быть полностью отказано в увольнении, если вы, например, уничтожите или утаите собственность, дадите ложную присягу или утаите или подделаете записи. Кредиторы не могут требовать от вас погашения погашенных долгов. Вы можете получать выписку по Главе 7 только один раз в шесть (6) лет.

Кредиторы не могут требовать от вас погашения погашенных долгов. Вы можете получать выписку по Главе 7 только один раз в шесть (6) лет.

Каковы возможные последствия разряда?

Тот факт, что вы подали заявление о банкротстве, может быть засчитан вам на срок до 10 лет. Таким образом, подача заявления о банкротстве может повлиять на вашу способность получить кредит в будущем.Кроме того, вам не может быть отказано в выплате долгов, которые не были указаны в ваших графиках банкротства или возникли после того, как вы подали заявление о банкротстве. Однако из этого общего утверждения есть исключения. Если у вас есть вопросы, обратитесь к своему адвокату.

Каковы последствия подтверждения долга?

После того, как вы подадите ходатайство о банкротстве, кредитор может попросить вас повторно подтвердить определенный долг, или вы можете попытаться сделать это самостоятельно. Подтверждение долга означает, что вы подписываете и подаете в суд документ, имеющий исковую силу, в котором говорится, что вы обещаете полностью или частично погасить задолженность, которая в противном случае могла бы быть погашена в вашем деле о банкротстве. Соглашения о подтверждении, как правило, должны подаваться в суд через шестьдесят (60) дней после первого собрания кредиторов.

Соглашения о подтверждении, как правило, должны подаваться в суд через шестьдесят (60) дней после первого собрания кредиторов.

Соглашения о подтверждении являются исключительно добровольными. Они не требуются Кодексом о банкротстве или другим законом штата или федеральным законом. Вы можете добровольно погасить любой долг вместо подписания соглашения о повторном подтверждении, но может быть веская причина для желания повторно подтвердить конкретный долг. Это особенно верно, когда имущество, которое вы хотите сохранить, является залогом по долгу.

Соглашения о повторном подтверждении не должны возлагать чрезмерное бремя на вас или ваших иждивенцев и должны соответствовать вашим интересам.Если вы решите подписать Соглашение о подтверждении, вы можете отменить его в любое время до того, как суд вынесет постановление об освобождении от ответственности, или в течение шестидесяти (60) дней после подачи вами соглашения о подтверждении в суд, в зависимости от того, что наступит позже.

Если вы повторно подтверждаете долг и не можете произвести платежи, как требуется в Соглашении о повторном подтверждении, кредитор может принять меры против вас, чтобы вернуть любое имущество, предоставленное в качестве обеспечения ссуды. Вы можете нести личную ответственность за любой недостаток. Также кредиторы могут прибегать к другим средствам правовой защиты, например к удержанию заработной платы.

Другие варианты банкротства

У вас есть выбор при принятии решения, какая глава Кодекса о банкротстве лучше всего соответствует вашим потребностям. Даже если вы уже подали заявление о судебной защите в соответствии с главой 7, вы можете иметь право преобразовать ваше дело в другую главу.

Глава 7 — ликвидационная глава Кодекса о банкротстве. В соответствии с главой 7 доверительный управляющий назначается для сбора и продажи, если это экономически целесообразно, всей вашей собственности, которая не освобождена от этих действий.

Глава 11 — это глава о реорганизации, наиболее часто используемая предприятиями. Но Глава 11 также доступна для физических лиц. Кредиторы голосуют за принятие плана или отказ от него; который также должен быть одобрен судом. Хотя должник обычно сохраняет контроль над активами, суд может распорядиться о назначении доверительного управляющего для вступления во владение и контроль над бизнесом.

Но Глава 11 также доступна для физических лиц. Кредиторы голосуют за принятие плана или отказ от него; который также должен быть одобрен судом. Хотя должник обычно сохраняет контроль над активами, суд может распорядиться о назначении доверительного управляющего для вступления во владение и контроль над бизнесом.

Глава 13 обычно разрешает физическим лицам сохранять свою собственность, выплачивая кредиторам свой будущий доход. Каждый должник согласно главе 13 составляет план, который должен быть одобрен судом по делам о банкротстве.Должники должны заплатить доверительному управляющему согласно главе 13 сумму, указанную в их плане. Должники получают освобождение от ответственности после завершения своего плана погашения согласно Главе 13. Глава 13 доступна только лицам с регулярным доходом, чьи долги не превышают 1 000 000 долларов (250 000 долларов в виде необеспеченных долгов и 750 000 долларов в виде обеспеченных долгов).

СНОВА, ПОЖАЛУЙСТА, СВЯЗАТЬСЯ С ВАШИМ АДВОКАТОМ, ЕСЛИ ВАМ НУЖНА ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ ИЛИ ОБЪЯСНЕНИЯ, ВКЛЮЧАЯ ОТНОСИТЕЛЬНОСТЬ ЗАКОНОДАТЕЛЬСТВА О БАНКРОТСТВЕ К ВАШЕМУ КОНКРЕТНОМУ ДЕЛУ.

конкурсных управляющих | Charlotte Глава 13 Адвокаты в области банкротства

Управляющие и администраторы по делам о банкротствеЕсли вы являетесь индивидуальным потребителем, ищущим облегчения долгового бремени путем банкротства, вам будет назначен либо попечитель, либо администратор банкротства, в зависимости от штата, в котором вы живете.Это лицо будет отвечать за управление вашим имуществом на протяжении всего периода банкротства и имеет определенные полномочия в отношении вашего имущества, чтобы убедиться, что вы не совершаете мошенничества и что с вашими кредиторами обращаются справедливо. Из-за этого важно знать о любой из этих способностей, которые могут повлиять на вас.

Программа попечителей США В каждом штате, кроме Северной Каролины и Алабамы, Программа попечителей США осуществляет надзор за рассмотрением дел о банкротстве. Программа является агентством Министерства юстиции и возглавляется Доверенным лицом Соединенных Штатов, федеральным должностным лицом, которое обеспечивает соблюдение наших законов о банкротстве. Главный Доверительный управляющий обычно назначает отдельных попечителей для разных географических районов страны, которые будут вести дела о банкротстве в этом регионе.

Главный Доверительный управляющий обычно назначает отдельных попечителей для разных географических районов страны, которые будут вести дела о банкротстве в этом регионе.

Северная Каролина и Алабама не адаптировали Программу попечителей США и вместо этого используют Программу администратора банкротства. В отличие от программы попечителей, которая действует вне Министерства юстиции, административная программа является частью судебной власти в этих двух штатах.Однако функции, выполняемые двумя группами, очень похожи.

Администраторы банкротства обычно создают и контролируют группу частных доверительных управляющих, которые действуют в качестве доверительных управляющих в случаях банкротства в соответствии с главой 11 и контролируют другие главы о банкротстве. Это несколько сбивает с толку, потому что эти попечители отличаются от Попечителей США, но их функции во многом аналогичны функциям меньших попечителей, которые Попечитель США назначает в других 48 штатах.

После того, как вы подадите заявление о банкротстве, ваша собственность станет называться «имуществом банкротства».«Это имущество является отдельным юридическим лицом, отделенным от вас как должника. Доверительный управляющий или администратор — это нейтральная третья сторона, которая обеспечивает учет всех активов, наблюдает за выплатой оставшейся задолженности, оспаривает любые неуместные или мошеннические требования должника или кредиторов и обеспечивает справедливое отношение к кредиторам.

Попечители и администраторы действуют в общественных интересах, чтобы предотвратить злоупотребления в системе банкротства.

Основные обязанности конкурсного управляющего и администратора включают:

- Рекомендации США о подозрении в преступной деятельности.S. поверенный и ФБР по расследованию

- Выступление в районных и окружных судах по делам о банкротстве по вопросам, связанным с делами о банкротстве

- Рассмотрение заявлений о профессиональной занятости и компенсации в заявлениях о банкротстве и реагирование на них система банкротства

- Программы курсов для предварительного утверждения необходимых кредитных консультаций и свидетельств об образовании должников должны пройти все заявители о банкротстве (за очень немногими исключениями)

- Программы попечителей и администраторов работают в сотрудничестве с государственными учреждениями, такими как Служба внутренних доходов , Федеральное бюро расследований и Министерство юстиции по выявлению мошенничества в делах о банкротстве.

В случае банкротства, предусмотренного главой 7, или «ликвидационного» банкротства, ваши активы, не освобожденные от ответственности кредиторов, собираются и ликвидируются (продаются или иным образом превращаются в деньги). Ваш попечитель или администратор поможет провести первое собрание кредиторов и расследует ваши активы, право погашать любые долги и заявленные вами льготы. Они могут оспорить претензии вас или ваших кредиторов, которые кажутся мошенническими. Доверительный управляющий или администратор также отвечает за то, чтобы собрать ваше имущество, не освобожденное от налогов, продать его, чтобы конвертировать в наличные, и соответственно распределить его между кредиторами.

Глава 13 Права и обязанности Доверительного управляющего / Администратора При банкротстве «реорганизации» или «плана выплат» в соответствии с главой 13 ваш опекун или администратор сохраняет владение вашей собственностью на протяжении всего процесса банкротства и в первую очередь обрабатывает платежи кредиторам. Доверительный управляющий или администратор явятся на слушания, связанные с вашим планом выплат, проконсультируют вас по неюридическим вопросам, связанным с планом, и при необходимости выступят с возражениями против плана. Ваш попечитель или администратор согласно Главе 13 также отвечает за сбор платежей от вас в соответствии с этим планом выплат и распределение этих платежей между вашими кредиторами.

Доверительный управляющий или администратор явятся на слушания, связанные с вашим планом выплат, проконсультируют вас по неюридическим вопросам, связанным с планом, и при необходимости выступят с возражениями против плана. Ваш попечитель или администратор согласно Главе 13 также отвечает за сбор платежей от вас в соответствии с этим планом выплат и распределение этих платежей между вашими кредиторами.

Если вы рассматриваете возможность подачи заявления о банкротстве или ваш опекун обвиняет вас в мошенничестве, важно, чтобы вам оказал помощь квалифицированный адвокат, имеющий опыт работы в этой области права. Банкротство может быть чрезвычайно сложным процессом, а обвинения в мошенничестве могут быть очень серьезными и иметь длительное влияние на вашу жизнь. Комплексный характер нашей практики в Arnold & Smith, PLLC позволяет нам предоставлять преданных адвокатов, которые защищают права клиентов по широкому кругу вопросов банкротства, уголовного и семейного права. Свяжитесь с нами сегодня для консультации.

Свяжитесь с нами сегодня для консультации.

Глоссарий терминов о банкротстве Clark & Washington | Основы банкротства

Юридический жаргон может быть настолько отталкивающим.

Адвокаты в комнате говорят о вас и вашем финансовом положении, но это может казаться иностранным языком, что еще больше усложняет и без того сложный процесс подачи заявления о банкротстве.

Здесь, в Clark & Washington, мы не хотим, чтобы вы так себя чувствовали.Мы хотим, чтобы вы чувствовали себя включенными в весь процесс перезапуска своей финансовой жизни.

Чтобы помочь с этим, прочтите этот глоссарий терминов, которые будут использоваться в юридической фирме о банкротстве.

Глоссарий банкротства

341 собрание — (см. первое собрание кредиторов )

363 продажа — продажа корпоративных активов в соответствии с разделом 363 Кодекса о банкротстве. В соответствии с разделом 363 (f) управляющий банкротством или имеющий во владении должник может продать активы конкурсной массы «без каких-либо интересов в таком имуществе». ”

”

абсолютный приоритет — порядок выплат различным классам кредиторов в соответствии с Кодексом о банкротстве. Заявители с более высоким приоритетом получают оплату в полном объеме до того, как что-либо получат другие претензии. Младшие кредиторы и акционеры получают зарплату после старших кредиторов. В частности, обычный порядок: во-первых, административные иски; во-вторых, установленные законом требования приоритета, такие как налоговые претензии, претензии по арендной плате, потребительские депозиты и невыплаченная заработная плата и льготы до подачи заявки; в-третьих, требования обеспеченных кредиторов; в-четвертых, требования необеспеченных кредиторов и в-пятых, требования по капиталу.

адекватная защита — право стороны, имеющей интерес в собственности должника (например, обеспеченного кредитора), на гарантию того, что ее интерес не будет уменьшен в ходе процедуры банкротства.

административный иск (или иск об административных расходах) — долг, возникший у должника с одобрения суда после подачи заявления о банкротстве, включая: необходимые расходы на сохранение имущества, заработную плату, зарплаты, судебные издержки, гонорары адвокатов, бухгалтеров гонорары, трастовые расходы и т. д.

д.

состязательное производство — иск, возникший или связанный с делом о банкротстве, который возбуждается путем подачи жалобы в суд по делам о банкротстве.

разрешенное требование (или разрешенные проценты ) — требование кредитора (или доля участия), одобренное судом в рамках плана реорганизации.

договоренность — может относиться к различным формальным или неофициальным соглашениям, касающимся условий, при которых может работать компания-банкрот; часто это относится к продлению срока, в течение которого долг может быть погашен.Этот термин использовался в старой главе XI.

предполагаем — соглашение о продолжении выполнения обязанностей по договору или аренде.

автоматическое приостановление — приостановление действий, таких как взыскание долга или обращение взыскания на банкротство компании. Это происходит автоматически при подаче заявления о банкротстве. Это действие защищает должника от кредиторов, стремящихся наложить арест на его активы. Он защищает некоторых кредиторов, так как не позволяет одному кредитору получить чрезмерную долю активов обанкротившейся компании, исключая других кредиторов.

Это действие защищает должника от кредиторов, стремящихся наложить арест на его активы. Он защищает некоторых кредиторов, так как не позволяет одному кредитору получить чрезмерную долю активов обанкротившейся компании, исключая других кредиторов.

Право на расторжение договора — Право суда признать недействительными определенные обязательства или сделки, предпринятые должником до подачи заявления о банкротстве. Обычно он предназначен для отмены передачи собственности в пользу одного кредитора по сравнению с другим.

дата голосования — дата и время, когда должны быть получены все голоса за принятие или отклонение плана реорганизации.

банкрот — лицо, объявившее о банкротстве; должник; неплатежеспособное лицо.Это нетехнический термин, который не используется в Кодексе о банкротстве.

банкротство — (см. Также банкротство и банкротство ) правовой порядок решения долговых проблем физических и юридических лиц. Нетехнический термин для обозначения правового состояния несостоятельности.

Нетехнический термин для обозначения правового состояния несостоятельности.

Закон о предотвращении злоупотреблений при банкротстве и защите прав потребителей (BAPCPA) 2005 г. — Этот закон в первую очередь затрагивает подачу документов потребителей, что затрудняет подачу заявления о банкротстве для лица или имущества в соответствии с главой 7.BAPCPA также влияет на подателей бизнес-документов, оказывая наибольшее влияние на более мелкие (имеющие менее 2 миллионов долларов долга) предприятия. 17 октября 2005 г. BAPCPA вступил в силу.

администратор банкротства — сотрудник судебной системы, обслуживающий судебные округа Алабамы и Северной Каролины, который, как и попечитель Соединенных Штатов, отвечает за надзор за администрированием дел о банкротстве, имущества и попечителей; мониторинг планов и заявлений о раскрытии информации, комитетов кредиторов и заявок на вознаграждение, а также выполнение других установленных законом обязанностей.

Поправки о банкротстве 1984 г. — набор поправок к Закону о реформе банкротства 1978 г. Поправки содержат ряд положений, в том числе: ограничение юрисдикции суда по делам о банкротстве, ограничение права компаний аннулировать трудовые договоры в период банкротства и обеспечение предотвращения «серьезных злоупотреблений».

Кодекс о банкротстве — название, данное законодательному органу, занимающемуся законами о банкротстве, после Закона о реформе банкротства 1978 года.

Суд по делам о банкротстве — федеральный суд, в котором рассматриваются дела в соответствии с Кодексом о банкротстве.

Имущество банкротства — все законные или равноправные интересы должника в имуществе на момент подачи заявления о банкротстве. Имущество включает все имущество, в котором должник имеет долю, даже если оно принадлежит другому лицу или принадлежит ему.

судья по делам о банкротстве — судебный исполнитель окружного суда США с полномочиями принимать решения по федеральным делам о банкротстве.

банкротство завода — предприятие, не имеющее права заниматься юридической практикой, которое предоставляет консультации по вопросам банкротства и готовит заявления о банкротстве.

Заявление о банкротстве — документ, поданный в суд для возбуждения дела о банкротстве.

бар дата — последний день, когда кредиторы могут предъявить иск к должнику.

о банкротстве предприятия — дело о банкротстве, в котором должником является юридическое или физическое лицо с задолженностью, связанной с предпринимательской деятельностью.По данным Административного управления судов США банкротства подразделяются на коммерческие и некоммерческие.

бизнес-сбой — (см. сбой )

денежное обеспечение — денежные средства и их эквиваленты, удерживаемые должником в соответствии с Главой 11, с учетом залога других сторон.

Глава — Кодекс о банкротстве состоит из глав. За исключением главы 12, все главы настоящего кодекса имеют нечетные номера и пронумерованы арабскими цифрами.(До Закона о реформе банкротства 1978 года главы были пронумерованы римскими цифрами.) Главы 1, 3 и 5 охватывают вопросы общего применения. Главы 7, 9, 11, 12, 13 и 15, соответственно, касаются: ликвидации (коммерческой или неделовой), банкротства муниципалитета; реорганизация бизнеса, корректировка долга семейных фермерских хозяйств, реорганизация наемных работников или физических лиц (т. е. некоммерческих организаций) и многонациональные банкротства.

За исключением главы 12, все главы настоящего кодекса имеют нечетные номера и пронумерованы арабскими цифрами.(До Закона о реформе банкротства 1978 года главы были пронумерованы римскими цифрами.) Главы 1, 3 и 5 охватывают вопросы общего применения. Главы 7, 9, 11, 12, 13 и 15, соответственно, касаются: ликвидации (коммерческой или неделовой), банкротства муниципалитета; реорганизация бизнеса, корректировка долга семейных фермерских хозяйств, реорганизация наемных работников или физических лиц (т. е. некоммерческих организаций) и многонациональные банкротства.

Глава 7 — ликвидационное производство; как правило, активы продаются доверенным лицом, и компания прекращает свою деятельность.Физические лица также могут подавать главу 7.

Глава 7 Доверительный управляющий — лицо, назначенное в деле, предусмотренном главой 7, для представления интересов конкурсной массы и необеспеченных кредиторов.

Глава 13 — Процедура банкротства физического лица с намерением реструктуризации долга физического лица (вместо ликвидации активов и долга физического лица; отдельные дела в соответствии с главой 7 подлежат ликвидации), Глава 13 называется банкротством наемного работника, персонального банкротство или потребительское банкротство, глава 13 не может использоваться товариществом или корпорацией; может использоваться индивидуальным предпринимателем. Глава 13 позволяет должнику сохранить собственность и выплатить долги в течение определенного периода времени, обычно от трех до пяти лет.

Глава 13 позволяет должнику сохранить собственность и выплатить долги в течение определенного периода времени, обычно от трех до пяти лет.

требований — права на возврат средств кредиторами к должнику; они могут быть ликвидированными, непогашенными, фиксированными, условными, погашенными, незрелыми, обеспеченными, необеспеченными, субординированными, законными или справедливыми. (См. Приоритет требований .)

класс — каждая из различных категорий требований к должнику.

жалоба — инициирующий документ в иске, уведомляющий суд и ответчика об основаниях, заявленных истцом для присуждения денежной или иной компенсации ответчику.

подтверждение — окончательное утверждение судом по делам о банкротстве плана реорганизации должника. Подтверждение происходит после утверждения плана кредиторами.

оспариваемое дело — спор между сторонами дела о банкротстве, возбуждаемый по ходатайству суда.

условная претензия — претензия, которая может быть предъявлена должником при определенных обстоятельствах. Например, если должник является соавтором по ссуде другого лица, и это лицо не платит.

заявок на удобство — (см. мелких заявок )

преобразование — изменение разделов о банкротстве (например, преобразование главы 11 в раздел 7 или наоборот).

Основное производство — это производство, которое является неотъемлемой частью и имеет основополагающее значение для ведения дела о банкротстве. Основное производство подсудно суду по делам о банкротстве. Непрофильные производства могут проводиться вне юрисдикции суда по делам о банкротстве.

cramdown — подтверждение плана реорганизации, несмотря на возражения одного или нескольких классов кредиторов.

кредитор — лицо или предприятие, которому должник должен деньги, или которое требует денег от должника.

комитет кредиторов — комитет из представителей кредиторов должника, назначаемый Доверительным управляющим США. Комитет действует от имени всех кредиторов при согласовании плана реорганизации и других важных действий.В больших и сложных случаях таких комитетов может быть несколько.

должник — лицо, ищущее защиты от кредиторов в соответствии с законодательством о банкротстве.

должник во владении — должник, который продолжает контролировать операции, в отличие от доверительного управляющего, управляющего компанией.

дефолт — несоблюдение организацией ковенантов долгового обязательства или другого соглашения, стороной которого оно является. Наиболее распространенным дефолтом является невыплата процентов или основной суммы долга.

погашение (задолженности) — погашение или погашение задолженности должника судом по делам о банкротстве.

погашаемый долг — долг, по которому Кодекс о банкротстве разрешает погашение личной ответственности должника.

заявление о раскрытии информации — подробный документ о раскрытии информации, отправляемый кредиторам, когда их просят проголосовать по плану реорганизации в главе 11.

процедур обнаружения — используется для раскрытия доказательств до суда.

увольнение — прекращение производства по делу о банкротстве. Суд по делам о банкротстве может прекратить дело, если сочтет, что должник или три кредитора не должны были подавать документы или что план никогда не может быть сформулирован.

проблемных — используется для описания ценных бумаг, компаний и связанных с ними предметов, находящихся в стадии банкротства или несостоятельности. У этого термина нет строгого, технического или юридического определения. Например, проблемная ценная бумага может быть ценной бумагой, по которой эмитент допустил дефолт, или ценной бумагой, которая продается по существенно сниженной цене, когда в будущем ожидается дефолт.

дело — график, по которому секретарь суда записывает все ходатайства, состязательные бумаги, меморандумы, постановления и все другие судебные документы.

Дата вступления в силу — дата реализации плана реорганизации. Обычно это происходит после выполнения всех условий плана реорганизации.

ECF или Электронное ведение дел — ECF — это комплексная система управления делами, которая позволяет судам вести электронные файлы дел и предлагать электронную регистрацию через Интернет.Суды немедленно делают всю информацию по делу доступной в электронном виде через Интернет.

справедливое подчинение — понижение приоритета требования в связи с признанием держателя требования виновным в некорректном поведении.

собственный капитал — стоимость доли должника в имуществе, которая остается после рассмотрения залогового права и других интересов кредитора.

эксперт — профессионал, назначенный судом по делам о банкротстве для расследования и надзора за определенными аспектами деятельности должника или разбирательства.(Для сравнения, роль доверительного управляющего заключается в ведении бизнеса должника, в то время как роль эксперта — проводить расследование и сообщать суду.)

предложение обмена — предложение эмитента долговых ценных бумаг обменять новые ценные бумаги с менее обременительными положениями для находящихся в обращении ценных бумаг. Компании часто делают предложения об обмене, пытаясь избежать банкротства.

исключительность (период) — должник в главе 11 имеет исключительное право подать план реорганизации на первые 120 дней своего банкротства.После этого, если срок исключительных прав не продлен судом, другие стороны могут подавать планы реорганизации.

Исполнительный договор — договор, в котором некоторые или все обязательства каждой стороны еще не выполнены. Владельцу должника (или доверительному управляющему) разрешается в одностороннем порядке отказаться от определенных исполнительных договоров.

Владельцу должника (или доверительному управляющему) разрешается в одностороннем порядке отказаться от определенных исполнительных договоров.

исключения — это относится к активам или имуществу, принадлежащим должнику, которые не могут быть взысканы кредиторами.

отказ — (см. Также банкротство и несостоятельность ) экономическая оценка жизнеспособности бизнеса, это означает, что фирма либо не зарабатывает ожидаемого (т.е. норма доходности ниже нормальной) или не выполняет свои обязательства. Это не синоним банкротства, потому что банкротство — это скорее формальное и юридическое определение. Обанкротившаяся компания не обязательно является компанией-банкротом, и наоборот.

комиссионный эксперт — назначен судом для контроля гонораров, выплачиваемых специалистам в делах о банкротстве.

Первое собрание кредиторов (341 собрание) — обязательное собрание кредиторов и должника. Обычно оно проводится в течение месяца после подачи заявления о банкротстве, но часто происходит позже, когда должник подал свои графики финансовой информации.

Обычно оно проводится в течение месяца после подачи заявления о банкротстве, но часто происходит позже, когда должник подал свои графики финансовой информации.

мошенническая передача — передача ценных активов от компании, которая i) происходит, когда компания технически неплатежеспособна, ii) делает компанию неплатежеспособной, или iii) осуществляется за менее чем адекватное вознаграждение. Волна выкупа с использованием заемных средств и других сделок с высокой долей заемных средств в 1980-х годах вызвала в последние годы ряд обвинений в мошенничестве при передаче прав собственности.

fresh start — неофициальный термин для новых правил бухгалтерского учета, применимых к компаниям-банкротам.Для компаний, которые либо подали заявку на участие в главе 11 после января 1991 года, либо вышли из нее после июня 1991 года, активы оцениваются по рыночной стоимости, а не по исторической стоимости.

промежуток времени — период между подачей недобровольной петиции и отклонением петиции, внесением судебного приказа об оказании помощи или подачей добровольной петиции (независимо от результата).