10 ошибок начинающего трейдера на фондовом рынке. Чего не стоит делать

1. Торговля без плана

Подавляющее большинство начинающих трейдеров начинают торговлю на фондовом рынке без плана. Вне зависимости то того, хотите вы зарабатывать на бирже регулярно или предпочитаете пассивный источник дохода, создание торгового плана играет важную роль. В противном случае инвестиции и спекуляции превращаются в убыточную азартную игру.

Единственное исключение, когда можно обойтись без плана — использование готового портфеля или услуг финансового советника. В этом случае вы следуете разработанной стратегии инвестирования, поэтому допущение ошибок будет минимальным. Однако для обретения самостоятельности на рынке ценных бумаг первое, что вам понадобится — это торговый план. В нем трейдер фиксирует следующие ключевые моменты:

1) предпочтительный стиль торговли: скальпинг, интрадей трейдинг (внутридневная торговля), свинг трейдинг (позиция может удерживаться в течение нескольких дней) или долгосрочное инвестирование;

2) метод анализа: технический или фундаментальный;

3) выбор площадок для торговли:

— российский или иностранный рынок ценных бумаг;

— рынок акций, срочный или валютный рынок;

4) управление рисками (риск-менеджмент): определение максимального риска на сделку, допустимой просадки по депозиту в месяц, отношения прибыли к риску для одной позиции;

5) правила входа в сделку и другие аспекты.

Следование торговому плану позволяет совершать сделки системно и обдуманно. Со временем навыки будут совершенствоваться, повышая эффективность торговли. Вы научитесь понимать, допустили вы ошибку или рынок просто повел себя не так, как в большинстве случаев.

Ошибкой новичков также является открытие «случайной» (необдуманной) сделки. Любая покупка или продажа ценных бумаг должна совершаться после анализа ситуации в соответствии с торговым планом. Перед сделкой составляется прогноз, который отвечает на вопросы:

— Почему цена может протестировать тот или иной уровень с большей вероятностью? Факторы за и против.

— По каким ценам фиксировать прибыль или убытки и почему?

Даже начинающему трейдеру необходимо понимать, почему шансы на успешную сделку «на его стороне». Подробнее ознакомиться с тем, как и с чего начать торговлю на бирже можно в обзорах:

Я новичок на фондовом рынке. С чего начать

Как начать торговать на бирже. Инструкция для начинающих трейдеров

Как сформировать инвестиционный портфель

Стили торговли. Как определять срок удержания позиции

Как определять срок удержания позиции

2. Торговля без подготовки

Перед тем, как приступать к торговле реальными деньгами, проанализируйте какое-то количество графиков. Понаблюдайте за поведением цены, используя технические индикаторы и определяя уровни поддержки и сопротивления. Попытайтесь найти различные закономерности (фигуры, Price Action или другие паттерны) на графиках с разными таймфреймами. Понимание технического анализа полезно не только для спекулянтов, но и для инвесторов, для которых не менее важно открывать и закрывать сделку по более выгодным ценам.

Если ваш стиль торговли «свинг-трейдинг», вам также необходимо понимать влияние на цену новостей. При среднесрочном и долгосрочном инвестировании «подключается» фундаментальный анализ компании и отраслевой анализ. При этом понимание того, что происходит на мировых рынках в целом, не навредит любому трейдеру. Разве что для скальпера такая информация будет совсем бесполезной.

После того, как вы увидите первые положительные результаты своих прогнозов, можно задуматься об открытии реального счета.

Как определять уровни поддержки и сопротивления

Все технические индикаторы торговой системы QUIK

Самые распространенные фигуры технического анализа

Метод свечного анализа Price Action — Помощник для трейдера

Фундаментальный анализ:

Пошаговая инструкция по финансовому анализу компании

ОТКРЫТЬ ДЕМО-СЧЕТ

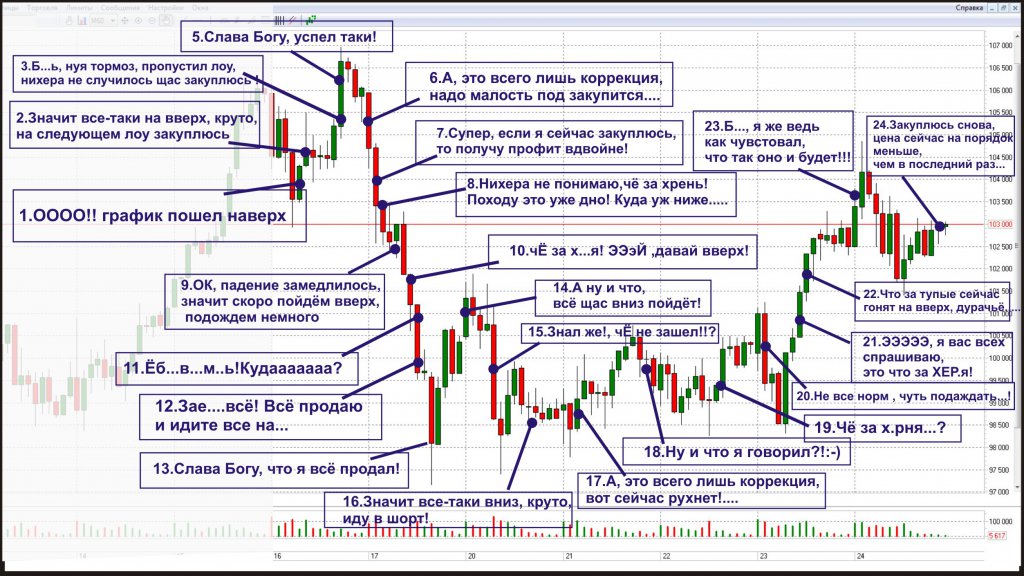

3. Излишняя самоуверенность

Получая первый доход на фондовом рынке, у начинающих трейдеров зачастую складывается ложное представление о простоте заработка. Проблема встает особенно остро, если трейдер заработал крупную сумму денег.

Нередко начинающий инвестор или спекулянт ошибочно полагает, что может извлечь выгоду практически из любого движения цен. Излишняя самоуверенность приводит к открытию сделки без необходимого анализа с «холодной» головой. Когда позиция становится убыточной, ситуация усугубляется желанием отыграться, приводя обычно к еще большим потерям.

Похожий эффект возникает у начинающих водителей легковых автомобилей: через некоторое время после привыкания к вождению водитель становится излишне уверенным в своих силах, начиная управлять автомобилем быстрее и агрессивнее. Однако ввиду отсутствия опыта именно в этот период вождения резко повышается вероятность аварии, что подтверждает статистика.

Другой крайностью выступает излишнее доверие сторонним источникам. Нельзя целиком и полностью полагаться на чужое, даже экспертное, мнение. Рекомендации аналитиков могут использоваться для подтверждения или «подгонки» вашего собственного прогноза, но не более того.

Невозможно научиться системной торговле при регулярном следовании прогнозам различных источников. Испытывая чужие идеи на собственных деньгах, существует высокий риск потери капитала. Если вы не готовы принимать взвешенные решения о сделках, то вы недостаточно подготовлены для самостоятельной торговли.

4. Нежелание фиксировать убытки

Совершая сделку вы рассчитываете на рост или падение цены. При неблагоприятном изменении цены необходимо вовремя фиксировать убыток, иначе потери возрастают и становятся неконтролируемыми. В итоге нарастающий минус просто может «достать» вас.

При неблагоприятном изменении цены необходимо вовремя фиксировать убыток, иначе потери возрастают и становятся неконтролируемыми. В итоге нарастающий минус просто может «достать» вас.

Предположим, цена достигла значения, при котором следует зафиксировать убыток. Вам может показаться, что ситуация на рынке вскоре изменится, и цена развернется в вашу сторону. Но лучше вовремя ограничить потери и не «терпеть» нарастающий минус. Удержание убыточной позиции не гарантирует возврата цены к начальному значению и мешает совершать новые перспективные сделки. В подходящий момент вы сможете открыть позицию заново (перезайти в сделку), если прогноз относительно цены останется прежним.

Надежное решение проблемы по своевременному и быстрому выходу из убыточной сделки — выставление стоп-заявки одновременно с открытием позиции.

Стоп-заявки. Как их ставить и всем ли инвесторам они подходят

5. Больше риска — больше денег

Чем выше риск, тем выше потенциал заработка. Но обратная сторона медали заключается в том, что при увеличении риска повышаются и возможные потери. Не зря опытные трейдеры обычно отводят на одну позицию не более 1-5% от общего капитала.

Но обратная сторона медали заключается в том, что при увеличении риска повышаются и возможные потери. Не зря опытные трейдеры обычно отводят на одну позицию не более 1-5% от общего капитала.

Максимальный риск может быть оправдан только в одном случае — при «разгоне» депозита. За счет полного использования «плеча» профессиональный трейдер увеличивает риск до предела и поддерживает его на максимальном уровне для кратного увеличения небольшого депозита до приемлемых размеров. При этом на протяжении периода «разгона» депозита даже небольшое неблагоприятное изменение цены влечет за собой серьезные потери, вплоть до потери всего капитала. Поэтому стратегия может использоваться исключительно опытными спекулянтами, которые смогли показать хороший финансовый результат с невысоким уровнем риска продолжительное время (от года).

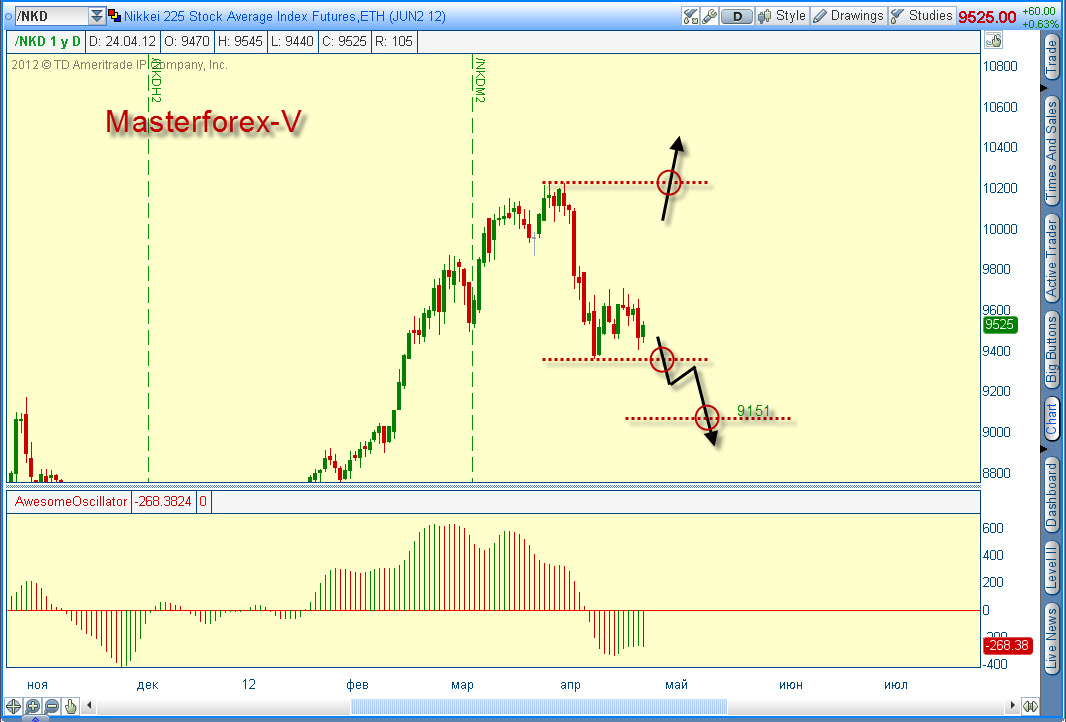

6. Борьба с трендом

Предположим, в акциях доминирует восходящее или нисходящее трендовое движение. Открывая позицию в противоположном от тренда направлении, инвестор принимает на себя необоснованные риски. Попытки «поймать» разворот тенденции просто исключают получение прибыли в долгосрочной перспективе, поскольку в большинстве случаев такие сделки будут убыточными.

Попытки «поймать» разворот тенденции просто исключают получение прибыли в долгосрочной перспективе, поскольку в большинстве случаев такие сделки будут убыточными.

Не пытайтесь «шортить» бумаги на восходящем рынке. Если вы чувствуете, что падение скоро закончится, дождитесь появления надежных технических сигналов на разворот тренда

Необходимо запомнить ключевой момент: сильное падение инструмента не гарантирует, что цена не пойдет еще ниже. Вместо того, чтобы пытаться принять участие в образовании «дна» рынка, покупайте бумаги после того как цена уверенно развернулась. С опытом вы научитесь определять момент смены тренда раньше.

Ниже представлен пример с восходящим трендом. После того, как цена останавливается или корректируется вниз, может показаться, что тенденция вот-вот развернется. Тем не менее, котировки продолжают практически непрерывно расти, сменив тренд только после пробоя сильного ценового уровня.

7. Усреднение позиции

Усреднение позиции — это уменьшение средней цены позиции путем докупки акций по меньшей цене. То есть если после покупки бумаг их цена начала снижаться, докупка акций снижает среднюю цену всей позиции. Принцип работает аналогично для короткой позиции (продажа актива), только бумаги допродаются по более высокой цене.

Никогда не используйте этот метод, тем более если вы не опытный трейдер. Неудачные инвестиции должны быть сразу проданы — таким образом вы фиксируете убыток, не позволяя ему расти.

Единственный случай, в котором усреднение может быть оправдано, это долгосрочные вложения. Покупая акции стабильной компании и удерживая их больше года, инвестор может докупить акции по упавшей цене, что повышает потенциальную прибыль. Но поскольку потенциальный убыток также растет (в случае дальнейшего падения цены), стратегия имеет обратную сторону медали.

Для того, чтобы избежать усреднения, ряд инвесторов использует теханализ. Он позволяет учесть текущие настроения рынка и войти в сделку по более выгодной цене. В таком случае падение цены ниже определенного уровня говорит трейдеру о том, что он неверно интерпретировал привлекательность бумаг. В этом случае проще зафиксировать убыток, не усугубляя ситуацию усреднением.

Он позволяет учесть текущие настроения рынка и войти в сделку по более выгодной цене. В таком случае падение цены ниже определенного уровня говорит трейдеру о том, что он неверно интерпретировал привлекательность бумаг. В этом случае проще зафиксировать убыток, не усугубляя ситуацию усреднением.

Усреднение на падающем рынке — грубая ошибка или успешная стратегия?

8. Нереализованная прибыль или убыток

Существует ошибочное мнение, что убыток (или прибыль) не является «реальным», если позиция еще не закрыта. Однако ваш портфель стоит ровно столько, за сколько вы можете продать его на рынке прямо сейчас. Незафиксированный убыток является таким же убытком.

Многие новички и даже трейдеры с опытом неохотно закрывают убыточную позицию из-за нежелания смириться с тем, что цена пошла против их прогноза. Здесь возникают различные эмоции, упрямство, гордость, которые мешают спокойно зафиксировать потери. Как итог, убыток продолжает расти дальше без всякой гарантии, что цена вернется на прежний уровень. Это может привести к чрезмерным убыткам, которые потом тяжело восполнить. Важно осознавать, что если акции упали на 50%, то для достижения первоначального значения им нужно вырасти уже на 100%.

Это может привести к чрезмерным убыткам, которые потом тяжело восполнить. Важно осознавать, что если акции упали на 50%, то для достижения первоначального значения им нужно вырасти уже на 100%.

9. «Любимые» акции

По различным причинам некоторые инвесторы выделяют для себя акции, которые они считают особенно привлекательными. Делать этого не нужно, поскольку в случае обвала котировок будет сложно вовремя от них избавиться. Вообще, растущая акция может в любой момент стать убыточной. Пока вы сконцентрированы на личных «фаворитах», вы упускаете возможность заработка на быстро растущих бумагах.

Необходимо понимать, что акции «отличной» компании вполне могут не расти на краткосрочном периоде. Часто перспективные акции показывают посредственную динамику курса, раскрывая стоимость лишь на долгосрочном горизонте. Все потому, что фундаментальный анализ не учитывает текущие рыночные условия, в том числе интерес инвесторов к покупке определенных бумаг.

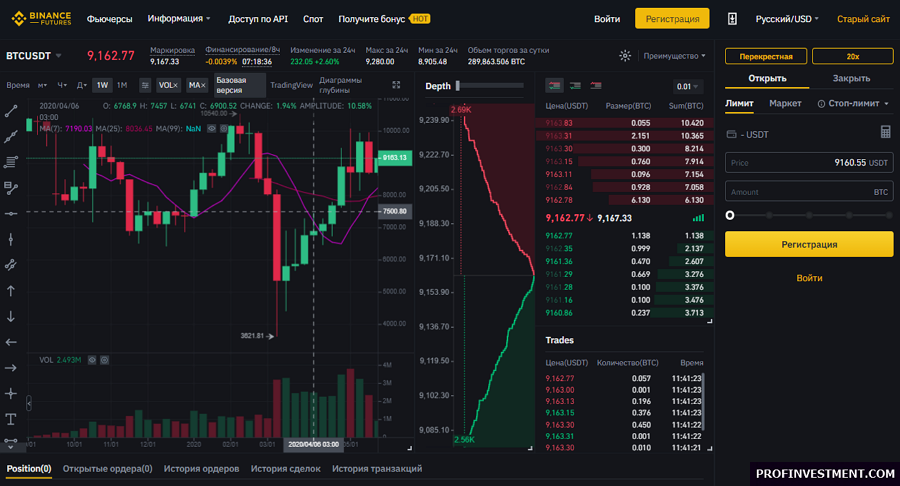

10. Использование заемных средств

Использование заемных средств

Ни в коем случае не пополняйте брокерский счет кредитными деньгами. Займ обязывает к регулярному возврату средств с процентами, что оказывает психологическое давление. Вас преследует мысль о необходимости постоянного заработка с биржи. Но это невозможно, поскольку рынок не «раздает» деньги по вашему личному желанию, а предоставляет возможность для заработка в благоприятные периоды времени.

В торговле на фондовой бирже должен использоваться свободный капитал. Причем если вы придерживаетесь высоких рисков (например, при торговле фьючерсами с плечом), то психологически должны быть готовы к потере большей части этих средств по непредвиденным обстоятельствам. Никогда не торгуйте на последние или заемные деньги.

При следовании этим 10-и правилам шансы на успех сильно увеличиваются. Если вы полюбите трейдинг, уделяя достаточно времени на системную торговлю и анализ ошибок, то рано или поздно найдете собственный путь к прибыли. Главное — не рассматривать рынок только в качестве источника заработка, иначе неудачи не будут восприниматься как опыт, а приведут лишь к разочарованию.

Главное — не рассматривать рынок только в качестве источника заработка, иначе неудачи не будут восприниматься как опыт, а приведут лишь к разочарованию.

ОТКРЫТЬ СЧЕТ

БКС Брокер

Обучение трейдингу, курсы трейдеров. Как научиться торговать на бирже? — ИК «Фридом Финанс»

Десятки миллионов людей во всем мире занимаются трейдингом, но лишь немногие делают это профессионально. Мало кто воспринимает торговлю акциями как вторую работу. Основные ассоциации у людей такие: «трейдинг – это игра на бирже, деньги, везение». Много внимания уделяется деньгам, хотя это лишь результат, а не цель. Деньги, конечно, важны, но врач первоочередной своей целью ставит излечение больного, а не получение гонорара. Также и трейдер в качестве цели должен иметь правильные действия при открытии и закрытии позиций, а не заработок. Профит придет, если действовать дисциплинированно и правильно.

Успешных трейдеров – мало

На мой взгляд, успешные трейдеры – это те, кто справился с эмоциями, кто выше своих страхов и надежд. Без сомнения, знания по экономике и математике помогают быстрее разобраться в ситуации, понять движение графиков. Но в ключевой момент эти знания затмеваются сиюминутными переживаниями по поводу потери или приобретения капитала.

Без сомнения, знания по экономике и математике помогают быстрее разобраться в ситуации, понять движение графиков. Но в ключевой момент эти знания затмеваются сиюминутными переживаниями по поводу потери или приобретения капитала.

Успешные трейдеры – это настойчивые люди. Они могут мотивировать себя на совершение ежедневных рутинных занятий – чтение новостей, отбор идей. Таких людей очень мало. Трейдинг – это как собственный бизнес, здесь никто тебя не заставляет что-то делать, нет руководителя, который даст задание, а потом еще несколько раз пнет, чтобы ты его сделал. Именно поэтому на фондовом рынке заработавшие и потерявшие деньги распределяются в соотношении не 50 на 50, а около 10 на 90. Это примерное распределение руководителей и подчиненных в мире. Если вы не готовы собой управлять, то вами будут управлять ваши эмоции.

Полезны ли курсы трейдеров?

Если вы ничего не знаете о фондовом рынке, но очень хотите начать торговать, то стоит начать с обучения на курсах брокеров или чем-то подобном. Важно понимать, что только теоретической подготовки для успеха не хватит. Опыт в трейдинге – вещь незаменимая. На курсах стоит задумываться и пропускать всю информацию через себя и задавать больше вопросов. Спрашивайте трейдеров вокруг вас, и формируйте свой собственный взгляд на то, как себя вести на фондовом рынке. Обязательно выбирайте такие курсы, где бы вы каждый день обсуждали и смотрели на настоящие котировки и биржи – будь то ММВБ, NYSE, NASDAQ или LSE.

Важно понимать, что только теоретической подготовки для успеха не хватит. Опыт в трейдинге – вещь незаменимая. На курсах стоит задумываться и пропускать всю информацию через себя и задавать больше вопросов. Спрашивайте трейдеров вокруг вас, и формируйте свой собственный взгляд на то, как себя вести на фондовом рынке. Обязательно выбирайте такие курсы, где бы вы каждый день обсуждали и смотрели на настоящие котировки и биржи – будь то ММВБ, NYSE, NASDAQ или LSE.

Лучшее, что можно сделать после брокерских курсов – это открыть счет и все попробовать на практике. К сожалению, демо-счета (хоть это и полезная для новичков вещь) – не дадут испытать тех эмоций, которые будут сопровождать вас при трейдинге за реальные деньги. Поэтому для начала я бы советовал открыть реальный счет небольшого размера: получайте опыт в торговле акциями на реальных биржах и при этом не рискуйте большой денежной суммой.

Полезные книги по трейдингу

Лично для меня наиболее полезными стали следующие книги по биржевой торговле: Эдвин Лефевр «Воспоминания биржевого спекулянта» (биография Джесси Ливермора, весьма известного трейдера прошлого), Джесси Л. Ливемор «Как торговать акциями» (полное название издания на русском «Торговля акциями. Классическая формула тайминга, управления капиталом и эмоциями»). Для теоретического понимания самой сути фондового рынка я бы порекомендовал прочитать учебник для вузов – любую редакцию (они хороши все) Н.И. Берзона. Еще рекомендую прочитать две очень популярные и полезные книги: «Финансист» Теодора Драйзера – это в принципе одно из величайших произведений в мировой литературе и современную книгу Нассиба Талеба «Черный Лебедь». Вообще, читать книги о фондовом рынке, как и накапливать опыт, надо постоянно.

Ливемор «Как торговать акциями» (полное название издания на русском «Торговля акциями. Классическая формула тайминга, управления капиталом и эмоциями»). Для теоретического понимания самой сути фондового рынка я бы порекомендовал прочитать учебник для вузов – любую редакцию (они хороши все) Н.И. Берзона. Еще рекомендую прочитать две очень популярные и полезные книги: «Финансист» Теодора Драйзера – это в принципе одно из величайших произведений в мировой литературе и современную книгу Нассиба Талеба «Черный Лебедь». Вообще, читать книги о фондовом рынке, как и накапливать опыт, надо постоянно.

План для начинающего инвестора

За несколько лет преподавания программы «Биржевой университет» ИК «Фридом Финанс», мне кажется, что мы выработали некую оптимальную последовательность тем и методик обучения.

В соответствии с программой Биржевого университета последовательность тем в процессе обучения трейдингу следующая. Начать нужно с темы «Как быть в рынке?» (на что обращать внимание, как часто читать новости, нужно ли читать аналитику, на каких сайтах смотреть графики, котировки и др. ). Далее важно познакомиться с основами технического анализа. Полезность этого метода состоит в том, что главный индикатор акции – цена – это единственная объективная информация, доступная одновременно всем. Доступ к другой информации (новости компаний, отчеты) у всех разный.

). Далее важно познакомиться с основами технического анализа. Полезность этого метода состоит в том, что главный индикатор акции – цена – это единственная объективная информация, доступная одновременно всем. Доступ к другой информации (новости компаний, отчеты) у всех разный.

Далее я бы переходил к изучению основ среднесрочной торговли акциями. Это самый распространенный вид торговли ценными бумагами, так как его проще всего сочетать с основной работой. Как выбрать акции для портфеля? Как выбрать точки входа, стоп-лосса, тэйк-профита? Для среднесрочного инвестирования надо знать ответы на эти вопросы. Следующая ступень – высший пилотаж. Это – интрадэй-трейдинг, так называемая внутридневная торговля. Здесь важно познакомиться с торговой платформой, научиться настраивать ее под себя, отбирать акции для трейдинга, выбирать точки для открытия позиций, определять уровни стоп-лосс и тэйк-профит.

После освоения методик интрадэй-трейдинга самые продвинутые переходят к обучению торговле опционами. Это – довольно сложный инструмент, но вместе с тем, он дает невероятные возможности для трейдинга, поэтому заслуженно пользуется огромной популярностью во всем мире.

Это – довольно сложный инструмент, но вместе с тем, он дает невероятные возможности для трейдинга, поэтому заслуженно пользуется огромной популярностью во всем мире.

Самомотивация в трейдинге

Путь познания сути трейдинга долгий. Не все будет получаться сразу, особенно трудно будет следовать выбранной стратегии. Это путь для настойчивых.

Трейдинг – это сложная работа. Даже, если заработал денег, то всегда есть повод расстроиться – почему профит не больше? Такие мысли, как: «Почему не открыл позу на все деньги, ведь было очевидно?», «Почему не посидел ещё, ведь тренд продолжался?» — будут посещать вас очень часто. К этому надо привыкнуть, но на это уйдет много времени.

Вы готовы тратить время на получение опыта и обучение? Вы готовы управлять своими эмоциями и собой? Вы готовы совершить много ошибок, прежде чем у вас появятся первые успехи? Если да, то у вас есть определенные шансы достичь успеха в трейдинге. Конечно же, если приложите максимум усилий и будете учиться каждый день. Даже когда станете опытным трейдером…))

Даже когда станете опытным трейдером…))

Новости: Торговля на бирже для новичков – пошаговое руководство как начать играть на бирже в Интернете — Эксперт

Торговля на бирже – перспективное и прибыльное занятие, к тому же его можно освоить, не выходя из дома и работать в интернете. Неудивительно, что трейдинг привлекает всё больше и больше желающих обрести финансовую свободу. Но стоит ли выбирать этот путь? И с чего начать? Об этом мы поговорим в сегодняшней статье.

Торговля на бирже: перед стартом

Прежде чем начать читать подробную инструкцию, как начать торговать, задайте себе один важный вопрос: Вы уверены, что хотите и можете преуспеть в трейдинге? Сходу ответить на этот вопрос не получится. Для начала Вам необходимо узнать о специфике этой профессии и личностных качествах, которые необходимы, чтобы успешно торговать. Увы, но отсутствие некоторых качеств может стать принципиальным препятствием на пути к этой профессии. Поэтому сначала узнайте, что представляет собой трейдинг и каких жертв он требует, а потом уже решайте, готовы ли Вы к этому или нет.

Поэтому сначала узнайте, что представляет собой трейдинг и каких жертв он требует, а потом уже решайте, готовы ли Вы к этому или нет.

Если Вы придёте к выводу, что трейдинг Вам подходит, переходите к чтению следующего абзаца.

Игра на бирже: инструкция новичка

Итак, Вы стоите у истоков своей карьеры трейдера. Это важный момент, потому что от правильного старта во многом зависит конечный результат. С чего же начать?

Выделите деньги

Как бы банально это не звучало, начать торговать без хотя бы минимального депозита никак не получится. Причём тут есть важный нюанс – деньги, которые Вы выделяете для трейдинга, должны быть лишними в самом прямом смысле этого слова – они не должны быть оторваны от семейного бюджета в ущерб основным потребностям, взяты в долг или в кредит. По сути, это должны быть средства, без которых Вы сможете безболезненно обойтись и потеря которых не вызовет финансовых проблем.

Не рекомендуется закладывать на депозит слишком много на первых порах – большие прибыли вскружат голову, а большие убытки убьют желание торговать.

Обучитесь азам торговли

Без скучного изучения теории не обойтись. Впрочем, можно сделать обучение менее скучным, если зубрить термины и азы не по книжкам, а изучать их в рамках вебинаров и видео-уроков от опытного преподавателя.

Важно, чтобы к моменту старта торговли Вы уже знали основные термины, понимали, где искать котировки и тренд на графике имели представление о том, как работает биржа.

Выберите брокера

Тоже очень важный момент. Брокер – Ваш посредник на бирже, поэтому нужно, чтобы он был надёжным и предоставлял доступ ко всем необходимым торговым инструментам. Из этого следует, что к моменту выбора брокера Вы уже должны определиться, чем и где хотите торговать.

Попрактикуйтесь на демо-счёте

Демо-счёт, который предоставляют практически все брокеры – это клон реального счёта, с той разницей, что там трейдер торгует не на реальные, а на виртуальные деньги. Плюсы демки в том, что она поможет Вам освоиться на бирже и «пощупать» профессию в условиях, приближенных к реальной торговле.

Уделите практике на демо-счёте достаточно времени, но не засиживайтесь на нём слишком долго – велик риск никогда не начать торговать и получать прибыль.

Начинайте торговать на реальном счёте

Когда этап демо-торговли пройден, переходите на реальный счёт и пробуйте торговать. Вы сразу заметите увеличение уровня стресса – это нормально, учитывая, что Вы имеете реальный риск потерять деньги. Но не пугайтесь ошибок и неудач – это неминуемые спутники профессионального роста. Не ошибается лишь тот, кто ничего не делает. А Ваша цель – торговать и учиться на своих ошибках.

Несколько важных нюансов для новичка

Все новички совершают одни и те же ошибки. Надеемся, что напоминания ниже помогут Вам их избежать.

- Берегите торговую систему смолоду.

Чёткая торговая система и умение организованно и последовательно её придерживаться – большая половина успеха в трейдинге. Поэтому, не откладывайте создание торговой системы на потом. С самого начал привыкайте следовать установленным правилам, вести журнал сделок и не отходить от мани и риск-менеджмента.

- Не забывайте про стопы.

Стоп-лосс – обязательное условие для сделки новичка. Не пренебрегайте стопами, чтобы не слить депозит и не выйти с рынка в первый же месяц. - Не забрасывайте обучение.

То, что Вы уже начали торговать, не означает, что Вы уже всё умеете. Даже профи продолжают учиться, поэтому не пренебрегайте самообразованием – только так Вы сможете расти в профессии.

Итак, это были основные моменты инструкции, как стать успешным трейдером. Если Вы будете им следовать, торговля на бирже, вероятнее всего, станет для вас не просто хобби, а прибыльным делом. И помните, главное – осознанный подход и ответственность, тогда всё получится.

Торговля на бирже — онлайн курс для начинающих

I. Торговля на Бирже

- О курсе «Фондовый рынок для начинающих»

- Правила биржевой торговли для начинающих

- С каким брокером я работаю

- Интернет-магазин акций

II. Биржевая торговля — с чего начать

Биржевая торговля — с чего начать

- Введение

- Решение начать торговать на бирже

- Выбор торговой стратегии

- Размер торгового капитала

- Фондовая биржа для начинающих

- Выбор ценных бумаг

- Как выбрать брокера

- Виды заявок, длинные и короткие позиции

- Трейдинг для начинающих или история одного трейдера-новичка

III. Управление рисками на фондовом рынке

- Виды биржевых рисков

- Диверсификация

- Стоп-лосс

- Формулы расчёта риска и пример планирования сделки на бирже

- Точка безубыточности

- Тейк-профит

- Торговый план

- Размер позиции или сколько акций покупать

IV. Фундаментальный анализ

- Уровни фундаментального анализа

- Анализ состояния экономики

- Анализ по отраслям

- Анализ финансовых отчетов компаний

- Определение справедливой стоимости акций

V. Технический анализ

Технический анализ

- Постулаты технического анализа

- Анализ графиков

- Тенденция или тренд

- Линия тренда и канала

- Модели разворота тренда:

- Фигура «Голова и плечи»

- Кратные вершины и основания

- Клин

- Модели продолжения тенденции

- Модели неопределенности

- Гэп в трейдинге

- Коэффициенты Фибоначчи

- Процентные коррекции

VI. Индикаторы

- Индикатор скользящее среднее:

- Простое скользящее среднее

- Экспоненциально сглаженное скользящее среднее

- Полосы Боллинджера

- Опережающие индикаторы — осцилляторы:

- Индекс относительной силы RSI

VII. Психология торговли на бирже

- Психология трейдинга

- Как не стать трейдером-неврастеником

- Приёмы эмоционального контроля на фондовом рынке

VIII. Системная торговля

Системная торговля

- Как торговать на бирже — пошаговая инструкция

- Торговая система трейдера

- Принципы построения торговой системы

- Трендовая торговая система

- Торговый журнал

IX. Управление капиталом

- Управление капиталом: выживай и богатей

X. Торговые сигналы

- Ценовой прорыв

- Сигналы «Перевернутая голова и плечи» и «Голова и плечи»

- Торговые сигналы «Двойное основание» и «Двойная вершина»

- Торговля по Скользящим средним

XI. Торговые стратегии

- Короткая позиция или как заработать на падении рынка

- Как выбрать торговую стратегию

XII. Инвестирование для начинающих

- Как купить акции — пошаговая инструкция для начинающих

- Стратегия усредненной стоимости

- Инвестиционный план

- Какие акции покупать

XIII. Финансовое планирование

Финансовое планирование

- Личный финансовый план

- Постановка целей для финансового плана

- Как составить личный финансовый план

- Анализ расходов и доходов для ЛФП

- Экономить деньги, чтобы накапливать

- Как достичь финансовой цели

XIV. Личные финансы

- Как разбогатеть без всякой магии

- Как экономить деньги, копить их и не сорваться

- Как создать пассивный доход

XV. Торговая платформа Транзак

- Как выставить заявку стоп-лосс

- Как выставить заявку тек-профит

- Заявка на короткую продажу

- Как построить на графике индикатор ЕМА

- Как построить Полосы Боллинджера

XVI. Книги

- Библиотека трейдера

- Библиотека инвестора

- Книги о личных финансах

- Книги о личной эффективности

*Учебный курс и, соответственно, содержание этой страницы регулярно пополняется новыми статьями.

Торговля на бирже для начинающих

С чего начать торговлю на бирже новичку без опыта? Даже если представления у человека о трейдинге весьма и весьма обобщенные (возможно, что и термин до этого момента не встречался), есть две новости: хорошая и практическая. Первая – обучиться торговле на бирже (фондовой, валютной, товарной) может любой человек. Вторая новость дает новичку возможность выбора: постигать обучение трейдингу самостоятельно либо изучить курс под руководством опытного наставника.

Что следует знать начинающим трейдерам?Значительное количество новичков в трейдинге выбирают неправильный путь – сразу начинают торговать и учатся методом проб и ошибок. На практике этот метод превращается в «слив кровно заработанных денег», из-за чего начинающие трейдеры приходят к двум не самым лучшим выводам:

- Надо уходить с биржи и забыть об этом способе заработка, хотя на самом деле новичок не разобрался в методах, принципах и особенностях торговли на бирже.

- В надежде отыграться и все-таки заработать хоть что-то, остается в трейдинге, но продолжает использовать все те же самые методы и стратегии.

Почему так? Ответ прост – без знаний и навыков нельзя заработать денег. Возьмем в пример больницу: кто возьмет хирурга, который не прошел базовых курсов, работать по специальности? Никто, должно быть образование и знания. Так и в трейдинге – без знаний никуда и говорить о заработке, увеличении дохода можно лишь в контексте случайного выигрыша в лотерею. Какова вероятность такого случая? Другое дело, когда подход к торговле на бирже строится на базе профессионального.

Торговля на бирже обучение под руководством наставникаОткуда же взять знания? Один из источников таких знаний – это Школа Трейдинга Александра Пурнова, в которой обучают трейдингу с нуля. Основатель школы практикует трейдинг с 2007-го года и на данный момент является успешным трейдером, наставником многих успешных трейдеров и учителем для тех, кто только открыл для себя мир трейдинга.

Если заинтересованы в курсе торговли на бирже для начинающих, то для этого в Школе Александра Пурнова можно выбрать программу «На СТАРТ» либо подойти к обучению трейдингу более основательно и освоить программу «Базовый». На этих курсах новички найдут ответы на свои вопросы, научаться понимать рынок, читать графики, видеть движение цены, встраивать собственную стратегию. Кроме того, в Школе Трейдинга при обучении охватываются и такие темы, как:

- Побарный анализ.

- Психология трейдинга.

- Метод VSA и его торговые сигналы.

- Поиск точек входа в прибыльные сделки с помощью индикатора Дельта.

- Тактики и стратегии торговли.

- Стратегический трейдинг-план.

Ученикам Школы Александра Пурнова доступны закрытые форумы, дневник сделок, библиотека уроков, ежедневные обзоры, консультации. С помощью накопленного опыта и собственных стараний стать успешных трейдером можно и это реально. Хотите научиться читать рынок, как открытую книгу? Тогда приходите на обучение трейдингу в Школу Александра Пурнова и подписывайтесь на блог. Получайте полезную информацию по теме психологии трейдинга, новости финансов, тайм-менеджмент.

Получайте полезную информацию по теме психологии трейдинга, новости финансов, тайм-менеджмент.

Оформите подписку прямо сейчас и получите 12 обучающих видеоуроков БЕСПЛАТНО! Все материалы будут доступны по указанному при регистрации электронному адресу.

Читайте также:

с чего начать и где пройти обучение трейдингу криптовалют, игре на фондовом и валютном рынках?

Трейдинг — это не что иное, как способ зарабатывания денег на финансовых и фондовых рынках посредством торговли различными инвестиционными инструментами: валютами, ценными бумагами, контрактами на разницу цен и пр. Для непосвященного человека трейдинг с его сложной терминологией кажется чем-то абсолютно недоступным. Но для тех, кто прошел подготовку и стал профессионалом, трейдинг — открытая книга, каждое слово в которой несет четкий смысл и, что самое главное — приносит прибыль. Но для того, чтобы зарабатывать с помощью трейдинга, необходимо предпринять самый первый шаг — пройти обучение.

Курсы обучения трейдингу: учиться, учиться и учиться

На сегодняшний день в Сети можно найти множество курсов обучения трейдингу, которые предлагают крупные бизнес-школы, трейдеры-профессионалы и даже люди, имеющие к трейдингу весьма отдаленное отношение. Поэтому, чтобы освоить хотя бы базовые основы трейдинга, очень важно правильно выбрать способ и место обучения. Все курсы в зависимости от различных критериев можно разделить на несколько групп.

По уровню знаний

- Начало обучения трейдингу . Это курсы для тех, кто только решил стать трейдером и нуждается в базовых знаниях. В процессе обучения, рассчитанном на две (или более) недели, слушатели делают первые шаги: знакомятся с важнейшими понятиями торговли инвестиционными инструментами и одновременно пробуют свои силы в трейдинге. Занятия включают теоретическую часть в форме лекций, семинаров, мастер-классов и практическую часть, на которой отрабатываются все полученные навыки.

На хороших курсах занятия ведутся под руководством куратора, который в любое время готов проконсультировать слушателя по возникшим вопросам. Во время учебы начинающие трейдеры активно обсуждают новости финансового рынка, учатся строить прогнозы и заключать свои первые сделки.

На хороших курсах занятия ведутся под руководством куратора, который в любое время готов проконсультировать слушателя по возникшим вопросам. Во время учебы начинающие трейдеры активно обсуждают новости финансового рынка, учатся строить прогнозы и заключать свои первые сделки. - Продвинутый курс обучения . Рассчитан на тех, кто уже имеет базовые знания и навыки в трейдинге и хочет их развивать. В различных бизнес-школах обучение организовано по-разному, но обычно оно проходит в небольших группах — от 5 до 25 человек. Участники программы посещают мастер-классы, семинары и лекции опытных и успешных трейдеров. Цель занятий — дать слушателям глубокое понимание процессов, происходящих на финансовых рынках, психологии управления рисками, закрепить и улучшить профессиональные навыки и умения. По итогам обучения проводится защита инвестиционного портфеля, подтверждающего фундаментальные и технические знания студентов.

- Профессиональное обучение трейдингу . Это следующий этап обучения для тех, кто хочет сделать трейдинг основной профессией и заинтересован в углублении соответствующих знаний.

В процессе обучения слушатели проводят самостоятельное исследование по теме, связанной с трейдингом — его методики, стратегии, графики и т.д. По окончании обучения проводится итоговая аттестация, например, в форме защиты индивидуальной торговой системы. В случае успешной защиты некоторые учебные заведения выдают диплом с присвоением квалификации «Трейдер».

В процессе обучения слушатели проводят самостоятельное исследование по теме, связанной с трейдингом — его методики, стратегии, графики и т.д. По окончании обучения проводится итоговая аттестация, например, в форме защиты индивидуальной торговой системы. В случае успешной защиты некоторые учебные заведения выдают диплом с присвоением квалификации «Трейдер».

По принципу оплаты

- Бесплатные курсы . Рекомендуются для начинающих трейдеров, поскольку именно на них чаще всего дается базовая информация. Существенное преимущество таких курсов еще и в том, что слушатель может без особых сложностей их покинуть или перейти на другие в том случае, если ему что-то не понравится или захочется получить больше информации. Однако следует понимать, что на бесплатных курсах предоставляется только минимум необходимых знаний, которых, скорее всего, окажется недостаточно для самостоятельной работы. Очень важно, чтобы бесплатные курсы давали вводную информацию по биржевой торговле, по видам различных рынков, видам их анализа, риск-менеджменту.

Кроме того, не лишними будут знания о биржевых брокерах, торговых терминалах, торговле с использованием роботов.

Кроме того, не лишними будут знания о биржевых брокерах, торговых терминалах, торговле с использованием роботов. - Платные курсы. На многих подобных курсах базовая информация тоже дается, но, кроме того, на хороших курсах можно освоить действующую рабочую стратегию торговли. Желательно, чтобы преподаватели на платных курсах сами имели серьезный опыт в трейдинге, а во время учебы регулярно оказывали слушателям поддержку в форме личных консультаций. Основное преимущество платных курсов — высокое качество. Слушателям предлагается лишь действительно важная и нужная для работы информация в необходимом объеме и удобной для восприятия форме.

По охвату аудитории

- Индивидуальное обучение отличается более высокой стоимостью, но имеет очень много положительных моментов. Слушатель более детально и глубоко изучает все основные аспекты трейдинга и получает хорошую практическую подготовку. В процессе индивидуального обучения всегда участвует персональный опытный наставник, с которым ученик может в любое время проконсультироваться по всем непонятным или сложным вопросам.

Кроме того, в процессе учебы можно скорректировать программу так, чтобы сделать акцент именно на «слабые» места студента. Индивидуальное обучение позволяет максимально быстро пройти путь от новичка в трейдинге до специалиста продвинутого уровня.

Кроме того, в процессе учебы можно скорректировать программу так, чтобы сделать акцент именно на «слабые» места студента. Индивидуальное обучение позволяет максимально быстро пройти путь от новичка в трейдинге до специалиста продвинутого уровня. - Обучение в группах. Плюсом обучения в группе является эффект погружения: слушатель не только формирует свое мнение по тому или иному вопросу, но и получает возможность узнать мнение своих коллег, обсудить и выбрать наиболее оптимальный способ решения задачи, поскольку общение активизирует мыслительный процесс. Кроме того, обучение в группе стимулирует, поскольку между коллегами возникает нечто вроде конкуренции. Еще один плюс — более низкая стоимость обучения по сравнению с индивидуальными курсами. Минусы такой формы — недостаточное внимание персонально к каждому слушателю. Групповая форма обучения не предполагает разбора каждого вопроса, непонятного тому или иному студенту, а это значит, что не весь необходимый материал будет усвоен в нужной степени.

Учитывая особенности и различия групповой и индивидуальной формы обучения, можно порекомендовать начало пути пройти на групповых занятиях, а повышение квалификации — в индивидуальном режиме, чтобы в том числе восполнить все личные пробелы в знаниях.

Направления обучения трейдингу: все, что душе угодно

Хорошие бизнес-школы, имеющие курсы обучения трейдингу, как правило, предлагают потенциальным слушателям несколько направлений на выбор в зависимости от интересов и предпочтений будущего студента.

Обучение трейдингу криптовалют . Сравнительно новое направление, дающее инвесторам огромный потенциал для трейдинга, поскольку биржи криптовалют работают 24 часа в сутки 7 дней в неделю, а сами криптовалюты не привязаны ни к одной стране и имеют высокую волатильность. В процессе обучения слушатели получат знания об основных понятиях торговли криптовалютой: графиках текущего курса, ордерах покупки и продажи, объеме торгов и пр. Кроме того, они изучат основные виды криптовалют, алгоритм построения стратегии торговли и научатся совершать сделки, выбирать для торговли ту или иную криптовалюту и биржу, освоят методы анализа рынков и способы защиты от мошенников.

Обучение торговле на фондовом рынке , и в первую очередь — обучение работе с CFD, будет интересно тем, кто хочет заниматься торговлей ценными бумагами, а не валютой. Слушатели получат знания о видах:

- фондового рынка,

- финансовых документов,

- размещения ценных бумаг,

- акций,

- производных инструментов рынка, таких как фьючерсы, опционы.

Очень важным является обучение работе с CFD-индексами, позволяющими работать на фондовом рынке даже тем, у кого нет значительного стартового капитала.

На заметку

Под CFD-индексами (англ. CFD — Contract For Difference) понимают специальные контракты, продавцы и покупатели которых делают ставки на снижение или рост фондового рынка. В данном контексте слово «ставки» подразумевает комплекс действий трейдера по прогнозированию динамики активов в будущем. Котировки CFD-индексов зависят от множества макроэкономических факторов: уровня показателя безработицы, индекса потребительских цен, динамики производства, ставки и политики Центробанка страны и динамики ВВП.

Обучение торговле на валютном рынке («Форекс») — одно из самых популярных направлений. Слушатели разбираются в терминологии и учатся оперировать такими понятиями, как финансовые рынки, мировая валютная система, котировки, торговые платформы, порядок заключения сделок, изучают основу аналитики рынка, осваивают правила разработки торговых стратегий.

Формы обучения трейдингу с нуля: что выбрать

Очная форма. Пожалуй, самый результативный способ обучения основам трейдинга, поскольку предполагает прямой контакт с квалифицированными специалистами — как теоретиками, так и практиками. К тому же необходимость посещения занятий дисциплинирует, слушатель более ответственно относится к учебе. На очных занятиях слушатели не отвлекаются на посторонние дела, как при онлайн-учебе, более внимательно слушают преподавателя, лучше усваивают материал. Всегда есть возможность прямого контакта с наставником: можно уточнить непонятный момент, записать важную информацию, что особенно важно на начальном этапе обучения. На большинстве очных курсов имеется практическая часть, где ученики, осваивая навыки и приемы трейдинга, также общаются с преподавателем вживую.

На большинстве очных курсов имеется практическая часть, где ученики, осваивая навыки и приемы трейдинга, также общаются с преподавателем вживую.

Дистанционная форма. Весьма популярный способ обучения трейдингу. Практически у каждой бизнес-школы есть курсы в формате вебинаров, которые можно прослушать в режиме реального времени и задать вопросы преподавателю в чате. Слушатели получают поддержку от наставников на протяжении всего времени обучения с помощью онлайн-связи, а также уроки и задания для практического освоения приемов трейдинга. При выборе дистанционного обучения нужно правильно оценить свои возможности и мотивацию, поскольку дистанционное обучение предполагает высокую степень самоорганизации.

Самостоятельное обучение — это изучение литературы и освоение базовых понятий трейдинга без участия преподавателей и наставников. Человек сам выбирает, какую именно литературу ему читать, сам составляет себе план занятий, осваивает различные подходы к торговле на финансовых рынках. Это самый сложный и длительный способ обучения, чреватый затратой немалого количества сил и денежных средств. Особенно важным в этом случае является отсутствие практических занятий под руководством опытных специалистов. Человек вынужден нарабатывать свой собственный опыт, нередко допуская огромное количество ошибок. В итоге интерес к трейдингу теряется в целом.

Это самый сложный и длительный способ обучения, чреватый затратой немалого количества сил и денежных средств. Особенно важным в этом случае является отсутствие практических занятий под руководством опытных специалистов. Человек вынужден нарабатывать свой собственный опыт, нередко допуская огромное количество ошибок. В итоге интерес к трейдингу теряется в целом.

Компетенции, сформированные курсами

Хорошие курсы обучения трейдингу формируют у слушателя целый комплекс нужных для успешной деятельности компетенций.

Во-первых , это получение базовых знаний о понятийном аппарате. Трейдинг отличается специфической терминологией, которой необходимо хорошо владеть, чтобы понимать суть этой деятельности и общаться с коллегами. Слушатели научатся оперировать понятиями «маржа», «уровень», «свободные средства», «Маржин Колл», «Стоп Аут», «кредитное плечо», а также давать определение спреду и свопу, отличать тренды, рыночный ордер от отложенного, а лимитный от стопового.

Во-вторых , выпускники курсов научатся работать с торговым терминалом — клиентской частью торговой платформы. В перечень умений обычно входят следующие:

- Настройка визуализации графика: выбор цветовой схемы, линия ask, добавление и удаление сетки и периодов, понимание разницы между японскими свечами и барами.

- Расчеты: понимание соотношения кредитного плеча и лота, того, что такое свободные средства и при каких именно условиях наступают уже упомянутые «Стоп Аут» и «Маржин Колл».

- Анализ: применение торговых инструментов.

- Открытие сделки: открытие рыночных и отложенных ордеров.

- Выход из рынка: использование «Тейк Профит» и «Стоп Лосс», локирование позиций.

В-третьих , выпускники осваивают методики сокращения рисков (риск-менеджмент): учатся тому, как отличить хорошую сделку от невыгодной, где входить в рынок и выходить из рынка, каким лотом открываться при разных депозитах и пр. Эти методики очень важны для успешного трейдера и в обязательном порядке должны быть освоены в процессе обучения.

Эти методики очень важны для успешного трейдера и в обязательном порядке должны быть освоены в процессе обучения.

В-четвертых , получение навыков фундаментального и технического анализа. Технический анализ обычно является основным в принятии торговых решений, поскольку он относительно прост и при этом результативен. Фундаментальный анализ более сложен, но понимание его сущности в любом случае необходимо, особенно для тех, кто планирует работать на фондовых рынках.

По мнению многих инвесторов, трейдер — это профессия будущего, поэтому хорошие курсы обучения трейдингу остаются весьма востребованными. Именно они способны помочь освоить все необходимые теоретические и практические навыки и начать успешную карьеру трейдера. Главное — сделать правильный выбор образовательной организации и программы обучения.

Торговля на бирже для начинающих. Секреты торговли на бирже для чайников

Многие люди, которые только начинают интересоваться фондовой биржей, ищут информацию по торговле акциями для чайников. Специалисты компании Trade-ua уверены, что при торговле на бирже для начинающих особо важную роль играет брокер. Именно поэтому мы предоставляем курс обучения и бесплатную техническую и интеллектуальную поддержку нашим клиентам. Основная цель – помочь Вам не терять на первом этапе торговли, а в последствие начать стабильно зарабатывать.

Специалисты компании Trade-ua уверены, что при торговле на бирже для начинающих особо важную роль играет брокер. Именно поэтому мы предоставляем курс обучения и бесплатную техническую и интеллектуальную поддержку нашим клиентам. Основная цель – помочь Вам не терять на первом этапе торговли, а в последствие начать стабильно зарабатывать.

Помимо обучения мы также проводим регулярные (2 раза в неделю) бесплатные вебинары. На них опытные и начинающие трейдеры разбирают сделки с лучшими специалистами компании, вырабатывают оптимальные стратегии. Нашим клиентам доступны консультации риск-менеджера и программа «железная дисциплина», которые помогут снизить риски. Также, для общения и обмена опытом служит трейдерский чат компании Trade-ua.

Торговля на бирже для начинающих — что должен знать новичок

Даже при поддержке компании, прежде чем начать торговать, каждый начинающий трейдер должен ответить себе на несколько важных вопросов:

- Смогу ли я контролировать свои эмоции и придерживаться четких правил торговли? Биржа – это работа, и добиваются успеха только трейдеры с серьезным отношением к делу.

- Смогу ли я уделять торговле достаточное количество времени?

- Смогу ли я создать подходящие условия для работы? Успешная торговля требует интеллектуальной подготовки и концентрации. Во время торговли нельзя отвлекаться на посторонние занятия.

- Оцените свои финансовые возможности. Прежде чем начать зарабатывать, трейдеру необходимо пройти этап, когда важно просто не потерять свой депозит. Этот этап может продлиться от нескольких месяцев до года.

Если ответы положительные, значит, велик шанс того, что трейдинг не превратится для Вас в торговлю акциями для чайника.

Если у Вас возникли вопросы, касающиеся торговли на бирже для начинающих, обращайте за консультациями к нашим специалистам.

Что такое иностранная валюта?

Валюта или форекс — это конвертация валюты одной страны в валюту другой. В свободной экономике валюта страны оценивается в соответствии с законами спроса и предложения. Другими словами, стоимость валюты может быть привязана к валюте другой страны, например к доллару США, или даже к корзине валют. Стоимость валюты страны также может быть установлена правительством страны.

Другими словами, стоимость валюты может быть привязана к валюте другой страны, например к доллару США, или даже к корзине валют. Стоимость валюты страны также может быть установлена правительством страны.

Однако во многих странах их валюты свободно перемещаются по отношению к валютам других стран, что удерживает их в постоянном колебании.Взаимодействие с другими людьми

Факторы, влияющие на стоимость валюты

Стоимость любой конкретной валюты определяется рыночными силами, основанными на торговле, инвестициях, туризме и геополитическом риске. Например, каждый раз, когда турист посещает страну, он должен оплачивать товары и услуги валютой страны пребывания. Следовательно, турист должен обменять валюту своей страны на местную валюту. Подобный обмен валюты является одним из факторов спроса на ту или иную валюту.

Ключевые выводы

- Обмен валюты, также известный как форекс, представляет собой конвертацию валюты одной страны в другую.

- Стоимость любой конкретной валюты определяется рыночными силами, связанными с торговлей, инвестициями, туризмом и геополитическими рисками.

- Обмен иностранной валюты между банками осуществляется во всем мире, и все операции находятся под эгидой Банка международных расчетов (БМР).

Другой важный фактор спроса возникает, когда иностранная компания стремится вести бизнес с другой компанией в определенной стране.Обычно иностранная компания должна платить в валюте местной компании. В других случаях может быть желательно, чтобы инвестор из одной страны инвестировал в другую, и эти инвестиции также должны быть сделаны в местной валюте. Все эти требования вызывают потребность в иностранной валюте и способствуют огромному размеру валютных рынков.

Обмен иностранной валюты осуществляется между банками по всему миру, и все транзакции находятся под эгидой Банка международных расчетов (BIS).Взаимодействие с другими людьми

Как инфляция влияет на обменные курсы

Инфляция может иметь большое влияние на стоимость валюты страны и ее обменные курсы по отношению к другим валютам. Хотя это лишь один из многих факторов, инфляция с большей вероятностью окажет значительное негативное влияние на стоимость валюты и обменный курс. Очень низкий уровень инфляции не гарантирует благоприятного обменного курса, но чрезвычайно высокий уровень инфляции, скорее всего, окажет негативное влияние.Взаимодействие с другими людьми

Хотя это лишь один из многих факторов, инфляция с большей вероятностью окажет значительное негативное влияние на стоимость валюты и обменный курс. Очень низкий уровень инфляции не гарантирует благоприятного обменного курса, но чрезвычайно высокий уровень инфляции, скорее всего, окажет негативное влияние.Взаимодействие с другими людьми

Инфляция также тесно связана с процентными ставками, которые могут влиять на обменные курсы. Взаимосвязь между процентными ставками и инфляцией сложна, и странам-эмитентам валюты часто трудно управлять. Низкие процентные ставки стимулируют потребительские расходы и экономический рост и в целом положительно влияют на стоимость валюты. Если потребительские расходы увеличиваются, а спрос превышает предложение, может возникнуть инфляция, что не обязательно является плохим результатом. Однако низкие процентные ставки обычно не привлекают иностранные инвестиции, как более высокие процентные ставки.Более высокие процентные ставки привлекают иностранные инвестиции, что может повысить спрос на валюту страны.

Как устанавливаются международные обменные курсы?

Международные курсы обмена валют показывают, сколько одну единицу валюты можно обменять на другую валюту. Курсы обмена могут быть плавающими, и в этом случае они постоянно меняются в зависимости от множества факторов или могут быть привязаны (или фиксированы) к другой валюте, и в этом случае они все еще плавают, но движутся в тандеме с валютой, к которой они привязаны.Взаимодействие с другими людьми

Знание стоимости национальной валюты по отношению к различным иностранным валютам помогает инвесторам анализировать активы, оцененные в иностранных долларах. Например, инвестору из США важно знать курс доллара к евро при выборе европейских инвестиций. Падение доллара США может привести к увеличению стоимости иностранных инвестиций, так же как рост стоимости доллара США может повредить стоимости ваших иностранных инвестиций.

Ключевые выводы

- Режимы фиксированного обменного курса устанавливаются на предварительно установленную привязку к другой валюте или корзине валют.

- Плавающий обменный курс — это курс, который определяется спросом и предложением на открытом рынке, а также макроэкономическими факторами.

- Плавающий обменный курс не означает, что страны не пытаются вмешиваться и манипулировать своей валютой. цена, поскольку правительства и центральные банки регулярно пытаются поддерживать курс своей валюты, благоприятный для международной торговли

- Плавающие обменные курсы стали наиболее распространенными и стали популярными после провала золотого стандарта и Бреттон-Вудского соглашения.

Плавающий и фиксированный обменный курс

Валютные цены могут быть определены двумя основными способами: плавающей или фиксированной. Плавающий курс определяется открытым рынком через спрос и предложение на мировых валютных рынках. Следовательно, если спрос на валюту высок, стоимость вырастет. Если спрос низкий, это приведет к снижению цены валюты.Конечно, несколько технических и фундаментальных факторов будут определять то, что люди воспринимают как справедливый обменный курс, и соответственно изменяют их спрос и предложение.

Фиксированная или фиксированная ставка определяется правительством через центральный банк. Курс устанавливается относительно другой основной мировой валюты (например, доллара США, евро или иены). Чтобы поддерживать свой обменный курс, правительство будет покупать и продавать свою собственную валюту за валюту, к которой она привязана. Некоторые страны, которые предпочитают привязать свои валюты к доллару США, включают Китай и Саудовскую Аравию.

После краха Бреттон-Вудской системы в период с 1968 по 1973 год валютам большинства крупнейших экономик мира было разрешено свободное плавание.Таким образом, большинство обменных курсов не устанавливаются, а определяются текущей торговой деятельностью на мировых валютных рынках.

Факторы, влияющие на курсы валют

Плавающие ставки определяются рыночными силами спроса и предложения. То, сколько существует спроса по отношению к предложению валюты, будет определять стоимость этой валюты по отношению к другой валюте. Например, если спрос европейцев на доллары США возрастет, соотношение спроса и предложения приведет к увеличению цены на доллар США.С. доллар по отношению к евро. Существует бесчисленное множество геополитических и экономических объявлений, которые влияют на обменные курсы между двумя странами, но некоторые из наиболее распространенных включают изменения процентных ставок, уровень безработицы, отчеты об инфляции, данные о валовом внутреннем продукте, данные о производстве и товарах. Взаимодействие с другими людьми

Например, если спрос европейцев на доллары США возрастет, соотношение спроса и предложения приведет к увеличению цены на доллар США.С. доллар по отношению к евро. Существует бесчисленное множество геополитических и экономических объявлений, которые влияют на обменные курсы между двумя странами, но некоторые из наиболее распространенных включают изменения процентных ставок, уровень безработицы, отчеты об инфляции, данные о валовом внутреннем продукте, данные о производстве и товарах. Взаимодействие с другими людьми

Краткосрочные колебания валюты с плавающим обменным курсом отражают спекуляции, слухи, бедствия и повседневный спрос и предложение на валюту. Если предложение превышает спрос, эта валюта упадет, а если спрос превышает предложение, эта валюта будет расти.Экстремальные краткосрочные изменения могут привести к интервенции центральных банков даже в условиях плавающей ставки. Из-за этого, хотя большинство основных мировых валют считаются плавающими, центральные банки и правительства могут вмешаться, если национальная валюта станет слишком высокой или слишком низкой.

Слишком высокая или слишком низкая валюта может негативно повлиять на экономику страны, влияя на торговлю и способность платить долги. Правительство или центральный банк попытаются принять меры для перевода своей валюты по более выгодной цене.Взаимодействие с другими людьми

Макро-факторы

На обменные курсы влияют и другие макроэкономические факторы. «Закон одной цены» диктует, что в мире международной торговли цена товара в одной стране должна равняться цене в другой. Это называется паритетом закупочной цены (ППС). Если цены выйдут из строя, процентные ставки в стране сместятся — или же обменный курс изменится между валютами. Конечно, реальность не всегда следует экономической теории, и из-за нескольких смягчающих факторов закон одной цены не всегда выполняется на практике.Тем не менее процентные ставки и относительные цены будут влиять на обменные курсы.

Другой макро-фактор — это геополитический риск и стабильность правительства страны. Если правительство нестабильно, валюта в этой стране, вероятно, упадет в цене по сравнению с более развитыми, стабильными странами.

Как устанавливаются международные обменные курсы?

Форекс и сырьевые товары

Как правило, чем больше страна зависит от основной отечественной отрасли, тем сильнее корреляция между национальной валютой и ценами на сырьевые товары отрасли.

Не существует единого правила для определения того, с какими товарами будет коррелировать данная валюта и насколько сильной будет эта корреляция. Тем не менее, некоторые валюты являются хорошими примерами товарно-валютных отношений.

Учтите, что канадский доллар положительно коррелирует с ценой на нефть. Таким образом, по мере роста цен на нефть канадский доллар имеет тенденцию повышаться по отношению к другим основным валютам. Это потому, что Канада является чистым экспортером нефти; когда цены на нефть высоки, Канада имеет тенденцию получать более высокие доходы от экспорта нефти, что дает канадскому доллару поддержку на валютном рынке.Взаимодействие с другими людьми

Еще один хороший пример — австралийский доллар, который положительно коррелирует с золотом. Поскольку Австралия является одним из крупнейших производителей золота в мире, ее доллар имеет тенденцию двигаться в унисон с изменениями цен на золотые слитки. Таким образом, когда цены на золото значительно вырастут, ожидается, что австралийский доллар также повысится по отношению к другим основным валютам.

Поскольку Австралия является одним из крупнейших производителей золота в мире, ее доллар имеет тенденцию двигаться в унисон с изменениями цен на золотые слитки. Таким образом, когда цены на золото значительно вырастут, ожидается, что австралийский доллар также повысится по отношению к другим основным валютам.

Поддержание тарифов

Некоторые страны могут принять решение использовать привязанный обменный курс, который искусственно устанавливается и поддерживается правительством.Этот курс не будет колебаться в течение дня и может быть изменен в определенные даты, известные как даты переоценки. Правительства стран с формирующимся рынком часто делают это для стабилизации стоимости своих валют. Чтобы поддерживать стабильный обменный курс, правительство страны должно иметь большие резервы валюты, к которой привязана его валюта, чтобы контролировать изменения в спросе и предложении.

Лучший способ научиться торговать на Форекс

Если вы изучали торговлю на Форекс в Интернете и чувствуете, что это потенциальная возможность заработать деньги, вы, возможно, задаетесь вопросом о том, как лучше всего замочить ноги и узнать, как начать торговать на Форексе.

Важно иметь представление о рынках и методах торговли на Форекс, чтобы вы могли более эффективно управлять своими рисками, совершать прибыльные сделки и настраивать себя на успех в своем новом предприятии.

Важность получения образования

Чтобы торговать эффективно, очень важно получить образование в области форекс. Вы можете найти много полезной информации о Forex здесь, на The Balance. Уделите некоторое время чтению того, как работает торговля на Форекс, совершению сделок на Форекс, активному времени торговли на Форекс и управлению рисками для начала.

Как вы можете понять со временем, ничто не сравнится с опытом, и если вы хотите научиться торговать на Форексе, опыт — лучший учитель. Когда вы только начинаете, вы открываете демо-счет форекс и опробуете демо-трейдинг. Это даст вам хорошую техническую основу для механики совершения сделок на Форекс и привыкнет к работе с конкретной торговой платформой.

Фундаментальная вещь, которую вы можете усвоить на собственном опыте и которой не научишь никакие книги или разговоры с другими трейдерами, — это ценность закрытия вашей сделки и выхода из рынка, когда ваша причина входа в сделку не обоснована.

Трейдерам очень легко думать, что рынок вернется в их пользу. Вы были бы удивлены, сколько трейдеров попадут в эту ловушку и будут поражены и убиты горем, когда рынок будет только давить против направления их первоначальной сделки.

Известное и до боли правдивое заявление Джона Мейнарда Кейнса гласит: «Рынок может оставаться иррациональным дольше, чем вы можете оставаться платежеспособным». Другими словами, мало толку в том, чтобы говорить, что рынок действует иррационально и что это произойдет (то есть в направлении вашей торговли), потому что экстремальные движения в первую очередь определяют рынки капитала.

Используйте счет Micro Forex

Недостаток обучения торговле на форексе только с демо-счетом заключается в том, что вы не можете испытать, каково это — держать на кону свои с трудом заработанные деньги. Инструкторы по трейдингу часто рекомендуют вам открыть торговый счет на микро-форексе или счет у брокера с переменным размером сделки, который позволит вам совершать небольшие сделки.

Небольшая торговля позволит вам поставить немного денег на карту, но подвергнет себя очень небольшим потерям, если вы сделаете ошибки или войдете в убыточные сделки.Это научит вас гораздо большему, чем все, что вы можете прочитать на сайте, в книге или форуме по торговле на Форекс, и даст совершенно новый взгляд на все, что вы узнаете, торгуя на демо-счете.

Узнайте о валютах, которыми вы торгуете

Для начала вам необходимо понять, чем вы торгуете. Новые трейдеры, как правило, начинают торговать всем, что кажется движущимся. Обычно они используют высокое кредитное плечо и торгуют случайным образом в обоих направлениях, что обычно приводит к потере денег.

Понимание валют, которые вы покупаете и продаете, имеет большое значение. Например, валюта может подпрыгивать вверх после сильного падения и побуждать неопытных трейдеров «попытаться поймать дно». Сама валюта могла падать из-за плохих отчетов о занятости за несколько месяцев. Вы бы купили что-нибудь подобное? Наверное, нет, и это пример того, почему вам нужно знать и понимать, что вы покупаете и продаете.

Торговля валютой — это здорово, потому что вы можете использовать кредитное плечо, а также существует множество различных валютных пар для торговли.Однако это не означает, что вам нужно торговать ими всеми. Лучше выбрать несколько, не имеющих отношения к делу, и сосредоточиться на них. Наличие всего нескольких позволит вам следить за экономическими новостями для участвующих стран, и вы сможете получить представление о ритме используемых валют.

После того, как вы какое-то время торгуете с небольшим реальным счетом и понимаете, что делаете, можно внести больше денег и увеличить свой торговый капитал. Знание того, что вы делаете, сводится к избавлению от своих вредных привычек, пониманию рынка и торговых стратегий, а также к получению некоторого контроля над своими эмоциями.Если вы сможете это сделать, вы сможете успешно торговать на форексе.

Управление рисками

Управление риском и управление эмоциями идут рука об руку. Когда люди чувствуют себя эмоциональными, жадными или напуганными, они совершают ошибки с риском, и это является причиной неудач. Когда вы смотрите на торговый график, подходите к нему с логическим, объективным мышлением, которое видит только наличие или отсутствие потенциала; это не должно вызывать волнения. Если нажатие на спусковой крючок в сделке вызывает какие-либо эмоции, вам следует переоценить, почему вы не можете быть объективными.Взаимодействие с другими людьми

Когда вы смотрите на торговый график, подходите к нему с логическим, объективным мышлением, которое видит только наличие или отсутствие потенциала; это не должно вызывать волнения. Если нажатие на спусковой крючок в сделке вызывает какие-либо эмоции, вам следует переоценить, почему вы не можете быть объективными.Взаимодействие с другими людьми

The Balance не предоставляет налоговые, инвестиционные или финансовые услуги и консультации. Информация представлена без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств конкретного инвестора и может не подходить для всех инвесторов. Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Является ли Forex сложным рынком для начинающих?

Как и некоторые другие формы торговли на финансовых рынках, торговля на валютном рынке может показаться сложной, абстрактной и пугающей для начинающих трейдеров. Однако основной вид деятельности — обмен одной национальной валюты на другую — относительно прост.

Однако основной вид деятельности — обмен одной национальной валюты на другую — относительно прост.

раньше была исключительной территорией крупных операторов рынка, но теперь она доступна для широкой публики, и есть много доступных ресурсов, которые помогут начинающим трейдерам достичь успеха. При этом те же самые трейдеры захотят рассмотреть следующую информацию о рынке перед тем, как начать.

Почему Форекс?

Есть несколько причин, по которым форекс может быть привлекательным рынком даже для новичков с небольшим опытом.Рынок форекс доступен, и для его участия трейдерам требуется лишь небольшой депозит. Также рынок открыт 24 часа в сутки / 5 дней в неделю (по выходным он на короткое время закрыт). Это означает, что трейдеры могут выйти на рынок в любое время дня, даже когда другие, более централизованные рынки закрыты.

Форекс-трейдеры также платят только простую комиссию за торговлю, определяемую спредом между ценой покупки и продажи валюты, а торговля часто регулируется упрощенными налоговыми правилами. Наконец, трейдеры могут заранее определять свои стоп-лосс и цены выхода из сделки до входа в каждую сделку, что означает, что они имеют полный контроль над тем, какой риск они хотят принять.

Наконец, трейдеры могут заранее определять свои стоп-лосс и цены выхода из сделки до входа в каждую сделку, что означает, что они имеют полный контроль над тем, какой риск они хотят принять.

Риски

Торговля на Форекс сопряжена с некоторым риском, и трейдеры должны знать об этом, прежде чем выходить на рынок.

Большая часть мировых валютных операций по-прежнему осуществляется между крупными банками и финансовыми учреждениями. Эти организации обычно имеют больше информации, рычагов влияния и технологических ресурсов, чем отдельные трейдеры.В результате трейдеры на розничном рынке Форекс часто оказываются под влиянием рыночных движений, которые они могут иметь мало или совсем не контролировать.

Кроме того, в некоторых ситуациях волатильности цен трейдеры также могут подвергаться «риску исполнения», который возникает, когда рыночные ордера не могут быть исполнены по той же цене, которая была запрошена.

С чего начать

В то время как рынок форекс может быть сложным и может потребовать от трейдеров некоторого изучения, чтобы познакомиться с ним и успешно торговать, принять участие в торговле на форексе относительно просто.

Начинающим трейдерам, которые только начинают работать на рынке, необходимо:

- открыть торговый счет у форекс брокера,

- установить торговую платформу на свой домашний компьютер или мобильное устройство с помощью торгового программного обеспечения брокера

- и внесите не менее 50 фунтов стерлингов на свой торговый счет перед началом торговли.

После настройки учетной записи трейдеры будут иметь доступ к движению цен в реальном времени, вводить ордера и настраивать торговые стратегии. Валюты торгуются парами, поэтому каждый раз, когда трейдер покупает одну валюту, он продает другую.Для торговли доступны многие валютные пары, включающие несколько основных валют, а также ряд менее известных или второстепенных валют.

Демо-счет

Перед тем, как с головой окунуться в рынок форекс, трейдерам следует испытать воду с помощью демонстрационного торгового счета. Многие брокеры предлагают эту услугу, чтобы трейдеры могли привыкнуть к условиям торговли и рынка форекс.

позволят трейдерам отслеживать реальные рыночные ситуации и моделировать торговые стратегии и сделки, чтобы они могли практиковаться в торговле, не рискуя деньгами.Как только они почувствуют уверенность, что готовы начать, они смогут перейти на реальный торговый счет.

Читать новости

Многие опытные трейдеры используют технический анализ цен, но большинство из них знакомы с фундаментальными факторами, влияющими на валюты, которыми они торгуют. Хорошая идея — познакомиться со странами и национальной политикой, регулирующей валюту, которую вы планируете торговать. Это может также включать ознакомление с календарем выпуска ключевых данных, таких как решения по процентным ставкам, и информации о национальной торговле и платежном балансе.

Маржа

Большинство брокерских компаний предлагают трейдерам доступ к марже, чтобы использовать свои сделки под гарантией депозита на маржинальном счете. Маржа функционирует как обеспечение ссуды, помогая приумножить сумму средств, эффективно размещаемых на сделке, а также потенциально увеличить прибыль.

Однако маржа также может умножать убытки, если сделка не удалась. Учитывая это, трейдерам обычно разумно начинать торговлю с небольшим кредитным плечом и увеличивать его только после того, как они начинают обретать уверенность в успехе своих торговых стратегий.

Соотношение риска и прибыли

Одно полезное практическое правило, которое трейдеры используют для минимизации риска, — это торговать с учетом «соотношения риска и прибыли». Это означает, что, когда они вводят ордер на покупку или продажу, они устанавливают стоп-лосс, разрешающий заданную величину риска, и лимит (или предел прибыли) для заданной суммы прибыли, которая кратна сумме их риска.

Как правило, коэффициенты могут варьироваться от 1 к 1 до 1 к 5 (или более), в зависимости от толерантности трейдера к риску. Для новичков может показаться нелогичным старая пословица «пусть ваша прибыль растет.»Это означает, что они захотят убедиться, что они могут получить достаточную прибыль от любой данной сделки, чтобы гарантировать, что их общая торговая деятельность за вычетом любых комиссий, сборов или налоговых затрат будет прибыльной.

Однако в торговле на форекс часто случается, что трейдеры получают «стоп-аут», то есть срабатывают их стоп-лоссы, и их трейдеры обналичиваются в убытке, прежде чем у них появляется шанс получить прибыль. Это некоторые из причин, по которым трейдеры могут захотеть тщательно изучить рыночную среду, в которой они торгуют, и придумать многообещающую торговую стратегию, прежде чем вкладывать деньги в сделку.

Торговые стили

Трейдеры могут использовать различные стили, в зависимости от того, что им наиболее удобно. Как правило, это может повлиять на количество времени и интенсивность деятельности, которую они посвящают торговле в течение недели.

- «Дневные трейдеры» будут смотреть на короткие промежутки времени в минуты или часы, чтобы завершить свои сделки.

- «Свинг-трейдеры» могут торговать по рыночным тенденциям в течение периода от одного дня до недели.

- «Позиционные трейдеры» могут торговать в течение периода времени от одной недели до месяца и более.

Свинг-трейдерам и позиционным трейдерам может потребоваться меньше времени на отслеживание краткосрочных движений на рынках, что позволит им больше времени посвятить другой деятельности. Однако им также может потребоваться взять на себя больший риск, чтобы учесть волатильность цен с течением времени, и использовать более низкое кредитное плечо, что означает, что их прибыль может быть относительно ниже.

Автоматизация

Рынок форекс особенно хорошо подходит для автоматической торговли, что является еще одной причиной, по которой он привлекает все большее количество участников.Торговые платформы многих брокерских компаний позволяют совершать сделки, которые автоматически вступают в силу при наступлении определенных цен или рыночных условий.

Таким образом, сделки можно оставить без внимания, пока владелец торгового счета занят другими делами. Работа с автоматической торговлей требует от трейдеров потратить некоторое время на изучение торговых функций и стратегий платформы, которые они намереваются использовать.

Сводка

Forex — это динамично развивающийся и доступный рынок с потенциалом как для вознаграждений, так и для убытков, превышающих первоначальные инвестиции, даже для начинающих трейдеров.Торговля на Форекс не сложнее, чем торговля на других рынках, но рынок Форекс действительно представляет свои особые условия, поведение и риски, о которых новички должны знать, прежде чем они начнут.

Любые мнения, новости, исследования, анализы, цены, другая информация или ссылки на сторонние сайты предоставляются в качестве общих рыночных комментариев и не являются инвестиционными советами. FXCM не несет ответственности за любые убытки или ущерб, включая, помимо прочего, любую упущенную выгоду, которая может возникнуть прямо или косвенно в результате использования такой информации или доверия к ней.

Forex Trading • Как торговать на Forex? • Benzinga

Хотите сразу перейти к ответу? Лучшим брокером форекс для большинства определенно является FOREX. com

com

Многие хотят зарабатывать деньги на валютном рынке, но немногие из тех, кто начинает торговать на валютном рынке, хотят делать подготовительную работу, необходимую для того, чтобы стать успешными трейдерами. Хотя торговать на форексе сейчас стало проще, чем когда-либо прежде, потому что вы можете торговать онлайн через Интернет, большинство начинающих трейдеров все равно теряют деньги.

Сочетание факторов, включающих незнакомство с рынком, недостаточный торговый капитал, несоблюдение плана и неспособность практиковать разумные методы управления капиталом для сохранения торгового капитала, способствует убыткам. Но как только эти тормозящие факторы будут преодолены, почти у любого появится шанс стать успешным трейдером на Форекс.

Пошаговая торговля на Форекс:

- Шаг 1: Подключите устройство к Интернету

- Шаг 2: Найдите онлайн-брокера Forex

- Шаг 3: Откройте счет и развлекательный счет

- Шаг 4: Загрузите торговую платформу Forex

- Шаг 5: Введите свой Первая сделка

Начните с нашего курса Forex 101

Наш курс разбивает Форекс на 7 усваиваемых разделов, чтобы подготовить вас к торговле на Форекс в реальном мире. Проверить это.

Проверить это.

Общие условия рынка Форекс

Рынок форекс — это отдельный мир, который имеет некоторые существенные отличия от других финансовых рынков, таких как фондовые или товарные рынки. Например, трейдеры форекс даже разработали собственный набор жаргонных терминов, уникальных для рынка форекс.

Если вы серьезно настроены научиться торговать на форексе, вам следует начать разбираться в терминологии форекс, просмотрев определения общих терминов, используемых на валютном рынке ниже.