Биржа ММВБ, как открыть счет, котировки и графики торгов, курс торговли на Московской межбанковской валютной бирже

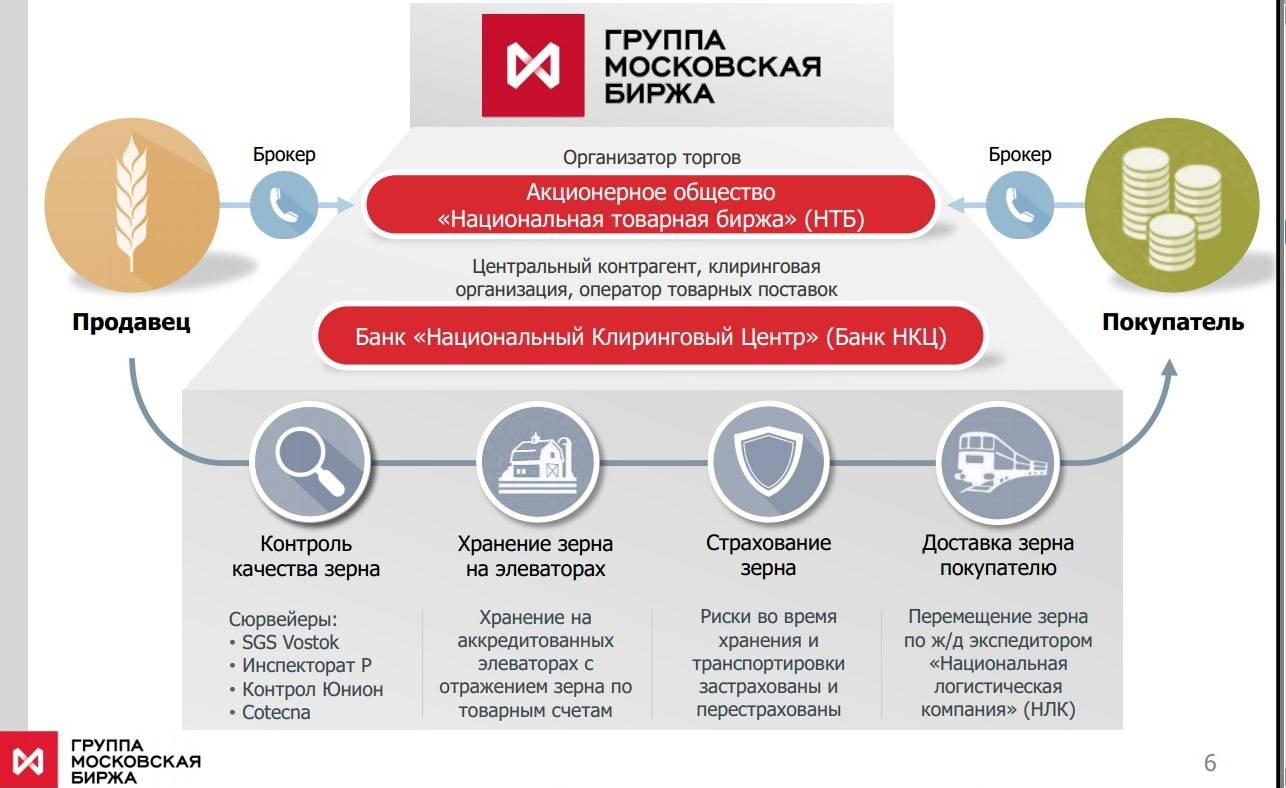

На сегодня отдельно биржи ММВБ (Московской межбанковской валютной биржи) не существует. Она вошла посредством слияния в крупнейший российский биржевой холдинг из ММВБ и РТС, или Российской торговой системы. В результате ММВБ сегодня корректнее называть Московской биржей. Холдинг был создан в 2011 году. ММВБ являлась (и как Московская биржа остаётся) российской универсальной биржей, где ведутся торги как на фондовом, срочном, валютном, денежном, товарном рынке и рынке стандартизированных ПФИ. Также биржа оказывает клиринговые услуги участвующим в торгах. Биржа имеет статус квалифицированного центрального контрагента (присвоен ЦБ РФ), и выполняет соответствующие услуги.

Содержание

Скрыть- Биржа ММВБ: онлайн графики

- Биржа ММВБ онлайн торги

- Как открыть счет на бирже ММВБ

- Котировки биржи ММВБ

- Курс биржи ММВБ

- Торговля на бирже ММВБ

Биржа ММВБ: онлайн графики

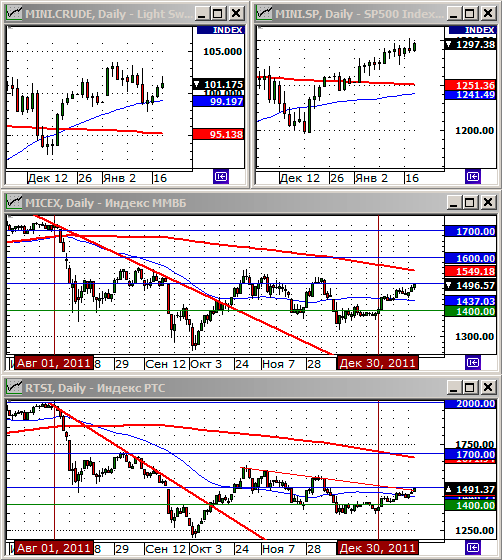

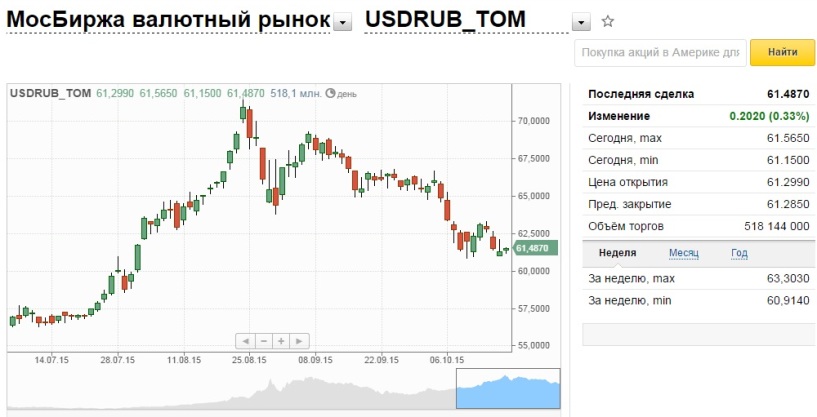

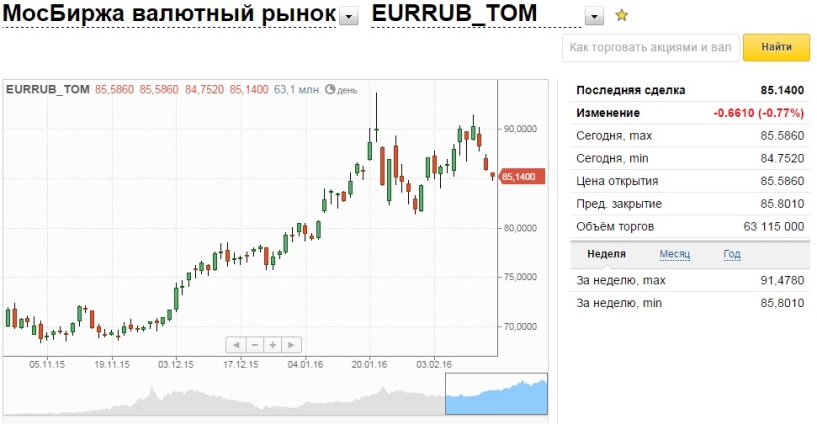

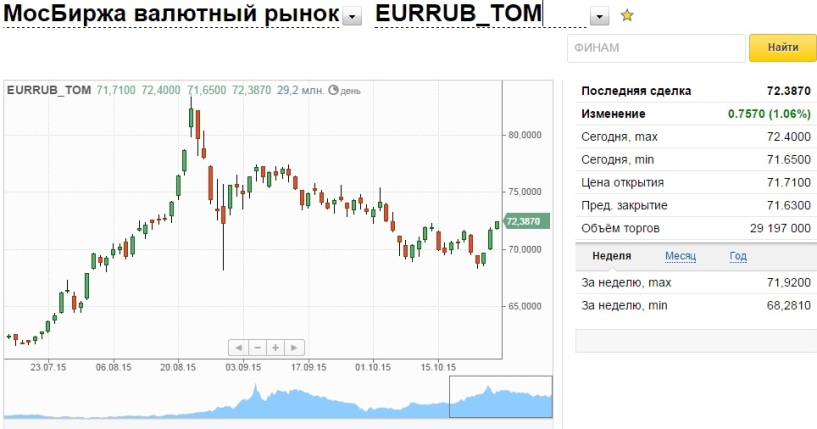

Многие сервисы получают сведения от Московской биржи (ММВБ) и предлагают вниманию посетителей онлайн графики:

- котировок валют,

- основных индексов ММВБ,

- изменения индекса ММВБ / РТС: максимального значения, минимального, максимума и минимума года.

Котировки валют позволяют ориентироваться в экономической ситуации. Индексы Московской биржи являются основными индикаторами организованного рынка ценных бумаг в РФ. В размещаемых в виде графика данных легче ориентироваться в изменениях индекса, также они могут использоваться для анализа ситуации и прогнозирования.

Также на графиках могут выводиться:

- индексы акций,

- индексы облигаций,

- смешанные индексы,

- другие индикаторы, раскрывающие положение срочного и валютно-денежного рынка.

Индексы ММВБ и Индекс РТС рассчитываются по общей базе ценных бумаг в разной валюте. ММВБ обозначается традиционно в рублях (к примеру, по состоянию на 29 сентября 2015 года последнее значение составляло 1629), а РТС – в долларе США.

Биржа ММВБ онлайн торги

Торги на бирже ММВБ (Московской бирже) проходят только в рабочие дни в строго определённый период времени. Сделку можно заключить во время торговой сессии. И котировки, и ход торгов можно отслеживать в режиме онлайн – к примеру, такой инструмент есть у проекта РБК Quote

Обратите внимание: участвовать в торгах на фондовой бирже ММВБ (Московской биржи) могут только профессиональные участники, являющиеся юридическими лицами.

Попробовать стать участником торгов можно по официальному адресу Московской биржи.

Впрочем, значения котировок ценных бумаг с ММВБ используют и другие биржи, где вполне можно участвовать в торгах онлайн все желающие.

Как открыть счет на бирже ММВБ

Биржа ММВБ предоставляет возможности для привлечения инвестиций и для управления личными финансами. Однако частные лица (физические лица) могут распоряжаться своими сбережениями и финансами как розничные инвесторы или частные трейдеры только через своих брокеров. К слову, «открыть счёт» могут не только граждане РФ, но и граждане других государств. В свою очередь брокерам (посредникам) необходимо подтверждать своё профессиональное участие. Их деятельность лицензируется и подконтрольна Банку России.

Их деятельность лицензируется и подконтрольна Банку России.

Для розничного инвестора предлагаются:

- акции,

- деривативы (опционы, фьючерсы),

- драгметаллы (серебро, золото),

- облигации,

- валютные пары.

Внимание! ММВБ (Московская биржа) также проводит обучение и предоставляет дополнительную информацию частным инвесторам. Она доступна в разделах биржи moex.com «Обучение», «Мероприятия и семинары».

Котировки биржи ММВБ

Котировка – цена, процентная ставка или курс объекта, которую объявляет продавец либо покупатель, и по которым они согласны совершить сделку купли-продажи. Биржевая котировка – довольно быстро изменяемая величина. Индексы и котировки – два вида значений, которые определяются в ходе торгов на ММВБ. Котировки инструментов группируются по типам:

- акции,

- облигации,

- паи ПИФов,

- паи иностранных эмитентов,

- депозитарные расписки,

- еврооблигации и еще около десятка других.

Данные по котировкам можно получить как за конкретный торговый день, так и за период, либо наоборот – по ходу торгов (от их открытия до их закрытия).

Котировки ММВБ по конкретному инструменту вы сможете уточнить на сайте биржи.

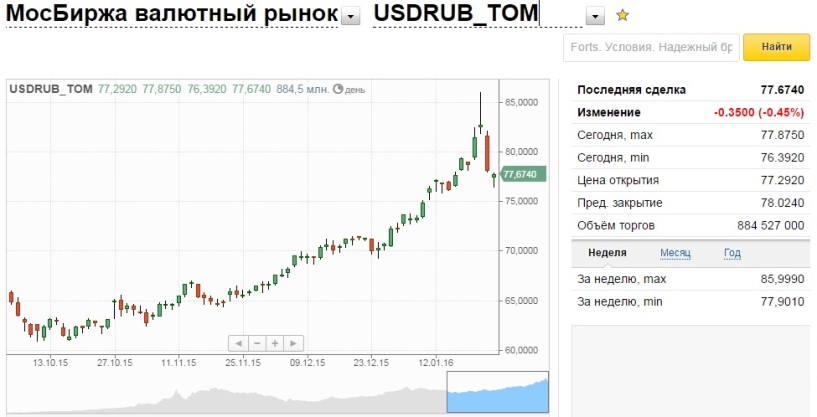

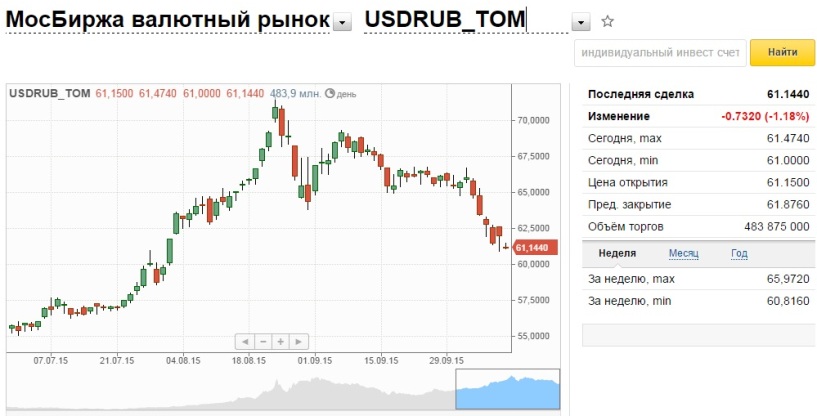

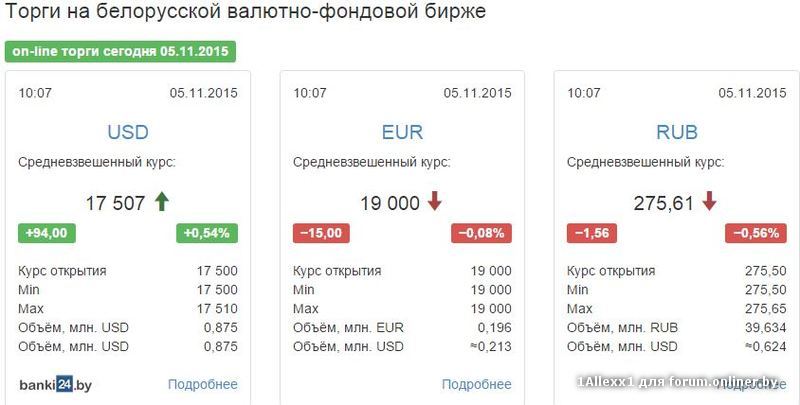

Курс биржи ММВБ

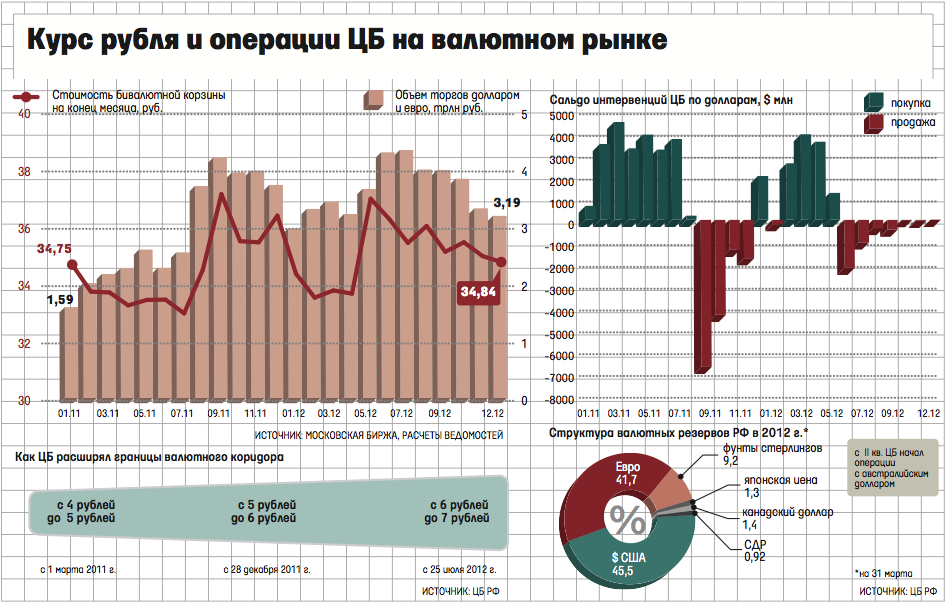

Курсовая разница – это возможность для получения прибыли для трейдеров. Курс, определяемый во время торгов на бирже ММВБ, является показательной величиной, а объём торгов демонстрирует интерес покупателей к той или иной валюте, позволяя анализировать текущую ситуацию на валютном рынке и предполагать изменения в будущем. Ход торгов на Валютной бирже ММВБ (Московской биржи) можно наблюдать на нескольких сайтах, в том числе в рамках проекта QuoteRBC. А итоговый курс публикует большинство экономических изданий.

Интересный факт: на Валютной бирже ММВБ торгуются не только отдельные валюты, но и собственно бивалютная корзина.

Торговля на бирже ММВБ

По условиямММВБ, торговля на бирже возможна для физических и юридических лиц, однако для первых как для частных инвесторов она осуществляется только через их брокеров (брокерские компании).

После этого участник обязан ознакомиться с Правилами допуска к участию в торгах ЗАО ФБ ММВБ, направляет заявление по форме и комплект документов, и в 3-дневный срок после подачи документов обязан уточнить у ответственного сотрудника Московской биржи данные о соответствии комплекта требованиям Правил. После чего выносится решение о согласии или об отказе во включении кандидата в состав участников торгов.

Курсы валют ЦБ РФ на сегодня

Курсы валют ЦБ РФ на сегодня и завтра

Узнать все установленные ЦБ курсы валют теперь можно на одной странице портала myfin.by. Ситуация, которая складывается на валютном рынке России, напрямую влияет на экономические процессы, происходящие в Беларуси. В связи с этим данная информация представляет собой интерес не только для профессиональных биржевых игроков, но и для обычных граждан.

Как известно, именно Центральный Банк РФ устанавливает официальный курс российского рубля ко всем иностранным валютам. Их динамика определяется совокупностью различных факторов, которые приводят к ослаблению или к укреплению национальной валюты.

Их динамика определяется совокупностью различных факторов, которые приводят к ослаблению или к укреплению национальной валюты.

В последнее время отмечается нисходящая тенденция, что напрямую связано, в том числе, со снижением стоимости нефти. Растущая инфляция заставляет все большее количество людей интересоваться, какой курс доллара на сегодня ЦБ установлен.

Где можно узнать изменения официальных курсов валют?

Для удобства посетителей нашего портала мы собрали всю информацию, касающуюся того, сколько составляет курс ЦБ РФ той или иной валюты, на одной странице. Сведения представлены в виде наглядной таблицы, в которой вы найдете следующее:

- перечень иностранных валют;

- величина текущего курса валюта;

- курс ЦБ на завтра;

- изменение курса за день;

- код валюты;

- единица валюты при выражении в российских рублях.

Следует отметить, что официальный курс евро ЦБ или любой другой иностранной валюты вы не найдете в обменном пункте, рынок вносит свои коррективы в процесс установления курса.

База данных обновляется каждый будний день. При этом важно понимать, что несмотря на то, что котировки на завтра известны заранее, они вступают в силу только в установленный день.

На нашем портале также имеется архив официальных курсов валют. Достаточно выбрать интересующую дату в специальном поле, и отобразятся курсы, которые были установлены в тот день. Такая функция позволяет самостоятельно проследить динамику курса той или иной валюты.

Центральный Банк определяет курсы не только широко распространенных доллара и евро. На этой странице вы найдете котировки множества денежных единиц на заданную дату.

Мосбиржа запускает торги с 7 утра и расширяет список иностранных акций — Экономика и бизнес

МОСКВА, 1 марта. /ТАСС/. Московская биржа с 1 марта производит ряд нововведений, касающихся расширения времени торгов на валютном и срочном рынках, а также допуска новых бумаг иностранных компаний на фондовом рынке.

/ТАСС/. Московская биржа с 1 марта производит ряд нововведений, касающихся расширения времени торгов на валютном и срочном рынках, а также допуска новых бумаг иностранных компаний на фондовом рынке.

Так, торги на валютном рынке и рынке драгметаллов, а также срочном рынке Московской биржи с понедельника начинаются с 07:00 по московскому времени. Ранее торги на валютном и срочном рынках Мосбиржи проводились с 10:00 до 23:50 мск. Как отмечали на торговой площадке, расширение временного периода сделает биржевые сервисы более доступными для клиентов из восточных регионов России и стран Азии.

Также на фондовом рынке Мосбиржи произойдет пополнение торгуемых иностранных бумаг. Инвесторам станут доступны еще 32 акции и депозитарные расписки крупных международных компаний, среди которых Oracle, Sony, Toyota. Число акций и депозитарных расписок иностранных эмитентов, с которыми инвесторы смогут совершать сделки на Московской бирже, достигнет 87. Как сообщалось, до конца 2021 года Мосбиржа планирует допустить к торгам более 200 иностранных акций.

Изменения с 1 марта коснутся и вечерней торговой сессии — в перечень инструментов, доступных на вечерних торгах на фондовом рынке, с этого дня будут включены паи открытых, интервальных и закрытых паевых инвестиционных фондов (ПИФ). Операции с этими инструментами могут быть доступны в трех валютах — рублях, долларах США или евро. Ранее, 21 декабря 2020 года, Московская биржа предоставила участникам рынка новые режимы торгов для заключения сделок с паями открытых, интервальных и закрытых ПИФов с расчетами в долларах США и евро.

Также с 1 марта банки и брокеры смогут заключать на вечерней торговой сессии сделки репо, РПС (Режим переговорных сделок) и РПС с центральным контрагентом (ЦК) в рамках одного торгово-клирингового счета со всеми инструментами, допущенными к торгам на фондовом рынке Московской биржи, за исключением облигаций. Ранее заключение сделок репо, РПС и РПС с ЦК с бумагами, не допущенными к торгам на вечерней сессии, было невозможно.

Курс доллара США на валютной бирже на БКС Экпресс

Предлагаем рассмотреть акции Intel от уровня $53,69 с целью $60 на срок до 6 месяцев. Потенциальная доходность составляет 11,8%. Ограничить убыток можно при снижении стоимости на 7–8%.

Потенциальная доходность составляет 11,8%. Ограничить убыток можно при снижении стоимости на 7–8%.Стоит отметить, что в ноябре и феврале ожидаются дивиденды, что добавит дополнительные 1,3% доходности за весь срок идеи.

Почему интересны акции

• В условиях полупроводникового кризиса компания нацелилась на расширение производства, что является одним из главных долгосрочных драйверов роста.

• Компания активно развивает технологии IoT, 5G и облачные вычисления, технологии центров обработки данных, которые активно внедряются в повседневную жизнь и являются стимулами для увеличения выручки в будущем.

• Intel оптимизирует производственный процесс, отдав малую долю на аутсорсинг в TSMC. При этом сама компания сосредоточилась на агрессивной политике возвращения технологического превосходства, собственном контрактном производстве и исследованиях.

• Текущий показатель P/E немного ниже форвардного и весьма ниже значений AMD и NVIDIA, что говорит о сильной недооценке. Результатом этого стали слабые финансовые результаты и потеря долей на разных рынках из-за технологического отставания, что привело к распродаже акций и их дешевизне. Компания планирует наверстать эти упущения с помощью нового генерального директора.

Результатом этого стали слабые финансовые результаты и потеря долей на разных рынках из-за технологического отставания, что привело к распродаже акций и их дешевизне. Компания планирует наверстать эти упущения с помощью нового генерального директора.

• Intel улучшила прогноз выручки за полный 2021 г. с $77 млрд до $77,6 млрд. Прогноз по скорректированному EPS также был увеличен — с $4,6 до $4,8.

• Недавно компания получила контракт от Минобороны США, что поддерживает зарождающийся контрактный бизнес. В будущем это может сказаться положительно и увеличить привлекательность работы с Intel.

• Аналитики сохраняют умеренно позитивный взгляд по акциям. 12 из 39 рекомендаций на покупку, 15 — держать и лишь 7 продавать. Таргеты варьируются в диапазоне $40–80, а средний — $61,8.

• С технической стороны акции находятся в боковике уже длительное время. При этом более глубокое снижение сдерживается покупателями. Дневной и недельный RSI не сообщает о перекупленности. Стоит отметить, что недельные кривые MACD начали разворачиваться вбок, что потенциально может привести к их пересечению и новой фазе роста.

Риски

• Слабые финансовые результаты и продолжение сокращения доли на ключевых рынках из-за увеличения конкурентоспособности со стороны AMD и NVIDIA

• Новые задержки в производстве и, как следствие, увеличение технологического отставания. Это также относится и к нарушению цепочек поставок.

• Общая коррекция на рынке США ввиду перекупленности рынка в целом.

• Общеэкономический спад с дальнейшим снижением спроса.

БКС Мир инвестиций

Курсы валют (евро, доллар, рубли и др.) на сегодня в кредитном банке МКБ, курс для наличных и безналичных, курс для банковских карт

Покупка наличной валюты и продажа её за рубли производится по ежедневно устанавливаемым курсам, без комиссии.

Клиенты, имеющие счета в Банке, могут производить обмен валюты в безналичном порядке, в офисах Банка, а также в системе дистанционного обслуживания МКБ Онлайн и МКБ Мобайл.

Курс для наличных

Курс для банковских карт

| EUR/USD | 1.1370 |

1.1770 |

— |

| USD | 70.40 |

73.40 |

71.9882 |

| EUR | 81.60 |

84.60 |

83.1248 |

| AUD | 47.50 |

57.50 |

52. |

| CAD | 52.10 |

62.10 |

57.3611 |

| DKK | 6.00 |

16.00 |

11.1720 |

| 100 JPY | 60.00 |

70.00 |

64.2981 |

| 10 SEK | 32.00 |

132.00 |

81.8038 |

| CHF | 72.60 |

82.60 |

77.3568 |

| GBP | 92.80 |

102.80 |

97. |

| EUR | 78.97 |

87.28 |

83.1248 |

| USD | 68.39 |

75.59 |

71.9882 |

Операции с USD и EUR проводятся во всех отделениях и оперкассах банка.

Операции с другими валютами проводятся в следующих отделениях:

Мы используем файлы cookies, чтобы вам было удобно работать с сайтом. Подробнее

ПодробнееСальдо торгового баланса Российской Федерации

Мы рекомендуем вам использовать комментарии, чтобы общаться с другими пользователями, делиться своей точкой зрения и задавать вопросы авторам и друг другу. Однако, чтобы поддерживать высокий уровень дискурса, который мы все ценим и ожидаем, пожалуйста, помните о следующих критериях:

Обогатите беседу, а не выбрасывайте ее в корзину.

Оставайтесь сосредоточенными и на правильном пути. Размещайте только материалы, относящиеся к обсуждаемой теме.

Будьте уважительны. Даже отрицательные мнения могут быть сформулированы положительно и дипломатично. Избегайте ненормативной лексики, клеветы или личных нападок на автора или другого пользователя. Расизм, сексизм и другие формы дискриминации недопустимы.

- Используйте стандартный стиль письма. Включите знаки препинания, прописные и строчные буквы.

Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены.

Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены. - ПРИМЕЧАНИЕ : Спам и / или рекламные сообщения и комментарии, содержащие ссылки, будут удалены.Номера телефонов, адреса электронной почты, ссылки на личные или бизнес-сайты, адреса Skype / Telegram / WhatsApp и т. Д. (Включая ссылки на группы) также будут удалены; Материалы саморекламы или связанные с бизнесом предложения или PR (например, свяжитесь со мной для сигналов / советов и т. д.) и / или любые другие комментарии, содержащие личные контактные данные или рекламу, также будут удалены. Кроме того, любое из вышеупомянутых нарушений может привести к блокировке вашей учетной записи.

- Доксинг. Мы не разрешаем разглашать личные или личные контакты или другую информацию о каких-либо лицах или организациях.Это приведет к немедленной блокировке комментатора и его учетной записи.

- Не монополизируйте разговор.

Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского взаимодействия, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или оскорблены. Если мы получаем жалобы на лиц, которые занимают ветку или форум, мы оставляем за собой право без всякой защиты заблокировать их доступ к сайту.

Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского взаимодействия, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или оскорблены. Если мы получаем жалобы на лиц, которые занимают ветку или форум, мы оставляем за собой право без всякой защиты заблокировать их доступ к сайту. - Разрешены комментарии только на английском языке .

Виновные в спаме или злоупотреблениях будут удалены с сайта, и их дальнейшая регистрация будет запрещена по усмотрению Investing.com.

Страница не найдена | OANDA

OANDA использует файлы cookie, чтобы сделать наши веб-сайты удобными и адаптированными для наших посетителей. Файлы cookie не могут использоваться для вашей личной идентификации. Посещая наш веб-сайт, вы даете согласие на использование файлов cookie OANDA в соответствии с нашей Политикой конфиденциальности. Чтобы заблокировать, удалить или управлять файлами cookie, посетите aboutcookies.org. Ограничение файлов cookie помешает вам воспользоваться некоторыми функциями нашего веб-сайта.

Чтобы заблокировать, удалить или управлять файлами cookie, посетите aboutcookies.org. Ограничение файлов cookie помешает вам воспользоваться некоторыми функциями нашего веб-сайта.

© 1996-2020 Корпорация OANDA. Все права защищены. OANDA, fxTrade и семейство товарных знаков OANDA fx принадлежат корпорации OANDA. Все другие товарные знаки, представленные на этом веб-сайте, являются собственностью их владельцев.

Торговля валютными контрактами или другими внебиржевыми продуктами с использованием кредитного плеча с использованием маржи сопряжена с высоким уровнем риска и может не подходить для всех.Мы советуем вам тщательно обдумать, подходит ли вам торговля в свете ваших личных обстоятельств. Вы можете потерять больше, чем инвестируете (за исключением розничных клиентов OANDA Europe Ltd, у которых есть защита от отрицательного баланса). Информация на этом сайте носит общий характер. Мы рекомендуем вам получить независимую финансовую консультацию и убедиться, что вы полностью понимаете связанные с этим риски, прежде чем торговать. Торговля через онлайн-платформу сопряжена с дополнительными рисками. Обратитесь к нашему юридическому разделу здесь.

Торговля через онлайн-платформу сопряжена с дополнительными рисками. Обратитесь к нашему юридическому разделу здесь.

Ставки по финансовому спреду доступны только клиентам OANDA Europe Ltd, которые проживают в Великобритании или Ирландии. Контракты на разницу цен, возможности хеджирования MT4 и коэффициенты кредитного плеча, превышающие 50: 1, недоступны для резидентов США. Информация на этом сайте не предназначена для жителей стран, где ее распространение или использование любым лицом противоречило бы местным законам или постановлениям.

Счета OANDA (Canada) Corporation ULC доступны всем, у кого есть счет в канадском банке.Корпорация OANDA (Канада) ULC регулируется Организацией по регулированию инвестиционной индустрии Канады (IIROC), которая включает в себя базу данных онлайн-проверки консультантов IIROC (IIROC AdvisorReport), а счета клиентов защищены Канадским фондом защиты инвесторов в установленных пределах. Брошюра с описанием характера и ограничений страхового покрытия доступна по запросу или на сайте www. cipf.ca.

cipf.ca.

OANDA Australia Pty Ltd регулируется ASIC Австралийской комиссии по ценным бумагам и инвестициям (ABN 26 152 088 349, AFSL No.412981) и является эмитентом продуктов и / или услуг на этом веб-сайте. Прежде чем принимать какие-либо решения о финансовых инвестициях, вам важно ознакомиться с текущим Руководством по финансовым услугам (FSG), Заявлением о раскрытии информации о продукте («PDS»), Условиями учетной записи и любыми другими соответствующими документами OANDA. Эти документы можно найти здесь.

OANDA Europe Limited — это компания, зарегистрированная в Англии под номером 7110087, зарегистрированный офис которой находится на 3 этаже, 18 St. Swithin’s Lane, London EC4N 8AD.Он уполномочен и регулируется Управлением финансового надзора, №: 542574.

OANDA Japan Co., Ltd. Директор по финансовым инструментам первого типа в местном финансовом бюро Канто (Кин-шо) № 2137 Институт финансовых фьючерсов, номер подписчика 1571.

OANDA Europe Markets Limited — это компания, зарегистрированная на Мальте под номером C95813, и ее зарегистрированный офис находится по адресу 171, Old Bakery Street, Valletta, VLT1455 Malta. Он авторизован и регулируется Управлением финансовых услуг Мальты.

карта сайта политика конфиденциальности Условия эксплуатацииГермания и Российская Федерация: двусторонние отношения

Отношения между Германией и Россией обширны. Политические отношения двух стран омрачены нарушениями Россией основополагающих принципов, закрепленных в международном праве, в ходе аннексии Крыма и действий на востоке Украины. Германия работает с Францией в нормандском формате по реализации Минских договоренностей.

Европейский Союз в ответ ввел санкции против России, включая замораживание банковских счетов и введение запретов на поездки для физических и юридических лиц, а также экономические и финансовые санкции в определенных секторах.В ответ Россия запретила импорт ряда сельскохозяйственных продуктов из ЕС и .

Роль России в кибератаках на Бундестаг Германии, а также ее попытки оказать гибридное влияние также являются проблематичными. Ежегодные межправительственные консультации приостановлены после незаконной аннексии Крыма в 2014 году.

В то же время диалог с Россией остается важным. Организация по безопасности и сотрудничеству в Европе (, ОБСЕ, ) и Совет Европы являются важной основой в этом отношении.Вопросы политики безопасности обсуждаются на двусторонней основе в Российско-германской рабочей группе высокого уровня по безопасности.

Обе страны также организуют мероприятия в совместные германо-российские годы, посвященные конкретной теме, актуальной для двустороннего сотрудничества. Годы Германии посвящены всему спектру отношений в области культуры, бизнеса и политики, а также гражданского общества и академических кругов. Существует ряд различных форматов для обмена мнениями и диалога на межобщественном уровне. Петербургский диалог, который включает десять рабочих групп по различным аспектам жизни общества и собирается один раз в год, является еще одним важным двусторонним форумом для германо-российского диалога. После того, как три немецкие неправительственные организации, включая участников Петербургского диалога, были внесены в список «нежелательных иностранных организаций», все мероприятия Диалога были временно приостановлены. НПО гражданского общества, которые также имеют контакты с Германией, сталкиваются с растущим уровнем репрессий.

Петербургский диалог, который включает десять рабочих групп по различным аспектам жизни общества и собирается один раз в год, является еще одним важным двусторонним форумом для германо-российского диалога. После того, как три немецкие неправительственные организации, включая участников Петербургского диалога, были внесены в список «нежелательных иностранных организаций», все мероприятия Диалога были временно приостановлены. НПО гражданского общества, которые также имеют контакты с Германией, сталкиваются с растущим уровнем репрессий.

Германия — крупнейший торговый партнер России после Китая. Самый важный экспорт России — это сырье, такое как сырая нефть и природный газ. Со своей стороны, Германия в основном экспортирует в Россию машины, автомобили и запчасти для них.

Между Германией и Россией ведется активный обмен в культурной и образовательной сферах. Немецкий язык является наиболее распространенным иностранным языком, преподаваемым в России после английского. Молодежный обмен продвигается различными способами, в том числе Фондом немецко-российского молодежного обмена.

Молодежный обмен продвигается различными способами, в том числе Фондом немецко-российского молодежного обмена.

Воспоминание о прошлом играет важную роль в германо-российских отношениях. Победа Советского Союза во Второй мировой войне — ключевой элемент российской культуры памяти. Германия осознает свою ответственность перед Россией и другими постсоветскими государствами за 27 миллионов советских жертв Второй мировой войны.

Правительство Германии также поддерживает усилия по сохранению культурной самобытности немецкого меньшинства в России.

Информация

Этот текст предназначен как источник основной информации.Он регулярно обновляется. Мы не несем ответственности за точность или полноту его содержания.

Рабочий документ ERI № 39 «Курс валютного рынка и макроэкономическое положение России в 1994 году»: Институт экономических и социальных исследований

Валютный рынок России в 1994 году функционировал в более благоприятных условиях, чем в предыдущие два года. Уровень инфляции в 1994 году был значительно ниже, номинальная процентная ставка снижалась в течение большей части года, реальная процентная ставка по кредитам ЦБ коммерческим банкам стала положительной за счет снижения уровня инфляции.

Уровень инфляции в 1994 году был значительно ниже, номинальная процентная ставка снижалась в течение большей части года, реальная процентная ставка по кредитам ЦБ коммерческим банкам стала положительной за счет снижения уровня инфляции.

Роль и значение валютного рынка в России возросли в связи с быстрым развитием других сегментов финансового рынка, например. межбанковский кредитный рынок, государственные краткосрочные облигации, рынок корпоративных облигаций. Валютный рынок в 1994 году оказал большое влияние на финансовый рынок России в целом.

Как и в 1992 и 1993 годах, валютный рынок в 1994 году не был достаточно стабильным. В первом полугодии темпы роста цен снизились, а спрос и предложение валюты были относительно сбалансированными, в результате темпы роста курса доллара замедлились и стали более предсказуемыми.Но общее ухудшение финансового положения из-за резкого бюджетного кризиса в конце года встревожило валютный рынок. В последние месяцы года, вопреки обещаниям и оценкам правительства, повысились темпы инфляции, обменный курс доллара и процентная ставка по кредитам Центрального банка коммерческим банкам.

В 1994 году валютный рынок России характеризовался следующими особенностями:

- Операции в иностранной валюте увеличились в 3 раза по сравнению с 1993 годом и составили 0 млрд. Руб.

- Количество торгуемых валют увеличилось. Помимо доллара США, немецких и финских марок и японской иены, на валютном рынке России продавались и покупались французский франк, фунт стерлингов, итальянская лира, шведская крона и другие валюты. Но торговля этой валютой пока незначительна и нерегулярна.

Количество торгуемых валют увеличилось. Помимо доллара США, немецких и финских марок и японской иены, на валютном рынке России продавались и покупались французский франк, фунт стерлингов, итальянская лира, шведская крона и другие валюты.Но торговля этой валютой пока незначительна и нерегулярна.

Таблица1

Валюты, торгуемые на межбанковском валютном рынке

Российской Федерации в 1993 и 1994 годах 1 )

0

01) Рассчитано автором по текущему курсу доллара США.

В 1994 году спрос и предложение валюты также изменились из-за потребностей внешней торговли и влияния макроэкономических факторов, особенно уровня инфляции.

Таблица2

Спрос и предложение валюты на организованном межбанковском валютном рынке России

в 1993 и 1994 годах (млрд долларов США)

| 1993 | 1994 | |||

|---|---|---|---|---|

| Спрос | Предложение | Спрос | Предложение | |

| Общего назначения | 15.0 | 15,0 | 30,0 | 30,0 |

| Внешняя торговля | 8,0 | 10,0 | 17,0 | 15,0 |

| Банки и их клиенты | 4,2 | 1,0 | 11,0 | 8,0 |

| Централизованные источники | 2,8 | 4,0 | 2,0 | 7,0 |

Источник: собственные расчеты.

Увеличение продаж экспортной выручки на валютном рынке в 1994 году было результатом увеличения экспорта, сокращения доли централизованного экспорта в российском экспорте с 30% в 1993 году до 24% в 1994 году, отмены центральными и региональными правительствами преимуществ для предприятий. отрасли и регионы в части обязательной продажи валютной выручки от экспорта на межбанковском валютном рынке, а также в связи с усилением контроля за репатриацией экспортной выручки в Россию российскими экспортерами за границу.

Увеличение покупок валюты для финансирования импорта оказалось следствием уменьшения централизованных платежей государства за счет импорта и импорта бюджета, финансирования за счет иностранных кредитов, а также отмены субсидий на сборы.

В 1994 г. соотношение между спросом и предложением было противоположным соотношению в 1993 г. (см. Таблицу 2). Спрос был на миллиард больше предложения не только из-за более высокого спроса на импорт, но и из-за огромных авансовых платежей по импорту, которые стали важным каналом утечки валюты за границу.

Покупка и продажа валюты из централизованных источников, а также банками и их клиентами составили около половины всего спроса и предложения на межбанковском валютном рынке. В целом спрос банков и их клиентов был на миллиард долларов выше предложения валюты. Спрос и предложение из централизованных источников (в основном операции Центрального банка) играли уравновешивающую роль. Чистая продажа валюты из централизованных источников была равна млрд., Включая млрд. Долларов на удовлетворение спроса со стороны банков и их клиентов, а также млрд. Нетто-спроса на валюту для финансирования внешней торговли.

В настоящее время валютный рынок России состоит из трех основных структурных частей: межбанковский валютный рынок, внебанковский валютный рынок и фьючерсный валютный рынок. Каждый из них приобрел относительно самостоятельную роль.

Таблица 3

Объем операций основных сегментов валютного рынка

в 1993 и 1994 годах (млрд долларов США)

Источники: Статистика межбанковского валютного рынка Москвы и регионов, собственные оценки.

В 1994 году объем операций на внебанковском валютном рынке превысил объем операций на межбанковском валютном рынке в 2–3 раза. Валютная марка фьючерсов также значительно увеличила объем операций, но была намного меньше, чем два других валютных сегмента рынка. Структура операций на валютном рынке России отличается от структуры операций в развитых странах, где фьючерсный рынок преобладает над другими сегментами рынка.Это означает, что российский валютный рынок находится в процессе развития.

Структура операций на валютном рынке России отличается от структуры операций в развитых странах, где фьючерсный рынок преобладает над другими сегментами рынка.Это означает, что российский валютный рынок находится в процессе развития.

Корпоративным клиентам — Казначейство

Казначейские услуги

АО Ситибанк предоставляет клиентам в России полный спектр казначейских продуктов, в том числе решения для финансирования валютных и денежных рынков, производных финансовых инструментов и рынков капитала.

Обмен валюты

АО Ситибанк — один из ведущих банков на российском валютном рынке, обслуживающий весь спектр потребностей клиентов, больших и малых, спотовых или форвардных, опционов или структурированных продуктов.

АО Ситибанк осуществляет операции с иностранной валютой на внебиржевом рынке и ММВБ. Сделки можно совершать по телефону, через Bloomberg, Reuters, а также через CitiFX Pulse — нашу онлайн-платформу для хеджирования валютных курсов.

Вклады

АО Ситибанк предоставляет привлекательные ставки по депозитам в рублях, долларах США и евро.

В АО «Ситибанк» доступен широкий спектр депозитов, включая срочные вклады, депозиты с высокой доходностью, рыночные депозиты, а также бивалютные депозиты.Мы предлагаем сделки РЕПО с ценными бумагами по привлекательным ставкам для клиентов, желающих финансировать свои государственные и корпоративные рублевые облигации.

Порядок получения и размер компенсации по вкладам в соответствии с Федеральным законом «О страховании вкладов в банках Российской Федерации» и Федеральным законом «О внесении изменений в статью 11 Федерального закона« О страховании вкладов Российской Федерации ». Физические лица в банках Российской Федерации »и ст. 46 Федерального закона« О Центральном банке Российской Федерации (Банке России) »

.Производные инструменты

АО Ситибанк — один из лидеров в России в области решений по управлению финансовыми рисками для российских корпораций. Как правило, это делается в соответствии с документацией ISDA, и наши клиенты могут хеджировать свои процентные, валютные, кредитные и товарные риски.

Как правило, это делается в соответствии с документацией ISDA, и наши клиенты могут хеджировать свои процентные, валютные, кредитные и товарные риски.

- Анализ валютных рисков; форвард, своп, опцион, структуры опционов с нулевой стоимостью

- Процентная ставка (IR) — своп, опцион, IR-своп с нулевой стоимостью со встроенными IR-опционами

- Будущий выпуск облигаций, заем — блокировка IR, блокировка ставки кредита, кросс-валютный своп

- Кредит — своп кредитного дефолта, своп погашения

- Товары — форвардные, своп, опционы, структуры опционов с нулевой стоимостью

- Гибриды — сочетание нескольких классов активов

- Реструктуризация существующих сделок

- Предоставление информации и обучение по форвардам, свопам, опционам

Решения для финансирования рынков капитала

АО Ситибанк предоставляет клиентам в России ряд привлекательных решений по финансированию рынков капитала, таких как внутренние рублевые облигации, еврооблигации и структурированные облигации. Такой набор решений позволяет нашим клиентам получить доступ к широкой базе инвесторов как в России, так и за рубежом, тем самым диверсифицируя свои источники финансирования в дополнение к банковскому и акционерному финансированию.

Такой набор решений позволяет нашим клиентам получить доступ к широкой базе инвесторов как в России, так и за рубежом, тем самым диверсифицируя свои источники финансирования в дополнение к банковскому и акционерному финансированию.

Межбанковская торговля

АО Ситибанк — один из самых активных трейдеров на внутреннем межбанковском валютном, денежном рынках и рынках рублевых государственных и корпоративных облигаций.

Информация о рынке и анализ

- Ежедневные рыночные обзоры валютного, денежного рынка и долгового рынка России

- Портал онлайн-торговли и рыночной информации CitiFX Pulse

- Развитие и анализ экономики России

- Мировые новости и исследования

- Вариант игровых семинаров (компьютерное моделирование)

- Технический анализ

- Информация и тренинги по продуктам хеджирования

- Объявления о размещении новых рублевых облигаций

CitiFX Pulse

CitiFX Pulse — это уникальная онлайн-платформа для хеджирования валютных операций, специально разработанная для нужд глобальных корпораций в сфере валютных операций. Эта платформа предлагает обширные и динамические функции с модулями, которые вы можете полностью настроить в соответствии с вашими потребностями, управляя своим валютным бизнесом с помощью инструментов до торговли и исполнения нескольких активов, а также наш полный набор функций после торговли.

Эта платформа предлагает обширные и динамические функции с модулями, которые вы можете полностью настроить в соответствии с вашими потребностями, управляя своим валютным бизнесом с помощью инструментов до торговли и исполнения нескольких активов, а также наш полный набор функций после торговли.

CitiFX Pulse имеет полный набор предторговых модулей, помогающих принимать правильные торговые решения. Он предлагает настраиваемый журнал обмена валют, позволяющий постоянно отслеживать недавно выполненные операции с валютой, а также исторические данные на экране.

Экономика России — ВВП, инфляция, ИПЦ и процентная ставка

Россия Экономический рост

ВВП должен вырасти в этом году, чему способствовало восстановление отложенного потребительского спроса благодаря ослаблению ограничений, а также возобновление внешнего спроса. Однако в следующем году наблюдается снижение темпов роста, поскольку эффект базы ослабевает, а рост расходов домохозяйств и инвестиционной активности замедляется. Новые штаммы Covid-19 остаются ключевым риском для прогнозов в этом и следующем году.Эксперты FocusEconomics прогнозируют рост ВВП на 4,1% в 2021 году и на 2,6% в 2022 году, что на 0,1 процентного пункта ниже прогноза прошлого месяца.

Новые штаммы Covid-19 остаются ключевым риском для прогнозов в этом и следующем году.Эксперты FocusEconomics прогнозируют рост ВВП на 4,1% в 2021 году и на 2,6% в 2022 году, что на 0,1 процентного пункта ниже прогноза прошлого месяца.Обзор экономики России

Обзор экономики РоссииПосле распада Советского Союза первое десятилетие перехода от централизованно планируемой экономики к рыночной экономике было катастрофическим для России: номинальный валовой внутренний продукт (ВВП) упал с 516 миллиардов долларов США в 1990 году до долларов США. 196 миллиардов в 1999 году, что представляет собой падение более чем на 60%.Пытаясь справиться с экономическими потрясениями и следовать рекомендациям МВФ, советское правительство начало приватизировать многие российские отрасли промышленности в 1990-х годах. Однако важным исключением были энергетический и оборонный секторы.

Девальвация российского рубля в 1998 году — после финансового кризиса, известного как кризис рубля — вместе с непрерывной тенденцией к росту цен на нефть в период с 1999 по 2008 годы стимулировали экономику России, сильно зависящую от экспорта энергетического сектора — расти в среднем на 7% в год. Россия оказалась в числе наиболее пострадавших от мирового экономического кризиса 2008–2009 годов: в 2009 году экономика упала на 7,8% из-за резкого падения цен на нефть и истощения иностранных кредитов. Экономический спад был самым резким с 1994 года, но не было нанесено долгосрочного ущерба из-за активной и своевременной реакции правительства и Центрального банка, оградившей ключевые секторы экономики, в частности банковский сектор, от последствий кризиса. В результате экономика России снова начала расти и увеличилась 4.5%, 4,3% и 3,4% в 2010, 2011 и 2012 годах, соответственно, прежде чем замедлиться до 1,3% в 2013 году и 0,6% в 2014 году.

Россия оказалась в числе наиболее пострадавших от мирового экономического кризиса 2008–2009 годов: в 2009 году экономика упала на 7,8% из-за резкого падения цен на нефть и истощения иностранных кредитов. Экономический спад был самым резким с 1994 года, но не было нанесено долгосрочного ущерба из-за активной и своевременной реакции правительства и Центрального банка, оградившей ключевые секторы экономики, в частности банковский сектор, от последствий кризиса. В результате экономика России снова начала расти и увеличилась 4.5%, 4,3% и 3,4% в 2010, 2011 и 2012 годах, соответственно, прежде чем замедлиться до 1,3% в 2013 году и 0,6% в 2014 году.

Российская экономика испытала два серьезных шока в 2014 году, едва избежав рецессии с умеренным ростом на 0,6 %. Первым шоком стало резкое падение цен на нефть в третьем и четвертом кварталах 2014 года, продемонстрировав крайнюю зависимость России от глобальных товарных циклов. После колебания в узком диапазоне около 105 долларов США за баррель в период с 2011 по 2013 год цены на сырую нефть на конец 2014 года составили менее 60 долларов США за баррель. Вторым шоком стали экономические санкции, возникшие в результате геополитической напряженности, которые негативно повлияли на аппетит инвесторов к российским инвестициям. Отток капитала и высокая инфляция усугубляют экономические проблемы России, поскольку в экономике зарегистрировано самое резкое сокращение с 2009 года, сократившись на 3,7% за полный 2015 год. Прогнозы указывают на то, что конец рецессии наступит в ближайшее время в 2017 году.

Вторым шоком стали экономические санкции, возникшие в результате геополитической напряженности, которые негативно повлияли на аппетит инвесторов к российским инвестициям. Отток капитала и высокая инфляция усугубляют экономические проблемы России, поскольку в экономике зарегистрировано самое резкое сокращение с 2009 года, сократившись на 3,7% за полный 2015 год. Прогнозы указывают на то, что конец рецессии наступит в ближайшее время в 2017 году.

Инфляция быстро снижается с августа 2015 г., когда он достиг пика в 15,8%. Вместе с падением инфляции были снижены кредитные ставки ЦБ.Российские облигации и акции демонстрируют хорошие результаты по сравнению с облигациями других развивающихся стран, а умеренное восстановление цен на нефть укрепило экономические настроения.

Учитывая, что цена на нефть марки Urals в 2016 году составит в среднем 38 долларов США за баррель, Центральный банк ожидает, что в этом году экономика сократится на 0,3–0,7%, что меньше предыдущей оценки Банка, согласно которой экономика сокращалась на 1,3%. % и 1,5%. Банк ожидает, что экономика будет расти темпами от 1.1% и 1,4% в 2017 г. при средней цене на нефть марки Urals 40 долл. США за баррель. Ранее Банк ожидал, что цена на нефть марки Urals составит в среднем 35 долларов США за баррель, и прогнозировал рост экономики в диапазоне от минус 0,5% до плюс 0,5% в 2017 году.

% и 1,5%. Банк ожидает, что экономика будет расти темпами от 1.1% и 1,4% в 2017 г. при средней цене на нефть марки Urals 40 долл. США за баррель. Ранее Банк ожидал, что цена на нефть марки Urals составит в среднем 35 долларов США за баррель, и прогнозировал рост экономики в диапазоне от минус 0,5% до плюс 0,5% в 2017 году.

После обвала экономики в 2015 году аналитики, опрошенные аналитиками FocusEconomics ожидает, что в 2016 году российская экономика продолжит сокращаться, хотя и более умеренными темпами. Эксперты FocusEconomics Consensus Forecast прогнозируют, что ВВП России упадет на 0.7% в 2016 году, что на 0,1 процентных пункта выше прогноза прошлого месяца. Эксперты ожидают, что в 2017 году экономика вырастет на 1,3%.

Платежный баланс России

В текущем счете России зафиксировано регулярное положительное сальдо торгового баланса, в основном за счет экспорта таких сырьевых товаров, как сырая нефть и природный газ. С 2010 по 2014 год профицит счета текущих операций в России в среднем составлял 66,8 млрд долларов США, достигнув пика в 2011 году в 98,8 млрд долларов США.

Платежный баланс России в четвертом квартале 2014 года испытал значительный шок условий торговли в результате падения цен на нефть, которое было частично компенсировано падением импорта.Одновременно геополитическая неопределенность и соответствующие санкции в 2014 году привели к значительному оттоку капитала, что еще больше ухудшило платежный баланс России. Отток капитала из частного сектора увеличился с 60,7 млрд долларов США в 2013 году до 130,5 млрд долларов США в 2014 году. За тот же период счета операций с капиталом и финансовые операции Российской Федерации сократились с дефицита в 45,4 млрд долларов США до дефицита в 146 млрд долларов США (2,2% и 7,8% ВВП соответственно).

В прошлом году в российской экономике было зарегистрировано самое резкое сокращение с 2009 года, поскольку сочетание внешних факторов, таких как падение цен на нефть и международные санкции, в сочетании со структурной слабостью серьезно сказалось на экономическом росте.Экономика сократилась на 3,7% за полный 2015 год, что контрастирует со скромным ростом, зарегистрированным в предыдущем году. Тем не менее, сокращение российской экономики во втором квартале 2016 года7 было самым медленным с момента начала рецессии в конце 2014 года. Обширные данные показали, что ВВП сократился на 0,6% ежегодно во 2 квартале, что превышает сокращение на 1,2%, зафиксированное в первом квартале. Хотя промышленное производство в сентябре сократилось, причем самыми быстрыми темпами за 8 месяцев, ожидается, что в 2016 году оно немного вырастет после самого сильного за шесть лет спада в 2015 году.

Тем не менее, сокращение российской экономики во втором квартале 2016 года7 было самым медленным с момента начала рецессии в конце 2014 года. Обширные данные показали, что ВВП сократился на 0,6% ежегодно во 2 квартале, что превышает сокращение на 1,2%, зафиксированное в первом квартале. Хотя промышленное производство в сентябре сократилось, причем самыми быстрыми темпами за 8 месяцев, ожидается, что в 2016 году оно немного вырастет после самого сильного за шесть лет спада в 2015 году.

Структура торговли России

Сырая нефть, нефтепродукты и природный газ составляют примерно 58% от общего объема экспорта, черная металлургия составляет 4%, а экспорт других товаров горнодобывающего сектора, включая драгоценные камни и драгоценные металлы, составляет около 2,5%. Продажи в Европу составляют более 60% от общего объема экспорта, в то время как на Азию приходится около 30% экспорта. Российский экспорт в США, Африку и Латинскую Америку вместе составляет менее 5% от общего объема поставок.

Основными статьями импорта России являются продукты питания и наземный транспорт, которые составляют 13% и 12% от общего объема импорта, соответственно.Другие важные статьи импорта включают фармацевтические препараты, текстиль и обувь, пластмассы и оптические инструменты. Пик экспорта пришелся на 2012 год, достигнув 527 миллиардов долларов США; Пик импорта пришелся на 2013 год, достигнув 341 миллиарда долларов США.

В августе 2015 года российский экспорт составил 25,0 млрд долларов США, что на 39,7% меньше в годовом выражении. Это стало 10-м подряд сокращением, выражающимся двузначными числами. Импорт составил 16,5 млрд долларов США, что на 34,7% меньше, чем годом ранее.

Положительное сальдо торгового баланса России стремительно сокращается.Положительное сальдо торгового баланса России сократилось до 4,4 млрд долларов США в августе этого года, что значительно меньше 8,8 млрд долларов США, зарегистрированных в том же месяце прошлого года и 16,2 млрд долларов США в предыдущем году. Результат августа привел к снижению скользящего профицита за 12 месяцев до 99,5 млрд долларов США, что является наименьшим накопленным профицитом за более чем десятилетие. Падение положительного сальдо торгового баланса продолжает отражать свободное падение российского экспорта за последние несколько лет.

Результат августа привел к снижению скользящего профицита за 12 месяцев до 99,5 млрд долларов США, что является наименьшим накопленным профицитом за более чем десятилетие. Падение положительного сальдо торгового баланса продолжает отражать свободное падение российского экспорта за последние несколько лет.

После периода повышенной волатильности цены на нефть недавно стабилизировались, особенно после внеочередного заседания Конференции ОПЕК в Алжире в последнюю неделю сентября, которое завершилось обязательством заморозить добычу нефти на отметке 32.5 и 33,0 млн баррелей в сутки. Аналитики ожидают, что это обязательство будет выполнено большинством членов на официальной встрече ОПЕК в ноябре, на которой экспортерам нефти, не входящим в ОПЕК, также предлагается подписать пунктирную линию. Восстановление ценового лидерства ОПЕК привело к резкому скачку мировых цен на нефть, в том числе на нефть марки Urals. 30 сентября цена на нефть марки Urals составила 46,3 доллара за баррель, что на 4,6% выше, чем в конце августа. Нефть марки Urals также восстановилась с минимумов, зарегистрированных ранее в этом году, и составила 31 балл.8% годовых.

Нефть марки Urals также восстановилась с минимумов, зарегистрированных ранее в этом году, и составила 31 балл.8% годовых.

Денежно-кредитная политика России

Центральный банк России (Банк России), основанный в 1990 году, имеет ряд обязанностей в соответствии с Конституцией Российской Федерации и Федеральным законом Российской Федерации: поддержание стоимости и стабильности рубля, надзор за российскими финансовыми учреждениями (включая выполнение функций кредитора последней инстанции), управление валютными резервами и валютными резервами России и установление краткосрочных процентных ставок, что является одним из основных инструментов реализации денежно-кредитной политики банка.

Низкие цены на нефть и санкционный шок для российской экономики привели к тому, что рубль потерял 46% своей стоимости по отношению к доллару США в 2014 году, что вызвало политику Банка России, направленную на стабилизацию финансовой системы. Банк России повысил ключевую процентную ставку в декабре 2014 года на 650 базисных пунктов до высоких 17%, чтобы сдержать безудержную инфляцию, вызванную ослаблением рубля (базовая инфляция достигла 11,2% в декабре 2014 года по сравнению с аналогичным периодом прошлого года). Банк России потратил 27,2 млрд долларов США в октябре 2014 года и 11 долларов США.9 млрд в декабре того же года на интервенции по поддержке рубля.

Банк России потратил 27,2 млрд долларов США в октябре 2014 года и 11 долларов США.9 млрд в декабре того же года на интервенции по поддержке рубля.

Центральный банк России постепенно снижал процентные ставки в течение 2015 года, начиная с 17,00% и снизившись до 11,00% к июлю. Процентные ставки оставались неизменными в течение почти года до июня 2016 года, когда они были снижены на 50 базисных пунктов до 10,50%. Принимая решение о снижении процентных ставок, Центральный банк указал, что власти более уверены в развитии инфляции, и отметил положительные результаты снижения инфляционных ожиданий и снижения инфляционных рисков на фоне их медленно, но верно восстанавливающейся экономики.

С тех пор произошло заметное падение инфляции, что вынудило Банк снизить ставки в сентябре 2016 года с 10,50% до 10,00%. Однако власти заявили, что для того, чтобы закрепить устойчивое падение инфляции, «текущее значение ключевой ставки необходимо сохранить до конца 2016 года с ее дальнейшим возможным снижением в 1–2 кварталах 2017 года». Принимая во внимание свое решение, Банк сохраняет уверенность в том, что при все еще относительно жесткой денежно-кредитной политике инфляция снизится до 4,5% в 3 квартале 2017 года и далее снизится до 4.Целевой показатель 0% на конец 2017 года. Банк также указал, что он воздержится от дальнейшего смягчения денежно-кредитной политики до первого или второго квартала 2017 года.

Принимая во внимание свое решение, Банк сохраняет уверенность в том, что при все еще относительно жесткой денежно-кредитной политике инфляция снизится до 4,5% в 3 квартале 2017 года и далее снизится до 4.Целевой показатель 0% на конец 2017 года. Банк также указал, что он воздержится от дальнейшего смягчения денежно-кредитной политики до первого или второго квартала 2017 года.

Политика обменного курса России

10 ноября 2014 года Банк России un- вывел рубль из коридора бивалютной корзины (доллар США и евро), положив конец двум десятилетиям контроля над обменным курсом и переведя Россию к системе свободно плавающего обменного курса. Центральный банк также прекратил регулярные интервенции с рублем, но дал понять, что он по-прежнему привержен интервенциям в поддержку российской валюты в случае возникновения рисков для финансовой стабильности.Поскольку курс рубля продолжал снижаться по отношению к доллару США из-за падения цен на нефть и повышенной неопределенности среди инвесторов, Центральный банк решил продолжить интервенции на валютном рынке, что обходилось Центральному банку в сотни миллионов долларов в день.

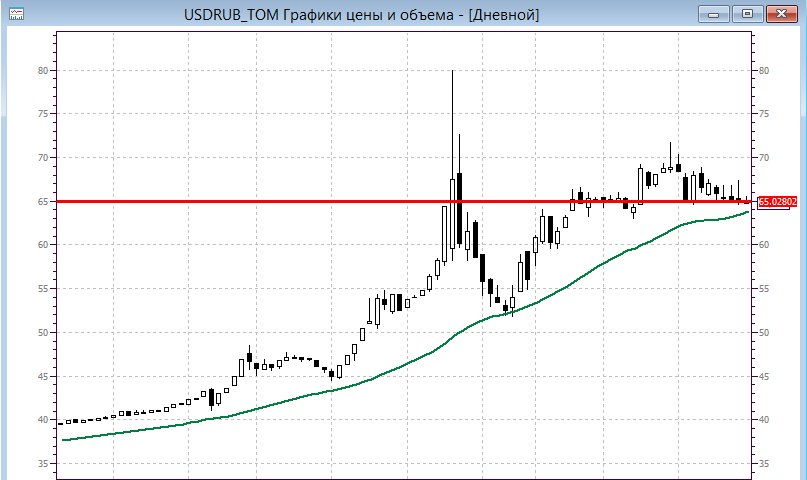

Стоимость рубля впервые начала падать в начале 2014 года после нескольких лет, когда обменный курс составлял примерно 30 рублей за доллар США, поскольку на страну сильно повлияли слабый экономический рост, высокие геополитические риски после аннексии Крыма и вспышки болезни. войны в Украине.Однако именно после обвала цен на нефть в конце 2014 года курс рубля не выдержал серьезного притяжения и, таким образом, начал свое свободное падение по отношению к доллару США, когда 16 декабря валюта достигла своего дна на уровне 68,5 рубля за доллар США. На протяжении 2015 года российский рубль катился на американских горках. Высокая волатильность и сильные колебания цен на нефть серьезно сказались на валюте страны. В начале 2015 года на валютном рынке наблюдалась сильная волатильность, но к концу первого полугодия российская валюта стабилизировалась в коридоре от 50 до 60 рублей за доллар США.В начале второй половины года был еще один эпизод сильной волатильности, и 24 августа российская валюта закрыла торговый день на уровне 70,9 рубля за доллар США, что было даже ниже, чем вышеупомянутая минимальная точка обвала рубля в декабре 2014 года. и представляет собой новый исторический минимум. Резкое падение в августе было в первую очередь реакцией на падение цен на нефть и растущие опасения относительно последствий, которые ударная волна, вызванная крахом фондового рынка Китая, может оказать на мировую экономику. Рубль закрыл 2015 год на отметке 72.9 рублей за доллар США — снижение стоимости на 30% по сравнению с концом 2014 года.

и представляет собой новый исторический минимум. Резкое падение в августе было в первую очередь реакцией на падение цен на нефть и растущие опасения относительно последствий, которые ударная волна, вызванная крахом фондового рынка Китая, может оказать на мировую экономику. Рубль закрыл 2015 год на отметке 72.9 рублей за доллар США — снижение стоимости на 30% по сравнению с концом 2014 года.

Колебания курса российского рубля в значительной степени обусловлены ценой на нефть, которая наряду с газом является основным экспортным товаром России. 21 января 2016 года курс валюты резко упал до рекордного минимума в 82,4 рубля за доллар США, поскольку цены на нефть упали до минимума, невиданного более десяти лет. Он постепенно стабилизировался между 60 и 70 рублями за доллар США по мере улучшения экономики и роста цен на нефть с января 2016 года.

Фискальная политика России

После долгового кризиса 1998 года в стране почти десятилетие продолжалось Благоприятные цены на сырьевые товары (особенно в энергетическом секторе), относительно слабый рубль и жесткая налогово-бюджетная политика позволили России иметь профицит бюджета с 2001 по 2008 годы, пока не разразился мировой финансовый кризис.

Россия сильно зависит от экспорта энергоносителей. В 2008 финансовом году доходы от нефти и газа достигли пика, составив половину российского федерального бюджета. Однако после того, как в 2009 году страну поразил мировой финансовый кризис, российская экономика начала испытывать дефицит бюджета. В 2012, 2013 и 2014 годах дефицит бюджета России составлял -0,02%, -0,7% и -0,6% ВВП соответственно. Исключением стал 2011 год, когда профицит российского бюджета составил 0,8% ВВП.

Низкие цены на нефть и обвал внутреннего спроса и импорта в результате рецессии экономики привели к сокращению бюджетных доходов в 2015 году.Фактически, влияние низких цен на нефть на бюджетные доходы России вызвало вопросы о долгосрочных экономических перспективах страны, а также о финансовой устойчивости. Снижение цен на энергоносители и зависимость российского правительства от доходов от энергоресурсов для финансирования своего бюджета — доходы от нефти и природного газа составляли около 52% российского бюджета — вынудили российское правительство пересмотреть свою фискальную политику. В начале сентября 2015 года Министерство финансов объявило о решении приостановить действие бюджетного правила — закона, призванного ограничить государственные расходы.

В начале сентября 2015 года Министерство финансов объявило о решении приостановить действие бюджетного правила — закона, призванного ограничить государственные расходы.

Бюджетное правило вступило в силу в 2013 году, чтобы не допустить, чтобы правительство растрачивало непредвиденные доходы от нефти и вместо этого направило их в фонды на черный день. Правило также направлено на ограничение государственных расходов прогнозируемыми доходами, не связанными с нефтью, доходами от нефти, рассчитанными с использованием долгосрочных исторических цен на нефть, и бюджетным дефицитом на уровне не более 1,0% ВВП. На момент создания правила российские власти были обеспокоены тем, что доход, полученный от роста цен на нефть, будет стимулировать проциклические расходы.Однако в условиях слабого экономического роста и цен на нефть, составляющих лишь половину от уровня 2014 года, Россия столкнулась с противоположной проблемой.

Поскольку бюджетное правило ограничивает государственные расходы долгосрочными историческими ценами на нефть, если действие закона будет продолжено до 2016 года, это будет означать, что справочная цена будет выше, чем та, которая прогнозировалась на 2016 год — в среднем 50 долларов США за штуку. бочка.

бочка.

Официально налоговое правило временно приостановлено. Некоторые советники, в том числе бывший министр финансов Алексей Кудрин, высказались в поддержку приостановления действия правила, по крайней мере, на год.Более того, помимо приостановки действия бюджетного правила, правительство также объявило о переходе от трехлетнего бюджетного плана к однолетнему. Трехлетний бюджетный план был разработан для того, чтобы заставить правительство придерживаться среднесрочного подхода и избегать необоснованных обязательств. В целом, изменения в бюджетном процессе проложили путь к более гибкой фискальной позиции в целях смягчения последствий низких цен на нефть и замедления экономического роста.

Некоторые аналитики предполагают, что с большими резервами и низким государственным долгом Россия может позволить себе иметь скромный бюджетный дефицит, не ставя под угрозу финансовую устойчивость.Дефицит бюджета закончился на уровне 2,8% в 2015 году.

У России есть два бюджетных буфера, Резервный фонд и Фонд национального благосостояния (ФНБ), оба из которых находятся под давлением в результате ухудшения экономических условий. Министерство финансов указало, что прогнозируемый дефицит бюджета на 2015 год (2,7 трлн руб., Что эквивалентно 3,8% ВВП) будет покрываться из Резервного фонда страны, а не за счет увеличения долга. К сожалению, правительство не смогло удержать этот дефицит из-за неспособности его финансировать.Из-за международных санкций правительство не могло брать займы из-за границы. В декабре 2014 года правительство разрешило увеличить дискреционное использование ресурсов ФНБ для стабилизации финансовой системы. У правительства России не было иного выбора, кроме как продолжать сокращать ФНБ.

Может ли юань когда-нибудь заменить доллар для России? — Московский Центр Карнеги

Проверка возможностей интернационализации китайской валюты в России — заманчивая перспектива как для Пекина, так и для Москвы, но соглашений на бумаге просто недостаточно, чтобы изменить реальность.

Руководители России и Китая регулярно обсуждают расширение использования их национальных валют в двусторонних платежах, последний раз в телефонном разговоре в конце июня. Москва надеется таким образом стать менее уязвимой для санкций США, в то время как Пекин в своем последнем пятилетнем плане изложил свое намерение создать и повысить безопасность систем трансграничных платежей в юанях, неуклонно продвигая интернационализацию валюты.

На практике, однако, эти высокопоставленные заявления о дружбе в адрес U.Южному доллару мешает отсутствие практических стимулов для развития финансовых связей. Когда дело доходит до денег, кажется, что высокие амбиции политических лидеров не могут сравниться с недостаточной либерализацией финансовой системы Китая и громоздкой российской экономикой, охваченной санкциями.

В марте 2018 года центральный банк России попал в заголовки мировых новостей, когда сообщил, что 14 процентов его резервов теперь хранятся в юанях. Однако тенденция к увеличению этой доли изменилась.В 2018–2019 годах юань потерял 6,4 процента своей стоимости (отчасти из-за торгового спора между Китаем и США), в то время как российские резервы сократились примерно на 3,4–4 млрд долларов, поэтому к концу 2019 года доля активов центрального банка в юанях снизился до 12,2 процента.

Несмотря на то, что Международный валютный фонд добавил китайскую национальную валюту в корзину специальных прав заимствования (SDR) еще в 2016 году, последние данные показали, что в последнем квартале 2020 года курс юаня составлял всего около 2.25 процентов международных резервов. Даже огромный размер экономики Китая не способствует повышению глобального профиля его национальной валюты. В настоящее время Китай является крупнейшим трейдером в мире — на его долю приходится около 13,5% мирового экспорта и 11,4% мирового импорта, но по состоянию на июнь 2021 года на юань приходится только 1,7% международных расчетов (по сравнению с 38,4% доллара и 39% евро). процентов). Доллар США, евро, фунт стерлингов и японская иена более популярны, чем юань, в качестве валют в международных расчетах.

Одна из основных причин отсутствия прогресса юаня заключается в том, что он не является свободно конвертируемым. Вместо этого Народный банк Китая устанавливает дневную справочную ставку юаня по отношению к доллару, от которой торговля на межбанковских валютных рынках не может отклоняться более чем на 2 процента. Также существуют ограничения на вывоз капитала из Китая, в том числе для иностранных компаний. Пекин раздумывал над идеей ослабления правил репатриации капитала в 2015 году на фоне введения юаня в корзину СДР МВФ, но это привело к рекордному оттоку капитала (до 1 миллиарда долларов) из Китая.

Пекин может пожелать способствовать большей интернационализации юаня, но периодические кризисы показали, что неконвертируемая валюта облегчает контроль воздействия экономических потрясений на внутренние финансовые рынки. Например, во время вспышки пандемии коронавируса Народный банк Китая остановил обесценивание юаня, продав валютные резервы. В январе-апреле 2020 года валютные резервы Китая снизились с 3,115 до 3,091 триллиона долларов.

Чтобы попытаться сделать юань более международным без полной потери контроля над обменным курсом, китайские власти создали оффшорный юань (CNH), которым с 2009 года торгуют на Гонконгской бирже.У него более свободно плавающий курс, чем у берегового юаня, и его цель — облегчить инвестирование в Китай и перевод денег за пределы материкового Китая.

Тем не менее, офшорный канал юаня не решает всех проблем во взаимоотношениях между российскими и китайскими компаниями. Западные санкции часто мешали российским компаниям вести дела с Китаем через Гонконг. Были случаи, когда китайские банковские счета российских компаний как в Гонконге, так и в материковом Китае были заморожены, а российским предпринимателям отказывали в выдаче кредитов из-за санкционных рисков.

В 2014 году российские компании получили еще один инструмент для привлечения финансирования из Китая: через двустороннее соглашение о свопах между Москвой и Пекином. Сумма соглашения об обмене между Китаем и Россией составила 150 миллиардов юаней (около 24 миллиардов долларов), но его практическое применение ограничивалось несколькими тестовыми сделками, проведенными Центральным банком России и Народным банком Китая. Компании по обе стороны сделки по обмену оказались не заинтересованы в ее использовании, опять же из-за опасений по поводу санкций и трудностей с репатриацией капитала из Китая.

В июне 2019 года, после длительных переговоров, Пекин и Москва подписали соглашение о переходе на двусторонние платежи в своих национальных валютах и уже не в первый раз говорили о «дедолларизации». В соглашении содержались взаимные обещания расширить использование юаня и рубля, в том числе во внешнеторговых контрактах. Однако выбор валюты для расчетов между конкретными российскими и китайскими компаниями остается на их усмотрение.

Несмотря на договоренность и риторику на высшем уровне, роль рубля и юаня в торговле между Россией и Китаем медленно растет.В 2020 году на рубль приходилось всего 5,7 процента от общего объема российско-китайских платежей, а на юань — лишь 6,3 процента. Наблюдается рост, но он вялый: показатели за 2013 год, для сравнения, составляли 2 процента по юаню и 1 процент по рублю.

Процесс дедолларизации двусторонней торговли между Россией и Китаем, однако, продолжается, но в основном за счет перехода на евро. За последние четыре месяца 2020 года Пекин и Москва провели 83.3 процента их сделок в евро. Это также повлияло на процесс дедолларизации экспортных операций России с остальным миром, в котором доля доллара впервые в последнем квартале 2020 года упала ниже 50 процентов до 48,3 процента.

Тем не менее, даже переход на евро в китайско-российской торговле не снижает риск западных санкций. Любой корреспондентский банк, облегчающий сделку между Россией и Китаем, скорее всего, в какой-то степени затронет доллары США и, следовательно, подвергнется вторичным санкциям.Некоторые трансграничные платежи, номинированные в евро, зависят от международной платежной системы SWIFT, что делает их потенциальной мишенью для санкций США. Чтобы обойти эту проблему, Пекин и Москва могли бы использовать китайскую версию SWIFT: Систему трансграничных межбанковских платежей (CIPS) или Российскую систему передачи финансовых сообщений (STFM). Но пока только один китайский банк присоединился к STFM, и только двадцать три российских банка присоединились к CIPS.

С 2015 года правительство Китая активно продвигало «панда-облигации» — в настоящее время единственный вид долгового обеспечения, которое иностранные организации могут выпускать на рынках материкового Китая — как способ интернационализации юаня.Тем не менее, панда-облигации остаются дорогостоящими для эмитента: доходность к погашению трехлетних облигаций составляет 3,5 процента, что значительно выше, чем у аналогичных ценных бумаг с фиксированной ценой в долларах или евро на западных рынках, не говоря уже о трудностях, связанных с последующим перемещением деноминированных в юанях облигаций. капитал, привлеченный от такой сделки за пределами страны.

Первой (и пока единственной) российской компанией, выпустившей панда-облигации на Шанхайской фондовой бирже, стал российский алюминиевый гигант Русал в 2017 году с первоначальным траншем в 1 миллиард юаней (около 145 миллионов долларов) и купонной ставкой 5.5 процентов. Тем самым компания создала успешный прецедент и инвестировала в свою репутацию в Китае, хотя не реализовала планы по повторному выпуску. Остальные российские компании и банки не спешат последовать примеру «Русала». Вместо этого компании, включая Банк ВТБ и РусГидро, использовали рынок капитала Гонконга и «димсам-облигации», номинированные в офшорных юанях.

Еще один метод вывода юаня на международный уровень — это займы китайских банков развития, и Россия является одним из их крупнейших заемщиков.По данным Бостонского университета, в 2000–2020 годах российские компании заняли более 44 миллиардов долларов у китайских финансовых институтов — большая часть из них — у банков, находящихся под прямым контролем правительства Китая.

Крупные китайские ссуды российским предприятиям, находящимся под санкциями или которые могут быть подвергнуты санкциям, часто выражаются в юанях, особенно если китайские компании участвуют в проекте, для которого требуется ссуда. Санкционные риски для китайских кредиторов часто хеджируются за счет поддержки таких сделок на высоком уровне со стороны руководителей Китая и России.Однако эта привилегия распространяется только на проекты, которые стратегически важны для Москвы, такие как проект Новатэка «Ямал СПГ» в российской Арктике.

Таким образом, в других случаях стоит помнить, что разговоры об использовании национальных валют в двусторонних платежах — это хорошо, но они не могут волшебным образом избавиться от антироссийских санкций, рисков российского делового климата или ограничений китайской финансовой системы. политика регуляторов. Содействие улучшению двусторонних экономических связей за счет большей интернационализации юаня является заманчивой перспективой как для Пекина, так и для Москвы.Для Китая важно снизить риски санкций США для платежных рельсов, неуклонно продвигая интернационализацию юаня на мировой арене. Для России крайне важно снизить валютные риски, с которыми она сталкивается в условиях экономических санкций. Однако соглашений на бумаге недостаточно, чтобы изменить реальность: во время глобальных потрясений российские и китайские компании, которые теоретически должны проводить дедолларизацию и все чаще использовать юань, будут склонны использовать наиболее стабильные доступные им платежные средства. .Сочетание юаня и рубля просто не может быть этим инструментом.

Эта статья была опубликована в рамках проекта «Возобновление американо-российского диалога по глобальным вызовам: роль следующего поколения», реализуемого в сотрудничестве с Посольством США в России. Мнения, выводы и выводы, изложенные здесь, принадлежат автору и не обязательно отражают мнения Посольства США в России.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

4938

4938 8608

8608 Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены.

Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены. Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского взаимодействия, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или оскорблены. Если мы получаем жалобы на лиц, которые занимают ветку или форум, мы оставляем за собой право без всякой защиты заблокировать их доступ к сайту.

Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского взаимодействия, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или оскорблены. Если мы получаем жалобы на лиц, которые занимают ветку или форум, мы оставляем за собой право без всякой защиты заблокировать их доступ к сайту.