Процедура банкротства юридического лица: этапы

СОГЛАСИЕ НА ОБРАБОТКУ ПЕРСОНАЛЬНЫХ ДАННЫХ

ПОЛЬЗОВАТЕЛЕЙ ИНТЕРНЕТ-САЙТА WWW.DELFARVATER.RU

В соответствии с Федеральным законом от 27 июля 2006 г. № 152-ФЗ «О персональных данных» я, субъект персональных данных, именуемый в дальнейшем Пользователь, отправляя информацию через формы обратной связи (далее – Формы) на интернет-сайте www.delfarvater.ru

(далее – Сайт), а также на адреса корпоративной электронный почты Адвокатского бюро «Деловой фарватер», заканчивающиеся на @delfarvater.ru

(далее – Корпоративная почта), свободно, в своей воле и в своем интересе, выражаю Адвокатскому бюро «Деловой фарватер» (ОГРН 1167700058679; ИННН 9705068808), располагающемуся по адресу: 109240, г. Москва, улица Гончарная, дом 24, (далее – Оператор), согласие на обработку моих персональных данных (далее – Согласие) на следующих условиях.

1. Моментом принятия Согласия является маркировка соответствующего поля в Форме и нажатие на кнопку отправки Формы на любой странице Сайта, а также нажатие на кнопку отправки электронного письма, содержащего персональные данные Пользователя, на адрес Корпоративной почты Оператора.

2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3. Обработка персональных данных осуществляется как с использованием средств автоматизации, в том числе в информационно-телекоммуникационных сетях, так и без использования таких средств.

4. Согласие дается на обработку следующих персональных данных Пользователя, указанных Пользователем в Формах, в файлах, прикрепленных к Формам, а также информации, направленной на адреса Корпоративной почты:

Фамилия, имя, отчество;

Адрес электронной почты;

Контактный телефон;

Возраст;

Иных персональных данных, указанных Пользователем в Формах или файлах, прикрепленных к Формам.

5. Цели обработки персональных данных:

Идентификация Пользователя;

Взаимодействие с Пользователем, в том числе направление уведомлений, запросов и информации, касающихся услуг Оператора, а также обработка запросов и заявок от Пользователя и установление обратной связи Пользователя с Оператором;

Ответы на запросы Пользователей;

Обеспечение работы Пользователя с Сайтом Оператора;

Направление Пользователям аналитических материалов и информирование Пользователей о предстоящих мероприятиях, организуемых Оператором, а также регистрация Пользователей для участия в таких мероприятиях;

Заключение с Пользователем договоров, в том числе трудовых и договоров на оказание юридических услуг;

Направление Пользователям справочной и иной маркетинговой информации, посредством направления сообщений на адрес электронной почты, которая была указана Пользователем.

Предоставление Пользователям консультаций по вопросам, которые касаются оказываемых Оператором услуг, в целях маркетинговой деятельности и поддержки Пользователей, а также в иных целях, которые не противоречат действующему законодательству Российской Федерации и условиям соглашений между Оператором и Пользователями.

6. В ходе обработки персональных данных Оператор вправе осуществлять сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных Пользователя.

7. Оператор принимает необходимые и достаточные организационные и технические меры для защиты персональной информации Пользователей от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

8. Передача персональных данных Пользователя третьим лицам не осуществляется, за исключением правопреемников Оператора при его реорганизации и лиц, осуществляющих обработку персональных данных по поручению Оператора и от его имени. В случае участия Пользователей в мероприятиях, организуемых Оператором, последний вправе раскрыть соответствующие персональные данные Пользователей лицам, участвующим в организации такого мероприятия.

9. Согласие на обработку персональных данных выдается Пользователем на срок, необходимый Оператору для достижения целей обработки персональных данных.

10. Согласие может быть отозвано Пользователем путем направления письменного заявления в адрес Оператора (109240, г. Москва, улица Гончарная, дом 24) или путем направления письменного заявления на следующий адрес Корпоративной электронной почты: [email protected].

11. Настоящее Согласие действует все время до момента прекращения обработки персональных данных.

Настоящее Согласие действует все время до момента прекращения обработки персональных данных.

12. Понятия, которые используются в настоящем Согласии, должны трактоваться в соответствии с их определениями, которые даны в Федеральном законе от 27.07.2006 N 152-ФЗ «О персональных данных».

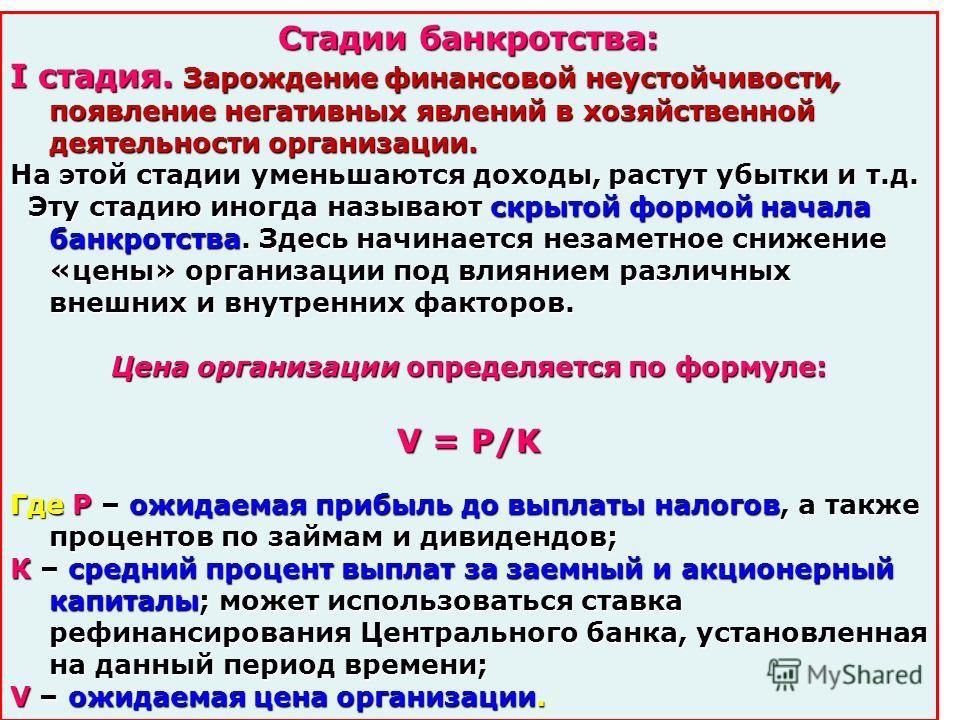

Стадии банкротства физ лиц | ФПА

Стадия реструктуризации долга – первая непременная часть дела о банкротстве. Эта стадия необходима для того, чтобы имущество должника было сохранено.В ходе реструктуризации управляющий наблюдает за финансовым состоянием физического лица и составляют реестр требований. После этого на собрании кредиторов подводятся итоги. Стадия наблюдения – предварительная.

Если на собрании кредиторов было принято решение о предоставлении должнику скидки с долга, начинается этап финансового оздоровления. Главная задача данного этапа – восстановление платежной способности и частичное погашение задолженности. График погашения составляется финансовым управляющим и согласовывается с кредиторами. На случай отказа кредиторов от переговоров о скидке с долга, закон о банкротстве позволяет «навязать» кредиторам свои условия по частичной выплате задолженности.

На случай отказа кредиторов от переговоров о скидке с долга, закон о банкротстве позволяет «навязать» кредиторам свои условия по частичной выплате задолженности.

Когда стадия банкротства, связанная с финансовым оздоровлением, завершается, может начаться следующая стадия или утвердиться мировое соглашение.

Стадия «реализации имущества должника» начинается, если восстановление платежеспособности физического лица невозможно, и предыдущие этапы банкротства не принесли результатов. Начало данного этапа означает официальное признание банкротства физлица. Главной задачей этой стадии банкротства является распродажа всего имеющегося у должника имущества и распределение вырученных от продажи денежных средств поровну между кредиторами.

Все этапы банкротства могут завершиться мировым соглашением, которое подразумевает заключение между кредитором и должником соглашения на определенных условиях в связи с финансовой несостоятельностью.

Квалифицированная юридическая помощь на всех этапах делопроизводства увеличивает шансы на положительный для должника результат. Наша компания предлагает услуги профессиональных юристов для процесса банкротства. Вы можете позвонить по указанным телефонам, или заполнить форму на сайте, для получения первичной консультации.

Наша компания предлагает услуги профессиональных юристов для процесса банкротства. Вы можете позвонить по указанным телефонам, или заполнить форму на сайте, для получения первичной консультации.

Стадии банкротства юридического лица

В Российской Федерации процедура банкротства юридических, физических лиц и индивидуальных предпринимателей регламентируется Федеральным законом «О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ.

Банкротство используется для достижения разных целей:

- в качестве противоправных действий, с помощью которых гражданин уходит от долгов;

- для введения контрагентов в заблуждение;

- для сокрытия факта хищения имущества фирмы.

Вышеописанные причины банкротства считается незаконными, и гражданину за подобные деяния грозит уголовная ответственность.

Заявку вправе оформить кредитор, регистрационный орган (к примеру, налоговая служба РФ), должник, выступающий исполнительным органом.

Заявку вправе оформить кредитор, регистрационный орган (к примеру, налоговая служба РФ), должник, выступающий исполнительным органом.Учредитель имеет право оформить заявку в суд об объявлении банкротства юридического лица, если он предвидит наступление ситуации или возникают доказательства, что в будущем лицо не сможет оплачивать свои долги.

Специалисты отмечают, что процесс банкротства занимает 5 этапов. В зависимости от стадии и выполняемой функции суд может назначить арбитражного управляющего для каждого дела.

Этапы банкротства юридического лица

1. Стадия банкротства – Наблюдение

Этап внедряется для того, чтобы выявить, как владельцем обеспечивается сохранность имущества. Также указанный шаг помогает проанализировать финансовое положение и составить перечень требований кредиторов. Во время процедуры проводится первое собрание в фирме. Длительность этапа – в пределах 7 месяцев. После завершения управляющим публикуются полученная информация в газете « Коммерсантъ» и в Едином Федеральном Реестре Сведений о Банкротстве.

В порядке окончания этапа принимаются возможные решения:

- прекратить делопроизводство, если у компании обнаружено достаточное количество денег для ликвидации долга;

- выносится постановление о начале этапа по финансовому оздоровлению;

- выносится постановление о внешнем управлении;

- решается вопрос о проведении этапа конкурсного делопроизводства;

- утверждается оформленное мировое соглашение.

2. Стадия банкротства — Финансовое оздоровление

Финансовое оздоровление внедряется после проведения арбитражного суда. Судебное заседание проводится после собрания кредиторов, на нем решается вопрос возвращения долгов. Во время этапа компания-должник производит в соответствии с принятым графиком выплаты по имеющимся долгам. Обычно возврат осуществляется после стадии финансового выздоровления.

Управлять должником во время стадии финансового оздоровления возможно лишь с соблюдением установленных законом правил. При этом должник не вправе без согласия административного управляющего совершать различные сделки, увеличивающие размер долга больше, чем на 5%.

Также нельзя совершать сделки, связанные с принуждением или отчуждением имущества. Подобные сделки требуют от должника принятия кредитных обязательств. Помните, этап финансового выздоровления занимает двухлетний период в максимальном исчислении и вводится арбитражным судом.

Когда этап завершается судом, выносятся решения:

- Прекратить делопроизводство по вопросу несостоятельности компании. Решение принимается, если все требования кредиторов были учтены.

- Ввести внешнее управление. Стадия вводиться в случае, если присутствует большой шанс восстановления фирмой собственной финансовой состоятельности.

- Признать компанию банкротом и перейти к стадии конкурсного делопроизводства. Действие вводится, когда обнаружены законные основания для внедрения внешнего управления, или у организации налицо признаки предстоящего банкротства.

3. Стадия банкротства — Внешнее управление

Во время третьего этапа все руководство компании отстраняется от своей работы, полномочия должностных лиц передаются внешнему управляющему, проводящему финансовое оздоровление фирмы.

Внешнее управление включает:

- структурную перестройку в фирме должника;

- реструктуризацию имеющегося долга;

- перепрофилирование производства;

- сокращение сотрудников.

Внешнее управление вводится арбитражным судом, длительность его составляет срок в 18 месяцев. Помните, что срок увеличивается на полгода, но совместно с финансовым оздоровлением достигает 2 лет.

По завершении этапа судом выносится решение:

- Прекратить делопроизводство. Процесс завершается, когда все требования кредиторов были учтены.

- Ввести конкурсное делопроизводство.

- Утвердить мировое соглашение.

4. Стадия банкротства — Конкурсное производство

Постановление об открытии выносится судом, когда у компании нет шансов восстановить финансовое благополучие фирмы, либо прочие стадии банкротства не дали должного результата. Помните, с момента начала конкурсного производства фирма считается банкротом. Основной задачей стадии становится удовлетворение требований кредиторов. Оно достигается за счет распродажи имущества должника.

Основной задачей стадии становится удовлетворение требований кредиторов. Оно достигается за счет распродажи имущества должника.

Рассмотрим подробно последствия, грозящие должнику в случае открытия конкурсного производства:

- должник обязан исполнить все свои обязательства;

- если человек не выплачивает необходимые деньги или выплачивает не в полном объеме, начисление процентов, пени, штрафов, неустоек и введение иных санкции невозможно;

- должник вправе не исполнять долги по исполнительным бумагам. Аналогичное правило касается документов, оформленных в иные стадии банкротства;

- руководитель фирмы снимает с себя полномочия;

- кредиторы вправе обозначить свои требования исключительно во время конкурсного производства.

Длительность этапа составляет полгода. Допустимо увеличить на тот же период.

Все решения, вынесенные во время процедуры банкротства, принятое решение об открытие конкурсного производства фиксируются в газете « Коммерсантъ». В печатном объявлении записывается порядок, сроки предъявления требований, название суда.

В печатном объявлении записывается порядок, сроки предъявления требований, название суда.

Обжаловать открытие конкурсного делопроизводства возможно до тех пор, пока не внесена запись о банкротстве фирмы в ЕГРЮЛ. Внесение записи говорит о завершении конкурсного делопроизводства.

5. Стадия банкротства — Мировое соглашение

Мировое соглашение принимается сторонами на любой стадии оформления банкротства. Важно помнить, что при этом все обязательства снимаются, и в законную силу вступают правила, оформленные в мировом соглашении. Положения утверждаются на собрании кредиторов во время арбитражного суда. После их вынесения делопроизводство по вопросу закрывается. При расторжении мирового соглашения кредиторы получают право потребовать возмещения долга в той сумме и объеме, который указан в мировом соглашении.

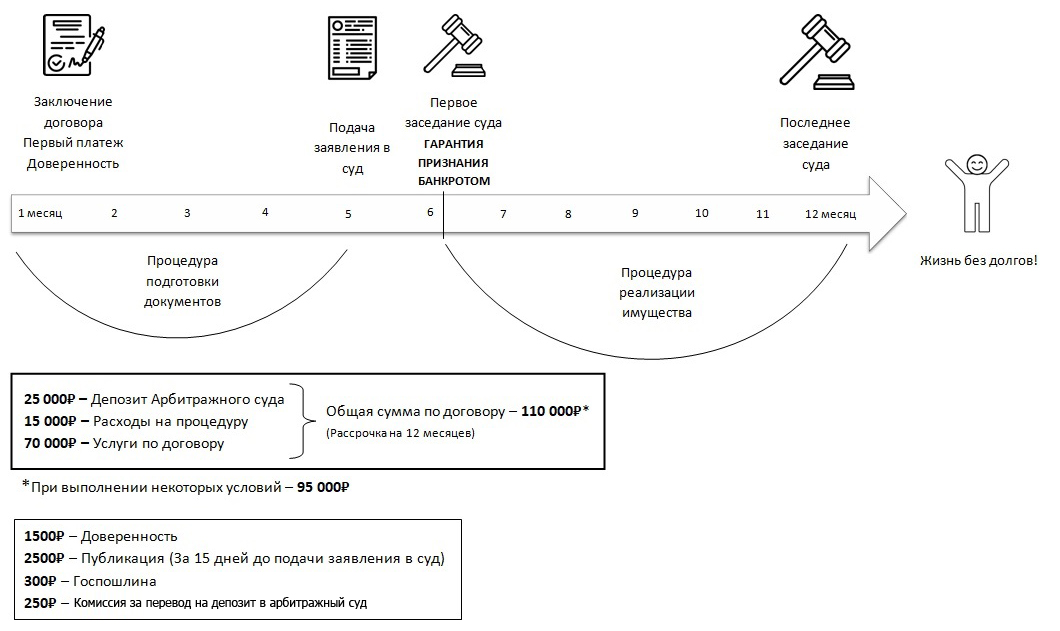

Сроки процедуры банкротства физического лица

- От чего зависят сроки банкротства физ лиц?

Статья 51 Федерального закона от 26. 10.2002 N 127-ФЗ (ред. от 29.07.2017) «О несостоятельности (банкротстве)» обязывает арбитражные суды отводить на рассмотрение дел не более 7 месяцев. Но, как показывает практика, при оформлении банкротства физических лиц сроки процедуры зависят только от оперативности проведения всех обязательных мероприятий.

10.2002 N 127-ФЗ (ред. от 29.07.2017) «О несостоятельности (банкротстве)» обязывает арбитражные суды отводить на рассмотрение дел не более 7 месяцев. Но, как показывает практика, при оформлении банкротства физических лиц сроки процедуры зависят только от оперативности проведения всех обязательных мероприятий.

Средняя продолжительность ключевых этапов оформления банкротства физического лица:

- Выбор СРО АУ, чей представитель будет выполнять функции финансового управляющего, — 1-2 недели. Об этом следует подумать заранее, так как данные об организации указывают в заявлении.

- Подготовка пакета документов для суда — 3-4 недели.

- Принятие заявления к судебному производству — от 5 дней до одного месяца.

- Первое заседание суда — от 15 дней до двух месяцев, начиная с момента принятия заявления.

- Реструктуризация — 4-6 месяцев.

- Реализация имущества — 6 месяцев при отсутствии каких-либо препятствий (сложности с залоговым имуществом, статусом недвижимости и другие).

- Внесение данных в реестр требований кредиторов — 2,5-3 месяца. Сначала решение суда о признании банкротства помещают в газете «Коммерсантъ». После этого в течение двух месяцев (минимум) суд рассматривает заявления кредиторов, имеющие отношение к делу.

- Действия финансового управляющего, связанные с процедурой (анализ материального состояния должника и его невыполненных обязательств перед кредиторами, оценка и опись его имущества), — 2-3 месяца.

- Утверждение в суде порядка реализации имущества должника (1-2 месяца) и его продажа через электронные торги — до 6 месяцев.

ВАЖНО! Таким образом, следует быть готовым к тому, что полного освобождения от долговых обязательств придется ждать не менее 9 месяцев (если нет этапа реструктуризации). Если возникнет подозрение, что претендент на банкротство в течение предыдущих трех лет совершал сомнительные финансовые и имущественные сделки, в порядке проведения процедуры банкротства сроки могут быть увеличены еще на несколько месяцев (до 1 года). Потребуется время на рассмотрение вопроса в коллегии по экономическим спорам.

Потребуется время на рассмотрение вопроса в коллегии по экономическим спорам.

От чего зависят сроки банкротства физ лиц?

- Выбор юридической фирмы. Если компания может оказать эффективную правовую поддержку на всех стадиях оформления банкротства и имеет в своем штате финансовых управляющих, то потери времени на подготовительных и основных этапах процедуры исключены.

- Подготовка документов. Задача осложняется при наличии судебных производств и решений, нескольких задолженностей. Нередко кредиторы задерживают выдачу нужных справок.

- Составление заявления о банкротстве. Оно должно быть оформлено в строгом соответствии с действующими правилами делопроизводства и содержать перечень приложенных документов. Любая оплошность, недостаточность или искажение фактов являются причиной для отклонения заявления или оставления на 1 месяц без движения.

- Принятие заявления. Арбитражный процессуальный кодекс отводит на это 5 дней. Но из-за загруженности судов процесс принятия заявления часто затягивается.

Ситуацию следует держать под контролем.

Ситуацию следует держать под контролем. - Назначение первого судебного заседания. В Москве и крупных регионах обычно этот процедурный этап проходит через полтора-два месяца с момента принятия заявления. В небольших областях — в течение месяца.

Почему затягивается срок реализации имущества?

По закону на финальную стадию банкротства физлица (реализация имущества) отводится 6 месяцев. Но ее продолжительность может превышать эти временные рамки.

Основные причины задержки сроков процедуры банкротства физического лица:

- Введение судом процедуры реструктуризации. В большинстве случаев, исходя из объективных причин (соотношение уровня дохода и требования кредиторов) утверждение плана реструктуризации невозможно, однако, суд все равно дает право обоим сторонам прийти к компромиссу. Это затягивает процедуру до 6 мес.

- Большое количество кредиторов. Требования каждого кредитора обязательно рассматривается в судебном порядке, поэтому если в процедуру банкротства заявляются все кредиторы, а их количество может превышать и 20, и 30, причем рассмотрение требования может идти не одно судебное заседание, поэтому срок процедуры может быть продлен, для включения всех кредиторов в реестр требований.

- Судьи и человеческий фактор. Отпуск судей – 2 месяца. Если судья уходит в отпуск, то следующее судебное заседание будет назначено не скоро, и может превышать разумный срок. Также, судья может заболеть, поэтому суды тоже отменяются и переносятся.

- Большой объем имущества к реализации. Процедура реализации длится 6 месяцев, однако, если имущество должника ввиду низкой ликвидности или по другим основаниям не успели реализовать, то процедура продляется.

- Прочие обстоятельства. Не всегда стороны по делу приходят к компромиссу, поэтому некоторые решения судов оспариваются, что существенно затягивает процесс банкротства.

Безупречная репутация юристов нашей компании подтверждена солидной практикой в сфере банкротства физ лиц. Мы предлагаем клиентам то, в чем они больше всего нуждаются: грамотные предметные консультации, квалифицированную поддержку на любом этапе, защиту интересов, полное сопровождение. Если вы хотите предельно сократить срок процедуры банкротства физического лица и добиться максимально выгодных для себя результатов, обращайтесь к нам!

Сроки процедуры банкротства физического лица Статья: Сроки процедуры банкротства физического лица Юлия Комбарова

Оценка статьи

О правах кредиторов-граждан в процедуре банкротства предприятия // Администрация Беловского городского округа

В 2020 году отмечается рост задолженности по заработной плате перед работниками предприятий Кемеровской области – Кузбасса. Основная часть задолженности приходится на долю предприятий, в отношении которых введены процедуры банкротства.

Основная часть задолженности приходится на долю предприятий, в отношении которых введены процедуры банкротства.

Соответственно, увеличивается количество обращений граждан по вопросам погашения образовавшейся задолженности по оплате труда.

За 9 месяцев 2020 года в адрес Управления Росреестра по Кемеровской области – Кузбассу (далее – Управление) поступило 23 обращения, заявителям направлены ответы – разъяснения по существу поставленных вопросов.

Анализ поступающих в адрес Управления обращений показывает, что основной причиной обращения граждан по указанным вопросам является, как правило, недостаточная информированность о последствиях введения процедур банкротства, об особенностях установления и удовлетворения требований по оплате труда, очередности погашения требований в процедурах банкротства в соответствии с действующим законодательством о банкротстве.

Кроме того, граждане не имеют возможности получить какую-либо информацию от арбитражного управляющего в силу различных причин, в том числе и на письменные запросы. В связи с чем обращаются в различные государственные органы, и в Управление.

В связи с чем обращаются в различные государственные органы, и в Управление.

Необходимо учитывать, что в соответствии со статьей 2 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон о банкротстве) с момента введения на предприятии процедуры банкротства, работники должника (работающие или работавшие по трудовому договору, далее – работники должника), которым не выплачена заработная плата, выходные пособия и иные приравненные к заработной плате платежи, становятся кредиторами. Поэтому учет и погашение имеющейся задолженности производится с особенностями, установленными нормами Закона о банкротстве.

Для представления своих законных интересов при проведении процедур, применяемых в деле о банкротстве, работники должника вправе избрать на собрании представителя, который обладает правами лица, участвующего в арбитражном процессе по делу о банкротстве.

В соответствии со статьей 2, пунктом 10 статьи 12. 1 Закона о банкротстве представитель работников должника при осуществлении своих прав и исполнении своих обязанностей, предусмотренных федеральными законами, действует в интересах всех работников, бывших работников должника.

1 Закона о банкротстве представитель работников должника при осуществлении своих прав и исполнении своих обязанностей, предусмотренных федеральными законами, действует в интересах всех работников, бывших работников должника.

Вместе с тем, указанные положения не отменяют права работников на самостоятельное обращение к арбитражному управляющему, а также права на обжалование действий арбитражного управляющего.

В соответствии с абзацем 2 пункта 6 статьи 16 Закона о банкротстве требования о выплате выходных пособий и об оплате труда лиц, работающих по трудовому договору, включаются в реестр требований кредиторов арбитражным управляющим или реестродержателем по представлению арбитражного управляющего. В случае оспаривания этих требований – на основании судебного акта, устанавливающего состав и размер этих требований.

Таким образом, рассмотрение заявления работника о включении требований в реестр требований кредиторов предусматривает внесудебный порядок.

Согласно правовой позиции Пленума Высшего Арбитражного суда Российской Федерации от 22.06.2012 № 35 применение вышеуказанных положений Закона о банкротстве осуществляется следующим образом: арбитражный управляющий обязан самостоятельно в разумный срок, но не позднее установленного абзацем 3 пункта 1 статьи 142 Закона срока на основании имеющихся у должника документов, подтверждающих наличие задолженности перед работниками, возникшей до возбуждения дела о банкротстве (в том числе с учетом сведений, имевшихся в заявлении должника о признании его банкротом – абзац четвертый пункта 2 статьи 37 Закона), включить эти требования в реестр.

При этом следует учитывать, что включению в реестр подлежат требования об оплате труда за периоды, истекшие до возбуждения дела о банкротстве, и выходные пособия лиц, уволенных до этой даты (пункт 1 статьи 136 Закона о банкротстве). Задолженность же по оплате труда за периоды, истекшие после возбуждения дела о банкротстве, и по выплате выходных пособий лицам, уволенным после этой даты, относится к текущим платежам (статья 5, абзац третий пункта 2 статьи 134 и пункт 2 статьи 136 Закона о банкротстве).

О включении в реестр требования о выплате выходного пособия и об оплате труда лица, работающего по трудовому договору, арбитражный управляющий незамедлительно уведомляет работника – обладателя соответствующего требования, арбитражный суд, рассматривающий дело о банкротстве, должника (в процедурах наблюдения и финансового оздоровления, а должника-гражданина – во всех процедурах), а также представителей работников должника, собрания (комитета) кредиторов и учредителей (участников) или собственника имущества должника (при наличии у управляющего сведений об их избрании).

При не включении арбитражным управляющим самостоятельно требований работника в реестр, то работник или представитель работников должника вправе обратиться к арбитражному управляющему с заявлением о включении требования в реестр.

При наличии у работника, представителя работников должника, а также участвующих в деле лиц (в том числе заявивших свои требования конкурсных кредиторов) возражений по включенным арбитражным управляющим в реестр соответствующих требований, они вправе заявить их в арбитражный суд, рассматривающий дело о банкротстве, в порядке абзаца первого пункта 11 статьи 16 и пункта 2 статьи 60 Закона о банкротстве.

По результатам рассмотрения таких возражений суд вправе исключить соответствующие требования из реестра или внести в реестр необходимые изменения (абзац третий пункта 6 статьи 16 Закона о банкротстве).

В таком же порядке рассматривается жалоба работника или представителя работников должника на бездействие (отказ) арбитражного управляющего, не принявшего решения по их заявлению.

Как правило, бухгалтерские документы, подтверждающие наличие задолженности по заработной плате, передаются арбитражному управляющему руководителем предприятия или представителем работников должника. Кроме того, работник может обратиться к арбитражному управляющему самостоятельно и представить необходимые документы.

Учет требований кредиторов к должнику ведется согласно установленной Законом о банкротстве очередности.

Перечень обязательств и требований кредиторов, а также очередность их удовлетворения за счет конкурсной массы должника установлены статьей 134 Закона о банкротстве.

При этом требования кредиторов-работников должника по выплате выходных пособий и об оплате труда относятся к требованиям второй очереди, которая является привилегированной по отношению к требованиям других кредиторов.

Если задолженность возникла до принятия арбитражным судом заявления о признании предприятия банкротом, то она будет включена арбитражным управляющим в реестр требований кредиторов в состав 2 очереди. Если задолженность возникла в процедуре банкротства, в которой работники продолжали свою работу и трудовые договоры с ними не были расторгнуты на дату принятия арбитражным судом заявления о признании должника банкротом, то требования по выплате заработной платы и приравненных к ней платежей включаются арбитражным управляющим в состав 2 очереди текущих обязательств должника.

От того, в какую из указанных групп будет отнесена задолженность перед работниками, зависит, насколько быстро она будет оплачена.

Текущие или внеочередные платежи в силу положений пункта 1 статьи 134 Закона о банкротстве погашаются вне очереди преимущественно перед кредиторами, требования которых включены в реестр.

Как следует из определения Конституционного Суда РФ от 08.06.2004 № 254-О установленная российским законодательством приоритетность проведения расчетов с работниками несостоятельного предприятия, перед которыми существует задолженность по оплате труда (удовлетворение требований данной категории кредиторов предусмотрено во вторую очередь), соответствует статье 11 Конвенции МОТ № 95 об охране заработной платы, предусматривающей, что в случае банкротства предприятия или ликвидации его в судебном порядке трудящиеся, занятые на этом предприятии, пользуются положением привилегированных кредиторов либо в отношении заработной платы, которая им причитается за услуги, оказанные в предшествовавший банкротству или ликвидации период, который определяется национальным законодательством, либо в отношении заработной платы, сумма которой не превосходит суммы, предписанной национальным законодательством; заработная плата, составляющая этот привилегированный кредит, подлежит выплате полностью до того, как обычные кредиторы смогут потребовать свою долю; очередность погашения привилегированного кредита, составляющего заработную плату, по отношению к другим видам привилегированного кредита определяется национальным законодательством.

Удовлетворение требований кредиторов должника-банкрота возможно в любой процедуре банкротства (наблюдении, финансовом оздоровлении, внешнем управлении), но, как правило, производится на стадии конкурсного производства.

В подавляющем большинстве случаев предприятия-должники проходят две стадии банкротства: наблюдение и конкурсное производство.

Ответственными за исполнение обязательств должника перед кредиторами являются: руководитель должника – в наблюдении и конкурсный управляющий – в конкурсном производстве.

В соответствии с пунктом 1 статьи 64 Закона о банкротстве введение процедуры наблюдения не является основанием для отстранения руководителя должника и иных органов управления должника, которые продолжают осуществлять свои полномочия с ограничениями, установленными пунктами 2, 3 и 3.1 настоящей статьи.

В связи с этим в процедуре наблюдения ответственность за выплату заработной платы работникам несет руководитель должника.

В обязанности временного управляющего исполнение обязательств должника не входит.

В соответствии с пунктом 1 статьи 129 Закона о банкротстве с даты утверждения конкурсного управляющего до даты прекращения производства по делу о банкротстве или заключения мирового соглашения или отстранения конкурсного управляющего, он осуществляет полномочия руководителя должника и иных органов управления должника в пределах, в порядке и на условиях, которые установлены настоящим Федеральным законом.

Исполнение обязательств должника осуществляется конкурсным управляющим в порядке и в случаях, которые установлены нормами главы 7 настоящего закона.

Источником для удовлетворения требований кредиторов должника на стадии конкурсного производства согласно пункту 1 статьи 131 Закона о банкротстве является конкурсная масса. Иными словами, все имущество должника, в том числе и денежные средства, имеющееся на момент открытия конкурсного производства, и выявленное в ходе конкурсного производства.

Указанное имущество подлежит продаже на торгах. За счет вырученных от продажи денежных средств производится расчет с кредиторами.

Соответственно, с учетом сроков реализации имущества, установленных статьями 110, 111, 139, 138 Закона о банкротстве, сроки погашения требований кредиторов могут затянуться на длительный период времени от полугода до нескольких лет.

Достаточно велика вероятность, что конкурсной массы будет недостаточно для расчетов в полном объеме со всеми кредиторами.

В соответствии со статьей 142 Закона о банкротстве требования кредиторов каждой очереди удовлетворяются после полного удовлетворения требований кредиторов предыдущей очереди, за исключением случаев, предусмотренных настоящим Федеральным законом для удовлетворения обеспеченных залогом имущества должника требований кредиторов.

При недостаточности денежных средств должника для удовлетворения требований кредиторов одной очереди, денежные средства распределяются между кредиторами соответствующей очереди пропорционально суммам их требований, включенных в реестр требований кредиторов, если иное не предусмотрено настоящим Федеральным законом.

В условиях недостаточности имущества должника для погашения требований текущих кредиторов второй очереди и отсутствия иных источников формирования конкурсной массы, должны быть реализованы конституционные права работников должника на получение вознаграждения за труд.

В этих целях предусмотрен механизм установления арбитражным судом в деле о банкротстве должника, так называемого приоритета удовлетворения требований кредиторов по текущим обязательствам.

Из разъяснений, изложенных в абзаце третьем пункта 40.1 постановления Пленума от 23.07.2009 № 60 «О некоторых вопросах, связанных с принятием Федерального закона от 30.12.2008 № 296-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)», следует, что суд вправе признать законным отступление от очередности, предусмотренной в пункте 2 статьи 134 Закона о банкротстве, если это необходимо, исходя из целей соответствующей процедуры банкротства, в том числе для недопущения гибели или порчи имущества должника либо предотвращения увольнения работников должника по их инициативе.

В Обзоре судебной практики Верховного Суда Российской Федерации № 3 (2017), утвержденном Президиумом Верховного Суда Российской Федерации 12.07.2017, указано, что в случае недостаточности имеющихся у должника денежных средств для погашения всей текущей задолженности, относящейся ко второй очереди удовлетворения, расчеты с кредиторами согласно абзацу седьмому пункта 2 статьи 134 Закона о банкротстве производятся в порядке календарной очередности. Вопрос об изменении календарной очередности погашения текущих требований кредиторов второй очереди удовлетворения (о приоритетном погашении требований по заработной плате) может быть разрешен судом, рассматривающим дело о банкротстве, с учетом сохраняющих свою силу разъяснений, содержащихся в абзаце третьем пункта 40.1 указанного постановления.

Приведенная правовая позиция достаточно широко применяется на практике в делах о банкротстве должников, имеющих задолженность по оплате труда перед работниками или бывшими работниками, включенную во вторую очередь текущих обязательств, что позволяет изменить календарную очередность удовлетворения текущих платежей второй очереди в судебном порядке, установить приоритет погашения требований перед иными текущими платежами на определенный временной период и погасить задолженность по заработной плате перед работниками (бывшими работниками).

При возникновении разногласий между кредитором по текущим платежам (работником должника) и арбитражным управляющим по вопросу об очередности удовлетворения требований данного кредитора, а при недостаточности средств для расчета с кредиторами одной очереди, также и о пропорциональности этого удовлетворения, кредиторы по текущим платежам вправе обжаловать в арбитражный суд действия (бездействие) арбитражного управляющего, нарушающие их права и законные интересы.

Следует обратить внимание, что согласно статье 22 Закона о банкротстве контролировать профессиональную деятельность арбитражных управляющих, а также рассматривать жалобы на арбитражных управляющих, проводить проверки их деятельности обязаны саморегулируемые организации, членами которых они являются.

Минтруд России рекомендует работникам «Трансаэро» не дожидаться банкротства авиакомпании

Министерство труда и социальной защиты Российской Федерации и Федеральная служба по труду и занятости продолжают оказывать поддержку работникам ОАО «Авиационная компания «Трансаэро», которая находится в стадии банкротства.

Министр труда и социальной защиты РФ Максим Топилин порекомендовал сотрудникам авиакомпании рассмотреть те вакансии, которые предлагает в настоящее время ПАО «Аэрофлот — российские авиалинии», и воспользоваться этими предложениями по трудоустройству.

«С целью сохранения работы по специальности Минтруд России рекомендует персоналу авиакомпании уже сейчас воспользоваться имеющимися предложениями о переходе на работу в «Аэрофлот» либо к иным работодателям, представленными в специально созданной базе из более чем 10 000 вакансий», – отметил Министр.

Промедление в данном вопросе негативно отразится на интересах работников, выплаты которым прекращаются. Сроки же выплат после признания работодателя банкротом могут быть отложены на длительный срок из-за законодательно предусмотренной очередности исполнения кредитных обязательств предприятия.

Подробную информацию о доступных рабочих местах, а также консультации по вопросу трудоустройства, сотрудники «Трансаэро» могут получить в специализированном информационно-консультационном центре содействия занятости населения, который открыт по адресу г. Москва, Докучаев переулок, дом 12.

Кроме «Аэрофлота», в базе вакансий содержится информация о возможностях трудоустройства в ПАО «Авиакомпания «Сибирь», ООО «Газпром Авиа», аэропорты «Шереметьево» и «Аэропорт Внуково», а также к другим работодателям, осуществляющим деятельность в сфере гражданской авиации. Органами государственных служб занятости города Москвы и Московской области также предложены вакансии для специалистов авиакомпании, которые востребованы в других отраслях – водителей, автомехаников, автослесарей, загрузчиков, инспекторов транспортной безопасности, работников складов и других профессий.

По состоянию на 9 ноября 2015 года в информационный центр обратилось 497 человек, более 5 тыс. сотрудников «Трансаэро» проинформированы о возможности получить помощь в трудоустройстве по телефону. На телефон «горячей линии» обратились 313 работников авиакомпании.

598 работников «Трансаэро» прошли собеседование и готовятся к принятию на работу в «Аэрофлот», еще 700 человек – в филиал авиакомпании «Россия». По состоянию на 10 ноября 2015 года заключены трудовые договора с 166 гражданами. В целом непосредственно в «Аэрофлот» планируется принять 2675 высвобождаемых сотрудников «Трансаэро», в другие компании группы – 3275 человек.

Фонд защиты прав дольщиков оценил возможность банкротств строителей :: Бизнес :: РБК

Всего в жилье, которое включено в реестр проблемных объектов, вложили свои средства 200 тыс. дольщиков, из них 110 тыс. инвестировали в объекты, застройщики которых уже находятся в стадии банкротства, уточняют в фонде. Таким образом, потенциальные новые банкротства могут задеть интересы до 90 тыс. дольщиков.

Если застройщика признают банкротом, то суд сразу вводит конкурсное производство компании. При этом подать заявление о банкротстве застройщика может сам Фонд защиты прав дольщиков: для этого регион, в котором расположен проблемный объект, должен обратиться в фонд. После этого наблюдательный совет фонда принимает решение, взять ли на себя финансирование достройки проблемного объекта или выплатить дольщикам обанкротившихся девелоперов денежную компенсацию за непостроенную квартиру.

Читайте на РБК Pro

Несмотря на опасность банкротства застройщиков, по факту не все из них смогут вступить в эту процедуру до октября: правительство на полгода ввело мораторий на возбуждение дел о банкротстве в отношении определенных должников. В частности, не смогут обанкротиться системообразующие компании и компании из наиболее пострадавших от распространения коронавируса отраслей. Сейчас обсуждается, признать ли строительную отрасль также наиболее пострадавшей.Кроме того, до 1 января 2021 года решено не включать в реестр проблемных новые объекты, даже если застройщики задержат сроки их строительства. Ниденс отмечает, что это решение — одна из антикризисных мер правительства, которая будет способствовать тому, чтобы количество обманутых дольщиков не увеличилось.

Если у застройщика возникли проблемы из-за приостановки строительных работ, нарушения логистических цепочек, падения спроса, вносить застройщика в перечень потенциально проблемных было бы неправильно, объясняет Ниденс. По его мнению, включение в реестр может привести к резкому падению спроса на такой объект и усугублению ситуации: «Если кто-то находится на грани, как раз к этим застройщиками и будут применятся в большей степени меры государственной поддержки как на федеральном, так и на региональном уровне».

Если застройщик сорвет сроки строительства более чем на шесть месяцев и не сократит отставание в темпах строительства до конца года, то его объект будет включен в реестр проблемных уже после 1 января 2021 года.

Ниденс не взялся оценить, сколько застройщиков, стройки которых пока не включены в реестр проблемных, могут остановиться из-за пандемии коронавируса. «Даже если это случится и какой-то проект не будет реализован, права этих граждан защищены либо механизмами эскроу-счетов, либо механизмами Фонда защиты прав граждан. Безусловно, граждане будут поддержаны, даже если кто-то из застройщиков не захочет выполнять свои обязательства», — заверил заместитель гендиректора Фонда защиты прав дольщиков.

Автор

Надежда ФедороваПроцесс — Основы банкротства | Суды США

Раздел 8 статьи I Конституции Соединенных Штатов разрешает Конгрессу принимать «единообразные законы о банкротстве». В соответствии с этим предоставлением полномочий Конгресс принял «Кодекс о банкротстве» в 1978 году. Кодекс о банкротстве, который кодифицирован как раздел 11 Кодекса Соединенных Штатов, с момента его вступления в силу несколько раз изменялся. Это единый федеральный закон, регулирующий все дела о банкротстве.

Процедурные аспекты процедуры банкротства регулируются Федеральными правилами процедуры банкротства (часто называемыми «Правилами банкротства») и местными правилами каждого суда по делам о банкротстве.Правила банкротства содержат набор официальных бланков для использования в делах о банкротстве. Кодекс о банкротстве и Правила банкротства (и местные правила) устанавливают официальные юридические процедуры для решения долговых проблем физических и юридических лиц.

В каждом судебном округе страны есть суд по делам о банкротстве. В каждом штате есть один или несколько округов. По стране 90 участков банкротства. Суды по делам о банкротстве обычно имеют свои собственные секретариаты.

Судебным должностным лицом, уполномоченным принимать решения по федеральным делам о банкротстве, является судья США по делам о банкротстве, судебный исполнитель окружного суда Соединенных Штатов.Судья по делам о банкротстве может принять решение по любому вопросу, связанному с делом о банкротстве, например о праве на подачу иска или о том, должен ли должник получить выплату по долгам. Однако большая часть процесса банкротства носит административный характер и проводится вне здания суда. В делах, указанных в главах 7, 12 или 13, а иногда и в делах главы 11, этот административный процесс выполняется попечителем, который назначается для наблюдения за делом.

Участие должника в суде по делам о банкротстве обычно очень ограничено.Типичный должник по главе 7 не появится в суде и не увидит судью по делам о банкротстве, если по делу не будет высказано возражение. Должник по главе 13 может предстать перед судьей по банкротству только на слушании по утверждению плана. Обычно единственное формальное разбирательство, на котором должен присутствовать должник, — это собрание кредиторов, которое обычно проводится в офисах доверительного управляющего США. Это собрание неофициально называется «341 собрание», потому что раздел 341 Кодекса о банкротстве требует, чтобы должник присутствовал на этом собрании, чтобы кредиторы могли расспросить должника о долгах и имуществе.

Фундаментальная цель федеральных законов о банкротстве, принятых Конгрессом, — дать должникам «новый старт» в финансовом отношении от обременительных долгов. Верховный суд указал на цель закона о банкротстве в решении 1934 года:

[Это] дает честному, но неудачливому должнику… новую возможность в жизни и чистое поле для будущих усилий, которым не мешает давление и обескураженность уже существующего долга.

Local Loan Co. против Ханта , 292 U.С. 234, 244 (1934). Эта цель достигается путем отмены банкротства, которая освобождает должников от личной ответственности по конкретным долгам и запрещает кредиторам когда-либо предпринимать какие-либо действия против должника для взыскания этих долгов. Эта публикация описывает прекращение банкротства в формате вопросов и ответов, обсуждая сроки прекращения, объем освобождения (какие долги погашаются, а какие не погашаются), возражения против прекращения и аннулирование разряда.Он также описывает, что может сделать должник, если кредитор попытается взыскать погашенную задолженность после завершения дела о банкротстве.

Кодексом о банкротстве предусмотрено шесть основных видов дел о банкротстве, каждый из которых рассматривается в данной публикации. Дела традиционно получают названия глав, в которых они описаны.

Глава 7, озаглавленная «Ликвидация», рассматривает упорядоченную процедуру под надзором суда, с помощью которой доверительный управляющий принимает активы имущественной массы должника, переводит их в денежные средства и осуществляет выплаты кредиторам при условии соблюдения права должника удерживать определенное имущество, освобожденное от налога, и права обеспеченных кредиторов.Поскольку в большинстве случаев по главе 7 необлагаемое имущество обычно мало или отсутствует, фактической ликвидации активов должника может не быть. Эти дела называются «делами без активов». Кредитор, владеющий необеспеченным требованием, получит распределение из конкурсной массы только в том случае, если дело касается актива и кредитор подает доказательство иска в суд по делам о банкротстве. В большинстве случаев по главе 7, если должником является физическое лицо, он или она получает освобождение от личной ответственности по определенным погашаемым долгам.Должник обычно получает освобождение от ответственности всего через несколько месяцев после подачи ходатайства. Поправки к Кодексу о банкротстве, принятые в Законе о предотвращении злоупотреблений в банкротстве и защите потребителей 2005 года, требуют применения «проверки нуждаемости», чтобы определить, имеют ли индивидуальные потребительские должники право на возмещение ущерба в соответствии с главой 7. Если доход такого должника превышает определенный порогов, должник может не иметь права на освобождение от ответственности по главе 7.

Глава 9, озаглавленная «Регулирование долга муниципалитета», по существу предусматривает реорганизацию, во многом аналогичную реорганизации согласно главе 11.Только «муниципалитет» может подавать в соответствии с главой 9, которая включает города и поселки, а также деревни, округа, налоговые округа, муниципальные коммунальные предприятия и школьные округа.

Глава 11, озаглавленная «Реорганизация», обычно используется коммерческими предприятиями, которые желают продолжать вести бизнес и одновременно возмещать убытки кредиторам посредством одобренного судом плана реорганизации. Должник согласно главе 11 обычно имеет исключительное право подать план реорганизации в течение первых 120 дней после подачи иска и должен предоставить кредиторам заявление о раскрытии информации, содержащее информацию, позволяющую кредиторам оценить план.В конечном итоге суд утверждает (утверждает) или не утверждает план реорганизации. Согласно утвержденному плану, должник может уменьшить свои долги, погасив часть своих обязательств и выполнив другие. Должник также может расторгнуть обременительные договоры и договоры аренды, вернуть активы и масштабировать свои операции, чтобы вернуться к прибыльности. Согласно главе 11 должник обычно проходит период консолидации и выходит с уменьшенной долговой нагрузкой и реорганизованным бизнесом.

Глава 12, озаглавленная «Корректировка долгов семейного фермера или рыбака с регулярным годовым доходом», предусматривает облегчение долгового бремени семейным фермерам и рыбакам с постоянным доходом.Процесс, описанный в главе 12, очень похож на процесс, описанный в главе 13, согласно которому должник предлагает план погашения долгов в течение определенного периода времени — не более трех лет, если суд не одобрит более длительный период, не превышающий пяти лет. В каждом деле по главе 12 также есть попечитель, обязанности которого очень похожи на обязанности попечителя по главе 13. Выплата доверительным управляющим платежей кредиторам в соответствии с утвержденным планом в соответствии с главой 12 аналогична процедуре в соответствии с главой 13. Глава 12 позволяет семейному фермеру или рыбаку продолжать вести бизнес, пока план выполняется.

Глава 13, озаглавленная «Корректировка долгов лица с регулярным доходом», предназначена для индивидуального должника, имеющего постоянный источник дохода. Глава 13 часто предпочтительнее главы 7, потому что она позволяет должнику сохранить ценный актив, например, дом, и потому, что она позволяет должнику предлагать «план» погашения долгов кредиторам в течение определенного периода времени — обычно от трех до пяти лет. Глава 13 также используется дебиторами-потребителями, которые не подпадают под действие главы 7 в соответствии с проверкой нуждаемости.На слушании по подтверждению суд либо утверждает, либо отклоняет план погашения должника, в зависимости от того, соответствует ли он требованиям Кодекса о банкротстве для подтверждения. Глава 13 сильно отличается от главы 7, поскольку должник по главе 13 обычно остается во владении имуществом и производит платежи кредиторам через доверительного управляющего на основе ожидаемого дохода должника в течение срока действия плана. В отличие от главы 7, должник не получает немедленного погашения долгов.Должник должен завершить платежи, требуемые по плану, до получения платежа. Должник защищен от судебных исков, судебных преследований и других действий кредиторов, пока действует план. Освобождение от ответственности также несколько шире (т. Е. Устраняется больше долгов) по главе 13, чем по главе 7.

Цель главы 15, озаглавленной «Дополнительные и другие трансграничные дела», — обеспечить эффективный механизм рассмотрения дел о трансграничной несостоятельности.В этой публикации обсуждается применимость главы 15, когда должник или его собственность подчиняются законам США и одной или нескольких зарубежных стран.

В дополнение к основным типам дел о банкротстве, Основы банкротства предоставляют обзор Закона о гражданской помощи военнослужащим, который, среди прочего, обеспечивает защиту военнослужащих от вступления в силу решений по умолчанию и дает суду возможность оставаться производство по делу в отношении военных должников.

Эта публикация также содержит описание процедур ликвидации в соответствии с Законом о защите инвесторов в ценные бумаги («SIPA»). Хотя Кодекс о банкротстве предусматривает процедуру ликвидации биржевого маклера, гораздо более вероятно, что обанкротившаяся брокерская фирма окажется вовлеченной в процедуру SIPA. Цель SIPA — вернуть инвесторам ценные бумаги и денежные средства, оставшиеся у неудавшихся брокеров. С момента своего создания Конгрессом в 1970 году Корпорация по защите инвесторов в ценные бумаги защищает инвесторов, которые размещают акции и облигации в брокерских фирмах, обеспечивая защиту собственности каждого клиента, до 500 000 долларов на каждого клиента.

Процесс банкротства сложен и основан на юридических концепциях, таких как «автоматическое приостановление», «выплата», «освобождение» и «допущение». Таким образом, последняя глава данной публикации представляет собой глоссарий терминологии банкротства, в котором объясняется, простыми словами, большинство юридических концепций, которые применяются в делах, поданных в соответствии с Кодексом о банкротстве.

Разъяснения по каждому типу банкротства

В двух словахБанкротство помогло миллионам американцев облегчить свое долговое бремя и начать все сначала.Существуют разные типы банкротств, поэтому важно знать различия и сходства.

Банкротство — правовой инструмент списания долгов. Законы США о банкротстве предлагают различные виды банкротства в зависимости от типа заявителя. Наиболее частое различие здесь — люди против бизнеса или личное против корпоративного банкротства.

Каждый вид банкротства назван в честь главы Кодекса о банкротстве. Кодекс США о банкротстве — это федеральный закон, регулирующий дела о банкротстве.Поскольку он федеральный, он действует во всех Соединенных Штатах, а суд по делам о банкротстве является федеральным судом.

Основы банкротства: что такое личное банкротство?

Личное банкротство — это дело о банкротстве, поданное физическим лицом или супружеской парой. Если супружеская пара объявляет о банкротстве вместе, это называется совместной заявкой о банкротстве. Но нет ничего, что говорило бы о том, что вы должны подавать документы супругу. Иногда имеет смысл не делать этого.

Глава 7 и Глава 13 являются наиболее распространенными типами личного банкротства.Несмотря на то, что банкротство может оставаться в вашем кредитном отчете до 10 лет, многие заявители видят заметное увеличение своего кредитного рейтинга в течение 2 лет после подачи иска. Личное банкротство также может быть подано в соответствии с главой 11 Кодекса о банкротстве, но это довольно редко.

В цифрах: банкротства, не связанные с коммерческой деятельностью, зарегистрированные в период с 1 июля 2019 г. по 30 июня 2020 г. задолженность по карте, медицинские счета или даже удержание заработной платы.Чтобы иметь право на участие в главе 7, вы должны доказать суду по делам о банкротстве, что вашего обычного дохода недостаточно для выплаты даже части ваших долгов. Это называется проверкой нуждаемости.

Как работает Глава 7 Банкротство

Глава 7 называется «ликвидационным банкротством», потому что закон о банкротстве требует, чтобы определенная собственность была продана для выплаты вашим необеспеченным кредиторам в обмен на получение нового старта. Продажа (или ликвидация) осуществляется конкурсным управляющим.

Доверительный управляющий может продавать только имущество, не защищенное освобождением от налога (так называемое имущество, не подлежащее освобождению).Если вся ваша собственность подпадает под освобождение, она не может быть продана доверенным лицом. В этом случае ваши кредиторы ничего не получат, а все ваше имущество останется у вас.

В большинстве дел о банкротстве по главе 7 все имущество защищено освобождением от уплаты налогов в соответствии с законодательством штата. Если нет активов, не освобожденных от налога, большинство дел о банкротстве по главе 7 длятся не более 4-6 месяцев. Иск о банкротстве — постановление суда, которое устраняет вашу погашаемую задолженность — обычно предоставляется примерно через 3-4 месяца после даты подачи заявки.Вы можете начать восстанавливать свой кредит, как только это произойдет.

Глава 13 Банкротство

Это второй по распространенности вид банкротства, поданный физическими лицами. В отличие от Главы 7 предприятиям (кроме индивидуальных предпринимателей) не разрешается подавать заявление о банкротстве согласно Главе 13. Это называется реорганизацией, потому что она включает план погашения, в соответствии с которым обычно выплачивается только часть общей суммы долга заявителя. Согласно главе 13, ваш обеспеченный долг и ваш необеспеченный долг (включая личные ссуды) не могут превышать определенную сумму. [1]

Как работает Глава 13 «Банкротство»

Вы составляете бюджет на основе вашего ежемесячного дохода и расходов на проживание и сообщаете суду по делам о банкротстве, сколько вы можете позволить себе платить по своим долгам каждый месяц. Суд и управляющий банкротством рассматривают предложенный вами план погашения. После утверждения судом все, что вам нужно сделать, это платить свой располагаемый доход доверенному лицу и ежегодно отправлять налоговую декларацию. Ваш оставшийся долг (кроме студенческих ссуд) аннулируется после того, как он будет выполнен.

Некоторые люди подают заявление о банкротстве по главе 13, потому что зарабатывают слишком много денег, чтобы иметь право на банкротство по главе 7. Другие предпочитают регистрировать главу 13, потому что это дает им определенные преимущества, которых они не могут получить в главе 7.

Вы можете, например, избежать продажи активов, не освобожденных от налогов, заполнив главу 13. Это также дает вам возможность выплатить определенные необлагаемые долги, такие как просроченные алименты или алименты, и погасить автокредиты с более низкой процентной ставкой. И — вы можете делать все это с помощью разумных ежемесячных платежей, основанных на вашем регулярном доходе.

Глава 11 Банкротство

Несмотря на то, что отдельные лица и супружеские пары могут подать заявление о банкротстве в соответствии с главой 11, это обычно не включается в список вариантов личного банкротства. Один только сбор за подачу заявления в суд составляет более 1700 долларов, а гонорары адвокату по банкротству обычно начинаются где-то от 15000 долларов. Итак, это вариант, но обычно он имеет смысл только в том случае, если вы очень хорошо зарабатываете или владелец бизнеса, который не может подать заявление о банкротстве реорганизации согласно главе 13, потому что у вас слишком большой долг.

Основы банкротства: что такое банкротство бизнеса?

Дела о банкротстве бизнеса относятся к процедурам банкротства бизнеса. Недавние примеры дел о банкротстве бизнеса включают Forever 21, Sears и California Pizza Kitchen. 90% всех банкротств по главе 11, поданных с 1 июля 2019 года по 30 июня 2020 года, были зарегистрированы компаниями. [2]

Банкротство бизнеса: Глава 7 по сравнению с главой 11

Компании могут подать заявление о банкротстве в соответствии с главой 7 или главой 11.Компании, заявившие о банкротстве в соответствии с главой 7, находятся в процессе закрытия. Все бизнес-активы — от недвижимости до личного имущества — продаются, а выплаты необеспеченным кредиторам производятся в порядке очередности. Компании не могут требовать освобождения — все идет.

Процедура банкротства в соответствии с главой 11, с другой стороны, может быть использована для реструктуризации бизнеса и его финансовых обязательств. Защита от банкротства, предоставляемая автоматическим приостановлением, дает бизнесу возможность предложить план выплат.По состоянию на 20 февраля 2020 года малые предприятия могут подавать менее сложную версию главы 11, которая называется подглавой V.

Другие виды банкротства

Кодекс о банкротстве содержит три дополнительных главы о банкротстве: глава 9, глава 12 и глава 15.

Глава 9 Банкротство

Этот тип банкротства позволяет муниципалитетам (включая города, поселки и деревни), округам, налоговым округам, муниципальным коммунальным службам и школьным округам реструктурировать свои финансовые обязательства.Дело о банкротстве, поданное властями города Детройт по главе 9, на сегодняшний день остается крупнейшим муниципальным заявлением о банкротстве из-за долга. В рамках процесса по главе 9 Motor City реструктурировал финансовые обязательства на сумму 18-20 миллиардов долларов. [3] До 2013 года в отчете округа Джефферсон, Алабама, за 2011 год был рекорд с долгом около 4,2 миллиарда долларов. [4]

Подобно плану наемного работника в соответствии с главой 13 или плану реорганизации главы 11, процедура банкротства в соответствии с главой 9 позволяет заявителю предложить план погашения для выполнения своих обязательств.

Поскольку Глава 9 не распространяется на штаты или территории Соединенных Штатов, Конгрессу пришлось принять Закон Пуэрто-Рико о надзоре, управлении и экономической стабильности 2016 года, чтобы предоставить территории США доступ к защите от банкротства. [5]

Глава 12 Банкротство

Банкротство в соответствии с Главой 12 дает семейным фермерам и тем, кто занимается коммерческим рыболовством, возможность реорганизовать свои долги без необходимости проходить дорогостоящий процесс банкротства согласно Главе 11.Она работает аналогично главе 13, но включает специальные положения, касающиеся уникального характера сельского хозяйства и рыболовства. После того, как план погашения согласно Главе 12 будет завершен, податель заявки будет объявлен о банкротстве.

Глава 15 Банкротство

Эта глава о банкротстве вступает в игру, когда физическое лицо (или предприятие) подает дело о банкротстве в соответствии с законами о банкротстве другой страны, но имеет активы или обязательства в Соединенных Штатах. Его цель — предоставить эффективный способ рассмотрения дел, связанных с трансграничными проблемами, и обеспечить сотрудничество между иностранным государством и США.С. Суды о банкротстве.

Подведем итоги …

Типы банкротства, содержащиеся в Кодексе США о банкротстве, предусматривают различные виды судебной защиты для разных типов заявителей. Ваше финансовое положение обычно определяет, какая глава банкротства лучше всего соответствует вашим целям.

Если вы пытаетесь остановить повторное вступление во владение из-за временной потери дохода, вам может подойти глава 13 о банкротстве. Если проблема не в оплате автомобиля, но вы имеете дело с удержанием заработной платы со счетов за медицинские услуги или кредитных карт, глава 7 может быть лучшим путем для начала.

В любом случае помните, что банкротство — это подстраховка, и — хотя это может и не казаться так — нет ничего постыдного в использовании законов Соединенных Штатов о банкротстве для того, чтобы начать все сначала. Вот для чего они нужны.

Источники:

- Судебная конференция США. (2020, февраль). Пересмотр определенных сумм в долларах в Кодексе о банкротстве, предусмотренный разделом 104 (а) Кодекса. Федеральный регистр, 84 FR 3488. Получено 10 августа 2020 г. с https: // www.Federalregister.gov/d/2019-01903

- Суды США. (2020, июль). Заявления о банкротстве за 2019-2020 годы. Количество заявлений о банкротстве упало на 11,8% за год, закончившийся 30 июня 2020 г. Получено 11 августа 2020 г. с https://www.uscourts.gov/news/2020/07/29/bankruptcy-filings-fall-118-percent- год-окончание-30 июня

- Моника Дэйви и Мэри Уильямс Уолш. (2013, июль). Миллиарды долга, Детройт становится неплатежеспособным. Нью-Йорк Таймс. Получено 2 сентября 2020 г. с https: //www.nytimes.com / 2013/07/19 / us / detroit-files-for-bankruptcy.html

- Википедия. (нет данных). Округ Джефферсон, Алабама. Получено 2 сентября 2020 г. с сайта https://en.wikipedia.org/wiki/Jefferson_County,_Alabama

- United States Congress. (нет данных). Закон Пуэрто-Рико о надзоре, управлении и экономической стабильности (2016 г.). PROMESA; H.R. 5278, S. 2328. Получено 2 сентября 2020 г. с https://fas.org/sgp/crs/row/R44532.pdf

Автор:

Узнайте, как подать заявление о банкротстве

- 17 августа 2019

- Автор: Greenpath Financial Wellness

Итак, вы решили подать заявление о банкротстве.Что теперь?

Принятие решения о банкротстве — большой шаг. Есть так много того, что нужно учитывать — оценить все ваши возможности, понять, что банкротство сделает для вас (и чего не сделает), и подготовиться к последствиям подачи заявления о банкротстве. Если вы уже решили пойти по пути банкротства, вам может быть интересно, как работает банкротство и какие шаги вам нужно предпринять.

Шаг 1. Найдите хорошего адвоката

Во-первых, важно, чтобы вы нашли адвоката, имеющего опыт работы с законодательством о банкротстве.Есть несколько способов найти хорошего юриста по банкротству. Иногда друг или член семьи может порекомендовать адвоката по банкротству. Некоторые люди оплачивают услуги юриста своей работой. В вашей государственной коллегии адвокатов должны быть справочники с информацией об адвокатах по делам о банкротстве. Существуют также онлайн-справочники, такие как Национальная ассоциация адвокатов по делам о банкротстве потребителей и Американский совет по сертификации. Если стоимость адвоката (часто от 1250 до 3500 долларов) кажется вам пугающей, имейте в виду, что некоторые адвокаты работают на общественных началах (за небольшую плату или бесплатно).Самый дешевый адвокат может быть не лучшим вариантом. Убедитесь, что вам комфортно с адвокатом, и спросите, с кем вы будете иметь дело во время вашего дела.

Шаг 2: Проведите консультацию по банкротству

Затем процесс банкротства включает в себя две обязательные консультации по кредитным вопросам, которые необходимо провести в консультационном агентстве, одобренном Министерством юстиции США. Первый раунд предварительной консультации проводится до того, как вы подадите документы о банкротстве в суд.Во время занятия консультант обсудит ваш бюджет и укажет на плюсы и минусы банкротства, а также на типичные альтернативы банкротству. (Второй тип консультирования проводится на шаге 5 ниже.) GreenPath имеет право предоставлять консультации по вопросам банкротства перед подачей заявления. Мы можем объяснить, как работает банкротство.

Шаг 3: Заявление о банкротстве в суд

После консультации вы подаете заявление в суд. На этом этапе банкротство отображается в вашем кредитном отчете, и кредиторы должны прекратить звонить вам или предпринимать попытки взыскать ваш долг.Причина, по которой кредиторам запрещено связываться с вами, заключается в том, что банкротство влечет за собой «автоматическое приостановление», которое останавливает все законные действия в момент подачи заявления о банкротстве.

Шаг 4: ликвидация или возврат

В зависимости от того, подаете ли вы заявление о банкротстве по Главе 7 или Главе 13, следующим шагом может быть ликвидация любых ценных активов в счет погашения ваших кредиторов (Глава 7) или погашение части вашего долга (Глава 13). Если вы подаете Главу 7 и не имеете активов большой стоимости, это называется «Дело об отсутствии активов», и суды не продадут вашу собственность.Имейте в виду, что если у вас есть обеспеченные долги, которые вы хотите оставить, например, дом или машину, вам нужно будет продолжать производить платежи по этим долгам в будущем. Вы должны сообщить своему поверенному о любом обеспеченном имуществе, которое вы хотите сохранить после банкротства.

Сроки банкротства зависят от типа заявленного вами банкротства:

- Первые 15 дней: Вам нужно будет предоставить суду свои документы. Если вы подали главу 13, тогда и создается график погашения.

- В течение 30 дней: Если вы заполнили главу 13, вам нужно будет сделать первый платеж управляющему банкротством. Тем, кто подал заявление о банкротстве в соответствии с главой 7, необходимо будет «подтвердить» долги, которые они хотят оставить, например, автокредит или ипотеку.

- Через 45 дней: Суд проведет собрание кредиторов для дачи показаний под присягой информации, которую вы предоставили суду.

Шаг 5: Пройдите курс обучения должников

Далее следует обязательный курс обучения. Вы должны закончить это образование до того, как ваши долги будут погашены.GreenPath одобрен для предоставления консультаций по вопросам банкротства перед подачей заявления и обучения должников. Версия GreenPath обучения должников может быть завершена на 100 процентов онлайн или путем чтения книги и разговора с консультантом.

Шаг 6: Погашение долга

Наконец, соответствующие долги погашаются. Банкротство стирает ваш долг и снимает с вас обязательство платить кредиторам, включенным в банкротство. Если из-за тяжести вашего долга у вас были бессонные ночи, выплата, скорее всего, принесет вам некоторое облегчение.Однако помните, что разрядка — это не конец вашего пути. Теперь вам нужно начать процесс восстановления вашего кредита.

Восстановление после банкротства

Подача заявления о банкротстве может оставаться в вашем кредитном отчете до 10 лет и понижать ваш кредитный рейтинг. Это может затруднить получение кредита в будущем и привести к менее выгодным процентным ставкам.

По этой причине важно, чтобы вы установили позитивное кредитное поведение, чтобы восстановить свой кредит после банкротства.Это включает в себя своевременные выплаты вашим кредиторам, открытие обеспеченной кредитной карты, которая отчитывается перед кредитными бюро, и поддержание низкого уровня остатков.

Experian, одно из бюро кредитной информации, предлагает полезную информацию о том, как банкротство влияет на ваш кредитный отчет.

Заявление об отказе от ответственности: Эта статья не должна использоваться для юридических консультаций. Поговорите с адвокатом, если у вас есть конкретные вопросы о вашей ситуации.

Jeremy Lark посвящен борьбе с финансовыми раздорами и стрессом посредством финансового благополучия, образования и технологий.Работая старшим менеджером по обслуживанию клиентов, он помог клиентам GreenPath найти инструменты и ресурсы, которые им необходимы, чтобы изменить их жизнь. Джереми проработал в GreenPath 12 лет, и, будучи рожденным и выросшим Юпером, в настоящее время проживает в районе Детройта.

Руководство для начинающих по банкротству бизнеса

| Вид банкротства | Пошлина за подачу заявления | Административный сбор |

| Глава 11 | $ 1,167 | $ 550 |

| Глава 7 | $ 245 | $ 75 |

| Глава 13 | $ 235 | $ 75 |

Кроме того, банкротства, в которых есть попечители, имеют процесс компенсации этим администраторам, позволяющий им брать комиссию или процент от денег, возвращаемых кредиторам.

Виды банкротства отдельных предприятий

Индивидуальные предприниматели

У индивидуального предпринимателя только один собственник. Владение бизнесом считается частью личной ситуации владельца и не может быть отделено от владельца в случае банкротства. Индивидуальные предприниматели обычно заявляют о банкротстве, используя главу 13, если они хотят продолжить бизнес, или главу 7, если они хотят начать все сначала. Индивидуальный предприниматель также может выбрать главу 11, и в этом случае заявление о банкротстве включает в себя как бизнес, так и личные активы владельца бизнеса.

Партнерские отношения

Партнерство, общество с ограниченной ответственностью (LLC) или корпорация могут подать заявление о банкротстве согласно главе 11 или главе 7. В главе 11 активы партнеров могут иногда использоваться для выплат кредиторам, или партнеры могут быть вынуждены подать заявление о защите от банкротства.

Корпорации

Корпорации существуют отдельно от своих владельцев (акционеров). Банкротство согласно главе 11 не подвергает риску личные активы акционеров, но может повлиять на их вложения в акции компании.

Как работают типы банкротства

Глава 11 Реорганизация

Банкротство в соответствии с главой 11 позволяет бизнесу (включая людей, занятых в бизнесе, и частных лиц) продолжать работу, одновременно выплачивая кредиторам.

Чтобы начать процесс, должник подает добровольное заявление в суд по делам о банкротстве, или кредиторы могут подать недобровольное заявление. Затем должник подает финансовые документы и информацию о текущих кредиторах и активах.

Добровольное ходатайство должника по главе 11 обычно включает план реорганизации.В плане должника должны быть перечислены все требования и указано, как каждое требование будет рассматриваться. Например, некоторые заявители могут получить меньше, чем полная сумма их требования. Эти «ослабленные» истцы должны проголосовать за план, и суд проводит слушание, чтобы определить, следует ли подтвердить план.

Вместо назначения доверительного управляющего должник становится «должником во владении», что означает, что должник сохраняет коммерческие активы и контролирует их во время процесса реорганизации согласно Главе 11.

Поскольку должник во владении действует как доверительный управляющий, у него есть другие полномочия и обязанности, в том числе:

- Учет имущества

- Рассмотрение претензий и возражение против них

- Наем адвокатов, бухгалтеров и других специалистов для оказания помощи в процессе

- Подача налоговых деклараций и информационных отчетов (т. Е. Ежемесячных операционных отчетов)

Кредиторы в главе 11 контролируют должника, владеющего имуществом, и участвуют в создании плана реорганизации.

Вы можете подать план продажи активов и ликвидации бизнеса, описанного в главе 11, при более экономически выгодных обстоятельствах, чем ликвидация в соответствии с главой 7.

Глава 11 для малого бизнеса

Закон о реорганизации малого бизнеса от 2019 года ввел специальный процесс, предусмотренный главой 11 для должников, которые квалифицируются как «малые предприятия». Цель этого процесса — найти баланс между главой 7 и главой 11, чтобы позволить должнику сохранять контроль над своими активами при реорганизации.Чтобы пройти квалификацию, бизнес должен пройти два теста:

- Должник должен заниматься коммерческой или деловой деятельностью (не включая недвижимость), имея общую сумму неконтингентных ликвидированных обеспеченных и необеспеченных долгов в размере 2 566 050 долларов или меньше.

- Дело должно быть таким, в котором доверительный управляющий США не назначил комитет кредиторов или комитет не действует.

В дополнение к двум квалификационным требованиям, указанным выше, должник подлежит дополнительному надзору со стороны U.С. попечитель. Должник должен постоянно подавать документы в суд, чтобы показать прибыль, денежные поступления и платежи, а также налоговые платежи и декларации.

Глава 7 Ликвидация

Банкротство главы 7 используется для ликвидации личных или коммерческих активов путем их продажи и использования вырученных средств для выплаты кредиторам. Физические лица и все виды бизнеса могут иметь право подавать документы по главе 7. Как и в главе 11, банкротство начинается с подачи заявления и предоставления финансовой и налоговой информации.

В главе 7 о банкротстве нет плана выплат. Вместо этого доверительный управляющий собирает и продает неиспользованные активы должника (те, которые не освобождены от продажи) и использует их для выплат кредиторам. Должнику может быть разрешено оставить определенные активы, освобожденные от налогообложения.

Когда подается ходатайство о начале процесса банкротства, автоматически прекращается большинство действий по взысканию задолженности, и назначается доверенное лицо. Затем должник должен встретиться с кредиторами, чтобы ответить на вопросы об их финансах и имуществе.Роль доверительного управляющего состоит в том, чтобы приступить к ликвидации активов, не освобожденных от налогов.

Долги в процессе главы 7, которые называются «погашенными» долгами, могут или не могут быть взысканы кредиторами. Погашение долгов доступно только физическим лицам, а не товариществам или корпорациям, что означает полную ликвидацию для последних видов бизнеса.

Глава 13 Планы «наемного работника»

Глава 13 «Банкротство» позволяет лицам, имеющим регулярный доход, составить план погашения всех или части своих долгов.План доступен для физических лиц и индивидуальных предпринимателей, владельцев бизнеса, которые предлагают план погашения для выплаты кредиторам в рассрочку, обычно на срок от трех до пяти лет. Чтобы иметь право на участие, должник должен иметь необеспеченные долги на сумму менее 394 725 долларов и обеспеченные долги на сумму менее 1 184 200 долларов (скорректировано на основе индекса потребительских цен).

После подачи ходатайства доверительный управляющий проводит собрание кредиторов и должника, чтобы решить проблемы и убедиться, что процесс проходит гладко.Кредиторы задают вопросы о финансовых делах должника и плане погашения, и кредиторы также могут явиться в суд для слушания по плану погашения. Когда суд подтверждает план, он воплощается в жизнь.

Глава 13 действует как консолидированный заем, когда должник производит платежи доверительному управляющему, который затем распределяет платежи между кредиторами. Это удерживает должника от прямого контакта с кредиторами.

Как заканчивается процесс банкротства

Банкротство бизнеса может закончиться по-разному, в зависимости от того, как выполняется погашение долгов.Погашение долгов — это термин, который описывает долги, которые больше не взыскиваются кредиторами. Некоторые долги, такие как налоги и студенческие ссуды, не могут быть погашены.

Процесс освобождения от ответственности осуществляется по-разному в зависимости от типа банкротства. Например, в главе 13 выплата происходит, когда план выплат завершен. Между тем, в главе 7 суд обычно дает разрешение на освобождение от ответственности по истечении срока для подачи жалоб кредиторами.

Банкротство является окончательным, когда суд определяет, что имущество банкротства было полностью администрировано, что означает, что все необходимые задачи были выполнены, включая погашение долга.Затем суд освобождает доверительного управляющего от их обязанностей, и окончательное решение заносится в протоколы суда.

Использование поверенного для вашего банкротства

Партнерства, ООО и корпорации должны иметь поверенного для подачи иска о банкротстве в соответствии с Главой 11. Но если вы хотите подать заявление о банкротстве как физическое лицо (процесс, называемый «pro se») без адвоката, вы можете сделать это для Главы 7 и Глава 13. Однако судебная система США настоятельно рекомендует получить квалифицированного адвоката, «потому что банкротство имеет долгосрочные финансовые и юридические последствия.”

Ключевые выводы: быстрое сравнение

| Вид банкротства | Типы бизнеса | Требуется поверенный? | Доверенное лицо? | Продолжить бизнес? |

| Глава 11 | Все | Да, для корпорации, ООО, партнерства | Должник во владении | Есть |

| Глава 11 (Малый бизнес) | Все | Да, для корпорации, ООО, партнерства | Должник во владении | Есть |

| Глава 7 | Все | Да, для корпорации, ООО, партнерства | Доверительный управляющий | Нет; продать активы и закрыть |

| Глава 13 | Физическое лицо, включая самозанятых или владельцев некорпоративного бизнеса | № | Доверительный управляющий | Есть |

Введение в главу 11 «Банкротство»

Предприятия (и некоторые физические лица) иногда считают необходимым реорганизовать свою долговую нагрузку, чтобы стать более жизнеспособным и прибыльным предприятием.В Соединенных Штатах этот процесс реструктуризации регулируется федеральным законом о банкротстве — раздел 11, глава 11. Компании, имеющие право на реорганизацию в соответствии с Главой 11, включают:

- Корпорации: Согласно законодательству США, корпорация существует отдельно от своих владельцев. В результате, за исключением стоимости их инвестиций в акции компании, личные активы владельцев и / или акционеров не подвергаются риску.