Как сделать платежную систему своими руками / Хабр

Привет, Хабр! Мы в RBKmoney новый платежный процессинг написали. С нуля. Ну не мечта ли?

Правда, как всегда, на пути к мечте, большую часть пути пришлось проплыть по рекам с подводными камнями, часть — проехать на собственноручно собранных велосипедах. На этом пути мы получили множество интересных и полезных знаний, которыми хотели бы поделиться с вами.

Мы расскажем, как написали весь процессинг RBKmoney Payments, так мы его назвали. Как делали его устойчивым к нагрузкам и сбоям оборудования, как придумали возможность его практически линейного горизонтального масштабирования.

И, под конец, как мы со всем этим взлетели, не забыв о комфорте тех, кто находится внутри — наша платежная система создавалась с мыслью о том, чтобы быть интересной в первую очередь для разработчиков, тех, кто ее создает.

Этим постом мы открываем цикл статей, в которых будем делиться как конкретными техническими вещами, подходами и реализациями, так и опытом разработки больших распределенных систем в принципе. Первая статья — обзорная, в ней мы обозначим вехи, которые будем раскрывать подробно, а иногда — очень подробно.

Первая статья — обзорная, в ней мы обозначим вехи, которые будем раскрывать подробно, а иногда — очень подробно.

Disclaimer

Со дня последней публикации в нашем блоге прошло ни много ни мало 5 лет. За это время наша команда разработки заметно обновилась, у руля компании теперь новые люди.

Когда создаешь платежную систему, нужно учесть кучу самых разных вещей и разработать множество решений. От процессинга, способного обработать тысячи одновременных параллельных запросов на списание денег, до удобных и понятных для людей интерфейсов. Банально, если не учитывать мелкие нюансы.

Суровая реальность такова, что за платежным процессингом находятся платежные организации, вовсе не с распростертыми объятиями принимающие такой трафик, а иногда даже просящие «присылать нам не более 3 запросов в секунду». А на интерфейсы смотрят люди, которые, может быть, впервые в интернете решились что-то оплатить. И любой косяк UX, непонятность и задержка — это повод запаниковать.

Корзина, в которую можно положить покупки даже во время торнадо

Наш подход в создании платежного процессинга заключается в том, чтобы предоставить возможность всегда запустить платеж. Без разницы, что творится у нас внутри — сгорел сервер, админ запутался в сетях, отключили электричество в здании/районе/городе, у нас дизель хм… потеряли. Неважно. Сервис все равно позволит запустить платеж.

Без разницы, что творится у нас внутри — сгорел сервер, админ запутался в сетях, отключили электричество в здании/районе/городе, у нас дизель хм… потеряли. Неважно. Сервис все равно позволит запустить платеж.

Подход звучит знакомо, не так ли?

Да, мы вдохновлялись концепцией, описанной в Amazon Dynamo Paper. Парни из Амазона тоже строили все так, что пользователь должен иметь возможность положить книжку в корзину, какая бы жуть ни творилась по ту сторону его монитора.

Конечно, мы не нарушаем законы физики и не придумали как опровергнуть CAP-теорему. Не факт, что платеж тут же и проведется — ведь могут быть неполадки и на стороне банков, но запрос сервис создаст, и пользователь увидит, что все сработало. Да и нам до идеала еще десяток листингов беклога с техническим долгом, чего греха таить, можем и 504 ответить изредка.

Заглянем в бункер, раз торнадо за окном

Нужно было сделать наш платежный шлюз доступным всегда. Возросла ли пиковая нагрузка, что-то упало или ушло на обслуживание в ДЦ — конечный пользователь не должен этого замечать вообще.

Это решили минимизацией мест, где хранится состояние системы — очевидно, что stateless-приложения легко масштабировать до горизонта.

Сами приложения у нас крутятся в Docker-контейнерах, логи из которых мы надежно сливаем в центральное Elasticsearch-хранилище; друг друга они находят через Service Discovery, а данные передают по IPv6 внутри Макросервиса.

Все собранные и работающие совместно микросервисы вместе с сопутствующими службами являются Макросервисом, который предоставляет вам в итоге платежный шлюз, каким вы его видите снаружи в виде нашего публичного API.

За порядком приглядывает SaltStack, в котором описано все состояние Макросервиса.

Мы еще вернемся с подробным описанием всего этого хозяйства.

С приложениями легче.

А вот если хранить где-то состояние, то обязательно в такой базе, в которой минимальна цена выхода из строя части нод. Еще чтобы в ней не было мастер-нод с данными. Чтобы могла с предсказуемым временем ожидания на запросы отвечать. Это тут мечтают? Тогда еще чтобы ее обслуживать особо не надо было, и чтобы разработчикам-эрлангистам нравилась.

Это тут мечтают? Тогда еще чтобы ее обслуживать особо не надо было, и чтобы разработчикам-эрлангистам нравилась.

Да, разве мы еще не сказали, что вся онлайн-часть нашего процессинга на Эрланге написана?

Как многие уже, наверное, догадались выбора у нас как такового и не было.

Все состояние онлайн-части нашей системы хранится в Basho Riak. О том, как готовить Riak и не сломать себе пальцы (потому что мозг вы сломаете обязательно), мы еще расскажем, а пока продолжим дальше.

Где деньги, Лебовски?

Если взять бесконечное количество денег, возможно, удастся построить бесконечно надежный процессинг. Но это не точно. Да и денег нам особо не выделили. В аккурат на сервера уровня «качественный, но Китай».

К счастью, это привело к положительным эффектам. Когда понимаешь, что тебе как разработчику, будет несколько затруднительно получить 40 физических ядер, адресующих 512GB оперативки, приходится выкручиваться и писать маленькие приложения. Зато их можно развернуть сколько угодно много — сервера все-таки недорогие.

Еще в нашем мире любые сервера имеют тенденцию не возвращаться после перезагрузки к жизни, или даже ловить отказ блоков питания в самый неподходящий момент.

С оглядкой на все эти ужасы, мы научились строить систему с расчетом на то, что любая ее часть обязательно внезапно сломается. Сложно припомнить, вызвал ли этот подход какие-либо неудобства для разработки онлайн-части процессинга. Возможно, это как-то связано с философией эрлангистов и их знаменитой концепцией LetItCrash?

Но с серверами легче.

Мы разобрались, где размещать приложения, их много, они масштабируются. База тоже распределенная, мастера нет, сгоревшие ноды не жалко, можем быстро нагрузить телегу серверами, приехать в ДЦ и покидать их вилами в стойки.

Но с дисковыми массивами так не поступить! Выход из строя даже небольшого дискового хранилища — это отказ части платежного сервиса, чего мы себе позволить не можем. Дублировать СХД? Слишком нецелесообразно.

А дорогие брендовые дисковые массивы мы себе позволить не хотим. Даже из простого чувства прекрасного — они не будут смотреться рядом со стойками, где ровными рядами набиты ноунеймы. Да и неоправданно дорого это все стоит.

Даже из простого чувства прекрасного — они не будут смотреться рядом со стойками, где ровными рядами набиты ноунеймы. Да и неоправданно дорого это все стоит.

В итоге мы решили не использовать дисковых массивов вообще. Все блочные устройства у нас крутятся под CEPH на одинаковых недорогих серверах — мы можем ставить их в стойки в больших, нужных нам количествах.

С сетевым железом подход не сильно отличается. Берем середнячков, получаем хорошее, подходящее под задачи оборудование совсем недорого. На случай выхода из строя свитча — параллельно работает второй, а на серверах настроен OSPF, сходимость обеспечена.

Таким образом у нас получилась удобная, отказоустойчивая и универсальная система — стойка, набитая простыми дешевыми серверами, несколько свитчей. Следующая стойка. И так далее.

Просто, удобно и в целом — очень надежно.

Прослушайте правила поведения на борту

Нам никогда не хотелось приходить в офис, делать работу и получать оплату деньгами. Финансовая составляющая очень важна, но она не заменит удовольствия от хорошо сделанной работы. Мы уже писали платежные системы, в том числе и на предыдущих местах работы. И примерно представляли, чем мы не хотим заниматься. А не хотелось стандартных, но проверенных решений, не хотелось скучного энтерпрайза.

Финансовая составляющая очень важна, но она не заменит удовольствия от хорошо сделанной работы. Мы уже писали платежные системы, в том числе и на предыдущих местах работы. И примерно представляли, чем мы не хотим заниматься. А не хотелось стандартных, но проверенных решений, не хотелось скучного энтерпрайза.

И мы решили подтянуть в работу максимальный свежак. В разработке платежных систем часто ограничивают новые решения, мол, зачем вам докер вообще, давайте-ка без него. И вообще. Несекьюрно. Запретить.

Мы решили ничего не запрещать, а наоборот, поощрять все новое. Так у нас в продакшене построился Макросервис из огромной кучи приложений в докер-контейнерах, управляемый через SaltStack, кластеры Riak’а, Consul в качестве Service Discovery, оригинальная реализация трассировки запросов в распределенной системе и множество других замечательных технологий.

И все это безопасно настолько, что можно без стыда публиковать программу Bugbounty на hackerone.com.

Разумеется, первые же шаги по этой дороге оказались усеяны каким-то уж совсем неприличным количеством граблей. Как мы по ним пробежались, мы обязательно расскажем, также расскажем, например, почему у нас нет тестовой среды, а весь процессинг можно развернуть на ноутбуке разработчика простым

Как мы по ним пробежались, мы обязательно расскажем, также расскажем, например, почему у нас нет тестовой среды, а весь процессинг можно развернуть на ноутбуке разработчика простым make up.

Как и еще кучу интересных вещей.

Спасибо, что выбрали нашу авиакомпанию!

P.S.: Original content! Все фотографии в посте — сцены из жизни нашего офиса.

Создание собственной платежной системы в России

%PDF-1.4 % 1 0 obj > /Pages 2 0 R /Type /Catalog /Metadata 3 0 R >> endobj 4 0 obj /Title >> endobj 2 0 obj > endobj 3 0 obj > stream

Перевоплощение проекта BRICS Pay в 2020 году » Журнал ПЛАС №6

В 2020 году Россия председательствует в БРИКС. Нашей стране достался очень сложный год для обеспечения результативности сотрудничества и построения фундамента для дальнейшего развития. Среди приоритетов председательства Российской Федерации в БРИКС в области финансов необходимо отметить содействие наращиванию потенциала Нового банка развития, а также развитие и интеграцию платежных систем стран БРИКС, считает Алексей Маслов, председатель группы пользователей SWIFT в России и сопредседатель комитета по платежным системам Ассоциации банков России.

Время от времени появляются сообщения о том, что в рамках БРИКС будет создана единая платежная система с рабочим названием BRICS Pay. Разговоры об этом идут уже некоторое время. Сначала речь шла о возможной интеграции существующих в странах БРИКС карточных (розничных) локальных (национальных) платежных систем.

В 2019 году стало очевидным, что такой проект маловероятен. В России, Китае, Индии и Бразилии существующие системы хорошо развиты, и этот проект не вписывается в их стратегии.

Лет 15–20 назад ситуация с платежными системами в мире казалась простой и предсказуемой. Ведущие международные розничные платежные системы (карточные системы и системы денежных переводов без открытия счета) продолжали быстрое развитие, и становилось очевидным, что они выигрывают конкуренцию у локальных и региональных систем. Причины для этого заключались в том опыте, который уже накопили эти платежные системы, и возможности использовать этот опыт в развивающихся странах.

Необходимо отметить, что современные ведущие международные платежные системы (всего 7 систем – 5 из США (Visa, Mastercard, Diners Club, Discover, American Express), одна из Японии (JCB) и одна из Китая (UnionPay) – также начинали свой бизнес на рынке только одной страны.

В 2002 году была создана национальная платежная система Китая China UnionPay. Инициаторами создания выступили Госсовет КНР и Народный банк Китая. Ее акционерами являются более 200 финансовых институтов, крупнейшему акционеру принадлежит не более 6% акций. Используя мощнейшие экономический и демографический потенциалы, а также покупательную активность населения и сложившиеся на тот момент условия в КНР, система очень быстро развивалась, и уже к 2010 году, по данным исследовательской компании Retail Banking Research, China UnionPay обогнала Visa и стала крупнейшей в мире карточной платежной системой по количеству эмитированных карт. Такое стремительное развитие, несомненно, оказало влияние на планы многих регуляторов и ведущих финансовых институтов.

Инициаторами создания выступили Госсовет КНР и Народный банк Китая. Ее акционерами являются более 200 финансовых институтов, крупнейшему акционеру принадлежит не более 6% акций. Используя мощнейшие экономический и демографический потенциалы, а также покупательную активность населения и сложившиеся на тот момент условия в КНР, система очень быстро развивалась, и уже к 2010 году, по данным исследовательской компании Retail Banking Research, China UnionPay обогнала Visa и стала крупнейшей в мире карточной платежной системой по количеству эмитированных карт. Такое стремительное развитие, несомненно, оказало влияние на планы многих регуляторов и ведущих финансовых институтов.

В 2011 году в Бразилии возникла ассоциация Elo, фактически принадлежащая трем банкам (Banco do Brasil, Bradesco, Caixa). В 2012-м была создана система RuPay в Индии. В 2014 году в России была создана Национальная система платежных карт (НСПК), а первые карты «Мир» были эмитированы в декабре 2015 года. Уже сейчас карты «Мир» принимаются в Республике Армения, Южной Осетии, Беларуси, Кыргызстане, Казахстане и Турции.

На этом фоне платежную систему «Мир» корректнее называть региональной и имеющей реальные перспективы стать международной ПС по примеру UnionPay, а вовсе не локальной.

В создании локальных платежных систем страны БРИКС добились заметных успехов, что стало шагом на пути к цифровизации платежей

Таким образом, с 2002 по 2016 год было создано несколько национальных платежных систем в крупнейших странах мира. У каждой страны были на это свои причины. Но основная из них кроется в элементарном стремлении создать экономически обоснованную модель платежной системы страны.

Например, в Индии, где подавляющее большинство транзакций осуществляется внутри страны, создана собственная независимая карточная платежная система RuPay. Если платежи проходят через международные платежные системы, то за эти платежи необходимо платить по тарифам, устанавливаемым МПС. Если же они обрабатываются внутри страны, то тарифы могут регулироваться локально.

Возвращаясь к БРИКС, можно с уверенностью сказать, что в создании локальных платежных систем страны БРИКС добились заметных успехов, и это стало очередным шагом на пути к цифровизации платежей. Поначалу локальные платежные системы в ряде стран показывали весьма скромные результаты, и вряд ли можно было говорить о какой-либо серьезной конкуренции с их стороны с международными платежными системами. Но у локальных и у региональных платежных систем в последние годы появилась определенная гибкость и возможность лучше адаптироваться к местным условиям. В конечном счете им удается эффективно конкурировать за счет более гибких тарифов.

Поначалу локальные платежные системы в ряде стран показывали весьма скромные результаты, и вряд ли можно было говорить о какой-либо серьезной конкуренции с их стороны с международными платежными системами. Но у локальных и у региональных платежных систем в последние годы появилась определенная гибкость и возможность лучше адаптироваться к местным условиям. В конечном счете им удается эффективно конкурировать за счет более гибких тарифов.

Рассмотрим как пример Индию. Решительные шаги по реформированию финансовой системы в этой стране были сделаны еще в конце XX века. На это время пришелся рост работающих в стране иностранных банков, появление кредитных карт, банкоматов и возможности обслуживания по телефону. Последний момент очень важен, так как проникновением интернета могли похвастаться далеко не все регионы страны, особенно отдаленные. Индия вошла в первую тройку стран мира по частоте использования телефонного и интернет-банкинга. Рекордный спрос на цифровые платежи был зафиксирован после проведения в стране демонетизации, когда из обращения было принудительно изъято более 80% наличных денег. Платежный рынок Индии в последние годы отличает появление новых форм дистанционного обслуживания через национальную инфраструктуру идентификации Aadhaar. А возможность платить со счетов через мобильные интерфейсы всерьез расширила потенциал населения с точки зрения использования новой инфраструктуры переводов.

Рекордный спрос на цифровые платежи был зафиксирован после проведения в стране демонетизации, когда из обращения было принудительно изъято более 80% наличных денег. Платежный рынок Индии в последние годы отличает появление новых форм дистанционного обслуживания через национальную инфраструктуру идентификации Aadhaar. А возможность платить со счетов через мобильные интерфейсы всерьез расширила потенциал населения с точки зрения использования новой инфраструктуры переводов.

России достался очень сложный год для председательства в БРИКС

Национальный резервный банк страны (Reserve Bank of India, RBI) сыграл ключевую роль в содействии развитию электронных платежей, сделав обязательной для банков маршрутизацию транзакций на крупные суммы через валовые расчеты в реальном времени (Real-time gross settlement, RTGS), а также путем учреждения Национальной электронной передачи средств (National Electronic Funds Transfer, NEFT) и Национальной электронной клиринговой службы (National electronic clearing service, NECS), которая стимулирует физлиц и юрлиц к переходу на цифровые расчеты.

Очевидно, что Индия является сегодня одним из самых быстрорастущих рынков безналичных платежей в Азиатско-Тихоокеанском регионе. Финансовым институтам приходится постоянно продвигать электронные платежи, информируя потребителей о различных способах, с помощью которых они могут совершать транзакции: банкоматы, интернет, мобильные телефоны.

Благодаря усилиям Национального резервного банка сегодня более 75% всего объема транзакций в стране осуществляется в электронном формате, включая как валовые, так и розничные платежи. Из этих 98% приходятся на RTGS (крупные платежи), тогда как 2% – на розничные платежи.

Три с половиной года назад Национальной платежной корпорацией Индии был создан платежный интерфейс Unified Payments Interface (UPI), работающий в реальном времени. Его появление вызвало взрывной рост количества денежных переводов, в том числе за счет открытых API. Работа интерфейса основана на технологии IMPS (Immediate Payment Service), позволяющей пользователю быстро перевести деньги со своего банковского счета на счет другого пользователя.

Государственному банку Индии (SBI) суждено было стать первым банком в стране, создавшим полностью цифровой банк – SBI Digi Bank, не имеющий физической филиальной сети. Все операции и транзакции в этом банке проводятся в рамках ДБО в онлайн-режиме. Клиентам доступен интернет-банкинг и мобильный банкинг, которые включают в себя полный комплекс банковских услуг, в том числе открытие текущих и сберегательных счетов, страховых продуктов, кредита, паевые инвестиционные фонды и многое другое.

RuPay вполне сможет конкурировать по своим масштабам и по имеющемуся потенциалу с любым международным игроком

Национальная платежная система RuPay была запущена в 2012 году Национальной платежной корпорацией Индии (NPCI), продвигаемой RBI и Индийской ассоциацией банков (IBA). Первоначально работая в качестве НКО, RuPay ориентировалась на потенциальных клиентов из сельских и полугородских районов Индии. Это значительная часть населения страны. В перспективе система будет иметь гораздо более широкий охват, чем МПС, которые всегда использовались для расчетов по картам.

Учитывая, что Индия занимает второе место в мире после Китая по численности населения (в 2019 году в стране насчитывалось свыше 1,3 млрд жителей), можно ожидать, что со временем на этом рынке будет обращаться сопоставимое количество карт. Какая-то часть из них будет выпущена в рамках кобейджинга с МПС, какая-то – в виде локальных карточных продуктов. Так или иначе, RuPay вполне сможет конкурировать по своим масштабам и по имеющемуся потенциалу с любым международным игроком. В настоящее время МПС, которые становятся все более гибкими и инновационными, могут создавать альянсы и сотрудничать с локальными платежными системами. Например, недавно в Индии началась эмиссия карт «JCB – RuPay» – такие продукты будут популярны у индийцев, выезжающих в другие страны. «RuPay – JCB» работает как карта локальной платежной системы RuPay в банкоматах и POS-терминалах на территории Индии, а за пределами страны – как карта JCB в глобальной эквайринговой сети JCB, которая включает в себя порядка 30 млн ТСП, а также в глобальной сети банкоматов, принимающих карты JCB.

Следует отметить, что аналогично ситуация развивалась и в России, Китае и Бразилии. В России сегодня можно открыть карту Мир – JCB, Мир – Maestro или Мир-UnionPay и путешествовать с ней по всему миру. В Китае можно открыть карту UPI – JCB или UPI – Visa. В Бразилии выпускаются карты Elo – Discover. При этом необходимо отметить, что международные транзакции по таким кобейджинговым картам идут через МПС, но количество таких операций, как правило, составляет менее 1% общего количества платежей по данным карточным продуктам.

На этом фоне можно утверждать, что в интеграции платежных систем сегодня нет никакой необходимости – клиент и так может получить карту для международных операций в рамках того или иного кобейджингового проекта.

Новая концепция BRICS Pay – единый онлайн-кошелек

Однако вернемся к идее карточного проекта BRICS Pay. В 2019 году уже стало понятно, что какого-то единого шлюза или интеграции карточных платежных систем БРИКС создано не будет. И предложения в этой области стали меняться. Алексей Казарцев, участник группы по финансовым услугам делового совета БРИКС, советник Финансово-Бизнес Ассоциации ЕвроАзиатского Сотрудничества, в ходе ПЛАС-Форума СНГ «Финтех без границ. Цифровая Евразия», прошедшего в Минске в ноябре 2019 года, подтвердил в своем выступлении, что задача BRICS Pay – сделать так, чтобы национальные платежные системы стран БРИКС, ШОС и ЕАЭС взаимодействовали, и транзакции шли не через США. Предлагалась идея в рамках новой платежной системы создать электронный кошелек, куда будут загружены приложения Alipay, M-Pesa, RuPay, ArCa, ЭЛКАРТ (национальная платежная система Кыргызской Республики) и UZCARD. С его помощью потребитель может платить одним кошельком в любой стране, чья платежная система в нем представлена.

Алексей Казарцев, участник группы по финансовым услугам делового совета БРИКС, советник Финансово-Бизнес Ассоциации ЕвроАзиатского Сотрудничества, в ходе ПЛАС-Форума СНГ «Финтех без границ. Цифровая Евразия», прошедшего в Минске в ноябре 2019 года, подтвердил в своем выступлении, что задача BRICS Pay – сделать так, чтобы национальные платежные системы стран БРИКС, ШОС и ЕАЭС взаимодействовали, и транзакции шли не через США. Предлагалась идея в рамках новой платежной системы создать электронный кошелек, куда будут загружены приложения Alipay, M-Pesa, RuPay, ArCa, ЭЛКАРТ (национальная платежная система Кыргызской Республики) и UZCARD. С его помощью потребитель может платить одним кошельком в любой стране, чья платежная система в нем представлена.

Единый онлайн-кошелек планировалось запустить в качестве пилотного проекта в Южной Африке. В рамках реализации проекта будет разработано приложение по аналогии с популярными Apple Pay и Samsung Pay. С помощью внутреннего функционала держатели карт смогут осуществлять платежи бесконтактным методом. Оплата покупок в любом уголке государств, входящих в группу, станет возможной при использовании одного лишь смартфона.

Оплата покупок в любом уголке государств, входящих в группу, станет возможной при использовании одного лишь смартфона.

Итак, на повестке дня – разработка онлайн-кошелька BRICS Pay, в котором будет происходить привязка дебетовых или кредитных карт. Проект не подразумевает замену или дублирование национальных платежных систем.

Координатором рабочей группы по финансовым услугам Делового совета БРИКС со стороны России выступает Российский фонд прямых инвестиций (РФПИ). Согласно заявлению, сделанному пресс-службой фонда, «РФПИ совместно с портфельными компаниями принимает активное участие в разработке проекта BRICS Pay. Портфельные компании РФПИ, а также партнеры фонда из Китая и Индии обладают экспертизой и технологиями, необходимыми для реализации проекта».

В свою очередь, Олег Прексин, вице-президент, участник целевой рабочей группы Делового совета БРИКС, заявил, что «первоначально интеграцию платежных систем планируется осуществить в рамках создания общей платформы для розничных платежей и переводов в странах БРИКС». На практике это будет реализовано в виде установленного на смартфон приложения, где можно будет оплатить покупку в любой стране БРИКС вне зависимости от валюты счета покупателя. По его словам, такой пилотный проект стартует в ЮАР уже в этом году.

На практике это будет реализовано в виде установленного на смартфон приложения, где можно будет оплатить покупку в любой стране БРИКС вне зависимости от валюты счета покупателя. По его словам, такой пилотный проект стартует в ЮАР уже в этом году.

Пока по этому проекту больше вопросов, чем ответов. На базе какого юридического лица это может быть реализовано? Очевидно, что у крупнейших игроков, таких как НСПК, нет интереса к участию в данном проекте. Кто будет финансировать разработку проекта по созданию онлайн-кошелька BRICS Pay и дальнейшей интеграции? Какая реальная польза от него самим держателям карт? В области использования платежных карт, существующих электронных кошельков и розничных платежей в наших странах нет серьезных проблем. При этом в области трансграничных расчетов между странами с использованием национальных валют и области расчетов при обмене валют ситуация совсем не такая хорошая. И этими вопросами нужно заниматься в первую очередь.

Создание аналога CLS для БРИКС как один из шагов по расширению сферы конвертируемости рубля и его значимости в международной торговле

В 2020 году нужно сфокусироваться на изучении возможностей для создания международной платежной системы для обеспечения валютных сделок (аналога платежной системы CLS – Continuous Linked Settlement), обслуживающей международные конверсионные валютные операции для БРИКС.

Для расширения расчетов в рублях со стороны нерезидентов требуется стремление совершать торговые и финансовые сделки в рублях и формировать рублевые сбережения, что невозможно без наличия ликвидного рынка рубля как достаточно развитого сегмента мирового валютного рынка, который в настоящее время не сформировался. Валютный рынок имеет большое значение для экономики любой страны, включая Россию. FX является самым глобальным и ликвидным классом активов в мире. Расчетный риск является наиболее высоким риском, с которым сталкивается индустрия, что непосредственно привело к созданию платформы непрерывных взаимосвязанных расчетов CLS в 2002 году.

Схема «платеж против платежа» (PvP) позволяет банкам – членам CLS торговать иностранной валютой, не принимая на себя связанный с этим процессом расчетный риск, в результате чего контрагент может потерпеть неудачу до выполнения своей части сделки.

CLS представляет собой международную систему конверсионных валютных операций. Данная платежная система создана ведущими дилерами валютного рынка (так называемой «Большой двадцаткой» – группой крупнейших коммерческих банков из восьми стран) в 1997 году. В 1999 году CLS Bank получил от американских властей лицензию, которая позволила ему проводить операции на валютном рынке. С ноября 2002 года акционерами CLS Bank стали 67 крупных финансовых институтов из 17 стран мира. Центральные банки многих стран активно поддержали инициативу создания подобного банка для международных расчетов. В поддержку выступили также Европейский центральный банк и Банк международных расчетов.

В 1999 году CLS Bank получил от американских властей лицензию, которая позволила ему проводить операции на валютном рынке. С ноября 2002 года акционерами CLS Bank стали 67 крупных финансовых институтов из 17 стран мира. Центральные банки многих стран активно поддержали инициативу создания подобного банка для международных расчетов. В поддержку выступили также Европейский центральный банк и Банк международных расчетов.

Особенностью расчетов через CLS является то, что в отличие от традиционной схемы межбанковских корреспондентских отношений, в которой контрагенты по сделке переводят друг другу проданные валюты через свои банки-корреспонденты, участники данной платежной системы осуществляют расчеты по своим сделкам через счета специализированного расчетного учреждения по конверсионным операциям – CLS Bank. Действуя по принципу PvP, CLS Bank осуществляет выплату купленной валюты только в случае получения проданной валюты. Данный механизм практически полностью устраняет риск потери основной суммы сделки. Трансграничные платежи, как правило, осуществляются медленнее и дороже, чем внутренние, при этом они более непрозрачны. Существует несколько способов потенциального улучшения трансграничных платежей. Один из них – оптимизация цепочек банков корреспондентов. Другой вариант заключается в замене платежных цепочек или их частей специализированными трансграничными или мультивалютными платежными системами. CLS является примером трансграничной мультивалютной системы. Среди акционеров CLS нет российских банков, и сроки присоединения рубля к системе CLS пока неизвестны. Создание аналога CLS для БРИКС можно осуществить на базе какого-либо существующего института (например, на базе Межгосударственного банка) или создать такую платежную систему с нуля. Пример создания НСПК показывает, что мы способны выстраивать сложнейшие платежные системы в кратчайшие сроки.

Трансграничные платежи, как правило, осуществляются медленнее и дороже, чем внутренние, при этом они более непрозрачны. Существует несколько способов потенциального улучшения трансграничных платежей. Один из них – оптимизация цепочек банков корреспондентов. Другой вариант заключается в замене платежных цепочек или их частей специализированными трансграничными или мультивалютными платежными системами. CLS является примером трансграничной мультивалютной системы. Среди акционеров CLS нет российских банков, и сроки присоединения рубля к системе CLS пока неизвестны. Создание аналога CLS для БРИКС можно осуществить на базе какого-либо существующего института (например, на базе Межгосударственного банка) или создать такую платежную систему с нуля. Пример создания НСПК показывает, что мы способны выстраивать сложнейшие платежные системы в кратчайшие сроки.

Платежная система MasterCard

История создания MasterCard International

— крупнейшая банковская платёжная система,

объединяющая 22000 финансовых учреждений из 210 стран мира. Деятельность компании направлена на обслуживание физических

и юридических лиц, управление программами эмиссии карт,

выпускаемых под брендами MasterCard,

Cirrus, Maestro.

Одним из приоритетных направлений деятельности компании являются

электронные платежи в интернете.

Деятельность компании направлена на обслуживание физических

и юридических лиц, управление программами эмиссии карт,

выпускаемых под брендами MasterCard,

Cirrus, Maestro.

Одним из приоритетных направлений деятельности компании являются

электронные платежи в интернете.

История развития этой мощнейшей платежной системы началась еще в 1966. Именно тогда несколько американских банков подписали соглашение о создании мощной ассоциации Interbank Card Association. Спустя два года компания начала плодотворное сотрудничество с системой Eurocard. Само название MasterCard было утверждено в 1979 году. Спустя год платежная система прочно закрепила одну из лидирующих позиций в мировом масштабе. В конце года количество выпущенных карт достигло отметки в 55 миллионов.

В 2002 году компанию реорганизовали в акционерную, и

на мировом рынке пластиковых карт холдинг MasterCard Incorporated

составил достойную конкуренцию платежной системе

Visa.

А 2006 год ознаменовался проведением IPO на Нью-Йоркской фондовой биржи.

Финансовые показатели компании каждый год улучшаются, показывая стабильный и уверенный рост. По итогам 2011 года чистая выручка увеличилась на 20.2% и достигла отметки в $1.7 миллиардов. За год компания получила чистую прибыль в размере $2.4 миллиарда. Этот показатель значительно превышает аналогичный параметр в 2010 году, который равнялся 1.8 миллиардов долларов. Таких выдающихся результатов MasterCard достигла не только благодаря интенсивному выпуску карт и развитию рынка, но и благодаря внедрению новых технологий.

Прибыль на акции также отличается интенсивным ростом – до 18.7 долларов

за одну ценную бумагу. Общая выручка компании превышает аналогичный

показатель предыдущего года на 21.2%, она достигла отметки в 6.7

миллиардов. Судя по интенсивному возрастанию популярности

платежной системы, все показатели будут стремительно увеличиваться

и в последующие периоды.

В России популяризация MasterCard происходит довольно интенсивно. Руководство компании считает Россию одним из перспективнейших секторов для внедрения платежной системы. За последние годы MasterCard существенно сократила отрыв от лидера в этом секторе – платежной системы Visa. По данным Центрального банка компании принадлежит 38.5% карточного рынка России. Отечественные системы занимают лишь малую долю этого сегмента. Количество выпущенных карточек за последний год возросло практически в полтора раза и достигло отметки в 27 миллионов экземпляров.

Сейчас на долю системы MasterCard

приходится более 25% всех банковских карточек в мире.

В России самыми значимыми банками, сотрудничающими с платежной системой,

являются:

Сбербанк, Промсвязьбанк, Русский Стандарт и БанкМосквы.

Но и другие финансовые учреждения заинтересованы в активном использовании

всех преимуществ

MasterCard.

Все электронные платежные системы расширяют обхват аудитории потенциальных клиентов внедрением новейших технологий. MasterCard не исключение. Надежность и оперативность обработки платежей является приоритетным направлением дяетяльности компании. Исключительная стабильность работы системы многим внушает заслуженное доверие. За 2011 год объем онлайн оплат с помощью банковских карт MasterCard увеличился практически на четверть. Кроме того, существенно возросло количество людей использующих карточки для оплаты в интернете.

Компания одной из первых оценила перспективность развития коммерческого

виртуального сектора. Поэтому наряду с реальными финансовыми

операциями в банкоматах и торговых точках,

оперативно внедряются электронные платежи. Сейчас многие предприятия

имеют сайты, ориентированные исключительно на продажу товаров и услуг

онлайн.

Владельцы таких ресурсов по достоинству оценили удобства приема

карточных платежей на своих сайтах. Безопасность и удобство системы онлайн расчетов стимулируют

увеличение аудитории потенциальных клиентов.

С помощью банковских карт можно совершать покупки в

интернет магазинах любых странах. Сейчас клиентами компании

является более 200

тысяч банков и многочисленные предприятия по всему миру.

Единственным серьезным конкурентом

MasterCard

на этом поприще

до сих пор остается только лишь

Visa.

Безопасность и удобство системы онлайн расчетов стимулируют

увеличение аудитории потенциальных клиентов.

С помощью банковских карт можно совершать покупки в

интернет магазинах любых странах. Сейчас клиентами компании

является более 200

тысяч банков и многочисленные предприятия по всему миру.

Единственным серьезным конкурентом

MasterCard

на этом поприще

до сих пор остается только лишь

Visa.

MasterCard

активно развивает спектр предоставляемых услуг.

Уже в ближайшее время руководство обещает воплотить в жизнь тщательно

разработанный проект PayPass Wallet.

Перспективный сервис

предназначен для использования в качестве электронного кошелька.

На первых порах планируется испробовать эффективность и удобство

функционала этого ресурса только на территории четырех стран – США,

Канады, Австралии и Великобритании. Потом уже электронный кошелек от

MasterCard

станет доступен для жителей других государств.

Не смотря на то, что

PayPass Wallet

еще не функционирует,

многие владельцы интернет ресурсов уже заявили о намерении

подключить оплату на сайт через этот электронный кошелек.

Компания MasterCard внимательно следит за всеми тенденциями на рынке онлайн платежей. Специалисты платежной системы неустанно ищут новые пути расширения деятельности и увеличения обхвата аудитории. Поэтому развитие и рост популярности платежной системы отличаются интенсивностью и масштабностью.

У Азербайджана появится свой аналог Visa и MasterCard

Day.Az представляет интервью АПА с I заместителем председателя правления Центробанка Азербайджана Алимом Гулиевым.

— В последнее время руководством страны дан ряд поручений по развитию безналичных платежей. Как вы оцениваете роль безналичных расчетов и расширение их зоны охвата в развитии страны в целом?

— Национальная платежная система, являющаяся одним из самых важных сегментов современной финансовой инфраструктуры, обеспечивает более быстрые и эффективные расчеты между экономическими субъектами.

Национальная платежная система, действующая безопасно и эффективно, имеет большое значение в обеспечении финансовой стабильности и экономического развития страны. Наличие широкоспекторной и инновационной платежной инфраструктуры, наряду с повышением возможностей доступа к финансовым услугам экономических субъектов, улучшает их потребление. Не случайно, что с учетом социально-экономического значения безналичных расчетов главой государства в данном направлении были даны некоторые указы и распоряжения.

Наличие широкоспекторной и инновационной платежной инфраструктуры, наряду с повышением возможностей доступа к финансовым услугам экономических субъектов, улучшает их потребление. Не случайно, что с учетом социально-экономического значения безналичных расчетов главой государства в данном направлении были даны некоторые указы и распоряжения.

Национальная система платежей играет важную роль в финансовой стабильности страны, эффективном монетарном управлении и глубоком финансировании экономического роста. По подсчетам международного рейтингового агентства Moody's, развитие электронных платежей за последние 5 лет позволило создать в глобальной экономике дополнительное ВВП примерно на 1 трлн. долларов и 2 млн. новых рабочих мест. Развитие электронных платежей повышает ВВП в развитых странах на 0,3% пункта, в развивающихся странах — на 0,8%.

— Вы отметили, что безналичные платежи играют важную роль в социально-экономическом развитии передовых стран мира. Какие работы в данном направлении были осуществлены в нашей стране, и на какой стадии мы по сравнению с передовыми?

— Центральный банк Азербайджанской Республики в рамках полномочий, определенных законом, является госорганом, обеспечивающим создание и деятельность в стране платежных систем, в том числе расчетных и клиринговых систем. В результате целенаправленных реформ, осуществленных Центральным банком в последние годы для создания электронных платежных систем, в стране была создана Национальная платежная система, основывающаяся на самых современных технологиях и программном обеспечении.

В результате целенаправленных реформ, осуществленных Центральным банком в последние годы для создания электронных платежных систем, в стране была создана Национальная платежная система, основывающаяся на самых современных технологиях и программном обеспечении.

С 2001 года успешно используется Межбанковская национальная система расчетов в режиме реального времени (AZIPS) по срочным платежам, а с 2002 года — Расчетно-клиринговая система по мелким платежам (XÖHKS). С вводом в эксплуатацию этих систем была достигнута полная электронизация расчетов между банками. Центральным банком совместно с Министерством связи и высоких технологий Азербайджанской Республики был осуществлен проект «Азерпочт».

В результате в региональных филиалах и отделениях ООО «Азерпочт» была создана инфраструктура, позволяющая предоставлять финансовые услуги, в том числе и по безналичным платежам. В стране на 1 июля 2015 года в 43 банках с 926 филиалами и отделениями и в 1163 филиалах и отделениях ООО «Азерпочт», а также 157 небанковских кредитных организациях организованы основные инфраструктурные элементы Национальной платежной системы.

Количество эмитированных в стране платежных карт на 1 июля 2015 года составляет около 7 млн. В настоящее время в стране процессинговая деятельность осуществляется ООО AzeriCard и MilliKart, действующими на основании лицензии Центрального банка, а также 7 банками. В целом в стране сформирована карточная инфраструктура, которая охватывает 2716 банкоматов и 78391 POS-терминал.

В стране 24 банка предоставляют клиентам услугу интернет-банкинга, а 15 банков — услугу мобильного банкинга. Однако, несмотря на созданные инфраструктурные возможности и на достигнутые услуги в целом, оборот безналичных платежей по сравнению с другими странами значительно ниже (соотношение оборота безналичных платежей к ВВП в Азербайджане в 2,2 раза, в развитых странах — в 70 раз, а в развивающихся странах — в 25 раз). Уровень наличности в стране остается высоким (в Азербайджане — 58%, в развитых странах — 15-20% и в развивающихся странах — 30-35%). 92% сделок с платежными картами служит для обналичивания средств из банкоматов (в Восточной Европе 70%, а в развитых странах — 50%).

— Одним из основных проектов в сфере платежной системы Центрального банка также является создание правительственного платежного портала, обеспечивающего сбор налогов, пошлин и такого рода бюджетных сборов. Что вызвало необходимость создать данный портал и в чем важность его с точки зрения развития электронных платежных услуг?

— Более эффективное использование инфраструктуры созданной в стране Национальной платежной системы является приоритетным направлением в деятельности Центрального банка. Одной из мер в данной сфере является создание Правительственного платежного портала, обеспечивающего сбор налогов, пошлин, арендной платы и других бюджетных выплат, в том числе за коммунальные услуги, услуги связи и др. В созданную инфраструктуру были интегрированы все действующие в госсекторе организации по коммунальным услугам, 12 госорганов, занимающихся сбором бюджетных платежей, а также предоставляющие стационарные и мобильные услуги связи 5 мобильных операторов.

В целом во всех регионах страны (включая Нахчыванскую АР) созданы возможности для принятия в около 1800 пунктах «Азерпочт» и отделениях более 40 банков в наличной и безналичной форме посредством платежных карт через интернет-ресурс портала платежи по более 300 видам услуг организаций, интегрированных в Правительственный платежный портал.

Еще одним из главных преимуществ Правительственного платежного портала является то, что реквизиты по бюджетным и другим выплатам в автоматическом режиме определяются системой и добавляются к данным о платежах.

Данные о каждом платеже, осуществленном посредством Правительственного платежного портала, в режиме реального времени передаются в локальную информационную систему соответствующих госорганов, осуществляющих сбор бюджетных выплат, Госагентство казначейства Минфина или соответствующего предприятия по массовому обслуживанию (организации коммунального обслуживания и связи). За семь месяцев 2015 года в системе были произведены 16,1 млн. транзакций на 793,5 млн. манатов. По сравнению с показателем за соответствующий прошлогодний период объем операций в системе вырос на 26.5% (210 млн. манатов), количество операций — на 6% (0,96 млн. единиц).

транзакций на 793,5 млн. манатов. По сравнению с показателем за соответствующий прошлогодний период объем операций в системе вырос на 26.5% (210 млн. манатов), количество операций — на 6% (0,96 млн. единиц).

В настоящее время ведутся интенсивные работы по принятию посредством Правительственного платежного портала платежей по услугам, предоставляемым госорганами, действующими в созданных при Госагентстве обслуживания граждан и социальным инновациям центрах ASAN xidmət, и по интегрированию в данную инфраструктуру информационного портала «Электронное правительство», созданного Министерством связи и высоких технологий. В то же время с Министерством образования ведутся совместные работы по сбору в централизованном порядке оплаты студентов, получающих платное образование в государственных учебных заведениях, посредством инфраструктуры Правительственного платежного портала.

— Как вы отметили, развитие Национальной платежной системы очень важно с точки зрения финансовой стабильности и безопасности страны. Процессы, происходящие в последнее время в глобальной экономике, в частности в России, сделали неизбежным обеспечение независимости и безопасности платежной системы страны. Какие опережающие меры в данном направлении принял Центральный банк Азербайджана, и какие планы на будущее для борьбы с такими опасностями?

Процессы, происходящие в последнее время в глобальной экономике, в частности в России, сделали неизбежным обеспечение независимости и безопасности платежной системы страны. Какие опережающие меры в данном направлении принял Центральный банк Азербайджана, и какие планы на будущее для борьбы с такими опасностями?

— Предпринимаются опережающие меры для обеспечения автономности и безопасности платежных систем. Одной из главных таких мер является проект «Модернизация национальной платежной системы», реализация которого близится к завершению. В результате принятых в рамках проекта работ система Межбанковских платежей в режиме реального времени, наряду с международной инфраструктурой, начала работать посредством локальной телекоммуникационной сети Минсвязи и высоких технологий. В тоже время для обеспечения информационной безопасности системы также используется услуга «Банковского сертификационного центра» ЦБА.

На очередном этапе проекта будет создана возможность для проведения платежных операций по инструменту дебетовых платежей, широко используемому в международной практике, путем совершенствования функциональных возможностей клиринговой системы расчетов по мелким платежам. Информационная безопасность будет обеспечена с использованием национальных продуктов. Наряду с этим, центральная резервная инфраструктура ЦБА будет усовершенствована на основе соответствующих стандартов для обеспечения стабильной и надежной работы платежных систем.

Информационная безопасность будет обеспечена с использованием национальных продуктов. Наряду с этим, центральная резервная инфраструктура ЦБА будет усовершенствована на основе соответствующих стандартов для обеспечения стабильной и надежной работы платежных систем.

Еще одна мера — проект создания «Национальной системы карточных платежей», реализуемый с целью обеспечения процесса обработки данных по операциям с платежными картами внутри страны. В рамках проекта будет создан интерфейс между инфраструктурой карточных организаций, оказывающих процессинговые услуги. Обработка проводимых внутри страны операций по эмитированным платежным картам будет осуществляться посредством новой инфраструктуры.

— Какая работа проводится в направлении развития платежных услуг и формирования нормативно-правовой базы?

— Для расширения доступа пользователей к платежным услугам, с целью повышения конкурентной среды на рынке и усиления защиты пользователей подготовлен проект закона «О платежных услугах». Этот законопроект, подготовленный на основе анализа международного опыта, устанавливает основы платежных услуг, правовые аспекты, организационные и экономические задачи.

Этот законопроект, подготовленный на основе анализа международного опыта, устанавливает основы платежных услуг, правовые аспекты, организационные и экономические задачи.

При подготовке проекта закона, важного с точки зрения расширения применения инновационных технологий, привлечения операторов мобильной связи к платежным услугам, формирования институциональной базы эмиссии электронных денег, были учтены мнения и предложения соответствующих государственных структур и международных финансовых организаций. В настоящее время собираются окончательные заключения соответствующих государственных органов. В ближайшее время законопроект будет представлен правительству.

— В международной практике осуществляется ряд стимулирующих мер и просветительские инициативы с целью формирования безналичного общества. Центральный банк в последнее время выступал в этой области с соответствующими мероприятиями. Как вы оцениваете итоги этих мероприятий?

— Начиная с 2013 года, на ежегодной основе проводится конкурс между банками на расширение применения электронных банковских услуг, финансовых инноваций, развитие безналичных платежных инструментов. Также организуются семинары для представителей банков, журналистов, студентов с целью информирования общественности о деятельности платежных систем, безналичных расчетах, сформированной в стране инфраструктуре и проводимых в этой сфере реформах.

Также организуются семинары для представителей банков, журналистов, студентов с целью информирования общественности о деятельности платежных систем, безналичных расчетах, сформированной в стране инфраструктуре и проводимых в этой сфере реформах.

В то же время, в сотрудничестве с международными организациями на регулярной основе проводятся семинары и тренинги для представителей банков и центров обслуживания на темы платежных инструментов, инновационных технологий, проведения операций с платежными инструментами, борьбы с фактами мошенничества в электронной оплате и др. В последние годы в рамках проекта «Финансовая грамотность» и при поддержке партнеров проекта проводятся регулярные встречи и семинары с участием людей различных возрастных групп, в частности школьников, студентов, преподавателей средних школ.

В ходе этих мероприятий дается подробная информация о банковских продуктах и услугах, путях их эффективного использования, депозитах, денежных переводах, видах платежных карт. Также на созданном в рамках проекта Портале «Финансовая грамотность» размещена информация о платежных системах, платежных картах и карточной инфраструктуре, а также пояснительные анимации.

Также на созданном в рамках проекта Портале «Финансовая грамотность» размещена информация о платежных системах, платежных картах и карточной инфраструктуре, а также пояснительные анимации.

В целом, проводимые стимулирующие и просветительские мероприятия информируют население о безналичных платежных инструментах, преимуществах электронных платежных услуг, безналичных расчетах, о правилах их безопасного использования, служат более активному использованию безналичных расчетов населением.

— С какими инициативами планирует выступить Центробанк для развития национальной платежной системы?

— С целью развития созданной в стране карточной инфраструктуры и безналичных платежей Центральным банком подготовлен проект «Государственной программы по внедрению современных электронных платежных услуг и расширению безналичных расчетов в Азербайджанской Республике на 2015-2020 годы». В настоящее время проект государственной программы проходит окончательное согласование с соответствующими структурами.

Основной целью государственной программы является обеспечение эффективной и безопасной работы национальной платежной системы, расширение использования электронных платежных услуг экономическими субъектами и населением, развитие электронного банкинга, инновационных платежных инструментов, в том числе использования электронных денег, повышение экономической эффективности и качества банковских услуг.

Дуров нашел партнера для запуска криптовалюты и платежной системы — РБК

Компания TON Labs, которая занимается разработкой блокчейн-платформы для мессенджера Telegram, нашла партнера для запуска финансовых услуг. Им стала немецкая система электронных платежей Wirecard AG

Им стала немецкая система электронных платежей Wirecard AG

Павел Дуров (Фото: Chris Ratcliffe / Bloomberg)

Партнером Павла Дурова и Telegram по запуску блокчейн-платформы TON (Telegram Open Network) станет немецкая система электронных платежных сервисов Wirecard AG. Сообщение об этом размещено на сайте Wirecard AG.

Сообщение об этом размещено на сайте Wirecard AG.

Вместе с компанией TON Labs они будут разрабатывать общую платформу для цифровых платежей и банкинга.

В Wirecard AG рассчитывают на опыт партнеров в создании «масштабируемых децентрализованных решений» и пользовательскую базу мессенджера Telegram.

О «поэтапном выпуске продуктов на рынок», доступности новых услуг и деталях совместных проектов партнеры намерены уведомлять в «установленном порядке», говорится в сообщении.

На основе TON Telegram намерен создать интегрированную в мессенджер Telegram платежную систему и криптовалюту Gram.

SOLAR Payment Hub — Универсальная Система Для Проведения Платежных Операций

SOLAR PAYMENT HUB — КОМПЛЕКСНОЕ ПРОГРАММНОЕ РЕШЕНИЕ, ПРЕДНАЗНАЧЕННОЕ ДЛЯ ВЫПОЛНЕНИЯ МНОГОШАГОВЫХ ПЛАТЕЖНЫХ ОПЕРАЦИЙ. УДОБНАЯ И НАДЕЖНАЯ В ЭКСПЛУАТАЦИИ, СИСТЕМА ЛЕГКА В КОНФИГУРИРОВАНИИ, ИНТЕГРАЦИИ СО СТОРОННИМИ СИСТЕМАМИ, ОБЕСПЕЧИВАЕТ ВЫСОКУЮ СКОРОСТЬ И ОТКАЗОУСТОЙЧИВОСТЬ ПРИ ПРОВЕДЕНИИ ТРАНЗАКЦИЙ.

ИСЧЕРПЫВАЮЩИЕ ФУНКЦИОНАЛЬНЫЕ И ОПЕРАЦИОННЫЕ ВОЗМОЖНОСТИ

- платежи, переводы, покупки:

- обработка запросов на проведение операций, полученных из внешних систем,

- формирование дополнительных данных операций,

- сохранение входящих данных транзакций,

- передача данных операций для их дальнейшей обработки в других системах

- консолидация всех компонентов операции, обрабатываемых с участием различных систем, в одну бизнес-операцию

- возможность отмены операций

- поддержка взаимной аутентификации, протокола 3D-Secure, повышающего уровень безопасности обслуживания карточных транзакций через интернет, аутентификация пользователя посредством электронной подписи, система токенизации, позволяющая обезопасить электронные платежи

- анализ и динамическая тарификация операций при сочетании с решением SOLAR Dynamic Pricing

- отправка уведомлений с использованием SOLAR Notification Module, который формирует нотификации по заданным шаблонам с учетом предоставленных данных

- обеспечение регулярной отчетности, основанной на данных нескольких ваших информационных систем, при комбинации с подсистемой SOLAR Reporting

- возможности онлайн и отсроченной обработки платежа

НЕОГРАНИЧЕННЫЕ ВАРИАНТЫ ИНТЕГРАЦИИ

Запрос на проведение операции может быть отправлен через гибкие стандартные интерфейсы, предназначенные для взаимодействия с приложениями платформы SOLAR и внешними компонентами при помощи поставляемых веб-сервисов или иных протоколов. Типовым является соединение с приложением SOLAR Switch, которое регистрирует, маршрутизирует и конвертирует сообщения. Если у Вас возникнет потребность в доукомплектации SOLAR Payment Hub по мере изменений окружающего мира, наша компания предусмотрела возможность расширения решения новыми коннекторами, являющимися связующими звеньями между SOLAR Payment Hub и различными системами.

Типовым является соединение с приложением SOLAR Switch, которое регистрирует, маршрутизирует и конвертирует сообщения. Если у Вас возникнет потребность в доукомплектации SOLAR Payment Hub по мере изменений окружающего мира, наша компания предусмотрела возможность расширения решения новыми коннекторами, являющимися связующими звеньями между SOLAR Payment Hub и различными системами.

Так, например, отличным дополнением послужит система SOLAR Mobile, которая позволяет создавать приложения для дистанционного обслуживания. Все возможности ваших информационных систем будут доступны клиентам в смартфоне или веб-браузере.

РАЗРАБОТЧИК ПЛАТФОРМЫ SOLAR — КОМПАНИЯ SOLANTEQ — ЯВЛЯЕТСЯ ЛИДЕРОМ В СОЗДАНИИ ИННОВАЦИОННЫХ КОМПОНЕНТ ДЛЯ ПОСТРОЕНИЯ РАЗЛИЧНЫХ ПЛАТЕЖНЫХ РЕШЕНИЙ. КОМПАНИЯ БЫЛА ОБРАЗОВАНА В 2014 ГОДУ ГРУППОЙ ЭКСПЕРТОВ И АКТИВНО РАЗВИВАЕТСЯ, ПРЕДЛАГАЯ НА МИРОВОМ РЫНКЕ МОЩНЫЕ, ПРОИЗВОДИТЕЛЬНЫЕ, ПОСТРОЕННЫЕ НА СОВРЕМЕННЫХ ТЕХНОЛОГИЯХ ПРОГРАММНЫЕ ПРОДУКТЫ ДЛЯ РАЗВИТИЯ РОЗНИЧНОГО БИЗНЕСА БАНКОВ И ПРОЦЕССИНГОВЫХ КОМПАНИЙ.

ГИБКАЯ, ЭФФЕКТИВНАЯ

SOLAR Payment Hub обладает возможностью быстрой и легкой настройки в соответствии с требованиями бизнес-процессов оператора платежей, поддерживает карты локальных и международных (Visa, MasterCard, UnionPay, AmEx, Diners Club, JCB) платежных систем, а также альтернативные методы платежей.

Все сценарии проведения операций настраиваются через пользовательский интерфейс. Продукт представляет собой единый оркестратор для всех типов платежей.

УНИВЕРСАЛЬНАЯ

Продукт помогает обеспечить оперативное проведение таких операций, как:

- транспортные платежи

- оплата коммунальных услуг

- мобильные платежи

- оплата товаров и услуг

- переводы через систему быстрых платежей

- переводы P2P между банковскими счетами и картами

БЫСТРАЯ УСТАНОВКА, ЗАПУСК И ИНТЕГРАЦИЯ С ЛЮБЫМИ СИСТЕМАМИ

- Установка, запуск и интеграция за 2-4 месяца

- Низкие требования к оборудованию и минимальные затраты на системное ПО

- Опыт построения интерфейсов с десятками известных информационных систем

- Глубокая интеграция со всеми вашими продуктами

- Встроенные базовые конфигурации, готовые к запуску

ОБЕСПЕЧЕНИЕ БЕЗОПАСНОСТИ

Как и все наши продукты, SOLAR Payment Hub обеспечивает прогрессивный, комплексный подход к безопасности и надежности с применением современных промышленных стандартов, использованием взаимной аутентификации, технологии защиты 3-D Secure в случае переводов между банковскими счетами и картами.

ОПТИМИЗАЦИЯ ПЛАТЕЖНЫХ ПОТОКОВ

В комплекте с SOLAR SWITCH — для маршрутизации транзакций и SOLAR MPI — для поддержки протокола 3-D Secure, SOLAR Payment Hub является передовым инструментом в сфере финансовых операций. Используя богатую функциональность данного продукта, наши клиенты получают возможность максимально оптимизировать проведение транзакций, адаптируя потенциальные сценарии под потребности бизнеса.

МЫ УВЕРЕНЫ, ЧТО SOLAR PAYMENT HUB ОБЕСПЕЧИТ ВАШЕМУ БИЗНЕСУ КОМПЛЕКСНЫЙ ИННОВАЦИОННЫЙ ПОДХОД К МАРШРУТИЗАЦИИ ЭЛЕКТРОННЫХ ПЛАТЕЖЕЙ. ЗВОНИТЕ НАМ В ЛЮБОЕ ВРЕМЯ, МЫ С РАДОСТЬЮ ПРИГЛАСИМ ВАС В ГОСТИ, ОРГАНИЗУЕМ ДЕМОНСТРАЦИЮ И ДЕТАЛЬНО ОТВЕТИМ НА ВСЕ ВАШИ ВОПРОСЫ.

Электронные платежные системы: все, что вам нужно знать

Вы, наверное, слышали об электронных платежных системах и действительно ими пользовались. Но вы, возможно, не исследовали, что означают эти системы, какие типы наиболее актуальны для вас, как они работают и как они могут помочь вашему бизнесу расти.

Вы найдете ответы на все эти вопросы здесь:

Что такое электронный платеж?Электронный платеж просто означает, что вы платите за товары или услуги через Интернет, что большинство людей делает ежедневно.Купили товар на Amazon в последнее время? Оплатили счет онлайн? Значит, вы использовали электронный платеж.

Как это работает? Электронные платежи направляются через электронную систему «супермагистрали», которая в конечном итоге доставляет платеж на банковский счет человека или компании, получающей платеж. Это не только удобнее, чем наличные или бумажные чеки, но также дешевле и безопаснее.

«Когда дело доходит до способов оплаты, нет ничего удобнее электронного платежа», — говорится в статье в How Stuff Works.«Вам не нужно выписывать чек или обращаться с бумажными деньгами. Все, что вам нужно сделать, это ввести некоторую информацию в свой веб-браузер и щелкнуть мышью. Неудивительно, что все больше и больше людей обращаются к электронным платежам — или электронным платежам — в качестве альтернативы отправке чеков по почте ».

Типы электронных платежных систем включают разовые платежи от клиента к поставщику, повторяющиеся платежи от клиента к поставщику и автоматические платежи от банка к поставщику.Давайте посмотрим на каждый:

Единовременный платеж от покупателя поставщикуЕдиновременный платеж — это разовый разовый платеж. Вы можете использовать его для покупки потребительского товара или оплаты счета.

Например, вы ищете в Интернете книгу о последних достижениях AP, чтобы узнать о последних тенденциях, советах и приемах. Вы нажимаете, добавляете его в корзину, вводите данные своей кредитной карты и совершаете оплату. Затем поставщик обрабатывает ваш платеж и отправляет электронное письмо с подтверждением.

Затем продавец книг проверяет, может ли он авторизовать ваш платеж через банковский счет вашей кредитной карты. В случае одобрения банк выполняет перевод средств на электронный платеж.

Вы совершили единовременный платеж от покупателя (вас) поставщику.

Периодический платеж от покупателя поставщикуРегулярный платеж работает так же, как и разовый платеж, но только на постоянной, регулярной основе — например, ежемесячно.Например, вы можете запланировать периодический платеж для выплаты ипотечной ссуды.

Что стоит за процессом?

Вы предоставляете поставщику, например ипотечному кредитору, номер вашего текущего счета. Затем продавец получает доступ к вашему банковскому счету один раз в месяц и автоматически снимает ваш платеж по ипотеке.

Автоматический платеж от банка поставщикуАвтоматический платеж из банка поставщику — это когда банк устанавливает регулярный плановый платеж.Он работает так же, как регулярный платеж от продавца к покупателю, за исключением того, что деньги поступают прямо из банка.

К другим популярным типам электронных платежных операций относятся:

- Автоматизированная клиринговая палата

- Виртуальные кредитные карты

Подробнее о каждом из них:

Автоматизированная клиринговая палата (АКП) Платежи ACH переводят деньги между банковскими счетами в электронном виде. Например, если вы хотите, чтобы банк вашей компании отправил ваш платеж на сумму 20 долларов за книгу, которую вы заказали, непосредственно на банковский счет продавца, это может быть транзакция ACH.

Например, если вы хотите, чтобы банк вашей компании отправил ваш платеж на сумму 20 долларов за книгу, которую вы заказали, непосредственно на банковский счет продавца, это может быть транзакция ACH.

В отличие от обычных кредитных карт, которые содержат код безопасности и дату истечения срока действия, виртуальные кредитные карты позволяют вам, как продавцу, войти на портал онлайн-банкинга и создать одноразовую карту. Этот метод обеспечивает дополнительный уровень безопасности по сравнению со стандартными кредитными картами, поскольку номер карты никогда не вводится онлайн.

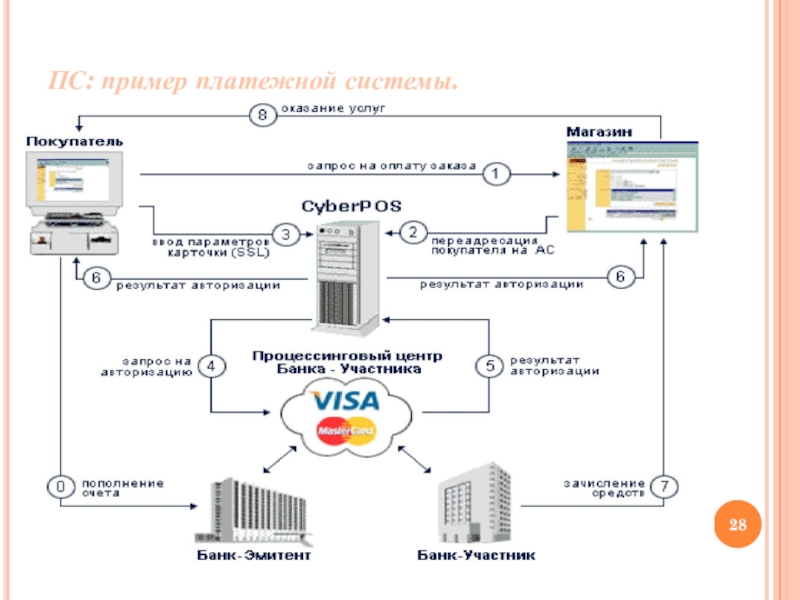

Как работают электронные платежные системы?Электронные платежные системы работают, когда люди и электронные технологии работают вместе, чтобы мгновенно перемещать платежную информацию через логическую последовательность шагов — обычно всего за несколько секунд.

Давайте рассмотрим эти шаги на примере покупки книги. Если вы используете свою кредитную карту для заказа книги на веб-сайте продавца, вам будет предложено ввести данные кредитной карты, включая дату истечения срока действия, трехзначный код подтверждения карты и адрес.

Если вы используете свою кредитную карту для заказа книги на веб-сайте продавца, вам будет предложено ввести данные кредитной карты, включая дату истечения срока действия, трехзначный код подтверждения карты и адрес.

Как только вы нажмете кнопку отправки, в игру вступит платежный шлюз. Его основная задача — утверждать или отклонять запросы на оплату.

Шлюз передает информацию между веб-сайтом или смартфоном и банковским счетом вашей кредитной карты.

Он проверяет точность платежной информации и использует протоколы безопасности и шифрование, чтобы гарантировать безопасность транзакций.

Платежный шлюз пересылает ваш запрос на покупку в компанию, обслуживающую кредитную карту. Эта компания, в свою очередь, проверяет, достаточно ли денег на вашем счете кредитной карты для оплаты книги.

Если да, шлюз отправляет платеж поставщику.

Каковы особенности электронной платежной системы?Особенности электронной платежной системы включают кредитные платежные системы и системы наличных платежей.В кредитных платежных системах используются кредитные карты и электронные кошельки. Вот более подробная информация о каждом из них:

Кредитные картыФинансовые учреждения, такие как банки, выдают людям кредитные карты для использования в деловых и личных финансовых операциях.

Ваша транзакция проходит через систему электронных платежей, которая удостоверяет вашу личность и наличие денег на счете кредитной карты для оплаты. Если да, система одобряет вашу покупку.

Электронные кошельки В электронных кошелькаххранятся ваши финансовые данные, такие как данные кредитной карты.В этом приложении вы можете использовать свой смартфон для покупки продуктов. Система распознает, кто вы и что у вас есть деньги на счете кредитной карты для оплаты.

Расчетно-кассовые системыСуществуют три особенности платежных систем наличными: прямой дебет, электронный чек и электронная наличность. Вот описание каждого:

Прямой дебет — это когда физическое или юридическое лицо напрямую снимает средства с банковского счета. У большинства из нас есть и используются дебетовые карты.

Электронный чек — это просто бумажный чек в электронном формате.Так же, как бумажный чек, платежи производятся путем доступа к текущему счету и номерам маршрутов в вашем банке. Выгоды? Они дешевле, эффективнее и надежнее бумажных чеков.

E-cash — это цифровая валюта, которую можно использовать через онлайн-платформы, такие как Apple Pay и Venmo. Электронные деньги, по сути, живут в цифровом кошельке и могут быть переведены со счета на счет электронным способом.

В чем преимущества электронных платежных систем?Преимущества электронных платежных систем включают более быстрые и точные платежи, снижение затрат на обработку и повышенную безопасность, и это лишь некоторые из них.Вот посмотрим поближе.

Более быстрые и точные платежиВы можете начать и выполнить полную транзакцию электронного платежа за секунды (или меньше). Напротив, отправка бумажного чека по почте и завершение транзакции занимает несколько дней.

Сниженные затратыЭлектронные платежные системы снижают затраты на обработку. Они экономят деньги, устраняя расходы на бумажные чеки, марки и почтовые расходы.

Подробнее: 7 заблуждений о переходе на безбумажные процессы доступа

Надежнее и удобнееВо время прошлогодней пандемии мы узнали о важности гибкости корпораций для осуществления электронных платежей, потому что многие из их сотрудников начали работать удаленно.

Электронная оплата означает, что работникам не нужно нести ненужный риск для здоровья, отправляясь в офисы компании, чтобы потрогать и обработать чеки.

Улучшенный доступ к данным и отчетностьКогда компании используют бумагу для платежей, они часто тратят много времени (и, следовательно, денег) на поиск счетов и заказов на покупку. Поскольку документы разбросаны по разным местам, на поиск и систематизацию документов и нахождение соответствующих данных для осуществления платежей уходят часы или даже дни.

Электронные платежные системы избегают этих проблем. Финансовые специалисты могут легко и быстро найти необходимые платежные данные и отчеты, хранящиеся в облаке в цифровом виде. Это также быстрее, ускоряя как утверждения, так и платежи.

Подробнее: данные и машинное обучение — золотая жила возможностей роста в автоматизации точек доступа

Охват новой аудиторииКогда ваша компания создает веб-сайт, на котором клиенты могут покупать ваши продукты или услуги в электронном виде, вы открываете новую группу потенциальных клиентов и возможности для получения дохода.

Даже в то время, когда вы не работаете, клиенты из других стран могут войти на ваш веб-сайт и произвести электронные платежи за ваши продукты или услуги.

«Когда дело доходит до способов оплаты, нет ничего удобнее электронного платежа», — отмечается в статье «Как работают электронные платежи», опубликованной в журнале «Как работают вещи». «Вам не нужно выписывать чек, использовать кредитную карту или обрабатывать бумагу; все, что вам нужно сделать, это ввести некоторую информацию в свой веб-браузер и щелкнуть мышью.Неудивительно, что все больше и больше людей обращаются к электронным платежам — или электронным платежам — в качестве альтернативы отправке чеков по почте ».

Каковы основные драйверы роста электронных платежей?Основными драйверами роста электронных платежей являются распространение электронной коммерции, отказ от наличных денег и рост использования мобильных телефонов.

Распространение электронной коммерцииРынок покупки и продажи товаров и услуг в Интернете, часто называемый электронной коммерцией, неуклонно растет в течение как минимум 20 лет.

Электронная коммерция подпитывает рынок электронных платежей, потому что потребители покупают больше товаров и услуг через Интернет. Почему? Потому что это удобнее, быстрее, дешевле и безопаснее, чем бумажные платежи.

Уход без наличныхВ течение многих лет люди использовали кредитные карты и онлайн-платежные системы вместо наличных денег. «Глобальный отход от использования наличных денег — это нарастающая волна, которая поднимает все лодки в платежной индустрии», — отмечается в статье Seeking Alpha.

В отчете со ссылкой на такие источники, как The World Economic Outlook, Nilson и корпоративные отчеты, также указывается, что за пятилетний период с 2012 по 2017 год использование кредитных или дебетовых карт для осуществления глобальных платежей выросло на 6 процентов, в то время как процентная доля транзакции с использованием карт подскочили с 34 до 42 процентов.

Рост использования мобильных телефоновПо мере того, как использование смартфонов продолжает расти, растут и электронные платежи с использованием этих мобильных устройств. Молодое, более технически подкованное поколение возглавило эту тенденцию, широко используя онлайн-платежные системы для покупки онлайн-игр, создания систем личных платежей, таких как Venmo, и заказа сервисов совместного использования поездок, таких как Uber.

«Цифровые платежи — один из основных императивов роста экономики страны», — отмечается в отчете «Рынки и рынки». «Это может помочь повысить производительность и экономический рост, повысить прозрачность, увеличить налоговые поступления, расширить доступ к финансовым услугам и открыть новые экономические возможности для конечных пользователей».

Согласно прогнозам, глобальный рынок цифровых платежей вырастет с 79,3 млрд долларов в 2020 году до 154 млрд долларов к 2025 году — темпы роста составят 14,2 процента.

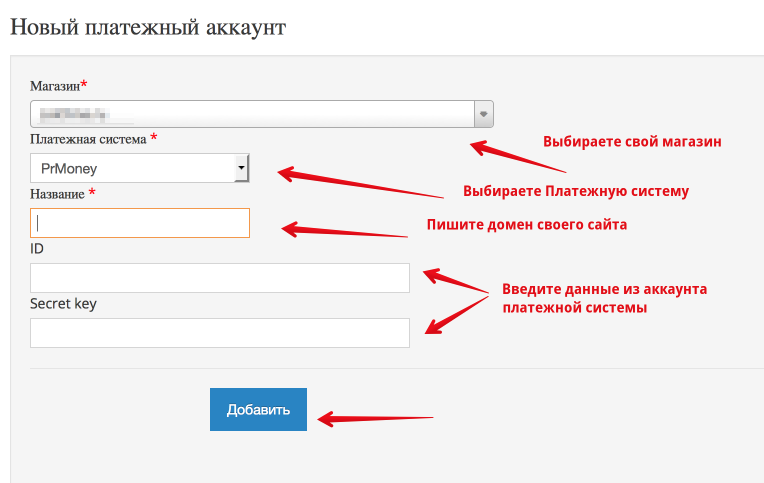

Как настроить электронные платежи для вашего бизнеса

Допустим, у вас есть небольшой бизнес и вы хотите настроить онлайн-платежи через свой веб-сайт.Ваше первое решение — отдать ли ваше платежное решение на аутсорсинг или обрабатывать его собственными силами. Для тех, кто хочет комплексное решение, такие услуги, как PayPal и ProPay, упрощают прием кредитных карт и других форм электронных платежей с вашего сайта. Когда клиент вводит свою информацию на вашем сайте, ваша платежная служба авторизует транзакцию и переводит средства на ваш счет. Эти услуги взимают комиссию за обработку за транзакцию.

Если вы предпочитаете обрабатывать платежи собственными силами, первое, что вам нужно сделать, это настроить безопасный сервер.Это компьютер, который использует шифрование, чтобы злоумышленникам было сложно перехватить конфиденциальную информацию. Secure Socket Layer (SSL) технология используется для шифрования данных. Вы можете подать заявку на получение сертификата SSL онлайн.

Получив сертификат SSL, вам необходимо зарегистрировать свой сайт в службе цифровой аутентификации. Цифровой сертификат подтверждает, что сайт, получающий информацию о ваших клиентах, является правильным. Он гарантирует клиентам, что ваш сайт является законным и что их информация зашифрована.

Теперь, когда у вас есть защищенный сервер, вам нужно создать или купить программное обеспечение для покупок, которое позволяет покупателю выбирать продукты с вашего сайта и добавлять их в виртуальную корзину. Когда клиенты готовы выполнить свои заказы, они нажимают ссылку «оформить заказ», которая ведет их на ваш защищенный сервер, где они вводят данные своей кредитной карты.

Наконец, вам нужна система для обработки платежей по кредитным картам и торговый счет в Интернете в банке. Услуги по обработке платежей по кредитным картам доступны в онлайн-компаниях, таких как Verisign.Они предоставляют вам программное обеспечение, которое проверяет информацию о кредитной карте вашего клиента через ваш защищенный сервер. Некоторые предприятия также принимают от клиентов электронные чеки.

Еще одним потенциальным источником информации является Национальная ассоциация автоматизированных расчетных центров (NACHA), также известная как Ассоциация электронных платежей. Давайте теперь посмотрим, что делает эта группа и какую помощь она предлагает потребителям и малому бизнесу.

Как настроить онлайн-платежи для моего сайта

Один из наиболее важных факторов, которые следует учитывать при настройке платежной формы или интернет-магазина, — это способ приема платежей.

Клиенты ожидают, что онлайн-платежи будут быстрыми, безопасными и удобными. Чтобы процесс проходил максимально гладко, вам необходимо настроить правильный платежный шлюз для вашего бизнеса.

В этой статье мы расскажем о вариантах приема онлайн-платежей.

Что такое платежный шлюз?

Традиционный метод сбора платежей в Интернете — через торговый счет и платежный шлюз, такой как Authorize.Net.

Торговый счет в основном похож на банковский счет предприятия, который принимает платежи по кредитным картам, а платежный шлюз соединяет ваш торговый счет с вашим веб-сайтом или интернет-магазином.

То, что могло бы занять пару недель, теперь можно легко решить за день или два с помощью платежного шлюза, такого как PayPal или Square, или чего-то вроде Stripe, который предлагает универсальное решение.

Изучая решения для платежных шлюзов, вам следует задать несколько вопросов:

- Каковы их торговые комиссии и комиссии за транзакции?

- Существуют ли разные ставки для дебетовых карт и разных марок кредитных карт? Например, для American Express и не крупных брендов обычно взимаются более высокие сборы за обработку.

- Какие существуют разные ставки или комиссии для платежей в бэк-офисе?

- Как они обрабатывают споры и возвратные платежи?

- Какую поддержку клиентов они предоставляют?

- Какие страны они поддерживают?

- Есть ли какие-либо продукты или услуги, которые я не могу продавать через их платежный шлюз? Например, многие платежные системы не позволяют продавать оружие, ножи или любое тактическое оружие.

Существует множество платежных шлюзов на выбор, но некоторые из наиболее распространенных включают PayPal, Stripe, Square и Authorize.Сеть. Вот немного о каждом из этих популярных платежных шлюзов.

PayPal

PayPal — один из наиболее распространенных доступных платежных шлюзов с перенаправлением. Клиенты во всем мире знают это имя и доверяют ему.

Малые предприятия и платформы электронной коммерции могут использовать PayPal для безопасного приема платежей лично, через Интернет или по телефону. Принятые типы платежей включают PayPal, Venmo и PayPal Credit. PayPal включает в себя дополнительную безопасность передовой технологии защиты от мошенничества.

Их комиссия за обработку составляет 2,9% плюс 0,30 доллара за транзакцию.

Полоса

Stripe — популярная полнофункциональная платежная платформа. Он может выставлять счета клиентам, а также принимать онлайн и личные платежи. Безопасность данных — еще один плюс использования Stripe в качестве внутреннего платежного процессора для вашего веб-сайта.

Их комиссия за обработку начинается с 2,9% плюс 0,30 доллара за транзакцию с их интегрированным планом. Они также предлагают индивидуальный план, который можно адаптировать к потребностям вашего бизнеса.

Квадрат

Square позволяет продавцам безопасно принимать средства лично, онлайн или через бесконтактные платежи в точках продаж (POS). Карточный процессор небольшой, удобный для бизнеса и хорошо известен своими физическими считывающими устройствами для карточек, которые прикрепляются к мобильным телефонам.

Их комиссия за обработку составляет 2,6% плюс 0,10 доллара за транзакцию.

Authorize.Net

Authorize.Net дает продавцам возможность принимать платежи через различные процессоры, такие как PayPal, Apple Pay и кредитные карты.Предотвращение мошенничества, регулярные платежи, выставление счетов и электронные чеки — все это доступно через этот платежный шлюз.

Их комиссия за обработку составляет 2,9% плюс 0,30 доллара за транзакцию.

Подключите свой платежный шлюз к платежной форме

Сбор платежей на вашем веб-сайте становится простым, если вы используете платежную форму, которая позволяет вам собирать информацию о клиенте, типе заказа и количестве каждого заказанного товара. Просто синхронизируйте свою платежную форму со своим платежным шлюзом, чтобы начать.

Лучшие методы сбора платежей в Интернете

Важно учитывать пользовательский опыт на протяжении всего процесса оплаты. Чем проще платить, тем больше вероятность того, что ваш клиент завершит оформление заказа.

На создание беспрепятственного процесса сбора платежей влияет множество факторов. Вот несколько рекомендаций, которые вы можете применить в своем магазине.

1. Используйте несколько платежных шлюзов

Включив на свой сайт несколько платежных шлюзов, вы увеличиваете шансы, что вы предлагаете вариант оплаты, который сможет использовать каждый потенциальный клиент.Это особенно верно, если у вас много международных клиентов.

2. Включите SSL на свой веб-сайт

Когда клиент вводит свою личную информацию и платежные реквизиты, он должен знать, что может доверять вашему сайту. Сертификат SSL показывает, что ваш веб-сайт безопасен и зашифровывает информацию о кредитной карте. Обязательно отображайте сертификат или другие учетные данные безопасности на своем сайте или во время процесса оформления заказа, чтобы убедить пользователей в том, что их информация в безопасности.

3. Принимать платежи, не требуя от клиентов создания учетной записи

Один из способов уменьшить трение в процессе оплаты — избавиться от необходимости создавать учетную запись. Принуждение кого-то зарегистрироваться на вашем веб-сайте для разовой покупки может быстро убить продажу.

4. Требуются только необходимые данные