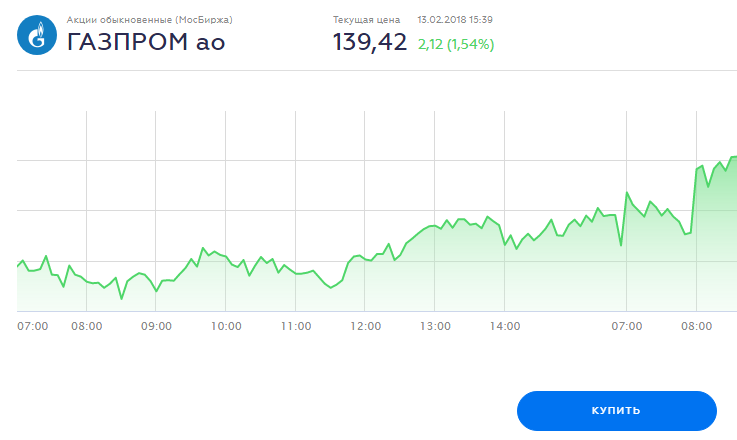

«Газпром» (GAZP) — дивиденды компании, график стоимости акций. Прогноз цены «Газпром» (GAZP) :: РБК Инвестиции

Сравнение компаний

«Газпром» 0,48

Русснефть 0,78

«Роснефть» 0,98

«Татнефть» 1,26

«Транснефть» 0,1

НОВАТЭК 2,72

ЛУКОЙЛ 1,06

«Сургутнефтегаз» 0,33

Газпром нефть 0,91

Башнефть 0,46

Русснефть —

«Роснефть» 6,04

«Татнефть» 7,4

НОВАТЭК 14,9

ЛУКОЙЛ 10,67

«Сургутнефтегаз» 3,76

Башнефть 4,9

«Газпром» 0,97

Русснефть 0,23

«Татнефть» 1,19

«Транснефть» 0,24

НОВАТЭК 4,76

ЛУКОЙЛ 0,69

Газпром нефть 0,92

Башнефть 0,34

«Газпром» 3,27

Русснефть 23,96

«Роснефть» 3,7

«Татнефть» 4,68

«Транснефть» 2,14

НОВАТЭК 10,86

ЛУКОЙЛ 5,52

«Сургутнефтегаз» 1,49

Газпром нефть 2,84

Башнефть 7,47

«Газпром» 0,07

Русснефть -0,39

«Роснефть» 0,18

«Татнефть» 0,18

«Транснефть» 0,08

ЛУКОЙЛ 0,1

«Сургутнефтегаз» 0,09

Газпром нефть 0,18

Башнефть 0,1

Русснефть 15,98

«Роснефть» 1,74

«Татнефть» 0,13

«Транснефть» 1,75

НОВАТЭК 0,41

ЛУКОЙЛ 0,92

«Сургутнефтегаз» 0

Газпром нефть 0,91

Башнефть 2,63

| |||||||

Мир в ожидании энергокризиса. Что стоит за ростом нефтегазовых цен и как долго это продлится

Мир встречает зиму 2021 года в ожидании энергокризиса. Прогноз цены на нефть в $120 к весне 2022-го превращается из экзотики в мейнстрим, а цена на газ в Европе на этой неделе вновь превысила $1000 за тысячу кубометров и пока закрепилась выше этой отметки. Борьба с ростом цен на энергоносители, подстегивающим инфляцию, становится главной темой международной повестки президента США Джо Байдена, обвиняющего в кризисе Россию и ОПЕК. Что стоит за ростом нефтегазовых цен и насколько долгим и глубоким будет кризис?

Борьба с ростом цен на энергоносители, подстегивающим инфляцию, становится главной темой международной повестки президента США Джо Байдена, обвиняющего в кризисе Россию и ОПЕК. Что стоит за ростом нефтегазовых цен и насколько долгим и глубоким будет кризис?

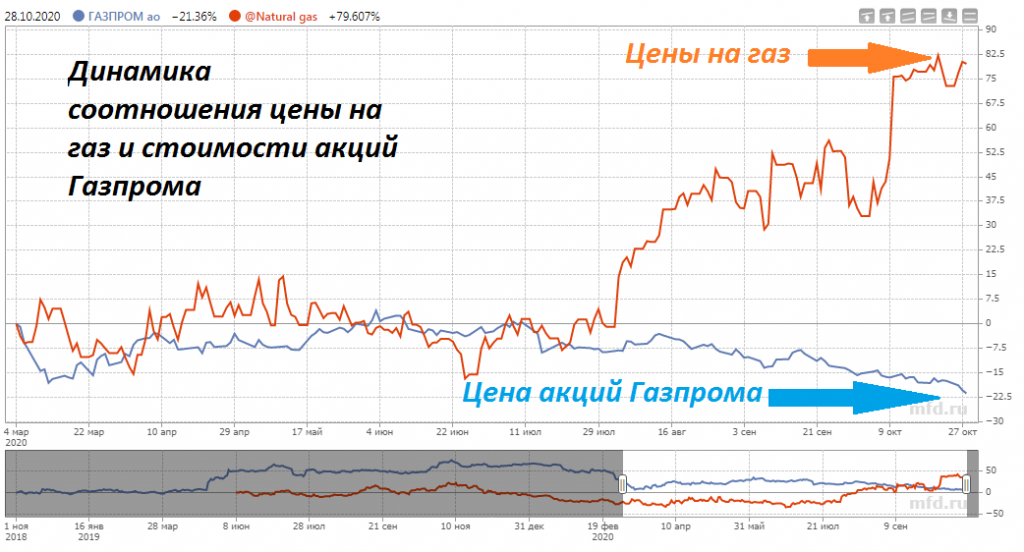

Очередной виток роста цен на энергоресурсы начался с конца лета 2021 года — когда стало окончательно понятно, что рост добычи не поспевает за ростом спроса, следующим за восстановлением мировой экономики.

Цена на нефть Brent впервые за время пандемии превысила $70 за баррель в начале июня и до конца августа колебалась вокруг этой отметки. А к середине октября Brent уже стоил $85 — рост на 20% за два месяца. Всего с начала 2021 года до 26 октября (тогда была зафиксирована пиковая пока цена $86,4 за баррель) нефть подорожала на 66,8%.

Так же быстро осенью росли и прогнозы. Если еще летом прогноз цены Brent по $100 за баррель был скорее экзотикой, то к ноябрю инвестбанки и нефтекомпании все увереннее говорят о $110 за баррель к концу 2021-го и $120 за баррель к весне 2021 года.

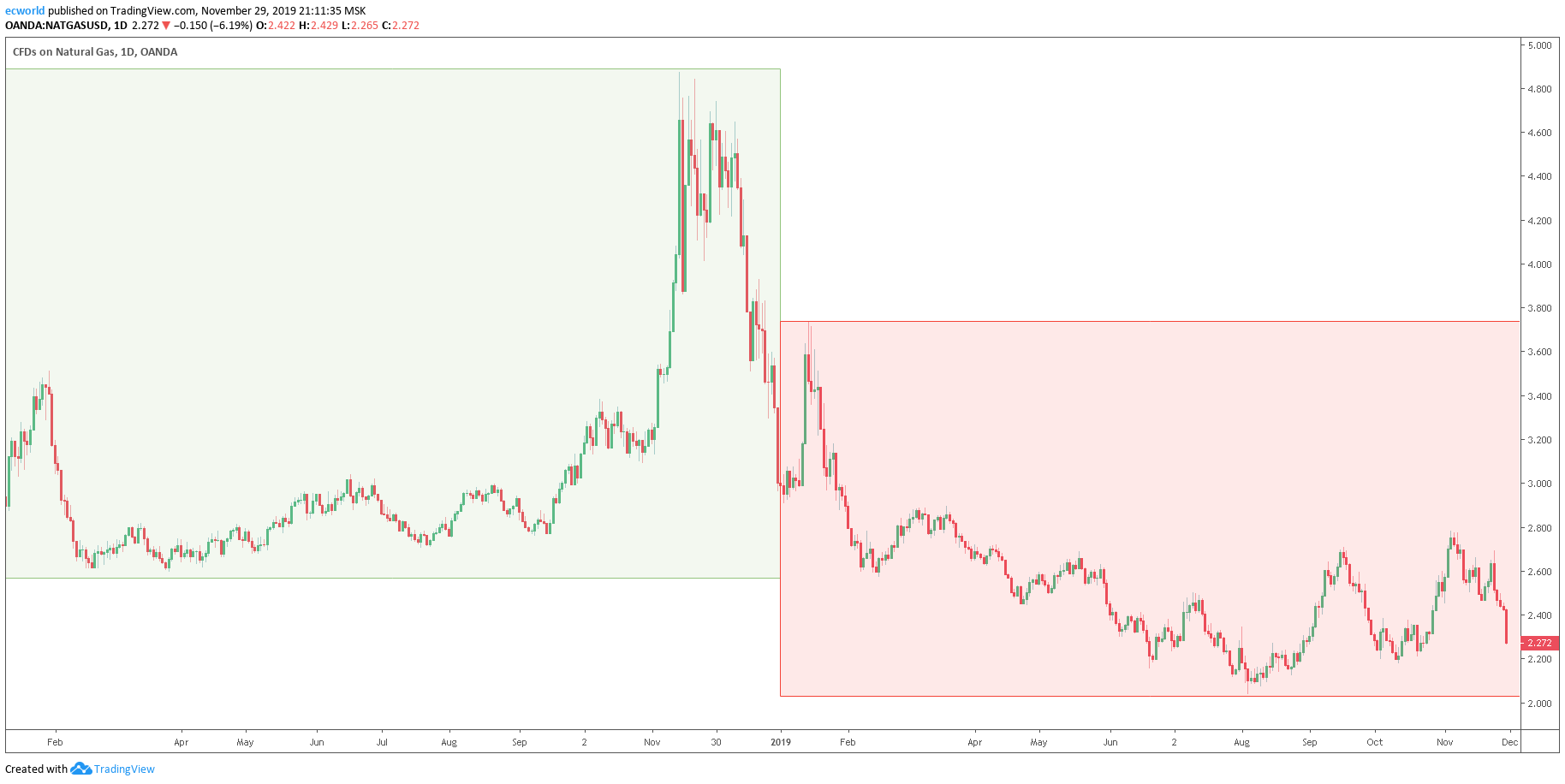

За скачками биржевых цен на газ в Европе все мы наблюдали в начале сентября в прямом эфире. Газовые фьючерсы на хабе TTF в Нидерландах, которые еще с допандемических времен не покидали диапазона $170–220 за тысячу кубометров (€15–20 за МВТ•ч), к началу июня выросли до $300, к середине августа — до $600, а 28 сентября впервые в истории пробили $1000 за тысячу кубометров. Следующая неделя показала, что это не предел — уже к 6 октября фьючерсы на TTF подорожали вдвое, до $1970.

Как и предполагали аналитики, эта сумасшедшая цифра долго не продержалась, но и до докризисного уровня падать не собирается. Минимальная стоимость фьючерса с тех пор не опускалась ниже $800 за тысячу кубометров. А на этой неделе — снова вернулась к $1000 на новости о приостановке Германией сертификации «Северного потока — 2», из-за которой поставки по газопроводу вряд ли начнутся раньше лета 2022 года.

Западным странам это ралли грозит серьезными проблемами. Европе грозит дефицит газа, а из-за роста цен десятки миллионов людей не смогут позволить себе достаточный уровень отопления этой зимой. В США такой проблемы нет, зато дорожающая нефть взвинтила цены на бензин до максимума с 2014 года и внесла решающий вклад в 30-летний рекорд инфляции.

Европе грозит дефицит газа, а из-за роста цен десятки миллионов людей не смогут позволить себе достаточный уровень отопления этой зимой. В США такой проблемы нет, зато дорожающая нефть взвинтила цены на бензин до максимума с 2014 года и внесла решающий вклад в 30-летний рекорд инфляции.

Все это не только омрачает экономическую картину президентства Джо Байдена и уничтожает его рейтинг, но и ставит под большой вопрос его мегаломанские планы роста бюджетных расходов. С начала августа Байден едва ли не в каждом выступлении по теме призывает ОПЕК+ (то есть прежде всего Саудовскую Аравию и Россию) пересмотреть в сторону повышения план восстановления добычи (сейчас картель прибавляет строго по 400 тысяч баррелей в месяц). Но ОПЕК+ прислушиваться не собирается — на всех предыдущих встречах экспортеры без лишних споров подтверждали действующий план.

На этой неделе, после очередной катастрофической статистики по инфляции, Байден перешел к решительным действиям. На онлайн-встрече в этот понедельник он обсудил с главой КНР Си Цзиньпином согласованное высвобождение нефти из стратегических резервов двух стран. Ни о какой четкой договоренности не сообщалось, но Китай, крупнейший нетто-импортер нефти, также обеспокоен ситуацией и в этом году уже дважды продавал нефть и бензин из госрезерва для стабилизации внутренних цен.

На онлайн-встрече в этот понедельник он обсудил с главой КНР Си Цзиньпином согласованное высвобождение нефти из стратегических резервов двух стран. Ни о какой четкой договоренности не сообщалось, но Китай, крупнейший нетто-импортер нефти, также обеспокоен ситуацией и в этом году уже дважды продавал нефть и бензин из госрезерва для стабилизации внутренних цен.

Одна лишь новость о таком обсуждении между США и Китаем обвалила нефть на $4 за два дня. К вечеру пятницы баррель Brent впервые с начала октября подешевел ниже $80 и на момент отправки рассылки стоил $78,5.

Синхронный скачок цен на энергоресурсы в последние месяцы можно назвать энергетическим кризисом, считает директор экономического направления Института энергетики и финансов НИУ ВШЭ Марсель Салихов. «Резкий рост цен является косвенным подтверждением дефицита на рынках, когда текущий спрос превышает предложение, поэтому требуются более высокие цены для балансировки рынка», — объясняет он.

Говорить о полноценном энергетическом кризисе, который обычно ассоциируется с физической нехваткой топлива и взрывным ростом цен, все же пока рано, считает старший директор группы по природным ресурсам и сырьевым товарам Fitch Дмитрий Маринченко. Он считает ситуацию на рынке нефти штатной — свободных мощностей более чем достаточно, чтобы покрыть растущий спрос, ОПЕК+ продолжает (хоть и не так быстро) наращивать добычу, что в итоге поможет сбалансировать спрос и предложение, полагает он.

А вот на рынке газа все сложнее: воедино сошлись несколько факторов — и резкий рост спроса на СПГ в Азии, и низкий уровень наполненности европейских газохранилищ с лета, и нежелание России наращивать поставки до запуска «Северного потока — 2», перечисляет Маринченко. В итоге ожидание возможного дефицита газа зимой вывело цены на рекордный уровень. «Если зима будет холодной, а “Газпром” продолжит ограничивать поставки, Европу действительно может ожидать газовый кризис с перспективой физической нехватки топлива», — предупреждает он.

Марсель Салихов считает, что цены на газ в Европе будут оставаться на высоких уровнях (выше $500 тыс./куб. м) в течение 2021–2022 годов. Возвращения к долгосрочным средним уровням в $300–350 тыс./куб. м можно ожидать уже в 2023–2024 годах, добавляет он. «В этот период начнется новая волна выхода крупных СПГ-проектов, реакция со стороны спроса на высокие цены станет более явной», — сказал он, уточнив, что в 2022-м можно ожидать снижения цен на нефть.

Российские власти ожидают, что цена на нефть снизится с $66 за баррель (в среднем за 2021 год) до $55,7 за баррель в среднем за 2024 год, следует из проекта федерального бюджета. Однако в случае ускоренного энергоперехода высока вероятность формирования ценовой траектории на более низком уровне на средне-долгосрочном горизонте, подчеркивает российский Минфин. Курс доллара в 2022–2024 годах составит в среднем 72–74 рубля, предполагается в прогнозе правительства.

Джо Байден называет политику России и ОПЕК причиной роста цен на нефть и газ из-за нежелания ускорить разморозку добычи. В самом газовом кризисе в Европе Россию винить трудно — для него в этом году достаточно объективных причин. Но европейские политики критикуют Москву, утверждая, что она сдерживает экспорт, пытаясь добиться ускорения одобрения «Северного потока — 2».

В самом газовом кризисе в Европе Россию винить трудно — для него в этом году достаточно объективных причин. Но европейские политики критикуют Москву, утверждая, что она сдерживает экспорт, пытаясь добиться ускорения одобрения «Северного потока — 2».

Сам «Газпром» заявляет, что, напротив, наращивает и тем более не снижает поставки в Европу по долгосрочным контрактам. А Владимир Путин еще в начале октября говорил о готовности увеличить поставки, в том числе через торги на Санкт-Петербургской бирже.

Среди аналитиков нет единого мнения о способности России быстро увеличить поставки. Добыча газа в России — на исторических рекордах, говорит Марсель Салихов: нельзя сказать, что Россия ограничивает добычу и таким образом оказывает влияние на рынок. При этом внутренний спрос на электричество и газ растет. «Это объективно ограничивает возможности сильного увеличения экспорта, хотя определенные возможности для увеличения поставок, по всей видимости, у России все же есть», — говорит эксперт.

Но пока европейские газохранилища «Газпрома» остаются пустыми или полупустыми, а объемы торговли через дополнительный канал продаж — электронную торговую платформу — несущественны, констатирует Маринченко из Fitch. Скорее всего, Москва пытается таким образом дать понять Европе, что до запуска «Северного потока — 2» объемы поставок расти не будут, считает он. К сертификации газопровода привязывал рост поставок и сам Владимир Путин.

Что касается нефти, то в том, что ОПЕК+ не ускоряет рост добычи, больше экономики, а не политики, говорит Маринченко. «Ситуация со спросом не так однозначна, он может несколько снизиться в январе-феврале, а добыча сланцевой нефти почти восстановилась до уровня 2019 года. В этих условиях ОПЕК+ пока осторожничает», — поясняет он.

Высокие цены на нефть и газ — хорошая новость для российской экономики и котировок российских энергетических компаний. Их вклад в дополнительный прирост ВВП России можно оценить до 1–1,5 п. п, считает Салихов. Правительство России ожидает роста экономики на 4,2% по итогам 2021 года после падения на 3,1% в 2020-м. За январь—сентябрь 2021 года годовой рост ВВП, по оценке Минэкономразвития, составил 4,6%. Но в четвертом квартале ведомство ожидает замедления годовых темпов роста ВВП до примерно 3% на фоне более высокой базы конца 2020 года. Впрочем, высокие восстановительные темпы роста надолго российская экономика сохранить не сможет: уже в 2022 году, как прогнозируют экономисты S&P, годовой рост ВВП снизится до 2,6%, а затем и до 2%.

п, считает Салихов. Правительство России ожидает роста экономики на 4,2% по итогам 2021 года после падения на 3,1% в 2020-м. За январь—сентябрь 2021 года годовой рост ВВП, по оценке Минэкономразвития, составил 4,6%. Но в четвертом квартале ведомство ожидает замедления годовых темпов роста ВВП до примерно 3% на фоне более высокой базы конца 2020 года. Впрочем, высокие восстановительные темпы роста надолго российская экономика сохранить не сможет: уже в 2022 году, как прогнозируют экономисты S&P, годовой рост ВВП снизится до 2,6%, а затем и до 2%.

В мировой экономике кризис на энергорынках приведет к перераспределению средств от потребителей к производителям энергоресурсов, что не должно оказать сильного негативного эффекта на глобальный ВВП, считает Салихов. На фоне низкой базы 2020 года темпы восстановительного роста стран-импортеров природных ресурсов могут оказаться ниже ожиданий, отмечает директор группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов. «С точки зрения влияния на мировую экономику более серьезная проблема — это инфляция, которая подогревается высокими ценами на энергоресурсы», — подчеркнул Салихов.

«С точки зрения влияния на мировую экономику более серьезная проблема — это инфляция, которая подогревается высокими ценами на энергоресурсы», — подчеркнул Салихов.

После новости о переговорах Джо Байдена и Си Цзиньпина нефть подешевела ниже $80, но действие этого оружия ограниченно, отмечает Bloomberg, — в конце концов, в ответ на согласованное высвобождение стратегических резервов США и Китая ОПЕК+ может просто сократить восстановление своей добычи. «Страны ОПЕК+ готовы идти на конфронтацию с США и Европой потому, что сейчас у потребителей нет каких-то серьезных рычагов, с помощью которых они могут повлиять на ситуацию, — сланцевая отрасль США довольно сильно изменилась и ориентирована на обеспечение роста прибыли, нежели наращивание добычи», — говорит Марсель Салихов.

При этом опрошенные The Bell аналитики уверены, что в 2022 году цена на нефть начнет падать. «Странам ОПЕК+ достаточно цены $60–70, чтобы сбалансировать бюджет. Удержать цену на уровне $80 может быть не так просто. Более вероятно, что в следующем году, когда предложение догонит спрос и рынок окажется в состоянии баланса, цены несколько снизятся», — считает Маринченко.

Удержать цену на уровне $80 может быть не так просто. Более вероятно, что в следующем году, когда предложение догонит спрос и рынок окажется в состоянии баланса, цены несколько снизятся», — считает Маринченко.

Но энергокризис 2021 года (который явно перейдет и в следующий год) не будет последним, предсказывает Bloomberg: судя по всему, это неизбежные экономические издержки энергоперехода, который растянется на несколько десятилетий. Главной причиной будет недоинвестирование в традиционные энергомощности, в том числе газовые, в соответствии с ESG-мандатами, и опережающий рост мощностей солнечных и ветряных электростанций (с присущими им провалами выработки) без адекватного резервирования. До тех пор пока не придумано достаточно удобного способа хранения электричества (батарейные парки пока не справляются с этой функцией, водородная энергетика только зарождается) и в условиях растущей потребности в энергии это верный рецепт кризисов предложения.

акций

«Газпром» — крупнейшее акционерное общество России. Общее количество банковских счетов, на которых размещено 23 673 512 900 акций Газпрома, превышает 800 000 (по состоянию на 31 мая 2021 г.). Правительство России контролирует более 50% акций компании.

Общее количество банковских счетов, на которых размещено 23 673 512 900 акций Газпрома, превышает 800 000 (по состоянию на 31 мая 2021 г.). Правительство России контролирует более 50% акций компании.

| Акционеры | Доля,% на 31 декабря 2020 г. |

|---|---|

| Российская Федерация в лице Федерального агентства по управлению государственным имуществом | 38.37 |

| РОСНЕФТЕГАЗ * | 10,97 |

| Росгазификация * | 0,89 |

| Держатели ADR | 16,71 |

| Юридические и физические лица прочие | 33,06 |

* Компании, контролируемые Правительством РФ

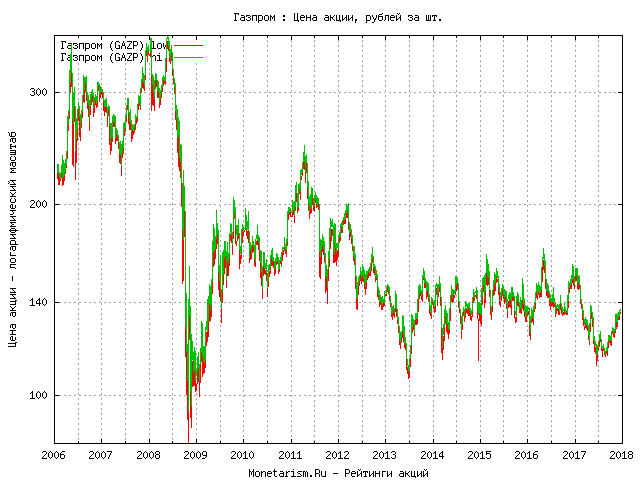

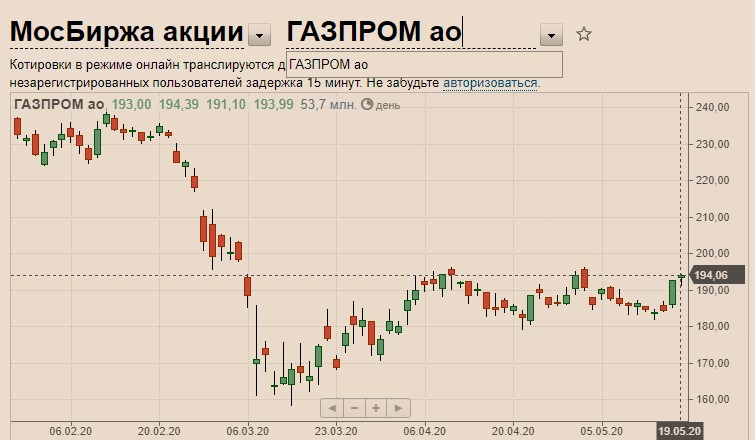

Акции Газпрома — одни из самых ликвидных инструментов на российском фондовом рынке.Акции Компании имеют наибольшую долю в индексах РТС и Московской биржи России. Акции Газпрома включены в первые (верхние) котировальные списки российских фондовых бирж — Московской биржи и Санкт-Петербургской биржи.

В 2020 году Газпром стал крупнейшим эмитентом индекса MSCI Russia.

| Количество выпущенных акций | 23 673 512 900 |

| Номинальная стоимость акции | руб. 5.0 |

| Итого номинальная стоимость выпуска | 118 367 564 500 руб. |

| Биржевой код | ГАЗП |

Принцип голосования на Общем собрании акционеров — «одна голосующая акция Общества — один голос», за исключением кумулятивного голосования в случаях, предусмотренных Федеральным законом «Об акционерных обществах».

История уставного капитала

20 мая 1993 г. «Газпром» выпустил 236 735 129 акций номинальной стоимостью 1 000 рублей за акцию.Выпуск акций зарегистрирован Министерством финансов Российской Федерации (регистрационный № МФ73-1п-0204).

21 октября 1994 г. Российский фонд федерального имущества в соответствии с Указом Президента РФ от 31 декабря 1992 г. № 1705 провел специализированный чековый аукцион по продаже акций ОАО «Газпром» в 61 регионе Российской Федерации. Федерация с 25 апреля по 30 июня 1994 г., произошел дробление акций Компании. Акции были разделены следующим образом: 1 акция номинальной стоимостью 1 000 рублей была разделена на 100 акций номинальной стоимостью 10 рублей.

№ 1705 провел специализированный чековый аукцион по продаже акций ОАО «Газпром» в 61 регионе Российской Федерации. Федерация с 25 апреля по 30 июня 1994 г., произошел дробление акций Компании. Акции были разделены следующим образом: 1 акция номинальной стоимостью 1 000 рублей была разделена на 100 акций номинальной стоимостью 10 рублей.

19 августа 1998 г. в соответствии с Постановлением Правительства Российской Федерации от 18 февраля 1998 г. № 217 (Об особенностях обращения ценных бумаг в связи с изменением номинальной стоимости российской валюты и шкалы цен) Федеральный орган Российской Федерации Постановление Комиссии по ценным бумагам (FSC) № 6 от 20 апреля 1998 г. (О порядке внесения изменений в решение о выпуске ценных бумаг, проспекты эмиссии, планы приватизации и учредительные документы в связи с изменением номинальной стоимости российской валюты и шкалы цен ) и Решением FSC от 17 августа 1998 г., FSC внес и зарегистрировал изменения в проспект эмиссии обыкновенных именных бездокументарных акций (гос. MF73-1p-0204 от 20 мая 1993 г.). В результате номинальная стоимость обыкновенных именных акций составила 0,01 рубля.

MF73-1p-0204 от 20 мая 1993 г.). В результате номинальная стоимость обыкновенных именных акций составила 0,01 рубля.

Впоследствии все 23 673 512 900 обыкновенных именных бездокументарных акций Газпрома первой эмиссии (гос. Регистрационный № MF73-1p-0204 от 20 мая 1993 г.) номинальной стоимостью 0,01 рубля за акцию были аннулированы в связи с их конвертацией (проведенной 30 декабря 1998 г.) на такое же количество обыкновенных именных бездокументарных акций второго выпуска номинальной стоимостью 5 рублей.0 за акцию.

Депозитарные расписки

ADR — американская депозитарная расписка, выпущенная на обыкновенные акции Газпрома, обеспечивающая свободное обращение акций Компании на международных фондовых рынках. АДР Компании депонированы в The Bank of New York Mellon. ADR подтверждает право собственности на акции Газпрома, депонированные в The Bank of New York Mellon. Одна АДР представляет две акции Газпрома. Возможна конвертация обыкновенных акций Газпрома в АДР и наоборот.

| Количество АДР к количеству акций Газпрома | 1: 2 |

| Ограничение программы | 35% от уставного капитала |

| Тип программы | спонсируется |

| Обозначение ADR | ОГЗПЫ |

| CUSIP | 368287207 |

| US_ISIN | US3682872078 |

| Депозитарий счета | The Bank of New York Mellon |

| Банк-хранитель | «Газпромбанк» (Акционерное общество) |

| Дата начала текущей Программы | 17 апреля 2006 г. |

«Газпром» — один из первых российских эмитентов депозитарных расписок, обращающихся на мировом фондовом рынке.

| Фондовая биржа | Тикер |

|---|---|

| Московская Биржа | ГАЗП |

| Лондонская фондовая биржа | ОГЗД |

| Берлинская фондовая биржа | 6 |

| Франкфуртская фондовая биржа | 6 |

| Сингапурская фондовая биржа | AAI |

ADR История программы

Программа ADR Газпрома стартовала 21 октября 1996 года. В конце 1990-х годов акции «Газпрома» и российский фондовый рынок в целом были недооценены. Из-за опасности иностранного поглощения российское правительство ввело ограничения на покупку акций Газпрома иностранными инвесторами. В то время для акций Газпрома существовало два рынка: российский рынок обыкновенных акций и рынок ADR, ограниченный 4,4% от уставного капитала. Цены на акции и АДР существенно различались.

В конце 1990-х годов акции «Газпрома» и российский фондовый рынок в целом были недооценены. Из-за опасности иностранного поглощения российское правительство ввело ограничения на покупку акций Газпрома иностранными инвесторами. В то время для акций Газпрома существовало два рынка: российский рынок обыкновенных акций и рынок ADR, ограниченный 4,4% от уставного капитала. Цены на акции и АДР существенно различались.

Правительство России и менеджмент Газпрома объединили усилия по либерализации фондового рынка Компании.В 2005 году правительство получило контроль над акциями «Газпрома», выполнив тем самым главное условие по снятию ограничений на приобретение и продажу акций компании. В апреле 2006 г. была запущена новая Программа ADR — так называемая Программа первого уровня. Программа предусматривает возможность торговли расписками эмитента в США исключительно на внебиржевом рынке и позволяет частным инвесторам хранить расписки. До этого расписки Газпрома выпускались в соответствии с Правилом 144A и Положением S, что означало, что институциональные американские инвесторы с портфелем более 100 миллионов долларов США, а также неамериканские инвесторы имели право владеть расписками компании.

До 2006 г. одна АДР представляла 10 акций Газпрома; с 2006 г. соотношение было снижено до 1: 4, а с 2011 г. — до 1: 2.

В настоящее время АДР «Газпрома» котируются на Лондонской фондовой бирже, обращаются на внебиржевом фондовом рынке США и на европейских фондовых биржах, включая Берлинскую и Франкфуртскую фондовые биржи. По состоянию на 31 декабря 2020 г. 16,71% акций Газпрома находились в обращении в форме АДР.

В феврале 2014 года Московская биржа включила АДР Газпрома в Реестр нелистинговых ценных бумаг (Список ценных бумаг, допущенных к биржевой торговле) и допустила их к торгам.

В июне 2014 г. глобальные депозитарные расписки «Газпрома» прошли листинг и включены в котировальный список Сингапурской биржи.

Капитализация

По состоянию на конец 2020 года рыночная капитализация Газпрома составила 5 трлн рублей, что составляет 68,2 млрд долларов США.

ГАЗП | Курс акций ПАО « Газпром » и новости

Акции: котировки акций США в реальном времени отражают сделки, зарегистрированные только через Nasdaq; подробные котировки и объем отражают торговлю на всех рынках и задерживаются не менее чем на 15 минут. Котировки международных акций задерживаются в соответствии с требованиями биржи. Основные данные компании и оценки аналитиков предоставлены FactSet. Авторские права 2019 © FactSet Research Systems Inc. Все права защищены. Источник: FactSet

Котировки международных акций задерживаются в соответствии с требованиями биржи. Основные данные компании и оценки аналитиков предоставлены FactSet. Авторские права 2019 © FactSet Research Systems Inc. Все права защищены. Источник: FactSet

Индексы: котировки индексов могут быть в режиме реального времени или с задержкой в соответствии с требованиями биржи; обратитесь к отметкам времени для информации о любых задержках. Источник: FactSet

Markets Diary: данные на странице обзора США представляют торговлю на всех рынках США и обновляются до 8 p.м. См. Таблицу «Дневники закрытия» на 16:00. закрытие данных. Источники: FactSet, Dow Jones

.Таблицы движения акций: Таблицы роста, падения и большинства активных игроков представляют собой комбинацию списков NYSE, Nasdaq, NYSE American и NYSE Arca. Источники: FactSet, Dow Jones

.ETF Movers: Включает ETF и ETN с объемом не менее 50 000. Источники: FactSet, Dow Jones

. Облигации: Котировки облигаций обновляются в режиме реального времени. Источники: FactSet, Tullett Prebon

Источники: FactSet, Tullett Prebon

Валюты: Котировки валют обновляются в режиме реального времени.Источники: FactSet, Tullett Prebon

.Commodities & Futures: цены на фьючерсы задерживаются не менее чем на 10 минут в соответствии с требованиями биржи. Значение изменения в течение периода между расчетом открытого протеста и началом торговли на следующий день рассчитывается как разница между последней сделкой и расчетом предыдущего дня. Стоимость изменения в другие периоды рассчитывается как разница между последней сделкой и самым последним расчетом. Источник: FactSet

Данные предоставляются «как есть» только в информационных целях и не предназначены для торговых целей.FactSet (a) не дает никаких явных или подразумеваемых гарантий любого рода в отношении данных, включая, помимо прочего, любые гарантии товарной пригодности или пригодности для определенной цели или использования; и (b) не несет ответственности за любые ошибки, неполноту, прерывание или задержку, действия, предпринятые на основании каких-либо данных, или за любой ущерб, возникший в результате этого. Данные могут быть намеренно задержаны в соответствии с требованиями поставщика.

Данные могут быть намеренно задержаны в соответствии с требованиями поставщика.

Паевые инвестиционные фонды и ETF: Вся информация о взаимных фондах и ETF, содержащаяся на этом экране, за исключением текущей цены и истории цен, была предоставлена компанией Lipper, A Refinitiv, при соблюдении следующих условий: Copyright 2019 © Refinitiv.Все права защищены. Любое копирование, переиздание или распространение контента Lipper, в том числе путем кэширования, фреймирования или аналогичных средств, категорически запрещено без предварительного письменного согласия Lipper. Lipper не несет ответственности за какие-либо ошибки или задержки в содержании, а также за любые действия, предпринятые в связи с этим.

Криптовалюты: котировки криптовалют обновляются в режиме реального времени. Источники: CoinDesk (Биткойн), Kraken (все остальные криптовалюты)

Календари и экономика: «Фактические» числа добавляются в таблицу после выпуска экономических отчетов. Источник: Kantar Media

Источник: Kantar Media

ОГЗПЫ | Курс акций и новости АДР ПАО « Газпром »

Акции: котировки акций США в реальном времени отражают сделки, зарегистрированные только через Nasdaq; подробные котировки и объем отражают торговлю на всех рынках и задерживаются не менее чем на 15 минут. Котировки международных акций задерживаются в соответствии с требованиями биржи. Основные данные компании и оценки аналитиков предоставлены FactSet. Авторские права 2019 © FactSet Research Systems Inc. Все права защищены. Источник: FactSet

Индексы: котировки индексов могут быть в режиме реального времени или с задержкой в соответствии с требованиями биржи; обратитесь к отметкам времени для информации о любых задержках.Источник: FactSet

Markets Diary: данные на странице обзора США представляют торговлю на всех рынках США и обновляются до 20:00. См. Таблицу «Дневники закрытия» на 16:00. закрытие данных. Источники: FactSet, Dow Jones

.Таблицы движения акций: Таблицы роста, падения и большинства активных игроков представляют собой комбинацию списков NYSE, Nasdaq, NYSE American и NYSE Arca. Источники: FactSet, Dow Jones

.ETF Movers: Включает ETF и ETN с объемом не менее 50 000.Источники: FactSet, Dow Jones

.Облигации: Котировки облигаций обновляются в режиме реального времени. Источники: FactSet, Tullett Prebon

.Валюты: Котировки валют обновляются в режиме реального времени. Источники: FactSet, Tullett Prebon

.Commodities & Futures: цены на фьючерсы задерживаются не менее чем на 10 минут в соответствии с требованиями биржи. Значение изменения в течение периода между расчетом открытого протеста и началом торговли на следующий день рассчитывается как разница между последней сделкой и расчетом предыдущего дня.Стоимость изменения в другие периоды рассчитывается как разница между последней сделкой и самым последним расчетом. Источник: FactSet

Данные предоставляются «как есть» только в информационных целях и не предназначены для торговых целей. FactSet (a) не дает никаких явных или подразумеваемых гарантий любого рода в отношении данных, включая, помимо прочего, любые гарантии товарной пригодности или пригодности для определенной цели или использования; и (b) не несет ответственности за любые ошибки, неполноту, прерывание или задержку, действия, предпринятые на основании каких-либо данных, или за любой ущерб, возникший в результате этого.Данные могут быть намеренно задержаны в соответствии с требованиями поставщика.

Паевые инвестиционные фонды и ETF: Вся информация о взаимных фондах и ETF, содержащаяся на этом экране, за исключением текущей цены и истории цен, была предоставлена компанией Lipper, A Refinitiv, при соблюдении следующих условий: Copyright 2019 © Refinitiv. Все права защищены. Любое копирование, переиздание или распространение контента Lipper, в том числе путем кэширования, фреймирования или аналогичных средств, категорически запрещено без предварительного письменного согласия Lipper.Lipper не несет ответственности за какие-либо ошибки или задержки в содержании, а также за любые действия, предпринятые в связи с этим.

Криптовалюты: котировки криптовалют обновляются в режиме реального времени. Источники: CoinDesk (Биткойн), Kraken (все остальные криптовалюты)

Календари и экономика: «Фактические» числа добавляются в таблицу после выпуска экономических отчетов. Источник: Kantar Media

ОГЗПЫ | Обзор акций АДР ПАО « Газпром » (США: внебиржевые)

Акции: U.Котировки акций S. отражают сделки только через Nasdaq; подробные котировки и объем отражают торговлю на всех рынках и задерживаются не менее чем на 15 минут. Котировки международных акций задерживаются в соответствии с требованиями биржи. Основные данные компании и оценки аналитиков предоставлены FactSet. Авторские права 2019 © FactSet Research Systems Inc. Все права защищены. Источник: FactSet

Индексы: котировки индексов могут быть в режиме реального времени или с задержкой в соответствии с требованиями биржи; обратитесь к отметкам времени для информации о любых задержках.Источник: FactSet

Markets Diary: данные на странице обзора США представляют торговлю на всех рынках США и обновляются до 20:00. См. Таблицу «Дневники закрытия» на 16:00. закрытие данных. Источники: FactSet, Dow Jones

.Таблицы движения акций: Таблицы роста, падения и большинства активных игроков представляют собой комбинацию списков NYSE, Nasdaq, NYSE American и NYSE Arca. Источники: FactSet, Dow Jones

.ETF Movers: Включает ETF и ETN с объемом не менее 50 000.Источники: FactSet, Dow Jones

.Облигации: Котировки облигаций обновляются в режиме реального времени. Источники: FactSet, Tullett Prebon

.Валюты: Котировки валют обновляются в режиме реального времени. Источники: FactSet, Tullett Prebon

.Commodities & Futures: цены на фьючерсы задерживаются не менее чем на 10 минут в соответствии с требованиями биржи. Значение изменения в течение периода между расчетом открытого протеста и началом торговли на следующий день рассчитывается как разница между последней сделкой и расчетом предыдущего дня.Стоимость изменения в другие периоды рассчитывается как разница между последней сделкой и самым последним расчетом. Источник: FactSet

Данные предоставляются «как есть» только в информационных целях и не предназначены для торговых целей. FactSet (a) не дает никаких явных или подразумеваемых гарантий любого рода в отношении данных, включая, помимо прочего, любые гарантии товарной пригодности или пригодности для определенной цели или использования; и (b) не несет ответственности за любые ошибки, неполноту, прерывание или задержку, действия, предпринятые на основании каких-либо данных, или за любой ущерб, возникший в результате этого.Данные могут быть намеренно задержаны в соответствии с требованиями поставщика.

Паевые инвестиционные фонды и ETF: Вся информация о взаимных фондах и ETF, содержащаяся на этом экране, за исключением текущей цены и истории цен, была предоставлена компанией Lipper, A Refinitiv, при соблюдении следующих условий: Copyright 2019 © Refinitiv. Все права защищены. Любое копирование, переиздание или распространение контента Lipper, в том числе путем кэширования, фреймирования или аналогичных средств, категорически запрещено без предварительного письменного согласия Lipper.Lipper не несет ответственности за какие-либо ошибки или задержки в содержании, а также за любые действия, предпринятые в связи с этим.

Криптовалюты: котировки криптовалют обновляются в режиме реального времени. Источники: CoinDesk (Биткойн), Kraken (все остальные криптовалюты)

Календари и экономика: «Фактические» числа добавляются в таблицу после выпуска экономических отчетов. Источник: Kantar Media

Европейский газовый кризис: Россия спешит на помощь? — Московский Центр Карнеги

Скорейшая стабилизация европейского газового рынка отвечает интересам не только разрушающихся европейских компаний, но и «Газпрома».

В условиях, когда цены на газ в Европе превышают 1000 долларов за 1000 кубометров, а европейские производители удобрений и стали останавливают производство и сокращают экспорт из-за резкого роста цен, что привело к кризису и как его решить?

Нынешняя нестабильность на газовом рынке в значительной степени вызвана самой Европой. За последние пятнадцать лет именно страны ЕС создали модель ценообразования, которая обеспечивает низкие цены при низком спросе (как в прошлом году, из-за пандемии), но означает, что при высоком спросе цены растут.

Исторически в Европе была как собственная газовая промышленность, так и импортный газ из Советского Союза, Норвегии и Северной Африки. Поскольку производителям газа нужна какая-то гарантия окупаемости после вложений миллионов в разработку месторождений и строительство трубопроводов, была создана система долгосрочных контрактов на двадцать-тридцать лет, которые гарантировали бы продажу газа на десятилетия вперед.

Долгое время механизмом ценообразования была цена на нефть или корзина нефтехимических продуктов.Когда в 2008 году цены на нефть достигли рекордного уровня в 140 долларов за баррель, в результате чего цены на российский газ выросли до 500 долларов за 1000 кубометров, Европа приняла меры. Начиная с 2009 года, «Газпром» столкнулся с волной арбитражных разбирательств со стороны своих клиентов, в основном направленных на изменение формулы ценообразования в пользу ценообразования на основе газовых хабов, а не индексации нефти.

За следующие десять лет странам ЕС удалось добиться существенных изменений в механизмах ценообразования, используемых в российских газовых контрактах. В 2010 г. только 10–15% контрактов «Газпрома» включали элемент спотовой цены (что позволяло быструю доставку и оплату).К концу 2020 года этот показатель вырос до 87 процентов.

Еще одним Рубиконом стал Третий Энергетический пакет ЕС, принятый в 2009 году, что означало, что «Газпром» больше не мог владеть трубопроводами, которые он использует для транспортировки газа в Европу. Новое законодательство побудило Россию отказаться от проекта газопровода «Южный поток» и вызвало проблемы как с OPAL (продолжение «Северного потока-1»), так и теперь с «Северным потоком 2».

Долгосрочные контракты Газпрома также оказались под давлением. Шестилетнее антимонопольное расследование Европейской комиссии в сочетании с рыночными тенденциями вынудило «Газпром» убрать из контрактов положения, запрещающие реэкспорт газа в третьи страны, хотя такие положения все еще присутствуют во многих контрактах на СПГ по всему миру.

В это время также имели место газовые войны между Россией и ее соседями и кризисы поставок, например, в 2014–2015 годах, когда «Газпром» безуспешно боролся с обратными потоками газа на Украину, что сказалось на поставках его клиентам из ЕС.

Теперь контракты с нефтяной индексацией считаются унаследованными контрактами даже самим Газпромом. В Западной Европе «Газпром» торгует почти по тем же принципам, что и Норвегия. Если бы европейские страны сохранили нефтяную индексацию, они теперь платили бы 300 долларов или даже меньше за 1 000 кубометров газа.Сегодняшние цены — это результат неустанного стремления к дерегулированию рынка. Это делает возможными ценовые шоки, и высокие цены в этом году каким-то образом уравновесятся в прошлом году, когда цены на хабах иногда падали до уровня внутренних цен в России.

Несмотря на все трудности в отношениях с Европой за последнее десятилетие, «Газпром» много вложил в разработку месторождений и газотранспортной инфраструктуры на севере России, а также в строительство магистральных трубопроводов для экспорта.Добыча началась на гигантском Бованенковском месторождении на полуострове Ямал в 2012 году, а в 2021 году оно вышло на полную проектную мощность в 115 миллиардов кубометров в год. «Газпром» продвигается дальше на север, разрабатывая еще одно месторождение на Ямале, Харасавэй, которое на пике должно давать 32 миллиарда кубометров в год.

На этом фоне «Газпром» активно продвигает идею о том, что у него огромный избыток производственных мощностей по сравнению со спросом: около 150 миллиардов кубометров, по словам генерального директора «Газпрома» Алексея Миллера.Это поистине колоссальный объем: больше, чем весь годовой объем производства Норвегии (второй по величине поставщик на европейский рынок) или Австралии (крупнейший в мире поставщик СПГ). Если у «Газпрома» действительно есть такие дополнительные производственные мощности (не все уверены, что они есть), то российская компания способна в одиночку вывести Европу из любого энергетического кризиса.

Однако быть способным — это не то же самое, что быть обязанным. По закону «Газпром» не обязан размещать на рынке какие-либо спотовые объемы (любые поставки сверх долгосрочных контрактов) по какой-либо причине.То же самое и с транспортной вместимостью. Прямо сейчас российская компания обходит ограничения на использование половины немецкого трубопровода OPAL: она могла бы сослаться на постановления ЕС и воздержаться от их обхода, создав тем самым еще больший дефицит и еще большую неразбериху на рынке. Если подобный газовый кризис материализуется в будущем, когда 50 процентов пропускной способности Nord Stream 2 будет заблокировано, то с юридической точки зрения Газпром будет полностью вправе пожать плечами, отказаться от увеличения поставок по альтернативным газопроводам и попросить Европу разобраться в своих проблемах. проблемы сами по себе.

Эта логика может быть совершенно справедливой с коммерческой точки зрения, но она не учитывает «магию Газпрома», к которой привыкли давние и лояльные партнеры компании. Именно эта магия позволила «Газпрому» поставлять рекордные суточные объемы газа в Европу в течение целых двух недель зимой 2018 года, во время «зверя с Востока». Были и другие случаи, когда «Газпром» приходил на помощь и поставлял сверх контрактных объемов.

В результате в глазах многих партнеров «Газпром» превратился в нечто большее, чем просто еще один сертифицированный поставщик для европейского рынка. В последние годы ЕС не просто оказал сильное давление на «Газпром»; он также сделал скидку на это. Даже после украинского кризиса 2014 года ЕС никогда не приравнивал «Газпром» к внешней политике России. Газовый гигант продолжал получать ежегодную выручку в иностранной валюте в размере 30-40 миллиардов долларов в Европе, избегая санкций и завершая строительство новых газопроводов в страны ЕС.

Но эта волшебная аура могла исчезнуть в клубе дыма, если на помощь Европе в нынешнем кризисе придет не Газпром, а Норвегия, например, или поставщики СПГ, которые способны быстро перенаправить свои поставки к европейским берегам. если цена подходящая. А позже, подсчитав свои потери от газового кризиса 2021 года, европейские страны могут начать более активно инвестировать в энергетический переход и постепенно отказываться от не только российского газа, но и всего газа. По этой причине скорейшая стабилизация европейского газового рынка отвечает интересам не только разрушающихся европейских компаний, но и «Газпрома».

Парадоксально, но ЕС стал заложником собственной энергетической политики: в более спокойные времена он ограничил и реформировал сотрудничество с «Газпромом», но когда наступает кризис, он обращается к компании с просьбой увеличить поставки. И все же «Газпром» по-прежнему больше, чем просто еще один газовый трейдер в Европе: ожидается, что компания будет обладать властью и влиять на рынок. Он по-прежнему доминирует в импорте газа в ЕС — на его долю приходится более 40 процентов из них — и с этим связана огромная ответственность. От того, как «Газпром» сейчас справится со своим уникальным положением, зависит будущее всех поставок российского трубопроводного газа в Европу.

Автор:

Россия перекачивает меньше природного газа в Европу по мере завершения строительства «Северного потока-2»

Объект рядом с начальной точкой морского газопровода «Северный поток-2».

Петр Ковалев | ТАСС | Getty Images

ЛОНДОН. Согласно анализу ICIS, службы товарной разведки, Россия в последние недели замедлила поставки природного газа по трубопроводам в Европу, в связи с чем возникают вопросы о потенциальных причинах этого спада и его последствиях для мировых газовых рынков.

Это произошло вскоре после того, как канцлер Германии Ангела Меркель попыталась развеять давние опасения по поводу почти завершенного строительства газопровода «Северный поток — 2», заявив, что могут быть наложены дальнейшие санкции, если Москва будет использовать газ «в качестве оружия».

Спорный проект направлен на поставку российского газа напрямую в Германию через Балтийское море, минуя Украину и Польшу.

Критики утверждают, что трубопровод несовместим с европейскими климатическими целями, увеличивает зависимость региона от российского экспорта энергоносителей и, скорее всего, усилит экономическое и политическое влияние президента России Владимира Путина в регионе.

Европа будет похожа на лягушку в кипящей воде, не замечая, что она в беде, пока не станет слишком поздно.

Кристина Берзина

старший научный сотрудник Альянса за обеспечение демократии

Некоторые аналитики предположили, что «Газпром», российский государственный газовый гигант, может ограничить поставки природного газа в Европу, чтобы поддержать свое мнение о запуске потоков через Nord Stream 2.

«Это потому, что« Газпром »готовится к запуску« Северного потока-2 »и надеется использовать элемент рычага давления в плане попыток убедиться, что, когда все нормативные требования будут пересечены и i будет отмечен точками, это процесс будет максимально быстрым «, — сказал CNBC по телефону Том Мажец-Мансер, ведущий европейский газовый аналитик ICIS.

«Если газа меньше, чем обычно, и цена высока, это может упростить этот процесс», — добавил он.

Когда к нам обратились за комментарием, «Газпром» сослался на заявление CNBC, опубликованное в его аккаунте Telegram 16 августа. Согласно переводу, компания назвала август «еще одним» зимним «месяцем на газовом рынке».

Повышенная нагрузка на систему газоснабжения совпала с традиционным сезоном планово-предупредительных ремонтов и подготовкой к осенне-зимнему периоду, «который нельзя приостанавливать», — заявили в «Газпроме».

«Практика последних лет как в России, так и в Европе говорит о том, что зимний период также сместился на весенний месяц март. Поэтому сейчас, летом, приоритетом является закачка газа в подземные хранилища, «сказали в компании. «Это также очень хорошо понимают наши европейские коллеги».

Что происходит?

Поток природного газа в самой западной точке газопровода Ямал — стратегически важного газопровода протяженностью 2000 километров, который проходит через четыре страны: Россию, Беларусь, Польшу и Германию — упал до 20 миллионов кубометров в сутки в середине августа, согласно данным ICIS.Это было меньше, чем 49 млн кубометров в день в конце июля, и резко упало с его типичного уровня в 81 млн кубометров в день.

Более того, ожидается, что в сентябре поставки природного газа в Европу из России еще больше сократятся.

Мажец-Мансер сказал, что для того, чтобы Россия могла транспортировать газ через соседние государства энергетического сообщества, такие как Украина, она должна сначала приобрести доступ к трубопроводу, «как к платной дороге». Маршрут «Северный поток-1» является вариантом, хотя он уже принадлежит «Газпрому» и загружен на полную мощность.Ямальский трубопровод является вторым крупным маршрутом, и до конца июля его пропускная способность была близка к ожидаемой.

«В-третьих, у вас есть украинский маршрут, который явно несет с собой большой политический багаж», — продолжил он. «Это единственный другой способ доставки газа из России в Европу в любом значительном объеме».

«Газпром» обычно эффективно использует свои зарезервированные мощности по трубам в ЕС, сказал Маржец-Мансер, но неожиданное падение объемов в конце июля вдоль трубопровода Ямал «сразу же указывало на то, что что-то пошло не так.»

Вскоре после этого потоки природного газа в Европу снова упали из-за пожара на конденсатном заводе в сибирском городе Новый Уренгой.

В результате внешние наблюдатели Газпрома внимательно следили за аукционами прерывистой ежемесячной мощности через Украину. Эти аукционы широко распространены. рассматривается как ключевой сигнал рынку о предстоящих объемах, поскольку они происходят за две-три недели до месяца, в котором идет поток природного газа.

Ряд неявок на каждом аукционе побудил аналитиков задаться вопросом, есть ли отсутствие заказов на мощность через Украину. были связаны не столько с неспособностью Газпрома поставлять, сколько с его нежеланием поставлять.

«Если это правда, это имеет серьезные последствия для того, как мировой рынок газа и СПГ [сжиженного природного газа] относится к объемам российских труб и доступности — или нет — их дискреционных поставок», — сказал Маржец-Мансер.

Другая теория, хотя аналитики считают ее несколько менее вероятной, заключается в том, что, поскольку «Газпром» считает, что «Северный поток-2» скоро будет полностью введен в эксплуатацию, ему, возможно, не потребуется резервировать дополнительные мощности в другом месте.

Рабочие на строительной площадке газопровода «Северный поток-2», недалеко от города Кингисепп Ленинградской области, Россия, 5 июня 2019 года.

Антон Ваганов | Reuters

Валентина Бонетти, старший газовый аналитик по региону EMEA в S&P Global Platts, сказала CNBC, что компания рассматривает недавнее падение российских потоков в Европу «как следствие, вызванное проблемой физического добычи», которая занимает больше времени, чем ожидалось, чтобы вернуться к ней. полные потоки.

«Газпром давно гордится своей надежностью и оперативностью в восстановлении поставок после аварий», — сказал Бонетти. Однако она утверждала, что недавний поворот компании к «стратегии увеличения стоимости над объемом» проверил способность компании восстановить потоки природного газа и оказал давление на ЕС, чтобы обеспечить плавный запуск «Северного потока-2».

В то время как «Газпром» в настоящее время добывает больше пятилетнего диапазона, Бонетти сказал, что ему нужны значительные объемы газа как для закачки в хранилища, так и для экспорта в Турцию, который будет намного больше по сравнению с аналогичным периодом прошлого года. Это «может усугубить их стратегию увеличения стоимости по сравнению с объемом экспорта в Европу».

S&P Global Platts считает, что потоки из России в Европу будут постепенно восстанавливаться в ближайшие недели, и ожидают, что потоки Nord Stream начнутся в октябре, заявив, что недавние действия и заявления Газпрома, похоже, подтверждают относительно неминуемое начало.

Рекордно высокие цены на газ

Цены на газ на европейском рынке с начала года выросли более чем на 116%, при этом контрольный показатель ICIS TTF закрылся на рекордно высоком уровне в 47,86 евро (56,17 долларов США) за мегаватт-час в августе. 16. Это отражает узкий рынок, в котором Европа сталкивается с невероятно низким уровнем хранения природного газа и восстанавливается спрос на СПГ в Азии и Южной Америке.

Последний раз контракт торговался по цене около 43,2 евро после новостей о том, что Газпром, как сообщается, планирует поставить 5 штук.6 миллиардов кубометров газа в Европу в этом году.

«Текущее падение поставок газа и увеличение объемов отбора из хранилищ, которое приводит к повышению цен на газ в Европе и приносит пользу Москве, — это, во-первых, коммерческая тактика, призванная помочь России в то время, когда спрос на газ во всем мире высок», — сказала Кристина Берзина. , старший научный сотрудник Альянса за обеспечение демократии, группы по защите интересов национальной безопасности. «Но это также показывает Европе, насколько она зависит от России в плане поставок газа».

Канцлер Германии Ангела Меркель дает совместную пресс-конференцию с президентом Украины по итогам переговоров в Мариинском дворце в Киеве 22 августа 2021 года.

СЕРГЕЙ ДОЛЖЕНКО | AFP | Getty Images

Берзина сказал, что для Меркель было «примечательно» угрожать санкциями в случае, если «Северный поток-2» будет использован в качестве оружия, но спросил, как Германия или Европа определят это так.

«Будет ли медленный рост цен на газ, имеющий геополитическую подоплеку, считаться« оружием »?… Или только резкое прекращение поставок топлива будет считаться« оружием »?»

«Европа будет похожа на лягушку в кипящей воде, не замечая, что она в беде, пока не станет слишком поздно», — сказала Берзина.«У России есть много возможностей для создания сценариев, которые болезненны для Европы, но не переходят критические пороги. Это, по сути, было бы выгодно для России как в финансовом, так и в политическом плане».

Газпром экспорт

Поставки газа в Европу

За 2020 ООО «Газпром экспорт» поставило в страны Европы 174,9 млрд куб. М газа. На страны Западной Европы и Турцию приходилось примерно 78% экспорта компании из России, а на страны Центральной Европы — 22%.

Экспорт природного газа в страны за пределами бывшего Советского Союза ООО «Газпром экспорт» (млрд куб. М):

| Год | 1973 | 1975 | 1980 | 1985 | 1990 | 1995 | 2000 | 2005 | 2010 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Всего | 6.8 | 19,3 | 54,8 | 69,4 | 110,0 | 117,4 | 130,3 | 154,3 | 138,6 | 158,6 | 178,3 | 192,2 | 200,8 | 198,97 | 174,9 |

Западноевропейский рынок (включая Турцию) потребляет основную часть российского экспорта.За 2020 ООО «Газпром экспорт» поставило на рынки региона 135,75 млрд куб. М газа. Крупнейшие импортеры — Германия, Италия, Австрия, Турция и Франция.

Поставки природного газа через ООО «Газпром экспорт» в страны Западной Европы и Турцию в 2020 г., млрд куб. М

Рынок природного газа Восточной и Центральной Европы особенно важен из-за его географической близости к России. В 2020 ООО «Газпром экспорт» продало 39.На рынке имеется 14 9 0008 млрд куб. М газа. Крупнейшие импортеры — Венгрия, Польша, Чехия и Словакия.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

22

22 22

22 21

21 22

22 24

24 21

21 22

22 21

21 21

21 22

22 21

21 24

24 22

22 22

22 21

21 21

21 21

21 В.Д. Шашина

В.Д. Шашина 21

21