Виды финансовых пирамид: структура, срок жизни

Содержание:

- Виды финансовых пирамид

- Схема Понци: одноуровневая финансовая пирамида

- Многоуровневая финансовая пирамида

- Матричная финансовая пирамида

- Сравнительная характеристика рассматриваемых видов ФП

- Как работают современные пирамиды

Виды финансовых пирамид

Внимательно изучая деятельность финансовых пирамид, эксперты и аналитики не перестают утверждать, что главным «двигателем» популярности такого вида мошенничества является желание «инвестора» получить «все и сразу». Чтобы привлечь людей к участию в проекте необходимо не только желание, но и доверие. Наученные горьким опытом «вкладчики» должны убедиться в платежеспособности системы, поэтому организация должна производить какие-то выплаты.

Особенно «больным» в наше время является фактор поголовного желания легкого заработка в сети, когда деньги хочется получать за простой выход в интернет вместо надоевшей ежедневной рутины. Тиражируемые легенды о быстром заработке, сайты-фейки, проверяющие различные опционы, и очередной видеокурс с «креативным» названием «Как заработать миллион!?» – гвоздями вбивают в жаждущие наживы умы мифы о том, что деньги могут «сыпаться с неба», если только найти этот правильный метод, оказывающийся в итоге той самой финансовой пирамидой.

Чтобы понять, как работает ФП, необходимо рассмотреть вопрос с учетом существующей классификации таких «проектов». Пирамиды принято делить на три основных типа, каждый из которых имеет свои схемы и методы работы и организации. Понимая принципы построения ФП, можно практически безошибочно отличать сомнительные проекты от сетевого маркетинга. Что очень важно в условиях, когда организаторы компаний делают все возможное, чтобы они не отличались от легальных.

Официальная классификация ФП:

- Одноуровневые финансовые пирамиды;

- Многоуровневые финансовые пирамиды;

- Матричные финансовые пирамиды.

Схема Понци: одноуровневая финансовая пирамида

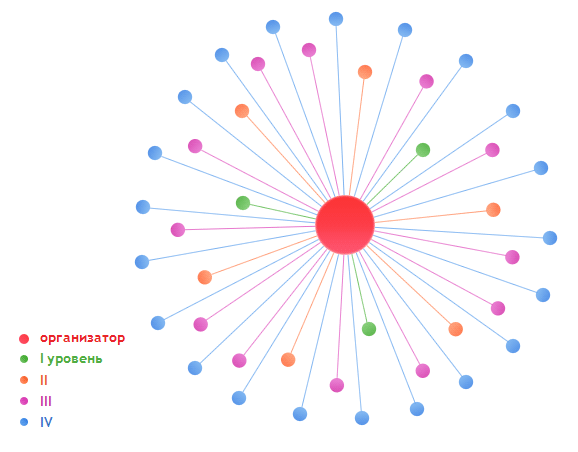

Особенностью классических одноуровневых финансовых пирамид является фактор привлечения новых участников силами самого организатора. В данном случае «инвесторы» выступают лишь в роли «пассивных кошельков», главным делом которых становится обеспечение денежного оборота.

Особенностью классических одноуровневых финансовых пирамид является фактор привлечения новых участников силами самого организатора. В данном случае «инвесторы» выступают лишь в роли «пассивных кошельков», главным делом которых становится обеспечение денежного оборота.

Известны случаи, когда для наработки доверия первые выплаты осуществлялись за счет средств самого организатора, что помогало существенно увеличить вкладываемые суммы уже действующих участников и привлечь новых за счет эффекта «сарафанного радио».

При достижении определенного количества вкладчиков предприятие переходит на самообеспечение, формируя выплаты за счет внесения новых средств. Однако такая ситуация сохраняется до первого большого оттока средств, в котором ФП показывает свою несостоятельность, что вызывает панику участников, которая выражается в лавинообразном «закрытии вкладов».

Срок существования у схемы Понци, как правило, находится в рамках от полугода до двух лет. Главная стратегия продвижения – агрессивный маркетинг, использующий популярных медиа-личностей и ньюс-мейкеров, выступающих символами «надежности и доверия».

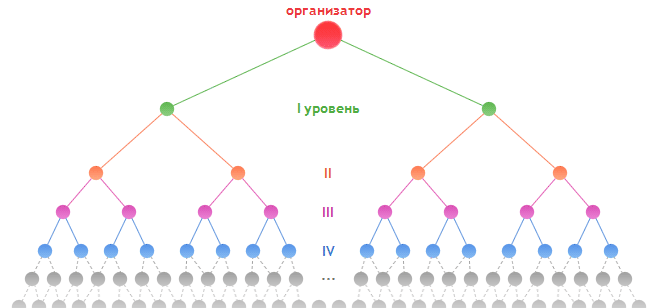

Многоуровневая финансовая пирамида

Схема работы многоуровневой финансовой пирамиды наиболее напоминает классическую схему сетевого маркетинга, при которой каждый участник проекта должен пригласить максимально возможное для него количество «инвесторов», за счет средств которых формируются его выплаты.

Однако в отличие от структуры МЛМ в процессе опущена составляющая реального продукта, а именно – продуктом является необеспеченная мифическая ценная бумага или доля в инвестиционной компании. Зачастую такие организации позиционируют себя как инвестиционный проект, но в отличие от реальных проектов не ведут хозяйственной деятельности, не имеют допуска к обороту ценных бумаг и заявляют доходность на порядок выше рыночного уровня. В отдельных случаях обещанная прибыль может исчисляться сотнями, а то и тысячами процентов годовых.

Однако в отличие от структуры МЛМ в процессе опущена составляющая реального продукта, а именно – продуктом является необеспеченная мифическая ценная бумага или доля в инвестиционной компании. Зачастую такие организации позиционируют себя как инвестиционный проект, но в отличие от реальных проектов не ведут хозяйственной деятельности, не имеют допуска к обороту ценных бумаг и заявляют доходность на порядок выше рыночного уровня. В отдельных случаях обещанная прибыль может исчисляться сотнями, а то и тысячами процентов годовых.

Особо «изобретательные» организаторы многоуровневых пирамид, стараясь быть максимально похожими на сетевой маркетинг, для отвлечения внимания участников могут использовать неликвидные товары с завышенной стоимостью, однако при этом структура не изменяется. Срок существования проекта обычно составляет не более 12 месяцев.

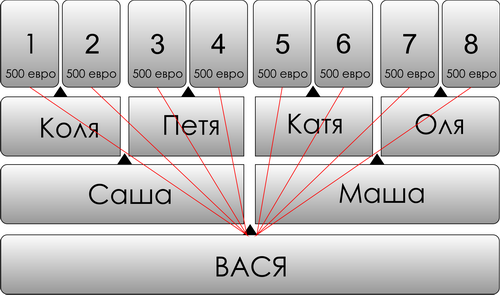

Матричная финансовая пирамида

Данная категория организаций является самой молодой на рынке, и многие участники матричных структур еще уверены, что на самом деле это уникальный способ инвестирования, который позволяет зарабатывать приличные деньги.

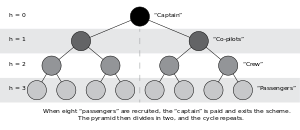

Принцип работы финансовой пирамиды этой группы напоминает многоуровневый, но является несколько более сложным. Первоначальным этапом становится внесение инвестором определенной суммы и ожидание финансового насыщения «своего» уровня, который после заполнения делится на два одинаковых структурных элемента. При этом сам инвестор переходит на уровень выше.

Принцип работы финансовой пирамиды этой группы напоминает многоуровневый, но является несколько более сложным. Первоначальным этапом становится внесение инвестором определенной суммы и ожидание финансового насыщения «своего» уровня, который после заполнения делится на два одинаковых структурных элемента. При этом сам инвестор переходит на уровень выше.

Задача участника заключается в том, чтобы выйти в своей матрице на первый уровень. Для того, чтобы ускорить этот процесс, он должен привлекать новых вкладчиков. А когда поставленная цель выполнена – инвестор получает вознаграждение или его денежный эквивалент.

По сути, происходит следующее действо: нижестоящие участники просто «скидываются» на подарок участнику первого уровня. Вроде бы «рабочая» схема, но ни в одном проекте матричной финансовой пирамиды невозможно найти четких условий заполнения матрицы каждого уровня. Информация всегда будет размытой и абстрактной.

Срок существования проекта зависит от установленных изначально условий и терпения инвесторов. Матричная структура – самая долгоживущая мошенническая схема из известных.

Сравнительная характеристика рассматриваемых видов ФП

| Показатели для сравнения ФП | Одноуровневые | Многоуровневые | Матричные |

| Структура пирамид | Организатор проекта аккумулирует поступающие деньги. В своих руках. Одна часть поступлений распределяется между участниками, другая – остается у создателя мошеннической схемы. | Создатель ФП контактирует с представителями первого уровня, которые привлекают новых участников 2-го уровня и т.д. | Основой ФП этой группы являются несколько участников (создателей) проекта. Цель каждого инвестора заключается в том, чтобы подняться в своей пирамиде на первый уровень. |

| Источники дохода | Инвестиции участников, реже – взносы благотворительных фондов. | Капиталовложения участников проекта. | Капиталовложения инвесторов, реализация какого-нибудь товара. |

| Средний срок «жизни» ФП | Организации этой категории могут просуществовать достаточно долго. Все зависит от организаторов проекта и их умения убеждать потенциальных клиентов. | В большинстве случаев подобные схемы через 10-12 месяцев прекращают свою деятельность. | ФП этой категории могут существовать продолжительный период времени. Часто организаторы самостоятельно принимают решение о закрытии проекта. |

Как работают современные пирамиды

Современная финансовая пирамида существенно отличается от своих «предшественниц», и в первую очередь это отличие обусловлено глобализацией, позволившей в корне изменить принципы донесения и распространения информации.

Сегодня количество участников аферы определяется не столько цепляющим сценарием ролика про покупку новых сапогов и шубы, сколько подобранными тегами, ключевыми словами и «дорогим» дизайном сайта. Хотя и последним уже тоже никого не удивишь.

А еще теперь не нужно никуда ходить, стоять в очередях или с нетерпением ждать новой газеты с курсом ваучера. Современная финансовая пирамида «приходит» сама, имея гораздо более высокий уровень проникновения в сознание, чем незабываемый Леня Голубков.

Одним из главных приемов мошенников считается ограничение «клиента» во времени принятия решения. Если раньше, по дороге домой «за деньгами», у человека еще был шанс одуматься, то сегодня от принципиального решения до фактического взноса проходят считаные секунды.

Финансовая пирамида — что это такое: основные виды и признаки

Определение и значение термина

Финансовая пирамида — это что такое? С точки зрения экономики, финансовой пирамидой является схема, созданная для получения дохода за счет вовлечения в нее все новых участников по ступенчатой системе: первые приводят вторых, вторые – третьих, и так по цепочке. Те, кто пришли первыми, зарабатывают на тех, кого они привели после себя.

Соответственно, чем больше участников появилось после их прихода, тем выше их доход. То есть каждый последующий человек, вступивший в финансовую пирамиду, обеспечивает доход стоящим выше него участникам. Помимо этой, существует еще одна схема, где все финансы аккумулируются у одного человека – организатора.

Факт! Финансовые пирамиды в России существуют довольно давно, их бум пришелся на постперестроечный период и время после развала СССР. Наиболее известной, от крушения которой пострадало множество людей, считается МММ. На тот момент это была финансовая пирамида, в которую все верили.

Оглушительный успех кампании был вполне объясним: от лица простых людей с экрана в рекламных роликах, гражданам обещалось быстрое обогащение без особых трудов. И все это на фоне сложного финансового периода. Причем реклама была весьма агрессивной и занимала очень много эфирного времени. Кстати, финансовая пирамида МММ существует до сих пор, хоть и не в прежнем виде: она перекочевала в Интернет, действуя теперь в онлайн-формате.

До сих пор тысячи людей теряют свои средства, вступая в финансовые пирамиды, идут на поводу громких обещаний, желая заработать много, легко и быстро. Ведь стремление людей к быстрому обогащению без особых усилий – как раз то, на чем процветают финансовые пирамиды, и ответ на вопрос: почему они до сих пор существуют, а их верхушка – очень состоятельные люди.

Сейчас и с экранов телевизора, и в Интернете продолжаются призывы к вложению средств в дело, которое гарантирует быстрое обогащение. Причем для получения прибыли не придется работать, превозмогать трудности и переносить прочие тяготы на пути к финансовому успеху.

Человеческая психология такова, что люди все еще идут на поводу у подобных обещаний, вкладывая деньги в сомнительные проекты. А в итоге, теряют средства. К сожалению, часто жертвами мошеннических финансовых схем становятся люди с небольшим достатком или попросту бедные. Потеря последних средств для них особенно ощутима.

Важно знать! Хотя бывает и так, что даже разбирающиеся в различных финансовых схемах люди вкладывают свои деньги в пирамиду. Происходит это потому, что в основной своей массе подобные организации прикрываются инвестиционной деятельностью, созданием благотворительных фондов, фиктивных компаний и так далее. Сразу определить мошенников бывает очень сложно.

Иногда неверно просчитанный обычный бизнес, не предполагавший мошенническую схему, непроизвольно создает финансовую пирамиду. Это происходит из-за неправильных подсчетов рентабельности бизнеса, а в результате вместо дохода получаются убытки. Но для создания бизнеса привлекались инвесторы и кредиторы, с ними нужно рассчитываться.

Для сохранения бизнеса на плаву и расчета с теми, кто вложил в него средства, необходимы деньги, которых нет. Организаторы деятельности начинают брать все новые и новые займы. Взятые финансы идут на погашение предыдущего долга. Новые долги снова нечем гасить, приходится брать еще займ, и так по кругу. Подобную схему нельзя рассматривать как мошенническую, но вот как незаконное предпринимательство – вполне.

История появления

Впервые термин финансовая пирамида появился в Великобритании в семидесятых годах прошлого столетия, но сама схема подобной деятельности и понимание, что такое пирамида в бизнесе, зародились гораздо раньше. Первой финансовой пирамидой принято считать акционерную компанию «Организация Иний», созданную предпринимателем по имени Джон Ло. Цель организации – сбор средств на освоение реки Миссисипи.

Компания, структурно напоминающая существующие в наше время одноуровневые финансовые пирамиды, датируется 1919 годом. Ее создателем был американский гражданин, Чарльз Понци, чьим именем сегодня называют подобные модели финансовой деятельности. Суть его схемы заключалась в обмане на купонах: люди могли их купить, но продать – нет. Все, что с ними можно было сделать – обменять. Таким образом, доход получили только первые участники схемы, которые привели новых инвесторов.

Важно знать!

В России в девяностых годах двадцатого века, на пути к переходу и становлению рыночной экономики, сложилась благоприятная обстановка для реализации схемы финансовой пирамиды. Именно в это время прогремел проект МММ: сначала громкий «успех», затем такой же громкий скандал.

Сейчас создание и деятельность финансовых пирамид запрещена во многих странах. ОАЭ и Китай могут наказать подобную деятельность смертной казнью, а в Российской Федерации организаторам грозит уголовная ответственность.

Семь причин создания

Как известно, на пустом месте ничего не появляется: чтобы зародилась и развилась такая модель деятельности, как финансовая пирамида, нужна плодотворная почва, а именно – соответствующая экономическая и политическая ситуации.

Перечислим наиболее значимые условия, способствующие зарождению подобных мошеннических схем, которые дают представление о том, что такое пирамида:

- пониженная инфляция;

- активность принципов рыночной экономики в государстве;

- наличие свободного оборота ценных бумаг;

- отсутствие регулирующих норм и актов со стороны законодательства, которые запрещали бы создание подобных организаций;

- уровень дохода большей части населения растет, за счет чего у людей появляются свободные финансы для вложений в различные структуры, фонды и компании;

- описанный выше пункт сочетается с общим низким уровнем финансовой грамотности населения;

- недостаточная информативная поддержка, в том числе со стороны государства.

Все эти условия создают благоприятную почву для особо предприимчивых людей, которые и выстраивают мошеннические схемы, именуемые финансовыми пирамидами.

Цели образования

При создании финансовых пирамид их организаторами движет одно желание: обогатиться за счет притока все новых и новых участников. Суть в том, что пополняют свой банковский счет и кошелек только те, кто создал пирамиду или пришел в компанию на этапе ее становления, после чего успел вовремя вывести собственные активы.

Все клиентские взносы, которые платят вновь прибывшие, не идут на инвестиции или в какие-либо фонды, развитие некой промышленной отрасли или прочие заявленные руководством пирамиды цели. Деньгами, которые принесли новые участники, компенсируются и покрываются выплаты и вознаграждения верхнему уровню членов пирамиды.

То есть схема такова: вступивший в пирамиду получает деньги благодаря привлечению в нее новых людей. Чтобы ему компенсировать собственные затраты и получить хоть какую-то прибыль, ему необходимо найти тех, кто пожелает вступить в дело. Чем больше вкладчиков он сможет привлечь, тем вероятнее получит финансовую прибыль.

Порой, чтобы создать видимость, что существующая бизнес-схема не является финансовой пирамидой, создается некий товар, который продвигает мошенническая организация. Но никакой прибыли, по сути, он не приносит, а сам принцип остается тем же: доход приносят взносы новоприбывших участников.

Интересно! Поступающие средства распределяются на различные нужны, а не только в карман ее организаторам, чтобы схема исправно функционировала. Главный принцип финансовой пирамиды и ее цель – привлечь как можно большее количество участников.

Но правда в том, что рано или поздно поток прервется: люди перестанут вступать в нее по различным причинам. Как итог – любая пирамида из людей разрушится, какой бы продуманной ни была ее схема. Все ее участники, которые не успели вовремя выйти из организации, забрав свои деньги, непременно потеряют все вложенное. Особенно это касается тех, кто присоединились последними.

В тот момент, когда новые вкладчики перестали приходить, создатели пирамид просто прекращают выплаты. После чего они опустошают все счета, забирают остатки наличных денег и пропадают в неизвестном направлении, оставив вкладчиков, что называется, у разбитого корыта.

Именно поэтому тем, кто хочет заставить свои финансы работать, вложив их в какое-либо дело, следует особо внимательно отнестись к заверениям о легком и быстром умножении капитала. Сложно определить момент, когда пирамида рухнет, потому что трудно понять, на какой стадии она находится в текущий момент. А значит, риск потерять все накопления всегда высок.

Если есть желание вложить свои средства, стоит рассматривать надежные и выгодные способы инвестирования. Они, как правило, обещают более отдаленный по времени результат и не такой большой процент обогащения, зато можно реально получить доход, а не потерять все подчистую. Далее разберем, как работает финансовая пирамида.

Принципы работы: поэтапное описание

Дабы представление о том, что такое финансовая пирамида, было более полным, рассмотрим подробно ее схему: поэтапно и в цифрах.

Этап №1.

Создатель пирамиды привлек четырех участников, которые захотели вступить в нее. Для этого им необходимо сделать начальный взнос в 200 долларов с каждого. При этом обещаны ежегодные выплаты в 50 долларов каждому участнику. Первый этап принес организатору доход в 800 долларов, и это при нулевых расходах.

Этап №2.

Далее первый уровень участников пирамиды приводит по четыре новых участника каждый. Условия те же, на которых они сами вступили в пирамиду. При этом они получают персонально по 50 долларов за каждого привлеченного вкладчика.

Схема такова:

- Доход второго этапа: 4 х 4 х 200 = 3200 долларов

- Общий доход с момента организации пирамиды: 800 + 3200 = 4 000 долларов

- Затраты: 4 х 4 х 50 = 800 долларов

- Чистая прибыль: 4 000 – 800 = 3200 долларов

Этап №3.

На третьем уровне происходит то же самое: условия для участников второго уровня те же, что и для первого, но количество новоприбывших, пропорционально увеличивается:

- Доход третьего этапа: 16 х 4 х 200 = 12800 долларов

- Общий доход с момента организации пирамиды: 12 800 + 4 000 = 16 800 долларов

- Затраты: 16 х 4 х 50 = 4 000 долларов

- Чистая прибыль: 16 800 – 4 000 = 12 400 долларов

Эта схема будет оставаться рабочей длительный период, ведь создателям пирамиды выгодно, чтобы в нее вступали как можно больше человек. Мало участников – низкий доход, потому все силы будут бросаться на привлечение новых вкладчиков, порой за счет агрессивной рекламы, огромного количества бонусов и прочих приятных обещаний.

Мнение эксперта! Чем выше скорость развития схемы финансовой пирамиды, тем скорее настанет момент, когда она рухнет. Это следствие прямой связи с ограниченным количеством потенциальных вкладчиков, поскольку поток людей рано или поздно прекратится. Когда новые люди перестали приходить и приносить доход, организаторы исчезают вместе с деньгами. Последний уровень вкладчиков остается ни с чем, при этом он – наиболее многочисленный.

Современное общество стало более развитым, информационно подкованным, осведомленным и знающим в финансовых вопросах. Поэтому существование финансовых пирамид сейчас – явление весьма редкое, но все же имеет место быть.

Однако в силу развития и доступности Интернета, большинство подобных схем перекочевали в сеть, где обмануть людей гораздо проще. Чтобы не пойти на поводу у мошенников и не оказаться в ловушке финансовой пирамиды, следует знать признаки, по которым ее можно сразу определить.

Как определить финансовую пирамиду: 20 признаков

Очень часто люди, будучи новичками в инвестиционной сфере, вкладывают средства в проекты, которые кажутся перспективными, стабильными и обещают гарантированный доход. Но если присмотреться к ним пристальнее и провести более детальный анализ, то становится понятно, что деньги вкладываются в самую обычную финансовую пирамиду, прикрытую солидным бизнесом.

Как результат, большинство начинающих инвесторов теряют капиталы. Чтобы не стать жертвой мошенников, необходимо узнавать нелегальные и обманные схемы, хорошо разбираться в них. А для этого необходимо знать об основных признаках финансовых пирамид.

Из-за доступа практически всех слоев населения во Всемирную сеть развитие финансовых пирамид достигло огромного, вирусного масштаба. Каждый день в сети создаются и ликвидируются подобные мошеннические схемы. Хотя и офлайн-схемы также продолжают существовать.

Некоторые пирамиды создаются путем ребрендинга или перезапуска проектов, существовавших ранее: прежняя схема прогорела, счета обнулились, после чего начинается заново, но уже под другим именем. Довольно часто организаторы рухнувшей пирамиды создают аналогичную, просто меняя название.

Большая часть организаторов современных финансовых пирамид являются «выпускниками» самой известной в России подобной схемы, а именно МММ. Они имеют множество различных названий, но и хайпы, и матрицы, и прочие подобные схемы имеют явные признаки финансовой пирамиды.

Наверняка вы получали письма на электронную почту с приглашениями во всевозможные проекты, гарантирующие высокий доход. Подобные послания приходят чуть ли не ежедневно, с совершенно разных адресов, от имени различных компаний, которые предлагают разные услуги, товары и средства обогащения.

Сайты с предложениями работы пестрят призывами вступить в проекты заработка в сети. Социальные сети полны аккаунтов с назойливой рекламой, сулящей обогащение без усилий, доступное каждому, достаточно лишь иметь доступ в Интернет. Конечно, в сети можно заработать, но это займет достаточное количество времени и сил. И уж никак не будет мгновенным и простейшим заработком.

Совет! Однако утверждать со стопроцентной уверенностью, что каждый, кто вступил в финансовую пирамиду, потеряет свои деньги, нельзя. Если бы так было, подобные схемы не могли бы существовать столь долго, все еще привлекая вкладчиков. Но достойно заработать удастся лишь тем, кто вступил в организацию на ранней стадии. Единственное, процент тех, кто оказался на первом уровне схемы, весьма мал. Определить отдаленность новоприбывшего участника от верхушки пирамиды затруднительно, а значит предугадать, насколько большой будет доход сложно.

Признак 1. Высокий уровень обещанной прибыли

Стабильные и надежные предприятия не предлагают высоких процентных ставок, тогда как финансовые пирамиды заверяют о получении до 35% даже не годовой, а месячной прибыли. Если вам предлагают подобное, знайте: это мошенническая схема.

Признак 2. Обязательное привлечение вкладчиков

Вы заработаете деньги только в том случае, если приведете новых участников. Это однозначный признак финансовой пирамиды. Причем некоторые компании уверяют вкладчиков, что их деятельность просто схожа с работой финансовой пирамиды, но таковой не является. Не стоит поддаваться на подобные заверения: ведь если для получения дохода нужны новые участники, значит их взносы будут идти на выплату вознаграждения ранее вступившим, а не на инвестиции. Это и есть схема, по которой работает финансовая пирамида.

Признак 3. Схема выплат размыта или чересчур сложна

Организатор обещает инвесторам огромный доход, получение которого возможно при выполнении определенных условий. Каждое из них содержит множество пунктов, необходимых к осуществлению. Подобный подход дает организаторам множество возможностей для того, чтобы не выплачивать средства. Поводом невыплат будет якобы не выполненный подпункт из перечисленных в условиях соглашения.

Признак 4. Гарантия получения дивидендов

Ни один из способов инвестирования, предлагаемых организацией, не может гарантировать вкладчику получение дохода. Если реклама гарантированно обещает большие проценты по вкладам и серьезное обогащение. Это еще один признак того, что компания может оказаться финансовой пирамидой.

Признак 5. Выплата дохода вкладчикам от присоединения новых участников

Прямое следствие самого определения пирамиды, где на верхушке находится ее организатор, далее идут все остальные уровни участников (вкладчиков), благодаря которым «верхние» получают доход от «нижних». В силу отсутствия реальной прибыли за счет реализации товаров и прочей стандартной бизнес-деятельности, привлечение новых финансовых вливаний остается единственно возможный способом получения дохода.

Признак 6. Принуждение к периодическим взносам или покупке товара организации

Требование компании регулярно вносить оплату, покупать товар, который не нужен или цена явно завышена, говорит о том, что у организации отсутствуют реальные источники дохода. То есть прибыли от своего функционирования она не получает. И только взносы участвующих в схеме позволяют удерживаться на плаву.

Признак 7. Продукт вымышлен либо продается по завышенной стоимости

На этот признак следует обратить особое внимание, он помогает разобраться: в действительности ли перед вами финансовая пирамида, или же просто компания, занимающаяся сетевым маркетингом. Если второй вариант, тогда деятельность организации законна и распространяет реально существующий товар.

Важно знать! Финансовые пирамиды, как правило, продают несуществующий продукт, фикцию или обросший неправдоподобными свойствами дешевый товар по завышенным ценам. Например, ягоды, собранные где-то на Кубе в определенном регионе, единственно возможном для их произрастания. Их собирают и перевозят для обработки в Японию, где на их основе делают чудодейственный состав для мгновенного похудения, стоимость которого превышает 400 долларов за 100 грамм.

Согласитесь, это слишком неправдоподобно, чт

Что такое финансовая пирамида, ее признаки и виды

Современную рыночную экономику характеризует свобода предпринимательства и выбор способа организации бизнеса. Основная цель любого коммерсанта заключается в получении прибыли. Всеобщее мерило оценки результата деятельности – деньги. Законный бизнес основывает производство, продажа или перепродажа товаров, оказание услуг и другие схемы. Существует и такая схема, как финансовая пирамида. В большинстве случаев она является умышленно созданной мошеннической моделью, предназначенной для извлечения дохода их создателями.

Принцип работы

Финансовая пирамида может появиться в странах, где существуют пробелы в законодательной базе, которая регулирует финансовую деятельность. К примеру, в российский уголовный кодекс статья, предусматривающая наказание за организацию финансовой пирамиды, включена лишь в 2016 г. Чем грамотнее в финансовом плане население, тем меньше вероятность того, что граждане примут за чистую монету обещания высоких доходов и начнут вкладывать деньги в сомнительную компанию.

Основными причинами появления финансовой пирамиды являются жажда лёгкой наживы и жадность, что и используют мошенники. Чтобы не оказаться жертвой мошенничества, нужно иметь представление о признаках финансовой пирамиды.

Финансовые пирамиды обычно маскируются создателями под инвестиционный проект и регистрируются как коммерческие организации. Инвестиции привлекаются под высокодоходный проект или вкладчикам обещают, что средства будут вкладываться в ценные бумаги. Даже если компанией ведётся реальная деятельность и какие-то доходы имеются, их не хватит на обещанные высокие выплаты: вкладчикам выплачиваются деньги, внесённые новичками.

Финансовые пирамиды обычно маскируются создателями под инвестиционный проект и регистрируются как коммерческие организации. Инвестиции привлекаются под высокодоходный проект или вкладчикам обещают, что средства будут вкладываться в ценные бумаги. Даже если компанией ведётся реальная деятельность и какие-то доходы имеются, их не хватит на обещанные высокие выплаты: вкладчикам выплачиваются деньги, внесённые новичками.

Некоторыми компаниями доход выплачивается только тогда, когда вкладчиком привлекаются новые люди. Когда приток новых вкладчиков заканчивается, деньги перестают выплачивать, и большая часть участников финансовой пирамиды теряет свои вложения. Единственному человеку гарантировано получение дохода – создателю финансовой пирамиды, которым контролируется поступление средств и определяется в какой момент нужно остановить выплаты участникам системы, чтобы извлечь прибыль.

Обещанные высокие доходы могут получить и первые участники, получающие выплаты, пока пирамида пополняется новыми вкладчиками. Когда человек участвует в финансовой пирамиде со стартового этапа, он может получить хороший заработок. Но большинство участников, как правило, теряют все вложенные средства.

Признаки

Центральным Банком РФ названы признаки финансовой пирамиды, на которые следует обращать внимание вкладчикам:

| Признак | Описание |

| Деятельность основывается только на словах | Работа компании подкрепляется только словами или информацией на сайте. Никто не может показать конкретные операции, так как их не существует |

| Высокие процентные ставки и быстрая окупаемость | Обещанный доход свыше 30% уже должен насторожить. Существует немного законных видов обеспечения такой доходности, а имеющиеся сопровождаются средней и высокой степенью риска. Когда компания обещает, что проект окупится в течение нескольких месяцев или недель, то должен возникнуть вопрос: почему в качестве вкладчиков привлекаются обычные люди, а не опытные инвесторы или крупные бизнесмены |

| Большой «вступительный взнос» | В большинстве случаев составляет 5 – 20 т.р. Из-за такой суммы обманутый человек редко обращается в суд |

| Взамен вложенных средств выдаются товары по завышенной цене или поддельные ценные бумаги | Документы, которые подтверждают факт вложения денежных средств компания не выдаёт, или вкладчику вручается договор, где указывается, что в случае неэффективности инвестиционной стратегии вложенные деньги нельзя возвратить |

| Акцентируется пиар компании | Красиво оформляется сайт компании, проводятся впечатляющие презентации, сотрудники, умеющие убеждать, почтовые и СМС-рассылки – все действия направлены на охват широкой аудитории. Используются лозунги вроде «Будьте первыми!» или «Спешите купить уникальный прибор, который не имеет аналогов!». При этом не указывают конкретный товар, или каким способом получают доход участники проекта |

| Скрыта информация о владельце компании, отсутствие лицензии или разрешения на финансовую деятельность | Всё это может наблюдаться, если компания оформляется на подставное лицо или регистрируется за границей. Когда фирма вообще не зарегистрирована, а клиент приглашается в офис, в котором ведут только обмен денег, она однозначно является финансовой пирамидой |

| Непонятный и необычный план выплат | Очень много информации, использование сложных финансовых терминов и чересчур смелые прогнозы – это должно насторожить потенциального вкладчика |

| Прямо или косвенно говорится о привлечении в проект новых людей | Клиенту говорят о необходимости привлекать новых вкладчиков (родственников, знакомых, друзей). При этом предлагается освоить специальные психологические приёмы или методы нейролингвистического программирования |

| Организаторы чрезмерно настойчивы | Человека настойчиво убеждают быстро принять решение и вложить деньги, требуют дать расписку о неразглашении коммерческой тайны и обещают большие и лёгкие деньги за минимум усилий |

Когда у компании имеются эти признаки, это ещё не означает, что она является финансовой пирамидой, но это служит сигналом для проверки органами правопорядка. Существуют и другие характерные признаки финансовых пирамид:

- Доход гарантируется, что запрещается на рынках ценных бумаг;

- Большое количество рекламы, размещённой в интернете и средствах массовой информации;

- Отсутствуют сведения об имеющихся активах компании, её расходах и доходах;

- Участникам выплачиваются деньги, внесённые новыми вкладчиками;

- Отсутствие дорогостоящего имущества;

- Сфера деятельности компании непонятна;

- Выплаты участникам не зависят от официального дохода;

- Вклады находятся в заграничных банках;

- Отсутствует офис и устав.

Виды

Финансовые пирамиды появились в начале XX века, их схемы деятельности работают до настоящего времени. Существует три вида структуры подобных организаций:

- Одноуровневая финансовая пирамида (схема Понци). Является самым распространенным и незамысловатым видом, названным по фамилии известного итальянца, которым впервые был организован массовый обман граждан. Принцип схемы таков: создателем привлекаются первые участники, при этом обещают высокий и гарантированный доход за небольшой период времени. Первым вкладчикам выплачиваются деньги из взносов новых участников. Когда поступающие средства уже не перекрывают обязательства перед участниками, организатор исчезает, вместе со всеми деньгами. Известным примером подобной пирамиды служит МММ, организованная Сергеем Мавроди.

- Многоуровневая финансовая пирамида. Такая структура предусматривает привлечение каждым вкладчиком новых участников для получения дохода. Вышестоящие члены организации распределяют взносы между собой. Участники могут получать доход, пока увеличивается количество уровней, для этого число вкладчиков должно расти в геометрической прогрессии. Чаще всего многоуровневая схема не может существовать больше года. У сетевого маркетинга схожий принцип работы.

- Матричная финансовая пирамида. Матричная схема отличается от одноуровневой и многоуровневой тем, что может существовать многие годы. Принцип работы в этом случае сложнее:

- Человек вкладывает деньги и ждёт заполнения первого уровня, когда участников станет, к примеру, 8 человек;

- После этого 8 вкладчиков достигают второго уровня и разделяются на 2 матрицы, в каждой из которых 4 человека. Они должны привлекать новых участников и выстраивать собственную иерархию;

- При заполнении нового первого уровня, матрица опять делится и все поднимаются на уровень;

- Вкладчик может получить вознаграждение, когда пройдёт все уровни и достигнет самого верха.

- Финансовая пирамида в интернете. В наше время подобные схемы чаще появляются в сети: организаторы остаются анонимными, а следить за потоками в этом случае труднее. Обычно интернет-пирамиды позиционируют себя в качестве инвестиционных фондов или даже касс взаимопомощи.

Отличие финансовых пирамид от сетевого маркетинга

Развитие сетевого маркетинга привело к тому, что создатели финансовых пирамид часто стали маскировать их под него. Многоуровневую структуру применяют не только в мошеннических схемах, но и в легальном бизнесе. Однако, если внимательно рассмотреть, можно обнаружить значительные отличия:

| Признак | Финансовые пирамиды | Сетевой маркетинг |

| Направленность вступительного взноса | Идёт на выплаты участникам верхнего уровня (людям, вступившим в систему ранее) | Вкладывается в стартовый набор продукции, обучающий материал, брошюры. Некоторые компании направляют 20 – 30% взноса на вознаграждение участникам верхнего уровня (спонсорам) |

| Характеристики товара | Предлагается невостребованный или поддельный товар, с сильно завышенной стоимостью | Распространяется качественная продукция, которую покупает население (косметика, БАДы и т. п.). |

| Предложения компании | Завышенные проценты за короткие сроки. Могут обещать и невысокие проценты, но без упоминания даты возврата вложений. Вступительный взнос обычно большой. Говорят, что для получения дохода ничего делать не надо | Предлагается частичная занятость со свободным режимом работы, которая станет небольшой прибавкой к основному доходу. Доходность имеет прямую зависимость от эффективности работы консультанта |

| Источник дохода | Состоит из вступительных взносов новых вкладчиков. Наличие товара только прикрывает мошенническую схему | Оборот от продажи товара каждого консультанта. В стоимость товаров включается доход дистрибьюторов (от 15 до 25%). Простое привлечение людей без приобретения товаров результата не даёт |

| Характеристики компании | Официальная документация скрыта, подделана или оформлена на подставное лицо. Сведения, размещённые на сайтах, размыты и нелогичны | Деятельность обычно открытая. Многие сетевые компании имеют свои сайты с подробными сведениями (адреса и телефоны компании, свойства товаров, расписание тренингов и т. д.) |

| Поведение сотрудников, которые агитируют вступить в компанию | Человека навязчиво убеждают, при этом акцентируется реклама и возможность быстрого заработка. Требуют тут же вложить деньги и не предоставляют подтверждающие документы (чек, приходный ордер) | Человеку спокойно рассказывают об особенностях бизнеса, акцентируется личное потребление продукции, изучается действие и назначение каждого вида товара, осваиваются навыки продаж. Новичку предлагается подумать 2 – 3 дня, прежде чем принять решение включиться в сетевой бизнес |

Что предпринять, если деньги вложены в финансовую пирамиду

Если средства уже вложены в мошенническую организацию, нужно успокоиться и объективно оценить сложившуюся ситуацию. Прежде всего, нужно обратиться в компанию, в которую отданы деньги или к пригласившему представителю. Вероятность возвратить свои вложения увеличивается, если имеются документы, которые подтверждают, что деньги приняты или перечислены. Когда возвращать деньги отказываются, следует сказать мошенникам о решении обратиться в правоохранительные органы.

Если и это не помогает, нужно срочно обращаться в полицию или в прокуратуру. Следует сообщить подробные сведения о мошенниках: внешний облик сотрудников, какие товары реализуют, что предлагают, как называется компания, где находится офис и т. д. Возможно, что прежде чем правоохранительные органы начнут действовать, аферисту уже скроются.

Финансовая пирамида

Как часто, когда финансово-инвестиционный проект прекращает свое существование, доводится слышать, что это была банальная финансовая пирамида, а многие, и вовсе говорят, что такая форма организации инвестиционного проекта неустойчива и не может принести заработка.

Финансовая пирамида – вид финансово-инвестиционной деятельности, при котором прибыль участникам проекта выплачивается за счет вовлечения все новых и новых средств, примечательно, что выплата уже состоящим членам пирамиды, выплачивается за счет средств размещаемых позднее привлеченных участников, причем истинный получатель основного объема средств обычно не указывается или попросту скрывается, такая схема деятельности является – мошеннической.

Типы финансовых пирамид

Финансовая пирамида – многоуровневая

По типу организации, многоуровневая финансовая пирамида подразумевает под собой обязанность каждого вновь прибывшего участника оплатить вступительный взнос, который, в свою очередь, будет распределен между пригласившим новичка участником и пригласившим пригласившего. Новичок обязан пригласить некоторое количество новых участников, доход от которых пойдет недавнему новичку и пригласившему его ранее.

Доходность пирамиды при таком построении может доходить до пятисот процентов, в зависимости от предустановленных правил организаторами пирамиды. Очевидно, что важнейшей причиной краха, так организованной пирамиды, является нехватка участников, т.к. как видно из рисунка, количество участников данной пирамиды должно расти по экспоненте, т.е. соблюдая данную тенденцию пирамида терпит крах на седьмом – десятом уровне. Участники не способные найти новых, терпят убытки, согласно статистическим данным в многоуровневой пирамиде процент вкладчиков потерявших средства составляет девяносто процентов.

Многоуровневая финансовая пирамида может принести ощутимую прибыль, только организатору и стоящим у истоков участникам, другими словами находящимися ближе к вершине пирамиды.

Схема Понци в финансовых пирамидах

Данная схема обязана своим названием изобретательному итальянцу – Чарльзу Понци, организовавшему первую финансовую пирамиду на территории США.

Структура построения организации данной пирамиды не подразумевает привлечением новых участников старыми, для получения прибыли. Первые вкладчики получают доход из личных средств организатора данной пирамиды, последующие участники привлекаются на слухах о новейшей высокодоходной инвестиционной стратегии организатора, подтверждаемой словами участников уже получивших доход, тем самым пирамида начинает получать прибыль, инвесторы получают прибыль из средств, привлеченных от новых участников. Все участники данной пирамиды вступили в нее с целью получения дохода, а т.к. пирамида, а в частности ее организатор не ведет никакой другой деятельности, кроме привлечения все новых инвесторов, то крах пирамиды начинается после снижения числа вновь привлеченных инвесторов, после чего организатор пирамиды скрывается, присваивая все средства.

Финансовая пирамида со структурой построения организации по схеме Понци приносит прибыль только организатору данной пирамиды.

Сравнение типов финансовых пирамид

Сравним две выше описанные организации финансовых пирамид:

| Многоуровневая схема | Схема Понци | |

| Форма управления | Децентрализованная – взаимодействие между участниками пирамиды происходит на всех уровнях пирамиды. | Централизованная – взаимодействие происходит через организатора пирамиды. который является ее центральной фигурой. |

| Обоснованность доходов | Приведи нового участника и получи доход, обычно в данном типе пирамиды не утаивается данный способ заработка. | У нас есть общее дело – инвестируете в наш фонд, заработок организатора прикрывается «красивыми» целями. |

| Продолжительность работы схемы | Короткая – быстро достигается предел стремительного роста участников. | Долгая – зависит от продуманности плана организатора по привлечению новых участников. |

Интернет как место развития пирамид

С развитием всемирной сети Интернет, огромное количество финансовых пирамид заполучило в свои руки прекрасный инструмент для привлечения новых участников – социальные сети, сайты, блоги, спам рассылки. Многие организаторы пирамид очень быстро смекнули, что можно не только привлекать новых участников пирамиды, а и организовывать саму пирамиду в сети Интернет, привлекая по средствам электронных денег финансовые средства участников.

Наглые мошенники

Особо наглые основатели пирамид обещают огромные проценты (бывает от одного процента в день), чем стараются привлечь огромную аудиторию, еще такие проекты называют High Yield Income Program (HYIP).

Стиль оформления у таких сайтов примерно совпадает, как и информация о общем числе вкладчиков, сумме их вкладов и выплат по ним, а также количества только зарегистрированных вкладчиков.

Доходность такой пирамиды для вкладчика объясняется, чаще всего, торговлей акциями на биржах мира, работой на форекс, или постройкой дорогих отелей или бизнес центров. Как правило никакой деятельности, кроме сбора средств не ведется, наиболее ленивые организаторы данных пирамид не указывают и эту информацию.

Данный тип пирамид является наиболее опасными – выплаты производятся только первое время для привлечения ажиотажа, после чего выплаты заканчиваются, а когда именно Вы захотите заработать в такой пирамиде, помните возможно она уже «сворачивается».

В данном типе пирамид заработать можно, при условии, что вы отдаете себе отчет, что это финансовая пирамида, она только организовывается, Вы при первой возможности выводите средства оставляя работать только проценты, учитывайте и тот момент, что при вводе крупных сумм в такую пирамиду, Вам под любым предлогом их не вернут, а с мизерной суммы вклада и заработок мизерный.

Обыкновенная пирамида

Данный тип пирамид подразумевает необходимость приложить усилия по поиску новых участников для личного обогащения, не привлек никого – не заработал, для вступления в данную пирамиду используется входной депозит, который распределяется среди раньше пришедших участников.

Пирамиды обыкновенной структуры и HYIP запрещены во многих странах, а в некоторых или уже введена уголовная ответственность, либо такое решение готовится.

Маскирующиеся пирамиды

К данному классу относятся пирамиды маскирующиеся под МЛМ- компанию, т.е. продающие какой-либо товар или услугу, вступая в данную пирамиду и находя приобретающего данный товар или услугу Вы получаете комиссионное вознаграждение. Примером такой скрытой пирамиды может служить InMarket предлагающая по завышенным ценам, якобы очень необходимые компьютерные курсы, на самом деле являющимися банальными курсами Windows. Товар является прикрытием для снятия с организации подозрения в деятельности обычной финансовой пирамиды.

Матричные пирамиды

Пирамиды маскирующиеся и обыкновенные могут быть еще и матричного типа, т.е. необходимо заполнить ряды участников под собой, и только лишь после заполнения рядов второго и третьего порядка вы получите прибыль.

Пример пирамида Emgoldex

Вы приглашаете двух участников, при этом не получаю ничего взамен, эти двое приглашают, каждый еще двоих, также ничего не получая, и только когда приглашенные четверо пригласят еще каждый по два участника, только с этих людей Вы получите прибыль.

Схема ПОНЗИ — основа финансовой пирамиды

В виду того, что деятельность HYIP подразумевает полную непрозрачность совершаемых финансовых операций и анонимность организаторов, в сети появляется множество фальшивых инвестиционных проектов, которые выдают себя за настоящие. А потом, собрав определенную сумму средств с доверчивых вкладчиков — благополучно исчезают со всеми капиталами. Как же не попасться на удочку мошенников? Это проблема волнует всех участников высокодоходных инвестиций.

В виду того, что деятельность HYIP подразумевает полную непрозрачность совершаемых финансовых операций и анонимность организаторов, в сети появляется множество фальшивых инвестиционных проектов, которые выдают себя за настоящие. А потом, собрав определенную сумму средств с доверчивых вкладчиков — благополучно исчезают со всеми капиталами. Как же не попасться на удочку мошенников? Это проблема волнует всех участников высокодоходных инвестиций.

Одна из самых распространенных схем обмана — это принцип ПОНЗИ. Понзи представляет собой классическую финансовую пирамиду, в которой прибыль формируется не за счет успешной экономической деятельности, а за счет притока денег от новых вкладчиков (помните МММ?). До поры до времени у всех создается впечатление успешности и стабильности компании. Прибыль исправно выплачивается клиентам. Компания разрастается все новыми и новыми участниками, которые вливают дополнительные средства в проект. Но в какой то момент, наступает период стагнации, когда приток новых денег прекращается, или по крайней мере уменьшается настолько, что его не хватает даже на выплаты существующим участникам. И тогда приходит конец проекту. Пирамида рассыпается. Впрочем нередки случаи, когда организаторы, не дожидаясь наступления такого момента, просто исчезают с деньгами, на пике популярности, собрав максимальное количество средств вкладчиков. Клиенты, как правило узнают об этом когда им на счет перестают поступать отчисления в виде прибыли.

Нередко, прекратив выплачивать прибыль старым, мошенники, тем не менее не перестают принимать платежи от новых вкладчиков.

Как отличить ПОНЗИ от реальных HYIP?

Хочу вас огорчить. Наверняка вам это не удастся сделать. На 100% быть уверенным, что перед вами финансовая пирамида быть нельзя, как и наоборот — что перед вами честный инвестиционный проект. Однако косвенно, по некоторым признакам можно сделать определенные выводы, позволяющим определить кто перед вами.

1. Чрезмерно высокие отчисления в виде прибыли. Если вам обещают 20, 25, 30% и даже больше прибыли ежемесячно, задумайтесь, откуда такая высокая доходность. Наверняка, перед вами классическая финансовая пирамида, созданная для обмана вкладчиков.

2. Фиксированный размер прибыли. Ни одно финансовое предприятие не даст вам гарантии получения именно определенного дохода, да еще из месяца в месяц. Исключение здесь составляют только банковские вклады и облигации, с их невысоким размером доходности. Любая финансовая деятельность сопряжена с рисками, поэтому гарантировать постоянную доходность никто вам не будет.

3. Высокие партнерские отчисления. Многие компании используют партнерские программы, для привлечения новых клиентов. Это позволяет им уменьшить расходы на рекламу, и производить выплаты партнерам только за результат. Привлекли столько-то средств, получили определенный процент от этой суммы. Так вот, если этот процент велик, это повод задуматься — не слишком ли много платит компания. Ведь каждая такая выплата сразу урезает реальные поступления новых средств, которые на самом деле должны работать и приносить доход Насколько высокими считать партнерские вознаграждения? Обычно если они составляют 10% и выше, скорее перед вами жулики.

4. Дизайн, функционал, удобство и стоимость сайта, а также его защищенность и т.п. Те, кто изначально планирует «кинуть» своих вкладчиков обычно не заморачиваются над этим. Их главная цель быстрее собрать энную сумму денег и пропасть в неизвестном направлении. Но если они нацелены всерьез и надолго работать, то соответственно расходы по этому пункту повышаются и могут составлять весьма значительные суммы. А если так, если им смысл закрываться через 2-3 месяца после начала работы.

5. Этот пункт спорный, однако я решил добавить и его. Это достаточно агрессивная реклама, которая встречается буквально на каждом шагу. К этому методу прибегают в основном те, кто решил сорвать куш по крупному. Несмотря на большие затраты на рекламу, которые могут составлять десятки тысяч долларов, средства привлеченных вкладчиков с лихвой окупают эти расходы и позволяют «заработать» сотни тысяч долларов. Конечно «Реклама — двигатель торговли», однако у нормальных компаний бюджет на подобные расходы ограничен, т.к. деньги они предпочитают пускать именно на финансовую деятельность, а не на привлечение новых средств вкладчиков.

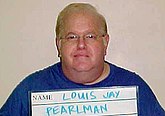

Все вышеперечисленные показатели только косвенно могут указать на мошеннические сайты. Бывает, что они маскируются под реальные проекты, с их реальной деятельностью. В Америке, в прошлом столетии, на протяжении почти 20 лет работала и исправно выплачивала прибыль одна инвестиционная компания, якобы инвестировавшая привлеченные средства в фондовый рынок. Количество привлеченных средств исчислялось десятками миллиардов долларов, и никто даже не заподозрил, что все эти деньги выплачивались по схеме ПОНЗИ. Провал случился, когда группа особо крупных инвесторов решила вывести прибыль и все вложенные средства практически одновременно. Был большой скандал, организатора конечно посадили (кстати он уже вышел на свободу), но общие потери среди всех инвесторов (среди которых кстати были известные политики, звезды спорта и шоу-бизнеса) составили около 20 миллиардов. Вот это я понимаю — масштаб финансового обмана.

Еще одной разновидностью принципа Понзи, процветающего в сети, является так называемый мини-понзи. Это проекты, запускаемые на срок от нескольких дней, до нескольких недель. Они не скрывают, что являются финансовыми пирамидами и выплачивают деньги за счет притока новых вкладчиков.

Как правило, в таких проектах происходит ежедневно начисление процентов. Весь смысл кроется в игре на скорость. Кто раньше. Или вы успеете вывести деньги, или проект закроется. Подобные проекты привлекают «инвесторов» низким порогом входа (буквально от 1 доллара) и высоким уровнем доходности (можно получать за 1 день — 5-10% прибыли и даже выше). Получается очень заманчиво. Буквально за неделю можно удвоить свои деньги.

Многие участвуют в подобных программах, прекрасно осознавая на что они идут. Зная правила игры, можно приблизительно рассчитать время, когда пора выводить деньги из проекта. Правда не всегда это получается. Бывают проекты, которые живут только несколько дней, и никто не успевает заработать. Как правило, для получения прибыли необходимо заходить в проект буквально с первых дней его запуска, если позднее — практически 100% вариант потери всех денег.

Существует, определенная категория постоянных участников подобных программ. Некоторые добиваются просто поразительных результатов. Буквально за пару месяцев увеличивают свои вложения в несколько раз. Но как правило, на это уходит очень много времени, нужно постоянно отслеживать подобные проекты (которые кстати открываются буквально каждый день), знать в какой есть смысл вкладывать, а в какой нет, уметь приблизительно просчитывать время выхода перед самым закрытием проекта и много других факторов.

По мне, так степень риски участия в подобных программах в разы превышает вероятность получения прибыли, пусть даже и такой сверхвысокой.

Добавьте к этому, что получение вами прибыли от вложений происходит за счет разорения новых пользователей. А это по крайней мере не этично, и смахивает на грабеж.

В заключение

В настоящее время в сети все существующие Хайпы на 95% действую по схеме Понзи. Поэтому, сама аббревиатура HYIP, стала синонимом слова финансовая пирамида. Однако, это не повод исключать такой финансовый инструмент из предмета своих инвестиций. По определенным параметрам можно выделить некоторые проекты, которые хоть и являются Хайпами по своей сути, но позволяют зарабатывать практически без риска. Срок жизни таких инвестиционных проектов составляет от года до нескольких лет. И если вы войдете в него в начале его развития (первая треть срока жизни), то практически наверняка заработаете неплохие деньги.

Схема пирамиды — RationalWiki

Лу Перлман, осужден за использование одной из самых продолжительных схем Понци в истории. Вы искали египетские пирамиды?

Лу Перлман, осужден за использование одной из самых продолжительных схем Понци в истории. Вы искали египетские пирамиды?Схема пирамиды — это обычная афера, [примечание 1] , также известная как бесконечная цепочка [1] , потому что она набирает участников в, ну, в общем, бесконечную цепочку. Лохи платят по обещанию, что они получат часть прибыли от своих новобранцев, новобранцев их новобранцев и так далее.Членство растет экспоненциально (отсюда и форма пирамиды), и набор быстро становится невозможным; когда в результате схема рушится, те, кто находится наверху пирамиды [примечание 2] , выкачивают все деньги у всех, кто находится внизу.

Бесконечному сетевому мошенничеству как минимум столетие, [2] , но Интернет — это то, что действительно открыло его золотой век. [3] Это потому, что он распространяется вирусным путем, поэтому его можно рассматривать как форму аффинного мошенничества.Самые простые финансовые пирамиды — это мошенничество с целью быстрого обогащения, которое даже не претендует на то, чтобы предложить какие-либо услуги или продукты; это незаконно в большинстве стран. Некоторые финансовые пирамиды добавляют продажи продуктов в обход этих законов и действуют (квази) легально.

Пирамиды могут вырасти до сотен тысяч жертв, которые теряют миллионы. [3] Убытки часто усугубляются за счет займов с кредитных карт или под залог. Видные меньшинства и бедные часто становятся жертвами. [4] В Албании они чуть не вызвали гражданскую войну. [5]

Сделайте математику [править]

Схема пирамиды, подобная этой «игре в самолет», может быть представлена в виде двоичного дерева с коэффициентом ветвления 2.

Схема пирамиды, подобная этой «игре в самолет», может быть представлена в виде двоичного дерева с коэффициентом ветвления 2.Классическая пирамида иногда известна как модель с восемью шарами , и она до сих пор часто появляется под названиями «день рождения», «кружок подарков», «кассовый клуб» и «игра в самолет». [6] [7] [8] В мошенничестве с восемью шарами семь мошенников образуют первые три уровня и вымогают у восьми лохов денежную сумму, которая выплачивается мошеннику в верхней части пирамида.Вершина пирамиды уходит, пирамида делится на две части, и цикл повторяется с каждым мошенником / мошенником, продвигающимся на один уровень вверх по пирамиде.

Это не требует докторской степени. в математике, чтобы увидеть, что три нижних уровня пирамиды всегда теряют деньги. Всего на десяти уровнях это 894 человека — процент потерь более 87%. При наличии всего одного дополнительного рекрута на уровень этот коэффициент потерь возрастает до более чем 96%, а при более чем трех рекрутах коэффициент потерь практически неотличим от 100%.Вам также не нужно быть математическим гением, чтобы увидеть, что даже с двумя новобранцами на уровень, по простейшей возможной схеме пирамиды, даже после 30 итераций общее количество лохов превышает население Земли. И это при условии, что каждый мужчина, женщина и ребенок на планете хотят зарегистрироваться — схема, очевидно, исчерпывает людей, желающих присоединиться задолго до этого.

В хорошо оплачиваемых социальных кругах, подпитываемых кокаином, людей играют в эту игру «для развлечения» — пока группа играет, деньги просто переходят из рук в руки.«Волнение» отчасти вызвано постоянным риском потери пары тысяч долларов, если люди перестанут играть.

Связанные мошенничества [править]

Неизменная популярность бесконечной сети отчасти объясняется ее адаптируемостью.

схемы Понци [править]

Человек, который сделал его известным, Чарльз Понци

Схемы пирамиды

Человек, который сделал его известным, Чарльз Понци

Схемы пирамидыпохожи на схемы Понци , настолько, что эти две фразы используются как синонимы. В обеих схемах ранним инвесторам платят за счет вложений более поздних инвесторов.Основное различие между схемой пирамиды и схемой Понци заключается в том, что в схеме пирамиды деньги переходят с одного уровня на другой, тогда как в схеме Понци все деньги проходят через мошенника. В то время как ранние инвесторы в схеме Понци будут получать прибыль за счет тех, кто присоединился позже (при условии, что они не склонны, как это часто бывает, вкладывать свои деньги в дальнейшие «инвестиции»), они не берут деньги напрямую у более поздних участников.

Однако в финансовой пирамиде первые участники действуют как жертвы, так и преступники.Поскольку схемы Понци имеют посредника между участниками, их природа, как правило, менее прозрачна. При использовании финансовой пирамиды участники часто не задаются вопросом, откуда в конечном итоге берутся деньги, но для любого, кто позаботится серьезно изучить систему, очевидно, что нет источника средств, внешнего по отношению к участникам. С другой стороны, мошенник в схеме Понци обычно представляет некий предполагаемый внешний источник денег, как правило, сложную финансовую стратегию.В зависимости от схемы объяснение может сильно различаться как по конкретности, так и по правдоподобности, хотя почти всегда в обоих случаях достаточно, чтобы не выдерживать тщательного изучения.

Матричные схемы [править]

Матричные продажи, , также известные как лестничных схем, — это веб-сайты, на которых вы покупаете товар, обычно малоценный, для того, чтобы быть добавленным в список ожидания для более ценного продукта. Чтобы выиграть приз, должна зарегистрироваться бесконечная цепочка новых покупателей, и большинство подписавшихся (> 90%) проигрывают.Матричные схемы — это попытка обойти законы, запрещающие мошенничество с франшизой, якобы предлагая продукт на продажу. Эта афера возникла в начале 2000-х годов и была очень популярна в Великобритании до того, как была запрещена в 2005 году. [9] Матричные схемы также находятся в подвешенном состоянии в США, и платежные системы в основном их блокировали.

Многоуровневый маркетинг [править]

Подобно матричным схемам, Многоуровневый маркетинг (MLM) компаний, из которых Amway, Shaklee, [10] и Herbalife являются одними из самых известных, юридически отличаются от незаконных финансовых пирамид, потому что они продают продукты, а доход (предположительно ), полученные в основном от продажи этих продуктов внешним сторонам.Однако для большинства доход от продажи продукции ничтожен по сравнению с доходом, полученным от найма новых членов, которые обязаны покупать акции или права франшизы или делать некоторые первоначальные инвестиции, что делает различие незначительным в практическом смысле (но не в юридическом. смысл).

Некоторые финансовые пирамиды будут пытаться выдать себя за многоуровневый маркетинг, при этом «продукт» продается в основном состоящим из информации или продается только новым людям, привлеченным к бизнесу.На практике юридическое различие между ними зачастую нечеткое. По этим причинам многие люди заявляют, что MLM — это не что иное, как легализованные финансовые пирамиды. [11] [12] [13] [14]

Религиозные аспекты [править]

Поскольку пирамиды основаны на социальных контактах, религиозная принадлежность может быть особенно полезной структурой для создания пирамиды. Религиозные люди уже имеют веру в религию, так почему бы не использовать ее для веры в схему? Один христианский лидер назвал Иоанна 1: 35-46 первоначальной схемой пирамиды (хотя это сравнение, по общему признанию, неубедительно, поскольку рассматриваемый отрывок не касается каких-либо реальных денег или продуктов, переходящих из рук в руки, а просто вербовки новообращенных, что почти каждый религией кроме зороастризма и религией езидов занимается). [15] В Папуа-Новой Гвинее самая печально известная пирамида, известная как «U-Vistract», была организована как форма христианской миссии. [16] Религиозные пирамиды предназначены не только для христиан. В 2010 году исламская, «соответствующая шариату» схема понзи была разрушена за обман инвесторов на 43 миллиона долларов США. [17] Другая финансовая пирамида была нацелена на ортодоксальных евреев в США. [18] Буддисты также стали жертвами схем понзи. [19]

Промоутеры схемы пирамиды часто также пропагандируют псевдонауку, лженауку и ноздри шарлатанского здоровья.Существовали схемы пирамиды, включающие продажу всего: от псевдо-юридического обучения устранению долгов [20] и мошенничества с «суверенным гражданством», [21] до неработающих устройств, предназначенных для запуска вашего автомобиля на воде, до неэффективных улучшений -упражнения для зрения.

Argumentum ad pyramidem [править]

Распространенное заблуждение сторонников паранойи сценария судного дня и жесткого индивидуализма — это очернение систем, предназначенных для работы с небольшими активами или без них, в виде финансовых пирамид.Недостатки этого сравнения очевидны для любого, кто знает, что такое пирамида и почему она незаконна практически во всех юрисдикциях по всему миру, заключаются в том, что пирамида должна увеличиваться в размере, чтобы избежать краха, и что они существуют исключительно для концентрации средств. из новобранцев в карманы их рекрутеров.

Напротив, типичные цели этой клеветы (социальное обеспечение, банковское дело с частичным резервированием, фиатная валюта …) являются устойчивыми на неограниченный срок (или, в случае социального обеспечения, могут быть устойчивыми, если правительство просто коллективно потянет их головы. из своих задниц и выполняют непопулярную, но важную работу , корректируя возраст , повышая потолок налога на заработную плату), и действуют только для защиты или улучшения финансового положения всех участников.

См. Также [править]

Внешние ссылки [править]

- ↑ Или это может означать схемы и / или процесс строительства пирамид, построенных в Египте.

- ↑ Обычно 5-10% зарабатывают деньги на небольших региональных аферах. Часто это число составляет менее 1% в более крупных мошенничествах и в MLM.

Ссылки [править]

- ↑ Уголовный кодекс Калифорнии, §327, Пересмотренный статут Гавайев, § 480–3.3, Законодательство штата Висконсин, § 945.12 (2013)

- ↑ Скарда, Эрин.«Уильям Миллер, оригинальный интриган». Время .

- ↑ 3,0 3,1 «Финансовые пирамиды наносят огромный социальный вред в Китае». Экономист .

- ↑ https://www.aarp.org/money/scams-fraud/info-06-2009/scam_alert_little_bernie_madoffs_touting_cash_gift_clubs.html

- ↑ Кристофер Джарвис, Взлет и падение схем пирамид в Албании, Финансы и развитие: Ежеквартальный журнал МВФ , март 2000 г.

- ↑ «Женщины, обманутые по схеме пирамиды». Новости CBS .

- ↑ http://abcnews.go.com/WNT/story?id=130032

- ↑ ABC7: Мошенничество с подарками

- ↑ «Схема веб-сайта Матрицы остановлена Управлением добросовестной торговли». Архивировано 14 марта 2007 года. Проверено 5 августа 2006 года.

- ↑ http://shaklee-pyramid-scam.com

- ↑ Кэрролл, Роберт Тодд (2003). Словарь скептика: сборник странных убеждений, забавных обманов и опасных заблуждений. John Wiley & Sons.С. 235–36. ISBN 0471272426.

- ↑ Коенен, Трейси (2009). Экспертное расследование мошенничества: пошаговое руководство. Wiley. п. 168. ISBN 0470387963.

- ↑ Огунджоби, Тими (2008). Мошенничество — и как от них защититься. Ти Издательство. С. 13–19.

- ↑ Сэлинджер (редактор), Лоуренс М. (2005). Энциклопедия белых воротничков и корпоративных преступлений. 2. Издательство Sage Publishing. п. 880. ISBN 0761930043.

- ↑ Изобрел ли Иисус схему пирамиды? Стефани Ремингтон (20 июня 2018 г.) Центр церковного руководства им. Льюиса .

- ↑ Схемы быстрых денег: надежда и обман в Папуа-Новой Гвинее Джона Кокса (2018) Indiana University Press.

- ↑ Федералы: Схема Понци привлекла инвесторов исламским правом (17 ноября 2010 г., 10:26) CBS Chicago .

- ↑ Инвесторы «застряли» в деле о мошенничестве WexTrust Томом Шином (23 октября 2008 г.) The Viriginia-Pilot .

- ↑ Буддийская афера с Понци, обвиняемая в Лос-Анджелесе Тимом Халлом (24 июля 2009 г.) Новости суда .

- ↑ Министерство юстиции США: Женщина Уэтерсфилд признала себя виновной в отмывании денег

- ↑ «СУВЕРЕННЫЕ ГРАЖДАНЕ УКАЗАНЫ В ТАССОНЕ». Проверено 5 апреля 2018 года.

схем пирамид | Investor.gov

В классической схеме «пирамиды» участники пытаются зарабатывать деньги исключительно за счет привлечения новых участников, обычно где:

- Промоутер обещает высокую прибыль в короткие сроки;

- Фактически не продается ни один оригинальный продукт или услуга; и

- Основной упор делается на набор новых участников.

Все финансовые пирамиды рано или поздно рушатся, и большинство инвесторов теряют свои деньги.

Мошенники часто продвигают финансовые пирамиды через социальные сети, интернет-рекламу, веб-сайты компаний, групповые презентации, конференц-связь, видео на YouTube и другими способами. Сторонники схемы пирамиды могут пойти на все, чтобы программа выглядела как бизнес, например, как законная программа многоуровневого маркетинга (MLM). Но мошенники используют деньги, выплачиваемые новичками, для выплаты инвесторам на более ранней стадии (обычно также и новобранцам). В какой-то момент схемы становятся слишком большими, промоутер не может собрать достаточно денег от новых инвесторов, чтобы заплатить предыдущим инвесторам, и люди теряют свои деньги.

Вот некоторые отличительные признаки пирамиды :

- Акцент на набор персонала . Если программа ориентирована исключительно на привлечение других людей к участию в программе за определенную плату, скорее всего, это финансовая пирамида. Относитесь скептически, если вы получите больше вознаграждения за найм других, чем за продажу продукта.

- Не продается оригинальный продукт или услуга. Будьте осторожны, если то, что продается в рамках бизнеса, трудно оценить, например, так называемые «технические» услуги или продукты, такие как электронные книги с массовым лицензированием или онлайн-реклама на мало используемых веб-сайтах.Некоторые мошенники выбирают причудливые «продукты», чтобы было сложнее доказать, что компания представляет собой фиктивную пирамиду.

- Обещания высокой прибыли за короткий период времени. Скептически относитесь к обещаниям быстрых денежных средств — это может означать, что комиссионные выплачиваются из денег от новых сотрудников, а не из доходов от продажи продуктов.

- Легкие деньги или пассивный доход. Бесплатных обедов не бывает. Если вам предлагается компенсация в обмен на небольшую работу, такую как осуществление платежей, набор других или размещение онлайн-рекламы на малоизвестных веб-сайтах, вы можете участвовать в незаконной финансовой пирамиде.

- Выручка от розничных продаж отсутствует. Попросите показать документы, например, финансовые отчеты, проверенные сертифицированным бухгалтером (CPA), показывающие, что компания получает доход от продажи своих продуктов или услуг людям, не участвующим в программе. Как правило, законные компании MLM получают доход в основном от продажи продуктов, а не от набора членов.

- Комплексная структура комиссии . Будьте обеспокоены, если только комиссионные не основаны на продуктах или услугах, которые вы или ваши сотрудники продаете людям, не участвующим в программе.Если вы не понимаете, как вам будут платить, будьте осторожны.

Все схемы пирамид рушатся

Когда мошенники пытаются заработать деньги исключительно за счет привлечения новых участников в программу, это пирамида, и есть только один возможный математический результат — крах. Представьте, что один участник должен найти шесть других участников, которые, в свою очередь, должны найти по шесть новых рекрутов каждый. Всего лишь на 11 уровнях «нижнего уровня» вам потребуется больше участников, чем все население Соединенных Штатов, чтобы поддерживать схему.Эта инфографика показывает, как все финансовые пирамиды обречены на крах.

Дополнительная информация

Блог FTC: Эта «игра» представляет собой мошенничество с цепным письмом

Предупреждение для инвесторов: остерегайтесь схем пирамид, выдаваемых за многоуровневые маркетинговые программы.

Предупреждение для инвесторов: социальные сети и инвестирование — предотвращение мошенничества.

Блог FTC: Контрольные признаки пирамиды

Блог FTC: Пирамиды удачи?

Статья FTC: Многоуровневый маркетинг

Посмотрите это видео с участием актера Майкла Дугласа: Объявление государственной службы ФБР о финансовых махинациях

,Схема пирамиды— определение, примеры, случаи, процессы

Схема пирамиды — это мошенническая бизнес-модель, в которой используются новые сотрудники, которым обещают оплату за привлечение других. Незаконная инвестиционная афера начинается, когда человек или компания нанимают инвесторов, обещая высокую прибыль. Этих новобранцев заставляют поверить, что чем больше людей привлечено к бизнесу, тем выше будет прибыль. Пирамиды приносят пользу только нескольким первым группам новобранцев, и они, как правило, быстро заканчиваются.Чтобы изучить эту концепцию, рассмотрим следующее определение схемы пирамиды.

Определение схемы пирамиды

Существительное

- Нечестная бизнес-схема, заключающаяся в том, что люди платят за вступление и получают прибыль от платежей, сделанных последующими новобранцами.

- , который многие люди убеждают инвестировать в бизнес, их деньги затем используются для оплаты

Происхождение

1949 Первое известное использование термина

Что такое схема пирамиды

Схема пирамиды — это особая бизнес-модель, в которой физическое лицо или компания инвестируют в бизнес с обещанием получения прибыли, которая будет увеличиваться по мере набора новых участников.Кажется, что многие финансовые пирамиды предлагают продукты или услуги, но истинный характер доходов инвесторов основан на количестве новых участников, нанятых каждым участником.

Участники, которые нанимают «нижестоящих» нижестоящих, получают процент от заработка каждого нового члена, который снова увеличивается, когда эти участники набираются, и так далее. Хотя каждая финансовая пирамида выставляется по-разному, все они имеют одну общую черту: инвесторы зарабатывают деньги на привлечении большего числа инвесторов, а не на инвестиционных стратегиях или продаже продуктов населению.

Пример схемы пирамиды

К Макс подходит друг Натан, который недавно начал бизнес по продаже органических чистящих средств. Он говорит Максу, что он тоже может попасть на «первый этаж» стремительно развивающегося бизнеса всего лишь за счет его демонстрационного комплекта и некоторого продукта.

Натан объясняет, что Макс не только будет зарабатывать процент от каждого проданного продукта, но и если он наберет новых участников, он будет делать установленную плату за каждый из продаж этих участников, а также за их набор.Эта модель продолжается и ниже, когда самые ранние инвесторы / рекрутеры зарабатывают деньги на каждом члене ниже него, включая людей, которых нанимает его рекрутер.

Структура прибыли по схеме пирамиды

Каждый инвестор вносил в финансовую пирамиду прибыль, нанимая других.

Начальные инвестиции Марка $ 200 | |||

Уровни набора | Прибыль от найма 1 | Прибыль от найма 2 | Прибыль от найма 3 |

| Уровень 1 50 долларов x 3 = 150 долларов | $ 50 | $ 50 | $ 50 |

| Уровень 2 (Новобранцы первого уровня) 30 долларов x 9 = 270 долларов | $ 30 x 3 | $ 30 x 3 | $ 30 x 3 |

| Уровень 3 (новобранцы второго уровня) 20 долларов x 27 = 540 долларов | $ 20 x 9 | $ 20 x 9 | $ 20 x 9 |

| Обещанное возвращение после набора участников на 3 уровнях | $ 960 | ||

В приведенной выше таблице примеров Марк приглашен в качестве инвестора по обещанию, что, если он вложит 200 долларов и будет следовать плану, он получит высокую прибыль.Марку сказали, что за каждого из трех первых привлеченных им сотрудников он получит 50 долларов в качестве оплаты.

Затем он должен проинструктировать каждого из своих трех новобранцев ввести трех новых членов, за что они получат 50 долларов, а Марк получит 30 долларов. Каждому из этих девяти новобранцев поручено привлечь трех новых сотрудников, за что они получат 50 долларов, новобранцы Марка заработают 30 долларов, а Марк — 20 долларов.

Характеристики пирамидальной схемы

У финансовой пирамиды есть определенные характеристики, которые отличают ее от других видов мошенничества.Как правило, финансовые пирамиды изначально продвигаются через сайты, такие как социальные сети, веб-сайты компаний и видеоролики. Они часто делают все возможное, чтобы бизнес выглядел законным, что упрощает привлечение инвесторов. К отличительным признакам такой схемы часто относятся:

- Акцент на наборе — Программа ориентирована, прежде всего, на набор дополнительных членов, для которых набор членов будет приносить больше денег, чем на продаже любого продукта, который может быть предложен.Схема пирамиды нацелена на компенсацию за найм, а не за продажи и услуги.

- Нет подлинных продуктов или услуг — Как правило, товары или услуги не продаются. Некоторые из этих мошенников могут заявлять, что предлагают «технические» услуги, электронные книги или другие виды услуг, но на самом деле продукты не продаются.

- Комплекс Комиссионная ул.

Схемы пирамид | Scamwatch

Пирамиды — это незаконные и очень рискованные схемы быстрого обогащения, которые в конечном итоге могут стоить вам больших денег.

Как работает эта афера?

Вы можете услышать о финансовой пирамиде от друзей, родственников или соседей. Обычно пирамиды набирают участников на семинары, домашние собрания, по телефону, по электронной почте, по почте или в социальных сетях.

В типичной финансовой пирамиде вы платите за присоединение. Схема основана на том, что вы убедите других присоединиться и также расстаться со своими деньгами.Для того, чтобы каждый участник схемы мог получать прибыль, должно быть бесконечное количество новых участников. В действительности количество людей, желающих присоединиться к схеме, и, следовательно, количество денег, поступающих в схему, очень быстро уменьшится.

Некоторые промоутеры финансовых пирамид скрывают свое истинное предназначение, предлагая товары с завышенной ценой, низкого качества, труднодоступные для продажи или малоценные. Их главная цель — заработать на найме сотрудников.

Промоутеры на вершине пирамиды зарабатывают деньги, заставляя людей присоединяться к схеме.Они забирают комиссионные и другие платежи тех, кто присоединяется к ним. Когда схема рушится, отношения, дружба и даже браки могут быть повреждены из-за денег, потерянных в результате мошенничества.

Продвижение финансовой пирамиды или участие в ней является нарушением закона.

Предупреждающие знаки

- Вам предлагается возможность присоединиться к группе, схеме, программе или команде, где вам нужно набирать новых членов, чтобы зарабатывать деньги.

- Схема включает предложение товаров или услуг небольшой или сомнительной ценности, которые служат только для продвижения схемы, например, информационных листов.

- Есть большие первоначальные расходы.

- Организатор заявляет, что «это не финансовая пирамида» или «это полностью законно».

Защити себя

- Не позволяйте никому заставлять вас принимать решения о деньгах или инвестициях — всегда получайте независимую финансовую консультацию.

- Остерегайтесь схем или продуктов, требующих гарантированного дохода.

- Подумайте, зависят ли обещанные вам награды от продаж продукта.Если да, то действительно ли продукты имеют реальную ценность, продаются по разумной цене и на что есть потребительский спрос?

- Помните, что члены семьи и друзья могут попытаться вовлечь вас в финансовую пирамиду, не осознавая, что это так.

- Это противозаконно не только продвигать финансовую пирамиду, но и участвовать в ней.

Вас обманули?

Если вы считаете, что предоставили данные своего счета мошеннику, немедленно обратитесь в свой банк или финансовое учреждение.

Мы рекомендуем вам сообщать в ACCC о мошенничестве через страницу сообщения о мошенничестве. Это помогает нам предупреждать людей о текущих мошенничествах, отслеживать тенденции и предотвращать мошенничества, где это возможно. Пожалуйста, укажите подробности полученного вами мошеннического контакта, например электронное письмо или снимок экрана.

Мы также даем рекомендации, как защитить себя от мошенничества и где получить помощь.

Расскажите своим друзьям и родственникам, чтобы защитить их.

Дополнительная информация

Работа и мошенничество с трудоустройством обманом заставляют вас отдавать деньги, предлагая «гарантированный» способ быстро заработать или высокооплачиваемую работу с небольшими усилиями.

, Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.