Финансовый рынок — что это? Структура рынка финансовых услуг |

Для большинства жителей нашей страны понятие финансового рынка является чем-то загадочным, непонятным и далёким от реальной жизни. В общих чертах кто-то скажет, что это, наверное, биржа, где покупают и продают акции, а другие и вовсе затруднятся представить, что же это означает. Причиной всего этого можно назвать тот факт, что ещё 30 лет назад мало кто мог представить развивающийся капитализм, когда все инструменты для заработка находятся в руках человека. Но проблема в том, что даже с приходом этого самого капитализма знаний ни у кого попросту нет. Рассмотрим что же представляет собой рынок финансовых услуг, его структуру и особенности.

Из данной статьи Вы узнаете:

Из данной статьи Вы узнаете:

Финансовый рынок — что это простыми словами?

Финансовый рынок – это пространство, где участники могут совершать покупки и продажи каких-либо финансовых инструментов. Простыми словами это можно назвать обычным рынком, где можно заключать сделки по огромному количеству товаров разного типа, среди которых есть акции, долговые обязательства, товары, валюта и ещё много всего.

Ключевым моментом можно назвать тот факт, что с развитием систем коммуникации появилась информационная централизованность. То есть гражданин России может приобрести акции, которые есть на руках у гражданина Японии, который до этого мог их купить у гражданина США. В целом можно сделать такую градацию:

- Региональный финансовый рынок. Это может быть какая-либо биржа в городе, где по большей части торгует население этого города и ближайших территорий.

- Центральная торговая площадка страны. Их может быть несколько, важно лишь то, что они между собой объединяют участников рынка по всей стране.

- Международная финансовая система. Участники из разных стран имеют доступ к торгам в других странах. Раньше всё осуществлялось через телеграфную связь, но с развитием продвинутых средств связи всё перешло в электронный вид. И вот теперь любой человек может совершать сделки с любыми инструментами по всему миру.

Любое объединение продавцов и покупателей можно назвать финансовым рынком.

Например, в начале 17-ого века стали проходить централизованные торги в Лондоне. Производители металла (добывающие предприятия) и потребители стали встречаться в одном месте для того, чтобы заключать сделки. Это очень упростило жизнь и первым и вторым. Далее всё стремительно развивалось и уже к 20-ому веку биржевая торговля разрослась до практически общемирового масштаба. В каждой крупной и развитой стране стали появляться подобные площадки, только теперь уже там были не только металлы и прочие товары, но также и большое количество разнообразных инструментов.

Всего можно выделить два типа финансовых рынков, вернее, две модели:

- Английская модель. Она в данный момент набирает популярность, очень хорошо представлена на рынках США, Основная идея заключается в том, что значительное количество акций компаний предлагается купить обычным гражданам, то есть широкое предложение для участия в бизнесе. Сюда же относится и большое количество структур, например, пенсионных фондов, которые инвестируют деньги. Особенностью является развитость торговли между держателями акций, которые их бесконечно перекупают и перепродают.

- Континентальная. Понемногу сокращается во всём мире. В отличие от первого варианта, здесь по большей части предполагается меньшее предложение акций и большое количество акций в руках одного акционера. Также активное участие принимает банковский сектор.

Российский финансовый рынок постепенно набирает обороты, всё большее количество жителей начинают интересоваться финансовой темой, но в процентном соотношении участники составляют очень мало от общего числа жителей страны. С другой стороны, есть динамика роста числа, так что со временем мы догоним остальные страны. Этому также способствует поощрение со стороны государства, которое предлагает снижение налоговой нагрузки с доходов, полученных при торговле на специальном счёте – индивидуальном инвестиционном счёте.

Участники финансового рынка

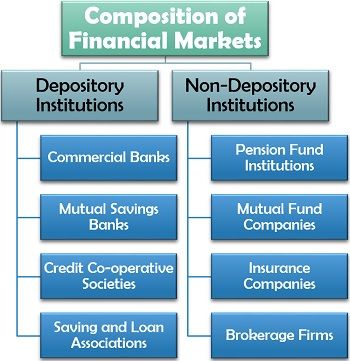

Теперь разберёмся, кто же участвует в торговле на финансовом рынке. На самом деле, разделить можно по-разному, в первую очередь это, конечно же следующие две категории:

- Физические лица. То есть самые обыкновенные люди, которые решили купить какой-либо финансовый инструмент. Учитывая, что на бирже можно открывать как длинные позиции, так и короткие, можно сказать, что такой участник либо инвестирует, либо спекулирует. В любом случае, он открывает торговый счёт на себя и действует как частное лицо.

- Юридические лица. Это уже компания, фирма, корпорация, то есть какая-либо организация. Среди них можно выделить следующие основные категории:

- обычные фирмы, которые занимаются разного рода деятельностью и выходят на финансовые рынки по конкретным сделкам в силу необходимости. Например, они ведут торговлю с зарубежными представителями и вынуждены менять валюту, покупать определённые ценные бумаги для подстраховки от колебания курсов и так далее;

- банки, которые инвестируют средства и проводят разнообразные операции с широким спектром финансовых инструментов;

- инвестиционные фонды, которые занимаются управлением капиталом и осуществляют вложения в перспективные направления, обычно это достаточно серьёзные участники, хотя есть и небольшие.

Также можно разделить участников и по той роли, которую они играют:

- Те, кто занимается непосредственно приобретением или продажей чего-либо. Это может быть как физическое лицо, так и юридическое.

- Посредники. Они не покупают и не продают, а являются, так сказать, ретранслятором сделки, то есть промежуточным звеном между покупателем и продавцом. Обычно в таких случаях их доход составляет определённый процент от сделки.

Если рассматривать товарный рынок, то здесь у нас будут производители и потребители. Проще всего это рассмотреть на примере производства металлов. Есть компании, которые добывают и перерабатывают руду. Конечный продукт в виде чистого металла отправляется на биржу, где на него найдётся покупатель, то есть производство, которое использует металл в качестве сырья. Ну, и конечно же, спекулянты, которые хотят сейчас купить металл подешевле, а затем продать его подороже.

Функции финансового рынка

В целом, можно выделить одну основную функцию – предоставление возможности как покупателям так и продавцам осуществлять операции с финансовыми инструментами. Это общая функция, которая соответствует всей системе торгов, далее уже есть разделение по конкретным рынкам и биржам.

Например, на лондонской бирже цветных металлов осуществляется торговля практически всем объёмом металла, то есть биржа устанавливает котировки исходя из того, как проходят торги. В то же время на чикагской товарной бирже осуществляется торговля значительным количеством опционов и фьючерсов. То есть, можно сказать, что это обеспечение функционирования торговой среды, создание удобных условий и объединение участников для получения максимально ликвидной среды. Теперь рассмотрим структуру и основные финансовые рынки.

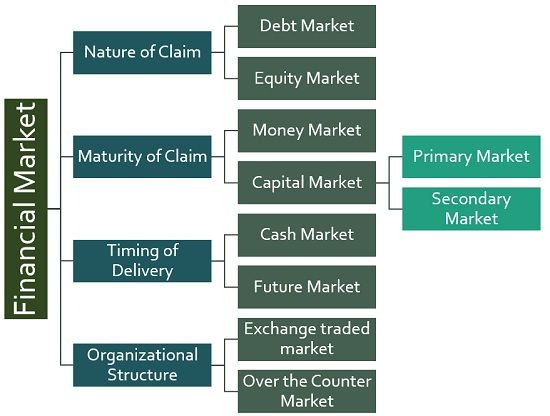

Структура финансового рынка по уровням

Финансовый рынок можно поделить на уровни. Принцип примерно такой же, как и в повседневной торговой среде. Можно купить новый товар, а можно бывший в употреблении. Также обстоит дело и на финансовом рынке.

Итак, есть следующие уровни:

- Ценные бумаги, которые ещё не выставлялись на торги. Проще всего это понять через следующий пример. Допустим, какая-либо компания разрастается и принимает решение разместить свои акции на бирже. Если она соответствует требованием конкретной торговой площадки, то её акции будут выставлены на торги. Важным является тот момент, что раньше этих акций в продаже не было, то есть это первичное размещение, которое называется IPO. Все желающие вложиться могут купить эти бумаги.

- Ценные бумаги, которые уже находятся в обороте. Тут всё просто – допустим, это акции Газпрома. Они в обороте много лет, купить их можно в любой момент. Не смотря на то, что всё записывается в реестр акционеров, можно представить себе это и в бумажном виде всё с тем же примером – гражданин одной страны купил у гражданина другой и через неделю продал гражданину третьей страны. То есть покупатели и продавцы могут быть кто угодно, а сама бумага так и передаётся из рук в руки.

- Крупные пакеты акций. Если Уоррен Баффетт захочет продать свой пакет акций, то на рынке начнётся хаос. Просто потому, что у него много акций и этот факт моментально собьёт цену. Такие сделки проводятся с конкретным покупателем, то есть по оговоренной цене, которая может отличаться от рыночной. Это получается внебиржевой финансовый рынок, однако, как понятно из механизма, отличие только в том, что это не свободная торговля, а скорее просто сделка между двумя участниками.

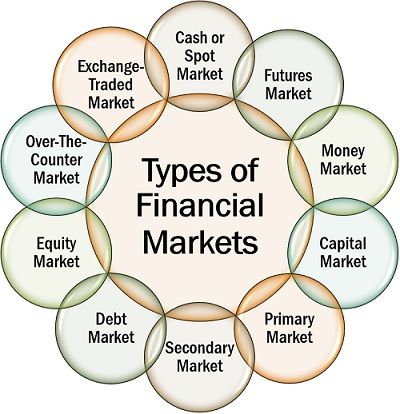

Теперь перейдём к тому, какие виды финансовых рынков есть в данный момент и что представляет собой каждый из них. Структура достаточно чёткая и понятная, разделение на сектора производится по типам торговых инструментов.

Виды финансовых рынков

Фондовый рынок

Инструменты финансового рынка представлены большим количеством секторов, некоторые из которых имеют схожие черты, но, тем не менее, разделены. Итак, в первую очередь, это фондовый рынок — простым языком, рынок ценных бумаг. Один из старейших видов, который начал активно развиваться по всему миру с 18-ого века. Самыми крупными торговыми площадки в данный момент являются американские, так как торговля акциями там ведётся с очень давних пор. Особенно следует выделить нью-йоркскую биржу, на которой представлено более 4000 разных акций. Среди европейских площадок лидером является лондонская фондовая биржа, самая интернациональная из всех. Как и следует из названия, на рынке ценных бумаг в первую очередь представлены следующие типы торговых инструментов:

1. Акции. С ними всё относительно просто и понятно – инвестор, покупающий акцию, становится владельцем определённой доли в компании, акцию которой он купил. Изначально это просто такой вариант привлечь капитал – компания выходит на биржу и предлагает свои акции. То есть продаёт долю самой себя и получает деньги за купленные акции. Далее эти бумаги находятся в обороте и уже частные инвесторы, спекулянты или фонды начинают покупать и продавать их. Эта часть акций остаётся в свободном обороте. В зависимости от того, какие требования у биржи для размещения акций, выбирается та или иная площадка. А все желающие получают доступ к торгам через брокеров, у которых, в свою очередь, есть доступ непосредственно к разным биржам.

Вложения в акции привлекательны по двум причинам:

- Во-первых, акции позволяют иметь доход, который держатель акции получает в виде дивидендов. И чем лучше у компании идут дела, тем больше прибыли достанется вот таким инвесторам. К тому же, есть ограничения на уровне государства в отношении выплаты дивидендов – компания должна выплачивать определённый минимальный процент от чистой прибыли, но он ограничен только снизу, то есть возможен вариант и выплаты очень высоких дивидендов, это на усмотрение руководства.

- Во-вторых, сами акции нередко показывают высокую волатильность, что может способствовать заработку на разнице стоимости. То есть купленная акция в расчёте на длительное удержание затем может быть продана просто потому, что цена сильно взлетела.

Капитализация бирж показывает совокупную стоимость всех обращающихся на них инструментов. У многих площадок она исчисляется триллионами долларов, а совокупный оборот фондового рынка за год составляет десятки триллионов долларов. Это непрерывно развивающийся рынок, который движется только вперёд. Например, только две крупнейшие биржи Нью-Йорка имеют капитализацию более 40 триллионов, и она непрерывно растёт. То же самое относится и к европейским, азиатским площадкам. В общем, у инвесторов есть возможность вкладывать деньги в компании по всему земному шару, нужно только найти соответствующего брокера и зарегистрировать счёт, после чего откроется возможность вести торговлю.

2. Облигации. Ещё одна фондовая структура финансового рынка. Она представляет собой долговой рынок, то есть здесь в обороте находятся ценные бумаги, по которым инвестор даёт деньги заёмщику и получает за это определённый в бумаге доход. Ближайшая аналогия из жизни – долговая расписка. Стоимость заимствования зависит от того, насколько высокий спрос на эти бумаги. То есть, если совсем нет желающих приобрести, то будет высокий доход, если же желающих много, то он станет ниже. Это, в свою очередь, зависит от доверия к объекту, выпускающему облигации. Например, все знают, что США когда-нибудь придётся что-то делать со своим государственным долгом, но их облигации по-прежнему пользуются очень высоким спросом и, соответственно, они с низкой ставкой дохода.

Всего есть два типа облигаций на рынке:

- Государственные. Здесь само название говорит за себя – выпускаются государством и могут быть приобретены всеми желающими. Очень надёжны, поэтому их можно назвать самым низкорисковым вложением. Но обычно они выпускаются в национальной валюте, поэтому есть риск валютных колебаний, который можно отчасти уменьшить покупкой одного инструмента из другого раздела финансового рынка – срочного. В общем, для тех, кто хочет иметь небольшой, но гарантированный доход, государственные облигации – прекрасное решение.

- Корпоративные. Выпускаются, соответственно, крупными компаниями, допущенными к размещению таких бумаг. Ставка повыше, чем у государственных, риск, что вполне логично, тоже выше. Однако, разница не очень велика, так как невозможность расплатиться по долгам для таких компаний – крайне редкая ситуация. Поэтому они также пользуются огромным спросом.

Доход по инвестициям в облигации может выплачиваться по-разному, это определяется в самой бумаге. Могут быть выплаты раз в год, а могут быть и раз в полгода. Сама сумма выплачивается в конце срока, то есть погашение облигации происходит в указанную дату и не позднее. Что любопытно, этот сектор тоже представлен рынком второго уровня, то есть можно перепродавать облигации.

Например, если Китай посчитает нужным продать все имеющиеся облигации Штатов, то это очень сильно отразится на рынке, так как он может продать их с дисконтом, тогда никто не будет покупать облигации у самих Штатов. Зачем платить больше, если можно купить то же самое дешевле. Это взвинтит доходность по новым облигациям. В общем, как вариант финансового краха Америки.

Валютный рынок

Валютный рынок является внебиржевым, то есть это децентрализованная торговая среда. Тем не менее, она состоит из крупнейших участников, которые и создают котировки на основании того, как соотносятся спрос и предложение.

Вообще, это достаточно молодой финансовый рынок, которому всего лишь чуть более 40 лет. Появился он после того, как цена на золото была отвязана от доллара, после этого пошло развитие в том виде, который сейчас кажется единственно возможным, а именно – плавающие курсы и свободное ценообразование. Безусловно, есть вмешательство со стороны центральных банков, но в целом, это настолько ликвидная среда, что кроме ЦБ никто и не может манипулировать обменными курсами в одиночку, для этого потребуется объединение инвестиционных фондов и банков.

Доступ к торгам предоставляется через специальных брокеров, у которых, в свою очередь, есть связь с поставщиками ликвидности. Это многоступенчатая система, называемая форексом, которая объединяет всё большее количество участников – сначала простые трейдеры объединяются в рамках брокера, далее уже брокеры объединяются и транслируют совокупные клиентские позиции тем самым поставщикам, а сами поставщики и банки создают межбанковское торговое пространство. В связи с этим очень трудно посчитать торговый оборот, но даже по самым скромным оценкам оно составляет несколько триллионов долларов в день, то есть является абсолютным лидером среди других финансовых рынков. Однако, здесь всё не так прозрачно, как в случае с фондовым рынком, нет полноценной регуляции, в каждой стране свои требования, если они вообще есть.

Среди участников можно выделить несколько категорий, каждая из которых преследует свои собственные цели:

- Компании с торговыми отношениями за рубежом. Всё просто – нужно обменивать валютную выручку, либо, наоборот менять деньги для покупок за рубежом.

- Частные инвесторы. Например, господа, наслушавшиеся Демуру и побежавшие покупать доллары. Это самая немногочисленная группа, взаимодействующая с обменными пунктами и банками, оборот небольшой.

- Спекулянты. Работают через форекс брокеров, зарабатывают на колебаниях цены. Валютный рынок очень волатильный, движение есть практически постоянно.

- Инвестиционные фонды. Если какая-либо валюта слишком обесценилась, и нет никаких экономических обоснований, многие фонды добавляют её в портфель.

- Банки. Аналогично ведут инвестиционную деятельность, которая также может быть и спекулятивной, только в гораздо больших масштабах.

Производные финансовые инструменты

Финансовыми рынками являются также и разделы срочного рынка, то есть контрактов с определённым сроком. Он развивался параллельно с фондовым, так как, например, есть товары, которые торгуются практически только по договорам поставки.

Рассмотрим на простом примере – цене на нефть. Если кто-то захочет в данный момент купить миллион баррелей нефти, то вряд ли сможет это сделать. Только если из нефтехранилищ, да и то придётся ждать доставку. А вот купить контракт на поставку через три месяца – легко. И дело здесь в том, что этот контракт будет предусмотрен торговой площадкой, то есть производитель будет знать, что контракт уже оплачен и нужно предоставить товар в указанные сроки. По такому же принципу осуществляется торговля огромным количеством инструментов.

Итак, срочный рынок представляют следующие инструменты финансового рынка:

- Фьючерсы. Схема работы показана в примере выше – есть определённый срок и объём поставки. Контракт покупается, товар получается через некоторое время. Например, если покупает в январе, то это может быть майский, июньский или какой-либо другой фьючерс, соответственно, и поставка будет в этом месяце.

- Опционы. Не имеет никакой связи с бинарными опционами (лишь формально). Это финансовый инструмент, которым обычно хеджируют риски. Например, производитель аккумуляторов боится, что вырастет цена на свинец. Он просто покупает опцион, который его не обязывает, но позволяет купить свинец по определённой цене, если вдруг она значительно изменится.

- Форвардные контракты и свопы. Это уже более сложные инструменты. Первый подразумевает определённые действия в случае неисполнения условия поставки, а второй образует операции в обратном порядке после осуществления обычной.

Рынок драгоценных металлов

Виды финансовых рынков также включают в себя отдельные категории товаров, например драгметаллы. Здесь представлены металлы, которые имеют очень высокую стоимость. Инвестиции в драгметаллы возможны:

- через биржевой характер торгов;

- разделение на внутренние рынки;

- а также торговля в рамках банковских структур.

Нужно понимать, что на рынке в данный момент торговля имеет откровенно спекулятивный характер, который достигает размера более 90% от общего числа сделок. То есть золото покупают и продают в огромных количествах, но всё это бесконечная покупка и перепродажа одних и тех же объёмов, контрактов и так далее. Высокая стоимость и значительные колебания вместе с использованием кредитного плеча дают огромные возможности как приумножить, так и потерять свой инвестиционный капитал, поэтому спекуляция возможна только в том случае, когда участник торгов уверен в своих силах. 2011 год тому подтверждение.

Денежный рынок

Здесь представлены инструменты финансового рынка, которые относятся к финансам с небольшим периодом времени, то есть это:

- векселя;

- кредиты между разными банками;

- а также схема сделок РЕПО.

Серьёзные организации создают колоссальный объём, а вся финансовая система состоит из бесконечный заимствований друг другу. Например, если посмотреть на баланс какого-либо банка, то можно увидеть, что и он должен много денег, и ему также должны много денег. Огромное значение во всей этой системе имеет процентная ставка центрального банка.

Риски на финансовом рынке

Как и любая другая сфера деятельности, торговля на финансовых рынках имеет определённые риски. Если бы был метод получать деньги и при этом вообще ничем не рисковать, то все бы давно перешли к такому. Но это миф, поэтому нужно очень грамотно взвешивать все свои решения. Как правило, чем выше потенциальная доходность, тем выше и риски. Это можно рассмотреть на нескольких примерах, которые достаточно показательны:

- Покупка акций. Компания может и обанкротиться. Это совсем не редкость, на слуху последние события с General Motors. Так что нужно понимать, во что вкладываться. Как правило, в каждой стране есть список топовых корпораций, которые обладают стабильными показателями и финансовой устойчивостью. Однако, это вовсе не означает, что у них и дальше всё будет хорошо. И дело здесь даже не в том, что стоимость акций упадёт, ведь это абсолютно нормальное явление для долгосрочного вложения, так бывает. Может получиться так, что прибыль сильно сократится в силу замедления экономики, активности конкурентов и прочего. Упадёт размер дивидендов, а то и вовсе будет убыток и к тому же рухнет цена на акции. В общем, требуется тщательное изучение ситуации.

- Покупка облигаций. Казалось бы, идеальный вариант. Но вот что интересно – швейцарские краткосрочные и среднесрочные облигации показывают отрицательную доходность. В то же время российские облигации продаются с доходностью около 7%, американские около 3%. Соответственно, по доходности можно оценить, насколько опасно вкладываться. Конечно, российские бумаги надёжны, тут нет сомнений, показатели экономики в относительной норме, а внешних долгов совсем немного по сравнению с другими крупными странами. Но вместе с этим рубль очень далёк от того, чтобы быть устойчивой валютой, и причиной этого можно назвать политику правительства. Вот и результат – облигации сами по себе надёжны, а вот валюта, в которой их предлагается покупать, совсем не надёжна.

- Валютная торговля. Очень маржинальный рынок, который постоянно в движении. Все хотят зарабатывать, поэтому извечный вопрос – в какой валюте хранить деньги. Это очень сложный вопрос, ответ на который не может быть однозначным. Всегда есть риски. Когда-то и франк постоянно укреплялся, пока государство не установило минимальный обменный порог франка к евро. И всё, потери колоссальны у тех, кто хранил деньги во франках. Поэтому самым простым вариантом будет просто держать деньги в нескольких валютах, так как всё очень сложно и нужно хорошо разбираться не только в кредитно-денежной политике центральных банков, но и быть в курсе всех тенденций, заявлений высокопоставленных лиц и вообще мировой экономической обстановки.

Заключение

Всё выше сказанное лишь в общих чертах описывает, что такое рынок финансовых услуг или финансовый рынок. Это достаточно сложная система, которую в целом и нет никакой необходимости понимать, так как заниматься инвестированием средств сразу в несколько направлений вряд ли кто-то станет, а те, кто всё же занимается этим, и так обладают всеми необходимыми знаниями. Соответственно, решив вкладывать деньги, например, в акции какой-либо компании, следует ознакомиться именно с сектором ценным бумаг, а все остальные не будут в этом случае играть роль. И, главное, всегда помнить о том, что можно как заработать, так и потерять, поэтому никогда не надо вкладывать все имеющиеся средства в один инструмент, а также помнить о других правилах инвестирования денег.

Инфраструктура финансового рынка | Банк России

Инфраструктура финансового рынка — это специальные организации, которые обслуживают сделки с финансовыми активами, проводят контроль и расчеты по таким сделкам, учет и переход прав на финансовые активы, а также осуществляют сбор, хранение и предоставление информации, необходимой для эффективного функционирования финансового рынка.

Инфраструктура финансового рынка включает торговые, платежные, учетные и информационные институты.

Торговая инфраструктура — это площадки, на которых происходят сделки с финансовыми активами по определенным правилам. Обычно в нее входит и расчетная инфраструктура, в которой определяются взаимные обязательства участников торгов, что помогает проводить расчеты по итогам торгов. Расчетная инфраструктура также обслуживает и те сделки, которые заключаются вне организованных торгов.

К торговой инфраструктуре относятся биржи и иные организаторы торговли валютами, ценными бумагами и производными финансовыми инструментами.

Платежная инфраструктура представляет собой высокотехнологическую систему быстрого перевода денежных средств между экономическими субъектами. В платежную инфраструктуру входят коммерческие платежные системы, платежная система Банка России, системы передачи финансовых сообщений.

Учетная система является связующим звеном между эмитентом ценных бумаг и их владельцем. В современном мире большинство ценных бумаг дематериализовано, они существуют только в виде записей по счетам, поэтому нужны специализированные организации, которые открывают и ведут эти записи. Эти организации подтверждают права владельца на ценные бумаги и по его распоряжению переводят ценные бумаги новому приобретателю. В их функции также входит содействие владельцу ценных бумаг в реализации прав по ним (голосовании по акциям, получении доходов и выплат по ценным бумагам).

К учетной инфраструктуре относятся следующие организации:

Репозитарии — собирают и хранят данные о заключенных не на организованных торгах (вне биржи) договорах репо и договорах с деривативами.

Регистраторы

Депозитарии — хранят ценные бумаги, выступают посредниками между эмитентами и инвесторами, ведут учет сделок с ценными бумагами и перехода прав на эти бумаги.

Клиринговые организации — посредники между участниками рынка, которые гарантируют исполнение ими взаимных обязательств: они ф

Понятие и структура финансового рынка

декабря 5, 2019 декабря 23, 2015 Структура финансового рынка и его функции Яна Кане

Яна Кане

Мировой финансовый рынок: структура, функции, участники рынка

Что такое мировой финансовый рынок и его структура. Участники финансового рынка, их взаимодействие и функции в системе. Экономические показатели финансовых рынков

Зачем нужна теория? Термин «финансовый рынок» нельзя назвать одним из тех, с которыми должен начинающий трейдер познакомиться в первую очередь, но тем не менее разбираться в структуре финансового рынка нужно. Понимание того, как устроен финансовый рынок и как взаимодействуют между собой его участники, может натолкнуть трейдера на новые возможности инвестирования, поможет оптимизировать расходы и минимизировать риски. Не зная теории, невозможно стать профессиональным практиком. Потратьте 10 минут вашего времени на этот обзор и надеюсь, что он будет для вас полезным!

Cтруктура мирового финансового рынка

Читая о финансовых рынках, зарабатывая на них, знаете ли вы, с чем имеете дело? Банки, страховые фонды, пенсионные организации; можно долго перечислять и не завершить список структур, составляющих вкупе финансовый рынок. Из этого обзора вы узнаете:

Какие виды финансовых рынков существуют.

Кто является участниками финансовых рынков и как они между собой взаимодействуют.

Какие инструменты (активы) являются предметом взаимодействия между участниками рынка.

Каковы функции финансовых рынков.

Несмотря на то, что подходы к определению структуры финансового рынка и роли каждого ее участника отличаются, этот обзор поможет вам представить общую картину.

Основа основ для трейдера или всему свое время

Если вам скажут, что понимание термина «финансовый рынок» и знание его структур и функций – крайне необходимая информация для каждого трейдера, не верьте. Это не так. Однако сказать, что она станет лишней в представлении трейдера о рынке, тоже нельзя. Начиная торговать, мы не изучаем Форекс от «а» до «я», мы действуем, пытаемся и нарабатываем навыки. И лишь когда накапливаем какой-никакой опыт проб и ошибок – обращаемся к знаниям. Это может быть вебинар, курс трейдинга, обучающие статьи или книги о Форекс «от а до я». В зависимости от уровня нашей подготовки, мы обращаемся к той или иной информации. И если новичок читает о том, что существует два вида анализа рынка, фундаментальный и технический, и видит в этом пользу, то более опытный трейдер с неменьшим интересом узнает о том, что лежит в основе основ трейдинга, частью чего более огромного является валютный рынок – его рабочее место. Всему свое время, как говорится.

Структура финансового рынка

Все национальные и международные рынки вместе являют собой его величество финансовый рынок. В его арсенале банки, фонды (пенсионные, страховые, валютные) и многие другие экономические институты, с помощью которых осуществляется накопление и перераспределение денежных средств.

Как сложно устроенная система финансовый рынок имеет многоуровневую структуру, включающую в себя пять видов рынка (иначе, основных сегментов): валютный рынок, кредитный рынок, страховой рынок, рынок инвестиций и ценных бумаг. Как вы понимаете, валютный рынок Форекс составляет одну пятую финансового рынка.

1. Валютный рынок: форекс

Рынок, на котором предметом взаимодействия участников рынка является валюта и все, то что имеет отношение к ее эквиваленту. В качестве инструментов также могут выступать производные инструменты (например, CFD на валюту). В зависимости от формы расчета бывает наличный и безналичный, в разрезе срока проведения сделки — текущий (спот) и срочный валютные рынки. Срочный рынок в свою очередь делится на:

Форвардный. Характеристики: договорное ценообразование, посредники сделки — коммерческие банки, гарантии отсутствуют.

Фьючерсный. Характеристики: ценообразование на основе движения биржевых котировок, посредник — биржа, гарантии — резервный депозит.

Опционные сделки и валютные свопы.

Операции с валютой могут проводиться как на бирже, так и на внебиржевом рынке (Межбанковский валютный рынок, Форекс).

2. Кредитный рынок

На этом рынке происходит перераспределение свободных средств от тех, у кого они есть к тем, у кого их нет. В отличие от рынка инвестирования, кредитный рынок более глубокий (имеет трехуровневую структуру) и имеет более жесткие требования к выполнения участниками своих обязательств. Уровни кредитного рынка:

ЦБ и коммерческие банки. Здесь у Центрального банка регулирующая функция. Посредством кредитов ЦБ регулирует денежную массу, поддерживает банки, временно попавшие временно в сложную ситуацию, поддерживает ликвидность банковской системы и устраняет кассовые разрывы.

Коммерческие банки и их клиенты.

Кредитные отношения между юридическими и физическими лицами, включая частные займы, краудлендинг, МФО и т.д.

3. Страховой рынок

Выделен в отдельное направление, так как страховые компании на мировом уровне являются одними из основных инвесторов. Предоставляя разного рода услуги страхования, они накапливают капитал, который могут временно вкладывать в депозиты, металлы, фондовый рынок.

4. Рынок инвестиций

Представляет собой систему, основанную на свободной конкуренции и партнерских отношениях между субъектами инвестиционной деятельности. Имеет много общего с фондовым рынком, где происходит инвестирование в ценные бумаги, но также может иметь форму капитальных вложений, основных средств и т.д. В простом понимании под инвестированием подразумевается вложение денежных средств в любой актив с целью последующего заработка через промежуток времени за счет роста цены на актив или дивидендов.

5. Фондовый рынок: ценные бумаги

Представляет собой совокупность взаимоотношений между участниками рынка по поводу эмиссии (выпуска) и обращения ценных бумаг. Торговля возможна как на фондовых биржах, так и за их пределами. На биржах котируются только те бумаги, которые прошли листинг, то есть соответствуют определенным требованиям. Активом являются:

Акции — простые, привилегированные. Простые акции дают право принимать участие в управлении компанией (то есть дают право голоса на собрании акционеров). Дивидендная доходность плавающая и может не выплачиваться по решению акционеров или в случае убытка. Привилегированные акции — акции с фиксированной и гарантированной к выплате доходностью, не дающие права голоса на собрании акционеров.

Облигации — корпоративные (эмитент — компания), муниципальные (эмитент — местные власти), государственные, международные (например, еврооблигации). Также облигации бывают преимущественные (держатель будет в числе первых, кто получит деньги при ликвидации компании) и субординированные (более прибыльные, но более рисковые). Существует градация по купонной ставке и условиям выкупа.

Индексы — консолидированные инструменты, состоящие из корзины ценных бумаг, отражают усредненную статистику цен по сектору или по отрасли в целом.

Деривативы — Производные инструменты, представляющие собой многоуровневую систему ценных бумаг.

Бумаги ETF-фондов. ETF — это индексный фонд, акции (паи) которого обращаются на бирже. Структура инвестирования фонда может быть любой, начиная от бумаг компаний отдельного сектора, заканчивая диверсифицированным портфелем с акциями, золотом и т.д. В отличие от паев инвестиционных фондов с акциями ETF можно проводить любые операции, как и с ценными бумагами.

Как вы понимаете, валютный рынок Форекс составляет одну пятую финансового рынка.

Есть и другая, более общая, но более точная классификация мирового рынка: валютный, фондовый и товарно-сырьевой рынки. Первый включает в себя все операции с любыми валютами (включая криптовалюты), второй — все, что связано с ценными бумагами, третий включает металлы, нефть, товары и услуги, включая нетрадиционные варианты инвестирования (антиквариат, предметы искусства и т.д.). Все три рынка связаны между собой кредитными, инвестиционными и другими взаимоотношениями.

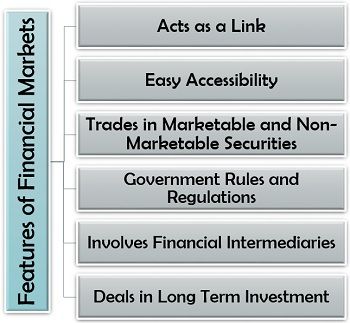

Функции финансового рынка

Роль финансового рынка в современном цивилизованном обществе огромна. В его функции входит мобилизация капитала, его распределение между отраслями, контроль и поддержка воспроизводственного процесса, а также повышение эффективности экономической системы в целом.

Основные функции финансового рынка, реализуемые его участниками, следующие:

Организация эффективных взаимоотношений между всеми участниками рынка, начиная от частных лиц и индивидуальных инвесторов, заканчивая крупными институциональными инвесторами.

Контроль и регуляция за процессами, происходящими в финансовой системе: регулирование денежной массы, контроль за соблюдением участниками рынка установленных правил, лицензирование, разработка законодательных норм.

Мобилизация капитала и его распределение таким образом, чтобы его использование было максимально эффективным и приносило добавочную стоимость.

Минимизация рисков, включая предотвращение мошеннических схем (противодействие отмыванию денег). Обеспечение прозрачного ценообразования и недопущение манипуляций с ценой.

Обеспечение ликвидности рынка.

Гарантия честности и прозрачности осуществления сделок.

Информационная функция.

В основе деятельности финансового рынка лежат обязательства национальных банков по контролю курсов валют, установлению процентных ставок и пр. Фондовые и валютные биржи, а также коммерческие банки имеют непосредственное отношение к развитию рынка финансовых активов. Рынок ценных бумаг выступает наиболее интересным для инвесторов сегментом финансового рынка.

Участники финансового рынка

В какой-то степени каждый из нас в той или иной мере является участником финансового рынка. Каждый из нас кем-то работает, вкладывая свою лепту в формирование ВВП, что-то покупает, косвенно влияя тем самым на инфляцию и уровень потребительских цен. Кто-то становится инвестором, покупая валюту или коллекционные монеты, вкладывая деньги в банковские депозиты, инвестиционные компании, используя кредиты.

И все же в экономической теории предлагается своя классификация, зависящая от его сегмента. Она предполагает, что финансовый рынок в упрощенной форме — это взаимоотношение двух категорий участников: продавцов и покупателей. Третьей категорией являются посредники, принимающие непосредственное участие в сделках в качестве сопроводителей, организаторов и гарантов. Причем один и тот же субъект финансового рынка может выступать одновременно и продавцом, и покупателем, и посредником.

1. Валютный рынок:

Продавцы. Основными продавцами являются государство и банки. Государство, продающее валюту через уполномоченные органы, тем самым выполняет регулирующую функцию. Также продавцами являются компании, занимающиеся внешнеэкономической деятельностью (продающие валютную выручку) и физические лица.

Покупатели. Все субъекты, являющиеся продавцами, могут выступать и покупателями.

Посредники. В эту категорию можно отнести коммерческие банки, обменные пункты и т.д. В некоторой степени посредниками могут также являться и брокеры.

2. Кредитный рынок:

Заемщики. На международном уровне заемщиками выступают государства и соотношении внешнего долга к ВВП считается одним из ключевых статистических показателей состояния экономики страны. На уровне стран заемщики — это частные лица и компании, местные органы власти и т.д. Хороший пример многоуровневой структуры кредитного рынка — ипотечная система США, где под закладные банками выпускались ценные бумаги для аккумуляции нового капитала на последующее кредитование.

Кредиторы. Это участники финансового рынка, владеющие свободным капиталом и желающие его увеличить: частные лица, вкладывающие деньги в депозиты, которые затем перенаправляются на кредитование, покупатели долговых бумаг (страховые, пенсионные, инвестиционные фонды). В какой-то степени любого инвестора можно назвать кредитором, так как он передает свободные деньги с целью получить процент, которые идут на развитие. Можно к кредиторам отнести государство, которое проводит эмиссию и через Центральный банк распределяет деньги заемщикам.

Посредники. Все, кто участвует в организации распределения денег: банки, брокеры, дилеры, управляющие инвестиционные компании. Страховые, пенсионные фонды также можно отнести к посредникам, аккумулирующим и размещающим капитал.

Кредитный рынок тесно связан с инвестиционным и фондовым рынками. Например, корпоративные облигации, являются одновременно и инструментом привлечения денег, и ценной бумагой. Государственные облигации — один из любимых инструментов с минимальным риском у инвестиционных фондов.

3. Страховой рынок:

Страховщики. Это компании, имеющие соответствующую лицензию на оказание страховых услуг. Бывают страховые компании открытого типа (предоставляют услуги всем участникам рынка), кэптивные (являющиеся подразделением холдинга и работающие в его интересах) и компании по перестрахованию риска.

Страхователи. Частные лица, компании, организации, покупающие страховые услуги с целью минимизации рисков.

Посредники. Отсутствуют, сделки осуществляются напрямую между страховщиком и страхователем.

Все рынки тесно между собой переплетены. Как уже было сказано выше, страховые компании являются одновременно и участниками рынка инвестиций. Также сюда можно отнести страховые инструменты (например, различные свопы), используемые субъектами также и фондового рынка.

4. Рынок инвестиций. Каждый, кто вкладывает деньги в какой-либо актив, является инвестором. Посредниками могут быть банки, биржи, различные фонды и т.д.

5. Фондовый рынок:

Эмитенты. К ним относятся компании и организации, которые выпускают те или иные ценные бумаги: акции, облигации и т.д. Проводя эмиссию, эмитенты соглашаются с необходимостью выполнить все требования, указанные (оговоренные) в момент выпуска.

Инвесторы. Все те, кто покупают выпущенные ценные бумаги с целью получения дохода. Бывают стратегические (покупающие контрольный пакет акций) и миноритарные (портфельные, скупающие бумаги исключительно с целью получения дохода).

Посредники. Биржи, банки, андеррайтеры, рейтинговые агентства, аудиторы и прочие участники, задействованные в организации выпуска и размещения ценных бумаг.

Приведенную выше классификацию можно сгруппировать следующим образом:

Государство и Центральные банки (Организации регулирования и контроля). Управляя наибольшим по объему капиталом, эти субъекты выполняют больше контрольную и регулирующую роль.

Регуляторы (организации регулирования и контроля). Структуры, которые не принимают непосредственного участия в сделках (потому их нельзя отнести к посредникам), но выполняют контролирующую функцию. Функция регулирования есть у ЦБ и государства, но также это может быть отдельная структура, СРО (саморегулируемая организация).

Вспомогательные организации (организации, обслуживающие финансовые рынки и финансовые посредники). Структуры, занимающиеся организационной работой: валютные, фондовые и товарные биржи, брокеры, андеррайтеры, аудиторы, депозитарии, регистраторы, клиринговые и консалтинговые компании.

Банки (финансовые посредники). Посредники, принимающие участие в распределении капитала, регуляции рынка и в контроле за соблюдением установленных правил.

Юридические лица (кредиторы, инвесторы, заемщики). Наиболее обширная группа участников: компании, занимающиеся размещением пенсионных накоплений клиентов, инвестированием, страхованием, хедж-фонды, управляющие трастовые компании, брокеры, дилеры, частные кредитные организации, компании, занимающиеся любым видом деятельности и участвующие в денежном обороте.

Физические лица (кредиторы, заемщики, инвесторы): трейдеры, спекулянты, частные управляющие, долгосрочные инвесторы и просто обычные люди, о чем было сказано в начале раздела.

Важные показатели финансового рынка – трейдеру на заметку

Как правило, опытные трейдеры активно используют в работе экономический календарь, бесплатно предоставляемый брокером. Рекомендую и вам завести такую привычку, если еще не завели. а пока небольшой обзор нескольких наиболее важных показателей экономического календаря и советы, как их анализировать:

Учетная ставка. Один из основных экономических инструментов, позволяющий управлять объемом денежной массы, тем самым также корректируя и инфляцию. Представляет собой ставку, по которой Центробанк готов рефинансировать коммерческие банки. Поднятие учетной ставки влечет за собой рост ставок по кредитам и депозитам, что стимулирует к смене потребительского настроения на инвестирование. Это в свою очередь снижает уровень инфляции. Эффект от роста учетной ставки зависит от экономики страны. Для развитых стран (например, США) рост ставки влечет рост курса американской валюты. В более слабых странах поднятие учетной ставки может восприниматься как попытка удержать стагнацию и соответственно снижение интереса инвесторов.

Non-Farm Payrolls. Отчет об изменении числа занятости в несельскохозяйственном секторе США. Считается одним из самых значимых отчетов, но его влияние на доллар США длится относительно недолго (несколько часов). Публикуется в первую пятницу месяца в 15.30 (16.30) МСК. Статистика формируется на основе данных более 400 домохозяйств и публикуется министерством труда США. В теории влияющим на курс доллара США фактором будет отклонение факта от прогноза на более чем 40К. На практике многое зависит от сопутствующей статистики и настроений инвесторов.

Индекс потребительских цен. Рассчитывается для конкретной группы товаров и услуг, которые входят в потребительскую корзину среднего жителя страны. Анализ индекса за текущий год происходит в сравнении с базовым (эталонным). Формирование статистической базы для расчета рекомендовано МВФ, ЕБРР и ООН, но единого подхода здесь нет, в каждой стране есть свои нюансы расчета. Варианты методики расчета — на основе индексов Лоу, Лайсперса и Пааше. Рост индекса означает снижение покупательской способности (реального спроса) и частично может свидетельствовать о росте инфляции.

В отношении таких показателей, как ВВП, уровень инфляции, безработицы, думаю, здесь все ясно: чем лучше показатель, тем оптимистичнее настроения инвесторов валютного и фондового рынков.

Важный момент: экономический календарь — это только лишь информационный вспомогательный инструмент и он никак не может служить основным инструментом для построения стратегий. В момент выхода новостей рынок отличается особой волатильностью, потому часто календарь используют наоборот для того, чтобы свернуть сделки.

Если все же вы решили попробовать торговлю по экономическому календарю, дам несколько рекомендаций:

Сравнивайте фактический показатель с прогнозом. Если, например, рост ВВП составил 2% при прогнозе 2,5%, это повлияет на рынок отрицательно. Учтите, что возможен пересмотр статистики.

Оценивайте вероятность события и ожидания инвесторов. Например, если факт поднятия учетной ставки на заседании ФРС очевиден, то инвесторы учтут это заранее и в момент публикации новости существенных колебаний не произойдет.

Анализируйте важность новости в сравнении с другими факторами. Например, если в спокойное время выход статистики по запасам нефти в США оказывает существенное влияние на котировки, то в период пика торговой войны между США и КНР эта статистика оставалась почти незамеченной.

А у меня на этом все. Приглашаю всех обсудить статью в комментариях. До скорых встреч!

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо 🙂

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteForex. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteForex и бонус зачислится одновременно с депозитом..

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.me/forexandcryptoanalysis

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}} ( {{count}} {{title}} )Мировой финансовый рынок: структура, функции, участники

Рынок – это фактическое или номинальное место, где действуют силы спроса и предложения, и где покупатели и продавцы взаимодействуют (напрямую или через посредников), чтобы торговать товарами и/или услугами за деньги или бартер.

Что такое финансовый рынок?

Мировой финансовый рынок относится к рынку, на котором происходит создание и торговля финансовыми активами, такими как акции, долговые обязательства, облигации, производные инструменты, валюты и т.д. Он играет чрезвычайно важную роль в благосостоянии экономики страны.

Это может показаться странным, но в основном они существуют для того, чтобы объединять людей и денежные потоки, направлять их туда, где они больше всего необходимы.

Таким образом, у людей появляется возможность инвестировать свои средства в различные биржевые инструменты, которые обеспечивают более высокий процент, чем вклады в банках. А компании получают необходимое финансирование, которое делает их деятельность более эффективной.

Давайте рассмотрим различные типы финансового рынка:

Типы финансовых рынков

- Фондовый рынок — это тип рынка, который занимается выпуском и торговлей акциями компаний.

- Рынок облигаций — это форма рынка капитала, где покупатели и продавцы участвуют в торговле корпоративными и государственными облигациями.

- Товарный рынок – это рынок, который облегчает продажу и покупку сырья, такого как рис, пшеница, зерно, крупный рогатый скот и т.д., по взаимосогласованной цене.

- Денежный рынок – это рынок, на котором торгуются денежные долговые активы со сроком погашения до 1 года. Это рынок краткосрочных займов, которого физически не существует, а все операции выполняются по интернету или телефону.

- Срочный рынок – это рынок, который занимается торговлей контрактами (опционами, фьючерсами, форвардами), производными от любого другого актива.

- Рынок фьючерсов — это рынок, на котором доставка или расчет товаров происходит в определенную дату в будущем по заранее оговоренной цене.

- Страховой рынок – это рынок услуг страхования.

- Валютный рынок – это глобальный рынок купли-продажи и обмена иностранных валют.

- Частный рынок (OTC) — это форма рынка, где сделки с финансовыми продуктами происходят между двумя сторонами напрямую.

- Ипотечный рынок – это тип рынка, на котором различные финансовые организации участвуют в предоставлении кредитов физическим лицам на жилые и коммерческие объекты недвижимости на определенный срок.

- Рынок капитала — это организованный рынок, на котором физические и юридические лица (пенсионные фонды, корпорации) продают и обменивают долговые и долевые обязательства — ценные бумаги.

- Первичный рынок — это форма рынка капитала, на которой различные компании выпускают новые акции и облигации для инвесторов в форме IPO (первичное публичное размещение акций).

- Вторичный рынок — это форма рынка капитала, на которой ранее выпущенные ценные бумаги покупаются и продаются.

Функции финансового рынка

- Мировой финансовый рынок способствует эффективному распределению сбережений и ресурсов, позволяя использовать их наиболее продуктивно.

- Определяет цену финансовых инструментов исходя из спроса и предложения.

- Обеспечивает ликвидность торгуемых активов, облегчая обмен между сторонами сделки.

Участники финансовых рынков

- Страховые компании;

- Финансовые компании;

- Коммерческие банки;

- Инвестиционные банки;

- Регуляторы и органы надзора;

- Пенсионные фонды;

- Хеджевые и инвестиционные фонды;

- Биржевые площадки;

- Правительства;

- Физические лица и т.д.

структура, функции, участники. Финансовый рынок РБ

Финансовый рынок — это рынок предложения денег и ценных бумаг. Кроме того, все операции с использованием денежных знаков и финансовых инструментов, также в той или иной степени имеют отношение к финансовому рынку.

Последние новости:

Близкими по смыслу, но не вполне совпадающими по содержанию будут понятия рынка инвестиций и рынка ссудного капитала.

Одним из наиболее емких определений цели существования финансового рынка можно назвать превращение накоплений в инвестиции. Таким образом, организации и физические лица находят возможность вкладывать свои сбережения в различного рода экономические проекты для получения дополнительной прибыли. В свою очередь предприятия, использующие инвестиции, получают доступ к ресурсам для эффективного развития.

Множество операций регулярно проводимых на финансовом рынке складываются в несколько общих направлений:

- Аккумулирование финансовых ресурсов;

- Инвестирование указанных средств в экономическую систему;

- Распределение инвестиционных ресурсов сообразно коммерческой привлекательности конкретных проектов;

- Обменные операции, в т.ч. валютные.

Структуру финансового рынка обычно представляют как сумму двух составляющих:

Финансовый рынок = Рынок денег + Рынок ценных бумаг;

В свою очередь рынок денег включает в себя такие разные по производимым операциям составляющие как:

- Учетный рынок – система торговли высоколиквидными финансовыми инструментами, например, векселями;

- Межбанковский рынок, основной специализацией которого является размещение принадлежащих банковским учреждениям свободных денежных средств в других кредитных организациях, обычно на короткие сроки;

- Валютный рынок, включающий в себя международный рынок Форекс, а также различные системы обмена валют, с целью наживы или обеспечения обменных процессов в других операциях;

- Страховой рынок.

Рынок ценных бумаг (фондовый) также весьма разнообразен по форме и сути заключаемых сделок. Часто этот сегмент финансового рынка классифицируют исходя из будущей возвратности оборачиваемых активов:

- Кредитный рынок – включает в себя среднесрочные и долгосрочные займы;

- Рынок акций и подобных прав собственности;

- Срочный рынок – сюда относят операции с форвардными контрактами, фьючерсами, опционами. К этой категории относятся сделки, в которых одним из определяющих условий является заранее определенный срок их окончания;

Заметим, что практически любая продажа товаров и услуг происходит с участием денежных знаков, таким образом, обычный рынок (за исключением натурального обмена) тоже является частью финансового, в частности денежного, рынка.

При описании финансового рынка терминология и систематизация могут иметь в значительной степени условный характер. Потому для большинства интересующихся достаточно будет просто понять суть происходящих операций.

Кроме перечисленных, у финансового рынка есть еще одна, весьма важная функция. Это возможность анализа его состояния для определения тенденций развития экономической системы. Главной практической ценностью финансового анализа является возможность его применения в текущей деятельности для поддержки принятия решений на всех уровнях управления экономикой.

Еще одной возможностью предоставляемой развитым финансовым рынком нужно назвать способность «создавать деньги» также как это происходит при обычном товарном производстве. Только в данном случае в качестве оплаты за денежные средства выступают разного рода финансовые услуги. Например, выплата страховых взносов или процентов по кредиту, не означают приобретение конкретных материальных благ. Взамен потраченных денег предлагаются только возможности, цена которых складывается не из затрат на их производство, а назначается продавцом услуги.

Все физические и юридические лица и их сообщества, совершающие финансовые операции, выступают в этот момент в роли участников финансового рынка. Выделяя среди профессионалов тех, чья деятельность оказывает наибольшее влияние на финансовый рынок, назовем следующие специализации:

- Инвесторы и получатели инвестиций;

- Кредиторы и заемщики;

- Посредники между вышеперечисленными категориями. На кредитном рынке это, в первую очередь банки, на фондовом – брокеры, дилеры, инвестиционные фонды;

- Страховщики и приобретатели страховых услуг;

- Продавцы и покупатели валюты;

- Организаторы торгов (в любом их сегментов рынка) и контролеры.

- Все продавцы и покупатели на обычных рынках в части использования финансовых активов;

- Исследователи, аналитики, прогнозисты;

- Владельцы денежных средств и других финансовых ресурсов.

На финансовом рынке можно четко определить конкретные операции и их участников, но сложно провести четкую классификацию, вероятно потому, что эта сфера деятельности находится в постоянном изменении и развитии.

В современном мире операции денежного сектора и фондового рынка редко остаются в пределах национальных экономик, но составляют структуру мирового финансового рынка.

Финансовый рынок РБ

В Республике Беларусь финансовый рынок стал формироваться относительно недавно, в процессе трансформации социалистической системы хозяйства. Не все его сегменты получили свое развитие. У сложившегося положения есть несколько причин: общая слабость экономики, относительная бедность населения, доминирование государственной собственности.

Фондовый рынок Республики пока продолжает находиться в зачаточном состоянии. Это касается и свободной торговли акциями, и форвардных операций, и всего вторичного рынка ценных бумаг. Такое состояние фондового рынка не стимулирует граждан к инвестированию сбережений.

Кредитная система формируется по рыночным принципам в таких направлениях как потребительское кредитование и выдача займов малому бизнесу, но кредитование крупных предприятий остается объектом государственного регулирования. Примерно то же можно утверждать и в отношении системы страхования.

Финансовый рынок в Беларуси не является «локомотивом экономики», скорее просто обслуживает и поддерживает существующую систему.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Структура современного финансового рынка — Мегаобучалка

КОНСПЕКТ ЛЕКЦИЙ

Профессионального цикла базовой части

ФИНАНСОВЫЙ РЫНОК

И ДЕНЕЖНО-КРЕДИТНЫЕ ИНСТИТУТЫ

для студентов всех форм обучения

Направления подготовки 38.04.08 «Финансы и кредит»

магистерской программы «Финансы и кредит»

| Рассмотрена на заседании кафедры «Финансы и экономическая безопасность» Протокол № от «__» «_________» 2017г. | Утверждена на заседании Учебно-издательского совета ГОУ ВПО ДонНТУ Протокол № __________ от «___» «_________» 20___г. |

Донецк 2017

ДОНЕЦКАЯ НАРОДНАЯ РЕСПУБЛИКА

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ДОНЕЦКИЙ НАЦИОНАЛЬНЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ»

ИНЖЕНЕРНО-ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ

Кафедра «ФИНАНСЫ И ЭКОНОМИЧЕСКАЯ БЕЗОПАСНОСТЬ»

КОНСПЕКТ ЛЕКЦИЙ

Профессионального цикла базовой части

ФИНАНСОВЫЙ РЫНОК

И ДЕНЕЖНО-КРЕДИТНЫЕ ИНСТИТУТЫ

для студентов всех форм обучения

Направления подготовки 38.04.08 «Финансы и кредит»

магистерской программы «Финансы и кредит»

Донецк 2017

Тема 1. Роль и функции финансовых рынков

Содержание темы 1:

Структура современного финансового рынка

Эволюция финансового рынка и его функций

Участники финансового рынка. Виды финансовых посредников

Регулирование финансового рынка и деятельности его участников

Структура современного финансового рынка

Финансовый рынок– это рынок, на котором осуществляется перераспределение свободных денежных капиталов и сбережений между различными субъектами экономики путем совершения сделок с финансовыми активами. В качестве финансовых активов выступают национальная и иностранная валюты в наличной форме и в виде остатков на банковских счетах, а также золото, ценные бумаги и производные финансовые инструменты.

На финансовом рынке происходит столкновение спроса и предложения денежных средств и капиталов и формирование «цены» финансовых активов.

Предложение средств, которые могут быть переданы другим субъектам, исходит, главным образом, от домашних хозяйств, но свободные денежные средства образуются и у компаний в процессе кругооборота их капиталов, а также у государства – при формировании и использовании бюджетов разных уровней и иных государственных фондов. Спрос на дополнительные финансовые ресурсы предъявляет реальный сектор экономики, в меньших объемах – государство для финансирования своих расходов и домашние хозяйства. Свободные денежные средства (сбережения) всех экономических агентов поступают на финансовый рынок, на котором посредством сделок происходит их инвестирование в различные финансовые активы. При этом большинство сбережений совершается домашними хозяйствами, а большинство инвестиций осуществляется нефинансовыми компаниями. Финансовый рынок служит механизмом перемещения потоков денежных сбережений от домашних хозяйств к компаниям, инвестирующим капиталы в свое развитие. На финансовом рынке происходит консолидация мелких, разрозненных денежных средств, которые сами по себе не могут действовать как денежный капитал, и их превращение в мощный денежный поток, направляемый на цели развития экономики. В силу этого финансовый рынок создает условия для концентрации и централизации капиталов, обеспечивает их перераспределение между отраслями и сферами экономики, исходя из сложившейся иерархии доходности. Финансовый рынок предоставляет механизмы и инструменты для управления финансовыми и коммерческими рисками, способствует активизации экономических процессов и расширению инвестиций. Уровень развития национального финансового рынка зависит от степени общего экономического развития страны, уровня сбережений и степени зрелости финансовых институтов.

Сегментация финансового рынка может быть проведена по ряду признаков. Базовая сегментация основана на таком признаке, как цели перераспределения, и предполагает выделение в составе финансового рынка денежного рынкаирынка капиталов.

Денежный рынок– это рынок относительно краткосрочных операций (не более одного года), на котором происходит перераспределение ликвидности, т. е. свободной денежной наличности. На нем совершаются сделки с активами в ликвидной форме, которые могут быть использованы в качестве средства платежа для погашения разнообразных обязательств. Самым ликвидным активов, как известно, являются деньги в форме банкнот и остатков на текущих (расчетных) и корреспондентских счетах коммерческих банков. Высокой ликвидностью обладают государственные краткосрочные ценные бумаги, которые также могут использоваться для погашения обязательств их владельцев. Наряду с ними на денежном рынке обращаются и краткосрочные коммерческие долговые обязательства, выпущенные первоклассными фирмами и корпорациями (например, векселя, коммерческие бумаги), которые часто облечены в форму ценных бумаг и охотно принимаются участниками рынка как средство погашения обязательств. Денежный рынок обслуживает, главным образом, движение оборотных капиталов компаний и организаций, краткосрочной ликвидности банков и государства.

Наиболее четко очерченным сегментом денежного рынка является межбанковский рынок(рынок межбанковских кредитов), который представляет собой совокупность отношений между банками по поводу взаимных краткосрочных необеспеченных ссуд. На нем происходит перераспределение коротких и сверх коротких банковских ресурсов. В странах с развитой рыночной экономикой операции по покупке и продаже ресурсов на межбанковском рынке высоко стандартизированы и совершаются в режиме онлайн. Они отличаются очень короткими сроками − от нескольких часов до нескольких дней. В США межбанковский рынок существует в форме рынка «федеральных фондов», т. е. свободных денежных резервов коммерческих банков, размещенных на счетах в Федеральных банках, которые «продаются» на короткое время тем участникам рынка, которые испытывают дефицит ликвидности.

К денежному рынку относят обычно рынок краткосрочных банковских кредитов, на котором предприятия получают средства, необходимые для завершения расчетов, вексельный рынок и рынок краткосрочных высоколиквидных и надежных государственных (в некоторых странах − и корпоративных) ценных бумаг.

Основными участниками денежного рынка являются банки, в том числе Центральный банк, который выходит на межбанковский сегмент этого рынка с предложением денег, объемы которого определяются в рамках денежно-кредитной политики. При накоплении избыточной ликвидности и «перегреве» денежного рынка Центральный банк связывает избыточные ресурсы в различные финансовые инструменты, в том числе в собственные депозиты и облигации, проводя так называемую «стерилизацию» денежной массы. В период рецессии он, напротив, расширяет денежное предложение через каналы рефинансирования, операций на открытом рынке и валютных интервенций.

На рынке капиталов происходит перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы. На этом рынке совершаются относительно долгосрочные операции, обеспечивающие формирование собственного (акционерного) капитала фирм и корпораций, привлечение инвестиций и перераспределение корпоративного контроля. Строгой границы между денежным рынком и рынком капиталов не существует: одни и те же инструменты могут обращаться как на денежном рынке, так и на рынке капиталов (например, облигации первоклассных эмитентов). Различие между этими секторами финансового рынка заключается в выполняемых ими функциях.

Основной функцией денежного рынка является регулирование ликвидности всех участников рынка и экономики в целом. При наличии развитого денежного рынка каждый его участник имеет возможность разместить свои временно свободные денежные средства в высоколиквидные и надежные инструменты, приносящие определенную доходность, либо, наоборот, в случае необходимости оперативно привлечь с этого рынка дополнительные ликвидные средства. Центральный банк осуществляет постоянный мониторинг денежного рынка, отслеживая движение процентных ставок на нем. При росте процентных ставок и недостатке ликвидных средств он расширяет операции рефинансирования, проводит интервенции в национальной валюте, покупает ценные бумаги у участников рынка, в результате достигается увеличение денежной массы и стабилизации ставок на денежном рынке. Избыток ликвидных средств у участников рынка провоцирует рост спроса на товары, иностранную валюту и другие доходные активы, что без соответствующего увеличения их предложения чревато всеобщим ростом цен и развитием инфляции. В этих условиях Центральный банк проводит на денежном рынке операции по связыванию избыточной ликвидности: продает иностранную валюту, ценные бумаги, размещает избыточные резервы коммерческих банков на своих депозитных счетах. Таким образом обеспечивается регулирование ликвидности экономики в целом.

Функциями рынка капиталов являются формирование и перераспределение капиталов экономических агентов, осуществление корпоративного контроля (через движение цен на акции, отражающее рыночную стоимость компаний), инвестирование капиталов на цели развития и проведение спекулятивных операций, которые представляют собой инструмент достижения динамичной сбалансированности рынка.

Основным отличием денежного рынка от рынка капиталов является ликвидность обращающихся на них активов и срок исполнения обязательств: на денежном рынке обращаются высоколиквидные краткосрочные обязательства (сроком до одного года), а на рынке капиталов – средне- и долгосрочные обязательства (сроком более одного года) и долевые бумаги, ликвидность которых ниже, чем инструментов денежного рынка.

На рынке капиталов, так же как и на денежном рынке, свободные капиталы и денежные средства могут перемещаться от их собственников к заемщикам как по каналам прямого финансирования, так и по каналам косвенного финансирования.

При прямом финансировании средства перемещаются непосредственно от их собственников к заемщикам без участия посредников. При этом выделяют два традиционных способа прямого финансирования1: капитальное финансирование и финансирование на основе займов. Капитальным финансированием называется любое соглашение, по которому предприятие получает денежные средства для осуществления инвестиций в обмен на предоставление права долевого участия в собственности на эту фирму. Документом, подтверждающим права инвестора на долю в собственности предприятия, является акция. Финансирование на основе займов предполагает заключение любого соглашения, согласно которому предприятие получает денежные средства для осуществления инвестиций в обмен на обязательство выплатить эти средства в будущем с оговоренным процентом. При этом никакого права на долю собственности данного предприятия кредитор не получает. Наиболее широко распространенными документами, подтверждающими предоставление займа предприятию, являются ценные бумаги, представляющие собой обязательства выплатить долг в течение определенного срока с процентом, к числу которых относятся облигации, векселя, коммерческие бумаги. Покупка, продажа и перепродажа акций, облигаций и других ценных бумаг как домашними хозяйствами, так и фирмами осуществляется на особых рынках – рынках ценных бумаг.

При косвенном финансировании средства, перемещающиеся от собственников к заемщикам, проходят через особые институты, которые на разных условиях привлекают свободные денежные средства экономических субъектов, а затем от своего имени размещают их в различных формах в разнообразные финансовые активы. Такие институты называютсяфинансовыми посредниками;к их числу относятся, например, банки, инвестиционные фонды, а также страховые компании (рис. 1.1.).

ФИНАНСОВЫЙ РЫНОК

Рынок производных финансовых инструментов

Денежный рынок

Рынок капитала

Рынок межбанковских кредитов

Фондовый рынок – рынок долевого финансирования

Рынок ссудных капиталов – рынок долгового финансирования

Рынок краткосрочных банковских кредитов

Рынок краткосрочных ценных бумаг

Рынок

акций

Рынок

облигаций

Рынок

долгосрочных банковских кредитов

Рис. 1.1.Структура финансового рынка

На финансовом рынке совершаются сделки с финансовыми инструментами, под которыми согласно Международным стандартам финансовой отчетности следует понимать любые договоры, в результате которых одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент – у другой1. В зависимости от вида финансовых инструментов, выступающих объектом купли-продажи, различают четыре сегмента финансового рынка: валютные рынки, кредитные рынки, рынки ценных бумаг и рынки золота.

В последние десятилетия стремительно развиваются также рынки, на которых осуществляются операции с производными финансовыми инструментами. В соответствии с Международными стандартами финансовой отчетности производный финансовый инструмент имеет три признака: стоимость его зависит от величины «базисной переменной», например, курса ценной бумаги, процентной ставки и т. п.; для его приобретения необходимы небольшие первоначальные инвестиции по сравнению с другими контрактами, курс которых аналогичным образом реагирует на изменения рыночной конъюнктуры; расчеты по нему осуществляются в будущем1.

На валютном рынке совершаются сделки по купле-продаже иностранной валюты в наличной и безналичной формах. В Российской Федерации все сделки с валютой и валютными ценностями должны происходить при посредничестве банков, которые являются основными участниками валютных бирж и вместе с ними составляют основу инфраструктуры валютного рынка.

На кредитном рынке осуществляются сделки по предоставлению одними экономическими субъектами временно свободных денежных средств в ссуду другим экономическим субъектам. Кредиты могут предоставляться компаниями непосредственно друг другу (рынок межхозяйственных кредитов), банками − любым экономическим субъектам (рынок банковских кредитов), напрямую − государству (рынок государственного долга) и населению (рынок потребительских кредитов).

На рынке ценных бумаг заключаются сделки между эмитентам ценных бумаг и инвесторами обычно при участии посредников – профессиональных участников рынка ценных бумаг. На этом рынке выделяют денежный сегмент (краткосрочные ликвидные ценные бумаги), сегмент капитального финансирования (рынок титулов собственности) и сегмент долгового финансирования (рынок долговых обязательств).

На рынке золота происходит торговля золотом, другими драгоценными металлами и камнями. Эти финансовые активы рассматриваются инвесторами как надежное средство сохранения стоимости. В периоды колебания цен на золото сделки с ним приносят доход в виде разницы цен его покупки и продажи.

На рынке производных финансовых инструментов торгуются различные контракты, которые используются их покупателями как для целей спекуляции (извлечения выгод от текущего колебания цен и курсов ), так и для целей хеджирования, т. е. страхования рисков. Рынки производных финансовых инструментов можно рассматривать как самостоятельный сегмент финансового рынка или как составную часть валютных рынков (например, валютные опционы), рынков ценных бумаг (например, фьючерсы на индексы ценных бумаг), кредитных рынков (кредитные дефолтные свопы).

Все сегменты финансового рынка тесно связаны между собой, их границы пересекаются, одни финансовые инструменты могут конвертироваться в другие. Участниками разных сегментов выступают одни и те же организации; например, банки могут осуществлять операции практически на всех сегментах финансового рынка.

Относительно обособленным сегментом финансового рынка является страховой рынок, на котором обращаются страховые контракты. Включение страхового рынка в состав финансового обосновывается тем, что часть страховых контрактов представляет собой договоры накопительного страхования, предполагающие аккумуляцию сбережений населения (например, договоры пенсионного страхования, по которым обеспечивается выплата возмещения при наступлении пенсионного возраста, чтобы помочь пенсионеру обеспечить определенный уровень жизни), которые, в известном смысле являются альтернативным вариантом инвестирования сбережений. Кроме того, страховые компании управляют значительными суммами страховых резервов, которые инвестируют в различные финансовые инструменты.

Заметим, что в отечественной экономической литературе предлагаются различные подходы к структурированию финансового рынка. Например, А. Дворецкая1 предлагает следующую структуру финансового рынка (рис. 1.2). При этом подходе финансовый рынок включает пять основных сегментов, где валютный рынок приобретает самостоятельный статус, а не включается в денежный рынок. Рынок ценных бумаг, являющийся составной частью рынка капитала, подразделяется на два сегмента не в зависимости от того, кто является эмитентом ценных бумаг, а исходя из их назначения, т. е. для формирования уставного капитала или для привлечения во временное пользование заемных средств.

Рис. 1.2.Структура финансового рынка и типология финансирования1

Профессор Ю. И. Коробов считает целесообразным выделение сегментов финансового рынка в зависимости от основных его участников (субъектов), таких как банковский рынок, страховой, пенсионный, трастовый. При этом он уточняет, что перечисленные рынки не являются отдельными сегментами; они взаимосвязаны, и их границы пересекаются. Далее он пишет: «Но названные сегменты все-таки отличны друг от друга в том смысле, что основными субъектами (лидерами, основными действующими лицами) банковского рынка всегда выступают банки, страхового рынка – страховые компании, пенсионного – пенсионные фонды и т. д.»2. В действительности, на практике такая сегментация финансового рынка существует. Однако, на наш взгляд, для раскрытия всей сути происходящих на финансовом рынке экономических процессов (безотносительно выделения перечисленных субъектов) такой сегментации недостаточно. Во всяком случае, ее нельзя считать основополагающей.

В последнее время все чаще в экономической литературе стала использоваться иная сегментация финансового рынка, что связано с развитием и углублением процесса интернационализации хозяйственных связей, а также с глобализацией, т. е. процессами стирания границ между национальными рынками и международной интеграцией в кредитно-финансовой сфере. Последнее обстоятельство повлекло за собой разработку и переход всех стран на единые международные стандарты составления финансовой отчетности; это позволило стандартизировать отдельные понятия в области финансов, кредита, учета, привести в соответствие с ними законодательно-нормативную базу государств-участниц и соответственно по-другому «взглянуть» на рынок и его составляющие.

«Финансовый рынок – это определенное институциональное и функциональное устройство, обеспечивающее трансформацию сбережений в инвестиции и выбор направлений их наиболее эффективного использования в экономике. Финансовый рынок – это рынок финансовых инструментов, которые опосредуют процесс трансформации сбережений в инвестиции», – так пишет профессор А. И. Вострокнутова в учебнике «Финансы денежное обращение и кредит» (2010)1, а позднее в учебнике «Корпоративные финансы» (2011)2. Отсюда и сегменты финансового рынка выделены автором относительно однородности финансовых инструментов, а также исходя из вида совершаемых сделок. Предлагаемая ею сегментация финансового рынка представлена на рис. 1.3.

В принципе, такой же сегментации финансового рынка придерживаются авторы коллективной монографии «Финансовые рынки и экономическая политика России»: «В составе финансового рынка обычно выделяют кредитный рынок (рынок банковских кредитов), рынок ценных бумаг (включая рынок производных финансовых инструментов) и валютный (или валютно-денежный) рынок. Как правило, к финансовому рынку относят также рынок страховых услуг. В отдельных случаях в качестве составной части финансового рынка выделяют рынок золота»3.

Рис.1.3 Сегментация финансового рынка [48, с. 107]

Рис.1.3. Сегментация финансового рынка

Вместе с тем, несмотря на достигнутый прогресс в познании финансового рынка, в учебной и специальной экономической литературе встречается не совсем понятная и труднообъяснимая структура финансового рынка. Так, например, Н. А. Теплякова в своей работе «Финансы и финансовый рынок» предлагает вниманию читателей следующую схему структурирования финансового рынка (см. рис. 1.4).

Рис. 1.4.Структура финансового рынка

На наш взгляд, она представляет собой своеобразный симбиоз старого и нового подходов к сегментированию финансового рынка. При таком подходе рынок ценных бумаг автором никак не сегментирован; валютный рынок включен в состав денежного рынка; не выделен рынок золота и других драгоценных металлов и камней, а также производных финансовых инструментов. Непонятно, почему рынок коммерческого кредита включен в состав рынка капитала.

М. Абрамова понимает финансовый рынок в целом как своеобразное единство денежного, кредитного, банковского и фондового рынков1. Без раскрытия ею сущности каждого из названных сегментов финансового рынка трудно понять, как соотносится экономическое содержание кредитного рынка с банковским и денежным. Определенный интерес вызывает схема структурирования финансового рынка, исходящая из представления его как рынка капиталов, предложенная в монографии Л. Кузнецовой «Структура и операции финансового рынка: теоретический и институциональный анализ», хотя и она не лишена недостатков.

Рис. 1.5.Схема структурирования финансового рынка1