| № | Вид документа | Срок актуальности документа (с даты оформления) | |

|

1. |

Заявление о реструктуризации долга по кредитному договору |

||

|

2. |

Копия документа, удостоверяющего личность |

||

|

3. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика. |

||

|

3. |

Справка по форме 2-НДФЛ/справка по форме Банка, подтверждающая снижение дохода | 30 дней | |

|

3.2. |

Выписка со счета зарплатной банковской карты, подтверждающая снижение/отсутствие дохода (предоставляется выписка по карте, на которую осуществляется ежемесячное зачисление з/п) | ||

|

4. |

Документы, подтверждающие наступление (потенциальное наступление) финансовых сложностей |

||

|

4.1 |

Существенное снижение дохода (потеря работы, изменение условий оплаты труда, временное отсутствие дохода, иное) | ||

|

4. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика (п. 3.1, 3.2) | 30 дней | |

|

4.1.2 |

Дополнительное соглашение к трудовому договору/Новый трудовой договор | Не более 3 месяцев | |

|

4.1.3 |

Трудовая книжка с отметкой об увольнении | Не более 12 месяцев | |

| 4.1.4 | Справка о постановке на учет в органах службы занятости (с указанием размера пособия по безработице) | ||

| 4.1.5 | Справка/копия приказа о направлении организацией — работодателем Заемщика/Созаемщика в бессрочный отпуск без сохранения заработной платы | ||

4. 1.6 1.6

|

Уведомление о предстоящем увольнении Заемщика/Созаемщика в связи с сокращением штата или ликвидации организации – работодателя. | ||

| 4.1.7 | Справка об исключении из реестра участников НИС (для кредитов, предоставленных по программе «Военная ипотека») и справка об отсутствии обязательств перед ФГКУ «Росвоенипотека» | ||

| 4.1.8 | Военный билет/служебное удостоверение/справка с места службы/учетная карточка офицера, подтверждающий увольнение с места службы (за исключением срочной службы) | ||

| 4.2 |

Существенное увеличение расходов (смерть супруга(и), лечение близких родственников, иное). |

||

| 4.2.1 | Свидетельство о смерти членов семьи Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Не более 12 месяцев | |

4. 2.2 2.2

|

Справка о хроническом заболевании/присвоении инвалидности члена(-у) семьи Заемщика/Созаемщика | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.2.3 | Решение суда с отметкой о вступлении в законную силу, подтверждающее раздел имущества и/или уплату алиментов в рамках бракоразводного процесса | Не более 6 месяцев | |

| 4.3 |

Длительная/полная утрата трудоспособности (по причине болезни/инвалидности), смерть Заемщика/Созаемщика |

||

| 4.3.1 | Листок нетрудоспособности |

Закрытый листок (закрытые листки) нетрудоспособности (оригинал/копия), с указанным в нем (них) непрерывным сроком нетрудоспособности не менее одного месяца (в том числе с наличием отметки о его продлении с обязательным предоставлением листка нетрудоспособности с датой открытия не позднее следующего рабочего дня за датой закрытия предыдущего). |

Не более 6 месяцев |

| Открытый листок нетрудоспособности с датой выдачи месяц назад и более | Без ограничения по сроку актуальности документа | ||

| 4.3.2 | Справка о хроническом заболевании/присвоении инвалидности Заемщику/Созаемщику | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.3.3 | Свидетельство о смерти Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Без ограничения по сроку актуальности документа | |

| 4.4 | Отпуск по беременности и родам/уходу за ребенком до 3 лет | ||

4. |

Свидетельство о рождении ребенка (дополнительно супругой Заемщика предоставляются документы, указанные в п. 4.2.3/4.4.2/4.4.3 (при наличии)) | Без ограничения по сроку актуальности документа | |

| 4.4.2 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по беременности и родам | Не более 12 месяцев | |

| 4.4.3 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по уходу за ребенком до 3 лет | ||

| Призыв /прохождение срочной военной службы в армии | |||

| 4.5.1 | Справка о призыве на срочную воинскую службу Заемщика/Созаемщика | Не более 12 месяцев | |

4. 6 6

|

Утрата имущества по причине пожара, стихийного бедствия, порчи, хищения | ||

| 4.6.1 | Справка о пожаре/стихийном бедствии/хищении/порчи, в результате которых был нанесен существенный ущерб имуществу Заемщика/Созаемщика или членам их семей | Не более 6 месяцев | |

Что такое реструктуризация кредита? — LOANY

Реструктуризация кредита – это изменение любых условий по кредиту. В данном случае реструктуризация кредита предусматривает более широкий спектр изменений по кредиту, чем просто пролонгация кредита. Пролонгация кредита может быть частью реструктуризации кредита.

Таким образом, реструктуризация кредита может включать в себя следующий набор мероприятий:

- пролонгация кредита на новый срок

- изменение графика платежей по кредиту, когда меняются суммы оплат по кредиту в пределах того же срока кредита

- в некоторых случаях предусматриваются платежные каникулы на определенный срок – период, на протяжении которого заемщик имеет право вообще не платить по кредиту либо оплачивать только проценты без тела кредита

Очень часто реструктуризация применяется к уже просроченному кредиту, что объясняет, как правило, применение повышенной процентной ставки на новый или оставшийся срок кредита.

Еще одним отличительным признаком реструктуризации по сравнению с пролонгацией кредита является тот факт, что при реструктуризации кредита может пролонгироваться на новый срок вся сумма задолженности, включая не только тело кредита, но и проценты по кредиту, штрафы и пеня. То есть сумма задолженности по новому кредиту увеличивается по сравнению с пролонгацией кредита на новый срок, когда сумма задолженности по новому кредиту не изменяется (меняется только конечная дата погашения кредита).

На данный момент сервис онлайн кредитования Loany предлагает услугу реструктуризации просроченной задолженности на следующих условиях:

- реструктуризация становится доступной на 40-й день просрочки оплаты займа и до 90 дней просрочки оплаты займа

- реструктуризации подлежит сумма просроченой задолженности по процентам и телу займа, штрафным санкциям по займу на максимальный срок до 4-х месяцев с ежемесячной оплатой долга равными платежами

- для реструктуризации займа необходимо подать в Кабинете заявку на реструктуризацию и оплатить сумму заявки на реструктуризацию в течение 3-х дней

- сумма заявки на реструктуризацию состоит из комиссии за реструктуризацию 450 грн.

- процентная ставка по новому займу составляет всього 175% годовых или 0,48% в день

Мы считаем, что услуга реструктуризации кредита более выгодна клиенту с точки зрения простоты оформления, отсутствия увеличения долговой нагрузки для клиента в виде повышенной процентной ставки по кредиту, отсутствия негативных последствий для кредитной истории клиента. При оформлении реструктуризации просроченная задолженность по предыдущему займу аннулируется и переносится в тело нового займа.

Таким образом, своевременное использование услуги пролонгации или реструктуризации лишаетосвобождает клиентов сервиса онлайн кредитования Loany от неприятных моментов, сопровождающих передачу долга коллекторам или открытие исполнительного производства исполнительной службой, которое сопровождается арестом счетов, направление исполнительного требования на предприятие для взыскания задолженности за счет зарплаты и даже ареста имущества.

Реструктуризация кредита – спасательный круг заемщика

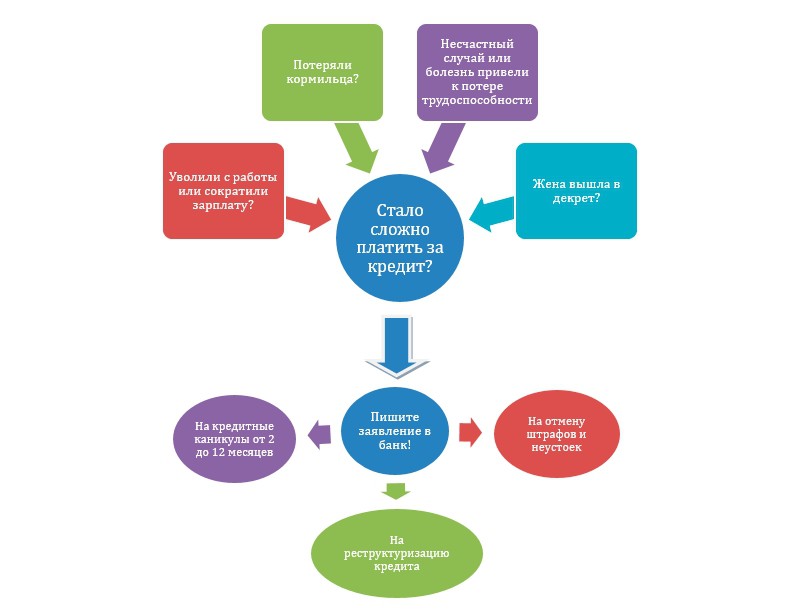

Если не справляетесь с ежемесячными платежами по кредиту и хотите избежать проблем со взыскателями, договоритесь с банком о реструктуризации.

Реструктуризацией называют изменение условий погашения кредита. Кредит реструктурируют, если хотят облегчить выплату кредита или займа. Чаще всего этот процесс означает увеличение срока кредитования: исходный долг просто «растягивается» на большее количество месяцев.

Еще один вариант — «кредитные каникулы». Это когда банк либо освобождает вас от платежей на 3—4 месяца, либо сводит платеж по кредиту к минимальному. Кредитные каникулы тоже приводят к увеличению общего срока кредитования, либо последующих платежей.

Не путайте реструктуризацию и рефинансирование кредита. Реструктуризация — кредит тот же. Рефинансирование — новый кредит.

Более редкие ситуации предусматривают уменьшение процента по кредитному договору (снижение ставки), смену валюты кредита (особенно это актуально для валютных ипотечников), списаниеO неустоек, штрафов и пени, комбинацию сразу нескольких перечисленных способов.

Как сделать реструктуризацию кредита

Чтобы банк согласился реструктурировать ваш кредит, у него должны быть веские аргументы. Просто так условия кредита не изменят. Вы можете претендовать на реструктуризацию, если:

- Вы недавно потеряли работу и можете это доказать.

- У вас снизился доход.

- У вас родился ребенок и в этой связи резко выросли траты.

- Тяжело заболел родственник и вы вынуждены ухаживать за ним.

- Вы временно потеряли трудоспособность.

- Вас призвали в армию.

Дальше вы должны обратиться в отделение банка с заявлением об изменении условий кредитного договора.

Бланк заявления на реструктуризацию

При подаче заявки банк потребует вас (и созаемщиков по вашему кредиту, если они есть) принести документы:

- Оригинал и копию паспорта

- Справку о доходах

- Копию трудовой книжки, договор или контракт с работодателем

- Документы, подтверждающие изменение размера дохода или его (временное) отсутствие.

Например, заверенную работодателем копию приказа об изменении условии? трудового договора или документы, подтверждающие нетрудоспособность, инвалидность, смерть заемщика

Например, заверенную работодателем копию приказа об изменении условии? трудового договора или документы, подтверждающие нетрудоспособность, инвалидность, смерть заемщика - Если вы хотите реструктурировать залоговый кредит — ипотеку или автокредит — понадобится еще копия страхового полиса и квитанции об уплате страхового взноса по залогу.

Перечень неполный. Банк вправе будет запросить и другие документы. Реструктуризация — это право банка, а не его обязанность. Банк может рассмотреть ваши документы, счесть доказательства необходимости реструктуризации неубедительными и отказать в изменении условий погашения кредита.

Обращайтесь за реструктуризацией, когда просрочка по кредиту еще не допущена. С дисциплинированным заемщиком банки договариваются гораздо охотнее, чем с неплательщиком.

Реструктуризация ипотеки

Ипотека — один из видов потребительского кредитования. От «обычных» потребительских кредитов наличными он отличается только суммой и наличием залога (квартиры, дома). Это значит, что его также можно реструктурировать.

Это значит, что его также можно реструктурировать.

Для этого также понадобится паспорт, сведения о трудоустройстве и доходе, справка из страховой компании, что вы застраховали ипотечную квартиру или дом, документы, подтверждающие необходимость реструктуризации.

Главный минус реструктуризации в том, что, если кредит реструктурировали с продлением срока выплат, возрастает общая переплата по кредиту. Это минус, и о нем нужно помнить, подавая заявку на изменение условий кредитного договора.

Запомнить

- Реструктуризация помогает снизить кредитную нагрузку, хотя и растягивает срок выплаты кредита.

- Чтобы претендовать на реструктуризацию, необходимо иметь веские причины — потерять часть или весь доход целиком, оказаться временно нетрудоспособным, доказать непредвиденные неизбежные расходы. Банк может в реструктуризации отказать.

- Реструктурировать можно как обычный потребительский кредит, так и ипотеку.

Спорные вопросы реструктуризации кредита

Банки отказывают клиентам в предоставлении кредитных каникул или просят за это плату, а суды оставляют заемщиков в уязвимом положении. Так как получить отсрочку по кредиту?

Реструктуризация кредита – это изменение условий кредитного договора в части увеличения срока для его погашения, процентной ставки, валюты платежа. В случае ухудшения финансового положения заемщик может попросить банк о приостановлении своих обязательств по договору или уменьшении размера платежей. Право заемщиков на такие кредитные каникулы предусмотрено Федеральным законом от 3 апреля 2020 г. № 106-ФЗ (далее – Закон № 106-ФЗ)1 и в многочисленных рекомендациях ЦБ РФ2. Несмотря на это, клиенты банков сталкиваются с проблемами при попытке договориться о реструктуризации кредита.

Кредитные каникулы – за плату

Нередко кредитные каникулы предоставляют заемщикам только на платной основе. Например, в январе Ленинский районный суд Кемерова удовлетворил требования кредитора о взыскании комиссии за услугу «кредитные каникулы», хотя заемщик имел право на них согласно закону3. Июньское решение Лискинского районного суда Воронежской области также является подтверждением того, что суды не всегда различают случаи, когда клиент банка может рассчитывать на кредитные каникулы лишь как на платную дополнительную услугу, предусмотренную в договоре, и когда банк обязан предоставить их бесплатно по закону4.

Например, в январе Ленинский районный суд Кемерова удовлетворил требования кредитора о взыскании комиссии за услугу «кредитные каникулы», хотя заемщик имел право на них согласно закону3. Июньское решение Лискинского районного суда Воронежской области также является подтверждением того, что суды не всегда различают случаи, когда клиент банка может рассчитывать на кредитные каникулы лишь как на платную дополнительную услугу, предусмотренную в договоре, и когда банк обязан предоставить их бесплатно по закону4.

Часто кредиторы прописывают в кредитных договорах условие о предоставлении кредитных каникул как возмездной услуги, плата за которую включается в основной долг. Так, согласно июньскому решению Первомайского районного суда Пензы, заемщик согласился на услугу «кредитные каникулы», плата за которую вошла в тело основного долга5. В суд он обратился с требованием о возврате комиссии банка за эту услугу, так как ею не воспользовался. Суд отказал в удовлетворении его требований, поскольку согласно п. 8.7.17 Общих условий предоставления кредитов заемщик имеет право на возврат комиссии лишь в случае подачи заявления в офис банка в течение 10 календарных дней с даты ее уплаты, а срок этот он пропустил. Однако такие условия банка о возврате комиссии за дополнительные услуги представляются несправедливыми, так как в большинстве случаев клиенты не знают о том, что услуга была подключена, а плата за нее включена в основной долг6. Более того, иногда банк и вовсе отказывается выдавать кредит без покупки дополнительных финансовых услуг, в том числе по предоставлению кредитных каникул7.

Суд отказал в удовлетворении его требований, поскольку согласно п. 8.7.17 Общих условий предоставления кредитов заемщик имеет право на возврат комиссии лишь в случае подачи заявления в офис банка в течение 10 календарных дней с даты ее уплаты, а срок этот он пропустил. Однако такие условия банка о возврате комиссии за дополнительные услуги представляются несправедливыми, так как в большинстве случаев клиенты не знают о том, что услуга была подключена, а плата за нее включена в основной долг6. Более того, иногда банк и вовсе отказывается выдавать кредит без покупки дополнительных финансовых услуг, в том числе по предоставлению кредитных каникул7.

В предоставлении кредитных каникул – отказать

Еще одной распространенной проблемой является отказ заемщику в предоставлении кредитных каникул, несмотря на прямое указание Закона № 106-ФЗ. В таких случаях кредиторы продолжают применять санкции за ненадлежащее исполнение обязательств заемщиком.

Читайте также

А если на кредитные каникулы не отправят?

Чтобы банк не отказал в отсрочке по кредиту, внимательно отнеситесь к подтверждающим документам. Если сумма кредита не позволяет претендовать на отсрочку по новому закону, просите ипотечные каникулы на основе закона прошлогоднего

07 Апреля 2020

Например, в июне в подобной ситуации разбирался Одоевский районный суд Тульской области8. Заемщик исполнял обязательства по кредитному договору надлежащим образом, пока из-за распространения коронавирусной инфекции и ухудшения состояния здоровья его не уволили, в связи с чем его финансовое положение сильно ухудшилось. 13 апреля он направил кредитору заявление о предоставлении кредитных каникул. Банк рассматривал его до 30 апреля. В это время продолжала начисляться неустойка по кредитному договору – 20% годовых от суммы просроченного платежа за период просрочки. Суд подчеркнул, что согласно ст. 6 Закона № 106-ФЗ и Постановлению Правительства РФ от 3 апреля 2020 г. № 435 заемщик имеет право на кредитные каникулы, но удовлетворил требования кредитора о взыскании неустойки с должника.

№ 435 заемщик имеет право на кредитные каникулы, но удовлетворил требования кредитора о взыскании неустойки с должника.

Аналогичный спор в июне рассмотрел Октябрьский районный суд Иванова9. Заемщик неоднократно обращался к кредитору с просьбой о предоставлении кредитных каникул на основании Закона № 106-ФЗ и предлагал дополнительное обеспечение, но банк отказал в изменении условий кредитного договора. Суд оказался на стороне банка.

Как получить отсрочку по кредиту?

Кредиторы отказывают в предоставлении кредитных каникул и обращают взыскание на имущество должников, несмотря на рекомендации ЦБ РФ и разъяснения Верховного Суда РФ. Напомним: отвечая на вопрос о том, каковы особенности исполнения должниками кредитных договоров и договоров займа в период действия мер, направленных на противодействие распространению коронавируса, Верховный Суд указал, что неуплата предусмотренных договором платежей с 30 марта по 3 апреля просрочкой исполнения обязательств не является10. При этом в судах заемщики не находят поддержки и оказываются в уязвимом положении. Что же делать в таких ситуациях?

При этом в судах заемщики не находят поддержки и оказываются в уязвимом положении. Что же делать в таких ситуациях?

1. Давайте разберемся, в каком случае заемщику должны предоставить отсрочку по кредиту. Это будет возможно, если его доход снизился на 30% за месяц, предшествующий месяцу обращения к кредитору, по сравнению с его среднемесячным доходом за 2019 г. Закон не предусматривает обязательного предоставления подтверждающих документов, но кредитор имеет право запросить их у заемщика, например справку о доходах от работодателя или выписку о регистрации заемщика как безработного. Поэтому лучше сразу приложить к заявлению документы, подтверждающие снижение дохода. Это упростит получение отсрочки.

2. Согласно закону попросить об отсрочке можно по телефону, но такой способ является нежелательным. При возникновении спора заемщику будет намного сложнее доказать в суде, что он обращался с таким требованием к кредитору. Кроме того, банки сталкиваются с отказами Росреестра в регистрации предоставления отсрочки по ипотечным кредитам: госорган ссылается на то, что Закон «Об ипотеке (залоге недвижимости)» не предусматривает внесения изменений в регистрационную запись на основании обращения путем радиотелефонной связи. Поэтому рекомендуем передавать в банк запрос в письменной форме. Причем желательно подготовить два экземпляра заявления: один остается у сотрудника банка, а второй, с отметкой о получении заявления, заемщику следует сохранить на случай обращения в суд.

Поэтому рекомендуем передавать в банк запрос в письменной форме. Причем желательно подготовить два экземпляра заявления: один остается у сотрудника банка, а второй, с отметкой о получении заявления, заемщику следует сохранить на случай обращения в суд.

3. В заявлении о предоставлении отсрочки следует сослаться на ст. 6 и 7 Закона № 106-ФЗ. Так банк будет уведомлен, что клиент хочет воспользоваться правом на кредитные каникулы, предусмотренным законодательством, а не договором. Это позволит избежать необходимости платить за отсрочку как за дополнительную услугу банка.

Перечисленные действия помогут заемщику получить отсрочку, выплатить кредит и избежать банкротства (с 1 сентября 2020 г. в России вводится новая процедура – внесудебное банкротство граждан; кто и при каких условиях может рассчитывать на списание задолженности перед своими кредиторами в упрощенном порядке – читайте в статье «Внесудебное банкротство граждан»).

1 Федеральный закон от 3 апреля 2020 г. № 106-ФЗ «О внесении изменений в Федеральный закон “О Центральном банке Российской Федерации (Банке России)” и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа».

№ 106-ФЗ «О внесении изменений в Федеральный закон “О Центральном банке Российской Федерации (Банке России)” и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа».

2 Информационные письма Банка России от 5 апреля 2020 г. № ИН-06-59/49, от 15 мая 2020 г. № ИН-06-59/89, от 28 мая 2020 г. № ИН-06-59/93.

3 Решение Ленинского районного суда г. Кемерово от 10 января 2020 г. по делу № 2-140/2020.

4 Решение Лискинского районного суда Воронежской области от 15 июня 2020 г. по делу № 2-473/2020.

5 Решение Первомайского районного суда г. Пензы от 30 июня 2020 г. по делу № 2-783/2020.

6 Решение Первомайского районного суда г. Пензы от 19 июня 2020 г. по делу № 2-726/2020, решение Кировского районного суда г. Саратова от 15 июня 2020 г. по делу № 2-1693/2020.

7 Апелляционное определение Нижегородского областного суда от 23 июня 2020 г. по делу № 33-5312/2020.

по делу № 33-5312/2020.

8 Решение Одоевского районного суда Тульской области от 17 июня 2020 г. по делу № 2-292/2020.

9 Решение Октябрьского районного суда г. Иваново от 29 июня 2020 г. по делу № 2-409/2020.

10 Обзор по отдельным вопросам судебной практики, связанным с применением законодательства и мер по противодействию распространению на территории Российской Федерации новой коронавирусной инфекции (COVID-19) № 2 (утв. Президиумом Верховного Суда РФ 30 апреля 2020 г.).

Реструктуризация кредита за один день без визита в офис

Оформление реструктуризации кредита стало еще удобнее: теперь процедура занимает всего 24 часа и не требует визита в офис.

Мы ценим ваше время и здоровье, поэтому улучшили процедуру оформления документов: раньше документы для реструктуризации можно было подписать только в офисе банка, теперь это можно сделать онлайн — в интернет-банке.

Как оформить реструктуризацию кредита

- Подайте заявку по номеру 8-800-333-00-63, в чате мобильного приложения банка или на сайте.

- Дождитесь одобрения заявки и звонка от специалиста банка.

- Оформите документы удобным вам способом — в интернет-банке или офисе банка «Открытие».

Подробнее об условиях реструктуризации

Как подписать документы в интернет-банке

После общения со специалистом банка по программе реструктуризации, вам в интернет-банк будут отправлены документы на подпись — они отобразятся на главной странице «Мои продукты» в разделе «Документы на подпись». Чтобы подписать документы, следуйте инструкции:

- В разделе «Документы на подпись» найдите нужные документы и нажмите «Перейти к оформлению».

- Ознакомьтесь с ними и скачайте дополнительное соглашение, а также новый график платежей по кредиту.

- Нажмите «Подтвердить».

- Подтвердите оформление реструктуризации SMS-кодом.

В течение 2 дней после подписания документов вы получите SMS-сообщение о том, что реструктуризация завершена. После этого график платежей и другая информация о кредите обновится в мобильном приложении «Открытия» и интернет-банке. Если вы не получили сообщение, свяжитесь с нами по номеру 8-800-333-00-63 или в чате мобильного приложения банка, и мы уточним статус заявки.

Еще не пользуетесь интернет-банком — узнайте о нем подробнее на сайте и зарегистрируйтесь по номеру карты «Открытия», если нет карты — по номеру телефона. В интернет-банке удобно не только подписывать документы, но и управлять кредитом: смотреть график платежей, получать справки и вносить ежемесячные платежи.

Как зарегистрироваться в интернет-банке

Программа реструктуризации кредитов наличными — это помощь банка клиентам, которые оказались в трудном финансовом положении. Реструктуризация позволяет изменить условия кредита, например, его срок, для снижения финансовой нагрузки.

Банк запустил программу, так как настроен на сохранение сотрудничества и доверительных отношений с каждым клиентом. Даже когда у клиентов возникают сложности с исполнением обязательств по кредиту, банк готов к диалогу и совместному поиску решения проблем.

Даже когда у клиентов возникают сложности с исполнением обязательств по кредиту, банк готов к диалогу и совместному поиску решения проблем.

Пока в банке можно реструктурировать только кредит наличными, но мы работаем над тем, чтобы в будущем за помощью могли обратиться клиенты и с другими кредитными продуктами.

С заботой о вас, банк «Открытие».

реструктуризация кредита

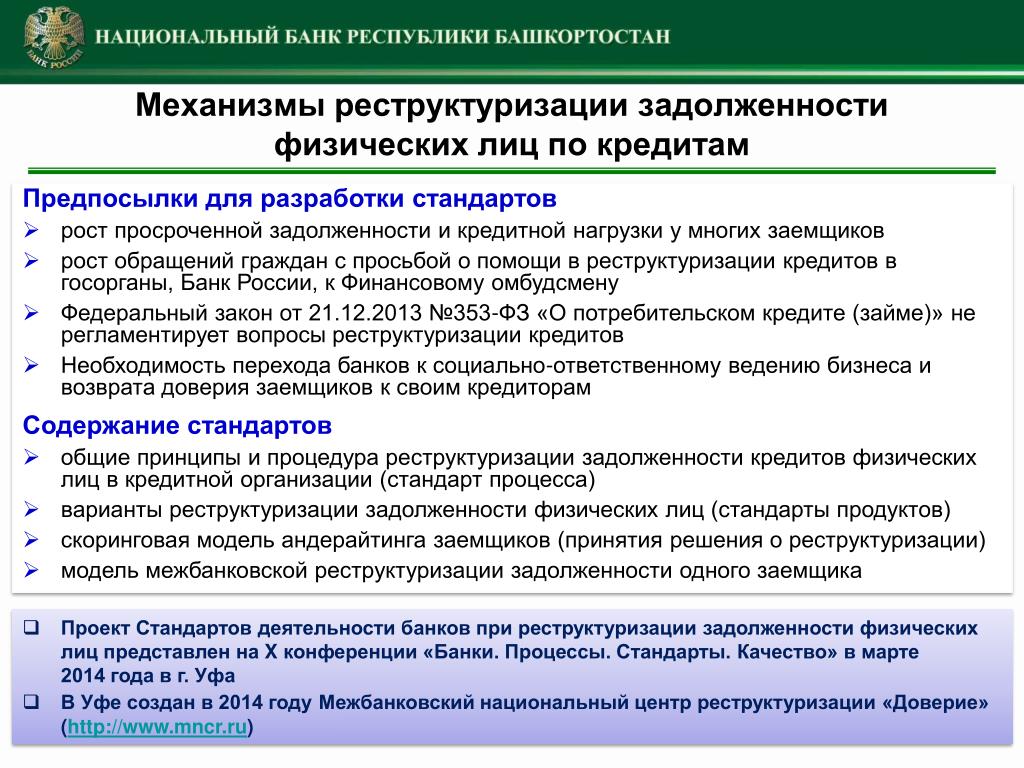

Экспертный совет по защите прав потребителей финансовых услуг при Банке России выступил с инициативой законодательно закрепить право на реструктуризацию ипотечного кредита заемщика, оказавшегося в сложной жизненной ситуации, сообщает пресс-служба регулятора.

Норма должна предусматривать снижение ежемесячного платежа не менее чем на 50% на срок от 6 месяцев.За этот период можно попытаться решить возникшие сложности или реализовать объект недвижимости, объяснил председатель совета, глава движения ОНФ «За права заемщиков» Виктор Климов.

Такая мера могла бы применяться не чаще чем один раз в 5–7 лет, при этом все параметры кредита оставались бы прежними, за исключением увеличившегося срока выплат.

Такая мера могла бы применяться не чаще чем один раз в 5–7 лет, при этом все параметры кредита оставались бы прежними, за исключением увеличившегося срока выплат.По мнению экспертов, законодательно установленное право для заемщика и обязанность для кредитора предоставлять реструктуризацию значительно повысит безопасность домохозяйств, принявших решение о получении ипотеки, а также доверие граждан к данному финансовому продукту и, как следствие, стабилизирует ситуацию вокруг ипотечных кредитов. Важно отметить, что право на реструктуризацию будет возникать в установленных законом социальных случаях и не приведет к убыткам кредитора.

Руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута поддержал инициативу экспертного совета: «Главная задача новации – дать возможность человеку пережить временное снижение доходов и не попасть в просрочку. В законе необходимо прописать базовые условия реструктуризации, минимальные требования, защищающие гражданина. При этом весь процесс ипотечного кредитования может быть регламентирован специальным стандартом».

При этом весь процесс ипотечного кредитования может быть регламентирован специальным стандартом».

Стандарт ответственного ипотечного кредитования, который разрабатывает АО «ДОМ.РФ» при поддержке Банка России и банковской Ассоциации «Россия», станет сводом принципов и правил взаимодействия заемщика и кредитора на всех этапах жизненного цикла ипотечного кредита, от консультирования до взыскания задолженности, с учетом сохранения баланса интересов сторон. Стандарт поможет сделать кредитование более прозрачным для ипотечных заемщиков, снизить риски и вести контроль за всеми этапами ипотеки. Предполагается, что стороны, присоединившиеся к стандарту, должны будут соблюдать его обязательные положения и учитывать изложенные в нем рекомендации.

Обсуждая иные механизмы защиты прав заемщиков потребительских и ипотечных кредитов и займов под залог недвижимости, экспертный совет поддержал законопроект, подготовленный с учетом общественных инициатив и предложений регулятора, о полном запрете на выдачу таких займов непрофессиональными кредиторами и на переуступку прав требования по ипотечным займам организациям, деятельность которых не регулируется Банком России. Предполагается, что законопроект будет обсуждаться Госдумой РФ уже в осеннюю сессию.

Предполагается, что законопроект будет обсуждаться Госдумой РФ уже в осеннюю сессию.

Реструктуризация кредиторской задолженности — услуги юриста по реструктуризации кредитов, помощь в реструктуризации задолженности

Что такое реструктуризация долга по кредиту и как её добиться?

Практика по кредитным спорам и сопровождение реструктуризации обязательств по кредитному договору было сформировано в качестве самостоятельной услуги и практикуется финансовыми юристами по кредитам компании с 2009 года.Большой опыт сопровождения судебных споров с банком по кредитам, а также понимание реально допустимых для банка границ уступок при реструктуризации кредитных обязательств позволяют нам достигать таких условий реструктуризации кредита, которые удовлетворяют Клиента и приемлемы для банка в процессе кредитных споров с банками.

В 2016 году сформировалась практика реструктуризации процентов по кредиту АЛЬФА Банк, Укрсоцбанк, ВТБ и других банковских учреждений на довольно привлекательных для заемщика условиях.

Мы работаем с кредитами от 100 тыс. долларов США и более. Оплата услуг зависит от достигнутого результата.

Реструктуризация кредиторской задолженности

Реструктуризация кредита применима в случаях, когда Клиент в целом не отказывается от выполнения своих обязательств перед банком, однако установленный порядок и размер оплаты платежей не соответствует его возможностям. Как правило, должнику очень трудно найти взаимопонимание с кредитором, в то время как юрист способен выступить в роли медиатора, поочередно побеседовав с обеими сторонами и выявив компромиссные «точки» соприкосновения интересов.

Мы работаем на результат, оплата наших услуг также привязана к конкретной материальной выгоде Клиента. Все условия сотрудничества оговариваются отдельно и строго конфиденциальны.

Мы можем обеспечить реструктуризацию кредита с использованием финансовых учреждений и других инструментов.

Вы можете более подробно ознакомиться с услугами по урегулированию проблемных кредитов на странице нашей соответствующей практики. Мы также поможем Вам определить, какие документы нужны для реструктуризации кредита, как происходит реструктуризация кредита юридического лица и что такое проверка кредитной задолженности.

Мы также поможем Вам определить, какие документы нужны для реструктуризации кредита, как происходит реструктуризация кредита юридического лица и что такое проверка кредитной задолженности.

Все это и ответы на другие вопросы по поводу того, как оформить реструктуризацию кредита на консультации по кредитам.

Юридическая помощь кредитным должникам

Наша фирма предоставляет свои услуги реструктуризации займа уже более 10 лет, за время которых мы приобрели бесценный опыт решения практически любых юридических вопросов.

Миссия нашей компании — это сделать решение любых юридических вопросов простым, безопасным и эффективным, создавая новый стандарт качества для всего юридического рынка.

Это значит, что в своих действиях мы в первую очередь руководствуемся понятиями простоты, безопасности и эффективности. Помогает нам достичь результата тот самый опыт и глубокая правовая экспертиза наших юристов в самых разных отраслях права.

Мы не пытаемся сделать задачу сложнее, чем она есть. Наоборот. Нашей основной задачей является доходчивое объяснение ситуации и возможных путей её решения нашему Клиенту. Именно в этом случае Клиент будет иметь полное понимание ситуации и самостоятельно принимать правильные решения, которые мы сможем воплотить в жизнь. Реструктуризировать кредит с нами — просто.

Наоборот. Нашей основной задачей является доходчивое объяснение ситуации и возможных путей её решения нашему Клиенту. Именно в этом случае Клиент будет иметь полное понимание ситуации и самостоятельно принимать правильные решения, которые мы сможем воплотить в жизнь. Реструктуризировать кредит с нами — просто.

Если Вы хотите получить помощь с кредитами просто и надежно — звоните нам!

Консолидация долгаили реструктуризация долга: какой вариант лучше для вас?

У американцев серьезная проблема с личным долгом, которая, скорее всего, ухудшится, прежде чем станет лучше. По данным Федерального резервного банка Нью-Йорка, потребительский долг США вырос до 12,84 трлн долларов во втором квартале 2017 года, что является самым высоким уровнем с первых месяцев Великой рецессии, в третьем квартале 2008 года.

Долг по кредитным картам особенно высок. обременительный. «Потоки остатков по кредитным картам в связи с ранними и серьезными просрочками платежа увеличились третий квартал подряд — тенденции, не наблюдавшейся с 2009 года», — заявила Федеральная резервная система в своем последнем ежеквартальном отчете о долгах и кредитах домашних хозяйств.

Жилищная ипотека, самый крупный компонент долга домохозяйств, также растет. «Остатки по ипотеке, которые на 30 июня составляли 8,69 триллиона долларов, выросли на 64 миллиарда долларов по сравнению с первым кварталом 2017 года», — заявили в ФРС.

Консолидация долга и реструктуризация долга: два разных способа восстановления

Вам не нужно быть профессором экономики Гарвардского университета, чтобы понять, что чрезмерная задолженность сопровождается чрезмерной тревогой и беспокойством. Вот почему, когда долг домохозяйства становится слишком обременительным, потребители ищут пути к сокращению и даже к погашению этого долга.

Два широко используемых инструмента управления долгом, консолидация долга и реструктуризация долга, могут соответствовать всем требованиям при стремлении сократить долговую нагрузку потребителей, но существенно разными способами, о которых необходимо знать потребителям финансовых услуг.

Хотя консолидация долга и реструктуризация долга имеют структурное сходство, которое может помочь потребителям бороться с долгом, это не одна и та же форма облегчения управления долгом.

- Консолидация долга — это процесс, который позволяет заемщикам рефинансировать и / или превращать несколько более мелких (с высокой процентной ставкой) ссуд в одну ссуду.«Это делает более удобным для заемщиков погашение ссуды в более короткие сроки и, если это более низкая процентная ставка, то также с более низкими ежемесячными платежами», — отмечает Лесли Тайн, адвокат по долгам в Tayne Law Group P.C. в Нью-Йорке и автор книги «Жизнь и долг». «Деньги, ранее использовавшиеся для выплаты высоких процентов по множественным займам, теперь могут быть использованы для выплаты большей суммы в счет основной суммы займа». (См. Также: Подходит ли вам консолидация долга?)

- Реструктуризация долга — это процесс, в котором должник и кредитор согласовывают сумму, которую заемщик может выплатить.«Затем должник работает с кредитным консультантом, чтобы поговорить с кредиторами в попытке списать задолженность», — объясняет Тейн. «Например, консультант по долгу может вести переговоры с кредитором и сказать, что они выплатят 40% долга вместо полного долга.

Это может быть успешным, если все будет сделано правильно и при надлежащем обращении».

Это может быть успешным, если все будет сделано правильно и при надлежащем обращении».

Различия и сходства

Хотя в некоторых отношениях консолидация долга является другим инструментом управления финансовым долгом, чем реструктуризация долга, по словам Тайна, в следующих отношениях:

| Консолидация долга | Реструктуризация долга |

|---|---|

| Консолидация долга требует совершенно нового контракта и новой заявки на получение кредита. | Реструктуризация долга основывается на существующем контракте и требует дополнительных переговоров. |

| Тот, кто подает заявку на консолидацию долга, не обязательно должен испытывать финансовые трудности. | Тот, кто подает заявку на реструктуризацию долга, обычно испытывает финансовые затруднения. |

Консолидация долга может фактически увеличить ваш кредитный рейтинг (пока заемщик продолжает выплачивать ссуду вовремя). | Реструктуризация долга может повредить вашему кредитному рейтингу, поскольку заемщики не выполняют своих обязательств по первоначальному соглашению.«Это может ухудшить рейтинг в течение трех лет после окончательного платежа», — говорит Тайн. |

Между двумя инструментами управления долгом есть некоторые важные сходства:

- Оба имеют одну и ту же цель — сделать долг более управляемым.

- Оба изменят существующие условия и суммы погашения ссуд.

- Заемщики по обоим ссудам по-прежнему должны выплатить некоторую сумму своего долга ». Это зависит от того, если вы рефинансируете более низкую процентную ставку, тогда вы в конечном итоге будете возвращать меньше и если вы добьетесь успеха в переговорах, то в конечном итоге вы можете заплатить меньше долга, чем ранее », — говорит Тайн.

Члены одной ссудной семьи

Структурно консолидация долга является формой реструктуризации долга, и это важно знать заемщикам, борющимся с долгами, говорят другие эксперты. «Целью реструктуризации потребительского долга является реструктуризация вашего долга, чтобы он имел лучшие условия, которые упростят вам полную выплату долга», — объясняет Кевин Галлегос, вице-президент по операциям в Фениксе с Freedom Debt Relief, в Фениксе. Az.

«Целью реструктуризации потребительского долга является реструктуризация вашего долга, чтобы он имел лучшие условия, которые упростят вам полную выплату долга», — объясняет Кевин Галлегос, вице-президент по операциям в Фениксе с Freedom Debt Relief, в Фениксе. Az.

Идея, по словам Гальегоса, заключается в том, что реструктуризация долга уменьшает общую сумму ежемесячных платежей и / или общую сумму выплачиваемой основной суммы и процентов.«Поймите, что реструктуризация долга как средство реорганизации долга может включать множество инструментов», — говорит он. «Один — это консолидация долга, а другой — погашение долга».

Например, ссуды, используемые для выплаты кредиторов, обычно известны просто как ссуды физическим лицам. «Их также называют ссудами на консолидацию долга, поскольку они предназначены для того, чтобы помочь людям выплачивать долги (особенно долги по кредитным картам)», — отмечает Гальегос. Это указывает на «реструктуризацию долга» как на зонтичный термин. В этом отношении «консолидация долга» является одним из средств реструктуризации долга.

В этом отношении «консолидация долга» является одним из средств реструктуризации долга.

Выбор правильного пути

Какой вариант ссуды для управления долгом работает лучше всего? Это во многом будет зависеть от уникального финансового положения отдельного заемщика.

Что касается любого влияния на кредитный рейтинг, оба варианта предполагают риски и выгоды для заемщиков. Например, консолидация ссуды может повысить ваш кредитный рейтинг, если вы сначала используете ссуду для погашения долга с высокой процентной ставкой, что кредиторы хотят видеть от заемщиков. С другой стороны, получение любой ссуды обычно отрицательно сказывается на вашей кредитной истории. оценки, поскольку ссуды представляют собой задолженность и, следовательно, кредиторы считают, что они представляют собой более высокий риск.

Что касается реструктуризации долга, скорее всего, кредитные рейтинги заемщиков снизятся, поскольку в большинстве сделок по реструктуризации долга процентные ставки часто выше, что представляет собой больший долг для заемщика и больший риск для кредиторов.

Тем не менее, есть несколько единых выводов как по консолидации долга, так и по реструктуризации долга:

- «И то, и другое в конечном итоге погасит долг», — отмечает Тейн. «Но при обсуждении того, какой вариант работает лучше всего, это зависит от обстоятельств и ситуации, в которой вы находитесь.»Например, если вы владеете частным или государственным бизнесом, и у вас большие долги, и вы пропускаете платежи, и это влияет на ваш кредитный рейтинг, то вы можете подумать о реструктуризации долга, чтобы помочь вам вернуться к «В качестве альтернативы, если у вашего бизнеса все в порядке, и вы хотите расширяться, чтобы стать более успешным, но ваш долг давит на вас, то вы можете подумать о консолидации своего долга», — отмечает Тэйн. также возможно участие в стратегии, предусматривающей реструктуризацию и консолидацию долга.«Вы можете договориться о более выгодных суммах выплат с текущими кредиторами (посредством реструктуризации), а затем определить нового кредитора, который сможет объединить ваши пересмотренные долги в одну ссуду с лучшими условиями», — отмечает Кайл Винкфилд, управляющий партнер O’Dell, Winkfield.

Розман и Шипп, Роквилл, штат Мэриленд,

Розман и Шипп, Роквилл, штат Мэриленд, - Когда дело доходит до этих подходов, нет такого понятия, как «лучший вариант», поскольку они зависят от ситуации. «Факторы в вашей жизни, такие как сумма долга, тип долга, кредитная история, статус занятости — все это влияет на то, сколько у вас возможностей для переговоров или поиска лучших условий», — заявляет Уинкфилд.«Долг — это личная битва, и эффективное управление ею осуществляется в индивидуальном порядке».

Несомненно, и консолидация ссуд, и реструктуризация ссуд приносят множество уникальных преимуществ американцам, которые борются с большим личным долгом. Проконсультируйтесь с доверенным финансовым консультантом и тщательно изучите, какой из двух вариантов ссуды лучше всего подходит для вас.

Определение реструктуризации долга

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, используемый компаниями, отдельными лицами и даже странами, чтобы избежать риска дефолта по существующим долгам, например, путем переговоров о более низких процентных ставках. Реструктуризация долга представляет собой менее дорогостоящую альтернативу банкротству, когда должник переживает финансовые потрясения, и может принести пользу как заемщику, так и кредитору.

Реструктуризация долга представляет собой менее дорогостоящую альтернативу банкротству, когда должник переживает финансовые потрясения, и может принести пользу как заемщику, так и кредитору.

Ключевые выводы:

- Реструктуризация долга доступна компаниям, физическим лицам и даже странам.

- Процесс реструктуризации долга может снизить процентные ставки по ссудам или продлить сроки их возврата.

- Реструктуризация долга может включать обмен долга на капитал, при котором кредиторы соглашаются аннулировать часть или всю непогашенную задолженность в обмен на долю в бизнесе.

- Страна, стремящаяся реструктурировать свой долг, может перевести долг из частного сектора в учреждения государственного сектора.

Как работает реструктуризация долга

Некоторые компании стремятся реструктурировать свои долги, когда им грозит банкротство. Процесс реструктуризации долга обычно включает в себя согласие кредиторов на снижение процентных ставок по ссудам, продление сроков погашения обязательств компании или и то, и другое. Эти шаги повышают шансы компании на выплату своих обязательств и продолжение бизнеса.Кредиторы понимают, что они получат еще меньше, если компания будет принуждена к банкротству или ликвидации.

Эти шаги повышают шансы компании на выплату своих обязательств и продолжение бизнеса.Кредиторы понимают, что они получат еще меньше, если компания будет принуждена к банкротству или ликвидации.

Реструктуризация долга может быть беспроигрышной для обеих сторон, потому что бизнес избегает банкротства, а кредиторы обычно получают больше, чем они получили бы в результате процедуры банкротства.

Этот процесс работает во многом одинаково для людей и для наций, хотя и в совершенно разных масштабах.

Важно

Физические лица, надеющиеся реструктурировать свои долги, могут нанять компанию по облегчению долгового бремени для помощи в переговорах.Но им следует убедиться, что они имеют дело с авторитетным агентом, а не с мошенничеством.

Виды реструктуризации долга

Реструктуризация долга компаний

У предприятий есть ряд инструментов для реструктуризации долгов. Один из них — обмен долга на акции. Это происходит, когда кредиторы соглашаются аннулировать часть или всю непогашенную задолженность компании в обмен на долю (частичное владение) в бизнесе. Своп обычно является предпочтительным вариантом, когда и непогашенная задолженность, и активы компании значительны и принуждение бизнеса к прекращению операций было бы контрпродуктивным.Кредиторы предпочли бы взять под контроль проблемную компанию, если это необходимо, как действующее предприятие.

Своп обычно является предпочтительным вариантом, когда и непогашенная задолженность, и активы компании значительны и принуждение бизнеса к прекращению операций было бы контрпродуктивным.Кредиторы предпочли бы взять под контроль проблемную компанию, если это необходимо, как действующее предприятие.

Компания, стремящаяся реструктурировать свой долг, может также провести повторные переговоры со своими держателями облигаций, чтобы «стричься» — это означает, что часть невыплаченных процентных платежей будет списана или часть баланса не будет возвращена.

Компания часто выпускает облигации с правом отзыва, чтобы защитить себя от ситуации, в которой она не может выплачивать проценты. Облигация с возможностью отзыва может быть выкуплена эмитентом досрочно во время снижения процентных ставок.Это позволяет эмитенту реструктурировать долг в будущем, потому что существующий долг может быть заменен новым по более низкой процентной ставке.

Реструктуризация долга стран

Страны могут столкнуться с дефолтом по своим суверенным долгам, и так было на протяжении всей истории. В наше время некоторые страны предпочитают реструктурировать свои долги с держателями облигаций. Это может означать перевод долга из частного сектора в учреждения государственного сектора, которые могли бы лучше справиться с последствиями дефолта страны.

В наше время некоторые страны предпочитают реструктурировать свои долги с держателями облигаций. Это может означать перевод долга из частного сектора в учреждения государственного сектора, которые могли бы лучше справиться с последствиями дефолта страны.

Держателям суверенных облигаций, возможно, также придется пойти на «стрижку», согласившись принять пониженный процент от того, что им причитается, возможно, 25% от полной стоимости их облигаций. Сроки погашения по облигациям также могут быть продлены, что дает государственному эмитенту больше времени для обеспечения средств, необходимых для выплаты своим держателям облигаций.

К сожалению, этот тип реструктуризации долга не подлежит тщательному международному контролю, даже если усилия по реструктуризации пересекают границы.

Реструктуризация долга физических лиц

Лица, столкнувшиеся с неплатежеспособностью, могут попытаться пересмотреть условия со своими кредиторами и налоговыми органами.Например, кто-то, кто не может продолжать выплаты по ипотеке в размере 250 000 долларов, может достичь соглашения с кредитным учреждением о снижении ипотеки до 75%, или 187 500 долларов (75% x 250 000 долларов = 187 500 долларов). Взамен кредитор может получить 40% выручки от продажи дома, когда он будет продан залогодателем.

Взамен кредитор может получить 40% выручки от продажи дома, когда он будет продан залогодателем.

Физические лица могут попытаться вести переговоры самостоятельно или с помощью уважаемой компании по облегчению долгового бремени. Это область, которая изобилует мошенничеством, поэтому им следует убедиться, что они знают, с кем имеют дело.Investopedia публикует регулярно обновляемый список лучших компаний по облегчению долгового бремени.

Страница не найдена | ValuePenguin

Страница не найдена | ЦенностьПингвинСтраница не найдена

Перейти на главную страницу {«disclosureMessage»: «\ u003Cp \ u003EAdvertiser Disclosure: некоторые из предложений, которые появляются на этом веб-сайте, принадлежат компаниям, которым ValuePenguin получает компенсацию. Эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (включая, например, заказ в котором они появляются).Сайт не рассматривает и не включает все компании или все доступные продукты. Для получения дополнительной информации см. Наш \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Раскрытие информации рекламодателя \» href = \ «https: \ / \ / www.valuepenguin.com \ / Disclosure \ «\ u003EAdvertiser Disclosure \ u003C \ / a \ u003E \ u003C \ / span \ u003E. \ u003C \ / p \ u003E \ n \ n», «topSectionLinks»: «\ u003Cdiv class = \» half pad-none align-left clearfix \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корневой ListUnordered — маркер \ «\ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — white \» title = \ «Лучшее автострахование \» href = \ «https: \ / \ / www.valuepenguin.com \ / auto-insurance \ «\ u003EAuto Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — элемент списка \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее автострахование с полным покрытием \ «href = \» https: \ / \ / www.

Для получения дополнительной информации см. Наш \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Раскрытие информации рекламодателя \» href = \ «https: \ / \ / www.valuepenguin.com \ / Disclosure \ «\ u003EAdvertiser Disclosure \ u003C \ / a \ u003E \ u003C \ / span \ u003E. \ u003C \ / p \ u003E \ n \ n», «topSectionLinks»: «\ u003Cdiv class = \» half pad-none align-left clearfix \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корневой ListUnordered — маркер \ «\ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — white \» title = \ «Лучшее автострахование \» href = \ «https: \ / \ / www.valuepenguin.com \ / auto-insurance \ «\ u003EAuto Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — элемент списка \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее автострахование с полным покрытием \ «href = \» https: \ / \ / www. valuepenguin .com \ / best-cheap-full-cover-auto-insurance \ «\ u003EF Full Coverage Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli класс = \ «ListUnordered — элемент списка \» \ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Страхование автомобилей только с учетом ответственности \» href = \ » https: \ / \ / www.valuepenguin.com \ / cheap-civil-civil-insurance \ «\ u003ELiability-Only Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli класс = \ «ListUnordered — элемент списка \» \ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Бесплатные котировки по страхованию автомобилей \» href = \ «https : \ / \ / www.valuepenguin.com \ / auto-insurance-quotes \ «\ u003EFБесплатные цитаты по страхованию автомобилей \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ u003Cdiv class = \ «half pad-none align-left clearfix \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList — content \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — столбец \» \ u003E \ n \ u003Cul class = \ «ListUnordered — корневой ListUnordered — bullet \» \ u003E \ n \ u003Cli class = \ «ListUnordered — элемент списка \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — white \ «title = \» Лучшее дешевое автострахование \ «h ref = \ «https: \ / \ / www.

valuepenguin .com \ / best-cheap-full-cover-auto-insurance \ «\ u003EF Full Coverage Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli класс = \ «ListUnordered — элемент списка \» \ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Страхование автомобилей только с учетом ответственности \» href = \ » https: \ / \ / www.valuepenguin.com \ / cheap-civil-civil-insurance \ «\ u003ELiability-Only Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli класс = \ «ListUnordered — элемент списка \» \ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Бесплатные котировки по страхованию автомобилей \» href = \ «https : \ / \ / www.valuepenguin.com \ / auto-insurance-quotes \ «\ u003EFБесплатные цитаты по страхованию автомобилей \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ u003Cdiv class = \ «half pad-none align-left clearfix \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList — content \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — столбец \» \ u003E \ n \ u003Cul class = \ «ListUnordered — корневой ListUnordered — bullet \» \ u003E \ n \ u003Cli class = \ «ListUnordered — элемент списка \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — white \ «title = \» Лучшее дешевое автострахование \ «h ref = \ «https: \ / \ / www. valuepenguin.com \ / best-cheap-car-insurance \ «\ u003ECheapest Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered —list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее автострахование \ «href = \» https: \ / \ / www.valuepenguin.com \ / best-auto-insurance \ «\ u003EBest Car Insurance Companies \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — элемент списка \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — white \ «title = \» Лучшее страхование здоровья \ «href = \» https: \ / \ / www.valuepenguin.com \ / health-insurance \ «\ u003E Котировки на медицинское страхование \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list- item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшие кредитные карты для путешествий \ «href = \» https: \ / \ / www.

valuepenguin.com \ / best-cheap-car-insurance \ «\ u003ECheapest Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered —list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее автострахование \ «href = \» https: \ / \ / www.valuepenguin.com \ / best-auto-insurance \ «\ u003EBest Car Insurance Companies \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — элемент списка \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — white \ «title = \» Лучшее страхование здоровья \ «href = \» https: \ / \ / www.valuepenguin.com \ / health-insurance \ «\ u003E Котировки на медицинское страхование \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list- item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшие кредитные карты для путешествий \ «href = \» https: \ / \ / www. valuepenguin .com \ / travel \ / best-travel-кредитные карты \ «\ u003EКредитные карты для путешествий \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ n «,» bottomSectionLinks «:» \ u003Cdiv class = \ «half pad-none align-left clearfix \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList— content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корневой ListUnordered — bullet \ «\ u003E \ n \ u003Cli class = \» ListUnordered —list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — white \ «title = \» О нас \ «href = \» ht tps: \ / \ / www.valuepenguin.com \ / about-us \ «\ u003EAbout Us \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ u003Cdiv class = \ «половина pad-none выровнять-влево clearfix \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList— столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корень ListUnordered — bullet \ «\ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — white \» title = \ «Нажмите \» href = \ «https: \ / \ / www.

valuepenguin .com \ / travel \ / best-travel-кредитные карты \ «\ u003EКредитные карты для путешествий \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ n «,» bottomSectionLinks «:» \ u003Cdiv class = \ «half pad-none align-left clearfix \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList— content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корневой ListUnordered — bullet \ «\ u003E \ n \ u003Cli class = \» ListUnordered —list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — white \ «title = \» О нас \ «href = \» ht tps: \ / \ / www.valuepenguin.com \ / about-us \ «\ u003EAbout Us \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ u003Cdiv class = \ «половина pad-none выровнять-влево clearfix \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList— столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корень ListUnordered — bullet \ «\ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — white \» title = \ «Нажмите \» href = \ «https: \ / \ / www. valuepenguin.com \ / press-room \ «\ u003EPress \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ n «}

valuepenguin.com \ / press-room \ «\ u003EPress \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ n «}

Реструктуризация долга — определение, причина, как достичь

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, при котором компания или организация испытывают финансовые затруднения и ликвидность. Ликвидность На финансовых рынках под ликвидностью понимается то, насколько быстро инвестиция может быть продана без отрицательного влияния на ее цену.Чем более ликвидна инвестиция, тем быстрее ее можно продать (и наоборот), и тем легче ее продать по справедливой стоимости. При прочих равных, более ликвидные активы торгуются с премией, а неликвиды — с дисконтом. Проблемы рефинансируют существующие долговые обязательства, чтобы получить большую гибкость в краткосрочной перспективе и сделать свою долговую нагрузку более управляемой в целом.

Причина реструктуризации долга

Компания, которая рассматривает реструктуризацию долга, вероятно, испытывает финансовые трудности, которые нелегко разрешить.При таких обстоятельствах компания сталкивается с ограниченными возможностями, такими как реструктуризация долгов или подача заявления о банкротстве. Банкротство. Банкротство — это правовой статус физического или нечеловеческого субъекта (фирмы или государственного учреждения), который не может погасить свои непогашенные долги. Реструктуризация существующих долгов, очевидно, предпочтительнее и более рентабельна в долгосрочной перспективе, чем подача заявления о банкротстве.

Как добиться реструктуризации долга

Компании могут добиться реструктуризации долга, вступив в прямые переговоры с кредиторами о реорганизации условий выплаты долга.Реструктуризация долга иногда навязывается компании ее кредиторами, если она не может произвести запланированные платежи по долгу. Вот несколько способов, которыми это может быть достигнуто:

Вот несколько способов, которыми это может быть достигнуто:

1. Обмен долга на акции

Кредиторы могут согласиться отказаться от определенной суммы непогашенного долга в обмен на капитал компании. Обычно это происходит в случае компаний с большой базой активов и пассивов, где принуждение компании к банкротству не принесет пользы кредиторам.

Считается выгодным, чтобы компания продолжала работать как непрерывно действующая компания Принцип непрерывности деятельности предполагает, что любая организация будет продолжать вести свой бизнес в обозримом будущем. Этот принцип подразумевает, что каждое решение в компании принимается с целью ведения бизнеса, а не с целью его ликвидации. и позволить кредиторам участвовать в его операциях. Это может означать, что первоначальная база акционеров будет иметь значительно уменьшенную или уменьшенную долю в компании.

2. Стрижка держателей облигаций

Компании с непогашенными облигациями могут вести переговоры со своими держателями облигаций, чтобы предложить погашение на «дисконтированном» уровне. Это может быть достигнуто за счет уменьшения или отказа от выплаты процентов или основной суммы платежа. Основной платеж — это платеж в счет первоначальной суммы причитающейся ссуды. Другими словами, основной платеж — это платеж по ссуде, который уменьшает оставшуюся причитающуюся сумму ссуды, а не применяется к выплате процентов, взимаемых по ссуде..

Это может быть достигнуто за счет уменьшения или отказа от выплаты процентов или основной суммы платежа. Основной платеж — это платеж в счет первоначальной суммы причитающейся ссуды. Другими словами, основной платеж — это платеж по ссуде, который уменьшает оставшуюся причитающуюся сумму ссуды, а не применяется к выплате процентов, взимаемых по ссуде..

3. Соглашения о неформальном погашении долга

Компании, реструктурирующие задолженность, могут попросить мягкие условия погашения и даже попросить разрешения списать некоторые части их долга. Это можно сделать, напрямую связавшись с кредиторами и договорившись о новых условиях погашения. Это более доступный метод, чем привлечение стороннего посредника, и его можно использовать, если обе участвующие стороны стремятся достичь реального соглашения.

Реструктуризация долга vs.Банкротство

Реструктуризация долга обычно включает прямые переговоры между компанией и ее кредиторами. Реструктуризация может быть инициирована компанией или, в некоторых случаях, обеспечена ее кредиторами.

С другой стороны, банкротство — это, по сути, процесс, посредством которого компания, сталкивающаяся с финансовыми трудностями, может отсрочить платежи кредиторам через предусмотренную законом паузу. После объявления банкротства компания, о которой идет речь, будет работать со своими кредиторами и судом, чтобы разработать план погашения.

В случае, если компания не может выполнить условия плана погашения, она должна ликвидировать себя, чтобы выплатить долг своим кредиторам. Затем суд определяет условия погашения.

Реструктуризация долга и рефинансирование долга

Реструктуризация долга отличается от рефинансирования долга. Первое требует сокращения долга и продления плана погашения. С другой стороны, рефинансирование долга — это просто замена старого долга новым долгом, обычно с немного другими условиями, такими как более низкая процентная ставка.

Ссылки по теме

CFI предлагает сертификацию FMVA® Financial Modeling & Valuation Analyst (FMVA) ™. Присоединяйтесь к 350 600+ студентам, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, для тех, кто хочет сделать карьеру в будущем уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

Присоединяйтесь к 350 600+ студентам, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, для тех, кто хочет сделать карьеру в будущем уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- CollateralCollateralCollateral — это актив или собственность, которые физическое или юридическое лицо предлагает кредитору в качестве обеспечения ссуды.Он используется как способ получения ссуды, действуя как защита от потенциальных убытков для кредитора, если заемщик не выполнит свои платежи.

- Условия долга Ковенанты долга — это ограничения, которые кредиторы (кредиторы, держатели долга, инвесторы) налагают на кредитные соглашения, чтобы ограничить действия заемщика (должника).

- График долга График долга График долга включает в себя весь долг, имеющийся у бизнеса, в зависимости от срока его погашения и процентной ставки. В финансовом моделировании потоки процентных расходов

- Старший и субординированный долг Старший и субординированный долг Чтобы понять приоритетный и субординированный долг, мы должны сначала проанализировать капитал.

Стек капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь

Стек капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь

Реструктуризация кредита: подходит ли это вам?

Если процентная ставка по существующей ссуде выше, чем по другому ссудному продукту, который вы можете получить в банках, вы можете выбрать новую ссуду вместо реструктуризации ссуды. Пандемия Covid-19 вынудила многих заемщиков выбрать шестимесячный мораторий, чтобы избежать невыплаты кредита.Позже Резервный банк Индии разрешил кредиторам предлагать своим заемщикам варианты реструктуризации ссуд, чтобы облегчить им выплату ссуд. Правомочным заемщикам разрешается продлить срок погашения, чтобы им было легче погасить свои ссуды с уменьшением размера EMI или продлить мораторий на срок до двух лет в соответствии с условиями кредитора. Вот что вам необходимо помнить, чтобы принять обоснованное решение о принятии или отклонении варианта реструктуризации кредита.

Влияние на кредитный рейтинг

Когда был объявлен мораторий на погашение кредита, было упомянуто, что заемщики, которые выберут его, не столкнутся с понижением своих кредитных рейтингов. Однако в случае реструктуризации кредита такого объявления не было. Выбор реструктуризации кредита может прямо или косвенно повлиять на ваш кредитный рейтинг. Реструктуризация ссуды может быть отмечена в вашей кредитной истории как «реструктурированная», что может не привести к прямому снижению вашего кредитного рейтинга, но кредиторы могут занять более строгую позицию при оценке вашей платежеспособности, если вы подадите заявку на другой ссуду в ближайшем будущем.

Тем не менее, если вы не планируете подавать заявку на получение другого кредита, вы можете рассмотреть вариант реструктуризации кредита. Даже если ваш кредитный рейтинг немного снизится из-за реструктуризации, у вас будет достаточно времени, чтобы постепенно восстанавливать его со своевременными выплатами в течение определенного периода времени.

Стоимость заимствования

Какая процентная ставка взимается по ссуде, по которой вы, возможно, рассматриваете вариант реструктуризации? Каков срок действия вашей существующей ссуды? Сколько стоит получение другой ссуды для погашения текущей ссуды? Ответы на эти вопросы также могут помочь вам определить, следует ли соглашаться на реструктуризацию кредита или избегать ее.

Если процентная ставка по существующей ссуде выше, чем по другому ссудному продукту, который вы можете получить в банках, вы можете выбрать новую ссуду вместо реструктуризации ссуды. Например, предположим, что ваш существующий кредит представляет собой индивидуальный кредитный продукт, по которому процентная ставка банка составляет 18% годовых. а оставшийся срок владения — два года. Вы также можете подать заявление на получение обеспеченного кредита по более низкой ставке и на более длительный срок, чтобы погасить существующий личный заем и сэкономить на процентах, а также заплатить более низкие EMI для погашения вашего кредита.

Если у вас нет возможности привлечь еще одну ссуду, а ваш кредитный продукт уже представляет собой продукт с низким процентом, например жилищный заем или ссуда под залог имущества, вы можете выбрать реструктуризацию ссуды для немедленного возмещения ущерба после тщательной оценки.

Будущие возможности заимствования

Выбор реструктуризации займа продлит срок действия вашего займа. Это означает, что ваша кредитоспособность будет ограничена до тех пор, пока вы не погасите реструктурированную ссуду.Если вы запланировали получение ссуды в ближайшем будущем, возможно, вы не сможете занять желаемую сумму, если только ваш доход не увеличится или обязательства по ссуде не уменьшатся. Таким образом, выбирайте вариант реструктуризации только в том случае, если у вас есть подробный план погашения и вы уверены, что не столкнетесь с большими финансовыми потребностями в течение продленного срока кредита.

Прочие ликвидные инвестиции

Прежде чем выбрать путь реструктуризации, проверьте, есть ли у вас какие-либо малоприбыльные и несущественные инвестиции или пылящиеся активы, которые вы можете ликвидировать для погашения кредита. Это может быть хорошим вариантом, особенно если процентная ставка по кредиту выше, чем вы ожидаете от существующих инвестиций. Это поможет вам быстрее освободиться от долгов, чтобы вы могли снова инвестировать и накапливать ликвидированный корпус. Тем не менее, комплексная проверка, особенно в отношении штрафов за преждевременную ликвидацию, является обязательной до принятия окончательного решения о ликвидации любых инвестиций для погашения ссуды без поддержки реструктуризации.

Это может быть хорошим вариантом, особенно если процентная ставка по кредиту выше, чем вы ожидаете от существующих инвестиций. Это поможет вам быстрее освободиться от долгов, чтобы вы могли снова инвестировать и накапливать ликвидированный корпус. Тем не менее, комплексная проверка, особенно в отношении штрафов за преждевременную ликвидацию, является обязательной до принятия окончательного решения о ликвидации любых инвестиций для погашения ссуды без поддержки реструктуризации.

Заключительные мысли

Если вы не выберете реструктуризацию ссуды и не сможете погасить непогашенную сумму ссуды, это может привести к дефолту, и об этом будет сообщено в кредитные бюро.Позже кредитор может предпринять шаги по возврату суммы ссуды. Последней датой для использования варианта реструктуризации кредита является 31 декабря 2020 года. Вариант реструктуризации кредита может быть использован только в том случае, если вы не смогли выплатить свои EMI из-за потери работы или дохода, вызванной пандемией Covid-19. Реструктуризация ссуды может повлечь за собой дополнительные расходы, и, хотя это может снизить ваши EMI, вам придется платить больше процентов из-за увеличения срока владения.

Реструктуризация ссуды может повлечь за собой дополнительные расходы, и, хотя это может снизить ваши EMI, вам придется платить больше процентов из-за увеличения срока владения.

Автор — генеральный директор BankBazaar.com

Получите текущие цены на акции с BSE, NSE, рынка США и последние данные NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, наиболее эффективными IPO, рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте о лучших игроках рынка, крупнейших проигравших & Лучшие фонды акций. Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Реструктуризация долга вашего бизнеса? Вот что вам нужно знать.

Если ваш бизнес испытывает трудности с выплатами, одним из возможных вариантов является реструктуризация долга. — Getty Images / DragonImages

— Getty Images / DragonImages По оценке Федеральной резервной системы за 2019 год, около 70% малых предприятий имеют непогашенную задолженность. Взятие долгов — нормальная часть ведения бизнеса, но неожиданные события (например, пандемия или рецессия) могут затруднить своевременную выплату ваших платежей.

Многие владельцы малого бизнеса в настоящее время изо всех сил пытаются погасить свой бизнес-долг.Существуют альтернативы невыполнению платежа. Вот что значит реструктуризация долга и как определить, подходит ли этот способ для вашего бизнеса.

Что означает реструктуризация долга?

Если вы изо всех сил пытаетесь выплатить ссуду или кредитную линию, эксперты Nav, финансовой компании для малого бизнеса, говорят, что есть три вещи, которые владельцы бизнеса могут сделать, чтобы улучшить денежный поток и упростить своевременную оплату. :

- Рефинансирование : заменить существующую ссуду на новую ссуду, которая погашает задолженность по первой.

- Объединить: объединить несколько долгов в рамках одной ссуды, чтобы упростить выплату долга.

- Реструктуризация: проанализируйте существующую задолженность и выработайте более выгодные условия погашения с существующими кредиторами.

Реструктуризация долга может включать в себя обращение к кредитору с просьбой временно снизить вашу процентную ставку или работу с поставщиком для корректировки дат платежей (например, увеличение сроков оплаты с 30 до 60 дней, чтобы у вас было больше времени для заработка) .Реструктуризация обычно происходит по двум сценариям: проблемная бизнес-задолженность и общая бизнес-задолженность.

[ Прочитать подробнее : Практическое руководство по финансированию вашего малого бизнеса с помощью бизнес-кредитов и не только]

Реструктуризация проблемной и общей деловой задолженности

Некоторые предприятия реструктурируют задолженность из-за события в их бизнесе жизненный цикл, а не из-за финансовой необходимости. «Компании могут реструктурироваться, чтобы подготовить компанию к выкупу, слиянию, продаже или передаче сотрудником членам семьи», — поясняет The Small Business Chronicle.

«Компании могут реструктурироваться, чтобы подготовить компанию к выкупу, слиянию, продаже или передаче сотрудником членам семьи», — поясняет The Small Business Chronicle.

Таким образом, существует две категории реструктуризации корпоративной задолженности. Первый — это общая реструктуризация долга, когда процесс реструктуризации не несет никаких убытков кредитору. «Этот тип реструктуризации может происходить, когда кредитор продлевает срок ссуды или снижает процентную ставку, что позволяет должнику временно собрать себя в финансовом отношении, а затем выплатить свои долги позже», — поясняет один эксперт.

Второй тип называется реструктуризацией проблемной задолженности бизнеса.В этом сценарии кредитор действительно теряет часть стоимости первоначальных инвестиций. Очевидно, кредиторы предпочитают избегать этого сценария как можно чаще.

[ Подробнее: Как подать заявление о банкротстве]

Компании могут реструктурироваться, чтобы подготовить компанию к выкупу, слиянию, продаже или передаче сотрудником члену семьи.

Стивен Буш, The Small Business Chronicle

Шаги по реструктуризации бизнес-долга

Процесс реструктуризации вашего бизнес-долга выглядит по-разному в зависимости от ситуации.Если это общая реструктуризация бизнеса — например, а не чрезвычайная ситуация — вы можете обнаружить, что кредиторы более склонны к изменению условий оплаты и процентных ставок. Если вы попали в сложный сценарий реструктуризации корпоративной задолженности, может быть полезно вызвать специалиста, который поможет вести переговоры от вашего имени или рассмотреть вопрос о рефинансировании или консолидации. В целом, однако, вот шаги по реструктуризации вашего делового долга.

- Выясните, где проблема . Не все ваши долги нуждаются в реструктуризации, поэтому определите проблему, которая мешает вашему бизнесу работать хорошо.Есть ли кредит с высокой процентной ставкой? Поставщик с немедленными сроками оплаты? Определите, где реструктуризация окажет наибольшее влияние.

Кроме того, приготовьтесь объяснить кредитору, почему ваш бизнес не может выполнить существующие условия кредита.