Почему ООО стоит ликвидировать, а не бросать

Практически каждый руководитель компании в один «прекрасный» день может принять решение о том, чтобы прекратить заниматься своим детищем – своей организацией. Для этого решения может существовать огромное количество причин: слишком тяжелое налоговое бремя, желание уйти из бизнеса, внутрикорпоративные проблемы и невозможность дальнейшего руководства.

Именно в этот момент у руководителя возникает вопрос о том, что будет лучше – ликвидировать ООО или бросить его. Конечно, второй вариант достаточно заманчивый. «Брошенная» фирма не платит налоги, не сдает отчетностей, не проводит финансовые операции. Все это дает возможность налоговому органу исключить ООО из реестра юридических лиц. Но такая идеальная схема в итоге – лишь теория. На практике налоговики не спешат с выполнением своих обязанностей, или нарочно затягивают процесс, выискивая неоплаченные налоги за прошедшие годы или еще какие-нибудь «грешки» руководства.

Последствия «недействующей» фирмы

Итак, вопрос: «Закрывать или бросать?». Перед тем, как на него ответить, необходимо учитывать большое количество нюансов, которые могут всплыть после того, как Вы решили бросить компанию. Какие же последствия могут быть, если не ликвидировать, а бросить организацию?

Налоговые органы в обязательном порядке «прокрутят» историю Вашей компании именно за тот период, когда ООО была заброшена. Именно в этом промежутке будут начислены налоги, найдены правонарушения, по которым учредителям придется заплатить солидные штрафы.

А еще есть кредиторы, которые при наличии долгов юридического лица смогут заявить о своих правах. При этом нужно будет учесть и проценты, которые могли нарасти за весь период нерабочего состояния организации.

С 2017 года также и в течение 3-х лет с момента банкротства компании, если налоговыми органами вскроются определённые обстоятельства деятельности фирмы. А это означает ответственность личным имуществом.

С 2017 года также и в течение 3-х лет с момента банкротства компании, если налоговыми органами вскроются определённые обстоятельства деятельности фирмы. А это означает ответственность личным имуществом.Что могут «предпринять» налоговые органы

А предпринять налоговики могут многое. Например, в соответствии с п. 7 ст. 31 НК РФ они могут доначислить налоги уже через два месяца за то, что компания в этот период не предоставляла документы. Большинство компаний проводят расчеты через банк, и налоговые органы за период бездействия фирмы будут учитывать все доходы. При этом расходы не будут учитываться, так как их нечем будет подтверждать. Соответственно, даже у тех юридических лиц, которые не имеют больших долгов, может нарасти огромная сумма претензий со стороны налоговой службы. Естественно, все это можно оспаривать в суде, доказывать свою правоту.

Когда меняется руководство, а также учредители, а затем компанию просто «бросают» — это является весьма простым и даже самым недорогим вариантом ликвидации. Но это только первое время. Но потом начинают всплывать такие «подводные камни», о которых некоторые юридические лица даже не догадываются. Именно такой вариант ликвидации не дает никакой гарантии того, что личная безопасность руководителей ООО не будет под угрозой, ведь к ответственности могут привлечь за период, в котором ею руководили прошлые учредители и директор.

На контактные номера учредителей могут поступать звонки с предложениями приобрести компанию. И как только кто-то из руководителей оговорится, что фирма до сих пор существует, начнутся штрафы, санкции, суды и многие другие неприятные последствия.

На контактные номера учредителей могут поступать звонки с предложениями приобрести компанию. И как только кто-то из руководителей оговорится, что фирма до сих пор существует, начнутся штрафы, санкции, суды и многие другие неприятные последствия.И помните: кто бы и что Вам не говорил, абсолютно законным способом ликвидации является лишь добровольная ликвидация организации (чаще всего её называют официальной. Все остальные способы являются альтернативными и имеют различные риски/

С 1 октября 2018 при отказе в регистрации ИП или ООО госпошлина не сгорит

Изменяется порядок регистрации юридических лиц и индивидуальных предпринимателей. Тот случай, когда новое значит хорошее.

Тот случай, когда новое значит хорошее.

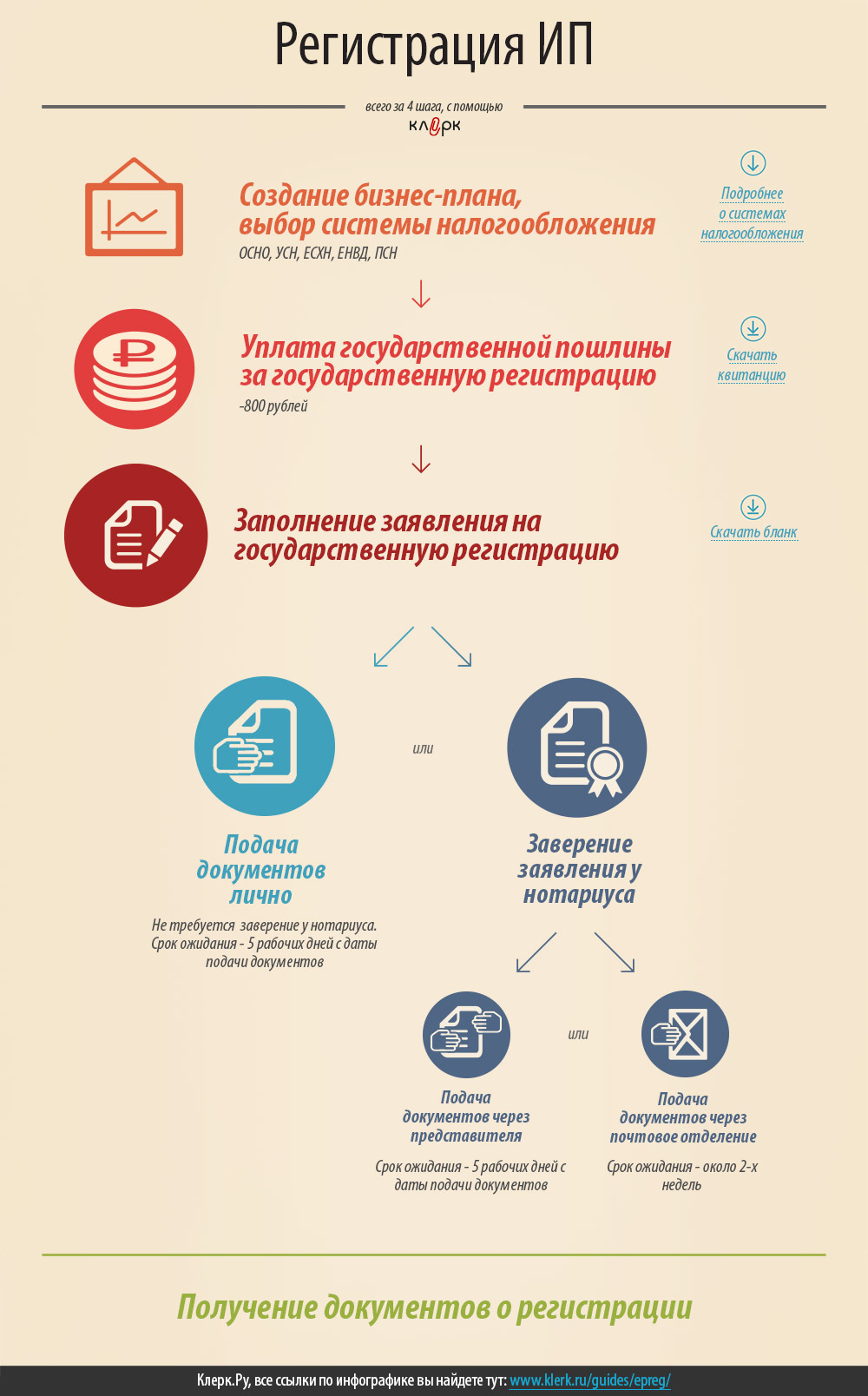

Ошибиться в заполнении документов при самостоятельной регистрации ООО или ИП теперь не так страшно. Потому что ошибки можно исправить, а госпошлину не потерять. Новые правила госрегистрации вступили в силу с 1 октября 2018.

Если вы сдаете документы на регистрацию и получаете отказ, исправление ошибок и повторная подача документов стоит новой госпошлины. Это самый сильный страх всех самостоятельных регистраций. Особенно ООО: ладно решение и устав, но надо же заявление заполнить! А в нем — каждый знак должен быть в своей клетке. «И если госпошлина сгорит? Это же 4000 сразу потеряешь!». Для ИП госпошлина в 5 раз меньше, но и эту сумму из-за ошибок терять неприятно.

Что есть теперь

Теперь, если вы самостоятельно готовите документы для регистрации ООО или ИП, сдаете их в налоговую и получаете отказ, потому что ошиблись в оформлении документов или предоставили не все нужные документы, то налоговая укажет вам на ошибки и даст 3 месяца на их исправление.

В течение этого срока ошибки нужно исправить и подать документы еще раз. При этом можно не подавать те документы, которые были заполнены правильно и уже остались в базе налоговой. А госпошлину, повторю, в этом случае уплачивать заново не нужно.

Чтобы этого не случилось, есть очень простое правило: перед подачей документов задайте все вопросы регистратору, спросите, правильно ли вы устранили недочеты. Так госпошлину не придется платить дважды, а регистрация пройдет успешно.

Есть еще одно полезное изменение с 1 октября 2018 года

Нововведения касаются информирования о регистрации.

Было: чтобы посмотреть сведения о документах, которые представили на регистрацию ООО или ИП, нужно каждый раз заходить на сайт nalog.ru и вводить реквизиты в специальном сервисе. Найти этот сервис не так-то просто с первой попытки.

Что есть: с помощью сайта nalog.ru теперь можно оформить подписку и получать такую информацию на свой e-mail.

Готовы открыть ООО или ИП самостоятельно?

Воспользуйтесь моими подробными пошаговыми инструциями по регистрации:

Хотите заполнить все документы без ошибок и не погружаться в юридические тонкости?

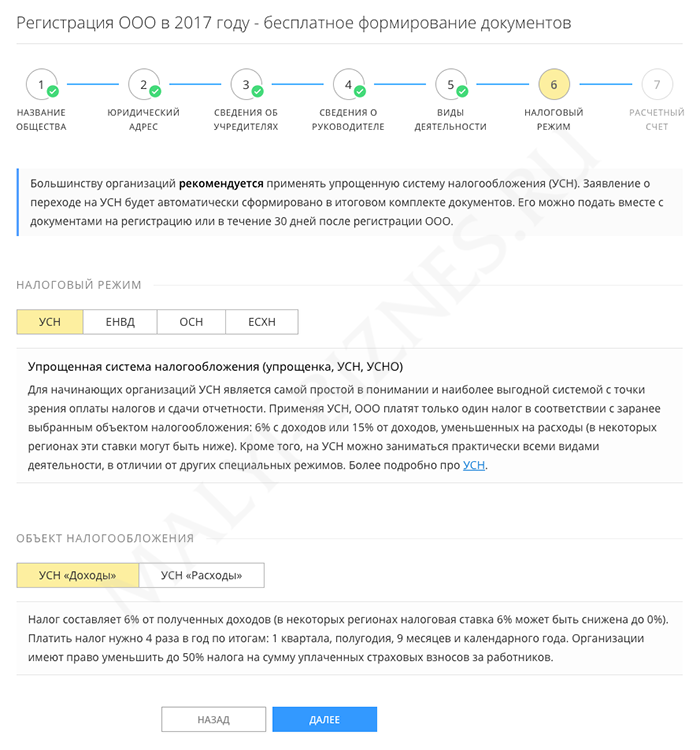

Воспользуйтесь специальными онлайн-сервисами:

Основание изменений в законодательстве: Федеральный закон № 312-ФЗ от 30.10.2017 «О внесении изменений в Федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» в части взаимодействия регистрирующего органа с многофункциональными центрами предоставления государственных и муниципальных услуг при государственной регистрации юридических лиц и индивидуальных предпринимателей»

Эта новость есть на сайте налоговой (ссылка откроется в новом окне)

Добавили: 26. 06.2018 Обновили: 07.04.2019

06.2018 Обновили: 07.04.2019

Пошаговая инструкция самостоятельной регистрации ООО в 2020 году

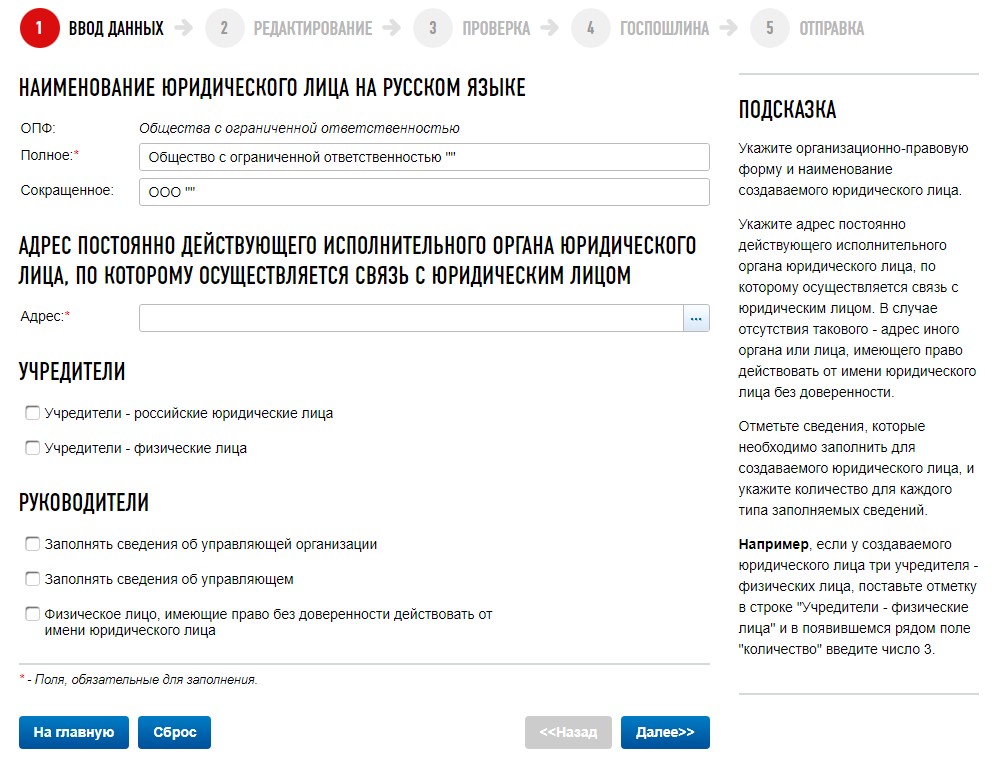

Для формирования заявления на государственную регистрацию ООО, необходимо скачать и установить программу подготовки документов для государственной регистрации с официального сайта налоговой службы. По ссылке https://www.nalog.ru/rn77/program/5961277/ выбираем установочный файл, скачиваем, совершаем стандартную установку: В результате успешной установки на рабочем столе появится ярлык программы. Запускаем двойным кликом: В открывшемся окне нажимаем кнопку «Новый документ». После нажатия появляется перечень доступных форм. Выбираем заявление по форме Р11001 и нажимаем кнопку «Выбрать»:1) После окончания загрузки открывается форма. Приступаем к заполнению.

2) Далее заполняем лист В (сведения об учредителе – физическом лице). Открываем лист В и нажимаем на значок «Добавить лист»

3) Далее заполняем лист Е (сведения о физическом лице, имеющем права без доверенности действовать от имени юридического лица).

Открываем лист Е и нажимаем на значок «Добавить лист». Правила заполнения данного листа аналогичны правилам заполнения листа В.

Открываем лист Е и нажимаем на значок «Добавить лист». Правила заполнения данного листа аналогичны правилам заполнения листа В.Помните о том, что физическим лицом, имеющем право без доверенности действовать от имени юридического лица может быть как учредитель, так и иное лицо (например, лицо с которым заключен трудовой договор с выполнением обязанностей директора). Обратите внимание на формат ввода контактного телефона.

4) Далее переходим к заполнению листа И — сведения о кодах по Общероссийскому классификатору видов экономической деятельности.

5) Заполняем лист Н — сведения о заявителе. Открываем лист Н и нажимаем на значок «Добавить лист» . Ставим галочку в окошке около цифры 4.

6) После заполнения всех полей, сохраняем заявление в формате многостраничного TIF. Для этого необходимо нажать на кнопку «Печать». Выбираем параметр сохранения «Многостраничный TIF». Далее приводится образец заполнения формы Р11001 для регистрации ООО с несколькими учредителями.

Лист В — заполняется на каждого учредителя.

Лист В — страница 2

Лист Е

Лист И

Лист Н — заполняется на каждого учредителя.

Лист Н — страница 2

Срок регистрации ООО | Современный предприниматель

Регистрация юрлиц и ИП производится в соответствии с законом № 129-ФЗ от 08.08.2001 (последняя редакция от 31.07.2020). Расскажем, какой срок регистрации ООО предусмотрен сегодня законодательством и от чего он зависит.

Общий срок регистрации ООО 2021

Регистрация новой организации производится налоговой инспекцией по месту нахождения ее постоянно действующего исполнительного органа (т.е. руководителя), а при его отсутствии – по месту нахождения лица, действующего от имени компании без доверенности (п. 1 ст. 13 закона № 129-ФЗ).

Срок государственной регистрации ООО в общем случае составляет не более 3-х дней (рабочих). Его исчисление начинается с даты, следующей за днем представления необходимого пакета документов в ИФНС (п. 3 ст. 13 закона № 129-ФЗ). Поскольку подать документы можно несколькими способами, в ряде случаев фактический срок регистрации будет включать еще и время доставки документов в инспекцию.

13 закона № 129-ФЗ). Поскольку подать документы можно несколькими способами, в ряде случаев фактический срок регистрации будет включать еще и время доставки документов в инспекцию.

Читайте также: Регистрация ООО на домашний адрес

Способы подачи документов и срок регистрации ООО в налоговой

Самым быстрым способом является личный визит заявителя или его представителя в ИФНС. После приема документов инспекция выдаст расписку в их получении. Налоговики должны сообщить о принятом решении (о регистрации или отказе в ней) через 3 рабочих дня, не считая даты приема документов.

При наличии усиленной цифровой подписи документы можно отправить в электронном виде (при помощи сервиса ФНС). Срок регистрации составит те же 3 рабочих дня, не считая даты подачи электронных документов. В аналогичные сроки зарегистрируют ООО и при подаче документов через нотариуса.

Если документы на регистрацию отправлены по почте (ценным письмом с описью вложения и уведомлением), трехдневный срок начнет отсчитываться со следующего дня после их получения ведомством. То есть, к законодательно установленному трехдневному сроку следует прибавить время доставки почтового отправления. Дата доставки документов налоговикам будет указана в почтовом уведомлении, которое вернется к отправителю с отметкой о получении.

То есть, к законодательно установленному трехдневному сроку следует прибавить время доставки почтового отправления. Дата доставки документов налоговикам будет указана в почтовом уведомлении, которое вернется к отправителю с отметкой о получении.

Передать документы можно и через МФЦ (многофункциональный центр). В этом случае налоговики получат от МФЦ электронные версии документов в течение следующего рабочего дня. Еще 3 дня дано на принятие решения, соответственно, срок регистрации ООО составит минимум 4 рабочих дня, не считая дня подачи документов в МФЦ.

Такими будут сроки, если ИФНС не обнаружит ошибок в оформлении представленных документов и не найдет иных причин для отказа в госрегистрации компании (все они приведены в п. 1 ст. 23 закона № 129-ФЗ). Но если отказ все же последовал, подавать документы и исчислять регистрационные сроки придется заново.

Совпадают со сроками регистрации ООО сроки выдачи документов (лист записи ЕГРЮЛ, экземпляр устава с отметкой ИФНС). Документы заявитель может получить лично или через представителя (по доверенности), а также по почте.

Документы заявитель может получить лично или через представителя (по доверенности), а также по почте.

Читайте также: Программа для подготовки документов для государственной регистрации

Суд исправил ошибки налоговой в регистрации юрлиц

Закон требует регистрировать значимые изменения в статусе юридического лица – например, включение новых участников общества или выход старых. Изменения в Единый госреестр юрлиц вносит налоговая служба. Она может отказать в регистрации по определенным основаниям. Их перечень в законе закрытый, но некоторые из них налоговики толкуют расширительно, отмечает юрист

Федеральный рейтинг.

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Фармацевтика и здравоохранение

группа

Антимонопольное право (включая споры)

группа

Земельное право/Коммерческая недвижимость/Строительство

группа

Корпоративное право/Слияния и поглощения

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Финансовое/Банковское право

группа

Интеллектуальная собственность (включая споры)

×

Елизавета Ракова. Например, они могут объяснять отказ тем, что «заявитель не представил определенные законом документы». За этим могут скрываться разные ситуации. А выяснить реальную причину отказа можно только на личной консультации в налоговой, рассказывает Ракова. По ее словам, в вопросах регистрации не последнюю роль играет человеческий фактор.

Например, они могут объяснять отказ тем, что «заявитель не представил определенные законом документы». За этим могут скрываться разные ситуации. А выяснить реальную причину отказа можно только на личной консультации в налоговой, рассказывает Ракова. По ее словам, в вопросах регистрации не последнюю роль играет человеческий фактор.

Два разных инспектора могут по-разному трактовать нормы, не говоря уже о том, что регистрирующие органы в разных регионах России нередко имеют свои процедуры и подходы. Как показывает опыт, иногда запрашивают документы, прямо не поименованные в законе.

Елизавета Ракова, юрист Федеральный рейтинг. группа ТМТ (телекоммуникации, медиа и технологии) группа Фармацевтика и здравоохранение группа Антимонопольное право (включая споры) группа Земельное право/Коммерческая недвижимость/Строительство группа Корпоративное право/Слияния и поглощения группа Налоговое консультирование и споры (Налоговое консультирование) группа Финансовое/Банковское право группа Интеллектуальная собственность (включая споры) ×

Если договориться с инспектором не удалось, а досудебное обжалование не дало результатов – можно обратиться в суд. Иногда, чтобы добиться своего, нужно проявить настойчивость. Примером может служить дело ООО «Гурьевск-Сталь», где компания дошла до кассации. Фирма обжаловала отказ налоговой регистрировать выход одного из двух учредителей, Сергея Ивашкина, который владел 0,01% уставного капитала. При этом оставался второй участник, ООО «Металлургические инвестиции», которого, в свою очередь, контролировала единственная фирма «Бэлль Крик Лимитед». Инспекция считала, что Ивашкин не может выйти из «Гурьевск-Стали», ведь после этого в учредителях хозяйственного общества останется другое хозяйственное общество, тоже с одним участником. Такую «матрешку» запрещает ч. 2 ст. 66 Гражданского кодекса и абз. 3 ч. 2 ст. 7 закона «Об обществах с ограниченной ответственностью». Поэтому, решила налоговая, заявитель должен был сразу указать нового второго участника.

Иногда, чтобы добиться своего, нужно проявить настойчивость. Примером может служить дело ООО «Гурьевск-Сталь», где компания дошла до кассации. Фирма обжаловала отказ налоговой регистрировать выход одного из двух учредителей, Сергея Ивашкина, который владел 0,01% уставного капитала. При этом оставался второй участник, ООО «Металлургические инвестиции», которого, в свою очередь, контролировала единственная фирма «Бэлль Крик Лимитед». Инспекция считала, что Ивашкин не может выйти из «Гурьевск-Стали», ведь после этого в учредителях хозяйственного общества останется другое хозяйственное общество, тоже с одним участником. Такую «матрешку» запрещает ч. 2 ст. 66 Гражданского кодекса и абз. 3 ч. 2 ст. 7 закона «Об обществах с ограниченной ответственностью». Поэтому, решила налоговая, заявитель должен был сразу указать нового второго участника.

Когда есть время определиться

Компания с этим не согласилась и обжаловала отказ. Она указывала, что Ивашкин может покинуть общество. Доля выбывшего участника переходит к нему. Закон дает целый год, чтобы ее распределить, погасить или продать.

Закон дает целый год, чтобы ее распределить, погасить или продать.

Но две инстанции в деле № А27-22840/2018 встали на сторону налоговой. Они указали, что ч. 2 ст. 66 Гражданского кодекса и абз. 3 ч. 2 ст. 7 закона «Об обществах с ограниченной ответственностью» устанавливают «определенный запрет для хозяйствующих субъектов без исключений», о чем Ивашкин не мог не знать. Таким образом, суды подтвердили, что ИФНС отказала законно.

РепортажАС Западно-Сибирского округа отменил акты нижестоящих инстанций. Свою позицию кассация объяснила так: закон запрещает выходить из общества единственному участнику или всем участникам сразу (ч. 2 ст. 26 Закона «Об ООО»). При этом налоговая вправе отказать в регистрации таких изменений ((подп. «е» п. 1 ст. 23 Закона «О госрегистрации юрлиц»). Иначе с запретом иметь в качестве единственного участника другое хозяйственное общество, состоящее из одного лица, рассудила кассация. В законе о госрегистрации нет соответствующего основания для отказа. Компания лишь должна решить судьбу «бесхозной» доли в течение одного года, указала «тройка» судей под председательством Галины Чапаевой.

Компания лишь должна решить судьбу «бесхозной» доли в течение одного года, указала «тройка» судей под председательством Галины Чапаевой.

Поэтому ИФНС обязана была внести изменения, но при этом могла проконтролировать, продадут ли эту долю новому второму учредителю в течение года. С такими выводами АС ЗСО признал отказ в регистрации недействительным.

Опасные «матрешки»

Структура «матрешки» может возникнуть в силу ряда обстоятельств, которые не всегда зависят от ООО или всех его участников, говорит партнер

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые споры — mid market)

группа

Комплаенс

группа

Международный арбитраж

группа

Земельное право/Коммерческая недвижимость/Строительство

×

Екатерина Рудова. По ее словам, в результате отказа ФНС зарегистрировать изменения общество и его участники попадают в юридическую ловушку, поскольку выбывший участник продолжает числиться в ЕГРЮЛ.

По ее словам, в результате отказа ФНС зарегистрировать изменения общество и его участники попадают в юридическую ловушку, поскольку выбывший участник продолжает числиться в ЕГРЮЛ.

Недостоверные сведения в реестре могут привести к блокировке операций. При проведении общих собраний участников сложно подтвердить их состав, а долю, перешедшую к обществу, сложно продать третьему лицу.

Партнер Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры — mid market) группа Комплаенс группа Международный арбитраж группа Земельное право/Коммерческая недвижимость/Строительство × Екатерина Рудова

Помочь могла бы устойчивая и единообразная судебная практика, к которой прислушались бы и ФНС, и нижестоящие суды, считает Рудова. Но в ближайшее время подходы вряд ли изменятся, считает она.

Но в ближайшее время подходы вряд ли изменятся, считает она.

Но в целом заявителям часто удается оспорить отказ в регистрации, если госорган очевидно выходит за пределы своих полномочий, например, требует документы, которые не предусмотрены законом, отмечает Алексей Елисеенко из АБ Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство Профайл компании × . Он приводит примеры из судебной практики:

- В деле № А35-11663/2017 суд признал незаконным отказ зарегистрировать изменения, потому что заявитель не предъявил доверенность на представление интересов на общем собрании участников общества.

- В деле № А19-18602/2016 суд признал незаконным отказ зарегистрировать изменения, поскольку директор общества был иностранным гражданином без разрешения на работу или патента, а у самой компании не было разрешения привлекать и использовать иностранных работников.

Как подать документы в электронном виде в налоговую инспекцию? | Статьи компании «РосКо»

Несмотря на то, что компании уже достаточно давно пользуются возможностью подачи документов в электронном виде в налоговую инспекцию, на практике возникают вопросы по механизму отправки документов в тех или иных ситуациях.

Действующее законодательство позволяет заявителю направлять регистрационные документы в налоговый орган в электронном виде. Для того чтобы направить документы на государственную регистрацию юридического лица или ИП в электронном виде через сайт ФНС России www.nalog.ru необходимо иметь электронно-цифровую подпись (далее по тексту — ЭЦП).

ЭЛЕКТРОННЫЙ ДОКУМЕНТООБОРОТ С НАЛОГОВЫМИ ОРГАНАМИ

Важно!

Возможность применения ЭЦП при совершении регистрационных действий в налоговой инспекции (регистрации ООО и ИП, изменении учредительных документов и сведений ЕГРЮЛ или ЕГРИП, закрытии ИП, ликвидации организации) предусмотрена ст. 9 Федерального закона №129-ФЗ от 08.08.2001 г. «О государственной регистрации юридических лиц и индивидуальных предпринимателей»

9 Федерального закона №129-ФЗ от 08.08.2001 г. «О государственной регистрации юридических лиц и индивидуальных предпринимателей»Что представляет собой ЭЦП?

Напомним вкратце о том, что представляет собой ЭЦП. Вопросы получения и использования ЭЦП регламентируются Федеральным законом от 06.04.2011 г. №63 «Об электронной подписи» (далее по тексту – Закон №63-ФЗ). Этим же Законом определены виды ЭЦП.

ЭЦП — это информация в электронной форме, которая присоединена или связана с другой информацией, и используется для определения лица, подписывающего эту информацию (п.1 ст.2 Закона №63-ФЗ).

НАЛОГОВЫЙ АУДИТ

Видами электронных подписей являются простая электронная подпись и усиленная электронная подпись. Различаются усиленная неквалифицированная электронная подпись и усиленная квалифицированная электронная подпись (п.1 ст.5 Закона №63-ФЗ).

ЭЛЕКТРОННЫЕ ПРОЕЗДНЫЕ ДОКУМЕНТЫ

Алгоритм отправки в электронном виде документов на государственную регистрацию компании

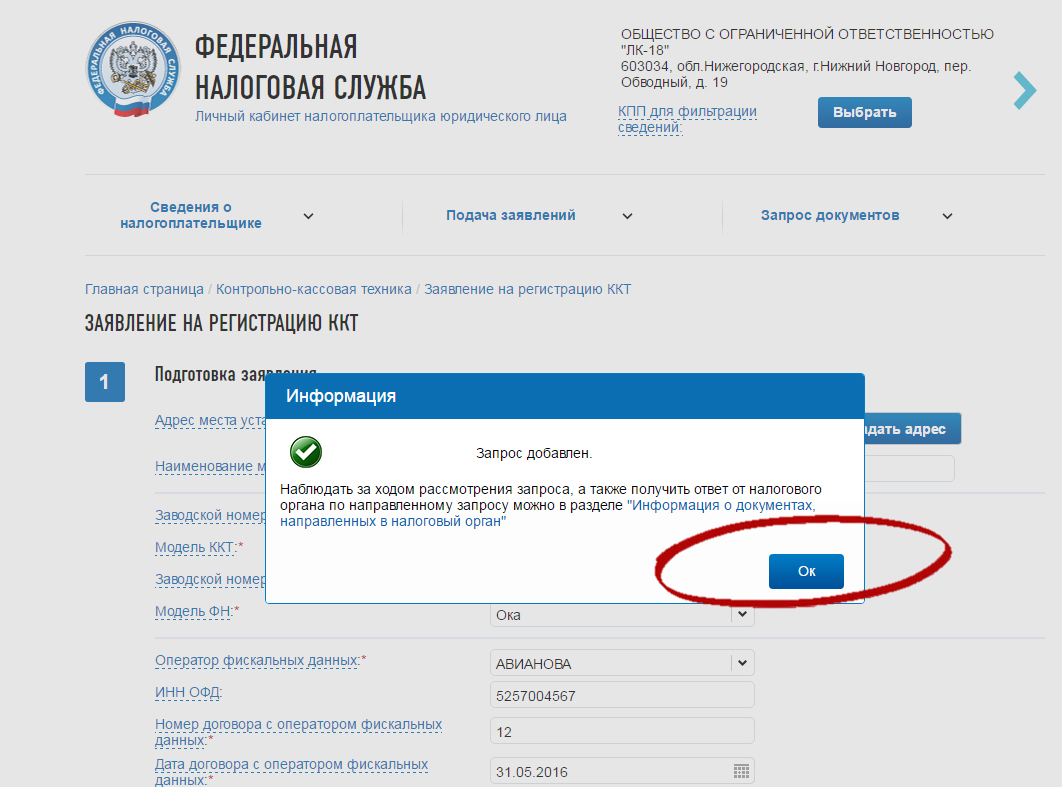

Наиболее востребованный электронный формат общения возникает при электронной подаче документов в налоговую инспекцию в связи с государственной регистрацией компании.

Обозначим последовательность действий заявителя.

- Зайти на сайт ФНС России www.nalog.ru, вкладка «Электронные сервисы – «Подача документов на государственную регистрацию юридических лиц и ИП».

- Зайти во вкладку «Программа формирования документов, используемых при государственной регистрации».

- С помощью скаченной и установленной программы подготовки документов для государственной регистрации (ППДГР) заполняем соответствующую форму заявления (например, Р13001).

- Сканируем необходимые документы отдельными файлами (заявление – в один файл, учредительные документы – во второй файл и т.д.).

- С помощью программы «Подготовка пакета электронных документов для государственной регистрации» (ППЭДГР) прикрепляем отсканированные документы и подписываем.

Программа ППЭДГР предназначена для формирования пакета документов в электронном виде (для подготовки так называемого транспортного контейнера), направляемого ИП или организациями в регистрирующий орган с целью государственной регистрации.

- После отправки документов в электронном виде, заявителю в режиме реального времени, а также на адрес электронной почты, указанный при направлении электронных документов в налоговый орган, направляется сообщение, содержащее уникальный номер, подтверждающий доставку электронных документов.

Важно!

Не позднее рабочего дня, следующего за днем получения электронных документов налоговым органом, заявителю по адресу электронной почты направляется транспортный контейнер, содержащий файл с распиской в получении электронных документов, файл с электронной подписью налогового органа

Документы, подготовленные налоговым органом в связи с внесением записи в ЕГРЮЛ или ЕГРИП (листы записи, свидетельства о регистрации), либо решение об отказе в государственной регистрации, сформированные в электронном виде и подписанные электронной подписью налогового органа, направляются заявителю по адресу электронной почты в транспортном контейнере.

Заявитель может получить документы на бумажном носителе способом доставки, указанном в заявлении (лично либо почтой).

НАЛОГОВАЯ КОНСУЛЬТАЦИЯ

То есть для того, чтобы избежать похода в налоговую инспекцию, необходимо приобрести ЭЦП, скачать программу для формирования так называемого транспортного контейнера. Затем создается транспортный контейнер с необходимыми документами и отправляются документы в налоговую инспекцию. А получить готовые документы можно в личном кабинете на сайте ФНС РФ.

Для отправки заявления для регистрации компании или ИП можно воспользоваться сервисом https://service.nalog.ru/gosreg/. Но в таком случае весь остальной пакет документов необходимо оформить на бумажном носителе и лично отнести в налоговую инспекцию.

ЭЛЕКТРОННЫЙ ФОРМАТ ДЛЯ ДАЧИ ПОЯСНЕНИЙ ПО НДС

Отдельные вопросы, возникающие при электронной подаче документов

При подаче документов в электронном виде возникают вопросы нотариального заверения их копий. Например, необходимо ли нотариально заверять копию паспорта при электронной отправке документов, подписанных усиленной квалифицированной ЭЦП?

Например, необходимо ли нотариально заверять копию паспорта при электронной отправке документов, подписанных усиленной квалифицированной ЭЦП?

Важно!

Согласно разъяснениям налоговиков, «свидетельствование верности копии паспорта в нотариальном порядке является избыточным и необязательным» (Письмо ФНС РФ №ГД-3-14/5011@ от 26.10.2016 г.). То есть достаточно подписать документы ЭЦП.Как показывает практика, компании или ИП при подаче документов, распечатывают заполненные формы, подписывают заявления, затем сканируют их. Тем самым усложняется электронный документооборот.

В связи с этим возникает вопрос: должен ли заявитель в заявлении, уведомлении или сообщении вписать свои ФИО на листе заявителя и собственноручно подписаться, а затем сканировать документ для отправки документов в форме электронных документов, подписанных усиленной квалифицированной ЭЦП?

АУТСОРСИНГ БУХГАЛТЕРСКИХ УСЛУГ

Согласно п.

1.2 ст.9 Федерального закона от 08.08.2001 г. №129-ФЗ собственноручное указание заявителем своих фамилии, имени, отчества (при наличии) и проставление своей подписи на заявлении (уведомлении, сообщении), предоставляемом при государственной регистрации юридических лиц и ИП, при направлении в регистрирующий орган документов для государственной регистрации в форме электронных документов, подписанных усиленной квалифицированной электронной подписью заявителя, не требуется. То есть распечатывать и подписывать документы нет необходимости.

1.2 ст.9 Федерального закона от 08.08.2001 г. №129-ФЗ собственноручное указание заявителем своих фамилии, имени, отчества (при наличии) и проставление своей подписи на заявлении (уведомлении, сообщении), предоставляемом при государственной регистрации юридических лиц и ИП, при направлении в регистрирующий орган документов для государственной регистрации в форме электронных документов, подписанных усиленной квалифицированной электронной подписью заявителя, не требуется. То есть распечатывать и подписывать документы нет необходимости.Преимущества электронного формата общения с налоговыми органами

Направление документов в электронном виде освобождает компанию от посещения и затрат на услуги нотариуса, значительно экономит время на оформление документов, избавляет компанию или ИП от посещения налоговой инспекции.

ЭЛЕКТРОННЫЙ СЧЕТ – ФАКТУРА

НУЛЕВАЯ ФИНАНСОВАЯ ОТЧЕТНОСТЬ

онлайн-сервис для подготовки и подачи налоговых деклараций

Устная консультация по вопросам физических лиц

Устная консультация (без ограничений в рамках одного кейса по количеству и видам устных услуг)*. Поддержка и экспертное мнение юриста при решении любых жизненных ситуаций:

в налоговой, на дороге, в путешествии, в магазине, на работе.

*Под устными услугами следует понимать следующие услуги: «Устная консультация», «Содействие в переговорах», «Звонок юриста Компании»

Поддержка и экспертное мнение юриста при решении любых жизненных ситуаций:

в налоговой, на дороге, в путешествии, в магазине, на работе.

*Под устными услугами следует понимать следующие услуги: «Устная консультация», «Содействие в переговорах», «Звонок юриста Компании»

(при угрозе жизни и здоровью)

«SOS» — Экстренная устная консультация

В любой чрезвычайной ситуации — при угрозе жизни, здоровью или достоинству — 24/7/365 обращайтесь за помощью к юристу

Без ограничений

«Шаблоны» — инструкция по составлению документов

Получите шаблоны нужных Вам документов по e-mail или в личном кабинете. Экономьте время, избегайте неточностей

Экономьте время, избегайте неточностей

Без ограничений

«Переписка» — письменная консультация

Письменный ответ юриста — профессиональное заключение, алгоритм поведения, ссылки на законодательство и примеры похожих решений.

1

Личный кабинет клиента

Ваш персональный раздел, находящийся на сайте ЕЮС: https://els24.com, доступный только Вам. Личный кабинет позволяет получать справочную и информационную поддержку, задавать вопросы юристу через чат, сохранять и прикреплять документыВключено

Мобильное приложение

Услуги компании стали еще ближе: теперь они находятся внутри Вашего гаджета

Включено

Legal cloud

Это пользовательский интерфейс, который предназначен для анализа правового поля клиента и поиска ответов более чем на 2500 правовых вопросов

Включено

Чат-бот

Компьютерная программа, в которой Вы можете найти интересующий Вас вопрос и получить по нему развернутое решение

Включено

Социальный помощник

Онлайн-сервис помощи при получении субсидий и льгот клиентом. С его помощью Вы сможете узнать, какие документы собрать, куда их подать, когда ожидать решения

С его помощью Вы сможете узнать, какие документы собрать, куда их подать, когда ожидать решения

Включено

Количество пользователей: 1 пользователь

Область права: все, кроме предпринимательства

Территория обслуживания: региональная

Срок обслуживания: 30 дней с момента активации

ответственных лиц и номинантов | Налоговая служба

Ответственные стороны

Во всех заявках на получение EIN (по почте, факсу, в электронном виде) должно быть указано имя и идентификационный номер налогоплательщика (SSN, ITIN или EIN) истинного главного должностного лица, генерального партнера, лица, предоставившего право, владельца или доверителя. Это физическое или юридическое лицо, которое IRS будет называть «ответственной стороной», контролирует, управляет или направляет организацию-заявитель и распоряжение ее средствами и активами. Если заявитель не является государственным учреждением, ответственной стороной должно быть физическое лицо (т.е., физическое лицо), а не юридическое лицо. Если имеется более одной ответственной стороны, организация может указать любую сторону, которую организация хочет, чтобы IRS признала ответственной. Кроме того, организации должны сообщать о любых изменениях ответственной стороне в IRS в течение 60 дней, используя форму 8822-B PDF, «Изменение адреса» или «Ответственная сторона — бизнес».

Если заявитель не является государственным учреждением, ответственной стороной должно быть физическое лицо (т.е., физическое лицо), а не юридическое лицо. Если имеется более одной ответственной стороны, организация может указать любую сторону, которую организация хочет, чтобы IRS признала ответственной. Кроме того, организации должны сообщать о любых изменениях ответственной стороне в IRS в течение 60 дней, используя форму 8822-B PDF, «Изменение адреса» или «Ответственная сторона — бизнес».

Согласно Инструкции для текущей редакции приложения, «ответственная сторона» определяется следующим образом:

Для организаций, акции или доли которых торгуются на публичной бирже или которые зарегистрированы в Комиссии по ценным бумагам и биржам, «ответственная сторона» является (а) главным должностным лицом, если бизнес является корпорацией, (б) генеральным партнером , в случае партнерства к этим организациям применяется общее требование о том, чтобы ответственным лицом было физическое лицо. Например, (c) если корпорация является генеральным партнером публично торгуемого партнерства, для которого подана форма SS-4, то ответственной стороной партнерства является главное должностное лицо корпорации. или (d) доверитель, владелец или доверитель, если это траст.

Например, (c) если корпорация является генеральным партнером публично торгуемого партнерства, для которого подана форма SS-4, то ответственной стороной партнерства является главное должностное лицо корпорации. или (d) доверитель, владелец или доверитель, если это траст.

Для всех других организаций «ответственная сторона» — это лицо, которое имеет уровень контроля над средствами или активами в организации или имеет право на них, что на практике позволяет физическому лицу, прямо или косвенно, контролировать , управлять или направлять предприятие, а также распоряжаться его средствами и активами.Однако возможность финансировать юридическое лицо или право на собственность юридического лица без каких-либо соответствующих полномочий контролировать, управлять или направлять юридическое лицо (например, в случае несовершеннолетнего ребенка-бенефициара) не приводит к тому, что физическое лицо быть ответственной стороной.

Номинанты

«Кандидат» — это лицо, которому предоставлены ограниченные полномочия действовать от имени юридического лица, обычно в течение ограниченного периода времени и обычно во время создания юридического лица. «Главное должностное лицо, генеральный партнер» и т. Д., согласно определению IRS, является истинной «ответственной стороной» для организации, а не номинальным держателем. «Ответственная сторона» — это физическое или юридическое лицо, которое контролирует, управляет или направляет организацию и распоряжение средствами и активами организации, в отличие от номинального держателя, которому предоставлены незначительные или никакие полномочия в отношении активов организации.

«Главное должностное лицо, генеральный партнер» и т. Д., согласно определению IRS, является истинной «ответственной стороной» для организации, а не номинальным держателем. «Ответственная сторона» — это физическое или юридическое лицо, которое контролирует, управляет или направляет организацию и распоряжение средствами и активами организации, в отличие от номинального держателя, которому предоставлены незначительные или никакие полномочия в отношении активов организации.

Налоговой службе стало известно, что номинальные лица указаны в качестве основных должностных лиц, генеральных партнеров, лиц, предоставляющих право, владельцев и доверителей в процессе подачи заявки на получение идентификационного номера работодателя (EIN).Кандидат не входит в число этих людей. Скорее всего, кандидаты временно уполномочены действовать от имени организаций в процессе формирования. Использование номинальных держателей в процессе подачи заявки на EIN не позволяет IRS собирать соответствующую информацию о собственности юридических лиц, и было установлено, что это способствует несоблюдению налоговых требований организациями и их владельцами.

IRS не разрешает использовать кандидатов для получения EIN. Во всех заявках на получение EIN (по почте, факсу, в электронном виде) должно быть указано имя и идентификационный номер налогоплательщика (SSN, ITIN или EIN) действительного главного должностного лица, генерального партнера, лица, предоставляющего право, владельца или доверительного управляющего.Это физическое или юридическое лицо, которое IRS будет называть «ответственной стороной», контролирует, управляет или направляет организацию-заявитель и распоряжение ее средствами и активами.

Чтобы правильно подать форму SS-4, форма и разрешение должны включать имя, идентификационный номер налогоплательщика и подпись ответственного лица. Сторонние уполномоченные лица, подающие онлайн-заявки, напоминают об их обязанности сохранять полную подписанную копию бумажной формы SS-4 и подписанное заявление о разрешении для каждой заявки юридического лица, поданной в IRS.Кандидаты не имеют полномочий разрешать сторонним назначенным лицам подавать Формы SS-4 и не должны быть указаны в Форме SS-4.

Если в процессе формирования штата используется кандидат, а истинная ответственная сторона еще не определена, организация должна идентифицировать это лицо перед подачей заявки на EIN.

IRS будет продолжать принимать меры по предотвращению неправомерного использования приложений EIN.

Исправление деловой информации в случае использования номинального держателя

В случае, если для получения EIN использовался номинальный держатель, вы должны исправить информацию.В противном случае информация о субъекте может быть раскрыта кому-либо, кто не уполномочен получать такую информацию. IRS рассматривает несколько способов определения ответственных сторон организаций. Однако путем обновления самой информации организация может установить, что она является надежным партнером IRS в соблюдении федерального налогового законодательства.

Чтобы обновить информацию, заполните форму 8822-B «Изменение адреса или ответственное лицо — коммерческое предприятие» и отправьте ее по указанному ниже адресу, который относится к вам.

| Если ваш старый служебный адрес находился в: | Отправьте форму 8822-B на номер: |

|---|---|

| Коннектикут, Делавэр, Округ Колумбия, Флорида, Джорджия, Иллинойс, Индиана, Кентукки, Мэн, Мэриленд, Массачусетс, Мичиган, Нью-Гэмпшир, Нью-Джерси, Нью-Йорк, Северная Каролина, Огайо, Пенсильвания, Род-Айленд, Южная Каролина, Теннесси, Вермонт, Вирджиния, Западная Вирджиния или Висконсин | Налоговая служба 333 W.Pershing Rd. Mail Stop 6055 S-2 Kansas City, MO 64108 |

| Алабама, Аляска, Арканзас, Аризона, Калифорния, Колорадо, Гавайи, Айдахо, Айова, Канзас, Луизиана, Миннесота, Миссисипи, Миссури, Монтана, Небраска, Невада, Нью-Мексико, Северная Дакота, Оклахома, Орегон, Южная Дакота, Техас, Юта, Вашингтон, Вайоминг или любое другое место за пределами США | Налоговая служба M / S 6273 Ogden, UT 84201-0023 |

IRS пришлет письмо, подтверждающее получение нами обновленной информации. Если организация не получила письмо с подтверждением в течение 60 дней, она должна отправить копию оригинальной формы 8822-B с пометкой «Второй запрос» в соответствующий университетский городок, указанный выше.

Если организация не получила письмо с подтверждением в течение 60 дней, она должна отправить копию оригинальной формы 8822-B с пометкой «Второй запрос» в соответствующий университетский городок, указанный выше.

Как получить федеральный налоговый идентификатор при создании ООО?

При создании компании с ограниченной ответственностью (LLC) вам необходимо подать заявление на получение федерального налогового идентификационного номера или идентификационного номера работодателя (EIN) для налоговых целей. Этот девятизначный номер аналогичен номеру социального страхования и выдается налоговой службой (IRS).Его легко получить, всего лишь заполнив одностраничную форму.

ООО Виды и налоги

ООО — это субъект хозяйствования, созданный в соответствии с государственным законодательством. IRS классифицирует LLC как корпорацию, товарищество или юридическое лицо, не подлежащее налогообложению, то есть как не отдельную от своего владельца для целей налогообложения прибыли:

IRS классифицирует LLC как корпорацию, товарищество или юридическое лицо, не подлежащее налогообложению, то есть как не отдельную от своего владельца для целей налогообложения прибыли:

- ООО, состоящее из нескольких участников, может выбрать партнерство или корпорацию.

- LLC с одним участником может выбрать быть не подлежащим налогообложению юридическим лицом или корпорацией.

- Если одно лицо владеет юридическим лицом, не являющимся юридическим лицом, то это единоличное предприятие.

- Если корпорация владеет юридическим лицом, не являющимся юридическим лицом, это филиал или подразделение корпорации.

Нужен ли индивидуальному предприятию LLC идентификационный номер федерального налогоплательщика?

Как правило, это не так, поскольку номер социального страхования физического лица может использоваться для целей федерального подоходного налога, а коммерческая деятельность LLC будет отражаться в федеральных налоговых декларациях владельца..jpg)

Существует исключение, требующее федерального налогового идентификатора: если ООО с одним участником является не подлежащим налогообложению юридическим лицом, у которого есть сотрудники и которое платит федеральные налоги на трудоустройство или уплачивает акцизные налоги, оно будет рассматриваться как отдельное юридическое лицо и должно будет иметь ИНН для ООО .

Поскольку федеральный налоговый идентификационный номер необходим для открытия коммерческого банковского счета или ведения другой коммерческой деятельности, многие ООО с одним участником получают федеральный налоговый идентификатор для ООО.

Как подать заявку на EIN

Получение федерального налогового идентификатора — это лишь одна из ряда задач, которые вы хотите быть уверены в правильности своего решения, чтобы вы могли наслаждаться как защитой своих личных активов от определенных деловых обязательств, так и гибкостью в управлении своим бизнесом, которую LLC структура может предоставить.

Вы можете выбрать работу с адвокатом или другим специалистом — онлайн или лично — который может помочь вам заполнить различные необходимые формы и гарантировать, что вы не пропустите ни одного шага на этом пути.

Как мне получить федеральный налоговый номер ? В зависимости от EIN вы можете подать заявку:

- Онлайн

- По факсу

- По почте

- По телефону (только для иностранных заявителей)

Форма IRS SS-4 должна включать имя и идентификационный номер налогоплательщика ответственной стороны — физического или юридического лица, которое контролирует, направляет или управляет бизнес-операциями.IRS ограничивает выдачу EIN одним ответственным лицом в день.

Онлайн

Самый быстрый результат — подача онлайн-заявки на irs.gov. Как только форма заявки EIN заполнена, информация проверяется, и EIN выдается немедленно. Обязательно сохраните и распечатайте уведомление о подтверждении для своей деловой документации.

Чтобы использовать онлайн-сервис, ваш бизнес должен находиться в США или на территориях США, которые доступны с понедельника по пятницу.

По факсу или почте

Вы также можете заполнить бумажную форму и отправить ее по факсу или почте в IRS. Если вы отправляете документы по факсу, убедитесь, что используете соответствующий номер Fax-TIN, который может быть изменен без предварительного уведомления. Факс доступен круглосуточно и без выходных. Обязательно укажите номер своего факса, чтобы IRS отправило вам факс с EIN в течение четырех рабочих дней.

Если вы решите отправить заполненное заявление в сервисный центр вашего штата, вам придется подождать от четырех до шести недель, прежде чем вы получите свой EIN по почте.

Если вы потеряли EIN-номер

Если ваш EIN потерян, вы можете позвонить в Службу телефонной поддержки IRS для предприятий с понедельника по пятницу. После того как IRS подтвердит, что вызывающий является ответственной стороной, он предоставит вызывающему абоненту EIN.

LLC необходим федеральный налоговый идентификационный номер для деловых целей. Хотя есть исключения, если вы открываете банковский счет для бизнеса или планируете нанимать сотрудников, вам понадобится EIN. Чтобы упростить себе жизнь и убрать на одну рутинную работу меньше из списка дел при запуске нового предприятия, вы можете обратиться в юридическую фирму, которая справится с этим за вас без лишних хлопот и суеты.

Когда вы создаете ООО через LegalZoom, вы также можете получить федеральный налоговый идентификатор (EIN) за дополнительную плату. Начните формировать свою LLC, ответив на несколько простых вопросов.

Процесс регистрации бизнеса | Управление финансов Лос-Анджелеса

Зарегистрируйте свой бизнес

Все физические или юридические лица, ведущие коммерческую деятельность в пределах города Лос-Анджелес, должны подать заявление и получить свидетельство о регистрации бизнеса в Управлении финансов города Лос-Анджелеса. Вам также может потребоваться зарегистрироваться в других федеральных, государственных или местных органах власти в зависимости от структуры и местонахождения вашего бизнеса.

Вам также может потребоваться зарегистрироваться в других федеральных, государственных или местных органах власти в зависимости от структуры и местонахождения вашего бизнеса.

1. Городской регистр

Как зарегистрироваться

Вы можете зарегистрировать свой бизнес в городе Лос-Анджелес, посетив один из наших пунктов обслуживания или воспользовавшись услугой Online New Business Registration .

Для регистрации вам необходимо предоставить:

1.Ваш номер социального страхования, если ваша компания является индивидуальным предпринимателем, или ваш федеральный идентификационный номер занятости (EIN), если ваша компания является партнерством, корпорацией, компанией с ограниченной ответственностью (LLC) или трастом

2. Описание вашей коммерческой деятельности

3. Ваше официальное фирменное наименование и вымышленное имя (DBA), если таковое имеется

4. Дата начала вашего бизнеса в Лос-Анджелесе

5. Точный служебный адрес и основной почтовый адрес для местонахождения вашего предприятия, если он отличается от местонахождения предприятия

Точный служебный адрес и основной почтовый адрес для местонахождения вашего предприятия, если он отличается от местонахождения предприятия

6.Контактная информация вашей компании

Обратите внимание, что может потребоваться дополнительная информация. После завершения процесса регистрации вы получите временное свидетельство о регистрации в налоговой службе или регистрационный номер. Постоянное свидетельство о регистрации предприятия в налоговой будет отправлено по почте в течение 4-6 недель.

В зависимости от вашего бизнеса вам также может потребоваться зарегистрироваться для получения разрешений полиции, пожарной охраны и / или табака. Онлайн-приложение Office of Finance поможет вам определить, необходимы ли они.

2. Государственная регистрация

Если ваша бизнес-структура представляет собой партнерство, корпорацию или компанию с ограниченной ответственностью (LLC), вы должны зарегистрироваться или зарегистрироваться у государственного секретаря штата Калифорния.

3. Федеральная регистрация

Большинство предприятий должны зарегистрироваться в Службе внутренних доходов США (IRS), чтобы получить идентификационный номер работодателя (EIN). Если вы не являетесь гражданином США, вместо этого вам может потребоваться индивидуальный идентификационный номер налогоплательщика (ITIN).

4. Крупная коммерческая деятельность, освобожденная от уплаты налогов

- Авиакомпании — пассажирские / межгосударственные авиаперевозки для предприятий, занимающихся авиаперевозками, которые включают перевозку только пассажиров или имущества

- Предприятия, не подпадающие под действие Конституции, такие как государственные учреждения штата

- Государственные колледжи и государственные университеты

- Услуги по составлению отчетов / расшифровке сообщений в суде, выполняемые под контролем суда соответствующей юрисдикции, рассматриваются как сотрудники суда

- Некоммерческие предприятия, которые имеют право на освобождение от налогов 501 C3 от федерального правительства и правительства штата

- Исключения в соответствии с разделом 21 Закона LAMC.

194 , Перевозка людей для найма:

194 , Перевозка людей для найма: - Чартерные лимузины, юридический адрес которых должен находиться за пределами города Лос-Анджелес (транспортное средство должно быть только лимузином или роскошным седаном, вместимостью не более девяти (9), включая драйвер)

- Такси должны иметь франшизу, предоставленную Городским департаментом транспорта

- Лица, управляющие транспортными средствами, отвечающими всем следующим требованиям:

- Выполняются исключительно между фиксированными конечными точками или по регулярным маршрутам на пассажирских этапах перевозки

- Работает, как указано выше, в соответствии с сертификатом, выданным Комиссией по коммунальным предприятиям, И

- Операция получила сертификат общественного удобства и необходимости Межгосударственной торговой комиссией.

- Исключение в соответствии с разделом 21 закона LAMC.195 , Автоперевозки и транспортировка для следующих лиц:

- Лица, занимающиеся арендой автотранспортных средств собственности, обязаны уплатить государству сбор в соответствии с Законом о едином налоге на коммерческую лицензию для перевозчиков предметов домашнего обихода или Единый сбор для автотранспортных перевозчиков имущества Акт

- Финансовые учреждения (банки, сбережения / ссуды и т.

Д.), За которые вместо налогов уплачиваются в штат Калифорния

Д.), За которые вместо налогов уплачиваются в штат Калифорния - Кредитные союзы

- Государственные органы при выполнении государственных дел

- Страховые агенты, получившие уведомление о назначении от страховых компаний, которые платят «вместо» налоги в штат Калифорния (не включая страховых брокеров)

- Страховщики — деятельность, за которую «вместо» налоги уплачиваются в штат Калифорния.

- Нет взаимосвязанных предприятий — предприятия, физическое присутствие которых в городе Лос-Анджелес ограничено шестью (6) или менее днями в календарном году

- Государственные нотариусы

- Лица, снимающие три (3) или меньше жилых единиц

- Агент по недвижимости (не включает брокера по недвижимости) — освобождение в соответствии с разделом 21 LAMC .49

- Религиозные лидеры в их религиозном качестве

- Дом престарелых, обслуживающий шесть или менее человек

- Небольшой семейный детский сад, обслуживающий восемь или меньше детей

- Лицензированные агенты / компании по залогам

Регистрационная информация

Регистрационная информация

- Что мне нужно сделать перед регистрацией в DRS?

- Каким будет ваш бизнес?

- Вы покупаете существующий бизнес или корпорацию?

- Кто должен зарегистрироваться в DRS?

- Какие типы налогов мне нужно регистрировать в DRS?

- Сколько стоит мой регистрационный взнос?

- Делаете ремесленную ярмарку / блошиный рынок?

- Готовы зарегистрироваться? Как получить разрешение на налог с продаж?

- На какой срок действует налоговое разрешение на продажу и использование?

- Какова текущая ставка налога с продаж?

- Налоговые формы с продаж

- Налоги с продаж

- Положение о налогах с продаж и использовании

youtube.com/embed/1RAWgV2QI7U» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture»/>

Что мне нужно сделать перед регистрацией в DRS?

Информационный КОНТРОЛЬНЫЙ СПИСОК, который поможет вам в создании вашего предприятия.

- Определите все ваши требования к лицензированию и регистрации, чтобы начать свой бизнес. Обратитесь на горячую линию для деловых людей Коннектикута в Центре экономических ресурсов Коннектикута по телефону 800-392-2122.

- Федеральный идентификационный номер работодателя (FEIN), , если применимо , он выдается налоговой службой (IRS) — узнайте, нужен ли он вам

- Уточните доступность желаемого названия юридического лица у секретаря штата Коннектикут (SOTS).

- Если вы покупаете бизнес ПЕРЕД покупкой, обязательно получите Свидетельство об освобождении от налогов, в противном случае вы можете нести ответственность за любые налоговые обязательства от предыдущего владельца.

Выбор типа юридического лица для вашего бизнеса (не полный список)

- ИП — принадлежит и управляется одним физическим лицом.

- Партнерство — отношения между двумя или более лицами, которые объединяются для ведения торговли или бизнеса.

- Корпорация — является юридическим лицом, созданным в соответствии с законодательством штата, независимо от своих акционеров.

- Общества с ограниченной ответственностью (LLC) — , включая компанию с ограниченной ответственностью с одним участником (SMLLC), является еще одной организацией, созданной в соответствии с законодательством штата, с юридическим существованием отдельно от своих участников.

- Некоммерческая — любое социальное, гражданское, религиозное, политическое подразделение или образовательная организация, признанная на федеральном уровне, что дает им право освобождаться от налогов с продаж и использования Коннектикута.

Организация, которой было выдано федеральное Письмо об освобождении от уплаты налогов в соответствии с разделом 50l (c) (3) или (13) Налогового кодекса, является «соответствующей организацией» для целей освобождения от налогов с продаж и использования.

Организация, которой было выдано федеральное Письмо об освобождении от уплаты налогов в соответствии с разделом 50l (c) (3) или (13) Налогового кодекса, является «соответствующей организацией» для целей освобождения от налогов с продаж и использования.

Покупка существующего бизнеса или корпорации

Чтобы избежать ответственности правопреемника, покупатель должен получить Свидетельство об освобождении от уплаты налогов на продажу и использование, налоги на допуск и сборы или и то, и другое, прежде чем он приобретет существующий бизнес.Покупатель бизнеса должен запросить свидетельство об освобождении от налогов между моментом, когда покупатель берет на себя обязательство купить бизнес, и закрытием. Департамент налоговых услуг (DRS) рекомендует покупателю запросить справку о налоговом освобождении по крайней мере за 90 дней до закрытия.

Кто должен зарегистрироваться в DRS?

Вы должны получить налоговое разрешение на продажу и использование в Департаменте налоговых служб (DRS), если вы намереваетесь заниматься какой-либо из следующих видов деятельности в Коннектикуте:

- Продажа, аренда или аренда товаров;

- Продажа налогооблагаемой услуги; или

- Эксплуатация гостиницы, мотеля, пансионата или пансионата.

На какие типы налогов я могу зарегистрироваться?

в штате:

- Налоги с продаж и использование — Если вы продаете товары или налогооблагаемые услуги в Коннектикуте, вы можете быть обязаны по закону взимать и собирать налог с продаж Коннектикута. Поэтому зарегистрируйтесь для уплаты налога с продаж и использования.

- Подоходный налог — Если вы нанимаете одного или нескольких сотрудников в своем бизнесе, вам может потребоваться зарегистрироваться в DRS для удержания подоходного налога Коннектикута.

- Налог на юридические лица — Если вы являетесь местным или иностранным юридическим лицом, например (S-corp, LLP, Limited Partnership, LLC) и / или обязаны зарегистрировать или подать свидетельство о полномочиях секретарю штата, несет ответственность за Налог на ставку.

- Товарищества, ООО, ТОО и LP —

- Корпорации и корпорации

- IFTA — (для межгосударственных перевозчиков)

- Прочие налоги на бизнес

За пределами штата:

Внешние подрядчики — существует 2 типа подрядчиков-нерезидентов: проверено или непроверено

Проверенные подрядчики — С ними обращаются так же, как с постоянными подрядчиками. Главный или генеральный подрядчик не требует удержания 5%.

Шаги для прохождения верификации:

- Зарегистрируйтесь в DRS через REG-1 для всех соответствующих налогов — SUT & WTH, COR или BET и PSC;

- Подать форму AU-960 , Запрос подрядчика-нерезидента о статусе проверенного подрядчика . Если у вас есть трехлетняя история регистрации в DRS и нет просрочки, просто выполните шаги 1 и 2, в противном случае перейдите к шагу 3;

- Отправить AU-961 , Verification Bond .

В случае проверки подрядчик получит «Уведомление о подтвержденном статусе», которое он покажет генеральному или генеральному подрядчику, нанявшему его.Проверка рассчитана на 2 года с 01.01.14 по 31.12.15. После проверки подрядчику за пределами штата не нужно будет подавать какие-либо другие облигации для работ, начинающихся в течение двухлетнего периода. По истечении 2 лет они представят еще один AU-960 с запросом на следующие 2 года, то есть с 01.01.16 по 31.12.17. Проверка и привязка не заменяют налоговые декларации, которые должны быть получены от компании.

Иногородний непроверенный

- Главный или генеральный подрядчик, который нанял непроверенного субподрядчика, удержит 5% своего контракта.Непроверенный нерезидент может запросить высвобождение денег, отправив форму AU-967 «Запрос на сертификат соответствия». Она должна быть подписана Prime / General и субподрядчиком-нерезидентом и отправлена в течение 90 дней с даты завершения.

- Если будет выдан сертификат соответствия, DRS проинструктирует компанию, удерживающую 5%, передать удержанную сумму подрядчику-нерезиденту.

- Если Сертификат соответствия отклонен или не запрошен в течение 90 дней после завершения, компания, удерживающая 5%, переведет удержанную сумму в своей собственной налоговой декларации с продаж и использования

- Задержка в размере 5% не заменяет налоговые декларации, причитающиеся от непроверенного подрядчика-нерезидента.

Делаем ремесленную ярмарку / блошиный рынок

Вы должны получить Налоговое разрешение на продажу и использование в Налоговой службе Коннектикута, если вы будете продавать на блошином рынке, выставке ремесел, выставке, антикварной выставке, ярмарке и т. Д. В Коннектикуте, даже если вы будете совершение продаж за один день. Вы должны разместить разрешение на видном месте в своей будке или на столе. Смотрите нашу информационную страницу о ярмарках / распродажах на барахолках.

Готовы зарегистрироваться? Вот как можно получить разрешение на налогообложение продаж и использования

Для регистрации вам необходимо заполнить форму REG-1, Заявление о регистрации налога на прибыль .

- Онлайн через Центр обслуживания налогоплательщиков

- Лично, посетив любой из наших офисов

Сколько стоит мой регистрационный взнос?

- Регистрационный взнос составляет 100 долларов США единовременно.

Каков срок действия налогового разрешения с продаж и использования?

Ваше разрешение по налогу на продажи и использование истекает каждые два года и автоматически продлевается и отправляется вам бесплатно, пока ваша учетная запись активна.Ваше разрешение не будет продлено, если у вас есть непогашенные обязательства, и вы не предприняли никаких мер для их оплаты. Убедитесь, что у нас есть ваш правильный почтовый адрес, чтобы вы могли своевременно получить продление.

Какова текущая ставка налога с продаж?

Существует одна ставка налога с продаж на уровне штата. Общая ставка, применяемая к розничной продаже, аренде или аренде большинства товаров и налогооблагаемых услуг, составляет 6,35%.

Зарегистрировать бизнес в Вирджинии

Как правило, если вы ведете бизнес в Содружестве Вирджиния, вам необходимо зарегистрировать свой бизнес в Налоговой службе Вирджинии.

Новые предприятия

Перед регистрацией у нас большинство новых предприятий должны получить федеральный идентификационный номер работодателя (EIN) от IRS, а некоторым необходимо будет зарегистрироваться в Комиссии государственной корпорации .

- Если вы планируете нанимать сотрудников , вы можете зарегистрироваться в Комиссии по трудоустройству Вирджинии (VEC) одновременно с регистрацией в Налоговой службе штата Вирджиния, если вы регистрируетесь онлайн. VEC отвечает за сбор налогов по безработице.

- Вы можете начать процесс регистрации, сохранить черновик и вернуться позже, чтобы завершить регистрацию. Только не забудьте сохранить свой идентификатор пользователя и пароль, чтобы снова войти в систему.

Воспользуйтесь нашим контрольным списком , чтобы убедиться, что у вас есть все необходимое, прежде чем начать регистрацию.

Зарегистрируйте свой бизнес сейчас

Когда вы заполните регистрацию онлайн, вы сразу же получите номер своего налогового счета Вирджинии для каждого типа налогов, свидетельство о регистрации в налоге с продаж (если вы зарегистрировались для сбора розничных продаж или налога на использование) и документы, которые помогут вам в следующем. шаги (что нужно вернуть в файл, когда в файл и т. д.). Вы также автоматически регистрируетесь в учетной записи бизнес-онлайн-сервисов, где в будущем вы сможете подавать и платить налоги, отправлять нам электронные письма и управлять своим налоговым счетом Вирджинии.

Если вы не можете зарегистрироваться онлайн, загрузите регистрационную форму Business Registration Form (R-1) , чтобы отправить ее по почте или факсу.

Новые бизнес-ресурсы:

Домашние работодатели

Если вы нанимаете наемных работников и обязаны удерживать подоходный налог штата Вирджиния из своей заработной платы, вам может потребоваться зарегистрироваться в качестве домашнего работодателя как в налоговой службе штата Вирджиния, так и в VEC.

Узнайте больше о Требованиях домашнего работодателя к удержанию налогов и о том, кому необходимо зарегистрироваться.

Налоги — Регистрация нового бизнеса

Как мне зарегистрироваться для уплаты налогов с предприятий?

1. Начните с Michigan Treasury Online (MTO) .

а. Если вы новичок в MTO, начните с создания личного профиля пользователя.

Щелкните здесь, чтобы посмотреть руководство.

г. Войдите в MTO, используя свое имя пользователя и пароль.Вы попадете на домашнюю страницу MTO. Щелкните здесь, чтобы узнать, как работает MTO, просмотрев учебное пособие.

2. Заполните регистрационную заявку Казначейства .

а. Если у предприятия есть федеральный идентификационный номер работодателя (EIN), этот EIN также будет номером счета казначейства. На главной странице MTO щелкните «Начать новый бизнес» (электронная регистрация) , чтобы зарегистрировать бизнес в Министерстве финансов для уплаты налогов штата Мичиган. Онлайн-приложение откроется в новой вкладке или в новом окне вашего веб-браузера.

Щелкните здесь, чтобы просмотреть учебное пособие по процессу электронной регистрации.

г. Если IRS не требует от компании наличия EIN или если вы подали заявку, но еще не получили EIN, Казначейство присвоит компании номер счета после того, как вы заполните бумажную версию заявки на регистрацию. Щелкните здесь, чтобы загрузить физическую форму. Отведите 7–10 дней на рассылку и еще 2 недели на обработку.

г. Распечатайте или сделайте копию своего заявления на регистрацию для своих записей.

3. Вернитесь в MTO и начните взаимодействие с Казначейством!

а. Если вы заполнили онлайн-заявку на регистрацию, вам может потребоваться снова войти в систему MTO. Ваша заявка будет распознана в системе Казначейства в течение 15 минут. Однако обработка электронного заявления может занять до 48 часов.

г. Чтобы узнать, обработало ли Казначейство вашу заявку на регистрацию, попробуйте подключить свой профиль пользователя MTO к бизнес-аккаунту.Мы рекомендуем создавать эти отношения через налоговую службу Управление регистрацией бизнеса . Щелкните здесь, чтобы посмотреть руководство.

и. Если вы введете номер счета компании и перейдете к следующему шагу в процессе «Подключение к бизнесу», ваша заявка будет обработана.

ii. Если после ввода номера счета компании вы получите сообщение об ошибке с просьбой заполнить онлайн-заявку на регистрацию, нажмите «Отмена» и дайте нам больше времени для обработки вашей заявки.

г. Посетите справочный центр MTO для получения дополнительных ресурсов и руководств по использованию MTO для подачи и уплаты налогов, просмотра и обновления информации о регистрации бизнеса в Казначействе и т. Д.!

новых предприятий | Офис государственного налогового комиссара штата Северная Дакота

Новые предприятия

При запуске нового бизнеса непросто понять, с чего начать. В Северной Дакоте для ведения бизнеса требуются определенные приложения:

*** Перед подачей заявки ниже, пожалуйста, получите федеральный идентификационный номер работодателя (FEIN или EIN) в IRS и зарегистрируйте свое фирменное наименование в офисе государственного секретаря Северной Дакоты, если вы являетесь ООО, партнерством, корпорацией, или S-Corp.

- Налог с продаж, использования и валовых поступлений — Северная Дакота взимает налог с продаж с валовых поступлений розничных торговцев. Налог оплачивает покупатель и взимает продавец. Местные подразделения могут также взимать местный налог, который администрирует налоговый комиссар. Подайте заявление на получение налогового разрешения на продажу и использование.

- Подоходный налог у источника выплаты — Работодатель должен удерживать подоходный налог Северной Дакоты из заработной платы, выплачиваемой работнику, если работник оказывает услуги в Северной Дакоте или если бизнес находится в Северной Дакоте.Подайте заявление на открытие счета для удержания подоходного налога.

- Налог на нефть и газ — Налог на добычу нефти и газа взимается вместо налога на имущество с объектов добычи нефти и газа. Щелкните здесь для регистрации нефтяной и / или газовой компании.

- Налог на алкоголь — налог на бизнес-привилегии взимается с алкоголя и пива на оптовом уровне. Налог взимается с оптовых торговцев алкогольными напитками, местных виноделен и ликероводочных заводов, пивоварен, пивоваренных заводов и прямых отправителей за пределами штата.Щелкните здесь, чтобы просмотреть заявки на алкоголь.

- Налог на моторное топливо — Северная Дакота облагает налогом топливо для автотранспортных средств (газ, бензин), специального топлива (дизельное топливо, крашенное дизельное топливо, природный газ, КПГ, СПГ) и авиационного топлива (реактивное топливо). Всем нефтеперерабатывающим предприятиям, операторам терминалов, поставщикам, дистрибьюторам, импортерам, экспортерам или точкам розничной продажи топлива в резервации коренных американцев в пределах Северной Дакоты требуется лицензия перед началом работы. Щелкните здесь, чтобы узнать о применении моторного топлива.

- Налог у источника выплаты роялти — Компания должна удерживать удерживаемые роялти из роялти, выплачиваемых владельцам нефти или газа, добываемых в Северной Дакоте.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

194 , Перевозка людей для найма:

194 , Перевозка людей для найма:  Д.), За которые вместо налогов уплачиваются в штат Калифорния

Д.), За которые вместо налогов уплачиваются в штат Калифорния Организация, которой было выдано федеральное Письмо об освобождении от уплаты налогов в соответствии с разделом 50l (c) (3) или (13) Налогового кодекса, является «соответствующей организацией» для целей освобождения от налогов с продаж и использования.

Организация, которой было выдано федеральное Письмо об освобождении от уплаты налогов в соответствии с разделом 50l (c) (3) или (13) Налогового кодекса, является «соответствующей организацией» для целей освобождения от налогов с продаж и использования.