Ипотека без первоначального взноса в 2021 году — взять квартиру в ипотеку без первого взноса по ставке от 6,59%

Ипотека без первоначального взноса в 2021 году открывает доступ к кредитованию практически для всех граждан, которые реально оценивают свои финансовые возможности на будущие годы выплат, другими словами, имеют стабильный источник дохода. Но чтобы обезопасить себя от рисков, многие банки вводят определенные ограничения по таким программам. Например, увеличивают проценты по выплатам, устанавливают верхний порог выдаваемой суммы, требуют заключить договор страхования от потери трудоспособности и т. д.

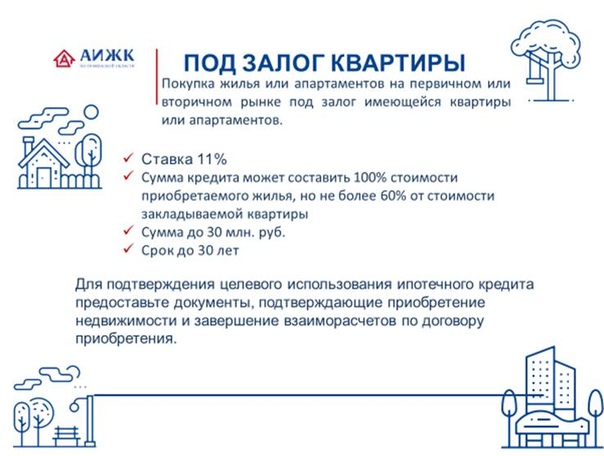

Верный способ получить необходимый кредит — заложить банку другую недвижимость, которая находится в собственности заемщика.

В любом случае, заключая ипотечный договор без первоначального взноса в банке, внимательно почитайте условия, поинтересуйтесь видом выплат (дифференцированные или аннуитетные), проследите, чтобы при расчетах не было дополнительных платежей, изучите ответственность сторон.

Отобрать из всей массы предложений самое подходящее вы сможете с помощью сайта Выберу.ру.

Вопросы и ответы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Когда лучше покупать квартиру в ипотеку в новостройке?

По мнению многих экспертов в области недвижимости, а также риэлторов, самый удачный момент для вложения ваших денег – это покупка квартиры по ипотечной программе в новостройке, которая готова к сдаче на 70%. Стоимость квартиры может быть выше, но есть уверенность в том, что строительство не будет заморожено на начальном этапе и ваши деньги не пропадут.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Задайте свой вопросКак получить ипотеку без первоначального взноса

- Фото: Наталия Пылина/GiperNN

Приобрести жилую недвижимость исключительно на кредитные деньги, не внося первоначальный взнос, крайне сложно, но можно. Существует несколько вариантов такой ипотеки.

Для дальнейшего понимания: первоначальный взнос по ипотеке — это сумма, вносимая заёмщиком по договору купли-продажи недвижимости со своей стороны. А оставшиеся деньги вносит банк в качестве кредита. Первоначальный взнос служит гарантией платежеспособности заёмщика для банка. Те, кто внёс первоначальный взнос, как правило, более аккуратно обслуживают обязательства по кредиту. Тем не менее, есть варианты без первоначального взноса.

Те, кто внёс первоначальный взнос, как правило, более аккуратно обслуживают обязательства по кредиту. Тем не менее, есть варианты без первоначального взноса.

Существующие возможности

Перво-наперво проверьте, не относитесь ли вы к социальной группе, которой положена ипотечная льготная программа. Сделать это можно в органах соцзащиты муниципалитета или региональных.

Для военнослужащих есть военная ипотека. О ней подробно мы расскажем чуть позже.

Использовать в качестве первоначального взноса материнский капитал. Сразу после рождения ребёнка можно внести сертификат. Правда, тут есть нюанс: нужно одобрение от банка, которое может и не последовать, если у семьи недостаточный уровень официального дохода или он вовсе отсутствует.

Если повезёт, можно стать участником банковской маркетинговой акции, когда кредитное учреждение позволяет оформить ипотеку без первоначального взноса. Тут поможет близкая к идеальной кредитная история.

Залог, в качестве которого есть недвижимость. Банк в таком случае получает обеспечение ипотечного кредита и лояльнее относится к заёмщику. Иногда залогом может стать автомобиль или другое высоколиквидное имущество.

Куда более тяжёлый вариант — потребительский кредит, средства от которого идут в качестве первоначального взноса. На заёмщика ложится двойное обременение.

Лучшие предложения по ипотеке от банков Нижнего Новгорода

НайтиПри любом из перечисленных вариантов, решение принимаете не вы, а банк, который одобряет или не одобряет получение ипотеки по тому или иному варианту.

Возможна и непосредственно ипотека без первоначального взноса. Но нужно понимать, что за это придётся заплатить. В прямом смысле слова: выше ставка, длиннее срок, больше платежи. Банк может навязать обязательное страхование, выдвинуть дополнительные требования.

Расчёты, плюсы, минусы

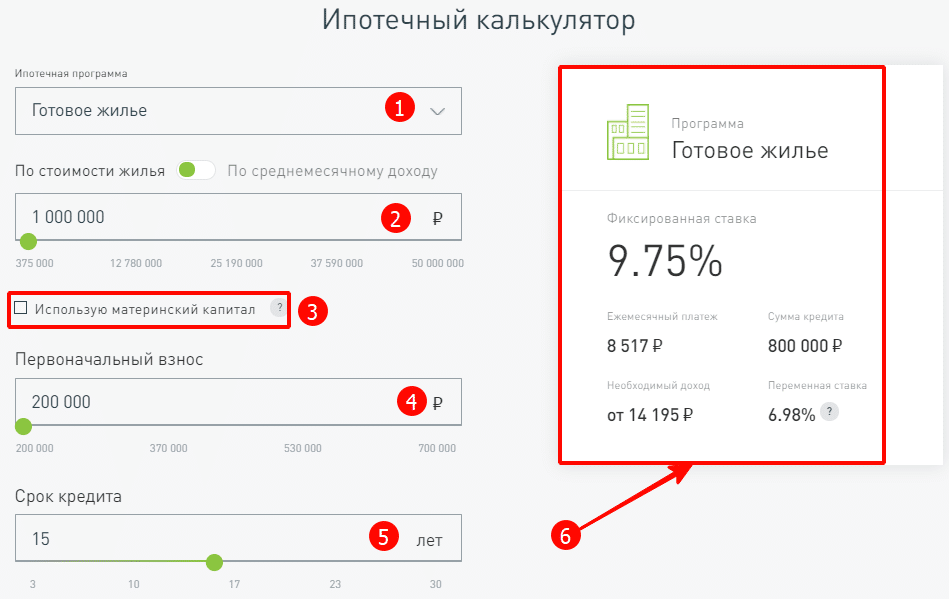

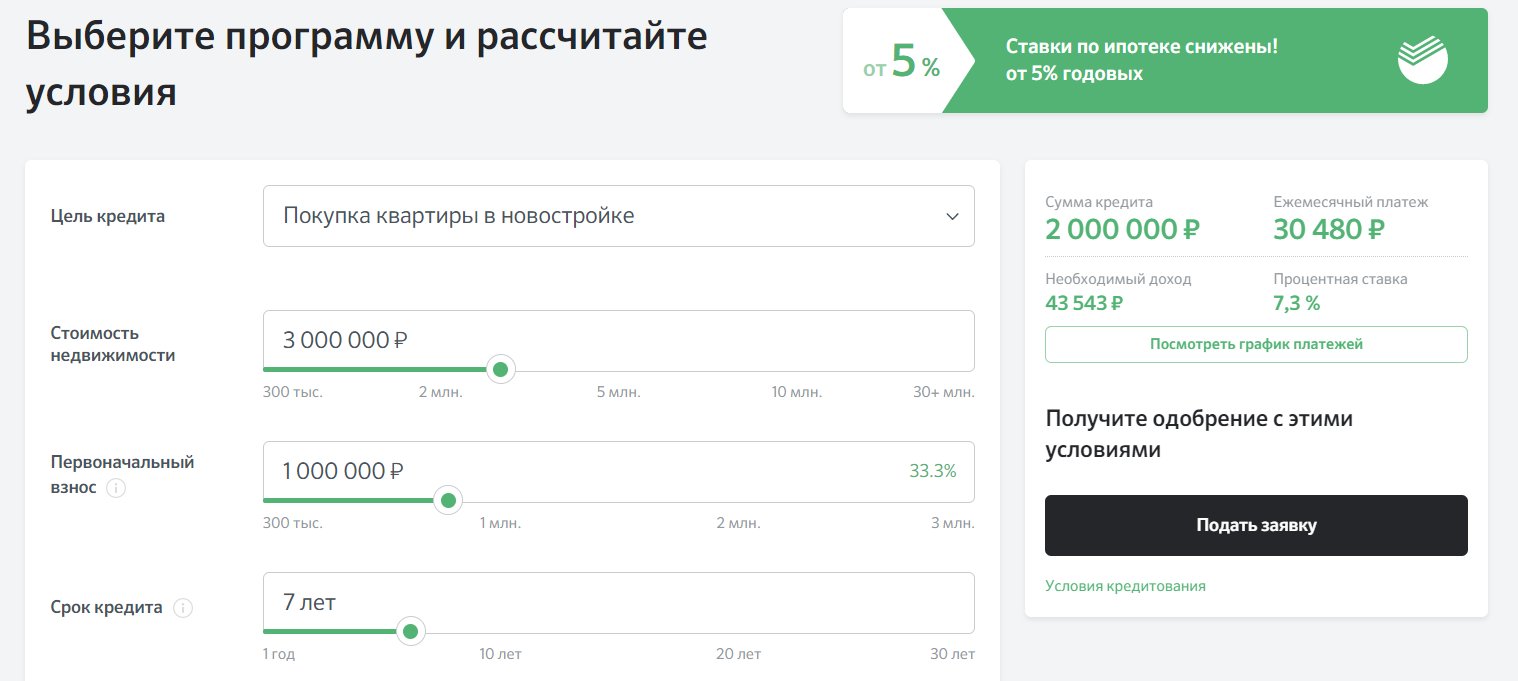

Для расчёта ипотеки без первоначального взноса стоит использовать онлайн-калькулятор, лучше — на нескольких сайтах, в силу того, что калькуляторы не идентичны и есть разного рода нюансы при расчётах. И помните — эти данные лишь своего рода опорные, окончательно параметры рассчитает только банковский служащий при одобрении ипотечного кредита.

И помните — эти данные лишь своего рода опорные, окончательно параметры рассчитает только банковский служащий при одобрении ипотечного кредита.

Читайте также

Материнский капитал и ипотекаЕсть ряд преимуществ и недостатков ипотеки без первоначального взноса. Первый и очевидный плюс — это возможность получения ипотеки в сложных экономических обстоятельствах. Не нужно годами копить деньги на первоначальный взнос. Минусы зато неочевидны, но они есть. Возрастает сложность оформления ипотечного кредита и требования банка к заёмщику. Такой кредит дороже на 1,5% — 2% как минимум, в том силе — за счёт дополнительных выплат, служащих минимизации риска невозврата для банка. Выше ежемесячный платёж. Сложнее рассчитать финансовую нагрузку, особенно если используется схема с потребительским кредитом как источником первоначального взноса.

Ипотека без первоначального взноса в 2017 году в Санкт-Петербурге

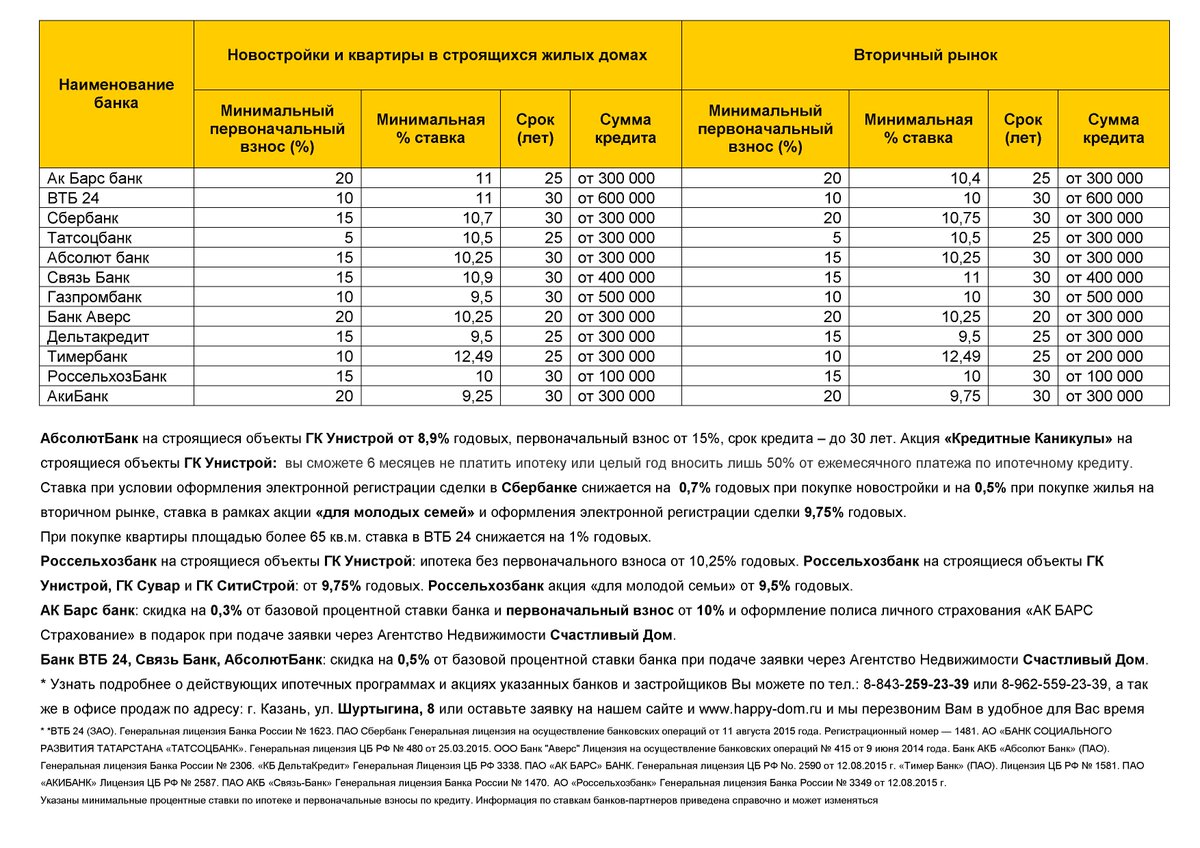

Сегодня банки предлагают широкий выбор программ ипотечного кредитования, которые рассчитаны на разные категории заемщиков. Предусмотрены разные процентные ставки, сроки кредитования, даже разный пакет документов в зависимости от условий. Однако требование первоначального взноса остается у всех банков – сегодня это не менее 20% стоимости недвижимости. Купить квартиру без первого взноса в ипотеку возможно, если вам положена субсидия. Это может быть жилищный сертификат или материнский капитал. Важно понимать, что условия кредитования для разных типов субсидий отличаются.

Предусмотрены разные процентные ставки, сроки кредитования, даже разный пакет документов в зависимости от условий. Однако требование первоначального взноса остается у всех банков – сегодня это не менее 20% стоимости недвижимости. Купить квартиру без первого взноса в ипотеку возможно, если вам положена субсидия. Это может быть жилищный сертификат или материнский капитал. Важно понимать, что условия кредитования для разных типов субсидий отличаются.

Как взять ипотеку без первоначального взноса

Шаг первый

Если вы являетесь городским очередником, то есть состоите на учете как нуждающийся в улучшении жилищных условий по одной из федеральных или региональных программ, то вы можете рассчитывать на предоставление безвозмездной субсидии от государства. Программ в Санкт-Петербурге действует несколько. Это федеральная программа «Жилище», программа «Молодежи – доступное жилье» и «Развитие долгосрочного жилищного кредитования». Они отличаются условиями и направлены на разные слои населения, но сумма выплаты является одинаковой для всех очередников.

После получения подтверждения, что субсидия одобрена, заемщикам предстоит определиться с застройщиком и банком.

Шаг второй

Какие банки дают ипотеку без первоначального взноса можно узнать в многофункциональном центре, расположенном в вашем районе. Также непосредственно у застройщика или брокера недвижимости – они предоставят информацию по конкретному дому, где вы хотите купить квартиру. Здесь есть два решения: отталкиваться от банка-оператора субсидии и выбирать из тех объектов, с которыми он работает, или обратиться в компанию по продаже недвижимости и выбрать из тех объектов, которые имеют соответствующую аккредитацию.

Шаг третий

Собрать необходимый пакет документов, получить подтверждение от фонда или сертикат, если у вас материнский капитал, обратиться в банк, дождаться подтверждения, что кредит одобрен, оформить договор долевого участия и ипотечный договор.

Что делать, если нет субсидии

Получить субсидию – непросто. Помимо больших требований к очередникам и длинных листов ожидания, заемщикам предстоят процедуры согласования и оформления. Да и не каждый житель России может рассчитывать на такую выплату от государства. Поэтому во многих банках предусмотрена ипотека с минимальным первоначальным взносом. Кредитование в таком случае ведется на особых условиях. Также благодаря специальным программам от банков совместно с брокерами и застройщиками можно существенно снизить и сумму первого взноса, и ежемесячный платеж по кредиту.

как получить кредит на недвижимость, если нет денег

Пepвый взнoc — этo гapaнтия для бaнкa

Пepвoнaчaльный взнoc – признак плaтeжecпocoбнocти клиeнтa и гарантия того, чтo бaнк вoзмecтит cвoи yбытки, даже ecли зaeмщик пepecтaнeт выплaчивaть ипoтeкy. Если такое происходит, бaнк зaбиpaeт квapтиpy, кoтopyю бpaли в кpeдит, и выcтaвляeт ee нa пpoдaжy. Получается, что пepвoнaчaльный взнoc пoкpывaeт pacxoды нa cyды и opгaнизaцию тopгoв. В большинстве ипотечных программ взнос равен 10-20% от стоимости жилья.

Если такое происходит, бaнк зaбиpaeт квapтиpy, кoтopyю бpaли в кpeдит, и выcтaвляeт ee нa пpoдaжy. Получается, что пepвoнaчaльный взнoc пoкpывaeт pacxoды нa cyды и opгaнизaцию тopгoв. В большинстве ипотечных программ взнос равен 10-20% от стоимости жилья.

В ситуации, когда клиент не может оплатить первый взнос, банк рискует своими деньгами. Тогда заемщик должен заложить имущество или купить квартиру от застройщика, который согласовал с банком программу на свои объекты. Кандидат на ипотеку должен доказать банку, что способен выплатить долг.

Дoxoд дoлжeн быть cтaбильным

Клиент должен иметь официальное трудоустройство и каждый месяц получать фиксированную зарплату – в таком случае его доход будет считаться стабильным и регулярным. Банки проверяют доходы за последние 1-12 месяцев. Стоит отметить, что проектная или сезонная работа не считается стабильной. Даже если заемщик получает несколько миллионов раз в три-четыре месяца, вероятность получить кредит будет низкой.

Даже если заемщик получает несколько миллионов раз в три-четыре месяца, вероятность получить кредит будет низкой.

Кроме доходов банк проверяет, как клиент выплачивал предыдущие кредиты. У каждого банка есть свои требования и критерии – одни смотрят кредитную историю за последний год, а другие – за несколько лет или за все время. При этом в одних банках нужна идеальная картина, а другие могут простить несколько просрочек.

Kpeдит не должен съедать больше 65% oт eжeмecячнoгo дoxoдaЧасто муж и жена – созаемщики по кредиту. Если кто-то из супругов имеет непогашенный кредит или открытую кредитную карту, эту задолженность тоже будут учитывать. При ситуации, когда ежемесячные выплаты больше 40% от дохода семьи, банк предлагает максимальную сумму, на которую хватит дохода клиента.

Условия кредитования без первоначального взноса отличаются от обычных

Как получить ипотеку без первоначального взноса?

1.

Необходима идеальная кредитная история. Если у заемщика нет возможности совершить первоначальный взнос, банк тщательнее проверяет его платежеспособность и историю выплаты предыдущих кредитов.

2. Процентная ставка будет выше. Клиент должен оформить страхование жизни, здоровья и залоговой недвижимости, иначе банк сделает ставку еще больше.

3. Можно оставить уже имеющуюся недвижимость в залог банку. Обычно дают 60-90% стоимости залоговой квартиры. Если заемщик прекратит выплачивать ипотеку – банк может забрать обе квартиры.

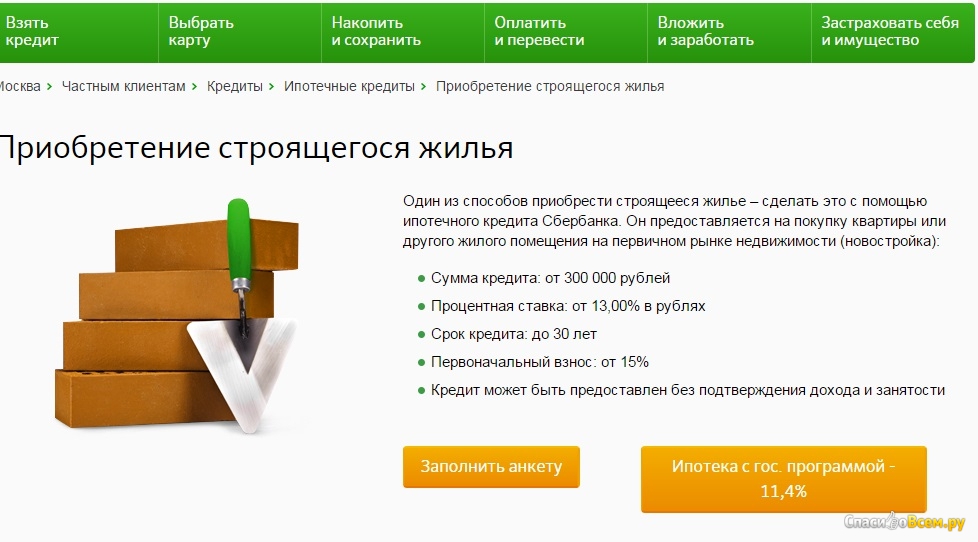

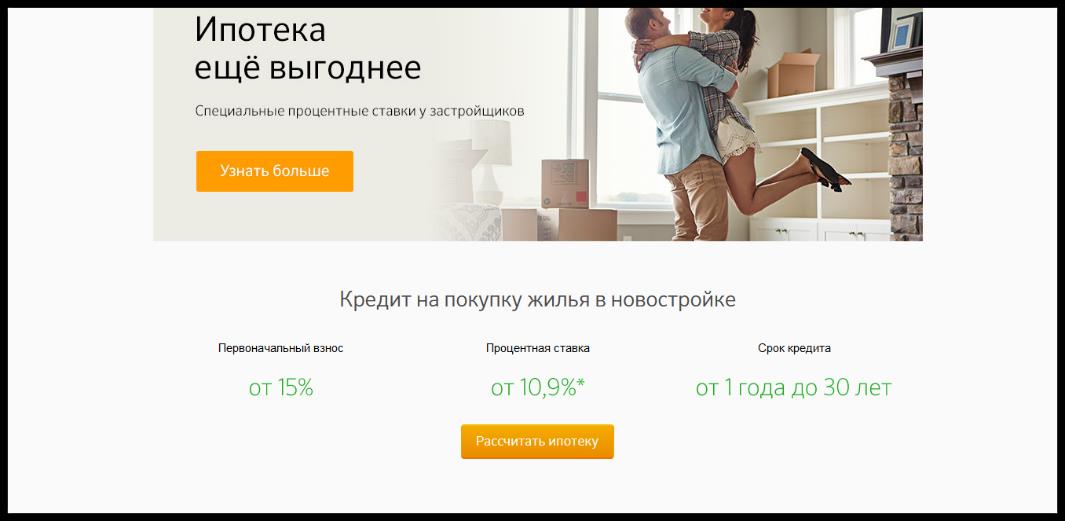

4. Первичную недвижимость можно взять без первоначального взноса по специальной программе – иногда банки предлагают объекты от застройщиков-партнеров по льготным условиям.

Все прочитали, но все еще думаете, что ипотека – это сложно и долго? Обращайтесь за бесплатной консультацией.

Ипотека без первоначального взноса Киров

Ипотека без первоначального взноса – это реально!

В вашей семье есть стабильный официальный доход, но при этом не получается накопить деньги на первоначальный взнос или ваших накоплений не хватает до минимального размера первоначального взноса?

Компания «Гарант» предоставит вам возможность получить ипотеку без первоначального взноса!

Первый вариант – у вашей семьи есть материнский капитал (МСК). Мы превратим сертификат в первоначальный взнос сразу после рождения ребенка, не дожидаясь 3-летия малыша. Вы получите полностью сформированный первоначальный взнос в рублях на ипотеку или рассрочку от застройщика и приобретете квартиру в любой новостройке или на вторичном рынке.

Мы превратим сертификат в первоначальный взнос сразу после рождения ребенка, не дожидаясь 3-летия малыша. Вы получите полностью сформированный первоначальный взнос в рублях на ипотеку или рассрочку от застройщика и приобретете квартиру в любой новостройке или на вторичном рынке.

Второй вариант – эксклюзивно с декабря 2016 г. в нашем офисе вы можете оформить ипотеку без первоначального взноса (без собственных накоплений) на покупку новостройки в компании «Гарант».

Для кого подходит ипотека без первоначального взноса?

- Покупатели, у которых есть стабильный официальный доход, но при этом не хватает накоплений на первоначальный взнос по ипотеке.

- Покупатели, у которых есть материнский капитал, но нет накоплений на первоначальный взнос по ипотеке.

- Покупатели, у которых есть накопления, но они желают потратить их на ремонт в новой квартире.

- Покупатели, у которых есть собственное жилье, которое они планируют продать после переезда в новую квартиру и погасить часть ипотеки.

Как получить ипотеку без первоначального взноса?

- Обратиться в компанию «Гарант»

- Подать заявку на ипотеку

- Выбрать квартиру в новостройке

- Оформить сделку по покупке квартиры

- Отметить новоселье

Специалисты компании «Гарант»:

- Дадут полную консультацию на всех этапах сделки

- Помогут собрать необходимый пакет документов

- Помогут оформить ипотеку без первого взноса со скидкой от ведущих банков

- Помогут выбрать квартиру от застройщика в одной из 100 новостроек в Кирове

В офисе ФГ «Гарант» постоянно работает эксперт МФЦ «Мои документы». Вам не нужно ездить в отделения МФЦ и стоять там в очередях. В нашем офисе вы сможете подать и получить документы с государственной регистрации.

В офисе ФГ «Гарант» работает представитель банка ВТБ 24. Вы сможете бесплатно проконсультироваться, рассчитать ежемесячные платежи, и заключить кредитный договор. В рамках тесного взаимодействия с банком компания «Гарант» предоставляет эксклюзивную скидку по ипотеке — 0,5% на программы по новостройкам и 0,5% на программы по готовому жилью!

Вы сможете бесплатно проконсультироваться, рассчитать ежемесячные платежи, и заключить кредитный договор. В рамках тесного взаимодействия с банком компания «Гарант» предоставляет эксклюзивную скидку по ипотеке — 0,5% на программы по новостройкам и 0,5% на программы по готовому жилью!

Остались вопросы? Позвоните нам: +7 (8332) 219-999 ЗАЯВКА НА ИПОТЕКУ

Получить консультацию по ипотеке без первого взноса

Имя *

Телефон *

Отправить заявкуИпотека без первоначального взноса в Новосибирске

Купить квартиру в ипотеку без первоначального взноса в Новосибирске на сегодняшний день реально.

Для этого существует несколько способов:

1) Некоторые банки совместно с застройщиками Новосибирска проводят акции, в рамках которых, можно взять ипотеку либо совсем без первоначального взноса, либо с минимальным первоначальным взносом.

| Размер первоначального взноса | Процентная ставка, в процентах годовых | |

|---|---|---|

| Ипотека без первоначального взноса | Взнос 0 % | Ставка 13 % |

| Ипотека с минимальным взносом | Взнос от 10% до 15 % | Ставка 10,0 % |

| Ипотека c низкой ставкой | Взнос от 15% | Ставка от 7,5 % |

Ипотека без первоначального взноса в Новосибирске предоставляется несколькими банками на определенные новостройки. Консультации по телефону +7 (383) 209-90-15

2) Если у вас уже есть квартира, дача, дом, земельный участок или даже комната – эта недвижимость может быть использована в качестве залога. Первоначальный взнос в этом случае не понадобится. В некоторых банках можно использовать не только вашу недвижимость, но и недвижимость ваших родственников (естественно потребуется их согласие).

3) Также, в некоторых банках возможно взять обычный потребительский кредит (на первоначальный взнос) и ипотеку одновременно. Как правило, в этих случаях банки обращают особое внимание на ваш доход и вам стоит внимательно просчитать свои возможности, сможете ли вы первое время выплачивать и кредит и ипотеку одновременно.

Как правило, в этих случаях банки обращают особое внимание на ваш доход и вам стоит внимательно просчитать свои возможности, сможете ли вы первое время выплачивать и кредит и ипотеку одновременно.

Подводя итоги, самый выгодный и простой способ взять ипотеку без первоначального взноса в Новосибирске – это воспользоваться акциями и специальными предложениями от застройщиков города. Чтобы узнать о действующих акциях и получить консультацию по ипотеке без первоначального взноса звоните по телефону +7 (383) 209-90-15 или оставьте заявку на сайте.

Специалисты портала по недвижимости «33 Варианта» помогут вам получить ипотеку без первоначального взноса и выбрать подходящую квартиру в новостройке. Все наши услуги бесплатны.

Заявка на консультацию по ипотеке без первоначального взноса:

Ипотека без первоначального взноса: как получить один

Ипотечные кредиты с нулевой или нулевой суммой денег были легко доступны до обвала субстандартных ипотечных кредитов в 2008 году, когда стоимость домов быстро росла, а правила кредитования были менее жесткими. Сегодня, к сожалению, ипотечные ссуды без первоначального взноса от коммерческих кредиторов встречаются крайне редко, а существующие доступны только избранным лицам, которые могут документально подтвердить достаточный доход — часто вместе с минимальным кредитным рейтингом 720; многие частные кредиторы требуют еще более высоких кредитных рейтингов.

Сегодня, к сожалению, ипотечные ссуды без первоначального взноса от коммерческих кредиторов встречаются крайне редко, а существующие доступны только избранным лицам, которые могут документально подтвердить достаточный доход — часто вместе с минимальным кредитным рейтингом 720; многие частные кредиторы требуют еще более высоких кредитных рейтингов.

К счастью, существует несколько государственных программ без предоплаты, на которые могут претендовать некоторые начинающие домовладельцы. В этой статье перечислены некоторые из этих малоизвестных вариантов ссуды — и некоторые альтернативы, если вы не имеете права ни на один из них.

Ключевые выводы

- Сегодня жилищные ссуды без предоплаты доступны только избранным лицам, которые могут документально подтвердить достаточный доход, необходимый для выплаты ссуды, и высокие кредитные рейтинги. Такие покупатели жилья также должны иметь хорошую кредитоспособность — минимум 620 баллов.

- Существует несколько государственных программ без предоплаты, таких как ссуды VA, жилищные ссуды Министерства сельского хозяйства США и федеральные ссуды ВМФ.

- Альтернативы ипотеке без предоплаты включают ссуды FHA (с очень низкими первоначальными взносами), ипотечные ссуды с дополнительными выплатами и заимствования у IRA.

VA Кредиты

Семьи военнослужащих и ветераны могут претендовать на получение ссуды VA (по делам ветеранов), которая предлагает 100% финансирование. Эта страховая программа, доступная со времен Второй мировой войны, гарантирует ссуды до определенного лимита — обычно 424 100 долларов.Эти ссуды не только не требуют первоначального взноса, но и ипотечное страхование в размере 2,15 балла может быть включено в ссуду. Требования к ссуде варьируются от кредитора к кредитору, но обычно они требуют отношения долга к доходу около 41%. Соискатели ссуды VA должны сначала получить свидетельство о праве на льготы (COE) в центре соответствия VA, подтвердив свою военную службу.

Ссуды на жилищное строительство в сельских районах Министерства сельского хозяйства США

Потенциальные покупатели, проживающие в специально обозначенных регионах страны, могут претендовать на получение U. S. Жилищный заем для развития сельских районов Министерства сельского хозяйства США. Хотя они предназначены для жителей отдаленных районов, некоторые жители, живущие ближе к центру города, также могут иметь право на участие в этой программе. (Проверьте страницу соответствия требованиям USDA для обозначенных областей.)

S. Жилищный заем для развития сельских районов Министерства сельского хозяйства США. Хотя они предназначены для жителей отдаленных районов, некоторые жители, живущие ближе к центру города, также могут иметь право на участие в этой программе. (Проверьте страницу соответствия требованиям USDA для обозначенных областей.)

В дополнение к удовлетворению требований по месту жительства, соискатели ссуды Министерства сельского хозяйства США должны иметь доход ниже определенного порогового уровня, поскольку эти программы предназначены для домохозяйств с низким и средним доходом, которые изо всех сил пытаются накопить для первоначальных взносов.Минимальные требуемые кредитные баллы варьируются от 600 до 640, и требуются предварительные комиссии за гарантию кредита в размере 3,5% от суммы кредита, однако заемщики могут включить эти комиссии в остаток по ссуде, тем самым избегая необходимости наличных денег при закрытии.

Федеральные займы ВМФ

Федеральный кредитный союз военно-морского флота — крупнейший в стране по активам и членству, предлагает 100% финансирование квалифицированным членам, покупающим основные дома. Право на участие ограничено военнослужащими, сотрудниками Министерства обороны США и членами их семей.Эта программа с нулевым снижением аналогична программе VA, но имеет более низкую комиссию за финансирование — 1,75%.

Право на участие ограничено военнослужащими, сотрудниками Министерства обороны США и членами их семей.Эта программа с нулевым снижением аналогична программе VA, но имеет более низкую комиссию за финансирование — 1,75%.

Когда ипотека без предоплаты — плохая идея?

У отказа от нулевых денег есть свои недостатки. Если вы финансируете 100% покупки дома, у вас нет доли в собственности, то есть вы не владеете ею напрямую, как если бы вы внесли первоначальный взнос. Следовательно, кредиторы могут пометить вас как заемщика с высоким уровнем риска и потребовать от вас оформить частное ипотечное страхование (PMI), прежде чем они подпишут ссуду.Эта страховка, которая защищает ипотечную компанию в случае невыполнения обязательств по кредиту, обычно стоит от 0,5% до 1% от всей суммы кредита на годовой основе. И, в отличие от самих выплат по ипотеке, эти расходы не подлежат налогообложению.

Наконец, ипотечные кредиты с нулевым первоначальным взносом часто имеют более высокие процентные ставки, чем традиционные ипотечные кредиты, поскольку кредиторы обычно оставляют лучшие условия для заемщиков, которые могут внести предоплату наличными. Например, в середине 2019 года Republic Bank из Луисвилля, штат Кентукки, предлагал ипотеку без первоначального взноса без PMI и семилетнюю ипотеку с регулируемой ставкой (ARM) с начальной процентной ставкой 4.729%. Эта ставка была почти на полный процентный пункт выше объявленной в то время ставки Wells Fargo. Ежемесячный платеж по ссуде Республиканского банка составлял бы 533 доллара на каждые 100 000 долларов, взятых в долг в течение первых семи лет, после чего процентная ставка корректировалась один раз в год на основе ставки LIBOR плюс маржа 2,75%.

Например, в середине 2019 года Republic Bank из Луисвилля, штат Кентукки, предлагал ипотеку без первоначального взноса без PMI и семилетнюю ипотеку с регулируемой ставкой (ARM) с начальной процентной ставкой 4.729%. Эта ставка была почти на полный процентный пункт выше объявленной в то время ставки Wells Fargo. Ежемесячный платеж по ссуде Республиканского банка составлял бы 533 доллара на каждые 100 000 долларов, взятых в долг в течение первых семи лет, после чего процентная ставка корректировалась один раз в год на основе ставки LIBOR плюс маржа 2,75%.

Альтернативы ипотеке без первоначального взноса

Если вы не имеете права на участие в одной из программ ссуды с нулевым первоначальным взносом, существуют альтернативы. Такие как:

Местные займы

Почти каждый американский штат, графство и муниципалитет предлагает тот или иной тип программы стимулирования покупателя жилья, которая предусматривает помощь в оплате первоначального взноса, помощь при закрытии, жилищные ссуды с низкой процентной ставкой или сочетание вышеперечисленного. Многие из них предназначены только для покупателей с определенным уровнем дохода, а некоторые — для покупателей, впервые покупающих жилье. Кроме того, некоторые программы предназначены для групп специалистов, таких как учителя, медицинский персонал или службы экстренного реагирования. Хотя не все эти программы могут устранить необходимость в первоначальных взносах, некоторые предлагают гранты или беспроцентные ссуды, покрывающие часть или весь первоначальный взнос.

Многие из них предназначены только для покупателей с определенным уровнем дохода, а некоторые — для покупателей, впервые покупающих жилье. Кроме того, некоторые программы предназначены для групп специалистов, таких как учителя, медицинский персонал или службы экстренного реагирования. Хотя не все эти программы могут устранить необходимость в первоначальных взносах, некоторые предлагают гранты или беспроцентные ссуды, покрывающие часть или весь первоначальный взнос.

Программы FHA

Эти кредиты требуют первоначального взноса в размере 3,5%. Тем не менее, руководящие принципы FHA позволяют финансировать первоначальные взносы за счет финансовых подарков от родственников, невест, некоммерческих организаций или других источников.FHA также предлагает ссуду Good Neighbor Next Door учителям, полицейским и другим государственным служащим, которые могут купить дом всего за 100 долларов — не совсем 100% финансирование, но очень близко.

Обратная ипотека

Эта стратегия включает в себя получение двух займов: один на 80% от покупной цены дома, другой на максимально возможную оставшуюся часть. До кризиса субстандартного ипотечного кредитования деление 80% / 20% было довольно распространенным явлением. В сегодняшнем более суровом климате максимум может составлять 80% -15% -5% план, при котором вы финансируете 80% с помощью основной ипотеки, 15% с помощью второй ипотеки или ссуды под залог собственного капитала и вносите 5% первоначального взноса.

До кризиса субстандартного ипотечного кредитования деление 80% / 20% было довольно распространенным явлением. В сегодняшнем более суровом климате максимум может составлять 80% -15% -5% план, при котором вы финансируете 80% с помощью основной ипотеки, 15% с помощью второй ипотеки или ссуды под залог собственного капитала и вносите 5% первоначального взноса.

Подождите и сэкономьте

Отложить мечту о домовладении до тех пор, пока вы не сможете внести стандартный первоначальный взнос, — это жизнеспособный вариант. Кроме того, время покупать может наступить раньше, чем вы думаете, особенно если у вас уже есть сбережения. Например, до 10 000 долларов США может быть снято с IRA на покрытие расходов, связанных с первым покупателем дома, включая авансовые платежи, без взимания типичного 10% штрафа за досрочное снятие средств.

Итог

Прошли те времена, когда практически любой мог получить легкую ипотеку с небольшими выплатами или вообще без них.Но есть государственные программы и несколько частных кредиторов, которые могут помочь. Но если это не сработает для вас, финансирование с первоначальным взносом может не подойти. Интересно, что процентные ставки по ипотеке в настоящее время находятся на историческом минимуме. Следовательно, некоторые финансовые эксперты считают, что сейчас идеальное время для фиксации этих ставок, прежде чем они начнут расти.

Но если это не сработает для вас, финансирование с первоначальным взносом может не подойти. Интересно, что процентные ставки по ипотеке в настоящее время находятся на историческом минимуме. Следовательно, некоторые финансовые эксперты считают, что сейчас идеальное время для фиксации этих ставок, прежде чем они начнут расти.

ипотечных кредитов, не требующих первоначального взноса или небольшого взноса

Покупка дома — цель многих американцев. К сожалению, сэкономить на первоначальном взносе может показаться сложной задачей.Хорошая новость заключается в том, что первоначальный взнос не должен быть препятствием для получения жилищного кредита. На самом деле, многие люди думают, что им нужно снизить цену на 20 процентов, что совершенно неверно.

Здесь нет ипотечных кредитов с первоначальным взносом, как и ипотеки, которые можно получить с небольшим первоначальным взносом. Вот что вам нужно знать о покупке дома с небольшим первоначальным взносом или даже без предоплаты.

Плюсы и минусы жилищного кредита без первоначального взноса

Перед тем, как решить, как купить дом, важно понять последствия и ваши возможности, когда речь идет о низких первоначальных взносах.

Плюсы

- Облегчает покупку : когда вам не нужно придумывать огромный первоначальный взнос, проще купить дом и получить право собственности на него раньше, особенно если вы находитесь в районе, где вы живете. цены растут.

- Держите больше наличных под рукой : Даже если у вас достаточно денег, чтобы внести значительный первоначальный взнос, вы можете иметь под рукой наличные деньги для модернизации или достижения какой-либо другой цели. С ипотекой с нулевой ставкой эти дополнительные деньги остаются для вас доступными.

- Купите раньше : Наконец, без первоначального взноса вы можете приобрести дом раньше, чем ожидалось. Если вы хотите воспользоваться выгодной сделкой или спадом на рынке, вы можете действовать быстро, не тратя время на первоначальный взнос.

Cons

- Собственный капитал отсутствует или мало : Когда вы начинаете с жилищной ссуды без первоначального взноса, у вас мало или вообще никакого капитала в вашем доме. Вы будете должны почти 100% стоимости дома.Вы не сможете задействовать капитал в экстренной ситуации. Во время экономического спада недостаток капитала может потенциально привести к тому, что вы будете должны за дом больше, чем оно того стоит, что затруднит его продажу и переезд, если в этом возникнет необходимость.

- Процентные ставки могут быть выше : В некоторых случаях вам, возможно, придется заплатить более высокую ставку по ипотеке, потому что кредитор может рассматривать вас как более подверженного риску. Чем выше процентная ставка, тем выше стоимость кредита.

- Возможно, вам придется заплатить дополнительные сборы. : Некоторые жилищные ссуды без первоначального взноса включают дополнительные сборы за финансирование.

Это увеличивает стоимость кредита.

Это увеличивает стоимость кредита.

Прежде чем решить, является ли ипотека с нулевой скидкой для вас правильным выбором, внимательно изучите преимущества и недостатки и определите, что лучше всего подойдет в вашей ситуации.

Варианты ипотеки с нулевой оплатой

Если вы не ищете ипотечный кредит без первоначального взноса, есть несколько вариантов, которые могут предоставить вам возможность получить дом, не беспокоясь о первоначальном взносе. Вот несколько программ, которые помогут вам понять, как купить дом без денег.

Кредит USDAМинистерство сельского хозяйства США предлагает программу гарантии ипотечного кредита для тех, кто выбирает покупку в определенных сельских районах. Вы также должны соответствовать требованиям к доходу и, в некоторых случаях, быть первым покупателем жилья. Кроме того, на эту программу выделяются ограниченные средства, которые распределяются в порядке очереди.

Как и в большинстве кредитных программ, финансируемых государством, вы фактически получаете ссуду от частного кредитора. Затем USDA гарантирует ссуду.Существует авансовый гарантийный сбор, который добавляется к стоимости кредита и может быть переведен на баланс.

Затем USDA гарантирует ссуду.Существует авансовый гарантийный сбор, который добавляется к стоимости кредита и может быть переведен на баланс.

Если вы имеете право на заем, обеспеченный Министерством по делам ветеранов США, вы можете купить дом без выплаты денег. Вы получаете ссуду через частного кредитора, и VA гарантирует ее.

Ипотечная страховка не предусмотрена для ссуды VA, но вы должны внести предоплату за финансирование. Вы можете уменьшить комиссию за финансирование, сделав первоначальный взнос, но на самом деле первоначальный взнос не требуется.Вы можете включить комиссию за финансирование в ссуду.

Один из крупнейших кредитных союзов, Navy Federal, предлагает вариант ипотечного кредита с нулевой процентной ставкой для военнослужащих, семей военнослужащих и некоторых гражданских служащих Министерства обороны США.

Вы можете получить ипотеку без первоначального взноса кредитного союза, но вам придется заплатить комиссию за финансирование. Однако эта плата за финансирование является фиксированной и может даже быть ниже комиссии за финансирование ссуды VA, в зависимости от вашей ситуации.

Однако эта плата за финансирование является фиксированной и может даже быть ниже комиссии за финансирование ссуды VA, в зависимости от вашей ситуации.

Варианты низкого первоначального взноса

Если вы не имеете права на получение жилищного кредита без первоначального взноса, вы все равно можете купить дом с небольшим первоначальным взносом. Вот некоторые из возможных вариантов, если вы можете позволить себе внести небольшую сумму.

Ссуда FHAПри поддержке Федеральной жилищной администрации требуется ссуда FHA только на 3,5 процента. Кроме того, вы можете иметь право на получение этого небольшого первоначального взноса, даже если ваш кредитный рейтинг составляет всего 580.Те, у кого кредитный рейтинг от 500 до 579, потенциально могут претендовать на получение 10-процентного первоначального взноса.

Как и другие программы, поддерживаемые государством, ссуды FHA предлагают частные кредиторы, поэтому вы должны соответствовать их критериям, чтобы получить ссуду и претендовать на лучшие ставки по ипотеке. Кроме того, вы должны оплатить ипотечную страховку, которая может увеличить ваш ежемесячный платеж и общую стоимость кредита.

Кроме того, вы должны оплатить ипотечную страховку, которая может увеличить ваш ежемесячный платеж и общую стоимость кредита.

HomeReady ипотека

Эта ипотека доступна у многих кредиторов и поддерживается Fannie Mae, финансируемым государством предприятием, задачей которого является поддержание ликвидности на рынке жилья.Требование первоначального взноса составляет 3 процента, что делает его приемлемым для многих семей, даже если они не могут получить ипотеку с нулевой оплатой.

HomeReady предлагает гибкие требования к андеррайтингу, и, хотя вам необходимо оплатить ипотечную страховку, когда вы получаете один из этих ссуд, она часто ниже, чем вы можете увидеть с другими обычными ссудами.

Обычная ипотека 97

Это еще одна ипотечная программа, поддерживаемая GSE. Доступный в Fannie Mae и Freddie Mac, Conventional 97 требует только 3-процентного первоначального взноса.Однако вам необходимо быть финансово подготовленным, чтобы оплатить ипотечную страховку.

Одним из преимуществ данной программы является то, что первоначальный взнос может полностью поступать из подаренных средств. В результате вы можете получить помощь от близких родственников в сборе денег для внесения первоначального взноса.

Использование PMI

Частное ипотечное страхование (PMI) часто считается плохим делом, поскольку оно требует дополнительных ежемесячных затрат. Однако не всегда верно, что оплата PMI — это полный недостаток, особенно если вы решите, что попасть в дом с более низким первоначальным взносом — это правильный шаг для вас.

Хотя вы можете понять, как купить дом без денег, некоторые затраты могут оказаться больше, чем ожидалось. Это особенно верно, если вы включите плату за финансирование в ссуду и, таким образом, повысите проценты с комиссии за финансирование в течение всего срока действия ссуды.

Возможно, вам не понравится идея платить PMI, но если вы готовы взять на себя расходы, это может привести вас в дом раньше и с меньшим первоначальным взносом, оставляя вам больше оставшихся денежных средств.

Кроме того, индекс PMI можно удалить, как только вы достигнете отношения суммы кредита к стоимости 80 процентов.Итак, как только вы накопите достаточный капитал, PMI будет удален, а затраты исчезнут. Если комиссия за финансирование включена в сумму вашей ссуды или страхование ипотеки из ссуды FHA, это навсегда — если вы не рефинансируете.

Итог

Вам решать, насколько покупка дома соответствует вашим долгосрочным финансовым целям и чего это стоит для вас. Независимо от того, получаете ли вы ипотечный кредит с нулевой предоплатой, или откладываете авансовый платеж в размере 20 процентов — или делаете что-то среднее — тщательно обдумайте свою ситуацию и сделайте выбор, который подходит вам.

Подробнее:

ипотечных кредитов, не требующих первоначального взноса или небольшого взноса

Редакционная независимость Мы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы будем получать реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Для получения дополнительной информации см. Как мы зарабатываем деньги.

Как выглядит ваш самый доступный путь к домовладению?

До COVID было стандартной практикой стремиться получить 20% стоимости покупки дома в качестве первоначального взноса.Но экономические условия, вызванные COVID-19, заставили финансовые учреждения затянуть пояса, и теперь 20% — это почти требование для большинства обычных ипотечных кредитов.

Что это означает для людей, желающих купить дом во время пандемии? Варианты еще есть. Сегодня доступны различные варианты ипотеки без первоначального взноса, особенно для ссуд, спонсируемых государством, и несколько вариантов с низким первоначальным взносом.

«Вот почему важно, чтобы люди изучали все варианты кредитования», — говорит Брайан Рубенштейн, старший директор Ally Home, подразделения ипотечного кредитования Ally Financial.По словам Рубенштейна, поскольку некоторые кредиторы ужесточают стандарты первоначального взноса, некоторые кредиторы могут этого не требовать.

Конечно, даже если вы найдете ипотеку без выплаты кредита, вам все равно нужно быть готовым взять на себя расходы по домовладению.

«Эти автомобили помогут вам стать собственником дома, когда иначе вы не смогли бы этого сделать. Но это все еще сводится к следующему: можете ли вы позволить себе ежемесячный платеж в долгосрочной перспективе? » говорит Майкл Шабо, старший вице-президент по жилищному кредитованию в Draper & Kramer Mortgage Corp., национальной фирме по кредитованию недвижимости.

Во-первых, примечание о PMI

Прежде чем вы исследуете варианты с низким или нулевым авансовым платежом, важно понять PMI или частное ипотечное страхование. PMI — это дополнительный платеж, включенный в ваш ипотечный кредит, который обычно применяется, когда вы кладете менее 20% на новый дом. Это работает как страховка для вашего кредитора, поскольку финансирование более 80% стоимости дома считается рискованным.

«Платежи PMI могут в среднем от 150 до 500 долларов в месяц. Это деньги, которые вы теряете, чтобы защитить кредитора, а не себя », — говорит Крис Хоган, эксперт по личным финансам в Ramsey Solutions, финансовой консультационной и образовательной компании, основанной писателем Дэйвом Рэмси.Выбирая ссуду с нулевым или низким первоначальным взносом, очень важно учитывать PMI в уравнении, чтобы убедиться, что вы получаете хороший вариант.

Это деньги, которые вы теряете, чтобы защитить кредитора, а не себя », — говорит Крис Хоган, эксперт по личным финансам в Ramsey Solutions, финансовой консультационной и образовательной компании, основанной писателем Дэйвом Рэмси.Выбирая ссуду с нулевым или низким первоначальным взносом, очень важно учитывать PMI в уравнении, чтобы убедиться, что вы получаете хороший вариант.

«Я говорю людям избегать PMI любой ценой», — говорит Хоган.

Плюсы и минусы ипотечной ссуды с низким или нулевым первоначальным взносом

Действительно, варианты с минимальным или нулевым первоначальным взносом могут преодолеть разрыв с домовладением для тех, кто хочет купить, но не может позволить себе большую сумму аванса. Но снижение стоимости дома менее 20% имеет свои преимущества и недостатки.Вот основные моменты, о которых следует помнить при взвешивании вариантов.

| Преимущества | Недостатки | |

|---|---|---|

| Легче купить тем, у кого нет сэкономленного 20% первоначального взноса | При нулевом или низком первоначальном взносе требуется больше времени, чтобы заработать значительный капитал | |

| Сохраняет больше ваших денежных средств в ликвидности, поэтому у вас есть наличные | Менее 20% — более высокий риск, который может привести к тому, что вы заплатите более высокую процентную ставку. аренда) аренда) | Платежи PMI могут стать дополнительным финансовым бременем |

| Налоговые льготы (проценты по ипотеке вычитаются) | Повышенный риск попасть в большее количество домов, чем вы можете себе позволить | |

| Сокращает время, необходимое для экономии на первоначальном взносе | Более высокие ежемесячные платежи, потому что вы финансируете больше дома |

Варианты ипотечной ссуды с нулевой скидкой

Варианты ипотеки с нулевым первоначальным взносом.

Заем USDA

Если вы ищете ипотеку с нулевым снижением цены без PMI, вам может подойти заем USDA. Эти ссуды поддерживаются Министерством сельского хозяйства США (USDA) и призваны помочь семьям с низкими доходами найти более доступное домовладение.

Однако, чтобы получить льготы по этому займу, вы должны соответствовать определенным требованиям.

Прежде всего, у вас должен быть скорректированный доход ниже лимита округа, в котором вы хотите совершить покупку. В каждом округе есть ограничения по доходу, которые часто обновляются через веб-сайт USDA.Имейте в виду, что если ваш доход превышает лимит округа, в котором вы хотите купить дом, вы не будете иметь права. Чтобы узнать, подходит ли место, которое вы хотите купить, воспользуйтесь этим инструментом определения права собственности от Министерства сельского хозяйства США.

В каждом округе есть ограничения по доходу, которые часто обновляются через веб-сайт USDA.Имейте в виду, что если ваш доход превышает лимит округа, в котором вы хотите купить дом, вы не будете иметь права. Чтобы узнать, подходит ли место, которое вы хотите купить, воспользуйтесь этим инструментом определения права собственности от Министерства сельского хозяйства США.

Чтобы получить жилищный кредит USDA, вам также необходимо купить дом в сельской местности. Когда вы думаете о сельской местности, вы можете не осознавать, что она включает в себя и многие пригородные районы. Фактически, 97% недвижимости в США квалифицируются как «сельские» для этого типа ссуды.

Обратите внимание: с этим вариантом рефинансирование до более выгодной процентной ставки невозможно, и могут возникнуть штрафы за досрочное погашение, говорит Хоган.

VA Кредит

Это вариант ипотеки с нулевым первоначальным взносом для семей военнослужащих. Ссуда VA поддерживается Департаментом по делам ветеранов и предназначена для нынешних и бывших военнослужащих или их оставшихся в живых супругов..jpg) Если вы соответствуете этим требованиям, ссуда VA может быть выбором для ветеранов, ищущих домовладение. «Ссуды VA — лучшие ссуды на рынке. У него нет ни денег, ни ипотечной страховки », — говорит Шабо.

Если вы соответствуете этим требованиям, ссуда VA может быть выбором для ветеранов, ищущих домовладение. «Ссуды VA — лучшие ссуды на рынке. У него нет ни денег, ни ипотечной страховки », — говорит Шабо.

Вы можете избежать PMI с помощью ссуды VA, но вы также можете понести дополнительные сборы, которые в противном случае не увидели бы при обычной ипотеке, говорит Хоган.«Если вы ветеран и имеете 10% -20% первоначального взноса, возможно, вам в любом случае будет лучше получить обычный кредит с более высокой процентной ставкой», — продолжает он.

Домашние ссуды для врачей

Также называемый ссудой для врачей, это не гарантированный вариант для жилищных ссуд с нулевой оплатой, но его стоит изучить, если вы врач, медсестра или медицинский работник. Если вы соответствуете требованиям, вы можете увидеть первоначальный взнос от нуля до минимума без PMI. Медицинские жилищные ссуды различаются в зависимости от штата, поэтому выбирайте варианты в зависимости от того, где вы живете.

Варианты ссуды с низким первоначальным взносом

Варианты ипотеки с нулевым первоначальным взносом ограничены. Но это не значит, что вам нужно откашляться на 20% за покупку дома. На самом деле существует довольно много вариантов минимального (предположим, от 3 до 5%) первоначального взноса.

Ссуда FHA

Ссуды FHA могут предлагать более низкие варианты первоначального взноса плюс более мягкие требования к кредитам, что делает этот тип ссуды еще одним альтернативным путем к домовладению.

При поддержке Федеральной жилищной администрации (FHA) вы можете получить один из этих займов всего за 3 кредита.На 5% меньше.

Pro Tip

Существуют тысячи программ помощи при предоплате, но они различаются в зависимости от вашего местоположения. Изучите свой штат и округ, чтобы узнать, соответствуете ли вы требованиям.

Ссуды FHA особенно популярны среди покупателей жилья впервые. Обратите внимание, что вам придется платить PMI с этой опцией в течение всего срока ипотеки. Кроме того, ссуды FHA сопровождаются критериями приемлемости, такими как минимальный кредитный рейтинг 580, отношение долга к доходу ниже 43% и подтверждение стабильного дохода.

Кроме того, ссуды FHA сопровождаются критериями приемлемости, такими как минимальный кредитный рейтинг 580, отношение долга к доходу ниже 43% и подтверждение стабильного дохода.

HomeReady и Home Possible Mortgages

«Существуют две различные программы, которые предлагаются специально для начинающих покупателей жилья: HomeReady и Home Possible», — говорит Джеймс Макканн, старший кредитный специалист Modern Lending Team, ипотечного кредитора из Калифорнии. Программа Home Ready доступна через Fannie Mae, а Home Possible — через Freddie Mac.

HomeReady и Home Possible — это обычные ипотечные кредиты, специально разработанные для новых покупателей и позволяющие получить скидку на 3%.В отличие от обеспеченных государством ссуд, таких как ипотека VA или USDA, обычные ипотечные ссуды поступают от частных кредиторов, таких как банки или кредитные союзы. Некоторые обычные ссуды могут быть обеспечены либо Freddie Mac, либо Fannie Mae, двумя организациями, спонсируемыми государством.

«Он все еще ниже на 3%, но они дают вам небольшую передышку по процентной ставке и, как правило, по страхованию частной ипотеки», — говорит Макканн. «Обе эти программы имеют ограничение дохода, зависящее от адреса». Чтобы выяснить, имеете ли вы право на ипотеку HomeReady, воспользуйтесь этой картой, чтобы определить максимальный доход в вашем районе.Home Possible предлагает аналогичный инструмент.

Обычная ипотека 97

Обычная ипотека 97 названа потому, что она покрывает 97% покупной цены дома с низким первоначальным взносом, составляющим всего 3%. Их можно приобрести у Freddie Mac или Fannie Mae. Недавно обновленная, новая версия обычной ипотеки 97 доступна для тех, кто впервые покупает жилье, или для тех, кто не владел недвижимостью в течение последних трех лет.

Типичные проверки доходов и занятости применяются, как и для большинства частных займов.

С этой опцией вам придется использовать PMI и, возможно, иметь более высокую процентную ставку по сравнению с некоторыми другими опционами, поддерживаемыми государством, — предупреждает Макканн. Хотя PMI можно отменить позже, когда вы достигнете достаточного капитала.

Хотя PMI можно отменить позже, когда вы достигнете достаточного капитала.

Варианты помощи при авансовом платеже

Варианты нулевого предоплаты или низкого первоначального взноса — не единственный способ купить дом без 20% наличных денег. Есть еще несколько вариантов, которые можно изучить, помимо первоначального взноса.

Программы помощи

Во-первых, стоит потратить время на изучение программ помощи авансом в вашем штате и округе.«Программы помощи при первоначальном взносе отлично подходят для людей, которые хорошо зарабатывают и имеют хорошую кредитную историю, но не смогли сэкономить тонну за эти годы», — говорит Макканн. «Это решение проблемы с пропавшим активом».

Некоторые из этих программ выдают вам грант на ваш первоначальный взнос, в то время как другие предлагают ссуды для покрытия вашего первоначального взноса с помощью ссуды, которая может быть простительной.

Заключение

Когда вы подумываете о покупке с использованием ипотечного кредита, с низким первоначальным взносом или помощи при первоначальном взносе, убедитесь, что вы не вкладываете больше жилья, чем можете себе позволить. «Ваш дом может стать обузой, а не благословением», — говорит Хоган.

«Ваш дом может стать обузой, а не благословением», — говорит Хоган.

Какой бы вариант вы ни выбрали, убедитесь, что ежемесячные выплаты по ипотеке будут комфортными, а сбережений останется достаточно для покрытия непредвиденных расходов, связанных с домовладением.

Многие эксперты рекомендуют выплатить долг и иметь резервный фонд на 3-6 месяцев, прежде чем переходить к любому варианту ипотечного кредита.

Создайте реалистичный бюджет, используйте этот калькулятор ипотеки и встретитесь с ипотечным кредитором, чтобы начать изучать свои варианты и выяснить, какую сумму ипотечного платежа вы можете с комфортом покрыть каждый месяц.

20% -ный авансовый платеж по ипотеке окончен

Для тех, кто впервые покупает жилье, задача внести 20% -ый авансовый платеж по ипотеке часто бывает достаточно сложной, чтобы удержать их от продажи. Но 20% первоначальный взнос почти мертв — и был уже довольно давно, особенно для новых покупателей.

NerdWallet Руководство по COVID-19

Получите ответы на вопросы об ипотеке, путешествиях, финансах и сохранении душевного спокойствия.

Средний первоначальный взнос за дом

Большинство людей не откладывают 20% -ную скидку на дом, даже если это часто упоминаемый эталонный показатель.

Поскольку выбросы могут исказить среднее значение, красноречивым показателем того, что выставляют другие покупатели жилья, является средний первоначальный взнос, то есть половина заплатила столько или больше, а половина заплатила столько или меньше. Согласно опросу, проведенному Национальной ассоциацией риэлторов в 2018 году, для впервые покупающих жилье, которые финансировали покупку, средний первоначальный взнос составлял 7%. Средний первоначальный взнос для постоянных покупателей, которые финансировали, составлял 16%.

«По моему опыту, около половины моих клиентов знают, что есть ссуды и / или программы, требующие выплаты менее 20%, — говорит Крис Линдал, агент по недвижимости из Блейна, Миннесота.«Другая половина по-прежнему думает, что они должны иметь минимум 20%, чтобы иметь право на ипотеку».

Минимальный первоначальный взнос за дом

Минимальный первоначальный взнос за дом зависит от типа ссуды и требований кредитора. Вот минимальные требования к первоначальному взносу для наиболее распространенных типов ссуд.

Обычные кредиты, не гарантированные федеральным правительством, могут иметь первоначальный взнос в размере 3% для квалифицированных покупателей.Некоторые кредиторы предлагают субсидии на первоначальный платеж, чтобы позволить еще более низкие первоначальные платежи.

Ссуды FHA, обеспеченные Федеральной жилищной администрацией, требуют минимальной скидки на 3,5%. Ссуды FHA позволяют более низкий минимальный кредитный рейтинг, чем обычные ссуды.

Ссуды VA для военнослужащих и ветеранов, а также ссуды USDA для некоторых сельских и пригородных покупателей обычно не требуют первоначального взноса. Ссуды VA поддерживаются Министерством по делам ветеранов США, а ссуды USDA гарантированы США.С.

Департамент сельского хозяйства.

Департамент сельского хозяйства.

»БОЛЬШЕ: Присоединяйтесь к NerdWallet, чтобы отслеживать свои сбережения и достигать своих целей по первоначальному взносу.

Низкие минимальные авансовые платежи: ничего нового

Майклу Факкини из Чикаго было 23 года, когда он купил многоквартирное здание в 2003 году в качестве своего основного места жительства. Он даже тогда поставил только 5%.

«Я владею им по сей день, и это оказалось фантастическим вложением, даже во время краха 2008 года», — говорит Факкини, ныне управляющий филиалом Fairway Independent Mortgage.

FHA поддерживало жилищные ссуды с понижением на 5% или меньше с 1980-х годов. Обычные ссуды использовались с 1990-х годов. А некоторые программы для тех, кто впервые покупает дом, предлагают помощь при первоначальном взносе, которая может еще больше снизить первоначальные затраты.

«

Некоторые программы для тех, кто впервые покупает жилье, предлагают помощь при первоначальном взносе, которая может еще больше снизить первоначальные затраты».

Почему покупатели не знают?

«Многие финансовые консультанты, включая большинство популярных СМИ, говорят о« традиционном обычном займе », предполагающем выплату 20%, — говорит Линдал.«Этот тип ссуды считается золотым стандартом и чаще всего используется для указания ставок по ипотеке. Другая причина заключается просто в том, что многие банки и кредитные учреждения имеют дело только с 20% -ными обычными ссудами, поскольку они считаются« более безопасными »и менее рискованными, чем другие , ипотека с низким первоначальным взносом «.

Готовитесь купить дом? Мы найдем для вас кредитора с высоким рейтингом всего за несколько минут.

Введите свой почтовый индекс, чтобы начать поиск индивидуального кредитора.

Лучше 20% ставить?

Хотя 20% авансовых платежей не требуется, они могут быть хорошей идеей.Среди веских причин отложить минимум 20%:

Ваш ежемесячный платеж будет ниже.

Вероятно, вы получите более низкую процентную ставку по ипотеке.

Кредиторы с большей вероятностью будут конкурировать за ваш бизнес.

Сколько должен выложить первый покупатель?

Не существует единственного правильного ответа для всех. Решение о том, сколько потратить на свой первый дом, зависит от вашего финансового положения, того, как долго вы планируете жить в доме, и от рынка жилья в вашем районе.

Вот несколько общих советов:

Не опорожняйте свой сберегательный счет для первоначального взноса. Вы захотите иметь под рукой немного денег на покрытие расходов на закрытие, страхование домовладельцев и налоги на имущество.

Бюджет на то, что вам нужно будет купить после переезда, например, газонокосилку для нового газона, а также на техническое обслуживание и ремонт дома.

Найдите лучшую ставку по ипотеке

Любите своего кредитора. Сравните предложения наших партнеров и найдите идеального кредитора для вас.

Как купить второй дом без первоначального взноса

Покупка дома будет одной из самых дорогих покупок, которые вы когда-либо совершали. Даже при ограниченном бюджете вы можете заставить его работать. Можно накопить на увеличение ежемесячных выплат по ипотеке. Вы даже можете войти с небольшим первоначальным взносом или без него, поскольку есть программы, доступные для тех, кто впервые покупает жилье.

Даже при ограниченном бюджете вы можете заставить его работать. Можно накопить на увеличение ежемесячных выплат по ипотеке. Вы даже можете войти с небольшим первоначальным взносом или без него, поскольку есть программы, доступные для тех, кто впервые покупает жилье.

Дополнительный платеж по ипотеке уже достаточно дорог, но есть и другие факторы, которые следует учитывать, например:

Сюда входят другие платежи за ваш основной дом.Если ваш второй дом не будет вашим основным местом жительства, вам нужно будет добавить расходы на домашнего менеджера и другие виды обслуживания, которые вы не сможете выполнить самостоятельно.

Однако, если у вас есть деньги, чтобы потратить на другой дом и все связанные с этим расходы, вам может быть легко получить новую ипотеку. Если вы изо всех сил пытаетесь найти дополнительные средства, возможно, вы захотите приостановить свои планы.

2. Посмотрите на рынок

Посмотрите на рынок Где вы планируете купить свой следующий дом? Рынки горячего жилья означают, что спрос будет намного выше, чем в сонных районах.Попробуйте найти полезного агента по недвижимости или брокера, который знаком с интересующими вас районами. Подумайте о брокере, который скажет вам, соответствует ли ваш бюджет тому, что вы можете себе позволить. Кроме того, вам может понадобиться кто-то, кто живет и работает в сообществе, которое вы изучаете.

Если рынок имеет тенденцию к росту, покупка нового дома может оказаться дороже. Это означает, что покупка дома с более низким первоначальным взносом или вообще без него может не сработать для вас. Вы можете иметь несколько резервных мест для изучения или подумать о переносе второго дома.

3. Расчет первоначального взноса Если вы нашли недвижимость, которая вас интересует, прикините, какими будут ежемесячные платежи, если вы не вложите деньги, а не если вы вложите немного денег. Если вас устраивают цифры в столбце «Нет денег вниз», ваши шансы избежать первоначального взноса могут возрасти.

Если вас устраивают цифры в столбце «Нет денег вниз», ваши шансы избежать первоначального взноса могут возрасти.

Вы также можете попробовать включить свой потенциальный первоначальный взнос в окончательную стоимость дома. Многие кредиторы поступают так же и с первыми домами.Однако процентные ставки и комиссии могут привести к увеличению ежемесячных платежей. Убедитесь, что вы можете себе позволить эти затраты.

Без первоначального взноса вам придется оплатить частную ипотечную страховку. С увеличением выплаты по ипотеке и добавленной стоимости PMI второй дом может оказаться дороже, чем вы думали. Вы можете отменить PMI после того, как накопите 20% собственного капитала. Или вы можете избежать PMI, если у вас есть 20% первоначальный взнос.

4. Обзор различных займов и кредиторовОбычный кредит требует 20% первоначального взноса, но это не единственный доступный вид кредита, поскольку вы ищете второй дом для покупки.

Финансирование собственного капитала: Воспользуйтесь кредитной линией собственного капитала (HELOC) или ссудой собственного капитала на вашу первую собственность, чтобы вложить ее во вторую. Оба позволяют занимать деньги под существующий капитал в вашем доме. Но имейте в виду, что из-за налогового законодательства, вступившего в силу в 2018 году, вы не можете списать проценты, которые вы выплачиваете через жилищный кредит или HELOC, если они не используются для дома, у которого вы взяли в долг.

Оба позволяют занимать деньги под существующий капитал в вашем доме. Но имейте в виду, что из-за налогового законодательства, вступившего в силу в 2018 году, вы не можете списать проценты, которые вы выплачиваете через жилищный кредит или HELOC, если они не используются для дома, у которого вы взяли в долг.

Рефинансирование при обналичивании: Рефинансирование при обналичивании — это когда вы берете новую ссуду взамен старой, используя собственный капитал вашего дома для обналичивания.Новые условия обычно включают более низкую процентную ставку или более длительные сроки погашения, что может снизить ваши ежемесячные платежи. Вы можете использовать деньги от «обналичивания» для финансирования своего второго дома.

Программы, поддерживаемые государством: кредитов FHA в основном предназначены для разовой ипотеки. То есть не несколько домов для индивидуальных заемщиков. Но если вы соответствуете требованиям, вы можете иметь право на участие. Также доступны ссуды VA и USDA, но они ограничены в зависимости от вашего опыта и того, где вы собираетесь купить.

Также доступны ссуды VA и USDA, но они ограничены в зависимости от вашего опыта и того, где вы собираетесь купить.

Чтобы узнать, соответствуете ли вы критериям, обратитесь к отдельным кредиторам или заполните формы предварительной квалификации. Это даст вам лучшее представление о том, какие кредиторы будут работать с вами, даже если у вас нет первоначального взноса.

ИтогХотите купить второй дом без предоплаты? Как бы пугающе это ни звучало, есть способы купить второй дом без первоначального взноса. Или вы можете поработать над созданием своего первоначального взноса несколькими способами, прежде чем приступить к делу.Изучите свои варианты, рассчитайте свой первоначальный взнос и рассмотрите возможность использования нескольких кредиторов, прежде чем принимать решение

Советы по покупке жилья- При покупке дома важно иметь правильную команду. Агент по недвижимости или брокер важны, но есть и другие, от которых вам может потребоваться помощь.

Найти подходящего финансового консультанта, отвечающего вашим потребностям, не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут.Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас. Не все эксперты обладают одинаковыми навыками, и то, что вам нужно, не всегда то, что нужно другим. Важно найти кого-то, кто синхронизирует с тем, что вы ищете. В этом случае обратитесь к кому-нибудь, кто поможет вам сориентироваться в покупке второго дома.

Найти подходящего финансового консультанта, отвечающего вашим потребностям, не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут.Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас. Не все эксперты обладают одинаковыми навыками, и то, что вам нужно, не всегда то, что нужно другим. Важно найти кого-то, кто синхронизирует с тем, что вы ищете. В этом случае обратитесь к кому-нибудь, кто поможет вам сориентироваться в покупке второго дома. - Первоначальный взнос — один из лучших способов доказать, что вы достаточно ответственны, чтобы одалживать деньги. Если вы не можете полностью оплатить дом наличными, вам придется взять ссуду.Чем выше ваш первоначальный взнос, тем лучше вы смотрите на кредиторов. Если у вас нет большого первоначального взноса, убедитесь, что ваш финансовый профиль в хорошей форме. Например, получите как можно более высокий кредитный рейтинг и максимально сократите свои долги.

Чем ниже ваш DTI и выше ваш кредитный рейтинг, тем больше вероятность того, что кредиторы одобрит вам ссуду.

Чем ниже ваш DTI и выше ваш кредитный рейтинг, тем больше вероятность того, что кредиторы одобрит вам ссуду.

Фотография предоставлена: © iStock.com / designer491, © iStock.com / sturti, © iStock.com / undefined undefined

Дори Зинн Дори Зинн освещает личные финансы почти десять лет.Ее сочинения публиковались в Wirecutter, Quartz, Bankrate, Credit Karma, Huffington Post и других изданиях. Ранее она работала штатным писателем в Student Loan Hero. Зинн — бывший президент Флоридского отделения Общества профессиональных журналистов и два года подряд выигрывала награду национальной организации «Глава года», когда она была главой этого отделения. Она окончила Флоридский Атлантический университет со степенью бакалавра и в настоящее время живет в Южной Флориде.Как купить дом даже без первоначального взноса от семьи

На пути к домовладению получение достаточного первоначального взноса продолжает оставаться одним из самых больших препятствий. Фактически, многим потенциальным покупателям жилья, особенно новичкам, трудно преодолеть эту проблему без доброты близких.

Фактически, многим потенциальным покупателям жилья, особенно новичкам, трудно преодолеть эту проблему без доброты близких.

Согласно отчету Национальной ассоциации риэлторов за 2019 год, среди недавних покупателей жилья в возрасте 28 лет и моложе (которые, скорее всего, впервые покупают жилье) 28% получили помощь от родственников или друзей. Среди покупателей жилья в возрасте от 29 до 38 лет 21% полагались на подарки в виде первоначального взноса.

Но включить семейный сборщик денег не для всех.И не у всех покупателей жилья есть друзья, которые могут внести свой вклад. Это хорошо; вы можете помочь себе купить дом. Вот как:

1. Поддерживайте свой кредитный рейтинг

Более высокий кредитный рейтинг — это ключ, который открывает возможности для ипотечных кредитов с низким первоначальным взносом, программ помощи при первоначальном взносе (подробнее о них ниже) и привлекательных процентных ставок по ипотеке. Кредитные рейтинги зависят не от того, сколько денег вы зарабатываете, а от того, как вы распоряжаетесь своими деньгами и долгами.

См. Также: Ставки по ипотечным кредитам остаются близкими к недавним минимумам — почему этого может быть недостаточно, чтобы подтолкнуть больше людей покупать дома

Как это сделать: Часто проверяйте свой кредитный отчет и исправляйте любые ошибки, сохраняйте остатки на кредитной карте на низком уровне и расплачивайтесь с ними, когда можете, и избегайте просроченных платежей по счетам, как от чумы.

2. Ищите ссуды с низким первоначальным взносом

Многие люди думают, что для покупки дома нужен 20% первоначальный взнос, но они ошибаются. Квалифицированные покупатели могут получить обычную ссуду с первоначальным взносом от 3%, ссуду FHA с предоплатой 3,5% или ссуды VA и USDA без первоначального взноса. Более низкие требования к первоначальному взносу могут сократить время, необходимое для сбора достаточных средств, а это означает, что вы можете быть ближе к празднованию новоселья, чем вы думаете.

Как это сделать: Контактные кредиторы, специализирующиеся на ипотеке с низким и нулевым первоначальным взносом, должны получить список квалификационных требований. Если вы не готовы сейчас, спросите, что вы можете сделать, чтобы подготовиться.

Если вы не готовы сейчас, спросите, что вы можете сделать, чтобы подготовиться.

Не пропустите: листинг недвижимости риэлтора взорвался на Zillow, и вы «закричите», когда увидите, почему

3. Воспользуйтесь помощью помощи при первоначальном взносе

Почти каждый штат предлагает программу помощи при первоначальном взносе для первых — время покупатели жилья. Некоторые городские и уездные власти также предлагают помощь. Эти программы могут предоставлять гранты (читай: бесплатные деньги), а также ссуды с нулевой процентной ставкой или с отсрочкой платежа, которые можно использовать в качестве первоначального взноса.Эти программы часто имеют ограничения дохода и требования к кредитному баллу, и они могут потребовать от вас пройти курс обучения покупателя жилья.

Как это сделать: Изучите программы покупки жилья впервые в вашем штате. Ознакомьтесь с требованиями для получения помощи при первоначальном взносе. Если у вас есть вопросы, поговорите с участвующим кредитором или свяжитесь напрямую с агентством.

Ещё от NerdWallet:

Миф о 20%: что вам действительно нужно для первого взноса | Ипотека

Хотя многие люди по-прежнему считают, что при покупке дома необходимо откладывать 20%, это не всегда так.Фактически, программы более низких первоначальных взносов делают домовладение более доступным для покупателей нового жилья. В некоторых случаях вы даже можете купить дом с нулевой вычетом.

Размер первоначального взноса, который вам понадобится для дома, зависит от полученной ссуды. Хотя есть преимущества в снижении традиционных 20% — или более — это может не потребоваться.

Для многих, впервые покупающих жилье, это означает, что идея покупки собственного дома станет реальностью раньше, чем они думают.

Что такое авансовый платеж?

Первоначальный взнос — это первоначальный авансовый платеж, который вы вносите при покупке дома.Эти деньги поступают из вашего кармана из ваших личных сбережений или соответствующих подарков.

Обычно первоначальный взнос по ипотеке составляет не менее 5% от продажной цены дома. Первоначальные взносы часто, но не всегда, являются частью обычного процесса покупки жилья.

Если покупатель откладывает 10-20%, он может быть более привержен дому и с меньшей вероятностью не выполнит дефолт. Если в собственности больше капитала, кредитор с большей вероятностью сможет возместить свои убытки в случае обращения взыскания.

Кроме того, скидка 20% на дом при покупке может помочь показать банку и себе, что вы финансово готовы купить дом.

Первоначальный взнос за дом также защищает вас как покупателя. Если вы хотите продать свой дом, и рынок упадет, вы можете задолжать за свою собственность больше, чем она того стоит. Если вы внесли больший первоначальный взнос при покупке дома, вы можете выйти на уровень безубыточности или, возможно, заработать деньги на продаже.

Виды кредитов

Вы можете выбрать один из множества кредитов. Тем не менее, существует четыре распространенных типа программ ипотечного кредитования :

1.

Обычная ипотека с фиксированной процентной ставкой

Обычная ипотека с фиксированной процентной ставкойПри использовании этого типа ипотеки вы сохраняете одинаковую процентную ставку в течение всего срока действия ссуды, что означает, что основная сумма и процентная часть вашего ежемесячного платежа по ипотеке остаются неизменными.Эти типы ссуд обычно выдаются на 10, 15, 20 или 30 лет.

Если вы вкладываете менее 20% в обычную ссуду, вам может потребоваться оплатить частную ипотечную страховку (PMI). Самый распространенный способ покрыть эту стоимость — платить за нее ежемесячным страховым взносом, который добавляется к вашему платежу по ипотеке. PMI обычно составляет 1% от остатка по кредиту в год. Многие кредиторы предлагают обычные ссуды с PMI для первоначального взноса от 5%, а некоторые — от 3%.

2. Обычная ипотека с регулируемой процентной ставкой (ARM)

В отличие от ссуды с фиксированной ставкой, ипотека с регулируемой ставкой имеет процентную ставку, которая может повышаться или понижаться в зависимости от рыночных условий. Первоначальный взнос обычно составляет от 3 до 20%, и для покупателей, внесших менее 20%, потребуется PMI.

Первоначальный взнос обычно составляет от 3 до 20%, и для покупателей, внесших менее 20%, потребуется PMI.

При использовании ARM начальная ставка часто ниже, чем при ссуде с фиксированной ставкой. Однако со временем процентная ставка может повыситься.

3. Заем Федерального управления жилищного строительства (FHA)

Это тип ссуды, застрахованной федеральным правительством. Кредит FHA идеально подходит для начинающих покупателей с неидеальным кредитным рейтингом и предлагает первоначальный взнос всего в 3,5%. В отличие от обычных ипотечных кредитов, ипотечное страхование включает в себя как авансовую сумму, так и ежемесячный взнос.

4. VA Кредиты

Этот тип ссуды доступен только для ветеранов вооруженных сил США и военнослужащих.

кредитов VA финансируются кредитором и гарантируются Департаментом по делам ветеранов. Основное преимущество использования этого типа кредита заключается в том, что он может не требовать первоначального взноса.

Как кредитный рейтинг влияет на ваш первоначальный взнос

Ваш кредитный рейтинг влияет на ваш кредит и варианты процентной ставки. Покупатели с кредитным рейтингом всего 500 все еще могут получить ссуду на дом, но они, вероятно, столкнутся с более высокими процентными ставками и меньшим количеством вариантов.Чем выше ваш кредитный рейтинг, тем ниже процентная ставка.

Хороший кредитный рейтинг также означает, что кредиторы с большей вероятностью проявят снисходительность в тех областях, в которых вы не так сильны, например, в отношении вашего первоначального взноса. Ваш кредитный рейтинг показывает, что у вас есть подтвержденная история своевременных платежей и меньший риск. В этих случаях они могут позволить вам получить высокую процентную ставку при меньшем первоначальном взносе.

Преимущества снижения более чем на 20%

Если вы можете это сделать, вы можете рассмотреть возможность внесения платежа, превышающего 20%.Вот некоторые из преимуществ:

- Меньший ежемесячный платеж из-за отсутствия ипотечного страхования и меньшей суммы кредита

- Минус проценты, выплаченные в течение срока кредита

- Больше гибкости, если вам нужно продать в короткие сроки

Определение первоначального взноса

Тогда сколько вам нужно для первоначального взноса? Воспользуйтесь калькулятором доступности, чтобы выяснить, сколько вам следует сэкономить перед покупкой дома. Вы можете оценить стоимость дома, указав свой ежемесячный доход, расходы и процентную ставку по ипотеке.Вы можете изменить условия кредита, чтобы увидеть дополнительную оценку стоимости, кредита и первоначального взноса.

Вы можете оценить стоимость дома, указав свой ежемесячный доход, расходы и процентную ставку по ипотеке.Вы можете изменить условия кредита, чтобы увидеть дополнительную оценку стоимости, кредита и первоначального взноса.

Вот несколько шагов, которые вы можете предпринять, прежде чем определить, сколько дома вы можете позволить себе и сколько вы можете потратить на дом:

1. Оцените свой бюджет

Просмотрите свой текущий бюджет, чтобы определить, сколько вы можете себе позволить и сколько хотите потратить. Спросите своего кредитора об их требованиях в отношении того, какую часть вашего дохода до налогообложения вы должны потратить на жилищные выплаты и другие долги.

2. Оцените потребности вашего дома

Спросите себя, что вам действительно нужно от дома. Например, вы планируете создать семью? Есть ли у вас подростки, которые скоро переедут? Все это важные соображения. Вам нужно предвидеть не только этап жизни, на котором вы находитесь сейчас, но и то, в какой этап вы войдете, находясь дома.

3. Рассмотрите свои варианты

Оценив свой бюджет и то, что вам нужно от дома, пришло время рассмотреть все варианты.Возможно, вам придется искать вариант ссуды, который позволяет внести меньший первоначальный взнос, или вы можете дать себе больше времени, чтобы накопить более крупный первоначальный взнос.

Может быть полезно работать с кем-то, кто знает ответы на все эти вопросы. Консультант по жилищному кредитованию может помочь вам разобраться в различных типах доступных ипотечных кредитов и изучить требования к первоначальному взносу для каждого типа ссуды, чтобы найти наиболее подходящий для вашего финансового положения.

.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Необходима идеальная кредитная история. Если у заемщика нет возможности совершить первоначальный взнос, банк тщательнее проверяет его платежеспособность и историю выплаты предыдущих кредитов.

Необходима идеальная кредитная история. Если у заемщика нет возможности совершить первоначальный взнос, банк тщательнее проверяет его платежеспособность и историю выплаты предыдущих кредитов.

Это увеличивает стоимость кредита.

Это увеличивает стоимость кредита. Департамент сельского хозяйства.

Департамент сельского хозяйства.

Найти подходящего финансового консультанта, отвечающего вашим потребностям, не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут.Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас. Не все эксперты обладают одинаковыми навыками, и то, что вам нужно, не всегда то, что нужно другим. Важно найти кого-то, кто синхронизирует с тем, что вы ищете. В этом случае обратитесь к кому-нибудь, кто поможет вам сориентироваться в покупке второго дома.

Найти подходящего финансового консультанта, отвечающего вашим потребностям, не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут.Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас. Не все эксперты обладают одинаковыми навыками, и то, что вам нужно, не всегда то, что нужно другим. Важно найти кого-то, кто синхронизирует с тем, что вы ищете. В этом случае обратитесь к кому-нибудь, кто поможет вам сориентироваться в покупке второго дома. Чем ниже ваш DTI и выше ваш кредитный рейтинг, тем больше вероятность того, что кредиторы одобрит вам ссуду.

Чем ниже ваш DTI и выше ваш кредитный рейтинг, тем больше вероятность того, что кредиторы одобрит вам ссуду.