что читать начинающему инвестору :: Финансы :: РБК

Этот учебник претендует на статус настольной книги для всех, кто интересуется инвестициями в американские ценные бумаги.

Раздел «Теория» подготовлен профессором НИУ «Высшая школа экономики» Тамарой Тепловой. По сути, это история американского фондового рынка с момента зарождения и до наших дней, подкрепленная описанием финансовых инструментов и особенностями биржевого регулирования в США. Благодаря теоретической части книга может пригодиться не только начинающему инвестору, но и каждому любознательному человеку, желающему понять, что такое биржа и для чего она нужна.

Читайте на РБК Pro

Два других соавтора — Игорь Клюшнев и Дмитрий Панченко — руководители инвестиционной компании «Фридом Финанс», которая активно популяризирует инвестиции в американские ценные бумаги среди российских инвесторов. В книге они ответственны за раздел «Практика», в котором подробно объясняется, как начать инвестировать.

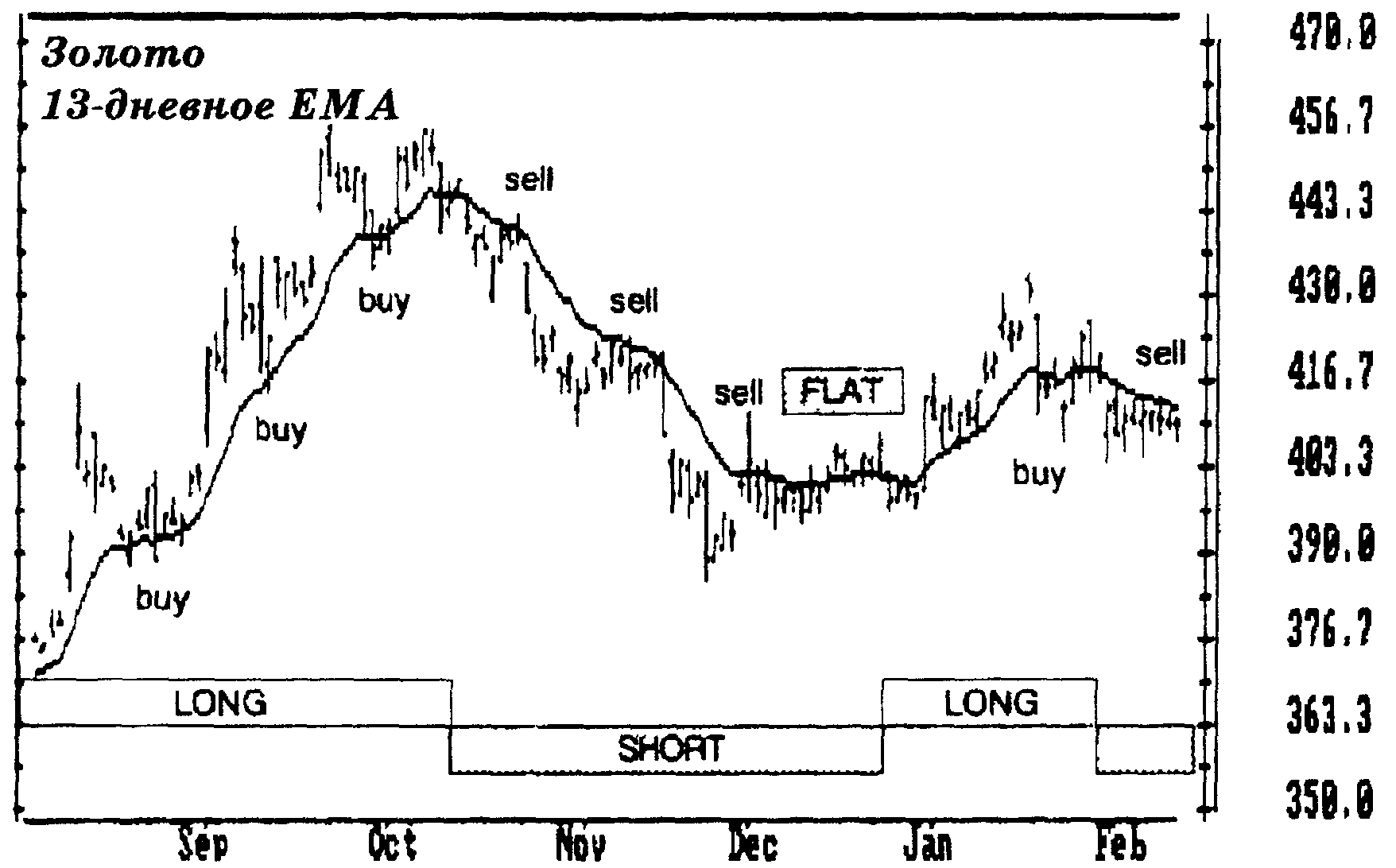

Читатели могут узнать, зачем нужен личный финансовый план, как торговать на бирже через брокера и что может рассказать инвестору отчетность американских компаний. Тут же можно получить представление о фундаментальном и техническом анализе, научиться понимать графики и формировать инвестиционный портфель, а также познакомиться с историями успеха знаменитых американских инвесторов — например, Джесси Ливермора и Уоррена Баффетта.

Цитата: «Важное отличие взаимных фондов США от российских аналогов, паевых инвестиционных фондов, заключается в том, что американские фонды регулярно выплачивают своим пайщикам дивиденды — обычно раз в квартал. При этом инвестор может отказаться от получения дивидендов на руки, в таком случае дивиденды будут реинвестироваться в фонд. По расчетам автора монографии «Экономика инвестиционных фондов», один доллар, вложенный в старейший американский взаимный фонд MIT в год его основания (1924), через 89 лет (2013) принес бы пайщику 347 долл.

Фондовый рынок для начинающих

Авторы: Верников А., Марков В., Шишкина Е., Подлевских Н., Сорокина Ю., Авакян Н.

Это пособие по торговле на фондовом рынке подготовлено профессиональными трейдерами и управляющими из ИК «Церих Кэпитал Менеджмент». В его основу положен учебный курс Школы биржевого мастерства, работающей в компании и обучающей трейдингу с нуля. Авторы ведут изложение от простого к сложному: сперва читатель узнает о том, что такое фондовый рынок и из чего он состоит, затем — какие бывают финансовые инструменты и как с ними работать.

В книге приведена детальная инструкция по открытию торгового счета и совершению сделок, а также рассказывается о различных видах трейдинга и отдельных стратегиях.

Среди сильных сторон этой книги — объяснение сложных финансовых понятий максимально доступным языком. Авторы расшифровывают для читателя такие термины, как роуд-шоу, IPO, скальпинг, маржин-колл и прочую трейдерскую лексику, которая неизменно пугает новичков.

Цитата: «Перед размещением акций компания проводит роуд-шоу (англ. Road Show). Оно заключается во встречах с потенциальными инвесторами и аналитиками для обсуждения вопросов, касающихся развития компании. Успешное проведение роуд-шоу является неплохим способом привлечь к себе внимание не только будущих акционеров, но и СМИ. Кроме того, в ходе роуд-шоу формируется книга заявок на покупку выпускаемых акций, по которой компания может косвенно судить об успехе предстоящего IPO».

Самоучитель трейдера. Психология, техника, тактика и стратегия

Автор: Стинбарджер Б.

Издательство: «Альпина Паблишер», 2016

Перевод бестселлера Бретта Стинбарджера — известного американского психиатра и трейдера, автора популярного блога о психологии торговли, выдержал два издания в России — в 2012 и 2016 годах. Несмотря на то что эта книга не является учебником по инвестициям в чистом виде, она ставит своей задачей помочь начинающему трейдеру сделать первые шаги на фондовом рынке.

Как и в других своих книгах, Стинбарджер делает акцент на психологии торговли, рассказывая читателю, как найти для себя оптимальный способ трейдинга и научиться справляться со стрессом во время скачков волатильности на рынке. При этом психолог неоднократно подчеркивает, что инвестиции на фондовом рынке — занятие не для всех.

Цитата: «Трейдеры без опыта работы в разных областях чем-то напоминают партнеров в браке по расчету. Может быть, брак окажется удачным; возможно, он окончится катастрофой. Но в любом случае вряд ли супруги будут испытывать удовольствие. Сколько трейдеров так и не доходят до стадии мастерства не потому, что они ленивы, но потому, что просто взялись не за свое дело?»

Как заработать на бирже для чайников

Авторы: Петров К., Лукашевич Т.

Издательство: «Диалектика», 2016

Название этой книги говорит само за себя: это очередное пособие из знаменитой серии для начинающих.

Особого внимания заслуживает последняя (шестая) часть, в которой Петров и Лукашевич рассказывают об основных правилах трейдинга и раскрывают значение самых важных трейдерских терминов, включая «боковик», «стакан» и прочее. Проблема лишь в том, что из-за стремления авторов охватить все стороны торговли изложение порой становится обобщенным. Тем не менее новичок найдет в этой книге массу полезного.

Цитата: «В хорошо сбалансированном агрессивном портфеле 80% акций и 20% облигаций. Такой портфель способен приносить инвестору в среднем в течение 20 лет примерно 12% годовой прибыли; в какие-то годы прибыль может быть выше, в какие-то — ниже. Если ваш портфель приносит порядка 30% прибыли ежегодно в течение нескольких лет, поздравляем — вы удачно сформировали портфель. Стабильные 30% — очень хороший результат!»

Если ваш портфель приносит порядка 30% прибыли ежегодно в течение нескольких лет, поздравляем — вы удачно сформировали портфель. Стабильные 30% — очень хороший результат!»

Успешный трейдинг на фондовом рынке. От нуля до первого миллиона. Учебник

Автор: Михнов Д.

Издательство: «Прайм-Еврознак», 2016

Это дополненное издание книги Дмитрия Михнова. Впервые этот учебник был выпущен в 2014 году. Книга лишена даже намека на академизм — автор просто делится своим опытом и строит диалог с читателем на равных. Он объясняет, чем фондовый рынок отличается от форекс и других «кухонь», пытающихся заманить новичков, рассказывает о финансовых инструментах и налоговом законодательстве, действующем в отношении ценных бумаг.

Особое внимание Михнов уделяет заключению сделок, пошагово расписывая процедуры выставления заявок, сопровождая это большим количеством иллюстраций. Также он доступно разъясняет, что такое теханализ, и затрагивает некоторые аспекты психологии трейдинга. Благодаря манере изложения книга читается легко, однако сложные термины не всегда объясняются понятно.

Также он доступно разъясняет, что такое теханализ, и затрагивает некоторые аспекты психологии трейдинга. Благодаря манере изложения книга читается легко, однако сложные термины не всегда объясняются понятно.

Цитата: «Для того чтобы начать торговлю фьючерсными контрактами, вам необходимо открыть счет у брокера (посредника между вами и биржей) и разместить на нем сумму, необходимую, по вашей оценке, для торговли. Эта сумма будет своеобразной «страховкой» для биржи на случай, если контракты, которые вы купили, понизились в цене. Все прибыли от вашей торговли будут начисляться на этот счет, а все убытки — списываться с него».

Выбор финансистов

Начинать работу с фондовым рынком лучше с базовых экономических понятий, считает гендиректор консалтинговой компании «Персональный советник» Наталья Смирнова. Они хорошо описаны на сайте, который был создан Минфином для повышения финансовой грамотности, говорит Смирнова.

«Когда человек поймет основы экономики, как устроен финансовый рынок, что такое акции, облигации и чем они отличаются, тогда можно более детально вникать во все это, читая книги по фондовому рынку. Единственная деталь — она должна быть актуальной, то есть выпущенной в этом году», — отмечает Смирнова.

Единственная деталь — она должна быть актуальной, то есть выпущенной в этом году», — отмечает Смирнова.

Гендиректор консультационного центра БКС Виктор Романовский советует читать «Секреты биржевой торговли» Владимира Твардовского и Сергея Паршикова. Несмотря на название, эта книга адресована начинающим инвесторам, поскольку там говорится не только о методах технического анализа, но и о функционировании рынка, говорит Романовский.

Кроме того, он рекомендует «Малую энциклопедию трейдера» Эрика Наймана. «Автор подробно объясняет, как торговать, в какой ситуации покупать разные инструменты, объясняет азы технического анализа. Ее можно читать неподготовленному человеку», — соглашается финансовый советник «Алор Брокер» Сергей Королев.

Королев также советует книгу «Торговля акциями» Джесси Ливермора — там есть место не только сухим цифрам, но и философии, рассказывает он. Руководитель аналитического центра Санкт-Петербургской биржи Павел Пахомов также советует не ограничиваться учебниками. В биржевой торговле более важна не теоретическая подготовка, а психология инвестора, говорит он, поэтому книги, описывающие интересные ситуации и поведение людей на рынке, будут полезны. В качестве примера Пахомов приводит книгу «Вышел хеджер из тумана» Бартона Биггса.

В биржевой торговле более важна не теоретическая подготовка, а психология инвестора, говорит он, поэтому книги, описывающие интересные ситуации и поведение людей на рынке, будут полезны. В качестве примера Пахомов приводит книгу «Вышел хеджер из тумана» Бартона Биггса.

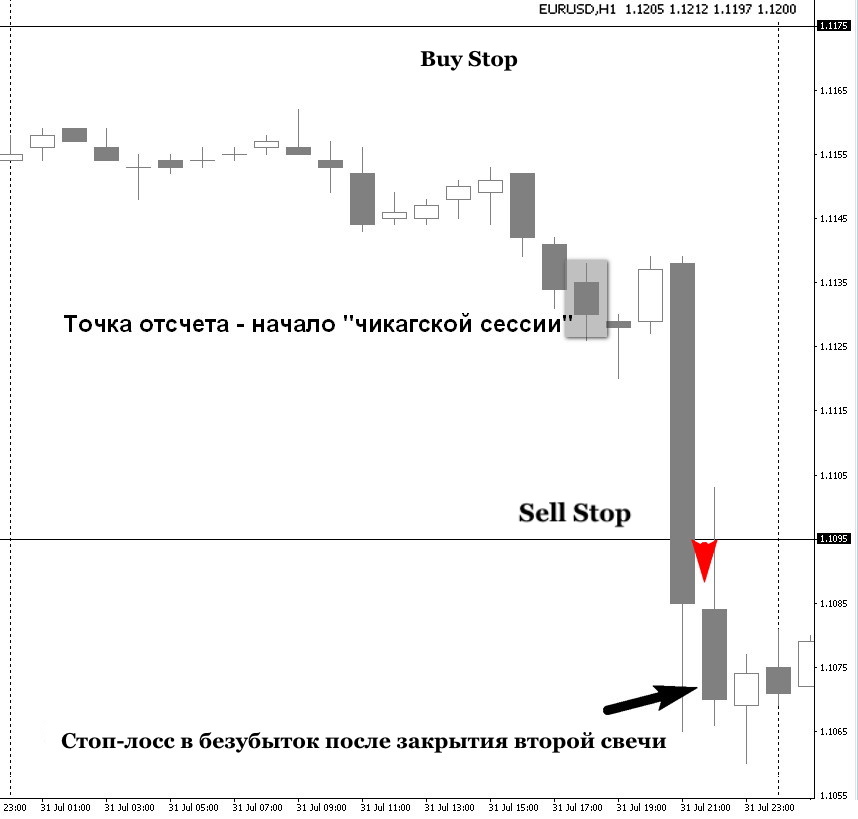

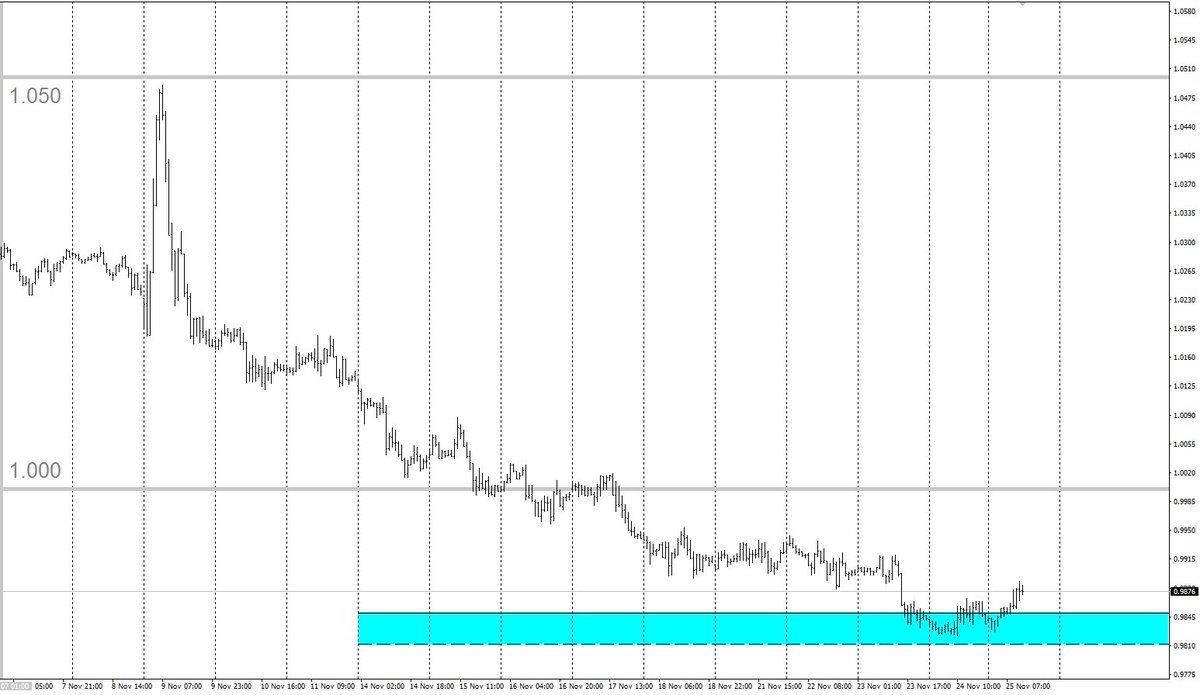

CME GROUP. ЧТО НУЖНО ЗНАТЬ ПРО ЧИКАГСКУЮ БИРЖУ

Кроме такого очевидного преимущества, как достаточно широкий выбор ликвидных и волатильных инструментов, торговля на CME дает следующие плюсы:

Экономия. Слияние различных товарных бирж под эгидой CME Group привело к колоссальной экономии от масштаба. Обширная клиринговая платформа CME и глобальный охват GLOBEX, электронной платформы CME, которая торгует практически круглосуточно в рабочие дни, позволили создать биржевую мега-структуру, распределяющую издержки на бесчисленное множество продуктов.

Доступный порог входа. Конечно, трейдинг на Московской бирже несет меньшие издержки для трейдера по сравнению с Чикаго. Тем не менее начать торговать минимальным объемом контрактов может практически любой человек со средним уровнем дохода. Особенно если говорить про мини- и микро- контракты, цель которых как раз и заключается в том, чтобы снять преграды для начала торговли слабо капитализированным участникам.

Конечно, трейдинг на Московской бирже несет меньшие издержки для трейдера по сравнению с Чикаго. Тем не менее начать торговать минимальным объемом контрактов может практически любой человек со средним уровнем дохода. Особенно если говорить про мини- и микро- контракты, цель которых как раз и заключается в том, чтобы снять преграды для начала торговли слабо капитализированным участникам.

Регулирование. В структуре CME Group есть департамент рыночного регулирования. Он осуществляет внутренний надзор за торговлей, счетами и рынками для выявления и предотвращения потенциальных нарушений правил, установленных государственными актами. За соблюдением правил следят Комиссия по торговле товарными фьючерсами (CFTC), Комиссия по ценным бумагам США (SEC) и другие авторитетные структуры.

На официальной странице https://www.cmegroup.com/market-regulation.html вы можете подать жалобу на нарушение правил, или сознаться в том, что сами их нарушили.

Футпринт. За поток рыночной информации (datafeed) с Чикагской биржи придется платить (это недостаток). Однако, имея в распоряжении мощную программу для анализа биржевой активности (такую, как платформу ATAS), вы можете получить преимущество за счет применения профессиональных индикаторов. Используя возможности ATAS, и подключив к нему данные с CME, вы получите качественный функционал для построения футпринтов (самый продвинутый вид графиков) и работы с ними в режиме реального времени.

Однако, имея в распоряжении мощную программу для анализа биржевой активности (такую, как платформу ATAS), вы можете получить преимущество за счет применения профессиональных индикаторов. Используя возможности ATAS, и подключив к нему данные с CME, вы получите качественный функционал для построения футпринтов (самый продвинутый вид графиков) и работы с ними в режиме реального времени.

Чикагская биржа также хранит данные об объеме проданных контрактов и открытом интересе. Открытый интерес – это общее количество открытых, но не закрытых длинных и коротких позиций. О том, как использовать открытый интерес для CME, можно почитать в этой статье или посмотреть на этом вебинаре.

Как зарабатывать на трейдинге — интересные факты о Чикагской бирже СМЕ

10 интересных фактов о торговле на Чикагской бирже СМЕ — расскажем как зарабатывать на трейдинге.

Чикагская товарная биржа CME — самая крупная площадка в мире для трейдинга. Это не «кухня» для простаков, а мировая база для серьёзной биржевой торговли. Как начать работу на CME и что это вообще за «зверь»? Если вы хотите заниматься трейдингом всерьёз — пора это узнать.

Как начать работу на CME и что это вообще за «зверь»? Если вы хотите заниматься трейдингом всерьёз — пора это узнать.

Фраза «финансовая самостоятельность» стала мантрой XXI века. Любая мотивационная книга или статья, начиная со старика Кийосаки и заканчивая инфокурсами десятиклассника Пупкина, призывает прекратить работать «на дядю», начать инвестировать и обзавестись, наконец, пентхаусом в Майями. (Ну, или хотя бы купить квартиру в Бирюлёво за год). Цели отличные, но что происходит в реальности с амбициозными новичками, решившими приумножить накопленные средства и выбирающими финансовые инструменты?

К сожалению, подавляющее большинство погружается в рискованные спекуляции криптовалютой или увязает в песочницах бинарных опционов и на «Форексе», в лучшем случае периодически обыгрывая «кухню» на скромные суммы, а чаще всего — теряя деньги и разочаровываясь в самой сути трейдинга. И лишь немногие пытаются заглянуть за пределы песочницы в мир настоящих биржевых волков.

Чикагская товарная биржа (Chicago Mercantile Exchange) — это та самая настоящая, а не «кухонная» биржа, где профессионально торгуют фьючерсами и опционами. Если вы слышали об индексе Доу — Джонса — знайте, что он принадлежит сейчас именно CME. Уже впечатляет, не правда ли? И это только один из интересных фактов о глобальной торговле в сердце промышленной Америки — Чикаго.

Если вы слышали об индексе Доу — Джонса — знайте, что он принадлежит сейчас именно CME. Уже впечатляет, не правда ли? И это только один из интересных фактов о глобальной торговле в сердце промышленной Америки — Чикаго.

Из этой статьи вы узнаете 10 основных фактов о трейдинге на CME и сможете решить, подходит ли вам карьера чикагского волка.

Что такое CME

Chicago Mercantile Exchange — это один из главных мировых центров, где ведётся торговля самыми ликвидными финансовыми деривативами (фьючерсными и опционными контрактами). Строго говоря, сейчас это даже не одна биржа, а целая группа Чикагской товарной биржи — CME Group Inc. Она объединяет 4 биржи — две чикагские и две нью-йоркские. История собственно CME и её «сестры» CBOT — (Чикагской торговой палаты) уходит в XIX век.

1) Что представляет собой Чикагская товарная биржа

Если вы читали знаменитую «Трилогию желания» Теодора Драйзера, то, вероятно, помните, что в третьей книге («Титан») великий Фрэнк Каупервуд ведёт торговлю именно на Чикагской бирже. А прототипом для Каупервуда стал американский миллионер Чарльз Йеркс.

А прототипом для Каупервуда стал американский миллионер Чарльз Йеркс.

Иными словами, CME — это солидная торговая площадка с почти двухвековой историей. Каждый день тут фиксируется свыше 100 млн открытых позиций по фьючерсам и опционам, а ежедневный объём торговли достигает 15 млн.

Штаб-квартира CME Group расположена в небоскрёбе Chicago Loop, который был построен в 1930-х. Это центр Чикаго, место расположения самых главных американских компаний. Например, один из соседей CME Group — отделение Федерального резервного банка США.

В этом здании находится сердце Чикагской биржи — открытый торговый зал. Здесь, как и два века назад, сделки совершаются в нестихаемом шуме, под активную жестикуляцию. Но в третьем тысячелетии всё-таки основной объём сделок проходит через интернет. Они совершаются на платформе Globex. Это электронная торговая палата, функционирующая по рабочим дням, 23 часа в сутки. 1 час — перерыв.

2) Чем CME отличается от FOREX

Чикагская товарная биржа — это участник глобальной торговли, во многом формирующий мировой рынок и определяющая мировые цены на важнейшие активы (в том числе энергоносители, зерно, драгоценные металлы, валюты). Здесь совершают сделки не только физические лица (трейдеры), но также фонды и корпорации.

Здесь совершают сделки не только физические лица (трейдеры), но также фонды и корпорации.

«Форекс», в отличие от CME, представляет собой закрытую локальную площадку, где ведётся не торговля, а игра в торговлю. Есть межбанковский рынок FOREX, но в России вы с 99% вероятностью откроетесь в кухне, крупной, вроде ForexClub, но кухне. С маленькими деньгами на межбанк не попасть, а что микролоты собираются в лот и отправляются на глобальный рынок FOREX, конечно сказки.

Но всё же главное отличие от «Форекса» заключается даже не в глобальности охвата и серьёзности торговли, а в самой системе. FOREX — это «кухня», где торги непрозрачны и контролируются хозяевами площадки. На CME все операции централизированы и прозрачны, их могут отследить другие участники торгов.

3) Что такое фьючерсы и опционы

На CME торгуют не самими товарами, а финансовыми деривативами — контрактами. Конкретно — фьючерсами и опционами. Эти инструменты изначально были созданы для того, чтобы защитить участников сделок от риска, но теперь используются трейдерами для заработка на колебании цен.

Фьючерсы — это твёрдые контракты, согласно которым две стороны договариваются о купле-продаже конкретного актива по чётко зафиксированной цене в течение определённого срока. Это защищает участников сделки от колебания цен. Но фьючерсы можно продавать — чем и занимаются в США с середины XIX столетия. Продать фьючерс можно до даты доставки.

Опционы на фьючерсы — это финансовый инструмент, при котором покупатель получает право на приобретение или продажу выбранного актива по установленной цене (но это право, в отличие от фьючерсного контракта, не является обязанностью).

Важный нюанс: не стоит путать опционы на фьючерсы, которыми торгуют на CME, с бинарными опционами, серьёзно подорвавшими репутацию этого понятия. Бинарные опционы — это простейшие ставки в пределах «кухни», работающие практически по принципу пари и не имеющие никакого отражения в реальной экономике. На Чикагской товарной бирже опционы соответствуют реальным фьючерсам на реальные активы.

Вот этими-то контрактами, выставленными на CME, и торгуют в глобальном масштабе миллионы трейдеров, фондов и корпораций.

4) Чем торгуют на CME

Чикагская товарная биржа отражает глобальные тренды мировой экономики. Поэтому здесь представлены фьючерсные и опционные контракты на самые важные и ликвидные активы планеты — основу мирового благосостояния:

- Сельскохозяйственные товары. Биржа предоставляет масштабные возможности для торговли зерном, молочными и мясными продуктами, кофе, сахаром, какао и др.

- Энергоносители. Вы можете покупать и продавать фьючерсы и опционы на нефть, газ, уголь и другие ресурсы.

- Драгоценные металлы. Основные — это золото (до сих пор самый ликвидный актив из драгметаллов), серебро, платина.

- Валюты. Помимо лидеров по ликвидности — евро и йены — на CME торгуют контрактами на юань, австралийский и канадский доллар и другие денежные единицы, включая биткоины (это новинка).

- Фондовые индексы. Кроме самого известного — индекса Доу — Джонса — на CME торгуют фьючерсами на индексы S&P500, Nasdaq, Nikkei и др.

- Процентные ставки. Тут даже можно попытаться заработать на прогнозах по изменению ставки российского Центробанка.

И это далеко не полный перечень!

Чикагская товарная биржа: только факты

Факт 1. Самая крупная товарно-сырьевая биржа

Хотя CME не так «распиарена», как Уолл-стрит, трейдеру стоит обратить на неё внимание: именно она считается самой крупной товарной биржей не только Америки, но и всего мира.

Факт 2. История CME Group началась в 1848 году

Основа CME Group — это слившиеся в 2007 году CME (Чикагская товарная биржа) и CBOT (Чикагская торговая палата).

Chicago Board of Trade была создана в 1848 году. Вначале она торговала реальными товарами, но в 1864 году была зафиксирована первая фьючерсная сделка. Сейчас CBOT специализируется на торговле фьючерсами на сельхозтовары. Её второе название — Чикагская фьючерсная биржа.

CME появилась в Чикаго на полвека позже — в 1898 году — и тоже специализировалась на сельхозтоварах. Но в XX веке объём активов постепенно увеличивался: в их числе появились драгоценные металлы, нефть, а в 2017 году — и криптовалюта.

Факт 3. Всё начиналось с хлеба, молока и масла

CME первоначально называлась «Чикагской биржей молока и масла». А CBOT торговала зерном. Эти две чикагские сестры специализировались на двух частях бутерброда. Сейчас это кажется забавным, но если захотите поторговать фьючерсами на зерно и другие сельхозтовары — добро пожаловать.

Факт 4. А сейчас можно купить фьючерсы даже на изменение погоды

Экзотические фьючерсы составляют незначительную долю контрактов на CME, но они есть. Например, можно купить фьючерсы на изменение погодных условий или изменение цен на рынке недвижимости. Это тоже экономические риски, так почему бы ими не проторговать?

Факт 5. CME сегодня — это 4-в-1

«Бутерброд» из CME и CBOT появился сравнительно недавно — в XXI веке, в 2007 году. Это сразу сделало CME Group одной из крупнейших торговых площадок мира. А в 2008 году к Группе присоединились две нью-йоркские биржи — товарная NYMEX и специализирующаяся на торговле металлами COMEX.

Факт 6. CME купила индекс Доу — Джонса

Сейчас 90% фондовых индексов, включая индекс Доу — Джонса, принадлежит именно Чикагской товарной бирже. Индексы — это тоже предмет торговли. Например, самый ликвидный инструмент биржи — фьючерс на фондовый индекс S&P 500, в который включены 400 промышленных, 40 финансовых, 40 коммунальных и 20 транспортных корпораций.

Факт 7. Ежедневно на CME совершается 12 млн сделок

Каждый день на Чикагской товарной бирже фиксируется более 100 млн открытых позиций по фьючерсным и опционным контрактам, а сделок заключается свыше 12 млн.

Факт 8. В зале заключается 1 млн контрактов

На территории громадного open outcry — торгового зала CME Group — ежедневно в шуме, гаме и азарте заключается 1 млн сделок. Но в интернет-пространстве — на порядок больше.

Факт 9. Нефть — третий по ликвидности актив CME

Может показаться, что раз внимание мировой политики сосредоточено на нефти, то это самый ликвидный актив на бирже. На самом деле в топе по ликвидности нефть занимает только третью позицию. Как уже говорилось, на первом месте — фьючерсный контракт на фондовый индекс S&P 500. Второй по ликвидности инструмент — фьючерс на десятилетние казначейские облигации Банка США.

После тройки призёров идут пятилетние, двухлетние и тридцатилетние казначейские облигации, 7-е место занимает золото, а 8-е и 9-е места у контрактов на евро и йены.

Факт 10. На CME можно торговать криптовалютными фьючерсами

Чикагская товарная биржа — развивающийся механизм. Если какой-то актив становится очень востребованным, на него появляются контракты на CME. Биржа отражает историю развития мировой экономики: когда-то людей больше всего интересовали зерно и молоко, в ХХ веке акцент сместился на энергоносители, а с 2017 года трейдеры CME могут торговать и фьючерсами на цифровую валюту.

Как начать работу на CME

Если есть деньги и желание, можно отправиться в Чикаго, прийти в Chicago Loop и начать торговлю прямо в зале. Но есть и более простой способ: сидя дома (в кафе, на пляже…) вести торговлю через интернет.

Для того чтобы стать трейдером на CME, сначала нужно выбрать брокера, зарегистрироваться у него (для этого достаточно одного документа — российского паспорта), а затем открыть торговый счёт.

Как «не «напороться» на «кухню»? Можно самостоятельно проверить брокера на сайте NFA (Национальной фьючерсной ассоциации) или на сайте CME. Или, как вариант, воспользоваться рекомендациями опытных трейдеров, уже работающих на Чикагской бирже.

Советы профессионала будут полезны новичку во многих моментах. Ведь желания торговать мало, нужно разобраться во множестве нюансов: например,

- в спецификации фьючерсных контрактов;

- расписании торгов;

- механизмах образования прибыли и убытка;

- особенностях маржинального плеча на фьючерсах;

- видах ордеров для совершения операций на рынке и особенностях их использования…

Обо всём этом и о многом другом доступным языком рассказывает, к примеру, Telegram-канал MonsterTraders, так же сайт автора https://monstertraders.io

Естественно, стоит разобраться в классических стратегиях трейдинга (чтобы не изобретать велосипед), а ещё очень важно почитать о психологии биржевой торговли. Ведь многое зависит от темперамента, выдержки и психологического настроя трейдера.

Фильм о чикагских трейдерах — это интересно

Кстати, на канале MonsterTraders собрана богатая подборка видео на тему работы на Чикагской товарной бирже. Вот один из фильмов, посвящённый чикагским волкам из Chicago Loop и секретам их профессии.

Автор статьи: Виталий Цыганок

Разработчик сайтов, фрилансер. Учился в МГУПИ города Ставрополя по специальности “Прикладная информатика в экономике”, но бросил институт на третьем курсе. Имеет опыт работы официантом, почтальоном, грузчиком.

Рассматривает сайты как источник постоянного пассивного дохода. С партнером запустил с нуля более 25 интернет-ресурсов.

Сооснователь и редактор ХитёрБобёр.ru до 2019 года, на сайте отвечал за семантическое ядро и SEO-продвижение.

Определение фондового рынка

Что такое фондовый рынок?

Фондовый рынок — это совокупность рынков и бирж, на которых происходят регулярные операции по покупке, продаже и выпуску акций публичных компаний. Такая финансовая деятельность осуществляется через официальные официальные биржи или внебиржевые (OTC) рынки, которые работают в соответствии с определенным набором правил. В стране или регионе может быть несколько площадок для торговли акциями, которые позволяют совершать операции с акциями и другими формами ценных бумаг.

Хотя оба термина — фондовый рынок и фондовая биржа — используются как синонимы, последний термин обычно является подмножеством первого. Если кто-то говорит, что торгует на фондовом рынке, это означает, что он покупает и продает акции / акции на одной (или нескольких) фондовых биржах, которые являются частью общего фондового рынка. Ведущие фондовые биржи США включают Нью-Йоркскую фондовую биржу (NYSE), Nasdaq и Чикагскую биржу опционов (CBOE). Эти ведущие национальные биржи вместе с несколькими другими биржами, работающими в стране, образуют фондовый рынок США.С.

Хотя он называется фондовым рынком или фондовым рынком и в основном известен для торговли акциями / акциями, торгуются также и другие финансовые ценные бумаги, такие как биржевые фонды (ETF), корпоративные облигации и производные инструменты, основанные на акциях, товарах, валютах и облигациях. на фондовых рынках. (Дополнительную информацию см. В разделе «В чем разница между рынком акций и фондовым рынком?»)

Понимание фондового рынка

Хотя сегодня можно купить почти все в Интернете, обычно для каждого товара есть определенный рынок.Например, люди ездят на окраины города и на сельхозугодья, чтобы купить рождественские елки, посещают местный лесной рынок, чтобы купить древесину и другие необходимые материалы для домашней мебели и ремонта, а также ходят в такие магазины, как Walmart, за своими обычными продуктами.

Такие специализированные рынки служат платформой, где многочисленные покупатели и продавцы встречаются, взаимодействуют и совершают сделки. Поскольку количество участников рынка очень велико, каждый уверен в справедливой цене. Например, если во всем городе есть только один продавец рождественских елок, он будет иметь право взимать любую цену, которую ему заблагорассудится, поскольку покупателям больше некуда будет идти.Если на обычном рынке количество продавцов деревьев велико, им придется конкурировать друг с другом, чтобы привлечь покупателей. Покупатели будут избалованы выбором низких или оптимальных цен, что делает рынок справедливым с прозрачностью цен. Даже при совершении покупок в Интернете покупатели сравнивают цены, предлагаемые разными продавцами на одном торговом портале или на разных порталах, чтобы получить лучшие предложения, вынуждая различных онлайн-продавцов предлагать лучшую цену.

Фондовый рынок — это аналогичный специализированный рынок для торговли различными видами ценных бумаг в контролируемой, безопасной и управляемой среде.Поскольку фондовый рынок объединяет сотни тысяч участников рынка, желающих покупать и продавать акции, он обеспечивает справедливую практику ценообразования и прозрачность сделок. В то время как раньше фондовые рынки выпускали бумажные сертификаты на акции и продавали их на бумажных носителях, современные автоматизированные фондовые рынки работают в электронном виде.

Как работает фондовый рынок

Короче говоря, фондовые рынки обеспечивают безопасную и регулируемую среду, в которой участники рынка могут уверенно совершать сделки с акциями и другими приемлемыми финансовыми инструментами с нулевым или низким операционным риском.Действуя в соответствии с определенными правилами, установленными регулирующим органом, фондовые рынки действуют как первичные и вторичные рынки.

В качестве первичного рынка фондовый рынок позволяет компаниям впервые выпускать и продавать свои акции широкой публике в процессе первичного публичного размещения акций (IPO). Эта деятельность помогает компаниям привлекать необходимый капитал от инвесторов. По сути, это означает, что компания делится на несколько акций (скажем, 20 миллионов акций) и продает часть этих акций (скажем, 5 миллионов акций) широкой публике по цене (скажем, 10 долларов за акцию).

Чтобы облегчить этот процесс, компании нужна торговая площадка, на которой можно продать эти акции. Эта торговая площадка предоставляется фондовой биржей. Если все пойдет по плану, компания успешно продаст 5 миллионов акций по цене 10 долларов за акцию и соберет средства на сумму 50 миллионов долларов. Инвесторы получат акции компании, которые, как они могут рассчитывать, удерживать в течение своей привилегированной дюрации, в ожидании роста цены акций и любого потенциального дохода в виде выплаты дивидендов.Фондовая биржа выступает в качестве посредника в этом процессе привлечения капитала и получает вознаграждение за свои услуги от компании и ее финансовых партнеров.

После первого выпуска акций на IPO, называемого процессом листинга, фондовая биржа также служит торговой платформой, которая облегчает регулярную покупку и продажу котируемых акций. Это вторичный рынок. Фондовая биржа получает комиссию за каждую сделку, которая происходит на ее платформе во время деятельности вторичного рынка.

Фондовая биржа берет на себя ответственность за обеспечение прозрачности цен, ликвидности, определения цен и честных сделок в такой торговой деятельности. Поскольку почти все основные фондовые рынки по всему миру теперь работают в электронном виде, биржа поддерживает торговые системы, которые эффективно управляют заказами на покупку и продажу от различных участников рынка. Они выполняют функцию согласования цен, чтобы облегчить совершение сделок по справедливой цене как для покупателей, так и для продавцов.

Компания, зарегистрированная на бирже, может также предлагать новые дополнительные акции посредством других предложений на более позднем этапе, например, посредством выпуска прав или посредством последующих предложений.Они могут даже выкупить или удалить свои акции. Фондовая биржа способствует таким сделкам.

Фондовая биржа часто создает и поддерживает различные рыночные и отраслевые индикаторы, такие как индекс S&P 500 или индекс Nasdaq 100, которые обеспечивают измерение для отслеживания движения всего рынка. Другие методы включают стохастический осциллятор и стохастический индекс моментума.

Фондовые биржи также публикуют все новости, объявления и финансовую отчетность компаний, которые обычно доступны на их официальных сайтах.Фондовая биржа также поддерживает различные другие операции, связанные с транзакциями на корпоративном уровне. Например, прибыльные компании могут вознаграждать инвесторов, выплачивая дивиденды, которые обычно поступают из части прибыли компании. Биржа хранит всю такую информацию и может в определенной степени поддерживать ее обработку. (Дополнительную информацию см. В разделе «Как работает фондовый рынок?»)

Функции фондового рынка

Фондовый рынок в первую очередь выполняет следующие функции:

Справедливая сделка с ценными бумагами: В зависимости от стандартных правил спроса и предложения фондовая биржа должна гарантировать, что все заинтересованные участники рынка имеют мгновенный доступ к данным для всех заявок на покупку и продажу, тем самым помогая в справедливом и прозрачном ценообразовании на ценные бумаги. .Кроме того, он также должен выполнять эффективное сопоставление соответствующих ордеров на покупку и продажу.

Например, может быть три покупателя, которые разместили заказы на покупку акций Microsoft по цене 100, 105 и 110 долларов, и может быть четыре продавца, которые готовы продать акции Microsoft по 110, 112, 115 и 120 долларов. Бирже (через свои автоматизированные торговые системы, управляемые компьютером) необходимо убедиться, что лучшая покупка и лучшая продажа совпадают, что в данном случае составляет 110 долларов за данное количество сделок.

Эффективное обнаружение цен: Фондовые рынки должны поддерживать эффективный механизм определения цены, который относится к процессу определения правильной цены ценной бумаги и обычно выполняется путем оценки рыночного спроса и предложения и других факторов, связанных с транзакциями.

Скажем, американская компания-производитель программного обеспечения торгуется по цене 100 долларов США и имеет рыночную капитализацию 5 миллиардов долларов. В новостях говорится, что регулирующий орган ЕС наложил на компанию штраф в размере 2 миллиардов долларов, что, по сути, означает, что 40 процентов стоимости компании могут быть уничтожены.Хотя фондовый рынок, возможно, установил диапазон торговых цен от 90 до 110 долларов на цену акций компании, он должен эффективно изменить допустимый лимит торговой цены, чтобы приспособиться к возможным изменениям цены акций, иначе акционерам может быть сложно торговать по справедливой цене. цена.

Поддержание ликвидности: В то время как количество покупателей и продавцов для конкретной финансовой ценной бумаги выходит из-под контроля фондового рынка, необходимо гарантировать, что любой, кто имеет квалификацию и желает торговать, получает мгновенный доступ к размещению ордеров, которые должны быть выполнены на справедливая цена.

Безопасность и действительность транзакций: Хотя для эффективной работы рынка важно большее количество участников, один и тот же рынок должен гарантировать, что все участники проверены и соблюдают необходимые правила и положения, не оставляя места для неисполнения обязательств любым из стороны. Кроме того, он должен гарантировать, что все связанные субъекты, работающие на рынке, также должны придерживаться правил и работать в рамках правовых рамок, установленных регулирующим органом.

Поддержка всех подходящих типов участников: Торговая площадка создается множеством участников, включая маркет-мейкеров, инвесторов, трейдеров, спекулянтов и хеджеров.Все эти участники действуют на фондовом рынке с разными ролями и функциями. Например, инвестор может покупать акции и удерживать их в течение многих лет, в то время как трейдер может входить и выходить из позиции в течение нескольких секунд. Маркет-мейкер обеспечивает необходимую ликвидность на рынке, в то время как хеджер может торговать деривативами для снижения риска, связанного с инвестициями. Фондовый рынок должен гарантировать, что все такие участники могут беспрепятственно работать, выполняя свои желаемые роли, чтобы рынок продолжал работать эффективно.

Защита инвесторов: Наряду с богатыми и институциональными инвесторами, очень большое количество мелких инвесторов также обслуживаются фондовым рынком для своих небольших вложений. Эти инвесторы могут иметь ограниченные финансовые знания и могут не полностью осознавать подводные камни инвестирования в акции и другие листинговые инструменты. Фондовая биржа должна принять необходимые меры, чтобы предложить необходимую защиту таким инвесторам, защитить их от финансовых потерь и обеспечить доверие клиентов.

Например, фондовая биржа может классифицировать акции по различным сегментам в зависимости от их профилей риска и разрешать обычным инвесторам ограниченную или нулевую торговлю акциями с высоким риском. Биржи часто вводят ограничения, чтобы люди с ограниченным доходом и знаниями не могли делать рискованные ставки на деривативы.

Сбалансированное регулирование: Котируемые на бирже компании в значительной степени регулируются, и их операции контролируются регуляторами рынка, такими как Комиссия по ценным бумагам и биржам (SEC) США.S. Кроме того, биржи также устанавливают определенные требования, такие как своевременная подача ежеквартальных финансовых отчетов и мгновенная отчетность о любых соответствующих событиях, чтобы все участники рынка были в курсе корпоративных событий. Несоблюдение правил может привести к приостановке торгов биржами и другим дисциплинарным мерам.

Регулирование фондового рынка

Местному финансовому регулятору, компетентному денежно-кредитному органу или институту поручено регулировать фондовый рынок страны.Комиссия по ценным бумагам и биржам (SEC) — это регулирующий орган, которому поручено контролировать фондовые рынки США. SEC — это федеральное агентство, которое работает независимо от правительства и политического давления. Миссия SEC сформулирована так: «защищать инвесторов, поддерживать справедливые, упорядоченные и эффективные рынки и способствовать накоплению капитала».

Участники фондовой биржи

Наряду с долгосрочными инвесторами и краткосрочными трейдерами с фондовым рынком связано много разных типов игроков.У каждого своя уникальная роль, но многие из них взаимосвязаны и зависят друг от друга, чтобы рынок работал эффективно.

- Биржевые маклеры, также известные как зарегистрированные представители в США, являются лицензированными профессионалами, которые покупают и продают ценные бумаги от имени инвесторов. Брокеры действуют как посредники между фондовыми биржами и инвесторами, покупая и продавая акции от имени инвесторов. Учетная запись у розничного брокера необходима для доступа к рынкам.

- Управляющие портфелем — это профессионалы, которые инвестируют портфели или коллекции ценных бумаг для клиентов. Эти менеджеры получают рекомендации от аналитиков и принимают решения о покупке или продаже портфеля. Компании паевых инвестиционных фондов, хедж-фонды и пенсионные планы используют портфельных менеджеров для принятия решений и определения инвестиционных стратегий для денег, которыми они владеют.

- Инвестиционные банкиры представляют компании различного уровня, такие как частные компании, которые хотят стать публичными через IPO, или компании, которые участвуют в незавершенных сделках по слияниям и поглощениям.Они заботятся о процессе листинга в соответствии с нормативными требованиями фондового рынка.

- Депозитарии и поставщики услуг депо, которые являются учреждениями, хранящими ценные бумаги клиентов для безопасного хранения, чтобы минимизировать риск их кражи или потери, также работают синхронно с биржей для передачи акций на / с соответствующих счетов участников сделки на основе торговых операций. на фондовом рынке.

- Маркет-мейкер: маркет-мейкер — это брокер-дилер, который облегчает торговлю акциями, публикуя цены покупки и продажи, а также ведя инвентаризацию акций.Он обеспечивает достаточную ликвидность на рынке для определенной (набора) акций (акций) и получает прибыль от разницы между заявленной им ценой покупки и продажи.

Как фондовые биржи зарабатывают

Фондовые биржи действуют как коммерческие институты и взимают плату за свои услуги. Основным источником дохода для этих фондовых бирж являются доходы от комиссионных за транзакции, которые взимаются за каждую сделку, осуществляемую на их платформе. Кроме того, биржи получают доход от листингового сбора, взимаемого с компаний в процессе IPO и других последующих предложений.

Биржа также зарабатывает на продаже рыночных данных, созданных на ее платформе, таких как данные в реальном времени, исторические данные, сводные данные и справочные данные, что имеет жизненно важное значение для исследования акций и других целей. Многие биржи также будут продавать технологические продукты, такие как торговый терминал и выделенное сетевое подключение к бирже, заинтересованным сторонам за приемлемую плату.

Биржа может предлагать привилегированные услуги, такие как высокочастотная торговля, крупным клиентам, таким как паевые инвестиционные фонды и компании по управлению активами (AMC), и соответственно зарабатывать деньги.Существуют положения о регулирующем и регистрационном сборах для различных профилей участников рынка, таких как маркет-мейкер и брокер, которые образуют другие источники дохода для фондовых бирж.

Биржа также получает прибыль, лицензируя свои индексы (и их методологию), которые обычно используются в качестве эталона для запуска различных продуктов, таких как паевые инвестиционные фонды и ETF, КУА.

Многие биржи также предлагают курсы и сертификаты по различным финансовым темам для участников отрасли и получают доход от таких подписок.

Конкуренция на фондовых рынках

В то время как отдельные фондовые биржи конкурируют друг с другом за максимальный объем транзакций, они сталкиваются с угрозой по двум направлениям.

Темные пулы: Темные пулы, которые представляют собой частные биржи или форумы для торговли ценными бумагами и работают в рамках частных групп, создают проблемы для публичных фондовых рынков. Хотя их юридическая сила регулируется местным законодательством, они набирают популярность, поскольку участники значительно экономят на комиссии за транзакции.

Blockchain Ventures: На фоне роста популярности блокчейнов появилось много криптобирж. Такие биржи являются площадками для торговли криптовалютами и деривативами, связанными с этим классом активов. Хотя их популярность остается ограниченной, они представляют угрозу для традиционной модели фондового рынка, так как автоматизирует большую часть работы, выполняемой различными участниками фондового рынка, и предлагая услуги с нулевыми или низкими затратами.

Значение фондового рынка

Фондовый рынок — один из важнейших компонентов рыночной экономики.

Это позволяет компаниям зарабатывать деньги, предлагая акции и корпоративные облигации. Это позволяет обычным инвесторам участвовать в финансовых достижениях компаний, получать прибыль за счет прироста капитала и зарабатывать деньги за счет дивидендов, хотя возможны и убытки. В то время как институциональные инвесторы и профессиональные управляющие деньгами действительно пользуются некоторыми привилегиями благодаря своим глубоким карманам, лучшим знаниям и более высокой способности принимать риски, фондовый рынок пытается предложить равные условия игры для обычных людей.

Фондовый рынок работает как платформа, через которую сбережения и инвестиции физических лиц направляются в продуктивные инвестиционные предложения. В долгосрочной перспективе это помогает в накоплении капитала и экономическом росте страны.

Ключевые выводы

- Фондовые рынки являются жизненно важными компонентами свободной рыночной экономики, поскольку они обеспечивают демократизированный доступ к торговле и обмену капиталом для всех инвесторов.

- Они выполняют несколько функций на рынках, включая эффективное определение цен и эффективные сделки.

- В США фондовый рынок регулируется SEC и местными регулирующими органами.

Примеры фондовых рынков

Первым фондовым рынком в мире была Лондонская фондовая биржа. Он был начат в кофейне, где торговцы собирались для обмена акциями, в 1773 году. Первая фондовая биржа в Соединенных Штатах Америки была открыта в Филадельфии в 1790 году. Соглашение Баттонвуда, названное так потому, что оно было подписано под деревом пуговицы. , положила начало Уолл-стрит в Нью-Йорке в 1792 году.Соглашение подписали 24 трейдера, и это была первая американская организация такого рода, торгующая ценными бумагами. В 1817 году трейдеры переименовали свое предприятие в Совет по акциям и биржам Нью-Йорка (см. «Акции по самым высоким ценам в Америке»).

Руководство по торговле сырьевыми товарами— советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Сырьевые товары, такие как железная руда, ископаемое топливо, драгоценные металлы и животноводство, являются сырьем, которое поддерживает мировую экономику и предлагает уникальные возможности для искушенных инвесторов торговать и получать прибыль от их постоянно меняющихся цен.

Если все сделано правильно, торговля сырьевыми товарами может принести высокую прибыль и добавить диверсификации для вашего портфеля. Но инвестирование в сырьевые товары требует более специализированных знаний и может нести больший риск, чем более известные инвестиции.

Что такое товары?

Товары — это сырье, которое используется для производства готовой продукции. К товарам относятся сельскохозяйственная продукция, минеральные руды и ископаемое топливо — это практически любые природные ресурсы, потребляемые компаниями и отдельными лицами.Товары — это физические товары, которые покупаются, продаются и продаются на рынках, отличные от ценных бумаг, таких как акции и облигации, которые существуют только в виде финансовых контрактов.

Есть четыре основных типа товаров:

- Энергия. Энергетический рынок включает нефть, природный газ, уголь и этанол — даже уран. Энергия также включает формы возобновляемой энергии, такие как энергия ветра и солнечная энергия.

- Металлы. Товарные металлы включают драгоценные металлы, такие как золото, серебро, палладий и платина, а также промышленные металлы, такие как железная руда, олово, медь, алюминий и цинк.

- Сельское хозяйство. Сельское хозяйство включает съедобные товары, такие как какао, зерно, сахар и пшеницу, а также непищевые продукты, такие как хлопок, пальмовое масло и каучук.

- Животноводство. Домашний скот включает всех живых животных, таких как крупный рогатый скот и свиней.

Цены на сырьевые товары постоянно меняются по мере изменения спроса и предложения в отдельно взятой экономике и во всем мире. Плохой урожай в Индии может привести к повышению цен на зерно, в то время как рост добычи нефти на Ближнем Востоке может снизить мировые цены на нефть.

Инвесторы на товарном рынке стремятся получить прибыль от тенденций спроса и предложения или снизить риски за счет диверсификации путем добавления различных классов активов в свои портфели.

«Реальные преимущества торговли сырьевыми товарами — это дифференцированные риски на фондовом рынке и потенциал защиты от инфляции», — говорит Райан Джаннотто, дипломированный финансовый аналитик (CFA) и директор по исследованиям GraniteShares, эмитента ETF из Нью-Йорка.

Что такое товарная торговля?

Товарная торговля — это обмен различными активами, обычно фьючерсными контрактами, которые основаны на цене базового физического товара.Покупая или продавая эти фьючерсные контракты, инвесторы делают ставки на ожидаемую будущую стоимость данного товара. Если они думают, что цена товара вырастет, они покупают определенные фьючерсы или открывают длинную позицию, а если они думают, что цена товара упадет, они продают другие фьючерсы или открывают короткую позицию.

Учитывая важность товаров в повседневной жизни, торговля товарами началась задолго до того, как развивались современные финансовые рынки, поскольку древние империи разработали торговые пути для обмена своими товарами.

«Торговля сырьевыми товарами является зарождением современного инвестирования — потолок Нью-Йоркской фондовой биржи украшен золотыми табачными листьями в знак уважения к торговле сырьевыми товарами, которая породила это учреждение», — говорит Джаннотто.

Современная торговля сырьевыми товарами в Соединенных Штатах началась в 1848 году на Чикагской торговой палате. Это позволило фермерам зафиксировать отпускные цены на свое зерно в разные периоды года, а не только во время сбора урожая, когда цены, как правило, были низкими.Заранее согласовав цену посредством фьючерсных контрактов, и фермер, и покупатель получили защиту от изменений цен.

Сегодня товарный рынок намного сложнее. Существует не только длинный список торгуемых товаров, но и международный рынок с биржами по всему миру. Вы можете торговать товарами почти 24 часа в сутки в течение рабочей недели.

Как торговать сырьевыми товарами

Есть несколько различных способов торговли товарами в вашем портфеле, со своими преимуществами и недостатками.

Товарные фьючерсы

Самый распространенный способ торговли товарами — это покупка и продажа контрактов на фьючерсной бирже. Это работает следующим образом: вы заключаете соглашение с другим инвестором на основе будущей цены товара.

Например, вы можете заключить товарный фьючерсный контракт на покупку 10 000 баррелей нефти по 45 долларов за баррель в течение 30 дней. В конце контракта вы не передаете физические товары, но закрываете свой контракт, занимая противоположную позицию на рынке спотовой торговли.Итак, в этом примере, когда фьючерсный контракт достигает даты истечения срока, вы должны закрыть позицию, заключив другой контракт на продажу 10 000 баррелей нефти по текущей рыночной цене.

Если спотовая цена окажется выше, чем цена вашего контракта в 45 долларов за баррель, вы получите прибыль, а если она будет ниже, вы потеряете деньги. С другой стороны, если бы вы заключили фьючерсный контракт на продажу нефти, вы бы заработали деньги, когда спотовая цена снизилась, и вы бы потеряли деньги, когда спотовая цена поднялась.В любой момент вы можете закрыть свою позицию до истечения срока действия контракта.

Чтобы инвестировать в торговлю фьючерсами, вам необходимо создать учетную запись со специальным брокерским счетом, который предлагает эти типы сделок.

«Трейдеры могут получить доступ к этим рынкам, имея счет в брокерской фирме, которая предлагает фьючерсы и опционы», — говорит Крейг Тернер, старший брокер по сырьевым товарам Daniels Trading в Чикаго. Вы будете должны комиссию за торговлю товарными фьючерсами каждый раз, когда открываете или закрываете позицию.

Покупка физических товаров

Когда вы торгуете фьючерсными контрактами, вы не покупаете и не продаете сам физический товар. Фьючерсные трейдеры на самом деле не принимают поставку миллионов баррелей нефти или стад живого скота — все фьючерсы делают ставку только на изменение цен. Однако в отношении драгоценных металлов, таких как золото и серебро, индивидуальные инвесторы могут сами завладеть физическими товарами, такими как золотые слитки, монеты или ювелирные изделия.

Эти инвестиции открывают вам доступ к товарному золоту, серебру и другим драгоценным металлам и позволяют почувствовать реальный вес ваших инвестиций.Но с драгоценными металлами транзакционные издержки выше, чем у других инвестиций.

«Эта стратегия применима только для товаров с высокой добавленной стоимостью, таких как золото, серебро или платина. Даже в этом случае инвесторы будут платить высокие надбавки по сравнению со спотовой ценой на розничном рынке », — говорит Джаннотто.

Товарные запасы

Другой вариант — купить акции компании, связанной с товаром. За нефть можно было купить акции нефтеперерабатывающей или буровой компании; что касается зерна, вы можете купить его в крупном сельскохозяйственном предприятии или в том, что продает семена.

Эти виды инвестиций в акции следуют за ценой базового товара. Если цены на нефть вырастут, нефтяная компания должна быть более прибыльной, поэтому цена ее акций тоже вырастет.

Инвестирование в товарные запасы сопряжено с меньшим риском, чем прямое инвестирование в сырье, потому что вы не просто делаете ставку на цену товара. Хорошо управляемая компания все равно может зарабатывать деньги, даже если сам товар упадет в цене. Но это работает в обоих направлениях. Хотя более высокие цены на нефть могут способствовать росту курса акций нефтяной компании, существуют и другие факторы, такие как менеджмент компании и общая доля рынка.Если вы ищете инвестицию, которая идеально отслеживает цену на сырьевые товары, покупка акций не является точным соответствием.

Товарные ETF, паевые инвестиционные фонды и ETN

Существуют также паевые инвестиционные фонды, биржевые фонды (ETF) и биржевые ноты (ETN), основанные на товарах. Эти фонды объединяют деньги многих мелких инвесторов для создания большого портфеля, который пытается отслеживать цену товара или корзины товаров — например, энергетический паевой инвестиционный фонд, основанный на нескольких энергетических товарах.Фонд может покупать фьючерсные контракты, чтобы отслеживать цену, или может инвестировать в акции различных компаний с товарными позициями.

«Товарные ETF по-настоящему демократизировали торговлю сырьевыми товарами для всех инвесторов — они дешевы, легкодоступны и высоколиквидны», — говорит Джаннотто.

С небольшими инвестициями вы можете получить доступ к гораздо большему диапазону товаров, чем если бы вы пытались составить портфель самостоятельно. Кроме того, у вас будет профессиональный инвестор, управляющий портфелем.Однако вам нужно будет заплатить дополнительный сбор за управление товарному фонду сверх той суммы, которую он мог бы стоить, если бы вы сами сделали вложения. Кроме того, в зависимости от подхода фонда, он может не точно отслеживать цену на сырьевые товары.

Товарные пулы и управляемые фьючерсы

Товарные пулы и управляемые фьючерсы — это частные фонды, которые могут инвестировать в сырьевые товары. Они похожи на паевые инвестиционные фонды, за исключением того, что многие из них не торгуются на открытом рынке, поэтому вам необходимо получить разрешение на участие в фонде.

Эти фонды могут использовать более сложные торговые стратегии, чем ETF и паевые инвестиционные фонды, поэтому у них есть потенциал для более высокой доходности. Взамен затраты на управление также могут быть выше.

Товарная торговля против торговли акциями

При торговле сырьевыми товарами использование кредитного плеча гораздо более распространено, чем при торговле акциями. Это означает, что вы вкладываете только процент от необходимых денег для инвестиций. Например, вместо того, чтобы откладывать 75 000 долларов за полную стоимость фьючерсного контракта на нефть, вы можете положить 10% или 7 500 долларов.

Контракт потребует от вас поддержания минимального баланса, основанного на ожидаемой стоимости вашей сделки. Если рыночная цена начнет двигаться в направлении, в котором вы с большей вероятностью потеряете деньги, вы столкнетесь с требованием маржи и вам потребуется внести больше, чтобы вернуться к требуемой минимальной стоимости сделки.

«Маржинальная торговля может привести к большей доходности, чем фондовый рынок, но также может привести к большим убыткам из-за используемого кредитного плеча», — говорит Тернер. Небольшие колебания цен приводят к большим изменениям в доходности ваших инвестиций, а это означает, что ваш потенциал для получения прибыли на товарном рынке высок, но также высок и ваш потенциал для потерь.

Сырьевые товары также являются краткосрочными инвестициями, особенно если вы заключаете фьючерсный контракт с установленным сроком. Это контрастирует с акциями и другими рыночными активами, где покупка и хранение активов на длительный срок более распространены.

Кроме того, у вас есть больше времени для торговли сырьевыми товарами, потому что рынки открыты почти 24 часа в сутки, 7 дней в неделю. С акциями вы в основном совершаете сделки в обычные рабочие часы, когда биржи открыты. У вас может быть ограниченный ранний доступ через премаркеты фьючерсов, но большая часть торговли акциями происходит в обычные рабочие часы.

В целом, торговля сырьевыми товарами имеет тенденцию быть более рискованной и спекулятивной, чем торговля акциями, но она также может привести к более быстрой и большей прибыли, если ваши позиции в конечном итоге принесут прибыль.

Стоит ли инвестировать в сырьевые товары?

Инвестиции в сырьевые товары — это стратегия, которая лучше всего подходит для искушенных инвесторов. Прежде чем совершать какие-либо сделки, вам необходимо внимательно изучить графики цен на сырьевые товары и другие формы исследований. Поскольку колебания рыночных цен могут привести к большим прибылям и убыткам, вам также нужна высокая терпимость к риску, что означает, что вы можете переносить краткосрочные убытки в погоне за долгосрочной прибылью.А если вы инвестируете в сырьевые товары, это должна быть только часть вашего общего портфеля.

«Для инвесторов и трейдеров, которые хотят диверсифицировать свой портфель в классе активов, который предлагает более высокий профиль риска / прибыли, многие используют около 20% или меньше своего портфеля для более высокого риска / прибыли», — говорит Тернер. «Это сегмент, в котором живет торговля сырьевыми товарами».

Как и в случае с любым другим решением, подумайте о том, чтобы поговорить с финансовым консультантом, чтобы узнать, подходит ли вам инвестирование в сырьевые товары, и узнать, какие стратегии вам следует использовать.

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации рекламодателя

Торговый зал Чикагской фондовой биржи: реконструкция в Институте искусств Чикаго

Торговый зал Чикагской фондовой биржи: реконструкция Чикагского института искусствДата:

1893/94 (оригинальная постройка)

1972 (оригинальная снесена)

1976/77 (реконструированная)

Автор:

Адлер и Салливан, оригинальные архитекторы; Американец, 1883-1896 гг.

Винчи и Кенни, архитекторы реконструкции; Американец, 1970-1977

Об этом произведении искусства

Металлическое здание Чикагской фондовой биржи принадлежало Данкмару Адлеру и Луи Х.Самые характерные коммерческие структуры Салливана. Центральным элементом этого тринадцатиэтажного здания был Торговый зал, впечатляющее пространство двойной высоты, предназначенное для повседневных операций фондовой биржи и наполненное пышным органическим орнаментом и трафаретными узорами Салливана. Несмотря на необычайную красоту этой комнаты, она служила своей первоначальной функции всего четырнадцать лет и впоследствии была заселена лишь изредка. В конце 1960-х годов здание было подвергнуто сносу и стало центром важной, хотя в конечном итоге безуспешной битвы за сохранение.Во время сноса фотограф и активист Ричард Никель пытался спасти украшение из здания, когда нестабильная конструкция рухнула, и он трагически погиб. Как дань уважения Никелю и Салливану, были сохранены части трафаретов Торгового зала, лепные капители пилястр и художественное стекло, а в 1977 году Художественный институт полностью реконструировал это значительное помещение в новом крыле музея. В то же время монументальная входная арка фондовой биржи была возведена на территории музея недалеко от угла Монро-стрит и Коламбус-драйв.

Статус

- На просмотре, Торговый зал фондовой биржи

Отделение

- Архитектура и дизайн

Художник

- Адлер и Салливан, архитекторы (архитектор)

Название

- Торговый зал Чикагской фондовой биржи: реконструкция Чикагского института искусств

Происхождение

- Художественный институт Чикаго

Дата

- Построен 1893–1894 гг.

Средний

- Смешанная техника воссоздания комнаты

Размеры

- Площадь номера составляет около 5704 квадратных футов (не включая галерею).

Кредитная линия

- Дар компании по разрушению трех дубов

Справочный номер

- RX23310 / 0002

Манифест IIIF Международная структура взаимодействия изображений (IIIF) представляет собой набор открытых стандартов, обеспечивающих широкий доступ к цифровым медиа из библиотек, архивов, музеев и других культурных учреждений по всему миру.

Узнать больше.

- https://api.artic.edu/api/v1/artworks/156538/manifest.json

Расширенная информация об этой работе

История публикаций

- Винчи, Джон, изд.1989. Торговая комната: Луи Салливан и Чикагская фондовая биржа. Художественный институт Чикаго.

- Художественный институт Чикаго. 1990. Фрагменты прошлого Чикаго: Коллекция архитектурных фрагментов в Институте искусств Чикаго. Exh. Кот. Институт искусств Чикаго, кат. нет. 68, стр. 139–141.

- Жуковски, Джон и Марта Торн. 2004. Шедевры архитектуры Чикаго. Институт искусств Чикаго / Риццоли, стр. 44–45.

История выставки

Пространство, открытое для публики в здании музея «Рублов».

Информация об объекте находится в стадии разработки и может обновляться по мере появления новых результатов исследований.Чтобы помочь улучшить эту запись, напишите нам. Информация о загрузке изображений и лицензировании доступна здесь.

Торговый зал Чикагской фондовой биржи: трафарет

Торговый зал Чикагской фондовой биржи: трафаретДата:

1893/94

Автор:

Адлер и Салливан (американцы, 1883-1896)

Луи Х.Салливан (американец, 1856-1924)

Казнен Хили и Миллет

Об этом произведении искусства

Здание Чикагской фондовой биржи было одним из самых ярких коммерческих проектов Данкмара Адлера и Луи Салливана. Центральным элементом этого 13-этажного сооружения был торговый зал — впечатляющее пространство двойной высоты, заполненное пышным орнаментом Салливана и разноцветным трафаретным настенным покрытием, которое можно увидеть здесь. После неудачной битвы за сохранение в конце 1960-х годов здание было снесено, но Художественный институт смог приобрести монументальную входную арку, которая теперь находится в саду рядом с Современным крылом.

Статус

- На просмотре, Галерея 285

Отделение

- Архитектура и дизайн

Художник

- Адлер и Салливан, архитекторы (архитектор)

Название

- Торговый зал Чикагской фондовой биржи: трафарет

Происхождение

- Соединенные Штаты

Дата

- Разработан в 1893–1894 гг.

Средний

- Масло на холсте, наклеено на панель.

Размеры

- 145.42 × 307,42 см (57 1/4 × 121 дюйма)

Кредитная линия

- Дар мистера и миссис Артур Д. Дубин

Справочный номер

- 1971 г.747

Манифест IIIF Международная структура взаимодействия изображений (IIIF) представляет собой набор открытых стандартов, обеспечивающих широкий доступ к цифровым медиа из библиотек, архивов, музеев и других культурных учреждений по всему миру.

Узнать больше.

- https: // api.artic.edu/api/v1/artworks/37281/manifest.json

Расширенная информация об этой работе

История публикаций

- Винчи, Джон, изд.1989. Торговая комната: Луи Салливан и Чикагская фондовая биржа. Институт искусств Чикаго, стр. 36.

- Художественный институт Чикаго. 1990. Фрагменты прошлого Чикаго: Коллекция архитектурных фрагментов в Институте искусств Чикаго. Exh. Кот. Институт искусств Чикаго, кат. нет. 68, стр. 141.

- Жуковски, Джон и Марта Торн. 2004. Шедевры архитектуры Чикаго. Институт искусств Чикаго / Риццоли, стр. 44–45.

История выставки

- Художественный институт Чикаго, «Прошлое: коллекция архитектуры и дизайна в Институте искусств», 12 сентября 2017 г. — продолжается.

- Чикагский институт искусств, «Апостолы красоты: искусство и ремесла от Британии до Чикаго», 2009 г.

Информация об объекте находится в стадии разработки и может обновляться по мере появления новых результатов исследований.Чтобы помочь улучшить эту запись, напишите нам. Информация о загрузке изображений и лицензировании доступна здесь.

. Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.