Помощь в погашении просроченных кредитов с длительными просрочками (спрос)

Получить кредит в банке с положительной кредитной историей несложно, однако может возникнуть ситуация, когда нечем погасить задолженность. Если не предпринимать никаких действий, могут появиться просрочки, которые меняют досье заемщика в отрицательную сторону. Они приводят к потере большой суммы из-за начисления пени и штрафов.

Как вернуть кредит в банк, когда нечем платить

Если у клиента нет денег, чтоб оплачивать долги, не следует ожидать, когда появятся длительные задержки. Следует как можно скорее обратиться в банк, тогда, скорее всего, договор о предоставлении займа будет пересмотрен, и условия станут более лояльными.

Общение с кредитором нельзя прекращать, так как при сознательном уклонении от выплат предусмотрена ответственность.

Другой вариант получения помощи при появившейся просрочке по кредитам – обращение к юристу. Он сможет пояснить, как действовать в сложившейся ситуации, поможет в оформлении необходимых документов для кредитора.

Можно ли изменить условия кредитования для снижения нагрузки

Изменить условия кредитования

Перед получением ссуды заемщик подписывает договор с кредитором. В документе указаны условия возвращения долга, размеры платежей, санкции и т.д. Если при возникновении неплатежеспособности клиент отказывается выполнять условия договора и уклоняется от взносов, сумма долга растет, заемщик может попасть в долговую яму.

Чтобы этого избежать, следует обратиться к кредитору и попробовать решить вопрос мирно. Скорее всего, банк пойдет на уступки, должники невыгодны для организаций, т.к. есть риск невозвращения средств.

Кредитные каникулы

Кредитные каникулы – одна из услуг банка. Она представляет собой вариант реструктуризации, отсрочки от выполнения долговых обязательств. Она может быть полной или частичной.

Полная отсрочка освобождает лицо от выплаты не только основного долга, но и процентов. При другом варианте отсрочки клиент освобождается от основных выплат, однако проценты он обязан выплачивать в полной мере. Преимущества – сохранение хорошей КИ. Клиент избегает возникновения долга с большой просрочкой, финансовая нагрузка снижена.

Реструктуризация долга

Реструктуризация – изменение первоначальных условий взятия ссуды. Основная цель – снижение нагрузки с заемщика с целью исполнения им обязательств иным способом.

Примеры реструктуризации:

- Срок выплат увеличивается. За счет этого платеж за месяц становится меньше, заемщику проще выплачивать долг. Минус такого изменения – размер переплаты будет больше.

- Кредитные каникулы – клиент освобождается от выплат на определенный срок.

- Смещение платежей – сумма будет меньше в настоящее время, однако остаток нужно будет доплатить в более поздний период.

- Изменение валюты.

Банк идет на уступки не всем клиентам. Важно, чтобы у заемщика была уважительная причина, по которой он не может выплачивать ссуды на прежних условиях. Это может быть увольнение или сокращение, резкое падение дохода, временная утрата работоспособности и т.д.

Взять новый кредит

Чтобы погасить текущий заем, можно обратиться в другой банк для получения второй ссуды. Используя деньги, можно закрыть имеющиеся долги. Вариант является оптимальным, если человек уверен, что впоследствии сможет выплатить не только старый, но и новый кредит, иначе высока вероятность попадания в долговую яму. Если есть риск неуплаты второго займа, рекомендуется искать другой выход из сложившейся ситуации.

Получение страховой выплаты по кредитному договору

Страховка кредита является вариантом защиты от кредитных рисков. Так, если возник страховой случай, выплаты по займу будет осуществлять страховая компания.

Случаи, когда компания будет платить ссуду вместо заемщика, прописываются в договоре заранее. Клиенты могут быть застрахованы на следующие случаи:

- Смерти заемщика.

- Возникновения временной или постоянной нетрудоспособности.

- Потери основного вида заработка.

- Значительного снижения дохода и т.д.

В некоторых ситуациях кредитный договор заключается на добровольной основе, иногда в условия получения ссуды входит обязательное страхование займа. Наряду с этим может быть застраховано имущество, купленное в кредит – квартира, машина и т.д.

Обращение в брокерскую компанию

Брокер – физическое или юридическое лицо, которое является посредником между финансовой организацией. Оно оказывает помощь в получении кредита.

Услуги, которые предоставляют брокеры:

- Помощь в выборе программы займа.

- Сбор необходимой документации.

- Выбор организации с наиболее выгодными требованиями.

- Расчет стоимости кредита и т.д.

Несмотря на то, что брокеры оказывают множество услуг, не всегда экономически оправданно к ним обращаться. Так, общая стоимость кредита будет выше, так как за услуги посредника нужно будет платить. Помимо этого, при наличии высокого кредитного рейтинга можно без проблем получить ссуду самостоятельно.

Обращение к антиколлекторам

Антиколлекторы оказывают помощь должникам в погашении просроченных кредитов. Они могут представлять интересы заемщика в суде, помогают в решении проблем с кредиторами. Обратиться за услугой следует как можно раньше, до начала судебных разбирательств.

Что делают антиколлекторы:

- Анализируют документацию по кредиту, консультируют клиентов.

- При необходимости осуществляют переговоры с кредитором.

- Разговаривают с коллекторами.

- Оспаривают требования коллекторов в суде и т.д.

Важно обратиться за помощью при наличии кредитов с просрочками как можно раньше. Тогда выше шанс решить проблему с минимальными финансовыми издержками.

Обращение к посредникам

В большинстве ситуаций посредник является брокером. Основная его задача – поиск вариантов кредитования на выгодных условиях в банках. Посредник должен иметь юридическое образование, хорошую репутацию и положительные отзывы.

Одна из его обязанностей – изучение документов, консультация по договорам кредитов, поиск организаций, которые выдают ссуды должникам на оптимальных условиях. Перед тем, как обратиться за помощью к брокерам, рекомендуется попробовать получить кредит своими силами.

Если человек финансово грамотный и имеет положительную КИ, он сможет получить ссуду без сложностей. В ином случае помощь брокера может быть необходимой. Минусы обращения к посредникам – стоимость кредита будет выше, есть риск обращения к мошенникам.

Банкротство

Лицо может быть признано банкротом, если сумма долга по разным обязательствам значительная, при этом выплаты просрочены на несколько месяцев. Объявить себя банкротом могут как физические, так и юридические лица.

Решение о банкротстве принимает суд. При этом статус лица следует доказать. Первоначально лицо собирает необходимые документы – личные, доказывающие его состояние, связанные с долгами, об имуществе и т.д. После этого происходит обращение в суд.

Имущество лица подлежит аресту. Есть различные варианты решения суда – в некоторых случаях заключается мирное урегулирование вопроса, осуществляется реструктуризация, либо лицо признается банкротом.

Юридическая консультация по просроченным кредитам

Не каждый заемщик может решить вопросы по долгам своими силами. В таком случае может понадобиться помощь юриста. Важно выбрать квалифицированного специалиста.

Задачи юристов:

- Консультирование, изучение договора с кредитором, поиск неоднозначных пунктов.

- Переговоры с кредитором, поиск путей решения для изменения условий по выплатам.

- Подготовка иска для суда, если в этом есть необходимость.

- Защита интересов клиента.

- Обжалование решений суда.

Стоимость услуг может зависеть от известности юридической компании, ее ценовой политики и качества услуг. Рекомендуется обращаться к известным юристам, имеющим хорошие отзывы и высокий рейтинг. Он должен специализироваться на решении кредитных вопросов.

odobreniya.net

Помощь по просроченным кредитам — Центр правовой поддержки должников Нолос

Содержание статьи

Неплатежеспособность заемщика является основным и самым распространенным фактором возникновения задолженности по кредитам. Независимо от того, образовалась задолженность по уважительным причинам либо заемщик просто устал нести долговое бремя, согласно ст. 330 ГК РФ кредитор вправе начислить штрафные санкции и пеню, если должник вовремя не исполнил взятое на себя долговое обязательство. То есть заемщику, вовремя не внесшему очередной платеж, на сумму задолженности начисляется неустойка.

Ситуация усложняется, если кредитов несколько и по всем есть задолженность, – тогда общая сумма долгового обязательства возрастает в разы. Зачастую заемщик просто не видит выхода из положения и не предпринимает никаких действий, тем самым усугубляя свое положение. Негативные последствия, которые ожидают должника при непогашенной задолженности, могут в дальнейшем обернуться потерей имущества. Для юридически неграмотного должника решением проблемы просроченных кредитов станет обращение за помощью к квалифицированному юристу.

Важно! Если вы сами разбираете свой случай, связанный с кредитом, то вам следует помнить, что:

- Все случаи уникальны и индивидуальны.

- Понимание основ закона полезно, но не гарантирует достижения результата.

- Возможность положительного исхода зависит от множества факторов.

Помощь в кредите с просрочками

Должнику необходимо знать, что последствия за просроченную задолженность ожидают его уже после первой неуплаты. Кредитор при наступлении задолженности применяет к должнику установленные законом меры:

- уведомляет должника посредством телефонной связи о наличии существующей задолженности и просит погасить ее в кратчайшие сроки;

- высылает письменное уведомление с требованием погасить задолженность по кредиту с указанием даты ее оплаты, включая начисленную неустойку;

- согласно договору цессии кредитор передает право третьему лицу (коллекторскому агентству), с которым и будет иметь дело должник;

- взыскивает долг по кредиту в принудительном порядке через суд.

При вынесении судебного решения в пользу кредитора, дело передается в Федеральную службу судебных приставов (ФССП), и начинается этап исполнительного производства. Имущество должника может быть арестовано, а в дальнейшем продано с аукционных торгов. Вырученные средства пойдут на погашение задолженности.

Следовательно, чтобы не допустить наступления пагубных для заемщика последствий, необходимо обратиться за помощью к квалифицированному юристу по кредитным долгам. Помощь в кредите с просрочками оказывается как на ранней стадии, так и на конечном этапе исполнительного производства. Качество помощи зависит от полноты информации о долговом обязательстве и предоставленных документов.

Обратите внимание! Грамотный специалист по кредитам не только даст консультацию, но и поможет довести дело по погашению задолженности до логического завершения, составив план действий с учетом нюансов конкретного дела.

Помощь по кредиту с просрочками может предполагать:

- юридическую консультацию, позволяющую определить объем проблемы и составить примерный план действий, включая представление интересов должника перед кредитором в ходе заключения соглашения о реструктуризации задолженности;

- комплексное сопровождение и защиту прав и интересов должника перед кредитором, коллекторским агентством, обжалование их действий, проверку законности начисленных неустоек и процентов, анализ кредитного договора;

- подготовку процессуальных документов: заявлений, жалоб, ходатайств, предоставление необходимых документов в государственные органы с целью защиты прав и интересов должника;

- сопровождение в суд: грамотное составление искового заявления, вовремя предоставленные ходатайства, участие юриста в суде с целью защиты прав должника, подготовка документов;

- обжалование судебных решений посредством апелляционной, кассационной или надзорной жалобы;

- участие в исполнительном производстве: обжалование решения суда и действий судебных приставов, защита прав должника перед судебными приставами.

Обращение за помощью по кредиту с просрочками является для должника разумным решением, которое позволит минимизировать ущерб от негативных последствий и определит, какую сумму задолженности придется платить в итоге.

Юридическая консультация по просроченным кредитам

Согласно заключенному договору кредита заемщик обязуется в установленный срок исполнить долговое обязательство перед кредитором. Но в случае, когда финансовая несостоятельность должника не позволяет вносить ежемесячные платежи, сумма задолженности возрастает из-за начисленных неустоек. Просроченный кредит в итоге может обернуться проблемами, о которых заемщик не мог и подумать при заключении кредитного договора.

Обратите внимание! При возникновении просрочки по кредиту должнику необходимо придерживаться следующих правил:

- не прятаться от банка;

- не брать новых кредитов;

- не дожидаться звонков от банка или от коллекторов;

- обратиться за помощью к юристу по кредитным долгам.

Юридическая консультация – это анализ проблемы и поиск достойного выхода из сложившейся ситуации с минимальными затратами для должника. Юристу с целью более полного и грамотного ответа следует предоставить следующую информацию:

- сведения о причинах, приведших к неплатежеспособности;

- общий размер задолженности по кредитам и график погашения отдельно взятых кредитов с просрочками;

условия и сроки кредитных договоров; - на стадии общения с коллекторами – их письма с требованием или просьбой погасить задолженность, сведения о звонках, встречах, чтобы определить, на каком основании действует коллекторское агентство;

- на стадии судопроизводства – сведения об исковых требованиях кредиторов, поданных ходатайствах и прочее;

- на стадии исполнительного производства – сведения о решении суда, о постановлении о возбуждении исполнительного производства, аресте имущества, прочих ограничениях.

Консультация и помощь юриста должнику возможны на любой стадии просрочки. С квалифицированным специалистом шанс на удачное урегулирование возникшей проблемы с кредитом возрастает.

Обсудите кредитный вопрос с юристом

Кочешкова Анастасия Владимировнаавтор статьи

Окончила в 2006 году КрасГАУ по специализации “Государство и право”, квалифицированный юрист. Стаж работы по юридической специальности более 9 лет в качестве юрисконсульта по гражданским делам. Оказывает помощь в юридических вопросах гражданско-правовой направленности.

nolos.ru

Помощь в погашении кредитов должникам, если нечем оплатить долги

На сегодняшний день помощь в погашении кредитов должникам представляет собой довольно востребованную юридическую услугу. Особенно, когда вариантов перезанять и быстро погасить растущую задолженность невозможно.

Большинство юридических контор предоставляет услуги по оказанию помощи в погашении кредитов должникам, и готовы взять в свои руки решение проблемных вопросов несостоятельного должника за денежное вознаграждение.

Как вернуть кредит в банк когда нечем платить?

Сегодня каждый заемщик может оказаться в сложной финансовой ситуации, когда не имеется денег расплатиться с долговыми обязательствами по кредиту, а долг растет как снежный ком. Возникает вопрос: «Что делать, если нечем платить кредиты?». Ведь никто из нас не может на 100% спрогнозировать, что его ждет в будущем, и с какими неурядицами в жизни придется столкнуться. Мы подписываем кредитный договор с надеждой добросовестно погашать ежемесячную задолженность и в оговоренный договором срок возвратить все заемные средства с чувством выполненного долга. Но никто не предполагает, что жизнь «поставит подножку» и в семейном бюджете попросту не окажется средств на исполнение взятых долговых обязательств перед банком.

И вот если наступает ситуация, когда нечем платить кредит, и через время процент за непогашенный платеж возрастает до огромных размеров, телефон разрывается от звонков коллекторов, звучат угрозы, заемщик впадает в депрессию и не знает, как отдать долги и не запятнать свою кредитную историю. Что же делать, где получить помощь в погашении кредитов?

Главное, когда у вас нет денег платить кредит, не впадать в панику, запастись терпением и под каким предлогом не прекращать общение с банком-заемщиком. Не забывайте, что ответственность гражданским законодательством предусмотрена лишь в том случае, если заемщик сознательно уклоняется от исполнения обязательств, прописанных в кредитном договоре.

И если вы сами не справляетесь с возникшими трудностями и не можете решить вопрос с долгами, незамедлительно обращайтесь к юристу за консультацией. Юрист не только разъяснит ваш порядок действий, но и займется оформлением документов и общением с коллекторскими фирмами и банком.

Для начала нужно спокойно и взвешенно проанализировать ситуацию, в которой вы оказались, и выяснить для себя, какого рода помощь вам необходима. Проще говоря, ищем конечную цель:

- Вам требуется реструктуризация долга.

- Вы хотите получить выплату по страховке.

- Вы хотите обсудить возможность погашения кредита на более приемлемых условиях, имеющих отличия от тех, которые были первоначально прописаны в договоре.

- Вам нужно взять новый заем для того чтобы закрыть предыдущий кредит.

- Вы не хотите общаться с коллекторами, которым был передан ваш долг и хотите оградить от них свою семью.

Можно ли изменить условия кредитования для снижения нагрузки?

Если нет возможности платить по кредиту, на что может надеяться заемщик? Давайте разберемся, на что можно рассчитывать в трудной безденежной ситуации:

Реструктуризация долга кредитного должника

Представляет собой один из способов помощи должнику, когда банк идет навстречу заемщику, изменяя размер ежемесячной выплаты, увеличивает срок выплаты кредита или списывает его часть. Если вы остановили выбор на данном виде помощи, то понадобится обратиться в банк с письменным заявлением, описать тяжелую финансовую ситуацию, в которой вы оказались и попросить рассмотреть возможность реструктуризации долга.

Хочется отметить, что банки не совсем рады такому положению вещей, но все-таки соглашаются на реструктуризацию долга. Это позволяет им обеспечить себе хоть какие-то гарантии возврата кредитных средств и миновать разбирательств в суде.

Практика показывает, что кредитные учреждения готовы списать часть пеней и штрафов, процентов по кредиту, но не нужно рассчитывать на то, что хотя бы часть основного тела кредита будет списана – на это они идут в исключительных случаях.Какой бы итог ни был, следует посетить банк и попытаться договориться с ним.

Взять новый кредит или финансовую помощь от третьих лиц

Ими могут быть кредитные брокеры или посредники. Сегодня поступает большое количество предложений от таких специалистов, поэтому их можно считать дополнительным вариантом помощи в погашении кредитов. Вы можете попробовать воспользоваться им, но ситуация не совсем проста. Если у вас нет денег платить по счетам уже взятых кредитных обязательств, то вы можете взять новый кредит и с его помощью погасить уже имеющийся (если их несколько, то все). Данный способ дает возможность разобраться с тремя проблемами одновременно.

Во-первых, взяв новый заем, вы на месяц отодвинете срок очередного платежа по кредиту. Во-вторых, если новый заем был выдан на более длительный срок, то размер платежей будет меньше. Также можно объединить несколько имеющихся кредитов в общий кредит, и на выходе сумма платежей также снизится. Вдобавок, вы можете взять кредит не только в том финансовом учреждении, с которым вы уже сотрудничаете, но и обратиться в другой банк.

Безусловно, возможность взять кредитные средства напрямую зависит от того, есть ли у вас неоплаченные в срок платежи. Если за вами числятся просрочки платежей, и информация о вас, как о недобросовестном заемщике, имеется в реестре кредитных историй, то не стоит рассчитывать на то, что вам дадут новый кредит.

Но сегодня многие компании предлагают услуги в оформлении кредитов для задолжавших клиентов.

Они берут на себя сбор необходимого пакета документов, и благодаря этому должнику станет проще взять заем.

Получение страховой выплаты по кредитному договору

Сегодня большая часть кредитов страхуется в принудительном порядке. К огромному сожалению, многие потребители не уделяют должного внимания чтению договора страхования и в дальнейшем жалеют об этом. В договоре должны быть прописаны обстоятельства, при наступлении которых страховая компания берет на себя выплату кредита.

Как правило, среди таких обстоятельств можно выделить смерть заемщика, лишение работы, тяжелую болезнь, вызвавшую потерю трудоспособности и др. Но при этом банк не станет обращаться в страховую компанию с требованием выплат, а будет ждать, пока вы сами исполните обязательства по договору кредитования.

По этой причине, если вы не можете платить по кредитам по одной из упомянутых выше причин, которые прописаны в договоре страхования, то вам нужно посетить страховую компанию и потребовать выплаты, на которые вы имеете законное право претендовать.

Что для этого нужно сделать? Направить страховщику заявление о наступлении страхового случая и приложить к нему пакет документов, которые подтверждают ваши слова.

Как себя вести, если нечем платить по кредиту

Что еще делать в случае, когда вы попали в тяжелую финансовую ситуацию и у вас копятся долги по кредитам? Выше мы рассмотрели наиболее популярные возможные варианты решения проблемы растущего долга перед банком. Но сейчас предлагаем вам ознакомиться с дополнительными рекомендациями, позволяющими сохранить спокойствие и сэкономить не только время, но и денежные средства при выходе из долговой ямы.

Не откладывайте решение проблемы роста задолженности на неопределенный срок. Чем быстрее вы начнете заниматься решением проблемы просроченного кредита, тем лучше для вас. Во-первых, за просрочку выполнения договорных обязательств, договором предусматриваются штрафы, поэтому ваша оперативность позволит максимально снизить их сумму переплат.

Не забывайте, что внушительные штрафы, которые прописаны в договоре потребительского кредитования, иногда могут быть признаны неправомерными по причине того, что на законодательном уровне четко прописано, что штрафы/пени не могут быть больше суммы основного займа. Их начисление должно осуществляться с учетом целесообразности и разумности, поэтому обращение к грамотному кредитному юристу позволит срезать часть долговой нагрузки, отсекая незаконные штрафы.

Если вы оказались в долговой яме, то не надо паниковать, возьмите инициативу в свои руки и обратитесь в банк для поиска решений в сложившейся ситуации — помните, под лежачий камень вода не течет! Если банк передал ваш долг коллекторскому агентству, не избегайте общения с ними, а сами посетите их офис. Каждое ваше обращение в эти учреждения должно быть подано в письменном виде.

Несмотря на тяжелое финансовое положение, найдите деньги и обратитесь к профессиональному кредитному юристу, если вы не обладаете знаниями, как поступить в этом случае и подобного опыта у вас нет. Переложив решение проблемы на плечи профессионала, вы сэкономите время, деньги и, что немаловажно, свое душевное спокойствие. Следует отметить, что многие юристы устанавливают сумму денежного вознаграждения в зависимости от достигнутого результата. Иными словами, вы платите только тогда, когда получили то, что хотели.

www.perekop.ru

Просроченный кредит: помощь должникам

Одним из самых распространенных факторов образования долга по ссуде — несостоятельность плательщика. А если заемщик несвоевременно вносит платежи или вовсе перестает платить, то банк вполне на законных основаниях может насчитать штрафные санкции. Кредитору не важно, по уважительным причинам нарушены сроки оплаты или по злому умыслу должника. Он начислит к основному долгу неплательщика еще и сумму неустойки.

Ситуация резко осложняется, если у заемщика имеется несколько незакрытых кредитов, а платить нечем. Поэтому он просто перестает вносить ежемесячные платежи. Однако долг есть, а сумма растет с каждым днем за счет начисления процентов и пени. Таким образом, просрочка может достичь колоссальных сумм.

Образование просрочки может привести к плачевным последствиям: помимо принудительного взыскания долга, заемщик рискует остаться без имущества. В этом случае незаменимым помощником станет опытный юрист.

Нарушили срок оплаты по кредитам — рискуете остаться без денег и имущества.

Помощь в кредите с просрочками

Любому заемщику стоит помнить, что как только он перестанет выплачивать ссуде, его ждут негативные последствия. При подобных нарушениях банк вправе применить законные меры, но в определенном порядке:

- связаться с должником по телефону, сообщить о задолженности и попросить уплатить сумму в определенный срок;

- направить письменное требование об оплате образовавшейся задолженности и начисленной пени за просрочку с указанием конкретной даты погашения;

- передать право на взыскание коллекторам, которые и будут общаться с заемщиком;

- требовать возврата долга по денежному займу в принудительном порядке, обратившись в суд.

Если дело дошло до суда, то обычно исковые требования о взыскании задолженности кредитора удовлетворяются. Далее дело передадут судебным приставам. И тут должнику грозит арест и продажа имущества на торгах. Все вырученные деньги пойдут на оплату непогашенных кредитов.

Перестали платить по кредиту — банк вправе продать долг коллекторам или обратиться в суд.

Чтобы избежать таких последствий, можно обратиться к юристу, имеющему большой опыт работы по делам, связанным с неуплатой по займам.Он поможет пройти все этапы исполнительного производства с минимальным ущербом. Но ничего не скрывайте — необходимо предоставить полную информацию по долгам и кредитный договор с банком. Только в этом случае можно рассчитывать на качественную юридическую помощь.

Чем может помочь юрист?

Юрист по кредитам не только проконсультирует по сложившейся ситуации, но и разработает план действий, не идущий вразрез с законом. На что можно рассчитывать:

Юрист просмотрит документы по кредиту, оценит ситуацию, установит сложность дела и разработает четкий план действий для решения проблемы.

- Представительство

Специалист представит ваши интересы перед кредитором или коллекторским агентством в ходе заключения соглашения о реструктуризации задолженности.

Если дело дошло до суда, то юрист станет вашим защитником в судебном разбирательстве: своевременно подаст ходатайства, проверит законность и оспорит начисленную неустойку, отстоит ваши интересы.

- Подготовка документов для суда

Юрист ознакомится с исковыми требованиями банка и подготовит претензии, ходатайства или встречные требования, чтобы полностью избежать или уменьшить размер взыскиваемых сумм. Если судебное решение уже есть — подготовит грамотную апелляционную жалобу.

- Полное сопровождение должника

Юрист может полностью заняться вашим вопросом: представлять ваши интересы перед кредитором и коллекторским агентством, контролировать их действия и оформлять жалобы в случае нарушения закона, проследить за законностью начисления неустоек и процентов, договориться о реструктуризации задолженности, выступать от вашего имени в суде.

- Сопровождение исполнительного производства

оспаривание решения суда и постановлений судебных приставов, отстаивание прав заемщика перед лицами, исполняющими решения суда.

Грамотный юрист поможет решить проблему с задолженностью по кредитам.

Юридическая консультация по просроченным кредитам

В кредитном соглашении прописана обязанность заемщика — погасить задолженность в конкретный срок. Если его финансовое положение не позволяет регулярно вносить оплату, то величина общего долга увеличится из-за начисленной неустойки. В итоге просроченный кредит может обернуться проблемами, о которых заемщик не мог и подумать при заключении договора.

Если у вас появилась просрочка по платежам, то стоит соблюдать определенные правила:

- не скрываться от банковского учреждения;

- не брать новую ссуду;

- не дожидаться, когда вас начнут преследовать коллекторы;

- найти опытного юриста и проконсультироваться по сложившейся ситуации.

Образовалась просрочка по кредиту — не бегайте от банка и обратитесь к юристу.

В ходе консультации юрист проанализирует проблему и найдет законный выхода из возникшей ситуации с минимальными затратами для должника. Но для полного и грамотного ответа юристу нужно предоставить определенные сведения:

- причину невыплаты кредита в установленный срок;

- общую величину долга и график платежей по каждому просроченному кредиту;

- условия, прописанные в соглашении с банком;

- на стадии общения с коллекторами — письма взыскателей с просьбой оплатить долг, сведения о телефонных разговорах, и встречах;

- на стадии судебного разбирательства — информацию об исковых требованиях кредитора, представленных просьбах и т.д.;

- на этапе исполнительного производства — сведения о решении суда, о появлении принудительных мер, например, арест имущественных активов.

Поэтому, если вы столкнулись с проблемой неуплаты по кредиту, смело обращайтесь к юристу, который может оказать помощь на любом этапе возникшей проблемы. С его опытом и знаниями шанс на положительный исход дела возрастет.

protivdolgov.ru

Юридическая помощь в кредите, если просрочка: действующий метод получения займа

Настоящей проблемой, с которой сталкивается большой количество людей, берущих займы, является просрочка выплаты.

При оформлении кредита каждый уверен в том, что всю сумму сможет выплатить в срок.

Однако совершенно разные ситуации, от которых никто не застрахован, нарушают планы и делают людей должниками финансовых учреждений.

Просрочка оплаты кредита

Система кредитования является одной из движущих сил экономического развития общества, ведь деньги могут выдаваться не только на потребительские нужды, но и на развитие или поддержание бизнеса.Кредит представляет собой денежный заем, выдающийся на определенный срок и возвращаемый по его истечении с процентами.

Но, как известно, берешь чужое, а возвращаешь свое.

Бывают случаи, когда жизненные обстоятельства складываются таким образом, что вернуть деньги вовремя никак не получается. В результате возникает просроченная задолженность.

При заключении договора кредитования в нем прописываются все условия, на которых выдается заем, сроки ежемесячных платежей и штрафные санкции за их нарушение.

Все они в совокупности имеют название кредитных обязательств, и должны выполняться как кредитором, так и заемщиком в соответствии с договором.

В договоре прописываются даты ежемесячного погашения, и именно до этого дня платеж должен быть внесен, а если эта дата припадает на выходные или праздничные дни, то деньги должны быть внесены заранее.

Если в указанный день кредитор не внес очередную сумму, то сотрудники банка обязательно сделают телефонный звонок, в котором напомнят о пропуске. Однако со дня просрочки на сумму кредита начинают начисляться проценты за просрочку.

Что делать

Поэтому при возникновении единоразовой задолженности, когда в одном месяце платеж не совершался, при следующем погашении все деньги распределятся на проценты, пени и штрафы.Каждому, кто берет кредит в любом финансовом учреждении, нужно знать, что ежемесячные платежи в первую очередь идут на погашение процентов по кредиту, а только потом выплачивается само тело, то есть основной долг.

Если обязательный ежемесячный платеж не будет производиться на протяжении нескольких месяцев, то сумма долга может увеличиться в несколько раз, а проценты по кредиту могут превысить сумму тела кредита.

Чтобы этого не произошло, нужно как можно быстрее обратиться в банк с ходатайством о приостановке начисления процентов, автоматически не будут начисляться и штрафы и пени.

Самостоятельно такое обращение можно сделать, но лучше обратиться за консультацией специалиста, то есть юриста, который поможет правильно оформить обращение.

Второй вариант прекращения начисления штрафных санкций за просрочку – дождаться того момента, когда банк подаст заявление в суд. В суде можно попробовать обратиться с просьбой об уменьшении процентов и штрафом за просрочку до минимальной суммы.

Обычно суд идет навстречу таким ходатайствам и в большинстве случаев принимаются положительные решения. После судебного разбирательства проблемы по взысканию долга ложатся на судебных приставов, которые согласно исполнительному листу будут всеми возможными способами взимать просроченную сумму.

Такими с

kreditadvo.ru

В каком банке дадут кредит, если есть кредиты с просрочками в 2019 году?

Сейчас все больше клиентов задаются вопросом, в каком банке дадут кредит, если есть просрочки. Ведь, как известно, даже небольшой просроченный платеж может привести к ухудшению вашей кредитной истории, а с испорченной КИ получить одобрение в займе практически невозможно.

Почему приходят отказы от банков?

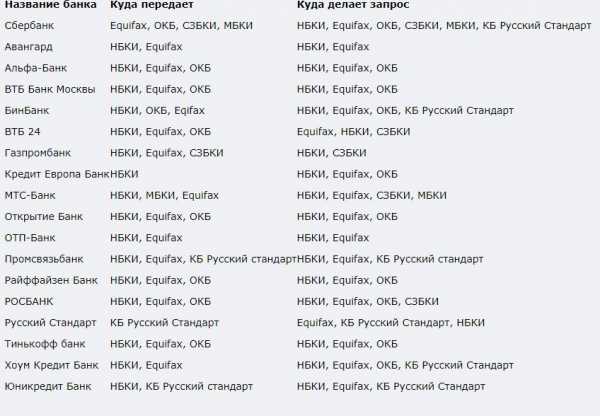

Дело в том, что абсолютно все данные о заемщиках попадают в Бюро Кредитных Историй, к которым имеется доступ большинство банковских компаний нашей страны. Если вы допускали просрочки, у вас есть неоплаченные долги, штрафы, судебные разбирательства — это все будет отображено в вашем досье.

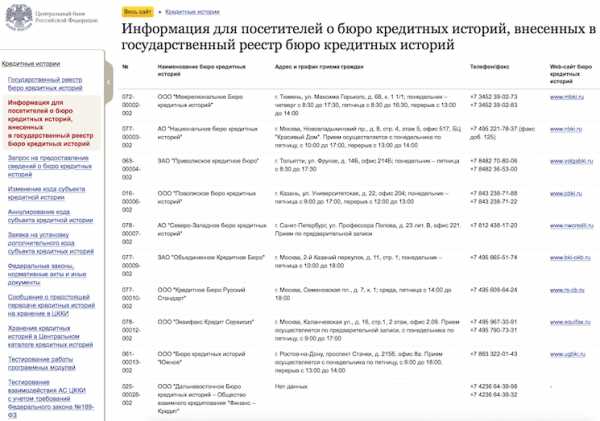

Вы также можете сами проверить его, причем абсолютно бесплатно, инструкция дана здесь. Ниже представлена табличка с перечнем тех бюро, в которые нужно посылать свой запрос:

Когда вы заполняете заявку на получение кредита, банк обязательно вас проверяет, такая процедура называется скоринг. И если он видит в отчете информацию о просрочках, то банк понимает, что перед ним ненадежный клиент, который и ему может возвращать долги позже срока или вовсе не платит.

Итог очевиден — получение отказа, потому что банку невыгодно с вами работать. Но есть несколько способов решения этого вопроса.

Варианты предложений от банков представлены ниже. Не забудьте обязательно перед подачей заявок прочитать эту заметку, она поможет не совершить вам серьезных ошибок!

Что делать, если есть просрочка?

Итак, если вы допустили небольшую задолженность, т.е. она открытая (непогашенная) и длится она не более 1 месяца, то в этом случае ситуация еще не так страшна, как кажется. Вы можете обратиться в отделение своего банка, где вы оформляли договор и написать заявление на реструктуризацию. Как это сделать — рассказываем здесь.

Что это вам дает? Вы сможете отсрочить внесение следующих платежей, снизить % или же уменьшить взнос путем увеличения срока возврата. Как правило, если заемщик сам идет на контакт с компанией и не отказывается от своих обязательств, ему дают возможность перекредитоваться.

Помните, что реструктуризация — это услуга, которую банк может одобрить или нет. Он не обязан предоставлять её вам, и обязать его это сделать можно только при обращении в суд.

Если банк отказывает вам в реструктуризации, то тогда вам следует подыскать альтернативные варианты для решения своих денежных проблем.

Что делать, если есть действующие кредиты, и новый не дают?

Если вышло так, что у вас возникли временные трудности, из-за которых вы не успели внести платежи по кредиту в срок и в полном объеме, из-за чего пошла просрочка, то рассчитывать на новый кредит будет достаточно трудно. Вы уже будете являться ненадежным клиентом, с которым мало кто захочет работать.

Новый заём вам не одобрят из-за того, что у вас закредитованнность. Рефинансирование не одобрят потому, что у вас есть просрочки, а такая услуга доступна только людям с положительной КИ.

Что же делать? Вот доступные варианты для заемщиков:

- Взять быстрый кредит без справок о доходах. Обычно их выдают более охотно, но с большими процентами. Такие предложения есть в Восточном Экспресс банке, Ренессанс Кредит, УБРиР, Альфа-Банке, где проценты достигают 30-50% годовых.

- Оформить стандартную кредитную карточку с небольшим кредитным лимитом. Такие есть у большинства современных российских банков, например Тинькофф или ВТБ 24, Русский Стандарт, Банк Москвы. Это также позволит очистить свою кредитную историю.

- Если просрочки небольшие, а кредит до сих пор не оплачен полностью, попробуйте рефинансирование. Тогда вам выдадут средства на закрытие старого кредита.

- Обратиться к кредитным брокерам. Они ищут подходящие для вас предложения, оформляют документы. Услуги платные.

- Искать помощи у частных лиц. Они помогут с кредитованием за определенный откат (это, как правило, от 5 до 20% от суммы задолженности). Будьте внимательны – не отправляете им никаких предоплат прежде, чем не получите деньги.

Возможно, вас поддержат и в других компаниях, особенно если вам нужна маленькая сумма, есть постоянные доходы и поручители. Если ваша КИ испорчена значительно, но у вас есть в собственности недвижимость или автотранспортное средство, то под их залог можно будет получить значительную сумму.

Можно ли получить с просроченными кредитами ипотеку или автокредит?

Очень часто случаются такие ситуации, когда люди по молодости набирали кредиты или микрозаймы и не оплачивали их. Суммы были сравнительно небольшими, поэтому со временем они либо выплачивались с задержками, либо про них забывали вовсе.

Затем, когда появляются семьи, дети, встает вопрос о приобретении машины и жилья. И вот здесь-то всплывают старые просроченные долги, из-за которых в банках вам будет приходить отказ. Причем отказывать будут даже в том случае, если у вас КИ хорошая, а у супруга — плохая, потому что он идет созаемщиком.

В данной ситуации нужно заранее заниматься улучшением вашей репутации. В кредитной истории нельзя что-то стереть, удалить, отредактировать, как это уверяют мошенники. Можно лишь брать новые кредиты, чтобы в КИ появлялись новые записи, которые вам положительно характеризуют.

Брать их можно в МФО или в торговых центров для совершения покупок в кредит. Также можно оформить программу «Кредитный доктор» от Совкомбанка. И только после того, как вы улучшите свою КИ, можно начинать пробовать подавать заявки на крупные суммы в банках.

Что делать, если все банки отказывают?

Кроме того, с большой вероятностью вам одобрят займ в микрофинансовых организациях, сокращенно МФО. Это небольшие частные компании, которые предлагают небольшие суммы на короткий срок (не более 1 месяц на возврат средств, можно продлить за определенную плату).

Выдают деньги практически всем, не спрашивая справок и не проверяя репутацию заемщика. Из условий — наличие гражданства России, возраст от 21 года, трудоустройство, наличие нескольких контактных телефонов.

Это может быть фирма Народная Казна, Домашние Деньги, Кубышка и др. Переплата будет значительной, зато в МФО не смотрят на репутацию. Проценты достаточно высокие — от 0,5 до 2% в день, прочесть о них можно здесь.

О чем стоит помнить

Чего мы точно не советуем вам делать — это обращаться в различные сомнительные компании, которые развешивают свои объявления о помощи в получении кредита со 100%-ой гарантией. Её вам дать не сможет никто, т.к. каждое обращение человека в банк или МФО рассматривается индивидуально, и решение предсказать нельзя.

Все, чем вам помогут подобные люди или фирмы — это просто разошлют онлайн-заявки от вашего имени по десяткам банкам. И если придут отказы, то это еще больше усугубит вашу ситуацию, а деньги за услугу отдавать придется, пусть даже и безрезультативную.

Лучше самим найти решение, реструктурировав задолженность или же подыскать лояльного кредита, предложенного в нашей статье. Так вы со временем найдете организации, в которых вам одобрят займ даже в том случае, если у вас есть кредиты с просрочками.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru

Кто предоставляет кредиты с действующими просрочками в других банках

Получением кредита связанные с ним заботы и хлопоты только начинаются. Открытую кредитную линию нужно обслуживать, т. е. ежемесячно выплачивать проценты и часть основной суммы долга для избежания образования просроченной задолженности.

График погашения прилагается к договору и подлежит безусловному исполнению. Особо жестких условий банк не выставляет и определяет в качестве крайнего срока определенный день месяца.

При этом следует учитывать, что значение имеет дата получения платежа, а не его отправки. Если выплата по тем или иным техническим причинам не поступит в банк в срок, то это будет считаться просрочкой.

Деньги могут срочно понадобиться на совершенно другие цели:

- Ремонта автомобиля;

- Лечение;

- Переезд.

Причинами могут события, которые целиком и полностью не зависят от нас:

- Смена основного места работы;

- Задержка зарплаты;

- Непредвиденные расходы.

Первые несколько дней банк ведет себя спокойно. Средства можно внести с опозданием и договорится об исчерпании инцидента. Если же просрочка затянется, то начнутся звонки с напоминаниями. Затем будут применены предусмотренные договором штрафные санкции.

В крайнем случае банк может потребовать возвращения кредита через суд.

Все события, связанные с обслуживанием кредитов по которым были допущены просрочки поступают в бюро кредитных историй. Записи будут храниться в течение 15 лет после совершения последнего платежа.

Наличие просрочки в кредитной истории указывает на ненадежного плательщика.

При будущем обращении заемщика в тот же или иной банк за новым кредитом эти данные обязательно будут запрошены в Бюро. Возможность отказа для ненадежного клиента очень велика. Заемщик с испорченной кредитной историей вынужден искать тот банк, который согласится с ним работать.

Статья по теме: Где взять кредит, на погашение других кредитов?

В статье рассказывается, где взять деньги на обслуживание кредита, чтобы избежать просрочки платежа.

Банки допускающие просрочки при выдаче кредитных денежных средств

Некоторые банки считают, что просрочки по кредитам в большинстве случаев допускается вполне надежными и платежеспособными гражданами. Упускать из поля зрения этих клиентов банкам не хочется и они охотно закрывают глаза на недочеты кредитной истории.

Решение о выдаче денег принимается по ускоренной процедуре (в пределах одного дня или даже нескольких часов). От клиента требуется или только паспорт, или паспорт и еще один документ.

«ДжиИ Маней Банк«, предлагая кредит «Особый» под приемлемые 13,9 % для мужчин и 13,5 % для женщин, сразу оговаривает, что у кредитополучателя не должно быть просроченной задолженности по кредитам.

«Промсвязьбанк» ни словом не упоминает о необходимости наличия у заемщика позитивной кредитной истории («Быстрый кредит» по ставке от 26,9 %). Тем не менее, не следует забывать, что банк может отказать в оформлении займа без объяснения причин.

Нет требований про отсутствие просрочек и в условиях выдачи кредитных карт у банка «Тинькофф». Годовая ставка по карте доходит до 45,9%.

Кредитный лимит до 300 000 ₽

Ставка по кредиту 24,9%

Льготный период до 55 дней

Подтверждение дохода Не требуетсяКредитная карта предоставляется по общегражданскому паспорту гражданина РФ.

Доставляется курьером на следующий день после обращения. Оформить карту могут клиенты с испорченной кредитной историей. Кредитный лимит устанавливается индивидуально!

Максимальная ставка в банке «Ренессанс кредит» остановилась в одном шаге от уровня 30,99%.

Кредитный лимит до 500 000 ₽

Ставка по кредиту 15,99–30,99%

Срок от 24 до 60 месяцев

Подтверждение дохода Не требуетсяКредит предоставляется по 2-м документам — паспорту и любому другому из перечисленных: водительское удостоверение, диплом об образовании, ИНН, пенсионное удостоверение, военный билет, загранпаспорт.

Кредит на любые цели без справки 2НДФЛ. Для получения сниженной процентной ставки клиент может предоставить документы подтверждающие размер ежемесячного дохода в том числе и по форме банка.

«Быстрые» кредиты или экспресс-кредиты относятся к банковским продуктам, имеющим высокую степень риска невозврата, и потому выдаются под повышенные проценты. По продукту «Быстрокредит» от «Банка Москвы» ставка определяется индивидуально и может достигать 64,5 %.

Займ с просрочками в микрофинансовой организации

Практически не интересуются кредитным прошлым своих потенциальных клиентов микрофинансовые организации. Ставки по займам начинаются от 1% в день. Минимальный срок кредитования составляет 5 дней. Займ можно вернуть досрочно, сэкономив на процентах.

Что предпринять при образовании просрочки по кредиту?

Просрочек по кредиту лучше не допускать. Если же финансовое положение временно ухудшилось и полноценное обслуживание кредитной линии стало невозможным, то лучше вступить в переговоры с банком и попробовать реструктуризировать задолженность или оформить «кредитные каникулы».

Можно провести рефинансирование кредита в этом же или другом банке — взять новый кредит на более приемлемых условиях и погасить за его счет старый кредит.

cctvnet.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.