Дивидендные акции 2021 Самые доходные акции на 05.12.2021

В разделе вы сможете найти акции российских компаний, которые в будущем принесут наибольшую прибыль. Вся необходимая информация, включая финансовые показатели, динамику изменений, представлена в онлайн-сервисе Banki.ru.

Какие ценные бумаги относят к самым доходным?

- Выплачиваются самые большие дивиденды в размере 8–9 %;

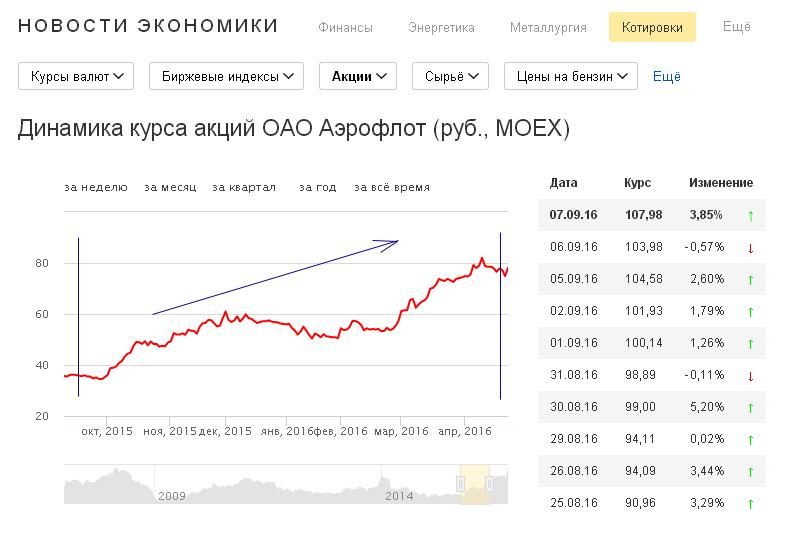

- Динамика цен остается стабильной либо наблюдается тенденция увеличения стоимости за последний месяц;

- Положительная история дивидендной доходности.

Поиск лучшего предложения в Banki.ru

В онлайн-сервисе оперативно обновляется вся информация, включая бордовые цены, объем торгов, размер дивидендов. Вы сможете проанализировать ключевые показатели в разрезе разных временных периодов — недели, месяца, квартала, года и сравнить несколько вариантов. В сервисе предусмотрен калькулятор для расчета, что произойдет с вложенной суммой денег через месяц, полгода или год с учетом инфляции.

Благодаря такому подходу вы сможете принять взвешенное решение о целесообразности вложения средств в те или иные ЦБ. Затем останется оформить сделку:

- Заполните анкету и купите с помощью банковской карты;

- Оформите брокерский счет.

- Дождитесь подходящего времени для перепродажи или получения дивидендов.

Дивиде́нд (лат. dividendum — подлежащий разделу) — часть прибыли компании, распределяемая между акционерами, участниками в соответствии с количеством и видом акций (обыкновенных, привилегированных, учредительских и других), долей, находящихся в собственности.

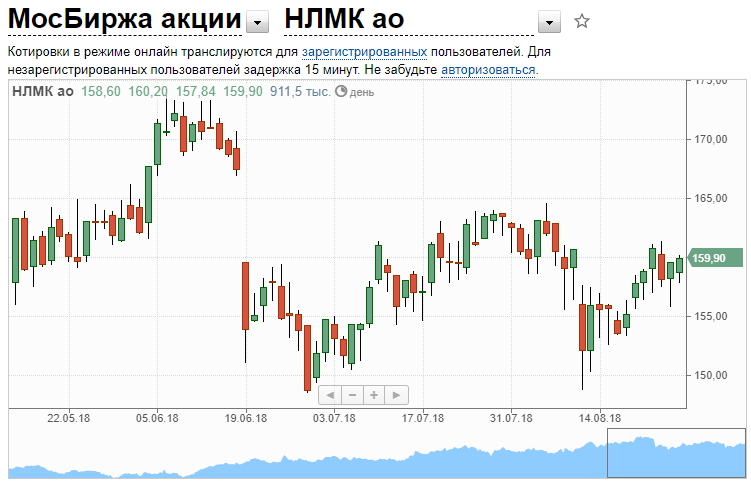

Самые доходные акции по дивидендам

Относительно высокая дивидендная доходность на российском рынке акций характерна для акций: МТС, Татнефть, ЛСР, Юнипро, Норникель, ФСК ЕЭС, АЛРОСА, Детский мир, ММК, Северсталь, НЛМК, Башнефть. Вы можете посмотреть рейтинг акций на 05.12.2021, отфильтровав предложения на странице по доходности за день, за месяц и за год и величине процента выплачиваемого по дивидендам.

Когда выгоднее покупать акции до выплаты дивидендов или после?

Технически покупку можно сделать на следующий день после получения дивидендов. Но если цель в получении повышенной прибыли, желательно подождать. За месяц до отсечки у вас будет больше информации для анализа сделки с учетом позиций компании и ожидаемой суммы дивидендов и, соответственно увеличить доход от планируемой продажи.

По каким акциям выплачивают самые высокие дивиденды?

На 01.07.2021 максимальные дивиденды — 9%, предлагают: Сбербанк RU0009029540, Транснефть

RU0009091573, Энел Россия RU000A0F5UN3, Сбербанк России (привилегированная) RU0009029557.

По каким акциям самая высокая доходность?

На 01.07.2021 максимальные показатели доходности за месяц: Лензолото RU000A0JP1N2 50,54%, ТНС энерго НН RU000A0ET5B9 39,86%, КуйбышевАзот RU000A0B9BV2 25,09%, Транснефть RU0009091573 20,15%.

Покупка акций иностранной компании \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Покупка акций иностранной компании (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Подборка судебных решений за 2018 год: Статья 126 «Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля» НК РФ

Подборка судебных решений за 2018 год: Статья 93.1 «Истребование документов (информации) о налогоплательщике, плательщике сборов, плательщике страховых взносов и налоговом агенте или информации о конкретных сделках» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган на основании ст. 93.1 НК РФ направил в адрес общества требование о представлении документов (информации) в отношении его работников (копий трудовых договоров, должностных инструкций, приказов о назначении, документов, свидетельствующих о нахождении в командировке за пределами РФ).

(с изм. и доп., вступ. в силу с 01.

10.2021)6.2. В целях настоящей главы не признается реализацией или иным выбытием ценных бумаг признание акций иностранной организации акциями международной компании, зарегистрированной в соответствии с Федеральным законом от 3 августа 2018 года N 290-ФЗ «О международных компаниях». При этом расходами на приобретение акций международной компании и (или) их стоимостью в целях настоящей главы признаются соответственно расходы на приобретение акций иностранной организации, в порядке редомициляции которой создана такая международная компания, и (или) их стоимость.

«Обзор практики разрешения судами споров, связанных с защитой иностранных инвесторов»

10.2021)6.2. В целях настоящей главы не признается реализацией или иным выбытием ценных бумаг признание акций иностранной организации акциями международной компании, зарегистрированной в соответствии с Федеральным законом от 3 августа 2018 года N 290-ФЗ «О международных компаниях». При этом расходами на приобретение акций международной компании и (или) их стоимостью в целях настоящей главы признаются соответственно расходы на приобретение акций иностранной организации, в порядке редомициляции которой создана такая международная компания, и (или) их стоимость.

«Обзор практики разрешения судами споров, связанных с защитой иностранных инвесторов»

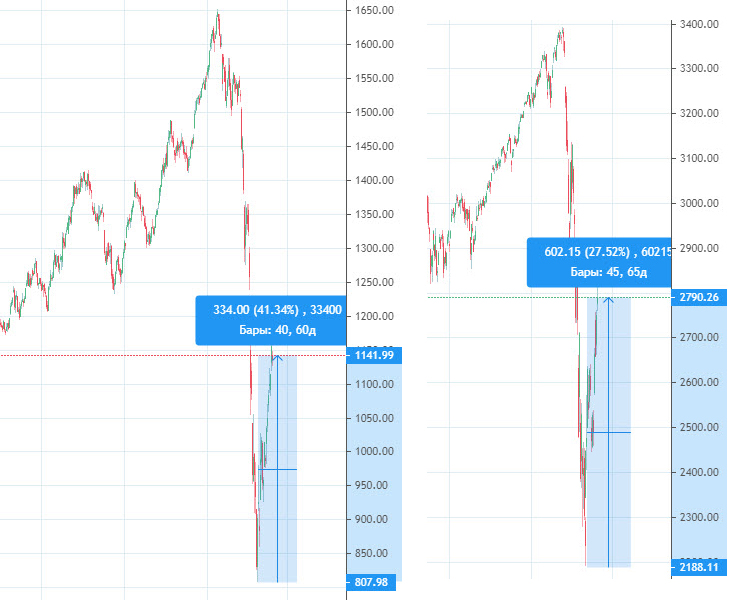

С покупкой серебра и акций добывающих его компаний следует быть осторожнее

Массовая скупка серебра, устроенная в конце января частными инвесторами, входящими в группу WallStreetBets (WSB), спровоцировала локальный рост цен на драгметалл на 12% до $30,35 за тройскую унцию. Эксперты отмечают повышенную чувствительность рынка серебра к атакам спекулянтов, но, прогнозируя дальнейший рост цен, считают его интересным активом даже для консервативных инвесторов. Правда, при определенных условиях.

Есть куда расти

Есть несколько факторов, которые будут в ближайшей перспективе поддерживать рынок серебра. Аналитики ГК «Финам», в частности, указывают, что в 2021 г. росту стоимости драгметалла будет способствовать продолжение ультрамягкой денежно-кредитной политики (ДКП) ведущих центробанков: «Инвестиционный спрос сохранится на высоком уровне ввиду потребности инвесторов в хеджировании рисков и защите сбережений от обесценивания в условиях низких процентных ставок». Кроме того, в ближайшие годы ожидается увеличение потребления серебра в автомобилестроении в связи с миграцией отрасли в направлении гибридных и электродвигателей. Рост спроса на металл прогнозируется также в производстве фотоэлектрических элементов, которые активно применяются в альтернативной электроэнергетике, и в производстве компонентов технологии 5G. К тому же по мере выхода мировой экономики из кризиса и снижения безработицы будет восстанавливаться потребительский спрос, в том числе и на ювелирные изделия из серебра.

Кроме того, в ближайшие годы ожидается увеличение потребления серебра в автомобилестроении в связи с миграцией отрасли в направлении гибридных и электродвигателей. Рост спроса на металл прогнозируется также в производстве фотоэлектрических элементов, которые активно применяются в альтернативной электроэнергетике, и в производстве компонентов технологии 5G. К тому же по мере выхода мировой экономики из кризиса и снижения безработицы будет восстанавливаться потребительский спрос, в том числе и на ювелирные изделия из серебра.

Аналитик по международным рынкам General Invest Михаил Смирнов соглашается с тем, что значительную часть спроса на серебро формирует реальная экономика, которая сейчас только начинает выходить из пандемии. С этой точки зрения у серебра есть потенциал – цена на него может получить поддержку от просыпающейся промышленности. А новые технологии могут подтолкнуть ее вверх еще сильнее: спрос на серебро, необходимое для производства солнечных батарей, при позитивном сценарии может вырасти практически на 60% к концу 2023 г. относительно уровня 2020 г., допускает эксперт.

относительно уровня 2020 г., допускает эксперт.

Впрочем, основным драйвером для драгметаллов в текущем году эксперты называют ДКП ведущих мировых центробанков. «Серебро, как и золото, – это инструмент защиты от инфляции, а именно о ней рынки будут думать весь год, – считает стратег «Алор брокера» Павел Веревкин. – При этом котировки серебра долго отставали от динамики котировок золота, ценовой спред между металлами недавно достигал исторических максимумов. Во второй половине 2020 г. серебро начало догонять золото, сужая ценовой спред». Эксперт убежден в возможности дальнейшего роста цен на серебро. С учетом текущей ситуации с «инфляционным риском» и ультрамягкой ДКП во всем мире Веревкин ожидает в этом году выхода цен на уровень $35 за тройскую унцию. «А глобальная цель по серебру находится вблизи $40 за тройскую унцию», – полагает эксперт.

С тем, что цены на серебро еще не исчерпали потенциал роста, соглашается и Антон Прокудин, ведущий методолог рейтингового агентства «Эксперт РА». Он напоминает, что золото находится на максимальных отметках, что приводит к спаду его потребления и негативной динамике цен в последние полгода, в то время как серебро (а также, например, платина) показывают рост.

Он напоминает, что золото находится на максимальных отметках, что приводит к спаду его потребления и негативной динамике цен в последние полгода, в то время как серебро (а также, например, платина) показывают рост.

Металлы vs. бумаги

Рост котировок драгметаллов случится в момент охлаждения на фондовых рынках после нынешней эйфории, считает трейдер ИК «Велес капитал» Ярослав Калугин. «Предсказать, когда это произойдет, невозможно, но купить металлы можно уже сейчас», – отмечает он. Консервативным инвесторам Калугин рекомендует все-таки золото, более агрессивным – серебро, а оптимальной стратегией будет, по его мнению, их комбинация в портфеле. «В моменты обвала на фондовых рынках серебро может на какое-то время также упасть, тогда как золото в силу своей защитной природы не пострадает, а то и вовсе пойдет наверх», – отмечает Калугин.

У рядового инвестора, решившего инвестировать в серебро, есть, по сути, только одна возможность – покупка фьючерсных контрактов на этот металл. Однако это весьма рискованный инструмент. «Специфика срочного рынка не позволяет пересидеть убытки в случае коррекции цен, как это можно сделать, покупая акции, – момент экспирации рано или поздно наступит. К тому же фьючерсы на серебро гораздо волатильнее, чем на золото, так что подходят они скорее спекулянтам», – объясняет Веревкин.

Однако это весьма рискованный инструмент. «Специфика срочного рынка не позволяет пересидеть убытки в случае коррекции цен, как это можно сделать, покупая акции, – момент экспирации рано или поздно наступит. К тому же фьючерсы на серебро гораздо волатильнее, чем на золото, так что подходят они скорее спекулянтам», – объясняет Веревкин.

Можно, конечно, вместо покупки базового актива инвестировать в акции компаний – производителей серебра, однако и в этом случае эксперты предупреждают о рисках. «Котировки акций добытчиков драгметаллов еще более подвижны, чем базовые активы, – говорит Калугин. – При этом они могут сильнее реагировать на снижение цен металлов, чем на их рост. Таким образом, покупка металлов выглядит более надежной стратегией, чем приобретение акций компаний-производителей». Впрочем, плюсы в покупке акций тоже есть. Главный из них – возможность получать дивиденды. В расчете на них Калугин советует инвестировать в бумаги «Полюса» и «Полиметалла». «Это крупнейшие российские добытчики, которые выигрывают помимо прочего от слабого рубля, что выливается в более сильные финансовые показатели и более щедрые дивиденды в сравнении с зарубежными аналогами», – считает он.

Николаю Шакарову, директору по инвестиционному консультированию «Ренессанс капитала», инвестиции в акции компаний, которые занимаются добычей в развивающихся странах, представляются разумными. «Даже если цена на драгметаллы снизится на условные 10–15%, что вполне может случиться ввиду сильных рыночных колебаний, сам бизнес компаний пострадает не столь значительно и продолжит генерировать денежный поток и прибыль акционерам», – поясняет он. Прокудин, напротив, считает бессмысленной покупку акций компаний – производителей драгметаллов на пике цен. «Они не являются защитным активом, а при падении цены на металл не только станут бездивидендными, но и могут быть списаны при реструктуризации долга. Реструктуризация капитала компании, сильно зависящей от конъюнктуры сырьевого рынка, является распространенной практикой за рубежом, поэтому инвестиции в такие акции имеют смысл только при низких ценах на сырье перед началом цикла роста», – поясняет свою позицию Прокудин. А Веревкин вдобавок напоминает, что купить бумаги крупнейших мировых производителей серебра вроде Fresnillo, KGHM Polska Miedz либо Pan American Silver рядовой инвестор не сможет: «Для этого необходим статус квалифицированного инвестора с выходом на соответствующие биржи».

Для неквалифицированных инвесторов в этих условиях скорее могут подойти паи фондов, инвестирующих в профильные ETF. Такой есть, например, в линейке у БКС. «В фонде «БКС мировые ресурсы» доля ETF на серебро с физическим хранением металла занимает самую большую долю – 20%», – рассказывает старший аналитик «БКС мир инвестиций» Виталий Громадин. Самым популярным профильным ETF Громадин называет биржевой инвестиционный фонд iShares Silver Trust (SLV), а из компаний выделяет «Полиметалл» и Yamana Gold.

На SLV обращает внимание и Смирнов из General Invest. «Этот траст инвестирует непосредственно в серебряные слитки и имеет капитализацию свыше $17 млрд. [Но сейчас] капитализация фонда имеет совсем незначительный дисконт к стоимости своих активов – около 0,08%, при этом фонд взимает комиссию за управление, которая составляет 0,5%», – уточняет он. Аналитики ГК «Финам» также рекомендуют покупать бумаги SLV с целевой ценой $30, оценивая их потенциал роста в 19,5%. «За последний год акции фонда SLV принесли свыше 50%, и, как считают эксперты, потенциал роста еще далеко не исчерпан», – говорится в рекомендации.

Интер РАО — Риски владения акциями

Уважаемые акционеры!

Ценные бумаги являются отличным способом обеспечить неплохой пассивный доход. Акционеры имеют прекрасную возможность получать процент от деятельности крупных предприятий (соразмерно количеству приобретенных бумаг), принимать участие в собраниях, посвященных анализу финансовой деятельности компаний, выбору стратегически важного направления развития.

При этом приобретение акций связано с определенными рисками неполучения того процента прибыли, на который рассчитывает акционер. Финансовые кризисы и политические потрясения способны привнести в деятельность компаний коррективы.

Сотрудничество с инвестиционными фондами и опытными брокерами, владеющими информацией о наиболее ликвидных ресурсах, позволит сократить возможные потери.

При этом, в свою очередь, пользуясь услугами консультантов и посредников на фондовом рынке, следует проявлять разумную осторожность и перед заключением того или иного договора наводить справки о компании-посреднике, с которой Вы решили заключить договор на покупку (или продажу) ценных бумаг.

Также нелишним будет уточнить, входит ли данный профессиональный участник рынка ценных бумаг в какую-либо профессиональную ассоциацию или объединение, как долго осуществляет свою деятельность, застрахована ли она, какие отзывы у компании оставили в интернете клиенты.

Риски при покупке обычных и привилегированных акций

Обычные акции приобретаются с целью накопления средств и их защиты от инфляции. Акции могут меняться в цене вслед за ситуацией на фондовом рынке, их можно продать или обменять. Хранение этих ценных бумаг не гарантирует получение дохода: все зависит от успешности направлений деятельности предприятия.

Привилегированные бумаги — это гарантированные дивиденды, которые выплачиваются вне зависимости от прибыли предприятия. Обычные акции дают возможность для выплат после общего собрания акционеров (как правило, годового — оно проводится по итогам года). Такой риск предполагает принятие взвешенного решения, результатом которого должна стать продуманная инвестиционная деятельность.

Обычные акции дают возможность для выплат после общего собрания акционеров (как правило, годового — оно проводится по итогам года). Такой риск предполагает принятие взвешенного решения, результатом которого должна стать продуманная инвестиционная деятельность.

Рост курсовой стоимости ценных бумаг стимулирует потенциальных держателей акций к приобретению этого ресурса. Процент от прибыли распределяется среди акционеров в соответствии с количеством акций.

Не стоит забывать, что наличие диверсифицированного портфеля обыкновенных акций при долгосрочном инвестировании значительно снижает риск убытков.

Какие есть виды акций — Премьер БКС

Фондовый рынок в последняя время становится все популярнее среди инвесторов. На нем представлен большой выбор акций, в которые можно вложиться. Однако, не все знают, что инвестирование в акции – это непросто и достаточно рискованно. В этой статье мы объясним вам, что такое акции, каких видов они бывают и как можно получить по ним доход.

Что такое акции

Акция – это ценная бумага, которая подтверждает право инвестора на долю в бизнесе компании. Если компания показывает положительные финансовые результаты, то у инвестора может появиться возможность получить дивиденды по акциям. Однако окончательное решение о выплате дивидендов принимает общее собрание акционеров. Также можно рассчитывать на доход от перепродажи ценной бумаги. Например, изначально вы купили бумагу за 10 долларов, затем она подросла в цене, и ее рыночная цена стала уже 12 долларов. Продав подорожавшую бумагу, вы бы заработали на ней 2 доллара.

Как устроены акции

Компании размещают акции на фондовой бирже для привлечения капитала. При выпуске бумаг акционерное общество объявляет цену, по которой инвесторы смогут приобрести на бирже их акции. При этом первые акции участники фондового рынка покупают у самого предприятия. После этого данные акции они смогут перепродать на бирже другим участникам. На этом этапе стоимость одной акции может в разы превышать первоначальную, но прежде всего все зависит от положения дел в компании.

Какие бывают акции

Акции делятся на два типа:

- Обыкновенные.Дают инвестору право голоса на собрании акционеров. Такие акции не гарантируют выплату дивидендов, но дают возможность претендовать на них. Важно знать, что обыкновенные акции – одни из самых рискованных ценных бумаг. Это объясняется тем, что в случае ликвидации бизнеса владельцы обыкновенных акций смогут претендовать на возврат денег после выплат держателям привилегированных акций и облигаций.

- Привилегированные.По привилегированным акциям обычно платят больше дивидендов, но у их владельцев нет права голоса. При этом держатели привилегированных акций имеют приоритет при банкротстве эмитента.

В свою очередь привилегированные акции делятся на:

- Некумулятивные.

- Неконвертированные.Статус таких акций не может быть изменен.

- С долей участия.Такие акции предоставляют инвестору возможность получить дополнительные дивиденды.

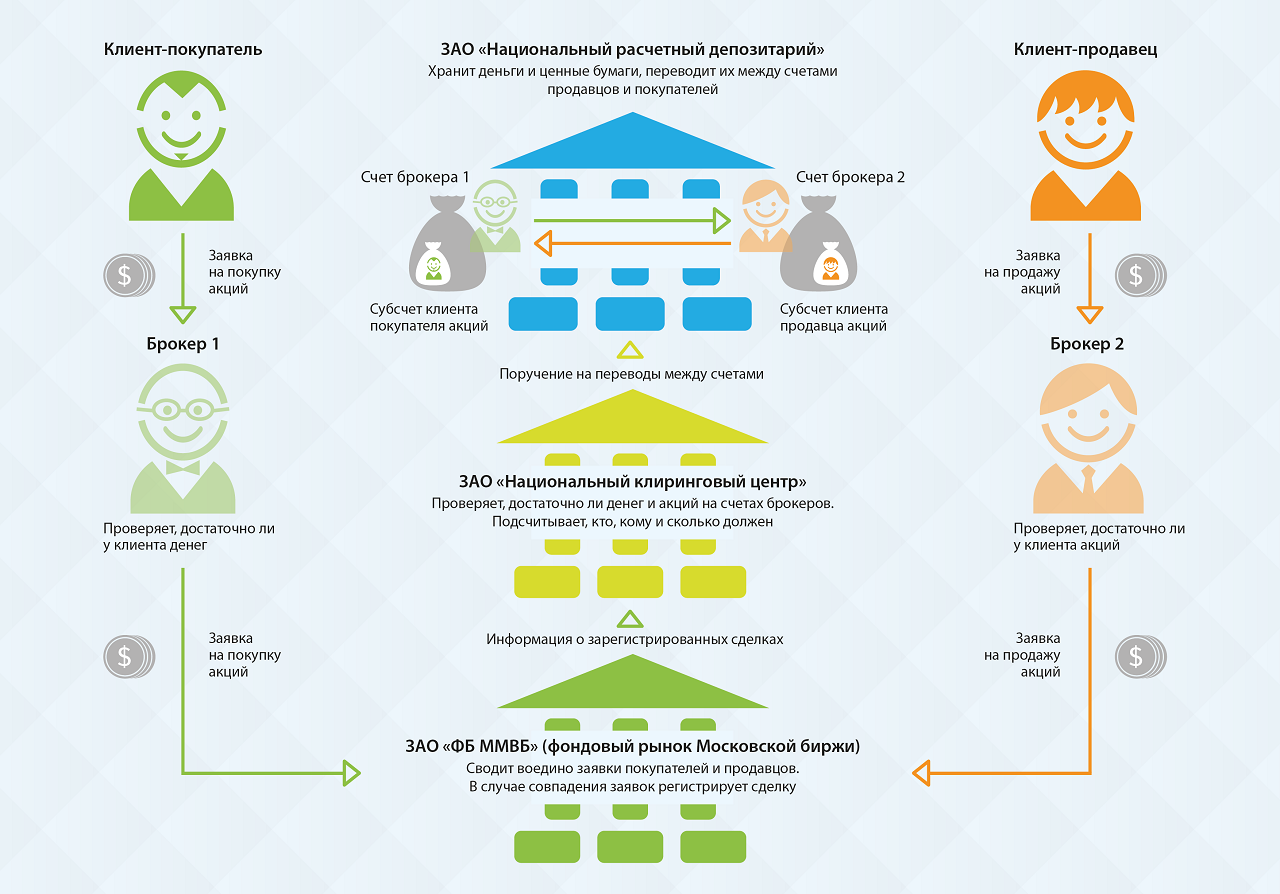

Где мне купить акции

Акции вы можете приобрести на фондовой бирже. На ней происходит торговля различными ценными бумагами: паями паевых инвестиционных фондов, ОФЗ (облигации федерального займа), а также акциями и др. Чтобы совершать операции на бирже вам необходим брокер или доверительный управляющий. Они выступают посредниками между инвестором и биржей. Важно также помнить, что торговля на бирже несет определенные риски. Вы можете потерять как часть, так и весь ваш капитал. Не забывайте, что даже если от вашего лица действует доверительный управляющий, риски несете все равно вы. Потеря капитала, в основном, происходит из-за падения цен акций. Например, негативные события на рынке могут неблагоприятно сказаться на стоимости бумаг, и они могут упасть в цене. И наоборот, например, новости об увеличении дивидендов могут поднять стоимость ценных бумаг. Давайте более подробно разберемся в том, почему акции растут и падают.

Почему цена акций растет

С точностью прогнозировать изменение стоимости акций невозможно. Мы постарались выделить ключевые факторы, влияющие на котировки:

Мы постарались выделить ключевые факторы, влияющие на котировки:

- Расширение бизнеса.Компании расширяют свое присутствие на рынке, выходят в новые регионы и страны, запускают новые заводы и т.д. – все это свидетельствует о развитии компании в оптимистичном ключе. Поэтому на фоне подобных новостей стоимость акций предприятия может неплохо вырасти.

- Перспективы отрасли.В случае процветания той или иной отрасли растет и спрос на акции компаний внутри данного сегмента рынка. Поэтому цена на акции растет. Например, сейчас считаются перспективными отрасли высоких технологий, солнечной энергии – акции таких компаний, как правило, торгуются по достаточно высоким ценам. Например, одна акция Tesla стоит около 400 долларов США.

- Новости о выплате дивидендов.Когда компании объявляют о своем намерении выплатить часть прибыли акционерам, их акции могут буквально взлететь в цене. Например, в мае 2020 года акции «Россетей» повысились на 15% после объявления выплат.

- Выкуп акций.Компании могут выкупать свои ценные бумаги для решения разных задач: вложения свободных денег, снижения риска враждебных поглощений, изменения структуры капитала, улучшения соотношения прибыли на цену акции. Как правило, обратный выкуп поддерживает котировки акций.

- Правовое регулирование.Например, сейчас многие страны активно борются с выхлопными газами, глобальным потеплением и другими сопутствующими проблемами. В связи с этим, например, рынок альтернативной энергетики растет, а вслед за этим растут и акции соответствующих компаний.

Почему акции падают в цене

Иногда, купив акцию на падении, можно в перспективе на ней неплохо заработать, если она вновь поднимется в цене. Однако, важно понимать, что на практике так происходит не всегда: акции могут падать в цене долго и не восстанавливаться.

- Экономическая составляющая.Из-за кризиса, связанного с распространением новой коронавирусной инфекции, многие акции упали в цене.

Например, закрытие границ привело к снижению стоимости акций компаний из авиационного сектора.

Например, закрытие границ привело к снижению стоимости акций компаний из авиационного сектора. - Форс-мажорные ситуации. Чем масштабнее авария, тем сильнее она может отразиться на стоимости акций. Например, после разлива топлива в июле 2020 года компанией «Норникельтрансганз» (дочка «Норникеля») акции компании упали.

- Снижение продаж. Если компания перестает развиваться или становится неконкурентоспособной на рынке, то велика вероятность того, что акции такой компании уже будут не столь привлекательными для инвесторов.

Риски, связанные с покупкой акций

Любая деятельность связана с риском, инвестирование – не исключение. Обычно чем выше желаемая доходность, тем выше риск. Основные риски, связанные с покупкой акций, можно разделить на:

- Рыночный риск. Это риск снижения и повышения цен на акции. Мы с вами уже подробно обсудили, почему акции могут расти и снижаться в цене.

- Риск ликвидности. Если вы можете продать бумагу быстро и выгодно, то она считается ликвидной. На рынке представлены акции, чья ликвидность близка к 100% (Например, акции «голубых фишек»). Вкладываясь в акции таких компаний, вы сможете продать их на бирже по цене, близкой к рыночной. И наоборот, если акция не ликвидна, то вы рискуете обратить ваши вложения в наличность с потерей части инвестированного вами капитала.

- Кредитный риск. Существует риск банкротства эмитента ценной бумаги. В такой ситуации ваши бумаги обесценятся. Из хорошего – вы сможете претендовать на долю имущества предприятия после окончания процедуры банкротства.

Советы при покупке акций

- Не нужно тратить все ваши сбережения на покупку акций. Помните, что у вас всегда должна оставаться «подушка безопасности» на случай непредвиденных расходов.

- «Сарафанное радио» работает не в вашу пользу. Вокруг акций компании может создаться искусственный ажиотаж. Соответственно, стоимость такой акции может сильно подрасти в цене. Но в большинстве случаев после спада ажиотажа стоимость ценной бумаги падает.

- Диверсифицируйте вложения. Следите за тем, чтобы ваш капитал был распределен между акциями из разных сегментов экономики, стран. Если один сектор экономической деятельности «просядет», ваши акции этого сектора сократятся в цене. Однако при правильно диверсифицированном портфеле ваш убыток может быть компенсирован акциями другого сегмента бизнеса.

- Следите за новостями и аналитикой. В приложениях для инвестиций или на сайте брокера вы сможете найти много полезных подборок и рекомендаций. Также следите за новостной лентой. На основе полученной информации вы сможете принять решение о вложении в ту или иную компанию. Однако, помните, что только вы несете ответственность за свое решение, и никто не может дать 100% гарантии по поводу какого-либо прогноза.

Что нужно запомнить

- Купив акцию, вы становитесь совладельцем бизнеса.

- Акции бывают двух типов: обыкновенные и привилегированные. При покупки привилегированных акций вам полагаются дивиденды. Если вы вложились в обыкновенные акции, вам предоставляется право голоса при решении вопросов, касающихся внутренних дел компании.

- Вы должны помнить, что вложение в акции несет за собой риски потери капитала.

- Купить акции можно на фондовом рынке. Для этого вам необходим надежный брокер со стабильной историей присутствия на рынке.

- Если вы решили вкладываться в акции, помните о базовых правилах инвестирования: диверсифицируйте портфель, следите за новостями и аналитикой, создайте «подушку безопасности» и не реагируйте на панику вокруг акций.

Статья была полезна?

Спасибо за ответ!

Да Нет

Инвестиции в CFD на акции известных компаний мира

Покупка акций зарубежных компаний в Беларуси

Google, Facebook, Amazon, Apple, BMW… Чтобы купить акции этих компаний, гражданин Беларуси раньше должен был пройти сложную процедуру: запросить разрешение Национального банка с указанием экономического обоснования и цены покупки акций, получить этот документ, совершить покупку. Но с покупкой все только начиналось. Процедура продажи акций и отчета перед налоговыми органами также влекла массу действий.

Иными словами, чистая покупка акций зарубежных ОАО считается незаконной без получения разрешения. Известны лишь единичные случаи получения таких разрешений. Исходя из юридических процедур, краткосрочная торговля акциями была вовсе исключена.

Теперь, с появлением в Беларуси CFD на акции, ситуация резко изменилась. В апреле 2018 года на площадке MTBankFX появилось более 340 новых инструментов — это контракты на разницу цен акций крупнейших мировых компаний. Это значит, что Facebook, Apple, Coca-Cola, Microsoft, VolksWagen и другие стали ближе к белорусам с точки зрения спекуляций на ценах акций этих компаний.

Что такое CFD?

CFD — аббревиатура от англ. contract for difference, или контракт на разницу. CFD — это финансовый инструмент, позволяющий спекулировать на разнице цен основного актива, которым выступают акции или любые другие инструменты.

К примеру, клиенты площадки MTBankFX уже хорошо знают о CFD, поскольку торгуют контрактами на разницу крупнейших зарубежных фондовых индексов (S&P500, NASDAQ, FTSE), а также сырья (нефть, газ) и драгоценных металлов (золото, серебро).

При торговле CFD сама ценная бумага или драгметалл не приобретаются. То есть трейдер не получает в управление часть компании или физическую единицу драгметалла. С одной стороны, это минус. Однако приятной неожиданностью торговли CFD может быть то, что у трейдера не возникает дополнительных обязательств в связи с владением акцией.

Возможности как покупки, так и продажи распространяются и на CFD. Например, для заработка на падении цены основного актива совершается продажа контракта CFD.

Какие акции стали доступны для торговли?

Напомним, что работа ведется не самими ценными бумагами, а контрактами на разницу их цен.

Всего на площадке появился 341 новый инструмент. Это CFD на акции компаний 14-ти стран: США, Великобритания, Германия, Франция и др.

Больше всего акций из Великобритании – 86. Далее следуют США – 65, и Франция с Германией – 36 и 35 соответственно. Таким образом, европейских акций большинство.

Полный список акций доступен по адресу

Маржинальное плечо и другие условия работы с CFD

Торговля контрактами на разницу носит маржинальный характер. Это значит, что трейдер может торговать CFD объемами, в несколько раз (максимум в 10) превышающими его маржинальное обеспечение. Т.е. маржинальное плечо — 10 к 1.

Комиссии и спрэды также свойственны CFD. Спрэд — это естественное рыночное явление, а именно расстояние между ближайшими ценами покупателей и продавцов. Каждый трейдер, кто хоть раз торговал валютными инструментами либо уже существующими на площадке CFD, хорошо знаком со спрэдами.

С размером комиссии за совершение операций с CFD на акции можно ознакомиться в таблице на сайте.

Перенос открытой позиции на следующий день также влечет списание или начисление свопов. С таблицей свопов можно ознакомиться на этой странице.

Время торговли CFD на акции

Поскольку реальные акции торгуются на физических биржах, время их торговли ограничено рабочим временем биржи. Это значит, что, например, торгуя CFD на акции Google, нужно ориентироваться на рабочие часы биржи NASDAQ.

На NASDAQ также котируются акции других ИТ-компаний — Apple, Microsoft. А вот IBM уже торгуется на Нью-Йоркской фондовой бирже — NYSE, которая открыта с 9.30 до 16.00 по местному времени (Нью-Йорк — это GMT минус 5 часов). В эти же часы работает и NASDAQ.

Важно помнить, что биржи закрываются и открываются каждый рабочий день. Это значит, что высока вероятность гэпов — 5 раз в неделю. Чтобы заранее подготовиться к вероятным ценовым разрывам, стоит следить за выходом экономических новостей. Как пользоваться календарем новостей? Смотрите видео «Как экономический календарь помогает застраховаться от волатильных рынков».

Динамика цен на акции

Новый инструмент в портфеле трейдера — это всегда благо, поскольку акции, к примеру, показывают иную динамику цен, нежели валютные пары. Новая ценовая динамика дает возможность применять другие торговые стратегии.

О разнице ценовых движений на валютном и фондовом рынке рассказывается в вебинаре «Эффективные подходы работы на фондовом рынке и рынке Форекс».

Что касается временных горизонтов торговли, то спекуляции на CFD могут совершаться как на недельных, так и на минутных таймфреймах, и все, что между ними. CFD на акцию — это такой же, с точки зрения возможностей торговли, инструмент, как и валютная пара. Поэтому возможна как краткосрочная торговля, так и долгосрочное нахождение «в акции».

Рынок — сектор — акция

Фондовый рынок отличается от валютного меньшим объемом, но большим разнообразием инструментов, а также — централизацией. Важная особенность фондового рынка в том, что компании, чьи акции торгуются на биржах, объединяются в секторы, например: банковский, ИТ, автомобилестроение, нефтедобыча и т.д. Такое деление на сектора напрямую обуславливает торговые стратегии, применяемые к акциям. Например, некоторые популярные стратегии предполагают разнонаправленную торговлю акциями одного сектора для страховки от рисков по сектору, либо разнонаправленную торговлю разными секторами для страховки от рисков по рынку в целом.

Анализ графиков акций

Технический анализ впервые стал широко применяться на фондовых рынках. Затем, с появлением рынка Forex, продолжил свое развитие на валютах, которые по техническим причинам были более популярны среди трейдеров.

Теперь, с появлением CFD на акции, у граждан РБ есть возможность применения ТА на фондовых рынках. Чтобы получить базовое представление об основных индикаторах технического анализа, смотрите вебинар «Индикаторы технического анализа — эффективные методы работы на рынке Форекс».

В анализе также пригодятся тренды крупнейших фондовых индексов, эти инструменты также доступны в платформе.

Торговые алгоритмы и фондовые рынки

Для продвинутых трейдеров, глубоко понявших ручную торговлю на других инструментах, появление CFD означает новые ниши для их торговых алгоритмов — роботов. Поскольку CFD на акции — это такой же инструмент, как и другие на площадке MTBankFX, то и он дает возможность применения торговых роботов. Для ознакомления с концепцией алгоритмической торговли смотрите вебинар «Создание торгового робота. Подробно о конструкторе стратегий Visual JForex».

Заключение

Возможности трейдинга на финансовых рынках для белорусских граждан постоянно расширяются. За последнее время мы стали свидетелями развития белорусского законодательства в области финансовых рынков, а также появления новых финансовых инструментов.

Этот процесс продолжается с приходом CFD на акции зарубежных компаний. Появление новых инструментов открывает возможности применения новых торговых стратегий, торговых алгоритмов и добавления новых активов в портфель. И самое приятное в том, что движение средств белорусских трейдеров происходит не в офф-шоре, а на территории их страны. Это значит, что снятие заработанных средств возможно с карточки в банкомате за углом.

Автор – Молодяшин Роман, тренер MTBankFX

| GB_NTRM | NOSTRUM OIL & GAS | 68,00 | +2,99 | +4,60 | 68.47,66.2,66.01,63.11,68,69.02,66.1,69.66,69.5,70,70.5,70.5,70.5,74.55,65.01,68 |

| MRNA_KZ | Moderna | 310,90 | +10,82 | +3,61 | – |

| KZTKp | Казахтелеком | 26 000,00 | +757,00 | +3,00 | 25800,26400,26999.99,26499.99,26499.99,26450,26400,26499.99,25900,26000,26200,25900,25900,25900,25900,25800,25800,25900,25243,26000 |

| BSUL | Баян Сулу | 298,69 | +8,68 | +2,99 | 298.69,295,298.69,298.69,298.69,298.69,298.7,298.7,298,298.7,297.5,297.5,298.5,298,290.01,298.69 |

| MMGZp | Мангистаумунайгаз | 6 000,00 | +174,00 | +2,99 | 5349,5360,5490,5450,5480,5365,5489.99,5450,5600,5750,5302,5301,5590,5600,5550,5579,5600,6000,5826,6000 |

| PYPL_KZ | PayPal Holdings Inc. | 187,84 | +4,90 | +2,68 | – |

| KZTK | Казахтелеком | 36 050,00 | +750,00 | +2,12 | 36250,36350,36250,36100,36000,36050,36101.9,36250,36050,36000,36120,36100,36000,36000,36000,35560,35998,35900,35300,36050 |

| SBUX_KZ | Starbucks | 111,68 | +2,28 | +2,08 | – |

| MA_KZ | Mastercard, Inc. | 316,83 | +6,33 | +2,04 | – |

| AMGZp | Актобемунайгаз | 51 000,00 | +1 000,00 | +2,00 | 51999,50000,52000,52000,50000,50000,50000,50800,50001,50000,46001,50000,50000,49989,50000,51000 |

Продажа ваших акций обратно вашей компании Часто задаваемые вопросы

16 часто задаваемых вопросов о продаже ваших акций вашей компании.

- Почему я могу продать акции компании и почему компания может захотеть купить свои собственные акции?

- Разрешено ли компании покупать собственные акции?

- Кто может разрешить покупку акций компанией?

- Какие решения акционеров требуются, когда компания выкупает свои акции?

- Требуется ли одобрение кредиторов для приобретения компанией собственных акций?

- Как определяется цена акций, когда компания выкупает акции?

- Может ли компания выкупить акции, если у нее есть «инсайдерская» информация?

- Нужно ли компании иметь достаточно нераспределенной прибыли для покрытия покупной цены при обратном выкупе акций?

- Нужно ли нам уведомлять кого-либо, если компания выкупает акции?

- Каковы будут налоговые последствия для меня, если я продам свои акции обратно компании?

- Каковы налоговые последствия для компании, если она выкупит мои акции?

- Что происходит с акциями компании после их выкупа?

- Как компания аннулирует выкупленные акции?

- Есть ли какие-либо преимущества в владении казначейскими акциями?

- Обладают ли собственные выкупленные акции такими же правами, как и другие акции?

- Каковы правила выкупа акций?

1.Почему я могу продать акции обратно компании и почему компания может захотеть купить свои собственные акции?

Если вы хотите продать свои акции компании — например, потому что вы работаете в компании, но выходите на пенсию или уходите, или у вас возник спор с другими акционерами, — продажа их обратно компании может быть вашим лучшим вариантом. Например, вы не сможете найти стороннего покупателя, приемлемого для компании, или существующие акционеры не смогут позволить себе приобрести ваши акции (или вы просто не захотите иметь дело друг с другом).

Что касается компании, покупка ее собственных акций может быть разумным способом использования свободных денежных средств или корректировки ее заемных средств (уровня ее заимствований по сравнению с средствами ее акционеров). Государственные или более крупные частные компании могут также пожелать приобрести акции, чтобы увеличить стоимость оставшихся акций, увеличить дивиденды, получаемые каждой оставшейся акцией, и помочь поддержать здоровый рынок акций.

Другая ситуация, когда компания может выкупить свои собственные акции, — это когда она использует схему распределения акций для сотрудников, которая требует, чтобы сотрудники отказывались от своих акций при увольнении — например, потому что они были уволены или ушли в отставку, чтобы присоединиться к конкуренту.Один из вариантов в этих обстоятельствах — компания выкупить акции уезжающего и держать их «в казначействе» (см. 12, 14 и 15) до тех пор, пока не будет найден новый сотрудник, который возьмет их на себя.

Вернуться к началу

2. Разрешено ли компании покупать собственные акции?

Да, если устав компании не ограничивает и не запрещает это делать. Должен быть письменный договор (или, если он не письменный, письменный меморандум с его основными условиями). Необходимо принять соответствующее решение акционеров (см. 4).

Существуют особые правила и процедуры для частных компаний, желающих приобрести свои собственные акции, у которых нет достаточной распределяемой прибыли, чтобы покрыть цену. Для публичных компаний существует абсолютное ограничение на выкуп их акций обратно, за исключением распределяемой прибыли (см. 8).

Вернуться к началу

3. Кто может разрешить покупку акций компанией?

Обычно директора решают, что компания должна осуществить покупку акций.Прежде чем они это сделают, они должны проверить, что акции оплачены (т. Е. Компании выплачена номинальная стоимость, плюс любая премия, установленная для акций, когда они были выпущены), и что компания не ограничена или не запрещена к покупке своих акций. собственные акции обратно в свои статьи. Кроме того, покупка должна быть одобрена решением акционера (см. 4).

Вернуться к началу

4. Какие решения акционеров требуются, когда компания выкупает свои акции?

Для частной компании характер решения акционеров зависит от того, осуществляется ли обратный выкуп акций для целей или в соответствии с схемой распределения акций служащих.

Если покупка акций вне рынка составляет , а не для целей или в соответствии с схемой распределения акций служащих, условия договора купли-продажи должны быть утверждены обычным решением акционеров. Более 50% поданных голосов должны быть за решение, хотя акционер (или его доверенное лицо), чьи акции выкупаются, не может использовать голоса, закрепленные за этими акциями.

Если решение выносится на собрание, контракт должен быть доступен для ознакомления как минимум за 15 дней до собрания и на самом собрании.Если он принимается письменным решением вместо собрания, он должен быть отправлен вместе с письменным решением или до него. Контракт может быть утвержден до его подписания — пока он еще является черновиком — или он может быть подписан, но при условии последующего одобрения акционерами. Однако, если выкуп равен для целей или в соответствии со схемой распределения акций служащих, компания может выкупить свои собственные акции, если покупка собственных акций для этих целей, как правило, санкционирована обычным решением акционеры.Это означает, что компания может проводить несколько операций обратного выкупа без утверждения каждого отдельного контракта на обратный выкуп резолюцией акционеров при условии, что акционеры приняли соответствующее обычное решение. Если компания покупает акции за счет капитала (см. 8), требуется дополнительное специальное решение для подтверждения этого. Если акции выкупаются у директора или лица, связанного с ними, и сумма сделки превышает 100000 фунтов стерлингов или 10% чистых активов компании (в зависимости от того, что меньше), для нее также потребуется одобрение акционеров в качестве «сделка с существенным имуществом». Для публичной компании покупка акций на рынке (например, на фондовой бирже) может быть одобрена обычным решением акционеров (более 50% голосов должно быть за). В решении должно быть указано максимальное количество приобретаемых акций, минимальная и максимальная цены, которые могут быть оплачены, и как долго длится разрешение (не более 18 месяцев). Если акции должны быть приобретены «вне рынка» (например, у одного конкретного акционера), требуется специальное решение для утверждения контракта между компанией и акционером. |

К началу

5. Требуется ли одобрение кредиторов для приобретения компанией собственных акций?

Если вы покупаете свои собственные акции на распределяемую прибыль, вам обычно не требуется одобрение кредиторов. Однако кредиторы могут иметь прямое или косвенное влияние посредством ваших соглашений с ними. Например, ваши кредиторы могут иметь право на немедленное погашение, если отношение вашего долга к средствам акционеров превышает определенный уровень.Покупка собственных акций может активировать это право. |

Если вы покупаете акции за счет капитала, для защиты кредиторов применяются особые правила. За исключением случаев, когда акции выкупаются для целей или в соответствии со схемой долевого участия сотрудников, вы должны уведомить своих кредиторов о своем намерении выкупить акции за счет капитала, напрямую или посредством рекламы как в The Gazette, так и в национальной газете. У ваших кредиторов будет пять недель после принятия решения, разрешающего покупку акций, чтобы обратиться в суд с просьбой отменить решение и предотвратить покупку.

Вернуться к началу

6. Как определяется цена акции, когда компания выкупает свои акции?

Для частной компании цена акций определяется директорами (которым, возможно, придется соблюдать условия устава компании, регулирующие оценку акций при обратном выкупе). Акции должны быть оплачены наличными. Если обратный выкуп осуществляется в целях или в соответствии со схемой распределения акций для сотрудников, акционер и компания могут договориться о том, что покупная цена будет выплачиваться в рассрочку.В противном случае он должен быть оплачен полностью одновременно. |

К началу

7. Может ли компания выкупить акции, если у нее есть «инсайдерская» информация?

Нет, если это публичная компания, акции которой торгуются на регулируемом рынке, таком как Фондовая биржа. Законы об инсайдерских сделках применяются к покупкам такой компании так же, как и к покупкам физических лиц. Таким образом, компания не должна покупать свои собственные акции, если у директоров есть информация о цене, которая не является общеизвестной.

В соответствии с правилами фондовой биржи публичные компании не должны покупать свои собственные акции в течение «закрытого периода» (обычно двух месяцев) до объявления промежуточных или окончательных результатов. Однако они могут сделать это в связи со схемой долевого участия сотрудников.

Директора компаний должны убедиться, что они соблюдают свои общие уставные обязанности в соответствии с Законом о компаниях 2006 года, когда приступают к обратному выкупу акций, но на практике это обычно не проблема.

Вернуться к началу

8.Должна ли компания иметь достаточно нераспределенной прибыли для покрытия покупной цены при обратном выкупе акций?

Публичная компания может приобретать свои собственные акции только за счет нераспределенной прибыли.

Частная компания может покупать свои собственные акции, даже если у нее нет достаточной распределяемой прибыли — она может производить оплату из капитала. Однако, если это так, он, как правило, должен следовать чрезвычайно сложным процедурам, которые различаются в зависимости от того, осуществляется ли обратный выкуп для целей или в соответствии с схемой распределения акций сотрудников или нет.В частности, если акции не выкупаются для целей или в соответствии с схемой распределения акций служащих, кредиторы имеют право возражать против выкупа, что означает, что применяются особые временные ограничения (см. 5).

Исключение существует, если в течение финансового года совокупная сумма, которую компания использует для финансирования обратного выкупа, меньше наименьшего из следующих значений:

- 15 000 фунтов стерлингов; или

- номинальная стоимость 5% уставного капитала компании на начало финансового года

и компания уполномочена делать это в соответствии с ее уставом, она может рассматривать платеж (ы) как платежи капитала, но не обязана следовать обычным сложным процедурам для таких платежей.

Это исключение часто используется в связи со схемами распределения акций для сотрудников, чтобы выкупить «неудачников» (например, сотрудников, которые были уволены или ушли, чтобы присоединиться к конкуренту), которые, согласно схеме, должны предложить свои акции обратно, когда они уходят и имеют право на возмещение только тех сумм, которые они первоначально заплатили за свои акции (даже если акции на самом деле стоят намного больше).

Компания также может выпустить бонус и использовать вырученные деньги для финансирования обратного выкупа.Опять же, необходимо выполнить сложную процедуру.

Юридическая консультация всегда необходима перед принятием решения о том, какие средства использовать для обратного выкупа, а также о процедуре, которой необходимо следовать в каждом конкретном случае.

Вернуться к началу

9. Нужно ли нам уведомлять кого-либо, если компания выкупает акции?

Вам необходимо уведомить Регистрационную палату в течение 28 дней о любой покупке акций, и, если выкупаемые акции аннулируются, также уведомить об этом Регистрационную палату. Публичные компании также должны уведомить биржу, на которой торгуются акции (например, Фондовая биржа или AIM).

Если покупка совершается за счет капитала, вы должны заранее уведомить кредиторов (см. 5 и 8). Вы также должны сообщить об этом в Регистрационную палату и предоставить ей указанные документы, касающиеся покупки.

Вы также должны проинформировать HM Revenue & Customs (HMRC) о выкупе.

Вернуться к началу

10. Каковы будут налоговые последствия для меня, если я продам свои акции обратно компании?

Если компания покупает акции по цене, превышающей их первоначальную цену выпуска, превышение обычно рассматривается как распределение прибыли (как дивиденды).Затем этот доход облагается подоходным налогом.

Оставшаяся часть покупной цены (до первоначальной цены выпуска акций) принимается в качестве цены продажи для целей налога на прирост капитала. Если вы приобрели акции по цене, превышающей их первоначальную цену выпуска, это приведет к убыткам капитала, которые могут быть сопоставлены с любым приростом капитала, который у вас есть.

В некоторых случаях возможно, чтобы вся цена, уплаченная при выкупе акций некотируемой компанией, облагалась налогом как прирост капитала, а не как доход.Это может снизить общую сумму подлежащего уплате налога. Поскольку это сложная область, вам следует посоветоваться.

Вернуться к началу

11. Каковы налоговые последствия для компании, если она выкупит мои акции?

Гербовый сбор в размере 0,5% (округленный до ближайших 5 фунтов стерлингов) уплачивается с покупной цены. Форма SH03 должна быть отправлена в Регистрационную палату в течение 28 дней с момента покупки, должна быть отправлена в гербовую службу HMRC для проставления печати перед отправкой в Регистрационную палату.

Существует исключение, если уплаченная цена составляет 1000 фунтов стерлингов или меньше, и форма сертифицирована как таковая, и в этом случае гербовый сбор не взимается, и форму не нужно отправлять в HMRC.

Кроме того, покупка акций обычно не оказывает прямого влияния на прибыль или налоговое положение компании.

Вернуться к началу

12. Что происходит с акциями, когда компания выкупает их обратно?

Выкупленные акции могут быть автоматически аннулированы или иногда могут храниться «в казначействе». Акции, находящиеся в казначействе, могут позже быть проданы, переданы в связи с схемой распределения акций служащих (например, когда служащий реализует опцион на акции) или аннулированы.

Однако компания может принять решение о хранении акций в казначействе только в том случае, если выкуп был произведен за счет распределяемой прибыли.

Вернуться к началу

13. Как компания аннулирует выкупленные акции?

За исключением компаний, которые решили держать выкупленные акции как «собственные акции» (см. 14), когда компания покупает свою собственную акцию, акции автоматически аннулируются. Например, если компания выкупает 100 акций по 1 фунту каждая, выпущенный акционерный капитал автоматически уменьшается на 100 фунтов стерлингов. Вы должны уведомить Регистрационную палату (по форме SH03) в течение 28 дней. Может быть гербовый сбор — см. 11.

Вернуться к началу

14. Есть ли какие-либо преимущества в владении казначейскими акциями?

Владение собственными выкупленными акциями может быть полезным, если ваша компания хочет иметь возможность выпускать новые акции относительно часто. Например, вы можете выгодно продать казначейские акции, когда рыночная цена высока. Вы также можете использовать собственные выкупленные акции для удовлетворения опционов на акции сотрудников. В обоих случаях казначейские акции, вероятно, будут более рентабельным и гибким решением, чем организация новых выпусков акций.

Также может быть более эффективным держать акции схемы сотрудников в казначействе после того, как они были выкуплены у увольняющегося сотрудника, до тех пор, пока не будет найден новый сотрудник, который возьмет их на себя. Это позволяет избежать создания трастового фонда для выплаты пособий сотрудникам для владения акциями.

казначейских акций также предлагают техническое преимущество, если вы хотите выкупить акции, а затем перепродать их. Если вы перепродаете акции по цене, по крайней мере, равной цене, по которой вы их купили, распределяемая прибыль не уменьшится.Однако аннулирование акций и последующий выпуск новых действительно снижает распределяемую прибыль и, таким образом, может ограничить вашу способность выплачивать дивиденды.

Вернуться к началу

15. Обладают ли собственные выкупленные акции такими же правами, как и другие акции?

Казначейские акции не имеют права голоса, и по ним не выплачиваются какие-либо дивиденды. Однако, если будут выпущены полностью оплаченные бонусные акции (т. Е. Не требующие оплаты), компания получит их в отношении любых принадлежащих ей казначейских акций.

Вернуться к началу

16. Каковы правила погашаемых акций?

Погашаемые акции могут быть «обналичены» при определенных обстоятельствах — акционеру возвращаются деньги, которые он заплатил за свои погашаемые акции. Обычно они используются для привлечения инвестиций от венчурных капиталистов или других внешних инвесторов, поскольку предлагают им легкий путь выхода.

Погашаемые акции обычно выкупаются в соответствии с соглашением, в соответствии с которым они были выпущены — обычно в установленную дату по установленной цене.Обычно они могут быть погашены только за счет распределяемой прибыли или поступлений от новой эмиссии акций.

Если компания желает приобрести выкупаемые акции в более раннюю дату, чем указано в соглашении, это рассматривается так же, как и любая другая покупка компанией ее собственных акций.

Вернуться к началу

О покупке / дополнительном приобретении акций менее одной пая | Инвесторам | AGC

[Уведомление]

Наша минимальная единица покупки / продажи (одна единица) — 100 акций.Акции менее

одной единицы (от 1 до 99 акций) не могут быть куплены или проданы на фондовом рынке.

Акционеры, владеющие менее чем одной единицей акций, подают нам следующие заявки по рыночной цене;

— Продать менее одной единицы акций (система покупки) или

— Закупить количество запасов, необходимое для изготовления одной единицы

(100 штук) (дополнительная система закупок)

[Система закупок]

(Пример) Дело акционера, владеющего 55 акциями

→ Мы покупаем 55 акций по рыночной цене.

[Дополнительная система закупок]

(Пример) Случай акционера, владеющего 55 акциями.

→ 45 акций (акции, необходимые для увеличения имеющихся 55 акций до 100 акций) могут быть приобретены у нас по рыночной цене.

- Что касается комиссии, выплачиваемой компании по ценным бумагам и т. Д., С которой у вас есть сделка, пожалуйста, уточните в компании по ценным бумагам и т. Д. Отдельно.

Комиссия не взимается в случае запроса на покупку / дополнительную покупку в отношении акций менее одной пая, зарегистрированных на специальном счете.

Контакты

Что касается акций менее одной единицы, которыми вы владеете на специальном счете , обратитесь в компанию по ценным бумагам и т. Д., С которой у вас есть сделка.

Подробные процедуры, относящиеся к акциям менее одной единицы на специальном счете

Использование дополнительной системы закупок

Обратите внимание, что прием покупки / дополнительной покупки в Mitsubishi UFJ Trust and Banking Corporation может быть приостановлен на период времени, непосредственно предшествующий установленной дате акционеров (31 декабря и 30 июня).

Пожалуйста, проконсультируйтесь с Mitsubishi UFJ Trust and Banking Corporation по поводу подробных процедур и т. Д., Связанных со специальным счетом.

Консультации по различным процедурам складирования

Телефонный центр

Подразделение агентств по ценным бумагам, Mitsubishi UFJ Trust and Banking Corporation

0120-232-711

(Часы приема: с 9:00 до 17:00, кроме субботы, воскресенья и государственных праздников)

Все, что вам нужно знать

Покупка активов или покупка акций — это решение, которое вы должны принять, когда собираетесь инвестировать в компанию.Читать 3 мин.

1. Покупка акций2. Покупка активов

3. Принятие решения

Покупка активов или покупка акций — это решение, которое вы должны принять, если хотите инвестировать в компанию. Как правило, продавцы предпочитают продавать акции, а покупатели предпочитают покупать активы. Есть несколько различий между ними, а также плюсы и минусы, которые следует учитывать перед принятием решения.

Важной частью растущей компании являются слияния и поглощения.Это можно сделать путем покупки активов или покупки акций. Транзакции с активами обычно проводятся, когда в транзакции участвуют только части или все активы компании. Приобретение акций подразумевает покупку всех акций компании напрямую через акционеров.

Покупка акций

В случае, когда продавец передает все доли бизнеса покупателю, продавец отказывается от прав и обязательств, связанных с бизнесом, и покупатель наследует те же права.Обычно во время этого процесса бизнес не прерывается, и бизнес-операции продолжаются в обычном режиме.

Как только продавец продает все акции, больше нет никаких связей с бизнесом, и продавец больше не связан какими-либо обязательствами, текущими или будущими. Исключением может быть ситуация, когда в соглашении с продавцом будут содержаться какие-либо особые положения или соображения, которые могут изменить это соглашение.

Еще один позитив для продавца — потенциальная налоговая выгода. В некоторых случаях исключение в отношении прироста капитала может использоваться для защиты прироста капитала на сумму до 750 000 долларов США, связанного с этой транзакцией.

И наоборот, точно так же, как продавец отказывается от всех текущих и будущих обязательств, покупатель наследует эти же обязательства в сделке. Это справедливо даже в отношении неизвестных и невидимых проблем, включая экологические или налоговые проблемы или ожидающие судебные иски. Любые известные серьезные проблемы, связанные с транзакцией, могут снизить цену, которую может установить продавец.

Из-за неотъемлемых рисков, присущих этой сделке, покупателю чрезвычайно важно провести исследование компании, чтобы понять все связанные риски и проблемы, которые могут быть связаны.Полностью осознавая риски, покупатель может убедиться, что стоимость сделки отражает любые вопросы ответственности.

Закупочные активы

В сделке с активами продавец продает определенные активы, но сохраняет за собой право собственности на фактические акции предприятия. В соглашении между двумя сторонами будет конкретно указано, какие активы и обязательства переходят из рук в руки. Все, что не указано в соглашении, остается у первоначального владельца.

Операции с активами обладают большей гибкостью, чем операции с акциями.Продажа может включать только определенные активы или все бизнес-активы. Операции с активами также обычно рассматриваются как более выгодные для покупателя, поскольку они точно знают, какие активы и обязательства они приобретают. Меньше исследований и меньше вероятности неприятных сюрпризов.

Однако у операций с активами есть некоторые недостатки. Трудно договориться о том, какие именно активы покупаются, поскольку часто речь идет о совместно используемых активах.Например, если бизнес продает определенное подразделение, они будут продавать активы, связанные с этим подразделением. Но если бы были общие активы, связанные с другими подразделениями, их нужно было бы согласовывать и учитывать.

Принятие решения

- Покупка акций обычно считается выгодой для продавца, в то время как покупка активов считается выгодой для покупателя.

- Сделки с активами могут защитить покупателя от любых непредвиденных обязательств.

- При покупке акций покупатель принимает на себя эти обязательства, и сделка по своей природе более рискованна.

Также необходимо учитывать налоговые последствия решения, поскольку учет покупки активов и акций ведется по-разному. При покупке актива продавец несет ответственность за прирост или убыток от прироста капитала по сделке, а покупатель получает налоговую льготу. При покупке акций налоговая база активов не может быть сброшена, поэтому необходимо продолжать использовать текущий график амортизации.Для покупателя это обычно означает меньшее налоговое списание.

Также необходимо учитывать все факторы, вовлеченные в сделку, так как есть и другие подвижные части, на которые соглашение может повлиять. Сотрудники — большое внимание. При сделке с активами не требуется, чтобы профсоюзные работники принимались покупателем, но это может быть включено в условия. Однако при продаже акций сотрудники компании остаются с бизнесом.

Если вам нужна помощь с покупкой активов вместо акций, вы можете опубликовать юридическую потребность на торговой площадке UpCounsel.UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

долей | Инвестируйте в акции

Schwab Stock Slices — это простой способ купить дробные акции за определенную сумму в долларах. У вас есть возможность купить акции до 30 ведущих компаний.С. компании в одной сделке. Акции, которые вы покупаете через Schwab Stock Slices, будут отдельными акциями на вашем счете, которые вы можете хранить и продавать независимо.

Дробная акция — это когда вам принадлежит менее одной целой акции компании. Дробные акции позволяют вам покупать акции в зависимости от суммы в долларах, которую вы хотите инвестировать, так что вы можете получить долю акции, целую акцию или более одной акции.

Да, пропорционально доле, которой вы владеете.

Акции, доступные для покупки через Schwab Stock Slices, входят в индекс S&P 500 (S&P 500), который включает 500 ведущих публично торгуемых компаний США с большой капитализацией. S&P 500 часто используется в качестве ориентира или индикатора того, как работают акции компаний с большой капитализацией в США. См. Список компаний в индексе S&P 500.

Да, минимум для одной транзакции составляет 5 долларов, а максимум — 50 000 долларов за транзакцию.

№Вы можете использовать Schwab Stock Slices для инвестирования сколь угодно часто.

Отдельные акции будут на вашем брокерском счете.

Да, чтобы купить дробную долю, вам потребуется соответствующий брокерский счет Schwab (например, кастодиальный, индивидуальный, совместный счет и т. Д.).

При покупке акций в Интернете через Schwab Stock Slices комиссия не взимается.

Умножьте ваши текущие доли на целое число акций при дроблении акций, чтобы увидеть, какими будут ваши будущие целые или дробные пакеты акций после завершения дробления акций.Например, если вам принадлежало 0,15% акции, а компания объявила о разделении трех дополнительных акций, вы можете ожидать, что у вас будет 0,45 (0,15 x 3) акции, когда разделение акций будет завершено. Если бы вы владели 0,43 акции той же компании, по завершении дробления у вас было бы 1,72 акции. Это равняется целой акции и дробной доле, потому что в результате дробления вы получите 1,29 дополнительных акций (0,43 x 3) акций.

Это как начать работу

Покупка акций в Интернете — это не ракетостроение.Следуйте этому простому плану из шести шагов:

- Найдите хорошего онлайн-брокера

- Откройте инвестиционный счет

- Загрузите деньги на свой счет

- Найдите акции, которые хотите купить

- Купите акции

- Проверьте свои позиции по акциям регулярно

Прежде всего, вам нужно найти хорошего онлайн-брокера. BrokerChooser поможет вам в этом: получите бесплатную рекомендацию, ответив всего на несколько вопросов, или прочтите дальше, чтобы получить общую рекомендацию брокера.

Бесплатная рекомендация брокера

Рекомендуя брокера, мы принимаем во внимание его комиссию, торговую платформу, доступные рынки для торговли и то, насколько легко открыть счет. Безопасность также очень важна, но, поскольку мы рекомендуем только надежных брокеров, вам не о чем беспокоиться.

Шаг 2: Откройте инвестиционный счетНайдя своего онлайн-брокера, вам необходимо открыть инвестиционный счет. Обычно это можно сделать в Интернете.Инвестиционный счет — это в основном то, что вам нужно, чтобы начать покупать акции в Интернете. Думайте об этом как о банковском счете, на котором вы можете хранить не только наличные, но и акции. Открытие онлайн-брокерского счета обычно занимает пару дней, хотя у некоторых брокеров это можно сделать в течение дня.

Шаг 3: Загрузите деньги на свой счетЧтобы покупать акции в Интернете, вам необходимо иметь деньги на вашем инвестиционном счете.

Минимальный депозит может составлять от 20 долларов.У некоторых брокеров вы можете покупать дробные акции, поэтому, если, например, одна акция Amazon стоит более 2000 долларов, а вы хотите инвестировать только 500 долларов, вы все равно можете это сделать.

Обычно вы можете выбрать между банковским переводом (ACH) или внесением средств с помощью кредитной / дебетовой карты. У некоторых брокеров вы можете пополнить свой инвестиционный счет даже через Paypal, например в eToro.

Сравните депозиты брокера

Шаг 4: Найдите акции, которые хотите купитьВы можете черпать вдохновение из идей других или провести собственное исследование.Например, вы можете купить некоторые акции, которыми владеет Уоррен Баффет. С другой стороны, если вы потратите немного времени и энергии на собственное исследование, вы сможете извлечь из него гораздо больше. Инвестиционные идеи могут исходить от вашего брокера в виде отчетов по акциям и анализов, но вы также можете использовать независимые исследования. Курсы по финансовым новостям и инвестициям также могут быть полезны для изучения того, как выбирать выигрышные акции.

Вы можете рассмотреть возможность использования программы проверки акций. WallStreetZen, например, не только показывает финансовые данные, но и помогает пользователям интерпретировать данные и понимать контекст.

Шаг 5: Купите акцииУ вас есть счет, наличные и акции, которые вы хотите купить. Теперь все, что вам нужно сделать, это нажать кнопку «Купить». Вы входите в свою торговую онлайн-платформу, находите выбранные вами акции, вводите количество акций, которые хотите купить, и нажимаете «Купить», после чего начинается покупка акций. Кроме того, вы также можете просто выбрать, сколько вы хотите потратить на данную акцию.

При оформлении заказа вы можете выбрать один из нескольких типов заказа.Рыночный ордер производит немедленную покупку по текущей рыночной цене, а лимитный ордер позволяет вам указать точную цену, по которой вы хотите купить акции. Более подробную информацию о типах заказов можно найти здесь.

Шаг 6: Регулярно пересматривайте свои позиции по акциямВсе готово, вы купили акции, они ваши. Теперь важно следить за своими инвестициями.

Если вы купили акции с целью удержания на более длительный срок, вам не нужно проверять движение цен каждый день, но вы можете проверить квартальные или годовые отчеты и рекомендации компании.По сути, это означает, что время от времени нужно пересматривать свою инвестиционную стратегию.

Для краткосрочных покупателей управление позицией может означать установку цены стоп-лосса, по которой следует сокращать убытки, и целевой цены, по которой вы хотите продать акции с прибылью.

Теперь, когда вы освоили 6 шагов по покупке акций, найдите 5 лучших брокеров, которые мы выбрали для вас.

Что такое акции и как они работают? — Советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes.Комиссии не влияют на мнения или оценки наших редакторов.

Акции — это единицы собственности в компании, также известные как акции или обыкновенные акции. Когда вы покупаете акцию, вы приобретаете частичную долю в компании, что дает вам определенные преимущества. Понимание того, что такое акции и как они работают, является одним из ключей к инвестированию, поскольку акции играют центральную роль в создании сбалансированного инвестиционного портфеля.

Что такое акция?

Компании привлекают капитал для финансирования своей деятельности путем продажи акций.Когда компании продают акции, они приглашают инвесторов приобрести долю долевого участия в компании, что делает их совладельцами. «Акция» — это способ описания собственности, а «акции» — это альтернативное название для акций. Компании также могут выпускать облигации для увеличения капитала, хотя покупка облигаций делает вас кредитором без какой-либо доли владения в компании.

Когда вы покупаете акции компании, вы получаете определенные привилегии в зависимости от типов акций, которыми вы владеете, в том числе:

- Право голоса: Вы можете иметь право голоса на ежегодных собраниях акционеров компании.

- Дивиденды: Вы можете получать долю прибыли компании.

- Прирост капитала: Когда цена акций компании растет, ваши акции увеличиваются в цене (а когда цена акций снижается, стоимость ваших акций падает).

Хотя акции дают вам долю владения в компании, владение акциями не означает, что вы имеете право голоса в повседневных операциях компании. Владение акциями означает, что вы доверяете руководству компании вести бизнес так, как они считают нужным.Если вам не нравится производительность компании, вы продаете свои акции и выбираете новый дом для вложенных долларов.

Акции и первичное размещение акций

Когда частные компании решают продать акции широкой публике, они проводят первичное публичное размещение акций (IPO). Когда вы читаете, что компания «становится публичной», это означает, что они проводят IPO, когда они делают акции доступными для покупки инвесторами через публичные фондовые рынки.

Во время первичного публичного предложения компания и ее консультанты раскрывают, сколько акций будет выпущено, и устанавливают цену IPO.Средства, полученные от продажи акций во время IPO, поступают непосредственно в компанию. После завершения размещения акции торгуются на вторичном рынке, также известном как «фондовый рынок», где цена акций растет и падает в зависимости от широкого круга факторов.

Какие бывают типы акций?

Компании выпускают различные типы акций. Обыкновенные акции и привилегированные акции являются одними из наиболее распространенных разновидностей, а у некоторых компаний есть разные классы акций.Эти различные типы акций определяют права голоса, выплаты дивидендов и ваши права на возмещение ваших инвестиций в случае банкротства компании.

Обыкновенные акции и привилегированные акции

Как отмечалось выше, покупка акций может дать вам право голоса по вопросам на годовом собрании акционеров компании.

Каждая обыкновенная акция обычно дает держателям один голос на годовом собрании компании. Однако акционеры обыкновенных акций находятся в конце очереди после держателей долгов, кредиторов и держателей привилегированных акций, когда речь идет о возмещении их инвестиций в случае банкротства компании.Обыкновенные акции обычно дают право на получение дивидендов, однако получение выплаты дивидендов не гарантируется. Компании могут выплачивать дивиденды или не выплачивать дивиденды в зависимости от своих потребностей.

Акции привилегированных акций обычно не дают вам права голоса, хотя привилегированные акции обычно дают держателям право на получение дивидендов раньше держателей обыкновенных акций. Кроме того, инвесторы, владеющие акциями привилегированных акций, опережают тех, кто владеет обыкновенными акциями, в очереди на возмещение своих инвестиций в случае банкротства компании.

Различные классы запасов

Компании часто выпускают акции разных классов, часто обозначаемые буквами, например A, B или C. Дополнительные классы акций обычно выпускаются с определенными правами голоса для каждого класса и существуют, чтобы помочь учредителям или руководителям компаний сохранить большую степень контроля. над компанией.

Возьмите Alphabet, холдинговую компанию, владеющую Google. Alphabet имеет три класса акций. Акции класса A (GOOGL) получают один голос за каждую акцию.Акции класса B принадлежат основателям компании и получают 10 голосов за акцию. Акции класса B не торгуются на открытом рынке и существуют для того, чтобы помочь учредителям сохранить контроль над компанией. Акции класса C (GOOG) не имеют права голоса и в основном принадлежат сотрудникам и некоторым общим акционерам.

Виды дивидендов

В зависимости от типа акций, которыми вы владеете, компании могут делиться с вами своей прибылью в виде дивидендов. Инвесторы получают дивиденды ежеквартально или ежегодно, причем выплаты распределяются в зависимости от того, сколько акций компании вы владеете.Владельцы привилегированных акций имеют преимущественное право на получение дивидендов перед держателями обыкновенных акций. Независимо от типа акций, которыми вы владеете, принципы выплаты дивидендов по сути одинаковы.

Например, предположим, что компания имеет положительную прибыль за квартал и выплачивает дивиденды по привилегированным акциям в размере 0,42 доллара США. Если вы владеете 100 привилегированными акциями компании, вы получите денежный дивиденд в размере 42 долларов США. Многие компании также предлагают план реинвестирования дивидендов (DRIP), который позволяет вам реинвестировать ваши денежные выплаты в виде дивидендов обратно в акции, увеличивая ваши авуары и сохраняя ваши денежные средства на работе в вашем портфеле.

Компании иногда выплачивают дивиденды по акциям. Если компания объявляет дивиденды по акциям в размере 5%, а вы владеете 100 акциями этой компании, вы получите пять дополнительных акций, в результате чего ваши владения составят 105 акций. Однако стоимость каждой акции в обращении снизится на 5%, в результате чего стоимость ваших акций останется прежней.

Компании также выпускают гибридные дивиденды, которые представляют собой комбинацию денежных средств и акций. Гибридные дивиденды редки, но в прошлом они использовались компаниями как способ распределения прибыли со своими акционерами.

Зачем нужны акции?

Владение акциями дает вам возможность участвовать в прибылях самых успешных мировых компаний. S&P 500, один из наиболее распространенных индексов, отслеживающих динамику акций в США, обеспечил инвесторам среднегодовую доходность 7% с поправкой на инфляцию в период с 1959 по 2009 год. По сравнению с индексом совокупных облигаций США Barclay, который имеет доходность в среднем составила 4,67%, акции в долгосрочной перспективе превосходят инвестиции с фиксированным доходом.

Хотя их покупка сопряжена с риском, инвесторы используют акции как один из основных инструментов для увеличения своих сбережений и планирования долгосрочных финансовых целей, таких как сбережения на пенсии и образование. По мере роста цен на акции растет и ваш сберегательный баланс. Но имейте в виду, что цены на акции также падают, а иногда теряют всю свою ценность и становятся бесполезными. Нет гарантии, что вы окупите свои вложения.

Акции — один из основных способов диверсификации инвестиционного портфеля. Инвесторы покупают разные акции крупных и мелких компаний в самых разных отраслях, чтобы снизить риски, поскольку разные секторы экономики процветают в разное время.Например, компания, продающая бумажную продукцию, может продемонстрировать рекордные продажи во время экономического кризиса, такого как COVID-19, в то время как у автопроизводителя показатели продаж могут быть ниже среднего. Владение множеством различных акций может помочь инвесторам получить прибыль в процветающих секторах, компенсируя убытки в других.

Рекомендуемые партнеры

1

SoFi Automated Investing

1

SoFi Automated Investing

Разница между акциями и облигациями

И акции, и облигации играют взаимодополняющую роль в создании диверсифицированного инвестиционного портфеля.Покупка как акций, так и облигаций помогает инвесторам фиксировать рыночную прибыль и защищаться от убытков в различных рыночных условиях.

Взгляните на обе стороны рядом, чтобы лучше понять разницу между акциями и облигациями:

Если вы стремитесь к долгосрочному росту, наличие большего количества акций в вашем портфеле может быть хорошей стратегией, учитывая их исторически высокие нормы доходности по сравнению с облигациями. По мере роста экономики публичные компании увеличивают свои доходы и прибыль, что приводит к увеличению стоимости их акций в долгосрочной перспективе, а их акционеры получают выгоду.

Если вы ищете стабильный доход, лучше инвестировать в облигации. Хотя облигации могут иметь более низкую долгосрочную доходность, чем акции, хорошо подобранный портфель облигаций предлагает надежные процентные выплаты и меньшую волатильность. Последнее привлекательно для инвесторов, которые могут приближаться к пенсии или выйти на пенсию, которые хотят сохранить капитал после того, как их годы работы закончились.

Как покупать акции: пошаговое руководство

Инвестирование дает прекрасную возможность приумножить свои деньги для будущих целей, например для выхода на пенсию.Но попасть на фондовый рынок — дело не одно и то же. Это требует исследований и обслуживания, чтобы ваши вложения продолжали приносить прибыль. Инвестиции в акции также могут быть особенно сложными, поскольку это довольно рискованные вложения. Вы также можете поработать с финансовым консультантом, чтобы составить для себя инвестиционный план.

Основы инвестирования в акцииАкции — это акции компании, которые вам разрешено покупать. Это означает, что вы становитесь частичным владельцем компании, независимо от того, насколько велика или мала ваша доля.По мере роста компании растет и стоимость ваших акций.

Инвестирование в акции дает вам возможность покупать и продавать по своему усмотрению. По некоторым акциям выплачиваются дивиденды, то есть дополнительные деньги, которые вы видите сразу, а не при продаже акций. Конечно, инвестирование в акции сопряжено с определенным риском из-за нестабильности фондового рынка. В свою очередь, очень важно понимать акции, прежде чем вкладывать с трудом заработанные деньги.

Шаг № 1. Узнайте о фондовом рынке и инвестированииПрежде чем погрузиться в фондовый рынок, важно взглянуть на свои финансы и инвестиционные цели.Поскольку для инвестирования в акции вы должны тратить деньги, поэтому убедитесь, что в вашем бюджете есть место, которое можно потратить. Вы должны позаботиться о любых долгах или текущих счетах, прежде чем вкладывать деньги в свои фондовые предприятия.

Тогда вам нужно установить несколько инвестиционных целей. Например, задайте себе такие вопросы:

- По какой причине вы инвестируете?

- Вы пытаетесь пополнить свои пенсионные сбережения или инвестируете исключительно для того, чтобы заработать деньги?

- Вы хотите постоянно покупать и продавать или предпочитаете, чтобы ваши акции оставались нетронутыми?

Вы должны также установить свою терпимость к риску, помимо изучения того, как работает фондовый рынок.На фондовый рынок влияет ряд факторов, таких как спрос и предложение, результаты деятельности компаний, мировые события и многое другое.

Некоторые акции обеспечивают большую безопасность, чем другие, в чем вы можете убедиться, посмотрев на прошлые результаты деятельности компании. Кроме того, некоторые инвесторы предпочитают вкладывать средства только в более безопасные акции, чтобы избежать возможных потерь. Другие пытаются работать с рынком, чтобы сбалансировать инвестиции с высоким и низким уровнем риска, чтобы максимизировать их доход.

Шаг № 2: Определите, как вы собираетесь инвестироватьПосле того, как вы определили, что хотите от инвестирования в акции и как это сделать, вы можете открывать брокерский счет.Это требует поиска брокера, у которого можно открыть счет. Некоторые популярные варианты — Charles Schwab, Webull, Fidelity и Vanguard. В настоящее время вы можете легко найти биржевого маклера в Интернете.

Чтобы открыть брокерский счет, вам необходимо предоставить личную информацию и документ, удостоверяющий личность. Вы также должны пополнить счет чеком или электронным переводом. У некоторых брокерских контор также есть минимальные суммы, которые вы должны внести. Например, брокерская компания может принимать депозиты на сумму не менее 1000 или 500 долларов.Обязательно заранее уточняйте у своего брокера любые ограничения. Таким образом, вы не будете удивлены без денег.

Есть несколько других основанных на советниках методов, которые вы также можете использовать для инвестирования в акции. Например, вы можете работать с финансовым консультантом. Большинство консультантов имеют торговые лицензии и могут составить план инвестиционного портфеля для ваших целей. Если вы не склонны платить гонорары финансового консультанта, подумайте об открытии счета у робо-консультанта. Эти автоматические инвестиционные менеджеры узнают о вашем профиле инвестора и соответственно формируют портфель.