Что такое отзывная банковская гарантия

Когда компания заключает многомиллионную сделку, она пытается оградить себя от рисков и проверить надежность подрядчика или исполнителя. Для этого просит исполнителя оформить банковскую гарантию. Это бумага, в которой банк соглашается покрыть за подрядчика неустойку или возместить ущерб, если он не справится с работой, исчезнет с авансовым платежом или нарушит условия контракта.

Гарантия — кредитная услуга, за которую финансовая организация берет с исполнителя комиссию. В оформлении участвуют три стороны: банк, которого называют гарантом, исполнитель-принципал и заказчик-бенефициар.

Гарантии бывают безотзывные и отзывные. Рассказываем про отзывную гарантию.

Особенности отзывной банковской гарантии

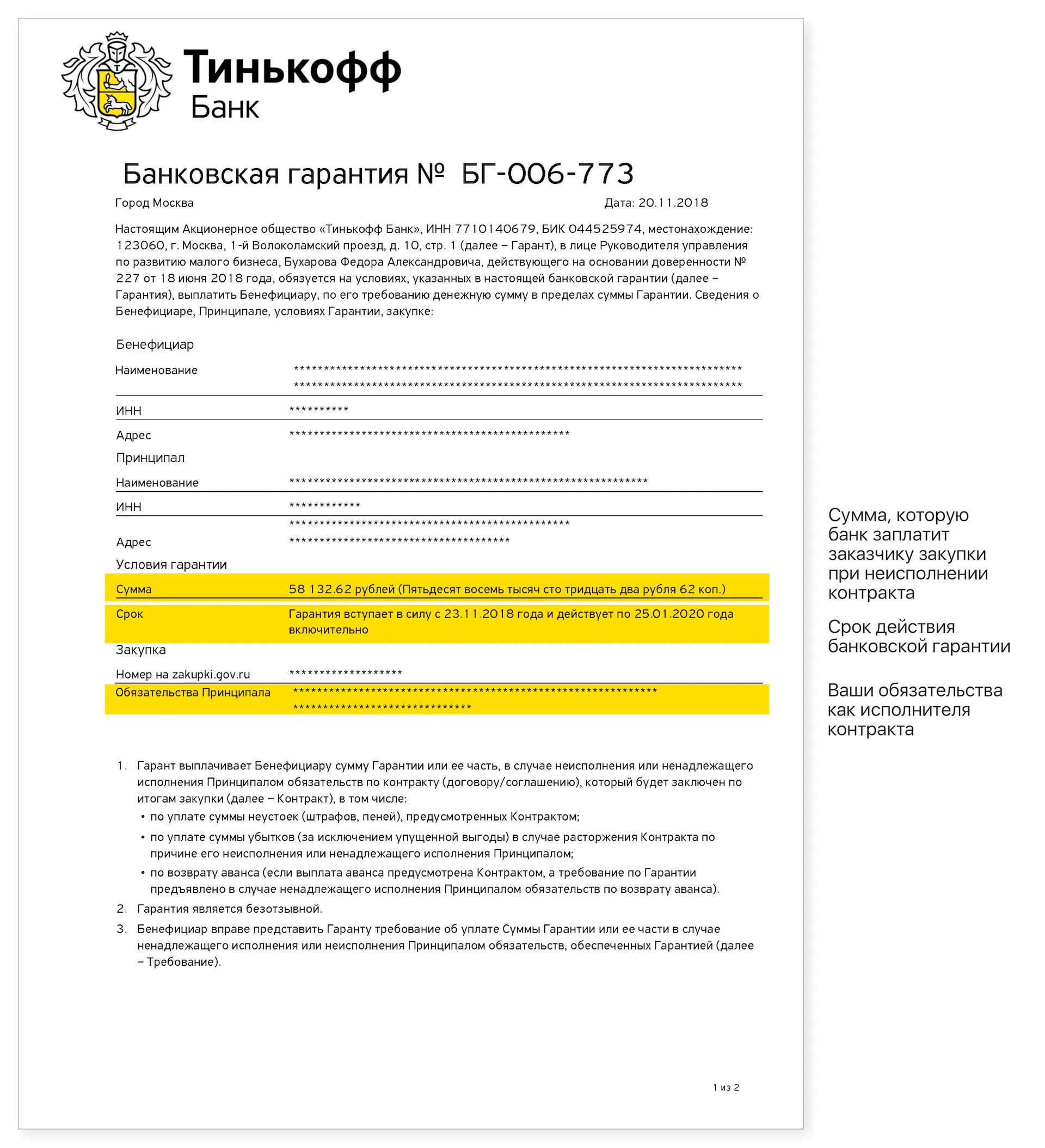

Чтобы получить гарантию, принципал заключает договор с банком. В договоре банк обязуется выплатить заказчику-бенефициару компенсацию, если со стороны исполнителя будут нарушения. В бумаге прописывают сумму гарантии, срок ее действия, условия выплаты и вид документа: отзывная или безотзывная.

Отзывная означает, что после заключения договора с принципалом бумагу можно отозвать: полностью отменить ее действие или изменить содержание документа. Отзыв бывает по обоюдном согласию сторон и в одностороннем порядке.

Возврат банковской гарантии при расторжении контракта по соглашению сторон

Гарантию отзывают по обоюдному согласию бенефициара, принципала и банка. Такое бывает, если:

- заказчик отказывается от страховки и возвращает ее исполнителю;

- принципал досрочно выполнил условия контракта, и бенефициар отзывает гарантию, потому что она больше не нужна;

- заказчик получил страховую выплату.

Отзыв гарантии банком

Отзыв в одностороннем порядке обычно оказывается сюрпризом для заказчика. Это означает, что банк решил отказаться от своих обязательств или изменить их, а бенефициара поставил перед фактом.

Такое бывает, если после оформления договора в кредитной организации узнали, что принципал неплатежеспособен. Тогда при наступлении гарантийного случая банк не сможет списать с него деньги, а это рискованно и невыгодно. В этом случае банк в одностороннем порядке отказывается от своих обязанностей, отправляет бенефициару письменное уведомление и с этого момента ничего ему не должен.

Когда нельзя отозвать гарантию

Отзывная гарантия связана с высокими рисками для заказчика, поэтому такой тип страховки не используется в тендерах и аукционах на госзакупки и редко применяется в крупных сделках. Тут распространены безотзывные гарантии, то есть такие, которые банк не может отозвать или изменить после подписания контракта.

Пункт о том, что гарантия является безотзывной, прописывается в договоре. Если такой пункт есть, ни банк, ни принципал не могут отозвать документ, если исполнитель не справился с работой или решил отказаться от контракта. Банк обязан заплатить компенсацию бенефициару, а потом эти деньги спишет с исполнителя.

Отзыв банковской гарантии – что нужно знать?

21.09.2016

С недавних пор СМИ всё чаще пишут об отзыве лицензий Центробанком России у тех или иных финансовых учреждений. В первой половине 2016 года 44 кредитные организации на территории России прекратили своё существование. Из-за этого организации и физические лица очень рискуют своими средствами. Сегодня отзыв банковской гарантии начинает беспокоить многих.

Чем регулируется отзыв банковской гарантии?

Вначале уточним, что представляет собой понятие «банковская гарантия». Под ним подразумевается особый вид поручительства, обязывающего банк держать ответственность перед третьими лицами за выполнение обязательств своим клиентом. В основном за получением банковской гарантии обращаются предприятия, подавшие заявки на участие в тендерах разных форм собственности (государственные, коммерческие). К тому же, гарантия способствует повышению их имиджа. В этом случае банк вправе гарантировать платёжеспособность, возврат аванса, должное выполнение контракта, а также выдавать тендерные гарантии, таможенные и т.п.

Итак, банковская гарантия (или БГ) – это принятие на себя банком неких финансовых обязательств по договорам, подписанным его клиентом. Имея такую гарантию, клиент получает возможность заключать крупные контракты в качестве надёжного партнёра.

Гражданский кодекс Российской Федерации даёт определение банковской гарантии, которое считается основным:

«В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о её уплате».

Гарант — финансовое учреждение (банк), выдающее гарантию.

Принципал — организация (юридическое лицо), получающая обеспечение.

Бенефициар — это получатель по банковской гарантии.

В случае нарушения принципалом условий договора, подписанного с бенефициаром, банк выплачивает последнему материальную компенсацию по статье 368 Гражданского Кодекса. Банковская гарантия является залогом должного выполнения принципалом своих договорённостей с бенефициаром, о чём гласит пункт 1 ст.369. Заручаясь гарантией банка, принципал обязан выплатить ему вознаграждение (залог) в размере 1-10% от суммы финансового обеспечения.

Как правило, заключение договора инициирует принципал (должник), направляя заявку финансовому учреждению или брокеру. После этого банк проверяет платёжеспособность заявителя (наличие суммы залога, кредитную историю и финансовую отчётность).

Гарантами могут выступать кредитные учреждения и компании-страховщики, обладающие необходимыми лицензиями. Выдача и отзыв банковской гарантии находятся в правовом поле Гражданского Кодекса Российской Федерации. Согласно ст.368 гарантия выдаётся банком в письменной форме и начинает действовать с момента выдачи, если документ не предусматривает иное (ст.373).

Банковские гарантии бывают отзывными и безотзывными. Безотзывная гарантия не подлежит отзыву, приостановке, изменению или отмене гарантом без предшествующего согласования с кредитором. Отзывная гарантия может быть отозвана финансовым учреждением в любой момент. Гарантия без уточнения её характера по умолчанию считается отзывной. Но даже она не может быть отозвана банком-гарантом, если бенефициар же потребовал оплатить денежную сумму.

Согласно международным правовым стандартам банковская гарантия должна включать ряд следующих данных:

▪ название принципала, бенефициара и гаранта;

▪ контракт (договор) об обеспечении обязательств, обуславливающий выдачу данной гарантии;

▪ максимальная сумма выплаты;

▪ обозначение расчётной валюты;

▪ формы заявления о требовании платежа;

▪ срок действия БГ или определение события, при котором она аннулируется;

▪ возможности для урезания суммы обязательства.

Банковская гарантия оформляется двумя способами – заключением обоюдного договора или посредством гарантийного письма финансового учреждения кредитору.

Гарантийное письмо подтверждает договор между кредитором (банком) и гарантом.

Реалии арбитражных судов таковы, что отсутствие в договоре о БГ условий, конкретизирующих само гарантийное обязательство, определяет договор как не заключённый.

По обыкновению банк-кредитор возлагает на гаранта субсидиарную (вспомогательную) ответственность. Возможность солидарной ответственности гаранта с принципалом перед банком-кредитором определяется договором и законодательством.

Следует заметить, что правом на выдачу гарантий участникам госзаказов, согласно правовому акту №44-ФЗ, обладают только банковские учреждения, действующие 5 лет и более, владеющие соответствующим разрешением Министерства финансов Российской Федерации и достаточным размером капитала. На текущий момент в Реестре Минфина зарегистрировано около 400 таких организаций.

По каким причинам происходит отзыв банковской гарантии?

Любая банковская гарантия является своего рода инструментом по обеспечению обязательств, универсальным для малых, средних и крупных предприятий. Согласно ст.371 Гражданского Кодекса Российской Федерации отзыв банковской гарантии банком не представляется возможным, если документ не предусматривает иное.

Впрочем, большинство банковских гарантий всё же учитывают вероятность расторжения договора. Рассмотрим обстоятельства, когда соглашение бенефициара с принципалом подлежит расторжению.

1. Отзыв гарантии по обоюдному согласию сторон

Прекращение действия банковской гарантии возможно, если с этим согласны обе стороны, а также соблюдается одно из условий:

· действие договора банковской гарантии подошло к концу;

· получены все гарантийные выплаты;

· отказ бенефициара (получателя гарантии) от своих прав, возвращение её принципалу (должнику) и далее банку-гаранту;· письменное уведомление бенефициара об отказе от гарантии.

Финансовое учреждение (банк) не вправе остановить действие гарантии, если:

▪ отказ оформлен не по правилам;

▪ документы поданы несвоевременно;

▪ полностью выполнены условия по гарантии;

▪ гарантия остановлена по другим причинам.

2. Отзыв гарантии банком в одностороннем порядке

Право на отзыв банковской гарантии банком может быть условным и безусловным.

Инициатор отзыва должен написать соответствующее требование. Основанием для этого могут послужить узаконенные обстоятельства или положения самого договора о гарантии.

Наиболее распространённые поводы для отзыва банковской гарантии:

· организация (принципал) не выполняет свои обязанности по договору о выдаче банковской гарантии;

· появились официальные данные о неплатёжеспособности принципала;· изменилось содержание либо стоимость обеспечения.

Право финансового учреждения на отзыв банковской гарантии должно удовлетворять всем условиям договора об её выдаче. Другими словами, обязательства банка как гаранта отменяются с момента получения бенефициаром письменного уведомления об этом.

Когда же кредитное учреждение не отозвало гарантию, но бенефициар требует выполнить обязательства по данному документу, банку придётся выплачивать положенную сумму. Возврат безотзывных гарантий юридически невозможен, поэтому все манипуляции банка в этом ключе неправомерны.

Когда отзыв банковской гарантии нельзя осуществить?

С недавних пор действуют следующие правила касательно банковской гарантии (статьи 370-371 Гражданского Кодекса Российской Федерации):

▪ на обязательства банка не влияют отношения между должником (принципалом) и кредитором (выгодоприобретателем) в исходном обязательстве, даже если банковская гарантия ссылается на основную сделку;

▪ гарант (финансовое учреждение) имеет право на отзыв банковской гарантии, если данным документом обозначена данная возможность.

Для отозвания БГ не могут служить предлогом нижеуказанные обстоятельства (даже одно из них):

▪ (не)выполнение принципалом (должником) обязательств, предусмотренных договором банковской гарантии;

▪ изменение сторонами договора сущности первоначальных взаимоотношений;

▪ аннулирование сделки, обеспеченной банковской гарантией;

▪ нецелевое использование должником (принципалом) денег (ценностей), полученных от кредитора (выгодоприобретателя) согласно основному обязательству.

Итак, ответ на животрепещущий вопрос, возможен ли отзыв банковской гарантии банком, чаще всего однозначен – не возможен, если такое право прямо не указано в самом договоре. Иногда соглашение гаранта с принципалом вместо отозвания БГ предусматривает снижение размера гарантированной компенсации. Однако, такие условия не всегда одобряются бенефициаром, т.к. обесценивают авторитетность банковской гарантии как таковой.

Отзыв банковской гарантии: основные принципы

Сегодня мы наблюдаем повышенный интерес к получению банковских гарантий как дополнительного обеспечения осуществляемых сделок и контрактов. Эта услуга подразумевает право финансового учреждения или страховой компании поручиться за клиента и при его финансовых сложностях или наступлении банкротства взять на себя выполнение обязательств своего протеже перед третьими лицами. Следовательно, взаимовыгодные отношения гаранта (банка) с принципалом (должником) будут основаны и определены договором банковской гарантии, добровольно заключённым между ними.

Если в обязательных положениях двухстороннего договора между принципалом (должником) и гарантом (финансовым учреждением) присутствует упоминание того, что банковская гарантия может быть отозвана, финансовое учреждение может вернуть её по собственной инициативе. Если же такой пункт не предусмотрен данным документом, гарант (банк) не имеет законного права на отзыв банковской гарантии (ст.371 ГК Российской Федерации). Вдобавок, при невыполнении или неполном выполнении принципалом обязательств, принятых им по договору БГ финансовые организации (гаранты) не вправе отозвать такие гарантии.

Если случилось так, что принципал изменил условия реализации сделки, не согласовав свои действия с банком-гарантом, если имеет место судебное решение о недействительности данной сделки или средства на реализацию условий основного договора не использованы, отзыв банковской гарантии банком не имеет законных оснований и считается не правомочным.

Наряду с этим, всё же существует возможность отозвать гарантию, которая предоставляется без залогового обеспечения сделки (о чём должно быть упомянуто при её заключении), в случаях нарушения положений основного договора по этой гарантии.

Бывают случаи, когда вместо отозвания гарантии банка иногда применяют метод снижения суммы компенсации, гарантированной при заключении договора. Подобные случаи регулируются специальными нормативами, определяющими причины для уменьшения сумм банковских гарантий.

Как отзыв лицензии у банка влияет на отзыв банковской гарантии

В последнее время ведётся множество дискуссий по данному поводу, но проблема до сих пор окончательно не решена. На законодательном уровне подобные споры не урегулированы, что касается судебной практики, то однозначного ответа в большинстве случаев пока нет.

Выше мы упоминали перечень оснований для прекращения банковского обеспечения согласно ст.378 ГК РФ, из которых следует, что аннулированная банковская гарантия не свидетельствует об отзыве лицензии. Однако финансовое учреждение, лишённое лицензии, не вправе исполнять свои обязательства (Закон 395-ФЗ «О банках и банковской деятельности», ст.23, п.1). Итак, что получается? Формально гарантия банка продолжает действовать. А фактически банк не выплатит бенефициару гарантированную договором сумму при необходимости. Бенефициар (получатель денег) теряет обеспечение принципала, а последний, уплатив вознаграждение гаранту, не получает обеспечение услуги, которую профинансировал.

Пути урегулирования возникающего конфликта уже встречались в судебной практике. К примеру, суд признал, что банковская гарантия правомерна, а в отзыве лицензии отсутствует вина принципала, поэтому ему предоставляется новое обеспечение взамен аннулированного. Принимая подобные решения, суды часто оперируют статьями 309-310 ГК Российской Федерации. До сегодняшнего дня случаи возврата суммы залога, уплаченного принципалом, судебной практике неизвестны. Сплошь и рядом суды отклоняют исковые заявления о возврате денег, указывая на то, что оплаченная банковская гарантия фактически выдана банком, а значит, услуга оказана, и деньги возврату не подлежат.

Кто виноват и что делать? Российская правовая система тщетно пытается урегулировать этот вопрос, но пока результата нет. Учитывая всё вышесказанное, логически вырисовывается единственное решение — заранее оговаривать всевозможные риски и предусматривать правила улаживания спорных ситуаций в договоре банковской гарантии. К тому же гарант (кредитное учреждение) и принципал (должник) могут прописать в документе индивидуальные условия взаимодействия. Советуем вам очень внимательно читать все пункты договора и постараться учесть все предполагаемые риски. Разумеется, эти формальности займут больше времени и потребуют правовой осведомлённости. Поэтому, обращаясь за банковским обеспечением, старайтесь прибегнуть к помощи квалифицированных специалистов.

Мы, ООО «Корпорация «РИМ», поможем вам сэкономить время и облегчить процесс оформления БГ, учитывая все важные моменты при заключении договора. Деятельность нашей компании контролируется Центробанком, поэтому нам проще вести диалог с финансовыми учреждениями и в частности по получению банковской гарантии. Мы подберём для вас удобный банк и грамотно оформим все обязательные документы. Слаженное взаимодействие компании ООО «Корпорация «РИМ» с банками партнёрами позволит нам рассмотреть вашу заявку в течение одного рабочего дня.

Прекращение банковской гарантии в случае отзыва лицензии у банка:

▪ Первая позиция – прекращение выполнения обязательств по выданной банковской гарантии.

Бытует мнение, что, несмотря на подробный перечень оснований Гражданского Кодекса, по которым отзывается банковская гарантия, при отзыве лицензии у кредитного учреждения обязательства по БГ всё же прекращаются. Это объясняется тем, что на момент отзыва банковской лицензии уже вступил в силу срок выполнения его обязательств по БГ, возникших ранее. Вдобавок запрещены все имущественные сделки банка, включая и выполнение обязательств, до момента официального объявления банкротства или ликвидации данного учреждения (ст.20 ФЗ № 395-1 «О банках и банковской деятельности» от 02.12.1990, в дальнейшем – Закон № 395-1). То есть, фактически лишившись лицензии, банк не может исполнять взятые на себя перед бенефициаром обязательства, даже если последний потребует возмещения денежных средств согласно ст.374 Гражданского Кодекса. Если же исполнить обязательства не представляется возможным, вполне логично применение статьи 416 Кодекса.

Итак, приходим к заключению, что невыполнимость гарантом своих обязательств по БГ указывает на прекращение таковых. Эта позиция отражена и в постановлении Московского Арбитражного суда от 13 мая 2003г. по делу № А40-41246/02-29-428, которое оставлено без изменения Федерального Арбитражного суда Московского округа (документ № КГ-А40/5144-03 от 30 июля 2003г.). Это самый свежий пример из судебной практики.

▪ Вторая позиция – продолжение обязательств по банковской гарантии.

Ещё одна позиция подкреплена тем, что статьёй 378 Гражданского Кодекса утверждён закрытый перечень причин для приостановки обязательств гаранта перед бенефициаром и в нём не предусмотрена такая мера как отзыв банковской лицензии. А это значит, что банковская гарантия действует и при отзыве лицензии.

Это подтверждает и специальное законодательство. Так Федеральный закон о таможенном регулировании №311 «О таможенном регулировании в Российской Федерации» от 27.11.10 (сокращённо Закон №311-ФЗ) разъясняет ситуацию с БГ, полученными для обеспечения оплаты пошлин, налогов и сборов при внешнеторговых операциях, в случае лишения банка лицензии. Такой банк удаляется из реестра финансовых и кредитных учреждений, которые вправе выдавать банковские гарантии оплаты таможенных налогов и пошлин (Федеральный Закон №311, ст.144, п.2, ч.1). В то же время вычёркивание из реестра (в том числе из-за отзыва лицензии у кредитной организации) – это не основание для отказа от выданных банком гарантий, на что указывает часть 3 этой же статьи.

Несмотря на то, что в правовое поле Закона № 311-ФЗ попадает только внешнеторговая деятельность и связанная с ней выдача гарантии на оплату таможенных налогов, пошлин и сборов, подобный подход следует применять и к остальным банковским гарантиям. На основании Гражданского Кодекса они все имеют единую юридическую основу, независимо от вида обязательств для их обеспечения. Существует судебная практика, которая доказывает, что банковская гарантия продолжает действовать и при отзыве лицензии у кредитного учреждения. Для примера – постановление Федерального Арбитражного суда Московского округа от 03 октября 2012г. (дело № А40-9990/12-138-89), а также постановление 9-го Арбитражного апелляционного суда от 30 мая 2012г. (дело № А40-124796/10-70-597).

Какие последствия могут быть после отзыва банковской гарантии?

Относительно гаранта бенефициар является кредитором по финансовому обязательству, т.е. уплате денежной суммы, указанной в гарантии (п.6 Информационного письма Президиума Высшего Арбитражного суда Российской Федерации от 15.01.98 № 27 «Обзор практики разрешения споров, связанных с применением норм Гражданского кодекса Российской Федерации о банковской гарантии»).

Если принципал (должник) не выполняет взятые на себя обязательства, бенефициар (получатель) может потребовать от гаранта (финансового учреждения) уплатить некую сумму денег, определённую договором банковской гарантии. Наиболее часто БГ используются организациями, участвующими в государственных контрактах. Из этого следует, что последствия лишения банка-гаранта лицензии очень важны для участников государственных закупок и госзаказчиков.

1. Ситуация первая – отзыв лицензии банка до передачи принципалом бенефициару банковской гарантии.

В ситуации, когда участнику государственной закупки уже выдана гарантия банка, однако он не успел заключить государственный контракт или представить данный документ госзаказчику до того, как банк-гарант лишили лицензии, есть большая вероятность отказа государственного заказчика от подписания контракта.

Перечнем оснований, позволяющих бенефициару не принимать банковскую гарантию, отзыв лицензии гаранта не предусмотрен (п.6 ст.45 Закона «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» №44-ФЗ от 05.04.2013). Вероятнее всего государственные заказчики всё же не будут принимать такие «ущемлённые» гарантии. При этом они могут официально ссылаться на приём гарантийных документов исключительно от банков, учтённых в перечне Налогового кодекса (ст.74.1), на основании ст.45 ФЗ №44 (пп.1,6). Следует заметить, что лишённый лицензии банк исключается из перечня значительно позднее, а значит, отказ от приёма его гарантии можно считать неправомерным.

Имеет место ещё один досадный момент. Если участник государственной закупки не предоставил банковскую гарантию на исполнение контракта в установленный срок, он попадает в разряд уклонившихся от подписания документа согласно ФЗ №44 (ст.95, п.5). То есть, если принципал выигрывает торги, но при подписании государственного контракта выясняется, что банк-гарант из Реестра уже удалён, это означает, что обеспечение участника не соответствует требованиям и он уклоняется от заключения договора, да ещё и рискует пополнить в список недобросовестных поставщиков

2. Ситуация вторая – отзыв лицензии банка после передачи принципалом банковской гарантии бенефициару.

Если банк, оформивший гарантию, лишён лицензии, следует ли данную ситуацию трактовать как утрату обеспечения обязательства? Это очень важно для бенефициара и принципала, если по взаимному договору утрата обеспечения обязательства наносит ущерб последнему (должнику). К примеру, ему надлежит предъявить новое обеспечение либо бенефициар требует досрочного выполнения гарантированных обязательств, либо кредитор самостоятельно меняет условия обязательства и др.

Если считать, что банковская гарантия аннулируется при отзыве лицензии у кредитной организации, это влечёт за собой утрату обеспечения обязательства.

Руководствуясь точкой зрения большинства судов, отзыв банковской лицензии официально не ведёт к утрате обеспечения обязательства даже с учётом того, что эта гарантия фактически не работает. В таком случае бенефициар может потребовать от принципала выполнения других обязательств, если взаимным договором предусмотрены такие меры на случай лишения банка-гаранта лицензии (постановление Девятого ААС от 07 декабря 2012, дело № А40-41127/12-141-373).

Когда государственный контракт не учитывает последствий для подобных ситуаций, суд опирается на то, что при передаче обеспечения БГ соответствовала всем правовым требованиям. Следовательно, должник (принципал) предоставил должное обеспечение, и последствия отзыва лицензии у гаранта его не касаются (определения Высшего Арбитражного суда Российской Федерации №№ ВАС-4125/13 от 21 июня 2013г., ВАС-4130/13 от 14 июня 2013г.).

Возврат выплаченного банку вознаграждения за выдачу гарантии

Статья 369 ГК Российской Федерации (п.2) предусматривает вознаграждение гаранта принципалом, если последнему выдана банковская гарантия. Может ли принципал рассчитывать на возврат оплаченного вознаграждения при отзыве лицензии у банка, зная, что гарант не выполнит взятые на себя обязательства? Здесь нужно точно знать, за что должник (принципал) платит кредитному учреждению вознаграждение – только за выдачу БГ или учитывая ещё и гарантию банка по её исполнению в течение срока действия? Статья 369 Кодекса (п.2) гласит, что принципал (должник) оплачивает лишь выдачу гарантии. Это первая точка зрения.

Хотя в действительности суть БГ заключается в предоставлении более широкого объёма услуг, оплаченных принципалом, а точнее в пользовании гарантией как реальным обеспечением на протяжении периода её действия. Это вторая точка зрения, позволяющая предположить, что досрочный отзыв банковской лицензии банком приводит к необоснованному обогащению гаранта – так называемому, «неотработанному авансу». Недостаточность судебной практики в этом направлении не позволяет, к сожалению, сделать выбор, какой из двух рассмотренных подходов эффективнее.

Отзыв банковской гарантии: новшества в законодательстве

Благодаря глобальной реформе обязательственного права институт банковских гарантий в Гражданском кодексе заменён институтом независимых гарантий. Пользуясь статьёй 368 (п.3), теперь каждая коммерческая организация может на законных основаниях выдавать гарантии. При этом, банковская гарантия продолжает своё успешное существование, будучи выданной банком или другим финансовым учреждением. В то же время, внесённые в законодательство поправки изменили порядок оформления гарантий и правила оплаты по ним.

Данные коррективы Гражданского кодекса по вопросу регламентации независимых гарантий направлены на соотношение российского правового регулирования с нормативными актами множества зарубежных стран. В отличие от отечественной системы права мировая практика уже имеет массу наработок по институту независимых гарантий. Иностранные независимые гарантии находятся в юридическом поле Конвенции ООН «О независимых гарантиях и резервных аккредитивах», принятой 11 декабря 1995 года и по-другому называемой Конвенция ЮНСИТРАЛ, а также Унифицированных правил для гарантий по требованию (URDG), узаконенных Международной торговой палатой. На международном уровне этот документ носит название ICC Uniform rules for demand guarantees.

Конвенция ЮНСИТРАЛ, ратифицированная всего 9-тью странами, в России не работает, а Правила URDG используются только при их непосредственном упоминании в договоре сторон. Зато данные акты помогут разобраться в нюансах нашего ГК, некоторые положения которого основаны на зарубежных нормах и их корни берут начало именно оттуда.

Под новые правила о независимой гарантии попадают все виды гарантий – и банковские, и коммерческие, оформляемые обычными компаниями. Насколько возрастёт популярность последних – в дальнейшем покажет время. Во всяком случае, новые нормативы распространяются и на гарантии, выдаваемые банками. Вдобавок, некоторые нововведённые правила носят чисто диспозитивный характер и их следует учитывать при определении условий для будущего обеспечения.

Отзыв гарантии. Гарантия начинает действовать сразу после её передачи гарантом, если заключённым договором не предписано иное (статья 373 ГК Российской Федерации). В старой редакции формулировка «с момента передачи» была более расплывчатой – «с момента выдачи». Но по большому счёту в определении самого момента ничего не изменилось. В то же время, согласно ст.371 Кодекса (п.1), гарант не может изменить или инициировать отзыв банковской гарантии и это правило опять же диспозитивно. Статья 371 Кодекса (п.2) поясняет, что если гарантией учтены её изменения или отзыв, то осуществить эти действия можно в форме, аналогичной способу выдачи самой гарантии. Это правило также можно подкорректировать в самом документе, определив другую форму отзыва или смены условий.

Кроме того, гарантией можно предусмотреть её отзыв или изменения, возможные только с ведома и согласия бенефициара. Тогда обязательство учреждения-гаранта будет изменено (прекращено) как только бенефициар (выгодоприобретатель) даст на это добро (ст.371 Кодекса, п.3). При выдаче независимой гарантии принципалу (должнику) смена обязательств гаранта не отражается на правах и обязанностях должника при условии, что в дальнейшем он не одобрил эти поправки (п.4 той же статьи). Возможно, имеется в виду, что такие односторонние корректировки не влияют на сумму возмещения принципалом или продление действия самой гарантии.

Итак, делаем вывод из всего вышеизложенного. Чтобы проводимые вами операции были надёжными и правомерными, обязательно воспользуйтесь юридическим сопровождением и обеспечьте грамотный финансовый контроль материального обеспечения своих контрактов, договоров и сделок. При законности действий гаранта и принципала материальные интересы бенефициара будут защищены, что поспособствует их эффективному экономическому сотрудничеству.

Понятие поручительства знакомо многим, но не все знают, что в роли поручителя не только частное лицо, но и юридические организации. Если банк принимает на себя обязанности поручительства, это называется безотзывной банковской гарантией. Она представляет собой гарантию выплаты долга кредитору, если должник по каким-то причинам не сможет справиться со своими обязательствами. Такая схема является очень популярной в России , так как она повышает надежность финансовых сделок и обеспечивает кредитору возврат долга при любых обстоятельствах.

Где используется безотзывная банковская гарантия?

Вариантов сделок, в которых используется поручительство третьей стороны, очень много. Это может быть покупка крупной партии товара, за который заказчик должен расплатиться в определенный срок, выполнение работ по договору подряда, исполнение обязательств по государственным контрактам и многое другое. Во всех случаях наличие гарантийного письма от банка – важное преимущество перед конкурентами, так как заказчик гарантированно получает выполнение обязательств.

Вознаграждение за банковскую гарантию

Естественно, банк рискует, беря на себя обязательства поручительства, и компенсацией этого риска становится вознаграждение. Его размер составляет от 2 до 10% всей суммы, которую финансовая организация обязуется выплатить. Безотзывная банковская гарантия всегда стоит дороже, так как в этом случае степень ответственности банка перед кредитором выше, и он не может самостоятельно расторгнуть сделку. Если кредитор требует возврата долгов и банк из-за этого несет убытки, он будет требовать их возмещения с заемщика.

Размер вознаграждения зависит от предмета договора, подтвержденной платежеспособности клиента и срока поручительства. Шанс на получение безотзывной банковской гарантии намного выше, если долг является обеспеченным, то есть клиент владеет имуществом, которое может быть продано в счет уплаты. Без залога стоимость услуги вырастет минимум в два раза, либо банк может отказать в предоставлении финансового поручительства.

Особенности гарантии и ее виды

Безотзывная банковская гарантия – это письменное обязательство, по которому банк гарантирует, что должник (принципал) своевременно выплатит положенную сумму кредитору (бенефициару). Если же он не сможет этого сделать, то банк обязуется самостоятельно погасить долг. Такое поручительство оформляется на определенный срок, он указывается в договоре между банком и заемщиком. Такая гарантия делится на несколько разновидностей:

- Безотзывная. Ее ключевая особенность в том, что банк не может отказаться от своих обязательств до того, пока не закончится срок действия договора. Для кредитора это самый выгодный вариант, так как в любом случае сможет вернуть выданную сумму, даже если должник не выполнит своих обязательств.

- Отзывная. Как ясно из названия, в этом случае гарант (банк) получает право ее отозвать, но сделать это он может только до предъявления финансовых требований кредитора. При оформлении отзывной гарантии за банком сохраняется право вносить изменения в условии договора, но он обязуется информировать об этом будущего заемщика.

- Также принято различать безусловную и условную банковскую гарантию. В первом случае банк обязуется предоставить требуемую сумму уже по первому письменному требованию кредитора, и для этого не будут нужны никакие дополнительные документы. Во втором – банк имеет право потребовать подтверждения неисполнения должником своих обязательств.

Безотзывная банковская гарантия прекращается в трех случаях: если истек срок ее действия, если исполнитель самостоятельно справился с возложенными на себя обязательствами либо если кредитор отказывается от требований. Гарантия прекращает действие по истечении срока даже в том случае, если тот договор, под который она заключалась, еще не был исполнен или расторгнут.

Чтобы договориться с кредитной организацией о предоставлении безотзывной банковской гарантии, компании придется подготовить полный комплект отчетности для проверки, у организации не должно быть отрицательной кредитной истории или невыполненных контрактов.

Пример безотзывной банковской гарантии 2020

Автор: Закуренко Светлана 20 января 2020

Безотзывная банковская гарантия для госконтракта — это поручительство, которое распространяется на срок контракта и гарантийных обязательств. Такой документ подтверждает серьезность намерений исполнителя и гарантирует исполнение обязательств если не исполнителем, то банком.

Что это за документ

Любая банковская гарантия — это своего рода поручительство банка за добросовестность действий компании. Существует несколько видов БГ:

- исполнения;

- тендерная;

- платёжная;

- авансового платежа.

Производится классификация и по формам. В контексте настоящей статьи интерес представляет деление на отзывную и безотзывную. Первая в любой момент может быть изменена или отменена кредитным учреждением. Таким образом, сводится практически к нулю её смысл: бенефициар не может повлиять на банк, значит, не застрахован от рисков. Вторая форма защищает заказчиков от недобросовестных исполнителей на сто процентов — при любых обстоятельствах банк выплатит заказчику положенные денежные средства.

Безотзывная банковская гарантия — это дополнительное временное действие. Она распространяется не только на срок контракта, но и на период гарантийных обязательств.

Ещё один плюс — тщательная проверка потенциального контрагента. Никакой банк не станет рисковать, поэтому проверяется исполнитель (поставщик) развернуто, по многим критериям. Просчёты исключены.

Однако выгодна такая форма поручительства не только для заказчика. Так банк получает процент за её предоставление, а заёмщик — освобождается от необходимости предоставлять какой-либо залог и может использовать эти деньги для исполнения контракта.

О требованиях к БГ мы писали ранее.

Формы безотзывной банковской гарантии

Независимая безотзывная банковская гарантия означает принятие гарантом по просьбе другого лица (принципала) обязательство уплатить третьему лицу (бенефициару) деньги согласно условиям данного гарантом обязательства. При этом действительность обеспечиваемого обя

Что такое безотзывная банковская гарантия

Когда государственная компания объявляет тендер или аукцион, она просит потенциальных исполнителей или подрядчиков предоставить банковскую гарантию. Это документ, в котором банк обещает выплатить заказчику компенсацию, если подрядчик нарушает условия договора. Банк, который выдает такой документ, называется гарантом, исполнитель или подрядчик — принципалом, заказчик — бенефициаром.

По 44 ФЗ, гарантия по госконтракту должна быть безотзывной. Рассказываем простым языком, что это значит.

Безотзывная банковская гарантия для госконтракта

Гарантии бывают отзывные и безотзывные.

Отзывная означает, что после заключения контракта между заказчиком и исполнителем банк вправе менять условия сделки или совсем отказаться от своих обязательств и расторгнуть договор. В этом случае, бенефициар остается без финансовой страховки, если принципал срывает сделку или некачественно выполняет работу. Получается, что заказчик сильно рискует.

Безотзывную гарантию отозвать нельзя. Если банк заключает договор с исполнителем, то расторгнуть его или поменять условия уже не может. Если принципал плохо выполнит работу и заказчик попросит компенсацию, банк будет обязан ее выплатить.

Еще гарантии бывают условные и безусловные. Условная — это когда бенефициар обязан предоставить банку доказательства нарушений исполнителя, а безусловная — когда может этого и не делать.

В госконтрактах используют только безотзывные гарантии, чтобы обеспечить бенефициару реальную защиту.

Договор безотзывной банковской гарантии

То, что гарантия безотзывная, исполнитель и банк прописывают в договоре. Это обязательный пункт: если его не прописать, банк будет вправе отозвать гарантию.

Еще в договоре указывают:

- сумму, которую банк выплатит бенефициару при наступлении гарантийного случая;

- срок действия документа — рассчитывается с учетом правил 44 ФЗ. Например, срок гарантии на обеспечение контракта должен на месяц превышать длительность самого контракта, чтобы заказчик мог подготовить документы, собрать доказательства нарушений исполнителя и обратиться в банк;

- список документов, которые бенефициар предоставляет банку для получения компенсации;

- размер пенни, который банк платит за просрочку.

Когда исполнитель и банк составили договор, заказчик проверяет его в течение трех рабочих дней. Документ вступает в силу после того, как бенефициар одобрил текст.

В договоре ставят пункт о том, что гарантия безотзывная. Если такого пункта нет, заказчик вправе отклонить бумагу, а исполнителю придется срочно переделывать договор. Также заказчик проверяет следующее:

- внесена ли гарантия в Единый реестр — это обязательно для госконтрактов, которые проходят по 44 ФЗ;

- имеет ли банк право выдавать гарантии и состоит ли в реестре Минфина;

- есть ли в тексте документа обязательные пункты.

Если текст гарантии составлен грамотно и заказчик его согласовал, документ вступает в силу.

«Что такое банковская гарантия?» – Яндекс.Кью

Добрый день.

Банковская гарантия — своеобразный страховой полис в мире бизнеса, который делает возможным заключение крупных сделок, в том числе и участие в госзакупках.

Банковская гарантия— это обязательство банка по выплате определенной денежной суммы. Денежная сумма выплачивается банком заказчику по договору, если исполнитель договора, получивший банковскую гарантию, нарушил условия договора. Размер денежной гарантии и порядок ее выплаты зависит от того, какая банковская гарантия была получена.

По сути, банковская гарантия — это обязательство, которое оформляется в письменном виде и заверяется гербовой печатью. Обязательство подписывается между двумя участниками: заемщиком и банком. Заключается же данное обязательство в пользу третьего участника — заказчика.

Важно: Заемщик является исполнителем контракта. Банк — гарантом. Заказчик по контракту — бенефициаром.

Таким образом, банковская гарантия — это документ, который, как и все документы, должен быть составлен по всем правилам закона. Безусловно, к банковским гарантиям есть свои требования. Так, в соответствии с законодательством в обязательном порядке должно быть указано:

●дата оформления гарантии;

●полное название участников;

●обязательство, которое обеспечивает данная гарантия;

●размер денежной выплаты и схема ее расчета;

●срок действия обеспечения;

●условия, при которых выплачивается гарантия;

●необходимые документы для гарантийной выплаты.

Итак, мы перечислили данные, которые должны быть в каждой банковской гарантии. Однако это не означает, что участники такого соглашение не вправе вписать дополнительные пункты. Такое право у них есть. Важно, чтобы все вписанные пункты были согласованы с каждым участником.

Таким образом, в банковскую гарантию можно вписать дополнительно:

●условия, при которых гарантийная сумма может измениться;

●ситуации отзыва банковской гарантии;

●право кредитора (бенефициара) на передачу права требования третьим лицам.

Могут быть прописаны и другие условия, которые специально не оговариваются российским законодательством, но которые согласованы сторонами, подписывающими документ.

Обратите внимание, что банковская гарантия снижает риски и одновременно проверяет финансовое положение вашего контрагента. Безусловно, это имеет цену. Цена же банковской гарантии зависит от следующих составляющих.

Во-первых, от вида гарантии.

Во-вторых, от срока гарантии.

В-третьих, от суммы гарантии.

Обычно ее цена — это от 2% до 10% от суммы гарантийной выплаты.

Если гарантией не воспользовались, вернуть уплаченную за ее выдачу комиссию нельзя. Банковская гарантия — невозвратный инструмент.

Виды гарантий

Банковские гарантии бывают нескольких видов в зависимости от конечной цели получателя:

●Тендерная: обязательное обеспечение сделки при госзакупках, которое гарантирует, что участник будет соблюдать условия конкурса и выполнит взятые на себя обязательства по заключению контракта по итогам конкурса.

●Платежная: чаще всего используется для получения возможности рассрочки платежа от поставщика и является гарантией оплаты продукции, если случится просрочка или задолженность со стороны должника.

●Таможенная: актуальна при растаможке товара и оформлении его при пересечении границы, выплачивается она в ситуациях, установленных законом, налоговым органам.

●Выполнения: гарантирует выполнение исполнителем условий контракта надлежащим образом, в противном случае банковские выплаты получает заказчик.

●Возврат платежа: заказчик по контракту получает от банка сумму невозвращенного авансового платежа.

●Возврат кредита: гарантию, в случае невыплаты кредита, получает кредитор.

Нюансы

Гарантом сделки может выступать не только банк. Такую функцию на себя может брать кредитное учреждение или коммерческая организация. Но если гарантом выступает не банк, то получаемая гарантия не является, естественно, банковской. Юридически такая гарантия приравнивается к договору поручительства.

Банковская гарантия требуется часто, если вы хотите участвовать в госзакупках. Такую гарантию можно получить лишь в специальных уполномоченных банках. Список таких банков утверждается Минфином.

Банковская гарантия требуется также и для участия в тендере. Однако мало иметь такую гарантию, ее еще надо зарегистрировать в Единой информационной системе закупок. Есть исключения, которые позволят обойтись без этой регистрации. Если вы получите банковскую гарантию для участия в тендере в банке, который имеет право выдавать гарантии в соответствии с ФЗ-223, то регистрацию осуществляет банк. Список таких банков, работать с которыми вам проще, есть на сайте ЦБ.

Всё о банковской гарантии можно узнать, изучив соответствующие нормативные акты. Самый главный — Гражданский кодекс РФ, где этой теме уделено 12 статей с 368 по 379. Кроме этого, есть статья 74.1 Налогового кодекса РФ, ФЗ №44 и постановление правительства РФ от 08.11.13 г. №1005.

Также об этом вы можете прочитать на сайте школы «Я — предприниматель» https://sovcom.pro/art/chto_takoe_bankovskaya_garantiya_prostym_yazykom

Банковская гарантия: что такое, как получить

Банковскую гарантию можно использовать не только для госзакупок, но и для получения таможенных и налоговых льгот.

Алексей Каблучков

юрист

Я расскажу, что такое вообще банковская гарантия, как ее оформить и проверить в реестре, а также о других неочевидных способах, где ее можно использовать.

Что такое банковская гарантия

Банковская гарантия — это обещание банка оплатить долг, если его клиент не выполнит взятое на себя обязательство. За выдачу такой гарантии банк получает плату от клиента.

Чаще всего банковской гарантией пользуются предприниматели. Например, фермер хочет купить у завода комбайн для сбора урожая. Деньги у фермера появятся только после того, как он соберет и продаст урожай. Поэтому фермер просит завод предоставить ему отсрочку по оплате трактора. Чтобы завод поверил ему и согласился продать комбайн, фермер получил у банка гарантию. По условиям гарантии банк оплатит долг фермера, если он не переведет деньги за комбайн до начала зимы.

От кодов ОКВЭД до госзакупок: что стоит знать российским предпринимателям

В большинстве случаев гарантии используются при взаимодействии предпринимателей с государством — для участия в госзакупках, упрощенного возврата НДС или отсрочки уплаты таможенных пошлин.

Участники процесса

В процессе оформления банковской гарантии участвует три стороны: принципал, бенефициар и гарант. Не пугайтесь этих терминов, на самом деле все просто.

Принципал — тот, кто просит банк выдать гарантию, что исполнит свои обязательства, и платит за это. Например, предприниматель выиграл торги на ремонт школы. При заключении госконтракта он должен предоставить гарантию, что выполнит ремонт качественно и в срок. Такую гарантию он покупает у банка. В данной ситуации предприниматель — это принципал.

Бенефициар — тот, кто получит по гарантии деньги, если принципал не выполнит перед ним свои обязательства. Бенефициаром может быть как заказчик и покупатель, так и продавец, подрядчик и исполнитель. В нашем примере с ремонтом школы бенефициар — это школа. Если предприниматель вовремя не сделает ремонт, школа обратится в банк и получит возмещение по гарантии. В госзакупках бенефициар — это всегда заказчик.

Но в отношениях между предпринимателями бенефициаром может быть и подрядчик.

Например, заказчик и подрядчик подписали договор на строительство магазина. На момент подписания договора у заказчика не было средств, чтобы оплатить строительство. Подрядчик согласился, что работы полностью оплатят через три месяца после того, как магазин построят. Чтобы минимизировать риск неоплаты работы, подрядчик выдвинул свое условие: заказчик должен предоставить банковскую гарантию — если заказчик вовремя не оплатит строительство, подрядчик получит деньги у банка. В данном случае бенефициар — подрядчик.

Гарант — это банк или другая коммерческая организация, которая выдает письменное обязательство заплатить бенефициару, если принципал не выполнит свои обязательства.

Что делают банки

Раньше гарантом мог быть только банк. Но с 2015 года право выдавать гарантии было предоставлено всем коммерческим организациям, а термин «банковская гарантия» заменен на другой — «независимая гарантия». Но гарантии для госзакупок, таможни и налоговой до сих пор могут выдавать только банки. Я буду дальше использовать термин «банковская гарантия» вместо указанного в гражданском кодексе «независимая гарантия» и «банк» — вместо термина «гарант».

Условия банковской гарантии

Обязательные условия гарантии. По закону в гарантии должны быть указаны:

- Дата выдачи.

- Наименования гаранта, принципала и бенефициара.

- Срок действия гарантии.

- Обязательства, которые обеспечивает гарантия.

- Сумма выплаты по гарантии или порядок определения такой суммы.

- Обстоятельства, при наступлении которых должна быть выплачена сумма гарантии.

п. 4 ст. 368 ГК РФ

Если в гарантии отсутствует хотя бы одно из этих условий, она может быть признана недействительной. Бенефициар обращается к гаранту за выплатой, а он отказывается платить — говорит, что гарантия недействительна.

п. 1 ст. 432 ГК РФ

Но иногда суды входят в положение бенефициара и признают гарантию действующей, даже если она не содержит одно из указанных в законе условий. Ведь чаще всего гарантию составляет сам гарант, и он должен отвечать за допущенные ошибки. Поэтому Верховный суд разъяснил, что суды не могут ограничиваться формальной проверкой текста гарантии.

Например, банк (гарант) выдал гарантию, которая обеспечивает обязательство подрядчика (принципала) построить для заказчика (бенефициара) торговый центр. То ли случайно, то ли специально банк не указал в гарантии ее бенефициара — заказчика строительства. Из-за этой ошибки банк отказался выплачивать по гарантии. Суды первой и апелляционной инстанции согласились с банком — в гарантии не указан бенефициар, поэтому она недействительна.

Заказчик подал кассационную жалобу и указал, что банк сам направил гарантию заказчику строительства, а значит, знал бенефициара. Также до выдачи гарантии подрядчик вел с банком переговоры и сообщил ему данные заказчика строительства. В итоге заказчик добился справедливости.

п. 2 обзора Верховного суда РФ от 05.06.2019

Дополнительные условия гарантии. Некоторые бенефициары выдвигают собственные требования к тексту гарантии. Поэтому лучше заранее получить у гаранта проект гарантии и согласовать его с бенефициаром. Чаще всего споры возникают о перечне документов, которые должен передать бенефициар гаранту, чтобы он ему заплатил.

Бенефициары настаивают на минимальном перечне документов, в идеале — на одном требовании о платеже. Большинство гарантов стремятся дополнить перечень документами, которые подтверждают долг принципала перед бенефициаром: копией претензии, направленной бенефициаром в адрес принципала, описанием допущенных принципалом нарушений, платежными документами, расчетом суммы долга и т. д.

Также стороны могут спорить о порядке передачи требования о платеже гаранту. Бенефициары стремятся побыстрее получить деньги, поэтому могут просто пересылать требования по факсу или электронной почте. Гаранты же часто требуют, чтобы им был передан подписанный директором и скрепленный печатью оригинал требования.

Условия гарантий для госзакупок. Наряду с условиями, указанными в гражданском кодексе, в гарантиях для госзакупок должны также быть указаны следующие условия:

- Гарантию нельзя отозвать.

- Банк обязан уплатить 0,1% от суммы гарантии за каждый день просрочки ее оплаты.

- Обязанность банка оплатить гарантию считается выполненной с момента, когда деньги фактически поступили на указанный заказчиком счет.

- После заключения госконтракта участник заключит с банком договор предоставления банковской гарантии по обязательствам, которые возникают из этого контракта.

ч. 2 ст. 45 закона о госзакупках

Кроме этого, заказчик (бенефициар) может установить дополнительные требования к гарантии. Например, условие, что он как заказчик получает право бесспорно списать деньги со счета в банке в случае, если банк сам не перечислил их в течение пяти дней со дня получения требования об этом.

ч. 3 ст. 45 закона о госзакупках

Такие дополнительные требования заказчик может прописать в одном из следующих документов:

- в извещении о закупке;

- приглашении принять участие в определении поставщика;

- документации о закупке;

- проекте контракта, который заключается с единственным поставщиком.

Документы, передаваемые с требованием об оплате. Также в гарантии должны быть перечислены документы, которые бенефициар должен представить одновременно с требованием банку оплатить гарантию. Стороны сами согласовывают перечень таких документов. Чаще всего среди них указывают расчет долга, а также копию доверенности лица, который подписал требование.

По гарантии для госзакупок перечень таких документов утвержден правительством РФ. Вот какие это должны быть документы:

- Расчет суммы долга.

- Платежное поручение о перечислении аванса принципалу — если гарантия обеспечивает возврат аванса.

- Документ, который подтверждает факт наступления гарантийного случая — если гарантия обеспечивает исполнение гарантийных обязательств.

- Документ о полномочиях лица, подписавшего требование.

В гарантии для госзакупок нельзя указывать, что заказчик (бенефициар) должен предоставить судебные акты, которые подтвердят неисполнение принципалом своих обязательств.

ч. 4 ст. 45 закона о госзакупках

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Как выглядит банковская гарантия

К форме банковской гарантии есть только одно требование — она должна быть письменной. Это означает, что недостаточно просто устно договориться о выдаче гарантии. Банк обязательно должен ее оформить на бумаге.

п. 2 ст. 368 ГК РФ

По внешнему виду гарантия похожа на договор, но есть одно отличие — она может быть подписана только банком. При желании гарантию также могут подписать принципал и бенефициар, но это не обязательно.

Виды

Гарантии отличаются в зависимости от вида обязательств, которые они обеспечивают.

Гарантии исполнения договора. Такие гарантии защищают одну из сторон договора от его нарушения. Гарантии могут обеспечивать как обязательства покупателя оплатить товар или услугу, так и обязательства продавца передать товар или оказать услугу.

Главное правило юридической грамотности

Сначала читать, потом подписывать

Вот самые распространенные договорные гарантии:

- Гарантия на возврат аванса — исполнитель вернет заказчику аванс, если не исполнит условия договора.

- Гарантия платежа — продавец, подрядчик или исполнитель получит плату за проданный в рассрочку товар или услугу.

- Гарантия исполнения обязательств — гарантия передать товар, выполнить работу или оказать услугу.

Гарантии на госзакупках. Закупки товаров, работ и услуг для государственных нужд регламентированы специальным законом о госзакупках № 44-ФЗ, а для нужд компаний, которыми владеет государство, — законом № 223-ФЗ. Большинство закупок должно проводиться в ходе конкурентных торгов, например аукциона. Принцип аукциона прост: договор заключается с тем, кто готов продать товар или оказать услугу по наименьшей цене.

Некоторые предприниматели неответственно относятся к участию в торгах — заявляют очень низкие цены, а после победы отказываются заключать госконтракт или заключают, но плохо его исполняют. Поэтому государство предусмотрело обеспечение участия в торгах: исполнитель должен внести деньги на специальный счет или предоставить гарантии. Если победитель торгов не заключит госконтракт, то заказчик не отдаст ему внесенный на счет задаток или потребует от банка выплатить указанную в гарантии сумму. В документации о закупке прописывается, какой вид обеспечения можно выбрать, а также его конкретные условия.

Как предпринимателю получить госконтракт

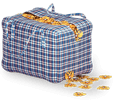

Страница госзакупки на обслуживание дамбы в с. Мильково Камчатского края

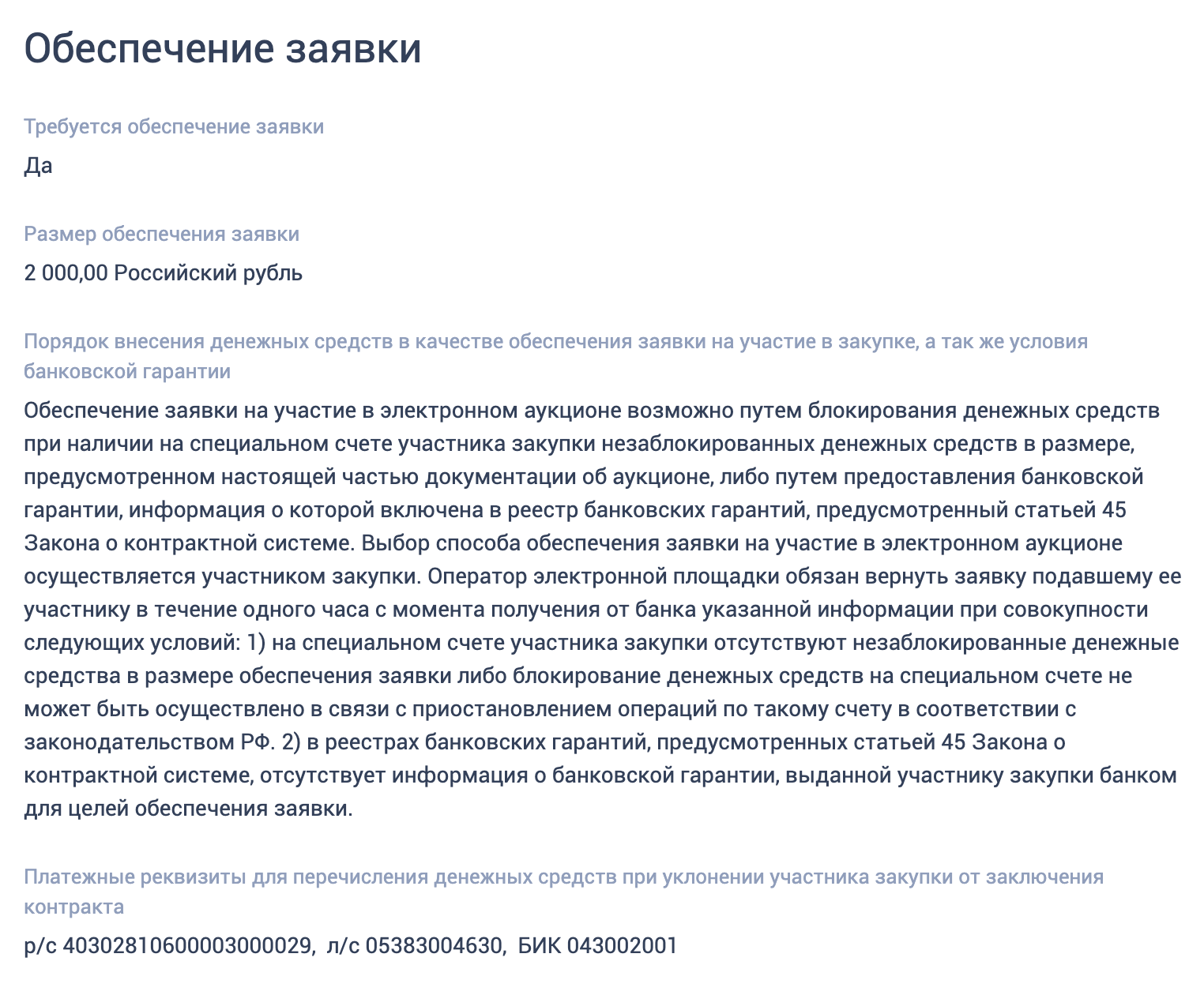

Страница госзакупки на обслуживание дамбы в с. Мильково Камчатского края Чтобы перепроверить, какое требуется обеспечение, нажимаем на вкладку «Требования заказчика» и находим раздел «Обеспечение заявки»

Чтобы перепроверить, какое требуется обеспечение, нажимаем на вкладку «Требования заказчика» и находим раздел «Обеспечение заявки»Законом о госзакупках предусмотрены три вида гарантий:

- Гарантия заявки на участие в торгах. Подтверждает, что победитель торгов подпишет госконтракт.

- Гарантия исполнения контракта. Подтверждает, что участник торгов, который заключил контракт, своевременно исполнит свои обязательства.

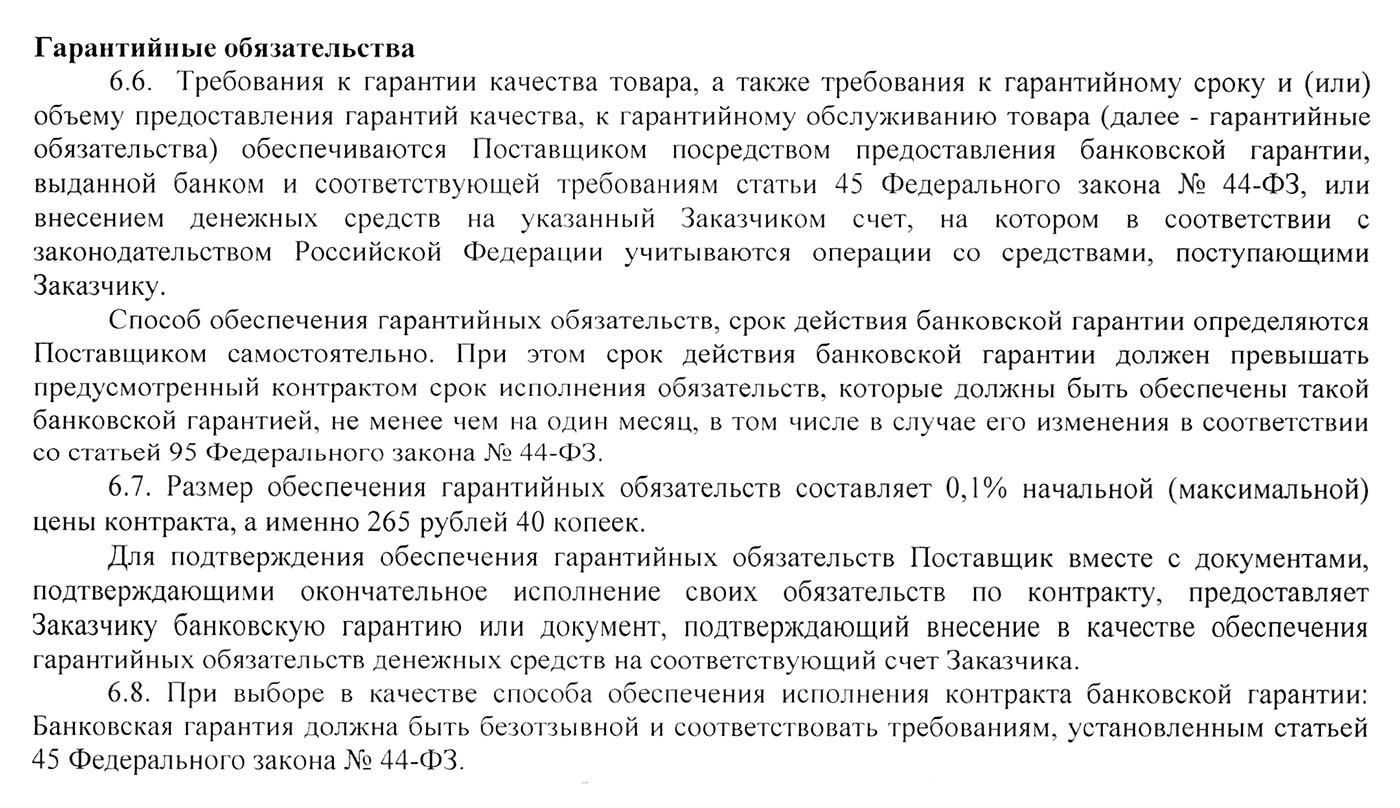

- Гарантия качественного исполнения обязательств. Подтверждает качество проданного товара, выполненной работы или оказанной услуги в течение гарантийного срока.

Последняя гарантия была введена в закон о госзакупках в мае 2019 года и поэтому еще мало известна. Работает она так: например, продавец устанавливает гарантийный срок работы лампочек. Если лампочки сломаются в течение этого срока, заказчик сможет требовать с продавца денежное возмещение. Гарантия этих обязательств как раз и обеспечивает обязанность продавца выплатить такое возмещение.

ст. 1 закона 71-ФЗ от 01.05.2019

Госконтракт на поставку тракторного кустореза Приморской базе защиты лесов. В разделе «Гарантийные обязательства» есть условие о предоставлении обеспечения контракта: банковская гарантия или денежные средства на депозите. Условия о банковской гарантии могут содержаться и в других разделах госконтракта, например в разделах «Обеспечение», «Ответственность» или «Иное»

Госконтракт на поставку тракторного кустореза Приморской базе защиты лесов. В разделе «Гарантийные обязательства» есть условие о предоставлении обеспечения контракта: банковская гарантия или денежные средства на депозите. Условия о банковской гарантии могут содержаться и в других разделах госконтракта, например в разделах «Обеспечение», «Ответственность» или «Иное»При этом у разных гарантий разные сроки:

- срок гарантии участия в торгах должен превышать срок окончания подачи заявок не менее чем на два месяца;

- срок гарантии обеспечения исполнения контракта должен превышать срок действия контракта не менее чем на один месяц;

- срок гарантии обеспечения гарантийных обязательств должен превышать срок исполнения гарантийных обязательств не менее чем на один месяц.

ч. 4 ст. 44 и ч. 3 ст. 96 закона о госзакупках

Письмо Минфина от 19.08.2019 № 24-03-07/63253

Гарантии для госзакупок могут выдавать только банки, которые входят в список Минфина. Чтобы попасть в список, банки должны соответствовать требованиям к уровню капитала и кредитного рейтинга.

Таможенные гарантии. Предприниматели, которые ввозят товары в Россию, должны уплатить таможенную пошлину. Если на момент ввоза товара у предпринимателя нет денег для уплаты пошлины, то ему придется влезть в долги, например взять кредит у банка.

Налоговые гарантии. Есть три вида гарантий, по которым бенефициар — налоговая: когда налогоплательщик хочет получить отсрочку или рассрочку по уплате налогов, ускоренное возмещение НДС и когда производитель алкогольной продукции хочет получить отсрочку по уплате акцизов. Вот они подробнее:

- Гарантия для ускоренного возмещения НДС. Плательщики НДС могут получить налоговый вычет. Если по итогам квартала сумма вычетов превысит НДС, то разницу можно возместить из бюджета. Перед тем как выплатить возмещение, налоговая будет два месяца проводить проверку. Чтобы получить возмещение до окончания проверки, можно предоставить налоговой банковскую гарантию. В таком случае деньги возмещаются налогоплательщику за 11 дней.

- Акцизная гарантия — поручительство банка, что производитель алкогольной продукции уплатит акциз, если ему будет предоставлена отсрочка платежа. Также некоторые производители освобождаются от уплаты акцизов на алкогольную продукцию, которую продают за границей. Для этого банк должен гарантировать, что заплатит сумму акциза, если выяснится, что производитель на самом деле должен был его заплатить.

- Если у налогоплательщика есть обязанность по уплате налогов, сборов, страховых взносов, пеней и штрафов, но он не может уплатить их в установленный срок, тогда он имеет право обратиться в налоговый орган за отсрочкой или рассрочкой по их уплате. Отсрочка или рассрочка может быть предоставлена налоговым органом на срок, не превышающий один год с момента установленного срока уплаты; по страховым взносам и федеральным налогам в части, зачисляемой в федеральный бюджет, — на срок до трех лет. Для получения отсрочки или рассрочки необходимо иметь соответствующие основания, а также представить необходимые документы и обеспечение. В качестве обеспечения может быть представлен залог, поручительство или банковская гарантия.

Преимущества

Для бенефициара главное преимущество — легкость получения денег по гарантии. Единственное условие выплаты по гарантии — банку нужно предоставить перечисленные в ней документы. Когда банк получает полный комплект документов, он обязан заплатить. При этом банк не будет разбираться, действительно ли принципал не выполнил свои обязательства. Гарантия позволяет максимально быстро получить от банка деньги, избежав возражений принципала, что на самом деле он исполнил свое обязательство в срок и в полном объеме.

Такие споры часто возникают между сторонами договора.

Например, подрядчик сделал ремонт, а заказчик заявил, что это не ремонт, а его жалкая имитация. Спор передают в суд, который назначает экспертизу. Одна из сторон не соглашается с результатами экспертизы и просит провести повторную, и все это длится несколько месяцев, а то и лет. Если же у бенефициара будет гарантия, то он сразу же сможет получить у банка деньги.

Принципалу благодаря гарантии не нужно извлекать деньги из оборота или предоставлять залог или поручительство.

Например, законом о госзакупках предусмотрено два вида обеспечения исполнения контракта: внесение денежных средств на счет или предоставление банковской гарантии. Допустим, сумма контракта — 1 000 000 Р и заказчик установил, что на счет должно быть внесено 20% от этой суммы, то есть 200 000 Р. Срок действия контракта — 1 год. Обеспечение нужно предоставить на месяц больше срока действия контракта. Получается, участник госзакупок будет вынужден на 13 месяцев заморозить на счете 200 000 Р.

Вместо этого участник может предоставить банковскую гарантию. За выдачу гарантии участник заплатит банку комиссию 20 000 Р. Многим предпринимателям выгоднее заплатить 20 000 Р, чем изъять из оборота более 200 000 Р.

Как работает гарантия

Обеспечение банковской гарантии. Когда банк выдает гарантию, он рискует потерять деньги. Если принципал не исполнит свои обязательства, то банк заплатит по гарантии и будет требовать с него компенсацию. Но ведь принципал может не заплатить компенсацию, например из-за банкротства. В таком случае банк потеряет выплаченные по гарантии деньги.

Чтобы уменьшить риск неуплаты компенсации, некоторые банки выдают гарантии только при условии предоставления обеспечения. Например, принципал может предоставить банку в залог какое-то ценное имущество — недвижимость, машину или что-то другое. Если принципал не выплатит компенсацию, банк заберет себе заложенное имущество.

Также в качестве обеспечения банк может попросить предоставить поручительство какой-нибудь фирмы или предпринимателя с устойчивым финансовым состоянием. В таком случае банк сможет взыскивать компенсацию не только с самого принципала, но и с лица, предоставившего поручительство.

Возникает вопрос: зачем тогда нужна гарантия, если можно предоставить тот же залог напрямую бенефициару? Но не все бенефициары готовы принимать в качестве обеспечения залог или поручительство. Эти виды обеспечения часто требуют обращения в суд и работы с судебными приставами.

Администрация районной больницы объявляет тендер на закупку аппаратов ИВЛ, которые требуются этой больнице. Но если что-то пойдет не так и выбранный исполнитель исчезнет, больнице придется самой разбираться с последствиями. Администрация не умеет обращать взыскание на залог — подавать иск в арбитражный суд, искать фактическое местонахождение залога, добиваться от пристава его ареста. Больнице проще обратиться в банк с требованием оплатить гарантию.

Предполагается, что банк заплатит, поскольку имеет достаточное количество денег и дорожит своей репутацией. В свою очередь, банк имеет опыт взыскания долгов, в том числе путем обращения взыскания на залог, и поэтому готов рискнуть своими деньгами.

Гарантия может быть не обеспечена залогом или поручительством. Банки конкурируют друг с другом и в погоне за клиентом часто готовы выдать гарантию без обеспечения.

Этапы оформления

Выбор гаранта. Принципал самостоятельно выбирает, в каком банке ему получить гарантию. Но при выборе гаранта принципал должен учитывать требования бенефициара. К примеру, бенефициар может требовать, чтобы банк имел кредитный рейтинг не ниже уровня BB−(RU).

Гарантии для госзакупок, таможни и налоговой могут выдавать только банки, которые включены в утвержденные государством перечни.

Перечень банков, выдающих гарантии:

для таможни,

налоговой,

госзакупок

Определив, какие банки удовлетворяют бенефициара, принципал выбирает конкретный банк. У каждого банка свои условия выдачи гарантии: размер комиссии, срок оформления, готовность вносить изменения в свои типовые формы. Принципал может запросить предложения у разных банков и выбрать наиболее выгодное.

Сбор и предоставление документов. Для оформления гарантии банку требуется ряд документов. У каждого банка свой перечень запрашиваемых документов.

У ИП банк, скорее всего, попросит копию паспорта, книгу учета доходов и расходов, налоговые декларации, выписку со счета и справку из налоговой об отсутствии задолженности.

У юрлица — бухгалтерскую отчетность, справку из налоговой об отсутствии задолженности, копии паспортов генерального директора, всех участников, протокол собрания участников, совета директоров или акционеров о назначении директора, приказа о назначении на должность директора, устав.

Точный список документов сообщит сотрудник банка в ответ на заявку о выдаче гарантии.

Рассмотрение заявки. Получив заявку и полный комплект документов, банк будет принимать решение о выдаче гарантии. В каждом банке свой срок принятия решения, например в Тинькофф-банке — несколько часов, в банке «Санкт-Петербург» — один день.

Общие условия выдачи банковской гарантии в банке «Санкт-Петербург»PDF, 700 КБ

При положительном решении вам предложат заключить договор и оплатить счет.

Заключение договора между принципалом и гарантом. Перед выдачей гарантии банк и принципал заключают договор, где указывается, когда и сколько принципал должен заплатить банку, в пользу какого бенефициара банк выдаст гарантию и условия выдаваемой гарантии.

Уплата суммы вознаграждения гаранту. После подписания договора банк выдаст счет на оплату гарантии. Некоторые банки готовы предоставить гарантию авансом, т. е. до ее оплаты. Но чаще всего банк выпускает гарантию только после того, как деньги поступят на его счет.

При оплате гарантии лучше учитывать сроки и оплачивать заранее. Обычно деньги приходят в тот же день, если гарантию оплатили до 16:00. Платежи, проведенные после 16:00, банк видит только на следующий рабочий день.

Выдача банковской гарантии. Гарантия вступает в силу со дня ее выдачи гаранту или бенефициару.

Чаще всего принципал получает гарантию и передает ее бенефициару. Но также банк может направить гарантию напрямую бенефициару.

Гарантии для госзакупок должны быть в электронном виде. Банковские гарантии для налоговой и таможни могут быть в бумажном или электронном виде. Электронная гарантия — это цифровой документ, подписанный электронной подписью.

Как получить электронную подпись

Как правило, электронную банковскую гарантию можно посмотреть в личном кабинете на сайте банка. Чаще всего ее бумажный вариант можно запросить у банка.

Использование банковской гарантии

Требование оплатить гарантию. Если принципал не исполнит свое обязательство, то бенефициар потребует от банка оплатить гарантию. Для этого бенефициару достаточно направить в банк требование совершить платеж и приложить к нему указанные в гарантии документы, например расчет долга и доверенность.

Банк не вправе отказаться оплачивать гарантию, даже если принципал уверяет, что он исполнил свое обязательство. И если банк сам знает, что обязательство исполнено, он обязан заплатить по гарантии.

Федеральное агентство (бенефициар) заявило, что строительная компания (принципал) не выполнила своих обязательств, и потребовало, чтобы банк оплатил гарантию. Банк знал, что на самом деле строительная компания добросовестно исполнила свои обязательства. Несмотря на это, банк оплатил гарантию. Согласно условиям заключенного между банком и принципалом договора банк имел право списывать со счета принципала компенсацию по оплаченной гарантии, что он и сделал.

Строительная компания с этим не согласилась и потребовала, чтобы суд вернул списанные банком деньги. Суд первой инстанции удовлетворил иск строительной компании — банк знал, что принципал выполнил свои обязательства, и не имел права списывать деньги. Но банк смог обжаловать это решение — выплата по гарантии производится независимо от того, исполнил принципал свои обязательства или нет. Если бенефициар предъявил требование о платеже и приложил все необходимые документы, то банк обязан заплатить.

п. 12 обзора Верховного суда РФ от 05.06.2019PDF, 251 КБ

Действия банка после получения гарантии. Когда банк получил требование оплатить гарантию, он должен без промедления уведомить об этом принципала и передать ему копию требования и приложенных к нему документов. Банк должен оценить требование и приложенные к нему документы в течение пяти дней со дня, когда он их получил. В гарантии может быть установлен другой срок, но он не может превышать 30 дней.

Банк не разбирается, на самом ли деле принципал не исполнил своих обязательств, а оценивает, правильно ли составлены представленные бенефициаром документы. Например, банк может отказаться платить, если бенефициар не подписал расчет долга.

Возмещение сумм, выплаченных банку по гарантии. Принципал обязан возместить банку суммы, выплаченные бенефициару по гарантии.

Если же банк оплатил гарантию при неполном комплекте документов, то принципал не обязан возмещать его расходы. Поэтому перед тем, как возмещать гарантию, важно просмотреть присланные банком копии документов бенефициара. Возможно, бенефициар неправильно оформил документы и банк это не заметил. Достаточно просто сравнить документы со списком в самой гарантии. Также можно перепроверить, подписаны и заверены ли переданные бенефициаром документы.

Ответственность бенефициара. Может произойти такая ситуация: бенефициар потребовал оплатить гарантию, хотя принципал выполнил свое обязательство. Банк оплатил гарантию и получил от принципала возмещение. В таком случае принципал вправе требовать от бенефициара оплатить перечисленную банком сумму возмещения.

ст. 375.1 ГК РФ

п. 16 обзора Верховного суда РФ от 05.06.2019PDF, 251 КБ

Как проверить в реестре гарантий

Информация обо всех гарантиях для госзакупок фиксируется в специальном реестре. Реестр банковских гарантий — это электронная база, в которую вносятся сведения о гарантиях, выданных участникам госзакупок.

До 1 июля 2018 года реестр гарантий был в открытом доступе на сайте госзакупок. Участники закупок могли проверять, внесена ли гарантия в реестр. Сейчас доступ к реестру есть только у банка и заказчика — бенефициара.

Подтверждение, что гарантию внесли в реестр, — выписка из него. Такую выписку банк обязан предоставить участнику — принципалу — в течение одного рабочего дня после включения информации в реестр.

ч. 8 ст. 45 закона о госзакупках

Реестра банковских гарантий для налоговой и таможни не существует. Поэтому в данных ведомствах надо запрашивать подтверждение принятия гарантий.

Стоимость

За выдачу гарантии принципал должен заплатить банку комиссию. Размер комиссии зависит от суммы, срока и вида гарантии. Также на размер комиссии влияет финансовое состояние принципала. Если у принципала положительная кредитная история, обороты по счету, то, возможно, банк установит комиссию в меньшем размере. Если же у принципала много долгов, банк может запросить более высокую комиссию.

Нет единой формулы расчета комиссии за выдачу гарантии. У каждого банка своя методика расчета. Комиссия за гарантию заявки на участие в госзакупках — в среднем 5% от суммы гарантии, а за обеспечение контракта — 10%.

Я получила кредит для компании под 3%

Пример расчета. Комиссия по банковской гарантии считается отдельно по каждому договору и контракту. Точный размер комиссии может сообщить только банк, который выдает гарантию. Но чтобы рассчитать ее приблизительный размер, можно узнать у банка, сколько примерно будет комиссия от суммы гарантии.

Например, сумма гарантии — 1 000 000 Р, а комиссия — 5% от этой суммы, то есть 50 000 Р:

1 000 000 х 5 % = 50 000 Р

В некоторых банках для расчета комиссий есть онлайн-калькуляторы.

Возврат банковской гарантии

Гарантии для госзакупок также не подлежат возврату.

Но в тексте гарантии или договора о ее выдаче может быть указано, что если срок гарантии истек, то ее надо вернуть в банк. Возврат гарантии означает, что бенефициар больше в ней не нуждается и банк не должен производить по ней выплату.

Бухгалтерский учет банковских гарантий

Бенефициары должны вести бухгалтерский учет выданных им гарантий, а принципалы — расходов на ее выдачу. Бенефициары учитывают гарантии на забалансовом счете 008 «Обеспечения обязательств и платежей полученные». Гарантия списывается со счета бенефициара при истечении срока ее действия.

Письмо Минфина от 01.08.2005 № 03-03-04/1/111

п. 6 ПБУ 5/01

У принципала расходы на покупку гарантии у банка можно учесть как себестоимость имущества, для приобретения которого она была получена. Например, если гарантия была оформлена для обеспечения оплаты автомобиля, то ее можно учитывать как часть стоимости этого автомобиля.

Нигде не указано, что принципал должен вести бухгалтерский учет самих гарантий, ведь их выдает банк в пользу бенефициара. Но выданная бенефициару гарантия может оказать влияние на финансы принципала. Например, если банк заплатит по гарантии, то потребует с принципала выплатить компенсацию. Поэтому некоторые принципалы также учитывают гарантию в своем забалансовом счете 008.

ИП могут не вести бухгалтерский учет, в том числе и учет банковских гарантий.

Коротко о банковской гарантии

- Банковская гарантия — это обещание банка оплатить долг, если его клиент не выполнит взятое на себя обязательство. Банк получает плату от клиента за выдачу гарантии.

- В процессе оформления банковской гарантии участвует три стороны: принципал, бенефициар и гарант. Принципал — тот, кто просит гаранта выдать гарантию, что исполнит свои обязательства, и платит за это. Бенефициар — тот, кто получит по гарантии деньги, если принципал не выполнит перед ним обязательства. Гарант — это банк или другая коммерческая организация, которая выдает гарантию.

- Перед выдачей гарантии банк и принципал обычно заключают договор, где указывают, когда и сколько принципал должен заплатить банку, в пользу какого бенефициара банк выдаст гарантию и условия выдаваемой гарантии. Но гарантия может быть выдана и без договора.

- За выдачу гарантии принципал должен заплатить банку комиссию. Размер комиссии зависит от суммы, срока и вида гарантии.

- Единственное условие выплаты по гарантии — банку нужно предоставить перечисленные в ней документы. Когда банк получает полный комплект документов, он обязан заплатить.

- Принципал обязан возместить банку сумму, выплаченную бенефициару по гарантии. Но если банк оплатил гарантию при неполном комплекте документов, то принципал не обязан возмещать его расходы.

- Гарантии для госзакупок, таможни и налоговой могут выдавать только банки, которые включены в утвержденные государством перечни.

— Комплексное руководство на 2018 год.

Банковская гарантия — это способ для компаний доказать свою кредитоспособность. Это способствует уверенности в сделке, которая значительно поощрит процесс. Это «обещание» произвести оплату третьей стороне при определенных обстоятельствах, таких как невыполнение обязательств покупателем.В действии банковская гарантия относительно проста. Например, если компания А — относительно небольшая строительная компания, которой требуется оборудование на 1 миллион фунтов стерлингов.Продавец может запросить гарантию оплаты, чтобы чувствовать себя более безопасно при производстве / отправке товара. Банковская гарантия исключает риск несостоятельности платежа и способствует массовой торговле.

Банковская гарантия позволяет компаниям покупать товары у поставщиков, которые без него могли бы отказать покупателю из-за риска, связанного с транзакцией без гарантии платежа.

История банковских гарантий:

Гарантия вытекает из испанского слова «garante», в 17 веке, что означает «человек, дающий что-то в качестве обеспечения».

Как банковская гарантия может помочь бизнесу?

Банковская гарантия — это широкий термин, и существует несколько видов банковских гарантий, которые могут помочь бизнесу.

Например, маленький клиент имеет дело с многонациональной компанией по проекту. Им может потребоваться какое-либо обещание иметь соответствующую финансовую поддержку для завершения этого проекта. Банк будет проводить надлежащую проверку небольшой компании и выступать в качестве «гаранта» для многонациональной компании; обеспечение того, чтобы маленький клиент завершил проект на определенных условиях.

Банковская гарантия — это «поручительство». Эта облигация часто адресована более крупному учреждению, с помощью которого банк обязуется (и договорно соглашается) выплатить согласованную сумму при определенных условиях.

Что отличается от аккредитива?

Хотя аккредитивы и банковские гарантии схожи, поскольку оба они вращаются вокруг прививания уверенности в сделке, у них действительно есть разделительные элементы. Основное отличие, однако, заключается в том, что аккредитив обеспечивает выполнение транзакции, тогда как BG уменьшает любые убытки, если транзакция не выполняется.

Преимущества банковских гарантий

- Банковская гарантия позволяет МСП предоставлять текущим и потенциальным поставщикам заверения в том, что они могут выполнить свои финансовые обязательства.

- Банковские гарантии обеспечивают финансовую достоверность при поддержке крупного учреждения, такого как банк.

- Поскольку BG может быть оплачен в разных валютах, условия договора могут быть согласованы во всем мире.

Виды банковских гарантий

- Гарантия авансового платежа — обычно обеспечивает выполнение коммерческого контракта.

- Кредитная гарантия — обещает принять на себя долговые обязательства заемщика, если им грозит дефолт.

- Гарантия исполнения — обеспечивает полное и надлежащее исполнение договора в соответствии с первоначальным договором.

- Гарантия отсрочки платежа — это обещание платежа, который был отложен.

- Гарантия доставки — письменная гарантия, отражающая солидарную ответственность. Кроме того, он будет представлен импортером перевозчику в случае прибытия товаров до документов.

- Гарантия торгового кредита — покрывает поставщиков товаров / услуг от риска не (или просрочки) оплаты.

Получение банковской гарантии:

Чтобы получить гарантию, заявители должны продемонстрировать кредитоспособность своего банка. Банк обычно просматривает предыдущую торговую историю, последние счета, кредитную историю и ликвидность. Банку нужно будет знать, сколько времени требуется банковская гарантия, сумма, валюта и данные получателя. Это, вообще говоря, конечно, для разных гарантий потребуется разная документация.Кроме того, банк может запросить некоторую гарантию в отношении гарантии (например, ликвидные активы, такие как имущество или оборудование, которые он имеет, и, возможно, личная гарантия или гарантия директора).