ТОП-7 способов инвестиций в золото + руководство для инвесторов |

С каждым днём растёт количество желающих приумножить свой капитал. К сожалению, все рекомендации с профильных СМИ и телеканалов обычно рекомендуют покупать доллары и ждать когда обвалится рубль. В редких случаях можно услышать действительно интересные идеи, среди которых иногда затрагивается тема драгоценных металлов. На примере золота мы рассмотрим различные варианты получения дохода, риски, связанные с этим и текущую ситуацию. Инвестиции в золото набирают популярность и это вполне обоснованное явление.

Из данной статьи Вы узнаете:

Инвестиции в золото: преимущества

Инвестиции в золото – вложения в драгоценный металл в том или ином виде. Расчёт может быть как на рост стоимости самого металла, так и на заработок на акциях добывающих и перерабатывающих компаний. То есть основой заработка является изменение стоимости.

По всему миру ежегодно добывается несколько тысяч тонн золота, часть из этого объёма отправляется в ювелирную промышленность, остальное расходится в виде слитков, то есть металл хранится как бы в виде сырья. На сегодняшний день реализация такой продукции значительно упрощена, каждый желающий (по крайней мере, в России) может придти в банк и приобрести золотой слиток такого веса, который ему по карману. Существует также и чёрный рынок, но подлинность никто не сможет гарантировать, металл может быть “разбавленным”.

Почему именно золото?

Есть множество параметров, по совокупности показателей которых, вложение денег в золото стало наиболее интересным для инвесторов. Рассмотрим основные:

- Редкость. Тут всё просто – редкий металл изначально интересен как раз по причине малой доступности. И действительно, что такое 3000 тонн золота в сравнении с годовой добычей меди и других металлов. Даже серебра добывают в десятки раз больше. Можно также отметить платину, которой добывается гораздо меньше, но ещё в недалёком прошлом она стоила дороже золота.

- Исторический аспект. Золото на протяжении всей истории было универсальным платёжным средством. Это сейчас мы легко меняем рубли на доллары, а доллары на евро (по сути просто бумагу). До отмены золотого стандарта всё было намного проще, привязка к золоту существовала очень долго. И даже запасы центрального банка называются “золотовалютными”.

- Востребованность. Золото актуально всегда. Ежегодно производятся сотни тонн ювелирных украшений, золото используется в приборостроении. То есть металл всегда и везде нужен. Тот факт, что с каждым годом добыча растёт, напрямую указывает на растущий спрос.

Если всё выше сказанное не убедило в обоснованности инвестиций в золото, то перейдём к основополагающему.

Итак, золото относится к категории защитных активов. На практике это означает следующее. Представим себе ситуацию, когда экономические показатели в главных экономиках ухудшаются, надвигается кризис (можно вспомнить ипотечный кризис в США 2007-2008 годов). Кризис по определению ведёт к падению всех рисковых активов – акции снижаются в цене, с валютами творится неразбериха. В этот момент инвесторы, желая сохранить свои капиталы, переводят их в наиболее защищённые, мало подверженные падению активы. К таким относятся японская иена и швейцарский франк. То есть падение происходит по следующей схеме:

- Евро, фунт, австралийский доллар и другие падают по отношению к доллару. Доллар является мировой резервной валютой, пользуется (незаслуженным!) доверием.

- Доллар падает по отношению к франку и иене. Кто бы что ни говорил, а по стабильности американской экономике до швейцарской очень далеко. И крупные инвесторы это прекрасно понимают. Сюда же относится и японская иена, но там дела обстоят чуть похуже – у страны огромный государственный долг. Тем не менее, иена исторически относится к защитным активам.

Предлагаю обсудить!

Высказывайте свое мнение по теме статьи, задавайте вопросы. Мы ответим)Перейти к обсуждению>>

Наиболее осторожные инвесторы в такие периоды вкладываются в золото. При чём, чем масштабнее кризис, тем больший интерес проявляется к золоту. 30 лет назад никто и не мог предположить, что этот драгоценный металл взлетит до таких высот, которые мы наблюдаем сейчас. Кризис давно прошёл, но цены по-прежнему держатся очень высоко, нет никаких оснований полагать, что временное явление.

Каждый раз после падения рынков наиболее продвинутые инвесторы начинают скупать акции и подешевевшие валюты, так как экономика циклична – рост сменяется снижением, затем всё повторяется снова. Соответственно, защитные активы должны дешеветь, а рисковые расти. Но с золотом такого не произошло, оно уверенно держится на отметках 1300-1500 долларов за тройскую унцию.

Факторы, влияющие на цену золота

Теперь рассмотрим все те аспекты, которые могут сыграть на руку потенциальному инвестору, решившему сделать вложение денег в золото. Правильно подобранный момент зачастую избавляет от необходимости длительного ожидания роста стоимости. Хотя, нужно понимать, что это не биткоин, тут не будет мгновенных движений на десятки процентов.

То есть инвестиции в золото в полной мере отражают характер подобной деятельности у крупных инвесторов. Вложились, дальше терпеливо ждём. Основная идея заключается в том, что обесцениться золото не может в принципе, а для масштабного падения предпосылок нет.

Перейдём к факторам, оказывающим воздействие на стоимость золота:

- Публичная нестабильность. Тут может быть что угодно – от обмена артиллерийскими ударами между двумя Кореями до технического дефолта в США, то есть всё то, что с громкими заголовками преподносится в СМИ. Именно такая возможность дефолта привела к тому, что золото выросло выше 1900$ за тройскую унцию в период, когда демократы и республиканцы не могли согласовать повышение потолка государственного долга в Соединённых Штатах. Об этом в то время в экономической среде не говорил разве что немой.

- Непубличная нестабильность. Здесь речь идёт о том, что мелькает в новостях, но на что широкая общественность не особенно обращает внимание. Например, конфликт интересов всё тех же Соединённых Штатов с Россией и Китаем привёл к тому, что доля долларов в наших резервах сократилась до совсем незначительных значений, в то время как золотые запасы (именно физическое золото, то есть, в слитках) растут ускоренными темпами. Аналогичная история и в Китае. Игнорировать такие факты не стоит, они поначалу кажутся совсем не заслуживающими внимания, а в итоге могут оказаться решающими.

- Настроение инвесторов по отношению к доллару. Да, золото обычно оценивают в долларах, поэтому и вся торговля рассчитана именно на такое выражение стоимости. Но, в отличие от самого металла, доллар по сути просто бумажка. Поэтому в те периоды, когда он дорожает, снижается стоимость золота в долларах – тут всё просто, это обычная дробь. В то же время ослабление доллара по какой-либо причине ведёт к удорожанию металла. Многие проводят параллели с тем, как двигаются валюты по отношению к доллару и тем как движется золото. Они далеко не всегда коррелируют, поэтому ориентироваться только на это не стоит. Инвестиции в золото – это совершенно отдельная тема.

- Состояние мировой экономики. Нет никакой необходимости тщательно отслеживать все показатели(инфляцию, безработицу, производство, ВВП и так далее). Если всё действительно начнёт замедляться, как, например, сейчас это происходит в Германии, то такие события могут стать хорошей предпосылкой к тому, что золото в скором времени станет привлекательным активом, и, как следствие, начнутся активные покупки со стороны крупняка. Это всё обычно освещается в СМИ, по телевидению. При чём нужно просто отличать обычную болтовню от действительно важных сведений. Единичное снижение какого-либо показателя ничего не значит, а вот комплексное снижение должно заставить задуматься.

На первый взгляд может показаться, что всё описанное довольно сложно. Но это не так. Достаточно раз в неделю поглядывать на основные рынки – валютный, фондовый. Опять же, всё это относится к тем, кто хочет купить в максимально удобное время, перед самым ростом. Для остальных инвесторов покупка золота так или иначе впоследствии будет прибыльной, всё зависит от целей. О них мы и поговорим далее.

Интересный опрос в конце статьи!

Не уходите раньше времени — пройдите опрос) И полезно и познавательно)

Перейти к опросу>>

Цели покупки золота

Многих интересует вопрос: выгодно ли инвестировать деньги в золото? Практически всегда можно сказать, что да, выгодно. Но все люди разные и имеют разное представление о прибыльности. Например, матёрый спекулянт скажет, что 3% в месяц – это копейки, а для любителей валютных депозитов такая доходность покажется заоблачной. Поэтому важно определить, какие цели мы преследуем. Для этого рассмотрим основные варианты, которые охватывают 99% всей аудитории инвесторов:

- Долгосрочное инвестирование. Это может показаться странным, но сюда относятся и миллиардеры, и некоторые из нас. Первые хотят держать капитал в серьёзном активе, который всегда будет востребован как физическое платёжное средство. Вторые просто хотят не потерять. В принципе оно и понятно – по логике многих людей доллар сегодня есть, а завтра его нет, в то время как золото всегда одинаковое. Правда, речь идёт о хранении своих средств в физическом золоте либо на металлических счетах. О разнице и нюансах поговорим далее.

- Спекуляция. Описанная выше ситуация с возможным дефолтом США в 2011 году привела к тому, что золото стало объектом спекуляций. Волатильность и размахи колебаний с тех пор значительно снизились, но металл по-прежнему подвержен довольно высокой активности. Здесь работает тот же принцип, что и с акциями после падений – актив остаётся привлекательным, но стоит гораздо меньше, разогнанный спекулянтами вниз. Такие периоды прекрасно используются для покупки и удержания, ведь возвращение к росту неизбежно по одной простой причине – такие гиганты как центральные банки только рады выгодно скупать дешёвое золото. Кстати, это довольно легко заметить по активности на азиатской торговой сессии, когда золото начинает бурно расти.

- Вложения в предприятия. Нельзя сказать, что это прямые инвестиции в золото, но сам металл играет свою роль безусловно. Также как и на спот рынке, здесь есть колебания, так как всё завязано на реальном производстве. С другой стороны, спрос на золото только растёт, поэтому недостатка в потребителях у таких производств попросту не может быть, это и ювелирная промышленность, и глобальное инвестирование, создание запасов.

Нельзя однозначно сказать, какой из перечисленных подходов можно считать наиболее разумным, так как все работают по-разному. Вообще, спекулянты и долгосрочные инвесторы – две противоположности. Но спекуляция требует определённых знаний, внимания, изучения информации. Наверное, не каждый готов этим заниматься, в то время как покупка слитков золота не очень обременительна – примерно как сходить в магазин. Далее перейдём к методам инвестирования в золото.

ТОП-7 способов инвестирования в золото

Современные технологии дают нам огромные возможности. Мы можем совершать практически любые финансовые операции даже не выходя из дома. И инвестиции в золото не являются исключением. Работать с этим драгоценным металлом можно в следующем виде:

1. Вложение денег в физическое золото. Самый незамысловатый способ приобрести золото – пойти в банк и купить слитки золота. Для начала можно зайти на сайт банка или же позвонить для получения информации о наличии нужного слитка (а перед этим определить для себя вес) и его стоимости.

Совет!

Нужно понимать, что банк тоже хочет заработать, поэтому зачастую стоимость золота может сильно отличаться от рыночной. Конечно, никто не продаст слиток по цене, которая в данный момент на спот рынке, но сильных расхождений быть не должно. Можно обзвонить несколько банков и выбрать наиболее выгодный курс. Если нет большой разницы между стоимостью, например, слитка в 100 грамм и двух слитков по 50 грамм, то предпочтение стоит отдать слиткам золота меньшего размера.

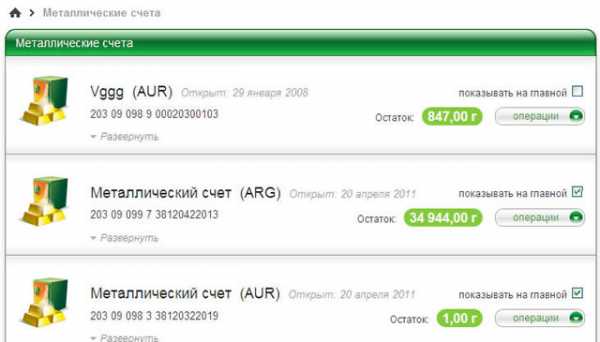

2. Металлические счета. Их можно сравнить с виртуальной пластиковой картой банка или ЭПС. Деньги, переведённые на такой счёт конвертируются в “виртуальный” металл. Вырастает стоимость металла – вырастает количество денег. И наоборот, если металл дешевеет, то и сумма становится меньше. Преимущество налицо – нет необходимости связываться с хранением. Всё можно сделать прямо в интернете, если в банке уже есть счёт.

Основной плюс – отсутствие НДС, так как физического металла у нас нет, поэтому облагать налогами нечего. Ещё один плюс – возможность быстро совершать операции по покупке и продаже, это подойдёт тем, кто занимается активными инвестициями и предпочитает короткие сроки удержания таких “позиций”.

3. Акции компаний, связанные с добычей золота. Об этом подробно говорилось выше. Просто покупаем акции и держим их. Как всегда, есть два способа получения дохода от таких инвестиций:

- получение прибыли в виде дивидендов. Это становится очень актуальным на фоне разговоров о законодательном увеличении дивидендных выплат;

- получение прибыли за счёт того, что акции увеличиваются в цене. Любопытно то, что если планку дивидендов действительно повысят, то приведёт к росту всех ходовых акций, то есть заработать получится сразу по обоим направлениям. Правда, прибыль будет только тогда, когда бумага будет продана после роста.

За последний год акции компаний сильно росли, например, вот график Полиметалла:

4. ETF. Ещё более сбалансированная инвестиционная идея. Может случиться так, что у какой-то отдельно взятой компании начнутся проблемы. И инвестору не повезёт вложиться именно в неё. Покупая же ETF, мы сразу охватываем целую отрасль, которая в принципе стабильна и весьма востребована. То есть предположить какие-то катаклизмы сложно, а подобные явления в мировой экономике, наоборот, приведут к большому спросу на металл и, как следствие, значительному улучшению дел у золотодобывающих компаний.

Желательно выбирать так, чтобы в списке инвестиций были крупные компании. Например, российская золотодобывающая компания Полюс год назад стоила почти в два раза меньше, чем сейчас в 2019 году. То есть почти 100% годовых по второму типа заработка на акциях.

5. ПИФы. Примерно такая же история как и с ETF, только более привычная и давно присутствующая на нашем рынке. К описанному ранее добавить почти нечего, кроме того факта, что с такими ПИФами часто связаны крупные банки, например, достаточно известен золотой фонд Сбербанка, который инвестирует в зарубежный инвестиционный фонд SPDR Gold Trust. Динамика неплохая, и чем напряжённее обстановка в мире, тем лучше дела у фонда. Последний всплеск активности – торговые споры всё тех же Соединённых Штатов с Китаем.

6. Торговля через брокера. Может показаться, что это для “молодых и активных”, но весь процесс очень прост. Здесь нет необходимости торговать через московскую биржу, сгодится любой крупный и надёжный форекс брокер. Открываем счёт, заводим капитал и далее торгуем инструментом XAU/USD. Минусов у такого способа вложить деньги в золото нет, зато есть существенные плюсы.

Например, мы всегда будем иметь дело с рыночной ценой, а разница между покупкой и продажей составит порядка 30 центов. Второй момент – наличие кредитного плеча (оно же, правда, и главный соблазн зайти в рынок большим объёмом). С плечом мы можем оперировать гораздо большими суммами, чем у нас есть. Хорошо пойманное дно позволит наращивать покупки при движении цены вверх, имея защиту в виде безубыточного стоп приказа по всем позициям в совокупности.

7. Спекуляция на бинарных опционах. Опционы на золото весьма популярны, они есть практически у каждого брокера бинарных опционов. Основная идея та же, что и в случае с другими финансовыми инструментами – правильно рассчитать время. Но нужно понимать, что это не имеет отношения к инвестированию, бинарные опционы далеки от этого. К тому же следует учитывать, что золото крайне волатильно на малых тайм фреймах, так что с турбо опционами будет тяжело заработать. Но зато можно начать спекулировать прямо сейчас, зарегистрировавшись у брокера, и пополнив счет через любую электронную ЭПС.

В то же время, прежде чем перейти к реальной торговле бинарными опционами, рекомендуется изучить правила манименеджмента, а также основы торговли БО.

Оценка текущего состояния цены на золото

Делать прогноз цены золота – дело совершенно неблагодарное. Сегодня скажем одно, а завтра Трамп чихнёт в твиттере и оно вырастет на 4%. А послезавтра упадёт на 6%. В общем, это бессмысленно. В общих чертах можно сказать следующее:

- Ситуация на Ближнем Востоке далека от спокойствия, инциденты с Ираном происходят регулярно, Саудовскую Аравию атакуют дроны, периодически кто-то задерживает чьи-то танкеры с нефтью. Всё это, безусловно, заставляет предполагать возможное разгорание конфликта, возможные военные действия.

- Переговоры США и Китая не особенно продвигаются в 2019 году. Платёжный баланс меняется, совершенно неясно, что будет дальше. О военных действиях речи не идёт, но “торговая война” и упрёки со стороны американцев подстёгивают интерес инвесторов к защитным активам.

- Курс на дедолларизацию уж достаточно давно не является локальным направлением в России. Всё больше стран отказываются использовать в расчётах доллар, поэтому его роль снижается. У нас есть договоры с Индией, Китаем, Ираном. Список стран далее будет только расти.

Из всего сказанного можно сделать простой вывод, который сам напрашивается – золото в диапазоне от 1400$ до 1450$ можно назвать привлекательным для покупок. И делать их можно, дробя общую сумму на составляющие. Например, купить немного по 1450 и подождать, может, дадут купить и по 1440, и так далее.

Загрузка …

Заключение

Инвестиции в золото как способ заработка или сохранения капитала набирает популярность, во многом этому способствует доступность и развитие российского финансового рынка, а также новые технологии и средства коммуникации. Вложение денег в золото можно осуществлять любым из перечисленных выше способов, каждый из них имеет свои сильные и слабые стороны. Нужно просто взвесить все “за” и “против”, выбрать оптимальный и наиболее подходящий.

internetboss.ru

Инвестиции в золото: как и куда вложить деньги?

02.08.2019

Фото: nytimes.com

Фото: nytimes.comВ 2019 году золото снова обрело высокую инвестиционную привлекательность. С начала лета стоимость тройской унции стабильно превышает $1400. Эксперты отмечают, что в перспективе драгметалл будет удерживать свои позиции ещё как минимум следующие 6-7 лет.

«Сегодня, пожалуй, лучшее время для инвестиций в золотодобывающую отрасль», — сказал в июле крупнейший акционер компании Petropavlovsk Кенес Ракишев.

Безусловно, позитивный климат в золотодобывающей отрасли сформировался под воздействием множества факторов.

И если инвесторы знают все подводные камни инвестирования в драгметалл, то физическим лицам перед тем, как вложиться в золото, нужно тщательно проанализировать ситуацию на рынке и выбрать способ инвестирования.

С чего же начать начинающему инвестору?

Сперва инвестор должен определиться с тем, в какой сегмент он может вложить свои средства. Сегодня существует несколько основных способов инвестирования, давайте рассмотрим каждый более подробно.

«Реальное» золото

Любой человек может приобрести золотые слитки либо монеты. Сейчас этот вид инвестирования начинает набирать обороты: в июле 2019 года в России отменили налоги на покупку физического золота для привлечения инвестиций в данный сектор. Раньше покупка слитков и монет облагалась НДС, поэтому были высокие риски уйти в минус.

Золотые слитки

Золотые слитки физическое лицо может приобрести в банках, которые владеют лицензией на куплю-продажу драгметаллами. Сделка оформляется достаточно просто и занимает в среднем около 10 минут.

Человек выбирает подходящий банк, приходит туда с документом, удостоверяющим личность и решает для себя, сколько слитков хочет приобрести.

Представитель банка приносит слиток из хранилища, в присутствии клиента осматривает и взвешивает товар. Затем стороны заключают договор, вы вносите необходимую сумму и получаете свою покупку вместе с актом приёмки.

В документе обязательно приписывается название драгметалла, проба, вес, номер, сумма, дата и ФИО обеих сторон сделки. Вместе с актом человеку выдают чек и сертификат, которые нужно обязательно хранить.

Золотые монеты

Инвестору доступны для покупки в банке 2 вида монет: инвестиционные и коллекционные. Первый вид – это оформленное в виде монеты гарантированное золото, которое для инвестиций более надёжно.

Цена на коллекционные (или памятные) монеты варьируется в зависимости от роста/падения ценности среди коллекционеров, поэтому их приобретение чревато высокими рисками.

Иногда риски оправдывают себя: во время высокого спроса памятные монеты могут дать куда более высокую прибыль, нежели инвестиционные.

Цена золотых слитков или монет напрямую зависит от их «внешнего» вида. Конечно, при покупке вы получаете товар в идеальном состоянии, но с течением времени он «портится», особенно если не соблюдать правила хранения золота.

Важно знать, что банк может купить слитки и монеты только в отличном или удовлетворительном состоянии. В идеале, при продаже на слитке (как и на сертификате) не должно быть никаких видимых повреждений.Допускается только наличие пятен, царапин или потёртостей, которые не влияют на массу изделия.

Сотрудники банка имеют право изъять товар и отправить на экспертизу, если сомневаются в его подлинности.

Если банк не принимает изделие, физическое лицо может найти другого покупателя. Золотые слитки и монеты принимают скупщики, ювелирные мастерские или же ломбарды — правда, по гораздо более низкой цене.

«Виртуальное» золото

Помимо покупки физического золота, есть множество способов вложения в «виртуальное» золото. Инвестор может сотрудничать с банками, фондами, биржами или же приобрести акции золотодобывающего предприятия.

ОМС

Любой человек вправе открыть в банке обезличенный металлический счёт (ОМС). По своей сути это такой же банковский счёт, только на вашем счету будут храниться «виртуальные» граммы золота, привязанные к курсу.

Данный вид инвестирования привлекателен тем, что физическое лицо может вложить абсолютно любую сумму, хоть 1 рубль. После открытия ОМС остаётся только ждать, когда драгметалл повысится в цене – тогда можно продать своё золото подороже.

ПИФы

В России также есть возможность инвестирования в золото посредством паевых инвестиционных фондов. Эти структуры формируются за счёт средств большого числа вкладчиков (пайщиков). Сегодня работает достаточно ПИФов – для примера, «Сбербанк Золото» или «Русский стандарт Золото».

Приобрести паи ПИФа можно лично в офисе управляющей компании, на её официальном сайте или же в офисе агента. Часть фондов продаёт паи на биржах, но покупать их там не так удобно.

Суть работы паевого фонда такова: управляющий ведёт торговлю на основе вложений пайщиков с целью получения прибыли. Средства обычно направляются в акции золотодобывающих компаний или акции других инвестиционных фондов.

По истечению срока инвестирования прибыль делится между вкладчиками в зависимости от размера вложений. Грубо говоря, физическое лицо «перекладывает» всю работу на компетентных в данной сфере лиц.

Начинающий инвестор должен внимательно изучить схему инвестирования выбранного ПИФа. Дело в том, что фонды могут инвестировать как в само золото, так и в паи заграничных фондов.

А некоторые зарубежные структуры вкладываются в ценные бумаги, за которыми не закреплён никакой драгметалл. Такая схема чревата большими издержками для пайщика, в результате человек получает меньше прибыли.

Кроме того, нужно учитывать, что руководство ПИФа берёт ежегодное вознаграждение за управление в размере 3-4% от суммы активов.

ETF

Параллельно с паевыми инвестиционными фондами в России работают аналогичные структуры — биржевые инвестиционные фонды ETF.

В отличие от ПИФов, они берут комиссию в размерах менее 1% от среднегодовой стоимости активов, поэтому с ними выгоднее сотрудничать. И если в ПИФах весь контроль осуществляет управляющая компания, то в ETF паи можно не только покупать, но и продавать на бирже.

Чтобы приобрести акции в данной структуре, нужно открыть

ETF считаются более надёжным инструментом потому, что их деятельность контролирует не только ЦБ РФ, но и иностранные банки.

Фьючерсы

Есть ещё один способ инвестирования в золото – покупка фьючерсов на биржах. Это контракт о купле-продаже золота по цене, которая устанавливается в момент приобретения, на объём и срок поставки в будущем.

Другими словами, продавец договаривается с покупателем о поставке на определённую дату и за обговорённую цену, при этом ставит на падение цены, а покупатель – наоборот, на рост.

В России можно приобрести фьючерсы посредством платформы для сделок с фьючерсами и опционами РТС Московской межбанковской валютной биржи (ММВБ).

Чтобы присоединиться к площадке, инвестор заключает договор с брокером, имеющим к ней доступ. Отметим, что за каждую сделку брокер берёт небольшой процент.

Базовый актив фьючерсного контракта – аффинированное золото в слитках, один лот равен одной тройской унции (в долларах США). Окончательные расчёты по контракту производятся в дату его исполнения.

Акции

На Московской бирже, опять же через брокеров, инвесторы могут приобретать и акции российских золотодобывающих компаний — «Полюс», Polymetal, «Петропавловск», «Лензолото», «Бурятзолото».

Покупая акции, вы становитесь акционером и получаете право на часть прибыли предприятия. Отметим, что акции, как правило, продаются не по одной, а минимальной партией – 10 единиц.

Перед выбором компании, в которую лучше всего вложиться, нужно очень тщательно изучить мировой рынок, а затем проанализировать основные показатели российских предприятий.

В частности, инвестор должен обратить внимание на себестоимость добычи компании: чем она ниже, тем больше шансов получить реальный доход. Ещё важно учесть доходность предприятия – при увеличении доходов повысится и стоимость золота.

Опасаться стоит компаний, у которых нет собственного запаса золота – иногда это говорит об отсутствии результатов добычи, что влечёт за собой снижение стоимости акций.

Начинающий инвестор должен понимать, что с покупкой акций он «приобретает» и риски золотодобывающего предприятия. Они непосредственно связаны с операционной деятельностью – например, на котировки акций негативно влияют различного рода нарушении производственного плана компании.

Кроме того, большую роль играет спрос и предложение на финансовых рынках.

Способов инвестиций в золото предостаточно. Этот драгметалл является дефицитным активом, поэтому никогда полностью не потеряет свою ценность.

Но любые вложения стоят того, только если инвестор планирует заниматься этим делом длительное время – в среднем от 4 до 10 лет.

dprom.online

плюсы и минусы в 2019 году

Загрузка… Многих российских граждан, обладающих свободными денежными средствами и желающих выгодно использовать их, интересует инвестирование в золото. Действительно, золото является достаточно ценным активом, традиционно привлекающим инвесторов, имеющих намерение сохранить и приумножить стоимость, покупательную способность своих финансовых ресурсов. Чем именно вызван такой интерес? Следует разобраться, какие варианты выгодного вложения денег в золото актуальны на сегодняшний день. Кроме того, важно понять, чем определяется эффективность таких инвестиций, каким образом её можно повысить.

Многих российских граждан, обладающих свободными денежными средствами и желающих выгодно использовать их, интересует инвестирование в золото. Действительно, золото является достаточно ценным активом, традиционно привлекающим инвесторов, имеющих намерение сохранить и приумножить стоимость, покупательную способность своих финансовых ресурсов. Чем именно вызван такой интерес? Следует разобраться, какие варианты выгодного вложения денег в золото актуальны на сегодняшний день. Кроме того, важно понять, чем определяется эффективность таких инвестиций, каким образом её можно повысить.

Выгодно ли вкладывать в золото: особенности инвестирования

Приобретение золота с целью получения финансовой выгоды является весьма консервативным и проверенным направлением бизнеса, имеющим довольно долгую историю своего существования. Ценность золота как инвестиционного актива была осознана экономическими субъектами еще достаточно давно. В настоящее время золото также ценится как эффективный инструмент сбережения и приумножения стоимости денег, обладающий, однако, очевидными преимуществами наиболее надежного и высоколиквидного актива.

Золото остается востребованным активом, которому с готовностью отдают свое предпочтение следующие субъекты:

- портфельные инвесторы, стремящиеся надежно диверсифицировать собственные вложения;

- рыночные спекулянты, желающие быстро и выгодно заработать на курсовой разнице;

- коммерческие и центральные банки различных стран мира, формирующие и поддерживающие свои финансовые резервы.

Центробанк РФ также обеспечивает формируемые резервы золотом, небезосновательно отдавая ему высокий приоритет. Таким образом, благородный металл практически всегда пользуется огромным спросом у инвесторов. Очень редко возникают ситуации, когда на рынке золота образуется чрезмерное предложение, которое не подкрепляется адекватным спросом.

Между тем, приоритетным параметром экономической целесообразности варианта вложения денег, определяющим его выгодность и привлекательность для инвестора, считается способность соответствующего актива наращивать свою рыночную стоимость в анализируемой перспективе. Иначе говоря, любой инвестор хочет заранее знать, будет ли повышаться рыночная цена приобретаемого актива на протяжении определенного времени. Ответ на этот вопрос будет предопределять инвестиционные приоритеты экономического субъекта. Стоит ли вкладываться в золото, учитывая плюсы и минусы в 2019 году? Если такая инвестиция все же имеет смысл сегодня, то каков должен быть её размер? Какая доля должна принадлежать золоту в инвестиционном портфеле?

Благоприятствует ли рыночная ситуация вложениям в золото

Надо отметить, что золото, как и большинство других активов из группы драгоценных металлов, отличается весьма значительной волатильностью рыночного курса. Опыт показывает, что стоимость благородного металла колеблется на мировом рынке в довольно широком диапазоне ценовых значений. Глобальная рыночная система демонстрирует сегодня явную инерционность к самым разным факторам и обстоятельствам, традиционно влияющим на курсовую динамику сырьевых и товарных активов. Действительно, резкие колебания цен встречаются в последнее время достаточно редко, что подтверждается анализом изменений курса на товарно-сырьевых рынках.

Надо отметить, что золото, как и большинство других активов из группы драгоценных металлов, отличается весьма значительной волатильностью рыночного курса. Опыт показывает, что стоимость благородного металла колеблется на мировом рынке в довольно широком диапазоне ценовых значений. Глобальная рыночная система демонстрирует сегодня явную инерционность к самым разным факторам и обстоятельствам, традиционно влияющим на курсовую динамику сырьевых и товарных активов. Действительно, резкие колебания цен встречаются в последнее время достаточно редко, что подтверждается анализом изменений курса на товарно-сырьевых рынках.

Между тем, статистика, собранная за последние годы, красноречиво свидетельствует об отсутствии ценовой стабильности на рынке большинства драгоценных металлов в международных масштабах.

Так, например, мировой рынок золота показывает следующую картину:

- осенью 2007 года стоимость одной тройской унции золота составляла примерно 700 USD;

- к концу 2012 года цена тройской унции этого драгметалла поднялась до 1700 USD;

- в настоящее время рыночный курс данного актива колеблется в районе 1300 USD за тройскую унцию.

Какие выводы должен сделать инвестор, рассматривающий возможность вложения собственных денег в золото? Прежде всего, необходимо понимать, что приобретать этот актив имеет смысл, если его рыночная цена, по мнению инвестора, находится в настоящее время на психологически низкой отметке или, как вариант, ощутимо приблизилась к данному уровню. Иными словами, покупать золото, как и любой другой инвестиционный актив, рекомендуется на ценовом дне. Второе умозаключение – условия современного рынка не благоприятствуют совершению краткосрочных инвестиций в золото. За год или даже за месяц колебания курса на рынке благородного металла могут достигать нескольких десятков процентов. Стоимость этого актива может существенно измениться – как подорожать, так и подешеветь.

Тенденции мировой экономики слабо способствуют однозначному прогнозированию текущих курсовых колебаний на рынке золота. Очень сложно заранее предвидеть приоритетное направление его ценовой динамики в относительно краткосрочной перспективе. К примеру, становится достаточно трудно установить четкую взаимосвязь в глобальном масштабе между курсом золота, нефтяными ценами, индикаторами фондового рынка. Таким образом, при инвестировании в золото зачастую лучше ориентироваться именно на долговременные горизонты.

Короткие рыночные сделки с драгметаллами представляются сегодня слишком рискованными – особенно для начинающих инвесторов, пока еще не обладающих достаточными навыками прогнозирования курса и учета большого количества влияющих факторов.

Как лучше всего инвестировать в золото: основные способы

Как считают многие инвесторы, самый простой вариант вложения денег в благородный металл – приобретение данного актива в его натуральном воплощении. Речь идет об инвестировании в физическое золото, обычно осуществляемом посредством покупок золотых слитков или, как вариант, изделий, в составе которых присутствует этот драгметалл (к примеру, ювелирных украшений, памятных монет).

Существуют разные возможности приобретения благородного металла, но очень часто возникает проблема с его последующим хранением. Наиболее надежными вариантами считаются аренда инвестором банковской ячейки или открытие специального металлического счета обезличенного типа в соответствующем финансовом учреждении. Таким образом, банк принимает на себя главные риски, связанные с обеспечением сохранности драгметалла. Подобные услуги предоставляются сегодня большинством крупных банковских организаций, заслуживших доверие значительного числа клиентов.

Обезличенный металлический счет (ОМС) в банке позволяет клиенту беспрепятственно продать принадлежащее ему золото. Как правило, управление активами через ОМС может осуществляться инвестором онлайн – с помощью опций персонального кабинета на веб-сайте банка. Однако ОМС подразумевает некоторые риски для инвестора –

на подобные счета законодательство РФ о страховании банковских вкладов не распространяется.

Иначе говоря, при закрытии банка клиент сможет попытаться вернуть свое золото только через процедуру банкротства финансового учреждения, предусматривающую погашение задолженности имеющимися у должника активами.

Второй вариант вложения денег в золото – целенаправленно приобретать долевые ценные бумаги корпораций, осуществляющих хозяйственную деятельность в сфере добычи или обработки этого драгметалла. Как вариант, можно покупать акции, эмитированные производителями ювелирных изделий.

Инвестор, желающий вложиться в акции, вправе действовать следующими способами:

- непосредственно контактировать с компаниями-эмитентами;

- совершать подобные сделки через биржу ценных бумаг;

- воспользоваться профессиональными услугами квалифицированных посредников – брокеров фондового рынка.

Третий вариант инвестирования – стандартный биржевой трейдинг финансовыми инструментами, где золото будет являться активом, подлежащим купле-продаже. Преимуществом данной схемы для инвестора считается использование так называемого кредитного плеча, позволяющего трейдеру совершать на бирже типичные сделки с минимальными вложениями собственных средств. Зарабатывать таким способом инвестор может как при повышении курса актива, так и при падении рыночной стоимости этого драгметалла. Главное – угадать с прогнозом ценовой динамики.

Резюме

Очевидно, что прибыльность вложений в золото будет зависеть преимущественно от того, каким способом они осуществляются – покупкой физического драгметалла, приобретением акций, эмитированных ключевыми игроками золотодобывающей отрасли, или биржевым трейдингом. Знания и практические навыки инвестора также будут играть огромную роль. Кроме того, инвестор должен учитывать актуальную ситуацию на мировых рынках, отдавая предпочтение тому или иному подходу к инвестированию.

Прочтите также: Инвестиции в ценные бумаги для начинающих: как не допустить ошибок

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Загрузка…vseofinansah.ru

Инвестиции в Золото | Блог Свободного Инвестора

Тысячи лет золото считалось надёжным активом для сбережения капитала. Правительства государств, трансконтинентальные корпорации, крупнейшие мировые банки и самые богатые люди планеты использовали, используют и будут использовать золото для сохранения и приумножения своих капиталов.

Ценность золота обусловлена сложностью добычи, физико-химическими свойствами, и как следствие – дефицитом жёлтого металла. Кроме того, золото используется во многих отраслях промышленности, а также в ювелирном деле. Поэтому, спрос на золото есть всегда.

Золото является популярным активом не только у трансконтинентальных корпораций, банков и государств, но и у обычных частных инвесторов – таких, как ты или я. Золото отлично подходит для диверсификации портфеля.

Стандартной схемой диверсификации считается доля золота в портфеле равная 10-15%. Но нужно понимать, что инвестирование в золото – это дело долгосрочное и инвестировать рекомендуется на срок не менее 3-х лет.

Стоит ли инвестировать в золото?

Однозначно ответить на этот вопрос нелегко. До 2011 года золото росло в цене и инвестиции в этот драгметалл были очень привлекательны. Но после 2011 года цена на золото поползла вниз. Конечно же, здесь имеется в виду цена на золото по отношению к американскому доллару. По отношению к рублю ситуация иная. Но мы, всё же, будем рассматривать цену на золото в долларовом эквиваленте – так принято.

Из графика исторической цены на золото видно, что чем дольше срок инвестирования – тем оправданнее инвестиции в золото. Например, предыдущий макропериод падения цен на золото длился около 20 лет (1980-2000). Но уже в 2008 году цена превысила значение 1980 года. Это говорит о том, что инвестиции в золото – это инвестиции на годы и даже на десятилетия.

Прогнозы дело неблагодарное, поэтому я не буду предсказывать, в какую сторону пойдёт цена на золото в ближайшие годы. Но если смотреть на историю, то становится видно, что в долгосрочной перспективе золото всегда имело тенденцию к росту. К тому же, нынешнюю цену на золото никак нельзя назвать завышенной. Сейчас цена близка к себестоимости добычи.

Какие же плюсы и минусы имеет золото, как инвестиционный инструмент?!

Плюсы:

- Высокая ликвидность

- Исторически золото всегда являлось мерилом стоимости денег

- Не привязано к экономике каких-либо стран, в отличие от валют

- Легко хранить

- Металл не портится от времени

- Редкий металл – добыча составляет всего около 3 000 тонн в год, поэтому нет обесценивания, как в случае с валютами, которые печатаются огромными партиями и обесцениваются

- Востребовано в промышленности

- За прошедшие 50 лет цена на золото поднялась с 35$ до 1 100$ за тройскую унцию (31.1 гр). То есть, золото подорожало более чем в 30 раз

Минусы:

- Золото останется золотом. Его покупательская способность примерно одинакова во все времена. Максимум на что способно золото – в долгосрочной перспективе незначительно переиграть инфляцию

- Невыгодные условия при покупке/продаже

Способы инвестирования

Инвестировать в золото можно разными способами. Давай рассмотрим основные.

Покупка физического золота

Самое простое – это купить физическое золото в виде каких-либо изделий: слитков, монет или ювелирных украшений. Купить-то просто, но так ли это выгодно? Давай рассмотрим способы инвестирования в физическое золото подробней.

Слитки и пластины

Этот способ имеет один большой плюс – ты становишься обладателем физического золота. Так сказать, имеешь его на руках. В таком случае, ты не будешь зависеть от риска банкротства финансовых институтов и краха всей финансовой системы в целом.

Но за этим неоспоримым плюсом кроется много минусов. Перечислю основные:

- Одним из главных минусов является уплата НДС (в России – 18% от стоимости слитка). Налог уплачивается непосредственно при покупке в банке. При продаже слитка налог тебе никто не компенсирует. Прибавь к этому приличный спред (разницу между ценой покупки и ценой продажи), который устанавливают банки, торгуя слитками, и ты получишь ситуацию, в которой после покупки золотого слитка, тебе нужно дождаться пока золото вырастет в цене процентов на 30, чтобы только выйти в ноль. Именно поэтому покупка золотых слитков – это долгосрочная инвестиция. При инвестициях менее чем на 3 года, велика вероятность, что даже при росте цены на золото, ты не покроешь расходы, связанные с покупкой слитка

- Нужно заботиться о хранении слитка, ведь его могут просто-напросто украсть. Хорошим вариантом будет аренда ячейки в банке. А это – дополнительные расходы

- Процедура продажи слитка может быть затруднена. Если ты купил слиток банке, то проблем, скорее всего, не возникнет. Хотя не каждое отделение занимается выкупом золота (даже если оно занимается продажей)

- Поговаривают, что иногда банки отказываются принимать слитки и пластины, купленные в других финансовых учреждениях. Ну а если ты купил слиток не в банке, а в какой-нибудь подворотне, да ещё и без сертификата (или с поддельным сертификатом), то тогда продать его будет крайне затруднительно. Разве что, предлагать по подворотням за бесценок (ст. 191 УК РФ – незаконная продажа золота) 🙂

- Порча слитка. Наличие даже небольших царапин и потёртостей сильно снизит цену слитка. А золото – металл очень мягкий, поэтому нужно относиться к нему очень бережно, чтобы избежать царапин, вмятин и других повреждений. Утеря или порча сертификата, который прилагается к слитку, также, крайне негативно скажется на цене и очень затруднит процедуру продажи (см. предыдущий пункт)

Монеты

Монеты бывают коллекционными и инвестиционными. Законодательством установлен перечень инвестиционных монет, при покупке которых не придётся платить НДС. А вот если ты захочешь купить в банке коллекционную монету, НДС всё же придётся заплатить.

Плюсом покупки золотых монет является, как и в случае со слитками и пластинами, то, что золото будет у тебя на руках, и при любых банкротствах банков и даже крахе всей финансовой системы, сохранишь капитал.

Минусов, как и в случае со слитками, немало:

- НДС не взимается только с ограниченного перечня инвестиционных монет, помимо этого спред, как и при покупке слитков, немалый

- Нужно обеспечить безопасность хранения

- Процедура продажи монет может быть затруднена. Продажей монет занимаются многие банки, а скупкой – единицы. На чёрном рынке инвестиционные монеты котируются слабо, а цена, которую тебе могут предложить за коллекционную монету может тебя сильно разочаровать

- Нужно разбираться в монетах, особенно при покупке коллекционных монет. Иначе, высока вероятность покупки неликвидных монет

- Порча монеты. Как и в случае со слитками, любые повреждения — сколы, вмятины, потёртости, царапины снижают ценность монеты. Поэтому, учитывая, что золото – металл мягкий, к золотым монетам следует относиться очень бережно

Ювелирные украшения

Покупка ювелирных изделий из золота в качестве инвестиций – это очень плохая идея. В цену украшения заложена стоимость работы ювелира, налог, наценка посредника, маркетинговые затраты и множество других нюансов. К тому же, для изготовления ювелирных украшений не используется золото в чистом виде, украшения зачастую содержат примеси других металлов. Всё это приведёт к тому, что когда ты захочешь продать золото, скупщик будет оценивать только долю золота, а не труд ювелира и прочие маркетинговые нюансы, за которые ты платил. Исключение – антиквариат и изделия, имеющие высокую художественную или историческую ценность. Такие изделия с годами будут становиться только дороже.

Покупка «бумажного» золота

Все вышеперечисленные способы касались покупки реального металла. Теперь же давай рассмотрим случаи, когда при инвестициях в золото, самого золота ты не увидишь и не сможешь потрогать, но по документам будешь владельцем какого-либо количества золота (ОМС), либо будешь получать прибыль от изменения его цены (ETF, акции золотодобывающих компаний, фьючерс).

Через банк

ОМС

Одним из самых популярных способов инвестиций в золото являются Обезличенные Металлические Счета.

Обезличенный Металлический Счёт – срочный или текущий счёт в банке, на который вместо валюты, по текущему курсу банка, зачисляются граммы драгоценного металла. То есть, тебе нужно всего лишь внести деньги, а банк сам сконвертирует их в зачисляемые граммы, которые будут храниться на счёте. Большинство российских банков предлагают возможность открытия ОМС.

При инвестировании в ОМС, банк выдаст тебе на руки договор, подтверждающий твою инвестицию. Но, при желании, ты можешь запросить выдать тебе на руки физическое золото с твоего ОМС, но в этом случае тебе придётся заплатить 18% НДС и оплатить все сопроводительные расходы. Получать золото на руки не обязательно – ты можешь продать банку золото с твоего ОМС по текущему курсу покупки банка и получить деньги.

Итак, плюсы ОМС:

- Не нужно платить НДС

- Не возникает проблем с хранением

- Не возникает проблем с продажей металла

- Отсутствует риск порчи

- При открытии срочного металлического вклада можно получать проценты

- При желании можно получить золото на руки

- Покупая золото на ОМС на срок от 3-х лет, при фиксации прибыли не нужно платить налог на прибыль

Минусы тоже имеются:

- Риск банкротства банка – на ОМС не распространяется действие системы страхования вкладов, поэтому ОМС лучше открывать только в крупнейших банках, таких как Сбербанк или ВТБ24

- Большой спред (разница между покупкой и продажей)

Через брокера

Одним из самых выгодных и удобных, на мой взгляд, способов инвестиций в золото, являются инвестиции через брокера. Но, такой способ инвестирования является и самым сложным с технической точки зрения. Перед началом инвестирования нужно подписать договор с брокером и научиться работать с торговым терминалом. Кстати, я работаю с брокером Финам.

Все способы инвестирования через брокера характеризуются следующими плюсами:

- Не нужно платить НДС.

- Не возникает проблем с хранением.

- Не возникает проблем с продажей металла.

- Отсутствует риск порчи.

- Высокая ликвидность.

- Незначительные спреды и комиссии.

- Можно совершать сделки не выходя из дома.

- Подходит не только для долгосрочных инвестиций, но и для спекуляций

- Можно зарабатывать не только на росте цены, но и на падении

Давай рассмотрим основные способы инвестирования в золото через брокера, а также их достоинства и недостатки.

Фьючерс

Фьючерс – это контракт на поставку товара по определённой цене, в определённый срок в будущем. Фьючерсы торгуются на бирже, так же, как и акции. Фьючерсы больше подходят для краткосрочных спекуляций с золотом, так как позволяют использовать финансовый рычаг. Использование финансового рычага – пожалуй, главный плюс фьючерсов (но он же может являться и минусом)

Минусы:

- Необходимость периодически роллировать позиции – продавать фьючерсы с ближним сроком исполнения и покупать с дальним сроком

- Обратная сторона выгоды от использования финансового рычага — риск потерять все инвестиции (но всё же, при удачном раскладе можно и очень прилично заработать)

- Минимальный объём покупки – 1 лот, равный одной тройской унции. Вложиться в меньший объём не получится

ETF

В последнее время этот вид инвестиций обретает всё большую популярность. ETF (Exchange Traded Fund) – открытый инвестиционный фонд, паи которого торгуются на бирже. ETF чем-то напоминают ПИФы, но с тем отличием, что паями ETF можно торговать, так же, как фьючерсами или акциями.

Таким образом, через брокера ты можешь прикупить себе паёв ETF, привязанных к цене на золото.

Плюсом является «бюджетность» ETF. Ведь можно вложиться всего в одну акцию ETF, стоимость которой может быть намного ниже стоимости фьючерсного контракта.

Минус здесь только один. В ситуации глобального экономического кризиса, есть небольшая вероятность, что золотые ETF могут оказаться в недостаточной мере обеспечены реальным золотом. При таком маловероятном сценарии котировки золотых ETF и реального золота начнут сильно разниться, и, само собой, не в пользу ETF.

Акции золотодобывающих компаний

Можно инвестировать в золото не напрямую, а опосредованно, покупая акции золотодобывающих компаний. Такие акции будут достаточно близко коррелировать с ценой на золото. Но всё-таки будет иметь место фактор корпоративных успехов компании. Фактор корпоративного риска – это главный минус этого способа инвестиций в золото. Плюсом можно считать возможность получения дивидендов.

Заключение

Уоррен Баффет, самый крутой инвестор в мире, так говорил про золото ещё в 1998 году:

Металл этот добывают из земли где-то в Африке, ну или где там еще, потом выплавляют. Потом мы роем еще одну яму, вновь зарываем золото, и платим людям, чтобы те стояли и охраняли яму. Пользы от этого никакой. Инопланетяне, наверное, сильно удивляются

🙂

Баффет не любит золото, как актив, потому что золото так и останется золотом – оно ничего не производит и не приносит дивидендов. С этой точки зрения самым привлекательным активом являются акции. Но, с другой стороны, компания, акции которой ты приобрёл, может обанкротиться, а с золотом ничего подобного произойти не сможет (разве что, его могут украсть).

Какой из этого стоит сделать вывод? Золото – это, прежде всего, инструмент сохранения капитала, а не инструмент приумножения (как акции, например). Поэтому, если твоя цель – сохранение капитала длиною в десятки лет – золото тебе подойдёт как нельзя кстати. Вряд ли золото когда-либо обесценится.

Я привёл самые популярные способы инвестирования в золото. Если есть желание инвестировать в этот благородный металл – выбирай наиболее устраивающий тебя способ, и вперёд!

В комментариях напиши, как ты относишься к инвестициям в золото и какой способ инвестиций в этот металл тебе по душе. Лично я пробовал ОМС, сейчас держу фьючерс, но присматриваюсь к ETF.

Удачных инвестиций!

alphainvestor.ru

Денежные инвестиции в золото — стоит ли вкладываться? Ключевые способы инвестирования

На протяжении всей истории финансового рынка, золото по праву считается качественным инвестиционным инструментом. В чем секрет золота, и как на нем заработать пойдет речь в данной статье.

Стоит ли вкладываться в золото?

Существует немалое количество способов выгодного инвестирования в золото.

Даже сегодня, несмотря на немалую стоимость данного драгоценного металла, инвесторы твердят о выгодности вложения.

В чем же секрет золота, и чем привлекателен данный драгоценный металл?

Несколько ключевых факторов:

- Высокий показатель ликвидности.

- При долгом хранении золото нисколько не портится.

- Максимальный уровень защиты от дисбаланса экономики.

- Историческая мера обеспечения денег.

Как сложилось уже исторически, при любых политических или экономических рисках, золото представляет собой наиболее качественный способ защиты собственных средств. Однако, в спокойные времена, инвестиции в золото могут также принести немалую прибыль. Но как заработать на золоте, а главное, что для этого нужно сделать?

У вас есть беспроигрышная идея для бизнеса, но нет средств, чтобы ее реализовать? Тогда вам нужны инвесторы для открытия перспективного бизнеса. Читайте внимательно, как их искать и как правильно оформить соглашение.

Бизнес идеи для успешных женщин вы найдете тут.

Так как накопить деньги на крупную покупку сложно, многие пользуются кредитами дабы ускорить приобретение желаемого предмета. Но есть люди, которые этим злоупотребляют и в конечном счете оказываются в долгах. Читайте здесь https://businessmonster.ru/gde-vzyat-dengi/kredityi/kak-vyibiratsya-iz-kreditnoy-yami.html о том, как не скатиться в кредитную яму.

к содержанию ↑Инструменты

На сегодняшний день можно выделить четыре ключевых способов инвестирования средств в золото:

- Приобретение золотых слитков.

- Инвестирование на биржевом рынке.

- Открытие ОМС (обезличенный металлический счет).

- Покупка золотых монет, украшений или антиквариата.

Золотые слитки и монеты

Сразу стоит отметить, что золото является долгосрочным инвестиционным инструментом, а потому не стоит рассчитывать на головокружительную прибыль сразу после его покупки.

к содержанию ↑Покупка золотых слитков и открытие обезличенного металлического счета

По состоянию на сегодняшний день практически все банки предлагают своим клиентам открыть обезличенные металлические счета (ОМС), или же по желанию самого клиента приобрести золотой слиток.

В данном случае, все что требуется – это средства клиента, и наличие соответствующей лицензии у банковской организации.

Стоит отметить, что ОМС не подпадают под страхование вкладов, а потому лучше всего будет выбрать наиболее устойчивые банки для инвестиций в золото, как например, ВТБ или Сбербанк.

Открытие ОМС являет собой нечто вроде банковского депозита, на котором будет числиться не валюта, а золото, в частности граммы драгметалла.

На руки клиент получает договор открытия счета и специальную книжку, в которой указаны число покупки золота, его стоимость и вес.

Подобный вид инвестирования обладает рядом преимуществ, среди которых отсутствие сопутствующих расходов на его хранение или комиссии на покупку драгоценного металла.

Единственное, нужно будет уплатить 18 процентов НДС в случае получения на руки купленного золота, однако, если заключить договор на три года, то налог платить не придется.

Золотые слитки Сбербанка с символикой Олимпиады

Что же касается покупки непосредственно золотых слитков, то оно предполагает также его взвешивание и составление сертификата. Также стоит учесть существующие минимальные ограничения объема, которые можно купить. Банки не продают золото «на развес» по граммам.

Весь процесс покупки золотого слитка не занимает сколь-нибудь много времени и не требует специальных знаний. Все над чем стоит задуматься после его приобретения – где хранить золото. В данном случае, лучше всего арендовать ячейку в банке и хранить купленное золото в ней.

к содержанию ↑Приобретение через брокера на биржевом рынке

Наиболее часто используемый способ инвестирования в золото – это приобретение драгметалла на биржевом рынке через брокерскую компанию.

Наиболее часто используемый способ инвестирования в золото – это приобретение драгметалла на биржевом рынке через брокерскую компанию.

Если цены в банках фиксированы, и имеют более средний диапазон, то на биржевом рынке можно выждать куда более выгодную цену.

Также при торговле на биржевом рынке нет необходимости думать о том, где хранить золото, или же о его транспортировке. Все что требуется – заплатить минимальную комиссию брокеру и не более того.

Существует два способа заключения сделок на рынке: интернет-трейдинг и приказы по телефону. Правда, в данном случае лучше всего выбрать телефонные приказы, потому как в противном случае нужно будет постоянно находиться перед торговым терминалом. При торговле через брокера нужно:

- выбрать оператора биржевого рынка;

- проверить стабильность его работы;

- заключить договор с брокером;

- завести средства на торговый счет и инвестировать.

Стоит отметить, что на рынке, как и в любом другом виде бизнеса, нередко есть мошенники. Дабы избежать подобного инцидента лучше предварительно просмотреть список брокеров на официальном сайте Московской биржи, каждый из которых гарантировано имеет лицензии.

к содержанию ↑Покупка монет, антиквариата и украшений

Подобный вид инвестирования самый неоднозначный. В частности, это объясняется рядом недостатков, а именно:

- В украшениях используется не чистое золото, а сплав с другими металлами.

- Стоимость получается преувеличенной как за счет работы ювелира (украшения), так и за счет определенных нумизматических факторов (монеты).

- Довольно сложно продать, даже по той цене, по которой они были куплены.

Ювелирные украшения в магазине

Смысл в том, что в монетах, золотых украшениях и антиквариате стоимость определяется не столько самим драгметаллом, сколько иными, довольно специфическими особенностями.

к содержанию ↑Долгосрочный подход к инвестированию – залог успеха и прибыли

На сегодняшний день можно встретить значительное число всевозможных стратегий инвестирования в золото. Однако, по мнению экспертов финансового рынка, на рынке драгметаллов лучше всего использоваться долговременными алгоритмами. Применяя долгосрочный подход, можно обезопасить себя от многочисленных ложных движений стоимости актива.

По мнению экспертов финансового рынка, одна из наиболее прибыльных и эффективных долгосрочных сделок с золотом была проведена сегодняшним президентом РФ Владимиром Путиным.

В 2005 году Владимир Путин согласился нарастить долю золота в ЗВР государства.

В момент начала покупок, цена золота равнялась порядка 495 американских долларов за унцию, или 18-летний максимум.

Общие запасы Центрального банка РФ в золоте на тот момент времени составляли 387 тонн, или 2,2 процентов от всего объема ЗВР страны, на уровне 165 миллиардов долларов.

На протяжении тридцати дней доля драгметалла в ЗВР России поднялась до 3,5 процентов.

Впоследствии, за несколько лет цена золота выросла до 1900 долларов за унцию, что составило около 1400 долларов на каждую купленную унцию. Сейчас же цена золота движется в пределах от 1200 до 1400 долларов и представляет собой отличную возможность для вложений.

к содержанию ↑Заключение

В заключение стоит указать на три основных правила, которыми следует руководствоваться при инвестировании в золото. Другими словами, когда это разумно и действительно выгодно.

Основная причина роста цены золота – нестабильность и значительные финансовые риски на других рынках.

Например, сегодня имеет немалый смысл реализовать «золотую» стратегию, учитывая санкционные риски в финансовой области, а также политическую нестабильность.

Еще одним немалым фактором, который может создать предпосылки для роста цены на золото – выход экономики США на траекторию устойчивого роста. В данном случае можно ожидать роста инфляции, которая усилится с момента, когда американское правительство начнет финансировать свои долговые обязательства.

Нельзя не упомянуть возможное снижение роли американской валюты в международных расчетах, а также потеря статуса мировой резервной валюты. Сейчас данную идею активно продвигает Китай, экономика которой уже в 2016 году сможет перегнать экономику США.

Вы – начинающий инвестор и думаете преумножить свои финансы? Куда вложить деньги с максимальной выгодой? Антиквариат, золотые слитки и даже интернет проекты – выгодные способы инвестирования, читайте на нашем сайте.

Все о кредитовании бизнеса вы узнаете в этой теме. Старт малого бизнеса при помощи кредита.

к содержанию ↑Видео на тему

businessmonster.ru

отзывы о возможностях заработать на металлах

Содержание статьи:

Инвестирование в драгоценные металлы считается одним из самых высокодоходных и надежных способов вложения сбережений. Для новичков все выглядит очень просто: покупаешь золото и ждешь, когда его цена возрастет, продаешь его по более выгодной цене и получаешь прибыль. Однако в реальности золотые инвестиции имеют массу особенностей, которые должен знать каждый начинающий инвестор. Как вложить деньги в золото, чтобы получить хорошую прибыль? Какие варианты вложения капитала существуют и чем они отличаются?

Стандартные способы инвестиций в золото

Среди основных вариантов вложений в драгоценный металл выделяют три:

- Слитки;

- Инвестиционные монеты;

- Металлические счета.

Слитки

Покупка слитков представляется самым «очевидным» из перечисленных вариантов. Плюсом инвестиций в слитки является их надежность. Имея на руках физическое золото, инвестор не зависит от надежности банка и практически не зависит от изменений законодательства, которые могут быть приняты для регулирования рынка драгметалла.

Покупка слитков имеет два очень существенных недостатка: налогообложение покупки и проблема хранения.

По налоговому законодательству России, при покупке золота в его цене учтен НДС, то есть покупатель платит 18% сверх его реальной стоимости. При продаже слитка банку налог в сумме продажи отсутствует. Получается, что если цена золота в период владения слитком оставалась стабильной, то заработать на продаже металла не получится.

Слитки не самый привлекательный вариант для инвестиций из-за необходимости оплаты НДС при их покупке.

Вложения в золото требуют решения вопросов, связанных с обеспечением их сохранности. В случае покупки слитков важно понимать, что для них придется арендовать сейфовую ячейку. Кроме дополнительных расходов за хранение, инвестор получает еще и риски утраты, так как учреждения, предоставляющие сейфы, не несут полную ответственность за сохранность их содержимого.

Ликвидность слитков невелика, быстро продать их при необходимости не получится. Инвестирование в золото таким способом требует больших сумм денег.

Инвестиционные монеты

Вложение средств в инвестиционные монеты частично похоже на покупку слитков. Существенное преимущество покупки монет – отсутствие НДС. Но здесь есть свои «подводные камни».

Часть стоимости любой монеты будет приходиться на работу по чеканке и распространению, а не на долю золота в сплаве. Между ценой покупки и продажи изделия банком наблюдается большой разрыв – инвестор вместо прибыли может получить убыток, так как стоимость монет растет очень медленно. Этот способ инвестирования стоит рассматривать только как долгосрочное вложение.

Инвестиционная монета “олимпийской” серии.

Монеты могут иметь ценность не только из-за исходного драгоценного металла, но и нумизматического характера. Вложить деньги в золото в виде монет не составит особого труда, а вот продать их по истечении какого-либо периода времени проблематично. Отзывы экспертов свидетельствуют о том, что продажа коллекционных монет еще затруднительнее, чем просто инвестиционных.

ОМС

Среди всех способов инвестирования в золото популярность набирают обезличенные счета. По факту, инвестор становится обладателем не физического металла в виде слитка, а получает право требовать выполнения обязательства банковского учреждения по выплате суммы денег, эквивалентной стоимости граммов золота, числящихся у него на таком счете. Можно получить на руки и слиток, заплатив дополнительно НДС.

Вложение денег в золото в виде ОМС обладает наибольшей ликвидностью и не требует затрат на хранение. Большой минус такого инвестирования заключается в отсутствии страхования вкладов физических лиц. Законодательство в этой области не распространяется на ОМС, надежность вложения зависит от надежности банка, где открыт счет. А вот начисление банком процентов по золотому счету может оказаться дополнительным средством получения прибыли.

Единственный недостаток ОМС – отсутствие государственного страхования как на обычных вкладах.

Открытие ОМС не составляет труда, сейчас услуги ведения обезличенных счетов предоставляют многие банки. Если для покупки слитка требуется приличная сумма денег, то первоначальный взнос инвестора на ОМС может укладываться в минимальную сумму.

Игра на биржах

Как заработать на золоте другими способами? В качестве вариантов получения заработка за счет роста котировок золота, потенциальным инвесторам рекомендуется рассмотреть золотые ETF и приобретение золота через FOREX.

Что подразумевает вложение в фонды, торги по которым проходят на бирже? Инвестор покупает акции тех фондов, которые сами инвестируют либо в золото, либо в ценные бумаги, привязанные к драгметаллу. Доступ к биржам можно получить через открытие счета у брокера.

Плюсом такого вложения является небольшой разрыв между котировками покупки и продажи, для некоторых ETF он вовсе минимальный. Инвестор получает возможность реагировать на изменение рынка мгновенно, покупая и продавая акции не выходя из дома.

Минусы при покупке золотых ETF также имеются. Надежность вложения будет зависеть сразу от нескольких факторов:

- Платежеспособности брокера;

- Добросовестности фонда;

- Надежности банка, где хранятся слитки фонда.

Вложение денег в золото через ETF связано с валютой и нормативным регулированием этой сферы. Отзывы брокеров свидетельствуют о том, что процесс перевода средств на счет из-за конвертации может осуществляться несколько дней.

Чем отличается игра на рынке FOREX? Инвестор покупает через брокера виртуальное золото. Операция аналогична игре в казино. Реальный результат получить можно, если покупать золото только на свои средства, то есть оставлять страховой депозит, который бы покрывал ваши вложения. Разрыв между покупкой и продажей здесь также минимален, рынок позволяет оперативно реагировать на все изменения.

Из недостатков вложений на FOREX следует отметить сомнительную надежность брокеров по сравнению с ETF.

Как и в случаи с ETF, торговля золотом на форексе требует определенного профессионализма и психологической устойчивости.

Брокеру выгодно, если игрок будет активно использовать кредитный рычаг. Вложение денег в золото на рынке FOREX требует психологической устойчивости, чтобы не поддаться искушению использовать максимальный кредитный рычаг. Для потенциального инвестора важна и профессиональная компетенция в области торгов на FOREX.

Существует еще один способ вложения средств в драгметалл – обеспеченные золотом электронные деньги. Такие «интернет-валюты» являются обязательством компании, создавшей платежную систему, выплатить некоторое количество золота. /Это направление начало развиваться сравнительно недавно и имеет множество недочетов с юридической стороны. Надежность вложения средств обеспечивается только надежностью компании, выпустившей подобные “деньги”.

Ориентиры «золотого» инвестирования

Инвестирование в драгоценные металлы должно быть грамотным. Как правильно и прибыльно вложить деньги в золото? Есть несколько ориентиров для новичков.

Если не относитесь к категории биржевых игроков, то вкладывать в драгметалл средства, которые могут вам срочно понадобиться, не имеет никакого смысла.

Покупка физического золота на короткий срок бессмысленна, так как ликвидность слитков и монет невысока, плюс можно получить убыток вместо прибыли.

Для игры на бирже используются фьючерсы, опционы и ETF, но спекулятивные операции требуют профессиональных знаний в этой области и особого «чутья». Вложение в золото в виде ОМС будет менее прибыльным, но отзывы вкладчиков позволяют говорить об относительной эффективности этого способа.

Вложение свободного капитала в золото на длительный срок можно делать, если вы ориентируетесь на надежность. Срок таких инвестиций может измеряться десятками лет. Если вас устраивает получение прибыли по истечении длительного периода, то есть смысл купить физическое золото в виде слитков.

Вкладывать в золото стоит только на долгосрочный период.

Инвестирование в драгметалл на средний срок – до трех лет – возможно только с учетом прогнозов на рост котировок золота. Инвестор может получить прибыль в среднесрочной перспективе, но существует и большая вероятность убытков.

Вклад части денег в золото считается одним из вариантов надежного страхования своих сбережений от обесценивания валют.

Выбор формы инвестиций в золото зависит от того, на какой срок вы рассчитываете и какой доход желаете получить при росте цен на драгметалл. Самым надежным вложением считается покупка слитков и монет, за ними следуют золотые ETF, затем металлические счета в банках. По прибыльности способы инвестиций в золото могут быть расставлены в таком порядке: золотые ETF, ОМС, слитки и монеты.

Плюсы и минусы инвестирования в золото

Вложение денег в золото обеспечивает сохранность средств инвестора. В длительной перспективе цена золота все равно растет, даже если в динамике котировок периодически наблюдаются некоторые спады. Такое вложение не обесценится полностью даже в результате глобальных потрясений экономического или политического характера.

Среди минусов инвестиций в золото называют колебания цен, которые могут принести инвестору убытки при краткосрочном периоде вложения. Приобретение драгоценных металлов в сравнении с другими видами инвестиций может быть менее доходным. Открытие обезличенных счетов или покупка золотых ETF совершенно не гарантируют обладание физическим металлом, их надежность подкрепляется только репутацией организаций и действующими правовыми нормами.

Вопрос о том, как существенно заработать на золоте, остается открытым. Чаще всего инвесторам, в условиях кризисной экономики, приходится выбирать надежность, а не высокую прибыльность своих инвестиций. В этом случае золото выполняет роль «убежища», способного как минимум сохранить средства государства и частных лиц, как максимум принести в долгосрочной перспективе приличный доход.

golden-inform.ru

Какие существуют способы инвестирования в золото и как найти свой способ (+видео)

Одним из наиболее популярных инструментов оптимального вложения денежных средств с целью получения максимальной прибыли является инвестирование в золото. Для того, чтобы такой инструмент был эффективен, необходимо знать важнейшие аспекты данного вида инвестирования.

Возможности (способы) «золотого» инвестирования

Вклады в золоте уже на протяжении нескольких десятилетий являются одними из самых надёжных. Вместе с этим, «золотые» вклады – довольно прибыльный способ инвестирования. Поговорим же более детально об основных способах инвестирования в золото. Их выделяют четыре:

- Приобретение золотых слитков.

- Приобретение драгоценных монет.

- Открытие обезличенного металлического счёта в золоте.

- Приобретение акций компаний, специализирующихся на добыче золота.

Покупка золотых слитков

Пожалуй, одним из самых популярных способов инвестирования в золото является приобретение золотых слитков. Для одних инвесторов этот способ окажется самым привлекательным, другие же обойдут его стороной.

Несомненно, популярность данного способа «золотых» инвестиций обусловлена, в первую очередь, простотой его осуществления. Действительно, для того, чтобы стать «золотым инвестором» посредством данного способа, достаточно осуществить ряд несложных действий:

- Прийти в банк, оказывающий услуги по заключению сделок купли-продажи золотых слитков.

- Предъявить документ, удостоверяющий личность покупателя.

- Определиться с количеством, весовыми характеристиками слитков.

- Заключить договор.

- Внести на счёт банка оговоренную в договоре сумму денежных средств.

- Получить в кассе свои слитки.

Однако за такую простоту в заключении данной сделки покупателю золотых слитков придётся поплатиться восемнадцатью процентами от суммы сделки. Цифра немаленькая, чем и «отпугивает» ряд инвесторов, которые обращаются к другим способам «золотого» инвестирования.

Инвестиции в монеты

Инвестиции в монеты – вот, по праву, тот способ «золотого» инвестирования, которым не воспользовался и не оценил его преимущества только ленивый инвестор.

Главным отличием данного способа от предыдущего является отсутствие налогообложения на сделку купли-продажи монет.

В контексте данного способа инвестирования хотелось бы ознакомить читателя с двумя видами монет, в которые можно и нужно вкладывать деньги.

Первый вид – инвестиционные монеты, второй – монеты коллекционные, или, как их ещё называют, памятные.

Об отличительных особенностях данных видов монет стоит упомянуть хотя бы потому что даже отечественный законодатель не предоставил гражданам определения данных видов монет.

Итак, первый критерий разграничения – способ чеканки. Инвестиционные монеты чеканят по одной их двух альтернативных технологий:

- анциркулейтед, которая подразумевает автоматизированное производство монет, применение которой приводит к многотиражному выпуску монет с ровной не зеркальной поверхностью.

- бриллиант-анциркулейтед (монеты чеканятся по улучшенной процедуре).

Коллекционные монеты же чеканят исключительно с применением технологии «пруф», которая является самой лучшей. При её использовании производятся монеты наилучшего качества с ровной зеркальной поверхностью и контрастирующим матовым рельефом.

Инвестиционные монеты, в отличие от коллекционных, выпускаются большими тиражами с возможным дополнительным выпуском.

В отличие от инвестиционных монет, коллекционные помимо всего прочего имеют также художественную ценность.

И, наконец, самый главный отличительный аспект, который наиболее важен для инвесторов. Это инвестиционная прибыль. В случае с инвестиционными монетами, такая прибыль образуется исключительно за счёт роста цен на драгоценный металл (в частности, золото). Рост инвестиционной прибыли в случае с коллекционными монетами возможен также за счёт роста коллекционной ценности монеты.

«Золотой» счёт как способ инвестирования

Открытие ОМС в большей степени привлекает любителей не долгосрочных инвестиций. Его особенностями являются:

- Отсутствие реального золота как предмета сделки между банком и клиентом.

- Наличие обязанности банка осуществлять оговоренные выплаты клиенту в соответствии с действующим курсом золота.

- Отсутствие необходимости совершения операций покупки/продажи золота, а, соответственно, отсутствие дополнительных расходов на конвертацию валюты в золото.

- Наличие высокого рейтинга банка, уверенность в его дальнейшем функционировании.

Акции

Ещё одним альтернативным способом «золотого» инвестирования является покупка акций компаний, специализирующихся на добыче золота.

Однако, стоит отметить, что данный способ является, пожалуй, самым рискованным из всех описанных выше. Это обусловлено тем, что инвестор потенциально может ошибиться в выборе той или иной компании и, говоря простым языком, «прогореть».

В этом контексте решимся дать вам несколько дельных советов:

- Никогда не забывайте о том, что покупка акций как активный способ «золотого» инвестирования предусматривает большие риски.

- Выбор компании, чьи акции вы собираетесь приобрести, не должен базироваться на личных предубеждениях и пожеланиях.

- Для эффективности данного вида инвестирования необходимо проанализировать деятельность золотодобывающей компании в перспективе.

- Преимущества инвестиций в золото

- Многие опытные инвесторы с уверенностью скажут вам, что наличие в вашем инвестиционном портфеле такого актива как золото в любой его форме способно обеспечить ряд важнейших функций инвестирования.

- В первую очередь, именно золото является надёжным «защитником» денежных средств от таких «неприятных» явлений как инфляция и дефолт.

- Наличие определённого золотого запаса способно обеспечить рациональное распределение денежных средств, а также сбалансировать уровни доходности и рисков.

- Качества, присущие золоту, гарантируют сохранность средств в случае возникновения финансовых рисков.

- Между тем, активы в золоте характеризуются отсутствием высокой волатильности котировок.

- Отсутствие финансовых обязательств, которое также является неотъемлемой составляющей инвестиций в золото.

- Динамика цен на золото, как правило, обуславливается динамикой спроса и предложения на рынке.

Видео о преимуществах «золотого» инвестирования

Выводы

Таким образом, на основании изложенного нами материала можем прийти к следующим выводам:

- «Золотые» инвестиции являются перспективными.

- Разнообразие способов инвестирования в золото поможет выбрать каждому потенциальному инвестору наиболее приемлемый для него способ.

- Каждый из способов – уникален, все они имеют свои преимущества, недостатки и риски.

- Золото может стать средством, обеспечивающим его владельца, при грамотном инвестировании.

inzoloto.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.