Как не стоит шутить с деньгами, или Вредные советы инвестору

Девять вредных советов для тех, кто хочет потерять деньги на фондовом рынке. Следовать им или нет — каждый решает сам. Мы попросили первого заместителя Председателя Банка России Сергея Швецова оценить эти советы и объяснить, как можно вести себя на фондовом рынке, а как не стоит.

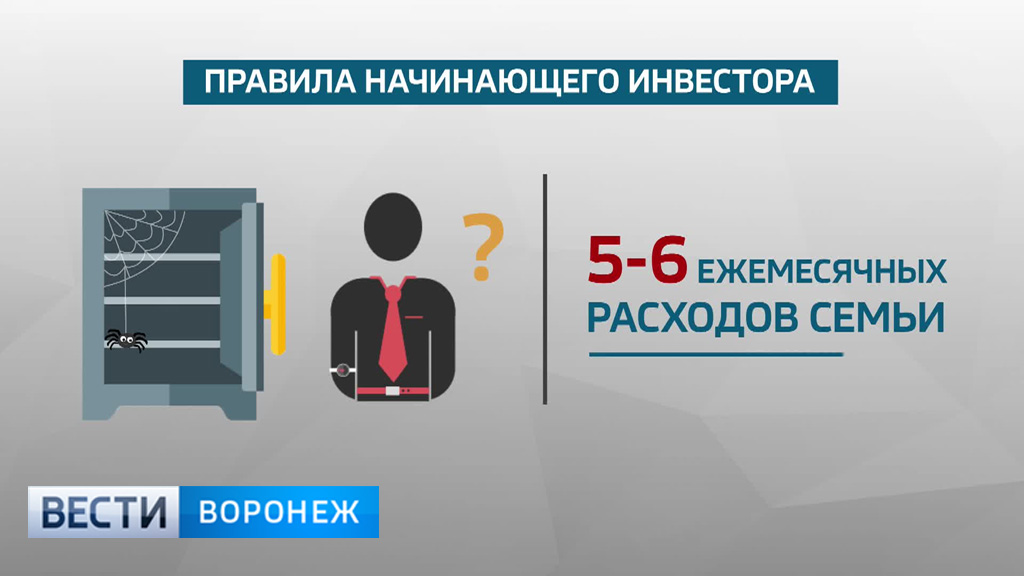

1. Вложите в акции все свои деньги, можно даже взять в долг на такое дело

Комментарий эксперта.Прежде чем инвестировать в акции, отложите деньги на жизнь и непредвиденные расходы: создайте подушку безопасности, откройте банковский депозит или купите облигации с низким уровнем риска. Помните, что инвестиции всегда рискованны и вы можете не только много заработать, но и потерять все. Инвестируйте сумму, которую внутренне готовы потерять — увы, такое возможно. Не занимайте денег на инвестиции ни в банке, ни у знакомых — инвестировать последние деньги нельзя никогда. Прежде чем бросаться в бой, изучите теоретическую часть.

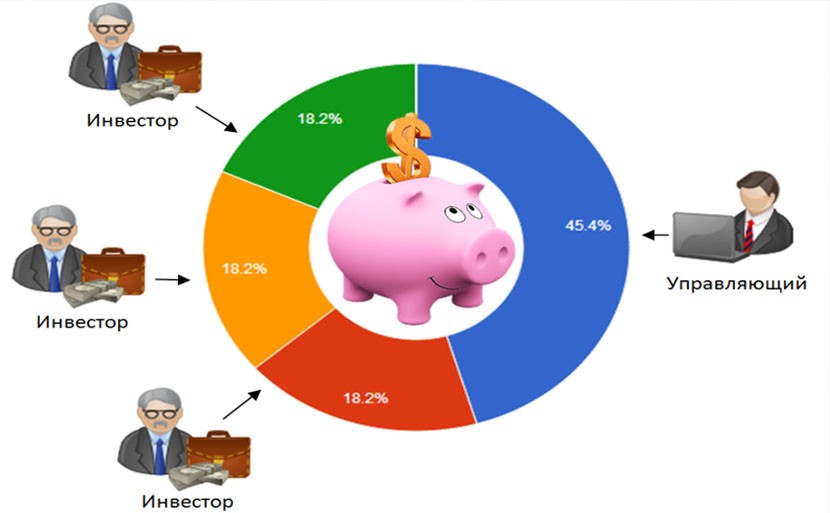

2. Не тратьте время на управление инвестиционным портфелем: нанял профессионала — и забыл

Комментарий эксперта. Есть мнение, что если ты решил торговать на бирже, но не готов тратить свои силы и нервы, то можно просто довериться профессионалам и забыть про все на свете. Но доверительному управляющему тоже надо уделять внимание, как минимум в начале ваших отношений. Он должен быть в курсе, какие у вас жизненные потребности и планы, чтобы подобрать для вас оптимальную схему поведения на финансовом рынке. Да и кто сказал, что все доверительные управляющие — профессионалы своего дела и порядочные люди? Принцип «доверяй, но проверяй» уместен и здесь. Но чтобы проверить, как осуществляется доверительное управление, нужны знания, которые, увы, за вас никто не приобретет. Так что потратить время все же придется.

3. Инвестируя, забудьте об особенностях своего характера и темперамента

Комментарий эксперта. Определяя инструменты, которые вы будете использовать, соотнесите их с особенностями вашего характера. Брокеры шутят: «Покупаешь облигации — хорошо спишь, покупаешь акции — хорошо ешь». В этом есть доля правды — порой акции заставляют инвестора понервничать. Если вы слишком эмоциональны, серьезно переживаете из-за потерь, то торговля «с плечом» (то есть с кредитом, который предоставил брокер) и инвестирование в акции не для вас: есть риск в панике принять неправильные решения и усугубить финансовые потери. Да и на здоровье стрессы плохо сказываются. Инвестируйте в рисковые инструменты, только если вы спокойно переносите потери и можете действовать хладнокровно.

Брокеры шутят: «Покупаешь облигации — хорошо спишь, покупаешь акции — хорошо ешь». В этом есть доля правды — порой акции заставляют инвестора понервничать. Если вы слишком эмоциональны, серьезно переживаете из-за потерь, то торговля «с плечом» (то есть с кредитом, который предоставил брокер) и инвестирование в акции не для вас: есть риск в панике принять неправильные решения и усугубить финансовые потери. Да и на здоровье стрессы плохо сказываются. Инвестируйте в рисковые инструменты, только если вы спокойно переносите потери и можете действовать хладнокровно.

4. Совершайте как можно больше сделок

Комментарий эксперта. Частые сделки на рынке с ценными бумагами могут привести к потере ваших сил, энергии и даже денег. И не забывайте о комиссии брокера, которую тоже придется заплатить с каждой сделки. Спекулятивные стратегии не всегда приносят больший доход, в большинстве случаев пассивный инвестор зарабатывает больше. Хотя есть шутка, что долгосрочный инвестор — неудачливый спекулянт.

5. Не останавливайтесь, отыгрывайтесь на падающем рынке

Комментарий эксперта. Этот совет иллюстрирует поговорка «Отец бил сына не за то, что играл, а за то, что отыгрывался». Если рынок идет не в вашу сторону, лучше остановиться, выдохнуть и сделать передышку. В этом случае завершить торги (выполнить stop loss) — значит не дать слабину, а избежать еще больших убытков. И всегда нужно четко знать, какой суммой вы готовы рискнуть и какие правила закрытия позиции оговорены у вас с брокером. Нередки случаи, когда клиент с помощью «плеча» — кредита, который предоставил брокер, — в азарте проигрывал все и еще оставался должен непомерные суммы. Вам это надо?

6. Используйте инсайдерскую информацию

Комментарий эксперта. Инсайдерская информация дает обладателю нерыночное преимущество, именно поэтому ее использование в операциях на финансовом рынке преследуется законом. Готовы отсидеть четыре года в местах не столь отдаленных и навсегда потерять свою деловую репутацию? По-моему, ответ очевиден.

Готовы отсидеть четыре года в местах не столь отдаленных и навсегда потерять свою деловую репутацию? По-моему, ответ очевиден.

7. Лучше «приумножить», чем «сберечь»

Комментарий эксперта. «Сберечь» и «приумножить» — две разные инвестиционные стратегии. Они предполагают не только разные цели, но и разные инструменты, знания и навыки, инвестиционный горизонт, уровень принимаемого риска. В отношении финансовой подушки безопасности, которая может понадобиться в любой момент, стратегия «сберечь» наиболее адекватная. Эта стратегия требует минимум знаний и усилий, однако позволяет обогнать инфляцию, то есть сохранить покупательную способность ваших сбережений. Стратегия «приумножить» адекватна для денег, которые вы не планируете тратить в обозримом будущем. Инвестируя, вы можете многократно приумножить ваши средства, но можете получить и негативный результат. Тут к гадалке не ходи — вам понадобятся дополнительные знания, чтобы результат оправдал ваши ожидания.

8. Доверяйте советам профессионалов

Комментарий эксперта. Лучшая стратегия — иметь рационально-скептический настрой. На финансовом рынке, особенно если речь идет об инвестициях, а не о сбережениях, совет банкира или брокера лучше перепроверить. Возможно, давая вам совет, они преследуют свои, а вовсе не ваши цели. Будьте особенно бдительны, если речь идет о бесплатных советах.

9. Рассчитывайте на стабильный финансовый рынок

7 ошибок начинающего инвестора: как их избежать

Не ошибается только тот, кто ничего не делает. Однако на рынке ценных бумаг неверное решение может дорого стоить. Разбираем типичные ошибки неопытных инвесторов и рассказываем, как их избежать.

Однако на рынке ценных бумаг неверное решение может дорого стоить. Разбираем типичные ошибки неопытных инвесторов и рассказываем, как их избежать.

Сосредоточить деньги в одном активе

Одно из главных правил инвестирования гласит: нельзя держать все деньги в одном активе. Цель — снизить риск больших потерь. Одна компания, отрасль, даже рынок акций одной страны могут пойти вниз. А вот все активы одновременно не дешевеют. Грамотная диверсификация портфеля подразумевает инвестиции в разные рынки, разные страны и использование защитных активов, которые компенсируют последствия экономических кризисов.

Инвестировать без стратегии и поддаваться панике

Каждому инвестору нужна стратегия, которую можно корректировать, но не менять кардинально. Часто неопытный инвестор, видя снижение стоимости портфеля, спешит переключиться на другую инвест-идею, которая в моменте показывает лучшую доходность. Важно помнить, что экономика развивается циклично и за спадом следует рост.

Инвестировать при непогашенных кредитах

Всем хочется побыстрее разбогатеть. Открыв для себя простой рецепт успеха, нетерпеливые неофиты начинают инвестировать, не погасив потребительские кредиты, в надежде окупить будущим доходом проценты. Но инвестиции требуют времени, и предугадать темпы роста или снижения ценных бумаг сложно. В отличие от кредита, который точно придется отдавать в срок и с известной процентной ставкой, с большой вероятностью превышающей доходность вашего портфеля. Перед началом инвестирования стоит по максимуму закрыть долги перед банком. После этого можно будет рассмотреть инвестиции с низким порогом входа, например ETF. Накопить стартовую сумму в этом случае можно довольно быстро. Отметим, что долгосрочный кредит, например ипотека, не должен быть препятствием для инвестирования. Как правило, ставка по ипотечному кредиту ниже, чем потенциальная доходность грамотно составленного портфеля.

Поддаваться эмоциям

Решения, продиктованные эмоциями, интуицией или азартом, могут привести к катастрофе. Если ваша инвестиция оказалась удачной один раз, это не значит, что завтра успех повторится. А если портфель падает в цене, это не потому, что вы невезучий. Опасайтесь ловушек мышления: убеждений, которые выглядят логично и рационально, но на деле являются ошибочными. Если без эмоций жизнь скучна и непременно хочется «поиграть» с финансами, разделите портфель на две части. С одной обращайтесь бережно: это серьезный капитал, который должен инвестироваться согласно стратегии. С другой частью обращайтесь в «игровом» режиме: проявляйте эмоции, торгуйте на новостях и идеях. Когда наиграетесь, то, что останется, можно будет добавить к основному счету.

Копировать «успешные стратегии» вслепую

Финансовый консультант Марк Паттон приводит в пример диалог двух инвесторов у офисного кулера. «В прошлом году я заработал на этом X%!» — «Вау! Это больше, чем заработал я. Пойду попробую!» И напоминает: положительный опыт знакомых, пусть даже опытных инвесторов — недостаточный аргумент для решения об инвестировании. Особенно если вы не знаете, как именно зарабатывает инструмент и за счет чего обеспечивает доходность. Вспомните историю с крупнейшей в истории пирамидой, жертвами которой оказались опытные инвесторы.

Пойду попробую!» И напоминает: положительный опыт знакомых, пусть даже опытных инвесторов — недостаточный аргумент для решения об инвестировании. Особенно если вы не знаете, как именно зарабатывает инструмент и за счет чего обеспечивает доходность. Вспомните историю с крупнейшей в истории пирамидой, жертвами которой оказались опытные инвесторы.

Думать, что вы лучше других

Каждый инвестор уверен, что он «выше среднего» и сможет избежать ошибок, на которых погорели другие, предостерегает Джон Богл, основатель The Vanguard Group — инвестиционной компании, у которой более 20 млн инвесторов и 5,6 трлн долларов под управлением. Такое убеждение толкает инвестора на неоправданный риск, который в половине случаев обернется потерями. «Середнячок», придерживающийся пассивной долгосрочной стратегии инвестирования, в долгосрочной перспективе выиграет у «умника», уверен Богл. Для стратегии, описанной Боглом, идеально подходят индексные фонды ETF — акции с заложенной в них диверсификацией, позволяющей в течение многих лет получать стабильный пассивный доход.

Специалисты дали советы начинающим инвесторам. Самарские новости. Самарский бизнес портал

Россиянам, решившим выйти на фондовый рынок, следует придерживаться определённых правил. О них в беседе с журналистами отечественного агентства международной информации «РИА Новости» рассказали эксперты.

Прежде всего, должна иметься чёткая формулировка собственной инвестиционной цели, которой и следует в дальнейшем придерживаться. Также важно определение личного предела риска, подчеркнули опрошенные изданием специалисты.

«Человеку следует понимать его инвестиционные цели. Например, это может быть учёба. Также необходимо иметь чёткое представление о сроках, за которые он должен этих самых целей достичь. Немаловажный момент – терпимость к рискам. Для одних 5 %-ная просадка от входа в позицию по той или иной акции – неприемлема, для других нет проблем и с 20-ю процентами. В этом вопросе всё индивидуально», – рассказал Андрей Верников, который руководит Департаментом инвестиционной группы «Универ капитал».

Как сообщил аналитик, после того как человек поставит перед собой чёткую цель, он может начинать заниматься выбором инвестстратегии. В частности, собеседник издания порекомендовал приобретать облигации и акции ежемесячно на небольшую часть своей зарплаты. «Такая простейшая стратегия безопасна тогда, когда человек приобретает ценные бумаги именно тех компаний, бизнес которых возрастает», – добавил специалист.

По словам управляющего директора рейтинговой службы НРА Сергея Гришунина, это действительно разумное решение – оценка рисков перед инвестированием, и в данном случае хороший ориентир – это рейтинг ценной бумаги либо компании. Если же таковой отсутствует или он низкий, это свидетельствует об увеличенном риске. Эксперт не рекомендует тем инвесторам, которые совершают в этом деле только первые шаги и не имеют достаточного опыта, рассматривать какие-то другие инструменты инвестирования, помимо облигаций и акций, обращающихся на бирже.

Специалист отметил: начинающий инвестор вряд ли сумеет заработать много денег на начальном этапе, потому как на это необходимо довольно много и времени, и финансов. У него могут быть ошибки – но зато он в итоге научится зарабатывать на бирже посредством трейдинга. Для чёткого понимания того, куда именно уйдут вложения, все игроки на бирже должны самым внимательным образом изучать документацию и не бояться задавать консультантам подробные вопросы.

У него могут быть ошибки – но зато он в итоге научится зарабатывать на бирже посредством трейдинга. Для чёткого понимания того, куда именно уйдут вложения, все игроки на бирже должны самым внимательным образом изучать документацию и не бояться задавать консультантам подробные вопросы.

«Инвестиции являются альтернативой банковскому депозиту, но также более сложной и рискованной», – пояснил изданию эксперт.

Как отметил Вадим Логинов, представитель руководства инвесткомпании «Альфа-капитал», новичкам не следует бояться идти на риск, но и не нужно делать ставку на две-три акции и рассчитывать быстро заработать, потому как на фондовом рынке имеется предрасположенность для «умных» инвестиций на продолжительные горизонты, где вероятность позитивного исхода составляет более чем 90 %.

Эксперт назвал инвестиции «очень интересным, полезным и выгодным занятием», посредством которых можно получать доход, сохранять и накапливать капитал на самые разные цели, включая более высокие пенсионные выплаты. «Однако к данному делу следует подходить очень вдумчиво», – предупредил собеседник издания.

«Однако к данному делу следует подходить очень вдумчиво», – предупредил собеседник издания.

Начинающих инвесторов предупредили о новой схеме обмана: Рынки: Экономика: Lenta.ru

Мошенники начали использовать новую схему для обмана начинающих инвесторов, предупредили в Сбербанке. Злоумышленники обзванивают потенциальных жертв, представляются инвестиционными консультантами Мосбиржи и предлагают купить акции, которые дают высокий процент прибыли, передает ТАСС.

«Часто обзванивают именно начинающих инвесторов — многие из них пытаются зарабатывать на минутных колебаниях на рынке, и потому их проще убедить», — предупредили в Сбербанке. Еще мошенники предлагают открыть счет через «безопасную» ссылку, при этом платежное окно оказывается очень похожим на форму настоящего банка или брокера, и разницу заметить непросто.

Материалы по теме

00:02 — 24 декабря 2020

Спешат на выручку

Россияне массово отправились торговать на биржи. Почему их не останавливает риск потерять все?

Почему их не останавливает риск потерять все?

00:02 — 15 июня 2020

В Сбербанке напомнили, что сотрудники Мосбиржи не имеют права обзванивать инвесторов и давать им какие-либо советы. Более того, Мосбиржа не продает ценные бумаги физлицам: она взаимодействует с частными инвесторами только через посредников (например, банки или брокерские компании). Чтобы не стать жертвой мошенников, в банке рекомендуют не реагировать на сообщения от незнакомцев и не проходить по ссылкам, которые они присылают.

Закон о категоризации инвесторов, согласно которому последние делятся на квалифицированных и неквалифицированных, приняли летом 2020 года. По нему розничные инвесторы будут проходить тестирование у своих брокеров. Неквалифицированным будут недоступны некоторые инструменты, например, акции зарубежных компаний, входящих в расчет как минимум одного иностранного фондового индекса из списка регулятора.

В феврале 2021-го президент России Владимир Путин заговорил о необходимости обезопасить деньги неопытных игроков на бирже. Путин указал, что на фоне снижения ставок по депозитам становятся популярны другие формы вложений, в частности —покупка ценных бумаг. «А это по определению более рискованно, чем банковские вклады. Необходимо защитить интересы людей, которые вкладывают свои деньги в рынок ценных бумаг, но при этом не являются профессиональными инвесторами», — указал он.

Путин указал, что на фоне снижения ставок по депозитам становятся популярны другие формы вложений, в частности —покупка ценных бумаг. «А это по определению более рискованно, чем банковские вклады. Необходимо защитить интересы людей, которые вкладывают свои деньги в рынок ценных бумаг, но при этом не являются профессиональными инвесторами», — указал он.

Быстрая доставка новостей — в «Ленте дня» в Telegram

Видеокурсы начинающим инвесторам — Инвестиционная компания «Фридом Финанс» — страница 1 из 1

© 2011 – 2021 ООО ИК «Фридом Финанс»

ООО ИК «Фридом Финанс» оказывает финансовые услуги на территории Российской Федерации в соответствии с государственными бессрочными лицензиями профессионального участника рынка ценных бумаг на осуществление брокерской, дилерской и депозитарной деятельности, а также деятельности по управлению ценными бумагами. Государственное регулирование деятельности компании и защиту интересов ее клиентов осуществляет Центральный банк Российской Федерации.

Владение ценными бумагами и прочими финансовыми инструментами всегда сопряжено с рисками: стоимость ценных бумаг и прочих финансовых инструментов может как расти, так и падать. Результаты инвестирования в прошлом не являются гарантией получения доходов в будущем. В соответствии с законодательством компания не гарантирует и не обещает в будущем доходности вложений, не дает гарантии надежности возможных инвестиций и стабильности размеров возможных доходов. Услуги по совершению сделок с зарубежными ценными бумагами доступны для лиц, являющихся в соответствии с действующим законодательством квалифицированными инвесторами, и производятся в соответствии с ограничениями, установленными действующим законодательством.

Информационно-аналитические услуги и материалы предоставляются ООО ИК «Фридом Финанс» в рамках оказания

указанных услуг и не являются самостоятельным видом деятельности. Компания оставляет за собой право

отказать в оказании услуг лицам, не удовлетворяющим предъявляемым к клиентам условиям или в отношении

которых установлен запрет/ограничения на оказание таких услуг в соответствии с законодательством Российской

Федерации или иных стран, где осуществляются операции. Также ограничения могут быть наложены внутренними

процедурами и контролем ООО ИК «Фридом Финанс».

Также ограничения могут быть наложены внутренними

процедурами и контролем ООО ИК «Фридом Финанс».

Как начинающим инвесторам бороться с «хомяком в себе» или фондовый рынок для начинающих

Кризисы и провалы на фондовом рынке захватывают опытных и начинающих инвесторов всегда неожиданно. Причем, часть инвесторов всегда оказывается «на коне», поскольку, сцепив зубы, следовала своим же установкам, которые сформированы опытом больших убытков. Яркий пример из практики отечественного рынка и своего опыта торговли акциями я приводил в предыдущей статье.Для себя я вывел некоторые правила и установки, которые оказались конгломератом внешних знаний и собственного опыта убытков и разочарований. Ими решил ниже поделиться с читателем.

Инвестиции – это всегда риск, это не депозит в надёжном банке с обещанным процентом. Потому на инвестиции надо направлять средства после того, как покрыты все потребности бытового характера и сформирован достаточный запас средств в условно-безрисковых активах. Проще говоря, у меня есть деньги на все расходы, и приличный запас в депозитах и облигациях. А вот излишком я могу рискнуть, ибо, в крайнем случае, вложенные туда деньги могут почти обнулиться. Глупость – закрывать депозиты и нести деньги в разогретый рисковый актив. Безумие – продавать нужную для жизни недвижимость, покупать рисковые активы, а самим жить на съёмной квартире, планируя увеличить количество квартир. Были случаи в практике 10-летней давности, когда люди оказывались на улице. Более частый вариант – потеря избыточной недвижимости, которую продавали ради торговли акциями.

Проще говоря, у меня есть деньги на все расходы, и приличный запас в депозитах и облигациях. А вот излишком я могу рискнуть, ибо, в крайнем случае, вложенные туда деньги могут почти обнулиться. Глупость – закрывать депозиты и нести деньги в разогретый рисковый актив. Безумие – продавать нужную для жизни недвижимость, покупать рисковые активы, а самим жить на съёмной квартире, планируя увеличить количество квартир. Были случаи в практике 10-летней давности, когда люди оказывались на улице. Более частый вариант – потеря избыточной недвижимости, которую продавали ради торговли акциями.

Нельзя тратить все свободные денежные ресурсы в один вид актива. Лёгкая диверсификация (3-5 акций) в портфеле по ликвидным акциям выручает от промаха в большинстве случаев. Стартовый эксперимент в отношении 1-2 бумаг, если он окажется неудачным, оттолкнет от неплохого инструмента для заработка, создав флёр непривлекательности для целого сегмента финансового рынка или подточив надежду на успешность собственного выбора инвестиций.

Всегда половину рискового капитала стоит держать заблокированными на денежном счету на бирже. Ведь если вам покажется, что вы в мусоре откопали жемчужину, то вы не должны ради этого продавать другие бумаги, которые по-прежнему привлекательны. Ведь когда вы их покупали, то покупали их тоже как жемчужины, и на день новых инвестиций они не «потускнели». Глупо продавать жемчуг ради покупки другого жемчуга.

Не стоит продавать «жемчуг» даже ради огромной «жемчужины». Это не евангельская притча (там это стоило сделать). Поскольку огромность «жемчужины» может быть мнимой, и являться следствием эйфории, манипуляций кукловодов, конформизма аналитиков, а может быть и эффектом толпы и массового психоза, не имея к объективной реальности практически никакого отношения. Достаточно просто убрать «бинокль жадности» от глаз, и даже не надо его переворачивать, как это делал Попандопуло.))) Продавать имеет смысл ради новой покупки только тогда, когда вы и так хотели продать утративший привлекательность актив.

В состоянии неопытности лучше не покупать неликвидные активы. В отношении акций – это акции второго и третьего эшелона. В случае приобретения достаточного опыта, покупать такие акции можно. Ведь метод Питера Линча основан именно на этом. И второй и третий эшелон в Америке – это не совсем то, что привыкли понимать на нашем фондовом рынке. В нашем случае, «мусорные бумаги» вместе с качественным неликвидом вперемежку оказывается на гребне раз в 10 лет. Там — это тоже «мусор». Но в этом мусоре валяются и жемчужины, которые можно откопать, чему и учит Питер Линч в своей книге. И эти жемчужины могут «выстрелить» в любой момент, а не только тогда, когда рынок, пресытившись «фишками», соблаговолит обратить внимание на второй и третий эшелон.

Если всё же решились взять относительный неликвид, то не стоит покупать много слаболиквидных акций, считая, что диверсификация выручит. Мой опыт участия в «фондовых гонках» по портфельным стратегиям на заре моей деятельности в качестве управляющего показал, что самая широкая диверсификация в низколиквидных активах не даёт возможности получить ожидаемую сверхприбыль хотя бы по некоторым позициям, если проявляется неготовность рынка в целом к повышенному риску и проявлению безоглядной жадности. Можно купить много потенциальных «звёзд» и сидеть «по нулям», когда индекс будет расти, а вы будете иногда годами «ждать у моря погоды».

Можно купить много потенциальных «звёзд» и сидеть «по нулям», когда индекс будет расти, а вы будете иногда годами «ждать у моря погоды».

Все эти правила – нехитрые, вроде бы лежат на поверхности, описаны в книгах. Но очень много новичков начинают работу на фондовом рынке с того, что нарушают их, проверяя на крепость свою психическую устойчивость, наблюдая, как уплывают в чужие карманы заработанные «непосильным трудом» сбережения.)))

Если вы всё же купили акции на NYSE или NASDAQ, не имеет значения на какой фондовой бирже, НО они начали расти, то нужно для себя жёстко усвоить тезис – это не навсегда.

Лучшие советы начинающим инвесторам от Питера Линча.

Когда Питер Линч начал работать в Fidelity 50 лет назад, вы могли купить обед менее чем за доллар, вам нужно было ждать почты, чтобы прочитать годовой отчет, а промышленный индекс Доу-Джонса не достигал 1000.

Многое изменилось, но не мальчишеское увлечение Питера Линча акциями. Бодрый в темно-синем костюме, желтом галстуке и кроссовках, он недавно зашел в зал графиков Fidelity (где рыночные тенденции когда-то рисовали и вывешивали на стенах), чтобы поделиться с Viewpoints своими инвестиционными знаниями.

Бодрый в темно-синем костюме, желтом галстуке и кроссовках, он недавно зашел в зал графиков Fidelity (где рыночные тенденции когда-то рисовали и вывешивали на стенах), чтобы поделиться с Viewpoints своими инвестиционными знаниями.

За 13 лет, что Линч руководил фондом Fidelity Magellan Fund (1977–1990), он заработал репутацию лидера, увеличив активы под управлением с 18 до 14 миллиардов долларов (по состоянию на 1990 год). С тех пор Линч был наставником практически каждого аналитика по акциям в Fidelity. Он также является автором нескольких пользующихся спросом книг по инвестированию, в том числе “Обыграть Уолл Стрит”.

Любите ли вы выбирать отдельные акции, стремитесь к этому или предпочитаете полагаться на профессиональное управление в форме паевых инвестиционных фондов, ETF или управляемых счетов, его советы помогут вам стать лучшим инвестором. Мы также советуем прочесть лучшие цитаты Уоррена Баффетта.

1. Что вам нужно, чтобы стать успешным инвестором?

По дороге на работу количество плохих новостей, которые вы можете услышать, теперь почти бесконечно. Итак, вопрос: вы можете это принять? Есть ли у вас действительно вера в то, что через 10, 20, 30 лет обыкновенные акции будут иметь место быть? Если вы верите в это, у вас должны быть деньги в фондах акций.

Итак, вопрос: вы можете это принять? Есть ли у вас действительно вера в то, что через 10, 20, 30 лет обыкновенные акции будут иметь место быть? Если вы верите в это, у вас должны быть деньги в фондах акций.

Вопрос в том, насколько вы терпимы к боли. Спады все равно будут. Может быть, это случится завтра. Это может произойти через год. Кто знает, когда это случится? Вопрос в том, готовы ли вы, есть ли у вас мужество для этого?

Большинство людей действительно преуспевают, потому что просто находятся там.

2. Когда следует продавать акции или сокращать позиции?

В долгосрочной перспективе фондовый рынок – очень хорошее место для жизни. Но теперь я могу подбросить монетку, чтобы дать ответ. Будет ли он ниже через 2 года? А может выше? Никто не знает.

Но много людей потеряли деньги в ожидании коррекций или медвежьего рынка. Я имею в виду, что попытки предсказать рыночные максимумы и минимумы непродуктивны и лишены всякого смысла.

3. Что вы чувствуете, когда рынок падает?

За 13 лет работы с Magellan рынок падал 9 раз на 10% или более. Каждый раз, когда он падал, фонд падал еще больше. Так что я просто не беспокоился об этом.

Каждый раз, когда он падал, фонд падал еще больше. Так что я просто не беспокоился об этом.

Фондовый рынок был лучшим местом за последние 10, 30, 100 лет. Но если вам понадобятся деньги через 1–2 года, не стоит покупать акции. Вам следует подумать о том, чтобы ваши финансы были на денежном рынке (депозиты, облигации).

4. Что делать инвесторам, когда рынок в конце концов рухнул?

Вы должны каждый день смотреть в зеркало и говорить: что я буду делать, если рынок упадет на 10%? Что мне делать, если он упал на 20%? Я буду всё продавать? Я собираюсь уйти? Если это ваш ответ, вам следует подумать о сокращении своих позиций сегодня.

5. Как вы начали инвестировать?

Мой отец заболел, когда мне было 7 лет, и умер, когда мне было 10. Я начал работать кэдди (помощник игрока в гольф – носильщик клюшек и другого снаряжения) и в 11 лет в 50-х, когда фондовый рынок был на пике. Он постоянно рос, и люди рекомендовали друг другу акции.

Они говорили об акциях, и я смотрел на них. У меня даже денег не было. Но я смотрел, как они поднимаются. Я сказал: «Вау, похоже, это отличное занятие». Так я и сделал. В Бостонском колледже я делал доклад об отрасли грузовых авиаперевозок и купил авиакомпанию Flying Tiger на 300 долларов. Война во Вьетнаме началась, и им пришлось перебросить много вещей во Вьетнам.

У меня даже денег не было. Но я смотрел, как они поднимаются. Я сказал: «Вау, похоже, это отличное занятие». Так я и сделал. В Бостонском колледже я делал доклад об отрасли грузовых авиаперевозок и купил авиакомпанию Flying Tiger на 300 долларов. Война во Вьетнаме началась, и им пришлось перебросить много вещей во Вьетнам.

6. Какую самую большую ошибку вы видите у индивидуальных инвесторов?

Общественность осторожна, когда покупает дом, когда покупает холодильник, когда покупает машину. Они будут работать часами, чтобы сэкономить сто долларов на авиабилете туда и обратно. Но они потратят 5000 или 10 000 долларов на какую-нибудь дурацкую идею, которую услышали в автобусе! Это азартная игра. Это не инвестирование. Это не исследование. Это просто спекуляции.

7. Как частным инвесторам следует выбирать акций?

Акции – это не лотерейные билеты. За каждой акцией стоит компания. Если компания преуспевает, то со временем и акции преуспевают, и наоборот. Вы должны смотреть на компанию – это то, что вы исследуете. Это то, что мы делаем в Fidelity, и это то, чем занимаюсь я.

Это то, что мы делаем в Fidelity, и это то, чем занимаюсь я.

8. Какой лучший способ начать инвестировать в акции?

Начните с виртуального портфеля. Затем скажите: «Я собираюсь собрать в портфель на X долларов, скажем, 10 000 или 100 000 долларов». Это всего лишь на бумаге. И попробуйте сделать его большим. Выберите 5 компаний для покупки. Тогда спросите, зачем я покупаю именно эти 5? Почему мне они нравятся?

Со временем следите за ними и поймете, что у вас хорошо получается. Вы хорошо разбираетесь в отрасли? Вы хорошо разбираетесь в акциях? Хороши в небольших компаниях?

Не важно, что акция подешевела с 3 до 6 долларов. Или почему выросла? Что случилось с историей? Вот в чем суть исследования. Улучшились ли фундаментальные показатели компании?

9. Как среднему инвестору получить преимущество?

Спросите себя: могу ли я проанализировать компанию? Все хорошо знают, чем занимается McDonald’s. Но сложно анализировать биотехнологические компании или компании, производящие компьютерное программное обеспечение.

Поэтому спросите себя: знаете ли вы что-нибудь о компании? Что можно добавить к математике? У нее есть преимущество?

10. На что вы обращаете внимание при покупке акций?

С точки зрения бейсбола, вы хотите купить во втором или третьем иннинге (период игры в бейсболе, который не имеет временных ограничений) и выйти в седьмом или восьмом.

Присутствие Walmart в США была только 15%, когда они были 10-летней публичной компанией. Все, что они сделали в течение следующих 30 лет, это поднялись с 15% до 100%. Акции выросли в 50 раз. У них была отличная формула, и они просто использовали ее.

11. Как узнать, когда продавать акции?

Решение о том, когда продавать, это то же самое, так же как и при покупке. У вас есть определенная причина почему я купил это. Эта компания постепенно превращается в убогую, а потом становится лучше. И у компании много денег, поэтому они не разорятся.

Когда бизнес переходит от вялотекущего к хорошему, я, вероятно, ухожу. Вы продаете компанию, которая была историей роста, когда расти уже некуда.

Вы продаете компанию, которая была историей роста, когда расти уже некуда.

Вы должны определить, когда компания приближается к зрелости, и это когда вы уходите. Или история портится. Если история не повреждена, держитесь.

Инвестирование для начинающих: 6 способов начать работу

В этой статье содержится информация и обучение инвесторов. NerdWallet не предлагает консультационных или брокерских услуг, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции или ценные бумаги.

Самое большое заблуждение об инвестировании заключается в том, что оно предназначено только для богатых.

В какой-то степени это могло быть правдой 10 лет назад. Но этот барьер для входа сегодня исчез, его преодолели компании и службы, которые поставили перед собой задачу сделать инвестиционные возможности доступными для всех, включая новичков и тех, у кого есть лишь небольшие суммы денег, которые можно использовать.

На самом деле, с таким большим количеством инвестиций, доступных новичкам, нет оправдания, чтобы их пропустить. И это хорошие новости, потому что инвестирование — отличный способ приумножить свое богатство.

И это хорошие новости, потому что инвестирование — отличный способ приумножить свое богатство.

Почему важно инвестировать?

Возможно, вы слышали, как кто-то вспоминал, как раньше были низкие цены на газ (или какой-либо другой продукт или услугу). Это связано с тем, что с годами инфляция снижает стоимость денег.

Может быть, вы держали свои деньги спрятанными под матрасом или на сберегательном счете — это варианты, — но лучший способ накопить для более долгосрочных целей — это инвестировать.Инвестируя, вы можете лучше бороться с инфляцией, увеличивая свои шансы на то, что в будущем вы сможете позволить себе такое же количество товаров и услуг, что и сегодня.

Инвестирование поможет вам заставить ваши деньги работать на вас благодаря начислению сложных процентов. Сложный доход означает, что любой доход, который вы зарабатываете, реинвестируется для получения дополнительных доходов. И чем раньше вы начнете инвестировать, тем больше пользы вы получите от начисления сложных процентов.

Начало работы

Перед тем, как приступить к работе, есть несколько вещей, о которых стоит подумать.

Ваши цели и временной горизонт

Подумайте, какой цели вы хотите достичь путем инвестирования, и ваш временной горизонт, продолжительность времени, в течение которого вы должны инвестировать, прежде чем достигнете этой цели. Если временной горизонт для достижения вашей цели невелик, инвестирование может быть не лучшим решением для вас. Ознакомьтесь с нашей статьей о том, как инвестировать для краткосрочных или долгосрочных целей.

Риск-толерантность и диверсификация

Все инвестиции имеют определенный уровень риска, а рынок нестабилен, со временем он движется вверх и вниз.Для вас важно понимать свою терпимость к риску. Это означает оценку того, насколько вы комфортно относитесь к риску или с какой волатильностью вы можете справиться.

Хорошее практическое правило при инвестировании — не класть все яйца в одну корзину. Вместо этого диверсифицируйте. Распределяя свои доллары по различным инвестициям, вы можете снизить инвестиционный риск. Вот почему в описанных ниже инвестициях в основном используются паевые инвестиционные фонды или биржевые фонды, что позволяет инвесторам приобретать корзины ценных бумаг вместо отдельных акций и облигаций.

Вместо этого диверсифицируйте. Распределяя свои доллары по различным инвестициям, вы можете снизить инвестиционный риск. Вот почему в описанных ниже инвестициях в основном используются паевые инвестиционные фонды или биржевые фонды, что позволяет инвесторам приобретать корзины ценных бумаг вместо отдельных акций и облигаций.

6 идеальных инвестиций для новичков

Вот шесть видов инвестиций, которые хорошо подходят для начинающих инвесторов.

1. Пенсионный план 401 (k) или другой пенсионный план работодателя

Если у вас на работе есть план 401 (k) или другой пенсионный план, скорее всего, это первое место, куда вы должны вложить свои деньги, особенно если ваша компания соответствует часть вашего вклада. Этот матч — бесплатные деньги и гарантированная отдача от ваших вложений.

Вы можете внести до 19 500 долларов в 401 (k) в 2020 году (или 26 000 долларов, если вам 50 лет и старше), но это не значит, что вы должны вносить так много. Прелесть 401 (k) в том, что обычно нет минимума инвестиций.

Прелесть 401 (k) в том, что обычно нет минимума инвестиций.

Это означает, что вы можете начать с 1% от каждой зарплаты, хотя неплохо было бы стремиться вносить по крайней мере столько, сколько соответствует ваш работодатель. Например, обычное согласование составляет 50% от первых 6% вашей зарплаты, которую вы вносите. Чтобы получить полное совпадение в этом сценарии, вам придется ежегодно вносить 6% от своей зарплаты.Но со временем вы сможете достичь этого.

Когда вы решите внести свой вклад в 401 (k), деньги будут поступать прямо с вашей зарплаты на счет, не переводя их в ваш банк. Большинство взносов 401 (k) делаются до налогов. Некоторые 401 (k) сегодня по умолчанию разместят ваши средства в фонде с установленной датой — подробнее о них ниже — но у вас могут быть другие варианты. Вот как инвестировать в свой 401 (k).

Чтобы подписаться на ваш план 401 (k) или узнать больше о вашем конкретном плане, обратитесь в отдел кадров.

2. Робо-советник

Может быть, вы находитесь на этой странице, чтобы съесть свой горох, так сказать: вы знаете, что должны инвестировать, вам удалось наскрести немного денег, чтобы сделайте это, но вы бы предпочли умыть всю ситуацию.

Хорошие новости: во многом это возможно благодаря роботам-консультантам. Эти услуги управляют вашими инвестициями за вас с помощью компьютерных алгоритмов. Из-за низких накладных расходов они взимают низкую плату по сравнению с менеджерами по инвестициям в человеческий капитал — робот-консультант обычно стоит 0.От 25% до 0,50% от баланса вашего счета в год, и многие из них позволяют вам открыть счет без минимума.

Это отличный способ для новичков начать инвестировать, потому что они часто требуют очень мало денег и большую часть работы они делают за вас. Это не значит, что вам не следует следить за своим счетом — это ваши деньги; вы никогда не захотите полностью отказаться от работы — но робот-консультант сделает тяжелую работу.

И если вы заинтересованы в том, чтобы научиться инвестировать, но вам нужна небольшая помощь, чтобы освоиться, советники роботов тоже могут помочь.Полезно увидеть, как сервис формирует портфель и какие инвестиции используются. Некоторые сервисы также предлагают образовательный контент и инструменты, а некоторые даже позволяют вам до некоторой степени персонализировать свое портфолио, если вы хотите немного поэкспериментировать в будущем.

3. Паевые инвестиционные фонды с установленной датой

Это что-то вроде роботов-консультантов прошлого, хотя они все еще широко используются и невероятно популярны, особенно в пенсионных планах работодателя. Паевые инвестиционные фонды с установленной датой — это пенсионные инвестиции, которые автоматически инвестируются с учетом предполагаемого пенсионного года.

Давайте вернемся немного назад и объясним, что такое паевой инвестиционный фонд: по сути, корзина инвестиций. Инвесторы покупают долю в фонде и при этом инвестируют во все активы фонда за одну транзакцию.

Профессиональный менеджер обычно выбирает способ инвестирования фонда, но это будет своего рода общая тема: например, паевой инвестиционный фонд США будет инвестировать в акции США (также называемые акциями).

Паевой инвестиционный фонд с установленной датой часто содержит как акции, так и облигации.Если вы планируете выйти на пенсию через 30 лет, вы можете выбрать фонд с целевой датой, в названии которого указано 2050 год. Первоначально этот фонд будет держать в основном акции, так как дата вашего выхода на пенсию еще далеко, а доходность акций, как правило, выше в долгосрочной перспективе.

Первоначально этот фонд будет держать в основном акции, так как дата вашего выхода на пенсию еще далеко, а доходность акций, как правило, выше в долгосрочной перспективе.

Со временем он будет постепенно переводить часть ваших денег в облигации, следуя общему правилу, согласно которому вы хотите немного меньше рисковать по мере приближения к пенсии.

4. Индексные фонды

Индексные фонды похожи на паевые инвестиционные фонды на автопилоте: вместо того, чтобы нанимать профессионального менеджера для создания и поддержки инвестиционного портфеля фонда, индексные фонды отслеживают рыночный индекс.

Рыночный индекс — это набор инвестиций, представляющих часть рынка. Например, S&P 500 — это рыночный индекс, который содержит акции примерно 500 крупнейших компаний США. Индексный фонд S&P 500 будет стремиться отразить результаты S&P 500, покупая акции этого индекса.

Поскольку индексные фонды используют пассивный подход к инвестированию, отслеживая рыночный индекс, а не используя профессиональное управление портфелем, они, как правило, несут более низкие коэффициенты расходов — комиссию, взимаемую в зависимости от суммы, которую вы вложили, — чем паевые инвестиционные фонды. Но, как и паевые инвестиционные фонды, инвесторы в индексные фонды покупают часть рынка за одну транзакцию.

Но, как и паевые инвестиционные фонды, инвесторы в индексные фонды покупают часть рынка за одну транзакцию.

Индексные фонды могут иметь минимальные инвестиционные требования, но некоторые брокерские фирмы, в том числе Fidelity и Charles Schwab, предлагают выбор индексных фондов без минимума. Это означает, что вы можете начать инвестировать в индексный фонд менее чем за 100 долларов.

5. Биржевые фонды (ETF)

ETF работают во многом так же, как индексные фонды: они обычно отслеживают рыночный индекс и используют пассивный подход к инвестированию.У них также обычно более низкие комиссионные, чем у паевых инвестиционных фондов. Как и индексный фонд, вы можете купить ETF, который отслеживает рыночный индекс, такой как S&P 500.

Основное различие между ETF и индексными фондами состоит в том, что ETF торгуются не с минимальными инвестициями, а в течение дня, и инвесторы покупают их. цена акции, которая, как и цена акции, может колебаться. Цена этой акции, по сути, является минимальным инвестиционным минимумом для ETF, и в зависимости от фонда она может варьироваться от менее 100 до 300 долларов и более.

Поскольку ETF торгуются как акции, брокеры взимали комиссию за их покупку или продажу. Хорошая новость: большинство брокеров, включая тех, что находятся в этом списке лучших брокеров ETF, снизили торговые издержки до $ 0 для ETF. Если вы планируете регулярно инвестировать в ETF — как это делают многие инвесторы, делая автоматические инвестиции каждый месяц или неделю — вам следует выбрать ETF без комиссии, чтобы не платить комиссию каждый раз. (Вот некоторые сведения о комиссиях и других инвестиционных сборах.)

6. Инвестиционные приложения

Некоторые инвестиционные приложения предназначены для начинающих инвесторов.

One — это Acorns, который округляет ваши покупки по связанным дебетовым или кредитным картам и инвестирует изменения в диверсифицированный портфель ETF. С этой целью он работает как робот-советник, управляя этим портфелем за вас. Не существует минимума для открытия учетной записи Acorns, и сервис начнет инвестировать за вас, как только вы накопите не менее 5 долларов в округах. Вы также можете вносить единовременные вклады.

Вы также можете вносить единовременные вклады.

Acorns взимает 1 доллар в месяц за стандартный инвестиционный счет и 2 доллара в месяц за индивидуальный пенсионный счет. Наш добровольный совет: максимально увеличьте объем этой учетной записи IRA, прежде чем начать использовать стандартный инвестиционный счет — для IRA есть налоговые льготы, которые вы не хотите упускать. (Узнайте больше об IRA здесь.)

Другой вариант приложения — это Stash, который помогает научить начинающих инвесторов создавать свои собственные портфели из ETF и отдельных акций. Минимальная сумма счета в Stash составляет 5 долларов США, а структура комиссионных вознаграждена аналогична Acorns, хотя с баланса, превышающего 5000 долларов США, взимается 0.25% от этого баланса в год, а не фиксированная плата.

Реклама

TRADESTATION 4.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула скоринга для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. Сборы и минимумы: Рекламная акция: Кредит наличными до 5 000 долларов США с соответствующим депозитом. |

ИНТЕРАКТИВНЫЕ БРОКЕРЫ IBKR LITE 5,0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула скоринга для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Продвижение: Нет. |

SOFI ACTIVE INVESTING 4.5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула скоринга для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений.Сборы и минимальные суммы: Акция: Бесплатные консультации по вопросам карьеры плюс скидки по кредиту с соответствующим депозитом. |

Обычные ошибки инвесторов и трейдеров

Когда дело доходит до торговли или инвестирования, совершение ошибок — часть процесса обучения.Инвесторы обычно участвуют в долгосрочном владении и будут торговать акциями, биржевыми фондами и другими ценными бумагами. Трейдеры обычно покупают и продают фьючерсы и опционы, удерживают эти позиции на более короткие периоды и участвуют в большем количестве транзакций.

Хотя трейдеры и инвесторы используют два разных типа торговых операций, они часто совершают одни и те же ошибки. Некоторые ошибки более вредны для инвестора, а другие причиняют больший вред трейдеру.Оба должны помнить об этих типичных промахах и стараться их избегать.

Нет торгового плана

Опытные трейдеры вступают в сделку с четко определенным планом. Они знают свои точные точки входа и выхода, размер капитала, который нужно инвестировать в сделку, и максимальные потери, которые они готовы понести.

У начинающих трейдеров может не быть торгового плана до того, как они начнут торговать. Даже если у них есть план, они могут быть более склонны отклоняться от определенного плана, чем опытные трейдеры.Начинающие трейдеры могут полностью изменить курс. Например, короткая позиция после первоначальной покупки ценных бумаг, потому что цена акций снижается — только для того, чтобы в конечном итоге получить ответный удар.

Даже если у них есть план, они могут быть более склонны отклоняться от определенного плана, чем опытные трейдеры.Начинающие трейдеры могут полностью изменить курс. Например, короткая позиция после первоначальной покупки ценных бумаг, потому что цена акций снижается — только для того, чтобы в конечном итоге получить ответный удар.

В погоне за представлением

Многие инвесторы или трейдеры будут выбирать классы активов, стратегии, менеджеров и фонды на основе текущих высоких показателей. Ощущение, что «я упускаю большую прибыль», вероятно, привело к большему количеству плохих инвестиционных решений, чем любой другой фактор.

Если определенный класс активов, стратегия или фонд показали очень хорошие результаты в течение трех или четырех лет, мы знаем одно наверняка: мы должны были инвестировать три или четыре года назад.Однако сейчас конкретный цикл, который привел к этому великому достижению, может приближаться к концу. Умные деньги уходят, а глупые деньги текут.

Баланс не восстанавливается

Ребалансировка — это процесс возврата вашего портфеля к целевому распределению активов, как указано в вашем инвестиционном плане. Ребалансировка затруднена, потому что это может заставить вас продать класс активов, который хорошо работает, и купить больше из класса активов с худшими показателями. Это противоположное действие очень сложно для многих начинающих инвесторов.

Однако портфель, которому разрешено дрейфовать с рыночной доходностью, гарантирует, что классы активов будут переоценены на пиках рынка и недооценены на рыночных минимумах — формула низкой производительности. Религиозно перебалансируйте и пожинайте долгосрочное вознаграждение.

Игнорирование неприятие риска

Не упускайте из виду свою терпимость к риску или свою способность идти на риск. Некоторым инвесторам не по душе волатильность и взлеты и падения, связанные с фондовым рынком или более спекулятивными сделками.Другим инвесторам может потребоваться стабильный регулярный процентный доход. Этим инвесторам с низким уровнем риска было бы лучше инвестировать в акции «голубых фишек» устоявшихся фирм, и им следует держаться подальше от более волатильного роста и акций стартапов.

Этим инвесторам с низким уровнем риска было бы лучше инвестировать в акции «голубых фишек» устоявшихся фирм, и им следует держаться подальше от более волатильного роста и акций стартапов.

Помните, что любой возврат инвестиций сопряжен с риском. Доступные инвестиции с наименьшим риском — это казначейские облигации, векселя и векселя США. Отсюда различные типы инвестиций продвигаются вверх по лестнице риска, а также будут предлагать более высокую прибыль, чтобы компенсировать более высокий риск.Если инвестиция предлагает очень привлекательную доходность, также посмотрите на профиль рисков и посмотрите, сколько денег вы можете потерять, если что-то пойдет не так. Никогда не вкладывайте больше, чем вы можете позволить себе потерять.

Забыть о временном горизонте

Не инвестируйте без учета временного горизонта. Подумайте, понадобятся ли вам средства, которые вы вкладываете в инвестицию, прежде чем входить в сделку. Кроме того, определите, сколько времени — временной горизонт — вам нужно откладывать на пенсию, первоначальный взнос за дом или обучение в колледже для вашего ребенка.

Если вы планируете накопить деньги на покупку дома, это может быть скорее среднесрочной перспективой. Однако если вы вкладываете средства для финансирования учебы ребенка в колледже, это скорее долгосрочное вложение. Если через 30 лет вы откладываете на пенсию, то, что делает фондовый рынок в этом или следующем году, не должно вызывать особого беспокойства.

Как только вы поймете свой кругозор, вы сможете найти инвестиции, соответствующие этому профилю.

Без использования стоп-лосса

Важным признаком того, что у вас нет торгового плана, является отсутствие стоп-лоссов.Стоп-приказы бывают нескольких видов и могут ограничивать убытки из-за неблагоприятного движения акций или рынка в целом. Эти приказы будут выполняться автоматически после достижения установленных вами периметров.

Узкие стоп-лоссы обычно означают, что потери ограничиваются до того, как они станут значительными. Однако существует риск того, что стоп-приказ по длинным позициям может быть реализован на уровнях ниже указанных, если ценовая бумага внезапно упадет — как это случилось со многими инвесторами во время внезапного краха. Даже с учетом этой мысли преимущества стоп-приказов намного перевешивают риск выхода из сделки по незапланированной цене.

Даже с учетом этой мысли преимущества стоп-приказов намного перевешивают риск выхода из сделки по незапланированной цене.

Следствием этой распространенной торговой ошибки является то, что трейдер отменяет стоп-приказ на убыточную сделку непосредственно перед тем, как она может быть запущена, потому что он считает, что ценовой тренд развернется.

Позволяя убыткам расти

Одной из определяющих характеристик успешных инвесторов и трейдеров является их способность быстро принять небольшие убытки, если сделка не удалась, и перейти к следующей торговой идее. С другой стороны, неуспешные трейдеры могут быть парализованы, если сделка пойдет против них.Вместо того, чтобы предпринимать быстрые действия для ограничения убытков, они могут удерживать убыточную позицию в надежде, что сделка в конечном итоге удастся. Убыточная сделка может ограничить торговый капитал на долгое время и может привести к растущим убыткам и серьезному истощению капитала.

Усреднение вниз или вверх

Усреднение по длинной позиции по акциям голубых фишек может работать для инвестора с длительным инвестиционным горизонтом, но это может быть чревато опасностями для трейдера, торгующего нестабильными и более рискованными ценными бумагами. Некоторые из самых больших торговых убытков в истории произошли из-за того, что трейдер продолжал увеличивать убыточную позицию и в конечном итоге был вынужден сократить всю позицию, когда размер убытка стал неприемлемым. Трейдеры также чаще открывают короткие позиции, чем консервативные инвесторы, и склонны к увеличению среднего значения, потому что ценные бумаги не падают, а повышаются. Это не менее рискованный ход, который является еще одной распространенной ошибкой начинающего трейдера.

Некоторые из самых больших торговых убытков в истории произошли из-за того, что трейдер продолжал увеличивать убыточную позицию и в конечном итоге был вынужден сократить всю позицию, когда размер убытка стал неприемлемым. Трейдеры также чаще открывают короткие позиции, чем консервативные инвесторы, и склонны к увеличению среднего значения, потому что ценные бумаги не падают, а повышаются. Это не менее рискованный ход, который является еще одной распространенной ошибкой начинающего трейдера.

Важность принятия убытков

Слишком часто инвесторы не принимают тот простой факт, что они люди и склонны к ошибкам, как это делают крупнейшие инвесторы.Совершили ли вы покупку акций в спешке или один из ваших давних и богатых людей внезапно ухудшился, лучшее, что вы можете сделать, — это принять это. Худшее, что вы можете сделать, — это позволить своей гордости взять верх над вашим бумажником и удержать убыточные инвестиции. Или, что еще хуже, купите больше акций, так как сейчас они намного дешевле.

Это очень распространенная ошибка, и те, кто ее совершают, делают это, сравнивая текущую цену акций с 52-недельным максимумом акций. Многие люди, использующие этот показатель, предполагают, что упавшая цена акций представляет собой хорошую покупку.Однако у этого падения и цены была причина, и вам решать, почему цена упала.

Полагая ложные сигналы покупки

Ухудшение фундаментальных показателей, отставка главного исполнительного директора (CEO) или усиление конкуренции — все это возможные причины более низкой цены акций. Эти же причины также дают хорошие подсказки, чтобы подозревать, что запасы могут не увеличиваться в ближайшее время. Компания может сейчас стоить меньше по фундаментальным причинам. Важно всегда иметь критический взгляд, так как низкая цена акций может быть ложным сигналом к покупке.

Избегайте покупки акций в подвале со скидкой. Во многих случаях для снижения цен существует серьезная фундаментальная причина. Сделайте свою домашнюю работу и проанализируйте перспективы акций, прежде чем инвестировать в них. Вы хотите инвестировать в компании, которые будут стабильно расти в будущем. Будущие операционные показатели компании не имеют ничего общего с ценой, по которой вы купили ее акции.

Вы хотите инвестировать в компании, которые будут стабильно расти в будущем. Будущие операционные показатели компании не имеют ничего общего с ценой, по которой вы купили ее акции.

Покупка со слишком большой маржой

Маржа — использование заемных денег у вашего брокера для покупки ценных бумаг, обычно фьючерсов и опционов.Хотя маржа может помочь вам заработать больше денег, она также может преувеличить ваши потери. Убедитесь, что вы понимаете, как работает маржа и когда ваш брокер может потребовать от вас продать любые позиции, которые у вас есть.

Худшее, что вы можете сделать, будучи начинающим трейдером, — это увлечься тем, что кажется бесплатными деньгами. Если вы используете маржу, а ваши инвестиции идут не так, как вы планировали, вы получаете большое долговое обязательство напрасно. Спросите себя, купили бы вы акции с помощью кредитной карты.Конечно, нет. Чрезмерное использование маржи — это по сути то же самое, хотя, вероятно, и при более низкой процентной ставке.

Кроме того, использование маржи требует от вас более тщательного отслеживания своих позиций. Завышенные прибыли и убытки, сопровождающие небольшие колебания цен, могут обернуться катастрофой. Если у вас нет времени или знаний, чтобы внимательно следить за своими позициями и принимать решения по ним, а их стоимость падает, тогда ваша брокерская фирма продаст ваши акции, чтобы возместить любые накопленные вами убытки.

Как новый трейдер, используйте маржу умеренно, если вообще используйте ее; и только если вы понимаете все его аспекты и опасности. Это может заставить вас продать все свои позиции на дне, точке, в которой вы должны быть на рынке для большого разворота.

Работа с кредитным плечом

Согласно хорошо известному инвестиционному клише, кредитное плечо — это палка о двух концах, потому что оно может повысить доходность прибыльных сделок и усугубить убытки при убыточных сделках. Точно так же, как вы не должны бегать с ножницами, вы не должны бежать за рычагами. Начинающие трейдеры могут быть поражены степенью кредитного плеча, которым они обладают, особенно при торговле на форексе (FX), но вскоре могут обнаружить, что чрезмерное кредитное плечо может мгновенно уничтожить торговый капитал. Если используется коэффициент кредитного плеча 50: 1 — что не является редкостью в розничной торговле на Форекс — все, что требуется, — это 2% неблагоприятный шаг, чтобы уничтожить свой капитал. Форекс-брокеры, такие как IG Group, должны сообщать трейдерам, что более трех четвертей трейдеров теряют деньги из-за сложности рынка и недостатка кредитного плеча.Взаимодействие с другими людьми

Начинающие трейдеры могут быть поражены степенью кредитного плеча, которым они обладают, особенно при торговле на форексе (FX), но вскоре могут обнаружить, что чрезмерное кредитное плечо может мгновенно уничтожить торговый капитал. Если используется коэффициент кредитного плеча 50: 1 — что не является редкостью в розничной торговле на Форекс — все, что требуется, — это 2% неблагоприятный шаг, чтобы уничтожить свой капитал. Форекс-брокеры, такие как IG Group, должны сообщать трейдерам, что более трех четвертей трейдеров теряют деньги из-за сложности рынка и недостатка кредитного плеча.Взаимодействие с другими людьми

За стадом

Еще одна распространенная ошибка начинающих торговцев состоит в том, что они слепо следуют за стадом; как таковые, они могут в конечном итоге либо заплатить слишком много за горячие акции, либо открыть короткие позиции по ценным бумагам, которые уже упали и могут быть на грани разворота. Хотя опытные трейдеры следуют утверждению, что тренд — ваш друг, они привыкли выходить из сделок, когда они становятся слишком загруженными. Однако новые трейдеры могут оставаться в сделке еще долгое время после того, как из нее вышли умные деньги.Начинающим трейдерам может не хватить уверенности, чтобы при необходимости применить противоположный подход.

Однако новые трейдеры могут оставаться в сделке еще долгое время после того, как из нее вышли умные деньги.Начинающим трейдерам может не хватить уверенности, чтобы при необходимости применить противоположный подход.

Храните все яйца в одной корзине

Диверсификация — это способ избежать чрезмерной подверженности каким-либо одним инвестициям. Наличие портфеля, состоящего из нескольких инвестиций, защитит вас, если одна из них потеряет деньги. Это также помогает защитить от волатильности и резких колебаний цен в любой инвестиции. Кроме того, когда один класс активов неэффективен, другой класс активов может работать лучше.

Многие исследования доказали, что большинство менеджеров и паевых инвестиционных фондов отстают от своих показателей. В долгосрочной перспективе низкозатратные индексные фонды, как правило, демонстрируют доходность выше второго квартиля или выше, чем 65-75% активно управляемых фондов. Несмотря на все свидетельства в пользу индексации, желание инвестировать с активными менеджерами остается сильным. Джон Богл, основатель Vanguard, говорит, что это потому, что: «Надежда рождается вечно. Индексирование довольно скучно. Это идет вразрез с американским подходом, [который]« Я могу добиться большего.'»

Джон Богл, основатель Vanguard, говорит, что это потому, что: «Надежда рождается вечно. Индексирование довольно скучно. Это идет вразрез с американским подходом, [который]« Я могу добиться большего.'»

Индексируйте все или большую часть (от 70% до 80%) ваших традиционных классов активов. Если вы не можете удержаться от азарта, связанного с поиском следующего выдающегося исполнителя, отложите от 20% до 30% каждого класса активов для распределения между активными менеджерами. Это может удовлетворить ваше желание добиваться лучших результатов без разрушения вашего портфеля.

Уклонение от домашнего задания

Новые трейдеры часто виноваты в том, что не выполнили свою домашнюю работу или не провели адекватного исследования или должной осмотрительности, прежде чем начать торговлю.Выполнение домашней работы имеет решающее значение, потому что начинающие трейдеры не знают сезонных тенденций, сроков выпуска данных и торговых моделей, которыми обладают опытные трейдеры. Для начинающего трейдера срочность совершения сделки часто превышает потребность в проведении некоторых исследований, но в конечном итоге это может стать дорогостоящим уроком.

Для начинающего трейдера срочность совершения сделки часто превышает потребность в проведении некоторых исследований, но в конечном итоге это может стать дорогостоящим уроком.

Ошибочно не исследовать интересующие вас инвестиции. Исследования помогут вам понять финансовый инструмент и понять, во что вы ввязываетесь.Если вы, например, инвестируете в акции, изучите компанию и ее бизнес-планы. Не действуйте исходя из того, что рынки эффективны, и вы не можете заработать деньги, определив хорошие инвестиции. Хотя это непростая задача, и каждый другой инвестор имеет доступ к той же информации, что и вы, можно определить хорошие инвестиции, проведя исследование.

Покупка необоснованных чаевых

Вероятно, каждый делает эту ошибку в тот или иной момент своей инвестиционной карьеры.Вы можете слышать, как ваши родственники или друзья говорят о том, что акции, которые, как они слышали, будут выкуплены, будут иметь огромную прибыль или скоро выпустят революционный новый продукт. Даже если это правда, они не обязательно означают, что акции — это «следующая большая вещь» и что вам следует поспешно зайти в свой онлайн-брокерский счет, чтобы разместить ордер на покупку.

Даже если это правда, они не обязательно означают, что акции — это «следующая большая вещь» и что вам следует поспешно зайти в свой онлайн-брокерский счет, чтобы разместить ордер на покупку.

Другие необоснованные советы приходят от профессионалов по инвестициям на телевидении и в социальных сетях, которые часто рекламируют конкретную акцию, как будто ее нельзя не покупать, но на самом деле это не более чем изюминка дня.Эти советы по акциям часто не оправдывают себя и сразу падают после того, как вы их купите. Помните, что покупка на основе советов СМИ часто основана не более чем на спекулятивной игре.

Это не значит, что вы должны уклоняться от каждого совета акций. Если кто-то действительно привлекает ваше внимание, первое, что нужно сделать, это рассмотреть источник. Следующее, что нужно сделать, это сделать домашнее задание, чтобы знать, что вы покупаете и почему. Например, покупка акций технологических компаний с использованием какой-либо запатентованной технологии должна основываться на том, подходит ли это для вас, а не только на том, что менеджер взаимного фонда сказал в интервью СМИ.

В следующий раз, когда у вас возникнет соблазн совершить покупку на основании горячих советов, не делайте этого, пока не соберете все факты и не освоитесь с компанией. В идеале получить второе мнение от других инвесторов или непредвзятых финансовых консультантов.

Слишком много смотрю телеканал о финансах

В шоу финансовых новостей почти нет ничего, что могло бы помочь вам в достижении ваших целей. Есть несколько информационных бюллетеней, которые могут предоставить вам что-нибудь ценное. Даже если бы они были, как их идентифицировать заранее?

Если бы у кого-нибудь действительно были полезные советы по акциям, торговый совет или секретная формула, чтобы заработать большие деньги, они бы болтали об этом по телевизору или продали бы вам за 49 долларов в месяц? Нет.Они будут молчать, зарабатывать миллионы и им не нужно будет продавать информационный бюллетень, чтобы зарабатывать на жизнь. Решение? Тратьте меньше времени на просмотр финансовых шоу по телевизору и чтение информационных бюллетеней. Потратьте больше времени на создание и соблюдение инвестиционного плана.

Потратьте больше времени на создание и соблюдение инвестиционного плана.

Не видеть общей картины

Для долгосрочного инвестора одна из самых важных вещей, которую часто упускают из виду, — это качественный анализ или взгляд на общую картину. Легендарный инвестор и писатель Питер Линч однажды заявил, что он нашел лучшие вложения, глядя на игрушки своих детей и тенденции, которые они будут развивать.Название бренда тоже очень ценно. Подумайте о том, как почти все в мире знают кока-колу; поэтому финансовая ценность одного имени измеряется миллиардами долларов. Будь то iPhone или Big Mac, никто не может спорить с реальной жизнью.

Таким образом, изучение финансовой отчетности или попытка определить возможности покупки и продажи с помощью сложного технического анализа могут работать в большинстве случаев, но если мир меняется против вашей компании, рано или поздно вы проиграете.В конце концов, производитель пишущих машинок в конце 1980-х годов мог бы превзойти любую компанию в своей отрасли, но как только персональные компьютеры стали обычным явлением, инвестору в пишущие машинки той эпохи следовало бы оценить картину в целом и уйти.

Оценка компании с качественной точки зрения так же важна, как и анализ ее продаж и доходов. Качественный анализ — это одна из самых простых и эффективных стратегий оценки потенциальных инвестиций.

Торговля на нескольких рынках

Начинающие трейдеры могут склоняться к переходу с рынка на рынок, то есть от акций к опционам, валютам к товарным фьючерсам и так далее. Торговля на нескольких рынках может сильно отвлекать и помешать начинающему трейдеру получить опыт, необходимый для преуспевания на одном рынке.

Забывая о дяде Сэме

Помните о налоговых последствиях, прежде чем инвестировать. Вы получите налоговую скидку на некоторые инвестиции, такие как муниципальные облигации.Прежде чем инвестировать, посмотрите, какой будет ваша прибыль после корректировки на налоги, с учетом инвестиций, вашей налоговой категории и временного горизонта инвестирования.

Не платите больше, чем нужно на комиссию за торговлю и брокерские услуги. Удерживая свои инвестиции и не торгуя часто, вы сэкономите деньги на брокерских сборах. Кроме того, поищите вокруг и найдите брокера, который не взимает чрезмерных комиссий, чтобы вы могли получать больше прибыли, которую вы получаете от своих инвестиций. Investopedia составила список лучших дисконтных брокеров, чтобы облегчить вам выбор брокера.

Удерживая свои инвестиции и не торгуя часто, вы сэкономите деньги на брокерских сборах. Кроме того, поищите вокруг и найдите брокера, который не взимает чрезмерных комиссий, чтобы вы могли получать больше прибыли, которую вы получаете от своих инвестиций. Investopedia составила список лучших дисконтных брокеров, чтобы облегчить вам выбор брокера.

Опасность самоуверенности

Торговля — занятие очень требовательное, но «удача новичка», которую испытывают некоторые начинающие трейдеры, может заставить их поверить в то, что торговля — это пресловутый путь к быстрому обогащению. Такая самоуверенность опасна, поскольку порождает самоуспокоенность и поощряет чрезмерный риск, который может закончиться торговой катастрофой.

Из многочисленных исследований, в том числе исследования Бертона Малкила 1995 года, озаглавленного «Доходность от инвестиций в паевые инвестиционные фонды», мы знаем, что большинство менеджеров будут хуже своих показателей.Мы также знаем, что не существует последовательного способа заранее выбрать тех менеджеров, которые будут лучше всех. Мы также знаем, что очень немногие люди могут выгодно отсчитывать время на рынке в долгосрочной перспективе. Так почему же так много инвесторов уверены в своих способностях рассчитать время на рынке и / или выбрать лучших менеджеров? Гуру верности Питер Линч однажды заметил: «В Forbes 400 нет рыночных таймеров».

Мы также знаем, что очень немногие люди могут выгодно отсчитывать время на рынке в долгосрочной перспективе. Так почему же так много инвесторов уверены в своих способностях рассчитать время на рынке и / или выбрать лучших менеджеров? Гуру верности Питер Линч однажды заметил: «В Forbes 400 нет рыночных таймеров».

Неопытная дневная торговля

Если вы настаиваете на том, чтобы стать активным трейдером, дважды подумайте перед дневной торговлей.Дневная торговля может быть опасной игрой, и ею должны заниматься только самые опытные инвесторы. В дополнение к инвестиционной смекалке успешный дневной трейдер может получить преимущество благодаря доступу к специальному оборудованию, которое менее доступно среднему трейдеру. Знаете ли вы, что средняя рабочая станция для дневной торговли (с программным обеспечением) может стоить десятки тысяч долларов? Вам также понадобится значительная сумма торговых денег для поддержания эффективной стратегии дневной торговли.

Потребность в скорости — основная причина, по которой вы не можете эффективно начать дневную торговлю с дополнительными 5000 долларов на вашем банковском счете. Системы онлайн-брокеров недостаточно быстры, чтобы обслуживать настоящего дневного трейдера; буквально центы за акцию могут иметь значение между прибыльной и убыточной сделкой. Большинство брокерских компаний рекомендуют инвесторам пройти курсы дневной торговли перед тем, как начать.

Системы онлайн-брокеров недостаточно быстры, чтобы обслуживать настоящего дневного трейдера; буквально центы за акцию могут иметь значение между прибыльной и убыточной сделкой. Большинство брокерских компаний рекомендуют инвесторам пройти курсы дневной торговли перед тем, как начать.

Если у вас нет опыта, платформы и доступа к быстрому исполнению ордеров, подумайте дважды перед дневной торговлей. Если вы не очень хорошо справляетесь с риском и стрессом, есть гораздо лучшие варианты для инвестора, который стремится разбогатеть.

Недооценка ваших способностей

Некоторые инвесторы склонны полагать, что они никогда не смогут преуспеть в инвестировании, потому что успех на фондовом рынке предназначен только для опытных инвесторов. В этом восприятии нет никакой истины. Хотя любой продавец паевых инвестиционных фондов, основанный на комиссионных, вероятно, скажет вам обратное, большинство профессиональных управляющих деньгами также не добиваются успеха, и подавляющее большинство отстает от рынка в целом. Потратив немного времени на обучение и исследования, инвесторы могут хорошо подготовиться к управлению своими собственными портфелями и инвестиционным решениям, при этом принося прибыль.Помните, что большая часть инвестирования опирается на здравый смысл и рациональность.

Потратив немного времени на обучение и исследования, инвесторы могут хорошо подготовиться к управлению своими собственными портфелями и инвестиционным решениям, при этом принося прибыль.Помните, что большая часть инвестирования опирается на здравый смысл и рациональность.

Помимо того, что у индивидуальных инвесторов есть потенциал стать достаточно квалифицированными, они не сталкиваются с проблемами ликвидности и накладными расходами крупных институциональных инвесторов. Любой мелкий инвестор с разумной инвестиционной стратегией имеет такие же хорошие шансы превзойти рынок, если не лучше, чем так называемые инвестиционные гуру. Не думайте, что вы не можете успешно участвовать в финансовых рынках только потому, что у вас есть дневная работа.

Итог

Если у вас есть деньги для инвестирования и вы можете избежать этих ошибок новичка, вы можете окупить свои вложения; и получение хорошей прибыли от ваших инвестиций может приблизить вас к вашим финансовым целям.

Учитывая склонность фондового рынка к получению больших прибылей (и убытков), недостатка в ошибочных советах и принятии нерациональных решений нет. Как индивидуальный инвестор, лучшее, что вы можете сделать для увеличения своего портфеля в долгосрочной перспективе, — это реализовать рациональную инвестиционную стратегию, которая вам удобна и которую вы готовы придерживаться.

Если вы хотите получить крупный выигрыш, поставив деньги на интуицию, попробуйте казино. Гордитесь своими инвестиционными решениями, и в конечном итоге ваш портфель будет расти, чтобы отражать разумность ваших действий.

Эти пять инвестиционных шагов не сделают вас богатым

Новые инвесторы не знают того, чего они не знают.

Когда вы плохо разбираетесь в предмете, иногда первый попавшийся совет кажется убедительным.

Тщательно исследуйте компанию, чтобы знать, будут ли акции для вас хорошим вложением.Не покупайте, когда цены на акции высоки. Тщательно подумайте, прежде чем делать инвестиционный выбор пенсионного плана вашей компании.

Оказывается, это не самые лучшие ходы.

Помните клятву Гиппократа, — говорит Роб Кавалларо, главный инвестиционный директор финансовой компании RobustWealth из Ламбервилля, штат Нью-Джерси.

«Во-первых, не навреди», — сказал он. А соревноваться с такими людьми, как Уоррен Баффет, и с самыми умными хедж-фондами, если вы попытаетесь рассчитать время рынка, — это способ навредить.«Трудно победить таких людей».

Молодые инвесторы думают, что они могут быстро разбогатеть, — говорит Марчелло ДеПаскале, аккредитованный инвестиционный фидуциар Barnum Financial Group в Шелтоне, Коннектикут.

«Избегайте лотерейных ставок, биткойнов, советов друзей о следующей компании, которая скоро взорвется», — сказал ДеПаскейл.

Вместо этого обратите внимание на инвестирование в такие вещи, как широко торгуемые биржевые фонды или паевые инвестиционные фонды, которые согласовывают ваши инвестиции с тем, чего вы пытаетесь достичь.

Остерегайтесь этих пяти ходов. Они могут показаться соблазнительными, но они не доставят вас туда, куда вы хотите.

Они могут показаться соблазнительными, но они не доставят вас туда, куда вы хотите.

1. Изучение лучших акций

Попытка купить отдельные акции — серьезная ошибка, — говорит Томас Хенске, сертифицированный специалист по финансовому планированию из Lenox Advisors в Нью-Йорке. Мысль выглядит примерно так: «Хорошо, я собираюсь изучить одну компанию и по-настоящему познакомиться с ней, а затем я собираюсь купить эти акции».

Такой подход сопряжен с большим риском.«Если все пойдет не так, как надо, они навсегда перестанут вкладывать деньги», — сказал Хенске. «А если все-таки получится, они переоценивают свои способности собирать акции».

Лучшая стратегия — это изучение таких терминов, как секторы, диверсификация или классы активов. По словам Хенске, это будет намного полезнее.

Другая опасность: активное изучение отдельных акций — будь то крупные, знакомые компании, такие как Disney или McDonald’s, или менее известные фирмы, которые, по мнению инвестора, принесут прибыль в будущем, — может съесть драгоценное время, которое кто-то мог бы потратить на изучение инвестирования. принципы, которые действительно имеют некоторую ценность.

принципы, которые действительно имеют некоторую ценность.

2. Размышляя над

Многие инвесторы просто не получают возможности инвестировать с течением времени, говорит Кавалларо. Как гласит китайская пословица: «Лучшее время сажать дерево было 20 лет назад. Второе лучшее время — сейчас».

Люди, которые только начинают инвестировать, знают, что фондовый рынок — хорошее место для инвестирования. Но они не понимают, что нужно для создания богатства (терпение, последовательность и несколько десятилетий).

Те, кто только начинает работать, должны воспользоваться предложением 401 (k), предлагаемым их компанией, если таковая имеется, говорит Кавалларо.

Не тратьте время на размышления о том, какие варианты инвестиций выбрать в своем плане. Начните инвестировать, как только получите право на участие. Вы всегда можете внести изменения.

3. Сравнение

Заманчиво сравнить различные варианты инвестирования.

У кого-то есть компакт-диск в банке, и они сравнивают его с доходностью S&P 500 и его текущими показателями. Конечно, это выглядело бы совсем иначе, если бы они сравнили его с тем же индексом фондового рынка в 2008 году, — говорит Хенске.(Ради интереса Хенске рекомендует искать S&P 500 в день вашего рождения.)

Конечно, это выглядело бы совсем иначе, если бы они сравнили его с тем же индексом фондового рынка в 2008 году, — говорит Хенске.(Ради интереса Хенске рекомендует искать S&P 500 в день вашего рождения.)

Мыслительный процесс выглядит следующим образом: «Мне не нравится, как это происходит по сравнению с тем, — сказал Хенске. «И то и это — яблоки и апельсины».

Возможно, у кого-то есть международный портфель акций, который уступает его портфелю акций США. Они приходят к выводу, что акции США всегда лучше. «Вы должны уметь сравнивать подобное с подобным, что практически невозможно», — сказал Хенске.«Всегда есть разница, которая может быть материальной».

4. Ожидание подходящего времени

Новые инвесторы знают, что на фондовом рынке есть взлеты и падения, но они становятся напряженными, когда рынок акций нестабилен. У них может возникнуть соблазн покупать, когда цены растут, и продавать, когда они падают. У них может возникнуть соблазн слишком часто проверять свои портфели.

Пора выходить на рынок, а не время выхода на рынок, что имеет значение, — говорит Брент Вайс, CFP и соучредитель Facet Wealth в Балтиморе. «Попытки отследить рынок — глупое занятие», — сказал он.

«Рынки могут быть нестабильными, но исторически они имели положительный тренд», — сказал Вайс. Самая большая ошибка при инвестировании, которую люди могут совершить, — это продавать на низких рынках.

«[Допустим] рынок упадет на 10%, и вы продаете [свои инвестиции] и вкладываете их в наличные», — сказал Хенске. «Когда рынок возвращается вверх, что происходит всегда, вы не участвовали в подъеме — и вы зафиксировали этот убыток».

5. Упускать эту возможность

Напуганы высокими ценами на акции? Вот 3 способа для начинающих инвесторов принять участие в акции.

Несмотря на недорогой доступ к финансовым рынкам и исследованиям, доступным сегодняшним инвесторам, или, возможно, из-за этого, начало работы может быть пугающим для тех, кто занимается своими руками со скромными средствами.