Как зарабатывают деньги на акциях (примеры) в деталях

- Мировые дивиденды во втором квартале прошедшего года достигли рекордного квартального показателя в 447,5 млрд долларов, что на 5,4% больше, чем в предыдущий период году.

- Базовый рост плательщиков дивидендов составил 7,2%, а это самый быстрый рост с конца 2015 года.

Сотни тысяч инвесторов со всего мира, ищущих способ как заработать на акциях и ценных бумагах, сделали ставку на акции дивидендов, чтобы обеспечить себя наличными деньгами и не прогадали. Ведь налицо потенциал для будущего повышения стоимости капитала. Ведь только за прошлый год такие знаменитые на весь мир компании-гиганты, как ExxonMobil, Apple, AT&T и General Electric выплатили в сумме почти 45 млрд. долларов США. Поэтому каждый, кто имеет на кармане некоторую сумму свободных денег и желание заработать деньги на ценных бумагах, может выгодно их вложить, обеспечив себе если и не роскошную жизнь сейчас, то как минимум сытую и комфортную старость.

Как заработать на акциях

В конечном счёте, любые деньги, которые вкладываются в ценные бумаги, рассчитаны на получение прибыли двумя способами: заработке на курсовой разнице и на дивидендах. Но эти виды дохода включают в себя массу тонкостей, о которых мы поговорим ниже.

Торговля акциями на бирже

В качестве примера можно взять акции знаменитого гиганта Microsoft. Покупая 1000 акций в сентябре 2012 года за $29 760 (1000×$29,76), уже пять лет спустя инвестор получает возможность продать эти акции за $73 980 (1000×$73,98), заработав при этом за пять лет чистую прибыль в размере 44 220$. В среднем по 8844$ за год. Рентабельность вложений налицо.

«Купи дешевле, продай дороже» — этот алгоритм заработка равно применим как к акциям, так и к любым другим ценным бумагам, иностранной валюте, драгоценным металлам.

Впрочем, можно зарабатывать не только на повышении стоимости, но и на снижении (Short). В этом случае трейдер берёт акции в «долг» у брокера, продаёт их по высокой цене, затем покупает акции, но уже по более низкой цене и возвращает разницу.

Но сразу нужно сказать, что хорошо зарабатывать на Short-сделках могут лишь опытные и квалифицированные специалисты. Поэтому обычному инвестору, который только начал интересоваться как зарабатывать на акциях и ценных бумагах, лучше делать долгосрочные инвестиции (минимум на год) в расчёте на повышение стоимости.

Как зарабатывать на акциях в периоды отчётностей

В международной экономике существует такое явление, как публикация информации о финансовой деятельности предприятий (в частности, этого годовые, квартальные и другие отчёты). Все компании, которые представлены на бирже, обязаны раскрывать отчетность публично. Это сделано для того, чтобы потенциальные инвесторы могли наравне оценивать компанию.

- Для того чтобы узнать когда будет опубликован отчет и какой компанией, вы можете воспользоваться календарем отчетности.

Квартальные отчёты становятся для инвестора ценным источником информации. Кстати, покупка акций не единственный способ заработать на них. Сейчас мы покажем вам пример заработка на акциях при помощи бинарных опционов, где нужно указать – будет цена на актив расти или падать в указанный период.

Простой пример: по календарю запланирован выход отчёта Alibaba. На странице компании в Google Finance мы узнали, что отчет выходит до начала торгов. В скоре на официальном сайте появились результаты:

Цифры впечатляют, также в отчете было сказано, что это самый быстрорастущий год за всю историю. Как думаете, акции будут расти или падать?

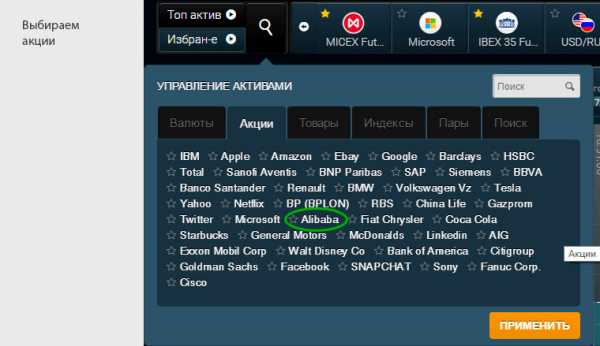

Мы подумали также и решили открыть сделку на рост акций. Как только торги на бирже были открыты, мы зашли на эту страницу и выбрали акции Alibaba:

Срок опциона указали на час, то есть сделка закроется автоматически в 17:30:

Так как мы прогнозируем рост, то и условие опциона указали ВВЕРХ:

Если через час акции Alibaba будут стоить дороже чем на момент покупки, хоть даже на один пункт, то мы получим 75% прибыли, так как условие опциона ВВЕРХ будет выполнено.

Как видите, данные отчетов могут помочь заработать на акциях даже на коротких сроках инвестиций.

Заработок на акциях с дивидендами

Многие инвесторы, которые ищут способы как заработать на акциях, в первую очередь рассматривают возможность получения дохода в форме дивидендов. Они выплачиваются в виде наличных денег переводом на брокерский счёт.

Дивиденды — это выплата, которую некоторые компании предоставляют акционерам, распределяя чистый доход. То есть дивиденды дают акционерам право получать часть прибыли компании.

Дивидендные выплаты происходят ежегодно или ежеквартально. Они дают акционерам устойчивый доход, независимо от того, что происходит с ценой акций. В зависимости от прописанных в уставе компании правил, она может проводить:

Доход по дивидендам пропорционален количеству наличных акций. Нужно также знать, что существуют обыкновенные и привилегированные акции.

- Привилегированные акции. Дают фиксированную сумму выплат либо (что гораздо реже) некоторый процент от чистого дохода. Не дают права на участие в управлении компанией.

- Обыкновенные акции. Выплаты по этому типу акций производятся после выплат по привилегированным акциям с оставшейся суммы. Доход от обыкновенных акций не фиксирован и зависит от денежного остатка, который компания готова отдать своим акционерам. Однако взамен, владелец обычных акций становится полноправным участников бизнес-процессов компании.

Как правило, стабильные выплаты по акциям — прерогатива старых, хорошо зарекомендовавших себя компаний, которых ещё называют дивидендные аристократы. Поэтому тем, кто уже рассчитывает себе сколько зарабатывают на акциях той или иной компании, нужно взять на заметку — их предположения могут оказаться ошибочными. Но если вопрос стоит в ключе: можно ли заработать на ценных бумагах, рассчитывая на одни лишь дивиденды, ответ будет однозначен — да, можно. И чем более разнообразный и сбалансированный инвестиционный портфель соберёт инвестор, тем выше будет сумма заработка.

Заработок на курсовой стоимости ценных бумаг

Чтобы заработать на курсовой разнице, достаточно купить ценные бумаги на долгосрочный период, как это делает Уоррен Баффетт, называя свою тактику “Купи и держи“.

Но чтобы извлечь максимальную выгоду, лучше всего покупать недооцененные акции, когда они очень дешевые, а перспективы у компании большие.

Существует несколько видов стоимости ценных бумаг: она может быть номинальная, эмиссионная, учётная и курсовая. И именно последняя должна интересовать инвестора больше всего.

- Курсовая (либо как её ещё называют, рыночная стоимость) указывает на цену активов по результатам их котировки на вторичном фондовом рынке. Она является отражением равновесия между предложением и спросом за определённый период.

- Курс акций — это непостоянная величина, которая постоянно меняется, а сами акции не имеют конкретного времени обращения. Поэтому для аналитических расчётов используют не номинальную, а именно курсовую стоимость.

Если выше мы показывали пример сделки у отделения брокера по опционам, то сейчас покажем сделку по акциям Samsung и заработок на курсовой разнице у FinmaxFX, с которым мы работаем уже много лет.

Чтобы открыть сделку, мы выбрали акции Самсунга, указали маленький лот и нажали кнопку Купить:

Уже на следующий день акции заметно выросли в цене, как и наша прибыль:

Чтобы зафиксировать прибыль, нам нужно обратно продать акции, то есть закрыть сделку:

По итогу мы заработали $125 на курсовой разнице:

Это пример краткосрочной сделки, который возможен благодаря кредитному плечу от брокера.

- Кстати, здесь же можно и получать дивидендные выплаты, о которых мы говорили ранее.

Покупка недооценённых акций

Стандартная стратегия инвестирования в фондовый рынок завязана на поиске компаний, которые уже испытывают высокие темпы роста и будут демонстрировать такую же динамику в обозримом будущем. Для инвесторов это значит стабильное и устойчивое увеличение цены акций, что приводит к гарантированному накоплению богатства.

Но есть и другой подход — покупка недооценённых акций. Поймав момент просадки незаслуженно недооценённых акций или вложившись в одну из перспективных «серых лошадок», инвестор может поймать хайп и многократно окупить свои вложения в кратчайшие сроки. Говоря простым языком, торговля недооценёнными акциями — это больше риска и гораздо больше денег, по сравнению с обычной торговлей.Недооценённые акции — это акции у которых:

- Рыночная стоимость ниже ликвидационной;

- Общая капитализация меньше балансовой стоимости компании.

Стратегия заработка на недооценённых акциях проста — их покупка производится с расчётом на то, что в дальнейшем спрос на акции начнёт расти и поднимется до объективного уровня. Но и тут есть своя загвоздка — найти недооценённые акции с реальными перспективами к росту не так то и просто. Эта работа под силу только тем, кто преуспел в фундаментальном анализе, поскольку технический анализ здесь в принципе ничем помочь не может.

Чаще всего недооценке подвергаются активы молодых и пока ещё не очень популярных компаний. В этом плане начинающие стартапы — одно из самых перспективных направлений. Впрочем, колебанию подвержены и гиганты рынка. В этом случае задача состоит в том, чтобы поймать момент крупного «отлива» цены и купить акции в этот момент.

- Известный инвестор Питер Линч описал свой подход к поиску и покупке недооцененных компаний в книге Стратегия и тактика индивидуального инвестора. Он описывал свой личный опыт заработка более 10 000% на таких компаниях, как похоронные бюро, компании по утилизации мусора, клининговых компаний и др.

Инвестиционные идеи и прогнозы от аналитиков

Собирая данные, в какие финансовые активы сейчас вкладывать лучше всего (валюты, сырьё, акции, товары) можно опираться не только на собственный анализ, но и на рекомендации и предложения крупных инвестиционных компаний. Они могут предлагать как простой анализ, так и готовые решения по инвестициям.

Полезные статьи:

Фундаментальная оценка компаний

Определить то, сколько можно заработать на акциях, невозможно без их фундаментального анализа. Для прогнозирования рыночной стоимости компании и её активов учитываются различные финансовые показатели, а также род её производственной деятельности. Анализ проводится как для отдельно взятой компании, так и для всей отрасли целиком, а главная задача трейдера — выявить компании, чьи показатели отличаются от остальной массы конкурентов в лучшую сторону.

В качестве простого примера можно рассмотреть успехи деятельность отечественных нефтедобывающих компаний за 2014 год. Очевидное преимущество здесь принадлежит компании «Башнефть». Если у всех её конкурентов наблюдается либо совсем незначительный прирост выручки (~1–2%), либо их падение, эта компания, наоборот, демонстрирует 10.8% роста.

Такие прекрасные результаты не могли не отразиться на котировках акций «Башнефти». Только первое полугодие обозначилось ростом акций на 20,23%. В это же время то время ближайшие конкуренты показали рост не более чем на 2,35%.

Впрочем, нужно помнить и о том, что для долгосрочных инвестиций годятся лишь те компании, которые не только показывают отличные производственные результаты, но и долгое время удерживают хорошие позиции в своей отрасли.

Основные показатели фундаментального анализа

Чтобы узнать сколько зарабатывают на акциях той или иной компании, нужно воспользоваться показателями:

- Выручка компании;

- Чистая прибыль;

- Рентабельность.

Кроме того, для качественного фундаментального анализа акций, необходимо оценить и ряд коэффициентов. В первую очередь это:

- Финансовая устойчивость компании;

- Ликвидность;

- Рыночная и деловая активность.

Также крайне желательно обратить внимание на аналитический показатель EBITDA – общий объём прибыли без вычета затрат на амортизацию, а также выплату всех процентов и налогов. Большинство аналитиков относят EBITDA к числу самых важных показателей, характеризующих эффективность работы компании. Впрочем, есть у этого показателя и свои недостатки. Основной — игнорирование амортизационных расходов. Многие финансисты полагают, что из-за этого EBITDA не отражает полной картины деятельности компании.

Лучшие брокеры для торговли и инвестиций

TOPCFDБинарные опционыАкцииФорекс

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Бинарные опционы | $250 | ЦРОФР | Далее… | |

| Акции, инвестиции, Форекс, Крипто | $500 | ASIC, FCA, CySEC | Далее… | |

| Форекс, CFD на Акции, Сырьё, Индексы, Крипто | $250 | VFSC, ЦРОФР | Далее… | |

| Форекс, CFD на Акции, Сырьё, Индексы, Крипто | $200 | CySEC | Далее… | |

| Форекс, инвестиции | $100 | IFSA, FSA | Далее… |

Брокер FiNMAX — брокер от профессиональной команды трейдеров. В платформе и условиях торговли были учтены все недостатки существующих брокеров, в итоге FiNMAX сразу стал одним из лучших. Регулируется ЦРОФР. Минимальный депозит $250, минимальная сделка $10.

Официальный сайт: FiNMAX

Брокер FinmaxFX предлагает огромное количество акций. Большинство брокеров стремится дать доступ только к самым популярным NYSE или NASDAQ, но у FinmaxFX есть огромное количество европейских и азиатских акций, большое количество индексов со всего мира, и конечно, ценные бумаги с американских бирж, включая и отечественные компании.

Брокер предоставляет профессиональную торговую платформу и лучшие условия. Рекомендуемый начальный депозит $250.

Официальный сайт: FinmaxFX

Реально ли заработать на акциях вообще?

Инвестирование в акции — это приобретение активов, которые либо сами по себе создают доход, либо увеличивают свою стоимость за счёт разницы между ценой покупки и продажи (либо делают то и другое сразу). Поэтому на вопрос можно ли заработать на акциях, ответ будет таков: это действительно один из лучших способов вложить деньги.

У инвестиций в акции есть много преимуществ. Во-первых, вам не нужно много денег для старта. Для других отраслей, как, например, недвижимость или бизнес, потребуется очень солидный начальный капитал.

Но самое большое преимущество акций заключается в том, что они обеспечивают наибольший потенциал для роста. Конечно, нет никакой гарантии, что каждая акция будет расти в цене. Поэтому современные инвесторы используют расширенные инвестиционные портфели, которые включают в себя ценные бумаги из разных отраслей (финансы, промышленность, хай-тек).

Если знать, что делать и не поддаваться соблазну совершать рискованные инвестиции, фондовый рынок становится гораздо более безопасным, чем многие могут себе представить.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

investingnotes.trade

Как заработать на акциях: реально ли это?

Приветствую вас! На связи Руслан Мифтахов и в этой статье я хочу обсудить о том, как заработать на акциях. Подобный вопрос очень часто возникает у людей особенно новичков, которые только начали изучать финансовый мир.

Многие хотят инвестировать свои сбережения и получить с них серьезный доход. Но справиться с данной задачей не так просто, при неправильном подборе позиций можно потерять крупную сумму.

Какие способы существуют и на что следует обратить внимание?

Содержание статьи:

Принципы заработка на ценных бумагах

На вопрос «реально ли это», сразу ответим – да. Но только инвестировать деньги надо с умом, а не покупать все бумаги, которые показались хоть сколько-то привлекательными.

Основной заработок на акциях – покупка активов на бирже с последующей продажей. Схема кажется относительно простой:

- Совершается покупка ценных бумаг на бирже.

- Владелец держит их в течение определенного времени.

- Когда начинается падение стоимости, можно совершить продажу.

- Фиксируется прибыль, подсчитывается доход с проведенной сделки.

Принцип прост – купи дешевле и продай дороже. Но в этой схеме есть множество нюансов, заслуживающих дополнительного внимания.

Тренды – один из факторов для заработка

При торговле ценными бумагами нужно учитывать тренды. По принципам экономики, стоимость регулируется путем балансирования спроса и предложения. Чем более востребован товар и меньше его количество, тем он дороже.

Здесь подробно описано как определять тренд на бирже.

Что же такое тренды? Это движение графика в одном направлении в течение определенного времени. Конечно, линия не может иметь идеальную структуру, иногда происходят просадки. Поэтому нужно изучать общий график за месяц или квартал, год, чтобы четко увидеть тренды.

В отдельные периоды видны резкие подъемы и падения. Как работают тренды на деле:

- трейдеры изучают рынок и находят активы, которые вскоре пойдут в рост;

- покупают ценные бумаги;

- их активность стимулирует подъем стоимости;

- иные игроки замечают тренд и присоединяются к нему, предложение остается прежним, а спрос увеличивается, что сказывается на стоимости;

- происходит насыщение, уже последние трейдеры покупают акции;

- когда биржевой индекс находится на пике, многие инвесторы начинают продавать активы, чтобы зафиксировать прибыль;

- увеличивается предложение и падает спрос, за счет чего происходит просадка.

На графиках в интернете видно, как в отдельные периоды акции падают в цене, затем начинают расти. Все изменения связаны с активностью инвесторов на рынке.

Какие виды инвестиций бывают?

Все разновидности вложений можно поделить на три основных типа:

- Краткосрочные – до 1 месяца. Еще таких инвесторов называют спекулянтами. Они ждут повышения стоимости на определенное значение и перепродают акции.

- Среднесрочные – до полугода. Если войти в тренд на старте, то за этот период можно получить неплохой доход.

- Долгосрочные – до нескольких лет. Инвесторы скупают бумаги, формируют портфель и держат его в течение продолжительного времени.

Долгосрочное вложение – один из самых простых способов. За несколько лет практически все акции вырастут в цене. Но важно правильно подбирать бумаги для своего портфеля, анализировать ситуацию и последующее развитие интересующих компаний.

Что такое портфель?

Портфель – это набор акций различных компаний. Главное правило при инвестировании – не стоит вкладывать все деньги в одну позицию. Существенно повышаются риски, можно не только серьезно заработать, но и потерять крупную сумму.

Поэтому инвесторы формируют портфели для вложения средств. В них могут входить бумаги десятка компаний, которые в дальнейшем должны пойти в рост. Срок хранения зависит от пожеланий человека.

Принцип прост – доходы по прибыльным позициям должны компенсировать потери по убыточным. Инвестор с грамотно сформированным портфелем с большой вероятностью останется в выигрыше.

Заработок на дивидендах

Дивиденды – один из способов заработка. Акционеры являются владельцами компании. Следовательно, они имеют право на получение прибыли организации. Именно ее и называют дивидендами.

Читайте подробнее про дивиденды и как часто они выплачиваются.

Можно приобрести акции Газпрома, Сбербанка и других компаний, которые не испытывают финансовых проблем и получают серьезную прибыль. Но размер дивидендов непостоянный, нет точного значения, прописанного в законах или правилах.

Судя по отзывам, параметр может составлять и 5%, и 10 и 15. Значение способно стать совершенно любым. Но как оно устанавливается?

- Собирается совет акционеров, на который приглашаются держатели ценных бумаг компании.

- Руководство оглашает финансовые показатели за расчетный период.

- Акционеры голосуют за определенный параметр выплат в текущем году.

Может быть принято решение о полном отказе от дивидендов. Например, в текущем году компания показала не самые лучшие результаты. Тогда акционеры отказываются от прибыли, она направляется на развитие организации и оздоровление.

Если хотите 100% получать дивиденды, то советую обратить на привилегированные акции.

Советую к прочтению, если не знаете в чем отличие привилегированной от обычной акции

Как купить акции?

Вы теперь знаете, как можно заработать на акциях, но где их купить? Предлагаем схему из нескольких последовательных шагов.

Первоначально выберете брокера. Лучше отдать предпочтение надежным компаниям с положительной репутацией. Учитывайте, что не у всех российских брокеров есть выход на международные биржи для покупки ценных бумаг иностранных учреждений. Этот факт стоит уточнить при обращении.

Один из лучших брокеров у нас в России является Открытие, дистанционно открыть счет может по кнопке ниже.

Важно, что у брокеров присутствует комиссия. Ее размер составляет от 0.02 до 0.5% от суммы сделки. Данный параметр зависит от конкретной компании. Чем меньше комиссия, тем лучше для вас.

После выбора организации нужно заключить соглашение. Клиент посещает офис и подписывает договор. Для вас открывают специальный счет, через который будут осуществляться операции.

Совершить покупку или продажу можно следующими способами:

- По телефону. Необходимо позвонить в фирму, указать, какие акции нужно приобрести или реализовать, их количество.

- Терминал Quik. Программа проста в использовании, позволяет самостоятельно совершать операции без прямого обращения к брокеру.

Я пользуюсь вторым вариантом, это и удобно и быстрее заявку можно подать, ежели по телефону.

Не знаете как настроить торговую платформу Квик? Вам сюда: Как настроить терминал quik для торговли акциями

Но сколько в месяц можно заработать? Никто никогда не скажет вам точное значение. Доход зависит от множества факторов:

- успешности в выборе акций;

- их роста, конечно, можно предугадать, что бумаги поднимутся в цене на фоне хороших отчетов и повышающегося спроса. Но невозможно выявить точное значение, оно определяется рыночными механизмами;

- ваших знаний, чтобы инвестировать в ценные бумаги, необходимо изучить основы рынка, все нюансы, уметь анализировать ситуацию;

- выбранной стратегии, можно вкладывать средства на различные периоды, от этого тоже зависит заработок.

Просим поделиться нашей статьей в социальных сетях, внизу есть специальные кнопочки. Оформите подписку на обновления, чтобы получать оповещения от портала о публикациях. Всего доброго!

С уважением, Руслан Мифтахов

ruslantrader.ru

Можно ли заработать на фондовом рынке?

Решил написать небольшой пост о том, как я попал на фондовый рынок…Читая истории успеха, или неуспеха других людей, как известных, так и не очень, я понял одно, добиться цели можно только в том случае, если ты понимаешь куда идешь и четко видишь перед собой желаемое.

Интернет пестрит постами про легкие деньги, миллион за месяц, обучение инвестированию по методу Баффета и т.д.

По своему опыту могу сказать одно, легких денег на рынке не бывает, объем знаний и опыта пропорционален размеру портфеля, если не развиваешься сам, то не будет прироста в инвестициях.

Основная проблема перебороть себя, свои страхи потери денег и знать чувство меры, не жадничать, тогда все получится. В 2013 году я доверил управление своими деньгами человеку, который, как мне тогда казалось имеет побольше опыта, чем я, в итоге эти деньги я потерял, сумма была не малая. Но именно эта потеря позволила мне переосмыслить отношение к деньгам, сейчас я гораздо проще отношусь к просадкам и резкому росту портфеля. В любом случае, потери были, есть и будут, невозможно все время зарабатывать, нужно уметь терять, как в борьбе, вначале учишься падать, а потом уже бороться. Самое главное верить в успех и в то, что всего можно достичь.

С 2012 года я узнал, что инвестирование существует, что это не так уж и сложно… Прошел хайпы, ПАММы, доверительное управление, даже в МММ успел зайти… Короче говоря, опыта получил прилично, как говорится, опыт берет дорого, но объясняет доходчиво 🙂

В 2014 году меня занесло на фондовый рынок, начинал со спекуляций акциями, потом перешел на фьючерсы, это позволило выработать определенную дисциплину на рынке, в случае нарушения стратегии, сразу получал по лбу и терял часть заработка…

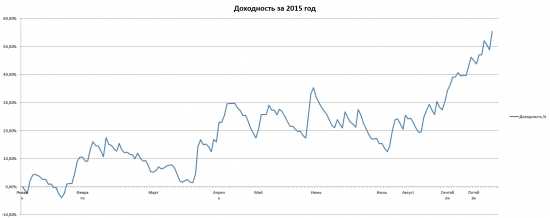

Со временем я понял, что внутридневная торговля не мое, несмотря на то, что учил ее около 2 лет, в 2014 году совершал сделки без журнала, но при этом читал много книг и смотрел различные вебинары. В итоге, своей торговлей я вернул все вложенные деньги, но знания остались, можно сказать инвестировал в себя. Моя доходность за 2015 год выглядела так, торговал только по техническому анализу:

В связи с частыми командировками, не было времени находиться у компьютера и я для себя решил начать изучать фундаментальный анализ. Стартовый капитал был заработан спекуляциями, описанными выше. Чем больше капитал, тем больше ответственность, это я понимал и начал изучать акции и облигации на рынке РФ.

В июне 2016 года я открыл ИИС, который старюсь максимально формировать под свой психотип. Мне нравится доходный стиль инвестирования, в связи с чем выбрал 1 тип ИИС, возвращаю НДФЛ и реинвестирую его.

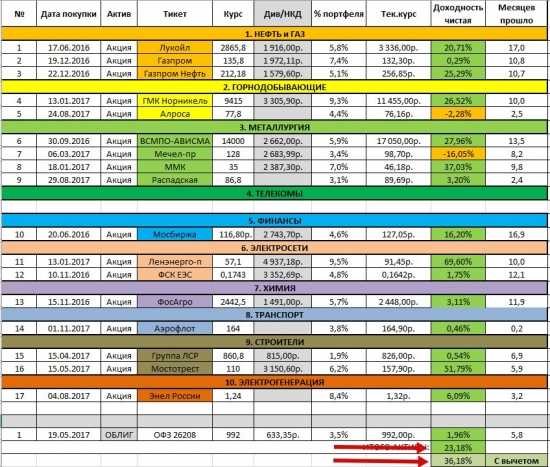

Сейчас мой портфель имеет вид:

Итоговая доходность с учетом возврата НДФЛ составляет 36,2% за 1,5 года, без вычетов 23,2% соответственно.

Хочу так же отметить, счет ИИС я открыл как раз не задолго до коррекции рынка, мой портфель уходил в минус и стоял там добрых 2 месяца, у меня был запас облигаций на этот случай, которые я продавал, обменивая на дешевые акции.

Может быть кому-то история будет близка, от себя хочу добавить, не бойтесь потерять деньги в 30 лет, в 60 их потерять гораздо страшнее, сейчас в случае неудачи есть возможность отработать, ну и не забывайте про диверсификацию!

Всем успешных инвестиций 🙂

Как Заработать на Акциях (9) Советов Для Чайников

Всем доброго времени суток!

О том, как заработать на акциях, мы будем говорить в сегодняшней статье. Ведь если деньги просто лежат, они теряют свою стоимость. В особенности это актуально для рубля.

Именно поэтому, финансово подкованные люди не держат сбережения под матрасом или в чулках, а инвестируют их в прибыльные активы. Самый простой и эффективный способ инвестировать свои средства — это акции.

СОДЕРЖАНИЕ СТАТЬИ

Акции — это долгие инвестиции

В развитых странах, люди живут не только на приличное жалование. Свободные деньги они вкладывают в разные инструменты. Это могут быть акции, облигации, фьючерсы и т. д.

Конечно, это намного сложнее, нежели просто положить их банк, однако это гораздо прибыльнее. На депозитах можно получить очень маленький процент. В лучшем случае он покроет инфляцию и сохранит стоимость ваших денег, но и такое редкость.

Для нашей страны экономическая нестабильность обычное дело. Курс национальной валюты может легко обвалиться и покупательская способность рубля резко снизится. Поэтому держать деньги в банке — небезопасно.

В отличие от процентов депозитных счетов, акции стремятся к росту. Естественно, многие позиции падают в определенный период времени, однако внутренние события страны, никак не сказываются на международных и иностранных компаниях.

Приобретение бумаг дает ряд преимуществ:

- вы получаете долю в фирме и часть ее прибыли;

- прибыль можно получить не только из-за роста стоимости, но также с дивидендов;

- экономика страны никак не влияет на дела компаний;

- прибыль от торгов никак не ограничена;

- рынок всегда стремится к росту;

- это простой и действенный способ получать прибыль со своих сбережений;

- вы самостоятельно управляете своими рисками;

- чтобы выйти на биржу, не нужен большой капитал. Для этого хватит ₽5-10 тыс.

Данный вид вложений очень привлекателен, но стоит помнить, что быстрых денег вы не увидите. Это долгосрочные вложения. Если деньги могут понадобиться срочно, инвестировать их не стоит. Вкладывать нужно излишки, которые никак не скажутся на вашем уровне жизни.

Заработок на бирже — это не очень сложное дело. Специального образования не требуется, а заниматься этим могут даже студенты. За пару недель можно освоить почти все нюансы торгов.

Если у вас нет времени постигать азы биржевого дела, свои деньги можно доверить профессионалам. Они будут управлять вашим капиталом, и брать за это комиссионные.

Сложность лишь в том, что найти хорошего специалиста очень непросто. В интернете очень много мошеннических проектов, которые просто собирают с людей деньги и закрываются.

Помните, что профессионал никогда не будет обещать вам заоблачные прибыли и называть конкретные цифры. Если вы видите перед собой рекламу, где написано “300% прибыли” — это мошенники.

Инвестировав деньги в бумаги, готовьтесь к долгому ожиданию. За пару месяцев заработать миллион не получится. Но уже через год, вы вполне можете рассчитывать, что ваша сумма удвоится. Размер прибыли ничем не ограничивается. Он зависит от вашего капитала и стратегии торгов.

Как происходит заработок на акциях

Акции покупаются для того, чтобы выручить с них прибыль. Это можно сделать двумя способами:

- получать дивиденды;

- продать их дороже, чем вы их купили.

Дивиденды выплачивают далеко не все организации. Небольшие компании вряд ли будут что-то платить акционерам.

Впрочем, вложения в большие компании тоже не гарантируют вам огромной прибыли в виде дивидендов. Так, например, Мегафон выплатил в прошлом году дивидендов на сумму ₽20 млрд.

В пересчете на одну акцию — это ₽60. Если у вас есть 100 акций, то вы получите всего ₽6 тыс. за год. Это значит, что для заработка с дивидендов, у вас должно быть очень много акций. А это большие деньги.

Помимо этого, размер дивидендов никак не зависит от стоимости акций. Суммы выплат определяются советом директоров, а также уставом, где прописан порядок выплат.

Дивиденды связаны с прибылью компании. На них могут рассчитывать те акционеры, которые приобрели бумаги до определенной даты. Когда она объявляется, стоимость акций резко поднимается, так что приобрести их перед самыми выплатами будет проблематично.

Гораздо больше можно получить на разнице курсов. Однако тут есть очень много нюансов, влияющих на стоимость акций:

- ликвидность актива;

- сведения о выплате дивидендов;

- прибыль компании;

- обстановка на рынке;

- настроения трейдеров;

- финансовое положение компании;

- заявления компании и новости.

Чтобы попасть на биржу, нужно завести брокерский счет. Брокер — это посредник между вашим капиталом и рынком. Он может предоставить не только доступ к различным инструментам, но также консультации и услуги доверительного управления.

Для самостоятельной торговли, придется потратить довольно много времени на обучение. Потребуется прочесть множество книг и статей, чтобы понять суть работы биржи и как на ней заработать.

Сразу стоит отметить, что если вы относитесь к торгам, как к игре, вы потеряете все деньги. Биржевая торговля — это серьезная работа, не прощающая ошибок и требующая от инвестора полной сосредоточенности и внимательности.

Инструкция по покупке и продаже ценных бумаг

Есть несколько правил торговли, следуя которым, можно сократить риски и увеличить прибыль.

Шаг 1. Оценка ресурсов и определение стратегии

Чтобы зарабатывать на бирже, не нужно быть миллионером. Есть брокеры, открывающие счет от ₽3 тыс. Такая сумма вряд ли даст большой заработок, но вы хотя бы научитесь торговать.

Стратегии формируются из соотношений риска и времени:

- краткосрочные;

- среднесрочные;

- долгосрочные.

Так как общая тенденция рынка — это рост, риски уменьшаются пропорционально сроку действия инвестиций.

Грамотные и дальновидные трейдеры вкладывают деньги на 1 — 5 лет. Они не переживают о движениях курса. Их интересует только конечная цель. При правильной организации своего инвестиционного портфеля, результат всегда будет положительным.

Опытные трейдеры не рекомендуют торговать агрессивно. Лучше всего работать с бумагами крупнейших компаний, которые известны всем.

Шаг 2. Выбор брокера

Брокер — это специализированная организация, имеющая лицензию и необходимый функционал биржевых торгов. Через эту компанию вы можете покупать бумаги, снимать прибыль, платить налоги и т. д.

Найти список брокеров можно на сайте ЦБ. Отношения регулируются договором. Он оформляется в офисе компании или через сайт. Перед тем, как подписать бумаги, ознакомьтесь с соглашением.

Удобнее всего, торговать в интернете. Брокер откроет для вас счет в своей системе. Его и нужно будет пополнять для работы. Вы сможете установить себе ПО для торговли. Иногда этого может и не потребоваться. Часто все операции можно проводить прямо на сайте.

Шаг 3. Покупка и продажа акций

Перед тем, как приступать к реальной торговле, рекомендуется попробовать свои силы на демо-счете. Это поможет вам сориентироваться на рынке и понять, как он работает. Однако помните, что с настоящими деньгами работать намного сложнее.

√ Рекомендую прочитать мою статью: Как и где купить акции компаний онлайн?

Реальная торговля потребует от вас знаний и большого опыта, так что на мгновенный успех рассчитывать не стоит. Никогда не слушайте советов знакомых или родственников, которые ничего не понимают в торговле.

Вкладывайте свои деньги правильно. Читайте опытных инвесторов. Их мнение очень ценно и может подсказать вам, как действовать. Основную часть средств стоит вложить в большие надежные компании, меньшую половину распределите между перспективными проектами в сфере технологий и IT.

Регулярно оценивайте свой инвестиционный портфель. При достижении нужной цены, продавайте активы и забирайте свою прибыль. Ее можно вывести или вложить в другие бумаги.

В каких ситуациях не стоит продавать акции

Эти советы будут особенно полезны новичкам, многие из которых спешат продать актив, если он немного падает. На деле это может быть небольшой откат, после которого начнется серьезный рост.

Есть ситуации, когда очень хочется продать активы, но делать этого не следует:

- Срочно нужны деньги. Инвестировать следует только свободные средства. Не надо вкладывать деньги, которые могут потребоваться вам для жизни.

- Больше не хочется ждать. Хороший инвестор умеет ждать и следует своему плану. Действуя грамотно и не спеша, вы добьетесь максимальной прибыли.

- Акции быстро растут. Желание быстрого обогащения не принесет вам хороших денег. Скорое избавление от актива, свойственно новичкам. Опытные трейдеры понимают, что если цена растет, тенденция продлится какое-то время. Выходить из рынка можно только тогда, когда цена достигнет пика.

- Плохие новости. ТВ, журналы и прочие источники, пугают трейдеров. Анализировать новости конечно полезно. Но это должны быть достоверные источники, чьи данные соответствуют событиям на рынке.

В какие акции вкладывать деньги

Инвестировать средства нужно в те бумаги, которые имеют потенциал к росту. В первую очередь это акции компаний, не имеющих большой конкуренции в отраслях. Долгосрочные вложения в такие активы обязательно принесут прибыль.

Увеличить капитал в несколько раз, с помощью таких вложений не получится. Рост составит не более 30-40% за пару лет.

Серьезное увеличение капитала возможно при вложениях в перспективные проекты и стартапы, которые могут выстрелить. Однако тут есть другая проблема. Молодые компании могут легко разориться.

Именно поэтому, следует грамотно распределять свои инвестиции. Диверсификация поможет вам избежать больших потерь и гарантированно получить прибыль.

Сколько получится заработать на акциях

Сумма заработка зависит от вашего капитала и поведения бумаг. Для некоторых, рост в 10-15%, будет равен прибыли в несколько миллионов.

Акции являются доходным инструментом. Однако в сравнении с облигациями, банковскими счетами и драгметаллами, они более рискованны. Тем не менее при правильном подходе, они являются очень эффективным способом увеличения капитала.

√ Советую прочитать мою статью: Как купить золото в Сбербанке

Данный вид заработка не подходит людям, которые не могут контролировать свои эмоции. Тут нужно четко следовать плану и действовать согласно ситуации.

Заключение

Получать прибыль, торгуя не бирже, сложнее, чем держать деньги под подушкой или в банке, но гораздо выгоднее и проще, чем работать менеджером.

На бирже никто не даст вам гарантий и фиксированной прибыли. Вы сами решаете, сколько заработать и сами оцениваете свои риски. Научившись зарабатывать самостоятельно, вы заставите свои деньги работать на вас и сможете улучшить свое финансовое положение.

С Уважением, Александр Гаврин.

workdoma.ru

За счет чего, сколько и как зарабатывать на акциях. Можно ли заработать на акциях? :: BusinessMan.ru

Сегодня едва ли не каждый представитель современного общества желает обрести финансовую независимость и стать обеспеченным человеком. И такое стремление вполне оправданно: материальное благополучие дарит уверенность в завтрашнем дне. Конечно же, сегодня существует целый арсенал способов, посредством которых человек может обогатиться. И один из эффективных — это приобретение и продажа ценных бумаг. Кроме этого, их владельцы могут и вовсе не совершать никаких сделок с ними, а получать фиксированный доход, который называется дивидендом. Именно поэтому вопрос о том, как зарабатывать на акциях, сегодня приобретает огромную актуальность. Но прежде чем перейти к его рассмотрению, определимся с тем, почему имеет смысл инвестировать денежные средства в вышеуказанные ценные бумаги.

Почему акции?

Покупка и продажа акций — это верный способ сберечь и приумножить свой капитал, прежде всего потому, что он позволяет, как уже подчеркивалось, иметь стабильную прибыль.

Однако здесь многое зависит от того, правильно ли выбран инвестиционный портфель. Тот, кто интересуется, как зарабатывать на акциях, должен помнить и о том, что возможность разориться в этом деле существует, поэтому не следует строить каких-либо иллюзий относительно быстрого обогащения. Чтобы успешно торговать ценными бумагами, нужно учиться, разбираться в основах трейдинга, читать специальную литературу по этой теме и общаться с теми, кто достиг в этом бизнесе высоких результатов.

Ну а новичкам, которые имеют пока туманные представления о том, как зарабатывать на акциях, можно порекомендовать следующее: найти хорошего брокера, который за определенный процент поможет совершить успешную сделку.

Итак, существует несколько вариантов получения дохода при помощи вышеуказанных ценных бумаг. Первый подразумевает обогащение за счет разницы курсов. Как правило, его выбирает тот, кто азартен до денег и морально устойчив к финансовым рискам. Второй предполагает обретение финансовой стабильности за счет дивидендов. Данный способ более надежен и менее рискован.

Перед тем как перейти к практической стороне вопроса о том, как зарабатывать на акциях, определимся, что представляет собой данный финансовый инструмент.

Понятие

Акция — это ценная бумага, которая удостоверяет право получать часть прибыли от деятельности предприятия. Ее собственник становится соучредителем того юридического лица, которое ее выпустило. Размер дивидендов распределяется между всеми акционерами пропорционально количеству ЦБ. Причем владелец ценной бумаги может получить дивиденды или же продать ее другому лицу, который также владеет акциями этой же компании. Именно ему закон предоставляет преимущественное право покупки.

Фондовый рынок

Не знаете, как заработать на акциях? Отправляйтесь на фондовый рынок. Эта платформа специально предназначена для того, чтобы совершать сделки с ценными бумагами. Но с чего начать? Прежде всего необходимо заключить договор с авторитетным брокером, который откроет для новичка демо-счет. Тем самым начинающий бизнесмен сможет приступить к обучению торговле на фондовом рынке. В процессе он ничем не рискует, поскольку будет работать с виртуальными деньгами. После того как вы приобретете необходимый опыт и знания, можно пробовать свои силы на реальном счете.

Конечно же, фондовый рынок подчиняется определенным законам. Даже матерым трейдерам порой трудно сориентироваться в них, не говоря уже о новичках, которые имеют весьма отдаленное представление о том, как заработать на акциях. Если вы не уверены в правильности принятого решения, то не стоит совершать сделку.

О чем нужно помнить?

Анализ отзывов начинающих трейдеров свидетельствует о том, что большинство новичков совершает одну серьезную ошибку: они инвестируют только в самые дорогие ценные бумаги, надеясь сразу получить баснословную прибыль. Нужно принимать во внимание тот факт, что ценные бумаги могут подскочить в цене из-за внешних факторов, но их дороговизна — вовсе не показатель надежности. Сегодня рынок повлиял на рост их стоимости, а завтра они могут значительно потерять в цене. В итоге инвестор может оказаться в крупном проигрыше. В ряде случаев следует приобретать недорогие акции, но необходимо быть уверенным, что у компании-эмитента намечается рост.

Если же трейдер преследует цель получить пассивный доход, то лучше делать акцент на ценных бумагах, предусматривающих дивидендные отчисления.

Алгоритм работы

Итак, новичок миновал стадию обучения и готов действовать на практике, целиком поняв механизм того, как заработать деньги на акциях.

Теперь ему предстоит нелегкий выбор: какие акции покупать? Дальше все просто: как только цена устремится вверх, можно будет совершать сделку по продаже. Разница между приобретением и реализацией и будет составлять размер прибыли. Некоторые эксперты для успешной торговли рекомендуют сформировать собственный портфель ценных бумаг.

Величина дохода

Конечно же, новичков в первую очередь интересует вопрос о том, сколько зарабатывают на акциях. Многое здесь зависит от того, какой вариант торговли использовал трейдер. Если речь идет о покупке ценных бумаг конкретной компании, то величина дохода будет определяться двумя факторами: дивидендами и степенью подорожания акций. Реальная торговля предполагает меньший риск и невысокую прибыль. А вот спекулятивная предполагает покупку не самих акций, а обязательств на их передачу. В последнем случае размер потенциального дохода увеличивается в разы. Дело в том, что на него влияет «кредитное плечо» — опция, которая предоставляется брокером. Например, если величина ее составляет 1:100, а размер депозита равен 100 долларам, то сделку можно открыть на сумму, которая в сто раз превышает имеющиеся на счете средства.

И все-таки, сколько можно заработать на акциях? Статистические данные подтверждают, что профессиональный трейдер вполне может рассчитывать на 40—60 % годовых. Естественно, это не баснословные барыши, но они намного превышают прибыль по процентным депозитам, которые предлагают банки.

В какие ценные бумаги инвестировать?

Этот вопрос решается каждым индивидуально. Можно прислушиваться к мнению экспертов, а можно делать выбор на основании технического и фундаментального анализов.

Некоторые в этом вопросе даже подключают собственную интуицию. Главное, о чем нужно помнить, — это то, что акции должны быть высоколиквидными. Для правильного выбора ценных бумаг необходимо также следить за новостями фондового рынка и отслеживать экономический календарь.

На каких акциях можно заработать? Отзывы опытных трейдеров свидетельствуют о том, что следует присматриваться к предприятиям, которые относятся к привилегированной касте. Речь, в частности идет о «Газпроме», Сбербанке, «Северстале», «Уралкалии», «Сургутнефтегазе»… Такие компании стабильны в росте, поэтому их ценные бумаги практически всегда востребованы.

Трейдинг во Всемирной паутине

Не менее актуальным в настоящее время является вопрос о том, как заработать на акциях в Интернете.

Да, в режиме онлайн также можно торговать ценными бумагами. Трейдеры совершают сделки посредством специального программного обеспечения, которое позволяет связываться с биржевыми платформами через Рунет. Покупка и продажа акций в режиме онлайн мало чем отличается от реальной торговли.

В первом случае доход извлекают за счет краткосрочных корректировок цен на акции. Трейдер приобретает ценные бумаги, чтобы впоследствии реализовать их по более высокой стоимости. Но такая идеальная модель на практике случается далеко не всегда.

Примечателен тот факт, что интернет-трейдинг дает возможность участникам рынка не придерживаться вышеуказанного правила. В частности, известны случаи, когда инвестор реализует ценные бумаги по максимальной стоимости, одолжив их предварительно у брокера, а затем покупает эти же бумаги, но уже по минимальной цене. Вышеуказанная стратегия позволяет извлечь доход даже в условиях, когда рынок демонстрирует отрицательную динамику.

Интернет-трейдинг — это идеальная стартовая площадка для тех, кто предпочитает использовать «жесткую» спекулятивную тактику. Здесь инвесторы совершают сделки чаще, чем в стандартных торгах.

В виртуальной платформе совершается огромное количество операций в течение дня.

Заключение

Итак, мы выяснили, можно ли заработать на акциях. Однако не следует относиться к этому бизнесу как к рулетке в казино. Он требует серьезного и грамотного подхода: нужно регулярно мониторить ситуацию на фондовом рынке, следить за новостями, своевременно пользоваться техническим и фундаментальным анализами. Для успешной торговли очень важен и психологический настрой: сделки следует совершать с трезвой головой и холодным расчетом. Очень часто новички, получив прибыль от первых сделок, впоследствии теряют контроль над собой и, поддавшись азарту, лишаются всего депозита целиком. Не рекомендуется занимать деньги ради того, чтобы сорвать крупный куш на фондовом рынке. Не имеет смысла скупать без разбора все акции подряд: необходимо заблаговременно изучить благонадежность компаний-эмитентов.

Для успешной торговли очень важен и психологический настрой: сделки следует совершать с трезвой головой и холодным расчетом. Очень часто новички, получив прибыль от первых сделок, впоследствии теряют контроль над собой и, поддавшись азарту, лишаются всего депозита целиком. Не рекомендуется занимать деньги ради того, чтобы сорвать крупный куш на фондовом рынке. Не имеет смысла скупать без разбора все акции подряд: необходимо заблаговременно изучить благонадежность компаний-эмитентов.

Немаловажная составляющая успеха — это дисциплинированность инвестора. Только грамотный подход к делу принесет хорошую прибыль.

businessman.ru

Сколько можно заработать на акциях, на бирже — Кто заработал на инвестициях

Часто читатели спрашивают спрашивают: «Сколько можно заработать на бирже?». У меня есть 2-е знакомых, которые торгуют на бирже. Так уж получилось, что оба успешны в этом деле. Итак, вот их краткие истории.

Молодой человек, вложился в конце 90-х (тогда ему было около 22 лет) в акции Газпрома (точнее, вначале то ли его родители, то ли он сам получил некоторое количество акций как работник одного из подразделений этого предприятия, потом докупал в течение нескольких лет со свободных средств). Продал все акции, купил 3-х комнатную квартиру.

Сейчас снова понемногу покупает, также вкладывает деньги в Газпромбанк (хотя там доходы и поменьше будут).

Кстати с 90-х годов акции Газпрома подросли в цене в десятки раз (дивиденды, правда, там очень маленькие) к 2008 году и потом сильно упали. На этом пике многие хорошо заработали, но многие и закупались на максималках.

Акции — возможность быстро разбогатеть, но это и ещё больше шансов постепенно растерять своё состояние.

История 2

Глава семейства, также в 90-х начал покупать акции. По началу действовал как инвестор, но потом в один из кризисов (то ли 98, то ли его личный — среднего возраста), потеряв работу, начал спекулировать. Через 2 года о работе перестал и думать: свободно распоряжается своим временем, ежедневно по несколько часов посвящает хобби.

О размерах заработка сказать не могу, но человек живёт в своё удовольствие, при том что на нём жена и две дочки, которым оплачивает учёбу, еду, снятые квартиры (1-й в соседнем городе, второй — в Москве).

Как вы понимаете, зная лично двух этих людей, мне в своё время трудно было устоять от соблазна попробовать вложить деньги в акции предприятий. В тоже время, заметьте, что никаких сверх высоких заработков обоих случаях нет, увы.

Кто заработал на инвестициях на бирже

Ещё несколько историй из СМИ.

За 1 год заработать на бирже $300 млн

Брюс Ковнер, выходец из семьи бывших эмигрантов из Литвы, начал свою биржевую деятельность, получив кредит. Он вложил средства во фьючерсные контракты сои. Компания Caxton, которую он создал в 1983 году, приносит миллиарды долларов в год.

Рекордным по прибыльности можно назвать 1987 год, когда Ковнер смог получить доход в $300 млн. Всего успешный инвестор заработал $4,3 млрд.

За одну сделку заработать $1 млн

Не секрет, что на кризисах валют делаются большие деньги. В 1987 году случился «чёрный» понедельник, когда индекс Доу Джонса упал на 23%. В такой ситуации самым выгодным становится продажа падающей в цене валюты и инвестирование в валюту других государств. В данном случае этот трюк проделали с новозеландским долларом, который ещё называют kiwi (киви).

Энди Кригер, воспользовавшийся данной ситуацией, открыл short против kiwi, представляя как трейдер компанию Bankers Trust. У Кригера в распоряжении оказался громадный капитал, его позиция превосходила всю островную денежную массу. Трейдер заработал сумму с семью нулями, а kiwi потерял 5% стоимости. По оценкам аналитиков, заработок мог быть и больше, если бы правительство страны не выставило требований к Bankers Trust прекратить позиции.

Ловкого финансиста в последствии пригласил к себе на работу фонд Сороса.

Портфель в $100 млн. зарабатывает 40% прибыли

Стэнли Дракенмиллер заработал в период политического кризиса в Германии, когда разрушалась Берлинская стена.

В 1988 году, управляя Quantum Fund, на фоне всеобщего скепсиса, инвестор вложил американские доллары в немецкую марку. Убедившись в прибыльности вложения, Дракенмиллер инвестировал в покупку 2 млрд. немецких марок, увеличив прибыль своего фонда на 60%. В дальнейшем, стратег использовал немецкие марки для длинных позиций, которые ослабляли английский фунт.

Подобную тактику финансист применил несколько позже в отношении Банка Англии. Совершив покупку облигаций в кризис, на падении их цены, заработал в период стабилизации и роста.

Пост из рубрики Блоги и Мнения, содержит субъективную точку зрения автора: как поделиться своим мнением

adne.info

Как быстро и гарантированно заработать на дешевых акциях?

Начинающие инвесторы зачастую полагают, что дешевые акции представляют собой выгодную возможность. Они думают, что чем ниже цена акции, тем выше потенциал прибыли. Действительно, если акция стоимостью 1$ пройдет всего 1$, ваше вложение удвоится. Чтобы добиться того же результата в акции стоимостью 100$, бумага должна пройти 100$, что почти нереально. Эти математические выкладки верны, но они вводят начинающего трейдера в заблуждение. Секрет успешной торговли на фондовом рынке заключается в терпении. Руководствуясь приведенными выше расчетами, инвесторы обращают взоры на дешевые акции (обычно, это акции с низкой или микро-капитализацией).

Если верить рекламе, которой наводнен интернет, люди ежедневно зарабатывают на таких бумагах бешеные деньги. Да, такое действительно может случиться. Но в целом, при покупке дешевых акций, вероятность разбогатеть невелика. Скорее, можно потерять деньги. Дешевые акции вряд ли можно назвать стоящим вложением капитала. Они ведут себя не так, как обычные акции. Они не котируются ни на одной из основных фондовых бирж (если говорить о бумагах OTC). Даже если вы открыли торговый счет у хорошего онлайн-брокера, покупка дешевых акций представляет определенные сложности. Любой нормальный брокер предоставит вам возможность ими торговать, но с особыми оговорками.

Отбор хороших дешевых акций для покупки

Есть три очевидных способа инвестировать в дешевые акции. Каждый из них сопряжен с трудностями и не гарантирует заработка. Гораздо легче и менее рискованно можно заработать, если инвестировать в компании, удовлетворяющие критериям ценности. Но для этого потребуется терпение: сначала нужно найти хорошую возможность, а затем дождаться результатов.

Есть три очевидных способа инвестировать в дешевые акции. Каждый из них сопряжен с трудностями и не гарантирует заработка. Гораздо легче и менее рискованно можно заработать, если инвестировать в компании, удовлетворяющие критериям ценности. Но для этого потребуется терпение: сначала нужно найти хорошую возможность, а затем дождаться результатов.

Pump & Dump

Pump & Dump (дословно — «накачка и сброс») — наиболее популярная стратегия торговли дешевыми акциями. При этом бумагу покупают по низкой цене, убеждают других людей в том, что акция должна стоить гораздо больше, и продают акции после того, как ажиотажный спрос погонит цену вверх. К сожалению, данная стратегия считается не этичной, а в некоторых странах — даже запрещенной. Реализовать ее тоже очень трудно.

Каждый инвестор сталкивался с рекламными рассылками, расхваливающими какие-то копеечные акции. Обещают, что цена на них возрастет до небес. Акция вот-вот взорвется! Лучше купить прямо сейчас, а то потом будет поздно! Успокойтесь и дважды подумайте.

Если акция действительно скоро вырастет в цене, то для этого должны быть причины. Возможно, бизнес данной компании улучшился. Возможно, эту компанию покупает другая компания. Возможно, они собираются получить огромный эксклюзивный заказ. Если нечто такое имеет место (и если тот, кто прислал вам рекламное письмо, знает, почему цена должна вырасти), задайте себе два вопроса. Во-первых, почему этот человек рекламирует данную акцию именно сейчас? Ведь такое привлечение продавцов неизбежно приведет к росту цены. Почему он сам не возьмет позицию побольше? Во-вторых, откуда этот человек знает, что цена вырастет? (Разглашение инсайдерской информации запрещено законом.)

Вероятнее всего, ваш анонимный друг купил акции по 25 центов и теперь хочет, чтобы как можно больше людей купили их по 50 центов, поэтому создает ажиотаж и привлекает как можно больше покупателей. В бизнесе компании не произошло никаких изменений. Ценность бумаги по-прежнему составляет 25 центов. Это — схема для получения многократной прибыли. Она вовсе не предназначена, чтобы помочь вам разбогатеть.

Поймать удачу

Это — гораздо более этичный способ покупки акций, потому что при этом покупаются бумаги ценной компании, а затем позиция удерживается, пока цена не достигнет точки, в которой вы будете готовы забрать прибыль (или убыток). К сожалению, удача — дело непредсказуемое. Не существует простого способа сформировать список всех хороших дешевых акций, чтобы инвестировать в них. Не все хорошие акции стоят дешево. И уж тем более, не все дешевые акции хороши. После тщетных попыток наладить бизнес и ряда финансовых неудач, компания может уйти с рынка, распродав все свое имущество кредиторам и выплатив вам лишь часть того, что вы вложили в ее акции.

Безусловно, дела в компании могут и наладиться. Но дешевая акция имеет такую цену по вполне определенным причинам. Это нужно осознавать, если только вы — не любитель азартных игр. В Лас-Вегасе или Атлантик-Сити вы, по крайней мере, знаете свои шансы на выигрыш до того, как делаете ставку. В дешевых акциях такой гарантии нет.

Найти акцию, выходящую из кризиса

Иногда компании проходят ужасную процедуру банкротства, которая завершается реструктуризацией (или выкупом) при хорошей ценности. Возможно, такая компания освободилась от огромных долгов или имеет значительные товарные запасы, оборудование, недвижимость, патенты или другие ценные активы, которые привлекли к ней покупателя.

Возможно, при аккуратном, управлении бизнес наладится.

Такие инвестиции встречаются крайне редко и очень рискованны. Трудно предсказать, когда наладится работа авиаперевозчика, или когда канадская компания, добывающая плутоний, найдет новую жилу. Но такое может случиться.

Если тщательно проводить анализ ценности, то иногда удастся найти компанию с потенциалом улучшения финансового положения и возврата на одну из основных бирж. Иногда рынок поступает иррационально и недооценивает бизнес. Это несправедливо, но такое случается, и открываются хорошие возможности для инвесторов.

К сожалению, это редко происходит в дешевых акциях, но нет ничего невозможного. Для этого такой бизнес должен:

— действительно быть прибыльным (не стоит вкладывать деньги в компанию, которая несет убытки)

— иметь достаточные активы или генерировать достаточный денежный поток, чтобы расплатиться с кредиторами, а не уйти с рынка

— реализовывать свой стратегический план по возвращению на одну из ведущих биржевых площадок.

Все эти факторы являются необходимыми, чтобы снизить риск инвестиции.

Стоит ли покупать дешевые акции?

Даже если акция продается по очень привлекательной цене, и вам кажется, что вложенные 25 центов могут легко удвоиться или утроиться, оставайтесь хладнокровным и осторожным. Проведите исследование. Не старайтесь разбогатеть, посвящая все время поиску чудесной дешевой акции. Стремитесь стабильно зарабатывать, придерживаясь принципа инвестирования в ценность. Лучше отбирать качественные акции по хорошим ценам, чему можно научиться пройдя курс обучения трейдингу.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.