Взять кредит в банках России

Для тех, кто планирует оформить заем наличными на выгодных условиях в 2021 – 2022 году на нашем финансовом портале опубликованы лучшие предложения российских банков. Вы можете выбрать предложение одного из 222 банков (всего 762 программы) и взять кредит на выгодных условиях

Как найти лучший кредит

Чтобы определить подходящий вариант целевого или потребительского займа, используйте систему фильтров на странице. Задайте нужные вам сумму, срок погашения, валюту и нажмите «Подобрать кредит». На странице появятся те программы, которые соответствуют выбранным параметрам.

Если остальные условия кредитования совпадают, наиболее выгодным будет заем с минимальной процентной ставкой.

Также вы можете воспользоваться быстрым поиском – оставить на странице те продукты, которые объединяются каким-то общим признаком:

- программы с зачислением заемных средств на пластиковую карту

- кредиты наличными;

- потребительский или целевой заем с залогом или поручительством и пр.

Перейдите во вкладку интересующего вас продукта, чтобы увидеть, какие требования банк предъявляет к своим клиентам, какой пакет документов потребуется, чтобы оформить договор и получить деньги наличными. Кроме того, на странице содержится информация о страховании, обеспечении займа и дополнительных условиях, которые нужно выполнить, чтобы взять кредит с наименьшей процентной ставкой.

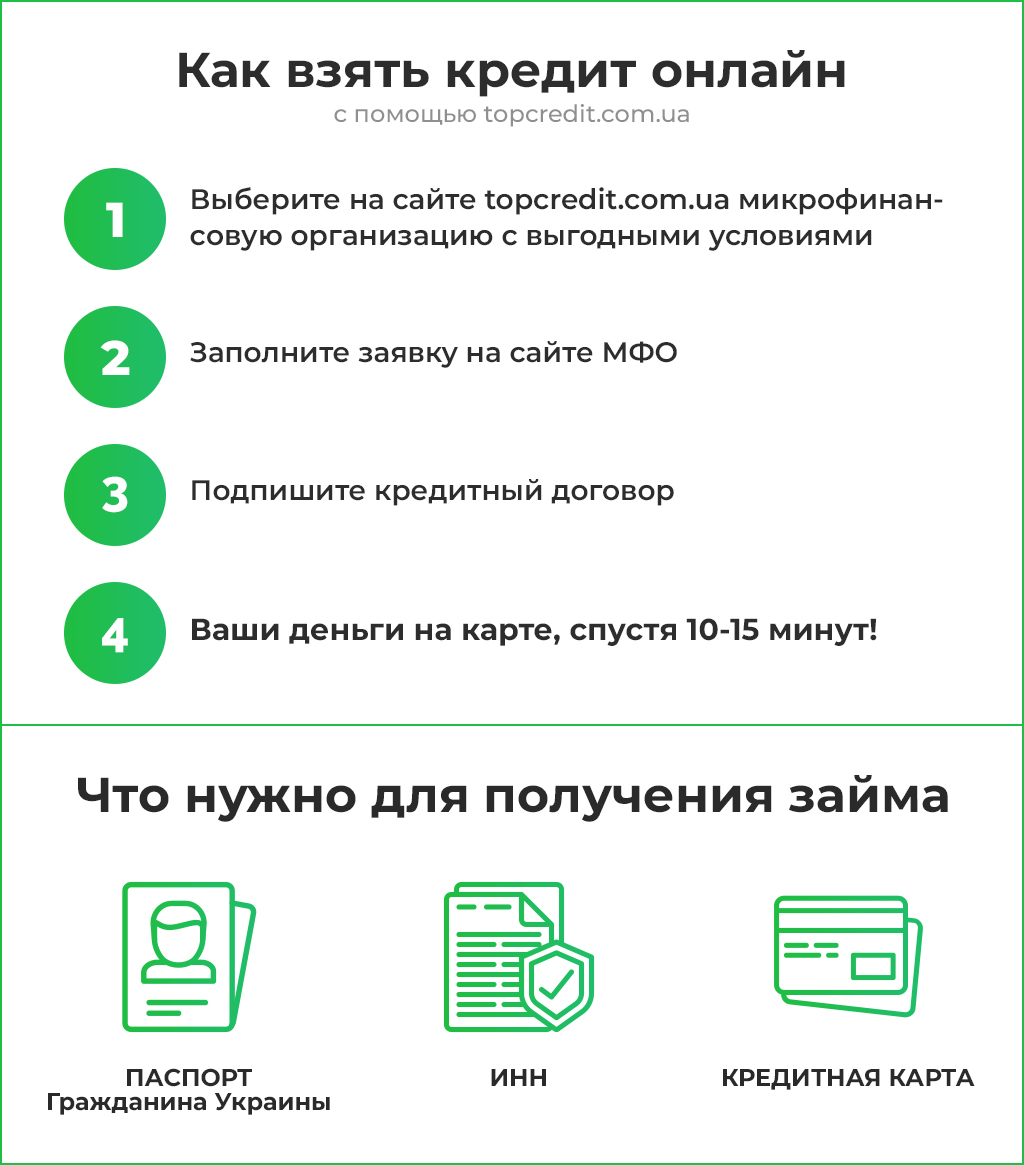

Как оформить онлайн-заявку

После того, как вы подберете наиболее выгодный продукт, вы можете приступить к его оформлению онлайн – без визита в офис банка или звонка менеджеру. Нажмите «Подать заявку» во вкладке кредита, который вы планируете взять в 2021 – 2022 году.

Заполните анкету. Потребуется сообщить свои персональные и контактные данные, а также уровень дохода и то, каким способом вы планируете получить деньги: наличными, на счет или карту. После того, как сотрудники банка проверят подлинность указанной информации и состояние вашей кредитной истории, будет принято решение по заявке.

Вопросы и ответы

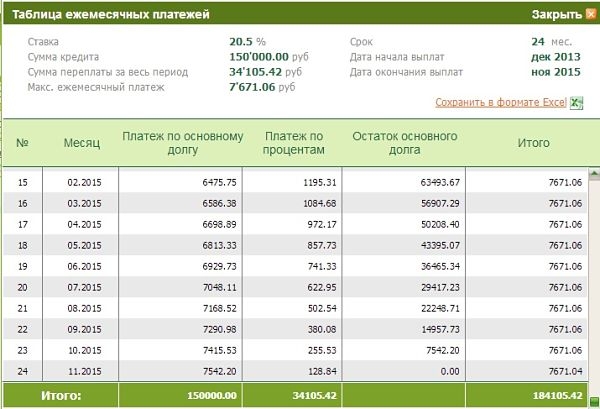

Как использовать кредитный калькулятор?

Введите сумму, срок погашения и ставку в кредитный калькулятор — сразу получите график платежей и общую стоимость кредитного продукта.

Какая самая низкая процентная ставка на сегодняшний день?

Минимальная ставка, которую предлагают в текущем году банки, составляет %минимальная ставка%%. Чтобы увидеть, как этот показатель повлияет на сумму ежемесячной выплаты по кредиту, вы можете использовать онлайн-калькулятор Выберу.ру. Нажмите «Подробнее» в карточке интересующей вас программы. Задайте в меню на странице нужные параметры. Нажмите «Рассчитать кредит» — сервис произведет вычисления с учетом действующего процента переплаты. Если полученные расчеты вам не подходят, перейдите к другому продукту, всего их на данный момент %количество кредитов%.

Как подать заявку?

Если вы планируете взять кредит, который вас заинтересовал, узнайте решение банка онлайн. Для этого нажмите «Подать заявку» во вкладке нужного вам продукта.

В онлайн-форме анкеты потребуется указать следующие данные:

- ФИО заемщика;

- контактный телефон и имейл;

- наличие трудоустройства постоянного дохода;

- уровень ежемесячного заработка.

Также выберите, каким способом вы планируете получить деньги: на счет, карту или наличными. Ответ вам сообщит менеджер банка. Если решение будет положительным, согласуйте время визита в офис и перечень документов, которые потребуются, чтобы оформить и взять кредит.

Как получить выгодные условия кредитования?

Сопоставьте уровень процентной ставки и другие условия программ различных организаций, чтобы выбрать лучший вариант целевого или потребительского займа. С помощью сервиса нашего портала вы можете определить выгодную программу быстро и без усилий. Используйте систему фильтров и задайте нужные вам сумму, валюту и срок погашения займа. Нажмите «Подобрать кредит», чтобы на странице остались только те предложения, которые соответствуют вашему запросу.

Вы можете выбрать сортировку банковских продуктов по следующим критериям:

- сумме займа;

- процентной ставке;

- названию финансовой организации.

Используйте кнопки быстрого поиска, чтобы отсортировать кредиты по какому-то определенному признаку: необходимости обеспечения, возможность получить целевой или потребительский заем, наличными, программы для клиентов с плохой кредитной историей.

Кроме того, вы можете расположить банки по их надежности – выберите вкладку топ-10, 20, 50 или 100 финансовых организаций. Чтобы увидеть все фильтры, нажмите «Условия кредита».

Как я узнаю одобрили мне кредит или нет?

О результатах рассмотрения заявления на кредит онлайн сообщает сотрудник банка в телефонном звонке. Если вы не смогли ответить на звонок, вам позвонят еще раз в другое время, а также продублируют сообщение в СМС и в письме на электронную почту.

В какой банк я могу обратиться за кредитом?

Многие крупные банки России предоставляют услуги онлайн-заявки на кредит. Однако всем заемщикам важно найти выгодный заем. В этом поможет Выберу.ру. Чтобы найти все кредиты, которые можно оформить через интернет, в верхней части страницы нужно выбрать пункт «Возможность онлайн-заявки». Система автоматически выведет все соответствующие предложения.

Однако всем заемщикам важно найти выгодный заем. В этом поможет Выберу.ру. Чтобы найти все кредиты, которые можно оформить через интернет, в верхней части страницы нужно выбрать пункт «Возможность онлайн-заявки». Система автоматически выведет все соответствующие предложения.

Кредит для молодых. С какого возраста можно получить кредит в банке?

«Молодость — недостаток, который быстро проходит. Каким рассудительным я буду, каким умеренным стану я», — говорит в «Покровскихворотах» Костик в исполнении Олега Меньшикова.

Как относятся банки к заемщикам с таким «недостатком»?

Банки следят за качеством своих портфелей, поэтому требования к заемщикам включают в себя подтверждение стабильных и достаточных для кредита доходов. Ограничения по возрасту во много связаны как раз с этим моментом. Ведь само по себе молодость или пожилой возраст ни о чем не говорят, но всем понятно, что в 18 лет иметь постоянную работу, стабильный заработок не очень-то реально. Есть исключения, но это не стандартная ситуация. Прежде нужно получить образование. А в 65, если даже есть заработок, не ясно, когда работодатель захочет заменить старые кадры на молодых и энергичных сотрудников. И насколько стабильным в перспективе окажется этот самый заработок. Это понимают банки.

Есть исключения, но это не стандартная ситуация. Прежде нужно получить образование. А в 65, если даже есть заработок, не ясно, когда работодатель захочет заменить старые кадры на молодых и энергичных сотрудников. И насколько стабильным в перспективе окажется этот самый заработок. Это понимают банки.

Если брать нижнюю возрастную границу, то, в основном, банки предлагают кредиты с 21 года. Реже — с 18-20 лет. Если проанализировать предложения банков Екатеринбурга по потребительским кредитам, то с 18 лет готовы выдать кредит: АК БАРС Банк, Екатеринбургский муниципальный банк, Банк Легион, Россельхозбанк, МБРР. Заемщикам, кому исполнилось 20 лет, кредиты предлагают Банк Русский Стандарт и ВУЗ-банк. Клиентам от 21 до 23 лет предложений адресуется гораздо больше — более 100 программ кредитования.

Есть и уникальные продукты, в основном касающиеся целевых потребительских кредитов на образование, когда заемщик может быть моложе совершеннолетнего возраста. Такие продукты предлагает, например, ТранКредитБанк.

Речь об обучении в учебных заведениях, готовящих кадры для ОАО РЖД. Поэтому поручительство по данному кредиту предоставляет ОАО «РЖД» до полного исполнения обязательств заемщика по кредитному договору. В таком случае возраст заемщика на момент подачи заявки может быть менее 14 лет. Если на момент предоставления кредита заемщик не достиг 18 лет, то требуется также поручительство родителей или опекунов заемщика. Сумма рассчитывается, исходя из стоимости обучения, по конкретной специальности. Кредит выдается на плановый срок обучения, увеличенный в два раза, плюс три месяца. Среди документов, которые необходимо предоставить — гарантийное письмо от поручителя — ОАО «РЖД» (ДЗО ОАО «РЖД») на предоставление поручительства по выдаваемому траншу и договор на оказание платных образовательных услуг с образовательным учреждением.

Подобный кредит заемщикам от 14 лет предлагает

Уральский банк Сбербанка России, для оплаты обучения на дневном, вечернем или заочном отделении образовательного учреждения, зарегистрированного на территории Российской Федерации.

Учащимся в возрасте до 18 лет, а также достигшим 18-летнего возраста, но не имеющим постоянного источника дохода, кредиты предоставляются при обязательном наличии созаемщиков. Среди требований — не только наличие поручителей, но и залог имущества. И обязательное страхование этого имущества, передаваемого в залог банку.

В плюсе и те, кто получает зарплату на карту Сбербанка, в таком случае для оформления молодежного потребительского кредита заемщику необязательно иметь трудовой стаж от 1 года, достаточно работать всего 6 мес. на текущем месте.

Основная проблема у 20-летних заемщиков — отсутствие справок о доходах. Если к юному возрасту добавить эту проблему, то получится, что список банков сокращается до минимума. И это либо кредиты под 42% годовых, либо с обязательным-таки залогом и поручительством

Делаем вывод, что хотя кредитные программы для молодых есть в списках банков, на практике, в 18 лет проще «занять» на обучение и другие нужды у родителей.

В Сбербанке разъяснили, как взять потребительский кредит наиболее выгодно ВИДЕО

26.11.2012 — 18:33 2401 просмотр

A A A

Покупательский бум. Ижевчане уже начали готовиться к новому году и выбирать подарки. Многие предпочитают приобрести подарки в рассрочку или оформить потребительский кредит.

Опытные шопоголики знают — купить понравившийся товар можно, даже если эти траты не были предусмотрены в семейном бюджете. А банковские специалисты добавляют: при этом можно даже сэкономить на процентах по потребительскому кредиту.

А банковские специалисты добавляют: при этом можно даже сэкономить на процентах по потребительскому кредиту.

Сергей Якупов, заместитель управляющего Удмуртским отделением Сбербанка России: «Не переплачивайте. Не нужно спешить с оформлением кредита «здесь и сейчас». Не всегда этот кредит выгоден. Я рекомендую идти в свой банк за получением кредита. Почему? При подаче заявки в своем банке не потребуется дополнительных документов. В Сбербанке потребуется только паспорт».

Оформить кредит в том банке, где вы получаетет зарплату, не только проще, но и быстрее. В Сбербанке, например, это можно сделать за 2 часа. А еще, кредиты «для своих» дешевле на 2 — 3%. Еще один способ снизить ставку — привлечь поручителя. Банкиры говорят — не стоит этого бояться. Оформляя кредит, вы в любом случае заручитесь согласием родных, и, если они согласны за вас поручиться, тогда можно получить большую сумму за меньшие проценты. В любом случае специалисты банка помогут определиться с формой кредита и рассчитают приемлемую сумму ежемесячного платежа.

И еще один совет: вместе с кредитом оформите кредитную карту. Если в процессе выплат возникнут непредвиденные расходы, вы всегда сможете «перехватиться» до зарплаты. Вернете потраченые по карте деньги в течение льготного периода — не переплатите ни копейки. В Сбербанке пользоваться деньгами без процентов можно 50 дней. И кредитку здесь предлагают каждому, кто оформляет кредит — вам остаётся только согласиться или отказаться он нее.

Моя Удмуртия

Хотите поделиться этой новостью?Читайте также:

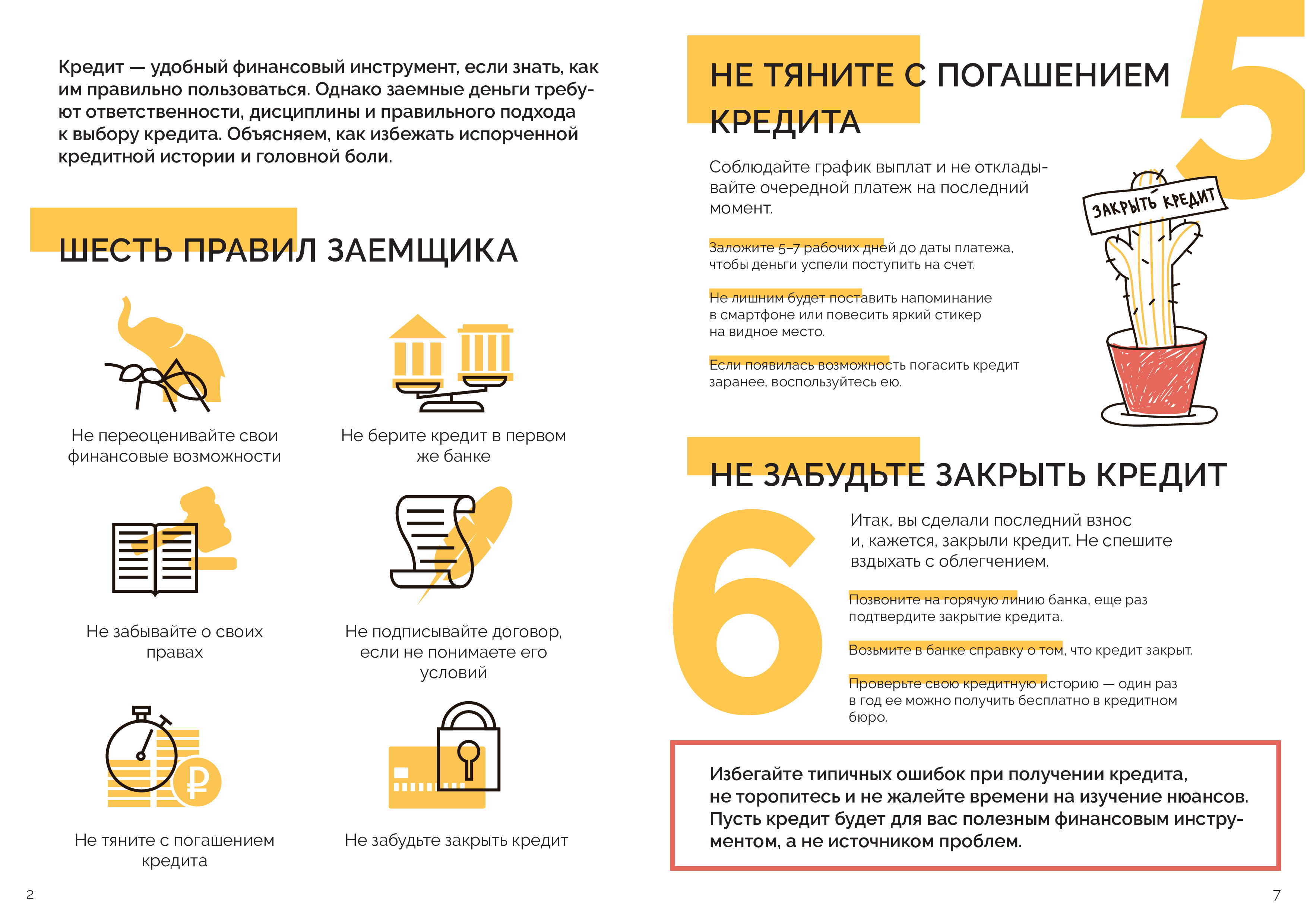

Что можно и нельзя делать при личной ссуде

Редакционная независимость Мы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы будем получать реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Персональные ссуды можно использовать для финансирования проекта по благоустройству дома, оплаты свадьбы или похорон или, что чаще всего, для консолидации долга по кредитной карте. Кредитный продукт стал популярным после финансового кризиса 2008 года и сейчас является одним из самых быстрорастущих для банков.

Но они подходят не всем, особенно в связи с тем, что банки и кредиторы повышают свои стандарты кредитования в 2020 году.

Большинство личных кредитов являются необеспеченными, то есть они не требуют от вас предоставления залога, такого как дом или банковский счет , как кредитное плечо для банка. Используя личные ссуды, вы берете фиксированную сумму денег и возвращаете ее в течение фиксированного периода времени по фиксированной процентной ставке. Хотя это кажется простым, есть много тонкостей при получении ссуды, которые не сразу очевидны, например, проверка того, какие комиссии взимаются сверх ссуды, или проверка отсутствия ошибок в ваших кредитных отчетах.

Вот наши самые полезные советы по получению личной ссуды.

Personal Loan Dos

Do: Проверьте свои кредитные отчеты

Ваш кредитный рейтинг и кредитная история являются основными факторами, определяющими процентную ставку, которую вы получаете по личной ссуде. Банки используют кредит как барометр риска. Если раньше вы своевременно производили платежи, то у вас больше шансов погасить кредит. Следовательно, чем лучше ваш кредит, тем ниже будет ваша ставка. Обычно ставки колеблются от 4 до 36%.

В связи с пандемией COVID-19 три основных кредитных бюро (Equifax, Experian и TransUnion) предлагают бесплатные еженедельные отчеты на AnnualCreditReport.com до апреля 2021 года. В качестве должной осмотрительности мы рекомендуем использовать ваши кредитные отчеты, чтобы убедиться, что они в отличной форме. Ошибка (например, пропущенные платежи или кредитная карта, мошенническая привязанная к вашему имени) может серьезно подорвать ваш кредитный рейтинг, поэтому проверяйте точность и оспаривайте любую неверную информацию.

Сделайте: сравните APR

Разница между низкой и высокой процентной ставкой может быть значительной.Допустим, у вас есть заем в размере 10 000 долларов сроком на 5 лет. За эти пять лет разница в общей стоимости между 10% и 25% составит 4862,56 доллара. Мы всегда рекомендуем делать покупки, прежде чем обращаться к кредитору, поскольку каждый из них по-своему оценивает информацию о вашем заявлении.

Что нужно: учитывать риски, если у вас плохая кредитная история

Если ваш кредитный рейтинг ниже 670 («хороший» по стандартам FICO), вам может быть труднее получить приличную процентную ставку по личному кредиту. Кроме того, те, кто объявили о банкротстве или не имеют кредитной истории, столкнутся с трудностями при получении кредита.

Людям, оказавшимся в этой лодке, возможно, потребуется рассмотреть вопрос о приглашении, чтобы повысить свои шансы на получение одобрения. Содействующий заемщик — это вторичный заемщик, который может повысить эффективность вашей кредитной заявки, предложив свою (предположительно хорошую) кредитную историю. Это дает банку уверенность в том, что по кредиту не будет дефолта, потому что есть резервное лицо, которое будет нести ответственность.

Это дает банку уверенность в том, что по кредиту не будет дефолта, потому что есть резервное лицо, которое будет нести ответственность.

Добавление соучастника может смазать колеса предложения и даже дать вам более высокую оценку, чем если бы вы подавали заявку в одиночку.Но есть риск, что если вы пропустите платеж, то у вас и вашего соавтора может снизиться кредитный рейтинг.

Вам также может понадобиться рассмотреть вопрос о предоставлении обеспеченного кредита, если ваш кредит недостаточно хорош. Большинство личных займов не имеют обеспечения, поэтому предоставление залога (в виде дома, автомобиля, банковского или инвестиционного счета) дает банку рычаги воздействия в ситуации, когда вы не можете быть привлекательным кандидатом. Процентные ставки по обеспеченным кредитам часто ниже, хотя, конечно, вы берете на себя значительно больший риск, если не можете позволить себе платежи в какой-то момент в будущем.Невыполнение обязательств по обеспеченному кредиту может позволить банку наложить арест на ваш залог, а это означает, что вы в конечном итоге можете потерять свой дом, машину или все, что вы предоставили в качестве залога.

Что нужно: внимательно изучите комиссионные

Приготовьте зубчатую гребенку к вашему предложению о ссуде перед тем, как принять его. Вы хотите убедиться, что понимаете все в контракте; в противном случае вам, возможно, придется платить неожиданные сборы в будущем. Вот наиболее важные аспекты личного кредита для оценки:

- Годовая процентная ставка: Какова процентная ставка? Он фиксированный или переменный? Ставка ниже, чем на вашей кредитной карте? В противном случае получение кредита может не стоить того.

- Срок погашения: Как долго вы будете производить ежемесячные платежи и в какой момент необходимо будет погасить ссуду?

- Ежемесячные платежи: Можете ли вы позволить себе платежи? Они вписываются в ваш бюджет?

- Обеспеченный или необеспеченный: Потребуется ли вам открыть свой банковский счет, например, в качестве залога по ссуде? Или залога не требуется?

- Комиссия за оформление кредита: Нужно ли вам вносить комиссию за ссуду заранее, и если да, то сколько это стоит? Кредитор прозрачен? Имейте в виду, что многие кредиторы, которые не взимают эту комиссию, все равно ее взимают.

Это просто отражается на вашей процентной ставке.

Это просто отражается на вашей процентной ставке. - Штраф за досрочное погашение: Будете ли вы наказаны штрафом за досрочное погашение кредита?

Предварительная квалификация — это процесс, при котором вы самостоятельно сообщаете свою финансовую информацию и желаемые условия кредита, чтобы получить неофициальную оценку того, на какой личный заем вы имеете право. Этот шаг отличается от получения предварительного одобрения или фактической подачи заявки на ссуду, потому что он не требует от кредитора просмотра и проверки ваших документов, и он приведет к жесткому запросу о кредите, который снизит ваш кредитный рейтинг на несколько процентов. точки.И предварительная квалификация не означает, что вы действительно одобрены; он просто сообщает вам, вероятно ли, что вы будете одобрены, и каковы могут быть условия вашего кредита.

Предварительная квалификация — это быстрый, часто мгновенный процесс, который позволяет вам увидеть, какую сумму кредита, процентную ставку и условия вы получите. Вы можете пройти предварительную квалификацию у неограниченного числа кредиторов. Мы рекомендуем получить оценки как минимум от трех кредиторов, чтобы вы могли понять, что вам доступно, на основе вашего кредитного профиля.

Вы можете пройти предварительную квалификацию у неограниченного числа кредиторов. Мы рекомендуем получить оценки как минимум от трех кредиторов, чтобы вы могли понять, что вам доступно, на основе вашего кредитного профиля.

Личный заем нельзя

Не принимать: принимать первый предложенный вам заем

Всегда присматривайте, прежде чем брать заем. Сейчас не только очевидные банки предлагают ссуды физическим лицам. Вы также можете найти их в кредитных союзах, общественных банках, онлайн-банках и онлайн-кредитных организациях, многие из которых могут предложить вам более выгодную ставку, чем ваш мегабанк.

Все кредиторы оценивают заявки по-разному, при этом такие переменные, как доход и кредит, взвешиваются по-разному в зависимости от критериев.Таким образом, вы можете обнаружить, что одному банку не нравится, что вас уволили с работы, а другому все равно, потому что у вас «отличная» кредитная история. Все зависит от факторов, находящихся вне вашего контроля, поэтому не забудьте расширить свои возможности.

Нельзя: брать максимально возможную ссуду

Мы не рекомендуем брать большую ссуду только потому, что вы можете себе это позволить. Платеж по ссуде, который казался управляемым после утверждения, может быть ошибкой в будущем, например, если вы неожиданно потеряли работу.Фарнуш Тораби, финансовый журналист и ведущий подкаста «So Money», рекомендует людям не брать ссуду, которая составляет более 5-10% их ежемесячного бюджета. Чрезмерное заимствование может быть столь же опасным, как и прямая оплата чего-то, что вы не можете себе позволить.

Нельзя: экономить на платежах

Запланируйте автоматическое снятие средств или ежемесячные напоминания о выплате личного кредита. Платежная история составляет 35% кредитного рейтинга FICO, за которым следует использование кредита, длина кредитной истории, кредитная структура и новый кредит.Пропущенные платежи или просроченная оплата могут повредить этот кредитный рейтинг и затруднить получение одобрения для получения ссуд, кредитных карт или даже аренды квартиры в долгосрочной перспективе. Настройтесь на успех прямо сейчас и внесите эту повторяющуюся заметку в календарь. Позднее ты будешь благодарить будущее.

Настройтесь на успех прямо сейчас и внесите эту повторяющуюся заметку в календарь. Позднее ты будешь благодарить будущее.

Сколько личных займов вы можете иметь одновременно?

Вы можете получить сразу несколько личных займов

Хорошая новость для потенциальных заемщиков, которые хотят взять более одного личного кредита одновременно, заключается в том, что не существует правила, которое гласит, что вы можете » t сделай это.

Теоретически вы можете получить несколько займов у одного и того же кредитора. Однако имейте в виду, что у разных кредиторов разные ограничения — некоторые запрещают это полностью, а другие накладывают другие требования. Они могут включать период ожидания или указание на то, что вы совершили определенное количество своевременных платежей по первому кредиту до получения второго.

Вы также можете взять личные ссуды у нескольких разных кредиторов одновременно. Но имейте в виду, что вам нужно будет иметь право на получение каждого личного кредита в зависимости от вашего индивидуального финансового положения.Неважно, подаете ли вы заявку на получение нескольких займов от одного и того же кредитора или от нескольких разных кредиторов, вам все равно необходимо соответствовать их требованиям.

Если у вас уже есть одна или несколько личных ссуд, эта задолженность будет отображаться в вашем кредитном отчете, если вы подадите заявку на другую ссуду. Новый кредитор, к которому вы обращаетесь, захочет убедиться, что ваш долг относительно вашего дохода не слишком высок. Если это так, вам могут отказать. Ежемесячные платежи как из существующего личного кредита, так и из нового кредита, на который вы подаете заявку, будут учтены, когда кредитор определит доступность.

Если вы подали заявку на получение большого количества ссуд и вам кажется, что у вас слишком много долгов, вы также вряд ли сможете претендовать на новую ссуду, которую пытаетесь взять.

Это хорошая идея — брать несколько личных займов одновременно?

Даже если кредиторы позволяют брать несколько личных займов одновременно, это не значит, что это хорошая идея.

Когда вы берете несколько займов, вы обязуетесь делать несколько ежемесячных платежей.Это отнимет у вас значительную часть вашего дохода и затруднит вам выполнение других важных дел с вашими деньгами. Тот факт, что вы взяли на себя множество обязательств, также может подвергнуть вас большему риску невыполнения своих обязательств по кредитам.

Каждый раз, когда вы подаете заявку на получение личной ссуды, кредитор будет проводить жесткую проверку кредитоспособности. Слишком большое количество запросов за короткое время может снизить ваш кредитный рейтинг, что затруднит получение займов в будущем и сделает их более дорогостоящими.

Однако, если у вас есть непредвиденные расходы, и кредиты — ваш единственный способ их оплатить, не беспокойтесь.Получение нескольких займов не означает, что вы финансово обречены. Если вы внимательно делаете ежемесячные платежи вовремя и занимаетесь только тем, что вам нужно, получение нескольких займов может быть разумной стратегией, которая поможет вам пережить трудный финансовый период.

Будьте осторожны с получением займов

Персональные займы определенно могут быть лучшим способом получения займов, чем использование кредитных карт, но получение нескольких займов за один раз может дорого обойтись. Убедитесь, что вы сообразительны в своих привычках заимствования, и внимательно изучите все возможные варианты, чтобы не брать на себя ненужные долги.

Остались вопросы?

Вот еще несколько вопросов, на которые мы ответили:

Банковские ссуды для финансирования малого бизнеса: за и против

Познакомьтесь с банковскими кредитами

Как работают банковские ссуды для бизнеса?

Бизнес-кредит работает во многом так же, как и личный кредит. Бизнес-ссуды предлагаются банками (а также другими кредиторами), которые в обмен на деньги, которые они ссужают вам, будут взимать проценты сверх суммы ссуды и, возможно, комиссию за выдачу кредита или годовую комиссию.Как правило, срочные ссуды для бизнеса выплачиваются в течение определенного периода времени, при этом регулярные платежи списываются с текущего текущего счета вашего предприятия. Кредитные линии работают аналогично кредитным картам.

Нужно больше денег? Зарегистрируйтесь в Nav, чтобы узнать, какие варианты доступны.

НачатьЧто нужно знать о банковском финансировании бизнес-кредитов

Как вариант долгосрочного финансирования, традиционные банковские кредиты имеют много преимуществ. В то же время есть несколько недостатков, о которых следует знать, прежде чем приступить к работе.

Плюсы банковских кредитов

Плюсы

- Очень низкие фиксированные процентные ставки

- Предсказуемые ежемесячные платежи

- Помогают построить кредитный бизнес

- Профессиональные отношения с банкирами

- Кредитование доступно для многих целей

Традиционные банковские ссуды обычно имеют более низкие процентные ставки, чем другие варианты финансирования, такие как кредитные карты, ссуды до зарплаты или краткосрочные ссуды от онлайн-кредиторов.И вы можете увеличить свой бизнес-кредит, если будете производить своевременные платежи, если кредитор сообщает о платежах коммерческим кредитным агентствам. (Многие банки отчитываются перед Финансовой биржей малого бизнеса и могут отчитываться перед другими агентствами кредитной отчетности.)

При погашении ссуды не должно быть много сюрпризов: вы будете знать условия ссуды, когда подпишете кредитный договор. Однако имейте в виду, что выплаты по кредитным линиям будут различаться в зависимости от того, сколько вы заимствуете. Кроме того, некоторые ссуды могут иметь переменные процентные ставки, что означает, что платежи могут измениться, если процентная ставка, к которой они привязаны, может измениться.А некоторые ссуды могут включать в себя раздельные выплаты. Убедитесь, что вы понимаете условия своей ссуды, прежде чем подписывать ее.

Многие банки предлагают вам помощь профессионального банкира или кредитного специалиста в местном отделении, к которому вы можете обратиться, если у вас возникнут вопросы о ссуде или других финансовых продуктах, которые могут принести пользу вашей компании.

И есть много вещей, на которые вы можете использовать свой бизнес-кредит, от стабилизации денежного потока до покупки оборудования или финансирования коммерческой недвижимости.Многие банки также предлагают ссуды SBA.

Минусы банковских кредитов

Минусы

- Длинные документы

- Более длительное время ожидания

- Требуется сильный кредит

- Обычно требуется конкретное обеспечение

Если у вас не идеальная или даже плохая кредитная история, у вас могут возникнуть проблемы с получением традиционной ссуды. Банкам обычно требуются хорошие личные и / или деловые кредитные рейтинги, личные гарантии, залог и хорошие финансовые показатели.

И если вы торопитесь, вы можете быть разочарованы: на получение таких кредитов может потребоваться больше времени: весь процесс может длиться от одного до трех месяцев.

Если у вас нет солидной кредитной истории и финансового профиля, вам, скорее всего, потребуется предоставить залог по ссуде — если вы вообще соответствуете требованиям. Традиционные кредиторы, такие как банк, не хотят давать ссуды заемщикам, у которых слабый личный кредитный рейтинг или шаткий бизнес-кредитный профиль.

Большинство банков предпочитают выдавать более крупные ссуды, поэтому, если вы ищете несколько тысяч, вам может не повезти в местном банке, где у вас есть текущий счет или личный заем.Даже ссуды в размере 50 000–250 000 долларов могут быть слишком малы для некоторых кредиторов, поскольку чем больше ссуда, тем большую прибыль они приносят.

Банки часто не спешат одобрять или отклонять заявки, и причины отказа часто не ясны. Заемщики часто жалуются на непрозрачность процесса утверждения. (Узнайте больше о том, что делают кредиторы и что не нужно сообщать вам, когда они отклоняют коммерческий заем.)

Ваша заявка может быть отклонена просто потому, что ваша компания работает в отрасли, в которой банк не предоставляет ссуд (или уже достиг максимальной суммы ссуд за год).Например, такие отрасли, как недвижимость, розничная торговля и рестораны, могут считаться более рискованными.

А если вы управляете стартапом, вам может быть сложнее получить традиционный банковский кредит; для традиционных кредиторов не принято давать ссуды стартапам. Многим потребуется не менее двух лет работы в бизнесе, а некоторым потребуется четыре-пять лет достаточных доходов.

Тем не менее, если вы можете претендовать на получение традиционной банковской ссуды, это может быть доступным способом сохранить денежный поток или получить средства для расширения вашего бизнеса.

Лучшие банки для малого бизнеса предлагают ссуды

Есть три основных типа финансовых учреждений, которые предлагают бизнес-ссуды для рассмотрения.

Традиционные банки

Обычно это первая остановка владельца бизнеса для финансирования малого бизнеса. Если у вас давние отношения с вашим банком — возможно, у вас были как бизнес, так и личные текущие счета с ними в течение десятилетий, или вы взяли личный заем или личную кредитную линию — вы можете претендовать на более качественный финансовый продукт, чем если вы зашли в банк, с которым не имели отношения.

Общественные банкиЭти банки часто принадлежат и управляются местными жителями. Они вкладываются в свои сообщества и могут быть более гибкими и полезными для владельцев бизнеса. Возможно, у вас будет более индивидуальный опыт работы в общественном банке.

Кредитные союзыЕсли вы являетесь членом кредитного союза, это может быть хорошей ставкой для получения высокой процентной ставки по бизнес-ссуде. Кредитные союзы имеют тенденцию превосходить более крупные традиционные банки с точки зрения предложений для постоянных клиентов, поскольку это некоммерческие организации, которым не нужно платить государственные или федеральные налоги, и они обычно перекладывают эти сбережения на клиентов.Они также могут предлагать ссуды на меньшие суммы, чем традиционные банки.

Альтернативы банковским займамЕсли вы не имеете права на получение традиционной банковской ссуды, у вас есть другие варианты, но имейте в виду, что они могут быть дороже.

Интернет-кредиторы Разумеется, технологияизменила сферу кредитования, и теперь онлайн-кредиторы серьезно конкурируют с традиционными банками. Многие предлагают оптимизированные процессы подачи заявок и более быструю оплату, так что учитывайте и их.Однако они, как правило, взимают больше процентов и имеют более быстрые сроки окупаемости, обычно от нескольких месяцев до года или двух.

Стартовые ссудыЕсли ваш стартап не занимается бизнесом долгое время, вы, вероятно, не сможете претендовать на получение банковского кредита, но знайте, что есть кредиторы, которые специализируются на ссудах для стартапов, и у них обычно более низкий порог времени в бизнесе или кредитовании. оценки, чтобы получить одобрение.

Финансирование оборудованияЕсли вы хотите приобрести автомобиль для своего бизнеса или, возможно, тяжелую технику или кухонное оборудование, финансирование оборудования может быть хорошим решением.Оборудование, которое вы покупаете, выступает в качестве залога по ссуде, и ставки, как правило, разумны.

Финансирование счетовДругой альтернативой традиционному финансированию является финансирование по счетам. Вы берете взаймы под сумму неоплаченных счетов за вычетом комиссии кредитору.

Какой банковский кредит подходит для моего бизнеса?

Выбор финансового учреждения для подачи заявки на ссуду — это всего лишь одно решение. Вам также необходимо определить, какой конкретный вид финансирования малого бизнеса вам подходит.

Во-первых, понадобится ли вам обеспеченный кредит? Обеспеченные ссуды требуют залога, а необеспеченные ссуды — нет. Большинство необеспеченных кредитов требуют более высокого кредитного рейтинга и надежных финансовых показателей, хотя обычно они предлагаются только лучшим и наиболее кредитоспособным клиентам банка. Если это не относится к вам или вашему бизнесу, возможно, вам придется внести залог, чтобы получить ссуду. Некоторые традиционные банки не могут ссудить вам деньги без залога.

Имейте в виду, что иногда то, что называют «необеспеченный заем», употребляется неправильно: хотя они не требуют конкретного обеспечения, банки могут полагаться на залоговое удержание UCC и личную гарантию для обеспечения ссуды.Технически эти ссуды «обеспечены» залогом и гарантией, хотя и рекламируются как необеспеченные.

К сведению, если вы подаете заявку на ссуду SBA через свой банк, имейте в виду, что вы не получаете автоматически скидку на получение ссуды SBA, если у вас нет залога. Однако SBA обычно принимает залог, если он у вас есть, и это может включать личные активы, такие как недвижимость.

Продолжаем, что вы собираетесь делать с полученными средствами? Существуют определенные типы ссуд для различных целей, например ссуды на недвижимость и финансирование оборудования.

Если ваш кредит не является первоклассным, вам нужно будет обратиться к онлайн-кредиторам, которые могут предложить кредит, даже если ваши баллы ниже, чем то, что может одобрить банк.

«Это очень конкурентоспособно», — говорит Коулман. «Есть много кредиторов, желающих предоставить эти ссуды. У предпринимателя есть большой выбор, с каким кредитором работать ».

Вам нужно больше финансирования?

Подпишитесь на Nav, чтобы узнать, какие варианты финансирования доступны для вашего бизнеса.

ПодобратьКаковы требования для получения ссуды для малого бизнеса?

Хотя требования для получения финансирования в традиционных банках могут варьироваться в деталях от одного кредитора к другому, в целом они ищут компании, которые работают не менее двух лет и имеют солидные финансовые показатели.Они захотят посмотреть банковские выписки и налоговые декларации. Им также может потребоваться финансовая отчетность, например, актуальный отчет о прибылях и убытках или бухгалтерский баланс. Им также может потребоваться бизнес-план, чтобы получить представление о финансовом состоянии вашего бизнеса и планах роста.

Большинство банков предпочитают, чтобы годовая выручка составляла 1 миллион долларов и более, а также низкое отношение личного долга к кредитным ресурсам. В общем, вам, вероятно, понадобится личный кредитный рейтинг в 700 единиц, но некоторые банки одобрят заемщика с личным счетом 680+ при условии, что другие бизнес-показатели демонстрируют здоровый бизнес и способность обслуживать долг.SBA иногда утверждает ссуду заемщику с рейтингом FICO 660.

Многие банки также могут иметь минимальную сумму, на которую они хотят, чтобы вы подали заявку, и не могут финансировать ссуды, скажем, менее 250 000 долларов США, предпочитая иметь дело с суммами ссуд на сумму 500 000 долларов США или 1 миллион долларов или более. SBA поощряет своих кредиторов (в том числе кредитные союзы) утверждать суммы ссуд до 150 000 долларов за счет снижения комиссионных ссуд кредиторам в отношении этих небольших сумм ссуд.

Ставки и условия банковских кредитов

Чем лучше ваши кредитные отчеты и кредитные рейтинги, тем больше у вас будет вариантов ссуды в банке.Например, кредитная линия доступна только наиболее кредитоспособным заемщикам. Другими словами, чем вы более стабильны и подвержены меньшему риску, тем лучше условия кредита и более конкурентоспособные ставки, на которые вы, вероятно, будете претендовать.

При этом хорошие кредитные рейтинги не обязательно являются гарантией одобрения кредита, но они предоставляют больше возможностей для более квалифицированного заемщика.

Лучшие варианты использования банковских кредитов:

Традиционные банковские ссуды — это один из вариантов финансирования бизнеса (наряду с ссудами SBA) с наибольшим разнообразием способов их использования для развития своего бизнеса:

- Товарно-материальные запасы

- Покупка оборудования

- Инвестиции в коммерческую недвижимость

- Рефинансирование

- Приобретение других предприятий

- Поддержание стабильного денежного потока

- Консолидация долга

Товарно-материальные запасы

Заимствование для покупки инвентаря — отличное использование капитала, но вы должны убедиться, что понимаете условия погашения.

Срочная ссуда в банке обычно не предусматривает ссуд на срок менее трех или четырех лет, поэтому это может быть не лучшим решением для удовлетворения краткосрочных потребностей, таких как покупка быстро оборачиваемых запасов. Нет смысла связывать капитал с выплатами по кредиту на несколько лет для актива, такого как запасы, который будет продан в этом году.

Покупка оборудования

Кредит на оборудование для оплаты дорогостоящего оборудования или техники — отличный способ использовать кредит в банке.Скорее всего, банк будет использовать приобретаемое вами оборудование в качестве залога по ссуде.

Инвестиции в коммерческую недвижимость

Многие кредитные организации предлагают ссуды на коммерческую недвижимость специально для покупки земли, офисных или торговых площадей. Ссуды SBA 504 могут быть другим вариантом, при котором банк финансирует часть ссуды. Вы также можете использовать эти ссуды для ремонта или рефинансирования недвижимости, которой вы уже владеете.

Рефинансирование

Если у вас уже есть бизнес-заем, по которому, возможно, не самые лучшие ставки, вы можете решить взять новый заем для рефинансирования старого долга.Это может помочь вам сэкономить деньги, если новая процентная ставка ниже старой, в зависимости от цели вашей ссуды.

Однако имейте в виду, что иногда рефинансирование краткосрочной ссуды с помощью долгосрочной банковской ссуды может сократить периодические платежи, но может увеличить общую стоимость ссуды, поскольку в течение длительного срока будет начисляться больше процентов. Возможно, это упрощение, но большинство людей никогда не купят машину с 30-летней ипотекой или не купят новый дом с автокредитом на четыре или пять лет.Другими словами, потребности в краткосрочном финансировании и потребности в долгосрочном финансировании сильно различаются.

Приобретение других предприятий

Готовы расширить свою империю? Отсутствие капитала — не оправдание для кредитоспособного бизнеса с хорошей репутацией. Если вы хотите купить другой бизнес, традиционный банковский кредит может предоставить средства, необходимые для вывода вашего бизнеса на новый уровень.

Поддержание стабильного денежного потока

Ведение бизнеса означает, что иногда денежный поток будет неуклюжим.Доступ к наличным деньгам в виде ссуды означает, что у вас всегда будут деньги, необходимые для покрытия непредвиденных расходов, оплаты труда сотрудников и управления накладными расходами.

Это еще один случай, когда долгосрочная ссуда в банке может быть или не быть лучшим решением в зависимости от вашей деловой ситуации. Ограничение денежного потока обычно является краткосрочной потребностью, и иногда ее лучше всего решить с помощью кредитной линии или другого краткосрочного финансирования.

Консолидация долгаДругой способ использования ссуды — консолидация долга.Если у вас есть остатки на нескольких бизнес-кредитных картах или ссудах, ссуда на консолидацию долга может объединить все это в один ежемесячный платеж с единой постоянной процентной ставкой, которая может помочь вам сэкономить деньги. Однако вы обнаружите, что банки часто неохотно предоставляют ссуды на консолидацию долга заемщикам со значительной суммой долга.

Как подать заявку на получение банковского кредитаВ каждом банке могут быть немного разные требования к процессу подачи заявки, но вы можете ожидать, что вас попросят:

- Информация о вашем бизнесе, включая контактную информацию, отрасль, предприятие и время в бизнесе

- Финансовые данные, включая налоговые документы, банковские выписки и баланс

- Информация владельцев или должностных лиц

- Идентификационный номер налогоплательщика или номер социального страхования

Поскольку обработка банковских кредитов может занять некоторое время, убедитесь, что вы заполнили заявку задолго до того, как вам понадобятся средства.Потратьте немного больше времени на то, чтобы убедиться, что у вас есть все необходимое, чтобы сэкономить время позже.

Подходит ли вам кредит для бизнеса?

Несмотря на то, что у банковских кредитов есть много преимуществ, вам следует тщательно взвесить плюсы и минусы подачи заявления на получение кредита. Хотя банки могут предлагать одни из лучших доступных ставок, вы должны быть готовы потратить много времени и усилий на процесс подачи заявки на ссуду. Вот еще несколько моментов, которые следует учитывать перед тем, как получить ссуду в коммерческом банке:

Скорее всего, вам понадобится отличный кредит, чтобы пройти квалификацию.Если у вас плохая кредитная история, возможно, стоит подождать, чтобы подать заявку на ссуду в бизнес-банке, и сначала поработать над своими кредитными рейтингами. Это позволит вам с относительно небольшими трудностями пройти процесс подачи заявки на финансирование. (Получите бесплатный кредитный рейтинг для бизнеса здесь.)

Не все банки проверяют или требуют хороший бизнес-кредит. Но если у вас нет высоких кредитных рейтингов и / или солидной деловой кредитной истории, вам может быть лучше обратиться к онлайн-кредиторам для получения краткосрочных ссуд или открыть бизнес-кредитные карты, чтобы увеличить свой кредит.

Банки хотят видеть, что ваш бизнес приносит здоровый денежный поток. Они захотят взглянуть на выписки из вашего банковского счета, чтобы определить, достаточно ли у вас средний дневной баланс. Они хотят подтвердить, что у вас есть денежный поток для обслуживания долга. Скорее всего, они оценят соотношение долга и кредита вашего бизнеса. Разделение ваших личных и деловых финансов важно, чтобы помочь банкам увидеть, какие деньги приносит ваш бизнес, и повысить ваши шансы на получение ссуды.

Вам, вероятно, понадобится уже существующий бизнес, чтобы работать с банком по кредитованию бизнеса. Банки любят сводить к минимуму свои риски, когда дело доходит до ссуд для малого бизнеса, поэтому вы должны ожидать, что они потребуют от вас наличия пары лет в бизнесе за плечами.

Банки захотят узнать цель вашей ссуды. Хотя банковские ссуды доступны для многих целей, ваш кредитор захочет узнать, как вы собираетесь использовать ссуду, прежде чем предлагать вам наличные. А то, на что вы планируете потратить деньги, может помочь банку выбрать для вас лучший вариант финансирования малого бизнеса.Например, одним из способов использования банковской ссуды является финансирование оборудования. Ссуды на банковское оборудование часто легче получить, чем на другие банковские ссуды, потому что вы можете использовать финансируемое оборудование в качестве обеспечения ссуды.

Если вы стремитесь развивать свой бизнес или просто поддерживать равномерный поток денежных средств, кредитование бизнеса через традиционные банки может быть хорошим вариантом.

Но если вы в настоящее время не имеете права на получение бизнес-кредита, подумайте о том, чтобы поработать над его увеличением, чтобы со временем вы стали более привлекательными для бизнес-банкиров.

Десять основных вопросов, которые следует задать перед тем, как взять личный заем | Santander Bank

Сколько мне взять взаймы?

Минимальный и максимальный лимиты по ссуде устанавливаются каждым кредитором, а размер вашего личного ссудного лимита зависит от вашей кредитоспособности. Спросите себя о своих потребностях. Если вы берете ссуду на что-то просто приятное, например, на отпуск, вы можете подумать о том, чтобы достичь этой цели, открыв сберегательный счет с высокими процентами.Однако, если вы консолидируете долг или покрываете непредвиденные расходы, личный заем может быть в ваших интересах. Сумма, которую вы запрашиваете при получении личного кредита, должна быть ограничена вашей реальной потребностью. Если взять в долг больше денег, чем нужно, то со временем ссуда станет дороже. Чтобы рассчитать, сколько денег вам следует занять, сложите все свои долги или предполагаемые расходы, чтобы получить идеальную сумму кредита.

Сколько времени потребуется, чтобы получить деньги?

В зависимости от суммы ссуды и сроков подачи заявки может быть период ожидания, прежде чем вы получите средства.Некоторые ссуды обрабатываются в течение 48 часов, но другие могут занять немного больше времени. Учтите эти периоды времени при принятии решения о том, на какой кредитный продукт подавать заявку.

Что мне нужно для получения кредита?

Убедитесь, что вы знаете, какую документацию брать с собой. Чтобы подать заявку на ссуду в Santander, вам понадобится номер социального страхования, а также основная информация о занятости и доходе. Как только мы получим заявку, мы определим, требуется ли дополнительная информация.У любого кредитора вам нужно будет подтвердить свою личность, указать свой номер социального страхования, предоставить подтверждение дохода и указать цель вашего кредита.

Как мне узнать, какой у меня текущий кредитный рейтинг?

Ваш кредитный рейтинг является основным фактором при определении того, одобрит ли Сантандер вашу заявку на получение кредита, поскольку кредит является показателем вашей способности ответственно погасить ссуду. Существуют разные модели кредитного скоринга, но большинство из них имеет диапазон от 300 до 850.Чем выше число, тем более кредитоспособным вы выглядите. Если возможно, проверьте свой кредитный отчет перед подачей заявления. Вы имеете право получать бесплатную копию вашего кредитного отчета от трех основных бюро кредитной истории один раз в 12 месяцев (они могут взимать плату за предоставление вашего кредитного рейтинга). Оспаривайте любые неточности в своем кредитном отчете, чтобы обеспечить наиболее точное представление о вашей кредитоспособности.

Какая процентная ставка по кредиту?

В зависимости от вашего кредитного рейтинга и других факторов процентная ставка может повлиять на ваше решение о займе.Думайте о процентной ставке как о расходе по займу денег у кредитора. Сумма процентов связана с вашими платежами. Обязательно поинтересуйтесь, как процентная ставка влияет на стоимость ссуды, прежде чем подписывать документы.

Как происходит погашение кредита?

Ваш план погашения, обычно ежемесячный, повлияет на ваши повседневные финансы. Установлен ли он по ставке, с которой вы можете справиться, не беспокоясь о пропуске платежа? Ваш ежемесячный платеж будет зависеть от суммы кредита, процентной ставки и срока кредита.Убедитесь, что вы знаете дату ежемесячного платежа и дату начала этих платежей. Кроме того, вам также следует спросить своего кредитора, есть ли штрафы за досрочное погашение. Продукты Santander Personal Lending не имеют штрафов за предоплату.

Каков срок кредита?

Важно учитывать срок кредита и то, будет ли он работать на вас в долгосрочной перспективе. Если вы не против платить более крупный ежемесячный платеж, вы можете выбрать более короткий срок. С другой стороны, получение ссуды с более длительным сроком погашения обычно дает меньший и более доступный ежемесячный платеж.

Взимаются ли комиссии?

Некоторые кредиторы предлагают персональные ссуды, которые включают комиссию за выдачу кредита, которая составляет процент от суммы ссуды. Некоторые банки также называют это затратами на закрытие. Обязательно учтите эти факторы, чтобы решить, стоит ли личный заем. Продукты Santander Personal Lending не требуют комиссии за оформление или закрытия.

Требуется ли ссудодатель?

Некоторые кредиторы могут разрешить соавторству на ссуду, что может помочь заявителю получить одобрение на ссуду.Если что-то случится с соправителем, и вы не сможете производить платежи, на него можно будет возложить ответственность за погашение ссуды. Santander Bank не имеет соискателей по кредитам, но допускает совместных заявителей. В случае со-заявителя оба человека несут равную ответственность за ссуду.

Надежный ли это кредитор?

Известные банковские учреждения, такие как Сантандер, руководствуются федеральными постановлениями и предоставляют банковские продукты, соответствующие высочайшим стандартам качества.Однако не все кредиторы заботятся о вашей финансовой безопасности. В процессе покупки личного кредита обращайте внимание на следующие предупреждающие признаки хищных кредиторов:

- Ссуды без проверки кредитоспособности

- Неясные комиссии и скрытые расходы

- Высокие процессы регистрации

Если вы чувствуете давление с просьбой о ссуде, комиссии не прописаны в вашем контракте или ваш кредитор дает обещания, которые кажутся слишком хорошими, чтобы быть правдой, возможно, вы имеете дело с хищным кредитором.

Изучив эти вопросы, которые нужно задать перед получением ссуды, вы можете решить, что персональная ссуда подходит именно вам. В Santander мы делаем это легко, со скидкой на автоматическое списание с вашего текущего счета в Santander, без сборов за подачу заявления и без залога. Подайте заявку на получение личного кредита сегодня.

Вы также можете связаться с консультантом центра обслуживания клиентов сегодня, чтобы начать разговор о вариантах заимствования по телефону 877-768-2265 с 6 утра до 10 вечера. ET, семь дней в неделю.Обратите внимание, что эта информация предназначена для клиентов Santander в США; к нашим клиентам за пределами США применяются другие правила и нормы.

Когда лучше брать взаймы?

Владельцы малого бизнеса сталкиваются с множеством проблем, когда подают заявку на ссуду, но иногда самая большая проблема создается ими самими. Если вы ждете, пока вам срочно понадобится финансирование, чтобы начать поиск кредитора, значит, вы ждали слишком долго. Часто говорят, что лучше всего брать деньги в долг до того, как они вам понадобятся, и в этом есть доля правды.Лучшее время для получения займа — это когда у вас есть стратегический план в отношении денег и вы не остро нуждаетесь в этом. Обдуманный подход к поиску финансирования может сделать процесс получения кредита менее напряженным, повысить ваши шансы на успех и гарантировать, что вы сможете легко погасить ссуду.

План будущих финансовых потребностей

Несмотря на то, что трудно предвидеть все возможные потребности в финансировании на ближайшие 12 или 24 месяцев, упреждающий подход к бизнес-планированию обычно может дать вам довольно четкое представление о том, что вам может потребоваться.Например, планируете ли вы покупать новое оборудование, добавлять персонал для удовлетворения спроса, менять операции или расширять свой бизнес? Все эти планы может быть легче реализовать с помощью заемного капитала. Как только вы узнаете, какой цели будет служить заем, вы сможете подумать, сколько денег вам нужно и какие условия займа вам больше всего подойдут.

Заблаговременное планирование дает вам время, чтобы тщательно изучить возможные варианты и найти лучшее решение для вашей ситуации. Средний владелец малого бизнеса тратит около 33 часов на поиск бизнес-ссуды, часто в течение нескольких недель или месяцев.Ситуация с кредиторами сильно изменилась за последние несколько лет, что делает более важным, чем когда-либо, провести исследование перед подачей заявки на ссуду. Теперь, когда есть альтернативы традиционным банковским кредитам, включая онлайн-бизнес-кредиты, краудфандинг, финансирование по счетам-фактурам и микрокредитование, заемщикам необходимо узнать о доступных вариантах и оценить, какие из них могут лучше всего соответствовать их бизнесу и текущим потребностям.

Ваш бизнес

готов к финансированию?В сегодняшней экономике кредиторы становятся более осторожными и придают большее значение денежным потокам владельца бизнеса, времени в бизнесе и кредитной истории.Предварительное планирование дает вам время, чтобы честно оценить свое финансовое положение, чтобы определить, подходит ли ваш бизнес для получения ссуды, которую вы ищете.

В хорошем ли состоянии, актуальны и точны ли ваши деловые и личные кредитные профили? Если нет, то какие шаги нужно предпринять, чтобы улучшить их или исправить ошибки? Достаточно ли у вашего бизнеса денежных средств для выплаты необходимых платежей по кредиту? Многие кредиторы захотят получить прямой доступ к вашим банковским счетам в качестве доказательства того, что вы можете обрабатывать платежи.

Ваше текущее финансовое положение напрямую повлияет на доступные вам варианты финансирования. Реалистичная оценка вашей ситуации может помочь вам сосредоточиться на кредиторах, которые, скорее всего, одобрят вашу заявку на получение кредита.

После оценки вашего бизнеса, если нет смысла брать займы, стратегический подход позволяет вам изменить планы, отложить крупные инициативы или отказаться от расширения в краткосрочной перспективе, чтобы обеспечить больший успех вашему бизнесу в более отдаленном будущем. .

Что происходит, когда вам срочно нужны деньги?

Иногда бедствия случаются без предупреждения, и вашему бизнесу требуется вливание средств, чтобы продолжить работу или снова встать на ноги. В идеале вы также предусмотрели эту возможность, застраховав свой бизнес от киберпреступлений, стихийных бедствий и прерывания бизнеса. Создание фонда на случай чрезвычайной ситуации также поможет вам не застать вас врасплох катастрофами.

Однако, если вы не предприняли этих шагов, вы окажетесь в невыгодном положении, когда дело доходит до заимствования.Даже в трудные времена ключевой задачей кредиторов является ваша способность вносить платежи по кредиту. Они хотят видеть доказательства того, что у вас есть достаточный денежный поток для погашения ссуды, а также хорошо продуманный план использования средств ссуды. Смогут ли деньги в конечном итоге улучшить ваш бизнес или просто поддержат его жизнь до тех пор, пока не произойдет неизбежное?

Стихийные бедствия могут затруднить получение финансирования; в кризис, когда многим владельцам бизнеса нужны деньги, получение кредита в банке может занять слишком много времени. Если вы не можете ждать, сайты онлайн-кредитования, которые подбирают кредиторов и заемщиков, могут помочь вам найти нужные деньги.Просто убедитесь, что вы полностью понимаете условия ссуды и просчитываете цифры, чтобы быть уверенным, что даже при наихудшем сценарии продаж вы сможете управлять платежами.

«Если бы у меня было это, мне не понадобилось бы

ссуды».Наиболее успешные владельцы бизнеса смотрят на финансирование так же, как они смотрят на другие бизнес-инструменты. Финансирование никогда не должно метафорически «бросать кости», а скорее как способ осуществления стратегических инвестиций, способствующих росту и увеличению стоимости бизнеса.

Оценка ваших финансовых потребностей так же, как вы оцениваете другие потребности в ресурсах, помогает вам избежать принятия неверных решений в условиях кризиса. Вместо того, чтобы полагаться на заемный капитал, чтобы просто выжить, вы можете использовать его стратегически, чтобы стимулировать рост и построить здоровый бизнес.

На самом деле, если вашему бизнесу «нужен» заем для выживания, существуют более серьезные проблемы, которые следует решать на регулярной сессии стратегического планирования. Азартные игры с бизнес-ссудой, вероятно, могут привести к тому, что в будущем все будет немного хуже, и в будущем возникнет еще больший кризис.

Узнайте, как

OnDeck может помочь вашему малому бизнесу.Как получить личные ссуды Bank of America 2021

Персональные ссуды — отличный инструмент для реконсолидации долга, финансирования ремонта дома или оплаты неожиданного счета.

Bank of America — один из крупнейших банков США, но не предлагает ссуд для физических лиц .

Тем не менее, он предлагает широкий спектр других ссуд для конкретных целей — все из которых требуют некоторой формы обеспечения (за исключением необеспеченных кредитных карт).

Узнайте, какие виды ссуд предлагает Bank of America, а также где вы можете получить личную ссуду, если она вам нужна.

Типы ссуд, предлагаемых Bank of America

Как один из крупнейших банков США, Bank of America может ссудить клиентам много денег. Компания предлагает следующие услуги по кредитованию:

- Кредитные карты

- Ипотека

- Кредитные линии собственного капитала (HELOC)

- Автокредиты

- Кредитные линии для предприятий

- Срочные бизнес-займы

- Обеспеченные кредитные линии

- Ссуды на оборудование

Кредитные карты

Кредитные карты — один из наиболее распространенных видов кредитования в США.Кредитор предоставляет вам кредитный лимит, то есть максимальную сумму, которую они готовы предоставить вам в долг. Затем вы можете использовать кредитную карту для совершения покупок во время покупок.

Поскольку нет средств для резервного копирования кредитной карты, процентные ставки, как правило, очень высоки, часто превышая 20%.

Вам следует использовать кредитную карту только тогда, когда вы знаете, что можете полностью оплатить счет, в противном случае вам придется платить огромные проценты.

Bank of America — один из крупнейших эмитентов кредитных карт в США — отчасти потому, что некоторые из его кредитных карт очень популярны, в том числе кредитные карты для путешествий и возврата денег.

Он также предлагает различные кредитные карты для людей, которые создают кредит, в том числе студенческие карты и обеспеченные кредитные карты.

Если вы искали личную ссуду для консолидации долга или крупной покупки, BankAmericard — хороший выбор, потому что у него отличная начальная ставка, которая применяется как к переводам баланса, так и к покупкам. (В качестве полезного совета обратите внимание, что наше исследование показало, что Bank of America, скорее всего, запросит ваш кредитный отчет Experian, когда вы подадите заявку на новую кредитную карту.)

Ипотека

Ипотека — это ссуда, которую можно использовать для покупки земли или дома. Ипотека часто является самой крупной ссудой, которую человек когда-либо берет, поэтому ссуда может длиться до тридцати лет. Двумя основными типами ипотеки являются ипотека с фиксированной и регулируемой ставкой (ARM).

Ипотечные кредиты с фиксированной процентной ставкой имеют единую процентную ставку на протяжении всего срока действия ссуды.

Когда вы подписываете контракт, вы знаете процентную ставку, которую вы будете платить сегодня, а также процентную ставку, которую вы будете платить через тридцать лет.

Ипотека с фиксированной процентной ставкой обеспечивает покупателям жилья большую стабильность.

Ипотека с регулируемой процентной ставкой позволяет кредитору время от времени изменять процентную ставку. Например, ARM 5/1 имеет фиксированную ставку в течение первых пяти лет.

После этого ставка может меняться один раз в год. Преимущество ARM в том, что начальная ставка обычно намного ниже, чем ставка по ипотеке с фиксированной процентной ставкой.

Кредитные линии собственного капитала (HELOC)

HELOCs позволяют вам превратить часть капитала, который вы вложили в свой дом, в наличные.Как и в случае с кредитной картой, ваш кредитор предоставит вам кредитный лимит, который является максимальной суммой, которую они готовы предоставить вам.

Вы можете обратиться к кредитору и запросить у своего HELOC наличные, которые будут зачислены на ваш текущий счет.

Каждый месяц вам будет выставлен счет в размере любого остатка на вашем HELOC плюс проценты.

Если вы не снимали деньги со своего HELOC, счет вам не будет выставлен. Он служит кредитной линией, которую вы можете использовать, но не обязаны.

Процентные ставкиHELOC ближе к ставкам по ипотеке, чем по кредитным картам, потому что ваш дом служит залогом. Это делает их хорошим способом консолидировать другие ссуды или финансировать ремонт дома.

Автокредиты

Автокредиты — это ссуды, полученные на покупку автомобиля.

Процентная ставка варьируется в зависимости от стоимости, марки, года выпуска, а также от того, новый автомобиль или подержанный. Если вы не выполняете платежи, банк имеет право вернуть ваш автомобиль.

Кредитные линии для предприятий

Bank of America предлагает бизнес-кредитные линии на сумму от 10 000 до 100 000 долларов. Вы имеете право на участие, если занимались бизнесом не менее двух лет и в прошлом году заработали не менее 100 000 долларов США.

Вы можете использовать бизнес-кредитную линию для обеспечения ликвидности, когда вам нужно оплачивать счета или когда ваши сотрудники ожидают оплаты от клиентов.

Срочные займы бизнесу

Срочная ссуда дает вам единовременную выплату наличными, которую вы можете выплатить в течение следующих одного-пяти лет.

Квалификационные требования такие же, как и требования к кредитной линии для бизнеса. Эти ссуды лучше всего подходят для крупных покупок, которые помогут развитию вашего бизнеса.

Обеспеченные кредитные линии и срочные ссуды

Если вам нужна кредитная линия или срочная ссуда, превышающая максимальную сумму, предлагаемую необеспеченными ссудами Bank of America, вы можете подать заявление на получение обеспеченной ссуды.

Требования более строгие: вы должны сделать 250 000 долларов продаж за последний год.

Эти ссуды обеспечены залогом активов вашей компании, поэтому у Bank of America больше шансов получить выплату, если вы не выплатите ссуду.

Эти ссуды — ваш лучший выбор, если у вашего бизнеса есть значительные потребности в денежных средствах.

Ссуды на оборудование

Ссудына оборудование предназначены для того, чтобы помочь вам приобрести дорогостоящее оборудование, необходимое для ведения вашего бизнеса. Если вам нужны упаковочные машины, конвейерные ленты, печатные машины или грузовик для доставки, этот кредит может помочь вам в развитии вашего бизнеса.

Где искать личные займы

Если ни одно из предложений ссуды Bank of America не соответствует вашим потребностям, существует ряд кредиторов, которые предлагают ссуды для физических лиц:

Выскочка

Upstart — это онлайн-кредитор, который предлагает ссуды от 1000 до 50 000 долларов США на срок от 3 до 5 лет. Штраф за предоплату отсутствует, поэтому при желании вы можете погасить ссуду раньше.

Upstart выделяется тем, что учитывает другие факторы, помимо вашего кредитного рейтинга.

Ваше образование, история работы и область обучения — все это факторы, влияющие на ваше заявление. Если у вас есть стабильная работа в востребованной сфере, вы можете получить от Upstart более выгодную сделку, чем где-либо еще.

Прочтите полный обзор личных кредитов Upstart от редакции.

Сантандер Банк

Santander Bank предлагает своим клиентам индивидуальные ссуды — решать вам, что вы хотите делать с заемными средствами.

Суммы ссуд составляют от 5000 до 35000 долларов, а срок погашения может составлять до 5 лет.

Деньги выдаются вам единовременно. Это делает их подходящими для оплаты неожиданных счетов или консолидации существующих кредитов.

Залог не требуется. Нет никаких комиссий за подачу заявки или предоплаты. Вы можете получить снижение ставки, если настроите автоматические платежи с текущего счета Santander на свой личный заем.

Прочтите полный обзор личных кредитов Santander Bank от редактора.

Кредитный клуб

Lending Club предлагает людям возможность связаться с коллегами для кредитования.Ваш заем, который может достигать 40 000 долларов, будет финансироваться обычными людьми, которые хотят вкладывать деньги в одноранговые займы.

После того, как вы подадите заявку, люди увидят подробную информацию о вашей ссуде и смогут финансировать ее часть. Если вы возьмете ссуду в размере 10 000 долларов, вы можете получить ссуду по 100 долларов у каждого из 100 разных людей.

Lending Club предлагает личные ссуды на определенные цели, включая отпуск, рефинансирование кредитной карты, улучшение дома и медицинские счета.

Прочтите полный обзор личных займов от редакции Lending Club.

Выплата

Payoff — это онлайн-кредитор, который помогает заемщику консолидировать долг по кредитной карте с высокой процентной ставкой.

Таким образом, эти личные ссуды доступны только для этой конкретной цели, что также является одной из самых популярных причин для получения личной ссуды. Выплата отличается от большинства других кредиторов, потому что в ней точно указано, что необходимо для получения ссуды.

Прочтите полный обзор «Выплата личных займов» редактора.

Как подать заявку на получение личного кредита

При подаче заявления на получение ссуды вам необходимо предоставить информацию, подтверждающую вашу кредитоспособность.

Компания, предлагающая ссуду, изучит вас, чтобы определить, сможете ли вы произвести необходимые платежи. Некоторая информация, которую вы должны предоставить, включает:

- Имя

- Адрес

- Дата рождения

- Удостоверение личности, например водительское удостоверение

- Номер социального страхования

- Годовой доход

- Подтверждение дохода, например выписки из банковского счета или квитанции о заработной плате.

- Справка о трудоустройстве

Хотя собрать всю эту информацию может быть непросто, уважаемые кредиторы предлагают более выгодные условия, чем менее осторожные операции по кредитованию.

Чем больше информации вы предоставите, тем точнее кредитор сможет оценить свой общий риск. Это позволяет кредитору в конечном итоге взимать меньшие проценты.

Как увеличить ваши шансы получить одобрение на получение личного кредита

Если вы хотите повысить свои шансы получить одобрение на получение личной ссуды, вам нужно сделать несколько вещей.

Первый — улучшить свой кредитный рейтинг. Это сложно сделать в краткосрочной перспективе, но необходимо предпринять несколько шагов.Если вы погасите часть остатка по кредитной карте, это снизит коэффициент использования кредита.

Это повысит вашу кредитоспособность. Если в вашем отчете есть оскорбительные отметки, вы также можете попытаться заключить соглашение о плате за удаление.

Снижение отношения долга к доходу также увеличивает ваши шансы. Чем ниже коэффициент, тем больше денег у вас будет для выплат по новому кредиту.

Вы можете сделать это, увеличив свой доход (возможно, за счет подработки) или выплачивая существующие ссуды.

Наконец, убедитесь, что вы подаете заявку на ссуду по правильной причине. Кредиторы с большей вероятностью одобрят ссуду для консолидации долга, чем для роскошного отдыха.

Заключение

Персональные ссуды полезны в ряде ситуаций, особенно если вы пытаетесь выбраться из долгов или оплатить чрезвычайные расходы.

Хотя Bank of America не предлагает ссуды для физических лиц, есть много других кредиторов, которые могут их предоставить.

Как всегда, сравните личные ссуды — процентные ставки, комиссии и условия — перед подачей заявки.Воспользуйтесь нашим калькулятором личного кредита, чтобы получить представление о возможных ежемесячных платежах и начисленных процентах по личному кредиту.

Можете ли вы получить вторую личную ссуду?

12 марта 2020

Неожиданные финансовые события могут произойти в любое время, в том числе даже после того, как вы уже взяли личный заем. Что делать, если вы уже выплачиваете личную ссуду, но неожиданное событие теперь требует дополнительных средств? Возможно ли при таких обстоятельствах получить еще один личный заем? Прочтите этот пост, чтобы узнать.

Персональный заем — один из лучших способов покрыть ожидаемые и неожиданные расходы. От неотложной медицинской помощи, обучения ребенка, путешествий до свадьбы — есть много разных случаев в жизни, когда личные ссуды могут спасти вас. Но также возможно, что одно такое неожиданное финансовое событие может произойти после того, как вы уже взяли личную ссуду.

Можно ли в таких случаях получить вторую личную ссуду? Если да, будут ли требования для получения второго кредита такими же, как и для первого? Давайте посмотрим.

Можно ли получить вторую личную ссуду?

Простой ответ — да. Физическое лицо может взять более одной личной ссуды. Но, как и в случае с первой ссудой, вы должны будете соответствовать требованиям кредитора, чтобы получить одобрение ссуды.

Кредиторы учитывают несколько факторов, таких как ваш текущий доход, существующие ссуды и т. Д., Прежде чем одобрять личные ссуды. Итак, если вы уже выплачиваете Личный заем, кредитор тщательно проанализирует вашу платежеспособность, прежде чем утвердить несколько Персональных займов.Если у кредитора есть основания полагать, что вы не сможете выплатить две ссуды, ваша заявка на ссуду может быть отклонена.

Как насчет получения второй личной ссуды от другого кредитора?

Обращение к другому кредитору за второй ссудой может показаться разумным решением. Но если вы не соответствуете требованиям для получения личной ссуды, поскольку вы уже выплачиваете имеющуюся ссуду, не имеет значения, обращаетесь ли вы к тому же или к другому кредитору. Ваш существующий кредитор, а также новый кредитор рассмотрят ваш доход и платежеспособность, чтобы решить, имеете ли вы право на получение второй ссуды.

Решение? Возьмите кредит на пополнение баланса

Кредиторы понимают, что людям может потребоваться более одного Персонального займа на случай чрезвычайной финансовой ситуации. В результате некоторые из ведущих кредиторов в Индии теперь предлагают кредиты пополнения. Как следует из названия, пополнение ссуды помогает вам увеличить кредитный лимит существующей Личной ссуды. Пополнение кредита избавляет вас от необходимости обращаться к другому кредитору за второй ссудой.

Некоторые кредиторы также позволяют объединить вашу предыдущую ссуду с дополнительной ссудой или рассматривать их как индивидуальные ссуды.Какую сумму личного кредита я могу получить при пополнении кредита? Это полностью зависит от вашего права на участие. Кредитор рассмотрит такие факторы, как ваш доход, текущие обязательства и кредитный рейтинг, прежде чем одобрить ссуду.

Получение более чем одной личной ссуды

Вы можете получить более одной личной ссуды, если вы соответствуете требованиям кредитора. Требования становятся более жесткими, если вы уже погашаете ссуду. Лучшей альтернативой является поиск кредитора, который предлагает возможность пополнения ссуды, чтобы вы могли легко удовлетворить свою возросшую потребность в деньгах.

При пополнении личного кредита от того же кредитора, даже процесс документации будет проще, а обработка и выдача кредита будут быстрыми и легкими, поскольку вы уже являетесь существующим клиентом кредитора.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Это просто отражается на вашей процентной ставке.

Это просто отражается на вашей процентной ставке.