Новая карта родины – Деньги – Коммерсантъ

Новым законом «О национальной платежной системе» депутаты предполагали защитить российские банки от блокировки карт Visa и MasterCard в результате санкций Запада. Однако сам закон может оказаться пострашнее всяких санкций. Остается надеяться, что международные платежные системы смогут найти выход из ситуации, которую создали законотворцы.

МАКСИМ БУЙЛОВ

Как лучше

Между майскими праздниками президент подписал поправки к закону «О национальной платежной системе». Основной упор в них депутаты сделали на обеспечение безопасности и бесперебойности расчетов в России при помощи карт. Этому предшествовало отключение международными платежными системами Visa и MasterCard ряда российских банков в связи с санкциями, введенными США.

Все произошло почти как в фильме «Тот самый Мюнхгаузен». Когда барон объявил войну Англии, герцог в сердцах воскликнул: «Совершенно распустились! Кто хочет — объявляет войну, кто не хочет — не объявляет!» — и потребовал сдать шпагу. Вот и депутаты возмутились, что американская платежная система посмела заблокировать карты российского банка.

В результате был принят закон, который запрещает платежным системам в одностороннем порядке отключать банки. Причем иностранцам еще и придется раз в квартал на протяжении двух лет перечислять на депозит в ЦБ четверть своего среднедневного оборота. По утверждению Visa, эта сумма в несколько раз превысит ее годовой доход. Потерять такие деньги, по мнению депутатов, должно быть серьезной угрозой.

Этот депозит должен косвенно помочь и становлению национальной платежной системы. С большой долей вероятности выплаты, идущие на страховой депозит, международные системы переложат на банки. Тем станет дороже работать с Visa и MasterCard, и они дружно переведут свои внутренние трансакции в национальную платежную систему, которая к тому времени должна быть создана в форме открытого акционерного общества, на 100% принадлежащего Банку России как минимум два года.

А дальше планируется, что операции по картам наших банков в РФ вне зависимости от того, к каким платежным системам они относятся, не будут выходить за пределы страны. Сейчас авторизация по картам Visa и MasterCard из российского магазина направляется (с запросом, достаточно ли средств на счете) в процессинговый центр за границей, после чего возвращается в российский банк, выпустивший карту. Потом ответ опять же транзитом через зарубежный процессинг идет в магазин.

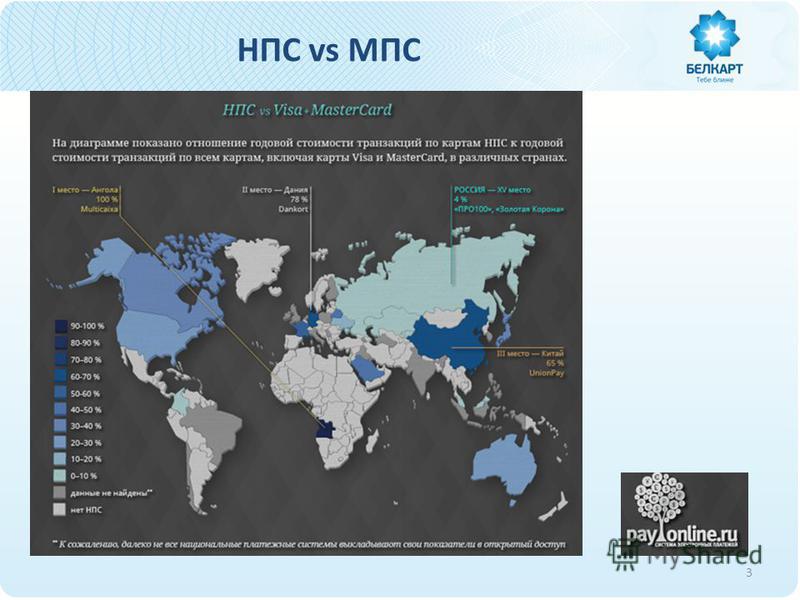

Чтобы избежать этих заграничных заходов, в России предполагается построить свич — это своего рода служба «одного окна» для банков, куда будут поступать запросы и ответы по внутрироссийским трансакциям. А свич будет их пересылать правильному адресату, не передавая в международные платежные системы. Через центры Visa и MasterCard платежи по их картам будут идти, только если трансакции международные. Таким образом эти платежные системы работают во многих странах, например в Китае — через UnionPay. Во Франции оператором Visa выступает Carte Bleue, а MasterCard — Cartes Bancaires, а роль свича исполняет третья компания. И даже в Латвии есть свой свич — First Data Latvia.

Построить свич в России — история не слишком затратная: потребуется $10-20 млн, времени нужно год. После этого вопрос отключения того или иного банка от международной платежной системы вообще никак не скажется на возможности рассчитываться с помощью его карт внутри страны. Таков был план.

Если до 1 июля закон «О НПС» не исправят, банкоматы, принимающие карты международных платежных систем, станут таким же анахронизмом, как уличные таксофоны

Фото: Геннадий Гуляев, Коммерсантъ

Как всегда

Депутаты были уверены, что новые положения в законе дадут Банку России отличный инструмент давления на международные платежные системы. Например, там говорится, что ЦБ за приостановление или прекращение «в одностороннем порядке оказания услуг платежной инфраструктуры участнику (участникам) платежной системы и его (их) клиентам» ее, систему, штрафует.

То есть ЦБ вроде бы имеет возможность грозить платежным системам серьезными карами, а может и проявить милость и их не штрафовать или штрафовать, но не сильно. Ведь до 10% в день — это может быть и 0%. То есть, если иностранцы будут отключать банки с пониманием и оглядкой, им ничего не грозит, а если чего не поймут, ЦБ научит их нашу родину любить.

Проблема в том, что иностранцы не умеют работать по понятиям. У международных платежных систем есть юристы, которые, прочитав этот наш закон, должны прийти к выводу, что с 1 июля, когда он вступит в силу, платежная система на территории России работать не сможет. Ведь штраф за одностороннее отключение банков трактуется в данном случае как запрет на управление рисками. И, если платежная система блокирует карты, например, печально известного «Моего банка», у которого, несмотря на финансовые проблемы, ЦБ полгода не отзывал лицензию, она нарушает этот закон. Закон нарушать нельзя, но и работать, не имея возможности управлять рисками, невозможно. Следовательно, функционировать в таких условиях в России платежная система не сможет. И дело тут не в штрафах. Причем касается это не только Visa и MasterCard, но и UnionPay, и JCB и любой другой подобной структуры. Ведь российским платежным системам тоже по этому закону нельзя в одностороннем порядке отключать банки. За это также полагается штраф.

Международные платежные системы высказались по этому вопросу вполне однозначно. «Некоторые положения закона беспрецедентны и окажут очень серьезное влияние на платежный рынок России»,— заявили в Visa. А в MasterCard отозвались о новом думском продукте так: «Некоторые его положения могут не только создать серьезные сложности для нашей работы в России, но и повредить российскому рынку электронных платежей в долгосрочной перспективе».

К слову, в случае наложения санкций от платежной системы тоже ничего не зависит — она автоматически должна отключить банк, а значит, нарушить российский закон. В ситуации, когда Visa и MasterCard оказываются перед угрозой нарушить российский закон ради исполнения американского по независящим от них причинам, они вынуждены будут прекратить работать в России. Сложно предположить, что они решат уйти из-под юрисдикции США и перерегистрироваться в России. По словам главы MasterCard Аджая Банга, доля России в доходах платежной системы составляет около 2%. У Visa примерно такая же ситуация.

В ситуации, когда Visa и MasterCard оказываются перед угрозой нарушить российский закон ради исполнения американского по независящим от них причинам, они вынуждены будут прекратить работать в России. Сложно предположить, что они решат уйти из-под юрисдикции США и перерегистрироваться в России. По словам главы MasterCard Аджая Банга, доля России в доходах платежной системы составляет около 2%. У Visa примерно такая же ситуация.

Конечно, это тоже деньги — и даже вполне приличные. За первый квартал года MasterCard, по словам Аджая Банга, заработала около $2,2 млрд, вклад России в эту сумму — $44 млн. И конечно, наш рынок является перспективным и растущим. Но объективно они, как говорится, нужны нам сейчас гораздо больше, чем мы им. А значит, закон «О национальной платежной системе» стал отличным инструментом как раз в руках иностранных систем. Именно они могут грозить нам своим уходом. Что будет, если с 1 июля в стране разом перестанут действовать все карты международных платежных систем? Мягко выражаясь, будет плохо.

Не страшно

К счастью, международные платежные системы не хотят терять российский рынок и обещают сделать все возможное для того, чтобы остаться на нем. «Мы намерены тесно работать с правительством, чтобы найти выход из сложившейся ситуации»,— заявили в Visa. В том же духе высказались и в MasterCard: «В настоящее время организация оценивает варианты с тем, чтобы обеспечить наилучший результат для партнеров, клиентов и держателей карт».

А находить выход из ситуации эти компании умеют. Ведь это не первый раз, когда в нашей стране на них начинают атаку из патриотических соображений. Десять лет назад президент Уралвнешторгбанка Валериан Попков заявил, что Visa угрожает национальной безопасности России, и обратился в Министерство по антимонопольной политике (МАП) с просьбой проверить компанию. МАП взялось за дело и провело расследование на предмет нарушения антимонопольного законодательства, а также с целью оценки «степени рисков участия российских банков в платежных системах».

Впрочем, можно и не ходить так далеко — вспомним хотя бы историю закона «О национальной платежной системе». В марте 2011 года поправки к нему предполагали обязать всех иностранных операторов построить процессинг в России и внутренние трансакции проводить через него. После долгих дискуссий в итоговый вариант поправок это требование не попало. Нынешние поправки также сначала содержали указание, чтобы все международные платежные системы спешно, до 1 октября, обзавелись процессинговыми центрами на территории РФ. И уж теперь, после введения санкций и отключения российских банков от Visa и MasterCard, казалось, что это положение непременно протащат в итоговый документ. Но в варианте поправок, подписанном на прошлой неделе президентом, его вновь не обнаружилось.

Так что в способностях этих компаний убеждать сомневаться не приходится. А значит, до 1 июля «выход из сложившейся ситуации» будет найден — и мы продолжим, как и раньше, пользоваться всей гаммой сервиса пластиковых карт международных систем. А если удастся реализовать еще и ту часть проекта, которая касается национальной платежной системы и собственного свича, возможно, пользоваться картами станет еще дешевле и удобнее.

Эксперт оценил вероятность прихода в Россию новых платежных систем

https://ria.ru/20210207/ekonomika-1596361662.html

Эксперт оценил вероятность прихода в Россию новых платежных систем

Эксперт оценил вероятность прихода в Россию новых платежных систем

Реализовать в России прием карт новых платежных систем в дополнение к уже существующим возможно, однако на данный момент это может быть актуально только для… РИА Новости, 07.02.2021

2021-02-07T09:16

2021-02-07T09:16

2021-02-07T09:16

россия

jcb

евразийский экономический союз

american express

белоруссия

армения

технологии

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn24. img.ria.ru/images/154780/60/1547806033_0:220:2501:1626_1920x0_80_0_0_171eddcf0d66930ee5c4284a03d8a56a.jpg

img.ria.ru/images/154780/60/1547806033_0:220:2501:1626_1920x0_80_0_0_171eddcf0d66930ee5c4284a03d8a56a.jpg

МОСКВА, 7 фев — РИА Новости. Реализовать в России прием карт новых платежных систем в дополнение к уже существующим возможно, однако на данный момент это может быть актуально только для банковских карт государств ЕАЭС, заявил РИА Новости глава Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов.Ассоциация банков России по итогам встречи участников рынка по стратегии развития национальной платежной системы отметила, что кредитные организации выступают за дальнейшее продвижение карт платежной системы «Мир» за рубежом. Взамен можно было бы организовать прием карт зарубежных национальных платежных систем в РФ, считают в ассоциации.»Технически реализовать прием карт иностранных платежных систем возможно, но это требует определенных затрат. Поэтому такие проекты экономически целесообразны, только если востребованы плательщиками. Этот спрос довольно легко оценить: достаточно посмотреть на статистику въездного туризма. На первом месте – граждане Китая, и карты UnionPay уже принимаются в России. За ними следуют туристы из Германии, Кореи. На наш взгляд, интерес к интеграции со стороны иностранных платежных систем из этих стран ограничен, поскольку нет гарантии, что технологические затраты будут компенсированы комиссиями за переводы», — предположил Достов.Европейские и корейские туристы уже и так посещают Россию с картами международных платежных систем, пояснил эксперт: вероятно, какой-то спрос актуален в приграничных регионах с серьезными трансграничными экономическими связями. С этой точки зрения, фокус Национальной системы платежных карт (операционный и платёжный клиринговый центр для обработки операций по банковским картам внутри России) именно на страны ЕАЭС обоснован, заключил Достов.Так, платежная система «Мир», оператором которой является НСПК, активно развивает свое присутствие на территории содружества: эти карты уже принимаются в Армении, Белоруссии, Киргизии и Казахстане, а также в Узбекистане и Таджикистане. В настоящее время клиентам российских банков, кроме международных платежных систем Visa и Mastercard, отечественных платежных систем «Мир» и «Золотая Корона», доступны карты также нескольких региональных игроков – японской JCB, китайской UnionPay, американских Diners Club International и American Express.

В настоящее время клиентам российских банков, кроме международных платежных систем Visa и Mastercard, отечественных платежных систем «Мир» и «Золотая Корона», доступны карты также нескольких региональных игроков – японской JCB, китайской UnionPay, американских Diners Club International и American Express.

https://ria.ru/20201210/ekonomika-1588576726.html

https://ria.ru/20210113/banki-1592811686.html

россия

белоруссия

армения

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn24.img.ria.ru/images/154780/60/1547806033_0:0:2217:1663_1920x0_80_0_0_aac9494b28791179ee8412c554dbcd2a.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, jcb, евразийский экономический союз, american express, белоруссия, армения, технологии, экономика

ОБОБЩЕНИЕ: Иностранные платежные системы останутся в России, работа будет бесперебойной | 12.07.19

Иностранные платежные системы продолжат свою деятельностью в России, а их работа станет бесперебойной. Предпосылок для их ухода из РФ нет, такое мнение высказали ТАСС в Минфине и Банке России.

Ранее газета «Коммерсант» написала, что новые положения закона «О национальной платежной системе» могут привести к уходу международных платежных систем из страны. Законопроект требует от платежных систем осуществления бесперебойной работы в России, в частности предусматривает запрет для российских дочерних компаний международных платежных систем приостанавливать проведение расчетов по картам попавших под санкции банков. Издание отмечает, что, по мнению одного из экспертов, предлагаемые новые правила «невыполнимы» для таких платежных систем, как Visa и Mastercard.

Законопроект требует от платежных систем осуществления бесперебойной работы в России, в частности предусматривает запрет для российских дочерних компаний международных платежных систем приостанавливать проведение расчетов по картам попавших под санкции банков. Издание отмечает, что, по мнению одного из экспертов, предлагаемые новые правила «невыполнимы» для таких платежных систем, как Visa и Mastercard.

«Мы уверены, что все платежные системы будут работать так, как и работали. Как и сегодня, внутрироссийские операции по картам, включая карты МПС (международные платежные системы — прим. ТАСС), будут обрабатываться НСПК внутри РФ, а операции за пределами страны — международными платежными системами», — сообщили в пресс-службе ЦБ.

При этом замминистра финансов Алексей Моисеев подчеркнул, что принятие поправок не послужит основанием для ухода Visa и Mastercard из России. «Принятие поправок в закон о национальной платежной системе не приведет к уходу из России иностранных платежных систем. Мы считаем, что для этого нет никаких предпосылок», — сообщил журналистам Моисеев.

В свою очередь в пресс-службе международной платежной системы Visa заявили ТАСС, что компания «привержена своей миссии обеспечить бесперебойную работу безналичных платежей для всех участников платежной экосистемы».

Стратегически важный рынок

Международные платежные системы заявили, что считают Россию одним из приоритетных и наиболее динамично растущих рынков в мире.

«Хотим отметить, что Mastercard более 20 лет работает в России и приносит платежные инновации стране. Россия важна для нас, и мы постоянно работаем над тем, чтобы россиянам были доступны самые передовые технологии для оплаты, с которыми можно просто, быстро и безопасно решать повседневные задачи», — сообщили ТАСС в пресс-службе Mastercard.

В свою очередь в Visa назвали Россию «стратегически важным рынком».

Между тем безналичные платежи в РФ активно развиваются: на начало мая доля безналичных расчетов в рознице достигла 61%, увеличившись с начала 2019 года на 8 п. п. При этом в Банке России рассчитывают, что подобная тенденция на уменьшение наличных платежей сохранится. По словам первого зампреда ЦБ Ольги Скоробогатовой, к 2023 году доля безналичных платежей в РФ будет порядка 75-85%.

п. При этом в Банке России рассчитывают, что подобная тенденция на уменьшение наличных платежей сохранится. По словам первого зампреда ЦБ Ольги Скоробогатовой, к 2023 году доля безналичных платежей в РФ будет порядка 75-85%.

Ничего «жесткого»

Обсуждаемые поправки к закону «О национальной платежной системе» не создают для дочерних российских компаний международных платежных систем никаких дополнительных ограничений. Цель подготовленных поправок заключается в том, чтобы правила операторов всех платежных систем, действующих в РФ, соответствовали российскому законодательству, а работа платежных систем была бесперебойной, такую позицию высказал журналистам замминистра финансов РФ Алексей Моисеев.

«Российские дочерние компании международных платежных систем уже осуществляют свою деятельность в рамках российской юрисдикции. Поправки не вводят дополнительных ограничений и направлены на обеспечение именно бесперебойности платежей, в чем заинтересованы все участники рынка и прежде всего потребители этих услуг», — сказал он.

В свою очередь автор законопроекта, глава комитета Госдумы по финансовому рынку Анатолий Аксаков отметил, что платежные системы вполне могут соответствовать новым правил и продолжат свою деятельность в РФ, потому что в поправках нет ничего «жесткого». «Ничего жесткого там нет. Они просто приведут свои правила (в соответствие — прим. ТАСС) с правилами, которые установлены российским законодательством и будут работать дальше», — сказал он в беседе с ТАСС.

Аксаков отметил, что поправки направлены на исключение дискриминационных по отношению к российским организациям правил во внутреннем регламентах платежных систем в РФ.

История вопроса

После введения санкций США в отношении ряда российских банков международные платежные системы Visa и Mastercard весной 2014 года отключили для них доступ к своим услугам. Международные платежные системы заблокировали карты банка «Россия» (попал под санкции США) и СМП-банка (под санкции подпали владельцы 76% его акций Борис и Аркадий Ротенберги). Косвенно от санкций пострадали также Собинбанк, подконтрольный банку «Россия», и Инвесткапиталбанк, подконтрольный СМП-банку.

Косвенно от санкций пострадали также Собинбанк, подконтрольный банку «Россия», и Инвесткапиталбанк, подконтрольный СМП-банку.

Россия в свою очередь отреагировала на санкции ограничительными мерами по отношению к международным платежным системам Visa и Mastercard, а также объявила о создании собственной национальной платежной системы. С принятием закона о создании в России национальной платежной системы все международные платежные системы передали НСПК обработку транзакций по картам внутри РФ, что должно было позволить избежать блокировок со стороны платежных систем в будущем.

Однако подобный случай вновь повторился в марте текущего года. Так, 11 марта США включили российско-венесуэльский «Еврофинанс Моснарбанк» в санкционный список из-за ситуации в Венесуэле. 13 марта стало известно, что Visa и Mastercard приостановили членство «Еврофинанс Моснарбанка» в платежных системах, в результате чего карты клиентов банка оказались заблокированы за границей и в России.

Информационное агентство России ТАССМеждународные платежные системы могут уйти из России

Госдума готовится к рассмотрению во втором чтении законопроекта, вносящегося поправки в закон «О национальной платежной системе». Они направлены на поддержание беспрерывности карточных платежей в России. ЦБ и депутаты настаивают на принятии поправок к закону уже в эту сессию.

Законопроект вводит понятие «иностранная платежная система» (ИПС) таким образом, что международные платёжные системы (МПС), зарегистрированные в ЦБ, под него не попадают. Следовательно, они должны подчиняться правилам для просто «платежных систем». Для них в законопроекте вводится запрет на установление «критериев приостановления, прекращения участия в платежной системе по инициативе оператора платежной системы, связанных, соответственно, с приостановлением, прекращением участия в иностранной платежной системе».

Это относится ко всем крупным иностранным системам. На данный момент дочерние структуры, состоящие в реестре операторов платежных систем ЦБ, есть у Visa, MasterCard, China Union Pay, JCB и др. На приведение правил в соответствие с новыми требованиями платежным системам отводится 180 дней с момента вступления в силу закона.

На приведение правил в соответствие с новыми требованиями платежным системам отводится 180 дней с момента вступления в силу закона.

«Поправки были внесены для того, чтобы запретить любым платежным системам прописывать в своих правилах возможность отключения российских банков от проведения расчетов по картам, — заявил автор законопроекта глава комитета Госдумы по финансовому рынку Анатолий Аксаков. — Мы не должны поощрять такие отключения и терпеть дискриминационные правила».

Как отмечает «Коммерсантъ», новые положения закона «О национальной платежной системе» могут привести к уходу МПС из России. Требования к их дочерним обществам в части обеспечения беспрерывности платежей, то есть фактический запрет на выполнение международных санкций на территории России, невыполнимы для МПС. Однако в результате их ухода окажется невозможным прием карт российских банков за рубежом, а внутри России — прием карт зарубежных банков. Впрочем, сам Аксаков считает, что вероятность прекращения работы МПС на территории России невелика.

«Никто никуда не собирается уходить, и не будет уходить, просто они правила напишут так, чтобы правила были недискриминационными. Мы не говорим запрет или не запрет, мы говорим о правилах, что они не должны предусматривать возможность отключения от системы российских организаций», — цитирует рассуждения параламентария РИА Новости.

Иностранные платежные системы для физических и юридических лиц

Международные платежные системы (ПС) мало чем отличаются от российских по функциональным возможностям или принципам работы. Их удобно использовать при расчетах с зарубежными партнерами и клиентами — как правило, иностранцы склонны доверять только своим, хорошо известным платежным системам и очень редко пользуются ПС других стран.

Однако все иностранные платежные системы имеют один большой минус — их функционал в России ограничен. В зависимости от внутренней политики конкретного сервиса могут возникнуть проблемы с выводом средств на банковские карты или в виде наличных, переводом денег на электронные кошельки и т. д.

д.

В каких случаях используются иностранные платежные системы?

Для физических лиц международные ПС — это возможность оплачивать товары и услуги по всему миру. В зависимости от особенностей и функционала конкретного сервиса потребителю предлагаются:

- выгодная конвертация валют;

- защита платежей от мошенников — например, возможность отзыва платежа при появлении сомнений в честности продавца;

- страхование денежных средств;

- скидки и бонусы от партнеров системы.

Юридическим лицам и индивидуальным предпринимателям рекомендуется перейти на международные ПС, если:

- бизнес перерос национальный рынок и вышел на международный;

- целевая аудитория находится за границей и не привыкла расплачиваться с использованием отечественных платежных систем;

- нет возможности разработать и внедрить собственные решения по приему платежей от иностранцев;

- бизнес связан с использованием криптовалют.

При выборе иностранных платежных систем стоит обратить внимание на лицензионное соглашение: некоторые сервисы ограничивают прием платежей от юридических лиц или, наоборот, предоставляют свои услуги только физлицам.

Иностранные платежные системы для физических лиц

На сегодняшний день официально на российском рынке работает около 10 иностранных платежных систем. Каждая из них имеет свои преимущества и недостатки. При выборе подходящей рекомендуется обратить внимание на следующие моменты:

- Безопасность: присутствует ли защита денежных переводов, шифрование персональных данных.

- Конфиденциальность: передает ли сервис информацию о клиентах третьим лицам.

- Простота регистрации: в одних случаях регистрация аккаунта займет пару минут, а в других — до нескольких месяцев (например, если потребуется отправлять нотариально заверенные копии документов в офис оператора платежной системы).

- Размер комиссии и особенности конвертации валют.

- Наличие дополнительных сборов: помимо комиссии, зависящей от величины платежа, ПС может взимать фиксированные сборы за проведение отдельных транзакций (например, перевод средств со счета на счет).

- Дополнительные услуги и их стоимость: есть ли возможность выпустить пластиковую карту, привязанную к счету, вернуть платеж и т. д.

Отдельно хочется отметить функционал, позволяющий переводить деньги пользователям, не зарегистрированным в конкретной ПС. Многие иностранные сервисы предоставляют такую возможность:

- генерируют специальные ссылки для упрощенной регистрации;

- создают временные аккаунты;

- перечисляют деньги по реквизитам действующих дебетовых или кредитных карт.

Эксперты советуют при выборе платежной системы ориентироваться на самые популярные сервисы в других странах. К примеру, для оплаты товаров на американских площадках лучше выбирать ПС, которым доверяет большинство американцев, а для расчетов с азиатскими интернет-магазинами — ориентироваться на опыт китайских или японских пользователей.

Международные платежные системы для юридических лиц и предпринимателей

Эксперты советуют выбирать те платежные системы, которые знакомы и понятны целевой аудитории. Так, если бизнес ориентирован на США, то выбор лучше сделать в пользу местного сервиса, успешно работающего с 1998 года. Даже если бренд российской компании будет неизвестен американскому потребителю, возможность оплаты через надежный сервис станет дополнительной гарантией безопасности сделки.

Кроме этого, следует обратить внимание на наличие или отсутствие дополнительных сервисов, ориентированных на интернет-торговлю, малый и средний бизнес. Некоторые ПС предоставляют специальные модули, облегчающие прием платежей от партнеров или покупателей.

При выборе важно учесть:

- Тарифы — чаще всего расценки устанавливаются исходя из месячного оборота и специфики конкретного бизнеса. Многие ПС предлагают индивидуальные тарифы.

- Возможность проводить массовые выплаты.

- Ограничения по величине транзакций — в некоторых случаях есть минимальные и максимальные пороги.

- Предоставление аналитики — предпринимателям будет полезно изучить, в какой валюте, какими способами чаще всего оплачивается товар, из каких стран приходит основной поток покупателей и даже в какое время пользователи охотнее совершают покупки.

- Мультивалютность — удобно, если ПС автоматически конвертирует валюты и работает с национальными денежными единицами многих стран.

- Наличие мобильного приложения — причем как для продавца, так и для покупателей.

- Обратимость платежей — одни сервисы возвращают платежи по инициативе покупателей, другие, наоборот, полностью исключают такую возможность.

В некоторых ситуациях необходима анонимность — существуют платежные системы, работающие без обязательной процедуры верификации.

Из дополнительных полезных функций стоит отметить наличие партнерских программ (некоторые ПС даже платят проценты по остаткам на счете), онлайн-кредитования, поддержки криптовалют.

Недостатки иностранных систем

Многие ПС ответственно подходят к обеспечению безопасности и легко блокируют пользователей при малейшем подозрении. Например, если обнаружится несоответствие в указанных персональных или регистрационных данных, ПС блокирует аккаунт (даже с большими суммами денег на нем).

В этом случае получить обратно средства со счета либо невозможно, либо очень сложно: придется собирать документы, подтверждающие легальность источников получения средств, заверять их у нотариуса, выполнять перевод на иностранный язык (и также заверять его), пересылать документы в головной офис компании. Причем к юридическим лицам могут возникнуть дополнительные вопросы, касающиеся налоговых правил той или иной страны.

Еще один большой минус — ограничение функционала. Вы можете без ограничений использовать ПС для получения и отправки международных платежей, но при попытке вывести деньги из системы столкнетесь с рядом трудностей. К примеру, чтобы вывести деньги с двух самых популярных ПС (и старейших на рынке), придется либо заводить банковский счет в зарубежном банке, либо использовать услуги компаний-посредников (комиссия за такие транзакции может доходить до 20—30 % от суммы).

Впрочем, эксперты называют и еще один недостаток: неопределенность правового статуса иностранных платежных систем. В настоящий момент правительство активно пытается закрепить законодательно их статус, принципы и правила функционирования на территории нашей страны. В результате ПС могут в любой момент уйти с российского рынка, и в этом случае возникнут дополнительные сложности с возвратом денег.

В настоящий момент правительство активно пытается закрепить законодательно их статус, принципы и правила функционирования на территории нашей страны. В результате ПС могут в любой момент уйти с российского рынка, и в этом случае возникнут дополнительные сложности с возвратом денег.

Российская система электронных денег и кошельки международных платежных систем

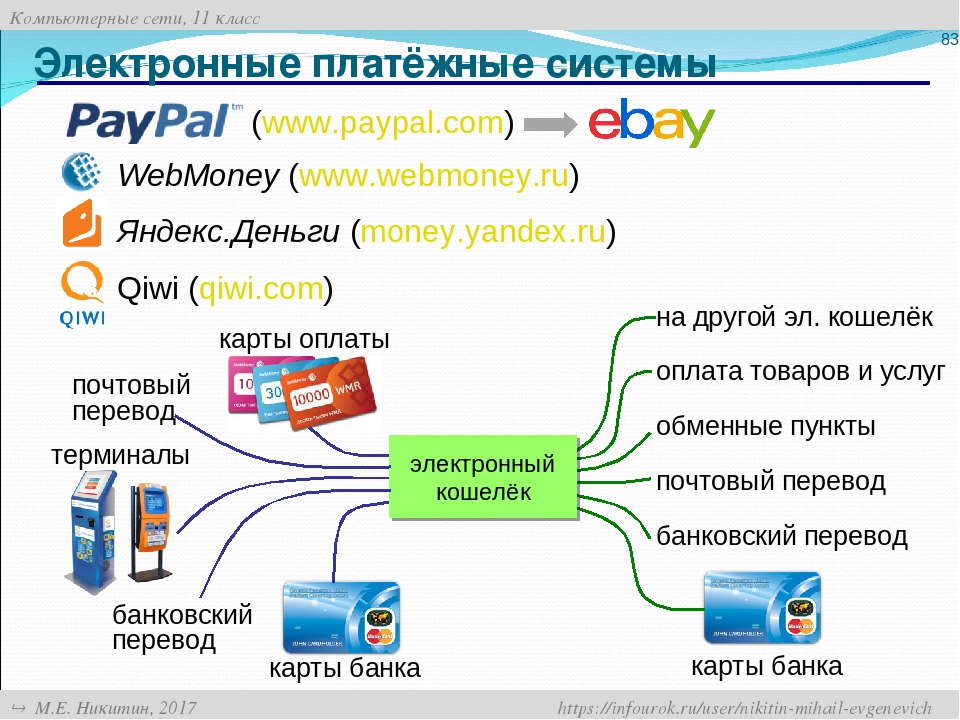

На сегодняшний день люди все чаще начинают пользоваться электронными деньгами. Во-первых, развивается интернет, а это сейчас очень необходимый атрибут жизни. На данный момент в сети можно общаться, покупать, продавать, оплачивать услуги, зарабатывать, заводить друзей, искать работу и многое другое. Поэтому и появляются различные платежные системы.

Старт был положен уже с давних времен (еще с конца прошлого тысячелетия). В тот период интернет начал активное развитие денежных отношений (электронной коммерции, фриланса и так далее). Единственная доступная форма оплаты в то время – пластиковые карты. Появившиеся интернет-деньги сделали оплату и платежи более простыми.

На сегодняшний день различными электронными кошельками предлагается использование лежащих на них денег не только для проведения внутренних интернет-операций, но и перевод их в наличные. К примеру, Яндекс.деньгами предлагается собственная пластиковая карта. Она привязывается к счету и с нее можно осуществлять оплату своих покупок в жизни (в супермаркетах, магазинах, бутиках, заправках и иных местах, разрешающих оплату картой). Фактически, такие виды услуг предлагаются уже многими платежными системами.

На сегодня таких систем только в России уже несколько десятков. Далее будут рассмотрены самые популярные платежные системы.

Виды электронных денег и основных платежных систем России

Россия пользуется несколькими лидирующими платежными системами, каждая из которых обладает своими особенностями. Выделить из них одну лучшую сложно – у каждой свои плюсы. К примеру, Киви – «народная» система, ее используют практически все разбирающиеся в терминалах приема платежей. Вебмани также пользуются популярностью.

Выделить из них одну лучшую сложно – у каждой свои плюсы. К примеру, Киви – «народная» система, ее используют практически все разбирающиеся в терминалах приема платежей. Вебмани также пользуются популярностью.

Qiwi – система стала популярной благодаря большому количеству именных терминалов. Они дают доступ к личному кабинету пользователя. То есть, Киви стали использовать даже те, кто не особо пользуется Интернетом. Это платежный сервис для обычных рядовых граждан, благодаря ему они осуществляют проведение платежей и денежных переводов, проводят оплату штрафов, пополняют свои мобильные телефоны или оплачивают интернет.

Но, кроме этого, есть возможность установки мобильного приложения Киви (или можно просто зайти в свой кошелек со своего компьютера). За проведение многих услуг комиссия не взимается. Даже при отсутствии денег на счету, всегда есть вариант перевода денег с мобильного телефона. И это далеко не все возможности, предоставляемые системой.

Вывод электронных денег из системы возможен при помощи разных способов. Это могут быть как мгновенные платежи, так и на банковские реквизиты. Чаще всего с них берется определенная комиссия. Есть вариант с беспроцентным и довольно удобным выводом денежных средств – для этого необходимо приобретение пластиковой карты QIWI Visa Plastic. Она дает возможность проводить платежи не только в интернете, но и в магазинах (комиссия при этом отсутствует).

WebMoney – является основной электронной единицей взаимных расчетов в интернет-сети. Для оплаты какой-либо услуги или получения платы за выполненные услуги необходима регистрация и получение собственного WMID. Размер комиссии за перевод средств небольшой – он составляет 0.8%.

Несмотря на это, Киви обладают куда большей популярностью, нежели эти электронные деньги. Оплата с помощью Вебмани коммунальных платежей – довольно нечастая ситуация. Чаще всего ее используют для получения и вывода заработанных денежных средств.

Если основным минусом Киви является работа их технической поддержки, то платежная система Вебмани обладает другой проблемой – часто воруются клиентские средства с кошельков. Поэтому стоит подключить к электронному кошельку систему Enum – и каждый платеж или авторизация на сайте будет подтверждаться при помощи смс-сообщения на мобильном телефоне (на него приходит специальный код).

Вопрос безопасности и сохранности такого электронного кошелька зависит и от вида работы с Вебмани. Это:

- WebMoney Keeper Classic

- WebMoney Keeper Light

- WebMoney Keeper Mini

Также эта система обладает различными интернет-валютами. Они находятся внутри этой системы. Валюты являются условными (фактически, лишь титульными знаками). При этом они имеют жесткую привязку к официальному курсу настоящих валют.

Основные — доллары (WMZ) и рубли (WMR), также есть евро, гривны, белорусские деньги и так далее. Возможен обмен одной такой валюты на другую.

Яндекс Деньги – еще одна разновидность очень популярной российской платежной системы. По популярности она между Киви и Вебмани, так как ее используют разные категории населении. Считается безопасной системой, хотя и есть риск потери денег (фишинг).

Основной плюс этой системы – возможность привязки к своему кошельку пластиковой карты. После можно использовать ее в магазинах и иных местах, где можно расплачиваться MasterCard. Дополнительные проценты за пользование картой не взимаются (комиссия есть только в том случае, если деньги снимаются через банкомат).

С помощью данной платежной системы возможен ввод и вывод средств различными способами, также возможна оплата многих услуг и товаров. Обладает приложением для сотового телефона, с которого удобно просматривать свой электронный кошелек (при этом отсутствует необходимость в загрузке браузера).

Виды других известных электронных денег

Платежные системы и электронные кошельки «второго плана» (по стране и мире в целом) также не обладают одним лидером. Многие из них обладают таким же функционалом, как и у вышеперечисленных систем, другие предлагают свои нюансы, а какие-то вообще сильно отличаются от вышеперечисленных (например, Рапида).

Многие из них обладают таким же функционалом, как и у вышеперечисленных систем, другие предлагают свои нюансы, а какие-то вообще сильно отличаются от вышеперечисленных (например, Рапида).

Также, практически все указанные далее системы обладают недостатками, по мнению пользователей (может быть это связано с попустительством организаторов, а может и по другим причинам).

RBK Money (RUpay) – данная система, естественно, уступает вышеперечисленным платежным системам. Ее плюс – практически нулевая комиссия за пользование кошельком, за внутренние переводы, а также за ввод (а иногда и вывод) средств с собственного счета. Функционирование этой платежной системы осуществляется только на российской территории.

Также, как и Пайпал, с РБК Мани также можно осуществить привязку к собственному счету пластиковой карты (для безопасного осуществления с нее интернет-платежей – не засвечивая ее реквизиты). Обладает мобильной клиентской версией, поэтому можно использовать ее и «на ходу». Поддержка старается оперативно оказывать помощь пользователям по возникающим вопросам и проблемам.

Rapida (Рапида Онлайн) – старейшая российская платежная система, при этом ее мало кто знает. Причина – работа системы, большей частью основанная на корпоративном (не клиентском) уровне. То есть, иначе говоря, они являются оптовиками, а не розничными торговцами. Но, пару лет назад эту систему предали огласке клиенты, занимающиеся заработком на собственном сайте и размещающие объявления Гугл Адсенс.

До этого вывод денежных средств из Адсенса был очень проблематичным, но подключение Рапиды решило проблему (только для российского населения). Нюанс в том, что Рапида обладает возможностью настройки платежных шаблонов для перевода электронных средств с Адсенса на любой удобный для Вас конечный вариант обналичивания. При этом шаблон автоматический – когда поступает платеж с контекстной системы Гугла. То есть, возможна настройка прямого шаблона и вывод таких денег с Адсенс на собственный счет.

Деньги mail.ru — открылись в 2009 году и были, в первую очередь, ориентированы на обеспечение нужд той огромной аудитории, которой обладает этот портал (десятки миллионов посетителей в сутки). Основное ее предназначение — совершение интернет платежей. И именно под это заточены тарифы. За ввод средств в майл.ру процентов с вас не возьмут, равно как и при оплате услуг или товаров в интернет магазинах комиссия удержана не будет. Это очень похоже на политику многих других платежных систем, например, в популярных сейчас Киви кошельках тоже можно вводить и оплачивать услуги с товарами без потерь. И это правильно, ибо стимулирует экономных пользователей.

EasyPay – является белорусской платежной системой. Очень похожа на вышеупомянутую РБК Мани, только ориентирована она на белорусский рынок (хотя регистрация доступна любому пользователю). Обладает меньшим количеством отрицательных отзывов, по сравнению с российским аналогом. А вот комиссии при проведении различных операций гораздо выше (при этом обналичить можно только белорусские рубли, либо перевести в иные электронные платежные системы).

В целом, EasyPay обладает довольно-таки продуманной безопасностью, приятным интерфейсом, хорошими отзывами о работе службы техподдержки. Если бы не комиссия – все было бы просто отлично.

Единый кошелек – фактически является прямым конкурентом Киви, но с меньшим охватом. Его используют чаще всего для того, чтобы провести бытовые платежи. Обладает несколькими внутренними валютами. Является официальным в нескольких странах (сюда входят Россия, Украина, Белоруссия, Казахстан и другие). Зарегистрироваться и работать с этой системой очень просто. Работа с таким видом электронных денег может быть анонимной, что является преимуществом этой платежной системы.

Комиссия за многие операции отсутствует (либо она просто чисто символическая). Компания обладает представительствами в 12 странах, а в целом систему используют приблизительно 5 миллионов человек. Но, данные плюсы немного снижаются на фоне того, что присутствуют многочисленные отрицательные отзывы от пользователей данной системы.

Но, данные плюсы немного снижаются на фоне того, что присутствуют многочисленные отрицательные отзывы от пользователей данной системы.

Liqpay – является украинской платежной системой, возможен вариант с привязкой к счету Приват-банка. Она противопоставляет себя Пайпалу, но в реальности это далеко не так. Система довольно-таки безопасная в работе с электронным кошельком.

Виды международных платежных систем и электронных денег

Paypal – является самой популярной электронной платежной системой в мире. Россия узнала о ней в 2011-м году, когда россияне начали пользоваться привязкой к своему счетам банковских карт и осуществлять проведение платежей (сюда входит оплата лотов на аукционах Ebay). С 2013-года появился вариант с выводом средств из Пайпала на отечественные банковские счета (при этом комиссия не взимается) – после этого система и приобрела свою популярность.

Пайпал – это фиатные электронные деньги (чего не скажешь о других платежных системах). Эта система была создана для того, чтобы обеспечить безопасность платежей и привязанной к счету карты. В такой ситуации можно не светить карточные реквизиты, а также получать кое-какую гарантию от системы по вопросу доставки товара (если он оплачен через эту систему).

В случае, если товар не доставлен либо его качество Вас не устраивает, можно вернуть свои деньги. Для этого открывается диспут (в течение 1,5 месяцев после оплаты). Осуществить такую процедуру совсем несложно.

Skrill (Moneybookers) – вид этой платежной системы очень сильно напоминает вышеупомянутую систему Пайпал. Но, у этой системы есть и более хорошие преимущества. Это больше относится к жителям стран «третьего мира» и постсоветского пространства, поскольку Пайпал вводил для них лимиты и ограничения на вывод денежных средств со счета. А Скрилл (первоначально его именовали Манибукерсом) такую явную дискриминацию не проводит.

Все Ваши электронные средства фактически отправляются на лондонские счета фирмы Скрилл, то есть, в данном случае анонимность отсутствует полностью. Несмотря на этот факт, систему используют многие люди по всему миру. Основная причина – высокая надежность системы и низкая комиссия за ввод и вывод денег (внутрисистемный).

Несмотря на этот факт, систему используют многие люди по всему миру. Основная причина – высокая надежность системы и низкая комиссия за ввод и вывод денег (внутрисистемный).

К примеру, по сравнению с Пайпалом, в Скрилле на покупателя не накладывается комиссия – таким образом, этот вид интернет-денег идеален для того, чтобы жители получили заработанные за рубежом гонорары. Такая форма применяется продавцами фотографий на мировых фотостоках.

Perfect Money – ранее эта система выступала в качестве основного конкурента анонимной платежной системы – Либерти Резерва (несколько лет назад ее закрыли по требованиям ФБР). На данный момент конкурентом данной платежной системы может выступать разве что OKPay. Разновидности таких систем отлично подходят для тех, кто занимается вводом или выводом денег из разных финансовых пирамид, азартных игр и иных подобных схем.

Регистрация платежной системы – Панама, регулирование деятельности только по законодательству этой страны. Стоит отметить, что идентифицировать личность в Perfect Money не обязательно – у Вас есть возможность получения, ввода и вывода денег в полностью анонимном режиме. Помимо всего этого, на хранящиеся на электронном счету деньги будет осуществляться начисление процентов (как у банковских организаций). Ставка составляет 4% годовых.

OKPay – является международной платежной системой, Появилась совсем недавно, но уже считается довольно популярной, как среди западных стран, так и в отечественном пространстве. Как и у Пайпала, привязывается Ваш Емайл-адрес (он же и выступает в качестве логина в данной платежной системе). За проведение операций берется очень маленькая комиссия (либо ее вообще нет). Вывести средства можно либо на банковские реквизиты, либо на дебетовую карту системы (она привязывается к счету). Используя карту, можно осуществлять покупки в супермаркете или интернете.

OKPay – это альтернатива исчезнувшей LibertyReserve, так как благодаря ей также возможен вариант проведения операций, а также вывод денежных средств из «пирамид» или азартных игр. Единственный нюанс – ограничение лимита платежей (поскольку счет неверифицирован – Ваша личность не подтверждена). Также здесь проводится начисление трех процентов за нахождение денежной суммы на счету. Это не совсем обычно для электронного кошелька.

Единственный нюанс – ограничение лимита платежей (поскольку счет неверифицирован – Ваша личность не подтверждена). Также здесь проводится начисление трех процентов за нахождение денежной суммы на счету. Это не совсем обычно для электронного кошелька.

Payza (Alertpay) – является еще одной анонимной системой интернет-платежей, открытие счета в которой доступно любому желающему. Образование этой фирмы состоялось недавно – благодаря слиянию Alertpay и еще одной аналогичной системы. Средства вводятся на счет благодаря привязке к ней банковской карты.

Основной целью применения Payza в стране является получение заработанных денежных средств, а также их вывод или перевод иному пользователю этой системы.

По материалам сайта: http://ktonanovenkogo.ru/

Банк России, Visa и НСПК заключили договор о переводе внутрироссийских транзакций по картам Visa на процессинг в НСПК

Банк России, международная платежная система Visa и Национальная система платежных карт 18 февраля 2015 года подписали трехсторонний договор об организации оказания расчетных услуг по осуществляемым на территории Российской Федерации переводам денежных средств с использованием международных платежных карт системы Visa.

Между НСПК и Visa подписано соглашение о выполнении НСПК функций операционного и платежного клирингового центра. Заключение данного договора позволяет приступить к поэтапному переводу внутрироссийских транзакций по картам Visa на процессинг НСПК.

Ольга Скоробогатова, заместитель Председателя Банка России:

«Мы достигли окончательной договоренности с компанией Visa о проведении расчетов по внутрироссийским операциям Visa через Банк России и переводе транзакций по картам Visa на обработку в процессинговый и клиринговый центр НСПК. Данные соглашения подписаны и являются важнейшим шагом по обеспечению доступности и бесперебойности операций с картами международных платежных систем».

Эндрю Торре, генеральный директор Visa в России:

«С момента вступления в силу поправок к закону «О Национальной платежной системе» Visa работала с Банком России над поиском устраивающего все стороны решения по обработке внутрироссийских транзакций. На протяжении нескольких месяцев эксперты Visa совместно со специалистами ЦБ РФ и НСПК планомерно создавали условия для бесперебойного обслуживания карт Visa в России. Мы благодарны коллегам за все их усилия и высоко ценим тот факт, что мы сотрудничаем с настоящими профессионалами своего дела».

Владимир Комлев, генеральный директор АО «Национальная система платежных карт»:

«Подписанию соглашения с Visa предшествовала долгая совместная работа наших специалистов и разработчиков. Благодаря этому взаимодействию и поддержке Банка России, НСПК сможет осуществить перевод внутрироссийских транзакций по картам Visa на обслуживание в процессинговый и клиринговый центр НСПК».

Справка о Национальной системе платежных карт

«Национальная система платежных карт» (НСПК) — оператор национальной платежной системы. АО «Национальная система платежных карт», 100% акций принадлежит Центральному Банку России, создано в июле 2014 г. в соответствии с Федеральным законом №161 «О национальной платежной системе», а также «Стратегией развития Национальной платежной системы» и «Концепцией создания национальной системы платежных карт».

Предусматривается три этапа развития АО «НСПК». На первом этапе (до конца I квартала 2015 года) планируется создание инфраструктуры для оказания участникам рынка со стороны ОПКЦ (Операционный и платежный клиринговый центр) услуг по обработке операций, осуществляемых с использованием международных платежных карт. В рамках второго этапа (I квартал 2015 года – IV квартал 2015 года) – создание национальной платежной системы карт, выпуск российскими банками собственной платежной карты НСПК с собственным национальным платежным приложением и ее прием в платежной инфраструктуре российских банков. Третий этап (2016 – 2018 годы) предусматривает мероприятия по насыщению продуктовой линейки НСПК актуальными платежными продуктами и сервисами, их продвижению и развитию на территории России, а также по продвижению национальных платежных карт и иных ЭСП (электронные средства платежа), а также сервисов НСПК за пределами России.

Третий этап (2016 – 2018 годы) предусматривает мероприятия по насыщению продуктовой линейки НСПК актуальными платежными продуктами и сервисами, их продвижению и развитию на территории России, а также по продвижению национальных платежных карт и иных ЭСП (электронные средства платежа), а также сервисов НСПК за пределами России.

Справка о компании Visa

Visa является глобальной платежной системой, которая обеспечивает доступ держателям карт, торгово-сервисным предприятиям, финансовым и правительственным учреждениям в более чем 200 странах мира к быстрой, безопасной и надежной сети электронных платежей. Электронные платежи осуществляются посредством глобальной инновационной процессинговой системы VisaNet, которая способна обрабатывать более 56 000 транзакций в секунду, обеспечивая защиту от мошенничества для потребителей и гарантии осуществления платежей для торгово-сервисных предприятий. Visa не является банком, не выпускает платежные карты, не устанавливает комиссии или процентные ставки для потребителей, а также не выдает кредиты держателям карт. В свою очередь, инновационные решения Visa позволяют финансовым организациям предлагать своим клиентам широкий выбор финансовых инструментов, включая дебетовые, предоплаченные и кредитные карточные продукты.

Национальная платежная система | Банк России

Национальная платежная система обеспечивает безналичные расчеты и платежи физическим и юридическим лицам.

По итогам 2020 года доля безналичных расчетов в общем розничном обороте превысила

70,3%

Национальная платежная система включает 31 платежную систему, 486 операторов денежных переводов и более 500 платежных агентов и банковских платежных агентов.

Банк России обеспечивает стабильность и бесперебойное функционирование национальной платежной системы и необходимую инфраструктуру для безналичных расчетов в Российской Федерации.

В 2014 году Банком России создана Национальная система платежных карт (НСПК), на основе которой созданы карты «Мир» и Система ускоренных платежей (FPS). Кроме того, все внутрироссийские платежи с использованием карт международных платежных систем обрабатываются через NPCS.

Кроме того, все внутрироссийские платежи с использованием карт международных платежных систем обрабатываются через NPCS.

По состоянию на конец 2020 года количество эмитированных карт «Мир» составило 95 миллионов.

Карта «Мир» принимается на всей территории Российской Федерации, а также в ряде стран ближнего и дальнего зарубежья.На карту «Мир» приходится более 24% всех карточных операций в России и 30,6% эмиссии новых карт.

Оформить карту «Мир» может любой гражданин России. Он в обязательном порядке предоставляется пенсионерам, государственным служащим, служащим государственного сектора и лицам, получающим бюджетные выплаты (например, получателям государственных пособий или студентам).

По состоянию на 1 марта 2021 года участниками ФПС являлись 214 банков. В системе обработано более 178 млн транзакций на сумму почти 1,2 трлн рублей.

Банк России уделяет особое внимание развитию платежных технологий и сервисов. В частности, в 2019 году была запущена система Faster Payments System (FPS), которая позволяет физическим лицам мгновенно переводить средства друг другу с помощью номеров мобильных телефонов, оплачивать покупки, оплачивать счета за коммунальные услуги и выполнять множество других переводов.

Была ли эта страница полезной?Да Нет

Последнее обновление: 01.03.2021

% PDF-1.4

%

537 0 объект

>

эндобдж

xref

537 149

0000000016 00000 н.

0000003332 00000 н.

0000003493 00000 н.

0000004995 00000 н.

0000005169 00000 п.

0000005253 00000 н.

0000005357 00000 п.

0000005497 00000 н.

0000005558 00000 н.

0000005707 00000 н.

0000005858 00000 п.

0000006013 00000 н.

0000006074 00000 н.

0000006224 00000 н.

0000006376 00000 н.

0000006540 00000 н.

0000006729 00000 н.

0000006844 00000 н. 0000006976 00000 н.

0000007159 00000 н.

0000007296 00000 н.

0000007415 00000 н.

0000007602 00000 н.

0000007723 00000 н.

0000007906 00000 н.

0000008086 00000 н.

0000008204 00000 н.

0000008368 00000 н.

0000008551 00000 п.

0000008729 00000 н.

0000008921 00000 н.

0000009061 00000 н.

0000009189 00000 н.

0000009318 00000 п.

0000009420 00000 н.

0000009480 00000 н.

0000009613 00000 н.

0000009736 00000 н.

0000009878 00000 н.

0000010065 00000 п.

0000010205 00000 п.

0000010345 00000 п.

0000010536 00000 п.

0000010697 00000 п.

0000010835 00000 п.

0000011002 00000 п.

0000011136 00000 п.

0000011273 00000 п.

0000011409 00000 п.

0000011561 00000 п.

0000011728 00000 п.

0000011874 00000 п.

0000012009 00000 п.

0000012142 00000 п.

0000012263 00000 п.

0000012400 00000 п.

0000012585 00000 п.

0000012708 00000 п.

0000012835 00000 п.

0000012986 00000 п.

0000013152 00000 п.

0000013271 00000 п.

0000013424 00000 п.

0000013635 00000 п.

0000013880 00000 п.

0000014021 00000 п.

0000014162 00000 п.

0000014305 00000 п.

0000014444 00000 п.

0000014606 00000 п.

0000014853 00000 п.

0000014982 00000 п.

0000015148 00000 п.

0000015282 00000 п.

0000015449 00000 п.

0000015633 00000 п.

0000015800 00000 п.

0000016005 00000 п.

0000016172 00000 п.

0000016377 00000 п.

0000016543 00000 п.

0000016712 00000 п.

0000016877 00000 п.

0000017047 00000 п.

0000017212 00000 п.

0000017380 00000 п.

0000017545 00000 п.

0000017714 00000 п.

0000017879 00000 п.

0000018010 00000 п.

0000018175 00000 п.

0000018285 00000 п.

0000018450 00000 п.

0000018556 00000 п.

0000018721 00000 п.

0000018838 00000 п.

0000019003 00000 п.

0000019124 00000 п.

0000019233 00000 п.

0000019370 00000 п.

0000019535 00000 п.

0000019696 00000 п.

0000019861 00000 п.

0000020001 00000 п.

0000020166 00000 п.

0000020304 00000 п.

0000020469 00000 н.

0000020607 00000 п.

0000020772 00000 п.

0000020894 00000 п.

0000021059 00000 п.

0000021181 00000 п.

0000021346 00000 п.

0000021445 00000 п.

0000006976 00000 н.

0000007159 00000 н.

0000007296 00000 н.

0000007415 00000 н.

0000007602 00000 н.

0000007723 00000 н.

0000007906 00000 н.

0000008086 00000 н.

0000008204 00000 н.

0000008368 00000 н.

0000008551 00000 п.

0000008729 00000 н.

0000008921 00000 н.

0000009061 00000 н.

0000009189 00000 н.

0000009318 00000 п.

0000009420 00000 н.

0000009480 00000 н.

0000009613 00000 н.

0000009736 00000 н.

0000009878 00000 н.

0000010065 00000 п.

0000010205 00000 п.

0000010345 00000 п.

0000010536 00000 п.

0000010697 00000 п.

0000010835 00000 п.

0000011002 00000 п.

0000011136 00000 п.

0000011273 00000 п.

0000011409 00000 п.

0000011561 00000 п.

0000011728 00000 п.

0000011874 00000 п.

0000012009 00000 п.

0000012142 00000 п.

0000012263 00000 п.

0000012400 00000 п.

0000012585 00000 п.

0000012708 00000 п.

0000012835 00000 п.

0000012986 00000 п.

0000013152 00000 п.

0000013271 00000 п.

0000013424 00000 п.

0000013635 00000 п.

0000013880 00000 п.

0000014021 00000 п.

0000014162 00000 п.

0000014305 00000 п.

0000014444 00000 п.

0000014606 00000 п.

0000014853 00000 п.

0000014982 00000 п.

0000015148 00000 п.

0000015282 00000 п.

0000015449 00000 п.

0000015633 00000 п.

0000015800 00000 п.

0000016005 00000 п.

0000016172 00000 п.

0000016377 00000 п.

0000016543 00000 п.

0000016712 00000 п.

0000016877 00000 п.

0000017047 00000 п.

0000017212 00000 п.

0000017380 00000 п.

0000017545 00000 п.

0000017714 00000 п.

0000017879 00000 п.

0000018010 00000 п.

0000018175 00000 п.

0000018285 00000 п.

0000018450 00000 п.

0000018556 00000 п.

0000018721 00000 п.

0000018838 00000 п.

0000019003 00000 п.

0000019124 00000 п.

0000019233 00000 п.

0000019370 00000 п.

0000019535 00000 п.

0000019696 00000 п.

0000019861 00000 п.

0000020001 00000 п.

0000020166 00000 п.

0000020304 00000 п.

0000020469 00000 н.

0000020607 00000 п.

0000020772 00000 п.

0000020894 00000 п.

0000021059 00000 п.

0000021181 00000 п.

0000021346 00000 п.

0000021445 00000 п. 0000021609 00000 п.

0000021711 00000 п.

0000021875 00000 п.

0000022016 00000 н.

0000022180 00000 п.

0000022319 00000 п.

0000022483 00000 п.

0000022625 00000 п.

0000022789 00000 п.

0000022911 00000 п.

0000023075 00000 п.

0000023185 00000 п.

0000023349 00000 п.

0000023466 00000 п.

0000023630 00000 п.

0000023756 00000 п.

0000023876 00000 п.

0000023937 00000 п.

0000024152 00000 п.

0000024367 00000 п.

0000024936 00000 п.

0000025160 00000 п.

0000025588 00000 п.

0000025629 00000 п.

0000026398 00000 п.

0000026795 00000 п.

0000027015 00000 п.

0000027169 00000 п.

0000046454 00000 п.

0000057990 00000 п.

0000066467 00000 п.

0000069145 00000 п.

0000071873 00000 п.

0000003557 00000 н.

0000004972 00000 н.

трейлер

]

>>

startxref

0

%% EOF

538 0 объект

>

эндобдж

539 0 объект

>

эндобдж

684 0 объект

>

транслировать

HUmLSg> -ZZk-nC2LSq # 6ct & d «[& / T] n BCӹ, 8e-Hk?%

0000021609 00000 п.

0000021711 00000 п.

0000021875 00000 п.

0000022016 00000 н.

0000022180 00000 п.

0000022319 00000 п.

0000022483 00000 п.

0000022625 00000 п.

0000022789 00000 п.

0000022911 00000 п.

0000023075 00000 п.

0000023185 00000 п.

0000023349 00000 п.

0000023466 00000 п.

0000023630 00000 п.

0000023756 00000 п.

0000023876 00000 п.

0000023937 00000 п.

0000024152 00000 п.

0000024367 00000 п.

0000024936 00000 п.

0000025160 00000 п.

0000025588 00000 п.

0000025629 00000 п.

0000026398 00000 п.

0000026795 00000 п.

0000027015 00000 п.

0000027169 00000 п.

0000046454 00000 п.

0000057990 00000 п.

0000066467 00000 п.

0000069145 00000 п.

0000071873 00000 п.

0000003557 00000 н.

0000004972 00000 н.

трейлер

]

>>

startxref

0

%% EOF

538 0 объект

>

эндобдж

539 0 объект

>

эндобдж

684 0 объект

>

транслировать

HUmLSg> -ZZk-nC2LSq # 6ct & d «[& / T] n BCӹ, 8e-Hk?%

Предпочтительные способы оплаты Российская Федерация

Читайте ниже о способах оплаты И как увеличить конверсию, предлагая наиболее удобные способы онлайн-платежей, когда продажа товаров через Интернет в Российской Федерации

Внутренние и привилегированные схемы карт

• Доля MasterCard на рынке банковских карт в России незначительно больше — 53.1% доля.

Альтернативные способы оплаты

• Наложенный платеж при доставке: Хотя электронные платежи быстро развиваются в России, наличные деньги остаются, безусловно, самым популярным средством платежа как в офлайн, так и онлайн. По данным Центрального банка России, наличные по-прежнему составляли примерно 90% объема платежей в 2012 году. По данным Euromonitor International, в 2016 году наличные по-прежнему будут составлять 87% российских платежей. В области электронной коммерции наличные деньги по-прежнему доминируют в отношении физических товаров в пропорции, которая варьируется от 70% до практически 100% покупок.

• Электронные деньги : (электронные кошельки) — это в основном местные способы оплаты, предоставляемые местными операторами, такими как Яндекс Деньги, Qiwi (в партнерстве с Visa) и Web Money. Другие внутренние электронные кошельки занимают небольшую или ничтожную долю рынка, в то время как PayPal, который стал доступен для внутренних транзакций только в сентябре 2013 года, все еще должен завоевать рынок. Электронные кошельки можно использовать для оплаты покупок в Интернете, а загрузка электронного кошелька может производиться с помощью различных каналов, таких как пополнение с помощью кредитной карты, наличными, банковским переводом, банкоматом или через киоски для приема наличных.

• Интернет-банк: появился в России совсем недавно и уже зарекомендовал себя как довольно популярный способ оплаты в Интернете. Однако, как и в случае с платежами через киоски для внесения наличных и мобильные платежные платформы, подавляющая часть этих платежей идет на оплату мобильных телефонов, интернет-провайдеров, счета за коммунальные услуги или другие услуги. Лишь очень небольшая часть онлайн-покупок товаров или услуг (вероятно, менее 1%, если речь идет о физических товарах) осуществляется через онлайн-банковские переводы.

Предпочтительные способы оплаты в Интернете

• Оплата наличными при доставке является основным способом оплаты в России. Кредитным / дебетовым картам не доверяют, но они чаще используются в больших городах.

Российская сеть альтернативных платежей СПФС выходит на международные рынки

Начало международных транзакций по альтернативам SWIFT Российская система передачи финансовых сообщений (SPFS) стала глобальной на этой неделе с внедрением системы в банках Евразийского экономического союза.SPFS — это альтернатива сети финансовых транзакций SWIFT, поддерживаемой США, которая использовалась в прошлом, чтобы отстранить страны, не соблюдающие торговую или политическую политику США, от совершения глобальных транзакций. Таким образом, Россия, Иран и ряд других стран стали мишенью для нанесения ущерба их способности торговать и переводить деньги на международном уровне. Такие блоки носят неизбирательный характер, они также не позволяют российским и иранским экспатриантам отправлять деньги своим семьям из-за границы. Госбанк России начал разработку системы СПФС несколько лет назад.

Таким образом, Россия, Иран и ряд других стран стали мишенью для нанесения ущерба их способности торговать и переводить деньги на международном уровне. Такие блоки носят неизбирательный характер, они также не позволяют российским и иранским экспатриантам отправлять деньги своим семьям из-за границы. Госбанк России начал разработку системы СПФС несколько лет назад.

Алла Бакина, директор национальной платежной системы Центрального банка России, заявила в среду: «Мы предоставили возможность иностранным банкам и юридическим лицам подключиться к СПФС. Сегодня в системе около 400 пользователей, в том числе восемь иностранных компаний. Три иностранных банка уже включены в каталог пользователей и работают, а остальные, заключив договор, проводят технические процедуры по присоединению, тестированию и т. Д. В первую очередь, это банки из Евразийской экономической зоны. Союз (ЕАЭС) »

ЕАЭС включает Россию вместе с Арменией, Беларусью, Казахстаном и Кыргызстаном и представляет собой блок свободной торговли, включающий 183 миллиона человек и годовой ВВП в размере 5 триллионов долларов США.По словам Бакиной, СПФС продемонстрировала значительный рост за последний год: трафик составляет около 15 процентов от трафика SWIFT внутри России по сравнению с 10-11 процентами в 2018 году.

Чиновник также указал на усилия Центрального банка по созданию возможности для включения новых членов в СППС через «бюро обслуживания» — особую структуру из организаций, которые уже являются участниками системы, причем последние действуют как хаб. «В настоящее время мы разрабатываем эту концепцию, потому что на нее есть спрос со стороны рынков и пользователей, услуга востребована», — сказала Бакина.

Россия ранее намекнула на попытки включить международных партнеров в свою сеть СПФС. В 2018 году после того, как SWIFT отключил Иран от доступа к своим услугам после того, как США пригрозили вторичными санкциями. Президент России Владимир Путин подтвердил, что Москва работает с международными партнерами над созданием международной платежной системы, не зависящей от SWIFT.

В прошлом месяце помощник президента России Юрий Ушаков сказал, что Иран является одним из партнеров России, и что две страны работают над способами связать российскую SPFS и иранскую SEPAM, персидскую аббревиатуру для собственной системы электронных финансовых сообщений этой страны.

Следующим этапом для системы SPFS является расширение охвата и начало конкуренции со SWIFT. Насколько он сможет выиграть у SWIFT, частично зависит от будущей политики США и любых дополнительных действий, которые он может предпринять в будущем, чтобы заблокировать его использование другими странами. Время от времени со стороны Соединенных Штатов предпринимались тревожные действия.

Один из примеров касается транзакции малого бизнеса — датская газета Berlingske сообщает, что власти США имеют достаточный контроль над SWIFT для ареста денег, переводимых между двумя странами Европейского союза (ЕС) (Дания и Германия), поскольку им удалось захватить около 26000 долларов США. это передавалось от датского бизнесмена немецкому банку.Транзакция была автоматически перенаправлена через США, возможно, из-за того, что в транзакции использовалась валюта доллара США, благодаря чему Соединенные Штаты смогли захватить средства. Деньги были оплачены за партию кубинских сигар, ранее импортированных в Германию немецким поставщиком. В качестве оправдания ареста казначейство США заявило, что датский бизнесмен нарушил эмбарго США против Кубы. Если подобные мелкие инциденты произойдут снова, доверие к SWIFT может быть еще больше подорвано.

Известно, что Агентство национальной безопасности США контролирует все транзакции SWIFT, в то время как Европейский Союз запустил специальный финансовый механизм, чтобы позволить ему обойти санкции США в отношении Ирана. Семь членов-основателей этой новой системы должны быть Иран, Европейская комиссия, Германия, Франция, Великобритания, Россия и Китай, но не США. Эта инициатива началась после того, как США вышли из иранского ядерного договора.

Тогда есть сам ЕАЭС. Восемь банков из стран ЕАЭС сейчас используют систему СПФС, и можно ожидать увеличения их числа.Это также, вероятно, распространится на партнеров ЕАЭС по свободной торговле — Вьетнам, Сербия, Иран, Сингапур и Китай — все они имеют ЗСТ с ЕАЭС с несколькими другими странами, такими как Индия, которые также ведут переговоры. Страны БРИКС также рассматривают систему BRICSPay , опять же как способ избежать использования SWIFT и доллара США.

Ссылки по теме

Россия заявляет, что страны БРИКС поддерживают идею единой платежной системы

Россия и другие страны БРИКС — Бразилия, Китай, Индия и Южная Африка — поддержали план по созданию антисанкционной международной платежной системы, заявил российский чиновник в четверг.

Президент Владимир Путин стремится к интернационализации российской системы передачи финансовых сообщений (SFPS) — альтернативы широко используемой системе Swift, которая упрощает межбанковские платежи. SFPS был запущен в 2017 году как попытка защитить российский финансовый сектор от санкций, если США ограничат доступ российских банков к Swift.

Теперь планы по объединению платежных систем стран БРИКС одобрены деловым советом организации.

Кирилл Дмитриев, глава Российского фонда прямых инвестиций (РФПИ), заявил, что за планом по интеграции национальных платежных систем группы стояло «растущие нерыночные риски глобальной платежной инфраструктуры».

НовостиКремль приветствует особые отношения с Китаем на фоне сотрудничества в области ракетных систем

Прочитайте больше«Эффективная платежная система БРИКС может стимулировать платежи в национальных валютах и обеспечивать устойчивые платежи и инвестиции между нашими странами, которые составляют более 20% мирового притока прямых иностранных инвестиций», — сказал Дмитриев журналистам.

В Китае уже есть собственная альтернатива Swift — система трансграничных межбанковских платежей (CIPS), которая используется для международных переводов в юанях. Индийский финансовый сектор не имеет внутренней версии, но может быть создана новая российско-индийская альтернатива, сообщает новостной сайт.

Индийский финансовый сектор не имеет внутренней версии, но может быть создана новая российско-индийская альтернатива, сообщает новостной сайт.

По данным центрального банка, за последние два года трафик российской SFPS вырос до 15% от уровня обмена данными на Swift. Доступ к SFPS недавно был предоставлен банкам в Евразийском экономическом союзе, и в настоящее время эту систему используют как минимум восемь банков, расположенных за пределами России.

НовостиПолитический орган Европейского центрального банка предупреждает: «Не выгоняйте Россию из SWIFT»,

Прочитайте большеРоссия и Турция также провели летом срочные переговоры о подключении турецких банков к SFPS после ухудшения ситуации в U.Отношения между Южной и Турцией после того, как член НАТО Турция приняла поставку российской системы противоракетной обороны С-400. В Минфине подтвердили, что переговоры состоялись после того, как на московской свалке были обнаружены правительственные документы.

Дмитриев сказал, что пять стран БРИКС также обсудили создание общей криптовалюты для взаимных платежей, поскольку группировка сокращает долю платежей в долларах США.

Доля доллара во внешнеторговых платежах России упала до 50% с 92% за последние несколько лет, а доля рубля выросла до 14% с 3%, сказал он.

Дмитриев не сообщил, поддерживает ли Россия идею единой криптовалюты БРИКС. Ранее российские официальные лица выступали против любых криптовалют, предупреждая, что они могут быть использованы для отмывания денег или финансирования терроризма.

Агентство Рейтер внесло вклад в эту статью.

российских альтернатив западным кредитным картам дебютировали в Лондоне | Голос Америки

МОСКВА — Банковская платежная карта с российским покрытием, представленная после того, как западные санкции перевернули финансовую систему России пять лет назад и побудили Visa и Mastercard отказывать в электронных услугах некоторым ведущим банкам страны, дебютируют в Европе. Лондон, среда, когда будет запущен пилотный проект в сотрудничестве с голландской глобальной платежной компанией PayXpert.

Лондон, среда, когда будет запущен пилотный проект в сотрудничестве с голландской глобальной платежной компанией PayXpert.

Власти Москвы надеялись, что карта МИР в конечном итоге будет приниматься на зарубежных рынках, но за пределами России прогресс платежной системы МИР, которая работает за пределами контролируемых Западом международных финансовых систем, таких как Swift, которые банки используют для перевода денег, идет медленно.

Пилотный проект с PayXpert «заложит основу для новых многообещающих тенденций в зарубежной экспансии российских платежных карт», по словам Владимира Комлева, главы Национальной системы карточных платежей России, которая управляет системой МИР.

Усилия по дедолларизации

Аналитики считают эту попытку частью попытки Кремля дедолларизовать российскую экономику, чтобы уменьшить влияние западных санкций. В этом месяце чиновник российского министерства финансов сообщил агентству Рейтер, что в следующем году Россия диверсифицирует свои валютные резервы в своем Фонде национального благосостояния, который поддерживает государственную пенсионную систему России, с целью снизить долю долларов в резервах фонда.

Дмитрий Долгин из голландской банковской группы ING заявил в своем отчете в этом месяце, что усилия по дедолларизации сейчас очевидны в большинстве секторов, включая местные бизнес-кредиты и международные активы, принадлежащие банкам, хотя он сказал, что роль доллара фактически увеличилась в компании и сбережения домашних хозяйств и денежные средства, отчасти из-за того, что процентные ставки в долларах были выше, чем процентные ставки в евро.

Власти США смогли заблаговременно ввести санкции, нацелившись на компании, использующие доллары, и создание электронных платежных систем, не привязанных к доллару или в значительной степени контролируемых американскими предприятиями, является одним из способов для Кремля уменьшить воздействие серийных наказаний Запада на Москву . Вашингтон и Европейский союз ввели волну санкций с 2014 года, чтобы наказать Россию за аннексию Крымского полуострова в 2014 году, предполагаемое вмешательство в выборы в США в 2016 году и отравление сбежавшего российского шпиона в Англии.

Вашингтон и Европейский союз ввели волну санкций с 2014 года, чтобы наказать Россию за аннексию Крымского полуострова в 2014 году, предполагаемое вмешательство в выборы в США в 2016 году и отравление сбежавшего российского шпиона в Англии.

Комлев сообщил агентству Рейтер в этом году, что «в ближайшие три года мы хотим, чтобы карты МИР действовали в странах, где россияне привыкли путешествовать». Он прогнозировал, что к концу этого года карты МИР будут доступны в некоторых банках как минимум в десятке стран. Турецкие банки в этом году начали проводить операции с MIR, что в переводе с русского означает «мир» и «мир».

ИзначальноМИР была запущена как национальная платежная система, первые карты были выпущены в декабре 2015 года.Ведущий банк России, государственный Сбербанк, начал их эмиссию в октябре 2016 года, и к концу прошлого года более 70 миллионов карт на базе МИР было выпущено 64 российскими банками. Кремль потребовал, чтобы государственные пособия и пенсионные выплаты обрабатывались через систему к следующему году вместе с зарплатой, выплачиваемой государственным служащим.

Карте предстоит пройти долгий путь, прежде чем она сможет конкурировать с VISA и нашей Mastercard на международном уровне. Он не принимается международными торговыми платформами или основными сервисами онлайн-бронирования для авиакомпаний и отелей, хотя APEXX Fintech, британская стартап-глобальная платежная компания, заявила в четверг, что теперь начнет работать с системой MIR.Из приложений для смартфонов только Samsung заключила договор с системой МИР.

Между тем дедолларизация идет быстрыми темпами. Центральный банк России заключил сделки валютного свопа с Ираном, Китаем и Турцией, что позволяет вести прямую торговлю в местных валютах, а не в долларах США. По сообщениям, Россия потеряла 7,7 миллиарда долларов в своем стремлении сократить долларовые резервы. Часть долларов были превращены в золото, и с января банк купил 96.4 метрических тонны золота.

Алексей Заботкин, глава департамента денежно-кредитной политики Центрального банка Российской Федерации, признал, что невозможно полностью опустошить валютные резервы страны от долларов, поскольку это было бы «чревато чрезмерным риском». По данным центрального банка, в Фонде национального благосостояния имеется 45,5 млрд долларов, 39,17 млрд евро и 7,67 млрд фунтов стерлингов.

В августе контролируемый государством нефтяной гигант «Роснефть» объявил о прекращении использования доллара США для своих экспортных контрактов.

Тем не менее, аналитики говорят, что существуют пределы того, насколько далеко Россия может дедолларизовать — рубль очень волатилен и остается непривлекательным для инвесторов, а дедолларизация влечет за собой дополнительные, а иногда и непомерно высокие торговые издержки.

Европейские регуляторы будут внимательно следить за лондонским проектом. Официальные лица ЕС с пониманием отнеслись к предложению России по дедолларизации, подозревая, что в качестве дополнительного дохода евро станет международной валютой.В июне Европейская комиссия пришла к выводу, что «евро явно выделяется как единственный кандидат, обладающий всеми необходимыми атрибутами мировой валюты, которую участники рынка могли бы использовать в качестве альтернативы доллару США».

Россия создает собственные инновации

Ольга Скоробогатова, первый заместитель председателя Центрального банка России

Центральный банк России — один из самых активных в мире с точки зрения цифровых инноваций.За последние шесть лет он запустил серию крупных инфраструктурных проектов, включая национальные системы быстрых платежей и биометрические системы, а также нормативную песочницу, ассоциацию финансовых технологий и платформу блокчейн.

Движущей силой всех этих проектов является Ольга Скоробогатова, первый заместитель председателя Центрального банка России (ЦБ РФ) и руководитель цифровых технологий.

Необычно для руководителя центрального банка бывшего Советского Союза, Скоробогатова имеет солидный опыт работы в коммерческих банках.Она перешла в ЦБ РФ в 2014 году после 11 лет работы в Росбанке, российском филиале Societe Generale, где она начала работу в качестве директора по развитию розничных продаж, кассового обслуживания и удаленного обслуживания. Она вошла в состав правления в 2007 году в качестве главы комитета по банковскому делу и информационным технологиям.

В этой роли она отвечала за создание единой ИТ-платформы для многочисленных операций Societe Generale в России, а также за создание отдела по проектам и организации процессов.