Какой бывает лизинг? — энциклопедия от «Газпромбанк Лизинг»

Какой бывает лизинг?

Лизинг – один из наиболее гибких финансовых инструментов, позволяющий обновлять основные фонды с минимальной финансовой нагрузкой на предприятие. В зависимости от целей и задач, которые стоят перед компанией, видов приобретаемых активов, типов платежей и сроков финансирования лизинговые сделки могут принимать различные виды и формы.

Финансовый лизинг

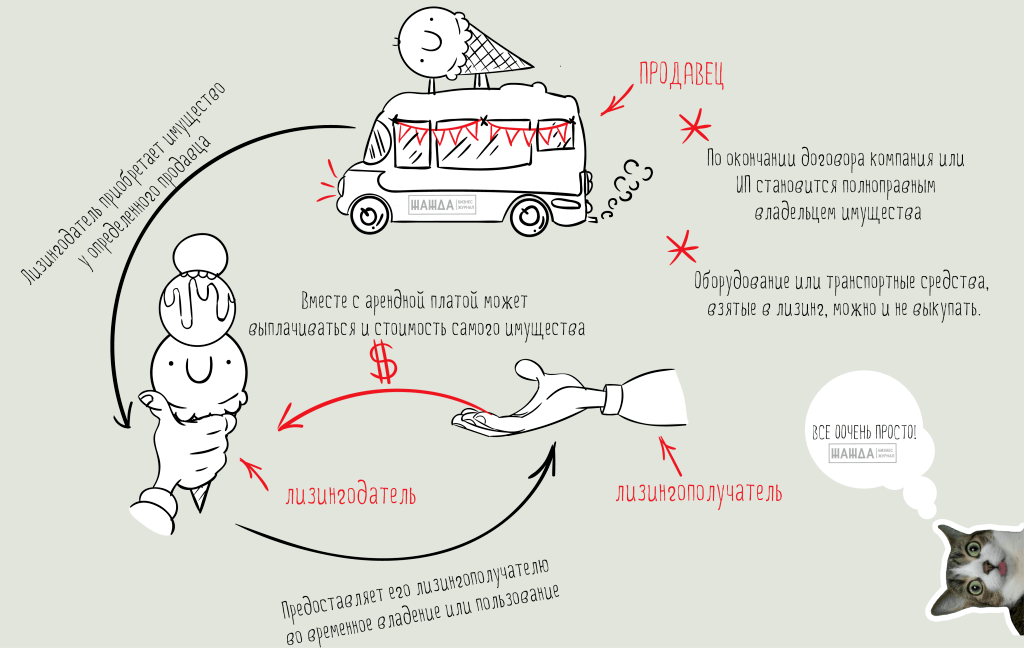

Финансовый лизинг – самая простая и распространенная форма лизинга, то, что принято называть «финансовая аренда»: лизинговая компания приобретает для предприятия (лизингополучателя) требуемое имущество и передает его клиенту.

За пользование активом лизингополучатель выплачивает лизинговой компании платежи на протяжение всего срока договора, который, как правило, сопоставим со сроком полной амортизации объекта лизинга. Таким образом, к концу действия договора затраты лизинговой компании на приобретение имущества полностью покрываются, и оно переходит в собственность клиента.

Финансовый лизинг можно рассматривать, как форму долгосрочного кредитования или своеобразной «ипотеки» для предприятий. Правда, у лизинга есть целый ряд существенных особенностей, выгодно отличающих его от кредита (см. «Лизинг vs Кредит: что выбрать?»).

Оперативный лизинг

Оперативный лизинг (его еще называют операционный лизинг) отличается от финансового лизинга тем, что по истечении срока договора имущество не переходит в собственность клиента, а возвращается лизинговой компании.

Это дает возможность лизингодателю передавать активы в лизинг неоднократно. Но поскольку имущество не выкупается клиентом, то и гарантий окупаемости затрат при такой сделке у лизинговой компании нет, а значит – платежи за пользование активом будут выше, чем при финансовом лизинге. Зато клиент избавлен от расходов по содержанию, страхованию и обслуживанию такого имущества: все затраты и риски целиком лежат на лизинговой компании.

Сроки договоров при оперлизе, как правило, значительно короче, чем при финансовом, ведь при такой сделке главной целью является владение имуществом, а не постепенное приобретение его в собственность. Поэтому оперлизинг часто используется предприятиями, которым важно постоянно обновлять основные фонды, не увеличивая при этом собственную финансовую нагрузку, например, таксопарками или авиакомпаниями.

Поэтому оперлизинг часто используется предприятиями, которым важно постоянно обновлять основные фонды, не увеличивая при этом собственную финансовую нагрузку, например, таксопарками или авиакомпаниями.

Возвратный лизинг

Возвратный лизинг отличаются от «обычных» лизинговых сделок, прежде всего, количеством сторон договора. Если при финансовом и оперативном лизинге в сделке участвуют три стороны (продавец имущества, лизинговая компания и предприятие-пользователь имущества), то при возвратном лизинге сторон договора только две: лизинговая компания и лизингополучатель, который при этом является и продавцом объекта лизинга.

То есть собственник имущества продает его лизинговой компании и одновременно заключает с ней договор лизинга на этот же актив, но уже в качестве лизингополучателя. При этом право собственности на это имущество может вернуться к бывшему собственнику только после выполнения им всех условий договора лизинга, например, после выплаты предусмотренных платежей, включая лизинговые и выкупные.

На первый взгляд такая сделка может показаться странной. Зачем продавать имущество стороннему лицу, а потом платить за его использование? В чем экономический смысл такой сделки? Ответ прост: такая сделка выгодна предприятиям, испытывающим недостаток финансовых ресурсов для содержания имущества и нуждающихся в оборотных средствах.

Возвратный лизинг позволяет решить сразу обе проблемы: предприятие единовременно получает значительные денежные средства, сопоставимые с остаточной стоимостью предмета лизинга, при этом имущество (например, производственное оборудование) не выбывает из владения и продолжает использоваться в производственных целях и приносить доход, чего не было бы в случае продажи этого имущества.

Немаловажным фактором является и то, что расходы на содержание актива ложатся на плечи нового собственника – лизинговой компании. Да, пользование этим имуществом теперь становится платным для предприятия. Однако благодаря различным преференциям, можно существенно сэкономить на налогах: во-первых, лизинговые платежи признаются в составе расходов, уменьшающих налогооблагаемую базу по налогу на прибыль, а, во-вторых, сумма НДС по ним формирует налоговый вычет для лизингополучателя.

Раздельный лизинг

Этот вид лизинга распространен как форма финансирования сложных, крупномасштабных объектов, таких, как авиатехника, морские и речные суда, железнодорожный и подвижной состав, буровые платформы и тому подобное. Участниками такой сделки выступает множество сторон (несколько компаний-поставщиков, пул банков и страховых компаний и т.д.), поэтому данный вид лизинга часто называют также групповым или акционерным.

Его специфической особенностью является то, что лизингодатели обеспечивают лишь часть суммы, необходимой для покупки предмета лизинга. Эти средства привлекаются и аккумулируются путем выпуска акций и распространения их среди лизингодателей, принимающих участие в финансировании сделки. Оставшаяся часть контрактной стоимости финансируется банками-кредиторами или другими инвесторами.

Компенсационный лизинг

Особенностью этой формы лизинговых отношений является неденежный характер платежей, которые осуществляются в форме поставки продукции, производимой на используемом имуществе или в форме оказания встречных услуг.

Срочный и возобновляемый лизинг

Подавляющее большинство лизинговых сделок носят срочный характер, то есть имеет место одноразовая аренда имущества. Однако в некоторых случаях, после истечения первого срока договор лизинга продлевается на следующий период. Такой вид лизинга называется возобновляемым или револьверным. При этом, по желанию клиента, имущество может через определенное время меняться на более совершенные образцы, поэтому точное количество объектов лизинга и сроки их использования заранее сторонами, как правило, не оговариваются.

Что такое лизинг? Как налоговый и бухгалтерский учет отражает лизинг? — Контур.Бухгалтерия

Лизинг — это долгосрочная аренда имущества с последующим правом выкупа или возврата. Лизинг помогает компании получить имущество, на покупку которого недостаточно денег, увеличить оборотные средства и снизить налоговую нагрузку. В этой статье мы расскажем о бухгалтерском и налоговом учете лизинговых операций.

Что такое лизинг?

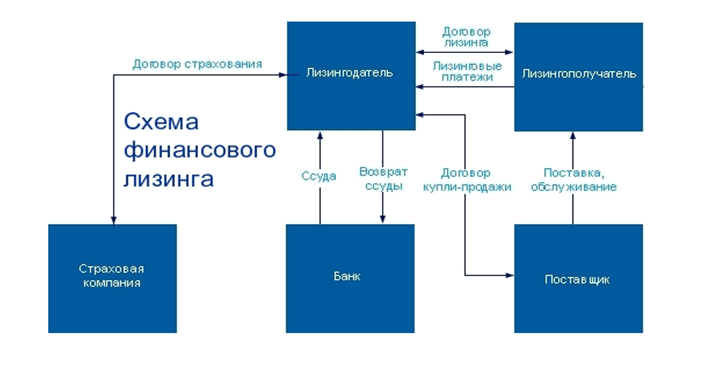

Лизинг (от англ. to lease — сдавать в аренду) — это финансовая услуга, близкая к кредитованию. В отношениях лизинга участвуют три стороны:

- Лизингодатель — юридическое или физическое лицо, которое приобретает имущество и потом сдает его в аренду лизингополучателю.

- Лизингополучатель — юридическое или физическое лицо, которое принимает имущество во временное владение и пользование, а за это регулярно платит деньги лизингодателю.

- Продавец — юридическое или физическое лицо, которое продает лизингодателю имущество. Продавец может сам стать лизингополучателем: продать собственное имущество лизинговой компании и сразу взять его в аренду. Это называется возвратный лизинг, который применяется при недостатке оборотных средств компании и напоминает выдачу кредита под залог. Расходы по возвратному лизингу обычно меньше выплат по кредиту, а еще он помогает сэкономить на налогах и амортизации.

Предмет лизинга —

Срок договора лизинга стороны определяют самостоятельно, особых требований к нему нет, но в отличие от аренды срок лизинга устанавливается в обязательном порядке. Если срок аренды приблизительно равен сроку полезного использования предмета лизинга, то по окончании договора остаточная стоимость имущества близка к нулю, и оно может перейти к лизингополучателю без дополнительных выплат. Такой вид лизинга называется финансовой арендой. Если срок договора лизинга меньше срока полезного использования имущества, то по окончании договора имущество возвращается лизингодателю или выкупается лизингополучателем по остаточной стоимости.

Договор лизинга может быть продлен.

Какие законы регулируют лизинг?

Лизинг регулируется ст. 665 и 666 Гражданского кодекса РФ, Федеральным законом от 29.10.1998 №164-ФЗ “О финансовой аренде (лизинге)” и подзаконными актами. С 1 января 2022 года учет операций по аренде (лизингу) все компании должны будут вести в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды».

В договоре лизинга учитывайте существенные условия:

- условие о предмете лизинга;

- условие о размере и периодичности лизинговых платежей;

- условие о сроке лизинга и возможности продления;

- условие об учете предмета лизинга на балансе лизингодателя или лизингополучателя;

- условие о продавце имущества: кто выбирает его — лизингополучатель или лизингодатель.

Если в договоре нет этих условий, он считается незаключенным. Еще в договорах можно оговорить, кто обслуживает технику, обучает кадры, что происходит с имуществом по окончании договора и какой будет тогда выкупная цена. Важные вопросы: порядок страхования имущества и распределение рисков между сторонами договора.

Важные вопросы: порядок страхования имущества и распределение рисков между сторонами договора.

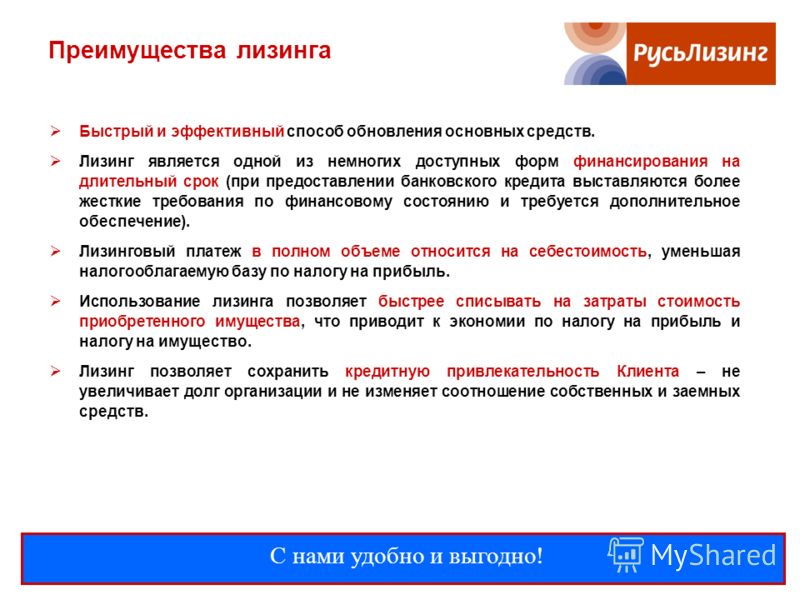

В чем экономическая выгода лизинга?

Когда предприятие берет имущество в аренду, а не выкупает его, оно сохраняет оборотные средства. Также лизинг снижает налоговую нагрузку. Платежи по лизинговому договору являются затратами и уменьшают налогооблагаемую базу по налогу на прибыль. Компания с лизинговым имуществом на балансе может уменьшать базу для расчета налога на имущество, благодаря ускоренной амортизации (с коэффициентом 3). Возможны дополнительные выгоды с НДС и перераспределение сроков уплаты, для этого надо внимательно планировать финансовые операции.

Как учитывать лизинговые операции?

Указания об отражении в бухгалтерском учете операций по договору лизинга утверждены Приказом Минфина РФ от 17.02.1997 №15. С 1 января 2022 года они утратят силу в связи с изданием ФСБУ 25/2018 «Бухгалтерский учет аренды, лизинга». По новым правилам порядок учета не зависит от того, кто признается балансодержателем.

Учет у лизингополучателя

Поступление имущества. Лизингополучатель должен отражать в учете право пользования активом и обязательство по аренде. Право пользования учитывается на счете 01 и амортизируется. Его стоимость будет равна затратам лизингодателя на покупку имущества и затратам лизингополучателя для подготовки его к использованию. Обязательство по аренде отражается на счете 76 по справедливой стоимости предмета лизинга за вычетом уплаченных перед получением авансов.

Организации, которые имеют право на упрощенный бухучет, могут учитывать лизинг по старым правилам, которые действовали для предмета лизинга на балансе лизингополучателя.

Оценка имущества в налоговом и бухгалтерском учете происходит по-разному. В бухгалтерском учете оценка идет по общей сумме задолженности перед лизингодателем: по договору лизинга без учета НДС. Также в первоначальную стоимость имущества в бухгалтерском учете можно включить не только суммы расходов на его приобретение, но и на монтаж, настройку за исключением сумм налогов, которые подлежат вычету или попадают в состав расходов (п.

8 ПБУ 6/01).

В налоговом же учете первоначальная стоимость имущества, приобретенного по договору лизинга, определяется иным образом: во внимание берутся лишь расходы лизингодателя на приобретение этого имущества (п. 1 ст. 257 НК РФ). А значит не обойтись без документов лизингодателя, подтверждающих эту величину.

Поступившее имущество отражают по дебету счета 08-ППА “Вложения во внеоборотные активы” на субсчете “Приобретение отдельных объектов основных средств по договору лизинга”. Кредит — счет 76-ОА “Расчеты с разными дебиторами и кредиторами” на субсчете “Арендные обязательства”.

После этого затраты по получению имущества и его стоимость списываем с кредита счета 08-ППА в дебет счета 01-ППА “Основные средства” на субсчет “Арендное имущество”.

- Дт счета 08-ППА «Вложения во внеоборотные активы», Кт счета 76-ОА «Расчеты с разными дебиторами и кредиторами» (субсчет «Арендные обязательства») – отражено новое обязательство по аренде (без НДС).

- Дт счета 01 -ППА «Основные средства» (субсчет «Арендованное имущество), Кт счета 08-ППА «Вложения во внеоборотные активы» — ППА принято к учету.

Лизинговые платежи. Начисление платежей по лизингу отражается по дебету счета 76-А “Расчеты с разными дебиторами и кредиторами” на субсчете “Арендные обязательства”. Кредит — 76-А “Расчеты с разными дебиторами и кредиторами” на субсчете “Задолженность по лизинговым платежам”.

Если платежи по договору лизинга предусматривают НДС, то компания может принять к вычету НДС с ежемесячного лизингового платежа при условии получения счет-фактуры. Дт 68.2 «НДС» Кт 19 «НДС по приобретенным ценностям».

Сам лизинговый платеж отразите списанием с Кредита 51 «Расчетные счета» в счет погашения по договору лизинга перед лизингодателем в дебет счета 76, субсчет «Задолженность по лизинговым платежам”.

- Дт счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «задолженность по лизинговым платежам).

Кт счета 51 «Расчетные счета» — оплачен ежемесячный платеж по договору лизинга в соответствии с графиком лизинговых платежей (с НДС).

- Дт счета 76-ОА «Расчеты с разными дебиторами и кредиторами» (субсчет «Арендные обязательства»). Кт счета 76-А «Расчеты с разными дебиторами и кредиторами» (субсчет «задолженность по лизинговым платежам) — уменьшена задолженность за поступившее по договору лизинга имущество на сумму ежемесячного платежа по графику лизинговых платежей (с НДС).

- Дт 19 «НДС по приобретенным ценностям» Кт 76-А «Расчеты с разными дебиторами и кредиторами» (субсчет «задолженность по лизинговым платежам) — арендодателем предъявлен НДС.

- Дт счета 68.2 «Налог на добавленную стоимость». Кт счета 19 «НДС по приобретенным ценностям» — принят к вычету НДС с ежемесячного лизингового платежа;

- Дт 91.2 Кт 76-ОА — начислены ежемесячные проценты, увеличивающие обязательство по аренде

- Дт 68-РНП (расчеты по налогу на прибыль) Кт 77 — начислено отложенное налоговое обязательство.

Амортизация права пользования активом отражается в составе расходов арендатора. Она начисляется с месяца, следующего за тем, в котором ППА приняли к учету. Суммы амортизации проходят по дебету счетов учета затрат на производство или расходов на продажу и кредиту счета 02 “Амортизация основных средств” на субсчете “Право пользования активом”.

- Дт счета учета расходов (20, 25, 26, 44 и пр.) Кт счета 02-ППА «Амортизация основных средств» – начислена амортизация за месяц.

Выкуп имущества. По завершении лизингового договора лизингополучатель может приобрести имущество в собственность по выкупной цене, указанной в договоре. На дату перехода права собственности балансовая стоимость ППА переносится на стоимость приобретенного основного средства.

Выкупная стоимость учитывается при формировании стоимости ППА, как и другие лизинговые платежи. В расходах ее можно учесть в порядке начисления амортизации. Уплата выкупной стоимости отражается как обычный лизинговый платеж.

В расходах ее можно учесть в порядке начисления амортизации. Уплата выкупной стоимости отражается как обычный лизинговый платеж.

- Дт счета 01 «Основные средства», Кт счета 01-ППА «Основные средства» (субсчет «Арендованное имущество) – внутренняя проводка при переходе права собственности на лизинговое имущество к лизингополучателю.

- Дт счета 02-ППА «Амортизация основных средств» (субсчет «Износ лизингового имущества») Кт счета 02 «Амортизация основных средств»-ОС — внутренняя проводка при переходе права собственности на лизинговое имущество к лизингополучателю для учета амортизации ППА по собственному основному средству.

Учет у лизингодателя

Лизингодателю, в отличие от лизингополучателя, важно разделять аренду на финансовую и операционную. К финансовой аренде (лизингу) относятся следующие случаи:

- лизингополучателю переходит право собственности на предмет аренды;

- срок аренды сопоставим со сроком полезного использования предмета аренды;

- на дату заключения договора стоимость будущих арендных платежей сопоставима со справедливой стоимостью предмета аренды;

- только арендатор может использовать предмет аренды;

- в других случаях, когда арендатор получает выгоды и риски по праву собственности на предмет аренды.

Лизингодатель не отражает предмет лизинга в своем учете как актив, а признает инвестицию в аренду на дату передачи предмета лизинга лизингополучателю. Инвестиция в аренду отражается в размере чистой стоимости на счете 76. Чистая стоимость определяется путем дисконтирования валовой стоимости. Однако, как правило, в лизинговых сделках известна справедливая стоимость предмета лизинга (стоимость покупки у поставщика без НДС и затраты на исполнение договора лизинга и полученные авансовые платежи). Тогда чистую стоимость инвестиции путем дисконтирования определять не требуется.

Стоимость купленного у поставщика и переданного лизингополучателю предмета лизинга отражается без учета НДС в дебете счета 76-инвестиции и по кредиту счета 60. Затраты на доставку предмета лизинга до получателя и т. п. включаются в чистую стоимость инвестиции на дату осуществления.

- Дт 76-инвестиции «Расчеты с разными дебиторами и кредиторами» Кт 60 (23 и др.

) — затраты по договору лизинга включены в чистую стоимость инвестиции;

- Дт 19 «НДС по приобретенным ценностям» Кт 60 «Расчеты с поставщиками» — отражается НДС, предъявленный поставщикам по договору лизинга;

- Дт 68-НДС Кт 19 — Входной НДС принят к вычету;

- Дт 60 «Расчеты с поставщиками» Кт счета расчетов 51, 50 — отражается оплата допрасходов по договору.

При определении чистой стоимости инвестиции путем дисконтирования валовой стоимости, возникшие на счете 60 разницы признаются прочими доходами или расходами. Для этого в корреспонденции используются счета 91-1 по кредиту или 91-2 по дебету соответственно.

Чистая стоимость инвестиций после передачи имущества лизингополучателю в течение действия договора увеличивается на сумму процентов и уменьшается на величину полученных лизинговых платежей (без НДС). Процентный доход от лизинга определяется по формуле:

Процентный доход от лизинга определяется по формуле:

Процентный доход = Чистая стоимость инвестиции на начало периода × Процентная ставка по договору за период начисления процентов

Признание процентного дохода отражается проводкой Дт 76-инвестиции Кт 90-1 в конце месяца или квартала.

Сами лизинговые платежи в доходах не признаются, однако предъявленный лизингополучателю с лизинговых платежей НДС нужно показывать в бухучете на последний день месяца или квартала. Для этого используется проводка Дт 76-НДС Кт 68-НДС.

На дату лизингового платежа чистая стоимость инвестиции в аренду уменьшается на его сумму проводкой Дт 51 Кт 76-инвестиции. Поступление НДС отражается отдельно Дт 51 Кт 76-НДС.

Выкупные платежи без НДС входят в состав лизинговых платежей и учитываются в чистой стоимости инвестиции в аренду. Поэтому даже при выделенной в договоре выкупной стоимости выкупные платежи отражаются как обычные лизинговые платежи — признается процентный доход, начисляется НДС на дату перехода права собственности.

Если выкупная стоимость предмета лизинга и балансовая стоимость чистой инвестиции на дату продажи отличаются, то разница между ними признается в доходах или расходах по обычным видам деятельности.

Лизинг — ценный финансовый инструмент. Он может быть выгоднее кредита при покупке дорогостоящего оборудования, которое невозможно оплатить единоразово. При этом в учете лизингового имущества много нюансов. Нужны внимание и аккуратность, чтобы правильно сформировать все проводки и принять к вычету суммы платежей.

Рынок лизинга в I полугодии 2020 года: предварительные итоги

Условия использования и ограничение ответственности

Все материалы сайта являются интеллектуальной собственностью АО «Эксперт РА» (кроме случаев, когда прямо указано другое авторство) и охраняются законом.

Представленная информация предназначена для использования исключительно в ознакомительных целях.

Никакие из материалов сайта не должны копироваться, воспроизводиться, переиздаваться, использоваться, размещаться, передаваться или распространяться любым способом и в любой форме без предварительного письменного согласия со стороны Агентства и ссылки на источник www. raexpert.ru. Использование информации в нарушение указанных требований запрещено.

raexpert.ru. Использование информации в нарушение указанных требований запрещено.

Агентство не несет ответственности за перепечатку материалов Агентства третьими лицами, в том числе за искажения, несоответствия и интерпретации таких материалов.

Рейтинговые оценки, обзоры, исследования и иные публикации, размещенные на сайте, выражают мнение АО «Эксперт РА» и не являются установлением фактов или рекомендаций покупать, держать или продавать те или иные ценные бумаги или активы, принимать инвестиционные решения. Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не несет ответственности и не имеет прямых или косвенных обязательств в связи с любыми возможными или возникшими потерями или убытками любого характера, связанными с содержанием сайта и с использованием материалов и информации, представленных на сайте, в том числе прямо или косвенно связанных с рейтинговой оценкой, независимо от того, что именно привело к потерям или убыткам.

Никакие материалы, отчеты, исследования, информация или разъяснения, размещенные на сайте, не могут в каком бы то ни было отношении служить заменой иных проверок и процедур, которые должны быть выполнены при принятии решений, равно как и заменять суждения, которые должны быть выработаны относительно вопросов, представляющих интерес для посетителей сайта. Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

На сайте могут быть предоставлены ссылки на сайты третьих лиц. Они предоставляются исключительно для удобства посетителей сайта. В случае перехода по этим ссылкам, Вы покидаете сайт Агентства. АО «Эксперт РА» не просматривает сайты третьих лиц, не несет ответственности за эти сайты и любую информацию, представленную на этих сайтах, не контролирует и не отвечает за материалы и информацию, содержащихся на сайтах третьих лиц, в том числе не отвечает за их достоверность.

Единственным источником, отражающим реальное состояние рейтинговой оценки, является официальный сайт АО «Эксперт РА» www.raexpert.ru.

АО «Эксперт РА» оставляет за собой право вносить изменения в информационные материалы сайта в любой момент и без уведомления третьих лиц. При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

что такое лизинг и чем он выгоднее кредита – Газета.uz

Получение кредита — это достаточно популярная финансовая услуга в Узбекистане. Но такой востребованный во всем мире финансовый инструмент, как лизинг, все еще вызывает недоверие и опасение у потребителей. Просто и доступно разбираем на карточках, чем лизинг выгоден и почему его безопасно брать.

01Чем вкратце отличается лизинг от кредита?

Формой предоставления займа. При оформлении кредита клиент получает в займ от банка деньги, на которые покупает нужное имущество. Клиент тут же становится владельцем и постепенно погашает свой долг. А при лизинге он вместо денег сразу получает имущество. Его покупает лизинговая компания за свой счет и передает во временное пользование клиенту. При этом владельцем имущества клиент становится только после полного погашения всех лизинговых платежей.

02Кто участвует в процессе оформления лизинга?

Согласно Закону «О лизинге», ключевых участников — три: продавец, лизинговая компания и клиент. Лизинговая компания (лизингодатель) покупает нужный товар, оборудование или другое имущество у продавца по поручению клиента (лизингополучателя). Клиент, в свою очередь, заключает договор с лизинговой компанией, пользуется имуществом и выплачивает платежи по установленному графику. Часто в схеме участвует страховая компания, которая защищает предмет лизинга от различных рисков.

03А правда, что лизинг доступен только предприятиям?

Действительно, лизинг по статье 588 Гражданского кодекса доступен только юридическим лицам. Но для физических лиц предусмотрен похожий механизм: долгосрочная аренда с последующим выкупом.

04И получается, купить в лизинг можно что угодно?

Для компаний практически так и есть. Они могут купить различное оборудование, спецтехнику, служебный транспорт или здание под офис или производственный цех. Но физическим лицам доступна только долгосрочная аренда легковых автомобилей с последующим выкупом. Причем совсем необязательно, чтобы имущество было новым — а это еще один плюс в пользу лизинга, ведь банки практически не дают кредиты под бывшее в употреблении.

05Теперь понятнее, а в залог что-то нужно оставлять?

В лизинговой сделке залогом выступает само приобретаемое в лизинг имущество. Это выгодно отличает лизинг от кредита, где порой требуют в залог имущество в размере 125% от суммы получаемых средств.

06Как выплачиваются лизинговые платежи?

Согласно договору, но чаще всего по схеме аннуитета. Это когда все платежи делаются равными долями на протяжении всего договора лизинга. Такая схема особенно удобна для планирования будущих расходов по сравнению с кредитом, где предпочитают дифференцированную схему. По ней ежемесячные платежи «плавают»: в первые месяцы крупные платежи, а потом все меньше и меньше. Вдобавок лизинговые платежи более гибкие, например, могут быть сезонными, квартальными и так далее. Поэтому можно сначала запустить производство и получить прибыль, а уже после начать выплаты по лизингу.

07Сколько и как долго нужно платить по лизингу?

Обычно имущество можно оформить в лизинг под 17% годового удорожания и выше. Срок лизинга зависит от лизингодателя. Например, ИП ООО Mikro Leasing предоставляет в лизинг легковые и грузовые автомобили, спецтехнику и оборудование на срок до пяти лет. Если нужно, имущество можно выкупить досрочно.

08А если просрочить выплаты, имущество сразу отберут?

Скорее всего нет. Как правило, частные лизинговые компании более лояльны к клиентам, чем обычные банки, и всегда идут навстречу при сложностях. Они могут отсрочить платеж или изменить график выплат, например, с ежемесячного на ежеквартальный. Но лучше такой ситуации не допускать.

09Так что выгоднее — лизинг или кредит?

Зависит от конкретного случая. У лизинга есть ряд преимуществ для бизнеса в плане налогообложения. Согласно статье 266 Налогового кодекса, сумму НДС, уплаченную лизингодателю при получении объекта лизинга, можно принять в зачет. Сумма лизинговых платежей подлежит вычету при расчете налога на прибыль. К тому же различные лицензионные и регистрационные сборы сразу можно включить в стоимость объекта лизинга, чтобы облегчить старт своего бизнеса.

10А правда, что лизинг можно получить намного быстрее кредита?

Однозначно, быстрее в разы. Поэтому лизинг — это настоящая находка для малого бизнеса и частных лиц. Проверка лизингополучателя будет минимальной, а весь процесс от подачи заявления до финального оформления занимает всего 1−2 дня. А чтобы начать пользоваться имуществом, обычно достаточно сделать первоначальный взнос всего в размере 20−30% от суммы по договору.

11Куда обратиться для оформления лизинга в Узбекистане?

ИП ООО Mikro Leasing является одним из ведущих игроков на рынке Узбекистана. Сегодня компания предлагает весь спектр лизинговых услуг по международным стандартам. Опытные консультанты всегда готовы предоставить бесплатную консультацию и предоставить расчет по лизингу для автомобиля, оборудования и недвижимости любого формата. Подробную информацию можно получить на сайте или по телефону: (+998) 71−203−77−33 (работает круглосуточно).

На правах рекламы.

| Основные условия: | |

| Лизингополучатель | Юридическое лицо, зарегистрированное в Республике Беларусь и находящееся на расчетно-кассовом обслуживании в Белгазпромбанке на протяжении не менее 3-х месяцев |

| Срок деятельности | Не менее 6 месяцев (поступления выручки от реализации товаров, работ, услуг) |

| Требования к финансовому состоянию | Устойчивое финансовое состояние, наличие прибыли по балансу за отчетный период |

| Срок действия договора лизинга | До 3-х лет |

| Валюта сделки | Белорусские рубли, доллары США/Евро (если предмет лизинга приобретен за иностранную валюту) |

| Сумма лизинга | Расходы банка по приобретению имущества для передачи в лизинг не превышают 100 000 долларов США в эквиваленте |

| Лизинговая ставка |

|

| Комиссия за рассмотрение сделки | Отсутствует |

| Комиссия за сопровождение сделки | Отсутствует |

| Комиссия за выдачу | Отсутствует |

| Предоставление бизнес-плана | Не требуется |

| Досрочное погашение | 3 месяца по графику в соответствии с договором, далее без штрафных санкций. Окончательный выкуп — не ранее 12 месяцев. |

| Собственное участие в проекте | Не менее 20% от всех расходов банка, связанных с приобретением предмета лизинга (размер авансового платежа может быть уменьшен или увеличен по решению уполномоченного органа Банка). |

| Порядок проведения платежей | Собственное участие оплачивается лизингополучателем на счет Лизингодателя. |

| Обеспечение | Предмет лизинга является собственностью банка до момента полного погашения клиентом задолженности, в связи с этим какое-либо дополнительное обеспечение может не оформляться. |

| Порядок погашения | Равными долями или индивидуальный график по согласованию с банком. Ежемесячный лизинговый платеж не должен превышать 5% от среднемесячных поступлений на текущий счет клиента за последние 6 месяцев. |

| Отсрочка погашения основного долга | По согласованию сторон |

| Сроки рассмотрения заявки | От 7 рабочих до 14 рабочих дней |

Лизинг и факторинг: сходства и различия

Отличие факторинга от лизинга обусловлено предметом самого договора. Лизинговая схема предполагает финансирование покупки оборудования или другого предмета лизинга с целью его дальнейшего использования в предпринимательских целях. При этом имущество на весь срок лизинга остается собственностью лизинговой компании, а лизингополучатель выплачивает за него арендные платежи. Лишь после уплаты всех обусловленных договором финансовой аренды сумм, в том числе пеней и выкупного платежа, актив переходит в собственность лизингополучателя.

Экономика сделки такова: арендатор ставит себе на затраты лизинговый платеж в полном объеме за минусом входящего НДС. Кроме того, стороны договора могут использовать возможности ускоренной амортизации. Данные налоговые преимущества выгодны для тех компаний, которые находятся на общем режиме налогообложения.

Основные черты лизинга:

- на весь срок лизинга право собственности сохраняется за лизинговой компанией

- предмет лизинга находится во владении и пользовании лизингополучателя

- арендатор уплачивает арендные (лизинговые) платежи согласно графику

- лизингополучатель имеет право безакцептного списания задолженности по закону

- поставщика и имущество выбирает лизингополучатель

- стороны в договоре прописывают условия страхования актива

Факторинговая схема финансирования сделок

Простыми словами факторинг представляет собой операцию, при которой специализированная компания (фактор) фактически покупает дебиторку и сама взыскивает долги с покупателя товара. За это поставщик уплачивает фактору определенное договором вознаграждение. Практика текущего момента показывает, что фактор активно заключает сделки на краткосрочные долги с регрессом с сетевыми дебиторами. Рыночные условия диктуют свои правила, и глубокий анализ платежеспособности покупателей – залог выгодности факторинговой сделки. Разница между лизингом и факторингом весьма существенна, хотя в обоих случаях речь идет о финансировании, которое позволяет обеспечить дальнейшее развитие бизнеса. Главное различие: в случае с факторингом предметом договора является дебиторская задолженность, а лизинг предусматривает передачу в финансовую аренду имущества.Лизинг и факторинг: различия двух сделок

| Факторинговые сделки | Рынок лизинговых услуг |

| Фактор самостоятельно удерживает вознаграждение из полученной от покупателя оплаты | Лизингополучатель вносит арендные (лизинговые) платежи за используемое в предпринимательских целях имущество |

| При заключении договора предметному анализу подвергается платежеспособность клиентов поставщика | До оформления операции финансирования лизинговая компания анализирует финансовую устойчивость самого клиента |

| Предметом договора факторинга признана передача дебиторской задолженности покупателя от поставщика фактору | Предметом договора лизинга является дебиторская задолженность лизингополучателя за аренду имущества |

Honda Информация об аренде | Официальные лизинговые цены и предложения Honda

Информация о лизинге Honda | Официальные лизинговые цены и предложения Honda близкоОтправить ссылку на эту страницу по электронной почте

Мы не храним и не передаем эти адреса электронной почты.

близкоСпасибо! Ваше сообщение было отправлено.

Honda Leadership Leasing

Лучший способ сесть за руль нового автомобиля Honda — это Honda Financial Services SM .Мы гордимся тем, что помогаем воплотить в жизнь ваши мечты о лизинге собственного автомобиля. Honda Leadership Leasing ® предлагает конкурентоспособные ставки, а также ряд опций — от гибких условий до нескольких льготных пробегов.

Вы также можете быть спокойны, зная, что ваши инвестиции защищены страховкой Гарантированной защиты активов (GAP) и отказом от права на чрезмерный износ и использование или повреждение. Так что вы можете сосредоточиться на том, чтобы наслаждаться дорогой на своем новом красивом автомобиле Honda.

Аренда нового автомобиля

Сохраняйте ваши возможности открытыми благодаря более низким первоначальным затратам, меньшим ежемесячным платежам и гибким условиям контракта.

Узнайте больше о лизинге новых автомобилей.

Подходит ли вам лизинг?

Или вам больше подошло бы финансирование?

Оцените для себя преимущества лизинга и финансирования.

Что происходит в конце срока аренды?

Изучите ваши варианты и узнайте о процессе.

См. Подробности в конце аренды.

близкоОтправить номер финансового счета

Зарегистрируйте свою учетную запись Honda Financial Services, чтобы получить доступ к нашей удобной онлайн-учетной записи инструменты. После регистрации вы можете:

- Оплата

- Просмотреть электронные сообщения

- Посмотреть историю платежей

- Обновить профиль аккаунта

- Не используйте бумагу — получите электронную доставку

- Получать оповещения об оплате по электронной почте / тексту

Вход в систему: часто задаваемые вопросы

Когда я пытаюсь войти в систему, система меня не распознает.Почему нет?

Возможно, вы неправильно ввели свой адрес электронной почты или пароль. Если вы попробуете еще раз, но безуспешно, нажмите «Забыли пароль?» ссылка для сброса пароля.

После 3 неудачных попыток входа вы будете заблокированы на 10 минут.

Убедитесь, что вы входите в систему с адресом электронной почты, который вы использовали для создания учетной записи, который может отличаться от адреса электронной почты, на который вы получаете выписки и корреспонденцию по финансовым счетам.

Обратите внимание: если вы ранее установили флажок «Запомнить меня», вы должны ввести свой пароль для входа в систему. Если вы ранее использовали идентификатор Honda для входа в систему, вам необходимо будет использовать свой адрес электронной почты для входа в систему.

Вы рекомендуете установить флажок «Запомнить меня» на странице входа в систему?

Когда вы устанавливаете этот флажок, ваш адрес электронной почты сохраняется в файле cookie на вашем компьютере и заполняется автоматически каждый раз, когда вы возвращаетесь на наш веб-сайт.Вы все равно должны ввести свой пароль для входа в систему.

Обратите внимание: мы рекомендуем этот вариант, если вы единственный, кто пользуется вашим компьютером. Чтобы защитить конфиденциальность вашей личной информации, мы не рекомендуем использовать эту опцию, если вы заходите на этот сайт с общедоступного или совместно используемого компьютера.

Если вы ранее использовали Honda ID для входа в систему, вам нужно будет использовать свой адрес электронной почты для входа.

близкоИстория транзакций: часто задаваемые вопросы

Как часто обновляются онлайн-истории транзакций?

Наша система обновляется в конце каждого рабочего дня и будет отображаться в вашей истории

на следующий рабочий день.

Почему информация в вашей системе не обновляется мгновенно?

Технология, которую мы используем для передачи обновлений учетной записи за день в виде единой «партии»

надежнее и безопаснее, чем передача каждого обновления по отдельности.

Почему в моей истории онлайн-транзакций не отображается мой последний платеж?

На получение и обработку платежа часто уходит несколько дней.После выплаты

отраженные в нашей системе, они появятся в вашей истории транзакций на следующий рабочий день.

Этого не будет, если вы просматриваете свою текущую выписку в Интернете.

Honda ID — это ваше личное имя пользователя. Этот идентификатор вместе с вашим паролем может быть

использован для доступа к ряду веб-сайтов Honda или Acura и мобильных приложений.

Время ожидания сеанса истечет через пять минут.Нажмите здесь, чтобы продолжить работу.

Теперь доступно в вашей учетной записи HFS:

• Запланировать платежи — вносите платежи в тот же день или планируйте их на будущую дату.

• Управление платежами — просмотр, изменение и отмена платежей.

• Уведомления о платежах — получение напоминаний о платежах и других уведомлений о платежах по электронной почте и / или текстовым сообщениям. Выбор остается за вами.

• EasyPay SM Made Easy — Воспользуйтесь более гибкими вариантами автоматических платежей EasyPay, включая выбор наиболее удобной для вас даты вывода средств.

• Оптимизация для мобильных устройств — совершайте платежи на ходу с помощью наших улучшенных веб-страниц для мобильных устройств.

Обзор лизинга | GSA

Сдам в аренду правительству

GSA, крупнейшая в стране государственная организация, занимающаяся недвижимостью, предоставляет рабочие места более чем для 1 человека.2 миллиона федеральных служащих через Службу общественных зданий. Примерно половина сотрудников размещается в зданиях, принадлежащих федеральному правительству, а половина расположена в отдельных арендованных зданиях, включая здания, землю, антенные площадки и т. Д. По всей стране. Обновленный список этого инвентаря публикуется после 15 числа каждого месяца в Ежемесячной инвентаризации аренды. Его загружаемая электронная таблица в формате Excel содержит элементы данных, включая информацию, наиболее запрашиваемую в соответствии с Законом о свободе информации.

GSA готовит годовой анализ оборачиваемости (формат Excel .xlsx) по своим арендным запасам в соответствии с требованиями сообщества специалистов по коммерческой недвижимости. Это последний анализ; однако GSA не рекомендует, чтобы бизнес-решения, в частности решения о портфеле и финансировании, основывались на этом анализе.

GSA сдает в аренду помещения в разных местах, когда аренда является лучшим решением для удовлетворения федеральных потребностей в площадях. Многие договоры аренды GSA составляют 10 000 квадратных футов или меньше, поэтому владельцам не обязательно быть корпоративными гигантами, чтобы конкурировать за договоры аренды.

Дополнительная информация о переговорах о возможностях федеральной аренды доступна на странице «Переговоры о возможностях федеральной аренды».

Leasing Outreach

Офис PBS по лизингу реализовал официальную отраслевую программу поддержки в рамках нашего нового отдела управления недвижимостью. Эта программа предназначена для того, чтобы предоставить профессионалам отрасли значимые возможности для взаимодействия с нами, поскольку мы работаем над улучшением нашей программы, включая регулярные телеконференции с представителями отрасли.

Программа сертификации лизинга

Программа сертификации лизинга GSA (LCP) для недвижимого имущества специально разработана для сотрудников GSA по контрактам по лизингу (LCO), отвечающих за управление 10 000 договоров аренды в правительстве.

Формы лизингатеперь доступны на странице PDF Руководства по лизингу с возможностью поиска в главе Приложение C — Формы, образцы и модели [PDF — 105 КБ]. Приложение C представляет собой доступный для поиска PDF-файл со ссылками на самые последние формы аренды.

Объем лизинговых сделок на рынке офисных помещений Манхэттена увеличился на 60% в третьем квартале

годаОбщий объем лизинга также увеличился за счет мега продлений (Getty)

Спад на рынке офисной недвижимости Манхэттена, вызванный пандемией, достиг критической точки в третьем квартале, когда спрос, наконец, превысил предложение.

Объем лизинга с июля по сентябрь подскочил до 7,23 миллиона квадратных футов, что на 58,8 процента больше, чем во втором квартале. При этом квартальное чистое поглощение стало положительным — впервые за два года — и составило 0,87 миллиона квадратных футов, согласно ежеквартальному рыночному отчету Colliers International.

Франклин Уоллах, старший управляющий директор по исследованиям Colliers в Нью-Йорке, назвал этот момент «важной вехой» в восстановлении рынка после пандемии.Но он также предупредил, что рынку предстоит еще долгий путь к выздоровлению.

Оглядываясь назад на последние 18 месяцев, чистое поглощение остается отрицательным и составляет 36,6 миллиона квадратных футов. (Для сравнения: весь офисный рынок в центре Лос-Анджелеса составляет 35,44 квадратных фута.) Кроме того, в ближайшие месяцы на рынок Манхэттена должно поступить больше предложения, «создавая давление на этот здоровый спрос, чтобы он не только продолжился, но и увеличение », — сказал он.

Крупнейшие новые сделки по аренде квартала включали переезд на 167 000 квадратных футов французской международной банковской группы Crédit Agricole в небоскреб Paramount Group на Шестой авеню 1301 и аренду международной бухгалтерской фирмы BDO USA площадью 143 000 квадратных футов на Тишман Спайер 200 Парк Авеню, оба в Мидтауне. .

Общий объем аренды был также увеличен за счет мега-продлений, в том числе 514 000 квадратных футов рекламным гигантом Interpublic Group of Companies на 33-й Западной 33-й улице Vornado Realty Trust в Южном Мидтауне; 400 000 квадратных футов от юридической фирмы Fried, Frank, Harris, Shriver & Jacobson по адресу 1 New York Plaza, принадлежащая Brookfield, китайскому суверенному фонду China Investment Corporation и AEW Capital Management, в Финансовом районе; и 313 000 квадратных футов от города Нью-Йорка на Брод-стрит 60 Piedmont Office Realty Trust, также в FiDi.

Доступность субаренды на Манхэттене сократилась на 0,86 миллиона квадратных футов до 19,94 миллиона квадратных футов, или 22 процента от общей доступности района. Запасы субаренды в третьем квартале снизились на 5,7 процента по сравнению с пиком пандемии в 21,14 квадратных футов в первом квартале, хотя это все еще примерно в 2,5 раза больше, чем до пандемии, составлявшей примерно 8 миллионов квадратных футов.

Ужесточение ситуации на рынке в третьем квартале предотвратило дальнейшее снижение запрашиваемой Манхэттеном арендной платы.Средняя запрашиваемая арендная плата за квартал составила 72,74 доллара за квадратный фут, что меньше чем на 0,1 процента по сравнению со вторым кварталом. Однако средний показатель был самым низким за квартал с 2017 года.

Связаться с Акико Мацуда

Покупка нового против лизинга против покупки подержанного

- Абсурдно высокие цены и скудные запасы затрудняют покупку автомобилей.

- Покупатели должны учитывать новые факторы при выборе между покупкой нового, бывшего в употреблении или лизинга.

- Эксперты говорят, что гибкость является ключевым фактором практически во всех аспектах покупки автомобиля.

Ищете новый комплект колес? Пора забыть все, что вы знали о покупке машины.

«Независимо от того, будет ли это ваша вторая машина или ваша 10-я машина, все эти вещи должны улетучиться, потому что динамика стала настолько причудливой», — сказал Insider Иван Друри, старший менеджер по аналитике в Edmunds. «Если вы войдете с таким же мышлением, вы будете сильно разочарованы».

Что это за «динамика»? Короче говоря, предложение подержанных и новых автомобилей резко упало до крайне низкого уровня, а цены взлетели до смехотворных максимумов. Главный виновник — нехватка компьютерных микросхем, которая несколько месяцев сдерживала производство автомобилей, но этому способствовали и другие факторы.

Все это означает, что навигация по покупке автомобиля стала гораздо большей головной болью, чем раньше. Столкнувшись с сокращением вариантов и невероятно высокими ценами, центральное решение покупателей о том, покупать ли новый, брать в аренду автомобиль или покупать подержанные, стало значительно сложнее.

Если вы хотите купить новый, приготовьтесь заплатить цену по наклейке — или выше — не ожидайте, что у дилера вы найдете все варианты, цвета и модели, к которым вы привыкли, — сказал Друри.Трудно найти стимулы для дилеров, и в наши дни торговаться за большую скидку не получится, поскольку автомобили разлетаются в рекордно короткие сроки.

«Ожидайте, что вы так или иначе признаете поражение», — сказал Друри.

Но покупка нового по-прежнему является лучшим вариантом для получения новейших технологий и функций безопасности.

Чтобы получить максимальную отдачу от покупки нового автомобиля, подумайте о том, чтобы ориентироваться на менее востребованные модели, — говорит Бенджамин Престон, автомобильный репортер Consumer Reports.По его словам, пикапы и полноприводные внедорожники пользуются большим спросом, но вы можете найти лучшую доступность и цены, если будете искать седаны, хэтчбеки и небольшие переднеприводные внедорожники.

По словам Престона, лизинг, как и раньше, хорош для людей, которые хотят управлять ежемесячными платежами за более крупный или более дорогой новый автомобиль, который они не могут позволить себе купить сразу. Арендные платежи обычно дешевле, чем платежи по кредиту.Но оборотной стороной является то, что вы платите за аренду, а не работаете над выплатой автомобиля, которым в конечном итоге будете владеть.

В настоящее время у лизинга есть еще одна привлекательность: временная мера, позволяющая избежать хаоса на автомобильном рынке. Тем, кто неохотно охотится за автомобилем или кто не может позволить себе платить сегодняшние абсурдные наценки, может быть лучше временно арендовать автомобиль, пока рынок не успокоится, сказал Друри.

Покупатели традиционно находили наибольшую ценность на рынке подержанных товаров, но в последнее время это менее очевидно.По словам Эдмундса, стоимость подержанных автомобилей за время пандемии выросла примерно на 30%, а это означает, что некоторые малоиспользуемые автомобили стоят столько же или больше, как их новые аналоги. Прежде чем принять решение смириться с завышенными ценами, Друри рекомендует покупателям тщательно изучить и убедиться, что они планируют оставить свой автомобиль на длительный срок.

По словам Престона, покупатели могут получить более выгодную сделку, если они посмотрят на старые модели. К счастью, в 2021 году даже семилетний или девятилетний автомобиль будет обладать некоторыми передовыми функциями безопасности и современными технологиями.

Удовлетворенность этого странного рынка сводится к тому, насколько вы готовы сдвинуться с места в зависимости от таких факторов, как цена, бренд, опции и способ приобретения автомобиля, сказал Insider исполнительный редактор Autotrader Брайан Муди.

«Человек, который, вероятно, сделает худшее с точки зрения поиска того, что он хочет, — это очень жесткий человек», — сказал он. «Человек, который сделает все возможное, будет самым гибким практически во всем.«

Я репортер по вопросам транспорта в Insider, в основном освещаю автомобильную промышленность, электромобили и технологии помощи водителю.Я также увлекаюсь велосипедами, поездками на автомобиле, микромобильностью, общественным транспортом и всем остальным, что движется. Вы можете подписаться на меня в Twitter @T_Levin и связаться со мной по [email protected]. Если у вас есть конфиденциальная информация, которой вы хотите поделиться, напишите на мой зашифрованный адрес [email protected]. Вот некоторые из моих работ: Это не только Тесла. Эксперты говорят, что вся автомобильная промышленность изо всех сил пытается безопасно внедрить автоматизированные функции в массы. Автосалоны открывают для покупателей новую норму: от нулевого торга и невозвратных депозитов до покупок, которые никто не видит. Новый пикап Ford за 20000 долларов может изменить правила игры, но только если он сможет убедить людей отказаться от кроссоверов и больших грузовиков. Audi RS E-Tron GT за 140 000 долларов был моим первым поездом на электромобиле — и он показал мне наше абсурдно быстрое электрическое будущее. Илон Маск говорит, что у Tesla на автопилоте в 10 раз меньше шансов разбиться, чем у обычного автомобиля, но эксперты говорят, что статистика вводит в заблуждение. Tesla находится на пути к столкновению с крупнейшим профсоюзом Германии, и ни одна из сторон вряд ли отступит США не были готовы к велосипедному буму 2020 года.Его неудачи проистекают из столетия отказа от мотоциклов. COVID может уничтожить жизненно важную транспортную сеть: частные автобусы Транзитная система Нью-Йорка переживает финансовый кризис, но, по мнению экспертов, ее сохранение жизненно важно для экономики США. Подробнее Читать меньшеAcura Информация об аренде | Официальные лизинговые цены и предложения Acura

Информация о лизинге Acura | Официальные лизинговые цены и предложения Acura близкоОтправить ссылку на эту страницу по электронной почте

Мы не храним и не передаем эти адреса электронной почты.

близкоСпасибо! Ваше сообщение было отправлено.

Лизинг

Аренда автомобиля Acura означает, что вы объединяете утонченный стиль и непревзойденную производительность, не нарушая при этом денег, — но на этом преимущества не заканчиваются.

Аренда нового автомобиля

Сохраняйте ваши возможности открытыми благодаря более низким первоначальным затратам, меньшим ежемесячным платежам и гибким условиям контракта.Узнайте больше об Acura Luxury Lease TM .

Преимущество лояльности Acura

С Acura Luxury Lease льготы растут на многие мили. Наслаждайтесь гибкостью, чтобы проехать больше или меньше миль по договору аренды, пролонгировать неиспользованные мили и многое другое. Узнайте больше об Acura Loyalty Advantage TM1 .

Подержанные автомобили, сертифицированные Acura

Роскошь вне времени.Возьмите в аренду подержанный автомобиль и получите все преимущества аренды Acura Luxury. См. Подробные сведения об аренде подержанных автомобилей, сертифицированных Acura.

Одноразовая аренда

Представьте себе гибкость и защиту Acura Luxury Lease с помощью всего одной финансовой операции. Узнайте больше об аренде с единой оплатой.

Лизинг и финансирование

Оцените преимущества лизинга и финансирования и выясните, какой вариант лучше всего соответствует вашим потребностям.

Есть вопросы по аренде нового автомобиля Acura? См. Наши самые часто задаваемые вопросы здесь.

близкоОтправить номер финансового счета

Зарегистрируйте свою учетную запись в финансовых услугах, чтобы получить доступ к нашим удобным онлайн-инструментам для работы с учетной записью. После регистрации вы можете:

- Оплата онлайн

- Посмотреть выписки

- Посмотреть историю транзакций

- Обновить информацию профиля учетной записи

- Получать уведомление по электронной почте, когда ваши выписки доступны

Вход в систему: часто задаваемые вопросы

Когда я пытаюсь войти в систему, система меня не распознает.Почему нет?

Возможно, вы неправильно ввели свой адрес электронной почты или пароль. Если вы попробуете еще раз, но безуспешно, нажмите «Забыли пароль?» ссылка для сброса пароля.

После 3 неудачных попыток входа вы будете заблокированы на 10 минут.

Убедитесь, что вы входите в систему с адресом электронной почты, который вы использовали для создания учетной записи, который может отличаться от адреса электронной почты, на который вы получаете выписки и корреспонденцию по финансовым счетам.

Обратите внимание: если вы ранее установили флажок «Запомнить меня», вы должны ввести свой пароль для входа в систему. Если вы ранее использовали идентификатор Honda для входа в систему, вам необходимо будет использовать свой адрес электронной почты для входа в систему.

Вы рекомендуете установить флажок «Запомнить меня» на странице входа в систему?

Когда вы устанавливаете этот флажок, ваш адрес электронной почты сохраняется в файле cookie на вашем компьютере и заполняется автоматически каждый раз, когда вы возвращаетесь на наш веб-сайт.Вы все равно должны ввести свой пароль для входа в систему.

Обратите внимание: мы рекомендуем этот вариант, если вы единственный, кто пользуется вашим компьютером. Чтобы защитить конфиденциальность вашей личной информации, мы не рекомендуем использовать эту опцию, если вы заходите на этот сайт с общедоступного или совместно используемого компьютера.

Если вы ранее использовали Honda ID для входа в систему, вам нужно будет использовать свой адрес электронной почты для входа.

близкоИстория транзакций: часто задаваемые вопросы

Как часто обновляются онлайн-истории транзакций?

Наша система обновляется в конце каждого рабочего дня и будет отображаться в вашей истории

на следующий рабочий день.

Почему информация в вашей системе не обновляется мгновенно?

Технология, которую мы используем для передачи обновлений учетной записи за день в виде единой «партии»

надежнее и безопаснее, чем передача каждого обновления по отдельности.

Почему в моей истории онлайн-транзакций не отображается мой последний платеж?

На получение и обработку платежа часто уходит несколько дней. После выплаты

отраженные в нашей системе, они появятся в вашей истории транзакций на следующий рабочий день.

Этого не будет, если вы просматриваете свою текущую выписку в Интернете.

Acura ID — это ваше личное имя пользователя. Этот идентификатор вместе с вашим паролем может быть

использован для доступа к ряду веб-сайтов Honda или Acura и мобильных приложений.

Время ожидания сеанса истечет через пять минут. Нажмите здесь, чтобы продолжить работу.

Теперь в вашем аккаунте AFS:

• Запланировать платежи — вносите платежи в тот же день или планируйте их на будущую дату.

• Управление платежами — просмотр, изменение и отмена платежей.

• Уведомления о платежах — получение напоминаний о платежах и других уведомлений о платежах по электронной почте и / или текстовым сообщениям. Выбор остается за вами.

• EasyPay SM Made Easy — Воспользуйтесь более гибкими вариантами автоматических платежей EasyPay, включая выбор наиболее удобной для вас даты вывода средств.

• Оптимизация для мобильных устройств — совершайте платежи на ходу с помощью наших улучшенных веб-страниц для мобильных устройств.

договоров лизинга | Министерство энергетики

Лизинг улучшений, связанных с энергетикой, особенно использование освобожденных от налогов договоров аренды с покупкой энергоэффективного оборудования, является распространенным и экономичным способом финансирования для государственных и местных органов власти (а также владельцев коммерческой недвижимости). модернизации, а затем использовать сэкономленную энергию для оплаты стоимости финансирования. Ставки по аренде часто немного выше, чем по займам.Однако аренда является более быстрым и гибким инструментом, чем многие другие варианты, включая финансирование за счет облигаций, и является важным инструментом для государственных организаций для финансирования улучшений в своих собственных зданиях.

Аренда — это договоры, которые позволяют предприятию использовать (или покупать) оборудование или недвижимость. Они похожи на долгосрочные договоры аренды, в которых арендатор использует оборудование в течение определенного периода времени в обмен на регулярные платежи третьей стороне (арендодателю). При аренде предоставляется возможность покупки, которая может быть реализована в конце периода аренды.

Не облагаемый налогом договор аренды с покупкой

Наиболее часто используемым соглашением об аренде со стороны правительства штата и местного самоуправления является освобожденный от налогов договор аренды с покупкой, который является эффективной альтернативой традиционному долговому финансированию (облигации, займы и т. Д.), Поскольку он позволяет общественной организации оплачивать модернизацию энергоснабжения за счет денег, которые уже зарезервированы в ее годовом бюджете на коммунальные услуги. При правильной структуре этот тип финансирования позволяет государственным учреждениям использовать доллары, которые будут сэкономлены на счетах за коммунальные услуги в будущем, для оплаты нового энергоэффективного оборудования и связанных с ним услуг сегодня.

Не облагаемый налогом договор аренды-купли-продажи, также известный как муниципальная аренда, предполагает, что организация государственного сектора будет владеть активами после истечения срока аренды. Кроме того, процентные ставки значительно ниже, чем процентные ставки по налогооблагаемому коммерческому договору аренды-купли-продажи, поскольку уплаченные проценты освобождены от федерального подоходного налога для организаций государственного сектора. Хотя условия финансирования по договорам аренды и покупки могут длиться от 15 до 20 лет, они обычно короче 12 лет и ограничены сроком полезного использования оборудования.

Основные условия аренды

В договорах аренды используется сложный набор формулировок для определения финансовых, налоговых и юридических последствий. Несколько ключевых условий для освобожденных от налогообложения договоров аренды с покупкой:

Аренда с покупкой по сравнению с реальной арендой: В сделке по аренде с покупкой (также называемой финансовой арендой или арендой в рассрочку) право собственности на оборудование предоставляется государству или местному правительству при подписании договора аренды. В настоящей сделке аренды арендодатель сохраняет право собственности до наступления срока аренды.

Освобождение от налогов по сравнению с коммерческой арендой: Не облагаемая налогом аренда дает право собственности не облагаемому налогом субъекту (например, школе), что означает, что уплаченные проценты освобождаются от федерального подоходного налога. При коммерческой аренде право собственности принадлежит коммерческой организации, а уплаченные проценты облагаются налогом. Коммерческий лизинг может быть экономически эффективным средством финансирования оборудования для повышения энергоэффективности и возобновляемых источников энергии, которое подлежит существенным налоговым льготам. Это связано с тем, что налоговые льготы могут быть востребованы арендодателем, а не правительством штата или местным правительством (которое не платит налоги).

Получение лизингового финансирования

Существует два основных метода получения лизингового финансирования:

Договоры частного размещения (или аренда с одним инвестором): Один инвестор, например коммерческий банк, лизинговая компания или пенсионный фонд фонд предоставляет капитал. Эти договоры аренды привлекательны для небольших проектов, но могут подходить и для более крупных проектов. Процентные ставки ниже по более крупным сделкам, потому что затраты на создание распределяются на большую финансируемую сумму.

Сертификаты участия (COPs): COPs — это инструмент для получения финансирования от нескольких инвесторов. COP дают инвесторам частичную долю в одном или нескольких базовых договорах аренды; арендные платежи передаются инвесторам в зависимости от доли непогашенных ПС, которыми они владеют, и ПС в конечном итоге обеспечиваются оборудованием или недвижимостью, которые обеспечивают основную аренду. Поскольку они более ликвидны (то есть их легко продать другим инвесторам) и распределяют риск дефолта между большим количеством инвесторов, они обычно привлекают более широкую базу инвесторов и более конкурентоспособные условия, чем аренда в частном порядке.Однако существуют фиксированные расходы, связанные с выпуском COP, поэтому они могут быть непомерно высокими для небольших или разовых проектов.

Кроме того, основная аренда, которая может быть частным размещением или использовать COP, аналогична кредитной линии и может позволить арендаторам добавлять оборудование с различными сроками полезного использования к существующим договорам аренды. Основное преимущество — сокращение времени на оформление документов и согласование. Однако сегодня основная аренда используется реже из-за нежелания кредитора устанавливать цены из-за неопределенности на финансовых рынках.

Обратите внимание: условия аренды различаются в зависимости от штата. Проконсультируйтесь со своим налоговым или финансовым консультантом, чтобы узнать, какие законы и ограничения действуют в вашем регионе.

Ресурсы Министерства энергетики США

Другие ресурсы

Плюсы и минусы аренды автомобиля

Как и все варианты финансирования автомобиля, лизинг автомобиля имеет свои плюсы и минусы. Обычно (на начальном этапе) дешевле арендовать автомобиль по сравнению с покупкой автомобиля за счет финансирования. Однако при аренде нового автомобиля необходимо учитывать не только оплату.Необходимо учесть, как долго вы планируете держать автомобиль, как далеко вы планируете проехать на нем и насколько хорошо вы уменьшаете износ.

Аренда автомобиля — хорошая идея?

Если вам интересно, стоит ли вам арендовать автомобиль, вам необходимо принять во внимание свои личные цели, потребности и финансы.

Аренда обычно имеет более короткий срок, чем финансирование покупки, и привлекает людей, которые ценят новейшие технологии и инновации и / или хотят сократить расходы на техническое обслуживание и ремонт.Технологии и инновации постоянно развиваются, а это означает, что каждые несколько лет у вас будет возможность обновить свой автомобиль до последней модели или выбрать что-то совершенно другое. Если вы не были поклонником пикапа, теперь у вас есть шанс попробовать седан. Относительно короткие сроки аренды также могут дать растущим семьям возможность приобрести более крупный и удобный автомобиль.

Обычно первоначальный взнос для обеспечения аренды ниже, чем первоначальный взнос, необходимый для финансирования покупки того же транспортного средства.Некоторые договоры аренды могут вообще не требовать первоначального взноса. Тем не менее, вы должны учитывать налоги и сборы, которые могут увеличить первоначальную стоимость.

Кроме того, вам нужно будет следить за одометром на протяжении всего срока аренды. Многие договоры аренды ограничивают водителей от 10 000 до 15 000 миль в год (могут быть варианты приобретения дополнительных миль вперед по более низкой цене). Вождение сверх установленного пробега, вероятно, повлечет за собой дополнительные сборы. По данным Министерства транспорта США, средний американец проезжает 13 476 миль в год.Вы должны учитывать свои привычки вождения и ожидаемые изменения в течение срока аренды, чтобы решить, подходят ли ограничения вашему образу жизни.

Если вы решите взять в аренду, ваши платежи могут быть меньше, чем платежи за финансирование покупки того же автомобиля. Вместо того, чтобы покрывать проценты и основную сумму, как в случае с финансированием, ваши ежемесячные платежи покрывают амортизацию автомобиля, то есть стоимость, которую ваш автомобиль теряет, пока он находится в вашем владении, а также арендную плату и другие расходы.В отличие от дома, который со временем дорожает, стоимость автомобиля снижается после того, как он покидает участок, и, как правило, продолжает снижаться с течением времени. Поскольку вы не владеете арендованным автомобилем, вы не берете на себя риск того, что его стоимость будет меньше ожидаемой остаточной стоимости в конце срока аренды (только для договоров аренды с закрытым концом).

Когда вы покупаете автомобиль в рамках финансирования, вы являетесь его владельцем. Как правило, вы можете переделывать или настраивать его по своему усмотрению и управлять им, не беспокоясь о превышении установленных ограничений по пробегу.Позже вы можете продать его в дилерском центре или передать своим детям. Покупка автомобиля дает вам некоторую свободу и гибкость, которых нет в лизинге. В конце концов, вам решать, какой метод вы предпочитаете.

Ниже мы составили список плюсов и минусов аренды автомобиля, чтобы помочь вам взвесить все возможные варианты.

Плюсы аренды авто

Вот некоторые из преимуществ лизинга.

- Обновляйте часто: Аренда автомобиля позволяет обновлять его каждые два-четыре года.Средний срок аренды составляет 36 месяцев (три года). Если для вас важно вождение нового автомобиля, лизинг — хороший вариант.

- Меньшие платежи : При прочих равных, ежемесячный платеж за арендованный автомобиль, как правило, будет меньше, чем ежемесячный платеж за автомобиль, приобретенный с финансированием. Это касается и первоначального взноса.

- Обслуживание и ремонт : На многие новые арендованные автомобили распространяется гарантия производителя на весь срок аренды.В рамках этого покрытия производитель или дилер может бесплатно выполнять покрываемый ремонт (не покрывает ущерб, возникший в результате несчастного случая). Ваш договор аренды может охватывать все вопросы технического обслуживания, однако некоторые могут ограничивать вас такими вещами, как бесплатная замена масла. С другой стороны, если вы покупаете автомобиль, вы несете ответственность за все расходы на техническое обслуживание и все расходы на ремонт после истечения срока действия гарантии.

- Страхование GAP может быть включено : Многие лизинговые компании включают покрытие GAP. Страхование GAP обычно покрывает вас в том случае, если ваше комплексное страхование или страхование на случай столкновения не покрывает полную стоимость вашего арендованного автомобиля, если она будет суммирована.Важно уточнить это покрытие в вашей лизинговой компании. Покрытие GAP может не быть включено, если вы финансируете покупку автомобиля и, возможно, его можно приобрести отдельно.

- Вариант выкупа : Аренда обычно включает в себя возможность покупки автомобиля после окончания аренды. Если ваша аренда включает эту опцию, и если вы обнаружите, что привязаны к транспортному средству после окончания срока действия контракта, или транспортное средство стоит больше, чем цена опциона на покупку, покупка автомобиля может быть вариантом.

Минусы лизинга авто

Тем не менее, у аренды автомобиля есть свои недостатки. Вот несколько аспектов, которые следует учитывать.

- Лимит миль : Существует ограничение на то, как далеко вы можете проехать на арендованном автомобиле, прежде чем вам начнут взиматься сборы. Обычно он составляет от 10 000 до 15 000 миль. Плата за превышение лимита пробега может составлять от 0,10 до 0,50 доллара за каждую лишнюю милю. Так, например, превышение лимита на 100 миль может стоить вам до 50 долларов, и многие договоры аренды не начисляют вам неиспользованные мили.Приобретая собственный автомобиль, вы можете ездить на нем без ограничения пробега (большой пробег обесценивает стоимость вашего автомобиля независимо от того, арендуете вы его или покупаете).

- Вы не можете создать собственный капитал : Так же, как покупка дома, покупка автомобиля дает вам контроль над вашим новым активом, который может принести вам пользу либо в виде продолжительного использования, либо в качестве обмена, либо в качестве актива для продажи за наличные. . У вас нет права собственности на арендованный автомобиль, если вы не воспользуетесь правом покупки.

- Избыточный износ и использование могут стоить вам : Когда вы арендуете автомобиль, вам может потребоваться доплатить за чрезмерный износ и использование транспортного средства.Ожидается стандартный износ и использование, но все, что считается чрезмерным, может потребовать ремонта или привести к оплате. Избыточный износ и использование также могут еще больше снизить рыночную стоимость автомобиля, что может быть учтено, если вы решите его купить.

Подобно аренде дома, аренда автомобиля может быть доступным краткосрочным вариантом, особенно привлекательным для тех, кто ценит вождение новых транспортных средств и хочет гарантий и гарантийного обслуживания. Однако, если практика будет продолжаться с течением времени, это может оказаться более дорогостоящим, чем простая покупка нового или сертифицированного подержанного автомобиля.

. Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

8 ПБУ 6/01).

8 ПБУ 6/01).

Кт счета 51 «Расчетные счета» — оплачен ежемесячный платеж по договору лизинга в соответствии с графиком лизинговых платежей (с НДС).

Кт счета 51 «Расчетные счета» — оплачен ежемесячный платеж по договору лизинга в соответствии с графиком лизинговых платежей (с НДС).

) — затраты по договору лизинга включены в чистую стоимость инвестиции;

) — затраты по договору лизинга включены в чистую стоимость инвестиции;