10 главных инвестиционных трендов следующего десятилетия: куда вложить деньги

Альтернативная энергетика

Изменение климата давно волнует мировую общественность, однако правительства начали принимать конкретные меры только в последние несколько лет. Уже сейчас разработаны программы, направленные на переход от традиционных источников энергии к так называемым зеленым. Среди отраслей альтернативной энергетики можно выделить следующие основные направления: биоэнергетика, солнечные панели, ветрогенераторы.

По данным отчета аналитического центра REN21 (Renewable Energy Policy Network for the 21st Century), по состоянию на конец 2019 года мощности уже имеющихся источников возобновляемой энергии было достаточно для обеспечения 27,3% мирового производства электроэнергии. Пятый год подряд (с 2015 по 2019 год) вводимые в строй производства по получению возобновляемой энергии превышают по мощности запускаемые станции, работающие на ископаемом топливе или ядерной энергии. Как утверждают авторы отчета, в большинстве стран получение электричества от ветра и солнечных батарей теперь более рентабельно, чем его добыча на новых угольных электростанциях.

На какие компании обратить внимание инвесторам: Orsted A/S, VestasWindSystemsA/S, Fluence Energy Inc, First Solar, SolarEdge Technologies.

Реклама на Forbes

Электрокары

Политика по снижению выбросов углеводородов в окружающую среду сопряжена с заменой автомобилей с двигателями внутреннего сгорания на электрокары. Это небыстрый процесс, но уже сейчас наметилось несколько фаворитов в этой гонке. Главным локомотивом электрификации автомобильной индустрии выступает компания Tesla. Аналитики не сомневаются в успехе компании Илона Маска и верят, что уже в недалеком будущем акции компании достигнут уровня $1800, что увеличит капитализацию компании на 70%. Сам рынок электромобилей в ближайшие два–три года может вырасти более чем в три раза — с 3% до 10% от общего количества автомобилей. Многие крупные автопроизводители собираются полностью перейти на машины с электрическим мотором в ближайшие 10–15 лет. Заметные изменения на рынке автомобилей произойдут уже к 2025 году.

Многие крупные автопроизводители собираются полностью перейти на машины с электрическим мотором в ближайшие 10–15 лет. Заметные изменения на рынке автомобилей произойдут уже к 2025 году.

От степени принятия риска зависит выбор инвесторов. К менее рискованным компаниям относятся традиционные производители, активно инвестирующие в разработки и переход к EV (Toyota, GM, Ford). Более рискованные инвесторы могут отдать предпочтение таким компаниям, как Xpeng, Nio, Rivian, Arrival и Enovix.

Интернет

вещей

Желание людей постоянно совершенствовать существующие процессы и упрощать жизнь на фоне охвата всемирной паутиной даже удаленных уголков мира, что ранее казалось невозможным, способствует развитию IoT. Некоторые компании уже давно работали в этом направлении и теперь могут пожинать плоды собственного успеха. По данным Counterpoint Technology Market Research, в первой половине 2021 года отгрузки сотовых модулей, рассчитанных на устройства интернета вещей, выросли на 50% по сравнению с 2020 годом. Общее количество подключений к интернету вещей в период с 2019 по 2025 год удвоится, достигнув 24 млрд. Сам рынок IoT в период с 2020 года по 2025-й утроится, достигнув $200 млрд.

Общее количество подключений к интернету вещей в период с 2019 по 2025 год удвоится, достигнув 24 млрд. Сам рынок IoT в период с 2020 года по 2025-й утроится, достигнув $200 млрд.

В этой связи можно ожидать роста курса акций компаний вроде Xiaomi, Tuya, ARM, Qualcomm, MediaTek, Broadcom, NXP Semiconductors и других производителей чипов для устройств интернета вещей.

Кибербезопасность

Последние несколько лет отмечены повышенной активностью киберпреступников, которые нападали не только на частные компании, но и на государственные корпорации и даже правительственные организации. Это в очередной раз подчеркивает важность этого направления в современном мире. Только за последние полгода от враждебных действий киберпреступников пострадали такие известные компании, как Acer, Gigabyte, Electronic Arts, T-Mobile, Robinhood, причем тайваньские IT-компании Acer и Gigabyte за год уже дважды пострадали от действий хакеров. В этой связи очевидно, что крупные компании будут увеличивать затраты на кибербезопасность, что приведет к росту доходов компаний, специализирующихся на оказании подобных услуг, а также разработчиков программных и аппаратных комплексов защиты данных.

Также отдельно можно выделить компании, предоставляющие комплексные системы защиты данных и инфраструктуры корпораций: Crowdstrike, FireEye, Palo Alto Networks, Tenable Holdings.

Космическая отрасль

На наших глазах происходят очень важные события, частные компании совершают запуски космических кораблей — раньше это можно было осуществить только на государственном уровне. Данное направление с большой долей вероятности получит дальнейшее развитие. В 2021 году сразу две частные компании осуществили свои первые успешные суборбитальные полеты: Virgin Galactic и Blue Origin. Успехи еще одной частной компании, SpaceX, пока и вовсе недосягаемы для конкурентов. Детище Илона Маска успешно доставляет астронавтов на МКС, а сеть спутникового интернета Starlink продолжает расширять покрытие за счет вывода на орбиту новых спутников. Наверняка в ближайшие два–три года туристические полеты в космос станут реальностью, билеты на такие рейсы можно купить уже сейчас.

Ракета Falcon 9 (Фото Paul Hennessy·SOPA Images·LightRocket via Getty Images)Среди компаний, который могут продемонстрировать рост на фоне усиления интереса к этому направлению, можно выделить Maxar Technologies, AeroVironment, Howmet Aerospace, Teledyne, Teradyne, Garmin, Trimble, Raven Industries, Astra Space, Virgin Galactic Holdings.

Онлайн-образование

Пандемия изменила нашу жизнь, и говорить о том, что она когда-то станет прежней, нет ни малейшего повода. Во время пандемии очень многое перешло в онлайн-формат, в том числе и образование. Возможность учиться чему-то новому не выходя из дома отлично вписалась в ритм жизни современного человека. На рынке появилось несколько новых компаний, а среди тех, кто присутствовал ранее, определились лидеры.

По оценкам аналитиков Global Market Insights, в 2020 году рынок онлайн-образования составлял $250 млрд, а к 2027 году он вырастет в четыре раза, превысив $1 трлн. Благодаря технологиям искусственного интеллекта (ИИ), машинного обучения, виртуальной и дополненной реальности качество обучения в дистанционном формате постоянно растет.

В настоящее время можно выделить следующие компании, играющие заметную роль на рынке онлайн-образования: Coursera, Stride, TAL Education, Learning Pool, New Oriental Education & Technology Group, Udemy.

Финтех

Еще одно направление, импульс для развития которого дала пандемия. Ежедневные операции, для совершения которых ранее необходимо было физическое посещение финансовых организаций, теперь можно осуществлять на любом девайсе, подключенном к сети — от ПК до обычного мобильного телефона. Российский рынок в этом плане можно считать одним из самых развитых: удобные банковские мобильные приложения появились у нас больше пяти лет назад, в Европе и США банки только сейчас начинают создавать подобные инструменты, развивая это направление.

Ежедневные операции, для совершения которых ранее необходимо было физическое посещение финансовых организаций, теперь можно осуществлять на любом девайсе, подключенном к сети — от ПК до обычного мобильного телефона. Российский рынок в этом плане можно считать одним из самых развитых: удобные банковские мобильные приложения появились у нас больше пяти лет назад, в Европе и США банки только сейчас начинают создавать подобные инструменты, развивая это направление.

Будет расти доля бесконтактных платежей: по данным Statista, в 2018 году их использовали около 440 млн человек, а в 2020 году — 760 млн. Поэтому в ближайшие несколько лет можно ожидать появления большого количества финтех-стартапов, облегчающих жизнь обычным пользователям. Крупные банки и финансовые организации тоже станут уделять больше внимания этому аспекту, создавая собственные продукты или покупая стартапы и внедряя уже разработанные решения. С ростом курса криптовалют появляется все больше новых платежных инструментов, облегчающих взаимодействие с цифровыми валютами. Финансовые организации все активнее будут использовать новые инструменты вроде искусственного интеллекта: по прогнозам аналитиков, к 2030 году ИИ позволит сократить операционные расходы банков на 22%.

Финансовые организации все активнее будут использовать новые инструменты вроде искусственного интеллекта: по прогнозам аналитиков, к 2030 году ИИ позволит сократить операционные расходы банков на 22%.

В этом направлении представлены компании Global Payments, Upstart, Affirm, Square, PagSeguro Digital, LendingClub, Mogo, SoFi Technologies, Ally Financial.

Медтех

Еще одним направлением, которого коснулись технические усовершенствования, стала медицина. Пандемия также внесла в это свой вклад: переполненные больницы, нежелание людей лишний раз посещать врача привели к активному развитию телемедицины. Развитие этого направления сопряжено с ведением электронного документооборота (электронные карты). Соответственно, в последующие несколько лет можно увидеть приток инвестиций и в этот сектор.

Реклама на Forbes

По данным исследования McKinsey, в апреле 2020 года сервисами телемедицины в США пользовались в 78 раз больше, чем в феврале 2020-го. Согласно последним опросам, 76% опрошенных в США заинтересованы в использовании телемедицины в будущем. Инвестиции в виртуальную помощь и цифровое здравоохранение в более широком смысле резко выросли: в 2020 году их уровень увеличился в три раза по сравнению с 2017 годом. Финансирование ИИ в здравоохранении достигло рекордного уровня в $2,1 млрд в III квартале 2020 года.

Согласно последним опросам, 76% опрошенных в США заинтересованы в использовании телемедицины в будущем. Инвестиции в виртуальную помощь и цифровое здравоохранение в более широком смысле резко выросли: в 2020 году их уровень увеличился в три раза по сравнению с 2017 годом. Финансирование ИИ в здравоохранении достигло рекордного уровня в $2,1 млрд в III квартале 2020 года.

В здравоохранении существует несколько типов приложений искусственного интеллекта, в том числе робототехника, персонализированные приложения, лаборатории, мониторинг, анализ данных, виртуальная медицинская помощь, носимые устройства. Что касается медицинских роботов, то их число также растет с каждым годом, а лидирующим направлением в сегменте остаются хирургические роботы. Мировой рынок медицинских роботов достигнет почти $21 млрд к 2027 году.

В этом направлении представлены такие компании, как Healthcare Triangle, Teladoc Health, Veeva Systems, Apollo Medical Holdings.

Управление отходами

Потребление составляет большую долю мирового ВВП. С каждым годом оно растет и приводит к огромному количеству выбросов в окружающую среду. Чтобы снизить негативное влияние до минимума, необходимо уделить внимание переработке отходов, что является частью набирающего силу движения ESG. Как полагает вице-президент «Тинькофф» Нери Толлардо, в ближайшем будущем мировые фонды перестанут инвестировать в компании, которые игнорируют принципы устойчивого развития. В начале 2000-х годов в США насчитывалось всего 20 компаний с ESG-рейтингом. К 2020 году их количество выросло почти до 800.

С каждым годом оно растет и приводит к огромному количеству выбросов в окружающую среду. Чтобы снизить негативное влияние до минимума, необходимо уделить внимание переработке отходов, что является частью набирающего силу движения ESG. Как полагает вице-президент «Тинькофф» Нери Толлардо, в ближайшем будущем мировые фонды перестанут инвестировать в компании, которые игнорируют принципы устойчивого развития. В начале 2000-х годов в США насчитывалось всего 20 компаний с ESG-рейтингом. К 2020 году их количество выросло почти до 800.

Среди компаний, лидирующих в рейтинге ESG, можно отметить Schneider Electric, Ørsted A/S, Waste Management, Neste, Stantec, Republic Services.

Реклама на Forbes

Искусственный

интеллект

Необходимость обработки огромных массивов данных в короткие сроки и использование их для определенных целей привела к появлению ИИ. Учитывая тот факт, что объем информации с каждым днем увеличивается, использование ИИ будет распространяться на все большее и большее число сфер жизни человека. Многие IT-компании уже тратят миллиарды долларов на ИИ-технологии — к примеру, социальная сеть Facebook в 2022 году увеличивает расходы с $29 млрд до $34 млрд. Рост обусловлен желанием соцсети активно развивать средства искусственного интеллекта и машинного обучения, с помощью которых она планирует повысить эффективность ранжирования и рекомендательной системы, в том числе в лентах и видео, но не только — Facebook задействует новые системы и для повышения эффективности и релевантности рекламы. Аналитики Forbes выделяют следующие тренды в области технологий искусственного интеллекта на ближайшие годы:

Многие IT-компании уже тратят миллиарды долларов на ИИ-технологии — к примеру, социальная сеть Facebook в 2022 году увеличивает расходы с $29 млрд до $34 млрд. Рост обусловлен желанием соцсети активно развивать средства искусственного интеллекта и машинного обучения, с помощью которых она планирует повысить эффективность ранжирования и рекомендательной системы, в том числе в лентах и видео, но не только — Facebook задействует новые системы и для повышения эффективности и релевантности рекламы. Аналитики Forbes выделяют следующие тренды в области технологий искусственного интеллекта на ближайшие годы:

- рабочее окружение — в будущем мы все чаще будем использовать интеллектуальные и когнитивные функции ИИ-инструментов для повышения наших собственных способностей и навыков;

- языковое моделирование — это процесс, который позволяет машинам понимать нас и общаться с нами на языке, который мы понимаем;

- ИИ в области кибербезопасности — анализируя сетевой трафик и научившись распознавать закономерности, указывающие на преступные намерения, умные алгоритмы играют все более важную роль в защите от преступлений XXI века;

- ИИ и метавселенная.

Метавселенная — это название унифицированной постоянной цифровой среды, в которой пользователи могут работать и развлекаться вместе;

Метавселенная — это название унифицированной постоянной цифровой среды, в которой пользователи могут работать и развлекаться вместе;

- ИИ и low-code и no-code платформы: решения low-code и no-code предлагают простые интерфейсы, которые теоретически можно использовать для создания все более сложных систем ИИ без знания программирования;

- автономные транспортные средства: автопроизводители уже несколько лет работают над созданием по-настоящему автономных автомобилей, способных передвигаться без водителя.

В этом направлении, кроме техгигантов вроде Apple, Microsoft, Facebook, Google и Nvidia,можно также выделить более мелких, но достаточно перспективных игроков: C3.ai, Tusimple, Splunk, Wix.com, Alteryx, Unity Software.

При участии Ольги Веретенниковой, Borsell Research

Мнение редакции может не совпадать с точкой зрения авторов

5 простых вариантов — 15 августа 2021 — Публикации в СМИ

Даже с небольшой суммой можно стать инвестором. Пусть вам не будут доступны все инструменты на бирже, но собрать хороший портфель вы все-таки сможете. Рассказываем, во что можно инвестировать, если у вас есть ₽10 тыс.

Пусть вам не будут доступны все инструменты на бирже, но собрать хороший портфель вы все-таки сможете. Рассказываем, во что можно инвестировать, если у вас есть ₽10 тыс.

Возможно ли стать инвестором, если есть всего ₽10 тыс.?

Если вы новичок на фондовом рынке, но готовы серьезно подойти к инвестициям, прежде всего разберитесь со своими финансами. Рассчитайте бюджет, погасите кредиты и долги, накопите подушку безопасности. Чтобы узнать, как устроен рынок, как работает биржа и какие существуют финансовые инструменты, можете пройти бесплатные курсы, почитать статьи и книги. Без знаний в вопросе инвестиций не обойтись.

Приступайте к покупкам только после того, как будете уверены в своих силах и знаниях, а также откроете брокерский счет или заведете ИИС. Финансовый консультант Игорь Файнман считает, что главное, чтобы начать инвестировать — не сумма на счету, а желание. Стартовать можно с ₽10 тыс. и даже с меньшей суммы. Его коллега Владимир Верещак полагает, что с такой маленькой суммы можно только попробовать себя на фондовом рынке.

С ним согласен и начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. По его мнению, когда речь идет о минимальных суммах, главная задача — не заработать, а получить опыт и понять, как функционирует финансовый рынок.

Очевидно, что с ₽10 тыс. сложно стать миллионером за короткий промежуток времени, так что я бы призывал именно сфокусироваться на обучении

ВАСИЛИЙ КАРПУНИН, начальник управления информационно-аналитического контента «БКС Мир инвестиций»

По словам Карпунина, совершенно не важно, какая у вас сумма. Подход к инвестированию можно унифицировать и пробовать управлять небольшой суммой точно так же, если если бы это были миллионы. Например, с точки зрения доходности и рисков диверсификация важна как для портфеля в ₽10 тыс., так и в ₽100 млн, отметил эксперт.

Но никто не мешает постепенно пополнять портфель, даже если вы начинаете с маленькой суммы. Файнман считает, что в вопросе инвестиций помимо желания важна регулярность пополнения счета. И тогда ваш капитал будет расти. По подсчетам аналитика «Финама» Алексея Коренева, если с 25 лет ежемесячно инвестировать по ₽10 тыс., то к 65 годам даже при невысоких процентах накопится ₽10 млн — так работает сложный процент.

И тогда ваш капитал будет расти. По подсчетам аналитика «Финама» Алексея Коренева, если с 25 лет ежемесячно инвестировать по ₽10 тыс., то к 65 годам даже при невысоких процентах накопится ₽10 млн — так работает сложный процент.

Как подойти к инвестициям? Советы новичкам

Классический долгосрочный инвестиционный портфель, в том числе ориентированный на формирование пенсионных накоплений, состоит из 60% акций и 40% облигаций.

ЕВГЕНИЙ МИРОНЮК, аналитик «Фридом Финанс»

По его словам, это распределение условно. К примеру, портфель Уоррена Баффета предлагает соотношение 90% к 10% соответственно. По словам Миронюка, плюс портфеля, составленного в пропорции 60/40, — его более высокая устойчивость к волатильности рынка.

Владимир Потапов, главный исполнительный директор «ВТБ Капитал Инвестиции » и старший вице-президент ВТБ, наоборот, считает, что для начинающего инвестора доля акций в портфеле должна быть ниже, чем доля облигаций.

Что касается подбора компаний и инструментов, то нужно выбирать то, в чем вы разбираетесь. «Инвестировать стоит только в то, что понимаете. Если вы не знаете, в чем смысл криптовалюты, не вкладывайте в нее деньги, лучше инвестируйте во что-то простое и понятное», — отметил Коренев.

Его совет совпадает с мыслями Уоррена Баффета, который привел Миронюк. Баффета называют «оракулом из Омахи» за успешные сделки. Знаменитый инвестор тоже считает, что нужно вкладываться только в то, что вы хорошо знаете. Кроме того, он верит, что покупать акции нужно на долгий срок и подбирать бумаги только качественных компаний.

Он советует различать цену акций и стоимость компании, поскольку цена бумаг не всегда зависит от реального состояния бизнеса. Во время кризисов акции дешевеют, что не мешает компании укреплять свой потенциал. Баффет также считает, что долгосрочному инвестору нет смысла переживать из-за колебаний цен на фондовом рынке.

«Оракул из Омахи» советовал покупать акции из индекса S&P 500, например, через индексный фонд.

Что можно купить на ₽10 тыс.?

Опрошенные «РБК Инвестиции» эксперты тоже посоветовали вкладываться в фонды. «Неквалифицированному инвестору с небольшим опытом лучше всего присмотреться к биржевым индексным фондам — их доходность совпадает с динамикой соответствующих индексов», — отметил аналитик «Альфа-Капитала» Максим Бирюков.

Биржевые фонды (ETF) — это финансовый инструмент, представляющий собой готовую инвестиционную корзину. Когда вы покупаете пай такого фонда, то как бы становитесь владельцем всех бумаг, которые в нем есть. Некоторые из них повторяют индексы, например, тот же S&P 500, в который входят крупнейшие компании, торгуемые в США.

Другие ETF могут быть тематическими. В них могут попасть акции компаний из определенного сектора экономики или конкретной страны. Также существуют «золотые» ETF и фонды облигаций. Биржевые фонды помогают диверсифицировать портфель, то есть разнообразить активы, чтобы снизить риски потерь.

Стоимость ETF в рублях как правило невелика, рассказал Бирюков. Их можно купить через любого российского брокера. Директор по инвестиционному консультированию «Oткрытие Private Banking» Денис Горев полагает, что начинающему инвестору лучше концентрироваться на более «широких» фондах, избегая секторальных и «идейных».

Помимо фондов в рублях можно выбирать ETF и в иностранной валюте. В качестве варианта Миронюк предложил FinEx Global Equity UCITS ETF. В него входят акции глобального рынка — компаний из США, Германии, Японии, Великобритании, Китая, Австралии и России. Но если вы не готовы покупать для этого доллары, то фонд доступен и в рублях.

По данным финансовой группы FinEx, которая управляет фондом, его годовая доходность (август 2020 — агуст 2021го) в пересчете на рубли — 23,9%, а цена одной акции — ₽1,85. Стоит помнить, что если фонд показывал доходность в прошлом, это не значит, что так же будет и в будущем.

Стоит помнить, что если фонд показывал доходность в прошлом, это не значит, что так же будет и в будущем.

Кроме того, новичок с ₽10 тыс. может вложиться в паевые инвестиционные фонды (ПИФы) и биржевые ПИФы (БПИФы). Их форма похожа на ETF. В такие фонды могут входить не только акции, но и облигации.

ПИФы позволяют даже при небольшом объеме инвестиций сформировать диверсифицированный портфель с минимальными расходами и без необходимости самостоятельного управления портфелем

ВЛАДИМИР ПОТАПОВ, глава «ВТБ Капитал Инвестиции»

Управление портфелем требует значительных затрат времени и высокого уровня профессиональной экспертизы, отметил Потапов.

Отдельные акции могут быть рисковой покупной, особенно если речь идет о компаниях второго и третьего эшелонов, считает Бирюков. Но если вы все же решились купить акции в свой портфель, то выбирайте хорошие, крупные компании, например, « голубые фишки ». Их цена может быть вполне вам по карману. «На ₽10 тыс. получится купить бумаги двух-трех компаний», — отметил Коренев. Среди недорогих и, на его взгляд, интересных, аналитик отметил следующие: «Лента», «Сбер», ВТБ, «Газпром», МТС, ММК и НЛМК.

«На ₽10 тыс. получится купить бумаги двух-трех компаний», — отметил Коренев. Среди недорогих и, на его взгляд, интересных, аналитик отметил следующие: «Лента», «Сбер», ВТБ, «Газпром», МТС, ММК и НЛМК.

Что касается облигаций, то рублевые торгуются по цене около ₽1 тыс. за штуку, отметил Карпунин. «Наиболее надежными и стабильными инструментами в рублевой зоне принято считать государственные облигации (ОФЗ). На рынке существует много типов ОФЗ, отличающихся как по принципу определения купона, так и по срокам обращения», — рассказал эксперт.

Автор

Александра Хрисанфова

Владимир Зеленский: фото, биография, досье

Место рождения. Образование. Родился 25 января 1978 года в городе Кривой Рог Днепропетроской области в семье профессора кибернетики. В детстве прожил с родителями четыре года в Монголии, в городе Эрдэнэт, где работал его отец. Потом учился в Кривом Роге в гимназии № 95 с углубленным изучением английского языка. Принимал участие в школьной самодеятельности: играл в театральных спектаклях по произведениям Чехова, Фонвизина, Достоевского, был гитаристом в школьном ансамбле. Поступил в Криворожский экономический институт Киевского национального экономического университета, в котором он получил юридическое образование. По специальности никогда не работал, если не считать двух месяцев практики.

Поступил в Криворожский экономический институт Киевского национального экономического университета, в котором он получил юридическое образование. По специальности никогда не работал, если не считать двух месяцев практики.

КВН. В 11 классе вместе с Денисом Манжосовым, увлёкшись КВН, сначала участвовал в СТЭМе «Беспризорник», который организовал Александр Пикалов, затем в команде «Молодой Кривой Рог», потом их пригласили в команду КВН «Запорожье-Кривой Рог-Транзит» для постановки танцевальных номеров. Вскоре Зеленский стал не только танцевать в команде, но и исполнять роли. Одновременно с Владимиром в команду пришли будущие актёры студии «Квартал-95»: Денис Манжосов, Юрий Крапов, Александр Пикалов. Именно они в 1997 году, отделившись от «Транзита», создали команду «95-й квартал». Владимир Зеленский стал в ней не только капитаном и актёром, но и автором большинства номеров. С 1998 по 2003 год «95-й квартал» выступает в Высшей лиге КВН, участники команды практически жили в Москве и постоянно гастролировали по СНГ. В 2003 году произошёл конфликт «95-го квартала» с компанией АМиК. Владимиру Зеленскому предложили остаться в КВН, но без команды — в качестве автора и редактора. Зеленский отказывается и покидает КВН вместе со своей командой.

В 2003 году произошёл конфликт «95-го квартала» с компанией АМиК. Владимиру Зеленскому предложили остаться в КВН, но без команды — в качестве автора и редактора. Зеленский отказывается и покидает КВН вместе со своей командой.

«Квартал 95». В конце 2003 года телеканал 1+1 предлагает «95-му кварталу» сделать серию концертов, состоящих из лучших номеров команды. В 2004 году команда начинает готовить проект, одновременно подрабатывая в разных телепередачах. Владимир ведёт кулинарное шоу «Мистер Кук». Все доходы вкладываются в общий проект, и в 2005 году на телеканале Интер стартует телешоу «Вечерний квартал», идеологом, автором, режиссёром и ведущим актёром которого является Владимир Зеленский. Шоу быстро набирает популярность, и вскоре по рейтингам среди аудитории обгоняет КВН и «Comedy Club». Кроме того, команда «95-й квартал» перерастает в студию «Квартал-95», владельцами которой являются Владимир Зеленский, Борис и Сергей Шефиры, Андрей Яковлев. Студия выпускает несколько телепроектов («Вечерний квартал», «Бойцовский клуб», «Украина, вставай»), пишет сценарии для телепередач («Песня года», «Полундра»), мюзиклов («За двумя зайцами», «Три мушкетёра», «Очень новогоднее кино или ночь в музее»), фильмов, корпоративов. В 2012 году в рамках телешоу «Киев Вечерний», выходящем на канале 1+1, Владимир Зеленский ставит и читает текст от автора в мультипликационном сериале «Сказочная Русь».

В 2012 году в рамках телешоу «Киев Вечерний», выходящем на канале 1+1, Владимир Зеленский ставит и читает текст от автора в мультипликационном сериале «Сказочная Русь».

Телевидение. В 2006 году Зеленский принимает участие в в проекте «Танцы со звездами-12 на телеканале 1+1. Его партнёршей становится двукратная чемпионка мира по бальным танцам Алёна Шоптенко. Телешоу собрало у экранов рекордное количество зрителей — 87,57% общей телеаудитории, а финальный гала-концерт по рейтингам обогнал даже новогоднее обращение президента. По оценкам профессионального жюри в финале конкурса вела певица Наталья Могилевская, однако телезрители отдали победу лидеру Квартала-95.

После успеха в проекте «Танцы со звёздами» Зеленский становится одним из самых востребованных персонажей на украинском телевидении. Он регулярно снимается в новогодних мюзиклах, принимает участие в различных телешоу, ведет концерты, пишет теле- и киносценарии. Тем не менее, основным его проектом остаётся «Вечерний квартал».

В 2013 году стал ведущим музыкального шоу «Хочу V ВИА Гру».

Кинороли. В 2008 году снялся в роли стоматолога Игоря в полнометражном фильме «Любовь в большом городе», снятом по сценарию всё той же Студии Квартал-95. В 2010 году вышло продолжение под названием — «Любовь в большом городе 2».

17 марта 2011 состоялась премьера фильма «Служебный роман. Наше время», где он сыграл Анатолия Новосельцева.

25 января 2012 года состоялась премьера фильма «Ржевский против Наполеона», где Зеленский сыграл одну из главных ролей — Наполеона Бонапарта.

8 марта 2012 года на экраны вышел фильм «8 первых свиданий», где он сыграл главную роль. 1 января 2014 года на экраны кинотеатров вышла комедия «Любовь в большом городе 3», где Владимир снова сыграл роль стоматолога Игоря. 1 января 2015 года на экраны выходит фильм «8 новых свиданий» так же с ним в главной роли.

В 2015 году состоялась премьера телевизионного сериала «Слуга народа» — где Зеленский сыграл главную роль — Василия Петровича Голобородько, учителя истории в средней школе, затем президента Украины. 23 октября 2017 года состоялась премьера 2 сезона сериала «Слуга народа-2».

23 октября 2017 года состоялась премьера 2 сезона сериала «Слуга народа-2».

Зеленский — о себе. «Всегда замечал за собой интересную особенность: не стараюсь быть хорошим сразу, а потом к себе располагаю. Поэтому когда пришел на телеканал «Интер» пробоваться на роль ведущего, специально для того, чтобы понравиться, ничего не делал. Вообще, если мне интересно, очень быстро «завожусь». Поэтому и на площадке так себя веду…»

О детстве: «Яркие воспоминания — Монголия, жил там практически 4 года, учил монгольский язык, катался на монгольских лошадках, ходил по сопкам, которые были усеяны тюльпанами…»

О мечтах: «Мечтал стать пограничником, затем в школе — переводчиком и дипломатом…»

Об увлечениях: «Будучи студентом, занимался танцами, был приглашен в команду «Запорожье — Кривой Рог — Транзит» в качестве хореографа. Там у них не хватало людей…»

Там у них не хватало людей…»

О душе: «КВН — состояние души, я в нем нахожусь постоянно. Улыбка — это все. Человек открывается, открывает, в принципе, себя, душу…»

О личных качествах: «Я считаю, что один из самых смелых поступков для любого мужчины — это ответственность за семью. У меня есть, допустим, дочка, есть жена… Я считаю, что это достаточно смелый поступок…»

Политическая деятельность. После выхода юмористического сериала Слуга народа и фильма, в конце 2016 начались разговоры о том, что Зеленский может быть кандидатом на пост президента Украины. В 2017 году юрист Студии Квартал 95 Иван Баканов зарегистрировал одноименную политическую партию. По результатам совместного исследования трех исследовательских центров — КМИС, СОЦИС и Центра Разумкова, в сентябре 2018 года у Зеленского третий результат (6,7% голосов) в опросе «за кого бы отдали свои голоса респонденты, если бы выборы состоялись в ближайшее время».

В своем интервью в декабре 2018 Зеленский заявил, что как президент он попытается прекратить текущую войну в Донбассе путем переговоров с Россией.

В новогоднюю ночь на 1 января 2019 года в 00:00, вместо трансляции новогоднего поздравления президента Украины Петра Порошенко на канале 1+1 показали Зеленского, который объявил, что идет в президенты.

31 марта 2019 года состоялся первый тур президентских выборов, победу на которых одержал Зеленский, набрав 30,24% голосов — почти вдвое больше, чем действующий президент Петр Порошенко — 15,95%. Оба кандидата прошли во второй тур выборов, назначенный на 21 апреля.

21 апреля 2019 года во втором туре выборов, в котором участвовал с Петром Порошенко, набрал, согласно результатам ЦИК Украины, 73,2% голосов избирателей и стал президентом Украины.

Цитаты. Российско-украинская война. «Я готов встать на колени прямо сейчас, только не ставьте на колени Украину».

Русский язык. «Если на востоке и в Крыму люди хотят говорить по-русски – отцепитесь, отстаньте от них. На законном основании дайте им возможность говорить по-русски».

«Если на востоке и в Крыму люди хотят говорить по-русски – отцепитесь, отстаньте от них. На законном основании дайте им возможность говорить по-русски».

Украинский язык. «Мы за закон об украинском языке. Сейчас этот закон находится в Верховной Раде. Я думаю, там есть какие-то вопросы. Я должен защищать украинский язык и буду это делать».

Аннексированный Крым. «Если мы победим, это будет первый шаг по возвращению Крыма. Я считаю, что возвращение Крыма может произойти после смены власти в России».

Особый статус Донбасса. «Я считаю, что нет (не должно быть)».

НАТО и Евросоюз. «Мы выбрали направление в Европу. Мы не хотим быть совком. Мы хотим быть европейским государством. НАТО – класс, безопасность, уровень армии. Но я хочу объединить страну. Буду каждый день записывать видео к восточным регионам: смотрите, НАТО – не зверюга, не проглотит вас».

Крымские гастролеры. «Смотрите, их надо разделять. Я понимаю, почему сначала запретили. Потому что была информационная война, очень сложная, однозначно… Поэтому – выборочно, список должен быть избирательным».

Ответ журналисту. «Я вам ничего не должен. Я должен только своим родителям».

Семья. Женат с 6 сентября 2003 года на Елене Владимировне Зеленской (Кияшко), авторе Студии квартал 95, с которой Владимир был знаком ещё со школы (они учились в параллельных классах).

Дочь Александра Зеленская (род. 15 июля 2004), в 2014 году снималась в фильме «8 новых свиданий» в роли Саши, дочери главного героя, в 2016 году участвовала в шоу «Рассмеши комика. Дети» и выиграла 50 000 гривен. Сын Кирилл Зеленский (род. 21 января 2013).

24.01.2020 г.

В какое время выгоднее покупать квартиру: советы от экспертов

Анна Ермошина• 25 ноября, 2021

В связи с тем, что рынок недвижимости сейчас крайне нестабилен, у потенциальных покупателей возникает вопрос, в какое время лучше всего приобретать жилье. В новой статье разбираемся в этом вместе с экспертами.

В новой статье разбираемся в этом вместе с экспертами.

Что происходит на рынке жилья?

«Тенденции московского рынка таковы, что новостройки не становятся дешевле, поскольку для этого нет предпосылок. Мы наблюдаем стабильно высокий спрос, удорожание строительных материалов и рост ипотечных ставок. Кроме того, продолжает сохраняться острый дефицит рабочей силы из-за пандемии. Добавьте к этому нестабильные курсы валют, инфляцию и прочие неблагоприятные экономические факторы», – объясняет Дмитрий Железнов, коммерческий директор «КОРТРОС-Москва».

При принятии решения покупать или не покупать квартиру важно исходить из личных финансовых возможностей. В эпоху высоких ипотечных ставок необходимо четко просчитывать свои будущие доходы и все возможные риски.

«Что касается ценового уровня, то цены на недвижимость снижаться не будут. С полным переходом отрасли на проектное финансирование и эскроу-счета девелоперы полностью изменили свою стратегию – теперь им не выгодно продавать по низким ценам. Время «котлованных цен» прошло. В этом году, по сравнению с прошлым, средняя цена на старте продаж выросла на 15-20%. Средняя цена квадратного метра квартир выросла за год на 32%, апартаментов – на 24%. Кроме того, рост цены происходит исходя из строительной готовности проектов», – комментирует Наталия Кузнецова, генеральный директор компании БОН ТОН.

Время «котлованных цен» прошло. В этом году, по сравнению с прошлым, средняя цена на старте продаж выросла на 15-20%. Средняя цена квадратного метра квартир выросла за год на 32%, апартаментов – на 24%. Кроме того, рост цены происходит исходя из строительной готовности проектов», – комментирует Наталия Кузнецова, генеральный директор компании БОН ТОН.

Эксперты гарантируют: лучше не дожидаться определенного момента и приобретать жилье сейчас, так как цены продолжат расти.

«По моему мнению, оптимальный момент для приобретения недвижимости – когда для этого есть все возможности, прежде всего финансовые. Все идет к тому, что из-за растущей инфляции ипотечные ставки продолжат идти вверх, расходы девелоперов – увеличиваться из-за удорожания строительных материалов. Не стоит сбрасывать со счетов и вымывание ликвидных вариантов, которое происходит очень быстро», – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции» (девелопер ЖК «Любовь и голуби»).

«Ипотека с повышением ипотечной ставки становится менее доступной. Уже сейчас ключевая ставка 7.5% и по всей видимости до конца года повышение неизбежно. Приведет это к тому, что процент по ипотеке на вторичку станет 10-11%, а это сильно дороже чем сейчас. Инфляция съедает накопленные рубли, поэтому вложение в недвижимость дает возможность сохранить деньги, а чаще всего и приумножить их. Если здесь и сейчас у вас уже открыта ипотека под 8 процентов пользуйтесь незамедлительно, новую заявку вам откроют уже только больший процент», – поясняет Юлия Шипова, агент по недвижимости компании Century21.

Даже если вы имеете стабильный доход и рассматриваете покупку квартиры в качестве дополнительного дохода, вам тоже стоит поторопиться с приобретением жилья.

«Мой личный опыт подсказывает, что никаких маркеров, указывающих на то, что рост цен остановится, нет. Стройматериалы в цене растут, программ по льготной ипотеке – на любой вкус, стоимость квадратного метра у застройщиков растет. Чтобы ожидать, что внезапно все развернется, надо быть большим оптимистом. Рассчитывать на некоторую стагнацию пока, скорее всего, тоже рано. Поэтому рассматривать вложения в недвижимость сейчас можно и нужно. И главное здесь – тщательно выбирать объект для покупки», – советует Светлана Мусина, эксперт в сфере недвижимости.

Чтобы ожидать, что внезапно все развернется, надо быть большим оптимистом. Рассчитывать на некоторую стагнацию пока, скорее всего, тоже рано. Поэтому рассматривать вложения в недвижимость сейчас можно и нужно. И главное здесь – тщательно выбирать объект для покупки», – советует Светлана Мусина, эксперт в сфере недвижимости.

Конец года традиционно выступает привлекательным моментом для покупки недвижимости, застройщики предлагают наиболее выгодные новогодние предложения.

«Квартиру стоит покупать сейчас, если вы располагаете средствами. Во-первых, застройщики уже начали делать акционные новогодние предложения. Во-вторых, с каждым месяцем растут ставки по ипотеке в связи с ростом ставки рефинансирования. Для участников льготных программ это не так важно, но для остальных – существенно», – комментирует Марина Лашкевич, ведущий эксперт BuyBuyHouse.

Помимо акций в преддверии Нового года застройщики гарантируют и другие интересные предложения, главное – мониторить рынок жилья и не откладывать покупку.

«В борьбе за покупателя девелоперы совершенствуют свой продукт – разрабатывают интересные концепции жилых комплексов и планировки на любой вкус, насыщают свои проекты разнообразной инфраструктурой. Наличие акций, рассрочек и специальных предложений от застройщиков вместе с доступными ипотечными ставками позволят приобрести квартиру даже покупателям с ограниченным бюджетом. При этом ждать снижения цен на строящееся жилье в ближайшее время точно не приходится: ставки по ипотеке растут, как и себестоимость строительства из-за значительного увеличение стоимость стройматериалов, а застройщики никогда не станут продавать свои объекты ниже себестоимости», – отмечает Ян Фельдман, директор по маркетингу ГК «Ленстройтрест».

А также читайте:

– Отделка от застройщика: почему покупатели недвижимости полюбили этот тренд?

– Новостройки эпохи постковида: что изменилось на рынке недвижимости?

– Где жить красиво: публикуем подборку новостроек с видовыми квартирами

– Квартира или апарт-отель: куда лучше всего инвестировать?

– Новостройки падают в цене: миф или реальность?

Анна Ермошина•25 ноября, 2021

Кто стал лауреатом премии Investment Leaders-2021

На сегодняшний день инвестирование является важной составляющей деятельности не только крупных компаний, но и отдельно взятых людей.

20 ноября премия Investment Leaders выявила лидеров данной сферы.

В рамках официальной части премии прошел форум, объединивший более 100 спикеров – банкиров, частных инвесторов, трейдеров и предпринимателей.

Посетители смогли получить ответы на множество вопросов: начиная с того, во что инвестировать, кому доверить свои деньги и как защитить капитал в эпоху больших перемен, заканчивая обзором мировых финансовых рынков, а также построением прогнозов и обсуждением трендов инвестирования на 2022 год.

Форум проходил в 5 параллельных секциях, модераторами которых выступили: Руслан Бондаренко – основатель сообщества ведущих деловых мероприятий «TOP Moderator», Сергей Ермоленко – брокер по работе с ключевыми клиентами «БКС мир инвестиций», Павел Самиев – генеральный директор аналитического центра «БизнесДром», Денис Горшков – обозреватель телеканала РБК, партнер проекта «TOP Moderator» и другие.

В последнее время инвестирование стало не просто еще одним способом дохода обычных граждан, но и важным источником финансирования развития как отдельно взятых компаний, так и государственных проектов, и экономики страны в целом. Независимую награду получили более пятидесяти компаний, в числе которых: «БКС мир инвестиций», УК «Альфа-капитал», «Сбер управление активами», банк «Открытие», ВТБ, ITI Capital.

Независимую награду получили более пятидесяти компаний, в числе которых: «БКС мир инвестиций», УК «Альфа-капитал», «Сбер управление активами», банк «Открытие», ВТБ, ITI Capital.

Компании активными темпами развиваются на рынке pre-IPO, ведь разработка и создание инвестиционных решений для тех, кто в перспективе планирует выйти на фондовый рынок, является отличным помощником для оперативного старта. «Для нас большая честь стать признанным лучшим провайдером pre-IPO на рынке! Мы рады, что профессиональное сообщество по достоинству оценило наши усилия по развитию как самого продукта, так и технологии и логистики его продажи», – комментирует Филипп Панов, руководитель ITI Capital в России. – «Мы будем продолжать подбирать для своих клиентов и партнеров лучшие предложения и условия для инвестирования».

Правильное управление капиталом позволяет получить больше прибыли при наименьших убытках, в связи с чем за построением стратегии распределения доходов компании все чаще обращаются к специалистам. «Мы стремимся строить долгосрочные отношения с клиентами, выступая в роли надежного проводника в мире инвестиций. Компания является многолетним лидером рынка управления капиталом состоятельных клиентов, и мы рады вновь подтвердить этот статус. Благодарим жюри за высокую оценку наших достижений!» – сообщила Ирина Кривошеева, генеральный директор УК «Альфа-капитал».

«Мы стремимся строить долгосрочные отношения с клиентами, выступая в роли надежного проводника в мире инвестиций. Компания является многолетним лидером рынка управления капиталом состоятельных клиентов, и мы рады вновь подтвердить этот статус. Благодарим жюри за высокую оценку наших достижений!» – сообщила Ирина Кривошеева, генеральный директор УК «Альфа-капитал».

«Мы получили сразу две значимые награды и считаем это отличным достижением. Нас признали лучшей инвестиционной компанией для состоятельных клиентов и по достоинству оценили наше мобильное приложение для инвестиций. Это значит, что мы движемся в верном направлении как в персональном обслуживании клиентов, так и в развитии качественных цифровых сервисов для них», – прокомментировал Андрей Ревенко, управляющий директор по работе с состоятельными клиентами «БКС мир инвестиций».

Мероприятие организовано совместно с «Ассоциацией владельцев облигаций» и аналитическим центром «БизнесДром». Ассоциацией была подготовлена специальная секция форума – «Рынок облигаций». Форум оценили не только основные слушатели – частные инвесторы, но и профессиональные участники рынка, эмитенты.

Ассоциацией была подготовлена специальная секция форума – «Рынок облигаций». Форум оценили не только основные слушатели – частные инвесторы, но и профессиональные участники рынка, эмитенты.

Куда инвестировать деньги выгодно в 2020 году. Советы банкиров и инвесторов

Но это не означает, что у владельцев кубышек совсем не осталось возможностей для прибыльных инвестиций. Куда можно вложить деньги с выгодой в 2020 году, «Минфину» рассказали представители банков и инвестиционных компаний.

Редакция проанализировала 12 видов вложений. Представители восьми банков и инвесткомпаний оценили их рискованность, сложность и ожидаемую доходность.

Консервативные инвестиции

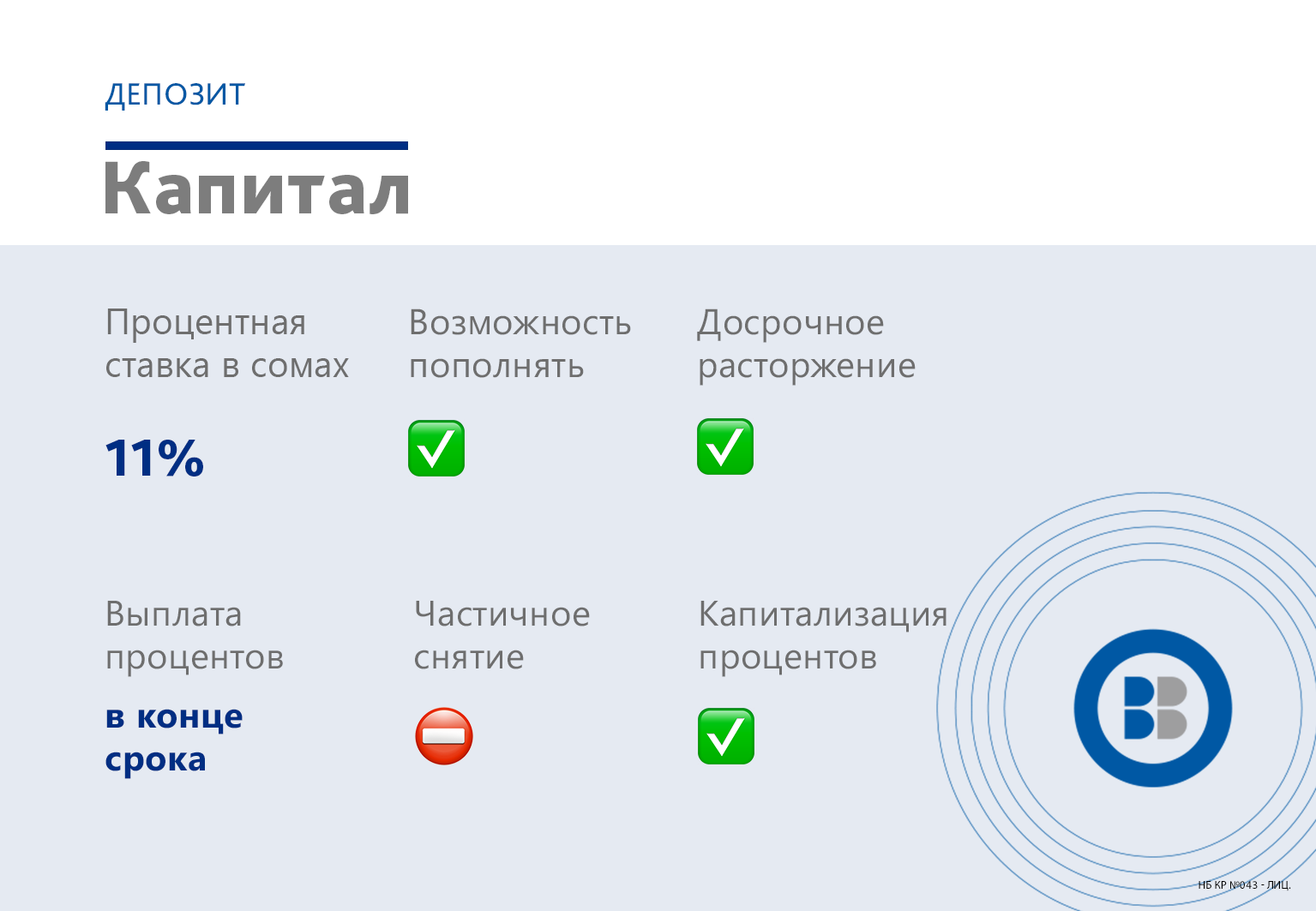

Самый прозрачный и популярный среди украинцев способ сбережения и приумножения денег – банковский депозит. В прошлом году средняя ставка по гривневым вкладам составила 15,65% годовых. Хотя в некоторых учреждениях она доходила до 18% годовых.

Но на практике заработать на депозите можно было еще больше. Ведь владельцам вкладов в национальной валюте помогало укрепление гривны.

Ведь владельцам вкладов в национальной валюте помогало укрепление гривны.

«Если в начале 2019 года вы конвертировали доллар в гривну, разместили деньги на депозите, а через год провели обратную операцию, то к доходности депозита можно было добавить еще 15% — от ревальвации гривны», — объясняет начальник отдела по работе с инвесторами Банка Кредит Днепр Андрей Приходько.

То есть, если из средней ставки дохода 15% вычесть налоги (НДФЛ — 18% + военный сбор — 1,5%), а затем добавить доход от укрепления курса гривны и вычесть инфляцию (4,1% в 2019 году), получим реальную доходность гривневых депозитов в среднем около 25%.

Еще большую доходность в 2019 принесли вложения в гривневые ОВГЗ. Ставки на аукционах Министерства финансов достигали 20% годовых. Инвесторы дополнительно заработали еще и на курсовой разнице, благодаря ревальвации гривны. К тому же, с доходов от инвестиций в ОВГЗ не надо платить 18% налога на доходы физлиц. В госказну уходит только 1,5% военного сбора.

Чего ждать в этом году

В 2020 году таких высоких доходов инвесторы не увидят.

Эксперты, с которыми поговорил «Минфин», спрогнозировали среднегодовую ставку по гривневым депозитам в 11,4% годовых, а по ОВГЗ – 9,2% годовых.

Менеджер по управлению активами ОТП Капитал Тарас Кучер объяснил падение доходности снижением учетной ставки Нацбанка. Еще весной прошлого года она достигала 18%, сейчас – 11%. И останавливаться на этом регулятор не собирается: он планирует снизить этот показатель до 7% до конца года.

Банки уже начали снижать ставки по депозитам, а доходность по гривневым ОВГЗ опустилась ниже 10%. Поэтому, если у вас есть желание воспользоваться этими инструментами, откладывать не стоит. С учетом бонуса от «Минфина», еще можно разместить гривневый депозит под 16,9% годовых, а вложить деньги в гривневые ОВГЗ под 10,2% годовых.

Читайте также: Сколько на самом деле государство платит по ОВГЗ

По оценкам экспертов, средняя ставка по валютным депозитам в этом году составит около 2,4% годовых, по валютным ОВГЗ — 3,5% годовых.

Опять же, чем ближе к концу года, тем меньше будут ставки. Доходность валютных облигаций уже опустилась до исторического минимума. Долларовый депозит все еще можно разместить под 3,4% годовых. Но вряд ли банки долго будут держать такую доходность.

Несмотря на падение ставок, очевидным плюсом депозитов и ОВГЗ является их надежность.

Опрошенные «Минфином» эксперты оценили рискованность каждого из инвестиционных инструментов по шкале от 1 до 10, где 10 означает самый высокий риск. Консервативные способы вложения денег вполне ожидаемо получили самые низкие баллы. И это не удивительно. В прошлом году о неплатежеспособности не заявил ни один банк, а государство в полной мере выполняло свои долговые обязательства. Поэтому риски, в первую очередь, касаются курсовых колебаний.

Золотой стандарт

Менее популярен в Украине такой вид инвестиций, как покупка золота. Хотя тот, кто в прошлом году воспользовался таким вариантом, не прогадал. Ранее эксперты ожидали, что инвесторы получат доход от изменения цены желтого металла в пределах 5%. Но реально в прошлом году золото подорожало на 19%.

Но реально в прошлом году золото подорожало на 19%.

Но нельзя забывать, что банки устанавливают значительную маржу между стоимостью продажи и покупки золота. Она может съесть значительную долю прибыли. Скажем, для 10-граммового слитка в Ощадбанке маржа составляет почти 27%. В Приватбанке она скромнее, но тоже ощутима — 11,4%. При таких условиях эксперты не советуют покупать металл, чтобы через год вернуться в кеш. Золото — это более длинная инвестиция.

Эксперты считают, что в этом году золото будет дорожать не так сильно – в среднем на 4,2%. «Золото считается более защитным активом, который растет в периоды катаклизмов, поэтому в относительно нейтральном 2020-м году ожидать бешеных прибылей от золота сложно», — объясняет такую позицию Тарас Кучер.

Однако есть и такие, кто рекомендует снова делать ставку на желтый металл. «Золото в 2020 году может быть лучшим объектом инвестирования с позиции риск/доходность. Цена на него может хорошо вырасти», — считает аналитик инвестиционной группы «Универ» Михаил Федоров. Он прогнозирует, что золото принесет от 10 до 15% дохода.

Он прогнозирует, что золото принесет от 10 до 15% дохода.

Еще более оптимистично оценивает вложения в золото Андрей Шевчишин, руководитель отдела аналитики Forex Club. Он прогнозирует, что цена на драгметалл может вырасти и на 20% по итогам 2020 года.

| Актив | Риск | Доходность |

| Депозит, гривна | 3,0 | 11,4% |

| Депозит доллар | 2,5 | 2,4% |

| ОВГЗ, гривна | 1,9 | 9,2% |

| ОВГЗ, доллар | 1,9 | 3,5% |

| Золото | 3,0 | 4,2% |

Рисковые инвестиции

В прошлом году удачно заработать смогли те, кто поверил в американский фондовый рынок.

«За прошлый год индекс S&P500 вырос более чем на 25%. Для того, чтобы получить такую доходность в долларе, не нужно было выбирать и покупать акции отдельных американских компаний. Можно было бы просто вложить деньги во фьючерсы на этот индекс», — объясняет Андрей Приходько. Некоторые компании выросли в цене значительно больше. Например, акции Apple подорожали на 70%.

Для того, чтобы получить такую доходность в долларе, не нужно было выбирать и покупать акции отдельных американских компаний. Можно было бы просто вложить деньги во фьючерсы на этот индекс», — объясняет Андрей Приходько. Некоторые компании выросли в цене значительно больше. Например, акции Apple подорожали на 70%.

В этом году эксперты прогнозируют более скромную доходность этого инструмента — около 9%. «Большинство ведущих инвестиционных банков мира прогнозирует рост индекса S&P500 в 2020 году в промежутке 3-10%. Поэтому от инвестиций в акции США в среднем можно ожидать доход на уровне 6%», — считает Тарас Кучер.

Однако любые цифры довольно условны. Как отмечает Михаил Федоров, доход во многом будет зависеть от качества управления инвестициями. Поєтому можно заработать и значительно больше, чем в среднем по рынку. Но можно и оказаться в «минусе».

Нацбанк позволяет украинцам инвестировать в иностранные акции не более 100 тыс. евро в год. Технических же барьеров нет вообще. Разобраться с сайтами для приобретения акций не сложно. Здесь можно узнать, где их искать и какие тарифы на брокерские услуги.

Разобраться с сайтами для приобретения акций не сложно. Здесь можно узнать, где их искать и какие тарифы на брокерские услуги.

Альтернативой самостоятельному инвестированию является участие в инвестиционных фондах. По оценкам экспертов, их участники имеют шанс заработать в 2020 году около 16,7%, а рисковость такой инвестиции — в 5,5 баллов.

По словам Тараса Кучера, это оптимальный инструмент с точки зрения соотношения рисков и доходности. Эксперт убежден, что инвестиционные фонды могут обеспечивать дополнительную доходность за счет различных стратегий, качественной селекции активов, работы с банковскими учреждениями и т.д.

Неплохую прибыль могут принести корпоративные облигации. Опрошенные «Минфином» специалисты ожидают, что заработать на них удастся 14,3%. Однако повышенные доходы – это фактически «премия» за риск. Его эксперты оценивают в 5,3 балла.

| Актив | Риск | Доходность |

| Институты совместного инвестирования, инвестфонды | 5,5 | 16,7% |

| Корпоративные облигации | 5,3 | 14,3% |

| Акции иностранных компаний | 5,3 | 9% |

Высокорисковые инвестиции

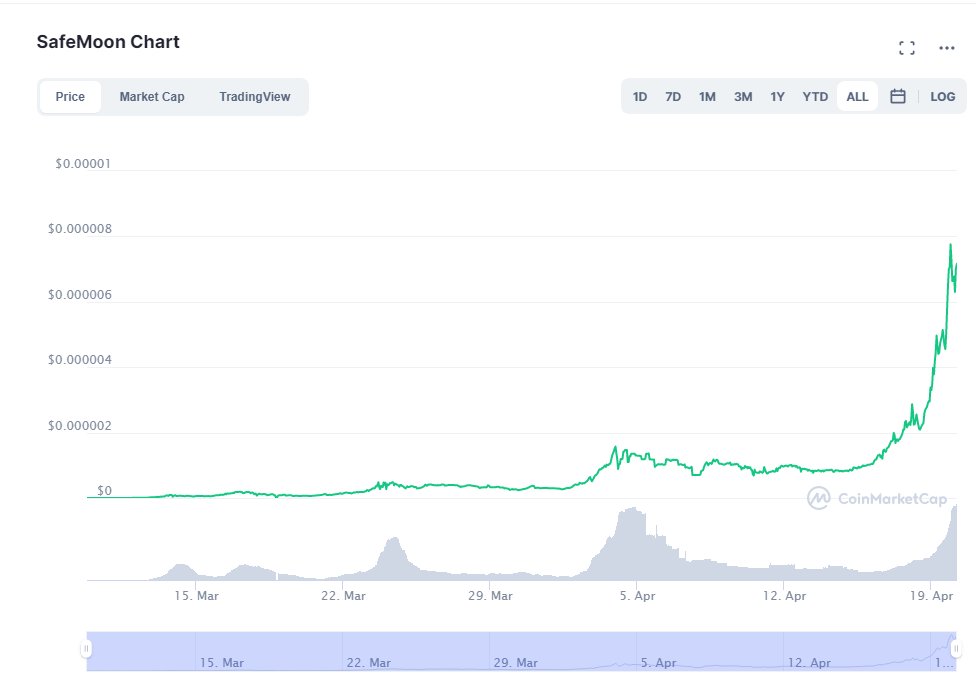

Те, кто хочет заработать еще больше, могут попробовать свои силы на рынке Forex или же приобрести криптовалюту.

«Здесь можно получить неограниченный доход, который зависит непосредственно от качества вашей торговли. Но можно и все потерять», — предупреждает Михаил Федоров.

Большинство опрошенных экспертов не решились назвать хотя бы примерный диапазон доходности этих инструментов, или же установили слишком широкий коридор возможных финансовых результатов.

А вот в том, что риск достаточно велик, сошлись практически все. Так, рисковость Forex оценили в 8,1 балла, а вложений в криптовалюту — на все 9.

Среди тех, кто в этом году видит значительные инвестиционные перспективы криптовалют, — Андрей Шевчишин. По его мнению, они могут продемонстрировать неплохой рост на фоне напряженности на Ближнем Востоке и растущего спроса на криптовалюту покупателей из этого региона для обхода санкций и свободного перемещения средств.

Жилой проект

Инвестиции в недвижимость предполагают значительно больший «порог входа», чем другие инструменты. Рискованность таких инвестиций эксперты оценили как невысокую: и в коммерческую, и в жилую недвижимость — в пределах 3,9 баллов.

Читайте также: Новые ниши для инвесторов: в какую недвижимость вкладывать деньги в 2020

Более доходным специалисты считают вложения в жилье. На нем удастся заработать 16,6% годовых, на коммерческой недвижимости немного меньше – 15%. Еще большая доходность возможна при приобретении квартиры по программе бонус от «Минфина».

«В 2020 году инвестиции в недвижимость могут порадовать. В прошлом году рынок находился в ожидании, поскольку потенциальные покупатели сделали паузу из-за укрепления гривны. В этом году это создаст дополнительный спрос, что позволит ценам на недвижимость отыграть свое отставание от роста экономики в целом», — считает Михаил Федоров.

Среди причин, которые также будут подталкивать цены на недвижимость вверх, Андрей Шевчишин называет высокую инвестиционную активность, открытие рынка земли и смягчение условий ипотеки.

| Актив | Риск | Доходность |

| Жилая недвижимость | 3,9 | 16,6% |

| Коммерческая недвижимость | 3,9 | 15% |

Так что же выбрать?

Эксперты традиционно советуют не складывать яйца в одну корзину. «Лучше диверсифицировать вложения путем формирования портфеля инвестиций из инструментов с фиксированной доходностью (депозиты, облигации) и более рискованных, но и потенциально более доходных», — отмечает Игорь Дикий, директор корпоративного департамента рейтингового агентства IBI-Rating

«Лучше диверсифицировать вложения путем формирования портфеля инвестиций из инструментов с фиксированной доходностью (депозиты, облигации) и более рискованных, но и потенциально более доходных», — отмечает Игорь Дикий, директор корпоративного департамента рейтингового агентства IBI-Rating

Читайте также: Доход с инвестиции: сколько придется заплатить государству

Более консервативные инвесторы, по его мнению, также могут диверсифицировать портфель, но без рисковых инструментов. Им подойдет «микс» из банковского вклада или ОВГЗ, золота и наличности.

В исследовании принимали участие компании ICU, IBI-Rating, ИГ Универ, ОТП капитал, ПУМБ, Банк Форвард, Банк Кредит Днепр, Альпари, Forex Club.

Алексей Писарев

10 советов новичкам в инвестировании

Выход на фондовый рынок — азартная игра для всех. Когда приходится бороться с рыночными максимумами и минимумами, для начинающего инвестора может быть неприятно выдерживать ежедневные изменения, которые рынок приносит.

Как финансовый профессионал, ваша работа — развеять эти опасения и помочь вашему инвестору увидеть ценность размещения своих денег на рынке, даже если он нестабилен или не так выгоден, как хотелось бы. Если ваши клиенты будут терпеливыми, спокойными и ждут долгосрочной прибыли, это поможет им осознать преимущества первого выхода на рынок.

Ниже 10 членов финансового совета Forbes объясняют свой главный совет для тех, кто только начинает играть на фондовом рынке. Вот что они рекомендуют:

Фотографии предоставлены отдельными участниками1. Начните инвестировать с игрового плана

Прежде чем инвестировать свой первый доллар в фондовый рынок, спросите себя: «Почему я инвестирую и чего я хочу достичь?» Составление плана игры — самый важный шаг в этом процессе, и он поможет вам достичь ваших целей. Например, если ваша цель — сэкономить 100000 долларов за 10 лет, начните с конечной цели и выясните, сколько вам нужно будет инвестировать в месяц, чтобы достичь своей цели. — Александр Кури, Values Quest

Например, если ваша цель — сэкономить 100000 долларов за 10 лет, начните с конечной цели и выясните, сколько вам нужно будет инвестировать в месяц, чтобы достичь своей цели. — Александр Кури, Values Quest

2. Диверсификация

Инвестирование — это больше, чем просто фондовый рынок. Попытки быстро разбогатеть, вложив все свои деньги в несколько горячих акций, почти наверняка потерпят неудачу в долгосрочной перспективе. Несмотря на всю шумиху вокруг выбора акций, путь к созданию долгосрочного богатства — это создание диверсифицированного портфеля акций, облигаций и ряда других классов активов.- Джей Шах, Personal Capital

3. Определите свои цели

Инвесторы должны вкладывать средства в фондовый рынок для достижения конкретных целей. Они могут варьироваться от покупки второго дома до поддержки инфляции и оставления определенного наследия. После определения целей можно спрогнозировать, какой ожидаемый рост потребуется им для достижения этих целей. Это, наряду с толерантностью к риску, будет стимулировать распределение активов и доступ к частям фондового рынка. — Джош Фейн, AdvicePeriod

Это, наряду с толерантностью к риску, будет стимулировать распределение активов и доступ к частям фондового рынка. — Джош Фейн, AdvicePeriod

4.Оставайся преданным

Попадание дофамина из-за посекундных движений публичных фондовых рынков может вызвать привыкание. Если вы новичок в инвестировании в акции, три вещи могут уберечь вас от неприятностей: инвестируйте в долгосрочной перспективе и избегайте торговли чаще одного раза в квартал, выбирайте диверсифицированные продукты, такие как ETF, а не отдельные имена, и, что наиболее важно, прежде чем начать инвестировать, не меняйте свою стратегию, основываясь на ежедневных новостях. — Атиш Давда, EquityZen

5. Не паникуйте

Акции движутся вверх и вниз.Если вы видите, что цены падают на 20% за день, значит, вероятно, что-то не так, и вам следует оценить продажи. Если вы видите, что акции или даже весь ваш портфель падают на 2% за день, не паникуйте и продавайте все. Постоянные покупки и продажи (даже с комиссией 0 долларов) снизят вашу прибыль в долгосрочной перспективе. Делайте ставки, в которые вы верите, покупайте и держите. Не паникуйте — покупайте и продавайте. — Индранил Митра, InterviewJet

Постоянные покупки и продажи (даже с комиссией 0 долларов) снизят вашу прибыль в долгосрочной перспективе. Делайте ставки, в которые вы верите, покупайте и держите. Не паникуйте — покупайте и продавайте. — Индранил Митра, InterviewJet

6. Придерживайтесь одной стратегии

Существует так много стратегий инвестирования в акции, что это может сбивать с толку.Однако, если вы сосредоточитесь на одной стратегии и станете в ней чрезвычайно опытным, со временем вы начнете зарабатывать деньги. — Дэвид Гасс, Anderson Business Advisors, LLC

7. Практикуйте терпение

Если вы впервые выходите на рынок, вам нужно вникнуть в него, понимая, что это долгосрочная игра. У вас есть время покататься на высоких и низких волнах. У вас также есть возможность диверсифицировать свой риск. Не торопитесь, чтобы обсудить со своим консультантом плюсы и минусы.Они платные, чтобы вы знали, что происходит, поэтому не торопитесь и учитесь у них. — Дрю Герли, Redbird Advisors

8. Думайте о долгосрочной перспективе

Думайте о долгосрочной перспективе

Думайте о долгосрочной перспективе, когда дело касается фондового рынка. Это похоже на поездку на американских горках на всю жизнь, с потенциалом выдающейся долгосрочной личной выгоды. Часто финансовый мир продает страх или жадность. Не увлекайтесь схемой быстрого обогащения или повседневными эмоциями. Установите свою цель и позвольте фондовому рынку делать то, что делает фондовый рынок.- Джастин Гудбред, Heritage Investors

9. Покупайте только в том случае, если понимаете

Слишком часто особое внимание уделяется конкретным инвестициям — в 2017 году это были акции биткойнов и марихуаны. Новые инвесторы часто имеют идеи «быстро разбогатеть» и часто теряют деньги. Если это индивидуальный капитал, купите акции, которые вам знакомы по продукту или услуге. Если вам это нравится, то могут и другие. В противном случае вложение денег в диверсифицированный ETF или паевой инвестиционный фонд с низкими расходами может стать хорошим началом. — Дэвид Фриш, Frisch Financial Group, Inc.

— Дэвид Фриш, Frisch Financial Group, Inc.

10. Систематическое инвестирование в остаток средств

Сбалансированный подход с течением времени доказал, что обеспечивает рост, который сделал многих очень комфортными выходами на пенсию: Так почему же не все на рынке хотя бы на каком-то уровне? Отчасти в этом виноват подслушанный совет акций, который в редких случаях может дать впечатляющие результаты. Однако чаще всего происходит быстрая потеря денег. Забудьте о советах по акциям и систематически инвестируйте в фонды баланса.- Перри Д’Алессио, D’Alessio Tocci & Pell, LLP

9 баллов для направления ваших инвестиций в 2018 г.

Даже если вы не внимательно следите за финансовыми рынками, если у вас есть деньги на этих рынках, стоит время от времени задумываться о том, где вы были и куда вас могут вести потоки .

Короче говоря, фондовый рынок в Соединенных Штатах принес огромные богатства инвесторам, и в последние месяцы он рванул вперёд, почти не отступая, что вызывает вопросы о том, насколько устойчивы эти достижения на самом деле.

Облигации не показали таких впечатляющих результатов, как акции. Появились признаки того, что рынки с фиксированным доходом могут быть готовы к долгожданному сдвигу в своем направлении.

Мы отобрали девять статей с отчетами и анализом того, где были рынки, и некоторыми подсказками, в которых они могут двигаться. Вместе выбор обеспечивает введение в инвестирование. Мы надеемся, что хотя бы некоторые из этих статей вас тоже развлекут.

Неужели фондовый рынок слишком тихий сам по себе?

Редкое затишье воцарилось на фондовом рынке, который процветал практически без спадов.Это очень необычное условие, и некоторые опасаются, что оно увеличивает шансы на снижение цен на акции.

Подробнее »

Сокращение выбросов углерода при одновременном зарабатывании денег

Фонды зеленых облигаций ищут ценные бумаги с очевидными экологическими преимуществами. Их менеджеры преследуют обещание о двойной прибыли: росте доходности и сокращении выбросов углекислого газа.

Подробнее »

Блокчейн или блочные головы? Биткойн-мания: верующие и скептики

Инвестирование в биткойн, несомненно, может сделать вас богатым.Но что вы знаете о тюльпанах? Наш обозреватель утверждает, что нет слишком больших пузырей, чтобы лопнуть.

Подробнее »

Охотники за скидками обращаются к акциям развивающихся рынков

После успешного года для акций в Китае и Индии фонды акций развивающихся стран привлекают внимание инвесторов, которые рылись в устойчивых секторах, таких как производство, добыча и финансы.

Подробнее »

А.И. Приехал в инвестирование. Люди по-прежнему доминируют.

Программы искусственного интеллекта становятся все более полезными. Они начинают помогать менеджерам фондов управлять своими портфелями. Но смогут ли они их заменить?

Подробнее »

Эти 3 паевых инвестиционных фонда получили большую прибыль от малых компаний

Есть много способов подсчитать огромную прибыль. Три самых эффективных фонда сделали это за последние три месяца 2017 года, сосредоточившись на акциях с небольшой капитализацией, таких как лесозаготовительная компания, производитель шкафов и онлайн-кредитор.

Подробнее »

Личные финансы для тех, кто не понимает

Новая книга обещает стать« полным руководством для новичков, как хорошо с деньгами ». Он работает хорошо, хотя у нашего рецензента есть некоторые опасения.

Подробнее »

Паника технологических гигантов дает новый призыв к перебалансировке

Отрывистый подъем акций растущих компаний, таких как Facebook, Amazon, Apple, Netflix и Google, разбалансировал многие портфели инвесторов. Пришло время урезать технологии и вернуться к стоимости?

Подробнее »

Для инвесторов в облигации, низкие ожидания в мире с низкой доходностью

Доходность облигаций растет, но с очень низких уровней, создавая сложные условия для зарабатывания денег.Недавно принятый налоговый пакет может быть умеренным преимуществом для корпоративных облигаций. Небольшие корректировки портфеля, развивающиеся рынки и фонды денежного рынка — это варианты, но перспективы получения большой прибыли редки.

Подробнее »

Советы о том, как инвестировать в фондовый рынок

Белые волосы Уоррена Баффета, густые брови и дурацкая ухмылка вряд ли могут стать устрашающим лицом. Но он — один из самых влиятельных инвесторов в мире, благодаря его «Прикосновению Мидаса» на Уолл-стрит.

Сегодня Баффет является генеральным директором Berkshire Hathaway, но он купил свои первые акции, когда ему было всего 11 лет. С тех пор он купил акции через семь демократических президентов США и семь республиканцев, сказал он в августе на канале CNBC «Squawk Alley».

И за то время у него это очень, очень хорошо получалось. По данным Forbes, состояние Баффета составляет 82,5 миллиарда долларов, что делает его третьим самым богатым человеком в мире (после основателя Amazon Джеффа Безоса и его друга и соучредителя Microsoft Билла Гейтса).

Так как он это делает? Вот пять его лучших мудрых советов по инвестированию.

1. Инвестирование — это долгая игра

«Теперь, если они думают, что могут входить и выходить [с рынка], покупать и продавать акции, им следует отправиться в Лас-Вегас. Я имею в виду, они не могут этого сделать. », — сказал Баффет« Squawk Box »в октябре 2014 года.« Но они могут определить, что существует ряд солидных американских предприятий, большое количество из них, и если вы владеете несколькими из них, и особенно если вы их перекупите. время, нельзя терять. »

Инвестирование — это долгая игра, — говорит он.

«Я знаю, что рынки будут делать в течение длительного периода времени: они собираются расти. Но с точки зрения того, что произойдет через день, неделю, месяц или даже год, я ‘ «Я никогда не чувствовал, что знаю это, и я никогда не чувствовал, что это важно», — сказал Баффет Бекки Куик в «Squawk Box» в феврале 2016 года.

« Я скажу, что через 10, 20 или 30 лет, я думаю акции будут намного выше, чем сейчас «.

Баффетт также сравнил покупку акций с владением более материальными активами.«Если вы владеете акциями, как если бы у вас была ферма или многоквартирный дом, вы не получаете на них котировку каждый день или каждую неделю», — сказал Баффет «Squawk Box». Точно так же должно быть, когда вы покупаете долю компании.

2. Диверсифицируйте

Чтобы защитить свои деньги, покупайте акции различных компаний и распределяйте свои покупки по времени.

«На самом деле, лучше всего покупать акции на постоянной основе», — сказал Баффет «Squawk Box» в феврале 2017 года. диверсифицированная группа, и вы диверсифицируетесь со временем, покупая в этом месяце, следующем месяце, году после, год после, год спустя.»

3. Акции сейчас в целом лучше, чем облигации.

» Если вы сэкономите деньги, вы можете купить облигации, вы можете купить ферму, вы можете купить квартиру / дом — или вы можете купить часть американского бизнеса, «Баффет сказал в феврале.» И если вы покупаете 10-летнюю облигацию сейчас, вы платите более чем в 40 раз прибыль за то, прибыль от которой не может расти. Вы сравниваете это с покупкой акций, хороших предприятий, я не думаю, что есть какое-либо сравнение ».

Десятилетние государственные облигации открылись день с 2.32 процента и закрылись на уровне 2,49 процента 27 февраля 2017 года, когда Баффет сделал комментарий. По состоянию на 17 декабря 2018 г. процентная ставка по 10-летним государственным облигациям составляла 2,87%.

Между тем, по данным FactSet, средний годовой доход эталонного индекса S&P 500 за последние 30 лет составил 10,2%.

Источник: Набор фактов

Очевидно, даже как сказал сам Баффет, на рынках может случиться все, что угодно. Если процентные ставки по облигациям превышают доходность фондового рынка, то этот совет больше не действует.«Но я бы сказал так: если 10-летний период останется на уровне 2,30 [процентная ставка] и останется там в течение 10 лет, вы очень пожалеете, что не купили акции сейчас», — сказал Баффет в феврале.

«Единственное, в чем я уверен, — это то, что в сверхурочное время акции этого уровня будут превосходить облигации этого уровня», — сказал Баффет «Squawk Box» в октябре 2017 года. «Акции [были] намного привлекательнее облигаций для уже давно «.

4. Вы не можете рассчитать время выхода на рынок

«Вы делаете ужасную ошибку, если не участвуете в игре, которая, по вашему мнению, будет очень хорошей со временем, потому что вы думаете, что можете выбрать лучшее время для входа. это «, — сказал он» Squawk Box «в феврале 2017 года.

5. Нет места для эмоций

«Некоторым людям вообще не следует владеть акциями, потому что они просто слишком расстраиваются из-за колебаний цен. Если вы собираетесь делать глупые вещи из-за того, что ваши акции падают, вы не должны владеть — сказал Баффет в интервью Squawk Box в феврале 2018 г. «Не продавать, потому что цена [$ 15 000]» », — добавил он. «Некоторые люди на самом деле эмоционально или психологически не подходят для владения акциями, но я думаю, что их было бы больше», — сказал Баффет, если бы они были более осведомлены о том, что они на самом деле покупают, что является частью бизнеса.

— Видео от Андреа Крамар

См. Также:

Миллиардер Уоррен Баффет: это «единственный простой способ» увеличить свою ценность «как минимум» 50 процентов

Чему Уоррен Баффет научил Билла Гейтса управлять временем, поделившись своим (почти) пустым календарем

Миллиардер Уоррен Баффет о помощи бедным: «Богатая семья не оставляет людей позади»

Что делать с акциями, когда рынок падает: NPR

Это был бурный год для финансового мира.Возможно, вы беспокоитесь о своих инвестициях или думаете о внесении изменений в свой портфель.

Но не делайте ничего радикального. Поверьте, никогда не было ничего хорошего в том, чтобы волноваться о своих запасах в разгар глобальной пандемии.

Вот что нужно помнить:

1. Не продавайте акции, когда рынок падает.

Когда акции в свободном падении, это страшно. Вы наблюдаете, как падает стоимость вашего пенсионного портфеля. Попробуйте думать об этом как о американских горках.Это тоже может быть страшно, но вы получите травму, только если спрыгнете с американских горок. Лучше держаться там и поехать обратно, когда рынок восстановится.

Проблема с продажами заключается в том, что никто не знает, когда рынок развернется и пойдет вверх. Так что, если вы продадите, ваш пенсионный фонд может остаться в разрушенной куче внизу после того, как рынок восстановится.

«Когда вы продаете в разгар кризиса, вы можете поставить себя в положение, при котором ваш портфель никогда не восстановится», — сказал Дэвид Свенсен NPR в эпизоде подкаста Life Kit об инвестировании.Свенсен, автор книги Unconventional Success : A Фундаментальный подход к личным инвестициям , наблюдает за инвестициями в фонд Йельского университета, который имеет лучшую доходность из всех в мире.

«Потеря денег очень болезненна, — говорит Брижит Мадриан, экономист по поведенческим методам из Университета Бригама Янга. По ее словам, «практическое правило состоит в том, что проигрыш вдвое хуже, чем выигрыш равного размера». Люди в конечном итоге чувствуют, что могут прекратить боль, продавая акции, хотя это неправильный ход.

Лучший способ избавиться от этого болезненного ощущения — противостоять внутреннему импульсу и подумать. Мадриан, изучающий, как наши человеческие импульсы могут побуждать нас принимать действительно плохие решения, когда дело доходит до денег и инвестиций, говорит: «Если вы чувствуете себя действительно эмоционально по поводу чего-то — действительно взволнованы, или вы действительно боитесь — это, вероятно, не самое главное. лучшее время для принятия финансового решения «.

Это просто хороший жизненный совет.

2. Ребалансируйте свой портфель не реже одного раза в год

По словам Свенсена, если вы хотите потакать своему человеческому порыву что-то сделать перед лицом краха рынка, есть одно очень хорошее дело. Это называется ребалансировкой: «продажа того, что выросло, и покупка того, что упало», — говорит Свенсен. «И это невероятно мощно».

Если у вас есть хорошо продуманная круговая диаграмма инвестиций до краха рынка, у вас есть возможность перебалансировать.Например, если акции упали в цене, а казначейские облигации выросли в цене (после того, как инвесторы бросились покупать их в качестве более безопасных вложений), тогда ваш кусок пирога для акций стал меньше в процентном отношении к вашему портфелю. И ваша часть облигации стала больше.

Итак, чтобы перебалансировать, вы продаете часть своего портфеля, содержащую казначейские облигации, и покупаете больше акций. Это не случайно. Вы придерживаетесь своего первоначального инвестиционного плана. Дисциплинированно покупайте по дешевке и продавайте по высокой, чтобы восстановить баланс своей круговой диаграммы инвестиций.(Под «покупкой акций» Свенсен подразумевает покупку всего фондового рынка США через недорогие индексные фонды — подробнее об этом ниже.)

Подумайте об этом так: ребалансировка — это 101 урок инвестирования: покупать дешево, продавать дорого. По словам Свенсена, это хороший способ заработать деньги. И вам даже не нужно часто балансировать.

«По крайней мере, один раз в год и, конечно же, после значительного движения на рынках, убедитесь, что ваш портфель находится там, где вы хотите, — говорит Свенсен.

Если вы используете пенсионный план сбережений, например 401k через вашего работодателя, Мадриан говорит, что в некоторых планах есть функция автоматической перебалансировки, которая позволит вам перебалансировать один или два раза в год без необходимости делать что-либо вообще.

3. Не выбирайте собственные акции.

Имеет смысл инвестировать в фондовый рынок, потому что в течение длительных периодов времени акции приносили гораздо лучшую доходность, чем облигации или другие инвестиции.Но это не означает, что покупать отдельных акций, таких как Amazon или Tesla или что-то еще, что кажется популярной компанией, — хорошая идея.

Вот маленький грязный секрет Уолл-стрит. Даже для профессионалов практически невозможно выбрать отдельные компании, акции которых будут лучше рынка в целом. Со временем от восьмидесяти до 90% менеджеров паевых инвестиционных фондов — от 80 до 90% — терпят неудачу в этом.

Итак, если вы думаете, что можете почитать какие-нибудь инвестиционные журналы, посмотреть несколько инвестиционных шоу по телевизору и выбрать несколько прибыльных акций, — говорит Свенсен, — «это в основном дурацкая затея.»

» Подумайте об этих профессионалах, которые посвятили свою карьеру победе на рынке — им так трудно победить рынок. Как может соревноваться тот, кто небрежно проводит немного времени по выходным? Они не могут ».

Итак, как правильно владеть акциями?

4. Инвестируйте в индексные фонды, а не в активно управляемые фонды. И не платите слишком много комиссионных.

Свенсен советует покупать долю всего фондового рынка, используя недорогие индексные фонды с широкой базой.Например, фонд Vanguard Total Stock Market Index Fund покупает почти каждую публичную компанию США за очень низкую годовую плату в размере 0,14%.

Индексные фондыотличаются от активно управляемых паевых инвестиционных фондов, некоторые из которых взимают комиссию в 10 раз больше, чем вы бы заплатили за индексный фонд. Индексные фонды управляются «пассивно» — они просто покупают список акций, не пытаясь выбрать победителей или проигравших.

В активно управляемом фонде вы платите профессиональным инвесторам за выбор корзины акций для инвестирования в фонд, который должен превзойти рынок в целом.Но, как мы уже говорили выше, подавляющее большинство не может этого сделать после того, как вы учесть комиссию, которую они взимают с вас.

«Когда вы смотрите на историю, — говорит Свенсен, — в подавляющем большинстве случаев правильный выбор для инвесторов — это использовать подход индексного фонда. И вам будет намного лучше, чем с активно управляемой альтернативой».

Биржевые фонды (ETF) — это еще одна форма «пассивно управляемых» фондов, таких как индексные фонды.Но Свенсен предостерегает от слишком узких ETF или индексных фондов. (Здесь больше об ETF.)

5. Диверсифицируйте свой портфель.

Вот образец рекомендованного портфеля от Дэвида Свенсена, который, по его словам, будет хорошо служить большинству инвесторов:

- 30% акций США.

- 15% в акциях развитых стран.

- 5% акций развивающихся рынков.

- 20% внутренней недвижимости США.

- 15% в казначейских облигациях США.

- Ценные бумаги казначейства США с защитой от инфляции 15%.

Эксперты говорят, что если вы хотите внести серьезные изменения в свой портфель, опять же, не делайте этого сразу после обвала акций. Некоторые предлагают то, что называется «усреднением долларовой стоимости», когда вы делаете серию постепенных шагов в течение полутора лет, чтобы прийти к желаемому результату.

По словам Свенсена, когда люди приближаются к пенсионному возрасту и выходят на пенсию, все становится сложнее.Многие эксперты считают, что в этот момент вашей жизни имеет смысл получить профессиональный совет от финансового консультанта.

Инвестиционная компания Vanguard работает, по сути, как некоммерческая, и хотя Свенсен говорит, что не хотел бы блокировать какое-либо одно финансовое учреждение, ее недорогая некоммерческая бизнес-модель встречается редко.

Основатель Vanguard, покойный Джек Богл, основал компанию с миссией предоставлять людям ряд индексных фондов и советы, которые отвечают интересам клиентов.И Свенсен говорит, что люди должны это знать.

«Хотелось бы, чтобы было 20 некоммерческих организаций, обслуживающих интересы инвесторов, но их нет», — говорит Свенсон.