Сколько делается банковская карта и от чего зависит срок

Срок изготовления кредитной или дебетовой карты зависит от двух параметров: на каких условиях вы хотите получить карту и в каком банке вы ее оформили. Обычно он занимает от двух до пяти-семи дней. Также можно заказать карту моментальной выдачи, которые выдаются в день посещения банка.

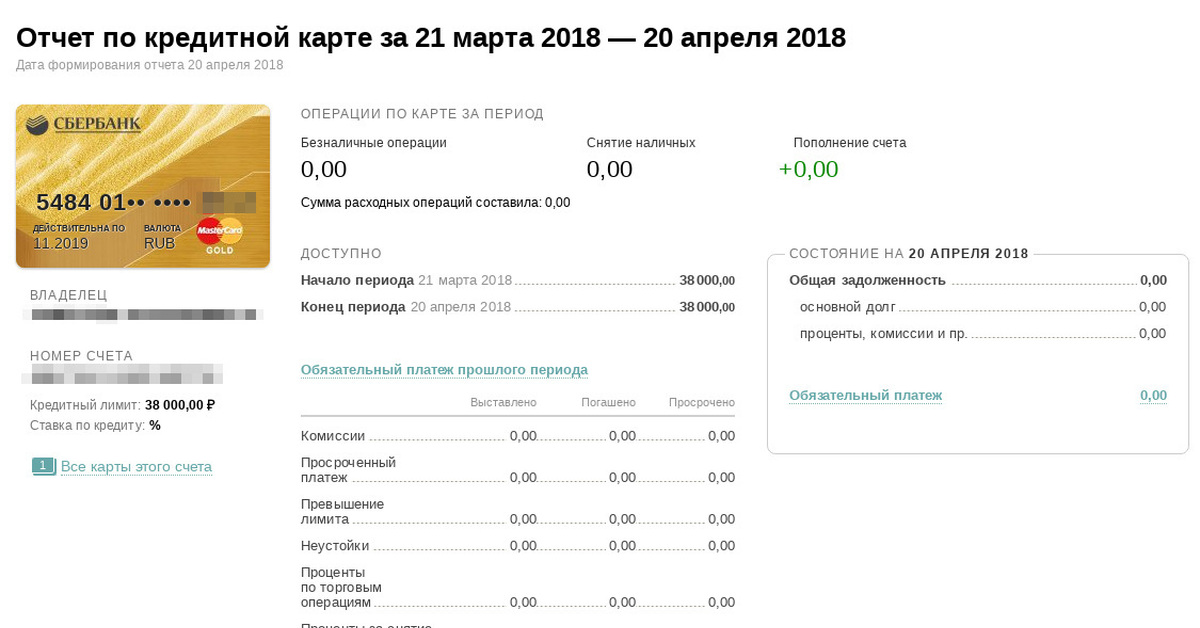

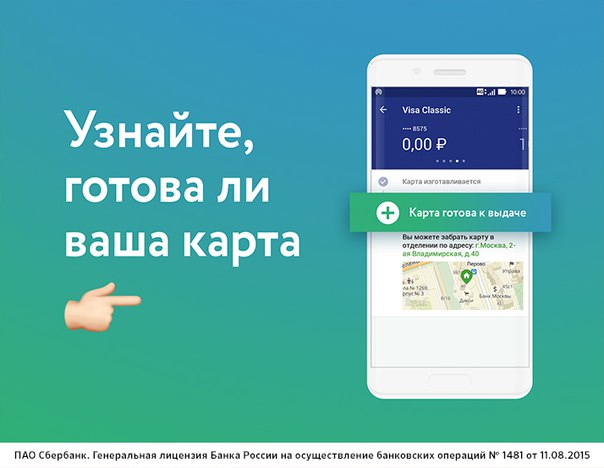

Стандартная кредитная карта изготавливается за 1-2 недели. В этот срок входит рассмотрение заявки, вынесение решения, собственно изготовление карты и ее доставка. Дебетовая же карта обычно изготавливается быстрее, так как на оценку ее будущего держателя уходит меньше времени. О том, готова ли карта, вам сообщит сотрудник банка по телефону. Остается только получить карту в отделении, в которое вы обращаетесь.

Срок изготовления увеличится, если вы при оформлении карты заказали какие-то дополнительные условия. Например, карту с уникальным дизайном или более высокой степени защиты. В таком случае изготовление и доставка займут до месяца.

Если банковская карта нужна вам срочно, то оформите простую карту мгновенной выдачи. Ее вы получите в течение того же дня, когда вы подали заявку. Учтите, что у таких карточек есть ограничения по использованию — например, ими нельзя оплачивать покупки в Интернете. А если карта кредитная, то процентная ставка у такой карты может быть выше, чем у стандартной, а льготный период и бонусы могут отсутствовать.

Разные банки тратят разное количество времени на изготовление карт. Зависит это от того, насколько это крупный банк и как хорошо организована его работа. Все крупные банки, такие как Сбербанк, Альфа-Банк или ВТБ, изготавливают карты менее чем за неделю.

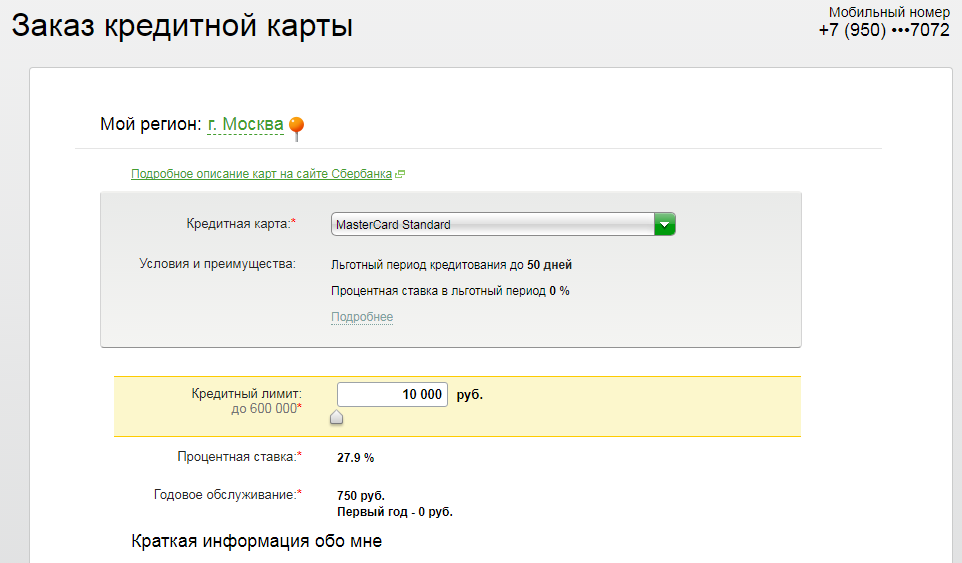

Рассмотрим, сколько дней изготавливают кредитные карты некоторые крупные банки:

Инфографика

Банковские карты: оформить карту банка

Visa Signature #МожноВСЁ

до 10%

Cashback на 3 выбранные категории

5

Travel-бонусов начисляем за каждые 100 ₽

Visa #МожноВСЁ

до 10%

Cashback на 2 выбранные категории

5

Travel-бонусов начисляем за каждые 100 ₽

Visa Classic неименная

0 ₽

ежегодное обслуживание

0%

комиссия за снятие наличных

Кредитная карта Visa #МожноВСЁ

от 21,4%

ставка по кредиту

до 1 млн ₽

кредитный лимит

Кредитная карта Visa Signature #МожноВСЁ

19,0%

ставка по кредиту

до 2 млн ₽

кредитный лимит

Кредитная карта Mastercard World Black Edition

19%

ставка по кредиту

до 2 млн ₽

кредитный лимит

О’КЕЙ-Росбанк

150

приветственных баллов

до 8%

на остаток по #МожноСЧЁТу в ₽

Дебетовая карта Mastercard World Black Edition

0 ₽

ежегодное обслуживание

до 8%

на остаток по #МожноСЧЁТу в ₽

Дебетовая карта Mastercard Standard

0 ₽

ежегодное обслуживание

до 8%

на остаток по #МожноСЧЁТу в ₽

Дебетовая карта Mastercard Gold

0 ₽

ежегодное обслуживание

до 8%

на остаток по #МожноСЧЁТу в ₽

Дебетовая Классическая карта РЖД

500

приветственных баллов

1 балл

за каждые 30 ₽ по карте

МИР Классическая

до 20%

Cashback от партнеров

до 8%

на остаток по #МожноСЧЁТу в ₽

МИР Премиальная

до 20%

Cashback от партнеров

до 8%

на остаток по #МожноСЧЁТу в ₽

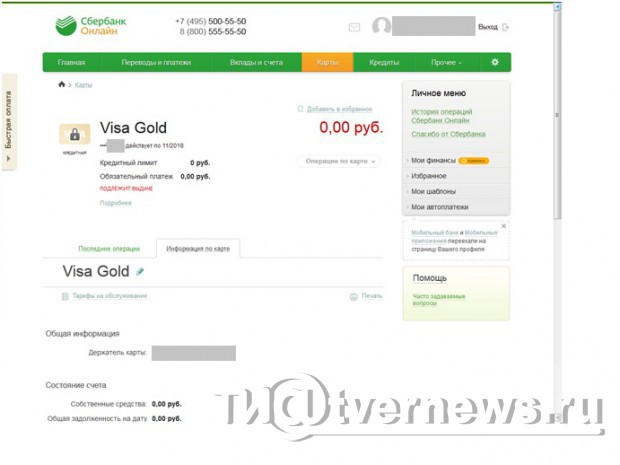

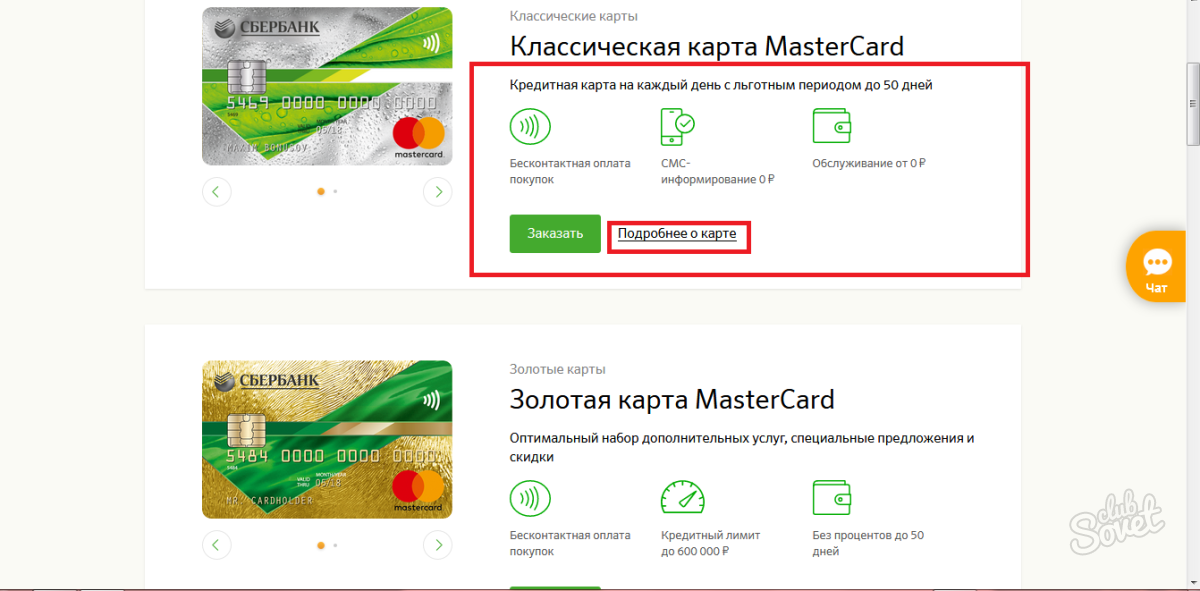

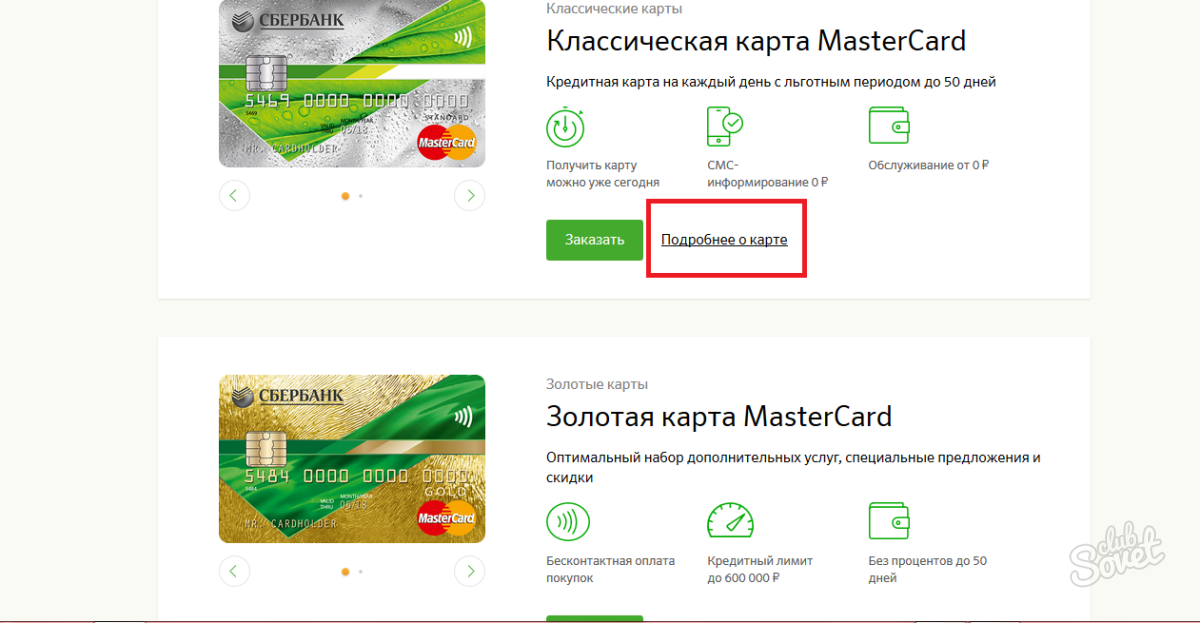

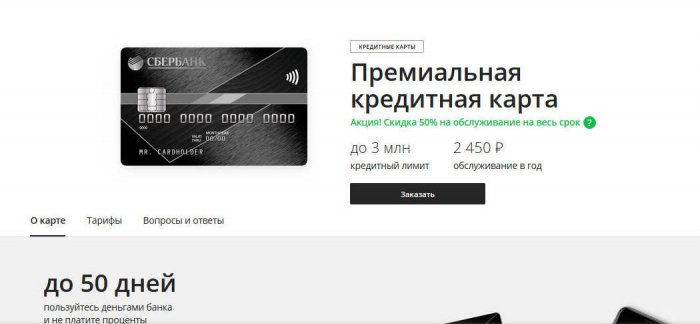

Банковские карты, платежные карты — «Сбербанк»

Современные банки, в том числе и наш, предлагают для удовлетворения потребностей своим клиентам разнообразные банковские карты.

Виды банковских карт

Банковские карты преимущественно разделяются на два вида: личные и корпоративные. При этом первый вариант также разделяется на два подвида:

-

Классические. Классические личные карты выпускаются либо для конкретного физического лица, либо же с ориентацией на массовый рынок. Наиболее распространены, преимущественно применяются для оплаты товаров и услуг, оперативного обналичивания счетов.

-

Премиальные. Личные премиальыне карты предназначаются клиентов с высоким уровнем заработка и кредитным рейтингом.

Корпоративные же карты задействуются для получения заработной платы, пенсий или других выплат.

В зависимости от функциональности, карты разделяются на:

-

Кредитные. На кредитных карточках находится определенная сумма денежных средств, предлагаемая клиенту для временного пользования, с обязательным условием их возврата.

-

Платежные. Платежная карта обеспечивает возможность доступа к своему счету 24 часа в сутки. Помимо оплаты товаров и услуг, клиенты могут использовать эти карты для открытия депозитов, получения денежных средств с других счетов и других банковских операций.

Каждый клиент нашего банка при открытии карты и даже после открытия может обсудить возможность подключения дополнительных функций к уже имеющейся банковской карте. Это позволяет не только сэкономить время клиента, но увеличить возможности управления личным счетом.

Платежная карта дает возможность клиенту пользоваться только своими денежными средствами, находящимися на ней. Этот вид банковского продукта больше подходит к людям, не желающих иметь дело с кредитными средствами и не склонных к спонтанным тратам, финансово дисциплинированных.

Платежная карточка преимущественно используется для проведения платежей со своего расчетного счета, который к ней привязан. Ею можно рассчитываться в магазинах, супермаркетах, отелях, игровых и спортивных комплексах, в любых других организациях, которые принимают платежные карты. Кроме этого, важным моментом является защита от кражи денежных средств. То есть, каждая покупка или оплата производится с помощью идентификации ее владельца посредством введения пин-кода.

Ею можно рассчитываться в магазинах, супермаркетах, отелях, игровых и спортивных комплексах, в любых других организациях, которые принимают платежные карты. Кроме этого, важным моментом является защита от кражи денежных средств. То есть, каждая покупка или оплата производится с помощью идентификации ее владельца посредством введения пин-кода.

Особенно следует отметить всевозможные бонусные предложения и акции банка, позволяющие не просто хранить личные денежные средства на карте, но и увеличивать их сумму. Многие люди пожилого возраста, несмотря на развитие банковской системы, стараются хранить свои деньги дома или в укромных надежных местах совершенно не задумываясь о том, что наличные не приносят никакого дохода сравнительно с финансами, размещенными на банковском счету. Не говоря уже об удобстве доступа к своим деньгам.

Главные достоинства платежных карт

Как и любой другой вид банковского продукта, платежная карта имеет целый ряд достоинств, среди которых можно выделить:

-

Надежность.

В случае потери платежной карты, денежные средства, которые расположены на ней, сохраняются на счету клиента. Ему лишь достаточно заблокировать карточку и получить новую в любом отделении банка;

В случае потери платежной карты, денежные средства, которые расположены на ней, сохраняются на счету клиента. Ему лишь достаточно заблокировать карточку и получить новую в любом отделении банка; -

Возможность контроля. Благодаря банковским онлайн-сервисам, любой клиент, зарегистрировавшийся на официальном сайте, автоматически подключается к интернет-банкингу. С помощью такой услуги человек может просматривать информацию по своим счетам, выполнять любые расходные операции с личного счета, а также подключить предлагаемые банком новинки в сфере банковского обслуживания клиентов;

-

Удобство в использовании. Получив платежную карту международного класса, клиент может легко и просто рассчитываться за сделанные покупки за границей;

-

Простота управления. С платежными банковскими картами не нужно вручную обменивать валюту (в случае использования не тенговой, а именно валютной карты, на которой деньги могут храниться в долларах, евро и т.

д.), так как конвертация проводится автоматически во время оплаты;

д.), так как конвертация проводится автоматически во время оплаты; -

Экономия. Конвертация тенге в валюту страны нахождения при оплате товаров и услуг за границей проводится по более выгодному курсу, чем в частных обменных пунктах;

-

Прибыльность. Проведение различных операций платежной картой приносит ее владельцу определенный доход в виде бонусов.

Имея платежную карту можно легко контролировать свои расходы и вести своеобразную домашнюю бухгалтерию, получая выписки со своего счета.

Как Узнать Готова ли Кредитная Карта Альфа Банка Через Интернет 🅰 Кабинет online

| Как Узнать Готова ли Кредитная Карта Альфа Банка Через Интернет |

Как узнать статус заявки на кредитную карту в Альфа банке

В данном варианте все зависит от того, относится ли карточка к неименным.

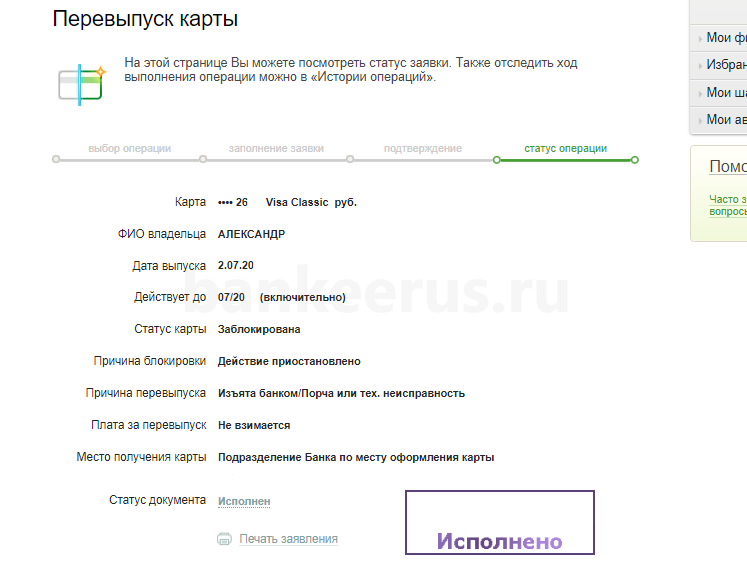

Изготовление кредитной карты

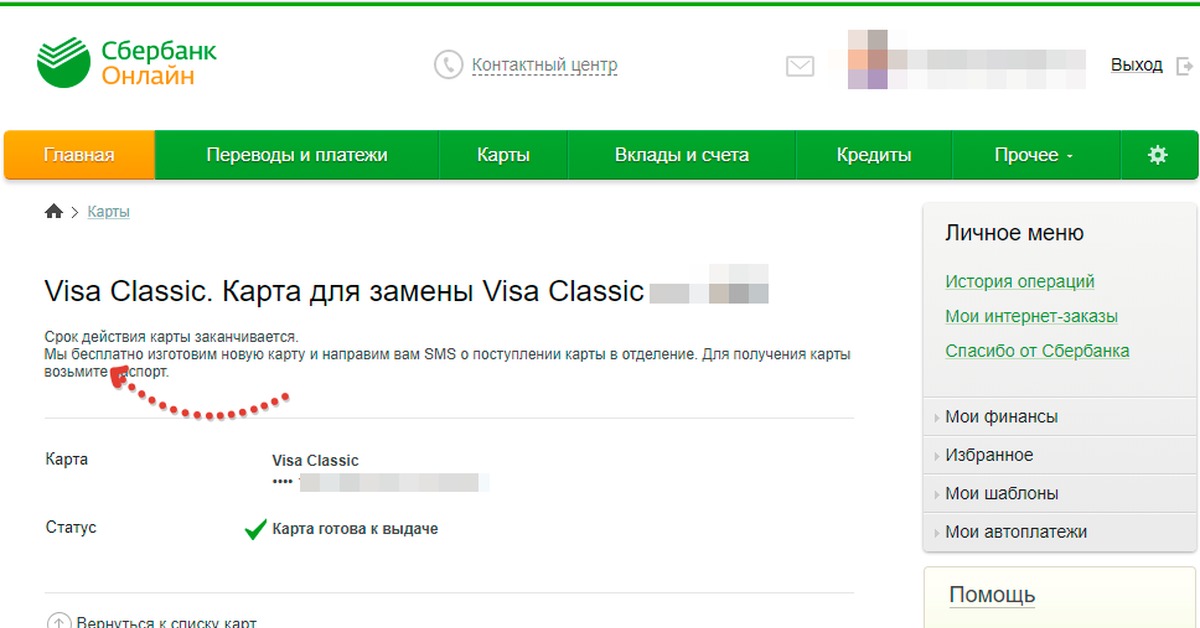

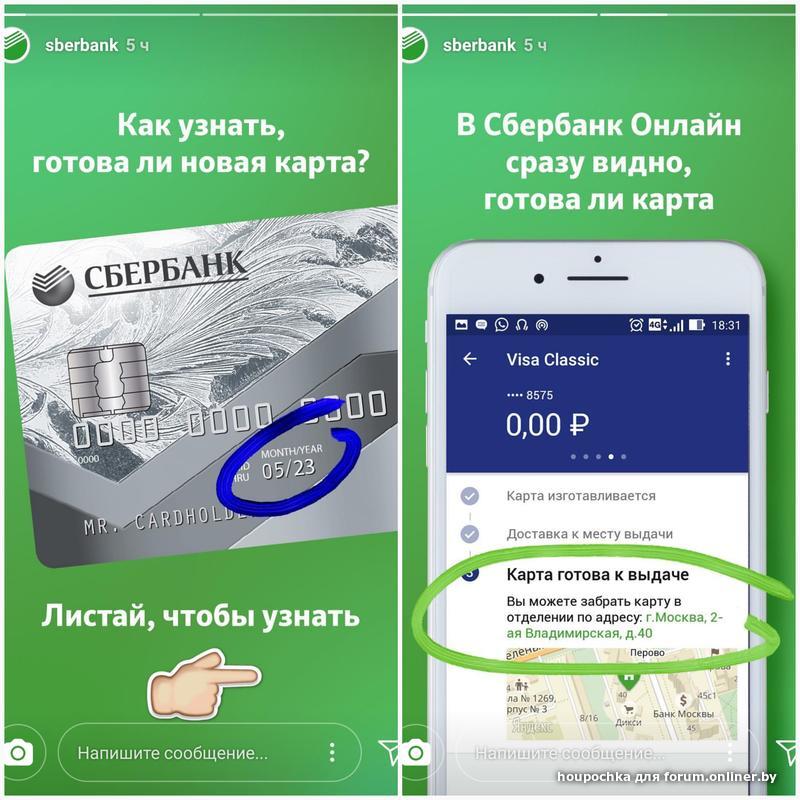

Каждая карта, независимо от того, относится она к дебетовой или кредитной, выпущена ли под зарплатный проект, имеет свой срок годности. По истечении его пользоваться карточкой будет невозможно. Поэтому она требует периодического перевыпуска. Также нередки случаи, когда клиенты теряют свою карту или она ломается. В таких ситуациях необходимо заказывать новую.

Если необходимо получить новую карту, то нужно обратиться с паспортом в отделение Альфа-Банка и написать заявление на перевыпуск. По зарплатному проекту выдаются платежные средства, относящиеся к дебетовым. Поэтому срок готовности может составить от 2 до 5 дней.  При этом если Вы будете звонить с мобильного, указанного в договоре обслуживания с Альфа-Банком, то система автоматически распознает Вас.

При этом если Вы будете звонить с мобильного, указанного в договоре обслуживания с Альфа-Банком, то система автоматически распознает Вас.

Какими способами можно узнать о готовности карты в Альфа-Банке?

Во многих организациях выдача зарплаты проходит на карты, относящихся к зарплатным проектам. Если руководство решило сменить обслуживающий банк, то выдача новых карточек проходит централизованно, то есть в офис компании приезжают специалисты Альфа-Банка и согласно списку сотрудников, поданному бухгалтерией, производят выдачу именных карт лично каждому работнику.

Как узнать готова ли карта Альфа Банка

Тогда пластик отправляется на перевыпуск. Естественно, клиент банка без карты как без рук, а потому нет ничего удивительного в том, что он интересуется, когда же будет готова карта и как можно узнать о ее готовности.

Способы узнать о готовности карты Альфа Банка

В среднем карты от Альфа-Банка изготавливаются в течение 10-12 дней. Однако эти сроки примерные – карта может изготавливаться немного больше или немного меньше.

Однако эти сроки примерные – карта может изготавливаться немного больше или немного меньше.

Итак, давайте же разберем, какими способами можно узнать о том, что карточка Альфа-Банка готова. Сроки готовности карт Альфа Банка В некоторых случаях банк сам уведомляет своего клиента о том, что карта готова. Для этого клиенту присылается сообщение, что ваша карта готова, и сообщается, где именно ее можно забрать.

По телефону

В любом случае сотрудники банка стараются сообщить о готовности карточки с помощью смс-уведомлений и звонков. А выбрать подходящее вам отделение можно по ссылке https://alfabank.ru/office/moscow/metro/ .

С одной стороны вы сможете сэкономить время, сразу же забрав свою карточку, если она готова. Но с другой стороны драгоценное время может быть и потеряно, особенно если вы пришли не в то отделение, в котором выпускается карта.

Как узнать о готовности карты Альфа Банка

Гражданам, проживающим в центральном регионе России, нужно подождать примерно 10 суток, после чего можно будет получить готовый пластик в офисе банка. Жителям более отдаленных регионов придется подождать немного больше – процедура может занять до 3 недель. Это зависит от удаленности места изготовления карт.

Жителям более отдаленных регионов придется подождать немного больше – процедура может занять до 3 недель. Это зависит от удаленности места изготовления карт.

Как узнать готова или нет карта Альфа-Банка

Если срок действия зарплатного пластика закончился перед выплатой, переживать не нужно, т. к. деньги поступят на карточный счет и получить их можно в кассе Альфа-Банка.

Итак, как узнать, что карта (кредитная, дебетовая или зарплатная) готова? Возможные задержки Самостоятельно обратиться в офис банка, чтобы уточнить, как скоро изготовят новый пластик – тоже хороший вариант.

Обычно примерные сроки готовности карт не нарушаются. Однако в некоторых ситуациях происходят задержки. Как правило это связано с техническими причинами, например отсутствием заготовок для * эмбоссинга. Или наличие нерабочих, праздничных дней.

Сегодня узнать о готовности пластика через интернет-банкинг, к сожалению, нельзя. В «Альфа-Клике» такая функция не предусмотрена, однако приложение от этого не становится менее удобным и полезным.

В «Альфа-Клике» такая функция не предусмотрена, однако приложение от этого не становится менее удобным и полезным.

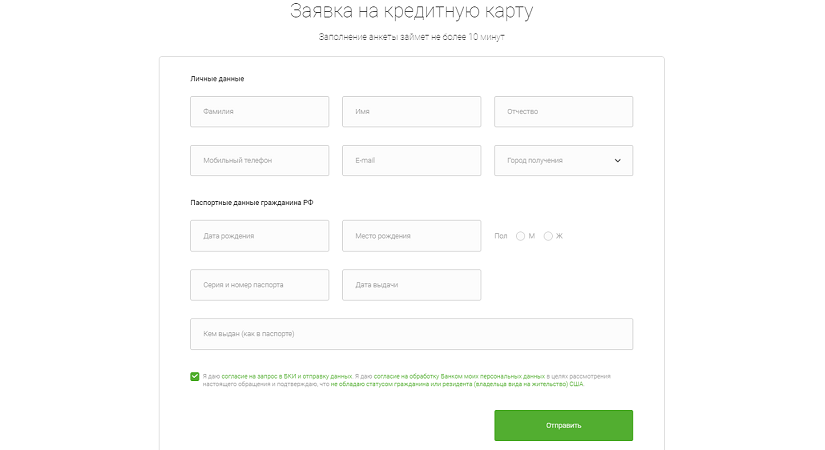

Как узнать решение по кредитной карте Альфа Банка

Альфа-Клик представляет собой удобный и функциональный интернет-банкинг, обратиться к которому могут все клиенты, решившие воспользоваться услугой получения кредитной карты. Пользование данной системой бесплатное. Система Альфа-Клик позволяет не только получать всю необходимую информацию, в частности, узнать, готова кредитка или нет, но и осуществлять другие функции, например:

Звоним в банк

Если банк принял положительное решение, кредитная карта отобразится в Личном кабинете пользователя. Теперь останется только зайти в отделение кредитной организации с паспортом и получить ее. Если выпуск не разрешен, или заявка все еще на стадии рассмотрения, информации по карточке в ЛК не будет. Вы можете, применив форму обратной связи на сайте, обратиться к обслуживающему менеджеру с вопросом о статусе вашей заявки.

Узнать о том, одобрили ли карту, можно позвонив на единый номер телефона горячей линии АльфаБанка – 8(800)2000000. Дозвонившись на линию, вы услышите автоответчик, который даст подробную инструкцию по работе в фоновом меню. Сразу перейти в раздел информации о кредитах можно, нажав цифру 5. Смотрим в системе Альфа-Клик Согласно политике Альфа Банка, при отказе в выпуске кредитки, банк вправе не разъяснять факторов, повлиявших на такое решение. Это вполне объяснимо, банк обязан придерживаться конфиденциальности. Помимо этого, разглашение такой информации может негативно сказаться на деловой репутации организации, привести к обвинению в ущемлении прав заемщиков.

Узнаем самостоятельно

Подключить Альфа-Клик можно: при помощи сотрудника кредитной организации, используя банкомат, сделав звонок на горячую линию (8(800)2000000 бесплатный номер по России, 8(495)7888878 для клиентов из Москвы и МО). Прибегнув к одному из трех способов, вы получите логин и пароль для входа в систему. Далее необходимо через сайт АльфаБанка перейти в свой личный кабинет и пройти процедуру регистрации. Именно здесь будет содержаться информация по всем счетам клиента, а значит, тут возможно отследить статус заявления на выдачу кредитки. Данный путь неудобен, так как требует затрат времени. Нужно подойти в один из офисов учреждения, взять талон и постоять какое-то время в очереди. При себе следует иметь паспорт, так как сотрудник АБ имеет право давать информацию конфиденциального плана только после идентификации личности обратившегося.

Далее необходимо через сайт АльфаБанка перейти в свой личный кабинет и пройти процедуру регистрации. Именно здесь будет содержаться информация по всем счетам клиента, а значит, тут возможно отследить статус заявления на выдачу кредитки. Данный путь неудобен, так как требует затрат времени. Нужно подойти в один из офисов учреждения, взять талон и постоять какое-то время в очереди. При себе следует иметь паспорт, так как сотрудник АБ имеет право давать информацию конфиденциального плана только после идентификации личности обратившегося.

Есть ли иные способы?

- посещение одного из офисов эмитента;

- общение с сотрудниками учреждения, отвечающими на звонки граждан на «горячую» линию.

Чтобы поговорить с менеджером Альфа-Банка, вам нужно набрать номер 8 800 2000000. За потраченные минуты провайдер не снимет с вас деньги. Алгоритм действий такой: Альфа-Банк статус заявки: как узнать? Понимая, что граждане надеются как можно быстрее забрать платежный инструмент, администрация финучреждения предусмотрела несколько способов получения информации о текущем статусе изготавливаемой дебетовой карты. Это:

Это:

Звонок на «горячую» линию

Если ваш номер зарегистрирован в системе эмитента, вам сразу будет сообщено, какова готовность карты.

Как узнать готова ли карта Альфа-Банка

Других способов узнать, готова ли карта Альфа-Банк, не существует. Поэтому стоит использовать те, которые доступны.

При визите в офис

Самый простой способ проверить готовность карты — позвонить в телефонный центр Альфа-Банка. Связаться с консультантом можно по номеру +7 (495) 78-888-78 (для Москвы и Московской области, звонков из других стран) или 8 (800) 200-00-00 (для всех регионов). Звонкам в роуминге отдается приоритет.

В момент выдачи статус меняется на «Получена», а после активации в отделении банка — на «Активна». В процессе использования пластика можно обнаружить статусы «Деактивирована» или «Заблокирована». Это может свидетельствовать об окончании срока действия, приостановке процесса обслуживания из-за мошеннических действий и т. д. В таких случаях необходимо обращаться в филиал банка или на горячую линию. Способы узнать о готовности карты

д. В таких случаях необходимо обращаться в филиал банка или на горячую линию. Способы узнать о готовности карты

Дольше всего изготавливаются именная (в т. ч. зарплатная) карта и экземпляры с собственным эскизом, т. к. для нанесения изображений и надписей требуется специальное оборудование.

Из уведомлений от банка

Если отделение банка находится рядом с домом или офисом, можно посетить его в свободное время. Этот способ менее популярен, т. к. требует больших затрат времени (прийти в офис, получить талон, дождаться очереди). Главное — взять с собой паспорт, т. к. без подтверждения личности узнать о готовности карты нельзя.

Другие статьи об Альфа Банке:

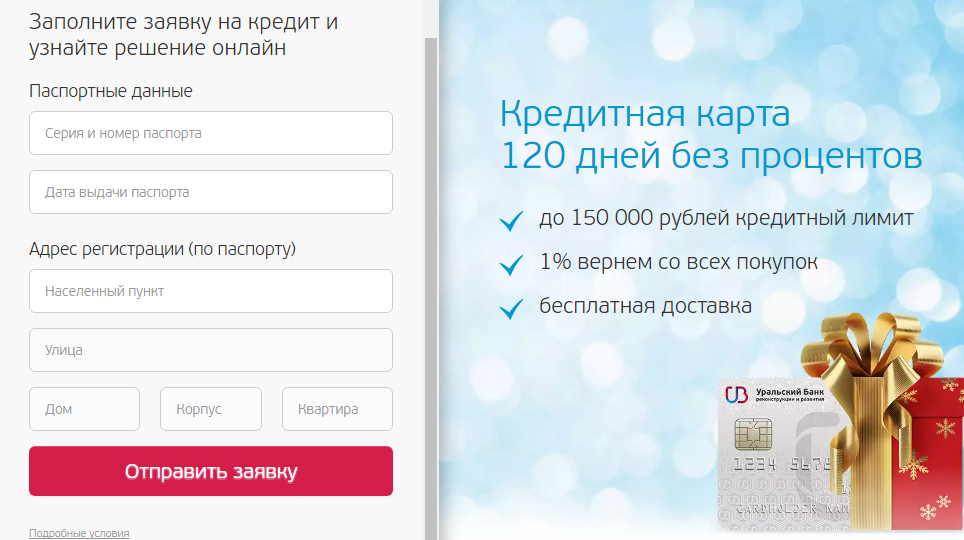

Кредитные банковские карты

ИНФОРМАЦИЯ О БАНКЕ:

Полное наименование: Акционерное общество «Всероссийский банк развития регионов»

Сокращенное наименование: Банк «ВБРР» (АО)

Почтовый адрес: 129594 Москва, Сущевский вал, д. 65, кор.1

65, кор.1

Официальный сайт: www.vbrr.ru

Генеральная лицензия Банка России: № 3287 от 06.09.2013

Регистрационный номер Банка России: 3287

Основной государственный регистрационный номер (ОГРН): 1027739186914

Контактный телефон: (495) 933-03-43

Официальный сайт в сети Интернет: www.vbrr.ru

ВИДЫ ПОТРЕБИТЕЛЬСКОГО КРЕДИТА, ПРЕДОСТАВЛЯЕМОГО БАНКОМ:

Нецелевой потребительский кредит, предоставляемый в рамках кредитного продукта «КРЕДИТНАЯ КАРТА» с льготным периодом кредитования держателям банковской карты (заемщикам), эмитированной Банком «ВБРР» (АО)

СРОК РАССМОТРЕНИЯ КРЕДИТНОЙ ЗАЯВКИ И ПРИНЯТИЯ БАНКОМ РЕШЕНИЯ:

Банк рассматривает кредитную заявку и принимает решение о возможности

предоставления потребительского кредита до 3 (Трех) рабочих дней со дня

получения от

заемщика кредитной заявки и документов, необходимых для рассмотрения

кредитной заявки.

СПОСОБЫ ПРЕДОСТАВЛЕНИЯ КРЕДИТА:

Кредит предоставляется банком заемщику путем безналичного перечисления суммы кредита на счет банковской карты.

ПЕРИОДИЧНОСТЬ ПЛАТЕЖЕЙ ПРИ ВОЗВРАТЕ КРЕДИТА, УПЛАТЕ ПРОЦЕНТОВ:

| ПЕРИОДИЧНОСТЬ | Возврат кредита и уплата процентов осуществляется ежемесячно в порядке, предусмотренном Договором предоставления кредита к карте с льготным периодом кредитования |

| ПОГАШЕНИЕ ОСНОВНОГО ДОЛГА | Списание денежных средств в погашение кредита осуществляется по факту поступления денежных средств на счет банковской карты, но не позднее 25 числа месяца, следующего за месяцем использования кредита в размере не менее 10% ссудной задолженности, зафиксированной на конец месяца возникновения задолженности |

| УПЛАТА ПРОЦЕНТОВ | Уплата процентов производится не позднее 25 числа месяца, следующего за месяцем начисления процентов |

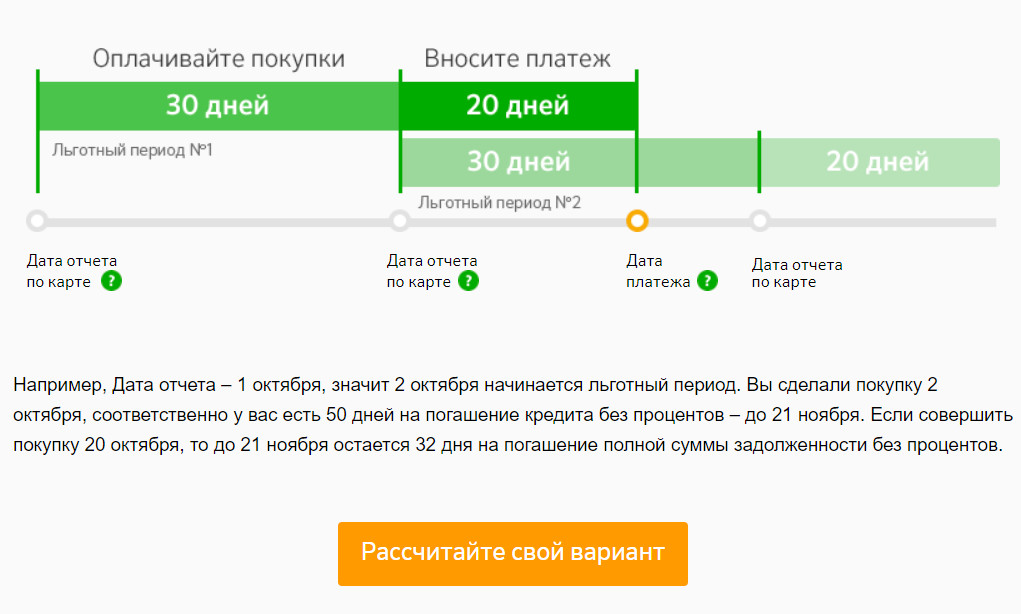

| ЛЬГОТНЫЙ ПЕРИОД КРЕДИТОВАНИЯ | Льготный период – интервал времени, при исполнении в течение

которого заемщиком своих кредитных обязательств, обеспечивает

заемщику освобождение от уплаты процентов по операциям, на которые

этот период распространяется. Льготный период кредитования действует в том случае, когда заемщик не позднее 25 числа месяца, следующего за месяцем использования кредита, осуществляет погашение остатка ссудной задолженности, зафиксированной на конец месяца использования кредитом, и суммы процентов, начисленных по операциям, на которые льготный период не распространяется*, зафиксированных на конец месяца использования кредита. *льготный период не распространяется на операции по снятию (получению) наличных денежных средств. |

СПОСОБЫ ВОЗВРАТА ЗАЕМЩИКОМ КРЕДИТА И УПЛАТЫ ПРОЦЕНТОВ:

Возврат кредита осуществляется посредством внесения денежных средств на счет карты с льготным периодом кредитования любым из следующих способов:

- путем внесения наличных денежных средств через кассу Банка «ВБРР» (АО) (бесплатно)

- путем внесения наличных денежных средств через банкоматы Банка «ВБРР» (АО), имеющие функцию cash-in

- путем безналичного перечисления денежных средств из

другого банка.

СРОКИ, В ТЕЧЕНИЕ КОТОРЫХ ЗАЕМЩИК ВПРАВЕ ОТКАЗАТЬСЯ ОТ ПОЛУЧЕНИЯ КРЕДИТА:

Заемщик вправе отказаться от получения кредита до даты зачисления банком суммы кредита на счет банковской карты.

СПОСОБЫ ОБЕСПЕЧЕНИЯ ПО ДОГОВОРУ КРЕДИТА:

Кредит предоставляется заемщику без обеспечения.

ИНФОРМАЦИЯ ОБ ИНЫХ ДОГОВОРАХ, КОТОРЫЕ ЗАЕМЩИК ОБЯЗАН ЗАКЛЮЧИТЬ:

В целях использования и обслуживания кредита заемщик обязан заключить с Банком «ВБРР» (АО) договор на открытие счета, выпуск и обслуживание банковских карт (далее – Договор банковского счета).

ОТВЕТСТВЕННОСТЬ ЗАЕМЩИКА ЗА НЕНАДЛЕЖАЩЕЕ ИСПОЛНЕНИЕ ДОГОВОРА КРЕДИТА:

При неисполнении обязательств по погашению кредита и/или уплате начисленных

процентов в сроки, определенные общими условиями Договора предоставления

карты с льготным периодом кредитования,

банк вправе начислить неустойку в размере 20% годовых.

ИНФОРМАЦИЯ О ВОЗМОЖНОСТИ ЗАПРЕТА УСТУПКИ БАНКОМ ТРЕТЬИМ ЛИЦАМ ПРАВ ПО ДОГОВОРУ ПРЕДОСТАВЛЕНИЯ КАРТЫ С ЛЬГОТНЫМ ПЕРИОДОМ КРЕДИТОВАНИЯ:

Заемщик может установить запрет уступки Банком «ВБРР» (АО) прав (требований) по Договору третьим лицам путем проставления соответствующей отметки в Индивидуальных условиях Договора предоставления карты с льготным периодом кредитования.

ПОДСУДНОСТЬ СПОРОВ ПО ИСКАМ КРЕДИТОРА ЗАЕМЩИКУ:

Условие подсудности рассмотрения споров согласовывается сторонами в Индивидуальных условиях Договора предоставления карты с льготным периодом кредитования.

Виды и иные платежи по кредитным картам — указаны в Тарифах

10+ кредитных карт, которые мгновенно показывают номера карт [2021]

Подача заявки на новую кредитную карту иногда может быть нервным занятием, но быстро превращается в волнение, когда вы видите слова: «Поздравляю, вы были одобренный!» появляются на вашем экране.

Если вы подаете заявку на получение новой бонусной карты путешествий, вы, вероятно, захотите сразу же начать использовать свою карту. Однако существует множество факторов, которые определят, как быстро вы сможете начать использовать новую карту.

Несмотря на то, что процесс подачи заявки может привести к немедленному принятию решения, обычно эмитенты кредитных карт требуют от вас дождаться получения карты по почте, прежде чем вы начнете ее использовать. Ожидание новой карты часто может составлять 5-7 рабочих дней.

Некоторые эмитенты выдадут номер вашей кредитной карты сразу после утверждения, чтобы вы могли сразу же начать использовать ее.

Чтобы упростить задачу, мы составили список всех основных эмитентов кредитных карт и их соответствующие правила выдачи мгновенных номеров кредитных карт после утверждения.

American Express (лучший вариант)

Мгновенный номер карты после утверждения новой учетной записи — , доступный для всех кредитных карт American Express.

Однако около человек сообщают, что для кобрендинговых карт мгновенно выдаваемый номер карты предназначен только для использования в месте нахождения кобрендинга. Например, карту Hilton можно использовать только с Hilton, а карту Delta — только с Delta.

После того, как вам сообщат номер карты, не забудьте записать его и / или сделать снимок экрана. Вы можете запросить номер еще раз в Amex, но гораздо быстрее записать номер карты, когда вы получите подтверждение.

Имейте в виду, что номер карты, который вы получите, скорее всего, будет таким же, как и на вашей физической карте, но ваш временный код безопасности, скорее всего, не будет таким же.

Итог: American Express на сегодняшний день является наиболее удобным вариантом, когда речь идет о немедленном получении доступа к номеру вашей новой кредитной карты. В этом случае мы настоятельно рекомендуем их как лучший вариант для тех, кому необходимо мгновенно получить доступ к номеру своей новой кредитной карты.

Рекомендуемые карты Amex (личные)

| Кредитная карта Amex | Преимущества и информация |

|---|---|

| Карта Blue Cash Everyday® от American Express (на защищенном сайте Amex) |

|

| Blue Cash Preferred® от American Express (на защищенном сайте Amex) |

|

Горячий совет: Если вам не нужен номер карты, как только вы получите одобрение, вы можете запросить карту номер от Amex, связавшись с ними. Кроме того, многие пользователи сообщают, что им выдавали кредит, если их программное обеспечение дает сбой и не может выдать номер карты.

Alliant Credit Union

В настоящее время Alliant не предлагает мгновенные номера кредитных карт.

Bank of America

По данным Bank of America, клиенты, которые подают заявку и одобренные для использования кредитной карты через мобильное приложение Bank of America , могут немедленно загрузить ее в свой цифровой кошелек. Однако для тех, кто подает заявку через свой веб-сайт, кредитная карта Visa Signature® авиакомпании Alaska Airlines кажется единственной, которая дает мгновенный номер карты.

Barclays

Несколько совместных кредитных карт Barclays предлагают мгновенные номера карт и кредит, доступный для покупок, совершаемых через совместный веб-сайт.К ним относятся:

- Frontier Airlines World Mastercard® — мгновенный кредит для покупок, совершенных через веб-сайт Frontier

- Hawaiian Airlines® World Elite Mastercard® — мгновенный кредит для дорожных покупок, совершенных через веб-сайт Hawaiian Airlines

- Карта JetBlue — мгновенный кредит для покупок через веб-сайт JetBlue

- Priceline Rewards ™ Visa® Card — предлагает мгновенный кредит для покупок через веб-сайт Priceline

- Princess Cruises® Rewards Visa® Card — предлагает мгновенный кредит при покупке круиза с Princess Cruises

- Кредитная карта Uber — предлагает мгновенный кредит после утверждения, когда вы добавляете ее в качестве основного способа оплаты в свой счет Uber.

BBVA

BBVA не предлагает мгновенные номера кредитных карт.

Capital One

Capital One больше не предоставляет номера кредитных карт мгновенно.

Chase

Chase не предлагает мгновенные номера кредитных карт новым владельцам счетов. Однако в некоторых случаях те, кто был одобрен для использования кобрендовой карты, могут сразу использовать карту для покупок, сделанных у продавца.

Citi

Citi больше не предоставляет номера кредитных карт мгновенно.

Discover

Discover не предлагает мгновенные номера кредитных карт.

Goldman Sachs

Кредитная карта Apple позволит держателям карт использовать карту сразу после утверждения через приложение Wallet на вашем iPhone.

HSBC

HSBC предоставит вам номер вашей кредитной карты после утверждения, но не CVV или дату истечения срока действия вашей карты.

Navy Federal Credit Union не предлагает мгновенные номера кредитных карт.

Synchrony

Единственные карты, предлагаемые Synchrony, которые дают мгновенный доступ к номеру вашей карты:

Для карт PayPal или eBay вы можете совершить онлайн-покупку на сумму до 250 долларов США через PayPal.

USAA

USAA мгновенно предоставит вам номер карты, а также дату истечения срока действия и трехзначный код. Максимальный кредитный лимит составляет 1000 долларов США, который увеличивается до вашего утвержденного кредитного лимита при получении физической карты.

U.S. Bank

U.S. Bank начал выдавать мгновенные кредитные карты для мобильного / онлайн-использования на некоторых картах, и в ближайшем будущем это планируется сделать для всех карт. Эта опция в настоящее время ограничена теми, кто обрабатывает заявку на кредитную карту с помощью опции text-to-apply, которая может иметь место только для заявки, обрабатываемой банкиром в отделении, по телефону или по электронной почте.

Wells Fargo

Wells Fargo не предлагает мгновенные номера кредитных карт.

Изображение предоставлено: AllenO через ShutterstockПоследние мысли

Так почему же вам вообще нужно спешить, чтобы получить номер своей карты? Вот несколько причин, по которым вам может понадобиться возможность сразу же использовать свою карту:

- Предварительная скидка: Если вам нужна кобрендовая кредитная карта, вы, вероятно, получите какой-то бонус или скидку.

с продавцом, как только вы зарегистрируетесь.Это может быть так же просто, как скидка на авиабилеты, когда вы собираетесь завершить бронирование. В этом случае наличие номера карты сразу позволяет применить эту скидку к покупке, которую вы все равно собирались совершить.

с продавцом, как только вы зарегистрируетесь.Это может быть так же просто, как скидка на авиабилеты, когда вы собираетесь завершить бронирование. В этом случае наличие номера карты сразу позволяет применить эту скидку к покупке, которую вы все равно собирались совершить. - Предстоящая крупная покупка, чтобы помочь встретить приветственный бонус: Если вы знакомы с миром баллов и миль, вы знаете, что кредитные карты могут сопровождаться очень прибыльными приветственными бонусами за соответствие минимальным требованиям к расходам. Чем раньше вы сможете выполнить требования к расходам, тем скорее вы получите большой приток очков! Из-за этого многие люди любят открывать новую кредитную карту, когда им предстоит крупная покупка, например, свадьба или расходы на переезд.

- Экстренная необходимость: Иногда вам может быстро понадобиться кредитная линия, и, возможно, вступительное предложение с годовой процентной ставкой 0% будет для вас наиболее разумным.

В любом случае, если вам нужна помощь в финансировании крупной или неожиданной покупки, вы, скорее всего, захотите получить доступ к этому кредиту раньше, чем позже.

В любом случае, если вам нужна помощь в финансировании крупной или неожиданной покупки, вы, скорее всего, захотите получить доступ к этому кредиту раньше, чем позже.

Таким образом, несмотря на то, что есть некоторые эмитенты, которые позволяют получить карту мгновенно, вам обычно придется ждать 5-7 рабочих дней, прежде чем получить новую кредитную карту.Если вам действительно нужен доступ к вашей карте сразу, мы рекомендуем вам подумать о карте American Express, так как это, вероятно, будет вашим лучшим выбором.

Имейте в виду, что эти политики могут измениться в любое время, и эмитенты могут действовать по своему усмотрению, решая, выдавать ли вам номер вашей новой карты немедленно.

Нам нравится, когда наши читатели делятся с нами своим опытом, поэтому, если у вас есть данные, которые подтверждают (или противоречат) нашим, сообщите нам об этом в комментариях ниже!

Кредит избранного изображения: Бачо через Shutterstock

Сколько времени нужно, чтобы получить одобрение кредитной карты

Когда вы заполняете заявку на кредитную карту, вас ждут такие большие ожидания. С того момента, как вы начнете заполнять заявку до момента, когда вы нажмете кнопку «Отправить», у вас, вероятно, возникнут три больших вопроса: буду ли я одобрен? Какой будет мой кредитный лимит? Как скоро я узнаю, одобрен ли я?

С того момента, как вы начнете заполнять заявку до момента, когда вы нажмете кнопку «Отправить», у вас, вероятно, возникнут три больших вопроса: буду ли я одобрен? Какой будет мой кредитный лимит? Как скоро я узнаю, одобрен ли я?

Время, необходимое для получения ответов на эти вопросы, в основном зависит от того, как вы подаете заявку на получение кредитной карты.

Вы можете сразу узнать, что вас одобрили

Если вы подаете заявку на получение кредитной карты онлайн, по телефону или лично (например,грамм. в розничном магазине), и вы предоставили всю правильную информацию, вы обычно можете узнать, одобрена ли ваша заявка на получение кредитной карты, за 60 секунд или меньше.

Когда вы подаете заявку на получение кредитной карты в Интернете, убедитесь, что вы используете безопасное веб-соединение (а не общедоступный Wi-Fi), чтобы предотвратить кражу ваших данных.

После отправки онлайн-заявки не нажимайте кнопку «Назад» или кнопку «Отправить» более одного раза. В противном случае могут возникнуть проблемы с обработкой вашей заявки.

В противном случае могут возникнуть проблемы с обработкой вашей заявки.

После подтверждения вашего утверждения вы также узнаете, на какой кредитный лимит вы были утверждены, если только вы не подали заявку на получение кредитной карты без предустановленного лимита расходов. Затем через 7-10 рабочих дней вы получите по почте свою кредитную карту. Просто позвоните по номеру, указанному на лицевой стороне вашей карты, или создайте онлайн-аккаунт, чтобы активировать свою кредитную карту, и вы готовы начать делать покупки.

С некоторыми типами счетов кредитных карт вы можете мгновенно использовать свою кредитную карту.Например, если вам разрешено оформить кредитную карту розничного магазина, вы, как правило, сможете использовать учетную запись в магазине и в любых дочерних магазинах в тот же день, когда вы получите одобрение. Некоторые крупные эмитенты кредитных карт сразу предоставляют вам доступ к вашей новой учетной записи кредитной карты с помощью временной кредитной карты или через мобильное приложение банка.

Почему может быть отложено кредитное решение

Если вы соответствуете требованиям, предъявляемым к кредитной карте, и эмитент кредитной карты может проверить вашу информацию электронным способом, решение по заявке может быть принято быстро и в электронном виде.Однако вы не всегда получите мгновенное решение по вашему заявлению. Иногда это означает, что ваше приложение отклоняется, но это не всегда так. Эмитент кредитной карты может не иметь возможности принять мгновенное решение об одобрении, если ваше приложение требует дальнейшего рассмотрения или вы предоставили неверную или неполную информацию.

Убедитесь, что в заявке на получение кредитной карты указан адрес, а не номер почтового ящика.

Если вы не получите немедленного решения по своему заявлению, подождите несколько дней (обычно 7-10 дней), и вы получите электронное письмо, письмо или телефонный звонок от эмитента кредитной карты.Эмитент кредитной карты либо запросит дополнительную информацию для заполнения вашего заявления, либо сообщит вам, что ваше заявление не было одобрено.

Если ваше заявление отклонено, эмитент кредитной карты должен отправить вам письмо с объяснением причин.

Обработка отправленных по почте приложений может занять больше времени. Когда вы отправляете заявку на получение кредитной карты по почте, вы можете не узнать, одобрены ли вы в течение двух-трех недель. Вам нужно дождаться, пока эмитент карты получит и обработает ваше заявление, а затем отправит вам ответ.Взаимодействие с другими людьми

Если с момента подачи заявки на получение кредитной карты прошло несколько дней, но вы ничего не слышали о своем одобрении, позвоните в эмитент кредитной карты, чтобы запросить статус вашей заявки. Вы можете найти лучший контактный номер эмитента карты на его веб-сайте.

Повысьте свои шансы на получение одобрения

У вас больше шансов получить одобрение, если вы подадите заявку на получение кредитной карты, на которую вы имеете право. Например, если у вас мало кредита или у вас плохой кредит, вы, вероятно, не получите одобрение на получение кредитной карты с премиальным вознаграждением. Некоторые веб-сайты эмитентов кредитных карт говорят, какие кредитные карты подходят для отличной, средней или плохой кредитной истории. Выбирайте те кредитные карты, которые больше всего подходят вашему кредитному профилю, чтобы иметь больше шансов на одобрение.

Некоторые веб-сайты эмитентов кредитных карт говорят, какие кредитные карты подходят для отличной, средней или плохой кредитной истории. Выбирайте те кредитные карты, которые больше всего подходят вашему кредитному профилю, чтобы иметь больше шансов на одобрение.

Приготовьтесь к цифровым кредитным картам

В сентябре 2020 года Mastercard объявила о расширении своей программы Digital First Card. Представленная в 2019 году программа представляет собой серию систем и процедур, которые позволяют загружать информацию о кредитных картах непосредственно в мобильный кошелек.

Расширение направлено на повышение осведомленности и улучшение доступа к существующим технологиям выпуска цифровых карт.

Mastercard недавно объявила о расширении своей программы Digital First Card, которую компания представила в 2019 году.

Полезно сравнить инновации, лежащие в основе программы Digital First Card, с традиционным методом выпуска пластиковых кредитных карт. После получения и утверждения заявки клиента на получение кредитной карты — процесс, который может занять от нескольких дней до нескольких недель — банк-эмитент карты создает для заявителя счет кредитной карты. В то же время банк отправляет учетные данные держателя счета изготовителю карты, с которым заключен договор.

В то же время банк отправляет учетные данные держателя счета изготовителю карты, с которым заключен договор.

На фабрике, напоминающей Форт-Нокс, производитель карты печатает учетные данные карты на пустой пластиковой кредитной карте и внутри нее. Этот процесс называется персонализацией. Именно так производители кредитных карт вставляют учетные данные в чип и магнитную полосу карты и выбивают имя владельца карты и дату истечения срока действия на пластике.

Когда карта полностью персонализирована, она помещается в конверт, как правило, с контрактом, брошюрой и рекламой.Затем конверт запечатывается, проштамповывается и отправляется клиенту — иногда по почте, иногда курьером. Эти этапы — изготовление и рассылка — могут занять от одного дня до нескольких недель.

Современные кредитные карты

Программа Digital First Card модернизирует процесс выпуска кредитных карт следующим образом.

- Никакого пластика. Карты виртуальные, существуют только в мобильных кошельках.

Персонализация полностью электронная. Номера карт, даты истечения срока действия, контрольные цифры и учетные данные хранятся на смартфоне, а не на пластике.Клиенты могут запросить пластиковую карту, но основное ее использование — виртуальное использование мобильных кошельков, таких как Apple Pay и Google Pay.

Персонализация полностью электронная. Номера карт, даты истечения срока действия, контрольные цифры и учетные данные хранятся на смартфоне, а не на пластике.Клиенты могут запросить пластиковую карту, но основное ее использование — виртуальное использование мобильных кошельков, таких как Apple Pay и Google Pay.

- Выдача мгновенная. Весь процесс выпуска цифровой кредитной карты, от заявки до утверждения, персонализации и активации, должен занимать не более нескольких секунд, а не нескольких дней.

- Обслуживание счета простое и удобное. В соответствии с рекомендациями программы держатели цифровых карт могут легко и безопасно проверять баланс счета, просматривать историю транзакций, получать важные оповещения и получать доступ к вознаграждениям или преимуществам карты.Большинство приложений электронного банкинга и мобильных кошельков уже включают эти функции.

- Доступ к реквизитам карты быстрый и безопасный.

Несмотря на быстрое распространение мобильных платежей, держателю карты иногда требуется доступ к 16-значному номеру карты, дате истечения срока действия, контрольным цифрам и номеру телефона службы поддержки клиентов, которые скрыты на виртуальных картах. Соответственно, программа Digital First требует, чтобы доступ к этой информации был быстрым и безопасным — таким же быстрым, как получение пластиковой карты.

Несмотря на быстрое распространение мобильных платежей, держателю карты иногда требуется доступ к 16-значному номеру карты, дате истечения срока действия, контрольным цифрам и номеру телефона службы поддержки клиентов, которые скрыты на виртуальных картах. Соответственно, программа Digital First требует, чтобы доступ к этой информации был быстрым и безопасным — таким же быстрым, как получение пластиковой карты.

Подготовка

Эмитент персонализирует и отправит пластиковую версию карты digital-first в случае, если заявитель запросит ее. Однако пластиковый вариант будет отличаться от того, к чему мы привыкли.

Пластиковые карты не будут иметь выдавленных (выпуклых) номеров карт, даты истечения срока действия и имен владельцев карт. Эти данные будут храниться в приложениях для мобильных кошельков держателей карт. Кроме того, тиснение кредитных карт не было полезным или необходимым с середины 80-х годов, когда электронные устройства чтения карт заменили ручные, оттискные и чековые машины, так называемые «копировальные аппараты». ”

”

Продавцы могут сделать две вещи, чтобы подготовиться к неизбежному появлению цифровых карт. Во-первых, настройте кассы электронной торговли на веб-сайтах и в приложениях для приема платежей с мобильных кошельков, таких как Google Pay, Apple Pay и другие. Во-вторых, подготовьтесь к увеличению числа случаев мошенничества без предъявления карты в результате мгновенного утверждения заявок на получение карты. Технология предотвращения мошенничества совершенствуется, но все больше мошеннических приложений неизбежно будут ошибочно утверждаться.

4 признака, что ваш подросток не готов к использованию кредитных карт

Важнейшие чтения, доставляются еженедельно

Подпишитесь, чтобы каждую неделю получать самые важные новости недели в свой почтовый ящик.

Ваш путь по кредитным картам официально начался.

Следите за своим почтовым ящиком — мы скоро отправим ваше первое сообщение.

В подростковом возрасте кажется, что каждый день происходит новый обряд посвящения. Одним из самых страшных для многих родителей является изображение беззаботного подростка с кредитной картой. Откуда вы знаете, что ваш подросток готов к обязанностям, связанным с обращением с этим новым блестящим куском пластика?

Одним из самых страшных для многих родителей является изображение беззаботного подростка с кредитной картой. Откуда вы знаете, что ваш подросток готов к обязанностям, связанным с обращением с этим новым блестящим куском пластика?Хорошая новость заключается в том, что сегодня подростки более озабочены долгами, чем когда-либо, отчасти благодаря Закону о кредитных картах от 2009 года, который затруднил получение молодыми людьми кредитных карт до достижения ими 21 года.Согласно опросу Салли Мэй, проведенному в мае 2012 года, только 35 процентов студентов имели кредитную карту, а у одной трети из них был нулевой баланс,

. Для заявителей на кредитную карту моложе 21 года Закон о картах требует подтверждения дохода, чтобы претендовать на учетную запись на свое имя. В противном случае их можно добавить в качестве авторизованных пользователей на родительские карты, либо попросить маму или папу подписать совместную подпись или открыть совместные карточные счета. Но тогда родители (и их кредитные рейтинги) оказываются на крючке из-за любых финансовых махинаций, совершаемых подростками.

Дело в том, что даже молодые люди с хорошими намерениями по кредитной карте могут попасть в долговые проблемы.

Так было с Диной Саутерлинг. Когда ей было 18, она покинула свой родной штат Кентукки и направилась в Нью-Йоркский университет Сиракуз на первый год обучения в колледже. Предвидя поездки туда и обратно во время школьных каникул, она подумала, что поступила мудро, подав заявку на получение кредитной карты в авиакомпании, чтобы заработать мили и сэкономить на рейсах.

Когда она подала заявку, у нее был 0 процентов в течение 18 месяцев.К ее удивлению, поскольку у нее был хороший послужной список с ее первой кредитной картой (и это было до CARD Act), ей был предоставлен кредитный лимит в 5000 долларов. «Я немного опасалась, что в моем распоряжении будет столько денег, но была уверена, что буду нести ответственность за них», — говорит она.

Четыре года спустя Саутерлинг говорит, что она купила много билетов на самолет и сделала несколько покупок. Хорошая новость в том, что она заработала как минимум два бесплатных перелета домой. Не очень хорошие новости? Она исчерпала карту, что в процессе увеличило ее кредитный лимит до 9000 долларов.

Хорошая новость в том, что она заработала как минимум два бесплатных перелета домой. Не очень хорошие новости? Она исчерпала карту, что в процессе увеличило ее кредитный лимит до 9000 долларов.

Чтобы помочь подростку не попасть в долги, вот некоторые признаки того, что он или она не готов к кредитной карте, а также советы по подготовке пластика.

1. Знак: за каждый ход просят по 20 долларов.

Другими словами… Если они не могут составить бюджет сейчас, как они будут обрабатывать ежемесячные счета?

«Мы устранили физическую связь с деньгами в нашем поколении», — говорит Кимберли Фосс, сертифицированный специалист по финансовому планированию и основательница Сакраменто, Калифорния.на основе Empyrion Wealth Management. Проблема в том, что при оплате пластиком часто кажется, что это не имеет никаких последствий для реальных денег. Вот почему еще до того, как ее собственные подростки даже подумали о том, чтобы подать заявку на получение кредитной карты, Фосс заставила их практиковать управление капиталом в старом стиле.

«Откройте текущий счет, выписывайте чеки по старинке и ведите рукописный реестр», — говорит она. «Существует прямая психологическая связь [между] записью и пониманием того, куда уходят ваши деньги». Еще лучше, если они приобретут привычку физически класть установленную сумму своего дохода или пособий в определенные банки — процент идет на сбережения, часть откладывается на расходы и т. Д.

Конечно, поскольку подростки живут в технологическом мире, Фосс добавляет, что приложения для составления бюджета, такие как Mint.com, также могут быть отличными обучающими инструментами. По ее словам, подростки, которые учатся планировать расходы и настраиваться таким образом, чтобы у них не было недостатка в наличных до истечения месяца, с большей вероятностью будут осуществлять своевременные платежи, когда в дело вступят кредитные карты.

2. Знак: Они стараются не отставать от Кардашьян (на бюджет Медового Бу-Бу).

Другими словами… Будут ли они тратить не по средствам, если в их распоряжении будет кредит?

Ваш подросток, вероятно, хочет вписаться в него, и иногда он думает, что наличие дизайнерских кроссовок или новейших гаджетов может придать ему «популярность». «Вы должны научить их финансовым фактам жизни», — говорит Нил Годфри, семейный финансовый эксперт, автор и создатель книги Green $ Treets: Unleash the Loot! Приложение, которое знакомит детей с деньгами. «Покажите им некоторые из своих счетов, сколько стоит ипотека или аренда, счета за коммунальные услуги, сколько стоит заплатить за бак с бензином», — объясняет она.

«Вы должны научить их финансовым фактам жизни», — говорит Нил Годфри, семейный финансовый эксперт, автор и создатель книги Green $ Treets: Unleash the Loot! Приложение, которое знакомит детей с деньгами. «Покажите им некоторые из своих счетов, сколько стоит ипотека или аренда, счета за коммунальные услуги, сколько стоит заплатить за бак с бензином», — объясняет она.

Краткое представление о том, что их расходы могут повлечь за собой, когда они покинут ваше гнездо (включая предстоящие студенческие ссуды), может помочь подросткам понять, почему важно избегать дополнительных долгов, которые могут возникнуть в результате безответственного использования кредитной карты.Годфри говорит, что начать с дебетовой карты — это безопасный способ позволить им утвердить некоторую финансовую независимость. «Это тот продукт, с которым они должны пойти в колледж. Тогда у вас будет возможность увидеть, как они тратят свои деньги », — говорит она.

3. Знак: они думают, что APR — это новое сокращение для текстовых сообщений.

Другими словами… Действительно ли они получают то, в чем заключается кредит?

Во-первых, найдите время, чтобы изучить, как работает сложный процент, а точнее, как он работает против , когда вы не выплачиваете свой баланс полностью, — говорит Годфри.«Вы также хотите убедиться, что они понимают, что такое кредитный рейтинг, как они будут отслеживаться рейтинговыми службами и что их оценка будет следовать за ними в течение очень долгого времени», — говорит она.

Удостоверьтесь, что есть реальные последствия для нескольких пропущенных платежей, — говорит Скотт Гамм, автор книги «Больше денег, пожалуйста: финансовые секреты, которые вы никогда не изучали в школе». «Одним из них является отсутствие возможности получить автокредит. Некоторые работодатели даже проверяют кредитные отчеты соискателей », — говорит он.Как только вы укажете, какими они будут не крутыми, если им придется бездельничать со своими друзьями — или, не дай бог, сесть на автобус! — поскольку они не могут получить разрешение на автокредит, они его получат.

4. Признак: они слишком привыкли получать то, что хотят.

Другими словами… Хватит ли у них силы воли, чтобы откладывать получение удовольствия, когда покупки находятся на расстоянии одного удара?

Это ваша вина, родители, — говорит Фосс. «Мы хотим дать нашим детям самое лучшее, но мы также создаем монстра», — говорит она.Сегодня во многих семьях нет такой вещи, как копить на все лето на пособие, чтобы получить этот блестящий велосипед.

Гамм советует поговорить с вашим подростком по душам, чтобы выяснить, какие реальные мотивы стоят за желанием получить открытку. Если это что-то вроде «потому что он есть у всех моих друзей» или «на случай, если я хочу купить что-нибудь классное и расплатиться», то считайте это своим красным флажком. «Кредитные карты — это просто инструмент для создания хорошей кредитной истории, а не способ избавиться от привычки тратить деньги», — говорит он.

При этом, когда ваш подросток начинает пользоваться кредитом, поощряйте его или ее придерживаться установленного им лимита расходов в 50 долларов в месяц. Это разумный баланс, который нужно полностью погашать каждый месяц.

Это разумный баланс, который нужно полностью погашать каждый месяц.

Что касается Саутерлинг, то через семь лет после открытия кредитной карты авиакомпании она почти на полпути к своей цели — полностью выплатить остаток. «Я бы хотела, чтобы мне не приходилось ежемесячно выкладывать так много денег компаниям, выпускающим кредитные карты, и я могла бы более тщательно пользоваться деньгами, которые я усердно зарабатываю», — говорит она.«Но я понимаю, что я один из тех, кому повезло, что я получил высшее образование и получил работу, которая приносит мне достаточно денег, чтобы компенсировать финансовые ошибки, совершенные в годы учебы».

См. По теме: Советы по созданию надбавки на одежду для подростков, Запрос кредитного отчета для подростка — не детская игра

Отказ от ответственности

Редакционные материалы на этой странице основаны исключительно на объективной оценке наших авторов и являются не движимые рекламными долларами. Он не был предоставлен или заказан эмитентами кредитных карт. Однако мы можем получить компенсацию, если вы переходите по ссылкам на продукты наших партнеров.

Однако мы можем получить компенсацию, если вы переходите по ссылкам на продукты наших партнеров.

3 способа узнать, что вы не готовы к кредитной карте

Ставки займа VA и расчеты годовых действительны по состоянию на 11 февраля, 18:02 PM CST .

Ставки по ипотеке обновляются как минимум ежедневно. Не все типы ссуд доступны в каждом штате.

Доступность всех ставок будет зависеть от кредитного рейтинга человека и деталей кредитной операции.Те, кто впервые покупает дом, могут не претендовать на получение крупного продукта. Приведенные здесь процентные ставки могут быть изменены в любое время и не могут быть гарантированы, пока их не зафиксирует ваш кредитный специалист.

Все ставки предполагают одноквартирное основное место жительства, не включая дома промышленного производства, кредитный рейтинг 720, с

применимые сборы и сборы (включая сбор за финансирование VA) включены, 181 день активного

регулярная (не резервная) военная служба без инвалидности, связанной со службой, или предыдущего использования ссуды VA.

Ставки по кредитам и расчеты годовых также предполагают определенные факты в зависимости от типа описываемого кредита.

Предположения по займу на покупку с фиксированной ставкой:

Текущие объявленные ставки: 2,250% (2,727% годовых) с 0,125 дисконтных пунктов в течение 45-дневного периода блокировки для 15-летнего фиксированного займа VA, и 2.250% (2.605% годовых) с 1.500 дисконтными пунктами на 45-дневный период блокировки для 30-летнего фиксированного кредита VA.Эти кредитные ставки предполагают отсутствие первоначального взноса и сумму кредита в размере 250 000 долларов США.

Оптимизация (IRRRL) Предположения по займу:

Текущие объявленные ставки: 2,250% (2,564% годовых) с 0,750 дисконтными пунктами на 60-дневный период блокировки для 15-летнего оптимизационного курса (IRRRL), и

2,625% (2,796% годовых) с 0,750 дисконтными пунктами на 60-дневный период блокировки для 30-летнего оптимизационного курса (IRRRL). Эти ставки рефинансирования предполагают, что недвижимость будет занята владельцем.

Эти ставки рефинансирования предполагают, что недвижимость будет занята владельцем.

Предположения по ссуде с выплатой наличных:

Текущие объявленные ставки: 2,375% (2,922% годовых) с 0,625 дисконтными пунктами на 60-дневный период блокировки для 15-летнего рефинансирования VA Cash-Out, и 2,750% (3,030% годовых) с 0,375 дисконтными пунктами на 60-дневный период блокировки для 30-летнего рефинансирования VA Cash Out. Эти ставки рефинансирования предполагают, что отношение суммы кредита к стоимости ниже 90%.

Предположения по крупной ссуде:

Текущие объявленные ставки:

2.250% (2,614% годовых) с 1,625 дисконтными пунктами на 45-дневный период блокировки для 30-летнего фиксированного VA Jumbo, 2,625% (2,843% годовых) с 1,375 дисконтными пунктами в течение 60-дневного периода блокировки для 30-летнего оптимизированного (IRRRL) Jumbo, и 2,750% (3,059% годовых) и 0,750 дисконтных пункта в течение 60-дневного периода блокировки для 30-летнего джамбо выдачи VA. Эти кредитные ставки также предполагают, что сумма кредита превышает текущие соответствующие лимиты по кредитам.

Хотя соответствующий лимит кредита варьируется в зависимости от того, где вы живете, для большей части Соединенных Штатов в 2021 году это

означает, что ваша ссуда должна быть больше 548 250 долларов, чтобы считаться крупной.Ссуды на Аляске, Калифорнии и Гавайях имеют особые

соображения относительно того, что квалифицируется как jumbo и может быть оценено отдельно.

Эти кредитные ставки также предполагают, что сумма кредита превышает текущие соответствующие лимиты по кредитам.

Хотя соответствующий лимит кредита варьируется в зависимости от того, где вы живете, для большей части Соединенных Штатов в 2021 году это

означает, что ваша ссуда должна быть больше 548 250 долларов, чтобы считаться крупной.Ссуды на Аляске, Калифорнии и Гавайях имеют особые

соображения относительно того, что квалифицируется как jumbo и может быть оценено отдельно.

Начните свое предложение по кредиту VA онлайн → или позвоните по телефону 1-800-884-5560

Сколько кредитных карт нужно иметь?

Следует ли вам иметь более одной кредитной карты? Если вы когда-либо попадали в огромную кучу долгов по кредитной карте, ответ может быть «нет»! Но для всех остальных ответ, вероятно, дается не так просто, поскольку наличие нескольких кредитных карт может иметь преимущества.

По данным Американской банковской ассоциации, в 2020 году в США было 377 миллионов открытых счетов по кредитным картам, и, согласно другим отчетам, почти двое из трех американцев владеют как минимум одной кредитной картой.

У владения несколькими кредитными картами есть плюсы и минусы, но большинство людей могут согласиться с тем, что наличие нескольких кредитных карт может либо помочь, либо снизить ваш кредитный рейтинг, в зависимости от того, насколько хорошо вы ими управляете.

Сколько кредитных карт у вас должно быть?

Хорошо ли иметь несколько кредитных карт?

Влияние на ваш кредитный рейтинг, вероятно, является одной из ваших основных проблем, связанных с наличием нескольких кредитных карт.Это обычная проблема, но наличие нескольких кредитных карт на самом деле может улучшить ваш кредитный рейтинг, облегчая поддержание низкого коэффициента использования долга.

Например, если у вас есть одна кредитная карта с кредитным лимитом 2000 долларов, и вы снимаете с нее в среднем 1800 долларов в месяц, коэффициент использования долга или сумма доступного кредита, который вы используете, составляет 90%. Что касается кредитных рейтингов, высокий коэффициент использования долга ухудшит ваш кредитный рейтинг. Это может показаться нечестным — если у вас всего одна карта, и вы оплачиваете ее полностью и вовремя каждый месяц, почему вы должны быть наказаны за использование большей части своего кредитного лимита? — но так работает система кредитного скоринга.Взаимодействие с другими людьми

Что касается кредитных рейтингов, высокий коэффициент использования долга ухудшит ваш кредитный рейтинг. Это может показаться нечестным — если у вас всего одна карта, и вы оплачиваете ее полностью и вовремя каждый месяц, почему вы должны быть наказаны за использование большей части своего кредитного лимита? — но так работает система кредитного скоринга.Взаимодействие с другими людьми

Плохо иметь несколько кредитных карт? Нет, если вы разумно распоряжаетесь своим кредитом, поддерживайте коэффициент использования кредитной линии ниже 30% и следите за сроками платежа.

Чтобы улучшить ваш кредитный рейтинг, большинство кредитных экспертов рекомендуют вам избегать использования более 30% доступного кредита на карту в любой момент времени. Распределение ваших покупок на 1800 долларов по нескольким картам значительно упрощает сохранение вашего кредита коэффициент использования низкий. Это соотношение является лишь одним из факторов, которые модель кредитного рейтинга FICO принимает во внимание в компоненте «суммы задолженности» вашего рейтинга, но этот компонент составляет 30% вашего кредитного рейтинга. Только ваша история платежей имеет более высокий вес (35%) при определении вашего кредитного рейтинга.

Только ваша история платежей имеет более высокий вес (35%) при определении вашего кредитного рейтинга.

FICO предупреждает, что открытие счетов, которые вам не нужны только для увеличения общего доступного кредита, может иметь неприятные последствия и снизить ваш балл (оплата по этим ставкам может повлиять на ваш располагаемый доход и доходность инвестиций. Подробнее см. Общие сведения о процентах по кредитной карте. )

Ключевые выводы

- По данным Федерального резервного банка Бостона, две трети американцев имеют как минимум одну кредитную карту.

- Наличие нескольких кредитных карт может помочь вам сохранить коэффициент использования кредитной линии для каждой карты ниже рекомендуемых 30% за счет распределения сборов.

- Наличие нескольких карт дает потенциальные преимущества, такие как объединение различных типов вознаграждений карты для оптимизации заработка по всем категориям расходов.

Сколько у вас должно быть кредитных карт?

В этом вопросе нет магического числа, потому что у всех разные ситуации. Можно привести веский аргумент в пользу наличия хотя бы одной кредитной карты, чтобы воспользоваться присущими ей удобством, безопасностью и другими ее преимуществами.Обоснование наличия нескольких кредитных карт может зависеть от того, нужны ли вам дополнительные кредитные линии для покрытия ежемесячного дискреционного бюджета или вы стремитесь использовать свои повседневные расходы для получения различных видов вознаграждений, таких как возврат наличных, баллы или мили авиакомпаний.

Можно привести веский аргумент в пользу наличия хотя бы одной кредитной карты, чтобы воспользоваться присущими ей удобством, безопасностью и другими ее преимуществами.Обоснование наличия нескольких кредитных карт может зависеть от того, нужны ли вам дополнительные кредитные линии для покрытия ежемесячного дискреционного бюджета или вы стремитесь использовать свои повседневные расходы для получения различных видов вознаграждений, таких как возврат наличных, баллы или мили авиакомпаний.

Сколько кредитных карт слишком много?

Даже наличие двух кредитных карт может быть слишком большим, если вы не можете позволить себе оплачивать свои счета, вам это не нужно или вы не планируете использовать их для каких-либо целей. Хотя получение новой кредитной карты иногда может улучшить ваш кредитный рейтинг, потенциально снижая общее использование кредитной линии, приобретение большого количества карт за короткий период времени не рекомендуется.Многие эмитенты карт даже имеют правила для борьбы с этим явлением, которое возникает с клиентами, которые пытаются играть в систему, подписываясь на большое количество кредитных карт, чтобы заработать бонусы, а затем отменить после выполнения требований к расходам. Например, у Chase есть политика 5/24, которая не позволяет вам получить одобрение, если вы подали заявку на получение более 5 кредитных карт (независимо от эмитента) за последние 24 месяца. Еще один потенциальный недостаток Большое количество карт может сделать вас рискованным для кредиторов и снизить ваш кредитный рейтинг.Даже если все они погашены, простой факт, что у вас есть много открытых и доступных кредитных линий, может сделать вас потенциальным обязательством перед следующим кредитором. Таким образом, хотя абсолютного числа, которое считается слишком большим, не существует, лучше всего подавать заявку и носить с собой только те карты, которые вам нужны и могут оправдать использование на основе ваших кредитных баллов, способности оплачивать остатки и стремления к вознаграждению.

Например, у Chase есть политика 5/24, которая не позволяет вам получить одобрение, если вы подали заявку на получение более 5 кредитных карт (независимо от эмитента) за последние 24 месяца. Еще один потенциальный недостаток Большое количество карт может сделать вас рискованным для кредиторов и снизить ваш кредитный рейтинг.Даже если все они погашены, простой факт, что у вас есть много открытых и доступных кредитных линий, может сделать вас потенциальным обязательством перед следующим кредитором. Таким образом, хотя абсолютного числа, которое считается слишком большим, не существует, лучше всего подавать заявку и носить с собой только те карты, которые вам нужны и могут оправдать использование на основе ваших кредитных баллов, способности оплачивать остатки и стремления к вознаграждению.

Разные карты, разные преимущества

Наличие множества кредитных карт может позволить вам получать максимально возможное вознаграждение за каждую покупку, которую вы совершаете с помощью кредитной карты.

Например, у вас может быть карта Discover it Cash Back, которая позволяет использовать ее чередующиеся категории 5% кэшбэка, чтобы в определенные месяцы вы могли вернуть 5% за покупки, такие как продукты, отели, рестораны и бензин (в зависимости от ограничение совокупных расходов в квартал в размере 1500 долларов). У вас может быть другая карта, которая всегда дает вам 2% возврата за бензин — используйте эту карту в течение девяти месяцев в году, когда Discover не выплачивает 5% наличных за бензин.

Наконец, у вас может быть карта, которая предлагает фиксированный возврат 1% на все покупки.Эта карта является вашей основной для любой покупки, за которую невозможно получить более высокое вознаграждение. Например, вы можете заработать 5% на всех покупках одежды в октябре, ноябре и декабре с помощью карты Discover; в остальное время года, когда не было специального бонуса, можно было использовать карту возврата денег с 1%.

Конечно, не стоит перегибать палку — если у вас слишком много счетов, легко забыть об оплате счета или даже потерять карту. Проблемы, которые могут возникнуть в результате такого надзора, быстро испортят любую экономию, которую вы могли заработать.

Проблемы, которые могут возникнуть в результате такого надзора, быстро испортят любую экономию, которую вы могли заработать.

Взломанные карты

Иногда компания, выпускающая кредитную карту, неожиданно заблокирует или аннулирует вашу карту, если обнаружит потенциально мошенническую деятельность или заподозрит, что номер вашего счета мог быть скомпрометирован.

В лучшем случае вы не сможете использовать свою карту, пока не поговорите с компанией-эмитентом кредитной карты и не подтвердите, что вы действительно находитесь в отпуске на Бермудских островах и ваша карта не была украдена. Однако это не тот телефонный звонок, который вы можете сделать из кассы, потому что вам придется предоставить конфиденциальную личную информацию, чтобы подтвердить свою личность. Если вы хотите совершить покупку, вам понадобится другой способ оплаты.

В худшем случае компания выдаст вам новый номер счета, и вы останетесь без этой карты в течение нескольких дней, пока не получите новую карту по почте. Другая возможность заключается в том, что вы можете потерять карту или ее украдут. Для подготовки вы можете иметь по крайней мере три карты: две, которые вы носите с собой, и одну, которую вы храните в надежном месте дома. Таким образом, у вас всегда должна быть хотя бы одна карта, которую вы можете использовать.

Другая возможность заключается в том, что вы можете потерять карту или ее украдут. Для подготовки вы можете иметь по крайней мере три карты: две, которые вы носите с собой, и одну, которую вы храните в надежном месте дома. Таким образом, у вас всегда должна быть хотя бы одна карта, которую вы можете использовать.

Из-за подобных возможностей рекомендуется иметь как минимум две или три кредитные карты. Если вы хотите иметь только одну кредитную карту, убедитесь, что у вас всегда есть резервный метод оплаты, будь то наличные или дебетовая карта.(Эти карты предлагают удобство и безопасность, но стоят ли они того? Подробнее см. Предоплаченные «кредитные» карты : удобство по цене. )

Следует ли иметь при себе кредитную карту на случай чрезвычайной ситуации?

Было бы лучше, если бы вам не приходилось использовать кредитную карту в экстренных случаях — и у вас было бы достаточно денег на ликвидном счете, таком как сберегательный, для использования в такой ситуации. Находясь в отпуске и не имея денег на ремонт автомобиля или покрывая другие непредвиденные расходы, находясь вдали от дома, может быть примером того, как кредитная карта может прийти на помощь.Другие ситуации, такие как неожиданный медицинский счет или потеря работы, часто могут истощить любые чрезвычайные сбережения, и наличие как минимум двух или трех кредитных карт может быть полезным во время кризиса (нынешняя пандемия Covid-19 является хорошим примером). В идеале эти карты не должны иметь годовой платы, иметь относительно высокий кредитный лимит и низкую процентную ставку.

Находясь в отпуске и не имея денег на ремонт автомобиля или покрывая другие непредвиденные расходы, находясь вдали от дома, может быть примером того, как кредитная карта может прийти на помощь.Другие ситуации, такие как неожиданный медицинский счет или потеря работы, часто могут истощить любые чрезвычайные сбережения, и наличие как минимум двух или трех кредитных карт может быть полезным во время кризиса (нынешняя пандемия Covid-19 является хорошим примером). В идеале эти карты не должны иметь годовой платы, иметь относительно высокий кредитный лимит и низкую процентную ставку.

Итог

Наличие нескольких кредитных карт дает много преимуществ, но только если вы будете ими ответственно управлять.Чтобы убедиться, что наличие нескольких учетных записей кредитных карт будет работать на вас, а не против вас, помните о преимуществах, которые предлагает каждая карта, о вашем кредитном лимите для каждой учетной записи и особенно о сроках платежа.

Используйте каждую карту как можно лучше, следите за тем, чтобы ваши остатки оставались на низком уровне, и, если возможно, всегда выплачивайте остатки полностью в установленные сроки или раньше. (Дополнительную информацию см. В разделе Стоит ли закрывать кредитную карту? )

(Дополнительную информацию см. В разделе Стоит ли закрывать кредитную карту? )

Как использовать кредитную карту ответственно

В возрасте от 18 до 25 лет я накопил почти 80 000 долларов долга — примерно половина из них — по кредитным картам — прежде чем агрессивно погасить все это примерно за три года.

Вы могли подумать, что этот опыт сделал бы меня на всю жизнь парнем по счетам и наличными. Оказывается, я все еще плачу почти за все с помощью кредитных карт. Теперь я просто использую кредитные карты ответственно — я плачу по ним полностью каждый месяц.

Как работают кредитные карты

Кредитная карта — это возобновляемая кредитная линия, которая позволяет вам в любое время взимать плату в пределах суммы определенного кредитного лимита.

Когда вы проводите по кредитной карте, ваш банк ссужает вам деньги для совершения этой покупки.В отличие от ссуды, которая имеет фиксированную дату окончания и регулярные ежемесячные платежи, с помощью кредитной карты вы выбираете, сколько выплачивать каждый месяц — минимальный платеж, частичный платеж или весь остаток. За некоторыми исключениями, ответственные пользователи кредитных карт всегда полностью ежемесячно оплачивают свой баланс.

За некоторыми исключениями, ответственные пользователи кредитных карт всегда полностью ежемесячно оплачивают свой баланс.

После того, как вы совершите покупку с помощью кредитной карты, банк предоставляет вам льготный период — обычно от 20 до 30 дней, — в течение которого вы можете оплатить покупку до того, как начнут начисляться проценты.

Льготные периоды имеют большое значение, поскольку они дают вам возможность использовать свою кредитную карту в качестве краткосрочной, но беспроцентной ссуды.Если вы платите каждую копейку, списанную в прошлом месяце, до установленной даты, вы не будете платить проценты за покупки по кредитной карте.

Рано или поздно, однако, многие люди не выплачивают полную сумму по кредитной карте каждый месяц, превращая свою кредитную карту в возобновляемую кредитную линию. Финансовые сборы (проценты) затем накапливаются на неоплаченном балансе кредитной карты каждый месяц.

В лучшем случае, небольшая задолженность по кредитной карте стоит несколько сотен долларов процентов, прежде чем вы сбежите. В худшем случае, вы все больше и больше зависите от кредитных карт, чтобы успевать за ущербом, причиненным их использованием.Невыполнение платежей резко снижает ваш кредитный рейтинг. У вас проблемы с получением кредита на покупку автомобиля или аренды квартиры. Вы можете даже оказаться в банкротстве.

В худшем случае, вы все больше и больше зависите от кредитных карт, чтобы успевать за ущербом, причиненным их использованием.Невыполнение платежей резко снижает ваш кредитный рейтинг. У вас проблемы с получением кредита на покупку автомобиля или аренды квартиры. Вы можете даже оказаться в банкротстве.

В конечном счете, это не заканчивается ничем хорошим.

По всем вышеперечисленным причинам молодые люди сегодня относятся к кредитным картам с особой осторожностью. Фактически, недавнее исследование Bankrate сделало удивительное открытие: лишь около трети миллениалов принимают участие в том, что является обычным делом для большинства людей старше 30 лет.

Тем не менее, приравнивая кредитные карты к долгу, вы можете упустить определенные преимущества.Кредитная карта может быть важным финансовым инструментом, который облегчает жизнь и помогает вам улучшить свой кредитный рейтинг — и все это без лишних затрат.

Конечно, бывает и наоборот. Все мы знаем кого-то (меня), у которого возникли большие проблемы из-за неправильного использования кредитных карт.

Подробнее: Лучшие кредитные карты 2018 года

Как компании, выпускающие кредитные карты, зарабатывают (много) денег

Компании, выпускающие кредитные карты, зарабатывают немного денег каждый раз, когда вы используете свою карту, потому что они взимают с магазинов от 1 до 3% вашей покупки — так называемый комиссионный сбор — за принятие карты.Вот как они могут позволить себе возвращать вознаграждение за каждый потраченный вами доллар — они просто дают вам скидку на свои собственные сборы.

Но самые большие деньги банки зарабатывают, взимая проценты, когда вы держите баланс — другими словами, вы не оплачиваете свои покупки полностью в конце месяца.

Кредитные карты обычно взимают процентную ставку от 10% до 30%. Таким образом, при процентной ставке 15% годовых, если вы списываете со своей карты 500 долларов, которые не выплачиваете в течение года, вы в конечном итоге платите банку 75 долларов в виде процентов.Если вы должны 5000 долларов, это будет 750 долларов в год в виде процентов. Взяв 50 000 долларов, вы будете платить 7 500 долларов в год только в качестве процентов!

Взяв 50 000 долларов, вы будете платить 7 500 долларов в год только в качестве процентов!

Ловушка минимального платежа

Хуже всего то, что компании-эмитенты кредитных карт упрощают попадание в эту ситуацию, требуя от вас ежемесячной оплаты небольшого минимального платежа, обычно от 2% до 5% от вашего баланса. Поэтому до тех пор, пока вы не исчерпаете кредитный лимит своей карты — максимальную сумму, которую банк позволит вам занять, — очень легко списать большой баланс, погасить который вам будет сложно или невозможно.

Если вы попали в такую ситуацию, вы можете сделать перевод остатка, при котором вы переводите остаток на новую кредитную карту с 0% годовой ставкой в течение первых нескольких месяцев. Это инструмент, который компании-эмитенты кредитных карт используют, чтобы заставить вас переключиться с одной карты на другую — конечно, они надеются, что вы продолжите выплачивать им проценты после истечения срока действия промо-0% годовых.

Что бы вы ни делали, но если у вас застрянет остаток на кредитной карте, вы не сможете сразу выплатить его, вам нужно составить план выхода из долгов и следовать ему, как это сделал я.

Преимущества ответственного использования кредитной карты

Многие люди сегодня избегают кредитных карт. Они думают: «Если у меня никогда не будет кредитной карты, я не попаду в плохую ситуацию».

Но большинство людей, использующих кредитные карты, никогда не влезают в долги. Согласно исследованию The American Banker’s Association, проведенному в 2014 году, в 2014 году 42% пользователей кредитных карт в США «меняли» баланс из месяца в месяц. Конечно, это число выше, чем должно быть, но это также означает, что остальные потребители с кредитными картами используют их так, что ничего не стоит.

Ответственное и стратегическое использование кредитных карт, которое принесет пользу вам, а не компании, выпускающей кредитные карты, в ваших силах. Ваши методы зависят от ваших целей использования кредитной карты.

Возможно, вы захотите получить кредит, заработать вознаграждения, отслеживать денежный поток или использовать карту по другим причинам.

Давайте посмотрим на эти разные цели и стратегии, которые вам понадобятся для каждой.

Построить кредит своевременными выплатами

Может быть, вы очень ответственны и своевременно оплачиваете все свои счета в 100% случаев.Как бы то ни было, у вас все равно будут проблемы с получением ссуды в дальнейшей жизни, если у вас не будет последовательной записи о платежах по ссудам и кредитным картам.

Чтобы улучшить свой кредитный рейтинг, возьмите кредитную карту и делайте на нее пару покупок каждый месяц. Например, вы покупаете только бензобак и ужин на вынос, а ваша общая сумма составляет менее 80 долларов. Каждый месяц, когда вы получаете счет, немедленно оплачивайте всю сумму.

Поскольку остаток будет выплачен в течение льготного периода, вы не будете платить проценты.Платежи сообщаются трем кредитным бюро, поэтому каждый раз, когда вы оплачиваете счет вовремя и полностью, вы получаете кредит.

Идея о том, что вы должны платить проценты или иметь баланс, чтобы получить кредит, является мифом. С каждым своевременным платежом вы автоматически получаете кредит. Но если вы не используете свою карту, в вашей учетной записи нет платежа.

Но если вы не используете свою карту, в вашей учетной записи нет платежа.

Так что не забывайте делать покупки на регулярной основе, если можете.

Вот чего нельзя делать: очевидно, не стоит накапливать большие долги.Но также старайтесь избегать использования средств, близких к вашей общей доступной кредитной линии.

Постарайтесь не превышать 25% вашей кредитной линии, если можете, потому что сумма вашей задолженности по карте в конце месяца — даже если вы ее полностью погасите — делится на доступный вам кредитный лимит, чтобы получить «использование соотношение.» Чем ближе ваше соотношение к 100% (максимальное значение), тем хуже для вашего кредита, потому что это указывает на то, что вы можете перетянуть себя.

Подробнее: Как получить кредит в первый раз

Получите кэшбэк или другие вознаграждения

У многих людей есть кредитные карты, чтобы получать кэшбэк или туристические вознаграждения за покупки.При правильном использовании кредитные карты могут фактически зарабатывать сотни долларов в год только за то, что вы используете их для повседневных покупок.

Чтобы получить настоящую выгоду, используйте один или несколько кэшбэк или бонусных кредитных карт почти на все, что вы покупаете каждый месяц. Если вы тратите 2000 долларов в месяц на все различные расходы, которые можно положить на карту и получить обратно 2%, это будет 40 долларов в месяц обратно в ваш карман, или 480 долларов в год.

А теперь давайте посмотрим на некоторые ловушки.