Взять кредит в Москве от 0.1% на 15.06.2021 | Оформить заявку на кредит в Москве от 5 минут

Количество предложений на банковском рынке растет с каждым годом. Кредит можно получить практически в любом банке, но каждый человек заинтересован в том, чтобы найти в Москве самый выгодный. Это инструмент, который помогает исправить свое положение и справиться со многими жизненными трудностями. Его важнейшим параметром является процентная ставка. Именно от нее зависит, сколько заемщик в итоге переплатит.

Кроме нее представляет интерес наличие единовременных или повторяющихся комиссий. Из-за них переплата может увеличиваться. Оптимальный займ должен исключать такие траты. Важное значение для всех, кто собирается получить деньги в финансовой организации, имеют сроки рассмотрения заявки и период, в течение которого можно возвращать долг, развитость сети банковских отделений и требования к пакету документов.

Человек использует заемные средства, чтобы оплатить лечение, получить образование, отдохнуть, сделать ремонт в квартире, купить мебель, бытовую технику, гаджеты.

Рекомендации

К выбору продукта стоит подходить с умом и перед заключением сделки лучше потратить время, чтобы ознакомиться с условиями и сопоставить их с имеющимися возможностями.

- Оцените доход, которым располагаете.

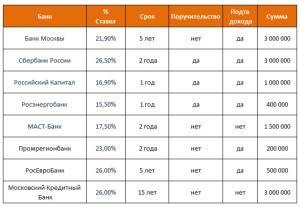

- Сравните между собой разные продукты. Сейчас не проблема изучить актуальные сведения о предложениях. Соответствующая информация представлена в интернете. Это дает возможности для сравнения любых показателей: максимального объема поддержки, условий погашения, наличия дополнительных комиссий и т.д. Нередко оказывается так, что самым привлекательным продуктом с нужной величиной финансирования и минимальным регулярным платежом на практике оказывается не тот, который таким образом рекламируется. Зайдите на сайты выбранных организаций или посетите их лично, чтобы получить расчет основных показателей. Не спешите заключать сделку, сначала поймите, в какую сумму в результате вам обойдется займ.

- Учитывайте, что конечный процент чаще всего определяется фактическим объемом финансирования, сроком договора, сформированной КИ клиента.

- Подробно изучите пункты договора. Это требуется, чтобы избежать неприятных сюрпризов (случается, например, что низкий процент действует лишь сначала, а потом он ощутимо увеличивается).

- Найдите информацию о том, сколько стоит страхование, и какая экономия вас ждет, если его оформить.

- Нередко бывает, что на рынке появляются специальные предложения для отдельных категорий граждан. Такие программы могут предлагаться работникам определенной отрасли, госслужащим или держателям зарплатных карточек. Поинтересуйтесь, как получить такой продукт, и ознакомьтесь с перечнем бумаг, которые нужно собрать для самого выгодного займа.

- Определите наиболее подходящий для себя срок погашения задолженности.

Если подводить итог, то самым выгодным займом станет тот, который включает в себя набор следующих характеристик: невысокая процентная ставка, прозрачные условия оформления, удобная подача заявки и погашение задолженности.

💰 Кредит наличными до 3,9% взять в Почта Банке, оформить заявку на потребительский кредит 2021 онлайн на сайте

В Почта Банке вы можете получить потребительский кредит наличными или на карту на следующие цели:

- ремонт квартиры;

- покупку автомобиля;

- отдых;

- образование;

- покупку недвижимости;

- свадьбу;

- медицинские процедуры;

- бытовые расходы.

Условия сотрудничества

Заявления принимаются от лиц старше 18 лет. Для заключения договора на получение потребительского кредита предоставьте паспорт и СНИЛС. Не нужно искать поручителей и оставлять залоги — важна только ваша кредитная история.

Чтобы оформить заявку на кредит наличными, заполните онлайн-форму на сайте. Это займет около 2 минут.

- Ознакомьтесь с процентными ставками, порядком погашения и периодом действия договора.

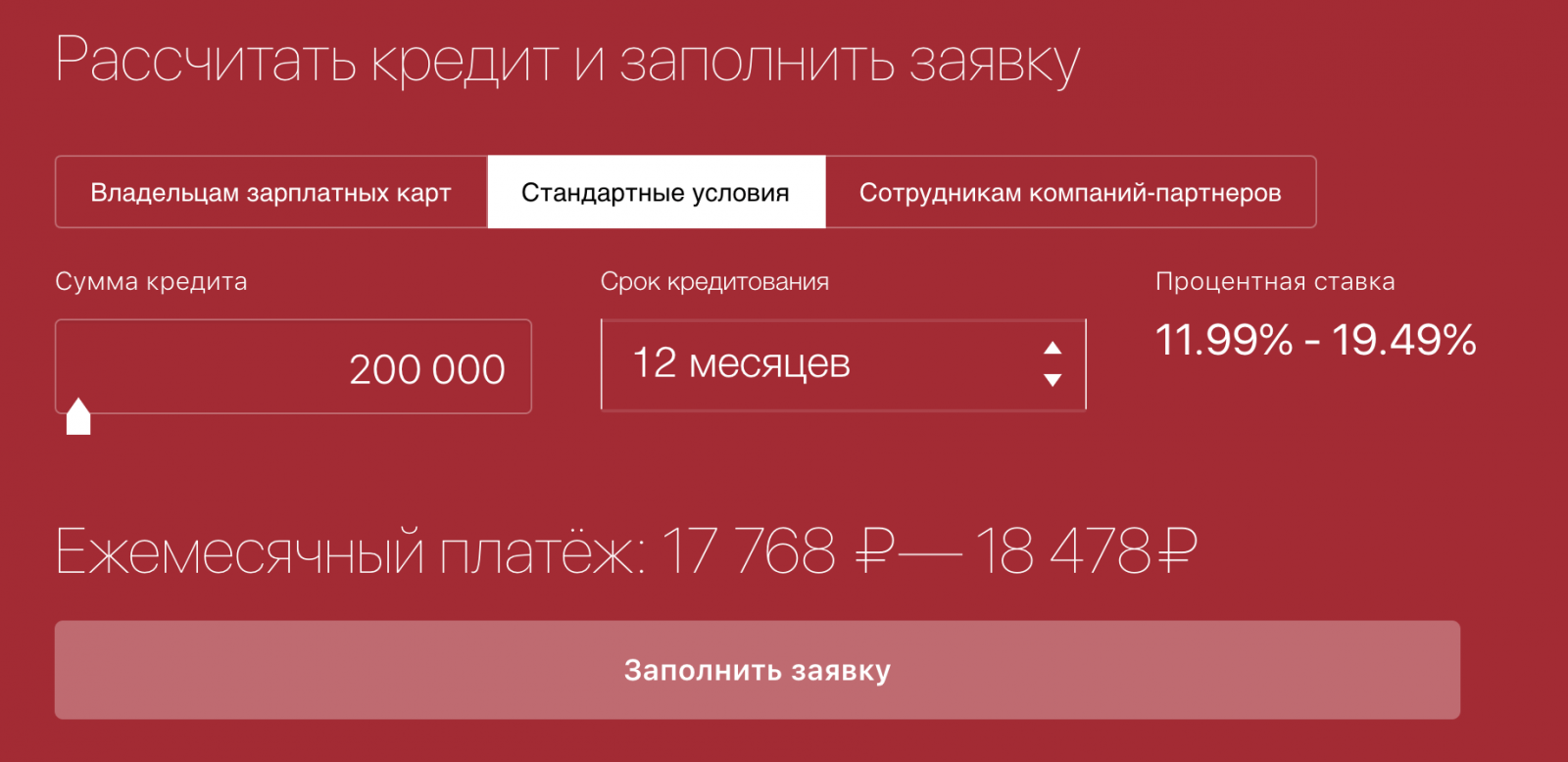

- С помощью онлайн-калькулятора установите желаемую сумму и сроки ее возврата.

- Введите ФИО и дату рождения.

- Укажите контакты — номер телефона и электронную почту.

- Выберите город.

- Отметьте возможность досрочного погашения потребительского кредита.

- Узнайте, в каком клиентском центре Почта Банка вы будете получать обслуживание после одобрения заявки.

- Отправьте форму.

Уведомление о возможности получения нужной суммы на выбранных вами условиях придет на ваш номер в течение 1 часа.

Почему стоит взять потребительский кредит наличными в Почта Банке?

- Онлайн-оформление заявки. Не нужно выходить из дома и искать ближайший офис Почта Банка. Выделите 2 минуты на заполнение формы на сайте — введите данные в 4 поля и укажите предпочтительные условия.

- Только 2 документа. Чтобы получить потребительский кредит наличными в Москве и других городах, не нужно искать поручителей и оставлять в залог имущество. Для оформления понадобится паспорт гражданина РФ и СНИЛС.

- Подтверждение о финансировании в день обращения. Менеджер принимает решение о возможности выдачи кредита на ваших условиях в течение 1 часа после получения заявки.

- Несколько способов погашения. Внести деньги можно через персональный компьютер и планшет, с помощью смартфона. Также для оплаты потребительского кредита используйте банкоматы и терминалы в клиентских центрах Почта Банка и партнеров в Москве и других городах России.

- Досрочное погашение. Внести остаток суммы кредита можно наличными или банковским переводом в любой расчетный период. Не взимаем дополнительных комиссий и не повышаем ставку.

- Дополнительные опции «Все под контролем». Воспользуйтесь услугой смс-оповещения о приближении даты оплаты кредита. Перенесите срок погашения на следующие месяцы. Изменяйте дату внесения средств. Снижайте процентную ставку до −2% годовых. Уменьшайте размеры ежемесячных платежей. Подробную информацию о пакете услуг узнавайте у нашего менеджера.

Оформите выгодный кредит наличными в Почта Банке! Исполните мечту, порадуйте близких, завершите задуманное без длительного ожидания. Узнать больше об условиях получения кредита в Москве и других городах РФ, а также об актуальных предложениях можно у нашего менеджера.

Потребительские кредиты наличными с онлайн-оформлением — 50 вариантов

Потребительский кредит банка — это особый вид кредита, предоставляемый гражданам на потребительские нужды. Такой кредит берут не только для приобретения товаров длительного пользования, но и просто для бытовых нужд (продукты питания, бытовая техника). Банки обычно выдают потребительский кредит наличными деньгами или перечисляют средства на карту.

Такой кредит берут не только для приобретения товаров длительного пользования, но и просто для бытовых нужд (продукты питания, бытовая техника). Банки обычно выдают потребительский кредит наличными деньгами или перечисляют средства на карту.

По большому счету, любой кредит пенсионерам и людям до 60 лет, предоставляемый банками, можно назвать потребительским. Однако, «классические» потребительские кредиты имеют собственную обширную классификацию:

- По срокам погашения долга — обычно выделяют 3 вида займа: краткосрочные, среднесрочные и долгосрочные.

- С обеспечением или без — банки, выдавая кредиты наличными без обеспечения, не требуют залога имущества или поручительства.

- По кредитору — займы могут быть банковские и небанковские (микрозаймы, финансовые организации)

- Целевые и нецелевые — кредит может быть направлен непосредственно на покупку определенных товаров, либо тратиться на усмотрение заемщика.

Преимущества покупки товара в кредит

- + Покупая товар в кредит, Вы можете считать себя застрахованным от переплаты в будущем, если он вдруг подорожает;

- + Покупая необходимую вещь сейчас, Вы можете уже не опасаться ее «исчезновения» с прилавков;

- + Покупка в кредит позволяет купить товар нужной модификации на месте, при условии, что он есть в наличии;

- + Вы можете приобрести продукт в момент его наивысшей актуальности и не копить нужную сумму долгое время;

- + Покупая что-либо в кредит, Вы сможете погашать сумму займа незначительными платежами на протяжении нескольких месяцев.

Однако, у покупки в кредит есть и некоторые недостатки:

- — Стоимость товара увеличивается в связи с процентами по кредиту;

- — Одним из существенных недостатков можно считать истечение периода удовольствия от покупки: платежи по кредиту необходимо вносить еще несколько месяцев, а Вам бы уже хотелось приобрести замену тому, что Вы купили.

- — В связи с тем, что банки зачастую маскируют реальную процентную ставку, есть риск заплатить кредитной организации гораздо большую сумму, чем предполагалось на первый взгляд.

Внимание! На что нужно в первую очередь обращать внимание при подаче заявки онлайн и заключении кредитного договора в 2021 году:

- Должны быть четко прописаны название кредитной организации, ее регистрационный номер, адрес и контактные телефоны.

- Сумма кредита наличными, валюта, а также сроки погашения.

- Годовые процентные ставки по потребительскому кредиту – важнейший параметр расходов заемщика.

- Порядок и периодичность начисления процентов

- График платежей по потребительскому кредиту, в котором будет указана сумма ежемесячного платежа

- Условия досрочного погашения кредита.

Будьте бдительны! Обращайтесь только в проверенные организации и не позволяйте мошенникам одурачить себя. Также при первичном оформлении и рефинансировании кредитов мы советуем сотрудничать с финансовыми структурами, которые запрашивают максимальный перечень документов. В этом случае у банка есть возможность проверить Ваши данные в полной мере, что может существенно повлиять на условия кредитования (в Вашу пользу, разумеется).

Совет! До размещения онлайн-заявки Вы можете сделать подбор и заранее примерно рассчитать будущие платежи по условиям вашего потребительского кредита в нашем кредитном калькуляторе.

Что делать, если банки отказывают в кредите?

Когда нужны деньги, первое, что приходит на ум – выбрать, подать онлайн-заявку и взять в банке кредит наличными. Финансовые организации предлагают несколько выгодных вариантов, среди которых:

Финансовые организации предлагают несколько выгодных вариантов, среди которых:

- кредитные карты;

- оформление потребительских и экспресс-кредитов онлайн, в банковском офисе или магазине;

- кредитование на покупку автомобиля и жилья (ипотека).

Если же банк по каким-то причинам отказывает, а наличные нужны сегодня, вам наверняка смогут помочь микрокредитные компании. В 2021 году для получения займа физическому лицу достаточно нескольких часов. Можно оставить заявку онлайн и получить кредит без справок о доходах и отказа даже не выходя из дома – все деньги будут зачислены на вашу пластиковую карту банка. Микрокредиты через интернет выдаются по паспорту почти без отказов, и даже с плохой кредитной историей или без нее, но процентные ставки по ним будут выше, чем в банках. Выше приведен список актуальных на 2021 год предложений от лицензированных МФО и банков России, оформляющих кредитки со сравнительно низкими ставками и выгодными условиями.

А если даже микрокредитные организации не хотят давать вам в долг, либо предлагают только высокие ставки – скорее всего, ваши текущие значения кредитного рейтинга и истории очень низки. Во всяком случае, их нужно выяснить. В этом поможет более подробная статья о том, как узнать и улучшить свою кредитную историю.

Во всяком случае, их нужно выяснить. В этом поможет более подробная статья о том, как узнать и улучшить свою кредитную историю.

Кредиты без отказа в Москве — 39 предложений

Кредиты без отказа в банках Москвы

Тем, кому срочно нужны деньги, обычно достаточно сложно взять кредит, так как в условиях жесткой нехватки времени собрать документы не удается, а банки Москвы без подтверждения дохода и трудовой занятости ссуду не выдают. В таком случае лучше сразу рассматривать кредиты без отказа в Москве. Данные программы отличаются упрощенной процедурой оформления, что дает возможность оформить ссуду даже лицам с плохой кредитной историей.

Как найти выгодные условия?

При поиске выгодного варианта следует рассмотреть все существующие способы, позволяющие взять кредит в Москве без отказа:

- Предоставление залога. Данный вариант подходит тем, кто хочет взять выгодный кредит: крупную сумму средств наличными под низкий процент. В качестве залога большинство банков принимает недвижимость или транспортное средство.

- Обращение в зарплатный банк. Кредит без отказа срочно можно быть предоставлен в учреждении, дебетовой картой которого вы постоянно пользуетесь. Обычно в этом случае ссуда выдается без проверки и без поручителей. Деньги мгновенно перечисляются на карту.

- Обращение в региональный банк с неразвитой сетью филиалов. Такие банки нередко дают кредиты почти всем без исключения, но предлагают не очень выгодные условия для физических лиц. Процентная ставка будет значительно превышать средний показатель по рынку.

Где взять кредит без отказа в Москве?

Чтобы ускорить поиски выгодного продукта, используйте кредитный калькулятор, расположенный на нашем сайте. Если вы уже знаете, какую сумму будете брать в банке, калькулятор сможет рассчитать ежемесячный платеж по интересующему вас предложению. Сейчас к числу банков, которые выдают кредит всем относят:

- Банк ВТБ предлагает оформить кредит Наличными на срок до 84 месяца по ставке 5.4 — 21.1%;

- в Ситибанке Потребительский кредит предлагают на срок до 60 месяцев по ставке 6.

5 — 16.9%;

5 — 16.9%; - Локо-Банк выдает кредит Наличными по ставке 6.5 — 29% на 36 — 84 месяца.

Какая минимальная ставка по кредиту?

Сегодня минимальная ставка по кредиту составляет 3.9%.

Как оформить кредит без отказа?

Сравните особенности программ всех банков, представленных на этой странице. Перед тем, как оформлять кредит онлайн без отказа, внимательно ознакомьтесь с условиями погашения, а также узнайте о наличии дополнительных комиссий. Если деньги нужны срочно, оставьте заявку на нашем сайте или обратитесь в отделение банка по месту жительства. Уже через час можно узнать решение по кредиту.

Калькулятор потребительского кредита в банке под низкий процент, без обеспечения, с поручительством физического лица

| Месяц | Оплата процентов | Оплата основного долга | Ежемесячный платеж | Остаток погашения |

|---|---|---|---|---|

| 1 | 9 342,47 | 23 396,25 | 32 738,72 | 976 603,75 |

| 2 | 9 123,89 | 23 614,83 | 32 738,72 | 952 988,92 |

| 3 | 8 616,06 | 24 122,65 | 32 738,72 | 928 866,27 |

| 4 | 8 677,90 | 24 060,82 | 32 738,72 | 904 805,45 |

| 5 | 8 180,43 | 24 558,28 | 32 738,72 | 880 247,17 |

| 6 | 8 223,68 | 24 515,04 | 32 738,72 | 855 732,13 |

| 7 | 7 994,65 | 24 744,07 | 32 738,72 | 830 988,06 |

| 8 | 7 012,17 | 25 726,54 | 32 738,72 | 805 261,51 |

| 9 | 7 523,13 | 25 215,59 | 32 738,72 | 780 045,93 |

| 10 | 7 052,47 | 25 686,25 | 32 738,72 | 754 359,68 |

| 11 | 7 047,58 | 25 691,14 | 32 738,72 | 728 668,54 |

| 12 | 6 587,96 | 26 150,75 | 32 738,72 | 702 517,79 |

| 13 | 6 563,25 | 26 175,47 | 32 738,72 | 676 342,32 |

| 14 | 6 318,70 | 26 420,01 | 32 738,72 | 649 922,30 |

| 15 | 5 876,01 | 26 862,71 | 32 738,72 | 623 059,60 |

| 16 | 5 820,91 | 26 917,80 | 32 738,72 | 596 141,79 |

| 17 | 5 389,78 | 27 348,94 | 32 738,72 | 568 792,85 |

| 18 | 5 313,93 | 27 424,79 | 32 738,72 | 541 368,06 |

| 19 | 5 057,71 | 27 681,00 | 32 738,72 | 513 687,06 |

| 20 | 4 334,67 | 28 404,04 | 32 738,72 | 485 283,01 |

| 21 | 4 533,74 | 28 204,98 | 32 738,72 | 457 078,04 |

| 22 | 4 132,49 | 28 606,23 | 32 738,72 | 428 471,81 |

| 23 | 4 002,98 | 28 735,73 | 32 738,72 | 399 736,07 |

| 24 | 3 614,05 | 29 124,66 | 32 738,72 | 370 611,41 |

| 25 | 3 462,42 | 29 276,29 | 32 738,72 | 341 335,12 |

| 26 | 3 188,91 | 29 549,81 | 32 738,72 | 311 785,31 |

| 27 | 2 818,88 | 29 919,84 | 32 738,72 | 281 865,47 |

| 28 | 2 633,32 | 30 105,40 | 32 738,72 | 251 760,07 |

| 29 | 2 276,19 | 30 462,53 | 32 738,72 | 221 297,54 |

| 30 | 2 067,46 | 30 671,25 | 32 738,72 | 190 626,29 |

| 31 | 1 780,92 | 30 957,80 | 32 738,72 | 159 668,49 |

| 32 | 1 395,46 | 31 343,26 | 32 738,72 | 128 325,24 |

| 33 | 1 198,87 | 31 539,84 | 32 738,72 | 96 785,39 |

| 34 | 875,05 | 31 863,67 | 32 738,72 | 64 921,72 |

| 35 | 606,53 | 32 132,19 | 32 738,72 | 32 789,53 |

| 36 | 306,34 | 32 789,53 | 33 095,87 | 0,00 |

Возможно, Вас заинтересуют кредиты с параметрами, отличными от указанных

| Месяц | Оплата процентов | Оплата основного долга | Ежемесячный платеж | Остаток погашения |

|---|---|---|---|---|

| 1 | 9 342,47 | 23 396,25 | 32 738,72 | 976 603,75 |

| 2 | 9 123,89 | 23 614,83 | 32 738,72 | 952 988,92 |

| 3 | 8 616,06 | 24 122,65 | 32 738,72 | 928 866,27 |

| 4 | 8 677,90 | 24 060,82 | 32 738,72 | 904 805,45 |

| 5 | 8 180,43 | 24 558,28 | 32 738,72 | 880 247,17 |

| 6 | 8 223,68 | 24 515,04 | 32 738,72 | 855 732,13 |

| 7 | 7 994,65 | 24 744,07 | 32 738,72 | 830 988,06 |

| 8 | 7 012,17 | 25 726,54 | 32 738,72 | 805 261,51 |

| 9 | 7 523,13 | 25 215,59 | 32 738,72 | 780 045,93 |

| 10 | 7 052,47 | 25 686,25 | 32 738,72 | 754 359,68 |

| 11 | 7 047,58 | 25 691,14 | 32 738,72 | 728 668,54 |

| 12 | 6 587,96 | 26 150,75 | 32 738,72 | 702 517,79 |

| 13 | 6 563,25 | 26 175,47 | 32 738,72 | 676 342,32 |

| 14 | 6 318,70 | 26 420,01 | 32 738,72 | 649 922,30 |

| 15 | 5 876,01 | 26 862,71 | 32 738,72 | 623 059,60 |

| 16 | 5 820,91 | 26 917,80 | 32 738,72 | 596 141,79 |

| 17 | 5 389,78 | 27 348,94 | 32 738,72 | 568 792,85 |

| 18 | 5 313,93 | 27 424,79 | 32 738,72 | 541 368,06 |

| 19 | 5 057,71 | 27 681,00 | 32 738,72 | 513 687,06 |

| 20 | 4 334,67 | 28 404,04 | 32 738,72 | 485 283,01 |

| 21 | 4 533,74 | 28 204,98 | 32 738,72 | 457 078,04 |

| 22 | 4 132,49 | 28 606,23 | 32 738,72 | 428 471,81 |

| 23 | 4 002,98 | 28 735,73 | 32 738,72 | 399 736,07 |

| 24 | 3 614,05 | 29 124,66 | 32 738,72 | 370 611,41 |

| 25 | 3 462,42 | 29 276,29 | 32 738,72 | 341 335,12 |

| 26 | 3 188,91 | 29 549,81 | 32 738,72 | 311 785,31 |

| 27 | 2 818,88 | 29 919,84 | 32 738,72 | 281 865,47 |

| 28 | 2 633,32 | 30 105,40 | 32 738,72 | 251 760,07 |

| 29 | 2 276,19 | 30 462,53 | 32 738,72 | 221 297,54 |

| 30 | 2 067,46 | 30 671,25 | 32 738,72 | 190 626,29 |

| 31 | 1 780,92 | 30 957,80 | 32 738,72 | 159 668,49 |

| 32 | 1 395,46 | 31 343,26 | 32 738,72 | 128 325,24 |

| 33 | 1 198,87 | 31 539,84 | 32 738,72 | 96 785,39 |

| 34 | 875,05 | 31 863,67 | 32 738,72 | 64 921,72 |

| 35 | 606,53 | 32 132,19 | 32 738,72 | 32 789,53 |

| 36 | 306,34 | 32 789,53 | 33 095,87 | 0,00 |

| Месяц | Оплата процентов | Оплата основного долга | Ежемесячный платеж | Остаток погашения |

|---|---|---|---|---|

| 1 | 9 342,47 | 23 396,25 | 32 738,72 | 976 603,75 |

| 2 | 9 123,89 | 23 614,83 | 32 738,72 | 952 988,92 |

| 3 | 8 616,06 | 24 122,65 | 32 738,72 | 928 866,27 |

| 4 | 8 677,90 | 24 060,82 | 32 738,72 | 904 805,45 |

| 5 | 8 180,43 | 24 558,28 | 32 738,72 | 880 247,17 |

| 6 | 8 223,68 | 24 515,04 | 32 738,72 | 855 732,13 |

| 7 | 7 994,65 | 24 744,07 | 32 738,72 | 830 988,06 |

| 8 | 7 012,17 | 25 726,54 | 32 738,72 | 805 261,51 |

| 9 | 7 523,13 | 25 215,59 | 32 738,72 | 780 045,93 |

| 10 | 7 052,47 | 25 686,25 | 32 738,72 | 754 359,68 |

| 11 | 7 047,58 | 25 691,14 | 32 738,72 | 728 668,54 |

| 12 | 6 587,96 | 26 150,75 | 32 738,72 | 702 517,79 |

| 13 | 6 563,25 | 26 175,47 | 32 738,72 | 676 342,32 |

| 14 | 6 318,70 | 26 420,01 | 32 738,72 | 649 922,30 |

| 15 | 5 876,01 | 26 862,71 | 32 738,72 | 623 059,60 |

| 16 | 5 820,91 | 26 917,80 | 32 738,72 | 596 141,79 |

| 17 | 5 389,78 | 27 348,94 | 32 738,72 | 568 792,85 |

| 18 | 5 313,93 | 27 424,79 | 32 738,72 | 541 368,06 |

| 19 | 5 057,71 | 27 681,00 | 32 738,72 | 513 687,06 |

| 20 | 4 334,67 | 28 404,04 | 32 738,72 | 485 283,01 |

| 21 | 4 533,74 | 28 204,98 | 32 738,72 | 457 078,04 |

| 22 | 4 132,49 | 28 606,23 | 32 738,72 | 428 471,81 |

| 23 | 4 002,98 | 28 735,73 | 32 738,72 | 399 736,07 |

| 24 | 3 614,05 | 29 124,66 | 32 738,72 | 370 611,41 |

| 25 | 3 462,42 | 29 276,29 | 32 738,72 | 341 335,12 |

| 26 | 3 188,91 | 29 549,81 | 32 738,72 | 311 785,31 |

| 27 | 2 818,88 | 29 919,84 | 32 738,72 | 281 865,47 |

| 28 | 2 633,32 | 30 105,40 | 32 738,72 | 251 760,07 |

| 29 | 2 276,19 | 30 462,53 | 32 738,72 | 221 297,54 |

| 30 | 2 067,46 | 30 671,25 | 32 738,72 | 190 626,29 |

| 31 | 1 780,92 | 30 957,80 | 32 738,72 | 159 668,49 |

| 32 | 1 395,46 | 31 343,26 | 32 738,72 | 128 325,24 |

| 33 | 1 198,87 | 31 539,84 | 32 738,72 | 96 785,39 |

| 34 | 875,05 | 31 863,67 | 32 738,72 | 64 921,72 |

| 35 | 606,53 | 32 132,19 | 32 738,72 | 32 789,53 |

| 36 | 306,34 | 32 789,53 | 33 095,87 | 0,00 |

| Месяц | Оплата процентов | Оплата основного долга | Ежемесячный платеж | Остаток погашения |

|---|---|---|---|---|

| 1 | 9 342,47 | 23 396,25 | 32 738,72 | 976 603,75 |

| 2 | 9 123,89 | 23 614,83 | 32 738,72 | 952 988,92 |

| 3 | 8 616,06 | 24 122,65 | 32 738,72 | 928 866,27 |

| 4 | 8 677,90 | 24 060,82 | 32 738,72 | 904 805,45 |

| 5 | 8 180,43 | 24 558,28 | 32 738,72 | 880 247,17 |

| 6 | 8 223,68 | 24 515,04 | 32 738,72 | 855 732,13 |

| 7 | 7 994,65 | 24 744,07 | 32 738,72 | 830 988,06 |

| 8 | 7 012,17 | 25 726,54 | 32 738,72 | 805 261,51 |

| 9 | 7 523,13 | 25 215,59 | 32 738,72 | 780 045,93 |

| 10 | 7 052,47 | 25 686,25 | 32 738,72 | 754 359,68 |

| 11 | 7 047,58 | 25 691,14 | 32 738,72 | 728 668,54 |

| 12 | 6 587,96 | 26 150,75 | 32 738,72 | 702 517,79 |

| 13 | 6 563,25 | 26 175,47 | 32 738,72 | 676 342,32 |

| 14 | 6 318,70 | 26 420,01 | 32 738,72 | 649 922,30 |

| 15 | 5 876,01 | 26 862,71 | 32 738,72 | 623 059,60 |

| 16 | 5 820,91 | 26 917,80 | 32 738,72 | 596 141,79 |

| 17 | 5 389,78 | 27 348,94 | 32 738,72 | 568 792,85 |

| 18 | 5 313,93 | 27 424,79 | 32 738,72 | 541 368,06 |

| 19 | 5 057,71 | 27 681,00 | 32 738,72 | 513 687,06 |

| 20 | 4 334,67 | 28 404,04 | 32 738,72 | 485 283,01 |

| 21 | 4 533,74 | 28 204,98 | 32 738,72 | 457 078,04 |

| 22 | 4 132,49 | 28 606,23 | 32 738,72 | 428 471,81 |

| 23 | 4 002,98 | 28 735,73 | 32 738,72 | 399 736,07 |

| 24 | 3 614,05 | 29 124,66 | 32 738,72 | 370 611,41 |

| 25 | 3 462,42 | 29 276,29 | 32 738,72 | 341 335,12 |

| 26 | 3 188,91 | 29 549,81 | 32 738,72 | 311 785,31 |

| 27 | 2 818,88 | 29 919,84 | 32 738,72 | 281 865,47 |

| 28 | 2 633,32 | 30 105,40 | 32 738,72 | 251 760,07 |

| 29 | 2 276,19 | 30 462,53 | 32 738,72 | 221 297,54 |

| 30 | 2 067,46 | 30 671,25 | 32 738,72 | 190 626,29 |

| 31 | 1 780,92 | 30 957,80 | 32 738,72 | 159 668,49 |

| 32 | 1 395,46 | 31 343,26 | 32 738,72 | 128 325,24 |

| 33 | 1 198,87 | 31 539,84 | 32 738,72 | 96 785,39 |

| 34 | 875,05 | 31 863,67 | 32 738,72 | 64 921,72 |

| 35 | 606,53 | 32 132,19 | 32 738,72 | 32 789,53 |

| 36 | 306,34 | 32 789,53 | 33 095,87 | 0,00 |

- Показать все

- Скрыть все

Тарифы и типовые документы

Типовые документы

Договор банковского обслуживания

Архив.

Общие условия потребительского кредитования

Общие условия потребительского кредитованияУведомление о ПДН

Уведомление о ПДН

Другие продукты/услуги

| Кредит | Срок | Сумма | Годовая ставка |

|---|---|---|---|

| Потребительский кредит в рамках зарплатного проекта Для получающих зарплату на карты Банка, работников системообразующих предприятий/предприятий бюджетной сферы, членов Профсоюза работников здравоохранения г. Челябинска и Челябинской обл. | Срок: до 7 лет | Сумма: от 10 000 до 5 000 000 i | Годовая ставка: от 9,4% |

| Доверие Кредиты для клиентов с положительной кредитной историей в ПАО «ЧЕЛИНДБАНК» и других банках, сотрудников аккредитованных предприятий. | Срок: до 7 лет | Сумма: от 15 000 до 5 000 000 i | Годовая ставка: от 9,4% |

| Доверие плюс Кредиты без обеспечения для клиентов с положительной кредитной историей в ПАО «ЧЕЛИНДБАНК» и других банках, сотрудников аккредитованных предприятий. | Срок: до 5 лет | Сумма: от 15 000 до 1 000 000 i | Годовая ставка: от 10,4% |

| Пенсионный Кредит предоставляется клиентам, получающим доход в виде пенсионных выплат. | Срок: до 5 лет | Сумма: от 15 000 до 1 000 000 i | Годовая ставка: от 13,0% |

| Пенсионный плюс Кредит без обеспечения для клиентов, получающих доход в виде пенсионных выплат. | Срок: до 5 лет | Сумма: от 15 000 до 500 000 i | Годовая ставка: 15,0% |

| Стандартный Кредит на любые цели. | Срок: до 5 лет | Сумма: от 15 000 до 5 000 000 i | Годовая ставка: от 13,9% |

| Стандартный без обеспечения Кредит на любые цели без обеспечения. | Срок: до 3 лет | Сумма: от 15 000 до 500 000 i | Годовая ставка: от 18,9% |

| Под залог недвижимости Кредит под залог недвижимости на любые цели. | Срок: до 7 лет | Сумма: от 100 000 до 5 000 000 i | Годовая ставка: от 9,4% |

Кредиты наличными под низкий процент в Москве от 3%

Самые выгодные кредиты с низкой процентной ставкой в Москве

В своих рекламных предложениях московские банки часто призывают взять потребительский кредит под самый низкий процент. По факту, чтобы заключить договор на выгодных условиях, заемщику приходиться помимо паспорта

предоставить справку о доходе 2-НДФЛ и другие документы, удостоверяющие личность. На

снижение процентной ставки по кредиту будет также влиять заключенный договор страхования

и наличие обеспечения в виде залога или поручителя.

По факту, чтобы заключить договор на выгодных условиях, заемщику приходиться помимо паспорта

предоставить справку о доходе 2-НДФЛ и другие документы, удостоверяющие личность. На

снижение процентной ставки по кредиту будет также влиять заключенный договор страхования

и наличие обеспечения в виде залога или поручителя.

На практике получается — чем больше клиент предоставляет документов и чем больше у банка уверенности в его платежеспособности, тем более выгодные условия кредитования предлагаются. Банки Москвы чаще всего одобряют кредиты наличными с маленькими процентами следующим категориям заемщиков:

- Клиентам с высоким и стабильным официальным доходом;

- Зарплатным клиентам;

- Вкладчикам с суммой вклада больше, чем запрашиваемый кредит;

- Заемщикам с положительной кредитной историей;

- При наличии залога или поручителя;

- Заемщикам, согласившимся на личное страхование;

- Пенсионерам, получающими пенсию на карту банка

Подать онлайн заявку на кредит можно на сайте выбранного вами банка или в отделении. Предварительно стоит узнать условия, при которых процентная ставка будет минимальна.

Решение по заявкам банки в Москве обычно рассматривают сразу в день обращения до 1-3 рабочих

дней. Оперативность одобрения зависит от суммы кредита, объема предоставленных документов и кредитной истории

заемщика.

Предварительно стоит узнать условия, при которых процентная ставка будет минимальна.

Решение по заявкам банки в Москве обычно рассматривают сразу в день обращения до 1-3 рабочих

дней. Оперативность одобрения зависит от суммы кредита, объема предоставленных документов и кредитной истории

заемщика.

российских банков отклоняют более 60% заявок на получение кредита

Согласно новым данным,российских банков отклонили более шести из каждых 10 кредитных заявок, поданных в прошлом году.

Национальное бюро кредитных историй сообщило, что в 2019 году было выдано только 36,9% запрошенных кредитов, по сравнению с 41% годом ранее, сообщает российский новостной сайт РБК, поскольку это кажется более строгим постановлением правительства и Центрального банка, направленным на охлаждение потенциала. Мыльный пузырь потребительского кредитования начинает оказывать влияние.

Уровень одобрения для получения до зарплаты и краткосрочных ссуд — или необеспеченных кредитов — был еще ниже — всего 33,9%, в то время как банки удовлетворили две трети более безопасных заявок на ипотеку. Ставка по-прежнему выше рекордного минимума 2016 года, когда после глубокой рецессии и резкой девальвации рубля было одобрено только 10% кредитных заявок.

Ставка по-прежнему выше рекордного минимума 2016 года, когда после глубокой рецессии и резкой девальвации рубля было одобрено только 10% кредитных заявок.

Стремясь развеять опасения по поводу надвигающегося пузыря потребительского кредитования, Центральный банк в прошлом году сделал для банков более дорогостоящим ссуду более рискованным клиентам, заставив их держать больше денежных средств на своих балансах.Он также ограничил дневную процентную ставку, которая может взиматься по краткосрочным кредитам.

НовостиРоссия снова ужесточает правила кредитования

Читать далее Аналитикизаявили, что такие меры снизили доступность дешевых кредитов и сдержали рост розничного кредитования к концу 2019 года.

Между тем, отдельный отчет рейтингового агентства Fitch, опубликованный на прошлой неделе, показал, что российские банки переоценивали кредитоспособность своих заемщиков до того, как новые правила вступили в силу в октябре 2019 года.

Чем надежнее заемщик, тем ниже вероятность дефолта, и, таким образом, кредитор должен держать меньше капитала на своем балансе. Однако Центральный банк использует гораздо более строгий набор критериев для определения платежеспособности заемщика, чем собственные внутренние модели банков, что приводит к несоответствию между качеством ссудных портфелей банков.

Однако Центральный банк использует гораздо более строгий набор критериев для определения платежеспособности заемщика, чем собственные внутренние модели банков, что приводит к несоответствию между качеством ссудных портфелей банков.

Аналитики Fitch заявили: «Разница … отражает [новое] требование к банкам включать только официально подтвержденный доход … при расчете нормативного соотношения платежей к доходам (PTI) [заемщиков].Коэффициент PTI, который банки рассчитывают для целей андеррайтинга, обычно включает прочий доход на основе оценок или интервью с заемщиками: разница часто бывает значительной ».

НовостиВ поисках лучшего качества жизни россияне опираются на кредит

Читать далее В то время как по расчетам банков менее одного из 10 заемщиков имели коэффициент PTI выше 80%, то есть выплаты по кредитам составляют не менее 80% ежемесячного дохода заемщика, расчеты Центрального банка показывают, что почти каждый четвертый кредитор попадает в эту категорию. скобка.

скобка.

Некоторые банки также исключили кредитные карты, на которые приходится около одной трети всех необеспеченных кредитов в России, из своих расчетов, сообщило Fitch, таким образом высвободив больше наличных средств для выдачи ссуд потребителям.

Согласно рейтинговому агентству, банки лоббируют Центральный банк, чтобы тот предложил более гибкие правила и определения, чтобы уменьшить разницу между двумя оценками.

Лучшие места для обмена валюты в Москве

Москва, столица и крупнейший город России, ежегодно принимает огромное количество посетителей.Многие приезжают в качестве туристов, но немногим более трети путешествуют по делам или с инвестициями — в большинстве своем приезжают из Китая и Германии.

Москва — шумное и яркое место для работы или отдыха. Музеи, театры и парки дополняют частые крупные мероприятия, такие как конференции, выставки и спортивные соревнования.

Какой бы ни была цель вашего визита, вам понадобятся деньги, чтобы насладиться этим прекрасным городом. Получить рубли не всегда легко за пределами России — сделайте заказ заранее в местном обменном пункте или возьмите твердую валюту для обмена, если вам нужно это сделать по прибытии.

Получить рубли не всегда легко за пределами России — сделайте заказ заранее в местном обменном пункте или возьмите твердую валюту для обмена, если вам нужно это сделать по прибытии.

Следуйте этому руководству, чтобы избежать грабежей и найти лучшие места для обмена наличных в Москве.

Что нужно знать перед обменом валюты

Кредитные карты не всегда принимаются такси и малым бизнесом в Москве, поэтому как можно скорее убедитесь, что у вас есть наличные в кармане.

Но прежде чем вы начнете обменивать домашнюю валюту на рубли, вам следует помнить о нескольких вещах.

- Развивайте себя по среднерыночной цене.Знайте, сколько на самом деле стоит ваша домашняя валюта.

- Сравните предлагаемый вам обменный курс с реальным онлайн-курсом с помощью конвертера валют.

- Постарайтесь не обменивать деньги в аэропорту и отелях и их окрестностях. Банкоматы

- — отличные варианты. Узнайте, есть ли у вашего домашнего банка партнерские отношения с банком в Москве, а затем воспользуйтесь их банкоматами, чтобы снизить комиссию.

- Не позволяйте иностранным банкоматам делать за вас какие-либо операции по конвертации. Выберите оплату в местной валюте (рублях).

Среднерыночный курс важен, потому что это единственный реальный обменный курс (используется, когда банки торгуют между собой), и это курс, который вы увидите в Google.Чтобы узнать, является ли туристический обменный курс справедливым, вы можете использовать это среднерыночное число в качестве ориентира — просто не забудьте добавить любые сборы или комиссии, которые могут применяться к вашей транзакции.

Колебания рынка могут означать, что обменные курсы меняются час за часом, что затрудняет понимание того, получаете ли вы выгодную сделку на своей бирже. Легкий способ преодолеть это — получить доступ к конвертеру валют на вашем смартфоне. Просто введите трехбуквенное сокращение вашей домашней валюты слева и рубль справа, и вам будет показан текущий среднерыночный курс.

Если у вас мало времени, может возникнуть соблазн поменять валюту в аэропорту или отеле по прибытии в Москву. Обменный курс не будет отличным, поэтому меняйте только минимальную сумму, чтобы попасть в город.

Не менее удобно вместо этого снимать наличные в банкомате. Перед поездкой проверьте, работает ли ваш домашний банк с местными российскими банками. Если они это сделают, то вы можете обнаружить, что при использовании банкоматов банков-партнеров не взимается дополнительная плата. Пока вы там, обязательно сообщите своему банку, что вы будете использовать свою карту за границей, чтобы они могли сделать пометку в вашем аккаунте.

Поскольку вы используете иностранную карту, банкомат может спросить, хотите ли вы, чтобы снятие средств производилось в вашей национальной валюте. Этот вариант означает, что банкомат будет взимать с вас плату за конвертацию по своему собственному курсу, что не является лучшим вариантом. Вместо этого выберите оплату в местной валюте. Та же логика применяется, когда банкомат спрашивает, хотите ли вы, чтобы он или ваш домашний банк выполнили конвертацию. Выберите ставку своего домашнего банка, чтобы банкомат не использовал более низкую ставку.

Наконец, что бы вы ни изменили, тратьте.Возврат излишка валюты обратно в конце поездки означает, что вам дважды выплачиваются комиссионные за конвертацию. Лучше вместо этого купить себе угощение.

Где обменять деньги

Все нижеперечисленные обменные услуги взимают комиссию — независимо от того, сообщается ли она вам заранее или указывается в их обменных курсах. Заранее узнайте текущий курс, даже если это означает проверку конвертера валют, пока у вас есть доступ к Wi-Fi, и соответственно выберите наиболее выгодную сделку.

Если вы меняете наличные в России, проще всего иметь под рукой твердую валюту в евро или долларах США.Это наиболее распространенные валюты для обмена. Некоторые услуги даже можно оплачивать напрямую, особенно в Москве, в иностранной валюте. Однако это технически незаконно, и в этом случае вас могут ограбить.

Аэропорт Шереметьево

Филиалы

Вы найдете несколько банков, таких как Сбербанк, в дополнение к кассе под названием «Exchange Express».

Номер телефона

+8 (800) 555 55 50 (Сбербанк)

Часы работы

Часы работы меняются.Сбербанк открыт 7 дней в неделю с немного более ограниченным графиком работы по выходным.

Глобэкс

Филиалы

Предлагает 6 локаций в Москве. Воспользуйтесь функцией поиска филиалов Globex в Москве, чтобы найти ближайший к вам офис.

Номер телефона

+7 (495) 785-22-22 (основной телефон), [email protected]

Часы работы

Только два офиса закрыты по выходным. Полное время работы отделения можно узнать на их веб-сайте.

Сбербанк

Филиалы

Сбербанк — крупнейший банк в России, имеющий отделения во всех крупных городах.

Номер телефона

В Москве по телефону +7 495 500-5550 для обслуживания клиентов Сбербанка

Часы работы

Это зависит от конкретного филиала, позвоните заранее, чтобы быть уверенным.

В качестве альтернативы — для еще более выгодных сделок с низкими прозрачными комиссиями — используйте Wise. Если у вас или вашего друга есть счет в российском банке, вы можете переводить деньги между счетами, используя реальный среднерыночный обменный курс. Избегайте потенциальных ловушек и мошенничества и честно меняйте валюту.

Высокая инфляция в России меняет ожидания дальнейшего повышения ставок в пятницу

Внешний вид показывает штаб-квартиру Центрального банка России в Москве, Россия, 29 марта 2021 года. Вывеска гласит: «Банк России». REUTERS / Максим Шеметов

Неожиданно высокая инфляция в России в мае вызвала широкомасштабный пересмотр прогнозов, изменив ожидания рынка в сторону повышения процентной ставки на 50 базисных пунктов в пятницу, как показал опрос Reuters в среду.

Годовая потребительская инфляция, основная зона ответственности центрального банка, превысила ожидания и ускорилась до 6.0% в мае, достигнув максимума с октября 2016 года, когда ключевая ставка была на уровне 10%, данные показали поздно в понедельник.

Двадцать семь из 29 аналитиков и экономистов, опрошенных после публикации данных по инфляции, заявили, что центральный банк повысит ключевую ставку до 5,50% с 5% (RUCBIR = ECI).

Предыдущий опрос Reuters, проведенный в понедельник, показал, что 19 из 28 опрошенных экспертов ожидали, что центральный банк повысит ключевую ставку на 25 базисных пунктов.

Только девять экспертов, опрошенных в первый день недели установления ставок, предсказали, что центральный банк повысит ставки на 50 базисных пунктов, как это было в апреле.

«Майский инфляционный сюрприз способствует еще одному скачку на 50 базовых пунктов», — сказали аналитики Deutsche Bank о показателе инфляции, который превышает прогноз Reuters в 5,8%.

Центральный банк прогнозирует годовую потребительскую инфляцию на уровне 4%. В конце 2020 года он превысил целевой показатель на фоне глобальной инфляции и влияния ослабления рубля на цены.

Центральный банк в этом году объявил о плане вернуться к нейтральной учетной ставке 5% -6% после снижения ставки до рекордно низкого уровня в 4,25% в 2020 году, чтобы поддержать экономику в условиях пандемии COVID-19 и ее падения. в ценах на нефть.

Повышение ставок стало еще более необходимым в последнее время, когда рубль пострадал от новой волны санкций, в то время как инфляционные ожидания населения в России достигли четырехлетнего максимума, а темпы экономического роста превысили ожидания.

Два эксперта в последнем опросе по-прежнему заявили, что центральный банк повысит ставку до 5,25%.

«Повышение ставки 11 июня на 50 или 75 базисных пунктов создаст впечатление, что центральный банк паникует», — сказала Наталья Орлова, главный экономист Альфа-банка.

«Такое резкое повышение ставки на втором заседании подряд приведет к ускоренному росту спроса на ссуды и само по себе сформирует повышенные инфляционные ожидания».

Наши стандарты: принципы доверия Thomson Reuters.

Браун, ведущий представитель администрации малого бизнеса с официальным визитом в Москву, выделил федеральные ресурсы для жителей юго-запада Огайо, пострадавших от мартовских торнадо

МОСКВА, Огайо — США. Сенатор Шеррод Браун (D-OH) и высокопоставленный чиновник Управления малого бизнеса (SBA) посетили Москву сегодня, чтобы рассказать о федеральной помощи, доступной для домовладельцев, арендаторов, предприятий любого размера и некоммерческих организаций, восстанавливающихся после недавних суровых погодных условий. 2 марта.Браун и заместитель администратора SBA Мари Джонс выделили ссуды на случай стихийных бедствий, которые доступны для жителей Брауна, Клермонта, Клинтона, Гамильтона и округа Уоррен.

«Жители Юго-Западного Огайо и владельцы малого бизнеса теперь могут получить доступ к ресурсам, которые помогут восстановиться после суровой погоды в прошлом месяце», — сказал Браун. «Я буду продолжать работу, чтобы обеспечить наличие адекватных государственных и федеральных ресурсов для восстановления нашего штата. Эти средства помогут малому бизнесу и домовладельцам, пострадавшим от торнадо в этом месяце, снова встать на ноги.”

«В это трудное время SBA готово помочь жителям и владельцам бизнеса в Москве, Огайо и ее окрестностях, с федеральными кредитами на случай стихийных бедствий», — сказала заместитель администратора SBA Мари Джонс. «Ресурсы по-прежнему доступны для тех, кто соответствует требованиям, поэтому я призываю жителей Огайо, пострадавших от катастрофы 2 марта, искать дополнительную информацию о том, как SBA может помочь вернуть бизнес и общество на ноги».

В прошлом месяце SBA объявило, что федеральная помощь в случае стихийных бедствий доступна жителям и предприятиям юго-западного Огайо, пострадавшим из-за суровой погоды.Пострадавшие жители штата Огайо в округах Клермон, Браун, Клинтон, Гамильтон и Уоррен, понесшие имущественный ущерб, должны до 14 мая подать заявку на получение ссуды на случай стихийных бедствий под низкий процент для восстановления своих домов и предприятий.

Ссуды до 200 000 долларов США доступны домовладельцам для ремонта или замены поврежденной или разрушенной недвижимости. Домовладельцы и арендаторы имеют право на получение ссуд до 40 000 долларов на ремонт или замену личного имущества, поврежденного во время стихийного бедствия. Процентные ставки составляют всего 1,875 процента.

Предприятия и некоммерческие организации любого размера могут занимать до 2 миллионов долларов для ремонта или замены поврежденной или разрушенной недвижимости, оборудования, инвентаря и других бизнес-активов.

В соответствии с этим заявлением программа SBA по ссуде на случай стихийного бедствия на покрытие экономического ущерба доступна малым предприятиям, небольшим сельскохозяйственным кооперативам, малым предприятиям, занимающимся аквакультурой, и большинству частных некоммерческих организаций любого размера, которые понесли финансовые убытки в результате этого стихийного бедствия. По данным SBA, малые предприятия могут занимать до 2 миллионов долларов под трехпроцентную процентную ставку для некоммерческих организаций и четыре процента для малых предприятий. Крайний срок подачи заявок — 13 декабря 2012 года.Для всех кредитов SBA на случай стихийных бедствий доступны сроки до 30 лет.

Физические и юридические лица могут получить информацию о кредитных заявках, позвонив в центр обслуживания клиентов SBA по телефону 800-659-2955 (800-877-8339 для людей с нарушениями речи или слуха) с понедельника по пятницу с 8:00 до 18:00. ET или отправив электронное письмо на адрес [email protected]. Представители SBA по обслуживанию клиентов будут доступны в Информационном центре по ссуде на случай стихийных бедствий, чтобы ответить на вопросы о программе ссуды на случай стихийных бедствий, объяснить процесс, распространить и помочь людям заполнить их заявки.Заявки на получение бизнес-кредита также можно загрузить с веб-сайта SBA www.sba.gov. Заполненные заявки следует вернуть в Центр или отправить по почте: Управление малого бизнеса США, Центр обработки и выплаты средств, 14925 Kingsport Road, Fort Worth, TX 76155.

Тем временем, штат Огайо оказывает краткосрочную помощь жителям округа Клермонт, пострадавшим от торнадо и сильных штормов. Чтобы узнать больше, свяжитесь с Департаментом занятости и семейного обслуживания округа Клермон по телефону 513-732-6006.

###

Самые богатые американцы избежали миллиардов налогов, добровольно делая то, что большинство делает только по необходимости: занимая деньги.

Бритта Педерсен-Пул / Getty Images; Ариф Худаверди Яман / Getty Images; КЕНЗО ТРИБУЙАР / Getty Images; Майк Коэн / Getty Images; Юйцин Лю / Business Insider

По данным Forbes, с 2014 по 2018 год 25 самых богатых людей Америки стали богаче на 401 миллиард долларов.

ProPublica сообщила, что они уплатили всего 3 налога на прибыль.4% от этой новой чистой стоимости.

Один из способов уклонения сверхбогатых от налогов: одалживание денег под низкие проценты, согласно ProPublica.

Смотрите больше историй на бизнес-странице Insider.

ProPublica сообщила во вторник, что получила огромное количество документов IRS, показывающих, что самые богатые люди Америки годами уклонялись от уплаты налогов на миллиарды долларов, в результате чего счета по подоходному налогу составляли лишь часть их чистой стоимости.

Одна из ключевых стратегий, используемых сверхбогатыми для снижения своих налоговых счетов: заимствование денег.

Многие американцы занимают деньги только тогда, когда они необходимы для крупных покупок, таких как обучение в колледже или дом, поскольку проценты могут быстро возрасти, особенно если они не могут сразу выплатить ссуду.

Но, согласно ProPublica и независимым экспертам, американские миллиардеры часто финансировали свой роскошный образ жизни, используя свои огромные состояния в качестве залога для ссуд, которые могут предоставляться с однозначными процентными ставками.

Заимствование денег позволяет сверхбогатым получать мизерную зарплату, избегая 37% федерального налога на максимальные доходы, а также не продавать акции, чтобы высвободить наличные деньги, минуя 20% ставку налога на прирост капитала. Поскольку ссуды не считаются налогооблагаемым доходом, богатым нужно только выплатить основную сумму и проценты, а не более высокие налоги, которые будут сопровождать многомиллионные доходы и инвестиции.

По данным Forbes, с 2014 по 2018 год собственный капитал 25 самых богатых людей Америки вырос на 401 миллиард долларов.Но за тот же период они заплатили в общей сложности 13,6 миллиарда долларов в виде федерального подоходного налога, что составляет 3,4% от этого недавно приобретенного состояния, как выяснил ProPublica.

Напротив, американец из среднего класса в возрасте 40 лет, накопивший «типичное состояние для людей его возраста», с 2014 по 2018 год увеличил свой собственный капитал на 65 000 долларов, но заплатил 62 000 долларов в виде подоходного налога, или 95%. этого нового богатства, согласно ProPublica.

История продолжается

В отличие от некоторых европейских стран, в США напрямую не облагается налогом общее состояние физических лиц.Также не облагаются налогом запасы акций до их продажи. А миллиардеры, как правило, вкладывают большую часть своего капитала в акции.

Тем не менее, анализ ProPublica показал новые подробности того, как американский налоговый кодекс позволяет сверхбогатым использовать в своих интересах целый ряд налоговых лазеек и стратегий управления благосостоянием для увеличения своего богатства, не увеличивая при этом существенно свои налоговые счета.

Чтобы проиллюстрировать разрыв между богатством и налогами, уплачиваемыми сверхбогатыми, ProPublica создала так называемую «истинную налоговую ставку».«ProPublica определила это как общий федеральный подоходный налог, уплаченный лицом, в данном случае с 2014 по 2018 год, по сравнению с тем, сколько нового состояния они приобрели за тот же период времени.

ProPublica не публиковала свои исходные данные и не раскрывала, как оно получало Данные IRS.

По данным ProPublica, 25 самых богатых американцев платили «истинную налоговую ставку» в размере 3,4% — результат стратегий уклонения от уплаты налогов, которые недоступны для большинства американцев.

Оказывается, заимствование является одним из этих стратегий.

В 2014 году, например, соучредитель Oracle Ларри Эллисон сообщил, что он использовал 250 миллионов своих акций Oracle в качестве залога для обеспечения личной кредитной линии на сумму 9,7 миллиарда долларов.

Илон Маск аналогичным образом вложил огромную сумму своего капитала в Tesla и SpaceX в качестве обеспечения ссуд, вместо того, чтобы продавать эти акции и платить 20% налога на прирост капитала, чтобы высвободить деньги. С 2014 по 2018 год Маск заплатил 455 миллионов долларов налогов с заявленной прибыли в размере 1,52 миллиарда долларов, в результате чего эффективная налоговая ставка составила 29.9%. Но за это время его состояние выросло на 13,9 миллиарда долларов, то есть его «настоящая налоговая ставка», согласно методологии ProPublica, составляла всего 3,27%.

Маск ответил на запрос ProPublica о комментарии следующим образом: «?»

Инвестор Карл Икан также воспользовался возможностью заимствования денег, заплатив 0 долларов США в виде федерального подоходного налога, несмотря на то, что он сообщил о скорректированном валовом доходе в размере 544 млн долларов, поскольку у него был непогашенный заем в Bank of America на сумму 1,2 млрд долларов, сообщает ProPublica.

«Я не зарабатывал деньги, потому что, к сожалению для меня, мои проценты были выше, чем весь мой скорректированный доход», — сказал Икан ProPublica, добавив, что, хотя он и занимает много денег, это «совсем не означает». его налоговый счет, а скорее то, что он занимает «, чтобы выиграть».Мне нравится соревнование. Мне нравится выигрывать ».

Прочтите оригинальную статью о Business Insider

Розничный бизнес — Годовой отчет ВТБ

Обзор сегмента

| Доля группы ВТБ, всего | |

| Активы | 22% |

| Кредиты и авансы клиентам (нетто) | 21% |

| Депозиты клиентов | 45% |

| Чистый процентный доход | 53% |

| Чистый комиссионный доход | 56% |

| Резервные расходы 9 | 46% |

| Чистая операционная прибыль | 52% |

| Расходы на персонал и административные расходы | 51% |

Источник: консолидированная финансовая отчетность группы ВТБ по МСФО за 2015 год.

Розничный бизнес ВТБ оказывает банковские услуги частным лицам и клиентам малого бизнеса (продуктовая линейка Розничный банкинг). Этот сектор также включает весь спектр страховых продуктов и решения (линейка страховых продуктов).

Ядром Розничного бизнеса Группы является ВТБ24, второй по величине розничный банк в России. Кроме того, розничные банковские услуги группы ВТБ в России предоставляет Банк Москвы, как универсальный банк, а Лето Банк специализируется в потребительских кредитах.

Кредитный бизнес

Экономический спад и ослабление реальных одноразовых доходы наряду со значительными колебаниями валютных курсов за 2015 год привели к снижению потребительских расходов, при этом соответствующее ослабление спроса на потребителя продукты и автокредиты. Высокие процентные ставки в первая половина года и ужесточение позиции банков по заемщикам также сдерживается кредитование.

В свете этого розничный кредитный портфель Группы в 2015 г. увеличился на 0,8% до 1960,0 млрд руб., и Группа завершила год вторым по счету в России крупнейший розничный кредитор, увеличивающий свою долю на рынке Автор: 1.2 процентных пункта до 16,1%.

В 2015 году основной драйвер роста розничной торговли ссудный портфель составляли ипотечные ссуды, так как спрос по этим кредитам в России оставались высокими, и Группа продолжала уделять приоритетное внимание относительно продукты с низким уровнем риска при увеличении активов.

Кредиты группы ВТБ физическим лицам, млрд руб.

Источник: консолидированная финансовая отчетность группы ВТБ по МСФО.

Ипотечные кредиты достигли 44,6% от брутто ссуд физическим лицам по состоянию на 31 декабря 2015 года, против 40.9% на 31 декабря 2014 года. Акции потребительских кредитов и кредитов по кредитным картам в портфеля составили 43,6% и 6,3% соответственно, против 46,3% и 5,9% на 31 декабря 2014 г. Доля автокредитов в портфеле снизилась до 5,1% на 31 декабря 2015 г. против 6,7% в начале года.

Потребительские кредиты

В рамках стратегии развития Группы, высокодоходные клиенты — приоритетная категория для ВТБ24, а Лето Банк специализируется на обслуживании сегменты клиентов со средним и низким доходом.

В 2015 году ВТБ24 полностью обновил свой продукт линейка кредитных решений. При создании новой строки цель заключалась в том, чтобы предложить товарное предложение с неоспоримыми основными преимуществами, а также для упрощения ассортимент продукции.

Для обеспечения продаж и поддержания рентабельности в 2015 г. вместе с обновлением продуктового предложения ВТБ24 ввел следующее:

- Улучшенная система ценообразования;

- Была запущена программа пополнения счета, в соответствии с которой клиенты с активным кредитом проходят предварительное одобрение на дополнительную сумму сверх их текущие обязательства.Таким образом, основная часть новый заем идет на погашение старого займа, а оставшаяся сумма остается на руках заемщика. утилизация. Обеспечен высокий уровень интереса доля около 40% продаж всех предварительных одобренные кредиты ВТБ24;

- ВТБ24 оптимизировал порядок расчетов наличными по кредитным страховым продуктам;

- Полная редакция условий для Рефинансирования реализован продукт, что привело к возобновлению продаж обновленных продукт во всех регионах присутствия Банка имеет присутствие;

- ВТБ24 запустил пилотный проект по кредитованию наличными через удаленные каналы.

В рамках займа наличными и рефинансирования программ, Банк Москвы увеличил максимальный срок кредита от пяти до семи лет, тем самым позволяя клиентам Банка получать выдавать более крупные ссуды с меньшими ежемесячными выплатами.

В 2015 году Лето Банк активно развивал корпоративные и перекрестные продажи, что сделало его можно привлечь более стабильных клиентов. Лето Банк также значительно улучшил свой скоринг процедура, тем самым улучшая качество при поддержание объема кредитов на уровне прошлого года.Повышение эффективности взыскания долгов в сочетании с лучшими оценками означало резку стоимость управления рисками вдвое.

Лето Банк установил инновационный кэшбэк кредитная программа с выплатой процентов за солидные клиенты. Почти 40 000 клиентов приняли Преимущество услуги «Супер-ставка». Специальный внедрены кредитные продукты для пожилых людей, включая гибкое страховое предложение. Банк также внедрен и успешно разработан программа по предложению продуктов своим ведущим клиентам.

Ипотечное кредитование

В 2015 году ВТБ24 выдал более 106 тысяч ипотечных кредитов. кредитов на общую сумму 779 млрд рублей. В конце года в кредитном портфеле Банка около 550 000 ипотечных кредитов. В 2015 г. почти один- пятая часть российских семей приобретает недвижимость с помощью ипотеки сделал так с ссудой от ВТБ24.

В 2015 году ВТБ24 принял участие в Российской Государственная программа субсидирования ипотеки процентные ставки на покупку жилья в новостройках по льготной ставке 11.4% годовых. В 2015 г. около 40% ипотечных кредитов, выданных ВТБ24 были частью этой программы.

Активное присутствие ВТБ24 в секторе ипотечного кредитования строящегося жилья и его сотрудничество с крупнейшим в стране строительные компании предоставили клиентам приобрести новое жилье, соответствующее требованиям текущие требования к качеству при самых выгодные условия, в том числе пониженный процент ставка по ипотеке и возможность покупки жилье на более ранней стадии строительства.

Для улучшения сотрудничества с партнерами и заказчиками в 2015 году ВТБ24 представил онлайн-ипотеку партнерская платформа, через которую агентства недвижимости и строительные компании могут представить свои заявки клиентов на получение ипотечного кредита без посещение отделения банка.

В 2015 году ВТБ24 сохранил позиции рынка лидер по кредитованию военнослужащих, участвующих в накопительная ипотечная система с рыночной доля около 43%. Ипотечные кредиты на сумму более По этой программе было выпущено 25 млрд рублей.ВТБ24 также принял участие в акции «Ипотека на обслуживание». Кадровая программа, проект банка России для привлечения кредитов от Банка России под залог ипотечных сертификатов, в результате транзакций на общую сумму около 10 млрд руб.

В 2015 году ВТБ24 выиграл тендер на поставку обслуживание всего ипотечного портфеля Агентства по ипотечному жилищному кредитованию (АИЖК) (более 210 000 заемщиков) и ушла на реализацию этого масштабного нового проекта, ориентир для рынка.

В 2015 году Банк Москвы присоединился к АИЖК. программа поддержки заемщиков, столкнувшихся с трудностями финансовые ситуации. Необходимые нормативные и технологические мероприятия проводились за перевод всех транзакций в ВТБ24 линия в 2016 году.

Автокредит

В 2015 году продажи новых автомобилей в России упали до своего самый низкий уровень с 2010 года, лидирует некоторые автопроизводители прекратить свою деятельность в России. ВТБ24 сохранила лидирующие позиции в автомобильной отрасли кредитов с объемом портфеля 93 млрд руб. в конце года, предоставляя Банку рынок сбыта доля 13.5%.

После принятия ряда антикризисных меры в декабре 2014 года, ВТБ24 постепенно либерализовал свою кредитную политику для автокредитов в 2015 году, выполнив следующие шаги:

- Банк участвовал в запуске государственной программы субсидирования автокредитования, а к декабрю 2015 г. каждый пятый кредит на Программа выпущена ВТБ24.

- В 2015 году Банк инициировал совместные проекты с производители новых автомобилей, в том числе Volvo, Cadillac, Хонда, Опель и Хаваль.

- Новый продукт под названием Автокредиты с отсрочкой Выпущен платеж, который является одним из самых распространенные виды автокредитования в Европе.

- Благодаря партнерству между производителями и дилеров создана схема для прямое субсидирование процентных ставок по автокредиту, создание благоприятных условий кредитования для клиентов, которые привязаны к ссуде соглашение. Таким образом, ставки кредитования по прямому программа субсидирования варьировала от 5,9% до 11,0%.

- Клиентам предложены новые пакеты услуг, включая варианты банковских услуг и автомобильная помощь.

- Операционные процедуры также были улучшены, например, порядок оформления ипотеки в нотариальной конторе и выдача балансовых отчетов на выходных.

Банковские карты и эквайринг

По итогам 2015 года портфель банковских карт ВТБ24 составило около 16 миллионов активных карт. В 2015 г. основные драйверы роста банковской карты в портфеле были зарплатные проекты, новая кредитная линия карты и пакеты услуг.

В апреле 2015 года ВТБ24 обновил розничный кредит карточная линейка, значительно упрощающая продукты и введение единых тарифов на карты.Ключ составной частью новой линейки кредитных карт является Сегментированное внимание банка к образу жизни клиентов предпочтения в таких сферах, как путешествия, развлечения, машины и покупки для развлечения и что они считают как выгодные покупки. Держателями кредитных карт ВТБ24 были в состоянии максимизировать свои выгоды от банковского обслуживания операций, приводя свои транзакции в соответствие с их образ жизни. Новое позиционирование кредита карточная линия привлекла новых состоятельных клиентов, увеличение доли премиальных карт.

В июне 2015 года ВТБ24 запустил линию розничной торговли. пакеты, ориентированные на повседневные банковские услуги и финансовый менеджмент.Во втором тайме года запуск данных пакетов услуг привела к увеличению продаж более чем в 3 раза дебетовых карт.

Пакеты услуг стимулируют бизнес клиентов с банком. Клиенты, которые активно используют Продукты банка позволяют осуществлять переводы и платежи в рублях через ВТБ24 Онлайн бесплатно. Около 30% клиентов ВТБ24 был предоставлен пакет услуг из-за на активное использование продуктов Банка, включая клиентов, которые поддерживают стабильную баланс в ВТБ24, а также клиенты, пользующиеся дебетовую карту банка для осуществления платежей.

По итогам 2015 года розничные продажи пакетов услуг всего около 253 000 единиц, достигнув стабильный уровень более 20000 единиц продается в неделю.

По итогам года ВТБ24 принес 768 тыс. зарплатные клиенты с доходом более 15000 рублей, в результате в общей сложности 4,5 миллиона активных заработных плат открытки. В 2015 г. заключено 4900 новых договоров на оплату труда. реализованы проекты, в том числе крупные федеральные холдингов, таких как Башнефть, Министерство МВД, МЧС, Минздрав, Евраз и подразделения РЖД, не включенных в миграцию из бывшего ТрансКредитБанка.В конце год около 40 000 различных компаний использовали Карты ВТБ24 для выплаты заработной платы сотрудникам.

В 2015 году ВТБ24 реализовал следующие меры, направленные на развитие предложения по заработной плате:

- Новая линейка B2B-пакетов для юридических лиц под названием «Лучшие условия для лучших клиентов» были запущен. В пакеты включены продукты для предприятия, менеджеры и сотрудники. Максимум преференции по продуктам и услугам были установлены для компании с самыми высокими показателями заработной платы и численности персонала.

- В сервис добавлена новая линейка зарплатных карт пакет с качественно новыми услугами.

- Новое направление работы с зарплатными компаниями продвигали (новая система бухгалтерского учета и сервисы для зарплатных проектов) для автоматизации и минимизировать время, необходимое для обслуживания зарплатных проектов.

- Открыта новая страница на сайте Банка. под названием «Зарплатные проекты — наша специальность». Этим и отличилась зарплатная служба ВТБ24. от конкурентов, повышение своего профиля, таргетинг определенный сегмент покупателей.

- Реализован проект по выпуску специально разработаны карты для Росатома и Северстали.

В 2015 году ВТБ24 увеличил годовой оборот для POS-эквайринга на 73% и годовой оборот интернет-эквайринга на 81%.

В 2015 году ВТБ24 перенаправил все внутренние транзакции с использованием карт Visa и MasterCard в операционный платеж и клиринг НБТС центр, в соответствии с требованиями регулятора. ВТБ24 открыл операции по Правилам АО «НПКП» (Национальный платежный Карточная система) и присоединился к биллинговой системе МИР как индивидуальный участник.инициатива была реализована возможность использования открытого счета в ВТБ24 в качестве подстраховки при недостатке средств при завершении расчетов между Члены ОАО «НПКС».

В 2015 году ВТБ24 запустил процесс организации выдает и приобретает национальную карту МИР, а также реализовал пилотный эквайринговый проект для МИР карту в банкоматах банка.

В декабре 2015 года ВТБ24 подписал договор на Московский метрополитен, и первый станции в пилотном проекте были запущены.В планах на 2016 год — развитие сотрудничества. программы на всех станциях Кольцевой линии и на трех станциях бизнес-центра.

В 2016 году ВТБ24 продолжит развивать свой продукт предлагая свой пакет услуг, предоставляя дополнительные услуги клиентам. Особое внимание будет быть на развитии инновационных технологий, например, бесконтактные платежи по телефону.

В 2015 году Банк Москвы внедрил технологию для выпуска пенсионных карт 3-в-1, а также выпускаемых пенсионные карты существующим зарплатным клиентам, в результате при продаже 13 700 пенсионных карт в 4 квартале 2015 года.

Лето Банк создал уникальную онлайн-кредитную карту с ставка 0% на покупки и снятие наличных.

Услуги для малого бизнеса

В 2015 году ВТБ24 продолжил рост в малой бизнес сектор. Клиентская база малого бизнеса увеличился за последние четыре года на рекордный показатель 21% и сейчас насчитывает 347 000 клиентов.

ВТБ24 также продолжил наращивать депозиты мелких бизнес-клиенты. Депозиты выросли на 37% до руб. 308 млрд, что превышает ссудный портфель малых бизнес-клиенты впервые.

В рамках кредитных программ ВТБ24 продолжает его сотрудничество с государственными учреждениями, которые поддержка малого бизнеса:

- В 2015 году ссудный портфель в рамках ОАО «Российская Банковская поддержка для малых и средних предприятий Программа предприятий составила 3,8 млрд рублей; Выдано и обеспечено

- кредитов на сумму 2,5 млрд рублей ОАО «Федеральная корпорация развития» малых и средних предприятий, удвоение сумма 2014 года;

- По госпрограмме на обеспечение кредитов под гарантию региональной гарантии денежные средства, кредиты на общую сумму 7 руб.Было выпущено 6 миллиардов в 59 регионах.

В 2015 г. выдается клиентам малого бизнеса под программы с этими организациями.

Обновления существующих продуктов и новые предложения в продуктовой линейке Группы для малого бизнеса в 2015 году:

- Пакетное предложение зарплатных проектов и эквайринга для клиентов малого бизнеса;

- Особые условия для клиентов банков с отозванными лицензиями;

- Небанковские услуги для малого бизнеса: партнерство с Яндексом и Google, доступ юридической поддержке предпринимателей;

- Расширенный функционал и безопасность для Банка- Клиентский онлайн-сервис удаленного банкинга.

Банк Москвы установил Клиентский таргет портрет и новые инструменты для структурирования сделок в 2015 году.

Банк Москвы подал заявку участвовать в программе московских Департамент науки, промышленной политики и предпринимательство по субсидированию процентов выплаты по кредитам для малого бизнеса, являются резидентами технопарков, или так называемых технополисы.

Качество активов

На рубеже 2014-2015 гг. система поощрения сотрудников по сбору платежей была завершенный.Главной составляющей реформы была реализация агрессивного стимула система удаленного сбора в сравнении к предыдущему сосредоточить внимание на усилиях по сбору безнадежный долг, списанный по резервы по безнадежным долгам.

В 2015 году ВТБ24 продолжил разработку интеллектуального система принятия решений по работе с проблемными активами. Новый улучшенный подсчет очков были введены поведенческие модели. Анализируя кредитную историю клиента, эти модели позволяют Банку рассчитать вероятность погашения долга заказчиком в зависимости от к какой стратегии сбора применяется.

В последние годы ВТБ24 постоянно расширение линейки продуктов для реструктуризации. На данный момент в Банке реализована программа что удовлетворяет потребности всех категорий клиентов для кого реструктуризация — решение проблемы изменения платежеспособности. В 2015 году ВТБ24 представил новая программа для клиентов до того, как они упадут в просрочку, предотвращая дефолт до они случаются.

ВТБ24 уделил проблеме особое внимание заемщиков по ипотеке в иностранной валюте, и разработали специальные меры в этой связи, включая программы, позволяющие конвертировать долги в рубли, а также перевод заложенного имущество ВТБ24 в качестве компенсации возможность последующего размещения и обратного выкупа на выгодных для клиента условиях.

В 2015 году проект ВТБ24 Мобильная коллекция вступил в завершающую стадию. Ключевая цель Проект заключается в повышении производительности труда. Теперь долг коллекторский персонал больше не привязан к офису, и может получить доступ к информации о долге и клиент в дороге. Проект также позволяет усилить контроль качества работы подразделений по взысканию долгов.

Банк создал новую платформу для удаленного инкассо в Чебоксарах, где находились некоторые штабные части. переехал в 2015 году, тем самым значительно сократив Затраты на персонал.

Вклады клиентов

По состоянию на 31 декабря 2015 года розница группы ВТБ депозиты клиентов составили 2883,4 млрд рублей, рост на 34,2% с начала год. Это связано с сильной позицией Группы. на розничном рынке меняются предпочтения русских клиентов в пользу крупных, системно значимых банки, а также переоценка клиентских остатков номинированы в иностранной валюте. Группа рыночная доля по депозитам физических лиц увеличился за год с 9.От 8% до 10,6%.

Депозиты физических лиц группы ВТБ, млрд руб.

Источник: консолидированная финансовая отчетность группы ВТБ по МСФО.

Депозиты в ВТБ24 составляют основную часть средств. от розничных клиентов Группы. В 2015 году ВТБ24 завершила модернизацию своего продуктового предложения. В феврале 2015 года была открыта новая линейка вкладов. введен в ВТБ24-Онлайн.

В 2015 году ВТБ24 начал предлагать клиентам продукт называется Сберегательный счет, который обеспечивает сбережения, а также неограниченные полномочия распоряжаться своими средствами.К концу 2015 г. продукт оказался более выгодным, чем вклады с кредитные и дебетовые операции.

В 2015 году ВТБ24 выступил агентом по выплате страхования вкладчикам следующих банки: Судостроительный банк, Транснациональный банк, Транспортный, Адмиралтейский, ИТБ, Леноблбанк, Гринфилдбанк, Бенефит Банк, Банк Город, Балтика, Возрождение, Дил-Банк. Общие выплаты наличными составили около 123 млрд рублей.

В 2015 году ВТБ24 пересмотрел процентные ставки по депозитам. несколько раз в соответствии с рыночными условиями.В течение года на российском рынке в основном преобладает тенденция к снижению доходности по депозитам в связи со стабилизацией экономической ситуации в стране.

Дистанционное банковское обслуживание

В 2015 году количество активных клиентов, использующих система дистанционного банковского обслуживания ВТБ24, ВТБ-Онлайн, более чем вдвое до 861 000 пользователей, а общее количество онлайн-клиентов увеличилось на 1,7 миллиона до 3,9 миллиона.

В 2015 году ВТБ24 много работал над обновлением удаленного каналов ВТБ24-Онлайн, направленных на улучшение текущая функциональность системы и новые функции были добавлены.

В частности, самые важные обновления в каналы ВТБ24-Онлайн было:

1) интернет-банкинг:

- переход с Telebank 2.0 на 3.0, что делает Телебанк 3.0 единственная версия системы по состоянию на март 2015 г .;

- добавление услуги, позволяющей клиентам открывать и управлять депозитами с новой линии, а также позволяя тем, кто едет за границу, покупать страхование (ВТБ Страхование) со скидкой 10%;

- был добавлен виртуальный помощник, как и было виджет «Мои финансы»; Реализовано удаленное восстановление пароля

- , переводы с использованием номера карты и клиента пароль, онлайн-заказы кредитных карт, и возможность приема платежей с использованием адрес платежа Федеральной системы «Город» Также добавлен агрегатор.

2) мобильный банкинг:

Запущено- решений для новых платформ: Смартфоны Windows Phone, планшеты Android;

- добавлен новый функционал: Банковская карта Сервис скидок (информация о партнерах, которые предоставлять скидки при оплате через ВТБ24 банковская карта), PUSH коды, перевод с карты на карту сервис, вход по отпечатку пальца (Touch ID) и экономия управление аккаунтом.

Дополнительно была проведена работа по повышению устойчивости и наличие каналов доступа, в том числе за счет улучшения пользовательских интерфейсов, Интернет банкинг и мобильный банкинг.

В целях дальнейшего повышения безопасности своего каналы дистанционного банковского обслуживания, внедрен ВТБ24 следующие меры:

- Пилотная программа для тестирования сотрудников Банка новое приложение Software Token для мобильных устройств предназначен для генерации одноразовых кодов для аутентификация и верификация ВТБ24-Онлайн операции. Работает на Android, iOS и платформы Windows Phone.

- Проведены работы по доработке шаблонов для SMS-кодов.

- Пилотная программа для проверки предотвращения мошенничества. запущена система, охватывающая все каналы ВТБ24-Онлайн.

В 2015 году общее количество клиентов, использующих SMS-уведомления увеличились на 89% до 5,4 млн. (в том числе 2,7 млн клиентов, пользующихся услугой бесплатно в составе услуг по начислению заработной платы). Количество клиентов, использующих SMS-уведомления за плату более чем вдвое до 2,7 млн человек, что привело к увеличению комиссионного дохода из этого сервиса.

Банк Москвы представил опцион внесения депозитов через банкоматы. Переход всей системы банкоматов на новый интерфейс была завершена, так же как и работы по централизации онлайн-банкинга с новыми функциями.В конце 2015 года служба поддержки клиентов, уникальная новая сервис, запущен в Банке Москвы Веб-сайт. Новый сервис ускоряет поиск для решения проблем клиентов и делает можно не только следить за ответами но и для дальнейшей оценки их качества.

Лето Банк представил телефон самообслуживания запущена система обработки заявок клиентов на получение кредита сайт банка с удобным клиентом интерфейса и создал продукт Мобильного банка, ориентированный на в предоставлении новейших удобств клиентам.

Лето Банк развернул инновационную систему для платежей и переводов программа по приему вкладов запущен проект по продаже страховых полисов дочерней компании банков, и инновационные Запущена программа «Юрист 24».

Переводы и платежи

В 2015 году ВТБ24 продолжил развивать платежную и услуги денежных переводов. Номер операций, осуществляемых физическим лицом Банка клиентам оплачивать услуги различных организаций достигли 50 миллионов, рост на 29% по сравнению с 2014 годом.Комиссионный доход выросла на 83% в годовом исчислении, достигнув примерно 860 млн руб.

В 2015 году ВТБ24 начал целевую экспансию от количества поставщиков коммунальных услуг, кто теперь может проводить платежи через ВТБ24-Онлайн и автоматы самообслуживания ВТБ24, не имея для работы с основными банковскими реквизитами. В секунду половина 2014 года, услуга по переводам с карты на карту с помощью дистанционного банковского обслуживания (ВТБ24-Онлайн и самообслуживание). сервисные машины). Через 2015, клиенты совершили 3 млн транзакций на общую сумму около 28 млрд рублей.

Услуги для состоятельных клиентов

В 2015 году ВТБ24 продолжал активно привлекать клиентов премиальной модели обслуживания Банка. За год более 200000 Привилегий клиентам были предоставлены пакеты, в которых больше более 60% клиентов получают услуги бесплатно платы за выполнение необходимого объема бизнеса в Банке.

В конце 2015 года было сделано специальное предложение для расчета заработной платы клиентов, при этом клиенты с определенным уровень дохода на их зарплатной карте имеет право на Black Издание / Подпись карты.Эти клиенты получают полный пакет Privilege, который включает услуги персонального менеджера, доступ к льготному банкингу товары и широкий спектр услуг.

Частный банкинг

ВТБ24 Private Banking — лидер рынка на российском рынке частного банковского обслуживания. В 2015 году ВТБ24 расширила сеть и географию своего частного Банковские офисы. Открыто четыре новых филиала обслуживание состоятельных клиентов (в Москве, Ижевске, Кемерово и Тула), в результате чего общий объем ВТБ24 Сеть Private Banking до 24 офисов.

В 2015 году были предложены новые продукты и услуги. клиентам Private Banking. Банк сфокусировал по продажам инвестиционных продуктов, в том числе инвестиционная и страховая программа, и личный брокер и Prime Investment Консультант были запущены, расширяя ассортимент инвестиционно-банковских продуктов.

Кроме того, клиенты ВТБ24 Private Banking могут теперь обеспечьте ипотечные кредиты в европейских странах. холдинг группы ВТБ во Франции.

В 2015 году VIP-статус ВТБ24 увеличился на 50%. клиентская база, которая выросла до 8 079 клиентов, и портфель активов под управлением увеличился на 319 млрд руб., достигнув 732 млрд руб.Совокупные остатки выросли на 77% в 2015 году. Средний остаток по кредиту на одного покупателя достигла 90,6 млн рублей по итогам года.

Банк Москвы также продолжает развиваться технологии для повышения удобства использования процессов для владельцев продуктов, а также внедрили новые страховые продукты.

Выпущены три новые карты ограниченным тиражом с ко-брендами Государственной Третьяковской галереи Банк Москва-Виза в честь 150-летия день рождения Валентина Серова, и реклама для банка продуктов Private Banking Москвы было размещено в брошюре Большого театра.

Инвестиционные услуги для розничных клиентов

Группа ВТБ завершила 2015 год, твердо удерживая позиция одной из ведущих брокерских фирм и банки, предоставляющие брокерские услуги. ВТБ24 имеет наибольшее количество зарегистрированных клиентов и третье место по количеству активных клиентов на Московской бирже.

Объем клиентских операций ВТБ24 в фондовый рынок в 2015 году превысил 1,015 трлн рублей, помещая Банк на шестое место в рейтинге московских Биржевые рейтинги «Ведущие операторы рынка — Акции: Трейдинг Т + ».

Среднедневной объем маржинального кредитования на 2015 год превысил 5,7 млрд рублей. Громкость операций клиентов ВТБ24 на фондовом рынке превысила 3,8 трлн руб. Рынок фьючерсов и опционов Московской Биржи. Объем клиентских транзакций в более чем превышение внебиржевого рынка иностранных ценных бумаг 314 миллионов долларов США. К концу года ВТБ24 клиентов зарегистрировали 228 128 брокерских счетов на Московской бирже.

В 2015 году ВТБ24 оказывал брокерские услуги. клиенты с возможностью проведения операций на валютном рынке ММВБ, а также возможность совершать необеспеченные валютные операции (доллары США и евро).

В 2015 году ВТБ24 также предложил клиентам опцию заключения договоров на управление индивидуальных инвестиционных счетов.

В 2015 году объем клиентов ВТБ24 операции на валютном рынке превысили 142 млрд долларов США, в том числе по типу SWAP операции. Количество клиентов, использующих FOREX услуги в 2015 году увеличились на 5 655 г / г.

В 2015 году объем привлеченных паевых инвестиционных фондов через агента ВТБ24 баллы составили более более 1 млрд руб.

Филиальная сеть и банкоматы

По состоянию на 31 декабря 2015 года у Группы было более Всего в России 1600 офисов розничной торговли (действующие под ВТБ24, Банком Москвы и Лето Банком брендов), а также эксплуатируется более 13,3 тыс. банкоматов. своими российскими банками.

По итогам 2015 года филиальная сеть ВТБ24 состояла из 1046 офисов в 354 городах и 72 региона России.

В 2015 году программа развития ориентирована на развитие инфраструктуры для обслуживания для состоятельных клиентов.За год ВТБ24 открыли 60 офисов продаж, 43 из которых обслуживают зоны для состоятельных клиентов.

Всего с учетом сети программа оптимизации, 70 новых премиум зоны были созданы в 2015 году, что позволило Банку увеличить количество сотрудников, обслуживающих состоятельные клиенты на 20%. В то же время, процент офисов с площадями для высоких- чистые клиенты в 2015 году превысили 50% вся сбытовая сеть. В 2015 году Банк также реализована программа по закрытию неэффективных, неэффективные офисы, что привело к закрытию 80 офисов продаж.

Согласно независимому исследованию Марка Аналитика, ВТБ24 вышел в лидеры по объему удовлетворенности клиентов и лояльности во всех клиентах сегментов в 2015 году.