Кредиты на потребительские нужды в Минске, в банках Беларуси, взять потребительский кредит без справок и поручителей

Кредиты на потребительские нужды в Минске

Если вы задумываетесь над вопросом, в каком банке лучше взять кредит на потребительские нужды, в его выборе вам поможет наш кредитный калькулятор. С его помощью вы сможете рассчитать кредит и правильно оценить ту финансовую нагрузку, которая ляжет на ваш бюджет после оформления кредита в Беларуси.

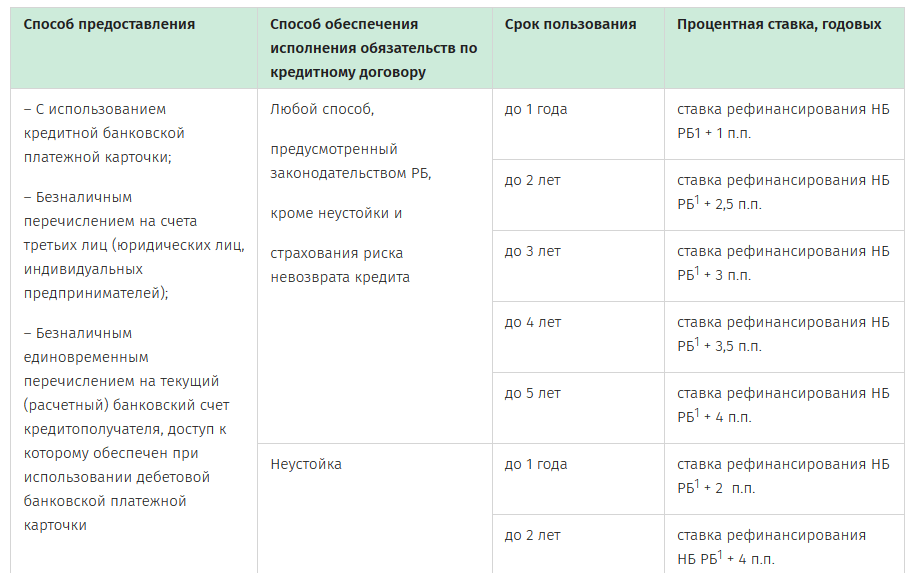

Потребительский кредит сегодня вы можете получить в двух основных формах – наличными и на карту. Где взять кредит наличными, в каком банке? Вам удастся это сделать практически в любом банке, который занимается кредитованием физических лиц. Кредиты в РБ также часто предоставляются на карту.

Выгодный кредит наличными без справок и поручителей

Сегодня для получения кредита без поручителей в Минске нужен минимальный пакет документов, как правило, это паспорт и справка о доходах. Кредит без справок и поручителей, можно найти в большинстве банков, но ставки по нему — выше. При выборе кредита стоит обращать внимание не только на процентную ставку. Помимо нее могут существовать скрытые комиссии. Речь идет о страховании жизни и здоровья кредитополучателя, абонентской плате, дополнительном платеже за подключение к пакету услуг, а также процентах за зачисление средств на счет кредитополучателя. Если вы получаете кредит на карту на личные нужды, старайтесь все операции осуществлять в безналичной форме, иначе вы можете столкнуться с еще одним видом комиссии – платой за обналичивание средств в кассах банка и банкоматах. Наш кредитный калькулятор, или иначе его называют калькулятор кредитов, сможет рассчитать сумму ваших платежей с учетом всех дополнительных выплат. Также вы может подобрать себе кредит на потребительские нужды, учитывая срок займа. Это может быть лучший кредит на год или на более длительный срок. Вы, как заемщик, будете гасить долг равными долями либо совершать платежи от остатка основного долга.

Кредит без справок и поручителей, можно найти в большинстве банков, но ставки по нему — выше. При выборе кредита стоит обращать внимание не только на процентную ставку. Помимо нее могут существовать скрытые комиссии. Речь идет о страховании жизни и здоровья кредитополучателя, абонентской плате, дополнительном платеже за подключение к пакету услуг, а также процентах за зачисление средств на счет кредитополучателя. Если вы получаете кредит на карту на личные нужды, старайтесь все операции осуществлять в безналичной форме, иначе вы можете столкнуться с еще одним видом комиссии – платой за обналичивание средств в кассах банка и банкоматах. Наш кредитный калькулятор, или иначе его называют калькулятор кредитов, сможет рассчитать сумму ваших платежей с учетом всех дополнительных выплат. Также вы может подобрать себе кредит на потребительские нужды, учитывая срок займа. Это может быть лучший кредит на год или на более длительный срок. Вы, как заемщик, будете гасить долг равными долями либо совершать платежи от остатка основного долга.

Наибольший выбор кредитных продуктов представлен, конечно же, в столице страны. Потребительские кредиты в Минске по своим условиям ни чем не отличаются от кредитов в других городах Беларуси. Кредиты в Минске выдаются:

- коммерческими банками

- банками с государственным капиталом.

Но у вас никак не получится взять кредит в Минске без справок и поручителей, потому что это правило распространяется на любые кредиты в РБ.

| Кредит | Сумма | Ставка, % годовых | Срок | Возраст, лет | Дополнительно | Заявка | ||

|---|---|---|---|---|---|---|---|---|

| от 30000 до 5 млн. |

от 11,9% |

от 13 мес. до 5 лет | 22-70 | Без обеспечения, Поручители | Специальные программы | |||

от 50000 до 5 млн. |

от 10,9% |

от 13 мес. до 6 лет | 22-70 | Без обеспечения, Залог авто, Прочие залоги, Поручители | ||||

| от 30000 до 3 млн. |

от 10,9% до 16,9% |

от 3 мес. до 5 лет | 21-70 | Без обеспечения | ||||

от 30000 до 5 млн. |

от 10,9% до 19,7% |

от 3 мес. до 5 лет | Без обеспечения | Стандартная / Для клиентов банка | ||||

| от 30000 до 3 млн. |

от 5,9% до 9,5% |

от 6 мес. до 7 лет | до 75 лет | Без обеспечения | Стандартная / Специальные программы | |||

от 30000 до 5 млн. |

от 6,9% до 9,9% |

от 13 мес. до 7 лет | 23-65 | Без обеспечения | Стандартная | |||

| от 5000 до 300000 |

|

от 13 мес. до 2 лет | 21-65 | Без обеспечения | Стандартная |

Заявка |

||

от 50000 до 3 млн. |

от 14% |

от 3 лет до 7 лет | 19-75 | Без обеспечения | Стандартная | |||

| от 15000 до 299999 |

от 12% |

от 3 лет до 7 лет | 19-75 | Без обеспечения | Стандартная | |||

от 30000 до 1 млн. |

от 7,9% до 21,9% |

от 3 лет до 5 лет | 23-70 | Без обеспечения | Стандартная | |||

| от 100000 до 5 млн. |

от 6% |

от 6 мес. до 7 лет | от 20 | Без обеспечения | Стандартная / Для клиентов банка |

Заявка |

||

от 50000 до 3 млн. |

от 7,9% |

от 6 мес. до 15 лет | от 18 | Без обеспечения | Рефинансирование |

Заявка |

||

| от 100000 до 1,5 млн. |

от 5,5% до 18,6% |

от 13 мес. до 7 лет | 23-70 | Без обеспечения | Стандартная / Положительная кредитная история / Для клиентов банка | |||

от 750000 до 3 млн. |

от 7,9% |

от 6 мес. до 15 лет | от 18 | Без обеспечения | Стандартная |

Заявка |

||

| от 750000 до 3 млн. |

от 7,9% до 20,9% |

от 6 мес. до 15 лет | от 18 | Без обеспечения | Стандартная |

Заявка |

||

| от 51000 до 300000 |

от 6,1% |

от 1 года до 5 лет | 23-69 | Без обеспечения | Стандартная | |||

от 30000 до 3 млн. |

от 7,99% до 14,99% |

от 1 года до 7 лет | 22-60 | Без обеспечения | Положительная кредитная история / Для клиентов банка | |||

| от 50000 до 5 млн. |

от 6,3% до 21,8% |

от 3 лет до 10 лет | 19-75 | Без обеспечения | Стандартная | |||

от 100000 до 2 млн. |

от 5,5% до 17,5% |

от 13 мес. до 7 лет | 23-70 | Без обеспечения | Рефинансирование | |||

| от 30000 до 5 млн. |

от 8,4% |

от 13 мес. до 5 лет | 21-70 | Без обеспечения, Залог авто, Поручители | Стандартная / Положительная кредитная история | |||

от 50000 до 5 млн. |

от 5,5% |

от 1 года до 7 лет | 23-65 | Без обеспечения | Для клиентов банка / Рефинансирование | |||

| от 100000 до 5 млн. |

от 5,5% |

от 1 года до 7 лет | 23-65 | Без обеспечения | Положительная кредитная история / Рефинансирование | |||

|

от 3% |

от 14 | Без обеспечения | Стандартная / Специальные программы | |||||

от 30000 до 5 млн. |

от 10,9% |

от 13 мес. до 5 лет | 21-70 | Без обеспечения, Поручители | Для клиентов банка | |||

| от 30000 до 5 млн. |

от 11,9% |

от 13 мес. до 5 лет | до 70 лет | Без обеспечения, Залог авто, Поручители | Стандартная / Специальные программы |

Взять кредит на потребительские нужды наличными в банке Минска и Беларуси.

— Банк БелВЭБ Потребительские кредиты наличными в Республике Беларусь направлены на закрытие потребительских нужд: покупку мебели, бытовой техники, электроники, ремонт автомобиля, путешествие и др.

— Банк БелВЭБ Потребительские кредиты наличными в Республике Беларусь направлены на закрытие потребительских нужд: покупку мебели, бытовой техники, электроники, ремонт автомобиля, путешествие и др.Взять кредит на потребительские нужды в Минске и других городах Республики Беларусь предлагает Банк БелВЭБ.

Программы кредитования

- «Хуткi анлайн» дает возможность получить до 5 000 BYN на карту любого банка. Программа привлекает оперативностью – оформить кредит можно всего за 3 минуты.

- По программе «Клiкнi грошы» можно получить до 10 000 BYN на период до четырех лет. Особенность кредита состоит в том, что предоставление и подписание документов осуществляется через интернет-банк.

Преимущества кредитования в Банке БелВЭБ

- Время на рассмотрение заявки, как правило, не превышает 2 часов.

- Задолженность можно погашать в банковских сервисных офисах или через интернет-банк.

- Допускается досрочная выплата кредита – полностью или частично.

- Некоторые программы предусматривают кредитование без поручителей, возможность выбора даты проведения ежемесячных платежей, начисление средств на карту.

- Срок может достигать 5 лет.

Для получения консультации обратитесь в ближайший офис Банка БелВЭБ или свяжитесь с менеджером по телефону 205 (с мобильного номера). Также вы можете оставить сообщение в мессенджерах Telegram, Skype, Viber, социальных сетях «Одноклассники», «ВКонтакте», Facebook или в чате сайта. Наши консультанты всегда рады помочь вам.

Подобрать кредитНе откладывайте на завтра исполнение своей мечты!

Позвоните в контакт-центр Банка БелВЭБ по телефонам +375 (17) 215-61-15 или 205 (с мобильного) или посетите ближайшее к Вам отделение и узнайте подробнее об условиях кредитования. Специалисты Банка БелВЭБ консультируют по всем вопросам предоставления кредитов.

Что такое потребительский кредит?

Широкое использования и популярность потребительских кредитов обусловлена простотой их получения, что связано обычно с небольшой суммой займа и относительно короткой его продолжительностью. Именно поэтому число подобных ссуд не уменьшается даже во время финансового кризиса, а многие банки делают розничное потребительское кредитование главным направлением собственной работы. Однако, далеко не все заемщики используют преимущества кредитов на потребительские нужды в полной мере, поэтому вполне логичным будет рассмотреть вопрос подробнее.

Содержание

Скрыть- О потребительских кредитах

- Виды кредитов

- Требования к заемщику

- Как оформить заявку на потребительский кредит?

- Какие банки дают потребительские кредиты?

- Процентные ставки по потребительским кредитам

- Кредиты с низкими процентными ставками

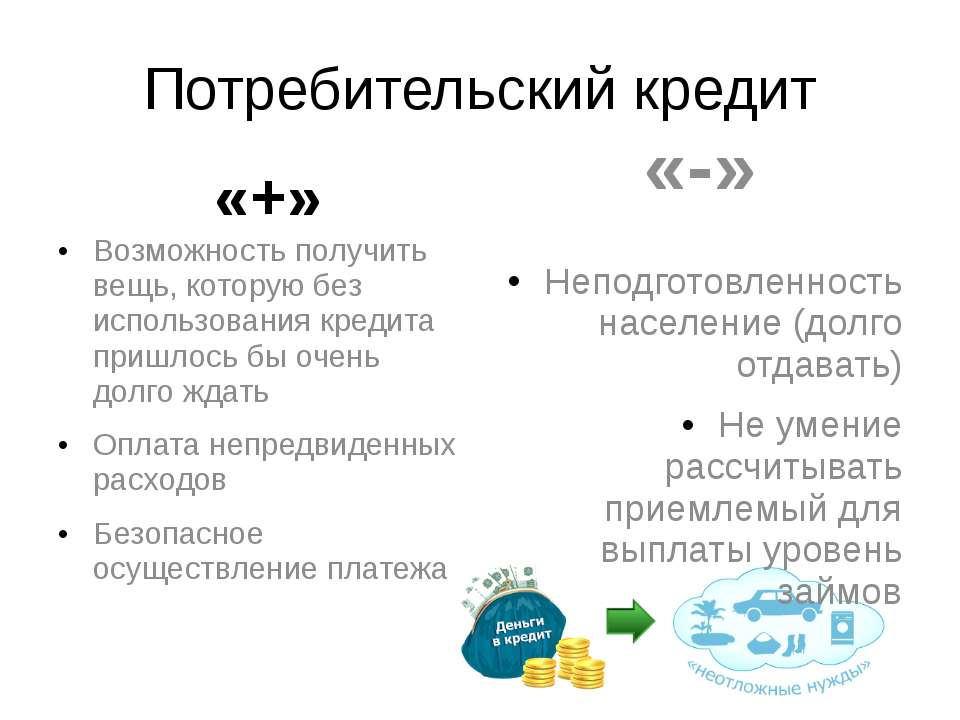

- Плюсы и минусы кредитов на потребительские нужды

- Рефинансирование и перекредитование потребительских кредитов

- Можно ли получить кредит без дохода и обеспечения?

- На сколько лет можно взять кредит на потребительские нужды?

- Можно ли взять кредит наличными?

- Как производится погашение потребительского кредита?

- Досрочное погашение кредита

О потребительских кредитах

Под потребительским займом обычно понимается кредит, которые выдается, главным образом, физическим лицам для покупки каких-либо потребительских товаров или услуг. По большому счету, разновидностью подобных ссуд выступают даже ипотечный или автокредит, однако, принято считать их отдельными типами кредитования. Основными особенностями потребительских займов выступают небольшая их продолжительность, которая редко превышает 1,5-2 года, а также незначительная, по сравнению с уже упомянутыми ипотекой и автокредитом, сумма.

По большому счету, разновидностью подобных ссуд выступают даже ипотечный или автокредит, однако, принято считать их отдельными типами кредитования. Основными особенностями потребительских займов выступают небольшая их продолжительность, которая редко превышает 1,5-2 года, а также незначительная, по сравнению с уже упомянутыми ипотекой и автокредитом, сумма.

Достаточно часто потребительский кредит оформляется в форме рассрочки оплаты, когда проценты по займу фактически не выделяются, будучи включенными в стоимость товара. При этом ссуда, по сути, выдается непосредственно торговой точкой, а не банком, не являясь полноценным кредитом, так как отсутствуют его формальные признаки в виде процентов за пользование заемными средствами и заключения кредитного договора.

Виды кредитов

В настоящее время существует несколько видов потребительских кредитов, которые могут быть классифицированы по их различным параметрам:

- Нецелевой. Подобные займы выдаются наличными или на кредитную карту.

Важными особенностями таких кредитов выступает более высокая, по сравнению с целевыми, процентная ставка, а также меньший размер ссуды. Несмотря на это, по мнению многих финансовых аналитиков и специалистов рынка банковских услуг именно данный вид потребительских займов является самым распространенным;

Важными особенностями таких кредитов выступает более высокая, по сравнению с целевыми, процентная ставка, а также меньший размер ссуды. Несмотря на это, по мнению многих финансовых аналитиков и специалистов рынка банковских услуг именно данный вид потребительских займов является самым распространенным; - Целевой. Выдается банком для приобретения конкретного товара или услуги. Нередко оформление происходит непосредственно в магазине, где заемщик уже подобрал необходимую ему покупку. Зачастую данный вид кредита применяется для оплаты различных услуг, например, лечения или туристической поездки;

- Экспресс-займ. Сравнительно новый вид кредитования, который предоставляется в большинстве случаев в режиме онлайн, выступая, по сути, усовершенствованной и более выгодной для клиента версией микрозаймов. Основными особенностями подобных ссуд выступают высокая процентная ставка и маленький размер кредита;

- Кредитная банковская карта. Данный вариант оформления ссуды, когда заемные средства поступают на пластик клиента, стремительно набирает популярность.

Причинами этого выступает простота, безопасность и удобство процедуры зачисления средств в сочетании с постоянно увеличивающимся количеством карточек, находящихся на руках физических лиц.

Причинами этого выступает простота, безопасность и удобство процедуры зачисления средств в сочетании с постоянно увеличивающимся количеством карточек, находящихся на руках физических лиц.

Конечно же, помимо описанных, существует еще множество других видов потребительских займов, однако, выше приведены наиболее распространенные и часто используемые на практике.

Требования к заемщику

В большинстве случаев банки предъявляют достаточно лояльные требования к потенциальным получателям потребительских займов. Это объясняется незначительным размером и небольшой продолжительностью кредита, что выступает основной характерной чертой подобных ссуд (если рассматривать ипотеку и автокредиты как отдельные виды займов). Другим фактором, позволяющим кредитным организациям снижать уровень требований по потребительским ссудам, является более высокая процентная ставка, которая также компенсирует часть рисков подобных финансовых сделок для банков.

В результате обычными условиями одобрения потребительского займа выступают:

- российское гражданство и совершеннолетие заемщика;

- положительная кредитная история;

- наличие постоянного источника дохода (кроме займов на совсем небольшие покупки).

Достаточно часто требования банков к потенциальным клиентам, претендующим на то, чтобы получить потребительскую ссуду, ограничиваются выполнением трех указанных выше условий.

Как оформить заявку на потребительский кредит?

До недавнего времени для оформления займа на потребительские нужды требовалось обязательное посещение банка или торговой точки. При этом процедура заполнения и подачи необходимых документов была достаточно быстрой и простой, что не удивительно, учитывая высокий уровень конкуренции в этом сегменте рынка. Клиент попросту не стал бы работать с банком, предъявляющим завышенные требования или медленно оформляющим нужные для получения денежных средств бумаги.

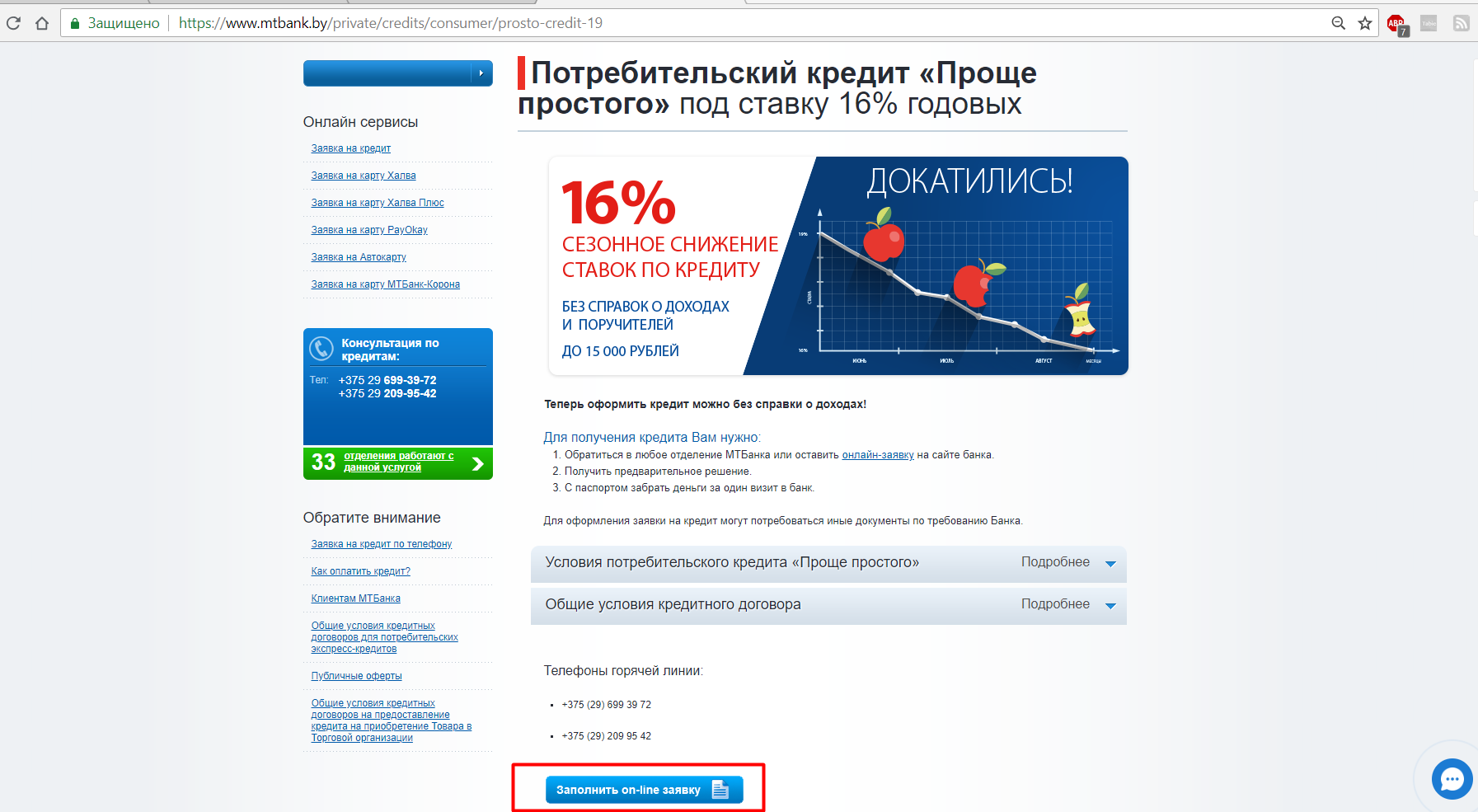

Можно ли оформить заявку онлайн?

Однако, в последние 3-4 года все большее количество заявок на потребительские кредиты подается по интернету в режиме онлайн. Это объясняется не только удобством подобной процедуры для клиента, но и серьезным ростом объемов интернет торговли. В результате покупка того или иного товара может практически полностью происходить в сети: начиная от его выбора, продолжая подачей онлайн заявки и получением кредита, и заканчивая выполнением оплаты и последующим заказом доставки товара.

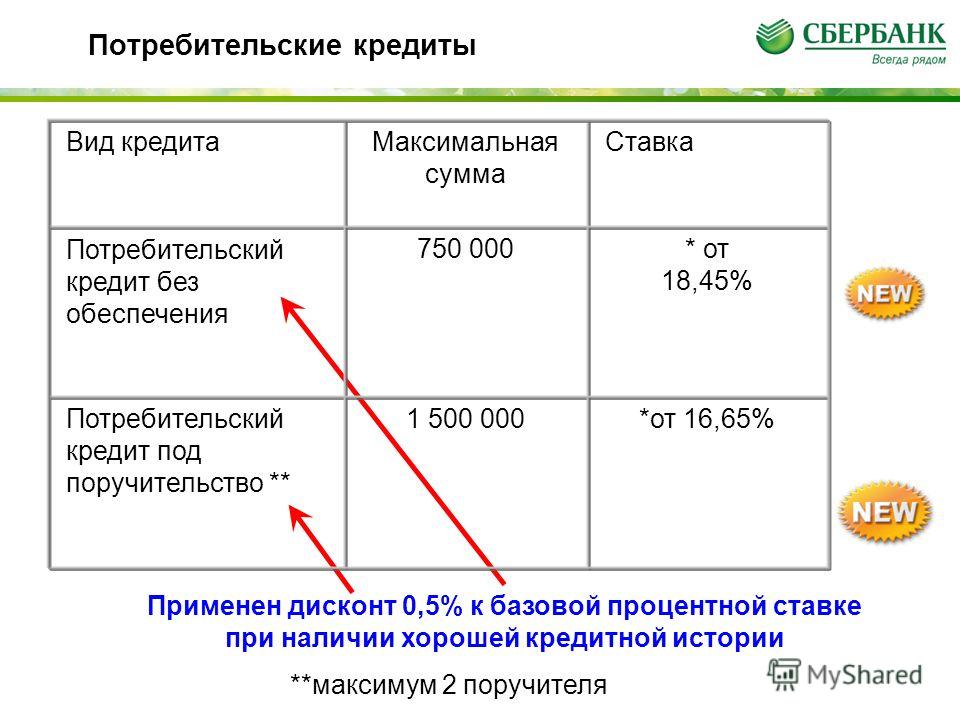

Какие банки дают потребительские кредиты?

В настоящее время практически все кредитные организации, обслуживающие физических лиц, занимаются выдачей потребительских займов. К числу наиболее крупных и самых известных подобных финансовых учреждений относятся: Сбербанк, ВТБ 24, Совкомбанк, Банк Тинькофф, Альфа-Банк, Райффайзенбанк и многие другие. Очевидно, что наличие такого большого количества активных участников данного сегмента рынка приводит к увеличению конкуренции, что положительно сказывается на выгодности условий потребительского кредитования для клиентов.

Процентные ставки по потребительским кредитам

Одним из наиболее важных параметров любого займа выступает размер процентной ставки. Очевидно, что он может достаточно сильно колебаться в зависимости от вида оформляемого кредита и организации, его выдающей. При этом важно понимать, что нередко декларируемая процентная ставка заметно отличается от реальной, учитывающей все дополнительные комиссии и выплаты заемщика, связанные с получением им кредита на личные нужды.

Еще одним вариантом занижения процентной ставки является ее сокрытие в стоимости товара. Именно поэтому, выбирая подходящий займ, следует внимательно изучать условия кредитования, обращая особо пристальное внимание на скрытые проценты и платежи, а также цены на аналогичные товары в других магазинах.

Кредиты с низкими процентными ставками

В 2017-м году среди наиболее привлекательных с точки зрения размера процентной ставки коммерческих предложений выделяются условия потребительского кредитования, установленные следующими банками: Ренессанс Кредит, ОТП-Банк, Сбербанк, Банк Восточный Экспресс, Альфа-Банк и ВТБ 24. Они предлагают оформление займа на потребительские нужды под 12,9%-16% годовых. Конечно же, это декларируемый уровень процентной ставки, поэтому по описанным выше причинам при выборе кредита и банка необходимо выяснять все остальные условия получения ссуды.

Плюсы и минусы кредитов на потребительские нужды

Как и любой другой банковский продукт, займы на потребительские нужды обладают как вполне очевидными преимуществами, так и определенными недостатками. К числу первых относятся:

К числу первых относятся:

- низкие требования к заемщику со стороны кредитных организаций;

- получение товара или услуги, приобретение которых без привлечения заемных средств было бы затруднительным;

- возможность подачи онлайн заявок, причем одновременно нескольких, в различные банки;

- быстрое рассмотрение заявки;

- возможность досрочно погасить долг, как правило, без штрафных санкций.

К числу недостатков потребительского кредитования можно отнести:

- относительно высокую процентную ставку по подобным займам;

- увеличение итоговой стоимости товара за счет выплаченных процентов;

- рост финансовой нагрузки, особенно негативно сказывающейся на заемщике при наступлении кризиса;

- необходимость выплаты штрафных санкций при просрочке выплат по кредиту.

Рефинансирование и перекредитование потребительских кредитов

Большое количество потребительских кредитов, выданных до наступления очередного кризиса, привело к тому, что достаточно часто сегодня за одним заемщиком числится сразу несколько ссуд, выплаты по которым составляют серьезную долю его дохода. Естественно, данная ситуация привела к тому, что заметно вырос уровень неплатежей и просрочек. В результате крайне популярными и востребованными в последнее время на рынке банковскими услугами стали рефинансирование и перекредитование потребительских займов.

Естественно, данная ситуация привела к тому, что заметно вырос уровень неплатежей и просрочек. В результате крайне популярными и востребованными в последнее время на рынке банковскими услугами стали рефинансирование и перекредитование потребительских займов.

Целью подобных действий выступает стремление заемщика получить кредит на новых, более выгодных условиях, средства которого направляются на выплату старых потребительских займов. Следствием рефинансирования выступает снижение финансовой нагрузки на заемщика и восстановление его платежеспособности. Услуги рефинансирования предоставляют сегодня практически все серьезные банки, включая Сбербанк, Россельхозбанк, ВТБ 24 и т.д.

Потребительский кредит без поручителей и справок

Достаточно большое количество банков предлагает возможность оформить потребительский займ без предоставления справок о доходе или оформления договоров поручительства. К числу подобных кредитных организаций относятся Банк Тинькофф, ОТП-Банк, Совкомбанк и т. д. Однако, необходимо понимать, что отсутствие обеспечения приводит к серьезным ограничениям по сумме займа и увеличению процентной ставки.

д. Однако, необходимо понимать, что отсутствие обеспечения приводит к серьезным ограничениям по сумме займа и увеличению процентной ставки.

Можно ли получить кредит без дохода и обеспечения?

Выше были перечислены несколько банков, выдающих потребительские займы, не предъявляя клиентам при этом требований по уровню дохода или обязательного предоставления обеспечения кредита. Конечно же, речь в данном случае может идти только о небольших суммах и непродолжительном сроке кредитования. Другим вариантом получения денежных средств на потребительские нужды выступает обращение в различные МФО, требования которых к потенциальным заемщикам намного менее жесткие, чем предъявляемые банками. Однако, в этом случае придется платить намного более высокий процент по ссуде, доходящий порой до 1-2% в сутки.

На сколько лет можно взять кредит на потребительские нужды?

Наиболее частая продолжительность потребительского займа – 6-12 месяцев. В некоторых случаях его срок увеличивается до 2 лет, если речь идет о более серьезной покупке. Большая продолжительность ссуды на личные нужды встречается на практике достаточно редко.

Большая продолжительность ссуды на личные нужды встречается на практике достаточно редко.

Можно ли взять кредит наличными?

Сегодня используются два основных варианта получения заемных средств по потребительскому кредиту. Первый из них предполагает зачисление денег на карту, уже имеющуюся у клиента или специально по этому поводу изготовленную. Этот способ пользуется в последнее время все большей популярностью, что объясняется его удобством и безопасностью для заемщика.

Второй вариант предусматривает получение наличных средств непосредственно в кассе банка. Он еще недавно был самым востребованным, однако, сегодня применяется все реже. Это объясняется несколькими причинами: комиссией за обналичивание, которая установлена во многих банках, и неудобством ношения с собой большой суммы денег.

Как производится погашение потребительского кредита?

Сегодня практически все банки предоставляют клиентам возможность выбора из нескольких вариантов погашения:

- при помощи терминалов или банкоматов;

- почтовым переводом;

- переводом средств с карты при помощи интернет банкинга;

- перечислением средств с электронных кошельков и т.

д.

д.

Досрочное погашение кредита

Погашение долга перед банком ранее намеченного срока позволяет заемщику сэкономить часть средств, снизив переплату по ссуде. При этом кредитная организация сегодня, в соответствии с действующим законодательством, не имеет права начислять за досрочное погашение займа каких-либо штрафных санкций, что нередко практиковалось ранее.

Кредит для зарплатных клиентов

Поручительство физического лица:

— физическое лицо-не супруг заемщика,

— физические лица граждане РФ,

— постоянная регистрация на территории РФ,

— стаж на последнем месте работы – не менее 1 года,

— возраст поручителя на момент окончания кредитного договора не старше 65 лет,

— финансовое положение оценивается не ниже, чем среднее.

Поручительство юридического лица-работодателя;

Обеспечение в виде залога транспортного средства:

1) Возраст автомобиля:

-иностранного производства не должен превышать 7 лет на момент выдачи кредита и 10 лет – на момент окончания кредитного договора,

-отечественного производства не должен превышать 5 лет на момент выдачи кредита и 6 лет на момент окончания кредитного договора,

2) Автомобиль – отечественного и иностранного производства, в т. ч. собранный в РФ, за исключением автомобилей китайского и индийского производства, а также китайских и индийских марок, произведенных на территории РФ (определяется по стране происхождения согласно ПТС)

ч. собранный в РФ, за исключением автомобилей китайского и индийского производства, а также китайских и индийских марок, произведенных на территории РФ (определяется по стране происхождения согласно ПТС)

3) Обязательна оценка передаваемого в залог имущества Банком.

4) Совокупная залоговая стоимость не менее 70% от суммы запрашиваемого кредита.

5) Допускается залог третьих лиц.

Обеспечение в виде залога недвижимости:

1) Обязательна оценка передаваемого в залог имущества Банком,

2) В залог принимается любая (жилая/нежилая) недвижимость.

Дополнительные условия для жилой недвижимости:

— не единственная жилая собственность у залогодателя,

— отсутствие зарегистрированных жильцов,

— регистрация новых жильцов – только по согласованию с Банком.

3) Без страхования объекта недвижимости,

4) Совокупная залоговая стоимость не менее 80% от суммы запрашиваемого кредита.

5) Допускается залог третьих лиц.

Существуют дополнительные расходы заемщика по регистрации транспортного средства в качестве залога, расходы по страхованию транспортного средства, расходы связанные с оценкой транспортного средства и недвижимого имущества.

Потребительские кредиты наличными с онлайн-оформлением — 52 варианта

Посмотрите потребительские кредиты в ближайших городах: Пушкин, Сертолово, Павловск, Коммунар, Всеволожск.

Представленная информация является обобщенной и носит исключительно информационный характер. Окончательные условия кредитования принимаются непосредственно кредитными организациями. Наш сайт не занимается ни сбором, ни хранением пользовательской информации — переходя по ссылкам вы переходите на сайт банка или сайт партнера банка, где и заполняете онлайн форму для осуществления последующей обработки информации в строгом соответствии с законом РФ «О защите персональных данных».

Потребительский кредит банка — это особый вид кредита, предоставляемый гражданам на потребительские нужды. Такой кредит берут не только для приобретения товаров длительного пользования, но и просто для бытовых нужд (продукты питания, бытовая техника). Банки обычно выдают потребительский кредит наличными деньгами или перечисляют средства на карту.

По большому счету, любой кредит пенсионерам и людям до 60 лет, предоставляемый банками, можно назвать потребительским. Однако, «классические» потребительские кредиты имеют собственную обширную классификацию:

- По срокам погашения долга — обычно выделяют 3 вида займа: краткосрочные, среднесрочные и долгосрочные.

- С обеспечением или без — банки, выдавая кредиты наличными без обеспечения, не требуют залога имущества или поручительства.

- По кредитору — займы могут быть банковские и небанковские (микрозаймы, финансовые организации)

- Целевые и нецелевые — кредит может быть направлен непосредственно на покупку определенных товаров, либо тратиться на усмотрение заемщика.

Преимущества покупки товара в кредит

- + Покупая товар в кредит, Вы можете считать себя застрахованным от переплаты в будущем, если он вдруг подорожает;

- + Покупая необходимую вещь сейчас, Вы можете уже не опасаться ее «исчезновения» с прилавков;

- + Покупка в кредит позволяет купить товар нужной модификации на месте, при условии, что он есть в наличии;

- + Вы можете приобрести продукт в момент его наивысшей актуальности и не копить нужную сумму долгое время;

- + Покупая что-либо в кредит, Вы сможете погашать сумму займа незначительными платежами на протяжении нескольких месяцев.

Однако, у покупки в кредит есть и некоторые недостатки:

- — Стоимость товара увеличивается в связи с процентами по кредиту;

- — Одним из существенных недостатков можно считать истечение периода удовольствия от покупки: платежи по кредиту необходимо вносить еще несколько месяцев, а Вам бы уже хотелось приобрести замену тому, что Вы купили.

- — В связи с тем, что банки зачастую маскируют реальную процентную ставку, есть риск заплатить кредитной организации гораздо большую сумму, чем предполагалось на первый взгляд.

Внимание! На что нужно в первую очередь обращать внимание при подаче заявки онлайн и заключении кредитного договора в 2021 году:

- Должны быть четко прописаны название кредитной организации, ее регистрационный номер, адрес и контактные телефоны.

- Сумма кредита наличными, валюта, а также сроки погашения.

- Годовые процентные ставки по потребительскому кредиту – важнейший параметр расходов заемщика.

Самые выгодные кредиты имеют действительно низкие ставки – ниже 13% годовых.

Самые выгодные кредиты имеют действительно низкие ставки – ниже 13% годовых. - Порядок и периодичность начисления процентов

- График платежей по потребительскому кредиту, в котором будет указана сумма ежемесячного платежа

- Условия досрочного погашения кредита.

Будьте бдительны! Обращайтесь только в проверенные организации и не позволяйте мошенникам одурачить себя. Также при первичном оформлении и рефинансировании кредитов мы советуем сотрудничать с финансовыми структурами, которые запрашивают максимальный перечень документов. В этом случае у банка есть возможность проверить Ваши данные в полной мере, что может существенно повлиять на условия кредитования (в Вашу пользу, разумеется).

Совет! До размещения онлайн-заявки Вы можете сделать подбор и заранее примерно рассчитать будущие платежи по условиям вашего потребительского кредита в нашем кредитном калькуляторе.

Что делать, если банки отказывают в кредите?

Когда нужны деньги, первое, что приходит на ум – выбрать, подать онлайн-заявку и взять в банке кредит наличными. Финансовые организации предлагают несколько выгодных вариантов, среди которых:

Финансовые организации предлагают несколько выгодных вариантов, среди которых:

- кредитные карты;

- оформление потребительских и экспресс-кредитов онлайн, в банковском офисе или магазине;

- кредитование на покупку автомобиля и жилья (ипотека).

Если же банк по каким-то причинам отказывает, а наличные нужны сегодня, вам наверняка смогут помочь микрокредитные компании. В 2021 году для получения займа физическому лицу достаточно нескольких часов. Можно оставить заявку онлайн и получить кредит без справок о доходах и отказа даже не выходя из дома – все деньги будут зачислены на вашу пластиковую карту банка. Микрокредиты через интернет выдаются по паспорту почти без отказов, и даже с плохой кредитной историей или без нее, но процентные ставки по ним будут выше, чем в банках. Выше приведен список актуальных на 2021 год предложений от лицензированных МФО и банков России, оформляющих кредитки со сравнительно низкими ставками и выгодными условиями.

А если даже микрокредитные организации не хотят давать вам в долг, либо предлагают только высокие ставки – скорее всего, ваши текущие значения кредитного рейтинга и истории очень низки. Во всяком случае, их нужно выяснить. В этом поможет более подробная статья о том, как узнать и улучшить свою кредитную историю.

Во всяком случае, их нужно выяснить. В этом поможет более подробная статья о том, как узнать и улучшить свою кредитную историю.

| Залоговый+ Стандартная доп. условияРассмотрение заявки 1 рабочего дня Без залога Без поручителя Без дополнительных комиссий | 8,8% | 15 853 | 70 721 | Не требуется | Заполнить заявку | ||

| Оптимальный Стандартная доп. условияРассмотрение заявки 1 рабочего дня Без залога Без поручителя Без дополнительных комиссий | 12% | 16 607 | 97 857 | Не требуется | Заполнить заявку | ||

| Для вкладчиков ПСБ Для особых категорий клиентов доп. условияРассмотрение заявки до 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 5,5% | 15 097 | 43 526 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Стандартный Стандартная доп. условия условияРассмотрение заявки 1 — 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 5,5% | 15 097 | 43 526 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для клиентов с кредитной историей ПСБ Для особых категорий клиентов доп. условияРассмотрение заявки до 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 5,5% | 15 097 | 43 526 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Наличными Кредит наличными доп. условияРассмотрение заявки 1 — 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 5,5% | 15 097 | 43 526 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для держателей зарплатных карт Для особых категорий клиентов доп. условия условияРассмотрение заявки до 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 5,5% | 15 097 | 43 526 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для госслужащих и бюджетников Для особых категорий клиентов доп. условияРассмотрение заявки до 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 5,5% | 15 097 | 43 526 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для работников предприятий ОПК и военнослужащих Для особых категорий клиентов доп. условияРассмотрение заявки до 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 5,5% | 15 097 | 43 526 | Не требуется | Заполнить заявку | ||

| Акция! Подарите праздник близким Стандартная, Акция доп. условия условияРассмотрение заявки до 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 5,7% | 15 143 | 45 151 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| На любые цели Стандартная, Для особых категорий клиентов, Для пенсионеров, Кредит наличными доп. условияРассмотрение заявки 1 рабочего дня Без залога Без поручителя Без дополнительных комиссий | 6,4% | 15 301 | 50 863 | Не требуется | Заполнить заявку | ||

| Для военных и гражданских пенсионеров Для пенсионеров доп. условияРассмотрение заявки не указано Без залога Без поручителя Без дополнительных комиссий | 6,8% | 15 392 | 54 143 | Не требуется | Заполнить заявку | ||

| На любые цели Стандартная доп. условия условияРассмотрение заявки до 2 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 6,9% | 15 415 | 54 965 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для зарплатных клиентов Для особых категорий клиентов доп. условияРассмотрение заявки 1 — 2 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 6,9% | 15 415 | 54 965 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Пенсионный Для пенсионеров доп. условияРассмотрение заявки до 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 7,5% | 15 553 | 59 911 | 2-НДФЛ | Заполнить заявку | ||

| Премиум + Стандартная доп. условияРассмотрение заявки 3 — 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 7,8% | 15 622 | 62 395 | 2-НДФЛ | Заполнить заявку | ||

| На образование Для студентов, молодёжи доп. условия условияРассмотрение заявки 1 — 10 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 7,9% | 15 645 | 63 224 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Наличными Стандартная доп. условияРассмотрение заявки 1 — 10 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 7,9% | 15 645 | 63 224 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для физических лиц Стандартная доп. условияРассмотрение заявки до 10 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 8% | 15 668 | 64 054 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| На любые цели без обеспечения Стандартная доп. условияРассмотрение заявки до 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 8,4% | 15 760 | 67 381 | Не требуется | Заполнить заявку | ||

| Доверительный Стандартная доп. условия условияРассмотрение заявки до 1 рабочего дня Без залога Без поручителя Без дополнительных комиссий | 8,5% | 15 783 | 68 215 | 2-НДФЛ | Заполнить заявку | ||

| Потребительский Классический Стандартная доп. условияРассмотрение заявки не указано Без залога Без поручителя Без дополнительных комиссий | 8,7% | 15 830 | 69 885 | 2-НДФЛ | Заполнить заявку | ||

| На большие цели Стандартная доп. условияРассмотрение заявки не указано Без залога Без поручителя Без дополнительных комиссий | 8,7% | 15 830 | 69 885 | 2-НДФЛ | Заполнить заявку | ||

| Сотрудникам бюджетных организаций Стандартная, Для особых категорий клиентов доп. условияРассмотрение заявки 3 — 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 8,8% | 15 853 | 70 721 | 2-НДФЛ | Заполнить заявку | ||

| Для своих Стандартная доп. условия условияРассмотрение заявки 3 — 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 8,8% | 15 853 | 70 721 | 2-НДФЛ | Заполнить заявку | ||

| Для зарплатных клиентов Для особых категорий клиентов доп. условияРассмотрение заявки не указано Без залога Без поручителя Без дополнительных комиссий | 8,9% | 15 876 | 71 557 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| На любые цели без обеспечения Стандартная доп. условияРассмотрение заявки до 3 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 8,9% | 15 876 | 71 557 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для привилегированных клиентов Для особых категорий клиентов доп. условия условияРассмотрение заявки не указано Без залога Без поручителя Без дополнительных комиссий | 8,9% | 15 876 | 71 557 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Под залог недвижимости Стандартная доп. условияРассмотрение заявки до 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 9,2% | 15 946 | 74 072 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Деньги-возможности для работников организаций — стратегических партнеров Банка без обеспечения Акция, Для особых категорий клиентов доп. условияРассмотрение заявки до 30 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 9,5% | 16 016 | 76 593 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| На любые цели Стандартная доп. условия условияРассмотрение заявки 1 — 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 9,5% | 16 016 | 76 593 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Деньги-возможности для работников организаций — стратегических партнеров Банка с обеспечением Акция, Для особых категорий клиентов доп. условияРассмотрение заявки до 30 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 9,5% | 16 016 | 76 593 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Под залог недвижимости Стандартная доп. условияРассмотрение заявки до 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 9,7% | 16 063 | 78 277 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для своих Стандартная доп. условия условияРассмотрение заявки 3 — 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 9,8% | 16 086 | 79 120 | Справка по форме Банка | Заполнить заявку | ||

| Сотрудникам бюджетных организаций Стандартная, Для особых категорий клиентов доп. условияРассмотрение заявки 3 — 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 9,8% | 16 086 | 79 120 | Справка по форме Банка | Заполнить заявку | ||

| С обеспечением Стандартная доп. условияРассмотрение заявки до 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 9,9% | 16 110 | 79 964 | Справка по форме Банка | Заполнить заявку | ||

| На ремонт под залог недвижимости Стандартная доп. условия условияРассмотрение заявки не указано Без залога Без поручителя Без дополнительных комиссий | 10% | 16 133 | 80 809 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| На образование Для особых категорий клиентов, Для студентов, молодёжи доп. условияРассмотрение заявки до 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 10,3% | 16 204 | 83 347 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Акция! На любые цели Акция, Для особых категорий клиентов доп. условияРассмотрение заявки до 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 10,4% | 16 227 | 84 195 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Ипотека плюс Стандартная доп. условия условияРассмотрение заявки 1 — 2 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 10,5% | 16 251 | 85 043 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| Для физических лиц на НПД Стандартная доп. условияРассмотрение заявки 1 — 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 10,5% | 16 251 | 85 043 | 2-НДФЛ, Справка по форме Банка | Заполнить заявку | ||

| На развитие подсобного хозяйства Стандартная доп. условияРассмотрение заявки до 5 рабочих дней Без залога Без поручителя Без дополнительных комиссий | 10,5% | 16 251 | 85 043 | Справка по форме Банка | Заполнить заявку |

Все о необеспеченных ссудах поручителей

Если у вас нет надежной кредитной истории, ваши возможности финансирования будут ограничены. Однако это не означает, что нет привлекательных альтернатив.

Необеспеченные ссуды поручителей предоставляют возможность заемщикам с ограниченной или плохой кредитной историей. Из-за того, как эти ссуды структурированы, даже заемщик без кредитной истории или активов может получить одобрение. Тем не менее, чтобы гарантировать ссуду, вам понадобится близкий друг, партнер или член семьи.

Однако это не означает, что нет привлекательных альтернатив.

Необеспеченные ссуды поручителей предоставляют возможность заемщикам с ограниченной или плохой кредитной историей. Из-за того, как эти ссуды структурированы, даже заемщик без кредитной истории или активов может получить одобрение. Тем не менее, чтобы гарантировать ссуду, вам понадобится близкий друг, партнер или член семьи.

Темы, рассматриваемые в этой статье:

В этом посте мы объясним, что это за ссуды, чтобы вы могли полностью понять этот тип финансирования.

Прежде всего: что такое необеспеченный заем?Чтобы понять этот вид финансирования, нам нужно объяснить, что такое необеспеченный заем.

Каждая существующая ссуда является обеспеченной или необеспеченной. Обеспеченный кредит — это кредит, требующий залога, которым может быть что угодно. Обычно в качестве залога используется недвижимость, автомобили и другие дорогостоящие предметы.

По обеспеченной ссуде, если заемщик не может произвести свои платежи, кредитор может получить право собственности на обеспечение. Это защищает кредитора, потому что даже если заемщик не может заплатить, у кредитора будет что-то ценное.

Это защищает кредитора, потому что даже если заемщик не может заплатить, у кредитора будет что-то ценное.

Беззалоговый заем — это как раз наоборот. В случае необеспеченных кредитов залога нет. Кредитор не имеет законных прав на ваши активы. Тем не менее, они все равно могут перевести ваш счет в сборы и подать на вас в суд, чтобы вернуть долг.

Поскольку нет залога для «обеспечения» необеспеченной ссуды, существует больший риск для кредитора.Все, на что им нужно полагаться, это ваша кредитная история. В результате необеспеченные ссуды обычно дороже.

Кроме того, поскольку необеспеченные займы учитывают вашу кредитную историю, кредиторы с меньшей вероятностью одобрят заемщика с плохой кредитной историей. Однако гарант может это изменить.

Что означает гарант?Поручитель — это лицо, которое поддерживает заемщика и соглашается нести финансовую ответственность в случае неуплаты.

Это лицо может быть партнером, другом или членом семьи с хорошей кредитной историей и финансовой стабильностью. Им должен быть не менее 21 года. Также гарантом может выступать ваш бизнес или чей-то другой.

Им должен быть не менее 21 года. Также гарантом может выступать ваш бизнес или чей-то другой.

По сути, гарант соглашается нести ответственность, если заемщик не заплатит. Для кредитора это снижает риск кредитования заемщика с плохой кредитной историей. В результате кредитор не будет взимать более высокие ставки, чтобы компенсировать профиль риска основного заемщика.

Поручитель также может помочь тем, кто имеет низкую зарплату, мало активов или иным образом финансово нестабилен.Хотя кредитная история является решающим фактором при получении необеспеченной ссуды, зарплата и активы тоже имеют значение.

Также стоит отметить, что поручителя не обязательно привлекать на время действия кредита. Часто они прекращают выполнение своих обязательств по истечении заранее установленного срока. Конечно, это будет подробно прописано в кредитном договоре.

Собираем все вместе: что такое необеспеченный поручительский заем? По сути, необеспеченная ссуда поручителя — это просто необеспеченная ссуда, обеспеченная поручителем. Другими словами, это ссуда, которая:

Другими словами, это ссуда, которая:

- Не обеспечена залогом.

- Гарантировано кем-то с хорошей кредитной историей и финансовой стабильностью.

Любая ссуда, отвечающая этим двум ограничениям, является необеспеченной ссудой-гарантом. Однако это не означает, что все необеспеченные ссуды-гаранты одинаковы. В зависимости от конкретного кредитного продукта, который вы рассматриваете, могут быть существенные различия.

Например, не все гарантии одинаковы.Если один гарант может гарантировать всю ссуду, другой может гарантировать только часть ссуды. При прочих равных условиях предоставление частично гарантированной необеспеченной поручительной ссуды более рискованно, чем если бы она была полностью гарантирована.

Из-за этого частично гарантированный заем обычно будет дороже, поскольку кредитор должен компенсировать дополнительный риск.

Важно отметить, что наличие со-подписывающей стороны не делает его поручителем. У со-подписантов другие права и финансовые обязанности, чем у поручителей.

Например, гарант несет финансовую ответственность только после того, как кредитор исчерпал все методы взыскания с первичного заемщика. И наоборот, в случае неуплаты с подписавшей стороны обращаются как со вторым заемщиком.

Аналогичным образом, если ссуда обеспечена залогом, это не необеспеченная ссуда-гарант. Вместо этого это будет считаться ссудой под залог поручителя.

Потребительские демографические соображения

Подходит ли вам необеспеченный гарант ссуды, зависит от типа вашего потребителя.Как правило, эти ссуды предназначены для всех, кому было бы отказано в традиционном финансировании.

Например, люди с плохой кредитной историей обычно пользуются необеспеченной ссудой по поручительству. Это также может включать заемщиков, которые ищут ссуды до зарплаты или аналогичные варианты краткосрочного финансирования.

Однако получение необеспеченного поручителя не обязательно означает, что вы финансово нестабильны.

Например, иммигранты и молодые люди могли не иметь возможности создать свою кредитную историю. Хотя у них могут быть сбережения и солидный доход, им будет сложно получить разрешение на традиционное финансирование. Таким образом, добавление поручителя открывает доступ к финансированию, которое в противном случае было бы недоступно для определенных заемщиков.

Хотя у них могут быть сбережения и солидный доход, им будет сложно получить разрешение на традиционное финансирование. Таким образом, добавление поручителя открывает доступ к финансированию, которое в противном случае было бы недоступно для определенных заемщиков.

Для тех, кто может получить разрешение на традиционное финансирование, необеспеченные ссуды поручителей не имеют особого смысла. В конце концов, этот человек, скорее всего, получит одобрение на получение необеспеченной ссуды с сопоставимыми (или лучшими) ставками и более крупными суммами ссуды.

Кроме того, им не придется сталкиваться с потенциальными сложностями при идентификации поручителя.Как видите, эти ссуды предназначены для определенных демографических групп потребителей.

Преимущества необеспеченных ссуд поручителей- Менее строгие предпосылки

Чтобы претендовать на большинство необеспеченных ссуд, вам нужен солидный кредитный рейтинг. Без него вы вряд ли получите одобрение. Однако основным преимуществом необеспеченных ссуд поручителей является то, что лица с ограниченной кредитной историей или плохими оценками могут по-прежнему соответствовать требованиям.

Однако основным преимуществом необеспеченных ссуд поручителей является то, что лица с ограниченной кредитной историей или плохими оценками могут по-прежнему соответствовать требованиям.

Если у вас есть поручитель с высоким кредитным рейтингом, ваша кредитная история не будет иметь большого значения для кредитора.

- Конкурентные цены

Как уже упоминалось, наличие гарантированной ссуды снижает риск для кредитора. В свою очередь, общая стоимость кредита снизится. По сравнению с другими вариантами финансирования для заемщиков с плохой кредитной историей необеспеченные ссуды поручителей будут конкурентоспособными с точки зрения цены.

- Большая сумма кредита

Относительно более низкий профиль риска поручителя помогает заемщикам претендовать на более крупные суммы кредита.Таким образом, даже если вы можете претендовать на меньшую необеспеченную ссуду без поручителя, добавление одного открывает еще больше финансирования.

- Нет необходимости в обеспечении

Вместо того, чтобы полагаться на обеспечение, кредитор держит кредитный рейтинг поручителя в качестве доказательства того, что ссуда будет погашена. Если у вас нет активов для обеспечения ссуды или вы не хотите ими рисковать, это может быть полезно.

Потенциальные недостатки необеспеченных ссуд поручителей- Потенциальные негативные последствия для ваших отношений с Поручителем

Когда кто-то дает вам гарантию ссуды, ваша финансовая судьба переплетена.Если возникнут проблемы и вы не сможете заплатить, это может вызвать серьезную напряженность.

- Риски для поручителя

Поручительство сопряжено со значительными финансовыми рисками. Если заемщик не погашает ссуду, поручитель должен компенсировать разницу. Кроме того, дефолт также будет отображаться в кредитном отчете поручителя, что повредит их кредитному рейтингу.

- Заемщик должен разглашать личные данные

Если вы найдете поручителя, вы должны открыто сообщить ему о своей платежеспособности.В зависимости от поручителя они могут захотеть просмотреть ваши личные финансовые данные для проверки этой информации.

Для многих заемщиков разглашение такой личной информации может быть неудобным.

- Процентные ставки могут быть высокими

Эти ссуды более доступны, чем некоторые варианты финансирования, доступные заемщикам с низким уровнем кредита. Однако это не означает, что они более доступны, чем традиционные варианты финансирования, такие как обеспеченный бизнес-кредит.

Альтернативы финансированияЭти ссуды обычно лучше всего подходят для заемщиков с далеко не идеальной кредитной историей. Поэтому, если вы ищете этот тип ссуды, предположите, что любые альтернативы также должны быть снисходительными к кредитным рейтингам.

Имея это в виду, ваши варианты финансирования включают:

- Денежные авансы торговцам

Аванс наличными торговцами (MCA) не является ссудой. Вместо этого вы продаете часть своих будущих продаж по кредитной карте в обмен на единовременную выплату.В связи с этим низкий кредитный рейтинг не помешает вам пройти квалификацию.

Вместо этого вы продаете часть своих будущих продаж по кредитной карте в обмен на единовременную выплату.В связи с этим низкий кредитный рейтинг не помешает вам пройти квалификацию.

- Факторинг счетов-фактур

При факторинге счетов-фактур вы продаете свои счета-фактуры со скидкой в обмен на единовременную выплату. Опять же, ваш кредитный рейтинг не считается важным, поскольку факторинговая компания проверяет стоимость ваших счетов.

- Финансирование оборудования

Кредитный рейтинг влияет на то, получите ли вы одобрение на финансирование оборудования или нет.Однако требуемый кредитный рейтинг обычно ниже, чем при традиционном финансировании. Конечно, вы можете использовать это финансирование только для коммерческого оборудования.

Последние мысли С финансовой точки зрения необеспеченные ссуды по поручительству являются привлекательным вариантом, если ваш кредит не идеален. Тем не менее, необходимо учитывать факторы нефинансового характера. Если вы не можете заплатить, ваш гарант может понести юридическую ответственность, что может существенно повредить вашим отношениям с ним.

Тем не менее, необходимо учитывать факторы нефинансового характера. Если вы не можете заплатить, ваш гарант может понести юридическую ответственность, что может существенно повредить вашим отношениям с ним.

Более того, даже если вы вовремя погасите ссуду, договоренность может усугубить ваши отношения с поручителем.

Тем не менее, это не значит, что этот заем вам не подходит. Это просто означает, что вы и ваш гарант должны знать о рисках и обсуждать их.

А пока подпишитесь на нашу рассылку, чтобы получать больше бизнес-советов.

Поручитель по личным займам — все, что вам нужно знать — советник Forbes UK

Если вы изо всех сил пытаетесь получить личную ссуду — возможно, из-за низкого дохода или плохой кредитной истории — ссуда поручителя может открыть дверь для получения ссуды, потому что она требует финансовой поддержки друга или члена семьи. Но ссуды сопряжены с риском, поэтому обе стороны должны сначала выполнить домашнее задание.

Индивидуальный заем, но там, где заемщика должен поддерживать кто-то другой — поручитель.

Лицо, действующее в качестве поручителя, соглашается погасить ссуду в случае, если заемщик не в состоянии заплатить, эффективно «гарантируя» их и позволяя кредитору ссудить деньги под разумную процентную ставку.

Кто может выступать поручителем?Поручителем должен быть кто-то, кого вы очень хорошо знаете — обычно близкий член семьи или друг. Например, во многих случаях родитель выступает в качестве гаранта для своего ребенка. Но у поручителя не должно быть какой-либо финансовой связи с заемщиком, например совместного банковского счета.

Поручители обычно должны быть старше 21 года. Поручителю потребуется сильная кредитная история и банковский счет в Великобритании. Некоторые кредиторы требуют, чтобы поручителем был домовладелец.

Какие есть недостатки? Процентная ставка по ссуде-гаранту обычно выше, чем по обычной ссуде физическим лицам (без поручителя). При поиске поручителя выбор поставщиков также может быть меньше по сравнению с более широким рынком личных кредитов.

При поиске поручителя выбор поставщиков также может быть меньше по сравнению с более широким рынком личных кредитов.

Очевидно, что использование поручителя может создать напряжение в отношениях между заемщиком и поручителем, если у заемщика возникнут проблемы с погашением, и гарант должен вмешаться, чтобы произвести платеж.

Поручительские ссуды могут предложить заемщикам возможность восстановить свою кредитную историю там, где у них могли быть проблемы в прошлом. Но заемщики должны быть честны со своим поручителем в отношении своего финансового положения и платежеспособности.

Гаранты должны быть удовлетворены тем, что они могут доверять заемщику и что кредитование доступно для заемщика, а также что они, как гарант, могут с комфортом выполнить выплаты, если что-то пойдет не так.

Какие риски для поручителя? Когда поручитель соглашается поддержать ссуду, он становится ответственным за ежемесячные выплаты, если заемщик не выполняет свои обязательства и не может заплатить.

Срок ссуды может быть длительным — например, пять лет — и поручители не могут отказаться от себя в качестве поручителя до тех пор, пока ссуда, которую они обеспечивают, не будет полностью погашена.

Если ссуда «обеспечена», то дом поручителя может оказаться под угрозой, если заемщик не выполнит свои обязательства по выплате, а поручитель также окажется не в состоянии произвести оплату. Это не относится к необеспеченным займам-гарантам, но кредитор все равно будет преследовать поручителя для погашения долга, возможно, через суд.

Важно спросить кредитора, как они регистрируют ссудный счет поручителя в кредитных агентствах, прежде чем заемщик берет ссуду. Если это считается совместным ссудным счетом, он немедленно отобразится в кредитной истории поручителя, что не должно быть проблемой, если ссуда должным образом обслуживается и погашается.

В некоторых случаях ссуда будет отображаться только в кредитной истории заемщика. Однако, если заемщик пропускает платеж и поручителя призывают произвести ожидаемый платеж для покрытия дефолта, то в этот момент в кредитном досье поручителя обычно появляется запись.

Это может негативно повлиять на собственный кредитный рейтинг гаранта и его способность получать кредит в будущем, поскольку кредиторы могут сделать вывод о том, что они испытывают финансовые затруднения.

Проблемы омбудсменаСлужба финансового омбудсмена (FOS), которая занимается жалобами потребителей на регулируемые финансовые продукты, отметила значительный рост жалоб на ссуды по поручительству.

В частности, FOS рассматривает множество жалоб от заемщиков на то, что кредит был недоступен и что кредитор провел недостаточные проверки.

Жалобы, поданные поручителями, включают то, что заявленный гарант не согласился с соглашением или что с самого начала не были должным образом объяснены последствия того, что он является гарантом. Некоторые жалуются на неожиданное повреждение своей кредитной истории.

Обязательно прочтите любой мелкий шрифт договора займа и договора перед подписанием — это касается заемщика и поручителя.

Обе стороны, если они осведомлены о рисках и обязательствах, а также о том, как информация о ссуде будет регистрироваться в кредитных справочных агентствах.

Гарантов | Защита прав потребителей

Дополнительные меры по защите себя

Это можно сделать, если вы уже являетесь поручителем или до регистрации.

Человек, который просит вас выступить поручителем, скорее всего, будет членом семьи или другом. Например, родители могут гарантировать ипотеку для своего взрослого ребенка.

Рекомендуется заключить письменное соглашение с лицом, которое просит вас выступить поручителем. Этот документ может:

- требовать от них предоставления информации о своих финансах, например, о банковском балансе, повышении арендной платы, потере работы В

- указано, кто несет ответственность, если что-то изменится, например, если они переедут за границу или больше не могут позволить себе выплаты.

Подумайте об альтернативах кредитному договору, чтобы не быть поручителем. Один из вариантов — продлить ипотеку — если это реальный вариант — и одолжить деньги любимому человеку. Получите помощь в составлении кредитного соглашения с указанием того, как они будут вам возвращать деньги.

Один из вариантов — продлить ипотеку — если это реальный вариант — и одолжить деньги любимому человеку. Получите помощь в составлении кредитного соглашения с указанием того, как они будут вам возвращать деньги.

Для заключения договора вы можете купить шаблон онлайн. Убедитесь, что вы оба это понимаете, и подпишите его. Citizens Advice Bureau предлагает следующие варианты шаблонов:

Персональные кредитные договоры (внешняя ссылка) — Юридические документы Новая Зеландия

Кредитные договоры (внешняя ссылка) — Law Live

Если что-то пойдет не так

Если у вас возникли проблемы, например, несправедливо условия или настойчивый сборщик долгов, выполните следующие действия — возможно, вам не нужно делать все три:

- Свяжитесь с кредитором или агентством по взысканию долгов: Поговорите с ними как можно скорее.На этом этапе можно решить многие проблемы.

- Свяжитесь со схемой разрешения споров кредитора: Если вы и кредитор не можете договориться, обратитесь за независимой помощью для решения проблемы.

- Сообщите о кредиторе в Комиссию по торговле: Это государственное агентство собирает информацию для принятия мер против кредиторов, нарушающих правила. Это не касается отдельных случаев.

Проблемы с оплатой

1. Свяжитесь с кредитором

Если кредитор действовал несправедливо, вы можете изменить или отменить свою гарантию.Прежде чем связаться с нами, прочтите нашу информацию по адресу:

- ваши права

- как пожаловаться.

Бесплатный финансовый наставник может помочь вам связаться с кредитором или поговорить с ним вместо вас. Начните с того, что позвоните по бесплатному телефону доверия MoneyTalks.

Контактная информация (внешняя ссылка) — MoneyTalks

Как пожаловаться- Проверьте свой кредитный договор — в нем должны быть перечислены все комиссии и объяснено, когда вам, возможно, придется оплачивать эти расходы.

- Соберите доказательство , например, если сумма комиссии превышает сумму, указанную в вашем контракте или на их веб-сайте, разницу между гонорарами вашего кредитора и большинством других.

- Подумайте, что вы скажете, сделайте пометки с пунктами, которые вы хотите затронуть.

- Определитесь с вашим идеальным исходом, например, уменьшите или отмените комиссию.

Во время разговора:

- Делайте заметки — укажите даты и то, что было сказано. Если вам нужно передать жалобу в схему разрешения споров, это будет полезным доказательством.

- Придерживайтесь фактов — объясните проблему и предоставьте доказательства.

- Скажите, что хотите — объясните свой идеальный результат.

- Возьмите тайм-аут — если он нагревается или вы хотите подумать об их ответе, договоритесь о времени, чтобы перезвонить или отправить электронное письмо.

Объясните, что вам нужно время, чтобы переварить беседу.

Объясните, что вам нужно время, чтобы переварить беседу. - Сделать официальным — если вы пришли к соглашению о снижении или отмене (отмене) платы, получите ее в письменной форме. Обновить контракт — это хорошая идея.

Ваши права

Прежде чем вы согласитесь быть поручителем, кредитор должен:

- помочь вам понять, что значит быть поручителем

- , вы можете позволить себе погашение без значительных трудностей — в Кодексе ответственного кредитования поясняется, что вы можете производить выплаты и оплачивать другие счета.

- предоставит вам четкую и понятную информацию о кредитном договоре, например, выплаты, комиссии, правила возврата права собственности.

- предоставить вам копии важных документов

- не заставляет вас — и не позволяет никому заставлять вас — выступать поручителем.

Когда вы являетесь поручителем, кредитор должен:

- всегда относиться к вам справедливо, например, четкое общение, разумные сборы

- сообщит вам, если что-то изменится, например, пополнение ссуды, уведомления о возврате права собственности

- сообщит вам в строгие сроки, например, в течение 5 рабочих дней, если заемщик увеличивает сумму кредита.

Подробную информацию о сроках см. На веб-сайте торговой комиссии:

Быть гарантом (внешняя ссылка) — Торговая комиссия

Ваши права защищены этими законами:

- Закон о кредитных договорах и потребительском финансировании (CCCFA) — покрывает ответственность требования к кредитованию для справедливого отношения к заемщикам, обмена ключевой информацией (также называемой раскрытием), правил повторного владения и т. д.Кодекс ответственного кредитования — это руководство для кредиторов о том, как действовать в соответствии с CCCFA.

- Закон о добросовестной торговле — кредиторы не должны вводить вас в заблуждение или лгать, в том числе в рекламе или в условиях контракта (правила подписанного вами документа).

- Закон о гарантиях потребителей — кредиторы не должны предоставлять нестандартные услуги.

Закон о кредитных договорах и потребительском финансировании

CCCFA был изменен в июне 2015 года.

Если контракт, который вы гарантировали, был заключен до этого, могут применяться другие правила.Обратитесь за помощью к бесплатному финансовому наставнику.

2. Схема разрешения споров контактного кредитора

Все банки, кредиторы и финансовые консультанты должны участвовать в схеме разрешения финансовых споров. Этот независимый орган может:

- предоставить вам информацию о том, как кредиторы должны действовать

- поделитесь советами о том, как подать жалобу кредитору

- рассматривает определенные жалобы, когда вы и ваш кредитор не можете договориться о решении.

Вы можете поговорить с ними и подать жалобу бесплатно.Или бесплатный финансовый наставник может сделать это за вас. Начните с обращения по горячей линии MoneyTalks.

Бесплатная конфиденциальная консультация (внешняя ссылка) — MoneyTalks

Существует четыре схемы разрешения финансовых споров. Чтобы узнать, кому принадлежит ваш кредитор, вы можете:

- Спросите своего кредитора.

- Позвоните по любой из четырех схем, чтобы узнать. Контактные данные:

Схемы разрешения финансовых споров

Вы также можете проверить запись кредитора в Реестре поставщиков финансовых услуг:

Поиск в реестре (внешняя ссылка) — Реестр поставщиков финансовых услуг

Возможные результаты

Если схема разрешения споров расследует вашу жалобу, это может:

- Уменьшить сумму вашей задолженности: Могут быть вычтены сборы или проценты по умолчанию, особенно если кредитор допустит накопление, прежде чем принимать меры.

- Отмените вашу гарантию: Вы можете быть освобождены от некоторых или всех ваших обязанностей поручителя.

Пример использования (внешняя ссылка) — Financial Services Complaints Ltd

бизнес-кредитов, которые можно получить без личной гарантии

Рекламодатели и раскрытие информации редакции

Большинство ссуд для малого бизнеса требуют личной гарантии, особенно если это необеспеченные ссуды без залога. Но если вы не уверены, что хотите, чтобы ваши личные активы были поставлены на карту, если ваш бизнес потерпит неудачу, вариантов не так много.

Но если вы не уверены, что хотите, чтобы ваши личные активы были поставлены на карту, если ваш бизнес потерпит неудачу, вариантов не так много.

К счастью, есть несколько бизнес-ссуд и кредитных линий, которые вы можете получить без личной гарантии. И хотя они, как правило, взимают более высокие процентные ставки, чем ссуды, обеспеченные залогом или вашими личными активами, возможно, стоит избавить себя от беспокойства.

Узнайте, на какие бизнес-ссуды вы имеете право без личной гарантии.

Получите персонализированные совпадения ссуд после того, как зарегистрируетесь для бесплатной учетной записи Nav. Это не повредит вашей кредитной истории.

Зарегистрироваться Что такое личная гарантия?Личная гарантия, также называемая солидарной ответственностью, обязательна, что делает вас соавтором вашего бизнеса по ссуде.Если ваша компания не может выплатить долг, вы несете юридическую ответственность за платежи.

И если вы не можете этого сделать, кредитор может потребовать вернуть ваши личные активы, такие как дом, автомобиль или вложения.

В зависимости от кредитора от вас может потребоваться подписание неограниченной личной гарантии или ограниченной гарантии. Имея неограниченную гарантию, вы соглашаетесь нести ответственность за полную выплату основной суммы кредита и процентов, если ваша компания не может этого сделать. Обычно это гарантия, которую вы подписываете, если являетесь единственным владельцем своего бизнеса.

С другой стороны, ограниченная личная гарантия характерна для предприятий, имеющих несколько владельцев. Каждому владельцу или партнеру назначается процент от долга, и ваша ответственность ограничивается вашей долей.

Почему бизнес-кредиторам требуется персональная гарантияКредитование малого бизнеса — дело рискованное. В результате большинство бизнес-кредиторов предъявляют минимальные требования к доходу и времени работы, а также к залоговому обеспечению.

Однако в случае необеспеченных кредитов кредитору нужна определенная уверенность в том, что он вернет свои деньги, если ваш бизнес не будет успешным. Эта уверенность выражается в личной гарантии.

Эта уверенность выражается в личной гарантии.

Также имейте в виду, что если структура вашего бизнеса ограничивает вашу ответственность, это не относится к личной гарантии.

Бизнес-кредиты без личной гарантииБизнес-ссуды без требований личной гарантии редки, но они существуют. Вот наш лучший выбор.

Денежный ящикFundbox предлагает заемщикам два типа бизнес-кредитов: финансирование по счетам и кредитную линию.Оба варианта лучше всего подходят для предприятий с краткосрочными потребностями в капитале.

С финансированием по счету вы можете получить аванс в размере до 100% неоплаченного счета, причитающегося вам. Fundbox использует счет в качестве залога на случай, если вы не сможете его погасить.

Условия погашения включают 24 или 48 недель, и вы можете профинансировать до 100 000 долларов. Fundbox взимает от 5% до 7% от общей стоимости счета, давая вам годовую ставку от 13,44% до 67,70%.

Чтобы иметь право на финансирование по счетам, вам необходим текущий счет для бизнеса.Вам также необходимо подключить бухгалтерское программное обеспечение и иметь с ним данные за не менее трех месяцев. Минимальных требований к кредиту нет.

С кредитной линией Fundbox кредитор предлагает финансирование на сумму до 100 000 долларов США с еженедельными выплатами на срок до 12 недель. Однако, если вы хотите увеличить кредитную линию после первоначального розыгрыша, вам может потребоваться подписать личную гарантию на добавленную сумму. Годовая процентная ставка колеблется от 10,1% до 68,7%.

Чтобы получить квалификацию, вам, как правило, необходимо вести бизнес не менее трех месяцев с годовым доходом 25 000 долларов США или более.Вам также понадобится бизнес-счет в банке. Однако минимальных требований к кредиту не существует.

Кредитная линия Fundbox — это здравый подход к финансированию малого бизнеса с Подробнее StreetSharesStreetShares требует личной гарантии по ссуде и кредитной линии. Но вы можете избежать этого, если имеете право на финансирование по контракту кредитора.

С помощью этого продукта вы можете получить до 90% подтвержденной суммы счета на общую сумму до 500 000 долларов США. Годовая процентная ставка варьируется от 10% до 12%, а срок погашения зависит от условий счета.

Чтобы претендовать на финансирование по контракту, вы должны быть основным государственным подрядчиком или субподрядчиком компании из списка Fortune 500. Тем не менее, нет никаких требований к доходу или личному кредиту.

Нижняя строкаПолучить бизнес-ссуду без личной гарантии непросто.Если вы не являетесь государственным подрядчиком или субподрядчиком компании из списка Fortune 500, Fundbox — ваш лучший вариант. Даже в этом случае короткие сроки погашения кредитора и отсутствие реального бизнес-кредита могут затруднить его использование для некоторых предприятий.

В результате стоит рассмотреть других кредиторов, которым действительно требуется личная гарантия. Если да, то обязательно имейте бизнес-план и избегайте брать в долг больше, чем вы можете лично выплатить, в случае провала бизнеса.

Это может показаться сложным, но может предоставить вам ресурсы, необходимые для вывода вашего бизнеса на новый уровень.

Связанные ресурсы:

Эта статья была первоначально написана 11 декабря 2018 г. и обновлена 26 января 2021 г.

Оценить эту статью

В настоящее время эта статья имеет 8 оценок со средним значением 2 звезды.

class = «blarg»>Различий между создателями банкнот и гарантами

Когда потенциальный заемщик обращается к кредитору и запрашивает финансирование для каких-либо потребительских целей или бизнес-операций, кредитор должен оценить, имеет ли заемщик достаточные возможности для погашения ссуды.Большинству кредиторов часто приходят на ум два варианта. Во-первых, кредитор может потребовать от нескольких физических или юридических лиц подписать один и тот же простой вексель, подтверждающий получение ссуды. В этом сценарии более одного заемщика обещают выплатить всю ссуду. Во-вторых, от не-заемщика могут потребовать гарантировать выплату долга заемщика и / или заложить определенное обеспечение кредитору, которое может быть получено кредитором, если заемщик не сможет повторно выплатить ссуду. В этой статье будут рассмотрены некоторые различия между этими вариантами.

Первый вариант предполагает ситуацию, когда два или более человека подписывают один и тот же простой вексель. Этот сценарий обычно называют «совместным подписанием» одного и того же документа двумя лицами, но наличие нескольких подписывающих лиц, подписывающих один и тот же документ, не всегда может иметь одинаковую юридическую силу. Объем ответственности «совместной подписывающей стороны» зависит от конкретного языка в «совместно подписанном» документе. Например, в одном деле в Миннесоте было установлено, что два «со-подписывающих лица», исполняющие одну и ту же ноту, привели к тому, что только одна «со-подписывающая сторона» несла основную ответственность по долгу, о чем свидетельствует базовая нота.Следовательно, первый вариант, упомянутый выше, более точно описывается как наличие двух «соавторов» одной и той же банкноты.

«Лицо является коммейкером, если договор лично связывает это лицо, совместно и по отдельности, с принципалом». См. Требельхорн против Агравала , 905 N.W., 2d 237, 242 (Minn. App. 2017) (цитата опущена). В этой ситуации все люди, подписавшие одну и ту же записку, подтверждающую наличие долга, несут 100% -ную ответственность за выплату всего долга. Следовательно, если один заемщик оказывается в тяжелом финансовом положении, кредитор может просто обратиться к другому заемщику, подписавшему то же вексель, чтобы выплатить весь долг.Выбор этого первого варианта может быть выгодным для кредитора во многих ситуациях. Например, финансирование одного заемщика (т. Е. Одного совладельца) может быть приемлемым риском, даже если кредитная история этого заемщика сомнительна, поскольку второй заемщик, подписавший такое же вексель (то есть другое совместное предприятие), финансово способен погасить заем. До тех пор, пока хотя бы один из совладельцев финансово способен выплатить долг, требование одного или нескольких совместных производителей векселя может показаться легкой задачей. Однако иногда невозможно заставить подписать одну и ту же записку более одного человека.Например, если молодой фермер с небольшими активами запрашивает финансирование у кредитора, этот кредитор, вероятно, захочет, чтобы родители этого молодого фермера также пообещали выплатить ссуду молодому фермеру. Но не исключено, что родители молодого фермера могут приближаться к пенсионному возрасту и не хотят рисковать своим выходом на пенсию, если новое фермерское предприятие их сына или дочери потерпит неудачу. В такой ситуации второй вариант, описанный ниже, может позволить кредитору предоставить финансирование, не требуя наличия более одного заемщика в примечании.

Второй вариант предполагает ситуацию, когда не-заемщик «гарантирует» часть или все долги заемщика. Физическое или юридическое лицо, которое гарантирует долг заемщика, называется «поручителем». Поручитель «- это тот, чье обещание является обеспечением основного или основного обязательства со стороны другого лица и которое обязывает должника к исполнению в случае неисполнения таким другим лицом, причем последний обязан исполнить в первую очередь». Trebelhorn , 905 NW2d на 243 (цитаты опущены).Другими словами, гарант обычно будет платить по долгу заемщика только в случае дефолта заемщика. Согласно вышеупомянутой гипотезе, родители молодого фермера пенсионного возраста могут отказаться ставить на карту весь свой выход на пенсию из-за того, что их сын или дочь начнет фермерское хозяйство. Однако родители могут быть готовы гарантировать выплату части или всего долга молодого фермера, если молодой фермер не в состоянии выплатить долг. В этой ситуации «основным» лицом, ответственным за выплату долга, является молодой заемщик-фермер, и обычно кредитор может взыскать задолженность с поручителей только в случае дефолта заемщика.Следовательно, взыскание долга с совладельца обычно менее обременительно — или, по крайней мере, отнимает меньше времени, чем взыскание долга с поручителя.

Кроме того, существуют различные виды гарантий, которые могут еще больше ограничить способность кредитора взыскать долг с поручителя. Например, гарантия может быть ограниченной или неограниченной. Как следует из названия, ограниченная гарантия ограничивает сумму долга, которую гарант выплатит в случае дефолта заемщика (например, 500000 долларов США.00 гарантия от поручителя в связи с ссудой заемщику в размере 750 000,00 долларов США). Неограниченная гарантия гарантирует заемщику весь долг. Кроме того, гарантия может быть обеспеченной или необеспеченной. Например, часто гарантия обеспечивается ипотекой на недвижимость поручителя, которая равна или превышает стоимость гарантии. Если гарантия не обеспечена, то она не привязана к какому-либо конкретному залогу, принадлежащему поручителю.

Таким образом, кредиторы часто будут требовать от не-заемщика более одного сопредседателя векселя или гарантии погашения в связи с предоставлением ссуды одному или нескольким заемщикам.Действительно, требование о том, чтобы несколько заемщиков выступали в качестве совладельцев одной и той же ноты, часто является предпочтительным методом предоставления финансирования, но это невозможно, когда лицо, которое могло бы выступать в качестве поручителя, отказывается выступать в качестве соучастника. Тем не менее, кредитор может по-прежнему желать вступить в кредитные отношения с новым, но недостаточно обеспеченным заемщиком при условии, что не-заемщик предоставит кредитору гарантию для предоставления дополнительных гарантий возврата. Эти ситуации предоставляют возможности для кредиторов, заемщиков и поручителей.Конечно, должны ли стороны выбирать тот или иной (или комбинацию обоих) из упомянутых выше вариантов — это вопрос суждения, зависящий от сторон сделки и других фактов и обстоятельств, которые могут сделать любой вариант более подходящим в данном конкретном случае. ситуация.

Эта информация носит общий характер и не должна рассматриваться как налоговая или юридическая консультация.

Познакомьтесь с Риком Хэлбуром

Рик Халбур занимается банковским делом, коммерческими судебными процессами, трудоустройством, сельским хозяйством и имущественным планированием.Он обеспечивает ориентированное на клиента представление своих индивидуальных и корпоративных клиентов.

Просмотреть все сообщения блога

Разница между бизнес-ссудой и потребительской ссудой | Малый бизнес

Автор Chron Contributor Обновлено 4 марта 2021 г.