Потребительский кредит

При оформлении потребительского кредита Вы берете на себя дополнительные финансовые обязательства.

Важно быть уверенным в том, что эти обязательства будут исполнены при любых обстоятельствах.

Банк предлагает своим клиентам программу страхования от несчастных случаев и болезней1, которая позволит получить страховую выплату для погашения кредитной задолженности в случае установления Застрахованному 1-ой или 2-ой группы инвалидности или ухода из жизни.

Преимущества- финансовая поддержка для Вас и Ваших близких;

- страховое покрытие действует 24 часа в сутки на территории всего мира;

- простые условия подключения: вы можете подписать заявление, в момент оформления анкеты на кредит;

- мгновенная защита — программа начинает действовать сразу после оформления кредита;

- Ваша защита всегда равна сумме полученного кредита.

- Уход из жизни застрахованного лица (заемщика) в результате несчастного случая или заболевания.

- Утрата застрахованным лицом (заемщиком) трудоспособности и установление ему инвалидности I или II группы в результате несчастного случая или заболевания.

Страховая сумма равна первоначальной сумме кредита.

Стоимость страховой программы — 2 % в год от страховой суммы.

Плата за подключение к страховой программе рассчитывается индивидуально, исходя из сроков, страховой суммы.

Подробную информацию о программе страхования Вы можете получить по телефону:

8 800 700-03-49 или в ближайшем отделении Банка.

1Страхование в рамках данной программы осуществляется в партнерстве с АО «СОГАЗ» (лицензия ФСФР С № 1208 77 от 16. 08.2011). Участие в программе является добровольным и не служит обязательным условием выдачи потребительского кредита в Банк «ВБРР» (АО). Неучастие заемщика в указанной программе добровольного страхования не является основанием для отказа Банк «ВБРР» (АО) в кредитовании. По собственному желанию и усмотрению заемщик может застраховаться в любых страховых организациях с предоставлением в Банк соответствующих документов.

08.2011). Участие в программе является добровольным и не служит обязательным условием выдачи потребительского кредита в Банк «ВБРР» (АО). Неучастие заемщика в указанной программе добровольного страхования не является основанием для отказа Банк «ВБРР» (АО) в кредитовании. По собственному желанию и усмотрению заемщик может застраховаться в любых страховых организациях с предоставлением в Банк соответствующих документов.

Ипотеку в Дании выдают под отрицательные проценты. Как это возможно?

- Николай Воронин

- Би-би-си

Автор фото, Getty Images

Датский Jyske Bank — третий по величине банк страны — предлагает ипотечные кредиты по ставке минус 0,5% годовых, то есть фактически будет приплачивать заемщикам, решившим купить новое жилье.

Это первый случай в мировой практике, когда ипотеку выдают под отрицательные проценты — то есть каждый месяц остаток по кредиту будет уменьшаться на сумму, превышающую ежемесячный платеж. Таким образом, чтобы полностью вернуть кредит, нужно будет заплатить банку меньше, чем ты изначально брал взаймы.

Таким образом, чтобы полностью вернуть кредит, нужно будет заплатить банку меньше, чем ты изначально брал взаймы.

Отрицательная ставка предлагается тем, кто берет ипотеку сроком до 10 лет, и зафиксирована в договоре — то есть на протяжении всего этого периода банк не имеет права менять условия кредита и увеличивать платежи.

Датское отделение банка Nordea пообещало в ближайшее время начать выдавать беспроцентную ипотеку (под 0% годовых) сроком на 20 лет, а 30-летние ипотечные договоры заключать по фиксированной ставке 0,5%.

В России минимальная ставка по ипотечным кредитам на сегодняшний день составляет 7,6% годовых (впрочем, некоторым категориям заемщиков предлагаются льготные ставки от 5%).

«Бесплатный сыр»

Понимая, что для обывателя предложение вернуть банку меньше денег, чем он брал изначально, звучит весьма подозрительно, Jyske Bank разместил на своем сайте специальное заявление по этому поводу.

Оно начинается со слов «Да, вы всё правильно поняли» и буквально через пару абзацев переходит к главному вопросу: «Как такое возможно?»

На него глава ипотечного департамента отвечает дословно следующее: «Я и сам это не очень понимаю. Более того, я лично говорил, что такого быть не может. Однако мы провели тщательные расчеты, учли все риски — и оказалось, что отрицательная ставка очень даже возможна».

На самом деле, скорее всего клиенты Jyske Bank все же заплатят чуть больше, чем взяли взаймы, поскольку им придется дополнительно покрыть некоторые обязательные сборы, а также юридические расходы по оформлению сделки. Хотя формально ипотечная ставка будет отрицательной.

Автор фото, Getty Images

Кроме того, нельзя исключать, что цены на жилье в Дании в ближайшие годы не просто не будут расти, а даже упадут. В таком случае, выплатив кредит, новоиспеченный владелец квартиры или дома ничего не заработает или даже потеряет часть денег.

Однако в целом предложение все равно звучит довольно заманчиво — особенно для тех, кто все равно собирался в ближайшее время обзавестись новым жильем или переоформить старый ипотечный кредит.

Так как это возможно?

Хотя выдача ипотечных кредитов под «в пользу заемщика» — новое слово в банковском деле, его никак нельзя назвать неожиданным. И вот почему.

Обычно банки принимают деньги в виде вкладов под оговоренный процент — то есть вкладчик (будь то человек или организация) рассчитывает приумножить свои капиталы и получить от банка больше, чем положил на счет.

Дальше банк выдает эти деньги в виде кредитов или вкладывает в ценные бумаги — под больший процент, чтобы обеспечить обещанный клиенту прирост и заодно покрыть собственные расходы.

Однако в последние годы в некоторых странах — таких как Дания, Швеция или Швейцария — эта привычная система работает с обратным знаком. Инфляция там очень низкая (в Дании, например, она колеблется на уровне 0,2%), а экономика растет довольно медленно, поэтому стоимость кредитов упала настолько, что банки больше не могут обеспечить прирост вложенных денег.

Инфляция там очень низкая (в Дании, например, она колеблется на уровне 0,2%), а экономика растет довольно медленно, поэтому стоимость кредитов упала настолько, что банки больше не могут обеспечить прирост вложенных денег.

Поэтому, чтобы покрыть свои расходы, банки вынуждены тратить деньги клиентов — а значит, вводить нулевые и даже отрицательные проценты по депозитам. Например, швейцарский банк UBS в начале августа объявил, что отныне будет взымать с крупных вкладчиков (на счету которых более 500 тысяч евро) по 0,6% в год. То есть их вклады будут ежемесячно не прирастать, а уменьшаться.

С одной стороны, конечно, держать деньги в банке в таких условиях невыгодно. С другой — снимать их со счетов, чтобы инвестировать куда-то на более выгодных условиях, тоже довольно накладно, да еще и чревато повышением рисков. Поэтому большинство вкладчиков все же выбирают синицу в руках — пусть и немного худеющую с каждым годом.

Автор фото, PA Media

В коммерческих банках Дании до отрицательных ставок пока не дошло, но в том же Jyske Bank вклады уже давно принимают под 0% годовых — и думают последовать примеру швейцарцев и увести ставку в минус (просто никто не хочет делать это раньше конкурентов).

С этой точки зрения отрицательные ставки по кредитам, в том числе и ипотечным, выглядят совершенно логично.

Jyske Bank может разместить свободные деньги на депозите под минус 0,65% годовых (под такой процент принимает деньги датский центробанк), и ему выгоднее отдать их в ипотеку под минус 0,5% — потери будут меньше.

К тому же, банк привлекает депозиты по отрицательным ставкам ниже 0,5%. И тут прибыль, если разместить эти деньги пусть и с отрицательной доходностью, но с положительной разницей.

А что в России?

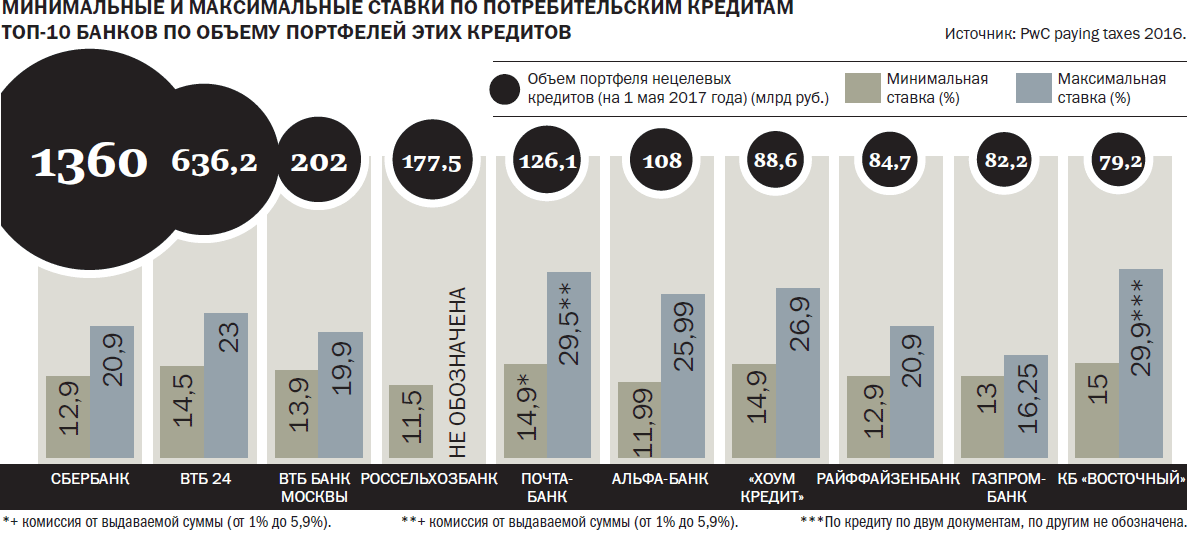

Россиянам на столь дешевые кредиты рассчитывать не приходится.

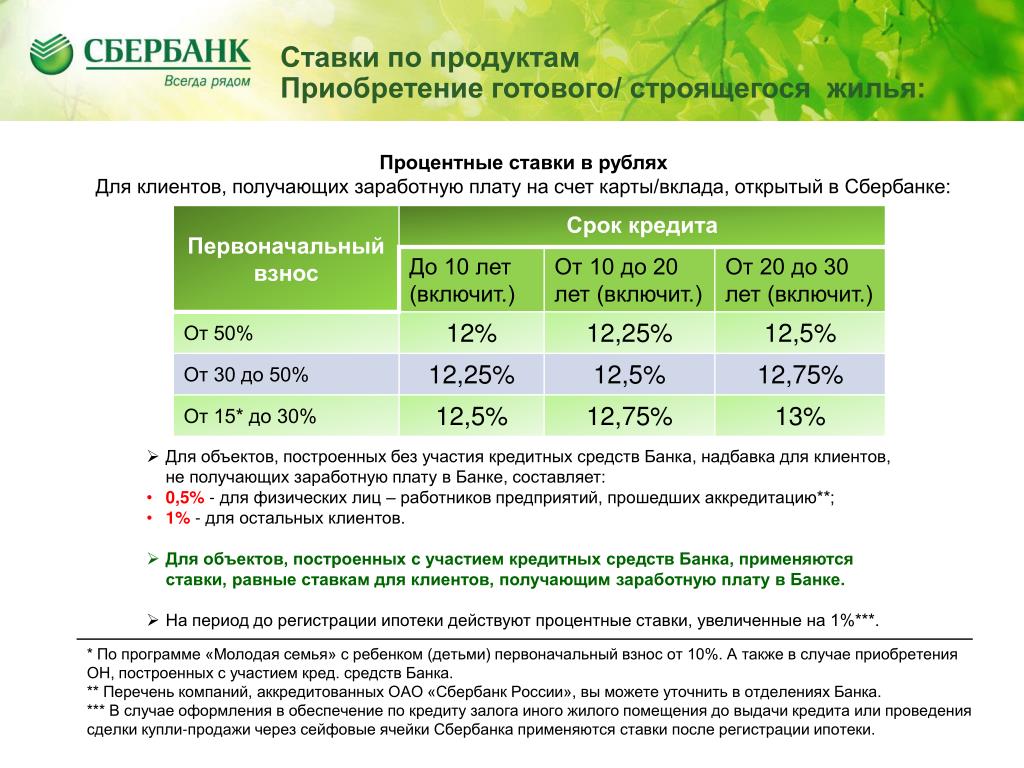

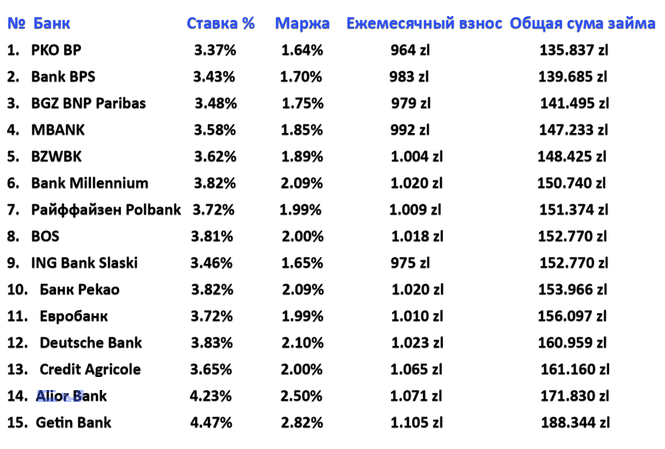

Не далее как пару недель назад по соцсетям широко разошелся видеоролик, где мужчина снимает рекламные плакаты чешского Сбербанка, предлагающие потребительские кредиты под 3,9%, а ипотечные — под 0,8%. Хотя сайт банка рекламирует ипотеку «от 2,89% годовых».

Автор фото, AFP

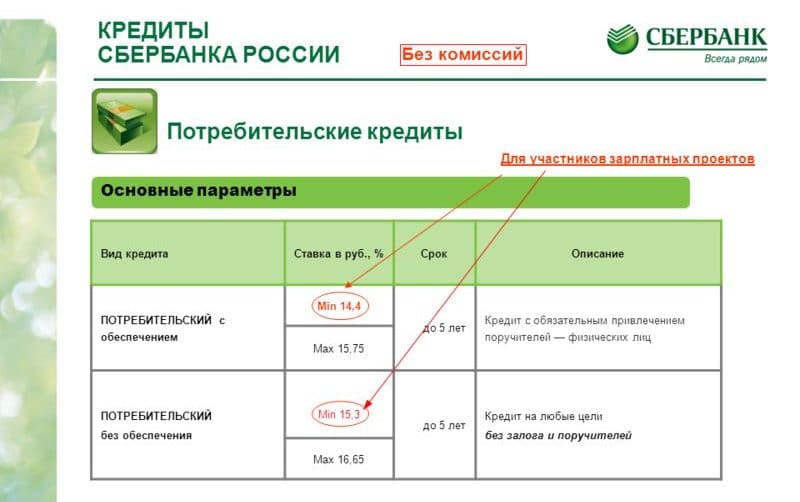

Так или иначе, в российских банках ипотечные ставки выше в несколько раз. На вопрос, почему так происходит, ответил на прошлой неделе первый зампред Сбербанка России Лев Хасис.

На вопрос, почему так происходит, ответил на прошлой неделе первый зампред Сбербанка России Лев Хасис.

«Короткий ответ — чешский банк это юридическое лицо, находящееся в другой стране, со всей ее макроэкономикой: включая инфляцию, ставки рефинансирования банка Чехии и другое, — объясняет Хасис. — Чешских заемщиков финансируют в основном чешские вкладчики, низкие ставки по кредитам в Чехии возможны благодаря низким ставкам по депозитам/вкладам в Европе и в первую очередь в той же Чехии».

На сегодняшний день центробанк Дании ссужает деньги кредитным организациям под 0,05%, Европейский центробанк — под 0%, Банк Англии — под 0,75% годовых, центробанк Чехии — под 1,75%.

Аналогичная ставка российского Центробанка составляет 7,25%.

«Конечно, всем хочется чтобы ставки по привлекаемым депозитам были российскими, а ставки по кредитам — чешскими, но это по понятным причинам невозможно», — заключает Хасис.

Кредитный калькулятор онлайн 2021.

Рассчитать кредит в Красноярске

Рассчитать кредит в КрасноярскеВиды потребительских кредитов для расчета на кредитном калькуляторе

Красноярские банки выдают кредиты физическим лицам на нецелевые нужды или для приобретения конкретных бытовых товаров или услуг. Вы можете посчитать на этом калькуляторе кредит:

- на ремонт квартиры или дома;

- на бытовую технику;

- на личные нужды;

- автокредит на новые и подержанные автомобили;

- на высшее образование;

- на отдых и лечение;

- на рефинансирование кредитов в других банках.

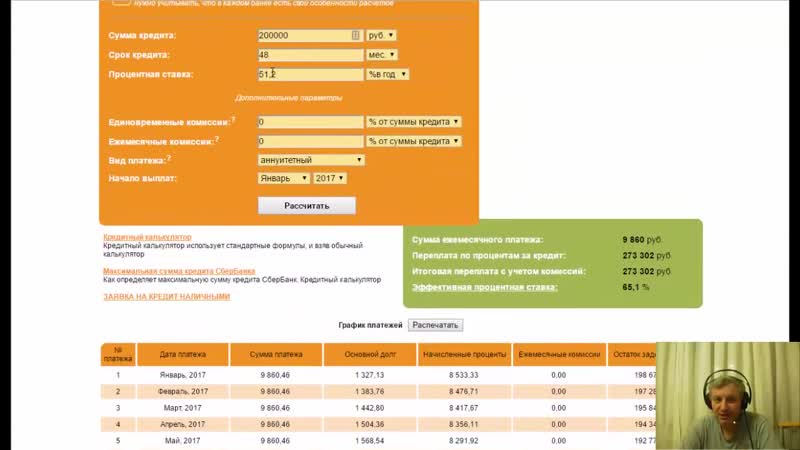

Аннуитетный калькулятор платежей

Данный кредитный калькулятор позволяет вам рассчитать аннуитетный платеж и сумму переплаты,

если вы хотите взять потребительский кредит в Сбербанке, «ВТБ», «Газпромбанке», «Россельхозбанке»,

«Почта банке», «АТБ» и других ведущих банках Красноярского края.

Аннуитетный платеж — это способ внесения ежемесячного платежа, при котором размер платежа остается

постоянным в течение всего срока кредитования.

Ежемесячный платеж заемщика состоит из части основного долга и процентов, начисленных на остаток задолженности.

Погашение кредита аннуитетными платежами выгодно тем, что заемщик платит одинаковые ежемесячные взносы и имеет возможность долгосрочно планировать свой бюджет. Для одобрения аннуитетного кредита заемщику потребуется подтвердить гораздо меньшую сумму своего ежемесячного дохода, чем при дифференцированной системе платежей. Используйте этот кредитный калькулятор для предварительного расчета платежей.

Как рассчитать ежемесячный платеж на онлайн калькуляторе?

Чтобы рассчитать ежемесячный платеж по потребительскому кредиту, необходимо, во-первых,

выбрать сумму, срок и процентную ставку.

Cправа от калькулятора приведены средние значения процентных ставок в банках Красноярского края в зависимости от цели кредитования. Меняя значения процентной ставки и срока погашения, вы можете

сохранить до 10 возможных вариантов расчета и выбрать наиболее удобные для вас параметры.

Как использовать результаты расчета на кредитном калькуляторе?

Рассчитав несколько вариантов платежей на калькуляторе, вы можете их себе распечатать, а затем отправить онлайн-заявку в один или несколько красноярских банков для получения одобрения на выдачу денежных средств. Вы можете использовать этот калькулятор и для пересчета своих платежей в случае досрочного погашения части долга и рефинансирования кредита полученного в другом банке.

Как получить выгодный потребительский кредит?

Чтобы получить выгодный потребительский кредит наличными по самой низкой процентной ставке

в банках Красноярского края, будьте готовы предоставить документы, подтверждающие ваш личный

и совокупный семейный доход.

Плохая кредитная история заемщика может стать причиной отказа в одобрении и выдаче денег. Поэтому старайтесь не нарушать сроки и суммы внесения платежей, предусмотренных графиком.

После предварительного расчета на кредитном калькуляторе вы можете отправить онлайн-заявку в разделе «Кредиты в банках Красноярска». Если вам необходим ипотечный кредит на покупку вторичного жилья или квартиры в новостройке, то можете воспользоваться ипотечным калькулятором.

| Рефинансирование потребительских кредитов |  |

от 7% до 8% | от 6 мес. до 5 лет | ||

| Кредит «Садовод» | от 30000 до 1,5 млн. | от 6 мес. до 5 лет | |||

| Кредит «Потребительский без обеспечения» | от 30000 до 5 млн. |

от 7,4% | от 6 мес. до 7 лет | ||

| Кредит «Пенсионный» | от 30000 до 3 млн. | от 6,5% до 9,5% | от 6 мес. до 7 лет | ||

| Кредит «Потребительский с обеспечением» | от 30000 до 1 млн. |

от 9,9% | от 6 мес. до 7 лет | ||

| «Потребительский кредит для членов организации «Союз садоводов России»» | от 30000 до 750000 | от 6% | от 6 мес. до 5 лет | ||

| Нецелевой потребительский кредит под залог недвижимости | от 100000 до 10 млн. |

от 9,7% до 11% | от 1 года до 10 лет | ||

| Кредит с динамической ставкой | от 30000 до 5 млн. | от 9,9% до 14,5% | от 13 мес. до 5 лет | ||

| «Кредит для самозанятых граждан Новые возможности» | от 30000 до 300000 | 13,5% | до 5 лет | ||

Кредит с гос. поддержкой для жителей села поддержкой для жителей села

|

от 30000 до 250000 | от 3% до 15,5% | от 6 мес. до 5 лет | ||

| Кредит на развитие личного подсобного хозяйства | от 30000 до 700000 | от 10% | от 3 мес. до 5 лет | ||

| Кредит «Инженерные коммуникации» | от 30000 до 500000 | от 11,5% | от 6 мес. до 5 лет до 5 лет | ||

| Кредит «Газомоторное топливо» | от 50000 до 300000 | 9,5% | до 3 лет | ||

| Ипотека с господдержкой для семей с детьми | от 100000 до 6 млн. | 4,6% | от 1 года до 30 лет | от 15% | |

| Сельская ипотека | от 100000 до 5 млн. |

от 2,7% до 3% | до 25 лет | от 10% | |

| Ипотека для военных | от 300000 до 3,3 млн. | 7,5% | от 3 лет до 27 лет | от 10% | |

| Ипотека с господдержкой 2020 | от 100000 до 6 млн. |

5,9% | от 1 года до 30 лет | от 15% | |

| Рефинансирование ипотеки | от 8,3% до 11% | от 1 года до 30 лет | |||

| Ипотека по 2 документам | от 100000 до 4 млн. |

от 9,3% до 9,5% | от 1 года до 25 лет | от 40% | |

| Строящееся жилье | от 7,8% до 8,65% | от 1 года до 30 лет | от 15% | ||

| Вторичное жилье | от 100000 до 20 млн. |

от 7,95% до 8,85% | от 1 года до 30 лет | от 15% | |

| Целевая ипотека | от 100000 до 20 млн. | от 9,3% до 11,5% | от 1 года до 30 лет |

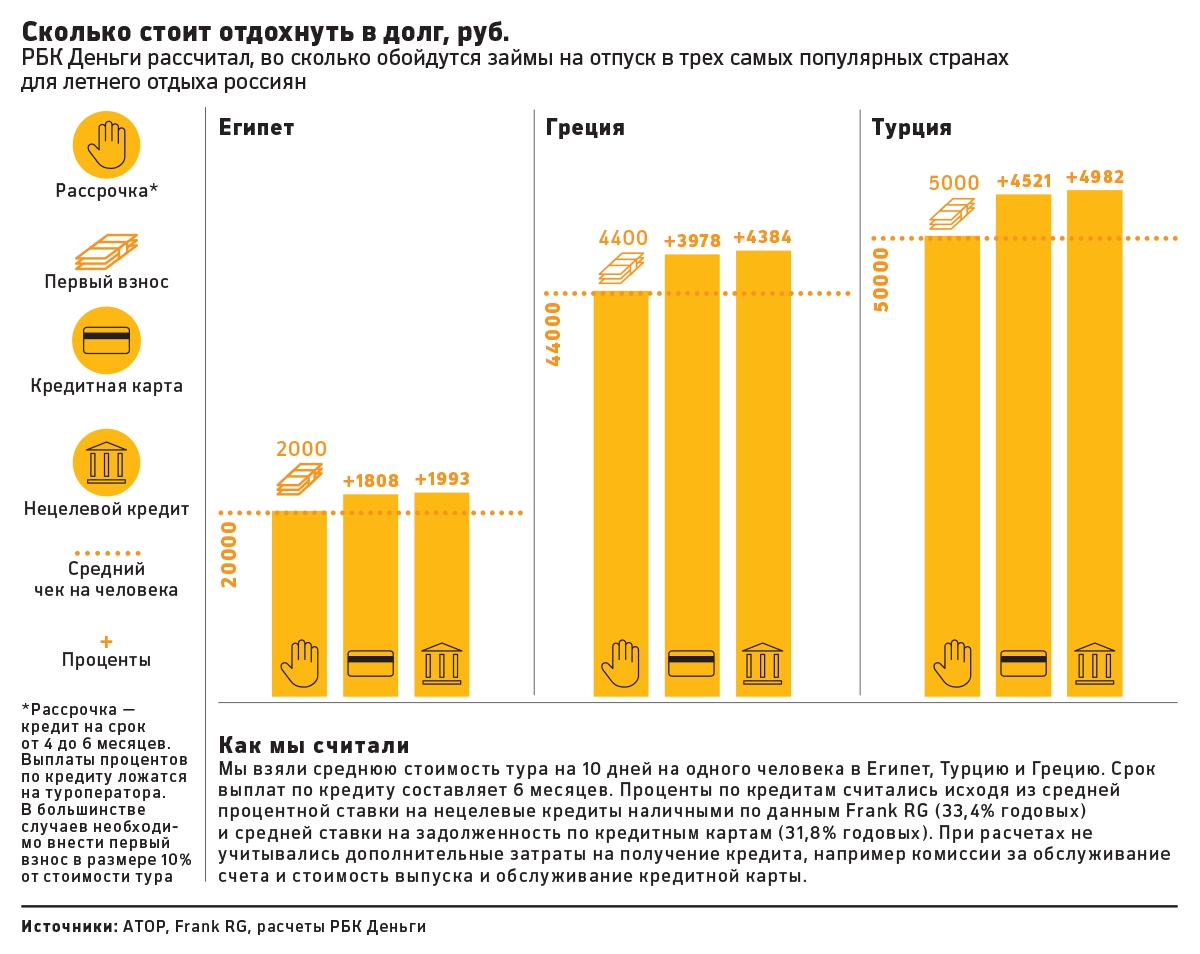

Какие вещи стоит покупать в кредит, а на что лучше накопить

МОСКВА, 30 янв — ПРАЙМ, Валерия Княгинина. Покупки в кредит имеют смысл, если это глобальная дорогая вещь, которая прослужит годы, например, квартира или машина. В ряде случаев процент по кредиту здесь приближен к инфляции. Однако есть вещи, покупать который в кредит — «абсолютное зло»: так можно попасть к банкам в долговую кабалу.

В ряде случаев процент по кредиту здесь приближен к инфляции. Однако есть вещи, покупать который в кредит — «абсолютное зло»: так можно попасть к банкам в долговую кабалу.

Как получить кредит, если все банки вам отказали

Человеку свойственно желать многих благ сразу — хочется просторную квартиру или дом, автомобиль, новую бытовую технику, телефон самой модной модели, и так до бесконечности. Однако купить все и сразу получается далеко не у каждого. Всегда приходится выбирать — либо отказаться от покупки вовсе, либо копить. Еще один вариант, и он, пожалуй, самый популярный в «обществе потребления» — взять в кредит, а отдать потом, но с процентами.

Сегодня рынок банковского кредитования затрагивает почти всех граждан. Даже явные противники кредитов вынуждены прибегать к заимствованиям у банков. Те, в свою очередь, генерируют миллион «выгодных предложений» на любые пожелания и кошельки. Во многом займы у банка выгодны — например, могут застраховать от инфляции или решить жилищный вопрос. Однако кредитомания может завести заемщика в кабалу платежей и в конечном счете привести к вынужденной несостоятельности.

Однако кредитомания может завести заемщика в кабалу платежей и в конечном счете привести к вынужденной несостоятельности.

ДЕНЬГИ В ДЕЛО

Взять взаймы у банка целесообразно, если от этого зависит здоровье человека и если деньги нужны на какую-либо глобальную покупку, например, квартиру, а накопленных средств не хватает, сошлись во мнениях опрошенные «Прайм» эксперты.

Бонусные программы и субсидирование приближают процент по кредиту на крупные покупки — автомобиль или недвижимость — к размеру инфляции. Для примера, по прогнозам ЦБ инфляция в первом квартале 2021 года превысит 5%, а, ставка по «льготной ипотеке» находится в пределах 5,9-6,5%, отмечает аналитик «Фридом Финанс» Евгений Миронюк.

Благодаря низкой учетной ставке, равной 4,25%, кредиты стали намного привлекательнее, чем год назад. К тому же учитывая разницу между реальной и официальной инфляцией в стране, копить деньги не имеет смысла, считает доцент кафедры экономической теории РЭУ им. Г. В. Плеханова Татьяна Скрыль.

Г. В. Плеханова Татьяна Скрыль.

Исследование показало, какую сумму россияне хотят накопить

«Так, например, в прошлом году автомобили подорожали на 20%, а инфляция по итогам года составила 4,9%. Если откладывать ту же сумму на покупку определенной модели автомобиля, то каждый год денег будет меньше, чем фактически отложил. Беря в расчет, что процентная ставка по кредитам на автомобили с пробегом составляет от 10 до 13 %, все равно выгоднее купить сразу», — поясняет руководитель подразделений кредитования и страхования сети автосалонов Fresh Auto Дарья Тимченко.

Практически единственной причиной, почему стоит отказаться от кредитования, делая крупные покупки — нестабильность дохода, считает Тимченко.

«Если у потенциального покупателя нет уверенности в том, что через полгода он сможет вносить регулярные платежи, лучше повременить с покупкой и начать копить, чтобы в будущем не попасть в долговую яму», — говорит она.

Также важно учитывать фактор, что доход заемщика индексируется согласно уровню инфляции, добавляет Скрыль.

НУЖДА ЗАСТАВИЛА

Однако бывают и форс-мажорные ситуации. Никто не застрахован от поломки стиральной машины или потери смартфона. Если никаких накоплений нет, рассрочка будет оптимальным вариантом решения проблемы, считает директор E.M.FINANCE Евгений Марченко.

«Однако стоит внимательно следить, чтобы эта рассрочка была реальной, беспроцентной, без дополнительных платежей, таких как страховка», — говорит он.

Эксперт рассказал, как правильно покупать товары в рассрочку

Такой вид кредитования также будет выгоден заемщику, если у него есть возможность погасить задолженность в течение льготного беспроцентного периода, добавляет Скрыль.

Покупка товара в рассрочку также выгодна тем, что страхует человека от повышения цены, если в текущий момент не хватает собственных средств. Более того, некоторые дефицитные товары могут исчезнуть из предложений магазинов в будущем, замечает аналитик «Фридом Финанс» Евгений Миронюк.

«При этом стоит беречь себя от ситуации, когда рассрочка становится привычкой, и вы пользуетесь ею для любых, даже плановых, покупок. Такая модель поведения приводит к снижению финансовой дисциплины и отсутствию мотивации для будущих накоплений», — предостерегает Марченко.

Такая модель поведения приводит к снижению финансовой дисциплины и отсутствию мотивации для будущих накоплений», — предостерегает Марченко.

АБСОЛЮТНОЕ ЗЛО

Опрошенные эксперты не рекомендует без надобности оформлять кредитную карту, тем более под залог недвижимости или в микрокредитных организациях. При ежемесячном использовании кредитного лимита возникает риск внести недостаточную сумму ежемесячного платежа, так как его сумма постоянно меняется.

«Это существенно портит кредитную историю и может грозить высокими пенями в случае просрочки и высокой вероятностью перепродажи долга коллекторам», — предостерегает Миронюк.

Россиянам разрешат стать банкротами без суда и новых расходов

Также абсолютным злом являются кредиты на эмоциональные покупки, добавляет Марченко. А это как раз то, на что мы чаще всего и тратим деньги — одежда, кафе, украшения, поездки. У каждого свое, но объединяет эти покупки одно — все они сделаны спонтанно. Таких кредитов быть не должно, ведь они неизбежно приводят к финансовым потерям, заключил финансист.

Запсибкомбанк Тюмень

Согласие на обработку персональных данных Я уведомлен о том, что информация, переданная мною по сети Интернет, может стать доступной 3-им лицам, и освобождаю ПАО «Запсибкомбанк» (далее — Банк), от ответственности, в случае, если указанные мною сведения станут доступными 3-им лицам. В целях принятия Банком решения по кредитной заявке даю своё согласие, считая этого достаточным, на обработку персональных данных.Я даю свое согласие ПАО «Запсибкомбанк» на осуществление

обработки любыми способами, в том числе автоматизированную и без использования средств автоматизации, своих персональных данных, указанных в настоящем

заявлении и иных документах, предоставляемых мной в связи с кредитованием, путем сбора, записи, систематизации, накопления, хранения, уточнения

(обновления, изменения), извлечения, использования, передачи (распространения, предоставления доступа), обезличивания, блокирования, удаления,

уничтожения персональных данных в соответствии с Федеральным законом от 27. 07.2006 № 152-ФЗ «О персональных данных». Указанные мною персональные

данные предоставляются в целях кредитования, исполнения договорных обязательств, информирования меня о новых разработанных банковских продуктах и

услугах любыми способами, а также взаимодействия по иным вопросам, для чего ПАО «Запсибкомбанк» имеет право осуществлять передачу моих персональных

данных третьим лицам, осуществляющим информационную рассылку: почтовую, электронную и SMS-оповещений, предоставляющим ПАО «Запсибкомбанк» услуги по

урегулированию вопросов по просроченной задолженности. Согласие предоставляется с момента подписания мною настоящего заявления бессрочно. Настоящее

согласие может быть отозвано мною при предоставлении в ПАО «Запсибкомбанк» заявления в письменной форме в соответствии с требованиями законодательства

Российской Федерации.

07.2006 № 152-ФЗ «О персональных данных». Указанные мною персональные

данные предоставляются в целях кредитования, исполнения договорных обязательств, информирования меня о новых разработанных банковских продуктах и

услугах любыми способами, а также взаимодействия по иным вопросам, для чего ПАО «Запсибкомбанк» имеет право осуществлять передачу моих персональных

данных третьим лицам, осуществляющим информационную рассылку: почтовую, электронную и SMS-оповещений, предоставляющим ПАО «Запсибкомбанк» услуги по

урегулированию вопросов по просроченной задолженности. Согласие предоставляется с момента подписания мною настоящего заявления бессрочно. Настоящее

согласие может быть отозвано мною при предоставлении в ПАО «Запсибкомбанк» заявления в письменной форме в соответствии с требованиями законодательства

Российской Федерации.

Лучше раньше. Какие деньги можно вернуть при досрочном погашении кредита?

надежда плаховаФинансы 30 Июня 2020

Зачастую при оформлении кредита заемщики вынуждены соглашаться на условия, навязываемые банком, в том числе и на страховку. И, хотя закон гласит, что настаивать на ней банк не имеет права, эксперты советуют все-таки не противиться. В обратном случае финансовая организация может отказать в выдаче кредита без объяснения причин. Однако страховку, а точнее ее часть, в некоторых случаях можно вернуть, если погасить кредит досрочно. О кредитном страховании и возврате денег рассказал юрист Руслан Мирзеханов.

Фото: Pixabay / Evgeny

Особые условия

Жительница Петербурга Марина Вязгина зимой столкнулась с тем, что не смогла оформить досрочное погашение кредита, взятого три месяца назад в одном из банков. Менеджер организации напомнил ей, что согласно договору, в течение полугода с момента оформления займа досрочное погашение невозможно.

Менеджер организации напомнил ей, что согласно договору, в течение полугода с момента оформления займа досрочное погашение невозможно.

«Иногда согласно договору срок возможного досрочного погашения или ограничен по времени несколькими месяцами, или запрещен банком. Данные пункты можно аннулировать через суд, но лучше изначально внимательно прочитать договор и согласовать их исключение перед получением займа у банка, — комментирует ситуацию Мирзеханов. — Отказ банка от исключения данного пункта является нарушением по ст. 16 Закона РФ «О защите прав потребителей», а также п. 2 ст. 809 ГК РФ в случае, если заемщик – физлицо. И ст.165 ГК РФ, если заемщик — предприниматель. В случае отказа кредитной организацией в предоставлении права на досрочное погашение, клиент может подавать жалобу в Роспотребнадзор с копией кредитного договора и просьбой о привлечении банка к административной ответственности (ст. 14.8 КоАП РФ)».

Таким образом, каждый гражданин РФ имеет право на досрочное погашение кредита согласно ФЗ №284 от 19. 10.2011 ГК РФ. Банк не имеет права накладывать за это штрафы или изымать комиссию. Более того, он обязан вернуть клиенту часть процентов и оплаты за страховку.

10.2011 ГК РФ. Банк не имеет права накладывать за это штрафы или изымать комиссию. Более того, он обязан вернуть клиенту часть процентов и оплаты за страховку.

Современная система банкинга построена по принципу аннуитентной схемы оплаты займов: к сумме займа прибавляется процент, получившаяся сумма делится на количество месяцев — получается равный ежемесячный платеж. Должник ежемесячно оплачивает одну и ту же сумму, но в ее состав в разное время входит разное соотношение суммы основного долга и процентов — сначала клиент оплачивает процент, потом долг.

Оплатив кредит досрочно, заемщик теряет обязательства в оплате процентов за пользование, но они уже оплачены ранее.

«Согласно ст. 809 ГК РФ проценты — это плата за использование займа. Соответственно, нет займа — нет и процентов. Возврат страховки осуществляется за все оплаченные, но неиспользованные месяцы пользования кредита по заявлению заемщика», — говорит эксперт.

Это значит, что клиент может претендовать на перерасчет и возврат.

Для того, чтобы совершить досрочное погашение займа, раньше было необходимо написать и направить в банк заявление не менее, чем за месяц. Сейчас есть возможность оформить досрочное погашение в мобильном приложении банка. И процесс происходит гораздо быстрее.

Внимание, договор!

Эксперт призывает заемщиков быть внимательными при оформлении именно страховки. Не забудьте уточнить у сотрудника финансовой организации, какая именно страховка вам предлагается – от невыплаты кредита или это страхование жизни и здоровья? В первом случае вернуть деньги при досрочном погашении будет проще. А вот второй вариант не столь перспективен, ведь после погашения займа ваша жизнь не заканчивается, поэтому и оснований для отказа от страховки нет. Кроме того, некоторые крупные банки сейчас оформляют такие страховые договора, по которым возврат страховой премии невозможен.

Также в момент подписания кредитного договора нужно непременно выяснить, является ли страховой договор отдельным документом или речь идет лишь о присоединении к договору коллективного страхования? Отдельный документ гораздо более выгоден в случае досрочного погашения, ведь в таком случае клиент может обратиться напрямую в страховую компанию и прервать договор страхования в течение двух недель после оформления кредита. Если же страховка – лишь часть колдоговора — банк вправе сам решать, вернуть или нет деньги клиенту.

«Для того, чтобы не попасть в неприятную ситуацию, читайте договор, можно консультироваться с юристом. Лучше, чтобы он был заключен между заемщиком и страховой компанией напрямую», — советует эксперт.

При обращении в банк с целью возврата страховки по кредиту нужно не просто вести устные диалоги, следует передать сотруднику письменное заявление в двух экземплярах. Это обращение он должен при вас зарегистрировать.

Один экземпляр остается у сотрудника банковской организации, он его запустит в работу, второй обязательно оставляем себе, как доказательство обращения в банк на тот случай, если первый экземпляр затеряется.

«При этом важно, что на обоих заявлениях стояли подписи, печати, даты и одинаковый входящий номер. Кроме обращения, в пакет документов должны входить копии документов: паспорта, кредитного договора, документа об оплате страховки, — уточняет юрист. — Если страховку так и не вернули, клиент вправе обратиться с письменным ответом банка, копией своего заявления и других заявлений в суд. Также можно подать жалобы в ЦБ РФ, Антимонопольную службу, Уполномоченному по правам человека, Роскомнадзор и Роспотребнадзор».

Материалы рубрики

п) -1)]- M = общий ежемесячный платеж по ипотеке

- P = основная сумма кредита

- r = ваша ежемесячная процентная ставка.

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167).

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167). - n = количество платежей в течение срока кредита. Умножьте количество лет в сроке ссуды на 12 (количество месяцев в году), чтобы получить общее количество выплат по ссуде. Например, фиксированная ипотека на 30 лет будет иметь 360 выплат (30×12 = 360).

Эта формула поможет вам вычислить, сколько дома вы можете себе позволить. Использование нашего ипотечного калькулятора может облегчить вам работу и помочь вам решить, вкладываете ли вы достаточно денег или можете или должны скорректировать срок кредита.Всегда полезно оценивать покупки у нескольких кредиторов, чтобы убедиться, что вы получаете самую выгодную сделку.

Как может помочь ипотечный калькулятор

Покупка дома — самая крупная покупка, которую большинство людей совершит в своей жизни, поэтому вам следует тщательно подумать о том, как вы собираетесь ее финансировать..jpg) Предварительная установка бюджета — задолго до того, как вы начнете смотреть на дома — поможет вам не влюбиться в дом, который вы не можете себе позволить. Вот здесь и может помочь простой ипотечный калькулятор, подобный нашему.

Предварительная установка бюджета — задолго до того, как вы начнете смотреть на дома — поможет вам не влюбиться в дом, который вы не можете себе позволить. Вот здесь и может помочь простой ипотечный калькулятор, подобный нашему.

Выплата по ипотеке включает четыре компонента, которые вместе известны как PITI (произносится «жалость»): основная сумма, проценты, налоги и страхование. Многие покупатели жилья знают об этих расходах, но не готовы к скрытым расходам домовладения. К ним относятся сборы ассоциации домовладельцев (ТСЖ), страхование частной ипотечной ссуды, текущее обслуживание, более крупные счета за коммунальные услуги и капитальный ремонт.

С помощью калькулятора Bankrate Mortgage Loan Calculator можно учесть сборы PITI и HOA, но не другие расходы, поэтому убедитесь, что ежемесячный платеж, который он рассчитывает для вас, не является абсолютным максимумом из того, что вы можете себе позволить.Важно иметь в своем бюджете некоторую амортизацию на случай непредвиденных или чрезвычайных расходов. Вы также можете настроить сумму кредита и первоначального взноса, процентную ставку и срок кредита, чтобы увидеть, как эти переменные влияют на ваш ежемесячный платеж. Ваша конкретная процентная ставка будет зависеть от вашего общего кредитного профиля и отношения долга к доходу, или DTI, который представляет собой сумму всех ваших долгов и нового платежа по ипотеке, деленную на ваш валовой ежемесячный доход. Более низкий кредитный рейтинг и более высокий DTI могут сделать вас более рискованным заемщиком в глазах кредиторов.Как правило, чем более рискованным вы кажетесь на бумаге, тем выше будет ваша процентная ставка.

Вы также можете настроить сумму кредита и первоначального взноса, процентную ставку и срок кредита, чтобы увидеть, как эти переменные влияют на ваш ежемесячный платеж. Ваша конкретная процентная ставка будет зависеть от вашего общего кредитного профиля и отношения долга к доходу, или DTI, который представляет собой сумму всех ваших долгов и нового платежа по ипотеке, деленную на ваш валовой ежемесячный доход. Более низкий кредитный рейтинг и более высокий DTI могут сделать вас более рискованным заемщиком в глазах кредиторов.Как правило, чем более рискованным вы кажетесь на бумаге, тем выше будет ваша процентная ставка.

Как решить, сколько дома вы можете себе позволить

Если вы не уверены, какая часть вашего дохода должна идти на жилье, следуйте проверенному правилу 28/36 процентов. Большинство финансовых консультантов согласны с тем, что люди должны тратить не более 28 процентов своего валового дохода на жилье (то есть платеж по ипотеке) и не более 36 процентов своего валового дохода на общую сумму долга, включая выплаты по ипотеке, кредитные карты, студенческие ссуды. , медицинские счета и тому подобное.

, медицинские счета и тому подобное.

Вот пример того, как это выглядит:

Джо зарабатывает 60 000 долларов в год. Это общий ежемесячный доход в размере 5000 долларов США в месяц.

5000 долларов x 0,28 = 1,400 долларов США ежемесячного платежа по ипотеке (PITI)

Общие ежемесячные выплаты Джо по ипотеке — включая основную сумму, проценты, налоги и страховку — не должны превышать 1400 долларов в месяц. Это максимальная сумма кредита примерно 253 379 долларов США.

Вы можете претендовать на ипотеку с коэффициентом DTI до 50 процентов для некоторых кредитов, но у вас может не хватить места для маневра в вашем бюджете для других расходов на проживание, пенсии, чрезвычайных сбережений и дискреционных расходов, если вы слишком сильно растянетесь.Кредиторы не принимают во внимание эти статьи бюджета, когда они предварительно одобряют получение кредита, поэтому вы должны сами учесть эти расходы в своей картине доступности жилья.

Знание того, что вы можете себе позволить, поможет вам предпринять следующие шаги с финансовой точки зрения. Последнее, что вы хотите сделать, — это получить 30-летний жилищный заем, который слишком дорог для вашего бюджета, даже если кредитор готов одолжить вам деньги.

Следующие шаги

Калькулятор ипотечного кредита — это трамплин, который поможет вам оценить ежемесячный платеж по ипотеке и понять, что он включает.Ваш следующий шаг после игры с цифрами: получите предварительное одобрение ипотечного кредитора.

Подача заявки на ипотеку даст вам более точное представление о том, сколько дома вы можете себе позволить после того, как кредитор проверит вашу занятость, доход, кредит и финансы. У вас также будет более четкое представление о том, сколько денег вам нужно будет принести до финального стола.

О наших таблицах ставок по ипотеке

Приведенная выше информация об ипотечном кредите предоставлена или получена Bankrate.

Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок для соответствующих критериев. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок для соответствующих критериев. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Каждый Рекламодатель несет ответственность за точность и доступность своих собственных рекламируемых условий. Bankrate не может гарантировать точность или доступность любого срока кредита, указанного выше. Тем не менее, Bankrate пытается проверить точность и доступность рекламируемых условий посредством процесса обеспечения качества и требует от Рекламодателей согласия с нашими Положениями и условиями и соблюдения нашей Программы контроля качества. Щелкните здесь, чтобы просмотреть критерии ставки по кредитному продукту.

Щелкните здесь, чтобы просмотреть критерии ставки по кредитному продукту.

могут размещать на своем веб-сайте условия займа, отличные от тех, которые рекламируются через Bankrate.com. Для получения ставки Bankrate.com вы должны идентифицировать себя перед Рекламодателем как клиент Bankrate.com. Обычно это делается по телефону, поэтому вам следует искать номер телефона рекламодателя, когда вы переходите на его веб-сайт. Кроме того, кредитные союзы могут потребовать членства.

Если вы ищете ссуду на сумму более 424 100 долларов, кредиторы в определенных местах могут предоставить условия, отличные от тех, которые указаны в таблице выше.Вы должны подтвердить свои условия с кредитором в отношении запрашиваемой суммы кредита.

Условия кредита (годовая процентная ставка и примеры платежей), показанные выше, не включают суммы налогов или страховых взносов. Сумма вашего ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Если вы использовали Bankrate. com и не получили рекламируемые условия займа или иным образом недовольны своим опытом работы с любым Рекламодателем, мы хотим получить известие от вас. Пожалуйста, нажмите здесь, чтобы оставить свои комментарии в отдел контроля качества банковских ставок.

com и не получили рекламируемые условия займа или иным образом недовольны своим опытом работы с любым Рекламодателем, мы хотим получить известие от вас. Пожалуйста, нажмите здесь, чтобы оставить свои комментарии в отдел контроля качества банковских ставок.

Гарантия качества

Сравнивайте цены с уверенностью. Ставки точны и доступны на дату, видимую для клиентов Bankrate. Представьте себя потребителем Bankrate, чтобы получить ставку Bankrate.com.

О банкротствеБанковская ставка рекомендует

Полезные калькуляторы и инструменты

Ипотечный калькулятор: альтернативное использование

Большинство людей используют ипотечный калькулятор для оценки выплаты по новой ипотеке, но его можно использовать и для других целей.Вот еще несколько вариантов использования:

Планируется досрочно погасить ипотеку.

Воспользуйтесь функцией «Дополнительные выплаты» ипотечного калькулятора Bankrate, чтобы узнать, как можно сократить срок и сэкономить больше в долгосрочной перспективе, заплатив дополнительные деньги в счет основной суммы кредита.

Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.

Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.Чтобы рассчитать экономию, нажмите ссылку «Амортизация / График платежей» и введите гипотетическую сумму в одну из категорий платежей (ежемесячно, ежегодно или разово), затем нажмите «Применить дополнительные платежи», чтобы узнать, сколько процентов вы получаете Я в конечном итоге заплату и назначу новую дату выплаты.

Определите, стоит ли ARM рисковать.

Более низкая начальная процентная ставка ипотеки с регулируемой ставкой, или ARM, может быть заманчивой. В то время как ARM может быть подходящим для некоторых заемщиков, другие могут обнаружить, что более низкая начальная процентная ставка не сократит их ежемесячные платежи так сильно, как они думают.

Чтобы получить представление о том, сколько вы действительно сэкономите на начальном этапе, попробуйте ввести процентную ставку ARM в ипотечный калькулятор, оставив срок 30 лет.Затем сравните эти выплаты с выплатами, которые вы получаете, когда вводите ставку для обычной 30-летней фиксированной ипотеки.

Это может подтвердить ваши первоначальные надежды на преимущества ARM — или дать вам реальную проверку того, действительно ли потенциальные преимущества ARM перевешивают риски.

Это может подтвердить ваши первоначальные надежды на преимущества ARM — или дать вам реальную проверку того, действительно ли потенциальные преимущества ARM перевешивают риски.Узнайте, когда нужно отказаться от частного ипотечного страхования.

Вы можете использовать ипотечный калькулятор, чтобы определить, когда у вас будет 20 процентов собственного капитала в вашем доме.Это волшебное число для требования, чтобы кредитор отказался от требований частного ипотечного страхования. Если вы вложили менее 20 процентов при покупке дома, вам нужно будет ежемесячно вносить дополнительную плату в дополнение к регулярному платежу по ипотеке, чтобы компенсировать риск кредитора. Как только у вас будет 20% капитала, эта комиссия уйдет, а это означает, что в вашем кармане будет больше денег.

Просто введите исходную сумму ипотечного кредита и дату закрытия и нажмите «Показать график погашения».Затем умножьте исходную сумму ипотеки на 0,8 и сравните результат с ближайшим числом в крайнем правом столбце таблицы амортизации, чтобы узнать, когда вы достигнете 20-процентного собственного капитала.

Помощь калькулятора ипотеки

Использование онлайн-калькулятора ипотеки может помочь вам быстро и точно спрогнозировать ежемесячный платеж по ипотеке с помощью всего лишь нескольких фрагментов информации. Он также может показать вам общую сумму процентов, которые вы заплатите в течение срока действия ипотеки.Чтобы использовать этот калькулятор, вам понадобится следующая информация:

Цена дома —

Это сумма в долларах, которую вы ожидаете заплатить за дом.

Первоначальный взнос —

Первоначальный взнос — это деньги, которые вы даете продавцу дома. Снижение по крайней мере на 20 процентов обычно позволяет избежать ипотечного страхования.

Сумма ипотеки —

Если вы получаете ипотеку на покупку нового дома, вы можете узнать это число, вычтя первоначальный взнос из стоимости дома.Если вы рефинансируете, это число будет непогашенным остатком по ипотеке.

Срок ипотеки (лет) —

Это срок ипотеки, которую вы рассматриваете. Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения срока погашения более чем на три десятилетия. С другой стороны, рефинансирующий домовладелец может выбрать ссуду с более коротким сроком погашения, например 15 лет.Это еще один распространенный термин ипотеки, который позволяет заемщику сэкономить деньги, выплачивая меньшую сумму процентов. Однако ежемесячные выплаты по ипотечным кредитам на 15 лет выше, чем по ипотечным кредитам на 30 лет, поэтому для домашнего бюджета это может оказаться большим натяжением, особенно для тех, кто впервые покупает жилье.

Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения срока погашения более чем на три десятилетия. С другой стороны, рефинансирующий домовладелец может выбрать ссуду с более коротким сроком погашения, например 15 лет.Это еще один распространенный термин ипотеки, который позволяет заемщику сэкономить деньги, выплачивая меньшую сумму процентов. Однако ежемесячные выплаты по ипотечным кредитам на 15 лет выше, чем по ипотечным кредитам на 30 лет, поэтому для домашнего бюджета это может оказаться большим натяжением, особенно для тех, кто впервые покупает жилье.

Процентная ставка —

Оцените процентную ставку по новой ипотеке, проверив таблицы ставок по ипотеке Bankrate для вашего района. Как только у вас есть прогнозируемая ставка (ваша реальная ставка может отличаться в зависимости от вашей общей финансовой и кредитной картины), вы можете подключить ее к калькулятору.

Дата начала ипотеки —

Выберите месяц, день и год, когда начнутся выплаты по ипотеке.

Что такое годовая процентная ставка по личному займу?

Термин «годовая процентная ставка» обычно используется в отношении финансовых продуктов, таких как ипотека, кредитные карты и личные ссуды.

В общих чертах, годовая процентная ставка — это сумма процентной ставки плюс дополнительные сборы, также известные как финансовые сборы, рассчитываемая на годовой основе и выраженная в процентах.Если комиссий нет, годовая процентная ставка равна процентной ставке.

Почему годовая процентная ставка важна для личных займов

Когда вы покупаете личный заем, годовая процентная ставка является одним из наиболее важных моментов, которые следует учитывать, поскольку он обеспечивает сопоставление стоимости яблок с яблоками. Сами по себе процентная ставка или ежемесячный платеж не отражают истинную стоимость продукта.

Персональные ссуды — это ссуды с фиксированной ставкой в рассрочку, что означает, что ваша процентная ставка не изменится в течение срока ссуды, и вы выплачиваете ссуду равными ежемесячными платежами. Кредиторы назначают процентную ставку на основе вашего кредитного рейтинга, кредитного отчета и отношения вашего долга к валовому доходу.

Кредиторы назначают процентную ставку на основе вашего кредитного рейтинга, кредитного отчета и отношения вашего долга к валовому доходу.

Персональные ссуды обычно сопровождаются предоплатой — комиссией за выдачу кредита — в размере от 1% до 6% от суммы ссуды. Комиссия, которую вы взимаете, также зависит от вашего кредитного профиля.

Покупки у нескольких кредиторов выгодны, потому что каждый кредитор использует свою формулу для расчета годовых. Большинство онлайн-кредиторов позволяют вам предварительно пройти квалификацию, чтобы проверить расчетную ставку, не влияя на ваш кредитный рейтинг.

Давайте посмотрим, как годовая процентная ставка помогает вам выбрать заем. Предположим, вы хотите занять 5000 долларов и выплатить их в течение четырех лет. Вы подаете заявку у двух кредиторов, и вам предлагаются следующие ставки:

На первый взгляд трудно понять, какой кредит дешевле. Один кредитор предлагает более низкую процентную ставку, но взимает более высокую комиссию. Ежемесячный платеж практически равный.

Ежемесячный платеж практически равный.

Вот когда приходит годовая процентная ставка: первый заем имеет годовую ставку 11,6%, а второй заем — 12,1% годовых, что делает первый заем в целом менее дорогим вариантом.

Теперь вы можете с уверенностью сравнить общую стоимость обоих займов и выбрать тот, который вам подходит. NerdWallet рекомендует выбирать ссуду с самой низкой годовой процентной ставкой для данного срока кредита, потому что это всегда самый дешевый вариант.

В некоторых случаях имеет смысл выбрать ссуду с более высокой процентной ставкой — например, если ежемесячный платеж более доступен для вашего бюджета или если комиссия за оформление ниже. Некоторые кредиторы вычитают эту комиссию авансом, поэтому, даже если вы одобрены для получения ссуды в размере 5000 долларов, вы можете получить меньше этой суммы.

Сравнить годовую процентную ставку по личным кредитам

Годовая процентная ставка по кредитным картам и ипотеке

Расчет годовой процентной ставки выполняется по сложной математической формуле, которая зависит от финансового продукта. Годовая процентная ставка по ипотеке и по кредитной карте более тонкая, чем для личных кредитов. Годовая процентная ставка по ипотеке включает стоимость закрытия и другие сборы. Кредитные карты не имеют предоплаты, поэтому процентная ставка и годовая процентная ставка одинаковы, но у них также есть более одного вида годовых.

Годовая процентная ставка по ипотеке и по кредитной карте более тонкая, чем для личных кредитов. Годовая процентная ставка по ипотеке включает стоимость закрытия и другие сборы. Кредитные карты не имеют предоплаты, поэтому процентная ставка и годовая процентная ставка одинаковы, но у них также есть более одного вида годовых.

Финансовые компании в U.S. по закону обязаны предоставлять потребителям годовую процентную ставку продукта в рамках кредитного договора или договора счета кредитной карты.

Какая хорошая процентная ставка для личного кредита?

Как правило, хорошей процентной ставкой по ссуде физических лиц является процентная ставка ниже, чем в среднем по стране, которая составляет 9,41%, согласно последним доступным данным Experian. Ваш кредитный рейтинг, отношение долга к доходу и другие факторы определяют, какую процентную ставку вы можете рассчитывать на получение.

Но также важно не ограничиваться интересами при оценке вариантов личного кредита. Узнайте о сроке кредита или о том, как долго вы будете его возвращать, а также о комиссиях, которые могут вам потребоваться, например о сборах за выдачу кредита и просроченных платежах.

Узнайте о сроке кредита или о том, как долго вы будете его возвращать, а также о комиссиях, которые могут вам потребоваться, например о сборах за выдачу кредита и просроченных платежах.

Прочтите, что вам нужно знать о процентных ставках по личным займам.

Какова средняя процентная ставка по индивидуальному займу?

Средняя процентная ставка по индивидуальному кредиту составляет 9,41%, согласно данным Experian за второй квартал 2019 года. В зависимости от кредитора и кредитной истории заемщика, а также его финансовой истории, процентные ставки по индивидуальному кредиту могут варьироваться от 6% до 36%.

Персональный заем — это форма кредита, которая позволяет потребителям финансировать крупные покупки, такие как ремонт дома, или консолидировать долг под высокие проценты по другим продуктам, таким как кредитные карты. В большинстве случаев личные ссуды предлагают более низкие процентные ставки, чем кредитные карты, поэтому их можно использовать для объединения долгов в один более низкий ежемесячный платеж.

Средняя процентная ставка по индивидуальному кредиту значительно ниже, чем средняя процентная ставка по кредитной карте, которая, по данным Федеральной резервной системы, составляла около 17% на ноябрь 2019 года.

Что влияет на процентные ставки по личным займам?

Персональные ссуды считаются необеспеченной задолженностью, что означает отсутствие залога, такого как дом или автомобиль, для обеспечения ссуды. Это может объяснить, почему процентная ставка по вашей личной ссуде может быть выше, чем ставка по ипотеке или автокредиту. В личных ссудах также обычно используется термин «годовая процентная ставка» или годовая процентная ставка для обозначения дополнительных затрат по ссуде, превышающих основной баланс. Это число включает комиссионные, которые вы заплатите, помимо процентов.

Одним из важнейших факторов, влияющих на процентную ставку, которую вы получите, является ваш кредитный рейтинг. С более высоким кредитным рейтингом — максимально приближенным к 850 в большинстве скоринговых моделей — у вас больше шансов получить более низкие ставки. Высокие кредитные рейтинги в глазах кредиторов коррелируют с меньшим риском; Если у вас есть история своевременных платежей и избегания большего количества долгов, чем вы можете себе позволить, у вас больше шансов погасить свой личный заем в соответствии с договоренностью.

Высокие кредитные рейтинги в глазах кредиторов коррелируют с меньшим риском; Если у вас есть история своевременных платежей и избегания большего количества долгов, чем вы можете себе позволить, у вас больше шансов погасить свой личный заем в соответствии с договоренностью.

Кредиторы также будут следить за соотношением вашего долга к доходу, или DTI, которое рассчитывается путем деления общих ежемесячных выплат по долгу на ваш ежемесячный валовой доход.Долги, включенные в расчет DTI, включают студенческие ссуды, счета по кредитным картам, автокредиты, ипотечные ссуды и существующие личные ссуды. Более низкий DTI означает, что у вас больше места в вашем бюджете для нового платежа, и может означать более низкую процентную ставку.

Если вы не можете претендовать на получение личной ссуды самостоятельно или хотите более низкую процентную ставку, некоторые кредиторы также позволяют вам подавать заявление с кредитоспособным соавтором. Этот человек должен будет подать заявку вместе с вами, и кредитор оценит их кредитный рейтинг, DTI, годовой доход и способность погасить ссуду. Это потому, что, если вы не можете производить платежи, ваш партнер будет нести ответственность за них. Прежде чем двигаться дальше, убедитесь, что вы оба это понимаете и согласны с условиями погашения кредита.

Это потому, что, если вы не можете производить платежи, ваш партнер будет нести ответственность за них. Прежде чем двигаться дальше, убедитесь, что вы оба это понимаете и согласны с условиями погашения кредита.

Как сравнить личные ссуды

Некоторые кредиторы позволят вам оценить вашу процентную ставку без подачи полного заявления. Этот процесс называется предварительной квалификацией. Это приводит к мягкому запросу, который не повлияет на ваш счет. Подача заявки на ссуду вызовет серьезный запрос — подробнее об этом чуть позже.

Вы можете получить оценку процентной ставки от ряда кредиторов, чтобы понять, какую ставку вы, вероятно, получите, и выбрать, какому кредитору вы подадите полную заявку. При рассмотрении предложений сравните следующее:

- APR : Поскольку это включает в себя как вашу процентную ставку, так и комиссионные, это отражает общую стоимость вашего кредита. Вероятно, это самая важная информация, которую нужно использовать при сравнении покупок.

- Срок ссуды : это продолжительность или количество платежей в рассрочку, которые потребуются для выплаты ссуды.Часто более короткие сроки кредита приводят к снижению годовых.

- Доступны скидки : Вы можете снизить ставку, получив ссуду в банке или кредитном союзе, где у вас уже есть другие счета, или если вы настроили автоматические платежи.

- Ежемесячный платеж : Сколько вы будете платить в месяц и вписывается ли это в ваш текущий бюджет? Сможете ли вы продолжать вносить минимальные платежи по прочим долгам и покрывать основные расходы?

- Комиссии : Узнайте, сколько ваш кредитор будет взимать в качестве комиссии за выдачу кредита, штрафов за просрочку платежа или штрафов за досрочное погашение кредита.

Как личные займы могут повлиять на ваш кредитный рейтинг

Несмотря на то, что важно выбирать самую низкую процентную ставку, отправка заявок нескольким кредиторам приведет к нескольким сложным запросам по вашему кредитному отчету. Это может иметь небольшое негативное влияние на ваш кредитный рейтинг, прежде чем он упадет через два года.

Это может иметь небольшое негативное влияние на ваш кредитный рейтинг, прежде чем он упадет через два года.

Один из способов избежать множества жестких запросов по вашему кредитному отчету — это сравнительный анализ в течение короткого периода времени, чтобы минимизировать влияние.Большинство моделей кредитного скоринга будут считать несколько жестких запросов на один и тот же тип кредитного продукта за одно событие, если они происходят в течение двух недель.

В дополнение к предварительной квалификации некоторые кредиторы могут также предложить вам предварительное одобрение, которое кредитор инициирует, чтобы определить, имеете ли вы право на получение ссуды. Предварительные утверждения приводят только к мягким запросам.

Персональные ссуды могут помочь улучшить ваш кредитный рейтинг, если у вас будет история своевременных платежей; они также могут повысить ваш рейтинг, если добавят к типам кредитов в вашем файле.Но если вы платите поздно или вообще пропустите платеж, ваш счет пострадает, что может ограничить вашу возможность доступа к другим формам кредита на выгодных условиях.

Персональные ссуды сверх процентной ставки

Важно знать, к какой процентной ставке по ссуде вы должны стремиться и что вы, вероятно, получите в зависимости от вашего кредитного профиля. Но еще важнее убедиться, что личный заем подходит вам и что вы можете позволить себе ежемесячный платеж в течение всего срока кредита.Управляйте личным заемом ответственно, чтобы в будущем вы были в лучшем положении для получения других финансовых продуктов по низким ставкам.

Годовая процентная ставка (APR) Определение

Что такое годовая процентная ставка (APR)?

Термин «годовая процентная ставка (APR)» относится к годовой процентной ставке, взимаемой с заемщиков и выплачиваемой инвесторам. Годовая процентная ставка выражается в процентах, которые представляют собой фактическую годовую стоимость средств в течение срока ссуды или дохода, полученного от инвестиций.Это включает в себя любые комиссии или дополнительные расходы, связанные с транзакцией, но не учитывает начисление сложных процентов. Годовая процентная ставка предоставляет потребителям итоговую цифру, которую они могут легко сравнить со ставками других кредиторов.

Годовая процентная ставка предоставляет потребителям итоговую цифру, которую они могут легко сравнить со ставками других кредиторов.

Ключевые выводы

- Годовая процентная ставка (APR) — это годовая ставка, взимаемая за заимствование или заработанная в результате инвестиций.

- Финансовые учреждения должны раскрывать годовую процентную ставку финансового инструмента до подписания любого соглашения.

- Потребителям может быть трудно сравнивать годовую процентную ставку, потому что кредиторы имеют право выбирать, какие сборы будут включены в их расчет ставки.

- Годовая процентная ставка может не отражать фактическую стоимость заимствования из-за включенных или исключенных комиссий.

Как работает годовая процентная ставка (APR)

Годовая процентная ставка выражается как процентная ставка. Он рассчитывает, какой процент от основной суммы вы будете платить каждый год, принимая во внимание такие вещи, как ежемесячные платежи. Годовая процентная ставка также является годовой процентной ставкой, выплачиваемой по инвестициям без учета сложного процента в течение этого года.

Годовая процентная ставка также является годовой процентной ставкой, выплачиваемой по инвестициям без учета сложного процента в течение этого года.

Закон о правде в кредитовании (TILA) от 1968 года предписывал кредиторам раскрывать годовую процентную ставку, которую они взимают с заемщиков. Компаниям, выпускающим кредитные карты, разрешается ежемесячно рекламировать процентные ставки, но они должны четко сообщать клиентам о годовой процентной ставке до подписания соглашения.

Как рассчитывается годовая процентная ставка?

Ставка рассчитывается путем умножения периодической процентной ставки на количество периодов в году, в которых применяется периодическая процентная ставка.Он не указывает, сколько раз ставка применяется к остатку.

Годовая процентная ставка = ((Комиссия + процентная ставка) × 365) × 100, где: Процентная ставка = Общая сумма процентов, выплачиваемых в течение срока действия ссуды. \ left (\ frac {\ frac {\ text {Fees} + \ text {Interest}} {\ text {Principal}}} {n} \ right) \ times 365 \ right) \ times 100 \\ & \ textbf { где:} \\ & \ text {Проценты} = \ text {Общая сумма процентов, выплаченных в течение срока кредита} \\ & \ text {Основная сумма} = \ text {Сумма кредита} \\ & n = \ text {Количество дней в срок кредита} \\ \ end {выровнен} APR = ((nPrincipalFees + Interest) × 365) × 100, где: Процент = Общая сумма процентов, выплачиваемых в течение срока действия кредитаPrincipal = Сумма кредитаn = Количество дней в сроке кредита

Годовая процентная ставка в США. S. обычно представляется как периодическая процентная ставка, умноженная на количество периодов начисления сложных процентов в году. Определения годовой процентной ставки за пределами США могут быть совершенно разными. Европейский Союз (ЕС) уделяет особое внимание правам потребителей и финансовой прозрачности при определении этого термина. Единая формула расчета процентной ставки была установлена для всех стран-членов ЕС, хотя у отдельных стран есть некоторая свобода действий при определении точных ситуаций, в которых эта формула должна быть принята, помимо случаев, предусмотренных ЕС.

S. обычно представляется как периодическая процентная ставка, умноженная на количество периодов начисления сложных процентов в году. Определения годовой процентной ставки за пределами США могут быть совершенно разными. Европейский Союз (ЕС) уделяет особое внимание правам потребителей и финансовой прозрачности при определении этого термина. Единая формула расчета процентной ставки была установлена для всех стран-членов ЕС, хотя у отдельных стран есть некоторая свобода действий при определении точных ситуаций, в которых эта формула должна быть принята, помимо случаев, предусмотренных ЕС.

Типы годовых

Годовая процентная ставка кредитной карты зависит от суммы платежа. Кредитор может взимать одну годовую процентную ставку за покупки, другую — за денежные авансы и еще одну — за переводы баланса с другой карты. Банки также взимают с клиентов высокие пени за просрочку платежа или нарушение других условий соглашения с держателем карты. Существует также начальная годовая процентная ставка — низкая или 0% годовых, — которую многие компании, выпускающие кредитные карты, используют, чтобы побудить новых клиентов подписаться на карту.

Заемщики APR взимают плату также зависит от их кредита.Ссуды, предлагаемые тем, у кого хорошая кредитная история, имеют значительно более низкие процентные ставки, чем ставки, взимаемые с лиц с плохой кредитной историей.

Ссуды обычно предоставляются с фиксированной или переменной годовой процентной ставкой. Ссуда с фиксированной годовой процентной ставкой имеет гарантированно неизменную процентную ставку в течение срока действия ссуды или кредитной линии. Ссуда с переменной годовой процентной ставкой имеет процентную ставку, которая может измениться в любое время.

Годовая процентная доходность (APY)

В то время как годовая процентная ставка учитывает только простые проценты, годовая процентная доходность (APY) учитывает сложные проценты.В результате, годовая процентная ставка по кредиту выше, чем ее годовая процентная ставка. Чем выше процентная ставка и, в меньшей степени, чем меньше периоды начисления сложных процентов, тем больше разница между годовой процентной ставкой и годовой процентной ставкой.

Представьте, что годовая ставка кредита составляет 12%, а сумма кредита составляет один раз в месяц. Если физическое лицо занимает 10 000 долларов, его процентная ставка на один месяц составляет 1% от баланса или 100 долларов. Это фактически увеличивает баланс до 10 100 долларов. В следующем месяце на эту сумму начисляется 1% годовых, а выплата процентов составляет 101 доллар, что немного выше, чем в предыдущем месяце.Если вы сохраните этот остаток за год, ваша эффективная процентная ставка станет 12,68%. APY включает эти небольшие изменения процентных расходов из-за начисления сложных процентов, а APR — нет.

Вот еще один способ взглянуть на это. Допустим, вы сравниваете инвестицию, приносящую 5% в год, с инвестициями, приносящими 5% ежемесячно. Для первого APY составляет 5%, как и APR. Но для второго APY составляет 5,12%, что отражает ежемесячное начисление сложных процентов.

Учитывая, что годовая процентная ставка и другая процентная ставка могут быть использованы для представления одной и той же процентной ставки, само собой разумеется, что кредиторы и заемщики будут подчеркивать более лестное число, чтобы изложить свою позицию, поэтому Закон о сбережениях 1991 года предписал, чтобы оба Годовая процентная ставка и годовая процентная ставка должны быть раскрыты в рекламе, контрактах и соглашениях. Банк будет рекламировать APY сберегательного счета крупным шрифтом, а соответствующий APR — меньшим, учитывая, что первый имеет внешне большее число. Обратное происходит, когда банк выступает в качестве кредитора и пытается убедить своих заемщиков в том, что он взимает низкую ставку. Отличный ресурс для сравнения годовых и годовых ставок по ипотеке — это калькулятор ипотеки.

Банк будет рекламировать APY сберегательного счета крупным шрифтом, а соответствующий APR — меньшим, учитывая, что первый имеет внешне большее число. Обратное происходит, когда банк выступает в качестве кредитора и пытается убедить своих заемщиков в том, что он взимает низкую ставку. Отличный ресурс для сравнения годовых и годовых ставок по ипотеке — это калькулятор ипотеки.

Пример APR по сравнению с APY

В другом примере XYZ Corp. предлагает кредитную карту, по которой взимаются проценты в размере 0.06273% ежедневно. Умножьте это на 365, и это будет 22,9% годовых, что является объявленной годовой процентной ставкой. Теперь, если бы вы каждый день списывали со своей карты новую вещь на 1000 долларов и ждали следующего дня после установленной даты (когда эмитент начал взимать проценты), чтобы начать производить платежи, вы должны были бы 1000,6273 доллара за каждую купленную вещь.

Чтобы рассчитать APY или эффективную годовую процентную ставку (EAR) — более типичный термин для кредитных карт — добавьте единицу (которая представляет основную сумму) и возьмите это число в степень числа периодов начисления сложных процентов в году; вычтите единицу из результата, чтобы получить процент:

APY = (1 + Periodic Rate) n − 1, где: n = Количество периодов начисления сложных процентов в год \ begin {align} & \ text {APY} = (1 + \ text {Periodic Rate}) ^ n — 1 \\ & \ textbf {где:} \\ & n = \ text {Количество периодов начисления сложных процентов в год} \\ \ end {выровнено} APY = (1 + Периодическая ставка) n − 1, где: n = Количество периодов начисления сложных процентов в год

В этом случае ваш APY или EAR будет 25. {365}) — 1 = 0,257 \\ \ end {выровнено} ((1 + .0006273) 365) −1 = 0,257

{365}) — 1 = 0,257 \\ \ end {выровнено} ((1 + .0006273) 365) −1 = 0,257

Если у вас есть остаток на кредитной карте только в течение одного месяца, с вас будет взиматься эквивалентная годовая ставка в размере 22,9%. Однако, если у вас есть этот остаток за год, ваша эффективная процентная ставка составит 25,7% в результате ежедневного начисления сложных процентов.

Годовая процентная ставка против номинальной процентной ставки против дневной периодической ставки

Годовая процентная ставка обычно выше, чем номинальная процентная ставка по кредиту. Это потому, что номинальная процентная ставка не учитывает никаких других расходов, понесенных заемщиком.Номинальная ставка по ипотеке может быть ниже, если вы не учитываете затраты на закрытие, страхование и комиссию за оформление. Если вы в конечном итоге включите их в свою ипотеку, ваш баланс по ипотеке увеличится, как и ваша годовая процентная ставка.

С другой стороны, ежедневная периодическая ставка — это процент, взимаемый с остатка кредита на ежедневной основе — годовая процентная ставка, деленная на 365. Кредиторы и поставщики кредитных карт могут представлять годовую процентную ставку на ежемесячной основе, однако, пока полный 12-месячный годовой доход указан где-то до подписания соглашения.

Кредиторы и поставщики кредитных карт могут представлять годовую процентную ставку на ежемесячной основе, однако, пока полный 12-месячный годовой доход указан где-то до подписания соглашения.

Недостатки годовой процентной ставки (APR)

Годовая процентная ставка не всегда является точным отражением общей стоимости заимствования. Фактически, это может занижать реальную стоимость кредита. Это потому, что расчеты предполагают долгосрочные графики погашения. Затраты и комиссии слишком малы при расчетах годовых для кредитов, которые погашаются быстрее или имеют более короткие периоды погашения. Например, среднегодовое влияние затрат на закрытие ипотечного кредита намного меньше, если предположить, что эти затраты были распределены на 30 лет, а не на 7-10 лет.

Поскольку годовая процентная ставка не всегда является точным отражением общей стоимости заимствования, она может фактически занижать общую стоимость займа.

APR также сталкивается с некоторыми проблемами с ипотекой с регулируемой процентной ставкой (ARM). Оценки всегда предполагают постоянную процентную ставку, и даже несмотря на то, что годовая процентная ставка учитывает ограничения ставок, окончательное число по-прежнему основано на фиксированных ставках. Поскольку процентная ставка по ARM является неопределенной после окончания периода фиксированной ставки, оценки годовых могут сильно занижать фактические затраты по займам, если ставки по ипотечным кредитам вырастут в будущем.

Оценки всегда предполагают постоянную процентную ставку, и даже несмотря на то, что годовая процентная ставка учитывает ограничения ставок, окончательное число по-прежнему основано на фиксированных ставках. Поскольку процентная ставка по ARM является неопределенной после окончания периода фиксированной ставки, оценки годовых могут сильно занижать фактические затраты по займам, если ставки по ипотечным кредитам вырастут в будущем.

Расчет годовой процентной ставки также может затруднить сравнение аналогичных продуктов, поскольку включенные или исключенные комиссии различаются от учреждения к учреждению. Это связано с тем, что кредиторы обладают достаточными полномочиями определять, как рассчитывать годовую процентную ставку. Чтобы точно сравнить несколько предложений, потенциальный заемщик должен определить, какая из этих комиссий включена, и, чтобы быть точным, рассчитать годовую процентную ставку, используя номинальную процентную ставку и другую информацию о стоимости.

Годовая процентная ставка по ипотеке может включать или не включать другие расходы, такие как оценки, названия, кредитные отчеты, заявки, страхование жизни, услуги адвокатов и нотариусов, а также подготовка документов. Есть и другие сборы, которые намеренно исключены, включая штрафы за просрочку платежа и другие одноразовые сборы.

Есть и другие сборы, которые намеренно исключены, включая штрафы за просрочку платежа и другие одноразовые сборы.

Часто задаваемые вопросы

Что такое годовая процентная ставка (APR)?

Годовая процентная ставка — это процентная величина, которая представляет собой годовую процентную ставку, связанную с ссудой. Законы о защите прав потребителей требуют, чтобы компании раскрывали годовые процентные ставки, связанные с их предложениями продуктов, чтобы компании не вводили клиентов в заблуждение. Например, если бы они не были обязаны раскрывать годовую процентную ставку, компания могла бы рекламировать низкую ежемесячную процентную ставку, подразумевая при этом клиентам, что это годовая ставка.Это может ввести клиента в заблуждение, заставив его сравнить кажущуюся низкую месячную ставку с кажущейся высокой годовой. Требуя от всех компаний раскрывать свои годовые процентные ставки, клиентам предоставляется возможность сравнения «яблоки с яблоками».

Что такое хорошая годовая процентная ставка?

То, что считается «хорошей» годовой процентной ставкой, будет зависеть от таких факторов, как конкурирующие ставки, предлагаемые на рынке, основная процентная ставка, установленная центральным банком, и собственный кредитный рейтинг заемщика. Когда основные ставки низкие, компании в конкурентных отраслях иногда предлагают очень низкие ставки годовых по своим кредитным продуктам, например, 0% годовых, которые иногда предлагаются по автокредитам или вариантам лизинга.Хотя эти низкие ставки могут показаться привлекательными, покупатели должны проверить, действуют ли эти ставки в течение всего срока действия продукта или это просто вводные ставки, которые вернутся к более высоким годовым ставкам по прошествии определенного периода. Более того, низкие годовые процентные ставки могут быть доступны только клиентам с особенно высоким кредитным рейтингом.

Когда основные ставки низкие, компании в конкурентных отраслях иногда предлагают очень низкие ставки годовых по своим кредитным продуктам, например, 0% годовых, которые иногда предлагаются по автокредитам или вариантам лизинга.Хотя эти низкие ставки могут показаться привлекательными, покупатели должны проверить, действуют ли эти ставки в течение всего срока действия продукта или это просто вводные ставки, которые вернутся к более высоким годовым ставкам по прошествии определенного периода. Более того, низкие годовые процентные ставки могут быть доступны только клиентам с особенно высоким кредитным рейтингом.

Как рассчитывается годовая процентная ставка?

Формула для расчета APR проста. Он состоит из умножения периодической процентной ставки на количество периодов в году, в котором она применяется.Точная формула выглядит следующим образом:

APR = ((Fees + InterestPrincipaln) × 365) × 100, где: Interest = Общие проценты, выплаченные в течение срока действия ссудыPrincipal = Сумма ссудыn = Количество дней в сроке ссуды \ begin {align} & \ text {APR} = \ left (\ left (\ frac {\ frac {\ text {Fees} + \ text {Interest}} {\ text {Principal}}} {n} \ right) \ times 365 \ right) \ times 100 \\ & \ textbf {where:} \\ & \ text {Проценты} = \ text {Общая сумма процентов, выплаченных в течение срока кредита} \\ & \ text {Основная сумма} = \ text {Сумма кредита} \\ & n = \ text {Количество дней в срок кредита} \\ \ end {выровнен} APR = ((nPrincipalFees + Interest) × 365) × 100, где: Проценты = Общие проценты, выплаченные в течение срока кредитаPrincipal = Сумма кредитаn = Количество дней в сроке кредита

Ценность формулы APR заключается в том, что она обеспечивает последовательную основу для представления информации о годовой процентной ставке, чтобы защитить потребителей от вводящей в заблуждение рекламы.

— Ставка персонального займа от 5,74% годовых

По крайней мере, 10% утвержденных кандидатов соответствовали самой низкой доступной ставке на основе данных с 01.07.2020 по 30.09.2020. Цены указаны по состоянию на 30.10.2020 и могут быть изменены без предварительного уведомления.

Типичный пример условий погашения необеспеченной личной ссуды: для 12 000 долларов США, взятых в долг на 36 месяцев под 11,99% годовой процентной ставки (APR), ежемесячный платеж составляет 399 долларов. Этот пример является приблизительным и предполагает, что все платежи производятся вовремя.

Чтобы иметь право на скидку в отношениях с клиентами, вы должны иметь соответствующий текущий счет клиента Wells Fargo и производить автоматические платежи с депозитного счета Wells Fargo. Чтобы узнать, на какие счета распространяется скидка, проконсультируйтесь с банкиром Wells Fargo или ознакомьтесь с нашими часто задаваемыми вопросами. Если автоматические платежи по какой-либо причине отменяются в любое время после открытия счета, процентная ставка и соответствующий ежемесячный платеж могут увеличиться. На одно приложение может быть применена только одна скидка.

На одно приложение может быть применена только одна скидка.

Этот инструмент предназначен для иллюстративных целей, и мы предоставили его исключительно для удобства, чтобы вы могли оценить ставки и платежи на основе ваших предположений в отношении суммы кредита, диапазона кредитного рейтинга и предпочтительного срока. Ваши фактические ставки и платежи могут отличаться от оценок, предоставленных этим калькулятором, в результате выбора / соответствия требованиям для получения другой суммы, срока и ставки кредита; ваш фактический кредитный рейтинг; а также наши политики и процедуры ценообразования и андеррайтинга. Вы получите фактическую ставку и сумму платежа после того, как подадите заявку на получение кредита.Мы не несем ответственности за точность, полноту или полезность информации, предоставляемой этим калькулятором, и мы не обязаны предоставлять кредитное предложение или согласовывать ваши условия с условиями, предоставленными этим калькулятором.

Максимальные представленные условия кредита основаны на сумме кредита, которую вы хотите получить. Доступные условия могут отличаться от того, что представлено в этом инструменте.

Доступные условия могут отличаться от того, что представлено в этом инструменте.

Wells Fargo Personal Loans не предоставляет ссуды на образовательные цели.

Депозитные продукты, предлагаемые Wells Fargo Bank, N.A. Член FDIC.

Ставки по ипотеке имеют значение — вот сколько может составить разница всего в 1%.

Да, размер имеет значение, когда дело доходит до процентных ставок. Узнайте, сколько вы могли бы сэкономить. (iStock)

Когда вы покупаете дом, листинговая цена недвижимости и первоначальный взнос составляют лишь небольшую часть уравнения. После того, как вы подписали пунктирную линию, оплатили стоимость закрытия и повернули ключ от дома, у вас есть несколько новых цифр, которые нужно учитывать.

Одно из самых маленьких (но наиболее важных) чисел, которые необходимо понимать покупателям жилья, — это процентная ставка и то, как она применима к вашим финансовым целям.

Почему процентные ставки имеют значение Процентная ставка влияет на ежемесячные выплаты по ипотеке по текущей ипотеке и на общую сумму, которую вы платите за дом. За последние несколько недель процентные ставки достигли рекордно низкого уровня. В связи с обязательными карантинами и закрытием предприятий в ответ на COVID-19 Федеральная резервная система снизила процентные ставки, чтобы стимулировать расходы.

За последние несколько недель процентные ставки достигли рекордно низкого уровня. В связи с обязательными карантинами и закрытием предприятий в ответ на COVID-19 Федеральная резервная система снизила процентные ставки, чтобы стимулировать расходы.

ИПОТЕЧНЫЕ СТАВКИ БЛИЖАЙШИЕ РЕКОРДНО НИЗКИЕ — ПОЧЕМУ НЕОБХОДИМО РЕФИНАНСИРОВАТЬ СЕЙЧАС

Эти снижения ставок также повлияли на некоторых ипотечных кредиторов и на ставки по кредитам.Несмотря на более низкие ставки, многие покупатели жилья изо всех сил пытаются получить квалификацию, поскольку кредиторы ужесточают свои требования в ответ на неопределенность рынка.

Тем не менее, если вы в состоянии купить или рефинансировать свой дом, использование более низких процентных ставок (даже если это всего один процентный пункт) может сэкономить вам тысячи долларов. С помощью простого онлайн-инструмента Credible вы можете практически мгновенно сравнивать ставки от нескольких кредиторов — без какого-либо ущерба для вашего кредита. Ознакомьтесь с сегодняшними ставками ниже.

Ознакомьтесь с сегодняшними ставками ниже.

Процентная ставка по ипотеке показывает, сколько вы ежегодно платите своему кредитору только за получение ссуды.