Расчет капитализации процентов \ Акты, образцы, формы, договоры \ Консультант Плюс

Подборка наиболее важных документов по запросу Расчет капитализации процентов (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Расчет капитализации процентов Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 269 «Особенности учета процентов по долговым обязательствам в целях налогообложения» главы 25 «Налог на прибыль организаций» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган пришел к выводу о неправомерном учете налогоплательщиком в составе расходов процентов, выплаченных банку по кредитному договору, в связи с применением норм п. п. 2 — 4 ст. 269 НК РФ о «тонкой» капитализации, а также о необходимости исчислить налог на доходы иностранной организации, так как под видом кредита от независимого банка осуществлялось внутригрупповое финансирование.

Суд признал решение налогового органа законным. В ходе проверки налоговый орган установил, что налогоплательщик получил кредит в независимом российском банке, поручителем по которому выступает иностранная компания, взаимозависимая с налогоплательщиком. И налогоплательщик, и компания-поручитель входят в одну группу компаний, через ряд других компаний ими косвенно владеет одна и та же материнская организация. Компания-поручитель осуществляет внутригрупповое финансирование компаний, при этом не имеет достаточных собственных средств, используется в качестве транзитера (казначея) группы, зарегистрирована в офшорной зоне с льготным налогообложением (Кипр). Налоговый орган пришел к выводу, что налогоплательщик мог получить финансирование напрямую, внутри группы компаний, не неся расходов на оплату поручительства иностранной компании, без привлечения банка. Налоговый орган установил, что банк выдал налогоплательщику кредит по более низкой ставке, чем в среднем по выдаваемым им в том же периоде кредитам, условием выдачи кредита было размещение иностранной компанией — поручителем денежных средств в размере выданного кредита на депозите банка, право иностранной компании на возврат депозита связывалось с возвратом налогоплательщиком кредита, учитывая выплаты по депозиту, доход банка от выдачи кредита составил около 1 процента.

Суд признал решение налогового органа законным. В ходе проверки налоговый орган установил, что налогоплательщик получил кредит в независимом российском банке, поручителем по которому выступает иностранная компания, взаимозависимая с налогоплательщиком. И налогоплательщик, и компания-поручитель входят в одну группу компаний, через ряд других компаний ими косвенно владеет одна и та же материнская организация. Компания-поручитель осуществляет внутригрупповое финансирование компаний, при этом не имеет достаточных собственных средств, используется в качестве транзитера (казначея) группы, зарегистрирована в офшорной зоне с льготным налогообложением (Кипр). Налоговый орган пришел к выводу, что налогоплательщик мог получить финансирование напрямую, внутри группы компаний, не неся расходов на оплату поручительства иностранной компании, без привлечения банка. Налоговый орган установил, что банк выдал налогоплательщику кредит по более низкой ставке, чем в среднем по выдаваемым им в том же периоде кредитам, условием выдачи кредита было размещение иностранной компанией — поручителем денежных средств в размере выданного кредита на депозите банка, право иностранной компании на возврат депозита связывалось с возвратом налогоплательщиком кредита, учитывая выплаты по депозиту, доход банка от выдачи кредита составил около 1 процента.

(ред. от 20.04.2021)4. Предельный размер процентов, подлежащих включению в состав расходов, по контролируемой задолженности исчисляется налогоплательщиком на последнее число каждого отчетного (налогового) периода путем деления суммы процентов, начисленных этим налогоплательщиком в каждом отчетном (налоговом) периоде по контролируемой задолженности, на коэффициент капитализации, рассчитываемый на последнюю отчетную дату соответствующего отчетного (налогового) периода. При этом в случае изменения коэффициента капитализации в последующем отчетном периоде или по итогам налогового периода по сравнению с предыдущими отчетными периодами предельный размер процентов, подлежащих включению в состав расходов, по контролируемой задолженности за предыдущий отчетный период изменению не подлежит.

При капитализации процентов по займу, полученному от иностранной организации, налог на доходы все равно удерживается

N F56-61078/2014

N F56-61078/2014Российская компания в 2012 году получила от иностранного займодавца денежные средства по договору займа на новацию текущих займов и коммерческое развитие. По условиям договора займа период начисления процентов начинается с даты получения займа и длится до каждого календарного года (первый период заканчивается 31.12.2012).

Проценты добавляются к основному займу в конце каждого календарного года. Проценты, начисленные за 2012 год, присоединяются к основному займу 31.12.2012 и добавляются к основной сумме займа в 2013 году. Проценты, начисленные за 2013 год, присоединяются к основной сумме займа в 2013 году. С учетом проведенной капитализации процентов задолженность российской организации по договору каждый год увеличивалась.

Поскольку проценты иностранному займодавцу не выплачивались, организация считала, что не обязана удерживать налог на прибыль с доходов иностранного лица и перечислять в бюджет в качестве налогового агента.

ИФНС при налоговой проверке доначислила налог, пени и штрафы. Нижестоящие суды позицию налоговой инспекции поддержали.

Проанализировав условия договора займа и экономическую природу операций по капитализации начисленных процентов, судьи решили, что условие о капитализации процентов, предусмотренное договором, представляет собой неденежную форму выплаты дохода в адрес иностранной организации. Поэтому в момент капитализации начисленных процентов заемщик обязан удержать налог с доходов иностранной организации.

Также арбитрами указано, что под получением иностранной организацией дохода понимается не только выплата (перечисление) денежных средств, но и иное получение дохода, чем в рассматриваемом случае является капитализация процентов по договору займа. В кассационной жалобе обществу отказано.

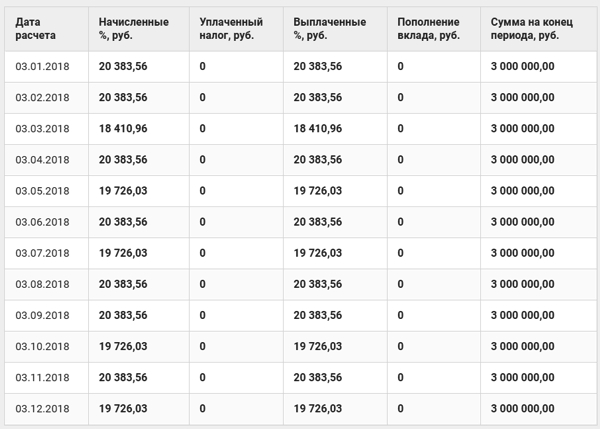

Вклад «Универсальный» с капитализацией процентов, их ежемесячной выплатой и возможностью частичного расходования средств

Условия

В случае, если окончание срока возврата вклада приходится на нерабочий день, днем возврата вклада считается следующий рабочий день, то есть такой день, который не признается в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем.

*Значения процентных ставок по вкладу соответствуют Минимальным гарантированным ставкам, рассчитанным согласно положениям информационного письма Центрального Банка Российской Федерации №ИН-06-59/3 от 23.01.2019

Условия и документы

Дополнительная информация

Как открыть вклад «Универсальный»?

Приезжайте в один из наших офисов для подписания договора и оцените высокий уровень сервиса, качества и скорости обслуживания, которые мы рады предоставить каждому нашему Клиенту!

|

Адрес центрального офиса: г. Москва, Кадашёвская набережная, 26 Телефон офиса: Режим работы:

|

Адрес офиса «Таганский»: г. Москва, улица Таганская, дом 26, строение 1 Телефон офиса: +7 (495) 662-45-45 (доб. 750) Режим работы:

|

Адрес офиса «Санкт-Петербургский»: Телефон офиса: 8-800-6000-799 доб. 686 Режим работы:

|

Актуальный режим работы офисов в период пандемии коронавируса указан в разделе «Контакты»

Если у Вас остались вопросы…

|

Отправьте онлайн-заявку на открытие вклада прямо сейчас!

Мы поможем Вам!

- Заполните форму в любое время и в любом месте

- Вам не нужно идти в отделение банка

- Уделите всего 15 минут Вашего времени

Задайте Ваш вопрос через онлайн-форму

- Мы перезвоним Вам между 9:30 и 18:00

Оставьте нам свой контакт, укажите причину и мы свяжемся с Вами в ближайшее время

Вклад в рублях. | |||

Вклад в рублях. Процентная ставка до 3% годовых. Возможность пополнения и расходования в течение всего срока действия вклада. | |||

Вклад в рублях. Процентная ставка до 2% годовых в рублях. Срок вклада 31 день, 91 день и 181 день | |||

Вклад в рублях. Процентная ставка до 4,5% годовых. Возможность досрочного востребования без потери ставки за каждый полный год размещения вклада | |||

Вклад в рублях. | |||

Вклад в рублях. Процентная ставка 0,01% годовых | |||

Вклад в рублях. Вклад для перечисления пенсии. Ставка до 3.6% годовых. Расходование средств в пределах суммы вклада без потери ставки | |||

Вклад в рублях. Процентная ставка до 4.65% годовых. Ежеквартальная выплата/капитализация процентов. Льготные ставки досрочного востребования. | |||

Вклад в долларах США. | |||

Вклад в долларах США. Процентная ставка до 0.6% годовых | |||

Вклад в долларах США. Процентная ставка 0,05% годовых | |||

Вклад в долларах США. Процентная ставка по вкладу — до 0.5% годовых. Ежемесячная выплата процентов на отдельный лицевой счет «До востребования» | |||

Вклад в долларах США. Процентная ставка до 0.4% годовых. Ежемесячная выплата и капитализация процентов |

Департамент общего аудита о капитализации процентов и налоговом учете

ОтветСтатьей 421 ГК РФ установлено, что стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами. Условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами.

Условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами.

В соответствии с пунктом 1 статьи 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей.

Согласно пункту 1 статьи 809 ГК РФ, если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором[1].

Следовательно, размер и порядок уплаты процентов по договору займа устанавливается сторонами договора.

В рассматриваемом случае, стороны договора предусмотрели возможность капитализации процентов, то есть увеличение суммы основного долга на величину процентов, не уплаченных в срок, установленный графиком погашения задолженности. Поскольку ГК РФ не содержит прямого запрета на применение сторонами в договорах условия о капитализации процентов, а, также учитывая нормы статьи 421 ГК РФ о свободе договора, на наш взгляд, увеличение займа за счет капитализации процентов не противоречит нормам действующего законодательства.

- Какие налоговые и прочие риски могут возникнуть у нашей организации при отражении такого соглашения?

В соответствии с подпунктом 2 пункта 1 статьи 265 НК РФ в состав внереализационных расходов включаются расходы в виде процентов по долговым обязательствам любого вида с учетом особенностей, предусмотренных статьей 269 НК РФ, которой установлен порядок определения предельной величины процентов, учитываемых при исчислении налога на прибыль налогоплательщиком.

Следовательно, по нашему мнению, проценты, начисляемые на долговое обязательство, представляющее собой задолженность по ранее начисленным, но неуплаченным процентам, подлежат учету для целей налогообложения на общих основаниях, поскольку также представляют собой проценты по долговому обязательству.

Вместе с этим, согласно пункту 1 статьи 252 НК РФ расходами для целей налогообложения прибыли признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных в статье 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации[2]. При этом расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

При этом, на наш взгляд, проценты по заемным средствам могут быть признаны экономически обоснованными, в случае если сам заем был использован на финансирование расходов, которые в свою очередь являются экономически обоснованными.

Именно такой вывод был сделан судом при рассмотрении аналогичной ситуации (Решение Арбитражного суда г. Москвы от 15.09.06, 22.09.06 по делу № А40-33678/06-117-246, Постановление Девятого арбитражного апелляционного суда от 25.12.06, 09.01.07 № 09АП-15539/2006-АК по делу № А40-33678/06-117-246, Постановление ФАС Московского округа от 18.03.08 № КА-А40/1511-08-П по делу № А40-33678/06-117-246[3]).

Указывая на экономическую необоснованность затрат, налоговый орган привел следующие доводы.

Поскольку капитализация процентов приводит не только к увеличению суммы долга, но и увеличению суммы, выплачиваемых процентов, что ведет к необоснованному увеличению расходов на выплату процентов, эти расходы не соответствуют критериям статьи 252 НК РФ.

Кроме того, если проценты были капитализированы, при этом организация имела денежные средства для того, чтобы вовремя оплатить текущие проценты и не допускать увеличения долга, то это также является признаком экономической необоснованности расходов.

Однако суд встал на строну налогоплательщика указав, что поскольку заемные средства были потрачены на строительство объекта, который впоследствии будет использоваться для получения дохода, то проценты, в том числе, начисленные на капитализированные проценты, являются экономически обоснованными затратами.

Таким образом, по нашему мнению, при соблюдении порядка, предусмотренного статьей 269 НК РФ, а также соответствия расходов требованиям статьи 252 НК РФ Организация может учесть проценты по договору займа (в том числе, проценты, начисленные на капитализированные проценты) при исчислении налога на прибыль. Однако мы не исключаем вероятности возникновения споров с налоговым органом в отношении обоснованности таких расходов. В таком случае Организации придется отстаивать свою точку зрения в суде.

В таком случае Организации придется отстаивать свою точку зрения в суде.

[2] либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).[3] Определением ВАС РФ от 28.07.08 № 8741/08 отказано в передаче данного дела в Президиум ВАС РФ.

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit

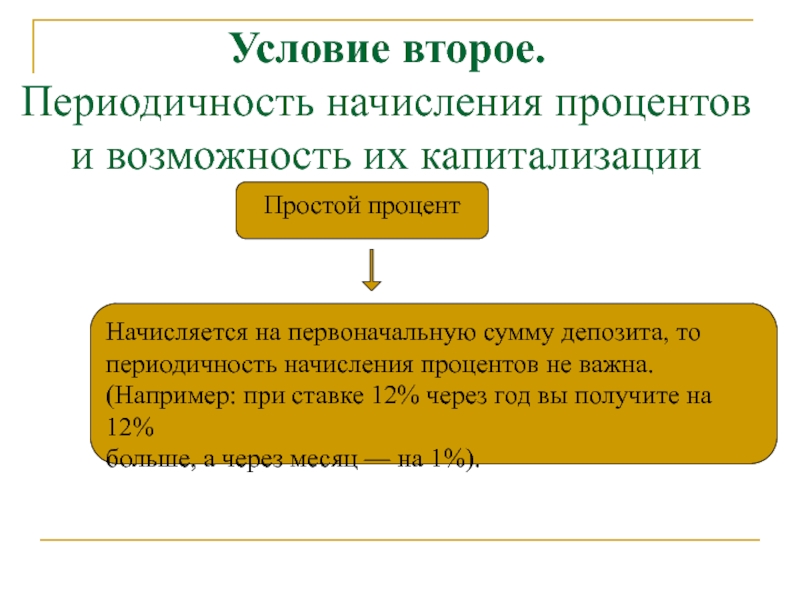

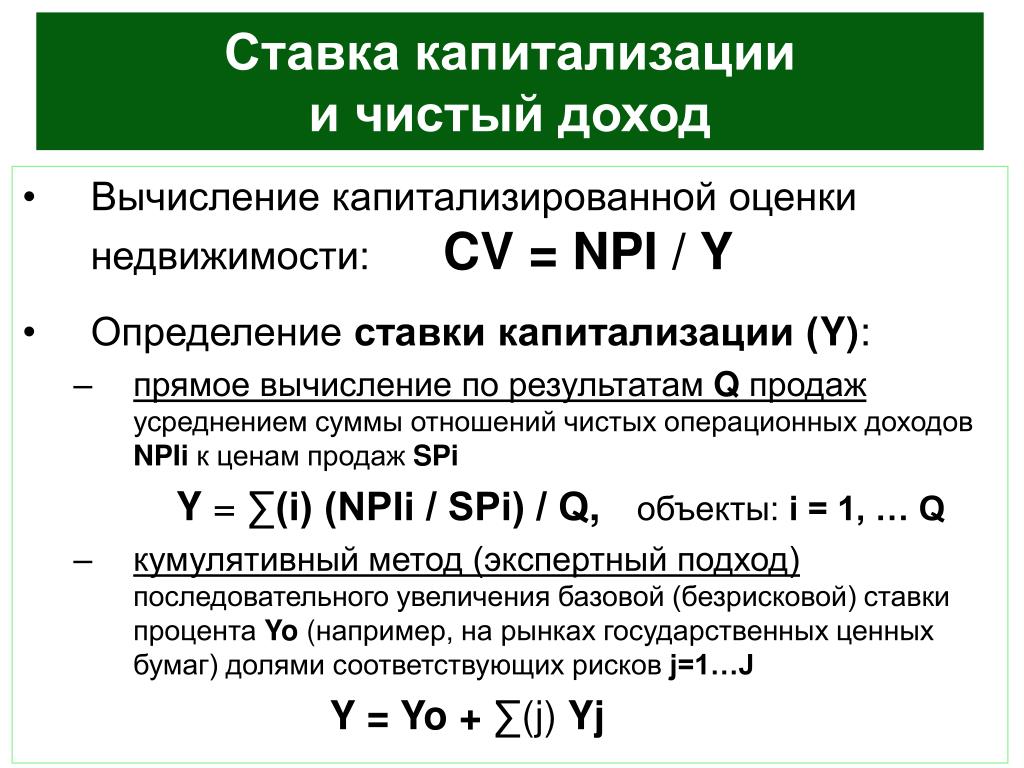

Назад в разделПроцентная ставка и капитализация: финансовое благополучие

Процентная ставка и капитализация

Если вы занимаетесь студенческой ссудой, важно иметь общее представление о том, как накапливаются проценты, а также о концепции капитализации процентов.

Первоначальная основная сумма — это общая сумма, которую вы взяли в долг. Если ссуда не субсидируется, проценты по ссуде, скорее всего, начисляются сразу же после выплаты ссуды. В определенные моменты невыплаченные проценты по кредиту могут быть капитализированы, что означает, что они будут добавлены к основной сумме кредита; на ваши накопленные проценты начнут начисляться проценты.Капитализация обычно происходит в заранее назначенное время, например, когда ваша ссуда подлежит погашению. Чем больше сумма основного долга, тем выше будут начисляться проценты.

Для кредитов, которые не субсидируются, вы можете выбрать выплату процентов, пока вы еще зарегистрированы, что может помочь вам избежать капитализации позже и сэкономить ваши деньги в долгосрочной перспективе. Давайте посмотрим на разницу между выплатой процентов во время учебы и возможностью накопления процентов.

Первый шаг — определить проценты, начисляемые по вашей ссуде, пока вы учитесь в школе.Используйте следующий расчет:

Основная сумма кредита умноженная на процентная ставка разделенная на 365 = дневная процентная ставка.

Затем рассчитайте общую сумму процентов по количеству дней, в течение которых ссуда собирала проценты. В этом случае вы будете рассчитывать с момента выплаты до момента, когда вы вводите погашение. В этом примере мы будем использовать студента, зачисленного на 4 года обучения.

Представьте, что вы взяли несубсидированный заем на сумму 10 000 долларов с процентной ставкой 5%.Четыре года спустя вы заканчиваете свою академическую программу, используете льготный период и вносите выплаты.

| Начисление процентов | Выплата процентов | |

|---|---|---|

| Первоначальная сумма займа | $ 10 000 | $ 10 000 |

| Начисленные проценты | $ 2 123 | $ 0 |

| Начальный остаток при погашении (капитализированные проценты) | $ 12 123 | $ 10 000 |

| Ежемесячный платеж (стандартное погашение 120 месяцев) | $ 129 | $ 106 |

| Общая сумма погашения | $ 15 430 | $ 12 728 |

| Итого проценты по погашению | $ 5 430 | $ 2 728 |

Это помогает продемонстрировать две вещи: 1) брать взаймы только то, что вам нужно, и 2) платить любые проценты, которые вы можете, пока вы учитесь в школе. Посмотрите, как увеличивается ваш процент с течением времени, используя нашу таблицу процентов и капитализации. Если вы избегаете чрезмерного заимствования и можете даже часть начисляемых процентов, все еще участвуя в программе, вы можете сэкономить значительную сумму в долгосрочной перспективе!

Посмотрите, как увеличивается ваш процент с течением времени, используя нашу таблицу процентов и капитализации. Если вы избегаете чрезмерного заимствования и можете даже часть начисляемых процентов, все еще участвуя в программе, вы можете сэкономить значительную сумму в долгосрочной перспективе!

Заявление об ограничении ответственности

NYS Higher Education Services Corporation

Процентные ставки

Процентная ставка по ссуде может быть фиксированной — ставка, которая остается неизменной в течение срока ссуды, — или переменной — ставка, которая колеблется в течение срока ссуды.

Фиксированная процентная ставка

Процентная ставка по ссуде с фиксированной ставкой останется неизменной в течение всего срока ссуды, независимо от изменений рыночных процентных ставок. Атрибуты кредитов с фиксированной ставкой включают:

- Суммы платежей будут одинаковыми каждый месяц, что позволяет последовательно управлять своим бюджетом.

- Если рыночные процентные ставки вырастут, ваша фиксированная ставка останется прежней.

Прямые федеральные займы имеют фиксированную процентную ставку на весь срок действия займа.

Переменные процентные ставки

Процентная ставка, взимаемая с непогашенного остатка по ссуде с плавающей ставкой, будет периодически меняться. Переменные процентные ставки могут меняться ежегодно, ежеквартально или даже ежемесячно. Атрибуты кредитов с плавающей ставкой включают:

- Суммы платежей могут не совпадать каждый месяц, что затрудняет управление вашим бюджетом.

- Ваша процентная ставка может быть ниже или выше в зависимости от рыночных условий.

Частные ссуды обычно имеют переменную процентную ставку, хотя это не всегда так.

Комиссия

Кредиторы могут взимать разные комиссии при получении займа.

Типы комиссий

Наиболее распространенные виды сборов, связанных со студенческими ссудами:

- Комиссия за выдачу кредита — взимается кредитором и добавляется к основной сумме при выдаче кредита.

- Страховой сбор — вычитается из каждой выплаты кредита для покрытия расходов по страхованию кредита.

- Комиссия за отсрочку — взимается в пользу отсрочки или отсрочки платежа по кредиту на определенный период времени.

- Комиссия за выдачу кредита — взимается кредитором для компенсации стоимости обработки ссуды.

- Комиссия за погашение — взимается кредитором в начале погашения; рассчитывается на основе непогашенного остатка по кредиту на момент начала погашения.

Как уплачиваются комиссии

Комиссию можно оплатить разными способами:

- Комиссионные могут быть вычтены из суммы займа до выплаты займа. В этом случае вы получите меньше суммы, которую вы изначально запрашивали при выдаче кредита, или

- Комиссия может быть взята в дополнение к утвержденной сумме кредита.В этом случае вы сможете использовать общую сумму, которую вы первоначально запросили, когда будут высвобождены средства по займу, но вам придется вернуть больше денег, потому что проценты начисляются на первоначальную сумму займа (основную сумму) плюс любые комиссии.

Например, если кредитор оценивает комиссию в размере 5 процентов, а сумма ссуды составляет 10 000,00 долларов США, комиссия будет составлять 500 долларов США. Один кредитор может взять эту комиссию с принципала, так что вы фактически получите 9 500 долларов. Однако вы должны выплатить кредитору 10 000 долларов США плюс проценты.Другой кредитор может добавить комиссию к основной сумме долга, и вы будете должны 10 500 долларов США плюс проценты и сборы.

Прочие сборы

Имейте в виду другие сборы, такие как сборы за обработку ссуды или сборы за отсрочку и воздержание. Не все кредиторы оценивают эти сборы.

Ключ к пониманию комиссий, связанных с вашей частной студенческой ссудой, — это прочитать вексель, прежде чем подписывать его. Это договор между вами и кредитором, в котором говорится, что кредитор одолжит вам деньги, а вы их вернете.Прочтите его внимательно и не стесняйтесь обсудить его с кредитором.

Капитализация процентов

Капитализация процентов происходит каждый раз, когда начисленные и невыплаченные проценты и комиссия по ссуде добавляются к непогашенной основной сумме ссуды. Чем чаще кредитор добавляет проценты к основной сумме кредита, тем больше процентов будет платить заемщик.

Чем чаще кредитор добавляет проценты к основной сумме кредита, тем больше процентов будет платить заемщик.

В зависимости от условий вашего кредита капитализация может происходить во время погашения или в результате следующего:

- один раз, до погашения;

- после периодов отсрочки и / или отсрочки;

- по регулярному графику, например, ежегодно.

Чем больше капитализация ссуды, тем дороже будет ссуда.

Вам необходимо иметь это в виду, если, например, вы решите отложить выплату процентов по несубсидированной прямой ссуде или частной ссуде на время учебы в школе. Проценты, начисленные в течение периода отсрочки, будут добавлены к основной сумме ссуды — капитализированы — когда ссуда будет погашена. Это увеличит общую сумму задолженности.

В приведенной ниже таблице показана разница между выплатой процентов во время учебы в школе и начислением процентов и их однократной капитализацией при погашении. Цифры основаны на ссуде в размере 10 000 долларов США, процентной ставке 6,8 процента и 10-летнем периоде погашения.

Цифры основаны на ссуде в размере 10 000 долларов США, процентной ставке 6,8 процента и 10-летнем периоде погашения.

Узнайте больше о влиянии капитализации процентов с помощью оценщика капитализации процентов.

Капитализация процентов по студенческой ссуде: что нужно знать

Когда вы занимаетесь федеральной студенческой ссудой, вам приходится разбираться с большим количеством финансовой терминологии.В навигации все…

Когда вы занимаетесь федеральной студенческой ссудой, вам приходится разбираться с большим количеством финансовой терминологии. Хотя навигация по всей этой информации может быть сложной, знание того, как эти условия влияют на процесс погашения, может помочь вам сэкономить деньги в долгосрочной перспективе.

Один из ключевых терминов, который необходимо знать, — это капитализация процентов по студенческим займам. Все федеральные студенческие ссуды идут под проценты. Проценты — это стоимость, которую заемщики платят за ссуду. Он рассчитывается как фиксированный процент от суммы кредита, называемый основной суммой, и накапливается ежедневно.

Он рассчитывается как фиксированный процент от суммы кредита, называемый основной суммой, и накапливается ежедневно.

Капитализация процентов — это когда невыплаченные накопленные проценты, также называемые начисленными процентами, добавляются к основному остатку кредита. Это увеличивает стоимость ссуды со временем, потому что проценты затем рассчитываются на основе нового, более высокого остатка по ссуде.

Что вызывает капитализацию процентов по студенческой ссуде?

Вы не обязаны платить федеральный студенческий ссуду, пока учитесь в школе хотя бы половину учебного дня или в течение шести месяцев после окончания школы.Однако, если у вас есть несубсидированные федеральные студенческие ссуды, в течение этих периодов по ним все равно будут начисляться проценты.

[ Прочтите: 14 терминов, которые необходимо знать перед выплатой студенческой ссуды.]

Когда вы начнете погашение, все начисленные проценты будут капитализированы — то есть будут добавлены к основному балансу, что приведет к увеличению вашего нового остатка по кредиту. Проценты также могут быть капитализированы, если вы пропустите выплату по студенческому кредиту.

Проценты также могут быть капитализированы, если вы пропустите выплату по студенческому кредиту.

Вот пример стоимости капитализации: вы занимаете 30 000 долларов на оплату обучения в колледже под 3% годовых.Вы завершаете свою программу за четыре года, а затем у вас есть шестимесячный льготный период, прежде чем вы начнете платить по студенческой ссуде. К тому времени проценты по вашему кредиту составляют 4050 долларов.

Если вы производили ежемесячные платежи для покрытия начисленных процентов, вы должны ввести погашение с балансом в 30 000 долларов. Но если вы не производили платежей, невыплаченные проценты в размере 4050 долларов будут добавлены к вашему основному остатку по ссуде или капитализированы, когда вы введете погашение. Это означает, что в дальнейшем ваши проценты будут рассчитываться на основе нового, более высокого баланса в размере 34 050 долларов США, а не на основе первоначального основного баланса в размере 30 000 долларов США.

Для стандартного 10-летнего срока погашения это означает, что вы заплатили бы дополнительно 4 693,20 доллара в течение срока ссуды, чем если бы проценты не были капитализированы.

Как капитализация может повлиять на погашение студенческой ссуды

В зависимости от того, в каком плане погашения вы участвуете, капитализация может привести к увеличению суммы ежемесячного платежа.

Капитализация может происходить, когда вы переключаетесь на определенные планы погашения и выходите из них. Заемщикам федеральной студенческой ссуды доступен ряд планов погашения.В некоторых планах ваш ежемесячный платеж основан на остатке по ссуде, при этом платежи рассчитываются для полного покрытия начисляемых процентов.

Но согласно планам погашения, ориентированным на доход, например, которые могут помочь снизить ежемесячные выплаты по студенческому кредиту, ваш платеж основан не на остатке ссуды, а на размере вашей семьи и процентном отношении к вашему доходу. Это означает, что для некоторых заемщиков ежемесячного платежа, ориентированного на доход, может быть недостаточно для покрытия всех процентов, начисляемых между платежами. Таким образом, если вы откажетесь от определенных планов погашения, ориентированных на доход, любые невыплаченные начисленные проценты могут быть капитализированы.

Таким образом, если вы откажетесь от определенных планов погашения, ориентированных на доход, любые невыплаченные начисленные проценты могут быть капитализированы.

Проценты также могут капитализироваться после периода отсрочки или отсрочки. Например, если ваш несубсидированный студенческий заем находился в отсрочке, любые проценты, начисленные за это время, добавляются к остатку в конце периода отсрочки. Как для несубсидированных, так и для субсидированных студенческих ссуд любые проценты, начисленные в период отсрочки платежа, добавляются к балансу по окончании периода воздержания.

[ Прочитано: 4 вопроса, которые следует задать, прежде чем запрашивать студенческую ссуду отсрочка, отсрочка.]

В настоящее время из-за федеральных льгот по оказанию помощи в связи с коронавирусом процентная ставка по большинству федеральных студенческих ссуд установлена на уровне 0% до 30 сентября, поэтому проценты по этим ссудам временно не начисляются.

Как минимизировать капитализацию процентов по студенческой ссуде

Один из способов минимизировать капитализацию процентов — выплачивать только процентные платежи по студенческим ссудам во время вашего зачисления в школу и в течение льготного периода. Для несубсидированных студенческих ссуд проценты начисляются со дня получения ссуды.

Для несубсидированных студенческих ссуд проценты начисляются со дня получения ссуды.

Выплачивая только проценты, еще учась в школе, вы можете минимизировать сумму невыплаченных процентов, которая добавляется к остатку ссуды, когда вы начинаете погашение. Это может сэкономить вам тысячи долларов в течение срока действия кредита, в зависимости от того, сколько вы взяли в долг.

[ ПРОЧИТАЙТЕ: Советы по успешной выплате дополнительной студенческой ссуды.]

Если вы участвуете в плане погашения, ориентированном на доход, вы также можете избежать капитализации процентов, убедившись в ежегодной переаттестации информации о своем доходе, чтобы оставаться в вашем плане из года в год.

Есть несколько бесплатных онлайн-ресурсов, которые помогут вам понять, как капитализация процентов может повлиять на погашение ваших федеральных студенческих ссуд. Посетите StudentAid.gov, чтобы узнать процентную ставку по вашей и сумму процентов, которые начисляются каждый месяц.

Вы также можете воспользоваться калькулятором капитализации кредита, например, на веб-сайте NHHEAF Network, чтобы узнать, сколько денег даже небольшие процентные платежи могут сэкономить вам с течением времени.

Больше от У.С. Новости

5 причин продолжать платить федеральные студенческие ссуды во время пандемии

Как второй стимулирующий законопроект влияет на выплату студенческой ссуды работодателем

Когда и как откладывать студенческую ссуду

Капитализация процентов по студенческой ссуде: что нужно знать Номер изначально был опубликован на сайте usnews.com

Как это влияет на выплаты по студенческой ссуде — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Сравните ставки рефинансирования индивидуальной студенческой ссуды

занимает до 3 минут

Студенческие ссуды достаточно сложно получить; вы не хотите платить больше, чем вам абсолютно необходимо. Но если вы не будете осторожны, это именно то, что может произойти благодаря капитализированным процентам. Со временем основная сумма кредита может вырасти, что вынудит вас выплатить больше, чем вы первоначально взяли в долг.

Понимая, как капитализированные проценты влияют на вашу студенческую ссуду, вы можете предпринять шаги, чтобы предотвратить добавление процентов к основной сумме ссуды.Вот что вам нужно знать о капитализированных процентах и о том, как они влияют на различные типы студенческих ссуд.

Что такое капитализированные проценты?

Если вы не платите проценты по студенческим займам, когда вы несете ответственность за выплату процентов, проценты капитализируются, то есть добавляются к основной сумме займа. В дальнейшем проценты будут взиматься с большей суммы основного долга, увеличивая сумму, которую вы заплатите в течение срока погашения кредита.

В дальнейшем проценты будут взиматься с большей суммы основного долга, увеличивая сумму, которую вы заплатите в течение срока погашения кредита.

Как работает капитализированный процент

В случае студенческих ссуд проценты по ссуде начисляются сразу же.Начисление процентов будет продолжаться до тех пор, пока кредит не будет выплачен полностью. В зависимости от типа ссуды, которая у вас есть, правительство может покрыть часть процентных платежей, или вы можете нести единоличную ответственность за выплату процентов.

Помимо общих процентов, капитализированные проценты возникают только при определенных обстоятельствах. Обычно проценты капитализируются, когда вы решаете не производить выплаты в счет процентов, которые накапливаются на определенных этапах срока погашения. Например, проценты капитализируются после периодов отсрочки, когда вы временно откладываете осуществление платежей.

Капитализированные процентные расходы

Капитализированные проценты — одна из основных причин, по которым заемщики в конечном итоге выплачивают значительно больше, чем они первоначально взяли. Если вы не платите проценты по мере их начисления, вы будете платить больше в виде процентов.

Если вы не платите проценты по мере их начисления, вы будете платить больше в виде процентов.

Например, предположим, что у вас есть несубсидированные федеральные студенческие ссуды на сумму 30 000 долларов под 5% годовых и срок погашения 10 лет. При таком сроке кредита и процентной ставке каждый месяц будет начисляться 125 долларов в виде процентов.

Если вы выбрали отсрочку платежей на 12 месяцев, проценты по ссуде будут добавлены к основной сумме ссуды при погашении.В этом сценарии 1500 долларов США — 125 долларов США в месяц в течение 12 месяцев — будут добавлены к основной сумме кредита. Как только вы начнете погашать ссуду, у вас будет более высокий ежемесячный платеж, потому что у вас более высокая сумма кредита. К тому времени, когда вы выплатите ссуду, вы выплатите в общей сложности 40 092,76 доллара. Отложив платежи, вы заплатите на 1 908,76 долларов больше, чем если бы вы придерживались первоначального графика погашения, благодаря капитализированным процентам.

Как обрабатываются капитализированные проценты с различными типами студенческих ссуд

Когда проценты капитализируются, это зависит от типа имеющихся у вас студенческих ссуд, федеральных или частных, а также от того, субсидируются ли ссуды.

Федеральные студенческие ссуды

При использовании федеральных займов тип займа и план погашения влияют на то, капитализируются ли проценты.

Если вы субсидируете федеральные займы, Министерство образования США покроет проценты, начисляемые во время вашего обучения в школе, в течение льготного периода и в течение любых периодов отсрочки.

По другим видам ссуд проценты капитализируются:

- После периодов отсрочки или отсрочки. Если у вас есть несубсидированные ссуды, проценты капитализируются после периодов отсрочки.Если вы приостанавливаете выплаты по отсрочке, невыплаченные проценты капитализируются по всем федеральным займам.

- По окончании льготного периода по несубсидируемым займам.

При использовании несубсидированных займов у вас есть льготный период после окончания учебы, когда вам не нужно производить платежи. Если вы не платите в счет процентов, они будут капитализированы в конце льготного периода.

При использовании несубсидированных займов у вас есть льготный период после окончания учебы, когда вам не нужно производить платежи. Если вы не платите в счет процентов, они будут капитализированы в конце льготного периода.

Если вы участвуете в определенных планах погашения, ориентированного на доход (IDR), вы можете иметь право на субсидию процентной ставки.Если вы участвуете в программе Pay As You Earn (PAYE), погашении на основе дохода (IBR) или пересмотренной программе Pay As You Earn (REPAYE), правительство будет выплачивать всю или часть оставшихся начисленных процентов, подлежащих уплате каждый месяц. на фиксированный срок. Срок погашения процентов зависит от вашего плана погашения.

Однако в некоторых случаях проценты могут быть капитализированы с помощью планов IDR:

- Если вы зарегистрированы в системе PAYE или IBR и больше не имеете права или добровольно вышли из плана погашения, невыплаченные проценты будут капитализированы.

- Согласно REPAYE невыплаченные проценты будут капитализированы, если вы откажетесь от плана погашения или не подтвердите свой доход повторно.

- Если ваш ежемесячный платеж по плану погашения с условным доходом (ICR) меньше суммы начисленных процентов, невыплаченные проценты будут капитализироваться ежегодно. Если ваша непогашенная основная сумма кредита вырастет более чем на 10% от вашей первоначальной основной суммы кредита, когда вы вступили в погашение, проценты перестанут капитализироваться. Однако проценты будут продолжать начисляться.

Частные студенческие ссуды

В случае частных студенческих ссуд государственные субсидии отсутствуют; вы несете полную ответственность за уплату всех начисленных процентов.

Начисление процентов начинается в день выплаты кредита. Если вы откладываете платежи до окончания учебы, проценты будут капитализированы, как только вы введете погашение. Проценты также будут капитализироваться после периодов отсрочки или отсрочки.

Это может стать особенно серьезной проблемой, если вы решите вернуться в школу, чтобы получить степень магистра или профессиональную степень. Многие частные кредиторы по студенческим займам позволяют отложить выплаты, пока вы учитесь в аспирантуре, но проценты по-прежнему будут начисляться. В конце отсрочки — например, после получения степени магистра — невыплаченные проценты капитализируются. Откладывая платежи для получения следующей степени, вы можете в конечном итоге заплатить на тысячи больше, чем изначально взяли в долг.

Многие частные кредиторы по студенческим займам позволяют отложить выплаты, пока вы учитесь в аспирантуре, но проценты по-прежнему будут начисляться. В конце отсрочки — например, после получения степени магистра — невыплаченные проценты капитализируются. Откладывая платежи для получения следующей степени, вы можете в конечном итоге заплатить на тысячи больше, чем изначально взяли в долг.

5 способов избежать капитализированных процентов

Поскольку капитализированные проценты могут иметь такие дорогостоящие последствия, вам следует стараться избегать этого как можно больше.Чтобы предотвратить капитализацию процентов, следуйте этим пяти советам:

- Выплачивайте только проценты во время учебы в школе. Используя частные ссуды, вы часто можете отложить любые выплаты до окончания учебы. Тем не менее, рекомендуется ежемесячно вносить платежи в счет процентов, которые начисляются, пока вы учитесь в школе, чтобы предотвратить их капитализацию.

- Выплачивайте проценты в течение льготного периода.

Хотя платежи в течение льготного периода для частных или несубсидированных федеральных займов обычно не требуются, выполнение платежей, покрывающих накопленные проценты, остановит капитализацию процентов.

Хотя платежи в течение льготного периода для частных или несубсидированных федеральных займов обычно не требуются, выполнение платежей, покрывающих накопленные проценты, остановит капитализацию процентов. - Используйте единовременные выплаты для выплаты процентов во время отсрочек. Если вы откладываете платежи, подумайте об использовании непредвиденных доходов, таких как возврат налогов, для выплаты начисленных процентов. Таким образом, в конце отсрочки проценты не будут начислены.

- Придерживайтесь стандартного плана погашения. Если возможно, придерживайтесь 10-летнего плана погашения, а не вступайте в альтернативный план платежей или план IDR. При стандартном плане погашения вашего платежа будет достаточно для покрытия начисленных процентов и части основной суммы, поэтому проценты не капитализируются.

- Подтвердите свой доход. Если у вас есть план IDR, убедитесь, что вы ежегодно подтверждаете свой доход и размер семьи до установленного срока.

В противном случае вы будете исключены из плана, а проценты могут быть капитализированы, что приведет к увеличению основной суммы кредита.

В противном случае вы будете исключены из плана, а проценты могут быть капитализированы, что приведет к увеличению основной суммы кредита.

Сравните ставки рефинансирования индивидуальной студенческой ссуды

занимает до 3 минут

Когда вы капитализируете проценты?

По методу начисления проценты капитализируются в связи с финансированием активов, которые организация строит для внутреннего использования, или активов, построенных с намерением продать или сдать в аренду после завершения.Проценты капитализируются только в течение периода, в котором актив готовится к использованию по назначению. Целью этого является получение более точного представления о полных затратах, понесенных при приобретении или строительстве актива. Капитализированные проценты должны быть добавлены к стоимости актива в балансе и, когда актив используется для внутренних целей, амортизироваться в течение срока службы актива.

Процентные расходы, разрешенные для капитализации, включают процентные расходы, признанные по займам, которые в противном случае не были бы получены, если бы этот актив не был приобретен.Процентная ставка, используемая для определения суммы капитализированных процентов, должна быть равна ставке по непогашенному долговому инструменту. Кроме того, капитализированные проценты могут включать проценты по другим займам, которых можно было бы избежать, если бы компания использовала денежные средства для выплаты долга, а не для строительства актива. Если имеются множественные заимствования и / или используются для финансирования построенного актива, для определения суммы капитализированных процентов можно использовать средневзвешенные ставки.

Не следует капитализировать проценты по активам, которые уже используются или не готовятся к использованию.Кроме того, капитализация процентов не разрешается в отношении запасов, которые обычно производятся организацией. Капитализация процентов требуется только в том случае, если это влияние существенно для финансовой отчетности, в противном случае проценты могут быть списаны на расходы в обычном порядке. Вообще говоря, капитализация процентов лучше всего подходит для проектов с большим объемом затрат и длительным сроком реализации.

Вообще говоря, капитализация процентов лучше всего подходит для проектов с большим объемом затрат и длительным сроком реализации.

Кристал Бесеррил, CPA

Капитализация процентов по студенческой ссуде: что нужно знать

Когда вы занимаетесь федеральной студенческой ссудой, вам приходится разбираться с большим количеством финансовой терминологии.Хотя навигация по всей этой информации может быть сложной, знание того, как эти условия влияют на процесс погашения, может помочь вам сэкономить деньги в долгосрочной перспективе.

Один из ключевых терминов, который необходимо знать, — это капитализация процентов по студенческим займам. Все федеральные студенческие ссуды идут под проценты. Проценты — это стоимость, которую заемщики платят за ссуду. Он рассчитывается как фиксированный процент от суммы кредита, называемый основной суммой, и накапливается ежедневно.

Капитализация процентов — это когда невыплаченные накопленные проценты, также называемые начисленными процентами, добавляются к основному остатку кредита. Это увеличивает стоимость ссуды со временем, потому что проценты затем рассчитываются на основе нового, более высокого остатка по ссуде.

Это увеличивает стоимость ссуды со временем, потому что проценты затем рассчитываются на основе нового, более высокого остатка по ссуде.

Что вызывает капитализацию процентов по студенческой ссуде?

Вы не обязаны вносить федеральные платежи по студенческому кредиту, пока вы все еще зачислены в школу хотя бы половину учебного дня или в течение шести месяцев после окончания школы. Однако, если у вас есть несубсидированные федеральные студенческие ссуды, в течение этих периодов по ним все равно будут начисляться проценты.

[ Прочтите: 14 условий, которые необходимо знать перед выплатой студенческой ссуды.]

Когда вы начнете погашение, все начисленные проценты будут капитализированы — то есть они будут добавлены к основному балансу, что приведет к увеличению вашего нового остатка по кредиту. Проценты также могут быть капитализированы, если вы пропустите выплату по студенческому кредиту.

Вот пример стоимости капитализации: вы занимаете 30 000 долларов на оплату обучения в колледже под 3% годовых. Вы завершаете свою программу за четыре года, а затем у вас есть шестимесячный льготный период, прежде чем вы начнете платить по студенческой ссуде.К тому времени проценты по вашему кредиту составляют 4050 долларов.

Вы завершаете свою программу за четыре года, а затем у вас есть шестимесячный льготный период, прежде чем вы начнете платить по студенческой ссуде.К тому времени проценты по вашему кредиту составляют 4050 долларов.

Если вы производили ежемесячные платежи для покрытия начисленных процентов, вы должны ввести погашение с балансом в 30 000 долларов. Но если вы не производили платежей, невыплаченные проценты в размере 4050 долларов будут добавлены к вашему основному остатку по ссуде или капитализированы, когда вы введете погашение. Это означает, что в дальнейшем ваши проценты будут рассчитываться на основе нового, более высокого баланса в размере 34 050 долларов США, а не на основе первоначального основного баланса в размере 30 000 долларов США.

История продолжается

Для стандартного 10-летнего срока погашения это означает, что вы заплатите дополнительно 4693,20 доллара в течение срока ссуды, чем если бы проценты не были капитализированы.

Как капитализация может повлиять на погашение студенческой ссуды

В зависимости от плана погашения, в котором вы участвуете, капитализация может привести к увеличению суммы ежемесячного платежа.

Капитализация может происходить при переходе на определенные планы погашения и выходе из них.Заемщикам федеральной студенческой ссуды доступен ряд планов погашения. В некоторых планах ваш ежемесячный платеж основан на остатке по ссуде, при этом платежи рассчитываются для полного покрытия начисляемых процентов.

Но согласно планам погашения, ориентированным на доход, например, которые могут помочь снизить ежемесячные выплаты по студенческому кредиту, ваш платеж основан не на остатке ссуды, а на размере вашей семьи и процентном отношении к вашему доходу. Это означает, что для некоторых заемщиков ежемесячного платежа, ориентированного на доход, может быть недостаточно для покрытия всех процентов, начисляемых между платежами.Таким образом, если вы откажетесь от определенных планов погашения, ориентированных на доход, любые невыплаченные начисленные проценты могут быть капитализированы.

Проценты также могут капитализироваться после периода отсрочки или отсрочки. Например, если ваш несубсидированный студенческий заем находился в отсрочке, любые проценты, начисленные за это время, добавляются к остатку в конце периода отсрочки. Как для несубсидированных, так и для субсидированных студенческих ссуд любые проценты, начисленные в период отсрочки платежа, добавляются к балансу по окончании периода воздержания.

Как для несубсидированных, так и для субсидированных студенческих ссуд любые проценты, начисленные в период отсрочки платежа, добавляются к балансу по окончании периода воздержания.

[ Прочтите: 4 вопроса, которые следует задать, прежде чем запрашивать отсрочку студенческой ссуды, отсрочку.]

В настоящее время из-за федеральных чрезвычайных пособий по коронавирусу процентная ставка по большинству федеральных студенческих ссуд установлена на уровне 0% до 30 сентября , поэтому по этим займам временно не начисляются проценты.

Как минимизировать капитализацию процентов по студенческой ссуде

Один из способов минимизировать капитализацию процентов — выплачивать только процентные платежи по студенческой ссуде, пока вы зачислены в школу и в течение льготного периода.Для несубсидированных студенческих ссуд проценты начисляются со дня получения ссуды.

Выплачивая только проценты, еще учась в школе, вы можете минимизировать сумму невыплаченных процентов, которая добавляется к остатку ссуды, когда вы начинаете погашение. Это может сэкономить вам тысячи долларов в течение срока действия кредита, в зависимости от того, сколько вы взяли в долг.

Это может сэкономить вам тысячи долларов в течение срока действия кредита, в зависимости от того, сколько вы взяли в долг.

[ ПРОЧИТАЙТЕ: Советы по успешному внесению дополнительных выплат по студенческой ссуде.]

Если вы участвуете в плане погашения, ориентированном на доход, вы также можете избежать капитализации процентов, ежегодно переосвидетельствуя информацию о своем доходе, чтобы оставаться в программе в вашем плане от года к году.

Есть несколько бесплатных онлайн-ресурсов, которые помогут вам понять, как капитализация процентов может повлиять на погашение ваших федеральных студенческих ссуд. Посетите StudentAid.gov, чтобы узнать процентную ставку по вашей и сумму процентов, которые начисляются каждый месяц.

Вы также можете воспользоваться калькулятором капитализации ссуд, например, на веб-сайте NHHEAF Network, чтобы узнать, сколько денег даже небольшие процентные платежи могут сэкономить вам с течением времени.

Мишель Стритер — старший политический аналитик в Институте доступа к колледжам и успеха, где она работает над вопросами федеральной политики, касающимися доступа к высшему образованию, доступности и успеха. Ее работа сосредоточена на укреплении программы грантов Пелла, улучшении системы студенческих ссуд и обеспечении доступности высшего образования для всех студентов. Выпускница Геттисбергского колледжа, Стритер ранее работала директором по внешним связям и коммуникациям Совета по финансам образования.

Ее работа сосредоточена на укреплении программы грантов Пелла, улучшении системы студенческих ссуд и обеспечении доступности высшего образования для всех студентов. Выпускница Геттисбергского колледжа, Стритер ранее работала директором по внешним связям и коммуникациям Совета по финансам образования.

Один маленький шаг к конвергенции

Конвергенция обычно предполагает совместную работу разработчиков стандартов. достичь стандарта, который превосходит любой из существующих стандарты.С практической точки зрения, в краткосрочной перспективе большинство изменений привело к тому, что либо IASB, либо FASB изменили свой стандарт на более полностью соответствует стандарту другого тела. В долгосрочной перспективе, когда стандарты обоих советов по заданной теме считаются необходимыми значительное улучшение, совместные проекты приведут к совершенно новым стандартам.

Недавно Совет по МСФО пересмотрел свое руководство в отношении интереса

капитализация в МСФО (IAS) 23, Затраты по займам , чтобы более точно

соответствовать U. S. стандарт, Заявление FASB No. 34, Капитализация процентных расходов . Ранее, МСФО (IAS) 23

во многом отражали стандарт US GAAP, но отвергали обязательные

заглавные буквы, вместо этого разрешая и «эталонный», и «разрешенный

альтернативный »метод. Первый немедленно списал все проценты

затраты (называемые «затратами по займам» в соответствии с МСФО), в то время как последние использовали

признание отложенных расходов через капитализацию.

S. стандарт, Заявление FASB No. 34, Капитализация процентных расходов . Ранее, МСФО (IAS) 23

во многом отражали стандарт US GAAP, но отвергали обязательные

заглавные буквы, вместо этого разрешая и «эталонный», и «разрешенный

альтернативный »метод. Первый немедленно списал все проценты

затраты (называемые «затратами по займам» в соответствии с МСФО), в то время как последние использовали

признание отложенных расходов через капитализацию.

МСФО (IAS) 23 в редакции 2007 г. (МСФО 23R) требует капитализации займы затраты, связанные с квалифицируемыми активами (определяется как те, у кого для подготовки к

предполагаемое использование или продажа).Квалифицируемыми активами могут быть запасы, завод и

оборудование, нематериальные активы и инвестиционная недвижимость, если только активы

учитываются по справедливой стоимости (поскольку добавление затрат по займам

привести к превышению балансовой стоимости над справедливой стоимостью, что запрещено). Запасы, которые обычно производятся или иным образом производятся в

большие количества на повторяющейся основе не входят в сферу применения МСФО (IAS) 23R.

Запасы, которые обычно производятся или иным образом производятся в

большие количества на повторяющейся основе не входят в сферу применения МСФО (IAS) 23R.

Затраты по займам включают проценты, а также дополнительные расходы, такие как амортизация комиссий или сборов за финансирование, а также премии или скидки на заимствования.Основной принцип заключается в том, что можно избежать затраты по займам, понесенные в связи с приобретением, строительством или производство квалифицируемых активов подлежит капитализации. Когда несколько, получены неспецифические займы, средневзвешенное значение Стоимость заимствования является основой для капитализации. Также входит в определение затрат по займам — курсовые разницы, возникающие из заимствования в иностранной валюте (в той мере, в какой они рассматриваются как корректировка процентных расходов), а также финансовые расходы, связанные с аренда, капитализированная в соответствии с МСФО (IAS) 17.

Капитализация затрат по займам в соответствии с МСФО (IAS) 23R начинается, когда

отчитывающаяся организация сначала несет расходы по активу; несет

затраты по займам; и предпринимает действия, необходимые для

подготовить актив к использованию по назначению или к продаже. Расходы

платежи наличными или перевод других активов, или возникновение

процентные обязательства. Виды деятельности имеют широкое определение

включать физическое строительство, а также предварительные технические

и административная работа.

Расходы

платежи наличными или перевод других активов, или возникновение

процентные обязательства. Виды деятельности имеют широкое определение

включать физическое строительство, а также предварительные технические

и административная работа.

Капитализация затрат по займам не производится, однако периоды, когда деятельность прекратилась или еще не началась, например, когда земля предназначена для будущей застройки. Когда практически все необходимое деятельность завершена, капитализация прекращается.

Дата вступления в силу МСФО (IAS) 23R — 1 января 2009 г., с более ранним применением. поощряется. Поправки применяются перспективно; сравнительные данные не нужно пересчитывать, поэтому, если ранее работал, и долгоживущий актив находится в стадии строительства на дату принятия не потребуется капитализировать ранее отнесенные на расходы затраты по займам.

В то время как последняя редакция МСФО (IAS) 23 является результатом конвергенции

усилия, остаются разногласия с ОПБУ США. К ним относятся

определение затрат по займам , что шире, чем проценты стоимость по ОПБУ США; исключение из квалификации

активы по МСФО (IAS) 23R инвестиций, учитываемых в собственном капитале

метод; и учет курсовых разниц, которые включены

согласно МСФО (IAS) 23R, но исключен согласно Положению FASB № 34. Эти

остальные отличия заметны для U.S. CPA, поскольку если Соединенные Штаты

В конечном итоге государства переходят на МСФО вместо ОПБУ США.

быть окончательными отличиями.

К ним относятся

определение затрат по займам , что шире, чем проценты стоимость по ОПБУ США; исключение из квалификации

активы по МСФО (IAS) 23R инвестиций, учитываемых в собственном капитале

метод; и учет курсовых разниц, которые включены

согласно МСФО (IAS) 23R, но исключен согласно Положению FASB № 34. Эти

остальные отличия заметны для U.S. CPA, поскольку если Соединенные Штаты

В конечном итоге государства переходят на МСФО вместо ОПБУ США.

быть окончательными отличиями.

Автор Барри Джей Эпштейн , CPA, Ph.D., партнер в Чикагская компания Russell Novak & Co. LLP и Eva. Ермакович , CPA, Ph.D., профессор бухгалтерского учета Государственный университет Теннесси. Их адреса электронной почты: [email protected] и [email protected] соответственно.

Примечание редактора

В 2002 г. FASB и IASB опубликовали совместный меморандум

понимание, которое стало известно как «Норуолкское соглашение.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

30 – 18.00

30 – 18.00

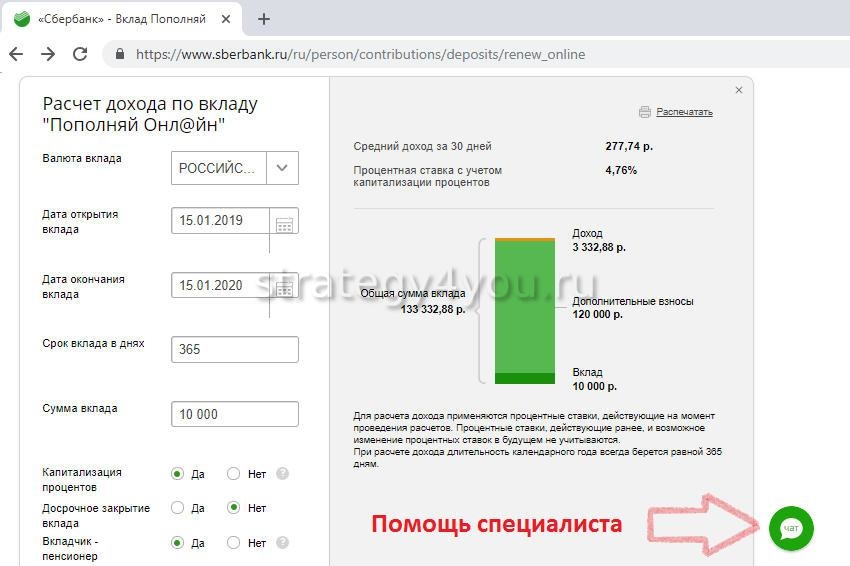

Процентная ставка до 4.6% годовых. Льготные ставки досрочного востребования вклада

Процентная ставка до 4.6% годовых. Льготные ставки досрочного востребования вклада Процентная ставка до 4.5% годовых. Ежемесячная капитализация процентов или перечисление на карту. Льготная ставка досрочного востребования

Процентная ставка до 4.5% годовых. Ежемесячная капитализация процентов или перечисление на карту. Льготная ставка досрочного востребования Процентная ставка 0.01% годовых

Процентная ставка 0.01% годовых

При использовании несубсидированных займов у вас есть льготный период после окончания учебы, когда вам не нужно производить платежи. Если вы не платите в счет процентов, они будут капитализированы в конце льготного периода.

При использовании несубсидированных займов у вас есть льготный период после окончания учебы, когда вам не нужно производить платежи. Если вы не платите в счет процентов, они будут капитализированы в конце льготного периода.

Хотя платежи в течение льготного периода для частных или несубсидированных федеральных займов обычно не требуются, выполнение платежей, покрывающих накопленные проценты, остановит капитализацию процентов.

Хотя платежи в течение льготного периода для частных или несубсидированных федеральных займов обычно не требуются, выполнение платежей, покрывающих накопленные проценты, остановит капитализацию процентов. В противном случае вы будете исключены из плана, а проценты могут быть капитализированы, что приведет к увеличению основной суммы кредита.

В противном случае вы будете исключены из плана, а проценты могут быть капитализированы, что приведет к увеличению основной суммы кредита.