Регистрация юридических лиц/ИП — Услуги регистра юридических лиц

Учет индивидуального предпринимателя:

Одной из форм занятия предпринимательской деятельностью является учет в качестве индивидуального предпринимателя.

Насколько обязателен государственный учет?

Обязательным предусловием статуса индивидуального предпринимателя является наличие государственного учета в установленном законом порядке, в результате чего лицо получает возможность на свой риск, от своего имени и на собственные средства заниматься предпринимательской деятельностью без создания юридического лица.

Каковы преимущества статуса индивидуального предпринимателя?

Положительными сторонами учета индивидуального предпринимателя являются: быстрое осуществление процесса учета с минимальными требованиями документов, неимение баланса, обложение ежегодным подоходным налогом и т.д.

Каковы отрицательные стороны статуса индивидуального предпринимателя?

Недостаток статуса индивидуального предпринимателя заключается в том, что он отвечает имуществом, принадлежащим ему на праве собственности, за исключением того имущества, на которое в соответствии с законом не распространяется взыскание.

Кто может быть индивидуальным предпринимателем?

Индивидуальным предпринимателем может быть любое дееспособное лицо (гражданин РА, иностранный гражданин или лицо, не имеющее гражданства), чье право заниматься предпринимательской деятельностью не ограничено законом. В частности, лицо не может быть поставлено на учет в качестве индивидуального предпринимателя, если оно в судебном порядке было лишено права заниматься предпринимательской деятельностью, и судимость не снята или не погашена в установленном порядке или лицо было признано банкротом в судебном порядке, и на момент представления заявления о государственном учете не осуществило свои обязанности, послужившие основанием для признания банкротом.

Какой орган осуществляет государственный учет?

Государственный учет индивидуального предпринимателя осуществляется любым офисом обслуживания Агентства государственного регистра юридических лиц Аппарата Министерства юстиции РА (далее — Агентство), независимо от места деятельности индивидуального предпринимателя.

Какие документы необходимы для осуществления государственного учета?

Для государственного учета индивидуальный предприниматель представляет в Агентство

— паспорт (после идентификации лица паспорт возвращается) и копию,

— документ, удостоверяющий уплату государственной пошлины (квитанция об уплате, платеж, произведенный через электронную систему платежей e-payments.am и т.д.).

Необходимое заявление для государственного учета индивидуального предпринимателя составляется сотрудником Агентства, принимая за основание представленные лицом сведения и документы. Если лицо имеет электронную подпись, то учет может быть осуществлен по интернету — посредством официального сайта https://www.e-register.am.

В какие сроки осуществляется учет?

Постановка на учет лица в качестве индивидуального предпринимателя осуществляется непосредственно на момент представления необходимых документов.

Лицо считается поставленным на учет в качестве индивидуального предпринимателя с момента совершения в Едином государственном реестре записи сведений, установленных настоящим Законом.

Каков размер государственной пошлины?

Пошлина государственного учета индивидуального предпринимателя составляет 3000 (три тысячи) драмов РА, которые необходимо уплатить на следующий казначейский счет — 900005160750.

В каких случаях орган, осуществляющий учет, может отказать в учете?

В учете лица в качестве индивидуального предпринимателя отказывается, если:

а) оно уже состоит на учете в качестве индивидуального предпринимателя;

б) представленные им документы или информация не являются полными;

в) оно в установленном законом порядке было лишено права заниматься предпринимательской деятельностью, и судимость не снята или не погашена в установленном порядке.

В каком порядке обжалуются действия (бездействие) органа, осуществляющего учет?

Отказ в государственном учете, уклонение от осуществления государственной регистрации, а также уклонение от предоставления информации могут быть обжалованы в вышестоящем порядке Министру юстиции Республики Армения или в суд.

В каких случаях индивидуальный предприниматель снимается с учета?

Индивидуальный предприниматель может быть снят с учета согласно своему заявлению (заявлению уполномоченного лица) или в случае смерти индивидуального предпринимателя, признания индивидуального предпринимателя в судебном порядке безвестно отсутствующим или банкротом.

Кто снимает индивидуального предпринимателя с учета?

Снятие индивидуального предпринимателя с учета осуществляется любым офисом обслуживания Агентства государственного регистра юридических лиц Аппарата Министерства юстиции Республики Армения (далее — Агентство), независимо от места деятельности индивидуального предпринимателя.

В каком порядке индивидуальный предприниматель снимается с учета?

Снятие индивидуального предпринимателя с учета производится по заявлению лица, зарегистрированного в качестве индивидуального предпринимателя, или уполномоченного им лица, с приложением к заявлению справки об исполнении требований части 6 статьи 20 Закона Республики Армения «Об архивном деле», а если заявление представляется уполномоченным лицом, то должны быть представлены также соответствующая доверенность и паспорт.

В случае смерти индивидуального предпринимателя, заявление о снятии с учета может представить любое заинтересованное лицо, представляя документ, удостоверяющий факт смерти, а в случае признания в судебном порядке индивидуального предпринимателя безвестно отсутствующим — копию решения суда.

Если индивидуальный предприниматель был признан банкротом, то вместе с заявлением о снятии с учета представляется копия вступившего в законную силу решения суда и своя справка об исполнении требований части 6 статьи 20 Закона Республики Армения «Об архивном деле».

Для снятия индивидуального предпринимателя с учета государственная пошлина не взимается.

При этом снятие индивидуального предпринимателя с учета не освобождает его от исполнения налоговых обязанностей, а также ответственности, установленной в результате неисполнения или ненадлежащего исполнения.

В какие сроки осуществляется снятие с учета?

Индивидуальный предприниматель считается снятым с учета с момента представления заявления, за исключением тех случаев, когда лицо, состоящее на учете в качестве индивидуального предпринимателя, включено Государственной комиссией по защите экономической конкуренции Республики Армения в перечень хозяйствующих субъектов, занимающих монопольное или доминирующее положение. В таком случае, Агентство в трехдневный срок после получения заявления направляет в Комиссию запрос о подтверждении отсутствия возбужденного и незавершенного административного производства в отношении данного индивидуального предпринимателя, а также отсутствия его обязательств в отношении Комиссии.

При этом в случае представления индивидуальным предпринимателем вышеуказанной справки необходимость направления запроса отпадает.

В каком порядке осуществляется обжалование справки Комиссии?

Лицо вправе обжаловать предоставленную Комиссией справку в административном порядке — в Комиссию или в судебном порядке — в Административный суд Республики Армения.

В случае удовлетворения жалобы или завершения незавершенного административного производства и выполнения всех обязательств в отношении Комиссии лицо может вновь обратиться в Агентство для снятия с учета.

минимальный возраст для регистрации ИП в 2021 году

Оглавление СкрытьС какого возраста можно открыть ИП по закону

По общему правилу, чтобы заниматься бизнесом, нужно быть совершеннолетним и полностью дееспособным, а также не иметь судебных запретов.

Согласно статье 21 Гражданского кодекса Российской Федерации полную дееспособность человек получает с 18 лет, или после вступления в брак, если это случилось до совершеннолетия.

Но до 18 лет брак разрешают только по уважительным причинам. Например, при беременности, или когда у несовершеннолетней матери нет денег содержать ребенка. В таких случаях жениться или выйти замуж можно уже с 16 лет, а в некоторых регионах и с 14. Для регистрации ИП в таких случаях нужно будет приложить копию свидетельства о браке.

Но до 18 лет брак разрешают только по уважительным причинам. Например, при беременности, или когда у несовершеннолетней матери нет денег содержать ребенка. В таких случаях жениться или выйти замуж можно уже с 16 лет, а в некоторых регионах и с 14. Для регистрации ИП в таких случаях нужно будет приложить копию свидетельства о браке.

При соблюдении определенных условий открыть ИП можно раньше 18 лет и не будучи в браке

По статье 27 ГК РФ дееспособным могут признать человека начиная с 16-летнего возраста, если он пройдёт процедуру эмансипации.

Если есть письменное согласие обоих родителей. Тогда ИП можно зарегистрировать с 14 лет. Но при этом и все сделки несовершеннолетний ИП будет совершать с письменного согласия родителей, потому что он еще не дееспособный.

Эмансипация несовершеннолетнего

Это процедура, после которой законные представители перестают нести за ребенка ответственность, и он признается дееспособным.

Провести процедуру эмансипации могут органы опеки или суд.

Опека эмансипирует с согласия родителей и только если подросток уже работает где-то по трудовому договору.Суду согласие родителей не нужно.

После процедуры эмансипации можно становиться ИП и заключать сделки. К документам на регистрацию ИП нужно приложить решение органа опеки или суда.

Если суд откажет в эмансипации, можно обратиться в вышестоящие судебные органы с таким же запросом.

Процедура регистрации ИП до наступления совершеннолетия

Несовершеннолетних ИП регистрируют в том же порядке, что и совершеннолетних.

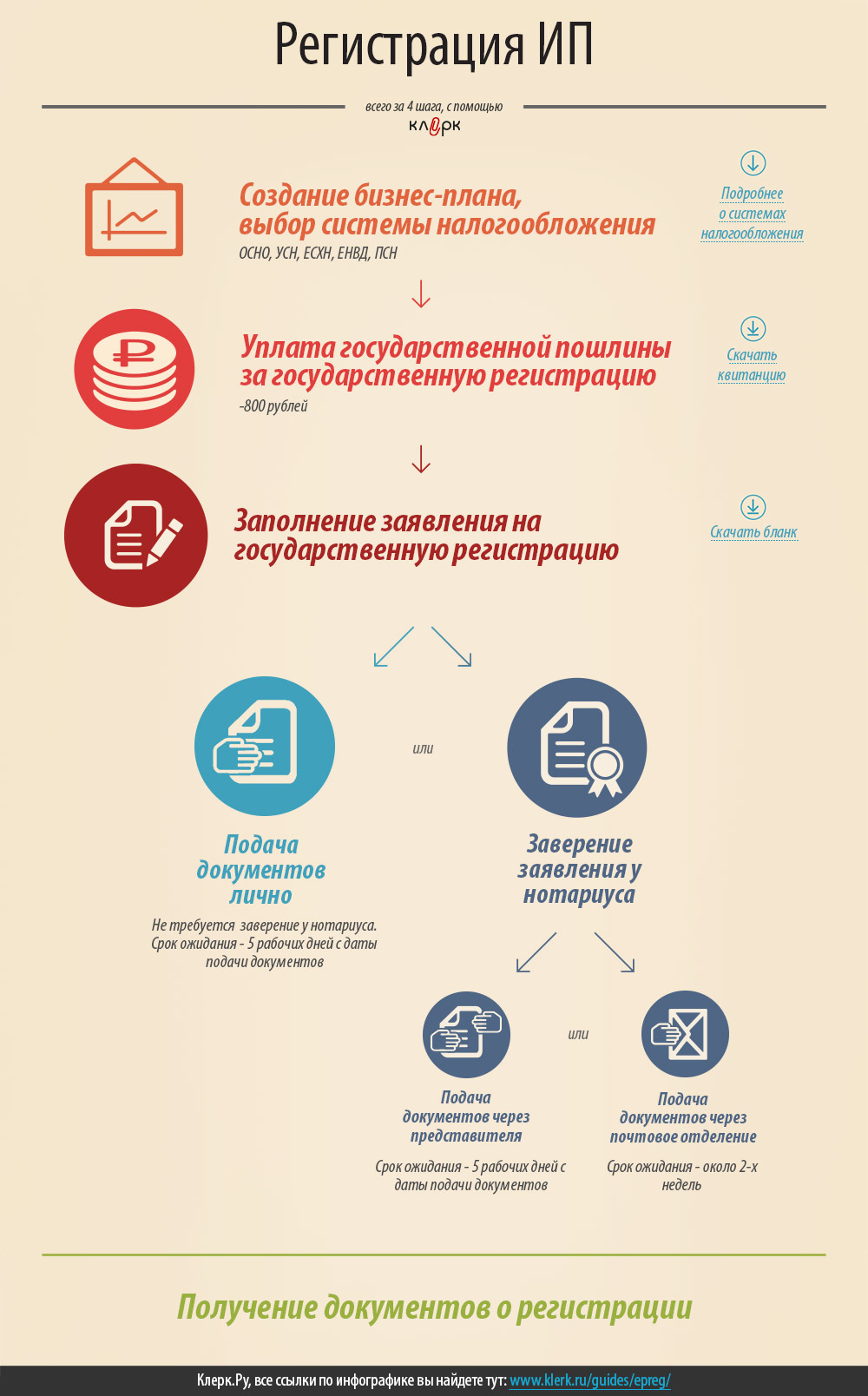

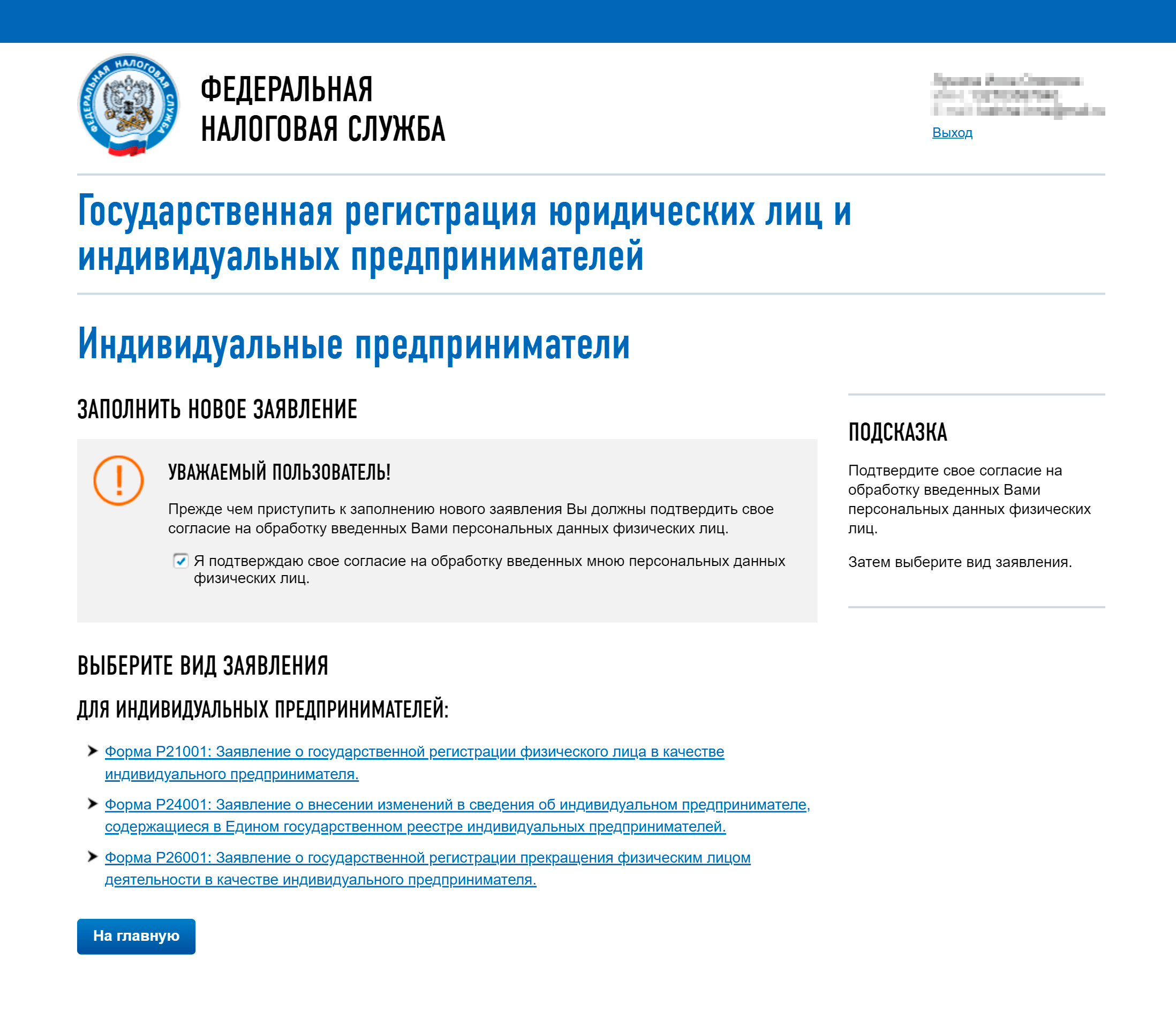

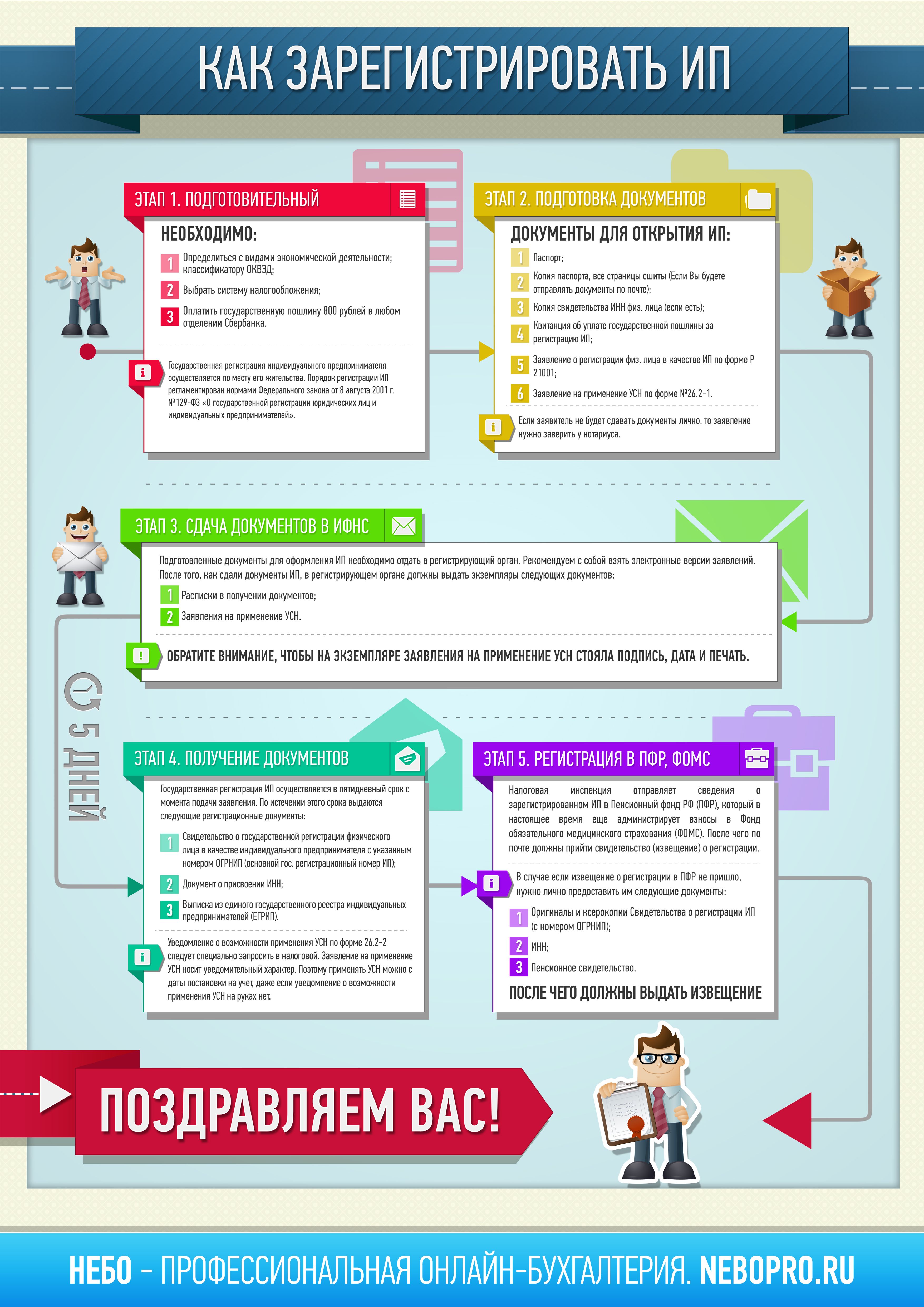

Нужно подготовить документы:

- копию паспорта,

- заявление о государственной регистрации физлица в качестве индивидуального предпринимателя по форме Р21001,

- квитанцию об уплате госпошлины.

У начинающего предпринимателя обязательно должен быть ИНН.

Если ИНН нет, к документам нужно приложить заявление по форме № 2-2-Учёт. Тогда ИФНС самостоятельно присвоит подростку ИНН и затем начнет процедуру регистрации ИП.

Дополнительно подростку нужно приложить:

- копию свидетельства о браке, если полная дееспособность получена после бракосочетания;

- копию решения органов опеки или суда об объявлении полной дееспособности.

- нотариально заверенное согласие родителей на осуществление ребёнком предпринимательской деятельности.

Документы нужно сдать в регистрирующую ИФНС.

Можно также:

- отправить через представителя с нотариально заверенной доверенностью или «Почтой России»;

- подать документы через нотариуса или МФЦ.

Если сдаёте документы лично, заявление нужно подписать на месте прямо в налоговой. Если через нотариуса — подписать нужно в его присутствии.

Со скольких лет можно открыть расчётный счёт для ИП

Если молодой человек имеет паспорт и уже открыл ИП, он может оформить расчётный счёт в банке и до восемнадцатилетнего возраста.

Для этого нужно обратиться в любой банк с паспортом, ИНН и листом записи в ЕГРИП.

Если молодой человек не был признан полностью дееспособным, в банк нужно принести еще и письменное согласие обоих родителей, заверенное у нотариуса. Тогда на каждую операцию в банке родители должны будут оформлять согласие.

Реакция налоговой на регистрацию ИП в несовершеннолетнем возрасте

В ИНФС с осторожностью открывают ИП на несовершеннолетнего, потому что иногда это делают чтобы уклониться от ответственности за нарушения.

Помните, что даже несовершеннолетних могут привлечь к административной и уголовной ответственности.

Если налоговики необоснованно отказали в регистрации ИП несовершеннолетнему, решение можно обжаловать в вышестоящей налоговой инспекции или в суде.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь:

Администрация муниципального образования «Савинское» Плесецкого района Архангельской области

19 июля 2021

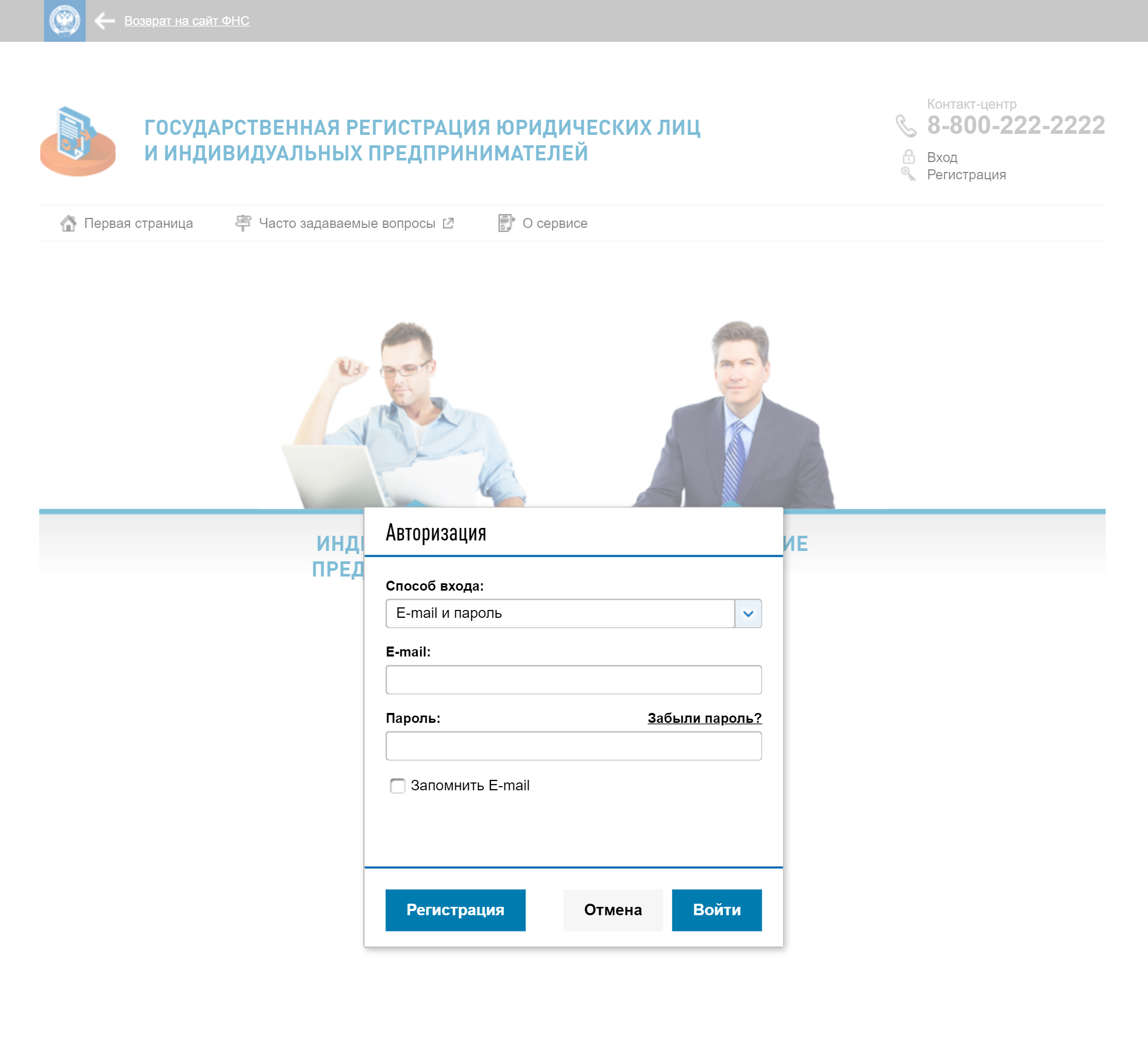

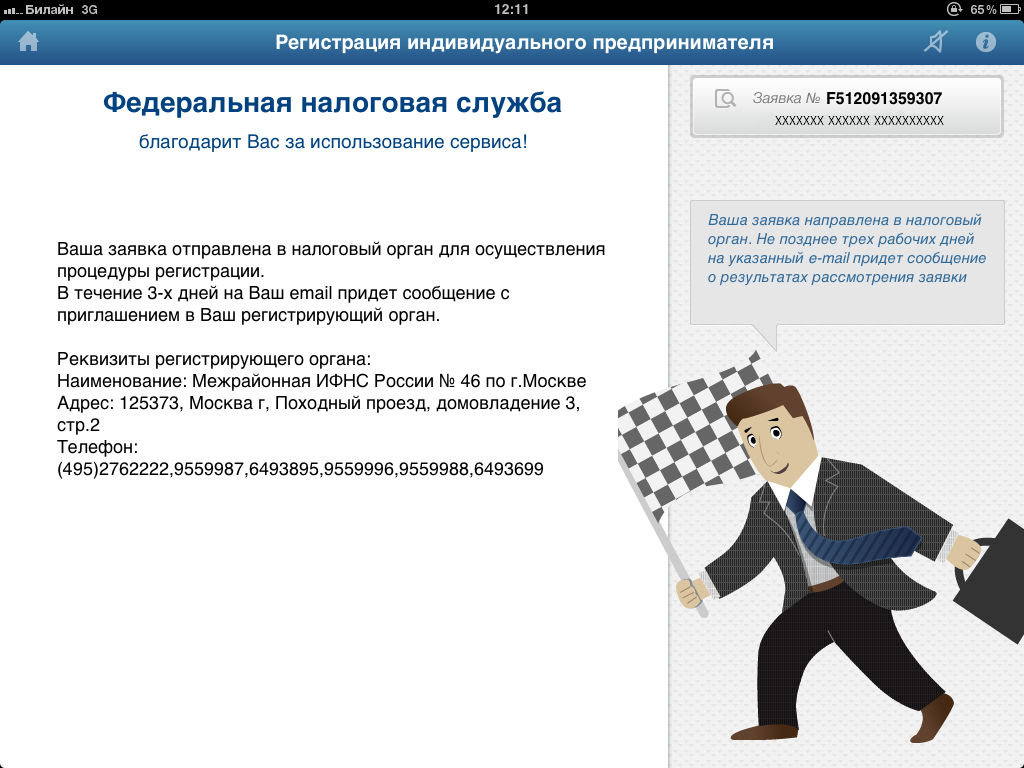

Зарегистрироваться индивидуальным предпринимателем

можно через мобильное приложение

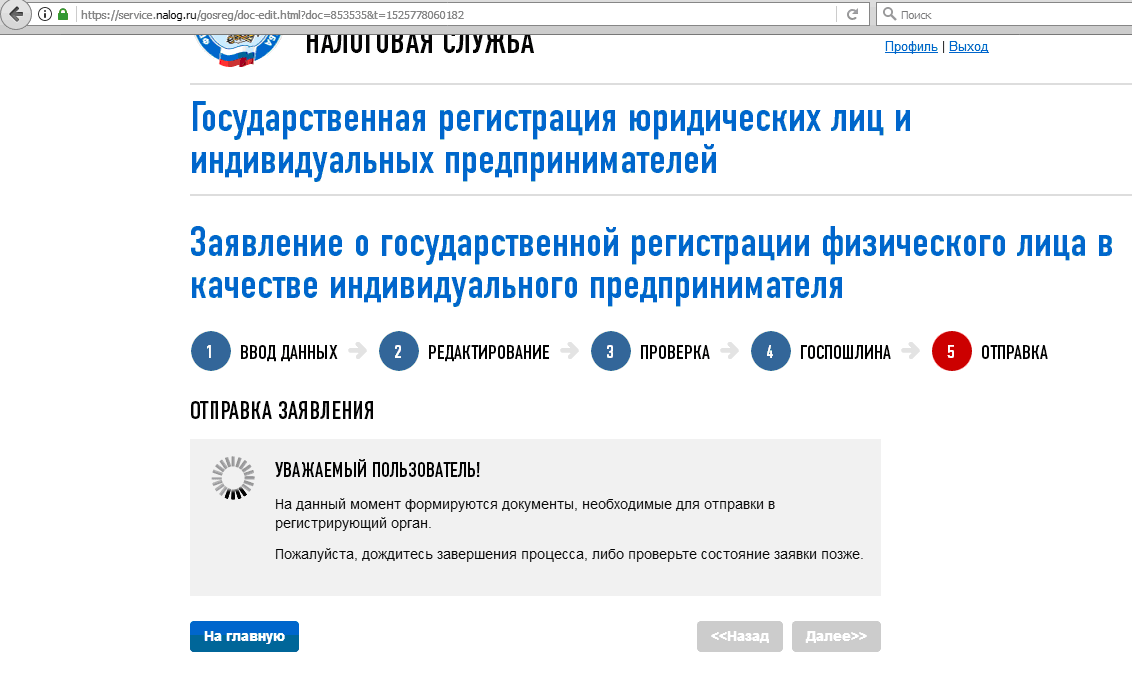

Федеральной налоговой службой введен в эксплуатацию сервис, позволяющий направлять в регистрирующие органы заявления о государственной регистрации физического лица в качестве индивидуального предпринимателя из мобильного приложения Личный кабинет индивидуального предпринимателя для платформ iOs и Android. Данный сервис предназначен для граждан Российской Федерации, достигших возраста 18 лет, в отношении которых за последние 3 года не возбуждались процедуры банкротства.

После установки пользователем мобильного приложения предусматривается возможность подготовки документов для регистрации в качестве индивидуального предпринимателя в упрощенном виде с возможностью выбора режима налогообложения.

Пользователь не осуществляет ввод персональных данных для формирования заявления. Первоначальный сбор данных производится на основании процедуры распознавания соответствующих полей паспорта гражданина Российской Федерации при его фотографировании в мобильном приложении. В заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя персональные данные, данные об адресе места жительства, а также ИНН (идентификационный номер налогоплательщика) заявителя включаются на основании данных налогового органа. С этой целью программным обеспечением производится сопоставление данных заявителя (ФИО и паспортных данных), собранных на этапе распознавания, с данными, имеющимися у налоговой инспекции, и при их однозначной идентификации соответствующий результат включается в заявление. Пользователю достаточно выбрать коды видов деятельности и определиться с выбором системы налогообложения.

Пользователю достаточно выбрать коды видов деятельности и определиться с выбором системы налогообложения.

Данная технология позволяет исключить возможные ошибки при формировании заявления о государственной регистрации и минимизирует случаи вынесения решений об отказе в государственной регистрации.

Дата создания: 19-07-2021

Индивидуальный предприниматель в Испании. Как стать Autónomo. Испания по-русски

Работа на себя в качестве индивидуального предпринимателя (trabajo por cuenta própia) имеет массу преимуществ по сравнению с работой по найму. В то же самое время, недостаток знаний по данному вопросу может привести к возникновению сложностей и сомнений. В нашей статье мы постараемся наиболее полно осветить все аспекты индивидуального предпринимательства, от процесса регистрации до системы налогообложения.

Первые шаги

Регистрацию в качестве индивидуального предпринимателя нельзя назвать легкой процедурой из-за необходимости сбора большого количества документов и прохождения необходимых административных формальностей. Тем не менее, если вы решили пройти регистрацию самостоятельно, не прибегая к услугам внешнего управляющего (хестора/gestor), знания об этапах процесса позволят значительно облегчить его и сократить по времени.

Тем не менее, если вы решили пройти регистрацию самостоятельно, не прибегая к услугам внешнего управляющего (хестора/gestor), знания об этапах процесса позволят значительно облегчить его и сократить по времени.

Регистрация в качестве ИП

- Регистрация в качестве плательщика налога на экономическую деятельность – Impuesto de Actividades Económicos (IAE). Данный налог является обязательным как для юридических лиц, так и для индивидуальных предпринимателей. От уплаты налога освобождаются компании и физические лица, чей годовой оборот составляет менее 1 млн. евро. Тем не менее, процедура регистрации является обязательной для всех и проводится отдельно для каждой сферы деятельности (если юридическое лицо или ИП владеют несколькими фирмами – магазин, ресторан, мастерская и т.д. – регистрации подлежит каждый вид деятельности отдельно).

Также, в соответствии с классификатором направлений экономической деятельности, следует отметить, какое из них выбирается: профессиональное или предпринимательское. Этот момент является очень важным, т.к. отразится на системе налогообложения, в частности, на учете налога на доходы физических лиц — Impuesto sobre la Renta de las Personas Físicas (IRPF). Подробнее о налогах мы расскажем ниже

Этот момент является очень важным, т.к. отразится на системе налогообложения, в частности, на учете налога на доходы физических лиц — Impuesto sobre la Renta de las Personas Físicas (IRPF). Подробнее о налогах мы расскажем ниже

Регистрация производится в налоговом управлении или муниципалитете по месту расположения коммерческого помещения или офиса, или по домашнему адресу будущего ИП. В последнем случае может потребоваться указать полезную площадь жилья. На каждый вид деятельности заполняется отдельный бланк. Стоимость регистрации зависит от вида деятельности, местоположения компании и т.д. Процесс занимает 10 дней, после чего вам дается 30 календарных дней на регистрацию в качестве ИП в Управлении казначейства Фонда социального страхования – Administración de la Tesorería de la Seguridad Social. - Регистрация в налоговых органах — Hacienda. Под регистрацией в налоговых органах понимается декларация о начале, изменении или закрытии деятельности. Производится в налоговом управлении по месту регистрации компании на основании заявления модели 036 (для обычной системы налогообложения) или 037 (для упрощенной системы налогообложения).

Вместе с заявлением предоставляется оригинал и копия карточки резидента (tarjeta de residencia), и свидетельство о регистрации IAE. Процедура занимает несколько дней и является бесплатной.

Вместе с заявлением предоставляется оригинал и копия карточки резидента (tarjeta de residencia), и свидетельство о регистрации IAE. Процедура занимает несколько дней и является бесплатной. - Регистрация в органах Социального страхования – Seguridad Social. Производится в Казначействе фонда – Tesorería de la Seguridad Social на основании заявления модели ТА0521. К заявлению должны прилагаться оригинал и копия свидетельства о регистрации IAE, оригинал и копия карточки резидента, карточка с номером социального страхования (если вы ранее работали и были зарегистрированы в фонде), а также документ, подтверждающий страхование от несчастного случая на производстве для получения денежных выплат в случае временной нетрудоспособности. Кроме того, предоставляется сертификат коллегии, если выбранный вид деятельности подразумевает членство в профессиональных коллегиях (адвокатская деятельность, экспертная деятельность и т.д.).

Необходимые формальности для ИП, арендующего помещение или владеющего собственным.

- Лицензия на открытие деятельности и оборудование – Licencia de Apertura de Actividades e Instalaciónes. Данная муниципальная лицензия подтверждает соответствие помещения и установленного в нем оборудования действующим нормативам градостроительства и техническому регламенту. Лицензия запрашивается на открытие помещения, после ее получения необходимо запросить лицензию на деятельность – Licencia de Funcionamiento. В случае, если здание или помещение, в котором вы будете осуществлять свою коммерческую деятельность, требует ремонта или дополнительного строительства, вам потребуется технический проект – Proecto Técnico, а также лицензия на проведение работ – Licencia de obra.

- Лицензия на проведение работ – Licencia de Obras. Необходима в качестве разрешения на проведение всевозможных строительных работ. Если работы связаны с изменением самой структуры здания, вам потребуется представить проект, подписанный компетентным техником. Проект должен быть завизирован в соответствующей коллегии и содержать планы, смету и сертификат качества производимых работ.

Необходимые формальности для ИП, использующего труд наемных работников.

- Регистрация компании в органах социального страхования и получение кода платежного счета. Проводится один раз в момент заключения первого договора с наемным работником. Необходимо заполнить формуляр ТА6 с указанием компании, с которой заключен договор страхования от несчастных случаев на производстве, и представить оригинал и копию карточки резидента. Кроме того, с вас потребуют представить оригинал и копию свидетельства о регистрации IAE, а также оригинал и копию свидетельства о регистрации в органах социального страхования в качестве индивидуального предпринимателя — Régimen Especial de Trabajadores Autónomos (RETA).

Регистрация является обязательной для юридических лиц и ИП, планирующих использовать труд наемных работников. - Регистрация в органах социального страхования каждого работника индивидуально. Производится один раз при первом трудоустройстве.

Для регистрации необходимо представить заявление модели ТА1 и копию карточки резидента, DNI (если наемный работник является гражданином Испании), или иного документа, удостоверяющего личность.

Для регистрации необходимо представить заявление модели ТА1 и копию карточки резидента, DNI (если наемный работник является гражданином Испании), или иного документа, удостоверяющего личность.

Прочие формальности

- Регистрация в торговом реестре – Registro Mercantil. Не является обязательной для ИП, однако может быть осуществлена по желанию.

- Заказ книги посещений – Libro de visita. Такая книга является обязательной для любого ИП, предъявляется по первому требованию трудового инспектора и хранится в течение 5 лет. Для получения разрешения на использование электронной книги посещений необходимо гарантировать наличие в каждом рабочем центре хотя бы одного компьютера, подключенного к сети Интернет, и с возможностью чтения чиповых карт.

Социальная защищенность

Индивидуальные предприниматели, зарегистрированные в органах социального страхования, имеют право на медицинское обслуживание на общих основаниях. Медицинская помощь будет оказана в результате общего заболевания, или любого несчастного случая, полученного не на производстве (общая медицинская помощь, помощь специалистов, а также хирургическая помощь), а также гарантировано медицинское обслуживание в случае беременности и родов.

Медицинская помощь будет оказана в результате общего заболевания, или любого несчастного случая, полученного не на производстве (общая медицинская помощь, помощь специалистов, а также хирургическая помощь), а также гарантировано медицинское обслуживание в случае беременности и родов.

Тем не менее, индивидуальные предприниматели очень часто заключают дополнительные договоры страхования с частными компаниями, например: страхование от прекращения трудовой деятельности, инвалидности, несчастного случая, страхование жизни и здоровья. Производственные травмы и профессиональные заболевания страхуются в частных страховых компаниях. Эти компании сотрудничают, либо имеют собственные медицинские центры, в которых оказывается профессиональная помощь или лечение в случае травмы на производстве.

Однако, несмотря на гарантированную государственную поддержку, многие ИП имеют частную накопительную пенсионную программу. Вероятно, это связано с тем, что практически все ИП стараются занизить уровень своих доходов для уменьшения налогового бремени. Согласно данным Федерации индивидуальных предпринимателей – Federación de Trabajadores Autónomos (ATA), размеры пенсионных выплат ИП на 45% ниже, чем у граждан, работавших по найму.

Согласно данным Федерации индивидуальных предпринимателей – Federación de Trabajadores Autónomos (ATA), размеры пенсионных выплат ИП на 45% ниже, чем у граждан, работавших по найму.

С 6 ноября 2010 года вступил в силу закон, закрепляющий специальную систему защиты от потери работы для ИП. Выплаты в Фонд социального страхования увеличатся на 1,7%, что позволит в случае прекращения трудовой деятельности просить помощь в размере 70% от ежемесячной декларируемой суммы дохода. Данный вид страхования является добровольным, и право на получение выплаты появляется после 12 месяцев внесения взносов. Т.е. индивидуальные предприниматели, застраховавшиеся в ноябре текущего года, будут иметь право на денежную выплату с ноября 2011 г. Максимальный период выплат определен как 12 месяцев, для чего необходимо платить страховой взнос в течение 48 месяцев как минимум.

Разумеется, право на выплату появляется при исполнении определенных норм и требований, список которых является довольно обширным. Так, например, в случае использования труда наемных работников, все гарантии и обязательства по отношению к ним должны быть выполнены. Предпринимательская деятельность должна быть прекращена по экономическим причинам, техническим или организационным причинам, в результате непреодолимых обстоятельств или лишения административной лицензии. Кроме перечисленных основных причин законодательством предусмотрены и иные, дающие право на получение материальной помощи.

Так, например, в случае использования труда наемных работников, все гарантии и обязательства по отношению к ним должны быть выполнены. Предпринимательская деятельность должна быть прекращена по экономическим причинам, техническим или организационным причинам, в результате непреодолимых обстоятельств или лишения административной лицензии. Кроме перечисленных основных причин законодательством предусмотрены и иные, дающие право на получение материальной помощи.

Фактуры

Фактура – это основной документ учета деятельности ИП. Согласно действующему испанскому законодательству, ИП обязаны выдавать фактуры за каждую выполненную работу или предоставленную услугу. Каждая фактура должна соответствовать определенным нормам, и может быть бумажной или электронной. Существую различные модели фактур, адаптированные под определенные виды деятельности.

По своим типам фактуры делятся на:

- Обычные – подтверждающие коммерческую операцию.

- Исправляющие – вносящие изменения в фактуры, выданные ранее, а также отражающие возврат товаров или оптовые скидки.

- Обобщающие – группирующие ранее выписанные фактуры за определенный период. Чтобы обобщающая фактура была признана налоговыми органами действительной, предыдущие фактуры, которые она призвана сгруппировать, должны быть аннулированы.

Фактура должна содержать следующие реквизиты:

- Идентификационные данные лица (компании), выполняющего работы или предоставляющего услуги: полное имя, адрес и налоговый номер.

- Номер фактуры и дату ее выдачи.

- Идентификационные данные лица или компании, для которой выполняются работы или предоставляются услуги.

- Краткое описание выполненных работ или оказанных услуг.

- Стоимость работ или услуг.

- IRPF, положенный к удержанию.

- IVA (НДС).

- Итоговая сумма, включая налоги.

- Форма оплаты. В случае оплаты с банковского счета, указывается его номер.

Предложения по работе для ИП

Индивидуальному предпринимателю, если он не владеет собственной компанией, сложнее найти работу, чем работнику по найму. На сотню размещенных в сети Интернет предложений по работе по контракту вы найдете всего несколько предложений для autónomo и freelance. Поэтому людям, работающим на себя, приходится создавать собственную клиентскую базу и уделять большее внимание качеству выполняемых работ или предоставляемых услуг, надеясь на хорошие рекомендации.

Среди профессий, в которых чаще всего требуются «фрилансеры», следует особо выделить следующие: программисты, сайтостроители, дизайнеры, переводчики, консультанты по бизнесу и т.п.

Следует отметить, что некоторые работодатели ради уменьшения расходов на оплату труда наемных работников, стремятся пригласить индивидуальных предпринимателей. Если ИП, работая на какую-либо компанию, имеет жесткий график и фиксированное рабочее место, не может сотрудничать с иными компаниями и не оформляет рабочие договоры от своего имени для других работников, он является ИП незаконно.

Если ИП, работая на какую-либо компанию, имеет жесткий график и фиксированное рабочее место, не может сотрудничать с иными компаниями и не оформляет рабочие договоры от своего имени для других работников, он является ИП незаконно.

Ответственность

Всегда стоит помнить о том, что ответственность ИП является неограниченной, иными словами, не существует разницы между имуществом компании и личным имуществом. Если юридическое лицо в случае банкротства отвечает только имуществом и средствами, стоящими на балансе, то индивидуальный предприниматель может лишиться всего личного движимого и недвижимого имущества, которое пойдет в счет уплаты долговых обязательств.

Юридическим лицам также оказывается больше доверия со стороны клиентов, поставщиков и подрядчиков. Это связано с тем, что общества обязаны предоставлять данные бухгалтерского учета в Торговый реестр.

Налогообложение

Выплаты в Фонд социального страхования – Seguridad Social.

- ИП моложе 50 лет. С 1 января 2013 года налогооблагаемая база составляет от 858,60 до 3.425,70 евро. Удержание производится по ставке 29,80%. В случае если индивидуальный предприниматель (женщина) не застрахована от несчастного случая на производстве или профзаболевания, ставка будет увеличена на 0,10% для покрытия риска в течение беременности и послеродового периода.

- ИП от 48 лет и старше. Налогооблагаемая база составляет от 925,80 до 1.888,80 евро.

Законодательством предусмотрены многочисленные льготы для ИП по социальным выплатам. Режим льготного налогообложения распространяется на ИП до 30 лет (женщин-ИП – до 35 лет), инвалидов, людей старше 65 лет, женщин после беременности и родов, женщин, подвергшихся домашнему насилию, жителей Сеуты и Мельльи, специалистов, занимающихся ремесленным производством и некоторые другие категории граждан.

Налог на доходы физических лиц – Impuesto sobre la Renta de la Personas Físicas (IRPF).

В самом начале нашей статьи мы отметили важность выбора направления деятельности при регистрации в качестве плательщика налога на экономическую деятельность – Impuesto de Actividades Económicos (IAE).

Если вы выбрали профессиональное – profesional – направление, то в каждой фактуре, выписываемой на имя юридического лица или другого ИП, вы будете обязаны учитывать IRPF. Режим профессиональной деятельности выбирают для себя специалисты, предоставляющие независимые услуги по своей специальности, например: адвокаты, врачи, медсестры, стоматологи, бухгалтеры, архитекторы, переводчики, страховые агенты и т.д. Т.е. обычно это профессионалы, работающие за гонорар, и которые каждый раз в момент оплаты выдают расписку о получении денег. Если вами выбрано предпринимательское – empresarial – направление деятельности (продажи, производство, строительство и т.д.), IRPF в фактуру не включается.

IRPF является прогрессивным налогом, с увеличением размера прибыли увеличивается ставка по налогу. На 2013 г. налоговым управлением определены следующие ставки по IRPF:

На 2013 г. налоговым управлением определены следующие ставки по IRPF:

- При сумме годового дохода от 0,00 до 17.707,20 евро – 24,75%;

- При сумме годового дохода от 17.707,20 до 33.007,20 евро – 30,00%;

- При сумме годового дохода от 33.007,20 до 53.407,20 евро – 40,00%;

- При сумме годового дохода от 53.407,20 до 120.000,20 евро — 47,00%;

- При сумме годового дохода от 120.000,20 до 175.000,20 евро — 49,00%;

- При сумме годового дохода от 175.000,20 до 300.000,20 евро — 51,00%;

- При сумме годового дохода свыше 300.000,20 евро – 52,00%.

Как мы уже отметили выше, ИП, выбравшие направлением деятельности оказание профессиональных услуг, обязаны в фактурах для юридических лиц и других ИП учитывать IRPF. Если IVA (НДС), о котором мы поговорим далее, прибавляется к сумме, то IRPF наоборот – вычитается. Удержание производится по ставке 21% и в исключительных случаях по ставке 9% (например, в течение первых трех лет развития деятельности). Суммы налога, отраженные в выданных вами фактурах, будут перечислены на ваш счет компаниями и ИП, на которых данные фактуры были выписаны. Расчет происходит в период предоставления в налоговую службу годовых деклараций о доходах. Если IRPF к выплате будет больше IRPF к получению, налоговая спишет разницу с вашего счета. В противоположном случае разница будет возвращена вам.

Удержание производится по ставке 21% и в исключительных случаях по ставке 9% (например, в течение первых трех лет развития деятельности). Суммы налога, отраженные в выданных вами фактурах, будут перечислены на ваш счет компаниями и ИП, на которых данные фактуры были выписаны. Расчет происходит в период предоставления в налоговую службу годовых деклараций о доходах. Если IRPF к выплате будет больше IRPF к получению, налоговая спишет разницу с вашего счета. В противоположном случае разница будет возвращена вам.

Разберем простой пример. Вы оказали профессиональную услугу юридическому лицу на 1.000,00 евро. В фактуре отражается следующая сумма:

1.000,00 – 21% IRPF + 21% IVA = 1.000,00 – 210,00 + 210,00 = 1.000,00 евро

Допустим, в течение года вы выписали фактуры на 20.000,00 евро, а ваши расходы составили 5.000,00 евро. Итого ваша прибыль равняется 15.000,00 евро. Ставка IRPF составляет 24,75% для данной суммы годового дохода. Т.е. вы обязаны уплатить государству 3712,50 евро. В то же время, в течение года вы вычитали 21% в выписываемых вами фактурах, что в общей сумме составило 4.200,00 евро (20.000,00 * 21%). Эта сумма в течение года перечислялась на счет налоговых органов компаниями и ИП, на чье имя вы выписывали фактуры. Считаем разницу между IRPF к выплате и к получению: 3.712,50 – 4.200,00 = — 487,50 евро. Иными словами, вы получите возврат по налогу в размере 487,50 евро.

Т.е. вы обязаны уплатить государству 3712,50 евро. В то же время, в течение года вы вычитали 21% в выписываемых вами фактурах, что в общей сумме составило 4.200,00 евро (20.000,00 * 21%). Эта сумма в течение года перечислялась на счет налоговых органов компаниями и ИП, на чье имя вы выписывали фактуры. Считаем разницу между IRPF к выплате и к получению: 3.712,50 – 4.200,00 = — 487,50 евро. Иными словами, вы получите возврат по налогу в размере 487,50 евро.

Кроме того, если среди фактур, подтверждающих ваши расходы, есть выданные другими ИП с вычитаемыми 21% IRPF, вы обязаны в течение года перечислять в налоговые органы соответствующие суммы.

НДС – Impuesto sobre el Valor Añadido (IVA).

IVA является косвенным непрогрессивным налогом, выступающим в качестве обременения на операции с товарами и услугами.

Расчет по IVA производится ежеквартально на разницу между суммой налога к выплате и к получению. Допустим, в течение трех месяцев ИП выписал фактуры на 3.000,00, получив с клиентов 630,00 евро (3.000,00 * 21%). В то же самое время им были куплены продукты или материалы на сумму 2.000,00 с уплатой IVA в размере 420,00 евро (2.000,00 * 21%). В итоге при подаче квартальной декларации по налогу необходимо будет заплатить разницу: 630,00 – 420,00 = 210,00 евро.

Допустим, в течение трех месяцев ИП выписал фактуры на 3.000,00, получив с клиентов 630,00 евро (3.000,00 * 21%). В то же самое время им были куплены продукты или материалы на сумму 2.000,00 с уплатой IVA в размере 420,00 евро (2.000,00 * 21%). В итоге при подаче квартальной декларации по налогу необходимо будет заплатить разницу: 630,00 – 420,00 = 210,00 евро.

Основные виды товаров и услуг облагаются IVA по ставке 21%, однако отдельные виды имеют уменьшенную ставку (10% или 4%), или вовсе не облагаются налогом.

Помощь ИП, предоставляемая службой занятости

Если вы состоите на учете в службе занятости, получаете пособие по безработице и продолжите получать его еще как минимум в течение трех месяцев, не запрашивали иную помощь в течение последних четырех лет и собираетесь зарегистрироваться в качестве индивидуального предпринимателя, вы имеете право на получение субсидии. Заявление на получение субсидии должно быть представлено в службу занятости ранее даты начала предпринимательской деятельности.

Вам будет единовременно выплачено от 60 до 100% суммы, указанной в качестве необходимой инвестиции для начала деятельности (100% от суммы инвестиции начисляются инвалидам с потерей трудоспособности свыше 33%, 80% — ИП до 30 лет и женщинам-ИП до 35 лет, 60% — остальным безработным). Если сумма субсидии составила менее 100%, то оставшаяся часть пойдет в счет ежемесячных выплат в Фонд социального страхования. Также вы вправе всю сумму субсидии направить на ежемесячные выплаты в соцстрах.

Следует заметить, что многие автономии предоставляют помощь молодым предпринимателям. Условия и форма выдачи варьируется год от года, а сумма обычно не превышает 5.000,00 евро.

Резюме

Итак, как вы можете видеть, регистрация и работа в качестве ИП является не самым простым делом. Среди плюсов работы на себя стоит выделить два главных момента:

- Полная независимость от работодателей, партнеров и коллег в принятии решений относительно развития направления деятельности и графика работы.

- В сравнении с юридическими лицами, более простая и понятная, а также экономичная (при невысоком уровне доходов) система налогообложения.

Среди минусов основными являются:

- Полная ответственность, как личным имуществом, так и имуществом, участвующим в предпринимательской деятельности.

- Чрезмерное увеличение налогового бремени при повышении годового уровня доходов. Иными словами, быть ИП выгодно исключительно владельцам малого бизнеса.

Центр услуг «Испания по-русски» – это полный комплекс профессиональных услуг в сфере открытия или покупки готового бизнеса в Испании. Исследования рынка, получение лицензий, регистрация юр.лица, аудит.

+7 495 236 98 99 или +34 93 272 64 90, [email protected]

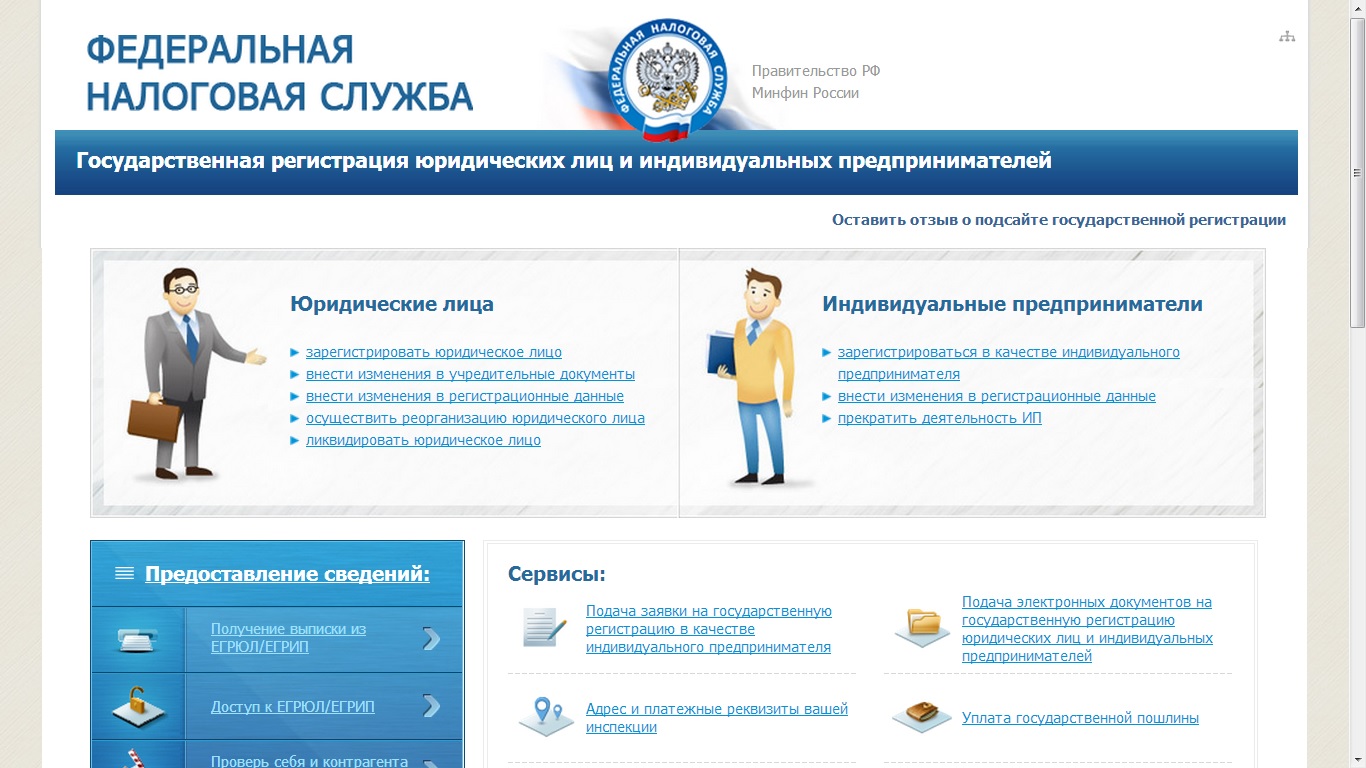

Услугами ФНС России можно воспользоваться на Портале госуслуг

Услугами ФНС России можно воспользоваться на Портале госуслуг

Государственными услугами, которые предоставляет ФНС России, можно воспользоваться на Портале государственных услуг www. gosuslugi.ru.

gosuslugi.ru.

Через Портал госуслуг пользователи могут зайти в личный кабинет налогоплательщика, проверить задолженность по налогам, узнать свой ИНН, подать налоговую декларацию 3-НДФЛ, получить сведения из ЕГРЮЛ, зарегистрироваться как индивидуальный предприниматель или юридическое лицо и т.д.

Проверить налоговую задолженность

Налоговая инспекция напоминает, что просрочка налоговых платежей может повлечь арест имущества, счетов в банке, наложение запрета на выезд за границу.

Самый простой способ предотвратить неприятности – следить за отсутствием задолженности перед государством. Для этого можно воспользоваться Единым порталом государственных и муниципальных услуг, где имеется возможность не только проверить, но и оплатить налоговую задолженность. Услуга доступна для всех пользователей, имеющих стандартную и подтвержденную учетные записи. При этом на портале оплата доступна в «Личном кабинете» в разделе «Поиск счетов», а на бета-версии портала — в разделе «Налоговая задолженность».

Проверка актуальности данных о начисленных и уплаченных налогах доступна и в сервисе ФНС России «Личный кабинет налогоплательщика для физических лиц», войти в который можно с помощью учетной записи госуслуг. Для этого достаточно просто на сайте www.nalog.ru ввести логин и пароль портала госуслуг.

В «Личном кабинете налогоплательщика для физических лиц» можно увидеть не только налоговые начисления, но и заполнить и подать налоговую декларацию через интернет, проверить информацию о своих объектах налогообложения и отследить, одобрен ли налоговый вычет.

Следует отметить, что если код подтверждения для портала госуслуг получен по почте, войти в личный кабинет с его помощью на сайте ФНС России нельзя, поскольку личность пользователя, получающего доступ к конфиденциальной информации, должна быть подтверждена им лично.

Узнать свой идентификационный номер налогоплательщика (ИНН)

Узнать информацию о своем ИНН можно с помощью сервиса ФНС России «Узнай ИНН», размещенного на сайте www. nalog.ru. Налогоплательщику достаточно заполнить в интерактивном окне сервиса соответствующую форму запроса, и на экран выводится информация об ИНН физического лица из федеральной базы данных ЕГРН.

nalog.ru. Налогоплательщику достаточно заполнить в интерактивном окне сервиса соответствующую форму запроса, и на экран выводится информация об ИНН физического лица из федеральной базы данных ЕГРН.

В случае получения информации об отсутствии сведений об ИНН в федеральной базе данных ЕГРН и необходимости его получения гражданин может обратиться в налоговый орган по месту жительства с заявлением о постановке на учет.

Налоговая инспекция напоминает налогоплательщикам о возможности получения в режиме онлайн информации об ИНН физического лица также c помощью Единого портала государственных и муниципальных услуг Российской Федерации (ЕПГУ).

Для того, чтобы отправить запрос на получение информации в отношении ИНН, необходимо зайти в «Личный кабинет пользователя ЕПГУ» и выбрать услугу «Узнай свой ИНН», после чего заполнить форму, указав личные данные (ФИО, дату рождения, место рождения) и данные документа, удостоверяющего личность (серию, номер и дату его выдачи). Через несколько секунд поиска на экране выводится ответ с указанием ИНН пользователя.

Получить статус индивидуального предпринимателя

Стать индивидуальным предпринимателем можно посредством Единого портала государственных и муниципальных услуг — для помощи начинающим бизнесменам на сайте создана специальная страница.

В разделе собрана необходимая для индивидуальных предпринимателей информация: по размещенным в нем ссылкам можно узнать, как стать индивидуальным предпринимателем, каков размер госпошлины, как зарегистрироваться в Фонде социального страхования и Пенсионном фонде России, особенности патентной и упрощенной систем налогообложения. Там же дается краткая инструкция о регистрации на Портале госуслуг, приведены ссылки на популярные вопросы.

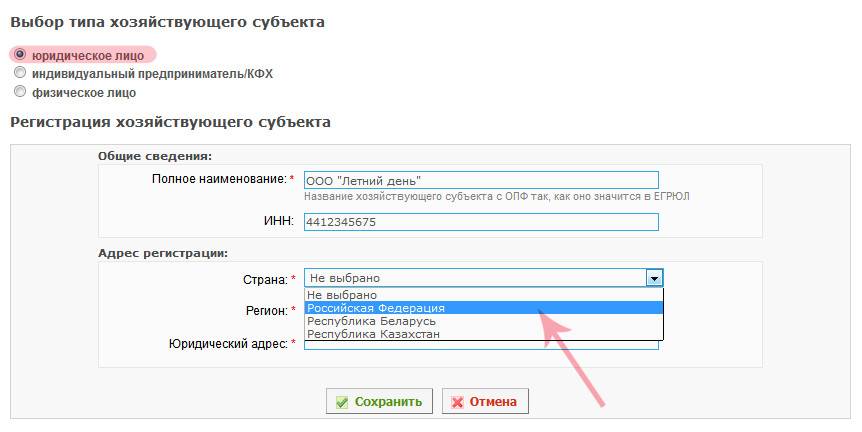

Учетная запись индивидуального предпринимателя создается только из подтвержденной учетной записи физического лица. Это значит, что для регистрации индивидуального предпринимателя предварительно необходимо пройти процедуру подтверждения учетной записи физического лица. Только после этого пользователь получает доступ ко всем государственным электронным услугам.

Для создания учетной записи индивидуального предпринимателя необходимо выполнить следующие шаги:

— заполнить данные об индивидуальном предпринимателе;

— дождаться завершения автоматической проверки данных.

Данные об индивидуальном предпринимателе с указанными ИНН и ОГРНИП будут проверены по Единому государственному реестру налогоплательщиков (ЕГРН) и Единому государственному реестру индивидуальных предпринимателей (ЕГРИП).

С полным перечнем услуг Федеральной налоговой службы, представленных на ЕПГУ, можно ознакомиться в разделе «Налоги и финансы».

ИФНС России по г. Истре М.О.

Регистрация ИП иностранца

Может ли иностранный гражданин открыть ИП в России

Да, иностранный гражданин может стать индивидуальным предпринимателем в Российской Федерации, но при соблюдении определенных условий.

Обоснование: Положения, разрешающие иностранному гражданину вести предпринимательскую деятельность в России, закреплены ФЗ РФ № 115-ФЗ от 25.07.2002 года «О правовом положении иностранных граждан в Российской Федерации». Так же возможность иностранному гражданину регистрироваться в качестве индивидуального предпринимателя гарантирует Конституция РФ.

Условия для открытия ИП в России

Государственная регистрация иностранного гражданина в качестве индивидуального предпринимателя осуществляется в налоговой инспекции по месту жительства (п. 3 ст. 8 Закона N 129-ФЗ). Место жительства иностранца — это адрес его временного проживания (регистрации), который указывается на отметке (штампе) установленного образца в документе, удостоверяющем личность (вкладыше), либо в отдельном документе.

Таким образом, для регистрации ИП иностранцу понадобится РВП (разрешение на временное проживание) или ВНЖ (вид на жительство).

Разрешение на временное проживание оформляют в виде специальной отметки в документе, удостоверяющем личность иностранного гражданина. На оборотной стороне листа, где сделана отметка, ставят штамп о регистрации по месту временного проживания. Если сделать это на двух сторонах одного листа не получается, регистрационный штамп просто прикладывают к чистой странице.

Если же иностранный гражданин получает вид на жительство, то штамп о регистрации проставляют в виде на жительство.

Документы для регистрации ИП иностранцем

Для государственной регистрации в качестве индивидуального предпринимателя в регистрирующий орган (ФНС России) представляются следующие документы:

- Заявление о государственной регистрации Р21001.

- Копия документа, удостоверяющего личность иностранного гражданина.

- Копия свидетельства о рождении, или копия иного документа, подтверждающего дату и место рождения (если в документе, удостоверяющего личность, отсутствует данная информация).

- Копия разрешения на временное проживание или вида на жительство.

- Копия документа, подтверждающего в установленном законодательством Российской Федерации порядке адрес места жительства в Российской Федерации.

- Квитанция об уплате государственной пошлины.

Помимо копий указанных документов инспектору также необходимо предъявить оригиналы.

Все документы, предоставляемые в регистрационный орган, должны быть легализованы — переведены на русский язык и нотариально заверены.

Подача документов в ФНС

Подача документов может осуществляться одним из следующих способов:

- Посетить регистрирующий орган лично.

- Подать документы через нотариуса.

- Отправить документы в электронном виде. Данный вариант возможен только при условии наличия электронной цифровой подписи.

Срок регистрации ИП составляет три дня.

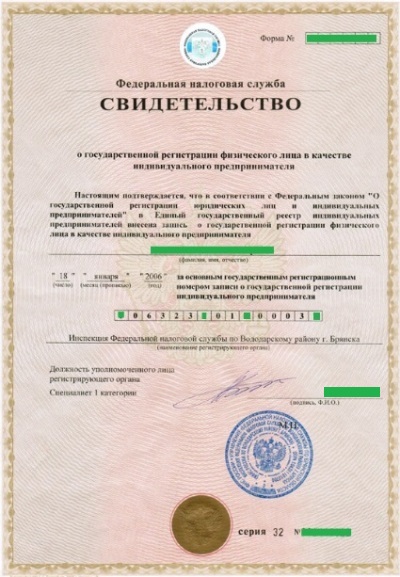

Получение документов из ФНС

В случае успешной регистрации ФНС выдает лист записи в ЕГРИП (с 1 января 2017 года ФНС больше не выдает новым ИП свидетельства о регистрации). При онлайн-подаче документы поступают на электронную почту, указанную в заявлении. При личной необходимо будет явиться в ФНС самостоятельно за документами.

Иногда возможно получить отказ в регистрации физического лица — иностранного гражданина в качестве индивидуального предпринимателя. Помимо общих оснований для отказа, для иностранцев причиной отказа будет тот факт, если до окончания сроков РВП и ВНЖ осталось меньше 6-ти месяцев.

Также необходимо помнить, что ФНС может в одностороннем порядке прекратить статус ИП иностранного гражданина, если будет аннулирован документ (или кончится срок действия документа), на основании которого ему предоставлялось право проживать на территории РФ (пункт 6 статьи 22.3 ФЗ N 129-ФЗ).

Как зарегистрироваться в качестве индивидуального предпринимателя: пошаговое руководство

При принятии важных решений, касающихся вашего бизнеса, всегда полезно обратиться за советом к специалисту. Особенно, если эти решения необратимы. Ваше местное отделение Управления малого бизнеса (SBA) — хорошее место для начала. SBA предлагает бесплатную личную помощь на местах для малого бизнеса. Но его онлайн-сервисы ничуть не хуже. Получите помощь в выборе бизнес-структуры, регистрации бизнеса и оформлении бизнес-плана.

А пока вот пять вещей, которые вам нужно знать о регистрации в качестве индивидуального предпринимателя:

1. Нужно ли вам регистрировать бизнес, если вы работаете не по найму?

Короткий ответ — нет. С «но».

Если вы работаете не по найму, то есть самостоятельно ведете некорпоративный бизнес, вам, возможно, не потребуется регистрировать свой бизнес. Но вы можете упустить юридические и налоговые льготы и защиту личной ответственности, если не сделаете этого. Когда вы работаете не по найму, IRS рассматривает ваш бизнес как продолжение вас.Другими словами, вы несете личную ответственность за уплату налогов, обязательств и всего остального.

Неофициально самозанятость означает разные вещи для разных людей: фрилансера, подрядчика, владельца бизнеса, предпринимателя и этот список можно продолжить. Но официально — с правительственной, юридической и налоговой точки зрения — все зависит от шагов, предпринимаемых владельцем бизнеса для организации бизнеса.

Не рискуйте, следуя определению IRS. В чате с друзьями и семьей называйте себя как хотите.Платя налоги, правильно классифицируйте себя.

IRS считает вас самозанятым, если применимо любое из следующих условий:

- Вы ведете торговлю или ведете бизнес в качестве индивидуального предпринимателя или независимого подрядчика.

- Вы являетесь членом партнерства, которое занимается торговлей или бизнесом.

- В противном случае вы занимаетесь бизнесом для себя (включая бизнес с частичной занятостью)

Если вы не находите указания IRS особенно точными, вы не одиноки.Несмотря на то, что он загружен запутанными юридическими терминами, он помогает прояснить один момент: самозанятость — это широкая категория для налоговых целей, и она включает фрилансеров, многих независимых подрядчиков, индивидуальных предпринимателей и других.

Но давайте поговорим более конкретно, чтобы помочь вам понять, занимаетесь ли вы индивидуальной трудовой деятельностью. Подали ли вы когда-нибудь в правительство штата или федеральное правительство какие-либо документы, кроме налогов, в отношении основной деятельности вашего бизнеса? Если вы ответили «нет», вы, скорее всего, работаете не по найму.

Итак, если вы работаете не по найму, у вас нет , чтобы зарегистрировать свой бизнес. Но должен ли ты ? И если да, то как вы можете определить название, лицензии и путь, которые подходят для вашего бизнеса? Ответ зависит от того, что вы подразумеваете под регистром. Давайте займемся этим дальше.

2. Выбор и регистрация названия компании: Подсказка, речь идет о лицензиях

Как и самозанятость, регистрация бизнеса означает разные вещи для разных людей. Если вы поговорите с гуру маркетинга, регистрация бизнеса может означать внесение товарного знака в название вашей компании и логотип убийцы.Если вы поговорите с финансовым директором, регистрация может означать заполнение вашего учредительного договора, чтобы убедиться, что все доли собственности защищены законом.

Прежде чем переходить к интеллектуальной собственности и правам акционеров, рассмотрите узкий набор обстоятельств, когда для ведения вашего бизнеса может потребоваться регистрация определенного типа, даже если вы работаете не по найму.

Если вы занимаетесь профессиональным бизнесом в соответствии с определением SBA, вам могут потребоваться дополнительные лицензии или разрешения. В зависимости от того, где вы ведете бизнес, вам могут потребоваться лицензии или разрешения для конкретного местоположения.Помимо этого, в зависимости от типа и размера вашего бизнеса может потребоваться другой тип регистрации. Давайте посмотрим поближе.

Требования к профессиональной лицензии

Требуется ли по характеру вашего бизнеса определенная лицензия или образование? В этом случае вам, вероятно, потребуется зарегистрировать свой бизнес, даже если вы работаете не по найму.

Компании, которым требуются лицензии или образовательные требования, часто называют профессиональными предприятиями. Профессиональные предприятия охватывают широкий спектр отраслей: от медицинских офисов и юридических фирм до домашних инспекторов и некоммерческих организаций.Если вы ведете профессиональный бизнес, вам нужна лицензия или разрешение от федерального правительства, правительства штата и / или местного самоуправления.

Если у вас есть подозрения, что вашему бизнесу может потребоваться лицензия, проведите небольшое исследование. Google: «[ваша отрасль] + [лицензии и разрешения]».

Кроме того, SBA предоставляет хороший список отраслей, для которых обычно требуются лицензии или разрешения:

- сельское хозяйство

- Алкогольные напитки

- Авиация

- Огнестрельное оружие, боеприпасы и взрывчатые вещества

- Рыба и дикая природа

- Коммерческое рыболовство

- Морские перевозки

- Горное дело и бурение

- Ядерная энергия

- Радио- и телевещание

- Транспорт и логистика

Этот список — хорошее начало, но даже SBA не охватило все.Вот некоторые другие, для которых требуются лицензии или разрешения:

- Бухгалтерия

- Юридические услуги

- Медицинские и стоматологические услуги

- Борьба с вредителями

- Недвижимость

- Финансовые услуги

В зависимости от отрасли, от вас могут потребовать разовые или периодические платежи за сохранение лицензии или разрешения. Если ваш поиск в Google и сайт SBA не позволяют определить, нужна ли вам лицензия или разрешение, обратитесь к другим специалистам в вашей отрасли.Многие представители профессиональных деловых кругов встречаются как отраслевые группы для обсуждения лицензий, разрешений и других государственных требований.

Бизнес-лицензии по местонахождению

Спрашивали ли вас когда-нибудь: «Имеет ли ваша компания лицензию на ведение бизнеса в [укажите местоположение]?» Другими словами, имеете ли вы право вести бизнес в этом конкретном месте?

Органы местного самоуправления и власти штата часто требуют лицензий и разрешений для ведения бизнеса. Еще больше усложняет ситуацию то, что те же правительства часто требуют дополнительных лицензий и разрешений для ведения определенного вида бизнеса в определенном месте.

Правительства вводят такие правила по нескольким причинам. Основная причина связана с налогами. Государство, в котором вы ведете бизнес, хочет получить свою долю вашего дохода. Таким образом, каждый штат с налогом с продаж потребует, чтобы ваш бизнес был зарегистрирован в налоговом органе или налоговом органе этого штата, чтобы убедиться, что вы собираете и уплачиваете налог с продаж. В некоторых штатах, где не взимается налог с продаж, вашему бизнесу может потребоваться регистрация для других целей налогообложения (например, налога на имущество).

Но налоги — это только начало местных и государственных лицензий и разрешений.Местные органы власти хотят обеспечить безопасность и комфорт в своем регионе. Например, местные правила могут разрешать вам управлять моргом за пределами города, но не в черте города или рядом с жилым районом. Чтобы защитить этот интерес, правительство потребует разрешение, если вы хотите открыть похоронное бюро в этом районе.

Местные таинства могут быть непростыми. Общение с местными регуляторами может быть еще сложнее. Два государственных ресурса, которые могут помочь вам лучше понять лицензии и разрешения местных органов власти, включают:

Эти инструменты позволяют выбрать целевое состояние и местоположение, а также выполнить фильтрацию по отраслям.Потратьте некоторое время на эти инструменты, и вы откроете для себя основные требования к бизнес-лицензиям в вашем регионе.

Хотя онлайн-инструменты полезны, лучший способ понять местные правила ведения бизнеса — это спросить местных владельцев бизнеса. Они уже через это проходили. Спросите их, что сработало, а что нет, и на что обращать внимание.

Регистрация других предприятий

Помимо профессиональных лицензий, налоговой регистрации и лицензий и разрешений с учетом местонахождения, существуют и другие регистрации.Эти регистрации касаются организации бизнеса, сотрудников, страхования и других операций.

Примеры включают:

- Устав корпорации

- Статьи организации

- Комиссия по равным возможностям трудоустройства

- Безработица

- Страхование

- Иммиграция

- Авторские права или товарный знак

Эти регистрации зависят от типа и размера вашего бизнеса. Например, если вы работаете не по найму, вы можете нанимать сотрудников.Но при определенных уровнях дохода и / или количества сотрудников вы можете пересечь порог, требующий от вас платить по программам, поддерживаемым государством.

Лучшее место для идентификации этих типов регистрации — это ваш государственный департамент торговли или государственный секретарь.

3. Типы бизнес-структур и что вам нужно как собственнику

Если вы работаете не по найму, вы также по умолчанию являетесь индивидуальным предпринимателем. Вы не подавали никаких организационных документов в правительство вашего штата, и у вас нет деловых партнеров.

Если вы управляете своим бизнесом без образования юридического лица с одним или несколькими дополнительными совладельцами, вы по умолчанию ведете свой бизнес как партнерство.

Как индивидуальные предприниматели, так и партнерства являются полезными бизнес-моделями. Для начала им не нужны никакие документы, и они действуют как продолжение вас. Работая в рамках этих бизнес-моделей, вы можете смешивать свои личные и бизнес-средства (но всегда полезно хранить свои средства отдельно, используя банковский счет для ведения точной отчетности).Вы подаете налоговые декларации своей компании как часть личных налоговых деклараций. С точки зрения ответственности вы и ваш бизнес — одно и то же.

Индивидуальные предприятия и партнерства — это отличное средство для простоты, но эта простота сопряжена с личным риском. Поскольку ваш бизнес является вашим продолжением, вы несете личную ответственность за свои деловые обязательства. Это означает, что ваши личные активы потенциально подвергаются риску, если что-то пойдет не так.

Например, если вы не воспользовались бизнес-ссудой, банк может лишить вас права выкупа вашего дома, автомобиля, инвестиций и всего, что вам лично принадлежит.С налоговой точки зрения, доход от вашего бизнеса облагается для вас налогом как обычный доход. Вы платите подоходный налог. В случае партнерства ваш облагаемый налогом доход от бизнеса зависит от вашей доли владения.

Если риски индивидуального предпринимательства и партнерства слишком высоки для вашего комфорта, у вас есть варианты. Две классические бизнес-модели, которые помогают отделить деловую ответственность от вашей личной ответственности, включают корпорацию и компанию с ограниченной ответственностью (LLC). Рассмотрим каждую модель подробнее.

Что такое корпорация?

Корпорация (1) принадлежит акционерам, (2) контролируется советом директоров, который назначает должностных лиц для управления повседневной деятельностью, и (3) регулируется корпоративным правом государства, в котором зарегистрирован бизнес. .

Из всех хозяйствующих субъектов наибольшее количество юридических требований предъявляется к корпорациям. Точные требования зависят от штата, в котором вы зарегистрированы, но обычно включают:

- Организационные документы: Обычно озаглавленные «Учредительный договор» или «Сертификат организации», это стандартные государственные формы, которые вы должны заполнить и подать с основной информацией, такой как название корпорации, зарегистрированный агент, бизнес-цель, общее количество акций. акции и связанная с ними стоимость, юридический адрес и другая основная информация.Организационные документы также требуют регистрационного сбора и являются самыми дорогостоящими из всех доступных хозяйствующих субъектов.

- Налоговые формы: Подавайте корпоративные налоговые декларации штата и форму IRS 1120 для федеральных налоговых деклараций.

- Корпоративный устав: Корпоративное законодательство большинства штатов требует, чтобы ваша компания приняла корпоративный устав в течение определенного периода времени после создания вашей корпорации. Постановления включают в себя процедурную информацию, которая регулирует ваш бизнес, включая процедуры голосования, типы должностных лиц, процедуры принятия решений советом директоров, ведение документации и другую основную информацию.

- Первоначальное собрание: Это может быть первоначальное собрание акционеров, но более вероятно первое собрание совета директоров. Если это собрание акционеров, акционеры избирают совет директоров. Если они уже были избраны, директора встречаются, чтобы принять устав, решения совета директоров, назначить должностных лиц и заложить основу для дальнейшего развития вашего бизнеса.

Приведенный выше список включает только требования для корпораций, чтобы начать работу.После того, как ваша корпорация будет создана, корпоративное право требует постоянных обязательств, в том числе:

- Требования к годовой отчетности

- Ежеквартальные заседания совета директоров

- Ежегодные собрания акционеров

- Протоколы компании

Корпорации — это наиболее формальная коммерческая организация. Есть много препятствий, через которые нужно прыгнуть, чтобы начать корпорацию. Но как только у вас будет базовая инфраструктура, большинство текущих требований станут частью вашего бизнес-графика и культуры.Эти требования существуют для защиты интересов акционеров и сотрудников.

Помимо защиты акционеров и сотрудников, корпоративная форма полностью разделяет деловую и личную ответственность. Если вы берете бизнес-ссуду в корпоративной форме, и ваш бизнес не выполняет своих обязательств, банк может лишить права выкупа только принадлежащие бизнесу активы. Ваши личные активы защищены законом от банка. Разделение между бизнесом и владельцем называется корпоративной пеленой.

Если корпоративные требования кажутся слишком обременительными для вашего бизнеса, компания с ограниченной ответственностью (LLC) может быть хорошей альтернативой.

Что такое ООО?

LLC — это частная компания с ограниченной ответственностью, специфичная для США. Он обеспечивает все защитные преимущества корпорации с меньшими административными требованиями. Он сочетает в себе сквозное налогообложение партнерства или индивидуального предпринимательства с ограниченной ответственностью корпорации.

Как и в случае с корпорацией, требования LLC различаются в зависимости от штата.Но, как правило, вам нужны два документа для регистрации вашего ООО:

- Подача документов в штат: в зависимости от вашего штата, это, вероятно, называется уставом организации или свидетельством об образовании.

- Операционные документы: аналогично корпоративным уставам, управляющий документ LLC обычно называется операционным соглашением или соглашением LLC.

Помимо простоты, еще одним преимуществом LLC является его гибкость. Если вы хотите добавить к своей LLC дополнительные требования в отношении встроенных сдержек и противовесов (например,грамм. решения совета директоров, акционерные соглашения, подзаконные акты, собрания акционеров, заседания совета директоров), вы можете. Но это не обязательно.

LLC проста и доступна по умолчанию, но может усложняться по мере роста вашего бизнеса с течением времени. Текущие требования LLC также минимальны. Вам нужно заплатить налоги, вот и все. По умолчанию ООО применяют партнерский метод налогообложения. Если вы явно не выбрали структуру корпоративного налогообложения, вы добавляете доход от бизнеса в свою личную налоговую декларацию пропорционально вашей собственности на LLC.

Если вы не хотите платить налоги таким образом, вы можете выбрать структуру корпоративного налогообложения, заполнив форму IRS 8832. Если вы хотите глубже погрузиться в стратегию корпоративного налогообложения, вы можете выбрать налоговую структуру S-corp, заполнив форму 2553.

Годовые отчеты обычно не требуются для LLC (если вы не выбрали структуру корпоративного налогообложения), а также ежеквартальные или годовые собрания.

LLC разделяют ваш личный риск и ваш бизнес-риск без суеты, требуемой корпоративной структурой.В то же время, если потребности вашего бизнеса растут и усложняются, LLC позволяет вам развиваться в своих бизнес-формальностях по своему усмотрению.

Другие бизнес-модели

Корпорации и ООО — две наиболее распространенные бизнес-структуры, которые служат альтернативой моделям единоличного владения и партнерства, но существует гораздо больше. Примеры включают:

- Общество с ограниченной ответственностью

- Ограниченное партнерство

- Профессиональное объединение

- Профессиональная корпорация

- S-корпорация

- B-корпорация

- Некоммерческая корпорация

- Кооператив

Каждый тип бизнес-структуры имеет свои уникальные элементы и требования.Такие требования определены законодательством штата, за исключением B-corporation, которая имеет негосударственную сертификацию. Ознакомьтесь с возможностями вашего штата, чтобы узнать больше.

4. Что такое EIN и как его получить?

EIN (иногда называемый FEIN) — это федеральный идентификационный номер работодателя. IRS использует ваш EIN для целей налогового администрирования. Это уникальный номер для вашего бизнеса. Если вы его не зарегистрируете, ваш личный номер социального страхования будет использоваться для налоговой администрации.

Существует множество причин, по которым вы не хотите вести бизнес со своим номером социального страхования вместо EIN, но очевидной из них является представление W-9. Если ваша компания получает оплату за товары или услуги от третьей стороны, они могут попросить вас предоставить им W-9, что позволяет этой третьей стороне продемонстрировать, что вы являетесь независимым подрядчиком их бизнеса, а не сотрудником. Для W-9 требуется идентификационный номер налогоплательщика. Вы хотите сообщить этим третьим лицам свой номер социального страхования? Возможно нет.

В качестве примечания: если вы живете в Великобритании, ваша версия EIN — это UTR или уникальный справочный номер налогоплательщика. UTR — это десятизначный код, выдаваемый HMRC для идентификации отдельных налогоплательщиков, которым необходимо заполнить налоговую декларацию для самооценки. Вам автоматически отправляется UTR, когда вы регистрируетесь для самооценки или открываете компанию с ограниченной ответственностью.

Как получить EIN для вашего бизнеса?

Начните с посещения сайта приложения EIN IRS, затем нажмите кнопку «Подать заявку онлайн сейчас» и «Начать заявку»:

- Выберите тип своей организации (индивидуальный предприниматель, товарищество, корпорация, ООО, недвижимость, траст, дополнительный) и нажмите кнопку «Продолжить».

- В зависимости от вашего выбора вас могут попросить предоставить более конкретную информацию — корпорация предоставит варианты для корпорации C, корпорации S, корпорации персональных услуг, REIT, RIC и расчетного фонда.

- Выберите причину запроса EIN — новый бизнес, новый сотрудник (-ы), банковские цели, изменение типа организации или приобретение активного

- Введите информацию об ответственной стороне, включая имя и фамилию, а также его или ее номер социального страхования, и выберите роль ответственного лица (корпоративный служащий или стороннее лицо, подающее заявку от имени компании).

- Заполните бизнес-информацию и отправьте заявку

После завершения этого процесса вам будет предоставлена возможность сохранить и распечатать временную запись EIN.Это не официальная запись, но вы можете использовать ее для открытия банковских счетов и начала ведения бизнеса с этим EIN.

Официальная запись EIN будет отправлена по адресу, который вы указали в своем заявлении.

Подача заявки на получение EIN бесплатна, и это быстрый процесс, если у вас под рукой есть вся указанная выше информация.

5. Основы налогообложения для зарегистрированных самозанятых предпринимателей

Вы зарегистрировали свой бизнес, у вас есть EIN. Как вы должны структурировать свой бизнес с точки зрения налогообложения?

Выбор налоговой структуры

Во-первых, вам нужно выбрать налоговую структуру для вашего бизнеса.Существуют две основные модели налогообложения бизнеса:

- Сквозное налогообложение

- Двойное налогообложение

В модели сквозного налогообложения ваш бизнес не платит налоги на свой доход. Вместо этого доход передается владельцам бизнеса, которые платят налоги с этого дохода в рамках своих личных налоговых деклараций. Термин «сквозной» используется в индивидуальных предпринимателях, товариществах и ООО, которые выбирают модель налогообложения товариществ.

Модель сквозного налогообложения — единственный метод налогообложения, доступный для партнерств и индивидуальных предпринимателей.Если вы являетесь индивидуальным предпринимателем, вы указываете свой доход от бизнеса в Приложении C вашей личной 1040 (индивидуальной налоговой декларации).

Если вы состоите в партнерстве, ваше партнерство должно подать форму 1065 в IRS, чтобы сообщить о своем доходе от бизнеса. Все ваши индивидуальные партнеры получают форму K-1 от вашего бизнеса, чтобы указать свою долю дохода от бизнеса в своих личных налоговых декларациях.

LLC имеют возможность выбрать корпоративное налогообложение или налогообложение партнерства. Если ваша LLC выбирает налогообложение партнерства, ваша компания должна подать в IRS те же формы, что и партнерство.Кроме того, отдельные участники LLC получат форму K-1s и подадут ее вместе со своими личными налоговыми декларациями.

Корпорации облагаются налогом по методу двойного налогообложения. Корпорация платит налоги с доходов от бизнеса, а акционеры и сотрудники платят налоги с личных доходов, выплачиваемых корпорацией. Налоги уплачиваются на двух уровнях. Корпорации сообщают о своих доходах от бизнеса в форме 1120. Сотрудники указывают свою заработную плату W-2 или доход, полученный от корпорации, в своих личных налоговых декларациях (форма 1040).

Акционеры указывают любые дивиденды, выплачиваемые им корпорацией, в строке 3b личных налоговых деклараций акционеров. Чтобы сообщить акционерам о полученных дивидендах, корпорация должна выдать акционерам форму 1099-DIV.

Множество причин могут побудить вас выбрать модель налогообложения партнерства вместо модели корпоративного налогообложения, но привлекательным преимуществом для многих владельцев бизнеса является возможность списать определенные коммерческие расходы. У вас нет возможности сделать это в рамках корпоративной модели двойного налогообложения.

Если вы хотите списать свои коммерческие расходы, ведите свой бизнес как индивидуальное предприятие, партнерство или ООО с моделью налогообложения партнерства и продолжайте читать, чтобы получить дополнительные советы по налогообложению малого бизнеса.

Советы по налогам для малого бизнеса

Как владелец малого бизнеса вы, несомненно, слышали о прекрасных возможностях налоговых вычетов. Вычеты реальны, но вы должны соблюдать определенные правила, чтобы случайно не нарушить налоговое законодательство.

Что такое налоговый вычет?

Налоговый вычет — это сумма, которую IRS позволяет вам вычесть из вашего налогооблагаемого дохода, что затем снижает сумму уплачиваемых вами налогов.

Какие виды расходов подлежат налоговым вычетам?

Короче много. Но у каждого есть свой набор правил и предостережений. Взгляните на некоторые из областей общих деловых расходов, которые могут иметь право на налоговый вычет:

- Транспортные расходы

- Расходы на домашний офис

- Питание в командировке

- Профессиональное образование

- Оборудование для бизнеса

- Газ и пробег для командировок

- Юридические издержки бизнеса

Это только начало.Чтобы подробнее узнать о налоговых вычетах для бизнеса, ознакомьтесь с нашим полным руководством по налоговым вычетам для самозанятых.

Зарегистрироваться в качестве индивидуального предпринимателя не так просто, как кажется. Первый шаг — определить, что вы имеете в виду под словом «зарегистрироваться». Вам может потребоваться указать одну конкретную регистрацию, а может быть несколько. Поиск подходящих для вашего бизнеса регистраций может занять время.

Начните с поиска в Интернете и спросите других представителей вашей отрасли о регистрации, характерной для вашего бизнеса.Самое главное, начните пораньше. Чем раньше вы начнете регистрацию, применимую к вашему бизнесу, тем лучше вам будет. Вы откроете для себя информацию, которую нужно собрать, и будете готовы, если возникнет проблема.

Регистрация бизнеса может быть сложной задачей. Но это управляемо и необходимо для успешного ведения бизнеса, соответствующего требованиям. Не бойтесь просить о помощи. Помните, что большинство владельцев бизнеса, которые были там, рекомендуют это.

Это содержимое предназначено только для информационных целей и не должно рассматриваться как юридическая, бухгалтерская или налоговая консультация или замена для получения такой консультации, характерной для вашего бизнеса.Может применяться дополнительная информация и исключения. Применимые законы могут различаться в зависимости от штата или местности. Не дается никаких гарантий, что информация является исчерпывающей по своему охвату или подходит для работы с конкретной ситуацией клиента. Intuit Inc. не несет ответственности за обновление или изменение любой информации, представленной здесь. Соответственно, на предоставленную информацию не следует полагаться как на замену независимому исследованию. Intuit Inc. не гарантирует, что материалы, содержащиеся в данном документе, останутся точными или что они будут полностью свободны от ошибок при публикации.Читатели должны проверить утверждения, прежде чем полагаться на них.

Мы предоставляем сторонние ссылки только для удобства и в информационных целях. Intuit не одобряет и не одобряет эти продукты и услуги, а также мнения этих корпораций, организаций или отдельных лиц. Intuit не несет ответственности за точность, законность или содержание этих сайтов.

индивидуальных предпринимателей в Грузии | 1% налог в 2021 году

За последние 10 лет Грузия стала привлекательной страной для инвестиций не только для богатых, но и для стартапов, фрилансеров и даже тех, у кого очень скромные финансовые возможности.Грузия занимает лидирующие позиции во многих международных рейтингах, подчеркивая, насколько легко иностранцу начать бизнес в Грузии в 2020 году. Согласно Doing Business , в 2019 году Грузия обогнала ряд стран ЕС по количеству новых зарегистрированные компании.

Основными факторами, определяющими эту тенденцию, являются, среди прочего, налоговая привлекательность страны, простота регистрации и обслуживания бизнеса, низкий уровень коррупции и простая и прозрачная финансовая отчетность.Для начинающих бизнесменов в Грузии особый интерес может представлять организационно-правовая форма индивидуального предпринимателя (ИП).

В отличие от других форм собственности, индивидуальные предприниматели несут более лояльное налоговое бремя.

При определенных условиях индивидуальный предприниматель в Грузии имеет возможность работать в качестве малого бизнеса с подоходным налогом всего 1%.

Small Business — отличная возможность запустить собственный стартап и наконец воплотить уникальные бизнес-идеи в реальность.

1. Итак, что вам нужно для открытия и ведения малого бизнеса в качестве индивидуального предпринимателя в Грузии?

Рассмотрим подробнее условия и порядок регистрации индивидуальных предпринимателей и статуса малого бизнеса.1.1. Регистрация ИП в Грузии проходит в Доме юстиции. Вы должны подать заявку лично или через доверенное лицо. Доверенность можно получить на любом языке, в любой стране.Но поскольку рабочий язык Дома юстиции — грузинский, в конечном итоге вам нужно будет перевести доверенность и все другие документы на грузинский язык.

Заявление о регистрации индивидуального предпринимателя должно содержать следующую информацию:

- Полное наименование;

- Нерезиденту Грузии присвоен 9-значный идентификационный номер;

- Дата заполнения и подпись;

- Номер телефона и адрес электронной почты заявителя;

- Юридический адрес в Грузии;

При удаленном открытии ИП необходимо предоставить нотариально заверенную копию паспорта, заверенную нотариально, и доверенность, заверенную нотариусом.Как уже отмечалось, необходимо перевести оба документа на грузинский язык.

Важно знать, что если нерезидент не владеет недвижимостью в Грузии, то он должен получить нотариальное согласие от владельца любой недвижимости в Грузии, чтобы индивидуальный предприниматель мог зарегистрироваться по определенному адресу. . Согласие может быть оформлено в виде заявления от собственника недвижимости.

После получения справки о постановке на учет, ИП должен создать личный кабинет в налоговой службе, что можно сделать здесь.

1.2. Если вы решили зарегистрироваться в качестве малого бизнеса, то после регистрации в качестве индивидуального предпринимателя вам необходимо обратиться в налоговую службу для запроса статуса малого бизнеса.

1.3. Доход малого бизнеса в Грузии не должен превышать 500 000 лари в год (примерно 200 000 долларов США).

1,4. Несмотря на лояльность законодательства Грузии к бизнесменам из других стран, существует ряд сфер, в которых гражданин не может заниматься предпринимательской деятельностью.Эти области включают:

- виды деятельности, требующие специального лицензирования;

- азартные игры;

- финансовые услуги, налоговые и юридические консультации;

- арт;

- валютных операций;

- медицинских услуг;

- архитектурных услуг;

- салонов красоты;

- услуги по ремонту автомобилей;

- деятельность в сельском или лесном хозяйстве;

1.5. К видам деятельности, относящимся к малому бизнесу, относятся:

- маркетинговые услуги;

- торговля криптовалютой;

- онлайн-торговля;

- посреднические услуги;

- прочие услуги, не указанные в запрещенных видах деятельности;

Индивидуальные предприниматели могут быть зарегистрированы в Грузии и получить статус малого бизнеса в тот же день, однако статус малого бизнеса не действует до первого числа следующего месяца.

3.

Налогооблагаемая база, ставка налога на прибыль для индивидуальных предпринимателей.Налоговая база и налоговая ставка для индивидуальных предпринимателей в Грузии зависят от оборота за отчетный год.

Если годовой доход предпринимателя со статусом малого бизнеса не превышает 500 000 лари, то он платит налог по ставке 1% от оборота;

Если годовой доход превышает 500 000 лари — индивидуальный предприниматель теряет статус малого бизнеса, при этом ставка налога повышается до 3% от годового оборота.

До июля 2018 года ставка налога составляла 5%.

4.

Условия уплаты налогов и отчетности индивидуальных предпринимателей и малых предприятий в Грузии.Индивидуальный предприниматель имеет значительные преимущества при сдаче налоговой и бухгалтерской отчетности.

В отличие от юридических лиц, индивидуальный предприниматель подает в налоговые органы одну декларацию о доходах за отчетный период. Индивидуальный предприниматель не платит налог на прибыль в Грузии.

Существует специальная бесплатная электронная служба для подачи отчетов, доступа к важной информации и в качестве источника первичной документации. Электронная служба доступна на грузинском и английском языках.К сожалению, адаптация на русский язык не совсем корректна, но дает представление о сайте.

ИП должен платить налог ежемесячно, не позднее 15 числа следующего за отчетным месяцем. Подача декларации происходит ежемесячно, не позднее 15 числа следующего за отчетным месяцем.

5.