Сколько стоит закрыть фирму с долгами ?

Когда фирма перестает приносить доход, а вместо этого наращивает долги, от нее дешевле своевременно избавиться. Для этого применяется процедура экспресс ликвидации. Заниматься этим вопросом можно как самостоятельно, так и с привлечением специалистов. Но в любом случае предстоят определенные финансовые затраты. Сколько же стоит ликвидировать фирму, имеющую долги?

Закрытие фирмы с долгами самостоятельно

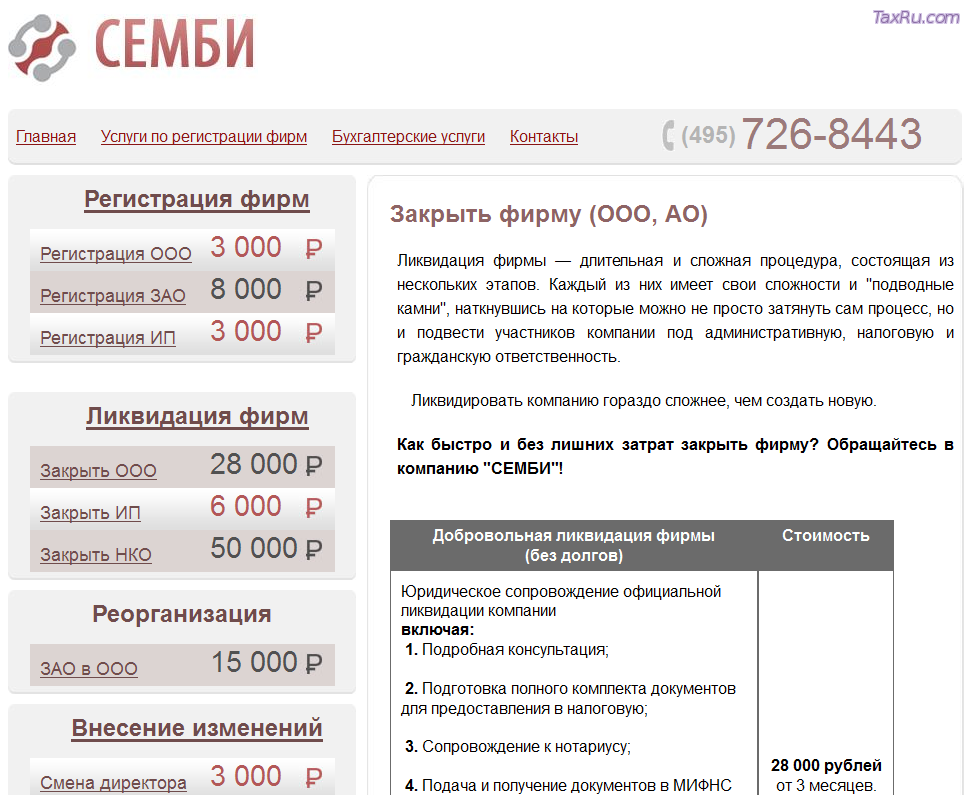

Если воспользоваться помощью юридических компаний, которые профессионально представляют предприятия в ходе ликвидации, они смогут грамотно закрыть фирму с любыми долгами, но при этом придется заплатить за предоставленные услуги от 7500 до 10000 грн. в зависимости от сложности вопроса. Но можно несколько сэкономить на закрытии фирмы, занявшись этим самостоятельно. Однако тогда придется действовать очень серьезно и взвешенно, принимая во внимание все имеющиеся аспекты в виде финансового состояния предприятия, структуры его активов и пассивов и прочие важные вещи, способные повлиять на качество ликвидации.

Прежде, чем начать процедуру ликвидации, нужно все хорошо проанализировать и составить детализированный план предстоящих действий, которого неукоснительно придерживаться. Особенностью закрытия фирмы с долгами есть обязательство в процессе ликвидации рассчитаться с должниками за счет денежных средств и продажи имущества. Если на полное возмещение долгов средств фирмы будет недостаточно, то непогашенные долги будут аннулированы, но произойдет это в соответствии с законной процедурой.

Чтобы определиться с размером необходимых финансовых расходов на ликвидацию фирмы с долгами, следует:

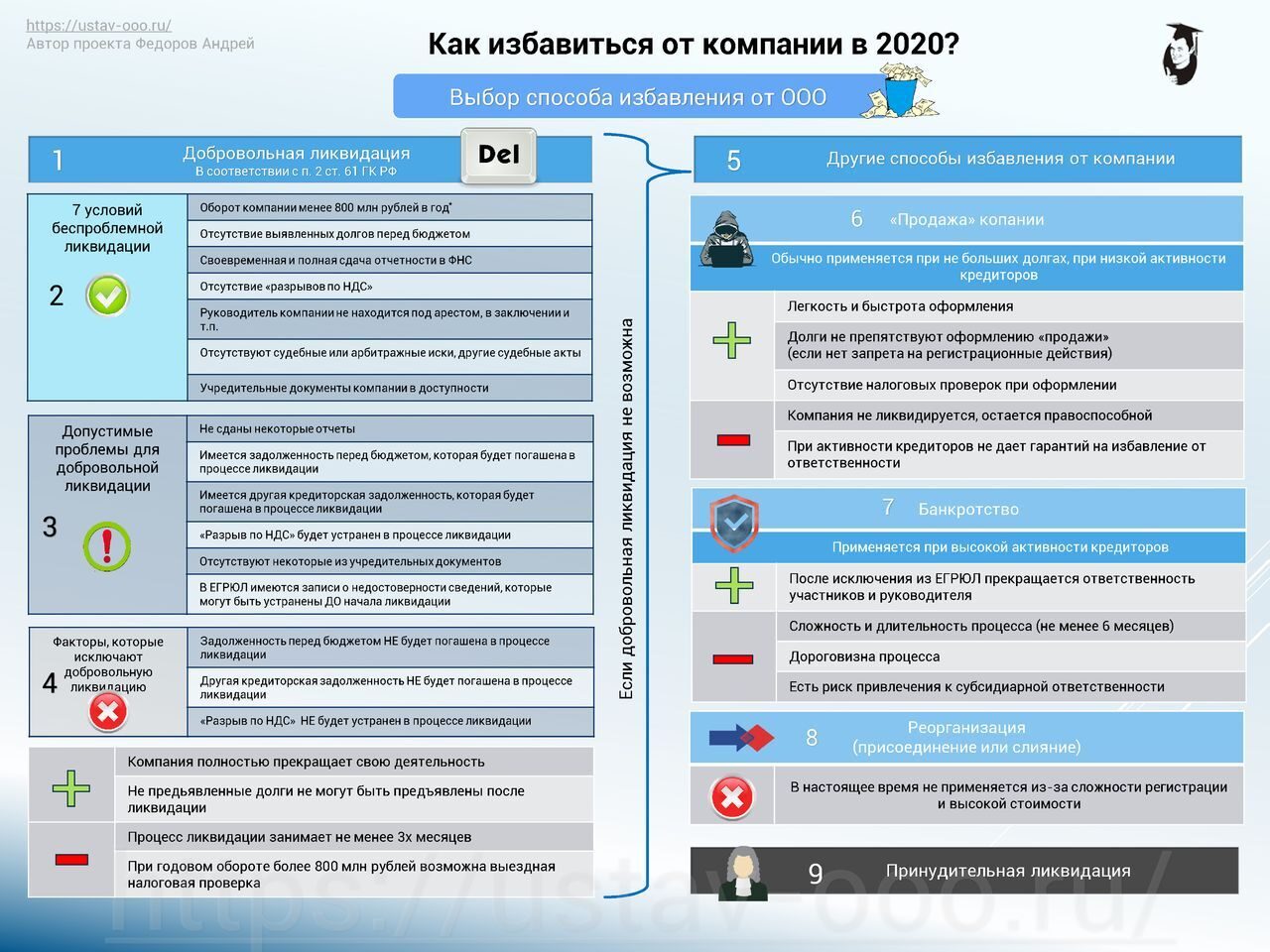

- определиться со способом закрытия предприятия — ликвидация добровольная, принудительная или банкротство по сокращенной или полной процедуре — длительность и сложность процедуры оказывает большое влияние на финансовые вложения;

- иметь в виду обязательные затраты на оплату государственных пошлин и сборов за те или иные услуги. Если процедура ликвидации не будет завершена, потраченные на это деньги владельцам не вернутся;

- учитывать необходимость дополнительных расходов на нотариальное обслуживание, подготовку документации;

- если на фирме предстоит увольнение персонала, это тоже дополнительные расходы на ликвидацию, поскольку придется выплачивать людям выходное пособие, что увеличит стоимость всего процесса ликвидации.

Этапы ликвидации:

- принятие решения собственника о закрытии;

- создание ликвидационной комиссии;

- информирование госрегистратора;

- уведомление налоговой службы и Пенсионного фонда;

- оповещение кредиторов о ликвидации;

- проведение инвентаризации и составление ликвидационного баланса с учетом кредиторских выплат;

- реализация имущества;

- расчеты с кредиторами;

- снятие с учета в ЕГР.

Поделитесь информацией:

Закрытие ООО с долгами по налогам – цены в Москве, услуга ликвидации ООО с долгами

Не всегда хозяйственная деятельность фирмы развивается успешно. Долги по налогам, по зарплате, перед кредиторами – все это может стать причиной того, что владельцы принимают решение о закрытии компании. Ликвидация ООО с долгами – проблема, с которой сталкиваются многие бизнесмены.

Этапы работ

1. Подготовка документов юристами — от часа Подготовка документов юристами — от часа | 2. Заверение нотариусом по записи с нашим юристом | ||

| 3. Подача нами ваших документов | 4. Получение за вас ваших документов |

Необходимые документы

- Выписка

- Паспортные данные участника(ов)

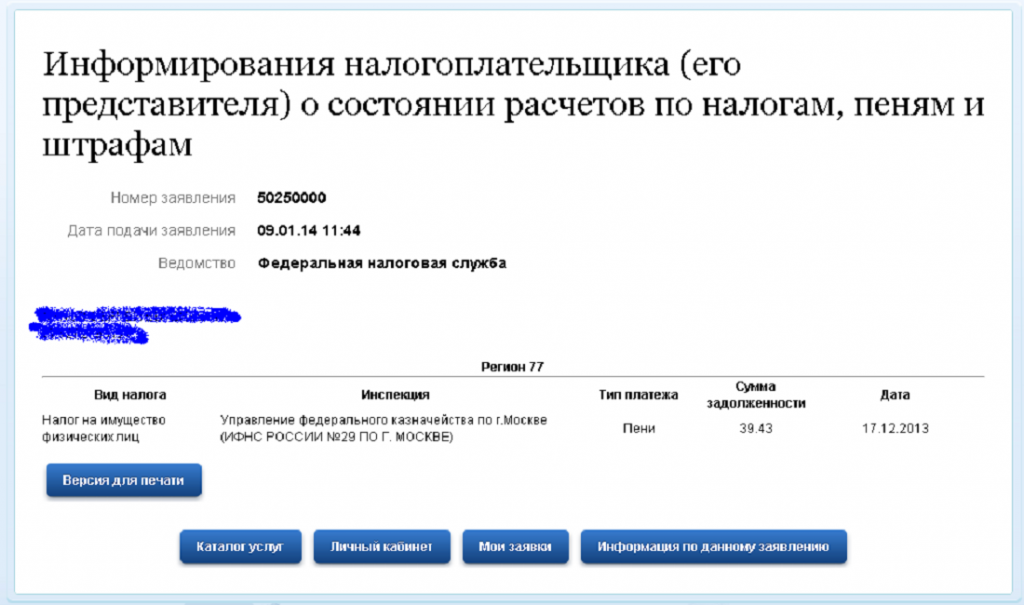

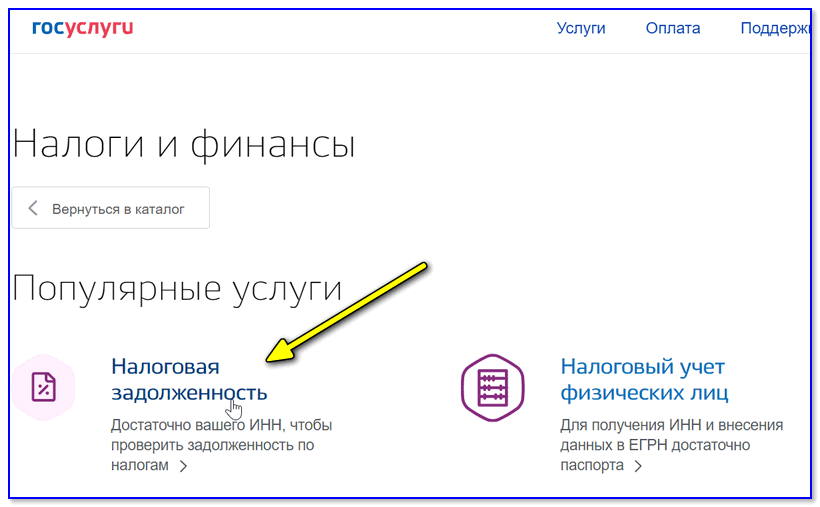

Закрыть ООО можно по собственной инициативе,добровольно или по предписанию суда. Однако налоговая инспекция также может в административном порядке воспользоваться своим правом закрытия компании из-за невыплаченных налогов. Такое решение орган принимает самостоятельно, но при этом необходимо соблюсти ряд процедур. В таком случае мы рекомендуем обратиться к опытным юристам, которые помогут провести все этапы закрытия ООО, если на компании есть долги по налогам.

Как происходит ликвидация ООО с долгами по налогам

Любая организация должна своевременно выплачивать налоговые обязательства и не накапливать долги. Количество и размер выплат зависят от выбора системы налогообложения и других условий. Но если образовывается задолженность, возникает ряд трудностей, при которых часто приходится закрывать компанию. Однако сделать это очень трудно, если не избавиться от долгов.

Но если образовывается задолженность, возникает ряд трудностей, при которых часто приходится закрывать компанию. Однако сделать это очень трудно, если не избавиться от долгов.

Фактически такая задолженность считается кредиторской, так как налоговая служба выступает третьим лицом в виде государства. Чтобы успешно ликвидировать компанию, нужно погасить все долги. Если компания не в состоянии этого сделать, назначается принудительная ликвидация. Закрытием ООО с этого момента занимается арбитражный суд, где будет приниматься решение об устранении ООО с долгами.

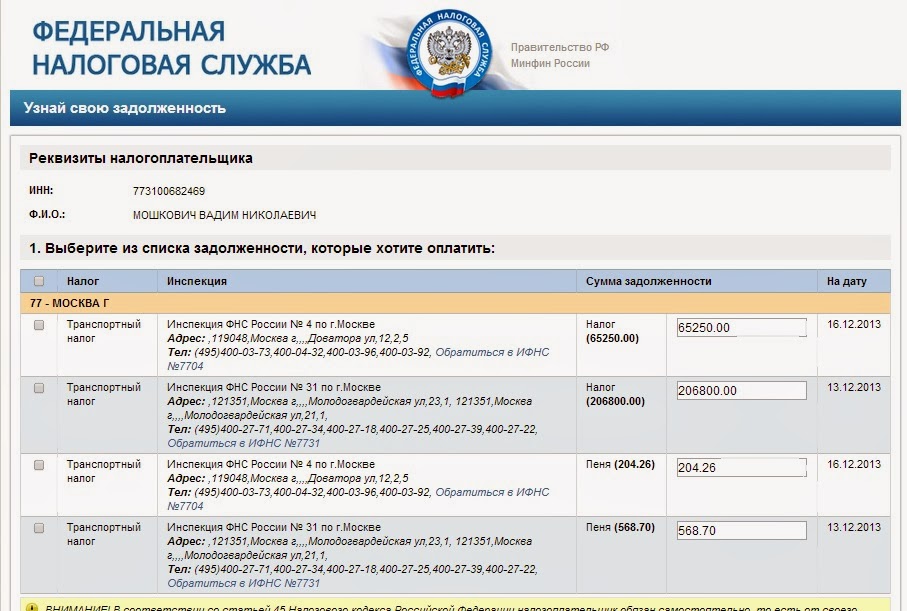

Зачастую иск подает не учредитель, а налоговая служба. Это возможно в том случае, если в налоговую не подаются отчетные документы в течение 12 месяцев, а на банковских счетах нет движения средств за этот же период.

Инспекция просто отсеивает те ООО, которые не платят налоги и не сдают необходимые документы. После этого инспектор подает запрос в банки. Если по счетам нет движений, он принимает решение об исключении компании из Госреестра. Потом в течение трех дней фискальная служба размещает информацию о закрытии компании в «Вестнике».

Потом в течение трех дней фискальная служба размещает информацию о закрытии компании в «Вестнике».

Спустя три месяца, если не поступает заявлений касательно закрытия компании от учредителей или заинтересованных лиц, ООО прекращает существование. Если же это происходит, то далее процесс переходит в формат установленного порядка.

Этапы закрытия компании с долгами

Наиболее правильное решение по закрытию ООО – добровольная ликвидация компании путем объявления банкротства. Также можно использовать альтернативный метод в виде реорганизации. Но фирму с долгами лучше закрывать добровольно, пройдя ряд этапов:

- Принимается решение о закрытии компании. Причем это делается всеми учредителями, составляется соответствующий протокол.

- Создается комиссия, которая будет заниматься вопросами ликвидации ООО.

- Оповещаются уполномоченные структуры. Делать это нужно в течение трех дней после подписания протокола комиссии, иначе вас ожидает штраф.

- Размещается публикация в «Вестнике Госрегистрации» о том, что компания закрывается из-за наличия долгов.

- Составляется ликвидационный баланс. Задача предприятия – выйти из состояния долгов. Если имущества будет достаточно, чтобы перекрыть все долги, то закрытие пройдет без проблем.

- Если возможности избавиться от долга нет, тогда в суд подается заявление с просьбой объявить ООО банкротом.

- Далее начинается ряд судебных процессов и проверок, в ходе которых будут определены возможности компании и вынесено решение.

Желательно не ждать, пока кредитор предъявит вам обвинение. Если разобраться с долгами не получается, и ликвидация неизбежна, лучше самостоятельно, в добровольном порядке обратиться в арбитражный суд для ликвидации ООО с долгами.

«Гаршина и партнеры» помогут закрыть ООО с долгами

Если вам нужно устранить ООО с долгами по налогам, компания «Гаршина и партнеры» поможет в решении этого вопроса. Наши юристы подготовят все материалы и документы, проведут консультацию и помогут собрать нужные бумаги. Нотариус заверит необходимую документацию, которую мы предадим в соответствующие органы.

Ваше участие в закрытии компании будет минимальным, остается лишь наблюдать за результатами, чтобы в итоге забрать у нас готовые документы.

Пошаговая инструкция закрытия ООО с долгами по налогам

Можно ли закрыть ООО с долгами по налогам

Существуют четыре способа закрыть фирму с долгами:

- Добровольно ликвидировать, приняв такое решение на общем собрании.

- Ликвидировать, обратившись к процедуре реорганизации. В этом случае вы просто присоедините организацию к другой в форме слияния. Обязательства компании перейдут к другой фирме.

- Обанкротить. Процедуру могут инициировать как участники, приняв такое решение на общем собрании, так и кредиторы или налоговая.

- Дождаться принудительной ликвидации. Она происходит по судебному решению или по решению налогового органа.

Без объявления банкротства

Ликвидация ООО с долгами, в том числе в налоговой сфере, без проведения процедуры банкротства возможна только в том случае, если на балансе имеется достаточный для погашения имеющихся задолженностей объем финансовых средств либо у фирмы есть имущество, которое можно продать и расплатиться с долгами. Еще один вариант — реорганизация. В этом случае долги перейдут к другой фирме, с которой сливается ликвидируемая. Долги можно выплатить имуществом компании.

При реорганизации путем слияния самый значительный минус в том, что фирма, к которой вы присоединитесь, обязана выплачивать долги.

Как ликвидировать компанию по инициативе владельцев

Инициировать процесс ликвидации компании могут ее непосредственные владельцы, что, как показывает практика, происходит чаще всего. В такой ситуации действия владельцев подчиняются следующему алгоритму:

- Организация внеочередного собрания с целью документального оформления решения о закрытии ООО и создании ликвидационной комиссии. Проведение собрания документируется посредством составления протокола в том случае, если в качестве учредителей ООО выступают несколько лиц. Если владелец один, составляется решение.

- Оформление заявления в соответствии с установленной формой Р15001 (для уведомления налоговой).

- Опубликование информации относительно ликвидации компании в издании «Вестник государственной регистрации».

- Выполнение требований трудового законодательства — уведомить работников о ликвидации, а также службу занятости. Сделать это нужно за два месяца до увольнения сотрудников, а если у вас в штате больше 15 человек, то за три.

- Сообщение кредиторам о ликвидации путем направления письменного уведомления.

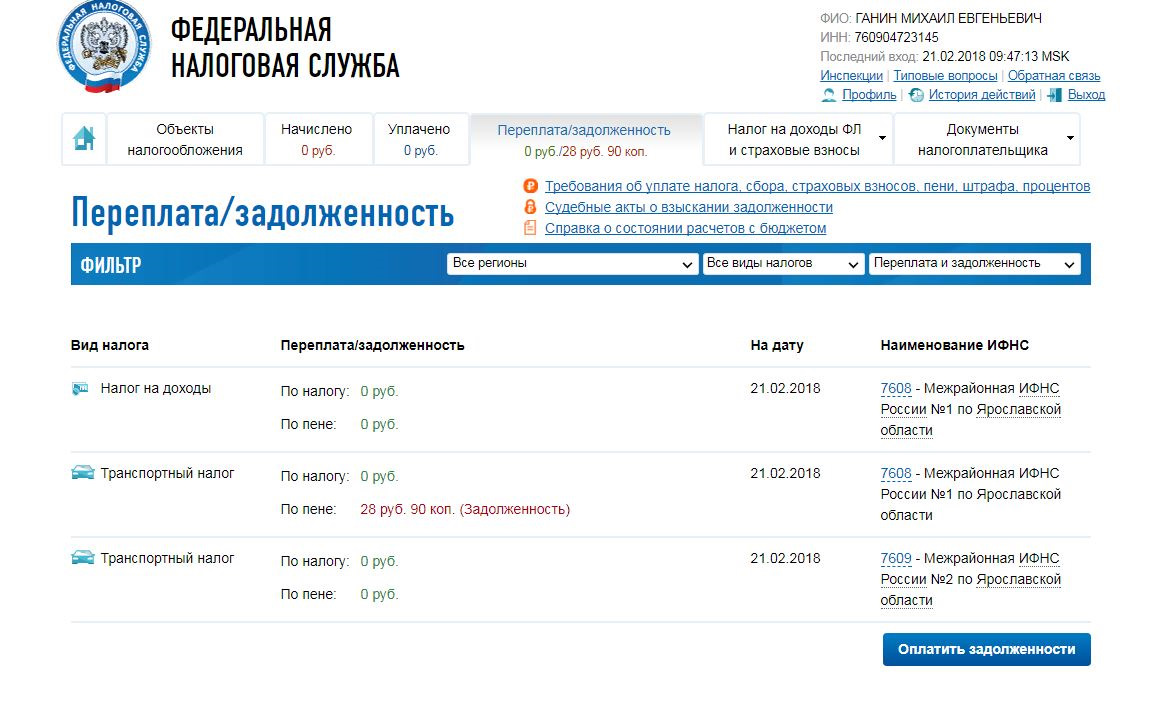

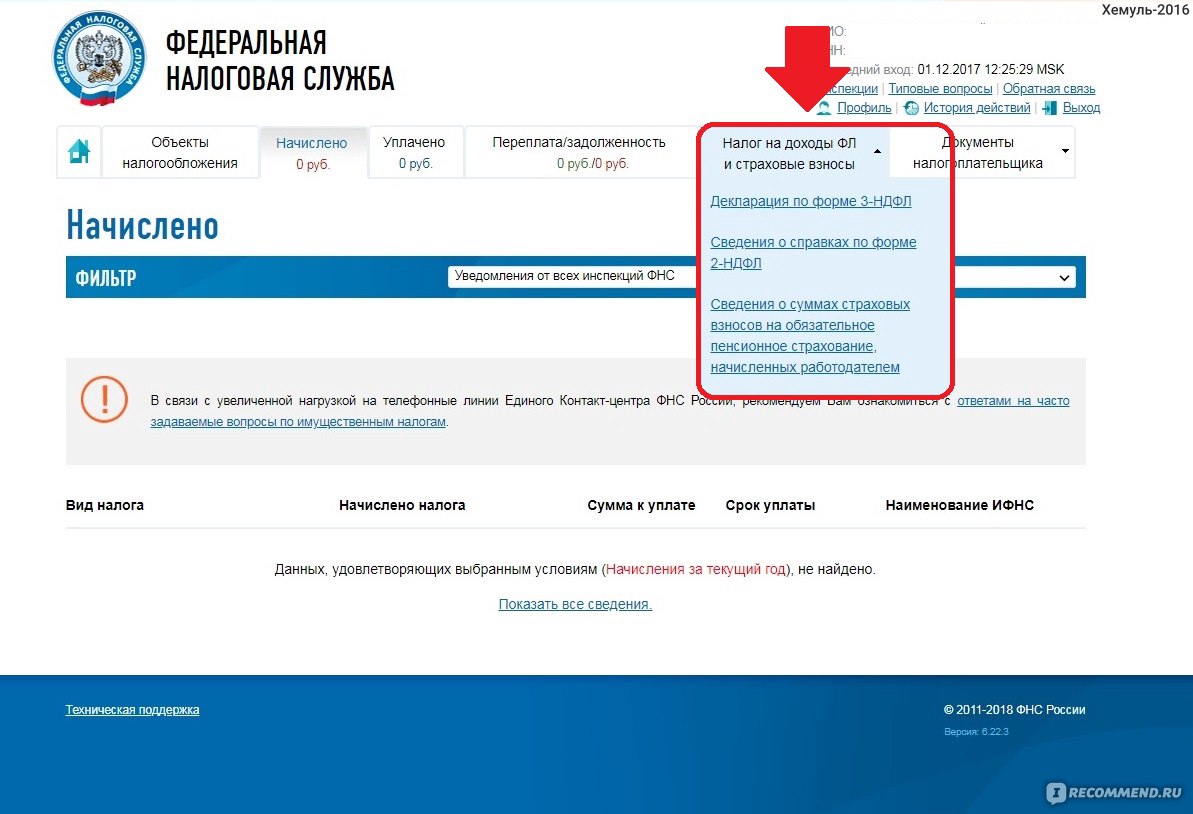

- Сверка с налоговой инспекцией.

- Составление ликвидационного баланса. В промежуточный баланс должна быть включена информация относительно действующих задолженностей и активов предприятия.

- Расчет с кредиторами. Ликвидационная комиссия продает имущество и распределяет средства.

- Подготовка и сдача отчетности в ИФНС.

- Подготовка итогового баланса и заявления о ликвидации по форме Р16001.

Как закрыть фирму с долгами по инициативе налогового органа

Выступить в качестве инициатора ликвидации ООО могут не только владельцы, но и представители государственной сферы, а именно налоговый орган.

Налоговая может ликвидировать фирму в судебном или внесудебном порядке. Если фирма не сдает отчетность более 12 месяцев, ФНС имеет право закрыть ее без решения суда.

Если же фирма использует массовые адреса, предоставила недостоверные данные при регистрации, нарушает законодательство о конкуренции, работает без лицензии, многократно нарушала требования законодательства, то налоговая может обратиться в арбитражный суд для закрытия компании.

Как погасить долги

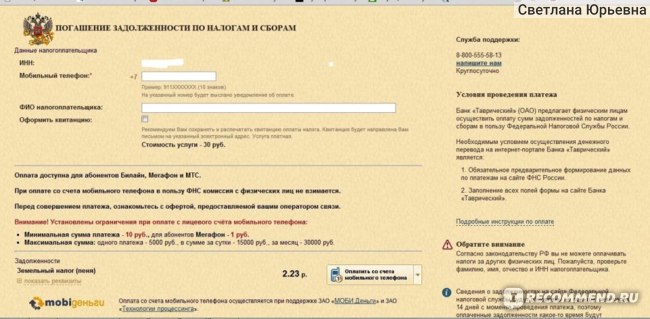

Процедура погашения задолженности компании перед кредиторами проводится посредством направления финансовых средств, имеющихся на балансе предприятия.

При недостаточности денежных средств ликвидационная комиссия вправе принять решение о реализации имущественных активов предприятия на торгах. Если не хватает финансов, вырученных после реализации имущественных активов, для погашения имеющихся задолженностей инициируется процедура банкротства.

***

Схема и последовательность процедуры упразднения ООО, имеющей задолженности в налоговой сфере, зависит от того, нарушает ли фирма нормы закона, сдает ли отчетность, имеет ли финансы для оплаты долгов перед кредиторами. При наличии достаточного объема средств ликвидация проводится в классическом варианте. При отсутствии на балансе компании достаточного объема финансовых средств прекращение деятельности ООО возможно посредством проведения процедуры банкротства в добровольном или принудительном порядке, а также по решению налогового органа или суда.

Еще больше материалов по теме — в рубрике «Бизнес».

Закрытие ИП. Ликвидация ООО. Как закрыть ИП и ООО с долгами?

Содержание страницы

Ситуации, когда предприятие или Индивидуальный предприниматель в процессе своей деятельности вместо доходов накапливают долги, случаются в российском бизнесе не так уж и редко. Иногда обстоятельства позволяют им благополучно выйти из кризиса, но порой бывает и так, что единственный выход для таких коммерсантов – закрытие организации..jpg)

Как безжалостно свидетельствует статистика, до 80 % предприятий в нашей стране закрываются уже в первый год своей работы, причем довольно часто их финансовое положение оставляет желать лучшего.

Но позволяет ли российское законодательство снимать с налогового учета должников и если да – то в каких случаях и какой на это предусмотрен порядок действий?

Закрытие ИП и ООО с долгами: можно ли

Начнем, пожалуй, с самого главного вопроса, который волнует ИП и учредителей ООО, накопивших долги – снимут ли их налоговые органы с регистрации при каких-либо невыполненных финансовых обязательствах?

Ответ такой: да, это возможно, но при соблюдении определенных условий. Итак, по порядку.

Закрытие ИП с долгами

Индивидуальный предприниматель, столкнувшийся при ведении бизнеса с денежными проблемами и накопивший вследствие этого долги, может подать в налоговую инспекцию заявление о прекращении предпринимательской деятельности в любой момент. Процедура в этом случае совершенно такая же, как и при обычном снятии ИП с налогового учета.

Процедура в этом случае совершенно такая же, как и при обычном снятии ИП с налогового учета.

Внимание! Как известно, ИП несет ответственность по долгам всем своим имуществом, независимо от того, имело оно какое-либо отношение к его коммерческой деятельности или нет. Поэтому все долги индивидуального предпринимателя после снятия его с учета переходят на него, как на физическое лицо.

Но всегда ли при наличии заявления от ИП о желании прекратить предпринимательскую деятельность, налоговики пойдут ему навстречу? Как показывает практика, в принципе, даже при наличии некоторых долговых обязательств, специалисты налоговой службы могут осуществить снятие «проблемного» ИП С учета. Но не во всех случаях. Разберем разные ситуации.

- Долги ИП перед Пенсионным фондом РФ. Понятно, что если дела индивидуального предпринимателя идут не очень хорошо, то у него может и не быть возможности делать отчисления в Пенсионный фонд. Тем не менее, если накопились долги именно перед ПФР, налоговики могут закрыть на это глаза и выдать свидетельство о снятии с учета.

А вот если представителям Пенсионного фонда не предъявить документ о снятии с регистрации, то они спокойно продолжат начислять соответствующие выплаты.

А вот если представителям Пенсионного фонда не предъявить документ о снятии с регистрации, то они спокойно продолжат начислять соответствующие выплаты.Таким образом, ИП крайне заинтересован в том, чтобы пройти процедуру снятия с регистрации в налоговой и как можно скорее информировать об этом специалистов ПФР.

Важно! Если ИП в течение какого-либо времени не вел коммерческую деятельность, но при этом не подал заявление в налоговую инспекцию о снятии с учета, то он все равно обязан оплатить все причитающиеся выплаты в Пенсионный фонд России, в том числе и за период простоя. Для представителей пенсионного фонда отсутствие доходов ни при каких условиях не является оправдательным мотивом для прекращения страховых отчислений.

- Задолженность ИП перед контрагентами. В ситуациях, если у ИП накопились долги перед контрагентами, он может спокойно идти в налоговую с заявлением о снятии с регистрации. Для специалистов налоговой службы данные долги не имеют особого значения, поскольку в случае снятия ИП с учета они просто-напросто переходят с ИП на него же, но только уже как на физическое лицо.

Контрагенты могут взыскать данные долги с бывшего ИП в судебном порядке еще в течение трех лет после прекращения его законной деятельности.

Контрагенты могут взыскать данные долги с бывшего ИП в судебном порядке еще в течение трех лет после прекращения его законной деятельности. - Незакрытые финансовые обязательства перед банками. Как и в предыдущем случае, долги перед банками для налоговиков не существенны – они даже вряд ли поинтересуются их наличием и с легкостью снимут ИП с регистрации. А вот от банковских юристов так просто не отделаться – у них, как правило, большой опыт работы с подобными должниками, так что практически со стопроцентной вероятностью они будут взыскивать задолженность с бывшего ИП через суд.

- Долги ИП перед налоговиками. Это как раз тот случай, когда специалисты налоговой инспекции вправе отказать ИП по снятию с учета и скорее всего именно так они и сделают. Пока индивидуальный предприниматель не найдет способ погасить все налоговые долги, включая набежавшие пени, рассчитывать на снисхождение представителей ФНС бессмысленно. Рассчитать суммы пеней можно на нашем калькуляторе расчета пени.

Если нет абсолютно никакой возможности погасить долги по налогам, остается крайний вариант – подать в суд прошение о банкротстве. Но, поскольку процедура это долгая и хлопотная, прибегать к ней рекомендуется в самую последнюю очередь.

Закрытие ООО с долгами

На юридическом языке, прекращение деятельности общества с ограниченной ответственностью называется ликвидацией. В отличие от ИП, снять с учета в налоговой инспекции ООО, имеющее долги несколько сложнее.

Важно! Полная законная ликвидация ООО возможна только при том условии, что учредители фирмы не имеют никаких незакрытых обязательств и долгов по делам организации перед кем бы то ни было.

Что может привести ООО на грань ликвидации

Причины, вызвавшие необходимость закрывать ООО, связаны с невозможностью и далее накапливать долговые обязательства вместо прибыли. «Легче закрыть, чем работать дальше», – такое добровольное решение может быть принято в результате:

- низкого уровня прибыли либо же убыточности;

- вид деятельности ООО стал неактуальным;

- истечение сроков существования ООО по уставным документам;

- разногласия между соучредителями ООО;

- какой-либо форс-мажор.

Принудительно ликвидировать ООО могут по законодательным основаниям: из-за грубых нарушений, а также невыполняемых обязательств перед бюджетными структурами или государством в качестве кредитора.

Закон регламентирует

Законные способы ликвидации ООО, имеющего долги, регламентируются рядом нормативных актов:

- ст. 61 Гражданского Кодекса РФ;

- Федеральным законом № 129-ФЗ «О государственной регистрации юридических лиц…»;

- Федеральным законом № 14-ФЗ «Об обществах с ограниченной ответственностью…»;

- Федеральным законом № 127-ФЗ «О банкротстве».

Итак, какие легальные пути для закрытия ООО с долгами существуют? Их всего два и рассмотрим их по порядку.

- Если долги у ООО возникли перед контрагентами, то в этом случае лучше всего провести добровольную ликвидацию. Но этот вариант возможен только в том случае, если ООО не имеет крупных долговых обязательств и при этом у нее достаточно имущества, чтобы расплатиться с кредиторами.

Для того, чтобы провести все грамотно, нужно поэтапно проделать следующие действия:

Для того, чтобы провести все грамотно, нужно поэтапно проделать следующие действия:- собрать участников ООО для вынесения решения о ликвидации;

- подать заявление о снятии с регистрации в налоговую службу;

- собрать комиссию, отвечающую за ликвидационными процессами;

- разместить объявление о прекращении деятельности в Государственный вестник;

- письменно уведомить всех кредиторов о предстоящем закрытии;

- закрыть все долги перед бывшими партнерами;

- сформировать и сдать ликвидационный баланс налоговикам.

Если все сделать как надо, то никаких негативных последствий такая ликвидация не вызовет. Важно обязательно придерживаться строго определенного регламента, поскольку весь процесс ликвидации специалисты налоговой инспекции отслеживают и анализируют самым пристальным образом.

- Банкротство ООО. Это длительный, трудоемкий судебный процесс, требующий от учредителей общества терпения и готовности предоставить полный пакет документов, причем не только регистрационных.

Необходимо, чтобы собственники компании имели все банковские выписки, внутренние бухгалтерские, кадровые и иные бумаги, подтверждающие обстоятельства, приведшие фирму к разорению. Если суд вдруг начнет в чем-либо сомневаться, он вполне может заподозрить руководство организации в попытке уклонения от уплаты налогов. Чтобы этого не произошло к банкротству стоит подходить со всей возможной тщательностью и скрупулезностью.

Необходимо, чтобы собственники компании имели все банковские выписки, внутренние бухгалтерские, кадровые и иные бумаги, подтверждающие обстоятельства, приведшие фирму к разорению. Если суд вдруг начнет в чем-либо сомневаться, он вполне может заподозрить руководство организации в попытке уклонения от уплаты налогов. Чтобы этого не произошло к банкротству стоит подходить со всей возможной тщательностью и скрупулезностью.

Обратите внимание! Если есть возможность до ликвидации погасить хотя бы часть задолженностей, лучше сделать это в отношении государственных органов. Государственная машина крайне нетерпимо относится к даже небольшим суммам недоимок в бюджет и внебюджетные фонды – в этой ситуации ООО «светит» только тяжелая процедура принудительного банкротства, а также повышенное внимание к бизнесу проверяющих и правоохранителей.

Отдельно поведаем о тех путях закрытия ООО с налогами, которые являются, скажем так, альтернативными и тоже довольно часто применяются на практике.

Смена учредителей. Не самый надежный способ, поскольку, даже если переоформить компанию на подставных лиц, при тщательной налоговой проверке, долги ее обязательно вскроются и бывшие учредители, в случае чего могут быть также привлечены к административной и даже уголовной ответственности;

Однако, иногда удается добиться того, что компания существует, а старый учредитель освобожден от всех обязательств – ведь он больше не значится в учредительных документах.

№ Достоинства данного способа ликвидации Недостатки смены учредителей 1. Можно провести быстро и даже экстренно – до 25 дней Большое количество необходимой документации 2. Не требует значительных затрат Оплата нотариального сбора для регистрации официальной сделки 3. Снимает текущую ответственность, при «срабатывании» способа – и задолженности с учредителя организации Данные об ООО остаются в ЕГРЮЛ, а значит, доступны в качестве основания для обращения собственника в суд Реорганизация или слияние с другой фирмой.

В этом случае информация о компании-должнике вычеркивается из госреестра, а весь финансовый багаж переходит к ее правопреемнику. Этот способ является более верным с точки зрения закона, но при этом он более сложный и многоэтапный в процессуальном смысле. Для того, чтобы грамотно провести слияние, без помощи опытный юристов обойтись, скорее всего, не получится.

В этом случае информация о компании-должнике вычеркивается из госреестра, а весь финансовый багаж переходит к ее правопреемнику. Этот способ является более верным с точки зрения закона, но при этом он более сложный и многоэтапный в процессуальном смысле. Для того, чтобы грамотно провести слияние, без помощи опытный юристов обойтись, скорее всего, не получится.№ Достоинства данного способа ликвидации Недостатки реорганизации или слияния 1. Данные ООО исключаются из государственного реестра При подаче претензий кредиторами процедуру завершить не получится 2. Относительно небольшой пакет документации по сравнению с куплей-продажей ООО В некоторых случаях управляющий на этапе перехода может получить субсидиарную ответственность 3. Срок до 90 дней

В этом материале мы разобрали способы закрытия ИП и ООО с незавершенными долговыми обязательствами. Как показывает практика, снять организацию или ИП с налогового учета легальными способами вполне возможно, однако, в большинстве случаев, расплатиться с долгами, пусть даже и несколько позже, все равно придется.

Как показывает практика, снять организацию или ИП с налогового учета легальными способами вполне возможно, однако, в большинстве случаев, расплатиться с долгами, пусть даже и несколько позже, все равно придется.

Что произойдет, если корпорация распадется и по-прежнему имеет задолженность по налогам? | Малый бизнес

Ликвидация корпорации — это процесс, который завершает юридический статус корпорации как единого юридического лица. Корпорации должны регистрироваться на уровне штата и растворяться в том же штате, в котором они были зарегистрированы. Роспуск не освобождает корпорацию от ее налоговых обязательств, но предотвращает будущие налоговые обязательства. Корпорация по-прежнему будет нести ответственность за уплату налогов и подачу окончательной налоговой декларации после роспуска.

Основы корпоративного роспуска

Каждый штат устанавливает свои собственные законы о корпоративном роспуске. Как правило, корпорация может быть распущена тремя способами. Добровольный роспуск — это когда корпорация подает государству форму, в которой указывается, что она больше не хочет быть признанной в качестве юридического лица. Этот роспуск может быть частью слияния или истечения срока действия устава компании. Вынужденный роспуск может произойти, когда корпорация не подает годовой отчет, не платит ежегодные корпоративные сборы или не уплачивает свои корпоративные налоги.Роспуск по решению суда происходит, когда суд постановляет распустить корпорацию, и это происходит крайне редко.

Добровольный роспуск — это когда корпорация подает государству форму, в которой указывается, что она больше не хочет быть признанной в качестве юридического лица. Этот роспуск может быть частью слияния или истечения срока действия устава компании. Вынужденный роспуск может произойти, когда корпорация не подает годовой отчет, не платит ежегодные корпоративные сборы или не уплачивает свои корпоративные налоги.Роспуск по решению суда происходит, когда суд постановляет распустить корпорацию, и это происходит крайне редко.

Налоги и роспуск

Большинство штатов требует, чтобы корпорации либо выплатили свои непогашенные долги, либо приняли соответствующие меры до получения разрешения на добровольный роспуск. Однако даже если корпорация принудительно распускается или ликвидируется по решению суда, она все равно несет ответственность за уплату налогов. Корпорация не будет платить корпоративные налоги в будущем, даже если бизнес, которым она управляет, продолжает существовать.Вместо этого эти налоги будут платить бизнес или частные владельцы бизнеса.

Налоги после роспуска

Прекращенные корпорации должны подать окончательную корпоративную налоговую декларацию в конце налогового года и уплатить эти налоги. Поскольку большинство корпораций должны производить расчетные платежи ежеквартально, корпорации обычно могут легко оценить свои налоговые обязательства и могут хранить эти средства на условном депонировании или в доверительном управлении. Некоторые распущенные корпорации сохраняют активный фонд для уплаты этих налогов или передачи активов другой корпорации, которая будет платить налоги.Если корпорация является индивидуальным предпринимателем, владелец обычно платит налоги со своего личного счета в конце налогового года.

Правовые вопросы

Некоторые корпорации распадаются из-за финансовых проблем. Большинство корпораций заявляют о банкротстве в соответствии с главой 11, 12 или 13, которая реорганизует компанию для выплаты долгов. Тем не менее, некоторые подали заявку на главу 7, которая может избавить их от налоговой задолженности. Активы распущенных корпораций могут быть арестованы и ликвидированы для выплаты долгов, а компании или частные лица, которые распускают свои корпорации в попытке избежать уплаты налогов, могут быть подвергнуты штрафам, пени, выплате процентов и даже тюремному заключению.

Активы распущенных корпораций могут быть арестованы и ликвидированы для выплаты долгов, а компании или частные лица, которые распускают свои корпорации в попытке избежать уплаты налогов, могут быть подвергнуты штрафам, пени, выплате процентов и даже тюремному заключению.

Ссылки

Писатель Биография

Ван Томпсон — поверенный и писатель. В прошлом инструктор по боевым искусствам, он имеет степень бакалавра музыки и информатики Вестчестерского университета и доктора права Университета штата Джорджия. Он является лауреатом многочисленных писательских наград, в том числе премии CALI Legal Writing Award 2009.

Можете ли вы распустить компанию с долгом

Когда компания распускается или ликвидируется, это означает, что компания закрывается навсегда как с юридической точки зрения, так и для всех практических целей.Читать 3 мин.

1. Что происходит с долгом компании?2. Как распустить компанию с долгом?

3.

Как начинается добровольная ликвидация?

Как начинается добровольная ликвидация? 4. Что происходит с директорами компании?

Обновлено 29 октября 2020 г.:

Можно ли распустить компанию с долгами? Когда компания распускается или ликвидируется, это означает, что компания закрывается навсегда как с юридической точки зрения, так и для всех практических целей.

Есть несколько способов распустить компанию.Наиболее важным фактором при выборе метода ликвидации является то, способна ли компания выплатить свои долги. Если компания все еще владеет активами, которые она может продать, то ликвидация, как правило, является лучшим методом закрытия компании.

Для ликвидации компания должна погасить свои долги, используя деньги, полученные в результате финансовой реструктуризации и продажи активов. Компании, стремящиеся к ликвидации, должны нанять специалиста по банкротству. Это профессионал, который проследит за правильностью всех финансовых расчетов и правильным проведением процесса ликвидации.

Что происходит с долгом компании?

Прекращающаяся корпорация может иметь следующие виды долгов:

- Банковские кредиты или овердрафты

- Задолженность перед акционерами или директорами

- Платежи поставщикам

- Договоры аренды и аналогичные обязательства

- Окончательные платежи по корпоративному налогу

- Заключительные бухгалтерские сборы

Если эти или другие долги не могут быть оплачены, компания может быть либо ликвидирована, либо подлежит административному роспуску.Обычно компания продает активы и использует деньги для оплаты затрат на ликвидацию.

Бывают случаи, когда лучший способ распустить компанию с долгом — это административный роспуск. Обычно это лучший выбор, если у компании нет активов для продажи и других средств для оплаты ликвидации.

При административном роспуске специалист по несостоятельности работает с директором корпорации, чтобы погасить все долги и закрыть компанию. Административный роспуск обычно обходится дешевле, чем полная ликвидация.

Административный роспуск обычно обходится дешевле, чем полная ликвидация.

Как распустить компанию с долгом?

Корпорации, которые могут выплатить свои долги и хотят закрыться, должны выполнить следующие важные шаги:

- Больше никаких дел.

- Погасить любые займы, взятые директорами.

- Выплатить все долги.

- Держите банковский счет компании открытым до погашения всех долгов.

- Разберитесь с автомобилями компании, обратившись в лизинговые или продающие компании.

- Проведите окончательную ведомость заработной платы и верните ее.

- Оставить хотя бы одного директора до окончательного закрытия.

- Подготовить окончательные отчеты к подаче.

- Уплатите последние корпоративные налоги с банковского счета корпорации.

- Выплатить оставшийся капитал акционерам.

- Оставаться неактивным в течение минимум трех месяцев с уплатой всех долгов.

Компания может добровольно ликвидироваться либо путем добровольной ликвидации участников, либо путем добровольной ликвидации кредиторов.

— это вариант только для корпорации, которая способна выплатить все долги и имеет активы с достаточной стоимостью, чтобы покрыть все оставшиеся обязательства. Если у компании большой долг, но он может покрыть его за счет продажи активов, то компания по-прежнему считается платежеспособной.

Как начинается добровольная ликвидация?

Роспуск или добровольная ликвидация компании занимает более нескольких недель. Технически, компания продолжает существовать в течение нескольких месяцев, поскольку она проходит процесс роспуска, это нормально.

Ликвидация начинается, когда совет директоров или собственники предлагают решение о роспуске. 75% акционеров должны одобрить это решение, чтобы продолжить ликвидацию. Затем кредиторы проводят собрание, на котором директора и арбитражный управляющий объясняют финансовую ситуацию.

Правление рассмотрит финансы и утвердит процесс. Этот процесс будет включать план выплаты долгов. Компании нужно будет найти способ рассчитаться с как можно большим количеством поставщиков и уведомить их о том, что процесс начинается.

Компании нужно будет найти способ рассчитаться с как можно большим количеством поставщиков и уведомить их о том, что процесс начинается.

Что происходит с директорами компании?

Директора компании могут двигаться дальше при соблюдении следующих критериев:

- Корпорация ликвидирована.

- Компания расплатилась с кредиторами.

- Кредиторы списали оставшуюся задолженность.

- Процесс не выявил нарушений в компании.

Директора в большинстве случаев не несут личной ответственности. Они несут ответственность, если выполняется одно из следующих условий:

- Они предоставили личную гарантию обеспеченному кредитору.

- Признаны виновными в незаконной торговле.

- Признаны виновными в ненадлежащем поведении во время пребывания в должности директора.

Если вам нужна помощь, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.Профессионалы UpCounsel могут помочь вам разобраться во всех возможных вариантах ликвидации корпорации.

Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.Профессионалы UpCounsel могут помочь вам разобраться во всех возможных вариантах ликвидации корпорации.

Закрытие компании с ограниченной ответственностью с долгами или без

Есть много причин для закрытия вашей компании с ограниченной ответственностью. Некоторые из наиболее распространенных причин, которые мы слышим, связаны с выходом на пенсию, индивидуальным предпринимателем или финансовыми трудностями. Одно можно сказать наверняка: когда вы решите закрыть свою компанию с ограниченной ответственностью, убедитесь, что это правильный выбор, а затем читайте дальше, чтобы узнать больше о процессе.

Как закрывается компания с ограниченной ответственностью?

Отвечая на этот вопрос, способ закрытия компании во многом зависит от ее финансового положения и от того, торгует она или нет. Подумайте, можете ли вы покрыть долги в пределах и если активы превышают стоимость обязательств. Директора могут закрыть его независимо от того, является он платежеспособным или неплатежеспособным. Если он является платежеспособным, его можно закрыть, используя добровольную ликвидацию участников, если у него нет долгов, или роспуск, если есть минимальные долги или активы, и он не торговался в течение 3 месяцев.Если компания неплатежеспособна и не может выплатить свои долги, то под контролем директора она может добиваться добровольной ликвидации кредиторов. Если компания неплатежеспособна и нет средств или нежелания доводить дело до конца, она будет принудительно ликвидирована судом после подачи ходатайства о ликвидации.

Подумайте, можете ли вы покрыть долги в пределах и если активы превышают стоимость обязательств. Директора могут закрыть его независимо от того, является он платежеспособным или неплатежеспособным. Если он является платежеспособным, его можно закрыть, используя добровольную ликвидацию участников, если у него нет долгов, или роспуск, если есть минимальные долги или активы, и он не торговался в течение 3 месяцев.Если компания неплатежеспособна и не может выплатить свои долги, то под контролем директора она может добиваться добровольной ликвидации кредиторов. Если компания неплатежеспособна и нет средств или нежелания доводить дело до конца, она будет принудительно ликвидирована судом после подачи ходатайства о ликвидации.

При закрытии вашей компании с ограниченной ответственностью вы можете воспользоваться различными вариантами, как упоминалось ранее, в зависимости от финансового состояния вашей компании. Во-первых, вам нужно убедиться, что у вас есть средства, так как торговые долги нужно будет оплатить. К ним относятся:

К ним относятся:

- Окончательные платежи по корпоративному налогу и НДС — Примечание HMRC необходимо проинформировать о том, что вы намерены закрыть свою компанию и отменить регистрацию для уплаты таких налогов

- Окончательные бухгалтерские сборы

- Банковские ссуды и овердрафты

- Любые деньги, причитающиеся акционерам или директорам

- Любые оставшиеся счета перед торговыми поставщиками

- Любые невыплаченные платежи в счет PAYE и национального страхования в фонд заработной платы

- Любые текущие обязательства, включая договоры о покупке в рассрочку или аренду

- Текущие / текущие расходы до тех пор, пока ваша компания не будет завелась

Важно, как указано выше, закрыть все свободные концы.

Если ваша компания с ограниченной ответственностью должна деньги кредиторам, вам доступны следующие варианты закрытия компании (Несостоятельный)

Добровольная ликвидация кредиторов (CVL) Кредиторы имеют право назначать ликвидаторов, которые будут помогать компании в продажа активов и использование полученных денежных средств для пополнения долгов. CVL — лучший вариант, если есть большая сумма долга, так как обязанностью директора будет максимальное обеспечение интересов кредиторов.

CVL — лучший вариант, если есть большая сумма долга, так как обязанностью директора будет максимальное обеспечение интересов кредиторов.

Подробнее о CVL здесь.Кроме того, если вы хотите ликвидировать свою компанию, позвоните нам по телефону 0800 9700539. Мы обсудим с вами весь процесс, организуем юридические документы и начнем судебное разбирательство.

Принудительная ликвидацияКредитор может обратиться в суд с иском о ликвидации вашей компании. Это положит конец компании, поскольку будет сделан приказ о ее ликвидации. Затем назначается официальный управляющий для ликвидации любых активов компании и проведения расследования поведения директора.Подробнее о принудительной ликвидации

Варианты закрытия компании без долгов (платежеспособный)

Добровольная ликвидация участников (MVL) Это формальный процесс, используемый для закрытия платежеспособной компании. Призываются лицензированные специалисты по банкротству, чтобы помочь компании превратить активы в наличные. Полученные от этого деньги затем равномерно распределяются между акционерами компании. Директора могут претендовать на получение помощи предпринимателю (ER), если с акционеров облагается налог в размере 25 000 фунтов стерлингов или более с использованием налога на прирост капитала, а не дивидендов.Чтобы потребовать ER, директора должны заявить, что компания может оплатить все, включая стоимость ликвидации, в полном объеме. Чтобы помочь с официальным процессом, позвоните нашим опытным лицензированным специалистам по банкротству по телефону 0800 9700 539. Подробнее о процессе MVL

Полученные от этого деньги затем равномерно распределяются между акционерами компании. Директора могут претендовать на получение помощи предпринимателю (ER), если с акционеров облагается налог в размере 25 000 фунтов стерлингов или более с использованием налога на прирост капитала, а не дивидендов.Чтобы потребовать ER, директора должны заявить, что компания может оплатить все, включая стоимость ликвидации, в полном объеме. Чтобы помочь с официальным процессом, позвоните нашим опытным лицензированным специалистам по банкротству по телефону 0800 9700 539. Подробнее о процессе MVL

Если вы планируете закрыть свою компанию после IR35, в связи с реформами, тогда имейте в виду все действительные пункты выше. Все зависит от того, какой у вас юридический статус и какую прибыль вы сохранили.Многие компании частного сектора теперь не берут подрядчиков через компании. Это может означать, что ваша компания больше не является жизнеспособной / необходимой или неплатежеспособной, поскольку любые долги не могут быть погашены самой компанией. Если компания неплатежеспособна, то добровольная ликвидация кредиторов является правильным способом закрытия компании.

Если компания неплатежеспособна, то добровольная ликвидация кредиторов является правильным способом закрытия компании.

Ниже приведены простые шаги, которые вы должны предпринять:

- Больше не совершайте транзакций и продолжайте прекращать торговлю.Единственные транзакции, которые должны быть применимы на эту дату, должны быть транзакциями, необходимыми для процедуры ликвидации.

- Выплаты должны быть произведены всем кредиторам. До тех пор, пока не будут выплачены все долги, банковский счет предприятия не может быть опустошен или закрыт. Любые ссуды, предоставленные любым заинтересованным сторонам компании или полученные от них, должны быть возвращены. Любые договоры покупки в рассрочку или аренды должны завершаться досрочно, поэтому необходимо связаться с финансовыми компаниями.

- Окончательный расчет заработной платы проводится для всего персонала. Будет выпущен P45.

Для окончательного возврата информации о заработной плате потребуется документальное подтверждение в HMRC.

Для окончательного возврата информации о заработной плате потребуется документальное подтверждение в HMRC. - Компания должна подать заявление в HMRC для отмены регистрации плательщика НДС. Используется форма «НДС 7». Необходимо заполнить окончательную декларацию по НДС.

- Директора компании теперь имеют возможность уйти в отставку. Однако, как минимум, один директор должен остаться, чтобы завершить закрытие.

- Окончательный набор учетных записей необходимо будет отправить в HMRC. Обычно они готовятся через несколько недель или месяцев после того, как фирма прекратила торговлю, поскольку в последующие месяцы все еще могут возникнуть некоторые окончательные расходы, требующие сортировки.HMRC также необходимо будет проинформировать о том, что компания прекратила торговлю и больше не имеет налогооблагаемой прибыли.

- Последний платеж в процессе. Это уплата корпоративного налога с банковского счета компании. С момента закрытия бизнеса у компании есть девять месяцев, чтобы заплатить эту сумму — компанию нельзя закрыть до тех пор, пока платеж не будет завершен.

- Все оставшиеся активы должны быть пропорционально выплачены акционерам в соответствии с их долями.

- После трех месяцев бездействия и выплаты всех долгов директора могут заполнить анкету DS01 и отправить ее в дом компании (вместе с чеком на 10 фунтов стерлингов).

- Продолжайте проверять список компаний, чтобы увидеть статус вашей компании. Если в статусе указано «распущено», заявка была принята, и компания закрыла ваш бизнес.

- Здесь следует указать альтернативу. Чтобы бизнес оставался бездействующим, стоит менее 100 фунтов стерлингов. Это означает, что компанию можно снова использовать без задержек и затрат на установку. Название компании останется, как и финансовый кредитный статус. Это следует делать только тогда, когда компания может быть использована снова через 3 года, в противном случае будет более рентабельным просто распасться.

Подробнее о роспуске здесь

У нас есть программа ликвидации, которую мы продаем всего за 40 фунтов стерлингов + НДС, в которой есть все необходимые документы и шаблоны писем, которые вам понадобятся для закрытия вашей компании, а также инструкции и сроки. Напишите по электронной почте [email protected] для вашей программы сегодня или посетите наш веб-сайт www.dissolvemycompany.co.uk .

Напишите по электронной почте [email protected] для вашей программы сегодня или посетите наш веб-сайт www.dissolvemycompany.co.uk .

Еще один вариант

Прекращение работы вашей компании с ограниченной ответственностью

Короче говоря, это означает приостановку деятельности вашей компании.Это можно сделать, если вы думаете, что в будущем снова будете торговать через свою компанию.

С помощью этой процедуры вам все равно нужно подать некоторые налоговые декларации, но они будут «нулевыми», то есть с множеством нулей!

Пока компания приостановлена, вы можете работать в качестве индивидуального предпринимателя за ее пределами, пока не почувствуете, что готовы вернуться в свою компанию с ограниченной ответственностью.

Так что подумайте, оцените свою ситуацию и найдите лучший вариант. Свяжитесь с нами сегодня, чтобы получить помощь и рекомендации.

Как закрыть общество с ограниченной ответственностью с долгами

Закрытие общества с ограниченной ответственностью с долгами

Существуют различные способы закрытия компании с ограниченной ответственностью с долгами в Великобритании в зависимости от того, способна ли компания их погасить.

Первое, что вам нужно сделать, это выяснить, сколько ваша компания должна людям, если таковые имеются, и посмотреть, больше ли это, чем у компании в активах и / или денежных средствах. Эти долги компании могут включать:

- Непогашенная задолженность по государственному страхованию и платежным ведомостям

- Налог на прибыль за последний период

- Овердрафты и банковские кредиты

- Заключительные бухгалтерские сборы

- Деньги, причитающиеся директорам или акционерам компании

- Задолженность перед торговыми поставщиками

- Договоры аренды или прочие обязательства

- НДС за последний период

После того, как вы установили, сколько компания должна и достаточно ли средств в банке для их погашения, вы можете решить, какой вариант закрытия будет наилучшим…

Как закрыть компанию, которая не может выплатить долги

Если компания не может выплатить причитающиеся ей деньги и ее необходимо закрыть, она может попасть в процесс административного роспуска или ликвидации.

Обычно , если у компании есть активы, которые можно продать, ликвидация будет лучшим путем.

В случае ликвидации управляющий по делам о несостоятельности возьмет на себя управление компанией, чтобы она продолжала работать, пока реструктурируются финансы и продаются активы. Затем долги выплачиваются собранными деньгами.

Ликвидация обычно оплачивается продажей активов компании, а затраты могут начинаться примерно от 2500 фунтов стерлингов.

Существует другой способ сбора средств для оплаты ликвидации, однако директора компаний с ограниченной ответственностью могут иметь право требовать выплаты пособия по сокращению штатов, когда их компания находится в затруднительном положении и ликвидация кажется вероятной.Средняя сумма требования о резервировании составляет около 9000 фунтов стерлингов, и в случае успеха эти деньги могут быть потрачены на любые расходы по ликвидации.

Подробнее о заявках на избыточность можно прочитать здесь.

Однако, если у компании нет активов для продажи или нет других средств для оплаты ликвидации, например, требование о сокращении штатов, тогда административный роспуск может быть лучшим путем.

Здесь специалист по несостоятельности поможет директору (который сохраняет контроль над компанией) погасить любую непогашенную задолженность и формально исключить компанию из реестра Регистрационной палаты.

Это решение, как правило, намного дешевле, чем формальная ликвидация, его стоимость может начинаться от 250 фунтов стерлингов.

Дополнительную информацию можно найти в наших бесплатных руководствах по ликвидации и закрытию вашей компании

Имеет ли ваша компания право на прекращение деятельности?

Узнайте, соответствует ли ваша компания критериям «Растворение», пройдя бесплатный тест на растворение →

Как закрыть компанию, которая может выплатить долги

Если вам необходимо закрыть компанию с ограниченной ответственностью с долгами, и она может позволить себе выплатить их, тогда необходимо будет выполнить следующие основные шаги:

- Компания не должна заниматься другими делами, если в этом нет крайней необходимости.

- Любые ссуды, использованные директорами, должны быть погашены.

- Все, что компания должна, должны получить зарплату.

- Банковский счет компании нельзя закрывать по крайней мере до тех пор, пока не будут погашены все долги.

- С любыми транспортными средствами или оборудованием, используемыми компанией, будь то арендованные или купленные, следует обращаться, связываясь с соответствующими компаниями, чтобы договориться о расторжении контракта.

- Окончательный расчет заработной платы будет проведен для всех сотрудников, и компании необходимо будет сделать окончательный возврат информации о заработной плате.

- Компания должна аннулировать регистрацию плательщика НДС после заполнения окончательной декларации по НДС.

- Любой из директоров компании может уйти в отставку, но один должен остаться, чтобы заниматься закрытием.

- Окончательный набор счетов должен быть подготовлен к отправке. Компания сможет закрыться только после того, как прекратит торговлю, так что больше не будет налогооблагаемой прибыли.

- Обычно последний платеж — это уплата корпоративного налога. Это должно быть выплачено с банковского счета компании.

- Капитал, оставшийся после оплаты всех расходов, должен быть разделен между акционерами.

- Только после трех месяцев бездействия компании и выплаты всех долгов директора смогут подать заявление о роспуске компании (вычеркнуть).

Если все это выполнено, не должно быть никаких официальных договоренностей с кредиторами или угроз ликвидации, и компания может быть закрыта с использованием формы DS01.

Если компания не закрывается полностью, и вы предпочитаете оставить ее бездействующей для использования в будущем, вы можете это сделать.Однако существует небольшая ежегодная плата за сохранение названия компании (годовой доход).

Для будущих целей может быть полезно сохранить название, поскольку более старая компания может иметь большее финансовое доверие. Но если компания бездействует в течение нескольких лет, ежегодная плата может не окупиться, и компанию следует закрыть путем роспуска.

Практически невозможно завершить процесс закрытия за несколько недель. Должны быть выполнены формальности закрытия компании, и почти нормально, что компания бездействует в течение нескольких месяцев.

Чем может вам помочь Forbes Burton?

Если ваш бизнес испытывает трудности, важно обратиться за профессиональной консультацией, так почему бы не связаться с нами сегодня и воспользоваться бесплатной консультацией одного из наших специалистов по банкротству. Вы можете позвонить нам по телефону 0800 975 0380 (мобильные и стационарные телефоны бесплатно) или по электронной почте [электронная почта защищена]

Мы сможем оценить ситуацию, а затем посоветовать подходящие решения в зависимости от вашей конкретной ситуации и требований. Затем вы можете решить, хотите ли вы, чтобы мы помогли вам с вашими проблемами.Имея офисы по всей Великобритании, вы всегда будете рядом с квалифицированными и конфиденциальными советами.

Имеет ли ваша компания право на прекращение деятельности?

Узнайте, соответствует ли ваша компания критериям «Растворение», пройдя бесплатный тест на растворение →

Изменение, продажа или закрытие бизнеса — на что следует обратить внимание

Здесь мы рассмотрим наиболее распространенные темы, которые необходимо учитывать при изменении, продаже или закрытии бизнеса. Хотя это отличная отправная точка, мы также рекомендуем вам посоветоваться с вашим налоговым консультантом.

Хотя это отличная отправная точка, мы также рекомендуем вам посоветоваться с вашим налоговым консультантом.

Узнать о:

GST

Отмена регистрации GST

Если вы навсегда закрываете свой бизнес, вы должны подать заявление об отмене регистрации ваших товаров и услуг (GST) в течение 21 дня после прекращения вашей коммерческой деятельности.

Отмена вашей регистрации GST может повлиять на некоторые, но не на все, другие ваши регистрации, в том числе:

- налоговые льготы на топливо

- налог на роскошные автомобили Налог на выравнивание вина

- .

См. Также:

Выбытие основных средств

При отчуждении основных средств могут возникнуть последствия для налога на товары и услуги и налога на прирост капитала.

См. Также:

Схема наценки

Маржинальная схема — это альтернативный метод расчета налога на товары и услуги, подлежащего уплате, когда вы продаете землю или здания как часть бизнеса.![]()

Вам может потребоваться дополнительная информация, если вы продаете или покупаете недвижимость, и продавец просит вас подписать письменное соглашение о применении схемы маржи.

См. Также:

Продажа предприятия

Непрерывно действующее предприятие — это действующий и приносящий прибыль бизнес. GST не подлежит уплате при продаже действующего предприятия при соблюдении определенных условий. Однако, как продавец, вы можете потребовать налоговые льготы для уплаты налога на товары и услуги, уплаченного вами на расходы, связанные с продажей.

Следующий шаг:

- См. GSTR 2002/5 — чтобы выяснить, соответствует ли продажа бизнеса требованиям «непрерывного производства».

Финансовое снабжение Продажа

Продажа является финансовым предложением, если ваш бизнес:

- компании и вы продаете ее акции

- траст или партнерство, и вы продаете лежащие в основе интересы в трасте или партнерстве.

Эти виды продаж облагаются предварительным налогом, если вы превышаете порог финансовых приобретений.

Поставка с предварительным налогообложением означает, что GST не подлежит уплате, и вы не можете требовать налоговых вычетов по предварительному налогу на расходы по GST, связанные с продажей.

Следующий шаг:

- Обратитесь к GSTR 2003/9 — чтобы выяснить, превышаете ли вы порог финансовых приобретений.

Продажа с первоначальным налогом

Если продажа вашего бизнеса облагается предварительным налогом, вам может потребоваться распределить сумму налоговых льгот, которые вы можете запросить.

Если вы не превысите порог финансовых приобретений, продажа будет рассматриваться так, как если бы она была произведена без уплаты налога на товары и услуги, и вы получите право на получение полных налоговых льгот.

См. Также:

- См. GSTR 2006/3 — руководство по методам распределения

Налог на прирост капитала

Налог на прирост капитала (CGT) возникает, когда вы продаете или отчуждаете активы, которые вы приобрели 19 сентября 1985 г. или после этой даты (активы после CGT), за вычетом любых капитальных убытков.

или после этой даты (активы после CGT), за вычетом любых капитальных убытков.

При определенных обстоятельствах акции компании или траста до CGT могут стать предметом CGT.

При продаже любого актива необходимо учитывать свои обязательства по ВКТ.

Концессии для малого бизнеса

Существуют различные концессии CGT, доступные владельцам малого бизнеса. Правильное применение этих уступок может снизить ваши обязательства по CGT при продаже бизнеса.

Конкретные уступки включают:

- 15-летнее освобождение — может освобождать от прироста капитала от бизнес-актива, которым вы владеете не менее 15 лет.

- Сокращение активных активов на 50% — что позволяет снизить прирост капитала от продажи бизнес-активов. Освобождение от пенсии

- — которое позволяет вам получить освобождение от CGT, если вы продаете активы, называемые активными активами, используемыми в вашем бизнесе — освобождение не применяется к прибыли, полученной от пассивных (инвестиционных) активов Ролловер

- — это позволяет вам отложить получение прироста капитала от продажи бизнес-актива на два года (вы можете отложить прирост капитала более чем на два года, если вы приобретете заменяющий актив или улучшите капитал существующего актива).

См. Также:

Заработок

В общих чертах, доход — это договор, в котором вы:

- продать актив, приносящий доход — например, бизнес

- соглашается получать дополнительные платежи в зависимости от будущей доходности актива.

Для целей налогообложения вы можете использовать сквозной режим для получения прав или вы можете рассматривать выручку как отдельный актив, который может иметь отдельные последствия CGT (включая уступки CGT для малого бизнеса).

См. Также:

Договоры купли-продажи

Соглашение о покупке или продаже устанавливает договоренность, направленную на защиту интересов уходящих владельцев и оставшихся владельцев при сохранении самого бизнеса.

Соглашение о покупке или продаже включает две ключевые особенности:

- аспекты переноса транзакции

- договоренностей о финансировании.

Особенности договора купли-продажи могут вызвать дополнительные налоговые проблемы, такие как CGT.

См. Также:

- ATO ID 2004/668 Налог на прибыль — Налог на прирост капитала: договор купли-продажи — время события CGT A1

- ATO ID 2003/1190 Налог на прибыль — Налог на прирост капитала: соглашение о правопреемстве — опционы пут и колл Событие CGT D2

Кепка выборная

Вам необходимо выполнить выбор предела налога на прирост капитала, если в течение финансового года в ваш суперфонд были внесены взносы в результате продажи определенных активов малого бизнеса.

Это важно, если вы:

- хотят исключить эти взносы из верхнего предела взносов на нельготных условиях

- не достигли предела вашего CGT (эта сумма ежегодно индексируется и округляется до ближайших 5000 долларов).

Следующий шаг:

См. Также:

Заявление об опрокидывании

В соответствии с налоговым законодательством, вы должны предоставить определенную информацию суперфонду, когда физическое лицо (включая единственного трейдера или партнера в партнерстве), компания или траст переводит соответствующий критериям выходной платеж, состоящий из компонента, освобожденного от налогообложения CGT, в суперфонд.

Вам не обязательно использовать эту форму, но она может вам помочь:

- с учётом

- облегчит процесс опрокидывания.

Компонент, освобожденный от налога на прибыль, состоит из выручки от продажи определенных активов малого бизнеса в связи с выходом на пенсию.

Следующий шаг:

Дивизион 7А

Если вы являетесь владельцем частной компании, в соответствии с налоговым законодательством вы должны рассматривать свои личные расходы отдельно от расходов вашей компании.

При покупке или продаже частной компании вы должны правильно относиться к любым авансам, займам и другим платежам или кредитам акционерам (или их партнерам).

Платежи, ссуды и долги, прощенные частной компанией акционерам и их ассоциированным лицам, могут рассматриваться как дивиденды в соответствии с Разделом 7A Части III Закона об оценке подоходного налога 1936 года .

Следующий шаг:

- рассчитать распределяемую прибыль частной компании и ее влияние на суммы, учитываемые как дивиденды по Подразделению 7A.

См. Также:

Прощение долга

Раздел 7A также применяется к прощению долгов.

Если частная компания полностью или частично прощает ваш долг, когда вы являетесь акционером или ассоциированным лицом акционера, этот долг может рассматриваться как дивиденды в соответствии с Разделом 7A.

Кроме того, правила разработаны для обеспечения того, чтобы доверительный управляющий не мог укрыть доход траста по действующей налоговой ставке компании, создавая существующее право на сумму чистого дохода в пользу частной компании, не выплачивая ее, а затем распределяя соответствующие денежные средства между акционер (или его ассоциированное лицо) компании.

См. Также:

Калькулятор и инструмент принятия решений

Используйте калькулятор и инструмент принятия решений Division 7A, чтобы:

- определяет, будет ли прямая сделка частной компании с акционером или его ассоциированной компанией считаться дивидендом

- рассчитать минимальную годовую выплату, необходимую по ссуде, чтобы избежать условных дивидендов, возникающих в соответствии с Разделом 7A

- рассчитать сумму непогашенной ссуды на конец отчетного года.

Следующий шаг:

Ликвидация компании

Как платежеспособные, так и неплатежеспособные компании могут быть ликвидированы добровольно или принудительно. Хотя некоторые ссылки в этом документе относятся к ликвидации неплатежеспособных компаний, они также могут относиться к добровольному прекращению деятельности платежеспособных компаний.

Налоговые последствия ликвидации компании могут быть на уровне компании или акционера (или того и другого).

Акционеры обычно имеют право на излишек, который остается после того, как компания рассчиталась со своими кредиторами и выполнила все свои непогашенные обязательства в процессе ликвидации.

Акционеры, получающие распределение избыточных активов при ликвидации австралийских компаний, могут подлежать налогообложению в соответствии с положениями о налоге на условные дивиденды или на прирост капитала.

Обратиться за советом к специалисту

Важно как можно раньше обратиться за советом к надежному профессиональному консультанту. Убедитесь, что человек, которого вы нанимаете, является зарегистрированным профессионалом, например бухгалтером, юристом или аккредитованным консультантом по вопросам несостоятельности.

Будьте осторожны с незарегистрированными консультантами, которые утверждают, что дают советы до банкротства и могут побуждать вас к несоответствующей или даже незаконной деятельности, например, к незаконной деятельности феникса.Незаконная деятельность феникса — это когда бизнес намеренно закрывается, чтобы не платить по долгам. Это также включает в себя ненадлежащее удаление активов из бизнеса до его закрытия.

Остерегайтесь советников, которые не будут звонить вам с советами или способами реструктуризации, которые помогут вам избежать выплаты долгов или обязательств, а также передать или скрыть активы, чтобы они не были доступны для оплаты кредиторам.

См. Также:

Условные дивиденды

Ликвидация компании или прекращение ее деятельности регулируется разделом 47 Закона об оценке подоходного налога 1936 г. (ITAA 1936).Раздел 47 основан на том, что он может рассматривать определенные распределения как дивиденды. Определенные выплаты могут считаться дивидендами, которые включаются в оцениваемый доход акционера.

Присвоение распределения из определенного фонда (например, оплаченного капитала, нераспределенной прибыли или счетов прироста капитала) определяет характер распределенной суммы.

В определенных ситуациях характер этих сумм не «размывается» в ходе распределений при ликвидации, как это было бы, если бы они были произведены до ликвидации.Например, доход от прироста капитала до налога на прирост капитала (CGT) в руках компании может сохранить свой статус освобожденного от налогообложения при распределении ликвидатором, но может потерять статус освобожденного от налога, если распределен до ликвидации.

Налоговое определение TD 95/10 объясняет, как ассигнования из определенного фонда определяют характер распределяемой суммы.

TD 2000/5 объясняет, как учитываются капитальные убытки в контексте TD 95/10.

Если вы соответствуете определенным условиям, мы можем не принимать во внимание условные дивиденды, которые в противном случае возникли бы в соответствии с Разделом 7A, или позволить вам выбрать франшизу условных дивидендов.

См. Также:

- По усмотрению Уполномоченного в соответствии с разделом 109RB

- TD 95/10 Подоходный налог: каково значение принципа братьев Арчер в контексте распределения при ликвидации?

- TD 2000/5 Подоходный налог: прирост капитала: влияет ли требование игнорировать капитальные убытки в Шаге 2 описания метода в параграфе 47 (1A) (b) Закона об оценке подоходного налога 1936 года на применение принципа братьев Арчер ?

Налог на прирост капитала

В целом, обычные положения CGT применяются к действиям, совершенным ликвидатором, как если бы действие было выполнено компанией.Например, если ликвидатор продает актив компании CGT, любой прирост капитала или убыток несет компания, а не ликвидатор.

На уровне акционеров положения CGT также могут быть задействованы, когда ликвидируемая компания производит окончательные или промежуточные распределения и / или когда компания снимается с регистрации в соответствии с Законом о корпорациях от 2001 г. .

TD 2001/27 объясняет, как положения CGT относятся к окончательному и промежуточному распределению, когда все или часть распределения не считается дивидендом в соответствии с разделом 47.

При определенных обстоятельствах акционеры могут решить реализовать убыток капитала по бесполезным акциям до роспуска компании.

Прочие соображения

Положения о прощении коммерческого долга могут применяться, если обязательство компании по выплате коммерческого долга погашено в результате ликвидации компании.

Для получения дополнительной информации для компаний, ликвидируемых в составе консолидированной группы, см .:

- ATO ID 2003/739 Налог на прибыль — консолидация — ликвидация головной компании (относится к головной компании)

- ATO ID 2003/964 Налог на прибыль — консолидация: дочерняя компания в процессе ликвидации — членство в консолидированной группе (относится к дочерней компании)

- TD 2007/12 Налог на прибыль: консолидация: дочерняя компания в процессе ликвидации (относится к внутригрупповым обязательствам)

- TR 2007/13 Налог на прибыль: применение мер доверительного управления передающей и контролируемой иностранной компанией (относится к событию CGT L5).

Обязанности ликвидатора по налогообложению

Назначение ликвидатора может быть обязательным или добровольным как для платежеспособных, так и для неплатежеспособных компаний.

Обычно ликвидатор должен быть зарегистрированным ликвидатором и не должен быть должностным лицом, сотрудником или аудитором компании. Однако добровольное прекращение членства освобождено от этого требования в соответствии с Законом о корпорациях от 2001 г. .

Обязанности ликвидаторовпо подоходному налогу отделены от их обязанностей в соответствии с Законом о корпорациях 2001 г. и другими законами о налогообложении и в дополнение к ним.

Заявление о нашей практике Закон об администрировании в разделе 5 PS LA 2011/16 устанавливает налоговые обязательства представителей недееспособных организаций, в том числе ликвидаторов и администраторов.

Несоблюдение может повлечь за собой штрафные санкции или персональную ответственность ликвидатора.

При обращении к нам по поводу неплатежеспособности заполните титульный лист неплатежеспособности долга. Это обеспечит правильное распределение и выполнение вашего запроса на налоговую очистку.

См. Также:

Пенсионный фонд

Если вы планируете выйти на пенсию, находитесь на полу пенсии или просто рассматриваете свои варианты, система пенсионного обеспечения может повлиять на то, что вы делаете с доходами от продажи вашего бизнеса.

Отмена вашей супер-меры и уплаты налогов позволяет физическим лицам получить доступ к своим супер-льготам по достижении ими возраста сохранения статуса без пенсии или увольнения с работы.

См. Также:

Demergers

Разделение — это форма реструктуризации. При разделении инвесторы в головном предприятии (например, акционеры или держатели паев) получают прямое владение предприятием, которым они ранее косвенно владели («разделенное предприятие»). Базовая собственность на компании или трасты, входившие в состав группы, не меняется.Компания или траст, которые больше не владеют юридическим лицом, известны как «отделившееся лицо».

В соответствии с положениями о разделении вы можете не иметь права на налоговые льготы, если:

- Разъединение не проводится по существенным коммерческим причинам Элементы капитала и прибыли

- распределения не отражают обстоятельства разделения.

Наше практическое заявление Закон об администрировании PS LA 2005/21 содержит административные и технические рекомендации по применению элементов статьи 45B, и для обеспечения определенности в вашей ситуации мы рекомендуем вам обратиться за частным или групповым решением

См. Также:

Завершение обязательств сотрудника или подрядчика

Ваш бизнес должен продолжать выполнять свои обязательства до тех пор, пока он не будет закрыт или продан новым владельцам.

Если вы являетесь работодателем, для вас важно рассмотреть решение важных налоговых вопросов для ваших работников, даже если бизнес больше не торгуется или был продан. Эти проблемы включают:

- налог на дополнительные льготы (FBT)

- оплата по мере использования (PAYG)

- пенсия по возрасту

- допустимых выходных пособий.

Ваши обязанности могут варьироваться в зависимости от того, является ли работник сотрудником или подрядчиком. Штрафы директора могут применяться в отношении невыплаченных пенсионных выплат, удержания PAYG и обязательств по уплате налога на товары и услуги, понесенных предприятием, даже если они еще не наступили на момент закрытия предприятия.

Пенсия по выслуге лет

Вы по-прежнему обязаны уплатить минимальную сумму пенсионного обеспечения (SG) для своих сотрудников и некоторых подрядчиков в соответствующий фонд в установленный срок, чтобы избежать ответственности за уплату сверхгарантийного сбора (SGC). Это будет основано на обычной повременной прибыли за квартал.

Если вы не можете полностью уплатить взносы SG, внесите в их фонд как можно больше в установленный срок, чтобы уменьшить SGC. Вам нужно будет подать выписку SGC в течение 28 дней после истечения квартальной оплаты SGC и оплатить нам комиссию.

Если у вас возникли проблемы с оплатой SGC, мы можем вместе с вами договориться о порядке оплаты.

Расчет заработной платы в одно касание (STP)

Если срок службы сотрудника истек, убедитесь, что вы указали дату его прекращения (окончания) в своем отчете STP. Если ваше программное обеспечение с поддержкой STP перешло на этап 2 STP, вам также необходимо сообщить причину ухода сотрудника.

Если вы уже выплатили им последнюю оплату, вы все равно можете сообщить нам эту информацию, отправив событие обновления.Вам не нужно ждать до конца финансового года, чтобы завершить данные STP. Завершение — важный шаг, поскольку он позволяет физическим лицам подать налоговую декларацию в конце года.

Если вы не отчитываетесь через STP, вам нужно будет подать годовой отчет с итоговой суммой платежей PAYG.

См. Также:

Обязательства по учету

Согласно налоговому законодательству, вы должны хранить записи в течение пяти лет после того, как они будут подготовлены или получены, или после завершения транзакций, в зависимости от того, что произойдет позже.К ним относятся записи, относящиеся к:

- продаж (включая продажу вашего бизнеса и активов, если применимо) и покупки

- выплат сотрудникам

- платежей другим предприятиям.

См. Также:

Обязательства по размещению

PAYG рассрочка

Когда вы выходите из бизнеса, у вас может остаться обязательство по выплате платежей в рассрочку до даты прекращения бизнеса. Вы можете продолжать получать отчеты о платежах в рассрочку даже после аннулирования вашего австралийского бизнес-номера (ABN).

Вы можете изменить свою ставку или сумму платежа PAYG, если считаете, что сумма или ставка, рассчитанная нами в вашем отчете о платежах, не соответствует вашим обстоятельствам из-за прекращения вашего бизнеса.

См. Также:

Уплатить невыплаченные налоговые обязательства

Когда вы закрываете свой бизнес, вам необходимо погасить любую непогашенную задолженность перед нами, включая любые обязательства, возникающие из вашей окончательной налоговой декларации или отчета о деятельности, а также любые обязательства, срок погашения которых еще не наступил.

Вы можете осуществлять платежи нам разными способами.

Мы понимаем, что иногда бывает невозможно произвести оплату вовремя, и мы можем вам помочь.

См. Также:

Заключительные отчеты о деятельности по жилью

Вы должны заполнить отчет о деятельности за налоговый период, в котором происходит «дата вступления в силу» аннулирования регистрации. Вы должны сообщать обо всех следующих данных:

- все продажи, покупки и импорт, произведенные в течение последнего налогового периода, включая продажу бизнеса

- любая корректировка активов, удерживаемых после аннулирования

- любые другие настройки.

См. Также:

Подача окончательных налоговых платежей Годовой отчет

Если ваша компания предоставляет услуги, относящиеся к годовому отчету по налогооблагаемым платежам (TPAR), вам может потребоваться подать TPAR для платежей подрядчикам до тех пор, пока вы не закроете или не продадите свой бизнес.

Отмена регистрации

Номер компании в Австралии:

Вы должны уведомить нас об изменениях в ваших данных в Австралийском коммерческом регистре (ABR) в течение 28 дней.

Если вы навсегда закрываете свой бизнес, вам необходимо отменить свой ABN. Однако перед этим сначала убедитесь, что вы выполнили все обязательства по подаче, отчетности и оплате, которые у вас есть перед государственными учреждениями, с которыми вы имеете дело. Ваши налоговые обязательства могут включать в себя отчеты о деятельности по размещению, отчеты по удержанию PAYG и годовые отчеты по налогооблагаемым платежам, возмещение возмещений по GST и выплату непогашенных налоговых долгов.

Отмена ABN также приведет к отмене:

- любые авторизованные отношения между ABN и myGovID

- ваша регистрация для получения налога на товары и услуги, налога на роскошные автомобили, уравнивающего налога на вино и налоговых льгот на топливо.

Существует ряд вариантов, если вы хотите отменить регистрацию юридического лица в любом из следующих случаев:

- Номер компании в Австралии (ABN)

- налог на товары и услуги (GST)

- налоговых льгот на топливо (FTC)

- налог на роскошные автомобили (LCT)

- Уравнительный налог на вино (WET)

- оплата по мере использования (PAYG) удержание.

См. Также:

компаний

Если компания не будет подавать налоговые декларации в последующие годы, выведите «ФИНАЛ» в поле этого пункта налоговой декларации компании.

Если вы являетесь дочерним членом консолидированной группы, не печатайте «ФИНАЛЬНЫЙ», если членство в консолидированной группе является единственным основанием, на котором компания не будет обязана подавать будущие налоговые декларации.

Смена директоров или акционеров не является сменой юридического лица.

После отмены регистрации компании в Австралийской комиссии по ценным бумагам и инвестициям (ASIC) она прекращает свое существование и больше не может подавать нам формы. Любые формы, поданные в отношении исключенной из регистрации компании, будут аннулированы и не обрабатываются.

Мы не можем обсуждать защищенную информацию, относящуюся к исключенной из регистрации компании, в том числе с людьми, ранее уполномоченными действовать от имени этой компании.

См. Также:

Партнерства

Если ваше партнерство прекратило торговлю и активы были распределены в течение года, ответьте «ДА» на этикетке с надписью «Окончательная налоговая декларация» на странице 1 налоговой декларации партнерства.

См. Также:

Трастов

Если вы ликвидировали траст в течение года и распределили все активы траста, напечатайте «ФИНАЛЬНЫЙ» на этикетке «Окончательная налоговая декларация» на странице 2 налоговой декларации траста.

Укажите все доходы, полученные от продажи вашего бизнеса, в своей личной индивидуальной налоговой декларации.

См. Также:

В этом обзоре рассматриваются наиболее распространенные темы, которые необходимо учитывать при продаже или закрытии бизнеса.Как закрыть бизнес

Если вы тонете в долгах или просто готовы уйти на пенсию или перейти к другим проектам, закрытие бизнеса может высвободить ваше время и деньги и позволить вам сосредоточиться на чем-то новом. Чтобы правильно закрыть свой бизнес, нужно время, и вам нужно будет учитывать все, от налогов до окончательной зарплаты и даже ваших избыточных запасов на этом пути.

Вы не решили закрыть свой бизнес в одночасье или по прихоти; большинство решений о закрытии принимаются только после долгих периодов работы и размышлений. Много размышлений и усилий уходит на то, чтобы попытаться сделать бизнес успешным, поэтому, когда что-то не получается или вы готовы двигаться дальше, потребуется некоторое дополнительное время, чтобы закрыть дела должным образом. Правильный подход при закрытии бизнеса позволяет действовать упорядоченно; защитить собственные активы и инвестиции; и даже обеспечить наилучший результат для ваших сотрудников, партнеров и инвесторов.

Нельзя просто запереть двери и уйти. Вам нужно найти время, чтобы распутать свои активы и участие и убедиться, что все выполнено правильно. Правильный процесс закрытия позволит вашим клиентам и кредиторам узнать, что вы закрываетесь, а также может ограничить ваш риск судебных исков или других юридических проблем.

Независимо от того, чем вы занимаетесь, вам нужно будет рассмотреть каждый из следующих пунктов и убедиться, что вы охватили все необходимое.Некоторые из нижеперечисленных пунктов могут относиться к вашему бизнесу больше, чем другие, но тщательное рассмотрение каждого из них может гарантировать, что вы охватили все основы и полностью защитили себя при закрытии магазина.

Оглавление

Посмотреть большеСбор дебиторской задолженности

Начните сбор любых непогашенных остатков или дебиторской задолженности. Если у вас есть учетные записи в коллекциях, это ваш последний шанс получить оплату перед закрытием. Вы должны сделать этот шаг, прежде чем делать что-либо еще, в том числе уведомлять кого-либо о своем закрытии.Если кто-то знает, что вы закрываетесь, они могут решить подождать вас, а не платить причитающуюся сумму, и полностью проигнорировать ваши счета.