Как заработать на бирже? или 5 главных причин, почему новички не зарабатывают, а теряют деньги на бирже.

Что отделяет стабильно теряющего деньги на бирже от успешного трейдера? В этой статье я привожу ряд типичных «граблей», на которые чаще всего наступают начинающие трейдеры.

1. Трейдинг как прогнозирование рынка.

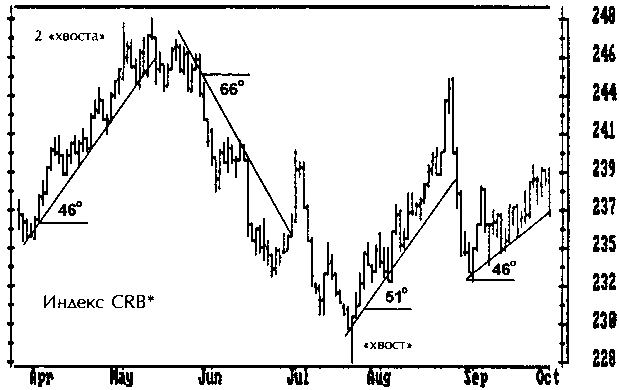

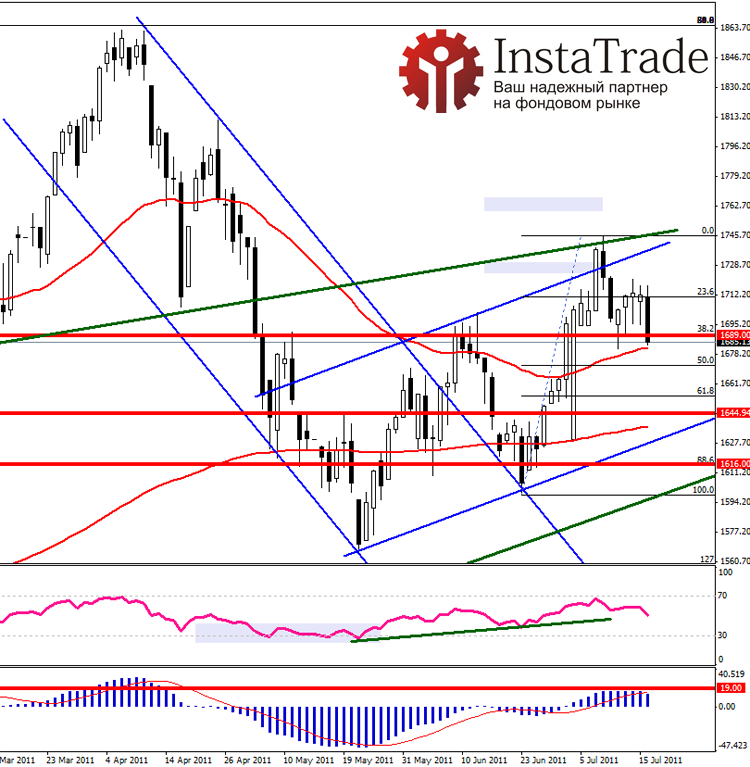

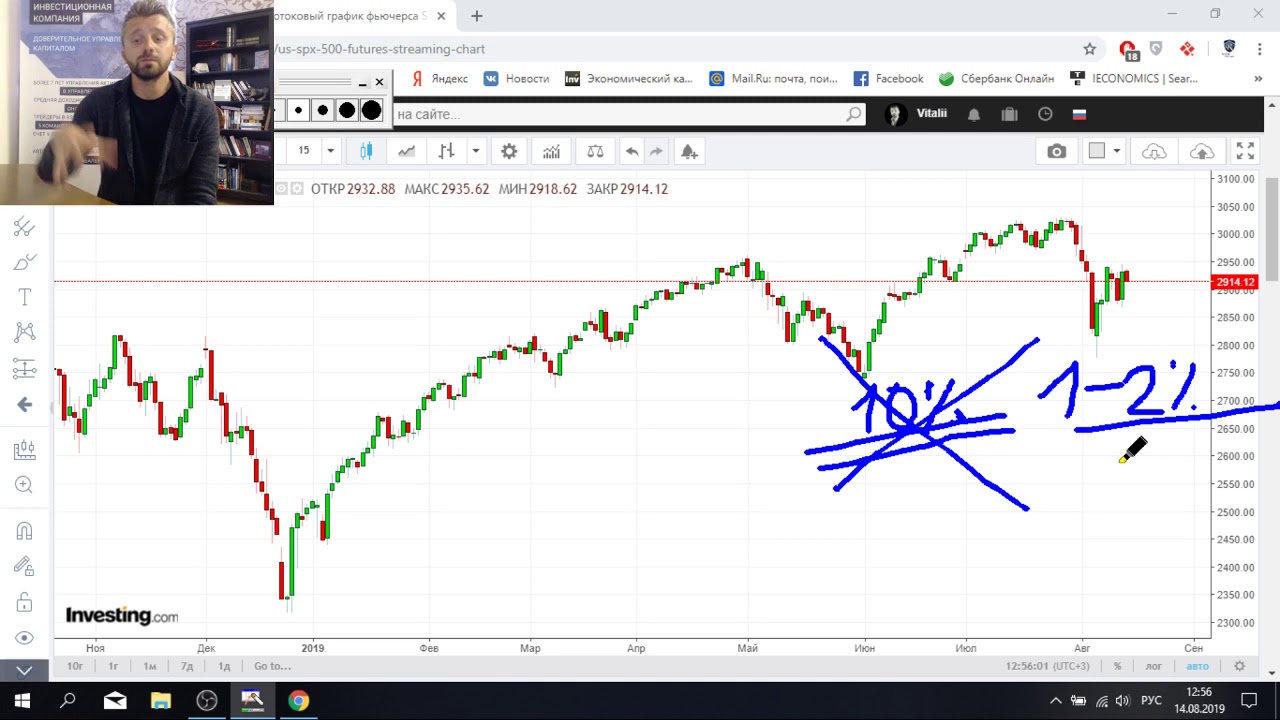

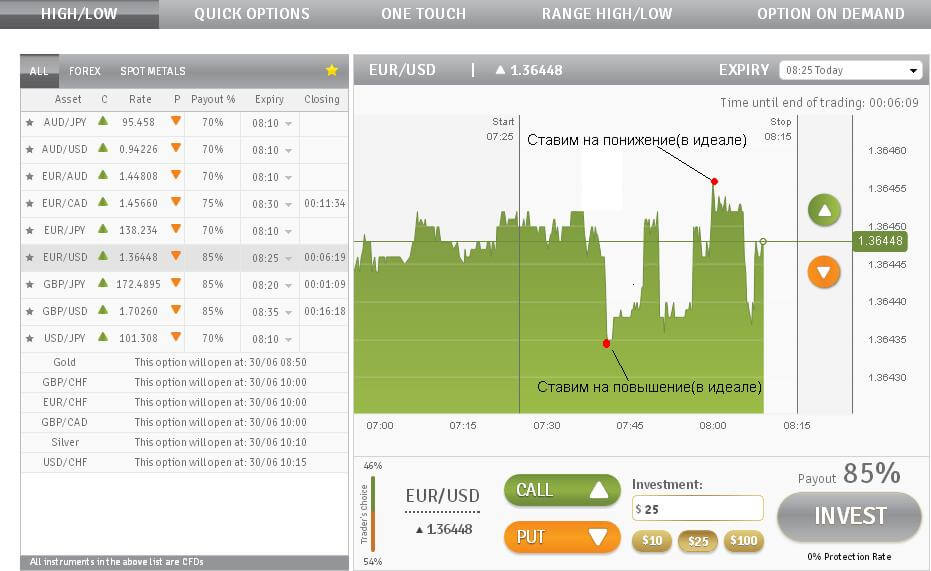

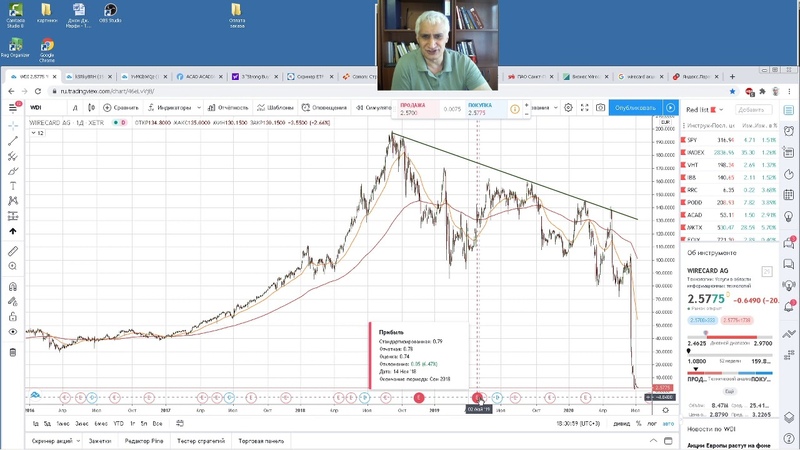

Подавляющее большинство трейдеров занимаются прогнозированием рынка с помощью разнообразных приемов. В основном, это анализ графиков с использованием индикаторов. Трейдеры связывают заработок на бирже с правильным определением направления движения цены. Это выглядит логичным, но новички не понимают, что заработок на бирже никак не связан с прогнозами рынка.

Новички каждый день пытаются заработать на бирже, делая ставки на рост или падение рынка, вместо того, чтобы понять, как нужно торговать, чтобы иметь преимущество на бирже. Деньги. Деньги. Деньги.

Они настолько одержимы зарабатыванием денег, что у них не хватает времени критически подойти к анализу того, что они делают.

Успешный трейдинг не связан с правильным прогнозом движения цены. Все успешные трейдеры знают, что успех связан с применением торговых систем, которые имеют статистическое преимущество перед случайными входами-выходами. Поэтому вторая самая очевидная ошибка – это отсутствие торговой системы.

2. Отсутствие торговой системы – то есть четких правил, которыми должен руководствоваться в своей торговле трейдер.

У трейдера, теряющего деньги на бирже, нет системы — в голове у него некая каша из его личных представлений о том, как анализировать и прогнозировать рынок, и набора технических приемов прогнозирования рынка из книжек и интернета – таких как индикаторы и ценовые паттерны. Добавим к этому информационный шум из аналитических обзоров и финансовых новостей, а также побольше эмоций — жадности и страха. С помощью этой ядерной смеси трейдер пытается понять рынок и «напилить» денег. Разумеется, результат будет отрицательным. Хотя бы потому что рынок малопредсказуемый. Пытаться зарабатывать на каких-либо методах анализа, предсказывающих рынок, – бесперспективное занятие. Уверенно зарабатывать можно только используя торговые системы. Торговые системы не обязательно означают компьютерный алгоритм – вовсе нет. Торговая система включает в себя план на все случаи – что делать, если рынок делает А, и что делать, если рынок делает Б.

Добавим к этому информационный шум из аналитических обзоров и финансовых новостей, а также побольше эмоций — жадности и страха. С помощью этой ядерной смеси трейдер пытается понять рынок и «напилить» денег. Разумеется, результат будет отрицательным. Хотя бы потому что рынок малопредсказуемый. Пытаться зарабатывать на каких-либо методах анализа, предсказывающих рынок, – бесперспективное занятие. Уверенно зарабатывать можно только используя торговые системы. Торговые системы не обязательно означают компьютерный алгоритм – вовсе нет. Торговая система включает в себя план на все случаи – что делать, если рынок делает А, и что делать, если рынок делает Б.

Торговая система должна иметь определенный статистический перевес. Это означает, что если по системе сделать 100 сделок, то общий результат предполагается положительным. Понятно, что случайные 100 сделок вряд ли дадут положительный перевес. То есть правила этой системы должны предполагать положительный результат, полученный неслучайным образом.

3. Третья ошибка связана с тем, что трейдер теряет деньги, не уделяя должное внимание управлению рисками. Вот эти типичные ошибки: трейдер не ставит стоп-лосс; снимает или отодвигает стоп-лосс; если рынок идет против позиции, трейдер увеличивает размер позиции –усредняется, в надежде на разворот рынка; трейдер превышает допустимый риск в сделке – кода потери в одной сделке составляют 5-10% от счета и более. Еще одно губительное управление рисками – это произвольное изменение размера позиции в сделках. Например, трейдер получает убыток в 3-х сделках. Четвертую сделку он совершает двойным или тройным размером позиции.

Бывает, что в «менее надежные» сделки трейдер входит одним числом лотов, а в «надежные сделки» — намного большим, т.е. меняется размер позиции в зависимости от собственной уверенности трейдера в сделке. Разумеется, все это приводит к губительным убыткам. Трейдеру кажется, что его успех зависит от того, насколько точно он определит направление рынка и войдет в нужной точке.

4. 80% начинающих трейдеров хватают прибыль при первой удачной возможности. В результате они имеют много небольших по размеру прибыльных сделок. Никто не знает, где рынок остановит свое движение и развернется. Этого не знают и успешные трейдеры, никто никогда не покупает на самом низу и не продает на самом верху. Однако успешные трейдеры умеют держаться за прибыльные сделки и превращать небольшие прибыльные сделки в крупные прибыльные сделки — только за счет того, что они не спешат выскакивать с мелкой прибылью с рынка.

Психологически трудно долго выдерживать прибыльную сделку, то есть давать прибыли течь, особенно когда эта прибыль долгожданна, после серии убыточных сделок или когда прибыль настолько велика, что жжет руки. Начинающий трейдер пытается быть правым как можно чаще – поэтому он пытается избегать стоп-лоссов и хватает прибыль как можно быстрее, пока она не исчезла. Опытный трейдер делает наоборот – он быстро гасит убыточные позиции, но он умеет добиться перевеса в строну прибыли в немногочисленных прибыльных сделках, за счет того, что в его торговой системе прибыльная сделка удерживается намного дольше убыточной сделки. А фактор времени играет здесь первостепенную роль.

Начинающий трейдер пытается быть правым как можно чаще – поэтому он пытается избегать стоп-лоссов и хватает прибыль как можно быстрее, пока она не исчезла. Опытный трейдер делает наоборот – он быстро гасит убыточные позиции, но он умеет добиться перевеса в строну прибыли в немногочисленных прибыльных сделках, за счет того, что в его торговой системе прибыльная сделка удерживается намного дольше убыточной сделки. А фактор времени играет здесь первостепенную роль.

5. И наконец, начинающий трейдер находится во власти своих эмоций. Успешный трейдер умеет своими эмоциями управлять так, чтобы они не мешали прибыльному трейдингу. Рынок приучает трейдера делать неправильные вещи – держаться за убыточные сделки и быстро хватать мелкие прибыли. Рынок всегда стремится вызвать у человека негативные эмоции, что неизбежно в условиях неопределенности, когда человек планирует одно и ставит на это свои деньги, а рынок делает совсем не то, что от него ожидает трейдер.

Человек привык действовать в жизни по логике вещей, но на рынке эта логика часто не работает. Все, что кажется логичным, приносит убытки, а совершенно, казалось бы, иррациональные движения рынка могут приносить прибыль. Человек не может полностью избавиться от эмоций, однако успешный трейдер умеет их контролировать и не допускает, чтобы они оказывали влияние на принимаемые решения. Ключ к этому контролю эмоций лежит не во внешнем самоконтроле, а в глубоких убеждениях трейдера относительно всего того, что происходит на рынке. Чтобы подчинить свои эмоции, нужно изменить некоторые свои убеждения относительно трейдинга. Именно несоответствие внутренних убеждений реальности приводит к эмоциональным всплескам.

Все, что кажется логичным, приносит убытки, а совершенно, казалось бы, иррациональные движения рынка могут приносить прибыль. Человек не может полностью избавиться от эмоций, однако успешный трейдер умеет их контролировать и не допускает, чтобы они оказывали влияние на принимаемые решения. Ключ к этому контролю эмоций лежит не во внешнем самоконтроле, а в глубоких убеждениях трейдера относительно всего того, что происходит на рынке. Чтобы подчинить свои эмоции, нужно изменить некоторые свои убеждения относительно трейдинга. Именно несоответствие внутренних убеждений реальности приводит к эмоциональным всплескам.

Если новичок приходит на биржу с мыслями о деньгах, то рано или поздно он будет разочарован, а его трейдинг превратится в постоянную борьбу с самим собой. Для того, чтобы научиться контролировать себя, необходимо понять, какие именно ваши убеждения о трейдинге не соответствуют объективной действительности и изменить их.

Как заработать на фондовой бирже

Фондовая биржа все больше привлекает к себе людей, которые рассматривают ее, как начало своего капиталовложения и бизнеса. Всех новичков всегда интересует вопрос –

Всех новичков всегда интересует вопрос –

Сегодня, благодаря компьютерным инновациям и интернет просторам, самым популярным видом Без рубрикиа стал интернет-Без рубрики. Это очень просто и доступно, все желающие могут поучаствовать в торгах на фондовой бирже. Конечно, для успешной торговли мало пройти обучение, нужно еще и разбираться в экономике, как государства, так и мира в целом, понимать функционирование биржи, всегда быть в курсе экономических новостей. Если Вы решительно настроились идти на рынок фондовых торгов, Вам нужно пошагово знать, что нужно делать и

Как заработать на бирже

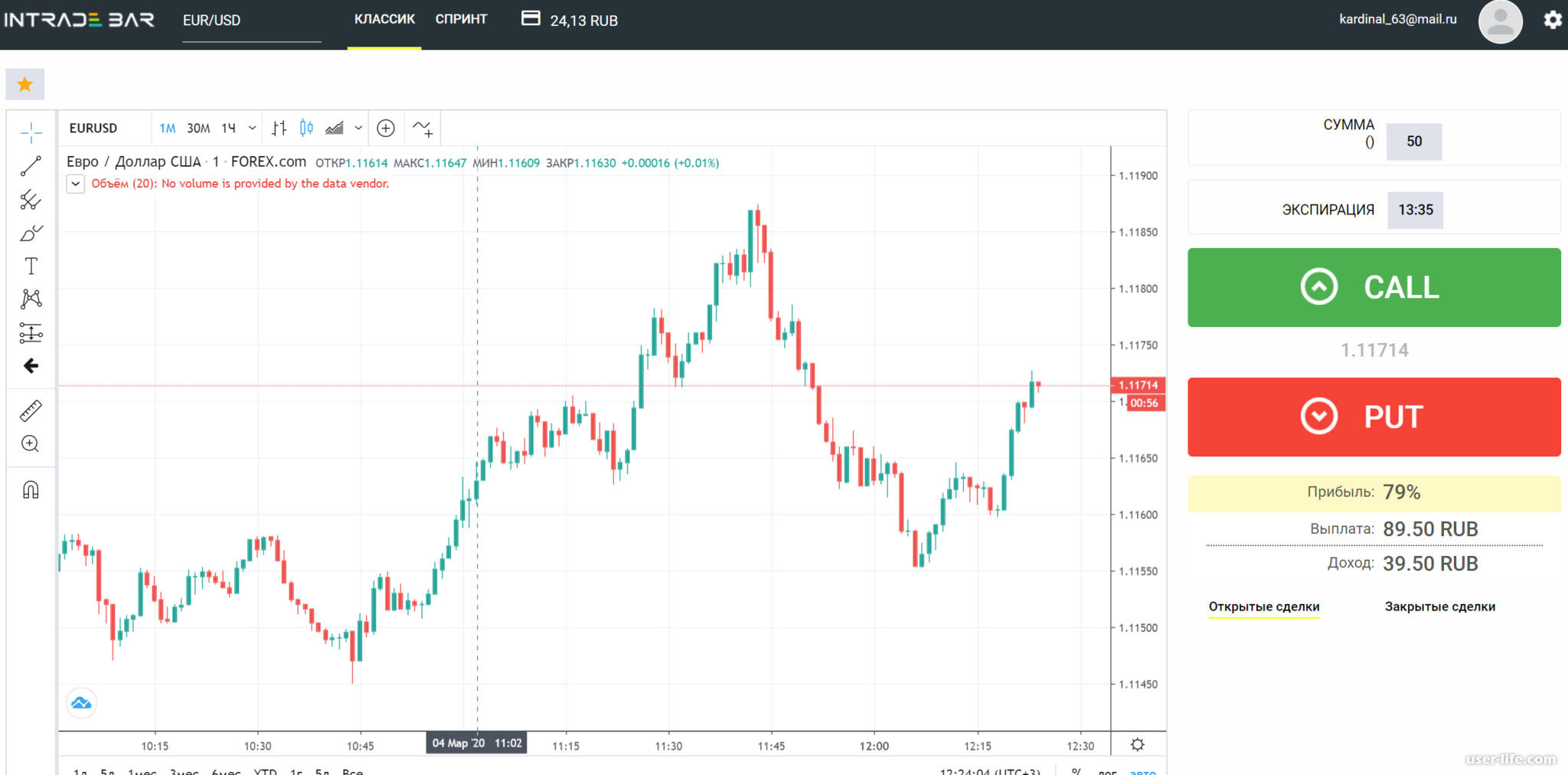

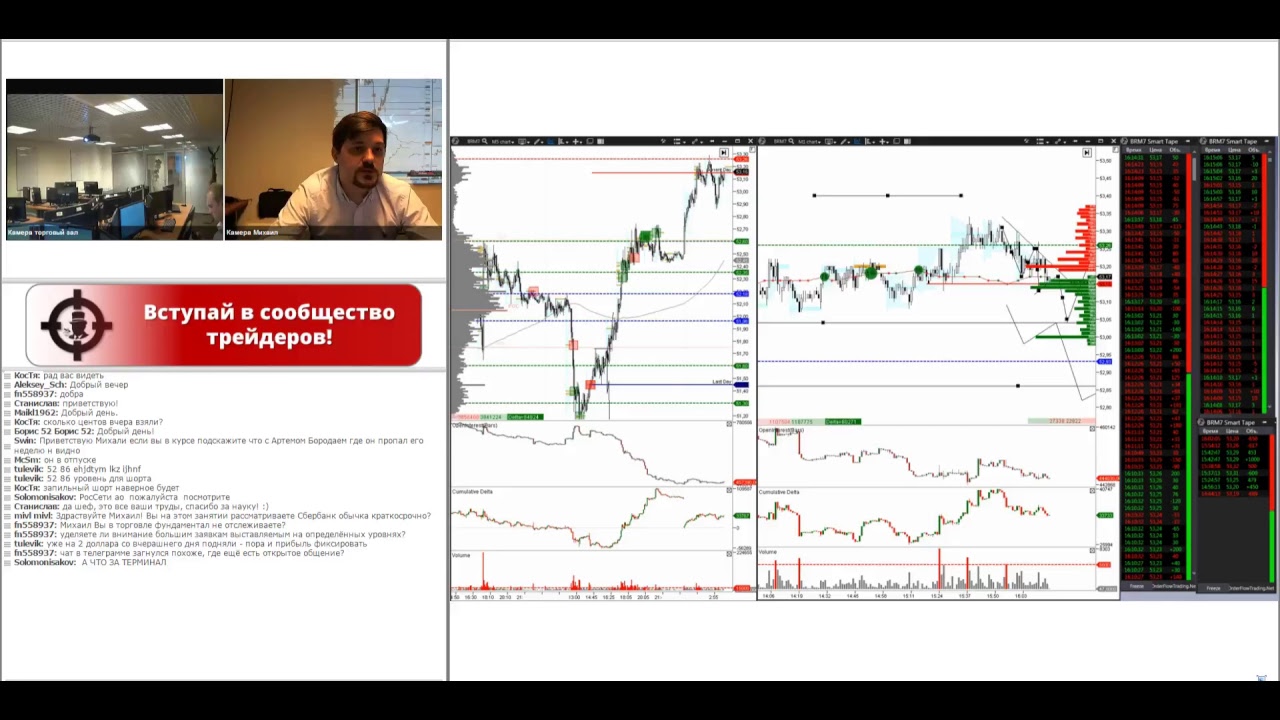

- Торговая платформа. Что бы в Ваши карманы пошел хороший заработок на фондовой бирже, нужно выбрать правильную торговую платформу.

Ее выбор будит зависеть от многих факторов, начиная с Ваших предпочтений и далее по списку. Благодаря интернету, сегодня можно не выходя из дома, найти всю нужную Вам информацию о каждой интересующей Вас бирже. При выборе торговой платформы помните, она должна быть не только нужного Вам торгового направления, но и удобной для работы. Вы должны иметь полный доступ к просмотру торгов в реальном времени, без затруднений подавать и получать заявки, иметь доступ к изображениям динамики по нужному инструменту.

Ее выбор будит зависеть от многих факторов, начиная с Ваших предпочтений и далее по списку. Благодаря интернету, сегодня можно не выходя из дома, найти всю нужную Вам информацию о каждой интересующей Вас бирже. При выборе торговой платформы помните, она должна быть не только нужного Вам торгового направления, но и удобной для работы. Вы должны иметь полный доступ к просмотру торгов в реальном времени, без затруднений подавать и получать заявки, иметь доступ к изображениям динамики по нужному инструменту. - Брокерская компания. Конечно, это очень важный выбор для Вашей торговли. Выбирайте себе брокера по всем своим критериям отбора, не стесняйтесь задавать все интересующие Вас вопросы, что бы потом не допустить неприятных ситуаций в работе с брокером.

- Направления для инвестирования. Бесспорно, лидирующее место в торговых инструментах сегодня занимают акции. Они дают широкий спектр для инвестирования и спекуляций. Чуть меньшой популярностью пользуются облигации и фьючерсы, в основном с них начинают новички, хоть здесь Вы и не заработаете больших дивидендов, зато и риска потерять все деньги намного меньше.

Что касается акций – к ним стоит приступать, имея хороший и проверенный план работы, здесь присущие большие риски, как потерь, так и заработков.

Что касается акций – к ним стоит приступать, имея хороший и проверенный план работы, здесь присущие большие риски, как потерь, так и заработков. - Торговая стратегия. Если Вы новичок, самым простым способом получить хорошую торгую стратегию – обратиться к успешным и знаменитым трейдерам, которые уже не один год проводят успешные торги на биржах. В интернете, можно найти очень много разных семинаров, видео курсов, видео уроков, и разных планов для работы. Чаше всего берут за основу уже готовую торговую стратегию, и дополняют своими пунктами, которые проверены личным опытом.

Итог

Теперь Вы знаете, с чего начать и как заработать на фондовой бирже. Перед Вами стоит долгий и тернистый путь, но с этими подсказками Вам будет намного легче, и, возможно, мы поможем избежать глупых ошибок, которые станут у Вас на пути.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

Электронная библиотека MyBook — читайте книги в онлайн библиотеке.

Новинки и бестселлеры литературы в библиотеке электронных книг.

Новинки и бестселлеры литературы в библиотеке электронных книг.

Ли Тейлору — биржевому игроку,

мудрому человеку и верному другу — посвящается!

Переводчики Маргарита Волкова, Александр Волков

Редактор П. Суворова

Технический редактор Н. Лисицына

Корректор Н. Величенко

Компьютерная верстка К. Свищёв, Ю. Юсупова

Дизайн обложки DesignDepot

© Элдер А., 1993

© Издание на русском языке, оформление. ООО «Альпина Бизнес Букс», 2007

© Электронное издание. ООО «Альпина Паблишер», 2012

Элдер А.

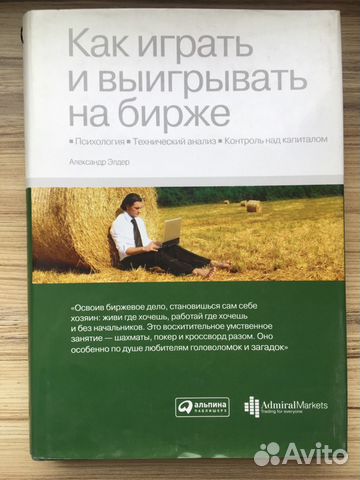

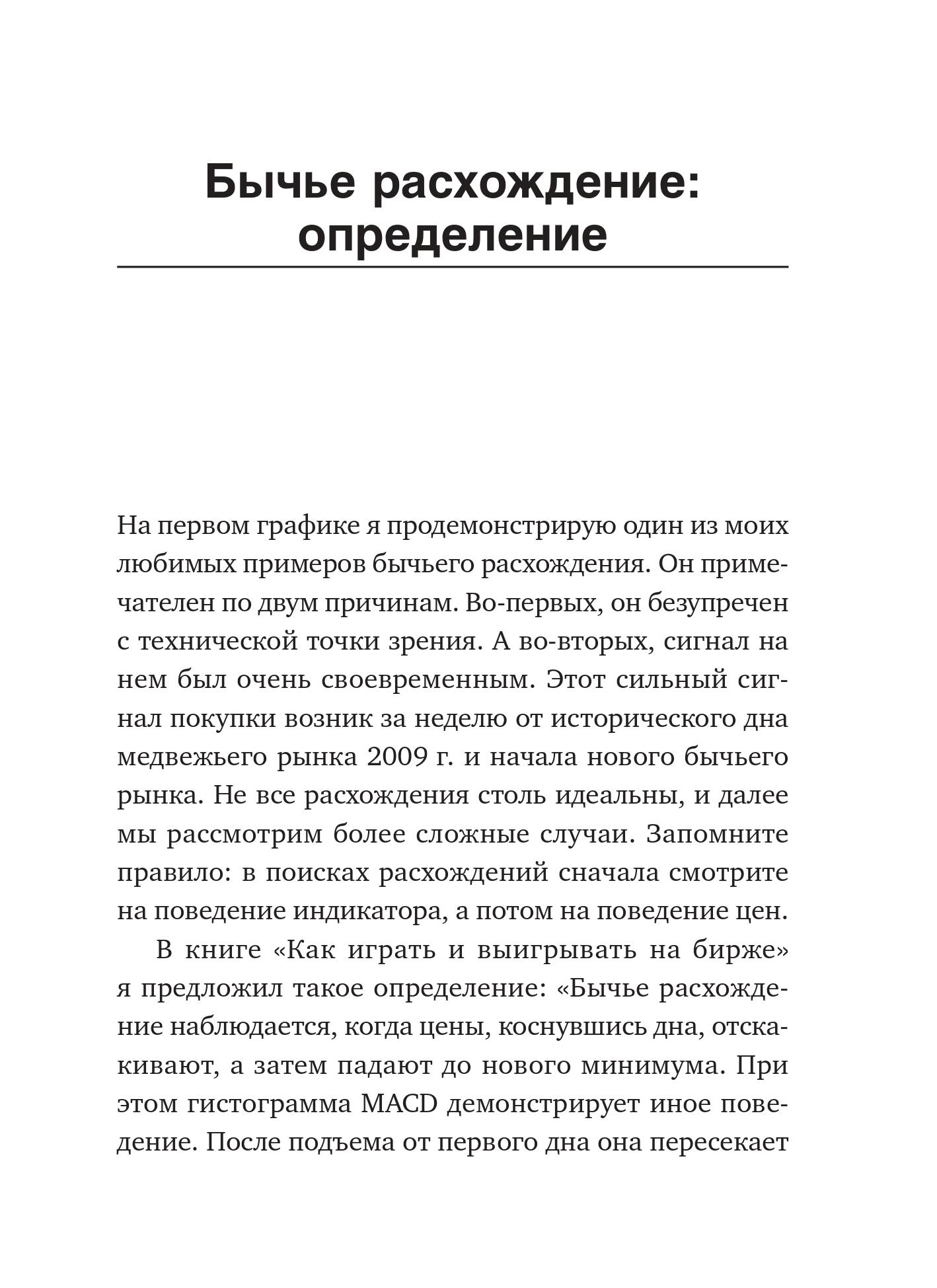

Как играть и выигрывать на бирже: Психология. Технический анализ. Контроль над капиталом / Александр Элдер. — 8-е изд. — М.: Альпина Паблишер, 2011.

ISBN 978-5-9614-2417-1

Все права защищены. Никакая часть электронного экземпляра этой книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, для частного и публичного использования без письменного разрешения владельца авторских прав.

К читателям

Уважаемые читатели!

Представляем вашему вниманию новую книгу, изданную при поддержке международной брокерской компании Admiral Markets, — «Как играть и выигрывать на бирже: Психология. Технический анализ. Контроль над капиталом» от А. Элдера, профессионального биржевика и эксперта по техническому анализу.

Мы предпочитаем работать с настоящими экспертами, чьи книги уже стали бестселлерами по всему миру и внесли свой вклад в развитие современного анализа. Поэтому было принято решение об издании книги «Как играть и выигрывать на бирже: Психология. Технический анализ. Контроль над капиталом» — своеобразного учебника по психологии, который расскажет начинающему трейдеру, как обуздывать свои эмоции. Их Элдер считает одной из самых важных составляющих профессии трейдера, ее неотъемлемой частью. Даже самому опытному трейдеру непросто совладать с собой в ситуации, когда он терпит убыток, и вовремя остановиться, когда он получает прибыль. «Ключ к победе в нашей психологии», — учит д-р Элдер.

Еще одним важным посылом книги является рекомендация чутко и внимательно изучать поведение толпы. Это вторая ключевая составляющая успеха трейдера. Изучить тренд проще, чем предугадать поступки индивидуума. Мы уверены, что после вдумчивого и внимательного прочтения книга «Как играть и выигрывать на бирже: Психология. Технический анализ. Контроль над капиталом» поможет вам преуспеть в работе.

Основная цель компании Admiral Markets — сделать трейдинг на финансовых рынках максимально доступным для всех и для каждого! В связи с объединением компаний Admiral Markets и UMIS стали доступны новые инструменты для работы — CFD на акции российских компаний, индекс РТС, выход на фондовую биржу Российской Федерации и многие другие. Также появилась возможность открывать новые счета системы FX+, абсолютно все сделки по которым регистрируются на Санкт-Петербургской фондовой бирже. К вашим услугам, помимо всего прочего, остается возможность торговли контрактами на разницу цен акций крупнейших корпораций США, котируемых на Нью-Йоркской фондовой бирже (NYSE) и электронной бирже NASDAQ, а также торговля любой из 45 валютных пар, котируемых компанией.

Успешно освоить и протестировать на практике описанные в книге стратегии и примеры вам поможет современный, интуитивно понятный и многофункциональный торговый терминал MetaTrader 4, который вы можете бесплатно скачать на сайте нашей компании. Реальный или демонстрационный (учебный) счет открывается за 5 минут в режиме онлайн из любой точки мира. Требования к минимальному размеру депозита по прежнему отсутствуют, и торговлю можно начать с $10–50. Мы принимаем банковские переводы, платежи кредитными картами, электронные валюты.

В 2007 г. была разработана уникальная бонусная программа Admiral Club™, участниками которой на данный момент стали тысячи наших клиентов. Ежегодно для всех желающих компания также организует международные конкурсы трейдинга с солидными призовыми фондами. Торгуя на демосчетах виртуальными деньгами, вы можете заработать реальные денежные призы!

Компания Admiral Markets с 2006 г. состоит в Комиссии по регулированию отношений участников финансовых рынков (КРОУФР), а также имеет лицензию биржевого посредника № 1203, которая выдана Федеральной службой по финансовым рынкам без ограничения срока действия. Кроме того, с 2009 г. деятельность нашей компании лицензирована в Европейском cоюзе и регулируется единым финансовым законодательством ЕС, в том числе новейшей директивой «O рынках финансовых инструментов» (MiFID). Управление по финансовому регулированию и надзору Эстонской Республики (FSA) выдало нашему центральному представительству в Европейском союзе, компании Admiral Markets AS, лицензию на осуществление основных видов инвестиционной и брокерской деятельности, в том числе на валютном рынке Forex, на рынках акций, фьючерсов и контрактов на разницу цен (CFD). Лицензия (№ 4.1–1/46) является действительной во всех 27 странах — участницах Евросоюза.

Кроме того, с 2009 г. деятельность нашей компании лицензирована в Европейском cоюзе и регулируется единым финансовым законодательством ЕС, в том числе новейшей директивой «O рынках финансовых инструментов» (MiFID). Управление по финансовому регулированию и надзору Эстонской Республики (FSA) выдало нашему центральному представительству в Европейском союзе, компании Admiral Markets AS, лицензию на осуществление основных видов инвестиционной и брокерской деятельности, в том числе на валютном рынке Forex, на рынках акций, фьючерсов и контрактов на разницу цен (CFD). Лицензия (№ 4.1–1/46) является действительной во всех 27 странах — участницах Евросоюза.

Компания также занимается активным продвижением образовательных курсов и практических программ обучения, созданных специально для повышения уровня знаний и опыта начинающих трейдеров. Во всех офисах и представительствах Admiral Markets регулярно организуются бесплатные семинары и курсы, цель которых — улучшить навыки трейдинга действующих игроков и показать все реальные возможности рынка Forex тем, кто не сталкивался с ним ранее. Для самостоятельного же изучения финансовых рынков в компании UMIS предлагается бесплатный пакет Дистанционного обучения, который вы можете подключить в личном кабинете (www.umis.ru).

Для самостоятельного же изучения финансовых рынков в компании UMIS предлагается бесплатный пакет Дистанционного обучения, который вы можете подключить в личном кабинете (www.umis.ru).

Информация для справок и контакты компании

Корпоративный сайт Admiral Markets: www.forextrade.ru Корпоративный сайт UMIS: www.umis.ru Телефон единой справочной службы: 8-800-555-75-08 (по России — бесплатно), 8-495-775-75-08 (Москва). | Адрес центрального представительства в России: 123317, Москва, Пресненская наб., д. 10, блок С, Башня на набережной, офис 568. Эл. почта: [email protected] |

Как заработать на бирже

Сотни лет люди торгуют акциями и тысячи лет пользуются валютой. Регулярно происходят страшные и ужасные кризисы. И каждый раз после них идет новый цикл роста промышленности и подъема экономики. Так было, есть и, скорее всего, будет продолжаться…

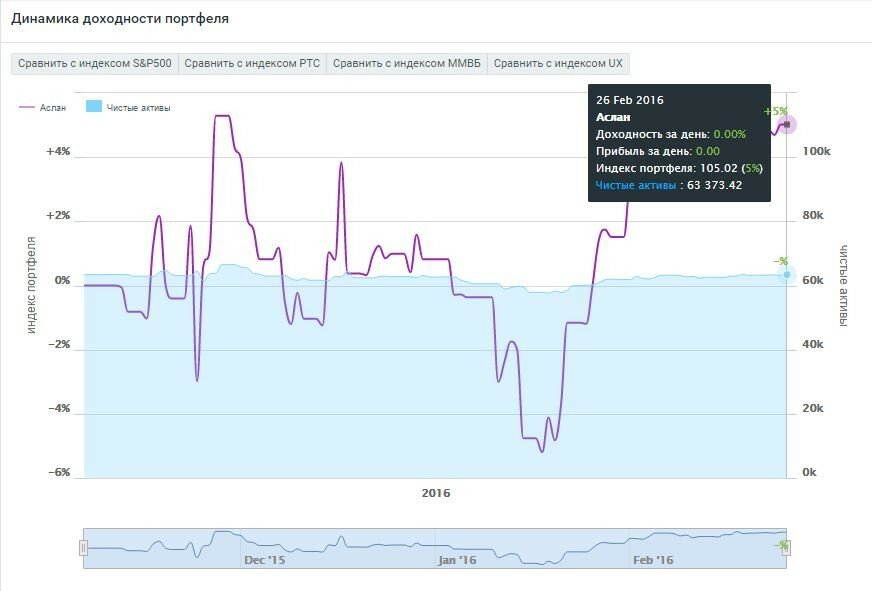

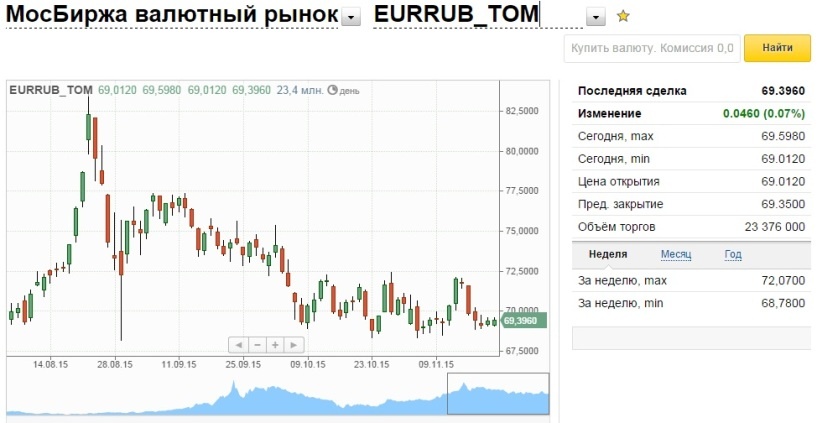

Циклы спадов и подъемов экономики можно отчетливо увидеть на исторических графиках. И, вероятность того, что это будет продолжаться пока существует наш мир в том виде в каком есть, стремится к 100 процентам.

И, вероятность того, что это будет продолжаться пока существует наш мир в том виде в каком есть, стремится к 100 процентам.

Можно ли на этом заработать, не вдаваясь в подробности почему это происходит?

Ответ: да.

Разбираясь в причинах движения экономики в ту или другую сторону можно быть более уверенным в своей правоте и с этой уверенностью и спокойствием зарабатывать сотни процентов годовых! По крайней мене, знания позволят Вам, как минимум, не потерять и сохранить свои деньги.

Как можно на этих волнах защитить свои деньги, зарабатывать и постоянно получать большую доходность?

Биржа и брокеры предоставляют любому человеку возможность торговать ценными бумагами (акциями, облигациями), производными финансовыми инструментами (фьючерсами, опционами).

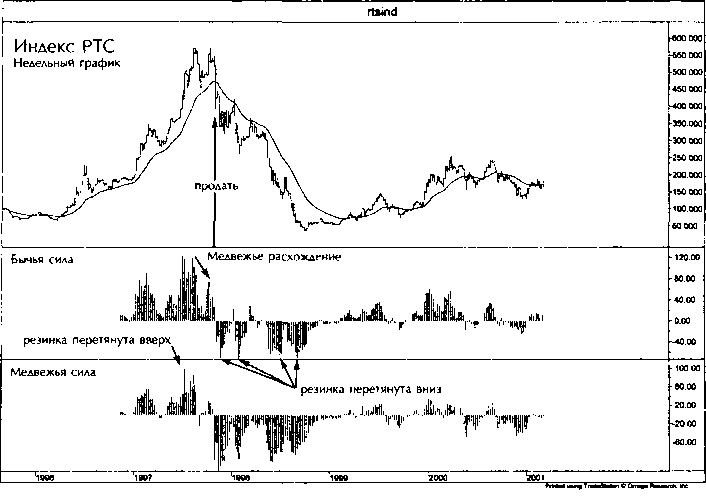

Защититься можно хеджированием. На рынке есть разнонаправленные инструменты, например фьючерс на Индекс РТС и фьючерс на пару Доллар/Рубль. Если посмотреть на истории, то можно заметить, что присутствует горизонтальная симметрия. Это означает, что без большого риска, можно купить акции компаний и купить фьючерс на Индекс Доллар/Рубль. На резких колебаниях рынка акций вниз мы не получим больших убытков, так как фьючерс на Доллар/Рубль вырастет. По мере развития бычьего рынке хедж нужно уменьшать.

Если посмотреть на истории, то можно заметить, что присутствует горизонтальная симметрия. Это означает, что без большого риска, можно купить акции компаний и купить фьючерс на Индекс Доллар/Рубль. На резких колебаниях рынка акций вниз мы не получим больших убытков, так как фьючерс на Доллар/Рубль вырастет. По мере развития бычьего рынке хедж нужно уменьшать.

Если рынок бычий и нет никаких предпосылок для его разворота, то можно просто частями покупать и докупаться, если всё идет по плану. Как только рынок замедлится и начнет разворачиваться, нужно закрывать позицию и фиксировать прибыль.

Умелые трейдеры зарабатывают на бирже постоянно.

На медвежьем рынке (кризис), когда практически все акции сильно снижаются в цене, трейдеры покупают фьючерс на пару Доллар/Рубль. В это время Рубль дешевеет, а Доллар дорожает. В конце этого тренда на все подорожавшие доллары покупаются сильно подешевевшие акции, или тот же самый фьючерс на Индекс РТС. После чего наступает бычий рынок. Акции начинают расти в своей цене на сотни и тысячи процентов! А фьючерс на пару Доллар/Рубль совершает свое падение. Как только будет достигнута вершина этой волны всё повторяется с начала — акции продаются (на рынке начинается паника, все начинают кричать «кризис»), доллары покупаются.

Акции начинают расти в своей цене на сотни и тысячи процентов! А фьючерс на пару Доллар/Рубль совершает свое падение. Как только будет достигнута вершина этой волны всё повторяется с начала — акции продаются (на рынке начинается паника, все начинают кричать «кризис»), доллары покупаются.

В данном виде заработка важно не только понимать текущие условия экономики, но и нужно уметь управлять капиталом.

Важно правильно входить в рынок. На растущем рынке нужно покупать когда всё падает, на коррекциях. И не нужно бояться этого делать. Если коррекция нормальная, то риск минимальный, а прибыль придет очень быстро и накопленный доход не позволит Вам переживать об убытках.

Александр Элдер — Как играть и выигрывать на бирже. читать онлайн

Александр Элдер. КАК ИГРАТЬ И ВЫИГРЫВАТЬ НА БИРЖЕ.

Предисловие ко второму русскому изданию.

Когда я бежал с советского парохода в Африке, то ни думал ни гадал, какие невиданные развороты мне предстоят. Я бежал, чтобы не оказаться в советской тюрьме за политику. На Западе у меня не было ни родни, ни знакомых, но было одно важное преимущество перед теми, кто приезжает сюда сегодня. Эмигранты жалуются на жизнь в новой стране, но при этом знают, что могут вернуться — поехать в аэропорт и через 9 часов быть в Шереметьево. У меня такого выхода не было, поскольку в СССР меня, как беглеца, ждали лагерь либо расстрел. Не имея ходу назад, я полностью вошел в американскую жизнь, язык и культуру новой страны.

Я бежал, чтобы не оказаться в советской тюрьме за политику. На Западе у меня не было ни родни, ни знакомых, но было одно важное преимущество перед теми, кто приезжает сюда сегодня. Эмигранты жалуются на жизнь в новой стране, но при этом знают, что могут вернуться — поехать в аэропорт и через 9 часов быть в Шереметьево. У меня такого выхода не было, поскольку в СССР меня, как беглеца, ждали лагерь либо расстрел. Не имея ходу назад, я полностью вошел в американскую жизнь, язык и культуру новой страны.

В Нью-Йорке я продолжал заниматься психиатрией, преподавал в Колумбийском университете, а став играть на бирже, написал по-английски книгу: «Trading for a Living». Я писал ее для себя, вернее для того зеленого новичка, полного энтузиазма, но не обремененного знаниями, каким был лет за 5 до книги. Англоязычный оригинал «Trading for a Living» стал международным бестселлером. Обычный тираж биржевой книги в США — 5 тыс. экземпляров, а очень успешные книги достигают 20 тысяч. «Trading for a Living» достигла этого уровня на второй год и продолжает переиздаваться уже 9 лет. Книга переведена на 8 языков, включая мой родной русский. Кто бы предсказал это, когда я бежал из Советского Союза! Сказка.

Книга переведена на 8 языков, включая мой родной русский. Кто бы предсказал это, когда я бежал из Советского Союза! Сказка.

В 1996 году я впервые вернулся в Россию по приглашению банкиров, чтобы прочитать лекции по биржевой торговле в Москве. На них собрались сотни новичков, многие из которых вышли в профессионалы и работают на рынках по сей день. В первый приезд меня поселили в ведомственной гостинице. Она была окружена колючей проволокой, а у входа дежурили двое с автоматами. Количество автоматов на улицах — верный показатель качества жизни в стране (чем их больше, тем уровень ниже). Теперь останавливаюсь в Москве в нормальной квартире, заимел друзей и столько знакомых, что недавно меня узнали в парилке Сандуновской бани. Без галстука. Нормализация!

В 1996 году Москва была еще темной, у станций метро стояли шеренги обтрепанных людей, пытавшихся продать кто булку, кто селедку, кто носки. Поиск переводчиков и издателя были трудны, а один из сотрудников компании, которая собиралась спонсировать выпуск книги, пытался вымогать у меня деньги. Я об этой коррупции сообщил его высшему начальству, на чем спонсирование закончилось — начальник стоил подчиненного. Компании той больше нет, а книга процветает. «Честность — лучшая политика» — есть такая поговорка в Америке.

Я об этой коррупции сообщил его высшему начальству, на чем спонсирование закончилось — начальник стоил подчиненного. Компании той больше нет, а книга процветает. «Честность — лучшая политика» — есть такая поговорка в Америке.

За последние годы я сдружился с владельцами издательства «Диаграмма», которое стало, по-моему, лучшим по биржевой литературе в России. Когда речь зашла о втором издании «Как играть и выигрывать на бирже», выбор был прост. Надеюсь, вам понравятся отредактированный «Диаграммой» перевод и новая глава, которую я написал по-русски специально для этого издания.

Идеи, изложенные в этой книге, проверены на опыте тысяч российских трейдеров, купивших и прочитавших первое издание. Среди приятных воспоминаний — встреча с трейдером, который сделал миллионы долларов и теперь живет то в Москве, то на Сейшельских островах. Одна дама в мехах вбежала на мой семинар в Москве, чтобы поблагодарить — она заняла первое место в двух категориях на соревновании российских аналитиков. Значит ли это, что вы, проработав эту книгу, тоже выиграете конкурс и сделаете миллион? Для успеха вам необходим еще один фактор. Это — самодисциплина. Вы должны войти в рынок, как политэмигрант, которому нет дороги назад. Успех или расстрел. Вам надо полностью сфокусироваться на торговле — лишь тогда вы сможете победить.

Значит ли это, что вы, проработав эту книгу, тоже выиграете конкурс и сделаете миллион? Для успеха вам необходим еще один фактор. Это — самодисциплина. Вы должны войти в рынок, как политэмигрант, которому нет дороги назад. Успех или расстрел. Вам надо полностью сфокусироваться на торговле — лишь тогда вы сможете победить.

В начале 90-х годов я увидел в Америке первых россиян, приехавших на стажировку на бирже. Они подошли к стенду моей фирмы с характерной физической повадкой советского человека — напряженные плечи, втянутые головы. Они долго рассматривали биржевые книги, слегка шарахнувшись, когда я заговорил с ними по-русски. «Мы бы хотели это, и это, и это, — сказали они. — Но у нас проблема. Нехватка валюты». «Что вы говорите, — ответил я. — У нас точно такая же проблема». Сегодня мы постоянно имеем дело с российскими трейдерами, а некоторые даже приезжают в наши учебные лагеря на Карибах. Мне приятен процесс нормализации в России, повышающийся уровень профессионализма российских трейдеров.

У российских трейдеров, по сравнению с западными, есть как ценные преимущества, так и серьезные недостатки. Тяжелая жизнь приучила людей глубоко вдумываться в стратегию и тактику игры и оригинально мыслить. У многих трейдеров математическое образование, что позволяет им разрабатывать передовые системы. Что мешает российским трейдерам, так это залихватство, шапкозакидательство, а также нехватка капитала и незнание правил контроля над риском. Надеюсь, что второе издание «Как играть и выигрывать на бирже» поможет вам решить эти проблемы и найти свою тропу к победе. Желаю вам успехов.

Д-р Александр Элдер Нью-Йорк, март 2001 г.

1. БИРЖЕВАЯ ИГРА: НОВЫЙ РУБЕЖ.

Вы можете быть свободным. Жить и работать в любом уголке земного шара. Быть независимым от повседневных передряг и неподотчетным начальству.

Это — жизнь преуспевающего трейдера.

Многие стремятся к ней, да немногим она удается. Дилетант смотрит на экран монитора, на цифры котировок — и ему уже мерещатся зеленые разводы миллионов долларов. Он протягивает к ним руку — и теряет деньги. Он тянется снова — и теряет еще больше. Люди теряют деньги на бирже потому, что не умеют играть либо владеть собой. Если вы страдаете от этих проблем — читайте эту книгу: я написал ее для вас.

Он протягивает к ним руку — и теряет деньги. Он тянется снова — и теряет еще больше. Люди теряют деньги на бирже потому, что не умеют играть либо владеть собой. Если вы страдаете от этих проблем — читайте эту книгу: я написал ее для вас.

Как я пришел к биржевой игре.

Летом 1976 года я отправился из Нью-Йорка в Калифорнию. Я бросил в багажник своего старого «доджа» несколько биографий и книг по психиатрии (я был тогда стажером в университетской клинике), а еще — книжку Энгела (Engel) «Как покупать акции» (How to Buy Stocks). Я и думать не думал, что эта книжка в потрепанной обложке, позаимствованная у приятеля-адвоката, в свое время повернет мою жизнь. К слову, у этого приятеля была легкая рука, только наоборот: вложенные им деньги неизменно прогорали. Но это другая история.

Я с жадностью поглощал страницу за страницей в кемпингах Америки, перелистнув последнюю уже на тихоокеанском побережье. Я понятия не имел о бирже, и меня захватила идея зарабатывать деньги головой.

Я вырос в Советском Союзе в пору «империи зла», как выразился бывший президент Рейган. Я ненавидел советский строй и хотел вырваться на свободу, но эмиграция была невозможна. В 16 лет я поступил на медицинский факультет, в 22 закончил его, прошел стажировку, а потом устроился врачом на корабль, ходивший в загранрейсы. Вот он, мой шанс вырваться! И я бежал в Абиджане — столице Берега Слоновой Кости.

Конец ознакомительного отрывка

Вы можете купить книгу и

Прочитать полностью

Хотите узнать цену?ДА, ХОЧУ

Как играть и выигрывать на бирже. Психология. Технический анализ. Контроль над капиталом

Оглавление Как играть и выигрывать на бирже. Психология. Технический анализ. Контроль над капиталом

К читателямПредисловие ко второму русскому изданию

Введение

Биржевая игра: новый рубеж

Основа биржевой игры — психология

Препоны на вашем пути

Глава 1.

Индивидуальная психология

Индивидуальная психология 1.1. Зачем играть на бирже?

1.2. Фантазия и реальность

1.3. Биржевые гуру

1.4. Саморазрушительность

1.5. Психология биржевой игры

1.6. Уроки биржевой игры, вынесенные из АА

1.7. Анонимные проигравшие

1.8. Победители и проигравшие

Глава 2. Психология биржевой толпы

2.1. Что такое цена?

2.2. Что такое биржа?

2.3. Биржевая среда

2.4. Биржевая толпа и вы

2.5. Психология тенденций

2.6. Управление или прогнозирование

Глава 3. Классический анализ графиков

3.1. Построение графиков

3.2. Поддержка и сопротивление

3.3. Тенденция и торговый коридор

3.4. Линии тренда

3.5. Разрывы

3.6. Графические модели

Глава 4. Компьютерный технический анализ

4.1. Компьютеры в биржевой игре

4.2. Скользящие средние

4.3. Схождение-расхождение скользящих средних (MACD) и гистограмма MACD

4.4. Система направленного движения

4.5. Темп, скорость изменения и сглаженная скорость изменения

4.

6. Процентный диапазон Уильямса (Williams %R)

6. Процентный диапазон Уильямса (Williams %R) 4.7. Стохастический осциллятор

4.8. Индекс относительной силы

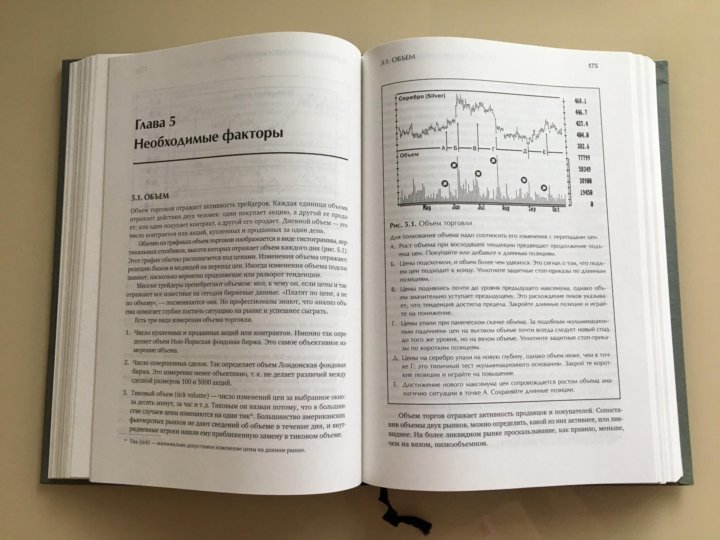

Глава 5. Необходимые факторы

5.1. Объем

5.2. Индикаторы объема

5.3. Открытый интерес

5.4. Индекс Херрика

5.5. Время

Глава 6. Индикаторы рынка акций

6.1. Индекс новых максимумов — новых минимумов

6.2. Индекс трейдеров и прочие индикаторы рынка акций

Глава 7. Психологические индикаторы

7.1. Индикаторы соглашения

7.2. Индикаторы вовлеченности (commitment indicators)

Глава 8. Новые индикаторы

8.1. Биржевой рентген

8.2. Индекс силы

Глава 9. Торговые системы

9.1. Система «Тройной выбор»

9.2. Параболическая система

9.3. Система канала

Глава 10. Контроль над риском

10.1. Эмоции и деньги

10.2. Контроль над капиталом

10.3. Выход из сделок

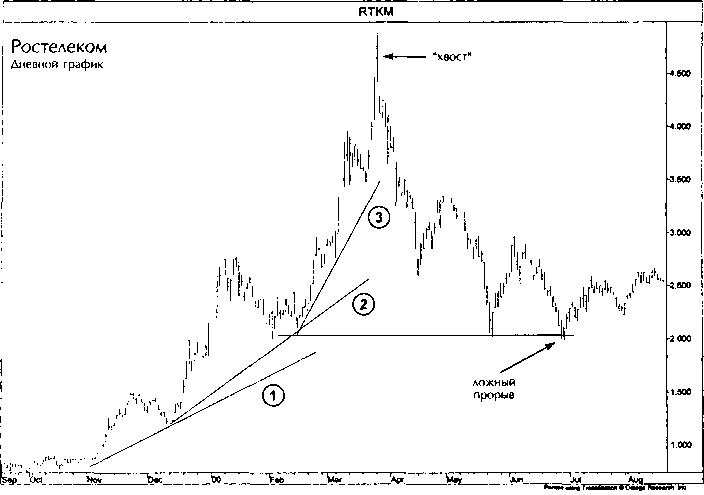

Глава 11. Трейдинг в России

11.1. Индивидуальная психология

11.2. Психология биржевой толпы

11.3. Классический анализ графиков

11.

4. Компьютерный технический анализ

4. Компьютерный технический анализ 11.5. Необходимые факторы

11.6. Индикаторы рынка акций

11.7. Психологические индикаторы

11.8. Новые индикаторы

11.9. Торговые системы

11.10. Контроль над риском

Послесловие

Спасибо вам, друзья!

Литература

Предметный указатель

Об авторе

Александр Элдер — книги автора, биография, фото, личная жизнь

Код товара 346499

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2018

Переплет: Твердый

Код товара 1233858

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2017

Формат скачивания: epub, pdf

Код товара 483697

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2018

Переплет: Твердый

Код товара 1234016

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2017

Формат скачивания: epub, pdf

Код товара 390006

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2019

Переплет: Твердый

Код товара 872874

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2018

Переплет: Твердый

Код товара 1234140

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2014

Формат скачивания: epub, pdf

Код товара 1235419

Автор: Александр Элдер

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2017

Формат скачивания: MP3

Код товара 1233747

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2017

Формат скачивания: epub, pdf

Код товара 1234445

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2019

Формат скачивания: epub, pdf

Код товара 1235271

Автор: Александр Элдер

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2018

Формат скачивания: MP3

Код товара 1234381

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2015

Формат скачивания: epub, pdf

Код товара 1259937

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2020

Переплет: Твердый

Код товара 870127

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2018

Переплет: Твердый

Код товара 408724

Издательство: Альпина Паблишер

Язык: Русский

Год издания: 2018

Переплет: Твердый

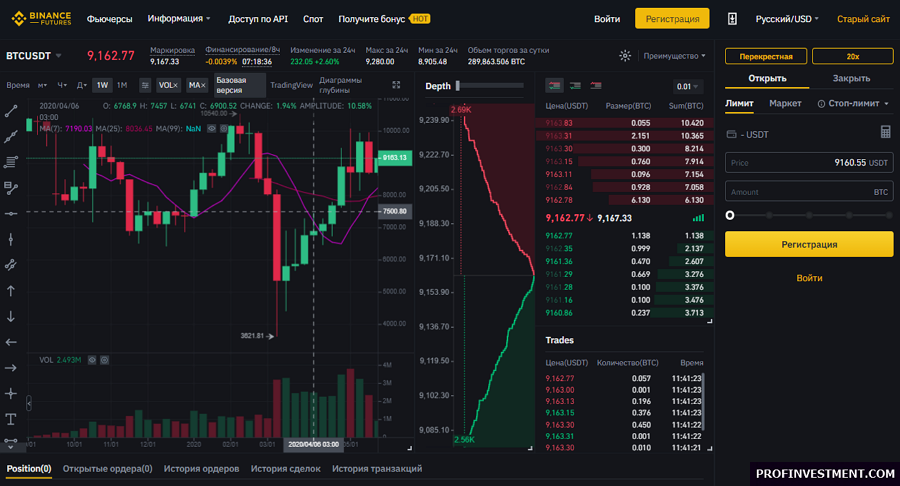

Как выиграть игру на фондовом рынке в 2020 году?

Фондовый рынокрухнул из-за кризиса с коронавирусом!

Что вам нужно сделать, чтобы принять правильные инвестиционные решения на фондовом рынке сейчас?

Если вы уже инвестировали и ищете рекомендации, у нас есть несколько советов, что делать сейчас, чтобы восстановить ваш портфель быстрее и лучше?

Если вы впервые вкладываете средства на фондовый рынок, мы также тщательно раскрыли 7 секретов фондового рынка, которые помогут вам создавать свое состояние и управлять им.

Люди имеют естественную склонность следовать за толпой, но когда дело доходит до инвестирования на фондовом рынке, следование за толпой часто может привести к потерям. Зачем копировать посредственность масс, если можно клонировать успех величайшего инвестора в мире?

Здесь были раскрыты 7 секретов фондового рынка / инвестиционных секретов Уоррена Буфета. Эти секреты фондового рынка помогут вам раскрыть и понять «Как выиграть на фондовом рынке»

Фондовый рынок — игра или азартные игры?

У игры есть свой набор правил.Если вы будете следовать правилам и будете играть в игру, вы сможете выиграть игру в течение определенного периода времени. За каждым ходом в игре стоит логика. Чтобы выиграть игру, важно никогда не сдаваться. Кроме того, чтобы добиться успеха в игре, необходимы эмоциональная зрелость и дисциплина. В игре игрок идет на очень просчитанный риск. Непрерывная подготовка и практика делают игрока успешным в долгосрочной перспективе.

У азартных игр меньше правил, чем у игры. Выигрыш в азартных играх основан на удаче или шансах.Игрок идет на слепой риск. Здесь делается гораздо меньше подготовки и практики. Не существует верных стратегий для успеха в азартных играх.

Выигрыш в азартных играх основан на удаче или шансах.Игрок идет на слепой риск. Здесь делается гораздо меньше подготовки и практики. Не существует верных стратегий для успеха в азартных играх.

Есть люди, которые играют на фондовом рынке. Однако, если мы будем рассматривать фондовый рынок как игру, это поможет нам добиться успеха в долгосрочной перспективе.

Биржа больше похожа на игру

- Как и в игре, на фондовом рынке есть свои правила. Мы подробно рассмотрим 7 правил фондового рынка в этой статье.

- Следование этим правилам поможет вам добиться успеха на фондовом рынке.

- Любое решение, которое вы принимаете в отношении инвестиций на фондовом рынке, должно иметь логику и рациональность, чтобы приносить результаты.

- Сдерживание курса даже во время финансовых штормов с мышлением никогда не сдаваться, важно для успеха на фондовом рынке.

- Эмоциональная зрелость, дисциплина, постоянная подготовка и практика необходимы для победы в игре на фондовом рынке.

- Вы берете на себя просчитанный риск на рынке акций, а не слепой риск.

Почему эти 7 остаются секретами?

Факт, идея или стратегия остаются секретом, потому что они менее известны или не известны большинству людей.

Пример: Как Google оценивает различные веб-страницы? Это держится в секрете. Большинство из нас не знает об этом.

7 секретов инвестирования в фондовый рынок не подпадают под эту категорию.

Есть еще один набор секретов. Тот или иной факт, идея или стратегия доступны в открытом доступе, но не практикуются или не практикуются большинством людей.

Пример: Ценности и жизненные уроки объясняются в священных книгах. Они доступны нам в виде открытого исходного кода, но практикуются очень немногими людьми.

Второй набор секретов не так просто реализовать или реализовать, но их стоит знать.

7 секретов инвестирования в фондовый рынок могут казаться уже известными в некоторой форме. Но обязательно откроет вам новую перспективу.

Советы фондового рынка по управлению вашим портфелем во время кризиса, связанного с коронавирусом

Прежде чем обсуждать 7 секретов фондового рынка, давайте найдем ответы на вопросы, которые у вас возникнут во время этого краха фондового рынка. Из-за обвала фондового рынка рынок упал на 38%, что является огромным падением.Как вы думаете, есть ли что-то, что вам нужно сделать, чтобы быстрее и лучше оправиться от этого краха фондового рынка? Давай проверим.

1. Вы не знаете, что теперь делать с SIP?Перед вами три варианта. Либо остановить, либо продолжить, либо увеличить ваш SIP. Не останавливайте их сейчас, полагая, что это принесет дальнейшие убытки. Ответ — продолжать свой SIP и для достижения наилучших результатов увеличивать свой SIP. Лучше оставаться в курсе и не прекращать свой SIP.Читайте: Как играть с умом со своим SIP.

2. Требуется ли перебалансировка портфеля при крахе фондового рынка? Да, в это время необходима перебалансировка портфеля. Быстрое восстановление портфеля за счет ребалансировки, так как это помогает вам быстрее восстанавливаться. Знать шаги по ребалансировке портфеля. Прочтите: Как помогает ребалансировка портфеля. (по этой ссылке найдите шаги по перебалансированию портфеля).

Быстрое восстановление портфеля за счет ребалансировки, так как это помогает вам быстрее восстанавливаться. Знать шаги по ребалансировке портфеля. Прочтите: Как помогает ребалансировка портфеля. (по этой ссылке найдите шаги по перебалансированию портфеля).

Это можно сделать путем обновления портфеля.Обновление портфеля осуществляется за счет перевода ваших инвестиций из малоэффективных в более эффективные. Это один из способов быстрее и лучше восстановить ваш портфель после краха фондового рынка. Мы экспериментировали с прошлыми данными, и модернизация сработала. Избавьтесь от своих планов пожертвований и своих ULIP.

Можно ли выкупить и реинвестировать сейчас? Читайте: Как обновить для более быстрых и лучших результатов. (Эта ссылка также включает бонусное преимущество от оптимизации портфеля прямо сейчас и советы по выявлению неэффективных фондов акций).

4. Есть ли план на случай непредвиденных финансовых обстоятельств во время коронавируса? Да, позаботьтесь о своей охране здоровья, перечислите все свои медицинские полисы, обеспечьте семейное страхование. Приготовьтесь к чрезвычайным ситуациям, то есть, если кто-то из членов вашей семьи заразится COVID-19, знайте, к кому обратиться. Подготовьте телефонную линию экстренной помощи. Подготовьте информационное хранилище. Вот как вы можете составить финансовый план на случай непредвиденных обстоятельств. Чтобы узнать больше Читайте: План действий в чрезвычайных ситуациях с коронавирусом. (По этой ссылке у вас будет бесплатная загрузка хранилища информации).

Приготовьтесь к чрезвычайным ситуациям, то есть, если кто-то из членов вашей семьи заразится COVID-19, знайте, к кому обратиться. Подготовьте телефонную линию экстренной помощи. Подготовьте информационное хранилище. Вот как вы можете составить финансовый план на случай непредвиденных обстоятельств. Чтобы узнать больше Читайте: План действий в чрезвычайных ситуациях с коронавирусом. (По этой ссылке у вас будет бесплатная загрузка хранилища информации).

Не паникуйте и откажитесь от вложений, предполагая избежать дальнейших потерь. Если у вас есть неизбежные финансовые потребности, обращайтесь с ними с умом. Вы можете использовать свои долговые инвестиции, средства на случай чрезвычайных ситуаций, а также использовать мораторий на EMI, если вы сильно в этом нуждаетесь. Чтобы узнать больше, читайте: как несправедливо воспользоваться крахом коронавируса.

7 секретов фондового рынка

Секрет № 1: Сосредоточьтесь на качестве бизнеса, а не только на запасах Это первая и главная из 7 секретов фондового рынка.

Уоррен Баффет сказал: «Когда я покупаю акции, я думаю об этом с точки зрения покупки всей компании, как если бы я покупал магазин на улице». Большинство инвесторов не анализируют бизнес, в который они вкладывают средства. Они просто следуют символам или брендам успешных корпоративных домов.

Если вы покупаете магазин, вы проанализируете около

- товары, которые продает магазин

- общий объем продаж

- стабильность продаж

- конкурс для магазина

- Конкурсная сила магазина

- как магазин будет управлять изменением покупательских тенденций

Нам нужно применить аналогичную логику, прежде чем выбирать акции.Не думайте, что вы покупаете всего несколько акций этой компании.

Купите ли вы всю компанию, если у вас будет достаточно денег?Получение от себя исчерпывающего ответа на поставленный выше вопрос — первый секрет успеха на фондовом рынке.

Размышляя в этом направлении, вы откроете первый секрет биржевой торговли и инвестиций.

Углубленный анализ приведенных ниже коэффициентов поможет нам добиться успеха с первым секретом фондового рынка.

| 1. СООТНОШЕНИЕ P / E | Лучше, если будет меньше 25. |

|---|---|

| 2. СТОИМОСТЬ БРОНИРОВАНИЯ | Если он меньше или равен 1,5 или ниже по сравнению с аналогичными компаниями в той же отрасли, то лучше |

| 3. ОТНОШЕНИЕ ЗАДОЛЖЕННОСТИ К КАПИТАЛУ | Пожалуйста, проверьте, меньше ли оно 1. |

| 4. ОПЕРАЦИОННАЯ ПРИБЫЛЬ | Зависит от сектора, чем выше коэффициент, тем лучше. |

| 5. КОЭФФИЦИЕНТ РОСТА ЦЕНЫ / ПРИБЫЛЬ | Лучше, если оно будет больше 10%. |

| 6. ДОХОДНОСТЬ КАПИТАЛА | В этом случае предпочтительно более 20%. |

| 7. КОЭФФИЦИЕНТ ПОКРЫТИЯ ПРОЦЕНТОВ | Минимум 2, чем выше, тем лучше. |

| 8. СООТНОШЕНИЕ ТОКА | Желательно больше 1. |

| 9. КОЭФФИЦИЕНТ ОБОРОТА АКТИВОВ | Чем выше, тем лучше |

| 10.ДОХОДНОСТЬ ДИВИДЕНДА | Предпочтительно около 4-6%. |

Эти соотношения помогают нам

- Понять настоящую ценность компании.

- Узнайте о финансовой устойчивости компании.

- Сравните компанию с аналогами.

Пожалуйста, сделайте свою домашнюю работу с этими коэффициентами компании, в которую вы планируете инвестировать. Это домашнее задание поможет вам передать первый секрет рынка акций.

Долгосрочный послужной список: Когда мы анализируем бизнес, нам необходимо проанализировать его долгосрочную историю.Краткосрочная доходность во время бычьих рынков не сможет подтвердить качество процесса, применяемого в бизнесе. Во время бычьих рынков даже посредственный бизнес приносит прибыль. Таким образом, долгосрочный послужной список покажет реальную стабильность и возможности компании.

Изучение долгосрочного послужного списка поможет нам выбрать правильные акции компании или правильную схему паевого инвестиционного фонда, которая позволит принимать важные долгосрочные решения, даже если это влияет на краткосрочные результаты.

Инвестор не должен упускать эти инвестиции с долгосрочными перспективами.Компании или паевые инвестиционные фонды с видением долгосрочных результатов всегда лучше, чем те, которые сосредоточены на краткосрочных результатах.

Действия:Ответы на следующие вопросы покажут, насколько вы справедливы в отношении первого секрета инвестирования на рынке акций:

- Вы четко понимаете, как эта компания получает прибыль?

- Можете ли вы объяснить приведенный выше ответ 12-летнему ребенку?

- Есть ли у вас непоколебимая уверенность в будущих перспективах компании?

Если вы думаете, определив хорошую долю, вы можете выбрать хороший паевой инвестиционный фонд. Управляющий паевым инвестиционным фондом определит хорошие акции, которые пройдут вышеуказанные тесты.

Управляющий паевым инвестиционным фондом определит хорошие акции, которые пройдут вышеуказанные тесты.

Как только вы найдете качественный бизнес, вам нужно решить, будете ли вы владеть этими акциями в течение 10 лет, что является вторым секретом из 7 секретов фондового рынка.

Фондовый рынок — Машина для голосования или весы?Покупайте только то, что вы были бы счастливы держать, если фондовый рынок закроется на 10 лет.В краткосрочной перспективе фондовый рынок похож на машину для голосования, подсчитывающую, какие фирмы популярны и непопулярны. Но в долгосрочной перспективе фондовый рынок похож на весы, оценивающие сущность компании.

Взгляд на краткосрочные возможности на фондовом рынке не будет успешной долгосрочной стратегией. Если вам неудобно владеть чем-то в течение 10 лет, не владейте этим даже 10 минут.

Этот второй секрет успеха на фондовом рынке можно перефразировать как «Перестаньте думать краткосрочно и начните думать о долгосрочной перспективе».

Фондовый рынок — место для бездействияЕсли вы думаете, что, делая частые активные действия, вы можете победить в игре на фондовом рынке, то вы ошибаетесь.Вы должны покупать правильно и сидеть спокойно.

«Мы продолжаем зарабатывать больше денег на храпе, чем на активности. Бездействие кажется нам разумным поведением ». — Уоррен Баффет

Согласно исследованию, проведенному Dalbar, инвесторы получают меньше прибыли из-за таких частых действий.

«Большой успех можно объяснить бездействием. Большинство инвесторов не могут устоять перед соблазном постоянно покупать и продавать »- Уоррен Баффет

Вы не получаете вознаграждения за действия на фондовом рынке.Вы получаете вознаграждение за то, что правы на фондовом рынке.

Взгляд на второй секрет инвестирования на фондовом рынке Не увлекайтесь акциями из-за временных слухов или ажиотажа на рынке. Не инвестируйте в акции, чтобы быстро заработать. Вы также можете быстро понести убытки.

Не инвестируйте в акции, чтобы быстро заработать. Вы также можете быстро понести убытки.

Будьте частью долгосрочной истории успеха компании и не извлекайте выгоду из текущих новостей компании.

Питер Линч говорит: «Инвестируйте в компании, а не в фондовый рынок.Не обращайте внимания на краткосрочные колебания ».

Секрет № 3: проверьте тысячи акций и ищите очень высокие ценыИзбегайте инвестирования на основании советов или рекомендаций фондового рынка. Проведите собственное исследование. Проанализируйте тысячи акций, прежде чем выбрать правильную акцию для инвестирования. Это один из секретов победы на фондовом рынке.

После того, как вы выбрали правильную акцию, подождите, пока акция станет доступной по очень высокой цене. Покупка правильных акций по правильной цене — ключ к успеху инвестиций.Инвесторы могут позволить себе роскошь дождаться «жирной подачи».

Выявление недооцененных акций: «Каким бы прекрасным ни был бизнес, он не стоит бесконечной цены. У нас должна быть разумная цена, обеспечивающая запас прочности »- Чарли Мангер.

У нас должна быть разумная цена, обеспечивающая запас прочности »- Чарли Мангер.

Найти подходящие акции — это одно, но выяснить, недооценены они или нет — совсем другое и сложное дело. Анализируя такие основные параметры компании, как прибыль, выручка и активы, мы можем определить внутреннюю стоимость компании.Если внутренняя стоимость больше, чем текущая цена, то акция определенно недооценена. В эту компанию стоит инвестировать.

Индивидуальному инвестору действительно сложно проанализировать тысячи акций и найти подходящее время для покупки акций на рынке акций / акций. В этом случае вы можете передать эту схему управления портфелем профессиональному финансовому планировщику или управляющему капиталом. Но нужно быть осторожным при выборе профессионального финансового планировщика, способного и в то же время ориентированного на клиента.

Третий секрет успеха на фондовом рынке может быть достигнут, если у вас есть время и терпение, или если вы привлечете для этого подходящего эксперта.

Чтобы овладеть третьим секретом инвестирования в фондовый рынок, вам нужно сделать две простые вещи:

- Определите хорошие акции после проведения тщательного и глубокого анализа 1000 компаний.

- Купите эти хорошие акции по очень выгодной цене

Если невозможно определить выгодную сделку, вы можете следовать простой, но действенной стратегии, называемой систематическим инвестиционным планом.Это значительно упростит процесс инвестирования.

Проверьте, насколько эффективно руководство использует свои ресурсы, такие как деньги, рабочую силу и материалы. Эта эффективность управления, в свою очередь, отразится на доходности капитала и прибыли на капитал.

Это очень простой и глубокий секрет успеха на фондовом рынке.

Компания будет иметь ресурсы разных типов, например

- человеческие ресурсы

- финансовых ресурсов

- физических ресурсов и

- Ресурсы знаний.

Все эти ресурсы необходимо использовать эффективно. Только когда все ресурсы используются оптимально, компания может продолжать получать стабильную прибыль. Для устойчивости бизнеса важно эффективное управление ресурсами.

Любые растраты или недоиспользование ресурсов компанией должны восприниматься как предупреждающий сигнал при инвестировании в акции.

Это эффективное управление различными ресурсами — четвертый и глубокий секрет успеха на фондовом рынке.

Секрет № 5: Всегда держитесь подальше от «ГОРЯЧИХ ЗАПАСОВ»Горячие акции — это акции, которые привлекают внимание, например, сильная волатильность цен на акции, большой объем торгов или когда фондовый рынок находится в новостях. Держитесь подальше от этих горячих акций.

Уоррен Баффет однажды сказал: «Большинство людей интересуются акциями, тогда как все остальные. Время интересоваться — это когда никого нет. Вы не можете купить то, что популярно, и преуспеть.”

Время интересоваться — это когда никого нет. Вы не можете купить то, что популярно, и преуспеть.”

Не рекомендуется гнаться за горячими акциями или схемами паевых инвестиционных фондов. Все акции и фонды проходят фазу производительности и фазу неисполнения. За этапом исполнения следует этап неисполнения.

Вместо того, чтобы гнаться за акциями или фондами, которые являются популярными (работающими сейчас), мы можем выбрать акции или фонды, которые показали хорошие результаты в течение определенного периода времени и которые потенциально могут работать в долгосрочной перспективе.

Горячие запасы против расточныхГорячие штоки легко лопаются.Горячие акции становятся горячими из-за сенсации, созданной СМИ. Это ощущение увеличивает ожидание. Повышенное ожидание будет работать против вас.

Акции, которые не находятся в центре внимания, и скучные акции в конечном итоге принесут замечательные результаты.

Расточные станки: Бурильные инструменты подобны растениям.

- Рост очень медленный.

- Менее интересно наблюдать, как они растут.

- Наблюдать за ростом стало меньше любопытства.

- Но конечный результат полезен.

- Требуется много терпения, чтобы подождать и увидеть рост.

- Никакие умные шаги не принесут быстрых результатов

Выявление незамеченных и недооцененных акций — действительно важный секрет успеха на фондовом рынке. Не стать жертвой популярности — важный совет / секрет фондового рынка.

Секрет № 6: Сколько денег вы заработаете?Прежде чем инвестировать в акции или на фондовый рынок, рассчитайте «сколько денег вы заработаете» на этой инвестиции.Конечно, вам нужно сделать несколько предположений, чтобы сделать этот расчет. Но посчитайте.

Чаще всего инвесторы спрашивают, занижена или переоценена акция. Определить внутреннюю стоимость акции сложно, а различные модели, доступные для расчета внутренней стоимости, ошибочны.

Уоррен Баффет написал в своем отчете: «Если мы не увидим очень высокую вероятность получения по крайней мере 10% налоговых деклараций, мы будем оставаться в стороне».

Как оценить доходность акций? Нам необходимо принять во внимание ожидаемые дивиденды и ожидаемое повышение цены акций.

Рост стоимости акций можно оценить, приняв во внимание изменение прибыли на акцию и изменение коэффициента P / E.

Рентабельность капитала = Чистая прибыль / Собственный капитал

Посмотрите, прежде чем прыгать. Прежде чем инвестировать, рассчитайте рентабельность инвестиций. Это простой, но надежный секрет фондовой биржи.

Секрет № 7: Избавьтесь от сорняков и полейте цветы, а не наоборотЭто очень хорошая стратегия фондового рынка, когда вы просматриваете свой портфель акций или портфель паевых инвестиционных фондов.

Люди придерживаются теории неприятия убытков, то есть, когда цена акций падает на 50%, они предпочитают ждать. Они убеждают себя и других, говоря: «Это обязательно вернется».

Они убеждают себя и других, говоря: «Это обязательно вернется».

Кроме того, люди поспешат зафиксировать прибыль, когда их акции вырастут всего на 10%. Фактически, инвесторы склонны держать убыточные акции при себе и избавляться от своих прибыльных акций. На самом деле должно быть наоборот.

Этот секрет фондового рынка, заключающийся в том, чтобы «сохранить выигрышные акции и избежать наказания за убыточные», сыграет жизненно важную роль в том, чтобы вы стали успешным инвестором фондового рынка.

Вместо того, чтобы привязываться к выбранным акциям или фондам, мы должны быть привязаны к логике выбора акций. Если акции или фонд не поддерживают хорошие фундаментальные показатели, которые были у вас, когда вы их выбрали, вы можете рассмотреть возможность их продажи.

Эмоциональный барьер для овладения секретом инвестирования в фондовый рынок- Непринятие: Невозможность принять тот факт, что мы приняли неправильное инвестиционное решение, и неспособность принять убыток заставляют нас сохранять и продолжать убыточные инвестиции.

- Гордость и нетерпение: Чтобы продемонстрировать нашу гордость за свои достижения, мы можем продавать прибыльные акции. Если бы мы могли терпеливо ждать дольше, мы могли бы получить огромную прибыль.

Хотя это последний секрет успеха на фондовом рынке, этот секрет является наиболее важным и не следует упускать из вида секрета успеха на фондовом рынке.

Бонусные секреты

По мере того, как инвесторы практикуют инвестирование в акции с использованием вышеуказанных секретов, они возвращаются к нам с еще несколькими проблемами.Здесь мы обсуждаем эти проблемы, а также секреты их решения при инвестировании в акции.

Бонус 1: Нисходящий подход к фундаментальному анализу акций:Фундаментальный анализ определяет внутреннюю стоимость компании. Инвесторы достигают этого, исследуя влиятельные силы, такие как

.- финансовый рост,

- рентабельности и

- финансовые тенденции будущего

на уровне национальной экономики, на уровне отрасли и на уровне отдельной компании.

Изучая эти силы, фундаментальный анализ позволяет инвесторам спрогнозировать эти силы, а затем использовать свой прогноз, чтобы помочь определить вероятную траекторию движения цен акций анализируемых компаний. Определяя цены акций компаний, которые с наибольшей вероятностью вырастут, а какие — упадут, инвесторы могут делать инвестиции там, где шансы на прибыльность наибольшие.

Фундаментальный анализ обычно проводится сверху вниз, а именно:

- Проанализируйте экономику в целом, , включая текущие экономические показатели и тенденции, а также общие экономические прогнозы, чтобы определить, будет ли экономика расти, снижаться или стагнировать в течение следующих 12–18 месяцев.

- Оцените основные отраслевые группы, проведя анализ, аналогичный анализу, применяемому в экономике в целом, чтобы определить, какие отраслевые группы, вероятно, будут процветать в ближайшие месяцы, а какие — спад.

- Оцените конкретные компании.

Анализ компании включает оценку фундаментальной силы компании, которая включает такие факторы, как ее текущие, прошлые и прогнозируемые финансовые результаты; авторитет и навыки его управленческой команды; динамичность его рынков; а также качество и лидерство на рынке ее продукции.

Анализ компании включает оценку фундаментальной силы компании, которая включает такие факторы, как ее текущие, прошлые и прогнозируемые финансовые результаты; авторитет и навыки его управленческой команды; динамичность его рынков; а также качество и лидерство на рынке ее продукции. - Фундаментальный анализ выгоден для долгосрочных инвесторов. В долгосрочной перспективе, когда колебания дневных или еженедельных ценовых колебаний сглаживаются, наиболее устойчивыми с фундаментальной точки зрения компаниями являются те, которые с наибольшей вероятностью будут обеспечивать и поддерживать рост цен.

- Фундаментальный анализ, проводимый в течение длительного периода времени, упрощает интуитивное понимание того, как конкретные секторы и акции могут работать в данных национальных экономических условиях, и позволяет быстрее определять наиболее перспективные инвестиции.

Приведенный выше процесс создает сокращающуюся воронку, из которой в конечном итоге «выпадают» только наиболее перспективные компании.

Основные преимущества фундаментального анализа:

Во-первых, позвольте мне объяснить «Что такое дедовщина на фондовом рынке?». Дедовщина — это когнитивный диссонанс. Это концепция людей, разрывающихся между двумя противоположными идеями, стратегиями или ценностями.

В большинстве случаев, прежде чем прийти к инвестиционному решению, в нашем сознании возникают конфликты. Например, одна мысль будет утверждать: «Рынки рушатся. Стоимость вашего портфеля падает. Итак, забронируйте прибыль как можно скорее.Другая мысль противоречит аргументу: «Рынки рушатся. Акции доступны по сниженной цене. Итак, сейчас хорошее время для покупок ».

Когда вы постоянно удерживаете обе мысли в уме, не приходя к логическому завершению, эта стадия спутанных мыслей считается дедовщиной.

Когда вы делаете дедовщину на фондовом рынке, вы эмоционально неуравновешенны. Это заставит вас принимать иррациональные решения, о которых вы потом пожалеете.

Поскольку мы подробно обсуждали, что такое дедовщина на фондовом рынке, давайте обсудим, как избежать дедовщины на фондовом рынке.

- Запишите конфликтующие точки зрения

- Прочтите книги успешных легендарных инвесторов

- Создайте финансовый план с помощью профессионального финансового планировщика

- Фильтр финансовых новостей

Когда вы держите в уме. Вы можете не получить ясности. Положите это на бумагу. Разделите лист на две колонки. Запишите аргументы в поддержку каждого аргумента в каждой колонке. Ищите дополнительные точки. Оцените ожидаемые результаты принятия или отказа от принятия каждого решения. Это даст вам больше ясности при принятии решений.

Прочтите книги успешных легендарных инвесторов, таких как Уоррен Баффет, Питер Линч, Бен Карлсон и Ховард Маркс.Когда вы их прочитаете, руководящие принципы инвестирования, которым они следуют, будут вами усвоены. Таким образом, вы будете твердо придерживаться этих принципов инвестирования. Шум рынка не побеспокоит вас.

Финансовый план создается с логическими шагами и контрольным списком. В финансовом плане нет места для эмоциональных решений. Финансовый план подобен компасу; он подскажет вам направление, когда вы сбились с пути или сбиты с толку.

В финансовом плане нет места для эмоциональных решений. Финансовый план подобен компасу; он подскажет вам направление, когда вы сбились с пути или сбиты с толку.

Всякий раз, когда вы получаете финансовые новости, вы просто пытаетесь ответить на этот вопрос: «Собираюсь ли я беспокоиться об этих новостях даже через 1 год, 3 года, 5 лет или 10 лет?» Большинство последних новостей сегодня будут неактуальными с течением времени. Иллюзия, которую они создают сегодня, временная и ненастоящая.

Предлагаю вам упражнение. Прочтите некоторые из старых заголовков и проверьте, как это повлияло на инвестиции. Как эти заголовки влияют на ваши долгосрочные цели?

Пример:

Какие ажиотажные заголовки мы получили во время демонетизации? Как это влияет на экономику? Какой был индекс, когда было объявлено о демонетизации? Каков был уровень индекса через 1 год?

Когда недавно Трамп победил на выборах в США, какие рыночные прогнозы управляли СМИ? Что случилось в итоге?

Вы обнаружите, что большинство заголовков не окажут или окажут очень меньшее влияние на ваши долгосрочные финансовые цели.

- Игнорировать прибыль от бронирования

- Забронируйте прибыль, когда вы приблизитесь к своей цели

- Балансовая прибыль на основе распределения активов:

Когда Уоррен Баффет решает инвестировать в компанию…

Его не волнует, признает ли фондовый рынок в конечном итоге ценность компании.

Но его беспокоит, насколько хорошо эта компания будет зарабатывать деньги на бизнесе в долгосрочной перспективе?

Пока у вас есть долгосрочный временной горизонт и правильные запасы или фонды, вам не нужно беспокоиться о получении прибыли.

Когда вы собираетесь достичь своей финансовой цели, вам, возможно, придется зафиксировать прибыль. Когда ваша долгосрочная цель превращается в краткосрочную цель в течение определенного периода времени, вам, возможно, придется уменьшить долю капитала для достижения этой финансовой цели, чтобы избежать колебаний рынка.

Пример:

Вы начинаете инвестировать в акции для покупки недвижимости через 10 лет. Поскольку 10 лет — это долгосрочный временной горизонт, вы можете инвестировать в акции.Через 7 лет у вас будет всего 3 года, чтобы купить недвижимость. 3 года — это краткосрочный временной горизонт. Не рекомендуется инвестировать в акции на короткий срок. Итак, какие бы акции вы ни накопили за 7 лет, их нужно вывести и реинвестировать в долг.

Поскольку 10 лет — это долгосрочный временной горизонт, вы можете инвестировать в акции.Через 7 лет у вас будет всего 3 года, чтобы купить недвижимость. 3 года — это краткосрочный временной горизонт. Не рекомендуется инвестировать в акции на короткий срок. Итак, какие бы акции вы ни накопили за 7 лет, их нужно вывести и реинвестировать в долг.

Когда вы заранее определили распределение активов, чтобы провести ребалансировку, чтобы вернуть распределение активов к исходному соотношению, нам может потребоваться отразить прибыль.

Пример:

У вас есть рупий. 10 лаков для инвестирования. Основываясь на рекомендации вашего финансового плана, вы хотите придерживаться коэффициента распределения активов 70:30 (собственный капитал: долг). Итак, вы вкладываете 7 лаковых акций в акционерный капитал и 3 лаковых пакета в долг. В конце 1 года стоимость вашего портфеля акций составляет 8,75 лакса, а стоимость долгового портфеля — 3,25 лакса. Теперь, если вы посмотрите на коэффициент распределения активов, исходя из текущего значения, он будет не 70:30. Теперь, чтобы перебалансировать его до 70:30, нам может потребоваться зафиксировать прибыль от акций.

Теперь, если вы посмотрите на коэффициент распределения активов, исходя из текущего значения, он будет не 70:30. Теперь, чтобы перебалансировать его до 70:30, нам может потребоваться зафиксировать прибыль от акций.

25-Часто задаваемые вопросы о том, как выиграть в игре на рынке акций / акций?

1. Как инвестировать в акции с небольшими деньгами в Индии?Вы можете инвестировать в акции с небольшими деньгами, многие акции доступны по более низкой цене, менее рупий. 500. Ваши небольшие вложения могут принести вам небольшую выгоду или вы можете с равной вероятностью потерять свои деньги.

Прочитав эту статью, вы можете сделать вывод, что для победы в игре на фондовом рынке вы должны инвестировать в долгосрочной перспективе после проведения детального анализа акций в соответствии с 10-финансовыми коэффициентами, как описано в 1-м секрете инвестирования в акции.

2. Какова минимальная сумма, необходимая для инвестирования в фондовый рынок Индии? Начинается с очень низкого значения. Большинство инвесторов начинают с минимальной суммы рупий. 500! Вы также можете инвестировать в фондовый рынок через паевые инвестиционные фонды. Даже там минимальные вложения составляют всего 500 рупий.

Большинство инвесторов начинают с минимальной суммы рупий. 500! Вы также можете инвестировать в фондовый рынок через паевые инвестиционные фонды. Даже там минимальные вложения составляют всего 500 рупий.

Но, как описано в предыдущем вопросе, рекомендуется придерживаться долгосрочной стратегии инвестирования в акции. Подготовьте всю необходимую информацию, прежде чем начинать инвестиционную игру.

Информация, представленная в этой статье, — это все, что вам нужно для победы в игре на фондовом рынке. Вы можете дополнительно прочитать эту статью, чтобы понять детали краткосрочных и долгосрочных инвестиций.

3. Где покупать акции?Вы можете купить акции через биржевых маклеров.

4. Где я могу получить финансовый отчет компании и другую информацию?Такие отчеты доступны на сайте фондовой биржи, который периодически обновляется.

5. Сколько времени в день тратить на изучение акций? Изначально вам необходимо провести подробный анализ запасов, как показано в 7 секретах выше.

После вложения вам не нужно тратить долгие часы на изучение показателей складских запасов, хотя их необходимо проверять ежедневно.

Кроме того, вы можете воспользоваться помощью финансового консультанта, чтобы значительно сэкономить ваше время и усилия.

6. Цена моих акций уже упала на 55%, насколько еще она может упасть?Колебания стоимости акций — это непредсказуемое явление, с которым сталкивается каждый инвестор на фондовом рынке.Он может опуститься до нуля или может подняться.

Вы обязаны периодически пересматривать финансовые коэффициенты, чтобы определить, имеют ли они хорошую репутацию для этих акций.

Если все финансовые коэффициенты в порядке, вам следует продолжить инвестирование.

В противном случае вы можете подумать о переносе своих инвестиций в другие акции, поскольку существующие акции не приносят вам прибыли.

7. Сколько акций у каждой компании? Это зависит от размера компании. Типичная стартап-компания состоит из 10 000 000 объявленных обыкновенных акций, но по мере роста компании может увеличиваться общее количество акций, поскольку она выпускает акции для инвесторов и сотрудников.

Типичная стартап-компания состоит из 10 000 000 объявленных обыкновенных акций, но по мере роста компании может увеличиваться общее количество акций, поскольку она выпускает акции для инвесторов и сотрудников.

Фондовая биржа — не место для краткосрочных инвестиций. Если вы инвестируете на длительный срок, сделайте фундаментальный анализ и составьте 10 пунктов контрольного списка акций, как описано в 1-м секрете.

Если вы действительно нуждаетесь в краткосрочных инвестициях, избегайте фондового рынка. По сути, долговые фонды, рассчитанные на основе начисления, лучше подходят для краткосрочных инвестиционных планов с более высокой доходностью.

Но рекомендуется проконсультироваться со специалистом по финансовому планированию, который может дать вам индивидуальную рекомендацию, которая наилучшим образом соответствует вашим конкретным требованиям.

9. Являются ли маленькие капиталы более прибыльными, чем большие? Компании с малой капитализацией более прибыльны, но они также более рискованны. Также немаловажную роль играет качество запасов.

Также немаловажную роль играет качество запасов.

Пока можешь. Уоррен Баффет говорит: «Наш лучший инвестиционный период — навсегда».

11. Когда лучше инвестировать в акции?Рекомендуется инвестировать в акции, когда рынок НИЗКИЙ! Такие времена похожи на время распродаж в интернет-магазинах, таких как Amazon или eBay, где вы можете приобрести товары по более низким ценам.Точно так же акции доступны по сниженным ценам при низких рыночных условиях по сравнению с высокими рыночными условиями.

Но рыночные условия очень непредсказуемы, и вы не можете предсказать время, когда рынок станет низким!

В таких случаях, если вы найдете качественную акцию на основе анализа финансового соотношения и обнаружите, что она очень дорога по сравнению с ее колебаниями в стоимости в предыдущие месяцы, тогда вы можете подождать, пока стоимость немного снизится.

Но, будучи долгосрочным инвестором, вы должны инвестировать регулярно в хорошие и плохие времена. В долгосрочной перспективе вы будете усреднять взлеты и падения рынка.

В долгосрочной перспективе вы будете усреднять взлеты и падения рынка.

Прочтите эти статьи, чтобы узнать больше о «Правильное время для инвестирования» и «Выбор времени для рынка».

12. Что происходит, когда компания становится банкротом?Компания обязана ликвидировать все свои активы и выплатить кредиторам, которые погашают все долги, взысканные с компании, если какой-либо капитал остается после выплаты всех долгов, тогда остаток денег распределяется между акционерами.

13.Какие акции мне следует избегать?Следует избегать акций с низкой ликвидностью. Есть ряд акций с малой капитализацией, цены на которые могут регулярно падать, и инвесторы не могут продать эти акции только потому, что нет покупателей !!

14. Сколько акций я должен купить? В идеале запасы не должны быть больше 15-20. Если вы решите инвестировать в акции через паевые инвестиционные фонды, то в вашем портфеле может быть 3-4 фонда акций.

Да, можно разбогатеть, инвестируя в акции. Но ваша стратегия инвестирования в акции должна быть долгосрочной и последовательной.

Кроме того, требуется специальный напряженную работу исследования компании. Последовательно следуйте инструкциям, изложенным в этой статье, и вы выиграете игру на фондовом рынке.

16. Какую сумму денег следует инвестировать в акции? Хотя вы можете начать инвестировать в фондовый рынок с суммой менее рупий.500.

Но чтобы выиграть в игре на фондовом рынке, вам нужна долгосрочная инвестиционная стратегия.

Вам необходимо выбрать правильную сумму, исходя из ваших способностей к риску и имеющейся у вас суммы долгосрочных денег.

17. Можно ли покупать международные акции? Да, можно инвестировать в международные акции. Есть много паевых инвестиционных фондов и ETF, которые инвестируют на международных рынках. Вы можете инвестировать в эти паевые инвестиционные фонды / ETF, чтобы косвенно инвестировать в иностранные акции, и это самый простой способ инвестировать в международные акции.

Вы можете инвестировать в эти паевые инвестиционные фонды / ETF, чтобы косвенно инвестировать в иностранные акции, и это самый простой способ инвестировать в международные акции.

Ниже представлены популярные паевые инвестиционные фонды, торгующие на международном рынке:

- ICICI Pru US Bluechip Equity

- Котакский фонд акций США

- Reliance US Equity Opp. Фонд

- Motilal Oswal NASDAQ 100 ETF

Рекомендуются регулярные ежемесячные инвестиции по сравнению с ежегодными единовременными инвестициями, потому что вы получите все преимущества усреднения затрат в рупиях, наиболее распространенными из них являются:

- снижение риска неосведомленности рынка во времени

- снизила среднюю стоимость за счет падения рынка,

- доступный ежемесячный платеж

- освобожден от принятия решений о входе и выходе из рынка.

Есть 3 ключевых различия между BSE и NSE:

- BSE (Бомбейская фондовая биржа) занимает 10-е место, а NSE (Национальная фондовая биржа) — 11-е место на мировых фондовых биржах.

- BSE является старейшей фондовой биржей и стала признанной фондовой биржей в 1957 году, тогда как NSE была признана в 1993 году. Индекс

- NSE, Nifty 50, дает 50 лучших фондовых индексов, а индекс BSE, SENSEX, дает 30 лучших фондовых индексов.

После проведения фундаментального анализа и тестирования акций с 10 отношениями, описанными в 1-м секрете этой статьи, вы получите руководство по определению «выигрышных акций».

21. Как инвестировать в рынок акций и получать прибыль? Советы по заработку на рынке акций! Как упоминалось в статье, фондовый рынок — это игра, в которой вы можете выиграть или проиграть с равной вероятностью.Однако если у вас есть терпение и специальные исследовательские навыки для подробного анализа компании, вы можете получить значительную прибыль, следуя семи секретным принципам, описанным в этой статье.

В качестве первого шага откройте свой Demat и торговый счет и обязуйтесь инвестировать в долгосрочную перспективу.

Затем проведите анализ 10 финансовых коэффициентов и следите за секретами фондового рынка, изложенными в этом посте, он дает вам всю информацию, необходимую для победы в игре на фондовом рынке.

Но если вы ищете быстрых советов или ярлыков, чтобы быстро разбогатеть в одночасье, инвестируя в акции, то вложения на фондовый рынок не для вас. Если вы ищете надежный совет по инвестированию, он обсуждается здесь.

23. Каковы истории успеха индийского фондового рынка? Одна из самых больших историй успеха — это 25-летнее завершение создания фонда голубых фишек Franklin India. Все, кто вложил рупий. 1 Lacs с момента создания этого фонда в 1993 году, то есть 25 лет назад.Стоимость этого 1 Lac будет около рупий. 1,03 крор, несмотря на все большие сбои и экономический спад за все эти годы.

Кроме того, доходность Sensex и Nifty за последние 10 лет составила 78,07% и 82,45% соответственно !! Индийский фондовый рынок опережает некоторых крупных игроков развитого мира, таких как США, Германия и Гонконг.

24. Как по-крупному выиграть на фондовом рынке?Чтобы крупно выиграть на фондовом рынке, вам нужно быть умным инвестором, обладающим всеми важными знаниями об инвестировании в акции.Кроме того, вам необходимо иметь целенаправленную долгосрочную инвестиционную стратегию. Вы можете прочитать и понять дальнейший анализ краткосрочных и долгосрочных инвестиций и разработать свою практическую стратегию долгосрочного инвестирования.

25. Кто лучший советник по акциям в Индии?Есть действительно хорошие биржевые консультанты. Подходят ли они вам? Можете ли вы инвестировать на основе их рекомендаций.

Stock Advisors предоставит вам готовый список акций, которые являются лучшими на текущем рынке.Но они не могут помочь вам составить индивидуальный список, адаптированный к вашим потребностям.

Поэтому рекомендуется посоветоваться со специалистами по финансовому планированию. Они помогут составить финансовый план для вас и вашей семьи. А также они помогут вам выбрать правильные акции, отвечающие вашим финансовым потребностям.

Подробнее читайте в разделе «Роль специалистов по финансовому планированию». Здесь вы также можете узнать, как найти для вас лучшего финансового консультанта.

Заключение

Эти 7 (+ 3 бонуса) секретов фондового рынка, если их правильно применить на индийском рынке акций / акций, станут вашим планом на пути к богатству.

Чтобы укрепить вашу дорожную карту к богатству, вам нужна четкая карта маршрутов в виде финансового плана.

Есть ли у вас еще какой-нибудь секрет фондового рынка? Есть ли у вас истории успеха, основанные на указанных выше секретах фондового рынка? Пожалуйста, поделитесь в разделе комментариев.

Если вы действительно заинтересованы в создании индивидуального комплексного финансового плана для себя и своей семьи, я настоятельно рекомендую вам воспользоваться услугой

Как выиграть на фондовом рынке, будучи ленивым

Многие части истории GameStop — резкие колебания акций розничного продавца видеоигр и нескольких десятков других акций, не пользующихся популярностью за последние пару недель, — являются не совсем новый.

Задолго до Reddit доски объявлений Yahoo в конце 1990-х демократизировали выражение твердого мнения об акциях (в те дни они не называли их «камнями»).