«Как проверить наличие задолженности по кредитам?» – Яндекс.Кью

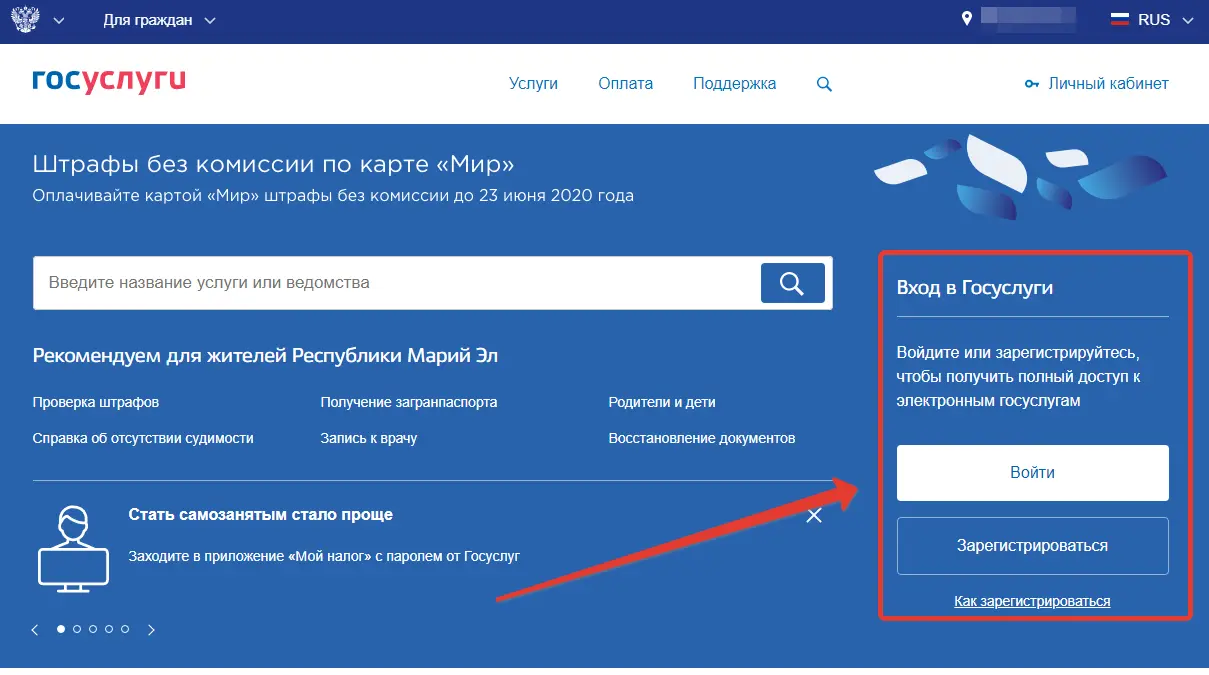

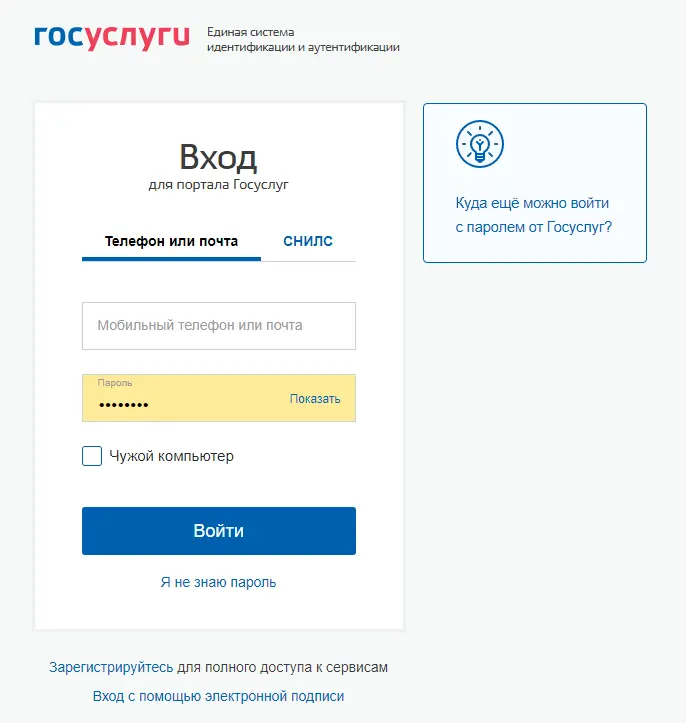

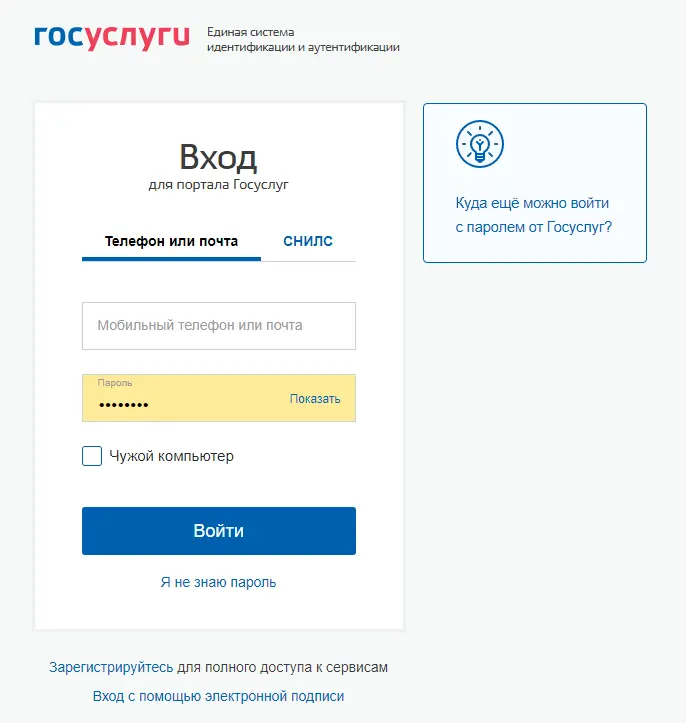

Если кратко то регистрируетесь на госуслугах https://www.gosuslugi.ru/ и подтверждаете аккаунт, загружаете все необходимые документы. Дальше это сэкономит вам кучу времени.

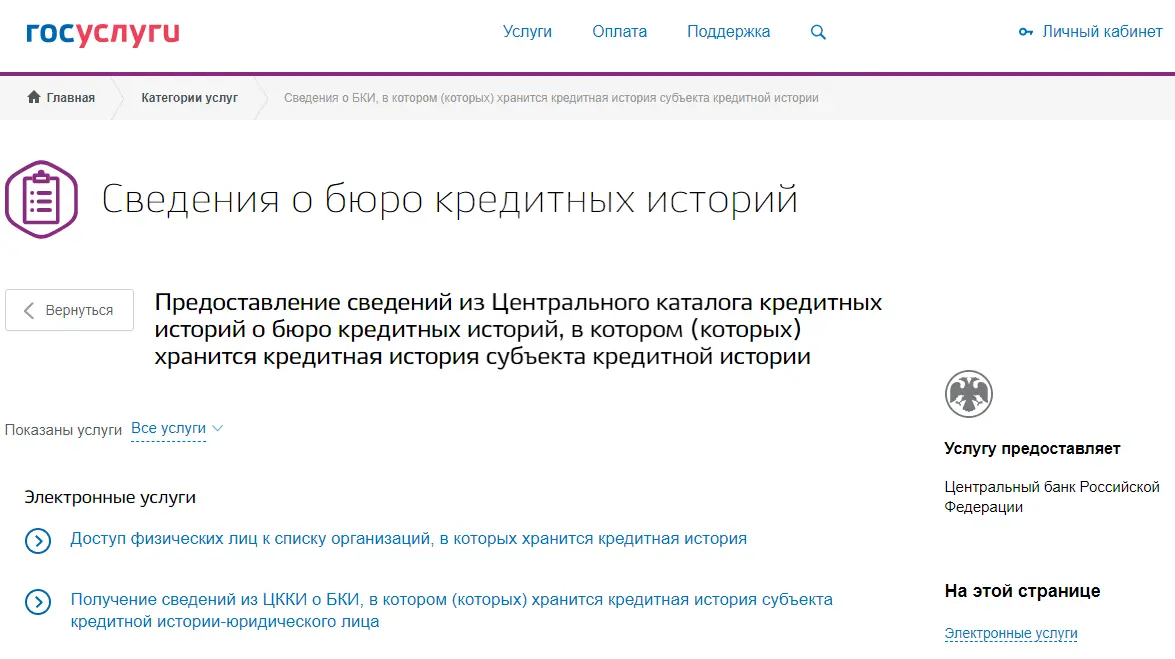

Отправляете запрос в цкки и получаете ответ о том в каких кредитных БКИ есть ваши записи Ссылка по которой можно сделать запрос https://www.gosuslugi.ru/329476/2

После отправки запроса получаете файл со списком бки. Вот так выглядит файл, он придет в письме в личном кабинете госуслуг.

Потом, идете по списку и с каждой бки разбираетесь отдельно.

Вот список самых основных

https://www.nbki.ru/

https://www.equifax.ru/

https://bki-okb.ru/

https://www.rs-cb.ru/

Раз в год любая бки может предоставить отчет бесплатно. Во всех бки можно получить отчет дистанционно через авторизацию в госуслугах, что очень удобно. Я таким образом узнал что у меня несколько незакрытых кредитов и задолженностей висит с 2011 года.

Как узнать задолженность по кредиту – бесплатная проверка по фамилии

Автор Роман Абдрахманов На чтение 10 мин. Просмотров 1.4k. Опубликовано

Каждому заемщику следует внимательно следить за финансами, своевременно вносить платежи, проверять остаток ссудной задолженности. Но иногда жизненные обстоятельства складываются так, что платежи вовремя вносить не удается. Долг накапливается, и заемщик уже не может точно сказать, сколько должен банку. Возможна и другая ситуация, когда интересует размер задолженности другого человека, чтобы проверить его деловую репутацию, надежность и платежеспособность. В статье рассмотрены способы, позволяющие узнать размер кредитной задолженности. Отдельное внимание уделено законности такой проверки.

Нормы закона

В правовом поле РФ существует два основополагающих законопроекта, регулирующих порядок предоставления любой информации по кредиту, в том числе о наличии задолженности.

1. Статья 10 ФЗ №353 обязывает кредитора предоставлять заемщику информацию о сумме текущего долга, размере и дате предыдущего и следующего платежа, по крайней мере, один раз в месяц на бесплатной основе. Предоставляемая информация относится к персональной информации и не подлежит разглашению третьим лицам. Исключения:

- доверенное лицо заемщика при предъявлении нотариальной доверенности;

- нотариус в случае открытия наследственного дела;

- судебные приставы-исполнители если есть судебное решение или приказ.

2. ФЗ №218 регулирует порядок предоставления консолидированной информации о своевременности и полноте исполнения заемщиков взятых на себя кредитных обязательств. Согласно этому закону

Читайте также

Бесплатные способы проверки

Через бюро кредитных историй

В России зарегистрировано более десятка Бюро кредитных историй, офисы большинства из них открыты в Москве. Для получения информации о своих задолженностях и в целом о наличии займов нужно:

- Обратиться в Центральный банк, ведущий реестр всех БКИ, с запросом в каком именно бюро хранится кредитное досье – сделать это можно на сайте Госуслуги, в любом банке и МФО, через нотариуса.

- Запросить содержание КИ в нужном БКИ, направив письмо с удостоверенной нотариусом подписью. Большинство БКИ внедряют интеграцию с Госуслугами и предоставляют отчеты в тот же день в электронном виде.

Член Комитета Государственной думы РФ по небанковским кредитным организациям. Занимается процедурой банкротства с 2015 года.

Задать вопрос

Два раза в год, причем только один раз на бумаге, субъект может получить выписку из кредитной истории бесплатно. Этот отчет по КИ даст ему исчерпывающую информацию о текущей задолженности по кредиту, о наличие просроченных платежей и об общей сумме долга.

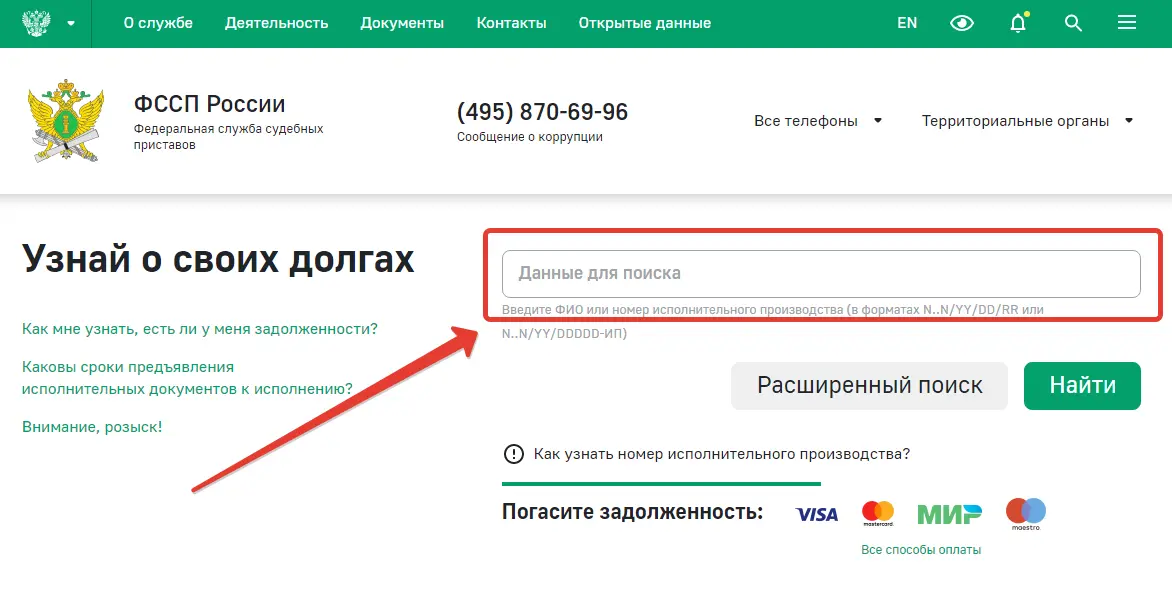

Через судебных приставов

Задолженность по кредитным платежам, по которым судом выпущен приказ или вынесено решение о взыскании, можно найти в каталоге на сайте ФССП. Информация об исполнительных производствах является общедоступной и для поиска необходимо указать только Ф. И. О. Даже дата рождения является необязательным полем, а служит только для уточнения информации. В предоставляемых на сайте сведениях будет указана сумма долга и указание на причину возникновения: потребительский кредит, ипотека и т. д.

Бесплатно узнать долги любого человека по фамилии без паспорта, можно только через онлайн-сервис ФССП в случае, если долг по кредиту уже у судебных приставов.

Читайте также: Что будет если не платить микрозаймы

Проверка долгов в банке

Визит в отделение банка, где оформлялся договор – гарантированный способ, как узнать свою задолженность. Сложности возникают, если займы делались в нескольких кредитных организациях — обращаться придется в каждый банк по отдельности. Для обслуживания необходимо предъявить паспорт. Некоторые банки предлагают отслеживать задолженность в личном кабинете или приложении. В этом случае после успешной идентификации у заемщика появляется современный способ отслеживать состояние своих долговых обязательств в режиме онлайн.

Проверить состояние основного долга, суммы начисленных процентов, наличие просрочки по договору другого лица можно в офисе банке по нотариальной доверенности.

Проверка КИ по номеру карты

Банковская карта поможет проверить данные о кредитной задолженности только в том смысле, что с помощью ее номера и СМС-пароля или самого пластика и ПИН-кода к нему клиент может осуществить регистрацию в Личном кабинете. Например, в Сбербанке после упрощенной регистрации в онлайн-системе, клиенту доступна вкладка «Кредиты», содержащая сведения обо всех займах, их суммах и размере регулярного платежа. ВТБ предлагает проверять ссудную задолженность в банкоматах, вставив карту, введя ПИН и перейдя в раздел «Мой банк».

Предложения в сети, обещающие по номеру карты представить отчет о КИ, являются мошенническими. Их цель – выудить конфиденциальную информацию по карте: ее номер и CVV2/CVC2 код, а затем списать деньги через интернет-магазин.

Как узнать по номеру кредитного договора

Имея на руках только кредитный договор, можно узнать остаток долга в банкомате. Для этого нужно поднести штрих-код, расположенный на первой или последней странице договора, к сканеру. После считывания на экране появится информация с основными параметрами по кредиту, в том числе остаток задолженности. В некоторых устройствах самообслуживания необязательно подносить штрих-код, достаточно набрать номер кредитного договора в соответствующем пункте меню.

Читайте также

Как узнать о задолженности умершего

Наследникам полезно знать сумму задолженности умершего для оценки экономической целесообразности вступления в наследство. Хотя наследники отвечают по долгам наследодателя только в пределах полученного имущества, переоформление права собственности часто связано с большими финансовыми затратами.

Для возможности оглашения полного списка наследства, нотариус имеет право отправить запрос в ЦБКИ о местонахождении кредитного досье умершего, а затем обратиться за информацией об объемах долга в нужные бюро.

Некоторые банки идут на уступки и предоставляют график платежей родственникам умерших до завершения процесса вступления в наследство. Им достаточно предъявления Свидетельства о смерти и ДУЛ обратившегося. Этот способ полезен, если предполагаемые наследники знают о взятом кредите и хотят проверить его состояние. Иначе этот метод неэффективен, т. к. обратиться во все отделения всех банков в регионе проживания просто невозможно. Кроме того, следует помнить, что кредитором может являться любое юридическое и физическое лицо.

Читайте также: Кто выплачивает кредит в случае смерти заемщика

Проверка чужих долгов

Законно узнать задолженность по кредиту третьего лица без доверенности невозможно. Попытка обходными путями получить такую информацию может расцениваться как мошенничество. Финансовые организации внимательно следят за конфиденциальностью персональных данных, к которым относится сумма задолженности по кредиту. Ни один банк или МФО не предоставит выписку по кредиту постороннему лицу без предъявления доверенности.

Обычно злоумышленники пытаются овладеть доступом в личный кабинет заемщика или на портал Госуслуг. Предложения интернет-сайтов о предоставлении таких услуг – в 99% уловка мошенников, а оставшийся процент приходится на противозаконные действия сотрудников кредитных организаций.

Единственный законный способ проверить наличие просроченной задолженности по кредитам и деловую репутацию человека – осуществить поиск по Ф. И. О. в реестре должников Службы судебных приставов.

Читайте также

Можно ли узнать задолженность через интернет

Как было упомянуто выше, попытка узнать чужую задолженность по кредиту через интернет грозит большими проблемами:

- подобный запрос можно расценить, как попытку мошенничества;

- сайты, предлагающие такую услугу, обычно воруют личные данные ДУЛ и карт с целью получения онлайн-займов по подложным документам и списания чужих денег со счетов.

Легальных и надежных сервисов для получения информации по чужому кредитному договору нет. Если же кредитор уже обратился в суд и получил исполнительный лист, то информация о таком неблагонадежном заемщике обязательно отображается на сайте ФССП.

Как выяснить о долгах инкогнито

К персональной информации относится: сумма долга, сведения о его реструктуризации или досрочном взыскании, личные данные заемщика. Банк не имеет права предоставлять такую информацию третьим лицам. Поэтому прежде чем предоставить выписку, содержащую кредитную историю, кредитор или БКИ сначала проводят идентификацию лица, подающего запрос. Инкогнито выяснить информацию о долгах не получится.

Член Комитета Государственной думы РФ по небанковским кредитным организациям. Занимается процедурой банкротства с 2015 года.

Задать вопрос

Как этим пользуются мошенники

Сайты, обещающие предоставить конфиденциальную информацию о кредитных долгах по фамилии, не что иное, как мошенничество. В лучшем случае речь идет просто об обмане и сборе денег за услугу, которую невозможно оказать. В худшем, обращаясь к такому серверу, клиент «сливает» свои конфиденциальные данные: ДУЛ, карт, счетов и прочее. В дальнейшем мошенники могут оформить онлайн-займ по подложным копиям документов или списать деньги с карты.

В завершение хочется подчеркнуть, что банки предоставляют заемщикам много удобных способов отслеживать размер текущих долговых обязательств. Бюро кредитных историй ведут деятельность открыто и по требованию субъектов КИ оперативно формируют отчеты. Проверить же наличие долгов по кредиту постороннего человека не получится, т. к. это противозаконно. Можно лишь убедиться в отсутствии судебных взысканий на его имущество.

Как узнать, есть ли долг по кредитам и в каком банке

Бывают такие ситуации, когда должник становится таковым не по своей воле. Заемщик может и не знать о существующей проблеме в виде долга по займу. А узнает случайно, когда возникают проблемы пересечения границы или начинают беспокоить коллекторские агентства и их представители.

Чтобы быть осведомленным и иметь хороший кредитный рейтинг необходимо знать: как узнать долги по кредитам? Вот сегодня в этой статье и поговорим о проверенных способах узнать сколько долгов имеет заемщик.

Как узнать, где хранится кредитная история

В начале стоит разобраться, что же такое кредитная история? Документ, что содержит все данные о заемщике, его кредитный рейтинг, долг по кредиту, где, когда и сколько денежных средств он получил в кредит. Такой документ, содержащий все эти данные, и есть кредитная история.

Хранится вся эта информация в БКИ (бюро кредитных историй). Существует не одно такое бюро, поэтому банки направляют такую информацию в разные БКИ, поэтому информация о заемщике может быть в нескольких таких бюро. В случае, когда гражданин никогда не брал кредит — кредитной историей он не имеет.

Найти в каком банке гражданин брал кредит и на какую сумму, а также всю другую информацию о долге и займе, можно такими способами:

- Запросить информацию путем онлайн связи с Центробанком. Точнее, через сайт Центробанка. Будут необходимы данные подтверждающие личность и код кредитной истории (субъекта). Код субъекта кредитной истории — сформирован при оформлении кредита и прописан в договоре займа. Такой код, что-то типа пароля, без него ваша кредитная история недоступна для посторонних лиц.

- Портал госуслуг поможет узнать все данные.

- Личное обращение в банк или БКИ с документами подтверждающими личность.

Как проверить долг в банке

Легкий способ проверки долга по займу в банках. Выполнить это возможно многими простыми способами:

- позвонить по горячей (бесплатной) линии, все большие кредитные организации имеют бесплатную линию с операторами хорошо владеющими банковскими программами и информацией о предоставляемых услугах;

- поход в банк с документом удостоверяющим личность, даст возможность узнать какая у вас сумма долга по кредиту;

- крупные банки предлагают получить всю необходимую информацию в личном кабинете. Интернет-банкинг очень удобный сервис;

- посетив сайт банковской организации, интересующие моменты можно узнать через сервис “вопрос-ответ”.

Как узнать о долгах в бюро кредитных историй

О состоянии задолженности и других данных по займу можно обратившись непосредственно в БКИ. Выполнить такое действие можно, как правило, используя такие методы:

- используя почту. Правда, потребуется нотариально заверенная ваша подпись;

- посетив лично БКИ;

- телеграммой. Такой документ заверяет оператор по предъявлении паспорта.

Кредитная история в БКИ — бесплатная услуга. Это возможно до 2-х раз за 12 месяцев, последующие обращения уже будут платными.

Проверяем долги на сайте судебных приставов

У приставов имеется специальная база по возбужденным исполнительным производствам. В этой базе можно посмотреть если долги по кредитам. Все эти кредитные данные можно проследить на официальном сайте (Федеральная служба судебных приставов), понадобится лишь ФИО и ваша дата рождения.

Если по вашей фамилии нет производств, то сайт не выдаст информацию. Если же информация по вашей фамилии имеется, то выпадет перечень с вашими долгами. Вы увидите следующие сведения в списке:

- ФИО пристава, что ведет ваше дело;

- адрес судебных приставов;

- данные (номер, дата), когда возбуждено производство;

- сумму задолженности по займу;

- данные исполнительного листа.

Такой способ информативен для просроченных долгов свыше года.

Важно! Гасите долги вовремя и добровольно. В случае начала исполнительного производства есть возможность оплачивать работу пристава, который будет искать вас, как должника и ваше имущество.

Как проверить свои долги в банкомате или личном кабинете банка

Проверить наличие долговых обязательств и их сумму можно и в банкомате. Вставьте свою банковскую карту в банкомат и смотрите на экран. Вам будет предложено меню, один из разделов будет “выписка по банковской кредитной карте”. Запрашиваете и получаете в распечатанном виде состояние займа, или же на экране банкомата.

Существует такой сервис предоставляемый крупными банками, как Интернет-банкинг. Вы сможете узнать есть ли долги по кредитам прямо в личном кабинете удобного сервиса.

Можно ли узнать о долгах другого человека?

Возможно, кто-то задается вопросом: как узнать есть ли долг по кредитам у другого лица? Придя в банк с желанием узнать о кредитах другого человека, банковский сотрудник вам откажет в предоставлении этих данных. Представители кредитных организаций не могут по закону предоставлять информацию относительно долгов по кредиту третьих лиц. За это им грозит тюремный срок.

Есть только один способ: сайт ФССП, где по фамилии и дате рождения будут предоставлены данные, но лишь по долгам, где уже подключены судебные приставы.

Бывают и такие ситуации, когда данные по долгам третьего лица для вас очень важны. Это ситуации вступления в наследство. Конечно, тут стоит подстраховаться и узнать не обернется ли приобретение наследства в вечную кабалу по выплате унаследованного долга. В этих обстоятельствах узнать о наличии долга можно несколькими способами:

- По факту вступления в наследство. Вступив в права наследования, вместе с имуществом на вас вешается и долг наследодателя. Все суммы и сроки платежей можно узнать у сотрудника банка с документом удостоверяющим личность.

- Обращение в банк со свидетельством о смерти и документами на право наследования.

Выберите один из вышеперечисленных способов и проверяйте банковские долги. Помните, что банковские организации не обязаны ежемесячно предупреждать вас о сроках и суммах погашения — способы оповещения не фиксируются законом. Поэтому следите о своих долгах самостоятельно.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта.

Это быстро и бесплатно!

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта. Это быстро и бесплатно!

Как узнать есть ли долги по кредитам

Кредитная история многое расскажет о человеке, о его предыдущих взаимоотношениях с банками, о наличии задолженности на текущий момент. Но зачем человеку узнавать о своих кредитных долгах? По идее, он и так должен быть в курсе.

На это есть, по меньшей мере, семь причин:

- Большое количество оформленных кредитов. В данной ситуации можно просто что-то упустить. А спохватившись после, придется платить дороже. Иногда штрафы имеют весьма внушительный размер.

- По мнению заемщика, уплачен последний взнос по кредиту. Хорошо бы узнать версию банка. Случается, что в результате небольшого просчета или перевода денег на день позже (за что был начислен штраф), небольшая сумма осталась непогашенной. За счет штрафов она может весьма округлиться со временем.

- Произошел какой-то сбой в системе хранения и обработки информации. На этот случай пригодятся сохраненные копии платежек.

- Мошенничество. Кто-то взял кредит на Ваше имя. Чаще это происходит при потере документов.

- Необходимость получения нового кредита. Здесь положительная кредитная история может стать решающим фактором одобрения кредитной заявки банком.

- Выезд за границу. Если имеется долг, по которому было решение суда, это может стать препятствием для выезда.

- Несколько банков отказали в выдаче кредита, при том, что по всем юридическим параметрам клиент «хороший» и имеет достаточный доход.

Как узнать есть ли долги по кредитам

Проверить долги по кредитам можно разными способами. При личном посещении банка или онлайн, через запрос в соответствующие инстанции. Это можно сделать платно или нет. Рассмотрим основные варианты.

В платежах

Способ годится при оплате долга по карте. Информацию об остатке задолженности перед банком можно получить через банкомат. Важно это сделать перед внесением очередного платежа. Чтоб не запутаться. Ведь платеж уменьшит остаток долга, но не сразу. Если операцию осуществить до платежа, не нужно будет гадать: учтен ли в остатке этот платеж.

Как получить информацию? Необходимо вставить карту в банкомат и выбрать в меню пункт «История операций» или «Операции по счету» или что-то похожее. В каждом банке названия могут отличаться.

Этот способ хорош своей простотой. Кроме того, информация актуальна и достоверна. Плату за услугу банк не взимает.

В ряде случаев задолженность по кредитной карте можно узнать и через банкомат стороннего банка. Для этого нужно следовать подсказкам на мониторе. Но услуга, как правило, платная.

С платежами связан еще один вариант. Если при оформлении кредита была подключена услуга смс — информирования, то перед каждым платежом клиенту напомнят о нем с указанием даты и суммы. А после совершения платежа, сообщат новый остаток по кредиту.

Услуга платная. Но можно заменить ее оповещением на e-mail — тогда платить не придется.

По кредитной истории

Кредитная история – надежный способ узнать свои долги по кредитам. Но заемщик обычно не знает, в каком бюро кредитных историй (БКИ) находится его дело. Решается вопрос легко. Нужно зайти на официальный сайт Центробанка в раздел «Кредитные истории» и отправить запрос. В запросе указываются личные данные заемщика и код субъекта кредитной истории. Без кода информация не предоставляется.

Код обычно указан в кредитном договоре или приложениях к нему. Если кода нет, следует обратиться с паспортом в любой банк или БКИ и через них направить запрос в Центральный каталог кредитных историй без кода.

В ответ на запрос приходит не сама кредитная история, но информация о том БКИ, где она хранится. После этого делается запрос в само бюро. Это можно сделать при личном посещении или через интернет.

Ответом будут данные обо всех когда-либо взятых кредитах и в том числе об остатках имеющейся задолженности. Ответ приходит обычно в течение 10-14 дней. Раз в год эту информацию можно получить бесплатно.

При личном обращении в банк

Если банк территориально близок, бывает проще всего решить вопрос через личный визит. Для этого, предъявив удостоверение личности, следует запросить выписку по счету. В некоторых случаях потребуется номер договора. Но даже если его нет, все равно информацию обязаны предоставить.

Если внесен последний платеж по кредиту, обязательно следует посетить банк и взять справку о погашении кредита. В этом случае можно избежать многих неприятностей в будущем.

Ну и для самых ответственных подойдет вариант ежемесячного получения отчетов в офисе банка. Это позволит защитить свои права в спорной ситуации. Если желание бегать в банк отсутствует, по крайней мере, нужно сохранять все платежные квитанции.

Обращение в суд и ФССП

Если имеется решение суда по проблеме кредитного долга, информацию можно узнать в Федеральной службе судебных приставов (ФССП). Для этого следует зайти на официальную страничку сайта ФССП, зарегистрироваться, войти в раздел «проверка задолженности», заполнить заявку и дождаться ответа на нее.

Этот способ рекомендован тем, кто хочет выехать за границу. Попутно можно узнать и о других долгах. Важно обратить внимание на то, что при погашении долга, обязательно следует предъявить платежные документы приставам и взять документ, подтверждающий закрытие долга. Если этого не сделать, долг какое-то время будет «висеть» на заемщике. И при выезде из страны может возникнуть проблема.

В интернет — банкинге

Один из наиболее удобных и быстрых способов получения информации о долге – использование интернет-банкинга. На сайте каждого банка есть сервис личного кабинета. Сервис бесплатный, информация на нем достоверная и актуальная. В большинстве случаев можно также посмотреть и распечатать копию кредитного договора, сделать выписку по счету, посмотреть график погашения.

Через обратную связь и поддержку банка

Клиентская поддержка в банках осуществляется через телефон или специальную форму обратной связи на сайте банка. Номер телефона колл — центра также есть на сайте. Еще его можно найти в кредитном договоре. При телефонном разговоре со специалистом банка обычно требуется назвать личные данные и кодовое слово. После этого специалист ответит на вопросы по кредиту. Важно понимать, что ответ по телефону не имеет юридической силы и не подтверждается документально. Не часто, но случается, что специалист выдает ошибочную информацию.

Что делать с долгами по кредитам

Что делать с долгами по кредитам? Ответ очевиден – платить. Платить в том случае, когда долг признается заемщиком и его погашение не лишает практически всех доходов. Что делать, если уволили с работы? Если нет возможности платить или с долгом не согласны? Попробуем разобраться. Но обо всем по порядку.

Как платить?

Если долг признается, если есть финансовая возможность – нужно просто оплатить всю сумму. Или платить в соответствии с графиком.

Если случилось так, что:

- Финансовые возможности были переоценены, заемщик легкомысленно отнесся к формированию кредитной задолженности.

- Возникли непредвиденные обстоятельства (потеря работы, болезнь).

Платить все равно нужно. Следует обратиться в банк и объяснить причины сложившейся ситуации. По возможности подтвердить это документально (например, справкой по болезни, копией трудовой при потере работы). Банк, вероятно, пойдет навстречу клиенту и предложит способы решения проблемы:

- Кредитные каникулы.

- Реструктуризация долга.

Это позволит снизить текущие платежи по кредитам, но обычно оборачивается увеличением переплаты.

Если эти способы не дают решения проблемы, важно не переставать платить по кредиту. Вносить в каждую дату платежа, хотя бы символическую сумму. Это юридически подтвердит намерения заемщика вернуть долг.

Если при этом в геометрической прогрессии растет задолженность, появляются штрафы и итоговая сумма в несколько раз увеличивается, не стоит паниковать. Нужно продолжать платить символические суммы. А когда улучшится финансовое состояние, просто обратиться в суд. Самому или через посредника. Основной долг заплатить придется, а вот величину переплаты можно уменьшить в разы.

В каком случае не платить?

Если выяснилось наличие долга, о котором заемщик и не подозревал, вероятнее всего речь идет о мошенничестве. В этом случае платить не нужно. Как действовать в данной ситуации?

Если заемщик уверен в факте мошенничества, следует заявить в правоохранительные органы и в банк. Написать заявления и приложить к ним справку о хищении или потере документов. Если это не решит проблему, нужно обратиться в суд.

Чтоб избежать подобной ситуации необходимо:

- Быть внимательным к своим документам, в том числе не давать копии документов третьим лицам.

- В случае потери или кражи документов обязательно заявить в полицию.

- Хотя бы раз в год проверять свою кредитную историю в БКИ.

Если долг большой и платить его нет возможности. Одним из вариантов решения проблемы является банкротство физических лиц. Это позволит сохранить определенное имущество, прекратить судебные процессы, избавиться от долгов.

Важно сознавать, что это крайняя мера, которая имеет и негативные последствия. Это продажа имущества (кроме самого необходимого), изъятие накоплений, ограничение на выезд за пределы РФ, контроль управляющего за личными расходами и т.п.

Итак, узнать о наличии задолженности по кредитам можно разными способами. Контроль задолженности позволит своевременно ее погашать, свободно выезжать за пределы страны и радоваться жизни.

Как узнать задолженность по кредиту?

Когда человек берет кредит, он искренне считает, что способен погасить его в срок. Да и банки не выдадут ссуду, если засомневаются в кредитоспособности клиента. Но жизнь непредсказуема. И, как показывает практика, около 50% заемщиков время от времени допускают просрочки. А вслед за ними увеличивается сумма долга, растет пеня, начисляются штрафы, и закончится все может очень печально: арестом имущества, судами и навсегда испорченной кредитной историей. Чтобы этого не произошло, всегда нужно держать руку на пульсе: оплачивать платежи вовремя, а если возникла просрочка, не допускать лавинообразного роста задолженности.

Содержание

Скрыть- Узнать задолженность банку по кредиту

- Посредством сервисов банка

- Через прямое обращение в банк

- Через бюро кредитных историй

- Через запрос судебным приставам

- Другие способы

- Как может возникнуть задолженность?

- Как узнать задолженность по фамилии?

- Можно ли узнать про задолженность анонимно?

- Как узнать о задолженностях умершего?

- Можно ли узнать о задолженности других людей?

Узнать задолженность банку по кредиту

И для начала стоит узнать, как отслеживать сам факт наличия задолженности перед банком. Особенно это актуально, если уже несколько банков подряд отказали вам в кредите, не указывая причины; если утеряно удостоверение личности, и есть предположение, что им могут воспользоваться мошенники. Узнать, нет ли задолженности стоит и в том случае, если вы хотя бы раз пользовались кредитными программами, и являетесь обладателем кредитной карты. Сделать это можно несколькими способами.

Посредством сервисов банка

Большинство современных банков, в том числе и Сбербанк, давно разработали внутренние сервисы, сайты и приложения для телефонов, позволяющие контролировать состояние своего счета. Интернет-банкинг очень удобен, и если существует возможность управлять своими финансами удаленно, ею обязательно стоит воспользоваться.

Через прямое обращение в банк

Узнать о состоянии долга можно и непосредственно в организации, которая предоставила займ. Для этого нужно зайти в отделение банка или посетить офис другой финансовой организации лично, либо позвонить на горячую линию, и обратиться с просьбой проверить наличие задолженности к оператору.

При погашении кредита возьмите за правило всегда требовать от банка справку об отсутствии задолженности. Это избавит от любых вопросов в будущем.

Через бюро кредитных историй

Вся информация о задолженностях человека разным банкам хранится в единой базе – в бюро кредитных историй. Чтобы получить интересующие сведения, нужно ввести паспортные данные, после чего система автоматически сформирует полный отчет. Но пользоваться такой услугой можно только раз в течение года. Возможные и последующие запросы, но уже только на платной основе.

Через запрос судебным приставам

Один из способов разобраться с состоянием долгов по займу перед финансовым учреждением – служба судебных приставов. Информация хранится открыто, и найти ее можно по ФИО или дате рождения. Но база пополняется новыми данными только после того, как решение суда официально вступило в силу. На сайте есть сведения и о других долгах: неуплаченных налогах, штрафах, алиментах.

Другие способы

Если удобный онлайн-сервис отсутствует, на официальном сайте банка обязательно предусмотрена форма обратной связи. Ее так же можно использовать для получения информации. Если формы тоже нет, ищите любые другие способы связаться с банком в разделе «Контакты»

Еще один популярный вариант – СМС-банкинг. Он мало отличается от онлайн-сервисов, только вся информация о движениях средств и состоянии баланса приходит клиенту в СМС-сообщениях. Стоимость такой услуги регламентируется тарифами мобильного оператора или самого банка.

Иногда порядок информирования клиента определяется кредитным договором. Многие банки предлагают клиенту подключить услугу напоминания о платежах в виде СМС-сообщений, звонков, электронных рассылок. Стоимость такой услуги обычно невысока, зато в дальнейшем это позволяет избежать множества проблем.

Как может возникнуть задолженность?

На самом деле существует масса причин, по которым возникает задолженность. И не всегда они связаны с недобросовестностью плательщика. Вот основные из них:

- Сознательная просрочка выплат. Обычно это связано с неожиданно возникшими финансовыми трудностями или другими непредвиденными обстоятельствами. Если платеж не был вовремя внесен сознательно, лучше при первой же возможности зайти в банк, и поговорить либо о структуризации долга, либо о переносе платежа.

- Невнимательность. Бывает так, что заемщики упускают из вида отдельные пункты кредитного договора. Это и влечет за собой многие проблемы. Например, при использовании кредитных карт, часто нарушается льготный период. Задолженность создается неумышленно, и узнает человек об этом в самый неподходящий момент, когда уже накопится приличная сумма долга.

- Мошенничество. Несмотря на все меры предосторожности, от мошенничества никто не застрахован. Поэтому если появилось малейшее подозрение в том, что вашими документами воспользовались для оформления займа, срочно пишите заявление в службу безопасности банка. Параллельно такое же заявление нужно отнести и в правоохранительные органы. По итогам расследования и выяснения обстоятельств, кредит, в оформлении которого заемщик на самом деле не участвовал, может быть списан.

Независимо от обстоятельств, каждому клиенту банка рекомендуется периодически контролировать состояние своего кредита. Если же задолженность уже образовалась, простейший способ решить проблему – рефинансирование или реструктуризация кредита на более выгодных условиях.

Как узнать задолженность по фамилии?

Простейший способ узнать о задолженности – по фамилии. Для этого нужно только удостоверение личности, с которыми следует обратиться непосредственно в банк. Пока что не существует более точного и надежного способа получить не только информацию, но и профессиональную консультацию заодно. Все данные и пояснения к ним предоставит сотрудник отделения.

Можно ли узнать про задолженность анонимно?

Уточнить информацию по кредиту можно и без посещения отделения. Например, через интернет. Нет ничего проще, если банк разработал и внедрил систему интернет-банкинга. Тогда в Личном кабинете плательщика можно увидеть все выписки по счету, данные о кредитах и депозитах.

Второй вариант – через терминал или банкомат, которые сегодня встречаются в самых удаленных и малонаселенных уголках России. Этот способ подходит только для того, чтобы узнать данные по кредитной карте. Анонимно можно воспользоваться и сайтом судебных приставов. Для этого не придется специально идти в администрацию или районное отделение, и тратить на это время.

Как узнать о задолженностях умершего?

При смерти заемщика его долг автоматически переходит на наследников вместе с правами на имущество. Избежать передачи обязательств можно только в том случае, если по условиям страхования кредита смерть является страховым случаем. Тогда погашение долга берет на себя страховая компания. В остальных случаях банк предоставляет все данные по кредиту родственникам при наличии у них свидетельства о смерти заемщика.

Можно ли узнать о задолженности других людей?

Информация о состоянии и размерах долга, как и о любых других операциях по личному счету, строго конфиденциальна. Она не передается родственникам, друзьям, другим третьим лицам, и получить ее можно только при наличии необходимых документов. Гражданин может получить данные только о состоянии кредита, оформленного им лично.

Финансовые учреждения не предоставляют информацию по чужим паспортам, даже если это ближайшие родственники. В крайних случаях это может даже расцениваться как мошенничество, что влечет за собой административную и уголовную ответственность.

Как и где узнать, есть ли у вас долги по кредитам перед банками?

Жизнь почти каждого современного человека нельзя представить без кредитов. Заемные средства могут потребоваться в любое время: нужны деньги на открытие бизнеса, решили купить квартиру или машину, даже в повседневных делах кредитная карточка может стать спасением при непредвиденных расходах.

Но зачастую даже мелкая оплошность в выплате кредита может привести к ухудшению кредитной истории. В результате получение новых кредитов может существенно усложниться или вовсе стать невозможным. Работа кредитных организаций строго регламентирована законодательством, а большинство операций проводится в автоматическом режиме. Поэтому долги перед банками по кредитам могут стать неожиданностью для заемщика, в том числе возникнув вследствие технической ошибки. Как проверить свою кредитную историю и не допустить подобных ситуаций, поговорим в статье.

Как можно узнать, есть ли долги по кредитам?

Фактически клиент банка становится заемщиком с момента получения кредита. После подписания договора и получения средств у него возникает обязанность вернуть деньги вместе с процентами за пользование. Чем больше платежей он вносит, тем меньше становится долг. Поэтому, говоря о долгах по кредитам, имеются в виду просрочки в совершении этих платежей. В результате нескольких просрочек у банка снижается доверие к клиенту и появляются основания для принятия экстренных мер с целью возврата долга.

Просрочки чаще всего возникают по субъективным обстоятельствам и зависят от действий самого заемщика.

- Мошенничество : заемные средства изначально не планировалось возвращать, а оформление договорных отношений проводилось по подложным документам.

- Невнимательность при заключении договора . Часто при оформлении кредита в договоре предусматриваются дополнительные услуги или скрытые комиссии, о которых заемщик даже не подозревает. За такими услугами, например, скрываются штрафы за невнесение очередного платежа в установленный срок или перевод только его части.

- Неожиданное ухудшение материального положения . Распространены случаи, когда заемщики уверены в своей платежеспособности, но из-за непредвиденных расходов или потери работы возникает задолженность.

На практике встречаются случаи, когда у клиента возникает неожиданный долг перед банком по кредиту даже после выплаты всей суммы. Часто это происходит из-за невнимательности держателя кредитной карты.

При получении кредитной карты тарифом могут предусматриваться обязательные платежи за обслуживание или использование дополнительных услуг, например мобильного банка. Когда клиент перестает пользоваться картой, но не закрывает ее, средства автоматически продолжают списываться со счета. В результате образуется задолженность, на которую начисляются проценты за пользование. Поэтому заемщик даже не догадывается, есть ли у него долги по кредитам, пока ему не сообщат об этом из банка, коллекторской службы или из службы судебных приставов.

На заметку!

В подобной ситуации задолженность возникает из-за невнимательности заемщика. Поэтому убеждать банк в своей правоте не имеет смысла, а обращение в судебные органы может обернуться дополнительными тратами.

Частым случаем являются технические просрочки, которые возникают в результате ошибок со стороны сотрудников банка или в программном обеспечении. Должник может досрочно внести всю сумму по кредиту, но не взять справку о погашении долга. Если сотрудник банка неправильно проведет операцию или произойдет сбой в программе, средства не будут зачислены на счет, а останутся висеть «в воздухе», на специальном счете для неверифицированных платежей. Заемщик узнает о сложившейся ситуации уже поздно, когда на задолженность начислены пени и дополнительные проценты.

В обоих случаях банк вправе отправить информацию о возникновении задолженности в бюро кредитных историй в срок до пяти дней, а также передать право требования коллекторам [1] . В результате заемщику придется потратить много сил и времени на доказывание своей правоты и аннулирование записи.

Чтобы не допустить подобного исхода событий, нужно заранее побеспокоиться о том, как узнать свои долги по кредитам. Сделать это можно несколькими способами:

- проверить задолженность онлайн через электронные сервисы кредитной организации;

- воспользоваться официальным приложением для смартфона;

- обратиться в ближайший офис банка;

- узнать размер задолженности онлайн в бюро кредитных историй или направить обращение.

Зачастую заемщики узнают об образовании задолженности из звонка сотрудников банка или коллекторского агентства, которому передан долг. В этих случаях нужно постараться быстрее погасить долг во избежание ухудшения ситуации.

Долг платежом красен: что делать, если обнаружилась задолженность?

При возникновении долга перед банком лучший вариант — незамедлительно оплатить задолженность лично или онлайн. Но финансовое положение заемщика часто не позволяет это сделать, поэтому можно выбрать другой путь решения проблемы.

Рефинансирование

Представляет собой процедуру получения нового кредита в этом же или другом банке для погашения предыдущего. Такой кредит будет целевым, а денежные средства в полном объеме будут перечислены в счет долга. В результате клиент получает новые условия и обновленный график платежей.

Если договор рефинансирования заключается в банке должника, то кредитной организацией открывается новый счет, а средства автоматически будут перечислены на предыдущий. В случае выбора стороннего банка заемщику придется получить справку о сумме задолженности.

Рефинансирование выгодно использовать в двух случаях:

- вносимые средства не позволяют быстро перекрыть задолженность, в результате начисляются пени и штрафы;

- процентная ставка по кредиту в другом банке ниже или предлагаются другие более выгодные условия.

На сегодняшний день банки активно рекламируют рефинансирование для перекрытия задолженности в другой кредитной организации. Но за обещаниями уменьшенной процентной ставки могут скрываться дополнительные условия, на которые заемщики часто не обращают внимания. В результате сумма по основному долгу может не измениться, а клиенту придется выплачивать дополнительную комиссию банку.

На заметку!

Рефинансирование невыгодно банкам, так как они теряют прибыль в виде процентов по кредиту клиента. Поэтому они редко идут на такую процедуру, а клиенты встречаются с дополнительными сложностями при оформлении.К недостаткам можно также отнести повторное прохождение всей процедуры оформления кредитных отношений, которая потребует много времени и сил. Кроме того, банки часто обязывают к страхованию, без чего заключить договор просто не получится.

Реструктуризация

Это специальная программа кредитных организаций, направленная на снижение суммы ежемесячных платежей за счет увеличения общего срока выплат. Провести реструктуризацию долга может любой клиент банка, с которым заключен кредитный договор. При этом вид кредита не имеет значения.

Это важно!

Применение реструктуризации негативно сказывается на кредитной истории клиента, поэтому перед участием в программе следует взвесить все за и против.Банки довольно охотно соглашаются на применение реструктуризации, поскольку с повышением срока по кредиту увеличивается итоговая сумма комиссии за пользование средствами, но это невыгодно заемщику. Кроме того, таким способом решается проблема кредитора с должниками: банку не придется принимать меры по принудительному взысканию средств.

Несмотря на недостатки реструктуризации, клиент также получает ряд преимуществ:

- удобный график и уменьшенный размер платежей;

- отсутствие дополнительных расходов на оформление;

- возможность избежать судебных разбирательств с банком.

Продажа залогового имущества

В кредитном договоре могло предусматриваться использование имущества заемщика в качестве залога. При получении ипотеки залогом выступает приобретаемая недвижимость, а для автокредита — транспортное средство.

При возникновении задолженности по кредиту банк вправе возбудить процедуру реализации заложенного имущества. В зависимости от условий договора такая реализация может проводиться самостоятельно банком, клиентом или только по решению суда.

После реализации предмета залога вырученные средства идут на погашение всех долгов перед банком, а остаток поступает на счет заемщика. С одной стороны, такой способ позволяет безболезненно избавиться от задолженности, не дожидаясь крупной пени за неуплату. Но с другой, заемщик может оказаться в невыгодном положении:

- продажа квартиры или дома может повлечь проблемы с жильем;

- имущество может быть реализовано приставами или самим банком по меньшей стоимости, чем сумма всех долговых обязательств, в результате заемщик не только теряет предмет залога, но еще и остается должным банку;

- судебные разбирательства по вопросу продажи залогового имущества могут повлечь дополнительные расходы.

Банкротство заемщика

При невозможности уплаты долга по кредиту из-за финансовых трудностей есть возможность пройти процедуру банкротства физического лица. В этом случае суд признает человека неспособным исполнить свои обязанности перед третьими лицами, а долги возвращаются за счет реализации имущества.

После открытия процедуры банкротства личными активами заемщика занимается арбитражный управляющий, а клиент ограничивается в своих правах:

- запрещено приобретать, дарить, регистрировать и совершать другие сделки с имуществом;

- действует запрет на выезд в другие страны, внесение инвестиций, открытие банковских счетов.

Такой способ не поможет избавиться от всех долговых обязательств, например, по уплате алиментов или возмещению вреда. Кроме того, заемщик ставит себя в невыгодное положение в плане правоспособности и сильно снижает «рейтинг» своей кредитной истории.

Любой из рассмотренных способов имеет свои недостатки, которые по итогу могут еще больше осложнить ситуацию. Поэтому перед принятием решения в пользу какой-либо из указанных процедур, стоит рассмотреть другие способы справиться с долгом.

Может ли помочь коллектор в ситуации просроченного долга?

Когда финансовое положение не позволяет выплатить долг полностью, для заемщика остается только один оптимальный вариант — договориться с кредитором. Но сотрудники банка не всегда открыты к детальному обсуждению проблем с должниками. Большой объем задач кредитной организации вынуждает принимать экстренные меры: обращаться в судебные органы для принудительного взыскания долга или в коллекторское агентство.

В первом случае явной выгоды для банка, как и для заемщика, нет. Юридической службе банка придется тратить время на судебные разбирательства, а положительное решение еще не означает, что задолженность будет гарантированно возвращена. Для заемщика результат более прозрачен: судебное разбирательство требует дополнительных финансовых затрат, времени и нервов.

Чтобы не ставить себя в невыгодное положение, банки активно передают долги своих заемщиков коллекторским агентствам.

В нашей стране коллекторская деятельность на профессиональной основе ведется уже давно. Задача таких компаний — обеспечить возврат средств банку и найти удобный способ погашения задолженности для заемщика. При этом коллекторы формально переквалифицировались в «советников» должников, которые договариваются о скидках и рассрочках, уменьшают сумму платежей, подсказывают, как узнать, есть ли долги по другим кредитам, или самостоятельно рассчитывают оптимальный график внесения средств.

Это интересно!

В России существует профессиональная ассоциация коллекторов — НАПКА, деятельность которой направлена на формирование цивилизованного рынка взыскания долгов. Ассоциация ставит в приоритет обеспечение защиты прав и интересов граждан и ведет борьбу с черными коллекторами.

В 2016 году в России принят Федеральный закон № 230-ФЗ, который получил народное название «Закон о коллекторах». Цель принятого закона — закрепить правовой статус коллекторов, сделав их полноправными участниками финансового рынка. Новые правила коммуникации коллекторов с должниками и последующего порядка работы позволили создать действительно сбалансированную базу для эффективного возврата денежных средств. Закон не ограничил права коллекторов, а официально их закрепил, исключив возможные проявления криминальных моментов.

- Общение с должниками осуществляется лично, посредством телефонных звонков или любых способов передачи текстовой информации (электронная почта, телеграммы, письма и т. п.).

- Привлечение коллекторов к решению вопроса третьих лиц проводится только с согласия должника и может быть ограничено в любое время также на основании заявления.

- Коллектор может собирать и хранить персональные данные, обязан доводить до должника только достоверную информацию о долге.

- Кроме того, коллектор должен принимать обращения от должников и отвечать на них, а также может самостоятельно обращаться в судебные органы для принудительного возврата долга.

Коллекторские агентства с хорошей деловой репутацией и раньше соблюдали все эти требования, поэтому принятие новых правил только официально закрепило их полномочия. Поэтому не стоит скрываться от коллекторов, ведущих свою деятельность в рамках правового поля, их задача — помочь должнику быстрее выплатить долг, организовав удобную систему платежей.

Появление даже большой задолженности по кредиту — не повод скрываться от коллекторов или кредитных организаций. Деньги в любом случае придется возвращать, но затягивание решения проблемы может обернуться дополнительными расходами на судебные разбирательства и штрафные санкции по кредитному договору. В такой ситуации оптимальный вариант — сотрудничество с коллекторами, задача которых создать комфортные условия для возврата долга заемщиком.

Как узнать, есть ли долги по займам — способы для проверки и инструкция

Взаимоотношения с микрокредитными компаниями нередко оборачиваются финансовыми проблемами заемщика. Тем более, что условия работы большей части МФО предусматривают существенные штрафные санкции за любые просрочки. Поэтому вопрос частного лица, как узнать в каких микрозаймах я должен, вполне логичен и не вызывает удивления. Получение правильного и своевременного ответа на него нередко позволяет избежать серьезных дополнительных расходов со стороны клиента микрокредитной компании. Кроме того, удается оперативно выявить микрозаймы, оформленные мошенниками без ведома человека.

Взаимоотношения с микрокредитными компаниями нередко оборачиваются финансовыми проблемами заемщика. Тем более, что условия работы большей части МФО предусматривают существенные штрафные санкции за любые просрочки. Поэтому вопрос частного лица, как узнать в каких микрозаймах я должен, вполне логичен и не вызывает удивления. Получение правильного и своевременного ответа на него нередко позволяет избежать серьезных дополнительных расходов со стороны клиента микрокредитной компании. Кроме того, удается оперативно выявить микрозаймы, оформленные мошенниками без ведома человека.

Содержание

Скрыть- Запросить через БКИ

- Проверка кредитной истории через Госуслуги

- Обратиться в сервисы онлайн-проверки кредитной истории

- Проверить себя на сайте ФССП

- Можно ли проверить стороннего человека

Запросить через БКИ

Самый простой способ узнать задолженность по микрозайму по фамилии или другим персональным данным человека – это оформление запроса в бюро кредитных историй (сокращенно – БКИ). Полный перечень подобных организаций, отслеживающих взаимоотношения между заемщиками и финансовыми организациями, размещается на официальном сайте Центробанка РФ, который выступает в качестве надзорного органа. Адрес расположения государственного реестра БКИ — https://www.cbr.ru/ckki/restr/.

Непосредственное обращение заемщика в любое бюро кредитных историй позволяет получить необходимую информацию. Причем БКИ обязаны два раза в год предоставлять данные совершенно бесплатно. Взимание оплаты допускается только в случае более частого оформления заемщиком соответствующих запросов.

Проверка кредитной истории через Госуслуги

Еще один ответ на вопрос, как узнать задолженность по микрозайму по фамилии должника, предусматривает посещение официального сайта ЕПГУ Госуслуги. В этом случае для получения необходимой информации пользователь информационного портала должен осуществить такие действия:

- зайти на сайт, расположенный по адресу https://www.gosuslugi.ru/;

- авторизоваться в личном кабинете, предварительно пройдя процедуру регистрации. Для входа в систему используются различные способы – СНИЛС, телефон или e-mail, а также электронная цифровая подпись;

- ввести в строку поиска запрос типа «Бюро кредитных историй», в результате чего на экран компьютера или мобильного устройства выводится перечень доступных услуг, касающихся БКИ;

- следовать указаниям сервиса, вводя запрашиваемые программой данные.

Результатом выполнения описанных операций становится оформление запроса в БКИ о наличии задолженность конкретного физического лица перед микрофинансовыми организациями. Также пользователю предоставляется информация о сроке получения ответа, который направляется на электронную почту или телефон клиента, а также доступен в личном кабинете портала Госуслуги. Любому гражданину РФ имеет право воспользоваться такой возможностью бесплатно один раз каждые полгода.

Обратиться в сервисы онлайн-проверки кредитной истории

Помимо официальных ресурсов – сайта Центробанка или портала ЕПГУ Госуслуги, информация о состоянии кредитной истории заемщика предоставляется многочисленными онлайн-сервисами. Их количество постоянно увеличивается, что наглядно демонстрирует актуальность рассматриваемой проблемы.

Найти подобные интернет-ресурсы несложно – для этого достаточно вбить в строку любого поискового сервиса запрос «получить кредитную историю» или аналогичный по смыслу. Программа отыщет самые популярные сайты, предоставляющие подобные услуги. При этом необходимо учитывать, что многие из них предусматривают взимание платы, независимо от количества и периодичности обращений конкретного клиента.

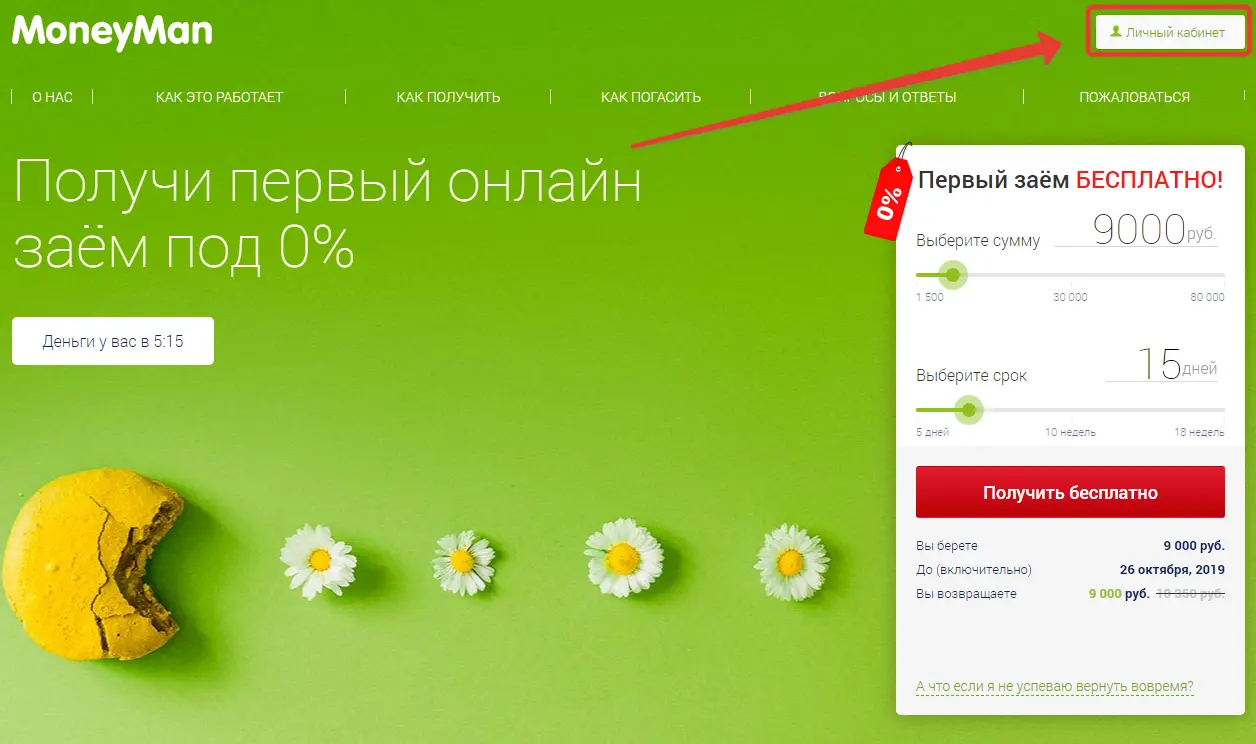

Важно отметить, что для онлайн-проверки текущей задолженности целесообразно использовать личный кабинет микрокредитной компании, с которой человек уже сотрудничал. Доступ к интернет-ресурсу предоставляется МФО в обязательном порядке.

Единственный минус такого способа – наличие информации только о долгах перед конкретной микрофинансовой организации. С другой стороны, не составляет труда посетить сайты всех МФО, с которыми конкретное физлицо работало ранее.

Проверить себя на сайте ФССП

При ответе на вопрос, как узнать, есть ли микрозаймы на человека, следует обязательно отметить еще один официальный интернет-ресурс – сайта ФССП или Федеральной службы судебных приставов. На нем размещается база всех открытых исполнительных производств. Поэтому любой пользователь имеет возможность совершенно бесплатно получить исчерпывающие сведений о тех долгах перед микрокредитными компаниями, по которым приняты судебные решения.

Узнать необходимую информацию предельно просто. Для этого требуется:

- зайти на сайт ФССП, который располагается на https://fssprus.ru/;

- ввести данные для поиска – проще всего использовать ФИО и дату рождения заемщика, так как номер исполнительного производства есть далеко не у каждого;

- изучить список исполнительных листов, выданных судебными органами и находящихся на исполнении в ФССП.

Своевременное получение информации об открытых исполнительных производствах предоставляет возможность предпринять меры, исключающие малоприятный визит судебных приставов в квартиру или на работу должника. Намного правильнее самому выйти на связь с ответственным сотрудником ФССП и оперативно предпринять меры для максимально безболезненного урегулирования проблемы.

Можно ли проверить стороннего человека

Ответ на указанный выше вопрос зависит от способа оформления запроса. Некоторые ресурсы, например, сайт ФССП предусматривают введение самых общих данных о заемщике – ФИО и даты рождения, для ряда сервисов потребуется указать паспортные данные. При наличии подобной информации о физическом лице получить сведения о полученных им микрозаймах вполне реально.

При использовании портала Госуслуги или сайта ЦБ РФ требуется прохождение более сложной процедуры идентификации. Поэтому для получения кредитной истории при помощи данных сервисов потребуется письменное согласие стороннего человека, оформленное соответствующим образом.

Рассчитайте отношение долга к доходу — Wells Fargo

Помимо вашего кредитного рейтинга, отношение долга к доходу (DTI) является важной частью вашего общего финансового здоровья. Расчет вашего DTI может помочь вам определить, насколько вам комфортно со своим текущим долгом, а также решить, является ли подача заявки на кредит правильным выбором для вас.

Когда вы подаете заявку на кредит, кредиторы оценивают ваш DTI, чтобы определить, можете ли вы позволить себе принять еще один платеж.Воспользуйтесь приведенной ниже информацией, чтобы рассчитать собственное отношение долга к доходу и понять, что это значит для кредиторов.

Как рассчитать отношение долга к доходу

Отношение вашего долга к доходу (DTI) сравнивает вашу ежемесячную задолженность с тем, сколько вы зарабатываете. В частности, это процент вашего валового ежемесячного дохода (до налогов), который идет на оплату аренды, ипотеки, кредитных карт или других долгов. Чтобы рассчитать отношение долга к доходу:

Шаг 1:

Добавьте ваши ежемесячные счета, которые могут включать:

- Ежемесячная арендная плата или оплата дома

- Ежемесячные выплаты алиментов или алиментов

- Студенческие, автомобильные и другие ежемесячные выплаты по кредиту

- Ежемесячные платежи по кредитной карте (используйте минимальный платеж)

- Прочие долги

Примечание. Такие расходы, как продукты питания, коммунальные услуги, газ и ваши налоги, как правило, не включены.Смотрите FAQ для получения дополнительной информации.

Шаг 2:

Разделите полученную сумму на ваш ежемесячный валовой доход, который равен вашему доходу до вычета налогов.

Шаг 3:

Результат — ваш DTI, который будет выражен в процентах. Чем ниже DTI; тем меньше вы рискуете для кредиторов. Дополнительные сведения см. В разделе «Понять, что означает ваше соотношение».

,25 способов выбраться из долгов

Выплата долга может расстраивать и сбивать с толку, если у вас нет правильного плана. На протяжении более 25 лет Дэйв Рэмси учил людей поэтапному подходу к сокращению их долга, который называется «7 детских шагов».

На этапе «Baby Step 1» вы откладываете 1000 долларов в резервный фонд для начинающих, а на этапе Baby Step 2 вы выплачиваете весь свой долг (кроме домашнего), используя метод, называемый долговым снежным комом.

Как погасить долг: метод снежного кома

- Перечислите свои долги от наименьшего к наибольшему независимо от процентной ставки.

- Атакуйте самый маленький долг со страстью, делая минимальные выплаты по остальным долгам.

- Повторяйте этот метод, пока вы пробираетесь через долги.

Послушайте, Baby Step 2 для одних людей занимает несколько месяцев, а для других — несколько лет. Так что, если вы находитесь на этом этапе и сосредоточены на погашении последнего долга, вполне возможно, что рутина начинает становиться все хуже. , , ну помол. Может быть, вы устали и чувствуете, что вам понадобится целая вечность, чтобы избавиться от долгов.Удерживайте эту мысль, потому что мы здесь, чтобы дать вам 25 лучших способов выбраться из долгов, чтобы вы могли избавиться от долгов еще раньше.

Как избавиться от долгов с помощью экономного образа жизни и умных покупок

1. Начать купонную продажу.

Вы, наверное, слышали это тысячу раз, но делаете ли вы это? Вы можете сэкономить кучу денег, просто показав купон кассиру. Просто убедитесь, что вы используете купоны на товары, которые уже покупаете, иначе вы можете перерасходовать средства на товары, которые никогда не будете использовать.Вот так у вас в кладовке остается 10 бутылок острой горчицы.

2. Попробуйте купить товар консигнацией.

Дети вырастают из одежды со скоростью света (по крайней мере, так кажется). И давайте будем честными: не стоит влезать в долги из-за постоянно меняющегося гардероба двухлетнего ребенка. Проверьте свои местные консигнационные магазины, в которых продаются давно полюбившиеся наряды в хорошем состоянии. Если вы предпочитаете делать покупки в Интернете, не проблема. Такие сайты, как thredUP и Swap.com, — отличные ресурсы, где можно купить одежду для взрослых и детей за небольшую плату.

3. Обрежьте кабель.

Добро пожаловать в это тысячелетие, где вы можете смотреть большинство своих любимых шоу онлайн. Если вы еще не перерезали шнур, сделайте это! Ежемесячно вкладывайте этот 100-долларовый счет в погашение вашего долга и смотрите, как быстро начинает катиться ваш долг.

4. Перестань ходить поесть.

Мы поняли. Сходить в ресторан или покататься на машине намного проще, чем приготовить еду дома. Но пока вы наслаждаетесь свободой готовить для этих придирчивых едоков, вы тратите гораздо больше на еду вне дома, чем на еду в ресторане.Хотите творческий способ пообщаться и разделить трапезу? Пригласите друзей на вечер тако вместо встречи в ресторане. И эй, если вы хотите потратиться на гуак, мы не осуждаем.

5. Расставаться с баристой.

Если вы не знаете, куда уходят все ваши деньги каждый месяц, мы уверены, что ваша любимая кофейня сможет найти их для вас. Приготовление кофе дома — простой способ быстро сэкономить.

6. Посетите библиотеку.

Помните библиотеки? У них есть много книг и фильмов, которые вы можете посмотреть — бесплатно! Ваш кошелек никогда не любил ночь кино так, как сейчас.

7. Планируйте походы за продуктами.

Составьте список и придерживайтесь его! Просматривая проходы, используйте приложение-калькулятор на телефоне, чтобы убедиться, что вы придерживаетесь своего бюджета. Всегда ли в вашу корзину попадают импульсивные товары? Попробуйте заказать продукты в Интернете, а затем забрать их у тротуара в магазине.О, и никогда не делайте покупки на пустой желудок!

8. Избегайте дорогих увлечений.

У вас действительно есть 200 долларов в месяц, которые можно потратить на гольф? Ты серьезно? Но не только гольфистам нужно переосмыслить свои клубные взносы. Вы тратите кучу денег в магазинах для рукоделия, но никогда не удосуживаетесь начать свой проект? Магазины товаров для дома также могут стоить вам нескольких Вениаминов за одно посещение.

9. Откажитесь от абонемента в спортзал.

Вы все еще можете прогуляться на свежем воздухе — бесплатно.Собери друзей и создай беговой клуб. Или сделайте эти модные HIIT-тренировки в местном парке. Слушай, это свободная страна. Хорошо . , , в основном.

10. Найдите бесплатные развлечения.

Заморозьте на время расходы на развлечения. Это означает, что нельзя ходить в кино, на концерты, в мини-гольф, боулинг или на то, чем вы занимаетесь ради развлечения и за что стоит денег. Вместо этого поставьте перед собой задачу найти бесплатные способы развлечься. Пригласите детей в парк, прогуляйтесь или отправьтесь в поход, насладитесь бесплатным концертом или поищите бесплатное мероприятие в своем районе.

Основные советы Дэйва Рэмси по выбору из долгов

11. Начните побочный концерт.

Начать свой бизнес еще никогда не было так просто! У вас есть умение создавать вещи? Продавайте свои товары в Интернете. Вы любитель животных? Займитесь прогулкой с собакой или сидением с домашними животными. У тебя хороший глаз и хорошая камера? Начните брать клиентов на фотосессии. Бизнес-бутик Кристи Райт — отличный ресурс, чтобы показать вам, как превратить это хобби в серьезную машину для зарабатывания денег!

12.Найдите работу на неполный рабочий день.

Не хотите начать свой бизнес? Тогда подумайте о том, чтобы стать водителем Lyft или Uber. Работа по доставке пиццы ночью также может принести дополнительные деньги. В свободное время вы даже можете доставлять другие виды еды, работая в таких местах, как Uber Eats или Grubhub. Конечно, вам придется отбросить свою гордость и отказаться от некоторых ночей и выходных, связанных с простоями. Но это небольшая жертва ради лишних денег в кармане.

13. Продам машину!

Средний ежемесячный платеж за новую машину составляет 554 доллара. 1 Это просто возмутительно! Подумайте, насколько быстрее мог бы развиться снежный ком вашего долга, если бы вы вкладывали в него 550 долларов каждый месяц.

14. Разрежьте свои кредитные карты.

Измельчите их. Сожги их. Стреляй в них. Вы никогда не выберетесь из долгов, пока не перестанете превращать их в образ жизни.

15. Используйте систему конвертов.

Когда вы платите наличными, вы фактически чувствуете, что деньги уходят из ваших рук.Ой! Это никому не нравится. Люди склонны тратить меньше, когда расплачиваются наличными. С системой конвертов вы увидите, что денежные средства уменьшаются, чтобы вы могли отслеживать, сколько вы тратите.

16. Прекратить инвестировать.

Ага, вы все правильно прочитали. И да, мы даже имеем в виду прекратить вносить свой вклад в ваш 401 (k). Прямо сейчас вы хотите, чтобы весь ваш доход был направлен на выплату долгов. Как только вы освободитесь от долгов и сэкономите от трех до шести месяцев расходов в чрезвычайном фонде, вы можете возобновить свои взносы.К тому времени вы перейдете на этап 4 и сможете вкладывать 15% своего дохода на пенсию.

17. Игнорируйте своих разорившихся друзей.

Хватит угнаться за Джонсов! Помните, что сейчас вы живете как никто другой, чтобы потом вы могли жить и отдавать, как никто другой. Через 20 лет у вас не будет финансовых проблем в мире, в то время как у всех остальных останутся автокредиты, ипотека и счета по кредитным картам.

18. Составьте бюджет!

Составление бюджета должно быть легким и, смеем сказать, веселым! Используйте наше бесплатное приложение для составления бюджета EveryDollar и сосредоточьтесь на том, что действительно важно: повседневные расходы, эти досадные долги и накопление богатства.

19. Скажите детям, что у вас ограниченный бюджет.

Когда дело доходит до денег, дети могут быть худшим проводником, чем ваш желудок. Скажите им, что вы делаете и не хватает места в бюджете . И помните: никогда не бойтесь использовать это волшебное слово no .

20. Слушайте Шоу Дэйва Рэмси .

Прослушивание шоу воодушевит вас, когда вы почувствуете, что не продвигаетесь вперед.Каждый день Дэйв помогает миллионам людей по всей стране обрести надежду и составить план для своих денег. Их успехи вдохновят вас продолжать двигаться вперед.

Другие творческие идеи, чтобы избавиться от долгов

21. Попросите прибавку.

Что тебе терять? Майкл Джордан всегда говорит: «Вы пропускаете 100% кадров, которые не делаете». Спасибо, Майк.

22. Научитесь говорить «нет».

Сделайте это новой частью вашего словарного запаса.Любить это. Прими это. Потому что, когда дело касается траты денег, вы говорите это довольно часто.

23. Продавайте товары на Facebook Marketplace или Craigslist.

Мусор для одного человека — сокровище для другого. Покопайтесь в детских комнатах и в бездне вашего туалета, чтобы найти вещи, с которыми вы можете расстаться, чтобы быстро заработать.

24. Дайте больше.

Погодите, дайте? Да! Дача меняет вас. Это меняет ваш дух.Сделайте приоритетным в своем бюджете, независимо от вашего дохода, и вы почувствуете себя на миллион долларов.

25. Возьмите под контроль свои деньги с Financial Peace University .

Financial Peace University — это проверенный план , который выведет вас из жизненного цикла от зарплаты до зарплаты. Финансовый мир — это членство, которое научит вас расплачиваться с долгами, составлять бюджет, делать большие сбережения и отдавать как никто другой.А прямо сейчас вы можете попробовать это с помощью бесплатной пробной версии Ramsey +! Вы получите все девять видеоуроков, которые разрушают проверенный план — «7 детских шагов», а также другие замечательные инструменты и ресурсы, которые помогут вам правильно направить свои деньги прямо сейчас !

Управляйте своими деньгами с БЕСПЛАТНОЙ пробной версией Ramsey +.

Но если у вас уже была возможность пройти курс, возможно, пришло время провести через него других. Это один из лучших способов сохранить активность газели (и держать себя в руках).Поверьте, смотреть, как другие меняют свою жизнь, чертовски приятно.

Вот и все — 25 способов выбраться из долгов и вдохнуть свежий воздух в путешествие без долгов. Попробуйте воспользоваться несколькими из этих советов и посмотрите, работают ли они для вас. Когда вы упираетесь в стену и чувствуете, что никогда не поймете, как выбраться из долгов, просто продолжайте работать по плану! Со временем ваша преданность делу окупится!

,Кредитор снимает деньги с вашего банковского счета

Если ваш кредитор подал в суд на вас в связи с задолженностью, возможно, он получил решение окружного суда (CCJ) или другое постановление суда против вас. Судебный приказ означает, что вы должны вернуть деньги частями или полностью к определенной дате.

Если вы не соблюдаете условия постановления суда, у вашего кредитора есть несколько различных вариантов, чтобы попытаться вернуть свои деньги.

Если ваш кредитор думает, что у вас есть деньги, чтобы заплатить им, и удерживает их, или что вам должны быть выплачены деньги, которые покрыли бы долг, он может подать заявление на получение другого постановления суда.Это называется приказом о долге третьей стороны . Платежное поручение третьей стороны позволяет вашему кредитору забрать деньги, которые вы им должны, непосредственно у того, у кого есть деньги.

Обычно деньги за вас хранит ваш банк или строительное общество. Однако, если вы должны получить единовременную выплату, такую как компенсация за увольнение, наследство или выплату страхового полиса, ваш кредитор может попросить вашего работодателя, адвоката или страховую компанию выплатить деньги им вместо вас. Они могут взять достаточно денег только для погашения долга.

На этой странице рассказывается, что делать, если ваш кредитор пытается получить против вас долговое поручение третьей стороны, в том числе, как попытаться остановить выполнение этого поручения и что делать, если ваш банковский счет заморожен, а у вас остались деньги.

Виды долгов, которые могут закончиться тем, что ваш кредитор попытается получить поручение третьей стороны, включают деньги, причитающиеся по личным займам, кредитным картам, овердрафтам или договорам покупки в рассрочку.

Агентство алиментов на детей или Служба алиментов на детей также может снимать с вашего банковского счета деньги в счет погашения задолженности по содержанию детей.Это называется приказом о вычете . Им не нужно обращаться в суд для получения постановления о вычете.

Подробнее о приказах о вычете задолженности по алиментам детей.

Постановление о выплате долга третьей стороне отличается от приложения к приказу о доходах , в котором ваш кредитор получает постановление суда о взыскании денег с вашей заработной платы.

Для получения дополнительной информации о том, когда ваш кредитор может подать заявление на приложение платежного поручения, см. Кредитор снимает деньги с вашей заработной платы.

Для получения дополнительной информации о других действиях, которые может предпринять ваш кредитор для возврата своих денег, см. Дополнительная помощь.

Оглавление

Как ваш кредитор подает заявление о выдаче долгового поручения третьей стороне

Чтобы узнать, есть ли у вас сбережения или ожидаете ли вы выплаты, ваш кредитор может получить информацию о ваших банковских счетах и других финансовых обстоятельствах. Для этого они могут обратиться в суд за приказом для получения информации . Чтобы дать эту информацию под присягой, вам придется обратиться в суд.

Если вы работаете, ваш кредитор может также захотеть узнать, когда у вас день выплаты жалованья.Это сделано для того, чтобы они могли рассчитать время поступления приказа третьей стороны в банк в тот день, когда вам выплачивают заработную плату, и у вас, вероятно, будет больше денег для их выплаты.

Нет ничего, что могло бы помешать вам снимать деньги со своего банковского или сберегательного счета, если вы думаете, что кредитор собирается подать заявление о выдаче долгового поручения третьей стороне. Но вы можете не узнать о заказе, пока он не будет сделан.

Для получения дополнительной информации о том, как ваш кредитор может получить подробную информацию о ваших финансах, см. Как кредитор может получить информацию о ваших финансах.

Блокировка вашего банковского счета

Если ваш кредитор хочет получить распоряжение о долге третьей стороны, он сначала подаст заявку на получение временного распоряжения, которое называется временным распоряжением о долге от третьего лица . Этот приказ предписывает вашему банку или строительному обществу заблокировать ваш счет. На этом этапе ваш счет будет заморожен, но деньги вашему кредитору не будут выплачиваться до тех пор, пока судья не примет решение, что делать на последнем слушании. Последнее слушание должно состояться как минимум через 28 дней после вынесения промежуточного постановления.

Ваш кредитор не должен предоставлять конкретные реквизиты банковского счета, чтобы подать заявку на временное поручение третьей стороне, но у него должны быть веские основания полагать, что у вас есть счет в этом банке.

Если вы уже выписали чеки или имели постоянный платеж или прямой дебет, выплаченный вашему кредитору, это может быть достаточным доказательством для того, чтобы он подал заявку на заказ.

После вынесения временного постановления суд отправит копию вашему кредитору и в ваш банк или строительное общество.Они получают копию за семь дней до отправки вам. Это сделано для того, чтобы заранее не снимать деньги со счета.

После этого банк заблокирует ваш счет на сумму, не превышающую сумму, которую вы должны кредитору. Они могут взимать с вас плату за это

Промежуточное долговое поручение третьей стороне может вызвать у вас множество проблем. Как только это будет сделано, вы не сможете получить деньги на своем счете. Это может означать, что вы не можете оплачивать основные счета, другие долги или даже управлять повседневными расходами на жизнь.

Если в результате распоряжения вы останетесь без денег, и это вызовет у вас трудности, вы можете обратиться в суд за помощью.

Если вы получили уведомление о временном судебном поручении третьей стороне, вы можете позвонить в нашу службу поддержки по вопросам задолженности по телефону 0300 330 1313. Обычно мы можем помочь с 9:00 до 20:00 с понедельника по пятницу. Звонки стоят столько же, сколько и звонки на городские номера.

Вы также можете получить помощь, связавшись с ближайшим отделением для граждан.

Если замораживание денег вызывает у вас трудности

Если ваши деньги были заморожены, это может вызвать у вас трудности, поскольку вы не можете покрывать повседневные расходы на жизнь.Если вы оказались в такой ситуации, вы можете подать заявление в суд о выдаче платежного поручения .

Подать заявление в суд по форме N244. Вы можете скачать форму с веб-сайта Министерства юстиции: www.justice.gov.uk.

Заполнив форму, подайте на суд саму форму и предоставьте письменные доказательства своих трудностей. Это свидетельство может включать:

- экз. Квитанции о заработной плате

- Банковские выписки

- реквизиты ипотечного счета

- ваша арендная книжка

- любые другие документы, подтверждающие ваше финансовое положение.

Если другие люди в вашей семье пострадают из-за замораживания ваших денег, например дети или пожилые люди, живущие с вами, объясните в форме, как они будут затронуты. Это поможет суду принять справедливое решение по вашей ситуации.

Обычно за это приложение нужно платить. Однако, возможно, вам вообще не придется платить комиссию или ее можно уменьшить, поскольку ваши деньги были заморожены. Спросите об этом в суде, когда будете заполнять форму.

Судья рассмотрит ваше дело в тот же день, когда вы заполните форму заявления.Они могут оформить платежное поручение , в котором банку предписывается выпустить определенную сумму денег вам или кому-то еще, например, вашему партнеру. Заказ будет отправлен в банк по факсу, а копии будут отправлены вашему кредитору.

Ваши деньги не отберут, если суд вынесет временное постановление. Для этого должен быть окончательный заказ . Чтобы временное постановление стало окончательным, будет проведено судебное слушание. Вам сообщат, когда состоится слушание.

Можете ли вы остановить выполнение окончательного платежного поручения третьей стороне?

Временное распоряжение о выплате долга третьему лицу будет окончательным, если вы не докажете, что существуют веские причины для его отказа.

У вас могут быть веские основания утверждать, что заказ не должен быть окончательным. Например, вы можете утверждать, что:

- ваши деньги находятся на совместном счете, и другой владелец счета не имеет задолженности

- долг на небольшую сумму. Вы можете возразить, что заказ третьей стороны — это слишком серьезный шаг, и долг можно быстро погасить в рассрочку.Судья может отказать в принятии окончательного решения о выплате долга третьей стороне, если сочтет, что сумма задолженности слишком мала для ее обоснования

- Оформление заказа доставит много хлопот вам или вашей семье

- на вашем счете овердрафт

- деньги на вашем счету принадлежат кому-то другому

- ваши деньги находятся на счете строительного общества или кредитного союза, и в случае выплаты долга у вас останется менее 1 фунта стерлингов. Это не относится к другим банковским счетам.

Существуют и другие юридические причины, которые вы можете использовать для возражения против того, чтобы временное постановление стало окончательным.Всегда полезно обратиться за помощью к опытному консультанту, если ваш кредитор подает заявку на поручение третьей стороне.

Вы можете получить помощь в оспаривании окончательного судебного приказа о выплате долга третьей стороне, позвонив в нашу службу поддержки по долговым обязательствам по телефону 0300 330 1313. Обычно мы можем помочь с 9:00 до 20:00 с понедельника по пятницу. Звонки стоят столько же, сколько и звонки на городские номера.

Вы также можете получить помощь, связавшись с ближайшим отделением для граждан.

Что произойдет, если платежное поручение третьей стороне станет окончательным

Если платежное поручение третьей стороне является окончательным и деньги снимаются с вашего банковского счета, банк должен заплатить вашему кредитору либо:

- сумма на вашем банковском счете на дату временного распоряжения или

- достаточно, чтобы выплатить остаток на основании решения окружного суда или другого постановления суда.

Платежное поручение третьей стороны может повлиять только на деньги, фактически находящиеся на вашем банковском счете на дату, когда ваш банк получил копию временного поручения. Деньги, внесенные позже, не блокируются.

Если на вашем счету овердрафт в день отправки распоряжения третьей стороны в ваш банк, ваш кредитор не получит свои деньги, так как на нем не будет достаточно средств для выплаты долга. Если деньги поступят на ваш счет после этой даты, их нельзя будет использовать для выплаты долга.

Дополнительная помощь

,Помощь с долгами: как выбраться из долгов за десять шагов

Блокировка коронавируса сильно ударила по экономике, и миллионы людей по всей стране почувствуют ее последствия.

Будь то увольнение, потеря важной внештатной работы или отсутствие работы без предложений, многие в настоящий момент окажутся в тяжелом финансовом положении.

Во многих случаях это означало взятие долга.

Но независимо от того, насколько плохи обстоятельства, всегда есть шаги, которые вы можете предпринять, чтобы облегчить себе жизнь.

Прочтите наше руководство из десяти шагов, чтобы вернуться в черный цвет.

Беспокойства: как выбраться из долгов и вернуться в черное

О десяти шагах

Эти десять шагов разработаны, чтобы помочь вам контролировать свои финансы и тратить меньше денег, чтобы вы могли сосредоточиться по возврату долгов.

Если вы действительно боретесь со своими долгами и обнаружите, что после первого шага у вас действительно слишком большая часть вашего дохода идет на оплату счетов по кредитным картам, ссуд или других долгов, которые просто не погашаются, тогда вам следует обратиться за профессиональной консультацией.