Как использовать кредитки выгодно: обзор карт и советы экспертов :: Новости :: РБК Инвестиции

Кредитка необязательно приведет вас в долговую яму, на ней можно и заработать. Рассказываем, какие существуют самые выгодные кредитные карты, и делимся советами экспертов, как получать от них прибыль и не терять деньги

Фото: Piqsels.

Некоторые боятся пользоваться кредитными картами, ведь проценты по ним в разы больше, чем по другим потребительским кредитам. Для других кредитка — неотъемлемая часть жизни. Они могут пользоваться ею каждый день, получая бонусы.

Аналитики финансового маркетплейса «Сравни.ру» помогли нам подобрать кредитные карты с самыми выгодными условиями. Кроме того, мы попросили экспертов поделиться советами о том, как лучше всего пользоваться кредитками и получать от этого выгоду.

Карты с самым большим льготным периодом

«Просто кредитная карта» от Ситибанка.

Стоит учитывать, что у каждого банка есть ежемесячные минимальные платежи — это обязательная сумма, которую вы должны внести на карту до определенной даты в счет погашения долга. Если ее не внести, льготный период прекратится. Для «Просто кредитной карты» сумма составляет 5% от суммы задолженности.

Выпуск и обслуживание карты — бесплатные. Помимо этого, у банка есть бонусная программа. Можно получить скидку до 25% в книжном онлайн-магазине «ЛитРес»,10% в ресторанах Novikov Group, кешбэк 5% за бронирование отелей на Booking. com и другие. Эти акции тоже действуют временно.

com и другие. Эти акции тоже действуют временно.

Кредитный лимит — до ₽300 тыс. Его могут увеличить до ₽1 млн. Процентная ставка — от 20,9% до 32,9%.

Sky Office банка «Открытие» в Казани (Фото: Егор Алеев / ТАСС)

«Можно больше» от МКБ. Льготный период в 123 дня действует на весь срок карты. Не забывайте про минимальный платеж в месяц в размере 5%, чтобы ваш грейс-период не сгорел. Кроме того, льготы пропадут, если вы снимете с карты «Можно больше» наличные.

Если в месяц вы снимаете с карты до 50% от кредитного лимита, то с вас не возьмут комиссию. В случае если сумма будет больше, то она составит 2,9% плюс ₽290.

Кредитный лимит — до ₽800 тыс., а процентная ставка — от 21% до 34%. Выпуск карты бесплатный. В первый год за обслуживание тоже не придется платить, если вы оформили карту до 31 декабря этого года. На следующий год оно также будет бесплатным, если сумма покупок за предыдущий была от ₽120 тыс. Если меньше — то ₽499.

Согласно бонусной программе, вы получите 5% в виде баллов при оплате медицинских услуг, покупке абонементов в фитнес-клубах, при пополнении проездных карт, аренде автомобиля или каршеринга, тратах на развлечения, бары, рестораны и кафе. При других покупках — 1%. Бонусами можно компенсировать покупки, которые вы совершили в прошлом месяце. Один балл равен одному рублю. Однако есть лимит — компенсация не должна превышать 5 тыс. баллов. Кешбэк у карты «Можно больше» составляет от 4% до 25% при покупках у партнеров банка.

«120 дней» от банка «Открытие».

За снятие наличных с карты комиссию не возьмут, как и за оплату с помощью кредитки ЖКХ, налогов и штрафов. Кредитный лимит — до ₽500 тыс., процентная ставка составляет 13,9–29,9%. Обслуживание стоит ₽1,2 тыс. в год.

У кредитки нет программы лояльности. В банке проходит акция «Приятные бонусы», при которой стоимость годового обслуживания возвращается каждый месяц по ₽100, если сумма покупок по карте составляет от ₽5 тыс. Однако она заканчивается 31 октября.

Фото: Jaromir Chalabala / Shutterstock

Opencard от «Открытия». С этой кредиткой можно получать кешбэк до 11% в выбранной категории. Категории включают транспорт, кафе и рестораны, путешествия, красоту и здоровье. Кешбэк начисляется бонусными рублями, где один бонус равен одному рублю. Максимум можно получить 5 тыс. баллов в месяц.

С этой кредиткой можно получать кешбэк до 11% в выбранной категории. Категории включают транспорт, кафе и рестораны, путешествия, красоту и здоровье. Кешбэк начисляется бонусными рублями, где один бонус равен одному рублю. Максимум можно получить 5 тыс. баллов в месяц.

В первый месяц пользования картой кешбэк начисляют всем, потом необходимо выполнять условия: каждый месяц расплачиваться кредиткой или переводить средства на другие карты в интернет- или мобильном банке, а также сохранять минимальный остаток на счетах банка от ₽500 тыс. или погашать задолженность минимальными платежами — 5% от суммы долга.

Можно выбрать другую опцию и получать до 3% на все покупки. Для этого необходимо соблюдать те же условия. Если тратить ₽50 тыс. в месяц и получать кешбэк за любые покупки, то за год можно накопить 18 тыс. баллов, подсчитали аналитики «Сравни.ру».

Кредитный лимит карты — до ₽500 тыс., процентная ставка составляет от 13,9% до 29,9%. Льготный период достигает 55 дней. Обслуживание карты бесплатное.

Обслуживание карты бесплатное.

«365» от «Ренессанс Кредита». Если с помощью этой карты вы будете совершать покупки у партнеров банка, кешбэк может достичь 30% (его также начисляют бонусными рублями). На все другие покупки кешбэк составит 3%, если вы будете тратить от ₽75 000,01. Если сумма меньше, то размер кешбэка будет 1–1,5%.

Максимальное количество баллов, которые можно получить за месяц, — 3 тыс. Если тратить ₽50 тыс. в месяц на любые покупки, то за год можно накопить 9 тыс. баллов. Баллами можно компенсировать покупки, тогда один балл равен одному рублю. Если их использовать для оплаты ЖКХ или мобильной связи, то один рубль будет равен двум бонусам. Минимальная сумма компенсации — 500 бонусов.

Карта выпускается бесплатно. За первый год обслуживания также не надо платить. Потом, если сумма покупок по кредитке превысит ₽10 тыс. за месяц, обслуживание тоже будет бесплатным. В противном случае обслуживание обойдется в ₽99 в месяц.

Кредитный лимит — до ₽300 тыс. Процентная ставка — 23,9%, при снятии наличных она достигнет 45,9%. Кроме того, за снятие денег с карты в банкомате с вас возьмут комиссию в размере 2,9% плюс ₽290. Минимальный платеж в месяц составит 5% от задолженности, льготный период — 55 дней.

Процентная ставка — 23,9%, при снятии наличных она достигнет 45,9%. Кроме того, за снятие денег с карты в банкомате с вас возьмут комиссию в размере 2,9% плюс ₽290. Минимальный платеж в месяц составит 5% от задолженности, льготный период — 55 дней.

Airbonus Premium от банка «Авангард». При получении карты вам начислят 1 тыс. приветственных миль. На них можно купить билеты на самолет и на поезд, в том числе на московский «Аэроэкспресс». Они должны быть забронированы на сайте банка. При покупках с помощью кредитки тоже будут начислять бонусные мили — по одной за каждые потраченные ₽20. Если вы будете тратить по ₽50 тыс. в месяц, то за год получите 31 тыс. миль.

При покупках с помощью кредитки тоже будут начислять бонусные мили — по одной за каждые потраченные ₽20. Если вы будете тратить по ₽50 тыс. в месяц, то за год получите 31 тыс. миль.

Карту можно открыть в рублях, долларах и евро. Вместе с ней вам предоставят бесплатную страховку для выезда за рубеж с покрытием до €60 тыс.

Кредитный лимит карты рассчитывается индивидуально. Процентная ставка составляет 15–30%, минимальный ежемесячный платеж — 5%. За обслуживание кредитки придется платить ₽5,5 тыс. в год. Снятие наличных с карты тоже платное. Если вы снимаете до ₽300 тыс., то комиссия составит 3%, если больше — то 5,5%. Грейс-период — 50 дней.

«Мир возможностей» от банка «Россия». Кешбэк составляет 5% от суммы задолженности на конец месяца. Акция касается золотых карт и проходит с 5 октября по 31 декабря этого года.

Для того чтобы получить кешбэк, нужно потратить более ₽30,01 тыс. за месяц. Кроме того, нужно выплачивать проценты по карте. Кешбэк начисляется реальными деньгами, его максимальная сумма — ₽3 тыс. в месяц.

в месяц.

Выпуск карты бесплатный, как и обслуживание. В банке можно сделать карту-браслет, это будет стоить ₽1,5 тыс. Льготный период — 61 день. Процентная ставка варьируется от 19,5% до 21%, а минимальный платеж — 5% плюс проценты, не менее ₽300. За снятие денег с кредитки с вас возьмут от 3% до 5%. Кредитный лимит составляет до ₽300 тыс.

Фото: HBRH / Shutterstock

Как использовать кредитку с выгодой для себя

Совет № 1: Используйте банковскую карусель

По мнению финансового консультанта Игоря Файнмана, это самый эффективный и абсолютно законный способ заработать 1–2% в год к своему капиталу. В банке, где вам выдали зарплатную карту, получаете кредитку с максимальным грейс-периодом. С ее помощью делаете все покупки, а зарплату кладете на депозит в банке. Когда льготный период подходит к концу, забираете деньги с депозита и гасите задолженность по кредитке.

В банке, где вам выдали зарплатную карту, получаете кредитку с максимальным грейс-периодом. С ее помощью делаете все покупки, а зарплату кладете на депозит в банке. Когда льготный период подходит к концу, забираете деньги с депозита и гасите задолженность по кредитке.

«То есть у вас фактически деньги три-четыре месяца лежат на банковском депозите и приносят вам процент. Вы пользуетесь деньгами банка для того, чтобы нести текущие расходы. Но для этого надо иметь финансовую дисциплину, чтобы всегда укладываться в грейс-период. Потому что если вы допускаете даже просрочку один день, то вам начисляются проценты не за один день, а за весь срок пользования кредитной картой», — сказал консультант «РБК Инвестиции ».

Директор департамента кредитных рисков БКС Банка Сергей Хайруллин отметил, что на дебетовую карту также могут начислять проценты на остаток по счету. Так что можно воспользоваться этой возможностью и гасить задолженность с дебетовой карты.

Совет № 2. Выбирайте лимит, исходя из своей зарплаты и доходов

Выбирайте лимит, исходя из своей зарплаты и доходов

Если ваша зарплата ₽50 тыс. в месяц и вы планируете взять кредитную карту с грейс-периодом в 150 дней, то кредитный лимит составит ₽150 тыс., подсчитал Файнман. «Чтобы на три месяца вам спокойно хватило денег», — отметил он.

«Желательно не тратить по карте больше денег, чем прямо сейчас есть в наличии, то есть использовать карту как инструмент управления средствами, а не для того, чтобы купить что-то, на что не хватает собственных средств», — добавил Хайруллин.

Совет № 3. Внимательно читайте договор

В договоре прописаны условия кредита, в частности процентная ставка. Но обычно некоторые из них прописаны мелким шрифтом.

«Когда мы говорим про кредитные договоры, банки расставляют нам очень много красных флажков — надо очень внимательно читать договор перед тем, как его подписывать», — посоветовал Файнман.

Если вам привезли на дом кредитку, но договор не выдали, то с высокой долей вероятности можно попасть на эти «красные флажки».

Совет № 4. Не снимайте с кредитки наличные

Помните, что банки вводят комиссии на снятие денег с кредитной карты и прерывают льготный период, если вы взяли наличные.

«Это может оказаться для вас очень дорого и очень плачевно. Поэтому кредитная карта — для того, чтобы вы пользовались грейс-периодом», — отмечает Файнман.

Совет № 5. Используйте кредитную карту как залог

Деньги могут заблокировать при бронировании номера в отеле или аренде автомобиля. Для этих целей в путешествиях можно пользоваться кредиткой.

«Тогда вам не придется отказываться на время от собственных средств, как было бы с дебетовой картой», — объяснил Хайруллин.

Совет № 6. Не бегайте от банка при просрочке платежей

Свяжитесь с банком, если возникли финансовые проблемы и вы не смогли внести очередной платеж. Кредитку можно рефинансировать.

«При возникновении просрочки по кредитной карте точно не нужно начинать прятаться от банка, а, наоборот, вступать с организацией в конструктивный диалог, целью которого, возможно, будет процесс последующего рефинансирования кредита», — сказал начальник управления развития продуктов и проектов банка компании «Фридом Финанс» Мурад Шихмагомедов.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. ПодробнееСнятие наличных в банкомате за границей

Как узнать, можно ли использовать мою дебетовую или кредитную карту в банкоматах за границей?

Проверьте наличие логотипа Visa на вашей карте. Если он есть, эту карту можно использовать во всех банкоматах, на которых размещен такой же логотип*. Об ограничениях использования вашей карты за границей вы можете узнать в своем банке.

* Некоторые банкоматы в Канаде могут не принимать все карты.

У меня нет дебетовой карты. Могу ли я снимать наличные со своей кредитной карты?

Да. Если на вашей кредитной карте есть логотип Visa, вы можете снимать наличные во всех банкоматах, входящих в сеть Visa.

Как мне найти банкомат в стране, куда я направляюсь?

Карту Visa принимают более чем в 200 странах и регионах мира. Вы можете найти банкомат, воспользовавшись нашим навигатором по банкоматам. Также вы можете воспользоваться услугами любого банкомата с логотипом Visa.

Будет ли мой ПИН-код работать в другой стране?

Да*. ПИН-код, которым вы пользуетесь у себя дома, будет работать и за границей. Но некоторые банкоматы принимают только 4-значные ПИН-коды. Если ваш ПИН-код длиннее 4 знаков или содержит буквы, обратитесь в свой банк.

* Некоторые эмитенты могут предложить вам изменить свой ПИН-код. Перед поездкой уточните у своего эмитента, есть ли в этом необходимость.

Смогу ли я выбрать свой родной язык, пользуясь банкоматом за границей?

Большинство банкоматов предоставляют выбор языка. Скорее всего, у вас будет возможность выбрать язык, который вы понимаете.

Скорее всего, у вас будет возможность выбрать язык, который вы понимаете.

Какие операции можно проводить через банкомат, помимо снятия наличных?

В большинстве банкоматов вы сможете проверить баланс своего счета. Некоторые банкоматы также предоставляют выбор счетов, доступ к которым вы можете получить.

Есть ли дополнительная комиссия за снятие наличных денег за границей?

Да. За эту услугу ваш банк обычно снимает с вашего счета номинальную комиссию Пожалуйста, обратитесь в свой банк, чтобы узнать подробности. В некоторых случаях банк, владеющий банкоматом, также может взимать комиссию. Если такая комиссия есть, вас уведомят об этом сообщением на экране банкомата.

Будет ли отображаться баланс моего счета в домашней валюте?

Некоторые банкоматы будут отображать ваш баланс в домашней валюте, в то время как другие — в валюте страны пребывания. Обратите на это внимание, просматривая сведения по балансу счета на экране банкомата.

Куда можно позвонить, если мне понадобится помощь, чтобы снять наличные деньги за границей?

В таком случае вы можете позвонить в Службу глобальной поддержки Visa, работающую круглосуточно и без выходных. Проверьте, что вы набираете верный для страны пребывания номер, пройдя по этой ссылке.

Проверьте, что вы набираете верный для страны пребывания номер, пройдя по этой ссылке.

Что делать, если банкомат «проглотил» мою карту?

Банкоматы оснащены технологиями, которые помогают предотвращать мошеннические транзакции. По этой причине банкоматы, как правило, не возвращают карту, если вы совершаете несколько попыток снять наличные деньги, вводя неверный ПИН-код. Если это произошло, просьба немедленно сообщить об этом. На банкомате должен быть указан номер местной службы помощи, а если банкомат находится рядом с отделением банка, вы можете обратиться к персоналу банка. Вас попросят удостоверить свою личность, предъявив соответствующие документы. Если вы не можете получить свою карту обратно, немедленно сообщите об этом в свой банк.

Что делать, если сумма, полученная в банкомате, неверная?

Если вы получили неверную сумму, немедленно сообщите об этом своему банку. Такие случаи обычно фиксируются банком, которому принадлежит банкомат. Этот банк, в свою очередь, обратится к эмитенту вашей карты, чтобы скорректировать сумму транзакции. Поэтому убедитесь, чтобы с вашего счета была списана верная сумма.

Поэтому убедитесь, чтобы с вашего счета была списана верная сумма.

Где можно получить более подробную информацию об использовании банкоматов за границей?

За более подробной информацией обратитесь в свой банк.

App Store: ВТБ Онлайн

ВТБ — лучший транзакционный банк 2020 года по версии журнала The Banker.

Мобильное приложение ВТБ Онлайн — это полноценный банк в вашем смартфоне и планшете. Регистрация займет всего пару минут.

Вы сможете полностью контролировать поступления и расходы по счетам и картам, совершать моментальные переводы на карты российских и зарубежных банков, оформить заявку на кредит наличными, оплачивать мобильную связь, интернет и услуги ЖКХ, находить ближайшие банкоматы группы ВТБ, оперативно получать информацию о курсах валют и выгодно обменивать ее.

Безопасность

• Любой удобный способ авторизации — код доступа от 4 до 8 символов, распознавание лица или отпечатка пальца

• Безопасная установка ПИН-кода для вашей карты

• Защита от подмены сим-карт

• Моментальная блокировка и перевыпуск карты

• Защита от вредоносного программного обеспечения

• Выявление подозрительной пользовательской активности

• Управление лимитами на операции

Платежи и переводы

• Быстрая оплата услуг ЖКХ, мобильной связи, интернета, ТВ и других. Всего почти 20 тысяч поставщиков услуг

Всего почти 20 тысяч поставщиков услуг

• Оплата штрафов ГИБДД со скидкой до 50%

• Оплата счетов по QR-коду

• Моментальные переводы по номеру телефона через систему быстрых платежей

• Переводы с карт других банков на карты ВТБ без комиссии

• Международные переводы с карты на карту

• SWIFT-переводы по миру на любой счёт

• Создание шаблонов и автоплатежей для регулярных операций

• Переводы по номеру телефона и оплата мобильной связи с помощью голосового ассистента

Карты и счета

• Заказ пластиковых дебетовых и кредитных карт

• Моментальный выпуск цифровых дебетовых и кредитных карт без визита в банк

• Открытие счетов в иностранных валютах

• Просмотр тарифов по дебетовым картам

• Добавление карты в Apple Pay

• Оплата телефоном без карты

• Чат-бот мгновенно ответит на вопросы

• Поддержка 24/7: чат, e-mail, звонки через приложение или по телефону, социальные сети

Инвестиции

• Открытие брокерского счета и ИИС за 2 минуты без визита в офис

• Покупка акций и облигаций в 1 клик

• Инвестиции на любой срок в рублях и валюте

• Регулярные подборки лучших ценных бумаг прямо сейчас

Вклады

• Открытие и управление вкладами и накопительными счетами

• Вклады по выгодной ставке: с пополнением, частичным изъятием и ежемесячной выплатой процентов

• Сервис «Умные сбережения», который подберет подходящий для вас портфель продуктов — вклады, накопительные счета или ценные бумаги

Страхование

• Просмотр информации по страховым полисам

• Страховые выплаты для большинства непредвиденных ситуаций

• Страхование кредитной карты, недвижимости и детей

Кредиты

• Быстрая подача онлайн-заявки на любой кредитный продукт и получение предварительного ответа в течение 15 минут

• Одобрение заявки в день обращения

• Досрочное погашение кредитов любым удобным способом

• Получение предодобренного кредита наличными. Решение за 2 минуты

Решение за 2 минуты

Контроль финансов

• Удобная история операций, анализ поступлений и расходов, просмотр деталей операции и информативный чек

• Заказ и отправка на email электронных справок о доступном остатке и оборотах по счетам и картам, а также о наличии счетов

• Заказ и отправка на email электронных справок о ссудной и общей задолженности

• Управление индивидуальными лимитами на переводы и платежи

Обмен валюты

• Актуальные курсы обмена валют и драгоценных металлов (с уточнением суммы конвертации через валютный калькулятор)

• Моментальная покупка и продажа валюты по выгодному курсу

Карта банкоматов и отделений

• Поиск ближайших банкоматов Группы ВТБ

• Снятие наличных в рублях, долларах или евро

• Снятие наличных без карты по QR-коду

Кешбэк и бонусы

• Бонусы за покупки в магазинах-партнерах

• Кешбэк за траты по картам ВТБ

• Возможность поменять бонусную опцию по карте в любое время

• Обмен бонусов и миль на авиа- или ж/д-билеты, отели, аренду авто

• Спецпредложения с уведомлениями о новых акциях, скидках, управление баллами и милями для владельцев карт с программой лояльности

Генеральная лицензия Банка России № 1000

Ⓒ ВТБ, 2021

Услуги в банкоматах, оплата услуг и другие операции в банкоматах ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Банкоматы МОСКОВСКОГО КРЕДИТНОГО БАНКА — это удобный, быстрый и надежный способ получения наличных

и оплаты услуг. Сеть банкоматов МОСКОВСКОГО КРЕДИТНОГО БАНКА расположенна в Москве и Московской области.

Сеть банкоматов МОСКОВСКОГО КРЕДИТНОГО БАНКА расположенна в Москве и Московской области.

Оплата услуг и другие операции в банкоматах

Банки, кредиты, займы

Ежемесячные платежи по кредиту МКБ или строннего банка

Мобильная связь

Пополнение баланса любого оператора

Телевидение, телефония, интернет

Пополнение баланса любого оператора

В банкоматах Банка с помощью банковской карты МОСКОВСКОГО КРЕДИТНОГО БАНКА Вы можете:

- Снять денежные средства (рубли).

- Пополнить счет в банкоматах с функцией приема денежных средств (рубли, доллары США, евро).

- Оплатить услуги сотовой связи (МТС, МегаФон, Билайн) и телевидение (НТВ+) без комиссии.

- Сменить ПИН-код.

- Получить выписку с указанием баланса.

- Получить мини-выписку с отображением последних 10 операций.

- Также Вы можете снимать собственные денежные средства без комиссии в банкоматах банков-партнеров — Альфа-Банке, Райффайзенбанке, ЮниКредит Банке.

Преимущества банкоматов МКБ

- Использует современные устройства и способы связи, которые гарантируют надежность и безопасность совершения операций.

- Банк располагает собственной инкассаторской службой, благодаря чему может осуществлять своевременное обслуживание устройств (устраняет поломки, заполняет наличными и прочее).

- Устанавливает платежные устройства в местах с высокой проходимостью, чтобы обеспечить доступность банковских услуг для Клиентов.

- Стремится обеспечить «шаговую доступность» банковских услуг для своих Клиентов, поэтому ежегодно увеличивает количество платежных устройств.

- Оплата услуг совершается мгновенно.

- Многие банкоматы Банка работают в круглосуточном режиме семь дней в неделю.

Подробнее

Подробнееусловия, онлайн-заявка на Мультикарту и отзывы

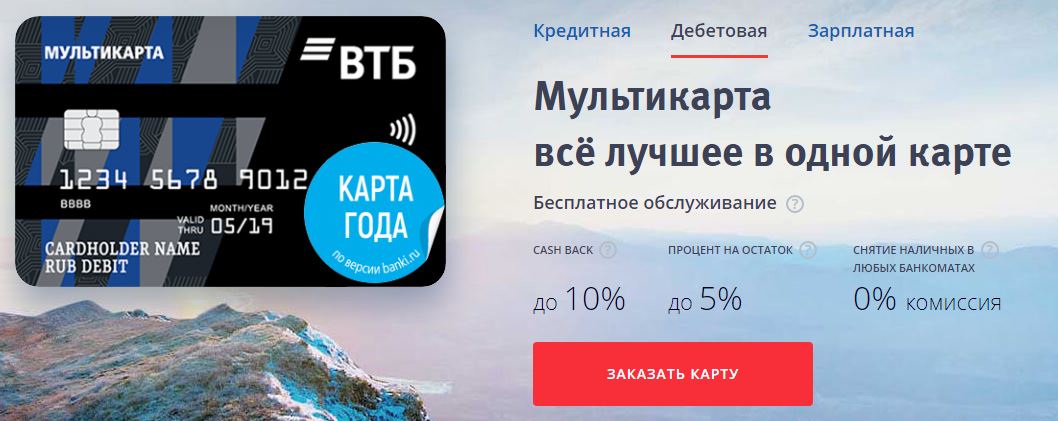

В статье мы разберемся, какие кредитные карты выпускает ВТБ и как оформить Мультикарту. Рассмотрим условия обслуживания, комиссии за подключение услуг и снятие наличных. Узнаем, сколько длится грейс-период по Мультикарте, и остановимся на отзывах клиентов ВТБ.

Мультикарта ВТБ

В середине 2017 года в ВТБ банке стартовал выпуск Мультикарты. Это универсальный платежный инструмент, который содержит в себе все самые лучшие предложения финансового учреждения. Указанный продукт полностью заменил другие пластиковые карты, которые ранее выпускались банком.

Условия новой кредитной карты ВТБ оказались весьма удобными, потому что в 2018 году она признана одной из самых выгодных на рынке для физических лиц. Ее ключевое преимущество состоит в том, что пользователь может самостоятельно подобрать одну из 6 программ лояльности в процессе подключения, а выгода от бонусной программы напрямую зависит от объема трат.

Дополнительно, Мультикарта может быть не только кредитной, но и дебетовой. Она подходит для большинства клиентов из-за разнообразия подключаемых опций. Ее можно настроить под свои определенные задачи, просто активировав необходимые функции.

Основные условия пользования картой представлены в таблице:

| Наименование | Значение |

| Ставка по кредиту в год | 26% |

| Льготный период | 50 дней без начисления процентов |

| Льготный период на снятие наличных | есть |

| Кредитный лимит | до 1 000 000 р. |

| Кэшбэк | до 10% |

| Бонусные программы |

|

| Бесплатное обслуживание | да |

| Бесконтактная оплата | есть |

| Для путешествий | нет |

| Оформление без справок | нет |

| Наличные в любых банкоматах | да |

Основные преимущества карты:

- Отсутствие платы на годовое обслуживание при выполнении одного из трех условий: сумма покупок по карте – более 15 000 р.

в месяц, ежемесячные поступления от ИП или юридических лиц – не менее 15 000 р., средний остаток на всех счетах в банке – от 15 000 р.

в месяц, ежемесячные поступления от ИП или юридических лиц – не менее 15 000 р., средний остаток на всех счетах в банке – от 15 000 р. - Кэшбэк или возврат части стоимости действует на многие категории товаров.

- Бесплатное СМС-информирование.

- Удобный лимит на снятия наличных.

- Накопительный счет с доходом до 10%. Начисление процентов в текущем месяце зависит от суммы покупок в предыдущем.

- Снятие денег в банкоматах других банков на сумму до 150 тыс. р. без комиссии.

- Переводы в другие банки до 150 тыс. р. без комиссии.

- Приемлемая процентная ставка.

- Другие спецпредложения в рамках выбранной бонусной программы.

Данный банковский продукт ориентирован на людей, которые ежемесячно тратят суммы от 15 тыс. р. Максимальные преимущества клиент получает, если траты по карте превышают 75 тыс. р. А если вы будете каждый месяц тратить от 30 тыс. р. до 50 тысяч р., то сможете снимать до 15 тыс. р. наличными в банкоматах других учреждений бесплатно. Траты свыше 75 тыс. р. увеличивают этот лимит до 150 тыс. р.

Траты свыше 75 тыс. р. увеличивают этот лимит до 150 тыс. р.

Для сохранения беспроцентного периода по карте необходимо внести полную сумму задолженности за прошлый месяц с 1 по 20 число текущего месяца. Чтобы активировать льготный период, нужно погасить задолженность за предыдущие периоды.

Тарифы по кредитной карте ВТБ

Оформление и обслуживание карт осуществляется в рамках пакета “Мультикарта”. Основные пункты, в рамках тарификации, представлены в таблице.

| Наименование | Значение |

| Размер минимального платежа | 3% от задолженности за последний календарный день текущего месяца, с учетом суммы процентов, выставленных к погашению |

| Комиссия за оформление | 0 р. |

| Запрос баланса в сторонних банкоматах | 15 р. |

| Сколько стоит выписка по счету | 0 р. |

| Срочное оформление карты | 50 р. |

| Безналичные переводы |

|

| Изменение ПИН-кода | 30 р. |

Как видно из таблицы, тарифы по обслуживанию карты вполне приемлемые. А некоторые опции доступны клиентам совершенно бесплатно.

Как оформить Мультикарту в ВТБ

Открытие Мультикарты осуществляется в несколько этапов. Заказать банковский продукт можно в одном из отделений или через интернет. Второй вариант более удобный, поскольку вы можете оставить заявку удаленно через официальный сайт банка. Срок оформления пластика обычно не превышает 2 – 3 рабочих дня.

Что нужно сделать для заказа карты:

- Зайдите на сервис ВТБ и заполните онлайн-заявку. В анкете отображается следующая информация: Ф.И.О., пол, дата рождения, номер телефона, Email, кредитный лимит, место получения карты и кодовое слово, сведения о работе и размер ежемесячных доходов.

- После заполнения всех полей отправьте заявку на обработку. Она рассматривается в течение рабочего дня. Моментальное решение возможно, если у вас есть зарплатная карта ВТБ. Ответ вы сразу получите в СМС-уведомлении.

- В случае одобрения банк изготавливает карту и доставляет ее в выбранный вами офис. Она делается в течение суток, поэтому забрать пластик в день обращения не получится. Уведомление о прибытии карты в отделение вы также получите в СМС-уведомлении.

- Вам необходимо взять с собой документы и посетить офис банка.

- Далее вы подписываете договор и получаете карту с заявленным лимитом.

Требования к заемщикам

Банк устанавливает следующие требования к клиентам:

- Возраст – от 21 до 70 лет.

- Минимальный ежемесячный доход – от 15 000 р.

- Гражданство РФ с постоянной пропиской в регионе присутствия финансового учреждения.

Документы для подачи заявки

Пакет документов в целом небольшой, но оформить карту только по паспорту, без справок о доходах и подтверждения официального трудоустройства не получится, если вы не являетесь клиентом банка. При наличии зарплатной карты возможно оформление Мультикарты без дополнительных бумаг.

При наличии зарплатной карты возможно оформление Мультикарты без дополнительных бумаг.

Стандартный пакет документов выглядит так:

- Паспорт РФ.

- Документы, подтверждающие величину постоянных доходов: справка 2-НДФЛ или по форме банка, выписка по счету, справка с места работы.

- Загранпаспорт или свидетельство о регистрации транспортного средства (при лимите до 100 тыс. р.).

Как пользоваться кредитной картой

По кредитной карте ВТБ предусмотрен грейс-период, а это значит, что вы можете не оплачивать проценты за пользование деньгами в течение 50 дней, при соблюдении определенных правил. Вам необходимо погасить задолженность до окончания платежного срока. За прошлый месяц долг выплачивается в течение первых 20 дней текущего месяца.

Как начисляются проценты по карте? 20-е число каждого месяца – последний день погашения задолженности; если сумма не выплачена или внесена только ее часть, то автоматически формируется процентная ставка в размере годового лимита – 26%. Минимальный платеж в этом случае составит 3% от общей суммы.

Минимальный платеж в этом случае составит 3% от общей суммы.

Как активировать Мультикарту

Активировать карту можно следующими способами:

- Через банкомат. Вставьте ее в специальный разъем банкомата ВТБ, введите ПИН-код и посмотрите остаток средств через запрос баланса.

- Активация через интернет. Подключите интернет-банкинг, посетите сайт ВТБ, введите логин и пароль. Запросите остаток счета.

- По телефону горячей линии. Наберите номер службы поддержки банка 8(800)100 24-24 и сообщите оператору сведения из паспорта, номер и период действия карты, проверочное слово.

Процедура активации необходима в целях безопасности, а также для сохранения средств, которые находятся на карточном счете.

Как пополнить кредитную карту ВТБ

Пополнение карты без комиссии осуществляется несколькими способами:

- Оплата через банкомат – самый простой и быстрый вариант. Деньги зачисляются мгновенно.

- Через кассу. Вам необходимо посетить одно из отделений банка с картой и паспортом. Это могут сделать и третьи лица, но только при наличии нотариально заверенной доверенности.

- В системе ВТБ-Онлайн. Это удобный способ для держателей двух и более карт. Можно переводить деньги с любой дебетовой карты. Платежи проводятся мгновенно.

Дополнительно, вносить денежные средства можно и с помощью сторонних банков, но в этом случае вам необходимо оплатить комиссию. Ее размер зависит от условий выбранного финансового учреждения.

Как снять наличные с кредитной карты ВТБ

Условия снятия наличных с Мультикарты предполагают получение заемщиком небольших (до 50000 р.) и более крупных сумм. Тарифы представлены в таблице:

| Максимальная сумма в день | Максимальная сумма в год | Какой процент за снятие наличных |

| 350 тыс. | 2 млн р. | 5,5% от суммы снятия (минимум 300 р.) |

В настоящее время действует акция, которая приравнивает размер комиссии за вывод наличных к 0 р. Снять деньги можно в кассе, в банкоматах ВТБ или других банков.

Погашение кредитной карты

Погасить кредитную карту можно следующими способами:

- В банкоматах ВТБ.

- С помощью системы удаленного обслуживания ВТБ-Онлайн.

- В кассах банка.

- С помощью сервисов денежных переводов.

- Переводом из другого финансового учреждения.

Страховка по кредитной карте ВТБ

Владельцы кредитных карт ВТБ могут использовать программы страхования, которые оберегают их от финансовых потерь в непредвиденных ситуациях. Предусмотрена возможность одновременного подключения нескольких страховых программ. Все взаимодействие со страховой фирмой банк берет на себя. Для активации страховки не требуются дополнительные документы. Сумма страхового взноса может выплачиваться в рассрочку, ежемесячно равными платежами.

Можно оформить карту и со страховкой путешественника, которая принесет максимальную пользу гражданам, часто находящимся на отдыхе за границей или в командировках по стране. В процессе оформления можно активировать или убрать некоторые страховые случаи.

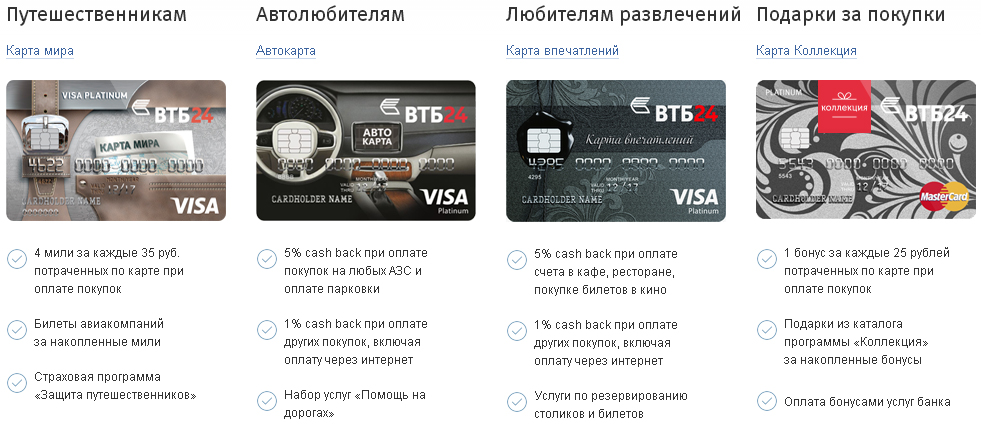

Архив кредитных карт ВТБ

До появления Мультикарты ВТБ выпускал большое число карт с разными тарифами, возможностями, со стандартными и льготными условиями обслуживания. Все виды кредитных карт делились на три основных категории: золотые, платиновые и классические. В каждой из них было предусмотрено несколько продуктов, которые отличались между собой по статусу и условиям.

Основные типы старых карт:

- Голд (например, Карта Мира).

- Платинум (Карта впечатлений и Карта World).

- Классик (Карманная карта и Автокарта).

Кроме них, в банке действовал отдельный продукт – кредитная карта Привилегия, для владельцев которой были предусмотрены особые условия.

Все пластики в настоящее время заменены одной универсальной Мультикартой.

Она выпускается практически моментально с теми тарифами, бонусами и условиями, которые клиент выбирает самостоятельно.

Отзывы о кредитных картах ВТБ

Саша Гордеев:

“Недавно стал обладателем Мультикарты ВТБ, которую я теперь использую постоянно, т. к. меня полностью устраивают условия и тарифы. Удобно, что заказать ее можно удаленно на сайте банка. Забрал я ее на следующий день после подачи заявки в одном из городских отделений”.

Юрий Новоселов:

“Мне лично нравится пользоваться Мультикартой ВТБ. Не нужно оплачивать годовое обслуживание и СМС-уведомления. Удобный льготный период. При грамотном подходе вы никогда не будете выплачивать процентную ставку. За 50 дней погасить задолженность вполне реально”.

Настя Иванова:

“Я оформила Мультикарту в ВТБ из-за бонусов и других привилегий, которые в ней предусмотрены.

Ранее я пользовалась другими картами банка, но ни в одной из них не было таких выгодных условий. Всем рекомендую ее”.

Определение ипотеки с возвратом кредитора

Что такое ипотека с возвратом кредита?

Возвратная ипотека продавца — это уникальный вид ипотеки, при которой продавец дома предоставляет покупателю ссуду для обеспечения продажи собственности. Этот тип ссуды, который иногда называют ипотекой с возвращением продавца, может принести пользу как покупателю, так и продавцу. Покупатель может иметь возможность приобрести недвижимость сверх установленного банком лимита финансирования, а продавец может продать свою собственность.

Ключевые выводы

- Возвратная ипотека продавца происходит, когда продавец дома предоставляет покупателю ссуду на некоторую часть продажной цены.

- Продавец сохраняет долю в доме и продолжает владеть процентом, равным сумме ссуды, до тех пор, пока продавец не выплатит полную ипотечную ссуду.

- Оба типа ипотеки могут быть предметом обращения взыскания в случае невыполнения заемщиком условий ссуды.

Общие сведения об ипотеке с возвратом от поставщика

У большинства покупателей уже есть основной источник финансирования через финансовое учреждение, когда они заключают такой тип соглашения, поэтому ипотека с возвратом продавца часто является вторым залогом собственности.

Продавец сохраняет за собой право собственности на дом и продолжает владеть процентом от его стоимости, равным сумме ссуды. Это двойное владение продолжается до тех пор, пока покупатель не выплатит первоначальную сумму плюс проценты. Второй залог служит для гарантии возврата кредита. Продавец может наложить арест на имущество, являющееся предметом залога, если обязательство не выполнено.

Продавцы получают выгоду от возвратных ипотечных кредитов, так как они могут получить дополнительный доход за счет процентов по ссуде.

Возвратная ипотека поставщиком по сравнению с традиционной ипотекой

Возвратная ипотека продавца чаще всего происходит в сочетании с традиционной ипотекой, при которой покупатель жилья передает свой дом банку в качестве залога по ссуде. Затем банк предъявляет претензию на дом в случае невыполнения покупателем ипотеки. В случае обращения взыскания банк может выселить жильцов дома и продать дом, используя доход от продажи для погашения ипотечной задолженности, как и продавец или второй держатель залога в случае возврата ипотеки продавцом.

Затем банк предъявляет претензию на дом в случае невыполнения покупателем ипотеки. В случае обращения взыскания банк может выселить жильцов дома и продать дом, используя доход от продажи для погашения ипотечной задолженности, как и продавец или второй держатель залога в случае возврата ипотеки продавцом.

Наиболее распространенной формой традиционной ипотеки является ипотека с фиксированной процентной ставкой, при которой заемщик платит одинаковую процентную ставку в течение всего срока действия ссуды. Большинство ипотечных кредитов с фиксированной процентной ставкой имеют срок от 10 до 30 лет, в течение которого платеж заемщика, включая проценты, не изменится при повышении рыночных процентных ставок. Заемщик может получить более низкую ставку за счет рефинансирования ипотеки, если рыночные процентные ставки значительно упадут после момента покупки.

Несколько факторов могут повлиять на вашу процентную ставку по традиционной ипотеке, от вашей кредитной истории до размера первоначального взноса и местоположения вашей собственности. Точно так же несколько факторов будут влиять на процентную ставку, которую вы будете платить по ипотеке с возвратом кредита, включая размер кредита, который вы просите у продавца. Ставка часто будет выше, когда ипотека продавца является вторым залоговым правом собственности, компенсируя ему риск, который он берет на себя.

Точно так же несколько факторов будут влиять на процентную ставку, которую вы будете платить по ипотеке с возвратом кредита, включая размер кредита, который вы просите у продавца. Ставка часто будет выше, когда ипотека продавца является вторым залоговым правом собственности, компенсируя ему риск, который он берет на себя.

Пример возврата ипотеки поставщика

Джейн Доу покупает свой первый дом за 400 000 долларов. От нее требуется внести первоначальный взнос в пользу ипотечного кредитора с фиксированной ставкой в размере 20%, или 80 000 долларов, но она принимает ипотеку с возвратом кредита вместо того, чтобы платить эту сумму сама.

Продавец ссужает Джейн 40 000 долларов в счет первоначального взноса по ипотеке и соглашается заплатить 40 000 долларов самостоятельно. Это единственное имущество теперь имеет две отдельные ссуды. Один из них — ипотека с фиксированной ставкой в финансовом учреждении на сумму 320 000 долларов. Второй — это ипотека с возвратом кредита на сумму 80 000 долларов.

российских альтернатив западным кредитным картам дебютировали в Лондоне | Голос Америки

МОСКВА — Банковская платежная карта с российским покрытием, представленная после того, как западные санкции перевернули финансовую систему России пять лет назад и побудили Visa и Mastercard отказать в электронных услугах некоторым ведущим банкам страны, дебютируют в Европе. Лондон, среда, когда будет запущен пилотный проект в сотрудничестве с голландской глобальной платежной компанией PayXpert.

Власти Москвы надеялись, что карта МИР в конечном итоге будет приниматься на зарубежных рынках, но за пределами России прогресс платежной системы МИР, которая работает за пределами контролируемых Западом международных финансовых систем, таких как Swift, которые банки используют для перевода денег, идет медленно.

Пилотный проект с PayXpert «заложит основу для новых многообещающих тенденций в зарубежной экспансии российских платежных карт», по словам Владимира Комлева, главы Национальной системы карточных платежей России, которая управляет системой МИР.

Усилия по дедолларизации

Аналитики считают эту попытку частью попытки Кремля дедолларизовать российскую экономику, чтобы уменьшить влияние западных санкций. В этом месяце чиновник российского министерства финансов сообщил агентству Рейтер, что в следующем году Россия диверсифицирует свои валютные резервы в своем Фонде национального благосостояния, который поддерживает российскую государственную пенсионную систему, с целью снизить долю долларов в резервах фонда.

Дмитрий Долгин из голландской банковской группы ING заявил в своем отчете в этом месяце, что усилия по дедолларизации сейчас очевидны в большинстве секторов, включая местные бизнес-кредиты и международные активы, принадлежащие банкам, хотя он сказал, что роль доллара фактически увеличилась в компании и сбережения домашних хозяйств и денежные средства, отчасти из-за того, что процентные ставки в долларах были выше, чем процентные ставки в евро.

Власти США смогли заблаговременно ввести санкции, нацелившись на компании, использующие доллары, и создание электронных платежных систем, не привязанных к доллару или в значительной степени контролируемых американскими предприятиями, является одним из способов для Кремля уменьшить воздействие серийных наказаний Запада на Москву. . Вашингтон и Европейский союз ввели волну санкций с 2014 года, чтобы наказать Россию за аннексию Крымского полуострова в 2014 году, предполагаемое вмешательство в выборы в США в 2016 году и отравление сбежавшего из России шпиона в Англии.

. Вашингтон и Европейский союз ввели волну санкций с 2014 года, чтобы наказать Россию за аннексию Крымского полуострова в 2014 году, предполагаемое вмешательство в выборы в США в 2016 году и отравление сбежавшего из России шпиона в Англии.

Комлев сообщил агентству Рейтер в этом году, что «в ближайшие три года мы хотим, чтобы карты МИР действовали в странах, где россияне привыкли путешествовать». Он прогнозировал, что к концу этого года карты МИР будут доступны в некоторых банках как минимум в десятке стран. Турецкие банки в этом году начали проводить операции с MIR, что в переводе с русского означает «мир» и «мир».

Изначально МИР была запущена как национальная платежная система, первые карты были выпущены в декабре 2015 года.Ведущий банк России, государственный Сбербанк, начал их эмиссию в октябре 2016 года, и к концу прошлого года более 70 миллионов карт на базе МИР было выпущено 64 российскими банками. Кремль потребовал, чтобы к следующему году через систему производились выплаты государственных пособий и пенсий, а также зарплаты госслужащим.

Карте предстоит пройти долгий путь, прежде чем она сможет конкурировать с VISA и нашей Mastercard на международном уровне. Он не принимается международными торговыми платформами или основными сервисами онлайн-бронирования для авиакомпаний и отелей, хотя APEXX Fintech, британская стартап-глобальная платежная компания, заявила в четверг, что теперь начнет работать с системой MIR.Из приложений для смартфонов только Samsung заключила договор с системой МИР.

Между тем дедолларизация идет быстрыми темпами. Центральный банк России заключил сделки валютного свопа с Ираном, Китаем и Турцией, что позволяет вести прямую торговлю в местных валютах, а не в долларах США. По сообщениям, Россия потеряла 7,7 миллиарда долларов из-за попытки сократить свои резервы в долларах. Часть долларов были превращены в золото, и с января банк купил 96.4 метрических тонны золота.

ФАЙЛ — Штаб-квартира Центрального банка России в Москве, 22 февраля 2018 г.

Алексей Заботкин, глава департамента денежно-кредитной политики Центрального банка Российской Федерации, признал, что невозможно полностью опустошить валютные резервы страны от долларов, поскольку это было бы «чревато чрезмерным риском». По данным центрального банка, в Фонде национального благосостояния находится 45,5 млрд долларов, 39,17 млрд евро и 7,67 млрд фунтов стерлингов.

В августе контролируемый государством нефтяной гигант «Роснефть» объявил о прекращении использования доллара США для своих экспортных контрактов.

Тем не менее, аналитики говорят, что существуют пределы возможной дедолларизации России: рубль очень волатилен и остается непривлекательным для инвесторов, а дедолларизация влечет за собой дополнительные, а иногда и непомерно высокие торговые издержки.

европейских регуляторов будут внимательно следить за лондонским проектом. Официальные лица ЕС с пониманием отнеслись к предложению России по дедолларизации, подозревая, что в качестве дополнительного дохода евро станет международной валютой. В июне Европейская комиссия пришла к выводу, что «евро явно выделяется как единственный кандидат, обладающий всеми необходимыми атрибутами мировой валюты, которую участники рынка могли бы использовать в качестве альтернативы доллару США».

В июне Европейская комиссия пришла к выводу, что «евро явно выделяется как единственный кандидат, обладающий всеми необходимыми атрибутами мировой валюты, которую участники рынка могли бы использовать в качестве альтернативы доллару США».

банков-участников Apple Pay в Африке, Европе и на Ближнем Востоке

Apple Pay работает со многими основными кредитными и дебетовыми картами ведущих банков.Просто добавьте поддерживаемые карты и продолжайте получать все награды, преимущества и безопасность своих карт.

Мы работаем с большим количеством банков для поддержки Apple Pay. Если вы не видите свой банк ниже, повторите попытку позже.

Некоторые карты банков-участников могут не поддерживаться в Apple Pay.Свяжитесь с вашим банком для получения дополнительной информации.

Выберите другую страну или регион

- Адванция Банк

- Apotheker Bank (Volksbanken)

- Банк Австрия

- Банк Америки

- банк99

- BAWAG

- БКС Банк

- БТВ

- Бунк

- Кривая

- Дадат / Шельхаммер

- Доломитен Банк

- Erste Bank und Sparkasse

- Гипо Банк Бургенланд

- Гипо Ноэ

- Hypo Tirol

- Гипо Форарльберг

- iCard

- Марчфельдер Банк

- Monese

- N26

- Обербанк

- Österreichische Ärzte- und Apothekerbank

- Paybox Банк

- Paysera

- Райффайзен

- Revolut

- Sodexo Benefits & Rewards Services, Австрия

- Spängler Bank

- Sparda (Volksbanken)

- СПАРДА-БАНК

- TransferWise

- VIMpay

- Кошелек Viva

- Фольксбанк

- Альфа-Банк

- Белагропромбанк

- Беларусбанк

- Белорусский Народный Банк

- Белгазпромбанк

- Белинвестбанк

- БПС-Сбербанк

- БСБ Банк

- МТБанк

- Приорбанк

- ВТБ Беларусь

- Дзен.

com

com

- AION NV / SA

- Банк Америки

- BNP Paribas Fortis

- Бунк

- Buy Way

- Кривая

- Fintro

- Привет, банк!

- iCard

- KBC

- Лидия

- Monese

- N26

- Paysera

- Revolut

- TransferWise

- Кошелек Viva

- ZEN.COM

- Банк Америки

- Кривая

- Евробанк — Почтовый банк

- Фибанк

- iCard

- Monese

- Пейнетикс

- Paysera

- Райффайзен Банк

- Revolut

- TransferWise

- Юникредит Булбанк

- Кошелек Viva

- Кривая

- Erste & Steiermarkische Bank

- iCard

- Monese

- Paysera

- Privredna banka Загреб

- Revolut

- TransferWise

- Банк Кипра

- Кривая

- Hellenic Bank

- iCard

- Monese

- Paysera

- RCB Банк

- Revolut

- TransferWise

- Кошелек Viva

- Эйр Банк

- Banka Creditas

- Банк Америки

- Česká spořitelna

- Československá obchodní banka

- Кривая

- Эденред

- Эква банк

- Fio Banka

- Хоум Кредит

- iCard

- J&T Banka

- Komerční banka

- мБанк

- Monese

- МОНЕТА Денежный банк

- Paysera

- Райффайзен Банк

- Revolut

- TransferWise

- Twisto

- ЮниКредит Банк

- вверх

- Дзен.

com

com

- Альм. Марка

- Andelskassen

- Andelskassen Fælleskassen

- Arbejdernes Landsbank

- Банк Норвежский

- Банк Америки

- Банк Нордик

- Базисбанк

- Бетри Банк

- Broager Sparekasse

- Кривая

- Danske Andelskassers Bank

- Данске Банк

- Den Jyske Sparekasse

- Джурсландс Банк

- Dragsholm Sparekasse

- Dronninglund Sparekasse

- EnterCard Group AB

- Fælleskassen

- Fanø Sparekasse

- Faster Andelskasse

- Folkesparekassen

- Frørup Andelskasse

- Frøs Sparekasse

- Frøslev-Mollerup Sparekasse

- Финске Банк

- Grønlandsbanken

- Handelsbanken

- Hvidbjerg Bank

- iCard

- Jutlander Bank

- Jyske Bank (дебетовые карты Visa)

- Клим Спарекассе

- Kreditbanken

- Lægernes Bank

- Lån & Spar

- Langå Sparekasse

- Лолландс Банк

- Лунный банк

- Merkur Andelskasse

- Merkur Sparekasse

- Middelfart Sparekasse

- Monese

- Møns Bank

- N26

- Nordea

- Нордфинс Банк

- Норджиске Банк

- Нордоя Спарикасси

- Nykredit

- Paysera

- Пенсам Банк

- Плео

- Revolut

- Рингкьёбинг Ландбобанк

- Rise-Flemløse Sparekasse

- Rønde Sparekasse

- Salling Bank

- Потребительский банк Сантандера

- Кошелек для путешествий SAS

- Skjern Bank

- Sønderhå-Hørsted Sparekasse

- Шпар Норд

- Sparekassen Balling

- Sparekassen Bredebro

- Sparekassen Den Lille Bikube

- Sparekassen Djursland

- Sparekassen для Nørre Nebel og Omegn

- Sparekassen Kronjylland

- Sparekassen Sjælland-Fyn

- Sparekassen Thy

- Sparekassen Vendsyssel

- Stadil Sparekasse

- Судураяр Спарикасси

- Sydbank

- Totalbanken

- TransferWise

- Вестйыск Банк

* Гренландия и Фарерские острова также поддерживают Apple Pay.

- Банк Америки

- Citadele Banka

- Кривая

- iCard

- Inbank

- LHV Pank

- Monese

- N26

- Paysera

- Revolut

- Swedbank AS

- TransferWise

- Zen.com

- Актия

- American Express

- Банк Норвежский

- Банк Америки

- Кривая

- Данске Банк

- Edenred (Билетные карты ресторана)

- EnterCard Group AB

- iCard

- Komplett Bank

- Monese

- N26

- Nordea

- Oma Savings Bank Plc

- OP

- Paysera

- Revolut

- Saastopankki

- Кошелек для путешествий SAS

- ST1

- TransferWise

- Кошелек Viva

- ZEN.

COM

COM

- Адванция Банк

- American Express

- Апетиз (карты Visa)

- Arkéa Banque Privée (карты Mastercard)

- Банк Америки

- Банк Вормсер

- Банк БКП

- Banque de Savoie

- Banque Palatine

- Banque Populaire (карты Visa)

- БифорБанк

- BNP Paribas

- Boursorama (карты Cartes Bancaires, карты Visa)

- бунк

- C-Zam (Carrefour Banque)

- Caisse d’Épargne (карты Visa)

- Caisse Fédérale du Crédit Mutuel

- Carrefour Banque (дебетовые и отсроченные дебетовые карты Mastercard)

- Carrefour C-zam

- Crédit Agricole (карты Cartes Bancaires, карты Visa)

- Crédit Industriel et Commercial

- Crédit Mutuel

- Crédit Mutuel de Bretagne (карты Mastercard)

- Crédit Mutuel du Sud-Ouest (карты Mastercard)

- Crédit Mutuel Maine-Anjou et Basse-Normandie

- Crédit Mutuel Massif Central (карты Mastercard)

- Crédit Mutuel Nord Europe

- Crédit Mutuel Océane

- Кривая

- Edenred (Билетные карты ресторана)

- Fortuneo Banque

- Groupe Crédit du Nord (карты Cartes Bancaires, карты Visa)

- Привет, банк!

- HSBC (дебетовые карты Visa, кредитные карты Visa)

- iCard

- ING

- Joompay Europe S.

А.

А. - La Banque Postale

- LCL

- Обед

- Лидия

- Ma French Bank

- Один менеджер

- Макс

- Monese

- N26

- Orange Bank

- Paysera

- Pixpay

- Плео

- Qonto

- Revolut

- Société Générale (карты Cartes Bancaires, карты Visa)

- Sodexo

- Stocard

- TransferWise

- UP

- Кошелек Viva

- Выбэ

- ZEN.COM

* Монако также поддерживает Apple Pay.

- Bank of Georgia (карты Mastercard, Visa и American Express)

- Базисбанк

- Кредо Банк

- Народный Банк

- Liberty Bank (дебетовые и кредитные карты Mastercard, дебетовые и кредитные карты Visa)

- ProCredit Bank

- TBC Bank (дебетовые и кредитные карты Mastercard, дебетовые и кредитные карты Visa, карты Electron)

- ТераБанк

- Банк ВТБ (дебетовые и кредитные карты Mastercard, дебетовые и кредитные карты Visa)

- Адванция Банк

- American Express

- Augsburger Aktienbank

- Банк Америки

- Барклайкард

- BBBank

- бунк

- C24 Банк

- comdirect

- Commerzbank AG

- Consors Bank

- Consors Finanz

- Кросс-карта

- Кривая

- Дойче Банк

- Deutsche Kreditbank AG (кредитные карты Visa, кредитные карты Lufthansa Miles & More, карта Porsche)

- DKB

- ФИДОР БАНК

- Fleetmoney

- Fürstlich Castell’sche Bank

- Ганзейский банк

- HypoVereinsbank / UniCredit Bank AG

- iCard

- ING

- Joompay Europe S.

А.

А. - Кларна

- Landesbank Berlin AG

- фунтов ADAC

- LBBW

- LBBW (Кредитная карта Mercedes)

- Кредитные карты для LBBW

- MLP Банковское дело

- Monese

- N26

- Интернет-банк

- Norisbank

- o2 Банковское дело

- ОЛБ

- Openbank

- Paysera

- Плео

- PSD Banken

- Qonto

- Revolut

- Солярис Банк

- Sparda Bank Berlin

- Спарда Банк Гамбург

- Sparda Bank Hannover

- Sparda Bank Südwest

- Sparkasse (кредитные карты Visa и Mastercard, дебетовые карты girocard)

- Stocard

- Билет в ресторане Edenred

- Завтра

- TransferWise

- Триодос Банк

- Viabuy

- VIMpay

- Кошелек Viva

- Volksbanken Raiffeisenbanken

- Volkswagen Bank GmbH

- VW

- ZEN.COM

- Альфа Банк

- Кривая

- Эденред

- Евробанк

- iCard

- Monese

- N26

- Paysera

- Revolut

- TransferWise

- Кошелек Viva

- Дзен.

com

com

- Банк Америки

- Будапешт

- CIB Банк

- Кривая

- DiPocket

- Эрсте Банк

- Гранит Банк

- iCard

- K&H Банк

- МКБ Банк

- Monese

- МТБ

- ОТП Банк

- Paysera

- Райффайзен Банк

- Revolut

- Такарек Банк

- TransferWise

- ZEN.COM

- Арионбанк

- Кривая

- iCard

- Квика

- Landsbankinn

- Monese

- N26

- Paysera

- Revolut

- TransferWise

- AIB

- Сообщение

- Банк Америки

- Банк Ирландии

- Бунк

- текущий счет в вашем кредитном союзе

- Кривая

- Награды EML

- iCard

- KBC (кредитные и дебетовые карты Mastercard)

- Monese

- N26

- Paysera

- Постоянный TSB

- Плео

- Revolut

- TransferWise

- Ольстер Банк

- Кошелек Viva

- ZEN.

COM

COM

- Банк Хапоалим

- Банк Леуми

- Банк Массаад

- Банк Дисконт

- ICC-CAL

- Isracard

- МАКС

- Mercentile Bank

- Мизрахи-Тефахот

- Перец банка

- Первая международная банковская группа

- АЛЬЯНС БАНК

- American Express

- Banca Cambiano 1884

- Banca Del Piemonte

- Banca Di Asti

- Banca Generali

- Banca Passadore

- Banca Popolare Del Frusinate (Кредитные карты)

- Banca Popolare Di Puglia E Basilicata

- Banca Popolare Di Sondrio

- Banca Popolare S.

Angelo (Кредитные карты)

Angelo (Кредитные карты) - BANCA POPOLARE VALCONCA

- BANCA PROGETTO

- Banca Sella

- Банк Валсаббина

- Banca5

- Banco Azzoaglio

- Banco BPM

- Banco di Sardegna

- Banco Mediolanum

- Банк Америки

- Biver Banca

- BNL

- BNL gruppo BNPParibas

- БПЕР Банк

- Баддибанк

- бунк

- Carrefour Banca

- CARTA BCC (банк кредитного сотрудничества)

- Cassa Centrale Banca

- Cassa Centrale, Casse Rurari Trentine (кредитные карты)

- Касса ди Риспармио ди Бра

- Касса Ди Риспармио Ди Ченто

- Cassa Di Risparmio Di Fermo (Кредитные карты)

- Касса Ди Риспармио Ди Фоссано

- Касса ди Риспармио ди Салуццо

- ЧЕБАНКА

- Цивибанк

- Cornèr Europe

- Creval

- Кривая

- Дойче Банк

- ТОЧКИ

- Edenred (карты ExpendiaSmart)

- Фидеурам

- Findomestic

- FinecoBank

- Flowe

- Gruppo Banca Carige

- Gruppo Banco Desio

- Gruppo Crédit Agricole Italia (дебетовые карты EasyPlus и кредитные карты Nexi)

- Привет, банк!

- Привет, банк! (на базе BNL)

- Обман

- IBL BANCA

- iCard

- Иллимити Банк

- ING

- Интеза Санпаоло

- Intesa Sanpaolo Fidereum

- Intesa Sanpaolo Private Banking

- IWBank

- Joompay Europe S.

А.

А. - Megliobanca (Кредитные карты)

- Monese

- N26

- Nexi (включая карты, выпущенные CartaSi и ICBPI)

- Paysera

- Qonto

- Кредитные карты Raiffeisen Visa и Mastercard

- Revolut

- Sanfelice 1893 Banca Popolare (Кредитные карты)

- Банк решений

- Sparkasse Cassa di Risparmio Di Bolzano (кредитные карты Mastercard и Visa)

- Stocard

- TIM Personal

- TransferWise

- UBI Banca

- UniCredit

- Кошелек Viva

- Яркие деньги

- Фольксбанк

- Видиба

- ZEN.COM

* Сан-Марино и Ватикан также поддерживают Apple Pay.

Казахстан

- Альфа-Банк

- Алтын Банк

- АТФБанк

- Банк ЦентрКредит

- Банк РБК

- Евразийский банк

- ForteBank

- Халык

- Народный Банк

- Хоум Кредит Банк Казахстан

- Jysan Bank

- Сбербанк

- Банк Америки

- Citadele Banka

- Кривая

- iCard

- Monese

- Paysera

- Revolut

- Сведбанк AB

- TransferWise

- Кошелек

- ZELF

- ZEN.

COM

COM

- Cornèr Europe

- Кривая

- iCard

- Monese

- N26

- Paysera

- Revolut

- TransferWise

- Банк Америки

- Citadele Banka

- Кривая

- iCard

- Monese

- Paysera

- Revolut

- Сведбанк AB

- TransferWise

- Кошелек

- Дзен.com

- Advanzia Bank S.A.

- Банк Америки

- Banque Internationale a Luxembourg

- до н.

э.

э. - BGL BNP Paribas

- Кривая

- iCard

- Joompay Europe S.A.

- Monese

- N26

- Paysera

- Revolut

- Spuerkeess

- TransferWise

- Кошелек Viva

- Банк Валлетты

- Кривая

- iCard

- Monese

- Paysera

- Revolut

- TransferWise

- Кошелек Viva

- Crnogorska Komercijalna Banka (CKB)

- ABN AMRO (карты Maestro)

- American Express

- Банк Америки

- Бунк

- Кривая

- iCard

- ING

- ИНГ Банк

- Кнаб

- Monese

- N26

- Openbank

- Paysera

- Рабобанк

- Revolut

- Stocard

- TransferWise

- Кошелек Viva

- ZEN.

COM

COM

- American Express

- Банк Норвежский

- Банк Америки

- BRAbank

- Кривая

- Данске Банк

- EnterCard Group AB

- Fana Sparebank

- Handelsbanken

- iCard

- Komplett Bank

- Лунный банк

- Monese

- N26

- Nordea

- OBOS-banken

- Paysera

- Revolut

- Santander Consumer Finance

- Кошелек для путешествий SAS

- Сбанкен

- Sparebanken Sogn og Fjordane

- ST1

- Storebrand

- TransferWise

- Дзен.com

- Алиор Банк

- Банк Миллениум

- Банк Америки

- Банк Пекао

- Банк Почтовы

- бит / с

- Банк Spółdzielczy w Brodnicy

- Банк Zachodni WBK

- BNP Paribas

- Citi Handlowy

- Креди Агриколь

- Кривая

- DiPocket

- Эденред

- FNAC (CaixaBank Payments & Consumer)

- Гетин Банк

- iCard

- ING Bank ląski

- Krakowski Bank Spółdzielczy

- мБанк

- Monese

- N26

- Nest Bank

- PKO Bank Polski

- Райффайзен Полбанк

- Revolut

- Spółdzielcza Grupa Bankowa (SGB)

- TransferWise

- Twisto

- Кошелек Viva

- Кошелек

- Дзен

- Дзен.

com

com

- Activo Bank

- Banco Montepio

- Банк Америки

- Бунк

- Caixa Geral de Depositos

- CGD

- Credito Agricola

- Кривая

- FNAC (CaixaBank Payments & Consumer)

- iCard

- Лидия

- Millennium BCP

- мой!

- Monese

- N26

- Openbank

- Paysera

- Revolut

- Сантандер

- TransferWise

- Universo

- ZEN.COM

- Альфа Банк

- Banca Comerciala Romana (BCR)

- Banca Transilvania

- BRD — Groupe Société Générale

- ЦИК Банк

- Кредит Европа Банк

- Кривая

- Эденред

- Энергобанк

- Фора-Банк

- iCard

- ING

- Интернет-банк Libra

- Monese

- НБД-Банк

- Orange Money

- ОТП Банк

- Paysera

- Прио-Внешторгбанк

- Райффайзенбанк

- Revolut

- Sodexo

- TransferWise

- Юникредит Банк

- Кошелек Viva

- Абсолют Банк

- АК Барс Банк

- Аксонбанк

- Актив Банк

- Алеф-Банк

- Альфа-Банк

- Алмазэргиэнбанк

- Аресбанк

- Азиатско-Тихоокеанский банк

- Азиатско-Тихоокеанский банк

- Автоторгбанк

- БИНБАНК

- БайкалИнвестБанк

- Банк Агророс

- Банк Акцепт

- Банк Александровский

- Банк Авангард (кредитные карты Mastercard и Visa)

- Банк Девон-Кредит

- Банк ДОМ.

РФ

РФ - Банк Екатеринбург

- Банк Euroalliance

- Банк Финсервис

- Банк Кремлевский

- Банк Левобережный

- Банк Оренбург

- Банк Открытие

- Банковский Реалист

- Банк РЕСО Кредит

- банк Раунд

- Банк Санкт-Петербург

- Банк Союз

- Банк Урал ФД

- Банк Уралсиб

- Банк Зенит

- BBR Банк

- БКС Банк

- Карта Билайн (карты предоплаты Mastercard)

- CB EURO-Asian Investment Bank

- КБ Ренессанс Кредит

- Банк Центр-инвест

- Челиндбанк

- Челябинвестбанк (дебетовые и кредитные карты Mastercard и Visa)

- Citi Bank

- Коммерческий банк Хакасский муниципальный банк

- Консервативный коммерческий банк

- Московский кредитный банк

- Кредит Европа Банк

- ООО Кредитный союз «Платежный центр».(Предоплаченные карты Mastercard)

- Кредит Уральский банк

- Кредитпромбанк

- КУПК MyGift

- Далена Банк

- Долинский банк

- Энергобанк

- Энерготрансбанк

- Экспобанк

- Фора-Банк

- Фридом Финанс

- Гарант-Инвест Банк

- Газпромбанк

- Хлынов Банк

- Хоум Кредит Банк

- Икано Банк

- InBank

- Интерпрогессбанк

- Межрегиональный промышленно-строительный банк

- Ирс-Банк

- Ижкомбанк

- J&T Bank

- Акционерное общество Акционерный коммерческий банк «Международный финансовый клуб»

- АО «Заубер Банк»

- Хакасский муниципальный банк

- Хлынов Банк

- Кольцо Урала Банк

- Кремлевский банк

- КС Банк

- Кубань Кредит

- Kykyryza (Предоплаченные карты Mastercard)

- Лантабанк

- LockoBank

- почта.

ru

ru - Морской банк

- МБА Москва

- Металлинвестбанк

- МФК

- Модульбанк

- Московский Индустриальный банк

- МТС Банк

- Муниципальный Камчатпрофитбанк

- Банк Национальный Стандарт

- Нацинвестпромбанк

- НБД-Банк

- Нефтерпромбанк

- New Century Bank

- Нейва Банк

- Нико-Банк

- Норвик Банк

- Новикомбанк

- НС Банк

- Восточный банк

- ОТП Банк

- Стандарт оплаты

- Петербургский Социальный Коммерческий Банк

- Почта Банк

- Пойдем!

- Примсоцбанк

- Примтеркомбанк

- Прио-Внешторгбанк

- Профессиональный инвестиционный банк

- Промсвязьбанк

- Киви

- Райффайзенбанк

- РФИ Банк

- Рокетбанк

- Росбанк

- РосДорБанк

- Росгосстрах Банк

- Россельхозбанк

- Российский банк регионального развития

- Банк Русский Стандарт (кредитные и дебетовые карты Mastercard)

- Sauber Bank

- Сбербанк

- СДМ-Банк

- Севергазбанк

- Синко-Банк

- СКБ-банк

- Совкомбанк

- Ставропольпромстройбанк

- Сургутнефтегазбанк

- Связь-Банк

- Тацоцбанк

- Таврический банк

- Уральский банк реконструкции и развития

- Тинькофф Банк

- Точка (дебетовые карты Mastercard)

- Тольяттихимбанк

- Транскапитал Банк

- Трансстройбанк

- ЮниКредит Банк

- Банк Уральский Капитал

- Уралфинанс

- УРБанк

- Венецкий банк

- Веста Банк

- Владбизнесбанк

- Банк Возрождение

- Банк ВТБ

- Яндекс.

Деньги (карты предоплаты Mastercard)

Деньги (карты предоплаты Mastercard) - Запсибкомбанк

- Земский банк

- Al Rajhi Bank

- Алинма Банк

- American Express

- Арабский национальный банк

- Банк Альбилад

- Банк Альджазира

- Банк Саудовской Аравии

- Галф Интернэшнл Банк-Саудовская Аравия

- Hala

- Рияд Банк

- Самба

- Национальный коммерческий банк

- Саудовский британский банк «САББ»

- Саудовский инвестиционный банк

- Banka Intesa Sanpaolo

- Интеза SRB

- ОТП Банка

- ProCredit Bank

- Райффайзен Банк

- 365.

банк

банк - Банк Америки

- Československá obchodná banka

- Кривая

- Эденред

- Fio Banka

- Хоум Кредит

- iCard

- J&T BANKA

- мБанк

- Monese

- ОТП Банка

- Paysera

- Poštová banka

- Revolut

- Slovenská Sporiteľňa

- Татра банка

- TransferWise

- ЮниКредит Банк

- Vseobecna uverova banka

- Banka Intesa Sanpaolo

- Банк Америки

- Кривая

- iCard

- Мбит / с

- Monese

- N26

- Paysera

- Revolut

- TransferWise

- Абса

- Открытие

- Investec

- Недбанк

- Abanca

- Abanca Servicios Fincieros

- Адванция Банк

- American Express

- Aplazame

- Banca March

- Banco Mediolanum

- Banco Pichincha

- Banco Sabadell

- Банк Америки

- Банкя

- Банкинтер

- Банкинтеркард

- BBVA

- BNC10

- бунк

- Caixa Pollença

- CaixaBank

- CaixaBank Потребительское финансирование

- CaixaOntinyent

- Caja de Ingeniero

- Caja Rural (дебетовые и кредитные карты Visa)

- Кахасур

- Cecabank

- Cetelem

- Correos

- Кривая

- Дойче Банк

- Edenred (Билетные карты ресторана)

- Награды EML

- евро 6000

- EVO Banco (дебетовые и кредитные карты Visa)

- FNAC (Платежи и коммерция CaixaBank)

- Fundsfy

- Grupo Cajamar (дебетовые и кредитные карты Visa)

- Иберкая

- iCard

- ING

- Joompay Europe S.

А.

А. - Kutxabank

- Laboral Kutxa

- Либербанк

- Monese

- N26

- Openbank

- OrangeBank

- Paysera

- PecunPay

- Пибанк

- Plazo

- Плео

- Qonto

- Восстание

- Revolut

- Сантандер

- Santander Consumer Finance

- Servicios Financieros Carrefour

- Sodexo

- Тендам (Сантандер потребительское финансирование)

- TransferWise

- Twyp

- Уникаха

- Кошелек Viva

- Кошелек

- WiZink

- ZEN.COM

- Олемс Спарбанк

- American Express

- Åse Viste Sparbank

- Атвидабергс Спарбанк

- Банк Норвежский

- Банк Америки

- Bergslagens Sparbank AB

- Bjursås Sparbank

- Кривая

- Далсландс Спарбанк

- Данске Банк

- Эденред

- Экеби Спарбанк

- Награды EML

- EnterCard Group AB

- Фалькенбергс Спарбанк

- Фриксдаленс Спарбанк

- Hälsinglands Sparbank

- Handelsbanken

- Häradssparbanken Mönsterås

- Högsby Sparbank

- iCard

- Иветофта Спарбанк и Бромёлла

- Кинда-Идре Спарбанк

- Кларна

- Komplett Bank

- Laholms Sparbank

- Лекебергс Спарбанк

- Лександ Спарбанк

- Лённеберга-Тунец-Вена Спарбанк

- Лунный банк

- Маркардс Спарбанк

- Mjöbäcks Sparbank

- Monese

- N26

- Nordea

- Norrbärke Sparbank

- Ölands Bank AB

- Орустс Спарбанк

- Paysera

- Плео

- Revolut

- Рослагенс Спарбанк

- Sala Sparbank

- Кошелек для путешествий SAS

- Sidensjö Sparbank

- Skandiabanken

- Скурупс Спарбанк

- Snapphanebygdens Sparbank

- Sodexo

- Södra Dalarnas Sparbank

- Сёдра Хестра Спарбанк

- Sölvesborg-Mjällby Sparbank

- Sörmlands Sparbank

- Sparbanken Alingsås AB

- Sparbanken Boken

- Sparbanken Eken AB

- Sparbanken Göinge AB

- Sparbanken Gotland

- Sparbanken i Enköping

- Sparbanken i Karlshamn

- Sparbanken Lidköping AB

- Sparbanken Nord

- Sparbanken Rekarne AB

- Sparbanken Sjuhärad

- Sparbanken Skåne AB

- Sparbanken Skaraborg AB

- Sparbanken Tanum

- Sparbanken Tranemo

- Sparbanken Västra Mälardalen

- ST1

- Сведбанк AB

- Tidaholms Sparbank

- Тьёрнс Спарбанк

- Tjustbygdens Sparbank AB

- TransferWise

- Ulricehamns Sparbank

- Вадстена Спарбанк

- Валдемарсвикс Спарбанк

- Varbergs Sparbank AB

- Vimmerby Sparbank AB

- Вирсерум Спарбанк

- Вольвофинанс

- Westra Wermlands Sparbank

- ZEN.

COM

COM

- Aargauische Kantonalbank

- acrevis Bank (Кредитные карты)

- АЕК БАНК 1826 Genossenschaft

- Alpha RHEINTAL Bank (Кредитные карты)

- Альтернативный банк Schweiz AG

- Appenzeller Kantonalbank

- Banca Credinvest SA (Кредитные карты)

- Banca dello Stato del Cantone Ticino

- Банк БСУ

- Банк Клер AG

- Банк EEK AG

- Банк в Цуцвиле

- Банк J.Safra Sarasin (Кредитные карты)

- Bank Leerau Genossenschaft

- Банк Америки

- Банк SLM AG

- Bank Thalwil Genossenschaft (Кредитные карты)

- Банк Циммерберг АГ

- Banque Cantonale de Fribourg (Кредитные карты)

- Banque Cantonale de Genève

- Banque Cantonale du Jura

- Banque Cantonale du Valais

- Banque Cantonale Neuchâteloise (Кредитные карты)

- Banque Cantonale Vaudoise

- Banque du Léman SA (Кредитные карты)

- Basellandschaftliche Kantonalbank

- Basler Kantonalbank

- BBO Bank Brienz Oberhasli AG

- Berner Kantonalbank

- Bernerland Bank AG

- Бонусная карта (кредитные и предоплаченные карты Visa)

- С.

I.M. Banque

I.M. Banque - Caisse d’Epargne Courtelary

- Caisse d’Epargne de Cossonay

- Cembra

- Денежный банк Cembra

- Clientis Bank Aareland

- Clientis Bank im Thal

- Clientis Bank Oberaargau AG

- Clientis Bank Thur Genossenschaft

- Clientis Bank Toggenburg

- Clientis Biene — Bank im Rheintal

- Clientis BS Bank Schaffhausen

- Clientis EB Entlebucher Bank AG

- Clientis Spar- und Leihkasse Thayngen

- Clientis Sparcassa 1816

- Clientis Sparkasse Oftringen Genossenschaft

- Clientis Sparkasse Sense

- Clientis Zürcher Regionalbank Genossenschaft

- Cornèrcard (кредитные и предоплаченные карты Mastercard и Visa)

- Credit Mutuel de la Vallee

- Credit Suisse

- Ersparniskasse Affoltern i.E. AG

- Ersparniskasse Rüeggisberg Genossenschaft (Кредитные карты)

- Ersparniskasse Schaffhausen

- Гларнер Кантоналбанк

- Gonet & Cie

- Graubündner Kantonalbank

- GRB Glarner Regionalbank Genossenschaft

- Ипотечный банк Ленцбург

- Ипотечный банк Ленцбург («HBL»)

- iCard

- Leihkasse Stammheim

- Lienhardt & Partner Privatbank Zürich AG

- Люцернер Кантоналбанк АГ

- Мигрос Банк АГ

- Monese

- N26

- Неон

- Nidwaldner Kantonalbank

- НПБ Новый Приват Банк (Кредитные карты)

- Обвальднер Кантоналбанк

- Почтовое финансирование

- Райффайзен

- Regiobank Männedorf AG

- Regiobank Золотурн

- Revolut

- Rothschild & Co Bank AG

- SB Saanen Bank AG

- Schaffhauser Kantonalbank (Кредитные карты)

- Schwyzer Kantonalbank

- Spar + Leihkasse Gürbetal AG

- Spar- und Leihkasse Bucheggberg (Кредитные карты)

- Spar- und Leihkasse Frutigen AG

- Spar- und Leihkasse Riggisberg

- Sparkasse Schwyz AG

- ул.

Galler Kantonalbank (Кредитные карты)

Galler Kantonalbank (Кредитные карты) - Swiss Bankers (карты предоплаты Mastercard)

- Swisscard (кредитные карты American Express, Cashback, mydrive, Pointup, SWISS Miles & More, нейтральные кредитные карты Mastercard, карта предоплаты Wow Visa)

- Thurgauer Kantonalbank

- TransferWise

- UBS Швейцария

- Урнер Кантоналбанк

- Доблестный банк

- Вишека

- Япил

- Zuger Kantonalbank

- Zürcher Kantonalbank (Кредитные карты)

- Zürcher Landbank AG

- Акцент-Банк

- Аккордбанк

- Альфа-Банк

- Альтбанк

- Банк 3/4

- Банк инвестиций и сбережений

- Банк Форвард

- Банк Южный

- Банк Восток

- Информационный центр

- КОНКОРД Банк

- Креди Агриколь

- Хрустальный банк

- Европейский промышленный банк

- FIB

- ПУМБ

- Банк идей

- Индустриалбанк

- АКЦИОНЕРНОЕ ОБЩЕСТВО «ПОЛТАВСКИЙ БАНК»

- Акционерное общество «ПРАВЭКС БАНК»

- АО «БАНК« ПОРТАЛ »

- ОАО «БАНК КРЕДИТ ДНИПРО»

- ОАО «ВОСТОЧНО-УКРАИНСКИЙ БАНК« ГРАНТ »

- ОАО «Первый инвестиционный банк»

- АКБ «ЛЬВОВ»

- КредоБанк

- Монобанк

- Моторбанк

- МТБ Банк

- ОКСИ (Спортбанк)

- Ощадбанк

- ОТП Банк

- ПриватБанк (дебетовые и кредитные карты Mastercard и Visa)

- ProCredit Bank

- Радабанк

- Райффайзен Банк Аваль

- Сбербанк

- Таскомбанк

- Укрэксим Банк

- Укргазбанк

- УКРСИББАНК

- ЮнексБанк

- AIB (ГБ)

- American Express

- АННА ДЕНЬГИ

- Банк Америки

- Банк Ирландии

- Банк Шотландии

- Барклайкард

- Барклайс

- Бунк

- Capital on Tap

- Кассовый паспорт (Рафаэля)

- Chetwood Financial Limited

- Citymapper

- CleverCards (торговая марка EML)

- Clevergift

- Clydesdale Bank

- Сотрудничество, инновации

- Cornèrcard UK

- Coutts

- Строительное общество Камберленда

- Кривая

- Данске Банк

- Вовлечение

- Entercard

- FinecoBank

- Первый прямой

- Первый трастовый банк

- Галифакс

- HSBC

- Hyperjar

- iCard

- Джон Льюис Финанс

- Кото

- Лайбай

- Ллойдс

- M&S Банк

- MBNA

- Метро Банк

- Метле

- Monese

- Monzo

- N26

- Национальное строительное общество

- NatWest

- Новый День

- One4All

- Paysera

- Perx Rewards

- Плео

- Posh Pay

- Почтовое отделение

- QPR Pay

- Revolut

- Ротшильдов

- Королевский банк Шотландии

- Сантандер

- SAS

- Sodexo

- Старлинг Банк

- Stocard

- Tesco Bank

- Кооперативный банк

- Денежный паспорт Томаса Кука (Рафаэля)

- Прилив

- TransferWise

- TSB

- Ольстер Банк

- Девственные деньги

- Кошелек Viva

- Weatherbys Bank Limited

- Йоркшир Банк

- Дзен.

com

com

* Острова Мэн, Гернси и Джерси также поддерживают Apple Pay.

Объединенные Арабские Эмираты

- Коммерческий банк Абу-Даби

- Исламский банк Абу-Даби

- Аджман

- Al Hilal Bank

- Арабский банк

- Citi Bank

- Коммерческий банк Дубая

- Дубай Первый

- Исламский банк Дубая

- Emirates Islamic (кредитные, дебетовые и предоплаченные карты Visa)

- Эмирейтс NBD

- Первый банк Абу-Даби

- HSBC (кредитные и дебетовые карты Visa и Mastercard)

- машрек

- Najm

- RAKBANK (кредитные, дебетовые и предоплаченные карты Mastercard)

- Исламский банк Шарджи

- Standard Chartered Bank

Дата публикации:

Российский банк ВТБ запускает международные переводы с карты на карту

Российский банк ВТБ запускает международные переводы с карты на карту, что позволяет клиентам осуществлять денежные переводы в иностранные банки по всей Европе.

Теперь клиенты ВТБ-Онлайн могут отправлять деньги на карты банков в странах СНГ, а также в других странах Европы. Кроме того, максимальная сумма одного перевода составляет 2000 долларов США, при этом комиссия устанавливается в размере 1,5%.