калькулятор, условия и документы — СберБанк

* ставка действует первый год кредитования при покупке строящегося или готового жилья по Программе субсидирования с застройщиками с дисконтом на 1-й год Список строительных объектов-участников программы размещен на сайте domclick.ru (раздел «Найти жилье»-«Квартиры в новостройках»- фильтр «Участник программы субсидирования»).

* при приобретении строящегося жилья или жилья в готовой новостройке у компании-продавца. В указанную группу входят компании-продавцы (юридические лица), у которых приобретается жилье из списка аккредитованных новостроек, информация о которых размещена здесь. До обращения с заявкой на кредит по Акции на новостройки по каждому интересующему Вас объекту необходимо предварительно уточнить по телефону офиса продаж компании-продавца об участии объекта в Акции ПАО Сбербанк на новостройки и о возможности подачи заявки на кредит в офисе компании-продавца.

Услуга по передаче документов на государственную регистрацию в Росреестр в электронном виде предоставляется Обществом с ограниченной ответственностью «Центр недвижимости от Сбербанка» (ОГРН 1157746652150, адрес: 121170, г. Москва, Кутузовский проспект, д. 32, к. 1, www.domclick.ru), входит в Группу компаний «Сбербанка». Услуга оказывается в Центре ипотечного кредитования Сбербанка. ПАО Сбербанк (Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015) выступает агентом ООО «ЦНС» на основании договора.

Москва, Кутузовский проспект, д. 32, к. 1, www.domclick.ru), входит в Группу компаний «Сбербанка». Услуга оказывается в Центре ипотечного кредитования Сбербанка. ПАО Сбербанк (Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015) выступает агентом ООО «ЦНС» на основании договора.

Услуга позволяет покупателям квартир в новостройках зарегистрировать договор участия в долевом строительстве с застройщиком и право собственности на готовый объект недвижимости без посещения Росреестра или Многофункционального центра предоставления государственных и муниципальных услуг (МФЦ). Кроме того, услуга доступна для сделок купли-продажи квартир на вторичном рынке и земельных участков с постройками и без. Участниками сделки должны являться только физические лица — граждане РФ. К электронной регистрации принимаются прямые сделки (альтернативные сделки (цепочки) нельзя зарегистрировать электронно). Объект недвижимости может продаваться целиком из долевой̆ собственности и/или целиком приобретаться в долевую собственность. В сделке могут быть представители по нотариально удостоверенной доверенности. В сделке может быть не более шести созаемщиков, пяти продавцов, шести покупателей.

В сделке могут быть представители по нотариально удостоверенной доверенности. В сделке может быть не более шести созаемщиков, пяти продавцов, шести покупателей.

Росреестр приступает к регистрации после получения полного пакета документов и оплаты госпошлины, согласно регламенту, опубликованному на сайте https://rosreestr.ru/site/. Сроки регистрации установлены Федеральным законом от 13.07.2015 года N 218-ФЗ «О государственной регистрации недвижимости» , статья 16.

Страхование при ипотеке 🏠 (оформлении ипотечного кредита): получение полиса от компании

Лимит возмещения

Установленный в договоре страхования предельный размер выплат страхового возмещения за весь срок действия страхования, после чего действие договора страхования прекращается.

Страховая премия

Плата за страхование, которую должен оплатить страхователь либо его представитель.

Страховой риск

Предполагаемое событие, на случай наступления которого заключается договор страхования.

Страховой случай

Свершившееся событие из числа предусмотренных договором страхования и повлекшее обязанность страховщика выплатить страховое возмещение.

Страховая сумма

Определенная договором страхования денежная сумма, исходя из которой устанавливаются размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового

случая. При страховании имущества страховая сумма может быть установлена равной или ниже его страховой стоимости.

При страховании имущества страховая сумма может быть установлена равной или ниже его страховой стоимости.

Сумма, которую получает лицо, в пользу которого заключен договор страхования, или его законный представитель при наступлении страхового случая.

Убыток

Это факт наступления страхового случая.

Денежные потери лица, в чью пользу заключен договор страхования, в результате наступления страхового случая.

Форма страхового возмещения

При страховании имущества предусмотрена денежная форма возмещения (выплата осуществляется в рублях на расчетный счет лица, в пользу которого заключен договор страхования).

Франшиза

Определенная договором часть ущерба, не подлежащая возмещению страховщиком, установленная в процентах от страховой суммы или в фиксированном денежном выражении.

Страховщик

Договор страхования

Под договором страхования понимается соглашение между страхователем и страховщиком, согласно которому страховщик за обусловленную договором плату (страховую премию) при наступлении

предусмотренного в договоре события (страхового случая) обязуется возместить лицу, в пользу которого заключен договор страхования, в пределах определенной договором страховой

суммы причиненный вследствие этого события ущерб в размере (ограничении) и порядке, определенными правилами и/или договором страхования. Договор страхования является совокупностью

страхового полиса и текста правил страхования, на основании которых он заключен, а также приложений к страховому полису (при их наличии).

Правила страхования

Условия страхования, определяющие права и обязанности сторон по договору страхования, объект страхования, перечень страховых случаев и исключении, при которых страховщик освобождается от ответственности. Текст правил страхования является неотъемлемой частью договора страхования.

Страхователь

Юридическое или дееспособное физическое лицо, которое заключает договор страхования в свою пользу или в пользу третьего лица (выгодоприобретателя) и уплачивает страховые взносы по

такому договору.

Застрахованное лицо

Физическое лицо, чья жизнь, здоровье и трудоспособность являются объектом страховой защиты в договоре ипотечного страхования.

Выгодоприобретатель

Назначаемое страхователем физическое или юридическое лицо, имеющее основанный на законе, ином правовом акте или договоре интерес в сохранении застрахованного имущества (имущественный

интерес), в пользу которого заключен договор страхования.

Время действия договора, как правило, совпадает со сроком действия договора ипотечного кредитования.

Срок действия договора

Время, в течение которого-страховщик обязуется совершать выплаты страхователю или выгодоприобретателю при наступлении страховых случаев, указанных в договоре.

Территория страхования

Определенная в договоре страхования территория (страна, область, маршрут и т. п.), в пределах которой наступивший страховой случай в период действия договора страхования влечет за

собой обязательства страховщика по выплате страхового возмещения. Для объектов имущества и гражданской ответственности территорией страхования является адрес места нахождения

имущества, при страховании гражданской ответственности за действия животных территорией страхования является территория Российской Федерации.

п.), в пределах которой наступивший страховой случай в период действия договора страхования влечет за

собой обязательства страховщика по выплате страхового возмещения. Для объектов имущества и гражданской ответственности территорией страхования является адрес места нахождения

имущества, при страховании гражданской ответственности за действия животных территорией страхования является территория Российской Федерации.

Неполное пропорциональное страхование

Условие о неполном пропорциональном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества и выплата страхового возмещения производится

в той же пропорции к сумме ущерба, в какой и страховая сумма относилась к страховой стоимости.

Неполное страхование

Условие о неполном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества. При этом выплата страхового возмещения может производится как с учетом отношения страховой суммы к страховой стоимости (неполное пропорционально страхование), так и без учета этого отношения (неполное непропорциональное страхование).

Полное страхование

Условие о полном страховании означает, что установленная в договоре страховая сумма равна страховой стоимости имущества

Неполное непропорциональное

Условие о неполном непропорциональном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества и выплата страхового возмещения производится

без учета пропорции, в какой страховая сумма относилась к страховой стоимости.

Износ

Постепенное уменьшение первоначальной стоимости имущества в процессе его использования.

Система возмещения

Под системой возмещения понимается порядок учета износа на заменяемые материалы / детали при частичном повреждении имущества: система возмещения «Новое за старое» предполагает, что на заменяемые материалы / детали при частичном повреждении износ не начисляется (выплата равна стоимости новых деталей), система возмещения «Старое за старое» предполагает, что на заменяемые материалы / детали при частичном повреждении начисляется износ за время эксплуатации поврежденного имущества (выплата равна стоимости новых деталей за минусом износа за период эксплуатации)

Страховая стоимость

Действительная, фактическая стоимость имущества для целей страхования. Для определения страховой стоимости применяются различные методы экономической оценки, как правило при страховании

загородной недвижимости, отделки и инженерного оборудования страховая стоимость приравнивается к восстановительной стоимости (с учетом износа), а при страховании движимого имущества,

конструктивных элементов квартир / таунхаусов — к рыночной (за минусом износа).

Для определения страховой стоимости применяются различные методы экономической оценки, как правило при страховании

загородной недвижимости, отделки и инженерного оборудования страховая стоимость приравнивается к восстановительной стоимости (с учетом износа), а при страховании движимого имущества,

конструктивных элементов квартир / таунхаусов — к рыночной (за минусом износа).

Вопросы и ответы по ипотеке

В мобильном банке на iOS (версия 2.81 и выше) и на Android (версия 2.38 и выше)

Перейдите на экран «Мои деньги» и в разделе «Кредиты» нажмите на нужный вам ипотечный кредит. В разделе «Инфо» нажмите «График платежей». График всех платежей по кредиту за весь период отобразится на экране.

Даты платежей, которые уже были внесены, выделены зеленым цветом.

Для быстрого просмотра платежи можно отфильтровать по типу. Нажмите «Все платежи», чтобы выбрать тип платежей. Выберите «Внесенные». Все внесенные платежи и их даты отобразятся ниже.

Чтобы посмотреть подробную информацию о платеже, нажмите на него. Сумма основного долга, процентов и остаток кредита отобразятся ниже.

В мобильном банке на iOS (до версии 2.81)

Перейдите на экран «Мои деньги» и в разделе «Кредиты» нажмите на нужный вам кредит. Нажмите на шестеренку в верхнем правом углу экрана. Нажмите «График платежей». График всех платежей по кредиту за весь период отобразится на экране.

Даты платежей, которые уже были внесены, выделены зеленым цветом.

Для быстрого просмотра платежи можно отфильтровать по типу. Нажмите «Все платежи», чтобы выбрать тип платежей. Выберите «Внесенные». Все внесенные платежи и их даты отобразятся ниже..

Чтобы посмотреть подробную информацию о платеже, нажмите на него. Сумма основного долга, процентов и остаток кредита отобразятся ниже. .

.

В интернет-банке

Перейдите на вкладку «Мои продукты». В разделе «Кредиты» выберите нужный вам ипотечный кредит. Нажмите «График платежей».

На экране отображается график всех платежей за текущий год. Платежи, которые уже были внесены, выделены зеленым цветом. Дата платежей указана в столбце «Дата».

Вы также можете посмотреть другую информацию об ипотеке, актуальную в этот период: сумму основного долга, процентов, остаток кредита, а также сумму штрафов и пени.

В офисе

Вам потребуется паспорт или иной документ, удостоверяющий личность, в соответствии с законодательством РФ.

В Контактном центре

По телефону 8 800 444-44-00.

От заявки до договора: как долго оформляется ипотека

Статья подготовлена компанией Ипотека Live. Если требуется помощь в ипотеке, обращайтесь. Также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Оставить заявку

Содержание:

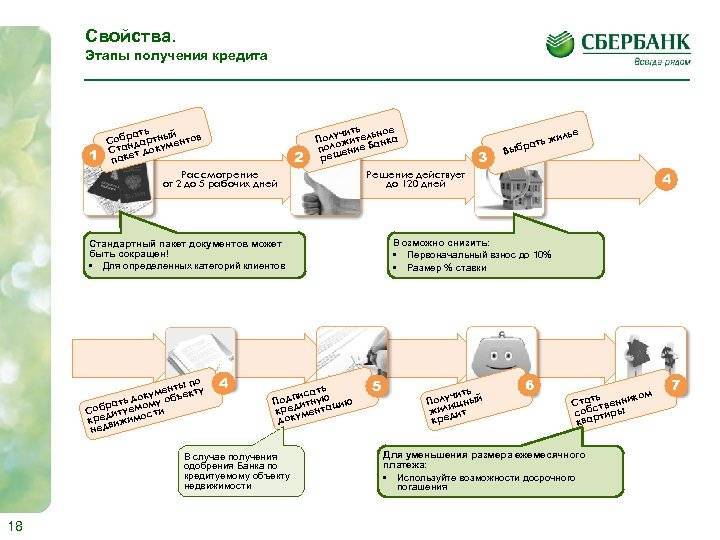

- Этапы получения ипотеки

- Сколько по времени оформляется льготная ипотека

На самом деле нет: получение займа в среднем занимает несколько недель. При желании этот долгий срок можно сократить. Потребуется четкое понимание этапов оформления и желание ускорить сделку. Сколько по времени оформляется ипотека и какие трудности могут возникнуть на пути заемщика, расскажем далее.

При желании этот долгий срок можно сократить. Потребуется четкое понимание этапов оформления и желание ускорить сделку. Сколько по времени оформляется ипотека и какие трудности могут возникнуть на пути заемщика, расскажем далее.

Этапы получения ипотеки

Чтобы получить от банка деньги на покупку жилья, нужно пройти все круги ипотечного оформления:

- Рассмотрение заявки. В среднем занимает 2-15 рабочих дней. Иногда первичное решение об одобрении принимается за сутки по электронной анкете пользователя. Реальное рассмотрение анкеты заемщика требует подачи полного пакета документов. Поэтому окончательное одобрение редко удается получить за 1 день.

- Оценка недвижимости. Банк сообщает заемщику контакты аккредитованного оценщика. Клиент собирает документы для выполнения оценки, звонит оценщику и оставляет заявку. Далее специалист приезжает на адрес и проводит осмотр, чтобы потом оформить письменный отчет для банка. В среднем получение услуги занимает 2-5 рабочих дней.

- Проверка недвижимости банком. Клиент предоставляет необходимые кредитору документы на недвижимость вместе с оценочным актом. Банк проверяет объект за 2-5 рабочих дней.

- Подготовка к сделке. Банк готов выдать деньги, недвижимость проверена, документы готовы. Далее оформляются нескольких договоров — кредитный договор, обременение на залоговую недвижимость, сделка купли-продажи, страховое соглашение. Теоретически все это оформляется за один день. На практике процесс может затянуться на неделю. График платежей содержится в кредитном договоре. С момента его подписания клиент официально становится заемщиком.

- Документы оформляются в Росреестре. Срок ожидания выдачи 7-14 рабочих дней. Если подавать документы через Интернет или через нотариуса за дополнительную плату. Если недвижимость юридически чистая, в самом Росреестре задержек не будет.

Если вы уже выбрали банк, квартиру, кредитор одобрил финансовый заем и проверил недвижимость, потребуется две-три недели от первого похода в банк до подписания ипотечного договора. Из-за накладок получение кредита может быть долгим — до 8-10 недель, поэтому лучше планировать время с запасом.

Из-за накладок получение кредита может быть долгим — до 8-10 недель, поэтому лучше планировать время с запасом.

Сколько по времени оформляется льготная ипотека

Участие в льготной госпрограмме не всегда влияет на сроки:

- Военная ипотека. Участник НИС пишет рапорт на получение накопленных средств на покупку жилья. После выбора жилья военнослужащий подает пакет документов в банк, и ждет решения кредитора. Сбербанк рассматривает заявки военных 10 дней, в коммерческих организациях это время составляет 2-3 дня.

- Материнский капитал. Если вы планируете оплатить первоначальный взнос материнским сертификатом, помните: эта услуга доступна только в нескольких банках. Сбербанк, Юникредит, ВТБ24, ДельаКредит и еще 2-3 банка принимают средства сертификата в качестве первого взноса. Ребенку, после рождения которого у семьи появился сертификат, должно исполниться 3 года на момент оформления ипотеки. Иначе закон не разрешает использовать сертификат для погашения первоначального взноса.

Заявителем на перечисление средств материнского капитала должен быть человек, которому этот сертификат был выдан. С точки зрения сроков при зачислении маткапитала в счет ипотеки задержек не возникает. У заемщика есть полгода, чтобы написать заявление в Пенсионный Фонд на перечисление средств по сертификату в счет ипотеки.

Заявителем на перечисление средств материнского капитала должен быть человек, которому этот сертификат был выдан. С точки зрения сроков при зачислении маткапитала в счет ипотеки задержек не возникает. У заемщика есть полгода, чтобы написать заявление в Пенсионный Фонд на перечисление средств по сертификату в счет ипотеки. - Семейная ипотека под 6% для тех, у кого с 2018 по 2022 годы появятся второй и третий ребенок, тоже не усложняет процесс оформления. Заемщик должен написать заявление и доказать право на льготу — предоставить свидетельство о рождении или об усыновлении ребенка. Не в каждом банке эта услуга доступна. Ипотека под 6% есть в 46 банках, из них 21 региональный.

Чтобы оформлять жилищный кредит быстрее, чем это возможно, покупатели квартир в Санкт-Петербурге и Ленобласти обращаются в компанию «Ипотека Live». Лучшая реклама наших возможностей — сотни довольных клиентов, которые сэкономили на получении жилищных займов и смогли обойти бюрократический лес при получении жилищного займа. Если для вас время — деньги, вам поможет ипотечный брокер.

Если для вас время — деньги, вам поможет ипотечный брокер.

Ипотека уходит в онлайн | Статьи

Цифровизация ипотеки началась еще в конце 1990-х годов. Именно тогда в США и Европе появились первые стартапы, которые начали осваивать инновации в ипотечном кредитовании.

Первые сервисы предлагали сравнительный анализ данных — в онлайн-режиме можно было выбрать самую выгодную процентную ставку или рассчитать ежемесячный платеж. Но со временем ипотека смогла практически полностью перекочевать в интернет. Единственный момент, который пока остался в офлайне, — это сам процесс подписания документов и выбор недвижимости.

Оригинаторы бьют банки за рубежом

Один из самых заметных лидеров в этой сфере — американская компания Quicken Loans, разработчик известного продукта Rocket Mortgage, первого онлайн-сервиса, в котором пользователь, заполнив анкету, может за пару минут получить предварительное подтверждение кредита. Дополнительно компания предоставляет услуги риелторов и офлайн-консультантов по всем связанным вопросам.

Quicken Loans — компания-оригинатор, то есть она не берет на себя функцию посредника, а является первичным кредитором. Но брокерская схема в последнее время становится все более и более популярной: сегодня шесть из восьми лидеров ипотечного кредитования в США не являются банками. В банк теперь можно вообще не ходить: компании-оригинаторы, которые быстрее осваивают новые технологии, готовы предложить клиенту наиболее удобный (хоть и более дорогой, в среднем разница в 0,5–1%) способ оформления ипотеки. И, как показывает практика, клиент готов платить за удобство: за четыре года Quicken Loans выдала ипотечных кредитов на сумму свыше $400 млрд. При этом 98% оборота компании в первом квартале 2018 года прошло через Rocket Mortgage.

Сейчас Quicken Loans идет к тому, чтобы проводить все этапы ипотечного кредитования, в том числе и его закрытие, в онлайн-режиме: в начале 2018 года сервис запустил опцию онлайн-закрытия ипотеки с нотариусом, присутствующим в видеочате.

На первом этапе пользователь выбирает, что его интересует: рефинансирование кредита или покупка недвижимости. Сервис запрашивает домашний адрес, после чего загружает данные из доступных источников и предварительно автоматически заполняет поля анкеты. Информация об активах — банковские и инвестиционные счета — может быть загружена напрямую из 98% финансовых учреждений США. У платформы есть информация о доходах и занятости примерно 60% работающих американцев.

Сервис запрашивает домашний адрес, после чего загружает данные из доступных источников и предварительно автоматически заполняет поля анкеты. Информация об активах — банковские и инвестиционные счета — может быть загружена напрямую из 98% финансовых учреждений США. У платформы есть информация о доходах и занятости примерно 60% работающих американцев.

На следующем этапе пользователь может вручную изменить срок, процентную ставку и прочие параметры. В процессе оформления на любой стадии можно связаться с консультантом по ипотеке, просмотреть ответы на часто задаваемые вопросы или видео-инструкции. После прохождения еще нескольких шагов Rocket Mortgage анализирует шансы на получение или рефинансирование кредита. После того как клиент получает одобрение, он может сразу же зафиксировать кредитную ставку.

Оформление заявки в среднем занимает полчаса. С помощью личного кабинета клиент также получает возможность следить за обработкой запроса и планировать выплаты по кредиту. В среднем такие онлайн-сервисы позволяют клиентам сократить время получения услуги до 8 дней при рефинансировании кредита и до 16 дней при покупке недвижимости.

Агрегаторы и онлайн-маркеты

На зарубежных рынках есть и другие популярные сервисы, которые занимаются подбором ипотеки в онлайне. Это агрегаторы, онлайн-маркеты, по сути, связывающие потребителя с кредитором, помогающие сориентироваться в огромном потоке информации и сделать правильный выбор. Наиболее крупные из них: американские LendingTree, MoneySuperMarket, GoCompare, Uswitch или британский Habito. Последний, кстати, так и рекламирует себя в своей кампании с угрожающим названием Hell or Habito: традиционный процесс оформления ипотеки представляется как адская путаница, долгая и дорогая, в сравнении с легким и солнечным сервисом самого Habito. В большинстве случаев эти платформы генерируют заявки не напрямую, а через офлайн-брокера, который консультирует клиента при подаче заявки на ипотечный кредит.

Следующий этап — поиск и оценка жилья. Здесь также существуют решения, которые минимизируют участие клиента в процессе, но при этом проводят правовую экспертизу и оценку приобретаемого объекта недвижимости в режиме реального времени. Самые известные сервисы — британский Zoopla и HouseCanary в США.

Самые известные сервисы — британский Zoopla и HouseCanary в США.

Большие данные на страже платежеспособности

На другой стороне находятся банки, которые тоже активно вооружаются финансовыми технологиями. Здесь на помощь приходят большие данные (big data), которые помогают оценить платежеспособность потенциальных клиентов.

Немецкий сервис Kreditech обрабатывает до 15 тыс. переменных: информацию о браузере клиента, включая IP-адрес и данные о компьютере, с которого происходит заполнение заявки, данные, которые предоставляет сам клиент, сведения Интерпола и бюро кредитных историй. Система анализирует страницы в социальных сетях и даже время, потраченное на заполнение заявки. Перерабатывая все эти данные, система делает вывод о том, стоит ли доверять заемщику.

Сингапурская система LenddoScore пошла еще дальше: она рейтингует пользователя, опираясь исключительно на данные из соцсетей и его поведение в интернете.

В мае 2018 года о своих планах на глобальные инновации заявили Объединенные Арабские Эмираты. К 2020 году в Дубае планируется запуск платформы Real Estate Self Transaction (REST), которая должна обеспечить полное цифровое управление всеми операциями с недвижимостью — покупкой, продажей, ипотекой. Через эту же систему будет возможно сдать свое жилье, оплачивать ЖКХ-услуги, заниматься дистанционным обустройством. Если платформа заработает, то ОАЭ станет первым в мире государством, предлагающим все услуги в сфере недвижимости через отдельный онлайн-хаб.

К 2020 году в Дубае планируется запуск платформы Real Estate Self Transaction (REST), которая должна обеспечить полное цифровое управление всеми операциями с недвижимостью — покупкой, продажей, ипотекой. Через эту же систему будет возможно сдать свое жилье, оплачивать ЖКХ-услуги, заниматься дистанционным обустройством. Если платформа заработает, то ОАЭ станет первым в мире государством, предлагающим все услуги в сфере недвижимости через отдельный онлайн-хаб.

Россия не отстает

В России тоже активно идет процесс цифровизации ипотеки: так, например, с 1 июля 2018 года в нашей стране введены электронные закладные, которые позволят заметно ускорить оформление ипотечных кредитов в онлайне. Растет роль больших данных, которые используются для разных задач — от оценки кредитоспособности клиента до оценки инвестиционной привлекательности жилых районов на основе геоданных.

В России есть несколько сервисов, позволяющих подать документы на оформление ипотечного кредита онлайн — например, «ДомКлик» от Сбербанка, «Тинькофф Ипотека» и другие.

На платформе «ДомКлик» клиент может в онлайн-режиме выбрать «аккредитованную» квартиру, удаленно подать заявку на ипотечный кредит, который будет одобрен также в режиме онлайн, но подписание самого кредитного договора происходит в офисе. Затем «ДомКлик» регистрирует сделку в электронном режиме. Лично еще раз придется появиться уже в центре ипотечного кредитования — подать документы, после чего клиент получит электронную подпись, а документы ему отправят на e-mail. Но через «ДомКлик» можно получить только ипотеку от Сбербанка.

QUICKEN LOANS по-русски

Самым заметным ипотечным онлайн-сервисом на российском рынке стала платформа «Тинькофф Ипотека», запущенная одноименным банком. Разработчики не скрывают, что вдохновлялись примером западных коллег Quicken Loans, но доработали его: Rocket Mortgage предлагает продукт только от одного партнера, у него нет выбора ставок и условий в отличие от российского аналога.

Работает сервис примерно по брокерской модели так же, как и западные платформы. У него на текущий момент 10 банков-партнеров, которые предлагают разные условия под разные цели. Пользователь онлайн-сервиса заполняет простую форму на сайте и после этого может получить уже через несколько минут предварительно одобренные предложения по кредитам от нескольких банков. После чего система предложит загрузить единый пакет документов, затем остается только получить одобрение по ипотеке. В офис банка прийти все-таки придется, но всего один раз, чтобы подписать ипотечный договор.

У него на текущий момент 10 банков-партнеров, которые предлагают разные условия под разные цели. Пользователь онлайн-сервиса заполняет простую форму на сайте и после этого может получить уже через несколько минут предварительно одобренные предложения по кредитам от нескольких банков. После чего система предложит загрузить единый пакет документов, затем остается только получить одобрение по ипотеке. В офис банка прийти все-таки придется, но всего один раз, чтобы подписать ипотечный договор.

«Тинькофф Ипотека» также позволяет и подобрать квартиру по параметрам, записаться на просмотр, забронировать ее и, конечно, просчитать условия ипотеки. На конец июня 2018 года в системе было зарегистрировано более 25 тыс. агентов недвижимости и девелоперов. Сервис активно развивается и готовится обогнать своего вдохновителя: на текущий момент число пользователей «Тинькофф Ипотеки» достигло более 500 тыс. Согласно прогнозам, к концу 2018 года через «Тинькофф Ипотеку» будет выдано ипотечных кредитов на сумму 30 млрд рублей, что в 3 раза больше, чем в 2017 году.

О чем важно помнить после одобрения ипотеки

21 января 2021 года, 16:01

На поиск недвижимости и сбор документов у вас будет 90 дней с момента одобрения заявки.

Ипотека — важный шаг в жизни каждого, кто решил улучшить свои жилищные условия. Сегодня банки предлагают максимально удобные предложения по кредитованию, поэтому слово «ипотека» больше не вызывает страха у населения. Для наших читателей мы подготовили инструкцию по действиям после долгожданного одобрения ипотечного кредита, ведь в вопросе приобретения жилья важно учесть все детали.

Успеть за 90 дней

Итак, на поиск недвижимости и сбор документов у вас будет 90 дней с момента одобрения заявки на ипотечный кредит.

В ипотеку вы можете купить дом, квартиру или комнату, участок для строительства или дачу. Недвижимость можно выбрать как самостоятельно, например, на сайте ДомКлик, или обратиться в агентство к риелтору.

Для тех кто выбирает квартиру в новостройке, удобнее всего воспользоваться сервисом подбора недвижимости — для этого не нужно изучать сайты каждого застройщика, список предложений с учетом ваших пожеланий можно сгенерировать в личном кабинете ДомКлик.

На ДомКлик также можно:

- купить квартиру или дом со скидкой на ставку по ипотеке 0,3%

- оформить ипотеку без отчета об оценке

- отправить недвижимость на одобрение в банк и получить решение онлайн

Пакет документов для сделки

Список необходимых для одобрения недвижимости документов зависит от типа недвижимости и конкретной ситуации.

Если вы покупаете готовое жилье, добавьте продавца или риелтора в сделку на ДомКлик. Для добавления участника в сделку нажмите в личном кабинете ДомКлик кнопку «Пригласить участника» и следуйте подсказкам.

Список документов для покупателя будет отличаться от списка документов продавца, поэтому обратите на это внимание.

Документы нужно будет отсканировать, или сфотографировать, а затем загрузить в личном кабинете. Идти в банк и приносить оригиналы не нужно, всё можно сделать онлайн.

Одобрение недвижимости занимает примерно 3−5 рабочих дней.

Когда решение по недвижимости будет принято, вам поступит уведомление. Если решение положительное, вы сможете записаться на сделку в приложении или на сайте ДомКлик.

Важно учесть!

Если вы покупаете в ипотеку любое готовое жилье, вам нужно будет его застраховать. Оформить страховой полис вы можете онлайн на ДомКлик или в любой аккредитованной банком страховой компании.

Также подумайте о том, как вы будете рассчитываться за покупку. Вы можете выбрать ячейку, аккредитив или сервис ДомКлик «Безопасные расчеты».

Сервис «Безопасные расчеты» позволяет безопасно и дистанционно провести расчеты. Услуга оформляется на сделке за 15 минут. После перехода права собственности деньги автоматически будут направлены продавцу, а вы получите на электронную почту документы, подтверждающие факт расчета.

Ипотека готова

Менеджер заранее оформит и пришлет на ознакомление кредитный договор. Внимательно и без спешки его прочитайте: это поможет сэкономить время на сделке.

Внимательно и без спешки его прочитайте: это поможет сэкономить время на сделке.

В выбранный вами день и время приезжайте в отделение банка. При себе нужно будет иметь паспорт, СНИЛС, документы на недвижимость — точный список назовет вам менеджер по ипотечному кредитованию. Список необходимых документов вы также сможете найти в личном кабинете ДомКлик.

Кроме того, на сделке должны лично присутствовать все созаемщики, тоже с оригиналами документов. Возьмите с собой средства на первоначальный взнос и оплату выбранных услуг. Далее вам останется только оформить право собственности, и получить ключи от долгожданного жилья.

Прогноз ставок по ипотеке на| Снизятся ли ставки в октябре?

Прогноз ставки по ипотеке на следующую неделю (

3-9 октября )На следующей неделе ставки несколько непредсказуемы.

Конгресс принял закон о временном финансировании, который продлит работу правительства до декабря. Таким образом, удалось избежать по крайней мере одной «финансовой катастрофы». Но в середине октября вопрос о потолке долга все еще не решен.

Таким образом, удалось избежать по крайней мере одной «финансовой катастрофы». Но в середине октября вопрос о потолке долга все еще не решен.

И в следующую пятницу выйдет большой отчет по занятости, который может поднять ставки, если он будет выглядеть достаточно сильным.

Стоит отметить, что, несмотря на рост на этой неделе, ставки по-прежнему остаются сверхнизкими по историческим меркам. И похоже, что они будут расти до конца года.

Итак, это все еще «дешевое» время для покупки или рефинансирования, но тем, кто ждет и следит за ставками (особенно домовладельцам, ожидающим рефинансирования), следует быть осторожными.

Найдите самую низкую ставку по ипотеке. Начни здесь (4 октября 2021 г.)В этой статье (Перейти к…)

Снизятся ли ставки по ипотеке в октябре?

Ставки по ипотеке уже выросли в октябре.

По данным исследования Freddie Mac, 30-летние ставки за неделю с 1 октября выросли с 2,88% до 3,01%. Это огромный рост по стандартам ипотечных кредитов — и впервые с июня мы видим, что ставки превышают 3%.

Это огромный рост по стандартам ипотечных кредитов — и впервые с июня мы видим, что ставки превышают 3%.

Теперь вопрос в том, будут ли повышаться процентные ставки по ипотечным кредитам на ?

В этом году ставки несколько раз превышали 3%. Но каждый раз за первым походом следовало быстрое отступление.

Однако на этот раз более высокие ставки могут остаться.

«Мы ожидаем, что ставки по ипотечным кредитам продолжат незначительно расти». –Сэм Хатер, главный экономист, Freddie Mac

Федеральная резервная система уже объявила, что начнет ослабление своей программы стимулирования ипотечного кредитования «в ближайшее время» — вероятно, уже в ноябре. И это почти наверняка повысит ставки.

Plus, экономика США продолжает двигаться вперед, несмотря на недавний всплеск Covid.

Хотя он не будет расти так быстро, как предсказывали ранее в этом году экономисты, новый спад кажется все менее вероятным. И чем больше улучшается, тем выше должны быть ставки.

И чем больше улучшается, тем выше должны быть ставки.

Главный экономист Freddie Mac Сэм Хатер красиво резюмировал ситуацию в своем отчете от 30 сентября:

«Многие факторы привели к этому увеличению, включая сообщение Федеральной резервной системы о том, что она сократит поддержку рынков капитала, рост инфляции и возникающий дефицит энергоснабжения, который усугубляет нехватку рабочей силы и материалов. Мы ожидаем, что ставки по ипотечным кредитам продолжат незначительно расти ».

Другими словами: ставки скорее будут расти, чем снижаться.

Начните делать покупки по ставкам по ипотеке (4 октября 2021 г.)Прогноз процентных ставок по ипотеке на 90 дней

Ставки по ипотеке, похоже, вырастут в течение следующих 90 дней. Вполне вероятно, что ФРС начнет ослаблять свои экономические стимулы до конца года, что может вызвать повышение ставок по ипотечным кредитам в ноябре или декабре.

В среднем, основные жилищные органы прогнозируют, что к концу года 30-летние ипотечные ставки могут вырасти до 3,14%. Это будут самые высокие процентные ставки с апреля 2021 года, когда они выросли до 3.18%.

Это будут самые высокие процентные ставки с апреля 2021 года, когда они выросли до 3.18%.

Прогноз ставок по ипотеке на конец 2021 года

Жилищные эксперты и экономисты разделились во мнениях относительно того, насколько высоки ставки по ипотечным кредитам до конца года.

Fannie Mae по-прежнему прогнозирует средние 30-летние ставки на уровне 2,90% до конца 2021 года, в то время как Freddie Mac прогнозирует рост до 3,40%. Средний прогноз агентства для 30-летних ставок по ипотеке составляет 3,14%.

| Жилищное управление | Прогноз ставки по ипотечным кредитам на 30 лет (4 квартал 2021 г.) |

| Fannie Mae | 2.90% |

| Национальная ассоциация строителей | 2,96% |

| Ассоциация ипотечных банкиров | 3,10% |

| Wells Fargo | 3,20% |

| Национальная ассоциация риэлторов | 3,30% |

| Freddie Mac | 3,40% |

| Средний прогноз | 3,1 4 % |

Начни здесь (4 октября 2021 г.)

Начни здесь (4 октября 2021 г.)Федеральная резервная система и ипотечные ставки

Федеральная резервная система не устанавливает ставки по ипотечным кредитам. Но у него есть несколько рычагов, с помощью которых он может на них влиять.

Одна из них — это ставка по федеральным фондам — эталонная процентная ставка Федеральной резервной системы для банков, ссужающих друг друга.

Фиксированные ставки по ипотечным кредитам не основаны на ставке федеральных фондов, но могут зависеть от нее. Это потому, что этот эталон задает тон всему рынку процентных ставок в США.С.

Текущая ставка по федеральным фондам составляет от 0% до 0,25%. И ФРС не планирует повышать свои процентные ставки самое раннее до 2022 года.

Но есть и другой, более прямой способ влияния Федеральной резервной системы на ставки по ипотечным кредитам.

И это через его программу покупки облигаций.

ФРС готовится свернуть — и в конечном итоге прекратить — свою программу стимулирования ипотечного кредитования.

Когда это произойдет, ставки для заемщиков почти неизбежно повысятся.

С начала пандемии коронавируса ФРС покупала ипотечные ценные бумаги (MBS) на 40 миллиардов долларов в месяц. MBS — это тип облигаций, которые во многом определяют ставки по ипотеке.

Вкладывая миллиарды долларов в рынок MBS каждый месяц, ФРС искусственно занижает процентные ставки по ипотечным кредитам.

Это была временная мера, чтобы поддержать экономику во время Covid. И теперь, когда мы наблюдаем устойчивое восстановление экономики, ФРС готовится свернуть — и в конечном итоге прекратить — свою программу стимулирования ипотечного кредитования.

Когда это произойдет, ставки для заемщиков почти неизбежно повысятся.

Многие экономисты и инвесторы полагают, что FOMC объявит дату начала «сужения» этой программы после своего заседания 3 ноября.

Если эти ожидания станут более определенными, мы можем увидеть, что ставки начнут расти еще до этой даты в ноябре.

Итак, осторожные заемщики могут захотеть зафиксировать процентную ставку, прежде чем мы узнаем больше о планах ФРС по снижению.

Текущая динамика процентных ставок по ипотеке

Ставки по ипотеке на этой неделе резко выросли.Средняя 30-летняя фиксированная ставка подскочила с 2,88% до 3,01%, согласно еженедельному исследованию ставок Freddie Mac.

Согласно исследованию, 15-летние фиксированные ставки увеличились с 2,15% до 2,28%. А средняя ставка для ARM 5/1 выросла с 2,43% до 2,48%.

Динамика ставок по 30-летним ипотечным кредитам в 2021 году

| Январь | 2,74% |

| Февраль | 2,81% |

| Март | 3.08% |

| апреля | 3,06% |

| мая | 2,96% |

| июня | 2,98% |

| июля | 2,87% | 2,84% |

Источник: Freddie Mac

В целом, ставки по ипотечным кредитам все еще близки к самому низкому уровню за всю историю.

Самая низкая 30-летняя ипотечная ставка когда-либо составляла всего 2 года.65%, зафиксировано Фредди Маком в январе 2021 года. Таким образом, любой, кто может зафиксировать текущие ставки по ипотечным кредитам или приблизиться к ним, получает фантастическую сделку по жилищному кредиту.

Также имейте в виду, что средние ставки — это всего лишь средние показатели. «Первоклассные» заемщики с хорошей кредитной историей и крупными первоначальными взносами часто получают более низкие процентные ставки, чем указанные здесь. А заемщики с более низким кредитным рейтингом или меньшим количеством активов могут получить более высокие ставки.

Динамика ставок по ипотечным кредитам по видам кредитов

Многие покупатели ипотечных кредитов не осознают, что на сегодняшнем ипотечном рынке существуют разные типы ставок.

Но эти знания могут помочь покупателям жилья и рефинансирующим домохозяйствам найти лучшую ценность для их ситуации.

Ниже приведены тенденции трехмесячных ставок по ипотечным кредитам для наиболее популярных типов жилищных кредитов: обычных, FHA, VA и jumbo.

| август 2021 г. | июль 2021 г. | июнь 2021 г. | |

| Соответствующие ставки по кредитам | 3,05% | 2.99% | 3,16% |

| Ставки займов FHA | 3,13% | 3,10% | 3,23% |

| Ставки займов VA | 2,73% | 2,64% | 2,80% |

| Jumbo Loan Rates | 3,02% | 2,97% | 3,10% |

Источник: отчет Black Knight Originations Market Monitor

Какой ипотечный кредит лучше?

Лучшая ипотека для вас зависит от вашего финансового положения и ваших целей.

Например, если вы хотите купить дом по высокой цене и у вас отличный кредит, вам лучше всего подойдет крупная ссуда. Крупные ипотечные кредиты позволяют суммам ссуд, превышающим соответствующие лимиты по ссуде, максимальная сумма которых составляет 548 250 долларов США в большинстве регионов США.

С другой стороны, если вы ветеран или военнослужащий, ссуда VA почти всегда является правильным выбором.

Ссуды в размереVA поддерживаются Министерством по делам ветеранов США. Они предлагают сверхнизкие ставки и никогда не взимают плату за частное ипотечное страхование (PMI).Но для этого вам нужна соответствующая история обслуживания.

Соответствующие ссуды и ссуды FHA (обеспеченные Федеральной жилищной администрацией) — отличные варианты с низким первоначальным взносом.

Соответствующие ссуды позволяют понизиться всего на 3% при рейтинге FICO, начинающемся с 620.

ссуд FHA еще более снисходительны к кредитам; покупатели жилья часто могут квалифицироваться с оценкой 580 или выше, и неидеальная кредитная история может не дисквалифицировать вас.

Наконец, рассмотрите ссуду Министерства сельского хозяйства США, если вы хотите купить или рефинансировать недвижимость в сельской местности.Ссуды USDA имеют ставки ниже рыночных — аналогично VA — и снижают расходы на страхование ипотеки. Уловка? Вы должны жить в «сельской» местности и иметь средний или низкий доход, чтобы иметь право на участие в программе USDA.

Найдите самую низкую ставку по ипотеке (4 октября 2021 г.)Стратегии ставок по ипотеке на октябрь 2021 года

Ставки, вероятно, вырастут в сентябре и позже, хотя и незначительно. Но в 2021 году у покупателей жилья и рефинансирования домовладельцев еще есть большие возможности.

Вот лишь несколько стратегий, о которых следует помнить, если вы собираетесь покупать ипотеку в ближайшие несколько месяцев.

Следует ли мне рефинансировать сейчас?

Ставки рефинансирования по-прежнему невероятно низкие. Но экономические движения в следующем месяце могут направить ставки по восходящей траектории. Это означает, что окно рефинансирования с низкой скоростью может сужаться.

Это означает, что окно рефинансирования с низкой скоростью может сужаться.

Если вы еще не рефинансировали — но вы обдумывали это — возможно, сейчас самое время серьезно подумать об этом.

Итак, как узнать, стоит ли рефинансировать сейчас?

Консультант по ипотекеАрджун Дхингра поделился несколькими советами в недавнем выпуске подкаста The Mortgage Reports.Он говорит, что сейчас, возможно, настало время для рефинансирования, если:

- Ваша текущая ставка по ипотечному кредиту составляет 3,25% или выше

- Вам необходимо снизить ежемесячные выплаты по ипотеке

- Вы хотите погасить свой дом раньше

- Вам нужны наличные деньги сейчас и достаточно капитала, чтобы вывести их из

Может показаться вроде сверхнизкие ставки стали новой нормой. Но, как говорит Дхингра, «музыка неизбежно остановится».

Вы можете легко проверить свое право на рефинансирование и новую ставку у кредитора.

Проверьте свое право на рефинансирование и ставки (4 октября 2021 г. )

)Рассматриваете второй дом или инвестиционную недвижимость? Сейчас может быть время

Ранее в этом году Fannie Mae и Freddie Mac ввели новое правило, которое повысило процентные ставки по инвестиционной собственности и ссудам на вторичное жилье.

Но с середины сентября это правило было приостановлено.

Это означает, что покупатели жилья могут получить более дешевое финансирование на инвестиционную недвижимость и ссуды на жилье для отдыха — по крайней мере, на время.Правило в настоящее время пересматривается, поэтому нет никаких гарантий, что оно в конечном итоге не будет восстановлено.

Поскольку стоимость домов растет по всей стране, сейчас самое подходящее время подумать о покупке инвестиционной недвижимости. Вы можете быстро создать собственный капитал, покрывая выплаты по ипотеке за счет дохода от аренды.

Или вы можете обналичить собственный капитал, чтобы купить загородный дом.

домовладельцев в США в настоящее время обладают рекордной суммой капитала, и рефинансирование с выплатой наличных или ссуда под залог собственного капитала могут заставить эти доллары работать.

Сэкономьте больше, делая покупки около

Ипотечные кредиторы по-прежнему предлагают хорошим заемщикам почти рекордно низкие ставки. Но есть загвоздка.

Нельзя просто искать в Интернете самую низкую цену. Потому что ставки, которые рекламируют кредиторы, доступны не всем.

Эти предложения обычно представляют заемщиков с безупречной кредитной историей, списанием 20% или более и безупречной кредитной историей.

Эти критерии применимы не ко всем. Ваша ставка , фактически предлагаемая , зависит от:

- Ваш кредитный рейтинг и кредитная история

- Ваши личные финансы

- Ваш первоначальный взнос (при покупке дома)

- Ваш собственный капитал (при рефинансировании)

- Отношение кредита к стоимости (LTV)

- Ваш долг- отношение к доходу (DTI)

Чтобы выяснить, какую ставку кредитор может предложить вам на основе этих факторов, вы должны заполнить заявку на получение кредита. Кредиторы проверит ваш кредит и ваши доходы и долги, а затем предоставят вам «реальную» ставку, основанную на вашем финансовом положении.

Кредиторы проверит ваш кредит и ваши доходы и долги, а затем предоставят вам «реальную» ставку, основанную на вашем финансовом положении.

Вы должны получить как минимум 3-5 таких котировок. Затем сравните их, чтобы найти лучшее предложение.

Ищите самую низкую ставку, но также обращайте внимание на свою годовую процентную ставку (APR), предполагаемые затраты на закрытие и «пункты дисконтирования» — дополнительные сборы, взимаемые авансом для снижения вашей ставки.

Это может показаться большим объемом работы. Но вы можете сделать покупки по ставкам по ипотеке менее чем за день, если задумаетесь.А сокращение вашей ставки всего на несколько базовых пунктов может сэкономить вам тысячи.

Сравните ставки по ипотеке и рефинансированию. Начни здесь (4 октября 2021 г.)Часто задаваемые вопросы о процентной ставке по ипотеке

Какие текущие ставки по ипотеке? Текущие ставки по ипотеке составляют в среднем 3,01 процента для 30-летней ссуды с фиксированной ставкой, 2,28 процента для 15-летней ссуды с фиксированной ставкой и 2,48 процента для ипотеки с регулируемой ставкой 5/1, согласно последнему отчету Freddie Mac. еженедельный опрос ставок.Ваша собственная ставка может быть выше или ниже средней в зависимости от вашего кредитного рейтинга, первоначального взноса и кредитора, с которым вы решите работать, среди других факторов.

еженедельный опрос ставок.Ваша собственная ставка может быть выше или ниже средней в зависимости от вашего кредитного рейтинга, первоначального взноса и кредитора, с которым вы решите работать, среди других факторов.

Следующая пятница (8 октября) может быть большим днем для ставок по ипотеке. Именно тогда публикуется отчет о занятости за сентябрь. И если он покажет положительный рост, мы можем увидеть, что ФРС раньше откажется от стимулирования ипотечного кредитования. Это произойдет не сразу, но даже ожидание изменения политики ФРС может поднять ставки.Так что сейчас, возможно, самое подходящее время заблокировать дверь, если вы готовы.

Ожидается ли снижение ставок по ипотеке в 2021 году? Ожидается, что ставки по ипотечным кредитам не упадут на сколько-нибудь значительную величину в оставшуюся часть 2021 года. Однако, если случаи Covid продолжат ухудшаться из-за варианта Delta, это может замедлить восстановление экономики США. Любое существенное замедление может привести к снижению ставок по ипотечным кредитам или, по крайней мере, помочь удержать их на уровне ниже 3 процентов на протяжении всей осени.

Любое существенное замедление может привести к снижению ставок по ипотечным кредитам или, по крайней мере, помочь удержать их на уровне ниже 3 процентов на протяжении всей осени.

Да, ставки по ипотеке, скорее всего, вырастут в 2021 году и в следующем году.Большинство экономистов и жилищных властей прогнозируют к концу года ставки в диапазоне от низких до средних 3 процентов, а не на высоких 2, где они были недавно. Однако из-за экономической неопределенности, вызванной вариантом Covid-19 Delta, значительное повышение ставок может произойти не раньше конца года.

Какая сейчас самая низкая ставка по ипотеке? Freddie Mac по-прежнему ссылается на средние 30-летние ставки ниже 3 процентов. Но помните, что ставки сильно различаются в зависимости от заемщика.Те, у кого есть безупречная кредитоспособность и большие первоначальные взносы, могут видеть более низкие ставки в диапазоне 2 процентов, в то время как заемщики с плохой кредитной историей и ссуды, не связанные с QM, могут видеть процентные ставки ближе к 4 процентам. Чтобы узнать точную ставку, вам нужно будет получить предварительное одобрение на ипотеку.

Чтобы узнать точную ставку, вам нужно будет получить предварительное одобрение на ипотеку.

На нормальном рынке инфляция приводит к более высоким ставкам по ипотечным кредитам. Активы с фиксированной процентной ставкой, такие как ценные бумаги, обеспеченные ипотекой (MBS), должны предлагать более высокую доходность, чтобы соблазнить инвесторов при росте инфляции.Однако мы не на нормальном рынке. ФРС считает, что текущие темпы инфляции будут временными, что помогает удерживать ипотечные ставки на низком уровне. Экономические опасения по поводу коронавируса также снижают ставки. Таким образом, они не отреагировали, как обычно, на инфляционное давление.

Какая самая низкая ставка по ипотеке? На момент написания этой статьи самая низкая ставка по 30-летней ипотеке когда-либо составляла 2,65 процента. Это согласно первичному исследованию ипотечного рынка Фредди Мака, наиболее широко используемому критерию для определения текущих процентных ставок по ипотеке.

Любая ставка по ипотеке в диапазоне от низких до средних 3 процентов очень хороша по историческим меркам. Оглядываясь назад всего на год, можно сказать, что ставки по ипотечным кредитам в начале 2020 года составляли почти 4 процента. А в начале 2019 года они составляли более 4,5%. Так что для сравнения сегодняшние показатели превосходны.

Сейчас хорошее время для рефинансирования?Это зависит от вашей ситуации. Это хорошее время для рефинансирования, если ваша текущая ставка по ипотеке выше рыночной, и вы можете снизить ежемесячный платеж по ипотеке.Также было бы неплохо рефинансировать, если вы можете перейти с ипотеки с регулируемой ставкой на ипотеку с низкой фиксированной ставкой; рефинансирование, чтобы избавиться от ипотечного страхования FHA; или переключитесь на краткосрочную ипотеку на 10 или 15 лет, чтобы досрочно выплатить ссуду.

Стоит ли рефинансировать под 1 процент? Часто стоит рефинансировать на 1 процентный пункт, так как это может дать значительную экономию на выплатах по ипотеке и общих выплатах процентов. Просто убедитесь, что ваша экономия на рефинансировании оправдывает ваши заключительные расходы.Вы можете использовать ипотечный калькулятор или поговорить с кредитным специалистом, чтобы вычислить цифры.

Просто убедитесь, что ваша экономия на рефинансировании оправдывает ваши заключительные расходы.Вы можете использовать ипотечный калькулятор или поговорить с кредитным специалистом, чтобы вычислить цифры.

На основании того, что мы знаем сегодня, вполне вероятно, что через 5 лет ставки по ипотечным кредитам могут быть выше, чем сейчас. Текущие ставки по ипотечным кредитам близки к самому низкому уровню и, похоже, скорее вырастут, чем упадут дальше. Однако любое количество неожиданных событий может изменить курс процентных ставок в ближайшие несколько лет. Например, никто не предсказывал, что пандемия Covid подтолкнет ставки по ипотечным кредитам до новых рекордных минимумов в 2020 и 2021 годах.

Как мне сделать покупки по ставке по ипотеке? Начните с выбора списка из 3-5 ипотечных кредиторов, которые вас интересуют. Ищите кредиторов с низкими рекламными ставками, отличными показателями обслуживания клиентов и рекомендациями друзей, семьи или агента по недвижимости. Затем получите предварительное одобрение этих кредиторов, чтобы узнать, какие ставки и сборы они могут вам предложить. Сравните свои предложения («Оценка ссуды»), чтобы найти наиболее выгодную сделку для желаемого типа ссуды.

Затем получите предварительное одобрение этих кредиторов, чтобы узнать, какие ставки и сборы они могут вам предложить. Сравните свои предложения («Оценка ссуды»), чтобы найти наиболее выгодную сделку для желаемого типа ссуды.

Рефинансирующие организации: если вы сравнили кредитные предложения и уверены, что нашли лучшее предложение, то сегодня отличное время для фиксации ставки рефинансирования ипотеки.Покупатели жилья: если у вас есть подписанный договор купли-продажи и одобрение кредита, сегодня также отличное время для вас, чтобы найти низкую ставку и закрепиться.

Какие сегодня ставки по ипотеке?

По-прежнему доступны низкие ставки по ипотеке. Вы можете получить расценки в течение нескольких минут, выполнив всего несколько простых шагов.

Подтвердите новую ставку (4 октября 2021 г.)

1 Сегодняшние ставки по ипотечным кредитам основаны на ежедневном опросе избранных кредитных партнеров The Mortgage Reports. Показанные здесь процентные ставки предполагают кредитный рейтинг 740. См. Наши полные предположения по кредитам здесь.

Показанные здесь процентные ставки предполагают кредитный рейтинг 740. См. Наши полные предположения по кредитам здесь.

Избранные источники:

- https://www.blackknightinc.com/category/press-releases

- https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm

- http://www.freddiemac.com/research/datasets/ refinance-stats / index.page

Прогноз ставок по ипотеке | Снизятся ли ставки в октябре?

Прогноз ставки по ипотеке на следующую неделю (

3-9 октября )На следующей неделе ставки несколько непредсказуемы.

Конгресс принял закон о временном финансировании, который продлит работу правительства до декабря. Таким образом, удалось избежать по крайней мере одной «финансовой катастрофы». Но в середине октября вопрос о потолке долга все еще не решен.

И в следующую пятницу выйдет большой отчет по занятости, который может поднять ставки, если он будет выглядеть достаточно сильным.

Стоит отметить, что, несмотря на рост на этой неделе, ставки по-прежнему остаются сверхнизкими по историческим меркам. И похоже, что они будут расти до конца года.

Итак, это все еще «дешевое» время для покупки или рефинансирования, но тем, кто ждет и следит за ставками (особенно домовладельцам, ожидающим рефинансирования), следует быть осторожными.

Найдите самую низкую ставку по ипотеке. Начни здесь (4 октября 2021 г.)В этой статье (Перейти к…)

Снизятся ли ставки по ипотеке в октябре?

Ставки по ипотеке уже выросли в октябре.

По данным исследования Freddie Mac, 30-летние ставкиза неделю с 1 октября выросли с 2,88% до 3,01%.Это огромный рост по стандартам ипотечных кредитов — и впервые с июня мы видим, что ставки превышают 3%.

Теперь вопрос в том, будут ли повышаться процентные ставки по ипотечным кредитам на ?

В этом году ставки несколько раз превышали 3%. Но каждый раз за первым походом следовало быстрое отступление.

Но каждый раз за первым походом следовало быстрое отступление.

Однако на этот раз более высокие ставки могут остаться.

«Мы ожидаем, что ставки по ипотечным кредитам продолжат незначительно расти». –Сэм Хатер, главный экономист, Freddie Mac

Федеральная резервная система уже объявила, что начнет ослабление своей программы стимулирования ипотечного кредитования «в ближайшее время» — вероятно, уже в ноябре.И это почти наверняка повысит ставки.

Plus, экономика США продолжает двигаться вперед, несмотря на недавний всплеск Covid.

Хотя он не будет расти так быстро, как предсказывали ранее в этом году экономисты, новый спад кажется все менее вероятным. И чем больше улучшается, тем выше должны быть ставки.

Главный экономист Freddie Mac Сэм Хатер красиво резюмировал ситуацию в своем отчете от 30 сентября:

«Многие факторы привели к этому увеличению, включая сообщение Федеральной резервной системы о том, что она сократит поддержку рынков капитала, рост инфляции и возникающий дефицит энергоснабжения, который усугубляет нехватку рабочей силы и материалов.Мы ожидаем, что ставки по ипотечным кредитам продолжат незначительно расти ».

Другими словами: ставки скорее будут расти, чем снижаться.

Начните делать покупки по ставкам по ипотеке (4 октября 2021 г.)Прогноз процентных ставок по ипотеке на 90 дней

Ставки по ипотеке, похоже, вырастут в течение следующих 90 дней. Вполне вероятно, что ФРС начнет ослаблять свои экономические стимулы до конца года, что может вызвать повышение ставок по ипотечным кредитам в ноябре или декабре.

В среднем крупные жилищные органы прогнозируют, что 30-летняя ставка по ипотеке может подняться до 3.14% к концу года. Это будут самые высокие процентные ставки с апреля 2021 года, когда они подскочили до 3,18%.

Прогноз ставок по ипотеке на конец 2021 года

Жилищные эксперты и экономисты разделились во мнениях относительно того, насколько высоки ставки по ипотечным кредитам до конца года.

Fannie Mae по-прежнему прогнозирует средние 30-летние ставки на уровне 2,90% до конца 2021 года, в то время как Freddie Mac прогнозирует рост до 3,40%. Средний прогноз агентства для 30-летних ставок по ипотеке — 3.14%.

| Жилищное управление | Прогноз ставки по ипотечным кредитам на 30 лет (4 квартал 2021 г.) |

| Fannie Mae | 2,90% |

| National Assoc. строителей жилья | 2,96% |

| Ассоциация ипотечных банкиров | 3,10% |

| Wells Fargo | 3,20% |

| Национальная ассоциация риэлторов | 3.30% |

| Freddie Mac | 3.40% |

| Средний прогноз | 3,1 4 % |

Федеральная резервная система и ипотечные ставки

Федеральная резервная система не устанавливает ставки по ипотечным кредитам. Но у него есть несколько рычагов, с помощью которых он может на них влиять.

Одна из них — это ставка по федеральным фондам — эталонная процентная ставка Федеральной резервной системы для банков, ссужающих друг друга.

Фиксированные ставки по ипотечным кредитам не основаны на ставке федеральных фондов, но могут зависеть от нее. Это потому, что этот эталон задает тон всему рынку процентных ставок в США

.Текущая ставка по федеральным фондам составляет от 0% до 0,25%. И ФРС не планирует повышать свои процентные ставки самое раннее до 2022 года.

Но есть и другой, более прямой способ влияния Федеральной резервной системы на ставки по ипотечным кредитам.

И это через его программу покупки облигаций.

ФРС готовится свернуть — и в конечном итоге прекратить — свою программу стимулирования ипотечного кредитования. Когда это произойдет, ставки для заемщиков почти неизбежно повысятся.

С начала пандемии коронавируса ФРС покупала ипотечные ценные бумаги (MBS) на 40 миллиардов долларов в месяц. MBS — это тип облигаций, которые во многом определяют ставки по ипотеке.

Вкладывая миллиарды долларов в рынок MBS каждый месяц, ФРС искусственно занижает процентные ставки по ипотечным кредитам.

Это была временная мера, чтобы поддержать экономику во время Covid. И теперь, когда мы наблюдаем устойчивое восстановление экономики, ФРС готовится свернуть — и в конечном итоге прекратить — свою программу стимулирования ипотечного кредитования.

Когда это произойдет, ставки для заемщиков почти неизбежно повысятся.

Многие экономисты и инвесторы полагают, что FOMC объявит дату начала «сужения» этой программы после своего заседания 3 ноября.

Если эти ожидания станут более определенными, мы можем увидеть, что ставки начнут расти еще до этой даты в ноябре.

Итак, осторожные заемщики могут захотеть зафиксировать процентную ставку, прежде чем мы узнаем больше о планах ФРС по снижению.

Текущая динамика процентных ставок по ипотеке

Ставки по ипотеке на этой неделе резко выросли. Средняя 30-летняя фиксированная ставка подскочила с 2,88% до 3,01%, согласно еженедельному исследованию ставок Freddie Mac.

Согласно исследованию, 15-летние фиксированные ставки увеличились с 2,15% до 2,28%. А средняя ставка для ARM 5/1 выросла с 2,43% до 2,48%.

Динамика ставок по 30-летним ипотечным кредитам в 2021 году

| Январь | 2.74% |

| февраля | 2,81% |

| марта | 3,08% |

| апреля | 3,06% |

| мая | 2,96% | 2,98% |

| июля | 2,87% |

| августа | 2,84% |

Источник: Freddie Mac

В целом, ставки по ипотечным кредитам все еще близки к самому низкому уровню за всю историю.

Самая низкая 30-летняя ипотечная ставка когда-либо составляла всего 2,65%, зафиксированная Фредди Маком в январе 2021 года. Таким образом, любой, кто может зафиксировать текущую ставку по ипотеке или приблизиться к ней, получает фантастическую сделку по жилищному кредиту.

Также имейте в виду, что средние ставки — это всего лишь средние показатели. «Первоклассные» заемщики с хорошей кредитной историей и крупными первоначальными взносами часто получают более низкие процентные ставки, чем указанные здесь. А заемщики с более низким кредитным рейтингом или меньшим количеством активов могут получить более высокие ставки.

Динамика ставок по ипотечным кредитам по видам кредитов

Многие покупатели ипотечных кредитов не осознают, что на сегодняшнем ипотечном рынке существуют разные типы ставок.

Но эти знания могут помочь покупателям жилья и рефинансирующим домохозяйствам найти лучшую ценность для их ситуации.

Ниже приведены тенденции трехмесячных ставок по ипотечным кредитам для наиболее популярных типов жилищных кредитов: обычных, FHA, VA и jumbo.

| август 2021 г. | июль 2021 г. | июнь 2021 г. | |

| Соответствующие ставки по кредитам | 3,05% | 2.99% | 3,16% |

| Ставки займов FHA | 3,13% | 3,10% | 3,23% |

| Ставки займов VA | 2,73% | 2,64% | 2,80% |

| Jumbo Loan Rates | 3,02% | 2,97% | 3,10% |

Источник: отчет Black Knight Originations Market Monitor

Какой ипотечный кредит лучше?

Лучшая ипотека для вас зависит от вашего финансового положения и ваших целей.

Например, если вы хотите купить дом по высокой цене и у вас отличный кредит, вам лучше всего подойдет крупная ссуда. Крупные ипотечные кредиты позволяют суммам ссуд, превышающим соответствующие лимиты по ссуде, максимальная сумма которых составляет 548 250 долларов США в большинстве регионов США.

С другой стороны, если вы ветеран или военнослужащий, ссуда VA почти всегда является правильным выбором.

Ссуды в размереVA поддерживаются Министерством по делам ветеранов США. Они предлагают сверхнизкие ставки и никогда не взимают плату за частное ипотечное страхование (PMI).Но для этого вам нужна соответствующая история обслуживания.

Соответствующие ссуды и ссуды FHA (обеспеченные Федеральной жилищной администрацией) — отличные варианты с низким первоначальным взносом.

Соответствующие ссуды позволяют понизиться всего на 3% при рейтинге FICO, начинающемся с 620.

ссуд FHA еще более снисходительны к кредитам; покупатели жилья часто могут квалифицироваться с оценкой 580 или выше, и неидеальная кредитная история может не дисквалифицировать вас.

Наконец, рассмотрите ссуду Министерства сельского хозяйства США, если вы хотите купить или рефинансировать недвижимость в сельской местности.Ссуды USDA имеют ставки ниже рыночных — аналогично VA — и снижают расходы на страхование ипотеки. Уловка? Вы должны жить в «сельской» местности и иметь средний или низкий доход, чтобы иметь право на участие в программе USDA.

Найдите самую низкую ставку по ипотеке (4 октября 2021 г.)Стратегии ставок по ипотеке на октябрь 2021 года

Ставки, вероятно, вырастут в сентябре и позже, хотя и незначительно. Но в 2021 году у покупателей жилья и рефинансирования домовладельцев еще есть большие возможности.

Вот лишь несколько стратегий, о которых следует помнить, если вы собираетесь покупать ипотеку в ближайшие несколько месяцев.

Следует ли мне рефинансировать сейчас?

Ставки рефинансирования по-прежнему невероятно низкие. Но экономические движения в следующем месяце могут направить ставки по восходящей траектории. Это означает, что окно рефинансирования с низкой скоростью может сужаться.

Если вы еще не рефинансировали — но вы обдумывали это — возможно, сейчас самое время серьезно подумать об этом.

Итак, как узнать, стоит ли рефинансировать сейчас?

Консультант по ипотекеАрджун Дхингра поделился несколькими советами в недавнем выпуске подкаста The Mortgage Reports.Он говорит, что сейчас, возможно, настало время для рефинансирования, если:

- Ваша текущая ставка по ипотечному кредиту составляет 3,25% или выше

- Вам необходимо снизить ежемесячные выплаты по ипотеке

- Вы хотите погасить свой дом раньше

- Вам нужны наличные деньги сейчас и достаточно капитала, чтобы вывести их из

Может показаться вроде сверхнизкие ставки стали новой нормой. Но, как говорит Дхингра, «музыка неизбежно остановится».

Вы можете легко проверить свое право на рефинансирование и новую ставку у кредитора.

Проверьте свое право на рефинансирование и ставки (4 октября 2021 г.)Рассматриваете второй дом или инвестиционную недвижимость? Сейчас может быть время

Ранее в этом году Fannie Mae и Freddie Mac ввели новое правило, которое повысило процентные ставки по инвестиционной собственности и ссудам на вторичное жилье.

Но с середины сентября это правило было приостановлено.

Это означает, что покупатели жилья могут получить более дешевое финансирование на инвестиционную недвижимость и ссуды на жилье для отдыха — по крайней мере, на время.Правило в настоящее время пересматривается, поэтому нет никаких гарантий, что оно в конечном итоге не будет восстановлено.

Поскольку стоимость домов растет по всей стране, сейчас самое подходящее время подумать о покупке инвестиционной недвижимости. Вы можете быстро создать собственный капитал, покрывая выплаты по ипотеке за счет дохода от аренды.

Или вы можете обналичить собственный капитал, чтобы купить загородный дом.

домовладельцев в США в настоящее время обладают рекордной суммой капитала, и рефинансирование с выплатой наличных или ссуда под залог собственного капитала могут заставить эти доллары работать.

Сэкономьте больше, делая покупки около

Ипотечные кредиторы по-прежнему предлагают хорошим заемщикам почти рекордно низкие ставки. Но есть загвоздка.

Нельзя просто искать в Интернете самую низкую цену. Потому что ставки, которые рекламируют кредиторы, доступны не всем.

Эти предложения обычно представляют заемщиков с безупречной кредитной историей, списанием 20% или более и безупречной кредитной историей.

Эти критерии применимы не ко всем. Ваша ставка , фактически предлагаемая , зависит от:

- Ваш кредитный рейтинг и кредитная история

- Ваши личные финансы

- Ваш первоначальный взнос (при покупке дома)

- Ваш собственный капитал (при рефинансировании)

- Отношение кредита к стоимости (LTV)

- Ваш долг- отношение к доходу (DTI)

Чтобы выяснить, какую ставку кредитор может предложить вам на основе этих факторов, вы должны заполнить заявку на получение кредита.Кредиторы проверит ваш кредит и ваши доходы и долги, а затем предоставят вам «реальную» ставку, основанную на вашем финансовом положении.

Вы должны получить как минимум 3-5 таких котировок. Затем сравните их, чтобы найти лучшее предложение.

Ищите самую низкую ставку, но также обращайте внимание на свою годовую процентную ставку (APR), предполагаемые затраты на закрытие и «пункты дисконтирования» — дополнительные сборы, взимаемые авансом для снижения вашей ставки.

Это может показаться большим объемом работы. Но вы можете сделать покупки по ставкам по ипотеке менее чем за день, если задумаетесь.А сокращение вашей ставки всего на несколько базовых пунктов может сэкономить вам тысячи.

Сравните ставки по ипотеке и рефинансированию. Начни здесь (4 октября 2021 г.)Часто задаваемые вопросы о процентной ставке по ипотеке

Какие текущие ставки по ипотеке?Текущие ставки по ипотеке составляют в среднем 3,01 процента для 30-летней ссуды с фиксированной ставкой, 2,28 процента для 15-летней ссуды с фиксированной ставкой и 2,48 процента для ипотеки с регулируемой ставкой 5/1, согласно последнему отчету Freddie Mac. еженедельный опрос ставок.Ваша собственная ставка может быть выше или ниже средней в зависимости от вашего кредитного рейтинга, первоначального взноса и кредитора, с которым вы решите работать, среди других факторов.

Снизятся ли ставки по ипотеке на следующей неделе?Следующая пятница (8 октября) может быть большим днем для ставок по ипотеке. Именно тогда публикуется отчет о занятости за сентябрь. И если он покажет положительный рост, мы можем увидеть, что ФРС раньше откажется от стимулирования ипотечного кредитования. Это произойдет не сразу, но даже ожидание изменения политики ФРС может поднять ставки.Так что сейчас, возможно, самое подходящее время заблокировать дверь, если вы готовы.

Ожидается ли снижение ставок по ипотеке в 2021 году?Ожидается, что ставки по ипотечным кредитам не упадут на сколько-нибудь значительную величину в оставшуюся часть 2021 года. Однако, если случаи Covid продолжат ухудшаться из-за варианта Delta, это может замедлить восстановление экономики США. Любое существенное замедление может привести к снижению ставок по ипотечным кредитам или, по крайней мере, помочь удержать их на уровне ниже 3 процентов на протяжении всей осени.

Повысятся ли процентные ставки по ипотеке в 2021 году?Да, ставки по ипотеке, скорее всего, вырастут в 2021 году и в следующем году.Большинство экономистов и жилищных властей прогнозируют к концу года ставки в диапазоне от низких до средних 3 процентов, а не на высоких 2, где они были недавно. Однако из-за экономической неопределенности, вызванной вариантом Covid-19 Delta, значительное повышение ставок может произойти не раньше конца года.

Какая сейчас самая низкая ставка по ипотеке?Freddie Mac по-прежнему ссылается на средние 30-летние ставки ниже 3 процентов. Но помните, что ставки сильно различаются в зависимости от заемщика.Те, у кого есть безупречная кредитоспособность и большие первоначальные взносы, могут видеть более низкие ставки в диапазоне 2 процентов, в то время как заемщики с плохой кредитной историей и ссуды, не связанные с QM, могут видеть процентные ставки ближе к 4 процентам. Чтобы узнать точную ставку, вам нужно будет получить предварительное одобрение на ипотеку.

Вырастут ли ставки по ипотеке с инфляцией?На нормальном рынке инфляция приводит к более высоким ставкам по ипотечным кредитам. Активы с фиксированной процентной ставкой, такие как ценные бумаги, обеспеченные ипотекой (MBS), должны предлагать более высокую доходность, чтобы соблазнить инвесторов при росте инфляции.Однако мы не на нормальном рынке. ФРС считает, что текущие темпы инфляции будут временными, что помогает удерживать ипотечные ставки на низком уровне. Экономические опасения по поводу коронавируса также снижают ставки. Таким образом, они не отреагировали, как обычно, на инфляционное давление.

Какая самая низкая ставка по ипотеке?На момент написания этой статьи самая низкая ставка по 30-летней ипотеке когда-либо составляла 2,65 процента. Это согласно первичному исследованию ипотечного рынка Фредди Мака, наиболее широко используемому критерию для определения текущих процентных ставок по ипотеке.

Какая хорошая ставка по ипотеке?Любая ставка по ипотеке в диапазоне от низких до средних 3 процентов очень хороша по историческим меркам. Оглядываясь назад всего на год, можно сказать, что ставки по ипотечным кредитам в начале 2020 года составляли почти 4 процента. А в начале 2019 года они составляли более 4,5%. Так что для сравнения сегодняшние показатели превосходны.

Сейчас хорошее время для рефинансирования?Это зависит от вашей ситуации. Это хорошее время для рефинансирования, если ваша текущая ставка по ипотеке выше рыночной, и вы можете снизить ежемесячный платеж по ипотеке.Также было бы неплохо рефинансировать, если вы можете перейти с ипотеки с регулируемой ставкой на ипотеку с низкой фиксированной ставкой; рефинансирование, чтобы избавиться от ипотечного страхования FHA; или переключитесь на краткосрочную ипотеку на 10 или 15 лет, чтобы досрочно выплатить ссуду.

Стоит ли рефинансировать под 1 процент?Часто стоит рефинансировать на 1 процентный пункт, так как это может дать значительную экономию на выплатах по ипотеке и общих выплатах процентов. Просто убедитесь, что ваша экономия на рефинансировании оправдывает ваши заключительные расходы.Вы можете использовать ипотечный калькулятор или поговорить с кредитным специалистом, чтобы вычислить цифры.

Какие будут ставки по ипотеке через 5 лет?На основании того, что мы знаем сегодня, вполне вероятно, что через 5 лет ставки по ипотечным кредитам могут быть выше, чем сейчас. Текущие ставки по ипотечным кредитам близки к самому низкому уровню и, похоже, скорее вырастут, чем упадут дальше. Однако любое количество неожиданных событий может изменить курс процентных ставок в ближайшие несколько лет. Например, никто не предсказывал, что пандемия Covid подтолкнет ставки по ипотечным кредитам до новых рекордных минимумов в 2020 и 2021 годах.

Как мне сделать покупки по ставке по ипотеке?Начните с выбора списка из 3-5 ипотечных кредиторов, которые вас интересуют. Ищите кредиторов с низкими рекламными ставками, отличными показателями обслуживания клиентов и рекомендациями друзей, семьи или агента по недвижимости. Затем получите предварительное одобрение этих кредиторов, чтобы узнать, какие ставки и сборы они могут вам предложить. Сравните свои предложения («Оценка ссуды»), чтобы найти наиболее выгодную сделку для желаемого типа ссуды.

Должен ли я заблокировать свою ставку по ипотеке сегодня?Рефинансирующие организации: если вы сравнили кредитные предложения и уверены, что нашли лучшее предложение, то сегодня отличное время для фиксации ставки рефинансирования ипотеки.Покупатели жилья: если у вас есть подписанный договор купли-продажи и одобрение кредита, сегодня также отличное время для вас, чтобы найти низкую ставку и закрепиться.

Какие сегодня ставки по ипотеке?

По-прежнему доступны низкие ставки по ипотеке. Вы можете получить расценки в течение нескольких минут, выполнив всего несколько простых шагов.

Подтвердите новую ставку (4 октября 2021 г.)

1 Сегодняшние ставки по ипотечным кредитам основаны на ежедневном опросе избранных кредитных партнеров The Mortgage Reports.Показанные здесь процентные ставки предполагают кредитный рейтинг 740. См. Наши полные предположения по кредитам здесь.

Избранные источники:

- https://www.blackknightinc.com/category/press-releases

- https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm

- http://www.freddiemac.com/research/datasets/ refinance-stats / index.page

Прогноз ставки по ипотеке на четвертый квартал 2021 года

Ипотечные ставки достигли нового уровня в декабре и январе, установив исторический минимум к югу от 3 процентов.С тех пор ставки резко выросли, превысив 3,3 процента в марте, а этим летом упали до 3 процентов.

Их траектория на оставшуюся часть 2021 года зависит от фактора, который не играл заметной роли на ипотечном рынке в течение десятилетий — инфляции и реакции Федеральной резервной системы на рост цен.

Это по словам Грега Макбрайда, CFA, главного финансового аналитика Bankrate. Благодаря широкому доступу к вакцинам против коронавируса экономика США полна оптимизма. Но то же самое происходит и с опасениями по поводу роста инфляции.Хотя этим летом ФРС настаивала на том, что рост цен был «временным» и исчезнет, это уже не кажется точным показателем.

«Инфляция набирает обороты, и даже ФРС признает то, что мы все чувствовали в своей сумке, что она может длиться дольше, чем они думали», — говорит Макбрайд. «Ставки по ипотечным кредитам могут немного повыситься в четвертом квартале, если инфляция будет оставаться устойчиво высокой, а ФРС будет медленно сокращать закупку активов, несмотря на сохраняющуюся экономическую мощь».

Экономисты в сфере жилищного строительства говорят, что растущий оптимизм приведет к постепенному росту ставок.Ассоциация ипотечных банкиров, например, ожидает, что к концу 2021 года средняя 30-летняя фиксированная ставка достигнет 3,1 процента. Три месяца назад ее прогноз предполагал, что в конце 2021 года ставки достигнут 3,6 процента. Другими словами, точное прогнозирование ставок не позволяет. Это непросто, особенно в условиях глобальной пандемии.

Меньше рефинансирования, больше покупок

По словам Майкла Фратантони, главного экономиста Ассоциации ипотечных банкиров, бум рефинансирования в 2020 году резко замедляется при повышении ставок.Он ожидает, что объем рефинансирования в четвертом квартале 2021 года упадет почти до трети уровня, наблюдавшегося в четвертом квартале 2020 года.

Хотя ставки по ипотечным кредитам вырастут достаточно, чтобы препятствовать рефинансированию, они останутся достаточно низкими, чтобы сделать покупку жилья привлекательной. Фратантони говорит. Он прогнозирует рекордные объемы покупной ипотечной ссуды в 2021 году, а затем снова в 2022 и 2023 годах.

«Мы ожидаем очень сильного рынка жилья», — говорит он.

Как Федеральная резервная система влияет на ставки

Федеральная резервная система не контролирует ипотечные ставки, но центральный банк устанавливает общую среду ставок.ФРС снизила ставку по федеральным фондам, когда в начале 2020 года началась рецессия из-за коронавируса, и сигнализировала, что будет удерживать ставки на низком уровне в течение многих лет, что приведет к небольшому давлению на повышение ставок по ипотечным кредитам. Однако в последние месяцы этот расчет изменился.

«Рынок вакансий улучшился, инфляция накаляется, а ограничения в цепочке поставок сохраняются», — говорит Фратантони. «В результате неудивительно, что ФРС начнет отказываться от договоренностей».

На сентябрь.На 22 заседании ФРС ускорила график повышения ставок. Большинство членов ФРС теперь ожидают повышения процентных ставок в 2022 году — «что быстрее, чем ранее ожидали многие участники рынка», — говорит Фратантони.

Хотя ставка по федеральным фондам не влияет напрямую на ставки по ипотечным кредитам, существует сильная корреляция между ставкой по 10-летним казначейским облигациям и 30-летним ипотечным кредитам. Это распространение расширилось весной и летом.