куда вкладывать деньги, чтобы зарабатывать.

Рост индексов фондового рынка, снижение ставок, развитие торговых приложений привели к невиданному ранее росту числа активных инвесторов на российском рынке. Интернет кишит историями успеха и предложением продуктов с обещанием высоких доходностей. Начинающему инвестору сложно ориентироваться в таком количестве обрушившихся на него предложений.

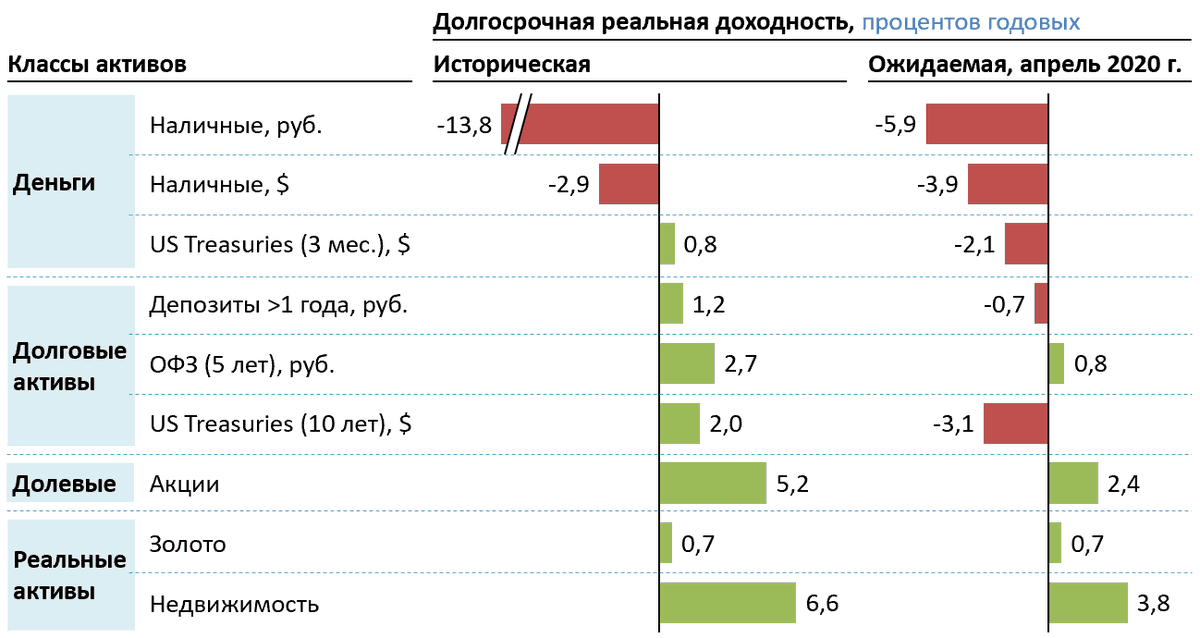

Инвестиции буквально означают «расстаться с деньгами сегодня, чтобы получить больше денег в будущем». Почти каждый из нас совершал в жизни реальные инвестиции – возможно покупал квартиру, с целью сдать ее в аренду или продать дороже через некоторое время, доллары с целью продажи по долее высокому курсу, а не для поездки в Америку. Почему эти инвестиции были самыми популярными в прошлом? Да потому, что они почти всегда приносили доход, превышающий ставки по банковским депозитам. Падение их популярности связано с тем, что они перестали приносить гарантированный доход.

Мир инвестиций гораздо шире, чем недвижимость и валюты. Предметы искусства, марки, коллекции вина и виски, ретро автомобили и многое другое есть примеры реальных инвестиций. Финансовые инвестиции еще более разнообразны и доступны, но несут в себе риски. Именно поэтому первые шаги должны быть консервативными. Каким бы привлекательным по доходности не казался инвестиционный инструмент, необходимо всегда помнить – не бывает безрисковых инвестиций! Если обещанная доходность высока, значит инвестиция несет в себе РИСК. Риск того, что вы потеряете часть вложенных средств или не получите проценты, как если бы остались в депозите, что тоже правильно считать потерей.

Основу львиной доли инвестиционных инструментов сегодня, как и 200 лет назад составляют акции и облигации. Открыть счет, купить акции или облигации можно за несколько минут.

Большинство простых инвестиционных продуктов при необходимости можно легко купить и быстро продать, но принимая решения стать инвестором, необходимо осознать, что у вас есть свободные средства, которые вы готовы инвестировать на несколько лет( в идеале не менее 3 лет).

Доверительное управление(ДУ)

Для клиентов, у которых нет времени и желания разбираться со спецификой разного типа инвестиций и функционирования бирж, идеально подходит Доверительное Управление. Если кратко о сути: клиент с управляющей компанией оценивают на какую доходность рассчитывает клиент, на какой сроке он хочет инвестировать и какой риск потерь является для него приемлемым.

При выборе Доверительного управляющего необходимо обратить внимание не только на результаты компании в прошлом( прошлое не гарантирует будущего), но и комиссии за управление, «успех», досрочный вывод средств, а также активы в которые инвестируются средства – некоторые, даже крупные управляющие могут инвестировать не только в базовые активы(акции, облигации), но и в фонды коллективных инвестиций(БПИФ, ЕТФ). Соответственно расходы, которые в конечном итоге оплачивает клиент, увеличиваются на комиссию за управлением фондом. Использование в ДУ сложных стратегий, связанных с доходом, зависящим от изменения цен различных активов не лучший вариант для начинающих инвесторов.

Инвестиции в Облигации

Покупая облигации, инвестор становится кредитором эмитента(заемщика). Это дает возможность, минуя банк, разместить средства по более высокой ставке, чем если бы он разместил в банк депозит, а банк выдал эмитенту кредит. У некоторых эмитентов ставки лишь ненамного выше депозитных, другие обещают двузначные доходности.

Чем качественнее эмитент, а срок погашения совпадает со сроком, на который инвестор вкладывает средства, тем меньше рисков берет на себя инвестор и более предсказуем результат. Облигации, где получение купона(дохода) зависит от изменения цен валют, металлов, ставок и тд, не так просты в оценке и несут в себе риск того, что по истечении срока инвестор не получит никакого дохода и будет разочарован.

Государственные облигации в рублях называют «безрисковыми», тк считается что государство всегда исполнит обязательства. Но даже в этом случае, покупка инвестором долгосрочных облигаций погашением через 10 лет и продажа их раньше срока погашения, например, через год, не гарантирует доходности на которую инвестор первоначально рассчитывал.

Но даже в этом случае, покупка инвестором долгосрочных облигаций погашением через 10 лет и продажа их раньше срока погашения, например, через год, не гарантирует доходности на которую инвестор первоначально рассчитывал.

Банки, которые являются крупнейшими инвесторами на рынке российских облигаций, предпочитают простые надежные облигации, без встроенных опциональностей, их политика является хорошим примером для инвесторов.

Инвестиции в Акции

На развитых мировых рынках рост стоимости акций и выплаченных дивидендов на длительных периодах исторически опережала доходность инвесторов в облигации. У всех на слуху резкий рост стоимости акций «новой» экономики в последние 5 лет – Apple, Tesla, Amazon, Яндекс и тд. Инвестиции в акции потенциально самые высокодоходные, но их стоимость может резко снижаться под воздействием факторов, которые невозможно предугадать. Известны случаи, когда крупнейшие мировые компании(например производитель телефонов Нокиа), не могли приспособится к меняющемуся миру, их акции обесценивались, а инвесторы теряли состояния.

Торговля акциями, валютами, металлами

Активное развитие удобных торговых приложений, позволило практически каждому стать не просто инвестором, а активным участником биржевых торгов. Развитие интернета, соцсетей и удобных приложений упростило жизнь человека, но появились проблемы психологического характера. Биржевая торговля не стала исключением. Ежесекундно меняющиеся цены и переоценка портфеля, которую мы теперь можем наблюдать онлайн, помогают нам мгновенно принимать решения и также быстро их реализовывать, они создают иллюзию предсказуемости цен, вызывают азарт и подталкивают к активной торговле. Результатом таких действий почти всегда является потеря капитала. Хороший результат требует времени и терпения!Вложить деньги в акции: первые шаги в большом инвестиционном бизнесе

С одной стороны, считается, что инвестирование в акции той или иной компании – не самое подходящее дело для новичков, поскольку с небольшими суммами (скажем, менее 1,5 тысячи долларов) в это море финансов заходить глупо: мол, далеко не уплывете и только ноги замочите.

С одной стороны, считается, что инвестирование в акции той или иной компании – не самое подходящее дело для новичков, поскольку с небольшими суммами (скажем, менее 1,5 тысячи долларов) в это море финансов заходить глупо: мол, далеко не уплывете и только ноги замочите. С другой стороны, многие специалисты придерживаются прямо противоположного мнения: чем раньше начать учиться в мире акций и торгов на биржах – тем лучше. Ведь там рискуют все – и опытные финансисты, и новички. Только у последних, если они инвестируют в акции небольшие суммы, во-первых, риск потерять многое минимален, во-вторых, чем раньше начинаешь – тем больше заработаешь за много лет даже с изначальных крошечных вложений.

Зачем вам нужны акции

В мире предпринимателей, считается, что инвестирование в акции – достаточно простой и удобный инструмент получения прибыли, причем, как мы уже говорили, не только для тех, кто располагает крупными суммами для вложений: ведь может повезти даже со 100 свободными долларами.

Первое. Что такое акции? Это вид ценных бумаг. Их выпускает компания, и эти бумаги дают владельцу возможность и право получать ту или иную долю ее прибыли. Чем у предпринимателя больший пакет акций – тем выше его влияние на компанию. Но последнее – это уже не для начинающих.

Когда той или иной компании нужны для развития средства, она предлагает свои акции инвесторам. Как только инвестор покупает акции он, во-первых, автоматически в той или иной степени получает долю компании, а во-вторых, зарабатывает. Последнее происходит на биржах, где вращаются акции компаний, грубо говоря, продаются и покупаются. Компании развиваются и зарабатывают, вместе с этим дорожают и их акции. В определенные промежутки времени, как правило, в конце года, подсчитывается прибыль компании, которая потом делится пропорционально между всеми держателями ценных бумаг и, соответственно, распределяется прибыль – дивиденды.

Брокер, которого не стоит бояться

Инвестору, который решил сделать первый шаг в мир акций и торгов на бирже, лучше всего, конечно, заручиться поддержкой специалиста. Вернее так, вначале будущему инвестору стоит прочесть немало о том, что из себя представляет этот вид бизнеса, прослушать немало курсов или видео-уроков, и лишь тогда делать тот самый шаг. И лучше, если он этот шаг сделает не сам сразу – на биржу, но – к брокеру. Кто такой брокер? Это может быть и один человек. Хотя в нынешнее время слово «брокер» подразумевает работу целого коллектива: чтобы получить более высокий результат.

Вернее так, вначале будущему инвестору стоит прочесть немало о том, что из себя представляет этот вид бизнеса, прослушать немало курсов или видео-уроков, и лишь тогда делать тот самый шаг. И лучше, если он этот шаг сделает не сам сразу – на биржу, но – к брокеру. Кто такой брокер? Это может быть и один человек. Хотя в нынешнее время слово «брокер» подразумевает работу целого коллектива: чтобы получить более высокий результат.

Брокер (что один человек, что команда специалистов) – это как маклер по продаже и поиске недвижимости. Последнему выгодно больше всего продать и найти, чтобы получить больший процент от того, кто в сделке заинтересован. Так и с брокером: ему же лучше предложить инвестору наиболее выгодные акции той или иной компании, а потом сделать все, чтобы они продавались активнее и вообще высоко котировались бирже, – чтобы самому заработать прилично.

Да, конечно, инвестор и сам может попробовать выйти на биржу (в интернете масса ресурсов, предлагающих это), однако важно понимать, что быстро научиться торговать в той системе фактически невозможно, и ошибки, увы, неизбежны. А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

В сети масса платных и бесплатных курсов на разных языках: как начинающему инвестировать в акции и торговать на бирже. Что такое биржа? Это структура, регулирующая механизм работы рынка, например, ценных бумаг, валют, разных товаров. Раз уж вы сами решили попробовать себя на бирже, тогда – главный совет. Если хотите избежать серьезных финансовых потерь, тогда рекомендуем стартовать с минимально допустимыми суммами: просто ради тренировки. Да, кстати, те же брокеры на разных интернет-площадках предлагают начинающим инвесторам услугу: открыть демо-счет, где можно достаточно безопасно провести первые сделки и вообще понять весь механизм.

А не купить ли «кусочек» Google…

Когда вы решились инвестировать в акции, важно знать, что они бывают разных видов. Есть акции обычного типа, дающие право инвестору непосредственно участвовать в жизни компании, однако они не гарантируют регулярные выплаты. Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.

Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.

Однако, если вы начинающий инвестор и хотите только попробовать зарабатывать «на акциях», которые вращаются на фондовом рынке, то такой вопрос, как влияние на работу целой компании, вообще не должен беспокоить. Представьте себе: вы приобретете лишь несколько акций компании Coca-Cola, Google или Microsoft, которые эти гиганты запускают в продажу ради дополнительной прибыли, но вовсе не для того, чтобы обеспечить каждого крошечного инвестора право влиять на работу огромной системы. К тому же большая часть участников фондового рынка вообще не имеют такого количества акций, чтобы влиять на развитие компании-гиганта.

Однако даже скромное количество акций дает возможность зарабатывать, например, за счет колебания цен на ценные бумаги и курсов валют. Да и еще: начинающему инвестору важно понимать, что быстрых выплат в процессе торговле акций, как правило, ждать не приходится. Надо приготовиться к тому, что ждать придется минимум полгода, а реальнее – год и больше.

Инвестору – самому или при помощи брокера – важно выбрать стратегию и концепцию. К примеру, одна из стратегий: купи и держи. Вы купили акции, вложив 1 000 долларов, скажем, на 55 лет под 20% годовых (такова средняя доходность на фондовом рынке). Значит, за 3 года доход составит примерно 1 700 долларов, за 20 лет – около 38 000, за 55 – близко к 9 100 500. Можно ли заработать скорее? Конечно! Но тут как повезет. Между прочим, для того, чтобы хорошо заработать, совсем необязательно покупать акции, скажем, Apple, IBM, General Motors. Эти компании уже сейчас стоят миллиарды долларов. И представьте только: что же им надо сделать, чтобы подорожать в два раза, то есть, чтобы их акции существенно подскочили в цене, а значит, и вы получили бы большую прибыль.

Как правило, максимальную прибыль дают как раз акции не самых известных мировых компаний. Считается, что лучшая компания для инвестирования – та, у которой акции в данный момент в стадии спада – дешевые. Конечно, важно оценить ликвидность предприятия: чтобы у компании, акции которой вы решили купить, был потенциал для развития, значит, спустя время ее ценные бумаги подорожают, и вы их сможете выгодно продать. В то же время, если вы покупаете акции не для таких торгов, но для получения регулярных дивидендов, тогда надо выбирать более проверенные и предсказуемые компании.

В то же время, если вы покупаете акции не для таких торгов, но для получения регулярных дивидендов, тогда надо выбирать более проверенные и предсказуемые компании.

Смелым – везет, но осторожным – больше

Все важно взвешивать и четко осознавать: для чего именно вам нужны акции. Вы способны это делать сами – лишь после теоретических занятий? Уверены? Тогда – вперед. А если не уверены, тогда лучше обзавестись консультантом и действовать через брокеров. Обычно годами вырабатывается навыки: выбирать правильное время для покупки и продажи акций на бирже.

Иногда, между прочим, везет: акции, купленные новичком «на удачу» поднимаются в цене чуть ли не на 300% в течение нескольких дней. Если человек вложил крупную сумму в ценные бумаги, то еще более крупную получил. Но в мире торгов на бирже считается, что путь успешного инвестора начинается с самых незначительных вложений и, понятно, невысокой прибыли. И последнее – это нормально. Начинающий инвестор тогда может безболезненно понять принцип вложений в ценные бумаги и торгов на бирже, а уже потом, когда будет крепко стоять на ногах, проводить уже более смелые приемы, ведущие к победам в непростом, но захватывающем финансовом мире.

Куда инвестировать деньги в 2020: опыт успешных украинцев

Сложная экономическая ситуация делит людей на два основных психологических типа. Одни считают, что лучше переждать ситуацию. Другие уверены, что возможности, которые возникают в кризис, нужно использовать. Узнайте, как увеличить ваш капитал, чтобы кризисный период стал трамплином для вашего финансового роста – в материале 24 канала.

Традиционные рецепты инвестиций

Чаще всего, когда встает вопрос о том, куда инвестировать, большинству на ум приходят лишь два варианта: открыть банковский депозит или купить недвижимость.

Доходность от депозита съедает инфляция

Стоит помнить, что вложившись в такие активы, вы, в лучшем случае, лишь сохраните свои деньги. В худшем — ваш капитал уменьшится на размер инфляции. Если вы откроете, например, депозит в гривне, то вы можете получить, 13% годовых. Однако если на Украине будет наблюдаться высокий уровень инфляции, то даже такой процент может не покрыть потенциальные потери.

Недвижимость – ненадежная во времена кризиса

При покупке недвижимости, вероятность приумножить капитал еще меньше. Средняя рентабельность при сдаче в аренду составляет всего 8-9% в год, а максимальная выгода едва достигает 10–12% годовых. При этом надо учитывать, что сдавая недвижимость, нужно платить налоги, а также быть готовым к различным рискам и сопутствующим расходам. Согласитесь, при таком уровне доходности и рисках, вкладывать средства в недвижимость совсем невыгодно.

Если посмотреть на рынок недвижимости за последние 12 лет, то видно, что во время финансового кризиса 2008 и кризиса 2014 стоимость жилья падала примерно на треть и что важно – так и не восстановилась до своего уровня. Учитывая, что сейчас как в мировой, так и в украинской экономике наблюдаются элементы кризиса, стоит рассмотреть более доходные варианты инвестиций.

Как приумножить ваш капитал

К счастью, в современном мире каждому из нас доступны широкие возможности для приумножения средств. Инвестиции в различные финансовые инструменты могут принести вам существенный доход, превышающий процент по банковскому депозиту или доходность от сдачи недвижимости в аренду. Сегодня каждый может вложить деньги и заработать на:

Инвестиции в различные финансовые инструменты могут принести вам существенный доход, превышающий процент по банковскому депозиту или доходность от сдачи недвижимости в аренду. Сегодня каждый может вложить деньги и заработать на:

- акциях известных мировых компаний;

- фондовых индексах;

- ведущих мировых валютах;

- криптовалютах;

- энергоносителях и металлах;

- других активах.

Какой доход приносят инвестиции в финансовые инструменты

Эти активы могут не только показывать гораздо большую доходность, чем традиционные способы вложения денег, но и стабильно приносить вам прибыль.

Если бы в начале 2020 года вы купили акции компании Netflix, которая представляет отрасль онлайн-развлечений, то за почти полгода ваша прибыль составила бы более 33%, а инвестиции в акции онлайн-магазина Amazon принесли бы вам около 24,5% дохода.

Даже вложив деньги в такой актив как золото, который в течение всей истории человечества был способом сбережения средств, можно было увеличить ваш капитал на 13,8%, что в два раза превышает годовую доходность традиционных инструментов.

Как зарабатывать на финансовых рынках / Unsplash

Как начать зарабатывать на финансовых рынках

Для того, чтобы начать зарабатывать на финансовых рынках необходимо выбрать терминал для торговли. Одним из лучших приложений для торговли можно назвать Forex Club Libertex. Эта платформа доступна на телефонах с операционными системами iOs и Android, а значит использовать ее можно на любом телефоне буквально не вставая с дивана. Вам останется только зарегистрироваться и пополнить автоматически открыт для вас счет.

После этого можно начинать торговать. Выберите финансовый инструмент и спрогнозируйте направление движения его цены. Если вы ожидаете, что цена будет расти, то вам надо будет совершить сделку на покупку. Если вы считаете, что стоимость выбранного вами инструмента будет падать, то вам нужно будет его продать. Определившись с направлением — просто нажмите соответствующую кнопку в торговой платформе.

Если вы считаете, что стоимость выбранного вами инструмента будет падать, то вам нужно будет его продать. Определившись с направлением — просто нажмите соответствующую кнопку в торговой платформе.

Как научиться правильно вкладывать деньги

Хотите начать получать высокую прибыль, используя современные финансовые инструменты? Заручитесь поддержкой профессионалов Forex Club, которые смогут рассказать о наиболее интересных возможностях для вложения средств и научить вас правильно инвестировать. Специалисты с многолетним опытом успешной работы на финансовых рынках научат вас правильно выбирать инструменты для инвестиций и вкладывать деньги с прибылью.

Как инвестировать деньги правильно в России?

В начале «нулевых» рынок товаров и услуг начал перенасыщаться. Ушла сверхприбыль, которая обеспечивала доходность даже при самом бездарном управлении магазином или салоном красоты. Инвестирование в куплю-продажу потеряло свою надежность. Стабилизация биржевого рынка уничтожила безумные прибыли биржевых игроков на диких колебаниях курса акций предприятий. Единственным перспективно развивающимся направлением для быстрого инвестирования оказался сетевой маркетинг с прямыми продажами продукции прямо на дому клиента. Однако довольно скоро сетевое коммивояжерство также достигло своих пределов пресыщения рынка. На текущий момент все основные потребительские направления инвестирования уже освоены. Поэтому сейчас безрассудная смелость при вложении денег неприемлема. Излишняя самоуверенность часто приводит к обнулению вложенной инвестиции в течение первого же года.

Единственным перспективно развивающимся направлением для быстрого инвестирования оказался сетевой маркетинг с прямыми продажами продукции прямо на дому клиента. Однако довольно скоро сетевое коммивояжерство также достигло своих пределов пресыщения рынка. На текущий момент все основные потребительские направления инвестирования уже освоены. Поэтому сейчас безрассудная смелость при вложении денег неприемлема. Излишняя самоуверенность часто приводит к обнулению вложенной инвестиции в течение первого же года.

Куда можно инвестировать деньги в России

При появлении значимой суммы денег начинающий инвестор обязан определиться, куда он хочет вложить свой свободный капитал. К 2020 году созданные в экономики России условия позволяют инвестировать по следующим направлениям:

- Инвестирование денег в собственный бизнес.

- Вложение в чужой бизнес с обозначенной прибылью от заёмной суммы либо с процентом от дохода бизнеса.

- Банковский вклад под проценты. Покупка облигаций, векселей.

- Инвестирование в компактные ценные активы: золото, антиквариат.

- Покупка акций для получения дивидендов.

- Игра на бирже с ценными бумагами, криптовалютой и с курсами обычных валют.

- Купля – продажа и бартер дорожающих партий сырья. Инвестиционные схемы.

- Покупка недвижимости.

- Инвестирование в личное образование для получения более высокооплачиваемой работы.

- Покупка партии дорожающих потребительских товаров, лично используемых инвестором.

- Приобретение ценных товаров в рассрочку с целью обогнать общую инфляцию рубля.

Научиться в сегодняшних реалиях грамотно вкладывать свободные деньги можно только досконально изучив все доступные направления инвестирования.

Виды инвестирования

Перед анализом инвестиционных направлений, стоит учесть, что инвестирование в Москве значительно отличается от инвестиционных возможностей во Владивостоке либо в Саратове. В столичных центрах любое вложение в производственную,торговую или в развлекательную сферы столкнется с жёсткой конкуренцией. Даже открытие уникального бизнеса быстро обрастет подражателями, отбивающих клиентуру и снижающих доходность. Инвестирование же в неразвитую российскую глубинку получит такие негативные факторы, как низкая покупательская способность потребителей, слабая логистическая инфраструктура и повышенная криминогенность.

Деньги в собственный бизнес

Создание своего личного доходного актива выгодно отличается от других видов инвестирования тем, что предприниматель сам контролирует хозяйственную деятельность бизнеса и напрямую распоряжается его прибылью. Однако стоит учитывать, что перенасыщение российской экономики предпринимательской активностью привело к тому, что открытие продуктового магазина либо ресторана через полгода зачастую приводит к разорению из-за низкого потребительского спроса.

На сегодняшний день наиболее перспективными для инвестирования являются следующие формы личного бизнеса:

- Спонсирование интернет-проектов. Источником прибыли таких проектов являются платные просмотры, подписки, оплата видеохостингом за просмотр роликов пользователями и доходы от размещения рекламы.

- Венчурный бизнес. Создание новых технологий, изобретений и компьютерных программ можно выгодно конвертировать в прибыль от контрактов или грантов.

- Услуги комфорта. Во многих российских городах пока еще не в достаточной мере развиты услуги, снимающие с клиентов бытовую нагрузку: доставка на дом продуктов, присмотр за детьми, уборка на дому и т.д. Правильно организованный бизнес в таких городах способен занимать пустующие в экономике ниши и быстро нарабатывать клиентскую базу.

- Дистанционное репетиторство. Современные технологии предоставили обществу такие перспективные формы репетиторства, как дистанционное обучение. Платные онлайн-курсы постепенно вытесняют с рынка кабинетное обучение.

- Интернет-консультации. Услуги врача-диагноста, юриста, бухгалтера и аудитора зачастую удобнее осуществлять через интернет. Автомобильные пробки мегаполисов создают онлайн-консультациям огромное преимущество по сравнению с живым консультированием.

- Мелкое производство товаров с господдержкой. Как известно, российские торговые сети предпочитают продавать россиянам иностранный товар и не жалуют отечественного производителя. Особенно они ограждают полки своих супермаркетов от продукции малого бизнеса, который не способен на подкуп топ-менеджеров или на оказание других форм давления на товарную политику торговой сети. Объявленный в России проект господдержки малого бизнеса предполагает не только денежные субсидии, но и принуждение торговых сетей брать в реализацию отечественную продукцию. Тем самым малое производство выводится из зоны рискованного инвестирования.

Перед тем как решить, в какой бизнес можно вложить деньги, инвестор обязан просчитать все факторы риска. Иногда выбранный вид перспективного бизнеса не сочетаются со временем и местом его осуществления.

Вложение в чужой бизнес

Подобный вид инвестирования характеризуется тем, что инвестор не контролирует хозяйственную деятельность актива, куда вложены его деньги. Возможен вариант с предоставления инвестору отчета о положении дел в проинвестированном бизнесе. Но в целом инвестор лишь предоставляет определенную сумму денег и ждет получение дохода по оговоренным условиям. Вложение в чужой бизнес принято различать на следующие категории:

Инвестиции на личном уровне. Инвестор передает деньги предпринимателю, чья личность вызывает у него доверие. Однако стоит быть осторожным – нередко наивностью граждан пользуются различные мошенники, манипулирующие восприятием человека и вынуждающие инвестировать его в сомнительные инвест-проекты.

Брендовые инвестиции. Вкладчики передают свои деньги в доверительное управление раскрученным компаниям, а те уже производят профессиональное инвестирование. В эту категорию входят различные паевые инвестиционные фонды (ПИФы), а также инвест-компании. Данная среда просто изобилует недобросовестными распорядителями чужих денег. При выборе такого вида денежных вложений инвестор обязан изучить финансовую репутацию брендовых инвест-компаний. В некоторых случаях рекламная раскрученность является приманкой для потенциальных жертв мошеничества. Нередки случаи, когда брендовый инвест-фонд ведет себя исключительно порядочно с крупными инвесторами, но абсолютно бессовестно по отношению к мелким вкладчикам.

Инвестиции под гарантии медийного лица либо представителя структуры с безупречной репутацией. Когда знаменитый певец привлекает инвесторов для открытия ресторана с его именем, то подобное предложение для многих выглядит даже более привлекательным, чем инвестирование в ресторан собственных родственников. Гарантами надежности инвестирования также могут выступать политики, авторитетные бизнесмены или просто уважаемые в обществе люди.

Вложение в чужой бизнес является одним из самых рискованных видов инвестирования. Законы слабо защищают подобные способы вложения денег. Попытка инвестора вернуть средства через суд часто разбивается о целый ряд юридических тонкостей.

Банковские вложения

Вложение денег в банковский депозит выглядит надежно для инвестирования, но при этом имеет существенный недостаток — низкую доходность. То же самое касается векселей, облигаций и государственных краткосрочных обязательств (ГКО). Банковские вклады защищены государством, а векселя с облигациями имеют приоритет к погашению в случае разорения выпустившего их эмитента. Однако проценты от подобных вложений в лучшем случае компенсируют инвестору реальную инфляцию и сохранят покупательную способность капитала.

Инвестирование в компактные ценные активы

Скупка драгоценных металлов, предметов искусства и антиквариата всегда считалась удачным инвестированием. Стоимость золота хоть и отличается заметным колебанием курса, но в долгосрочной перспективе она всегда имеет устойчивый рост. С предметами искусства несколько сложнее. Многие из них обладают переоценённой стоимостью. При попытке взять на аукционе солидную прибыль со своего вложения владелец рискует не найти нужного покупателя. Некоторые шедевры искусства годами кочуют по аукционам и не могут отбить даже половину первоначальной стоимости.

Приобретение акций ради дивидендов

Дивиденд по акции— это по сути доля с дохода какого-либо материального актива (завода, компании, холдинга). При этом особое внимание необходимо уделять всей сопроводительной информации по приобретаемой ценной бумаге. Гарантированную доходность имеют только привилегированные акции. Размер выплат дивидендов остальным дольщикам решается на общем собрании акционеров. Если контрольный пакет акций находится в руках узкого круга состоящих в сговоре лиц, то мнения рядовых акционеров не имеют никакого значения. Нередко выброс части акций после выплаты высоких дивидендов производится с целью заманить непривилегированных держателей акции и «закрыть» убыток. После этого новых акционеров месяцами держат на низких дивидендах, обесценивая акции и принуждая избавляться от них. Подешевевшие акции скупают те же крупные акционеры, что изначально и выбросили их на рынок. После такого узаконенного облапошивания владельцы контрольного пакета акций на собрании акционеров снова голосуют за повышенные выплаты дивидендов.

Игра на бирже

В отличие от акционеров, биржевые игроки скупают акции не для получения дивидендов, а ради прибыли от колебания ценового курса ценных бумаг. Одни игроки скупают ценные бумаги в момент устойчивого роста их цены. После этого они быстро перепродают их за лучшую цену, пока котировки не пошли вниз. Другие скупают ценные бумаги в момент резкого падения их стоимости в надежде, что через время цена по инерции поднимется вверх. Третий вид игроков используют математические модели купли-продажи, которые предполагают одновременно игру на повышение цены и игру на понижение этой же ценной бумаги. Те же самые схемы применяются при скупке валюты и криптовалюты. Биржевое инвестирование считается рискованным и требует кроме специализированных знаний еще неимоверной интуиции. К примеру, недавняя спекуляция с фьючерсами на нефть привела к тому, что цена на нефть в США пробила нулевое дно и ушла в минус. Многие опытные биржевые инвесторы оказались на грани разорения.

Скупка сырья и материалов

Все товары долгого хранения дорожают по отношению к деньгам, но при этом могут дешеветь по отношению к другим товарам. Этот инфляционный перекос часто используют для извлечения прибыли. Инвестор может скупить тонну дорожающего алюминия, выгодно обменять его через время (бартером) на партию нефти и после её продажи вернуть вложенные средства с хорошей прибылью. Однако сырьевое инвестирование предполагает наличие у инвестора места для хранения товара и возможности его доставки.

Покупка недвижимости

Цена на недвижимость в экономически стабильных странах имеет свойство постоянно расти. Население благополучных стран обычно увеличивается, и строительство жилья часто не успевает за этим ростом. Дефицит недвижимости в рыночной экономике порождает повышение цен. Инвестор от приобретенной недвижимости может извлечь два вида прибыли:

- Доход от сдачи недвижимости в аренду.

- Перепродажа по более высокой цене.

В последнем случае для удорожания цены инвестор может выделить сумму на ремонт и внутреннее оснащение купленной недвижимости.

Инвестирование в собственное образование

Качественное образование обеспечивает получение конкурентных преимуществ на рынке труда. Это способствует получению более высокооплачиваемой работы. Предприниматели за счет образования также могут увеличить свою прибыльность. Экономическая образованность уберегает бизнес от опрометчивых решений.

Покупка партии дорожающих потребительских товаров лично используемых инвестором

Житейски опытные граждане знают, что лучше закупить пять мешков сахара и потреблять его на протяжении пяти лет, чем покупать тот же объем порциями на протяжении того же самого времени. Подобный принцип срабатывает на всех товарах длительного хранения. Инвестирование в стратегическо-бытовые закупки позволяют сэкономить семейному бюджету до 30% расходных сумм.

Приобретение ценных товаров в рассрочку

Геополитическое давление на экономику России создало уникальные возможности для обогащения на товарах в кредит. Импортные товары из-за постоянного удешевления рубля дорожают быстрее отечественных аналогов. Купленный в рассрочку в 2014 году немецкий автомобиль в момент последнего взноса может стоить дороже выплаченной суммы. Многие автосалоны уловили эту закономерность и долго извекали дополнительную прибыль из приобретенных по дешевке партий автомобилей. Однако подобное инвестирование сейчас теряет свою актуальность. Рынок кредитования приспосабливается под колебание курса валют. Все чаще в пунктах потребительских договоров можно встретить пересмотр рублевых сумм выплаты в случае дальнейшего подорожания доллара.

Заключение

Каждый человек, желающий приумножить накопленный капитал, сам решает, как и во что инвестировать деньги. Идеальных рекомендаций не бывает. Но без базовых знаний основ инвестирования вложения всегда рискуют сгореть либо попасть в непорядочные руки.

Когда инвестор не уверен в гарантии возврата вложения – ему лучше отказаться от сомнительного финансирования. Но и лежать мертвым грузом деньги тоже не должны. Если нет перспектив приумножить накопленную сумму, то её всегда можно вложить в здоровье, внешний вид, имидж либо в улучшение жизненного пространства. Поскольку инвестиции в самого себя всегда приносят самые шикарные дивиденды.

Источник раскрытия информации: https://broker.ru

ООО «Компания БКС»

ИНН: 5406121446

ОГРН: 1025402459334

Адрес: 630099, Новосибирская область, город Новосибирск, Советская улица, 37

Лицензия № 134-04434-100000 от 10.01.2001 на осуществление брокерской деятельности

Уведомление о рисках:

Цель настоящего уведомления — предупредить о возможных убытках, связанных с совершением операций на финансовых рынках. На финансовом рынке существуют системные риски, которые отражают социально-политические и экономические условия развития страны и не связаны с конкретным инструментом финансового рынка.

18+

Инвестирование средств пенсионных накоплений

- Могу ли я сейчас выбрать формировать накопительную пенсию или обойтись без нее?

Нет, не можете. Всех граждан уже разделили на две категории:

— у одних продолжит формироваться накопительная пенсия за счет уплаты работодателем страховых взносов на финансирование накопительной пенсии, после отмены моратория на их уплату. К ним относятся застрахованные лица, которые хоть раз выбирали способ управления пенсионными накоплениями, т.е. не являющиеся «молчунами»,

— у других формирование накопительной пенсии за счет уплаты работодателем страховых взносов прекращено. К ним относятся те, кто ни разу не выбирал способ управления, т.е. так называемые «молчуны» и те граждане, которые сознательно отказались от дальнейшего формирования накопительной пенсии, подав в Пенсионный фонд заявление об отказе от формирования накопительной пенсии.

- А если моя трудовая деятельность только началась с 1 января 2014 года?

Только для этой категории граждан законом предусмотрена возможность в течение 5 лет с момента первого начисления выбирать, на финансирование какой пенсии направить 6% тарифа страховых взносов работодателя. До принятия ими решения все страховые взносы будут перечисляться на формирование страховой пенсии. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

- Что можно сделать с накопительной пенсией в 2017 году?

Накопительная пенсия не индексируется, а увеличивается только за счет дохода от инвестирования, полученного выбранным вами страховщиком.

От правильно сделанного Вами выбора зависит размер вашей будущей накопительной пенсии. Чем выше доход от инвестирования, тем выше размер пенсии, поэтому каждый человек может распоряжаться своими пенсионными накоплениями.

Основная цель распоряжения пенсионными накоплениями – грамотное инвестирование средств с целью получения максимального дохода до момента выхода на пенсию.

- Кто такие страховщики?

Страховщик – это или Пенсионный фонд России (ПФР), или выбранный гражданином негосударственный пенсионный фонд (НПФ), то есть та организация, которая инвестирует пенсионные накопления гражданина и будет выплачивать их, когда он выйдет на пенсию.

Действующим законодательством для застрахованных лиц предусмотрена возможность выбора способа формирования накопительной пенсии.

В случае, если Вас не устраивает ранее выбранный страховщик, то Вы имеете право в любой момент его изменить, путем подачи заявления в ПФР.

- Узнал, что мои пенсионные накопления перевели в НПФ, хотя заявления я не подавал, что делать?

В этом случае, Вам необходимо:

— направить претензию в НПФ, в который Вас перевели без вашего ведома, с требованием предоставить Вам надлежащим образом заверенные копии заявления и договора, поданных от вашего имени;

— обратиться в суд с исковым заявлением о признании договора недействительным или заключенным ненадлежащими сторонами. Только в этом случае, возврат средств предыдущему страховщику будет произведен НПФ не позднее 30 дней со дня получения соответствующего решения суда и Вы не потеряете доход от инвестирования средств у последнего страховщика.

- Хочу поменять страховщика, могу ли я понести какие-либо потери при переходе? Как этого избежать?

Действительно, досрочный переход может повлечь потерю инвестиционного дохода, а при отрицательном результате инвестирования – уменьшение средств пенсионных накоплений (исключение составляют застрахованные лица, подавшие заявление о досрочном переходе в год пятилетней фиксации средств пенсионных накоплений текущим страховщиком).

Для того, чтобы избежать потерь при переходе размещаем Памятку застрахованному лицу об особенностях расчета средств пенсионных накоплений, подлежащих передаче текущим страховщиком новому страховщику по заявлениям о переходе и досрочном переходе, поданным в 2017 году

Памятка

застрахованному лицу об особенностях расчета средств пенсионных накоплений,

подлежащих передаче текущим страховщиком новому страховщику

по заявлениям о переходе и досрочном переходе, поданным в 2017 году

- Почему ПФР не уведомил меня о том, что меня не перевели в НПФ?

ПФР может уведомить застрахованное лицо об отказе в переводе средств с указанием причин отказа только при наличии заявки о предоставлении уведомления об отказе, а также электронного адреса для его направления, следующими способами:

— при личном обращении застрахованного лица в территориальный орган ПФР;

— путем направления застрахованному лицу уведомления в форме электронного документа с использованием информационно-телекоммуникационных сетей, доступ к которым не ограничен определенным кругом лиц, включая единый портал государственных и муниципальных услуг.

- Где можно получить информацию о доходности управляющих компаний и негосударственных пенсионных фондов?

Информацию о доходности, которую обеспечивают управляющие компании, можно ежеквартально получать в любом территориальном органе ПФР или на сайте ПФР.

Что касается, негосударственных пенсионных фондов, то они, по закону, не обязаны предоставлять в ПФР такие отчеты.

- Куда будут инвестированы мои накопления, если я выберу, к примеру, государственный Пенсионный фонд?

ПФР самостоятельно не занимается инвестированием средств пенсионных накоплений. Поэтому вам нужно будет выбрать либо частную управляющую компанию, отобранную по результатам конкурса, либо государственную управляющую компанию – на сегодняшний день это Внешэкономбанк.

- Чем частные управляющие компании отличаются от государственной?

Частные управляющие компании предоставляют более широкий перечень активов, в которых могут быть размещены пенсионные накопления. А Внешэкономбанк (государственная управляющая компания) инвестирует средства в основном в государственные ценные бумаги, что является менее доходным, но зато и менее рискованным видом управления.

11.А если я захочу поместить деньги в негосударственный пенсионный фонд, каким образом они будут «работать»?

В этом случае в негосударственный пенсионный фонд передаются не только ваши пенсионные накопления, но и обязательства по выплате накопительной пенсии при наступлении страхового случая. Иными словами, страховую пенсию будет назначать и выплачивать ПФР, а накопительную – негосударственный пенсионный фонд. Особо отмечу, что в этом случае государство не несет ответственности за выплату накопительной пенсии.

Как инвестировать деньги: простое руководство по приумножению богатства в 2021 году

Выяснить , как вложить деньги , чтобы приумножить ваше богатство, может быть настоящей проблемой.

И я уверен, вы уже поняли, что в Интернете нет недостатка в информации. К сожалению, существует множество противоречивых мнений — и все сводится к тому, что подходит именно вам.

Я собрал этот пост, чтобы собрать в одном месте все, что вам нужно знать.Итак, если вы новичок и хотите начать инвестировать деньги для достижения своих финансовых целей, это для вас.

Вложение денег для начинающих

Есть два важных вопроса, которые стоит задать себе, когда вы только начинаете инвестировать.

- Насколько вам нужна помощь?

- Сколько денег нужно вложить?

В предыдущей главе мы говорили о том, как инвестировать меньшими суммами денег, но это поможет вам прояснить, какая сумма для вас, независимо от вашего бюджета.

Шаг 1. Определите, сколько вам нужно помощи

Когда вы инвестируете, вы можете получить помощь несколькими способами. Многие люди не хотят тратить время на то, чтобы научиться инвестировать самостоятельно, поэтому доверяют свои деньги финансовому консультанту или управляющему паевым инвестиционным фондом.

Обратной стороной обоих этих вариантов является то, что они будут взимать с вас комиссию, основанную на процентах от ваших общих инвестиций, для управления этими средствами.

За немного меньшую плату вы можете выбрать робо-советника.Робо-советник управляет вашими деньгами роботизированно — с помощью компьютерного алгоритма. Этот тип управления приобрел популярность, потому что он дешевле, чем оплата финансового консультанта, но все же позволяет вам не вмешиваться.

Однако роботизированный алгоритм выбирает инвестиции на основе современной теории портфеля (MPT), которая не позволит вашим инвестициям принести большую прибыль или даже превзойти рынок в долгосрочной перспективе.

Последний вариант может занять больше времени, но также дает наилучшие результаты.Вы можете изучить этот материал самостоятельно и сделать это самостоятельно. Я рекомендую этот вариант.

Для начинающих инвесторов может возникнуть соблазн обратиться к «профессионалу», потому что существует множество инвестиционных мифов, которые намеренно мешают людям думать, что они могут сделать это сами.

Но я хочу вас ободрить: вы абсолютно МОЖЕТЕ научиться инвестировать самостоятельно.

В этом посте я подготовлю вас к прочному фундаменту, чтобы двигаться вперед и принимать разумные инвестиционные решения — без помощи финансового консультанта, будь то робот или нет.

Шаг 2. Определите, сколько вы хотите инвестировать

Следующий шаг — выяснить, сколько денег вы хотите вложить. Сумма в долларах, которую вы вкладываете, зависит от вас, и она у всех разная.

Тем не менее, чтобы дать вам хорошее представление о том, сколько вам следует инвестировать, я ответил на несколько общих вопросов о сбережениях и инвестировании, о том, какую часть ваших денег вы должны инвестировать, как часто и можете ли вы начать с простого маленький.

Какую часть моих денег следует инвестировать?

Неважно, сколько у вас денег или мало, всегда полезно инвестировать столько, сколько вы можете. Если вы начнете инвестировать в свои 20 лет, вы сможете инвестировать всего несколько тысяч долларов в год, и вы все равно будете хорошо готовиться к пенсии. Может показаться, что это много, но 3000 долларов в год — это всего 250 долларов в месяц — например.

Хорошая практика — откладывать часть каждой зарплаты для инвестирования после того, как вы вычитаете то, что вам нужно для жизни, например, расходы на жилье и еду.Когда вы установите эту привычку на раннем этапе, у вас будет больше денег для инвестирования как сейчас, так и в будущем, и вы будете готовы инвестировать в подходящее время.

Сколько мне инвестировать в месяц?Хотя некоторые люди проповедуют, что регулярные ежемесячные инвестиции — лучший способ инвестировать в акции и «вовремя менять рынок», это далеко не так. Если вы сделаете это, вы будете платить за акции компании намного больше, чем должны, и будете делать это чаще, чем нет.

Будьте терпеливы.

Если вы инвестируете в фондовый рынок, подходящее время для инвестирования — не «в любое время», а, скорее, когда компании, в которые вы хотите инвестировать, достигают цены, позволяющей вам покупать их с невероятной скидкой. И позвольте мне сказать вам, что это не будет происходить каждый месяц. Так что держите свои деньги и ждите, пока не придет время.

Лучше сэкономить деньги или вложить их?Теперь, пока вы хотите набраться терпения за разумную цену, я хочу прояснить одну вещь.Сохранение денег — хорошая практика, но оставлять деньги на сберегательном счете на долгое время только вредит вам. Ваши деньги фактически теряют ценность из-за инфляции и посредственных процентных ставок, которые не успевают за ними.

Однако если вы инвестируете свои сбережения и делаете это с умом, вы можете со временем значительно приумножить свое состояние.

Итак, вместо того, чтобы тратить деньги на «экономию» с каждой зарплатой, посвятите их «инвестированию». Конечно, неплохо было бы отложить небольшую часть денег на легкодоступном счете на случай чрезвычайных ситуаций.

Как только на вашем счету для оказания экстренной помощи появится сумма, с которой вы чувствуете себя комфортно, вложите все остальное в инвестирование.

Можете ли вы инвестировать в акции с небольшими деньгами?Да! Вы абсолютно можете инвестировать в акции с небольшими деньгами. На самом деле, я рекомендую новичкам начинать с малого и двигаться дальше. Если вы начнете инвестировать с малого, вы получите хорошую практику, научитесь понимать свою истинную терпимость к риску и освоитесь со своей инвестиционной стратегией. Кроме того, даже небольшие суммы денег со временем можно превратить в состояния, если вы выберете правильные инвестиции благодаря силе сложных процентов.

Если у вас есть только 500 долларов для инвестирования и вы хотите знать, как их использовать наилучшим образом, ознакомьтесь с этими небольшими инвестиционными идеями.

Что является ключом к зарабатыванию денег путем вложения денег?

Независимо от того, сколько денег вы должны вложить или какую помощь вы получите, ключ к зарабатыванию денег на инвестировании — это долгосрочное инвестирование.

Краткосрочные инвестиции и долгосрочные инвестицииКраткосрочные инвесторы зарабатывают деньги, торгуя акциями в течение короткого периода времени, а не покупая и удерживая их в течение нескольких лет.Хотя вы, безусловно, можете зарабатывать на этом деньги, проблема в том, что независимо от того, насколько вы квалифицированы в торговле, всегда будет присутствовать большой элемент удачи. Для начинающих инвесторов, особенно, краткосрочная торговля сводится почти полностью к удаче, и вы легко можете потерять столько же или больше, чем прибыль.

Хотя некоторые люди добиваются успеха в краткосрочных сделках, это не тот тип инвестирования, который приносит пользу большинству людей, и я не учу этому типу инвестирования. Инвестирование не следует использовать как схему быстрого обогащения или азартную игру, а скорее как способ постоянного приумножения уже имеющегося у вас богатства в долгосрочной перспективе.Благодаря долгосрочному инвестированию вы можете минимизировать свой риск и свести на нет иногда разрушительные эффекты краткосрочной волатильности и падения цен. Это означает, что ваши деньги будут накапливаться на фондовом рынке в течение 10-20 лет.

Понятно. Приумножение своего богатства за несколько десятилетий звучит не так уж гламурно, но поверьте мне, долгосрочное инвестирование, Правило № 1, — это то, как люди выходят на пенсию богатыми.

Шаг 3. Определите, куда инвестировать свои деньги

После того, как вы почувствуете себя комфортно с уровнем помощи, которую вы решили принимать или не принимать, и с суммой денег, которую хотите инвестировать, пора решить, куда инвестировать свои деньги — на долгосрочную перспективу.Когда вы решаете, куда вложить деньги, у вас есть множество вариантов. Эти варианты включают:

1. Фондовый рынок

Наиболее распространенным и, пожалуй, наиболее выгодным местом для инвестора является фондовый рынок.

Когда вы покупаете акции, вы становитесь владельцем небольшой части компании, в которую вы купили. Когда компания получает прибыль, она может выплатить вам часть этой прибыли в виде дивидендов в зависимости от того, сколько акций у вас есть.

Когда стоимость компании растет с течением времени, растет и цена акций, которыми вы владеете, а это означает, что вы можете продать их позже с прибылью.

Индекс инвестирования

Индексное инвестирование — это еще один способ инвестирования в фондовый рынок, но вместо покупки акций отдельной компании вы покупаете акции по индексу фондового рынка, который отслеживает ряд крупнейших компаний на фондовом рынке.

За последние 90 лет S&P 500 — индекс 500 крупнейших компаний США и довольно хорошее отражение общего фондового рынка — приносил среднюю годовую доходность 9.8%.

Это означает, что если бы вы только взяли свои деньги и купили акции в S&P 500, не тратя времени на исследование и выбор отдельных акций, вы все равно могли бы рассчитывать на прибыль в 3-4 раза больше, чем если бы вы инвестировали в облигации и более 10 в разы больше, чем вы заработали бы, положив деньги на сберегательный счет (подробнее об этих типах инвестиций позже).

401 К

Инвестирование в 401 (k) — еще один способ инвестировать в фондовый рынок. Это просто средство инвестирования в фондовый рынок, предоставляемое вашим работодателем для выхода на пенсию.Однако настоящая ценность 401 (k) возникает, если ваш работодатель готов внести часть ваших взносов.

«Матч» — это, по сути, бесплатные деньги, которые удваивают деньги, которые вы кладете на свой счет 401 (k), и по существу удваивают ваши инвестиции независимо от того, что делает рынок. Это, безусловно, то, чем вы должны воспользоваться, если у вас есть возможность.

Ваш работодатель обычно подбирает только определенную сумму. Итак, как только вы наберете максимальную сумму денег, которую ваш работодатель готов выделить в течение года, инвестируйте оставшуюся часть денег самостоятельно, чтобы у вас был больший контроль над тем, куда вы их вкладываете.

Есть и другие варианты инвестирования, помимо фондового рынка…

2. Облигации инвестиционные

Инвестиционные облигации — один из малоизученных видов инвестиций. Вот как они работают:

Когда вы покупаете облигацию, вы, по сути, ссужаете деньги компании или правительству (для инвесторов из США это обычно правительство США, хотя вы также можете покупать иностранные облигации). Правительство или компания, продающие вам облигацию, будут затем выплачивать вам проценты по «ссуде» в течение всего жизненного цикла облигации.

Облигацииобычно считаются «менее рискованными», чем акции, однако их потенциальная доходность также намного ниже.

3. Паевые инвестиционные фонды

Вместо того, чтобы покупать одну акцию, паевые инвестиционные фонды, аналогичные индексным фондам, позволяют вам покупать корзину акций за одну покупку. Однако акции паевого инвестиционного фонда, в отличие от индексного фонда, обычно выбираются и управляются менеджером паевого фонда.

А вот и главное:

Эти управляющие взаимными фондами взимают процентную комиссию при инвестировании в их паевой инвестиционный фонд.В большинстве случаев из-за этой комиссии инвесторам намного сложнее превзойти рынок, когда они вкладывают средства в паевые инвестиционные фонды, а не в индексные фонды или отдельные акции. Кроме того, большинство инвесторов паевых инвестиционных фондов на самом деле никогда не выигрывают на фондовом рынке.

4. Физические товары

Физические товары — это инвестиции, которыми вы физически владеете, например золото или серебро. Эти физические товары, в частности, часто служат защитой от тяжелых экономических времен, потому что они всегда будут сохранять свою ценность.

5. Сберегательные счета

Вероятно, вы больше всего знакомы со сберегательными счетами, но на самом деле вам не следует думать об этом как о способе вложения денег. Вложение денег на сберегательный счет и получение с него процентов — это, безусловно, наименее рискованный, но, вероятно, и худший способ вложения денег, если вы хотите получить прибыль от своих инвестиций. Согласно этому определению, вкладывать все свои деньги на сберегательный счет — плохая инвестиция.

Как это обычно бывает, низкий риск означает низкую доходность.Риск, связанный с размещением денег на сберегательном счете, незначителен, и, как правило, они практически не возвращаются. Как я уже упоминал выше, вкладывание денег на сберегательный счет только вредит вам, потому что вы не заработаете достаточно процентов, чтобы даже покрыть расходы на инфляцию.

Тем не менее, сберегательные счета действительно играют положительную роль в инвестировании, поскольку они позволяют вам накапливать безрисковую сумму наличных денег, которую вы можете использовать для покупки других инвестиций или использования в чрезвычайных ситуациях, чтобы вы не касались других ваших инвестиций.

Какие самые безопасные инвестиции для начинающих?

Многие из перечисленных выше вариантов инвестирования являются полностью безопасными и надежными для новичков. Например, вы можете вложить свои деньги в казначейские облигации США и почти гарантированно получать 2-3% годовых от ваших инвестиций.

Проблема в том, что 2-3% прибыли недостаточно для большинства людей для достижения своих инвестиционных целей или пенсионных накоплений. Для меня это не .

Чтобы на самом деле накопить достаточно богатства для комфортного выхода на пенсию, вы должны стремиться к более высокой прибыли.Хорошая новость в том, что есть способ безопасно вложить деньги и получить высокую прибыль. Это называется Правило №1 инвестирования.

Хотя всегда есть некоторый инвестиционный риск, вы можете научиться уменьшать свой инвестиционный риск и увеличивать доход, если вы будете следовать этой стратегии инвестирования.

Какие инвестиции дают наилучшую отдачу?

Если целью инвестирования является приумножение вашего благосостояния с течением времени, вам следует расставить приоритеты в отношении того типа инвестиций, который принесет вам наибольшую прибыль, верно?

Среди различных типов инвестиций фондовый рынок — это то место, где можно инвестировать, чтобы получить максимальную прибыль.

Изучив Правило №1 инвестирования, вы можете достичь среднегодовой доходности более 15%. Правило №1 инвестирования — это стратегия инвестирования на фондовом рынке, ориентированная на покупку замечательных компаний на распродаже.

Замечательная компания — это компания, которая с годами будет продолжать расти, преодолевая любые проблемы, которые рынок может бросить им на своем пути. Если вам удастся найти эти компании для инвестиций, вы, безусловно, сможете получить максимальную отдачу от своих вложений.

Однако вам не нужно просто инвестировать в отдельные акции.Вложение части своих денег в индексный фонд фондового рынка также является хорошей практикой.

Если вы более не склонны к риску или готовы только на этом этапе окунуться в рынок акций, это тоже нормально, но имейте в виду, что ничто не приведет к такому росту ваших денег, как инвестирование в фондовый рынок.

Как лучше всего вкладывать деньги?

Очевидно, что лучший способ обеспечить хорошую, если не большую, прибыль на свои деньги — это научиться инвестировать (самостоятельно!) В соответствии с Правилом №1 и вкладывать свои деньги в замечательные компании на фондовом рынке.

Вы можете спросить: «Но, Фил, а как насчет других типов инвестиций? Не следует ли мне тоже вложить в них часть своих денег? » и я понимаю, почему вы спрашиваете об этом.

В финансовом сообществе много говорят о «диверсификации», которая просто означает вложение денег различными способами, чтобы обеспечить подстраховку на случай, если одна инвестиция пойдет на юг.

Дело в том, что вам не нужно диверсифицировать, если вы знаете, как инвестировать и понимаете, во что вкладываете.

Потратив время на исследование и изучение компаний, в которые вы инвестируете, вы обеспечиваете свою собственную подстраховку, потому что вы не будете инвестировать ни в одну компанию, которая не соответствует стандартам для замечательной компании, как мы ее определяем. в Правиле №1 инвестирования.

Это ключ.

Из доступных вариантов инвестирования инвестирование в фондовый рынок — это вариант, который предлагает наибольший потенциал для получения вознаграждения, но вы не можете слепо вкладывать свои деньги в случайно выбранные акции и рассчитывать на получение большой прибыли.

Чтобы успешно инвестировать в фондовый рынок, вы должны использовать систему и стратегию.

Как вкладывать деньги в акции

Система и стратегия, которые я рекомендую, — это Правило №1 инвестирования. Вот как правильно инвестировать в акции .

Правило №1: инвестирование — это процесс поиска замечательных компаний, в которые можно инвестировать по цене, которая делает их привлекательными.

Я уже довольно часто использовал фразу «замечательная компания», и если вы знакомы с Правилом № 1 инвестирования, вы знаете, о чем я говорю, но вот быстрое напоминание:

Замечательная компания — это та, у которой есть надежный менеджмент, послужной список роста, есть преимущество перед конкурентами и что вы понимаете.

Вот краткий обзор четырех характеристик, которыми должна обладать каждая компания, чтобы считаться «замечательной»:

Менеджмент

Одним из важных факторов, которые следует учитывать при анализе инвестиционного потенциала компании, является ее менеджмент.

Компании живут и умирают благодаря людям, которые ими руководят, и вам необходимо убедиться, что любая компания, в которую вы инвестируете, управляется честными, талантливыми и целеустремленными руководителями.

Прежде чем инвестировать в компанию, уделите время тому, чтобы тщательно ознакомиться с ее руководством и убедиться, что вы доверяете им рост компании в будущем.

Значение

Если вы собираетесь инвестировать в компанию, это должно иметь какое-то личное значение для вас.

Есть несколько причин, почему это важно. Во-первых, вы с большей вероятностью поймете компании, которые имеют для вас значение. Другими словами, вы знаете, чем занимается компания, как она работает и как зарабатывает деньги.

Понимание компании означает, что вы сможете лучше анализировать будущее компании и принимать более точные решения при инвестировании в нее.

Инвестирование в компанию, которая имеет для вас значение и в которую вы верите, также увеличивает вероятность того, что вы изучите компанию и будете в курсе того, что с ней происходит, что, в конечном итоге, является важной частью успешного инвестора. .

ров

Когда у компании есть ров, это означает, что конкурентам сложно прийти и отобрать часть рыночной доли этой компании, защищая ее от отставания от конкурентов.

Рвом может быть запатентованный продукт или программное обеспечение, непостижимый бренд, лояльность клиентов или мажоритарный контроль над рынком.

Запас прочности

Маржа безопасности — это показатель того, насколько «выставленная на продажу» цена акций компании сравнивается с реальной стоимостью компании.

Вы должны уметь определять стоимость компании и исходя из этой стоимости определять «цену покупки». Разница между ними — запас прочности. Цель — найти замечательные компании со скидкой 50% от их реальной стоимости. Это позволяет вам купить компанию, когда она недооценена, по цене, которая почти гарантирует большую отдачу от ваших инвестиций.

Используя наш калькулятор запаса прочности, вы можете определить, выставлена ли цена акций компании на продажу по сравнению с реальной стоимостью компании.

Если вы хотите узнать больше о 4M правила инвестирования, ознакомьтесь с моим руководством по инвестированию в акции, где я более подробно объясняю эти принципы.

Курсы биржевой торговли для начинающих

Вы лучше понимаете, как вкладывать деньги?

Хороший инвестор никогда не перестает учиться.Получение дополнительных знаний об инвестировании даст вам наилучшие шансы на успех в качестве инвестора и достижение ваших целей. Перейдите к следующей главе, чтобы получить отличное руководство по инвестициям на фондовом рынке.

Если вы хотите узнать больше о том, как эта стратегия может помочь приумножить ваше богатство и сформировать ваше будущее, я приглашаю вас присоединиться ко мне на моем бесплатном веб-семинаре по инвестициям.

Курсы по торговле акциями, разработанные для начинающих инвесторов, такие как этот, могут научить вас важным вещам, которые вам нужно знать о фондовом рынке, о том, как выбирать качественные компании, когда покупать и когда продавать, и многое другое.

Они разработаны, чтобы подробно описать вам процесс инвестирования, шаг за шагом, обучая инвестиционным стратегиям и тому, как применять их гораздо более эффективно, чем бомбардировка порой сбивающей с толку и противоречивой информации, которую вы сможете найти в Интернете. .

Так почему бы тебе не присоединиться ко мне? На этом 45-минутном занятии я расскажу, как я начал инвестировать, и научу вас простым шагам, которые я усвоил, которые изменили все.

А теперь… играй.

Как инвестировать деньги — Лучшие способы инвестировать деньги

Почему вам следует инвестировать?

Работа наемным работником, бизнесменом или профессионалом помогает вам получать доход, чтобы вести комфортную жизнь. И после того, как вы позаботитесь обо всех своих насущных потребностях, вы, скорее всего, останетесь с некоторым располагаемым доходом. Что вы делаете с этим располагаемым доходом? Вы тратите деньги на предметы роскоши? Вы храните их как наличные или оставляете в банке? Или вы применяете его подходящим образом, чтобы получить приличную прибыль? Вот тут-то и возникает вопрос «как вложить деньги».

Вложение денег так же важно, как и получение дохода. Осмотрительные вложения помогают обезопасить вашу жизнь в финансовом отношении за счет достижения ваших финансовых целей в настоящем и будущем. Инвестирование помогает вам генерировать параллельный поток доходов, создавать больше богатства и получать прибыль, чтобы победить инфляцию. Это гарантирует, что вы будете вести комфортную жизнь даже после выхода на пенсию, когда ваш регулярный доход прекратится.

Виды инвестиций в Индии

Сегодняшняя Индия — это улей финансовой деятельности, предлагающий различные типы инвестиционных возможностей, охватывающих широкий спектр инвестиционных направлений.Вы можете просто хранить наличные дома или инвестировать в:

- Страховые планы

- Паевые инвестиционные фонды

- Срочные вклады, Государственный резервный фонд (PPF) и небольшие сберегательные счета

- Недвижимость

- Фондовый рынок

- Товары

- Деривативы и иностранная валюта

- Новый класс активов

Каждый из этих способов инвестирования имеет свои особенности, и вам решать, куда вкладывать деньги и использовать эти возможности для достижения своих финансовых целей.При этом помните о своей потребности в ликвидности, создании богатства, параллельных источниках дохода, безопасности капитала и страховании жизни.

Вложение денег для новичков

Перечень инвестиционных возможностей, описанный выше, является относительно исчерпывающим. Однако все это может не подходить для новичков в инвестировании. Вложить деньги для новичков сложно, если вы не знакомы с нюансами инвестиционных направлений. Возможно, имеет смысл ограничить ваши инвестиции связанными со страхованием финансовыми инструментами, паевыми фондами и фиксированными депозитами, PPF и небольшими сберегательными счетами.

Лучшие способы вложения денег

Страховые планы

Эти инструменты отлично подходят для молодых начинающих с постоянным источником дохода. Вы можете выбрать план чистой защиты, такой как срочное страхование, которое обеспечит финансовую защиту вашей семьи в случае вашей досадной преждевременной смерти. Другой вариант — выбрать планы, сочетающие сбережения со страхованием, например, индивидуальные планы страхования (ULIP). Другие планы страхования включают планы медицинского страхования, планы по тяжелым заболеваниям и планы страхования от несчастных случаев.

Паевые инвестиционные фонды

Паевые инвестиционные фонды — это модное направление инвестирования среди новичков. Паевые инвестиционные фонды предлагают вам возможность косвенного инвестирования в фондовые рынки благодаря опыту профессиональных менеджеров. Когда вы заняты своей работой, профессией или бизнесом, у вас может не быть времени следить за фондовым рынком и делать какие-либо прямые инвестиции. Вот где в игру вступают паевые инвестиционные фонды. У вас есть несколько вариантов, таких как паевые инвестиционные фонды, долговые паевые инвестиционные фонды, сбалансированные фонды и другие подобные инструменты.У вас также есть планы, которые предлагают дивидендный доход или варианты роста. Вы можете сделать выбор, исходя из своих финансовых целей и способностей к риску.

Паевые инвестиционные фонды предоставляют широкие возможности для обеспечения ликвидности, дохода, роста и безопасности.

Срочные вклады, Фонд обеспечения персонала (ПФ) и небольшие сбережения

Срочные вклады, резервный фонд (PF) и небольшие сберегательные счета — надежные инструменты, обеспечивающие умеренную доходность. Они предлагают лучшую ликвидность и безопасность.Если вы получаете зарплату, вы можете выбрать добровольное ПФ в дополнение к ПФ сотрудника. Небольшие накопительные схемы подходят и для начинающих, чтобы заработать приличный доход.

Налоговые льготы

Различные инвестиционные возможности предлагают налоговые льготы *. При инвестировании важно оценить компромисс между налоговыми льготами и доходностью.

Вложить деньги в Индию не так уж и сложно, если вы будете следовать советам по вложению денег, изложенным выше. Помните, что разумный способ — понять инвестиции и начать как можно раньше.

Заявления об отказе от ответственности:

* Налоговые льготы регулируются положениями Раздела 80C, 80D, 80CCC, 10 (10A), (10D) и другими положениями Закона о подоходном налоге 1961 года. Налог на товары и услуги и пошлины, если таковые имеются, будут взиматься дополнительно по мере того, как по преобладающим ставкам. В налоговое законодательство время от времени вносятся поправки. Пожалуйста, проконсультируйтесь с вашим налоговым консультантом, прежде чем действовать в соответствии с указанным выше.

COMP / DOC / Apr / 2020/34/3457

5 лучших долгосрочных инвестиций 2021 года

Редакционная независимость Мы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице (четко обозначенные) могут привести вас на партнерский веб-сайт и могут привести к получению нами реферальных комиссий. Для получения дополнительной информации см. Как мы зарабатываем деньги.Инвестирование может быть отличным способом создать пенсионный фонд, фонд первоначального взноса или сбережения на оплате обучения в колледже. Чем дольше ваши деньги будут расти, тем меньше вам придется инвестировать.

Лучше начать инвестировать как можно скорее — даже сегодня, если можете. Начните с того, что убедитесь, что ваш долг под высокие проценты находится под контролем и у вас есть адекватный чрезвычайный фонд (деньги, к которым вы можете быстро получить доступ, если потеряете работу или столкнетесь с неожиданным событием).

Исторически сложилось так, что инвестиции легко опережают инфляцию — даже при обычных подъемах и падениях рынка. Вам просто нужно знать, как распределить риск и выбрать правильные методы, которые помогут вашим деньгам расти.

Мы спросили экспертов, и вот лучшие вложения, чтобы ваши деньги выросли сегодня.

Зачем и когда инвестировать?

Во-первых, давайте сначала посмотрим, когда вам следует начать инвестировать.

«Ваши деньги со временем приносят прибыль, когда вы инвестируете. Именно так вы накапливаете богатство », — говорит Кэтрин Перри, сертифицированный специалист по финансовому планированию и советник Fort Pitt Capital Group, фирмы по управлению инвестициями в Пенсильвании.

Совет от профессионала

Перед тем, как инвестировать, важно понять свою терпимость к риску, временные рамки и то, какую учетную запись использовать. Для многих это может означать наличие недорогих индексных фондов на счете Roth IRA до выхода на пенсию.

Убедитесь, что у вас есть резервный фонд, прежде чем начинать инвестировать. Таким образом, у вас будет доступ к наличным деньгам в случае возникновения каких-либо проблем. Хорошее место для хранения чрезвычайного фонда — это высокодоходный сберегательный счет.

Как только у вас появятся денежные резервы и ваш долг под высокие проценты находится под контролем, у вас не будет времени, как настоящее, для того, чтобы начать инвестировать.

«Старая поговорка гласит, что пора выходить на рынок, а не рассчитывать время на рынок. Инвестируйте как можно скорее », — говорит Перри.

Вот с чего лучше всего начать.

Лучшие инвестиции в 2021 году

Индексные фонды (ETF или паевые инвестиционные фонды)

Эксперты рекомендуют недорогие диверсифицированные индексные фонды. Это фонды с низкими коэффициентами расходов или комиссий, которые отлично подходят для всех инвесторов. Индексный фонд S&P 500 — отличное место для начала. Он отслеживает 500 крупнейших компаний на фондовом рынке. Индексные фонды — более безопасное вложение, чем попытки выбирать отдельные акции, потому что они расширяют ваши инвестиции в сотни компаний. Этот процесс хорошо работает, если у вас нет времени или интереса к выбору отдельных акций.Кроме того, со временем эта стратегия имеет тенденцию приносить более высокую прибыль.

Есть несколько индексных фондов на выбор, в том числе для конкретной отрасли, графика или сектора рынка. Вы можете купить индексный фонд, который представляет собой биржевой фонд (ETF), который ведет себя как традиционные акции с колебаниями рынка в течение дня, или паевой фонд, который закрывается в конце рыночного дня. Несмотря на их небольшие различия, любой из них может быть хорошим выбором. Просто обратите внимание на комиссии и минимальные инвестиции.Электронные переводы, как правило, являются более простой отправной точкой для новичков из-за более низких затрат и минимума.

Другие типы инвестиционных стратегий

Как инвестор, вы можете решить добавить другие типы инвестиций в свой портфель. Типы ценных бумаг, которые вы можете добавить, могут быть более рискованными, но могут дополнить ваши индексные фонды. Какие бы другие ценные бумаги вы ни решили добавить, убедитесь, что вы согласовали их со своими инвестиционными целями, и проведите небольшое исследование, прежде чем убедиться, что знаете, во что вы инвестируете.

Акции с малой капитализацией

Акции с малой капитализацией — это акции компании с рыночной капитализацией до 2 млрд долларов.Эти акции могут быть способом инвестирования в компании, которые готовы к долгосрочному росту и быстрой прибыли.

Добавление акций с малой капитализацией в ваш портфель через индексный фонд — хороший способ включить акции с малой капитализацией в вашу инвестиционную стратегию. Популярным индексным фондом малой капитализации является индекс Russell 2000, который отслеживает 2000 компаний с малой капитализацией в различных отраслях. Конечно, нет никакой гарантии, что небольшая компания выживет, и первые результаты не гарантируют, что она сохранится.

Акции голубых фишек

Акции голубых фишек — это акции крупных, хорошо известных компаний, имена которых известны всем, например Disney, Amazon и Johnson & Johnson. Эти акции считаются надежными, безопасными и способными выдерживать экономические спады в долгосрочной перспективе.

Чтобы определить акции «голубых фишек», взгляните на промышленный индекс Доу-Джонса. Поскольку у них есть проверенная репутация, наличие акций «голубых фишек» может добавить стабильности и надежности вашему портфелю.Если у вас есть индексный фонд S&P 500 или общий рыночный индексный фонд, скорее всего, вы уже хорошо знакомы с этими акциями. Индексный фонд голубых фишек или ETF — хороший способ начать в них инвестировать. SPDR Dow Jones Industrial Average ETF Trust — один из самых популярных фондов голубых фишек из-за низких комиссий. Вы также можете покупать акции напрямую через своего брокера.

Недвижимость и / или REIT

Покупка недвижимости часто требует авансовых затрат, таких как первоначальный взнос и сборы за закрытие, помимо любых ремонтных работ, которые вы решите сделать.Существуют также текущие (и, возможно, неожиданные) расходы, такие как техническое обслуживание, ремонт, работа с арендаторами и вакансии, если вы решите сдать недвижимость в аренду.

Если домовладение не для вас, вы все равно можете инвестировать в недвижимость через инвестиционные фонды недвижимости (REIT). REIT позволяют покупать акции портфеля недвижимости с недвижимостью, расположенной по всей стране. Они публично торгуются и могут принести высокие дивиденды и долгосрочную прибыль.

«REIT в этом году показали отличные результаты.Обычно они плохо справляются с пандемией, но, что удивительно, у них все получается », — говорит Луис Штромайер, сертифицированный специалист по финансовому планированию, партнер и советник Octavia Wealth Advisors. Частично причина в том, что вы получаете доступ к объектам недвижимости, например, к коммерческой недвижимости и многоквартирным жилым комплексам, которые могут быть недоступны для индивидуального инвестора.

С другой стороны, дивидендные выплаты, полученные через REIT, облагаются налогом как обычный доход вместо квалифицированных дивидендов, что может привести к увеличению налоговых счетов, если вы инвестируете через налогооблагаемый брокерский счет.Когда вы инвестируете в REIT, вы по своей сути доверяете управляющей компании поиск объектов, приносящих доход, и правильное управление ими. Вы не можете сказать, какую недвижимость REIT выберет для покупки. Но с учетом сказанного вам не нужно иметь дело с арендаторами, ремонтом или искать большой первоначальный взнос, чтобы начать инвестировать. А если вы сможете инвестировать через счет с льготным налогообложением, дивиденды могут расти без уплаты налогов.

Куда инвестировать в 2021 году

Одно дело выбрать, во что инвестировать.Вы также должны выбрать тип счета для размещения ваших инвестиций.

IRA рекомендуются финансовыми экспертами, поскольку они помогают защитить инвесторов от налогов при накоплении на пенсию или других долгосрочных целях. Существует несколько различных типов IRA, также известных как индивидуальные пенсионные соглашения.

Roth IRA

Roth IRA — отличное средство сбережения для выхода на пенсию. Что бы вы ни вложили, вы можете забрать, и все, что вырастет, не облагается налогом, когда вы снимаете их по цене 59 ½.Ежегодно вы можете вносить в свой Roth 6000 долларов, если вам меньше 50 лет, и 7000 долларов, если вам больше 50, при условии, что ваш доход не превышает 140 000 долларов, если вы подаете одиночную заявку, или 208 000 долларов при совместной подаче.

Это отличная стратегия, когда вы молоды или находитесь в низком налоговом сегменте. Вы платите налоги со своих взносов сейчас, а затем позволяете им расти без уплаты налогов столько, сколько сможете. «Это огромное преимущество, потому что вам не нужно снова платить с него налог. Это как бесплатные деньги, — говорит Перри.

Традиционный IRA

Традиционный IRA позволяет вам требовать налогового вычета с ваших взносов, но вы будете платить налоги, когда снимете деньги в возрасте 59 ½. Это хороший выбор, если вы ожидаете, что ваша будущая налоговая ставка будет ниже, чем сейчас, или если вы предпочитаете получить налоговую льготу сейчас, чем в будущем.

Пределы взносов такие же, как и для IRA Рота.

SEP IRA

Упрощенная пенсия работника (SEP) IRA — это пенсионные счета для малых предприятий или индивидуальных предпринимателей.Если вы работаете на себя или владеете малым бизнесом, это способ откладывать сбережения на пенсию с более высокими лимитами, чем традиционный 401 (k) или IRA. С SEP IRA вы можете вносить до 58 000 долларов в год. Это может дать владельцам малого бизнеса возможность большой экономии.

Что следует учитывать перед инвестированием и почему долгосрочное инвестирование является ключевым

Начиная свой путь инвестирования, сначала подумайте, где бы вы хотели держать свои вложения. Это может быть налоговый брокерский счет, 401 (k) работодателя или льготная налоговая IRA.Если вы хотите инвестировать в недвижимость, решите, соответствует ли физическая недвижимость или REIT вашему стилю инвестирования.

Затем оцените свою устойчивость к риску и продолжительность инвестирования. Имейте в виду, что из-за сложных процентов долгосрочное инвестирование (более 10 лет) — самый надежный способ приумножить ваши деньги.

Совершенно нормально инвестировать целиком в недорогие диверсифицированные индексные фонды. «Адекватно диверсифицированные инвестиции с длительным периодом роста являются ключом к созданию богатства», — говорит Стомайер.Таким образом, вы также сможете противостоять рыночным спадам, давая вашим наличным шансам вырасти.

Как правильно инвестировать деньги [Простое руководство для начинающих]

Чтобы стать богатым или достичь своих финансовых целей, вам нужно научиться вкладывать деньги с умом .

Конечно, это легче сказать, чем сделать, поскольку для вас есть множество информации и вариантов инвестирования.С чего на самом деле начать и убедиться, что они поступают правильно?