Юрист рассказал, когда и как можно отказаться от кредита

МОСКВА, 2 фев – ПРАЙМ. Банки все настойчивее соблазняют своих клиентов взять деньги в долг, и нередко решение об оформлении кредитного договора принимается импульсивно. Бывает, что уже после подписания документов необходимость в заемных средствах отпадает. В этой ситуации есть шанс расторгнуть соглашение с банком, рассказал агентству «Прайм» ведущий юрист компании Объединенный юридический центр «Парфенон» Павел Уткин.

Эксперт рассказал, кто должен погашать кредит, если заемщик умер

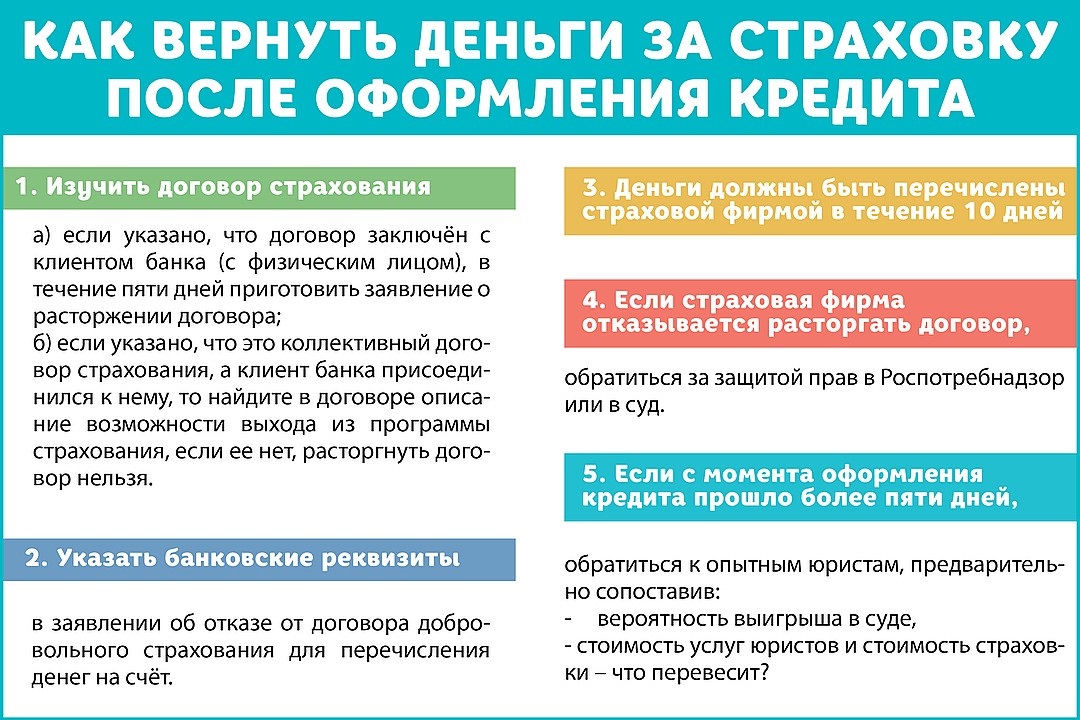

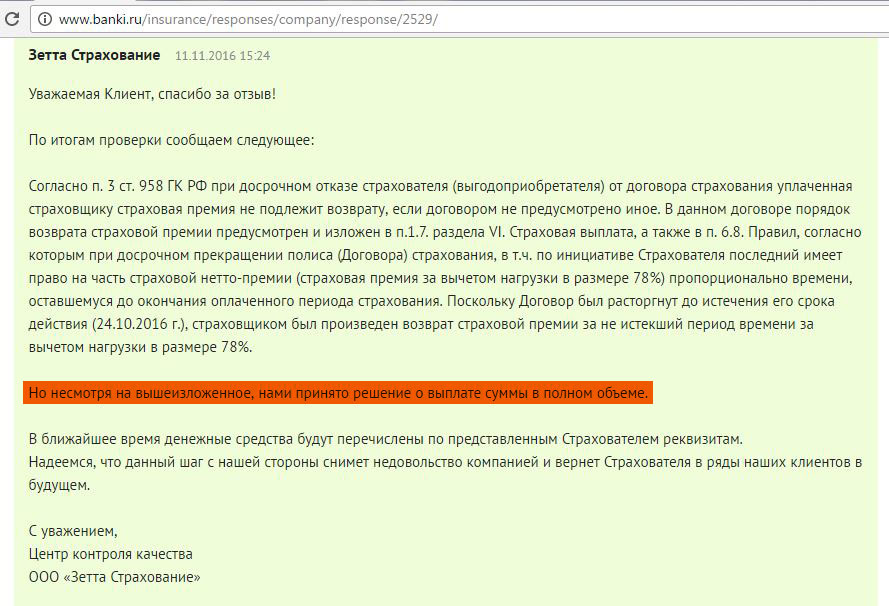

«Если клиент уже успел получить денежные средства, то беспрепятственно расторгнуть договор можно в течение 14 дней после его подписания. Это предусмотрено законом. К слову, в течение этого срока можно отказаться и от навязанных с кредитом услуг, вроде страховки. Если же прошло больше времени, то формально оформить возврат уже не получится», — говорит юрист.

Официальная формулировка процедуры — досрочное погашение. Банки не имеют права отказать в досрочном погашении, но могут ввести мораторий на преждевременное закрытие договора в течение 2-3 месяцев с даты подписания. Данная информация прописывается в соглашении, которое всегда надо читать крайне внимательно перед тем как ставить свою подпись. Кроме того, банк потребует уплатить проценты за использованные дни, отмечает он.

Банки не имеют права отказать в досрочном погашении, но могут ввести мораторий на преждевременное закрытие договора в течение 2-3 месяцев с даты подписания. Данная информация прописывается в соглашении, которое всегда надо читать крайне внимательно перед тем как ставить свою подпись. Кроме того, банк потребует уплатить проценты за использованные дни, отмечает он.

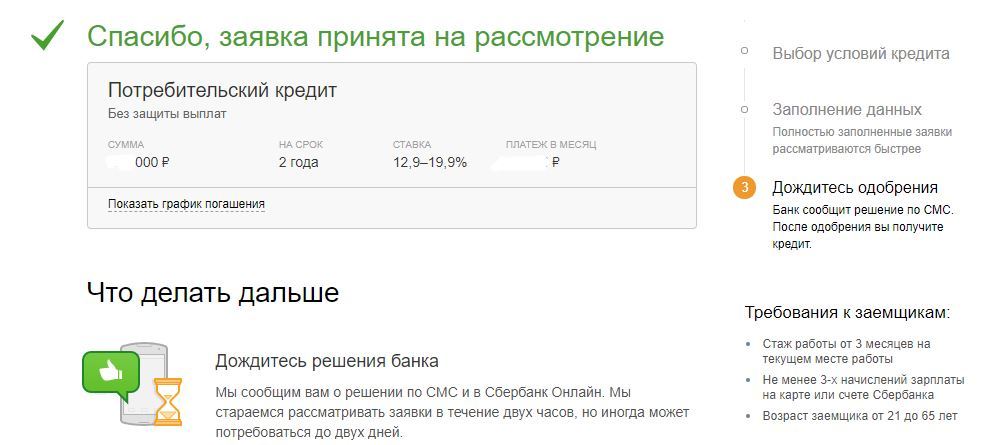

«В том случае, если заявка на кредит была одобрена банком, но договор заключен не был, то клиент может отказаться от оформления займа без каких-либо последствий. Для этого достаточно перестать контактировать с работниками банка либо заявить прямо, что данная услуга более не актуальна», — поясняет Уткин.

Некоторые менеджеры пытаются ввести людей в заблуждение и убедить их в невозможности отказаться от кредита на данной стадии, но это противоречит реальному положению дел, предупреждает юрист.

При это нужно отдавать себе отчет, что подобный отказ со стороны клиента способен подпортить отношение с банком, так что лучше все-таки представить уважительные причины отказа.

Какие вещи стоит покупать в кредит, а на что лучше накопить

«Ситуация с целевым займом более сложная. Например, если человек оформил ипотеку и банк перечислил деньги на его счет или выдал наличными, то процедура возврата аналогична потребительскому займу. Если же денежные средства уже использовались в качестве первоначального взноса, то вернуться их будет довольно сложно», — говорит Уткин.

И если с продавцом-застройщиком еще можно договориться во внесудебном порядке, то заставить частное лицо вернуть деньги без его согласия практически невозможно. Как правило, самым простым способом решения проблемы является продажа ипотечной квартиры и использование вырученных денег для досрочного погашения займа, заключил юрист.

В ОНФ считают, что призывы не платить по кредитам на основании статьи УК о госизмене могут лишь ухудшить дела заемщика

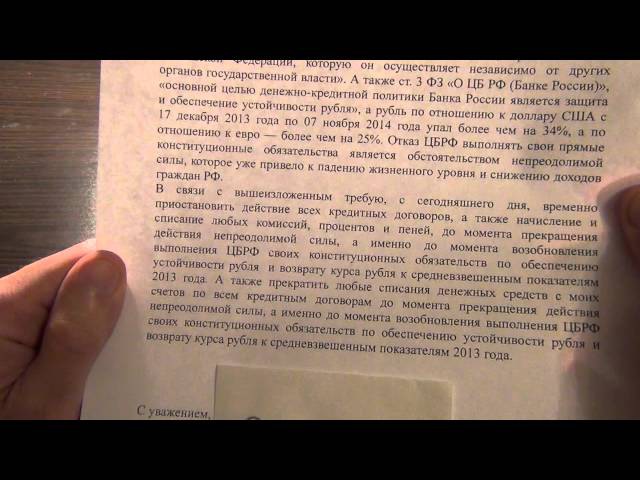

В социальных сетях и на интернет-форумах распространяется сообщение о том, что россияне придумали способ не платить по банковским кредитам, ссылаясь при этом ни много ни мало на статью Уголовного кодекса РФ о госизмене.

Ранее в социальных сетях появились сообщения о том, что несколько жителей Нюрбинского района Якутии направили сотрудникам регионального управления ФСБ письма с обоснованием, почему они отказываются выплачивать кредиты. Вот цитата из такого письма: «Я взял в банке кредит, но тогда я не знал, что учредители банка – иностранные компании, головные офисы которых находятся в странах – участницах НАТО. Я не против того, чтобы погасить кредит, но не могу, поскольку данные деяния попадают под ст. 275 УК РФ, а именно – оказание финансовой помощи иностранному государству, международной либо иностранной организации или их представителям в деятельности, направленной против безопасности Российской Федерации».

Активисты проекта «За права заемщиков» еще год назад, когда впервые увидели эту информацию, обратились за помощью к юристам и получили ответ, что такое обоснование не имеет никакой правовой силы.

«К сожалению, финансовая грамотность заемщиков оставляет желать лучшего. Это сообщение можно было бы рассматривать как шутку, однако наш опыт показывает, что люди могут воспринять эту информацию всерьез и воспользоваться ею для решения своих кредитных проблем», – подчеркивает руководитель проекта ОНФ «За права заемщиков», зампред комитета Госдумы по экономической политике Виктор Климов.

Эксперты проекта ОНФ отмечают, что все банки, осуществляющие свою работу на территории РФ, созданы и действуют в соответствии с требованиями российского законодательства. Иностранные банки могут действовать в стране только через свои дочерние организации, которые зарегистрированы как российские юридические лица. При этом иностранные учредители и их российские дочерние организации не несут ответственности по обязательствам друг друга. А значит, заемщики, заключившие кредитный договор в российском банке с иностранным учредителем, получают кредит и несут обязательства по его погашению перед российским юридическим лицом.

При этом иностранные учредители и их российские дочерние организации не несут ответственности по обязательствам друг друга. А значит, заемщики, заключившие кредитный договор в российском банке с иностранным учредителем, получают кредит и несут обязательства по его погашению перед российским юридическим лицом.

Таким образом, предположения о том, что какие-то абстрактные иностранные юридические лица угрожают безопасности РФ не могут освобождать граждан от исполнения обязательств перед российскими кредитными организациями.

А вот за нарушение обязательств, напоминают эксперты проекта «За права заемщиков», банки на законных основаниях применяют к должникам штрафные санкции за просрочку платежа и уведомляют о просрочке кредитные бюро, что отражается в кредитной истории заемщика. При длительных просрочках банки имеют право привлечь к взысканию долгов коллекторские агентства, а также могут взыскать долги через суд или инициировать процедуру банкротства гражданина.

Приложение / КонсультантПлюс

ОБЗОР СУДЕБНОЙ ПРАКТИКИ

ПО НЕКОТОРЫМ ВОПРОСАМ, СВЯЗАННЫМ С ПРИМЕНЕНИЕМ

К БАНКАМ АДМИНИСТРАТИВНОЙ ОТВЕТСТВЕННОСТИ ЗА НАРУШЕНИЕ

ЗАКОНОДАТЕЛЬСТВА О ЗАЩИТЕ ПРАВ ПОТРЕБИТЕЛЕЙ ПРИ ЗАКЛЮЧЕНИИ

КРЕДИТНЫХ ДОГОВОРОВ

1.

Включение в кредитный договор условия о том, что в случае нарушения обязательств по возврату очередной части кредита банк имеет право потребовать досрочного возврата выданного кредита, не противоречит части 4 статьи 29 Федерального закона «О банках и банковской деятельности».Банк обратился в арбитражный суд (далее — суд) с заявлением о признании недействительным постановления органа по надзору в сфере защиты прав потребителей (далее — орган Роспотребнадзора) о привлечении банка к административной ответственности, предусмотренной частью 2 статьи 14.8 Кодекса Российской Федерации об административных правонарушениях (далее — КоАП РФ), за включение в договор условия, ущемляющего установленные законом права потребителей.

Включение в кредитный договор условия о том, что в случае нарушения обязательств по возврату очередной части кредита банк имеет право потребовать досрочного возврата выданного кредита, не противоречит части 4 статьи 29 Федерального закона «О банках и банковской деятельности».Банк обратился в арбитражный суд (далее — суд) с заявлением о признании недействительным постановления органа по надзору в сфере защиты прав потребителей (далее — орган Роспотребнадзора) о привлечении банка к административной ответственности, предусмотренной частью 2 статьи 14.8 Кодекса Российской Федерации об административных правонарушениях (далее — КоАП РФ), за включение в договор условия, ущемляющего установленные законом права потребителей.Суд первой инстанции установил, что банк был привлечен к административной ответственности за включение в кредитные договоры, заключенные с гражданами, условия о праве банка потребовать досрочного исполнения обязательства по возврату кредита в случае, если заемщиком будет допущена просрочка по возврату очередной части кредита и уплате процентов за пользование кредитом.

Суд кассационной инстанции постановление суда апелляционной инстанции отменил и оставил в силе решение суда первой инстанции, сославшись при этом на следующее.

В силу статьи 9 Федерального закона от 26.01.1996 N 15-ФЗ «О введении в действие части второй Гражданского кодекса Российской Федерации» в случаях, когда одной из сторон в обязательстве является гражданин, использующий, приобретающий, заказывающий либо имеющий намерение приобрести или заказать товары (работы, услуги) для личных бытовых нужд, такой гражданин пользуется правами стороны в обязательстве в соответствии с ГК РФ, а также правами, предоставленными потребителю Законом Российской Федерации от 07.02.1992 N 2300-1 «О защите прав потребителей» (далее — Закон о защите прав потребителей) и изданными в соответствии с ним иными правовыми актами. Право банка требовать досрочного возврата суммы кредита в случае нарушения срока возврата очередной части кредита предусмотрено положениями статьи 811 ГК РФ, поэтому включение в кредитный договор данного условия не противоречит закону и не может нарушать прав потребителей. Кроме того, суд кассационной инстанции указал, что положения части 4 статьи 29 Закона о банках о запрете на одностороннее сокращение банком срока действия кредитного договора направлены на защиту интересов заемщика при заключении договора (в частности, на недопущение включения в договор дискриминационных условий, позволяющих кредитной организации произвольно и в одностороннем порядке изменять условия договора). При этом данная норма Закона о банках не регулирует последствия нарушения кредитного договора, поэтому она не может быть истолкована как запрет включения в договор условия о праве банка предъявить требование о досрочном возврате кредита в случае, когда это право обусловливается нарушением заемщиком обязательств по возврату очередной части кредита либо иных обязательств, вытекающих из такого договора.

Кроме того, суд кассационной инстанции указал, что положения части 4 статьи 29 Закона о банках о запрете на одностороннее сокращение банком срока действия кредитного договора направлены на защиту интересов заемщика при заключении договора (в частности, на недопущение включения в договор дискриминационных условий, позволяющих кредитной организации произвольно и в одностороннем порядке изменять условия договора). При этом данная норма Закона о банках не регулирует последствия нарушения кредитного договора, поэтому она не может быть истолкована как запрет включения в договор условия о праве банка предъявить требование о досрочном возврате кредита в случае, когда это право обусловливается нарушением заемщиком обязательств по возврату очередной части кредита либо иных обязательств, вытекающих из такого договора.

2. Условие кредитного договора о том, что в случае просрочки возврата части кредита, выданного заемщику-гражданину, проценты за пользование соответствующей частью кредита в период такой просрочки взимаются в удвоенном размере, не нарушает прав потребителя, так как названным условием установлена ответственность заемщика за нарушение денежного обязательства.

Суд первой инстанции требование банка удовлетворил, руководствуясь следующим.

Как вытекает из абзаца шестого пункта 15 Постановления Пленума Верховного Суда Российской Федерации и Пленума Высшего Арбитражного Суда Российской Федерации от 08.10.1998 N 13/14 «О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами», повышенные проценты, обязанность по уплате которых установлена в кредитном договоре на случай просрочки возврата очередной части кредита, являются мерой ответственности должника за нарушение денежного обязательства. В соответствии со статьей 12 ГК РФ защита гражданских прав осуществляется способами, предусмотренными законом. Суд первой инстанции указал, что пунктом 1 статьи 811 Кодекса предусмотрена возможность взыскания с заемщика процентов за неправомерное пользование чужими денежными средствами в размере, установленном пунктом 1 статьи 395 ГК РФ, который, в свою очередь, предусматривает возможность в договоре установить иной размер процентов за неправомерное пользование чужими денежными средствами.Таким образом, из спорного положения кредитного договора вытекает, что размер процентов, на который возрастает процентная ставка за пользование кредитом в случае нарушения должником принятых на себя обязательств (повышенные проценты), применяется в отношении части кредита, возврат которой просрочен, и указанные повышенные проценты взимаются в течение периода просрочки. Данное положение представляет собой условие об ответственности должника за нарушение денежного обязательства по возврату суммы кредита.

В соответствии со статьей 12 ГК РФ защита гражданских прав осуществляется способами, предусмотренными законом. Суд первой инстанции указал, что пунктом 1 статьи 811 Кодекса предусмотрена возможность взыскания с заемщика процентов за неправомерное пользование чужими денежными средствами в размере, установленном пунктом 1 статьи 395 ГК РФ, который, в свою очередь, предусматривает возможность в договоре установить иной размер процентов за неправомерное пользование чужими денежными средствами.Таким образом, из спорного положения кредитного договора вытекает, что размер процентов, на который возрастает процентная ставка за пользование кредитом в случае нарушения должником принятых на себя обязательств (повышенные проценты), применяется в отношении части кредита, возврат которой просрочен, и указанные повышенные проценты взимаются в течение периода просрочки. Данное положение представляет собой условие об ответственности должника за нарушение денежного обязательства по возврату суммы кредита. Установление в кредитном договоре мер ответственности за нарушение потребителем-гражданином принятых на себя обязательств по возврату кредита само по себе не нарушает его прав, гарантированных законодательством о защите прав потребителей.Кроме того, предъявление банком требования о взыскании повышенных процентов не влечет за собой одностороннего увеличения размера процентов по кредитному договору или изменения порядка их определения (статья 809 ГК РФ), что запрещено положениями части 4 статьи 29 Закона о банках.

Установление в кредитном договоре мер ответственности за нарушение потребителем-гражданином принятых на себя обязательств по возврату кредита само по себе не нарушает его прав, гарантированных законодательством о защите прав потребителей.Кроме того, предъявление банком требования о взыскании повышенных процентов не влечет за собой одностороннего увеличения размера процентов по кредитному договору или изменения порядка их определения (статья 809 ГК РФ), что запрещено положениями части 4 статьи 29 Закона о банках.Постановлением суда апелляционной инстанции решение суда первой инстанции было оставлено без изменения, апелляционная жалоба органа Роспотребнадзора — без удовлетворения.

3. Условие кредитного договора, направленное на прямое или косвенное установление сложных процентов (процентов на проценты), ущемляет установленные законом права потребителя.

Банк обратился в суд с заявлением о признании недействительным постановления органа Роспотребнадзора о привлечении к административной ответственности, предусмотренной частью 2 статьи 14. 8 КоАП РФ, за включение в договор условий, ущемляющих установленные законом права потребителей.

8 КоАП РФ, за включение в договор условий, ущемляющих установленные законом права потребителей.Суд установил, что оспариваемым постановлением банк был привлечен к административной ответственности за включение в кредитный договор, заключенный с гражданином-заемщиком, условия о том, что в случае просрочки уплаты очередной части кредита банк вправе выдать заемщику без дополнительных заявлений со стороны последнего новый кредит в сумме задолженности по возврату соответствующей части кредита и уплате процентов по нему. Указанный кредит подлежал зачислению на банковский счет заемщика, открытый в банке-кредиторе. При этом в договоре банковского счета, который был заключен банком с гражданином, содержалось условие о том, что банк вправе в одностороннем порядке списать со счета гражданина денежные средства во исполнение любых обязательств, имеющихся у гражданина перед банком.

Суд отказал в удовлетворении требования банка, поскольку спорное условие кредитного договора в совокупности с условиями договора банковского счета фактически направлено на установление обязанности заемщика в случае просрочки уплачивать новые заемные проценты на уже просроченные заемные проценты (сложный процент), тогда как из положений пункта 1 статьи 809 и пункта 1 статьи 819 ГК РФ вытекает, что по договору кредита проценты начисляются только на сумму кредита. Таким образом, спорное условие кредитного договора направлено на обход положений закона, следовательно, противоречит им и является ничтожным. Включение в кредитный договор условия, ущемляющего права потребителя, образует состав административного правонарушения, установленного частью 2 статьи 14.8 КоАП РФ. При названных условиях банк был правомерно привлечен к административной ответственности.

Таким образом, спорное условие кредитного договора направлено на обход положений закона, следовательно, противоречит им и является ничтожным. Включение в кредитный договор условия, ущемляющего права потребителя, образует состав административного правонарушения, установленного частью 2 статьи 14.8 КоАП РФ. При названных условиях банк был правомерно привлечен к административной ответственности.Суд апелляционной инстанции оставил решение суда первой инстанции без изменения, дополнительно указав, что гражданское законодательство не запрещает кредитору и должнику по договору кредита заключить новый договор, по условиям которого денежные средства, выданные заемщику, будут направлены на исполнение обязательств, уже имеющихся у должника перед кредитором. Того же результата стороны могут достигнуть, заключив соглашение о новации обязательства по уплате начисленных процентов в заемное обязательство.

Однако в рассматриваемом деле спорное условие было включено в типовой с заранее определенными условиями договор кредита. Банк не доказал, что это условие индивидуально обсуждалось сторонами при заключении договора кредита. Суд указал, что данное условие является явно обременительным для заемщика-гражданина (пункт 2 статьи 428 ГК РФ). Ссылка ответчика на положения пункта 3 статьи 421 ГК РФ была признана судом апелляционной инстанции неправомерной, так как возможность сторон договором изменять положения диспозитивных норм закона в договорных отношениях с участием потребителя ограничена пунктом 1 статьи 16 Закона о защите прав потребителей, запрещающим ухудшение положения потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации. В качестве такого правила в рассматриваемом деле выступают положения пункта 1 статьи 809 и пункта 1 статьи 819 ГК РФ, согласно которым по общему правилу в кредитных отношениях проценты по кредиту начисляются на сумму кредита, возможность начисления процентов на проценты из указанных норм не вытекает.

Банк не доказал, что это условие индивидуально обсуждалось сторонами при заключении договора кредита. Суд указал, что данное условие является явно обременительным для заемщика-гражданина (пункт 2 статьи 428 ГК РФ). Ссылка ответчика на положения пункта 3 статьи 421 ГК РФ была признана судом апелляционной инстанции неправомерной, так как возможность сторон договором изменять положения диспозитивных норм закона в договорных отношениях с участием потребителя ограничена пунктом 1 статьи 16 Закона о защите прав потребителей, запрещающим ухудшение положения потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации. В качестве такого правила в рассматриваемом деле выступают положения пункта 1 статьи 809 и пункта 1 статьи 819 ГК РФ, согласно которым по общему правилу в кредитных отношениях проценты по кредиту начисляются на сумму кредита, возможность начисления процентов на проценты из указанных норм не вытекает.4. Положение кредитного договора с заемщиком-гражданином о праве банка предъявить требование о досрочном исполнении обязательства по возврату кредита в случае ухудшения финансового положения заемщика противоречит положениям части 4 статьи 29 Закона о банках, поэтому нарушает права потребителя.

Банк обратился в суд с заявлением о признании недействительным Постановления органа Роспотребнадзора о привлечении банка к административной ответственности, предусмотренной частью 2 статьи 14.8 КоАП РФ.

Банк обратился в суд с заявлением о признании недействительным Постановления органа Роспотребнадзора о привлечении банка к административной ответственности, предусмотренной частью 2 статьи 14.8 КоАП РФ.В ходе судебного разбирательства установлено, что между банком и заемщиком-гражданином был заключен кредитный договор, по условиям которого банк в случае ухудшения финансового положения заемщика имеет право потребовать досрочного возврата кредита. При этом в договоре стороны оговорили, что под ухудшением финансового положения заемщика понимается уменьшение его ежемесячного дохода, указанного в ежеквартально представляемых в банк справках по форме 2-НДФЛ, более чем на десять процентов по сравнению со средним ежемесячным доходом, имевшимся у заемщика в момент выдачи кредита. Кроме того, стороны в договоре предусмотрели, что факт прекращения трудового договора заемщика с работодателем также рассматривается сторонами договора как ухудшение финансового положения заемщика.

По мнению органа Роспотребнадзора, данное положение кредитного договора нарушает права заемщика, так как противоречит положениям части 4 статьи 29 Закона о банках, в частности позволяет банку в одностороннем порядке изменять условия договора о сроке его действия.

Банк не согласился с постановлением органа Роспотребнадзора о привлечении к административной ответственности и обратился в суд с заявлением о признании его недействительным.

Суд первой инстанции в удовлетворении требования отказал, сославшись на то, что ГК РФ не содержит такого основания для предъявления кредитором требования о досрочном возврате заемщиком-гражданином кредита, как ухудшение его финансового положения. Более того, положения части 4 статьи 29 Закона о банках запрещают кредитной организации в одностороннем порядке сокращать срок действия кредитного договора в отношениях с заемщиком-гражданином.В рассматриваемом деле банк включил в типовой кредитный договор с заранее определенными условиями положения, которые позволяют ему при некоторых обстоятельствах в одностороннем порядке изменить срок действия договора, потребовав досрочного возврата суммы выданного кредита.

Суд также отметил, что само по себе ухудшение финансового положения заемщика не может быть основанием для предъявления требования о досрочном возврате кредита, так как данное обстоятельство может иметь место в силу объективных причин, не будучи связанным с неправомерными действиями самого заемщика.

Суд счел, что упомянутые положения договора нарушают права потребителя-гражданина, являющегося заемщиком по кредитному договору, в связи с чем банк был правомерно привлечен к административной ответственности, поэтому в удовлетворении заявления банка отказал.

Суд апелляционной инстанции решение суда первой инстанции оставил без изменения, требование банка о признании незаконным постановления органа Роспотребнадзора — без удовлетворения, указав следующее.

Положения части 4 статьи 29 Закона о банках направлены на недопущение сокращения срока действия кредитного договора, а следовательно, и срока исполнения обязательств по такому договору на основании одностороннего волеизъявления кредитора, не обусловленного нарушением заемщиком условий договора.Ухудшение финансового положения заемщика влечет за собой увеличение риска невозврата им полученного от банка кредита. Однако это обычный предпринимательский риск, который банк как коммерческая организация, осуществляющая систематическую направленную на получение прибыли деятельность по выдаче кредитов, несет всегда.

Постановлением суда кассационной инстанции указанные судебные акты были оставлены без изменения.

5. Условие долгосрочного кредитного договора с заемщиком-гражданином о том, что плата за пользование суммой кредита складывается из постоянного процента и величины, переменной в зависимости от колебаний рынка, само по себе не противоречит положениям статей 29 и 30 Закона о банках, законодательству о защите прав потребителей и не нарушает прав потребителя.Орган Роспотребнадзора вынес постановление о привлечении кредитной организации к административной ответственности за включение в договор о предоставлении кредита для покупки квартиры условий, ущемляющих установленные законом права потребителя (часть 2 статьи 14.8 КоАП РФ).

Кредитная организация, не согласившись с этим постановлением, обратилась в суд с заявлением о признании его недействительным, полагая, что условия кредитного договора не нарушают прав потребителей и в связи с этим основания для привлечения ее к административной ответственности отсутствуют.

Суд первой инстанции в удовлетворении требования отказал, установив, что в соответствии с условиями кредитного договора, заключенного кредитной организацией с заемщиком-гражданином, плата за пользование суммой кредита складывалась из двух составляющих: постоянного процента и переменной величины (ставки МосПрайм). Суд согласился с доводом органа Роспотребнадзора о том, что включение в кредитный договор с гражданином условия о возможности изменения процентной ставки за пользование кредитом в зависимости от колебаний ставок на рынке межбанковского кредитования нарушает положения части 4 статьи 29 Закона о банках, не допускающей изменения условий кредитного договора (в частности, условия о процентах за пользование кредитом) без согласия гражданина.Кроме того, суд указал, что положения части 8 статьи 30 Закона о банках и абзаца четвертого пункта 2 статьи 10 Закона о защите прав потребителей исключают возможность выдачи физическим лицам кредитов с так называемой плавающей процентной ставкой, поскольку в этом случае не может быть обеспечено право потребителя на получение информации о полной стоимости кредита, полной сумме кредита и графике его выплаты.Постановлением суда апелляционной инстанции решение суда первой инстанции было отменено, требование кредитной организации удовлетворено.

Суд апелляционной инстанции признал, что положения части 4 статьи 29 Закона о банках не могут быть истолкованы как ограничивающие право сторон кредитного договора установить такой порядок определения платы за пользование кредитом, который бы предусматривал автоматическое ее изменение в зависимости от колебаний того или иного экономического показателя (ставки рефинансирования Банка России, валютного курса, расчетного индекса (например, ставки МосПрайм) и т.п.), которые при этом не зависят от усмотрения банка. В рассматриваемом случае изменение размера платы за пользование кредитом (как в сторону ее повышения, так и понижения) осуществляется не в связи с односторонними действиями кредитной организации, при этом не происходит изменения условий кредитного договора. Более того, в части 4 статьи 29 Закона о банках содержится указание на то, что в кредитном договоре с заемщиком-гражданином может содержаться не только твердый размер процентов по кредиту, но и способ определения платы за кредит, к числу которых относится и условие о постоянной и переменной величинах процента.Кроме того, суд апелляционной инстанции, оценив природу заключенного между сторонами договора, кредит по которому был выдан на 25 лет, счел, что в подобного рода долгосрочных кредитных отношениях изменяющаяся процентная ставка позволяет сторонам договора заранее учесть возможные риски (изменение уровня инфляции или средних процентных ставок по аналогичным кредитам и т.д.).

Суд апелляционной инстанции также признал, что положения части 8 статьи 30 Закона о банках и абзаца четвертого пункта 2 статьи 10 Закона о защите прав потребителей не препятствуют заключению банком и заемщиком-гражданином кредитного договора с условием о переменной процентной ставке по кредиту. В спорном договоре содержится расчет полной стоимости кредита, причем в данном расчете банк указал тот размер ставки МосПрайм, который существовал в момент заключения договора. В этом же расчете содержится указание на то, что при увеличении или уменьшении ставки МосПрайм размер выплаты процентов за пользование кредитом будет пропорционально увеличиваться или уменьшаться. В соответствии с абзацем четвертым пункта 2 статьи 10 Закона о защите прав потребителей до заемщика должна быть доведена информация о размере кредита, полной сумме, подлежащей выплате потребителем, и графике погашения данной суммы. Спорный кредитный договор содержит эту информацию, определенную исходя из размера ставки МосПрайм, существовавшей на дату его заключения.Суд кассационной инстанции оставил постановление суда апелляционной инстанции без изменения, кассационную жалобу органа Роспотребнадзора — без удовлетворения.

6. Кредитная организация была правомерно привлечена к административной ответственности за включение в договор с заемщиком-гражданином положения о том, что заключенный сторонами кредитный договор не рассматривается ими в качестве договора присоединения и к отношениям, возникающим между сторонами, не подлежат применению правила статьи 428 ГК РФ, так как это положение договора ущемляет установленные законом права потребителя.Орган Роспотребнадзора привлек кредитную организацию к административной ответственности за правонарушение, предусмотренное частью 2 статьи 14.8 КоАП РФ (включение в договор условия, ущемляющего установленные законом права потребителя).

Кредитная организация, не согласившись с этим постановлением, оспорила его в суде, указывая, что ею не было допущено каких-либо нарушений прав потребителей.

Рассматривая спор, суд установил, что в кредитном договоре, заключенном кредитной организацией с заемщиком-гражданином, в разделе «Заключительные положения» содержалось положение о том, что данный договор не рассматривается его сторонами в качестве договора присоединения и к отношениям, возникшим между кредитной организацией и заемщиком, не применяются правила статьи 428 ГК РФ.В судебном заседании представитель кредитной организации пояснил, что названное условие кредитного договора не может нарушать прав потребителя, так как оно имеет исключительно информационный характер. Кроме того, по мнению истца, права заемщика не могут считаться нарушенными, так как указание в договоре на неприменение к отношениям сторон той или иной нормы права не означает, что суд, разрешая спор, возникший в связи с этим договором, не сможет применить те нормы права, которые сочтет подлежащими применению в данном деле.

Суд первой инстанции в удовлетворении заявления банка отказал по следующим основаниям.

В соответствии с пунктом 1 статьи 428 ГК РФ договором присоединения признается договор, условия которого определены одной из сторон в формулировках или иных стандартных формах и могли быть приняты другой стороной не иначе как путем присоединения к предложенному договору в целом.Суд счел, что при заключении кредитной организацией спорного договора кредитования с заемщиком-гражданином последний был фактически лишен возможности влиять на содержание договора. Названное обстоятельство подтверждается как показаниями заемщика, указавшего, что при оформлении договора сотрудник банка отказался рассматривать изменения, предложенные гражданином (в части изменения условия о подсудности споров, возникающих по договору), так и пояснениями представителя кредитной организации о том, что в соответствии с принятыми в банке внутренними правилами типовые тексты кредитных договоров, заключаемых в рамках заранее разработанных кредитных продуктов, изменению по предложению заемщиков не подлежат.

Таким образом, по смыслу пункта 1 статьи 428 ГК РФ данный договор, заключенный между кредитной организацией и заемщиком-гражданином, следует квалифицировать как договор присоединения, следовательно, заемщик обладает всеми правами стороны, присоединившейся к договору (пункт 2 статьи 428 ГК РФ). Включение в договор условий, ущемляющих эти права, является административным правонарушением, ответственность за которое предусмотрена частью 2 статьи 14.8 КоАП РФ.Суд апелляционной инстанции оставил решение суда первой инстанции без изменения, апелляционную жалобу кредитной организации — без удовлетворения.

7. Условие кредитного договора о том, что споры по иску банка к заемщику-гражданину рассматриваются судом по месту нахождения банка, нарушает законодательство о защите прав потребителей, поэтому банк был правомерно привлечен к административной ответственности за правонарушение, предусмотренное частью 2 статьи 14.8 КоАП РФ.

Кредитная организация была привлечена к административной ответственности за включение в кредитный договор условия, нарушающего права потребителей. В качестве такого условия орган Роспотребнадзора расценил положения договора о том, что споры по иску банка к заемщику рассматриваются судом по месту нахождения банка, а споры по иску заемщика к банку рассматриваются по выбору заемщика судом по месту его нахождения или пребывания, либо по месту нахождения банка, либо по месту заключения или исполнения кредитного договора.

Банк обратился в суд с заявлением о признании постановления и предписания органа Роспотребнадзора недействительными, указав, что спорное положение кредитного договора не ухудшает правового положения заемщика при предъявлении им требований к банку и не противоречит положениям пункта 2 статьи 17 Закона о защите прав потребителей, так как буквально воспроизводит их. Данная статья Закона не определяет подсудности дел по искам организации к потребителю, связанным с нарушением потребителем своих обязанностей по договору. Следовательно, подсудность такого рода споров может быть определена договором.Суд первой инстанции в удовлетворении заявления отказал, руководствуясь следующим.

Положения пункта 2 статьи 17 Закона о защите прав потребителей предоставляют потребителю возможность самостоятельно определить суд, в котором будет рассматриваться его требование к контрагенту, в первую очередь исходя из критерия удобства участия самого потребителя в судебном разбирательстве. При этом законодатель не установил процессуальных правил для рассмотрения споров, в которых потребитель является ответчиком, так как по общему правилу иск предъявляется в суд по месту нахождения ответчика (статья 28 Гражданского процессуального кодекса Российской Федерации). В связи с этим дела с участием потребителей всегда будут рассматриваться в суде по месту жительства потребителя. Суд указал, что данная гарантия, предоставляемая потребителю-гражданину законом, не может быть изменена или отменена договором.При названных обстоятельствах суд счел, что включение спорного положения о подсудности споров в кредитный договор, являющийся типовым, с заранее определенными условиями, ущемляет права потребителя и является административным правонарушением, за совершение которого банк правомерно привлечен к ответственности.

Суд апелляционной инстанции оставил решение суда первой инстанции без изменения, апелляционную жалобу банка — без удовлетворения.

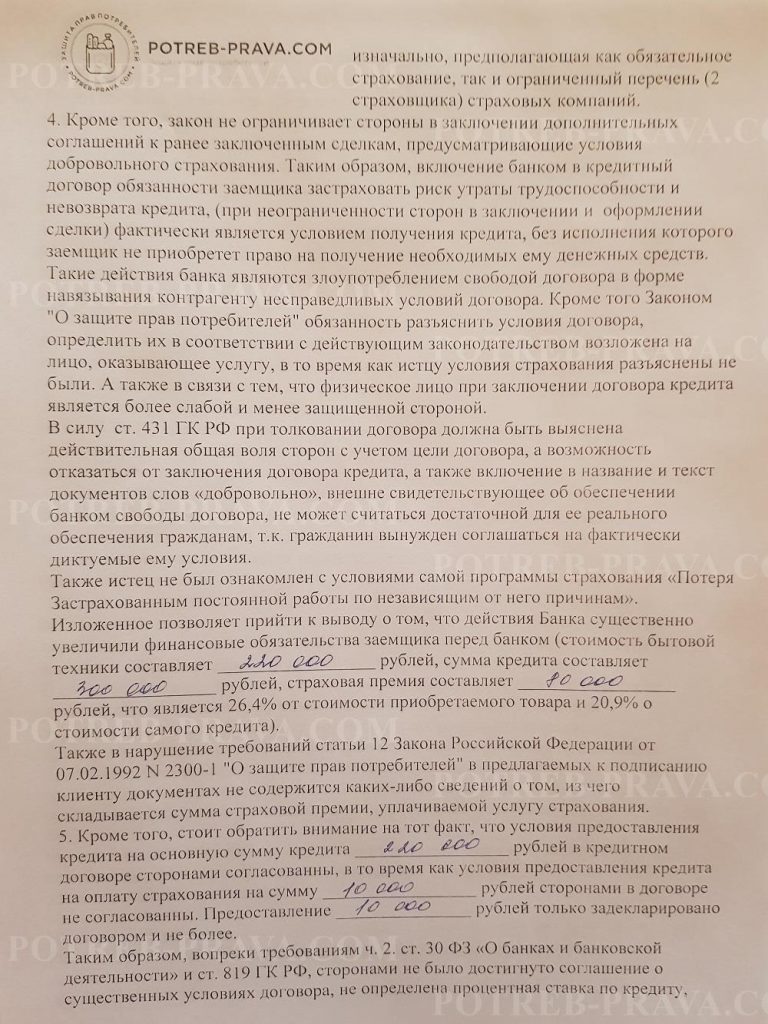

8. Включение в кредитный договор с заемщиком-гражданином условия о страховании его жизни и здоровья не нарушает прав потребителя, если заемщик имел возможность заключить с банком кредитный договор и без названного условия.

Банк обратился в суд с заявлением о признании недействительным постановления органа Роспотребнадзора о привлечении его к административной ответственности, предусмотренной частью 2 статьи 14.8 КоАП РФ, за включение в кредитный договор условия, ущемляющего установленные законом права потребителей.Суд первой инстанции счел, что выдача кредита по кредитному договору, заключенному банком с заемщиком-гражданином, была обусловлена заключением заемщиком договора страхования своей жизни и здоровья. Суд указал, что в рассматриваемой ситуации банк обусловил получение заемщиком кредита необходимостью обязательного приобретения другой услуги — страхования жизни и здоровья заемщика, что запрещается положениями пункта 2 статьи 16 Закона о защите прав потребителей.Суд апелляционной инстанции решение суда первой инстанции отменил и удовлетворил требование банка, указав следующее.

Как усматривается из материалов дела, при выдаче кредитов гражданам банк применял разработанные им правила выдачи кредитов физическим лицам для целей приобретения автотранспортных средств. В соответствии с названными правилами страхование жизни и здоровья заемщика относится к мерам по снижению риска невозврата кредита, причем правилами предусмотрено, что кредит может быть выдан заемщику и в отсутствие договора страхования, но в этом случае по кредиту устанавливается более высокая процентная ставка. Как следует из представленных банком доказательств, разница между двумя данными ставками не является дискриминационной. Кроме того, из упомянутых правил вытекает, что решение банка о предоставлении кредита не зависит от согласия заемщика застраховать свою жизнь и здоровье в пользу банка. В кредитном договоре также содержится условие о том, что сумма задолженности заемщика по кредиту (в части основной суммы долга и начисленных, но не уплаченных процентов за пользование кредитом) уменьшается на сумму страхового возмещения, полученного банком от страховой компании при наступлении страхового случая.

Суд также обратил внимание на то, что разница между процентными ставками при кредитовании со страхованием и без страхования являлась разумной. Как видно из заявки на выдачу кредита, подписанной заемщиком, он выбрал вариант кредитования, предусматривающий в качестве одного из обязательных условий страхование жизни и здоровья, с более низкой процентной ставкой.

Таким образом, обстоятельства дела свидетельствуют о том, что навязывания услуги страхования при выдаче кредита не было. Следовательно, банк был неправомерно привлечен к административной ответственности за нарушение прав потребителей.

9. Положения кредитного договора о том, что гражданину-заемщику открывается текущий счет в банке-кредиторе, через который осуществляется выдача кредита и его погашение, не нарушают пункт 2 статьи 16 Закона о защите прав потребителей, так как открытие такого счета и все операции по нему осуществляются кредитной организацией без взимания платы.Кредитная организация оспорила в суде Постановление органа Роспотребнадзора, которым она была привлечена к административной ответственности за включение в кредитный договор условия, ущемляющего права потребителей (часть 2 статьи 14.8 КоАП РФ). Таковым орган Роспотребнадзора счел положение договора о том, что гражданин-заемщик открывает в банке текущий счет, через который осуществляется выдача кредита и его погашение (для погашения кредита заемщик вносит на текущий счет денежные средства, которые затем списываются банком в счет ежемесячных платежей по кредиту). Орган Роспотребнадзора полагал, что в данном случае банк обусловил выдачу кредита обязательным заключением договора об оказании другой банковской услуги — договора банковского счета.Суд первой инстанции в удовлетворении требования банка отказал, указав, что законодательство о защите прав потребителей содержит запрет навязывания потребителю товаров, работ и услуг путем обусловливания приобретения одних товаров (работ, услуг) обязательным приобретением других товаров (работ, услуг) (пункт 2 статьи 16 Закона о защите прав потребителей). В этом деле, по мнению суда, имело место обусловливание заключения кредитного договора заключением другого договора с банком — договора банковского счета.

Суд апелляционной инстанции решение суда первой инстанции отменил, требование банка удовлетворил, руководствуясь следующим.

Положения пункта 2 статьи 16 Закона о защите прав потребителей направлены на защиту имущественных интересов потребителя от действий контрагента, обусловившего приобретение нужного потребителю товара приобретением другого товара, который потребителю не нужен и на приобретение которого потребитель не желал бы нести затраты. Таким образом, пунктом 2 статьи 16 Закона о защите прав потребителей не охватываются случаи, когда услуга (в рассматриваемом деле — услуга по открытию и ведению банковского счета), связанная с другой оказываемой потребителю услугой (выдачей потребительского кредита), оказывается потребителю бесплатно. Суд апелляционной инстанции указал, что из договора банковского счета следует, что вознаграждение за совершение операций по счету (за выдачу, прием, перевод денежных средств по счету) банком не взимается, договор банковского счета действует до даты полного возврата кредита. В связи с этим спорное условие кредитного договора не может нарушать прав гражданина-заемщика, поэтому Постановление органа Роспотребнадзора является незаконным.Суд кассационной инстанции оставил Постановление суда апелляционной инстанции без изменения, кассационную жалобу органа Роспотребнадзора — без удовлетворения.

10. Установление в кредитном договоре штрафа за отказ заемщика от получения кредита противоречит законодательству о защите прав потребителей.

Орган Роспотребнадзора привлек банк к административной ответственности за включение в договор условия, ущемляющего права потребителей (часть 2 статьи 14.8 КоАП РФ). Постановление о привлечении к административной ответственности было оспорено банком в суде. В заявлении банк указал, что названное условие не нарушает прав потребителей, так как оно устанавливает ответственность заемщика за уклонение от принятия им надлежащего исполнения обязательства по выдаче кредита.В судебном заседании представитель органа Роспотребнадзора пояснил, что проверка кредитных договоров, заключенных банком с гражданами, выявила, что все договоры содержат условие о праве банка взыскивать с заемщика, отказавшегося от получения кредита, штраф в размере одного процента от согласованной сторонами суммы кредита. Поскольку Законом о защите прав потребителей не предусмотрена возможность взыскания с потребителей неустойки за отказ от исполнения обязательств по договору, орган Роспотребнадзора счел, что банк включил в договор с потребителем условие, ухудшающее положение последнего, и привлек банк к административной ответственности.Суд отказал в удовлетворении заявления банка на том основании, что законодательство о защите прав потребителей исходит из того, что потребитель имеет право в течение некоторого (как правило, незначительного) периода времени с момента заключения договора с продавцом (исполнителем) отказаться от исполнения договора без каких-либо негативных для себя последствий (статьи 25 и 32 Закона о защите прав потребителей). Несмотря на то, что применительно к банковскому кредитованию граждан специальное регулирование последствий отказа потребителя от получения кредита отсутствует, потребитель не может быть понужден ни к принятию суммы кредита, ни к уплате штрафа за отказ от его получения. Кроме того, ГК РФ в качестве общего правила устанавливает, что заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до определенного договором срока его предоставления (пункт 2 статьи 821 Кодекса). Установление иных последствий отказа от получения кредита в договоре с заемщиком-гражданином существенно нарушает его права как потребителя.Суд апелляционной инстанции оставил решение суда первой инстанции без изменения, апелляционную жалобу банка — без удовлетворения.

11. В случае погашения кредита при посредстве третьих лиц (другого банка, платежной системы) риски, связанные с задержкой зачисления на корреспондентский счет банка платежей заемщика по возврату кредита, лежат на заемщике.

Орган Роспотребнадзора привлек банк к административной ответственности за включение в договор с гражданином-заемщиком условия, ущемляющего права потребителей (часть 2 статьи 14.8 КоАП РФ). В качестве такого условия орган Роспотребнадзора расценил положение кредитного договора о том, что в случае погашения кредита при посредстве других банков, через платежные терминалы, системы Интернет-платежей все риски, связанные с задержкой зачисления уплаченных заемщиком в качестве возврата кредита денежных средств на корреспондентский счет банка, лежат на заемщике. По мнению органа Роспотребнадзора, такое распределение рисков ущемляет право потребителя свободно выбирать способ погашения кредита.Суд удовлетворил требование банка, указав следующее. Гражданин-заемщик не может быть ограничен в способах погашения кредита, он вправе осуществлять платежи по погашению кредита любыми законными способами. Если заемщик гасит кредит или его часть не в отделении банка, а при посредстве третьего лица (другого банка, платежной системы), денежное обязательство заемщика по возврату кредита будет считаться исполненным в момент зачисления денежных средств на корреспондентский счет банка-кредитора (статьи 309, 316, 408 ГК РФ).Спорное условие кредитного договора не может считаться ущемляющим права потребителя, поскольку устанавливает справедливое распределение рисков, связанных с задержкой зачисления денежных средств, возвращаемых банку заемщиком, на корреспондентский счет банка. Так, в силу того, что выбор лица, при посредстве которого заемщик осуществляет платеж по возврату кредита, осуществляет сам заемщик, риски ненадлежащего исполнения этим лицом обязанности по зачислению средств на корреспондентский счет банка возлагаются на заемщика, если только из договора или информации, предоставленной заемщику банком, не вытекает, что банк известил заемщика о возможности погашения кредита при посредстве конкретных организаций (кредитных организаций, платежных систем и т.п.).

Исходя из изложенного, суд счел, что банк был неправомерно привлечен к административной ответственности.

Постановлениями судов апелляционной и кассационной инстанций решение суда первой инстанции оставлено без изменения.

12. Условия кредитного договора о запрете досрочного возврата кредита в течение определенного времени, а также о взимании банком комиссии за досрочный возврат кредита нарушают права потребителя, так как по смыслу положений законодательства о защите прав потребителей банк не вправе отказаться принимать либо иным образом ограничивать досрочное исполнение заемщиком-гражданином обязательств по кредитному договору.

Банк обратился в суд с заявлением о признании недействительным Постановления органа Роспотребнадзора о привлечении его к административной ответственности за нарушение прав потребителей (часть 2 статьи 14.8 КоАП РФ).Суд установил, что банк был привлечен к административной ответственности за нарушение прав потребителей, выразившееся во включении в кредитный договор, заключенный с гражданином, условий о том, что заемщик не имеет права досрочно возвращать кредит в течение первых трех месяцев действия кредитного договора, а также о взимании банком комиссии за досрочный возврат кредита в случае, если кредит был возвращен банку до истечения шестого месяца действия кредитного договора.

Суд счел, что данные положения кредитного договора (как в части запрета на досрочный возврат кредита, так и в части взимания комиссии за досрочный возврат) не соответствуют статье 32 Закона о защите прав потребителей, согласно которой потребитель вправе отказаться от услуг исполнителя в любое время при условии оплаты исполнителю фактически понесенных им расходов, связанных с исполнением обязательств по договору. Суд указал, что банк не представил доказательств того, что в связи с выдачей кредита он понес какие-либо расходы. Следовательно, взимание им денежных средств за досрочный возврат кредита противоречит названной статье Закона о защите прав потребителей. Суд пришел к выводу, что банк был правомерно привлечен к административной ответственности, и отказал в удовлетворении его заявления.Суд апелляционной инстанции решение суда первой инстанции отменил, заявление банка удовлетворил, сославшись на следующее. Глава III Закона о защите прав потребителей регулирует особенности выполнения работ и оказания услуг по договорам, заключенным потребителем с организацией-исполнителем. При этом Закон о защите прав потребителей не содержит специальных норм, регулирующих отношения в сфере потребительского кредитования, которые бы в том числе устанавливали право заемщика-гражданина отказаться от кредита, возвратив полученную денежную сумму только в течение незначительного периода времени после получения кредита без каких-либо негативных финансовых последствий для себя. Следовательно, к отношениям сторон по кредитному договору применению подлежат нормы ГК РФ о займе и кредите с учетом положений глав I и IV Закона о защите прав потребителей.В соответствии с пунктом 2 статьи 810 ГК РФ сумма займа, предоставленного под проценты, может быть возвращена досрочно с согласия займодавца. Положения кредитного договора свидетельствуют о том, что банк выразил согласие на возврат кредита только после истечения первых трех месяцев действия кредитного договора. Установление комиссии за досрочный возврат кредита, осуществленный до истечения шестого месяца действия кредитного договора, также не нарушает прав потребителя, так как об этом условии потребителю было известно из текста подписанной им заявки на выдачу кредита.Кроме того, суд апелляционной инстанции отметил, что комиссия за досрочный возврат кредита имеет своей целью в том числе и компенсацию расходов банка, связанных с выдачей заемщику кредита (изучение платежеспособности заемщика и пр.).

Суд кассационной инстанции отменил постановление суда апелляционной инстанции и оставил в силе решение суда первой инстанции, указав, что положения статьи 315 ГК РФ не означают, что должник по денежному обязательству, кредитором по которому является кредитная организация, не вправе исполнить обязательство досрочно.Законодательство о защите прав потребителей в сфере оказания услуг исходит из того, что в отношениях с участием потребителя последнему предоставляется право отказаться от исполнения обязательств по договору, возвратив контрагенту все полученное по сделке и возместив фактически понесенные им расходы (статья 32 Закона о защите прав потребителей). Названное положение Закона подлежит применению к спорным правоотношениям сторон кредитного договора по аналогии (статья 6 ГК РФ).Суд кассационной инстанции также отметил, что заранее предусмотренная комиссия за досрочный возврат кредита не является фактически понесенными расходами банка, поэтому установление в кредитном договоре, по сути, платы за досрочный возврат заемщиком-гражданином суммы кредита нарушает законодательство о защите прав потребителей.

В связи с этим условия кредитного договора, заключенного с заемщиком-гражданином, о запрете заемщику в течение трех месяцев досрочно возвращать кредит, а также о взимании комиссии за досрочный возврат кредита нарушают его права как потребителя, поэтому банк был правомерно привлечен к административной ответственности.

13. Включение в кредитный договор условия о том, что услуги банка оплачиваются заемщиком в соответствии с утверждаемыми банком тарифами, которые он вправе изменять в одностороннем порядке в течение срока действия договора, нарушает права потребителя, так как названное условие противоречит положениям статьи 310 ГК РФ и статьи 29 Закона о банках.

Банк обратился в суд с заявлением о признании недействительным Постановления органа Роспотребнадзора о привлечении его к административной ответственности за совершение административного правонарушения — включение в кредитный договор, заключенный с заемщиком-гражданином, условия, нарушающего права потребителя.

Суд установил, что данный кредитный договор содержал условие о том, что оплата дополнительных услуг банка, связанных с исполнением кредитного договора, осуществляется в соответствии с тарифами, устанавливаемыми банком. В договоре также содержится условие о том, что банк вправе в одностороннем порядке изменять тарифы, уведомляя об этом заемщика путем направления ему сообщения по электронной почте на адрес, указанный заемщиком, а также путем размещения новых тарифов на официальном сайте банка в сети Интернет.

Привлекая банк к административной ответственности, орган Роспотребнадзора счел, что включение в договор этого условия нарушает права потребителя, так как позволяет банку в одностороннем порядке изменять условия договора, заключенного с гражданином.

Суд отказал в удовлетворении заявления банка, руководствуясь следующим. Согласно статье 310 ГК РФ односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных законом. Односторонний отказ от исполнения обязательства, связанного с осуществлением его сторонами предпринимательской деятельности, и одностороннее изменение условий такого обязательства допускаются также в случаях, предусмотренных договором, если иное не вытекает из закона или существа обязательства. Следовательно, в отношениях с гражданами одностороннее изменение условий обязательств не допускается, если иное не вытекает из закона. В соответствии с частью 4 статьи 29 Закона о банках по кредитному договору, заключенному с заемщиком-гражданином, кредитная организация не может в одностороннем порядке изменить размер комиссионного вознаграждения по совершаемым операциям, поэтому включение в договор условия, позволяющего банку в одностороннем порядке изменять размер вознаграждения за отдельные операции, совершаемые банком в рамках кредитного договора, не соответствует Закону и нарушает права потребителей.Постановлениями судов апелляционной и кассационной инстанций решение суда первой инстанции оставлено без изменения, апелляционная и кассационная жалобы банка — без удовлетворения.

14. Условие кредитного договора о взимании банком платы за выдачу справок о состоянии задолженности заемщика-гражданина по кредиту противоречит закону и нарушает права потребителя.

Орган Роспотребнадзора привлек банк к административной ответственности за совершение правонарушения, предусмотренного частью 2 статьи 14.8 КоАП РФ, которое выразилось во включении в кредитный договор условия о том, что выдача банком справок о состоянии задолженности заемщика является платной, стоимость данной услуги определяется тарифами банка.Банк оспорил постановление органа Роспотребнадзора в суде.

Суд первой инстанции удовлетворил требования банка, отметив, что, выдавая заемщику справку о состоянии задолженности по кредитному договору, банк оказывает ему услугу, которая подлежит оплате. Стороны согласовали порядок определения стоимости данной услуги в договоре, указав, что она определяется тарифами банка.

Суд апелляционной инстанции отменил решение суда первой инстанции и отказал в удовлетворении требования, сославшись на то, что вознаграждение за совершение банковских операций по кредитному договору, заключенному с заемщиком-гражданином, не может быть изменено в одностороннем порядке, что может иметь место в результате изменения банком тарифов (часть 4 статьи 29 Закона о банках).Суд кассационной инстанции также счел, что заявление банка не подлежит удовлетворению, однако при этом изменил мотивировочную часть Постановления суда апелляционной инстанции, указав следующее.

По смыслу абзаца четвертого пункта 2 статьи 10 Закона о защите прав потребителей потребитель всегда имеет право знать о размере своей задолженности перед банком, сумме уплаченных процентов, предстоящих платежах с раздельным указанием суммы процентов, подлежащих уплате, и оставшейся суммы кредита. Реализация данного права потребителя не может быть обусловлена уплатой им какого-либо вознаграждения за предоставление такого рода информации. В связи с этим положение кредитного договора о том, что предоставление потребителю необходимой информации является платным, противоречит статье 10 Закона о защите прав потребителей. Следовательно, банк был правомерно привлечен к ответственности за совершение административного правонарушения.

15. Условие целевого кредитного договора о том, что все издержки по погашению записи о законной ипотеке, обременяющей приобретаемую заемщиком квартиру, несет заемщик, нарушает права потребителя.

Кредитная организация обратилась в суд с заявлением о признании незаконным постановления органа Роспотребнадзора о привлечении ее к административной ответственности за включение в договор условия, нарушающего права потребителей (часть 2 статьи 14.8 КоАП РФ).Суд установил, что заявитель был привлечен к административной ответственности за совершение административного правонарушения, выразившегося во включении в договор о предоставлении кредита на покупку квартиры, заключенный с заемщиком-гражданином, условия о том, что погашение законной ипотеки в отношении квартиры, приобретенной на полученные от кредитной организации денежные средства, осуществляется заемщиком самостоятельно на основании справки кредитной организации об отсутствии задолженности по кредиту и доверенности на право подачи заявления о погашении ипотеки от имени кредитной организации, причем расходы по нотариальному удостоверению этой доверенности лежат на заемщике.

В ходе судебного заседания представитель кредитной организации пояснил, что данное условие договора не может нарушать прав заемщика, так как именно он имеет интерес в скорейшем погашении ипотеки и освобождении недвижимого имущества от обременения, а кредитная организация создает ему необходимые условия для этого. Кроме того, у кредитной организации нет достаточного количества сотрудников, которые могли бы от ее имени лично подавать заявления о погашении ипотеки.

Суд отказал в удовлетворении заявления о признании незаконным Постановления органа Роспотребнадзора, указав следующее. В соответствии со статьей 25 Федерального закона от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» регистрационная запись об ипотеке погашается на основании совместного заявления залогодателя и залогодержателя. Следовательно, законом установлена обязанность залогодержателя совместно с залогодателем обратиться в орган по регистрации прав на недвижимое имущество и сделок с ним с заявлением о погашении регистрационной записи об ипотеке, поэтому полное возложение на гражданина всех организационных и финансовых издержек по подаче такого заявления ущемляет его права как потребителя.Руководствуясь этими соображениями, суд пришел к выводу о том, что соответствующее положение кредитного договора нарушает права потребителя, и отказал в удовлетворении заявления банка.

16. Уступка банком лицу, не обладающему статусом кредитной организации, не исполненного в срок требования по кредитному договору с заемщиком-гражданином не противоречит закону и не требует согласия заемщика.

Кредитная организация была привлечена органом Роспотребнадзора к административной ответственности за нарушение прав потребителей (часть 1 статьи 14.8 КоАП РФ), выразившееся в доведении до потребителей недостоверной информации, касающейся возможности уступки банком права требования просроченной задолженности по кредитному договору третьим лицам без согласия должника. Данная информация была включена банком в типовые условия предоставления и обслуживания кредита и в текст типового заявления о предоставлении кредита. По мнению органа Роспотребнадзора, указанная информация не соответствует положениям пункта 2 статьи 388 ГК РФ, так как уступка права требования без согласия должника в договоре потребительного кредитования невозможна, поскольку личность кредитора имеет существенное значение для должника.Кредитная организация обратилась в суд с заявлением о признании постановления органа Роспотребнадзора недействительным.

Суд первой инстанции в удовлетворении требования отказал, поддержав доводы органа Роспотребнадзора. Кроме того, суд в решении отметил, что уступка требований по кредитному договору может привести к тому, что право требования к заемщику-гражданину будет передано третьим лицам, не являющимся кредитными организациями. В силу же пункта 1 статьи 819 ГК РФ денежные средства в кредит может предоставить только банк или иная кредитная организация, имеющая соответствующую лицензию.Суд апелляционной инстанции решение суда первой инстанции изменил, исключив из его мотивировочной части довод о том, что уступка требования по кредитному договору противоречит пункту 1 статьи 819 ГК РФ, и указав, что этот довод является ошибочным и противоречит сложившейся судебной практике. В остальной части решение суда было оставлено без изменения.Суд кассационной инстанции по кассационной жалобе кредитной организации решение суда первой инстанции и постановление суда апелляционной инстанции отменил и признал постановление органа Роспотребнадзора недействительным. Суд указал, что требование возврата кредита, выданного физическому лицу по кредитному договору, не относится к числу требований, неразрывно связанных с личностью кредитора. Согласно статье 382 ГК РФ для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором, при этом в законодательстве Российской Федерации отсутствует норма, которая бы устанавливала необходимость получения согласия заемщика-гражданина на уступку кредитной организации требований, вытекающих из кредитного договора. При уступке требования по возврату кредита (в том числе и тогда, когда цессионарий не обладает статусом кредитной организации) условия кредитного договора, заключенного с гражданином, не изменяются, его положение при этом не ухудшается (статьи 384 и 386 ГК РФ), гарантии, предоставленные гражданину-заемщику законодательством о защите прав потребителей, сохраняются. Суд кассационной инстанции также указал, что уступка требований, вытекающих из кредитного договора, не нарушает нормативных положений о банковской тайне (статья 26 Закона о банках), так как в соответствии с частью 7 данной статьи цессионарий, его должностные лица и работники обязаны хранить ставшую им известной информацию, составляющую банковскую тайну, и эти лица несут установленную законом ответственность за ее разглашение (в том числе и в виде обязанности возместить заемщику причиненный разглашением банковской тайны ущерб).В связи с изложенным суд кассационной инстанции пришел к выводу о том, что в действиях кредитной организации отсутствует объективная сторона административного правонарушения, ответственность за которое предусмотрена частью 1 статьи 14.8 КоАП РФ.

17. Банк, к которому в порядке сингулярного правопреемства перешли права по кредитному договору, не может быть привлечен к административной ответственности за включение в кредитный договор условий, нарушающих права потребителя.

Орган Роспотребнадзора провел проверку деятельности банка на предмет соблюдения им законодательства о защите прав потребителей. В ходе проверки было установлено, что в ряд кредитных договоров, кредитором по которым являлся банк, а заемщиками — граждане, не являющиеся индивидуальными предпринимателями, были включены условия, нарушающие права потребителей (о взимании разовых комиссий за рассмотрение кредитной заявки, за выдачу кредита, дополнительной комиссии за погашение кредита наличными в отделении банка, о возможности в одностороннем порядке изменить размер ставки по кредиту, а также о том, что все споры между банком и заемщиком рассматриваются в суде по месту нахождения банка).

Орган Роспотребнадзора привлек банк к административной ответственности за включение в договор условий, нарушающих права потребителей (часть 2 статьи 14.8 КоАП РФ).Банк не согласился с привлечением к административной ответственности и обратился в суд с заявлением о признании постановления органа Роспотребнадзора недействительным, указав, что основания для привлечения его к ответственности отсутствуют, так как данные кредитные договоры заключались между заемщиками и другим банком, а сам заявитель приобрел права по этим договорам в порядке цессии. Возражая против заявления, орган Роспотребнадзора утверждал, что в силу положений главы 24 ГК РФ новый кредитор несет всю полноту ответственности, предусмотренную законодательством, в том числе и перед должником; вина банка в совершении административного правонарушения выражается в том, что после приобретения прав по кредитным договорам он не предложил заемщикам изменить условия договоров, нарушающие права потребителей.Суд первой инстанции удовлетворил заявление банка, руководствуясь следующим. Включение в кредитные договоры условий, нарушающих права потребителей, имело место при заключении данных договоров банком — правопредшественником заявителя — с заемщиками. Положения главы 24 ГК РФ регулируют гражданские правоотношения между новым кредитором и должником и не распространяются на отношения, связанные с совершением цедентом административных правонарушений в сфере защиты прав потребителей. Для того, чтобы привлечь лицо к ответственности, административный орган должен был доказать, что правонарушение совершило именно это лицо. Однако из материалов дела вытекает, что условия, нарушающие права потребителей, были включены в кредитные договоры банком-цедентом, уступившим впоследствии свои права по ним заявителю. Суд пришел к выводу о том, что заявитель не совершал вменяемого ему административного правонарушения, поэтому привлечение его к административной ответственности является неправомерным. Суд также отметил, что в случае возникновения спора граждане-заемщики не лишены права ссылаться на то, что соответствующие положения кредитных договоров нарушают законодательство о правах потребителей и, следовательно, являются недействительными (статья 16 Закона о защите прав потребителей).Постановлениями судов апелляционной и кассационной инстанций решение суда первой инстанции оставлено без изменения, апелляционная и кассационная жалобы органа Роспотребнадзора — без удовлетворения.

В другом деле банк оспаривал постановление органа Роспотребнадзора о привлечении к административной ответственности на основании части 2 статьи 14.8 КоАП, ссылаясь на то, что права по кредитному договору, которым установлена обязанность гражданина-заемщика по уплате комиссии за ведение ссудного счета, были уступлены им третьему лицу (коллекторскому агентству), поэтому он не может быть привлечен к административной ответственности. Суд не согласился с данным доводом, указав, что банк, заключив с гражданином-заемщиком кредитный договор, содержащий положения, ущемляющие права потребителя, совершил правонарушение, ответственность за которое установлена частью 2 статьи 14.8 КоАП РФ. Последующая уступка прав по такому договору третьим лицам не затрагивает правоотношений, возникших в связи с совершением административного правонарушения.

Если не банк, то кто? Где малому бизнесу брать финансирование. ,

Микро, малый и средний бизнес является основой экономики Украины, он создает 60% ВВП, обеспечивая 79% рабочих мест. Он является социально-экономическим фундаментом, без которого не может развиваться наша экономика. Каждый пятый украинец хотел бы стать бизнесменом. Впрочем, по данным аналитического центра EasyBusiness, ограниченный доступ к финансам и сложности поиска стартового капитала — ключевая проблема, которая мешает развитию МСБ.

По данным Международной финансовой корпорации (IFC), украинские предприниматели являются недофинансированными на $ 33 млрд. Где новому бизнесу брать средства на становление, а действующем — на развитие?

Деньги из банки

Первый ответ, который приходит в голову предпринимателя при поиске финансирования — взять кредит в банке.

По данным Нацбанка, на август 2021 малый бизнес (годовой доход до 50 тыс. евро) получил от банков кредитных средств на 72,6 млрд грн, это почти 10% от всех кредитов, выданных бизнесу. Но этот объем даже приблизительно не дотягивает до $33 млрд, о которых пишет IFC, хотя из года в год Национальный банк говорит об излишках ликвидности на счетах банков.

Также, часто кредиты, которые выдают банки — это займы на пополнение оборотных средств и перекредитование уже действующих заемщиков, а не долгосрочное финансирование на развитие. По той же государственной программе «Доступные кредиты 5-7-9%» с 1 февраля 2020 по 4 октября 2021, выдано кредитов на 64,8 млрд грн. Но только 12,5% от этих средств было выдано на инвестиционные нужды.

Кроме того, банк кредитует за счет вкладчиков депозитов. Отсюда жесткие требования Национального банка к самим учреждений, а следовательно и требования банков к заемщикам — все для того, чтобы минимизировать риск невозврата кредита. И далеко не каждому малому предприятию хватит сноровки выполнить все требования банков, чтобы получить от них финансирование. Например, требования в части раскрытия информации.

В KPMG отмечают, что для того, чтобы оптимизировать расходы, МСБ часто работает «в серую» и не хотят нанимать бухгалтера, чтобы подготовить прозрачную отчетность. Многие ФОПы также предпочитают не показывать реальный уровень оборотов и доходов, опасаясь, что банк передаст информацию в контролирующие органы. В то время как банки при принятии решений о выдаче кредита опираются только на официальную отчетность.

Как следствие — уровень привлечений кредитов от банков на развитие бизнеса крайне низок.

«Когда предприниматель приходит в банк за деньгами на развитие (даже имея недвижимость в залог!), Банк не всегда даст ему кредит, поскольку в соответствии с требованиями НБУ, предприниматель должен показать бизнес-план, существующие и прогнозируемые поступления от бизнеса, и они обязанность» обязательно должны перекрывать платежи», — говорит управляющий партнер лизинговой компании «ЭСКА Капитал» Сергей Васьков.

Еще ярче эта проблема выделяется для нового бизнеса, который ищет способы привлечь финансирование на старт своей деятельности.

«Проблема поиска стартового капитала для предпринимателей очень болезненная», — утверждает Анна Петрова, руководитель проекту StartUp Ukraine. По ее словам, если для технологических ИТ стартапов еще возможно найти средства, например, в фонде стартапов, то для аграрных, производственных стартапов или какого кафе, найти деньги — очень и очень трудно.

«Единственный способ — занять у себя (если есть сбережения), друзей, семьи или «у дураков». То есть у всех тех, кто готов поддержать и рискнуть. Сейчас это единственные варианты решений, которые существуют», — говорит Анна Петрова.

«При старте нового бизнеса — продажи кондитерского цеха March&Co, мы обратились в украинский банк за кредитом. Мы закупали оборудование, и хотели 70% его стоимости профинансировать с помощью банковских денег. Банк, который в рекламе красиво декларировал поддержку малого бизнеса, «мурыжил» нас 4 месяца, требуя все новые и новые документы. В конце концов, когда оборудование уже было на складе, и критически необходимо надо было его забрать, мы получили отказ. И это несмотря на то, что я выступал поручителем по кредиту, а активов в одних только государственных облигациях было достаточно для покрытия суммы кредита», — говорит Любомир Остапов, партнер консалтингового агентства iPlan и основатель социального проекта «Семейный Бюджет».

Частично улучшить эту ситуацию могут программы помощи МСБ — государственные и от международных фондов. В зависимости от условий, они снижают риски для банков, и тогда те охотнее кредитуют МСБ. Для социального ответственного бизнеса есть возможности привлечения грантовых средств в рамках программ поддержки международных Ассоциаций. К примеру, с самого начала своей деятельности в 1996 году Фонд развития предпринимательства (до февраля 2020 — Немецко-украинский фонд) занимается поддержкой финансирования микро-, малого и среднего бизнеса для усиления его конкурентоспособности. Также, на сайте Дия.Бизнес есть перечень государственных и международных грантовых программ https://business.diia.gov.ua/services.

Но в основном даже финансирование, привлеченное по специальным программам, требует от бизнеса определенного уровня прозрачности и подготовленности. Что делать предприятиям, которые «не проходят» по таким требованиям?

А что если небанки?

Следующий вариант — небанковские финучреждения. Главное преимущество таких учреждений заключается в том, что почти все они (за исключением кредитных союзов) не рискуют деньгами вкладчиков, а выдают займы за свои собственные средства. Поэтому и требования регулятора к ним мягче, а следовательно и их требования к заемщику выполнить проще.

По данным НБУ, по состоянию на начало 2021, в Украине действует 969 — финансовых компаний, 318 — кредитных союзов и 301 — ломбард (всего 2079 фин учреждений, включая банки и лизинговые компании).

Но подавляющее большинство этих учреждений работает с физическими лицами, а не с предприятиями, и для каждой категории есть свои особенности сотрудничества. Например, стоимость кредита в МФО может достигать 1000% годовых. Это болезненная ситуация для общества, потому что такие условия не дают предпринимателю получать прибыль. Кроме того, финансовые компании известны склонностью запугивать заемщиков и прибегать к нецивилизованным методам принуждения к выплате кредита, хотя за такую практику с недавних пор регулятор начал наказывать штрафами.

Займ в ломбарде также может больно «укусить» — по данным НБУ, средневзвешенная годовая процентная ставка в 2019 году в ломбарде составила 215,2%. Кроме того, средства невозможно получить, не отдав физически залог, а если заемщик не вернет кредит, то ломбард может взыскать и другое имущество предпринимателя.

Во многих европейских странах, например, в Польше, малый бизнес получает займы в кредитных союзах. Но, во-первых, чтобы получить финансирование в КС, надо стать ее членом и делать взносы. А во-вторых, по данным НБУ, в Украине почти половина кредитных союзов предоставляет своим членам кредиты по ставке в пределах от 30% до 50% годовых, а треть – в пределах от 40% до 50% годовых, и хотя это дешевле, чем в финкомпании или ломбарде, это все еще дороже, чем в банке. Да и самих игроков на том рынке довольно мало.

Еще один вариант — лизинг. Но он подходит далеко не каждому бизнесу, ведь основными клиентами лизинговых компаний являются бизнесы сфер, требующих техники или оборудования. Например, это предприятия сельского хозяйства, транспорта, пищевой промышленности. В основном, предметами лизинга являются автомобили, техника, сельскохозяйственное и промышленное оборудование. Конечно, появляются альтернативные инструменты лизингового финансирования, — «обратный» лизинг или пополнение оборотных средств, но далеко не все о таком знают.

Если же поискать финансирования в стороне от традиционного финансового сектора, можно увидеть, что все популярнее становится совершенно другой способ финансирования — финансирование бизнеса бизнесом.

Финансирование предпринимателями других предпринимателей

В качестве альтернативы для традиционных способов финансирования, Любомир Остапив предлагает обратить внимание на краудфандинг. Краудфандинг — это добровольное объединение людей для поиска средств для финансирования конкретного проекта, бизнеса или организации.

«Успех компании Delfast, которая в начале 2021 собрала $3,4 млн среди частных украинских инвесторов на открытие производства электровелосипедов в Украине показывает, что краудфандинг в Украине возможен», — размышляет Любомир Остапив.

И это не обязательно должны быть физические лица. Например, частные компании, которые помогают предпринимателям с финансированием, очень популярны во многих странах. В США это Kabbage, Biz2Credit, Fundera, в Великобритании — Capitalise, Finpoint, Boost Capital, в Австралии — Prospa и Moula, в Индии — LendingKart. Американская платформа Kabbage еще в 2018 году выдавала по $10 млн онлайн займов в день. В Украине компаний такого рода до недавнего времени не существовало, пока не появились Safra Finance.

Сергей Васьков, соучредитель лизинговой компании «ЭСКА Капитал», рассказывает, что в начале работы компании в 2008 году они поняли, что поиск финансирования для фермеров, перевозчиков, строителей — болезненная проблема.

«Мы проанализировали мировой опыт, и поняли, что украинская финансовая система с одной стороны переполнена банками, но с другой стороны – компании, которые специализировались бы на финансировании МСБ на выгодных рыночных условиях просто-напросто отсутствуют на рынке», — вспоминает Сергей Васьков.

По его словам, МСБ требует более 30 млрд долларов. «Это так много, что даже если вся банковская система начнет работать только над этим, то даже в течение нескольких лет не сможет полностью удовлетворить потребность», — объясняет он.

Следовательно, основатели лизингового бизнеса решили создать компанию, которая бы решала эту проблему по примеру своих зарубежных аналогов. Так появилась компания Safra Finance.

«Мы решили основать финансовую компанию, которая будет предоставлять бизнес займа исключительно микро- и малым предпринимателям. Мы будем делать это быстро и без лишней бумажной волокиты, публично и прозрачно. Это будет сравнительно дешевое долгосрочное финансирование. Наших клиентов будут анализировать определенные алгоритмы, благодаря чему все желающие смогут получить решение онлайн очень быстро. Это будет очень удобный способ, которого в Украине еще нет», — убежден Антон Дядюра, соучредитель «ЭСКА Капитал» и Safra Finance.

Пока в Safra Finance будут доступны кредиты под залог (авто, техники, недвижимости), но уже есть кейсы выдачи бланковых кредитов, если бизнес-идея предпринимателя проста и понятна. В перспективе основатели планируют двигаться в направлении долгосрочных проектов развития компаний, помощи в экспортно-импортных операциях и инвестиций в бизнес.

Защитите себя финансово от воздействия коронавируса

Этот блог был первоначально опубликован 13 марта 2020 г. и обновлен 3 апреля 2020 г., чтобы отразить новую информацию.

Вы можете принять меры, чтобы защитить себя или близких от финансового воздействия коронавируса.

Чтобы узнать о последних обновлениях, посетите целевую страницу CFPB Coronavirus.

Если у вас возникли проблемы с оплатой счетов, ссуд или своевременной оплатой, вам может быть предложено несколько вариантов, особенно если вы заранее обратитесь к своим кредиторам или кредиторам.

Свяжитесь со своими кредиторами, ссудодателями и другими кредиторами.

Если вы не можете вовремя оплачивать счета, проверьте их веб-сайты, чтобы узнать, есть ли у них информация, которая может вам помочь.

CFPB и другие финансовые регулирующие органы рекомендовали финансовым учреждениям работать со своими клиентами для удовлетворения потребностей их сообщества.

Если вы не можете произвести платеж сейчас, вам нужно больше времени или вы хотите обсудить варианты оплаты, обратитесь к своим кредиторам и обслуживающим организациям, чтобы сообщить им о своей ситуации.Задержка по платежам может иметь длительное влияние на ваш кредит.

Компании, выпускающие кредитные карты, и кредиторы могут предложить вам несколько вариантов помощи. Это может включать отказ от определенных сборов, таких как банкомат, овердрафты и штрафы за просрочку платежа, а также возможность откладывать, корректировать или пропускать некоторые платежи.

При обращении к своим кредиторам будьте готовы объяснить:

- Ваше финансовое положение и положение с занятостью