Как не «попасть» на кредит, используя госуслуги

Подтверждённый аккаунт на сайте госуслуг можно, помимо прочего, использовать для подтверждения личности заёмщика при оформлении кредита. Этим, как водится, пользуются не только добропорядочные граждане, но и орудующие от их имени мошенники. С помощью экспертов «Парламентская газета» разбиралась, как обезопасить себя от нелегальных финансовых операций.

Госуслуги кредитов не даютНа сайтах банков и микрофинансовых организаций (МФО) возможна авторизация через пароль от госуслуг — это как показать паспорт при личном обращении за кредитом. Но авторизация только подтверждает личность, то есть пользователь разрешает конкретной организации увидеть его данные, но не означает автоматического согласия на получение каких-либо услуг, в том числе оформление кредитов.

Оформляя займ, пользователь соглашается с его условиями и подписывает договор с банком или МФО. «Никаких гарантий или льгот авторизация по учётной записи не даёт.

Итак, гражданин, авторизовавшись через госуслуги, подписывает кредитный договор, принимая на себя все те же обязательства, что возникли, обратись он в банк лично. Но в офисе заявителя видит сотрудник, который может как минимум посмотреть на фото в паспорте, а если гражданин сдал биометрические данные — то проверить его ещё и, например, по голосу. Узнать, кто сидит за компьютером, пусть даже он и авторизовался как конкретный Иванов, нет возможности. Этим и пользуются мошенники, оформляя кредиты через взломанные аккаунты.

Количество таких случаев в последнее время увеличилось, на что обратил внимание член Комитета Госдумы по информационной политике, информтехнологиям и связи Антон Горелкин. Он направил обращение в адрес главы Минцифры Максута Шадаева с просьбой разъяснить действия пользователя портала госуслуг, если тот обнаружил, что его аккаунт взломан. Депутат также просит сообщить, как можно отменить совершённые мошенниками от имени другого лица действия.

Депутат также просит сообщить, как можно отменить совершённые мошенниками от имени другого лица действия.

«Я считаю, что на госуслугах должен быть инструмент быстрого реагирования на заявления граждан о взломе аккаунта. А также необходимо выработать процедуру отмены, например, кредитов или займов, если они были оформлены со взломанного аккаунта», — написал Горелкин в своём Telegram-канале.

Взаимодействие с кредитно-финансовыми организациями с использованием аккаунта госуслуг удобно гражданам, портал хорошо зарекомендовал себя и по функционалу, и с точки зрения безопасности, сказал «Парламентской газете» генеральный директор информационно-аналитического агентства TelecomDaily Денис Кусков.

Читайте также:

• Мошенников хотят лишить возможности оформлять кредиты по утерянным паспортам • СМИ: крупные банки заявляют о росте активности мошенников

В то же время банки используют и собственные системы идентификации клиентов, причём нередко, чтобы войти в личный кабинет, нужно ввести не только пароль, но и код из поступившего СМС. Минцифры хочет приравнять банковскую идентификацию к паролю от госуслуг для расширения возможностей сервиса. Проект постановления об этом опубликован на портале правовых актов 22 июля. Эксперимент, который продлится с сентября 2021 по декабрь 2022 года, позволит подать заявление на предоставление услуги через форму в информационных системах банков, каждый раз не проходя авторизацию на портале госуслуг.

Минцифры хочет приравнять банковскую идентификацию к паролю от госуслуг для расширения возможностей сервиса. Проект постановления об этом опубликован на портале правовых актов 22 июля. Эксперимент, который продлится с сентября 2021 по декабрь 2022 года, позволит подать заявление на предоставление услуги через форму в информационных системах банков, каждый раз не проходя авторизацию на портале госуслуг.

«Проблем с такой взаимной идентификацией возникнуть не должно, а пользователи получат ещё один способ доступа к электронным госуслугам», — отметил Денис Кусков.

Государственному порталу необходимо совершенствовать механизмы защиты пользователей, а самим юзерам — учиться их применять, считает эксперт по информационной безопасности Александр Власов.

«Например, на госуслугах можно запретить проводить любые операции с недвижимостью без личного присутствия собственника, — рассказал «Парламентской газете» Власов. — Эти правила нужно распространить и на проведение финансовых операций.

Эксперт также рекомендовал узнать, в каком бюро кредитных историй хранится информация о гражданине. Обратившись туда, можно также запретить оформление кредитов без личного участия.

Член профильного думского комитета Антон Горелкин в комментарии «Парламентской газете» отметил, что пользователи должны быть уверены, что их электронные документы, которые они доверили государству, защищены лучше бумажных. «С учётом происходящего механизм защиты аккаунтов на портале госуслуг нужно усовершенствовать», — добавил депутат.

Удобно или безопасно?Персональные данные пользователей портала госуслуг хранятся в Единой системе идентификации и аутентификации, которая реализована с помощью решений, прошедших сертификацию в ФСБ. Разработчики портала регулярно проводят анализ возможных угроз данным, говорится на сайте. Одновременно там отмечается, что безопасность определяется не только уровнем защиты портала, но и уровнем защиты рабочего места, с которого осуществляется доступ.

Разработчики рекомендуют использовать только лицензионные программы, устанавливать все необходимые обновления безопасности, регулярно обновлять антивирусные базы, не посещать сайты сомнительного содержания. Кроме того, чтобы ваш пароль не угнали, нельзя заходить в личный кабинет со случайных компьютеров, из интернет-кафе. И, конечно, никому не нужно сообщать данные для входа.

Эксперт по информационной безопасности Александр Власов рекомендовал также включить оповещение о входе в аккаунт госуслуг, а также двухэтапную проверку входа — как в банковских приложениях, когда нужно ввести не только пароль, но и код из СМС.

«У пользователя есть главное — возможность выбора. И этот выбор сегодня — между удобством и безопасностью», — сказал Власов.

ЦБ анонсировал ограничения на выдачу кредитов

В августе был установлен рекорд за всю историю наблюдения за банковским сектором — в общей сложности финорганизации выдали 1,82 млн кредитов, что на 28% больше, чем в августе 2020-го, свидетельствуют данные ОКБ.

По итогам 2020 года задолженность по кредитам составила 19,92 трлн, увеличившись на 13,4%, а в августе достигла 24 трлн.

В этой связи Банк России хочет как можно скорее начать использовать количественное ограничение выдачи потребкредитов и ждет утверждения соответствующего законопроекта, сообщила глава ЦБ Эльвира Набиуллина в интервью

По мнению директора банковских рейтингов НРА Константина Бородулина, Центробанк обеспокоен существенным ростом долговой нагрузки физических лиц и через регулятивные меры, а в перспективе, используя инструменты количественного ограничения (после одобрения правительством), готов ограничивать данный рост, видя в нем угрозу для экономики и банковского сектора в целом.

Законопроект наделяет Банк России полномочиями по ограничению максимально допустимой доли отдельных видов кредитов в расходах. В случае превышения установленного уровня банк будет обязан увеличить надбавки к коэффициентам риска, в ином случае к нему будут применены меры воздействия (штрафы, предписания, ограничения). Детальные условия вводимых ограничений будут понятны после окончательного принятия закона и подробных разъяснений регулятора.

Нужно больше ограничений

По словам главы департамента финансовой стабильности ЦБ Елизаветы Даниловой, сейчас наблюдается рост закредитованности населения. Это говорит о том, что существуют риски, которые необходимо «гасить». Ранее глава Банка России Эльвира Набиуллина заявляла, что на рынке беззалоговых кредитов «уже заметны признаки начинающегося перегрева».

Для ограничения подобного риска регулятор повышает надбавки по необеспеченным потребительским кредитам и готов продолжить ужесточение своей политики в этом направлении, отмечает младший директор по банковским рейтингам «Эксперт РА» Анатолий Перфильев.

«Говорить о влиянии на кредитование данной инициативы можно будет только после определения условий по ограничениям», — сообщили «Газете.Ru» в пресс-службе СберБанка.

Как утверждает регулятор, доступный ему инструментарий для охлаждения рынка недостаточен. Сейчас ЦБ может вводить повышенные макропруденциальные надбавки по некоторым видам кредитов, но не ограничивать кредитование определенных групп заемщиков напрямую. Надбавки повышают стоимость кредита для банка, так как кредит приходится дополнительно резервировать из капитала (с 1 июля надбавки по необеспеченным кредитам вернулись на уровень 2019 года).

09 сентября 17:17

Однако дополнительные резервирование и аллокация капитала не позволяют сдерживать слишком быстрый рост потребительского кредитования, потому что у некоторых участников банковского рынка очень много капитала, в том числе из-за доминирования на рынке. «Если прибыли слишком много, то много и капитала. И поэтому нужно какое-то иное, микропруденциальное, «количественное» сдерживание», — поясняет «Газете.Ru» президент Национальной ассоциации профессиональных коллекторских агентств (НАПКА), председатель Совета СРО «МиР» Эльман Мехтиев.

«Если прибыли слишком много, то много и капитала. И поэтому нужно какое-то иное, микропруденциальное, «количественное» сдерживание», — поясняет «Газете.Ru» президент Национальной ассоциации профессиональных коллекторских агентств (НАПКА), председатель Совета СРО «МиР» Эльман Мехтиев.

Он отмечает, что вариант, который предлагается Банком России, несет риск количественного сдерживания для всех финансовых организаций, а не только для тех банков, у кого слишком много капитала. Кроме того, это ограничит свободу гражданина решать, сможет ли они «вытянуть» еще один кредит. Мехтиев предлагает предусмотреть ответственность для физлица, а не банка, на случай, если оно хочет получить кредитные средства даже при превышении условий количественных ограничений.

Довериться нелегалам

«В противном случае это просто запрет. Но если колбасу запрещают продать через прилавок, ее все равно купят с черного хода. В случае с финансовыми услугами это подтолкнет людей брать деньги на нелегальном, неконтролируемом рынке — вместо того, чтобы получить их у ответственных игроков под надзором», — считает глава НАПКА.

В ЦБ, однако, считают, что принятие законопроекта не повлечет за собой негативных социально-экономических, финансовых и иных последствий, в том числе для субъектов предпринимательской и иной экономической деятельности. Как отмечает Бородулин из НРА, потребителям банковских услуг не стоит опасаться критичного снижения доступности кредитов. Но весьма вероятно изменение процентных ставок, а также ужесточение требований к заемщикам, аналогичных ситуации весны 2020 года.

«Остановка потребительского кредитования не выгодна ни кредитным организациям, ни Банку России, поэтому прогнозировать развитие ситуации можно будет после принятия закона и оглашения мер регулятора по его практическому применению», — резюмирует он.

Что такое полная стоимость кредита? » Мнения экспертов

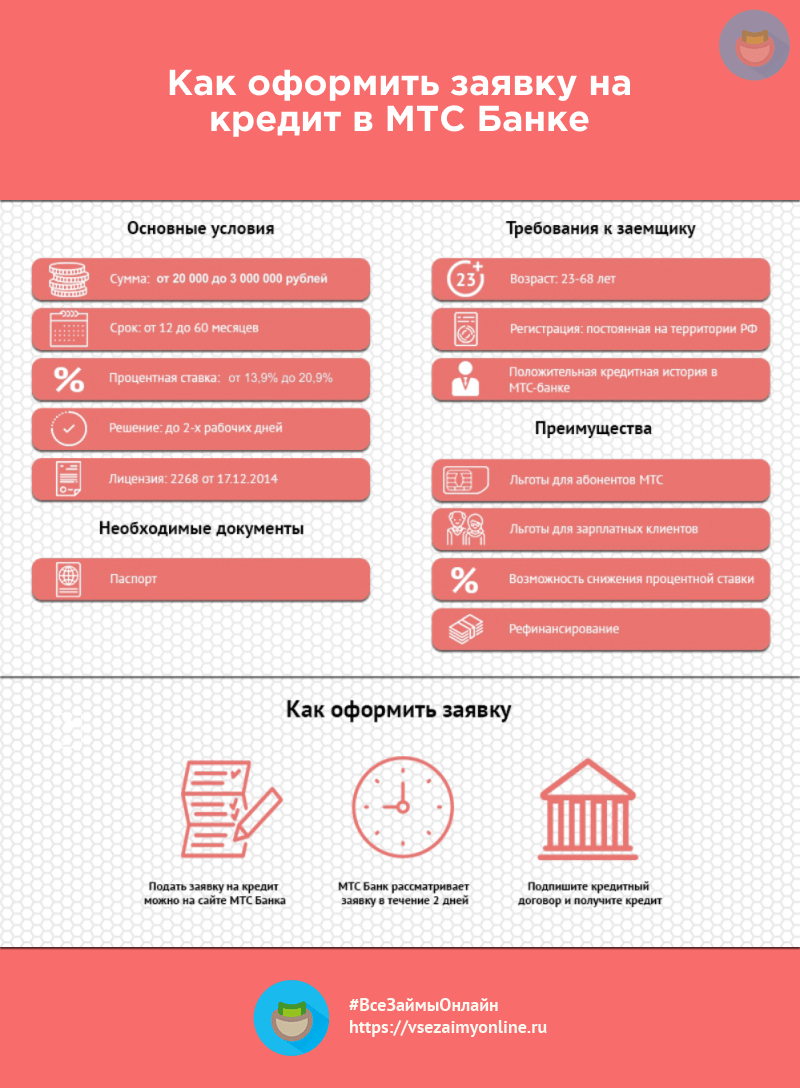

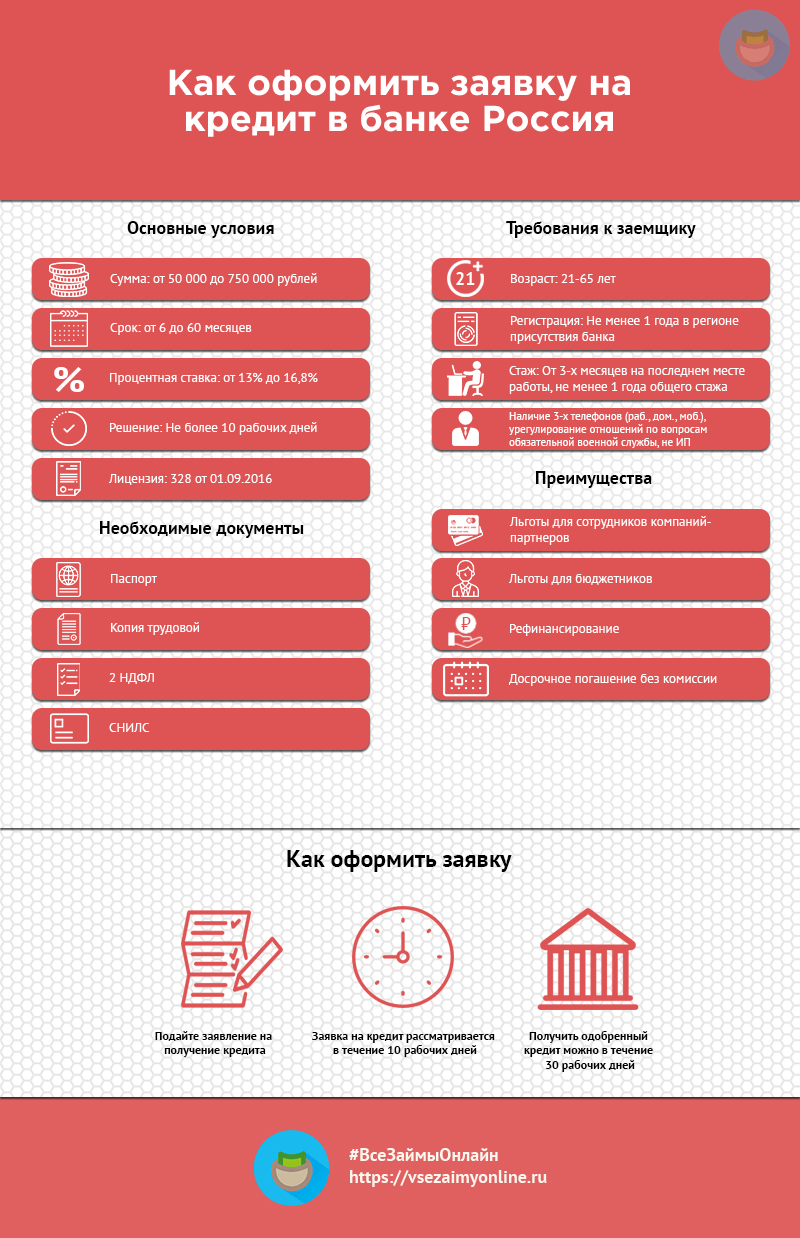

Одна из ключевых характеристик кредита — это его полная стоимость. От ее размера будет зависеть полная сумма переплат за пользование заемными деньгами. Перед тем, как обращаться за кредитом, стоит заранее уточнить возможный размер и порядок расчета его полной стоимости. Подробнее о том, как формируется ПСК и на что при ее изучении стоит обратить внимание, расскажет Ярослав Ширяев, эксперт финансового портала #ВсеЗаймыОнлайн.

Подробнее о том, как формируется ПСК и на что при ее изучении стоит обратить внимание, расскажет Ярослав Ширяев, эксперт финансового портала #ВсеЗаймыОнлайн.

Полная стоимость кредита — это сумма, которую должен будет уплатить заемщик по кредитному договору. Она состоит из тела долга и начисленных на нее переплат. Полная стоимость рассчитывается за весь срок кредитования и выражается в числовом значении и в процентах годовых. Порядок расчета ПСК определяет федеральный закон «О потребительском кредите (займе)».

В полную стоимость кредита входят все обязательные платежи по договору. В первую очередь, это основная сумма долга и начисленные на нее проценты. Также в ПСК включается стоимость сопутствующих услуг, необходимых для получения или обслуживания кредита — например, оценки залога или добровольное страхование. Штрафные санкции за просрочку или другие нарушения договора, уведомления по счету, обязательное страхование, комиссии за операции с наличными и изменения процентной ставки в ПСК не входят.

ПСК должна быть указана в договоре кредитования. Она размещается на его первой странице в правом верхнем углу. Порядок расчета полной стоимость должен быть прописан в условиях кредитования. Для каждого конкретного клиента показатель долговой нагрузки рассчитывается индивидуально. В процессе учитываются особенности конкретного вида кредитования: для подсчета ПСК для потребительских кредитов, ипотеки, автокредитов и кредитных карт часто установлены отдельные правила.

Центробанк следит за размерами полной стоимости кредита в российских банках. Каждый квартал он рассчитывает среднерыночное значение ПСК, информацию о котором он размещает на своем сайте. Полная стоимость конкретного кредита не может превышать среднерыночную более, чем на треть. Если банк, в который вы обратились, не указывает размер полной стоимости кредита или правила его расчета, либо завышает сумму ПСК, то вы можете сообщить об этом нарушении в ЦБ.

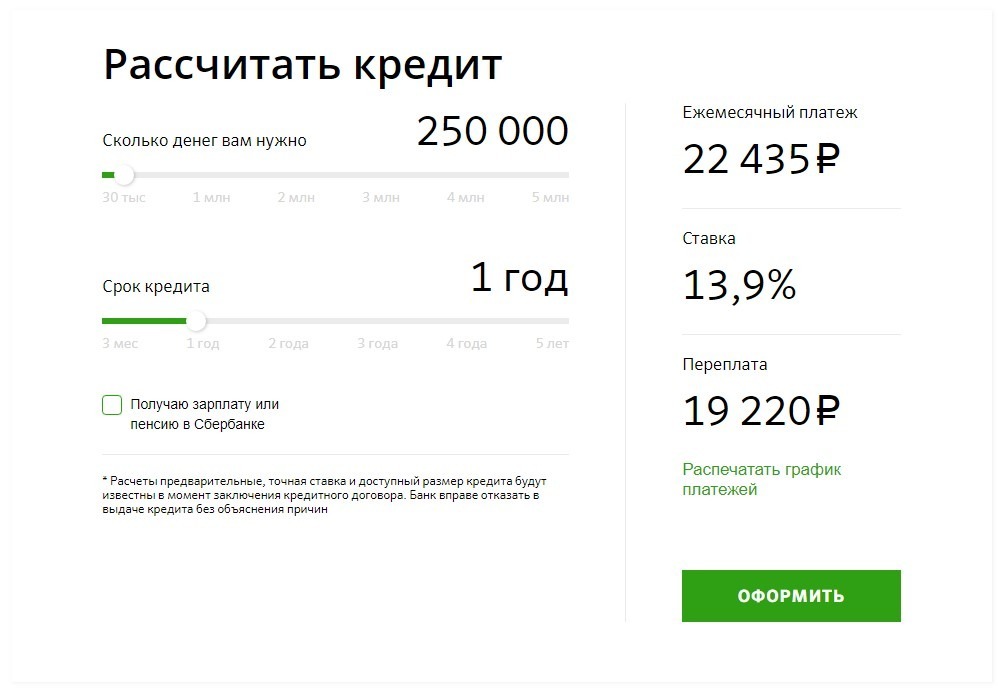

Перед оформлением кредита стоит рассчитать его полную стоимость самостоятельно. Это можно сделать в электронной таблице или с помощью специального калькулятора. Расчет ПСК поможет вам примерно понять размер переплаты по кредиту и спланировать его погашение перед обращением в банк. Учтите, что реальная стоимость кредита может превышать ПСК за счет не включенных в нее платежей — прежде всего, штрафов и комиссий.

Это можно сделать в электронной таблице или с помощью специального калькулятора. Расчет ПСК поможет вам примерно понять размер переплаты по кредиту и спланировать его погашение перед обращением в банк. Учтите, что реальная стоимость кредита может превышать ПСК за счет не включенных в нее платежей — прежде всего, штрафов и комиссий.

Ростовская компания воспользовалась поручительством Гарантийного фонда, чтобы получить кредит на развитие

Дата публикации: 22 окт. 2021 12:18

Ростовская компания ООО «Артемида» около четырех лет занимается производством и дистрибуцией современной светотехники, комплексными поставками освещения и электротоваров. Ассортимент товаров составляет более 50 000 наименований: светотехника, кабельная продукция, промышленные розетки и вилки, взрывозащищенное электрооборудование, системы прокладки кабеля, мачты и опоры освещения и многое другое.

В компании можно получить консультацию по освещению объектов, в том числе с использованием энергосберегающих технологий, заказать разработку источников света по техническим требованиям, а также светотехнический проект «под ключ», приобрести оборудование с монтажом и установкой и получить сервисное обслуживание в течение гарантийного срока.

Благодаря гибкому подходу компании к требованиям клиента ее услугами пользуются крупные заводы, банки, автосалоны, элеваторы, и даже космодромы. Также ООО «Артемида» участвует в тендерах, обеспечивая освещением школы, больницы, спорткомплексы, улицы населенных пунктов.

Осенью текущего года компания обратилась в ПАО «Сбербанк» за кредитом на пополнение оборотных средств. Необходимую сумму в банке согласились предоставить при условии, что недостающее обеспечение покроет Гарантийный фонд Ростовской области.

В фонде в рамках продукта «Лайт» заявку рассмотрели быстро и вынесли положительное решение. По словам Романа Соина, исполнительного директора НКО «Гарантийный фонд РО», на результат повлияло динамичное развитие, продуманная стратегия развития компании, хорошая деловая и кредитная репутация, высокий уровень конкурентоспособности. ООО «Артемида» получила финансовую и гарантийную помощь в рамках нацпроекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

— Всегда приятно помогать тем, кто многое делает сам, удовлетворяя потребности бизнеса и населения, обеспечивает сохранность рабочих мест и наращивает объемы для дальнейшего развития, — добавил Роман Соин. – Именно для таких предприятий мы постоянно расширяем линейку гарантийных продуктов.

С 1 октября 2021 года в Гарантийном фонде Ростовской области запущены новые продукты для начинающих предпринимателей, действующего бизнеса на реализацию инвестпроектов и для предприятий, применяющих при расчетах с поставщиками и покупателями такой финансовый инструмент, как непокрытый аккредитив.

Подробнее о продуктах фонда на сайте https://dongarant.ru/, консультации по тел. +7 (863) 280-04-06 и телефону горячей линии центра поддержки предпринимательства «Мой бизнес» 8-804-333-32-31.

Определение, типы и вещи, которые следует учитывать перед подачей заявки

Что такое заем?

Ссуда - это денежная сумма, которую одно или несколько физических лиц или компаний занимают у ведущих банков США По данным Федеральной корпорации по страхованию депозитов США, по состоянию на февраль 2014 года в США насчитывалось 6799 коммерческих банков, застрахованных FDIC. учреждениям для финансового управления запланированными или незапланированными мероприятиями. При этом у заемщика возникает задолженность, которую он должен выплатить с процентами в течение определенного периода времени.

учреждениям для финансового управления запланированными или незапланированными мероприятиями. При этом у заемщика возникает задолженность, которую он должен выплатить с процентами в течение определенного периода времени.

Получатель и кредитор должны согласовать условия ссуды до того, как деньги перейдут из рук в руки. В некоторых случаях кредитор требует, чтобы заемщик предложил актив в качестве обеспечения, что будет указано в кредитном документе. Обычная ссуда для американских домашних хозяйств — это ипотека. Хотя можно взять ссуду для покрытия всей стоимости дома, чаще всего предоставляется ссуда примерно на 80% от стоимости дома., который берется при покупке недвижимости.

Ссуды могут быть предоставлены физическим лицам, корпорациям и правительствам. Основная идея его изъятия — получить средства для увеличения общей денежной массы. Проценты и сборы служат источником дохода для кредитора.

Типы ссуд

Ссуды можно разделить на обеспеченные и необеспеченные, открытые и закрытые, а также обычные типы.

1. Обеспеченные и необеспеченные ссуды

Обеспеченные ссуды — это ссуды, обеспеченные какой-либо формой залога.Например, большинство финансовых учреждений требуют от заемщиков предъявить документы о праве собственности или другие документы, подтверждающие право собственности на актив, до тех пор, пока они не выплатят ссуду в полном объеме. Другими активами, которые могут быть предоставлены в качестве залога, являются акции, облигации и личное имущество. Большинство людей обращаются за обеспеченными кредитами, когда хотят занять большие суммы денег. Поскольку кредиторы обычно не желают предоставлять большие суммы денег без залога, они держат активы получателей в качестве гарантии.

Некоторые общие атрибуты обеспеченных кредитов включают более низкие процентные ставки Процентная ставка Процентная ставка относится к сумме, взимаемой кредитором с заемщика за любую форму предоставленного долга, обычно выраженную в процентах от основной суммы долга., строгие лимиты по займам и длительные сроки погашения. Примерами обеспеченных займов являются ипотека, ссуда на судно и автокредит.

Примерами обеспеченных займов являются ипотека, ссуда на судно и автокредит.

И наоборот, необеспеченный заем означает, что заемщик не должен предлагать какие-либо активы в качестве обеспечения. В случае необеспеченных кредитов кредиторы очень тщательно оценивают финансовое положение заемщика. Таким образом, они смогут оценить платежеспособность получателя и решить, выдавать ссуду или нет. Необеспеченные ссуды включают такие предметы, как покупки по кредитной карте, ссуды на образование и личные ссуды.

2. Открытые и закрытые ссуды

Ссуда также может быть описана как закрытая или открытая. С бессрочной ссудой человек может брать взаймы снова и снова. Кредитные карты и кредитные линии Банковская линия Банковская линия или кредитная линия (LOC) — это вид финансирования, который предоставляется физическому лицу, корпорации или государственному учреждению банком или другим лицом, что является прекрасным примером бессрочных кредитов, хотя у них обоих есть кредитные ограничения. Кредитный лимит — это максимальная сумма денег, которую можно занять в любой момент.

Кредитный лимит — это максимальная сумма денег, которую можно занять в любой момент.

В зависимости от финансовых потребностей человека, он может использовать весь или только часть своего кредитного лимита. Каждый раз, когда этот человек оплачивает товар своей кредитной картой, остаток доступного кредита уменьшается.

При закрытых займах физическим лицам не разрешается брать займы снова, пока они не выплатят их. По мере погашения закрытой ссуды остаток ссуды уменьшается. Однако, если заемщик хочет больше денег, ему нужно подать заявку на получение другого кредита с нуля.Процесс влечет за собой представление документов, подтверждающих их кредитоспособность, и ожидание утверждения. Примерами закрытых ссуд являются ипотека, автокредиты и студенческие ссуды.

3. Обычные ссуды

Этот термин часто используется при подаче заявления на ипотеку. Это относится к ссуде, которая не застрахована государственными учреждениями, такими как Служба сельского жилищного строительства (RHS).

На что следует обратить внимание перед подачей заявки на ссуду

Для лиц, планирующих подавать заявку на получение ссуды, есть несколько вещей, на которые им в первую очередь следует обратить внимание.К ним относятся:

1. Кредитный рейтинг и кредитная история

Если человек имеет хороший кредитный рейтинг FICO ScoreA FICO Score, более известный как кредитный рейтинг, представляет собой трехзначное число, которое используется для оценки вероятности получения лицо должно погасить кредит, если ему выдается кредитная карта или если кредитор ссужает ему деньги. Баллы FICO также используются для определения процентной ставки по любому предоставленному кредиту и истории, они показывают кредитору, что он способен производить выплаты вовремя.Таким образом, чем выше кредитный рейтинг, тем выше вероятность того, что человек получит одобрение на получение ссуды. Имея хороший кредитный рейтинг, человек также имеет больше шансов получить выгодные условия.

2. Доход

Перед тем, как подать заявку на получение любого вида ссуды, еще одним аспектом, который должен оценить человек, является его доход. Сотрудник должен будет предоставить квитанции о заработной плате, формы W-2 и письмо о заработной плате от своего работодателя. Однако, если заявитель работает не по найму, все, что ему нужно предоставить, — это его налоговая декларация за последние два или более лет и счета-фактуры, где это применимо.

3. Ежемесячные обязательства

Помимо дохода, очень важно, чтобы соискатель кредита оценивал свои ежемесячные обязательства. Например, физическое лицо может получать ежемесячный доход в размере 6000 долларов США, но с ежемесячными обязательствами в размере 5500 долларов США. Кредиторы могут не захотеть давать ссуды таким людям. Это объясняет, почему большинство кредиторов просят заявителей перечислить все свои ежемесячные расходы, такие как арендная плата и счета за коммунальные услуги.

Final Word

Ссуда - это денежная сумма, которую физическое или юридическое лицо занимает у кредитора. Его можно разделить на три основные категории: необеспеченные и обеспеченные, обычные, а также открытые и закрытые ссуды. Однако, независимо от ссуды, на которую человек выбирает подать заявку, есть несколько вещей, которые он должен сначала оценить, например, его ежемесячный доход, расходы и кредитная история.

Его можно разделить на три основные категории: необеспеченные и обеспеченные, обычные, а также открытые и закрытые ссуды. Однако, независимо от ссуды, на которую человек выбирает подать заявку, есть несколько вещей, которые он должен сначала оценить, например, его ежемесячный доход, расходы и кредитная история.

Дополнительные ресурсы

CFI предлагает аналитика финансового моделирования и оценки (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам обрести уверенность в себе. необходимость в вашей финансовой карьере.Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Текущие обязательства Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, которые подлежат выплате в течение года.

Компания показывает их на

Компания показывает их на - Долговая емкость Долговая емкость Долговая емкость относится к общей сумме долга, которую бизнес может понести и погасить в соответствии с условиями долгового соглашения.

- Основной платеж Основной платеж Основной платеж — это платеж в счет первоначальной суммы причитающейся ссуды. Другими словами, основной платеж — это платеж по ссуде, который уменьшает оставшуюся причитающуюся сумму ссуды, а не применяется к выплате процентов, взимаемых по ссуде.

- Старший и субординированный долг Старший и субординированный долг Чтобы понять приоритетный и субординированный долг, мы должны сначала проанализировать капитал. Пакет капитала определяет приоритетность различных источников финансирования.Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь

Что такое заем? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Ссуда выдается, когда кредитор, например традиционный банк или онлайн-кредитор, предоставляет заемщику определенную сумму наличных денег.Взамен заемщик соглашается выплатить ссуду по определенной процентной ставке в течение установленного срока ссуды. Неважно, рассматриваете ли вы небольшую личную ссуду или более крупную ссуду на покупку дома или автомобиля, понимание того, что такое ссуды и как они работают, может помочь вам сэкономить деньги и сэкономить нервы.

Мы расскажем вам о ссудной терминологии и распространенных типах ссуд, чтобы осветить процесс заимствования.

Как работают ссуды

В общих чертах, ссуда включает в себя получение единовременного займа у кредитора и регулярные (часто ежемесячные) выплаты до тех пор, пока ссуда не будет полностью погашена.Помимо выплаты основной суммы кредита заемщик должен уплачивать проценты по установленной ставке, а также любые дополнительные сборы кредитора. Чтобы понять, как работают кредиты, ознакомьтесь с некоторыми общими условиями.

Основная сумма займа

Основная сумма кредита — это сумма денег, которую заемщик соглашается выплатить по кредитному соглашению. В большинстве случаев сумма основного долга равна сумме кредита. Однако, если кредитор взимает какие-либо сборы с принципала, а не вычитает их из выплаты наличных денег, сумма основного долга будет выше, чем фактическая сумма займа.

Как только заемщик начинает производить платежи по ссуде, часть каждого платежа идет на начисленные проценты по ссуде, а кредитор относит оставшуюся часть к основной сумме ссуды. Минимальный ежемесячный платеж — это сумма, необходимая для погашения основной суммы кредита и процентов в течение срока кредита. Если заемщик производит какие-либо платежи сверх минимума, кредитор применяет дополнительную сумму в счет основного долга.

Срок кредита

Срок ссуды — это время, в течение которого заемщик должен погасить ссуду.Также называемый продолжительностью срока, срок ссуды зависит от кредитоспособности заемщика и условий погашения, предлагаемых кредитором. Ссуды с более длительными сроками характеризуются меньшими выплатами, но заемщик может платить больше процентов в течение срока ссуды.

Ссуды с более длительными сроками характеризуются меньшими выплатами, но заемщик может платить больше процентов в течение срока ссуды.

Сроки ссуды для физических лиц обычно составляют от двух до семи лет, хотя они могут составлять от шести месяцев до 12 лет. Средний срок автокредитования составляет шесть лет, но он может варьироваться от двух до восьми лет.Студенческие ссуды более длительные, максимальный срок составляет 10 лет, а ипотечный кредит, как правило, самый длинный — 15 или 30 лет.

Примечание. «Условия займа» также могут использоваться для описания условий займа. В этом случае срок ссуды относится к таким характеристикам, как годовая процентная ставка, сумма ежемесячного платежа, комиссии, срок оплаты ежемесячного платежа и продолжительность срока.

Проценты и комиссии

Процентная ставка по ссуде — это деньги, которые кредитор взимает с заемщика за доступ к деньгам, или стоимость заимствования денег.

Точно так же годовая процентная ставка (APR) представляет собой общую годовую стоимость в течение срока ссуды. Это включает в себя процентную ставку, а также дополнительные финансовые расходы, такие как затраты на закрытие и сборы за оформление. Доступные процентные ставки и годовые процентные ставки часто используются для рекламы предложений ссуды, поэтому ищите наиболее конкурентоспособные ставки при покупке ссуды.

Это включает в себя процентную ставку, а также дополнительные финансовые расходы, такие как затраты на закрытие и сборы за оформление. Доступные процентные ставки и годовые процентные ставки часто используются для рекламы предложений ссуды, поэтому ищите наиболее конкурентоспособные ставки при покупке ссуды.

Персональные кредиторы обычно предлагают ставки от 10% до 28%, но хорошая процентная ставка по личному кредиту — это такая, которая ниже, чем в среднем по стране, составляющая около 12%.С другой стороны, ипотечные кредиторы обычно взимают ставки от 3% до 8%. Тем не менее, точная ставка, которую кредитор предлагает заемщику, будет зависеть от ее кредитоспособности, суммы кредита и других факторов, которые влияют на размер риска, который несет кредитор.

Дополнительные комиссии, которые кредитор может взимать при предоставлении ссуды, включают:

- Регистрационный взнос . Некоторые кредиторы взимают регистрационный сбор для покрытия расходов на обработку заявления.

Однако многие кредиторы предлагают ссуды без комиссии, поэтому учитывайте это при покупке в банке или онлайн-кредиторе.

Однако многие кредиторы предлагают ссуды без комиссии, поэтому учитывайте это при покупке в банке или онлайн-кредиторе. - Комиссия за оформление . Сборы за оформление покрывают расходы кредитора на обработку заявок, проверку доходов заемщика и даже маркетинг его кредитных продуктов и других услуг. Комиссия за выдачу ссуды для физических лиц обычно составляет от 1% до 8% от суммы ссуды, но размер комиссии зависит от таких факторов, как кредитная история заемщика.

- Комиссия за просрочку платежа . Кредиторы часто взимают комиссию, когда заемщик производит просрочку платежа или если платежный чек возвращается в связи с недостаточностью средств.При этом кредиторы, предлагающие бесплатные ссуды, могут не налагать эти штрафы.

- Штраф за досрочное погашение . Некоторые кредиторы также взимают с заемщиков комиссию или штраф за досрочное погашение ссуд. Суммы штрафа за досрочное погашение обычно представляют собой процент от непогашенного остатка по кредиту и составляют около 2%.

Примечательно, что многие кредиторы предпочитают оставаться конкурентоспособными, полностью игнорируя штрафы за досрочное погашение.

Примечательно, что многие кредиторы предпочитают оставаться конкурентоспособными, полностью игнорируя штрафы за досрочное погашение.

Погашение

Погашение ссуды — это процесс выплаты ссуды, обычно ежемесячно или ежеквартально и с фиксированными суммами платежа.Часть каждого платежа идет на выплату процентов, а оставшаяся часть применяется к основной сумме кредита. Платежи должны производиться в соответствии с условиями кредита, установленными в кредитном договоре.

Квалификационные требования

Чтобы претендовать на получение ссуды, потенциальные заемщики должны соответствовать определенным требованиям, которые зависят от кредитора. Общие квалификационные требования включают:

- Отношение долга к доходу . Отношение долга к доходу (DTI) заемщика представляет собой сумму дохода, которую он приносит каждый месяц, по сравнению с тем, какая часть этого дохода выплачивается на ежемесячное обслуживание долга.Кредиторы обычно предпочитают заемщиков с DTI менее 36%, но это требование зависит от кредитора.

- Кредитный рейтинг . Кредитные рейтинги указывают на кредитоспособность заемщика и сигнализируют кредитору о том, представляет ли заявитель высокий уровень риска. Кредитный рейтинг заемщика складывается из нескольких факторов, включая кредитную историю, коэффициент использования кредита и кредитную структуру. В среднем минимальный кредитный рейтинг FICO, необходимый для получения ссуды, составляет от 610 до 640; кандидаты с баллами выше 690 с большей вероятностью будут претендовать на конкурентоспособные ставки.

- Доход . Как и DTI, доход демонстрирует способность заемщика погасить ссуду. В то время как некоторые кредиторы публикуют требования к минимальному доходу, другие предпочитают оценивать достаточность дохода заемщика в индивидуальном порядке. Требования к минимальному доходу различаются в зависимости от кредитора, и многие кредиторы не публикуют их.

- Стабильная занятость . Стабильная занятость сигнализирует кредитору о том, что у заемщика, вероятно, будет достаточный доход в будущем.

Виды кредитов

Как правило, ссуда может быть обеспеченной или необеспеченной, что означает, что вам может потребоваться заложить ценный актив для обеспечения ссуды.Аналогичным образом, ссуды могут быть классифицированы как возобновляемые, если к средствам можно получить доступ на возобновляемой основе по мере необходимости; или срок, когда ссуда выплачивается единовременно и погашается в течение определенного периода времени.

Обеспеченные и необеспеченные ссуды

Обеспеченные ссуды обеспечены чем-то ценным, например, домом или автомобилем. Если заемщик не выполняет свои обязательства по ссуде, кредитор может лишить ее права выкупа, вернуть во владение или иным образом арестовать обеспечение, чтобы возместить непогашенный остаток по ссуде. Поскольку эти ссуды несут меньший риск для кредиторов, они обычно характеризуются более низкими процентными ставками.

Автокредиты и жилищная ипотека являются распространенными примерами обеспеченных ссуд, но кредиторы могут также предоставлять личные ссуды, обеспеченные активами, такими как сберегательный счет, депозитный сертификат или транспортное средство.

С другой стороны, необеспеченные ссуды не требуют от заемщика залога. Здесь кредитор не может арестовать базовые активы в случае дефолта заемщика. По этой причине процентные ставки обычно выше, а квалификационные требования более строгие. Общие примеры необеспеченных кредитов включают кредитные карты, студенческие ссуды и большинство личных ссуд.

Возобновляемые и срочные ссуды

Когда заемщики получают ссуду, они получают единовременную выплату и возвращают ее посредством установленных платежей в течение определенного периода времени. Срок погашения кредита обычно составляет от двух до семи лет, при этом более кредитоспособные заемщики могут получить более длительные сроки. Как правило, заемщики должны платить проценты на всю сумму кредита по фиксированной или переменной ставке.

С помощью возобновляемой ссуды или возобновляемого кредита кредитор предоставляет кредитную линию с установленным лимитом заимствования.Заемщик может получить доступ к этим средствам на возобновляемой основе по мере необходимости и выплачивает проценты только на непогашенный остаток.

Когда самое подходящее время для получения ссуды?

Ссуда может показаться вашим лучшим — или единственным — вариантом, но есть определенные обстоятельства, когда ссуды имеют больше смысла, чем альтернативы, такие как кредитная карта или кредитная линия собственного капитала (HELOC). По возможности избегайте брать новых долгов, если у вас нет высокого кредитного рейтинга и вы не можете уложить новый платеж по кредиту в свой бюджет. Если ваши финансы в порядке, рассмотрите следующие ситуации, в которых может оказаться целесообразным получение кредита:

- Хозяйство .Стоимость ремонта дома может варьироваться от нескольких сотен долларов до десятков тысяч долларов. Персональный заем или заем под залог собственного капитала может быть отличным способом финансирования более крупных проектов, особенно если вы имеете право на низкую процентную ставку. Однако, если вы думаете, что ваш проект и расходы будут распределены по времени, подумайте о HELOC, чтобы вы платили только проценты по кредиту, к которому вы получаете доступ.

- Консолидация долга под высокие проценты . Если у вас есть несколько непогашенных ссуд или кредитных карт, ссуда с более низкой процентной ставкой может помочь вам консолидировать остатки и упростить платежи.Использование ссуды на консолидацию долга также может снизить вашу общую процентную ставку и может снизить сумму ежемесячного платежа за счет продления срока ссуды.

- Крупные закупки . Кредит может быть подходящим вариантом, если вам нужно совершить крупную покупку и у вас нет необходимых денежных средств.

Определение ссуды Merriam-Webster

\ ˈLōn \1а : деньги, предоставленные под проценты взял ссуду на оплату новой машины

б : что-то обычно ссужается во временное пользование заемщику

2а : предоставление во временное пользование Могу ли я взять вашу машину напрокат?

б : временные обязанности лица, переведенного на другую работу на ограниченный срок

Во время войны он был взят в аренду на флот.

Калифорнийский университет — Думаете взять ссуду от вашего 403 (b)?

Взятие ссуды из вашей учетной записи UC 403 (b) Plan для решения неожиданных финансовых проблем кажется простым решением, не так ли? Но принять решение о подключении к своей учетной записи не так-то просто, если учесть некоторые последствия. После получения ссуды сотрудники часто сокращают или прекращают сбережения в своем плане пенсионных накоплений, что может значительно ограничить их сберегательные возможности. Однако жизнь непредсказуема. Иногда нам приходится выбирать: взять ссуду 403 (b) или другой вид ссуды.

После получения ссуды сотрудники часто сокращают или прекращают сбережения в своем плане пенсионных накоплений, что может значительно ограничить их сберегательные возможности. Однако жизнь непредсказуема. Иногда нам приходится выбирать: взять ссуду 403 (b) или другой вид ссуды.

КАК РАБОТАЮТ КРЕДИТЫ

Вы можете взять жилищный или универсальный кредит. Общие ссуды должны быть погашены в течение пяти лет, а жилищные ссуды могут быть погашены в течение 15 лет. У вас может быть одна общая ссуда и одна жилищная ссуда одновременно, но вы можете запросить только одну ссуду — каждого типа — в течение 12-месячного периода.

ЧТО ЗНАТЬ ПЕРЕД ЗАЯВКОЙ

Если вы исчерпали все другие варианты и решили взять ссуду 403 (b), убедитесь, что вы понимаете последствия.

1. Платежи по ссуде производятся из вашей зарплаты. Вы ограничитесь автоматическими выплатами в течение всего срока действия кредита. Если из вашего чека выплачивается дополнительный платеж, вы, возможно, не сможете сэкономить в своем плане 403 (b) (или 457 (b)), как обычно, — и это может существенно повлиять на то, как много денег вы получите на пенсии.

Когда вы занимаете деньги, вы платите себе проценты. Если вы взяли кредит со 2 февраля 2021 года, вы заплатили бы себе 3,25% годовых. 1

Сейчас для потребителя низкая процентная ставка — это хорошо. Но как инвестор вы отказываетесь от потенциально более высокой прибыли, которую вы могли бы получить, если бы сохранили вложенные деньги.

Насколько выше? Хотя прошлые результаты не гарантируют будущих доходов, интересно отметить, что в период с 1970 по 2019 год средний годовой доход составлял 10.5% для внутренних акций и 7,4% для облигаций. 2

3. Вы должны полностью выплатить непогашенный остаток или заплатить налоги с невыплаченной суммы. Если вы покидаете UC и не возвращаете ссуду, невыплаченная сумма считается распределенной. Это означает, что вам придется заплатить федеральный подоходный налог (и подоходный налог штата Калифорния в большинстве случаев) с этой суммы. Если вам меньше 59,5 лет, также может применяться штраф в размере 10% за досрочное прекращение участия (2,5% штата).

Если вам меньше 59,5 лет, также может применяться штраф в размере 10% за досрочное прекращение участия (2,5% штата).

A 403 (b) КРЕДИТ МОЖЕТ ПОТЕНЦИАЛЬНО ВЛИЯТЬ НА ВАШУ ИЗОБРАЖЕНИЕ ВЫПУСКА

Важно учитывать влияние плановой ссуды на ваши пенсионные сбережения. Если вы не справитесь с этим должным образом, это может повлиять на вашу пенсионную картину.

Возможные последствия ненадлежащего управления планом ссуды

Давайте сравним два примера — Палмера и Шуи. Им обоим по 50 лет, и у них одинаковый доход, одинаковая сумма, накопленная в их планах, и одинаковая ставка взносов в эти планы.Разница: Палмер сокращает взносы на семь лет, а Шуй прекращает взносы на семь лет.

| ПАЛМЕР | ШУИ |

|---|---|

Кредит по 1 плану в размере 20 000 долларов США

403 (б) счет в возрасте 67 с ссудой: 403 (b) счет в возрасте 67 без взятия ссуды: | Кредит по 1 плану в размере 20 000 долларов США

403 (б) счет в возрасте 67 с ссудой: 403 (b) счет в возрасте 67 без взятия ссуды: |

Годовая заработная плата за указанные периоды составляет 75 000 долларов. Начальный остаток на счете составляет 100 000 долларов при ставке взноса 14%. Палмер сокращает взносы, а Шуй прекращает выплаты на семь лет. Срок погашения обоих займов составляет пять лет. Процентная ставка по кредиту составляет 4,5%. Гипотетическая годовая доходность составляет 5,25%. Эти примеры приведены в иллюстративных целях и не отражают каких-либо фактических ссуд или инвестиций по плану 403 (b). Никаких налогов и сборов не взимается. Если бы они были, то суммы были бы меньше.При снятии доходов и отчислений до налогообложения взимается налог. Распределение до 59,5 лет также может подлежать штрафу в размере 10%. Суммы взносов зависят от ограничений IRS и плана. Систематическое инвестирование не гарантирует прибыль или убытки на падающем рынке. Принимая решение об инвестировании, учитывайте свой текущий и ожидаемый инвестиционный горизонт, поскольку иллюстрация может этого не отражать. Предполагаемая норма прибыли, используемая в этом примере, не гарантируется.

Годовая заработная плата за указанные периоды составляет 75 000 долларов. Начальный остаток на счете составляет 100 000 долларов при ставке взноса 14%. Палмер сокращает взносы, а Шуй прекращает выплаты на семь лет. Срок погашения обоих займов составляет пять лет. Процентная ставка по кредиту составляет 4,5%. Гипотетическая годовая доходность составляет 5,25%. Эти примеры приведены в иллюстративных целях и не отражают каких-либо фактических ссуд или инвестиций по плану 403 (b). Никаких налогов и сборов не взимается. Если бы они были, то суммы были бы меньше.При снятии доходов и отчислений до налогообложения взимается налог. Распределение до 59,5 лет также может подлежать штрафу в размере 10%. Суммы взносов зависят от ограничений IRS и плана. Систематическое инвестирование не гарантирует прибыль или убытки на падающем рынке. Принимая решение об инвестировании, учитывайте свой текущий и ожидаемый инвестиционный горизонт, поскольку иллюстрация может этого не отражать. Предполагаемая норма прибыли, используемая в этом примере, не гарантируется. Инвестиции с потенциальной доходностью 7% в год также сопряжены с риском потери.

Инвестиции с потенциальной доходностью 7% в год также сопряжены с риском потери.ПЕРЕД ЗАЯВКОЙ ПОИСК АЛЬТЕРНАТИВЫ

Взвесьте последствия для вашей будущей финансовой безопасности, прежде чем использовать свою учетную запись UC 403 (b) Plan. Если у вас есть доступ к другим средствам финансирования, таким как собственный капитал, член семьи или другие жизнеспособные источники, вам также следует рассмотреть эти варианты.

Если вы ищете ссуду по плану 403 (b), чтобы помочь с выплатами неуправляемой задолженности, сначала позвоните своим кредиторам. Кредиторы, в том числе компании, выпускающие кредитные карты, могут быть очень любезны, когда вам нужна помощь в обеспечении устойчивости ваших платежей.

Наконец, если вы не можете избежать заимствования средств из своего аккаунта, вот несколько полезных советов:

- Выплата вовремя и в полном объеме.

- Не берите взаймы больше, чем вам нужно, или слишком много раз.

- Продолжить откладывать на пенсию.

Может возникнуть соблазн уменьшить или приостановить ваши взносы, пока вы выплачиваете ссуду, но не отставать от ваших регулярных взносов очень важно для сохранения вашей пенсионной стратегии.

ссуд — онлайн-калькулятор ссуд Ирландия

5,9% годовых — самая низкая ставка в Ирландии по кредитам на сумму более 20 000 евро *. Ищете ли вы новую кухню или переоборудование чердака, хотите новую машину или ландшафтный сад, получите ссуду, разработанную специально для вас. Воспользуйтесь нашим удобным онлайн-калькулятором кредита, чтобы подобрать подходящий вариант, соответствующий вашим потребностям.

Выплаты по ссуде на сумму свыше

€ в месяц

Если взять ссуду с фиксированной ставкой в размере 5000 евро на 3 года, ежемесячные выплаты составят 156 евро. 91. Ставка будет составлять 8,1% фиксированной номинальной процентной ставки. Годовая процентная ставка (APR) составит 8,4%. Общая стоимость кредита составит 648,85 евро. Общая подлежащая выплате сумма составит 5648,85 евро.

91. Ставка будет составлять 8,1% фиксированной номинальной процентной ставки. Годовая процентная ставка (APR) составит 8,4%. Общая стоимость кредита составит 648,85 евро. Общая подлежащая выплате сумма составит 5648,85 евро.На основе кредита с фиксированной ставкой более, ежемесячные выплаты будут составлять €. Оценка будет фиксированная номинальная процентная ставка в%. Годовая процентная ставка (APR) будет%. Общая стоимость кредита составит €. Общая подлежащая возмещению сумма составит €.

Вы заслуживаете ссуды, основанной на вас.

Низкая фиксированная ставка

Наши низкие фиксированные ставки позволяют уверенно планировать бюджет.

Без скрытых комиссий

Нет платы за установку или досрочное погашение.

Срок погашения на ваш срок

Теперь вы можете погасить кредит на срок до 10 лет.

Полностью онлайн-приложение

Ходатайство о ссуде — это быстрый и простой процесс.Если ваш заем одобрен, средства могут быть зачислены на ваш счет уже на следующий рабочий день. Для подачи заявки вам понадобятся:

Личность

Все четыре угла должны быть видны, например, паспорт / водительские права

Адрес и доход

, например, актуальная выписка из банковского счета

Номер ППС

Например, недавний расчетный лист

Ищете ссуду менее 5000 евро?

Подайте заявку в считанные минуты, чтобы получить простой и легкий способ оплаты кредитной картой An Post Money.

Экономьте деньги и заботьтесь о природе

Воспользуйтесь нашими специальными кредитными ставками на модернизацию дома и электромобили.

Повысьте комфорт дома или в дороге — и помогите окружающей среде.

Наши процентные ставки

Самые низкие ставки в Ирландии по кредитам на сумму свыше 15 000 евро! *

Мы назначим вам подходящую ставку на основе вашего финансового профиля и кредитной истории после рассмотрения вашей заявки.Чтобы узнать больше о стоимости займа и применимых процентных ставках, взгляните на нашу таблицу ставок ниже.| Кредиты от | Фиксированная процентная ставка | апреля |

|---|---|---|

€ 20 000 + | 5,7% -13,9% | 5,9% -14,8% |

15 000–19 999 евро 9 0005 | 7. | 7,2% -15,4% |

7500–14 999 евро | 8,4% -15,4% | 8,7% -16,5% |

5000–7 499 евро | 9,9% -15,4% | 10,4% -16,5% |

По ссуде 20 000 евро на 5 лет по фиксированной ставке 5.7% (5,9% годовых) вы будете платить 383,87 евро в месяц. Общая стоимость кредита 3032,34 евро. Общая сумма к оплате 23 032,34 € *

Готовы подать заявку?

Проверьте сейчас, чтобы узнать, имеете ли вы право подать заявку на получение почтового займа.

Остались вопросы?

Получите ответы на некоторые из наиболее часто задаваемых вопросов о почтовых кредитах или свяжитесь с нашей службой поддержки клиентов, чтобы они помогли с вашей заявкой./98412558-57a278365f9b589aa95426d1.jpg)

Предупреждение. Если вы не выполните платежи по кредитному соглашению, ваша учетная запись будет иметь задолженность. Это может повлиять на ваш кредитный рейтинг, что может ограничить вашу возможность получения кредита в будущем.

* Ставки и условия займа верны по состоянию на 01 июля 2021 года и могут быть изменены. 7,2% годовых — лучшая ставка на открытом рынке для необеспеченных кредитов от 15 000 до 20 000 евро.5,9% годовых — лучшая ставка на открытом рынке для кредитов на сумму более 20 000 евро. Источник: CCPC.ie. Персональные ссуды являются необеспеченными и недоступны для коммерческих целей, покупки дома или инвестиций. Ставка зависит от вашего финансового профиля и кредитной истории. Кредитные критерии, условия и ограничения.

Соответствие Центрального банка

Почта действует как кредитный посредник от имени Avantcard DAC. Почтовая торговля как почтовые деньги уполномочена в качестве кредитного посредника Комиссией по конкуренции и защите прав потребителей. Торговля Avantcard DAC как Avant Money регулируется Центральным банком Ирландии.

Торговля Avantcard DAC как Avant Money регулируется Центральным банком Ирландии.

Узнайте, как стать кредитным специалистом

Чем занимается кредитный специалист?

Кредитные специалисты помогают людям и предприятиям получить финансирование. Кредитные инспекторы часто помогают людям получить деньги на дома, автомобили, обучение в колледже и даже на создание нового бизнеса. Они определяют сумму денег, которую человек должен получить, и сообщают о любых требованиях и условиях, сопровождающих ссуду.Некоторые кредитные специалисты специализируются на ипотеке или коммерческих займах. Некоторые из их конкретных обязанностей включают:

Встречи с клиентами для определения их потребностей и рекомендации кредитных продуктов для удовлетворения их потребностей

Поддержание активного знания кредитных продуктов организации и требуемой квалификации

Анализ активных кредитов чтобы определить, отсутствуют ли какие-либо документы и можно ли что-нибудь сделать для ускорения процесса для каждого клиента

Использование профессионального мнения, чтобы определить, представляет ли потенциальный заемщик хороший риск для организации

Средняя зарплата

Заработная плата зависит от географического положения и уровня опыта кредитного специалиста. Чтобы получить самую свежую информацию о заработной плате от Indeed, нажмите на ссылку о зарплате.

Чтобы получить самую свежую информацию о заработной плате от Indeed, нажмите на ссылку о зарплате.

- Общая заработная плата в США: 161 477 долларов в год

- Некоторые зарплаты варьируются от до 14 000 долларов США в год до 234 000 долларов США в год.

Требования к кредитному специалисту

Для получения должности кредитного специалиста требуется несколько квалификаций. К ним относятся:

Образование

Хотя некоторые работодатели могут принимать кандидатов, имеющих аттестат средней школы или GED наряду с завершением программы сертификации в области ипотечного финансирования, большинство работодателей предпочитают, чтобы кандидаты имели как минимум степень бакалавра в области финансов. , экономика, бизнес или другая тесно связанная область.Тем не менее, ученики старших классов, которые преуспевают в математике, являются идеальными кандидатами для программ обучения ссудным предложениям.

Претенденты на получение ссуды, получившие степень бакалавра в области финансов, получат навыки ведения переговоров и представления сделок в интересах потребителя или бизнеса. Эта степень — или любой другой опыт формального образования — также гарантирует, что кандидаты владеют компьютерами и обладают навыками делового письма, необходимыми в этой отрасли.

Обучение

Чтобы претендовать на должность кредитного специалиста, кандидаты обычно проходят комбинацию обучения на рабочем месте и формального обучения, спонсируемого компанией.Многие компании предоставляют программы обучения для новых сотрудников, а затем также проводят неформальное обучение на рабочем месте в течение первых нескольких месяцев после приема на работу.

Сертификаты

В зависимости от работы, которую вы собираетесь выполнять, может потребоваться сертификация или лицензирование. Некоторые из наиболее распространенных сертификатов и лицензий включают:

Ипотечный кредитор (MLO)

Все предложения по ипотечным кредитам должны быть лицензированы в качестве инициатора ипотечного кредита (MLO). Экзамен включает национальный и государственный компонент, который зависит от вашего штата. Кандидаты должны пройти не менее 20 часов предварительного обучения. Они должны сдать экзамен, пройти проверку биографических данных и кредитоспособности.

Экзамен включает национальный и государственный компонент, который зависит от вашего штата. Кандидаты должны пройти не менее 20 часов предварительного обучения. Они должны сдать экзамен, пройти проверку биографических данных и кредитоспособности.

Сертифицированный ипотечный банкир (CMB) Сертификация

У кандидатов есть два варианта получения сертификата CMB: Residential CMB или Executive CMB. Чтобы иметь право на участие в программе Residential CMB, кандидаты должны иметь пятилетний опыт работы в сфере финансирования недвижимости. После получения квалификации они должны сдать шестичасовой письменный экзамен и часовой устный экзамен.Чтобы иметь право на участие в программе Executive CMB, кандидаты должны иметь опыт работы в сфере финансирования недвижимости не менее десяти лет. Они также должны пройти подготовительный курс CMB Ассоциации ипотечных банкиров (MBA). После прохождения квалификации для получения сертификата кандидаты должны сдать шестичасовой письменный экзамен и часовой устный экзамен.

Навыки

Чтобы добиться успеха на должности кредитного специалиста, необходимо несколько навыков. К ним относятся:

Внимание к деталям

Кандидаты должны уделять особое внимание деталям, поскольку каждая часть информации, включенная в заявку клиента, может повлиять на прибыльность ссуды.

Навыки принятия решений

Навыки принятия решений относятся к способности выбирать между двумя или более курсами действий. Кредитные специалисты должны оценить финансовую информацию заявителя, а затем решить, подходит ли этот человек для получения кредита.

Межличностные навыки

Обычно называемые «человеческими навыками», они относятся к способности эффективно общаться, активно слушать и работать в команде. Кредитные специалисты должны уметь хорошо работать с людьми, чтобы направлять их в процессе подачи заявки и гарантировать, что все заполнено полностью и точно.Кредитные специалисты также должны уметь отвечать на вопросы и обеспечивать заверение на протяжении всего процесса.

Технические навыки

Это относится к математическим и финансовым навыкам, которые кандидаты должны иметь для успешного оформления ссуд.

Инициатива

Продажа является одним из основных направлений этой роли. Если кредитный специалист работает в крупной компании, он может принимать звонки большую часть своего дня и продавать потенциальным клиентам кредитные продукты. Они также могут работать над собственными лидами.В любом случае кредитный специалист должен тратить большую часть дня на продажу и, следовательно, должен иметь возможность самостоятельно оценивать и начинать продажи или генерировать потенциальных клиентов.

Условия работы кредитного специалиста

Кредитный специалист часто работает вне офиса и встречается с клиентами дома или на работе. Они также работают в офисах со следующими характеристиками:

- Продолжительное время, сидя за столом

- Использование компьютеров, принтеров, факсов и другого офисного оборудования

- Облегчение связи между клиентами и руководством

- Могут потребоваться командировки

Кредитные специалисты работа в коммерческих банках и сберегательных учреждениях, а также в ипотечных компаниях. Кредитные специалисты обычно работают полный рабочий день, а многие работают сверхурочно.

Кредитные специалисты обычно работают полный рабочий день, а многие работают сверхурочно.

Как стать кредитным специалистом

Вот шаги, которые обычно требуются для продолжения карьеры кредитного специалиста:

1. Получите образование.

В то время как некоторые работодатели принимают кандидатов, имеющих диплом о среднем образовании или GED наряду с завершением программы сертификации, большинство работодателей предпочитают, чтобы кандидаты в кредитные офицеры имели степень бакалавра в области финансов или другой подобной области.Выполните поиск открытых должностей кредитного специалиста в вашем географическом регионе и определите уровень образования, необходимый для вашего непосредственного проживания. Получите такой уровень образования.

2. Получить лицензию.

Если вы намереваетесь получить должность специалиста по ипотечным кредитам, вам понадобится лицензия. Хотя это и не обязательно, вы также можете рассмотреть возможность получения сертификата CMB, чтобы продемонстрировать свою преданность делу и повысить свою конкурентоспособность на рынке труда.

3. Обновите свое резюме.

Если у вас есть необходимое образование или сертификаты и лицензия — если вы собираетесь работать специалистом по ипотечным кредитам — обновите свое резюме. Включите свой высший уровень образования, соответствующий опыт работы и передаваемые навыки. Для каждой должности выделите навыки, которые вы использовали на предыдущих должностях, которые дополнительно квалифицируют вас для должности кредитного специалиста.

4. Подать заявку на работу.

Выполните поиск открытых должностей кредитного специалиста в вашем географическом регионе и определите должности, для которых вы наиболее квалифицированы, исходя из вашего образования и опыта.Если вам нужно больше опыта, поищите роль помощника кредитного специалиста, прежде чем искать позицию кредитного специалиста. Подайте заявку на вакансии, используя недавно обновленное резюме и сопроводительное письмо, которое вы настроили для каждой должности.

Пример описания должности кредитного специалиста

Easy Street Mortgage Co. ищет кредитного специалиста для присоединения к своей команде. Кредитный специалист будет отвечать за проверку, сбор и ввод информации о заявках на ипотечные ссуды наших клиентов.Ожидается, что они будут осведомлены обо всех наших кредитных продуктах и будут консультировать клиентов по поводу кредита, который наилучшим образом соответствует их потребностям. Ожидается, что кандидаты будут иметь соответствующую государственную лицензию. Идеальный кандидат должен обладать как минимум двухлетним опытом, сильными навыками межличностного общения и вниманием к деталям.

ищет кредитного специалиста для присоединения к своей команде. Кредитный специалист будет отвечать за проверку, сбор и ввод информации о заявках на ипотечные ссуды наших клиентов.Ожидается, что они будут осведомлены обо всех наших кредитных продуктах и будут консультировать клиентов по поводу кредита, который наилучшим образом соответствует их потребностям. Ожидается, что кандидаты будут иметь соответствующую государственную лицензию. Идеальный кандидат должен обладать как минимум двухлетним опытом, сильными навыками межличностного общения и вниманием к деталям.

Смежные карьеры

Когда брать ссуду

Долги — это не всегда плохо. Фактически, бывают случаи, когда кредитная сила действительно помогает улучшить общее финансовое положение.Вот несколько:

Покупка дома.

Вероятность того, что вы сможете заплатить за новый дом наличными, невелика. Тщательно обдумайте, сколько вы можете позволить себе положить и сколько займа сможете взять с собой. Чем больше вы вкладываете, тем меньше вы должны и тем меньше будете платить проценты с течением времени.

Чем больше вы вкладываете, тем меньше вы должны и тем меньше будете платить проценты с течением времени.

Хотя может показаться логичным тратить все доступные десять центов на сокращение выплат по процентам, это не всегда лучший шаг. Вам необходимо рассмотреть другие вопросы, такие как потребность в денежных резервах и доход от ваших инвестиций.

Кроме того, не вкладывайте все свои деньги в дом, если у вас есть другие долги. Ипотечные кредиты, как правило, имеют более низкие процентные ставки, чем другие долги, и вы можете вычесть проценты, которые вы платите на первый миллион долларов ипотечной ссуды. (Если ваша ипотека имеет высокую ставку, вы всегда можете рефинансировать ее позже, если ставки упадут. Используйте наш калькулятор ипотеки, чтобы определить, сколько вы можете сэкономить.)

Первоначальный взнос в размере 20% является традиционным и может помочь покупателям заключить лучшие ипотечные сделки. Многие покупатели жилья кладут меньше — в некоторых случаях всего 3%. Но если вы это сделаете, вы в конечном итоге будете платить более высокие ежемесячные счета по ипотеке, потому что вы занимаетесь больше денег, и вам придется платить за первичное ипотечное страхование (PMI), которое защищает кредитора в случае вашего дефолта.

Но если вы это сделаете, вы в конечном итоге будете платить более высокие ежемесячные счета по ипотеке, потому что вы занимаетесь больше денег, и вам придется платить за первичное ипотечное страхование (PMI), которое защищает кредитора в случае вашего дефолта.

Подробнее о финансировании дома читайте в статье «Основы денег: покупка дома».

Оплата обучения в колледже

Когда дело доходит до оплаты обучения ваших детей, разрешение детям брать ссуды имеет гораздо больше смысла, чем ликвидация или заимствование средств из вашего пенсионного фонда.Это потому, что у ваших детей есть много источников финансирования для учебы в колледже, но никто не собирается давать вам стипендию на пенсию. Более того, большой баланс 401 (k) не засчитывается вам, если вы подаете заявку на финансовую помощь, поскольку пенсионные сбережения не считаются доступными активами.

Также неблагоразумно брать взаймы под залог своего дома для оплаты обучения. Если в будущем вы столкнетесь с финансовыми трудностями, вы рискуете потерять дом.

Лучше всего сэкономить на образование детей, не ставя под угрозу собственное финансовое здоровье.Затем позвольте своим детям брать то, что вы не можете предоставить, особенно если они имеют право на получение ссуд Perkins или Stafford, поддерживаемой государством, в зависимости от потребности. Такие ссуды имеют гарантированно низкие ставки; до окончания учебы проценты не выплачиваются; а уплаченные проценты при определенных обстоятельствах подлежат вычету из налогооблагаемой базы.

Чтобы узнать больше о финансировании образования, прочтите «Основы денег: сбережения для колледжа».

Финансирование автомобиля

Имеет смысл сразу заплатить за автомобиль, если вы планируете оставить его у себя до тех пор, пока он не умрёт, или дольше, чем срок автокредитования под высокие проценты или дорогостоящего лизинга.Также разумно использовать наличные, если эти деньги вряд ли принесут больше вложений, чем то, что вы заплатили бы в виде процентов по кредиту.

Однако большинство людей не могут позволить себе выложиться на 100%. Итак, цель состоит в том, чтобы откладывать как можно больше, не ставя под угрозу другие ваши финансовые цели и чрезвычайный фонд. Как правило, вы не сможете получить автокредит, не заложив хотя бы 10%. Кредит имеет наибольший смысл, если вы хотите купить новую машину и планируете продолжать ездить на ней еще долгое время после того, как выплаты по кредиту прекратились.

У вас может возникнуть соблазн использовать ссуду под залог собственного капитала при покупке автомобиля, потому что вы, вероятно, получите более низкую процентную ставку, чем по автокредиту, а проценты не облагаются налогом. Но убедитесь, что вы можете позволить себе платежи. В случае невыполнения обязательств вы можете потерять свой дом.

Аренда автомобиля может быть вашим лучшим выбором, если применимо следующее: вы хотите новую машину каждые три или четыре года; вы хотите избежать первоначального взноса от 10% до 20%; вы не проезжаете более 15 000 миль в год, разрешенных в большинстве договоров аренды; и вы поддерживаете свой автомобиль в хорошем состоянии, чтобы избежать штрафов за окончание срока аренды.

Подробнее об автокредитовании читайте в статье «Основы денег: покупка автомобиля».

Улучшение дома

Получение ссуды под залог собственного капитала или кредитной линии под залог собственного капитала имеет смысл, если вы делаете ремонтные работы, которые увеличивают стоимость вашего дома, например, добавление семейной комнаты или ремонт кухни. Выплачиваемые вами проценты во многих случаях подлежат вычету, и вы увеличиваете свой капитал.

Если же проект дома не увеличивает стоимость вашего дома, подумайте о выплате наличными или получении краткосрочной ссуды под низкие проценты, которая будет выплачена через пять лет или меньше.

Вообще говоря, за мебель и бытовую технику лучше всего платить авансом, поскольку они не добавляют ценности вашему дому и обесценивают активы.

Выплата долга по кредитной карте

Если вы обременены большим количеством долгов по кредитной карте с высокими процентами, у вас может возникнуть соблазн погасить ее быстро, взяв взаймы у своего 401 (k) или выкупив собственный капитал заем.

У ссуд под залог недвижимости есть два основных преимущества: они обычно взимают процентные ставки, которые меньше половины суммы, взимаемой большинством кредитных карт.Кроме того, выплачиваемые вами проценты могут вычитаться. (Обратите внимание, однако, что когда вы используете ссуду под залог собственного капитала для покрытия расходов, не связанных с жилищным фондом, вы можете вычесть проценты, уплаченные только на первые 100000 долларов ссуды, согласно Национальной ассоциации налоговых практиков.)

Но есть один потенциальный и очень существенный недостаток, когда вы берете взаймы под свой дом для погашения кредитной карты: если вы не выполните платежи по ссуде под залог жилья, вы можете потерять свой дом.

Заимствование у 401 (k) еще менее целесообразно.Это потому, что вы теряете два самых больших преимущества пенсионных планов на рабочем месте: отложенное налогообложение ваших денег и не подлежащие налогообложению взносы. Конечно, вы выплачиваете себе проценты, но эти проценты выплачиваются в долларах после уплаты налогов, и вам будет труднее делать новые взносы, пока вы погашаете старую ссуду.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Компания показывает их на

Компания показывает их на Однако многие кредиторы предлагают ссуды без комиссии, поэтому учитывайте это при покупке в банке или онлайн-кредиторе.

Однако многие кредиторы предлагают ссуды без комиссии, поэтому учитывайте это при покупке в банке или онлайн-кредиторе. Примечательно, что многие кредиторы предпочитают оставаться конкурентоспособными, полностью игнорируя штрафы за досрочное погашение.

Примечательно, что многие кредиторы предпочитают оставаться конкурентоспособными, полностью игнорируя штрафы за досрочное погашение.

0% — 14,4%

0% — 14,4%