Зачем инвестировать, если можно оформить вклад? — вопросы от читателей Т—Ж

Вы рассказываете про акции или облигации с доходностью 7—8% годовых. Какой смысл вкладывать в них деньги, а потом весь год напрягаться, упадут они или нет?

Можно же просто положить деньги в банк под такие же проценты или на процент ниже и ни о чем не париться. Хоть и немного меньше будет процент вклада, зато точно ничего не потеряешь.

Не могу понять, в чем смысл инвестиций в акции или облигации.

С уважением,

Сергей

Сергей, у всех способов вложить деньги есть плюсы и минусы. Разные активы и инструменты подходят для разных задач. Действительно, в некоторых случаях лучший выбор — банковские вклады, но далеко не всегда.

Евгений Шепелев

частный инвестор

Чем большую доходность хочет инвестор, тем на больший риск ему приходится идти. Есть вероятность не получить доход или даже понести убыток. Расскажу, чем хороши вклады, облигации и акции.

Все упомянутые в этом тексте ценные бумаги — пример, а не инвестиционная рекомендация.

Вклады

Банковские депозиты — простой и удобный способ вложить деньги на небольшой срок, от нескольких месяцев до 2—3 лет. Вкладчику достаточно заключить договор с банком, какие-то специальные знания или сложные действия не нужны.

Доходность депозитов сейчас превосходит официальную инфляцию, но в среднем их доходность примерно равна ей. В номинальном выражении капитал, размещенный на депозитах, растет, но его покупательная способность увеличивается очень медленно. Для вложения денег на много лет депозиты — не лучший выбор. Чтобы получать доходность выше инфляции — реальную доходность, — нужны более выгодные и более рискованные варианты.

Облигации

Доходность ОФЗ примерно равна доходности вкладов. Например, на 11 июня 2019 года эффективная доходность к погашению ОФЗ 26214 была 7,36% годовых. С учетом брокерских комиссий доходность будет ниже, так что и правда проще открыть вклад.

Но облигации можно покупать с помощью индивидуального инвестиционного счета и возвращать НДФЛ при помощи вычета на взнос. В случае с ОФЗ такой способ инвестиций даст примерно в 1,5 раза больше денег, чем банковский вклад.

Риск ОФЗ небольшой. Но цена любых облигаций, в том числе ОФЗ, колеблется. Можно получить убыток, если продать облигации дешевле, чем их купили. Поэтому безопаснее покупать короткие облигации и владеть ими до погашения.

Облигации регионов, муниципалитетов, крупных компаний выгоднее ОФЗ на 1—2 процентных пункта. Риск потерять деньги выше, чем в случае с ОФЗ.

Существуют и высокодоходные облигации, их обычно выпускают небольшие компании. Такие бумаги могут приносить 12—15% годовых, но велик риск лишиться вложенных средств, если у компании возникнут проблемы.

В среднем облигации надежных эмитентов — органов власти и крупнейших компаний — дают доходность немного выше инфляции. Многие облигации выгоднее вкладов, а их цена колеблется меньше, чем цена акций.

Акции

Цена акций колеблется на несколько процентов каждый день и может вырасти или упасть на несколько десятков процентов в течение года. В акции лучше вкладываться на большой срок, в идеале на десятилетия.

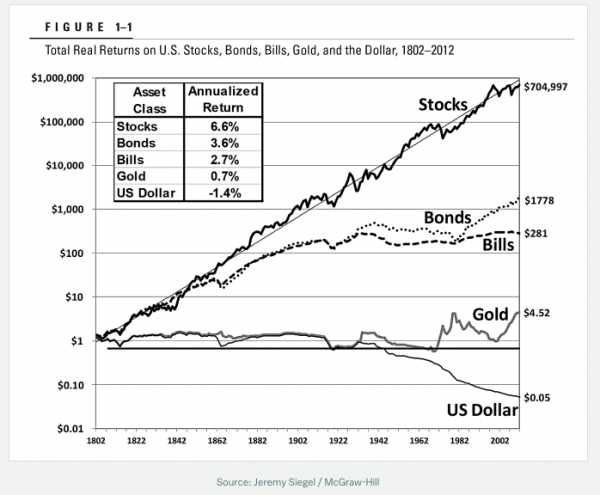

В долгосрочной перспективе рынок акций — совокупность акций всех компаний — растет и дает доходность выше, чем вклады и облигации. У акций наибольшая реальная доходность — в среднем 4—5% в год сверх инфляции за счет роста цены и дивидендов.

Credit Suisse Global Investment Returns Yearbook 2018, с. 11

Отдельно упомяну интересный многим рынок акций США. За 1872—2018 годы не было ни одного 20-летнего интервала, когда инвестиции во весь американский рынок акций по принципу «купи и держи» привели бы к убытку — даже с поправкой на инфляцию. А вот инвестиции на год много раз заканчивались убытком.

U.S. Stock Market Returns — 1870s to Present

Чтобы победить в долгосрочной перспективе, надо сначала выжить в краткосрочной: не паниковать в кризис, когда рынок акций падает на десятки процентов, и не впадать в эйфорию, когда рынок растет на десятки процентов.

Все это означает, что акции хорошо подходят для долгосрочных вложений. Чем больше времени в запасе у инвестора и чем больше он готов к риску, тем больше может быть доля акций в его портфеле и тем меньше денег стоит держать на вкладах и облигациях.

Напоследок процитирую книгу Уильяма Бернстайна «Манифест инвестора»:

…Максимум убытка, который может принести одна акция, — это ее стоимость при покупке, в то время как успешные компании могут запросто сделать 1000%, а то и 10 000% за 10—20 лет.

Чтобы в вашем инвестиционном портфеле оказались те бумаги, которые сильнее всего вырастут, Бернстайн предлагает максимально диверсифицировать вложения в акции, в идеале — инвестируя во весь рынок акций с помощью фондов. Еще диверсификация снижает риск.

Что делать? 07.02.18Есть ли какая-то базовая модель для диверсификации инвестиций?

Вывод

Чтобы быстрее достичь финансовых целей, недостаточно откладывать деньги — их надо инвестировать. Тогда капитал будет расти и от пополнений, и от инвестиционного дохода.

Депозиты отлично подходят для вложений на короткий срок, но их доходность примерно равна инфляции. Облигации выгоднее депозитов, но есть риск потерять деньги. Наибольшая потенциальная доходность — у акций, но в них лучше инвестировать на много лет и хорошо диверсифицировать вложения.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru

Две плохие инвестиции – акции и облигации

Народу говорят, что инвестиции – это путь к богатству. Доктора экономических наук говорят, что инвестировать нужно, распределяя портфель между акциями и облигациями. Какие акции? Входящие в индекс американских акций, лучше всего S&P 500. Покупайте акции паевых фондов. То же и с облигациями: смесь среднесрочных и долгосрочных корпоративных и казначейских облигаций с рейтингом AAA.

Не пытайтесь превзойти общий индекс, предупреждает нас современная теория инвестиций. Покупайте и держите. Все будет хорошо.

У управляющих фондом – да. У инвесторов – нет.

АКЦИИ

29 декабря

1989 года японский биржевой индекс Nikkei вырос всего лишь до скромных 39000.

Сегодня он ниже 10,000. Но все-таки за два десятка лет производительность

японских рабочих возросла. Они получили лучшие телевизоры, лучшие машины,

лучшую еду. У них есть Всемирная паутина. У всех нас она есть. Наш стиль жизни улучшился. Мало кто согласился бы вернуться в

1989 год, зная, что они делают сегодня – только если чтобы сыграть на понижение

Здесь существует некая аномалия. Рынок акций считается индикатором для капитала. Но все же это плохой индикатор для капитала. Ни один фондовый рынок в истории не демонстрирует это лучше японского за два последних десятилетия. Человек, продавший все свои акции 29 декабря 1989 года и положивших их на сберегательный счет в Японии под базовый нулевой процент на двадцать лет, заработал в четыре раза больше профессионала, который оставил свои деньги в акциях в надежде, что растущая производительность Японии вызовет подъем на японском фондовом рынке.

Стандартная защита акций заключается в том, что владение теми компаниями, что увеличивают национальную продуктивность, позволит инвесторам получить прибыль. Это чистый бред. В то время как вложения в акции создает ликвидный рынок, позволяя компаниям привлечь финансирование, большинство фирм оказываются неспособны повысить показатели. Большинство проектов проваливаются. Большинство заводов также не повышают показатели.

Инвесторы вроде Воррена Баффетта (Warren Buffett) – их мало – делают вложения в правильные компании, чтобы обогатиться. Но Баффетт не тот человек, который инвестирует в новаторские компании. Он вкладывает в старые фирмы с хорошим руководящим составом, такие как See’s Candies

Свободный рынок не подразумевает, что вам удастся разбогатеть, владея акциями компаний, входящими в индекс. Свободный рынок подразумевает неопределенность в поиске прибыли. Как? Обслуживая желания клиентов. Клиент – вот кто король в обществе свободного рынка. Бизнесмен – это его слуга в погоне за прибылью.

Путь к богатству связан с эффективным обслуживанием клиентов. Но немногие фирмы оказываются способными на это, десятилетие за десятилетием. Мало кто совершал серьезные прорывы больше одного раза. Если вы инвестируете в такую компанию, когда никто не видит перспективы прорыва, тогда можно разбогатеть. Но не ждите, что такое может случиться в вашей жизни больше двух раз.

Проблема: современная инвестиционная теория не велит складывать все яйца в одну корзину. Вы должны диверсифицировать. Итак, вам никогда не удастся получить большой куш.

Когда вы думаете о диверсификации, вспомните об индексе Nikkei с 1990 по 2010 годы.

Ошибается ли современная теория инвестиций? По статистике, нет. Большинство людей не обгоняет рынок. Большинство людей – это среднестатистические инвесторы. Современная теория портфеля говорит, что невозможно обойти рынок. Возможно, вам это удастся. Может быть, вы лучше знаете, как работают рынки.

Во-первых,

что если рынок – проигравший? Nikkei был таковым 20 лет.

Во-вторых, что если все умные инвесторы ошибаются по поводу вложений? Как могут ошибаться так много людей? Потому что они сторонники кейнсианства.

Экономисты говорят, что невозможно превзойти рыночный индекс. Имеется в виду, что они не могут, и они думают, что рынок умнее их. Итак, они думают, что рынок умнее вас.

Проблема: кейнсианская теория превращает умных людей в глупых. Вам не нужно быть умнее их. Достаточно просто избегать кейнсианства.

Срабатывало ли что-то лучше индекса фондового рынка? Да: Уоррен Баффетт. Как объясняет Уоррена Баффетта современная портфельная теория? Она говорит, что ему просто повезло – как никому за всю историю. Потом нам говорят: «Забудьте об Уоррене Баффетте. Вряд ли вам повезет так же». Возможно, это и правда, если ограничиваться кейнсианством.

Кто же разработал современную теорию портфеля? Ученые-экономисты, которые рано получили назначение на должность, которых нельзя уволить, и чьим единственным стоящим вкладом в свои карьеры был перезаложенный дом, купленный в 1965 году.

Тогда зачем инвестировать в американский фондовый рынок? Если невозможно обойти рынок, и если движение рынка идет в противоположную сторону от увеличения продуктивности, как это происходит в Соединенных Штатах последние десять лет, зачем тогда вкладывать в американский индекс фондового рынка?

Ответ: «Не стоит этого делать».

ОНИ ГОВОРЯТ ВАМ ОБРАТНОЕ

Эксперты говорят вам, что американский фондовый рынок был лучшим местом для ваших денег в течение последних 50 или 70 лет. Тогда где все эти пенсионеры, живущие в роскоши, потому что они купили и держали акции из американского индекса?

Вы знаете хотя бы одного? Я нет. Раньше я вращался в очень успешных кругах. (Теперь я сижу дома.) Я не могу припомнить хотя бы кого-то среди своих знакомых, кто сделал свое состояние исключительно на инвестициях в акции. Самые богатые люди из тех, кого я знаю, кто прошел путь из грязи в князи, заработал на недвижимости.

Самое лучшее место для ваших денег – это вы сами. Если вложите в карьеру, обслуживая клиентов, и вложите свои прибыли в собственный бизнес, вы превзойдете фондовый рынок. Даже если вы этого не сделаете, сильно вы не пострадаете. Вы хотя бы попытаетесь разбогатеть. А на фондовом рынке этого не будет.

Предприниматели делают это. Они вкладывают. Они могут обанкротиться. Потом они снова это делают. Это основная тема книги «Миллионер, живущий по соседству». Секрет заключается в щедрых личных расходах, эффективном обслуживании клиентов и повторном вложении прибылей в бизнес.

Не все это могут. Вот в чем проблема. Мало кто способен заниматься предпринимательством. Они боятся провала. Они не способны распознать будущий спрос. Они не годятся для карьеры.

Стоит ли им вкладывать в акции? Нет, если последние десять лет в США кого-то чему-то научили. Нет, если двадцать лет в Японии не прошли даром.

ОБЛИГАЦИИ

Главное здесь, говорят нам, это сбалансировать доход (облигации) с повышением стоимости капитала (акциями). Нам говорят, не бойтесь облигаций, если вы молоды.

Есть одна полезная формула. Вычтите свой возраст из 100. Полученная цифра – это и есть процент инвестиций в акции. Если вам 46 лет, инвестируйте 54% портфеля в акции. Если вам 95 лет, вложите в акции 5%.

С облигациями связано две проблемы. Подумайте об «орлах» и «решках». Решки – это когда инвестор проигрывает. Орлы – это когда выигрывает компания.

Вот как это работает. Инвестор покупает корпоративную облигацию. К примеру, с 5-процентной годовой доходностью на 30 лет. Рейтинг надежности – ААА. (Обратите внимание: в Америке очень мало корпоративных облигаций имеют такой рейтинг). Номинальная стоимость облигации — $1 тыс, то есть при наступлении срока погашения инвестор получит $1 тыс.

Его $1 тыс приносит ему годовой доход в размере $50. Скажем, Федеральный резерв начинает процесс инфляции. Цены начинают расти на 5% в год. Теперь инвесторам нужна более высокая процентная ставка, чтобы компенсировать потерю покупательной способности. Они требуют 10% в год. Компании уступают. Им нужны деньги.

Чтобы заработать $50 в год, инвестору нужно заплатить за облигацию лишь $500. Итак, облигация с номинальной стоимостью в $1 тыс и доходностью в 5% годовых теперь стоит всего $500. Никто не даст за нее больше. Зачем ему это?

Облигации подвержены непредвиденным колебаниям ценовой инфляции. Центральный банк может уничтожить инвесторов в облигации. Он так и делал с 1940 по 1980 годы. Это было поколение убыточных облигаций. Компании победили. Инвесторы проиграли. Это ситуация типа «решка: инвесторы проигрывают».

Давайте рассмотрим другую возможность. Федеральный резерв прекращает увеличивать денежную базу. Цены стабилизируются. Они даже могут упасть на 2%. Инвесторы согласны меньше чем на 5%. Возможно, их устроят 2,5%. Теперь облигация с доходностью 5% — победитель. Чтобы получать $50 в год, инвестор должен платить $2 тыс. Итак, облигация теперь стоит $2 тыс. Инвестор заработал 100%.

Руководители корпорации, не будучи идиотами, теперь идут на рынок облигаций и продают облигацию стоимостью $1 тыс под 2,5%. Они берут эту $1 тыс и отсылают чек держателю 5%-ной облигации. «Прости, Чарли, мы отзываем облигацию. Вот твои деньги». Вуаля: компания сократила объем задолженности на 50%. «орел: компания выигрывает».

Если облигацию можно отозвать, она становится тем, что экономисты называют ассиметричным риском. Это заменитель фразы: «решка: проигрывает инвестор; орел: выигрывает компания».

Еще существует рисковая премия. Корпорация может обанкротиться. Прости, Чарли.

Рейтинговое агентство может понизить ее кредитный рейтинг. Рыночная стоимость невыкупленных облигаций немедленно падает, а процентная ставка падает. Прости, Чарли.

Может повыситься налог на прибыль. Прости, Чарли.

Выводы: корпоративные бонды – это не хорошая инвестиция.

Как насчет американских казначейских облигаций? У них есть определенные преимущества: их невозможно отозвать. Но все-таки. Итак, если ставки падают, инвесторы сохраняют прибыли.

Они имеют рейтинг AAA. Вряд ли американское частное кредитно-рейтинговое агентство первым осмелится понизить существующий рейтинг казначейской облигации США.

Но бюджетный дефицит американского правительства составляет в этом году $1,6 трлн. В ближайшие десять лет, по прогнозу правительственных бюджетных управлений, он будет расти примерно на такую же сумму, не менее $1 трлн в год. Это окажет давление на существующий рынок облигаций. Вероятнее всего, ставки вырастут.

Если экономика восстановится, что будет выгодно акциям (нам так говорят), тогда банки начнут кредитовать. Когда это произойдет, удвоение денежной базы в октябре 2008 года приведет к удвоению базы уровня M1. Это вызовет увеличение долгосрочных процентных ставок. А это плохо для держателей 30-летних казначейских облигаций.

Доходность облигаций Минфина составляет 4%. При такой ставке инвестор рискует своим капиталом в результате повышения долгосрочных процентных ставок.

Инвестор прогнозирует низкую или нулевую инфляцию, дешевое правительственное финансирование государственного долга, который надо выплачивать каждые пять лет, и отсутствие повышения подоходного налога. При всех трех допущениях этот инвестор, как я полагаю, неизлечимо наивен.

ОБЫЧНОГО ЧЕЛОВЕКА ЭТО НЕ КАСАЕТСЯ

Большинство людей не хранят деньги в акциях или облигациях. Большинство из них хранят деньги в пенсионных программах, которыми управляет их работодатель. Фонды инвестируют в акции. Каков результат такого делегирования ответственности инвесторам-экспертам? Убытки.

У обычного американца нет пенсии. У него есть социальное обеспечение: политическое требование под будущие заработки таких же людей, как он, только моложе. Его гарантия ничуть не лучше денежной политики Федерального резерва, способности Конгресса уговорить молодых работающих людей не бунтовать и готовности его детей помочь ему, когда первые два случая окажутся ложными надеждами.

Средняя чистая стоимость активов американцев в возрасте 55 лет и старше составляет около $200 тыс. Это было до спада на рынке жилья. Сейчас можно узнать приблизительную сумму для любого возраста с помощью калькулятора чистой стоимости активов на CNN.

Подумайте об этой сумме. Если у человека есть $200 тыс в возрасте 60 лет или вроде того, или, может быть, $230 тыс в 65 лет, какой пассивный доход принесет эта сумма при текущих банковских ставках по депозитному сертификату? Менее $2 тыс в год. Итак, ему придется продать свои активы. Но подождите! Большая часть из этой суммы в $200 тыс вложена в его дом, или была вложена. Итак, ему придется подать заявку на обратную ипотеку. Он продаст свой дом постепенно.

Суть в том, что если он проживет более 20 лет, и жена его переживет, они умрут в нищете. Ему придется ежегодно продавать активы на $10 тыс, чтобы восполнить социальную защиту. Инфляция ускорит этот процесс, так как доллар дешевеет.

Его медицинские счета ежемесячно обходятся правительству примерно в $1 тыс. Теперь вы можете понять, почему люди на политических митингах держат плакаты: «Не трогайте мою бесплатную медицинскую помощь»? Они в ловушке. Если им придется самим оплачивать медицинское обслуживание, они станут нищими через десять лет после ухода на пенсию.

Такова реальность пенсий. Но все-таки люди на ТВ не говорят зрителям: «Продавайте свои акции. Откройте свое дело. Вам не удастся спокойно уйти на пенсию, если ваши деньги на фондовом рынке».

Люди хотят верить, что они ежемесячно могут выписать чек и забыть о будущем. Они передают ответственность за свое будущее экспертам, которым платят независимо от того, насколько правильны их инвестиции.

Это безумие. И так повсюду.

УЧАСТИЕ В ПРОЦВЕТАНИИ

Основа процветания – это экономический рост и увеличение личной свободы. Мы явно живем в эру сокращения личной свободы. Есть ли вероятность, что увеличение роста остановит или даже обгонит сокращение свободы?

На Западе, вероятно, нет. Западный стиль жизни зависит от азиатского импорта. Запад сводит дефицит платежного баланса с Азией. То есть люди на Западе живут, не считаясь с затратами, за счет доброты чужих людей: руководства азиатских Центральных банков, которыми движет меркантилизм. Эти банкиры покупают правительственные облигации западных стран, таким образом, удерживая низкие процентные ставки на Западе. Западные потребители могут позволить себе брать новые займы, чтобы купить еще больше товаров, произведенных в Азии. Им удается вносить ежемесячные платежи, так как ставки низкие.

Мы понимаем, кому это выгодно: правительствам западных стран, западным потребителям азиатских товаров и азиатским политикам, которые говорят своему населению, что экспорт благоприятен для экономики.

Кто же здесь проигрывает? Азиатские потребители, которые могут меньше купить. Западные производители, которые сталкиваются с возрастающей конкуренцией со стороны Азии.

Зачем вкладывать в Запад? Запад живет за счет азиатских Центральных банков. Ему грозит постоянно растущее налогообложение и вмешательство правительства, которые не способны выполнить свои обещания перед избирателями. Когда дефицит больше не будет продаваться под низкий процент, тогда и наступит день расплаты для западных стран.

Если мы инвестируем в Азию, мы вкладываем в следующее: хорошая трудовая этика, высокий уровень дохода, конкурентные отрасли промышленности на мировом рынке, оптимизм, сокращение правительственного регулирования, увеличение разделения труда за счет роста инвестиций на душу населения, образованные люди, знающие математику и инженерное дело, и все еще молодая рабочая сила. Это положительная сторона.

А вот отрицательная: высокий уровень инфляции под влиянием центрального банка, меркантилистская экономика, которая обманывает рабочих, политическая нестабильность, антидемократическое отношение к критике правительства, законы, лишь недавно одобрившие частную собственность, менталитет спекулянтов, сопротивление иностранным компаниям и собственности на местном розничном рынке и рынки капитала без устоявшейся традиции прецедентного права.

В целом Азия лучше подготовлена к тому, чтобы обогатиться на технологической инновации. Это не значит, что ее организованные рынки капитала готовы расти. Азия должна преодолеть сокращение уровня денежной инфляции. Азиатский рынок недвижимости – это пузырь. Пузырь лопнет. На обратной стороне этого лопнувшего пузыря появятся большие возможности для роста.

ЗАКЛЮЧЕНИЕ

Сторонники обогащения путем инвестиций в американские акции и облигации столкнулись с таким десятилетием, с которым японские любители акций и облигаций имеют дело уже двадцать лет. Рынки себя не оправдали. Совет «покупать и держать» был хорош для золота в 2000 году, но не для акций и облигаций.

Что же рекомендуют те же эксперты по инвестициям? «Не покупайте золото; его время кончилось. Покупайте портфель акций и облигаций. Следующее десятилетие не будет похожим на предыдущее. Доверьтесь нам. Мы знаем, о чем говорим». Верно: и Bear Stearns знал, и Lehman Brothers, и Merrill Lynch.

Правительства и центральные банки снова и снова вмешиваются, чтобы восстановить систему. Каждое вмешательство создает новые проблемы. Это заметил еще Людвиг фон Мизес (Ludwig von Mises) в 1950 году. Интервенции растут, потому что проблемы, вызванные предыдущими вмешательствами, усиливаются.

Федеральный резерв все основательнее осваивает экономические резервы страны.

Стрижка овец обходится правительству все дороже. Но процесс стрижки никогда не прекращался надолго. Овцы думают, что в процессе стрижки им помогают. Они думают, что других овец стригут еще больше. Они согласны на это. Они сопротивляются стрижке, когда думают, что других овец стригут еще меньше.

Найдите страну, где овец стригут меньше. Инвестируйте туда. После следующего кризиса.

goldenfront.ru

Что выгоднее — акции или облигации (сравнение)

При знакомстве с фондовым рынком первое, с чем сталкивается инвестор — это акции и облигации. Понять, чем они отличаются друг от друга нетрудно, но не каждый может определить, какие виды активов покупать лучше в той или иной ситуации.

В рамках статьи мы рассмотрим, что выгоднее — акции или облигации в примерах, и какие из них стоит покупать, не заостряя внимания на сухой теории и определениях.

Сколько можно заработать на акциях и облигациях

На практике пассивные инвесторы, которые придерживаются правила “Купи и держи“, вкладывая средства в ценные бумаги, могут рассчитывать на прибыль в районе 20-40% годовых.

На долговых обязательствах (облигациях) заработок отличается, ведь теоретически он фиксированный. Нас интересует не только цена за бумагу, но и потенциальный доход, процент по ней.

В качестве примера возьмём еврооблигации российских компаний, в США процентная ставка значительно ниже, как следствие, доходность крайне мала по таким бумагам. Облигации «Тинькофф Банк-04-2018-евр»:

- номинал — 1000 USD;

- купон — 14%, выплаты 2 раза в год;

- срок погашения — 2015 дней (6 июня 2018 года).

Таким образом, мы можем заработать только на этих облигациях по 14% в год, что значительно ниже, чем 20-40% прибыли по акциям компаний, но стабильно и выше, чем по вкладу в банке. На практике многие инвесторы получают около 20% с облигаций ежегодно.

Риски инвестиций в акции и облигации

Потерять на ценных бумагах компаний тоже можно немало. Особенно данный факт актуален в кризисные годы, когда фондовый рынок падает, дешевеют все акции. В качестве примера рассмотрим акции Nike в период кризиса в 2008-2009 годов:

Как видите, ещё в начале 2008 бумага стоила по 17.19 доллара, а к началу 2009 её цена была уже в районе 9.95. Получается, что стоимость просела практически в 2 раза. Те, кто покупал эти акции с кредитным плечом просто разорились и вылетели с рынка. Это вовсе не предел, случается, что бумаги падают в цене и на 90% в кризис.

В этом случае важно не паниковать и не продавать портфель, не выходить из позиции, переждать просадку. Через 1-2 года рынок, как правило, восстанавливается. Иногда, приходится ждать и дольше.

У облигаций риски тоже присутствуют. Существуют бонды с гораздо большей выплатой по купону — по 30% в год. К сожалению, компании, которые их предоставляют обычно имеют очень низкий кредитный рейтинг и могут попросту не исполнить своих обязательств.

В итоге, в облигациях есть риск — не получить выплат совсем при банкротстве или дефолте. Также существует рыночный риск снижения стоимости облигаций, в случае отсутствия спроса на них. Волатильность таких изменений ниже, чем в акциях, но всё же присутствует.

Полезные статьи:

Стоит также отметить, что наиболее надёжными являются государственные облигации, обычно покупают именно их, поскольку риск дефолта в стране ниже, чем в компании. Но и доходность здесь 3-6%. Остальные виды облигаций сортируются по кредитному рейтингу, который присваивается авторитетными аналитическими агентствами.

Сравнение сроков инвестирования

Что касается акций, то купить и держать их можно неограниченное число времени. Разве, что пока не закроется компания.

С облигациями дело обстоит иначе. Они заранее выпускаются на определённый срок. К примеру, есть казначейские облигации США на месяц, на полгода, на год, на 5-10-30 лет. Таким образом, некоторые облигации закрываются в течение определенного срока.

Итоговое сравнение акций и облигаций

Для того, чтобы систематизировать вышеуказанную информацию, кратко перечислим основные особенности каждого типа ценных бумаг в виде таблицы.

| Критерий | Акции | Облигации |

|---|---|---|

| Предоставляемые права | Доля в предприятии | Право на получение долга с купонным доходом |

| Срок действия | Нет ограничения | Ограничен заранее установленным сроком (месяц, год, 5-50 лет) |

| Источники дохода | Дивиденды и увеличение курсовой стоимости акций | Купонный доход (процент) по облигациям |

| Волатильность (изменение цен) | Может быть разной | Очень низкая |

| Потенциальный доход | Неограничен, на практике портфель может приносить 30-40% в год с разумным риском, либо во много раз больше при агрессивной торговле. | Ограничен размером купонного дохода, на практике — до 20% в год. |

| Риски | При портфельном инвестировании минимальные | Минимальные |

| Сложность управления портфелем | Требуется контроль и широкая диверсификация, поиск выгодных цен для покупки | Минимум требований, достаточно купить и ждать купонный доход |

Заключение

Таким образом, мы можем сделать вывод, что акции являются более рискованным инструментом, а облигации — более надёжным, но менее доходным. Что лучше в конкретном случае, может решить только инвестор самостоятельно в зависимости от его целей:

- для максимального дохода лучше выбрать акции;

- для простых инвестиций (низкий доход и риск) — облигации.

В ином случае, можно совместить в своём портфеле оба инструмента, как и делает большинство профессионалов. Если вы не разбираетесь в фондовом рынке, то точно стоит обратить внимание на облигации в первую очередь.

investingnotes.trade

Чем отличается акция от облигации и что лучше приобрести

Доброго дня всем, кто решил забыть о нищете и стать успешным инвестором! Сегодняшний обзор я решил посвятить одной из наиболее насущных тем, в которой нужно ориентироваться каждому будущему инвестору в ценные бумаги. Все мы знаем, что основными товарами на фондовой бирже являются акции и облигации. Именно с их помощью мы можем в разы приумножить свои сбережения, заставить свои деньги работать на нас, а не просто пылиться на полке. Но вот скажите мне, как многие из вас знают, чем отличается акция от облигации, ведь по большому счету и та, и другая котируются на фондовом рынке и приносят своим держателям доход. Предлагаю вам вместе со мной разобраться во всех нюансах этих ценных бумаг, найти схожие и различающиеся черты между ними и выяснить, что вам ближе – инвестирование в акции, облигации или другие ценные бумаги.

Акции: что это такое и в чем их особенности?

Итак, сразу предлагаю разобраться с терминологией. Акциями мы с вами будем называть ценные бумаги, которые подтверждают факт нашего владения частью уставного капитала акционерного сообщества, а также предоставляют нам право на получение определенной части прибыли этой компании. В том случае, если компания будет объявлена банкротом и приступит к процессу ликвидации, мы, будучи держателями ее акций, будем иметь право на получение некоторой доли ее имущества.

к содержанию ↑

ЗАО

Каждое акционерное сообщество формирует свой уставной капитал исключительно одним лишь выпуском акций. Причем, если компания выбирает для себя форму закрытого акционерного общества, то все выпущенные ею акции остаются внутри компании и распределяются между всеми учредителями в процентном соотношении. В свободной продаже на фондовом рынке акций такого предприятия вы не найдете, а потому простому человеку, что называется «с улицы», стать инвестором компании с формой собственности закрытого акционерного общества не удастся.

к содержанию ↑

ОАО

Если же фирма выбирает для себя открытую форму собственности, то все акции, которые будут эмитированы, либо проходят процедуру листинга, либо же сразу отправляются на фондовый рынок. Здесь стать держателем такой ценной бумаги может каждый желающий, у которого имеется достаточная для покупки доли предприятия сумма средств. Проблемы, как купить акции физическому лицу, в случае с привилегированной бумагой нет. Кроме того, приобретение определенного процента всех выпущенных долей позволяет инвестору участвовать в собраниях акционеров и решать, как в дальнейшем стоит развиваться компании.

Прежде, чем приступить к инвестированию в акции, будет не лишним разобраться с их категориями.

к содержанию ↑

Какими бывают акции?

Все акции принято делить на две категории.

к содержанию ↑

Обыкновенные или простые акции

Дают держателю право принимать участие в управлении фирмой, голосовать на совете директоров и получать дивиденды в процессе распределения чистой прибыли между всеми капиталовкладчиками компании. Сразу хочу заметить, что получение дивидендов – мероприятие не гарантированное. В данном случае все зависит от того, какой финансовый результат получило предприятие, и какое решение о распределении прибыли было принято советом директоров. В принципе, практически все частные инвесторы приобретают ценные бумаги акционерных сообществ открытого типа собственности ради получения дивидендов. Мало кого из них интересует возможность принимать участие в голосовании совета учредителей, решать судьбу компании или заниматься ее управлением.

к содержанию ↑

Привилегированные акции

Предполагают первоочередное право инвестора на получение дивидендов или доли имущества компании в случае ее банкротства и ликвидации. Разница между простыми и привилегированными акциями заключается в том, что последние ограничивают права инвестора на участие в учредительских собраниях и управлении компанией в целом.

Кроме того, если доходность акций простого типа зависит напрямую от финансового результата фирмы и никак не регламентируется, то в случае с привилегированными ценными бумагами размер дивидендов строго оговаривается и носит гарантированный характер. К примеру, вы, как держатель привилегированной акции, можете рассчитывать на получение 10 копеек с одной ценной бумаги, либо вам могут выплачивать определенный процент от прибыли предприятия.

Нужно отметить, что держатели привилегированных ценных бумаг могут получать дивиденды не только из прибыли компании, но и из других источников. Простыми словами, вы имеете право на получение дивидендов даже в том случае, если фирма сработала в этом периоде себе в убыток.

к содержанию ↑

Классификация по персонализации

Нужно сказать, что вопрос видов и классификации ценных бумаг – тема довольно обширная. Несмотря на то, что мы разобрали основные виды акций, эти ценные бумаги принято классифицировать еще и характеру персонификации. Так, акции могут быть:

- Именными. Думаю, из названия всем понятно, что такие ценные бумаги принадлежат конкретному человеку. Особенностью таких долей является то, что они не могут быть перепроданы без предварительной процедуры перерегистрации

- На предъявителя. В отличие от предыдущего вида, эти паи свободно перепродаются на вторичном рынке и не требуют внесения изменений в общий реестр акционеров. Должен заметить, что на сегодняшний день этот вид ценных бумаг постепенно отходит в прошлое и является отмирающим. На территории Российской Федерации все выпускаемые акции по закону являются именными.

к содержанию ↑

Зачем покупают акции?

Ну а теперь давайте выясним, какие цели преследуют держатели акций, когда формируют свой инвестиционный портфель ценных бумаг:

- Преимущественное число вкладчиков инвестируют свой капитал в акции простого вида, преследуя при этом исключительно спекулятивные цели. Их волнует, как подороже перепродать приобретенные бумаги в будущем.

Стоит сказать, что спекулятивная прибыль от таких операций зачастую в разы выше, нежели дивиденды, получаемые акционерами компании. Что выгоднее – разово получить сверхдоход от продажи или иметь стабильный пассивный доход в виде небольших дивидендов – решать только вам - При выборе типа акций все зависит от того, какой инвестиционной стратегии придерживается вкладчик. К примеру, если вы готовы рисковать ради получения более высокого дохода от владения ценной бумагой, то вам имеет смысл приобретать простые акции. Если же риск – это не ваше, вы придерживаетесь принципа «тише едешь — дальше будешь», то вам подойдут привилегированные акции с несколько меньшей доходностью. Те, кто теряется, что лучше приобрести, — простые или привилегированные акции, должны понимать, что обычные акции обеспечивают более высокие дивиденды, но шансов на получение этого вида дохода у вас будет больше, если вы выберете привилегированные акции.

Так как сегодняшний обзор нацелен на то, чтобы рассказать вам все азы торговли акциями для начинающих, думаю, будет не лишним сказать о рыночной стоимости этой ценной бумаги. Именно этот критерий интересует всех инвесторов. Рыночная цена формируется во время торгов на фондовом рынке под влиянием спроса и предложения на определенные ценные бумаги.

к содержанию ↑

О понятии «облигация» и особенностях этой ценной бумаги

Поскольку с первой частью обзора мы более-менее разобрались, самое время выяснить, что такое облигации. Итак, облигациями мы с вами будем называть долговую ценную бумагу, которая предполагает право ее держателя на обратную продажу в заранее оговоренный срок, а также право на получение предварительно установленного дохода (его еще называют купонным). Облигации любых видов могут распространяться между предприятиями и физическими лицами исключительно на добровольной основе. Кстати, иногда эти бумаги называют бондами, поскольку в английской интерпретации облигация звучит как bond. James Bond.

Чтобы вы понимали, в чем отличие облигаций от акций, предлагаю вам разобраться с такими особенностями этого вида ценных бумаг:

- облигации приносят доход исключительно в течение конкретного периода, прописанного в бумагах

- приносят своим владельцам стабильную фиксированную прибыль в виде процента от своей общей стоимости

Хочу обратить ваше внимание на то, что облигации могут выпускаться как предприятиями, так и целыми областями и даже странами. Уверен, что многие из вас слышали о Государственных Казначейских Облигациях. Именно они и являются долговыми ценными бумагами страны, за счет выпуска которых государство берет в долг деньги своих граждан.

к содержанию ↑

Отличительные черты

В некотором роде выпуск долговых активов схож с процессом получения кредита. Главное отличие лишь в том, что предприятия и государства обращаются за помощью не к банку, а непосредственно к людям – частным инвесторам, у которых на руках имеется свободный капитал. Кстати, возможность продать бонд первоначальному эмитенту и получить тем самым установленный купонный доход никак не зависит от того, насколько прибыльной была работа эмитента, и какое решение было принято советом учредителей. Эмитент просто обязан выкупить свои долговые обязательства у держателей по прошествии заявленного срока и выплатить причитающиеся им проценты.

Однако, будьте готовы к тому, что если компания, выпустившая в оборот долговой документ, объявит себя банкротом и ликвидируется, то вернуть свои деньги и получить доход вы не сможете. Для того, чтобы вы не ошиблись в выборе ценной бумаги, в которую вложить средства, советую вам пользоваться несложной инструкцией по выбору и инвестированию в облигации.

к содержанию ↑

Как определяется рыночная стоимость и доходность облигации?

Сразу же после выпуска долговых документов и начала их оборота на вторичном рынке стоимость пребывает в непрерывном движении. Хотя, в принципе, на первичном рынке тоже мало кто спешит продать бумагу по ее номинальной цене.

Главная причина всех этих колебаний – цикличность развития экономики и, как следствие, изменение процентных ставок. К примеру, во время фазы подъема кредитные средства существенно дорожают, все стремятся их занять, но никто не хочет запасаться ими. Как результат, мы имеем значительный рост процентных ставок. Благодаря действиям Центрального Банка, который всячески стремится избежать «перегрева» экономики и предотвратить масштабный будущий спад, увеличение ставок становится еще большим.

Все бумаги, которые будут выпущены в этот момент, будут иметь гораздо более высокие купонные ставки нежели те, что имели бонды из предыдущих выпусков. В таких условиях желание владельцев активов с небольшой доходностью избавиться от своих облигаций и приобрести новые, гораздо более высокодоходные, становится вполне естественным. Таким образом, курс старых бумаг с низкой ставкой начинает стремительно падать, эти облигации становятся доступными для новых покупателей.

В конечном счете, наступает такой момент, когда владельцам ценной бумаги приходится решать такую проблему: удастся ли более высокому доходу по новым облигациям покрыть потери, связанные с курсовой разницей старых и новых активов. Именно на данном этапе и прекращается падение курса низкодоходных облигаций. Когда же экономика государства переходит к фазе спада, все вышеописанные события происходят в обратном порядке.

к содержанию ↑

Цены на облигации

Все облигации на рынке продаются и покупаются по рыночной цене. Ее процентным выражением является курс купли/продажи. В случае, если рыночная цена оказывается большей, чем номинал ценных бумаг, получается что облигация приобретается с премией. Если же цена ниже номинала, то речь идет о покупке с дисконтом.

Если мы с вами отбросим влияние спроса, предложения и прочих рыночных факторов, то рыночная цена облигации будет равняться ее расчетной цене. Именно эта расчетная цена и является оценкой всех будущих поступлений по приобретаемой облигации в условиях текущего состояния рынка. Проще говоря, это обобщенная величина, которая является эквивалентом всех поступлений по конкретной облигации, которые предстоит получить ее держателю в течение всего периода владения.

По большому счету держатели облигаций становятся в некотором роде банкирами. Они дают в долг предприятию или государству определенную сумму средств, покупая облигации. По прошествии срока займа, деньги им возвращаются обратно. Таким образом происходит погашение облигации, а ее держатели получают свой доход.

к содержанию ↑

Состав поступлений от облигаций

Подводя итог всему вышесказанному, стоит отметить, что поступления от купленных облигаций состоят из двух элементов:

- суммы средств, которая выплачивается в момент погашения выкупной цены

- получаемого дохода

Отсюда делаем вывод, что расчетная цена бонда – это сумма величины выкупной цены и величины дохода, полученного от владения этой ценной бумагой.

к содержанию ↑

Какие действия предпринимают инвесторы в тех или иных ситуациях на рынке?

Решаясь инвестировать свой капитал в облигации, вы должны знать, как вам вести себя в различных рыночных ситуациях:

- Если в ближайшее время ожидается рост уровня ссудного процента, происходит подъем деловой активности, а заемные средства начинают расти в цене, значит, вам необходимо заменить все долгосрочные облигации краткосрочными

- Когда в экономике намечается спад, то правильнее будет перевести свои вклады в вид долгосрочных облигаций

- В случае, если в ближайшее время возможно снижение ставок ссудного процента, то стоит приобрести облигации, которые имеют меньшую купонную доходность. Это связано с тем, что когда деловая активность начнет падать, курс ценных бумаг вырастет намного быстрее

к содержанию ↑

Проводим сравнительный анализ двух ценных бумаг

Поскольку с теоретическим материалом мы познакомились, разобрались, что представляют собой такие понятия как «акции» и «облигации», пришло время поговорить о том, какие из этих ценных бумаг лучше приобрести. Для того, чтобы принять решение, направить инвестиции в акции или все-таки в облигации, нужно разобраться со сходствами и различиями этих активов.

К общим чертам, присущим как акциям, так и облигациям, нужно отнести то, что:

- и те, и другие являются ценными бумагами

- все они могут быть куплены и проданы на фондовой бирже

Что же касается отличий, то здесь дело обстоит куда более серьезно.

Чтобы вы могли принять окончательное решение, купить вам акции или облигации, примите во внимание, что у облигаций относительно небольшая доходность, но при этом минимальные риски. В свою очередь, владельцы акций могут получить в разы больший доход за счет владения более рискованными ценными бумагами.

Принимая решение, в какой вид ценных бумаг вкладывать свои сбережения, сначала решите, что для вас важнее – большие доходы или стабильность. Каждый из этих активов имеет место быть в нашем с вами инвестиционном портфеле, вопрос лишь в том, что вам ближе. На этом я с вами прощаюсь, до скорых встреч, дорогие друзья!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

guide-investor.com

В какие ценные бумаги вложить деньги

Здравствуйте, уважаемые Читатели сайта «AboutCash.ru»! Из данной статьи вы узнаете в какие ценные бумаги вложить деньги на фондовом рынке, как выбрать выгодные биржевые акции и прочие ценные бумаги для инвестирования.

Инвестирование в ценные бумаги на бирже

Каждый человек хочет повысить свой уровень финансового благосостояния. Многие ищут возможности дополнительно заработать в интернете, ведь именно в нем можно получить доход превышающий зарплату.

Наиболее выгодным и популярным направлением заработка в интернете является инвестирование на финансовых рынках. Ведь именно на них ежедневно происходит денежный оборот на миллиарды долларов США. Каждый участник на финансовых рынках может получить свою часть «пирога». Как и куда лучше инвестировать начинающим инвесторам пойдёт речь далее в этой статье.

В какие ценные бумаги вложить деньги

На фондовой бирже доступны для инвестирования тысячи различных ценных бумаг со всего мира. Но их огромное обилие часто запутывает начинающих инвесторов на фондовой бирже, что приводит к осуществлению ими неудачных вложений и покупки убыточных ценных бумаг.

На фондовой бирже существует возможность работать не только с российским рынком ценных бумаг, но и с зарубежными рынками. Доступ к другим рынкам предоставляют брокеры. Следует отметить, что не все брокерские компании предоставляют своим клиентам доступ к зарубежным рынкам. О данной возможности следует уточнять у своего брокера.

Следует отметить, что самыми выгодными ценными бумагами являются биржевые акции американских и европейских растущих компаний.

Инвестируя свои денежные средства на фондовом рынке, обязательно следует диверсифицировать инвестиции между разными рынками и компаниями. Грамотное распределение своего капитала не только сохранит, но и приумножит ваши деньги вложенные в ценные бумаги.

Как правильно выбрать акции для инвестиций

Для выгодного вложения своих денег в акции на фондовой бирже, нужно научится их грамотно отбирать для инвестирования в них. Не обладая навыками инвестора, начинающие на бирже потерпят убытки, а в некоторых случаях смогут потерять все свои вложенные денежные средства. Чтобы избежать этого, следует разобраться как правильно выбрать акции для инвестиций на фондовом рынке.

Правила для выбора выгодных акций на бирже

1. Определение своих инвестиций — долгосрочные, краткосрочные, дивидендные и прочие.

2. Количество эмитентов в своём портфеле инвестора.

3. Инвестировать нужно в момент роста компании.

4. Выбирать сильные и растущие компании с положительной динамикой.

5. Определить стоимость ценной бумаги по которой будете выходить из неё: тейк-профит и стоп-лосс.

Обладая чётким планом и пониманием во что вкладываются деньги, и на каких условиях сохранит капитал инвестора и его спокойствие. Всегда создавайте личный чёткий план инвестиций, удостоверьтесь в его правильности, после чего осуществляйте своё инвестирование.

Лучшие ценные бумаги для инвестирования

Как ранее упоминалось в статье, на фондовом рынке доступно для инвестирования очень много самых различных биржевых акций. Среди обилия различных ценных бумаг следует выделить наиболее стабильные и надёжные компании для консервативных долгосрочных инвестиций приведённые ниже.

1. Зарубежные компании

• Apple;

• Microsoft;

• Facebook;

• Google;

• Ford;

• Boeing;

• Disney;

• Wal-Mart;

• Macdonalds;

• Coca-Cola;

• Visa.

2. Российские компании

• Газпром;

• Сбербанк;

• Норильский Никель;

• Лукойл;

• Мечел;

• МТС;

• Яндекс;

• Новатэк;

• Магнит.

Инвестируя в ценные бумаги обязательно разберитесь с комиссиями брокера и тарифными планами по обслуживанию своего счета у него. От этого зависит дополнительный ваш доход при инвестировании на фондовом рынке.

Например:

Если вы покупаете не чаще одного раза в месяц, для вас подойдёт тарифный план без ежемесячного начисления, но с более высокими комиссиями за открытие и закрытие торговых сделок.

Но если вы активно торгуете и совершаете сотни сделок в месяц, тогда вам следует рассматривать тарифы с ежемесячной комиссией так, как комиссия за открытие и закрытие сделок будет значительно ниже.

Где лучше инвестировать начинающим инвесторам

О принципах инвестирования мы поговорили, перейдём к практическим вопросам. Давайте разберёмся с вопросамм, как и где лучше инвестировать начинающим инвесторам на фондовом рынке.

Существует два варианта инвестирования на бирже — через лицензированных брокеров и через CFD-брокеров. Рассмотрим подробнее каждый из данных вариантов.

1. CFD-брокеры

Данный вид брокеров не предоставляет клиентам реальное владение ценными бумагами при покупке через них. Суть работы из CFD-брокерами заключается в том, что клиент работает с реальными рыночными котировками и объёмами, но приобретая биржевые акции, они не вносятся в реестр депозитария.

CFD инструменты — это виртуальные инвестиционные и торговые активы с реальными рыночными котировками, но без фактического подтверждения их ликвидности.

Несмотря на то, что сотрудничество из CFD-брокерами выглядит не надёжно, многие крупные инвесторы с удовольствием сотрудничают с ними в пределах страховой суммы, которую гарантирует компенсационный фонд регулятора таких брокеров. На текущий момент согласно условиям регулятора CySEC в случае банкротства брокера, клиент может рассчитывать на возмещение до 20 000 евро.

Брокер 1: FxPro

Брокерская компания FxPro предлагает инвестировать в ценные бумаги через CFD инструменты. В FxPro для торговли доступно более 280 CFD инструментов: акции, фьючерсы, индексы, металлы и энергоресурсы. Преимуществом данного брокера является возможность инвестировать на одной из четырёх торговых платформ — FxPro MT4, MT5, cTrader и Edge.

ОТКРЫТЬ СЧЕТ FXPRO

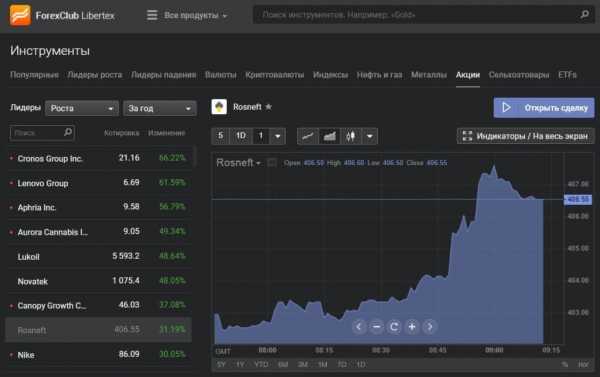

Брокер 2: ForexClub LibertEx

Доступ к рынку ценных бумаг оказывает ForexClub через их собственно разработанную торговую платформу LibertEx. Котировки в торговом терминале являются рыночными. Для трейдеров и инвесторов на платформе LibertEx существует много удобных настроек для выбора биржевых акций.

ОТКРЫТЬ СЧЕТ В LIBERTEX

2. Брокеры на фондовом рынке

Работа из CFD-брокерами подойдёт начинающим инвесторам с небольшими суммами инвестиций. Для серьёзных инвестиций следует сотрудничать исключительно из лицензированными фондовыми брокерами.

Основным преимуществом данных брокеров является то, что при покупке ценных бумаг на бирже, клиент становится их фактическим владельцем. Об этом заносится информация в реестр депозитария и клиент становится одним из акционеров компании, чьи акции он приобрёл.

В случае банкротства брокера, клиент не потеряет купленные ценные бумаги. При такой ситуации, ценные бумаги переводятся в депозитарий другого брокера. Поэтому, инвестиции в биржевые акции будут сохранены.

В отличие от ценных бумаг, наличные свободные деньги инвестора на счету в брокера не застрахованы и в случае банкротства не будут возвращены, за исключением некоторых ситуаций. В связи с этим рекомендуется не держать деньги на счету у брокера, а купить на них ценные бумаги. Это позволит сохранить ваш капитал, который находится у брокера.

Лидеры среди брокеров на фондовом рынке:

• Interactive Brokers;

• Брокер Открытие;

• БКС;

• Tradernet.

Начиная инвестирование на финансовых рынках убедитесь в своих инвестиционных знаниях и понимании торговых рисков, а также определите размер капитала для инвестиций.

Заключение

Выбирая ценные бумаги в которые планируете вложить деньги, помните о возможных торговых рисках, возможном банкротстве брокера и прочих факторах, что могут произойти при инвестировании. Когда вы будете к ним готовы и предпримете меры, чтобы негативная ситуация с вами не возникла, тогда сможете получить доход и удовольствие от инвестиционного процесса.

На этом наш обзор о том в какие ценные бумаги вложить деньги и куда лучше инвестировать начинающим инвесторам заканчивается. Желаем вам успешных и выгодных инвестиций на финансовых рынках!

aboutcash.ru

Как выбрать доли акций и облигаций в инвестиционном портфеле?

Вы писали, что инвестиционный портфель обычно состоит из акций и облигаций. Акции выгоднее, облигации надежнее. Но я не разобрался, как правильно поделить деньги между ними.

Я слышал про правило «возраст в облигациях» — надо опираться на него? Или разумно поделить средства поровну? Или лучше все вложить в акции, раз доходность выше?

Максим

Максим, вы правы: основные классы активов для инвестиций — акции и облигации. Частью портфеля также могут быть вклады, драгоценные металлы, недвижимость. У активов разные свойства, и их сочетание позволяет эффективнее инвестировать.

Евгений Шепелев

частный инвестор

Единственно верных пропорций нет. Все зависит от того, зачем вы вкладываетесь, на какой срок, какая доходность вам нужна и на какой риск вы готовы идти.

Возраст в облигациях

По этому правилу доли акций и облигаций рассчитываются исходя из возраста инвестора. Доля облигаций в процентах равна возрасту, а доля акций — это 100 минус возраст. Например, если инвестору 30 лет, то 30% портфеля надо вложить в облигации, остальные 70% — в акции. Если инвестору 44 года, то 44% денег — в облигациях, остальные 56% — в акциях. Инвестор становится старше — с каждым годом увеличивается доля облигаций в его портфеле.

Есть и другие варианты правила. Доля акций может рассчитываться так: 110, 120 или другое базовое число минус возраст. Я даже видел такую формулу: базовое число − (возраст2 / 100).

Рассчитывать доли акций и облигаций в портфеле на основе возраста опасно. Это правило подменяет горизонт инвестирования возрастом и не учитывает готовности инвестора к риску. Подразумевается, что цель вложений — безбедная старость, хотя цель не всегда такая. Получившийся портфель может не соответствовать вашей ситуации.

От чего вы готовы отказаться, чтобы перестать работать через 10 лет?

Вот что пишут о правиле «возраст в облигациях» в зарубежных книгах об инвестициях:

«Это полезная концепция для социолога, но опасная, если применять ее к нуждам конкретного инвестора».

Evensky H., Horan S., Robinson T. The New Wealth Management. The Financial Advisor’s Guide to Managing and Investing Client Assets, 2011. P. XVII

«Основанные на возрасте стратегии выглядят консервативными и здравыми, но это худшие стратегии для получения инвестиционного дохода».

McClung M. Living off Your Money. The Modern Mechanics of Investing During Retirement with Stocks and Bonds, 2016. P. 48

«Распределение активов по возрасту дает ложное впечатление сниженного риска. Этот подход не уменьшает эффект последовательности доходностей в первые годы после выхода на пенсию и не защищает от инфляции в последние годы на пенсии».

Otar J. Unveiling the Retirement Myth, 2009. P. 244

Как правильно

Сразу скажу: вряд ли получится создать идеальный инвестиционный портфель, потому что мы не знаем будущее. Но могу рассказать, как сделать хороший портфель.

Чем больше времени в запасе, тем больше денег можно вкладывать в акции: даже если случится кризис, у рынка акций будет время восстановиться. Приближаясь к цели, снижайте долю акций и увеличивайте долю облигаций и вкладов.

Оцените свою готовность рискнуть ради потенциально высокой доходности. В долгосрочной перспективе доходность акций в среднем выше доходности облигаций, но цена колеблется гораздо сильнее. Чем выше готовность к риску, тем больше может быть доля акций в портфеле.

В кризис рынок акций может упасть на 50% или даже больше, а восстановление может занять несколько лет. Исходите из того, какую просадку стоимости портфеля вы способны выдержать, не продавая в страхе ценные бумаги.

Если ваш портфель полностью состоит из акций, при падении рынка акций на 50% размер портфеля снизится на 50%. Мало кто может спокойно выдержать такую просадку. Если доля акций 50%, портфель уменьшится на 25%. Это не так страшно, но ощутимо. Если акции составляют 10% портфеля, падение их цены в два раза вы почти не заметите, потому что это уменьшит размер портфеля всего на 5%.

Оценить устойчивость к риску можно, пройдя специальный тест у вашего брокера или управляющей компании. Учтите, что людям свойственно переоценивать свою готовность к риску. Думать о падении цен и видеть падение цен — разные вещи.

Как измерить риск инвестиций

Пример. Андрей с помощью ИИС копит деньги на квартиру и хочет купить ее через 3—4 года. Это короткий срок для инвестиций — портфель должен в основном состоять из облигаций.

Если Андрей — консервативный инвестор и не любит рисковать, разумно 90—100% портфеля держать в облигациях, а в акциях — не более 10%. Так Андрею не придется переживать из-за волатильности акций.

Если он готов рискнуть в надежде на более высокую доходность, то в акции можно вложить 20—30% средств или даже больше. Если акции заметно подорожают, Андрей сможет купить квартиру раньше или ему хватит денег на более интересную недвижимость. Но в случае серьезного кризиса покупку квартиры придется надолго отложить. Чем больше акций в портфеле, тем выше может быть доходность инвестиций, но и тем больше времени понадобится Андрею для восстановления портфеля после кризиса.

Кратко

Средства в инвестиционных портфелях обычно разделены между различными классами активов. Основные — облигации и акции. Первые надежнее, вторые прибыльнее в долгосрочной перспективе.

Распределять активы на основе возраста — опасный подход. Он не учитывает ситуацию конкретного инвестора, и портфель может получиться слишком консервативным или слишком агрессивным.

Как разделить средства, зависит от того, сколько времени до цели, какую доходность вы хотите и готовы ли рискнуть ради потенциально высокой доходности. Чем больше времени в запасе и чем выше готовность к риску, тем больше можно вкладывать в акции.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru

6 шагов для безопасного инвестирования в акции и облигации

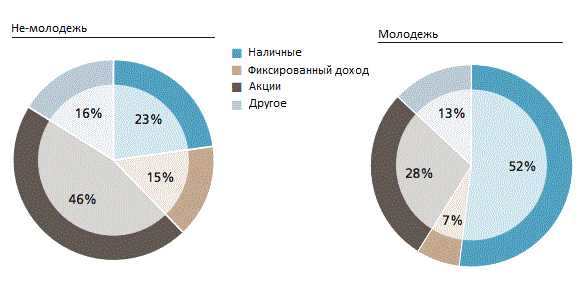

Согласно недавнему исследованию UBS, молодежь более склонны к риску, чем другое поколение, которое было перед ними. В то время как молодежь, как правило, удерживают 52% своих сбережений в наличных деньгах, и только 28% в акциях, другое поколение (такие как Родившиеся во время демографического взрыва) — наоборот, имеют всего 23% наличными и 46% в акциях.

Это идет вразрез с традиционной инвестиционной мудростью, которая гласит, что вы должны удерживать больший процент в акциях, пока молоды, и диверсифицируйте их в более безопасные инвестиции по мере старения. Когда вы молоды, у вас больше времени для возмещения убытков, поэтому вы можете позволить себе взять немного больше риска. Но сейчас, молодежь, во многих случаях слишком боятся вкладывать свои средства в акции.

И кто может обвинить их? Нынешнее поколение по-прежнему страдает от глубоких потерь вследствии пузыря дот-комов и Великой рецессии 2008 года. Молодежь больше озабочена стабильностью работы и защитой благосостояния, а не ростом богатства по столетней шкале консерватизма, что ставит их в один ряд с поколением Второй Мировой Войны, теми, кто жил после Великой депрессии.

Если посмотреть на цифры, можно подумать, что это — довольно печальное развитие. Обманутые потерями последних времен, молодежь упускает возможность улучшить свои фьючерсы. В конце концов, акции были лучшим инвестиционным классом за последние 100 лет, и их игнорирование будет иметь негативные последствия для будущего благосостояния.

Конечно, еще одна проблема, с которой сталкивается сторона молодежи, является явной перегрузкой информации. Многие просто не понимают так хорошо финансовый мир, и чувствуют себя раздавленными всеми различными вариантами инвестиций, которые доступны в наше время.

К счастью, безопасное инвестирование может быть чрезвычайно простым и полезным, если вы придерживаетесь некоторых ключевых принципов.

Ну и на этой ноте начнём, вот мои 6 шагов для безопасного инвестирования в акции и облигации:

Шаг 1. Расплатитесь по долгам

Прежде чем даже будете думать об инвестировании в акции, должны будете удостовериться, что финансовое положение в хорошем состоянии. В то время как нормально иметь некоторые низкопроцентные выплаты задолженностей такой как на кредитах на образование или на ипотеке, будете требовать заплатить все долги с высоким процентом, такие как те на кредитных картах и других краткосрочных кредитах.

Шаг 2. Получите бесплатные деньги

Второй шаг к успешному безопасному инвестированию в акции — воспользоваться любыми существующими 401k или пенсионным планом, которые вы можете получить от своего работодателя. Такие планы позволяют автоматически вложить часть вашей зарплаты (до уплаты налогов). Это, по сути, свободные деньги, поэтому следует в полной мере воспользоваться этими преимуществами. Сбережения в 401k (и других схемах) увеличат Tax Free до выхода на пенсию, создав «уютное гнёздышко» при выходе на пенсию.

Шаг 3. Подкопите деньжат

Ваш работодатель может не предлагать схему 401k или пенсию, или вы можете быть индивидуальным предпринимательством. Если это так (и даже если это не так), вы необходимо накопить немного денег, прежде чем даже рассматривать возможность инвестирования.

Хорошее эмпирическое правило состоит в том, чтобы убедиться, что у вас достаточно накопленных средств, чтобы покрыть 6 месяцев находясь без заработной платы. Это обеспечит вам возможность преодолеть трудные периоды внезапной безработицы или неожиданной болезни.

Шаг 4. Изучите основы

Как только у вас сложилось повседневное финансовое положение, и вы немного подкопили, чтобы инвестировать, теперь настало время, чтобы узнать немного о финансовой среде. Узнайте немного об акциях и облигациях и других различных классах активов и получите представление о ожидаемых долгосрочных доходах по каждому типу.

Затем проведите простой расчет. Вычтите свой текущий возраст от 100 и приготовьтесь инвестировать этот процент в акции, а остальные — в облигации. Таким образом, 30-летний человек ставит 70% (100-30 = 70) в акции и 30% в облигации. (Заметьте, поскольку ныне люди живут дольше, некоторые финансовые консультанты теперь используют 110 или 120 вместо 100).

В мае 2013 года журнал Деньги рекомендовал следующие коэффициенты по акциям и облигациям:

Возраст от 25 до 34 лет: 80% акций — 20% облигаций

Возраст от 35 до 44: 70% -30%

Возраст от 45 до 54: 60% -40%

Возраст от 55 до 64: 50% -50%

Шаг 5: Инвестируйте в диверсифицированный портфель ETF и индексные фонды

Теперь, когда ваши финансы отсортированы, и вы знаете оптимальное распределение портфеля, пришло время вложить деньги в работу. И теперь это тот момент, когда всё может стать чрезвычайно сложным или невероятно простым, я рекомендую последнее.

Существует множество книг, статей, сообщений в блогах и видеороликов, которые пытаются предсказать секрет успешного инвестирования (вы можете использовать коэффициенты фибоначчи, коэффициенты PE, скользящие средние кроссоверы, балансовые листы или слухи о компаниях …) НО для безопасного инвестирования, большинство этих стратегий следует игнорировать.

И после прочтения 6-го Шага (далее) вы поймете, что вам не следует пытаться победить рынок, а нужно участвовать в нём. И лучший способ сделать это — инвестировать в диверсифицированный портфель недорогостоящего ETF и индексные фонды.

В самом простом варианте и с использованием того же распределения портфеля, о котором говорилось выше, 30-летний может инвестировать свои 70% в S&P 500 ETF (символ тикера $SPY). А оставшиеся средства (30%) разместить в iShares 7-10-летние Казначейские Облигации ETF (символ тикера $IEF) (iShares 7-10 year Treasury Bond ETF).

SPY — это недорогой индексный фонд (с соотношением доходов и расходов 0.09%), который отслеживает S&P 500 (фондовый индекс состоит из 500 крупнейших американских компаний). IEF — это недорогой фонд, который отслеживает индекс облигаций Barclays Capital US 7-10 Year Treasury Bond Index.

Это простое и дешевое соотношение гарантировало бы легкий и эффективный способ участия в рынке, где 70% находится в диверсифицированном наборе из 500 американских акций и 30% в государственных облигациях США.

Переключение на более высокую планку

Конечно, в зависимости от вашего географического местоположения, перспектив и толерантности к риску вы можете немного переключиться на высший уровень. Если это так, вы можете рассмотреть ETF, такие как $URTH (iShares MSCI World ETF) или $EFA (который дает возможность охватить более 900 компаний в Европе, Австралии, Азии и на Дальнем Востоке).

Существует множество различных вариантов и миллионы потенциальных комбинаций

Полный список наиболее популярных ETF (по объему торгов) см. здесь.

Такой выбор не всегда может быть хорошим.

Нет смысла пытаться строить сложные портфели, торговать и выходить, или пытаться найти время на рынке. Не забудьте сохранять всё в простом виде, диверсифицировано и недорого. Как только ваши деньги будут на рынке, оставьте его в покое, это и есть — работа.

Шаг 6: Участвуйте в рынке: не пытайтесь его победить

Как я упоминал в предыдущем шаге, вы должны почти наверняка забыть о попытках победить рынок. Почему? Потому что вы почти наверняка не сможете побеждать рынок в течение длительного периода.

Не раз обсуждалось, что индивидуальные инвесторы плохо инвестируют. В то время как усредненная доходность фондового рынка составляет 9% -10% за последние 100 лет, а отдельным инвесторам удалось достичь всего 1,9% в год.

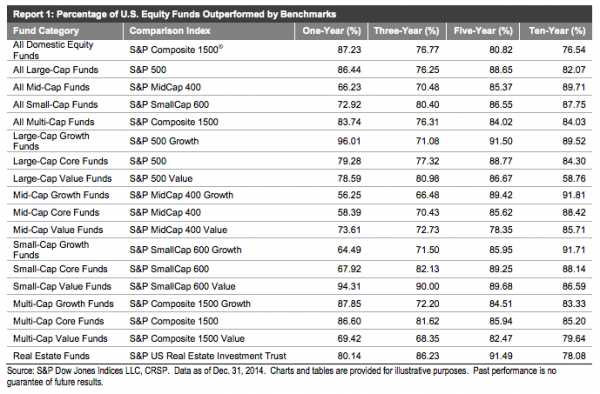

Это довольно ужасно. Но становится и ещё хуже. Потому что мало кому удается сделать хорошую подборку акций. Даже профессиональные управляющие фондами не могут последовательно побеждать на рынке. Как видно из следующей таблицы Standard&Poors, более 75% профессиональных фондов не смогли превзойти показатели индекса S&P 1500 за последние десять лет.

Есть множество причин для этого продолжающегося отставания, но главным является то, что фондовые рынки относительно эффективны. Поэтому становится все труднее превзойти рынок, и когда менеджер действительно опережает, нет никаких оснований полагать, что он сделал это другими способами, чем простой удачей.

Используя описанный выше подход, вы сможете пожинать прибыль от участия в рынке, вместо того, чтобы рискнуть плохими результатами, пытаясь его победить.

Единовременное или регулярное инвестирование?

До сих пор было предположение, что вы будете инвестировать единственную единовременную сумму денег. В этой ситуации покупка и удерживание по диверсифицированному портфелю фондов будет наиболее оптимальным вариантом для инвесторов. Но хорошая новость заключается в том, что даже если у вас нет единовременной суммы, вы всё равно можете использовать один и тот же подход путем усреднения долларовой стоимости.

Посредством усреднения долларовой стоимости вы делаете регулярные инвестиции в ETF (к примеру в SPY) каждый месяц с очень небольшими затратами, тем самым получая доступ к тому же типу дохода, который вы бы использовали при покупке и удержании.

Если вы регулярно инвестируете каждый месяц, выбор времени рынка становится нецелевым. Когда рынок падает (например, в 2008 году), вы получаете больше акций за свои деньги, а когда рынок растет, вы покупаете меньше акций. Это всё сглаживает, делая это идеальным способом для безопасного инвестирования вашей ежемесячной зарплаты и создания очень здорового «тёплого гнездышка».

Итак, независимо от того, вкладываете ли вы единовременную сумму или свою месячную зарплату, оба варианта могут быть простыми и безопасными.

Несколько полезных советов по инвестированию

Ниже приведены несколько полезных советов для безопасного инвестирования в акции:

- Не кладите все яйца в одну корзину

- Остерегайтесь обмана и обещаний, которые «слишком хороши, чтобы быть правдой»

- Опасайтесь обещаний «гарантируемых доходов»

- Будьте особенно внимательны в новых или «альтернативных» инвестициях

- Понимайте комиссии и расходы и их влияние на ваш портфель

- Всегда исследуйте инвестиции и убедитесь, что они регулируются

- Консультируйтесь с профессионалами, если вы не уверены

Спасибо за чтение!

info-fx.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.