Какие инвестиции нужны России — Ведомости

Правительство согласовало план структурных реформ, подготовленный Минэкономразвития, они должны помочь переходу экономики к инвестиционно ориентированной модели роста. С учетом того, что рабочая сила в ближайшие годы будет только сокращаться, а загрузка производственных мощностей уже достаточно высока, увеличение производительности остается единственным возможным источником экономического роста, а оно требует инвестиций. Но интереснее понять, какие именно инвестиции нужны и откуда.

Если смотреть на сухие цифры, то общий объем инвестиций не выглядит таким уж маленьким. По данным МВФ, прогнозируемый общий объем инвестиций в России в 2019 г. составит около 24% ВВП, что немного выше медианы и по миру в целом, и по странам со схожим уровнем дохода. Но при этом динамика экономики в стране остается существенно ниже общемировой. Почему же объем инвестиций не транслируется в рост?

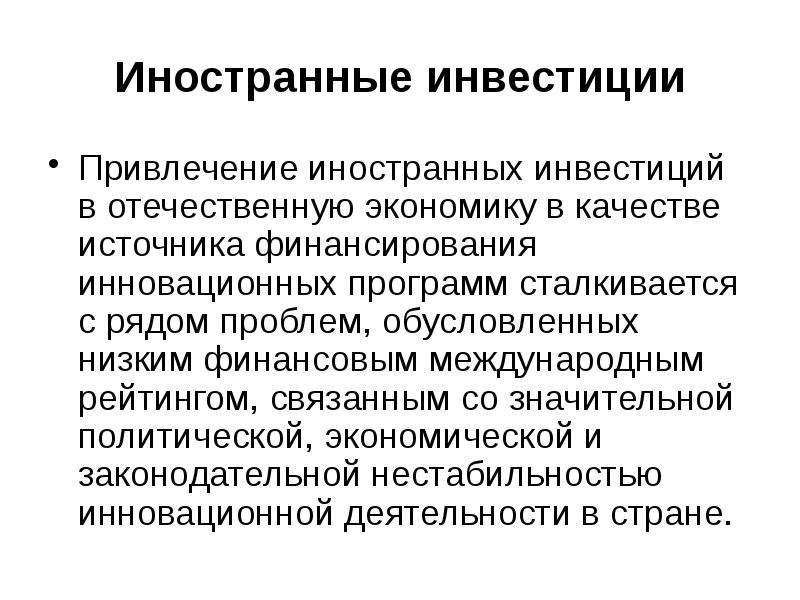

Проблема в том, что в России наблюдается недостаток не просто инвестиций, а умных инвестиций, которые обеспечивали бы не просто вливание финансовых ресурсов в экономику, а были бы связаны с привлечением новых технологий и увеличением производительности. Множество исследований показывают, что иностранные инвестиции – один из важнейших источников таких умных денег, а с точки зрения повышения производительности наиболее полезны прямые иностранные инвестиции – как в виде создания новых предприятий, так и через покупку существующих за счет слияний и поглощений. Так, в работе профессора РЭШ Ольги Кузьминой показано, что инвестиции международных компаний существенно увеличивают инновации в местных компаниях, причем рост производительности происходит за счет инноваций как непосредственно в производственных процессах, так и в организации бизнеса. Дополнительный плюс прямых иностранных инвестиций – за счет перетока знаний они позволяют увеличить производительность не только компаний, получающих эти инвестиции, но и других фирм в той же стране.

Множество исследований показывают, что иностранные инвестиции – один из важнейших источников таких умных денег, а с точки зрения повышения производительности наиболее полезны прямые иностранные инвестиции – как в виде создания новых предприятий, так и через покупку существующих за счет слияний и поглощений. Так, в работе профессора РЭШ Ольги Кузьминой показано, что инвестиции международных компаний существенно увеличивают инновации в местных компаниях, причем рост производительности происходит за счет инноваций как непосредственно в производственных процессах, так и в организации бизнеса. Дополнительный плюс прямых иностранных инвестиций – за счет перетока знаний они позволяют увеличить производительность не только компаний, получающих эти инвестиции, но и других фирм в той же стране.

Несмотря на всю важность прямых иностранных инвестиций, вопрос их привлечения в последние годы практически выпал из повестки как неактуальный. Их резкое падение привычно списывают на геополитические, прежде всего санкционные, риски, и эти ограничения воспринимают как данность, с которой ничего нельзя поделать. Но такой подход в корне неверен по двум причинам. Во-первых, даже сейчас привлечь прямые иностранные инвестиции можно. На прошлой неделе произошло важное, но оставшееся практически незамеченным событие. Один из крупнейших американских ритейлеров – TJX Companies приобрела 25% российской сети магазинов одежды и товаров для дома Familia. В сделке приняли участие еще два зарубежных игрока – банк Goldman Sachs и фонд Baring Vostok. Это первая сделка по слиянию и поглощению с участием крупного западного игрока после введения санкций: она показывает, что иностранные инвестиции даже в нынешней тяжелой ситуации вполне реальны.

Но такой подход в корне неверен по двум причинам. Во-первых, даже сейчас привлечь прямые иностранные инвестиции можно. На прошлой неделе произошло важное, но оставшееся практически незамеченным событие. Один из крупнейших американских ритейлеров – TJX Companies приобрела 25% российской сети магазинов одежды и товаров для дома Familia. В сделке приняли участие еще два зарубежных игрока – банк Goldman Sachs и фонд Baring Vostok. Это первая сделка по слиянию и поглощению с участием крупного западного игрока после введения санкций: она показывает, что иностранные инвестиции даже в нынешней тяжелой ситуации вполне реальны.

Во-вторых, внутренние проблемы, ограничивающие иностранные инвестиции, играют не менее важную роль, чем внешние ограничения: это и необоснованное уголовное преследование инвесторов, и прямые ограничения на участие иностранных инвесторов во все большем количестве стратегических активов, и непредсказуемость внутренней экономической политики, когда рынок может быть неожиданно осчастливлен очередными мерами по поддержке отечественных производителей (в том числе такими, против которых выступают даже эти самые отечественные производители).

Большинство этих проблем решаемые – но надо как минимум поставить такую цель, а для этого – осознать, что экономический рост требует не просто увеличения инвестиций, а привлечения умных денег, которые есть прежде всего за рубежом. И именно немодная сейчас тема привлечения прямых иностранных инвестиций должна быть ключевой в повестке дня. Если, конечно, цель – экономический рост, а не тотальный контроль за экономикой.

Автор — ректор Российской экономической школы

ИНВЕСТИЦИИ — это… Что такое ИНВЕСТИЦИИ?

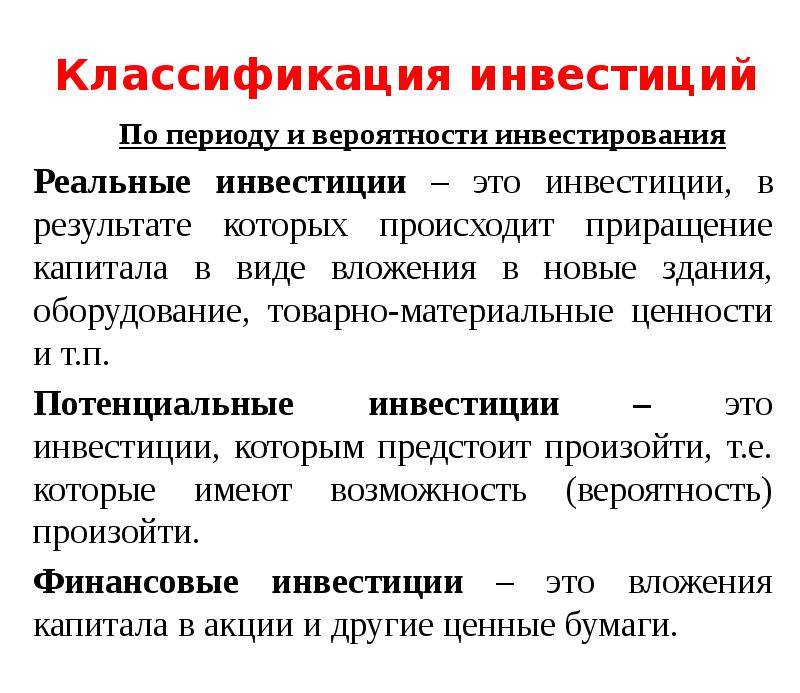

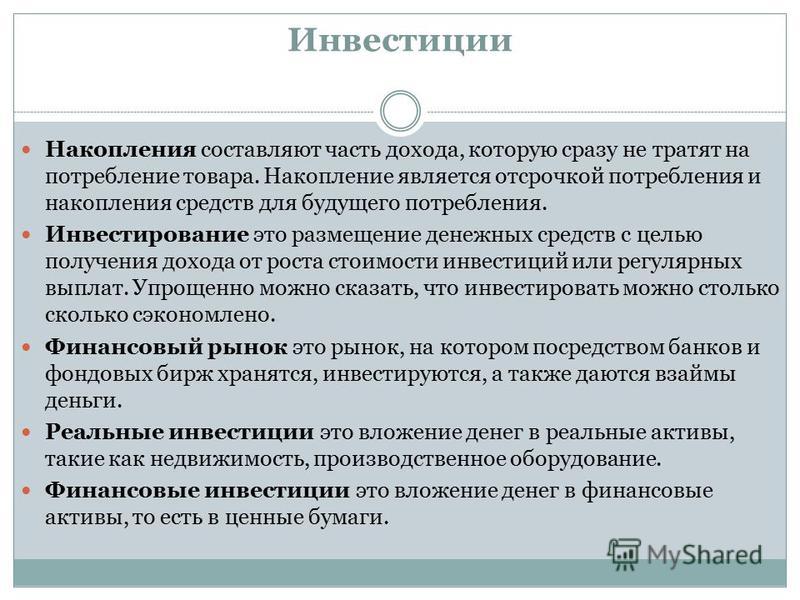

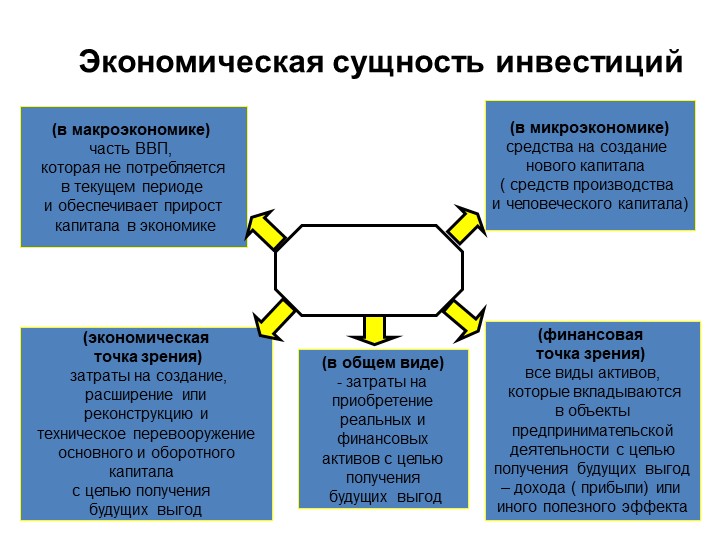

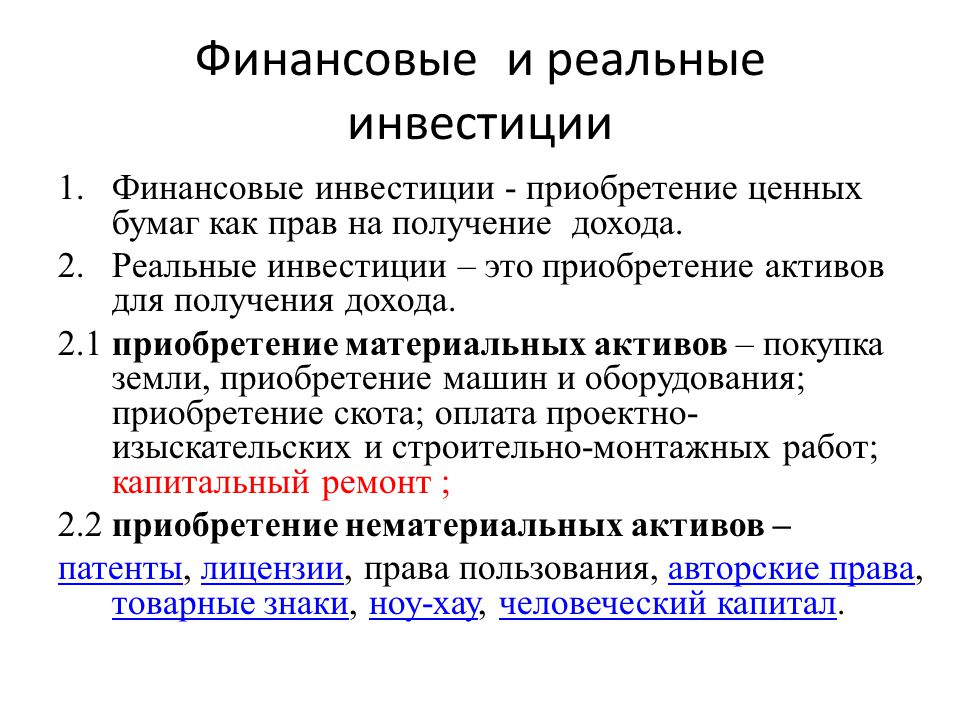

инвестиции — Долгосрочное вложение капитала в какую либо отрасль экономики или в какое либо предприятие внутри страны или за рубежом. инвестиции Или капиталовложения, капитальные затраты — финансовые средства, затрачиваемые на строительство новых и… … Справочник технического переводчика

ИНВЕСТИЦИИ — (investment) 1. Приобретение средств производства, таких, как машины и оборудование для предприятия, с тем, чтобы производить товары для будущего потребления. Обычно это называется капитальными вложениями/вложениями в средства производства… … Финансовый словарь

Обычно это называется капитальными вложениями/вложениями в средства производства… … Финансовый словарь

Инвестиции — [investment] или капиталовложения, капитальные затраты финансовые средства, затрачиваемые на строительство новых и реконструкцию, расширение и техническое перевооружение действующих предприятий (производственные И.), на жилищное, коммунальное и… … Экономико-математический словарь

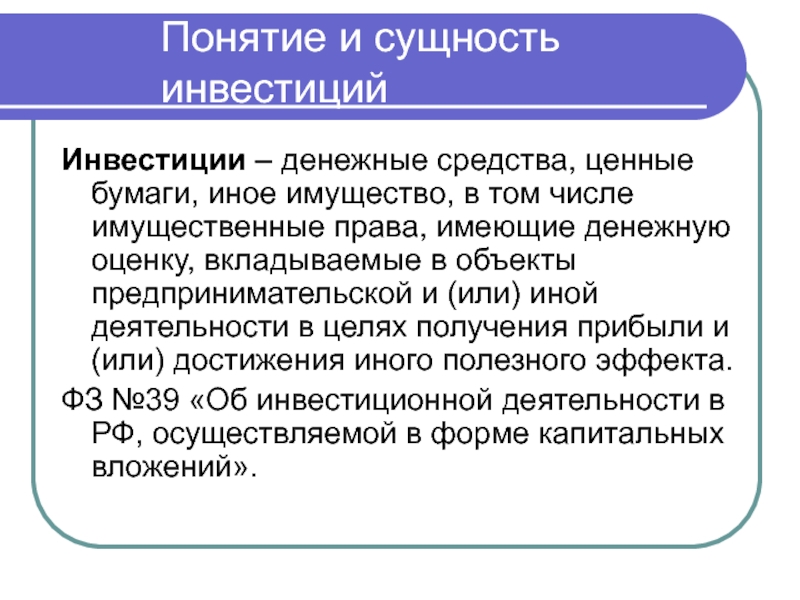

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного… … Словарь-справочник терминов нормативно-технической документации

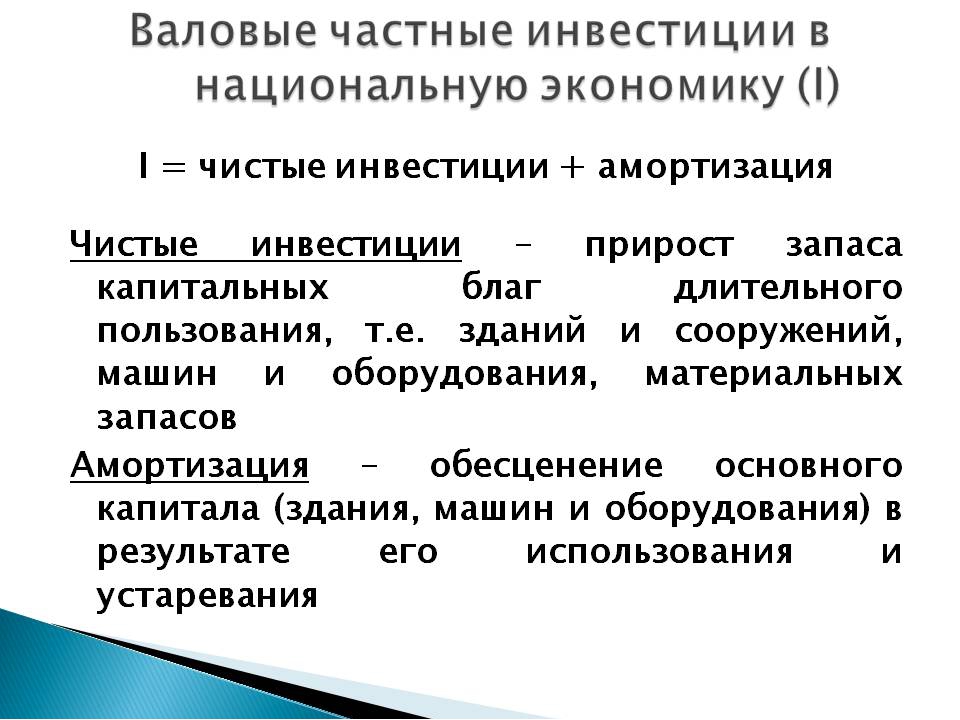

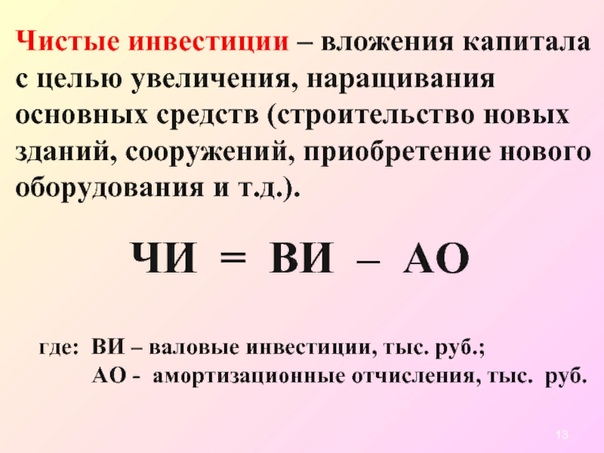

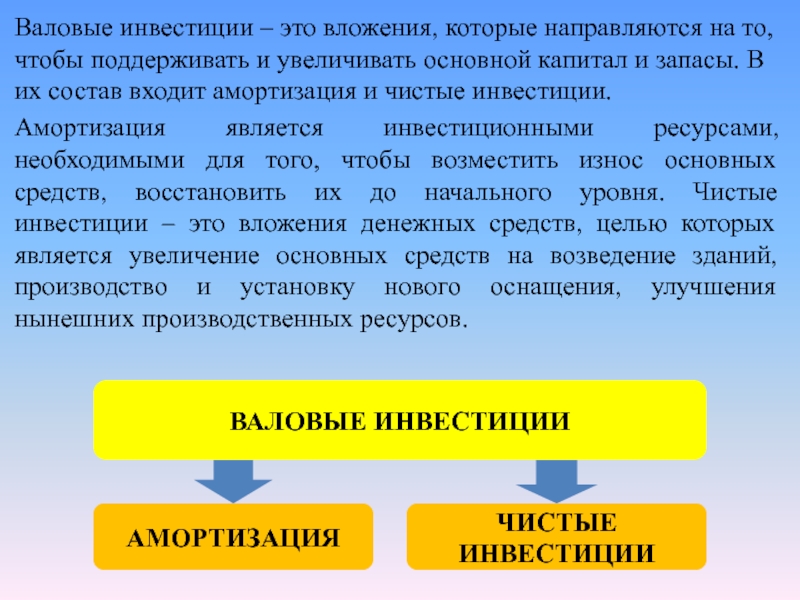

Инвестиции — (gross investment) См.: чистые инвестиции (net investment). Бизнес. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М.. 1998. Инвестиции … Словарь бизнес-терминов

Общая редакция: д.э.н. Осадчая И.М.. 1998. Инвестиции … Словарь бизнес-терминов

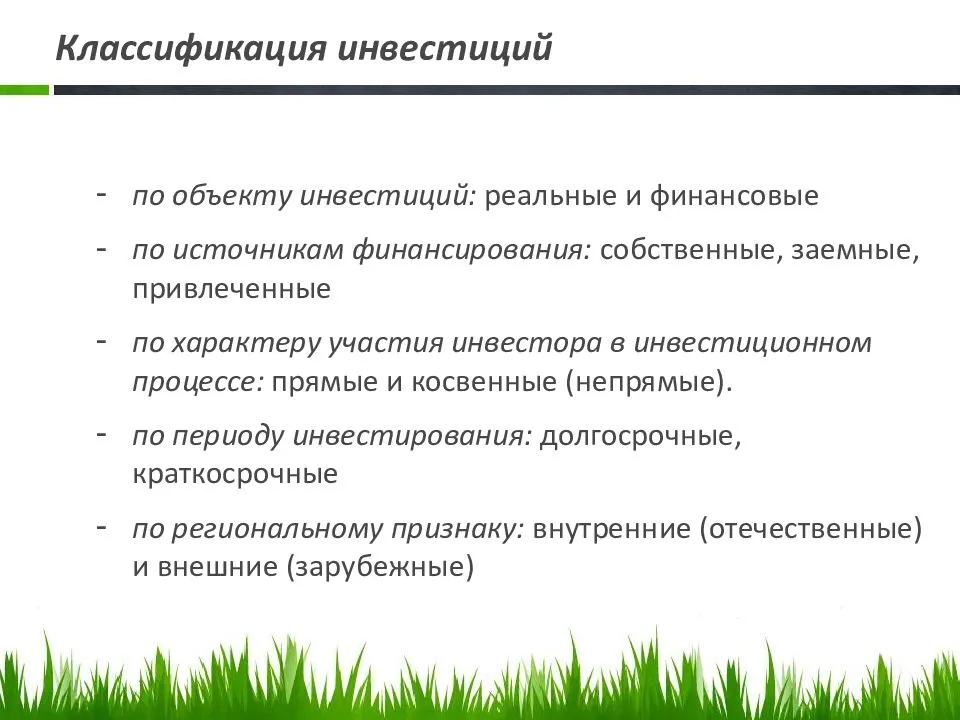

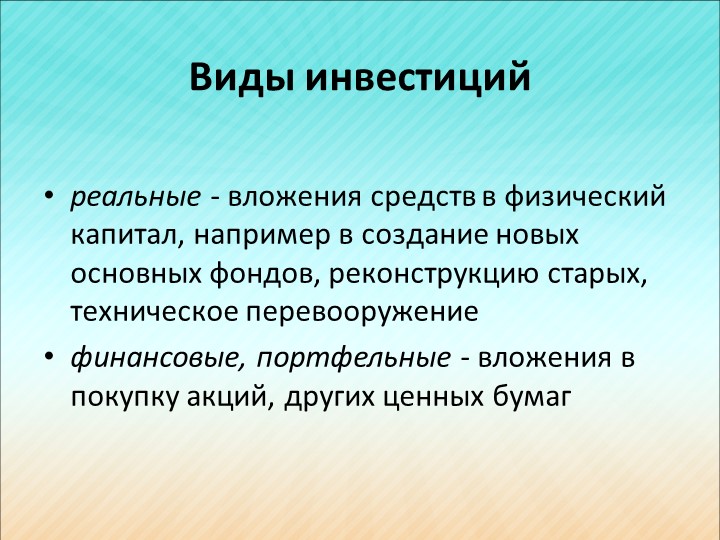

ИНВЕСТИЦИИ — (нем. Investition от лат. investio одеваю), долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство,… … Большой Энциклопедический словарь

ИНВЕСТИЦИИ — (нем. Investition от лат. investio одеваю), долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство,… … Большой Энциклопедический словарь

инвестиции — капиталовложения, вклады, вложения Словарь русских синонимов. инвестиции сущ. • вклады • вложения Словарь русских синонимов. Контекст 5.0 Информатик. 2012 … Словарь синонимов

Инвестиции — (нем. Investition, от лат. investio одеваю) долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство,… … Политология. Словарь.

investio одеваю) долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство,… … Политология. Словарь.

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного… … Официальная терминология

В первых рядах: Россия собрала иностранные инвестиции

https://ria.ru/20210708/investitsii-1740102499.html

В первых рядах: Россия собрала иностранные инвестиции

В первых рядах: Россия собрала иностранные инвестиции — РИА Новости, 08.07.2021

В первых рядах: Россия собрала иностранные инвестиции

Россия вошла в двадцатку наиболее привлекательных государств Европы для иностранных инвесторов. И речь не только о сырьевых проектах. Хотя ситуацию осложняют… РИА Новости, 08.07.2021

Хотя ситуацию осложняют… РИА Новости, 08.07.2021

2021-07-08T08:00

2021-07-08T08:00

2021-07-08T07:58

экономика

нефть

природный газ

санкции в отношении россии

it-компании

санкции

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/129611/37/1296113774_0:0:3076:1730_1920x0_80_0_0_384ba71dbd18b7cad3b09e77dc635666.jpg

МОСКВА, 7 июл — РИА Новости, Наталья Дембинская. Россия вошла в двадцатку наиболее привлекательных государств Европы для иностранных инвесторов. И речь не только о сырьевых проектах. Хотя ситуацию осложняют санкции и геополитика, страна привыкла выживать в любых условиях и устойчива к кризисным явлениям. Куда приходят деньги из-за рубежа, разбиралось РИА Новости.На уровнеВ международной компании EY исследовали инвестиционную привлекательность Европы. На первом месте — Франция, где иностранцы вложились в 985 проектов, следом — Великобритания (975) и Германия (930). В первую десятку вошли Испания, Бельгия, Польша, Турция, Нидерланды, Ирландия и Португалия.Россия на одиннадцатом месте: 141 проект. По сравнению с 2019-м прямые иностранные инвестиции (ПИИ) сократились на 26 процентов. По континенту в среднем — на 21 процент. В первую очередь это связано с пандемией.»Всему виной неопределенность из-за COVID-19. По оценкам UNCTAD (конференция ООН по торговле и развитию), глобальные ПИИ упали почти в два раза (на 42 процента) — до уровня 1990-х. А санкционные и геополитические риски сказались на России: соответствующий индекс достиг 126 пунктов, что на 11 процентов больше среднего за десять лет», — подчеркнули авторы исследования. Дело еще в высокой базе прошлых лет. В рекордном 2017-м Россия была пятой в Европе по иностранным инвестиционным проектам. «Но на фоне экономического спада пандемия повлияла почти так же сильно, как санкционный шок 2014-го», — отметили в EY.Объективные рискиИностранцы действительно инвестируют в Россию меньше, чем могут. «Не так давно Вашингтон наложил санкции на наш госдолг, и это приходится учитывать, поскольку прямые инвестиции требуют достаточно продолжительного горизонта планирования», — указывает Михаил Беспалов, аналитик «КСП Капитал».

В первую десятку вошли Испания, Бельгия, Польша, Турция, Нидерланды, Ирландия и Португалия.Россия на одиннадцатом месте: 141 проект. По сравнению с 2019-м прямые иностранные инвестиции (ПИИ) сократились на 26 процентов. По континенту в среднем — на 21 процент. В первую очередь это связано с пандемией.»Всему виной неопределенность из-за COVID-19. По оценкам UNCTAD (конференция ООН по торговле и развитию), глобальные ПИИ упали почти в два раза (на 42 процента) — до уровня 1990-х. А санкционные и геополитические риски сказались на России: соответствующий индекс достиг 126 пунктов, что на 11 процентов больше среднего за десять лет», — подчеркнули авторы исследования. Дело еще в высокой базе прошлых лет. В рекордном 2017-м Россия была пятой в Европе по иностранным инвестиционным проектам. «Но на фоне экономического спада пандемия повлияла почти так же сильно, как санкционный шок 2014-го», — отметили в EY.Объективные рискиИностранцы действительно инвестируют в Россию меньше, чем могут. «Не так давно Вашингтон наложил санкции на наш госдолг, и это приходится учитывать, поскольку прямые инвестиции требуют достаточно продолжительного горизонта планирования», — указывает Михаил Беспалов, аналитик «КСП Капитал». Кроме того, многих по-прежнему беспокоят состояние политической, административной и законодательной среды, недостаточное развитие транспортной инфраструктуры. Отпугивает и слабая защита частного капитала, несмотря на мягкое налогообложение.»У любого инвестора на чаше весов — прямые инвестиции и фондовый рынок. Из-за роста цен на акции вложения в реальный сектор кажутся менее доходными и более рискованными. Добавьте к этому перспективы санкций и ослабления рубля, а также то, что на внутреннем рынке нет доступа к дешевому капиталу», — рассуждает Василий Кирпичев, директор по развитию TradingView.В такой ситуации сбережения мигрируют на спекулятивные фондовые и валютные рынки. Порой даже самые интересные проекты не получают прямых инвестиций.Сырье и металлыТем не менее некоторые отрасли традиционно чувствуют себя неплохо. В первую очередь это проекты в нефтегазовой сфере, где отечественная экономика наиболее конкурентоспособна: энергоносители (нефть, газ, уголь), металлы (как индустриальные, так и драгоценные).

Кроме того, многих по-прежнему беспокоят состояние политической, административной и законодательной среды, недостаточное развитие транспортной инфраструктуры. Отпугивает и слабая защита частного капитала, несмотря на мягкое налогообложение.»У любого инвестора на чаше весов — прямые инвестиции и фондовый рынок. Из-за роста цен на акции вложения в реальный сектор кажутся менее доходными и более рискованными. Добавьте к этому перспективы санкций и ослабления рубля, а также то, что на внутреннем рынке нет доступа к дешевому капиталу», — рассуждает Василий Кирпичев, директор по развитию TradingView.В такой ситуации сбережения мигрируют на спекулятивные фондовые и валютные рынки. Порой даже самые интересные проекты не получают прямых инвестиций.Сырье и металлыТем не менее некоторые отрасли традиционно чувствуют себя неплохо. В первую очередь это проекты в нефтегазовой сфере, где отечественная экономика наиболее конкурентоспособна: энергоносители (нефть, газ, уголь), металлы (как индустриальные, так и драгоценные). Здесь понятный механизм отдачи — условное нефтяное месторождение на Ямале требует капитальных инвестиций для разработки, после чего нефтяной поток превращается в чистый денежный, объясняет Ольга Веретенникова, вице-президент аналитической компании Borsell.Цены на сырье растут — это благоприятный фактор для российской экономики. Важны также относительно небольшой уровень государственных заимствований по отношению к ВВП и положительное сальдо торгового баланса.По оценкам Веретенниковой, из-за ожидаемого дефицита цветного металла все интереснее проекты по добыче меди. Опасения подогреваются активностью в направлении развития зеленой энергетики и низким предложением из-за нежелания компаний инвестировать в рудники после падения сырьевых котировок в середине прошлого десятилетия.АПК и IT-секторВ российский бизнес вкладывают Германия, Китай, США. В прошлом году немцы участвовали в 26 проектах (против 36 в 2019-м), в основном в агропромышленности. Увеличение экспорта, превысившего импорт, делает этот сектор одним из самых привлекательных в Европе, считают аналитики «Открытие Брокер».

Здесь понятный механизм отдачи — условное нефтяное месторождение на Ямале требует капитальных инвестиций для разработки, после чего нефтяной поток превращается в чистый денежный, объясняет Ольга Веретенникова, вице-президент аналитической компании Borsell.Цены на сырье растут — это благоприятный фактор для российской экономики. Важны также относительно небольшой уровень государственных заимствований по отношению к ВВП и положительное сальдо торгового баланса.По оценкам Веретенниковой, из-за ожидаемого дефицита цветного металла все интереснее проекты по добыче меди. Опасения подогреваются активностью в направлении развития зеленой энергетики и низким предложением из-за нежелания компаний инвестировать в рудники после падения сырьевых котировок в середине прошлого десятилетия.АПК и IT-секторВ российский бизнес вкладывают Германия, Китай, США. В прошлом году немцы участвовали в 26 проектах (против 36 в 2019-м), в основном в агропромышленности. Увеличение экспорта, превысившего импорт, делает этот сектор одним из самых привлекательных в Европе, считают аналитики «Открытие Брокер». Выросли и прямые инвестиции из США — в 3,3 раза за несколько лет. Еще один крупный сегмент, куда приходят зарубежные деньги, — бизнес-услуги. В 2020-м восемь российских проектов, связанных с иностранными инжиниринговыми и консалтинговыми компаниями, заинтересовали внешних игроков.Крайне заманчив в последние годы бурно развивающийся IT-сектор. В стране бум цифровых технологий. А при высокой квалификации специалистов стоимость IT-разработки в России дешевле, чем в Европе и США.»Речь идет о проектах в том числе с глобальными перспективами. Свидетельством тому — успешный выход ряда российских финтех-компаний на зарубежные рынки», — говорит Семен Теняев, глава группы ВБЦ.Электронику, программное обеспечение и IT-услуги интенсивно финансирует Китай, отмечают в «Открытие Брокер». В 2020-м в КНР заинтересовались 15 проектами (в 2019-м — 22). Ощущается всплеск интереса к стартапам в онлайн-образовании (EdTech). «Выручка лидеров российского рынка сравнима с американскими «единорогами» типа Coursera.

Выросли и прямые инвестиции из США — в 3,3 раза за несколько лет. Еще один крупный сегмент, куда приходят зарубежные деньги, — бизнес-услуги. В 2020-м восемь российских проектов, связанных с иностранными инжиниринговыми и консалтинговыми компаниями, заинтересовали внешних игроков.Крайне заманчив в последние годы бурно развивающийся IT-сектор. В стране бум цифровых технологий. А при высокой квалификации специалистов стоимость IT-разработки в России дешевле, чем в Европе и США.»Речь идет о проектах в том числе с глобальными перспективами. Свидетельством тому — успешный выход ряда российских финтех-компаний на зарубежные рынки», — говорит Семен Теняев, глава группы ВБЦ.Электронику, программное обеспечение и IT-услуги интенсивно финансирует Китай, отмечают в «Открытие Брокер». В 2020-м в КНР заинтересовались 15 проектами (в 2019-м — 22). Ощущается всплеск интереса к стартапам в онлайн-образовании (EdTech). «Выручка лидеров российского рынка сравнима с американскими «единорогами» типа Coursera. При этом оценка отечественных проектов сильно ниже, что делает их выгодными активами. Экспорт российского образования тоже быстро растет», — утверждает Александр Ларьяновский, управляющий партнер онлайн-школы для детей Skysmart. Одной из ключевых причин, по которым Россия выглядит достойно в инвестиционном рейтинге, эксперты называют выработанный годами иммунитет к кризисам. Наш рынок воспринимается как вполне устойчивая гавань в период глобальных экономических потрясений.

При этом оценка отечественных проектов сильно ниже, что делает их выгодными активами. Экспорт российского образования тоже быстро растет», — утверждает Александр Ларьяновский, управляющий партнер онлайн-школы для детей Skysmart. Одной из ключевых причин, по которым Россия выглядит достойно в инвестиционном рейтинге, эксперты называют выработанный годами иммунитет к кризисам. Наш рынок воспринимается как вполне устойчивая гавань в период глобальных экономических потрясений.

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, нефть, природный газ, санкции в отношении россии, it-компании, санкции

МОСКВА, 7 июл — РИА Новости, Наталья Дембинская. Россия вошла в двадцатку наиболее привлекательных государств Европы для иностранных инвесторов. И речь не только о сырьевых проектах. Хотя ситуацию осложняют санкции и геополитика, страна привыкла выживать в любых условиях и устойчива к кризисным явлениям. Куда приходят деньги из-за рубежа, разбиралось РИА Новости.

На уровне

В международной компании EY исследовали инвестиционную привлекательность Европы. На первом месте — Франция, где иностранцы вложились в 985 проектов, следом — Великобритания (975) и Германия (930). В первую десятку вошли Испания, Бельгия, Польша, Турция, Нидерланды, Ирландия и Португалия.

На первом месте — Франция, где иностранцы вложились в 985 проектов, следом — Великобритания (975) и Германия (930). В первую десятку вошли Испания, Бельгия, Польша, Турция, Нидерланды, Ирландия и Португалия.

Россия на одиннадцатом месте: 141 проект. По сравнению с 2019-м прямые иностранные инвестиции (ПИИ) сократились на 26 процентов. По континенту в среднем — на 21 процент. В первую очередь это связано с пандемией.

«Всему виной неопределенность из-за COVID-19. По оценкам UNCTAD (конференция ООН по торговле и развитию), глобальные ПИИ упали почти в два раза (на 42 процента) — до уровня 1990-х. А санкционные и геополитические риски сказались на России: соответствующий индекс достиг 126 пунктов, что на 11 процентов больше среднего за десять лет», — подчеркнули авторы исследования.

Дело еще в высокой базе прошлых лет. В рекордном 2017-м Россия была пятой в Европе по иностранным инвестиционным проектам. «Но на фоне экономического спада пандемия повлияла почти так же сильно, как санкционный шок 2014-го», — отметили в EY.

Объективные риски

Иностранцы действительно инвестируют в Россию меньше, чем могут. «Не так давно Вашингтон наложил санкции на наш госдолг, и это приходится учитывать, поскольку прямые инвестиции требуют достаточно продолжительного горизонта планирования», — указывает Михаил Беспалов, аналитик «КСП Капитал».

Кроме того, многих по-прежнему беспокоят состояние политической, административной и законодательной среды, недостаточное развитие транспортной инфраструктуры. Отпугивает и слабая защита частного капитала, несмотря на мягкое налогообложение.

«У любого инвестора на чаше весов — прямые инвестиции и фондовый рынок. Из-за роста цен на акции вложения в реальный сектор кажутся менее доходными и более рискованными. Добавьте к этому перспективы санкций и ослабления рубля, а также то, что на внутреннем рынке нет доступа к дешевому капиталу», — рассуждает Василий Кирпичев, директор по развитию TradingView.

В такой ситуации сбережения мигрируют на спекулятивные фондовые и валютные рынки. Порой даже самые интересные проекты не получают прямых инвестиций.

Порой даже самые интересные проекты не получают прямых инвестиций.

Сырье и металлы

Тем не менее некоторые отрасли традиционно чувствуют себя неплохо. В первую очередь это проекты в нефтегазовой сфере, где отечественная экономика наиболее конкурентоспособна: энергоносители (нефть, газ, уголь), металлы (как индустриальные, так и драгоценные). Здесь понятный механизм отдачи — условное нефтяное месторождение на Ямале требует капитальных инвестиций для разработки, после чего нефтяной поток превращается в чистый денежный, объясняет Ольга Веретенникова, вице-президент аналитической компании Borsell.

Цены на сырье растут — это благоприятный фактор для российской экономики. Важны также относительно небольшой уровень государственных заимствований по отношению к ВВП и положительное сальдо торгового баланса.

По оценкам Веретенниковой, из-за ожидаемого дефицита цветного металла все интереснее проекты по добыче меди. Опасения подогреваются активностью в направлении развития зеленой энергетики и низким предложением из-за нежелания компаний инвестировать в рудники после падения сырьевых котировок в середине прошлого десятилетия.

АПК и IT-сектор

В российский бизнес вкладывают Германия, Китай, США. В прошлом году немцы участвовали в 26 проектах (против 36 в 2019-м), в основном в агропромышленности. Увеличение экспорта, превысившего импорт, делает этот сектор одним из самых привлекательных в Европе, считают аналитики «Открытие Брокер». Выросли и прямые инвестиции из США — в 3,3 раза за несколько лет.

Еще один крупный сегмент, куда приходят зарубежные деньги, — бизнес-услуги. В 2020-м восемь российских проектов, связанных с иностранными инжиниринговыми и консалтинговыми компаниями, заинтересовали внешних игроков.

Крайне заманчив в последние годы бурно развивающийся IT-сектор. В стране бум цифровых технологий. А при высокой квалификации специалистов стоимость IT-разработки в России дешевле, чем в Европе и США.

«Речь идет о проектах в том числе с глобальными перспективами. Свидетельством тому — успешный выход ряда российских финтех-компаний на зарубежные рынки», — говорит Семен Теняев, глава группы ВБЦ.

Электронику, программное обеспечение и IT-услуги интенсивно финансирует Китай, отмечают в «Открытие Брокер». В 2020-м в КНР заинтересовались 15 проектами (в 2019-м — 22).

Ощущается всплеск интереса к стартапам в онлайн-образовании (EdTech). «Выручка лидеров российского рынка сравнима с американскими «единорогами» типа Coursera. При этом оценка отечественных проектов сильно ниже, что делает их выгодными активами. Экспорт российского образования тоже быстро растет», — утверждает Александр Ларьяновский, управляющий партнер онлайн-школы для детей Skysmart.

Одной из ключевых причин, по которым Россия выглядит достойно в инвестиционном рейтинге, эксперты называют выработанный годами иммунитет к кризисам. Наш рынок воспринимается как вполне устойчивая гавань в период глобальных экономических потрясений.

что это такое и как работает, преимущества, что такое биржевой индекс

По своей сути фонды — это уже готовые наборы ценных бумаг. Поэтому инвестору не нужно самостоятельно подбирать активы для своего портфеля и тратить время на подробное изучение бизнеса отдельных компаний. Всё это за вас уже сделали составители фонда.

Всё это за вас уже сделали составители фонда.

Кроме этого, для частного инвестора фонды имеют еще несколько преимуществ.

Широкий набор инструментов — фонды дают возможность инвестировать в акции японских, китайских или австралийских компаний, которые по отдельности на российской бирже купить не получится.

Хорошая диверсификация — имущество ETF и БПИФ состоит из десятков и даже сотен выпусков ценных бумаг, собранных управляющими фонда в соответствии с определенной стратегией. Это значительно уменьшает риск потерь, так как убытки из-за снижения цены на акции даже нескольких компаний могут быть компенсированы ростом остальных бумаг в портфеле фонда.

Низкий порог входа — инвестировав даже небольшую сумму в фонды, вы станете совладельцем всего принадлежащего им имущества в пропорции, равной сумме ваших вложений. Чтобы попытаться собрать похожий портфель самостоятельно, придется потратить десятки или даже сотни тысяч долларов.

Простое управление — инвестору не придется постоянно следить за котировками акций отдельных компаний и заниматься периодической ребалансировкой своего инвестиционного портфеля. Профессиональные управляющие будут делать это за вас, придерживаясь заявленной фондом стратегии.

Профессиональные управляющие будут делать это за вас, придерживаясь заявленной фондом стратегии.

Экономия на налогах — при получении дивидендов от акций и купонов по облигациям частный инвестор должен заплатить налог на доход. Фонды тоже получают дивиденды и купоны по бумагам, входящим в их портфель, но в большинстве случаев они освобождены от налога на такую прибыль. Чаще всего фонды направляют полученные дивиденды и купоны на покупку новых активов, за счет чего цена фонда растет: на каждую его акцию теперь приходится больше ценных бумаг.

Безопасность вложений — как правило, вложения в фонды максимально прозрачны, потому что управляющие обязаны регулярно отчитываться о своей деятельности и ежедневно предоставлять данные о структуре активов в фонде. Так инвестор всегда знает, во что именно вложены его деньги.

Структурные ноты — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11. 08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(http://www.sberbank.com/ru/compliance/ukipk)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(http://www.sberbank.com/ru/compliance/ukipk)

Финансирование деятельности по борьбе с изменением климата

Решение связанных с изменением климата проблем в целях как сокращения выбросов, так и содействия адаптации к уже имеющимся последствиям, а также для повышения устойчивости требует финансовых ресурсов и продуманных инвестиций.

Осуществленные до пандемии COVID-19 исследования и доклады показали, что инвестиции в меры по борьбе с изменением климата будут иметь большое значение для создания устойчивой экономики. Согласно данным Всемирного банка за октябрь 2019 года, на протяжении следующих 15 лет во всем мире придется произвести значительные инвестиции в инфраструктуру – около 90 трлн долл. США к 2030 году. Но эти инвестиции могут окупиться. Как было установлено, переход к «зеленой» экономике способен открыть новые экономические возможности и создать новые рабочие места. Инвестирование 1 долл. США в среднем приносит 4 долл. США в виде выгоды.

В опубликованном в 2018 году докладе под названием New Climate Economy («Новая климатическая экономика») было установлено, что, если сравнивать с традиционным путем развития, решительные меры по борьбе с изменением климата могут до 2030 года принести прямую экономическую выгоду в объеме 26 трлн долл. США – и это согласно консервативной оценке, как говорится в докладе.

США – и это согласно консервативной оценке, как говорится в докладе.

COVID-19 не остановил изменение климата, и хотя пандемия все же привела к сокращению выбросов, оно носило временный характер: выбросы вновь выросли и достигли примерно того уровня, на котором они были до пандемии, что означало возврат на путь, способный привести к росту глобальной температуры намного выше уровня 1,5 градуса Цельсия, достижение которого является целью Парижского соглашения, что может иметь огромные разрушительные последствия.

В настоящее время от инвестиционных решений будет зависеть, создадим мы или разрушим благосостояние и потенциальные пути к процветанию. Становится все более очевидным, что мир не может позволить себе сжечь все свои запасы ископаемых видов топлива, если мы хотим достичь успеха в ограничении изменения климата до устойчивого и приемлемого для жизни уровня. Долгосрочная экономическая реальность такова, что в целях сохранения повышения температуры на уровне 1,5 градуса Цельсия сжигать можно лишь малую долю разведанных запасов ископаемых видов топлива.

Для такого перехода понадобится политика, которая направит страны на путь достижения «углеродного нейтралитета» задолго до 2050 года. Именно поэтому Генеральный секретарь Организации Объединенных Наций Антониу Гутерриш определил шесть приоритетных направлений мер по борьбе с изменением климата на этапе восстановления после пандемии COVID-19, включая инвестирование в создание достойных рабочих мест; отсутствие помощи компаниям, осуществляющим загрязняющую деятельность; прекращение субсидирования производства и потребления ископаемых видов топлива; прекращение инвестиций в угольные электростанции и строительства угольных электростанций; учет климатических рисков и возможностей при принятии всех финансовых и политических решений; расширение международного сотрудничества; и обеспечение справедливого перехода, при котором никто не будет забыт.

В связи с этим встает вопрос об активах, от которых придется отказаться задолго до предполагаемой даты их выбытия, и которые не принесут ожидаемой прибыли. Угольные шахты закрываются уже сейчас, поскольку цена на уголь становится все более высокой по сравнению с ценой на возобновляемые источники энергии. Замена самых дорогостоящих мощностей по добыче угля объемом 500 гигаватт на солнечную и ветровую энергию позволит сократить ежегодные расходы на сумму до 23 млрд долл. США в год и обеспечить стимул в размере 940 млрд долл. США, что составит примерно 1% мирового валового внутреннего продукта.

Угольные шахты закрываются уже сейчас, поскольку цена на уголь становится все более высокой по сравнению с ценой на возобновляемые источники энергии. Замена самых дорогостоящих мощностей по добыче угля объемом 500 гигаватт на солнечную и ветровую энергию позволит сократить ежегодные расходы на сумму до 23 млрд долл. США в год и обеспечить стимул в размере 940 млрд долл. США, что составит примерно 1% мирового валового внутреннего продукта.

Парижское соглашение направлено на мобилизацию финансирования для осуществления деятельности по борьбе с изменением климата

Страны признали необходимость отдельного финансирования деятельности по борьбе с изменением климата в Парижском соглашении, которое призывает к «приведению финансовых потоков в соответствие с траекторией в направлении развития, характеризующегося низким уровнем выбросов и сопротивляемостью к изменению климата».

Помимо сокращения выбросов, повышение устойчивости инфраструктуры позволяет избежать дорогостоящего ремонта и минимизировать широкомасштабные последствия стихийных бедствий для средств существования и благополучия людей, особенно наиболее уязвимых из них, а также для предприятий и экономики. А переход к низкоуглеродной устойчивой экономике может к 2030 году создать более 65 миллионов новых рабочих мест во всем мире.

А переход к низкоуглеродной устойчивой экономике может к 2030 году создать более 65 миллионов новых рабочих мест во всем мире.

Усилия в рамках Парижского соглашения обусловлены его целью и направлены на обеспечение приведения финансовых потоков в соответствие с траекторией в направлении развития, характеризующегося низким уровнем выбросов и сопротивляемостью к изменению климата. Оценка прогресса в предоставлении и мобилизации поддержки также является частью подведения итогов Соглашения в глобальном масштабе. В Парижском соглашении также сделан акцент на прозрачности и повышении предсказуемости финансовой поддержки.

В самом Соглашении содержится призыв к такому процессу осуществления, который отражал бы «справедливость и принцип общей, но дифференцированной ответственности и соответствующих возможностей в свете различных национальных условий».

Для реагирования на климатический кризис необходимы коллективные действия всех стран, городов, финансовых субъектов, предприятий и отдельных граждан. В рамках этих согласованных усилий развитые страны обязались к 2020 году совместно мобилизовать 100 млрд долл. США в год из различных источников в целях удовлетворения насущных потребностей развивающихся стран в смягчении последствий изменения климата и адаптации к нему.

В рамках этих согласованных усилий развитые страны обязались к 2020 году совместно мобилизовать 100 млрд долл. США в год из различных источников в целях удовлетворения насущных потребностей развивающихся стран в смягчении последствий изменения климата и адаптации к нему.

Правительства также договорились о том, что основная доля нового многостороннего финансирования в объеме миллиардов долларов должна проводиться через Зеленый климатический фонд. На первой конференции по пополнению ресурсов Фонда в октябре 2019 года лидеры продемонстрировали твердую уверенность в способности Зеленого климатического фонда оказать поддержку развивающимся странам в разработке и реализации амбициозных планов действий по борьбе с изменением климата, известных как определяемые на национальном уровне вклады (ОНУВ). У Фонда также имеются важные полномочия по поддержанию в его портфеле равномерного баланса между смягчением последствий изменения климата и адаптацией к нему, а также по привлечению частного сектора через его подразделение по работе с частным сектором для мобилизации частного финансирования в целях осуществления инвестиций в низкоуглеродную и устойчивую экономику.

Однако достижение равномерного баланса до сих пор является сложной задачей. Финансирование деятельности по адаптации к изменению климата по-прежнему составляет лишь небольшой процент от общего объема финансирования деятельности по борьбе с изменением климата. Инициатива по климатической политике (Climate Policy Initiative) отметила в своем докладе 2019 Climate Finance Landscape («Картина финансирования деятельности по борьбе с изменением климата за 2019 год»), что подавляющая часть отслеживаемого финансирования по-прежнему поступает для финансирования деятельности по смягчению последствий изменения климата. Хотя в 2017/2018 годах годовой объем финансирования деятельности по адаптации к изменению климата достиг в среднем 30 млрд долл. США, на него приходилось лишь 5% общего объема финансирования. В свою очередь, финансирование с выгодами как для деятельности по смягчению последствий изменения климата, так и для деятельности по адаптации к изменению климата, большая часть которого приходилась на долю проектов в области водных ресурсов, составило 2,1% от общего объема финансирования (по сравнению с 93% финансирования деятельности по смягчению последствий изменения климата). Кроме того, на деятельность по адаптации к изменению климата приходится всего 0,1% от объема отслеживаемого в докладе частного финансирования, а также небольшой процент от портфеля частного сектора Зеленого климатического фонда.

Кроме того, на деятельность по адаптации к изменению климата приходится всего 0,1% от объема отслеживаемого в докладе частного финансирования, а также небольшой процент от портфеля частного сектора Зеленого климатического фонда.

Эти тенденции наблюдаются, несмотря на факты, подтверждающие ценность адаптации к изменению климата. По оценкам Глобальной комиссии по адаптации, например, инвестирование в объеме 1,8 трлн долл. США в период с 2020 по 2030 годы может принести 7,1 трлн долл. США в виде общей чистой выгоды в пяти областях, таких как системы раннего оповещения, создание стойкой к изменению климата инфраструктуры, улучшение производства сельскохозяйственных культур в засушливых районах, защита мангровых лесов в глобальном масштабе и обеспечение более устойчивых водных ресурсов.

Для обеспечения решительных шагов в направлении декарбонизации и разблокирования инвестиций в деятельность по адаптации и обеспечению устойчивости многосторонним банкам развития (МБР) и учреждениям по финансированию развития (УФР) необходимо принять срочные меры и, помимо определения целевых показателей для финансирования деятельности по борьбе с изменением климата, привести все свои портфели в соответствие с Парижским соглашением и раскрыть информацию о своих климатических рисках.

Всплеск интереса со стороны частного сектора

Со стороны компаний и некоторых крупных инвесторов наблюдается всплеск интереса к принятию устойчивых бизнес-планов, совместимых с будущим повышением температуры на 1,5 градуса Цельсия, поскольку лица, ответственные за принятие решений, признают наличие огромных возможностей роста, которые появятся при глобальном переходе к низкоуглеродной экономике к 2050 году. Однако необходим намного больший прогресс, а компании и инвесторы – в совокупности – находятся лишь в самом начале этого пути.

Крупные пенсионные фонды и инвестиционные фирмы, признающие тот факт, что их портфели в настоящее время в большей степени соответствуют будущему повышению температуры на 3,5 градуса Цельсия, теперь начинают предпринимать более масштабные шаги, работая с распорядителями активами и компаниями в своих портфелях над декарбонизацией и приведением портфелей в соответствие с целями по достижению нулевого уровня.

В настоящее время активизируются усилия по привлечению частного сектора к достижению целей Парижского соглашения. Одна из инициатив, которая была начата в ходе Саммита Организации Объединенных Наций по борьбе с изменением климата 2019 года, а именно созданный при Организации Объединенных Наций Альянс владельцев чистых активов, в настоящее время включает членов, владеющих активами на сумму около 5 трлн долл. США, и демонстрирует рост числа финансовых субъектов, желающих «перейти от слова к делу». В настоящее время Альянс насчитывает 29 членов, включая пенсионные фонды, страховые компании и фонды национального благосостояния, и занимается разработкой значимых методик для приведения портфелей в соответствие с целями Парижского соглашения по достижению нулевого уровня.

Одна из инициатив, которая была начата в ходе Саммита Организации Объединенных Наций по борьбе с изменением климата 2019 года, а именно созданный при Организации Объединенных Наций Альянс владельцев чистых активов, в настоящее время включает членов, владеющих активами на сумму около 5 трлн долл. США, и демонстрирует рост числа финансовых субъектов, желающих «перейти от слова к делу». В настоящее время Альянс насчитывает 29 членов, включая пенсионные фонды, страховые компании и фонды национального благосостояния, и занимается разработкой значимых методик для приведения портфелей в соответствие с целями Парижского соглашения по достижению нулевого уровня.

Необходимы также решительные шаги со стороны инвесторов и использования их права голоса в компаниях, входящих в их портфель, в виде систематической поддержки на собраниях акционеров резолюций, касающихся изменения климата, в целях ускорения процесса декарбонизации.

Инвесторы должны также добавить проверку на соответствие принципу непричинения вреда, которая позволит убедиться в том, что инвестиции действительно будут способствовать достижению задач в области борьбы с изменением климата, как предложил в своем недавнем плане восстановления Европейский союз.

Сохраняющаяся недооценка рисков

Многие инвесторы, а также банки и компании продолжают недооценивать риски изменения климата и по-прежнему принимают недальновидные решения по увеличению объема инвестиций в углеродоемкие активы. Одним из основных способов разорвать связь между выбросами парниковых газов и экономической деятельностью является изменение системы энергоснабжения с переходом от ископаемых видов топлива к возобновляемым источникам энергии.

Выявление климатических рисков и возможностей и управление ими остается критически важным шагом для продвижения низкоуглеродного и стойкого к изменению климата роста. Такие механизмы раскрытия информации и представления отчетности о климатических рисках, как Целевая группа по вопросам раскрытия финансовой информации, связанной с изменением климата (TCFD), обеспечивают надежную основу для финансовых субъектов и компаний реального сектора в деле решения проблемы климатических рисков и получения выгод от возможностей, которые предоставляет переход к низкоуглеродной и стойкой к изменению климата экономике.

Новая финансовая система для противодействия климатическим рискам

По словам Специального посланника Организации Объединенных Наций по финансированию деятельности по борьбе с изменением климата Марка Карни, который до недавнего времени являлся управляющим Банка Англии, постепенно выстраивается новая и устойчивая финансовая система, которая будет обеспечивать финансирование инициатив и инноваций частного сектора, что, в свою очередь, может повысить эффективность политики правительств в области борьбы с изменением климата. Это предполагает активизацию усилий по включению климатических рисков в процесс принятия решений в рамках таких механизмов, как TCFD.

«Но объем задачи велик, окно возможностей ограничено, а риски реальны», – заявил он, добавив, что «как практически и все остальные меры по борьбе с изменением климата, развитие этого нового устойчивого финансирования продвигается недостаточно быстро для того, чтобы мир мог добиться нулевого уровня».

Хотя участие в таких механизмах, как TCFD, остается добровольным, важно будет создать равные условия для всех участников посредством существенного регулирования процесса раскрытия информации и представления отчетности о климатических рисках таким образом, чтобы обеспечить надлежащее признание и устранение различий в потенциале между странами.

По-прежнему имеет место задача предотвращения быстрого увеличения числа стандартов и побуждения финансовых и регулирующих органов к совместной работе над обеспечением последовательного и согласованного регулирования. Сеть по экологизации финансовой системы объединяет центральные банки, финансовые регулирующие органы и органы власти в целях повышения роли финансовой системы в управлении рисками и мобилизации капитала для обеспечения низкоуглеродных и устойчивых инвестиций.

Инвестиции из ФРГ в Россию в условиях пандемии почти не сократились | Новости из Германии о России | DW

Прямые инвестиции в российскую экономику из Германии в первом квартале 2020 года составили 1,8 млрд евро, сообщили в пятницу, 26 июня, в Германо-российской внешнеторговой палате (AHK). Таким образом, несмотря на ограничительные меры, введенные на фоне пандемии коронавируса, уровень этих инвестиций за год понизился несущественно: в первом квартале 2019 года он составил 1,9 млрд евро. Соответствующая статистика AHK опирается на данные Немецкого федерального банка (Deutsche Bundesbank), указали в организации.

«Тот факт, что германская экономика, несмотря на ограничительные меры по борьбе с коронавирусом в Германии, России и по всему миру, продолжает активно инвестировать в российский рынок, говорит о том, что этот рынок продолжает оставаться привлекательным, несмотря на политическую напряженность, санкции и глобальные торговые конфликты», — заявил глава Германо-российской внешнеторговой палаты (AHK) Маттиас Шепп (Matthias Schepp).

По его словам, в первую очередь речь идет о немецких семейных предприятиях среднего бизнеса, традиционно активных в России. Они «планируют на долгосрочную перспективу и не пугаются временных кризисов», заявил Шепп.

За весь 2018 год объем прямых инвестиций немецкого бизнеса в России составил 3,3 млрд евро. В 2019 году этот показатель составил 2,1 млрд евро. По данным AHK, эти показатели являются одними из самых высоких с момента развала Советского Союза.

В платежном балансе Банка России за первый квартал 2020 года информации о сумме прямых иностранных инвестиций в российский рынок за этот период нет.

Области промышленного сотрудничества России и Германии

22 июня министр промышленности России Денис Мантуров, выступая на онлайн-конференции «Россия и мир в 2021 году», объявил о том, что «встраивание крупных и средних российских предприятий в технологические цепочки германских концернов и развитие более глубоких форм кооперации с немецкими партнерами отвечает интересам обеих сторон».

По словам Мантурова, целью России является переход к совместному с Германией производству продуктов с высокой добавленной стоимостью для нужд автопрома, авиационной промышленности, железнодорожного машиностроения и энергетики, а также сотрудничество с ФРГ на рынке цифровых продуктов.

Смотрите также:

Немецкие компании на российском рынке

BASF

Лидер мировой химической промышленности связан с Россией главным образом через свою нефтегазовую дочку Wintershall. Она создала с «Газпромом» СП «Ачимгаз», добывающее газ в Уренгое, является совладельцем Южно-Русского месторождения в Сибири, газопровода «Северный поток» и морского участка строящегося «Южного потока».

К тому же она вместе с «Лукойлом» добывает нефть в Волгограде.

К тому же она вместе с «Лукойлом» добывает нефть в Волгограде.Немецкие компании на российском рынке

E.on

Ведущая энергокомпания Германии с 2007 года вложила 6 миллиардов евро в российскую электроэнергетику. Сегодня «Э.ОН Россия» производит 6 процентов всей электроэнергии в РФ. Одновременно E.on является одним из крупнейших в ЕС импортеров российского газа. Вместе с «Газпромом» концерн владеет долями в Южно-Русском нефтегазовом месторождении в Сибири и в газопроводе «Северный поток».

Немецкие компании на российском рынке

Siemens

Ведущий технологический концерн Германии поставляет российским клиентам самую разную электротехническую продукцию, в основном – турбины для электростанций и системы рельсового транспорта. Это и высокоскоростные «Сапсаны», и электропоезда «Ласточка». Siemens активно занимается локализацией своего производства: в России на его фабриках и СП трудятся около 3000 человек.

Немецкие компании на российском рынке

Volkswagen

Ведущий автостроитель Европы вложил в России свыше 1,3 миллиарда евро и стал тем самым одним из крупнейших иностранных инвесторов в российской автомобильной промышленности.

С 2007 года он выпускает на своем заводе в Калуге автомобили марок Volkswagen и Skoda. В 2011 году концерн заключил соглашение о контрактной сборке автомобилей на заводе ГАЗ в Нижнем Новгороде.

С 2007 года он выпускает на своем заводе в Калуге автомобили марок Volkswagen и Skoda. В 2011 году концерн заключил соглашение о контрактной сборке автомобилей на заводе ГАЗ в Нижнем Новгороде.Немецкие компании на российском рынке

Deutsche Bahn

Немецкая государственная железнодорожная компания представлена в России пятью фирмами, четыре из которых являются ее стопроцентными дочками. Среди них – DB Schenker Russia, предоставляющая полный комплекс услуг в области логистики. Одно из направлений давнего сотрудничества с «Российскими железными дорогами» – развитие транспортного коридора Китай- Россия-Европа.

Немецкие компании на российском рынке

Metro

Мало у кого из иностранных инвесторов бизнес в России рос в последние годы такими темпами, как у ведущего торгового концерна Германии. С 2001 года Metro открыл в 45 российских регионах 73 торговых центра Metro Cash & Carry, создав тем самым свыше 18 400 рабочих мест.

Кроме того, в 27 городах РФ действуют 57 магамаркетов бытовой техники и электроники Media Markt.

Кроме того, в 27 городах РФ действуют 57 магамаркетов бытовой техники и электроники Media Markt.Немецкие компании на российском рынке

Henkel

Для лидера немецкой бытовой химии, выпускающего, в частности, стиральные порошки, шампуни и клеи, Россия стала четвертым по значению рынком сбыта в мире. На восьми российских предприятиях Henkel трудятся примерно 2500 человек. Завод компании в Перми является вторым по величине производителем синтетических моющих средств в РФ.

Немецкие компании на российском рынке

DHL

Дочерняя компания немецкого логистического концерна Deutsche Post за 30 лет работы на российском рынке создала одну из крупнейших в России сетей экспресс-доставки. У компании свыше 150 представительств в РФ, корреспонденцию и грузы ее клиентов перевозят порядка 950 коммерческих транспортных средств, она ежедневно осуществляет собственные чартерные авиарейсы в Европу.

Немецкие компании на российском рынке

Adidas

Второй в мире по величине производитель спортивной одежды, обуви и инвентаря еще с советских времен удерживает в России позицию лидера рынка.

Сегодня у него на территории РФ — около 1000 фирменных магазинов. Компания является официальным партнером сборной России по футболу, так что на чемпионате мира 2014 года в Бразилии российские игроки выходили на поле в форме от Adidas.

Сегодня у него на территории РФ — около 1000 фирменных магазинов. Компания является официальным партнером сборной России по футболу, так что на чемпионате мира 2014 года в Бразилии российские игроки выходили на поле в форме от Adidas.Автор: Андрей Гурков

Запасы сырой нефти в США

Мы рекомендуем вам использовать комментарии, чтобы общаться с другими пользователями, делиться своей точкой зрения и задавать вопросы авторам и друг другу. Однако, чтобы поддерживать высокий уровень дискурса, который мы все ценим и ожидаем, помните, пожалуйста, следующие критерии:

Обогатите беседу, а не выбрасывайте ее.

Оставайтесь сосредоточенными и на правильном пути. Размещайте только материалы, относящиеся к обсуждаемой теме.

Будьте уважительны. Даже отрицательные мнения могут быть сформулированы положительно и дипломатично. Избегайте ненормативной лексики, клеветы или личных нападок на автора или другого пользователя.

Расизм, сексизм и другие формы дискриминации недопустимы.

Расизм, сексизм и другие формы дискриминации недопустимы.- Используйте стандартный стиль письма. Включите знаки препинания, прописные и строчные буквы. Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены.

- ПРИМЕЧАНИЕ : Спам и / или рекламные сообщения и комментарии, содержащие ссылки, будут удалены.Номера телефонов, адреса электронной почты, ссылки на личные или бизнес-сайты, адреса Skype / Telegram / WhatsApp и т. Д. (Включая ссылки на группы) также будут удалены; Материалы саморекламы или связанные с бизнесом предложения или PR (например, свяжитесь со мной для сигналов / советов и т. д.) и / или любые другие комментарии, содержащие личные контактные данные или рекламу, также будут удалены. Кроме того, любое из вышеупомянутых нарушений может привести к блокировке вашей учетной записи.

- Доксинг. Мы не разрешаем разглашать личные или личные контакты или другую информацию о каких-либо лицах или организациях.

Это приведет к немедленной блокировке комментатора и его учетной записи.

Это приведет к немедленной блокировке комментатора и его учетной записи. - Не монополизируйте разговор. Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского взаимодействия, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или оскорблены. Если мы получаем жалобы на лиц, которые занимают ветку или форум, мы оставляем за собой право без всякой защиты заблокировать их доступ к сайту.

- Разрешены комментарии только на английском языке .

Виновные в спаме или злоупотреблениях будут удалены с сайта, и их дальнейшая регистрация будет запрещена по усмотрению Investing.com.

Как фондовый рынок влияет на экономику

Состояние фондового рынка — хороший индикатор того, как обстоят дела в экономике в целом, поэтому его часто используют как синонимы экономики, но эти два понятия не одно и то же. Чтобы устранить путаницу, отвечу на вопрос: как фондовый рынок влияет на экономику?

Чтобы устранить путаницу, отвечу на вопрос: как фондовый рынок влияет на экономику?

А как ваши личные вложения в фондовый рынок влияют на индивидуальный бизнес? Внимание, спойлер — они действительно влияют на бизнес! Когда вы инвестируете в фондовый рынок, вы действительно можете повлиять на экономику и сделать мир лучше.

Если вы хотите узнать, как инвестирование влияет на экономику, продолжайте читать.

Фондовый рынок и экономика

Фондовый рынок — это не экономика, но это часть экономики.

Это финансовое учреждение, которое позволяет предприятиям продавать часть своих компаний населению. Большинство крупных предприятий, с которыми мы с вами взаимодействуем ежедневно, торгуются на фондовой бирже.

С другой стороны, экономика США — это вся совокупность товаров и ресурсов в стране.То, как граждане США, предприятия и правительство производят и потребляют товары, составляют экономику.

Разница между фондовым рынком и экономическими показателями заключается в том, что один в значительной степени основан на чувствах отдельных инвесторов, а другой — на конкретных данных, таких как валовой внутренний продукт (ВВП), уровень занятости и потребительские расходы.

Как фондовый рынок и экономика работают вместе

Поскольку фондовый рынок отслеживает все публично торгуемые компании, его можно использовать в качестве меры для отслеживания экономического роста.

Если фондовый рынок растет, это обычно означает, что предприятия преуспевают и производят больше, и, следовательно, ВВП растет.

Как влияет на ВВП

Фондовый рынок также влияет на расходы отдельных потребителей, что также влияет на ВВП. ВВП — один из важнейших факторов, способствующих здоровой экономике. Таким образом, вы можете увидеть, как фондовый рынок влияет на экономику.

Однако фондовый рынок может расти из-за оптимизма инвесторов или падать из-за опасений инвесторов, что делает его гораздо более волатильным, чем экономика.В этом случае рынок не всегда является верным индикатором общего экономического здоровья.

Как фондовый рынок влияет на бизнес?

Не все предприятия торгуются публично на фондовом рынке, но на те, на которые сильно влияет цена их акций.

Когда бизнес первоначально продает часть своей компании на фондовом рынке, он выпускает акции и получает деньги от покупки этих акций напрямую. Позже он может решить продать больше акций компании, чтобы получить больше денег.

Но во всех остальных случаях, когда вы или я покупаем акцию компании, деньги переходят продавцу этой акции, а не компании.

Хотя компания не всегда получает деньги напрямую, когда вы инвестируете в нее, ваша покупка все же в значительной степени влияет на них.

Инвестиции помогают бизнесу

Инвестирование в компанию повышает стоимость ее акций. Итак, почему высокая цена акций полезна для бизнеса?

Прежде всего, цена акций помогает компании определить ее стоимость.

Цены на акции основаны на спросе и предложении, поэтому, если спрос на акции компании высок, цена будет высокой. Основываясь на спросе на свои акции, компания может оценить, сколько они стоят. Знание его ценности может помочь компании принимать более правильные решения для бизнеса в целом и для сотрудников.

Например, на основе этого значения компания может предлагать своим сотрудникам выплаты в виде акций компании. Пока эти акции являются ценными, акции компании могут быть отличным стимулом для сотрудников и давать компаниям преимущество перед конкурентами.

Стоимость акций компании также играет важную роль при слиянии или приобретении других компаний. Он может указывать на стоимость компании, выставляемой на продажу, или делать сделку более привлекательной для нанимаемых сотрудников.

Наконец, стоимость акций компании может помочь ей получить финансирование от банков и инвесторов для роста и масштабирования. Как видите, ваши вложения в акции компании жизненно важны для ее общего состояния.

Как я упоминал выше, фондовый рынок является частью более крупной экономики и действительно играет важную роль в экономическом здоровье.

Он отражает прибыльность и потенциал многих крупных предприятий, которые составляют значительную часть ВВП страны.

Если рынок растет, это хороший показатель того, что дела идут хорошо, а ВВП растет. Если рынок падает, это может означать, что предприятия теряют деньги, становятся менее прибыльными и, возможно, увольняют сотрудников, что может привести к сокращению ВВП.

Как влияют на потребительские расходы

Взлет и падение фондового рынка также влияют на потребительские расходы.Например, если человек работает и демонстрирует рост на работе, он, вероятно, увеличит расходы, тогда как, если человека уволят, его или ее расходы резко уменьшатся.

В другом случае, если инвестиции человека работают хорошо, они с большей вероятностью будут чувствовать себя в безопасности и тратить деньги, но если инвестиции работают плохо, они с большей вероятностью будут чувствовать себя неуверенно и сдерживать расходы.

Фондовый рынок может вызвать увеличение или сокращение расходов не только физических лиц, но и предприятий, что, в свою очередь, влияет на экономику в целом.

Что влияет на работу фондового рынка?

На фондовый рынок влияют мысли и чувства отдельных инвесторов, на которые влияет множество факторов, но сводятся к волнению и страху.

Волнение и страх

Волнение толкает людей на рынок, а страх вытесняет людей с рынка. Волнение и страх могут быть вызваны экономической политикой, деловыми новостями и мировыми событиями.

Мировые события

Мировые события, такие как войны и глобальная пандемия, заставляют инвесторов бояться неизвестности и продавать акции.

Когда другие инвесторы видят, что цены на фондовом рынке начинают падать, страх растет, и они тоже начинают продавать. Это вызывает волновой эффект, который может толкать фондовый рынок все дальше и дальше вниз.

С другой стороны, такие мировые события, как важные выборы и захватывающие инновации, могут вселить в инвесторов надежду и вложить деньги в рынок, тем самым продвигая его все выше и выше.

Как инвестиции помогают экономике?

Когда вы инвестируете в фондовый рынок, вы вносите свой вклад в успех бизнеса, в который инвестируете, и в экономику в целом.

Как и в случае с витриной магазина или любого вида бизнеса, сильный фондовый рынок зависит от количества совершенных покупок.

Если мы с вами покупаем акции компании, мы вносим свой вклад как в компанию, так и на фондовый рынок, вызывая рост спроса на акции этой компании и, следовательно, рост стоимости акций этой компании. Умножьте это на миллионы людей, вкладывающих средства в сотни компаний, повышая спрос и цены, и вы увидите, как растет фондовый рынок.

Когда фондовый рынок падает, это сигнализирует о том, что на рынке много опасений. Это отличная возможность для инвесторов по правилу №1 не только потому, что у вас есть шанс купить акции компании по более низкой цене, но и потому, что у вас есть шанс поддержать эту компанию.

Готовность покупать при сильном страхе может помочь установить ценность бизнеса. Помогая установить ценность бизнеса, вы даете возможность компаниям оставаться на плаву, опционам сотрудников на акции, чтобы оставаться ценными, и позволяя этому бизнесу выйти и приобрести другие предприятия, которые нуждаются в спасении.

Когда вы прыгаете на фондовый рынок, когда он падает, вы переключаете повествование со страха на надежду и оказываете огромную услугу экономике и предприятиям, в которые инвестируете. Вкладываемый вами капитал может быть разницей между компания пережила крах рынка или нет.

Когда вы покупаете акции компании, вы голосуете за эту компанию своими деньгами и вносите свой вклад в ее успех.

Как инвестор по правилу №1, я считаю, что очень важно голосовать за свои ценности. Инвестиции, которые вы делаете в компании, помогают гарантировать, что они будут больше и лучше в будущем.

Если вы инвестируете в компании, в которые верите и чью миссию поддерживаете, вы помогаете им расти и продолжать действовать в соответствии с этой миссией.

У нас действительно есть возможность двигать иглу, инвестируя в замечательный бизнес. Если бизнес делает мир лучше, вы делаете мир лучше, инвестируя в него.

Это одна из самых крутых сторон инвестирования: вы можете поддерживать реальные компании с реальными миссиями, с настоящими сотрудниками. Фактически, 85% денег на фондовом рынке поступают от таких людей, как вы и я. Мы можем оказать реальное влияние, если используем наши деньги для роста компании.

Как фондовый рынок влияет на финансы физических лиц?Помимо улучшения мира, инвестирование также может помочь обеспечить лучшее будущее для вас и вашей семьи.Если вам интересно, почему вы должны инвестировать в фондовый рынок США, этого достаточно!

Вот как фондовый рынок может повлиять на обычного человека вроде вас или меня:

- Вы можете стать владельцем части растущего бизнеса. Я повторяю еще раз: инвестирование в замечательный бизнес, соответствующий вашим ценностям, может помочь сделать мир лучше. Вы можете внести свой вклад в успех бизнеса, в который верите, и получить положительный финансовый эффект от их роста.

- Вы можете победить инфляцию.Помещать деньги на сберегательный счет безопасно, но с процентной ставкой в лучшем случае ниже 2% вы не победите инфляцию в долгосрочной перспективе. С другой стороны, фондовый рынок дает вам среднюю доходность 7% в год, если вы инвестируете в долгосрочной перспективе.

- Вы можете получить гораздо лучшую пенсию. Инвестируя в бизнес, который будет расти и развиваться в будущем, вы получите большую отдачу от своих денег. Если вы сможете следовать принципам Правила №1, у вас будет возможность получать пассивный доход, который поддержит вас и вашу семью через 10, 20, 30 лет.

Если вы готовы узнать больше о том, как инвестировать, начните с моей шпаргалки по вопросам инвестирования. Вы не только будете готовы выйти на рынок, когда он упадет, и поддержать экономику, но и будете на пути к лучшему финансовому будущему.

Фил Таун — советник по инвестициям, управляющий хедж-фондом, 3-кратный автор бестселлеров NY Times, бывший гид по реке Гранд-Каньон и бывший лейтенант спецназа армии США. Он и его жена Мелисса разделяют страсть к лошадям, поло и троеборью.Цель Фила — помочь вам научиться инвестировать и добиться финансовой независимости.

Бизнес-цикл: инвестирование в акционерный капитал

Группа исследования распределения активов (AART) проводит экономические, фундаментальные и количественные исследования для разработки рекомендаций по распределению активов для управляющих портфелем и инвестиционных команд Fidelity. AART отвечает за анализ и обобщение инвестиционных перспектив в подразделении Fidelity по управлению активами, чтобы получить представление о макроэкономических и финансовых рыночных тенденциях и их последствиях для распределения активов.Лиза Эмсбо-Маттингли, директор, Дирк Хофшайр, CFA, старший вице-президент; Остин Литвак, старший аналитик, и Джошуа Лунд-Уайлд, аналитик, внесли свой вклад в этот отчет.

Мнения выражены на указанную дату, основаны на информации, доступной на тот момент, и могут изменяться в зависимости от рыночных или других условий. Если не указано иное, предоставленные мнения принадлежат авторам, а не обязательно компании Fidelity Investments или ее аффилированных лиц. Fidelity не берет на себя никаких обязательств по обновлению какой-либо информации.

Прошлые результаты не являются гарантией будущих результатов.

Ни распределение активов, ни диверсификация не обеспечивают прибыль или гарантии от убытков.

Имейте в виду, что инвестирование сопряжено с риском. Стоимость ваших инвестиций со временем будет колебаться, и вы можете получить или потерять деньги.

Фондовые рынки нестабильны и могут значительно снизиться в ответ на неблагоприятные изменения эмитента, политические, нормативные, рыночные или экономические изменения.

Из-за узкой направленности отраслевые инвестиции имеют тенденцию быть более волатильными, чем инвестиции, которые диверсифицируются во многих секторах и компаниях. Инвестиции в каждый сектор также подвержены дополнительным рискам, связанным с его конкретной отраслью.

Ссылки на конкретные инвестиционные темы предназначены только для иллюстративных целей и не должны рассматриваться как рекомендации или советы по инвестированию. Инвестиционные решения должны основываться на личных целях, временном горизонте и терпимости к риску.

Все индексы неуправляемые. Вы не можете напрямую инвестировать в индекс. Показатели в этом документе основаны на показателях индекса и не отражают результативность реальных инвестиций.В анализе не отражаются налоги или транзакционные издержки, которые могли бы снизить производительность.

Диаграмма типичного делового цикла отображает общую картину экономических циклов на протяжении всей истории, хотя каждый цикл индивидуален. В целом типичный деловой цикл демонстрирует следующее:

• Во время типичной фазы раннего цикла экономика достигает дна и набирает обороты до выхода из рецессии, а затем начинает восстановление по мере ускорения активности.Инфляционное давление обычно низкое, денежно-кредитная политика является адаптивной, а кривая доходности крутая.

• Во время типичной фазы середины цикла экономика выходит из восстановления и вступает в фазу роста, характеризующегося более широким и более устойчивым экономическим импульсом, но более умеренными темпами роста. Инфляционное давление обычно начинает расти, денежно-кредитная политика становится более жесткой, а кривая доходности несколько сглаживается.