Реальные инвестиции: виды, структура, эффективность, управление

Реальные инвестиции подразумевают вложение средств непосредственно в создание, расширение или поддержку функционирования реальных активов компании. Такие инвестиции могут быть как материальными, так и нематериальными.

Структуру рынка реального инвестирования можно представить следующим образом:

Виды реальных инвестиций

Можно выделить два основных вида реальных инвестиций, осуществляемых в производственные предприятия — материальные и нематериальные. К материальным (вещественным) относятся:

- создание целостных имущественных комплексов, новых предприятий и т. п.;

- расширение действующего производства;

- пополнение оборотных средств и финансирование текущих производственных расходов.

К нематериальным (потенциальным) относятся инвестиции в повышение квалификации персонала, оформление товарного знака, повышение узнаваемости бренда, научно-исследовательские работы и т. п.

п.

Эффективность реальных инвестиций

Для определения эффективности реальных инвестиций применяются различные методы, как динамические, так и статистические.

К динамическим относятся:

- метод чистой приведенной стоимости;

- определения индекса рентабельности инвестирования;

- определение внутренней нормы прибыли;

- дисконтируемый период окупаемости.

К статистическим:

- период окупаемости инвестиций;

- коэффициент эффективности возврата инвестиций.

Наиболее часто применяемым и понятным, является определение нормы прибыли от объекта инвестирования и проводится сравнение с другими подобными видами вложения средств. Если норма прибыли у исследуемого объекта выше, то такой инвестиционный проект принимается эффективным.

Управление реальными инвестициями

Реальное инвестирование характеризуется достаточно высокой степенью риска. Соответственно, управление реальными инвестициями должно вестись квалифицированно.

Фактически, качество управления реальными инвестициями определяется результатами финансовой деятельности предприятия. Для возможности реально влиять на деятельность предприятия, перед осуществлением инвестиций, желательно получить над ним полный контроль в виде контрольного пакета акций.

Зачастую, интересы по направлению инвестиционных средств руководства предприятия и реального инвестора не совпадают, и правильное управление реальными инвестициями заключается в постоянном анализе, прогнозированию результатов деятельности и в поиске консенсуса между инвестором и руководителем предприятия.

Примеры реальных инвестиций

Материальные:

Строим новое помещение для расширения завода.

Компания выпускала тарелки, вложились в переделку производственной линии, стали выпускать чашки — перепрофилирование.

Вложились в исследование новых композитных материалов.

Разработали новый софт для производственного комплекса.

Построили общежите для рабочих.

Открыли новый филиал в соседнем регионе.

Фермер, выращивающий цветы, открывает цветочный магазин.

Построили склад для произведённой продукции.

Разработали и внедрили систему менеджмента качества, согласно мировым стандартам и наняли менеджера по контролю качества — для постоянного мониторинга.

Нематериальные:

Пригласили коуча для проведения обучения персонала.

В рекламное агентство пригласили психолога для работы с топ-менеджментом компании по вопросам профессионального выгорания работников креативной сферы.

Наняли копирайтера для разработки названия салона красоты.

Оплатили бухгалтерам курсы повышения квалификации.

Вложились в SMM продвижение главного бренда компании.

На крупнойм производстве провели семинар по соблюдению субординации на работе (из-за жалоб сотрудников).

Автор поста: Alex HodinarЧастный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

Реальные инвестиции — понятие, виды и формы реального инвестирования

Обновлено: 3 февраля 2021

Суть и формы реальных инвестиций

В России наиболее популярными направлениями реальных инвестиций являются предприятия по добыче полезных ископаемых, нефтепереработки и пищевая промышленность.

- Что такое реальные инвестиции

- Виды реальных инвестиций, классификация, пример

- Формы реальных инвестиций и особенности управления ими

- Управление рисками при реальном инвестировании

- Объекты реальных инвестиций

- Инвестиции в реальный сектор экономики, активы и бизнес

- Инвестиционные проекты для портфеля реальных инвестиций

- Лизинг как метод финансирования реальных инвестиций

- Методы оценки эффективности реальных инвестиций

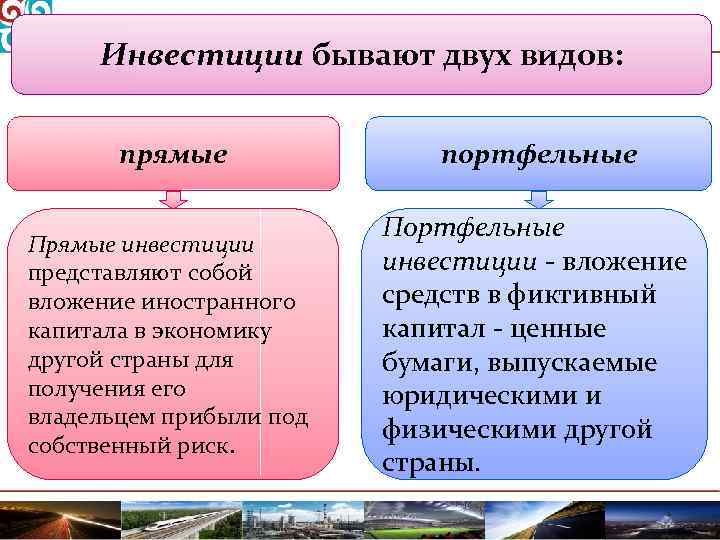

У человека, далекого от мира финансов и бизнеса, имеется весьма смутное представление о том, что такое инвестиции. Обычно под этим понятием люди понимают финансовые вложения в покупку различных ценных бумаг, рынок Forex или покупку недвижимости. Но кроме финансовых инвестиций также бывают вложения в реальный сектор или, как еще их называют, — реальные инвестиции.

Обычно под этим понятием люди понимают финансовые вложения в покупку различных ценных бумаг, рынок Forex или покупку недвижимости. Но кроме финансовых инвестиций также бывают вложения в реальный сектор или, как еще их называют, — реальные инвестиции.

Что такое реальные инвестиции

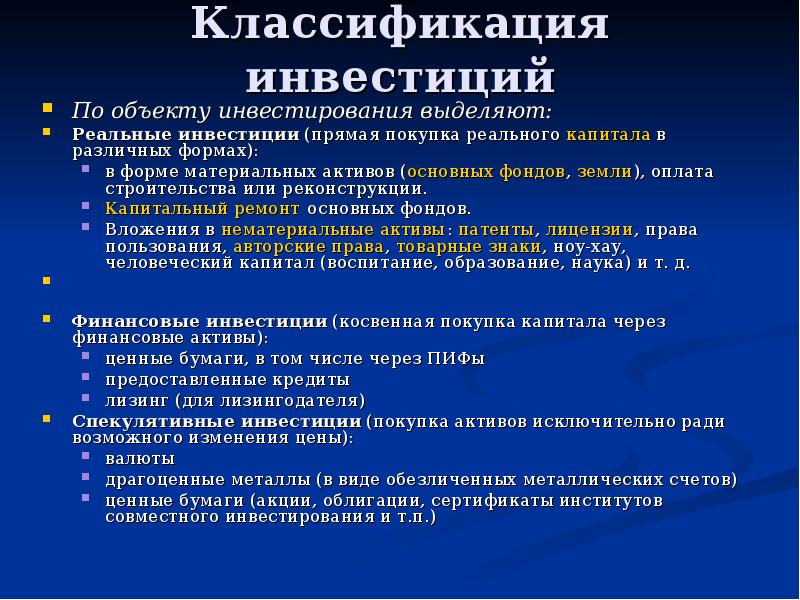

Под финансовыми инвестициями принято понимать вложения денежного капитала в различные финансовые инструменты — акции, облигации, товарные фьючерсы и т. п. По сути, это покупка спекулятивных активов с целью их дальнейшей перепродажи по более выгодной цене. А какие инвестиции называются реальными?

Реальными инвестициями называют вложения в реальный сектор экономики, то есть в производство и сферу услуг, в создание материальных и нематериальных ценностей. Если смотреть на инвестиции с точки зрения макроэкономики, то это вложения в общее улучшение материального благосостояния общества.

Таким образом, реальные инвестиции — это вложения в поддержание хозяйственного комплекса, а также в его модернизацию и расширение. В данном случае инвестиции могут быть направлены на приобретение или создание как материальных, так и нематериальных ценностей (объектов интеллектуальной собственности — производственных лицензий, художественных произведений, программного обеспечения и т. д.).

В данном случае инвестиции могут быть направлены на приобретение или создание как материальных, так и нематериальных ценностей (объектов интеллектуальной собственности — производственных лицензий, художественных произведений, программного обеспечения и т. д.).

Реальное инвестирование — это, в большинстве случаев, финансирование крупных дорогостоящих проектов. Если при осуществлении финансовых инвестиций можно покупать ценные бумаги малыми партиями буквально за несколько тысяч или даже несколько сотен долларов, в реальном секторе любые вложения почти всегда представляют собой довольно крупные суммы.

По этой причине реальные инвесторы — это либо богатые частные лица, либо юридические лица, обладающие крупным капиталом. Только они являются достаточно состоятельными, чтобы обеспечить финансирование проектов по строительству, модернизации и расширению производственных комплексов различного масштаба.

Виды реальных инвестиций, классификация, пример

Реальные инвестиции более разнообразны, чем финансовые вложения, поскольку применимы ко всем видам хозяйственной коммерческой деятельности. А это десятки отраслей экономики и тысячи различных видов деятельности, в каждом из которых может найтись несколько направлений для инвестирования.

А это десятки отраслей экономики и тысячи различных видов деятельности, в каждом из которых может найтись несколько направлений для инвестирования.

В целом все виды реальных инвестиций можно разделить на две основные группы:

- Материальные инвестиции. Представляют собой вложения в создание или приобретение материальных объектов. Классификация этого вида вложений охватывает такие виды затрат, как покупка или создание объектов недвижимости, производственного и вспомогательного оборудования, инженерных коммуникаций, транспортной инфраструктуры и т. д.

- Нематериальные инвестиции. Это вложения в нематериальную сферу, которая важна для ведения хозяйственной деятельности. Пример тому — инвестиции в рекламу, способствующую лучшей продаваемости товара, покупка лицензии на использование чужих технологий в производстве, затраты на обучение персонала и т. д.

Примечательно, что некоторые категории инвестиций оформляются, как правило, в виде текущих производственных затрат предприятия, а не капитальных инвестиций.

К реальным инвестициям относятся следующие вложения средств:

- приобретение оборудования;

- покупка земельных участков, в том числе месторождений полезных ископаемых;

- покупка или строительство зданий и сооружений;

- вложения в модернизацию производства;

- расходы на структурную реорганизацию предприятия;

- покупка или создание товарных знаков, брендов;

- покупка патентов и лицензий;

- финансирование научных исследований;

- обучение и переобучение персонала.

К понятию реальных инвестиций с некоторой натяжкой также относятся вложения в покупку облигаций или акций предприятия, если их перепродажа третьим лицам не предусмотрена, а вырученные средства направляются на расширение или модернизацию производства.

Реальные инвестиции во многом более выгодны, нежели финансовые вложения. Хотя они не всегда обеспечивают более высокий уровень доходности в сравнении с финансовыми, зато менее рискованны. Во-первых, они мало подвержены краткосрочным колебаниям рынка. Во-вторых, объекты реальных инвестиций обладают собственной стоимостью, что позволяет продать их в случае необходимости и тем самым вернуть бо́льшую часть вложений.

В то время как финансовые инвестиции позволяют инвестору зарабатывать исключительно на колебаниях рыночной конъюнктуры, реальные инвестиции ориентированы на извлечение прибыли путем производства дополнительных материальных и нематериальных благ.

Реальные инвестиции всегда тесно связаны с конкретным производством. Если при покупке акций инвестора интересует лишь перспектива их подорожания, то для вложений в расширение или модернизацию производства большое значение приобретает множество дополнительных факторов. Инвестору становятся важны все проблемы производственного процесса, которые в итоге влияют на увеличение объемов производства и получение прибыли от реализации продукции.

По указанным причинам, лицо, желающие вложить в инвестиции и реально заработать, должно быть тесно связано с руководством предприятия. Инвестору нужно не только понимать, куда именно пойдут его деньги, но и иметь возможность влиять на этот процесс. Таким образом, реальный инвестор почти всегда в той или иной степени принимает участие в управлении предприятием. Он либо изначально является собственником, либо получает пакет акций с правом голоса в обмен на свои инвестиции.

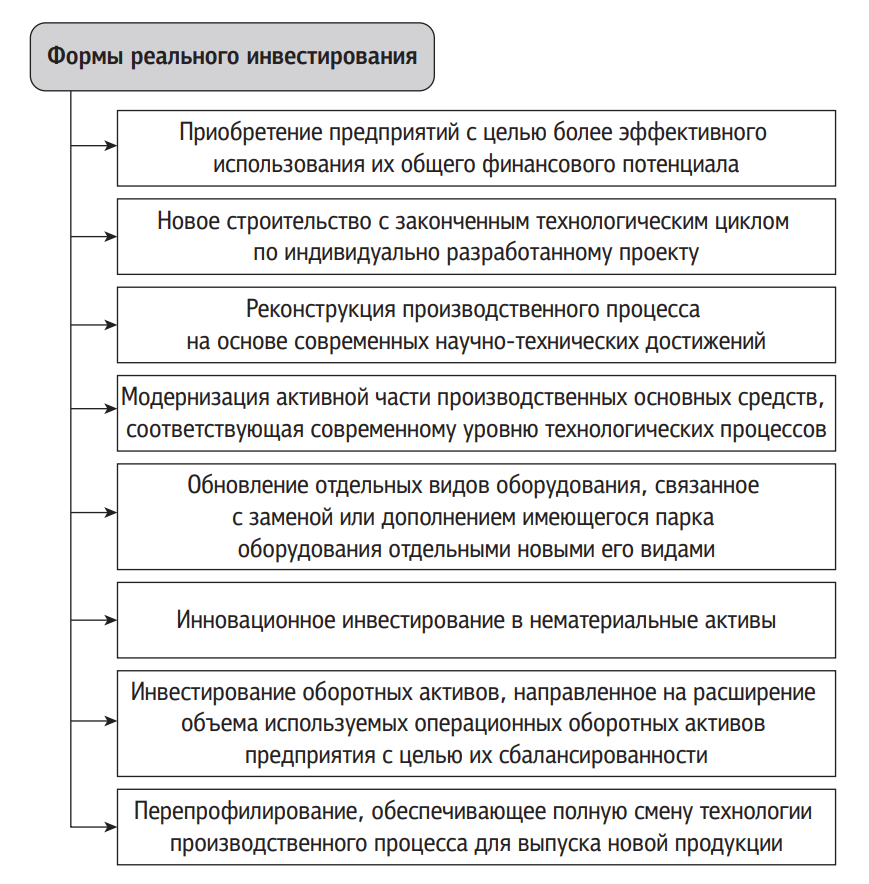

Формы реальных инвестиций и особенности управления ими

Осуществлять инвестиции в реальный сектор экономики можно различными способами. Эти способы и представляют собой отдельные формы вложений.

Наиболее понятным и наглядным вариантом является приобретение производственного предприятия. Хотя в принципе состоятельное физическое лицо может приобрести небольшой цех, магазин или иной хозяйственный комплекс, на практике более распространено приобретение одного предприятия (либо его материальных активов) другим, более крупным предприятием.

Важным аспектом данной формы инвестирования является то, что покупается не отдельное имущество, а в целом хозяйственный комплекс, полностью или частично готовый к выпуску продукции или предоставлению коммерческих услуг. Такой способ инвестирования хорошо подходит для опытных предпринимателей, которые могут сэкономить время и силы, восстановив работу купленного предприятия вместо того, чтобы создавать собственное с нуля.

Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. д. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно. Например, фабрике нужно 100 новых станков. Очевидно, что покупать другую фабрику только ради этого оборудования глупо. Нужно просто обратиться к производителю данного вида станков и купить нужное количество машин.

Другой популярной формой реальных инвестиций является строительство новых зданий, инженерных объектов и коммуникаций, транспортной и производственной инфраструктуры. Данная форма востребована в тех случаях, когда предприятие нуждается в новых зданиях, объектах и коммуникациях, но не имеет возможности их приобрести. Например, сельхозпредприятию нужно собственное зернохранилище. И если в округе такого объекта нет в принципе, то и купить его невозможно. Аналогично нельзя купить дорогу между двумя производственными цехами на собственной территории, ее можно лишь построить.

Данная форма востребована в тех случаях, когда предприятие нуждается в новых зданиях, объектах и коммуникациях, но не имеет возможности их приобрести. Например, сельхозпредприятию нужно собственное зернохранилище. И если в округе такого объекта нет в принципе, то и купить его невозможно. Аналогично нельзя купить дорогу между двумя производственными цехами на собственной территории, ее можно лишь построить.

Основные формы реальных инвестиций включают также реконструкцию и модернизацию. Это особая форма реального инвестирования, которая в некоторой степени является альтернативой расширению предприятия. В данном случае стоит цель не увеличить количество основных фондов, а улучшить их или заменить на более совершенные и подходящие для современных технических реалий. Хотя увеличение объемов производства часто является следствием такого рода вложений, главная цель всё же состоит в том, чтобы снизить производственные издержки за счет оптимизации производственных процессов и снижения расходов на сырье, персонал и энергоресурсы.

Постоянная модернизация — единственный вид реальных инвестиций, без которых не может обойтись ни одно предприятие. Даже если речь идет о маленьком семейном кафе в провинциальном городе, где в принципе нет никаких перспектив для расширения бизнеса, постоянное техническое перевооружение всё равно необходимо как на кухне, так и в торговом зале.

Наконец, существует и такая форма инвестиций, как покупка или создание нематериальных активов. Как уже упоминалось выше, сюда относятся технические патенты, торговые марки, производственные лицензии, программное обеспечение и многое другое.

Управление рисками при реальном инвестировании

Анализ и управление рисками при осуществлении реальных инвестиций является одной из главных задач инвестора. Хотя в сравнении с финансовым сектором вложения в реальную экономику считаются более надежными, риски всё равно существуют. Это объективное явление, которое существует как на отраслевом уровне, так и на уровне отдельного предприятия. Особенности управления ими — отдельная наука.

Особенности управления ими — отдельная наука.

Реализуя любой инвестиционный проект, нужно учитывать возможные риски того, что вложения не смогут себя окупить по причинам, возникшим на макроэкономическом и локальном уровне. Для любого инвестиционного проекта делается оценка степени риска с учетом его специфики, а также предусматриваются возможные способы и особенности их управления. Выделяют следующие виды рисков:

- Риск неплатежеспособности. Подразумевается возможность того, что в процессе реализации проекта у инвестора закончатся деньги и проект будет сорван, а уже сделанные вложения — потеряны.

- Риск проектирования. Опасность наличия существенных ошибок в бизнес-плане или техническом проекте, способных сильно повлиять на рентабельность или вообще на возможность осуществления изначального проекта.

- Риск исполнения. Неквалифицированные исполнители могут нарушить все изначальные планы, сделав работу некачественно, слишком затянув ее или чрезмерно увеличив затраты.

- Маркетинговый риск. Возможность того, что потребительский спрос на товар, под который создается проект, будет ниже предполагаемого.

- Инфляционный риск. В результате инфляции сильно возрастут затраты на реализацию проекта, или итоговая реальная прибыль окажется меньше реальных затрат.

- Налоговый риск. Возможность появления новых налогов или увеличения существующих, что поставит под сомнение экономическую целесообразность проекта.

- Структурный операционный риск. В ходе эксплуатации уже реализованного проекта, текущие операционные расходы могут возрасти по разным причинам и снизить его рентабельность.

И это лишь некоторые наиболее типичные проблемы, которые приходится учитывать, проводя анализ и управление рисками.

Объекты реальных инвестиций

К объектам инвестирования можно применить различные способы классификации. Их различают по таким характеристикам:

- масштаб;

- направленность проекта;

- характер и содержание инвестиционного цикла;

- характер участия государства в проекте;

- эффективность вложений.

Наиболее типичными объектами, на которые реальные средства могут быть направлены в рамках инвестиционного проекта, являются земельные участки, здания, производственное оборудование, инженерные коммуникации и т. д. К более специфическим объектам для такого рода вложения относятся научно-технические исследования, разработка новых усовершенствованных типов продукции и услуг, реклама, расширение сети сбыта, реорганизация компании, обучение персонала.

Инвестиции в реальный сектор экономики, активы и бизнес

Ключевой особенностью инвестиций в реальный бизнес в сравнении с вложениями в финансовые активы является прямая связь с реальным сектором экономики. В то время как спекуляции с ценными бумагами лишь отдаленно связаны с непосредственно производственным процессом, каждая копейка реальных инвестиций прямо влияет на производство товаров и услуг.

Примечательно то, что финансовый инвестор может совершенно не разбираться в том, как работает предприятие, акции которого он купил. Для него значение имеют лишь общие финансовые результаты деятельности предприятия, а также состояние и перспективы того сектора экономики, в котором оно работает. Для реального инвестора важны абсолютно все аспекты, вплоть до территориальной локализации производственных цехов и среднего возраста сотрудников.

Для него значение имеют лишь общие финансовые результаты деятельности предприятия, а также состояние и перспективы того сектора экономики, в котором оно работает. Для реального инвестора важны абсолютно все аспекты, вплоть до территориальной локализации производственных цехов и среднего возраста сотрудников.

Таким образом, для осуществления реальных инвестиций нужно быть настоящим профессионалом и экспертом в той отрасли, в которую делаются вложения. Либо же нужно нанимать таких экспертов в качестве консультантов.

Также инвестору приходится учитывать, что инвестиции в реальные активы обладают крайне низкой ликвидностью. Их сложно (а часто и вовсе невозможно) обратно конвертировать в финансовые ресурсы, что почти исключает возможность спекулятивного распоряжения ими. По этой причине реальные инвестиции всегда делаются на длительный срок.

С макроэкономической точки зрения, реальные инвестиции — это единственный источник реального экономического роста. Спекуляции с ценными бумагами способны обогатить конкретных физических лиц, но обеспечить общее увеличение объемов производства в стране могут только вложения в реальный сектор экономики — в строительство зданий, производство товаров и услуг.

Спекуляции с ценными бумагами способны обогатить конкретных физических лиц, но обеспечить общее увеличение объемов производства в стране могут только вложения в реальный сектор экономики — в строительство зданий, производство товаров и услуг.

Инвестиционные проекты для портфеля реальных инвестиций

Портфель реальных инвестиций представляет собой совокупность нескольких инвестиционных проектов в реальный сектор экономики, подчиненных определенным задачам и целям. Теоретически, таким портфелем может обладать частный инвестор, вкладывающий свои капиталы в различные предприятия с целью минимизировать риски при сохранении высоких показателей прибыльности вложений.

Тем не менее, на практике портфель реальных инвестиций — это, как правило, комплекс инвестиционных проектов, реализуемых на конкретном предприятии с целью увеличения объемов производства, снижения производственных издержек и расширения сбытовой сети.

Любой портфель реальных инвестиций характеризуется предельно низкой ликвидностью. Зачастую он представляет собой нулевую ценность в качестве спекулятивного актива и способен приносить прибыль лишь самому инвестору в средне- и долгосрочной перспективе. Это связано с тем, что единственным способом извлечения прибыли из этих инвестиций является выпуск и реализация продукции (услуг) предприятия, в которое были инвестированы средства.

Зачастую он представляет собой нулевую ценность в качестве спекулятивного актива и способен приносить прибыль лишь самому инвестору в средне- и долгосрочной перспективе. Это связано с тем, что единственным способом извлечения прибыли из этих инвестиций является выпуск и реализация продукции (услуг) предприятия, в которое были инвестированы средства.

Портфель реальных инвестиций очень сложен в управлении и напрямую связан с управлением самим предприятием. По этой причине реальным инвестором зачастую выступает либо собственник компании (физическое или другое юридическое лицо), либо сама компания.

В рамках одного предприятия портфель реальных инвестиций формируется из инвестиционных проектов на базе общей стратегии развития данного субъекта хозяйствования. Соответственно, получение прибыли от этих вложений напрямую завязано на повышении объемов производства, снижении издержек и расширении клиентской базы.

В качестве примера такого инвестиционного портфеля возьмем небольшое сельхозпредприятие, стоящее на пороге масштабного расширения. Собственники и руководство принимают решение реализовать сразу несколько проектов:

Собственники и руководство принимают решение реализовать сразу несколько проектов:

- закупить новые тракторы;

- приобрести дополнительные земельные участки под новые сельхозкультуры;

- построить животноводческий комплекс;

- нанять и обучить дополнительный персонал.

Каждый пункт этого списка — это реальный инвестиционный проект, который может быть профинансирован как из операционной прибыли предприятия, так и за счет средств, привлеченных со стороны через механизм эмиссии акций и облигаций, либо на кредитные средства. Ну а все вместе эти проекты объединяются в единый портфель, который одновременно является общей стратегией развития данной компании.

Лизинг как метод финансирования реальных инвестиций

Лизинг как метод финансирования долгосрочных инвестиционных проектов является отличным альтернативным инструментом привлечения средств. В условиях стагнации экономики с высоким уровнем инфляции и высокими ставками по банковским кредитам, лизинг позволяет успешно реализовывать дорогостоящие инвестиционные проекты с долгим сроком окупаемости. Как это работает?

Как это работает?

Инфляция может съесть всю прибыль от долгосрочных инвестиций, поэтому стороннему инвестору реальный инвестиционный проект, рассчитанный на долгий срок, неинтересен. Если же у предприятия недостаточно собственных оборотных средств для такого проекта, ему остается только банковский кредит. Но из-за высоких процентов инвестиции в реальные активы могут оказаться убыточными.

Выходом из ситуации становится лизинг. Сторонний инвестор приобретает соответствующее имущество (например, промышленные станки) и сдает их в аренду промышленному предприятию. В итоге инвестор получает прибыль от аренды, покрывающую уровень инфляции, и при этом остается собственником имущества, которое можно будет продать по истечении срока лизингового договора.

В свою очередь предприятие получает в пользование необходимое ему имущество, аренда которого покрывается из прибыли, генерируемой этим имуществом. Причем стоимость аренды получается ниже, чем выплаты по банковскому кредиту.

Также следует отметить еще один принципиальный момент, касательно данного источника финансирования инвестиций. Банковский кредит можно взять только в банке той страны, в которой находится предприятие. Закон запрещает напрямую кредитоваться в иностранных банках с более низкими процентными ставками. А вот договор лизинга можно заключать с нерезидентами, то есть арендовать имущество у компаний и физических лиц, зарегистрированных в другой стране.

Банковский кредит можно взять только в банке той страны, в которой находится предприятие. Закон запрещает напрямую кредитоваться в иностранных банках с более низкими процентными ставками. А вот договор лизинга можно заключать с нерезидентами, то есть арендовать имущество у компаний и физических лиц, зарегистрированных в другой стране.

К слову, решающей предпосылкой притока реальных иностранных инвестиций является как раз высокая стоимость банковских кредитов в нашей стране. Иностранные инвесторы охотно включаются в лизинговые схемы, которые достаточно безопасны и при этом обеспечивают всем сторонам отличные условия для получения прибыли.

Методы оценки эффективности реальных инвестиций

Критерии, обосновывающие целесообразность реальных инвестиций, делятся на две основные категории — оценка доходности и оценка риска.

При оценке ожидаемой доходности реальных инвестиций главным методом анализа является разработка технико-экономического обоснования (ТЭО). Это документ, который отражает грубые укрупненные расчеты всех основных производственных показателей, а также затрат и выручки.

Это документ, который отражает грубые укрупненные расчеты всех основных производственных показателей, а также затрат и выручки.

Важным элементом расчета эффективности инвестиций является составление бизнес-плана. Причем на каждом этапе реализации проекта такой план составляется заново. То есть, сначала разрабатывается предварительный бизнес-план, потом текущий план в процессе осуществления проекта и финальный план при начале эксплуатации уже реализованного проекта.

Ключевые методы оценки эффективности вложений с точки зрения доходности базируются на подсчете таких показателей:

- индекс доходности;

- срок окупаемости;

- чистый приведенный доход;

- внутренняя норма доходности вложений.

Сравнив разные проекты по этим показателям, инвестор выбирает наиболее подходящий и выгодный, чтобы реализовать его в первую очередь.

Что касается оценки рисков при осуществлении реальных инвестиционных проектов, то и она происходит через сравнение основных показателей доходности. Для этого выберите показатели производства, финансирования и реализации продукции в рамках проекта, и смоделируйте их изменения, чтобы оценить чувствительность и уязвимость проекта к таким переменам.

Для этого выберите показатели производства, финансирования и реализации продукции в рамках проекта, и смоделируйте их изменения, чтобы оценить чувствительность и уязвимость проекта к таким переменам.

С точки зрения риска, анализ эффективности инвестиций сводится к составлению трех бизнес-планов:

- пессимистического;

- оптимистического;

- усредненного или реалистического.

Чем меньше колебания основных показателей между этими тремя сценариями, тем более стабильным и менее рискованным является инвестиционный проект.

Итоговая целесообразность вложений определяется выбором оптимального баланса между показателем рентабельности и уровнем риска.

Опубликовано:

Добавить комментарий

Вам понравится

Реальные инвестиции — это возможность увеличить денежный поток

К реальным инвестициям относятся вложения в основной капитал, производство. Также это может быть покупка патентов, авторских прав (т. е. нематериальных активов) с дальнейшим использованием в материальном производстве.

Также это может быть покупка патентов, авторских прав (т. е. нематериальных активов) с дальнейшим использованием в материальном производстве.

Иначе говоря, это инвестиции в процессы формирования, расширения, совершенствования необоротных активов предприятия. Доступны не только компаниям, но и частным инвесторам.

Содержание статьи

Что скрывают под собой инвестиции

Инвестициями называют все средства, которые можно оценить в денежном эквиваленте, направляемые в объекты предпринимательской деятельности для того, чтобы получить прибыль (см. Экономическая сущность инвестиций и их задачи).

В деятельности компании основным видом в рамках инвестирования выступают реальные инвестиции – понятие, которое в настоящее время выступает главным направлением. Данный вид инвестиций дает возможность выйти на новые рынки, стимулировать систематический рост рыночной стоимости компании.

С учетом задач, стоящих перед компанией, выделяют такие группы реальных вложений:

- обязательные.

Инвестиции, направленные на устранение требований со стороны надзорных органов, чтобы компания смогла продолжить свою деятельность. Это совершенствование условий труда сотрудников, повышение экологической безопасности работы компании и т.п.;

Инвестиции, направленные на устранение требований со стороны надзорных органов, чтобы компания смогла продолжить свою деятельность. Это совершенствование условий труда сотрудников, повышение экологической безопасности работы компании и т.п.; - добровольные, повышающие эффективность работы компании. Цель – снижение издержек компании для повышения конкурентоспособности. Это модернизация производства, внедрение новых технологий, совершенствование организации труда и менеджмента;

- в масштабирование производства. Цель – повышение объемов производства продукции на уже имеющемся предприятии;

- инвестиции в реальные активы – это открытие новых мощностей. Результат – новые компании с новыми видами продукции/услуг.

Особенности управления

Управление реальными инвестициями — это сложно и требует определенных знаний и особенностей:

- Инвестиции реальные – это один из способов реализации стратегических шагов компании.

Главная цель этой стратегии: реализация реальных проектов, результатом которых будет модернизация предприятия.

Главная цель этой стратегии: реализация реальных проектов, результатом которых будет модернизация предприятия.

Важно! Чаще всего, к понятию реальные инвестиции относятся вложения в основные средства компании, что позволяет ей расширить рынки сбыта, выходить на новые, осваивать новые мощности и производства.

- Данный вид инвестирования тесно связан с текущей деятельностью компании. Именно их реализация влияет на качество продукции, увеличение ассортимента и объема производства, сокращение расходов. С другой стороны, от качества реальных инвестиций зависит будущее компании, потенциал ее роста.

- Инвестиции в реальные активы — это высокорентабельные вложения. Они, в сравнении с различного рода финансовыми вложениями, способны генерировать больший объем прибыли.

- При их реализации у предприятия появляется стабильный приток средств, формирующийся за счет отчислений от амортизации. Даже при простоях оборудования амортизационные отчисления будут поступать.

- У данного вида вложений есть риски (см. Риск инвестиций и доходность, или Будь уверен — игра стоит свеч): высока вероятность морального старения оборудования, так как к понятию реальные инвестиции относятся, по большей части, основные средства предприятия. И все ускоряющиеся темпы технического процесса лишь повышают уровень риска. Причем, этот риск возникает еще в процессе реализации проекта.

- Эти инвестиции защищают деньги от инфляции.

- Они менее ликвидны в сравнении с портфельными (см. Инвестиции портфельные и прямые: в чем разница), так как оборудование или нематериальные активы гораздо сложнее продать, нежели ценные бумаги, к примеру.

Виды инвестиций

Рассмотрим, какие инвестиции называются реальными.

Они проводятся в различных формах, основные из них:

- покупка имущественных комплексов. Чаще всего эта форма инвестиций доступна крупным предприятиям, так как подразумевает большие вливания;

Важно! Благодаря этим инвестициям, предприятие расширяет рынки сбыта, увеличивает объем активов и, соответственно, свою стоимость, снижает свои затраты и т.

п.

- строительство новых объектов. Возведение объекта с полным технологическим циклом. Это даст возможность в разы увеличить объемы своей деятельности;

- перепрофилирование. В этом случае предприятие полностью меняет производственный процесс;

- реконструкция. Процесс, влекущий преобразование технологической линии и или процесса, который направлен на их совершенствование. Результат: внедрение новейших достижений науки, что влечет за собой рост качества продукции, расширение отдельных зданий и помещений, ликвидация морально устаревшего оборудования;

- модернизация. Обновление основных средств, участвующих в процессе производства;

- вложения в инновационные активы. Совершенствование деятельности компании за счет достижений в науке и технике. Это может быть покупка патента, лицензии, собственные разработки;

- повышение уровня запасов. Это возможность снизить инфляционные риски и увеличить оборотный капитал предприятия.

Важно! Какие вложения не относятся к реальным инвестициям: в ценные бумаги, депозиты, покупка коллекционных предметов, эмиссия бумаг, покупка валюты и драгоценных бумаг. Это финансовые инвестиции, но они выступают важной связью на пути трансформации капитала в реальные инвестиции.

По указанным выше основным формам определим, что относится к реальным инвестициям:

- Капитальные вложения.

- Инвестиции в инновации.

- Увеличение оборотных средств предприятия.

Инвестиционная деятельность доступна всем

Что такое реальные инвестиции – это вклад в активы предприятия или физического лица с намерением получения в будущем большего уровня прибыли. Реальные инвестиции доступны не только крупным предприятиям, но и отдельным лицам.

Инвестиции физическим лицом

Они, правда, законодательно ограничены в выборе видов реального инвестирования и могут осуществлять лишь:

- приобретение недвижимости для последующей сдачи в аренду;

- покупка транспортных средств либо техники с целью сдавать ее в будущем в наем;

- получение патента на свое изобретение;

- открытие собственного юридического лица.

Во всех случаях, кроме последнего, необходимо оформлять статус индивидуального предпринимателя. С открытием своей компании появляется больше возможностей для инвестирования.

Инвестиции юридическими лицами

В своей деятельности каждому предприятию хоть раз приходилось сталкиваться с необходимостью вложений в основные средства. И это необязательно должны быть крупные вложения в производство: к реальным инвестициям относятся вложения в офисную технику, к примеру.

Выше подробно описаны виды и варианты подобных вложений.

Подводим итоги

Что такое реальные инвестиции – это подтверждение того, что компания намерена работать и дальше. С одной стороны, основной капитал позволяет сохранить деньги от инфляции, существенно повысить прибыль. С другой стороны, этот капитал подвержен моральному и физическому износу, он имеет низкую ликвидность.

Поэтому перед инвестированием важно проанализировать все возможные риски и альтернативные способы вложений. В любом случае, вложение в реальные активы — так называют инвестиции, увеличивающие стоимость компании, повышающие ее будущую прибыль, генерирующие чистый денежный поток.

Успешных вложений!

сущность, формы и методы оценки

Инвестиционный процесс глазами руководителя компании или менеджера проектов – две отличающиеся точки зрения. Директор помимо воспроизводства основных средств и развития компании главное внимание сосредотачивает на операционной деятельности. В текущем производстве всегда много проблем. Менеджер проектов, являясь штатным специалистом, полностью погружен в проекты. Реальные инвестиции для него достаточно общая тема выше деловых интересов. Каждому из наших героев полезно иногда расширять угол зрения и фокусироваться на предметной области вложений в основной капитал.

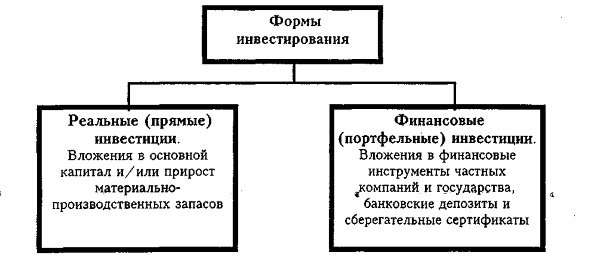

Состав капитальных вложений в реальном секторе

Реальные и финансовые инвестиции вместе составляют полный объем инвестиций с позиции объектов вложения средств. Отличие состоит в том, что финансовые инвестиции предполагают вложения в разнообразные финансовые активы, которые сами по себе не дают увеличения капитала в экономике. Реальные вложения, напротив, обеспечивают приращение капитальной емкости. Нам, при этом, нельзя забывать, что речь идет не только о деловой среде, а о национальной экономике в целом. В нее входит множество институтов помимо бизнеса, включая государственные и муниципальные сферы деятельности.

Реальные инвестиции подразумевают вложения в материальные и нематериальные активы. Под нематериальными активами (НМА) следует понимать такие внеоборотные средства, которые не имеют материального носителя, несут в себе ценность для организации, способную принести выгоды в будущей ее деятельности. НМА обязательно должны быть формально закреплены за организацией. Примерами НМА можно назвать:

- права на товарные знаки, знаки обслуживания;

- авторские права на ПО и базы данных;

- патентные права;

- лицензии.

Какие формы вложений в материальные активы могут быть отнесены к реальным инвестициям? Основная их часть относится к вложениям во внеоборотные активы. Ключевой вид внеоборотных активов – основные средства (ОС), иначе именуемые основными производственными фондами (ОПФ). К материальным вложениям относится следующее.

- Приобретение субъектов хозяйственной деятельности как имущественных комплексов.

- Новое капитальное строительство.

- Перепрофилирование производства.

- Реконструкция и модернизация объектов ОПФ.

- Расходы на подготовку к строительству объектов ОС.

- Приобретение ОС.

- Оснащение оборудованием объектов инвестирования.

- Приобретение оборотных средств, необходимых для реализации инвестиционных проектов.

- Формирование запасов оборотных средств, необходимых для старта эксплуатационной фазы проектов.

Схема основных форм реальных инвестиций

Выше представлена схема основных форм вложений в материальные и нематериальные внеоборотные активы. В деловой практике и в литературе для удобства часто используются формулировки-синонимы реальных инвестиций. Реальные инвестиции называются также:

- инвестициями в основной капитал;

- капитальными вложениями;

- прямыми или непосредственными инвестициями.

Последняя формулировка небесспорна, поскольку подразумевает, что вложение капитала производится инвестором при непосредственном его участии в выборе предмета и объекта инвестирования. Предметом может служить, помимо прочего, пакет акции и доля в уставном капитале компании. Однако, если участие в бизнесе рассматривается как проект, включающий создание нового имущественного комплекса, такие инвестиции также считаются реальными.

Классификация реальных инвестиций

Как было выше отмечено, реальные инвестиции имеют различные формы и относятся к разным общественным институтам. Достаточно трудно держать в области внимания вопросы государственного строительства и устройства, поэтому предлагаю сфокусироваться на деловой сфере в целях простоты осмысления. Предприятия используют капитальные вложения и покупку НМА для решения насущных задач:

- регулярного обновления парка ОПФ;

- расширенного воспроизводства основных средств;

- приобретения неимущественных прав, связанных с доходами;

- приращения производственных мощностей;

- строительства производственных зданий и сооружений;

- опытно-конструкторских и инновационных разработок;

- территориального развития компании;

- развития социальной инфраструктуры и ЖКХ, находящегося на балансе предприятия.

В зависимости от того, какие виды вложений включены в инвестиционную программу компании, определяются соответствующие источники средств и формы проектной деятельности к реализации на предстоящий период. Поэтому реальные инвестиции обязательно подлежат классификации, которая включается в инвестиционную политику и служит базисом для принятия управленческих решений. Основным отличительным признаком выступают объекты вложений. Другие признаки и классы собраны в следующей таблице, представленной далее.

Классификационные признаки и виды реальных инвестиций на предприятии

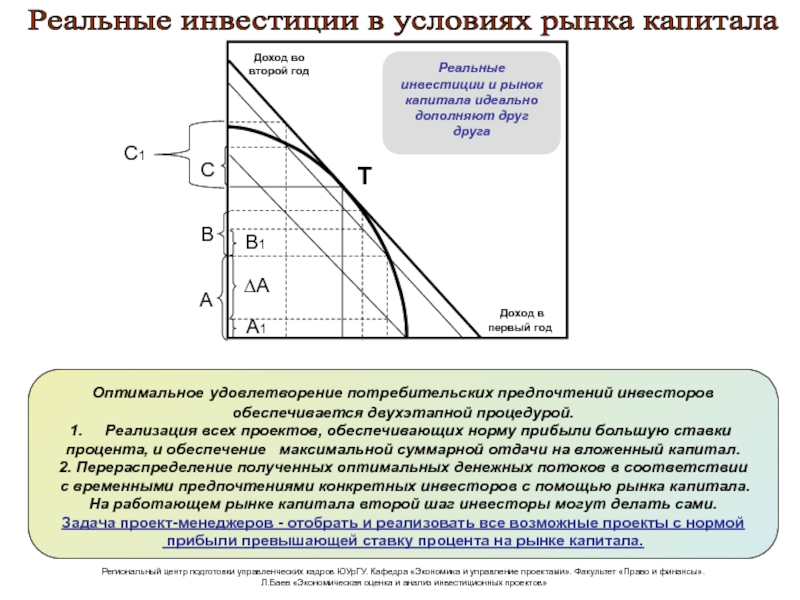

Остановим свое внимание на технологической структуре реальных инвестиций. Ниже представлена сводная таблица показателей и диаграмма технологической структуры капитальных вложений в РФ в период с 1990 по 2014 годы. Как следует из анализа, доля СМР за 24 года возросла с 44% до значения чуть менее 60%. В то же время доля приобретения нового оборудования, инструмента и инвентаря снизилась с 38% до 23,4%, что, несомненно, свидетельствует о негативном тренде, так как демонстрирует снижение объемов воспроизводства ОС.

Диаграмма динамики технологической структуры вложений в основной капитал

Показатели удельных весов расходов на перевооружение и реконструкцию, с одной стороны, на новое строительство и расширение работающих предприятий – с другой, позволяют получить интересные заключения. Данные показатели в совокупности называются воспроизводственной структурой капитальных вложений. При этом первый блок значений относится к параметрам интенсивного развития предприятия, а второй – экстенсивного.

Реальные инвестиции в форме нового капитального строительства превалируют. Объекты строительства возводятся на основе типового или индивидуально разработанного проекта. Законченный цикл строительства завершается государственной приемкой со сдачей объекта в эксплуатацию. У каждого нового объекта возникает балансодержатель – новое юридическое лицо либо профессиональный оператор эксплуатационных услуг.

Методология оценки реальных инвестиций

Существует несколько подходов к оценке инвестиций в реальном секторе. Первый из них подразумевает методы стоимостной оценки объектов вложений. Все они так или иначе решают задачи балансировки ценностных ориентаций действующего собственника компании и привлекаемого инвестора. Формы и методы оценки различаются в зависимости от видов объектов, которые делятся на следующие виды.

- Недвижимость.

- Машины и оборудование.

- Товарно-материальные запасы и готовая продукция.

- Объекты интеллектуальной собственности.

- Зарегистрированные имущественные права.

- Выполненные затраты в НИОКР, организационное развитие и т.п.

- Деловая репутация предприятия.

- Компания как имущественный комплекс в целом.

Оценочная стоимость объекта инвестирования разделяется на так называемую стоимость в пользовании и стоимость в обмене. Первый вид стоимости имеет субъективное значение и предполагает, что объект не будет реализовываться в дальнейшем на свободном рынке. Напротив, стоимость в обмене исходит из возможности реализации инвестиционного объекта на конкурентном рынке с учетом реального спроса и предложения. В этом случае допускается дальнейшее использование объекта, альтернативное по отношению к существующему. В практике применяются следующие методы оценки объектов реальных инвестиций:

- имущественный или затратный;

- рыночный или аналоговый;

- доходный.

Реальные инвестиции специфичны тем, что доходный метод является предпочтительным. Однако рыночная информация далеко не всегда доступна. Поэтому без применения затратного подхода бывает не обойтись. В нем производится поэлементная оценка, затем все оценочные стоимости суммируются, и формируется некая пессимистичная оценка объекта. Аналоговый (рыночный) подход называют также сравнительным. Когда подобные инвестиционные сделки совершаются достаточно часто, есть возможность сравнить стоимость подобных операций по аналогии.

Реальные инвестиции подлежат оценке не только по стоимости объекта, но и по экономике. Ключевым критерием успешности является экономическая эффективность вложений средств. Методы оценки эффективности капитальных вложений реализуются через затратный и доходный способы. В плановом хозяйстве нашей страны затратный подход был основным. Он описан в статье о капитальных вложениях. Поэтому акцентируем наше внимание на доходном способе.

Доходные методы оценки эффективности

Российскую экономику часто именуют «нестационарной» в силу невозможности стабилизировать макроэкономическую ситуацию, перманентной многофакторности и нестабильности происходящих в ней процессов. Реальные инвестиции в российских условиях столь специфичны, что по отношению к ним крайне осторожно следует применять рецепцию западной методики, поскольку в развитых странах экономические условия в общей массе стационарны. Следовательно, не все методы оценки Всемирного банка и ЮНИДО у нас применимы.

Методы доходного подхода основаны на Методических рекомендациях по оценке эффективности инвестиционных проектов, утвержденных в 21.06.1999 г. за № ВК 477. Методика оценки производится с рядом допущений, позволяющих значительно упростить расчеты. Далее представлены некоторые из них.

- Надлежит разбивать жизненный цикл инвестиционного проекта на шаги продолжительностью один год.

- Следует применять принцип приведения стоимости денежных потоков (поступлений и выбытий) к концу соответствующего шага. Прогнозы величин оттоков и притоков денег подлежат дефлированию цен в отношении к нулевому шагу.

- Ставка дисконтирования считается условно неизменной в течение всего периода реализации проекта.

- Для целей расчета предлагается абстрагироваться от учета риска и неопределенностей проекта, то есть сценарий будущего предполагается определенным.

- Отраслевые, возрастные особенности и иные специфические условия организации в учет не принимаются.

Ниже представлен состав традиционных показателей в методике оценки эффективности реальных инвестиций.

Состав показателей методики оценки реальных инвестиций

Оценка эффективности капиталообразующих инвестиций дает возможность обосновать и выбрать удовлетворительные варианты вложения средств для целей их приращения. Какие результаты оценки могут считаться приемлемыми для положительного решения о старте инвестиций? Реальные инвестиции в результате их исполнения должны обеспечить следующие условия.

- Возврат инвестору вложенных капиталов независимо от формы и вида инвестиций.

- Доходность капитальных вложений позволяет достичь запланированной прибыли, возникающей в операционной деятельности и в связи с инвестициями.

- Срок окупаемости инвестиций находится в пределах ожидаемой длительности.

Благодаря рассмотрению вопроса о реальных инвестициях нам удалось увидеть их место в ряду других инвестиционных событий. Реальный сектор экономики – огромное пространство и род человеческой деятельности, в котором создаются все блага общества. Воспроизводятся «поля битвы», на которых конкурируют державы и компании. Поэтому данный вопрос никак не обойти вниманием. Хотя далеко не все инвестиционные вложения в основной капитал требуют проектного подхода, доля проектов в них постоянно растет. Это означает, что и PM, и руководителю бизнеса настоящий целостный взгляд будет полезен.

сущность и оценка – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

РЕАЛЬНЫЕ ИНВЕСТИЦИИ: СУЩНОСТЬ И ОЦЕНКА

Г.М. Иванов

ИВАНОВ Геннадий Михайлович -кандидат физикоматематических наук, доцент Поволжской академии государственной службы

I I роблема оценки эффективности реальных инвестиций является особенно актуальной для экономики современной России. Фундаментальная перестройка экономических отношений на основе капитала распространяется и на отношения по поводу реальных инвестиций. В России идет практическое освоение количественных методов оценки эффективности реальных инвестиций, сложившихся в странах с развитой рыночной экономикой.

Реальные инвестиции (капиталовложения) направляются преимущественно на приобретение или создание долгосрочных экономических активов, являющихся элементами основного капитала. Производственная эксплуатация этих активов позволяет инвестору организовать процесс производства и реализации на рынке продуктов или услуг и на этой основе обеспечить поток денежных поступлений, достаточный для возмещения инвестированных средств и получения дохода на них. Высокий риск реальных инвестиций, их значительный объем и, как правило, необходимость привлечения внешних источников финансирования требуют тщательной предварительной оценки их эффективности. На поверхности экономических явлений эф-

фективность реальных инвестиций представляется их способностью возместить вложенные средства и принести на вложения прибыль или иную выгоду. Выяснение сущности эффективности реальных инвестиций и содержания ее оценки заключается, на наш взгляд, в поиске ответа на вопросы об источниках и содержании их способности генерировать прибыль.

Прежде всего отметим, что категория эффективности реальных инвестиций относится к инвестору, поскольку способностью генерировать прибыль обладает инвестор как субъект экономики, а реальные инвестиции являются лишь необходимым средством этого генерирования. Поскольку субъект экономики по своей сути является совокупностью экономических отношений, то сущность эффективности реальных инвестиций может быть выявлена только исследованием инвестиционных отношений. В экономике, основанной на капитале, субъекты экономики вступают в экономические отношения, преследуя собственную выгоду. Поэтому эффективность реальных инвестиций должна оцениваться с позиций достижения выгоды каждым из участников инвестиционных отношений. Отметим также, что категория эффективности реальных инвестиций относится к процессу инвестирования в целом, а не к какому-то его элементу или временной части. Особо подчеркнем, что эта категория характеризует эффективность сочетания в реальном инвестировании процесса инвестиционных расходов и процесса получения инвестиционных доходов и формирования инвестиционной прибыли с процессом финансирования реальных инвестиций.

Главным, ведущим участником инвестиционных отношений является реальный инвестор, который осуществляет реальное инвестирование, принимая на себя обязательства перед вкладчиками капитала. Многообразные инвестиционные отношения реального инвестора с другими субъектами экономики разделим на три группы. Первая группа отношений связана с приобретением реальных активов, организаций на их основе производства и сбыта товара. Эти отношения проявляются через множество краткосрочных экономических операций реального инвестора с динамично изменяющейся совокупностью других субъектов экономики на рынках факторов производства (рынке труда и товарных рынках ресурсных продуктов и услуг) и на рынке реализуемого товара, а также с государством по поводу уплаты ему налогов. Контрагенты

ч

реального инвестора в этих отношениях реализуют свои интересы либо немедленно, либо в краткие сроки, причем реализация их интересов в каждом отдельном взаимодействии с реальным инвестором не зависит от процесса реального инвестирования в целом. Отсюда следует, что в оценке эффективности реальных инвестиций позиция такого контрагента является нерелевантной, то есть незначимой. Однако для реального инвестора эта группа инвестиционных отношений имеет первостепенное значение, потому что именно в них приобретаются (создаются) реальные активы и осуществляется производство товара, реализация которого позволяет получить инвестиционный доход.

Вторая группа инвестиционных отношений реального инвестора связана с привлечением долгосрочных источников финансирования реальных инвестиций. Они возникают между реальным инвестором и вкладчиками капитала, имеют долгосрочный характер и связывают риск вкладчиков капитала с риском реального инвестора. Поэтому вкладчики капитала являются основными, хотя и опосредованными участниками реального инвестирования, и для них эффективность реальных инвестиций столь же важна, сколь и для реального инвестора. Свои средства вкладчики капитала непосредственно вкладывают не в реальные активы, а в финансовые активы, обязательства по которым несет реальный инвестор. Наиболее распространенными видами подобных активов являются ссуды, облигации, акции и другие формы долевого участия в капитале. Следовательно, к вкладчикам капитала должны относиться не только кредиторы (включая держателей облигаций), но держатели акций реального инвестора. Это, в частности, означает, что в анализе инвестиционных отношений по поводу реальных инвестиций следует различать реального инвестора и держателей его обыкновенных акций, полагая реального инвестора корпоративной институциональной единицей, характерной правовой формой которой является акционерное общество.

Т ретья группа инвестиционных отношений реального инвестора связана с реинвестированием (финансовым или реальным) тех его средств, которые получены в качестве новой стоимости основным процессом реального инвестирования до его завершения. Реинвестирование может иметь необходимый характер в тех ситуациях, когда без получения дополнительной прибыли, полученной с его помощью, реальному инвестору не удается покрыть инвестиционные издержки на последую-

10

лет

щей стадии основного реального инвестирования. Чаще реинвестирование имеет вспомогательный характер, позволяя увеличить инвестиционную прибыль, созданную основным реальным инвестированием.

В каждой из рассмотренных групп инвестиционных отношений происходит превращение денежных средств в капитал и движение этого капитала, сопровождаемое самовозрастанием его стоимости и сменой его форм. Именно анализ сочетания этих движений капитала позволяет понять сущность реальных инвестиций. В первой группе инвестиционных отношений реальный инвестор превращает находящиеся в его распоряжении денежные средства йр в инвестируемый капитал, приобретает средства производства, нанимает рабочую силу, производит и реализует некоторый товар. Реализация этого товара приносит производителю денежные средства в сумме йр + Е , которая больше суммы вложенных в производство денежных средств на сумму его дохода от производства Ер. В процессе приобретения реальных активов, экономической производственной деятельности и сбыта товара происходит основной кругооборот капитала, находящегося в распоряжении реального инвестора. В его ходе последовательно меняется форма капитала (денежная — товарная — производительная — товарная — денежная) и происходит само-возрастание стоимости инвестированного капитала как капитала-функции от начальной стоимости авансированного капитала йр до конечной стоимости реализованного капитала йр + Ер, где Ер — инвестиционный доход. Для оценки эффективности реальных инвестиций важна скорость самовозрастания инвестированного капитала в его производительном использовании. В качестве меры этой скорости естественно взять годовую доходность инвестированного капитала I, которая в оценке эффективности реальных инвестиций выполняет функцию нормы доходности инвестированного капитала, требуемой реальным инвестором.

В отношениях реального инвестора и вкладчиков капитала осуществляется два движения самовозрастающей стоимости. С вкладчиками капитала связан оборот капитала-собственности в форме финансовых активов, обязательства по которым несет реальный инвестор. С реальным инвестором связан оборот его обязательств перед вкладчиками капитала. Уверенность в том, что реальным инвестированием можно обеспечить самовозрастание стоимости инвестированного капитала, позволяет реальному инвестору привлечь капитал, а вкладчикам капитала предоставить ему этот капитал за

ч

плату. Таким образом, объективно необходимая потребность реального инвестора в капитале становится осуществимой возможностью, поскольку самовозрастание стоимости капитала реального инвестора в процессе его производственного использования обеспечивает получение дохода вкладчику капитала за счет части инвестиционного дохода реального инвестора.

Вкладчик капитала передает реальному инвестору денежные средства Ср и получает взамен тот или иной финансовый актив (ссуду, акции) стоимостью Ср обязательства по которому принимает на себя реальный инвестор. С течением времени стоимость этого финансового актива возрастает до величины Ср + ер где ер — накопленный доход от собственности вкладчика капитала. Эту возросшую стоимость вкладчик капитала получает (или потенциально может получить) либо от реального инвестора в форме текущих доходов (процентов, дивидендов) и в форме поступлений в счет погашения кредитов (облигаций) или выкупа акций, либо от иного субъекта экономики при продаже облигаций или акций на вторичном рынке ценных бумаг.

Скорость самовозрастания стоимости капитала-собственности характеризуется нормой доходности у, которую вкладчик капитала требует от реального инвестора и на которую тот соглашается. Эта норма доходности зависит прежде всего от реального инвестора, а также от вида финансового актива. Для вкладчика капитала сущность эффективности реального инвестирования заключается в самовозрастании стоимости его капитала-собственности по требуемой норме доходности.

Совокупности оборотов капитала-собственности вкладчиков капитала соответствует совокупный оборот обязательств реального инвестора перед вкладчиками капитала. Получение реальным инвестором денежных средств всех вкладчиков капитала в сумме Эр = £ йр сопровождается принятием обязательств перед ними общей стоимостью Ор. С течением времени стоимость этих обязательств возрастает до величины + Ер где Ее — суммарные издержки реального инвестора на привлечение капитала. Их основную часть составляют выплаты доходов вкладчикам капитала в сумме £ер, и, кроме того, сюда включают издержки обращения, связанные с принятием и исполнением отдельных обязательств. Скорость самовозрастания стоимости капитальных обязательств реального инвестора измеряется ценой инвестируемого капитала к, равной отношению годовой суммы издержек на привлечение капитала

10

лет

к сумме привлеченного капитала. Понятно, что цена инвестируемого капитала зависит от его структуры и от требуемых норм доходности различных видов капитала-собственности вкладчиков капитала.

В третьей группе инвестиционных отношений реального инвестора происходит оборот капитала, вновь созданного сочетанием самовозра-стания стоимости инвестируемого капитала и самовозрастания стоимости капитальных обязательств реального инвестора. Этот оборот осуществляется либо как оборот капитала-собственности, либо как кругооборот капитала-функции. Скорость самовозрастания стоимости капитала в указанном дополнительном обороте может быть измерена годовой нормой доходности 1а.

Экономическая сущность эффективности реального инвестирования для реального инвестора состоит в генерировании инвестиционной прибыли (новой стоимости) в результате интегрального сочетания указанных трех движений его капитала и обязательств, в которых возрастание стоимости инвестированного и вновь созданного капитала реального инвестора сопровождается ростом стоимости его обязательств перед вкладчиками капитала. Главным, ведущим компонентом указанного интегрального сочетании является самовозрастание стоимости капитала, инвестированного в реальные активы и экономическое производство товара, что является объективным законом экономических отношений, основанных на капитале. Для вкладчика капитала сущность эффективности его опосредованного участия в реальном инвестировании состоит в самовозрастании стоимости капитала-собственности в форме финансовых активов, обязательства по которым несет реальный инвестор. Таким образом, сущность эффективности реального инвестирования в целом заключается в превышении прироста стоимости капитала-функции над приростом стоимости капитала-собственности в процессе осуществления реальных инвестиций и их финансирования.

Выяснение сущности реального инвестирования позволяет естественным образом сформулировать содержание оценки эффективности реальных инвестиций: она должна состоять прежде всего в системной количественной характеристике как инвестиционной прибыли реального инвестора, так и прироста стоимости капитала-собственности его вкладчиков капитала, а также в формировании качественного оценочного суждения о

ч

реальном инвестировании в целом, например, в форме инвестиционного решения о практическом осуществлении реального инвестирования.

Мерой величины эффекта инвестирования для реального инвестора может служить сама величина его инвестиционной прибыли. Для вкладчика капитала величина эффекта его опосредованного участия в реальном инвестировании измеряется приростом стоимости капитала-собственности.

В качестве относительного показателя эффективности реальных инвестиций для реального инвестора естественно принять отношение абсолютного прироста стоимости инвестированного капитала к величине этого капитала, исчисленное на основе приведения обеих величин к одному моменту времени с помощью операции наращения или дисконтирования. Другим полезным показателем может служить срок окупаемости инвестированных средств — тот период времени, в котором обязательства перед вкладчиками капитала оказываются выполненными и по истечении которого формируется инвестиционная прибыль, оставаясь положительной вплоть до завершения процесса реального инвестирования. Для вкладчика капитала относительным показателем эффективности может служить отношение прироста стоимости его капитала-собственности к его авансированной величине, исчисленное на основе приведения обеих величин к единому моменту времени.

В заключение заметим, что показатели эффективности реальных инвестиций для реального инвестора находятся в прямой зависимости от нормы доходности инвестируемого капитала /, нормы доходности 1а реинвестирования основной инвестиционной прибыли и в обратной зависимости от цены инвестируемого капитала к. В свою очередь, цена капитала к находится в прямой зависимости от уровней нормы доходности у, требуемых вкладчиками капитала и определяющих эффективность их опосредованного участия в реальном инвестировании. С другой стороны, уровни требуемой нормы доходности вкладчиков капитала зависят от показателей эффективности реальных инвестиций для реального инвестора. Следовательно, эффективность реальных инвестиций зависит от условий их финансирования, а условия финансирования реальных инвестиций зависят от их эффективности. Условия финансирования прямо связаны с показателями эффективности опосредованного участия в реальных инвестициях вкладчиков капитала. Таким образом, показатели эффективности для реального инвестора и для вкладчиков капитала зависят друг от друга и влияют друг на друга. Поэтому процедуры их расчета должны иметь итерационный характер.

10

лет

Инвестиции в реальные активы – высокодоходные объекты для капиталовложений

Инвестиции в реальные активы, основные виды капиталовложений, доходные инвестиционные рынки, оценка рисков, потенциальная прибыль инвестора – информация об основных объектах реального инвестирования позволит определить наиболее ликвидный объект, капиталовложения в который будут сопряжены с минимальными рисками для финансовых активов. В данной статье предлагается рассмотреть наиболее доходные зарубежные рынки, оптимальные для размещения инвестиций капиталовкладчиков из СНГ.

Суть понятия «реальные инвестиции» и эффективность вложения активов в объекты

Инвестиции в реальные активы – это один из видов инвестирования, который предполагает капиталовложения в такие объекты как: недвижимость (коммерческую и жилую), строительство, земельные участки, в человеческий капитал, нематериальные активы и т.д. Основной процент реальных инвестиций приходится на сектор недвижимости. Недвижимость – это объект, стабильно растущий в цене, слабо подверженный стагнации в результате колебаний на биржевом рынке или на рынке валют. Согласно статистике, инвестиции в сектор недвижимости позволяют выручать инвесторам до 10% дивидендов ежегодно ввиду постоянного прироста к ценам.

Таким образом, инвестиции в реальные активы – это наименее рискованный тип капиталовложений. Прогнозы по колебанию и росту цен составляются на основе таких критериев как: спрос, конкуренция на рынке, баланс между спросом и количеством предложений о продаже и т.д. Именно поэтому свыше 70% всех инвестиций в мире поступает в сектор недвижимости, а не в спекулятивные объекты (валюты, акции, облигации) или не в финансовые объекты (ценные бумаги, лизинги, кредиты и т.д.).

Анализ потоков инвестиций в недвижимость от иностранцев показал, что наибольшим спросом пользуется рынок Лондона. Согласно рейтингам, свыше 65% инвесторов в мире назвали рынок недвижимости Лондона самым перспективным и доходным на сегодняшний день. Куда поступают инвестиции в реальные активы Лондона от иностранцев? Какие объекты являются наиболее ликвидными, а также, какой прирост к капиталу получают капиталовкладчики, разместившие средства в рынок Лондона?

Два года с момента инвестирования в новостройку Лондона дадут вкладчику £200,000 чистой прибыли. Такой доход обеспечит следующая сделка: инвестор вкладывается в квартиру по цене £1,000,000, которая за каждый год строительства будет дорожать на 10%. Инвестору потребуется всего 20% от общей стоимости, чтобы зарезервировать за собой объект — £200,000. Через 2 года апартаменты подорожают в цене до £1,200,000, и сделка с перепродажей позволит выручить £200,000 чистой прибыли или же 100% дохода.

Инвестирование реальных активов – покупка коммерческой недвижимости в Лондоне

Коммерческая недвижимость в Лондоне является одним из наиболее потенциально прибыльных объектов для инвестирования. В среднем, инвестиции в реальные активы по типу коммерческой недвижимости британской столицы позволяют ежегодно получать до 12,7% прибыли. На сегодняшний день рынок ни одной из стран не обладает настолько высоким потенциалом доходности.

Наибольшие показатели доходности отличают офисные помещения в Лондоне, которая соответствует примерно 17%. Такой прирост к капиталу стимулирует иностранных инвесторов на покупку объектов – число покупателей возросло с 23% до 48% всего за год. Согласно анализу экспертов от Knight Frank, наиболее ликвидными являются офисы, расположенные в Сити и Вест-Энде. Ликвидность поддерживается за счет высокого спроса на аренду помещений, что, в свою очередь, приводит к росту цен за аренду. Ожидается, что арендные ставки на офисы возрастут в среднем на 7% в ближайшей перспективе.

Инвестиции в реальные активы осуществляются и в другие коммерческие объекты: торговые, складские, промышленные здания и т.д. Аналитики от Jones Lang LaSalle зафиксировали резкий скачок спроса на промышленно-складские объекты со стороны иностранцев. Спрос возрос в среднем на 28%, при этом наиболее востребованными остаются склады и промышленные здания в таких районах как Кройдон, Парк-Рояль, Чессингтон, Хитроу, Доклендс, а также Кеннинг Таун. Инвестиции в коммерческие реальные активы окупаются за счет сдачи купленного объекта в аренду. Так, сдавая в аренду объект сроком на 5 лет, инвестор сможет рассчитывать на 8% годового дохода, при сдаче в аренду недвижимости сроком на 10 лет – 6,75%, сдача объекта во временное пользование сроком на 20 лет способна гарантировать около 5,75% годового дохода. Учитывая высокие показатели прироста к капиталу, а также постоянно растущие арендные ставки, становится объясним рост активности иностранных инвесторов в коммерческом секторе недвижимости Лондона.

Инвестирование реальных активов – покупка первичной недвижимости в Лондоне

Рынок Лондона предлагает и другие объекты для инвестирования – жилую недвижимость на вторичном и первичном рынке. Согласно последним исследованиям, проводимым экспертами агентства по продаже недвижимости Лондон Консалтинг, на рынке Лондона наблюдается рост объемов инвестиций в новостройки со стороны покупателей из СНГ. Специалисты указывают, что еще 2 года назад инвестиции в реальные строительные активы составляли всего 3% от общего объема. Теперь процент возрос до 10%, соответственно, растет число покупок квартир в новостройках. Рост числа покупок квартир в новостройках характерен для инвесторов из многих других стран, но, лидерами уже многие годы остаются сингапурцы, которые провели до 22% операций по покупке от общего числа. Далее следуют гонконгцы, которые совершили 16% покупок квартир в новостройках от общего числа.

Как указывают эксперты Лондон Консалтинг, основной процент инвесторов ориентируется на покупку квартир в элитных новостройках ценой от £1,200,000 и более. При этом капиталовкладчики могут рассчитывать на получение 9% ежегодного прироста к капиталу (в среднем). Доходность инвестиций в реальные строительные активы в центре Лондона еще более высока – это связано с тем, что недвижимость в центре обладает большей конкурентоспособностью. И, в целом, недвижимость в центральных районах дорожает быстрее жилых объектов, удаленных от него.

Эффективность инвестирования в реальные активы (новостройки) можно увеличить, если руководствоваться следующей схемой при капиталовложениях. В первую очередь, инвестор должен зарезервировать квартиру с помощью внесения на депозит 20% средств от конечной цены объекта. Далее объемы доходов инвестора будут зависеть от длительности ведения строительства. Если учитывать, что квартиры в новостройках в среднем дорожают на 9% за год, то четырехлетнее строительство способно принести до 36% дохода. По истечении четырехлетнего срока инвестор может перепродать право на владение квартирой. Таким образом, оптимальными сроками для перепродажи квартиры считаются: 1-4 года с момента резервации.

Инвестирование в реальные строительные активы также помогает избежать выплаты налогов на покупку недвижимости. Так, если зарезервировать за собой апартаменты в новостройке, которая находится в строительной фазе, а затем перепродать объект на последних сроках строительства, то инвестор не попадет под действие Гербового сбора – ключевого налога, облагающего купленную недвижимость. В целом, это позволяет сэкономить от 1% до 5% капитала.

Как отмечают специалисты Лондон Консалтинг, инвесторы имеют возможность инвестировать активы в целый ряд элитных новостроек. К ним относят: комплекс Баттерси Рич в районе Баттерси, новостройки Abel and Cleland и Стрэнд в Вестминстере. Также инвестирование в реальные строительные активы возможно в такие комплексы как Игл (Сити), Хай Стрит (Южный Кенсингтон). Все эти проекты интенсивно растут в цене, прирост при этом превышает усредненный показатель в 9%.

особенности, формы, методы управления, источники финансирования

Реальные инвестиции представляют собой вложения финансовых средств в конкретные объекты в полном объёме. При этом следует помнить, что финансовые вложения отличаются от реальных инвестиций. Реальные инвестиции – это обеспечение приращения капитальной ёмкости, а при финансовом инвестировании может и не наблюдаться прирост капитала. Мы говорим об экономике страны в целом, а не только о принципах вложений средств в отраслях бизнеса.

Реальные инвестиции предполагают финансирование как материальных, так и нематериальных активов, объектов. Остановимся на нематериальных активах. Они не являются материально-вещественными ценностями, используются длительное время, при этом не предназначаются для продажи. К ним относят носители нематериального характера, которые имеют хорошие перспективы в плане получения прибыли. Например, это могут быть патентные или авторские права, лицензии, базы данных и программные продукты, творческие проекты, объекты природопользования. Обязательное условие – закрепление нематериального актива за какой-то организацией, компанией.

Современные инвесторы успешно вкладывают капиталы в нематериальные объекты. На первый план здесь выходит анализ доходности нематериального носителя. Если удастся объективно оценить перспективность такого нематериального носителя, можно получать достойную прибыль от инвестиций.

к оглавлению ↑Формы реальных инвестиций

Реальное инвестирование может осуществляться в определённых формах. От них будет зависеть принцип, метод инвестирования, его перспективность. Рассмотрим основные формы реального инвестирования:

- Строительство. В таком случае реальное инвестирование – это вложение средств в возведение нового объекта, у которого имеется индивидуальный проект, завершённый технологический цикл. Предприятия начинают новое строительство, когда расширяется объём работы, меняется её направление, создаётся филиал.

- Реальные инвестиции можно осуществлять в форме приобретения целостных имущественных комплектов. Такие финансовые операции проводят крупные предприятия, когда идёт диверсификация работы, региональная или товарная. В таком случае идёт рост активов компании, поскольку общий финансовый потенциал начинает реализоваться более эффективно. При этом можно уменьшить операционные затраты, а также расширить рынок сбыта.

- Также реальное инвестирование может быть направлено на обновление оборудования. Технологический процесс остаётся неизменным, но оборудование заменяется из-за его износа, а также по причине устаревания.

- Реконструкция предприятия тоже предполагает реальные инвестиции. Данная операция по вложению средств производится, когда идёт преобразование технологического процесса, происходят кардинальные перемены. Это отличается от простой замены оборудования. Утверждается план реконструкции, внедряются новые эффективные технологии. Иногда происходит расширение производственных площадей, строятся новые помещения. Делается всё для оптимизации работы. Для инвестора такое вложение средств может быть выгодным, поскольку реконструкция направлена на оптимизацию работы предприятия, после которой планируется увеличение прибыли.

- Финансовых вложений требует процесс перепрофилирования. Тогда в связи с выпуском новой продукции нужна полная смена технологии процесса производства.

- Модернизация тоже предполагает реальное инвестирование. Когда активные части производственных средств нужно сделать современными, соответствующими новым требованиям, осуществляются различные конструктивные изменения. Разрабатывается проект модернизации, закупается новое оборудование.

- В формы реального инвестирования также входит финансирование прироста объёма материальных активов, которые находятся в обороте. Объём активов увеличивается, чтобы сбалансировать развитие оборотных и внеоборотных активов, когда идёт инвестиционная работа. Когда увеличивается потенциал производства, можно выпускать больше продукции. Но это возможно только в том случае, если обеспечено расширение объёма целого ряда материальных активов: например, полуфабрикатов, материалов производства, сырья.

В виды реальных инвестиций входят финансовые вложения в активы нематериального характера. Есть две ключевые формы такого финансирования:

- разработка новой продукции научно-технического характера;

- приобретение готовой продукции, патентов на изобретения и т.д.

Технологический процесс можно значительно оптимизировать, если реальные инвестиции направлять на финансирование нематериальных активов.

Специалисты отмечают, что такой список реальных инвестиций можно свести к более ёмкой схеме. Виды реальных инвестиций такие:

- финансирование увеличения оборотных активов;

- инновационное реальное инвестирование;

- капитальные вложения.

Крайне важно своевременно, грамотно, в полном соответствии с реальными условиями производства и рынка, финансовой средой определять наиболее оптимальные формы реального инвестирования, выбирать перспективные, надёжные объекты для вложений. Тогда работа будет эффективной, а инвестиции быстро оправдают себя.

Похожие статьи: к оглавлению ↑Управление реальными инвестициями

Только грамотное управление реальными инвестициями определяет успех, результативность работы предприятия, бизнеса. Сейчас мы рассмотрим основные этапы, методы управления реальными инвестициями, обеспечивающие максимально эффективное финансирование.

Анализ

В первую очередь проводится детальный анализ финансирования. Анализируется реальное состояние инвестирования за определённый предшествующий период работы. Политика управления реальными инвестициями предполагает тщательное изучение уже имеющегося опыта. Важно оценить степень инвестиционной активности компании, а также определить степень эффективности, результативности программ, которые уже были начаты, завершены на предшествующем этапе работы. Проходит анализ в несколько этапов. Управление реальными инвестициями должно быть основано на объективности:

- Сначала исследуют динамику финансирования в рост реальных активов, а также процент реального финансирования в объёме общих вложений предприятия.

- Затем исследуется уровень эффективности отдельных программ финансирования, степень их успешной реализации.

- Потом важно выяснить, насколько выполнены прошлые программы инвестирования. Нужно определить точный объём вложений, которые необходимы для завершения программ.

- На четвёртом этапе, завершающем, проводится анализ эффективности программ финансирования, которые уже завершены. Выясняется, насколько они соответствуют планируемым показателям на стадии эксплуатации.

к оглавлению ↑

Определение форм финансирования

Точно выясняются конкретные формы реального инвестирования. Важно безупречно точно использовать имеющиеся виды финансирования. Их выбирают, учитывая конкретные сферы инвестиционной работы компании, которые становятся базой для расширения оборотных, нематериальных активов.

Необходимо уделить внимание статистике, динамике деятельности предприятия. Если речь идёт о нематериальном объекте вложений, нужно дать грамотный анализ его перспективности как источника прибыли. к оглавлению ↑

Уточнение полного объёма реальных инвестиций в заданном периоде деятельности

Специалисты определяют оптимальный размер инвестиций. Большое значение будет иметь тот объём прироста ключевых средств предприятия, который запланирован на данный период. Обязательно учитывают динамику роста объёма вложений, которые ещё не завершены.

Выбор конкретных инвестиционных проектов

Грамотная политика управления реальными инвестициями также базируется на точном подборе конкретных инвестиционных программ, которые должны полностью соответствовать формам, целям реального финансирования. Создаются подробные бизнес-планы. Когда проект финансирования небольшой, план тоже может быть кратким, но с обязательным освещением всех ключевых пунктов.

Специалисты исследуют актуальные предложения на рынке финансирования, рассматривают перспективы покупки активов, выбирают инвестиционные объекты с большим потенциалом, осуществляют тщательную проверку всех отобранных инвестиционных объектов. к оглавлению ↑

Оценка эффективности проектов