Инвестиционный консультант — Обязанности и услуги инвестиционных консультантов

Содержание статьи:

- Кого называют инвестиционным консультантом?

- Для чего они нужны?

- Обязанности консультантов

- Профессиональные качества

Инвестиционным консультантом является специалист в подборе и анализе видов инвестиций, составлении инвестиционной стратегии клиента.

В роли консультанта может выступать физическое и юридическое лицо. Инвестиционные консультанты предоставляют услуги в проведении экспертизы инвестиционных проектов и идей, в части обращения, покупки и продажи ценных бумаг на фондовых рынках.

Инвестиционный консультант это специалист высокого уровня, обладающий аналитическим складом ума и имеющий все необходимые компетенции в области экономики и финансов.

Консультант может провести экспертную оценку имеющегося портфеля инвестиций, предоставить аналитическую оценку рыночной конъюнктуры. В обязанности консультанта входит не только предложение собственных идей, но и учет интересов клиента, его ситуации и личных предпочтений.

Консультант составляет план инвестирования, готовит всю необходимую документацию, курирует процесс до получения результата. За свои услуги консультант получает либо процент от доходов, либо фиксированное вознаграждение.

В идеале консультант — это советник, который может доступным и понятным языком разъяснить клиенту сложные моменты инвестиционной деятельности. Однако никаких гарантий консультант дать не может, поскольку стабильная прибыль не гарантирована в принципе ни в одной сфере деятельности. Всегда оказывает влияние рынок, политическая ситуация, текущие и форс-мажорные обстоятельства.

Независимых инвестиционных консультантов на рынке немного. Как правило, они работают в инвест-компаниях и банках, и заинтересованы, чтобы клиент вкладывал средства именно в эту компанию, ПИФ (паевой инвестиционный фонд), банк. Однако представители брокеров убеждены, что главным критерием эффективности является сложившаяся репутация консультантов на рынке. Брокерам и инвестиционным управляющим выгодно выстраивать с клиентами долгосрочное партнерство, а в длительном периоде неэффективная инвестиционная стратегия обнаружит себя. Поэтому консультанты в принципе не могут предлагать невыгодные для клиента, но выгодные для компании инвестиционные продукты.

Для юридических лиц разрешением на ведение консультационной деятельности является лицензия, выданная федеральной службой по финансовым рынкам (ФСФР). Для физических лиц лицензирование не обязательно, однако требует наличие аттестата ФСФР и участия в саморегулируемой организации профессиональных участников рынка ценных бумаг.

Как правило, частное лицо имеет некие планы и цели по вложению собственных средств. Задача консультанта состоит в выборе и разработке оптимальной стратегии, отвечающей всем запросам клиента. Инвестиционный консультант всегда руководствуется и отталкивается от интересов своего клиента.

Однако на разработке оптимальной стратегии его задачи не заканчиваются. Консультант обязан не только придумать, но и реализовать те направления, методы и формы инвестирования, которые были выбраны клиентом. Другими словами воплощение теории в практику это его прямая обязанность.

Почему данная профессия на сегодняшний день так востребована и её популярность только растет?

Дело в том, что благосостояние людей постепенно возрастает, а вместе с этим растут и их сбережения. Это подталкивает интерес людей к инвестированию накопленных средств. Стимулом к инвестированию может быть, как и сохранение капитала от обесценивания (инфляции), так и банальное желание заработать. Однако не так много людей, имеющих накопления, обладают необходимыми знаниями, а тем более навыками, которые позволят успешно вкладывать. В таких ситуациях люди и прибегают к услугам инвестиционных консультантов.

Например, в прошлом инвестор занимался лишь реальным (прямым) инвестированием. Далее он захотел расширить круг собственной деятельности и попробовать заработать на покупке ценных бумаг. Для него эта область совершенно незнакомая, однако опыт в инвестиционной деятельности он имеет. Инвестиционные консультанты именно те лица, которые помогут и проведут такого инвестора на новый рынок, расскажут обо всех тонкостям и подводных камнях, научат основам и подскажут, куда двигаться дальше.

Давайте структурируем стимулы, побуждающие к обращению за консультациями:

- необходимость в профессиональной оценке текущей финансовой ситуации

- получение информации о существующих трендах и действующих способах инвестиций

- желание самостоятельно освоить мир инвестиций

- освоение новых рынков и сфер инвестирования

- экономия времени и нервов инвестора.

Функции инвестиционных консультантов:

- общее развитие фондового рынка

- повышение финансовой грамотности населения

- защита прав малоквалифицированных инвесторов

- повышение качества предоставляемых финансовых услуг на рынке

- повышение ответственности профессиональных участников рынка перед клиентами

- общее снижение уровня рисков на фондовых рынках.

Услуги и обязанности консультантов

Работа с частным клиентом либо крупным предприятием имеет свою специфику и отличия. Однако можно классифицировать тот перечень услуг и обязанностей инвестиционных консультантов, которые они оказывают:

- консультирование и разработка рекомендаций по состоянию мировых финансовых рынков, оценка конкуренции и конкурентов, поиск и анализ потенциально подходящих источников инвестиций

- оптимизация инвестиционной стратегии, минимизация инвестиционных расходов, оценка эффективности предложенных идей

- разработка плана инвестирования, составление его графика, прогноз денежных потоков

- подготовка всей необходимой инвестиционной документации и презентационного материала

- ведение переговоров

- расчет экономического эффекта

- ведение инвестиционного процесса от момента вложения до получения результата.

Профессиональные качества

Для того чтобы быть успешным в определенной сфере необходимо обладать набором знаний и навыков без которых не обойтись. И так, профессиональные качества инвестиционного консультанта:

- коммуникабельность

- аналитический склад ума

- стрессоустойчивость

- компетентность и профессионализм в своей области

- грамотная речь

- очень желательно знание психологии и т.д.

Заработок консультантов по осуществлению инвестиционной деятельности составляет в среднем от одного до полутора процентов от общей прибыли клиента.

По итогу обращения за помощью к консультанту инвестор получит:

- готовую дорожную карту по осуществлению инвестиционной деятельности, основанную на возможностях и предпочтениях инвестора с учётом профессиональной оценки

- информационную поддержку по активам, возможным с ними операциями и времени, наиболее подходящим для этого

- выполнение текущей работы по формированию инвестиционного портфеля и осуществлению сделок.

mir-investicyj.ru

Инвестиционный консультант или финансовый советник. Кто нужен частному лицу?

Эта статья поможет вам понять, кто такой независимый инвестиционный консультант. И выбрать для себя нужного специалиста в области личных финансов.

1. Закон об инвестиционных консультантах

Прежде нужно уточнить термин, которым мы будем называть эксперта в области инвестиций. До недавнего времени законодательство не регулировало работы специалистов в области финансового консалтинга.

Однако всё изменилось 21 декабря 2018 г. В этот день вступили в силу поправки в закон о рынке ценных бумаг. В соответствии с этими изменениями на фондовом рынке РФ появился новый тип профессиональных участников. Которые получили официальное название «инвестиционные советники» (далее — ИС).

Чтобы стать ИС, необходимо выполнить ряд требований, и подать заявление в ЦБ. После проверки регулятор вносит запись о новом профучастнике в единый реестр инвестиционных советников ЦБ.

В чём уникальное свойство ИС? Лишь те специалисты, которые являются ИС – имеют право предлагать своим клиентам индивидуальные инвестиционные рекомендации.

Например, только ИС по закону имеет право сказать клиенту: «я рекомендую вам вложить деньги в облигации компании ABC». А если эксперт по личным финансам не имеет статуса ИС, то он не имеет права давать подобные рекомендации своим клиентам.

2. Финансовый консультант и инвестиционный советник. В чём отличия

Создавая новый тип специалистов на финансовом рынке, ЦБ преследовал благую цель. Она состояла в том, чтобы навести порядок в сегменте услуг, связанных с финансовым консалтингом.

Но к сожалению – выплеснул с водой ребёнка. Большинство частных советников по личным финансам – это индивидуальные предприниматели. И требования, которые выдвигает закон для желающих стать ИС – для этих специалистов не подъёмны.

Это привело к тому, что ИС стали лишь крупные финансовые организации. Никто из персональных финансовых советников для частных лиц не получил статуса ИС.

И здесь мы подходим к существу вопроса.

Если вы ищете для себя инвестиционного консультанта – вы должны понимать, что этот термин законодательно не определён. В законе есть понятие инвестиционный советник.

Однако смею предположить, что ваше намерение состоит в том, чтобы найти специалиста, к которому можно обратиться за помощью в области личных финансов. И если это так – вам нужно понять, какие специалисты работают на этом рынке. Чтобы затем выбрать для себя нужного эксперта.

Итак, вы выбирать из следующих специалистов:

- Инвестиционный советник. Это профучастник, представленный в реестре ЦБ;

- Финансовый консультант, финансовый советник, НФС, инвестиционный финансовый консультант. Это синонимы.

Давайте обсудим, что из себя представляет каждый из этих экспертов.

2.1 Инвестиционный советник

Итак, на рынке работает ряд ИС. Как говорилось выше, требования для желающих стать ИС велики. И поэтому сейчас ИС являются лишь несколько десятков крупных финансовых компаний.

Если вы частное лицо, которому нужна помощь по финансовым вопросам – вы должны понимать, что при обращении к ИС вы столкнётесь с конфликтом интересов. Потому что каждой компании выгодно предлагать именно свои продукты и услуги.

И поэтому спектр решений, которые вам предложат – будет ограничен. И не факт, что среди них будет оптимальное для ваших задач.

2.2 Финансовый консультант, он же финансовый советник

В этой категории вы встретите много физических лиц и ИП. Здесь стоит понимать, что сотрудники многих организаций называют себя финансовыми консультантами.

Это во многом так, но предлагают они продукты лишь той компании, в штате которой они состоят. Поэтому при обращении к этим специалистам вы также столкнётесь с конфликтом интересов.

В чём же решение?

Найти для себя независимого финансового консультанта (советника). Подобные специалисты не являются штатными сотрудниками компаний. Но при этом они имеют договора о сотрудничестве со многими компаниями, что позволяет им предлагать клиентам широкий спектр решений.

При общении с независимыми экспертами конфликт интересов исчезает. Ведь в таком случае задачей специалиста является выбор для вас оптимального решение из представленных на рынке.

Ведь у него нет задачи продавать продукты какой-то конкретной компании. Он на стороне клиента, и стремится лучшим образом решить задачи, стоящие перед человеком.

С кем работают инвестиционные консультанты? Чаще всего это частные лица или семьи, которые осознают необходимость профессиональной помощи в области личных финансов.

Это люди среднего класса, которые имеют средства для сбережений. Для них услуги инвестиционных и финансовых консультантов очень актуальны.

Им нужна помощь в долгосрочном финансовом планировании. А также выбор эффективных инвестиционных инструментов для создания личного капитала.

Посмотрите мое видео по теме:

И если перед вами стоят подобные задачи – выбирайте для их решения независимых финансовых советников. Если Вам интересна встреча со мной — пожалуйста, отправьте мне заявку:

С уважением,

Владимир Авденин

инвестиционный консультант

avdenin.ru

Инвестиционный консультант — Кто такие инвестиционные консультанты

И так, начнем, инвестиционный консультант это физическое либо юридическое лицо, предоставляющее услуги по консультированию и помощи в части инвестирования, выборе подходящего вида инвестиций, разработке инвестиционной стратегии и разработке методов управления инвестиционными средствами клиента. Также

В первую очередь, инвестиционный консультант это специалист высокого уровня, имеющий все необходимые знания в области экономики и финансов. Он должен обладать аналитическим складом ума и многими другими качествами.

Как правило, частное лицо, обратившееся к инвестиционному консультанту, имеет некие планы и цели по вложению собственных средств. Его задача состоит в выборе и разработке оптимальной стратегии, отвечающей всем запросам клиента. Инвестиционный консультант всегда руководствуется и отталкивается от интересов своего клиента.

Однако на разработке оптимальной стратегии его задачи не заканчиваются. Он обязан не только придумать, но и реализовать те направления, методы и формы инвестирования, которые были выбраны клиентом. Другими словами воплотить теорию в практику.

Обязанности инвестиционных консультантов

Попробуем выделить основные обязанности инвестиционных консультантов в их работе:

- консультирование и разработка рекомендаций по состоянию на мировых финансовых рынках, оценка конкуренции и конкурентов, поиск и анализ потенциальных источников инвестиций

- оптимизация инвестиционной стратегии, минимизация инвестиционных расходов

- разработка плана инвестирования, составление его графика, прогноз денежных потоков

- подготовка всей необходимой инвестиционной документации и презентационного материала

- ведение переговоров

- расчет экономического эффекта

- ведение инвестиционного процесса от момента вложения до получения результата.

Основные качества инвестиционного консультанта:

- коммуникабельность

- стрессоустойчивость

- компетентность и профессионализм в своей области

- грамотная речь

- очень желательно знание психологии и т.д.

Заработок инвестиционного консультанта составляет в среднем от одного до полутора процентов от общей прибыли его клиента.

( Пока оценок нет )

investicii-v.ru

Какой инвестиционный консультант лучше – с фиксированной оплатой или с оплатой в виде комиссионных?

В статье, перевод которой представлен ниже, рассказывается о том, как инвестиционные консультанты в США взимают плату за свои услуги и, соответственно, как их можно разделить по степени «независимости» от брокеров, страховых и других финансовых компаний.

О своей позиции по этому вопросу, исходя из собственной практики, я напишу в одной из следующих статей.

* * *

Источник – investopedia.com

25 июля 2018 г.

Автор – Джейсон Ван Берген

Перевод – Алексей Старков, «Статьи о Бизнесе» для sergeynaumov.com

* * *

Всех инвестиционных консультантов, по сути, можно разделить на два типа: те, кто берет за свои услуги фиксированную оплату (fee-only) и те, кто получает комиссионные (commission-based). Инвестиционный консультант с фиксированной оплатой – финансовый профессионал, берущий за свои услуги заранее определенную фиксированную сумму, которую оплачивает клиент. Это отличает его от коллеги-консультанта, получающего компенсацию за свою работу в виде комиссий от заключенного с клиентом контракта или от совершенных клиентом сделок.

Давайте рассмотрим, какое место занимают эти два типа инвестиционных советников в финансовом мире, а также то, как можно сравнить их между собой.

Определяем различия между советниками, работающими за фиксированную плату (fee-only), и советниками, оказывающими услуги на основе получаемых комиссионных (commission-based)

Оба типа инвестиционных консультантов в основном предоставляют услуги по анализу инвестиционных портфелей.

Кроме того, консультанты зачастую разбираются во множестве разных классов активов, а также в других смежных областях — недвижимости, накоплении на обучение, пенсионном и налоговое планировании, подготовке налоговой отчетности.

Основное различие между советниками с фиксированной оплатой и советниками, работающими на основе получаемых комиссионных, состоит в следующем. Первый берет с клиента за свои услуги фиксированную сумму (или оплату на основе фиксированной почасовой ставки), либо процент от активов под управлением. В свою очередь, второй тип консультанта получает доход от определенной финансовой компании при открытии там счета на имя клиента, или же при продаже клиенту финансового продукта, предлагаемой финансовой компанией.

Советники, работающие за фиксированную плату (fee-only) несут так называемую «фидуциарную ответственность» перед своими клиентами. Данная ответственность для них более приоритетна, чем какие-либо обязательства перед брокером, дилером или иной финансовой компанией. Это означает, что советник на первое место всегда должен ставить интересы клиентов. Кроме того, он не может продавать клиентам инвестиционные продукты, противоречащие их потребностям, целям и терпимости к риску. При нарушении данных правил инвестиционные консультанты могут понести уголовную ответственность.

В свою очередь, доход советника, работающего за комиссионные, полностью зависит от количества проданных им финансовых продуктов и открытых для клиентов счетов. Такой советник предлагает программы страхования и взаимные фонды. Чем больше финансовых сделок он завершит или чем больше откроет счетов или страховых программ для клиентов, тем более высоким будет его доход.

Советники, работающие на основе комиссионных, в отношениях с клиентами должны соблюдать «правило уместности». Это значит, что они могут продавать любые продукты, которые, по их мнению, соответствуют целям и ситуации клиентов. Хотя это правило достаточно субъективно.

Консультанты не имеют правовой ответственности перед клиентами. При этом они могут нести обязательства перед финансовыми компаниями, с которыми или на которых они работают. Кроме того, они не обязаны сообщать клиентам о существующем конфликте интересов.

Сравнение советников, работающих за фиксированную плату (fee-only) и советников, работающих и за фиксированную плату, и за комиссионные (fee-based)

Среди всех инвестиционных советников, работающих за фиксированную плату (fee-only), существуют те, которые имеют небольшое, но значительное отличие. Это советники, работающие и за фиксированную плату, и за комиссионные (fee-based).

Единственным источником дохода для советников, работающих за фиксированную плату, являются платежи от клиентов. Рекомендуя клиентам инвестиционные решения, советники, работающие за фиксированную плату, следуют «фидуциарному стандарту» – всегда действовать в интересах клиентов. Советники должны проводить тщательный анализ до того, как рекомендовать клиентам какой-либо финансовый продукт, должны сообщать клиентам о любом конфликте интересов и использовать наиболее подходящие методы исполнения сделок при инвестировании.

В свою очередь, доход советников, работающих и за фиксированную плату, и за комиссионные, также складывается в основном из платежей от клиентов. Однако небольшая часть общего дохода может быть заработана от полученных комиссионных при продаже продуктов брокеров, управляющих компаний, предлагающих взаимные фонды, или страховых компаний. Советник, работающий и за фиксированную плату, и за комиссионные может получить комиссию от продажи инвестиционных продуктов, однако клиент принимает окончательное решение относительно того, какой инвестиционный продукт он хочет приобрести.

Данный тип советников, также как и советники, работающие только за комиссионные, придерживаются «правила уместности», т.е. они могут продавать любые продукты, которые считают подходящими для целей клиента. Однако при этом они не обязаны раскрывать существующий конфликт интересов.

Из-за наличия дополнительных источников дохода советникам, работающим и за фиксированную плату, и за комиссионные, при беседе с клиентом необходимо раскрывать его фактические затраты при инвестировании.

Проблемы с советниками, работающими за комиссионные

Многие советники, получающих доход в виде комиссионных или в виде комиссионных и фиксированной платы от клиентов (включая советников от брокеров) фактически работают на крупные компании инвестиционной отрасли по типу Goldman Sachs или Merrill Lynch.

Однако эти инвестиционные советники трудоустроены в данные компании только номинально. Зачастую со стороны они похожи на независимых самозанятых консультантов. Такие советники имеют доступ к инфраструктуре инвестиционной компании и общаются с работниками компании из смежных департаментов (с профессиональными трейдерами, аналитиками и др.). Кроме того, советники имеют право использовать название компании для продвижения своих услуг по финансовому консультированию и для убеждения клиентов в том, что их профессиональная деятельность поддерживается уважаемой компанией.

Для получения такой поддержки от крупной инвестиционной компании советники несут некоторые важные обязательства. Самое главное из них – обеспечивать инвестиционную компанию доходом. Другими словами, финансовые советники должны перечислять компании определенную часть своих заработков.

Советники получают свой доход за счет комиссий, которые платят клиенты, когда совершают инвестиционные сделки. Поэтому интерес советника и инвестиционной компании заключается в том, чтобы генерировать повышенный доход за счет максимальных комиссий от сделок.

Проблема заключается в том, что консультант вознаграждается за вовлечение клиента в более частое осуществление сделок, даже если этот стиль инвестирования не подходит данному клиенту.

Кроме того, для увеличения размера своих комиссионных некоторые брокеры применяют неэтичную практику чрезмерных сделок по покупке и продаже активов, находящихся на счете клиента.

Данная практика обеспечивает постоянное приобретение и продажу ценных бумаг из инвестиционного портфеля клиента. Основной целью таких операций является увеличение содержимого карманов финансового советника.

Скрытые затраты

Стоимость услуг советников, работающих за фиксированную плату, часто выглядит более высокой по сравнению с ценами их коллег, работающих за комиссионные. Однако мнение о том, что советники, работающие за комиссионные, предоставляют свои услуги бесплатно, т.к. клиенты непосредственно им ничего не платят, является распространенным заблуждением.

Большинство инвесторов мало задумываются о скрытых затратах, которые они несут, когда финансовый советник рекомендует к покупке определенные акции и впоследствии получает комиссию при их покупке инвестором. Или когда управляющий взаимного фонда отбирает акции в фонд, взимающий значительные комиссии за управление фондом или надбавки при приобретении и скидки при продаже фонда.

Рассмотрим следующий пример.

Инвестирование $50 000 в фонд с надбавкой при приобретении в размере 5% эквивалентно более чем 14 часам работы по разработке инвестиционного портфеля, выполненной советником, работающим за фиксированную плату по ставке $175 в час.

Если бы вы оплатили 14 часов работы финансового советника по созданию инвестиционного портфеля по данной тарифной ставке, вы могли бы ожидать от него выполнения большого объема работы. Результатом этой работы стало бы создание более сбалансированного инвестиционного портфеля с потенциально более высокой доходностью, чем покупка взаимного фонда с надбавкой при приобретении.

Советники, работающие только за фиксированную плату, обеспечивают инвестору возможность получить больше услуг за те деньги, которые они тратят на профессиональные консультации и экспертизу при выборе акций.

Оплата и объективность при инвестиционной рекомендации

Исходя из того, как именно советники получают доход за свои услуги, от советников, работающих за фиксированную плату, по крайней мере, теоретически можно ожидать большей объективности в работе. Эти советники в большей степени способны к такой оценке всех существующих акций, облигаций, взаимных фондов и сберегательных сертификатов, на которую не будут оказывать влияние какие-либо личные выгоды, которые могут быть получены советниками за рекомендацию клиентам определенных инструментов.

Поскольку метод оплаты труда основан на почасовой ставке, консультанты, работающие за фиксированную плату, не мотивированы на то, чтобы клиент совершал больше торговых операций. Поэтому они более заинтересованы в том, чтобы вы совершали сделки тогда, когда это вам действительно нужно.

Тем не менее, несмотря на то, что консультанты, работающие за фиксированную плату, помогают инвесторам избежать проблем с избыточным количеством сделок по счету, не стоит думать, что клиенту вообще не придется оплачивать брокерские комиссии за осуществление сделок.

Советники могут брать почасовую плату за свою работу, но инвесторам все равно нужно будет платить комиссию брокеру. Комиссии остаются основным средством, при помощи которого инвестиционные компании зарабатывают деньги, и в обозримом будущем это положение дел, скорее всего, сохранится.

Преждевременная самостоятельность

В эпоху великого бычьего рынка 90-х годов в связи с развитием технологий, позволивших обычным инвесторам получить доступ к финансовым сервисам, ранее доступным только через услуги брокера или финансового советника, начался рост сторонников подхода самостоятельного инвестирования.

Сначала некоторые инвестиционные компании начали внедрять системы торговли по телефону, с помощью которых клиенты могли приобретать или продавать ценные бумаги, просто нажимая клавиши телефона для выбора типа и суммы сделки. По мере того, как торговые системы становились более компьютеризированными, стало возможным покупать и продавать акции и другие инвестиционные инструменты напрямую с помощью простого клика мыши. В результате свои услуги стали предлагать дешевые онлайн-брокеры (по сути, это были, своего рода, дисконтные брокеры).

Торговля через таких брокеров предполагала более низкие комиссии. При этом брокеры не предоставляли инвестиционные рекомендации или иную поддержку, которую оказывали брокеры полного сервиса (full-service brokers). Это давало многим инвесторам веские основания и мотивацию начинать брать на себя ответственность за принятие решений по управлению своими финансами.

Реальной привлекательностью инвестирования через интернет стало не появление подобных торговых систем, а появление огромного количества доступных данных – инвестиционных советов и рекомендаций. Индивидуальным инвесторам больше не нужно было полагаться только на своих финансовых консультантов в вопросах доступа к аналитическим исследованиям, к их мнениям по поводу определенных финансовых продуктов и к их советам по поводу времени покупки/продажи активов. Еще лучше было то, что большая часть этих рекомендаций стала бесплатной и не требовала оплаты комиссий.

Инвесторы изучали все эти данные, относясь к ним, как к истине в последней инстанции. К сожалению, значительная часть подобных данных состояла из неподтвержденных слухов, безудержных спекуляций и в самом плохом случае — откровенной лжи. Инвесторы часто теряли кучу денег в результате применения к ним самых нечестных приемов в диком, диком интернете.

Именно из-за рисков самостоятельного инвестирования услуги специалистов по инвестициям по-прежнему актуальны. Совсем небольшое количество обычных инвесторов имеют достаточно времени, образования, опыта и стремления к достижению того же уровня экспертности, что и у большинства инвестиционных профессионалов. Инвестиционные советники в своем лучшем проявлении — это дисциплинированные, преданные идее, умные люди, которые искренне стремятся помочь своим клиентам достичь их инвестиционных целей. Поэтому, если у вас нет времени или опыта для проведения надлежащих исследований, обратиться к услугам профессионала может быть разумным решением.

Итог

Услуги консультантов на основе комиссионных могут быть подходящими для ряда инвесторов, в особенности при не самых крупных размерах инвестиционного портфеля, требующих меньшего количества действий по активному управлению. Оплата инвестором этих редких комиссий, вероятно, не сильно отразится на доходности портфеля в долгосрочной перспективе.

Однако для инвесторов, имеющих крупный портфель, чьи инвестиционные цели требуют частых торговых операций и активного распределения активов, использование услуг финансового советника, работающего за фиксированную плату, будет похоже на достижение «инвестиционной нирваны». Все это позволит инвестиционным профессионалам работать с выгодой для себя и при этом наилучшим образом решать задачи своих клиентов.

sergeynaumov.com

Инвестиционный консультант — это… Что такое Инвестиционный консультант?

- Инвестиционный консультант

- Инвестиционный консультант

- Инвестиционный консультант — компания, нанимаемая взаимным фондом для профессионального консультирования по вопросам инвестирования и методам управления активами. Инвестиционный консультант отвечает за разработку инвестиционной политики, которой затем руководствуется инвестиционный менеджер.

По-английски: Advisor

Финансовый словарь Финам.

- Инвестиционный консультант

1. Фирма или частное лицо, управляющие инвестиционными портфелями других лиц или организаций и получающие за свои консультации вознаграждение.

2. Инвестиционный институт, оказывающий консультационные услуги на рынке ценных бумаг.

Терминологический словарь банковских и финансовых терминов. 2011.

.

- Инвестиционный конкурс

- Инвестиционный коэффициент

Смотреть что такое «Инвестиционный консультант» в других словарях:

ИНВЕСТИЦИОННЫЙ КОНСУЛЬТАНТ — инвестиционный институт, оказывающий консультационные услуги на рынке ценных бумаг. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. 2 е изд., испр. М.: ИНФРА М. 479 с.. 1999 … Экономический словарь

Инвестиционный консультант — организация любой организационно правовой формы, привлекаемая к проведению экспертизы инвестиционных проектов и соответствующая критериям, установленным настоящим Положением… Источник: Постановление Правительства РФ от 23.11.2005 N 694 (ред. от … Официальная терминология

инвестиционный консультант — инвестиционный институт, оказывающий консультационные услуги на рынке ценных бумаг … Словарь экономических терминов

ИНВЕСТИЦИОННЫЙ КОНСУЛЬТАНТ — специалист, инвестиционный институт, оказывающий консультационные услуги в части выпуска и обращения ценных бумаг … Энциклопедический словарь экономики и права

ИНВЕСТИЦИОННЫЙ КОНСУЛЬТАНТ — физическое или юридическое лицо. профессионально занимающееся возмездным оказанием консультационных услуг по поводу выпуска и обращения ценных бумаг (постановление Правительства РСФСР от 28 декабря 1991 г. № 78 Об утверждении Положения о выпуске… … Энциклопедия юриста

ИНВЕСТИЦИОННЫЙ КОНСУЛЬТАНТ — консультационная фирма или физическое лицо, предоставляющее на коммерческой основе консультации потенциальному инвестору по вопросам инвестирования денег в ценные бумаги с точки зрения выбора из них наиболее надежных и доходных, а также… … Внешнеэкономический толковый словарь

Инвестиционный консультант — (INVESTMENT ADVISOR) Лицензированное юридическое (частное) лицо, предметом деятельности которого является оказание консультативных услуг, касающихся выпуска и обращения ценных бумаг … Финансы и биржа: словарь терминов

Инвестиционный консультант — (INVESTMENT ADVISOR) человек или организация, дающие инвестиционные рекомендации инвесторам … Финансовый глоссарий

КОНСУЛЬТАНТ ИНВЕСТИЦИОННЫЙ — (см. ИНВЕСТИЦИОННЫЙ КОНСУЛЬТАНТ) … Энциклопедический словарь экономики и права

консультант инвестиционный — Инвестиционный институт, который оказывает консультационные услуги на рынке ценных бумаг. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчика

dic.academic.ru

Что такое инвестиционный консалтинг – правильный выбор консультанта, какие виды бывают + его основные задачи

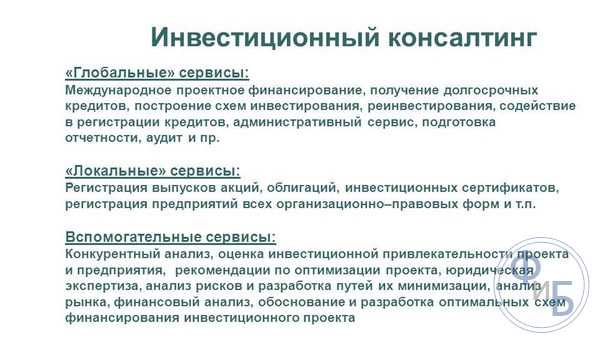

Инвестиционные консультанты оказывают огромное влияние на принятие решений по управлению активами. Согласно недавнему исследованию, более половины корпоративных средств в настоящее время используют консультантов. Процентные показатели значительно выше в случае государственных сфер (75%), а также фондов (63%). Существует много способов четко определить, направить и контролировать свои отношения с инвестиционными консультантами. Консультанты по инвестициям помогают финансовым менеджерам для своих клиентов. Профессионалы в сфере инвестиционного консалтинга применяют свои отраслевые знания и опыт, чтобы помочь миллионам сотрудников достичь своих целей: при выходе на пенсию, организовать компаниям лучшую эффективно и снизить риск для спонсоров.

Инвестиционный консалтинг (управленческий консалтинг) — это финансовое консультирование клиентов в форме консультационных услуг. Работая за пределами сферы своих клиентов, профессионалы в сфере консалтинговых услуг — это сторонние советники. Иногда проекты для конкретного клиента могут длиться годами.

Создание успешных стратегий для институциональных инвестиционных программ основывается на фундаменте, насыщенном опытом и здравым суждением. Инвестиционный консалтинг распространяется в широком спектре планов для разработки и ведения передовых инвестиционных программ. Работа консультантов основывается на анализе ситуаций — как с количественной, так и с качественной точки зрения, поскольку они используют богатые ресурсы для надежного инвестиционного консалтинга.

Как правило, опытные консалтинговые группы обладают высоким уровнем разнообразных знаний и дальновидности, чтобы реагировать на новые события. Они могут помочь вам решить ваши самые сложные инвестиционные проблемы на практических, экономически эффективных способах, которые влияют на ваш бизнес. Они используют сложные инструменты моделирования, чтобы помочь проанализировать ситуацию и сделать осознанный выбор будущей инвестиционной стратегии.

Что такое инвестиционный консалтинг

Инвестиционный консалтинг предоставляет своим клиентам (будущим инвесторам) стратегии и/или планирование инвестиций. Они проводят углубленную работу по разработке инвестиционных стратегий для этих клиентов, помогая им достигать своих финансовых целей.

Инвестиционный консультант работает с клиентами для формирования инвестиционной стратегии и развития долгосрочных рабочих отношений. Роль инвестиционного консультанта заключается в том, чтобы активно следить за инвестициями клиента и продолжать работать с ними, поскольку их финансовые цели меняются со временем. Консультанты по инвестициям получают вознаграждение за счет взимания сборов и/или комиссионных. Консультанты по инвестициям имеют степень бакалавра или аспирантуры по дисциплинам, связанным с финансами, таких как бухгалтерский учет, бизнес или экономика.

Инвестиционный консалтинг консультирует по всему миру. Они являются признанным источником авторитета и знаний в сфере финансов. Однако большинство консультантов и их клиенты (владельцы активов) не справляются с проблемами в инвестиционной практике — несмотря на растущую базу доказательств, демонстрирующую финансовую значимость вопросов по ценности финансового портфеля.

Пренебрежение инвестиционными вопросами может привести к тому, что владельцы активов рискуют недооценкой своих возможностей и принятию плохих инвестиционных решений.

Именно поэтому эффективное управление активами является основной частью фидуциарных обязанностей, причитающихся владельцам активов их бенефициарам. Консультанты по инвестициям должны обеспечить информацию так, чтобы их клиенты-владельцы активов эффективно справлялись с этими задачами, если они должны сохранять свои позиции в качестве доверенных консультантов, и если они должны расти и развивать свои будущие предприятия, например, в фидуциарном управлении.

Цель инвестиционного консалтинга — более глубокое обсуждение в отрасли вопроса об инвестиционных услугах. В обзоре услуг инвестиционных консультантов могут быть изложены замечания в структуре рынка, отраслевой практике, политике, и регулировании, которые необходимо проработать, и предварительные вмешательства, что компания будет развиваться в ближайшие месяцы. Основные функции инвестиционного консалтинга:

- разрабатывать стандарты качества финансовых решений и давать рекомендации по управлению фидуциарными средствами;

- разработать инвестиционную практику, помогая прорабатывать более продвинутые интегрированные сервисы, а также давать больше рекомендаций для владельцев активов.

Типы инвестиционного консалтинга

Инвестиционные консультанты делятся на четыре основные категории:

- Зарегистрированные представители: инвестиционные консультанты, которым выплачивается комиссия по продаже инвестиционных и страховых продуктов, например, биржевым маклерам и представителям банков. Они работают на финансовые организации, которые создают, рекламируют и продают финансовые инструменты. Зарегистрированные представители обычно имеют лицензию.

- Финансовый планировщик: инвестиционные консультанты, управляющие личными финансами своих клиентов. Например, они могут разработать финансовый план, который поможет клиенту управлять комиссионными за обучение в колледже. Специалисты по финансовому планированию имеют сертификацию финансового планировщика, проференного государственного бухгалтера или специалиста по персональному финансовому консультированию.

- Финансовые консультанты: предоставление общих и персонализированных финансово-инвестиционных консультаций. Они получают компенсацию за счет взимания сборов и обычно имеют лицензию.

- Денежные менеджеры: принятие инвестиционных решений от имени клиента. Денежные менеджеры работают в компаниях по управлению активами, управляющих фондами или хедж-фондами, называемых фирмами, покупающими акции.

Зачем нанимать инвестиционного консультанта

Есть много инвестиционных терминов, которые могут смутить типичного инвестора. Казалось бы, простой термин «Инвестиционный советник» может означать разные вещи для разных людей. Профессионалы в этой отрасли используют такие ярлыки, как Инвестиционный советник, Финансовый планировщик, Финансовый консультант, Финансовый консалтинг и Менеджер по инвестициям, чтобы попытаться аккуратно описать, что они делают на практике. Часто клиент неправильно понимает это или полагает, что все специалисты по инвестициям предоставляют одинаковый сервис. Инвесторы, стремящиеся нанять инвестиционного советника, должны четко понимать услуги, которые они будут получать. Часто принимаются решения о найме советника на основе котируемых сборов.

Компании по управлению инвестициями «управляют» портфелями своих клиентов и имеют право покупать и продавать ценные бумаги, поскольку они определяют наиболее подходящие решения на основе их философии и методологии. Принимая дискреционные полномочия по портфелю, инвестиционные менеджеры не обязаны получать одобрение от своих клиентов для совершения сделок в портфеле. Методология, используемая этими инвестиционными менеджерами, отражает их «стиль» инвестирования. Например, инвестиционный менеджер может учитывать соотношение цена/прибыль, цена/продажа, дивидендная доходность и другие показатели, чтобы определить, недооценена ли акция относительно текущей рыночной цены. Они ищут хорошее «значение» при покупке акций. Менеджер портфеля акций может рассмотреть прогнозируемое увеличение продаж или прибыли при покупке акций, независимо от текущей рыночной цены. Нет никакого правильного или неправильного решения в любом стиле, и есть много успешных менеджеров, которые использовали оба стиля.

Консультант по инвестициям не «управляет» портфелями, и он обычно не имеет права распоряжаться деятельностью на клиентских счетах. Настоящий консультант разрабатывает очень конкретные инвестиционные стратегии в соответствии с детальной оценкой отношения каждого клиента к риску, потребностям в доходах, ожидаемым денежным потокам, налоговым соображениям (если есть налогооблагаемая учетная запись) и другим факторам, основанным на конкретных для клиента ситуациях. Стратегия настраивается в соответствии с целями клиента, а не философией или стилем консультанта.

После того, как консультант по инвестициям разработает подходящую стратегию для клиента, он затем будет искать фирмы по управлению инвестициями для управления каждой частью стратегии. Как правило, поиск консультанта может привести к 5-10 различным инвестиционным менеджерам для портфеля клиента, каждый из которых специализируется на конкретных классах активов (например, акции, облигации, недвижимость, товары, наличные деньги), что составляют стратегию клиента. Консультант по инвестициям будет проводить поиск менеджеров с использованием сложного анализа эффективности и анализа производительности, чтобы найти наиболее подходящих менеджеров для клиента. В дополнение к анализу количественных показателей эффективности консультанты также рассмотрели бы качественные факторы, такие как оценка организации менеджера, персонала, активов под управлением, историю регулирования и т.д.

Фирма инвестиционного консалтинга обычно удерживается для мониторинга эффективности каждого менеджера в портфеле клиента, чаще всего ежеквартально. Возврат менеджеров инвестиций сравнивается с производительностью установленных контрольных показателей и групп сверстников аналогичных менеджеров, чтобы определить относительную производительность в дополнение к абсолютной производительности. Абсолютные доходности достаточно просты для любого инвестора, но относительная производительность часто обеспечивает лучший показатель причин хорошей или плохой доходности. Измеряя производительность каждого менеджера и понимая причины такой производительности, независимый консультант может объективно рекомендовать, чтобы менеджер продолжал удерживаться клиентом или что менеджер должен быть заменен. Используя этот подход, инвестиционный консультант должен быть поистине беспристрастным с рекомендациями управляющих деньгами для своих клиентов и должен иметь возможность четко предоставлять консультации без конфликтов. Консультанты, работающие в фирмах, которые также предлагают услуги по управлению инвестициями, на самом деле не являются консультантами по работе с клиентами, поскольку им крайне сложно не противоречить их рекомендациям.

Сборы, взимаемые с клиентов, варьируются между фирмами по управлению инвестициями и консалтинговыми фирмами по инвестициям. Для инвестиционного менеджера нормально очень часто взимать годовую плату в зависимости от доли управляемых активов клиентов. Инвесторы могут нанимать менеджеров через несколько инвестиционных «продуктов», в том числе взаимный фонд или отдельно управляемую учетную запись. Годовая плата за управление инвестициями может варьироваться от 0,05% для пассивно управляемых продуктов (таких как взаимные фонды, отражающие рыночный индекс) до 3,0% для активно управляемых продуктов (таких как фонды акций развивающихся рынков). Некоторые инвестиционные менеджеры предлагают продукты, которые взимают плату за оценку эффективности в дополнение к годовым сборам за управление. Активы, основанные на характеристиках, являются подходящими, поскольку обе структуры вознаграждения стимулируют менеджеров для хорошей работы.

Плата, взимаемая инвестиционными консалтинговыми фирмами, может основываться на почасовой ставке, платной пошлине или комиссии за активацию в зависимости от услуг, выполняемых для каждого клиента. Настоящие инвестиционные консалтинговые фирмы не принимают комиссионные от любой фирмы по управлению капиталом, чтобы избежать конфликта интересов. Плата консультанту является отдельной и отличной от комиссий инвестиционных менеджеров. Независимый инвестиционный консультант может часто обсуждать плату от имени своего клиента. Можно сохранить управляющих инвестициями и инвестиционного консультанта за комбинированную плату, которая меньше, чем цена за прямое дело с компанией по управлению инвестициями. В конце концов, инвестор платит консалтинговой фирме за производительность и предоставляемые клиенту услуги, такие как разработка стратегии, поиск менеджеров, измерение, оценку производительности и отчетность. Настоящий консультант предоставляет независимые, объективные советы и выступает в качестве финансового защитника для клиента.

В идеальном сценарии инвестиционные менеджеры и инвестиционный консультант не являются противниками или конкурентами, а работают вместе, чтобы обеспечить положительный результат для клиента.

Многие из самых лучших фирм по управлению инвестициями сосредоточены на выполнении своей инвестиционной стратегии и финансовой философии. Поэтому они очень желают работать с инвестиционными консультантами. Сохраняя инвестиционного консультанта, у инвестора, вероятно, будет очень хорошо диверсифицированный портфель с несколькими менеджерами денег в нескольких классах активов. Подход, используемый независимыми консультантами по инвестициям, должен предоставлять клиентам полную прозрачность платежей и портфельных холдингов, обладающих знаниями и пониманием эффективности портфеля, а не слепой зависимостью от одного управляющего деньгами. Инвестиционная консалтинговая фирма имеет фидуциарную обязанность действовать в интересах своих клиентов и полностью компенсируется комиссионными с клиента, не комиссионных или поощрительных бонусов от финансовых управляющих.

Кто использует консультантов по инвестициям

Пенсионные фонды являются крупнейшими пользователями консультантов по внешним инвестициям, используя консалтинг по инвестиционным и стратегическим решениям. 94% пенсионных фондов используют инвестиционных консультантов.

Финансовые консультанты и менеджеры частных капиталов, такие как семейные офисы, могут также передать часть вопросов по инвестиционным решениям консультантам. Этот «инвестиционный аутсорсинг» иногда включает в себя специализированные инвестиционные решения по требованию и исследования.

Корпорации также используют услуги инвестиционных консультантов. Предложения включают в себя реализацию пакета льгот для сотрудников, помощь спонсору по корпоративному пенсионному плану, управление персоналом, компенсацию и консультационные услуги по банковским слияниям.

К клиентам инвестиционных консалтинговых групп относятся учреждения, государственные и частные компании, попечители и транснациональные корпорации. Они консультируют широкий спектр типов фондов, включая планы с установленными выплатами, определенные взносы и планы накопления. Спектр их услуг продолжает расширяться в решениях пенсионного риска, управлении инвестициями и стратегиями распределения активов. Они также предоставляют делегированные консультационные услуги.

Основные функции

Инвестиционный консалтинг предоставляет услуги в качестве экспертов по внешним инвестициям во всех аспектах инвестиций в активах. Для многих клиентов они принимают участие в совещаниях в качестве консультанта. Основные задачи и услуги инвестиционного консалтинга:

- Количественный анализ: использование полезных инструментов для оценки успеха инвестиций, расчеты показателей с учетом риска, а также выявления рисков. Кроме того, в рамках сложного анализа производительности предлагаются различные анализы стилей и атрибуты производительности.

- Оценка активов: независимая оценка включает анализ инвестиционных средств, фондов, управляющих активами и новых категорий инвестиций. Практикуются нейтральные оценки возможностей, рисков и затрат.

- Обработка валютных рисков: курсовые риски представляют собой проблему для многих институциональных инвесторов. Инвестиционный консалтинг поддерживает инвесторов в управлении валютными рисками. При этом определяется идеальный коэффициент хеджирования и обеспечивается эффективная реализация любого хеджирования валют.

- Рекомендации по эталонам: выбор индекса в качестве ориентира для управляющего активами значительно влияет на успех будущих инвестиций. Инвестиционные консультанты дают советы своим клиентам относительно идеальных эталонных концепций, также принимая во внимание риски и ожидания.

- Второе мнение и экспертные заключения: определение инвестиционной стратегии, выбор управляющих активами, введение новых категорий активов или инвестиционных средств являются несколькими примерами важнейших решений, которые инвесторы часто не хотят принимать в одиночку. Инвестиционный консалтинг предоставляет независимые мнения и экспертные отчеты по всем аспектам процесса инвестирования. Второе мнение позволяет точно оценить все соответствующие факты до окончательного решения.

Консультанты по инвестициям предоставляют различные услуги, такие как анализ распределения активов в инвестиционной политике, моделирование ответственности активов, поиск и отбор инвестиционных менеджеров, оценка эффективности и индивидуальные образовательные программы. Тогда можно подумать, что консультанты будут самыми знающими участниками процесса управления. Однако реальность заключается в том, что консультанты, возможно, являются наименее признанными участниками и, безусловно, наименее регулируемыми. Фактически, консультанты не обязаны отвечать каким-либо образовательным требованиям или иметь какую-либо специальную подготовку, и не подлежат каким-либо федеральным или государственным ценным бумагам или правилам инвестиционного консультирования.

Выбор инвестиционного консультанта

Изучите опыт инвестиционного консультанта перед тем, как нанять его. Просмотрите их записи профессионального соответствия и проверьте их на наличие серьезных нарушений. Также разумно проверить их фидуциарный статус и судимость. Проверьте аттестацию консультанта по инвестициям, чтобы убедиться, что он или она имеет правильные лицензии. Оцените их образование и членство в ассоциации, чтобы определить, обладают ли они необходимым опытом и знаниями. Перед тем, как выбрать инвестиционного консультанта, организуйте личную встречу, чтобы определить, понимают ли они ваши финансовые цели. Спросите о сборах и комиссиях.

Управление рисками

Консалтинг по инвестициям помогает менеджерам контролировать риск, предоставляя независимое мнение для проверки идей. Профессионалы в сфере инвестиционного консалтинга также поддерживают клиентов в выборе стратегий альтернативных инвестиций.

Также многие пенсионные фонды серьезно недофинансированы, а это означает, что в настоящее время у них недостаточно средств для выполнения будущих обязательств перед бенефициарами. Консультанты по инвестициям помогают оценить вероятность того, что пенсионный фонд сможет выполнять будущие обязательства и могут рекомендовать соответствующие стратегии. Иногда это может быть простой настройкой их текущей модели распределения активов. Если значительные ресурсы, как в капитале, так и вовремя инвестируются, становятся обременительными, спонсоры компании рассматривают передачу пенсионных рисков, чтобы сосредоточиться на своем основном бизнесе.

Понравилась статья? Поделитесь с друзьями в:www.finanbi.ru

Законодательно закреплены понятия «поверенный брокера», «поверенный управляющего», а также «деятельность по инвестиционному консультированию»

- Главная

- Правовые ресурсы

- «Горячие» документы

- Федеральный закон от 20.12.2017 N 397-ФЗ «О внесении изменений в Федеральный закон «О рынке ценных бумаг» и статью 3 Федерального закона «О саморегулируемых организациях в сфере финансового рынка»

Федеральный закон от 20.12.2017 N 397-ФЗ «О внесении изменений в Федеральный закон «О рынке ценных бумаг» и статью 3 Федерального закона «О саморегулируемых организациях в сфере финансового рынка»

Установлено, что в целях заключения договора о брокерском обслуживании брокер (управляющий в целях заключения договора доверительного управления) вправе привлекать иное юридическое лицо только на основании договора поручения.

Условия и порядок привлечения брокером поверенного брокера (управляющим поверенного управляющего) устанавливаются базовым стандартом, разработанным, согласованным и утвержденным в соответствии с требованиями Федерального закона «О саморегулируемых организациях в сфере финансового рынка».

Определено, что деятельностью по инвестиционному консультированию признается оказание консультационных услуг в отношении ценных бумаг, сделок с ними и/или заключения договоров, являющихся производными финансовыми инструментами, путем предоставления индивидуальных инвестиционных рекомендаций. Инвестиционное консультирование осуществляется на основании договора.

Профессиональный участник рынка ценных бумаг, осуществляющий деятельность по инвестиционному консультированию, именуется инвестиционным советником. Инвестиционным советником может быть юридическое лицо, которое создано в соответствии с законодательством РФ, или индивидуальный предприниматель, являющиеся членами саморегулируемой организации в сфере финансового рынка, объединяющей инвестиционных советников, и включенные в единый реестр инвестиционных советников. Банк России устанавливает порядок ведения единого реестра инвестиционных советников, ведет указанный реестр, предоставляет заинтересованным лицам сведения, содержащиеся в указанном реестре, размещает эти сведения в сети Интернет. Определены основания для принятия Банком России решения об исключении сведений об инвестиционном советнике из единого реестра инвестиционных советников.

Инвестиционный советник предоставляет индивидуальные инвестиционные рекомендации клиенту в соответствии с его инвестиционным профилем.

Федеральный закон вступает в силу по истечении одного года после дня его официального опубликования.

Перейти в текст документа »

Дата публикации на сайте: 21.12.2017

Поделиться ссылкой:

www.consultant.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.