Акции: что нужно знать перед покупкой

Специалисты проекта ЦБ по финансовой грамотности выделяют три основных риска.

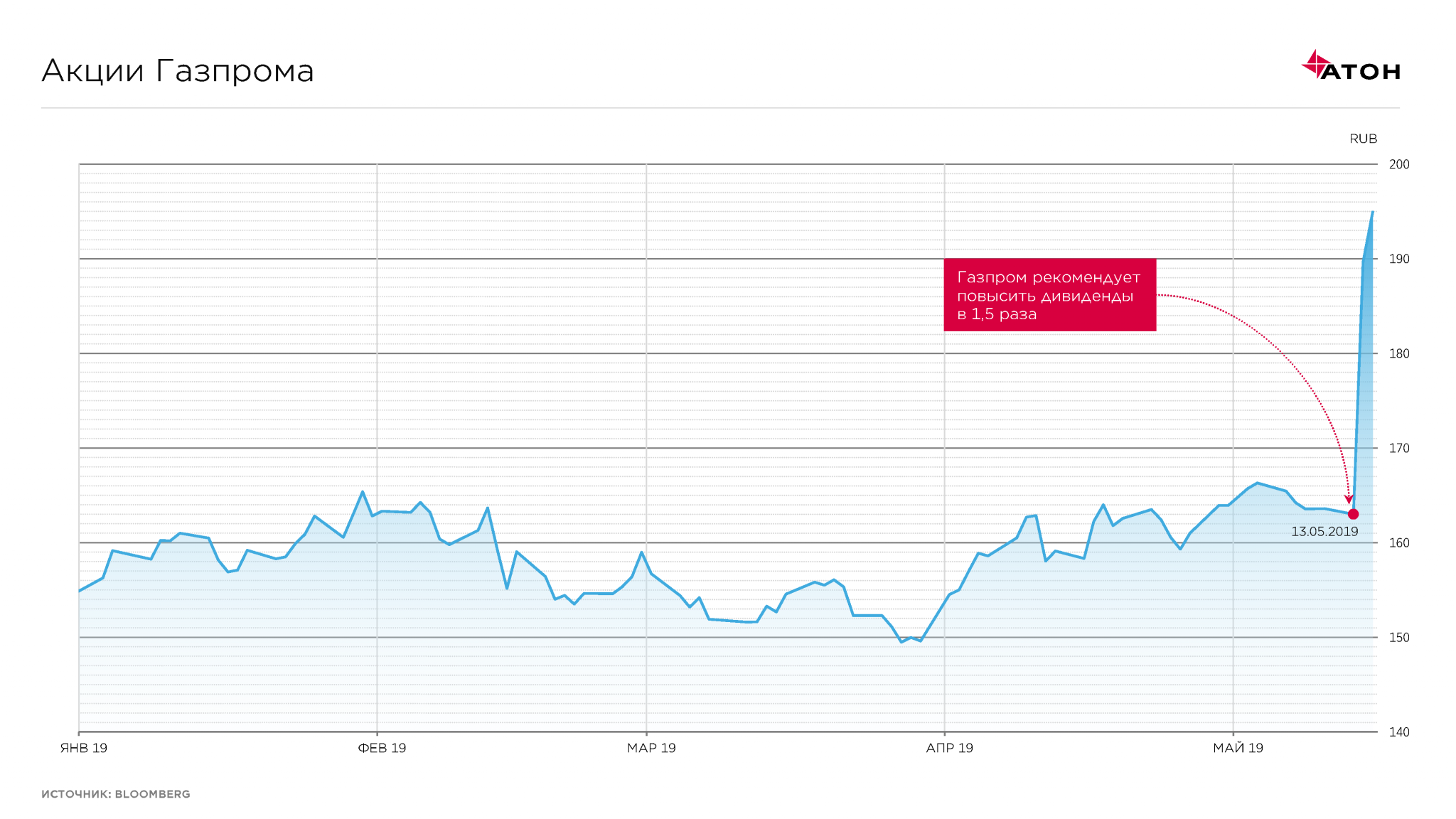

Рыночный риск. Акции могут расти в цене, а могут падать. Строго говоря, стоимость бумаг определяется спросом и предложением. Вопрос в том, что на них влияет. Это может быть экономическая ситуация в мире, финансовые показатели самой компании, успех или провал ее нового продукта, заявления основателя или, наоборот, представителей власти, а также геополитика.

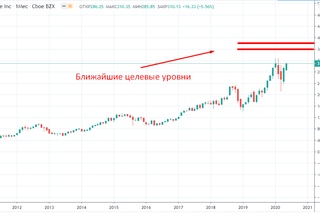

Например, в 2018 году Илон Маск написал твит о готовящемся выкупе акций Tesla, что привело сначала к росту цен на бумаги компании примерно на 10%, а когда стало ясно, что выкупа не будет, вызвало падение на 20%. А в 2020 году акции компании подорожали больше чем на 700%, подняв Маска до тройки богатейших людей в мире по версии журнала Forbes.

Или вот Apple, достигшая капитализации в $1 трлн еще в 2018 году, к марту 2020 года стоила ниже этой отметки, но уже в августе 2020 года, на фоне пандемии, отыгралась — пробив заветную планку в $2 трлн.

Или развернувшаяся в начале 2021 года история с GameStop, когда спрос на акции компании оказался продиктован консолидацией частных инвесторов, выступивших против крупных хедж-фондов.

Так что главный совет здесь — не складывать все яйца в одну корзину. Инвестиционный портфель в принципе не стоит собирать только из одного продукта, то есть помимо акций в нем должны быть и другие инструменты — например, те же облигации или фонды. Но даже акционная часть портфеля не должна полностью состоять из бумаг компаний только одной отрасли. Покупайте акции разных компаний из разных отраслей экономики.

Риск ликвидности. Это риск, что ваши акции будет трудно продать, или никто вообще не захочет их покупать, или что согласится, но по заниженной цене. Например, бумаги голубых фишек — наиболее крупных, ликвидных и надежных компаний со стабильными показателями доходности — продать будет не проблема, в отличие от акций малоизвестных организаций.

Кредитный риск, что компания-эмитент разорится. Тогда владелец акций может претендовать только на долю имущества при ликвидации компании.

Тогда владелец акций может претендовать только на долю имущества при ликвидации компании.

Инвестирование в российские акции для физических лиц — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015 г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000 г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке цеых бумаг можно ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке цеых бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Как заработать на акциях? Что делать с акциями компаний? в 2021 году

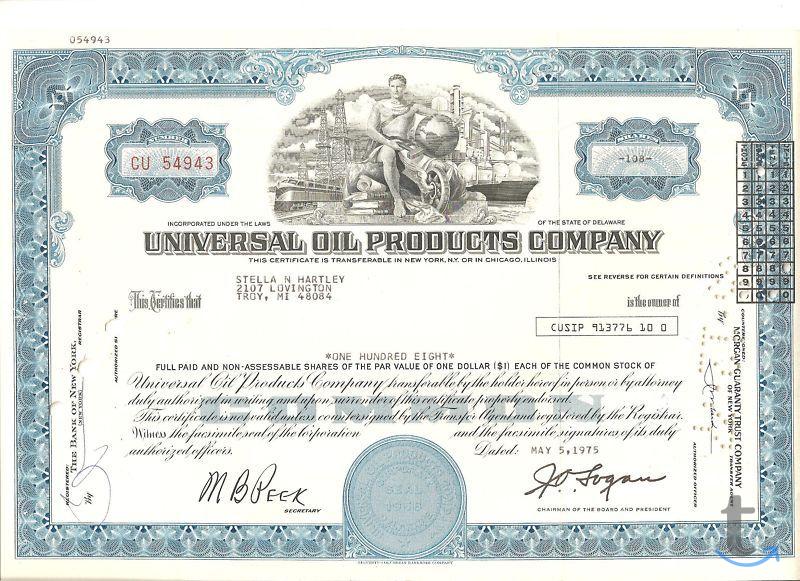

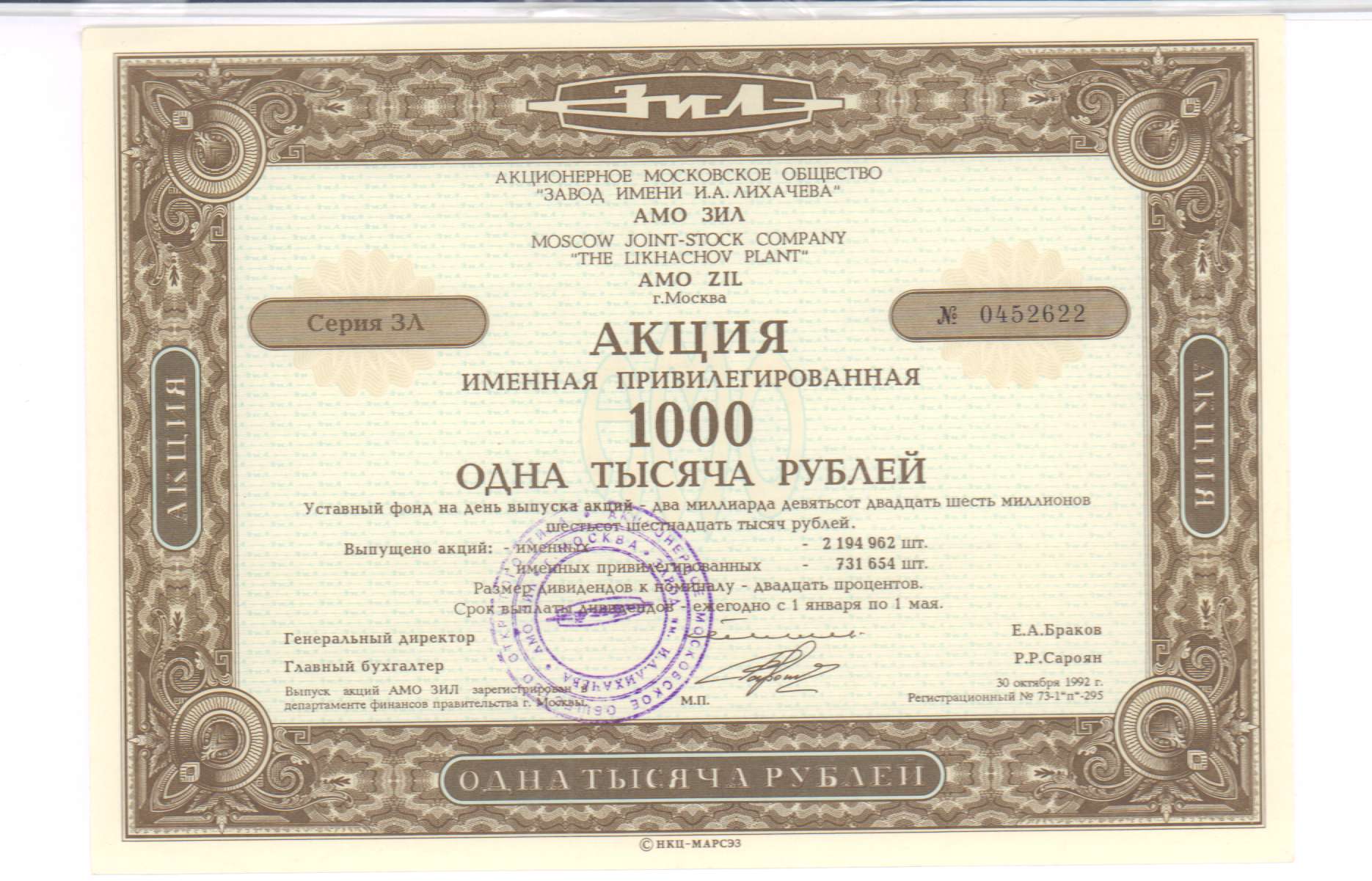

Дело в том, что большинство из нас получило свои ценные бумаги в лихие 90-е. Тогда это был период тотальной приватизации, когда предприятия-гиганты продавались за гроши, а большей части населения раздавались ваучеры – приватизационные сертификаты.

Тогда это был период тотальной приватизации, когда предприятия-гиганты продавались за гроши, а большей части населения раздавались ваучеры – приватизационные сертификаты.

В те времена они считались ничего не значащими бумажками, и были либо проданы перекупщикам, либо обменивались на акции – на то время – по сути такие же ничего не значащие фантики. Те, кто продал свои ваучеры на заре эры приватизации, хоть и получили крохи, но все же это были реальные деньги. Те, кто решили обождать, до сих пор ждут своего часа, оставляя пылится в комодах сертификаты о праве собственности. Кто-то, устав ждать наступление эры развитого капитализма, продал свои паи или обменял их на какие-то товары. Ну а что же делать остальным, не пожелавшись расстаться с акциями задешево? Наступит ли их час?

Ответить на сей вопрос не так-то и просто. Воспользоваться своим правом и продать акции – большая морока для миноритариев, ведь в Украине до сих пор нет цивилизованного рынка ценных бумаг, где известна их цена и есть возможность их продать по этой цене.

Что же касается дивидендов, то говорить об их выплате, к сожалению, не приходится. Зачастую, реальные владельцы предприятий не желают делится прибылью и пользуясь преимуществом, голосуют за направление прибыли на развитие предприятия.

Впрочем, если миноритариев много, то они могут повлиять на принятие решения на собрании акционеров, особенно если на нем принято кумулятивное голосование, которое позволяет приплюсовывать голоса и принимать решения. Практика показывает – если акционеры действуют сообща, то вполне способны повлиять на решение о выплате дивидендов.

Впрочем, если на руках привелигированные акции, то на собрания можно не ходить, так как дивиденды на такие акции перечисляются в любом случае – правда в обмен на неучастие в управлении акционерным обществом.

Акции на прокатО налогообложении дивидендов читайте в статье.

Акционеры, которые обладают неперсонифицированными акциями, могут передать их в управление трастовой или инвестиционной компании на некоторый срок.

Если же владелец акции хочет получить более существенные деньги, то тогда ему прямой путь продавать свои бумажные активы. И тут возникает вопрос – кому продать и за сколько.

Проще обстоят дела у тех, кто состоит в открытом акционерном обществе (ОАО), поскольку такие совладельцы имеют право продать свой пай кому угодно. К примеру, обратившись к другим акционерам, в инвестиционную компанию, занимающуюся скупкой акций, либо продав их на бирже. Продать акции другим акционерам либо самому предприятию не сложно, однако не факт, что тут удастся получить заслуженную цену. Поэтому для начала стоит узнать хотя бы рыночную стоимость акций. Конечно, в нашей стране это сделать не так-то просто ввиду непрозрачности фондового рынка и большого количества спекуляций.

Идти на биржу?Порядок наследования акций описан в статье.

Однако узнать приблизительную цену все же возможно. Если ценная бумага есть в листинге или биржевом списке ПФТС (www.

Если акционеры не сговорчивы, а инвесткомпания предлагает слишком мало денег, можно попытаться продать их самому. К примеру, в интернете на финансовых сайтах множество форумов с предложениями продать-купить акции. Если акции действительно ценные, то можно продать их по достаточно выгодной стоимости. Если же держатель акций хочет выжать максимум со своих ценных бумаг, то тогда ему стоит обратится на биржу.

Выгодней будет иметь дело только с брокером-членом биржи, который выставит ваши акции на продажу за определенную комиссию. Тут уже все будет зависеть от того, как вы договоритесь. После того, как компания выставит акции на биржу, они могут быть куплены по достаточно выгодной цене всего за один день. Однако если рынок находится в состоянии падения, то за акции можно получить значительно меньше, чем день или два назад. Поэтому все же стоит узнать, как вела себя эта бумага в последнее время, не находится ли она в состоянии стремительного падения. В таком случае либо стоит обождать, либо соглашаться на ту цену, какая есть.

Поэтому все же стоит узнать, как вела себя эта бумага в последнее время, не находится ли она в состоянии стремительного падения. В таком случае либо стоит обождать, либо соглашаться на ту цену, какая есть.

Продавать акции на бирже стоит лишь в том случае, если бумага ликвидная, то есть по ней проходят частые операции купли-продажи и за них можно постоянно выручить деньги. Многое зависит от того, насколько весомый у вас портфель этих акций. Чем больше акций, тем больше выгоды, но больше рисков. Ведь в случае неудачи можно продать бумаги за намного меньшие деньги, да еще потратиться на брокеров.

Поэтому биржу выбирают состоятельные акционеры, знающие толк в фондовом рынке, его плюсах и минусах.

Как еще можно полезно воспользоваться своими акциями? Можно попытаться взять под их залог кредит или расплатится за какой-то товар. Конечно под такой залог надо будет найти нужного покупателя, а это дополнительное время. К примеру, можно оформить займ денег у акционеров ОАО, они ведь знают толк в этих ценных бумагах, поэтому смогут прокредитовать. То же самое может сделать и руководство ОАО, к примеру дать кредит на закупку новой техники или солярку для сбора урожая.

К примеру, можно оформить займ денег у акционеров ОАО, они ведь знают толк в этих ценных бумагах, поэтому смогут прокредитовать. То же самое может сделать и руководство ОАО, к примеру дать кредит на закупку новой техники или солярку для сбора урожая.

Что же касается банка, то здесь ситуация сложнее. Финансисты должны оценить стоимость залога, а акции считаются достаточно низколиквидным имуществом, особенно в украинских реалиях. Поэтому у акционеров весьма небольшие шансы на кредит в банке под залог своих ценных бумаг.

Конечно, акции можно в конце концов подарить или оставить в наследство. Но сам процесс нотариального оформления такого дара настолько затруднительный и хлопотный, что вряд ли будет интересен как дарителю, так и получателю дара. Ведь сторонам нужно переоформить документы, подать заявки регистратору, чтобы он переоформил права на акции. Для этого определенный документ подписывает нотариус. Словом, все сопутствующие затраты будут стоить денег и времени, так что тем, кто имеет небольшие пакеты акций, лучше перевести акции в денежную форму, и уж потом дарить.

Наконец, держатель акций может просто подождать. Авось через лет 10 акции какого-нибудь Цурюпинского хлодокомбината будут стоить огромных денег? Для этого стоит позаботиться о том, чтобы акции хранились в надежном месте. В идеале, нужно перевести акции в бездокументарную форму, написав соответвующее обращение к банку-хранителю. Далее следует оформить с каким-нибудь респектабельным банком соглашение о хранении и обслуживании акций, что будет заверено депозитарной распиской. В таком случае банк будет подтверждать Ваше право собственности на ценную бумагу, и она будет защищена от поглощений и анулирования. Конечно, хорошо бы иметь депозитарные расписки от Bank of New York, но на худой конец, сойдут и подтверждающие документы от украинского банка с хорошей репутацией.

Андрей Золотухин, управляющий директор КУА «Драгон Эссет Менеджмент»:

Как правило, все более или менее ликвидные акции уже скуплены у физических лиц. Именно они сейчас и торгуются на ПФТС. На руках же у населения могли остаться либо неликвидные акции, которые не торгуются на организованных площадках, либо ценные бумаги уже обанкротившихся или близких к этому предприятий. Однако даже среди этих «мусорных» бумаг можно найти жемчужину.

Именно они сейчас и торгуются на ПФТС. На руках же у населения могли остаться либо неликвидные акции, которые не торгуются на организованных площадках, либо ценные бумаги уже обанкротившихся или близких к этому предприятий. Однако даже среди этих «мусорных» бумаг можно найти жемчужину.

Для этого необходимо выяснить торгуются ли бумаги компании на ПФТС, платит ли она налоги и дивиденды своим акционерам. Если да, то на сегодняшний день их лучше попридержать и продать через год-полтора, когда они смогут принести неплохую прибыль. Дело в том, что цена акций на сегодняшний день сильно занижена из-за мирового финансового кризиса.

Если же компания не торгуется на ПФТС, то можно попытаться выйти на ее главных акционеров и предложить выкупить акции.

У меня, например, в свое время были на руках акции одного закрытого общества. Главные акционеры сами нашли меня и выкупили бумаги по хорошей цене. Это доказывает тот факт, что если бумага действительно ценная, то покупатель найдет ее владельца сам.

Зарабатывайте на акциях американских компаний

23.07.2021

Intel Corp (INTC): Оцифровка всего продолжает ускоряться, создавая широкие возможности для рост…Intel опубликовала отчетность за 2-й квартал в четверг после окончания основной торговой сессии.CEO Intel Corp Пэт Гелсингер считает текущий момент «захватывающем временем для полупроводниковой промышленности», но вместе с этим отмечает, что мировой дефицит полупроводников может закончится нескоро и сохранится в 2023 году.Результаты по основным метрикамВыручка за Q2/2021 по GAAP $18,5 млрд (+5,1% vs Q2/2020), консенсус-прогноз — $17,84 млрдСкор прибыль на акцию за Q2/2021 по GAAP $1,24 (+4,17% vs Q2/2020) прогноз — $1,05 Intel повышает прогноз на год, теперь ожидает за FY21 cкор прибыль на акцию $4,80 (консенсус $4,62), повышает прогноз выручки по GAAP на текущий год до $77,6 млрд при консенсусе $72,94 млрд.. Несмотря на пересмотр прогнозов, ход мыслей менеджмента во время конфколла дает основание понять, то маржа прибыли компании ближе к концу года может снизиться. CEO Intel считает, что в следующем году рынок чипов для ПК значительно расширится в ожидании предстоящего в этом году выхода Windows 11 компании Microsoft Corp. Ожидается, что Гелсингер позднее в июле поделится дополнительными деталями по технологическим планам Intel.

CEO Intel считает, что в следующем году рынок чипов для ПК значительно расширится в ожидании предстоящего в этом году выхода Windows 11 компании Microsoft Corp. Ожидается, что Гелсингер позднее в июле поделится дополнительными деталями по технологическим планам Intel.

22.07.2021

Отчетность Abbott Labs (ABT) показывает рост спроса на диагностику, вопреки снижению ПЦР-тестир…Abbott Labs закрыла лучший квартал в истории, показав рост продаж на 39,5% до $10,2 млрд..Результаты по основным метрикамПродажи Abbott Labs во 2-м кв $10,22 млрд (+39,5% vs. 2Q20; ожидания $9,69)Прибыль на акцию Abbott Labs во 2-м кв 66 центов (+120% vs. 2Q20; ожидания 57 центов)Продажи по бизнес-сегментам:Nutrition $2,11 млрд (ожидания $2,04 млрд)Diagnostics $3,25 млрд (ожидания $3,21 млрд)Established Pharmaceuticals $1,18 млрд (ожидания $1,34 млрд)Medical Devices $3,67 млрд (ожидания $3,44 млрд)Diabetes $1,06 млрд (ожидания $1,01 млрд)Менеджмент Abbott (ABT) ожидает прибыль на акцию по GAAP в диапазоне от $2,75 до $2,95, что ниже текущего консенсуса $3,05 на акцию по данным Bloomberg. Бизнес-сегмент «Диагностика» удержал первенство в темпе роста продаж среди направлений компании, здесь Abbot сгенерировала $3,25 млрд (+62,8% vs. 2Q20) благодаря восстановлению спроса на средства диагностики не связанные с COVID-19, которые оставались «в тени» в прошлом году. Глобальные продажи связанные с тестированием на COVID-19, составили 1,3 млрд во втором квартале. Доходы компании от молекулярной диагностики (в том числе ПЦР-тестирование на COVID-19) сократились на 19,1% (vs. 2Q20), однако это было компенсировано продажами в размере $1,0 млрд платформ быстрого тестирования Abbott BinaxNOW®, Panbio® и ID NOW®.Впечатляющие результаты роста продаж сегмента «Диагностика» могут стать драйвером роста, некоторых компаний из сферы молекулярной диагностики, которые не так давно обновляли 52-недельные минимумы, таких как Quidel Corporation (QDEL), OraSure Technologies, Inc. (OSUR).

Бизнес-сегмент «Диагностика» удержал первенство в темпе роста продаж среди направлений компании, здесь Abbot сгенерировала $3,25 млрд (+62,8% vs. 2Q20) благодаря восстановлению спроса на средства диагностики не связанные с COVID-19, которые оставались «в тени» в прошлом году. Глобальные продажи связанные с тестированием на COVID-19, составили 1,3 млрд во втором квартале. Доходы компании от молекулярной диагностики (в том числе ПЦР-тестирование на COVID-19) сократились на 19,1% (vs. 2Q20), однако это было компенсировано продажами в размере $1,0 млрд платформ быстрого тестирования Abbott BinaxNOW®, Panbio® и ID NOW®.Впечатляющие результаты роста продаж сегмента «Диагностика» могут стать драйвером роста, некоторых компаний из сферы молекулярной диагностики, которые не так давно обновляли 52-недельные минимумы, таких как Quidel Corporation (QDEL), OraSure Technologies, Inc. (OSUR).

16.07.2021

Moderna (MRNA) будет добавлена в S&P 500S&P Global заявил, что включит акции фармацевтической компании Moderna в индекс S&P 500 начиная с 21 июля. Moderna займет место Alexion Pharmaceuticals (ALXN), которая будет поглощена AstraZeneca (AZN) в рамках сделки, завершающейся ближайшее время.Компания Moderna проделала огромный путь с 2019 г., превратившись из небольшого венчурного бизнеса в многомиллиардную фармацевтическую компанию. Стоимость акций компании за последние два года подорожала более чем на 2130%.

Moderna займет место Alexion Pharmaceuticals (ALXN), которая будет поглощена AstraZeneca (AZN) в рамках сделки, завершающейся ближайшее время.Компания Moderna проделала огромный путь с 2019 г., превратившись из небольшого венчурного бизнеса в многомиллиардную фармацевтическую компанию. Стоимость акций компании за последние два года подорожала более чем на 2130%.

15.07.2021

General Motors (GM) сообщила о воспламенении двух ранее отозванных электромобилей Chevrolet Bol…Два автомобиля Chevrolet Bolt, среди тех, что были отозваны ранее для устранения неполадок, самопроизвольно загорелись.Компания не поделилась подробностями возгорания двух электромобилей, но сказала, что расследует эти инциденты. По словам GM, отладка электромобилей в рамках отзыва будет продолжена.В ноябре GM отозвала почти 69 000 электромобилей Bolt, выпущенных с 2017 по 2019 год, из них примерно 51 000 машин, проданных в США. Теперь компании придется провести повторный отзыв для диагностики литий-ионных батарей. Chevrolet Bolt является самым популярным электромобилем компании, хотя не занимает существенных позиций в доле суммарной выручки.

Chevrolet Bolt является самым популярным электромобилем компании, хотя не занимает существенных позиций в доле суммарной выручки.

Миллиардеры по всему миру выводят акции своих компаний с бирж

Делистинг и выкуп акций публичных компаний набирает обороты. Миллиардеры – от японца Масаёси Сона до француза Патрика Драи – задумываются о том, чтобы увести свои ведущие предприятия из-под пристального внимания фондовых рынков. Частным компаниям не страшна растущая волатильность на биржах и, как следствие, излишняя нервозность акционеров. Кроме того, им проще договариваться с владельцами (которых немного по сравнению с публичными компаниями) по таким вопросам, как выделение средств на развитие или выплата дивидендов. Вдобавок частные компании не обязаны регулярно публиковать подробную финансовую отчетность. Важно и то, что биржи, как отмечают главы компаний, перестали быть основным каналом привлечения капитала – инвестиции на развитие компании сегодня можно получить многими способами.

По данным агентства Bloomberg, с начала 2020 г. компании потратили на выкуп своих акций $26 млрд, что на 2500% больше по сравнению с аналогичным периодом прошлого года. «В последние пару лет мы не только наблюдаем, как частные компании откладывают выход на биржи, но и становимся свидетелями того, как набирает силу обратный тренд – публичные компании торопятся уйти с бирж. Повышенная волатильность на рынках из-за пандемии в последние месяцы только ускорила этот процесс», – рассказала Bloomberg глава отдела рынков частного капитала в Европе, на Ближнем Востоке и в Африке UBS Group Изабель Толедано-Кутсурис.

Как отмечает Bloomberg, миллиардеры по всему миру также извлекают пользу из текущего низкого уровня котировок акций своих компаний вследствие общего спада на фондовых рынках, вызванного пандемией. Выкупу акций по привлекательной цене также благоприятствует общий спад деловой активности – объем сделок по слияниям и поглощениям компаний за первые восемь месяцев 2020 г. снизился на 33% по сравнению с аналогичным периодом предыдущего года. При этом фонды инвестиций в частные компании, которые традиционно скупали потерявшие популярность активы, в текущем году тоже сбавили обороты: инвестиции этих фондов упали на 15%, несмотря на рекордные объемы свободных средств.

снизился на 33% по сравнению с аналогичным периодом предыдущего года. При этом фонды инвестиций в частные компании, которые традиционно скупали потерявшие популярность активы, в текущем году тоже сбавили обороты: инвестиции этих фондов упали на 15%, несмотря на рекордные объемы свободных средств.

В Азиатско-Тихоокеанском регионе за последние месяцы было объявлено о нескольких громких выкупах.

В частности, в Китае, где котировки акций сильно колеблются не только из-за пандемии, но и на фоне постоянного потока новостей о ходе торговой войны Вашингтона с Пекином, все больше публичных компаний задумываются о выходе с биржи. Миллиардер из Гонконга Питер Ву, сделавший состояние на торговле недвижимостью, завершил выкуп своей компании Wheelock and Company, одного из крупнейших девелоперов в регионе, история которого началась с середины XIX в. Ву выкупил акции Wheelock and Company по цене на 52% выше рыночной.

А гонконгская семья Фэн, которой принадлежит одна из крупнейших торговых компаний мира – основанная в 1906 г. Li & Fung (логистика и дистрибуция одежды, аксессуаров и другой продукции), – выкупила акции своей компании по цене 1,25 гонконгского доллара, что на 94% меньше их пиковой цены в 2011 г. «В свете глобальной экономической неопределенности процесс реструктуризации компании рискует затянуться. Мы считаем, что этот процесс пройдет более эффективно вдали от фондовых рынков», – заявил генеральный директор Li & Fung Спенсер Фэн в марте, объявляя о предложении по выкупу акций.

Li & Fung (логистика и дистрибуция одежды, аксессуаров и другой продукции), – выкупила акции своей компании по цене 1,25 гонконгского доллара, что на 94% меньше их пиковой цены в 2011 г. «В свете глобальной экономической неопределенности процесс реструктуризации компании рискует затянуться. Мы считаем, что этот процесс пройдет более эффективно вдали от фондовых рынков», – заявил генеральный директор Li & Fung Спенсер Фэн в марте, объявляя о предложении по выкупу акций.

Общий объем сделок по выкупу акций гонконгских компаний с начала года, по данным Refinitiv, превысил $9 млрд. «Чем дольше на рынках превалирует негативный настрой, тем выше шансы на успешный выкуп, ведь его предлагаемая стоимость хоть и превышает рыночную, все же обычно существенно ниже базовой оценки активов компании из-за этого пессимизма», – отмечает в интервью South China Morning Post генеральный директор компании по управлению активами China Hong Kong Capital Asset Management Кенни Тан Син-инь.

Китай не единственная азиатская страна, где миллиардеры выводят свои компании с бирж. В мае индийский миллиардер Анил Агарвал объявил о намерении выкупить у миноритарных акционеров пакеты акций своей компании Vedanta. Это крупнейшая в Индии горнодобывающая и металлургическая компания со штаб-квартирой в Лондоне, акции которой котируются на Лондонской и Нью-Йоркской фондовых биржах. Бизнесмен предложил $1,16 за акцию, что на 9,9% выше рыночной стоимости. К моменту предложения котировки акций Vedanta снизились с начала года на 40%. «Акции Vedanta торгуются с огромным дисконтом к их реальной ценности из-за внутренних проблем с управлением в компании, вызывавших недовольство крупных институциональных акционеров. В таких условиях понятно, что Агарвал недоволен рыночной стоимостью своей компании», – заявил Bloomberg исполнительный вице-президент финансовой компании IIFL Securities Санджив Бхасин.

В мае индийский миллиардер Анил Агарвал объявил о намерении выкупить у миноритарных акционеров пакеты акций своей компании Vedanta. Это крупнейшая в Индии горнодобывающая и металлургическая компания со штаб-квартирой в Лондоне, акции которой котируются на Лондонской и Нью-Йоркской фондовых биржах. Бизнесмен предложил $1,16 за акцию, что на 9,9% выше рыночной стоимости. К моменту предложения котировки акций Vedanta снизились с начала года на 40%. «Акции Vedanta торгуются с огромным дисконтом к их реальной ценности из-за внутренних проблем с управлением в компании, вызывавших недовольство крупных институциональных акционеров. В таких условиях понятно, что Агарвал недоволен рыночной стоимостью своей компании», – заявил Bloomberg исполнительный вице-президент финансовой компании IIFL Securities Санджив Бхасин.

Как сообщило Bloomberg 13 сентября со ссылкой на источники, знакомые с ходом переговоров, Масаёси Сон, глава японской холдинговой компании SoftBank, одного из самых крупных и влиятельных мировых инвесторов в технологические компании, возобновил переговоры с акционерами компании о возможности выкупа ее акций. Эта японская компания является, в частности, крупнейшим акционером Alibaba (27,5%) и T-mobile (24%), а также имеет доли в десятках других технологических компаний, включая Uber и Slack. Сон и акционеры SoftBank недовольны растущей разницей между рыночной капитализацией компании ($130 млрд) и размером ее портфеля инвестиций ($343 млрд на начало 2020 г.). Переговоры о выводе акций SoftBank с биржи ведутся с акционерами компании с переменным успехом с 2015 г. Многие акционеры-ветераны выступают против.

Эта японская компания является, в частности, крупнейшим акционером Alibaba (27,5%) и T-mobile (24%), а также имеет доли в десятках других технологических компаний, включая Uber и Slack. Сон и акционеры SoftBank недовольны растущей разницей между рыночной капитализацией компании ($130 млрд) и размером ее портфеля инвестиций ($343 млрд на начало 2020 г.). Переговоры о выводе акций SoftBank с биржи ведутся с акционерами компании с переменным успехом с 2015 г. Многие акционеры-ветераны выступают против.

16 сентября стало известно, что SoftBank и южнокорейская компания Naver выступили с предложением о выкупе акций к миноритарным акционерам японской корпорации Line, которая владеет популярным одноименным мессенджером. Котировки акций Line в этом году держатся на уровне в 5370 иен за акцию, и SoftBank предложила выкупить их по цене в 5380 иен за акцию. Сон рассчитывает сделать Line частной компанией, объединить ее с принадлежащей ему Yahoo Japan и таким образом создать на японском рынке ведущего игрока в области интернет-технологий.

1 сентября о намерении провести делистинг акций своей компании Rocket Internet с Франкфуртской биржи объявил ее генеральный директор, известный немецкий инвестор и миллиардер Оливер Самвер. По его мнению, размещение акций на бирже в настоящее время уже не является для компаний лучшим способом привлечения средств. Для финансирования дальнейшего развития Rocket Internet рассчитывает на частные инвестиции. В первом полугодии 2020 г. Rocket Internet понесла убыток на 12 млн евро, хотя за аналогичный период прошлого года прибыль составила 548 млн евро.

Компания была основана в 2007 г. как фабрика стартапов – она создала или помогла встать на ноги более чем 200 стартапам, в том числе таким известным проектам, как Zalando (европейский онлайн-ритейлер, скопировавший модель американского Zappos) и Delivery Hero (европейский сервис доставки еды). Первичное размещение акций Rocket Internet в 2014 г. стало крупнейшим на Франкфуртской бирже за семь лет, но в первый день торгов акции обвалились на 13% – один из худших результатов в истории IPO европейских компаний. Компания разместила акции по цене 42,5 евро и привлекла в рамках IPO более 1,4 млрд евро. Цена закрытия 31 августа составила 18,95 евро (снижение с начала года на 15%), а Rocket Internet предложила выкупить акции по 18,57 евро за штуку.

Компания разместила акции по цене 42,5 евро и привлекла в рамках IPO более 1,4 млрд евро. Цена закрытия 31 августа составила 18,95 евро (снижение с начала года на 15%), а Rocket Internet предложила выкупить акции по 18,57 евро за штуку.

А 11 сентября стало известно, что французский бизнесмен Патрик Драи намерен потратить 2,5 млрд евро на выкуп находящихся в обращении на бирже Euronext акций его телекоммуникационной компании Altice. Драи предложил 4,11 евро за акцию, что на 23,8% выше стоимости закрытия 10 сентября. Такое предложение оценивает Altice в 4,9 млрд евро. С начала года акции компании упали на 28% из-за высокого уровня ее долговой нагрузки, и, хотя в последнее время положение компании улучшилось, волатильность на рынках продолжает оказывать негативное влияние на стоимость ее акций. «Проведя делистинг, мы сможем лучше сосредоточиться на достижении долгосрочных целей как частная компания», – говорится в официальном заявлении Altice.

Зачем покупать акции компаний: 5 причин

Богатый человек отличается от бедного тем, что управляет своим капиталом грамотно, ежегодно наращивая его. Изучив все нюансы инвестирования, можно обеспечить себя пассивным доходом уже через 10-15 лет. Это позволит вам наслаждаться жизнью, быть независимым, постоянно путешествовать и не ограничивать себя в ежедневных тратах.

Изучив все нюансы инвестирования, можно обеспечить себя пассивным доходом уже через 10-15 лет. Это позволит вам наслаждаться жизнью, быть независимым, постоянно путешествовать и не ограничивать себя в ежедневных тратах.

Фондовый рынок сейчас можно назвать очень популярным вариантом инвестирования, который поможет вам достичь поставленных целей.

Доступность

Торговать на фондовом рынке могут не только богатые люди. Каждый гражданин нашей страны может купить акции понравившейся ему компании не выходя из дома.

Акции торгуются на фондовом рынке. Купить их можно через посредника (брокера), открыв брокерский счет на свое имя. Данный счет можно открыть практически в любом банке России. Для этого нужно подать заявку в выбранный вами банк, часто это можно сделать дистанционно (через интернет).

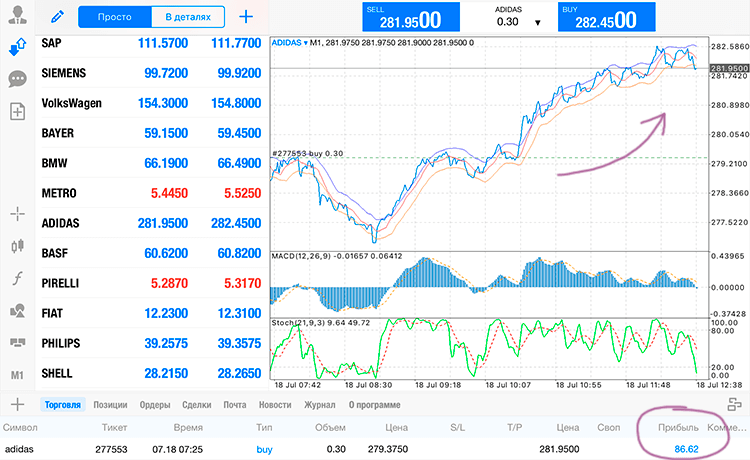

После открытия брокерского счета у вас появится возможность покупать и продавать акции, выставленные на бирже. Эти операции проводятся онлайн, поэтому не нужно будет каждый раз посещать офис вашего брокера, что позволит вам значительно сэкономить собственное время.

Не обязательно иметь миллионы на своем счету. Откладывайте 10-15 % своего дохода ежемесячно, пополняя на эту сумму свой брокерский счет.

Можно установить специальное приложение от вашего брокера на смартфон и всегда быть в курсе событий, происходящих на бирже. Пополнять брокерский счет и выводить с него денежные средства можно в любое время, не оплачивая дополнительные комиссии.

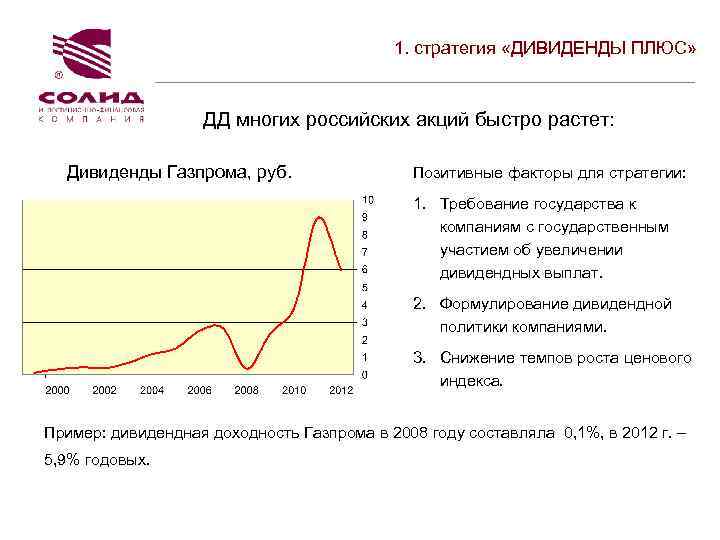

Выплата дивидендов

Каждый владелец акций той или иной компании является ее микрособственником, поэтому имеет право на получение дивидендов (части прибыли данной компании, распределяемой равными долями между всеми акционерами).

Можно заранее изучить график выплаты дивидендов компаниями, представленными на бирже, и выбрать для себя подходящую, выплачивающую дивиденды в большем размере. Периодичность выплат и размер дивидендов у различных компаний также различаются.

Авторитетные эмитенты не скупятся на выплату дивидендов своим акционерам, что дает возможность получать пассивный доход.

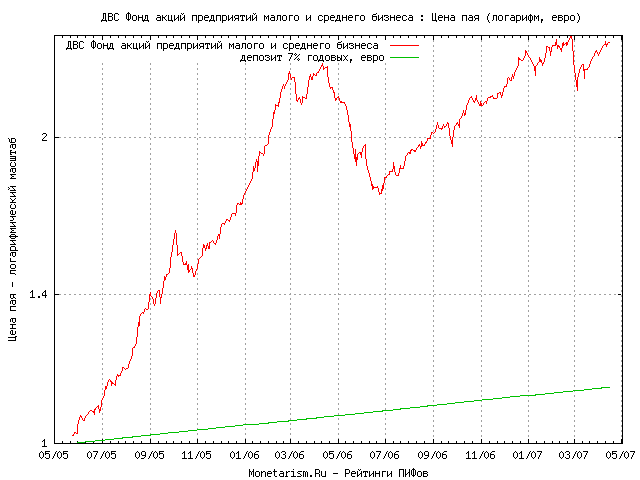

Нередко дивидендная доходность намного превышает процентные ставки по депозитам.

Наша страна богата нефтью. Чтобы получать свой процент от ее добычи достаточно купить акции Роснефти, Татнефти или некоторых других.

Капитал будет расти

Цена акции не является постоянной величиной, она постоянно меняется (как в меньшую, так и в большую сторону). Когда финансовые дела компании идут хорошо, то котировки также идут вверх, и наоборот.

Внимательно наблюдая за ценой акций эмитента можно заметить, что иногда для роста на 10 и более процентов требуется всего несколько дней. Этот феномен используют спекулянты в своей работе, выгодно покупая и перепродавая акции.

От риска также никто не застрахован, акции могут упасть в цене. Чтобы снизить собственный риск, новичкам лучше покупать акции “голубых фишек” – наиболее авторитетных и надежных компаний. К таким компаниям относится Газпром, Сбербанк, Лукойл и некоторые другие. Контрольный пакет акций данных компаний принадлежит государству, поэтому вкладывать в них менее рискованно.

При падении цен на акции не нужно расстраиваться, это неизбежно, так как рынок цикличен. В такие периоды у акционеров появляется дополнительный шанс докупить необходимые им акции по сниженной цене. Вероятность того, что цена вернется на прежние позиции через некоторое время крайне велика. Риск дефолта минимален.

Престиж

Факт того, что человек является держателем акций той или иной авторитетной компании делает его более значимым и успешным в глазах окружающих.

Старайтесь приобретать ценные бумаги только крупных, проверенных временем компаний на первых этапах инвестирования, это увеличит ваши шансы стать успешным инвестором и не потерять свой капитал.

Заходя за покупками в Пятерочку или Магнит у вас будут совершенно особенные чувства, так как вы являетесь совладельцем, держателем акций этих эмитентов.

Вы станете воспринимать себя по-иному, заправляясь на заправке Татнефть и являясь акционером этой компании.

Это очень интересно

Первые шаги на бирже изменят вашу жизнь. Очень интересно наблюдать за фондовым рынком. Человек начинает развиваться, повышает свою финансовую грамотность. Очень увлекательно изучать фондовый рынок, постоянно увеличивая свой капитал.

Очень интересно наблюдать за фондовым рынком. Человек начинает развиваться, повышает свою финансовую грамотность. Очень увлекательно изучать фондовый рынок, постоянно увеличивая свой капитал.

К инвестированию на бирже следует подходить обдуманно, не доверяя свои деньги сомнительным компаниям с туманными перспективами.

Байден подписал указ о запрете покупать акции 59 китайских компаний

https://ria.ru/20210603/aktsii-1735517684.html

Байден подписал указ о запрете покупать акции 59 китайских компаний

Байден подписал указ о запрете покупать акции 59 китайских компаний — РИА Новости, 03.06.2021

Байден подписал указ о запрете покупать акции 59 китайских компаний

Президент США Джо Байден подписал указ, запрещающий американцам покупать акции 59 китайских компаний, документ распространила в четверг пресс-служба Белого… РИА Новости, 03.06.2021

2021-06-03T21:08

2021-06-03T21:08

2021-06-03T21:33

джо байден

вашингтон (город)

сша

в мире

китай

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn24. img.ria.ru/images/07e5/05/15/1733322078_0:94:3270:1933_1920x0_80_0_0_0a59c43deda0d85a43cb51536b5c7b29.jpg

img.ria.ru/images/07e5/05/15/1733322078_0:94:3270:1933_1920x0_80_0_0_0a59c43deda0d85a43cb51536b5c7b29.jpg

ВАШИНГТОН, 3 июн – РИА Новости. Президент США Джо Байден подписал указ, запрещающий американцам покупать акции 59 китайских компаний, документ распространила в четверг пресс-служба Белого дома.Исполнительный указ касается компаний, связанных, по оценкам Вашингтона, с оборонным сектором КНР. В список включены 59 компаний, в том числе предприятия авиационного и космического секторов Китая.»Исполнительный указ запрещает гражданам США приобретать или продавать любые публично торгуемые ценные бумаги», — говорится в сообщении Белого дома.Уточняется, что действие запрета начнется 2 августа.

https://ria.ru/20210209/klyuch-1596571128.html

вашингтон (город)

сша

китай

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn25.img.ria.ru/images/07e5/05/15/1733322078_200:0:2931:2048_1920x0_80_0_0_f67a785d1ad10174252d0ed7fb4a98db.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

джо байден, вашингтон (город), сша, в мире, китай

Все, что вам нужно знать

Если компания покупается, то, что происходит с акциями, зависит от нескольких факторов. Например, при выкупе компании за наличные акционеры получают определенную сумму в долларах за каждую принадлежащую им акцию. После завершения транзакции акции аннулируются и теряют ценность, так как компания больше не существует как независимая компания. Читать 3 мин.

Например, при выкупе компании за наличные акционеры получают определенную сумму в долларах за каждую принадлежащую им акцию. После завершения транзакции акции аннулируются и теряют ценность, так как компания больше не существует как независимая компания. Читать 3 мин.

2.Наличные или слияния акций

Обновлено 22 июля 2020 г.:

Преимущества и недостатки

Плюсы

- Выкуп компании дает акционерам выгоду. Когда компания покупается, цена ее акций обычно увеличивается. Инвестор может продать акции на бирже по текущей рыночной цене в любое время.

- Компания-покупатель обычно предлагает более высокую цену, чем текущая цена акций, чтобы побудить целевую компанию продать.Как только объявление будет сделано, появится приток трейдеров, которые будут покупать по предложенной цене, что, в свою очередь, увеличит стоимость акций.

- Если приобретающая компания предлагает купить целевую компанию по цене одной акции плюс 10 долларов наличными, а акции продаются за 30 долларов, это равняется экономической стоимости одной акции в 40 долларов.

Это может привести к увеличению акций целевой компании на эту величину. В этой ситуации реакция рынка на компанию-покупателя играет роль в рыночной активности.

Это может привести к увеличению акций целевой компании на эту величину. В этой ситуации реакция рынка на компанию-покупателя играет роль в рыночной активности. - Часто случается, что, если есть хотя бы запах слуха о надвигающемся выкупе, инвесторы начинают покупать акции до того, как объявлено о выкупе и цена акции возрастет. Когда происходит выкуп, инвесторы получают прибыль наличными.

- Во время выкупа по обмену акций инвесторы, владеющие акциями, могут увидеть большую корпоративную прибыль по мере выравнивания консолидированной компании и целевой компании.

- Когда выкуп является сделкой с акциями без привлечения денежных средств, акции целевой компании, как правило, торгуются по тем же принципам, что и приобретающая компания.

Минусы

- Недостатком для акционеров компании, участвующей в выкупе, является то, что они больше не являются акционерами этой компании. Это означает, что если долгосрочная стоимость превышает денежную цену, которую получает инвестор, он не сможет участвовать или получать какие-либо вознаграждения в будущем.

- Инвесторы обычно несут ответственность за уплату подоходного налога или налога на прирост капитала с любых денежных поступлений.

- Когда происходит выкуп акций по обмену, акции могут быть переданы инвестору, который не заинтересован в владении компанией.

- Если цена акций приобретающей компании упадет, это может оказать негативное влияние на целевую компанию. Если произойдет обратное и цена акций приобретающей компании вырастет, скорее всего, акции целевой компании также вырастут.

- Влияние разводнения — это еще один эффект, вызванный количеством новых акций, которые должна быть выпущена приобретающей компанией для финансирования приобретения.

- В случае предположения о конкурирующем предложении цена может быть затронута, хотя обычно она незначительна.

- Если дивиденды должны выплачиваться между датой объявления сделки и датой закрытия, цена акции может снизиться.

- Цена акций может повышаться или понижаться на основании слухов о ходе выкупа или любых трудностях, с которыми может столкнуться сделка.

- Компании-покупатели имеют право аннулировать свое предложение, акционеры могут не поддерживать сделку, а регулирующие органы по ценным бумагам могут не разрешить сделку.

Слияние денежных средств или акций

Публичные компании можно приобрести несколькими способами; наличные деньги, слияние акций за акции или сочетание наличных денег и акций.

Денежные средства и акции — с помощью этого предложения инвесторам целевой компании предлагаются денежные средства и акции приобретающей компанией.

Слияние акций в обмен на акции — акции акционеров целевой компании будут заменены акциями новой компании. Новые акции пропорциональны их существующим акциям.Обмен акций редко бывает индивидуальным.

Выкуп с использованием заемных средств — фирма-покупатель может использовать заемные средства в качестве средства для финансирования целевой компании.

Денежные средства — акции приобретаются по предложенной цене и больше не находятся в портфеле акционера.

Тендерные предложения — эти предложения включают предложение инвестора о покупке достаточного количества находящихся в обращении акций целевой компании, чтобы получить контрольный пакет акций компании. Иногда это считается враждебным поглощением.

Если вам нужна помощь с ответом на вопрос, если компания куплена, что происходит с акциями, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel.UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Что происходит с акциями, когда одна публичная компания покупает другую? | Финансы

Когда одна публичная компания покупает другую, акционеры приобретаемой компании обычно получают компенсацию за свои акции.Это может быть в форме наличных денег или в форме акций компании, осуществляющей покупку. В любом случае акции покупаемой компании обычно перестают существовать.

В любом случае акции покупаемой компании обычно перестают существовать.

Наконечник

Когда публичная компания выкупается, акций покупаемой компании больше не существует. Акционеры могут рассчитывать на компенсацию в виде сделки по обмену акций, выплаты наличных или гибридной сделки.

Общие сведения о сделках «акции в обмен на акции»

При некоторых слияниях приобретающая компания будет компенсировать акционерам приобретаемой компании путем предоставления им акций.В таком случае каждая акция покупаемой компании будет фактически заменена на вашем брокерском счете определенным количеством акций компании, осуществляющей покупку. Соотношение акций может быть не один к одному, в зависимости от таких факторов, как относительная цена акций двух компаний.

Если вы в конечном итоге продадите новые акции после заключения сделки, вам придется свериться с документами, поданными компаниями в Комиссию по ценным бумагам и биржам, или работать со своим брокером или налоговым консультантом, чтобы рассчитать, сколько вы заработали на акции, так как ваша первоначальная стоимость будет усложнена в результате слияния.

Часто, как только предварительно объявляется о приобретении акций в обмен на акции, цены на акции двух компаний сходятся к некоторому значению, близкому к запланированному, эффективно скорректированному с учетом мнения инвесторов о том, что сделка может сорваться.

Общие сведения о сделках «наличные в обмен на акции»

В других случаях компания, приобретающая другую, будет платить наличными по сделке, по сути выкупая существующих акционеров по согласованной цене. Это обычное дело, когда частная фирма, например, фонд прямых инвестиций, покупает публичную компанию, но это может случиться, когда одна публичная компания покупает и другую.

В этих ситуациях ваши акции компании будут заменены деньгами на вашем брокерском счете. Обычно вам придется платить налог, как если бы вы решили продать свои акции в день приобретения.

Изучение гибридных соглашений

Компании также могут предложить инвесторам сочетание акций и денежных средств при приобретении, поэтому каждая акция будет продаваться за сочетание акций новой компании и денежных средств. В некоторых случаях инвесторам могут быть предложены различные варианты на выбор.Ваша уверенность в компании-покупателе, ваше стремление к наличным деньгам и налоговые последствия получения наличных вместо акций — вот некоторые факторы, которые вы можете использовать, чтобы решить, какой вариант выбрать, если это произойдет с вами.

В некоторых случаях инвесторам могут быть предложены различные варианты на выбор.Ваша уверенность в компании-покупателе, ваше стремление к наличным деньгам и налоговые последствия получения наличных вместо акций — вот некоторые факторы, которые вы можете использовать, чтобы решить, какой вариант выбрать, если это произойдет с вами.

Почему компании выкупают акции?

Обратный выкуп акций относится к выкупу акций компанией, которая их выпустила. Обратный выкуп происходит, когда компания-эмитент выплачивает акционерам рыночную стоимость за акцию и повторно поглощает ту часть своей собственности, которая ранее была распределена между государственными и частными инвесторами.

При обратном выкупе акций, или обратном выкупе акций, компания может приобретать акции на открытом рынке или напрямую у акционеров. В последние десятилетия обратный выкуп акций превзошел дивиденды в качестве предпочтительного способа возврата денежных средств акционерам. Хотя более мелкие компании могут предпочесть обратный выкуп, у компаний с голубыми фишками гораздо больше шансов сделать это из-за связанных с этим затрат.

Ключевые выводы

- Компании проводят обратный выкуп по разным причинам, включая консолидацию компании, увеличение стоимости капитала и стремление выглядеть более привлекательно с финансовой точки зрения.

- Обратной стороной выкупа является то, что они обычно финансируются за счет долга, что может затруднить денежный поток.

- Обратный выкуп акций может иметь умеренно положительное влияние на экономику в целом.

Причины обратного выкупа

Поскольку компании увеличивают уставный капитал за счет продажи обыкновенных и привилегированных акций, может показаться нелогичным, что компания может решить вернуть эти деньги. Однако существует множество причин, по которым компании может быть выгодно выкупить свои акции, включая консолидацию собственности, недооценку и повышение ее ключевых финансовых показателей.

Неиспользованные денежные средства — дорогое удовольствие

Каждая обыкновенная акция представляет собой небольшую долю собственности компании-эмитента, включая право голоса по вопросам политики компании и финансовых решений. Если у бизнеса есть управляющий собственник и один миллион акционеров, на самом деле у него есть 1 000 001 собственник. Компании выпускают акции для увеличения акционерного капитала для расширения финансирования, но, если в поле зрения нет потенциальных возможностей для роста, удержание всего этого неиспользованного акционерного финансирования означает совместное владение без уважительной причины.

Если у бизнеса есть управляющий собственник и один миллион акционеров, на самом деле у него есть 1 000 001 собственник. Компании выпускают акции для увеличения акционерного капитала для расширения финансирования, но, если в поле зрения нет потенциальных возможностей для роста, удержание всего этого неиспользованного акционерного финансирования означает совместное владение без уважительной причины.

Например, компании, которые расширились и стали доминировать в своих отраслях, могут обнаружить, что дальнейшего роста не наблюдается. При таком небольшом запасе возможностей для роста наличие большого количества акционерного капитала на балансе становится скорее бременем, чем благословением.

Акционеры требуют возврата на свои инвестиции в виде дивидендов, которые являются стоимостью капитала, поэтому бизнес, по сути, платит за привилегию доступа к фондам, которые он не использует. Выкуп некоторых или всех находящихся в обращении акций может быть простым способом расплатиться с инвесторами и снизить общую стоимость капитала.По этой причине Walt Disney (DIS) сократил количество акций, находящихся в обращении на рынке, выкупив 73,8 млн акций на общую сумму 7,5 млрд долларов еще в 2016 году.

Мелисса Линг {Copyright} Investopedia, 2019.сохраняет цену акции

Акционеры обычно хотят стабильного увеличения дивидендов от компании. И одна из целей руководителей компании — максимизировать благосостояние акционеров. Однако руководители компаний должны балансировать между умиротворением акционеров и сохранением гибкости, если экономика погрузится в рецессию.

Одним из наиболее пострадавших банков во время Великой рецессии был Bank of America Corporation (BAC). С тех пор банк неплохо восстановился, но ему еще предстоит поработать, чтобы вернуть былую славу. Однако по состоянию на конец 2017 года Bank of America выкупил почти 300 миллионов акций за предыдущий 12-месячный период. Хотя дивиденды увеличились за тот же период, исполнительное руководство банка постоянно выделяло больше денежных средств на акции. выкуп, а не дивиденды.

Почему обратный выкуп предпочтительнее дивидендов? Если экономика замедлится или впадет в рецессию, банк может быть вынужден сократить дивиденды, чтобы сохранить денежные средства. Результат, несомненно, приведет к распродаже акций. Однако, если банк решит выкупить на меньше акций, достигнув такой же сохранности капитала, как и сокращение дивидендов, цена акций, скорее всего, пострадает меньше. Принятие решения о выплате дивидендов с постоянным увеличением, безусловно, приведет к росту акций компании, но стратегия выплаты дивидендов может быть палкой о двух концах для компании.В случае рецессии обратный выкуп акций можно уменьшить легче, чем дивиденды, с гораздо меньшим негативным влиянием на курс акций.

Недооцененная акция

Еще один важный мотив для бизнеса обратного выкупа: они искренне считают, что их акции недооценены. Недооценка происходит по ряду причин, часто из-за неспособности инвесторов видеть прошлые краткосрочные результаты бизнеса, сенсационных новостей или общего медвежьего настроения. Волна обратного выкупа акций захлестнула Соединенные Штаты в 2010 и 2011 годах, когда экономика переживала нарождающийся подъем после Великой рецессии.Многие компании начали делать оптимистичные прогнозы на ближайшие годы, но цены на акции компаний по-прежнему отражали экономический спад, который преследовал их в предыдущие годы. Эти компании инвестировали в себя путем выкупа акций, надеясь получить прибыль, когда цены на акции, наконец, начнут отражать новые, улучшенные экономические реалии.

Если акция сильно недооценена, компания-эмитент может выкупить часть своих акций по этой сниженной цене, а затем повторно выпустить их после корректировки рынка, тем самым увеличив свой собственный капитал без выпуска дополнительных акций.Хотя это может быть рискованным шагом в случае, если цены останутся низкими, этот маневр может позволить предприятиям, которые все еще испытывают долгосрочную потребность в капитальном финансировании, увеличить свой капитал без дальнейшего размывания собственности компании.

Например, предположим, что компания выпускает 100 000 акций по цене 25 долларов за акцию, увеличивая капитал на 2,5 миллиона долларов. Несвоевременная новость, ставящая под сомнение этику руководства компании, вызывает панику среди акционеров, которые начинают продавать акции, в результате чего цена падает до 15 долларов за акцию.Компания решает выкупить 50 000 акций по 15 долларов за акцию с общими затратами в 750 000 долларов и переждать безумие. Бизнес остается прибыльным и в следующем квартале запускает новую захватывающую линейку продуктов, в результате чего цена превышает первоначальную цену предложения до 35 долларов за акцию. После восстановления своей популярности компания перевыпускает 50 000 акций по новой рыночной цене с общим притоком капитала в 1,75 миллиона долларов. Из-за кратковременной недооценки своих акций компания смогла выручить 2 доллара.5 млн. Капитала в 3,5 млн. Долларов без дальнейшего размывания собственности путем выпуска дополнительных акций.

Это быстрое решение для финансового отчета

Обратный выкуп акций также может быть простым способом сделать бизнес более привлекательным для инвесторов. При уменьшении количества находящихся в обращении акций коэффициент прибыли компании на акцию (EPS) автоматически увеличивается, поскольку ее годовая прибыль теперь делится на меньшее количество акций в обращении. Например, компания, которая зарабатывает 10 миллионов долларов в год на 100 000 акций в обращении, имеет прибыль на акцию в 100 долларов.Если он выкупит 10 000 из этих акций, уменьшив общее количество находящихся в обращении акций до 90 000, его прибыль на акцию увеличится до 111,11 доллара без какого-либо фактического увеличения прибыли.

Кроме того, краткосрочные инвесторы часто стремятся быстро заработать, вкладывая средства в компанию, ведущую к запланированному выкупу. Быстрый приток инвесторов искусственно завышает оценку акций и увеличивает отношение цены компании к прибыли (P / E). Коэффициент рентабельности собственного капитала (ROE) — еще один важный финансовый показатель, который автоматически увеличивается.

Одна из интерпретаций обратного выкупа заключается в том, что компания финансово здорова и больше не нуждается в избыточном долевом финансировании. Рынок также может видеть, что руководство достаточно уверено в компании, чтобы реинвестировать в себя. Обратный выкуп акций обычно считается менее рискованным, чем инвестирование в исследования и разработки новых технологий или приобретение конкурента; это прибыльное мероприятие, пока компания продолжает расти. Инвесторы обычно рассматривают обратный выкуп акций как положительный знак для повышения их курса в будущем.В результате обратный выкуп акций может привести к наплыву инвесторов, скупающих акции.

Обратная сторона выкупа

Обратный выкуп акций влияет на кредитный рейтинг компании, если ей приходится занимать деньги для выкупа акций. Многие компании финансируют обратный выкуп акций, потому что проценты по ссуде не облагаются налогом. Однако долговые обязательства истощают денежные резервы, которые часто необходимы, когда экономические ветры меняются против компании. По этой причине агентства кредитной информации рассматривают выкуп акций, финансируемых за счет таких средств, в негативном свете: они не рассматривают увеличение прибыли на акцию или использование недооцененных акций как хорошее оправдание для взятия долга.За таким маневром часто следует понижение кредитного рейтинга.

Влияние на экономику

Несмотря на вышесказанное, обратный выкуп может быть полезным для экономики компании. Как насчет экономики в целом? Обратный выкуп акций может иметь умеренно положительное влияние на экономику в целом. Они, как правило, оказывают гораздо более прямое и положительное влияние на финансовую экономику, поскольку приводят к росту цен на акции. Но во многих отношениях финансовая экономика влияет на реальную экономику и наоборот. Исследования показали, что рост фондового рынка оказывает положительное влияние на доверие потребителей, потребление и крупные покупки — явление, получившее название «эффект богатства».»

Еще один способ воздействия улучшений в финансовой экономике на реальную экономику — снижение стоимости заимствований для корпораций. В свою очередь, эти корпорации с большей вероятностью расширят свою деятельность или потратят средства на исследования и разработки. Эти действия приводят к увеличению найма и увеличению доходов. Для частных лиц улучшение баланса домашних хозяйств увеличивает шансы, что они могут использовать кредиты для покупки дома или открытия бизнеса.

Что происходит с акциями при выкупе компании? | Малый бизнес

Терри Лейн Обновлено 9 апреля 2019 г.

Выкуп или слияние часто являются стимулом для своего роста успешными компаниями.Когда компания хочет купить другую компанию, она предлагает сделку по приобретению или выкупу, что обычно является неожиданной удачей для акционеров приобретаемой компании либо наличными, либо новыми акциями. Те, кто владеет акциями компании, намеченной для выкупа, могут иметь некоторые варианты, которые следует рассмотреть.

Тендерные предложения по покупке контроля над компанией

Слияния или поглощения происходят, когда заинтересованный инвестор, иногда конкурирующая компания или родственное предприятие, делает предложение, называемое тендерным предложением, о покупке достаточного количества акций компании в обращении для получения контроля компании.Иногда эти предложения одобряются советом директоров объекта поглощения. Иногда совет директоров возражает, называя это «враждебным» поглощением, но если претендент может купить достаточное количество голосующих акций компании, он может получить контроль. В тендерных предложениях обычно предлагается покупка акций по цене, превышающей текущую рыночную цену акций, чтобы предложить акционерам финансовый стимул для продажи.

Слияние за денежные средства или акции

Для акционеров слияние может происходить двумя способами.При обмене наличными контролирующая компания купит акции по предложенной цене, и акции исчезнут из портфеля владельца, заменены соответствующей суммой денежных средств. В других случаях компании объявляют о слиянии акций, при котором держатели акций поглощаемой компании заменяют эти акции на акции новой компании. Часто сделка структурирована как комбинация обоих методов, при которой акционеры получают часть денежных средств и часть акций.

Действия по тендерным предложениям

Владельцам акций, возможно, придется действовать быстро, чтобы воспользоваться тендерными предложениями.Эти предложения иногда сопровождаются условиями, которые требуют приобретения как минимум определенного количества акций для выполнения сделки, а также устанавливают лимит на количество приобретаемых акций.

Например, инвестор может предложить купить находящиеся в обращении акции по цене 8 долларов за акцию по цене 9 долларов при условии, что не менее 51 процента акционеров продадут, при этом согласившись купить не более 60 процентов акций. размещенные акции. Инвесторы, которые не согласны продать достаточно быстро, могут пропустить предложение.В этом случае они все равно будут владеть акциями компании, просто под руководством нового инвестора.

Влияние на цены акций

Объявление о слиянии часто вызывает повышение цены акций, как правило, для достижения цены, предложенной в заявке на поглощение. Однако иногда может существовать неопределенность относительно цены акций, особенно если есть сомнения в возможности завершения сделки из-за проблем с финансированием инвесторов.

Кроме того, во время попыток враждебного поглощения цена акций также может колебаться, если руководство пытается привлечь в компанию дружественных инвесторов.Иногда трейдеры пытаются извлечь выгоду из объявления о слиянии, покупая акции до повышения цены, что называется арбитражем. Цены на акции могут вырасти в ожидании выкупа «цели поглощения».

Акции | Investor.gov

Что такое акции?

Акции — это вид ценных бумаг, которые дают акционерам долю владения в компании. Акции также называют «акциями».

Почему люди покупают акции?

Почему компании выпускают акции?

Какие виды акций есть?

Каковы преимущества и риски акций?

Как покупать и продавать акции

Понимание комиссий

Как избежать мошенничества

Дополнительная информация

Почему люди покупают акции?

Инвесторы покупают акции по разным причинам.Вот некоторые из них:

- Увеличение капитала, которое происходит, когда акции дорожают

- Выплата дивидендов, которые производятся, когда компания распределяет часть своей прибыли между акционерами

- Возможность голосовать акциями и влиять на компанию

Почему компании выпускают акции?

Компании выпускают акции, чтобы получить деньги за различные вещи, в том числе:

- Погашение долга

- Запуск новых продуктов

- Выход на новые рынки или регионы

- Расширение производственных мощностей или строительство новых

Какие бывают акции?

Существует два основных вида акций: обыкновенные и привилегированные.

Обыкновенные акции дают право владельцам голосовать на собраниях акционеров и получать дивиденды.

Привилегированные акционеры обычно не имеют права голоса, но они получают дивиденды раньше, чем держатели обыкновенных акций, и имеют приоритет перед держателями обыкновенных акций в случае банкротства компании и ликвидации ее активов.

Обыкновенные и привилегированные акции могут относиться к одной или нескольким из следующих категорий:

- Акции роста имеют прибыль, растущую более быстрыми темпами, чем в среднем по рынку.Они редко выплачивают дивиденды, и инвесторы покупают их в надежде на прирост капитала. Начинающая технологическая компания, скорее всего, будет расти.

- Доходные акции Выплачивают дивиденды последовательно. Инвесторы покупают их за доход, который они приносят. Созданная коммунальная компания, вероятно, будет приносить доход.

- Стоимостные акции имеют низкое отношение цены к прибыли (PE), что означает, что их дешевле покупать, чем акции с более высоким PE. Стоимостные акции могут быть акциями роста или дохода, и их низкий коэффициент PE может отражать тот факт, что они по какой-то причине потеряли популярность у инвесторов.Люди покупают ценные бумаги в надежде, что рынок слишком остро отреагирует на них и что цена акций вырастет.

- Акции голубых фишек — это акции крупных, известных компаний с устойчивой историей роста. Обычно они выплачивают дивиденды.

Другой способ классифицировать акции — это размер компании, как показано в ее рыночной капитализации. Есть акции с большой, средней и малой капитализацией. Акции очень маленьких компаний иногда называют «микрокапитальными» акциями.Акции с очень низкой ценой известны как «копейки». Эти компании могут иметь небольшую прибыль или вообще не иметь ее. Пенни-акции не приносят дивидендов и очень спекулятивны.

Каковы преимущества и риски акций?

Акции предлагают инвесторам наибольший потенциал для роста (увеличения стоимости капитала) в долгосрочной перспективе. Инвесторы, желающие придерживаться запасов в течение длительного периода времени, скажем, 15 лет, обычно получали сильную положительную прибыль.

Но цены на акции движутся как вверх, так и вниз.Нет гарантии, что компания, акции которой вы держите, будет расти и преуспевать, поэтому вы можете потерять деньги, вложенные в акции.

Если компания обанкротится и ее активы будут ликвидированы, держатели обыкновенных акций последними в очереди получат долю в выручке. Сначала выплаты будут выплачены держателям облигаций компании, а затем держателям привилегированных акций. Если вы являетесь держателем обыкновенных акций, вы получаете все, что осталось, а может и ничто.

Даже когда компаниям не грозит банкротство, цена их акций может колебаться вверх или вниз.Например, акции крупных компаний как группа теряют в среднем примерно один раз в три года. Если вам нужно продать акции в день, когда цена акций ниже цены, которую вы заплатили за акции, вы потеряете деньги на продаже.

Колебания рынка могут нервировать некоторых инвесторов. На цену акций могут влиять факторы внутри компании, например, неисправный продукт, или события, которые компания не может контролировать, например политические или рыночные события.

Акции обычно являются частью холдингов инвестора.Если вы молоды и делаете сбережения для долгосрочной цели, например для выхода на пенсию, возможно, вам захочется держать больше акций, чем облигаций. Инвесторы, приближающиеся к пенсии или выходящие на пенсию, могут захотеть держать больше облигаций, чем акций.

Риски, связанные с владением акциями, можно частично компенсировать путем инвестирования в ряд различных акций. Инвестирование в другие виды активов, не являющихся акциями, например в облигации, является еще одним способом компенсации некоторых рисков владения акциями.

Как покупать и продавать акции

Вы можете покупать и продавать акции через:

- Прямой складской план

- План реинвестирования дивидендов

- Брокер со скидкой или полным спектром услуг

- Фондовый фонд

Прямые складские планы. Некоторые компании позволяют покупать или продавать свои акции напрямую через них, без использования брокера. Это позволяет сэкономить на комиссиях, но вам, возможно, придется внести в план другие сборы, в том числе если вы передадите акции брокеру для их продажи. Некоторые компании ограничивают прямые планы акций сотрудниками компании или существующими акционерами. Некоторые требуют минимальных сумм для покупок или уровней учетной записи.

ПланыDirect Stock обычно не позволяют покупать или продавать акции по определенной рыночной цене или в определенное время.Вместо этого компания будет покупать или продавать акции плана в определенное время — например, ежедневно, еженедельно или ежемесячно — по средней рыночной цене. В зависимости от плана вы можете автоматизировать свои покупки и автоматически списать стоимость со своего сберегательного счета.

Планы реинвестирования дивидендов. Эти планы позволяют вам покупать больше акций, которыми вы уже владеете, путем реинвестирования дивидендных выплат в компанию. Для этого необходимо подписать договор с компанией.Узнайте в компании или брокерской фирме, взимается ли с вас плата за эту услугу.

Дисконт или брокер с полным спектром услуг. Брокеры покупают и продают акции для клиентов за вознаграждение, известное как комиссия.

Фонды акций — еще один способ покупки акций. Это тип паевого инвестиционного фонда, который инвестирует в основном в акции. В зависимости от своей инвестиционной цели и политики фондовый фонд может концентрироваться на акциях определенного типа, таких как голубые фишки, акции с высокой капитализацией или акции роста со средней капитализацией.Фонды акций предлагаются инвестиционными компаниями и могут быть приобретены непосредственно у них, через брокера или консультанта.

Понимание сборов

Покупка и продажа акций влечет за собой комиссию. План прямых акций или план реинвестирования дивидендов может взимать с вас плату за эту услугу. Брокеры, которые покупают и продают акции для вас, взимают комиссию. У брокера со скидкой комиссионные ниже, чем у брокера с полным спектром услуг. Но, как правило, вам нужно самостоятельно исследовать и выбирать инвестиции.Брокерские услуги с полным спектром услуг обходятся дороже, но более высокие комиссии платят за консультации по инвестициям, основанные на исследованиях этой фирмы.

Как избежать мошенничества

Акции публичных компаний зарегистрированы в SEC, и в большинстве случаев публичные компании обязаны подавать отчеты в SEC ежеквартально и ежегодно. Годовые отчеты включают финансовые отчеты, которые были проверены независимой аудиторской фирмой. Информацию об публичных компаниях можно найти в системе EDGAR SEC.

Дополнительная информация

счетов, открытие брокерского счета

брокерских поручений

покупка и продажа акций: рыночные центры

хранение ваших ценных бумаг

микрокапитальные акции

дробление акций

обратное дробление акций

акций, хранящихся на улице

исполнение сделок: правила, которым должна следовать ваша брокерская фирма

голосование Осуществление своих прав голоса при корпоративных выборах

Бюллетень для инвесторов: американские депозитарные расписки

Бюллетень для инвесторов: торги в нерабочее время

Планы прямых инвестиций: покупка акций напрямую у компании

Многие компании позволяют покупать или продавать акции напрямую через план прямых инвестиций (DSP).Вы также можете автоматически реинвестировать денежные дивиденды, которые вы получаете от компании, в большее количество акций с помощью плана реинвестирования дивидендов (DRIP).

Вот описания двух разных типов планов:

Прямые планы акций — Некоторые компании позволяют покупать или продавать акции напрямую у них, что устраняет необходимость использовать или платить комиссионные брокеру. Но, возможно, вам придется заплатить комиссию за использование услуг плана. Обязательно ознакомьтесь с документами компании, раскрывающими информацию, перед тем, как зарегистрироваться.Некоторые компании требуют, чтобы вы уже владели акциями компании или были наняты компанией, прежде чем вы сможете участвовать в их планах прямого инвестирования. Вы можете покупать акции, инвестируя определенную сумму в долларах, вместо того, чтобы платить за всю акцию. Некоторые планы требуют минимальной суммы инвестиций или требуют, чтобы вы поддерживали определенные минимумы в вашей учетной записи.

DSP обычно не позволяют вам покупать или продавать ваши ценные бумаги по определенной рыночной цене или в определенное время.Скорее, компания будет покупать или продавать акции плана в установленное время — например, ежедневно, еженедельно или ежемесячно — и по средней рыночной цене. Вы можете узнать, когда компания будет покупать и продавать акции и как она определяет цену, прочитав документы, раскрывающие информацию компании. В зависимости от плана вы можете передать свои акции брокеру для продажи, но план может взимать с вас плату за это.